Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2011-2012 | 31980 nr. 61 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2011-2012 | 31980 nr. 61 |

Inhoudsopgave

|

pag. |

||

|

Voorwoord |

9 |

|

|

Hoofdstuk 1 Conclusies en aanbevelingen |

11 |

|

|

1.1 |

Inleiding |

11 |

|

1.2 |

Fortis/ABN AMRO |

11 |

|

1.2.1 |

Voortraject |

11 |

|

1.2.2 |

Eerste ingreep: Beneluxovereenkomst |

13 |

|

1.2.3 |

Tweede ingreep: verwerving Nederlandse delen door de Staat |

15 |

|

1.2.4 |

Natraject |

17 |

|

1.2.5 |

Conclusies casus Fortis/ABN AMRO |

18 |

|

1.3 |

ING |

21 |

|

1.3.1 |

Voortraject: zomer 2007–september 2008 |

21 |

|

1.3.2 |

Kapitaalinjectie ING: oktober 2008–november 2008 |

24 |

|

1.3.3 |

Weekend januari 2009: IABF-transactie |

26 |

|

1.3.4 |

Periode na de IABF-transactie |

28 |

|

1.3.5 |

Conclusies gehele casus ING |

29 |

|

1.4 |

Depositogarantiestelsel |

31 |

|

1.5 |

Icesave |

32 |

|

1.6 |

Kapitaalverstrekkingsfaciliteit |

35 |

|

1.7 |

Garantieregeling |

42 |

|

1.8 |

Crisismanagement: optreden van de autoriteiten |

47 |

|

1.8.1 |

Handelen voorafgaand aan de crisis: preparatiefase en alarmeringsfase |

48 |

|

1.8.2 |

Handelen in de acute crisisfase |

51 |

|

1.8.3 |

Handelen in de evaluatiefase |

53 |

|

1.9 |

De rol van de Tweede Kamer |

55 |

|

1.9.1 |

Informatievoorziening voorafgaand aan inwerkingtreding crisismaatregelen |

56 |

|

1.9.2 |

Verantwoording en controle |

56 |

|

1.9.3 |

Toezichtvertrouwelijke informatie en verantwoording |

57 |

|

1.10 |

Optreden van de Europese Commissie |

61 |

|

1.11 |

Over de financiële sector |

64 |

|

1.12 |

Wet op de parlementaire enquête |

66 |

|

Hoofdstuk 2 Inleiding |

67 |

|

|

2.1 |

Aanleiding onderzoek |

67 |

|

2.2 |

Samenstelling commissie |

67 |

|

2.3 |

Onderzoeksopdracht |

68 |

|

2.4 |

Onderzoeksaanpak |

69 |

|

2.5 |

Leeswijzer |

70 |

|

Hoofdstuk 3 Context en dynamiek |

71 |

|

|

3.1 |

Inleiding |

71 |

|

3.2 |

Voortraject: tot aan de val van Lehman Brothers |

71 |

|

3.2.1 |

ECB neemt liquiditeitstimulerende maatregelen |

71 |

|

3.2.2 |

Nederlandse banken raken in solvabiliteitsproblemen |

78 |

|

3.3 |

Systeemcrisis |

79 |

|

3.3.1 |

Oplossingrichtingen door overheden |

80 |

|

3.3.2 |

Oplossingrichtingen door Centrale Banken |

84 |

|

3.3.3 |

Gebruikte oplossingen in een internationale context |

85 |

|

3.4 |

Doorwerking op de reële economie |

86 |

|

Hoofdstuk 4 Fortis/ABN AMRO |

88 |

|

|

4.1 |

Inleiding |

88 |

|

4.2 |

Voortraject: voorjaar 2007–september 2008 |

93 |

|

4.2.1 |

Aanvang kredietcrisis: maart–augustus 2007 |

93 |

|

4.2.2 |

Overname ABN AMRO: mei–september 2007 |

94 |

|

4.2.3 |

Fortis in problemen: periode tot de val Lehman Brothers op 15 september 2008 |

97 |

|

4.2.4 |

Conclusies |

108 |

|

4.3 |

Benelux-weekend 27/28 september 2008 |

112 |

|

4.3.1 |

Aanloop: 15–26 september 2008 |

112 |

|

4.3.2 |

Reddingsplannen: 27 september 2008 |

118 |

|

4.3.3 |

Onderhandelingen en overeenkomst: 28 september 2008 |

122 |

|

4.3.4 |

Uitwerking: 29 september–2 oktober 2008 |

131 |

|

4.3.5 |

Conclusies |

135 |

|

4.4 |

Verwerving door de Nederlandse Staat 3 oktober 2008 |

137 |

|

4.4.1 |

Beslissing: 29-30 september 2008 |

137 |

|

4.4.2 |

Onderhandelingen |

146 |

|

4.4.3 |

Overeenkomst 3 oktober 2008 |

149 |

|

4.4.4 |

Uitwerking overeenkomst 3 oktober |

154 |

|

4.4.5 |

Conclusies |

158 |

|

4.5 |

Toekomstbeslissing en herkapitalisaties |

160 |

|

4.5.1 |

Integratiebeslissing: 21 november 2008 |

162 |

|

4.5.2 |

Technische verhanging: 24 december 2008 |

163 |

|

4.5.3 |

Eerste herkapitalisatie: 26 juni 2009 |

167 |

|

4.5.4 |

Tweede herkapitalisatie: 19 november 2009 |

171 |

|

4.5.5 |

Communicatie Kamer |

171 |

|

4.5.6 |

Conclusies |

177 |

|

4.6 |

Conclusies |

178 |

|

Hoofdstuk 5 ING |

182 |

|

|

5.1 |

Inleiding |

182 |

|

5.2 |

Voortraject: zomer 2007–september 2008 |

187 |

|

5.2.1 |

Groei van ING Direct USA |

187 |

|

5.2.2 |

Problemen Alt-A-portefeuille zichtbaar op balans |

192 |

|

5.2.3 |

Vermogensontwikkeling ING Groep |

199 |

|

5.2.4 |

Rol ING tijdens en na het Benelux-weekend |

207 |

|

5.2.5 |

Conclusies voortraject |

209 |

|

5.3 |

Kapitaalinjectie: oktober 2008–november 2008 |

211 |

|

5.3.1 |

ING vraagt autoriteiten om steun |

211 |

|

5.3.2 |

Twee werkstromen richting het onderhandelingsweekend |

215 |

|

5.3.3 |

De keuze voor een kapitaalinjectie |

217 |

|

5.3.4 |

Urgentie ingrijpen |

220 |

|

5.3.5 |

Het onderhandelingsweekend |

212 |

|

5.3.6 |

Eind oktober–eind november |

227 |

|

5.3.7 |

Conclusies kapitaalinjectie |

229 |

|

5.4 |

IABF-transactie: december 2008–januari 2009 |

231 |

|

5.4.1 |

Probleem komt weer op tafel |

231 |

|

5.4.2 |

Analyse Alt-A-portefeuille door BlackRock en Dynamic Credit |

235 |

|

5.4.3 |

Transactiestructuren: de Flintstones |

236 |

|

5.4.4 |

DNB en Financiën hebben verschillende insteek over prijs |

239 |

|

5.4.5 |

OTTI komt in beeld |

241 |

|

5.4.6 |

Het onderhandelingsweekend |

243 |

|

5.4.7 |

Prijsvorming en structuur van de IABF |

246 |

|

5.4.8 |

Conclusies IABF-transactie |

255 |

|

5.5 |

Periode na de IABF-transactie |

257 |

|

5.5.1 |

Dreigende derde steunronde |

257 |

|

5.5.2 |

Goedkeuring door de Europese Commissie |

259 |

|

5.5.3 |

Stand van zaken kapitaalinjectie en IABF |

265 |

|

5.5.4 |

Conclusies periode na de IABF-transactie |

266 |

|

5.6 |

Conclusies ING-casus |

266 |

|

Hoofdstuk 6 Depositogarantiestelsel |

270 |

|

|

6.1 |

Inleiding |

270 |

|

6.2 |

Reconstructie feitenrelaas |

270 |

|

6.3 |

Noodzaak ophoging DGS |

277 |

|

6.4 |

Proportionaliteit: 100 000 euro |

279 |

|

6.5 |

Mate waarin doelstellingen zijn bereikt |

282 |

|

6.6 |

Natraject |

284 |

|

6.7 |

Conclusies |

284 |

|

Hoofdstuk 7 Icesave |

286 |

|

|

7.1 |

Inleiding |

286 |

|

7.2 |

Reconstructie feitenrelaas |

286 |

|

7.3 |

Voorbereiding |

293 |

|

7.4 |

Motivering en noodzaak ingrijpen Staat |

301 |

|

7.5 |

Proportionaliteit |

304 |

|

7.6 |

Alternatief: overname van portefeuille |

306 |

|

7.7 |

Natraject |

307 |

|

7.8 |

Huidige status |

312 |

|

7.9 |

Conclusies |

313 |

|

Hoofdstuk 8 Kapitaalverstrekkingsfaciliteit |

316 |

|

|

8.1 |

Inleiding |

316 |

|

8.2 |

Reconstructie |

317 |

|

8.2.1 |

Aanloop |

317 |

|

8.2.2 |

Totstandkoming van de faciliteit |

321 |

|

8.2.3 |

Aankondiging |

324 |

|

8.2.4 |

Uitvoering |

325 |

|

8.2.4.1 |

ING |

330 |

|

8.2.4.2 |

AEGON |

332 |

|

8.2.4.3 |

SNS REAAL |

342 |

|

8.3 |

Noodzaak |

352 |

|

8.4 |

Proportionaliteit |

356 |

|

8.5 |

Tijdigheid |

361 |

|

8.6 |

Mate waarin doelstellingen zijn bereikt |

366 |

|

8.6.1 |

Het versterken van eigen vermogen |

366 |

|

8.6.2 |

Overige doelstellingen |

369 |

|

8.7 |

Conclusies |

373 |

|

Hoofdstuk 9 Garantieregeling |

380 |

|

|

9.1 |

Inleiding |

380 |

|

9.2 |

Reconstructie feitenrelaas |

381 |

|

9.2.1 |

Aanloop |

381 |

|

9.2.2 |

Aankondiging |

385 |

|

9.2.3 |

Totstandkoming |

386 |

|

9.2.4 |

Implementatie |

389 |

|

9.2.5 |

Uitvoering |

392 |

|

9.2.6 |

Resultaten |

398 |

|

9.3 |

Noodzaak invoering garantieregeling |

400 |

|

9.4 |

Proportionaliteit |

402 |

|

9.5 |

Tijdigheid van de maatregel |

409 |

|

9.6 |

Mate waarin doelstellingen zijn bereikt |

412 |

|

9.7 |

Conclusies |

414 |

|

Hoofdstuk 10 Crisismanagement: optreden van de autoriteiten |

420 |

|

|

10.1 |

Inleiding |

420 |

|

10.2 |

Wettelijk kader: verantwoordelijkheden en bevoegdheden toezichthouders, minister van Financiën en kabinet |

420 |

|

10.2.1 |

Verantwoordelijkheidsverdeling tussen de minister van Financiën en DNB |

421 |

|

10.2.2 |

Verhouding tussen de minister van Financiën, de minister-president en de ministerraad |

426 |

|

10.3 |

Handelen voorafgaand aan de crisis: de preparatiefase en alarmeringsfase |

427 |

|

10.3.1 |

De preparatiefase |

427 |

|

10.3.2 |

De alarmeringsfase |

433 |

|

10.3.3 |

Conclusies preparatiefase en alarmeringsfase |

443 |

|

10.4 |

De acute crisisfase |

446 |

|

10.4.1 |

Crisisbesluitvormingsstructuur |

447 |

|

10.4.2 |

Crisisaanpak |

454 |

|

10.4.3 |

Conclusies acute crisisfase |

467 |

|

10.5 |

Evaluatiefase |

469 |

|

10.5.1 |

Evaluatie crisismaatregelen en crisisaanpak |

470 |

|

10.5.2 |

Evaluatie besluitvormingsstructuur |

473 |

|

10.5.3 |

Evaluatie en veranderingen bij DNB |

474 |

|

10.5.4 |

Conclusies evaluatiefase |

475 |

|

Hoofdstuk 11 Rol van de Tweede Kamer |

476 |

|

|

11.1 |

Inleiding |

476 |

|

11.2 |

Wettelijk kader en instrumenten van de Kamer |

477 |

|

11.2.1 |

Informatieplicht kabinet |

477 |

|

11.2.2 |

Parlementaire controle-instrumenten van de Kamer |

477 |

|

11.2.3 |

Het budgetrecht |

478 |

|

11.2.4 |

De voorhangprocedure voor deelnemingen |

479 |

|

11.2 |

Informatievoorziening voorafgaand aan inwerkingtreding crisismaatregelen |

480 |

|

11.3.1 |

Reconstructie informatievoorziening door de minister van Financiën |

480 |

|

11.3.2 |

Conclusie tijdigheid informatievoorziening |

487 |

|

11.4 |

Verantwoording en Controle |

489 |

|

11.4.1 |

Verantwoording door de minister van Financiën |

489 |

|

11.4.2 |

Controle door de Tweede Kamer |

495 |

|

11.4.3 |

Conclusies verantwoording en controle |

500 |

|

11.5 |

Toezichtvertrouwelijke informatie en verantwoording |

501 |

|

11.5.1 |

Spanningsveld parlementaire controle en toezichtvertrouwelijke informatie |

501 |

|

11.5.2 |

Debat tussen Kamer en minister over informatievoorziening tijdens de crisis |

502 |

|

11.5.3 |

Conclusies toezichtvertrouwelijke informatie |

507 |

|

Hoofdstuk 12 Optreden van de Europese Commissie |

509 |

|

|

12.1 |

Inleiding |

509 |

|

12.2 |

Het juridisch kader voor de beoordeling van staatssteun |

510 |

|

12.3. |

Kanttekeningen bij het optreden van de Europese Commissie |

519 |

|

12.4 |

Mededinging en prudentieel toezicht |

527 |

|

12.5 |

Optreden van de Nederlandse autoriteiten |

531 |

|

12.6 |

Conclusies |

537 |

|

Hoofdstuk 13 Over de financiële sector |

540 |

|

|

13.1 |

Inleiding |

540 |

|

13.2 |

Een stabiele financiële sector |

540 |

|

13.3 |

Een effectieve overheid |

556 |

|

13.4 |

De sector zelf |

561 |

|

Hoofdstuk 14 Verantwoording |

565 |

|

|

14.1 |

Inleiding |

565 |

|

14.2 |

Onderzoeksaanpak |

565 |

|

14.3 |

Samenstelling staf |

572 |

|

14.4 |

Ervaringen met de WPE 2008 en het Reglement van Orde |

572 |

|

Boxen |

||

|

Box 3.1 |

Signalen van naderend onheil |

74 |

|

Box 4.1 |

Chronologisch overzicht |

89 |

|

Box 4.2 |

EC-Remedy |

98 |

|

Box 4.3 |

Project Tristan |

101 |

|

Box 4.4 |

Geen vergunning voor het consortium? |

110 |

|

Box 4.5 |

Rol Nederlandse Fortis-bestuurders |

120 |

|

Box 4.6 |

Effecten verkoopprijs ABN AMRO |

123 |

|

Box 4.7 |

Nederland-België (periode 2007–2008) |

124 |

|

Box 4.8 |

ING |

128 |

|

Box 4.9 |

Mogelijke alternatieven in het weekend van 27 en 28 september |

133 |

|

Box 4.10 |

Waarderingen: documenten en grondslagen |

141 |

|

Box 4.11 |

Het kwaadschikse scenario |

144 |

|

Box 4.12 |

Manco’s waarderingen |

151 |

|

Box 4.13 |

Alternatieven voor aankoop Nederlandse Fortis-onderdelen door Staat |

154 |

|

Box 4.14 |

Afhandeling rest Fortis |

156 |

|

Box 4.15 |

Techniek deelneming RFS Holdings |

165 |

|

Box 4.16 |

RFS Consortium: één voor allen, allen voor één |

168 |

|

Box 4.17 |

Huidige waarde ABN AMRO en ASR |

176 |

|

Box 5.1 |

Tijdlijn belangrijkste gebeurtenissen casus ING |

183 |

|

Box 5.2 |

De positie van ING Direct USA in ING Groep NV ten tijde van de crisis |

187 |

|

Box 5.3 |

«Beschikbaar voor verkoop» versus «aangehouden tot einde looptijd» |

193 |

|

Box 5.4 |

Invulling kapitaalinjectie ING |

221 |

|

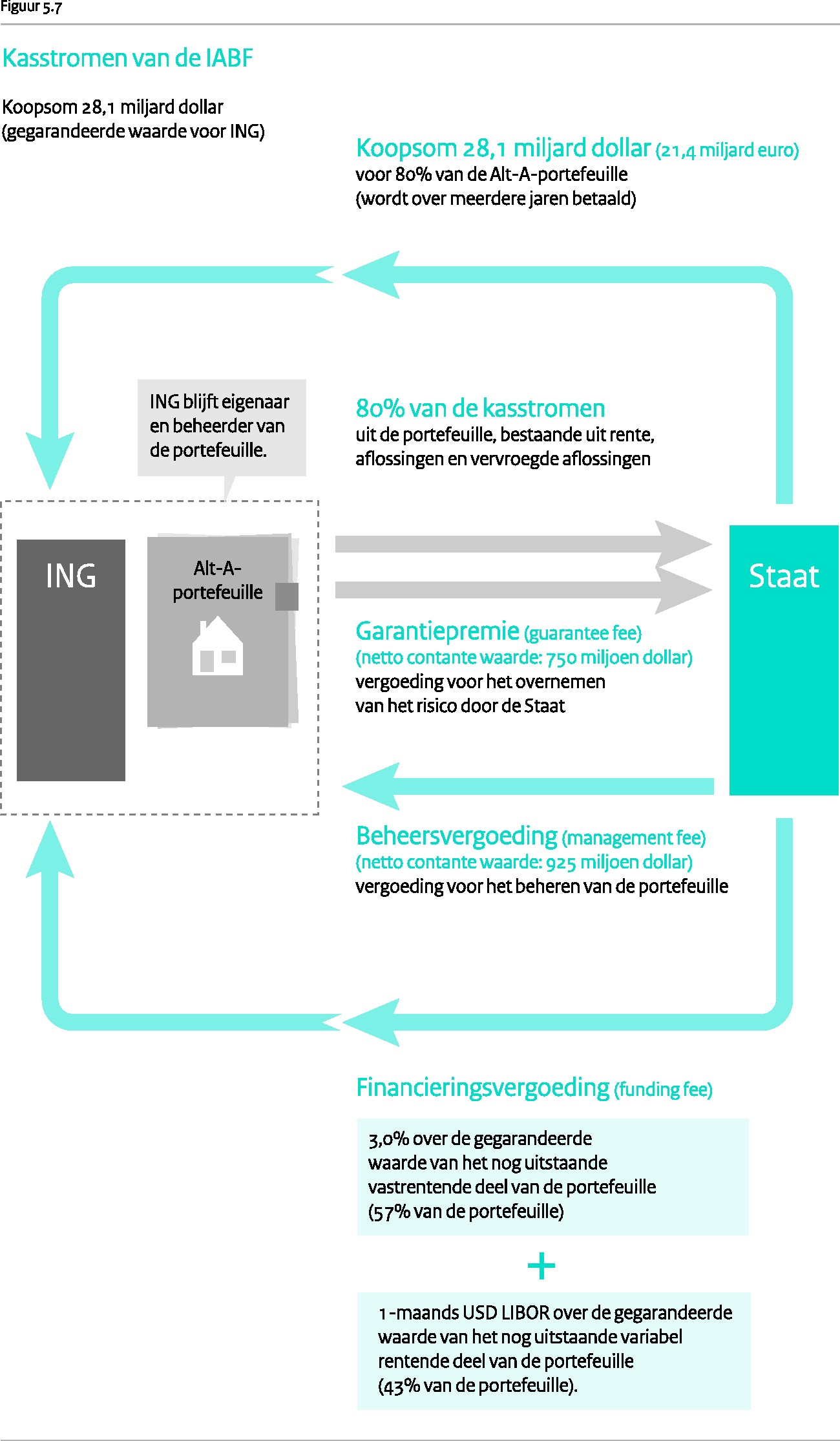

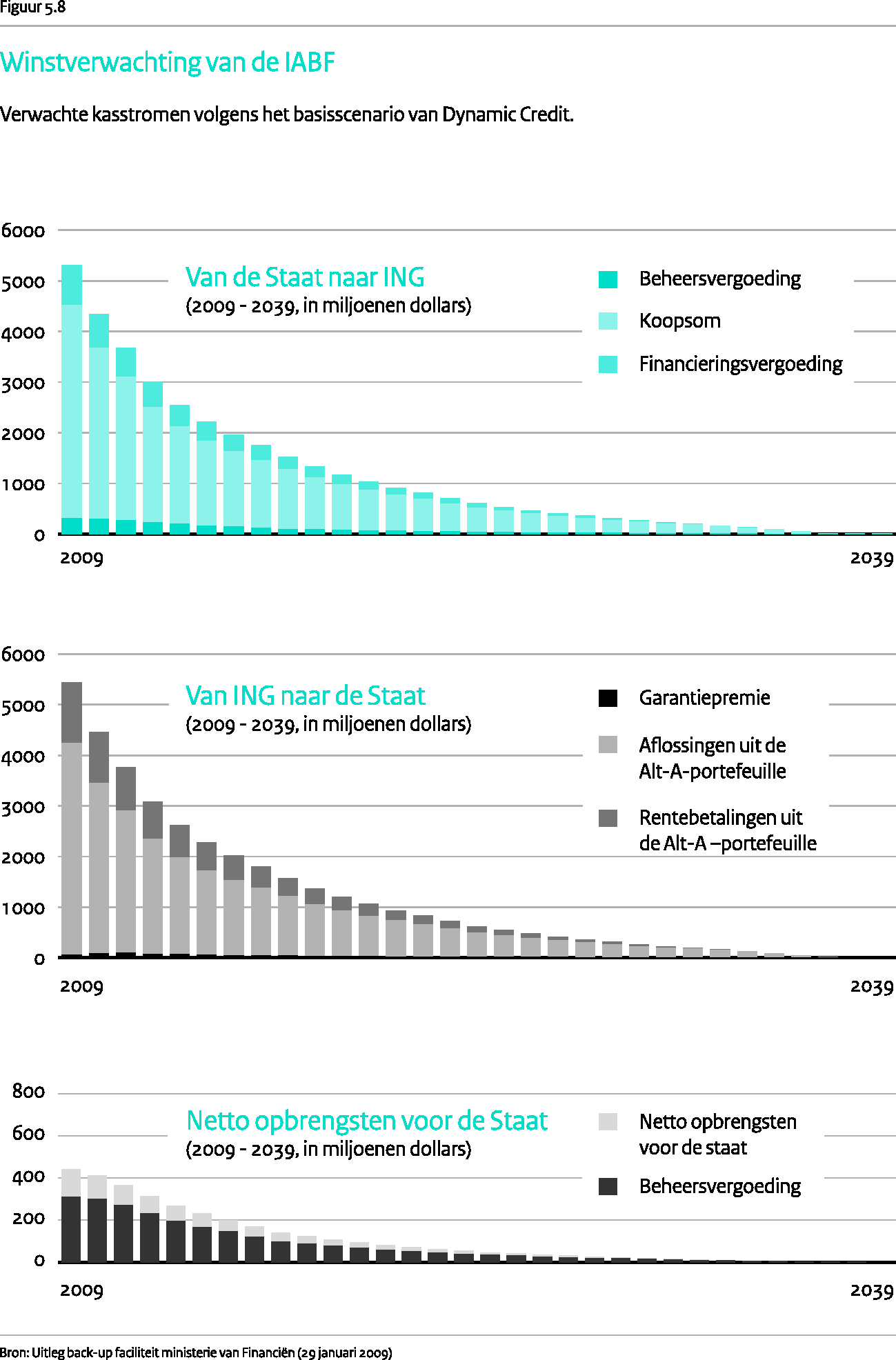

Box 5.5 |

Herziening boekhoudregels |

223 |

|

Box 5.6 |

Kasstromen en winstverwachting van de IABF |

246 |

|

Box 5.7 |

Herstructureringsplan |

261 |

|

Box 6.1 |

Tijdlijn van relevante gebeurtenissen depositogarantiestelsel |

275 |

|

Box 7.1 |

Bijkantoren |

287 |

|

Box 7.2 |

Vragen DNB aan het IJslandse depositogarantiestelsel |

288 |

|

Box 7.3 |

Tijdlijn belangrijkste gebeurtenissen casus Icesave |

292 |

|

Box 7.4 |

Twijfel over het IJslandse depositogarantiestelsel ook in IJsland zelf |

297 |

|

Box 8.1 |

De kapitaalverstrekkingsfaciliteit |

324 |

|

Box 8.2 |

Tijdlijn relevante gebeurtenissen kapitaalverstrekkingsfaciliteit |

328 |

|

Box 8.3 |

Core tier 1 securities |

331 |

|

Box 8.4 |

Het toezicht van DNB op AEGON N.V. |

334 |

|

Box 8.5 |

Invulling kapitaalinjectie AEGON |

337 |

|

Box 8.6 |

Eventuele alternatieven voor AEGON |

339 |

|

Box 8.7 |

Het toezicht van DNB op SNS REAAL |

344 |

|

Box 8.8 |

Invulling kapitaalinjectie SNS REAAL |

348 |

|

Box 8.9 |

Steun van de Stichting Beheer SNS REAAL |

350 |

|

Box 9.1 |

Tijdlijn belangrijkste gebeurtenissen garantieregeling |

384 |

|

Box 9.2 |

Brief aan de Kamer 13 oktober – aankondiging garantieregeling |

385 |

|

Box 9.3 |

Uitvoering van de Franse garantieregeling |

394 |

|

Box 9.4 |

Plafonds garantieregelingen |

403 |

|

Box 9.5 |

Aankondiging, inwerkingtreding en eerste verstrekte garantie |

411 |

|

Box 9.6 |

Voorwaarden aan kredietverlening |

413 |

|

Box 10.1: |

Toezicht op buitenlandse instellingen op de financiële markten |

423 |

|

Box 10.2: |

Samenwerking internationale toezichthouders |

463 |

|

Box 10.3: |

Ontwikkelingen sinds de crisis |

471 |

|

Box 11.1 |

Gedragslijn informatievoorziening tijdens de kredietcrisis |

503 |

|

Box 12.1 |

Artikelen 87 en 88 van het EG-Verdrag |

510 |

|

Box 12.2 |

Uitspraak van het Gerecht van de Europese Unie |

534 |

|

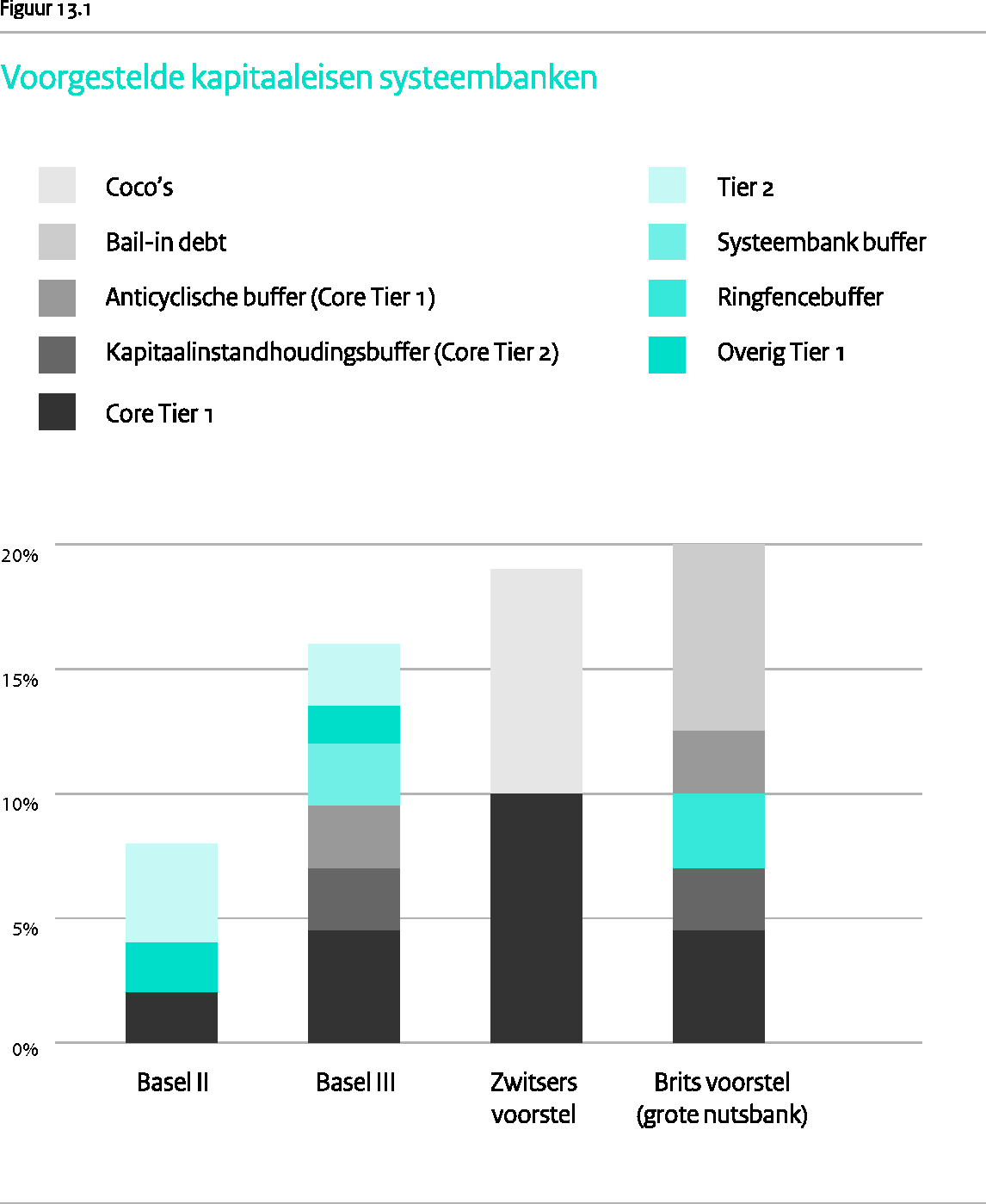

Box 13.1 |

Vickers, Volcker |

541 |

|

Box 13.2 |

Aanpassing kapitaaleisen onder Basel III |

553 |

|

Box 13.3 |

Contingent capital |

555 |

|

Box 14.1 |

Informatieprotocol met autoriteiten |

567 |

|

Figuren |

||

|

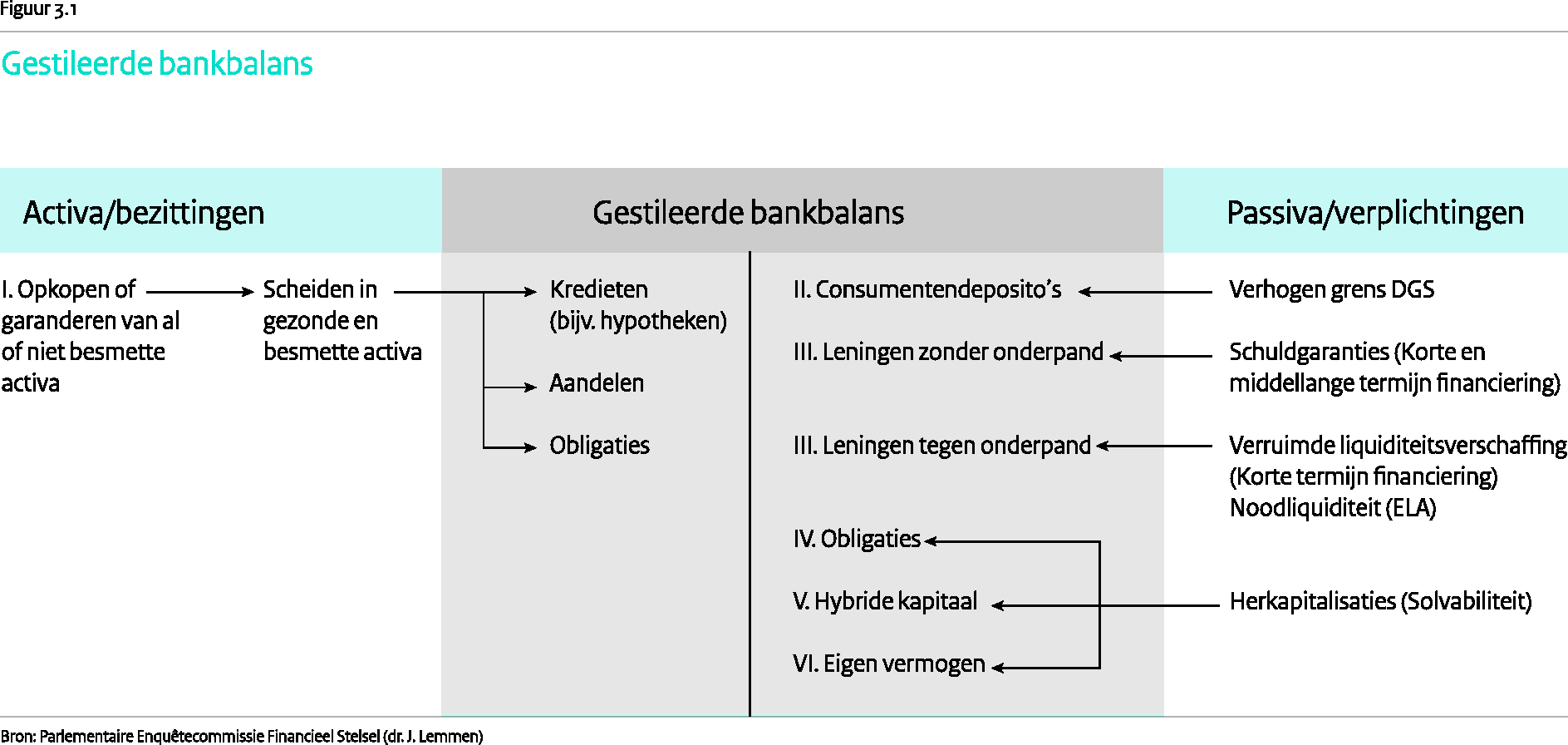

Figuur 3.1 |

Gestileerde bankbalans |

81 |

|

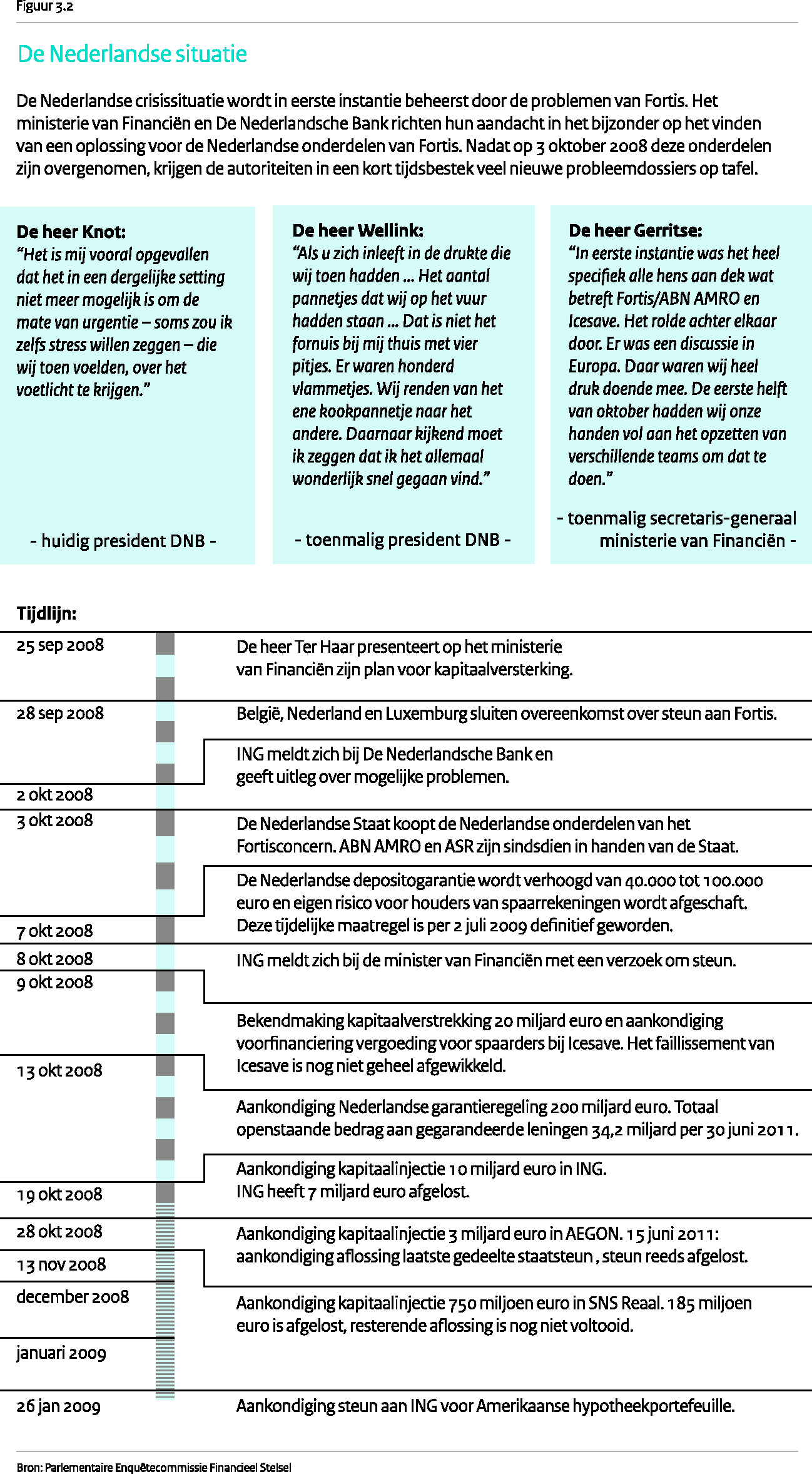

Figuur 3.2 |

De Nederlandse situatie |

83 |

|

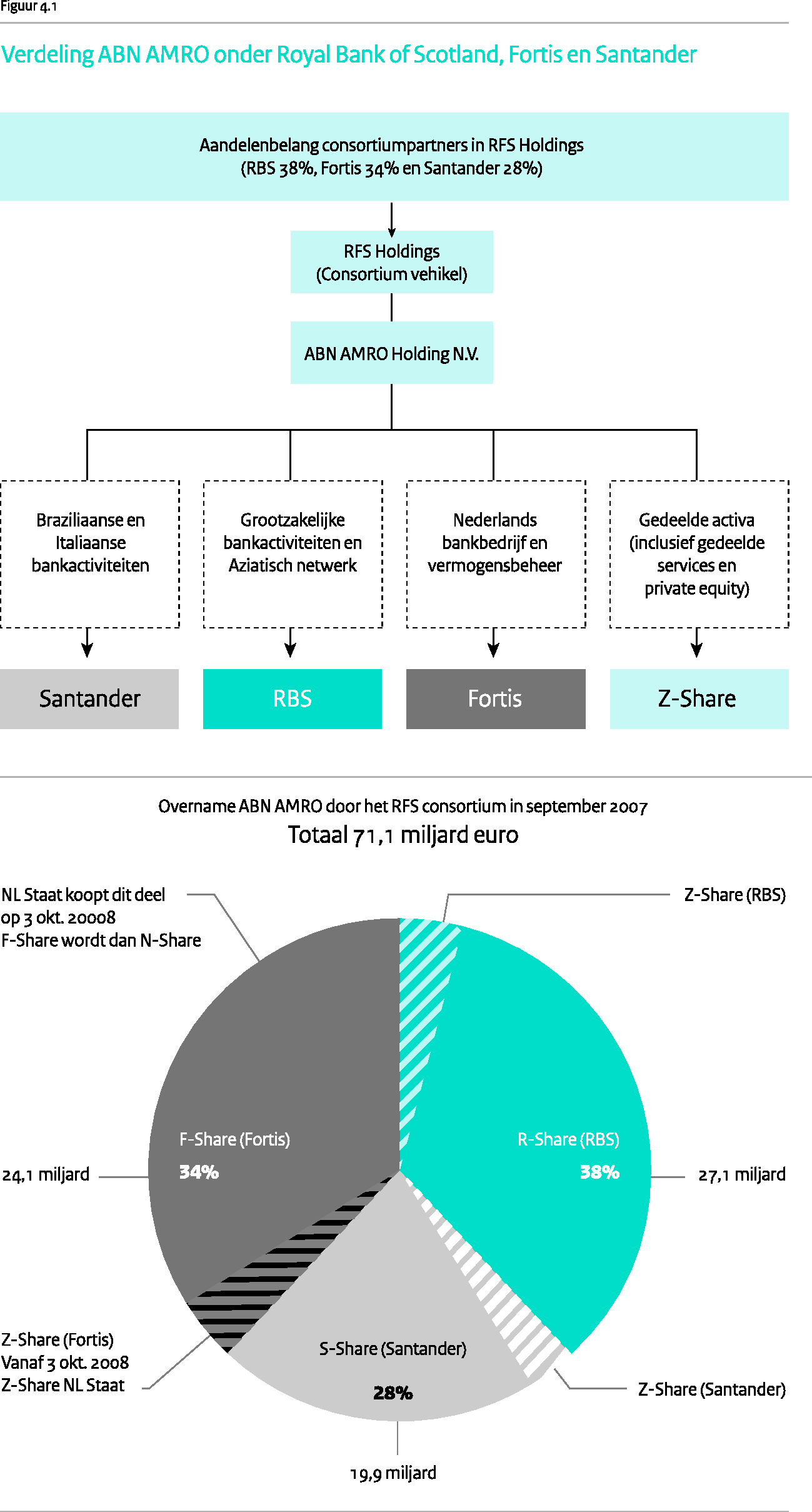

Figuur 4.1 |

Verdeling ABN AMRO onder Royal Bank of Scotland, Fortis en Santander |

95 |

|

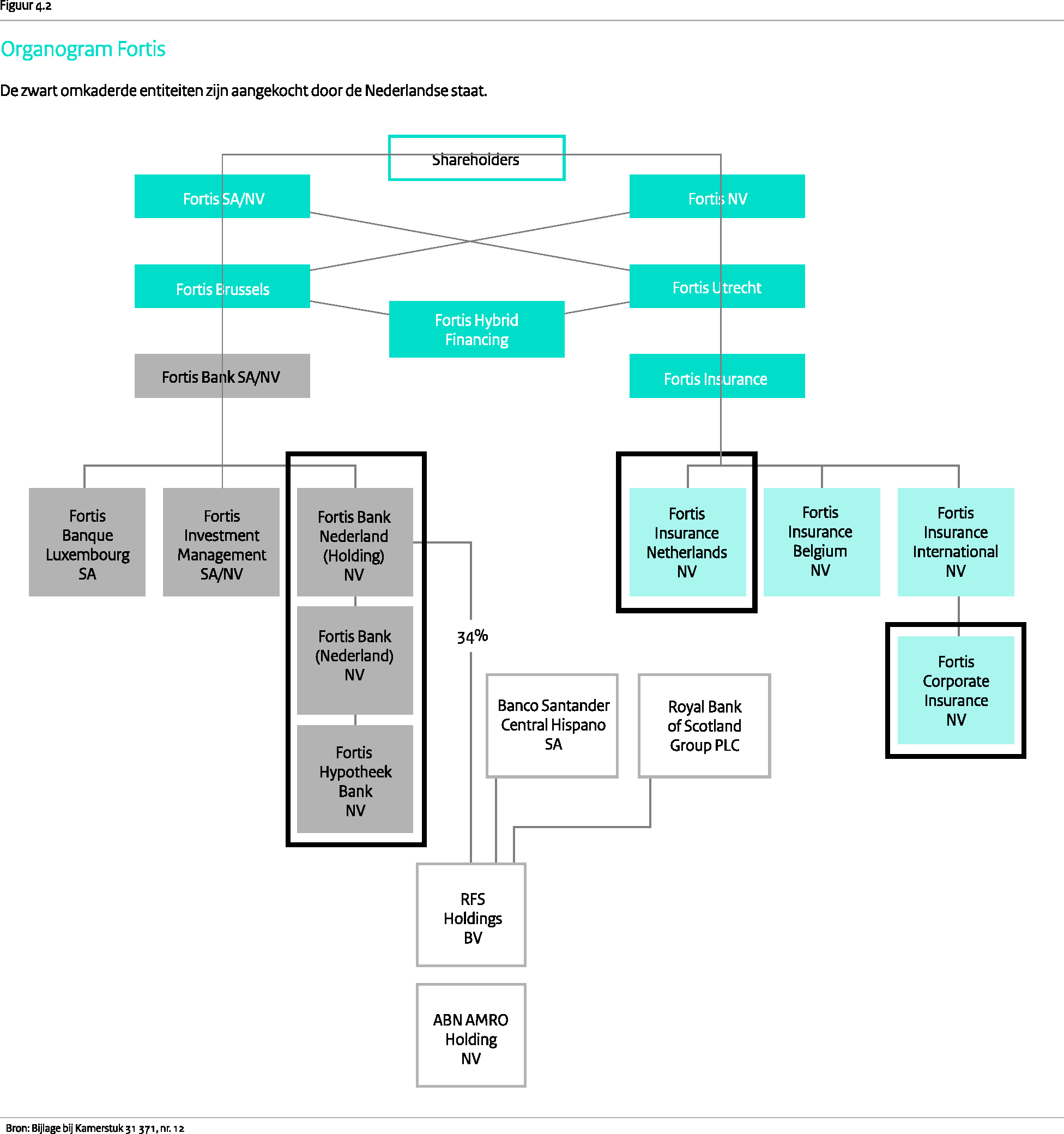

Figuur 4.2 |

Organogram Fortis |

100 |

|

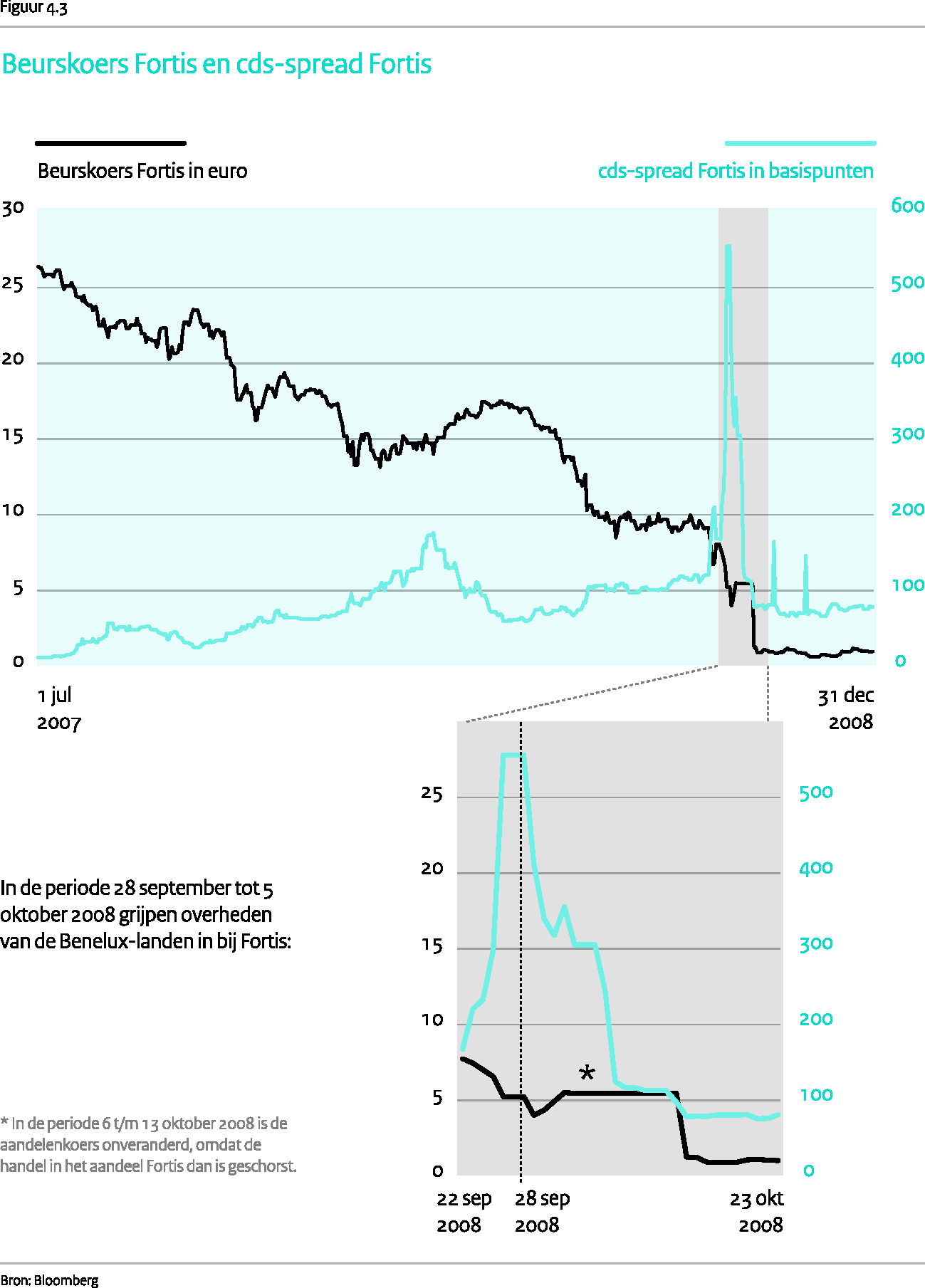

Figuur 4.3 |

Beurskoers Fortis en cds-spread Fortis |

138 |

|

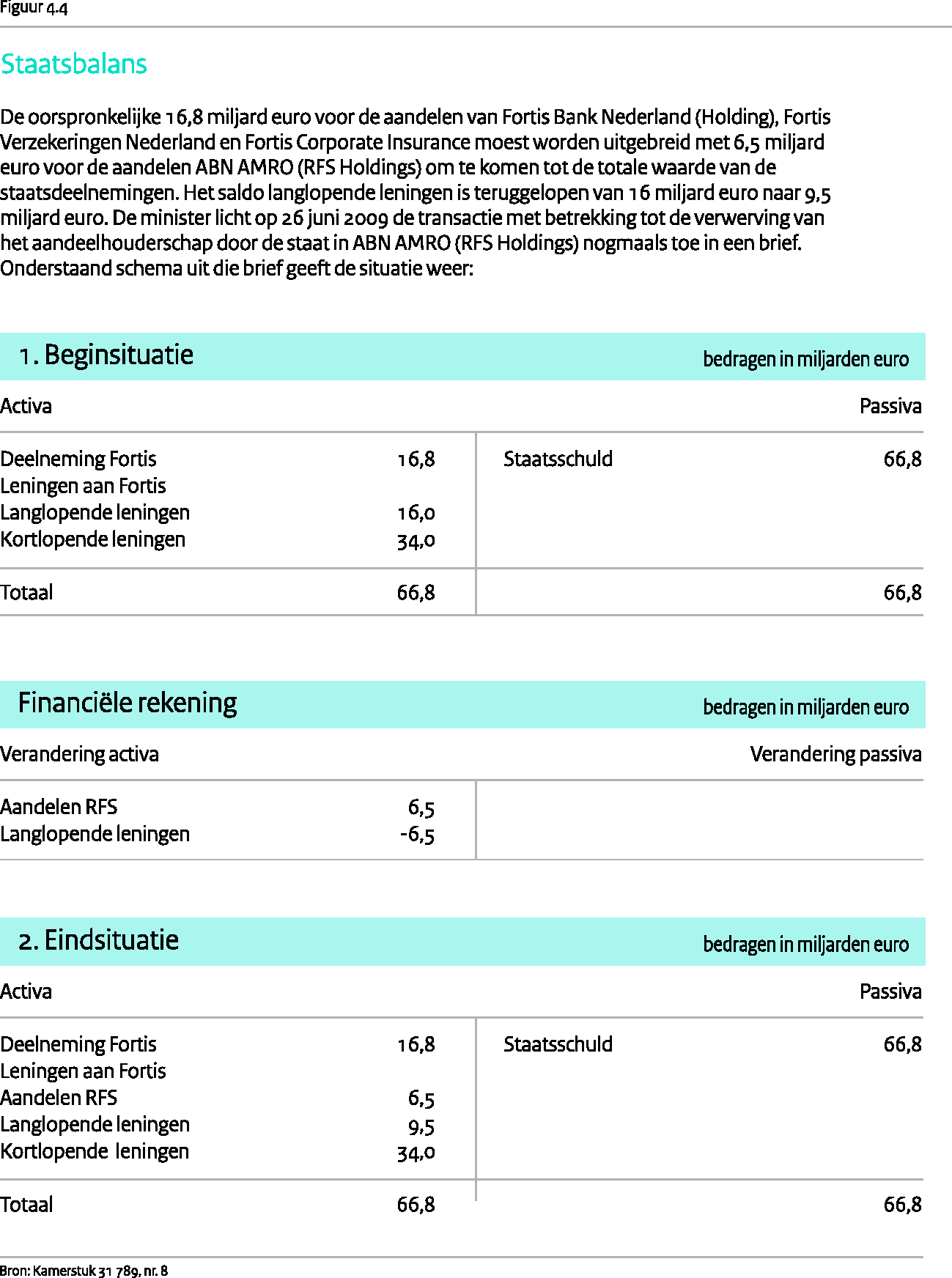

Figuur 4.4 |

Staatsbalans |

167 |

|

Figuur 4.5 |

Overzicht investeringen Nederlandse Fortis-onderdelen |

175 |

|

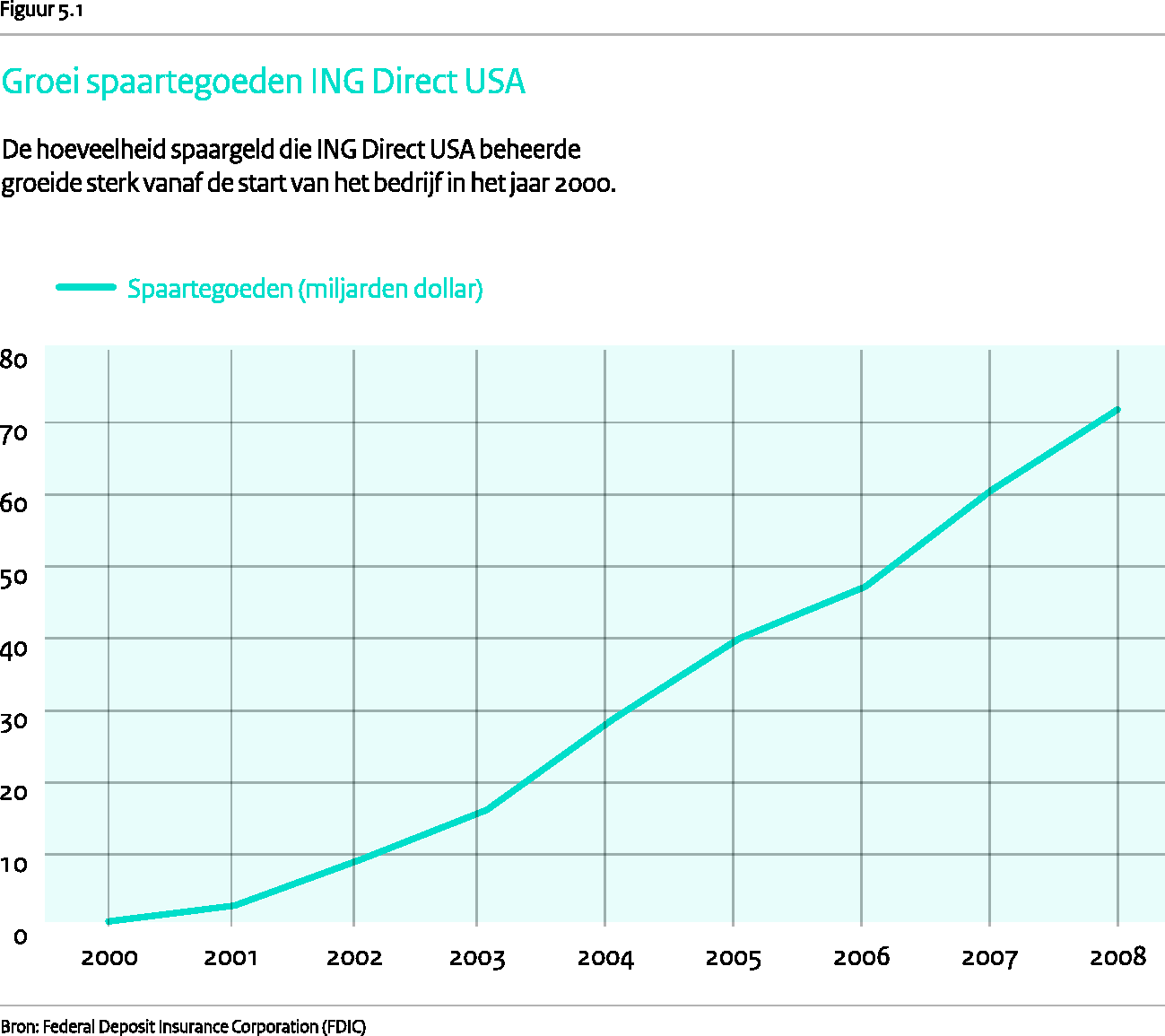

Figuur 5.1 |

Groei spaargelden bij ING Direct USA in de jaren 2000–2008 |

188 |

|

Figuur 5.2 |

Ontwikkeling van de Alt-A-portefeuille van ING Groep in 2007 en 2008 |

195 |

|

Figuur 5.3 |

Dubbele hefboom: kernschuld ten opzichte van vermogen ING Groep |

200 |

|

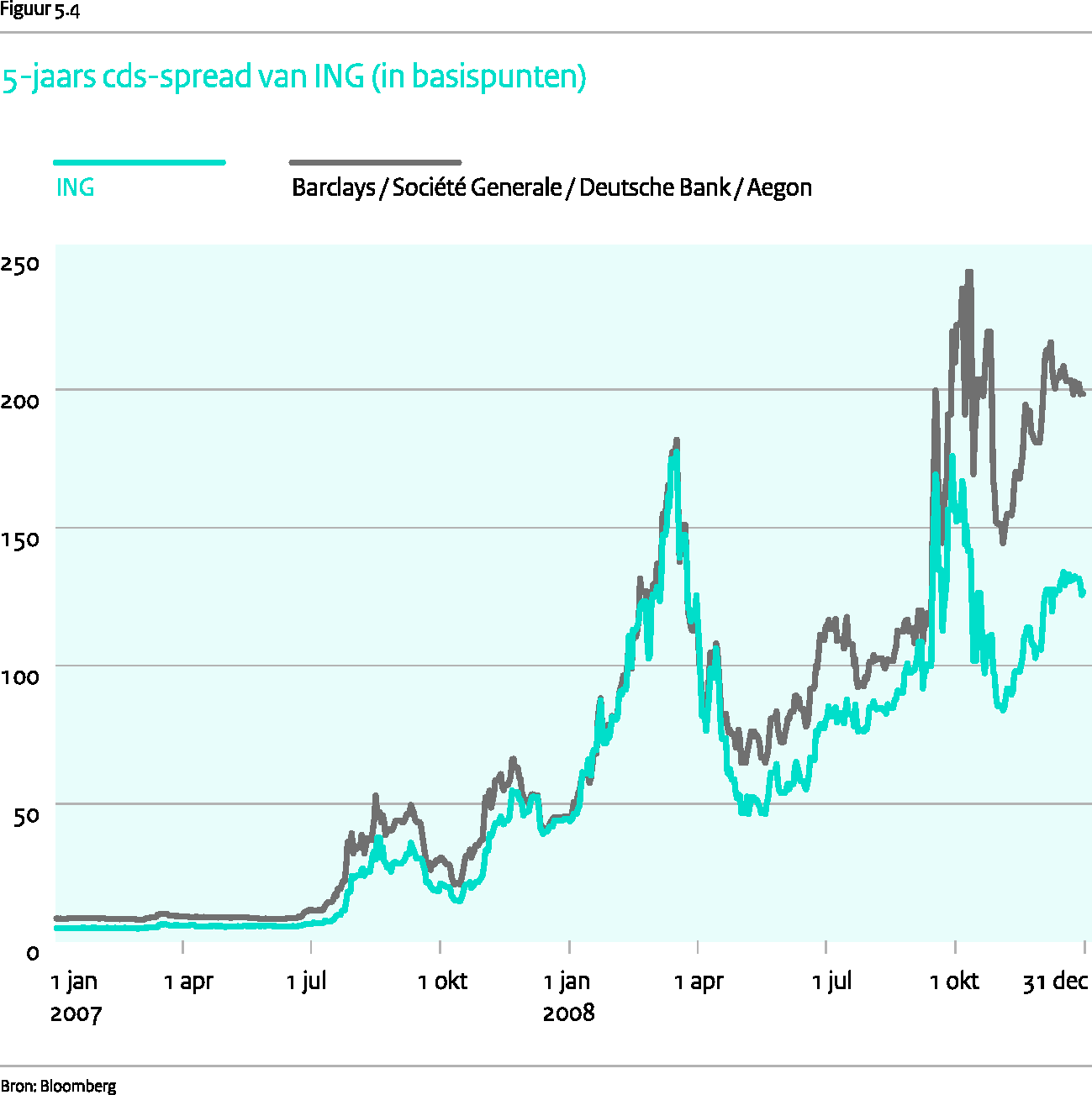

Figuur 5.4 |

5-jaars cds-spread van ING |

201 |

|

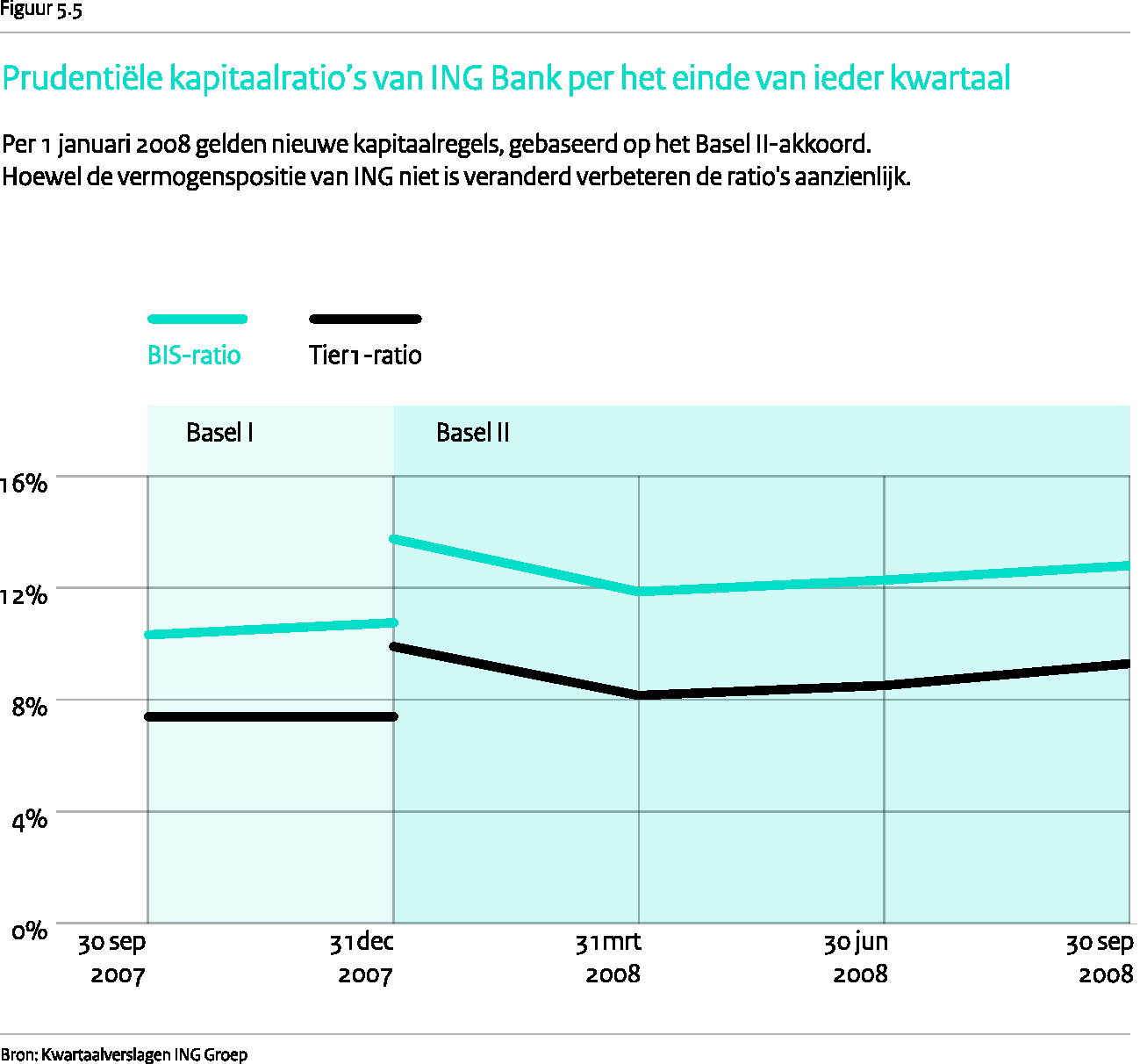

Figuur 5.5 |

Prudentiële kapitaalratio’s van ING Bank |

202 |

|

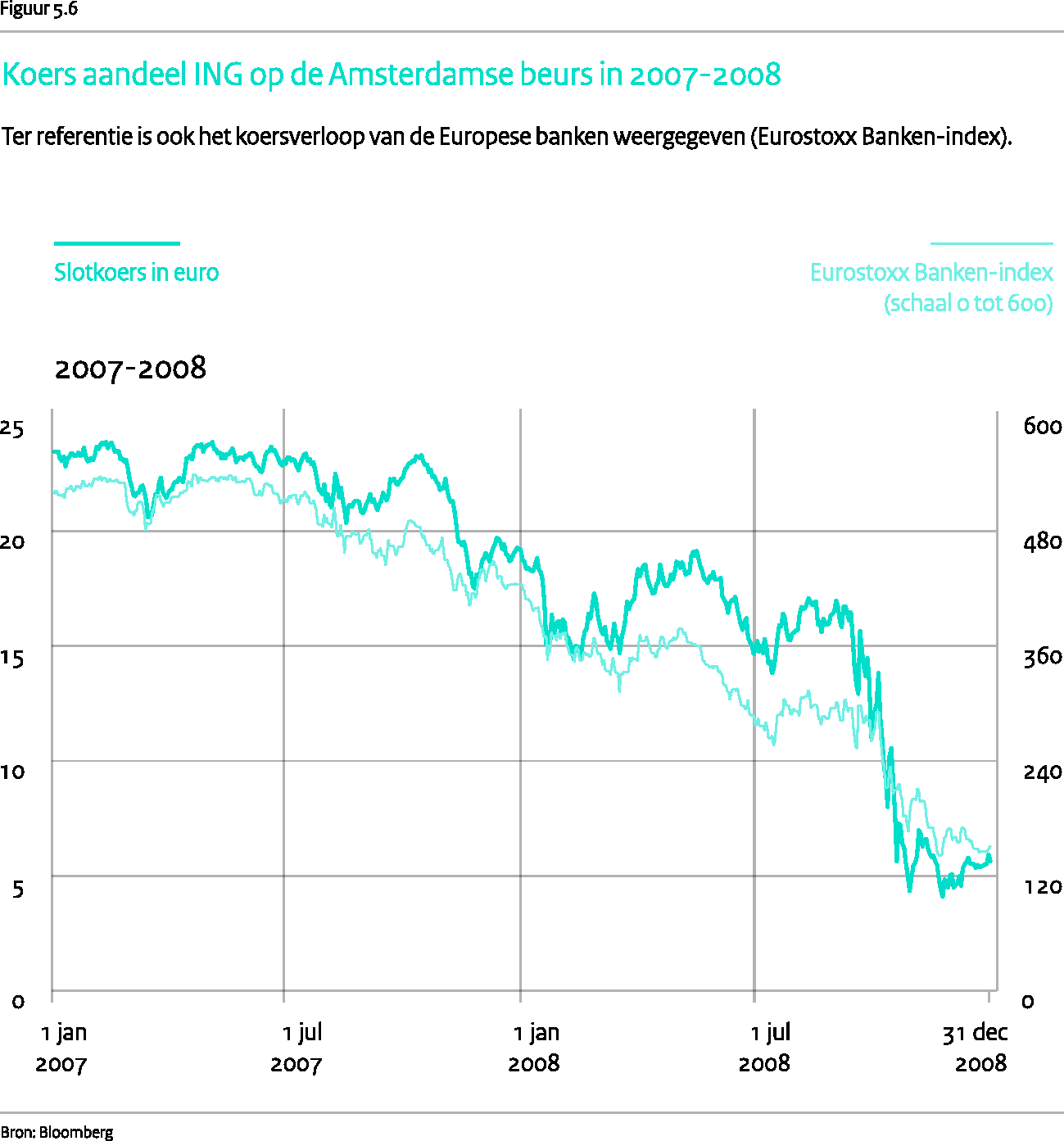

Figuur 5.6 |

Aandelenkoers ING op de Amsterdamse beurs |

207 |

|

Figuur 5.7 |

Kasstromen van de IABF |

248 |

|

Figuur 5.8 |

Winstverwachting van de IABF |

249 |

|

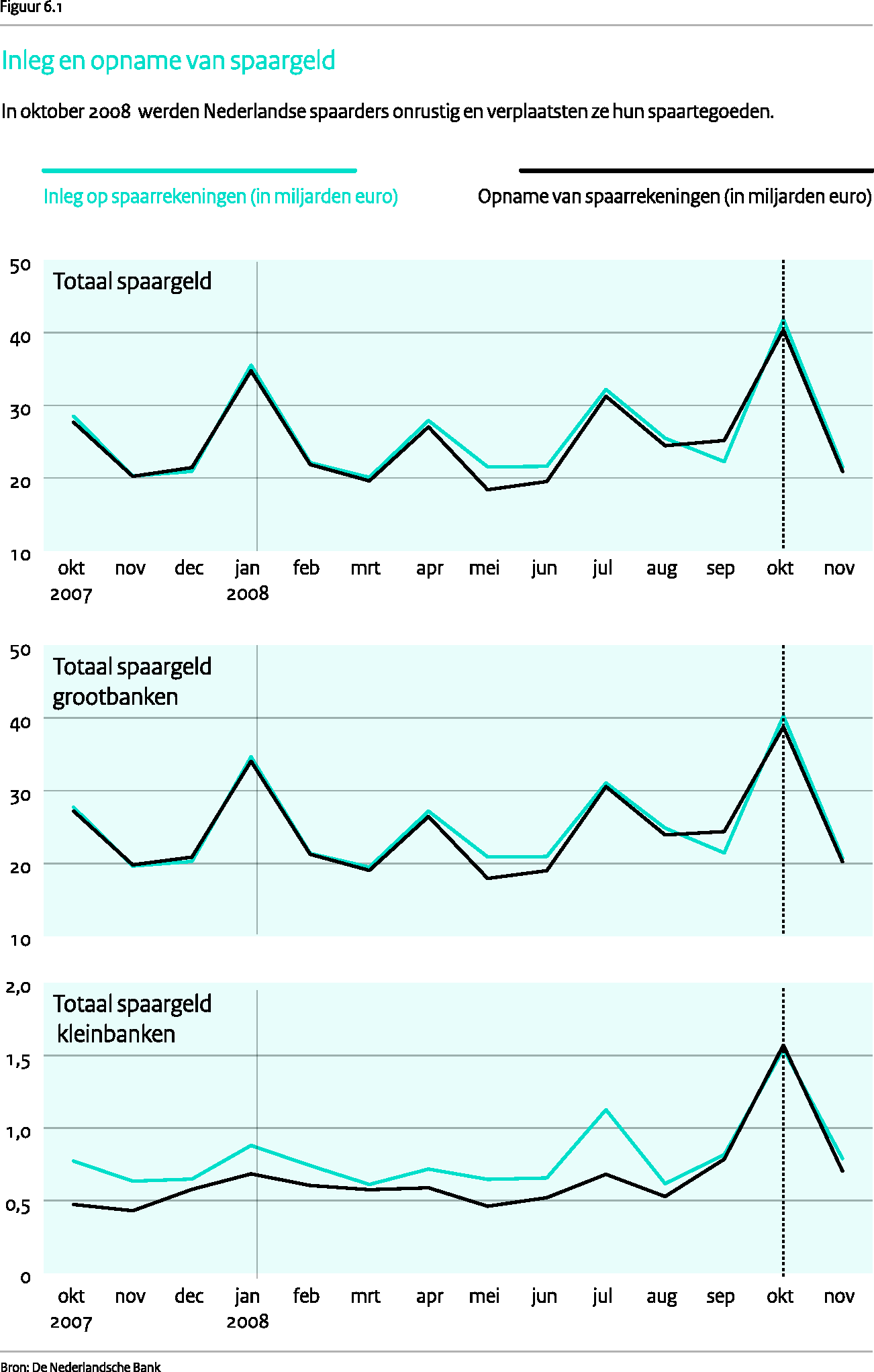

Figuur 6.1 |

Inleg en opname van spaargeld |

278 |

|

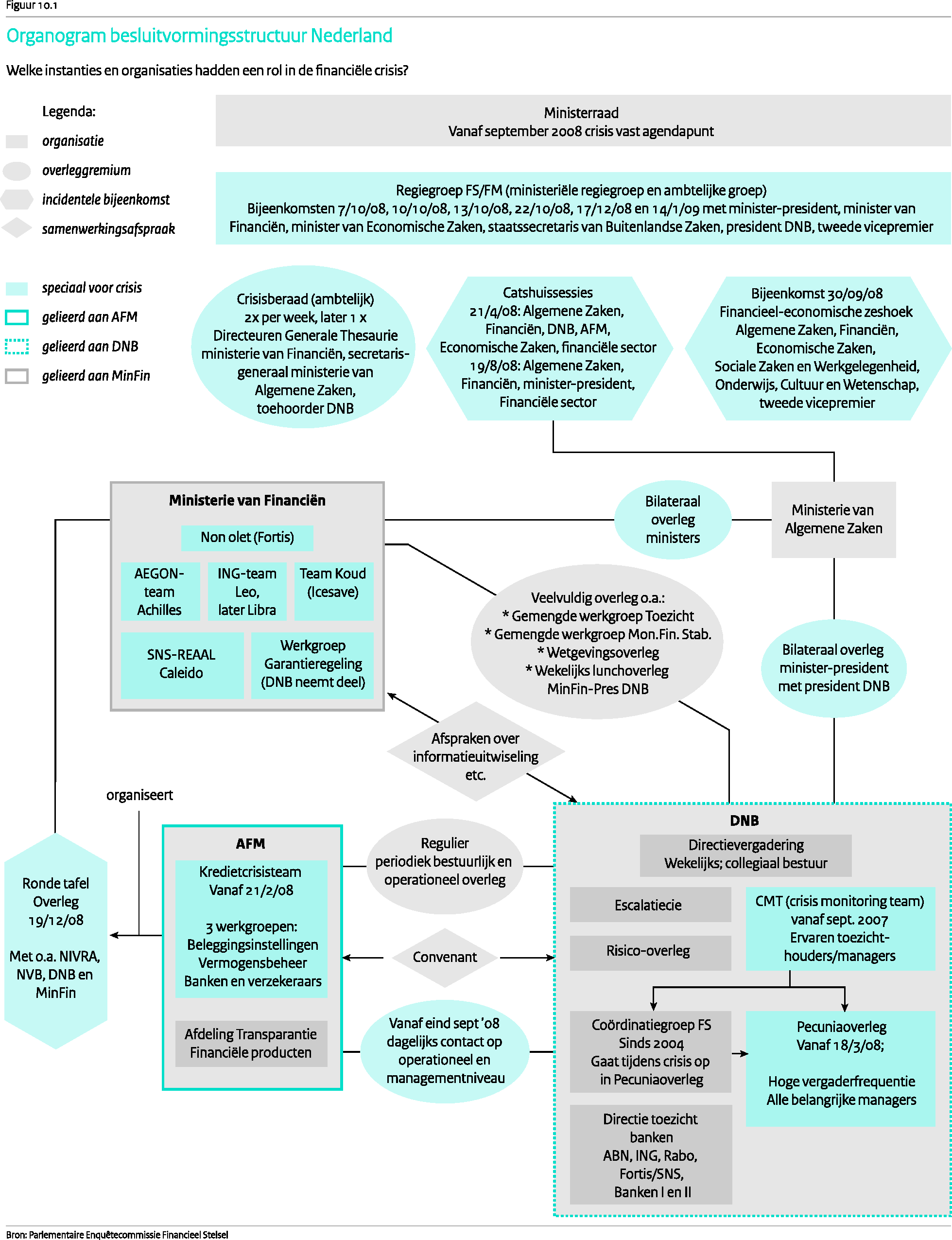

Figuur 10.1 |

Organogram besluitvormingsstructuur Nederland |

453 |

|

Figuur 13.1 |

Voorgestelde kapitaaleisen systeembanken |

556 |

|

Tabellen |

||

|

Tabel 3.1 |

Internationaal perspectief |

85 |

|

Tabel 3.2 |

Steun verleend aan financiële instellingen in de Europese Unie (oktober 2008–december 2010) |

86 |

|

Tabel 3.3 |

Groeiprognoses BBP 2009 volgens CPB, IMF, EC en OESO |

86 |

|

Tabel 5.1 |

Inschatting kredietverliezen Alt-A-portefeuille ING Groep |

236 |

|

Tabel 5.2 |

Terugbetaling kernkapitaaleffecten |

265 |

|

Tabel 7.1 |

Voorwaarden voor terugbetaling |

308 |

|

Tabel 8.1 |

Aankondiging en inwerkingtreding van kapitaalsteun |

364 |

|

Tabel 8.2 |

Vergelijking tussen instrumenten voor kapitaalinjecties |

370 |

|

Tabel 8.3 |

Kosten voor de instellingen |

371 |

|

Tabel 9.1 |

Garantieverleningen |

398 |

|

Tabel 9.2 |

Totaal aan garantieverleningen per bank |

399 |

|

Tabel 9.3 |

Ontvangen garantiepremies per instelling |

399 |

|

Tabel 11.1 |

Informatievoorziening Kamer voorafgaand aan inwerkingtreding crisismaatregelen |

488 |

|

Tabel 12.1 |

Balansreductie Europese financiële instellingen |

526 |

|

Bijlagen |

||

|

1. |

Lijst van aanbevelingen |

578 |

|

2. |

Begrippenlijst |

586 |

|

3. |

Afkortingenlijst |

595 |

|

4. |

Lijst van openbare verhoren |

597 |

|

5. |

Lijst van besloten voorgesprekken |

603 |

|

6. |

Lijst van buitenlandse personen |

606 |

|

7. |

Lijst van inwerkprogramma |

608 |

|

8. |

Literatuurlijst |

609 |

|

9. |

Lijst van Kamerstukken |

615 |

|

10. |

Lijst van Handelingen Tweede Kamer |

646 |

|

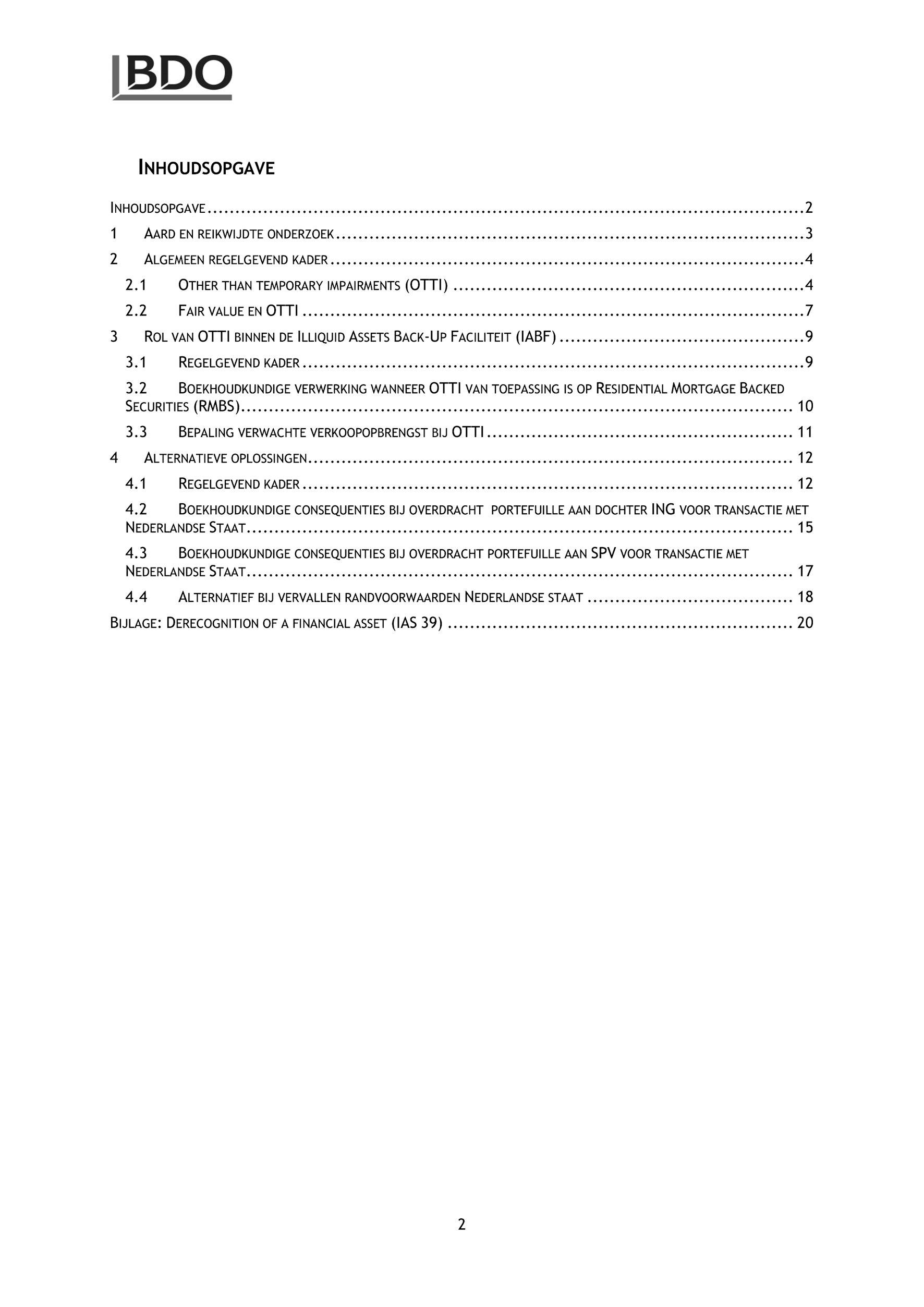

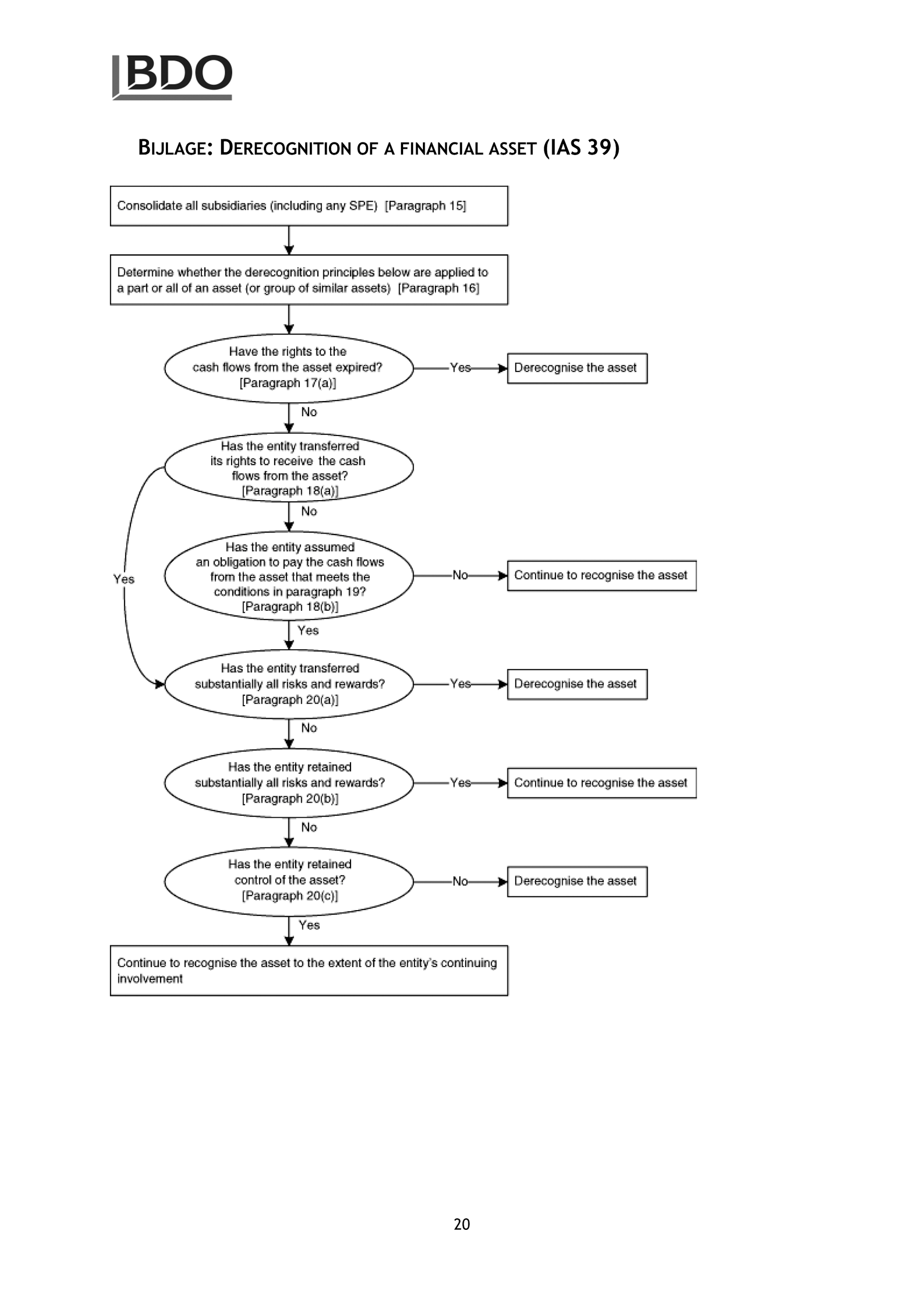

11. |

Rapportage BDO over IABF |

654 |

|

12. |

Lijst van wetten en besluiten |

674 |

|

13. |

Wet op de parlementaire enquête 2008 |

676 |

|

14.1 |

Protocol van afspraken tussen de Parlementaire Enquêtecommissie Financieel Stelsel en het kabinet |

688 |

|

14.2 |

Protocol van afspraken tussen de Parlementaire Enquêtecommissie Financieel Stelsel en de Autoriteit Financiële Markten |

692 |

|

14.3 |

Protocol van afspraken tussen de Parlementaire Enquêtecommissie Financieel Stelsel en De Nederlandsche Bank N.V. |

696 |

|

14.4 |

Nadere afspraken in de zin van artikel 7b van het Protocol van afspraken tussen de Parlementaire Enquêtecommissie Financieel Stelsel (PEFS) en het kabinet over de inzage in weggelakte passages van documenten |

700 |

|

14.5 |

Nadere afspraken in de zin van artikel 7b van het Protocol van afspraken tussen de Parlementaire Enquêtecommissie Financieel Stelsel (PEFS) en Autoriteit Financiële Markten (AFM) over de inzage in weggelakte passages van documenten |

703 |

|

14.6 |

Nadere afspraken in de zin van artikel 7b van het Protocol van afspraken tussen de Parlementaire Enquêtecommissie Financieel Stelsel (PEFS) en De Nederlandsche Bank (DNB) |

706 |

|

14.7 |

Nadere afspraken in de zin van artikel 7b van het protocol van afspraken tussen de Parlementaire Enquêtecommissie Financieel Stelsel (PEFS) en De Nederlandsche Bank (DNB) over verstrekken van elektronisch opgeslagen documenten door DNB aan de PEFS |

709 |

|

Verslagen van de openbare verhoren |

||

|

Verslagen van de openbare verhoren in 3 delen (Kamerstuk 31 980, nr. 62) |

||

Tussen september 2008 en januari 2009 stelt de Nederlandse overheid miljarden euro beschikbaar voor de financiële sector in ons land.

De kredietcrisis is dan op haar dieptepunt. Wereldwijd verkeren banken en financiële instellingen in zeer grote problemen. Problemen die zij grotendeels zelf veroorzaakt hebben door risicovol gedrag. Banken blijken besmette producten op hun balans te hebben, zij vertrouwen elkaar niet meer en het interbancaire verkeer komt nagenoeg tot stilstand.

Op 23 juni 2009 besluit de Tweede Kamer een parlementair onderzoek in te stellen naar de kredietcrisis. Het is een onderzoek in twee delen. Het eerste deel gaat over de oorzaken van de kredietcrisis en resulteert op 10 mei 2010 in het rapport Verloren krediet van de Tijdelijke commissie onderzoek financieel stelsel. De conclusies en aanbevelingen van dit rapport zijn door de Kamer geheel overgenomen en worden inmiddels grotendeels door het kabinet uitgevoerd.

Het tweede deel van het onderzoek vindt plaats in de vorm van een parlementaire enquête. Op 16 november 2010 stelt de Kamer daartoe de Parlementaire Enquêtecommissie Financieel Stelsel in.

Centraal in de enquête staan, conform de opdracht van de Kamer, de crisismaatregelen die de overheid in de periode tussen september 2008 en januari 2009 heeft getroffen om het financiële stelsel in ons land overeind te houden en het vertrouwen in de financiële sector te herstellen.

Daarnaast analyseert de commissie binnen dit onderzoek een aantal thema’s. Het eerste thema is het crisismanagement en het optreden van de autoriteiten. Verder wordt ingegaan op de rol van de Kamer en op het optreden van de Europese Commissie. De commissie doet ook een aantal aanbevelingen over de financiële sector.

De parlementaire enquête is het zwaarste politieke instrument van het parlement en is bedoeld om feitelijk vast te stellen wat er precies is gebeurd, om verantwoording te laten afleggen door diegenen die verantwoordelijkheid droegen en om lessen te trekken.

Deze parlementaire enquête is de eerste sinds bijna tien jaar en ook de eerste sinds de wijziging van de Wet op de parlementaire enquête in 2008. In haar werk is de commissie aangelopen tegen een aantal problemen waarvoor de nieuwe wet geen oplossing biedt. De commissie beschrijft deze in het rapport. Een van die problemen is het spanningsveld tussen het belang van het onderzoek op basis van de Wet op de parlementaire enquête 2008 en de geheimhoudingsbepaling voor het ministerie van Financiën, de Nederlandsche Bank en de Autoriteit Financiële Markten als gevolg van de Wet op het financieel toezicht. Eerst na langdurig en stevig onderhandelen, heeft de commissie de gevraagde informatie verkregen.

De commissie biedt u hierbij haar rapport, getiteld Verloren krediet II – de balans opgemaakt, aan.

De commissie is bij haar werk ondersteund door een groep van deskundige medewerkers. Naast de griffier Gerald van Leiden en de onderzoekscoördinator Natalie Koot is dat een staf bestaande uit Herman Beun, Job Daemen, Roel Grandia, Marieke Harpe, Maurits Kruithof, Jan Lemmen, Verzana Mokiem, Brecht van Mourik, Thomas van der Sanden, Rob Starrenburg, Laura Vissenberg, Jos van de Wiel en Rob Sebes.

De commissie dankt hen voor hun geweldige inzet voor het werk van de commissie.

De commissie spreekt ook haar dank uit aan de leden van de klankbordgroep Harald Benink, Arnoud Boot, Jac. Kragt en Erwin Muller voor de vele waardevolle adviezen die zij de commissie hebben gegeven en hun bereidheid tot veelvuldig overleg met de commissie.

Ten slotte dankt de commissie van harte alle medewerkers van de Tweede Kamer die het werk van de commissie mede mogelijk hebben gemaakt, in het bijzonder de Kamerbodes Irma Gijselman en Ria de Meijier.

De commissie heeft de balans opgemaakt en verwacht hiermee te voldoen aan de opdracht van de Tweede Kamer. Zij hoopt ook dat de aanbevelingen die zij doet zullen leiden tot evenzoveel verbeteringen en dat de Kamer overgaat tot een spoedige behandeling van het rapport.

Jan de Wit, Voorzitter Parlementaire Enquêtecommissie Financieel Stelsel

De Parlementaire Enquêtecommissie Financieel Stelsel (hierna: de commissie) heeft haar onderzoek gericht op de beoordeling van de crisismaatregelen die de Nederlandse overheid in een hectische periode heeft genomen om de acute problemen in het Nederlandse financiële stelsel te bestrijden. In de hoofdstukken van dit rapport worden de verschillende maatregelen beschreven en worden daarover conclusies getrokken. Daarnaast wordt een aantal thema’s beschreven die de individuele casussen overstijgen. Ook daarover worden conclusies getrokken. In dit eerste hoofdstuk zijn alle conclusies bijeengebracht en worden zij gepresenteerd in samenhang met de aanbevelingen van de commissie.

Op vrijdag 3 oktober 2008 heeft de Nederlandse Staat na onderhandelingen met de Belgische Staat de Nederlandse onderdelen van Fortis gekocht. Het bankonderdeel van de Belgisch-Nederlandse financiële instelling is een week eerder in een acute crisis terechtgekomen. De Nederlandse Staat betaalt 16,8 miljard euro aan Fortis voor 97,8% van de aandelen in Fortis Bank Nederland Holding, inclusief het volledige belang van Fortis in de ABN AMRO-onderdelen, 100 % van de aandelen in Fortis Verzekeringen Nederland en 100% van de aandelen in Fortis Corporate Insurance. Daarnaast heeft de Nederlandse Staat 34 miljard euro aan kortlopende schuld van Fortis Bank Nederland en zijn dochterondernemingen aan Fortis overgenomen en is de afspraak gemaakt dat enkele langlopende en achtergestelde leningen ter waarde van maximaal 16 miljard euro versneld zullen worden afgelost door Fortis Bank Nederland aan Fortis.

In totaal is 66,8 miljard euro overgemaakt door de Nederlandse Staat aan Fortis. Inmiddels is Fortis Corporate Insurance verkocht en zijn de bankdelen samengevoegd tot een nieuwe ABN AMRO Bank. Aflossingen, dividenden, herkapitalisaties, omzettingen van vreemd vermogen in eigen vermogen en financieringskosten in beschouwing nemend, staat bij het ter perse gaan van dit rapport een saldo van ongeveer 32 miljard euro open in verband met de ingrepen van de Nederlandse Staat rond Fortis en ABN AMRO.

Fortis in de eerste plaats zelf verantwoordelijk voor ontstane problemen

De oorzaak van de problemen bij Fortis lag in de combinatie van de verslechterende marktomstandigheden met het absorberen van de overname van ABN AMRO. Fortis heeft scherp aan de wind gevaren in zijn bedrijfsvoering en bezat een aanzienlijke portefeuille besmette activa. Fortis heeft er zelf voor gekozen om met het consortium ABN AMRO te willen overnemen zonder voorafgaand een uitgebreid boekenonderzoek te kunnen doen. Het consortiumbod was fors. Bovendien was het bod grotendeels in contanten wat een additioneel risico met zich meebracht. Fortis stond vanwege de financiering onder grote druk om zo snel mogelijk zijn ABN AMRO-delen te integreren. Er is onvoldoende rekening gehouden met door de Europese Commissie te nemen maatregelen in verband met mededinging met als resultaat de zeer ongunstige overeenkomst met Deutsche Bank. De commissie constateert dat Fortis door zijn eigen toedoen in de problemen is gekomen.

Afgifte verklaring van geen bezwaar door DNB en minister van Financiën heeft zeer ernstige gevolgen

De verklaring van geen bezwaar voor de overname van ABN AMRO door het consortium van Royal Bank of Scotland (RBS), Fortis en Santander is in gezamenlijkheid afgegeven door DNB en de minister van Financiën. DNB moest eigenstandig zijn oordeel geven over de financiële gezondheid van de overnemende partijen (criterium a) en over de mate waarin DNB zijn toezichtfunctie op ABN AMRO nog voldoende kon invullen (criterium b). Voor wat betreft het eerste criterium is DNB grotendeels gevaren op de informatie van de buitenlandse hoofdtoezichthouders op de consortiumpartners. Het eigenstandig oordeel van DNB over de gegoedheid van twee van de drie consortiumpartners is dus in belangrijke mate gebaseerd op informatie van buiten DNB. Geconstateerd kan worden dat twee van de drie consortiumpartners, Fortis en RBS, binnen een jaar in de grootst mogelijke financiële problemen zijn gekomen.

De minister van Financiën was verantwoordelijk voor het toetsen op het criterium financiële stabiliteit (criterium c). In het rapport Verloren krediet van de Tcofs is geconstateerd dat die toets minimaal is geweest en breder ingevuld had kunnen worden. De commissie constateert dat de financiële stabiliteit uiteindelijk wel degelijk ernstig in het geding is gekomen. Met de vergunningverlening aan het consortium in september 2007 door de minister en DNB is een besluit genomen dat zeer nadelig heeft uitgepakt voor de Nederlandse economie en belastingbetaler. De commissie stelt vast dat er een ander besluit genomen had kunnen en moeten worden.

Toezicht DNB op Fortis en ABN AMRO schoot tekort ondanks grote inspanningen

DNB maakte zich kort na de overname al zorgen over Fortis. DNB heeft, met name vanaf juni 2008, deze zorgen kenbaar gemaakt aan Fortis en de Belgische hoofdtoezichthouder op Fortis, CBFA. De initiatieven die uit die zorgen zijn voortgekomen, hebben in de aanloop naar de acute crisis bij Fortis echter niet tot concrete resultaten geleid.

DNB is ook na de overname door het consortium de hoofdtoezichthouder op ABN AMRO gebleven. Deze toezichtstaak was bijzonder veeleisend: naast het reguliere toezicht op de normale operationele gang van zaken moest het complexe ontvlechtingproces op de voet gevolgd worden. DNB heeft dit proces nauwlettend in de gaten gehouden en heeft zich daarin zeer strikt opgesteld. Daarbij heeft DNB echter niet alle ontwikkelingen voldoende in beeld, bijvoorbeeld de desastreuze ontwikkeling van de resultaten bij de Londense zakenbankactiviteiten van ABN AMRO, die bij het deel van RBS hoorden. De commissie concludeert dat DNB er te veel op vertrouwd heeft dat de afspraken tussen de consortiumpartners waterdicht waren. Het oordeel van DNB dat de risico’s van overname en opsplitsing voldoende beheersbaar zouden zijn door het stellen van strikte voorwaarden en voorschriften is verkeerd gebleken.

Gebrek aan daadkracht en urgentie ministerie van Financiën

Op 2 juli 2008 wordt de minister van Financiën door de president van DNB op de hoogte gebracht van de grote zorgen van DNB over Fortis. De minister van Financiën en de president van DNB hebben toen concrete afspraken gemaakt die van groot gewicht zouden blijken tijdens de acute crisis rondom Fortis. Er is later één lijn getrokken met DNB en er is conform de gemaakte afspraken in de eerste plaats ingezet op het belang van de financiële stabiliteit in Nederland. Toch is er in de periode van 2 juli tot aan de val van Lehman Brothers weinig te merken van urgentie of ernstige zorgen bij het ministerie, laat staan concrete actie zoals het uitwerken van mogelijke scenario’s en noodplannen, of het inventariseren en evalueren van het wettelijke instrumentarium. De commissie acht het ook onbegrijpelijk dat het ministerie sinds juli niet meer actie heeft ondernomen in de richting van de Belgische autoriteiten.

Om Fortis te redden van een faillissement komen de Belgische, Nederlandse en Luxemburgse overheden op zondagavond 28 september 2008 overeen om in totaal 11,2 miljard euro aan kapitaal te injecteren in de respectievelijke landendochters van Fortis Bank in ruil voor belangen van om en nabij de 49%. Tevens neemt men zich voor dat Fortis haar ABN AMRO deel zal verkopen. De Nederlandse overheid zou 4 miljard euro betalen voor een belang van 49% in Fortis Bank Nederland, maar dit deel van de overeenkomst is nooit geëffectueerd en vervangen door de verwerving van alle Nederlandse delen van Fortis.

Noodzaak ingrijpen weekend van 27/ 28 september 2008 staat buiten kijf

Het is zeer aannemelijk dat Fortis zonder ingrijpen op maandag 29 september 2008 failliet was gegaan. Het daadwerkelijk ingrijpen is echter rijkelijk laat, zowel aan Belgische als aan Nederlandse kant. De commissie is van oordeel dat ingrijpen in het weekend noodzakelijk was vanwege de financiële stabiliteit in de Benelux, in Europa en wereldwijd.

Nederlandse voorkeursoplossing weinig realistisch

Het ministerie van Financiën en DNB hebben gehandeld conform de afspraken die op 2 juli 2008 waren gemaakt tussen de minister van Financiën en de president van DNB. In samenspraak tussen de ministeries van Algemene Zaken en Financiën en DNB is besloten in te zetten op een private oplossing waarbij het belang van de voor Nederland systeemrelevante delen vooropstond. Concreet is ingezet op een redding van Fortis waarbij in elk geval het ABN AMRO-deel door ING zou worden overgenomen. Er is alles aan gedaan om financierings- en mededingingskwesties te regelen. Gezien de problemen waarin ING nauwelijks een week later terechtkwam, was het realiteitsgehalte van de Nederlandse voorkeursoptie volgens de commissie twijfelachtig.

Buitenlandse gegadigden voor het ABN AMRO deel van Fortis afgehouden

Overname van het ABN AMRO-deel door een solide buitenlandse partij, bijvoorbeeld BNP Paribas, werd door DNB niet verantwoord geacht, gezien de turbulentie in de wereld, de situatie van ABN AMRO te midden van de separatieprocessen en het gebrek aan mogelijkheden voor een private partij om een grondig boekenonderzoek te doen. Het is de uitdrukkelijke wens geweest van DNB, die daarin werd gesteund door de minister van Financiën, om het ABN AMRO-deel van Fortis onder Nederlands toezicht te houden. De blokkade van buitenlandse partijen is tot op de hoogste niveaus gecommuniceerd en heeft de range van mogelijke alternatieven drastisch ingeperkt. De commissie vindt, vanuit het oogpunt van het gelijke speelveld in Europa, de afwijzende opstelling tegenover mogelijke buitenlandse gegadigden, toezichthouders en autoriteiten niet verdedigbaar.

Te weinig aandacht voor alternatieven

Vanaf vrijdag 26 september 2008 komt vanuit Luxemburg langzamerhand een plan in beeld waarbij de Belgische en Luxemburgse overheden kapitaalinjecties doen in onderdelen van Fortis in ruil voor minderheidsbelangen zodat de Fortis Groep intact kan blijven. Daarbij zou het ABN AMRO-deel verkocht worden. In elk geval vanaf zaterdagmiddag 27 september 2008 is bekend binnen de Nederlandse autoriteiten dat deze mogelijkheid speelt. Geconstateerd kan worden dat er tot aan de onderhandelingen op zondagavond weinig is gedaan met deze informatie, die toch afkomstig was uit de hoogste bestuursregionen van Fortis. Gezien de bronnen van de informatie vindt de commissie dit moeilijk te begrijpen. De indruk bestaat bij de commissie dat het ministerie van Financiën en DNB weinig in het plan zagen, omdat het niet strookte met de eigen lijn en het plan op voorhand geen bevredigende oplossing voor ABN AMRO bood in de ogen van beide betrokken Nederlandse autoriteiten. Door de inzet op een Nederlandse private oplossing waarbij in elk geval het ABN AMRO-deel naar ING zou moeten gaan, zijn de alternatieven ingeperkt.

Benelux-overeenkomst: duur en geen afdoende oplossing

De commissie is van oordeel dat Nederland vanuit een bedrijfseconomische optiek een hoog bedrag afspreekt voor een 49%-belang in Fortis Bank Nederland. De Benelux-oplossing bleek bovendien geen structurele oplossing. Hoewel Fortis overeind blijft, herstelt het vertrouwen in het bedrijf niet en haakt ING af voor het ABN AMRO-deel. Daarmee vervalt voor de Nederlandse autoriteiten een groot deel van de ratio achter de Benelux-overeenkomst. Immers, Fortis is nog niet veilig en de toekomst van het ABN AMRO-deel blijft ongewis.

Informeren Kamer: onvolledig en te laat

Enkele zaken die speelden rond de Benelux-overeenkomst zijn niet met de Kamer gedeeld. De ondubbelzinnige inzet op een Nederlandse oplossing via ING, en het daarmee samenhangende afhouden van buitenlandse geïnteresseerden voor het ABN AMRO-deel, is niet gemeld. Er is geen inzicht gegeven in de wijze waarop het bedrag van 4 miljard euro, dat de Nederlandse Staat zou injecteren, tot stand is gekomen, noch is inzichtelijk geworden waarop dat bedrag was gebaseerd. Ook de exclusieve onderhandelingsstatus van ING is niet gemeld. De Benelux-overeenkomst is in de Kamer besproken tijdens de algemene financiële beschouwingen op woensdag 1 en donderdag 2 oktober 2008, toen de Nederlandse autoriteiten de overeenkomst feitelijk al hadden afgeschreven en met verdergaande plannen bezig waren. Zoals de minister van Financiën zelf heeft aangegeven, is geen volledige openheid van zaken gegeven in deze debatten. De commissie concludeert dat de Kamer onvolledig geïnformeerd is over de eerste ingreep bij Fortis. De commissie kan hier enig begrip voor opbrengen, gezien de onderhandelingssituatie. Achteraf is slechts in beperkte mate openheid van zaken gegeven. Naar het oordeel van de commissie had de Kamer achteraf meer inzicht moeten en kunnen krijgen.

Op vrijdagochtend 3 oktober 2008 komen de Nederlandse en de Belgische premier overeen dat de Nederlandse Staat de Nederlandse Fortis-delen zal kopen van Fortis voor een prijs van 16,8 miljard euro. Daarbij zullen ook de kortlopende en langlopende financieringsverplichtingen van de Nederlandse Fortis-delen aan Fortis worden overgenomen door de Nederlandse Staat. In totaal maakt de Nederlandse Staat 66,8 miljard euro over aan Fortis.

Weinig geduld met de Benelux-overeenkomst aan Nederlandse kant: linksom of rechtsom moeten de bankdelen uit Fortis gehaald worden

Het vertrouwen in Fortis herstelde zich amper na de aankondiging van de Benelux-overeenkomst op 28 september 2008. Het bedrijf bleef aan een liquiditeitsinfuus van de centrale banken liggen, omdat de uitstroom van gelden bleef aanhouden. Het is de vraag hoe lang een dergelijke situatie houdbaar was. Liquiditeitsgaranties of garanties voor de besmette portefeuille van Fortis Bank hadden wellicht kunnen helpen. Alle betrokken overheden waren op dat moment kennelijk nog niet bereid deze stappen te zetten die later bij andere probleeminstellingen wel gedaan zijn.

Al op maandag 29 september werden verdergaande plannen in gang gezet, die op dinsdag 30 september in het Torentje bekrachtigd werden door de minister-president, de minister van Financiën en de president van DNB. Daarna was er geen weg meer terug: Nederland wil in elk geval de Nederlandse bankdelen goedschiks of kwaadschiks uit het Fortis-concern halen. Een structurele oplossing voor Fortis was nodig, oordeelt de commissie. De commissie vraagt zich af waarom in dit stadium de Nederlandse Staat niet is overgegaan tot het doen van een overnamebod op enkel het ABN AMRO-deel. Mede gezien de ervaringen met het opsplitsen van ABN AMRO waren de nodige bezwaren en kosten verbonden aan een oplossing waarbij Fortis uit elkaar werd getrokken.

Door Nederlandse delegaties gebruikte waarderingen waren onvolledig

Er is in samenspraak met Lazard, de adviseur van de Nederlandse Staat, een onderhandelingsrange vastgesteld van 12 tot 20 miljard euro. Deze waarderingsrange ligt boven de marktwaarde van dat moment, die tussen de 10 en 12 miljard euro kan worden geschat. In de waarderingen wordt uitgegaan van voldoende liquiditeit en kapitaal bij de delen, waarvan echter geen sprake was. Binnen de Nederlandse delegatie was bekend dat het aandeel in de restboedel van ABN AMRO (Z-Share) een negatief eigen vermogen had van 2,3 miljard euro. De commissie constateert dat noch de waardering, noch de onderhandelingsrange is aangepast voor deze post.

Het kapitaaltekort in de ABN AMRO F-share (later N-Share) was in elk geval bekend bij DNB. De zogenaamde CSA-claim was bekend bij DNB. Deze lening van 2,5 miljard euro die Fortis was overeengekomen met de consortiumpartners stond in direct verband met het kapitaaltekort in de F-share (later N-share). Dit gegeven is niet meegenomen in de waardering. De commissie concludeert dat deze informatie onjuist is behandeld binnen het waarderingsteam. De gebruikte waarderingen, die ten grondslag lagen aan de onderhandelingsrange, waren dus onvolledig en niet accuraat.

16,8 respectievelijk 66,8 miljard euro: een zware prijs voor financiële stabiliteit

Het uiteindelijk betaalde bedrag van 16,8 miljard euro is een prijs waarbij de Nederlandse en Belgische autoriteiten beide hun doelstellingen konden realiseren. De prijs is in de eerste plaats ingegeven door hetgeen van Belgische kant is aangegeven als nodig om voor het achterblijvende Fortis-concern tot een oplossing te komen.

Als de kapitaaltekorten van dat moment in de ABN AMRO-delen van in totaal 4 tot 5 miljard euro in de waardering worden meegenomen, ligt de waarderingsrange in de orde van grootte van 8 tot 16 miljard euro. De prijs van 16,8 miljard euro valt dan buiten de gemaakte waarderingsrange. Gezien de manco’s in de waardering acht de commissie deze prijs uit het oogpunt van bedrijfseconomische waardering bijzonder riant. Daartegenover staat het argument dat de financiële stabiliteit in Nederland beschermd moest worden. Het is aannemelijk dat het omvallen van Fortis geleid zou hebben tot grote schade aan de Nederlandse, Europese en wereldeconomie, zowel rechtsreeks als via kettingreacties. Hoe groot die schade geweest zou zijn, kan niet worden vastgesteld. De kosten voor het voorkomen van die schade belopen naar de huidige stand een bedrag van circa 32 miljard euro, waarbij initieel een bedrag van 66,8 miljard euro is overgemaakt. De commissie erkent het grote belang van financiële stabiliteit. Dit mag echter geen vrijbrief zijn voor ongelimiteerde uitgaven van belastinggeld.

Meenemen schulden van Fortis Bank Nederland aan de Fortis Holding: dealmaker

Het overnemen door de Nederlandse Staat van 34 miljard euro aan kortlopende leningen aan Fortis Bank Nederland door het Belgische moederbedrijf heeft een doorbraak in de onderhandelingen mogelijk gemaakt en is in die zin een logische en verstandige zet geweest.

De overname op het laatste moment van 16 miljard euro aan langlopende leningen, een afspraak die werd gemaakt nadat de Nederlandse en Belgische autoriteiten tot een akkoord waren gekomen, maakte het mogelijk dat de bestuurders van Fortis Holding de benodigde handtekeningen wilden zetten. Overname van deze leningen leverde Fortis een voordeel van 625 miljoen euro op.

Meenemen langlopende schulden: extra risico’s voor de Staat

De overgenomen langlopende leningen, 16 miljard euro in totaal, hadden een hoog risicoprofiel vanwege de lange looptijd en omdat een groot deel van de leningen achtergesteld was. Deze leningen hadden daarom deels het karakter van eigen vermogen en een groot deel ervan zou later ook worden omgezet in kernkapitaal. De Staat nam daarmee een additioneel risico op zich. De commissie constateert dat dit deel van de transactie is overeengekomen nadat de overeenkomst tussen de Nederlandse en de Belgische premiers was gesloten. Dit deel van de transactie is aangegaan, voor zover de commissie heeft kunnen nagaan, zonder dat de verantwoordelijke bewindspersonen zich ten volle bewust waren van de risico’s. De commissie verbaast zich over het gebrek aan aandacht voor dit deel van de transactie.

Informeren Kamer: onvolledig en te laat

Een aantal zaken rond de verwerving van de Nederlandse Fortis-delen is niet volledig gedeeld met de Kamer. De minister heeft de prijs een «onderhandelingsresultaat» genoemd. Daarbij is niet vermeld dat een bedrag in de orde van grootte van 17 miljard euro daadwerkelijk nodig was voor de Belgische autoriteiten en dat de prijs vooral lijkt te zijn ingegeven door de Belgische behoefte. Over de aanwezigheid van een kwaadschiks scenario en de dreiging daarmee in de richting van de Belgische autoriteiten is nooit iets gemeld. Met betrekking tot de waardering wordt gesproken over «marktconform». Gezien de tekortkomingen in de waarderingen was hiervan geen sprake. Het karakter van de langlopende leningen, deels achtergesteld en eeuwigdurend, wat zorgde voor een hoger risicoprofiel, is in eerste instantie niet gemeld. De besloten technische briefing op 14 oktober 2008 van de vaste commissie voor Financiën bood de minister van Financiën bij uitstek de gelegenheid om meer inzicht en openheid van zaken te geven. Deze technische briefing was echter verre van volledig. De commissie oordeelt dat de Kamer ook bij de tweede ingreep rond Fortis onvolledig en te laat geïnformeerd is.

Op 21 november 2008 maakte de minister van Financiën bekend dat Fortis Bank Nederland en het ABN AMRO-deel zouden worden samengevoegd tot één bank. Deze beslissing bracht een aantal herkapitalisatiemaatregelen met zich mee die gepaard gingen met miljarden aan extra vermogensbeslag.

Onderbouwing beslissing tot integratie rammelt

Bij het naar buiten brengen op 21 november 2008 van de plannen om Fortis Bank Nederland en het ABN AMRO-deel samen te voegen tot één bank wordt door de minister van Financiën niet of nauwelijks melding gemaakt van de kosten van integratie, kwantitatief noch kwalitatief, terwijl deze wel in beeld waren bij de externe adviseurs van het ministerie van Financiën. De noodzaak van aanvullende investeringen was voorzienbaar, bijvoorbeeld in verband met de EC Remedy, de kosten van separatie en integratie met de daartegenover staande mogelijke synergievoordelen en besparingen, en kapitaalaanvullingen bij de bankdelen. De commissie kan niet anders concluderen dan dat de externe adviseurs deze informatie hebben gemeld aan het ministerie. Deze informatie is niet goed verder geleid binnen het ministerie. Als gevolg daarvan is de daadwerkelijke keuze van de minister voor het samenvoegen van de twee banken onvoldoende onderbouwd geweest.

Herkapitalisaties grotendeels al eerder voorzienbaar

De directe gevolgen van de transactie van 3 oktober 2008 voor de kapitaalpositie van Fortis Bank Nederland zijn zorgvuldig doorgerekend. Mede door onverwachte tegenvallers ontstond eind 2008 een aanzienlijke kapitaalbehoefte bij Fortis Bank Nederland van ongeveer 5 miljard euro. De commissie stelt vast dat Fortis Bank Nederland na verwerving al zwak gekapitaliseerd was en dat er geen marge voor onverwachte tegenvallers was.

De kapitaaltekorten bij de ABN AMRO-delen waren bekend bij de onderhandelingen die op 3 oktober 2008 zouden resulteren in de verwerving van de Nederlandse Fortis-delen. De commissie concludeert dat men binnen de Nederlandse autoriteiten al rond de transactie weet had kunnen hebben van toekomstige extra uitgaven. Als de beslissing tot samenvoegen van Fortis Bank Nederland en de ABN AMRO N-share wordt genomen, komt vast te staan dat deze uitgaven voor rekening van de eigenaar, de Nederlandse Staat, komen.

Informeren Kamer: onvolledig en te laat

Rond de zogenaamde technische verhanging in december 2008 is veel verwarring ontstaan in de Kamer, die de minister van Financiën uiteindelijk pas in juni 2009 heeft opgehelderd. De commissie is van oordeel dat de minister de Kamer in eerste instantie zodanig onvolledig heeft geïnformeerd dat de Kamer geen juist beeld kon krijgen.

De herkapitalisatiemaatregelen zijn in juni en november 2009 gecommuniceerd naar de Kamer. Het bestaan van een groot deel van de desbetreffende posten was al bij de transactie van 3 oktober 2008 bekend, zo niet precieze bedragen, dan wel de aanwezigheid ervan. Bij de communicatie naar de Kamer op 21 november 2008 over de beslissing om Fortis Bank Nederland en de ABN AMRO N-share samen te voegen zijn deze posten niet gemeld, noch in kwalitatieve noch in kwantitatieve zin. De commissie is van oordeel dat de minister op zijn minst het bestaan van de al bekende posten, die voor extra kosten zouden zorgen, al in november 2008 had kunnen en moeten melden, alsook een indicatie had kunnen geven van de orde van grootte van sommige van die posten zoals de Z-share. De Kamer is dus niet tijdig en niet volledig geïnformeerd.

Ingrijpen noodzakelijk maar fouten in de uitvoering

De commissie stelt vast dat de Nederlandse autoriteiten in het belang van de financiële stabiliteit terecht hebben ingegrepen bij Fortis en heeft waardering voor de inzet en inspanningen die in een uiterst hectische situatie geleverd zijn. De commissie stelt echter ook vast dat door vrijwel alle betrokkenen grote fouten zijn gemaakt rond de crisis bij Fortis, in de eerste plaats bij Fortis zelf.

Proces rondom tweede ingreep slecht georganiseerd

De commissie constateert dat beide ingrepen bij Fortis gekenmerkt werden door een hoog ad-hocgehalte. De commissie is van mening dat binnen het ministerie van Financiën, tussen de twee ingrepen in, te weinig structuur is aangebracht. Op het moment dat besloten werd om voor verwerving van de Nederlandse Fortis-delen te gaan, had er meer en bredere expertise binnengehaald moeten worden. Van de daadwerkelijk ingehuurde adviseurs is niet optimaal gebruikgemaakt. Hierdoor ontbrak het aan voldoende checks and balances in de besluitvorming binnen het ministerie van Financiën.

De prijs voor financiële stabiliteit was hoog en stond in geen verhouding tot de bedrijfseconomische waarde

Het lijdt geen twijfel dat er uit bedrijfseconomisch opzicht te veel betaald is voor de Nederlandse delen van Fortis. Dat geldt voor de oorspronkelijke aankoopprijs voor de aandelen van 16,8 miljard euro en in nog sterkere mate voor de in totaal ongeveer 30 miljard euro die gemoeid bleken te zijn met Fortis/ABN AMRO. De 16,8 miljard euro is vooral betaald als prijs voor financiële stabiliteit in Nederland, België, Europa en daarbuiten; de extra kosten als aanvullende prijs voor financiële stabiliteit in Nederland. Tegenover die investering staat wel degelijk economische waarde, maar het is vooralsnog niet aannemelijk dat de totale investering terug zal komen.

Gebreken in de informatie-uitwisseling hebben kostbare consequenties gehad

In een aantal gevallen is sprake geweest van een verkeerde omgang met informatie die wel degelijk voorhanden was. Dat geldt voor het ministerie van Financiën met betrekking tot het gebrek aan actie rond het begin van de acute crisis bij Fortis in de zomer van 2008, ver voor de val van Lehman Brothers. Dat geldt ook voor alle betrokken Nederlandse autoriteiten (met name het ministerie van Financiën en DNB) bij de eerste interventie (Beneluxovereenkomst), toen te lang is vastgehouden aan de lijn van een private Nederlandse oplossing. Dat geldt tot slot ook voor de daardoor noodzakelijk geworden tweede ingreep. Afgezien van de vraag in hoeverre de gemaakte waarderingen daadwerkelijk van belang waren voor de einduitkomst van de onderhandelingen met de Belgische autoriteiten, zijn in deze waarderingen belangrijke gegevens, die wel beschikbaar waren, niet of niet juist opgenomen. Deze posten zijn de belangrijkste oorzaak van de latere extra kosten gebleken.

De kennis over kapitaaltekorten binnen ABN AMRO was bij DNB bekend, maar lijkt niet haar weg hogerop te hebben gevonden naar de verantwoordelijken binnen DNB die deze informatie in het blikveld van de delegatie hadden kunnen krijgen. Voor wat betreft het tekort in de F/N-Share is de informatie kennelijk niet of onvoldoende overgebracht aan Lazard, de adviseur van de Staat. Lazard had overigens ook zelf in bepaalde opzichten vollediger te werk kunnen gaan. Zo verbaast het de commissie dat er geen of te weinig aandacht is besteed aan de consortiumovereenkomsten, waarin de afspraken tussen de consortiumpartners waren vastgelegd.

Eindverantwoordelijken slecht geïnformeerd

De commissie is van mening dat de betrokken eindverantwoordelijke bewindslieden, te weten de minister-president en de minister van Financiën, te weinig geïnformeerd zijn over de waarderingen door de eigen ambtenaren en andere betrokkenen bij de delegatie zoals functionarissen van DNB. De commissie heeft geconstateerd dat de plaatsvervangend thesaurier-generaal en de president van DNB bij de finale onderhandelingen in de ambtswoning van de Belgische premier aanwezig waren. Zij waren beiden bekend met de waarderingpresentatie en hadden de bewindslieden uitgebreider kunnen inlichten. De plaatsvervangend thesaurier-generaal was tevens ingelicht door het waarderingsteam, onder wie ook de adviseurs van Lazard, over additionele relevante informatie («Speaking notes)». Deze additionele informatie is voor zover de commissie heeft kunnen nagaan, niet gedeeld met de bewindslieden.

De Staat heeft, mede op aandringen van DNB, externe expertise ingehuurd. Van die expertise is echter onvoldoende gebruikgemaakt. Bij de finale onderhandelingen zijn de adviseurs van Lazard niet betrokken en is er door betrokken ambtenaren van het ministerie van Financiën en functionarissen van DNB slechts in beperkte mate gebruikgemaakt van de informatie die de adviseur gegenereerd en ook geleverd heeft aan zowel de onderhandelingsdelegatie als aan DNB.

Tegelijkertijd hebben de eindverantwoordelijke bewindslieden en functionarissen zichzelf onvoldoende vergewist van mogelijk relevante informatie. Basale vragen zijn niet gesteld, bijvoorbeeld de vraag of de delen voldoende gekapitaliseerd waren, de vraag naar de status van de opsplitsing van ABN AMRO en de vraag naar mogelijke lijken in de kast. Het bevreemdt de commissie dat de verantwoordelijken zelf niet direct vragen aan de adviseurs hebben gesteld of hebben kunnen stellen, maar dat dezelfde adviseurs in de openbare verhoren van de commissie wel verantwoordelijk zijn gehouden voor gemaakte fouten.

Informatie-uitwisseling binnen DNB gebrekkig

De commissie verbaast zich erover dat de president van DNB slechts gedeeltelijk bekend was met de informatie uit het waarderingsteam, waarin zijn eigen medewerkers een belangrijke plek hadden. De commissie heeft geconstateerd dat de president van DNB geen kennis had van de extra informatie ten behoeve van de onderhandelingen die op donderdag 2 oktober 2008 vanuit het waarderingsteam is opgebracht («Speaking notes»). Deze informatie was wel degelijk aanwezig binnen DNB. Daardoor kon ook de president van DNB de minister-president en de minister van Financiën niet inlichten over deze belangrijke informatie. De commissie is van mening dat de president van DNB zijn rol als adviseur van de bewindslieden beter had moeten invullen.

Adequaat toezicht problematisch, met name bij grensoverschrijdende toezichtsituaties

In aansluiting op de bevindingen van de Tijdelijke commissie onderzoek financieel stelsel is het deze commissie duidelijk geworden welke beperkingen er kleven aan het externe toezicht. DNB had de middelen niet om bij Fortis in te grijpen, had ondanks alle zorgvuldigheid en inspanningen niet voldoende grip op ABN AMRO en de separatie- en integratieprocessen na de overname in 2007, en had eind september 2008 kennelijk ook slechts beperkt inzicht in de problemen bij ING.

Onvoldoende balans tussen prudentiële aspecten en mededingingsaspecten

De door de Europese Commissie opgelegde Remedy heeft een belangrijke rol gespeeld bij het in de problemen komen van Fortis. Het heeft bovendien het traject na verwerving door de Nederlandse Staat ernstig gecompliceerd en aanzienlijke kosten voor de belastingbetaler met zich meegebracht. Er moet in dit verband meer aandacht komen voor systeemoverwegingen, zowel in het reguliere toezicht als bij beslissingen rond fusies en overnames waarbij ook de mate van complexiteit en tijdsduur van dergelijke processen uitdrukkelijk aan de orde moet komen. Prudentiële en mededingingsaspecten mogen niet afzonderlijk van elkaar worden beoordeeld, bijvoorbeeld bij de door de Europese Commissie op te leggen Remedies, en er moet een evenwichtiger weging komen van deze aspecten.

Kamer onvoldoende en te laat geïnformeerd door minister

De commissie is van mening dat de Kamer in alle fases van het proces van de overname van Fortis en ABN AMRO te laat is geïnformeerd. Dit was het geval rond de Benelux-overeenkomst, rond de verwerving van de Nederlandse Fortis-onderdelen door de Staat en rond de latere herkapitalisatiemaatregelen De commissie is ook van mening dat de Kamer onvolledig is geïnformeerd rond de Benelux-overeenkomst, over de overname van de langlopende leningen van Fortis Bank Nederland aan Fortis en bij de technische briefing van de Kamer over de verwerving van de Nederlandse Fortis-onderdelen, en bij de beslissing om de bankdelen te integreren en rond de zogenaamde technische verhanging.

Kamer weinig doortastend en soms verkeerde focus

De rol van de Tweede Kamer zelf is voornamelijk een rol achteraf geweest. De commissie constateert dat bij de behandeling van de ingrepen in de Kamer weinig aandacht is besteed aan de grensoverschrijdende dimensie van de problemen bij Fortis en de nationale reflexen die daarbij kwamen kijken. Door primair uit te gaan van het eigen nationale belang is kritische reflectie op gekozen oplossingen grotendeels achterwege gebleven. Bij de parlementaire behandeling zijn niet altijd de juiste accenten gelegd wat hoofd- en bijzaken betreft. Dit heeft ongetwijfeld veel te maken met de informatie die de minister aan de Kamer heeft verstrekt, maar de commissie vraagt zich evengoed af of Kamerleden voldoende tijd hebben gekregen, of genomen, om de verschafte informatie goed te kunnen doorgronden en benutten.

Op 19 oktober 2008 wordt bekend dat ING gebruik maakt van de kapitaalverstrekkingsfaciliteit en een kapitaalinjectie krijgt van 10 miljard euro in de vorm van door de Staat gekochte core tier 1 (CT1) securities. Enkele maanden later, op 26 januari 2009, volgt een nieuwe ingreep. Het gaat dan om de Illiquid Assets Back-up Facility (IABF) die de Staat voor ING in het leven roept: een speciale regeling waarmee de Staat het economisch risico overneemt van 80% van een portefeuille van 30 miljard euro aan Amerikaanse Alt-A-hypotheekobligaties die voor het grootste deel in bezit is van de Amerikaanse internetbank van ING, ING Direct USA.

In het rapport Verloren krediet constateerde de Tcofs dat ING, anders dan veel andere banken, zich bewust niet of slechts in beperkte mate bezighield met risicovolle complexe gestructureerde producten en subprime-hypotheekproducten. De commissie constateert dat ING in de periode tot eind 2007 een aantal beslissingen heeft genomen die, op dat moment en met de daarbij behorende kennis, verdedigbaar waren ondanks de negatieve consequenties die deze beslissingen later bleken te hebben. Het bedrijf kwam uiteindelijk in de problemen door het opbouwen van een grote portefeuille gebundelde woninghypotheken, namelijk de Alt-A-hypotheekobligaties van ING Direct USA.

ING maakte zichzelf in grote mate afhankelijk van Alt-A-markt

Vanaf de start van ING Direct groeide de (vooral Amerikaanse) hypotheekportefeuille van ING Direct explosief. De commissie constateert dat in de raad van commissarissen begin 2006 kritische vragen zijn gesteld over deze groei. Toch koos ING ervoor de portefeuille verder uit te breiden.

Door de Amerikaanse wetgeving was ING Direct USA, de Amerikaanse internetbank van ING, verplicht om minstens 65% van het opgehaalde spaargeld te investeren in consumentenkrediet. Het bedrijf koos ervoor om een groot deel van deze investeringen te doen in Alt-A-hypotheekobligaties, waarvan een groot deel gebaseerd was op, qua herkomst en type, risicovolle hypotheken. De commissie constateert dat ING met deze investeringen ver boven de wettelijke eis zat.

Door de omvang en aard van de Alt-A-portefeuille maakte ING zichzelf in sterke mate afhankelijk van de ontwikkelingen op een specifieke markt met een beperkt aantal spelers. De commissie is van oordeel dat ING de consequenties van dit concentratierisico heeft onderschat.

ING reageerde in onvoldoende mate en te laat op verslechterende situatie Amerikaanse huizenmarkt

Eind 2007 was duidelijk dat er ernstige problemen waren op de Amerikaanse huizenmarkt. ING hield echter lange tijd vol dat zijn Alt-A-portefeuille veilig was omdat de verwachte kredietenverliezen beperkt bleven. ING ging zelfs door met het aankopen van Alt-A-obligaties totdat de Amerikaanse toezichthouder OTS in het tweede kwartaal van 2008 de aanbeveling deed om daarmee te stoppen. Vanwege de boekhoudkundige classificatie van de portefeuille moest ING een steeds hogere negatieve herwaarderingsreserve aanhouden. Dit trok steeds sterker de aandacht van marktpartijen. De marktperceptie van de Alt-A-portefeuille verslechterde vanaf begin 2008 in snel tempo.

ING gaf in de verhoren aan dit effect te hebben onderschat. De commissie concludeert dat ING ook het overslaan van de problemen van de subprime- naar de Alt-A-markt heeft onderschat, en te laat en onvoldoende heeft onderkend een probleem met de Alt-A-portefeuille te hebben. De commissie is dan ook van oordeel dat ING onvoldoende gereageerd heeft op de steeds verslechterende situatie op deze markt.

ING onderschatte effecten van regelgeving

Het verlagen van de kredietbeoordeling van de Alt-A-obligaties had door de Basel II-regels tot gevolg dat ING veel meer kapitaal moest aanhouden. Daarnaast moesten vanwege de IFRS-boekhoudregels grotere verliezen worden genomen op de portefeuille dan alleen de verwachte kredietverliezen.

De commissie concludeert dat ING deze effecten van regelgeving heeft onderschat. Het is in de ogen van de commissie verwijtbaar dat ING zich heeft laten overvallen door het effect van de boekhoud- en Basel II-regels in een sterk verslechterende markt.

ING had risico’s kunnen en moeten verminderen

In het voorjaar van 2007 besloot ING zijn kapitaalpositie terug te brengen door het inkopen van 5 miljard euro aan eigen aandelen verdeeld over een periode van 2 jaar. Tijdens de eerste reddingsoperatie van Fortis, eind september 2008, overwoog ING serieus een overname van ABN AMRO en andere onderdelen van Fortis.

Deze laatste overweging laat zien dat het bedrijf, tot vlak voordat het zijn problemen bij DNB en het ministerie van Financiën op tafel legde, een te positief zelfbeeld had. Pas kort voordat ING begin oktober zijn problemen op tafel legde, was het bedrijf zich echt zorgen gaan maken.

In de ogen van de commissie was er voor ING in de eerste maanden van 2008, en zeker na afloop van het eerste kwartaal, voldoende aanleiding om in te grijpen in directe zin (via de Alt-A-portefeuille zelf) of indirecte zin (via versterking van de kapitaalpositie).

DNB baseerde oordeel portefeuille vooral op rating en op oordeel OTS

Naar aanleiding van de zich ontwikkelende crisis begon DNB onder meer via het in september 2007 opgerichte Crisis Monitoring Team de liquiditeit en blootstelling aan activa gerelateerd aan de Amerikaanse huizenmarkt van de Nederlandse financiële instellingen intensiever in de gaten te houden. In 2008 had DNB veelvuldig contact met ING over de kapitaalpositie van het bedrijf. ING bleef voldoen aan zijn eigen kapitaaldoelstellingen en aan de prudentiële normen van de toezichthouder. In deze periode drong DNB vooral aan op het verbeteren van de liquiditeitspositie. In de loop van het voorjaar van 2008 kreeg DNB daarnaast steeds meer aandacht voor de Alt-A-portefeuille van ING.

De commissie constateert dat DNB zijn oordeel over de Alt-A-portefeuille voor een belangrijk gedeelte baseerde op de triple A rating, de buffers in de portefeuille welke daaraan ten grondslag lagen en het oordeel van de Amerikaanse toezichthouder op ING Direct USA, de OTS. DNB heeft zelf dus maar in beperkte mate inhoudelijk naar de Alt-A-portefeuille gekeken.

DNB had in het voortraject steviger moeten optreden richting ING

De Amerikaanse toezichthouder OTS drong er in het tweede kwartaal van 2008 bij ING op aan om niet langer Alt-A-obligaties te kopen. Vanaf dat moment namen ook bij DNB de aandacht voor en zorgen over de portefeuille toe. DNB vroeg inlichtingen aan ING en voerde gesprekken met ING-bestuurders en de OTS. Pas eind september 2008, toen na de val van Lehman Brothers en de Fortis-crisis de beurskoers van ING sterk begon weg te zakken, gingen de seinen bij DNB op rood. Rond 2 oktober klopte ING zelf aan bij DNB om over zijn problemen, waaronder de Alt-A-portefeuille, te praten.

De commissie constateert dat het in deze periode desondanks niet gekomen is tot duidelijke aanbevelingen van DNB aan ING om de risico’s te beperken. In de ogen van de commissie lijkt er, ondanks de gesprekken met ING en het verbeteren van de kennis over de portefeuille, geen sprake te zijn geweest van een gevoel van urgentie bij DNB. De zorgen waren niet dusdanig dat het roer werd omgegooid.

De commissie is van oordeel dat de marktsignalen die bij ING tot ingrijpen hadden moeten leiden, ook voor DNB een aanleiding hadden moeten vormen om, gebruikmakend van het bestaande instrumentarium, steviger op te treden richting ING.

Ministerie van Financiën had voor oktober 2008 te weinig oog voor kwetsbaarheid ING

Voor zover de commissie heeft kunnen vaststellen, was pas 8 oktober 2008 het eerste moment dat het ministerie kennisnam van de specifieke problemen van ING, voornamelijk wat betreft de Alt-A-portefeuille.

De commissie constateert dat het ministerie van Financiën, vanaf het moment dat het op 8 oktober 2008 het verzoek kreeg om mee te werken aan een oplossing voor de problemen van ING, voortvarend aan de slag ging om deze problemen aan te pakken.

Vanaf de zomer van 2007 waren er echter signalen geweest dat er zwaar weer op komst was in de financiële sector en was te verwachten dat ook Nederlandse instellingen daar niet immuun voor zouden blijken. Toch moest de kapitaalinjectie die ING in oktober kreeg ad hoc ontwikkeld worden.

De commissie is van mening dat voorafgaand aan oktober 2008 ook vanuit het ministerie onvoldoende aandacht is geweest voor de kwetsbare positie van ING, mede in het licht van de systeemrelevantie van de bank.

Op 19 oktober 2008 krijgt ING een kapitaalinjectie van 10 miljard euro in de vorm van zogenaamde CT1 securities.

Ingrijpen 18-19 oktober 2008 noodzakelijk

Begin oktober legde ING de Alt-A-portefeuille en de kapitaalpositie van het bedrijf als problemen neer bij DNB en vervolgens bij het ministerie van Financiën. Marktpartijen eisten toen al enige tijd steeds hogere kapitaalratio’s en die van ING bleef achter bij buitenlandse concurrenten die kapitaalinjecties hadden gekregen. ING leed daarbij sterk onder het afgenomen marktvertrouwen in de Alt-A-portefeuille van het bedrijf.

Gezien de systeempositie van ING is de commissie van mening dat onder deze omstandigheden ingrijpen in het weekend van 18 en 19 oktober 2008 noodzakelijk was.

Keuze voor kapitaalinjectie oktober liet kernprobleem bestaan

Tijdens het weekend van 18 en 19 oktober 2008 werd een overeenkomst getekend voor een kapitaalinjectie van 10 miljard euro van de Staat in ING. DNB, ING en het ministerie van Financiën waren het erover eens dat de Alt-A-portefeuille een kernprobleem was. Echter, een specifieke oplossing voor de Alt-A-portefeuille – via een garantie op de portefeuille, een overname van (een deel van) de portefeuille of een tussenvorm – kwam er op dat moment niet, ook al was dat aanvankelijk wel de inzet van ING en DNB.

De commissie wijst erop dat hierdoor het risico werd genomen dat het probleem van de Alt-A-portefeuille zich later opnieuw zou manifesteren. Het is bij een rechtstreekse oplossing voor het Alt-A-probleem in principe mogelijk om deze zodanig vorm te geven dat niet alle verliezen voor rekening komen van de Staat. Daarmee zou de instelling een redelijke, mogelijk stevige, prijs betalen voor de door de Staat overgenomen risico’s.

«Niet willen» van ministerie is leidend geweest

Het ministerie van Financiën stelt over het rechtstreeks aanpakken van het Alt-A-probleem in oktober: «we konden niet» en «we wilden niet».

Het «niet willen» van het ministerie lijkt ingegeven door de wens om de belastingbetaler niet op te zadelen met de besmette activa van de banken, mede vanwege het moreel risico dat dit met zich mee zou brengen. Daarnaast gaf de minister aan dat een dergelijke oplossing niet mogelijk was vanwege het ontbreken van politiek draagvlak. De commissie constateert dat er geen bewijs is gevonden dat de minister het politieke draagvlak voor een oplossing aan de activazijde van de balans heeft getoetst in de Kamer voorafgaand aan de besprekingen met ING.

Ten aanzien van het «niet kunnen» constateert de commissie dat dit ten tijde van het weekend van 18-19 oktober 2008 een argument van het ministerie van Financiën was om geen specifieke oplossing voor de portefeuille te bieden, omdat op dat moment naar het oordeel van het ministerie onvoldoende inzicht bestond in de samenstelling en risico’s van de portefeuille om die te kunnen waarderen. Daarmee zou de Staat op dat moment een niet kwantificeerbaar risico lopen. Ambtenaren van het ministerie van Financiën hebben tot zaterdag 18 oktober wel gewerkt aan constructies om de risico’s van de Alt-A-portefeuille af te schermen.

De commissie is van mening dat het «niet kunnen» mede is veroorzaakt doordat de Alt-A-portefeuille te laat door ING en DNB als probleem is aangekaart. Daarnaast constateert de commissie dat de terughoudendheid van de minister en de ambtelijke top van het ministerie, het «niet willen», duidelijk leidend is geweest. De commissie is van oordeel dat hierdoor, nadat de portefeuille als probleem was erkend, het proces om de noodzakelijke informatie over de Alt-A-portefeuille op tafel te krijgen onvoldoende en niet tijdig in gang is gezet.

Wijziging boekhoudregels: onduidelijke communicatie leidde tot te optimistisch beeld

Tijdens het onderhandelingsweekend van 18-19 oktober speelde een rol dat een wijziging van de boekhoudregels mogelijk een oplossing voor de problemen met de Alt-A-portefeuille van ING zou kunnen bieden. Uit het dossieronderzoek komt het beeld naar voren dat deze mogelijkheid volgens zowel ING als DNB een gedeeltelijke oplossing kon bieden en dat DNB tijdens het weekend aan het ministerie heeft laten weten dat deze wijziging steun leek te bieden. Tevens blijkt de wijziging van de boekhoudregels onderdeel van de besprekingen te zijn geweest tussen ING en het ministerie van Financiën. Tijdens het Kamerdebat na de totstandkoming van de kapitaalverstrekking, op 22 oktober 2008, stelde de minister dat de wijziging van de boekhoudregels het probleem «aanmerkelijk hanteerbaarder» maakte. ING besloot eind oktober geen gebruik te maken van deze mogelijkheid. Het ministerie heeft over dit onderwerp geen nadere procesafspraken gemaakt met DNB en ING.

Verschillende getuigen hebben tegenover de commissie tegenstrijdige verklaringen afgelegd over de mate waarin ING en DNB tijdens het weekend het ministerie hebben geïnformeerd over de kanttekeningen die zij bij deze mogelijkheid plaatsten. In elk geval stelt de commissie op basis van de openbare verhoren vast dat hierover kennelijk onvoldoende zorgvuldig is gecommuniceerd en dat dit ertoe heeft geleid dat het ministerie, DNB en ING tijdens het onderhandelingsweekend een verschillend beeld hadden van de mogelijkheden die de wijziging bood. Dit had tot gevolg dat de minister in het Kamerdebat een uitlating deed waardoor een te optimistisch beeld ontstond. In het debat is niet aan de orde gekomen dat de mogelijkheden die deze wijziging bood om tot een oplossing te komen op dat moment nog nader onderzocht werden.

Ontbreken procesafspraken over Alt-A betekende geen schoon schip en leidde tot vertraging

Ook over de Alt-A-portefeuille zijn tijdens en na het weekend geen procesafspraken gemaakt. Er is niet aangestuurd op het verder uitzoeken van de problematiek. Evenmin is door het ministerie of DNB geëist dat ING een beter inzicht in de portefeuille zou verschaffen, bijvoorbeeld door het inschakelen van een onafhankelijke partij.

Door het ontbreken van procesafspraken rondom de verdere aanpak van het Alt-A-probleem is in de ogen van de commissie geen sprake geweest van «schoon schip maken» in de zin van de uitspraken die de minister in de Kamer deed bij het tot stand komen van de kapitaalverstrekkingsfaciliteit. De commissie hecht hieraan groot belang, omdat de minister van Financiën in het Kamerdebat over de kapitaalverstrekkingsfaciliteit sterk de nadruk heeft gelegd op deze eis van «schoon schip maken».

Door het ontbreken van procesafspraken is de periode na de kapitaalinjectie niet optimaal benut. Naar het oordeel van de commissie heeft dit geleid tot vertraging bij de onderkenning en aanpak van het probleem toen dit na de kapitaalverstrekking opnieuw de kop opstak.

Op 26 januari 2009 komen het ministerie van Financiën en ING de zogenaamde Illiquid Asset Back-up Facility (IABF) overeen. Daarmee wordt, in ruil voor een vergoeding, 80% van het economisch risico van de Alt-A-portefeuille overgedragen aan de Staat.

Complexiteit IABF deels onnodig en mogelijk contraproductief

Op 26 januari 2009 tekenden het ministerie van Financiën en ING de zogenaamde IABF. Als gevolg van de transactie kon ING 80% van de portefeuille van de balans halen doordat de risico’s op dat gedeelte niet langer door het bedrijf werden gedragen. Daardoor viel een groot deel van de negatieve herwaarderingsreserve vrij.

De commissie stelt vast dat de IABF weliswaar kan worden beschouwd als een inventieve oplossing, maar dat zij ook complex is. Deze complexiteit heeft mogelijk een negatieve rol gespeeld bij de beoordeling van de maatregel door de Europese Commissie. Eén van de argumenten voor de complexe constructie was dat de oplossing daarmee niet zou bijdragen aan de EMU-schuld. De commissie stelt vast dat de complexe constructie uiteindelijk niet heeft verhinderd dat de IABF moest worden meegerekend in de EMU-schuld.

ING en DNB hadden moeten voorzien dat passeren datumgrens problemen kon opleveren