Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2010-2011 | 28165 nr. 117 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2010-2011 | 28165 nr. 117 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 24 januari 2011

Tijdens de algemene financiële beschouwingen in de Eerste en Tweede Kamer heb ik u toegezegd in te gaan op het exitbeleid voor de overheidsbelangen in ABN AMRO, ASR Nederland, AEGON, ING en SNS REAAL.

De kredietcrisis in 2008 dwong het vorige kabinet in korte tijd grote bedragen in te zetten om de stabiliteit van de financiële sector te waarborgen. Het tijdelijke karakter van deze investeringen heeft steeds vooropgestaan: een voortvarende terugkeer naar de private sector was en is het uitgangspunt van het kabinet. Het moment is aangebroken daarvoor een beleid op hoofdlijnen te formuleren.

Samengevat streef ik ernaar de overheidsbelangen in de financiële sector binnen vijf jaar zeer substantieel terug te brengen, mits en voor zover aan de volgende voorwaarden wordt voldaan:

1. De financiële sector is stabiel. Twijfels over interbancair verkeer, kwaliteit van activa en soliditeit van individuele systeembanken zijn weggenomen.

2. De markt is klaar voor de beoogde transacties. Er is voldoende absorptievermogen, er is belangstelling voor investeringen in de financiële sector en de verwachte opbrengst is daarmee in lijn.

3. De betrokken ondernemingen zijn klaar voor de beoogde vorm van verkoop of afwikkeling. Er is een goed financieel track record, de kwaliteit van de verslaggeving is berekend op de toekomst, het profiel van de bestuurders past bij de uitgezette strategie en er is uitzicht, vooral bij een zelfstandig voortbestaan, op duurzame waardeontwikkeling.

4. Het streven is erop gericht zoveel als mogelijk de totale investering in bovengenoemde ondernemingen, vermeerderd met de kapitaalkosten van de Staat, terug te verdienen.

Het is van belang vooraf duidelijk te maken dat verkoopprocessen, vooral van deze omvang, gepaard gaan met veel onzekerheid. Er zullen zich onverwachte gebeurtenissen of geleidelijke ontwikkelingen voordoen die tot vertraging of versnelling leiden, of tot een hogere of lagere opbrengst. In het bijzonder kunnen op voorhand geen definitieve uitspraken worden gedaan over timing en voltooiing van transacties, de verkoopvorm, het profiel van de kopers en verwachte opbrengst van afzonderlijke transacties.

Wat de Staten-Generaal wel kunnen verwachten, is een ordelijk, zakelijk verantwoord en goedlopend proces tot aan verkoop. Daarbij is op voorhand duidelijk dat:

– de exit uit de verschillende ondernemingen een reeks van transacties zal vergen en dat het ononderbroken vertrouwen van de markt daarvoor cruciaal is;

– verkoop zal plaatsvinden in een markt waarin de komende jaren veel kapitaal moet worden opgehaald voor financiële instellingen, waardoor grote flexibiliteit in timing, transactievorm en andere parameters is vereist;

– verantwoording aan het parlement, vanwege koersgevoeligheid en vertrouwelijkheid van onderhandelingen, vooral achteraf zal plaatsvinden.

Hoewel de Staat derhalve alle opties moet openhouden voor het verkoopproces, gaan voor ABN AMRO en ASR Nederland de gedachten in de eerste plaats uit naar een beursgang. Voor de belangen in AEGON, ING en SNS REAAL ligt het initiatief voor inkoop of conversie bij de instellingen zelf, maar er wordt naar gestreefd een belangrijk deel van de oorspronkelijke investering binnen een jaar te beëindigen.

Het bovenstaande is alleen haalbaar als de Staat het beheer en de verkoopprocessen volledig zakelijk en in lijn met het gebruik in de markt invult. Het is van belang deze rol te scheiden van ander overheidsbeleid. Hierover bestaat reeds een brede politieke consensus. In aanvulling op het bestaande deelnemingenbeleid, dat een duidelijke scheiding maakt tussen aandeelhouderschap en andere overheidsbelangen (Kamerstukken II 2007/08, 28 165, nr. 69), heeft de Tweede Kamer de onafhankelijke positie van de aandeelhouder willen versterken door de instelling van een zelfstandige beheersorganisatie (motie-Weekers c.s., Kamerstukken II 2008/09, 31 965, nr. 7). Het wetsvoorstel hiertoe is inmiddels ter advisering voorgelegd aan de Raad van State.

Vertrekpunt

De omstandigheden waaronder het kabinet in 2008 een omvangrijk pakket crisismaatregelen afkondigde waren zeer uitzonderlijk. Het Nederlandse financiële stelsel kreeg te maken met grote externe schokken. Door een samenloop van monetaire beslissingen in de VS, ontwikkelingen op de internationale huizenmarkt en ondoorzichtige financiële producten werd het vertrouwen tussen financiële instellingen in korte tijd sterk aangetast. Essentiële dienstverlening, waaronder zakelijke kredietverlening, dreigde ontwricht te raken, met onmiddellijke gevolgen voor de financiële en reële sector. Overheidsingrijpen was daarmee onvermijdelijk.

Op 3 oktober 2008 nam de Staat drie dochterondernemingen over van het Belgisch-Nederlandse Fortisconcern: Fortis Bank Nederland (Holding) N.V., Fortis Verzekeringen Nederland N.V. en Fortis Corporate Insurance N.V. Daarnaast verkreeg de Staat de controle over een financieringsvehikel, Fortis FBN(H) Preferred Investments B.V., dat preferente aandelen hield in Fortis Bank Nederland. Het indirecte belang in ABN AMRO Holding N.V. was op dat moment ondergebracht bij Fortis Bank Nederland.

Enkele dagen na de overname van Fortis Bank Nederland bleken voorzieningen voor de gehele sector noodzakelijk. In lijn met internationale afspraken troffen De Nederlandsche Bank en het kabinet maatregelen die waren gericht op liquiditeitsverstrekking en kapitaalversterking. Wat betreft de kapitaalversterking, waartoe deze brief zich beperkt, committeerde de Staat zich op 9 oktober 2008 aan de kapitalisering van fundamenteel gezonde financiële ondernemingen die hun solvabiliteitsratio’s wilden verhogen. Van de € 20 mrd die hiervoor beschikbaar werd gesteld, werd in oktober en november € 13,75 mrd gebruikt:

– € 10 mrd voor ING Groep N.V.;

– € 3 mrd voor AEGON N.V., via de Vereniging AEGON;

– € 750 mln voor SNS REAAL N.V.

Kapitaalverschaffing vond plaats in de vorm van «non-voting tier-1 securities», effecten zonder stemrecht die door de toezichthouder als eigen vermogen worden aangemerkt. Deze effecten kunnen onder bepaalde voorwaarden worden teruggekocht of worden omgezet in gewone aandelen. Tot die tijd ontvangt de Staat, mits er dividend wordt uitgekeerd, een couponrente van minimaal 8,5%.

Over de ontwikkelingen bij Fortis Bank Nederland en ABN AMRO bent u de afgelopen twee jaar verschillende malen geïnformeerd. Na herstructurering van Fortis Bank Nederland en ABN AMRO Holding en de verkoop van Fortis Corporate Insurance heeft de Staat nu deelnemingen in de volgende vennootschappen:

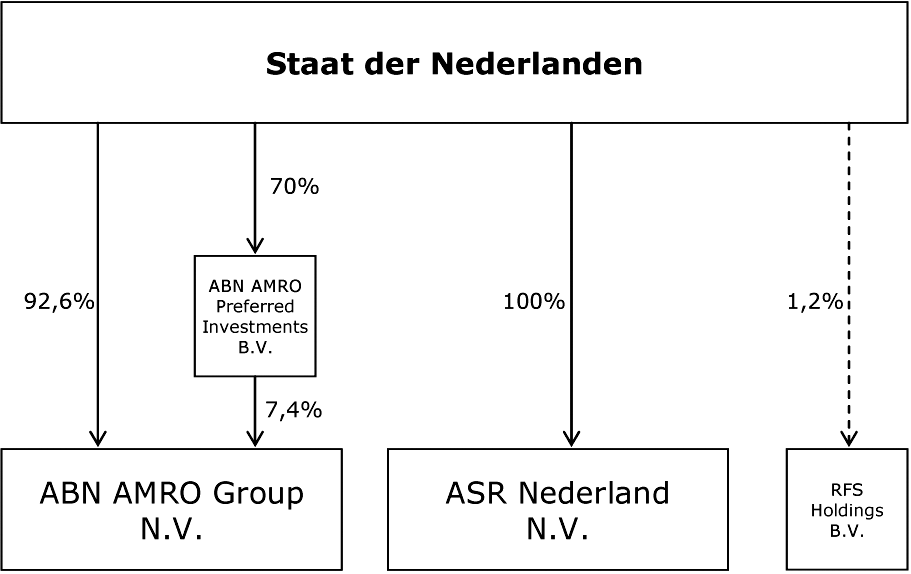

– ABN AMRO Group N.V., moedermaatschappij van ABN AMRO Bank: 100% van de gewone aandelen, 92,6% van het nominale aandelenkapitaal. Fortis Bank Nederland is gefuseerd met ABN AMRO Bank en daardoor als zelfstandige entiteit verdwenen.

– ABN AMRO Preferred Investments B.V., voorheen bekend als Fortis FBN(H) Preferred Investments: een prioriteitsbelang met 70% zeggenschap. ABN AMRO Preferred Investments houdt preferente aandelen in ABN AMRO Group (7,4% van het nominale aandelenkapitaal). De overige aandeelhouders zijn twee institutionele beleggers.

– RFS Holdings B.V., de moedermaatschappij van RBS Nederland: een belang dat uitsluitend dient voor de afwikkeling van het «oude» ABN AMRO. Dit belang is inmiddels gereduceerd tot 1,2% en wordt uiteindelijk teruggebracht tot nul.

– ASR Nederland N.V., voorheen Fortis Verzekeringen Nederland, moedermaatschappij van o.a. ASR Verzekeringen: 100%.

De totale investering in het eigen vermogen van deze deelnemingen bedraagt € 27,9 mrd, bestaande uit koop, herkapitalisering, integratie en afwikkeling.1 Daarnaast heeft de Staat van het Fortisconcern kort- en langlopend vreemd vermogen in Fortis Bank Nederland overgenomen met een nominale waarde van € 50,1 mrd, waarvan op dit moment € 4,6 mrd langlopend resteert. De kapitaalkosten van de Staat kunnen, tot en met 2010, worden berekend op € 3,1 mrd.

Privatiseringsbeleid: zakelijk verantwoord en controleerbaar

Voor het afstoten van staatsdeelnemingen bestaat sinds 1985 een welomschreven beleidskader, dat bij verschillende gelegenheden is verfijnd. In het bijzonder zij verwezen naar de nota’s Deelnemingenbeleid Rijksoverheid uit 2001 en 2007 (Kamerstukken II 2001/02, 28 165, nr. 2 en 2007/08, 28 165, nr. 69). De essentie van het kader is dat de Staat zowel zakelijk verantwoord als controleerbaar moet kunnen opereren.

Van een zakelijk verantwoorde transactie is sprake als het verkoopproces zakelijk is opgezet en is gericht op opbrengstoptimalisatie – waarbij uiteraard oog wordt gehouden voor het specifieke publieke belang waarmee de staatsdeelneming destijds is aangegaan. Vanaf het eind van de jaren tachtig zijn vanuit dit beginsel tientallen transacties verricht, zowel via de beurs (o.a. DSM, KPN, Corus, PinkRoccade, TPG) als ondershands (o.a. DAF Trucks, NIBC, Connexxion). Met deze ervaring is een goed beeld ontstaan van de belangrijkste voorwaarden waaraan een transactie moet voldoen:

1. Een helder en stabiel publiek kader

Ruim voor aanvang van een verkoopproces dienen de onderhavige publieke belangen op de daartoe geëigende wijze te zijn geborgd.2 Verandering van regelgeving, contractuele relaties en discussies daarover verstoren een verkoopproces en worden door de markt beleefd als het veranderen van de spelregels tijdens de wedstrijd. Er dient politieke consensus te bestaan dat de publieke belangen afdoende zijn onderkend en zijn vastgelegd.

2. Regie bij de Staat

Bij een verkoop kunnen de belangen en de loyaliteit van de betrokken partijen sterk uiteenlopen. Hoewel het management een essentiële rol heeft in een verkoopproces en het proces in goede samenwerking wordt doorlopen, dient de regie van het proces bij de Staat te liggen. Dit geldt des te meer als de Staat grootaandeelhouder is. Het adagium is derhalve: «Het zijn de aandelen van de Staat, dus de Staat verkoopt ze.» De verantwoordelijkheid voor verkoop ligt voor alle staatsdeelnemingen bij de minister van Financiën.

3. Geen tijdsdruk

De praktijk leert dat andere betrokkenen soms grote druk uitoefenen om een transactie te versnellen. Daarvoor zijn uiteenlopende, legitieme belangen: werknemers willen zekerheid hebben over de toekomst, de ondernemingen willen toegang tot de kapitaalmarkt, investeerders willen vroeg instappen om te profiteren van een waardestijging, et cetera. Deze druk wordt niet zelden opgebouwd via externe kanalen. Snelheid is echter niet altijd in het belang van de Staat als verkopende partij. In beginsel verkoopt de Staat pas als er sprake is van een stabiele onderneming, operationele continuïteit en een solide track record, dus: als de waarde van de onderneming zichtbaar is en tot een goede opbrengst leidt.

4. Opties openhouden

Het bovenstaande geldt ook voor de vorm van verkoop. Er zijn grote verschillen tussen een beursgang en een onderhandse verkoop, en daarbinnen tussen verkoop aan een strategische partij en verkoop aan een investeerder. Het kan daarbij gaan om het zelfstandig voortbestaan van de onderneming. Ook hiervoor geldt dat de Staat zal kiezen voor de verkoopvorm die, gegeven het kader waarbinnen hij opereert, tot de beste opbrengst leidt, en daartoe de opties zolang mogelijk zal openhouden.

De controleerbaarheid van transacties is geregeld in art. 34 Comptabiliteitswet. Het wettelijk uitgangspunt is dat verkopen achteraf worden verantwoord aan het parlement. In de praktijk is het gebruik de Tweede Kamer zoveel mogelijk vooraf te informeren over het voornemen te zijner tijd tot een transactie over te gaan. De bijzonderheden van een verkoop, zeker als die voorkennisgevoelig zijn of deel uitmaken van vertrouwelijke onderhandelingen, worden dan achteraf gemeld. Voor voorstellen over wijziging van de Comptabiliteitswet zij verwezen naar een brief die de Tweede Kamer in december 2009 heeft ontvangen (Kamerstukken II 2009/10, 31 371, nr. 301).

Situatie bij de financiële instellingen

Het bovenstaande geldt onverkort voor de instellingen waarin de Staat in 2008 een financieel belang heeft genomen. Verwacht mag worden dat van veel kanten druk gezet zal worden op een spoedige exit uit ABN AMRO en ASR Nederland. Daar zijn ook goede redenen voor: met de aangescherpte eisen van Bazel III en Solvency II en de dynamiek in de markt hebben de financiële instellingen belang bij een goede toegang tot de kapitaalmarkt. Het is daarnaast van belang dat de instellingen waarin de Staat nu deelneemt in kunnen spelen op nieuwe ontwikkelingen in de markt. Meer in het algemeen geldt dat de ontwikkeling van de financiële sector het meest gebaat is bij een ruime kring van private financiers die kritisch kijken naar de onderneming en haar resultaten.

Hierbij moet worden bedacht dat de Staat geen grootaandeelhouder in de financiële sector is geworden uit overwegingen van rendement, maar eerst en vooral om de stabiliteit van het systeem te borgen. De gemaakte kosten moeten dus mede in het licht worden bezien van het meer algemeen economisch belang en de maatschappelijke opbrengst van het optreden van de Staat.

Deze overwegingen mogen er echter niet toe leiden dat de belangen overhaast worden afgestoten. Ik ben van mening dat het streven erop gericht moet zijn de door de belastingbetaler geïnvesteerde middelen zoveel als mogelijk terug te verdienen. Dat kan zijn in de vorm van dividend, couponrente, aflossing, inkoop en verkoop, en de ene transactie zal gunstiger uitpakken dan de andere, maar de privatiseringen zullen vanuit dit streven worden geregisseerd.

Dit betekent dat de hierboven genoemde «best practices» onverminderd gelden voor de overheidsbelangen in de financiële sector. De instellingen zullen meer dan ooit efficiënt en effectief moeten opereren. De Staat zal de regie hebben over het afstoten daarvan en alle vrijheid nemen om het verkoopproces in te richten zoals nodig wordt geacht.

Op grond van art. 3:95 e.v. Wft heeft De Nederlandsche Bank een bijzondere rol in het verkoopproces; de verkrijging van een gekwalificeerde deelneming is gebonden aan een verklaring van geen bezwaar.

Beheersorganisatie: stichting administratiekantoor

Aandeelhouderschap en verkoopproces zijn nauw verweven. Wordt een beheersorganisatie ingesteld, dan kan de uitvoering van de verkoop aan die organisatie worden opgedragen.

Op 4 november 2010 heb ik met de vaste commissie voor Financiën van de Tweede Kamer gesproken over de vormgeving van een beheersorganisatie. Het wetsvoorstel tot oprichting van een stichting administratiekantoor is inmiddels voor advies gezonden aan de Raad van State.

De stichting zal primair worden belast met het beheer van de aandelen die de Staat nu houdt als gevolg van de overname van delen van Fortis in oktober 2008: ABN AMRO Group, ASR Nederland, RFS Holdings en ABN AMRO Preferred Investments. Gelet op de betekenis van de exit voor de staatsschuld en de rijksbegroting blijft de minister van Financiën verantwoordelijk voor de verkoop van de aandelen. Hij stelt daartoe de exitstrategie vast. De stichting kan op grond van een volmacht de exitstrategie uitvoeren, onafhankelijk van allerlei andere (mogelijk koersgevoelige) beleidsvoornemens van de Staat.

ABN AMRO: voorbereiding beursgang mogelijk vanaf 2013

Op 21 november 2008 heeft mijn voorganger u geïnformeerd over de strategische richting die het kabinet voor ogen had met Fortis Bank Nederland en het aan de Staat toekomende deel van ABN AMRO (Kamerstukken I/II 2008/09, 31 789, nr. 1). In essentie ging het om drie doelstellingen:

– het garanderen van de stabiliteit van beide banken;

– het integreren van beide banken tot een nieuwe Nederlandse bank met focus op het mid-marketsegment;

– een voortvarende exit van de Staat, zodra dat praktisch mogelijk en zakelijk verantwoord is.

Zoals bekend is de nieuwe ABN AMRO Group tot stand gekomen op 1 april 2010. Op dat moment werd voldaan aan de voorwaarde die de Europese Commissie had gesteld aan een fusie – de verkoop van o.a. HBU – en kon de juridische en operationele integratie van Fortis Bank Nederland en ABN AMRO Bank worden gestart. Dit proces verloopt tot nu toe zeer voorspoedig; de meeste particuliere klanten van Fortis Bank Nederland zijn overgebracht op de ict-systemen van de nieuwe bank. De raad van bestuur van ABN AMRO verwacht dat de integratie in 2012 volledig voltooid zal zijn. Dit betekent dat de jaarrekeningen over 2012 en 2013 een goed beeld zullen geven van de bereikte synergievoordelen.

Tegen die tijd zou de winstgevendheid ook op andere onderdelen aanzienlijk moeten zijn toegenomen. In de huidige marktomstandigheden komt dat vooral neer op een significante reductie van de kostenbasis, waarbij het referentiepunt wordt gevormd door de kostenefficiëntie van concurrenten van ABN AMRO. De raad van bestuur aarzelt niet de noodzakelijke maatregelen daartoe te nemen en heeft aangekondigd een aanpassing van het strategische plan op te stellen.

Een belangrijke onzekerheid voor die strategie is nu de goedkeuring door de Europese Commissie van de steunmaatregelen uit 2008 en 2009. De Commissie zal hieraan naar verwachting een aantal voorwaarden stellen. De Tweede Kamer zal separaat worden geïnformeerd zodra het besluit van de Commissie bekend is.

Deze onzekerheid is echter beheersbaar.

Er bestaat een groot vertrouwen in het vermogen van de bank om de operationele winst te vergroten. Slaagt de bank in haar ambities, dan kan in 2013 worden gestart met de concrete voorbereidingen op een exit. Naar verwachting zal deze niet eerder dan in het daaropvolgende jaar plaatshebben. De gedachten gaan in de eerste plaats uit naar een herplaatsing op de beurs. Andere vormen van verkoop worden uitdrukkelijk niet uitgesloten; alle strategische en financiële opties zullen tot het einde toe worden opengehouden.

Een keuze voor een beursgang zal meebrengen dat de Staat nog geruime tijd aandeelhouder blijft. Privatiseringen van deze omvang worden doorgaans in verscheidene tranches uitgevoerd. Bij de eerste plaatsing («initial public offering» of IPO) wordt een bescheiden gedeelte van de aandelen naar de markt gebracht tegen een relatief gunstige prijs. De IPO is derhalve niet maatgevend voor de uiteindelijke opbrengst. Naarmate de operationele resultaten zich vertalen in een solide koersvorming, kunnen vervolgtransacties worden gedaan.

De beslissingen die thans worden genomen hangen nauw samen met de exit. Aandeelhoudersbeslissingen over onderwerpen als dividend en remuneratiebeleid hebben invloed op de perceptie van potentiële investeerders en dienen daarop te worden afgestemd. De garantie op uitstaande hypotheken, die leidde tot een kapitaalverlichting van € 1,7 mrd (bekend als credit relief instrument of CRI), is inmiddels beëindigd. De komende jaren moet ook worden bezien hoe de Staat omgaat met het resterende vreemd vermogen dat hij houdt in ABN AMRO. Ook hierbij zullen de beslissingen op zakelijke gronden worden genomen.

Een bijzondere positie wordt ingenomen door de institutionele investeerders achter ABN AMRO Preferred Investments. Deze instellingen, die indertijd € 210 mln hebben geïnvesteerd in preferente aandelen, hebben de wens uit te treden, maar de Europese Commissie laat op dit moment een onverschuldigde betaling niet toe. Ik heb de investeerders daarom voorgesteld om tegelijk met de Staat uit te treden en daartoe de preferente aandelen per datum IPO om te zetten in gewone aandelen. Hierover vindt nog overleg plaats.

ASR Nederland

ASR Nederland heeft zich sinds de overname door de Staat in oktober 2008 zowel operationeel als commercieel onafhankelijk gemaakt van het voormalige moederbedrijf en de voormalige zusterbedrijven. Taken die voorheen op het niveau van het hoofdkantoor plaatshadden, moesten zelfstandig door ASR Nederland worden uitgevoerd. ASR Nederland is daarin geslaagd en zal in het komende jaar nog verder werken aan het optimaliseren van deze processen.

De markt waarin verzekeraars als ASR Nederland opereren is aan verandering onderhevig. Vanuit de consument, de wetgever en de toezichthouders worden er hogere eisen gesteld aan de transparantie van producten en beloningen. Voorts worden schadeverzekeringsproducten direct opzegbaar en wordt per 1 januari 2013 een nieuw kapitaaltoezichtskader ingevoerd, Solvency II, dat veel voorbereidingstijd, capaciteit en investeringen vergt. Ook is de markt in beweging vanwege o.a. de opkomst van bankspaarproducten, toenemende concurrentie via directe afzetkanalen als het internet en de klachten over beleggingsverzekeringen. ASR Nederland werkt hard aan het opstellen en uitvoeren van een passende strategie om op deze ontwikkelingen in te spelen.

ASR Nederland heeft voortgang geboekt om klaar te zijn voor privatisering, maar een aantal stappen moet nog worden gezet. Hoewel het marktklimaat op dit moment onvoldoende gunstig wordt geacht (de verzekeraars waar ASR Nederland mee wordt vergeleken worden op de beurs tegen historisch lage multiples verhandeld), wordt op dit moment overwogen hoe de onderneming naar de private sector kan worden gebracht.

De gedachten gaan in eerste instantie uit naar een beursgang. Andere vormen van verkoop worden niet uitgesloten; alle strategische en financiële opties worden opengehouden. Ook hier brengt een keuze voor een beursgang met zich mee dat de Staat nog enige tijd aandeelhouder blijft. In het scenario van een beursgang zal het 100%-belang in delen worden teruggebracht.

AEGON, ING, SNS REAAL

Voor de non-voting securities in AEGON, ING en SNS REAAL geldt dat het initiatief voor inkoop of conversie bij de desbetreffende vennootschappen ligt. De toezichthouder kende een core-tier-1-status toe op basis van de kenmerken van eigen vermogen die deze instrumenten hebben en daarbij paste geen vooraf vastgelegde aflossing. De stand van zaken is de volgende:

– SNS REAAL heeft in 2009 € 185 mln ingekocht van de oorspronkelijke investering van € 750 mln.

– ING heeft in december 2009 reeds de helft van de uitstaande securities, € 5 mrd van de oorspronkelijke € 10 mrd, ingekocht. De verdere afwikkeling is gecompliceerd doordat de Commissie van oordeel is dat in deze vervroegde inkoop staatssteun ligt besloten.

– Met AEGON zijn, in het kader van meeromvattende afspraken met de Commissie, zeer concrete afspraken gemaakt over de exit. In 2009 was al € 1 mrd ingekocht. In augustus 2010 heeft AEGON het voornemen gepubliceerd om de resterende € 2 mrd voor 1 juli 2011 in te kopen, aannemende dat de marktomstandigheden dit toelaten. Eind augustus 2010 heeft AEGON hiervan reeds € 500 mln teruggenomen, waardoor nog € 1,5 mrd uitstaat (zie Kamerstukken II 2009/10, 31 371, nr. 349).

Afsluitend

In de komende jaren zal moeten blijken of de belangrijkste doelstelling – een substantiële reductie van de belangen in de financiële sector binnen vijf jaar – uitvoerbaar zijn binnen de gestelde randvoorwaarden. De organisatie en het proces zullen daar echter volledig op worden ingericht. Ik reken erop u hiermee een overzicht te hebben gegeven van de uitdagingen en onzekerheden die ons daarbij te wachten staan.

De minister van Financiën,

J. C. de Jager

De opbouw is weergegeven in bijlage 1( ter inzage gelegd bij het Centraal Informatiepunt Tweede Kamer). Dit bedrag kan niet worden gesplitst tussen ASR Nederland en ABN AMRO, omdat in oktober 2008 sprake was van één koop en één koopsom.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-28165-117.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.