Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2009-2010 | 31789 nr. 37 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2009-2010 | 31789 nr. 37 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 1 april 2010

Volgens planning zijn op 1 april 2010 Fortis Bank Nederland en ABN AMRO Bank samengebracht onder een nieuwe vennootschap, ABN AMRO Group N.V. Met deze brief informeer ik u over deze transactie en een aantal lopende zaken. Op verzoek van de minister van Economische Zaken ga ik ook in op het duurzaamheidsbeleid van de nieuwe organisatie.

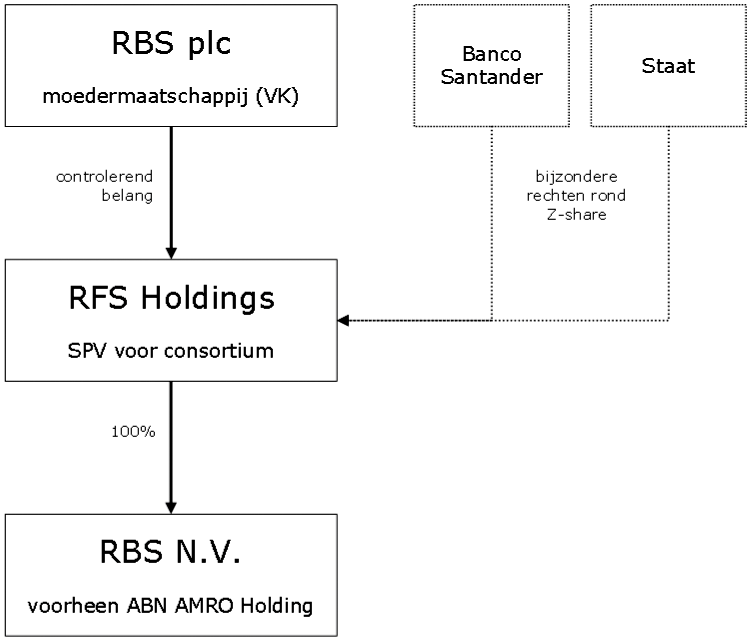

Het afgelopen jaar is de Kamer bij verschillende gelegenheden geïnformeerd over de toekomst van Fortis Bank Nederland en het «Nederlandse» deel van ABN AMRO, de zgn. N-share. De geplande samenvoeging tot een nieuw bankbedrijf zou pas kunnen plaatsvinden na voltooiing van de «EC remedy» in de vorm van de verkoop van New HBU en IFN Finance. Daarnaast moest met de medeaandeelhouders in RFS Holdings B.V., Banco Santander en Royal Bank of Scotland, de splitsing van het voormalige ABN AMRO-concern worden vormgegeven. Voor een overzicht zie de brief van 19 november 2009 (Kamerstukken I/II 2009/2010, 31 789, B en nr. 23).

Op 6 februari 2010 is de eerste stap gezet om de splitsing van het voormalige ABN AMRO-concern mogelijk te maken. De relevante activiteiten van de N-share zijn binnen het voormalige concern samengebracht in een vennootschap met de naam ABN AMRO Bank N.V. Daarmee heeft de N-share een eigen juridische identiteit gekregen, echter binnen het oude concern.

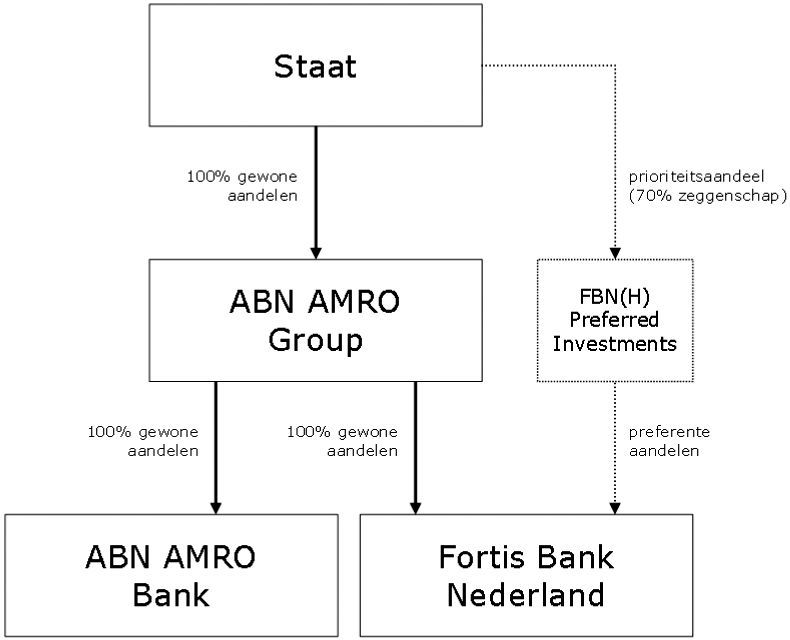

ABN AMRO Bank N.V. is afgelopen donderdag, 1 april 2010, overgedragen aan een nieuwe moedermaatschappij, ABN AMRO Group N.V., waarvan alle gewone aandelen door de Staat worden gehouden. Hiermee is de beoogde separatie een feit. Op dezelfde dag heeft de Staat ook zijn volledige belang in Fortis Bank Nederland ingebracht in ABN AMRO Group N.V. De situatie is daarmee als volgt geworden:

Met de separatie van ABN AMRO Bank komt niet zonder meer een einde aan de staatsdeelneming in RFS Holdings, het vehikel van de drie consortiumpartners. RFS Holdings blijft bestaan om een zakelijk verantwoorde afwikkeling van een aantal onverdeelde activa en passiva, beter bekend als de Z-share, mogelijk te maken. RFS zal in de praktijk functioneren als dochter van de Britse Royal Bank of Scotland. Banco Santander en de Staat der Nederlanden blijven aan als bijzondere aandeelhouder met een aantal specifieke rechten die zien op de Z-share, zoals bijvoorbeeld een agenderingsrecht bij de algemene vergadering van aandeelhouders. De partijen zullen zich inspannen voor een voortvarende afwikkeling.

EC remedy

De samenvoeging van beide banken is mogelijk doordat op 1 april ook de EC remedy is voltooid. U bent in november 2009 geïnformeerd over de achtergrond en de financiële bijzonderheden van de remedy. Nadat in oktober 2009 de principeovereenkomst inzake de verkoop van New HBU en IFN Finance was getekend, hebben Deutsche Bank, ABN AMRO en de Staat toegewerkt naar een koopovereenkomst. Deze is op 23 december 2009 getekend. Vervolgens was nog enige tijd nodig voor de laatste bijzonderheden, zoals goedkeuring van de Europese Commissie, De Nederlandsche Bank en de ondernemingsraad, en een aantal praktische zaken. Levering van de aandelen New HBU aan Deutsche Bank heeft plaatsgevonden op 1 april, net na de separatie van ABN AMRO Bank (voorheen de N-share) en net voor de inbreng van Fortis Bank Nederland in ABN AMRO Group.

In het kader van de EC remedy vestig ik uw aandacht op de regeling van wederzijdse aansprakelijkheden. In de brief van 19 november 2009 is toegelicht dat de Staat, voor zover het ABN AMRO Bank niet lukt de te stellen zekerheden van een marktpartij te betrekken, een vrijwaring zal verstrekken en daarover de Kamer zal informeren. Inmiddels is duidelijk dat het betrekken van zekerheden uit de markt geen reële mogelijkheid is. De Staat heeft daarom de benodigde vrijwaring verstrekt. Het gaat om een vrijwaring voor het geval het voormalige ABN AMRO-concern zijn verplichtingen jegens crediteuren niet zou nakomen en deze crediteuren de schade vervolgens zouden willen verhalen op New HBU. De garantie is beperkt tot een maximum van € 950 mln en een periode van vijf jaar. Hiervoor ontvangt de Staat een premie in lijn met de Europese richtlijnen.

Integratie van Fortis Bank Nederland en ABN AMRO Bank

Met deze transactie is de weg vrijgemaakt voor een volledige integratie van Fortis Bank Nederland en ABN AMRO Bank. Voorafgaand aan de eerste fase zal een personele unie voor de Raden van Bestuur en Raden van Commissarissen worden ingesteld voor (de ondernemingen in) ABN AMRO Group N.V.. De eerste fase van de operationele integratie is inmiddels aangekondigd. Ongeveer 500 vestigingen van ABN AMRO en 150 vestigingen van Fortis Bank Nederland zullen de komende maanden worden samengevoegd tot 500 vestigingen onder de naam ABN AMRO. Vooralsnog zullen de particuliere klanten van Fortis Bank Nederland binnen de ABN AMRO-kantoren worden geholpen aan afzonderlijke balies.

In de tweede fase, die gepland staat voor later dit jaar, zullen ABN AMRO Bank en Fortis Bank Nederland juridisch fuseren. De klantenbestanden zullen dan volledig worden geïntegreerd.

Vanaf nu zal ook de noodzakelijke personeelsreductie gestalte krijgen. De raad van bestuur voorziet tot en met 2013 een reductie van 6000 tot 6500 fte’s, zoveel mogelijk via natuurlijk verloop. In dezelfde periode zullen ongeveer 1500 nieuwe fte’s worden gecreëerd. Deze ingreep is noodzakelijk en pijnlijk. Een groot aantal toegewijde medewerkers neemt na jaren van turbulentie en onzekerheid alsnog afscheid. Het behoeft geen toelichting dat de bank dit proces zeer zorgvuldig zal aanpakken.

De integratie van beide banken brengt omvangrijke uitgaven met zich mee. U bent hierover in november 2009 door mijn ambtsvoorganger geïnformeerd. De raad van bestuur verwacht ongeveer € 1,2 mrd (na belastingen) uit te geven, voor het grootste deel voor de afvloeiing van medewerkers, de sluiting van kantoren en de ontwikkeling en integratie van ict.

Een deel hiervan kan worden geactiveerd (d.w.z. worden opgenomen op de balans), een deel beïnvloedt de winst- en verliesrekening over 2010. De voorzitter van de raad van bestuur, Gerrit Zalm, heeft inmiddels aangegeven dat hij hierdoor en door de voltooiing van de EC Remedy transactie een boekverlies over 2010 verwacht. Hiertegenover staan uiteraard structurele besparingen op lange termijn.

Voortgang herkapitalisatie

De Kamer heeft naar aanleiding van de brief van 19 november 2009 en de daaropvolgende overleggen ingestemd met de finale herkapitalisatie van Fortis Bank Nederland en (het huidige) ABN AMRO Bank.

Herkapitalisatie was noodzakelijk vanwege de afwikkeling van oude concernverbanden, het door de toezichthouder geëiste minimumkapitaal en de beoogde integratie van beide banken. De totale kapitaalbehoefte bedroeg € 6,88 mrd, waarvan een belangrijk gedeelte zonder contanten kon worden gerealiseerd, namelijk met een tijdelijke garantie op een hypotheekporteuille (het «credit relief instrument», resulterend in een verlichting van € 1,7 mrd) en de omzetting van bestaand vreemd vermogen naar eigen vermogen (€ 1,35 mrd). Inmiddels is het grootste deel van de herkapitalisatie geëffectueerd:

• In de zomer van 2009 waren reeds, met instemming van de Kamer, het credit relief instrument van € 1,7 mrd en een converteerbare lening van € 0,8 mrd verstrekt.

• De vermogensomzetting van € 1,35 mrd heeft plaatsgevonden op 24 december 2009, zodat Fortis Bank Nederland per jaareinde kon voldoen aan de kapitaaleisen van DNB.

• Op 23 december 2009 zijn twee converteerbare leningen van in totaal € 1,8 mrd verstrekt om de splitsing van het ABN AMRO-concern en de uittreding van Banco Santander mogelijk te maken.

• Op 30 maart j.l. heeft een groot deel van de verrekening met het consortium plaatsgevonden. Van de gereserveerde € 0,74 mrd is inmiddels € 438 mln besteed.

Het laatste gedeelte van de herkapitalisatie, € 0,49 mrd, zal in de vorm van aandelenkapitaal aan ABN AMRO Group beschikbaar worden gesteld. Het tijdstip van inbreng is nog niet bepaald.

Maatschappelijk verantwoord ondernemen

Naar aanleiding van een algemeen overleg over maatschappelijk verantwoord ondernemen op 11 februari 2010 heeft de minister van Economische Zaken mij gevraagd in te gaan op het duurzaamheidsbeleid van het nieuwe ABN AMRO.

Vooropgesteld moet worden dat maatschappelijk verantwoord ondernemen onderdeel is van het deelnemingenbeleid in den brede en hiervan niet los kan worden gezien

Voor ABN AMRO zal worden aangesloten op het deelnemingenbeleid over dit onderwerp, waarover u op 24 april 2009 (Kamerstukken II 2008/2009, 28 165, nr. 97) bent geïnformeerd. Ik onderstreep het belang van maatschappelijk verantwoord ondernemen en duurzaamheid in de financiële sector. Banken hebben een belangrijke maatschappelijke rol te vervullen en behoren het te zien als integraal deel van hun strategie. De raad van bestuur en de raad van commissarissen hebben hierbij de primaire verantwoordelijkheid. Dit is voor de financiële staatsdeelnemingen niet anders dan voor reguliere staatsdeelnemingen of reguliere financiële instellingen.

Zoals bij de «meer reguliere» staatsdeelnemingen vind ik het als aandeelhouder belangrijk dat de banken transparant zijn over keuzes in hun bedrijfsvoering en de maatschappelijke gevolgen hiervan. Alleen op deze wijze ontstaat een goed overzicht van de ontwikkelingen rond mvo. Vervolgens kan per deelneming worden bezien of en op welke punten het nodig is om de dialoog met het bestuur aan te gaan. Ten aanzien van transparantie zijn vanuit het ministerie van Economische Zaken verscheidene initiatieven ondersteund, waarbij ik aansluiting zoek. Twee initiatieven die mij in dit verband aanspreken zijn de Transparantiebenchmark en het Global Reporting Initiative.

Met ABN AMRO zijn inmiddels verschillende gesprekken gevoerd over het duurzaamheidsbeleid. De bank heeft daarbij aangegeven dat de afgelopen jaren, vanwege de turbulente omstandigheden, sprake geweest is van een zekere consolidatie en verdere ontwikkeling van het duurzaamheidsbeleid beperkt was. Als onderdeel van de groepsbrede strategie heeft de bank echter het streven uitgesproken om vanaf 2012 «echt toonaangevend» te zijn in duurzame ontwikkeling. Duurzaamheid zal worden geïntegreerd in de kern van de bedrijfsprocessen en de bank zal een afdeling Duurzaamheid hebben die direct onder de raad van bestuur valt. Ik zie dat als een belangrijke stap.

De minister van Financiën

J. C. de Jager

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-31789-37.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.