Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 34302 nr. 101 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 34302 nr. 101 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 18 november 2015

Zoals gebruikelijk tijdens de behandeling van het pakket Belastingplan stuur ik uw Kamer een brief met daarin mijn oordeel over de ingediende amendementen en moties. In deze brief geef ik aan of ik deze amendementen en moties ontraad, het oordeel aan uw Kamer laat, de indiener verzoek het amendement of de motie in te trekken of de indiener verzoek om de motie aan te houden. Bij deze brief treft u een overzicht aan van de ingediende amendementen en moties met daarbij mijn oordeel.

Tijdens de heropening van het debat over het Belastingplan 2016 op 17 november jl. (Handelingen II 2015/16, nr. 25, Pakket Belastingplan 2016) heb ik toegezegd nader in te gaan op de koopkrachteffecten van het Belastingplan 2016 en de vierde nota van wijziging (Kamerstuk 34 302, nr. 79). Daarnaast is gevraagd wat de consequenties en de koopkrachteffecten zouden zijn indien het Belastingplan 2016 niet wordt aangenomen door beide Kamers der Staten-Generaal.

Afgelopen vrijdag is de vierde nota van wijziging op het wetsvoorstel Belastingplan 2016 ingediend, waarmee tegemoetgekomen wordt aan een breed spectrum van politieke wensen. Daarbij is behoedzaam gepoogd steeds de één tegemoet te komen, zonder de ander van tafel te jagen. Met die nota van wijziging hoopt het kabinet zoveel mogelijk aan de wensen die leven in uw Kamer met betrekking tot het Belastingplan 2016 tegemoet te komen, zonder in te moeten leveren op de banengroei die voortkomt uit dit plan. Voor een aantal amendementen geldt dat in deze nota van wijziging (in grote lijnen) hetzelfde is opgenomen en dat deze onderdelen inmiddels deel uitmaken van het wetsvoorstel Belastingplan 2016. Waar dit van toepassing is, is hierover een opmerking toegevoegd bij het oordeel in de tabel.

Amendement Omtzigt inzake verrekening van de buitenlandse belasting bij een hybride lening (Kamerstuk 34 306, nr. 9)

Dit amendement is ingediend na de plenaire behandeling van het pakket Belastingplan 2016 op woensdag 11 november jl. (Handelingen II 2014/15, nr. 23,Pakket Belastingplan 2016). Omdat het oordeel over dit amendement nog niet is uitgesproken, wordt hierna alsnog het oordeel gegeven.

Het amendement van de heer Omtzigt voorziet in een verrekening van de buitenlandse belasting op een vergoeding op een hybride lening indien deze vergoeding in het bronland niet aftrekbaar is. De achtergrond van dit amendement is volgens de heer Omtzigt dat het wetsvoorstel Wet implementatie wijzigingen Moeder-dochterrichtlijn 2015 kan leiden tot economische dubbele heffing als het andere land bijvoorbeeld generieke rente-aftrekbepalingen kent op basis waarvan de vergoeding op een hybride lening in het andere land niet feitelijk aftrekbaar is. Hoewel ik de achtergrond van dit amendement, namelijk het voorkomen van dubbele economische heffing, sympathiek vind, ontraad ik dit amendement om de volgende redenen.

Anders dan de heer Omtzigt, meen ik dat Nederland op basis van de Moeder-dochterrichtlijn (MDR) geen verrekening van de buitenlandse winstbelasting hoeft te geven indien de vergoeding over het hybride instrument in het bronland niet in aftrek is gebracht. De MDR vereist dat voor een ontvangen vergoeding een vrijstelling wordt gegeven, dan wel in een verrekening van de buitenlandse belasting wordt voorzien. Deze voordelen mogen op grond van Richtlijn 2014/86/EU niet worden verleend indien sprake is van een vergoeding die in het bronland in aftrek wordt gebracht.1 Richtlijn 2014/86/EU spreekt, anders dan de heer Omtzigt betoogt, niet over feitelijke aftrekbaarheid. Het kabinet legt de bepaling uit de MDR voor hybride leningen zo uit dat deze ziet op vergoedingen die naar hun aard aftrekbaar zijn. Dit betekent dat Nederland de voordelen van de richtlijn niet mag geven bij een hybride lening, hetgeen opgaat bij zowel de deelnemingsvrijstelling als de deelnemingsverrekening. Hybride instrumenten worden aldus voor de ontvangen vergoedingen hetzelfde behandeld als vreemd vermogen waarvoor bijvoorbeeld in het bronland ook tegen een generieke renteaftrekbeperking aan kan worden gelopen (geen aftrek in bronland en in Nederland belast). Het kabinet is van mening dat de vergoeding op hybride instrumenten niet gunstiger zou moeten worden behandeld dan de rente op een gewone schuldvordering.

Daarnaast wil ik met klem benadrukken dat het amendement de uitvoerbaarheid van de regeling zeer complex maakt. Vennootschappen kunnen in de praktijk een grote variatie aan schulden, zowel «gewone» (niet-hybride) als hybride, hebben. Er zou dan bepaald moeten worden op welk deel van de rente die een in het buitenland gevestigde vennootschap in totaal verschuldigd is, een generiek werkende aftrekbeperking ziet en hoe deze aan een concrete rentebetaling moet worden toegerekend. Daarnaast moet ook de betaalde winstbelasting van de buitenlandse vennootschap worden toegerekend aan het niet-aftrekbare deel. Dit is inherent aan de systematiek van de deelnemingsverrekening.

Onduidelijk is ook hoe de Belastingdienst zou moeten omgaan met niet-aftrekbare rente in het buitenland die in een later jaar weer wel in aftrek komt. Hierdoor zou de mismatch in stand blijven. Om in deze gevallen de verrekening terug te nemen, moet gevolgd worden hoe in het buitenland omgegaan wordt met de niet-aftrekbare rente.

Vennootschappen zullen bovendien bij een systematiek waarbij uitgegaan wordt van feitelijke aftrekbaarheid proberen zo veel mogelijk van de rente die onder de generieke rente-aftrekbeperking valt toe te rekenen aan hybride instrumenten zodat zij daarvoor toch verrekening krijgen. Dit kan leiden tot vele discussies.

Gelet op de korte tijd dat het amendement bekend is, is slechts een quick scan gemaakt van de wetstechnische inpasbaarheid. Een eerste indruk laat zien dat het amendement enkele wetstechnische onvolkomenheden lijkt te bevatten. Het is onduidelijk hoe de toerekening van (niet-)aftrekbare rente aan de hybride lening moet plaatsvinden. Ook is het de vraag of het niet laten terugkomen van de bepaling dat bij een verworven deelneming de vergoedingen of betalingen worden afgeboekt op de prijs van de deelneming (meegekocht dividend of meegekochte rente) in artikel 13aa van de Wet op de vennootschapsbelasting 1969 gemist kan worden.

Het amendement zal leiden tot een budgettaire derving. De opbrengst van het wetsvoorstel is ingezet in het onderhavige Belastingplanpakket. Het amendement is in die zin niet gedekt.

Voorgaande leidt dan ook tot de conclusie dat ik het amendement ontraad.

Amendement Van Vliet inzake vrije ruimte werkkostenregeling (Kamerstuk 34 305, nr. 10)

Tijdens het plenaire debat heb ik toegezegd schriftelijk terug te komen op het amendement van de heer Van Vliet inzake het buiten de vrije ruimte van de werkkostenregeling houden van gratificaties en bonussen. De heer Van Vliet heeft dit amendement ingediend omdat hij wil voorkomen dat de vrije ruimte van de werkkostenregeling wordt gebruikt voor bonussen en gratificaties. Misbruik van de vrije ruimte wordt echter al voorkomen door het gebruikelijkheidscriterium. Over substantiële bonussen en gratificaties betaalt de werknemer normaliter zelf de belasting. Indien een substantieel beloningsbestanddeel waarover een werknemer normaliter zelf de belasting voor zijn rekening neemt door een werkgever als eindheffingsbestanddeel wordt aangewezen, zal de inspecteur dit corrigeren. Dit betekent dat substantiële bonussen en gratificaties ook zonder dit amendement niet in de vrije ruimte kunnen worden gebracht. Het is niet wenselijk om voor vergoedingen en verstrekkingen die wel aan de gebruikelijkheidstoets voldoen vervolgens onderscheid te maken tussen vergoedingen die zien op in het kader van de dienstbetrekking gemaakte kosten en andere vergoedingen en verstrekkingen. Daarmee zou je immers het oude regime (met onderscheid zakelijke kosten, gemengde kosten en privékosten) weer herintroduceren hetgeen ten koste zou gaan van de met de invoering van de werkkostenregeling gerealiseerde vermindering van de administratieve lasten. Een klein bedrag voor een werknemer die een bijzondere prestatie heeft verricht, kan derhalve wel in de vrije ruimte komen, indien het wordt aangewezen als eindheffingsbestanddeel. Dit is vergelijkbaar met een kerstpakket: ook een kerstpakket strekt niet tot vergoeding of voorkomen van kosten, maar het is niet gebruikelijk dat een werknemer hier belasting over betaalt. Het is bovendien niet wenselijk om bij loon in geld een beroepskostentoets – met de bijbehorende verplichting bonnetjes te toetsen en te bewaren – te introduceren terwijl loon in natura (onder de voorwaarde dat het gebruikelijk is) volledig consumptief mag zijn. Dit leidt slechts tot het verschuiven van vergoedingen in geld naar verstrekkingen in natura. Daarom ontraad ik dit amendement.

Amendementen Schouten inzake de TOG-plus en kinderbijslag (Kamerstuk 34 300 XV, nr. 10 en 11)

Tijdens het plenaire debat heb ik verder toegezegd om terug te komen op de door mevrouw Schouten aangehaalde amendementen die zijn ingediend bij de begrotingsstaten van het Ministerie van Sociale Zaken en Werkgelegenheid (XV) voor het jaar 2016. Deze amendementen zien op de kinderbijslag en de TOG-plus. Hiervoor wil ik verwijzen naar de vierde nota van wijziging op het wetsvoorstel Belastingplan 2016 waarin een verhoging van de kinderbijslag en de TOG-plus mogelijk wordt gemaakt. Met deze nota van wijziging is geprobeerd zoveel mogelijk tegemoet te komen aan de wensen in uw Kamer en met specifiek deze onderdelen aan de wensen van mevrouw Schouten. Om die reden ontraad ik deze amendementen.

Motie Van Weyenberg inzake overleg sociale partners m.b.t. loonschalen (Kamerstuk 34 302, nr. 62)

De heer Van Weyenberg heeft met betrekking tot het lage-inkomensvoordeel een motie ingediend die ziet op het gemiddelde startniveau van reguliere laagste loonschalen in cao’s. Hij verzoekt daarin het kabinet bij sociale partners aan te dringen op verlaging van het startniveau van reguliere laagste loonschalen en uw Kamer daarover in het voorjaar van 2016 te informeren. Tijdens het plenaire debat heb ik aangegeven het oordeel over deze motie schriftelijk te geven, omdat dit oordeel overleg met mijn collega van het Ministerie van Sociale Zaken en Werkgelegenheid behoefde. Het kabinet is van mening dat de inhoud van de cao een zaak is van sociale partners. Daarom ontraden wij deze motie. Wel hebben kabinet en sociale partners in het Sociaal Akkoord van 11 april 2013 afgesproken dat sociale partners de onderste loonschalen openstellen voor mensen met een arbeidsbeperking, om de arbeidsmarktkansen van werknemers met een arbeidsbeperking te vergroten. Bovendien geldt dat het ook bij een loonniveau van 105% van het wettelijk minimumloon (WML) aantrekkelijk is voor werkgevers om mensen in dienst te nemen, omdat dit lage-inkomensvoordeel geldt voor een salaris tussen 100% en 120% van het WML. Overigens blijkt uit de Rapportage cao-afspraken 2014 van het Ministerie van Sociale Zaken en Werkgelegenheid (oktober 2015), met peildatum 1 januari 2015, dat in 48% (35 cao’s) van de 73 onderzochte cao’s een laagste loon op het niveau van het WML is opgenomen (Kamerstuk 29 544, nr. 668). In 38% van de onderzochte cao’s (28 cao’s) ligt het niveau van het laagste loon tussen 100% en 110% van het WML en in 8% van de onderzochte cao’s (6 cao’s) ligt het niveau van het laagste loon tussen 110% en 120% van het WML.

Motie Grashoff inzake het aanpassen van de EIA (Kamerstuk 34 302, nr. 69)

De heer Grashoff heeft in zijn motie het kabinet verzocht om het aftrekpercentage van de energie-investeringsaftrek (EIA) te verhogen van 41,5% naar 65%. Dekking van de motie wordt gevonden in het tweede nader gewijzigd amendement met Kamerstuk 34 302, nr. 91 (verhogen energiebelasting).2 Bij de beoordeling van de motie heb ik aangegeven dat een verruiming met € 50 miljoen haalbaar is, maar dat ik geen emplooi zie voor € 100 miljoen. Tevens heb ik benoemd dat dit is uitgelegd in de brief en dat ik de motie om die reden moet ontraden.

Ik zie mij genoodzaakt deze toelichting recht te zetten. Met de hiervoor genoemde brief bedoelde ik de brief van 6 november jl.3 In deze brief zet ik uiteen dat het niet mogelijk is om € 200 miljoen terug te sluizen naar de EIA. Bij de beoordeling van de motie ging ik er abusievelijk van uit dat het om € 200 miljoen ging. Het verhogen van het aftrekpercentage van 41,5% naar 65% is technisch mogelijk en gaat gepaard met een budgettair beslag van € 87 miljoen. De motie moet ik echter ontraden. De dekking van de motie wordt gevonden in het hiervoor genoemde tweede nader gewijzigd amendement met Kamerstuk 34 302, nr. 91.4 Dit amendement heb ik ontraden. Een verhoging van de tarieven van de hogere schijven voor aardgas zonder introductie van een teruggaafregeling voor het gebruik van aardgas voor bedrijven die energie-efficiency-afspraken hebben met de overheid, leidt tot een verstoring van het internationale speelveld. De ons omringende landen kennen namelijk wel zo’n regeling.

Met de vierde nota van wijziging is echter geprobeerd zo veel mogelijk tegemoet te komen aan de wensen die leven in uw Kamer en met specifiek dit onderdeel ook aan de wens van de heer Grashoff. Bij de vierde nota van wijziging is voorzien in een verhoging per 1 januari 2016 van het aftrekpercentage van 41,5% naar 58%. Het budget van de EIA wordt hiervoor verhoogd met € 60 miljoen.

Als bijlage treft u de quick-scans aan van de amendementen die tot nu toe zijn ingediend5.

Tijdens het debat op 17 november jl. is door verschillende leden van uw Kamer gevraagd wat de gevolgen zijn indien het wetsvoorstel Belastingplan 2016 niet zou worden aangenomen door beide Kamers der Staten-Generaal. Het gaat dan om de gevolgen voor de koopkracht in paragraaf 3, de gevolgen voor banen en de uitvoeringsgevolgen. Het pakket Belastingplan bevat dit jaar vijf wetsvoorstellen: het wetsvoorstel Belastingplan 2016, het wetsvoorstel Overige fiscale maatregelen 2016, het wetsvoorstel Wet tegemoetkomingen loondomein, het wetsvoorstel Wet vrijstelling uitkeringen Artikel 2-Fonds en de wet implementatie wijzigingen Moeder-dochterrichtlijn 2015. Tevens wordt het wetsvoorstel Wet uitvoering Common Reporting Standard tegelijkertijd met het pakket Belastingplan 2016 behandeld. Ik ga alleen in op de gevolgen van het niet doorgaan van het wetsvoorstel Belastingplan 2016. Ik ga dus niet in op eventuele gevolgen voor de overige wetsvoorstellen wanneer zij niet aangenomen zouden worden.

Uitvoeringsgevolgen

Hieronder som ik op welke voorgenomen maatregelen in het wetsvoorstel Belastingplan 2016 inclusief de bijbehorende nota’s van wijziging, komen te vervallen wanneer het wetsvoorstel Belastingplan 2016 niet wordt aangenomen. Waar nodig geef ik een verdere uitleg bij de maatregelen.

De Belastingdienst heeft een snelle inventarisatie gemaakt wat de uitvoeringsgevolgen zouden zijn indien het Belastingplan 2016 niet aangenomen zou worden door beide Kamers. Daarbij ligt de nadruk op de doorwerking voor de loon- en inkomstenbelasting. Aanvullend is ook gekeken naar de doorwerking voor andere onderwerpen uit het Belastingplan.

Loonbelasting en inkomstenbelasting

De Belastingdienst kent enkele grote massale processen, waarvan de loonbelasting met circa 650.000 inhoudingsplichtigen en circa 12 miljoen werknemers en uitkeringsgerechtigden en de inkomstenbelasting met ruim 11 miljoen aangifteplichtigen tot de grootste behoren. Om ervoor te zorgen dat deze processen voor het nieuwe jaar tijdig gereed zijn moeten de voorbereidingen daarvoor vroegtijdig starten. De aanlevering van de parameters voor de uitvoering geschiedt elk jaar in de periode oktober/november.

Voor de inkomstenbelasting geldt dat bij de voorlopige aanslagen 2016 die vanaf deze week worden berekend en vanaf volgende week worden verstuurd wordt gerekend met de percentages en bedragen zoals op Prinsjesdag gepresenteerd. De nota van wijziging kon hier niet meer in worden verwerkt, maar de invloed daarvan is beperkt. Het niet doorgaan van het Belastingplan 2016 betekent dat deze circa 4 miljoen voorlopige aanslagen met onjuiste parameters zijn berekend en dus tot foutieve voorlopige aanslagen leiden. Herstel hiervan vindt plaats via de definitieve aanslag over 2016 in 2017. Een automatische, tussentijdse correctie is niet uitvoerbaar. Voor burgers kan dit betekenen dat zij in 2017 een bedrag moeten bijbetalen. Begin 2016 wordt de applicatie voor het aanvragen van nieuwe en het aanpassen van lopende voorlopige aanslagen geactualiseerd. Hierbij worden de percentages en bedragen zoals deze per 1 januari 2016 in de wet luiden opgenomen. Mensen die niet op de definitieve aanslag willen wachten, kunnen met deze applicatie tussentijds hun voorlopige aanslag aan laten passen. De praktijk wijst uit dat burgers in beperkte mate gebruik maken van deze mogelijkheid.

In de loonbelasting geldt dat de tabellen en rekenregels, die op basis van de voorgenomen maatregelen uit het Belastingplan 2016, aan werkgevers worden verstrekt, per 1 april 2016 kunnen worden aangepast. Loonbelasting die in het eerste kwartaal 2016 te weinig wordt geheven, zal waar mogelijk worden ingehaald in de resterende maanden van het jaar. Werknemers kunnen hierdoor vanaf april 2016 een negatief loonstrookjeseffect ervaren. Het effect op individuele werknemers is sterk afhankelijk van hun persoonlijke situatie en kan niet op voorhand worden ingeschat. Doordat correctie van de loonbelasting pas mogelijk is vanaf 1 april 2016, zullen afwijkingen ontstaan tussen ingehouden loonbelasting en de verschuldigde inkomstenbelasting. Deze verschillen zullen blijken bij de aangifte en definitieve aanslag 2016.

Als algemene notie kan worden gehanteerd dat in de voorlopige aanslagen inkomstenbelasting 2016 en in de loonheffingen verwerkte voorgenomen maatregelen uit het Belastingplan 2016 in de loop van en na afloop van het jaar weer bij de belastingplichtige moet worden gecorrigeerd. Het terugdraaien van de Belastingplanmaatregelen zal daarom begeleid moeten worden door een forse communicatie inspanning. Desondanks mag een veelheid aan vragen en kritische opmerkingen worden verwacht in elke fase waarin de effecten zichtbaar zijn. Een eerste inschatting op basis van ervaringen is dat het mogelijk zal gaan om honderdduizenden extra telefoontjes naar de Belastingtelefoon.

Maatregelen waarvoor de voorbereidingen nog tijdig kunnen worden stopgezet

Voor de volgende maatregelen heeft de Belastingdienst de voorbereiding inmiddels gestart. Indien echter op de hieronder aangegeven tijdstippen bekend is dat de maatregelen geen doorgang vinden, kunnen de voorbereidingen nog tijdig worden gestaakt.

• Herziening box 3: eind 2015

• Verruiming schenkingsvrijstelling eigen woning: eind 2015

• Energiebelasting en kolenbelasting: eind 2015

• Accijnzen/frisdrankbelasting: 15 december 2015

• Integratie RDA/WBSO: eind 2015

• Verhoging EIA: eind 2015

• Fiscale aanpassing kinderalimentatieverplichting: eind 2015

Maatregelen waarvoor de voorbereidingen nog niet zijn gestart

• Erfpachtstructuren in de overdrachtsbelasting

• Verruiming vrijstelling voor gebruik van aardgas voor mineralogische en metallurgische procedés

• Bestrijding van het emigratielek aanmerkelijkbelanghouders

Bijzondere categorieën

• Tijdens de behandeling van het Belastingplan 2015 is toegezegd dat een regeling wordt getroffen voor partnerschap in bepaalde opvangsituaties. Dit besluit is via een beleidsbesluit met terugwerkende kracht geregeld voor 2015. Bij het niet doorgaan van het Belastingplan 2016 wordt bezien of dit beleidsbesluit moet worden aangepast in afwachting van een later in te voeren wettelijke regeling.

• In het Belastingplan wordt geregeld dat een niet-ingezetene die aan de heffing van motorrijtuigenbelasting is onderworpen, geacht wordt te wonen in de provincie die de laagste opcenten heft. Deze maatregel is al ingebouwd in de systemen van de Belastingdienst. Aangezien uiterlijk eind november een besluit moet worden genomen over deze maatregel kan de Belastingdienst bij niet instemmen van de Eerste Kamer de maatregel niet meer per 1 januari 2016 terugdraaien.

De in de begeleidende brief bij de vierde nota van wijziging aangekondigde verhogingen van de kinderbijslag, de kinderopvangtoeslag, de TOG-plus en de verlaging van de Aof-premie (premie Arbeidsongeschiktheidsfonds), kunnen wel doorgaan, omdat deze maatregelen niet zijn geregeld in het Belastingplan 2016, maar bij de begroting van het Ministerie van Sociale Zaken en Werkgelegenheid en lagere regelgeving (Kamerstuk 34 302, nr. 78).

Ik ga hierna in op de koopkrachteffecten in 2016 die samenhangen met het Belastingplan 2016 en de vierde nota van wijziging. Tevens ga ik in op de koopkrachteffecten in de situatie dat het Belastingplan 2016 niet wordt aangenomen.

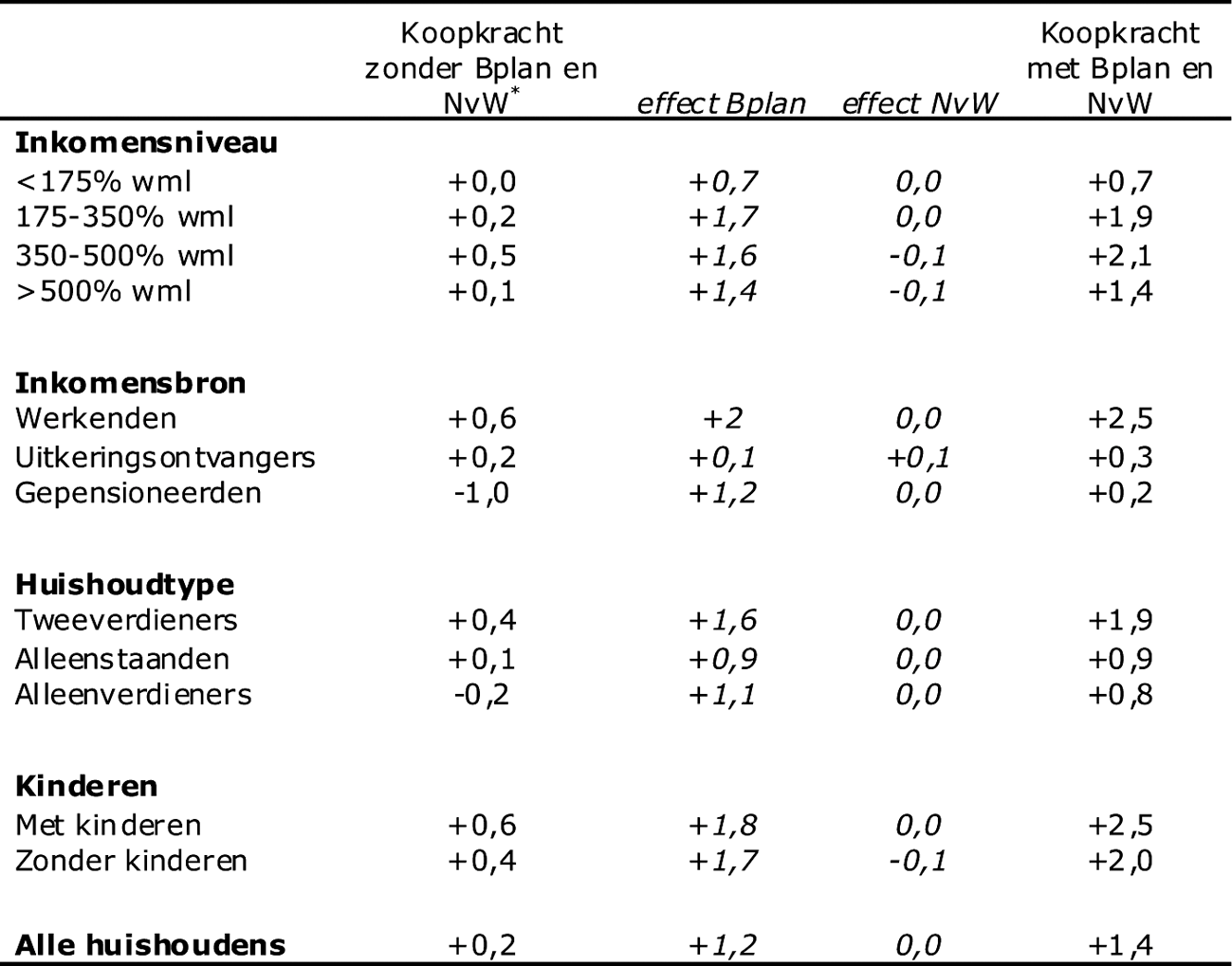

De hierna opgenomen tabel 1 presenteert het koopkrachtbeeld voor 2016 zonder Belastingplan 2016, het effect van het Belastingplan 2016 exclusief de vierde nota van wijziging, het effect van de vierde nota van wijziging en het koopkrachtbeeld voor 2016 inclusief het Belastingplan en de vierde nota van wijziging. Uit de tabel blijkt dat de meeste huishoudens zonder Belastingplan er volgend jaar slechts beperkt op vooruit gaan. De mediane koopkracht van alle huishoudens zou met 0,2% stijgen. Bijna alle groepen in de samenleving delen mee in de maatregelen in het Belastingplan. De mediane koopkracht van alle huishoudens stijgt met 1,2% en komt uit op 1,4%. Ouderen gaan er door alle maatregelen 1,2% op vooruit. Alleenverdieners gaan er 1,1% op vooruit. De grootste koopkrachtwinst treedt op bij werkenden. Hun koopkracht stijgt door alle maatregelen met 2%. Dat komt doordat de maatregelen vooral zijn ingezet om de lasten op arbeid te verlagen, de wig te verkleinen en zo de structurele werkgelegenheid te bevorderen.

Het Belastingplan heeft weinig effect op de koopkracht van uitkeringsgerechtigden. Dat betekent niet dat het kabinet geen oog heeft gehad voor de koopkracht van de laagste inkomens. De koopkracht van deze groep verbetert namelijk vooral door de intensivering in de zorgtoeslag en huurtoeslag. Dit wordt geregeld bij algemene maatregel van bestuur van de Minister van Wonen en Rijksdienst en de Minister van Volksgezondheid, Welzijn en Sport en niet in het Belastingplan. De effecten van deze maatregelen zijn in de eerste kolom van onderstaande tabel verwerkt.

De vierde nota van wijziging en de daarbij aangekondigde maatregelen leiden tot relatief bescheiden mutaties in het koopkrachtbeeld. De kleine plus voor uitkeringsgerechtigden wordt vooral veroorzaakt door de intensivering in de kinderbijslag en de verhoging van de algemene heffingskorting. De structurele verhoging van de ouderenkorting uit de vierde nota van wijziging vanaf 2017 is niet in de tabel voor 2016 zichtbaar. Deze verhoging met € 54 betekent voor een AOW-er met een aanvullend pensioen van € 10.000 een inkomensverbetering van circa 0,2%. Ook de intensivering van € 100 miljoen uit de vierde nota van wijziging in de kinderopvangtoeslag in 2017 is niet zichtbaar in deze tabel.

Tabel 1: Effecten Belastingplan en vierde nota van wijziging op het (mediane) koopkrachtbeeld 2016

* inclusief intensiveringen in de zorgtoeslag, kinderopvangtoeslag en huurtoeslag die niet in het Belastingplan worden geregeld

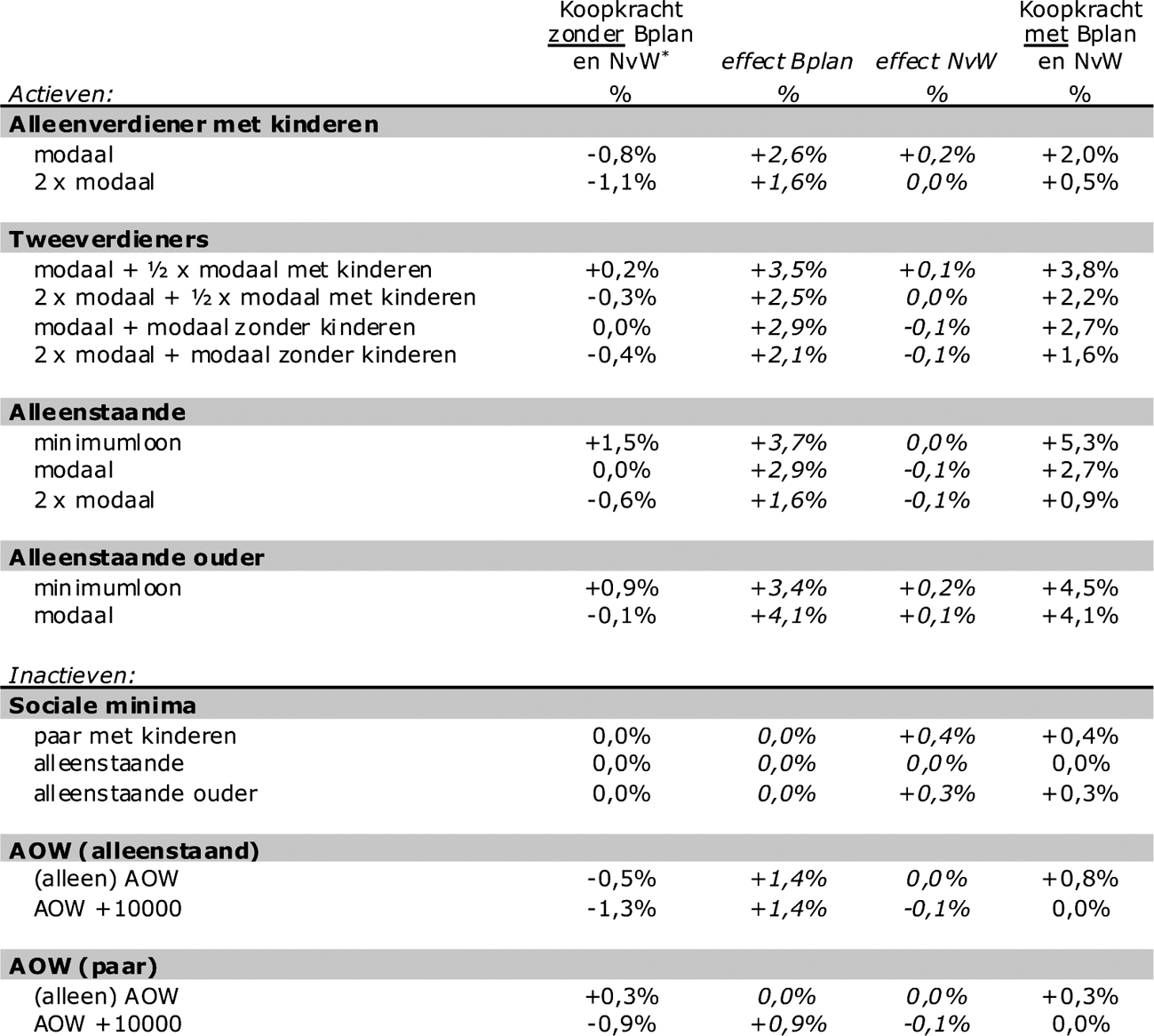

Tabel 2 is op dezelfde manier opgebouwd als tabel 1, maar geeft de effecten voor achttien voorbeeldhuishoudens. Werkende huishoudens, in het bijzonder alleenstaanden met lage inkomens, alleenstaande ouders en tweeverdieners met kinderen, zien hun koopkracht door de maatregelen in het Belastingplan en de vierde nota van wijziging flink toenemen. Dat komt vooral door de verhoging van de maximale arbeidskorting en de inkomensafhankelijke combinatiekorting. Zonder Belastingplan en vierde nota van wijziging zien vooral ouderen en alleenverdieners hun koopkracht afnemen. De maatregelen van het kabinet zorgen ervoor dat ook deze huishoudens er volgend jaar op vooruitgaan.

Tabel 2: Effecten Belastingplan en vierde nota van wijziging op het koopkrachtbeeld 2016 voor voorbeeldhuishoudens

* inclusief intensivering in de zorgtoeslag die niet in het Belastingplan wordt geregeld

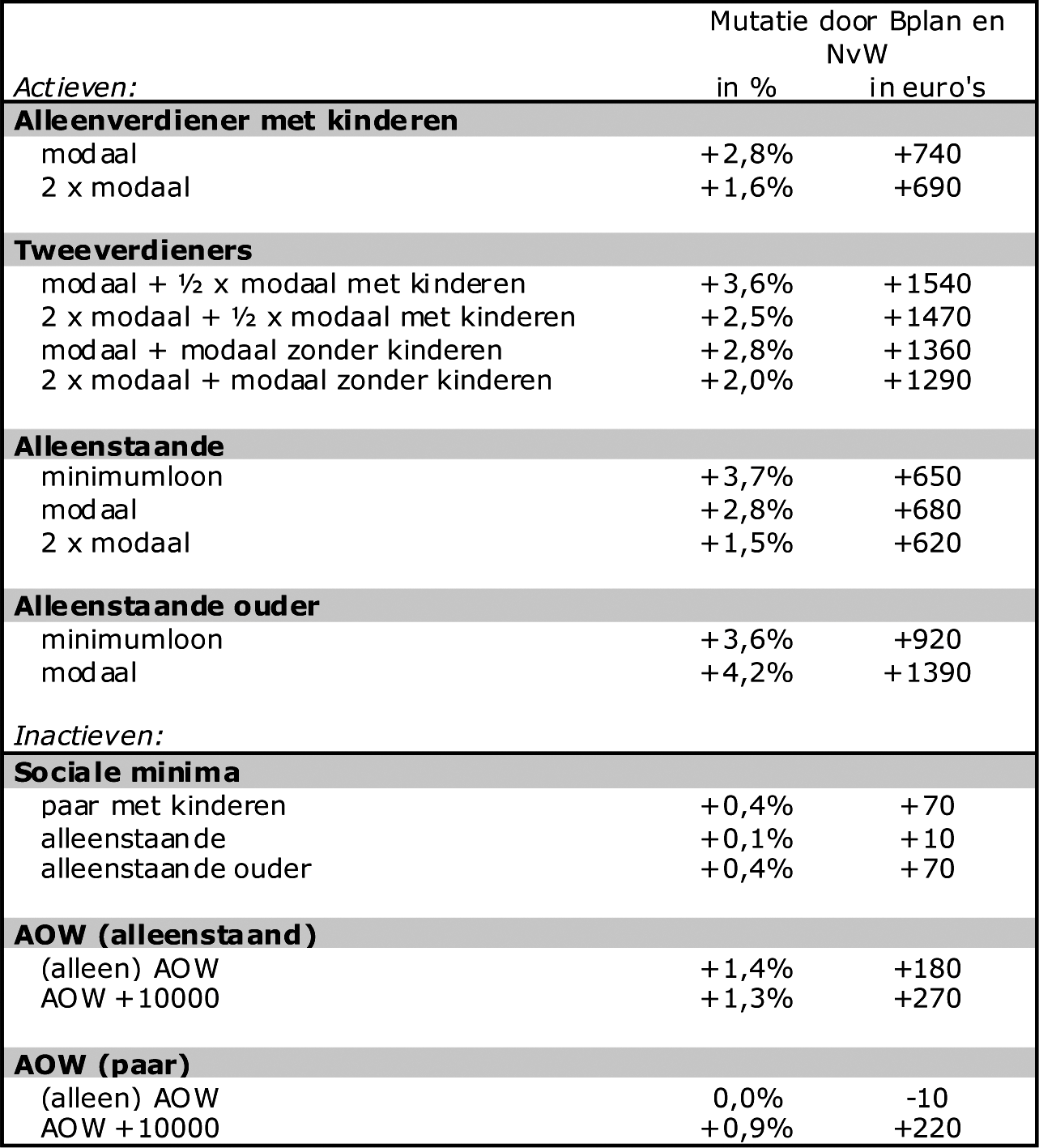

Tabel 3 geeft ten slotte het gecombineerde effect van het Belastingplan en de nota van wijziging in procenten en euro’s. Tweeverdieners gaan er in euro’s het meeste op vooruit. Dat komt vooral omdat er in deze huishoudens twee personen zijn die werken en de hogere arbeidskorting ontvangen.

Tabel 3: Effect Belastingplan en vierde nota van wijziging in procenten en euro’s

Verder zijn bij deze brief drie notities van het Centraal Planbureau (CPB) met doorrekeningen van de structurele werkgelegenheidseffecten gevoegd6. Het gaat om doorrekeningen van een amendement van de heer Dijkgraaf, mevrouw Schouten en de heer Bashir7 en een amendement van de heer Dijkgraaf, mevrouw Schouten, de heer Omtzigt en de heer Bashir8. Daarnaast heeft het CPB een doorrekening gemaakt van de vierde nota van wijziging. Per saldo heeft de vierde nota van wijziging als zodanig geen effect op de werkgelegenheid.

De Staatssecretaris van Financiën, E.D. Wiebes

|

Nummer |

Korte omschrijving |

Indiener(s) |

Oordeel |

Opmerking |

|---|---|---|---|---|

|

Belastingplan 2016 (34 302) |

||||

|

Rentekorting die medewerkers van hun werkgever ontvangen niet langer defiscaliseren |

Omtzigt, Dijkgraaf |

Ontraden |

||

|

Schenkvrijstelling verhogen met ingang van 1 januari 2016 in plaats van 1 januari 2017 |

Ronnes |

Ontraden |

||

|

Verhogen van het tarief van de kansspelbelasting naar 35,2% |

Omtzigt, Dijkgraaf |

Ontraden |

||

|

Introduceren van een plafond van € 20 miljoen in de geïntegreerde regeling van S&O-afdrachtvermindering en RDA per 2016 |

Van Weyenberg, Dijkgraaf |

Ontraden |

Was nr. 14 |

|

|

Invoering van een generieke vrijstelling in de erfbelasting van € 1.000.000 per persoon |

Klein |

Ontraden |

||

|

Minimumureneis van de voor IB-ondernemers geldende aftrek speur- en ontwikkelingswerk verlagen van 500 uur naar 400 uur en het bedrag van deze aftrek verlagen van € 12.421 naar € 9.575. Dekken door vaste aftrekbedrag te verlagen. |

Klein |

Ontraden |

||

|

Hypotheekrenteaftrek aftoppen op een eigenwoningschuld van € 500.000 |

Bashir |

Ontraden |

||

|

Herziening van de vermogensrendementsheffing in box 3 geen deel uit laten maken van het Belastingplan 2016 |

Omtzigt |

Ontraden |

||

|

Terugdraaien voorgestelde verhoging van de inkomensafhankelijke combinatiekorting |

Omtzigt |

Ontraden |

||

|

Introduceren overgangsrecht voor diesel- en LPG-oldtimers |

Omtzigt |

Ontraden |

||

|

Overgangsbepaling in box 3 voor voordeel uit schadevergoeding letselschade |

Schouten |

Ontraden |

||

|

De in het Belastingplan 2014 opgenomen verhogingen van de accijns van diesel terugdraaien met ingang van 1 januari 2016 |

Omtzigt |

Ontraden |

||

|

Verlagen van het plafond voor S&O-afdrachtvermindering naar € 7 miljoen (subamendement op amendement onder nr. 20) |

Schouten |

Ontraden |

||

|

Uitwijking van beleggers in box 3 naar vrijgestelde beleggingsinstellingen ontmoedigen |

Groot |

Oordeel Kamer |

||

|

Verhoging accijns rooktabak en opbrengst gebruiken om schenkingsvrijstelling eigen woning te verspreiden over verschillende kalenderjaren |

Van Weyenberg |

Ontraden (vergelijkbare maatregel in vierde nota van wijziging) |

Was nr. 21 |

|

|

Schrappen eis dat de ontwikkeling van technisch nieuwe programmatuur moet zijn vastgelegd in een formele programmeertaal |

Van Weyenberg |

Ontraden |

||

|

Verhogen van het te uniformeren tarief van de verbruiksbelasting van alcoholvrije dranken en het laagste tarief bieraccijns en opbrengst gebruiken om coördinerende werkzaamheden van zorggroepen en geboortecentra vrij te stellen van btw |

Groot, Neppérus |

Oordeel Kamer |

||

|

Handhaven ouderentoeslag in box 3 gedekt door verlaging van de AHK |

Krol |

Ontraden |

Was nr. 27 |

|

|

Tarief eerste schijf IB/LB verlagen, bovengrens derde schijf IB/LB verlagen, eindpunt afbouw AHK niet koppelen aan bovengrens derde schijf IB/LB. Verhoging bovengrens derde schijf IB/LB en stapsgewijze verhoging tarief tweede en derde schijf IB/LB niet door laten gaan |

Bashir, Grashoff |

Ontraden |

Was nr. 28 |

|

|

Verhogen tarief 2e en 3e schijf IB/LB, aanpassing AHK en verhogen kinderbijslag |

Dijkgraaf, Schouten, Omtzigt, Bashir |

Ontraden |

Was nr. 31, 41, 42 en 72 |

|

|

Tarief lokaal opgewekte energie wordt verlaad tot nihil. Versoepeling voorwaarden postcoderoos. Maatregelen worden gedekt uit verhoging tarief eerste schijf energiebelasting voor elektriciteit |

Schouten, Grashoff, Van Weyenberg |

Oordeel Kamer |

Was nr. 37 |

|

|

O.a. tarief derde schijf IB/LB verhogen en opbrengst gebruiken om arbeidskorting en IACK te verhogen |

Van Weyenberg |

Ontraden |

Was nr. 47 |

|

|

Vrijstelling van kolenbelasting voor elektriciteitsproductie niet invoeren en verhogen arbeidskorting |

Grashoff, Bashir, Van Weyenberg |

Ontraden |

Was nr. 15 en 83 |

|

|

Continueren ouderentoeslag, dekken door bovengrens derde schijf IB/LB minder te verhogen |

Omtzigt |

Ontraden |

Was nr. 33 |

|

|

Verhogen derde en vierde schijf elektra per 1-1-2016 en verhoging aardgas reguliere tarief, derde en vierde schijf en tweede schijf voor glastuinbouw per 1-1-2017. Opbrengst terugsluizen via EIA, Aof-premie en de arbeidskorting |

Grashoff |

Ontraden |

Was nr. 16, 40 en 50 |

|

|

Verhogen aftrek specifieke zorgkosten, terugdraaien verhoging tarief voor de glastuinbouw in eerste schijf voor aardgas en dekken door de AHK te verlagen. |

Schouten, Dijkgraaf |

Ontraden |

Was nr. 49 |

|

|

Eenmalige verhoging van de ouderenkorting definitief maken. Dekken door maximale arbeidskorting ten opzichte van wetsvoorstel te verlagen |

Krol |

Ontraden (vergelijkbare maatregel in vierde nota van wijziging) |

Was nr. 30 en nr. 26 |

|

|

Nummer |

Korte omschrijving |

Indiener(s) |

Oordeel |

Opmerking |

|---|---|---|---|---|

|

Wet tegemoetkomingen loondomein (34 304 ) |

||||

|

Lage-inkomensvoordeel inzetten om meer volwaardige banen te realiseren |

Bashir |

Ontraden |

||

|

Anticumulatiebepaling tussen de verschillende loonkostenvoordelen en het lage-inkomensvoordeel niet laten gelden indien voor een werknemer zowel recht bestaat op het loonkostenvoordeel doelgroep banenafspraak als op het lage-inkomensvoordeel |

Van Weyenberg, Schouten |

Ontraden |

||

|

Introduceren lage-inkomensvoordeel kortere dienstverbanden en anticumulatiebepaling niet laten gelden indien lage-inkomensvoordeel langere dienstverbanden, dan wel het lage-inkomensvoordeel kortere dienstverbanden van toepassing is |

Schouten |

Ontraden1 |

Was nr. 9, 11 en 12 |

|

|

Overige fiscale maatregelen 2016 (34 305 ) |

||||

|

Voorkomen dat de bij de toepassing van de werkkostenregeling geldende vrije ruimte van 1,2% wordt gebruikt voor het verkrijgen van een vrijstelling van uit de dienstbetrekking genoten voordelen in geld die geen vergoedingen zijn die strekken tot bestrijding van kosten in het kader van de dienstbetrekking |

Van Vliet |

Ontraden |

||

|

De grens voor het verplicht opstellen van een landenrapport – door een groepsentiteit van – een multinationale groep verlagen van € 750 miljoen naar € 500 miljoen aan geconsolideerde groepsopbrengsten |

Van Vliet |

Ontraden |

||

|

Voorgestelde schorsende werking van hoger beroep terugdraaien |

Omtzigt |

Ontraden |

||

|

Wet implementatie wijzigingen Moeder-dochterrichtlijn 2015 (34 306) |

||||

|

Verrekening van de buitenlandse belasting op een vergoeding op een hybride lening indien deze vergoeding in het bronland niet aftrekbaar is |

Omtzigt |

Ontraden |

||

Het deel van dit amendement dat ziet op de anticumulatiebepaling is qua doel en strekking gelijk aan het amendement 34 304, nr. 10. Het deel van dit amendement dat ziet op het introduceren van het lage-inkomensvoordeel voor de kortere dienstverbanden is gelijk aan het amendement 34 304, nr. 9 (en het ter vervanging daarvan ingediende amendement onder nr. 11). De amendementen 34 304, nr. 9 en 10 heb ik tijdens het plenaire debat het oordeel ontraden gegeven, dat geldt ook voor dit amendement.

|

Nummer |

Korte omschrijving |

Indiener(s) |

Oordeel |

|---|---|---|---|

|

Overgangsrecht voor ouderen die in 2015 recht hadden op huurtoeslag door gebruik ouderentoeslag |

Omtzigt, Schouten, Dijkgraaf |

Ontraden |

|

|

Bij Belastingplan 2017 koopkrachtreparatie ouderen structureel karakter geven |

Omtzigt, Schouten, Dijkgraaf |

Ontraden (vergelijkbare maatregel in vierde nota van wijziging) |

|

|

In kaart brengen waar draagkrachtprincipe in knel komt door fiscale gedragsprikkels en welke groepen het betreft |

Omtzigt, Schouten, Dijkgraaf |

Oordeel Kamer |

|

|

Uiterste inspanningsverplichting om bij het Belastingplan 2017 met voorstellen te komen om per 2018 werkelijk rendement op vermogen te belasten |

Bashir, Van Weyenberg, Grashoff |

Oordeel Kamer |

|

|

Bij het Belastingplan 2017 met voorstellen komen om sluiproutes box 2 en box 3 te dichten |

Bashir, Groot |

Oordeel Kamer |

|

|

In Belastingplan 2017 concreet voorstel voor invoering tolheffing voor vrachtwagens doen en opbrengst inzetten voor lagere lasten op arbeid |

Van Weyenberg, Bashir, Grashoff |

Ontraden |

|

|

Nederlandse kolencentrales uitfaseren |

Van Weyenberg, Van Veldhoven |

Aangehouden |

|

|

Voorstel te doen om met een werkbaar voorstel te komen inzake de behandeling van openbare laadpalen in de energiebelasting |

Van Weyenberg, Grashoff |

Oordeel Kamer1 |

|

|

Bij sociale partners aandringen op verlaging van het startniveau van reguliere laagste loonschalen |

Van Weyenberg |

Aangehouden |

|

|

Zolang VAR bestaat, deze ook in zorgsector ruimhartig verstrekken |

Klein |

Oordeel Kamer2 |

|

|

Onderzoeken onder welke voorwaarden de fiscale vrijstellingsregeling voor vrijwilligers kan worden versoepeld |

Klein |

Ontraden |

|

|

Voorstellen doen om fiscale onrechtvaardigheid bij echtscheiding te voorkomen als fiscale ex-partner meer gaat verdienen |

Klein |

Ontraden |

|

|

Betere stimulering bedrijfsfietsen opzetten |

Klein |

Ontraden |

|

|

Reparatiewetgeving opstellen zodat btw-vrijstelling voor alternatieve geneeswijzen wettelijk verankerd wordt |

Klein |

Oordeel Kamer3 |

|

|

In EU-verband inspannen om te komen tot afschaffing vrijstellingsmogelijkheid energiebelasting voor metallurgische en mineralogische industrie |

Grashoff, Groot |

Ontraden |

|

|

EIA-regeling aanpassen, waardoor aftrekpercentage wordt verhoogd |

Grashoff |

Ontraden (vergelijkbare maatregel in vierde nota van wijziging) |

|

|

Eerste stap zetten op weg naar stroomlijning aftrekbeperkingen in de Wet op de vennootschapsbelasting 1969 door artikel 10b te schrappen |

Van Vliet |

Ontraden |

|

|

Onderzoek reikwijdte arrest Hof van Justitie EU om aftrek van onderhoudskosten niet uit te breiden naar kosten aan monumentenpanden die in andere EU-lidstaten of EER-staten zijn gelegen |

Van Vliet |

Ontraden |

|

|

Plan ontwikkelen om Nederlandse fiscale vestigingsklimaat aantrekkelijk te houden |

Neppérus, Van Vliet, Klein |

Oordeel Kamer4 |

|

|

Verhoging inkomensafhankelijke bijdrage ZVW voor gepensioneerden terugdraaien |

Krol |

Ontraden |

|

|

Niet hanteren leeftijdsbovengrens voor verruimde schenkingsvrijstelling |

Krol |

Ontraden |

|

|

Effecten verschuiving in de energiebelasting tussen aardgas en elektriciteit in beeld brengen en mogelijkheden voor compensatie aan Kamer voorleggen |

Omtzigt |

Oordeel Kamer |

|

|

Afzien van opschalingskorting voor gemeenten |

Klein |

Ontraden |

|

|

Vóór 1 april 2016 een aanvullend – door een onafhankelijk bureau doorgerekend – pakket fiscale en andere maatregelen aan de Kamer voorleggen, waarmee extra 15 megaton CO2 reductie wordt behaald; de benodigde extra fiscale maatregelen opnemen in Belastingplan 2017 |

Grashoff |

Aanhouden |

|

|

Het niet meenemen in de WOZ-waardering van tijdelijke mantelzorgwoningen |

Schouten |

Ontraden5 |

|

|

Verhogen fiscale vrijstelling voor de vrijwilligersvergoeding |

Klein |

Ontraden |

Oordeel Kamer indien de motie zo mag worden uitgelegd dat ook het samenvoegen van openbare laadpalen voor de energiebelasting onder een dergelijk werkbaar voorstel valt.

Indien met «ruimhartig» wordt bedoeld dat dit «binnen de wettelijke kaders» uitgelegd wordt.

Oordeel kan aan Kamer worden gelaten met de kanttekening dat de precieze afbakening nog wordt bezien.

In mijn brief van 29 oktober jl. (Kamerstuk 34 302, nr. 18) heb ik toegezegd de Waarderingskamer te verzoeken om hun richtlijnen op dit punt te verduidelijken en daar in hun toezicht rekening mee te houden.

Richtlijn 2014/86/EU van de Raad van 8 juli 2014 tot wijziging van Richtlijn 2011/96/EU betreffende de gemeenschappelijke fiscale regeling voor moedermaatschappijen en dochterondernemingen uit verschillende lidstaten (PbEU 2014, L 219).

Door de vierde nota van wijziging is de benodigde dekking gewijzigd, dit verandert mijn oordeel echter niet.

Amendementen met Kamerstuk 34 302, nr. 31 en Kamerstuk 34 302, nr. 42 (inmiddels vervangen door Kamerstuk 34 302, nr. 82).

Amendement met Kamerstuk 34 302, nr. 72 (inmiddels vervangen door Kamerstuk 34 302, nr. 82).

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-34302-101.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.