Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 35300-IX nr. 2 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 35300-IX nr. 2 |

|

A. |

ARTIKELSGEWIJZE TOELICHTING BIJ HET BEGROTINGSWETSVOORSTEL |

3 |

|

|

B. |

BEGROTINGSTOELICHTING |

4 |

|

|

1. |

LEESWIJZER |

4 |

|

|

2. |

BELEIDSAGENDA |

9 |

|

|

2.1 Beleidsprioriteiten |

9 |

||

|

2.2 Belangrijkste beleidsmatige mutaties |

22 |

||

|

2.3 Overzicht niet-juridisch verplichte uitgaven |

28 |

||

|

2.4 Meerjarenplanning beleidsdoorlichtingen |

29 |

||

|

2.5 Overzicht risicoregelingen |

31 |

||

|

3. |

BELEIDSARTIKELEN (FINANCIËN) |

49 |

|

|

Artikel 1 Belastingen |

49 |

||

|

Artikel 2 Financiële markten |

69 |

||

|

Artikel 3 Financieringsactiviteiten publiek-private sector |

77 |

||

|

Artikel 4 Internationale financiële betrekkingen |

85 |

||

|

Artikel 5 Exportkredietverzekeringen, -garanties en investeringsverzekeringen |

91 |

||

|

Artikel 6 Btw-compensatiefonds |

96 |

||

|

Artikel 9 Douane |

100 |

||

|

4. |

NIET-BELEIDSARTIKELEN |

109 |

|

|

Artikel 8 Apparaat kerndepartement |

109 |

||

|

Artikel 10 Nog onverdeeld |

111 |

||

|

5. |

BELEIDSARTIKELEN (NATIONALE SCHULD) |

112 |

|

|

Artikel 11 Financiering staatsschuld |

112 |

||

|

Artikel 12 Kasbeheer |

118 |

||

|

6. |

BIJLAGEN |

122 |

|

|

Bijlage 1: Zelfstandige Bestuursorganen en Rechtspersonen met een Wettelijke Taak |

122 |

||

|

Bijlage 2: Verdiepingsbijlage |

127 |

||

|

Bijlage 3: Moties en toezeggingen |

141 |

||

|

Bijlage 4: Subsidieoverzicht |

194 |

||

|

Bijlage 5: Evaluatie- en overig onderzoek |

195 |

||

|

Bijlage 6: Lijst van afkortingen |

200 |

||

Wetsartikel 1

De begrotingsstaten die onderdeel zijn van de Rijksbegroting, worden op grond van artikel 2.3, eerste lid, van de Comptabiliteitswet 2016 elk afzonderlijk bij de wet vastgesteld.

Het wetsvoorstel strekt ertoe om de onderhavige begrotingsstaten voor het aangegeven jaar vast te stellen.

Alle voor dit jaar vastgestelde begrotingswetten tezamen vormen de Rijksbegroting voor dat jaar. Een toelichting bij de Rijksbegroting als geheel is opgenomen in de Miljoenennota.

Met de vaststelling van dit wetsartikel worden de uitgaven, verplichtingen en de ontvangsten vastgesteld. De in de begrotingsstaten opgenomen begrotingsartikelen worden in onderdeel B van deze memorie van toelichting toegelicht (de zogenoemde begrotingstoelichting).

De Minister van Financiën, W.B. Hoekstra

Het werkterrein van het Ministerie van Financiën

Voor u ligt de begroting 2020 van het Ministerie van Financiën, begrotingshoofdstuk IX (Financiën en Nationale Schuld) van de Rijksbegroting. In de begroting staan de belangrijkste beleidsdoelen voor 2020 en de financiële gevolgen hiervan. Simpel gezegd: wat wil de Minister van Financiën bereiken in 2020, hoe wil de Minister dit doen en met welke middelen?

De Minister van Financiën is onder meer verantwoordelijk voor de voorbereiding en uitvoering van:

a. het algemeen financieel-economische en internationale financiële beleid;

b. het begrotingsbeleid en een doelmatig beheer van de rijksfinanciën;

c. het financieringsbeleid;

d. het fiscale beleid;

e. het staatsschuldbeleid;

f. het beleid omtrent financiële markten;

g. het heffen, controleren en innen van de belastingen.

Het algemeen financieel-economische beleid en het begrotingsbeleid worden primair toegelicht in de Miljoenennota. Daarin worden ook de belastingontvangsten toegelicht. Het fiscale beleid komt op hoofdlijnen aan bod in deze begroting; in het Belastingplan wordt gedetailleerd ingegaan op de veranderingen in het fiscale beleid. De financiën van de decentrale overheden, waarvoor de Minister van Financiën medeverantwoordelijk is, komen aan de orde in de Miljoenennota en in de begrotingen van het Gemeente- en Provinciefonds.

Waar relevant wordt in de begroting verwezen naar Kamerstukken of andere beschikbare begrotingsinformatie. De Rijksbegrotingsvoorschriften (RBV) en de Comptabiliteitswet (CW) vormen het regelgevend kader voor de begroting.

Vanwege tussentijdse afrondingen op duizenden, miljoenen of miljarden euro’s kan de som der delen afwijken van het totaal in de tabellen.

Opbouw van de begroting

De begroting IX is opgebouwd uit negen beleidsartikelen en twee niet-beleidsartikelen. De beleidsartikelen weerspiegelen het gehele werkterrein van het Ministerie van Financiën inclusief het beheer van de staatsschuld en het kasbeleid van het Rijk.

De beleidsartikelen voor Financiën (IXB) zijn:

• artikel 1 Belastingen;

• artikel 2 Financiële markten;

• artikel 3 Financieringsactiviteiten publiek-private sector;

• artikel 4 Internationale financiële betrekkingen;

• artikel 5 Exportkredietverzekeringen, -garanties en investeringsverzekeringen;

• artikel 6 Btw-compensatiefonds;

• artikel 9 Douane.

De niet-beleidsartikelen zijn:

• artikel 8 Apparaat kerndepartement;

• artikel 10 Nog onverdeeld.

De beleidsartikelen voor Nationale Schuld (IXA) zijn:

• artikel 11 Financiering staatsschuld;

• artikel 12 Kasbeheer.

De begrotingstoelichting is als volgt opgebouwd. Hoofdstuk 2 geeft allereerst de beleidsprioriteiten weer. Dit zijn de belangrijkste beleidsdoelen van het Ministerie van Financiën. Ook bevat dit hoofdstuk een overzicht van de belangrijkste beleidsmatige mutaties, van de niet-juridisch verplichte uitgaven, van de beleidsdoorlichtingen en van de risicoregelingen.

In hoofdstuk 3 komen de beleidsartikelen Financiën aan bod, in hoofdstuk 4 de niet-beleidsartikelen en in hoofdstuk 5 de beleidsartikelen Nationale Schuld. Waar relevant en beschikbaar worden indicatoren of kengetallen opgenomen om te laten zien wat de doelstellingen zijn (zie ook de Groeiparagraaf onder). Elk beleidsartikel bevat onder andere een onderdeel Beleidswijzigingen waarin wordt aangegeven wat de belangrijkste wijzigingen in het beleid zijn en de gevolgen hiervan. Zowel de beleidsartikelen als de niet-beleidsartikelen bevatten een tabel Budgettaire gevolgen van beleid met een financiële toelichting van de belangrijkste posten.

Tot slot zijn zes bijlagen opgenomen. Bijlage 1 geeft een overzicht van Zelfstandige Bestuursorganen (ZBO’s) en Rechtspersonen met een Wettelijke Taak (RWT’s). Bijlage 2 is een verdiepingsbijlage met de belangrijkste budgettaire mutaties per artikel, bijlage 3 geeft het overzicht met moties en toezeggingen, bijlage 4 is het subsidieoverzicht, bijlage 5 het overzicht met evaluatie- en overig onderzoek en als laatste volgt de lijst van afkortingen (bijlage 6).

Financiering staatsschuld en kasbeheer (Nationale Schuld)

Sinds 2013 behandelt begroting IX tevens de schuld van de Nederlandse rijksoverheid. Er wordt onderscheid gemaakt tussen de schuld die extern wordt gefinancierd, door bijvoorbeeld banken, beleggers en pensioenfondsen, en de schulden of tegoeden die verschillende aan de schatkist gelieerde instellingen – via het geïntegreerd middelenbeheer – hebben bij het Ministerie van Financiën. De extern gefinancierde schuld wordt in artikel 11 Financiering staatsschuld behandeld. Het geïntegreerd middelenbeheer wordt behandeld in artikel 12 Kasbeheer. De artikelen worden middels een aparte begrotingsstaat vastgesteld.

De begroting van de Nationale Schuld heeft twee specifieke eigenschappen. De eerste eigenschap is dat de rente-uitgaven en renteontvangsten op transactiebasis worden verantwoord, in plaats van op kasbasis zoals bij alle andere onderdelen van de Rijksbegroting. Dit is vastgelegd in de CW 2016, artikel 2.19. Met de registratie van rente op transactiebasis voor de Nationale Schuld wordt aangesloten bij de Europese voorschriften van het Europees Stelsel van Rekeningen (ESR) 2010. De tweede eigenschap is dat voor beide artikelen wordt uitgegaan dat de aangegane financiële verplichtingen gelijk zijn aan de uitgaven (kas = verplichtingen). Beide artikelen kennen geen verplichting om afzonderlijke ramingen op te nemen van de verwachte kasuitgaven en de verwachte juridisch vastgelegde financiële verplichtingen. Dit is het gevolg van de inherente onvoorspelbaarheid van de leenbehoefte van de Staat (artikel 11) en de fluctuerende geldstromen in het geïntegreerd middelenbeheer (artikel 12).

Financiële instrumenten

Bij het indelen van de uitgaven naar financieel instrument wordt aansluiting gezocht bij de rol en verantwoordelijkheid van de Minister. Hierdoor wordt de wijze waarop de uitgaven het ministerie verlaten leidend voor de indeling naar financiële instrumenten. Het Ministerie van Financiën maakt daarom, naast de standaard financiële instrumenten zoals opdrachten en garanties, ook gebruik van drie eigen instrumenten: financiering (vermogensverschaffing/-onttrekking), rente, en rekening-courant en deposito’s.

Het instrument financiering (vermogensverschaffing/-onttrekking) wordt gebruikt op artikel 3 Financieringsactiviteiten publiek-private sector bij onder meer kapitaalinjecties in staatsdeelnemingen en dividendontvangsten. De definitie van financiering is als volgt: «van een financiering wordt gesproken, indien een financiële bijdrage aan een wederpartij wordt verstrekt als kapitaalverschaffing voor een investeringsgoed of als algemene vermogensverschaffing voor die wederpartij (een instelling, bedrijf of onderneming). Als een financiële bijdrage wordt verstrekt in de exploitatiesfeer, wordt gesproken van bekostiging. Bij een financiering voert de organisatie die de financiering ontvangt, de kapitaalverstrekking als kapitaalontvangst op de balans op». Van een staatsdeelneming is sprake als de Staat aandelen bezit in een privaat bedrijf.

Het instrument rente komt onder meer terug op artikel 11 en 12 over de financiering van de staatsschuld en het kasbeheer. Op artikel 11 en 12 wordt daarnaast gebruik gemaakt van het instrument leningen. In tegenstelling tot de meeste leningen op de Rijksbegroting gaat het op artikel 11 om leningen die aan de Staat verstrekt worden voor de financiering van de staatsschuld. Op artikel 12 is ook het instrument rekening-courant en deposito’s opgenomen. Het gaat hier om de bankrekeningen waarop geldstromen van decentrale overheden, de sociale fondsen en andere aan de rijksoverheid gelieerde instellingen in- en uitvloeien.

Groeiparagraaf

Het Ministerie van Financiën werkt doorlopend aan stapsgewijze verbeteringen in de informatievoorziening aan de Kamer en de burger. Dit is een samenspel van eigen ambities en inzichten, en wensen vanuit de Kamer. Ten opzichte van de begroting Financiën en Nationale Schuld 2019 zijn meerdere verbeteringen doorgevoerd. Dit mede naar aanleiding van de focusonderwerpen verantwoording 2017 («Toetsbare beleidsplannen» en «Verplichtingen: pijler van het budgetrecht»), het daaropvolgende wetgevingsoverleg1 en de brief van de vaste commissie van Financiën in reactie op de begroting 20192. De volgende verbeteringen zijn zichtbaar in deze begroting.

Prestatie-indicatoren in de begroting

Het Ministerie van Financiën vindt meetbaarheid van beleid en prestaties van groot belang. Dit onderwerp kwam tevens terug tijdens het wetgevingsoverleg verantwoording 2017 (focusonderwerp «Toetsbare beleidsplannen») en in de vragenbrief van de vaste commissie van Financiën over de begroting 2019. Het onderwerp leeft dus zowel bij het ministerie als de Kamer.

In de groeiparagraaf van de begroting 2019 hebben we aangegeven in 2019 te onderzoeken voor welke artikelen het mogelijk en zinvol is om nieuwe, meer of minder prestatie-indicatoren op te nemen. Dit heeft in deze begroting 2020 geleid tot één aanvulling: in artikel 9 Douane is een additionele indicator opgenomen. Daarnaast zal in het jaarverslag 2019 in artikel 2 Financiële markten en in artikel 5 Exportkredietverzekeringen nieuwe kengetallen met realisatiecijfers worden opgenomen. Het evalueren van prestatie-indicatoren betreft een doorlopend, meerjarig en intensief traject, waarbij elk jaar verbeteringen worden doorgevoerd waar nodig en mogelijk.

Voor de Belastingdienst (artikel 1 Belastingen) worden in 2020 de prestatie-indicatoren voor de begroting vanaf begrotingsjaar 2021 vernieuwd. In het jaarplan 2019 Belastingdienst3 zijn de doelstellingen op dit gebied beschreven. De Belastingdienst is in 2019 gestart met het vertalen van de strategische doelstelling van de Belastingdienst (naleving) naar meetbare prestaties. Het streven is gericht op minder indicatoren met meer zeggingskracht. Gekoppeld aan de uitvoerings- en toezichtstrategie wordt de samenhang tussen doelen en indicatoren op verschillende niveaus vastgesteld. Het eindproduct is een gebalanceerde set aan indicatoren die zicht biedt op het bereiken van de strategische doelstelling van de Belastingdienst. Deze set wordt in 2019 opgeleverd en in 2020 getest zodat hierover vanaf de begroting 2021 kan worden gerapporteerd.

Inzicht in verplichtingen

Het budgetrecht van de Kamer begint bij de autorisatie voor het aangaan van verplichtingen. Daarom was tijdens de verantwoording over 2017 het thema «Verplichtingen: pijler van het budgetrecht» een focusonderwerp. Ook in deze begroting besteedt het Ministerie van Financiën aandacht aan verplichtingen. Net zoals in het jaarverslag 2018, geeft het departement vanaf deze begroting in de budgettaire tabellen per beleidsartikel naast het totaalbedrag aan garantieverplichtingen, ook het totaalbedrag aan betalingsverplichtingen weer (hoofdstuk 3, voor elk beleidsartikel onderdeel D). Daarnaast worden in de budgettaire tabellen meer individuele betalingsverplichtingen inzichtelijk gemaakt, zoals ook in het jaarverslag 2018 het geval is. Hiermee zijn de majeure betalingsverplichtingen beter te volgen. Tijdens het wetgevingsoverleg over de verantwoording 2017 en opnieuw in de vragenbrief van de vaste commissie van Financiën in reactie op de begroting 2019, bleek dat er inderdaad veel interesse is in de verplichtingen. Middels bovenstaande verbeteringen geven we de Kamer gedegen inzicht in de meerjarige garantie- en betalingsverplichtingen.

Voortgang artikel 9 Douane

De Tweede Kamer is op 21 juni 2018 door de Minister van Financiën geïnformeerd over het voornemen van een separaat begrotingsartikel Douane op begrotingshoofdstuk IX4. Met dit voornemen wordt invulling gegeven aan aanbeveling 4 uit het rapport van de Commissie Onderzoek Belastingdienst (COB)5 naar de besluitvormingsprocedure binnen de Belastingdienst. Met ingang van de begroting IX 2019 is een apart artikel 9 voor Douane opgenomen, waarbij gekozen is voor een ingroeimodel om te komen tot een toekomstbestendig begrotingsartikel. Budgettair gezien bevatte artikel 9 Douane in de begroting 2019 alleen de directe verplichtingen, uitgaven en ontvangsten van de Douane, zoals de personele en materiële uitgaven en de apparaatsontvangsten. Dit zijn de budgetten die direct aan het dienstonderdeel Douane kunnen worden toegerekend. De afgelopen periode zijn stappen gezet bij het in kaart brengen van de indirecte uitgaven die betrekking hebben op de Douane, bijvoorbeeld voor huisvesting en ICT, die worden gedaan door andere dienstonderdelen binnen de Belastingdienst. Het vergt echter nog nader onderzoek en uitwerking voordat deze indirecte uitgaven kunnen worden toegerekend aan het aparte begrotingsartikel Douane. Het gaat hierbij zowel om het in kaart brengen van de producten en diensten die andere Belastingdienstonderdelen aan de Douane leveren, met de bijbehorende kosten, als hoe deze kosten achteraf verantwoord kunnen worden. Derhalve richt de begroting IX 2020 zich, eveneens als begroting IX 2019, alleen op de directe verplichtingen, uitgaven en ontvangsten van de Douane. Een volgende stap is het opnemen van uitgaven van de andere dienstonderdelen die samenhangen met de Douane. In de begroting IX 2021 zal dit gebeuren voor de meeste dienstonderdelen binnen de Belastingdienst die kosten maken voor de Douane. Nog te bezien is of het ook al haalbaar is de IV-uitgaven hierbij mee te laten lopen.

Inleiding

Bij het Ministerie van Financiën gaan we over het geld. Niet als doel, maar in dienst van een financieel gezond Nederland. Wij bewaken de balans tussen inkomsten en uitgaven en zien toe op het goede functioneren van het financiële stelsel. Nederland staat er financieel goed voor: de economie groeit, de belastinginkomsten stijgen en de overheidsschuld daalt richting het niveau van vóór de crisis. Als ministerie dragen we daaraan elke dag een belangrijk steentje bij. Tegelijkertijd is waakzaamheid geboden. Nationale en internationale ontwikkelingen en onzekerheden zijn van invloed op de overheidsfinanciën en vragen om aandacht. Hiermee zorgen we ervoor dat we bekend blijven staan om degelijk en betrouwbaar financieel beleid.

Wij richten ons op het belang van de samenleving als geheel, op korte én lange termijn en zijn ons daarbij bewust van de impact van wat wij doen op alle burgers en bedrijven. Wij heffen en innen belastingen, doen dat eerlijk en zorgvuldig en zien erop toe dat de besteding van overheidsgeld en de vormgeving van ons fiscale stelsel zo goed mogelijk aansluiten bij de publieke belangen.

Om op evenwichtige besluitvorming, efficiënte uitvoering en effectiviteit te kunnen sturen, stellen we jaarlijks beleidsprioriteiten op. De beleidsprioriteiten van het ministerie voor 2020 zijn onderverdeeld in vier thema’s. Deze vier thema’s weerspiegelen het gehele werkterrein van het Ministerie van Financiën; zowel binnen de landgrenzen als in Europese en internationale context.

Het ministerie zet zich allereerst in voor een financieel gezond Nederland (thema 1). Naast gezonde en duurzame overheidsfinanciën op de lange termijn, werkt het ministerie aan het behoud van brede welvaart voor burgers. Met de operaties Inzicht in Kwaliteit en de Brede Maatschappelijke Heroverwegingen vergroten we onze kennis over het effect van beleid en waarborgen we een doelmatige inzet van publieke middelen nu en in de toekomst. Verder blijft het ministerie zich inzetten voor een stabiele, integere en innovatieve financiële sector, en is er oog voor de financiële weerbaarheid van huishoudens. Dit om iedereen in Nederland een zo welvarend mogelijke toekomst te kunnen bieden.

De Belastingdienst staat voor een goede uitvoering en toezicht op fiscale wetgeving (thema 2). Om uitvoering en toezicht door de Belastingdienst op peil te houden en zijn inzet nog effectiever en doelmatiger in te richten, vraagt de ingezette veranderopgave van de Belastingdienst ook de komende jaren aandacht en capaciteit. In 2020 gaan we verder met het beheerst vernieuwen van de dienst. Naast het structureel verbeteren van de uitvoering en het toezicht, wordt er onder meer extra ingezet op het bestrijden van ondermijning en witwassen.

Stabiliteit in de EU en in de wereld zijn voor ons land vanwege onze intensieve internationale samenwerking, erg belangrijk. Het Ministerie van Financiën opereert in toenemende mate in een internationaal speelveld (thema 3). Dat geldt zowel voor instanties als het IMF, de Wereldbank, de G20 als de Europese Unie. De Brexit en de onderhandelingen over het Meerjarig Financieel Kader (MFK) van de EU kunnen flinke invloed hebben op de overheidsfinanciën. Andere prioriteiten zijn onder andere het aanpakken van belastingontwijking en -ontduiking op Europees niveau en het verdiepen van de kapitaalmarkten- en bankenunie. Voor deze en andere thema’s geldt, dat er kansen en mogelijkheden liggen, maar ook risico’s te benoemen zijn.

Tot slot zet het ministerie in op het versterken, verduurzamen en vergroenen van de Nederlandse economie (thema 4). Zo is het ministerie van plan om in 2020 de groene obligatie ten minste een keer te heropenen. Ook is er aandacht voor het vergroenen van het fiscale stelsel.

Mede door middel van het stellen van deze beleidsprioriteiten, houden we als ministerie de Nederlandse overheidsfinanciën structureel op orde en schetsen we de financiële speelruimte voor het maken van politieke keuzes. Daarmee ondersteunt het Ministerie van Financiën een financieel gezond Nederland; nu en in de toekomst.

Thema 1. Nederland financieel gezond

Gezonde overheidsfinanciën en duurzame groei

Gezonde overheidsfinanciën zijn een noodzakelijke voorwaarde voor de welvaart in Nederland. Het kabinet voert daarom een trendmatig begrotingsbeleid. Dergelijk begrotingsbeleid draagt bij aan een goede beheersing van de overheidsfinanciën, een versterking van de economische groei en doelmatige allocatie van middelen. Voor een goede beheersing van de overheidsfinanciën wordt gewerkt met uitgavenplafonds die aan het begin van de kabinetsperiode zijn afgesproken. Voor de inkomstenkant van de begroting en bij de werkloosheidsuitgaven, geldt het principe van automatische stabilisatie: conjuncturele meevallers komen ten gunste van het saldo, conjuncturele tegenvallers belasten het saldo. Dit voorkomt dat meevallers leiden tot intensiveringen en tegenvallers tot bezuinigingen, en vermijdt daarmee procyclisch beleid. Om doelmatige toewijzing van middelen te bevorderen, wordt over de begroting op één moment een integrale afweging gemaakt: het «hoofdbesluitvormingsmoment» in het voorjaar.

Het kabinet houdt zich voor 2020 aan de uitgavenplafonds. Voor 2020 wordt het EMU-saldo geraamd op 0,2% van het bbp en de EMU-schuld komt uit op 47,7% van het bbp. Nederland voldoet hiermee aan de Europese begrotingsnormen. Het positieve saldo en de schuldreductie dragen bovendien bij aan een buffer voor als het economisch slechter gaat. Zo kan het trendmatig begrotingsbeleid blijven functioneren in economisch mindere tijden waardoor niet direct hoeft te worden bezuinigd.

Om de overheidsfinanciën ook op de lange termijn gezond te houden, is het belangrijk te streven naar duurzame groei, waarbij de overheidsmiddelen op zo doelmatig mogelijke wijze worden besteed. Het kabinet is daarom in 2018 gestart met de Operatie Inzicht in Kwaliteit, waarmee het kabinet de maatschappelijke toegevoegde waarde van overheidsbeleid en bijbehorende publieke middelen wil vergroten. In 2020 zal dit werk worden voortgezet. Ook laat het kabinet het komende jaar verschillende beleids- en uitvoeringsopties in beeld brengen, de zogeheten Brede Maatschappelijke Heroverwegingen. Aanleiding is een breed aangenomen motie Sneller c.s. De opties zijn nadrukkelijk divers: ze omvatten zowel investeringen en intensiveringen, hervormingen en besparingen, als ook het stoppen van beleid. Ook bieden ze verschillende beleids- en uitvoeringsvarianten. De onderzoeksrapporten worden begin 2020 gepubliceerd. De uitkomsten helpen om doelmatige en doeltreffende keuzes te maken en voorbereid te zijn op een volgende neergaande conjunctuur. Op deze manier zorgt het kabinet ook structureel voor gezonde overheidsfinanciën. Hiernaast onderzoekt het kabinet de mogelijkheden om het verdienvermogen van Nederland op de lange termijn te versterken en hoe een investeringsfonds kan worden opgericht. Het kabinet zal de Kamer hier begin 2020 over informeren6.

Versterken van (toekomstige) brede welvaart

Voor het welzijn van mensen is – naast financiële welvaart – ook de welvaart in brede zin van belang. Hierbij valt te denken aan gezondheid, scholing, milieu en leefomgeving en vertrouwen in de maatschappij. De afgelopen jaren is er steeds meer aandacht voor het meten van brede welvaart; in Nederland vooral als navolging van de tijdelijke Commissie Breed welvaartsbegrip uit 2016. Maar het meten van welvaart blijft lastig. Al kan brede welvaart niet helemaal zonder bbp-groei – economische krimp zal namelijk zorgen voor minder werkgelegenheid en dat is weer negatief voor het welzijn van mensen – kwaliteit van leven is immers zoveel meer dan alleen bbp en koopkracht. Om de toekomstige welvaart te borgen en versterken, onderneemt het kabinet actie. Dat zit in de maatregelen en investeringen die het kabinet nu neemt of al heeft genomen. Voorbeelden hiervan zijn investeringen in publieke sectoren, het Klimaat- en Pensioenakkoord en diverse belastingmaatregelen.

Zo wil het kabinet de lasten voor burgers verlichten, vooral door de lasten op arbeid te verlagen. Het grootste deel van het inkomstenbelastingpakket uit het regeerakkoord is al omgezet in wetgeving en vanaf 2019 profiteren werkenden hiervan. In 2020 profiteren burgers met name van een hogere algemene heffingskorting en de invoering van een extra opbouwtraject in de arbeidskorting. In de augustusbesluitvorming 2019 heeft het kabinet besloten tot enkele aanvullende maatregelen die de lasten van burgers verlagen. Het kabinet stelt voor om de invoering van het tweeschijvenstelsel te versnellen. Het tarief in de huidige tweede en derde schijf daalt in 2020 van 38,1% naar 37,35%, terwijl het tarief in de huidige eerste schijf stijgt van 36,65% naar 37,35%. Het toptarief daalt van 51,75% in 2019 naar 49,5% in 2020. Daarnaast wordt de arbeidskorting met € 106 extra verhoogd voor werkenden met een inkomen tussen grofweg € 10.000 en € 98.000. Het nieuwe maximum van de arbeidskorting komt daarmee in 2020 op ruim € 3.800 uit. De algemene heffingskorting wordt in 2020 verhoogd met € 194 en met € 60 in 2021. Daarnaast verlaagt het kabinet de zelfstandigenaftrek met € 250 per jaar in de periode tot en met 2028 om zo het verschil tussen werkenden en zelfstandigen te verkleinen. Door de verhoging van de arbeidskorting gaan de meeste zelfstandigen er in 2020 niet op achteruit.

Een stabiele, integere en innovatieve financiële sector

De financiële sector speelt een belangrijke rol in het borgen en bevorderen van een financieel gezond Nederland. Sinds de financiële crisis zijn er veel nationale, Europese en internationale maatregelen genomen om de financiële sector weerbaarder te maken. Ondanks dat de financiële sector er inmiddels beter voor staat, is het maatschappelijk vertrouwen in de sector nog altijd laag, ten aanzien van de bankensector in het bijzonder. De ophef in 2018 en 2019 over beloningen en de nalatigheid bij het voorkomen van witwassen, hebben niet bijgedragen aan het herstel van vertrouwen in de sector. Het is primair aan de sector zelf om dit vertrouwen te herstellen; die moet zelf laten zien dat het de maatschappelijke rol en verantwoordelijkheden serieus neemt.

Het Ministerie van Financiën heeft eind 2018 de Agenda voor de financiële sector (hierna: de Agenda) gepubliceerd7. In de Agenda staan drie elementen centraal: stabiliteit, integriteit en innovatie. In 2020 geeft het ministerie uitvoering aan de aangekondigde maatregelen uit de Agenda. Om de stabiliteit van het financiële systeem verder te verbeteren moeten financiële instellingen en huishoudens weerbaarder worden. Zo zet het ministerie zich in voor hogere buffers voor financiële instellingen en het voorkomen van hoge hypotheekschulden onder huishoudens. Daarnaast blijft het ministerie zich, samen met de partners van Wijzer in geldzaken, inzetten voor het vergroten van de financiële weerbaarheid van huishoudens. Hierbij is in 2020 en verder meer aandacht voor kwetsbare groepen. Ten aanzien van integriteit wordt ingezet op het tegengaan van witwassen, onderliggende basisdelicten en terrorismefinanciering. Zo wordt uitvoering gegeven aan het Plan van aanpak witwassen, onder andere door belemmeringen voor banken weg te nemen zodat zij beter kunnen samenwerken bij het voorkomen van witwassen en terrorismefinanciering. Ook gaat het zogeheten UBO-register, een openbaar register voor uiteindelijk belanghebbenden (Ultimate Beneficial Owners, UBO’s) van juridische entiteiten van start. Verder werkt het ministerie aan maatregelen om het gedrag en de cultuur van de sector meer op de maatschappij gericht te krijgen, door bijvoorbeeld de beloningsregels aan te scherpen. Zo is er aandacht voor de uitkomsten van het onderzoek naar de mogelijke barrières waar fintech tegenaan loopt, maar ook voor de rol van financiële instellingen bij de verduurzaming van de economie.

Nieuw financieringskader staatsschuld

De randvoorwaarden van de uitvoering van de schuldfinanciering zijn vastgelegd in een beleidskader dat steeds voor een aantal jaren wordt vastgelegd. Dit beleidskader bestaat uit het financieringsbeleid en het renterisicokader. Het huidige beleidskader is opgesteld voor de periode 2016–20198. In 2019 wordt een beleidsevaluatie uitgevoerd. Op basis van de bevindingen en aanbevelingen uit de beleidsevaluatie, zal in het najaar van 2019 het beleidskader voor de komende jaren worden vastgesteld. Het geheel zal eind 2019, voor aanvang van het begrotingsjaar 2020, aan de Tweede Kamer worden verstuurd.

Thema 2. Belastingdienst: goede uitvoering en toezicht

De Belastingdienst streeft er in zijn uitvoerings- en toezichtstrategie naar, het gedrag van burgers en bedrijven zodanig te beïnvloeden dat zij uit zichzelf (fiscale) regels naleven. Daarbij wil de Belastingdienst in plaats van meer reactief, juist zoveel mogelijk preventief en in de actualiteit optreden. De concrete uitwerking van de uitvoerings- en toezichtstrategie voor 2020 wordt opgenomen in het Jaarplan 2020 Belastingdienst. Dat wordt in november naar de Tweede Kamer gestuurd. De Belastingdienst staat voor de opgave de huidige continuïteit te borgen en tegelijk beheerst te vernieuwen. Door beheerst te vernieuwen, wil de Belastingdienst zijn uitvoering en toezicht structureel verbeteren.

Investeringen in interactie (dienstverlening)

Een van de ambities van de Belastingdienst is het doorontwikkelen van de zogeheten interactiestrategie, waardoor het voor burgers en bedrijven steeds gemakkelijker en eenvoudiger wordt om zaken te doen met de Belastingdienst. Voor 2020 uit zich dit onder meer in de volgende activiteiten en resultaten:

• Het creëren van de mogelijkheid voor ondernemers om gemakkelijk en veilig in te loggen via DigiD-machtigen en eHerkenning.

• Het ontwikkelen van een app voor de ontvangers van kinderopvangtoeslag, waarin zij over het doen van wijzigingen genotificeerd worden en gemakkelijk en snel wijzigingen kunnen doorgeven.

• Het realiseren van nog betere bereikbaarheid en kwaliteit van de Belastingtelefoon.

• De Belastingdienst werkt ook in 2020 onverminderd door aan het verder verbeteren van brieven, formulieren en andere berichten.

Investeringen in bestrijden van ondermijning en witwassen en extra toezicht

Het kabinet heeft besloten om middelen toe te voegen aan de begroting van Financiën voor het aanpakken van witwassen en ondermijningsactiviteiten en de intensivering van de toezichtscapaciteit. Voor het ministerie is dit onderwerp een duidelijke prioriteit, getuige ook het plan van aanpak witwassen dat op 30 juni 2019 naar de Tweede Kamer is gestuurd9. Voor het bestrijden van ondermijning wordt geïnvesteerd in aanvullende controlecapaciteit binnen de EOS-teams voor het uitvoeren van complexe financieel-fiscale onderzoeken. Daarnaast zullen extra controles door Douane gaan plaatsvinden op binnenkomende en uitgaande verdovende middelen. Voor de aanpak van witwassen wordt extra geïnvesteerd in publiek-private samenwerking en het in onderzoek nemen van witwassignalen. De middelen voor het intensiveren van het toezicht zullen worden gebruikt voor het verstevigen van het toezicht op arbeidsrelaties in 2020 en voor het toezicht op zeer vermogende particulieren in latere jaren, het uitvoeren van meer boekenonderzoeken in het midden- en kleinbedrijf (MKB) en het verrichten van meer controles van aangiften inkomensheffing van particulieren en aangiften vennootschapsbelasting van het MKB.

Daarnaast zijn er andere thema’s die inspanningen van de Belastingdienst vragen. Een van de belangrijkste thema’s is de Brexit, welke grote gevolgen kan hebben voor de Belastingdienst en met name voor de Douane. De voorbereidingen worden waar nodig bijgesteld op basis van de uitkomsten van de onderhandelingen tussen de Europese Unie en het Verenigd Koninkrijk (zie thema 3 Nederland in Europa en de wereld).

Beheerst vernieuwen (personeel, ICT, sturing en cultuur)

In de brief van 26 april 2018 aan de Tweede Kamer is uiteen gezet op welke wijze de verbeteringen worden aangepakt10. Deze vernieuwingsoperatie is nodig én randvoorwaardelijk om de uitvoerings- en toezichtstrategie optimaal te kunnen uitvoeren en essentieel om de Belastingdienst structureel te verbeteren. De aanpak berust op drie pijlers: een kwantitatief en kwalitatief voldoende personeelsbestand, de ICT op orde en adequate sturing en beheersing. Aan de Tweede Kamer is bij brief van 2 juli 2019 voorgesteld om de cultuur tot vierde pijler van de aanpak Beheerst vernieuwen te maken11. Met Beheerst vernieuwen worden de grootste uitdagingen van de Belastingdienst aangepakt. Deze aanpak moet er uiteindelijk ook aan bijdragen dat de door de Algemene Rekenkamer in haar jaarlijkse Verantwoordingsonderzoek geconstateerde onvolkomenheden worden weggenomen.

Personeel

De uitdaging waar de Belastingdienst voor staat, is een beheerste modernisering te bewerkstelligen en tegelijkertijd te borgen dat de medewerkers toegerust zijn voor de moderne manieren van toezicht op en interactie met burgers en bedrijven; de verhouding hoger versus lager opgeleid personeel verschuift naar meer hoger gekwalificeerde medewerkers. Voor de kortere termijn moeten de gevolgen van de uitstroom voor de continuïteit van de bedrijfsprocessen worden opgevangen. Net als in 2018 en 2019, moet er in 2020 en in de jaren erna, een grote wervingsinspanning worden geleverd om de benodigde fiscalisten, registeraccountants, data-analisten en ICT’ers te laten instromen. Het werving- en selectieproces wordt zo ingericht, dat de jaarlijks benodigde kwalitatieve en kwantitatieve instroom van medewerkers mogelijk is.

ICT

De Belastingdienst staat voor de opgave om zijn primaire werkprocessen te moderniseren, nieuwe wetgeving uit de Kamer te verwerken en tegelijkertijd de continuïteit te borgen. Zoals beschreven in de brief «Beheerst vernieuwen» van 26 april 2018 wordt in beheerste stappen gewerkt aan deze verbetering, door het aanpakken van verouderde ICT-voorzieningen in de primaire processen van belastingen. Daarnaast wordt gewerkt aan het robuuster en wendbaarder maken van de huidige systemen door middel van het programma Modernisering IV-landschap. Technisch verouderde applicaties worden zoveel mogelijk gesaneerd. De Belastingdienst hanteert een methode om zijn applicaties periodiek te beoordelen op zowel technische kwaliteit als bedrijfswaarde.

In 2019 heeft de Belastingdienst beter inzicht gecreëerd in de opgave voor onderhoud, vernieuwing en implementatie nieuwe wetgeving. De Tweede Kamer heeft hierover op 28 mei 2019 de Kamerbrief «Uitkomsten ICT-portfolioproces Belastingdienst» ontvangen12. Voor drie probleemketens (omzetbelasting, loonheffing, gegevens) wordt in 2019 een samenhangend plan gemaakt. Het vaststellen van het portfolio voor 2020 en volgende jaren is een dynamisch proces waarbij steeds een afweging moet worden gemaakt tussen de verschillende belangen van onderhoud, vernieuwing en wetgeving. In de tweede helft van 2019 wordt door een extern bureau aanvullend onderzoek gedaan naar het portfolioproces. De uitkomsten hiervan worden meegenomen in de verdere ontwikkeling en verbetering van dit proces in 2020. Daarnaast wordt in 2019 de IV-organisatie doorgelicht op de mogelijkheden tot vergroting van het ICT-aanbod door efficiencyverbetering. In 2020 gaat de Belastingdienst met de aanbevelingen uit deze doorlichting aan de slag.

Sturing en beheersing

Om adequaat te kunnen sturen op eerder genoemde maatregelen en acties rond uitvoering en toezicht, is gedegen managementinformatie een belangrijke basis. De kritieke prestatie-indicatoren (kpi’s) worden vernieuwd voor de begroting van 2021. Binnen het programma «Managementinformatie en Risicomanagement» wordt op Belastingdienstbreed-niveau tot aan (werk)procesniveau voorzien in inrichting van de benodigde managementinformatie en implementatie van risicomanagement. Daarmee zullen beide vaste onderdelen worden binnen de manier van werken van zowel management als medewerkers. Het programma loopt tot eind 2022.

Cultuur

In het voorjaar 2019 is het programma «Leiderschap en Cultuur» gestart. Dit programma wordt de komende jaren stap voor stap doorlopen. Het programma stuurt op gewenste gedragsveranderingen die in diverse stukken en onderzoeken terugkomen, waaronder het rapport van de Commissie Onderzoek Belastingdienst. De gedragsveranderingen zijn inhoudelijk omschreven in de visie op leiderschap en cultuur; de bijbehorende concrete acties zijn omschreven in het plan van aanpak. In de visie worden de sterke punten van de Belastingdienst beschreven (gedreven professionals, die zich sterk betrokken voelen bij hun werk, deskundig en loyaal), maar ook de punten die verbetering behoeven (resultaatsturing, samenwerken, fouten eerder signaleren en het creëren van een open en veilige cultuur). Laatstgenoemde elementen kregen door de ontwikkelingen rond het stopzetten van de kinderopvangtoeslag extra nadruk.

In de zomer van 2019 zijn twee toezeggingen aan de Tweede Kamer gedaan, namelijk het benoemen van Cultuur als vierde pijler van de aanpak «beheerst vernieuwen» en een Belastingdienstbreed onderzoek naar de cultuur van de Belastingdienst door een extern bureau. Dit onderzoek, samen met het eerdere rapport van de Auditdienst Rijk «Ongeschreven regels» en het komende advies van de adviescommissie Uitvoering toeslagen, levert aanvullende informatie op over kenmerken en mogelijke knelpunten in de cultuur bij de Belastingdienst en de samenwerking met het kerndepartement. Die informatie zal leiden tot aanscherping of aanvulling van het programma «Leiderschap en Cultuur», in samenwerking met het kerndepartement.

Fiscaal beleid en uitvoering

Het kabinet zal inzetten op een betere uitvoerbaarheid van het belastingstelsel en een beter uitvoerings- en toezichtsbeleid door de Belastingdienst. Goede uitvoerbaarheid is het kompas bij iedere aanpassing van de belastingwetgeving. Voor de Belastingdienst betekent dit het maken van grondige uitvoeringstoetsen die inzicht geven in de uitvoerbaarheid en de gevolgen voor de uitvoering en de uitvoeringskosten. Op Prinsjesdag worden als onderdeel van het pakket Belastingplan enkele maatregelen opgenomen die op korte termijn te realiseren zijn en – hoewel beperkt – bijdragen aan vereenvoudiging. Bijvoorbeeld het afschaffen van de fiscale aftrek scholingsuitgaven, het uitbreiden van vrijstellingen voor overheidsondernemingen van de vennootschapsbelasting en het verduidelijken van de bevoegdheden van de inspecteur in het geval van spontane aangiften.

Thema 3. Nederland in Europa en de wereld

Meerjarig Financieel Kader EU

Lidstaten van de EU bepalen elke zeven jaar hoeveel geld er beschikbaar komt en waarvoor de EU het gebruikt. Dit wordt vastgelegd in het Meerjarig Financieel Kader (MFK). Op dit moment wordt onderhandeld over het volgende MFK, dat in 2021 van kracht moet worden. De Europese Commissie streeft naar een akkoord voor het einde van 2019. Voor Nederland geldt het uitgangspunt dat de kwaliteit van een akkoord bóven de snelheid van de onderhandelingen gaat. De onderhandelingen vergen nauwe samenwerking met het beleidsverantwoordelijke Ministerie van Buitenlandse Zaken, de andere betrokken ministeries, de Permanente Vertegenwoordiging in Brussel en gelijkgestemde lidstaten.

Nederland zet zich bij de onderhandelingen in voor een modern en financieel houdbaar MFK, dat nieuwe prioriteiten zoals innovatie en onderzoek, veiligheid, migratie en klimaat weerspiegelt. Vanwege het aangekondigde vertrek van het Verenigd Koninkrijk (VK) uit de EU en om ruimte te creëren voor nieuwe prioriteiten, zijn bezuinigingen op bestaand beleid noodzakelijk. Doelstelling van het kabinet is om een stijging van de afdrachten als gevolg van de Brexit te voorkomen en een nettobetalingspositie voor Nederland te realiseren die in lijn is met de nettopositie van lidstaten met een vergelijkbaar welvaartsniveau. Het kabinet streeft naar substantiële bezuinigingen binnen traditionele beleidsterreinen zoals het gemeenschappelijk landbouwbeleid en het cohesiebeleid, waarmee een aanvullende Nederlandse bijdrage als gevolg van de Brexit vermeden kan worden en waarmee ruimte kan worden geboden voor de financiering van nieuwe beleidsprioriteiten. Ook zal Nederland inzetten op versterkte voorwaarden op het gebied van rechtsstatelijkheid, structurele hervormingen en migratie.

Brexit

De Brexit brengt mogelijk flinke risico’s voor de Nederlandse overheidsfinanciën met zich mee. De Europese regeringsleiders en het Verenigd Koninkrijk (VK) hebben besloten tot een verlenging van de terugtrekkingstermijn van het VK uit de EU tot en met 31 oktober (de zogeheten Artikel 50 termijn). Een ordelijk vertrek van het VK uit de EU is en blijft prioriteit voor het kabinet en de EU. Een no deal scenario is echter een reële optie. Het kabinet bereidt zich zo goed als mogelijk voor op dit scenario. Indien het VK de EU met een terugtrekkingsakkoord verlaat, gaat de overgangsperiode in die in principe tot en met 31 december 2020 duurt. Tijdens die overgangsperiode moet het overeengekomen raamwerk voor de toekomstige relatie verder worden uitgewerkt. De Nederlandse inzet is erop gericht om tot een zo breed en diep mogelijke toekomstige relatie met het VK te komen, binnen de voorwaarden van de EU.

De komende tijd zal het ministerie blijven toezien op het nakomen van de financiële verplichtingen over 2019 door het VK aan de EU zoals opgenomen in het terugtrekkingsakkoord en op de nog te maken afspraken hierover voor 2020. Ook zal het ministerie voor de financiële onderwerpen nauw blijven samenwerken met de betrokken stakeholders bij de vormgeving van de zogenoemde contingency planning: de planning die Nederland voorbereidt op de mogelijkheid dat het VK zonder akkoord de EU verlaat.

Door de Brexit ontstaat er een nieuwe buitengrens voor Nederland en de EU. Direct gevolg is dat er voor het goederenverkeer van en naar het VK, douaneformaliteiten nodig zijn en dat de Douane hierop toezicht uitoefent. Dit heeft impact op de gehele Douaneorganisatie. De Brexit betekent een structurele groei van onder andere het aangiftevolume, inclusief het noodzakelijke toezicht hierop. De Brexit betekent ook meer nieuwe klanten en toezicht en controles op nieuwe locaties zoals de ferryterminals. De Douane bereidt zich zoals beschreven in het Kabinetsbesluit ook voor op een eventuele no deal Brexit. Het personeelsbestand wordt daarom uitgebreid met 928 fte. Dat vraagt veel van de staande organisatie. De Brexit heeft een grote impact op het werk, het personeel en de systemen van de Douane. De Douane is inmiddels zo goed mogelijk voorbereid. Ook andere overheidspartijen, havenautoriteiten, luchthavens en het bedrijfsleven bereiden zich voor. De samenwerking tussen overheid en bedrijfsleven bepaalt uiteindelijk het succes in het voorkomen van verstoringen. Om bij onvoorziene verstoringen de overgang van voor naar na de Brexit zo soepel mogelijk te maken, is een crisisorganisatie binnen de Douane beschikbaar voor een integrale aanpak.

Verdiepen kapitaalmarktenunie en bankenunie

Zoals aangegeven in de Agenda financiële sector, zet het kabinet zich in voor de verdere verdieping van de kapitaalmarktenunie en de voltooiing van de bankenunie. Beide dragen bij aan de vergroten van de stabiliteit van de financiële sector, zowel nationaal als internationaal.

De voltooiing van de Europese kapitaalmarktunie is van groot belang voor Nederland. Goed functionerende grensoverschrijdende kapitaalmarkten dragen bij aan het vermogen om schokken op te vangen binnen de muntunie. Een Europese kapitaalmarktunie beoogt de financieringsmogelijkheden in de EU te vergroten. Om deze redenen heeft de Minister van Financiën, samen met zijn Duitse en Franse ambtsgenoten, initiatief genomen om experts uit de financiële sector te vragen om aanbevelingen te doen voor de toekomst van de kapitaalmarktunie. De werkgroep brengt eind september 2019 een rapport uit. Het rapport van de werkgroep heeft mede tot doel om de discussie te voeden om in 2020 tot nieuwe commissievoorstellen te komen, waarvoor de Minister van Financiën zich zal inzetten.

Zoals ook is genoemd in de Agenda financiële sector, zet de Minister van Financiën zich in 2020 verder in om de bankenunie te voltooien. Hierbij zijn de aanpak van niet-presterende leningen en het gebruik maken van asset quality reviews belangrijke onderwerpen, net zoals het opstellen van Europese regels voor de prudentiële behandeling van blootstellingen van banken aan overheden (waaronder staatsobligaties). Tenslotte zet de Minister zich in om een Europees Depositogarantiestelsel (EDIS) tot stand te laten komen. Voordat gesproken kan worden over een EDIS, dienen bankensectoren gezond te zijn en moeten staatsobligaties goed gewogen op bankbalansen worden verantwoord.

Vestigingsklimaat

Ook treft het kabinet maatregelen om het Nederlandse vestigingsklimaat voor bedrijven met reële activiteiten in Nederland aantrekkelijk te houden. Het kabinet wil dat Nederland een land is waar bedrijven met reële economische activiteiten zich willen vestigen en investeringen doen. Het vestigingsklimaat in Nederland wordt bepaald door tal van factoren, zoals onze infrastructuur, geografische ligging, opleidingsniveau van de beroepsbevolking, de betrouwbaarheid van de overheidsinstellingen en ons innovatie-ecosysteem. Ook het fiscale stelsel kan een grote rol spelen. Met name de vennootschapsbelasting kan een belangrijke factor zijn voor een bedrijf om zich ergens (blijvend) te vestigen en investeringen te doen. De tarieven in de vennootschapsbelasting worden stapsgewijs verlaagd. In 2020 wordt het tarief in de 1e schijf verlaagd van 19% naar 16,5%. In 2021 gaat het tarief in de eerste schijf verder omlaag naar 15%. Het tarief in de tweede schijf wordt dan verlaagd van 25% naar 21,7%. Hiertegenover staan grondslagverbredende maatregelen zoals de invoering van een minimumkapitaalregel voor de financiële sector. Dit heeft ook tot doel om een meer gelijkwaardige fiscale behandeling van eigen en vreemd vermogen te bewerkstelligen.

Belastingontwijking en -ontduiking

Het kabinet wil de strijd tegen belastingontwijking en belastingontduiking voortvarend voortzetten. Een belangrijke aankomende maatregel om de belastinggrondslag te beschermen, is de implementatie van de tweede Europese richtlijn ter bestrijding van belastingontwijking (Anti Tax Avoidance Directive 2, kortweg ATAD2). ATAD2 beoogt te voorkomen dat belastingplichtigen gebruik kunnen maken van structuren, waarbij door kwalificatieverschillen tussen belastingstelsels (zogenoemde hybridemismatches) de belasting in Nederland of in een ander land wordt ontweken. Daarnaast wil dit kabinet een eind maken aan het gebruik van het Nederlands belastingstelsel voor doorstroomactiviteiten naar laagbelastende landen. Daarom dient het kabinet een wetsvoorstel bij de Tweede Kamer in ter invoering van een conditionele bronbelasting op rente en royalty’s. Toch zal wetgeving alleen niet de oplossing zijn. Het bedrijfsleven en belastingadviseurs vervullen vanuit hun maatschappelijke verantwoordelijkheid hierin ook een essentiële rol. De ontwikkeling van een «tax governance code» kan verder invulling geven aan die maatschappelijke verantwoordelijkheid.

Thema 4. Versterking, verduurzaming en vergroening van de Nederlandse economie

Vergroening van het belastingstelsel

Uitvoering fiscale maatregelen Regeerakkoord

In het regeerakkoord zijn onder meer afspraken gemaakt over het invoeren van een minimum CO2-prijs voor CO2 die in Nederland wordt uitgestoten met elektriciteitsproductie en over het invoeren van een vliegbelasting. Wat betreft de minimumprijs heeft het kabinet daartoe op 4 juni 2019 een wetsvoorstel ingediend. Invoering is voorzien per 1 januari 2020. Wat betreft de vliegbelasting heeft het kabinet een voorkeur voor een Europese belasting op de luchtvaart. Voor het geval deze te lang op zich laat wachten heeft het kabinet op 14 mei 2019 een wetvoorstel ingediend voor een nationale vliegbelasting van € 7 per vertrekkende passagier. Transferpassagiers zijn uitgezonderd.

Klimaatakkoord: op weg naar Parijs

Op 28 juni heeft het kabinet het voorstel voor het Klimaatakkoord naar de Tweede Kamer gestuurd13. Dit akkoord bevat voor de sectoren industrie, elektriciteit, landbouw, mobiliteit en gebouwde omgeving uitgewerkte plannen om broeikasgasemissies tegen te gaan. Dit met als zichtjaar 2030.

Voor het kabinet staat voorop dat de reductieopgave van 49% wordt gehaald op een manier die voor iedereen haalbaar en betaalbaar is. Dat betekent dat de huishoudportemonnee zoveel mogelijk wordt ontzien en dat wordt gezorgd voor een eerlijke verdeling van lasten tussen huishoudens en bedrijven. Bij het realiseren van de doelen en het waarborgen van de uitgangspunten, speelt de fiscaliteit vooral een belangrijke rol binnen de sectoren mobiliteit, gebouwde omgeving en industrie. De fiscale onderdelen van het Klimaatakkoord worden geïmplementeerd in het wetsvoorstel fiscale maatregelen Klimaatakkoord, als onderdeel van het pakket Belastingplan 2020. Een uitzondering wordt gevormd door de CO2-heffing voor de industrie. Deze vergt meer uitwerkingstijd. Het betreffende wetsvoorstel zal naar de huidige taxatie worden geïmplementeerd als onderdeel van het Belastingplan 2021.

In de mobiliteitssector worden voorstellen gedaan voor het versnellen van de transitie naar emissievrij rijden. Op basis van de Wet uitwerking Autobrief II zou de stimulering van elektrische auto’s in 2021 worden beëindigd. Met het huidige klimaatakkoord wordt de Wet uitwerking Autobrief II met betrekking tot 2020 aangepast en zet het kabinet de stimulering met stapsgewijze aanpassingen door t/m 2025. Het kabinet zal tot slot, ten behoeve van de volgende kabinetsformatie, ten minste drie varianten van betalen naar gebruik bij autorijden onderzoeken, voorbereidingen schetsen en waar mogelijk of nodig deze voorbereidingen treffen. De invoering van het nieuwe stelsel wordt betrokken bij de reeds voorgenomen belastingherziening in 2025.Daarbij zal ook het in het regeerakkoord opgenomen streven dat in 2030 alle nieuw te verkopen auto’s emissievrij zijn, worden meegenomen.

In de sector gebouwde omgeving wordt gestart met het verduurzamen van de woningvoorraad. De fiscaliteit speelt onder andere een rol via een aanpassing van de energiebelasting. De belasting op aardgas wordt in de eerste schijf stapsgewijs verhoogd. Alle extra middelen die op deze manier worden opgehaald, worden teruggegeven via de belastingvermindering en een lager energiebelastingtarief van de eerste schijf voor elektriciteit. Ook stelt het kabinet middelen beschikbaar om het belastingdeel van de energierekening voor een huishouden met gemiddeld verbruik in 2020 met € 100 te verlagen, in 2021 niet te laten stijgen en de stijging na 2021 te beperken. De precieze effecten op de totale energierekening zijn afhankelijk van het specifieke verbruik in het betreffende huishouden en de ontwikkeling van de energieprijzen in de markt.

Een financiële sector die bijdraagt aan de vergroening van de Nederlandse economie

De financiële sector (banken, pensioenfondsen, verzekeraars en vermogensbeheerders) heeft met haar zogenoemde «klimaatcomittment» het initiatief genomen om een bijdrage te leveren aan de uitvoering van het Akkoord van Parijs en het Klimaatakkoord. Om te zorgen dat de voornemens en afspraken uit dit klimaatcommitment daadwerkelijk worden uitgevoerd, werkt de sector samen met het Ministerie van Financiën een borgingsstructuur uit. Het doel daarvan is dat jaarlijks wordt geïnventariseerd waar de partijen staan met de uitwerking en uitvoering van het commitment.

In 2020 zal de Minister van Financiën zich ook inzetten om op Europees niveau verdere acties te ondernemen om de financiële sector te betrekken bij de Europese klimaatopgave. Hierbij zal de Minister van Financiën tevens aandacht houden voor de zogenaamde Environmental, Social and Governance (ESG)-criteria, die naast duurzaamheid ook oog hebben voor sociale en governance-aangelegenheden. Binnen de convenanten voor internationaal maatschappelijk verantwoord ondernemen (IMVO) met de financiële sector (pensioensector, verzekeringssector en bankensector), zal in 2020 samen met de sector, ngo’s en vakbonden verder worden ingezet op het voldoen aan deze ESG-criteria. Dit zal onder andere worden gedaan door het bieden van handvatten hoe de financiële sector kan voldoen aan OESO-richtlijnen en UN Guiding Principles. Bovendien zal worden gemonitord hoe ver de financiële sector is op dit gebied. Tenslotte wordt samengewerkt met toezichthouders AFM en DNB, die al leidend zijn op dit gebied, om in hun toezicht nog meer aandacht te geven aan klimaatgerelateerde risico’s, en dit op Europees niveau ook te bewerkstelligen.

Invest-NL: de nieuwe Nederlandse investeringsbank

In 2017 heeft het kabinet aangekondigd een Nederlandse investeringsbank op te richten met zowel nationale als internationale activiteiten: Invest-NL14. In 2019 is ervoor gekozen om de nog op te richten investeringsbank te splitsen in twee separate instellingen: Invest-NL N.V. (die de nationale activiteiten op zich zal nemen) en een internationale instelling.

Voor Invest-NL N.V. zijn de voorbereidende werkzaamheden ver gevorderd. In januari 2019 is de Machtigingswet oprichting Invest-NL aan de Tweede Kamer aangeboden. Na parlementaire goedkeuring kan Invest-NL N.V. naar verwachting eind 2019 worden opgericht als 100%-deelneming van de Staat15. Het jaar 2020 is vervolgens het eerste volledige jaar waarin Invest-NL N.V. als private onderneming actief zal zijn. Door Invest-NL N.V. wordt gewerkt aan verdere opbouw van de organisatie en de ontwikkelings- en investeringsportefeuille binnen de uitgewerkte strategie. Hierop ziet de Staat als aandeelhouder toe. Een voortvarende start van Invest-NL N.V. is in 2020 mogelijk, omdat zowel in 2018 als in 2019 investeringsprojecten zijn voorbereid.

Invest-NL zal onder andere een rol spelen in het ondersteunen van ondernemingen en projecten in het domein van de energietransitie. Hiertoe worden zowel ontwikkelingsactiviteiten als financiering (inclusief risicokapitaal) ingezet. Voor alle activiteiten van de instelling geldt dat zij aanvullend aan de markt werken: er moet sprake zijn van marktfalen. Voorwaarden voor de activiteiten zijn, dat deze zijn gestoeld op bedrijfseconomische principes en een rendement op het eigen vermogen, waarmee de kapitaalstortingen kwalificeren als financiële transacties en voldoen aan de staatssteuneisen. Het Ministerie van Financiën voert het aandeelhouderschap uit zoals in het deelnemingenbeleid16 beschreven. Dit gebeurt in overleg met het Ministerie van Economische Zaken en Klimaat.

Vergroening van de ekv-portefeuille

Een belangrijke uitdaging voor het beleid van de exportkredietverzekeringen (ekv) is het vergroenen van de verzekeringsportefeuille. Van oudsher worden met de ekv veel transacties verzekerd met afnemers in de olie- en gasindustrie. Dit komt omdat dit een belangrijk werkterrein is van een aantal grote exporteurs die veel gebruik maakt van de ekv. Nederlandse bedrijven zijn sterk in offshore-activiteiten; zowel de scheepsbouwers als de grote (maritieme) aannemers. De Nederlandse Staat wil voor groene projecten een goede ondersteuning bieden aan deze exporteurs of aan nieuwe bedrijven die nu nog geen gebruik maken van de ekv. Daarom is in 2019 als eerste stap van start gegaan met het inventariseren van transacties met een positief effect op het klimaat, zodat deze net als olie- en gasgerelateerde transacties in beeld zijn.

Alle transacties die nu onder de ekv lopen, zullen worden gekwalificeerd om daarmee aan te geven hoe groen de projecten zijn. Daarnaast worden projecten ook gescoord op Sustainable Development Goals (SDG’s). Ook heeft Atradius Dutch State Business (ADSB, namens de Staat uitvoerder van de ekv-faciliteit) in opdracht van de Staat meer capaciteit voor de ondersteuning van exporteurs bij projecten met een positief effect op klimaat. Het Ministerie van Financiën en ADSB benaderen samen actief partijen om te kijken of hun groene initiatieven in aanmerking zouden komen voor een verzekering of garantie onder de ekv-faciliteit. Een resultaat hiervan is het Climate Investor One (CIO) fonds. Er vinden gesprekken plaats met verschillende ministeries, banken, exporteurs en netwerkorganisaties. De behoefte aan financiële oplossingen voor klimaatrelevante transacties in binnen- en buitenland is groot en het afdekken van risico door middel van ekv-instrumenten lijkt hierbij een rol te kunnen spelen.

Green bonds voor de groei van een groene kapitaalmarkt

In 2019 heeft het Agentschap voor de eerste keer een groene obligatie (Dutch State Loan, kortweg DSL) uitgegeven, waarmee € 5,98 mld. is opgehaald. In 2020 zullen één of meer heropeningen van deze lening plaatsvinden, mogelijk gevolgd door heropeningen in 2021. Het uitstaande volume van deze obligatie, zal hiermee verder worden aangevuld tot ongeveer € 10 mld. De Nederlandse Staat wil met de groene DSL het goede voorbeeld geven en de totstandkoming en groei van een groene kapitaalmarkt in Nederland ondersteunen.

De opgehaalde middelen van de groene obligatie worden toegerekend aan groene ofwel klimaat-gerelateerde uitgaven en investeringen van het Rijk. Het gaat om duurzame energie (SDE-regeling), energie-efficiëntie (STEP-regeling), duurzaam vervoer (uitgaven en investeringen in spoorinfrastructuur) en het deltaprogramma (Deltafonds). Ten minste 50% van de uitgaven zal het lopende begrotingsjaar of toekomstige begrotingsjaren betreffen. Het Agentschap heeft zich aan beleggers gecommitteerd om te rapporteren over de allocatie van de middelen en de bereikte impact. In 2020 zullen deze rapportages voor het eerst worden gepubliceerd.

In deze paragraaf wordt op hoofdlijnen inzicht gegeven in de samenstelling en ontwikkeling van de uitgaven en de niet-belastingontvangsten. Er wordt onderscheid gemaakt tussen de artikelen van Financiën en die van Nationale Schuld. In de verdiepingsbijlage wordt in meer detail ingegaan op de mutaties per artikel. Deze paragraaf bevat ook een overzicht van de begrotingsreserves.

Artikelen 1 tot en met 10 (Financiën)

|

Art. nr. |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

|

|---|---|---|---|---|---|---|---|

|

Stand ontwerpbegroting 2019 |

7.534.228 |

7.045.815 |

6.697.579 |

6.833.508 |

6.815.166 |

||

|

Mutatie incidentele suppletoire begroting 2019 |

744.396 |

||||||

|

Mutatie 1e suppletoire begroting 2019 |

374.281 |

174.555 |

400.621 |

346.057 |

296.236 |

||

|

Belangrijkste mutaties |

|||||||

|

Kapitaalinjectie Invest-NL |

3 |

50.000 |

330.000 |

330.000 |

330.000 |

330.000 |

|

|

Aanpassing BCF |

6 |

194.794 |

200.960 |

200.960 |

201.026 |

201.026 |

|

|

Individueel keuzebudget |

10 |

91.624 |

|||||

|

Vertrekregeling |

1 |

79.800 |

|||||

|

Distributie loon- en prijsbijstelling |

1 t/m 11 |

92.284 |

87.239 |

83.299 |

83.192 |

82.092 |

|

|

Distributie loon- en prijsbijstelling |

10 |

– 92.284 |

– 87.239 |

– 83.299 |

– 83.192 |

– 82.092 |

|

|

Intensiveren witwassen, fraudebestrijding en ondermijning |

1,9 |

600 |

12.400 |

26.225 |

26.225 |

26.225 |

|

|

IBRD |

4 |

25.871 |

2.101 |

1.948 |

1.516 |

||

|

Beheerst vernieuwen |

1 |

20.500 |

20.500 |

20.500 |

20.500 |

||

|

Overig & extrapolatie |

– 15.306 |

– 78.164 |

– 5.055 |

2.707 |

11.060 |

7.673.488 |

|

|

Stand ontwerpbegroting 2020 |

8.882.993 |

7.903.361 |

7.672.931 |

7.761.971 |

7.701.729 |

7.673.488 |

Toelichting

Kapitaalinjectie Invest-NL

Naar verwachting zal eind 2019 Invest-NL N.V. worden opgericht. Verspreid over enkele jaren ontvangt Invest-NL N.V. een kapitaalinjectie van € 1,7 mld. van de Staat.

Aanpassing BCF

Deze mutatie betreft een bijstelling van de raming van het Btw-compensatiefonds (BCF) op basis van de beschikking van het afgelopen jaar, aangevuld met het voorschot van het vierde kwartaal van het afgelopen jaar en driemaal het voorschot van het eerste kwartaal uit het lopende jaar.

Individueel keuzebudget

De introductie van het, in de cao rijk 2018–2020 afgesproken, individueel keuzebudget per 2020 leidt tot eenmalig hogere personele uitgaven. Het kabinet heeft besloten departementen te compenseren voor deze extra uitgaven.

Vertrekregeling

Er zijn voor de vertrekregeling Switch en bijbehorende premies, middelen overgeheveld van artikel 10 (Nog onverdeeld) naar artikel 1 (Belastingen).

Distributie loon- en prijsbijstelling

De jaarlijkse loon- en prijsbijstelling is verdeeld binnen de begroting.

Intensiveren witwassen, fraudebestrijding en ondermijning

De in de Voorjaarsnota 2019 aangekondigde middelen voor de aanpak van witwassen, fraudebestrijding en ondermijning worden beschikbaar gesteld aan artikel 1 (Belastingen) en artikel 9 (Douane).

IBRD

De geraamde betalingsverplichting en het daarbij behorende uitgavenpatroon zijn bijgesteld n.a.v. de meest recente wisselkoersraming van het CPB. Daarnaast worden de betalingsverplichting en de uitgaven een jaar vervroegd doordat de aandeelhouders van de Wereldbank al in 2018 het besluit hebben genomen over de inleg van aanvullend kapitaal voor IBRD.

Beheerst vernieuwen

Naar aanleiding van het ingediende bestedingsplan personeel zijn in de begroting 2020 middelen overgeboekt vanuit de Aanvullende Post naar de begroting van het Ministerie van Financiën. Dit betreft budget om structureel de wervingsinspanning binnen de Belastingdienst te vergroten.

|

Art. nr. |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

|

|---|---|---|---|---|---|---|---|

|

Stand ontwerpbegroting 2019 |

2.389.062 |

2.409.558 |

2.216.864 |

2.256.481 |

2.623.181 |

||

|

Mutatie 1e suppletoire begroting 2019 |

971.499 |

623.612 |

964.289 |

919.941 |

522.753 |

||

|

Belangrijkste mutaties |

|||||||

|

Dividenden staatsdeelnemingen |

3 |

20.000 |

|||||

|

DNB Winstafdracht |

3 |

790 |

63.000 |

– 83.000 |

96.000 |

69.000 |

|

|

Overig & extrapolatie |

8.036 |

4.916 |

4.657 |

4.657 |

3.102 |

3.179.215 |

|

|

Stand ontwerpbegroting 2020 |

3.389.387 |

3.101.086 |

3.102.810 |

3.277.079 |

3.218.036 |

3.179.215 |

Toelichting

Dividenden staatsdeelnemingen

Naar aanleiding van definitieve winstcijfers van staatsdeelnemingen over 2018 wordt de raming voor het daarover in 2019 ontvangen dividend naar boven bijgesteld.

Winstafdracht DNB

Naar aanleiding van de meest recente winstraming van DNB wordt de raming voor de winstafdracht bijgesteld.

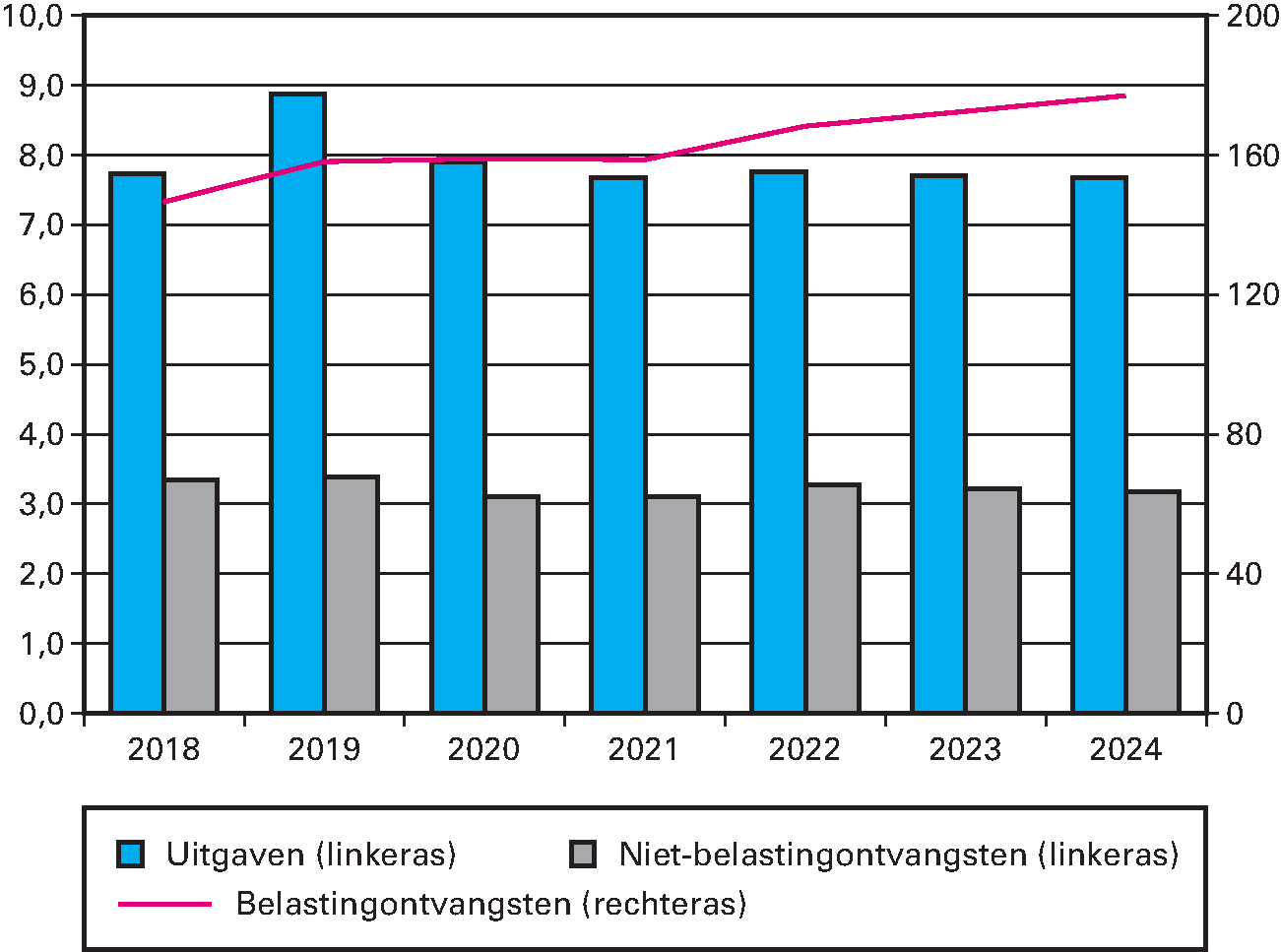

Onderstaande grafiek geeft een overzicht van de uitgaven en ontvangsten op de departementale begroting van het Ministerie van Financiën (dus exclusief Nationale Schuld). De ontvangsten zijn uitgesplitst naar belastingontvangsten en niet-belastingontvangsten.

Meerjarig overzicht uitgaven en ontvangsten (bedragen x € 1 mld.)

Begrotingsreserves

Een begrotingsreserve is bestemd voor een concreet doel en kan in principe alleen voor dat doel worden gebruikt. Onderstaand overzicht geeft (het geraamd verloop van) de begrotingsreserves van het Ministerie van Financiën weer. In de betreffende artikelen worden de begrotingsreserves toegelicht.

|

Begrotingsreserve |

Artikel |

Stand per 1/1/2019 |

Onttrekkingen 2019 |

Toevoegingen 2019 |

Stand per 1/1/2020 |

Onttrekkingen 2020 |

Toevoegingen 2020 |

Stand per 31/12/2020 |

|---|---|---|---|---|---|---|---|---|

|

Depositogarantiestelsel (DGS) BES-eilanden |

2 |

2 |

0 |

1 |

3 |

0 |

1 |

4 |

|

NHT-garantie1 |

2 |

0 |

0 |

0,875 |

0,875 |

0 |

0,875 |

1,75 |

|

TenneT |

3 |

40 |

0 |

4,8 |

44,8 |

0 |

3,2 |

48 |

|

Ekv |

5 |

389,7 |

0 |

0 |

389,7 |

0 |

0 |

389,7 |

|

Totaal |

431,7 |

0 |

6,675 |

438,375 |

0 |

5,075 |

443,45 |

Artikelen 11 en 12 (Nationale Schuld)

In onderstaande tabel wordt de verwachte EMU-schuld en staatsschuld aan het einde van 2019 en 2020 weergegeven, alsmede de daarbij behorende rentelasten. De cijfers van 2018 betreffen realisatiecijfers.

|

2018 |

2019 |

2020 |

|

|---|---|---|---|

|

Omvang schuld aan het einde van het jaar |

|||

|

EMU-schuld |

405,5 |

397,3 |

397,3 |

|

Staatsschuld (art. 11) |

330,5 |

321,7 |

320,3 |

|

Interne schuldverhouding (art. 12) |

– 0,3 |

– 0,4 |

5,8 |

|

Uitgaven en ontvangsten (+ = uitgave) |

|||

|

Relevant voor het EMU-saldo |

|||

|

Rentelasten vaste en vlottende schuld (art. 11) |

6,0 |

5,4 |

4,8 |

|

Rentelasten interne schuldverhouding (art. 12) |

– 0,1 |

– 0,1 |

– 0,1 |

|

Totaal rentelasten (art. 11 en 12) |

5,9 |

5,3 |

4,7 |

|

Niet relevant voor het EMU-saldo2 |

|||

|

Rentelasten derivaten |

– 1,2 |

– 1,1 |

– 1,1 |

|

Voortijdige beëindiging derivaten |

– 3,3 |

– |

– |

|

Voortijdige beëindiging schuld |

0,1 |

– |

– |

De ontvangsten of uitgaven als gevolg van voortijdige beëindiging derivaten en schuld worden niet geraamd.

De EMU-schuld is de overheidsschuld. Preciezer gezegd: de bruto, dus uitstaande, schuld van de gehele collectieve sector. De staatsschuld is daar een onderdeel van en omvat alleen de schuld van de rijksoverheid. De staatsschuld wordt gefinancierd door het Agentschap van de Generale Thesaurie, onderdeel van het Ministerie van Financiën. De interne schuldverhouding geeft de schuldverhouding weer tussen de Staat en de instellingen die meedoen met het schatkistbankieren, zoals decentrale overheden, RWT’s, sociale fondsen en agentschappen.

Volgens de Europese boekhoudregels (ESA-2010) worden bij de berekening van het EMU-saldo alleen de rentelasten op schuldpapier meegenomen. Rentelasten op derivaten worden niet meegenomen in het EMU-saldo en worden daarom apart weergegeven.

Binnen het renterisicobeleid heeft het Agentschap de mogelijkheid om rentederivaten af te sluiten of voortijdig te beëindigen. Bij het beëindigen van een rentederivaat wordt de actuele marktwaarde van het derivaat verrekend tussen beide partijen. Doordat deze marktwaarde in de praktijk positief is voor de Staat, leiden deze voortijdige beëindigingen tot eenmalige ontvangsten die een verlagend effect hebben op de staatsschuld. Tegenover deze eenmalige baten, staan lagere verwachte rentebaten in toekomstige jaren.

Naar verwachting zullen in 2019 en 2020 zowel de staatsschuld als de bijbehorende rentelasten verder dalen.

Belangrijkste mutaties rentekosten

In onderstaande tabel worden de belangrijkste mutaties in de rentelasten vanaf de ontwerpbegroting 2019 weergegeven.

|

Art. |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

|

|---|---|---|---|---|---|---|---|

|

Stand ontwerpbegroting 2019 |

5.491 |

5.596 |

5.678 |

5.945 |

5.286 |

||

|

Mutaties |

|||||||

|

Bijstelling kassaldo |

11 |

2 |

22 |

40 |

92 |

158 |

|

|

Bijstelling rekenrente |

11 |

– 77 |

– 650 |

– 685 |

– 776 |

– 749 |

|

|

Effect nieuwe schulduitgifte en vervroegde aflossingen |

11 |

– 119 |

– 151 |

– 163 |

– 173 |

– 150 |

|

|

Bijstelling rentelasten interne schuldverhouding |

12 |

– 2 |

– 71 |

– 157 |

– 178 |

– 77 |

|

|

Extrapolatie |

11 & 12 |

4.593 |

|||||

|

Stand ontwerpbegroting 2020 |

5.295 |

4.746 |

4.713 |

4.910 |

4.468 |

4.593 |

Het betreft in deze tabel alleen rentelasten vaste en vlottende schuld; rentelasten derivaten zijn niet meegenomen.

De rentelasten op de staatsschuld (artikel 11) liggen bij het opstellen van de begroting al voor een groot deel vast. Immers, de meeste rente wordt betaald op leningen die in het verleden zijn afgesloten. Hoe verder vooruit, hoe groter de onzekerheid in de ramingen. De hoogte van de rentelasten die al vastliggen volgt uit de toenmalige rentestanden en schuldopbouw, en uit de keuzes die in het verleden werden gemaakt ten aanzien van financieringsbeleid en risicomanagement.

De rentelasten op nieuw uit te geven schuld worden geraamd op basis van de meest recente rentetarieven van het Centraal Planbureau (CPB) en op basis van de raming van het kassaldo van het Rijk. Bijstelling van deze twee variabelen is de belangrijkste oorzaak van de aanpassing van de rentelasten. Daarnaast is tussen het moment van opstellen van de begrotingen van 2019 en 2020 een deel van de schuld opnieuw gefinancierd tegen nieuwe voorwaarden. Ook dit heeft een effect op de geraamde rentelasten.

Ook voor het bijstellen van de geraamde rentelasten op de interne schuldverhouding geldt dat dit vooral het gevolg is van gewijzigde rentetarieven en omvang van de schuldverhouding.

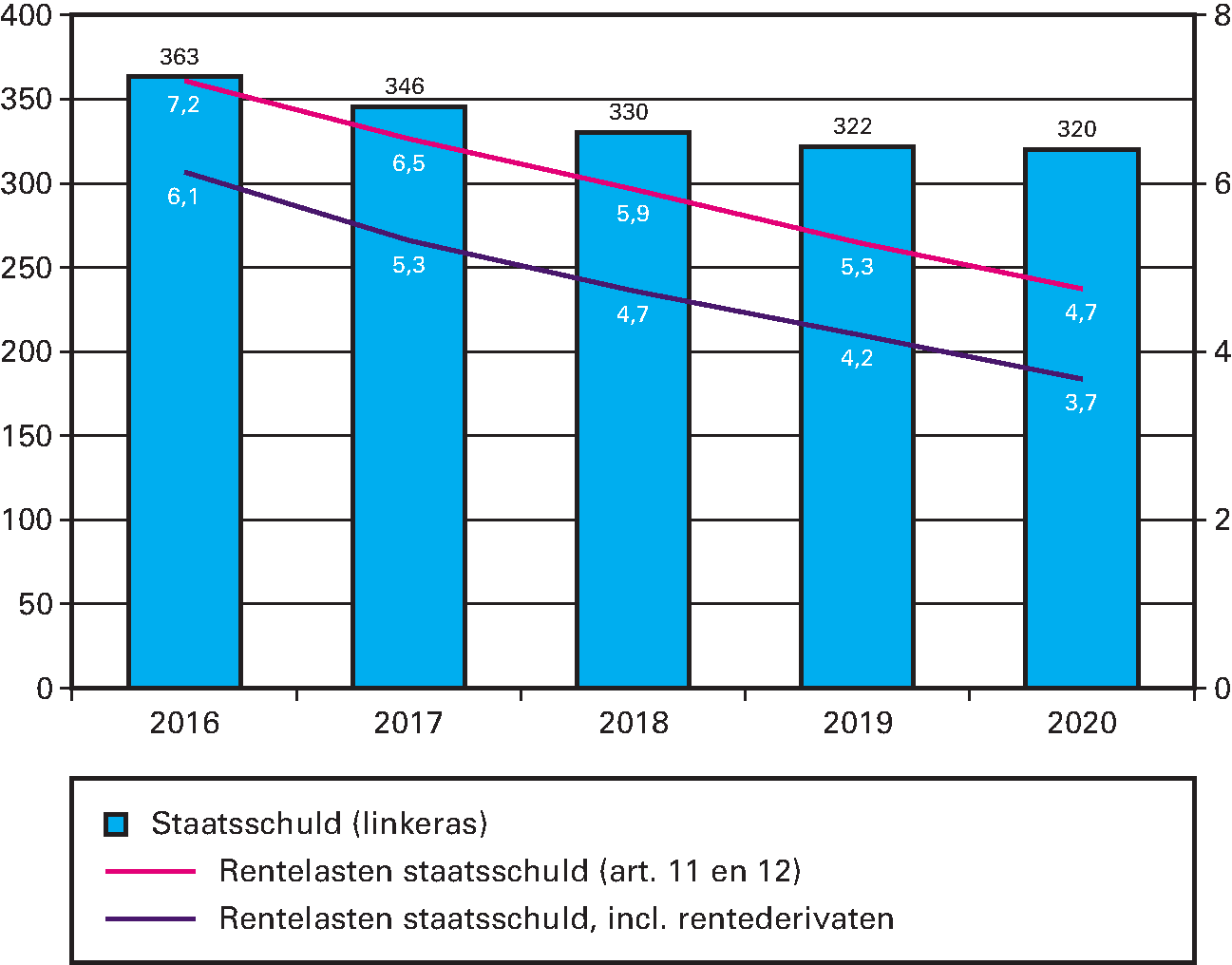

In onderstaande grafiek wordt de (verwachte) staatsschuld aan het einde van ieder jaar weergegeven, alsmede de daarbij behorende rentekosten. De jaren 2016–2018 zijn realisaties, 2019 en 2020 zijn ramingen.

Overzicht staatsschuld en rentelasten (bedragen x € 1 mld.)

De omvang van de staatsschuld bedraagt ultimo 2020 naar verwachting circa € 320 mld. De raming voor de rentelasten van de staatsschuld, exclusief rentederivaten, bedraagt voor 2020 € 4,7 mld. Wanneer deze derivaten ook worden meegeteld bedragen de geraamde rentelasten € 3,7 mld. Op rentederivaten wordt per saldo rente ontvangen.

|

Artikel |

Naam artikel (€ tot. uitg. art.) |

Juridisch verplichte uitgaven |

Niet-juridisch verplichte uitgaven |

Bestemming van de niet-juridisch verplichte uitgaven |

|---|---|---|---|---|

|

1 |

Belastingen (€ 495,6 mln.) |

€ 341,1 mln. (68,8%) |

€ 154,5 mln. (31,2%) |

Met name (verlenging van) licenties en onderhoudscontracten voor software en hardware, en uitgaven voor papieren dienstverlening (brieven aan burgers en bedrijven) |

|

2 |

Financiële markten (€ 26,6 mln.) |

€ 21,9 mln. (82,3%) |

€ 4,7 mln. (17,7%) |

Hoofdzakelijk kosten voor muntcirculatie, met name aankoop van rondellen (blanco muntplaatjes) die benodigd zijn voor de productie van nieuwe munten |

|

3 |

Financieringsactiviteiten publiek-private sector (€ 442,2 mln.) |

€ 435,5 mln. (98,5%) |

€ 6,7 mln. (1,5%) |

Onder andere uitvoeringskosten staatsdeelnemingen (inhuur adviseurs) |

|

4 |

Internationale financiële betrekkingen (€ 103,7 mln.) |

€ 103,5 mln. (99,8%) |

€ 0,2 mln. (0,2%) |

Technische assistentie kiesgroeplanden |

|

5 |

Exportkredietverzekeringen, -garanties en investeringsverzekeringen (€ 77,2 mln.) |

€ 77,2 mln. (100%) |

€ 0 (0%) |

Niet van toepassing |

|

6 |

Btw-compensatiefonds (€ 3.426,7 mln.) |

€ 3.426,7 mln. (100%) |

€ 0 (0%) |

Niet van toepassing |

|

9 |

Douane (€ 30,0 mln.) |

€ 16,0 mln. (53,5%) |

€ 13,9 mln. (46,5%) |

Een gedeelte van de uitgaven aan Douane specifieke middelen, zoals werktuigen en laboratoria |

|

11 |

Financiering staatsschuld (€ 35.170,5 mln.) |

€ 35.154,0 mln. (99,95%) |

€ 16,5 mln. (0,05%) |

Met name advieskosten aan banken bij de uitgiftes van obligaties |

|

12 |

Kasbeheer (€ 1.531,4 mln.) |

€ 1.531,4 mln. (100%) |

€ 0 (0%) |

Niet van toepassing |

|

Totaal aan niet-juridisch verplichte uitgaven |

€ 196,5 mln. |

|||

|

Realisatie |

Planning |

||||||||

|---|---|---|---|---|---|---|---|---|---|

|

Artikel |

Naam artikel |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

Geheel artikel? |

|

1 |

Belastingen |

||||||||

|

Dienstverlening |

√ |

Nee |

|||||||

|

Toeslagen |

√ |

Nee |

|||||||

|

Toezicht en opsporing en massale processen |

√ |

Nee |

|||||||

|

2 |

Financiële markten |

√ |

Ja |

||||||

|

3 |

Financieringsactiviteiten publiek-private sector |

||||||||

|

Publiek-private investeringen |

√ |

Nee |

|||||||

|

Staatsdeelnemingen |

√ |

Nee |

|||||||

|

4 |

Internationale financiële betrekkingen |

√ |

Ja |

||||||

|

5 |

Exportkredietverzekeringen, -garanties en investeringsverzekeringen |

√ |

Ja |

||||||

|

6 |

Btw-compensatiefonds |

√ |

Ja |

||||||

|

9 |

Douane |

√ |

Ja |

||||||

|

11 |

Financiering staatsschuld |

√ |

Ja |

||||||

|

12 |

Kasbeheer |

√1 |

Ja |

||||||

|

n.v.t. |

Begrotingsbeleid |

√ |

n.v.t. |

||||||

De beleidsdoorlichting Kasbeheer stond gepland voor 2018, maar is in 2019 afgerond en aan de Kamer verzonden (Kamerstukken II 2018–2019, 31 935, nr. 53).

Toelichting

Algemeen

In de Regeling Periodiek Evaluatieonderzoek (RPE) is vastgelegd dat al het beleid met een zekere regelmaat – ten minste eens in de zeven jaar – dient te worden geëvalueerd in een beleidsdoorlichting. Er moet volgens de RPE sprake zijn van een dekkende programmering van beleidsdoorlichtingen17. De bovenstaande meerjarige planning van de beleidsdoorlichtingen voor het Ministerie van Financiën is dekkend en voldoet aan de RPE-voorschriften.

Voor een verdere onderbouwing van de meerjarenplanning zie bijlage 5 «Evaluatie- en overig onderzoek».

In 2020 staat vier beleidsdoorlichtingen gepland en de in 2020 geplande beleidsdoorlichting voor artikel 4 Internationale financiële betrekkingen schuift door naar 2021.

Artikel 1 Belastingen – Dienstverlening

In 2020 zal een beleidsdoorlichting van artikel 1 plaatsvinden. Deze beleidsdoorlichting richt zich op belastingen en specifiek daarbinnen op dienstverlening. Het plan van aanpak van deze beleidsdoorlichting is in september 2019 aan de Tweede Kamer aangeboden.

Artikel 3 Financieringsactiviteiten publiek-private sector – Staatsdeelnemingen

In 2020 zal de evaluatie van de Nota Deelnemingenbeleid uit 2013 worden verricht. Het plan van aanpak voor deze evaluatie is in september 2019 aan de Tweede Kamer aangeboden. De resultaten van de evaluatie zullen uiterlijk ultimo 2020 naar de Tweede Kamer worden verzonden.

Artikel 4 Internationale financiële betrekkingen

De in 2020 geplande beleidsdoorlichting voor artikel 4 schuift door naar 2021, aangezien de laatste doorlichting later dan gepland naar de Kamer is verstuurd (voorjaar 2016 i.p.v. eind 2015) en er nog niet voldoende nieuwe informatie is voor een nieuwe doorlichting. In 2021 zijn de onderhandelingen over het nieuwe MFK afgerond en zijn de voorbereidingen op de Brexit in een verder stadium. Deze ontwikkelingen kunnen worden meegenomen in de beleidsdoorlichting in 2021.

Artikel 9 Douane

In 2020 zal een beleidsdoorlichting worden verricht van de doelen, instrumenten en prestaties van de Douane zoals opgenomen in artikel 9 Douane. Het plan van aanpak van deze beleidsdoorlichting is in september 2019 aan de Tweede Kamer aangeboden.

Begrotingsbeleid

Het begrotingsbeleid van de overheid zal worden geëvalueerd middels een doorlichting18. De beleidsdoorlichting wordt, net als in 2016, samengenomen met de Studiegroep Begrotingsruimte en zal op hetzelfde moment aan de Tweede Kamer worden aangeboden. Vanwege deze samenhang wordt op een aantal punten afgeweken van de gebruikelijke opzet.

|

Nr. |

Artikel |

Omschrijving |

Uitstaande garanties 2018 |

Geraamd te verlenen 2019 |

Geraamd te vervallen 2019 |

Uitstaande garanties 2019 |

Geraamd te verlenen 2020 |

Geraamd te vervallen 2020 |

Uitstaande garanties 2020 |

Garantieplafond |

Totaal plafond |

|---|---|---|---|---|---|---|---|---|---|---|---|

|

1 |

1 |

Garantie procesrisico’s |

371 |

400 |

400 |

371 |

400 |

400 |

371 |

400 |

– |

|

2 |

2 |

Terrorismeschades (NHT) |

50.000 |

– |

– |

50.000 |

– |

– |

50.000 |

– |

50.000 |

|

3 |

2 |

WAKO (kernongevallen) |

9.768.901 |

– |

– |

9.768.901 |