Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2018-2019 | 32140 nr. B |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2018-2019 | 32140 nr. B |

Aan de Voorzitter van de Eerste Kamer der Staten-Generaal

Den Haag, 15 april 2019

Tijdens het debat over de inning door de Belastingdienst op 21 juni 2018 heb ik naar aanleiding van vragen van de leden Omtzigt, Van Weyenberg en Lodders toegezegd om verbeteringen van het belastingstelsel in kaart te brengen voor de volgende kabinetsperiode.1 In de moties en toezeggingenbrief die ik op Prinsjesdag 2018 naar de Tweede Kamer heb verstuurd heb ik aangegeven dat het mijn doel is om begin 2020 concrete bouwstenen en voorstellen voor verbeteringen en vereenvoudigingen van het stelsel op te leveren, waarbij knelpunten worden geduid en perspectief op oplossingen wordt geboden.2 Daarbij heb ik in de moties en toezeggingenbrief van 4 april jl. toegezegd om uw Kamer op korte termijn nader te informeren over het proces om tot deze bouwstenen te komen.3 Met deze brief kom ik aan deze toezegging tegemoet.

Deze brief gaat vooral over lopende en nieuw te starten onderzoeken, zodat er straks een pakket aan bouwstenen kan worden samengesteld voor een beter belastingstelsel. Het regeerakkoord van Rutte III kent een groot aantal fiscale maatregelen. Veel van deze maatregelen zijn in 2018 in wetgeving opgenomen en vaak inmiddels al van kracht geworden. Niettemin blijft er voor dit jaar een flinke wetgevingsopgaaf over. Hiervoor verwijs ik naar de Fiscale beleidsagenda 2019, die ik later dit voorjaar naar uw Kamer stuur. In deze Fiscale beleidsagenda besteed ik ook aandacht aan mogelijkheden om het belastingstelsel nog in deze kabinetsperiode te vereenvoudigen.

De Staatssecretaris van Financiën, M. Snel

|

Inhoudsopgave |

blz. |

||

|

1. |

Aanleiding |

2 |

|

|

2. |

Opzet |

3 |

|

|

3. |

Belastingmix |

5 |

|

|

4. |

Belasten van arbeid |

7 |

|

|

4.1. |

Herverdeling |

7 |

|

|

4.2. |

Flexibilisering |

8 |

|

|

5. |

Belasten van kapitaal |

9 |

|

|

5.1. |

Ontbreken van fiscale neutraliteit |

10 |

|

|

5.2. |

Vermogen |

12 |

|

|

5.3 |

Het belasten van kapitaalinkomen bij bedrijven via de vennootschapsbelasting (Vpb) |

12 |

|

|

6. |

Belasten van consumptie |

13 |

|

|

7. |

Complexiteit en fiscale regelingen |

15 |

|

|

8. |

Hoe nu verder |

16 |

|

Het belastingstelsel heeft continu aandacht nodig. Het is van belang om het stelsel te blijven aanpassen aan de eisen van de tijd. Doen we dat niet, dan zitten we op een gegeven moment met een verouderd belastingsysteem. Soms volstaat een kleine ingreep op een bepaald onderdeel, maar zo nu en dan is een grotere wijziging vereist. Een voorbeeld is de opkomst van de deel- en kluseconomie met behulp van digitale platforms. Hoe belasten we op een eerlijke en effectieve manier de inkomsten behaald via een digitaal platform? Een ander voorbeeld is de mogelijke bijdrage van het fiscaal stelsel aan het beperken van de gevolgen van klimaatverandering. Welk effect heeft de opkomst van de elektrische auto op de hoeveelheid belastinggeld die we via brandstofaccijns ophalen? En kunnen we belastingen nog meer gebruiken om klimaatvriendelijk gedrag te stimuleren?

Kleine en grote beleidsaanpassingen hebben geresulteerd in een ingewikkeld stelsel. Zo is er in de loop der jaren een veelheid aan regelingen en uitzonderingen ontstaan. Daarom is het belangrijk om van tijd tot tijd het stelsel onder loep te nemen en goed te bekijken of we met het stelsel onze doelstellingen zoals geld ophalen om uitgaven te kunnen financieren, herverdelen en inprijzen van externe effecten nog op een efficiënte en effectieve manier realiseren en waar verbeteringen mogelijk zijn.

Belastingdienst

Externe ontwikkelingen hebben natuurlijk ook impact op de uitvoering. De Belastingdienst is gestart met een analyse naar de betekenis van maatschappelijke, economische en technologische ontwikkelingen voor zijn werkzaamheden. Met scenario’s voor de langere termijn wordt dit nader inzichtelijk gemaakt. Daarbij is samenhang en afstemming met het bouwstenentraject. Het stelsel beïnvloedt immers de uitvoering en andersom heeft de wijze waarop de uitvoering is georganiseerd invloed op het belastingstelsel.

Aandachtspunt is dat ook het volgende kabinet geconfronteerd wordt met de gelimiteerde capaciteit van de Belastingdienst. De ruimte voor veranderingen is beperkt. Ook een nieuw kabinet zal aandacht moeten hebben voor stapelingseffecten van maatregelen, en de uitvoeringstermijnen4 moeten respecteren.

In deze brief beschrijf ik hoe ik het proces wil vormgeven om tot bouwstenen voor een beter belastingstelsel te komen. Het wordt een technisch-ambtelijk traject. Dat betekent dat beleidsopties en hervormingen breed in kaart worden gebracht zonder politiek oordeel over de wenselijkheid. Ik zal niet één groot allesomvattend plan laten neerleggen. Het gaat echt om een verzameling beleidsopties waar politieke partijen uit kunnen kiezen. Deze bouwstenen worden begin 2020 opgeleverd. De samenhang van het bouwstenentraject met de motie Sneller5 wordt bezien wanneer het proces rond de uitvoering van deze motie verder is uitgekristalliseerd.

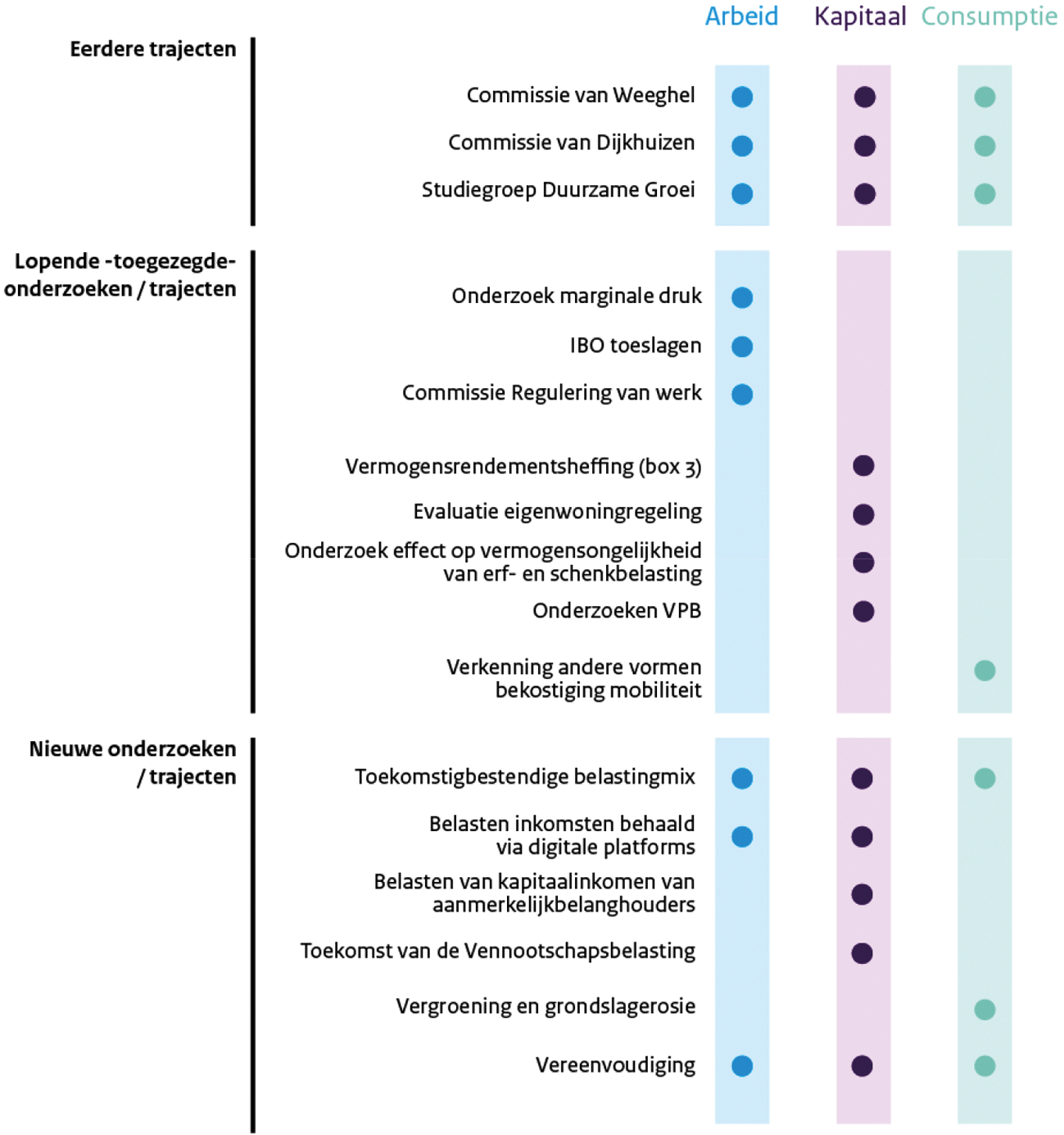

Ik stel een modulaire aanpak voor. Figuur 1 geeft hiervan een illustratie. De commissies Van Weeghel,6 Van Dijkhuizen7 en de Studiegroep Duurzame Groei leverden veel interessante beleidsrichtingen op. Inmiddels is er een aantal voor het belastingstelsel relevante onderzoeken gestart. De commissie Regulering van werk, het Interdepartementaal Beleidsonderzoek Toeslagen en de Evaluatie eigen woningregeling zijn hier voorbeelden van. Om een compleet beeld te krijgen, stel ik voor in aanvulling daarop dit jaar te starten met zes nieuwe onderzoeken:

– Toekomstbestendige belastingmix,

– Het belasten van inkomsten uit digitale platforms,

– Het belasten van kapitaalinkomsten van aanmerkelijkbelanghouders,

– De toekomst van de vennootschapsbelasting,

– Milieubelastingen en grondslagerosie,

– Vereenvoudiging vanuit het perspectief van de uitvoering.

Daarnaast zal vereenvoudiging vanuit het perspectief van burgers en bedrijven in de nieuwe onderzoeken aan de orde worden gesteld.

Figuur 1: Modulaire aanpak bouwstenentraject

De lopende en nieuwe onderzoeken zijn ongelijksoortig, maar samen beslaan ze nagenoeg het gehele belastingstelsel, zodat alle ingrediënten voor een fundamentele herziening van het belastingstelsel beschikbaar zijn. Gezien de sterke link met belastingen worden ook toeslagen meegenomen. Om de onderzoeken te ordenen heb ik ze ingedeeld in de categorieën belastingen op arbeid, kapitaal en consumptie, de (macro) grondslagen waarover belastingen kunnen worden geheven.

De beleidsopties die uit de onderzoeken komen, worden getoetst aan criteria zoals het effect op de economische groei en werkgelegenheid, uitvoerbaarheid, administratieve lasten voor burgers en bedrijven en juridische houdbaarheid. Vanzelfsprekend wordt ook aandacht besteed aan het draagkrachtbeginsel, door zoveel als mogelijk de herverdelingseffecten van maatregelen voor verschillende groepen in beeld te brengen. Bouwstenen hoeven niet goed te scoren op al deze criteria. Zo kunnen maatregelen weliswaar verstandig zijn gelet op de economische groei, maar de administratieve lasten beperkter verlagen dan een economisch minder verstandig alternatief. Ik streef ernaar om dergelijke afruilen zo helder mogelijk in beeld te brengen. Daarbij zijn uitvoerbaarheid en handhaafbaarheid randvoorwaardelijk bij alle beleidsopties.

Ambtenaren van mijn ministerie voeren de onderzoeken in samenwerking met verschillende ministeries uit. Bij de onderzoeken worden externen betrokken zoals wetenschappers uit verschillende disciplines en het Centraal Planbureau (CPB). Ook zitten medewerkers van uitvoeringsdiensten zoals de Belastingdienst aan tafel. Daarnaast wordt een brede dialoog gestart met vertegenwoordigers uit verschillende geledingen uit de samenleving zoals de wetenschap, de uitvoering en maatschappelijke organisaties, om te toetsen of de juiste vragen worden gesteld en om ideeën op te halen.

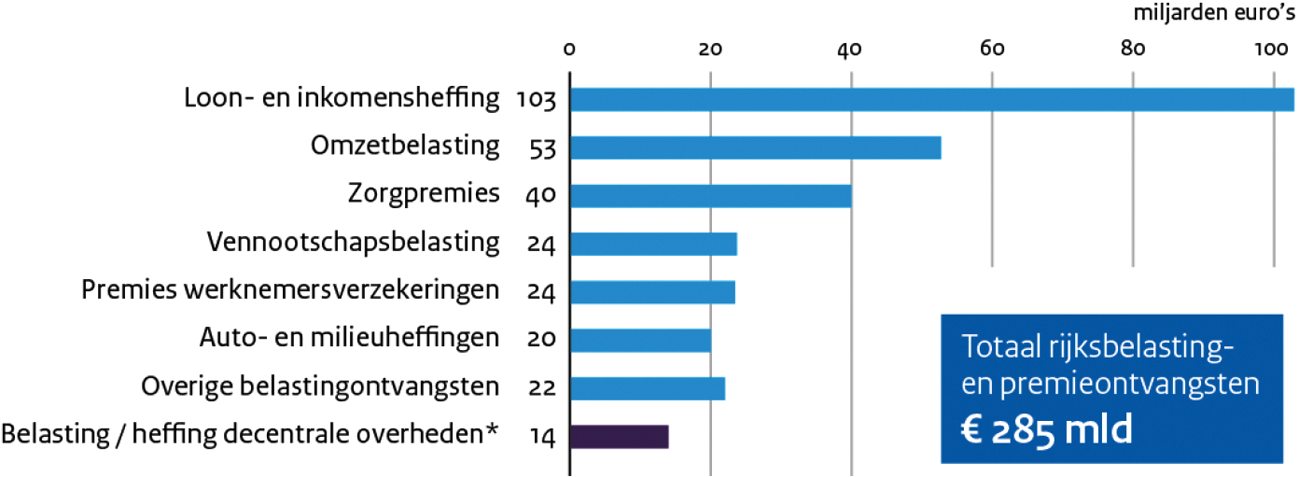

De belastingmix, het aandeel van verschillende belastingen in de totale belastingopbrengst, is mijn vertrekpunt. De belastingmix kan worden onderverdeeld naar verschillende belastingsoorten. Binnen de Nederlandse belastingmix zijn de loon- en inkomstenbelasting, de premies volksverzekeringen,8 premies werknemersverzekeringen, de omzetbelasting (btw) en de vennootschapsbelasting budgettair het belangrijkst. Daarnaast bestaan er op nationaal niveau ruim twintig kleinere belastingen. Provincies, gemeentes en waterschappen heffen ook, maar de belastingheffing van het Rijk is veruit het grootst en besloeg in 2018 met circa € 285 miljard ongeveer 95 procent van de inkomsten van de overheid.

Figuur 2: Belasting- en premieontvangsten 2018

De cijfers onderliggend aan de figuren in deze brief betreffen voorlopige inschattingen voor 2018, definitieve cijfers volgen in het Financieel Jaarverslag Rijk 2018.

Bron: Ministerie van Financiën en CBS.

* De belasting/heffing van decentrale overheden maakt geen onderdeel uit van het totaal.

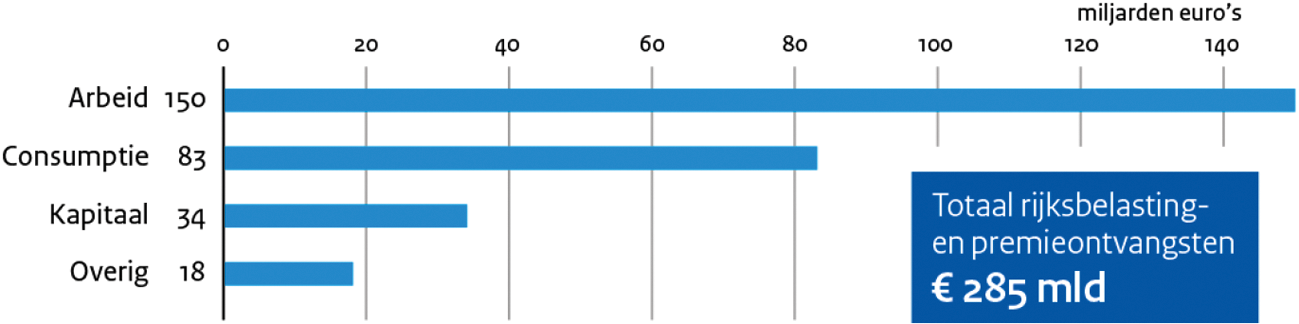

De belastingmix kan ook worden onderverdeeld in de grondslagen arbeid, kapitaal en consumptie. Figuur 3 laat zien hoe de belasting- en premiedruk in Nederland volgens deze indeling neerslaat. De verdeling van de belastingsoorten over deze grondslagen komt in de volgende hoofstukken aan de orde. De categorie «overig» bestaat vrijwel volledig uit de nominale zorgpremie. Deze premie wordt door elke Nederlander betaald en is niet toe te rekenen aan arbeid, kapitaal of consumptie. Uiteraard moet de verdeling van de ontvangsten in het perspectief van de omvang van de betreffende grondslag in de economie worden geplaatst. Zo vormt inkomen uit arbeid een veel grotere belastinggrondslag dan inkomen uit kapitaal.

Figuur 3: Rijksbelasting en -premieontvangsten naar grondslag 2018

Bron: Ministerie van Financiën.

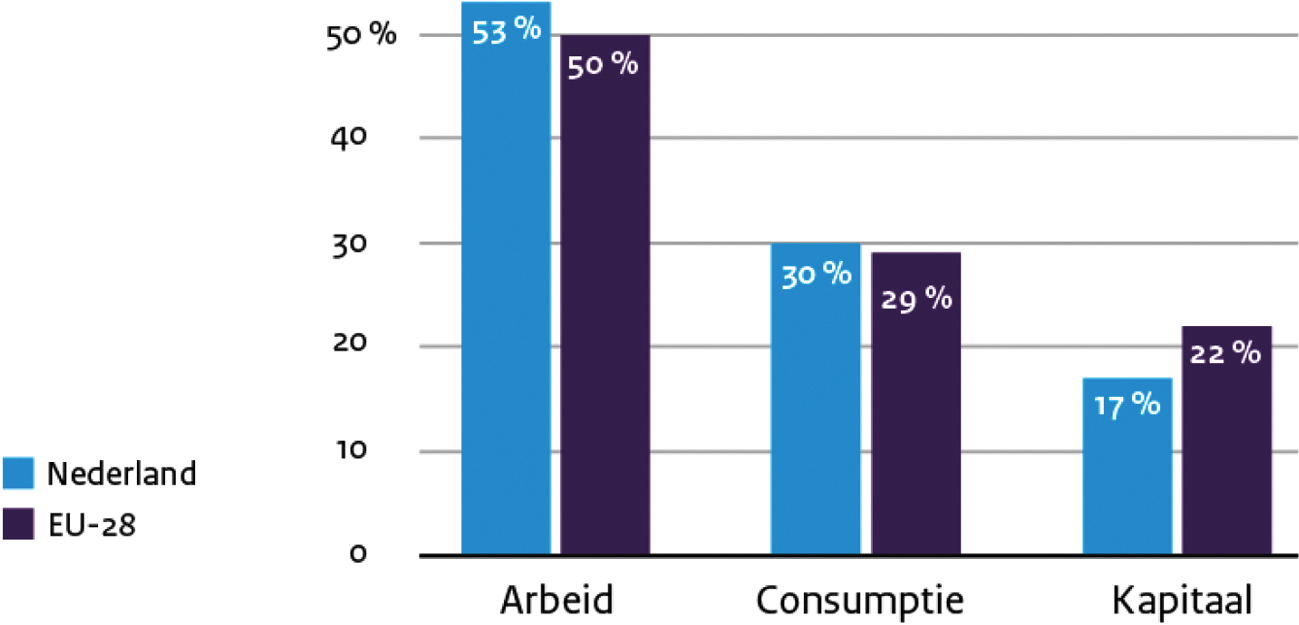

Uit figuur 3 blijkt dat de Nederlandse belastingmix sterk leunt op de grondslag arbeid. Via de loon- en inkomensheffing (burgers) en de premies werknemersverzekeringen (bedrijven) worden lonen en uitkeringen belast. Daarna hebben de belastingen op consumptie het grootste aandeel, vooral door de btw. Belastingen op kapitaal nemen een kleiner aandeel in, ook in vergelijking met andere landen, zoals blijkt uit figuur 4. Dit hangt vooral samen met de aftrek van hypotheekrente. Binnen de belastingen op kapitaal is de vennootschapsbelasting budgettair de belangrijkste belastingsoort.

Figuur 4: Belastingdruk internationaal vergeleken

Bron: Eurostat.

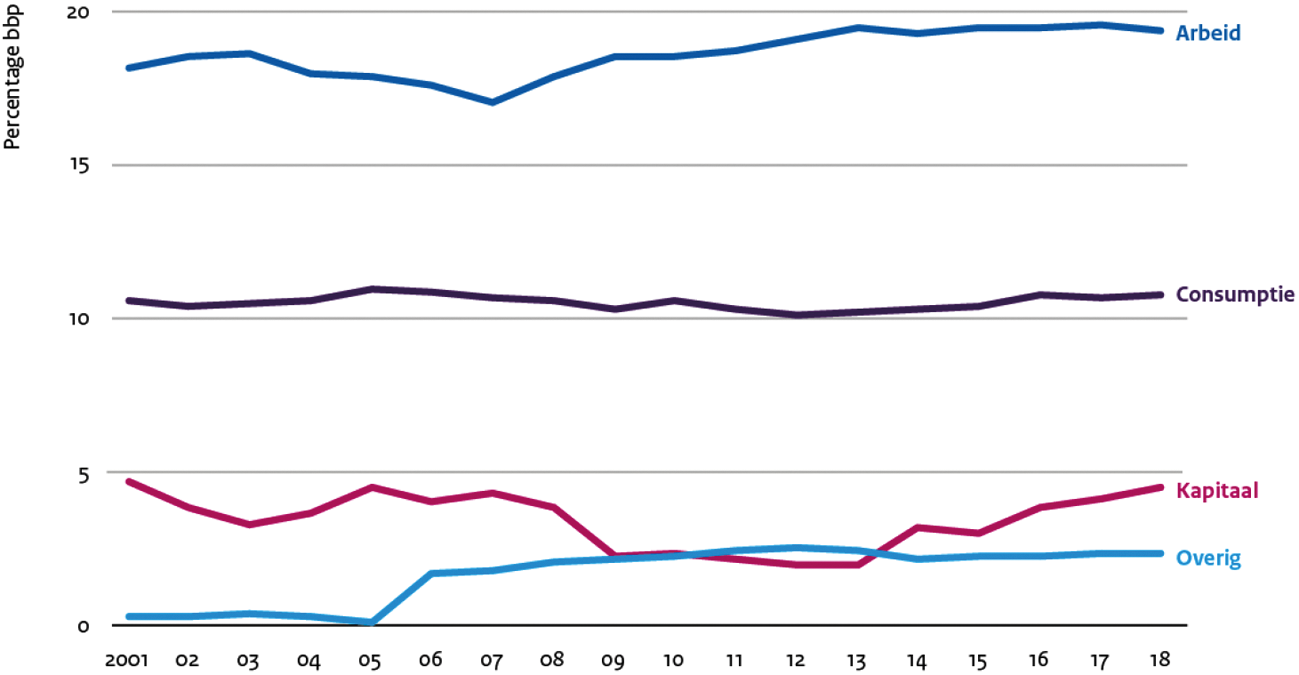

Figuur 5 toont de ontwikkeling in de belastingmix naar deze grondslagen vanaf 2001 als percentage van het BBP. Daarbij valt onder andere de sterke conjunctuurgevoeligheid van de belasting op kapitaal op. De lasten op arbeid lopen op vanaf 2008, mede door beleidsmatige lastenverzwaringen. De lasten op consumptie zijn relatief stabiel. De oploop van de categorie «overig» in 2006 is het gevolg van de Zorgverzekeringswet die sinds 2006 de zorgverzekering regelt.

Figuur 5: Ontwikkeling belastingdruk over de tijd

Bron: Ministerie van Financiën.

Onderzoek toekomstbestendige belastingmix

Het belasten van grondslagen pakt verschillend uit als het gaat om het effect op de economische groei, arbeidsparticipatie, complexiteit, herverdeling en automatische stabilisatie van de economie. Daarnaast is de ene belastinggrondslag robuuster dan de andere. Daarom wil ik de mogelijkheden in kaart laten brengen voor een belastingmix die toekomstbestendig, economisch minder verstorend en/of minder ingewikkeld is. Het belastingstelsel moet de arbeidsdeelname op alle inkomensniveaus belonen, de arbeidsparticipatie niet onnodig remmen en zorgen voor een goed ondernemingsklimaat zodat bedrijven investeren. Dit is het eerste nieuwe onderzoek als onderdeel van het bouwstenentraject dat ik in deze brief aankondig.

In het onderzoek wordt in kaart gebracht hoe de belastingmix veranderd is de afgelopen circa twintig jaar en welke factoren daarvoor gezorgd hebben.

Hiervoor zijn de (samenstelling) van de economische groei en doorgevoerde beleidsmaatregelen van belang. Het onderzoek brengt daarnaast in kaart hoe de Nederlandse belastingmix zich verhoudt tot de belastingmix van andere, vergelijkbare landen. Daarbij zal aandacht zijn voor het heterogene karakter van de samenstelling van de grondslagen. Zo bestaat de grondslag kapitaal uit de winst van bedrijven, maar bijvoorbeeld ook uit aftrekbare hypotheekrente en rente op een spaarrekening van burgers. Vervolgens wordt bekeken welke (verwachte) trends de toekomstbestendigheid van de verschillende belastinggrondslagen onder druk zetten. Op basis van deze analyse worden beleidsopties uitgewerkt met verschuivingen tussen grondslagen en tarieven.

Naast schuiven tussen grondslagen en tarieven op rijksniveau behoort een verschuiving naar een ruimer gemeentelijk belastinggebied tot de mogelijkheden. In samenwerking met het Ministerie van Binnenlandse Zaken en Koninkrijksrelaties worden eerder uitgewerkte plannen voor een herziening van het gemeentelijke belastinggebied9opnieuw doordacht.

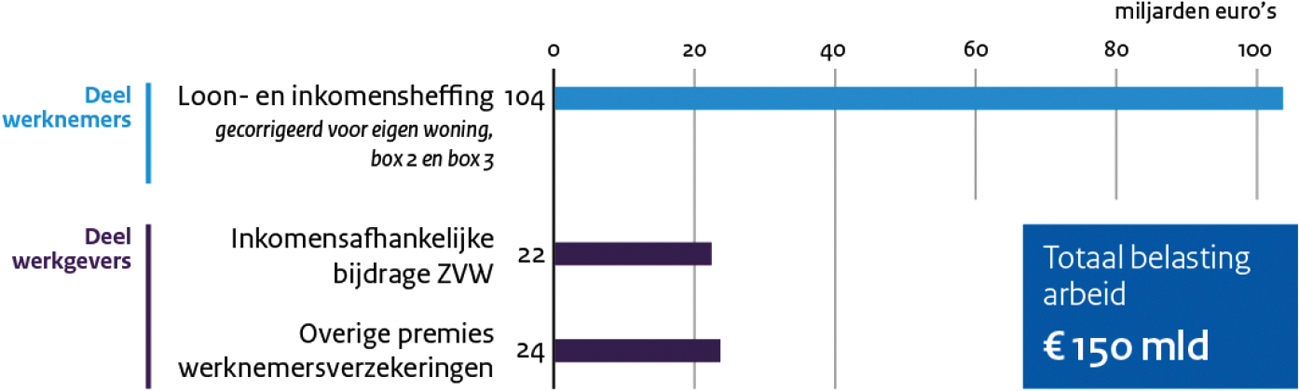

De lasten op arbeid (de wig) bestaat uit loon- en inkomensheffing (deel burgers) en premies werknemersverzekeringen inclusief de inkomensafhankelijke bijdrage van de Zorgverzekeringswet (ZVW, deel bedrijven). Uit figuur 4 en 5 in voorgaande paragraaf blijkt dat een relatief groot deel van de belastingopbrengsten uit arbeidsinkomsten komen. Beleidsopties om de lastendruk op arbeid te verlagen komen aan de orde in het onderzoek naar de belastingmix (zie hoofdstuk 3). Daarbij worden onder andere voorstellen van de Commissie van Dijkhuizen op dit gebied betrokken.10

Figuur 6: Opbrengst belastingen op arbeid 2018

Bron: Ministerie van Financiën.

Inkomensherverdeling vindt voor een belangrijk deel plaats via de progressieve belastingen op arbeid en toeslagen. Dat het Nederlandse belastingstelsel op dit gebied goed presteert blijkt bijvoorbeeld uit het feit dat de inkomensongelijkheid van besteedbare inkomens relatief laag is in vergelijking met de inkomensongelijkheid van primaire inkomens, ook in internationaal perspectief.11 Herverdeling door de overheid via progressieve belastingen leidt wel tot een hoge marginale druk,12 en zorgt er daarmee voor dat mensen minder werken. Er is de afgelopen jaren veel onderzoek op het thema «herverdeling» verricht. Zo heeft het CPB in 2018 een policy brief geschreven over het verschil in belastingdruk voor een- en tweeverdieners met beleidsopties om het drukverschil te beïnvloeden.13 Mede op basis van deze studie wordt in het kader van bouwstenentraject gekeken hoe belastingen, toeslagen en andere inkomensregelingen zich verhouden tot draagkracht van huishoudens voor verschillende types huishoudsamenstellingen met verschillende inkomensniveaus. Daarnaast lopen er momenteel twee nieuwe onderzoeken. Een onderzoeken naar de marginale druk en een onderzoek naar toeslagen.

Onderzoek marginale druk

Naar aanleiding van de motie Stoffer vindt onderzoek plaats naar de hoogte en schommelingen van de marginale druk.14 Doel van het onderzoek is om de afruil tussen marginale druk en een evenwichtige inkomensverdeling waarbij belasting wordt geheven naar draagkracht, in kaart te brengen en beleidsopties te presenteren die knelpunten door deze afruil wegnemen. Hierbij zal specifiek aandacht besteed worden aan verschillende huishoudgroepen zoals eenverdieners en tweeverdieners.

Interdepartementaal Beleidsonderzoek Toeslagen

Inkomensherverdeling vindt in Nederland niet alleen plaats via progressieve belastingen, maar ook toeslagen spelen daarbij een belangrijke rol. Toeslagen bieden inkomensondersteuning op huishoudensniveau. De voorwaarden voor het recht op een toeslag en de gehanteerde uitvoeringssystematiek worden door mensen op onderdelen nog steeds als ingewikkeld en belastend ervaren, wat in bepaalde gevallen leidt tot schuldenproblematiek of niet-gebruik. Er wordt een Interdepartementaal Beleidsonderzoek (IBO) uitgevoerd om te kijken naar mogelijke verbeteringen in het stelsel van toeslagen.15

De flexibilisering van de arbeidsmarkt is een belangrijke trend die van invloed is op de belastingen op arbeid en vice versa. Een voorbeeld is de toename van het aantal zzp-ers. Deze trend heeft onder andere door fiscale regelingen als de zelfstandigenaftrek en de MKB-winstvrijstelling invloed op de belastingopbrengsten.

Commissie Regulering van werk

De commissie «Regulering van werk» zal bezien hoe de werking van de arbeidsmarkt verbeterd kan worden. Ze zal adviseren welke aanpassingen in wetten en regels hiervoor kunnen zorgen.16 Aan de arbeidsmarkt rakende fiscale regels, waaronder de fiscale ondernemersfaciliteiten in de inkomstenbelasting, zijn een onderdeel van het onderzoek.

Onderzoek belasten van inkomsten behaald via digitale platforms

De flexibilisering van de arbeidsmarkt wordt verder versterkt door de opkomst van de zogenoemde deel- en kluseconomie via digitale platforms. De verwachting is dat deze ontwikkeling de komende jaren blijft en zich manifesteert in alle geledingen van de Nederlandse economie. Dit kan leiden tot meer fluïde, flexibele arbeid en kortstondige verhuur van (onroerende) goederen. Deze trend roept vragen op of het huidige belastingstelsel voldoende is ingespeeld op de – soms razendsnelle – ontwikkelingen die de digitale economie doormaakt, en of de Belastingdienst voldoende mogelijkheden heeft om toezicht op de naleving van fiscale regels uit te oefenen. Daarom zal een onderzoek worden uitgevoerd om (potentiële) knelpunten en beleidsopties in kaart te brengen met betrekking tot het belasten van inkomsten behaald via digitale platforms door particulieren en ondernemers voor de inkomensheffing. Eventuele beleidsaanpassingen rond de kwalificatie van de arbeidsrelatie vallen niet onder de scope van dit onderzoek. Dat onderwerp loopt immers mee in de Commissie regulering van werk. Het streven is om te komen tot zo concreet mogelijke maatregelen voor digitale platforms.17Bijvoorbeeld het stelselmatig aanleveren (renseigneren) van gegevens door platforms aan de Belastingdienst wordt onderzocht als beleidsoptie. Dit is het tweede nieuwe onderzoek als onderdeel van het bouwstenentraject.

Lopende trajecten binnen de Belastingdienst op het gebied van de deel- en kluseconomie zullen bij het onderzoek worden betrokken. In het onderzoek zal verder gekeken worden naar ontwikkelingen in het buitenland waar initiatieven zijn gestart om de informatiepositie van de fiscus te verbeteren. Ook het belasten van huurinkomsten maakt onderdeel uit van het onderzoek.

In het onderzoek wordt in ieder geval aandacht besteed aan de mogelijkheden van invoering (van een andere wijze) van een heffing over de inkomsten behaald met kortstondige verhuur van vastgoed, bijvoorbeeld door de introductie van een inhoudingsplicht voor digitale platforms (een voorheffing of eindheffing). Hiermee wordt een invulling gegeven aan de toezegging van de Staatssecretaris van Financiën aan het lid Omtzigt tijdens het Wetgevingsoverleg Belastingplan op 9 november 201818 en de toezegging aan het Eerste Kamerlid Ester tijdens de Algemene Beschouwingen op 20 november 201819 om onderzoek te doen naar (het belasten van) inkomsten uit verhuur.

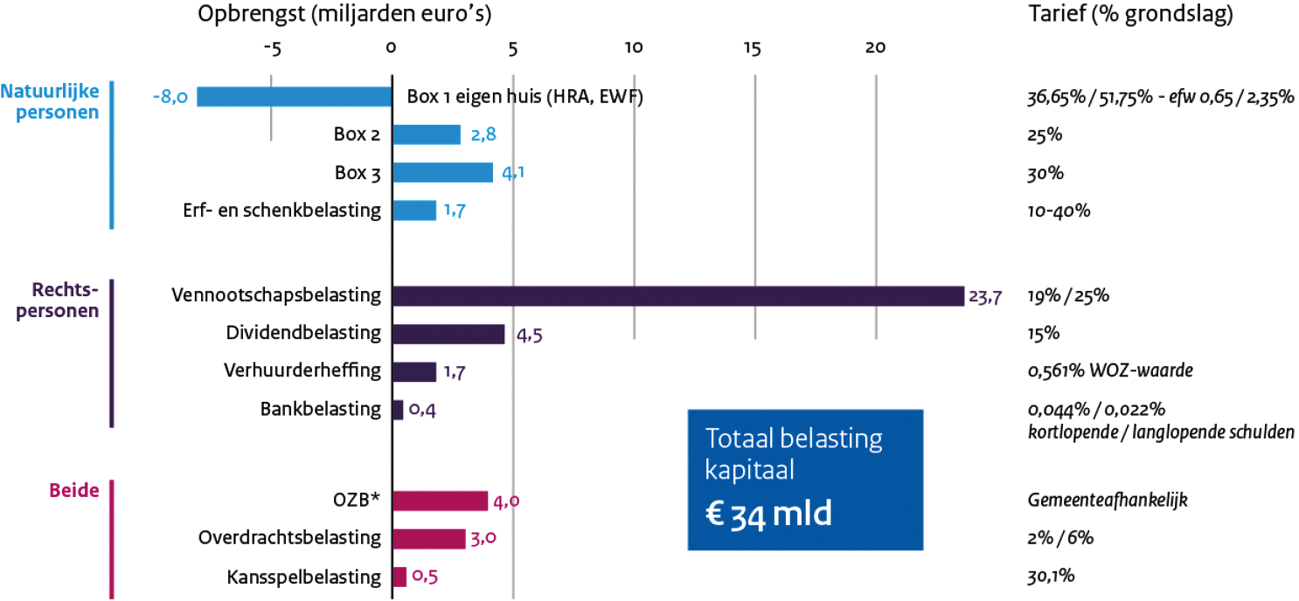

Het belasten van kapitaal is een breed en complex thema. Het gaat bijvoorbeeld om rente over spaarrekeningen, koerswinst op effectenportefeuilles, ondernemingswinsten, dividenduitkeringen door bedrijven en de waardeontwikkeling van de eigen woning. Figuur 7 geeft een overzicht van de verschillende belastingen op kapitaal(inkomen).

Figuur 7: Opbrengst (2018) en tarieven (2019) belastingen op kapitaal(inkomen)

Bron: Ministerie van Financiën.

* De onroerende-zaakbelasting (OZB) is een gemeentelijke belasting en maakt daarom geen onderdeel uit van het totaal.

Verschillende vormen van kapitaalinkomen worden over het algemeen verschillend belast, zoals ook blijkt uit figuur 7 met de opbrengst en tarieven van de verschillende belastingen. Het CPB heeft een aantal jaren geleden een policy brief20 geschreven over het ontbreken van fiscale neutraliteit. Dergelijke verschillen kunnen ervoor zorgen dat beslissingen over vermogen gedreven worden door fiscale motieven, waardoor belastingbetalers op kunstmatige wijze proberen in het fiscaal meest aantrekkelijke regime te komen.

Onderzoek naar het belasten van kapitaalinkomen van aanmerkelijk belanghouders (box 2)

Het thema fiscale neutraliteit speelt binnen het Nederlandse belastingstelsel bijvoorbeeld bij een aandeelhouder met een belang in een vennootschap van 5% of meer. Vaak gaat het om een zogenoemde directeur-grootaandeelhouder (dga). Een dga betaalt een proportionele belasting over het kapitaalinkomen uit zijn vennootschap in box 2 van de inkomstenbelasting, en betaalt (progressieve) belasting over een (al dan niet fictieve) arbeidsbeloning in box 1. Een ander verschil in de fiscale behandeling van kapitaalinkomen bestaat tussen aandeelhouders met een belang groter of kleiner dan 5% in het aandelenkapitaal van een vennootschap. In beide gevallen wordt de winst eerst in de vennootschap belast op basis van de jaarwinst (Vpb). Vervolgens wordt de aanmerkelijkbelanghouder (met een aandelenbelang groter dan 5%) zoals gezegd belast in box 2 op basis van de daarna werkelijk uitgekeerde winst, terwijl kleinere aandeelhouders belast worden in box 3 op basis van een forfaitair regime over een (als benadering van het inkomen bedoeld) percentage van de waarde van de aandelen.

Om de knelpunten ten aanzien van de hiervoor beschreven fiscaal gedreven keuzes te achterhalen start een onderzoek naar de wijze waarop kapitaalinkomen van de dga wordt belast. Dit is het derde nieuwe onderzoek als onderdeel van het bouwstenentraject dat ik in deze brief aankondig. Ik heb een dergelijk onderzoek naar box 2 toegezegd bij de behandeling van het pakket Belastingplan 2019. Er zal worden onderzocht hoe bij de dga kapitaalinkomen en arbeidsinkomen relatief tot elkaar worden belast en of hier verbeteringen mogelijk zijn. Bij de beoordeling van de (effectieve) belasting- en premiedruk van dga’s zal ook het speelveld met IB-ondernemers en werknemers worden meegenomen. In het onderzoek wordt daarnaast gekeken naar de mogelijkheden voor dga’s om belastingheffing langdurig uit te stellen of zelfs af te stellen, en mogelijkheden van het huidige boxenstelsel om vermogen aan te houden in box 2 of box 3. Ook wordt de inkomens- en vermogenspositie van dga’s onderzocht. Tot slot wordt in kaart gebracht wat economisch of fiscaal de optimale manier is om (ondernemers)kapitaalinkomen van de ondernemer te belasten en hoe zich dat verhoudt tot het huidige Nederlandse stelsel. Daarbij zal ook gekeken worden naar ervaringen in andere landen. Het onderzoek moet uiteindelijke leiden tot beleidsopties binnen het huidige stelsel, maar er zal ook gekeken worden naar hervormingen die de huidige boxenstructuur overstijgen.

Vermogensrendementsheffing (box 3)

Het onderwerp fiscale neutraliteit speelt ook bij de vermogensrendementsheffing in box 3. Het forfaitaire rendement in het huidige stelsel van box 3 zal vrijwel nooit exact overeenkomen met het werkelijk behaalde rendement van een individu. Voor zover het vermogen boven het heffingsvrije vermogen ligt, komt de belastingdruk op spaargeld bijvoorbeeld hoger uit, terwijl de belastingdruk op beleggingen met gemiddeld hogere rendementen lager kan uitvallen. Daarnaast zijn de al besproken arbitragemogelijkheden van box 3 van belang. Daar staat tegenover dat het huidige stelsel van box 3 wordt gekenmerkt door een hoge mate van eenvoud voor belastingplichtigen en de Belastingdienst, en het een oplossing biedt voor de aanzienlijke grondslaguitholling die voor 2001 was ontstaan. Het vorige en het huidige kabinet hebben reeds aanpassingen doorgevoerd om binnen het forfaitaire stelsel beter aan te sluiten op het gemiddelde werkelijke rendement. Daarnaast is in het regeerakkoord afgesproken om deze kabinetsperiode een stelsel van een vermogensrendementsheffing op basis van werkelijk rendement uit te werken. Voor eerder verkende varianten van een stelsel op basis van werkelijk rendement bleek dat een overgang naar een dergelijk stelsel verregaande consequenties heeft voor onder andere de administratieve lasten van burgers, risico’s op belastingontwijking en structureel problematisch is voor de uitvoering. Er zijn sinds deze verkenningen geen varianten aan het licht gekomen waarbij deze risico’s en problemen zich niet voordoen. Een deel van de hiervoor beschreven problematiek kan alleen worden beperkt door concessies op het terrein van eenvoud, begrijpelijkheid, uitstelmogelijkheden, uitvoerbaarheid en handhaafbaarheid. Zoals ik daarom ook heb aangekondigd in de «kabinetsreactie box 3 op basis van werkelijk rendement», worden in kader van dit bouwstenentraject meer fundamentele beleidsopties uitgewerkt op het terrein van de vermogensrendementsheffing, mede in samenhang met ander vermogen en andere vermogensinkomsten. Daarbij zal ook gekeken worden naar langdurige verhuur van vastgoed.

Evaluatie eigenwoningregeling

De eigen woning is een belangrijk vermogenscomponent.21 De eigen woning wordt door de combinatie van de hypotheekrenteaftrek en het eigenwoningforfait op nationaal niveau fiscaal anders behandeld dan andere vermogensvormen, en ook anders dan ander vastgoed van particulieren. Daarmee raakt dit onderwerp ook aan het ontbreken van fiscale neutraliteit. In de evaluatie van de eigenwoningregeling worden de doelmatigheid, doeltreffendheid en complexiteit van de regeling onderzocht. In de evaluatie worden beleidsopties in beeld gebracht, zowel voor de regeling als zodanig als opties om de complexiteit te verminderen. evaluatie is inmiddels gestart en zal in het laatste kwartaal van 2019 worden afgerond en naar de Eerste en de Tweede Kamer worden gestuurd.22

Een ander belangrijk thema dat samenhangt met het belasten van kapitaalinkomen is vermogensongelijkheid. De laatste jaren is de aandacht voor vermogensongelijkheid en belastingen op vermogen sterk toegenomen.23 Het overdragen van vermogen tussen generaties speelt hierbij een belangrijke rol. Erfenissen en schenkingen vormen het belangrijkste verschil tussen het inkomen dat huishoudens gedurende hun leven genereren en hun (potentiële) consumptie.

CPB-onderzoek effect erf- en schenkbelasting op vermogensongelijkheid

Het CPB onderzoekt de schenk- en erfbelasting en het effect op vermogensongelijkheid.24 Deze studie beoogt op verschillende wijzen bij te dragen aan het maatschappelijke en wetenschappelijke debat op het gebied van de erf- en schenkbelasting.

De meeste belastingen op kapitaalinkomen worden geheven bij burgers, maar de belasting op kapitaalinkomen met de hoogste opbrengst, de vennootschapsbelasting, wordt geheven bij bedrijven.25

De Vpb is, mede door de internationale dimensie, een ingewikkelde belasting, en is vooral door het effect op investeringsbeslissingen van bedrijven van belang voor de economische groei. Er zijn verschillende ontwikkelingen en trends op het terrein van de Vpb. Zo krijgt door globalisering – die de mobiliteit van productiefactoren (met name kapitaal) vergroot – onderlinge afstemming van nationale regels meer relevantie. Het gebrek daaraan werkt belastingontwijking in de hand. Dat noopt tot samenwerking en dat is ook wat we afgelopen jaren gedaan hebben bij bijvoorbeeld het Base Erosion and Profit Shifting (BEPS)-project van de Organisatie voor Economische Samenwerking en Ontwikkeling (OESO). Tegelijkertijd neemt de belastingconcurrentie, met name op statutaire tarieven toe.26 Ten slotte roept globalisering, in samenhang met digitalisering, de vraag op waar bedrijfswinsten belast moeten worden. Het belang van fysieke productiefactoren neemt af, terwijl dat internationaal het huidige uitgangspunt vormt voor het belasten van bedrijfswinsten.

Onderzoek naar de toekomst van de vennootschapsbelasting

Het vierde nieuwe onderzoek is een verkenning naar mogelijkheden om het belasten van bedrijfswinsten eenvoudiger en met minder economische verstoringen vorm te geven. Daarbij speelt de vraag in hoeverre er sprake is van een spanning tussen enerzijds een fiscaal aantrekkelijk vestigings- en investeringsklimaat en anderzijds minder belastingconcurrentie en belastingontwijking. Een vraag die daarmee samenhangt is wat de gevolgen zijn van meer internationale coördinatie en harmonisatie, die de fiscale concurrentie beperkt, voor de positie van Nederland in de relatie tot het aantrekken van nieuwe investeringen. Dit onderzoek is daarom mede van belang in het kader van standpuntbepaling in internationale trajecten.

Startpunt van het onderzoek is een analyse van het soort bedrijven en sectoren dat de Vpb momenteel betaalt. Ook ontwikkelingen in de opbrengst van de Vpb over de tijd – mede in relatie tot de grondslag – worden bezien. Daarnaast wordt een internationale vergelijking gemaakt, om in beeld te brengen hoe de Nederlandse Vpb zich verhoudt tot stelsels in andere landen. In het onderzoek wordt rekening gehouden met de (verwachte) uitkomsten van lopende internationale trajecten, zoals voorstellen voor alternatieve verdeling van heffingsrechten en BEPS 2.0. Uiteindelijk worden opties voor standpuntbepaling in internationale trajecten geformuleerd en beleidsopties ontwikkeld die Nederland unilateraal kan nemen om het fiscale vestigings-en investeringsklimaat te verbeteren; de Vpb economisch minder verstorend vorm te geven; te vereenvoudigen en/of belastingontwijking verder tegen te gaan.

Toezegde onderzoeken in de vennootschapsbelasting

Aan uw Kamer heb ik al een aantal onderzoeken in de vennootschapsbelasting toegezegd. Het gaat om het onderzoek naar de toepassing van het arm’s-lengthbeginsel, de deelnemingsvrijstelling, artikel 8c van de Wet op de vennootschapsbelasting 1969 (Wet Vpb 1969) en de heffing over vastgoed gehouden door fiscale beleggingsinstellingen.

Er is een onderzoek naar een nieuwe fiscale concernregeling in de Vpb gestart. De Tweede Kamer heeft op 12 februari 2019 ingestemd met een wetsvoorstel met enkele spoedreparatiemaatregelen inzake de fiscale eenheid. Daarbij is aangekondigd dat de huidige regeling inzake de fiscale eenheid voor de Vpb mogelijk zal worden opgevolgd door een nieuwe concernregeling. Met dit onderzoek wordt daar gevolg aan gegeven.

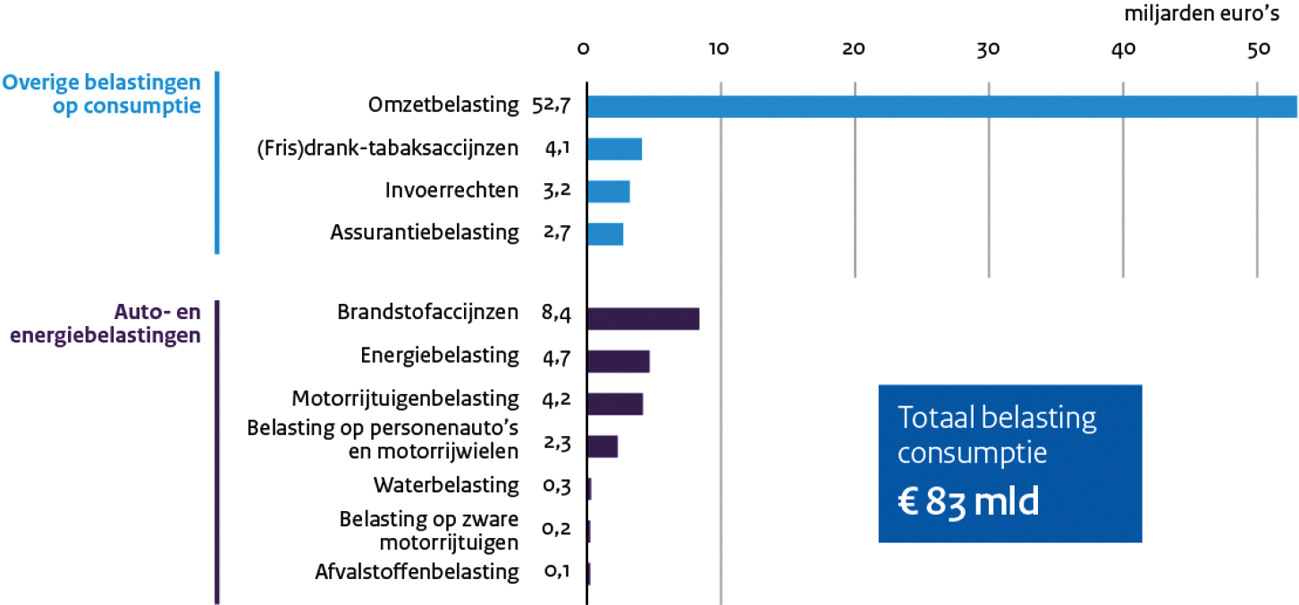

Nederland kent verschillende belastingen op consumptie die worden betaald door burgers, bedrijven en overheden. Ze vormen ruim een kwart van de totale belasting- en premieopbrengsten. De in budgettaire omvang grootste belasting op consumptie is de btw. Daarnaast zijn er verschillende belastingen met een milieugrondslag zoals de energiebelasting en de afvalstoffenbelasting. Verder zijn er consumptiebelastingen zoals de aanschafbelasting op personenauto’s (BPM), de belasting op bezit van een voertuig (MRB), de brandstofaccijns en de accijns op alcohol en tabak en bijvoorbeeld een verbruiksbelasting op frisdranken

Beleidsopties op het gebied van de btw, zoals een verdere harmonisering van de tarieven, zijn in voorgaande trajecten zoals de Studiegroep Duurzame Groei aan de orde gekomen. Aanvullend onderzoek is op dat terrein daarom niet nodig. Wel zal in het kader van het onderzoek naar de belastingmix worden ingegaan op de kenmerken van belastingen op consumptie in vergelijking met andere belastingsoorten en de effecten van mogelijke schuiven in de belastingmix.

Figuur 8: Belastingen op consumptie en milieubelastingen in ruime zin 2018

Bron: Ministerie van Financiën.

Onderzoek milieubelastingen en grondslagerosie

Belastingen op milieugrondslag, de autobelastingen en de accijns op minerale oliën genereren uiteraard belastinginkomsten en prijzen negatieve externe effecten in. De transitie naar een klimaatneutrale en circulaire economie speelt een rol bij de ontwikkelingen van de opbrengsten van op milieu, mobiliteit en minerale oliën gebaseerde consumptiebelastingen. Doel van de transitie is het beperken van de uitstoot van broeikasgassen en het ontstaan van afval. Waar fossiele brandstoffen, afval en emissies een belastinggrondslag zijn leidt de transitie ertoe dat de belastingopbrengsten op de lange termijn zullen teruglopen. Ook de inzet van belastingen als instrument om milieubelastend gedrag terug te dringen kan – soms sterker dan op voorhand verwacht – van invloed zijn op de belastingopbrengsten. Stimuleringsmaatregelen binnen belastingen leiden doorgaans tot een vermindering van belastingopbrengsten. Daarnaast kunnen belastingen ook worden gebruikt om negatieve externe effecten op het terrein van klimaatverandering, maar ook van congestie en luchtvervuiling te beprijzen. Hiermee worden belastinginkomsten gegenereerd en kunnen (op termijn) gedragseffecten worden bereikt. Met die opbrengst kunnen bijvoorbeeld meer economisch verstorende belastingen op bijvoorbeeld arbeidsinkomen of winst worden verlaagd.

Het vijfde nieuwe onderzoek gaat over de grondslagerosie bij belastingen op milieugrondslag, autobelastingen (inclusief de provinciale opcenten op de MRB) en accijns op minerale oliën. Daarnaast zal worden onderzocht waar mogelijkheden liggen voor verdere vergroening van het belastingstelsel. Daarbij zal steeds oog zijn voor de relatie met de maatregelen die in het klimaatakkoord zijn afgesproken. Doel is om op deze beide onderwerpen beleidsmogelijkheden te schetsen voor een volgend kabinet. Bij het beoordelen van verdere vergroeningsmaatregelen zal onder meer worden gekeken naar milieueffecten, economische effecten (waaronder grenseffecten), maatschappelijk draagvlak, internationale concurrentiepositie, robuustheid van de belastinggrondslag, juridische aspecten, uitvoeringsaspecten en administratieve lasten. Bij de autobelastingen zal ook de aansluiting worden gezocht met de verkenning naar andere vormen van bekostiging van mobiliteit (zie hieronder).

Verkenning andere vormen bekostiging mobiliteit

In het licht van bovenstaande start dit jaar een verkenning hoe de autobelastingen op termijn anders vormgegeven kunnen worden, waarbij een op proportionele bijdrage gerichte vorm van heffen zal worden uitgewerkt.27 Deze verkenning is reeds aangekondigd in het concept Klimaatakkoord.

Vereenvoudiging van het belastingstelsel is al lange tijd een breed gedragen wens. Het belastingstelsel wordt vaak gebruikt als middel om andere beleidsdoelen dan het generen van overheidsinkomsten te realiseren. Daarbij denk ik bijvoorbeeld aan inkomensherverdeling en het beprijzen van externe effecten, bijvoorbeeld door middel van heffingskortingen en aftrekposten Ofschoon deze beleidsdoelen op zichzelf wenselijk kunnen zijn, kunnen deze regelingen in beginsel wel de grondslag beperken, de economisch verstorende (marginale) tarieven verhogen, en het stelsel minder transparant maken De inkomensafhankelijke algemene heffingskorting is hier een voorbeeld van. Ook wordt de uitvoering steeds ingewikkelder. Figuur 9 schetst een aantal andere voorbeelden van dergelijke fiscale regelingen. Een belangrijk aandachtspunt voor een toekomstbestendig stelsel is dan ook het verbeteren van de transparantie en het verminderen van de complexiteit door het verminderen van het instrumenteel gebruik van het belastingstelsel.

Figuur 9: Voorbeelden van fiscale regelingen

De afgelopen jaren zijn diverse initiatieven genomen om het stelsel te vereenvoudigen. Zo heeft het vorige kabinet in 2014 voorgesteld te komen tot een herziening van het belastingstelsel waarbij onder andere het doel minder complexiteit was. Uiteindelijk was de gerealiseerde complexiteitsreductie beperkt. Een volgende poging is begin 2016 gedaan. Een externe consultatie is uitgevoerd om nieuwe ideeën te verzamelen om tot praktische vereenvoudigingen te komen. Een deel van de voorstellen die na een toets aan de beoordelingscriteria overbleven is opgenomen in het pakket Belastingplan 2017. Tegelijkertijd zien we echter bij het vereenvoudigingen op onderdelen dat het stelsel op andere onderdelen door allerlei oorzaken juist weer complexer wordt. Ook de veelvuldige wijzigingen van de fiscale regels kunnen als complex worden ervaren.

Het blijkt lastig om tot een grote vereenvoudiging of herziening te komen.

Complexiteit van een regeling kan acceptabel of ondergeschikt zijn aan het doelmatig en effectief behalen van een specifiek beleidsdoel. Vereenvoudiging moet altijd worden afgewogen tegen meer generieke wetgeving, of tegen het behalen van andere beleidsdoelen. Dit kan minder maatwerk voor specifieke doelgroepen betekenen en zowel budgettaire gevolgen als inkomenseffecten hebben. Vereenvoudiging heeft dus altijd een «prijs» op een ander gebied. Hoewel vereenvoudiging een lastige zaak is, blijft het een permanent streven.

Onderzoek vereenvoudiging

Het zesde en laatste onderzoek dat ik met dit bouwstenentraject van start laat gaan, ligt op het terrein van vereenvoudiging. Voor de langere termijn wordt op zoek gegaan naar maatregelen die een vereenvoudiging voor de uitvoering moeten opleveren. De vereenvoudigingsvoorstellen moeten leiden tot een betere uitvoerbaarheid voor en handhaafbaarheid door de Belastingdienst. Daarnaast werpen we een kritische blik op de huidige vormgeving van de fiscale regelingen – zoals opgenomen in bijlage 9 van de Miljoenennota 2019 – om tot concrete voorstellen te komen om de doelen van de regelingen anderszins, buiten de fiscaliteit, te realiseren als dat tot een efficiëntere uitkomst leidt.

Tot slot is het van belang om op te merken dat vereenvoudiging verschillende perspectieven kent. Voorbeelden van vereenvoudiging zijn minder uitvoeringskosten, minder administratieve lasten voor burgers en bedrijven, meer transparantie of «doenlijke» wetgeving. Daarbij kan sprake zijn van tegenstellingen, aangezien een vereenvoudiging voor de uitvoering niet altijd leidt tot een vereenvoudiging voor burgers en bedrijven. Deze potentiele spanning zal in het onderzoek aan de orde komen.

De zes onderzoeken die in deze brief zijn aangekondigd starten nu. Deze onderzoeken vormen naast de al lopende trajecten en eerder uitgevoerd onderzoek samen de basis voor bouwstenen voor stelselverbeteringen die het gehele belastingstelsel beslaan. Deze zullen begin 2020 klaar zijn. De verschillende onderzoeken kennen hun eigen vorm, maar in alle gevallen zal externe deskundigheid worden betrokken.

Daarnaast wil ik een gesprek op gang brengen over de toekomst van het belastingstelsel. Ik denk bijvoorbeeld aan een brede bijeenkomst waarbij mensen uit verschillende geledingen in de samenleving zoals de wetenschap, maatschappelijk middenveld, opiniemakers en bedrijven hun ideeën naar voren kunnen brengen en met elkaar in debat kunnen gaan. De uitkomst van een dergelijk gesprek zal worden betrokken bij de verdere uitwerking van het bouwstenentraject.

De loon- en inkomstenbelasting en de premie voor de volksverzekeringen worden samen geheven, en aangeduid als loon- en inkomensheffing.

De Commissie van Dijkhuizen stelt een schuif voor van circa € 12 miljard aan vrijstellingen en dergelijke naar lagere lasten op arbeid.

De ontwikkeling van inkomensongelijkheid en inkomensherverdeling in Nederland 1990–2014», Caminada, Goudswaard en Been (2017).

Marginale druk is het deel van de stijging van de brutoinkomsten dat niet resulteert in een toename van het besteedbare inkomen.

Platformneutraal; dat wil zeggen niet gericht op één specifieke vorm van digitale dienstverlening

De eigen woning kan zowel als een consumptiegoed als een beleggingsgoed worden beschouwd, of als een combinatie van beide.

Het verschijnen van «Kapitaal in de 21ste Eeuw» (Piketty, 2014) is hiervoor van belang geweest.

Uiteindelijk wordt iedere belasting afgewenteld door bedrijven op burgers, afhankelijk van de machtsverhouding in het afwentelingsproces. De Vpb fungeert als een voorheffing op het kapitaalinkomen van (voor een deel buitenlandse) aandeelhouders.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32140-B.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.