Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 35925 nr. 2 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 35925 nr. 2 |

Ontvangen 21 september 2021

Vergaderjaar 2021‒2022Onderstaande tabel geeft een overzicht van de belangrijkste budgettaire kerngegevens tot en met 2026. Deze cijfers zijn gebaseerd op de Macro Economische Verkenning (MEV) van het Centraal Planbureau (CPB). Het kabinet verwacht in 2022 334,1 miljard euro aan inkomsten op te halen via belasting- en premieontvangsten. De geraamde rijksuitgaven bedragen 353,0 miljard euro in 2022.

(in miljarden euro, tenzij anders aangegeven) | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 |

|---|---|---|---|---|---|---|---|---|

Inkomsten (belastingen en sociale premies) | 302,4 | 299,8 | 313,8 | 334,1 | 337,9 | 349,0 | 360,9 | 372,4 |

Reguliere netto-uitgaven onder het uitgavenplafond | 289,5 | 303,8 | 317,5 | 335,0 | 340,7 | 348,6 | 359,8 | 371,4 |

Rijksbegroting | 139,0 | 144,5 | 153,5 | 163,2 | 162,7 | 163,2 | 166,2 | 169,6 |

Sociale zekerheid | 80,8 | 85,9 | 88,3 | 90,4 | 93,3 | 96,8 | 100,8 | 104,6 |

Zorg | 69,7 | 73,4 | 75,8 | 81,3 | 84,6 | 88,6 | 92,8 | 97,2 |

Steunmaatregelen corona relevant voor het EMU-saldo (uitgaven) | 0,0 | 27,8 | 39,4 | 11,4 | 2,4 | 0,0 | 0,0 | 0,0 |

Overige netto-uitgaven en correcties relevant voor het EMU-saldo | ‒ 2,7 | 0,4 | 5,3 | 6,6 | 3,5 | 5,2 | 5,5 | 5,2 |

Totale netto-uitgaven relevant voor het EMU-saldo | 286,8 | 332,0 | 362,2 | 353,0 | 346,6 | 353,8 | 365,2 | 376,6 |

EMU-saldo centrale overheid | 15,7 | ‒ 32,2 | ‒ 48,4 | ‒ 18,9 | ‒ 8,7 | ‒ 4,8 | ‒ 4,4 | ‒ 4,2 |

EMU-saldo decentrale overheden | ‒ 1,6 | ‒ 1,8 | ‒ 2,3 | ‒ 2,4 | ‒ 2,5 | ‒ 2,6 | ‒ 2,7 | ‒ 2,7 |

EMU-saldo collectieve sector | 14,0 | ‒ 34,0 | ‒ 50,7 | ‒ 21,3 | ‒ 11,2 | ‒ 7,4 | ‒ 7,0 | ‒ 6,9 |

EMU-saldo collectieve sector (in procenten bbp) | 1,7% | ‒ 4,3% | ‒ 6,0% | ‒ 2,4% | ‒ 1,2% | ‒ 0,8% | ‒ 0,7% | ‒ 0,7% |

EMU-schuld collectieve sector | 394,7 | 434,9 | 490,9 | 516,6 | 528,0 | 535,5 | 544,4 | 551,9 |

EMU-schuld collectieve sector (in procenten bbp) | 48,6% | 54,5% | 57,8% | 57,7% | 57,1% | 56,1% | 55,4% | 54,5% |

Bruto binnenlands product (bbp) | 812 | 799 | 850 | 895 | 925 | 954 | 983 | 1.013 |

Het feitelijk EMU-tekort van de centrale overheid bedraagt 48,4 miljard euro in 2021 en 18,9 miljard euro in 2022. De decentrale overheden - onder andere de gemeenten, provincies en waterschappen - komen naar verwachting uit op een tekort van 2,3 miljard euro in 2021 en 2,4 miljard euro in 2022. Het totale EMU-saldo van de overheid als geheel (centrale overheid en decentrale overheden) komt daarmee naar verwachting uit op een tekort van 50,7 miljard euro in 2021 en 21,3 miljard euro in 2022. Dit komt overeen met respectievelijk ‒ 6,0 procent en ‒ 2,4 procent van het bbp. De schuld bereikt aan het eind van 2022 een niveau van 57,7 procent van het bbp.

Het kabinet stuurt in zijn begrotingsbeleid op uitgavenplafonds die voor ieder jaar van de kabinetsperiode worden vastgesteld. Het uitgavenplafond geeft de maximale ruimte weer voor uitgaven binnen de kabinetsperiode en hoeft niet maximaal benut te worden. Voor het grootste deel van de rijksuitgaven geldt dit uitgavenplafond. In deze paragraaf toetst het kabinet of het verwachte uitgavenniveau onder het vooraf afgesproken uitgavenplafond blijft in de kabinetsperiode. Het jaar 2021 is het laatste jaar in de huidige kabinetsperiode en daarmee ook het laatste jaar waarvoor een uitgavenplafond is afgesproken. Het uitgavenplafond is onderverdeeld in de drie deelplafonds Rijksbegroting, Sociale Zekerheid en Zorg.

Tabel 1.2 laat zien dat het niveau van de begrote uitgaven in 2021 groter is dan het totale uitgavenplafond in 2021. De uitgaven onder het deelplafond Rijksbegroting en Sociale zekerheid zijn hoger dan in het regeerakkoord vastgelegd. De uitgaven onder het deelplafond Zorg blijven onder het uitgavenplafond. Na de huidige kabinetsperiode nemen de uitgaven structureel toe als gevolg van de beleidskeuzes van dit kabinet, waaronder het Klimaatpakket. Het kabinet kiest ervoor tegenvallers niet te dekken om bezuinigingen op staand beleid te voorkomen. Dit zorgt voor een verslechtering van het EMU-saldo vanaf 2022.

De grootste mutaties per deelplafond worden in deze paragraaf verder toegelicht. In bijlage 17 Verticale toelichting en in de departementale ontwerpbegrotingen worden de mutaties ten opzichte van Miljoenennota 2021 in meer detail toegelicht. Een overzicht van de nood- en steunmaatregelen in het kader van corona is opgenomen in paragraaf 1.3.

(in miljarden euro, min = onderschrijding) | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 |

|---|---|---|---|---|---|---|

Totaal uitgavenplafond reguliere uitgaven | ||||||

Uitgavenplafond reguliere uitgaven | 312,1 | |||||

Uitgavenniveau reguliere uitgaven | 317,5 | 335,0 | 340,7 | 348,6 | 359,8 | 371,4 |

Over-/onderschrijding | 5,4 | |||||

Rijksbegroting reguliere uitgaven | ||||||

Uitgavenplafond reguliere uitgaven | 147,9 | |||||

Uitgavenniveau reguliere uitgaven | 153,5 | 163,2 | 162,7 | 163,2 | 166,2 | 169,6 |

Over-/onderschrijding | 5,6 | |||||

Sociale zekerheid reguliere uitgaven | ||||||

Uitgavenplafond reguliere uitgaven | 87,8 | |||||

Uitgavenniveau reguliere uitgaven | 88,3 | 90,4 | 93,3 | 96,8 | 100,8 | 104,6 |

Over-/onderschrijding | 0,4 | |||||

Zorg reguliere uitgaven | ||||||

Uitgavenplafond reguliere uitgaven | 76,4 | |||||

Uitgavenniveau reguliere uitgaven | 75,8 | 81,3 | 84,6 | 88,6 | 92,8 | 97,2 |

Over-/onderschrijding | ‒ 0,6 |

(in miljoenen euro, min = onderschrijding) | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | |

|---|---|---|---|---|---|---|---|

1 | Uitgavenplafond bij Miljoenennota 2021 | 147.573 | |||||

Aanpassingen van het uitgavenplafond naar aanleiding van: | |||||||

2 | Overboekingen met Sociale Zekerheid en Zorg | ‒ 198 | ‒ 134 | ‒ 130 | ‒ 134 | ‒ 145 | ‒ 153 |

3 | Loon- en prijsontwikkeling | 544 | 1.457 | 1.963 | 2.602 | 3.211 | 3.965 |

4 | Volkshuisvestingsfonds | 450 | 0 | 0 | 0 | 0 | 0 |

5 | Plafondcorrectie Infrastructuurfonds en Deltafonds | ‒ 291 | 0 | 0 | 0 | 0 | 0 |

6 | Valutaontwikkeling Defensieuitgaven | ‒ 28 | ‒ 65 | ‒ 80 | ‒ 45 | ‒ 62 | ‒ 45 |

7 | Ondermijning | 0 | 400 | 400 | 400 | 400 | 400 |

8 | Stimulering extra woningbouw | 0 | 100 | 100 | 100 | 100 | 100 |

9 | Correctie Corona | ‒ 210 | 40 | 15 | 0 | 0 | 0 |

10 | Overige plafondcorrecties | 51 | 75 | 54 | 55 | 56 | 56 |

11 | Macro-economische mutaties na kabinetsperiode | 0 | 218 | 250 | 284 | 326 | 337 |

12 | Uitgavenplafond bij Miljoenennota 2022 (= 1 t/m 11) | 147.890 | |||||

13 | Reguliere uitgaven bij Miljoenennota 2021 | 148.388 | 151.643 | 152.972 | 154.334 | 156.946 | |

Uitgavenmutaties met aanpassing van het uitgavenplafond: | |||||||

14 | Overboekingen met Sociale Zekerheid en Zorg | ‒ 198 | ‒ 134 | ‒ 130 | ‒ 134 | ‒ 145 | ‒ 153 |

15 | Loon- en prijsontwikkeling (incl. GF/PF) | 544 | 1.457 | 1.963 | 2.602 | 3.211 | 3.965 |

16 | Volkshuisvestingsfonds | 450 | 0 | 0 | 0 | 0 | 0 |

17 | Plafondcorrectie Infrastructuurfonds en Deltafonds | ‒ 291 | 0 | 0 | 0 | 0 | 0 |

18 | Valutaontwikkeling Defensieuitgaven | ‒ 28 | ‒ 65 | ‒ 80 | ‒ 45 | ‒ 62 | ‒ 45 |

19 | Correctie Coronagerelateerde uitgaven | ‒ 210 | 40 | 15 | 0 | 0 | 0 |

20 | Ondermijning | 0 | 400 | 400 | 400 | 400 | 400 |

21 | Stimulering extra woningbouw | 0 | 100 | 100 | 100 | 100 | 100 |

22 | Overige plafondcorrecties | 51 | 75 | 54 | 55 | 56 | 56 |

23 | Macro-economische mutaties na kabinetsperiode | 0 | 218 | 250 | 284 | 326 | 337 |

Uitgavenmutaties met beslag op budgettaire ruimte: | |||||||

24 | HGIS-bijstelling a.g.v. bni-volume t/m 2021 | 74 | 74 | 74 | 74 | 74 | 74 |

25 | EU-afdrachten | 570 | 497 | 523 | 457 | 534 | 473 |

26 | Rente staatsschuld (excl. rente na kabinetsperiode) | 334 | 22 | 22 | 23 | 25 | 28 |

27 | Dividend staatsdeelnemingen | 50 | 190 | 145 | ‒ 70 | 279 | 233 |

28 | TenneT | 0 | 0 | 490 | 960 | 1.120 | 1.270 |

29 | Schikking ABN Amro | ‒ 300 | 0 | 0 | 0 | 0 | 0 |

30 | Gemeente-, Provincie- en BTW-Compensatiefonds | 328 | 539 | 418 | 213 | 173 | 168 |

31 | Leerlingenraming | ‒ 72 | 419 | 562 | 607 | 637 | 645 |

32 | Studiefinanciering | 39 | 81 | 53 | 77 | 107 | 132 |

33 | Prognosemodel justitiële ketens | 209 | 225 | 225 | 225 | 225 | 225 |

34 | Asielketen | ‒ 25 | 57 | ‒ 52 | ‒ 31 | ‒ 34 | ‒ 40 |

35 | Huurtoeslag | 158 | 99 | 88 | 69 | 62 | 79 |

36 | Jeugdzorg | 613 | 1.314 | 0 | 0 | 0 | 0 |

37 | Ventilatie scholen | 0 | 130 | 30 | 0 | 0 | 0 |

38 | Herstel toeslagengedupeerden (rijksbreed) | 1.456 | 2.319 | 857 | ‒ 4 | ‒ 5 | ‒ 5 |

39 | POK informatiehuishouding en dienstverlening | 427 | 733 | 817 | 814 | 826 | 833 |

40 | Groningen – schade en versterken | 721 | 426 | 491 | 543 | 385 | 400 |

41 | Bestuurlijke afspraken Groningen | 386 | 525 | 335 | 162 | 86 | 17 |

42 | Investeringspakket Landen | 93 | 90 | 69 | 69 | 78 | 78 |

43 | Uitvoeringskosten BIK | ‒ 17 | ‒ 32 | ‒ 12 | ‒ 8 | 0 | 0 |

44 | Verhogen lerarenbeurs | 17 | 29 | 9 | 5 | 0 | 0 |

45 | Inburgering | ‒ 19 | 75 | 49 | 47 | 41 | 39 |

46 | Klimaatpakket (uitgavenmaatregelen) | 0 | 1.257 | 733 | 759 | 112 | 111 |

47 | Sociale advocatuur | 0 | 154 | 144 | 124 | 64 | 64 |

48 | Bescherming en veiligheid | 0 | 154 | 144 | 124 | 64 | 64 |

49 | Veteranen en tekort munitie, opleiding en training | 90 | 80 | 80 | 80 | 80 | 80 |

50 | Bijdrage Important Projects of Common European Interest | 0 | 40 | 70 | 85 | 105 | 0 |

51 | Limburg | 200 | 0 | 0 | 0 | 0 | 0 |

52 | Opschalingskorting | 0 | 270 | 0 | 0 | 0 | 0 |

53 | Kasschuiven | ‒ 274 | ‒ 619 | 571 | 69 | 288 | 232 |

54 | Eindejaarsmarge (incl. GF/PF en HGIS) | 956 | 19 | 1 | 0 | 0 | 0 |

55 | In=uit-taakstelling | ‒ 956 | ‒ 19 | ‒ 1 | 0 | 0 | 0 |

56 | Extrapolatie | 0 | 0 | 0 | 0 | 0 | 159.815 |

57 | Diversen | ‒ 283 | 298 | 234 | 122 | 48 | ‒ 64 |

58 | Reguliere uitgaven bij Miljoenennota 2022 (= 13 t/m 57) | 153.480 | 163.181 | 162.714 | 163.190 | 166.205 | 169.608 |

59 | Over/onderschrijding uitgavenplafond bij Miljoenennota 2021 (=13-1) | 815 | |||||

60 | Over/onderschrijding uitgavenplafond bij Miljoenennota 2022 (=58-12) | 5.590 | |||||

61 | Uitgavenniveau corona bij Miljoenennota 2022 | 31.019 | 8.497 | 2.117 | 63 | 12 | ‒ 13 |

62 | Totale uitgaven bij Miljoenennota 2022 (=58+61) | 184.499 | 171.677 | 164.831 | 163.252 | 166.216 | 169.595 |

De toets op het deelplafond Rijksbegroting laat een verwachte overschrijding van het plafond zien van 5.590 miljoen euro in 2021. Bij Miljoenennota 2021 was er sprake van een verwachte overschrijding van het uitgavenplafond Rijksbegroting van 815 miljoen euro. Ten opzichte van de Miljoenennota 2021 wordt in 2021 naar verwachting 5 miljard euro extra uitgegeven.

Uitgavenmutaties met aanpassing van het uitgavenplafond

14. Overboekingen met Sociale Zekerheid en Zorg

De overboekingen tussen deelplafond Rijksbegroting en de deelplafonds Sociale Zekerheid en Zorg leiden tot een neerwaartse bijstelling van de uitgaven onder het deelplafond Rijksbegroting. Deze bijstelling van het plafond is gelijk aan de omvang van de overboekingen.

15. Loon- en prijsontwikkeling

De uitgavenraming voor loon- en prijsontwikkeling is geactualiseerd op basis van de economische ramingen van het CPB.

16. Volkshuisvestingsfonds

Dit betreft een overboeking naar de begroting van BZK voor het in 2021 ingerichte Volkshuisvestingsfonds. Middels een specifieke uitkering worden de middelen uitgekeerd aan gemeenten om de woningvoorraad te herstructureren en de leefbaarheid te verbeteren. Het Volkshuisvestingsfonds is geen begrotingsfonds als bedoeld in de Comptabiliteitswet 2016.

17. Plafondcorrectie Infrastructuurfonds en Deltafonds

Op het Infrastructuurfonds en het Deltafonds hebben in 2020 versnelde uitgaven plaatsgevonden. Voor deze versnellingen is bij Najaarsnota het plafond voor 2020 verhoogd. Bij Voorjaarsnota is het plafond voor 2021 met hetzelfde bedrag verlaagd.

18. Valutaontwikkeling Defensieuitgaven

De meest recente raming van het CPB van de wisselkoersen van buitenlandse valuta met de euro leidt tot lagere uitgaven in euro’s op het Defensiematerieelbegrotingsfonds. Conform kabinetsafspraak komen mee- en tegenvallers als gevolg van valutaschommelingen ten gunste of ten laste van het EMU-saldo. Dit wordt technisch verwerkt met een correctie van het uitgavenplafond.

19. Correctie coronagerelateerde uitgaven

Dit betreft een verzamelpost voor middelen die bij Miljoenennota 2021 als reguliere uitgaven in de begroting zijn verwerkt maar die sindsdien bij nader inzien als corona-uitgaven moeten worden aangemerkt en vice versa. De grootste posten zijn het EZK-bedrijvenpakket van 250 miljoen euro in 2021 dat nu als coronamaatregel wordt verwerkt en de BZK-maatregelen verduurzaming woningen en compensatie energielasten van 95 miljoen euro in de jaren 2021-2023 die nu als reguliere uitgaven worden verwerkt. Dit leidt ertoe dat het uitgavenplafond in 2021 naar beneden wordt bijgesteld en in 2022 en 2023 naar boven wordt bijgesteld.

20. OndermijningVoor de aanpak van ondermijning wordt 400 miljoen euro vrijgemaakt vanuit de vrijval van de middelen voor de BIK. Dit gaat onder andere naar zichtbaarheid in wijken, naar werk- en studieperspectief voor jongeren en naar de verhoging van kwaliteit en capaciteit van handhaving in de keten.

21. Stimulering extra woningbouwEr komt incidenteel 1 miljard euro beschikbaar voor additionele woningbouw, in tranches van 100 miljoen euro per jaar vanaf 2022. Deze middelen worden op de Aanvullende Post gereserveerd met het oog op een zo kosteneffectief mogelijke aanwending op basis van de meest recente onderzoeken. Deze middelen worden gedekt uit de middelen van de vrijval BIK.

22. Overige plafondcorrecties

Deze post bevat de overige mutaties waarvoor het uitgavenplafond is gecorrigeerd. Dit betreft onder andere de apparaatskosten voor het Nationaal Groeifonds die eerder nog niet onder het uitgavenplafond Rijksbegroting vielen. Daarnaast betreft dit de compensatie voor huurbevriezing. Deze compensatie is gedekt aan de inkomstenkant en legt daarom geen beslag op het deelplafond Rijksbegroting.

23. Macro-economische mutaties na kabinetsperiode

Volgens de begrotingsregels worden macro-economische uitgavenmutaties na de kabinetsperiode niet betrokken in de besluitvorming. Zo wordt voorkomen dat deze beslag leggen op de budgettaire ruimte van het volgende kabinet. Het betreft hier de macro-economische doorwerking op de middelen voor de Homogene Groep Internationale Samenwerking (HGIS) en op de rente.

Uitgavenmutaties met beslag op budgettaire ruimte

24. HGIS-bijstelling a.g.v. bni-volume t/m 2021

De ODA-middelen (official development assistance) binnen de Homogene Groep Internationale Samenwerking (HGIS) zijn, conform reguliere systematiek, naar boven bijgesteld op basis van de groeiverwachting van het bni in de Macro Economische Verkenningen (MEV) van het CPB.

25. EU-afdrachten

De mutatie op de EU-afdrachten is een saldo van enkele mee- en tegenvallers. Op basis van de Lenteraming (de meest recente economische ramingen) heeft de Europese Commissie de EU-begroting voor de eigen middelen bijgesteld. Voor Nederland leidt de bijstelling tot een hogere raming van de invoerrechten en van de plastic-, btw- en bni-afdracht. Dit komt doordat de relatieve omvang van de Nederlandse economie (bni) gegroeid is ten opzichte van andere EU-lidstaten. Daarnaast wordt in deze aanvullende begroting de bijdrage van het Verenigd Koninkrijk aan de Europese begroting uit hoofde van het terugtrekkingsakkoord bijgesteld.

26. Rente staatsschuld (excl. rente na kabinetsperiode)

De raming van de rentelasten op de staatsschuld is bijgesteld op basis van de meest recente raming van de rentestanden van het CPB en doordat de verwachte financieringsbehoefte van de overheid is geactualiseerd. De gewijzigde rentestanden leiden in 2021 en de jaren erna (t/m 2026) tot een tegenvaller.

27. Dividend staatsdeelnemingen

De verwachte dividenden uit de staatsdeelnemingen zijn naar de laatste inzichten geactualiseerd. Dit leidt tot een tegenvaller. De raming van de dividenden blijft onzeker door de coronacrisis.

28. TenneT

TenneT heeft de investeringsagenda voor 2021-2030 geactualiseerd. Op basis van de geactualiseerde investeringsagenda is de kapitaalbehoefte voor het Nederlandse deel van TenneT voor de periode 2021-2030 vastgesteld op 4,25 miljard euro. Deze kapitaalbehoefte van het Nederlandse deel van TenneT wordt ingevuld door een voorgenomen storting van de Nederlandse staat. De kapitaalinjectie wordt nu in de begroting verwerkt. Het uitgangspunt is dat de Staat als aandeelhouder pas additioneel kapitaal ter beschikking stelt op het moment dat TenneT dit daadwerkelijk nodig heeft voor het behoud van de kredietwaardigheid. Daarom zal in 2022 door een extern deskundige (in opdracht van de Staat) worden getoetst hoeveel kapitaal nodig is en of de geraamde bedragen aanpassing behoeven. Daarna worden ook de formele overeenkomsten tussen de Staat en TenneT opgesteld en getekend.

29. Schikking ABN Amro

Het Openbaar Ministerie en ABN AMRO zijn een transactie overeengekomen van 480 miljoen euro nadat ABN AMRO is tekortgeschoten in het bestrijden van witwassen. De transactie bestaat uit een boetedeel van 300 miljoen euro en een ontnemingsdeel van 180 miljoen euro. Het boetedeel valt onder de boeten en transactieontvangsten op de begroting van Justitie en Veiligheid. Deze meevaller van 300 miljoen euro is verwerkt in de Voorjaarsnota 2021.

30. Gemeente-, Provincie- en BTW-Compensatiefonds

Deze post bestaat uit de overboekingen naar het Gemeente-, Provincie- en het BTW-Compensatiefonds vanaf andere begrotingen onder het plafond Rijksbegroting en de afrekening van het BCF. Onder deze post is ook het accres voor het Gemeente- en Provinciefonds opgenomen, voor zover dit beslag legt op de budgettaire ruimte. In bijlage 11 Normeringssystematiek wordt het accres verder toegelicht. De aanvullende middelen in het Gemeentefonds voor jeugdzorg en het incidenteel schrappen van de oploop in de opschalingskorting zijn als individuele posten (36 en 52) in deze plafondtoets verwerkt.

31. Leerlingenraming

Het ministerie van OCW verwacht dat er meer studenten gebruik zullen maken van onderwijs dan eerder geraamd. Dit heeft onder andere te maken met de gevolgen van de coronacrisis en met een verbetering in de ramingsmethode. Een uitgebreide toelichting op de referentieraming 2021 is beschikbaar in het ramingsrapport op rijksoverheid.nl.

32. Studiefinanciering

Bij de studiefinancieringsraming is sprake van hogere uitgaven. De belangrijkste reden hiervoor is de verwachte groei van het aantal studenten.

33. Prognosemodel justitiële ketens

Het Prognosemodel justitiële ketens van het Wetenschappelijk Onderzoek- en Documentatiecentrum van JenV raamt de capaciteitsbehoefte in de justitiële keten. De ramingen voor de komende jaren laten een forse stijging in capaciteitsbehoefte zien. Dit leidt tot een stijging in de uitgaven. Net als vorig jaar vinden de grootste stijgingen plaats in het gevangeniswezen, de forensische zorg en de justitiële jeugdinrichtingen.

34. Asielketen

Op basis van het gekozen medium scenario van de Meerjaren Productie Prognose (MPP) werd bij Voorjaarsnota 2021 een lagere asielinstroom verwacht. Dit zorgt voor (structurele) meevallers in de asielopvang bij het Centraal Orgaan opvang asielzoekers (COA), waarvan een deel wordt teruggestort naar het ODA-budget van BHOS. Daarnaast wordt aan het COA reservecapaciteit toegekend en worden bij de Immigratie- en Naturalisatiedienst (IND) de hogere kosten die eerder niet structureel verwerkt zijn, structureel gemaakt. Intussen is duidelijk dat de lagere instroom en lagere bezetting bij COA, mede gezien de recente ontwikkelingen in Afghanistan, zich niet geheel voordoen. Voor 2021 zal dit worden bezien bij Najaarsnota op basis van de nieuwe MPP die in september uitkomt.

35. Huurtoeslag

De uitgaven aan de huurtoeslag vallen hoger uit. Dit komt grotendeels door de coronacrisis, vanwege een hogere werkloosheid en een lagere inkomensontwikkeling. Ook vallen de ontvangsten bij de huurtoeslag lager uit dan geraamd. Dit hangt samen met een milder incassoregime en een tijdelijke verlaging van de invorderingsrente in verband met de coronacrisis. Tevens leidt de uitvoering van het amendement Lodders tot lagere ontvangsten. De dekking van dit amendement wordt geëffectueerd bij de eerstvolgende materiele wijziging in het huurtoeslagstelsel of uiterlijk bij Voorjaarsnota 2022.

36. Jeugdzorg

Het kabinet stelt voor 2021 613 miljoen euro beschikbaar aan gemeenten voor het oplossen van de acute problematiek in de jeugdzorg. Met dit geld komt er o.a. ruimte om de crisiscapaciteit in de jeugd-ggz uit te breiden en wachttijden aan te pakken. Voor 2022 stelt het kabinet 1.314 miljoen euro beschikbaar ter compensatie van de tekorten in de jeugdzorg. Dit komt bovenop de eerder toegezegde 300 miljoen euro voor 2021 en 2022. Daarnaast is afgesproken dat de gemeenten en het Rijk aan de slag gaan met maatregelen om de structurele houdbaarheid van de uitvoering van de Jeugdwet te verbeteren. Een nieuw kabinet zal moeten besluiten over de structurele financiën en noodzakelijke aanpassingen aan het jeugdhulpstelsel om de jeugdzorg in de toekomst effectief en beheersbaar te houden.

37. Ventilatie scholen

Het kabinet heeft eind 2020 360 miljoen euro beschikbaar gesteld voor het verbeteren van de ventilatie in schoolgebouwen. Van dit bedrag is 100 miljoen euro in 2021 als coronamaatregel ingezet voor direct noodzakelijke verbetering van schoolgebouwen. Het overige bedrag van 260 miljoen (130 miljoen euro in 2022 en in 2023) is toen als plafondrelevante uitgavenpost gereserveerd op de Aanvullende post. Van deze reservering is middels de motie Westerveld/Kuiken 100 miljoen euro afgeboekt uit 2023 en als corona-uitgavenpost naar 2021 en 2022 geschoven. Per saldo resteert er daarmee op de Aanvullende Post nog een plafondrelevante reservering van 130 miljoen in 2022 en 30 miljoen in 2023.

38. Herstel toeslagengedupeerden (rijksbreed)

Het afgelopen jaar heeft het kabinet op verschillende momenten extra middelen beschikbaar gesteld voor toeslagengedupeerden. Deze middelen zijn onder andere voor de Catshuisregeling, de integrale beoordelingen, het kwijtschelden van publieke schulden en private schulden, en het apparaatsbudget. In aanvulling hierop is, in afwachting van definitieve besluitvorming, een reservering opgenomen op de Aanvullende Post. Deze reservering is bestemd voor de herijking van de aanpak, programma- en apparaatskosten, en voor gedupeerden waarvoor (nog) geen aanpak was voorzien (kinderen, ex-partners en niet-kinderopvangtoeslag). In totaal is cumulatief 5,2 miljard euro geraamd voor herstel toeslagengedupeerden, waarvan cumulatief 4,6 miljard euro dit jaar op plafond Rijksbegroting wordt verwerkt.

39. POK informatiehuishouding en dienstverleningIn reactie op het rapport van de Parlementaire ondervragingscommissie Kinderopvangtoeslag (POK) heeft het kabinet in januari 2021 structureel 833 miljoen euro gereserveerd voor het verder op orde brengen van de rijksbrede informatiehuishouding en het verbeteren van dienstverlening van de overheid voor alle mensen.

40. Groningen - schade en versterken

In de Voorjaarsnota 2021 is tot en met 2027 een bedrag van 8,8 miljard euro geraamd voor de uitgaven aan schadeherstel, de versterkingsoperatie en uitvoeringskosten Groningen. Sinds de publicatie van de Voorjaarsnota heeft het Instituut Mijnbouwschade Groningen (IMG) een nieuwe werkwijze aangekondigd voor de afhandeling van fysieke schade. Het IMG gaat een deel van de minder complexe schademeldingen naar keuze van de aanvrager afhandelen met een forfaitair bedrag van 5.000 euro. Daarnaast is uit wetenschappelijk onderzoek gebleken dat in twee gebieden geen mijnbouwschade kan hebben plaatsgevonden. Daarom is het wettelijk bewijsvermoeden hier niet van toepassing en worden meldingen uit deze gebieden niet door het IMG in behandeling genomen. De budgettaire gevolgen van deze nieuwe werkwijze, inclusief de doorwerking in de raming van de btw-component en de voorgenomen kapitaalinjectie voor EBN, zijn in de Miljoenennota 2022 verwerkt. Ten opzichte van de Voorjaarsnota 2021 leidt de nieuwe werkwijze per saldo tot een neerwaartse bijstelling van de raming van cumulatief ca. 180 miljoen euro. In bijlage 20 wordt de meest recente raming weergegeven.

41. Bestuurlijke afspraken Groningen

In november 2020 presenteerden kabinet en regio het akkoord op hoofdlijnen ‘Bestuursakkoord versterking Groningen’. Zoals op 27 januari 2021 gemeld aan de Kamer, bedragen de kosten van het akkoord op hoofdlijnen in totaal 1,52 miljard euro. De benodigde middelen zijn grotendeels aan de begroting van BZK toegevoegd. Het restant staat op de Aanvullende Post en zal op een later moment worden overgeboekt.

42. Investeringspakket Landen

Dit betreft de verwerking van het meerjarige en deels structurele investeringspakket voor zowel Curaçao, Aruba als Sint-Maarten. Het gaat om maatregelen die gericht zijn op onder andere het structureel versterken van de rechtsstaat, oprichting van een hervormingsentiteit, ondersteuning van het bedrijfsleven en verbetering van de onderwijshuisvesting.

43. Uitvoeringskosten BIK en 44. Verhoging lerarenbeurs

Het kabinet had het voornemen om de uitvoering van de Baangerelateerde investeringskorting (BIK) te beleggen bij de Rijksdienst voor Ondernemend Nederland (RVO) en de Belastingdienst. De uitvoeringskosten waren geraamd op 69,2 miljoen euro voor de periode 2021-2024, waarvan de meeste kosten gemaakt zouden worden in de uitvoeringsjaren 2021 en 2022. In de 1e suppletoire begroting 2021 zijn de middelen hiervoor toegevoegd aan de begrotingen van EZK en Financiën. Het kabinet heeft na publicatie van de 1e suppletoire begroting besloten de ontwikkeling van de BIK stop te zetten. Conform het aangenomen amendement Nijboer (35 850 VIII nr. 7) wordt het niet-bestede deel van de uitvoeringskosten van de Rijksdienst voor Ondernemend Nederland in mindering gebracht op de EZK-begroting en toegevoegd aan de begroting van OCW. Het gaat cumulatief om 60 miljoen euro. De middelen voor de uitvoeringskosten bij de Belastingdienst zijn ingenomen ten gunste van het generale beeld.

45. Inburgering

Deze reeks is een saldoreeks van de mutaties op drie dossiers binnen het inburgeringsterrein. Allereerst leidt de vertraagde inwerkingtreding van het nieuwe inburgeringsstelsel tot een neerwaartse bijstelling van het budget voor het nieuwe stelsel. Gemeentes worden gecompenseerd voor de financiële gevolgen hiervan. Daarnaast zijn er hoger dan voorziene kosten die verband houden met de nieuwe inburgeringswet (zoals o.a. implementatie- en uitvoeringskosten). Ook wordt de specifieke uitkering (SPUK) voor inburgeringsvoorzieningen naar boven bijgesteld als gevolg van een hoger dan eerder geraamde asielinstroom. Tot slot worden de uitgaven voor maatschappelijke begeleiding in 2022 opwaarts bijgesteld. Dit is het gevolg van de vertraagde invoering van de Wet inburgering, waardoor er in 2021 meer trajecten zullen plaatsvinden, en van een hogere taakstelling huisvesting vergunninghouders in 2021 ten opzichte van de eerdere raming.

46. Klimaatpakket (uitgavenmaatregelen)

Het kabinet investeert ruim 6,2 miljard euro extra in klimaatmaatregelen, bovenop het bestaande klimaatbeleid. Een deel hiervan is nodig voor de uitvoering van het Klimaatakkoord, maar het pakket is met name bedoeld om uitvoering te geven aan het Urgenda-vonnis en het realiseren van de klimaatdoelstellingen voor 2030 en 2050. Aanvullend zijn voor bijna 600 miljoen euro aanvullende fiscale maatregelen aangekondigd, waarmee het totaalpakket bijna 7 miljard euro omvat.

47. Sociale advocatuur

Ter uitvoering van de motie Klaver/Ploumen (TK 28 362, nr. 44) maakt het kabinet extra middelen vrij voor betere vergoedingen van sociale advocaten (in lijn met scenario 1 van de commissie-Van der Meer). Voor 2022 wordt hiervoor 154 miljoen euro (incl. btw) beschikbaar gesteld. Met de vernieuwing van het stelsel van rechtsbijstand wordt ingezet op snellere en meer laagdrempelige hulp voor mensen met problemen. Het beroep op rechtsbijstand zal hierdoor in de toekomst naar verwachting enigszins afnemen. Daarnaast zet het kabinet in op een grotere (financiële) bijdrage van commerciële advocatenkantoren. Deze maatregelen moeten ertoe leiden dat met ingang van 2025 nog een structureel bedrag van 64 miljoen euro per jaar benodigd is.

48. Bescherming en veiligheid

Om bescherming en veiligheid te versterken, onder andere voor bewaken en beveiligen, worden middelen toegevoegd aan de begroting van JenV.

49. Veteranen en tekort munitie, opleiding en training

Het kabinet investeert structureel in de zorg voor veteranen en geoefendheid van militairen door aanvullende middelen beschikbaar te stellen voor het Nationaal Fonds Ereschuld voor veteranen, die als gevolg van missies fysieke of mentale schade hebben opgelopen. Daarnaast stelt het kabinet extra middelen beschikbaar voor munitie, opleiding en training van militairen. Hiermee investeert dit kabinet in een toename van de gereedheid van Defensie.

50. Bijdrage Important Projects of Common European Interest

Het kabinet heeft op 2 juli jl. steun uitgesproken voor verdere verkenning van deelname aan de IPCEI Microelektronica II (ME2) en de IPCEI Cloud (CIS), onder voorwaarde van verdere concretisering en uitwerking van het financieel beslag. Een IPCEI is een juridische uitzondering op de staatssteunregels waardoor nationale overheden meer subsidie mogen verstrekken aan bedrijven/onderzoeken. Voor de prenotificiatieperiode (ME2: september, CIS: oktober) moet Nederland aan DG Competition aangeven wat de verwachte overheidsbijdrage is aan deze IPCEIs. Voor de beoordeling van de projectvoorstellen wordt in nauwe afstemming met FIN een afwegingskader opgesteld. Pas als de definitieve samenstelling van de IPCEIs bekend is, is de precieze financieringsbehoefte van de Nederlandse deelnemers bekend. Daarom wordt nu een bedrag op de aanvullende post gereserveerd: 300 miljoen euro voor de IPCEIs ME2 (230 miljoen euro) en CIS (70 miljoen euro), waarbij 30 miljoen euro vanuit de EZK-begroting beschikbaar wordt gesteld.

51. Limburg

Het kabinet heeft op 13 augustus besloten dat de daadwerkelijke schade veroorzaakt door de ramp door extreme wateroverlast in (met name) Limburg generaal wordt vergoed op grond van de Wet Tegemoetkoming Schade (WTS). Voor 2021 wordt alvast 200 miljoen euro vrijgemaakt zodat RVO zo snel mogelijk kan starten met het uitkeren van de vergoedingen aan gedupeerden.

52. Opschalingskorting

Eerder heeft het kabinet besloten om, vanwege de onzekere financiële situatie samenhangend met de coronacrisis, de oploop van de opschalingskorting voor gemeenten incidenteel te schrappen voor 2020 en 2021. Het kabinet heeft aanvullend besloten om die oploop ook voor 2022 incidenteel te schrappen, t.w.v. 270 miljoen euro.

53. Kasschuiven

Ten opzichte van de laatste Miljoenennota is een aantal middelen vanuit 2020 doorgeschoven naar 2021. Ook zijn middelen geschoven tussen 2021 en latere jaren. Het gaat onder andere om kasschuiven op middelen voor Groningen, aanpak stikstof, en schuiven op het Infra- en Deltafonds.

54. Eindejaarsmarge (incl. GF/PF en HGIS)

Departementen kunnen een deel van de middelen die in 2020 niet zijn besteed via de eindejaarsmarge meenemen naar 2021. Bij Voorjaarsnota 2021 is de eindejaarsmarge toegevoegd aan de departementale begrotingen.

55. In=uit-taakstelling

Als tegenhanger van de eindejaarsmarge is ook de in=uittaakstelling geboekt op de aanvullende post. Het inboeken van een in=uittaakstelling voorkomt dat het uitkeren van de eindejaarsmarge leidt tot belasting van het uitgavenplafond. De gedachte achter de in=uittaakstelling is dat er aan het einde van dit jaar naar verwachting weer in min of meer dezelfde mate als in 2020 sprake zal zijn van onderbesteding op de begrotingen. Hiernaast staat voor 2021 nog 950 miljoen euro aan taakstellende onderuitputting open. Deze moet uiterlijk bij het Financieel Jaarverslag Rijk ingevuld worden met onderuitputting op de begrotingen.

56. Extrapolatie

Ieder jaar schuift de horizon van de meerjarenperiode met één jaar op. Bij ontwerpbegroting 2022 worden de begrotingen geëxtrapoleerd naar het jaar 2026.

57. DiversenDe post diversen bevat het saldo van de resterende uitgavenmutaties op de departementale begrotingen. Deze post bevat onder andere de afboekingen van diverse begrotingen onder het plafond Rijksbegroting naar het GF, PF en BCF.

Uitgaven corona

Het kabinet heeft sinds de uitbraak van Covid-19 verschillende noodmaatregelen genomen. Het kabinet acht het niet wenselijk om voor deze noodmaatregelen andere uitgaven te verminderen. Daarom gaan deze maatregelen buiten het reguliere uitgavenplafond om. Een verdere uitsplitsing hiervan is opgenomen in paragraaf 1.3.

miljoenen euro (min = onderschrijding) | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | |

|---|---|---|---|---|---|---|---|

1 | Uitgavenplafond bij Miljoenennota 2021 (excl. corona) | 90.519 | |||||

Aanpassingen van het uitgavenplafond naar aanleiding van: | |||||||

2 | Overboekingen met plafond Rijksbegroting | 200 | 143 | 146 | 149 | 151 | 152 |

3 | Loon- en prijsontwikkeling | 104 | 515 | 1.174 | 1.766 | 2.338 | 2.994 |

4 | Niet-beleidsmatige mutaties WW en Bijstand | ‒ 2.995 | ‒ 3.670 | ‒ 2.679 | ‒ 1.492 | ‒ 648 | ‒ 317 |

5 | Overige plafondcorrecties | 11 | 73 | 80 | 79 | 80 | 80 |

6 | Uitgavenplafond bij Miljoenennota 2022 (1 t/m 5) (excl. corona) | 87.839 | |||||

7 | Reguliere uitgaven bij Miljoenennota 2021 (excl. corona) | 90.888 | 93.154 | 94.473 | 96.155 | 98.694 | |

Uitgavenmutaties met aanpassing van het uitgavenplafond/zonder beslag op budgettaire ruimte: | |||||||

8 | Overboekingen met plafond Rijksbegroting | 200 | 143 | 146 | 149 | 151 | 152 |

9 | Loon- en prijsontwikkeling | 104 | 515 | 1.174 | 1.766 | 2.338 | 2.994 |

10 | Niet-beleidsmatige mutaties WW en Bijstand | ‒ 2.995 | ‒ 3.670 | ‒ 2.679 | ‒ 1.492 | ‒ 648 | ‒ 317 |

11 | Overige plafondcorrecties | 11 | 73 | 80 | 79 | 80 | 80 |

Uitgavenmutaties met beslag op budgettaire ruimte | |||||||

12 | Algemene Kinderbijslagwet (AKW) | ‒ 18 | ‒ 45 | ‒ 52 | ‒ 58 | ‒ 64 | ‒ 71 |

13 | Algemene Ouderdomswet (AOW) | ‒ 218 | ‒ 152 | ‒ 162 | ‒ 147 | ‒ 133 | ‒ 123 |

14 | Arbeidsongeschiktheidsregelingen | ‒ 15 | ‒ 3 | 53 | 76 | 70 | 41 |

15 | Bijstand voor zelfstandigen (Bbz) | 57 | 109 | ‒ 13 | ‒ 12 | ‒ 11 | ‒ 10 |

16 | Compensatie Transitievergoeding bij Langdurige Arbeidsongeschiktheid (CTVLAO) | 320 | 209 | 215 | 220 | 226 | 232 |

17 | Inkomensvoorziening Oudere Werklozen (IOW) | 8 | ‒ 3 | ‒ 31 | ‒ 61 | ‒ 72 | ‒ 59 |

18 | Inkomensvoorziening voor Oudere en gedeeltelijk Arbeidsongeschikte Werknemers (IOAW) | ‒ 22 | ‒ 36 | ‒ 40 | ‒ 40 | ‒ 35 | ‒ 29 |

19 | Kinderopvangtoeslag (KOT) | 177 | 184 | 162 | 133 | 113 | 115 |

20 | Toeslagenwet (TW) | ‒ 42 | ‒ 37 | ‒ 25 | ‒ 11 | ‒ 2 | 3 |

21 | Wet Kindgebonden Budget (WKB) | ‒ 103 | ‒ 114 | ‒ 98 | ‒ 71 | ‒ 46 | ‒ 47 |

22 | Wet tegemoetkomingen loondomein (Wtl) | ‒ 42 | ‒ 26 | ‒ 27 | ‒ 29 | ‒ 14 | ‒ 14 |

23 | Ziektewet (ZW) | 143 | 74 | 86 | 110 | 132 | 148 |

24 | Kasschuiven | ‒ 75 | 27 | 16 | 17 | 11 | 4 |

25 | Extrapolatie uitgaven | 0 | 0 | 0 | 0 | 0 | 101.533 |

26 | Diversen | ‒ 98 | 45 | 35 | 23 | 15 | ‒ 2 |

27 | Reguliere uitgaven bij Miljoenennota 2022 (= 7 t/m 26) | 88.279 | 90.444 | 93.314 | 96.808 | 100.804 | 104.628 |

28 | Over/onderschrijding uitgavenplafond bij Miljoenennota 2021 (= 7-1) | 368 | |||||

29 | Over/onderschrijding uitgavenplafond bij Miljoenennota 2022 (=27-6) | 440 | |||||

30 | Uitgaven corona bij Miljoenennota 2021 | 5.497 | 312 | ‒ 6 | ‒ 13 | ‒ 7 | |

31 | Uitgaven corona bij Miljoenennota 2022 | 8.113 | 2.841 | 288 | ‒ 90 | ‒ 51 | ‒ 14 |

32 | Totale uitgaven bij Miljoenennota 2022 (= 27 + 31) | 96.393 | 93.285 | 93.602 | 96.718 | 100.753 | 104.614 |

De toets op het deelplafond Sociale Zekerheid laat een verwachte overschrijding van het plafond zien van 440 miljoen euro in 2021. Bij Miljoenennota 2021 was er sprake van een verwachte overschrijding van het uitgavenplafond Sociale Zekerheid van 368 miljoen euro in 2021. Ten opzichte van de Miljoenennota 2021 wordt in 2021 naar verwachting grofweg 2,6 miljard euro minder uitgegeven aan sociale zekerheid, exclusief de corona-uitgaven. De uitgaven aan coronamaatregelen in 2021 zijn met ruim 2,6 miljard gestegen ten opzichte van de verwachte uitgaven bij Miljoenennota 2021.

Voor het uitgavenplafond Sociale Zekerheid geldt dat deze met de nieuwe plafondaanpassingen in 2021 naar beneden wordt bijgesteld met bijna 2,7 miljard ten opzichte van de stand bij Miljoenennota 2021.

Uitgavenmutaties met aanpassing van het uitgavenplafond

8. Overboekingen met plafond Rijksbegroting

Overboekingen van het plafond Rijksbegroting leiden tot een opwaartse bijstelling van de uitgaven onder plafond Sociale Zekerheid. Deze bijstelling van het plafond is gelijk aan de grootte van de overboekingen. Het betreft onder andere een overboeking van het Ministerie van Financiën naar SZW voor de derving ontvangsten Kinderopvangtoeslag in het kader van de herstelactie.

9. Loon- en prijsontwikkeling

De raming van de nominale ontwikkeling (verwachte loon- en prijsontwikkeling van de uitkeringsregelingen onder uitgavenplafond Sociale Zekerheid) is geactualiseerd op basis van de economische ramingen van het CPB. De nominale ontwikkeling is opwaarts bijgesteld ten opzichte van de Miljoenennota 2021. De bijstellingen van de nominale ontwikkeling zijn gelijk aan de aanpassing van het uitgavenplafond.

10. Niet-beleidsmatige mutaties WW en bijstand In de begrotingsregels is afgesproken dat het uitgavenplafond Sociale Zekerheid wordt aangepast voor niet-beleidsmatige mutaties in de WW en bijstand. Hierdoor hebben deze mutaties geen invloed op de ruimte onder uitgavenplafond Sociale Zekerheid. Ook voor de uitvoeringskosten van het UWV die gerelateerd zijn aan de WW is het uitgavenplafond aangepast. Op basis van uitvoeringsinformatie van het UWV en gemeenten zijn de ramingen van de WW- en bijstandsuitgaven neerwaarts bijgesteld ten opzichte van de Miljoenennota 2021. Ook voor 2022 en verder wordt verwacht dat minder personen een beroep op de WW zullen doen dan eerder gedacht. Dit komt voornamelijk doordat de CPB-raming van de werkloze beroepsbevolking voor deze jaren naar beneden is bijgesteld.

11. Overige plafondcorrecties Het uitgavenplafond wordt verhoogd na meerdere mutaties. Het kabinet heeft in het kader van koopkrachtbesluitvorming besloten om de bedragen per kind in de WKB te verhogen met 70 euro op jaarbasis vanaf het 2e kind per 1 januari 2022. Dit is een intensivering van ca. 55 miljoen op jaarbasis vanaf 2022. Daarnaast is besloten tot het verlengen van de temporisering van de afbouw van de dubbele algemene heffingskorting in het referentieminimumloon van de bijstand naar 2022 (3,75% afbouw i.p.v. 5%). Daarnaast is binnen de Ziektewet het aandeel eigenrisicodragers iets lager dan waar eerder van uitgegaan werd. Dit betekent dat er meer premies geïnd worden, waar hogere uitgaven tegenover staan: hierdoor komen relatief meer flexkrachten (uitzendkrachten en eindedienstverbanders) in aanmerking voor een Ziektewetuitkering.

Uitgavenmutaties met beslag op budgettaire ruimte

12. Algemene Kinderbijslagwet (AKW) De uitgaven aan de AKW zijn meerjarig neerwaarts bijgesteld. De bijstelling wordt vooral verklaard door een neerwaarts bijgestelde CBS-bevolkingsprognose. De onderliggende effecten zijn een lagere migratie in de corona-periode en een structureel lagere geboorteprognose.

13. Algemene Ouderdomswet (AOW) Ten opzichte van de voorgaande Miljoenennota zijn de begrote uitgaven aan de AOW neerwaarts bijgesteld. De voornaamste reden hiervoor is de verhoogde sterfte onder AOW-gerechtigden door corona. Door de oversterfte ligt het verwachte aantal AOW-gerechtigden de komende jaren lager dan eerder geraamd. Daarnaast leidt ook een iets lagere instroom van AOW-gerechtigden in het buitenland tot een neerwaartse bijstelling van de verwachtingen.

14. Arbeidsongeschiktheidsregelingen De opwaartse bijstelling vanaf 2023 op de arbeidsongeschiktheidsregelingen wordt met name veroorzaakt door een verwachte toename van het aantal uitkeringen in de WGA. Dit komt door conjuncturele effecten op de instroom. In een aantrekkende conjunctuur is er minder instroom van zieke werklozen en meer instroom van zieke werknemers (want er werken meer mensen). Dit laatste effect blijkt sterker dan tot nu verwacht werd. Daarnaast stromen er naar verwachting minder mensen door naar de IVA dan eerder gedacht. Deze tegenvaller wordt gedempt door meevallers op de IVA door deze lagere doorstroom en een neerwaartse bijstelling op de WAO.

15. Bijstand voor zelfstandigen (Bbz) Op basis van de bijgestelde Tozo-raming is ook de autonome doorstroom van Tozo-gebruikers naar het Bbz na afloop van de Tozo bijgesteld (+63 miljoen euro in 2021 en +125 miljoen euro in 2022). Daarnaast is er een beleidsmatig effect door het tijdelijk invoeren van de maandsystematiek en loslaten van de vermogenstoets in het vierde kwartaal van 2021 (+22 miljoen euro in 2021). Op basis van voorlopige realisatiecijfers van gemeenten zijn de verwachte uitgaven aan Bbz-levensonderhoud naar beneden bijgesteld.

16. Compensatie Transitievergoeding bij Langdurige Arbeidsongeschiktheid (CTVLAO) De regeling compensatie transitievergoeding bij ontslag vanwege langdurige arbeidsongeschiktheid is per april 2020 in werking getreden. De raming van de CTVLAO is op basis van realisaties meerjarig bijgesteld. Oorzaak van de tegenvaller is een hogere compensatie (langere dienstverbanden) en meer werkgevers die in aanmerking komen dan eerder werd verwacht. Daarnaast vinden er compensaties met terugwerkende kracht tot 2015 plaats. Ook hiervoor komen de aantallen en de hoogte van de compensatie hoger uit, waardoor de tegenvaller in 2021 hoger uitkomt. Dit komt ook doordat er minder compensaties in 2020 tot uitbetaling zijn gekomen dan eerder verwacht. Uitbetaling hiervan schuift door naar 2021.

17. Inkomensvoorziening Oudere Werklozen (IOW) De raming van de IOW-uitgaven voor 2021 is met 8,0 miljoen naar boven bijgesteld. Dit is vooral het gevolg van hoger dan verwachte volumes gedurende de eerste maanden van 2021 en het feit dat de uitgaven in 2020 uiteindelijk hoger zijn uitgevallen dan bevoorschot aan UWV. Dit bedrag (+3,6 miljoen euro) wordt in 2021 nabetaald. Voor 2023 en verder zijn de geraamde uitkeringslasten flink naar beneden bijgesteld. Dit is vooral het gevolg van de naar beneden bijgestelde werkloosheidsverwachtingen van het CPB.

18. Inkomensvoorziening voor Oudere en gedeeltelijk Arbeidsongeschikte Werknemers (IOAW)De neerwaartse bijstelling van de IOAW-raming bestaat uit een neerwaartse bijstelling vanwege de verwachte lagere doorstroom vanuit de WW naar de IOAW en een neerwaartse bijstelling vanwege de verwerking van de voorlopige realisatiecijfers over 2020.

19. Kinderopvangtoeslag (KOT) Het gebruik van kinderopvangtoeslag komt hoger uit dan was voorzien. Het hogere gebruik komt grotendeels doordat het aantal uren dat kinderen gemiddeld naar de opvang gaan, zowel in de dagopvang als de buitenschoolse opvang, begin 2021 verder is gestegen. Daarnaast heeft het CPB de raming van de werkloze beroepsbevolking naar beneden bijgesteld. Ook dit leidt naar verwachting tot een hoger gebruik van de kinderopvangtoeslag.

20. Toeslagenwet (TW) De raming van de uitgaven aan de Toeslagenwet is op basis van uitvoeringsinformatie van het UWV met 20,7 miljoen euro naar beneden bijgesteld in 2021. Vooral de gemiddelde uitkeringshoogte voor 2021 is naar beneden bijgesteld (-10,7 miljoen euro). Dit komt voornamelijk door een lager uitgevallen uitkeringshoogte van aanvullingen op de WW, WIA en Wajong in 2020. Het aantal toeslagen in 2021 is ook naar beneden bijgesteld (-10,0 miljoen euro). Daarnaast zijn de uitgaven over 2020 uiteindelijk lager uitgevallen dan bevoorschot aan UWV (-20,9 miljoen), hetgeen resulteert in een terugontvangst in 2021. Ook voor latere jaren zijn de TW-uitgaven naar beneden bijgesteld. Dit komt voornamelijk doordat er minder mensen met een WW-uitkering zullen zijn dan eerder verwacht, en dus ook minder mensen met een TW-aanvulling op een WW-uitkering.

21. Wet Kindgebonden Budget (WKB) De uitgaven aan de WKB zijn meerjarig neerwaarts bijgesteld. Dit komt voornamelijk doordat de realisaties lager uitvallen dan aanvankelijk verwacht en doordat de geraamde ontwikkeling van de conjunctuur positiever is dan verwacht bij de Miljoenennota 2021. Deze is gesaldeerd met een tegenvaller die veroorzaakt wordt doordat de prognose van het aantal 0-17-jarigen opwaarts is bijgesteld en doordat Belastingdienst/Toeslagen bij het definitief toekennen steeds vaker nabetaalt dan dat het terugvordert. Per saldo resteert een meevaller die meerjarig afloopt.

22. Wet tegemoetkomingen loondomein (Wtl) De realisatiecijfers van de Wtl over 2020 (uitbetaling in 2021) laten een meevaller zien op de loonkostenvoordelen (LKV), een meevaller op het lage-inkomensvoordeel (LIV) en een tegenvaller op het jeugd-LIV. Op basis van deze realisaties zijn de verwachte uitgaven aan de LKV meerjarig neerwaarts bijgesteld.

23. Ziektewet (ZW) De raming van de Ziektewet is op basis van uitvoeringsinformatie van het UWV en nieuwe werkloosheidsverwachtingen van het CPB opwaarts bijgesteld. Vooral het aantal vrouwen dat een beroep doet op een ZW-uitkering voor ziekte bij zwangerschap ligt een stuk hoger dan gedacht. Daarnaast valt, waarschijnlijk in verband met corona, het beroep van uitzendkrachten en zieke werklozen hoger uit.

24. Kasschuiven Een aantal uitgaven in het juiste kasritme gezet. Het gaat bijvoorbeeld om uitgaven aan Breed Offensief in verband met het controversieel verklaren van het wetsvoorstel, het verdelen van de middelen voor derving van ontvangsten op de KOT in het kader van de herstelactie, en een kasschuif op de middelen voor Loondoorbetaling bij Ziekte.

25. Extrapolatie uitgaven Onder deze post zijn de uitgaven voor het jaar 2026 vastgesteld. Ieder jaar schuift de horizon van de meerjarenperiode met één jaar op. Bij ontwerpbegroting 2022 worden de begrotingen geëxtrapoleerd naar het jaar 2026.

26. Diversen Onder diversen vallen onder andere de opwaartse bijstelling door lagere boeteontvangsten bij de Inspectie SZW, het kwijtschelden van de publieke schulden van toeslagengedupeerden, en een tegenvaller op inburgeringsvoorzieningen. Deze worden gesaldeerd met een neerwaartse bijstelling op de aanvullende inkomensvoorziening ouderen (AIO), inkomensondersteuning aan AOW-gerechtigden (IOAOW) en Loondoorbetaling bij Ziekte.

Uitgaven corona

Het kabinet heeft sinds de uitbraak van Covid-19 verschillende noodmaatregelen genomen. Het kabinet acht het niet wenselijk om voor deze noodmaatregelen andere uitgaven te verminderen. Daarom gaan deze maatregelen buiten het reguliere uitgavenplafond om. Een verdere uitsplitsing hiervan is opgenomen in paragraaf 1.3.

(in miljoenen euro, min = onderschrijding) | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | |

|---|---|---|---|---|---|---|---|

1 | Uitgavenplafond bij Miljoenennota 2021 (excl. corona) | 76.410 | |||||

2 | Overboekingen van plafond Rijksbegroting | ‒ 1 | ‒ 3 | ‒ 10 | ‒ 8 | 1 | 7 |

3 | Aanpassing uitgavenplafond vanwege loon- en prijsontwikkeling | ‒ 26 | 149 | 244 | 203 | 153 | 162 |

4 | Verwerking MLT 2022-2025 | 4 | 822 | 1.605 | 2.524 | 3.254 | 4.118 |

5 | Grensoverschrijdende zorg (kas-trans) (MN) | 270 | |||||

6 | Uitgavenplafond bij Miljoenennota 2022 (= 1 t/m 5) (excl. corona) | 76.387 | |||||

7 | Reguliere uitgaven bij Miljoenennota 2021 | 75.266 | 79.164 | 81.947 | 85.058 | 88.463 | |

Uitgavenmutaties met aanpassing van het uitgavenplafond | |||||||

8 | Overboekingen van plafond Rijksbegroting | ‒ 1 | ‒ 3 | ‒ 10 | ‒ 8 | 1 | 7 |

9 | Aanpassing uitgavenplafond vanwege loon- en prijsontwikkeling | ‒ 26 | 149 | 244 | 203 | 153 | 162 |

10 | Verwerking MLT 2022-2025 | 4 | 822 | 1.605 | 2.524 | 3.254 | 4.118 |

11 | Grensoverschrijdende zorg (kas-trans) (MN) | 270 | |||||

Uitgavenmutaties met beslag op budgettaire ruimte | |||||||

12 | Actualisatie Wlz-uitgaven (VJN) | ‒ 63 | ‒ 5 | ‒ 5 | ‒ 5 | ‒ 5 | ‒ 5 |

13 | Beschikbaarheidbijdrage opleidingen Zvw (VJN) | 50 | 50 | 50 | 50 | 50 | 50 |

14 | Inzet resterende groeiruimte Zvw 2022 (VJN) | ‒ 41 | ‒ 41 | ‒ 41 | ‒ 41 | ‒ 41 | |

15 | Meerkosten Wet zorg en dwang (VJN) | 103 | 103 | 103 | 103 | 103 | |

16 | Eigen bijdragen Wlz (VJN) | 63 | 30 | 31 | 31 | 32 | 33 |

17 | Structurele deel groeiruimte 2018 na Kwk-periode (VJN) | ‒ 75 | ‒ 75 | ‒ 75 | ‒ 75 | ||

18 | Uitstel GVS modernisering (VJN) | 140 | |||||

19 | Nacalculatie overheveling ggz naar Wlz (VJN en MN) | 313 | 328 | 319 | 311 | 305 | 297 |

20 | Middelen standaardisatie inkoop- en verantwoordingseisen (MN) | ‒ 6 | ‒ 1 | 57 | |||

21 | Bevriezing eigen risico 2022 (MN) | 148 | 148 | 149 | 149 | 150 | |

22 | Wlz tegenvaller (MN) | 157 | 143 | 219 | 298 | 361 | 448 |

23 | Extrapolatie | 91.888 | |||||

24 | Diversen | 13 | 33 | 38 | 43 | 36 | 39 |

25 | Reguliere uitgaven bij Miljoenennota 2022 (= 7 t/m 24) | 75.771 | 81.330 | 84.630 | 88.642 | 92.784 | 97.173 |

26 | Over/onderschrijding bij Miljoenennota 2021 (=7-1) | ‒ 1.144 | |||||

27 | Over/onderschrijding bij Miljoenennota 2022 (=25-6) | ‒ 617 | |||||

28 | Uitgaven corona | 261 | 29 | ||||

29 | Totale uitgaven bij Miljoenennota 2022 (= 25 + 28) | 76.032 | 81.358 | 84.630 | 88.642 | 92.784 | 97.173 |

De toets op het uitgavenplafond Zorg laat een onderschrijding zien van 0,6 miljard euro in 2021. Bij Miljoenennota 2021 was sprake van een verwachte onderschrijding van het uitgavenplafond Zorg van 1,1 miljard euro in 2021. De momenteel verwachte onderschrijding is een gevolg van zowel aanpassingen van de uitgaven als van het uitgavenplafond. Deze worden hieronder toegelicht. De uitgaven onder het uitgavenplafond Zorg zijn ten opzichte van de vorige Miljoenennota met 2,2 miljard euro in 2022 toegenomen.

Uitgavenmutaties met aanpassing van het uitgavenplafond

Het uitgavenplafond Zorg wordt verlaagd als gevolg van overboekingen naar het uitgavenplafond Rijksbegroting (regel 2 en 8). Ook wordt het uitgavenplafond Zorg, volgens begrotingsregels, verlaagd op basis van de nieuwe CPB-raming van de loon- en prijsontwikkeling (regel 3 en 9). Daarnaast wordt de middellangetermijnverkenning (MLT) 2022-2025 van het CPB technisch verwerkt. De bijstelling wordt voornamelijk veroorzaakt door een hogere volumegroei voor de jaren vanaf 2022 dan waar eerder, op basis van de MLT voor de periode 2018-2022 vanuit werd gegaan (regel 4 en 10). Tenslotte wordt de verantwoordingssystematiek voor Grensoverschrijdende zorg aangepast (van kas- naar transactiebasis). Deze verandering leidt tot een technische mutatie van 270 miljoen euro in 2022 (regel 5 en 11). Dit werkt niet door in de premie en heeft geen effect op het EMU-saldo.

Uitgavenmutaties met beslag op budgettaire ruimte

12. Actualisatie Wlz-uitgaven (VJN)

Op basis van het februari-advies van de Nederlandse Zorgautoriteit (NZa) over de benutting van het Wlz-kader doet zich een incidentele meevaller voor van 58 miljoen euro in 2021. Daarnaast is in de tandheelkundige zorg sprake van een meevaller van 5 miljoen euro structureel.

13. Beschikbaarheidbijdrage opleidingen Zvw (VJN)

De beschikbare opleidingscapaciteit wordt beter benut dan waarmee eerder in de raming rekening is gehouden. De vermoedelijke oorzaken van de stijging in instroom zijn betere voorlichting over opleidingsaanvragen en vereenvoudiging van het aanvraagproces. Als gevolg hiervan wordt de raming met 50 miljoen euro structureel verhoogd.

14. Inzet resterende groeiruimte Zvw 2022 (VJN)

Dit betreft de inzet van groeiruimte in de Zvw die resteert na verwerken van de financiële afspraken in de hoofdlijnenakkoorden voor de periode 2019-2022 (41 miljoen euro vanaf 2022).

15. Meerkosten Wet zorg en dwang (VJN)

De NZa heeft een rapportage opgeleverd van de financiële impact van de Wet zorg en dwang (Wzd). Hieruit blijkt dat de geraamde meerkosten van de in- en uitvoering van de Wzd, na correctie voor veronderstelde overlap met Kwaliteitskader verpleeghuiszorg, uitkomen op 103 miljoen euro vanaf 2022. De Wet zorg en dwang regelt sinds januari 2020 de rechten bij onvrijwillige zorg of onvrijwillige opname van mensen met een verstandelijke beperking en mensen met een psychogeriatrische aandoening.

16. Eigen bijdragen Wlz (VJN)

Dit betreft de actualisering van de opbrengst eigen bijdragen op basis van cijfers van het Zorginstituut.

17. Structurele deel groeiruimte 2018 na Kwk-periode (VJN)

Op basis van middellange termijnraming (MLT) van het CPB wordt groeiruimte, als gevolg van demografische groei en inkomensontwikkeling, beschikbaar gesteld. In 2018 was de daadwerkelijke groei lager dan de groeiruimte die beschikbaar was gesteld. Een deel van de groeiruimte 2018 is daarom incidenteel (t/m 2022) ingezet als dekking van de eerste tranche Kwaliteitskader verpleeghuiszorg (2018). Het resterende deel van deze tranche (75 miljoen euro) is vanaf 2023 nog structureel beschikbaar. Dit bedrag komt bovenop de reeds beschikbaar gestelde groeiruimte op basis van de MLT. Deze bijstelling op de begroting leidt daarom niet tot een bijstelling van het Wlz-kader.

18. Uitstel GVS modernisering (VJN)

Eind vorig jaar is de Kamer geïnformeerd (Kamerstuk 29477-684) dat de inwerkingtreding van de modernisering van het geneesmiddelenvergoedingssysteem (GVS) één jaar wordt uitgesteld (ingangsdatum wordt 1 januari 2023). Dit levert een besparingsverlies op van 140 miljoen euro in 2022.

19. Nacalculatie overheveling ggz naar Wlz (VJN en MN)

Dit betreft een verschuiving van ggz-cliënten van de Wmo naar de Wlz, waartoe besloten is in het Regeerakkoord 2017-2021. De verrekening met de Wmo vindt plaats bij septembercirculaire, wanneer de nacalculatie volledig is afgerond en de verdeling over gemeenten bekend is. Er is sprake van een tekort oplopend tot 296,6 miljoen euro vanaf 2026 (waarvan 310 miljoen euro uitgaven en 13,4 miljoen euro ontvangsten vanwege het effect op de eigen bijdragen).

20. Middelen standaardisatie inkoop- en verantwoordingseisen (MN)

Bij de begrotingsvoorbereiding 2020 is besloten in een aantal sectoren de inkoop- en verantwoordingseisen te standaardiseren. Hierdoor zijn zorgaanbieders minder tijd kwijt aan administratieve lasten. De besparing (100 miljoen euro vanaf 2023) is verwerkt als taakstelling op de Zvw. Voor de voorbereiding en uitwerking is 7 miljoen euro beschikbaar gesteld in 2021 en 2022. Omdat dit nog niet tot besteding komt, wordt 6 miljoen euro uit 2021 en 1 miljoen euro uit 2022 doorgeschoven naar 2023. Het ministerie van VWS is in gesprek met zorgverzekeraars over een gezamenlijk onderzoek naar mogelijkheden om de besparing te realiseren. Afronding van dit onderzoek wordt verwacht in de zomer van 2022 waardoor het traject niet kan worden afgerond voor het zorginkoopbeleid voor 2023 is vastgesteld. In 2023 is daardoor sprake van een besparingsverlies van 50 miljoen euro.

21. Bevriezing eigen risico 2022 (MN)

Het kabinet heeft besloten het verplicht eigen risico voor het jaar 2022 te bevriezen op 385 euro. Dit leidt tot hoger zorggebruik en hogere zorguitgaven (80 miljoen euro). Ook leidt dit tot structureel lager dan eerder geraamde opbrengsten eigen risico in de jaren vanaf 2022 (69 miljoen euro).

22. Wlz tegenvaller (MN)

De NZa raamt in haar augustusadvies over de benutting van het budgettair Wlz-kader extra uitgaven van 157 mln. in 2021 en 478 mln. vanaf 2022. Het gaat om extra uitgaven in de sectoren Verpleging en Verzorging en de geestelijke gezondheidszorg (ggz) in de Wlz. De overschrijding in de ggz wordt veroorzaakt door een fors hogere instroom - gegeven het openstellen van de Wlz voor mensen met een psychische stoornis - dan verwacht. Om te waarborgen dat zorgkantoren voldoende zorg kunnen blijven contracteren voor alle cliënten die daar op grond van de Wlz recht op hebben wordt het kader opgehoogd.

23. Extrapolatie

Ieder jaar schuift de horizon van de meerjarenperiode met één jaar op. Bij ontwerpbegroting 2022 worden de begrotingen geëxtrapoleerd naar het jaar 2026.

24. Diversen

Dit betreft onder meer een bijstelling bij de ambulancezorg. Uit kostenonderzoek van de NZa in verband met de herijking van de loonnormbedragen in de sector ambulancevervoer komen meerkosten naar voren. Aangezien de meerkosten niet volledig binnen het beschikbare budget kunnen worden ingepast, wordt de raming voor deze sector met 12,5 miljoen euro verhoogd. Daarnaast is er een tegenvaller van cumulatief 43 miljoen euro (2021 t/m 2025) voor de implementatie van PGB 2.0. Dit betreft onder andere de door ketenpartijen in beeld gebrachte te ontwikkelen functionaliteiten. Ook is er een tegenvaller van 1,8 miljoen euro structureel, omdat er voor cliëntvertrouwenspersonen 21% BTW moet worden afgedragen. Binnen de Wet Zorg en Dwang is een belangrijke rol voorzien voor de cliëntvertrouwenspersonen; deze borgen dat er op een verantwoorde wijze wordt omgegaan met de inzet van verplichte zorg door zorgaanbieders bij cliënten.

Uitgaven corona

Het kabinet heeft sinds de uitbraak van Covid-19 verschillende noodmaatregelen genomen. Het kabinet acht het niet wenselijk om voor deze noodmaatregelen andere uitgaven te verminderen. Daarom gaan deze maatregelen buiten het reguliere uitgavenplafond om. Voor 2021 is 261 miljoen euro beschikbaar, onder meer voor meerkosten in de Wlz (150 miljoen euro), opschaling IC- en eerstelijnsverblijf (ELV)-capaciteit (29 miljoen euro) en verlenging van de regeling Voorwaardelijke toelating paramedische herstelzorg (25 miljoen euro).

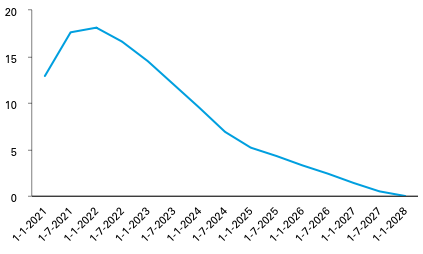

Onderstaande tabel 1.3.1 toont de ramingen van de uitgaven aan coronagerelateerde maatregelen die relevant zijn voor het EMU-saldo. Voor 2021 is het de verwachting dat de uitgaven aan coronagerelateerde maatregelen ruim 39 miljard euro zullen bedragen. Met circa 11% van de totale uitgaven van de Rijksoverheid is dit een fors bedrag, en bijvoorbeeld vergelijkbaar met de totale uitgaven aan de begroting van Onderwijs, Cultuur en Wetenschap. De uitgaven aan de TVL/TOGS, NOW en TOZO bedragen 40 procent van de verwachte coronagerelateerde uitgaven in 2021. De geraamde uitgaven aan coronagerelateerde uitgavenmaatregelen bedragen in totaal ruim 80 miljard euro.

Een uitgebreid overzicht van de overheidsfinanciën in coronatijd is ook terug te vinden op www.rijksfinancien.nl/overheidsfinancien-coronatijd.

(in miljoenen euro) | 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | Totaal |

|---|---|---|---|---|---|---|---|---|

Koninkrijksrelaties en BES fonds | 50 | 56 | ‒ | ‒ | ‒ | ‒ | ‒ | 106 |

Buitenlandse Zaken | 7 | 18 | ‒ | ‒ | ‒ | ‒ | 25 | |

Justitie en Veiligheid | 137 | 199 | 1 | ‒ | ‒ | ‒ | 336 | |

Binnenlandse Zaken en Koninkrijksrelaties | 46 | 213 | 23 | 2 | ‒ | ‒ | ‒ | 284 |

Onderwijs, Cultuur en Wetenschap | 715 | 4.288 | 3.674 | 912 | 55 | 40 | 40 | 9.724 |

Nationaal Programma Onderwijs | ‒ | 3.169 | 3.636 | 896 | 40 | 40 | 40 | 7.821 |

Diversen | 715 | 1.119 | 38 | 15 | 15 | ‒ | ‒ | 1.898 |

Financiën en Nationale Schuld | 298 | 561 | 249 | 36 | ‒ 137 | ‒ 132 | ‒ 106 | 768 |

Defensie | 43 | 28 | 7 | 77 | ||||

Infrastructuur en Waterstaat | 803 | 2.340 | 112 | 28 | ‒ | ‒ | ‒ | 3.283 |

Beschikbaarheidsvergoeding OV | 800 | 2.001 | 112 | 28 | ‒ | ‒ | 2.941 | |

Diversen | 3 | 339 | ‒ | ‒ | ‒ | ‒ | ‒ | 342 |

Economische Zaken en Klimaat | 2.507 | 8.121 | 832 | 273 | 124 | 96 | 53 | 12.006 |

TVL/TOGS | 1.957 | 7.200 | 540 | ‒ | ‒ | ‒ | 9.697 | |

Diversen | 550 | 921 | 292 | 273 | 124 | 96 | 53 | 2.309 |

Landbouw, Natuur en Voedselkwaliteit | 245 | 254 | 1 | 1 | ‒ | ‒ | 500 | |

Sociale Zaken en Werkgelegenheid | 16.541 | 8.490 | 2.926 | 306 | ‒ 83 | ‒ 45 | ‒ 13 | 28.121 |

NOW | 13.219 | 7.701 | 2.650 | 287 | ‒ 86 | ‒ 48 | ‒ 12 | 23.711 |

TOZO | 2.728 | 857 | ‒ | ‒ | ‒ 4 | ‒ 3 | ‒ 2 | 3.575 |

TOZO afrekening 2020 | ‒ 710 | ‒ 710 | ||||||

Diversen | 594 | 643 | 276 | 19 | 7 | 6 | 0 | 1.545 |

Volksgezondheid, Welzijn en Sport | 5.557 | 12.614 | 2.153 | 466 | 10 | 2 | ‒ | 20.803 |

Testcapaciteit RIVM en GGD | 929 | 5.472 | 753 | ‒ | ‒ | ‒ | 7.154 | |

GGD'en en veiligheidsregio's | 477 | 2.558 | 411 | ‒ | ‒ | ‒ | 3.446 | |

Vaccin ontwikkeling en medicatie | 123 | 1.985 | 622 | 400 | ‒ | ‒ | ‒ | 3.129 |

Zorgbonus | 2.001 | 1.024 | 12 | 1 | ‒ | ‒ | 3.039 | |

Aanschaf en distributie medische beschermingsmiddelen | 1.810 | 7 | 51 | 28 | ‒ | ‒ | 1.896 | |

Diversen | 216 | 1.569 | 305 | 37 | 10 | 2 | ‒ | 2.139 |

Gemeentefonds | 848 | 1.034 | 103 | ‒ | ‒ | ‒ | ‒ | 1.985 |

Reserveringen Aanvullende post | ‒ | 1.176 | 1.285 | 381 | 4 | ‒ | ‒ | 2.847 |

Nationaal Programma Onderwijs | ‒ | ‒ | 343 | 360 | ‒ | ‒ | ‒ | 702 |

Diversen | ‒ | 1.176 | 943 | 22 | 4 | ‒ | ‒ | 2.145 |

Totaal EMU-relevante uitgaven | 27.795 | 39.393 | 11.367 | 2.405 | ‒ 27 | ‒ 40 | ‒ 27 | 80.866 |

Naast de EMU-relevante corona uitgaven zijn er ook uitgaven die niet EMU-relevant zijn. Dit zijn leningen waarvan de verwachting is dat deze (vrijwel volledig) op een later moment worden terugbetaald. In tabel 1.3.2 is een overzicht opgenomen van de niet EMU-relevante uitgaven.

(in miljoenen euro) | 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | Totaal |

|---|---|---|---|---|---|---|---|---|

Koninkrijksrelaties en BES fonds | 628 | 563 | 1.191 | |||||

Liquiditeitssteun Aruba, Curaçao, Sint Maarten | 628 | 563 | 1.191 | |||||

Onderwijs, Cultuur en Wetenschap | 25 | 5 | ‒ 15 | 15 | ||||

Nationaal Programma Onderwijs | 25 | 5 | ‒ 15 | 15 | ||||

Financiën en Nationale Schuld | 277 | 723 | ‒ 1.000 | ‒ | ||||

Lening KLM | 277 | 723 | ‒ 1.000 | ‒ | ||||

Economische Zaken en Klimaat | 267 | 560 | ‒ 112 | ‒ 129 | ‒ 129 | ‒ 309 | ‒ 99 | 50 |

Leningen | 267 | 160 | ‒ 62 | ‒ 62 | ‒ 62 | ‒ 242 | ‒ 32 | ‒ 33 |

Voucherkredietfaciliteit reissector | 400 | ‒ 50 | ‒ 67 | ‒ 67 | ‒ 67 | ‒ 67 | 83 | |

Sociale Zaken en Werkgelegenheid | 476 | 50 | 0 | ‒ 54 | ‒ 55 | ‒ 56 | 361 | |

Leningen TOZO | 476 | 50 | 0 | ‒ 54 | ‒ 55 | ‒ 56 | 361 | |

Totaal niet EMU-relevante uitgaven | 1.648 | 1.921 | ‒ 107 | ‒ 129 | ‒ 183 | ‒ 364 | ‒ 1.170 | 1.618 |

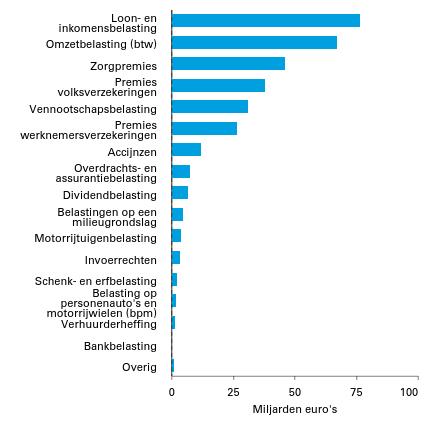

De visuele samenvatting bij de Miljoenennota biedt een toegankelijk overzicht van de belangrijkste cijfers voor het Miljoenennotajaar 2022. Deze presentatie verschilt op een aantal punten van de begrotingssystematiek zoals die wordt gehanteerd in de rest van de Miljoenennota en bijlagen. Deze bijlage behandelt de samenhang tussen de cijfers uit de visuele samenvatting en de rest van de Miljoenennota en geeft deze aansluiting weer in tabel 1.4.1.

De visuele samenvatting gaat uit van een netto-uitgavenbegrip; dat wil zeggen, de (bruto)uitgaven (tabel 2.2 in bijlage 2) verminderd met de zogenaamde niet-belastingontvangsten (tabel 2.3 in bijlage 2). Dit zijn ontvangsten die tot de uitgavenkant van de begroting worden gerekend, zoals boete-opbrengsten, leges en teruggevorderde toeslagen.

Een ander verschil in presentatie tussen de visuele samenvatting en de Miljoenennota betreft de individuele begrotingsposten. De visuele samenvatting gaat uit van een thematische indeling die niet exact aansluit bij de afzonderlijke begrotingshoofdstukken. Zo wordt het Btw-compensatiefonds in de visuele samenvatting samengevoegd met het Gemeentefonds en het Provinciefonds, terwijl het begrotingstechnisch wordt verantwoord op de begroting van Financiën. Een meer complex voorbeeld is de verwerking van de middelen bestemd voor internationale samenwerking (ook wel Homogene groep internationale samenwerking (HGIS) genoemd). In de visuele samenvatting worden de HGIS-middelen gegroepeerd onder de uitgavenpost ‘Buitenlandse Zaken/Internationale Samenwerking’, omdat het ministerie van Buitenlandse Zaken deze middelen coördineert. In de begrotingssystematiek bevinden deze middelen zich echter op verschillende begrotingshoofdstukken, zoals die van Justitie en Veiligheid en Defensie. Het overzicht van de toewijzing van deze middelen is terug te vinden in tabel 2.9 in bijlage 2.

(in miljarden euro) | 2022 | Bron |

|---|---|---|

Inkomsten | 334,1 | Tabel 4.4.2 |

Uitgaven | ||

Sociale Zekerheid en Arbeidsmarkt | 94,6 | |

Plafond S totaal begrotings- en premiegefinancierd | 93,3 | Tabel 2.6 bijlagen MN |

Plafond R Sociale Zekerheid en Werkgelegenheid | 1,3 | Tabel 2.5 bijlagen MN |

af: HGIS Sociale Zekerheid en Werkgelegenheid | 0,0 | Tabel 2.9 bijlagen MN |

Zorg | 93,0 | |

Plafond Z totaal begrotings- en premiegefinancierd | 81,4 | Tabel 2.7 bijlagen MN |

Plafond R Volksgezondheid, Welzijn en Sport | 6,0 | Tabel 2.5 bijlagen MN |

Volksgezondheid, Welzijn en Sport buiten het uitgavenplafond | 5,6 | Hoofdstuk 16 artikel 8.1 |

af: HGIS Volksgezondheid, Welzijn en Sport | 0,0 | Tabel 2.9 bijlagen MN |

Onderwijs, Cultuur en Wetenschap | 44,3 | |

Plafond R Onderwijs, Cultuur en Wetenschap | 44,4 | Tabel 2.5 bijlagen MN |

af: HGIS Onderwijs, Cultuur en Wetenschap | 0,1 | Tabel 2.9 bijlagen MN |

Gemeentefonds, Provinciefonds en Btw-compensatiefonds | 38,8 | |

Plafond R Gemeentefonds en accres Gemeentefonds | 32,6 | Tabel 2.5 bijlagen MN |

Plafond R Provinciefonds en accres Provinciefonds | 2,6 | Tabel 2.5 bijlagen MN |

Btw-compensatiefonds | 3,7 | Hoofdstuk 9B artikel 6 |

Buitenlandse Zaken en Internationale Samenwerking | 15,1 | |

Plafond R Buitenlandse Zaken | 10,8 | Tabel 2.5 bijlagen MN |

af: HGIS Buitenlandse Zaken | 1,9 | Tabel 2.9 bijlagen MN |

bij: totale plafondrelevante uitgaven Internationale Samenwerking (HGIS) | 6,2 | Tabel 2.9 bijlagen MN |

Justitie en Veiligheid | 13,4 | |

Plafond R Justitie en Veiligheid | 13,7 | Tabel 2.5 bijlagen MN |

af: HGIS Justitie en Veiligheid | 0,3 | Tabel 2.9 bijlagen MN |

Defensie | 12,0 | |

Plafond R Defensie | 12,2 | Tabel 2.5 bijlagen MN |

af: HGIS Defensie | 0,2 | Tabel 2.9 bijlagen MN |

Infrastructuur en Waterstaat | 10,3 | |

Plafond R Infrastructuur en Waterstaat | 10,3 | Tabel 2.5 bijlagen MN |

af: HGIS Infrastructuur en Waterstaat | 0,0 | Tabel 2.9 bijlagen MN |

bij: plafond R Infrastructuurfonds | 0,0 | Tabel 2.5 bijlagen MN |

Rentelasten | 3,4 | |

Rentelasten staatsschuld | 3,4 | Hoofdstuk 9A artikel 11 |

Rentelasten schatkistbankieren | ‒ 0,1 | Hoofdstuk 9A artikel 12 |

Binnenlandse Zaken en Koninkrijksrelaties | 7,2 | |

Plafond R Binnenlandse Zaken | 7,0 | Tabel 2.5 bijlagen MN |

Plafond R Koninkrijksrelateis | 0,1 | Tabel 2.5 bijlagen MN |

Plafond R BES-fonds | 0,0 | Tabel 2.5 bijlagen MN |

af: HGIS Binnenlandse Zaken | 0,0 | Tabel 2.9 bijlagen MN |

Economische Zaken en Klimaat | 6,7 | |

Plafond R Economische Zaken en Klimaat | 6,8 | Tabel 2.5 bijlagen MN |

af: HGIS EZK | 0,0 | Tabel 2.9 bijlagen MN |

Financiën | 3,9 | |

Plafond R Financiën | 7,8 | Tabel 2.5 bijlagen MN |

af: Btw-compensatiefonds | 3,7 | Hoofdstuk 9B artikel 6 |

af: HGIS Financiën | 0,3 | Tabel 2.9 bijlagen MN |

Landbouw, Natuur en Voedselkwaliteit | 1,7 | |

Plafond R Landbouw, Natuur en Voedselkwaliteit | 1,8 | Tabel 2.5 bijlagen MN |

af: HGIS LNV | 0,0 | Tabel 2.9 bijlagen MN |

Overig | 8,7 | |

1. Totaal inkomsten | 334,1 | Budgettaire kerngegevens, poster en visuele samenvatting |

2. Totale netto-uitgaven relevant voor het EMU-saldo | 353,0 | Budgettaire kerngegevens, poster en visuele samenvatting |

3. EMU-saldo centrale overheid (=1-2) | ‒ 18,9 | Tabel 1.1 Budgettaire kerngegevens |

Deze bijlage biedt een overzicht van de verschillende manieren waarop de uitgaven en de niet-belastingontvangsten van de overheid worden weergegeven. De overheidsuitgaven kunnen op kasbasis, maar ook op transactiebasis worden geregistreerd. In het eerste geval worden betalingen geboekt in de periode waarin de daadwerkelijke betaling plaatsvindt, in het tweede geval in de periode waarin de rechten en verplichtingen zijn ontstaan. Op de departementale begrotingen worden de uitgaven op kasbasis geregistreerd. Het gaat dan om de bedragen die van de bankrekeningen van het Rijk worden afgeschreven. Bij het saldo van de overheid (EMU-saldo) wordt niet uitgegaan van de uitgaven op kasbasis, maar op transactiebasis: de uitgaven worden geboekt in de periode waarin rechten en verplichtingen zijn ontstaan. Bij de tabellen hieronder worden de gebruikte begrippen verder toegelicht.

Tabel 2.1. bevat alle netto-uitgaven van de Rijksoverheid. De netto-uitgaven zijn de uitgaven minus de niet-belastingontvangsten. Om de uitgaven te beheersen is er een uitgavenplafond. Het uitgavenplafond is gesplitst in drie deelplafonds: het plafond Rijksbegroting, het plafond Sociale Zekerheid en het plafond Zorg. De meeste netto-uitgaven vallen onder een van deze drie plafonds. Er zijn echter ook uitgaven en ontvangsten die niet onder een plafond vallen, deze worden de niet-plafondrelevante uitgaven en ontvangsten genoemd.

In tabel 2.1 zijn de uitgaven uitgesplitst in de begrotingsgefinancierde en de premiegefinancierde uitgaven. De begrotingsgefinancierde uitgaven worden betaald uit belastingen en zijn de optelling van alle uitgaven en niet-belastingontvangsten op de departementale begrotingen. Dit zijn de uitgaven waarvoor het parlement autorisatie verleent door de begrotingen aan te nemen. Naast de begrotingsgefinancierde uitgaven zijn er ook premiegefinancierde uitgaven. De uitgaven aan zorg en sociale zekerheid worden voor een groot deel gefinancierd uit sociale premies. In het onderste deel van de tabel zijn de begrotings- en premiegefinancierde uitgaven per plafond opgeteld.

(in miljoenen euro) | 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | bron |

|---|---|---|---|---|---|---|---|---|

Begrotingsgefinancierde netto-uitgaven | ||||||||

Plafond Rijksbegroting | 155.467 | 184.499 | 171.677 | 164.831 | 163.252 | 166.216 | 169.595 | Tabel 2.5 |

Plafond Sociale Zekerheid | 40.101 | 32.236 | 27.276 | 25.046 | 25.357 | 26.090 | 26.757 | Tabel 2.6 |

Plafond Zorg | 2.421 | 2.086 | 2.018 | 1.907 | 1.903 | 1.914 | 1.924 | Tabel 2.7 |

Netto-uitgaven buiten het uitgavenplafond | 24.203 | 32.754 | 44.743 | 38.607 | 44.786 | 47.647 | 49.115 | Tabel 2.8 |

Totaal begrotingsgefinancierde netto-uitgaven | 222.191 | 251.575 | 245.715 | 230.390 | 235.298 | 241.868 | 247.391 | Tabel 2.4 |

Premiegefinancierde netto-uitgaven | ||||||||

Plafond Sociale Zekerheid | 62.172 | 64.157 | 66.009 | 68.556 | 71.361 | 74.662 | 77.857 | Tabel 2.6 |

Plafond Zorg | 71.458 | 73.946 | 79.340 | 82.723 | 86.739 | 90.870 | 95.249 | Tabel 2.7 |

Totaal premiegefinancierde netto-uitgaven | 133.630 | 138.103 | 145.349 | 151.279 | 158.100 | 165.533 | 173.105 | |

Totaal netto-uitgaven | 355.822 | 389.678 | 391.064 | 381.669 | 393.398 | 407.400 | 420.497 | |

Plafond Rijksbegroting | 155.467 | 184.499 | 171.677 | 164.831 | 163.252 | 166.216 | 169.595 | Tabel 2.5 |

Plafond Sociale Zekerheid | 102.274 | 96.393 | 93.285 | 93.602 | 96.718 | 100.753 | 104.614 | Tabel 2.6 |

Plafond Zorg | 73.879 | 76.032 | 81.358 | 84.630 | 88.642 | 92.784 | 97.173 | Tabel 2.7 |

Totaal netto-uitgaven onder het uitgavenplafond | 331.619 | 356.923 | 346.321 | 343.062 | 348.612 | 359.753 | 371.382 | |

Netto-uitgaven buiten het uitgavenplafond | 24.203 | 32.754 | 44.743 | 38.607 | 44.786 | 47.647 | 49.115 | Tabel 2.8 |

Totaal netto-uitgaven | 355.822 | 389.678 | 391.064 | 381.669 | 393.398 | 407.400 | 420.497 |

Tabel 2.2 geeft alle uitgaven weer zoals die vermeld zijn in de individuele begrotingshoofdstukken van de Rijksbegroting. In die hoofdstukken zelf zijn de uitgaven verdeeld over verschillende beleids- en niet-beleidsartikelen, maar in de tabel wordt alleen het totaal per hoofdstuk weergegeven. Deze tabel bevat dus alle geraamde uitgaven waarvoor het parlement goedkeuring geeft door het betreffende begrotingswetvoorstel aan te nemen. Deze uitgaven worden daarom ook wel de begrotingsgefinancierde uitgaven genoemd. Voor vrijwel alle begrotingshoofdstukken geldt dat de genoemde bedragen ook de raming is van wat de rijksoverheid op kasbasis denkt te gaan uitgeven. Alleen voor het begrotingshoofdstuk van Nationale Schuld geldt dat die begroting deels op transactiebasis wordt opgesteld. De uitgaven aan het aflossen van de staatsschuld zijn niet in deze tabel opgenomen. Deze zijn opgenomen in bijlage 6 EMU-saldo.

(in miljoenen euro) | 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | |

|---|---|---|---|---|---|---|---|---|

1 | De Koning | 45 | 47 | 48 | 48 | 48 | 48 | 48 |

2A | Staten-Generaal | 186 | 209 | 184 | 181 | 180 | 184 | 182 |

2B | Overige Hoge Colleges van Staat en Kabinetten van de Gouverneurs | 143 | 157 | 152 | 151 | 154 | 150 | 145 |

3 | Algemene Zaken | 75 | 85 | 84 | 81 | 83 | 82 | 85 |

4 | Koninkrijksrelaties | 852 | 908 | 376 | 171 | 160 | 179 | 179 |

5 | Buitenlandse Zaken | 11.151 | 12.038 | 11.748 | 11.794 | 12.152 | 12.550 | 12.724 |

6 | Justitie en Veiligheid | 14.382 | 15.136 | 15.274 | 14.856 | 14.756 | 14.645 | 14.700 |

7 | Binnenlandse Zaken | 6.961 | 8.896 | 8.058 | 7.401 | 7.330 | 7.446 | 7.528 |

8 | Onderwijs, Cultuur en Wetenschap | 44.462 | 49.944 | 48.240 | 47.363 | 46.355 | 46.480 | 46.441 |

9A | Nationale Schuld (Transactiebasis) | 7.013 | 5.939 | 5.435 | 4.267 | 3.905 | 3.731 | 3.682 |

9B | Financiën | 8.534 | 10.899 | 10.561 | 9.799 | 9.984 | 10.041 | 9.821 |

10 | Defensie | 11.190 | 12.173 | 12.392 | 12.112 | 11.978 | 11.929 | 11.722 |

12 | Infrastructuur en Waterstaat | 9.461 | 12.907 | 17.662 | 11.040 | 10.009 | 10.068 | 10.069 |

13 | Economische Zaken en Klimaat | 8.937 | 16.280 | 8.114 | 7.556 | 7.199 | 6.632 | 6.494 |

14 | Landbouw, Natuur en Voedselveiligheid | 1.776 | 2.277 | 1.845 | 1.508 | 1.405 | 1.439 | 1.344 |

15 | Sociale Zaken en Werkgelegenheid | 59.902 | 57.740 | 50.638 | 47.828 | 47.838 | 48.875 | 50.050 |

16 | Volksgezondheid, Welzijn en Sport | 27.250 | 37.281 | 28.485 | 28.104 | 30.298 | 31.450 | 33.143 |

17 | Buitenlandse Handel en Ontwikkelingssamenwerking | 3.186 | 3.186 | 3.266 | 3.494 | 3.640 | 3.837 | 4.049 |

19 | Nationaal Groeifonds | 0 | 55 | 2.137 | 3.177 | 4.216 | 4.236 | 3.233 |

50 | Gemeentefonds | 33.436 | 34.807 | 35.597 | 33.371 | 33.180 | 32.972 | 32.917 |

51 | Provinciefonds | 2.603 | 2.520 | 2.541 | 2.532 | 2.522 | 2.511 | 2.512 |

55 | Infrastructuurfonds | 6.371 | 7.431 | 14.497 | 7.526 | 6.810 | 7.146 | 7.111 |

58 | Diergezondheidsfonds | 94 | 43 | 35 | 34 | 34 | 34 | 34 |

64 | BES-fonds | 51 | 58 | 42 | 35 | 35 | 35 | 35 |

65 | Deltafonds | 1.079 | 1.406 | 1.328 | 1.712 | 1.485 | 1.357 | 1.374 |

66 | Defensiematerieelbegrotingsfonds | 0 | 5.072 | 5.065 | 4.872 | 4.809 | 4.808 | 4.597 |

AP | Aanvullende posten | 0 | 384 | 8.295 | 10.259 | 12.619 | 15.850 | 19.832 |

90 | Consolidatie1 | ‒ 5.797 | ‒ 13.084 | ‒ 20.248 | ‒ 13.471 | ‒ 12.417 | ‒ 12.557 | ‒ 12.438 |

HGIS | Internationale Samenwerking2 | (5.188) | (5.669) | (6.287) | (6.608) | (6.792) | (7.053) | (7.285) |

Totaal | 253.346 | 284.792 | 271.853 | 257.800 | 260.766 | 266.160 | 271.615 |

Dit betreft een correctie voor dubbeltellingen die ontstaan door het bruto boeken van bijdragen tussen departementen onderling. Het bruto boeken houdt in dat zowel het departement dat bijdraagt als het departement dat ontvangt de uitgaven op zijn begroting opneemt.

In deze en volgende tabellen zijn de uitgaven aan Internationale samenwerking (HGIS) toegerekend aan de begrotingen waarop deze worden verantwoord. De totale uitgaven aan HGIS zijn tussen haken vermeld en lopen niet mee in de totaaltelling.

Tabel 2.3 bevat alle niet-belastingontvangsten op de verschillende begrotingshoofdstukken van de Rijksbegroting. Het betreft hier alle ontvangsten die geen belasting- of premie-ontvangst zijn. Denk bijvoorbeeld aan het dividend dat uitgekeerd wordt door staatsdeelnemingen, terugbetaalde studieschulden of de opbrengst uit boetes en schikkingen. Ook hier geldt dat alle bedragen op kasbasis zijn, behalve de begroting van Nationale Schuld, die deels op transactiebasis is opgesteld. De ontvangsten vanuit het uitgeven van nieuwe staatschuld zijn niet meegeteld in deze tabel. Deze ontvangsten zijn opgenomen in bijlage 6 EMU-saldo.

(in miljoenen euro) | 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | |

|---|---|---|---|---|---|---|---|---|

1 | De Koning | 0 | 0 | 0 | 2 | 2 | 2 | 2 |

2A | Staten-Generaal | 4 | 4 | 4 | 4 | 4 | 4 | 4 |

2B | Overige Hoge Colleges van Staat en Kabinetten van de Gouverneurs | 6 | 6 | 6 | 6 | 6 | 6 | 6 |

3 | Algemene Zaken | 7 | 7 | 7 | 7 | 7 | 7 | 7 |

4 | Koninkrijksrelaties | 63 | 35 | 35 | 31 | 31 | 31 | 31 |

5 | Buitenlandse Zaken | 863 | 926 | 966 | 963 | 1.005 | 1.029 | 1.048 |

6 | Justitie en Veiligheid | 1.244 | 1.991 | 1.570 | 1.592 | 1.604 | 1.598 | 1.624 |

7 | Binnenlandse Zaken | 922 | 1.198 | 1.098 | 1.293 | 1.263 | 1.257 | 1.240 |

8 | Onderwijs, Cultuur en Wetenschap | 1.519 | 1.570 | 1.608 | 1.726 | 1.765 | 1.795 | 1.840 |