Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2024-2025 | 36600 nr. 2 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2024-2025 | 36600 nr. 2 |

Ontvangen 17 september 2024

Vergaderjaar 2024‒2025Inleiding

Een heldere begrotingssystematiek, -regels en -proces zijn behulpzaam aan politieke besluitvorming en leiden tot het maken van goed en voorspelbaar beleid voor burgers en bedrijven. Om dit te verankeren voert Nederland sinds 1994 het trendmatig begrotingsbeleid. Bij trendmatig begrotingsbeleid wordt bij de start van het kabinet de uitgaven en het niveau van belasting en premies vastgesteld voor de kabinetsperiode. Dit vergt dus scherpe keuzes. Welke doelen wil het kabinet graag bereiken, om zo de brede welvaart voor nu, later en elders te vergroten? Om bij te dragen aan brede welvaart kunnen bredewelvaartsafwegingen integraal onderdeel zijn van de sturing op het bereiken van de doelen in het coalitieakkoord. De begroting is een belangrijk middel dat politici hebben om deze doelen te bereiken. Voorwaarde om trendmatig begrotingsbeleid te voeren is voldoende afstand tot de Europese grenswaarden zoals ook vastgelegd in de Wet Houdbare Overheidsfinanciën (Wet Hof). Het begrotingsbeleid is gestoeld op drie basisprincipes:

1. Efficiënte allocatie van publieke middelen;

2. Beheersing van de overheidsfinanciën en

3. Macro-economische stabilisatie.

1. Efficiënte allocatie van publieke middelen

Het begrotingsbeleid draagt bij aan een doeltreffende en doelmatige besteding van publieke middelen en belastingheffingen. De begrotingsregels creëren de voorwaarden waardoor de politiek – gegeven de doelen die zij nastreeft – elke euro zo doelmatig mogelijk kan besteden. Daarbij weegt een kabinet verschillende keuzemogelijkheden zorgvuldig tegen elkaar af. Om tot een goede integrale afweging te komen tussen de verschillende beleidsdoelstellingen is een gestructureerd en voorspelbaar besluitvormingsproces van groot belang voor politieke rust, goed voorspelbaar beleid en effectieve besteding van belastinggeld.

2. Beheersing van de overheidsfinanciën

Beheersing van de overheidsfinanciën betekent in de eerste plaats dat een kabinet de ontwikkeling van inkomsten en uitgaven zelf in de hand heeft en zich aan de gemaakte (budgettaire) afspraken houdt. Door de overheidsfinanciën gedurende de rit te beheersen wordt voorkomen dat volgende generaties te maken krijgen met een te grote schuld. Of dat zij gedwongen worden hun collectieve voorzieningen te versoberen of hun belastingen te verhogen, alleen omdat de huidige generatie op te grote voet heeft geleefd. Om gedurende de rit geen rekeningen door te schuiven naar volgende generaties maakt het kabinet aan het begin van een kabinetsperiode duidelijke afspraken over wat in één jaar maximaal mag worden uitgegeven (het uitgavenkader) en hoe hoog de beleidsmatige aanpassing van de belastingen en premies per jaar moeten zijn (het inkomstenkader). De afspraken over inkomsten en uitgaven geven duidelijkheid over de grenzen waarbinnen het begrotingsbeleid kan plaatsvinden.

3. Macro-economische stabilisatie

De overheidsbegroting heeft een belangrijke rol in het stabiliseren van de economie. Aan de uitgavenkant van de begroting geeft het kabinet, als het economische tij meezit, niet meer uit dan het afgesproken uitgavenkader. Aan de andere kant hoeft er ook niet te worden bezuinigd als het tijdelijk tegen zit. Aan de inkomstenkant van de begroting nemen in goede tijden de belastinginkomsten automatisch toe. Die extra inkomsten geeft het kabinet niet uit. De extra inkomsten worden in plaats daarvan gebruikt om de schuld af te bouwen voor minder goede tijden. Het kabinet laat de begroting dus meebewegen met de economische ontwikkeling, als onderdeel van trendmatig begrotingsbeleid. Hierdoor wordt het effect van een economische neergang of stijging automatisch op het juiste moment gedempt. Dit heeft positieve gevolgen voor het inkomen en welbevinden van mensen: burgers en bedrijven voelen minder de negatieve effecten van een periode waarin het economisch minder goed gaat.

Leeswijzer

Om de drie basisprincipes in de praktijk te ondersteunen is een set begrotingsregels opgesteld.

Bijlagen bij de begrotingsregels

– Bijlage 1 Afbakening uitgavenkader en generale mutaties

– Bijlage 2 Afbakening en regels inkomstenkader

– Bijlage 3 Eindejaarsmarge en opbouw van meerjarencijfers en extrapolatie

– Bijlage 4 Beheersing fiscale regelingen

– Bijlage 5 Beleidskader risicoregelingen

Het begrotingsbeleid draagt bij aan een doeltreffende en doelmatige besteding van publieke middelen en belastingheffingen. De begrotingsregels creëren de voorwaarden waardoor de politiek – gegeven de doelen die zij nastreeft – elke euro zo doelmatig mogelijk kan besteden. Tijdens een kabinetsperiode kan sprake zijn van (onverwachte) ontwikkelingen of nieuwe politieke prioriteiten, die budgettaire gevolgen met zich meebrengen. De begrotingsregels vormen richtlijnen hoe hier mee om te gaan. Het kabinet kan aan de hand van deze vastgestelde regels prioriteiten bijstellen en middelen – waar nodig – op een andere manier inzetten.

Om een goede integrale afweging te kunnen maken tussen verschillende beleidsdoelstellingen en bijbehorende kosten, vindt er op één vast moment een hoofdbesluitvormingsmoment in het voorjaar plaats ten aanzien van de uitgaven. Op dit zogenoemde hoofdbesluitvormingsmoment in het voorjaar kunnen verschillende politieke wensen, problemen en mee-en tegenvallers integraal worden afgewogen met een meerjarige doorkijk. Waar mogelijk, wordt tijdens het hoofdbesluitvormingsmoment ook besloten over de lasten waarvan het vanwege van integraliteit van besluitvorming noodzakelijk is om zowel over lasten als uitgaven te besluiten (zoals bij klimaat) en wordt rekening gehouden met de Fiscale Beleid- en Uitvoeringsagenda (FBUA) en het betrekken van evaluatie van fiscale regelingen. De koopkrachtbesluitvorming, inclusief het definitief sluiten van het inkomstenkader, wordt in augustus gedaan. Aan de voorjaarsbesluitvorming liggen de onafhankelijke economische ramingen van het Centraal Planbureau (CPB) ten grondslag, te weten het Centraal Economisch Plan (CEP). Daarnaast zal bij een dreigende overschrijding op basis van het CEP van de 3%-norm in het daaropvolgende jaar additionele maatregelen genomen worden, waarbij ten eerste naar uitgavenvermindering wordt gekeken. Voorts hanteert het kabinet een meevallerformule ingeval het feitelijke EMU-saldo langjarig beter is dan een saldo van ‒ 1,5% BBP. Eventuele besluitvorming hierover vindt jaarlijks in het voorjaar plaats. In augustus vindt de besluitvorming over de koopkrachtontwikkeling plaats op basis van een onafhankelijke nieuwe raming van het CPB, te weten de macro-economische verkenningen (MEV). Zowel in de Voorjaarsnota als in de Miljoenennota wordt de horizontale ontwikkeling (jaar-op-jaar) van de uitgaven en inkomsten toegelicht.

Voornemens, toezeggingen en voorstellen met financiële gevolgen dienen voorafgaand aan de besluitvorming en uitvoering met het ministerie van Financiën te worden afgestemd en dienen hetreguliere proces van behandeling in de onderraden en de ministerraad te doorlopen. Dit volgt uit de wettelijke rol van de minister van Financiën die in de Comptabiliteitswet (CW) is geregeld. Daarnaast is het begrotingsproces een verantwoordelijkheid van het kabinet als geheel (onder regie van de minister van Financiën). Dat vraagt om gezamenlijk gedragen uitgangspunten, wederzijdse discipline en een evenwichtige informatiepositie tussen departementen.

Om een goede afweging te kunnen maken tussen de (kosten van) verschillende beleidsdoelstellingen is het oormerken van inkomsten voor uitgaven niet wenselijk, ook niet in het geval van (begrotings-)fondsen. De doelstellingen van beleid horen bepalend te zijn voor het niveau van de uitgaven, niet hoeveel geld via een bepaalde bron binnenkomt.

Voor de uitgavenkant van de begroting worden aan het begin van de kabinetsperiode afspraken gemaakt over wat maximaal mag worden uitgegeven per jaar van de begrotingshorizon van het kabinet (het lopende jaar en de vijf daaropvolgende jaren): dit is het uitgavenkader. Elke minister is verantwoordelijk voor zijn of haar begroting. Een kader dwingt tot het maken van keuzes, omdat ministers niet meer mogen uitgeven dan vooraf is afgesproken. Als ministers nieuwe prioriteiten willen stellen en (beleidsmatig) meer uit willen geven, dan moeten ze hiervoor ombuigen op andere beleidsmatige uitgaven. Op deze manier houdt het kabinet de totale uitgaven onder controle.

In het geval nieuw beleid van een minister doorwerkt in de uitgaven van andere ministers, zal de beleidsinitiërende minister zorgdragen voor het organiseren van de benodigde dekking. Indien een beroep wordt gedaan op medeoverheden bevat het nieuwe beleidsvoorstel een onderbouwing hoe de medeoverheden hiertoe in staat worden gesteld, inclusief een voorstel hoe de financiële gevolgen voor medeoverheden worden opgevangen. Ook hierbij zal de beleidsinitiërende minister zorgdragen voor het organiseren van de benodigde dekking.

1.1.4.1 Afbakening van het uitgavenkader

Alle uitgaven van de Rijksoverheid die meetellen voor het EMU-saldo vallen onder het uitgavenkader, tenzij anders is besloten, zie bijlage 1. Bij de start van iedere kabinetsperiode komen oude uitzonderingen te vervallen (zoals bijvoorbeeld crisis gerelateerde uitgaven), tenzij deze opnieuw in de begrotingsregels worden opgenomen. Onder het uitgavenkader vallen een aantal ontvangsten die geen belasting- of premieontvangsten zijn, zoals boeteontvangsten.

1.1.4.2 Scheiding van inkomsten en uitgaven en uitzonderingen

In beginsel worden het uitgavenkader en het inkomstenkader gedurende de kabinetsperiode niet aangepast. Hieruit volgt automatisch een zogenoemde scheiding van inkomsten en uitgaven. Er zijn enkele situaties waarin het loslaten van deze scheiding bij uitzondering is toegestaan. De verwerking gebeurt door zogenoemde statistische correcties. Het doel van deze correcties is beleid waarvoor aanpassingen aan het uitgavenkader én het inkomstenkader nodig mogelijk te maken zonder dat het EMU-saldo verslechtert.

Van dergelijke correcties is alleen sprake bij:

– Een wijziging in de financiële vormgeving van beleid (van lastenmaatregel naar uitgavenmaatregel en omgekeerd), waarbij het voorzieningenniveau en de doelgroep nagenoeg gelijk blijven.

– Grote hervormingen waarbij een collectief arrangement anders wordt vormgegeven met zowel aan de uitgavenals aan de inkomstenzijde mutaties.

Als het hanteren van een apart uitgavenkader en inkomstenkader leidt tot inefficiënte of onbedoelde uitkomsten, kan de minister van Financiën besluiten tot een correctie tussen uitgavenkader en inkomstenkader, met instemming van de MR. De minister van Financiën dient dergelijke correcties, waarmee wordt afgeweken van de standaardgronden voor correctie, expliciet toe te lichten in budgettaire nota’s.

1.1.4.3 Budgetdiscipline draagt bij aan beheersing van het uitgavenkader

In de door het parlement vastgestelde begroting is het maximum dat door een minister mag worden uitgegeven in een bepaald jaar opgenomen. Beheersing van de overheidsuitgaven begint bij het niet overschrijden van de uitgaven zoals deze zijn begroot. Een randvoorwaarde om te zorgen dat de uitgaven binnen het uitgavenkader blijven, zijn de regels budgetdiscipline (zie box 1).

Box 1: Regels budgetdiscipline voor de uitgaven

– Dreigende tegenvallers in de uitgaven moeten worden voorkomen door tijdig maatregelen te nemen. Voor deze tegenvallers dient dekking gevonden te worden op de begroting waar zij zich voordoen.

– Uitgavenmeevallers mogen op de begroting waar ze zich voordoen ter compensatie van uitgaventegenvallers worden ingezet.

– Meevallende uitgaven mogen niet worden ingezet voor nieuw beleid en intensiveren van staand beleid.

– Als het kabinet meer wilt uitgeven aan een bepaalde beleidsopgave, moet hiervoor worden omgebogen op andere beleidsmatige uitgaven op de begroting(en) waar de opgave zich voordoet.

– In alle bovenstaande gevallen geldt dat afstemming met het ministerie van Financiën vereist is alvorens besluitvorming in de onderraden en de ministerraad plaatsvindt. Extra of nieuwe uitgaven en bijbehorende dekking dienen in dezelfde budgettaire nota gemeld te worden.

Deze regels budgetdiscipline worden ook toegepast op de afzonderlijke begrotingen binnen de Rijksbegroting. Door een dreigende overschrijding binnen dezelfde begroting te dekken wordt overschrijding van het uitgavenkader voorkomen. Alleen de ministerraad (MR) kan besluiten hiervan af te wijken en compensatie te vinden op andere begrotingen. Het uitgangspunt is dat de opbrengst van een compenserende maatregel in ieder jaar gelijk is aan de problematiek. Indien dit redelijkerwijs niet mogelijk is, kan compensatie in de tijd voor- of achterlopen op de problematiek. Zie ook bijlage afbakening uitgavenkader en generale mutaties voor een uitgebreide toelichting.

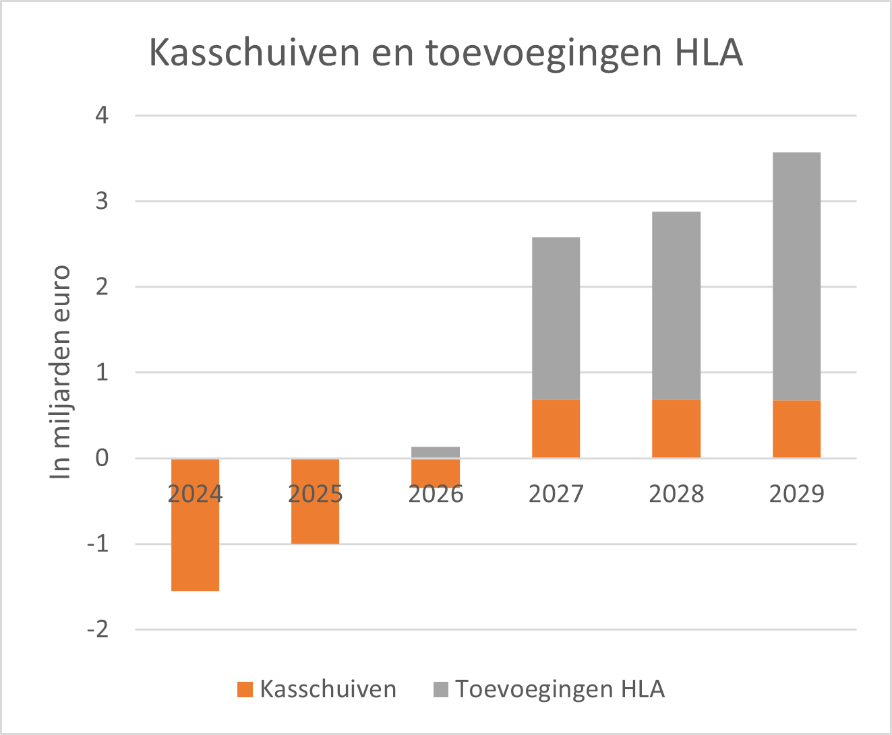

Het komt voor dat departementen budgetten uit een bepaald jaar willen inzetten in een ander jaar. Het doorvoeren van een dergelijke wijziging heet een kasschuif en kan ook plaatsvinden over meerdere jaren. Voor kasschuiven geldt dat de budgetten die worden geschoven dienen te worden ingepast onder het uitgavenkader, dat de som van de totale schuif uitkomt op nul en dat de kasschuif enkel kan plaatsvinden binnen de reguliere meerjarenperiode van t+5 jaar.

1.1.4.4 Generale uitgavenmutaties

Voor enkele categorieën binnen de uitgavenmutaties geldt dat mee- of tegenvallers niet ten gunste of laste komen van de departementale begroting, maar van het generale beeld. Generale dossiers en per saldo tegenvallers dienen te worden ingepast onder het uitgavenkader. Het betreft onder andere de autonome mutaties in het rendement op het vermogen van de Staat, bijvoorbeeld dividenden. Zo levert het een departement geen budgettaire ruimte op als rendementen op vermogen tijdelijk hoog zijn, maar staat een departement ook niet zelf aan de lat bij tegenvallende rendementen. Bijlage 1 bevat een totaaloverzicht van de generale uitgavenmutaties.

1.1.4.5 Realistisch ramen

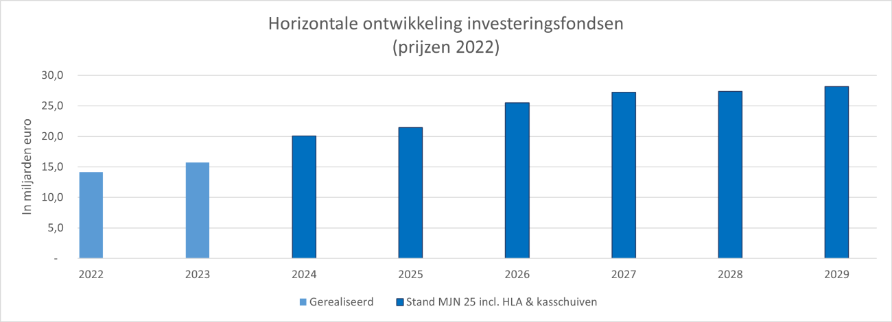

Ramingen aan de uitgavenkant dienen realistisch te zijn. Deze worden waar nodig bij de start van de kabinetsperiode herijkt en in een realistisch kasritme geplaatst waarbij rekening wordt gehouden met de uitvoeringskracht van de Rijksoverheid en de arbeidsmarkt. Aangezien voor het schuiven van budgetten binnen investeringsfondsen afwijkende regels gelden ten opzichte van reguliere uitgaven, is het zeker bij investeringsfondsen van belang om oog te hebben voor het realiteitsgehalte van de begroting. In het geval van een opvallend of afwijkend ritme dient extra uitleg te worden gegeven over de onderbouwing van het ritme.

1.1.4.6 Eindejaarsmarge ter voorkoming van ondoelmatige besteding

De maximale eindejaarsmarge is 1 procent van de bruto-uitgaven op stand ontwerpbegroting (inclusief Nota’s van Wijziging en amendementen, exclusief HGIS). De maximale eindejaarsmarge wordt gecommuniceerd in de vaststellingsbrieven rondom LPO, extrapolatie en eindejaarsmarge in het najaar.

1.1.4.7 Indexatie van het uitgavenkader

Het uitgavenkader wordt aan het begin van de kabinetsperiode vastgesteld inclusief de nominale ontwikkeling. De hoogte van het uitgavenkader wordt gedurende de kabinetsperiode aangepast aan de onafhankelijke indices voor loon- en prijsontwikkelingen van het CPB. In het voorjaar volgen die uit het CEP en in augustus uit de MEV.

Op deze manier gelden de afspraken over de voorzieningen die de overheid aanbiedt onafhankelijk van de loon- en prijsontwikkeling van de uitgaven die hiermee samenhangen. Beleidsmatige beslissingen die betrekking hebben op de loon- en prijsbijstelling van de overheid moeten wel onder het uitgavenkader worden gedekt. De indexatie van het uitgavenkader voor het lopende jaar wordt definitief vastgesteld bij Voorjaarsnota. Daarmee zorgt indexatie ervoor dat de voorzieningen die de overheid aanbiedt niet afhankelijk zijn van de ontwikkeling van de lonen en prijzen, maar enkel van de beleidskeuzes die worden gemaakt.

1.1.4.8 Meerjarencijfers en extrapolatie

De meerjarenperiode bestaat uit het begrotingsjaar (januari tot en met december) en de vijf daaropvolgende jaren. Bij het beleidsarm extrapoleren van meerjarencijfers wordt rekening gehouden met bestaande wettelijke regelingen. Zie bijlage 3 voor een uitgebreide toelichting hierop.

De begrotingen worden gebaseerd op de macro-economische cijfers uit het CEP en de MEV. Alle uitgavenmutaties die onder het uitgavenkader vallen moeten elkaar compenseren tijdens en na de kabinetsperiode. Daarmee worden de kosten van een uitgave altijd meegewogen bij de integrale afweging, zodat de rekening niet buiten beschouwing blijft of wordt doorgeschoven naar volgende generaties. Zo blijven de overheidsfinanciën ook voor komende generaties beheersbaar.

1.1.4.9 Risicoregelingen

Regelingen zoals garanties, achterborgstellingen en leningen brengen een voorwaardelijke financiële verplichting met zich mee die voor risico’s voor de begroting zorgen. Om deze reden geldt voor deze regelingen een ‘nee, tenzij beleid’. Voorstellen voor nieuwe risicoregelingen en aanpassingen in bestaande regelingen zijn onderdeel van het hoofdbesluitvormingsmoment in het voorjaar en onderhevig aan een beleidskader. Zie bijlage 5 voor een uitgebreide toelichting.

1.1.4.10 Overschrijding van verplichtingen

Een overschrijding van de verplichtingen boven het vastgestelde bedrag is alleen toegestaan indien (en voor zover) de kaseffecten daarvan passen, dan wel opgevangen kunnen worden binnen de voor het begrotingsjaar afgesproken (kas)ramingen en de bijbehorende meerjarencijfers en het gewijzigde verplichtingenbudget aan beide Kamers der Staten-Generaal ter autorisatie is voorgelegd.

De inkomstenkant van de begroting mag mee-ademen met de conjunctuur, zodat beleidsmatige lastenverzwaringen in tijden van recessie niet nodig zijn (automatische stabilisatie). Om dat te bewerkstelligen worden de niet-conjuncturele inkomsten, dus de beleidsaanpassingen, in de Startnota voor de duur van de kabinetsperiode in het inkomstenkader vastgelegd. Een beleidsmatige lastenverlichting gedurende de kabinetsperiode dient dus in hetzelfde jaar gecompenseerd te worden door een even grote lastenverzwaring. Hiermee draagt het inkomstenkader bij aan zowel budgettaire beheersing als automatische stabilisatie.

1.1.5.1 Reikwijdte, dekking en kadercorrecties in het inkomstenkader

De regels rondom de reikwijdte van het inkomstenkader zijn vastgelegd en toegelicht in bijlage afbakening en regels inkomstenkader. Voor dekking geldt dat beleidsmatige aanpassingen in hetzelfde jaar gedekt dienen te worden. Om te voorkomen dat rekeningen worden doorgeschoven, worden beleidswijzigingen met structurele budgettaire consequenties na de kabinetsperiode ook structureel gedekt. Het inkomstenkader wordt in principe niet tussentijds aangepast, nadat erover is besloten in de formatie en is vastgelegd in het regeerakkoord en de Startnota. Omdat niet alles te voorzien is gelden enkele uitzonderingen, die aanpassingen mogelijk maken (kadercorrecties). Ook deze zijn toegelicht in bijlage afbakening en regels inkomstenkader.

1.1.5.2 Statistisch effect, gedragseffect en kruiselasticiteiten

Voor het inkomstenkader is het statische effect van fiscale beleidswijzigingen relevant. Het statische effect is het effect van een beleidsmatige tariefswijziging bij gelijkblijvende grondslag of het effect van een beleidsmatige grondslagwijziging bij gelijkblijvend tarief. Mutaties in het inkomstenkader worden geboekt op transactiebasis.

Daar waar relevant, telt ook het eersteordegedragseffect mee in het inkomstenkader. Dit zijn directe effecten op de grondslag van de belasting waar de maatregel betrekking op heeft. Dit leidt tot een meer realistische inschatting van de effecten van een tariefswijziging en daarmee tot een betere afweging. Ook wordt rekening gehouden met direct samenhangende fiscale kruiselasticiteiten wanneer die van toepassing zijn. Met kruiselasticiteiten tussen een beleidswijziging aan de uitgavenkant (waaronder normerende maatregelen) en de fiscaliteit wordt geen rekening gehouden tenzij dit leidt tot mogelijk ondoelmatige keuzes of onbedoelde uitkomsten1. Een stimulans, zowel aan de inkomsten- als aan de uitgavenkant, van elektrisch rijden kan bijvoorbeeld ook (andere) autogerelateerde belastingen substantieel beïnvloeden.

1.1.5.3 Herijken van inkomstenmaatregelen

Op het moment dat inkomstenmaatregelen in wetgeving worden omgezet, worden de budgettaire effecten van de maatregelen eenmalig herijkt. Bij het herijken worden de laatste (economische) inzichten meegenomen om te zorgen voor een zo accuraat mogelijke raming. Het verschil tussen de herijkte raming en de oorspronkelijke raming bij Startnota of bij de oorspronkelijke raming van een gedurende de kabinetsperiode genomen beleidsmaatregel dient gecompenseerd te worden binnen het inkomstenkader.

1.1.5.4 Omgang met intertemporele effecten

Voor maatregelen waar de omkeerregel van toepassing is- maatregelen met intertemporele effecten waarbij op korte termijn sprake is van lagere belastinginkomsten en op langere termijn hogere belastingontvangsten en omgekeerd, is de contante waarde van de langjarige kasstroom relevant voor het inkomstenkader. De omkeerregel wordt bijvoorbeeld toegepast bij pensioenpremies en pensioenuitkeringen. Met het dekken van maatregelen via de omkeerregel moet terughoudend worden omgegaan om een uitholling van de belastinggrondslag en omzeiling van het inkomstenkader te voorkomen. Bij de toepassing van de omkeerregel moeten de belastinginkomsten op langere termijn voldoende zijn verzekerd en is de contante waarde van de langjarige kasstroom relevant voor het inkomstenkader.

1.1.5.5 Zvw premies en Zvw uitgaven

De Zvw-premies maken deel uit van het inkomstenkader. Een per saldo meevaller in de uitgaven aan de Zorgverzekeringswet wordt, na saldering met eventuele tegenvallers elders in de zorg en op de VWS-begroting, ingezet voor lastenverlichting via een verlaging van de premies. In het geval dat er sprake is van een meevaller aan de uitgavenzijde, wordt tegenover de lagere zorgpremies geen compenserende lastenverhoging gesteld. In dit geval wordt een kadercorrectie toegepast. In het geval dat er sprake is van een kaderrelevante tegenvaller aan de uitgavenzijde wordt dit opgelost binnen het uitgavenkader en worden aan de inkomstenkant de lasten met hetzelfde bedrag verlaagd. In principe wordt dit ingevuld met compenserende bijstellingen elders die zo goed mogelijk aansluiten bij de doelgroep. De compensatie in het inkomstenkader wordt in het voorjaar, tegelijkertijd met de uitgavenkant, naar buiten toe gecommuniceerd.

1.1.5.6 Grondslagerosie

Grondslagerosie (afnemende grondslag bij een belastingsoort) bij nieuw beleid dient te worden gedekt in het inkomstenkader voor een periode van t+5 jaar vanaf het moment van invoering (t) van de maatregel en dient in dit laatste jaar vervolgens als structureel te worden beschouwd. Bij invoering verspreid over meerdere jaren is t het laatste jaar van de invoeringsperiode.

1.1.5.7 Europese heffingen in het inkomstenkader

Europese heffingen, waaronder het ETS, zijn relevant voor het inkomstenkader indien en voor zover deze een netto-effect hebben op de Nederlandse begroting.

1.1.5.8 Omgang met fiscale regelingen

De budgettaire ontwikkeling van fiscale regelingen aan de inkomstenkant, zoals vrijstellingen, aftrekposten en verlaagde tarieven die de belastingopbrengst verlagen, wordt jaarlijks gemonitord in de Miljoenennota. Substantiële opwaartse afwijkingen ten opzichte van het verwachte niveau aan het begin van de kabinetsperiode en relatief hoge endogene groei, worden in de monitoring apart benoemd en geven in beginsel aanleiding voor het nemen van maatregelen. Voor alle nieuwe regelingen aan de inkomstenkant dient een toetsingskader te worden doorlopen. Ook vinden evaluaties plaats van fiscale regelingen volgens een evaluatieprogrammering die in de Miljoenennota en begrotingen wordt gepubliceerd. Indien een fiscale regeling negatief geëvalueerd wordt, is het uitgangspunt om deze regeling te af te schaffen of aan te passen. Alle regels rondom fiscale regelingen zijn vastgelegd in bijlage beheersing fiscale regelingen.

Uitgavenmutaties buiten het uitgavenkader

Voor de volgende uitgaven geldt een uitzondering op het uitgangspunt dat uitgaven die EMU-saldorelevant zijn ook kaderrelevant zijn. Dit zijn dus EMU-relevante uitgaven die niet onder het uitgavenkader worden geplaatst:

– De rentelasten op de staatsschuld;

– Het Diergezondheidsfonds;

– Veilingopbrengsten;

– Het consolidatiesaldo voor Rijksdiensten met een baten-lastenstelsel;

– De budgettaire effecten van de omvorming ProRail tot ZBO;

– Rijksbijdragen en rentebetalingen aan de sociale fondsen en premiebijdragen zijn - om boekhoudkundige dubbeltellingen te voorkomen - niet relevant voor het uitgavenkader;

– Interventies in de financiële sector en de afbouw hiervan tellen niet mee voor het uitgavenkader of inkomstenkader. Dit geldt ook voor maatregelen genomen met het oog op de financiële stabiliteit van het eurogebied;

– De uitgaven aan militaire en humanitaire steun aan Oekraïne en de binnenlandse opvang van vluchtelingen uit Oekraïne in Nederland.

Bepaalde uitgavenmutaties vallen binnen het inkomstenkader en tellen op die wijze mee voor het EMU-saldo. Hierdoor worden deze buiten het uitgavenkader geplaatst:

– De zorgtoeslag, ETS-opbrengsten, COVA-heffing, de belasting en invorderingsrente (BIR), nabetaling ODE;

– Nederland heft invoerrechten namens de EU. Dit is een budgetneutrale transactie. Daarom vallen de EU-invoerrechten niet onder het inkomstenkader en worden de invoerrechten ook (na aftrek van de perceptiekosten) buiten het uitgavenkader geplaatst

Uitgavenmutaties waar het uitgavenkader voor wordt gecorrigeerd:

Voor bepaalde uitgavenmutaties wordt het uitgavenkader gecorrigeerd. Dit kan het gevolg zijn van beleidsmatige besluitvorming of van statistische ontwikkelingen. Het betreft de volgende uitgaven:

– Mutaties in de loon- en prijsontwikkeling (zie ook paragraaf 4.7);

– Mutaties als gevolg van het valutarisico van Defensie die zich voordoen op het Defensiematerieelbegrotingsfonds;

– Werkloosheids- en bijstandsuitgaven (WW en WWB) die niet het gevolg zijn van beleidsmatige keuzes. Dit voorkomt noodzakelijke ombuigingen in slechte economische tijden en budgettaire ruimte in tijden van economische voorspoed en draagt zo bij aan automatische stabilisatie.

Overige uitgavenmutaties met een afwijkende behandeling

Voor nieuwe of geïntensiveerde geldstromen naar gemeenten en provincies geldt dat het vakdepartement zorgt en is verantwoordelijk voor een volledige dekking van de geldstroom inclusief de btw-component. Voorafgaand aan de verstrekking van de nieuwe of geïntensiveerde geldstroom toets het vakdepartement of er sprake is van compensabele btw. Indien dit het geval is stemt zij de hoogte van de btw-component af met de gemeente(n) en/of provincie(s) in kwestie. Deze btw-component moet vervolgens door het vakdepartement afgedragen worden aan de begroting van het BTW-compensatiefonds (BCF); de nieuwe of geïntensiveerde geldstroom exclusief compensabele btw wordt verstrekt aan de betreffende gemeente(n) en/of provincie(s). De hoogte van de btw-component wordt vooraf vastgesteld en de overdracht aan het BCF vindt gelijktijdig met de verstrekking aan gemeente(n) en/of provincie(s) plaats. Achteraf vinden er geen correcties plaats.

Generale uitgavenmutaties

Het uitgangspunt dat compensatie van mutaties plaats moet vinden binnen de departementale begroting, geldt niet voor mutaties in enkele uitgavencategorieën. Dit zijn de generale dossiers. Hiertoe behoren:

– Mutaties in het rendement op het vermogen van de Staat;

– Mutaties in de delfstofbaten (waaronder gasbaten en NORG)2

– Boetes en transacties op de JenV-begroting; – Afpakken op de JenV-begroting;

– Bewaken en Beveiligen op de JenV-begroting;

– Mutaties voor asiel op de JenV-begroting; 2 Subsidie-elementen in opbrengsten uit staatsvermogen (rente, dividend, delfstofbaten en veilingopbrengsten) die mogelijk gederfde opbrengsten impliceren, dienen vooraf inzichtelijk te zijn gemaakt met het oog op de integrale afweging tijdens het hoofdbesluitvormingsmoment.

– Autonome mutaties van de rente op studieleningen;

– Mutaties in het kader van de MH17 ramp;

– Mutaties in budgetten waarvoor een rekenregel (niet zijnde de macro-economische doorwerking) geldt, hieronder vallen onder andere de EU-afdrachten en de ontwikkeling van het gemeente- en provinciefonds;

– Mutaties als gevolg van het valutarisico op de begroting van Koninkrijkrelaties;

– Mutaties voor onvoorziene uitgaven die noodzakelijk zijn om een grotere generale baat te realiseren.

Door deze uitgaven afwijkend te behandelen krijgt een departement geen budgettaire ruimte als rendementen op vermogen tijdelijk hoog zijn, maar staat een departement ook niet zelf aan de lat bij tegenvallende rendementen. Ook ontstaan er voor departementen geen budgettaire voor- of nadelen als zij worden geconfronteerd met mee- of tegenvallers waar zij zelf geen invloed op hebben. Voor andere onvoorziene grotere gebeurtenissen kan gelden dat budgettaire effecten in de praktijk niet in te passen zijn op departementale begrotingen. De MR kan dan desgewenst in deze gevallen gemotiveerd besluiten tot generale behandeling.

Voor het inkomstenkader zijn beleidswijzigingen in belastingen en wettelijke premies relevant.Belastingen zijn daarbij gedefinieerd als een verplichte betaling aan een overheid, zonder dat daar een directe tegenprestatie tegenover staat. Boetes en retributies vallen niet onder de definitie van het inkomstenkader. Hoewel wettelijke premies strikt genomen niet altijd aan alle voorwaarden voldoen (bijvoorbeeld nominale zorgpremies die aan zorgverzekeraars betaald worden), tellen deze wel mee voor het inkomstenkader. Fiscale regelingen tellen mee voor het inkomstenkader en toeslagen niet (behalve de zorgtoeslag die wel relevant is voor het inkomstenkader). Ook de budgettaire gevolgen van gerechtelijke uitspraken tellen mee voor het inkomstenkader. Indien een derving door een uitspraak in de toekomst optreedt, kan beoogd worden deze te voorkomen door reparatiewetgeving. In gevallen waarin een forse budgettaire derving optreedt die betrekking heeft op meerdere jaren uit het verleden, kan ervoor gekozen worden de dekking hiervoor ook over meerdere jaren te verspreiden (indien gerichte dekking bij de belanghebbenden niet mogelijk is).

Het uitgangspunt van het inkomstenkader is om de lasten toe te rekenen aan het moment van beleidswijziging (transactiebasis).Dat betalingen van bepaalde belastingsoorten op kasbasis pas later binnenkomen (bijvoorbeeld bij de inkomensheffing of vennootschapsbelasting), is wel relevant voor het EMU-saldo, maar niet voor het inkomstenkader. Voor maatregelen die leiden tot anticipatiegedrag of significante kasschuiven (bijvoorbeeld een verhoging van het box 2-tarief), kan voor het inkomstenkader gebruik gemaakt worden van een vlakke reeks op basis van de netto contante waarde. Dit voorkomt instabiel beleid dat nodig zou zijn om de forse gevolgen op kasbasis van bepaalde maatregelen jaarlijks te dekken. Tot slot zijn ook herijkingen van maatregelen lastenrelevant binnen het inkomstenkader, mits de herijking plaatsvindt voor de publicatie van het wetsvoorstel (of zo spoedig mogelijk daarna indien de termijn voor certificering anders te kort is).

Hoewel het inkomstenkader in principe wordt vastgelegd aan het begin van de kabinetsperiode, zijn kadercorrecties onder bepaalde voorwaarden mogelijk. Bij een kadercorrectie wordt het inkomstenkader verhoogd of verlaagd, zodat er meer lastenverzwaring of lastenverlichting plaats kan vinden dan afgesproken bij de Startnota. Dit is toegestaan in uitzonderingssituaties waarin inkomsten en uitgaven niet gescheiden zijn. Dit geldt bij grote hervormingen waarin een collectief arrangement op een andere wijze wordt vormgegeven met mutaties aan zowel uitgaven- als inkomstenzijde. Daarnaast kan er sprake van zijn bij significante beleidswijzigingen aan de inkomstenkant, die een (zeer) beperkte doorwerking hebben aan de uitgavenkant (bijvoorbeeld de uitvoeringskosten van belastingmaatregelen). Indien in dat soort gevallen het inhoudelijk logischer en doelmatiger is om dekking voor die doorwerking te vinden aan de inkomstenkant, kan daarvoor een kadercorrectie toegepast worden. Voor de begrotingssystematiek zijn deze kadercorrecties van belang, maar deze correcties zijn niet relevant voor de ervaren lastenontwikkeling van burgers en bedrijven en tellen dus niet mee voor de beleidsmatige lastenontwikkeling.

Inkomstenkader en beleidsmatige lastenontwikkeling (blo)

De beleidsmatige lastenontwikkeling, onderverdeeld in burgers, bedrijven en buitenland geeft inzicht in het deel van de lasten dat wordt verlicht of verzwaard als gevolg van beleidskeuzes. De blo volgt het inkomstenkader, met de volgende uitzonderingen:

1. In het inkomstenkader telt ook de zorgtoeslag mee, terwijl die niet in de blodefinitie zit.

2. Premiebijstellingen van zorgverzekeraars na de MEV-raming tellen niet meer mee in het inkomstenkader, maar wel in de blo.

3. Regelingen aan de uitgavenzijde van de begroting die via het fiscale instrumentarium worden verrekend met belastingen zijn niet relevant voor het inkomstenkader, maar wel voor de blo.

4. Gerechtelijke uitspraken met fiscale consequenties tellen voor het inkomstenkader mee in het jaar dat derving optreedt, maar worden voor de blo teruggelegd naar het jaar waar ze betrekking op hebben.

Eindejaarsmarge

– De maximale eindejaarsmarge is 1 procent van de bruto-uitgaven op stand ontwerpbegroting (inclusief Nota’s van Wijziging en amendementen, exclusief HGIS). Begrotingsfondsen hebben een onbeperkte eindejaarsmarge.

– De definitieve omvang van de eindejaarsmarge wordt bepaald op basis van de slotwet. Het kabinet besluit bij het hoofdbesluitvormingsmoment in het voorjaar over het al dan niet uitkeren van de eindejaarsmarge. Dit wordt verwerkt in de voorjaarsnota.

– Gelijktijdig met het toevoegen van de eindejaarsmarge bij Voorjaarsnota wordt, onder de veronderstelling dat ook het komende jaar gebruik zal worden gemaakt van de eindejaarsmarge, op een aanvullende post een ramingstechnische veronderstelling van onderuitputting opgenomen (de zogenoemde in=uittaakstelling). De combinatie van de toevoeging aan de begrotingen en de ramingstechnische veronderstelling zorgt dat per saldo het totale uitgavenbeeld niet wijzigt. Onderuitputting die optreedt na de Voorjaarsnota kan worden ingezet om de in=uittaakstelling te vullen.

– Bij begrotingsfondsen wordt conform artikel 2.11, vierde lid van de CW, het jaarsaldo ten laste dan wel ten gunste van het daaropvolgende jaar gebracht. Dit betekent dat alleen voor begrotingsfondsen een eindejaarsmarge van 100 procent geldt.

Meerjarencijfers en extrapolatie

De ramingen van de uitgaven voor het begrotingsjaar en elk van de vijf daaropvolgende jaren (de meerjarenramingen) bestaan uit:

– De uitgaven die voortvloeien uit verplichtingen die zijn aangegaan tot en met het lopende begrotingsjaar of in dat jaar zullen worden aangegaan;

– De uitgaven die voortvloeien uit verplichtingen die in het eerstvolgende begrotingsjaar zullen worden aangegaan;

– De uitgaven die voortvloeien uit verplichtingen die in de jaren volgend op het eerstvolgende begrotingsjaar moeten worden aangegaan, omdat deze een technisch noodzakelijke voortzetting vormen van reeds eerdere aangegane verplichtingen;

– De overige verplichtingen, voortvloeiend uit bestaand beleid of afspraken op kabinets- of ministerieel niveau die in de jaren volgend op het eerstvolgend begrotingsjaar worden aangegaan.

Voor het extrapoleren van de meerjarencijfers gelden de volgende uitgangspunten:

1. Bij de ramingen wordt rekening gehouden met bestaande wettelijke regelingen. Het extrapolatiejaar voor de departementale begrotingen en fondsen wordt beleidsarm geëxtrapoleerd. De demografische ontwikkeling is bepalend voor het beleidsarm extrapoleren. In alle gevallen moet het gaan om aan te gane verplichtingen en daaruit voortvloeiende uitgaven op grond van de voortzetting van bestaand of ongewijzigd beleid, of om uitgaven die door expliciete besluiten van de minister van Financiën of het kabinet zijn geaccordeerd. Indien bestaand beleid niet noodzakelijkerwijze impliceert dat nieuwe verplichtingen worden aangegaan (bijvoorbeeld bij projecten of eenmalige investeringen), dient te worden verondersteld dat geen nieuwe verplichtingen worden aangegaan, tenzij is besloten om het beleid te continueren. Voor de economische groei wordt aangesloten bij de recentste MLT-raming van het CPB.Het extrapolatiejaar wordt kwantitatief (met prestatiegegevens) onderbouwd. Wanneer geen expliciete andersluidende afspraken bestaan, dienen het volume en de prijs die ten grondslag liggen aan de ramingen, constant gehouden te worden. Het extrapolatiejaar wordt ook kwalitatief (welke programma's, projecten, bijdragen, etc.) onderbouwd. De ramingen dienen te zijn gebaseerd op het in ongewijzigd tempo realiseren van meerjarige projecten.Wanneer reeds is afgesproken dat instrumenten een afloop kennen, dient deze afloop tot uiting te komen in de extrapolatie.

2. Bij de extrapolatie van de uitgekeerde loon- en prijsontwikkeling op begrotingsfondsen waarvan de begrotingshorizon langer is dan de reguliere begrotingshorizon van t+5, geldt de volgende systematiek: voor de jaren na t+5 wordt de jaarlijkse grondslag vermenigvuldigd met de betreffende loon- en prijsindices uit het jaar t zoals volgens reguliere systematiek. Zo wordt ook op deze begrotingsfondsen een realistische inschatting van de loon- en prijsbijstelling gemaakt.

Kasschuiven

Uitgaven hebben over het algemeen een terugkerend karakter en worden daarom middels het uitgavenkader beheerst per jaar. Voor investeringsuitgaven met een eenmalig karakter die over meerdere jaren plaatsvinden, is de beheersing van het totaalbedrag relevanter dan het bedrag per jaar. Voor investeringsuitgaven kwalificeren enkel de investeringen uit de volgende begrotingsfondsen:

– het Mobiliteitsfonds;

– het Deltafonds;

– het Defensiematerieelbegrotingsfonds;

Voor de uitgaven binnen begrotingsfondsen geldt dat middelen vrij naar latere jaren mogen worden geschoven, bijvoorbeeld als een investeringsproject vertraging oploopt, mits de Europese begrotingsregels hier ruimte voor bieden.

Richtlijnen

Onder fiscale regelingen verstaan we regelingen die aan de volgende richtlijnen voldoen:

– De regeling heeft een beoogd beleidsdoel (bijvoorbeeld het stimuleren van een bepaalde activiteit), anders dan de algemene doelstelling van het belastingmiddel waar de regeling betrekking op heeft.

– De regeling leidt per saldo tot een beoogde derving van overheidsinkomsten, al dan niet in samenhang bezien met gerelateerde regelingen op hetzelfde terrein.

Beheersingskader

Het budgettaire belang van fiscale regelingen valt niet onder een met uitgaven vergelijkbaar strikt beheersingskader. Beleidsmatige mutaties aan de inkomstenkant en nieuwe fiscale regelingen worden geboekt onder het inkomstenkader.

Toetsing fiscale regelingen

Voor de introductie van nieuwe dan wel substantiële wijzigingen van bestaande fiscale regelingen en de evaluatie van fiscale regelingen geldt een verplicht toetsingskader, zoals opgenomen in de Rijksbegrotingsvoorschriften (RBV). Met behulp van het toetsingskader kan worden afgewogen of (de intensivering van) een fiscale regeling de voorkeur heeft.

Indien een fiscale regeling negatief geëvalueerd wordt, is het uitgangspunt om deze regeling af te schaffen of zodanig aan te passen dat tegemoet wordt gekomen aan de aanbevelingen van de evaluatie. Indien de wens is om deze fiscale regeling toch te handhaven, dient de minister op wiens begroting de regeling staat de reden hiervoor toe te lichten in een kabinetsreactie aan de Kamer. Hierin dient expliciet te worden ingegaan op waarom de regeling niet wordt afgeschaft of aangepast.

Indien uit de evaluatie blijkt dat een fiscale regeling beter aan de uitgavenzijde kan worden vormgegeven is het uitgangspunt om de fiscale regeling conform de aanbeveling te verplaatsen. Indien de wens is om deze fiscale regeling toch te handhaven als fiscale regeling, dient de minister op wiens begroting de regeling staat de reden hiervoor toe te lichten in een kabinetsreactie aan de Kamer. Hierin dient expliciet te worden ingegaan op de reden om de regeling als fiscale regeling te handhaven.

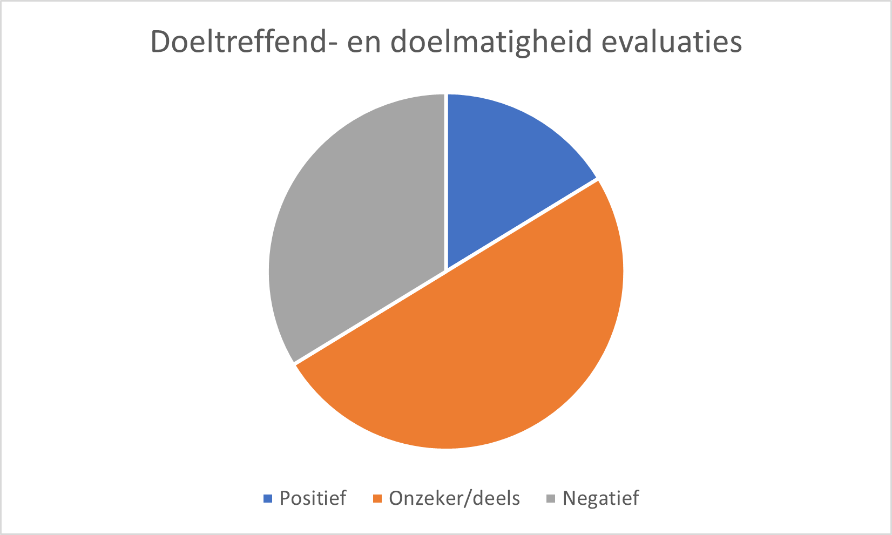

Negatief geëvalueerde fiscale regelingen zijn regelingen die niet doelmatig en/of doeltreffend zijn, of niet door het toetsingskader fiscale regelingen komen.

Bij fiscale regelingen die niet overwegend positief worden geëvalueerd, of waarbij het moeilijk is om conclusies te trekken over de doeltreffend- en doelmatigheid, dient in de kabinetsreactie ingegaan te worden op de achtergrond hiervan en de mogelijkheden een dergelijke niet doorslaggevende evaluatie-uitkomst in de toekomst te voorkomen. Dit kan bijvoorbeeld door de doelstelling aan te scherpen of door relevante data te verzamelen over de regeling.

Horizonbepalingen

Horizonbepalingen worden bij nieuwe regelingen in principe ingevoerd. Bij bestaande regelingen die recent geëvalueerd zijn, wordt in principe een horizonbepaling opgelegd indien het doel van tijdelijke aard is en/of er sprake is van een negatieve of discutabele evaluatie-uitkomst. Na een nieuwe evaluatie volgt een nieuwe weging. Er kan afgeweken worden van deze regel indien er goede redenen voor zijn, zoals:

– Regelingen die volgen uit Europese verplichtingen of internationale verdragen

– Regelingen met als doel om de uitvoering makkelijker te maken

– Regelingen die deel uitmaken van of nauw verbonden zijn aan de primaire heffingsstructuur

– Regelingen waarvan de afschaffing een disproportionele impact op doelgroep teweeg zou brengen of waarbij de toevoeging van een horizonbepaling het beleidsdoel zou ondergraven, bijvoorbeeld wanneer een regeling alleen het gewenste effect kan hebben als deze voor een langere periode bestaat.

In het geval bij afloop van de horizonbepaling blijkt dat realisaties afwijken van de verwachting bij invoering van de regeling, dan is de afwijking bij voorzetting van de regeling relevant voor het inkomstenkader.

Wanneer een automatische beëindiging van de fiscale regeling niet voor de hand ligt, kan een budgettaire bepaling worden ingevoerd. Dit betekent dat na een bepaalde horizon de budgettaire afwijking (gecorrigeerd voor inflatie en een onbenulligheidsmarge) van de regeling relevant is voor het inkomstenkader. Deze budgettaire bepalingen worden in principe alleen bij nieuwe regelingen ingevoerd en in kabinetsreacties bij recent geëvalueerde regelingen. De regelingen die geen horizonbepaling opgelegd krijgen, kunnen daarmee een budgettaire bepaling opgelegd krijgen. Uitzonderingen hierop zouden kunnen zijn:

– Regelingen die volgen uit Europese verplichtingen of internationale verdragen

– Regelingen die deel uitmaken van of nauw verbonden zijn aan de primaire heffingsstructuur (aftrek kosten onderhoudsverplichting, algemene heffingskorting)

– Regelingen die een budgettair belang van kleiner dan 5 miljoen hebben

Monitoring van individuele fiscale regelingen

De budgettaire ontwikkeling van fiscale regelingen aan de inkomstenkant zoals vrijstellingen, aftrekposten en verlaagde tarieven die de belastingopbrengst verkleinen, wordt jaarlijks gemonitord in de Miljoenennota. Substantiële opwaartse afwijkingen van het verwachte niveau aan het begin van de kabinetsperiode en relatief hoge endogene groei in de kabinetsperiode worden in de monitoring apart benoemd en geven in beginsel aanleiding tot het nemen van maatregelen om beter aan te sluiten bij het eerder geraamde budget.

Evaluaties

De maatregelen die in bijlage 9 van de Miljoenennota genoemd staan hebben een evaluatieverplichting. Bijlage 10 niet. Het departement op wiens begroting de fiscale regeling (extracomptabel) vermeld staat, is verantwoordelijk voor een tijdige uitvoering van de evaluatie.

De criteria voor uitzonderingen van deze regel kunnen zijn:

– Als een regeling al is geëvalueerd en er geen nieuwe informatie voorhanden is, kan de evaluatie worden uitgesteld, veel informatie is immers al beschikbaar. De verantwoordelijke departementen kunnen in overeenstemming met de toezichthouder op fiscale regelingen beslissen om middels een kabinetsreactie de evaluatietermijn met maximaal 4-7 jaar op te schorten. In de kabinetsreactie worden de conclusies van de vorige evaluatie opgenomen en de reden toegelicht waarom die conclusies nog steeds gelden en naar verwachting ook voor de komende maximaal 4-7 jaar.

– Dit kan besloten worden wanneer er sinds vorige evaluatie geen beleidswijzigingen of nieuwe informatie over de regeling voorhanden is. Hierdoor kan capaciteit ingezet worden op die plekken waar dat het meest nodig is.

Naast bovenstaande punten worden de evaluaties geprioriteerd op basis van criteria, zoals:

– Databeschikbaarheid

– Nieuwe informatie zoals beleidswijzigingen

– Beleidsinformatiebehoefte

– Budgettair belang

De evaluatie zelf wordt binnen 4 weken na oplevering gepubliceerd met een begeleidende brief waarin wordt aangekondigd dat het kabinet aan de slag gaat met de evaluatieresultaten en uiterlijk bij het volgende besluitvormingsmoment met een kabinetsreactie komt. Hier kan alleen gemotiveerd van worden afgeweken. De behandeling van de evaluaties van fiscale regelingen is bij voorkeur tijdens de voorjaarsbesluitvorming.

Het beleidskader risicoregelingen ziet toe op alle nieuwe en bestaande risicoregelingen die tussen een organisatie van de rijksoverheid en een organisatie buiten de ‘sector overheid’3 zijn overeengekomen. Onder risicoregelingen worden verstaan: (in)directe garanties en leningen.

Besluitvorming over een nieuwe en of aanpassing van een bestaande risicoregeling gebeurt aan de hand van het ‘toetsingskader risicoregelingen’. Voor de besluitvorming over risicoregelingen gelden de volgende voorwaarden:

1. Over nieuwe risicoregelingen, dan wel de aanpassingen in bestaande regelingen, moet besluitvorming plaatsvinden in de ministerraad (MR). Besluitvorming over risicoregelingen gebeurt in principe bij het hoofdbesluitvormingsmoment in het voorjaar.

2. Voornemens tot het opzetten van nieuwe risicoregelingen of wijzigingen van bestaande risicoregelingen worden tijdig kenbaar gemaakt aan het ministerie van Financiën. Deze voornemens worden besproken in de beleidsbrief. Dit ten behoeve van ordentelijke besluitvorming omtrent risicoregelingen.

3. Het ministerie van Financiën dient akkoord te zijn met het ingevulde toetsingskader dat vervolgens ter besluitvorming voorgelegd wordt aan de MR. Na besluitvorming wordt het toetsingskader risicoregeling verzonden aan het parlement en wordt conform de instructies in de rijksbegrotingsvoorschriften periodiek verantwoording afgelegd.

Deze voorwaarden worden verder toegelicht in de procesbeschrijving risicoregelingen4die opgenomen is in het Handboek Financiële Informatie en Administratie Rijk (HAFIR) en in de wettenpocket. Tevens wordt het toetsingskader risicoregelingen gepubliceerd in het HAFIR en in de wettenpocket. De hieronder besproken uitgangspunten vormen de basis voor het toetsingskader risicoregelingen4.

Probleemstelling en rol van de overheid

Het kabinet betracht zoveel mogelijk terughoudendheid bij het verlengen van bestaande of aangaan van nieuwe financiële risico’s. Echter, soms kan het aangaan van nieuwe financiële risico’s noodzakelijk zijn. Essentieel in de besluitvorming is daarom een adequate beschrijving van het probleem en een beschrijving waarom de voorgestelde risicoregeling het meest doelmatige en doeltreffende beleidsinstrument is in vergelijking met alternatieve beleidsinstrumenten. Het toetsingskader bespreekt wat deze overheidsinterventie legitimeert en of het ter compensatie is van risico’s die niet in de markt kunnen worden gedekt.

Risico's en risicobeheersing

De directe en indirecte financiële risico’s die de overheid loopt dienen goed inzichtelijk te worden gemaakt. Daarom wordt een deugdelijke onderbouwing van de directe en indirecte financiële risico’s die de overheid zal gaan dragen gegeven. Daarbij dient inzichtelijk te worden gemaakt welke aannames bij de risico-inschatting zijn gebruikt en waar deze risico-inschatting op gebaseerd is. Dit gebeurt op basis van het maximale risico dat per jaar kan optreden en de precieze kenmerken van het risico dat de regeling moet dekken.

Iedere risicoregeling dient eindig te zijn, en het risico dient gemaximeerd te zijn met een plafond. Als gedurende de uitvoering van de risicoregeling sprake blijkt te zijn van een onderbenutting van meer dan 10 procent van het plafond, dan wordt het plafond neerwaarts bijgesteld. Hierop is een uitzondering als aangetoond wordt dat een hoger plafond gerechtvaardigd is, omdat uit het meerjarig gebruik bijvoorbeeld blijkt dat er sprake is van sterke fluctuaties als gevolg van economische ontwikkelingen of omdat het gebruik van de regeling in de toekomst sterk zal toenemen.

In het toetsingskader dient ook een beschrijving te worden gegeven van alle risico-mitigerende maatregelen die worden gehanteerd om het risico voor de overheid zoveel mogelijk te beperken. Voorbeelden hiervan zijn het (gedeeltelijk) dekken van het risico (deels) door private financiële instellingen, als overheid beslag leggen op het vermogen van de tegenpartij en maatregelen of risicovoorzieningen die de afnemer van de risicoregeling moet treffen om het risico voor de overheid zoveel mogelijk te beperken.

Voor grote en complexe risico’s zal een second opinion gevraagd worden aan een onafhankelijke gespecialiseerde partij ten aanzien van de risico-inschatting en -beheersing en premiestelling. Zowel het beleidsdepartement als het ministerie van Financiën kunnen om dergelijke expertise verzoeken. Het beleidsdepartement draagt hiervoor de kosten.

Risicopremie en risicovoorziening en budgettaire verwerking

In het geval wordt besloten tot een risicoregeling wordt er een premie gevraagd die een zo reëel mogelijke weergave vormt van hetrisico. De premie is in principe de optelsom van de verwachte schade, de uitvoeringskosten en een risico-opslag. De verwachte schade wordt bepaald op basis van een onderbouwde raming die bij het ministerie van Financiën wordt voorgelegd.

De risico-opslag dient (zoveel mogelijk) overeen te komen met gangbare risicopremies die worden gehanteerd bij vergelijkbare marktactiviteiten. Er worden twee typen risicoregelingen onderscheiden: risicoregelingen met begrote schade en risicoregelingen zonder begrote schade. Voor alle risicoregelingen wordt in de begroting een ontvangstenraming voor de premieontvangsten opgenomen. Voor risicoregelingen met begrote schade wordt tevens een raming van de schade-uitgaven opgenomen.

Bij risicoregelingen met begrote schade wordt tevens een risicovoorziening aangemaakt. Dit in de vorm van een begrotingsreserve. Ontvangen premies en niet-gerealiseerde schade-uitgaven worden in principe aan het einde van het begrotingsjaar in de begrotingsreserve gestort. Wanneer schade-uitgaven de uitgavenraming overstijgen, wordt dit tekort gedekt vanuit de begrotingsreserve.

Een begrotingsreserve wordt op grond van artikel 2.21 eerste lid van de Comptabiliteitswet in overeenstemming met de minister van Financiën ingesteld. In het instellingsbesluit worden de voorwaarden van de begrotingsreserve opgenomen.

Vormgeving en budgettaire inpasbaarheid van de risicoregeling

Bij nieuwe risicoregelingen en aanpassingen van bestaande regelingen zal er een versobering van (andere) risicoregelingen plaatsvinden. Indien een departement zelf geen risicoregelingen heeft waarmee vrije ruimte voor een nieuwe risicoregeling kan worden gecreëerd, dan kan het departement nieuwe ruimte voor de risicoregelingen organiseren door een substantiële eerste storting in een risicovoorziening (begrotingsreserve).

De minister van Financiën zal bij het inrichten van een risicovoorziening voorwaarden stellen. De exacte vormgeving van de risicovoorziening wordt vastgelegd in een brief van het ministerie van Financiën aan het beleidsdepartement.

Horizonbepaling en evaluatie

Iedere risicoregeling kent een horizonbepaling. De standaardtermijn voor een horizonbepaling is vijf jaar.

Ten tijde van het bereiken van de horizon uit de horizonbepaling wordt een evaluatie van de risicoregeling uitgevoerd. Daarbij worden de doelmatigheid en de doeltreffendheid van de risicoregeling onderzocht. De kwaliteitseisen voor dit onderzoek zijn beschreven in de Regeling Periodiek Evaluatieonderzoek.

Risicoregelingenbeleid in crisistijden

Het bovenstaande is relevant onder ‘normale’ omstandigheden. Het is mogelijk dat het kabinet bij een zware crisis een ruimhartiger risicoregelingenbeleid voert, omdat garanties en leningen vaak een geschikt instrument zijn om risico’s uit de economie mee op te vangen en over te nemen via de overheidsbegroting. De ‘tenzij-clausule’ is dan noodzakelijkerwijs vaker van toepassing. Crisisgerelateerde risicoregelingen zijn primair bedoeld om de schade aan de economie te beperken, niet om een marktfalen op te lossen, en zijn daarom anders in opzet dan reguliere regelingen. Vereiste is dat ze een tijdelijk karakter hebben met een kortere horizonbepaling. Bij crisisgerelateerde regelingen worden ontvangsten en uitgaven ten laste van de staatsschuld geboekt en kennen daarom geen risicovoorziening.

De relevante wet en regelgeving met betrekking tot risicoregelingen bestaat uit de volgende documenten:

– Comptabiliteitswet;

– Rijksbegrotingsvoorschriften;

– Begrotingsregels zoals vastgelegd door het kabinet;

– ABCfiche begrotingsreserves;

– HAFIR algemeen;

– Regeling Periodiek Evaluatieonderzoek.

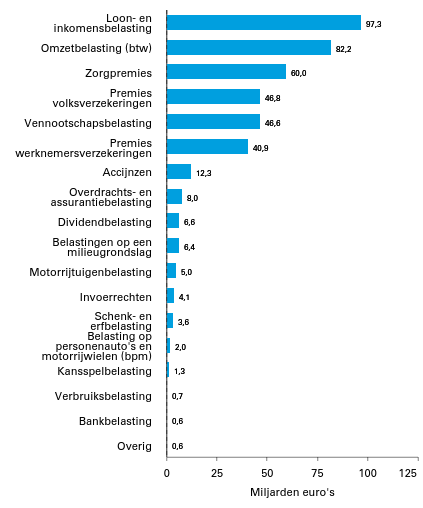

Onderstaande tabel geeft een overzicht van de belangrijkste budgettaire kerngegevens tot en met 2029. Deze cijfers zijn gebaseerd op de begrotingen en op de Macro Economische Verkenning (MEV) van het Centraal Planbureau (CPB). Het kabinet verwacht in 2025 425,1 miljard euro aan inkomsten op te halen via belasting- en premieontvangsten. De geraamde rijksuitgaven bedragen 457 miljard euro in 2025.

(in miljarden euro, tenzij anders aangegeven) | 2024 | 2025 | 2026 | 2027 | 2028 | 2029 |

|---|---|---|---|---|---|---|

Inkomsten (belastingen en sociale premies) | 405,6 | 425,1 | 447,0 | 469,2 | 487,0 | 504,9 |

Reguliere netto-uitgaven binnen het uitgavenkader | 396,0 | 427,0 | 455,0 | 476,9 | 494,2 | 512,7 |

Overige netto-uitgaven en correcties relevant voor het EMU-saldo | 27,4 | 29,9 | 37,2 | 21,8 | 23,1 | 25,3 |

Totale netto-uitgaven relevant voor het EMU-saldo | 423,4 | 457,0 | 492,2 | 498,6 | 517,4 | 538,0 |

EMU-saldo centrale overheid | ‒ 17,9 | ‒ 31,9 | ‒ 45,2 | ‒ 29,4 | ‒ 30,4 | ‒ 33,1 |

EMU-saldo decentrale overheden | ‒ 0,6 | ‒ 0,7 | ‒ 0,7 | ‒ 0,7 | ‒ 0,7 | ‒ 0,8 |

EMU-saldo collectieve sector | ‒ 18,5 | ‒ 32,6 | ‒ 45,9 | ‒ 30,1 | ‒ 31,1 | ‒ 33,9 |

EMU-saldo collectieve sector (in procenten bbp) | ‒ 1,6% | ‒ 2,8% | ‒ 3,7% | ‒ 2,4% | ‒ 2,4% | ‒ 2,5% |

EMU-schuld collectieve sector | 498,8 | 548,4 | 613,8 | 646,8 | 681,0 | 717,3 |

EMU-schuld collectieve sector (in procenten bbp) | 44,2% | 46,6% | 50,1% | 50,7% | 51,6% | 52,5% |

Bruto binnenlands product (bbp) | 1.128 | 1.176 | 1.225 | 1.275 | 1.320 | 1.367 |

Het geraamde EMU-tekort van de centrale overheid bedraagt 31,9 miljard euro in 2025 en 33,1 miljard euro in 2029. De decentrale overheden - onder andere de gemeenten, provincies en waterschappen - komen naar verwachting uit op een tekort van 0,7 miljard euro in 2025 en 0,8 miljard euro in 2029. Het EMU-saldo van de overheid als geheel (centrale overheid en decentrale overheden) komt daarmee naar verwachting uit op een tekort van 32,6 miljard euro in 2025 en 33,9 miljard euro in 2029. Dit komt overeen met respectievelijk ‒ 2,8% en ‒ 2,5% van het bbp. De schuld bereikt aan het eind van 2029 een niveau van 52,5% van het bbp.

De visuele samenvatting bij de Miljoenennota biedt een toegankelijk overzicht van de belangrijkste cijfers voor het Miljoenennotajaar 2025. De presentatie in de visuele samenvatting verschilt echter op een aantal punten van de begrotingssystematiek zoals die wordt gehanteerd in de rest van de Miljoenennota en bijlagen. Deze bijlage behandelt de samenhang tussen de cijfers uit de visuele samenvatting en de rest van de Miljoenennota en geeft deze aansluiting weer in tabel 2.3.

De visuele samenvatting gaat uit van een netto-uitgavenbegrip. Dat wil zeggen, de bruto-uitgaven (tabel 3.2 in bijlage 3) verminderd met de zogenaamde niet-belastingontvangsten (tabel 3.3 in bijlage 3). Dit zijn ontvangsten die tot de uitgavenkant van de begroting worden gerekend, zoals boete-opbrengsten, leges en gasbaten.

Een ander verschil in presentatie tussen de visuele samenvatting en de Miljoenennota betreft de individuele begrotingsposten. De visuele samenvatting gaat uit van een thematische indeling die niet exact aansluit bij de afzonderlijke begrotingshoofdstukken. Zo wordt het Btw-compensatiefonds in de visuele samenvatting samengevoegd met het Gemeentefonds en het Provinciefonds, terwijl het begrotingstechnisch wordt verantwoord op de begroting van Financiën.

(in miljarden euro) | 2025 | Bron |

|---|---|---|

Inkomsten | 425,1 | Tabel 4.1 |

Uitgaven | ||

Sociale Zekerheid en Arbeidsmarkt | 114,9 | |

H15: Sociale Zaken en Werkgelegenheid | 30,7 | Tabel 3.5 bijlagen MN |

H40: Premiegefinancierde uitgaven | 82,9 | Tabel 3.5 bijlagen MN |

H83: Koppeling uitkeringen | 1,3 | Tabel 3.5 bijlagen MN |

Zorg | 114,6 | |

H16: Volksgezondheid, Welzijn en Sport | 6,9 | Tabel 3.5 bijlagen MN |

H41: Premiegefinancierde uitgaven | 100,7 | Tabel 3.5 bijlagen MN |

Zorgtoeslag en TSZ | 7,1 | Hoofdstuk 16 artikel 8 |

Onderwijs, Cultuur en Wetenschap | 53,4 | |

H8: Onderwijs, Cultuur en Wetenschap | 53,4 | Tabel 3.5 bijlagen MN |

Gemeentefonds, Provinciefonds en Btw-compensatiefonds | 53,4 | |

H50+H60: Gemeentefonds en accres Gemeentefonds | 45,5 | Tabel 3.5 bijlagen MN |

H51+H61: Provinciefonds en accres Provinciefonds | 3,7 | Tabel 3.5 bijlagen MN |

Btw-compensatiefonds | 4,2 | Hoofdstuk 9B artikel 6 |

Buitenlandse Zaken en Ontwikkelingshulp | 11,4 | |

H5: Buitenlandse Zaken | 3,9 | Tabel 3.5 bijlagen MN |

H17: Buitenlandse Handel en Ontwikkelinghulp | 3,3 | Tabel 3.5 bijlagen MN |

EU-afdrachten Invoerrechten | 4,1 | Hoofdstuk 5 artikel 3.1.10 |

Justitie en Veiligheid | 16,6 | |

H6: Justitie en Veiligheid | 16,6 | Tabel 3.5 bijlagen MN |

Defensie | 19,4 | |

H10: Defensie | 10,3 | Tabel 3.5 bijlagen MN |

H66: Defensiematerieelbegrotingsfonds | 9,1 | |

Infrastructuur en Waterstaat | 14,1 | |

H12: Infrastructuur en Waterstaat | 14,1 | Tabel 3.5 bijlagen MN |

H55: Mobiliteitsfonds | 0,0 | Tabel 3.5 bijlagen MN |

H65: Deltafonds | 0,0 | Tabel 3.5 bijlagen MN |

Rentelasten | 8,7 | |

Rentelasten staatsschuld | 7,7 | Hoofdstuk 9A artikel 11 |

Rentelasten schatkistbankieren | 1,0 | Hoofdstuk 9A artikel 12 |

Binnenlandse Zaken en Koninkrijksrelaties | 3,6 | |

H7: Binnenlandse Zaken | 3,3 | Tabel 3.5 bijlagen MN |

H4: Koninkrijksrelaties | 0,2 | Tabel 3.5 bijlagen MN |

H64: BES-fonds | 0,1 | Tabel 3.5 bijlagen MN |

Economische Zaken | 3,2 | |

H13: Economische Zaken | 2,8 | Tabel 3.5 bijlagen MN |

H70: Nationaal Groeifonds | 0,4 | |

Klimaat en Groene Groei | 3,6 | |

H23: Klimaat en Groene Groei | 2,8 | Tabel 3.5 bijlagen MN |

H71: Klimaatfonds | 0,8 | Tabel 3.5 bijlagen MN |

Asiel en Migratie | 5,6 | |

H20: Asiel en Migratie | 5,6 | Tabel 3.5 bijlagen MN |

Volkshuisvesting en Ruimtelijke Ordening | 8,9 | |

H22: Volkshuisvesting en Ruimtelijke Ordening | 8,9 | Tabel 3.5 bijlagen MN |

Financiën | 7,1 | |

H9b: Financiën | 11,3 | Tabel 3.5 bijlagen MN |

af: Btw-compensatiefonds | ‒ 4,2 | Hoofdstuk 9B artikel 6 |

Landbouw, Visserij, Voedselzekerheid en Natuur | 4,7 | |

H14: Landbouw, Visserij, Voedselzekerheid en Natuur | 4,7 | Tabel 3.5 bijlagen MN |

Oekraïne (binnenlandse en buitenlandse steun) | 7,3 | |

Niet kaderrelevante uitgaven Oekraïne | 7,3 | Tabel 22 bijlagen MN |

Overig | 6,4 | |

1. Totaal inkomsten | 425,1 | Tabel 2.1 bijlagen MN |

2. Totale netto-uitgaven relevant voor het EMU-saldo | 457,0 | Tabel 2.1 bijlagen MN |

3. EMU-saldo centrale overheid (=1-2) | ‒ 31,9 | Tabel 2.1 bijlagen MN |

Deze bijlage biedt verschillende overzichten van de uitgaven en de niet-belastingontvangsten van de Rijksoverheid. De overheidsuitgaven kunnen op kasbasis, maar ook op transactiebasis worden geregistreerd. In het eerste geval worden uitgaven geboekt in de periode waarin de daadwerkelijke betalingen vanaf de bankrekeningen van het Rijk plaatsvinden. In het tweede geval worden de uitgaven geboekt in de periode waarin de rechten en verplichtingen zijn ontstaan. Op de departementale begrotingen worden de uitgaven op kasbasis geregistreerd. Het saldo van de overheid (EMU-saldo) wordt echter niet berekend op basis van de uitgaven op kasbasis, maar op transactiebasis. Bij de tabellen hieronder worden de gebruikte begrippen verder toegelicht.

Tabel 3.1 bevat alle netto-uitgaven van de Rijksoverheid. De netto-uitgaven zijn de uitgaven minus de niet-belastingontvangsten. Om de uitgaven te beheersen is er een jaarlijks uitgavenkader. De meeste netto-uitgaven vallen onder dit uittgavenkader. Er zijn echter ook uitgaven en ontvangsten die niet onder het kader vallen. Deze worden de niet-kaderrelevante uitgaven en ontvangsten genoemd.

Voorts zijn de uitgaven in tabel 3.1 uitgesplitst in begrotingsgefinancierde en premiegefinancierde uitgaven. De begrotingsgefinancierde uitgaven worden betaald uit de belastingen en zijn de optelling van alle uitgaven en niet-belastingontvangsten op de departementale begrotingen. Dit zijn de uitgaven waarvoor het parlement autorisatie verleent door de begrotingen aan te nemen. Naast de begrotingsgefinancierde uitgaven zijn er ook premiegefinancierde uitgaven. De uitgaven aan zorg en sociale zekerheid worden voor een groot deel gefinancierd uit sociale premies. In het onderste deel van de tabel zijn de begrotings- en premiegefinancierde uitgaven samengenomen.

(in miljoenen euro) | 2024 | 2025 | 2026 | 2027 | 2028 | 2029 | bron |

|---|---|---|---|---|---|---|---|

Begrotingsgefinancierde netto-uitgaven | 302.693 | 322.509 | 356.525 | 335.438 | 348.379 | 361.717 | Tabel 3.4 |

Premiegefinancierde netto-uitgaven | 171.153 | 183.543 | 194.349 | 207.639 | 218.421 | 231.119 | Tabel 3.5 |

Waarvan premiegefinancierde netto-uitgaven Sociale Zekerheid | 77.644 | 82.862 | 87.825 | 92.260 | 97.011 | 102.423 | |

Waarvan premiegefinancierde netto-uitgaven Zorg | 93.509 | 100.681 | 106.525 | 115.379 | 121.410 | 128.696 | |

Totaal netto-uitgaven | 473.845 | 506.053 | 550.874 | 543.077 | 566.801 | 592.836 | |

Totaal netto-uitgaven onder het uitgavenkader | 396.045 | 427.018 | 455.023 | 476.882 | 494.244 | 512.682 | Tabel 3.5 |

Netto-uitgaven buiten het uitgavenkader | 77.800 | 79.035 | 95.851 | 66.195 | 72.557 | 80.154 | Tabel 3.6 |

Totaal netto-uitgaven | 473.845 | 506.053 | 550.874 | 543.077 | 566.801 | 592.836 |

Tabel 3.2 geeft alle uitgaven weer zoals die vermeld zijn in de individuele begrotingshoofdstukken van de Rijksbegroting. In die hoofdstukken zelf zijn de uitgaven verdeeld over verschillende beleidsartikelen en niet-beleidsartikelen, maar in de tabel wordt alleen het totaal per hoofdstuk weergegeven. Deze tabel bevat dus alle geraamde uitgaven waarvoor het parlement goedkeuring geeft door het betreffende begrotingswetvoorstel aan te nemen. Deze uitgaven worden daarom ook wel de begrotingsgefinancierde uitgaven genoemd. Voor vrijwel alle begrotingshoofdstukken geldt dat de genoemde bedragen ook de raming is van wat de rijksoverheid op kasbasis denkt te gaan uitgeven. Alleen voor het begrotingshoofdstuk van Nationale Schuld geldt dat die begroting deels op transactiebasis wordt opgesteld. De uitgaven aan het aflossen van de staatsschuld zijn niet in deze tabel opgenomen. Deze zijn opgenomen in bijlage 7 EMU-saldo.

(in miljoenen euro) | 2024 | 2025 | 2026 | 2027 | 2028 | 2029 | |

|---|---|---|---|---|---|---|---|

1 | De Koning | 58 | 59 | 59 | 59 | 59 | 59 |

2A | Staten-Generaal | 283 | 267 | 261 | 254 | 266 | 250 |

2B | Overige Hoge Colleges van Staat, Kabinetten en de Kiesraad | 195 | 192 | 180 | 187 | 179 | 176 |

3 | Algemene Zaken | 116 | 101 | 101 | 99 | 96 | 95 |

4 | Koninkrijksrelaties | 205 | 263 | 214 | 206 | 178 | 149 |

5 | Buitenlandse Zaken | 11.793 | 12.262 | 15.676 | 15.198 | 16.463 | 16.944 |

6 | Justitie en Veiligheid | 27.120 | 18.325 | 18.353 | 18.329 | 18.248 | 18.251 |

7 | Binnenlandse Zaken en Koninkrijksrelaties | 11.543 | 5.084 | 4.545 | 3.294 | 3.052 | 2.174 |

8 | Onderwijs, Cultuur en Wetenschap | 58.061 | 57.597 | 56.094 | 56.963 | 54.936 | 54.606 |

9A | Nationale Schuld (Transactiebasis) | 12.119 | 13.333 | 15.334 | 17.700 | 19.237 | 21.107 |

9B | Financiën | 26.252 | 27.662 | 28.809 | 11.046 | 10.026 | 10.073 |

10 | Defensie | 13.424 | 12.244 | 12.391 | 10.737 | 10.949 | 11.092 |

12 | Infrastructuur en Waterstaat | 14.126 | 14.111 | 15.839 | 15.863 | 15.119 | 15.133 |

13 | Economische Zaken | 11.370 | 3.252 | 2.933 | 2.616 | 2.397 | 2.237 |

14 | Landbouw, Visserij, Voedselzekerheid en Natuur | 4.385 | 4.731 | 2.995 | 2.324 | 1.828 | 1.607 |

15 | Sociale Zaken en Werkgelegenheid | 63.634 | 59.997 | 64.414 | 67.273 | 69.328 | 71.745 |

16 | Volksgezondheid, Welzijn en Sport | 37.927 | 36.502 | 38.502 | 40.224 | 42.636 | 44.801 |

17 | Buitenlandse Handel en Ontwikkelingshulp | 3.928 | 3.598 | 3.120 | 3.124 | 3.611 | 3.923 |

20 | Asiel en Migratie | 0 | 9.481 | 9.769 | 2.854 | 1.219 | 1.219 |

22 | Volkshuisvesting en Ruimtelijke Ordening | 0 | 9.387 | 9.275 | 9.490 | 9.294 | 9.384 |

23 | Klimaat en Groene Groei | 0 | 4.509 | 5.550 | 5.589 | 5.646 | 5.326 |

50 | Gemeentefonds | 43.837 | 44.896 | 42.236 | 42.006 | 41.788 | 41.707 |

51 | Provinciefonds | 3.870 | 3.552 | 3.338 | 3.298 | 3.295 | 3.294 |

55 | Mobiliteitsfonds | 10.190 | 9.429 | 10.634 | 10.605 | 10.318 | 10.686 |

58 | Diergezondheidsfonds | 41 | 36 | 37 | 37 | 38 | 38 |

60 | Accres Gemeentefonds | 0 | 608 | 2.620 | 4.614 | 6.531 | 8.489 |

61 | Accres Provinciefonds | 0 | 116 | 312 | 484 | 652 | 823 |

64 | BES-fonds | 94 | 89 | 89 | 90 | 91 | 93 |

65 | Deltafonds | 1.648 | 1.723 | 2.132 | 2.108 | 1.851 | 1.736 |

66 | Defensiematerieelbegrotingsfonds | 8.243 | 9.775 | 12.323 | 12.690 | 13.073 | 12.708 |

70 | Nationaal Groeifonds | 89 | 393 | 734 | 617 | 913 | 950 |

71 | Klimaatfonds | 0 | 758 | 2.783 | 2.440 | 2.936 | 2.488 |

80 | Prijsbijstelling | 0 | 1.502 | 2.912 | 4.436 | 6.094 | 7.667 |

81 | Arbeidsvoorwaarden | 0 | 4.018 | 6.997 | 10.519 | 14.175 | 17.804 |

83 | Koppeling Uitkeringen | 0 | 1.311 | 2.286 | 3.437 | 4.539 | 5.658 |

86 | Aanvullende Post | ‒ 8.160 | ‒ 2.283 | 11.896 | 7.966 | 7.280 | 5.952 |

90 | Consolidatie1 | ‒ 10.574 | ‒ 10.473 | ‒ 12.264 | ‒ 12.214 | ‒ 11.630 | ‒ 11.752 |

HGIS | Internationale Samenwerking2 | (12.134) | (10.724) | (10.932) | (6.963) | (7.040) | (7.453) |

Totaal | 345.817 | 358.411 | 393.476 | 376.560 | 386.711 | 398.690 |

In deze en volgende tabel betreft dit een correctie voor dubbeltellingen die ontstaan door het bruto boeken van bijdragen tussen departementen onderling. Het bruto boeken houdt in dat zowel het departement dat bijdraagt als het departement dat ontvangt de uitgaven op zijn begroting opneemt.

In deze en volgende tabellen zijn de uitgaven aan Internationale samenwerking (HGIS) toegerekend aan de begrotingen waarop deze worden verantwoord. De totale uitgaven aan HGIS zijn tussen haken vermeld en lopen niet mee in de totaaltelling.

Tabel 3.3 bevat alle niet-belastingontvangsten op de verschillende begrotingshoofdstukken van de Rijksbegroting. Het betreft hier alle ontvangsten die geen belasting- of premie-ontvangst zijn. Denk bijvoorbeeld aan het dividend dat uitgekeerd wordt door staatsdeelnemingen, terugbetaalde studieschulden of de opbrengst uit boetes en schikkingen. Ook hier geldt dat alle bedragen op kasbasis zijn, behalve de begroting van Nationale Schuld, die deels op transactiebasis is opgesteld. De ontvangsten vanuit het uitgeven van nieuwe staatschuld zijn niet meegeteld in deze tabel. Deze ontvangsten zijn opgenomen in bijlage 7 EMU-saldo.

(in miljoenen euro) | 2024 | 2025 | 2026 | 2027 | 2028 | 2029 | |

|---|---|---|---|---|---|---|---|

1 | De Koning | 2 | 0 | 0 | 0 | 0 | 0 |

2A | Staten-Generaal | 4 | 4 | 4 | 4 | 4 | 4 |

2B | Overige Hoge Colleges van Staat, Kabinetten en de Kiesraad | 6 | 6 | 6 | 6 | 6 | 6 |

3 | Algemene Zaken | 9 | 9 | 9 | 9 | 9 | 9 |

4 | Koninkrijksrelaties | 149 | 205 | 224 | 148 | 239 | 303 |

5 | Buitenlandse Zaken | 3.749 | 3.654 | 2.822 | 1.233 | 1.266 | 1.303 |

6 | Justitie en Veiligheid | 1.584 | 1.650 | 1.751 | 1.781 | 1.806 | 1.837 |

7 | Binnenlandse Zaken en Koninkrijksrelaties | 1.034 | 1.772 | 2.176 | 1.919 | 946 | 822 |

8 | Onderwijs, Cultuur en Wetenschap | 2.156 | 2.274 | 2.354 | 2.451 | 2.552 | 2.647 |

9A | Nationale Schuld (Transactiebasis) | 18.730 | 15.224 | 15.375 | 17.029 | 16.505 | 15.919 |

9B | Financiën | 4.618 | 3.658 | 4.426 | 4.665 | 4.582 | 4.561 |

10 | Defensie | 463 | 245 | 275 | 384 | 144 | 144 |

12 | Infrastructuur en Waterstaat | 78 | 41 | 580 | 1.115 | 1.116 | 1.110 |

13 | Economische Zaken | 6.720 | 497 | 491 | 235 | 241 | 437 |

14 | Landbouw, Visserij, Voedselzekerheid en Natuur | 158 | 74 | 92 | 134 | 146 | 64 |

15 | Sociale Zaken en Werkgelegenheid | 2.501 | 2.502 | 2.498 | 2.466 | 2.374 | 2.304 |

16 | Volksgezondheid, Welzijn en Sport | 283 | 285 | 201 | 180 | 183 | 183 |

17 | Buitenlandse Handel en Ontwikkelingshulp | 70 | 53 | 48 | 45 | 43 | 42 |

20 | Asiel en Migratie | 0 | 13 | 14 | 14 | 14 | 14 |

22 | Volkshuisvesting en Ruimtelijke Ordening | 0 | 484 | 479 | 467 | 468 | 464 |

23 | Klimaat en Groene Groei | 0 | 2.418 | 2.419 | 6.120 | 4.901 | 3.887 |

55 | Mobiliteitsfonds | 9.763 | 9.429 | 10.634 | 10.605 | 10.318 | 10.686 |

58 | Diergezondheidsfonds | 32 | 54 | 36 | 37 | 38 | 38 |

65 | Deltafonds | 1.440 | 1.723 | 2.132 | 2.108 | 1.851 | 1.736 |

66 | Defensiematerieelbegrotingsfonds | 161 | 97 | 151 | 153 | 172 | 160 |

70 | Nationaal Groeifonds | ‒ 10 | 0 | 0 | 0 | 0 | 0 |

83 | Koppeling Uitkeringen | 0 | 4 | 18 | 29 | 38 | 47 |

90 | Consolidatie | ‒ 10.574 | ‒ 10.473 | ‒ 12.264 | ‒ 12.214 | ‒ 11.630 | ‒ 11.752 |

HGIS | Internationale Samenwerking | (527) | (425) | (300) | (405) | (159) | (157) |

Totaal | 43.124 | 35.902 | 36.951 | 41.122 | 38.331 | 36.973 |

Tabel 3.4 geeft de netto-uitgaven per begrotingshoofdstuk weer. Dit zijn de uitgaven uit tabel 3.2 minus de niet-belastingontvangsten uit tabel 3.3.

(in miljoenen euro) | 2024 | 2025 | 2026 | 2027 | 2028 | 2029 | |

|---|---|---|---|---|---|---|---|

1 | De Koning | 57 | 59 | 59 | 59 | 59 | 59 |

2A | Staten-Generaal | 279 | 263 | 257 | 250 | 263 | 246 |

2B | Overige Hoge Colleges van Staat en Kabinetten van de Gouverneurs | 188 | 186 | 174 | 181 | 172 | 170 |

3 | Algemene Zaken | 107 | 93 | 92 | 90 | 87 | 86 |

4 | Koninkrijksrelaties | 56 | 58 | ‒ 10 | 58 | ‒ 61 | ‒ 154 |

5 | Buitenlandse Zaken | 8.043 | 8.609 | 12.854 | 13.965 | 15.197 | 15.641 |

6 | Justitie en Veiligheid | 25.537 | 16.676 | 16.602 | 16.547 | 16.442 | 16.414 |

7 | Binnenlandse Zaken | 10.509 | 3.312 | 2.369 | 1.375 | 2.105 | 1.353 |

8 | Onderwijs, Cultuur en Wetenschap | 55.906 | 55.323 | 53.740 | 54.513 | 52.384 | 51.960 |

9A | Nationale Schuld (Transactiebasis) | ‒ 6.611 | ‒ 1.891 | ‒ 41 | 671 | 2.732 | 5.188 |

9B | Financiën | 21.634 | 24.004 | 24.383 | 6.380 | 5.445 | 5.512 |

10 | Defensie | 12.961 | 11.999 | 12.116 | 10.353 | 10.805 | 10.948 |

12 | Infrastructuur en Waterstaat | 14.048 | 14.070 | 15.259 | 14.748 | 14.003 | 14.023 |

13 | Economische Zaken | 4.650 | 2.754 | 2.442 | 2.380 | 2.156 | 1.800 |

14 | Landbouw, Visserij, Voedselzekerheid en Natuur | 4.228 | 4.657 | 2.903 | 2.190 | 1.682 | 1.543 |

15 | Sociale Zaken en Werkgelegenheid | 61.133 | 57.495 | 61.916 | 64.808 | 66.954 | 69.441 |

16 | Volksgezondheid, Welzijn en Sport | 37.644 | 36.218 | 38.300 | 40.044 | 42.452 | 44.617 |

17 | Buitenlandse Handel en Ontwikkelingshulp | 3.859 | 3.545 | 3.071 | 3.079 | 3.568 | 3.881 |

20 | Asiel en Migratie | 0 | 9.468 | 9.755 | 2.840 | 1.205 | 1.205 |

22 | Volkshuisvesting en Ruimtelijke Ordening | 0 | 8.903 | 8.797 | 9.022 | 8.826 | 8.920 |

23 | Klimaat en Groene Groei | 0 | 2.091 | 3.131 | ‒ 531 | 745 | 1.439 |

50 | Gemeentefonds | 43.837 | 44.896 | 42.236 | 42.006 | 41.788 | 41.707 |

51 | Provinciefonds | 3.870 | 3.552 | 3.338 | 3.298 | 3.295 | 3.294 |

55 | Mobiliteitsfonds | 427 | 0 | 0 | 0 | 0 | 0 |

58 | Diergezondheidsfonds | 9 | ‒ 18 | 1 | 0 | 0 | 0 |

60 | Accres Gemeentefonds | 0 | 608 | 2.620 | 4.614 | 6.531 | 8.489 |

61 | Accres Provinciefonds | 0 | 116 | 312 | 484 | 652 | 823 |

64 | BES-fonds | 94 | 89 | 89 | 90 | 91 | 93 |

65 | Deltafonds | 208 | 0 | 0 | 0 | 0 | 0 |

66 | Defensiematerieelbegrotingsfonds | 8.082 | 9.679 | 12.172 | 12.537 | 12.901 | 12.548 |

70 | Nationaal Groeifonds | 99 | 393 | 734 | 617 | 913 | 950 |

71 | Klimaatfonds | 0 | 758 | 2.783 | 2.440 | 2.936 | 2.488 |

80 | Prijsbijstelling | 0 | 1.502 | 2.912 | 4.436 | 6.094 | 7.667 |

81 | Arbeidsvoorwaarden | 0 | 4.018 | 6.997 | 10.519 | 14.175 | 17.804 |

83 | Koppeling Uitkeringen | 0 | 1.307 | 2.268 | 3.409 | 4.501 | 5.611 |

86 | Aanvullende Post | ‒ 8.160 | ‒ 2.283 | 11.896 | 7.966 | 7.280 | 5.952 |

90 | Consolidatie | 0 | 0 | 0 | 0 | 0 | 0 |

HGIS | Internationale Samenwerking | (11.607) | (10.300) | (10.632) | (6.558) | (6.881) | (7.296) |

Totaal | 302.693 | 322.509 | 356.525 | 335.438 | 348.379 | 361.717 |

De tabel 3.5 toont de netto-uitgaven onder het uitgavenkader, uitgesplitst naar begrotingshoofdstuk.

(in miljoenen euro) | 2024 | 2025 | 2026 | 2027 | 2028 | 2029 | |

|---|---|---|---|---|---|---|---|

1 | De Koning | 57 | 59 | 59 | 59 | 59 | 59 |

2A | Staten-Generaal | 279 | 263 | 257 | 250 | 263 | 246 |

2B | Overige Hoge Colleges van Staat en Kabinetten van de Gouverneurs | 188 | 186 | 174 | 181 | 172 | 170 |

3 | Algemene Zaken | 107 | 93 | 92 | 90 | 87 | 86 |

4 | Koninkrijksrelaties | 7 | 208 | 158 | 149 | 121 | 108 |

5 | Buitenlandse Zaken | 3.673 | 3.934 | 8.004 | 9.214 | 10.558 | 10.852 |

6 | Justitie en Veiligheid | 21.871 | 16.649 | 16.582 | 16.534 | 16.428 | 16.400 |

7 | Binnenlandse Zaken | 10.519 | 3.312 | 2.369 | 1.375 | 2.105 | 1.353 |

8 | Onderwijs, Cultuur en Wetenschap | 53.493 | 53.405 | 52.187 | 53.367 | 51.613 | 51.383 |

9A | Nationale Schuld (Transactiebasis) | 21 | 21 | 21 | 21 | 21 | 21 |

9B | Financiën | 10.260 | 11.336 | 9.887 | 9.384 | 8.449 | 8.505 |

10 | Defensie | 10.064 | 10.276 | 10.247 | 10.593 | 10.805 | 10.948 |

12 | Infrastructuur en Waterstaat | 14.047 | 14.070 | 15.798 | 15.832 | 15.090 | 15.105 |

13 | Economische Zaken | 5.724 | 2.772 | 2.597 | 2.367 | 2.173 | 1.800 |

14 | Landbouw, Visserij, Voedselzekerheid en Natuur | 4.228 | 4.657 | 2.903 | 2.190 | 1.682 | 1.543 |

15 | Sociale Zaken en Werkgelegenheid | 31.679 | 30.724 | 31.886 | 32.356 | 32.526 | 32.879 |

16 | Volksgezondheid, Welzijn en Sport | 6.878 | 6.903 | 6.038 | 5.436 | 4.986 | 4.676 |

17 | Buitenlandse Handel en Ontwikkelingshulp | 3.648 | 3.323 | 3.084 | 3.088 | 3.575 | 3.888 |

20 | Asiel en Migratie | 0 | 5.621 | 5.915 | 1.672 | 1.205 | 1.205 |

22 | Volkshuisvesting en Ruimtelijke Ordening | 0 | 8.936 | 8.829 | 9.055 | 8.816 | 8.910 |

23 | Klimaat en Groene Groei | 0 | 2.813 | 4.542 | 4.707 | 5.119 | 4.939 |

40 | Sociale Verzekeringen | 77.644 | 82.862 | 87.825 | 92.260 | 97.011 | 102.423 |

41 | Premiegefinancierde Zorg | 93.509 | 100.681 | 106.525 | 115.379 | 121.410 | 128.696 |

50 | Gemeentefonds | 43.837 | 44.896 | 42.236 | 42.006 | 41.788 | 41.707 |

51 | Provinciefonds | 3.870 | 3.552 | 3.338 | 3.298 | 3.295 | 3.294 |

55 | Mobiliteitsfonds | 427 | 0 | 0 | 0 | 0 | 0 |

60 | Accres Gemeentefonds | 0 | 608 | 2.620 | 4.614 | 6.531 | 8.489 |

61 | Accres Provinciefonds | 0 | 116 | 312 | 484 | 652 | 823 |

64 | BES-fonds | 94 | 89 | 89 | 90 | 91 | 93 |

65 | Deltafonds | 208 | 0 | 0 | 0 | 0 | 0 |

66 | Defensiematerieelbegrotingsfonds | 7.785 | 9.145 | 11.720 | 12.274 | 12.390 | 12.468 |

70 | Nationaal Groeifonds | 89 | 393 | 734 | 617 | 913 | 950 |

71 | Klimaatfonds | 0 | 758 | 2.783 | 2.440 | 2.936 | 2.488 |

80 | Prijsbijstelling | 0 | 1.313 | 2.555 | 3.905 | 5.417 | 6.809 |

81 | Arbeidsvoorwaarden | 0 | 4.018 | 6.997 | 10.519 | 14.175 | 17.804 |

83 | Koppeling Uitkeringen | 0 | 1.307 | 2.268 | 3.409 | 4.501 | 5.611 |

86 | Aanvullende Post | ‒ 8.160 | ‒ 2.283 | 3.396 | 7.666 | 7.280 | 5.952 |

90 | Consolidatie | 0 | 0 | 0 | 0 | 0 | 0 |

HGIS | Internationale Samenwerking | (11.607) | (10.300) | (10.632) | (6.558) | (6.881) | (7.296) |

Totaal netto-uitgaven onder het uitgavenkader | 396.045 | 427.018 | 455.023 | 476.882 | 494.244 | 512.682 |