Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2017-2018 | 34785 nr. D |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2017-2018 | 34785 nr. D |

Ontvangen 8 december 2017

|

Inhoudsopgave |

blz. |

||

|

1. |

Inleiding |

2 |

|

|

2. |

Belastingplan 2018 |

2 |

|

|

2.1. |

Inkomensbeleid |

3 |

|

|

2.2. |

Box 3 |

10 |

|

|

2.3. |

Dubbele zakelijkheidstoets |

11 |

|

|

2.4. |

Terugdraaien verlenging eerste tariefschijf van de vennootschapsbelasting Belastingplan 2017 |

13 |

|

|

2.5. |

Innovatiebox |

14 |

|

|

2.6. |

Kansspelbelasting |

14 |

|

|

2.7. |

Aanscherping definitie geneesmiddelen |

15 |

|

|

2.8. |

Afvalstoffenbelasting |

16 |

|

|

2.9. |

Energiebelasting |

17 |

|

|

3. |

Overige fiscale maatregelen 2018 |

17 |

|

|

3.1. |

Vermogensverdeling na huwelijkse voorwaarden |

17 |

|

|

3.2. |

Vereenvoudigen derdenbeslag |

18 |

|

|

3.3. |

Vervallen schorsende werking fiscaal verzet |

21 |

|

|

3.4. |

Inkeerregeling |

21 |

|

|

3.5. |

Uitbreiding mededelingsplicht bodemzaken |

22 |

|

|

4. |

Wet inhoudingsplicht houdstercoöperatie en uitbreiding inhoudingsvrijstelling |

23 |

|

|

5. |

Wijziging van de Wet inkomstenbelasting 2001 tot het geleidelijk uitfaseren van de aftrek wegens geen of geringe eigenwoningschuld |

30 |

|

|

6. |

Overige vragen |

50 |

|

|

6.1. |

Afschaffen dividendbelasting |

51 |

|

|

6.2. |

Verhoging verlaagde btw-tarief |

51 |

|

Het kabinet heeft met belangstelling kennisgenomen van de vragen van de leden van de fracties van de VVD, het CDA, D66, de PVV, de SP, de PvdA, GroenLinks, de ChristenUnie, de SGP en 50PLUS.

Hierna wordt bij de beantwoording van de vragen zo veel mogelijk de volgorde van het verslag aangehouden, met dien verstande dat gelijkluidende of in elkaars verlengde liggende vragen tezamen zijn beantwoord.

De leden van de fractie van D66 vragen om een overzicht van wijzigingen die het huidige kabinet heeft aangebracht op het door het vorige kabinet ingediende pakket Belastingplan 2018. Hierna is een overzicht opgenomen van deze wijzigingen. Het gaat hierbij om maatregelen die zijn ingediend bij nota van wijziging en het wetsvoorstel tot wijziging van de Wet inkomstenbelasting 2001 (Wet IB 2001) tot het geleidelijk uitfaseren van de aftrek wegens geen of geringe eigenwoningschuld. Redactionele wijzigingen zijn hierbij buiten beschouwing gelaten.

|

Kamerstuknummer |

Maatregel |

|---|---|

|

Aanpassing box 3 |

|

|

Geleidelijk afschaffen uitbetaalbaarheid inkomensafhankelijke combinatiekorting en arbeidskorting |

|

|

Verhogen en introduceren geleidelijke afbouw van de ouderenkorting |

|

|

Terugdraaien verlenging eerste tariefschijf van de vennootschapsbelasting uit het Belastingplan 2017 |

|

|

Verhogen effectief tarief innovatiebox naar 7% |

|

|

Verhogen tabaksaccijns |

|

|

Vastleggen dat de levering van een schip dat voor ten minste 70% wordt gebruikt voor de vaart op volle zee, onder de toepassing van het btw-nultarief zal vallen |

|

|

Bewerkstelligen dat de verhoging van het heffingvrije vermogen niet tot gevolg heeft dat de vermogensschijven wijzigen |

|

|

Samenloopbepalingen in verband met de samenloop met het wetsvoorstel Wet terugvordering staatssteun |

|

|

Meer tijd voor landbouwers bij het overgangsrecht (een landbouwer die onder de btw-landbouwregeling viel, krijgt niet slechts het eerste kwartaal van 2018 maar het hele jaar 2018 de tijd om zijn recht op aftrek in één keer te effectueren) |

|

|

Wijziging van de Wet inkomstenbelasting 2001 tot het geleidelijk uitfaseren van de aftrek wegens geen of geringe eigenwoningschuld |

De leden van de fractie van D66 vragen daarnaast om de geconsolideerde teksten van alle gewijzigde wetsvoorstellen. Voor de geconsolideerde wetteksten verwijs ik deze leden graag naar de website van de Eerste Kamer.2

De leden van de fractie van de PvdA vragen waarom het kabinet inkomensondersteuning niet meer nodig acht voor AOW-gerechtigden met een verzamelinkomen waarbij de ouderenkorting volledig is afgebouwd. Van de ruim 3,1 miljoen AOW-gerechtigden heeft circa 90% recht op de ouderenkorting: 82% heeft een verzamelinkomen lager dan het startpunt van het voorgestelde afbouwtraject en heeft dus recht op de volledige ouderenkorting, 8% heeft een verzamelinkomen op het voorgestelde afbouwtraject tussen circa € 36.500 en € 47.500 en de 10% boven het afbouwtraject heeft geen recht op ouderenkorting. Overigens gaat ook deze laatste groep (AOW-gerechtigden met een inkomen boven het afbouwtraject) er door de voorgenomen maatregelen in het regeerakkoord op vooruit, met name doordat deze groep profiteert van de lagere tarieven in de inkomstenbelasting (IB-tarieven).

De leden van de fractie van het CDA vragen hoe de niet-verzilvering van heffingskortingen zich zal ontwikkelen in de komende jaren, in het licht van de aanpassingen in de ouderenkorting en de regeling Hillen. Belastingplichtigen die recht hebben op een hoger bedrag aan heffingskortingen dan de vóór toepassing van de heffingskortingen verschuldigde inkomstenbelasting kunnen een deel van de heffingskortingen niet verzilveren, maar betalen ook geen inkomstenbelasting. Door de verhoging van de ouderenkorting zal het aantal AOW-gerechtigden dat niet alle heffingskortingen kan verzilveren iets toenemen. Indien nodig kunnen deze belastingplichtigen bereikt worden door andere beleidsinstrumenten, zoals bijvoorbeeld toeslagen. Bij de geleidelijke afschaffing van de regeling Hillen neemt de verschuldigde inkomstenbelasting (ceteris paribus) ieder jaar iets toe, waardoor het niet-verzilverde deel van de heffingskortingen juist steeds kleiner wordt.

De leden van de fractie van de SGP vragen naar een gecombineerde tabel met huishoudinkomens van € 25.000, € 35.000 en € 45.000, met daarin alleenstaanden zonder en met kinderen, alleenverdieners zonder en met kinderen, tweeverdieners zonder en met kinderen, waarin zichtbaar wordt gemaakt hoeveel netto-inkomen er overblijft (met inachtneming van box 1 van de inkomstenbelasting, algemene heffingskorting, uitbetaalbare algemene heffingskorting, arbeidskorting, inkomensafhankelijke combinatiekorting, huurtoeslag, zorgtoeslag, kindgebonden budget). Hieronder zijn de tabellen weergegeven voor de gevraagde huishoudens met betrekking tot het jaar 2018. De maatregelen die het kabinet in het regeerakkoord treft om de hoge marginale druk op het traject tussen minimumloon en modaal te verminderen zijn dus nog niet in deze cijfers zichtbaar.

Zoals gebruikelijk bij koopkrachtberekeningen is bij de huishoudens met kinderen uitgegaan van twee kinderen in de leeftijd van zes tot elf jaar. Daarnaast is bij de alleenstaande ouder uitgegaan van vier dagen werk. De beide inkomens van het tweeverdienersgezin kunnen op verschillende manier worden verdeeld. Hier is de keuze gemaakt dat de hoofdkostwinner vijf dagen werkt en de tweede verdiener respectievelijk een, twee en drie dagen. Als gevolg daarvan zijn de uurlonen van de werkenden in deze huishoudens niet vergelijkbaar. Als het tweeverdienershuishouden bovendien gebruikmaakt van kinderopvang voor het aantal dagen dat de minstverdienende partner werkt dan valt het nettoverschil met het alleenverdienershuishouden ongeveer 20% lager uit.

De leden van de fractie van de SGP vragen welke equivalentiefactoren worden gebruikt voor de berekening van het standaardiseren van het huishoudinkomen. Op dit moment wordt gebruikgemaakt van de equivalentiefactoren zoals die door het Centraal Bureau voor de Statistiek (CBS) in 2004 zijn gepubliceerd. Deze zijn gebaseerd op het budgetonderzoek uit de jaren 1995–2000. Het CBS werkt momenteel aan een actualisatie van deze cijfers. In tabel 5 worden de huidige equivalentiefactoren3 weergegeven. Met behulp van equivalentiefactoren kan het inkomen bij een bepaalde huishoudensituatie worden vertaald naar een welvaartsniveau. Op die manier kan het inkomen in verschillende huishoudensituaties beter vergeleken worden. Het maakt uit hoeveel mensen binnen een gezin van het inkomen moeten leven. Daarom is een extra kolom opgenomen in de tabellen bij de vorige vraag waarin het gestandaardiseerde inkomen is weergegeven.

|

Huishoudtype |

Brutoloon |

Belastbaar loon |

IB Box 1 |

AHK |

AK |

IACK |

Nettoloon |

ZT |

KGB |

HT |

Netto-inkomen |

Gest. ink. |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

Alleenstaande zonder kinderen |

€ 25.000 |

€ 24.324 |

€ 9.070 |

€ 2.069 |

€ 3.250 |

€ – |

€ 20.573 |

€ 677 |

€ – |

€ – |

€ 21.251 |

€ 21.251 |

|

Alleenstaande ouder |

€ 25.000 |

€ 24.169 |

€ 9.007 |

€ 2.077 |

€ 3.250 |

€ 2.237 |

€ 22.726 |

€ 698 |

€ 4.982 |

€ 2.185 |

€ 30.590 |

€ 20.258 |

|

Alleenverdiener zonder kinderen |

€ 25.000 |

€ 24.324 |

€ 9.070 |

€ 2.824 |

€ 3.250 |

€ – |

€ 21.328 |

€ 1.718 |

€ – |

€ 2.105 |

€ 25.151 |

€ 18.358 |

|

Alleenverdiener met kinderen |

€ 25.000 |

€ 24.324 |

€ 9.070 |

€ 2.824 |

€ 3.250 |

€ – |

€ 21.328 |

€ 1.718 |

€ 1.869 |

€ 2.479 |

€ 27.395 |

€ 14.572 |

|

Tweeverdiener zonder kinderen (20k en 5k) |

€ 25.000 |

€ 24.457 |

€ 8.939 |

€ 4.530 |

€ 3.088 |

€ – |

€ 23.136 |

€ 1.698 |

€ – |

€ 2.071 |

€ 26.906 |

€ 19.639 |

|

Tweeverdiener met kinderen (20k en 5k) |

€ 25.000 |

€ 24.457 |

€ 8.939 |

€ 4.530 |

€ 3.088 |

€ – |

€ 23.136 |

€ 1.698 |

€ 1.860 |

€ 2.446 |

€ 29.141 |

€ 15.501 |

|

Huishoudtype |

Brutoloon |

Belastbaar loon |

IB Box 1 |

AHK |

AK |

IACK |

Nettoloon |

ZT |

KGB |

HT |

Netto-inkomen |

Gest. inkomen |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

Alleenstaande zonder kinderen |

€ 35.000 |

€ 33.744 |

€ 12.918 |

€ 1.628 |

€ 3.229 |

€ – |

€ 25.683 |

€ – |

€ – |

€ – |

€ 25.683 |

€ 25.683 |

|

Alleenstaande ouder |

€ 35.000 |

€ 33.589 |

€ 12.855 |

€ 1.635 |

€ 3.235 |

€ 2.801 |

€ 28.405 |

€ – |

€ 4.346 |

€ – |

€ 32.751 |

€ 21.689 |

|

Alleenverdiener zonder kinderen |

€ 35.000 |

€ 33.744 |

€ 12.918 |

€ 2.383 |

€ 3.229 |

€ – |

€ 26.438 |

€ 447 |

€ – |

€ – |

€ 26.885 |

€ 19.624 |

|

Alleenverdiener met kinderen |

€ 35.000 |

€ 33.744 |

€ 12.918 |

€ 2.383 |

€ 3.229 |

€ – |

€ 26.438 |

€ 447 |

€ 1.233 |

€ – |

€ 28.119 |

€ 14.957 |

|

Tweeverdiener zonder kinderen (25k en 10k) |

€ 35.000 |

€ 34.054 |

€ 12.626 |

€ 4.334 |

€ 3.487 |

€ – |

€ 29.249 |

€ 404 |

€ – |

€ – |

€ 29.653 |

€ 21.645 |

|

Tweeverdiener met kinderen (25k en 10k) |

€ 35.000 |

€ 34.054 |

€ 12.626 |

€ 4.334 |

€ 3.487 |

€ 1.347 |

€ 30.597 |

€ 404 |

€ 1.212 |

€ – |

€ 32.213 |

€ 17.135 |

|

Huishoudtype |

Brutoloon |

Belastbaar loon |

IB Box 1 |

AHK |

AK |

IACK |

Nettoloon |

ZT |

KGB |

HT |

Netto-inkomen |

Gest. inkomen |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

Alleenstaande zonder kinderen |

€ 45.000 |

€ 43.164 |

€ 16.766 |

€ 1.187 |

€ 2.890 |

€ – |

€ 30.475 |

€ – |

€ – |

€ – |

€ 30.475 |

€ 30.475 |

|

Alleenstaande ouder |

€ 45.000 |

€ 43.009 |

€ 16.703 |

€ 1.194 |

€ 2.895 |

€ 2.801 |

€ 33.197 |

€ – |

€ 3.710 |

€ – |

€ 36.907 |

€ 24.442 |

|

Alleenverdiener zonder kinderen |

€ 45.000 |

€ 43.164 |

€ 16.766 |

€ 1.942 |

€ 2.890 |

€ – |

€ 31.230 |

€ – |

€ – |

€ – |

€ 31.230 |

€ 22.796 |

|

Alleenverdiener met kinderen |

€ 45.000 |

€ 43.164 |

€ 16.766 |

€ 1.942 |

€ 2.890 |

€ – |

€ 31.230 |

€ – |

€ 597 |

€ – |

€ 31.827 |

€ 16.929 |

|

Tweeverdiener zonder kinderen (30k en 15k) |

€ 45.000 |

€ 43.629 |

€ 16.329 |

€ 4.114 |

€ 4.851 |

€ – |

€ 36.265 |

€ – |

€ – |

€ – |

€ 36.265 |

€ 26.471 |

|

Tweeverdiener met kinderen (30k en 15k) |

€ 45.000 |

€ 43.629 |

€ 16.329 |

€ 4.114 |

€ 4.851 |

€ 1.647 |

€ 37.912 |

€ – |

€ 566 |

€ – |

€ 38.478 |

€ 20.467 |

|

Aantal kinderen jonger dan 18 jaar |

|||||

|---|---|---|---|---|---|

|

0 |

1 |

2 |

3 |

4 |

|

|

Aantal volwassenen |

|||||

|

1 |

1,00 |

1,33 |

1,51 |

1,76 |

1,95 |

|

2 |

1,37 |

1,67 |

1,88 |

2,06 |

2,28 |

|

3 |

1,73 |

1,95 |

2,14 |

2,32 |

2,49 |

|

4 |

2,00 |

2,19 |

2,37 |

2,53 |

2,68 |

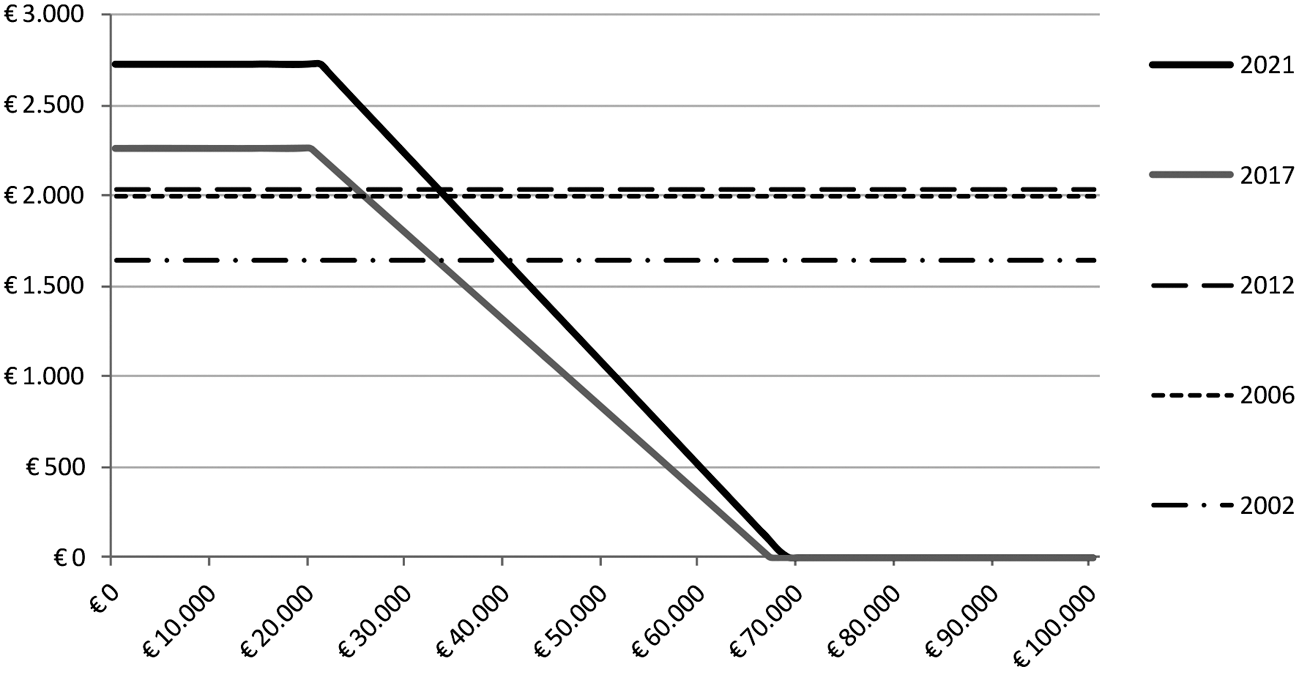

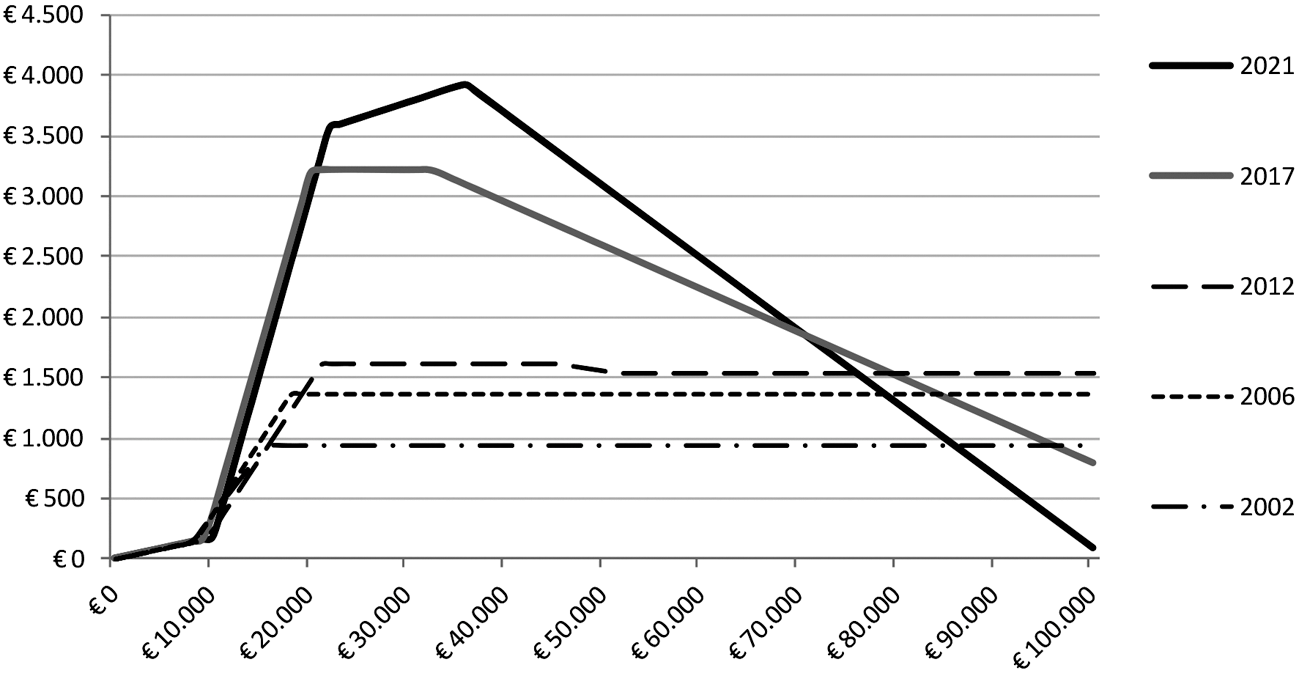

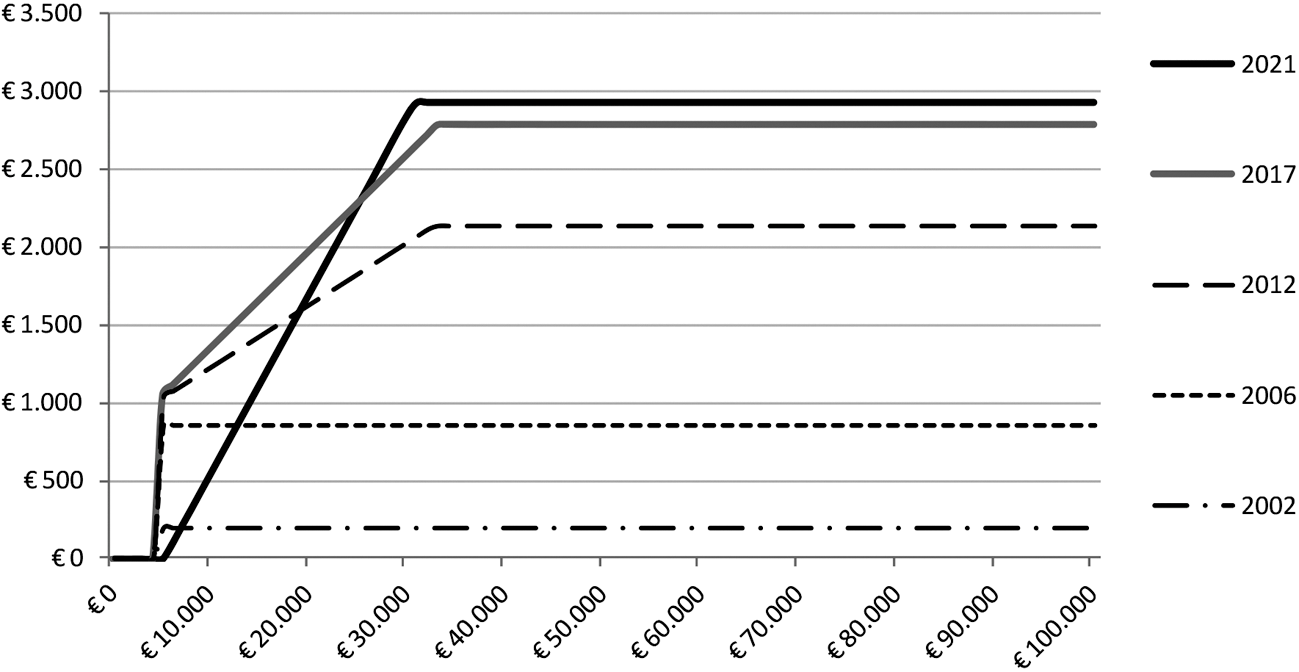

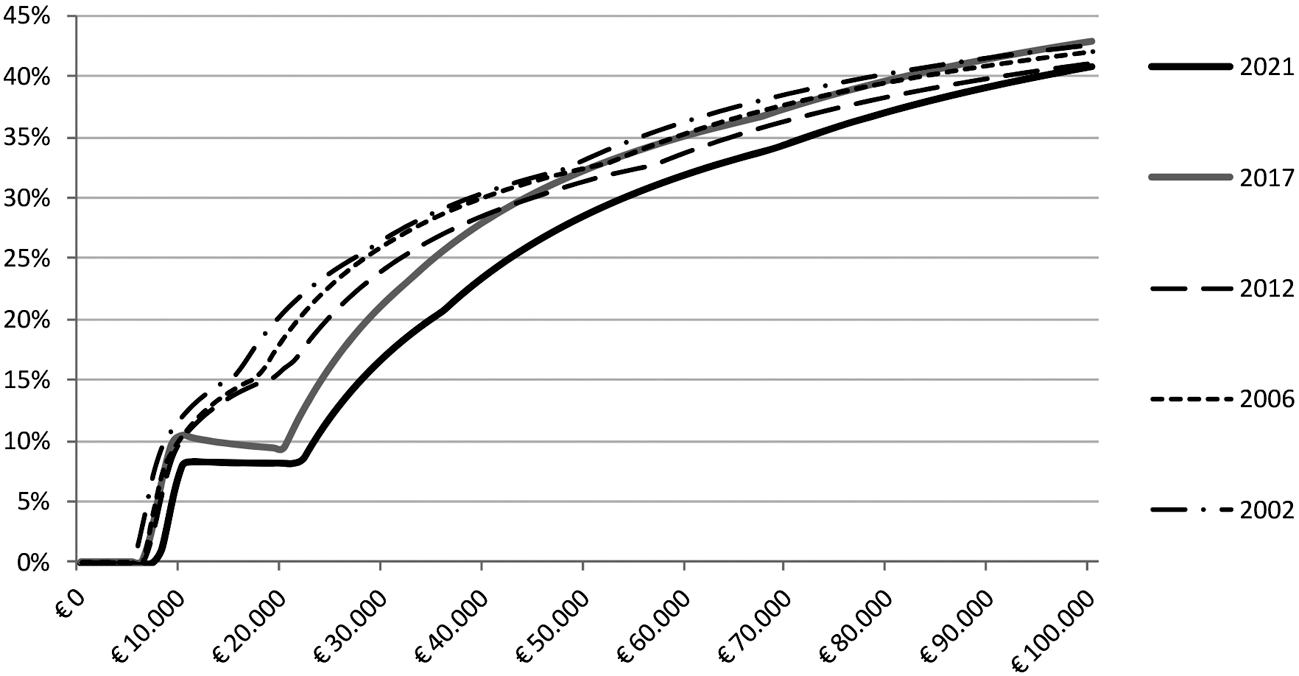

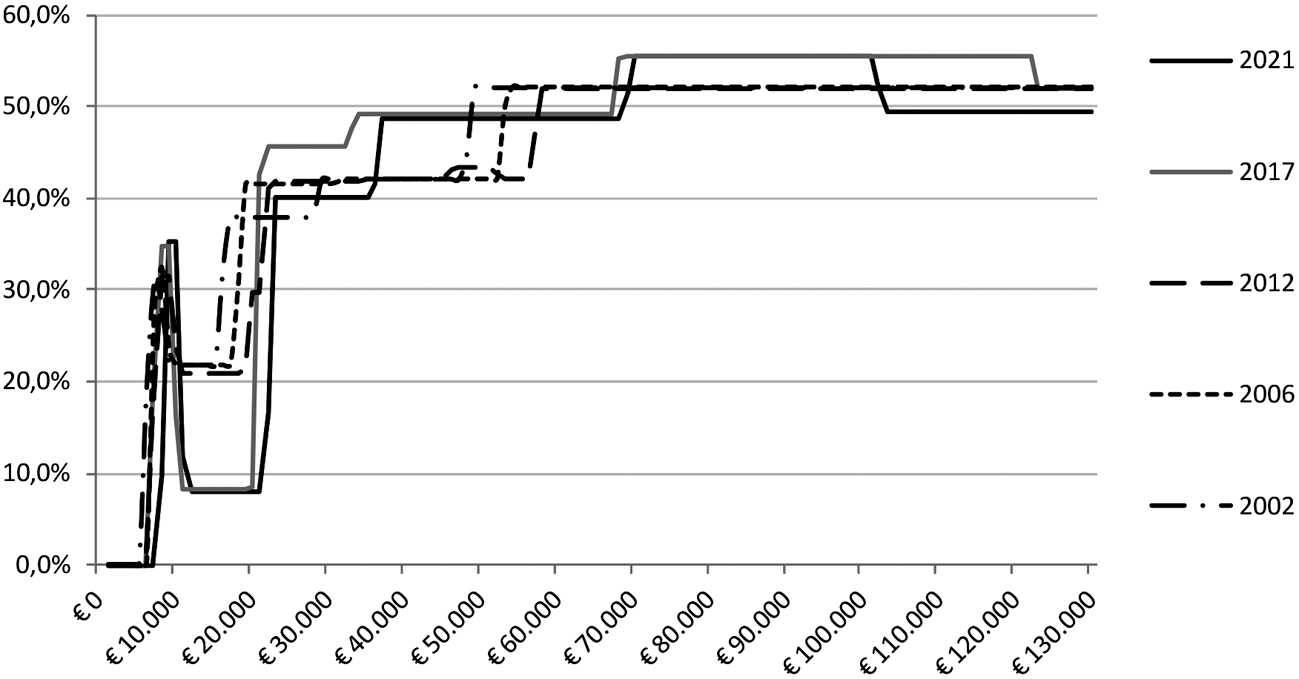

De leden van de fractie van de ChristenUnie vragen het kabinet om een actualisatie en uitbreiding van figuren en tabellen over de ontwikkeling van de algemene heffingskorting, de arbeidskorting, de inkomensafhankelijke combinatiekorting, de gemiddelde belastingdruk (box 1), de marginale druk inkomstenbelasting en de marginale druk inclusief toeslagen in de eindjaren van ieder kabinet sinds de introductie van het huidige belastingstelsel in 2001. De ontwikkelingen zijn weergegeven in de hierna volgende tabellen en figuren. Deze zijn telkens gebaseerd op een werkende alleenstaande, zonder kinderen, die niet AOW-gerechtigd is. De belastingdruk is gedefinieerd als het verschil tussen het netto-inkomen in box 1 en het brutoinkomen in box 1 als aandeel van het brutoinkomen. Voor tabel 11 en figuur 5 over belastingdruk inclusief toeslagen gelden andere definities, die bij deze figuren separaat worden toegelicht. Voor de leesbaarheid van de figuren zijn daarin alleen de jaren 2002, 2006, 2012, 2017 en 2021 opgenomen. In de tabellen zijn daarnaast ook de jaren 2003 en 2010 opgenomen. Uit de figuren en tabellen blijkt dat de heffingskortingen gerichter zijn geworden: de maximumbedragen zijn gestegen, maar de algemene heffingskorting en arbeidskorting worden vanaf een bepaald inkomensniveau wel afgebouwd. Daarnaast wordt zichtbaar dat de voorgenomen maatregelen uit het regeerakkoord leiden tot een forse daling in de gemiddelde belastingdruk in box 1, met name voor midden- en lage inkomens. Ook leidt het nieuwe beleid tot een forse daling van de marginale druk ten opzichte van 2017 voor inkomens tussen € 20.000 en € 36.000.

|

Inkomen bruto |

2002 |

2003 |

2006 |

2010 |

2012 |

2017 |

2021 |

|---|---|---|---|---|---|---|---|

|

€ 0 |

€ 1.647 |

€ 1.766 |

€ 1.990 |

€ 1.987 |

€ 2.033 |

€ 2.254 |

€ 2.719 |

|

€ 10.000 |

€ 1.647 |

€ 1.766 |

€ 1.990 |

€ 1.987 |

€ 2.033 |

€ 2.254 |

€ 2.719 |

|

€ 20.000 |

€ 1.647 |

€ 1.766 |

€ 1.990 |

€ 1.987 |

€ 2.033 |

€ 2.253 |

€ 2.719 |

|

€ 30.000 |

€ 1.647 |

€ 1.766 |

€ 1.990 |

€ 1.987 |

€ 2.033 |

€ 1.774 |

€ 2.205 |

|

€ 40.000 |

€ 1.647 |

€ 1.766 |

€ 1.990 |

€ 1.987 |

€ 2.033 |

€ 1.296 |

€ 1.634 |

|

€ 50.000 |

€ 1.647 |

€ 1.766 |

€ 1.990 |

€ 1.987 |

€ 2.033 |

€ 817 |

€ 1.062 |

|

€ 60.000 |

€ 1.647 |

€ 1.766 |

€ 1.990 |

€ 1.987 |

€ 2.033 |

€ 338 |

€ 491 |

|

€ 70.000 |

€ 1.647 |

€ 1.766 |

€ 1.990 |

€ 1.987 |

€ 2.033 |

€ 0 |

€ 0 |

|

€ 80.000 |

€ 1.647 |

€ 1.766 |

€ 1.990 |

€ 1.987 |

€ 2.033 |

€ 0 |

€ 0 |

|

€ 90.000 |

€ 1.647 |

€ 1.766 |

€ 1.990 |

€ 1.987 |

€ 2.033 |

€ 0 |

€ 0 |

|

€ 100.000 |

€ 1.647 |

€ 1.766 |

€ 1.990 |

€ 1.987 |

€ 2.033 |

€ 0 |

€ 0 |

Figuur 1. Historische ontwikkeling algemene heffingskorting

|

Inkomen bruto |

2002 |

2003 |

2006 |

2010 |

2012 |

2017 |

2021 |

|---|---|---|---|---|---|---|---|

|

€ 0 |

€ 0 |

€ 0 |

€ 0 |

€ 0 |

€ 0 |

€ 0 |

€ 0 |

|

€ 10.000 |

€ 378 |

€ 352 |

€ 378 |

€ 271 |

€ 248 |

€ 361 |

€ 174 |

|

€ 20.000 |

€ 949 |

€ 1.104 |

€ 1.357 |

€ 1.460 |

€ 1.480 |

€ 3.192 |

€ 3.023 |

|

€ 30.000 |

€ 949 |

€ 1.104 |

€ 1.357 |

€ 1.489 |

€ 1.611 |

€ 3.223 |

€ 3.784 |

|

€ 40.000 |

€ 949 |

€ 1.104 |

€ 1.357 |

€ 1.489 |

€ 1.611 |

€ 2.951 |

€ 3.686 |

|

€ 50.000 |

€ 949 |

€ 1.104 |

€ 1.357 |

€ 1.433 |

€ 1.551 |

€ 2.591 |

€ 3.086 |

|

€ 60.000 |

€ 949 |

€ 1.104 |

€ 1.357 |

€ 1.433 |

€ 1.533 |

€ 2.231 |

€ 2.486 |

|

€ 70.000 |

€ 949 |

€ 1.104 |

€ 1.357 |

€ 1.433 |

€ 1.533 |

€ 1.871 |

€ 1.886 |

|

€ 80.000 |

€ 949 |

€ 1.104 |

€ 1.357 |

€ 1.433 |

€ 1.533 |

€ 1.511 |

€ 1.286 |

|

€ 90.000 |

€ 949 |

€ 1.104 |

€ 1.357 |

€ 1.433 |

€ 1.533 |

€ 1.151 |

€ 686 |

|

€ 100.000 |

€ 949 |

€ 1.104 |

€ 1.357 |

€ 1.433 |

€ 1.533 |

€ 791 |

€ 86 |

Figuur 2. Historische ontwikkeling arbeidskorting

|

Inkomen bruto |

2002 |

2003 |

2006 |

2010 |

2012 |

2017 |

2021 |

|---|---|---|---|---|---|---|---|

|

€ 0 |

€ 0 |

€ 0 |

€ 0 |

€ 0 |

€ 0 |

€ 0 |

€ 0 |

|

€ 10.000 |

€ 190 |

€ 214 |

€ 858 |

€ 976 |

€ 1.231 |

€ 1.357 |

€ 556 |

|

€ 20.000 |

€ 190 |

€ 214 |

€ 858 |

€ 1.356 |

€ 1.631 |

€ 1.973 |

€ 1.701 |

|

€ 30.000 |

€ 190 |

€ 214 |

€ 858 |

€ 1.736 |

€ 2.031 |

€ 2.589 |

€ 2.846 |

|

€ 40.000 |

€ 190 |

€ 214 |

€ 858 |

€ 1.859 |

€ 2.133 |

€ 2.778 |

€ 2.922 |

|

€ 50.000 |

€ 190 |

€ 214 |

€ 858 |

€ 1.859 |

€ 2.133 |

€ 2.778 |

€ 2.922 |

|

€ 60.000 |

€ 190 |

€ 214 |

€ 858 |

€ 1.859 |

€ 2.133 |

€ 2.778 |

€ 2.922 |

|

€ 70.000 |

€ 190 |

€ 214 |

€ 858 |

€ 1.859 |

€ 2.133 |

€ 2.778 |

€ 2.922 |

|

€ 80.000 |

€ 190 |

€ 214 |

€ 858 |

€ 1.859 |

€ 2.133 |

€ 2.778 |

€ 2.922 |

|

€ 90.000 |

€ 190 |

€ 214 |

€ 858 |

€ 1.859 |

€ 2.133 |

€ 2.778 |

€ 2.922 |

|

€ 100.000 |

€ 190 |

€ 214 |

€ 858 |

€ 1.859 |

€ 2.133 |

€ 2.778 |

€ 2.922 |

Figuur 3. Historische ontwikkeling inkomensafhankelijke combinatiekorting

|

Inkomen bruto |

2002 |

2003 |

2006 |

2010 |

2012 |

2017 |

2021 |

|---|---|---|---|---|---|---|---|

|

€ 0 |

0,0% |

0,0% |

0,0% |

0,0% |

0,0% |

0,0% |

0,0% |

|

€ 10.000 |

12,1% |

12,0% |

10,5% |

10,9% |

10,3% |

10,4% |

8,0% |

|

€ 20.000 |

20,7% |

19,9% |

18,5% |

17,0% |

16,0% |

9,3% |

8,2% |

|

€ 30.000 |

26,7% |

26,3% |

26,1% |

25,2% |

24,2% |

21,3% |

17,0% |

|

€ 40.000 |

30,5% |

30,2% |

30,1% |

29,4% |

28,7% |

28,1% |

23,6% |

|

€ 50.000 |

33,3% |

32,7% |

32,5% |

32,0% |

31,4% |

32,3% |

28,6% |

|

€ 60.000 |

36,4% |

35,9% |

35,4% |

34,6% |

33,8% |

35,1% |

32,0% |

|

€ 70.000 |

38,6% |

38,2% |

37,7% |

37,1% |

36,4% |

37,4% |

34,5% |

|

€ 80.000 |

40,3% |

39,9% |

39,5% |

39,0% |

38,4% |

39,7% |

37,1% |

|

€ 90.000 |

41,6% |

41,3% |

40,9% |

40,4% |

39,9% |

41,4% |

39,2% |

|

€ 100.000 |

42,6% |

42,3% |

42,0% |

41,6% |

41,1% |

42,8% |

40,8% |

Figuur 4. Historische ontwikkeling gemiddelde belastingdruk (box 1)

|

Inkomen bruto |

2002 |

2003 |

2006 |

2010 |

2012 |

2017 |

2021 |

|---|---|---|---|---|---|---|---|

|

€ 0 |

0,0% |

0,0% |

0,0% |

0,0% |

0,0% |

0,0% |

0,0% |

|

€ 10.000 |

21,7% |

22,5% |

21,7% |

21,6% |

20,8% |

8,2% |

11,8% |

|

€ 20.000 |

37,9% |

38,7% |

41,5% |

39,0% |

29,6% |

42,5% |

8,1% |

|

€ 30.000 |

42,0% |

42,0% |

41,7% |

42,0% |

42,0% |

45,6% |

40,0% |

|

€ 40.000 |

42,0% |

42,0% |

42,0% |

42,0% |

42,0% |

49,2% |

48,6% |

|

€ 50.000 |

52,0% |

52,0% |

42,0% |

42,0% |

43,3% |

49,2% |

48,6% |

|

€ 60.000 |

52,0% |

52,0% |

52,0% |

52,0% |

52,0% |

49,2% |

48,6% |

|

€ 70.000 |

52,0% |

52,0% |

52,0% |

52,0% |

52,0% |

55,6% |

55,5% |

|

€ 80.000 |

52,0% |

52,0% |

52,0% |

52,0% |

52,0% |

55,6% |

55,5% |

|

€ 90.000 |

52,0% |

52,0% |

52,0% |

52,0% |

52,0% |

55,6% |

55,5% |

|

€ 100.000 |

52,0% |

52,0% |

52,0% |

52,0% |

52,0% |

55,6% |

55,5% |

|

€ 110.000 |

52,0% |

52,0% |

52,0% |

52,0% |

52,0% |

55,6% |

49,5% |

|

€ 120.000 |

52,0% |

52,0% |

52,0% |

52,0% |

52,0% |

55,6% |

49,5% |

|

€ 130.000 |

52,0% |

52,0% |

52,0% |

52,0% |

52,0% |

52,0% |

49,5% |

Figuur 5. Historische ontwikkeling marginale belastingdruk exclusief toeslagen

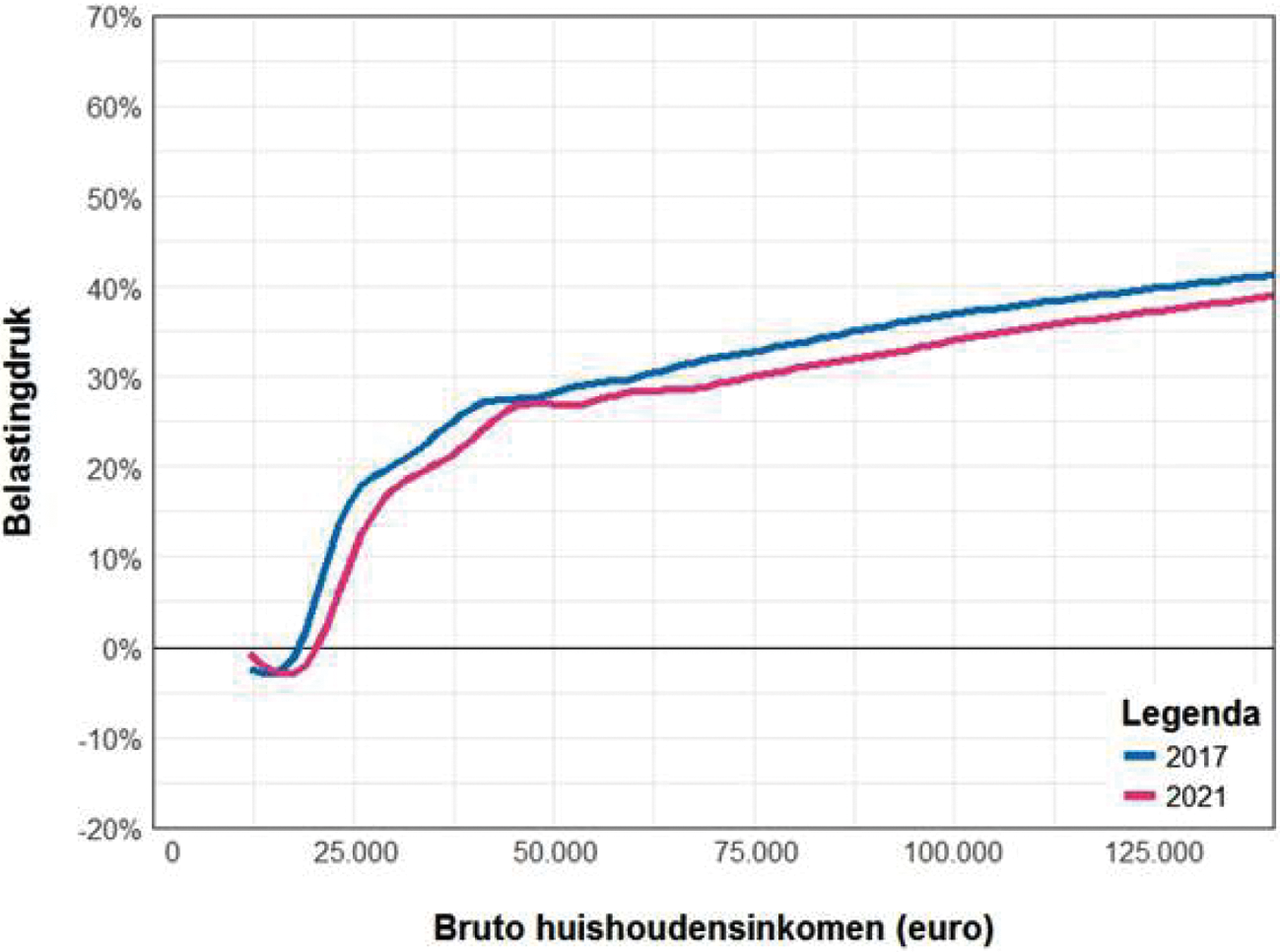

Voor de gemiddelde en marginale druk inclusief toeslagen zijn bovenstaande figuren en tabellen niet voorhanden. Wel kan een vergelijkbaar overzicht gemaakt worden vanaf 2011 op basis van een aantal inkomensklassen, zoals te zien is in tabel 11 en figuur 6. De eerdere voorbeelden zijn gebaseerd op voorbeeldhuishoudens, terwijl onderstaand overzicht voortvloeit uit een steekproef. De belastingdruk is hier het verschil tussen het brutoinkomen en het besteedbare inkomen als aandeel van het brutoinkomen.

|

bruto-inkomen |

2011 |

2012 |

2017 |

2021 |

|---|---|---|---|---|

|

<wml |

34,40% |

34,2% |

22,5% |

23,2% |

|

1–1,5 x wml |

49,70% |

49,6% |

48,7% |

47,2% |

|

1,5–2 x wml |

52,30% |

52,4% |

51,5% |

50,6% |

|

2–3 x wml |

49,30% |

51,0% |

52,3% |

52,9% |

|

>3 x wml |

53,10% |

54,0% |

54,9% |

56,0% |

|

Gemiddeld |

47,40% |

47,9% |

45,5% |

45,2% |

Figuur 6. Ontwikkeling gemiddelde belastingdruk inclusief toeslagen tussen 2017 en 2021

De leden van de fractie van de ChristenUnie vragen hoe ik de ontwikkelingen beoordeel in relatie tot het draagkrachtprincipe en of ik aanleiding zie tot aanpassingen. De figuren maken duidelijk dat het draagkrachtprincipe eenn van de leidende principes is en blijft binnen de inkomstenbelasting. Met de stijging van het inkomen neemt de gemiddelde belastingdruk toe. De hiervoor weergegeven figuren maken tevens duidelijk dat er naast het draagkrachtprincipe ook andere uitgangspunten een rol spelen binnen de inkomstenbelasting, zoals economische efficiency. De stijging van de arbeidskorting draagt bijvoorbeeld bij aan de vergroting van de arbeidsparticipatie. Het inkomenspakket in het regeerakkoord voorziet in een forse lastenverlichting voor het merendeel van de belastingplichtigen. Het bevat onder meer de invoering van een tweeschijvenstelsel en een verhoging van de algemene heffingskorting, arbeidskorting en ouderenkorting. Het inkomenspakket zorgt voor meer evenwicht tussen een- en tweeverdieners en maakt het – vooral voor werkenden met een middeninkomen – lonender om (meer) te werken.

De leden van de fractie van de PvdA vragen waarom het kabinet niet heeft gekozen voor een algehele herziening van de vermogensrendementsheffing op basis van het werkelijk behaalde rendement. In zowel 2016 als 2017 is uitgebreid onderzoek gedaan naar de mogelijkheden van een stelsel van een vermogensrendementsheffing op basis van het werkelijke rendement, met als resultaat in 2016 de voortgangsrapportage «Heffing box 3 op basis van werkelijk rendement»4 en vrij recent, in juni 2017, het «Keuzedocument box 3»5. De conclusie van het Keuzedocument box 3 is dat het uitvoeren van een vermogensrendementsheffing op basis van het werkelijke rendement voor de financiële instellingen en burgers complex is en voor de Belastingdienst structureel problematisch is. Het kabinet heeft daarom per 2018 gekozen voor aanpassingen binnen de huidige systematiek door het spaarrendement te baseren op actuelere rendementen waardoor het forfaitaire rendement dichter aansluit bij het gemiddelde werkelijke rendement. De herijking van de beleggingsrendementen wijzigt niet omdat bij beleggingen, zoals aandelen, obligaties en onroerende zaken, het langetermijnkarakter meer domineert. De leden van de fractie van het CDA vragen verder wanneer ik met voorstellen zal komen voor een stelsel van een vermogensrendementsheffing op basis van het werkelijke rendement en wat de conclusie van het Keuzedocument box 3 in dit kader betekent. De vaste commissie voor Financiën van de Tweede Kamer heeft op 23 november jongstleden over het Keuzedocument box 3 gesproken en mij verzocht om een kabinetsstandpunt met betrekking tot box 3 op basis van werkelijk rendement en de Tweede Kamer daarbij te informeren over mijn voorgenomen tijdpad. Ik ben voornemens mijn reactie begin volgend jaar aan zowel uw Kamer als de Tweede Kamer te sturen.

Overigens is gebleken dat in de toelichting op de nota van wijziging van het onderhavige wetsvoorstel6 de raming van het rendement voor klasse 2 (beleggen) voor de jaren 2019–2021 verkeerd is weergegeven. De correcte tabel is hierna opgenomen (tabel 12). De rendementen voor 2018 waren wel correct vermeld, en zijn in de nota van wijziging ook correct in de wijzigingsopdrachten opgenomen. Voor 2019–2021 zijn de cijfers nog niet in wijzigingsopdrachten opgenomen omdat deze cijfers vooralsnog ramingen betreffen.

|

systeem 2017 |

regeerakkoord |

Verschil in %-punt |

||||

|---|---|---|---|---|---|---|

|

klasse 1 |

klasse 2 |

klasse 1 |

klasse 2 |

klasse 1 |

klasse 2 |

|

|

2017 |

1,63% |

5,39% |

1,63% |

5,39% |

0,00% |

0,00% |

|

2018 |

1,30% |

5,38% |

0,36% |

5,38% |

– 0,94% |

0,00% |

|

2019 |

0,98% |

5,46% |

0,66% |

5,46% |

– 0,32% |

0,00% |

|

2020 |

0,81% |

5,46% |

0,84% |

5,46% |

0,03% |

0,00% |

|

2021 |

0,75% |

5,42% |

1,16% |

5,42% |

0,41% |

0,00% |

De leden van de fractie van het CDA vragen, onder verwijzing naar de brief van 2 november jongstleden7, of artikel 10a van de Wet op de vennootschapsbelasting 1969 (Wet Vpb 1969) niet van toepassing is ingeval direct extern wordt ingeleend en waarom dit dan anders zou zijn ingeval indirect extern wordt ingeleend. In dat kader vragen deze leden om een reactie op het artikel van de heer De Vries in het Weekblad Fiscaal Recht (WFR).8 Artikel 10a van de Wet Vpb 1969 heeft ten doel te voorkomen dat de Nederlandse belastinggrondslag wordt uitgehold door binnen concernverband zonder valide bedrijfseconomische redenen leningen te verstrekken aan een Nederlandse belastingplichtige in verband met een aantal specifiek opgesomde rechtshandelingen. Daarbij is dat artikel van toepassing indien sprake is van een schuld aan een verbonden lichaam. Ik bevestig dan ook dat artikel 10a van de Wet Vpb 1969 in de regel niet van toepassing is ingeval rechtstreeks een lening van een bank wordt aangetrokken (er is dan sprake van directe externe financiering).

De heer De Vries analyseert in zijn artikel de voorgestelde wetswijziging. Zijn voornaamste bezwaar is dat niet duidelijk wordt gemaakt waarom materieel gelijke situaties verschillend moeten worden behandeld. Bij directe externe financiering behoeven belastingplichtingen de overwegende zakelijkheid van de rechtshandelingen niet aannemelijk te maken, terwijl belastingplichtigen dat wel moeten doen in geval van indirecte externe financiering. Vooropgesteld dient te worden dat ook zonder de voorgestelde wijziging op grond van de hoofdregel van artikel 10a, eerste lid, van de Wet Vpb 1969 een verschil in behandeling bestaat tussen directe en indirecte externe financiering. Dit heeft de Hoge Raad ook bevestigd in zijn arrest van 21 april 2017.9 Een indirecte externe lening die rechtens is verschuldigd aan een verbonden lichaam valt, anders dan een directe externe lening, binnen het toepassingsbereik van de onderhavige renteaftrekbeperking. Het verschil in behandeling van directe en indirecte externe financiering voor de toepassing van de dubbele zakelijkheidstoets vloeit niet enkel voort uit de voorgestelde wijziging. Bij directe externe financiering wordt in het geheel niet toegekomen aan de toepassing van artikel 10a van de Wet Vpb 1969 en dus ook niet aan de tegenbewijsregeling van het derde lid, onderdeel a, van dat artikel, terwijl indirecte externe financiering wel binnen het toepassingsbereik van die bepaling valt.

Door het arrest van de Hoge Raad van 21 april 2017 kunnen belastingplichtigen bij indirecte externe financiering voor de toepassing van de dubbele zakelijkheidstoets volstaan met het aannemelijk maken dat de schuld feitelijk extern is aangegaan. De omstandigheid dat een binnen een concern aangetrokken schuld indirect afkomstig is van een derde zegt op zichzelf echter nog niets over de vraag of op basis van de feiten en omstandigheden van het concrete geval ook aan de met die schuld gefinancierde rechtshandeling in overwegende mate zakelijke overwegingen ten grondslag liggen. Om die reden is het kabinet van mening dat ook bij indirecte externe financiering de beweegredenen van de rechtshandeling afzonderlijk in de dubbele zakelijkheidstoets moeten worden betrokken. Het doel hiervan is om het uithollen van de Nederlandse belastinggrondslag te voorkomen.

Voorgaande leidt ertoe dat de rente over een indirecte externe lening die wordt aangewend voor een zakelijke rechtshandeling ook na de voorgestelde wetswijziging gewoon in aftrek komt. Hierdoor wordt in die gevallen dezelfde uitkomst bereikt als wanneer sprake was geweest van een directe externe lening. Ingeval de rente over een indirecte derdenlening wordt aangewend voor een rechtshandeling waarvoor onvoldoende zakelijke overwegingen aannemelijk worden gemaakt, komt de rente ingevolge de voorgestelde wetswijziging echter niet in aftrek. Deze uitkomst past naar de mening van het kabinet binnen het hiervoor beschreven doel van de bepaling.

De leden van de fractie van de PvdA merken op dat het midden- en kleinbedrijf (mkb) nadeel ondervindt van het niet verlengen van de eerste tariefschijf in de vennootschapsbelasting (Vpb) en vragen welke maatregelen het kabinet neemt om het mkb te compenseren. Het kabinet is voornemens het statutaire Vpb-tarief in zowel de eerste als tweede schijf met 4%-punt te verlagen naar 16% respectievelijk 21% in 2021. Deze tariefsverlaging, die is opgenomen in het regeerakkoord, betekent dat de investeringscapaciteit van alle bedrijven, zowel het mkb als het grootbedrijf, wordt verbeterd. Deze tariefsverlaging wordt deels bekostigd uit grondslagverbredende maatregelen die alleen of vooral het grootbedrijf raken, zoals de earningsstrippingmaatregel, de verhoging van het effectieve tarief voor de innovatiebox en de invoering van een minimumkapitaalregel voor banken en verzekeraars. Het kabinet treft meer maatregelen waar (ook) het mkb van profiteert. Zo profiteert het mkb, net als het grootbedrijf, uiteindelijk ook van de door het kabinet voorgestelde forse verlaging van de lasten op arbeid. Een voorbeeld van een specifieke maatregel van het kabinet waarvan alleen het mkb profiteert is de voorgestelde verlichting van de verplichtingen voor loondoorbetaling bij ziekte. Om te bevorderen dat het mkb weer meer personeel in (vaste) dienst durft te nemen, wordt de loondoorbetalingsperiode voor kleine werkgevers (tot 25 werknemers) verkort van twee naar één jaar.

De leden van de fractie van de PvdA vragen wat de verwachte derving is van het verlagen van het Vpb-tarief naar 16% (eerste schijf) en 21% (tweede schijf). Verder vragen deze leden in hoeverre deze derving gefinancierd wordt uit de opbrengsten van de verhoging van het effectieve tarief van de innovatiebox en het niet verhogen van de eerste schijf. De tariefsverlaging in de vennootschapsbelasting naar 21% respectievelijk 16% in 2021 leidt tot een structurele budgettaire derving van € 3,3 miljard vanaf dat jaar. Het niet verhogen van de schijfgrens in de vennootschapsbelasting leidt tot een opbrengst van € 296 miljoen. Het verhogen van het effectieve tarief van de innovatiebox van 5% naar 7% leidt tot een opbrengst van € 124 miljoen. Samen leveren deze maatregelen dus € 420 miljoen op. Naast de hiervoor genoemde maatregelen zijn in het regeerakkoord binnen het pakket «bedrijfsleven» meer maatregelen opgenomen die de grondslag in de vennootschapsbelasting verbreden en die mede dienen ter financiering van de tariefsverlaging, zoals de earningsstrippingmaatregel, een minimumkapitaalregel voor banken en verzekeraars, het versoberen van de verliesverrekening en de beperking van de afschrijving op gebouwen in eigen gebruik.

De leden van de fractie van GroenLinks vragen wat precies wordt verstaan onder een voldoende aantrekkelijk vestigingsklimaat. Streven naar een aantrekkelijk vestigingsklimaat is beleidsmatig veelomvattend. De aantrekkelijkheid wordt immers niet alleen door de fiscaliteit bepaald. Het gaat over veel meer, zoals een betrouwbare en veilige (digitale) infrastructuur, goed (internationaal) onderwijs, goede zorg, een divers cultureel aanbod, een aantrekkelijk leefklimaat, stabiele regelgeving en een betrouwbare rechtsstaat en overheid. Ook het fiscale vestigingsklimaat vormt – in een globaliserende wereld – een belangrijke vestigingsvoorwaarde. Het kabinet wil dat Nederland voor bedrijven die ook echt iets toevoegen aan onze economie en samenleving een aantrekkelijk land om in te investeren en van waaruit het aantrekkelijk blijft handel te drijven over de hele wereld. Daar profiteert Nederland van, want deze bedrijven voegen werkgelegenheid, innovatie en productiviteit toe aan onze economie. Om die reden zet het kabinet in op grondslagverbreding (onder meer via een fiscaal meer gelijke behandeling van eigen en vreemd vermogen) en tariefsverlaging in de vennootschapsbelasting en een afschaffing van de dividendbelasting.

Tegelijkertijd wil het kabinet zich zoals gezegd alleen richten op bedrijven die echt toegevoegde waarde hebben. Het kabinetsbeleid ontmoedigt bedrijven die Nederland fiscaal willen gebruiken zonder dat zij reële bedrijvigheid meebrengen. Ook past bij een aantrekkelijk vestigingsklimaat een duidelijke agenda gericht op het bestrijden van internationale belastingontwijking. Over de verschillende voornemens die het kabinet heeft wil ik graag nader met uw Kamer van gedachten wisselen op het moment dat concrete voorstellen aan uw Kamer worden aangeboden.

De leden van de fractie van de PvdA vragen om een cijfermatige onderbouwing van de verwachte effectiviteit van de verhoging van het effectieve tarief van de innovatiebox van 5% naar 7%. In 2015 is de evaluatie van de innovatiebox over de periode 2010 tot en met 2012 afgerond.10 In deze evaluatie is onder meer gekeken naar de effectiviteit van de regeling ten aanzien van onderzoek en ontwikkeling (research and development, oftewel R&D) en het vestigingsklimaat. Op basis van de in dit kader uitgevoerde econometrische analyse is geconcludeerd dat de meest betrouwbare schatting van de «Bang-for-the-Buck» € 0,54 bedraagt voor de periode 2008 tot en met 2012. Dit houdt in dat van elke euro belastingvermindering door gebruik van de innovatiebox er € 0,54 extra aan R&D en innovatie wordt besteed door de gebruiker. Overigens geven de onderzoekers aan dat hierin niet de effecten van spillovers zitten verdisconteerd die extra R&D-uitgaven van ondernemingen genereren elders in de economie, waardoor bijvoorbeeld door innovatiebox opgebouwde kennis en ervaring ook ten goede komt aan andere ondernemingen en organisaties in Nederland. In de evaluatie wordt geconcludeerd dat de innovatiebox doeltreffend is: de innovatiebox leidt tot extra R&D en innovatie. Op basis van een kwalitatieve analyse is geconcludeerd dat de innovatiebox tevens doeltreffend bijdraagt aan het behouden en aantrekken van aan R&D gerelateerde bedrijvigheid. Ook dit effect is niet verdisconteerd in de «Bang-for-the-Buck». Met ingang van 1 januari 2017 is de innovatiebox aangepast aan internationale afspraken (waaronder de nexusbenadering) en is naar aanleiding van de evaluatie tevens de S&O-verklaring als vereist toegangsticket opgenomen. Bij de volgende evaluatie, die gepland staat voor 2022, kunnen de effecten van die aanpassingen alsmede van de verhoging van het effectieve tarief van de innovatiebox per 2018 worden beoordeeld.

De leden van de fractie van de PvdA vragen het kabinet de rechtvaardiging voor de afwenteling van de gederfde inkomsten als gevolg van de vertraagde invoering van de maatregelen uit het wetsvoorstel inzake de kansspelen op afstand (KOA)11 op reeds legaal opererende aanbieders van kansspelen te analyseren. Het kabinet streeft – net als voorgaande kabinetten – ernaar om dervingen in belastingopbrengsten als gevolg van bijvoorbeeld jurisprudentie of vertragingen tijdens het parlementaire proces waar mogelijk op te vangen binnen hetzelfde domein. In die zin is het dan ook niet ongebruikelijk dat een tijdelijke derving als gevolg van een vertraging in het parlementaire proces van het wetsvoorstel KOA wordt gedekt met een tijdelijke verhoging van het tarief van de kansspelbelasting. De afgelopen jaren is deze derving – in afwijking van de gebruikelijke methodiek – telkens opgevangen in het geheel van lastenmaatregelen waardoor deze op burgers en bedrijven drukte. Zodra de maatregelen uit het wetsvoorstel KOA effectief in werking treden wordt het tarief van de kansspelbelasting weer verlaagd.

De leden van de fractie van de VVD vragen of het kabinet het voornemen heeft om de behandeling van het wetsvoorstel KOA in de Eerste Kamer op korte termijn te hervatten. Deze vraag kan bevestigend worden beantwoord. Momenteel wordt de laatste hand gelegd aan de nadere memorie van antwoord. Daarbij wordt tevens rekening gehouden met de aanvullende voorwaarde die met betrekking tot kansspelen op afstand in het regeerakkoord is opgenomen. Het kabinet streeft ernaar de nadere memorie van antwoord begin 2018 aan de Eerste Kamer te verzenden.

De leden van de fractie van de PvdA vragen om de aanscherping van de definitie van geneesmiddelen te relateren aan het rechtsbeginsel van fiscale neutraliteit. Ook de leden van de fractie van het CDA vragen of ik de vrees deel dat dit wetsvoorstel er toe kan leiden dat soortgelijke producten dan ongelijk worden behandeld. Zoals in de memorie van toelichting bij het wetsvoorstel Belastingplan 2018 is aangegeven, blijkt uit jurisprudentie van het Hof van Justitie van de Europese Unie dat bij de vraag of sprake is van soortgelijke goederen en diensten mede van belang is of de in geding zijnde goederen van elkaar kunnen worden onderscheiden.12, 13 Het kabinet beschouwt farmaceutische medische hulpmiddelen en (zelf)geneesmiddelen niet als soortgelijk aan elkaar, omdat geneesmiddelen met handelsvergunning kunnen worden onderscheiden van producten zonder handelsvergunning en er ook een onderscheid is in de (erkende) werking van het product. Het onderscheid tussen geneesmiddelen en medische hul pmiddelen zit in de manier waarop het product zijn effect bereikt. Voor geneesmiddelen geldt dat de farmacologische, immunologische of metabole werking klinisch moet zijn bewezen. Voor het op de markt brengen van een product als medisch hulpmiddel is het aantonen van alleen een fysische werking voldoende.

De leden van de fractie van het CDA vragen of ik kan aangeven om hoeveel producten het zou gaan die onder het algemene btw-tarief (21%) zullen vallen. Op grond van informatie die ik heb ontvangen van de brancheorganisatie Neprofarm en het bedrijfsleven, gaat het om ongeveer 16% van de totale hoeveelheid aan zelfzorgproducten. De overige 84% kwalificeert of kan kwalificeren als voedingsmiddel of als geneesmiddel, waarvoor een verlaagd btw-tarief geldt. In absolute getallen geven brancheorganisatie Neprofarm en VNO-NCW/MKB-Nederland aan dat de maatregel een negatief effect heeft op circa 150 medische hulpmiddelen in farmaceutische vorm. Hoewel deze producten met de voorgestelde maatregel in ieder geval zijn uitgesloten van het verlaagde btw-tarief kan ik niet bevestigen of deze groep producten onder de huidige regelgeving wel onder het verlaagde btw-tarief valt en dus daadwerkelijk een nadeel van de voorgestelde maatregel ondervindt. Onder de huidige wetgeving dienen alle producten door de Belastingdienst namelijk individueel getoetst te worden aan het aandieningscriterium. Niet alle producten zijn voorgelegd aan de Belastingdienst en ook niet elke toets heeft geleid tot toepassing van het verlaagde btw-tarief. Met het wetsvoorstel wordt juist beoogd om de individuele toetsing van producten niet (meer) plaats te laten vinden bij de Belastingdienst maar bij de daartoe bevoegde autoriteiten.

De leden van de fractie van het CDA vragen in hoeverre ik bereid ben om een overgangsregeling te treffen, wetende dat dit pleidooi bij de behandeling van het Belastingplan 2018 in de Tweede Kamer is afgewezen. In de memorie van toelichting, de nota naar aanleiding van het verslag en in de schriftelijke antwoorden op de vragen die tijdens het wetgevingsoverleg van 30 oktober 2017 over het pakket Belastingplan 2018 zijn gesteld, is aangegeven dat het kabinet van mening is dat het bedrijfsleven in een vroegtijdig stadium geïnformeerd is over de ophanden zijnde wetswijziging. Daarmee heeft het bedrijfsleven zich naar de mening van het kabinet tijdig kunnen voorbereiden op de voorgestelde wijziging. Daarnaast geldt dat via raadpleging van de Geneesmiddeleninformatiebank eenvoudig is vast te stellen of voor een product een handelsvergunning is afgegeven en dus al dan niet kwalificeert voor het verlaagde btw-tarief. Tot slot zou een overgangsregeling gepaard gaan met budgettaire derving, die gedekt zou moeten worden. Ik zie geen reden om van dit eerdere standpunt af te wijken.

De leden van de fractie van GroenLinks vragen naar aanleiding van berekeningen van het Nibud of voor de verhoging van het btw-tarief op bepaalde zelfzorgmiddelen geldt dat lage inkomens hiervan relatief meer nadeel ondervinden dan hoge inkomens. Het is niet bekend wat de inkomensverdeling is van de consumenten van de specifieke zelfzorgmiddelen die door de voorgestelde maatregel onder het reguliere btw-tarief komen te vallen. Ik heb geen reden om aan te nemen dat lage inkomens meer nadeel ondervinden van deze maatregel.

De leden van de fractie van de PvdA vragen naar een cijfermatige analyse van de financiële gevolgen van de aanpassing van de tariefbepaling omzetbelasting met betrekking tot zeeschepen. Als de reders ervoor opteren om niet meer gebruik te maken van de vrijstelling van btw die op dit moment van toepassing is, krijgen ze recht op vooraftrek van btw (voornamelijk 21%) en moeten ze btw afdragen over de verkochte tickets (6%). Uit een onderzoek in opdracht van de Vereniging van Eigenaren en Exploitanten van Overzetveren in Nederland (V.E.E.O.N) blijkt dat de betreffende veerdiensten gezamenlijk een jaarlijkse omzet uit kaartverkoop behalen van circa € 60 miljoen. De budgettaire opbrengst per 2019 wordt geraamd op het saldo van de af te dragen btw over de verkoop van de tickets en de vooraftrek van de (diensten aan) zeeschepen, naar schatting € 3 miljoen. Waar deze lastenverzwaring neerslaat is onder meer afhankelijk van de mate van doorberekening in de ticketprijzen. Zie voor een nadere toelichting op de raming de bijlage Ramingstoelichtingen bij het wetsvoorstel Belastingplan 2018.

De leden van de fractie van de PvdA vragen op welke wijze het kabinet zich inzet om een gelijkwaardig Europees speelveld voor afvalbeheer te bevorderen. Nederland zet zich in EU-verband in voor ambitieuze doelstellingen voor onder andere recycling en storten. Daarnaast maken we in Europees verband afspraken over definities, uniforme monitoring en de classificatie van afval en wordt invulling gegeven aan producentenverantwoordelijkheid. Dit alles draagt bij aan een gelijk speelveld voor afvalbeheer. Voor nadere vragen over het afvalbeleid verwijs ik uw Kamer naar mijn ambtgenoot, de Staatssecretaris van Infrastructuur en Waterstaat.

De leden van de fractie van GroenLinks vragen naar de belastingteruggave met betrekking tot elektriciteit voor energie-intensieve bedrijven. Deze leden vragen of het klopt dat die bedrijven, indien zij een lager verbruik hebben dan 10 miljoen kWh, deze belastingteruggave behouden.

Dit is onjuist. De Wet belastingen op milieugrondslag voorziet onder voorwaarden in een teruggaafregeling voor energie-intensieve bedrijven. De teruggaaf heeft betrekking op de elektriciteit die is geleverd ten behoeve van zakelijk verbruik voor zover het zakelijk verbruik hoger is dan 10 miljoen kWh per verbruiksperiode van twaalf maanden per aansluiting. De teruggaaf bedraagt – kort gezegd – het positieve verschil tussen de belasting die aan de verbruiker in rekening is gebracht en de belasting over 10 miljoen kWh dan wel, als dat meer is, de door de richtlijn energiebelasting voorgeschreven minimumbelasting over het totale belastbare verbruik. Indien het zakelijk verbruik lager is dan 10 miljoen kWh, wordt op grond van deze regeling geen teruggaaf verleend.

De leden van de fractie van de PvdA vragen het kabinet om cijfermatig inzichtelijk te maken hoeveel burgers en bedrijven relatief bijdragen aan de vergroeningsopgave. Voorts vragen deze leden naar een cijfermatige onderbouwing van de relatieve bijdrage van de verschillende inkomensgroepen hieraan. De Minister van Economische Zaken en Klimaat (EZK) heeft tijdens het plenaire debat over de Opslag Duurzame Energie (ODE) met de Tweede Kamer op 30 november jongstleden toegezegd een brief aan de Tweede Kamer te zullen sturen over de gemiddelde energierekening voor huishoudens. De Minister van EZK heeft daarbij tevens toegezegd in kaart te zullen brengen hoe deze rekening er uit zou zien indien – in plaats van een evenredige lastenverdeling tussen burgers en bedrijven – de verhoging van de ODE voor 40% bij huishoudens en voor 60% bij bedrijven zou neerslaan. Deze brief zal voor de begrotingsbehandeling van het Ministerie van EZK worden verstuurd. Tevens heeft de Minister van EZK het Planbureau voor de Leefomgeving verzocht om in de Nationale Energieverkenning 2018 naast de gemiddelde energierekening voor huishoudens ook in te zoomen op de energierekening voor specifieke inkomensgroepen. Ik zal de Minister van EZK vragen een afschrift van deze brief aan uw Kamer te sturen.

De leden van de fractie van de PvdA vragen hoe het kabinet voornemens is te garanderen dat de verhoging van de energiebelasting voor de helft neerslaat bij bedrijven en voor de andere helft bij huishoudens.

De energiebelasting en Opslag Duurzame Energie (ODE), inclusief de belastingvermindering, slaan in 2018 voor ongeveer 50% neer bij huishoudens en voor ongeveer 50% bij bedrijven. Hierbij is ook rekening gehouden met de verschillende vrijstellingen en teruggaafregelingen in de energiebelasting. Voor de vaststelling van de tariefsmutaties in de energiebelasting is in het Belastingplan 2018 bewust gekoerst op een evenredige lastenverdeling, waarbij 50% van de optredende lasten bij huishoudens en 50% van de lasten bij bedrijven neerslaan.

De leden van de fractie van de VVD vragen of ter zake van de voorgestelde wijzigingen in de schenk- en erfbelasting in relatie tot het huwelijksvermogensrecht sprake was van een eigenstandig wetsvoorstel dat overeenkomstig de motie Hoekstra van 17 november 2015 als individueel wetsvoorstel aan beide Kamers had moeten worden voorgelegd. Bij de samenstelling van het wetsvoorstel Overige fiscale maatregelen 2018 heeft het kabinet zich gehouden aan de criteria in de notitie Verzamelwetgeving.14 Zo is bijvoorbeeld gekeken of sprake is van uitvoeringstechnische samenhang, waarbij voor de doelgroep of de Belastingdienst – voor zover mogelijk – gelijktijdige invoering op 1 januari 2018 gewenst is. De voorgestelde wijzigingen van de Successiewet 1956 zijn naar mijn mening niet van een omvang of complexiteit dat een afzonderlijk wetsvoorstel gerechtvaardigd zou zijn. De leden van de fractie van het CDA vragen naar goedkeurend beleid ter zake van het niet van toepassing zijn van schenkbelasting over een verdeling van het gezamenlijke vermogen dat de 50–50-grens niet overschrijdt. De leden van de fractie van de PvdA vragen op welke wijze het kabinet voornemens is de maatregel ten aanzien van de verdeling van het huwelijksvermogensrecht op een rechtvaardigere wijze vorm te geven. De Successiewet 1956 bevat weinig specifieke regelgeving ten aanzien van huwelijkse voorwaarden en de jurisprudentie op dit punt beperkt zich min of meer tot de situatie van het aangaan van een algehele gemeenschap van goederen. Om die reden heeft het kabinet in het wetsvoorstel Overige fiscale maatregelen 2018 een aantal voorstellen gedaan voor specifiekere regelgeving. De voorgestelde wijzigingen van de artikelen 1, 6 en 11 van de Successiewet 1956 hadden tot doel meer duidelijkheid en met name rechtszekerheid te geven over de vraag in welke gevallen het aangaan of wijzigen van huwelijkse voorwaarden tot heffing van schenkbelasting zou leiden, maar vooral ook in welke gevallen niet. De voorgestelde wijzigingen zijn echter uit het wetsvoorstel Overige fiscale maatregelen 2018 geamendeerd.15 De mogelijkheden om bij beleidsbesluit de gevraagde duidelijkheid alsnog te bieden zijn beperkt.

Ik ben echter bereid om in een beleidsbesluit te bevestigen dat het aangaan van een huwelijk volgens het vanaf 1 januari 2018 geldende wettelijke regime van een beperkte gemeenschap van goederen met gelijke delen niet leidt tot heffing van schenkbelasting. Ook zal ik hierin opnemen dat het aangaan van een huwelijk in algehele gemeenschap van goederen met gelijke delen, hetgeen vanaf 1 januari 2018 alleen nog kan door het aangaan van huwelijkse voorwaarden, niet leidt tot heffing van schenkbelasting. Dat geldt eveneens als de algehele gemeenschap van goederen met gelijke delen tijdens het huwelijk ontstaat door het wijzigen van huwelijkse voorwaarden. Dit besluit kan in het eerste kwartaal van 2018 worden gepubliceerd. Voor alle overige situaties waarin huwelijkse voorwaarden worden aangegaan of worden gewijzigd, zal op basis van de huidige wetgeving aan de hand van de feitelijke situatie en de overeengekomen voorwaarden moeten worden bezien of mogelijk sprake is van een belaste schenking. Ook indien sprake is van het aangaan of wijzigen van een notarieel samenlevingscontract met een wederzijdse zorgverplichting zal op basis van de huidige wetgeving aan de hand van de feitelijke situatie en de overeengekomen voorwaarden worden bezien of mogelijk sprake is van een belaste schenking.

De leden van de fractie van de PvdA vragen op welke wijze de beslagvrije voet bij een vereenvoudigd bankbeslag wordt gewaarborgd. Vooraf wil ik benadrukken dat de voorgestelde maatregel om een vereenvoudigd derdenbeslag mogelijk te maken op alle soorten vorderingen losstaat van de beslagvrije voet voor bankbeslagen. De voorgestelde maatregel wijzigt alleen de procedure van de bankbeslagen en niet het bereik daarvan. Op grond van een amendement van de leden van de fractie van het CDA in de Tweede Kamer wordt de inwerkingtreding van de voorgestelde maatregel echter gekoppeld aan het moment waarop de Belastingdienst bij het vereenvoudigde bankbeslag zonder verzoek vooraf rekening kan en zal houden met de beslagvrije voet. Hiervoor zijn drie ontwikkelingen van belang, namelijk de invoering van de Wet vereenvoudiging beslagvrije voet, het wetgevingsprogramma vereenvoudiging civiele rechtspleging van de Minister van Justitie en Veiligheid en mijn onderzoek naar de mogelijkheden voor de Belastingdienst om op laatstgenoemd wetgevingsprogramma beleidsmatig vooruit te lopen. In het genoemde wetgevingsprogramma wordt een eenvoudige, breedgedragen en voor alle partijen uitvoerbare regeling opgenomen die de beslagvrije voet bij bankbeslagen beoogt te waarborgen. Naar verwachting zal de Minister van Justitie en Veiligheid uw Kamer medio 2018 informeren over de voortgang van dit wetgevingsprogramma, voor zover dat betrekking heeft op de herziening van het beslagrecht. Vooruitlopend op het wetgevingsprogramma van de Minister van Justitie en Veiligheid ben ik inmiddels een onderzoek gestart naar de mogelijkheden voor de Belastingdienst en de lagere overheden om op kortere termijn de beslagvrije voet zonder verzoek vooraf toe te passen op bankbeslagen. Of dit mogelijk is, is onder meer afhankelijk van de uitvoerbaarheid voor de banken en de Belastingdienst, de vraag of de lagere overheden zich aan het beleid willen committeren, de dekkingsmogelijkheden van de budgettaire derving en de inwerkingtreding van de maatregelen in de Wet vereenvoudiging beslagvrije voet. In antwoord op de vraag van de leden van de fractie van de PvdA, wordt de beslagvrije voet dus zonder verzoek vooraf gewaarborgd op het moment dat een vereenvoudigd bankbeslag mogelijk wordt. Overigens verleent de Belastingdienst ook nu al op verzoek van de schuldenaar zijn medewerking om een bedrag dat door middel van een bankbeslag is verhaald, geheel of gedeeltelijk aan de schuldenaar terug te geven als blijkt dat die schuldenaar als gevolg van het beslag niet in de noodzakelijke kosten van levensonderhoud kan voorzien. Deze uitvoeringspraktijk leg ik per 1 januari 2018 als beleidsregel vast in de Leidraad Invordering 2008, zodat iedereen daar kennis van kan nemen en rechten aan kan ontlenen.

De leden van de fractie van de PvdA vragen hoe de Belastingdienst onnodige kosten bij het leggen van een bankbeslag voor de burger voorkomt. Voordat een schuldenaar te maken krijgt met dwanginvorderingsmaatregelen heeft hij al diverse waarschuwingen gehad in de vorm van een aanmaning en een dwangbevel. Ook heeft hij de gelegenheid gehad om zich bij de Belastingdienst te melden voor een betalingsregeling of kwijtschelding als hij onvoldoende inkomen heeft om zijn schulden te voldoen. Alleen als de burger zich niet meldt, of als het ontstaan van de schulden aan hemzelf is te wijten, zal de Belastingdienst dwanginvorderingsmaatregelen inzetten. Aan deze dwanginvorderingsmaatregelen kunnen kosten zijn verbonden. De keuze voor het toepassen van een bepaalde dwanginvorderingsmaatregel hangt af van verschillende omstandigheden, zoals de vraag welke maatregel het meest effectief is en hoe groot de kans van slagen is, maar ook de vraag welke maatregel het minst belastend is voor de schuldenaar. Een (vereenvoudigd) bankbeslag zal de Belastingdienst – nu en straks – in het algemeen pas leggen als op grond van bij de Belastingdienst aanwezige informatie de indruk bestaat dat het banksaldo van de schuldenaar voldoende uitstijgt boven de beslagvrije voet. Op die manier treft een bankbeslag vaker doel en wordt het risico dat de schuldenaar met onnodige kosten wordt geconfronteerd geminimaliseerd. Overigens zijn aan een vereenvoudigd bankbeslag geen wettelijke kosten verbonden. Aan een executoriaal beslag zijn wel wettelijke kosten verbonden, te weten € 88 per rekeninghouder. Door de voorgestelde maatregel worden deze wettelijke kosten voor de burger weggenomen.

De leden van de fractie van GroenLinks vragen wat ik precies versta onder het respecteren van de beslagvrije voet in relatie tot het amendement van het lid Omtzigt.16 Zoals hiervoor is opgemerkt, verleent de Belastingdienst op dit moment op verzoek van de schuldenaar zijn medewerking om een bedrag dat door middel van een bankbeslag is verhaald, geheel of gedeeltelijk aan de schuldenaar terug te geven als blijkt dat die schuldenaar als gevolg van het beslag niet in de noodzakelijke kosten van levensonderhoud kan voorzien. In die zin wordt bij een bankbeslag door de Belastingdienst dus al rekening gehouden met de beslagvrije voet. In relatie tot het genoemde amendement van het lid Omtzigt versta ik echter onder het respecteren van de beslagvrije voet het vooraf, zonder verzoek van de schuldenaar, toepassen van de beslagvrije voet bij bankbeslagen.

De leden van de fractie van GroenLinks vragen waarom ik heb besloten af te wijken van het advies van de Afdeling advisering van de Raad van State om de uitbreiding van het vereenvoudigde derdenbeslag te beperken tot concreet omschreven gevallen die in de praktijk vaak voorkomen. Het kabinet heeft er om twee redenen voor gekozen de maatregel niet te beperken tot concreet omschreven gevallen die in de praktijk vaak voorkomen. Ten eerste geldt de efficiencywinst die met de maatregel behaald kan worden voor elk type derdenbeslag, dus ook bij een beslag onder «sporadische derden». Ten tweede wijzigt de vereenvoudigde procedure voor andere vorderingen dan die onder een betaaldienstverlener de situatie van de derdebeslagene in de praktijk niet ten nadele. Wel wordt de derdebeslagene met minder kosten geconfronteerd. Ook voor de belastingschuldige is de voorgestelde wijziging daarom een verbetering op dat punt.

De leden van de fractie van GroenLinks vragen of ik kan bevestigen en garanderen dat er voor belastingschuldigen geen nadelige gevolgen zijn van de uitbreiding van de mogelijkheid tot het leggen van vereenvoudigd derdenbeslag. De voorgestelde maatregel is in het algemeen een verbetering voor de belastingschuldige omdat een vereenvoudigd derdenbeslag, anders dan een executoriaal derdenbeslag, voor hem geen wettelijke kosten meebrengt. Zoals ook in de nota naar aanleiding van het verslag aan de Tweede Kamer17 is opgemerkt, heeft de voorgestelde maatregel echter ook een nadelig effect. Nadeel voor de belastingschuldige zou namelijk kunnen zijn dat hij voorafgaand aan een vereenvoudigd bankbeslag geen hernieuwd bevel tot betaling krijgt, ofwel een extra waarschuwing voor dwanginvorderingsmaatregelen als de belastingschuld niet alsnog betaald wordt. Het achterwege blijven van een hernieuwd bevel tot betaling geldt ook voor de andere soorten vereenvoudigde derdenbeslagen, maar in die gevallen wordt het hernieuwde bevel tot betaling vervangen door een vooraankondiging per brief. Deze vooraankondiging blijft bij een bankbeslag achterwege omdat dit de belastingschuldige de kans zou geven om geld van zijn rekening te halen zodat de vordering van de Belastingdienst geen doel zou treffen. Overigens blijft in alle gevallen, ook bij een bankbeslag, voorafgaand aan het vereenvoudigde derdenbeslag de betekening van een dwangbevel vereist. In het dwangbevel wordt onder meer aangekondigd dat bij voortdurende niet-betaling beslag zal worden gelegd op de goederen van de belastingschuldige.

De leden van de fractie van GroenLinks vragen hoe de procedure om schorsende werking aan het verzet te verlenen er in de nieuwe situatie uitziet. De procedure vindt plaats in twee stappen. De eerste stap is een beoordeling door de Belastingdienst. Als de belastingschuldige in verzet komt tegen de tenuitvoerlegging van een dwangbevel, dan schorst de Belastingdienst de tenuitvoerlegging van het dwangbevel in beginsel ambtshalve. Alleen als de gronden van het verzet naar het oordeel van de ontvanger kansloos zijn én de belangen van de Staat zich verzetten tegen schorsing van de tenuitvoerlegging, zal de Belastingdienst de dwanginvordering voortzetten. Dit wordt in beleid vastgelegd. Stap twee is dat de belastingschuldige, als de Belastingdienst de tenuitvoerlegging van het dwangbevel niet ambtshalve schorst, de rechter kan verzoeken om de tenuitvoerlegging van het dwangbevel te schorsen. De belastingschuldige kan dit verzoek doen in de verzetsprocedure zelf of, als hij het initiatief om naar de rechter te stappen bijvoorbeeld pas vlak voor een geplande executoriale verkoop neemt, via een separate kortgedingprocedure.

De leden van de fractie van de PvdA merken op dat een verhoging van de boete niet automatisch betekent dat belastingplichtigen niet meer bereid zijn in te keren. Deze leden vragen of in de wet tot uitdrukking moet komen dat mensen die zelf tot inkeer komen beter worden behandeld dan belastingontduikers die dat niet doen en kiezen om af te wachten en zo ja, welke maatregelen door het kabinet op dit terrein mogen worden verwacht. Inkeren blijft een strafverminderende omstandigheid. Bij een redelijk boetebeleid hoort immers boetematiging voor belastingplichtigen die zich melden ten opzichte van degenen die dat niet zelf doen. In het Besluit Bestuurlijke Boeten Belastingdienst is daarom al bepaald dat het zelf melden van verzwegen inkomsten een strafverminderende omstandigheid is die aanleiding geeft tot voornoemde matiging van vergrijpboeten. Daaraan is de Belastingdienst gebonden, waardoor opneming in een wet niet noodzakelijk is. De leden van de fractie van de PvdA vragen verder of het kabinet vreest dat het afschaffen van de inkeerregeling ervoor zorgt dat mensen die zouden willen inkeren dat niet meer gaan doen. Door de stapsgewijze verhoging van de boete zijn, naar mag worden aangenomen, de meeste belastingplichtigen die tot inkeer te bewegen waren al daartoe overgegaan. De voorgestelde wetswijziging kan wel een effect hebben op potentiële toekomstige belastingontduikers. Door het gedeeltelijk afschaffen van de inkeerregeling zal het risico op bestraffing voor hen groter worden, waardoor zij eerder compliant gedrag zullen vertonen.

De leden van de fractie van de PvdA wijzen op een uitspraak van de rechtbank Gelderland waaruit naar voren komt dat bij inkeer geen zwaardere straf mag worden opgelegd dan die gold op het moment van de overtreding.18 Deze leden vragen naar de eventuele gevolgen in het geval de Hoge Raad die uitspraak zal volgen. Ik wil daarover niet speculeren, mede omdat hierover in de lagere rechtspraak verschillend wordt geoordeeld.19 Los daarvan wordt in het voorliggende voorstel van wet voorzien in overgangsrecht, hetgeen inhoudt dat de huidige inkeerregeling van toepassing blijft op aangiften, inlichtingen, gegevens of aanwijzingen met betrekking tot aangiften die vóór 1 januari 2018 zijn gedaan of hadden moeten zijn gedaan of met betrekking tot inlichtingen gegevens of aanwijzingen die vóór 1 januari 2018 zijn verstrekt of hadden moeten zijn verstrekt.

De leden van de fractie van het CDA vragen of de belastingschuldige op precies hetzelfde moment als de pandhouder of derde-eigenaar de fiscus moet inlichten met betrekking tot het voornemen om enigerlei handeling te verrichten of te laten verrichten waardoor de zaak niet meer kwalificeert als bodemzaak. De voorgestelde maatregel die de mededelingsplicht voor bodemzaken uitbreidt naar belastingschuldigen heeft als doel de uitoefening van het voorrecht en het verhaalsrecht van de ontvanger op de bodemzaken van de belastingschuldige beter mogelijk te maken. Na inwerkingtreding van deze maatregel moet zowel de pandhouder als de belastingschuldige melden op het moment dat zij het voornemen hebben om over te gaan tot verplaatsing of verkoop van de bodemzaak. Als het gaat om een pandhouder die de belastingschuldige opdracht heeft gegeven de bodemzaak te vervreemden, oftewel om een pandhouder die de handeling laat verrichten, dan zijn zowel de pandhouder als de belastingschuldige na inwerkingtreding van de maatregel verplicht tot het doen van mededeling. De mededeling mogen zij afzonderlijk van elkaar doen en dat hoeft niet op precies hetzelfde moment te gebeuren.

De leden van de fractie van de CDA vragen of ik kan aangeven in hoeveel gevallen er nu achter het net wordt gevist en welk belang (bedrag) daarmee gemoeid is. In 2013 is de meldingsregeling geïntroduceerd om uitholling van het bodemrecht te voorkomen. Pandhouders en derden die het voornemen hebben handelingen te verrichten of te laten verrichten die tot gevolg hebben dat een bodemzaak niet langer als bodemzaak kwalificeert, moeten dit mededelen aan de Belastingdienst. Drie jaar na invoering van die mededelingsplicht blijkt dat de regeling niet heeft gebracht wat ervan werd verwacht, omdat in de praktijk de genoemde derden veelal niet zelf acteren maar dit overlaten aan de belastingschuldige. De pandhouder voert dan aan dat er bij hem geen sprake was van een voornemen tot handelen, maar dat de pandgever zelf de verpande zaak heeft verplaatst of verkocht. Dit laat zich illustreren door het feit dat de Belastingdienst in het jaar 2016 in minder dan 2% van de bedrijfsliquidaties als gevolg van faillissement een mededeling heeft ontvangen. In de meeste faillissementen is sprake van zekerheidsstelling, vaak via pand of hypotheek. Bij een groot deel van de faillissementen waarbij een pandrecht is gevestigd, zijn bodemzaken aanwezig. De Belastingdienst zou daarom in een hoger percentage van de faillissementen een mededeling verwachten. De uitbreiding van de mededelingsplicht naar belastingschuldigen (hiervoor aangeduid met pandgever) moet ertoe bijdragen dat de Belastingdienst het bodemrecht vaker succesvol kan uitoefenen.

De leden van de fractie van het CDA vragen wanneer in het kader van de meldingsplicht voor het bodemrecht sprake is van handelingen in de normale uitoefening van het bedrijf of het beroep van de belastingschuldige. Handelingen die worden ondernomen met het oog op de liquidatie van de onderneming of een deel daarvan, vallen onder de meldingsverplichting. Handelingen met het oog op vervanging van bedrijfsmiddelen vinden plaats in de normale uitoefening van het bedrijf of het beroep en behoeven niet te worden gemeld. De leden van de fractie van het CDA vragen in dit kader of het uit te voeren beleid niet in een regeling of een besluit kan worden vastgelegd. In artikel 22bis.3 van de Leidraad Invordering 2008 is vastgelegd wat wordt verstaan onder normale uitoefening van het bedrijf of beroep.

De leden van de fractie van het CDA vragen of ik bereid ben toe te zeggen de voorgestelde wetswijziging na twee jaar te evalueren. Ik erken het belang van het evalueren van de voorgestelde maatregel. De termijn van twee jaar acht ik echter te kort voor een evaluatie die voldoende informatie kan bieden om tot een goede beoordeling te komen. Een periode van vijf jaar zou de Belastingdienst de kans bieden om voldoende ervaring met de maatregel op te doen, zodat een meer inzichtelijke evaluatie mogelijk wordt. Gelet op het belang van deze evaluatie zeg ik daarom graag toe om de voorgestelde maatregel vijf jaar na inwerkingtreding te evalueren.

De leden van de fractie van de VVD vragen of de afschaffing van de dividendbelasting afhankelijk is van een gelijktijdige invoering van een bronheffing op dividenden in misbruiksituaties en naar low tax jurisdictions.

Met het afschaffen van de dividendbelasting verdwijnt de bronheffing op uitgekeerde dividenden. Zonder nadere maatregelen zou dat de kans vergroten dat Nederland als doorstroomland wordt gebruikt bij internationale constructies om wereldwijd de totale belastingdruk te verminderen. Daarom is in het regeerakkoord voorgesteld om de dividendbelasting af te schaffen met uitzondering van een bronheffing op dividend in misbruiksituaties en naar low tax jurisdictions. Deze twee maatregelen zijn derhalve onlosmakelijk met elkaar verbonden. Daarnaast wordt voorgesteld om een bronheffing op rente en royalty’s te introduceren in misbruiksituaties en naar low tax jurisdictions. De bronheffingen op dividend, rente en royalty’s zullen naar alle waarschijnlijkheid geen budgettaire opbrengst tot gevolg hebben. Deze bronheffingen dienen geen budgettair doel maar beogen brievenbusfirma’s aan te pakken die Nederland als doorstroomland gebruiken. Over de vormgeving van deze bronheffingen komen we nog uitvoerig te spreken zodra de uitgewerkte voorstellen aan uw Kamer zijn voorgelegd. Dit zal zo spoedig mogelijk zijn. Voor een nadere planning verwijs ik naar mijn fiscale beleidsagenda die ik begin 2018 naar de Staten-Generaal stuur. Aan de hand van het wetsvoorstel inzake de bronheffing op dividend in misbruiksituaties en naar low tax jurisdictions ontstaat ook helderheid omtrent de positie van onder andere vrijgestelde lichamen en buitenlandse pensioenfondsen waarnaar deze leden vragen.

De leden van de fractie van de VVD vragen of het kabinet kan bevestigen dat ter voorkoming van misbruik en oneigenlijk gebruik in het kader van de toekomstige bronheffing op dividend zal worden aangesloten bij de nu voorgestelde systematiek, zodat belastingplichtigen vroegtijdig maatregelen kunnen nemen ter voorkoming van verrassingen. In de nota naar aanleiding van het verslag bij het onderhavige wetsvoorstel is aangegeven dat met dit wetsvoorstel belangrijk voorwerk wordt verricht dat als basis kan dienen voor de aangekondigde bronheffing op dividenden die in misbruiksituaties en in relatie tot low tax jurisdictions zal worden geheven.20 Dit neemt niet weg dat de maatregelen uit het regeerakkoord nog verder moeten worden uitgewerkt zodat ik niet op voorhand kan bevestigen dat een-op-een zal worden aangesloten bij de misbruiktoets zoals voorgesteld in het onderhavige wetsvoorstel.

In het kader van de subjectieve toets die deel uitmaakt van de nieuwe antimisbruikbepaling bij toepassing van de inhoudingsvrijstelling vragen de leden van de fractie van de VVD of de daarbij toegepaste wegdenkgedachte als een «safe harbor» kan worden beschouwd. Tevens vragen deze leden daarbij in te gaan op het ontbreken van een tegenbewijsregeling en hoe dat zich verhoudt tot het EU-recht. Voorts hebben de leden van de fractie van het CDA enkele vragen gesteld over de toepassing van de subjectieve en objectieve toets in de situatie van een buiten Nederland woonachtige aanmerkelijkbelanghouder (AB-houder). De vragen hebben betrekking op de situatie waarin een natuurlijke persoon, woonachtig in bijvoorbeeld de Verenigde Staten (VS), zijn belang in een in Nederland gevestigde werk-bv houdt via een persoonlijke houdstermaatschappij (Ltd) in de VS. Deze leden vragen of een dergelijke in het buitenland gevestigde (persoonlijke) houdstermaatschappij dan buitenlands belastingplichtig is voor de Nederlandse vennootschapsbelasting ten aanzien van een aanmerkelijk belang in de in Nederland gevestigde werkmaatschappij. Meer specifiek vragen deze leden hoe de subjectieve en objectieve toets in een dergelijke situatie uitpakken. Daarnaast vragen deze leden of de buitenlandse AB-houders niet geraakt worden door de buitenlandse belastingplicht wanneer tussen de in het buitenland gevestigde persoonlijke houdstermaatschappij en de in Nederland gevestigde werkmaatschappij een in Nederland gevestigde tussenhoudster wordt geplaatst.

Voor de toepassing van de buitenlandse aanmerkelijkbelangregeling in de vennootschapsbelasting (buitenlandse AB-regeling) of de inhoudingsvrijstelling in de dividendbelasting dient, om te bepalen of een motief is gelegen in het ontgaan van Nederlandse inkomstenbelasting of dividendbelasting (subjectieve toets), een vergelijking te worden gemaakt. Hierbij dient de situatie dat het buitenlandse lichaam het belang in de in Nederland gevestigde vennootschap houdt te worden vergeleken met de situatie dat de achterliggende aandeelhouder van het in het buitenland gevestigde lichaam het belang in de in Nederland gevestigde vennootschap rechtstreeks zou houden, dus zonder tussenkomst van dat in het buitenland gevestigde lichaam. Indien de situatie zonder tussenkomst van het in het buitenland gevestigde lichaam niet zou leiden tot een hogere Nederlandse inkomstenbelastingclaim of dividendbelastingclaim, zal er geen sprake zijn van ontgaan van Nederlandse inkomstenbelasting of dividendbelasting. Of dit het geval is, dient steeds te worden getoetst op het moment dat het voordeel uit hoofde van het aanmerkelijk belang in de in Nederland gevestigde vennootschap opkomt of het dividend wordt uitgekeerd. Er kan in zoverre dus niet op voorhand worden gesproken van een safe harbor. Indien op basis van de subjectieve toets sprake is van een ontgaansmotief, kan de objectieve toets in feite als een vorm van tegenbewijs worden beschouwd. Een alternatieve vorm van tegenbewijs binnen de subjectieve toets herbergt het risico dat de antimisbruikbepaling een loze bepaling zou kunnen worden. Daarnaast stuit dat op uitvoeringstechnische bezwaren. Ten aanzien van een tegenbewijsmogelijkheid is het kabinet van mening dat er naar de huidige stand van de jurisprudentie van het Hof van Justitie van de Europese Unie (HvJ EU) geen sprake is van strijdigheid met het EU-recht. Dit geldt ook met betrekking tot de zaak Eqiom21, zoals eerder aangegeven in de nota naar aanleiding van het verslag bij onderhavig wetsvoorstel22.