Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2010-2011 | 32710-IXB nr. 1 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2010-2011 | 32710-IXB nr. 1 |

Aangeboden 18 mei 2011

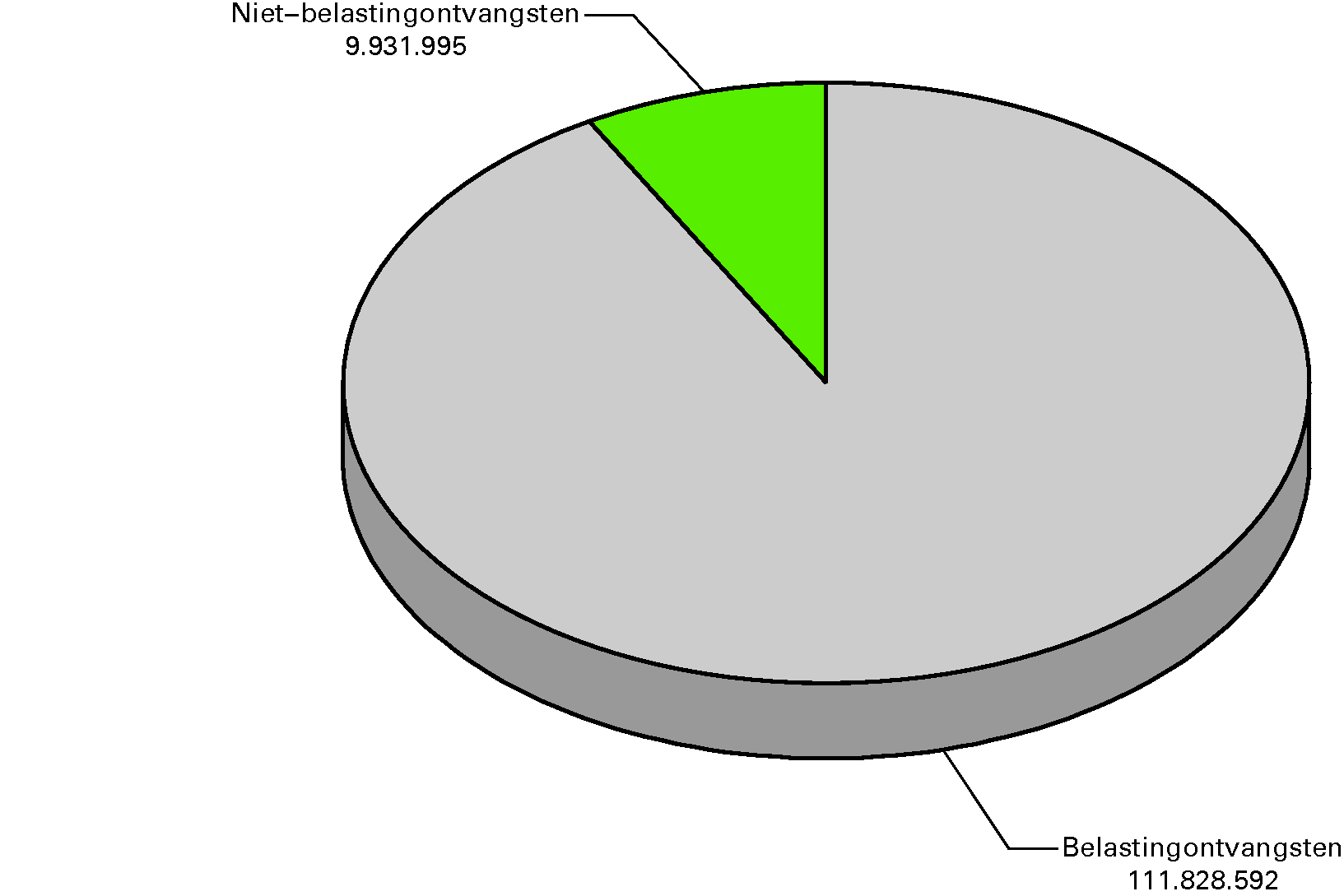

Aandeel in ontvangsten IXB (x € 1 000)

Aandeel in niet-belastingontvangsten IXB (x € 1 000)

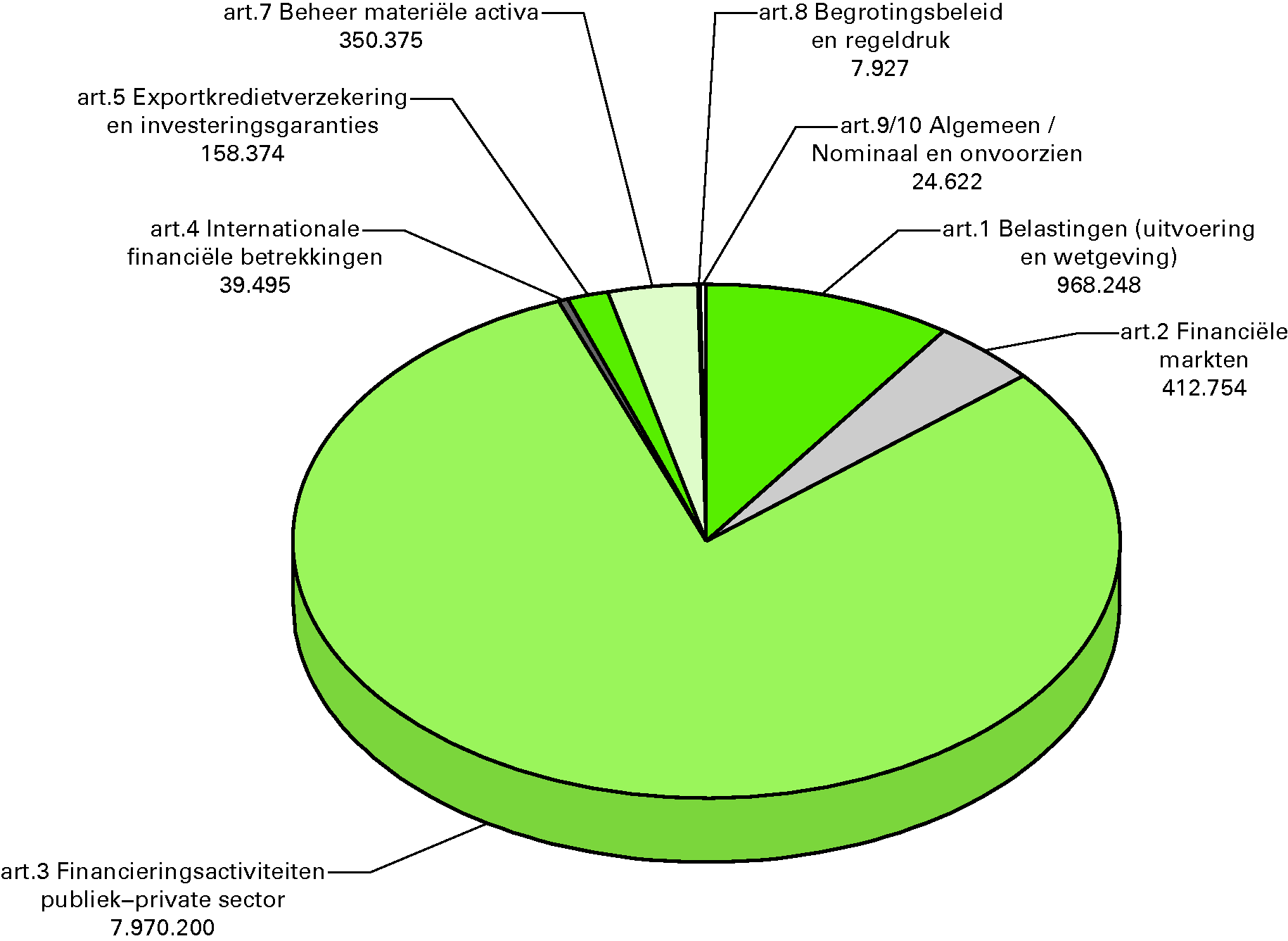

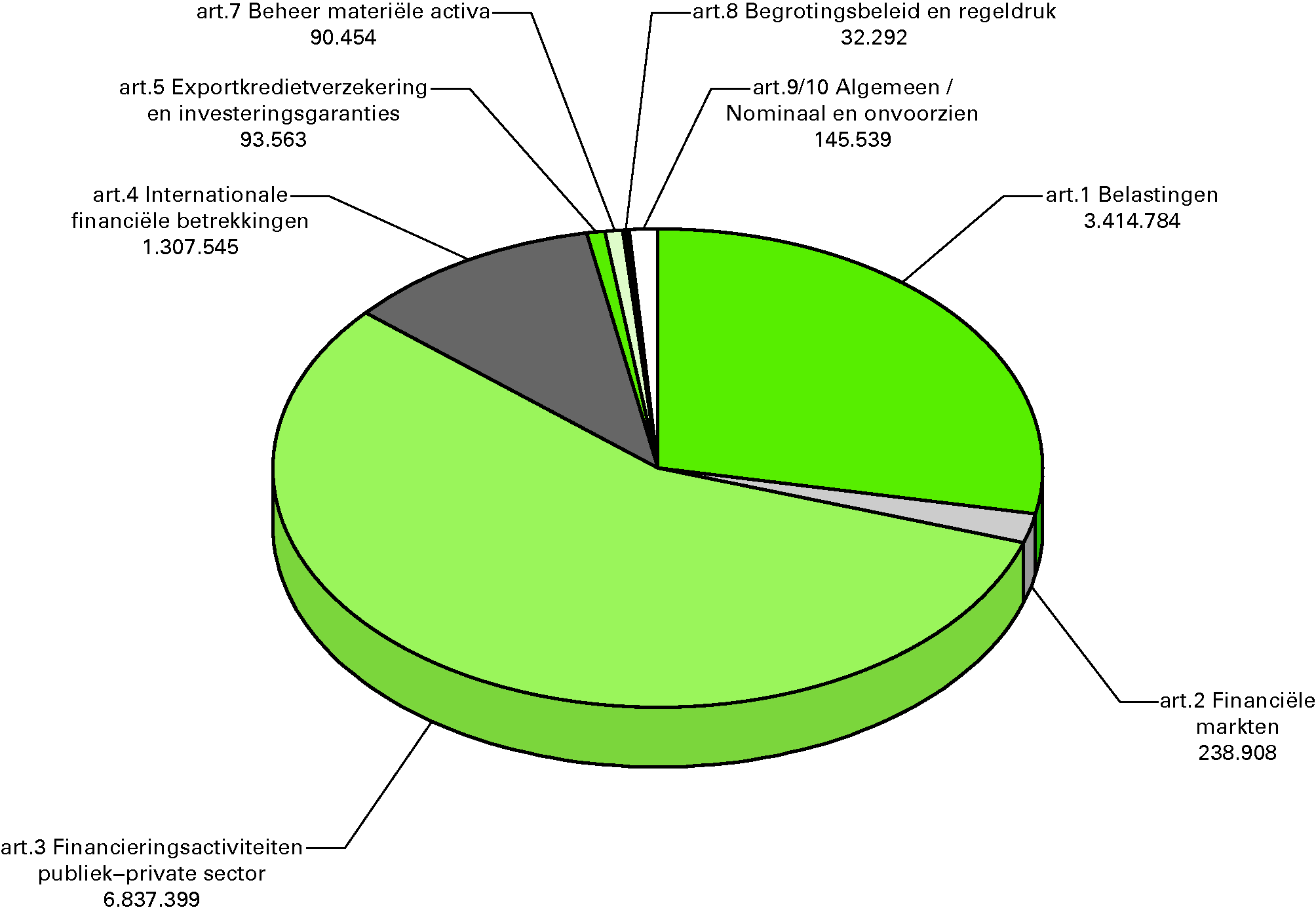

Aandeel in uitgaven IXB (x € 1 000)

A. | ALGEMEEN | 5 |

1. | AANBIEDING EN DECHARGEVERLENING | 5 |

2. | LEESWIJZER | 9 |

B. | BELEIDSVERSLAG | 11 |

3. | BELEIDSPRIORITEITEN | 11 |

3.1 | Ontwikkeling, inzet en effectief beheer van instrumenten in het kader van de kredietcrisis | 11 |

3.2 | Verantwoording beleidsprioriteiten | 18 |

4. | BELEIDSARTIKELEN | 27 |

4.1 | Belastingen | 27 |

4.2 | Financiële markten | 43 |

4.3 | Financieringsactiviteiten publiek-private sector | 53 |

4.4 | Internationale Financiële Betrekkingen | 70 |

4.5 | Exportkredietverzekering en investeringsgaranties | 78 |

4.7 | Beheer materiële activa | 85 |

4.8 | Begrotingsbeleid en regeldruk | 92 |

5. | NIET-BELEIDSARTIKELEN | 99 |

5.1 | Algemeen | 99 |

5.2 | Nominaal en onvoorzien | 100 |

6. | BEDRIJFSVOERINGSPARAGRAAF | 101 |

C. | JAARREKENING | 107 |

7. | VERANTWOORDINGSSTAAT | 107 |

8. | SALDIBALANS | 109 |

9. | BATEN-LASTENDIENSTEN | 123 |

9.1 | Domeinen Roerende Zaken | 123 |

9.2 | Rijksvastgoed- en ontwikkelingsbedrijf (RVOB) | 129 |

10. | TOPINKOMENS | 136 |

D. | BIJLAGEN | 137 |

Bijlage 1: toezichtrelaties zbo's/rwt's | 137 | |

Bijlage 2: Overzicht niet-financiële informatie over inkoop van adviseurs en tijdelijk personeel (inhuur externen) | 141 |

AAN de voorzitters van de Eerste en Tweede Kamer van de Staten-Generaal

Hierbij bied ik, mede namens de Staatssecretaris van Financiën en de Minister van Economische Zaken, Landbouw en Innovatie, het departementale jaarverslag van het Ministerie van Financiën (IXB) over het jaar 2010 aan.

Onder verwijzing naar de artikelen 63 en 64 van de Comptabiliteitswet 2001 verzoek ik de beide Kamers van de Staten-Generaal de betrokken ministers decharge te verlenen over het in het jaar 2010 gevoerde financiële beheer.

Ten behoeve van de oordeelsvorming van de Staten-Generaal over dit verzoek tot dechargeverlening is door de Algemene Rekenkamer als externe controleur op grond van artikel 82 van de Comptabiliteitswet 2001 een rapport opgesteld. Dit rapport wordt separaat door de Algemene Rekenkamer aan de Staten-Generaal aangeboden. Het rapport bevat de bevindingen en het oordeel van de Rekenkamer met betrekking tot:

a. het gevoerde financieel beheer en materieelbeheer;

b. de ten behoeve van dat beheer bijgehouden administraties;

c. de financiële informatie in het jaarverslag;

d. de betrokken saldibalans;

e. de totstandkoming van de informatie over het gevoerde beleid en de bedrijfsvoering;

f. de in het jaarverslag opgenomen informatie over het gevoerde beleid en de bedrijfsvoering.

Bij het besluit tot dechargeverlening dienen verder de volgende, wettelijk voorgeschreven, stukken te worden betrokken:

a. Het Financieel jaarverslag van het Rijk over 2010;

b. Het voorstel van de slotwet over 2010 dat met het onderhavige jaarverslag samenhangt;

c. Het rapport van de Algemene Rekenkamer over 2010 met betrekking tot het onderzoek van de centrale administratie van ’s Rijks schatkist en van het Financieel jaarverslag van het Rijk;

d. De verklaring van goedkeuring van de Algemene Rekenkamer met betrekking tot de in het Financieel jaarverslag van het Rijk over 2010 opgenomen rekening van uitgaven en ontvangsten van het Rijk over 2010 alsmede met betrekking tot de Saldibalans van het Rijk over 2010 (de verklaring van goedkeuring, bedoeld in artikel 83, derde lid, van de Comptabiliteitswet 2001).

Het besluit tot dechargeverlening kan niet worden genomen, voordat de betrokken slotwet is aangenomen en voordat de verklaring van goedkeuring van de Algemene Rekenkamer is ontvangen.

De Minister van Financiën,

J. C. de Jager

Dechargeverlening door de Tweede Kamer

Onder verwijzing naar artikel 64 van de Comptabiliteitswet 2001 verklaart de voorzitter van de Tweede Kamer der Staten-Generaal dat de Tweede Kamer aan het hiervoor gedane verzoek tot dechargeverlening tegemoet is gekomen door een daartoe strekkend besluit, genomen in de vergadering van

De Voorzitter van de Tweede Kamer,

Handtekening:

Datum:

Op grond van artikel 64, tweede lid van de Comptabiliteitswet 2001 wordt dit originele exemplaar van het onderhavige jaarverslag, na ondertekening van de hierboven opgenomen verklaring, ter behandeling doorgezonden aan de voorzitter van de Eerste Kamer.

Dechargeverlening door de Eerste Kamer

Onder verwijzing naar artikel 64 van de Comptabiliteitswet 2001 verklaart de voorzitter van de Eerste Kamer der Staten-Generaal dat de Eerste Kamer aan het hiervoor gedane verzoek tot dechargeverlening tegemoet is gekomen door een daartoe strekkend besluit, genomen in de vergadering van

De Voorzitter van de Eerste Kamer,

Handtekening:

Datum:

Op grond van artikel 64, derde lid van de Comptabiliteitswet 2001 wordt dit originele exemplaar van het onderhavige jaarverslag, na ondertekening van de hierboven opgenomen verklaring, doorgezonden aan de minister van Financiën.

Algemeen

De begrotingshoofdstukken IXA (Nationale Schuld) en IXB (Financiën) en BTW-Compensatiefonds omvatten het beleidsterrein van het ministerie van Financiën. In de jaarverslagen worden de gerealiseerde beleidsdoelen, instrumenten en de ingezette middelen ten opzichte van de ontwerpbegroting 2010 verantwoord.

Dit jaarverslag heeft betrekking op IXB. De focus ligt op beleidsmatige hoofdpunten. Waar relevant wordt verwezen naar Kamerstukken. Voor een toelichting op de belastingontvangsten wordt verwezen naar het Financieel Jaarverslag van het Rijk.

De IXB-beleidsartikelen (paragrafen 4.1 t/m 4.5, 4.7 en 4.8) en niet-beleidsartikelen (paragrafen 5.1 en 5.2) zijn de volgende:

4.1 Belastingen

4.2 Financiële markten

4.3 Financieringsactiviteiten publiek-private sector

4.4 Internationale financiële betrekkingen

4.5 Exportkredietverzekering en investeringsgaranties

4.7 Beheer materiële activa

4.8 Begrotingsbeleid en regeldruk

5.1 Algemeen

5.2 Nominaal en onvoorzien.

Opbouw van het jaarverslag

Na het deel Algemeen, aanbieding van het jaarverslag/dechargeverlening en leeswijzer, paragrafen 1 en 2, bestaat de kern van het jaarverslag uit het Beleidsverslag (paragrafen 3 t/m 6) en de Jaarrekening (paragrafen 7 t/m 10). Tot slot zijn 2 bijlagen opgenomen.

In paragraaf 3 wordt ingegaan op de kredietcrisis en de beleidsprioriteiten van het beleidsprogramma van het vorige kabinet en de ontwerpbegroting IXB over 2010.

Paragraaf 4 bevat de beleidsartikelen, bestaande uit 3 paragrafen:

– Algemene beleidsdoelstelling;

– Budgettaire gevolgen van beleid en een financiële toelichting, waarin opmerkelijke verschillen tussen ontwerpbegroting en realisatie worden toegelicht. Dit betreft de toelichting op de verantwoordingsstaat uit de jaarrekening;

– Operationele doelstellingen. In de beleidsmatige (niet-financiële) toelichting wordt, waar relevant, nader ingegaan op de belangrijkste beleidsresultaten en op opmerkelijke verschillen ten opzichte van de ontwerpbegroting.

In paragraaf 5 komen de niet-beleidsartikelen aan bod.

Paragraaf 6 is de bedrijfsvoeringsparagraaf. Hier wordt ingegaan op de bedrijfsvoeringvraagstukken die zich gedurende het begrotingsjaar hebben voorgedaan. De bedrijfsvoeringsparagraaf heeft het karakter van een uitzonderingsrapportage.

De Jaarrekening bestaat uit paragraaf 7 verantwoordingsstaten IXB, Domeinen Roerende Zaken (DRZ) en Rijksvastgoed- en ontwikkelingsbedrijf (RVOB), paragraaf 8 saldibalans, paragraaf 9 baten-lastendienst DRZ en RVOB en in paragraaf 10 staat informatie omtrent de topinkomens.

Bijlage 1 bevat een overzicht van zelfstandige bestuursorganen (ZBO's) en rechtspersonen met een wettelijke taak (RWT's) waarvoor Financiën beleidsmatig verantwoordelijk is. In bijlage 2 staat informatie betreffende de externe inhuur.

Het beleidsverslag bevat financiële en niet-financiële gegevens. Deze zijn aan verschillende kwaliteitsnormen onderhevig.

Groeiparagraaf 1:

In de bedrijfsvoeringsparagraaf wordt expliciet ingegaan op het betaalgedrag van het ministerie.

In dit beleidsverslag wordt een overzicht gegeven van de maatregelen die door het ministerie van Financiën zijn genomen bij het bestrijden van de kredietcrisis en het bewaken van de stabiliteit op de financiële markten. Daarnaast wordt in deze paragraaf ingegaan op de voortgang en ontwikkelingen ten aanzien van deze maatregelen. Tevens wordt ingegaan op de beleidsprioriteiten van het beleidsprogramma van het (vorige) kabinet en de ontwerpbegroting op het terrein van het ministerie van Financiën voor 2010. In paragraaf 3.2 is een tabel met toelichting opgenomen met daarin per beleidsprioriteit informatie over hoofddoelstelling en prestaties.

Inleiding

Als gevolg van de kredietcrisis is in de jaren 2008, 2009 en 2010 door de minister van Financiën een aantal maatregelen getroffen met het uiteindelijke doel om het vertrouwen in de financiële markten en de reële economie weer te herstellen. Deze maatregelen hebben hun weerslag gevonden in verschillende beleidsartikelen van de begrotingen van het ministerie van Financiën. In de tabel hieronder wordt een totaalbeeld gegeven van de verschillende crisismaatregelen, de budgettaire consequenties en de vindplaatsen ervan in de jaarverslagen. Tevens wordt hierbij ten aanzien van het jaar 2010 ingegaan op de ontwikkelingen en de mate van doelbereiking met betrekking tot deze maatregelen weergegeven. In aanvulling hierop wordt in het Financieel Jaarverslag van het Rijk een rijksbreed overzicht van de maatregelen opgenomen.

(in € mln.) | 2008 | 2009 | 2010 | Artikel |

|---|---|---|---|---|

A. Verwerving Fortis/RFS/AA en transfer FBN/AA naar ABN AMRO Group N.V. | ||||

1. Deelneming Fortis/AA | 16 800 | 1 350 | – 18 150 | Saldibalans |

2. Verwerving belang RFS/AA | 6 540 | – 6 540 | Saldibalans | |

3. Verkoop FCI | – 350 | Saldibalans | ||

4. ABN AMRO Group N.V./ASR verzekeringen N.V./RFS Holdings B.V. (incl. Z-share en residual N-share) | 27 971 | Saldibalans | ||

5. Overbruggingskredieten Fortis | 44 341 | IXA, art. 1 | ||

6. Aflossingen overbruggingskredieten Fortis | 0 | – 36 516 | – 3 250 | IXA, art. 1 |

7. Renteontvangsten overbruggingskredieten Fortis | – 502 | – 705 | – 167 | IXA, art. 1 |

8. Dividend ABN Amro Group | 0 | 0 | 0 | IXB, art. 3 |

9. Dividend ASR | 0 | 0 | 0 | IXB, art. 3 |

10. Dividend RFS | 0 | 0 | – 6 | IXB, art. 3 |

Capital Relief Instrument ABN-AMRO (CRI) | ||||

11. Garantieverlening (geëffectueerd) | 32 611 | IXB, art. 3 | ||

12. Afname voorwaardelijke verplichting (zonder uitg.) | – 32 611 | IXB, art. 3 | ||

13. Premieontvangsten uit CRI | – 28 | – 165 | IXB, art. 3 | |

Mandatory Convertible Notes ABN-AMRO (MCN) | ||||

14. Verstrekte converteerbare lening (MCN 7/09) | 800 | – 800 | IXB, art. 3 | |

15. Renteontvangsten uit MCN’s | 0 | – 103 | IXB, art. 3 | |

16. Verstrekte converteerbare lening (MCN 12/09) | 1 800 | – 1 800 | IXB, art. 3 | |

Counter Indemnity ABN-AMRO (garantie) | ||||

17. Garantieverlening (geëffectueerd) | 950 | IXB, art. 3 | ||

18. Premieontvangsten uit garantie | – 26 | IXB, art. 3 | ||

∆ Staatsschuld (nr. 1 t/m 10 +13 + 18) | 67 179 | – 33 649 | – 2 686 | |

B. Kapitaalverstrekkingsfaciliteit (€ 20 mld.) | ||||

19. Verstrekt kapitaal ING | 10 000 | IXB, art. 3 | ||

20. Verstrekt kapitaal Aegon | 3 000 | IXB, art. 3 | ||

21. Verstrekt kapitaal SNS Reaal | 750 | IXB, art. 3 | ||

22. Aflossing ING | – 5 000 | IXB, art. 3 | ||

23. Aflossing Aegon | – 1 000 | – 500 | IXB, art. 3 | |

24. Aflossing SNS Reaal | – 185 | IXB, art. 3 | ||

25. Couponrente ING | – 645 | – 39 | IXB, art. 3 | |

26. Couponrente Aegon | – 166 | – 11 | IXB, art. 3 | |

27. Couponrente SNS Reaal | – 38 | – 1 | IXB, art. 3 | |

28. Repurchase fee ING | – 295 | – 52 | IXB, art. 3 | |

29. Repurchase fee Aegon | – 108 | – 52 | IXB, art. 3 | |

30. Repurchase fee SNS Reaal | 0 | IXB, art. 3 | ||

∆ Staatsschuld (nr. 19 t/m 30) | 13 750 | – 7 436 | – 655 | |

C. Back-up faciliteit ING EUR/USD wisselkoers | 1,44 | 1,34 | ||

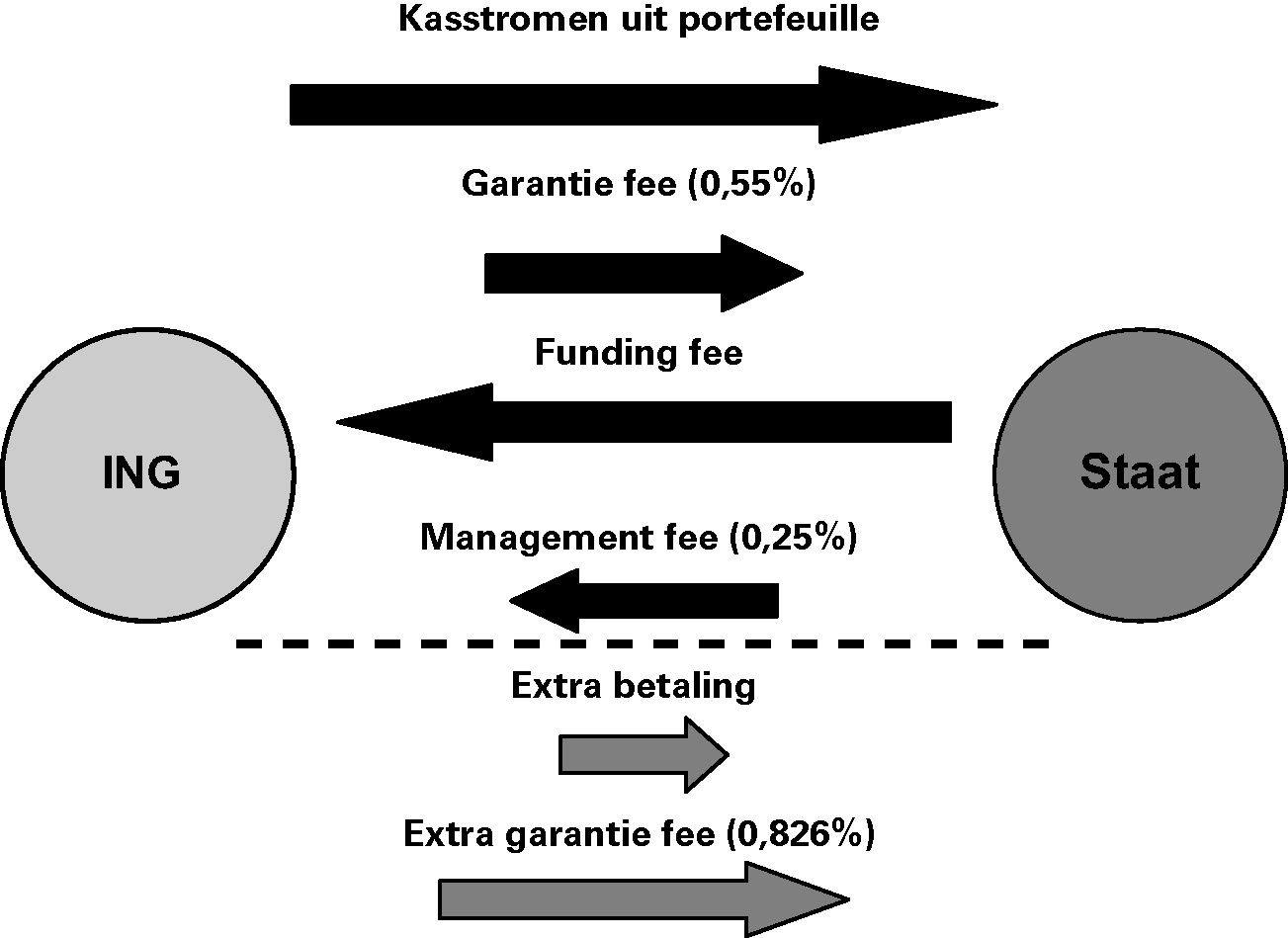

31. Funding fee (rente + aflossing) | 3 903 | 4 345 | IXB, art. 3 | |

32. Management fee | 59 | 47 | IXB, art. 3 | |

33. Portefeuille ontvangsten (rente +aflossing) | – 3 819 | – 4 058 | IXB, art. 3 | |

34. Garantiefee | – 129 | – 103 | IXB, art. 3 | |

35. Additionele garantiefee | 0 | – 154 | IXB, art. 3 | |

36. Additionele fee | – 14 | – 77 | IXB, art. 3 | |

37. Saldo Back-up faciliteit (31 t/m 36) | 0 | 0 | IXB, art. 3 | |

38. Meerjarenverplichting aan ING | 15 857 | 13 084 | Saldibalans | |

39. Alt-A portefeuille | 18 352 | 16 376 | Saldibalans | |

∆ Staatsschuld (nr. 31 t/m 36) | 0 | 0 | ||

D1. Garantiefaciliteit bancaire leningen (€ 200 mld.) | ||||

40. Garantieverlening (geëffectueerd) | 2 740 | 47 535 | IXB, art. 2 | |

41. Afname voorwaardelijke verplichting (zonder uitgaven) | – 3 174 | – 8 103 | IXB, art. 2 | |

42. Premieontvangsten op basis van garanties bancaire leningen | 0 | – 116 | – 407 | IXB, art. 2 |

43. Schade-uitkeringen | 0 | 0 | IXB, art. 2 | |

D2. Stabiliteitsmechanisme | ||||

44. Garantieverlening NL-aandeel EU-begroting | 2 946 | IXB, art. 4 | ||

45. Garantieverlening NL-aandeel SPV | 25 872 | IXB, art. 4 | ||

46. Deelneming EFSF | 1 | IXB, art. 4 | ||

∆ Staatsschuld (nr. 42 + 46) | – 116 | – 406 | ||

E1. IJsland | ||||

47. Uitkeringen depositogarantiestelsel Icesave | 1 236 | 192 | IXB, art. 2 | |

48. Uitvoeringskosten IJslandse DGS door DNB | 7 | IXB, art. 2 | ||

49. Vordering op IJslandse DGS | 1 322 | 7 | Saldibalans | |

50. Opgebouwde rente op vordering | 74 | 41 | Saldibalans | |

51. Correctie n.a.v. nieuw voorgestelde overeenkomst | – 64 | Saldibalans | ||

52. Ontvangsten lening IJsland (i.) aflossing | 0 | 0 | IXB, art. 2 | |

53. Ontvangsten lening IJsland (ii.) rente | 0 | 0 | IXB, art. 2 | |

E2. Griekenland | ||||

54. Lening Griekenland | 1 248 | IXB, art. 4 | ||

55. Vordering Griekenland | 1 248 | Saldibalans | ||

56. Ontvangsten lening Griekenland (i.) aflossing | 0 | IXB, art. 4 | ||

57. Ontvangsten lening Griekenland (ii.) premie incl. servicefee | – 30 | IXB, art. 4 | ||

∆ Staatsschuld (nr. 47, 48, 52, 53, 54, 56 en 57) | 1 236 | 199 | 1 218 | |

F. Overige gevolgen | ||||

58. Uitvoeringskosten en inhuur externen | 11 | 43 | 8 | IXB, art. 3 |

59. Terug te vorderen uitvoeringskosten inhuur externen | 0 | 3 | 0 | Saldibalans |

60. Ontvangen uitvoeringskosten externen | – 2 | – 12 | – 5 | IXB, art. 3 |

∆ Staatsschuld | 82 165 | – 41 002 | – 2 529 | |

Staatsschuld cumulatief voor renteberekening | 82 165 | 41 163 | 38 634 | |

Berekende rente over gemiddelde staatsschuld 1 | 450 | 2 036 | 1 493 |

Door de integrale benadering van schuldmanagement – dat wil zeggen: de financieringsbehoefte van de Staat wordt in haar totaliteit gedekt, ongeacht herkomst van de financiering – is het in principe niet mogelijk het totaal aan gerealiseerde rentelasten exact uit te splitsen naar – reguliere – rentelasten en rentelasten als gevolg van de kredietcrisis. De rentelasten als gevolg van de toename van de staatsschuld door de getroffen kredietcrisismaatregelen zijn benaderd door het aandeel van de crisismaatregelen in de totale gemiddelde staatsschuld over 2010 (conform EMU-definitie) te vermenigvuldigen met de totale rente op staatsschuld in 2010. Deze methode is enigszins grof maar geeft een indicatie van de gemiddeld toerekenbare rentelasten. De meerjarenverplichting van de Staat aan ING wordt niet in deze berekening meegenomen, omdat de rente op deze meerjarenverplichting via de funding fee direct aan ING wordt betaald (zie begrotingshoofdstuk IXB, artikel 3). Tegenover deze rentelasten staan ook renteontvangsten (zie tabel).

A. Verwerving Fortis/RFS/AA en transfer FBN/AA naar ABN AMRO Group N.V.

De Staat heeft in 2008 deelnemingen genomen in Fortis Bank Nederland, Fortis Verzekeringen Nederland (nu ASR), Fortis Corporate Insurance en RFS Holdings, waar ABN AMRO op dat moment deel van uitmaakte. Fortis Corporate Insurance is in 2009 verkocht. Daarnaast heeft de Staat in 2009 Fortis Bank Nederland geherkapitaliseerd middels een schuldomzetting van € 1,35 mld. Eind 2009 heeft de Staat ABN AMRO Group N.V. opgericht. Op 1 april 2010 zijn Fortis Bank Nederland en ABN AMRO Bank samengebracht onder ABN AMRO Group N.V.. Het splitsingsproces van het ABN AMRO concern is uitgebreid beschreven in het hierna opgenomen onderdeel segregatie en separatie.

Het belang in RFS Holdings is na de uitplaatsing teruggebracht tot 1,25%, met het oog op afwikkeling van de laatste activa en passiva. Voor de thans bestaande deelnemingen (ABN AMRO Group en ASR) heeft de Staat zich ten doel gesteld een gezonde beheer- en exitstrategie te ontwikkelen. Voor ABN AMRO was de, deels daaraan voorafgaande, doelstelling de integratie van de verworvenheden van het «oude» ABN AMRO met Fortis Bank Nederland. De integratie van het voormalige Fortis Bank Nederland en ABN AMRO ligt op schema. De meeste particuliere klanten van FBN zijn inmiddels over op het platform van ABN AMRO. De meeste medewerkers hebben uitsluitsel over hun toekomst. De sluiting en samenvoeging van kantoren is in volle gang.

ABN AMRO heeft per eind oktober 2010 gebruik gemaakt van haar recht om het garantie-instrument op een hoogwaardig deel van haar hypotheekportefeuille, het Credit Relief Instrument, te beëindigen. Daarmee is de Staat gekwijt van haar rechten en verplichten jegens deze overeenkomst en valt het openstaande garantiebedrag terug naar nul.

Segregatie-Separatie

De splitsing van het voormalige ABN AMRO-concern is in een aantal juridische stappen verlopen. Voor het deel dat aan de Staat toeviel, de zogenaamde N-share, zijn die te verdelen in een «segregatie» en een «separatie». De segregatie vond plaats in februari 2010: binnen het oude concern werd het grootste deel van de N-share samengevoegd onder een entiteit die aanvankelijk ABN AMRO II, later ABN AMRO Bank werd genoemd. Vervolgens, op 1 april 2010, zijn de aandelen ABN AMRO Bank door de toenmalige ABN AMRO Holding (AAH) verkocht aan de door de Staat opgerichte moedermaatschappij (ABN AMRO Group N.V.) tegen een promissory note (= schuldbewijs). De promissory note is daarna door AAH via RFS Holdings B.V. aan de eigenaar van de N-share (de Staat) uitgekeerd, die de promissory note daarna heeft ingebracht in de ABN AMRO Group N.V. met als tegenprestatie aandelen in ABN AMRO Group N.V.

Eveneens zijn bij separatie de door ABN AMRO uitgegeven MCN instrumenten (inclusief coupon) volgens contract geconverteerd naar kapitaal. Deze uitwerking lag in lijn met het doel van de instrumenten, namelijk het versterken van het kapitaal van ABN AMRO.

Fusie ABN Amro en Fortis Bank Nederland in ABN AMRO Group NV

Op 1 april werd ABN AMRO Group de moedermaatschappij van ABN AMRO Bank (zoals hierboven beschreven) opgericht. Tevens bracht de Staat zijn gewone aandelen in Fortis Bank Nederland – via een agiostorting – in. Op 1 juli zijn ABN AMRO Bank en Fortis Bank Nederland gefuseerd, onder de naam ABN AMRO Bank. Daarbij zijn de preferente aandelen in Fortis Bank Nederland onder algemene titel overgegaan naar ABN AMRO Group. De Staat houdt vanaf dat moment een belang van 97,8% in ABN AMRO Group N.V. (92,6% direct en 5,2% indirect via ABN AMRO Preferred Investments).

Kapitaalstorting € 490 mln.

Dit betreft het laatste deel van het kapitaalplan met een totale omvang van € 6,88 mld. dat in december 2009 door de TK is goedgekeurd. Dit bedrag is op 30 juni 2010 aan ABN AMRO overgemaakt in de vorm van een toevoeging aan de agioreserve van ABN AMRO en hing samen met een aantal kosten en voorzieningen die ABN AMRO Group moest nemen en die voortvloeiden uit het strategische besluit om beide banken te integreren, zoals dat in 2009 aan de Tweede Kamer is gepresenteerd.

Verrekening RFS € 218 mln.

ABN AMRO Bank werd op 1 april 2010 gesepareerd. Op dit moment werd ook de rekening opgemaakt tussen de consortiumleden. De Nederlandse Staat nam als aandeelhouder enige Asset & Liability management portfolio’s over van de andere consortiumleden (RBS en Santander) voor het nieuwe ABN AMRO. Dit was de uitwerking van overeenkomsten die reeds door het oude Fortis gesloten waren en in wiens sporen de Staat was toegetreden tot het consortium. Omdat de verrekening tijdsgedwongen onder voorlopige Q1-cijfers van RFS Holdings B.V. moest plaatsvinden werd er overeengekomen dat later, op basis van de definitieve cijfers, een definitieve verrekening zou plaats vinden. Deze laatste verrekening wordt de «true up» genoemd.

Tijdelijke kapitalisatie RFS € 220 mln.

Binnen het overnamevehikel RFS Holdings resteert voor de Staat nog haar belang in de oude Z-share en de retained (tijdelijk achtergebleven) assets. Door de uitvoering van het kapitaalsplan is het kapitaalstekort in de Z-share weggenomen. Voor de resterende Z-share belangen, waar de consortiumleden allemaal hun pro-rata belang in houden, is overeengekomen dat deze verkocht of verrekend worden. Het verkopen van activa en het verrekenen van passiva gebeurt op deels willekeurige momenten. Doordat verplichtingen op de passivazijde mogelijk eerder verrekend worden dan dat activa verkocht worden, kan er nog steeds een situatie ontstaan waarin de Z-share tijdelijk is ondergekapitaliseerd. Om een dergelijke situatie te voorkomen hebben de consortiumleden besloten de Z-share tijdelijk – tot volledige liquidatie – tot het niveau van de verplichtingen te kapitaliseren. Naarmate activa verkocht worden zullen de consortiumleden, waaronder de Staat, kapitaal gerepatrieerd krijgen.

True up dividend uitkering € 6 mln.

Op het moment van separeren van de ABN AMRO Bank vond ook de verrekening tussen de consortiumleden plaats. Zie ook verrekening «RFS € 218 mln.». In het 2e kwartaal toen de definitieve cijfers voor het moment van splitsing bekend waren, werd de true up berekend. Dit viel uit in een voordeel voor de Staat ad € 6,41 mln. Het bedrag is als dividend aan de Staat uitgekeerd op 15 juli.

Counter Indemnity

New HBU is tot stand gekomen door een aantal juridische afsplitsingen. Ten gevolge van de wet (artikel 2:334t Burgerlijk Wetboek) blijven bij een juridische splitsing de afsplitsende partij en de afgesplitste partij aansprakelijk voor elkaars schulden: als een van de twee niet meer aan haar verplichtingen kan voldoen, kunnen crediteuren hun vorderingen verhalen op de ander. Deze wettelijke aansprakelijkheid is van kracht voor de looptijd van de verbintenissen die bestaan op het tijdstip van splitsing. Nieuwe en verlengde contracten vallen niet onder de dekking van de wederzijdse aansprakelijkheid.

In dat kader zijn er wederzijdse aansprakelijkheden ontstaan door de afsplitsing van HBU (Newbank) uit het oude ABN AMRO, nu RBS N.V. genaamd. Indien RBS N.V. in default raakt, kunnen crediteuren onder specifieke voorwaarden tot maximaal € 950 mln. claimen bij HBU. Hiervoor heeft ABN AMRO een vrijwaring afgegeven aan Deutsche Bank. Aangezien ABN AMRO het risico van uitbetaling niet zelf kan lopen, is er een counter indemnity door de Staat afgegeven.

Hiervoor betaalt ABN AMRO de Staat jaarlijks een marktconforme vergoeding van € 25,6 mln.

B. Kapitaalverstrekkingsfaciliteit (€ 20 mld.)

Het afgelopen jaar zijn de financiële belangen van de Staat bij de kapitaalinjecties in ING, Aegon en SNS beheerd. De Europese Commissie heeft in juli de kapitaalinjectie aan AEGON onder een aantal voorwaarden definitief goedgekeurd. Eén van de voorwaarden betrof het aflossen van € 500 mln. voor december 2010. Deze aflossing heeft eind augustus plaatsgevonden waardoor het restant aan staatssteun ultimo 2010 € 1,5 mld. bedroeg.

C. Back-up faciliteit ING

Begin 2009 hebben de Staat en ING Groep N.V. overeenstemming bereikt over een back-up faciliteit die betrekking heeft op de gesecuritiseerde hypothekenportefeuille van ING (Kamerstukken II 2008/09, 31 371, nr. 95). In de transactie was initieel sprake van vier kasstromen (funding fee, management fee, portefeuille ontvangsten en garantiefee). In oktober 2009 is een additionele betaling overeengekomen tussen de Staat en ING (Kamerstukken II 2009/10, 31 371, nr. 273), waardoor twee extra kasstromen zijn toegevoegd. In 2010 is opnieuw het verwachte resultaat (vooruitkijkend) op de transactie geanalyseerd 3. Daarbij is rekening gehouden met de meest recente ontwikkelingen en inzichten. Het uiteindelijke resultaat op de transactie zal pas na afloop bekend zijn.

D1. Garantiefaciliteit bancaire leningen (€ 200 mld.)

De garantieregeling interbancaire leningen is in 2008 in het leven geroepen om de financiering van financiële instellingen op gang te brengen, zodat de kredietverlening aan bedrijven en particulieren wordt gewaarborgd. Door een gebrekkig functioneren van de kapitaalmarkt voor middellange termijn financiering konden bij financiële instellingen liquiditeitsproblemen ontstaan, waardoor ook fundamenteel gezonde instellingen zichzelf moeilijk konden financieren. De garantieregeling moet daarbij in samenhang worden gezien met andere maatregelen ter bescherming van de financiële sector.

Vanaf 23 oktober 2008, de ingangsdatum van de garantieregeling, tot het einde van 2009 is in totaal € 50,3 mld. aan garanties geëffectueerd.

In 2010 is er geen gebruik gemaakt van de garantieregeling. Dit geeft aan dat banken in staat zijn zich zelfstandig te financieren op de kapitaalmarkt. Vandaar dat de garantieregeling op 31 december 2010 is afgelopen. Daarmee is aangevangen met de exit strategie van de garantieregeling. Als onderdeel van de exit strategie is door Financiën op de website www.dsta.nl van het agentschap derhalve voor de banken die gegarandeerde leningen hebben de mogelijkheid aangeboden om deze leningen terug te kopen uit de kapitaalmarkt teneinde staatsgegarandeerd schuldpapier om te zetten in reguliere financiering.

D2. Stabiliteitsmechanisme

Op 10 mei jongstleden besloot de Ecofin Raad tot een totaalpakket aan maatregelen ter borging van de financiële stabiliteit (d.d. 10 mei 2010, kenmerk BFB 2010-548M) met als voorwaarde dat landen die hierop een beroep doen alles in het werk zouden stellen om binnen de afgesproken termijn hun begrotingstekort op orde te brengen. Sluitstuk van het pakket is het stabiliteitsmechanisme dat uit twee delen bestaat (het European Financial Stability Mechanism (EFSM) en European Financial Stability Facility (EFSF). Lidstaten van de EU staan via hun aandeel in de Europese begroting garant voor deze leningen. Voor Nederland gaat het dan om een garantstelling voor maximaal ca. € 3 mld.

Voor noodgevallen is het communautaire deel van het stabiliteitsmechanisme aangevuld met mogelijke additionele leningen. Hiertoe is vanuit een Special Purpose Vehicle (SPV) maximaal € 440 mld. beschikbaar gesteld (het zgn. EFSF). De eurolanden zullen garant staan voor de verplichtingen van deze SPV. Het Nederlandse aandeel hierin, inclusief een eventuele bijdrage aan het eigen vermogen van de SPV, bedraagt maximaal ca. € 26 mld. Indien uit de Europese middelen een leningenprogramma wordt gefinancierd, zal ook het IMF voor naar verwachting in ieder geval de helft hieraan deelnemen. Leningen zullen, net als bij Griekenland, enkel worden verstrekt onder zeer stringente beleidscondities en tegen een forse renteopslag.

Nederland staat voor de verplichtingen die EFSM en EFSF aangaan voor de financiering van het programma van Ierland garant. Deze garanties vallen onder de opgenomen garantieverplichtingen.

De garanties die Nederland verleent via de Europese begroting, en voor eventuele additionele leningen via de SPV leiden niet tot directe uitgaven op de Nederlandse begroting. Een effect op de uitgaven is pas aan de orde als delen van de leningen uiteindelijk toch niet worden terugbetaald. De kans hierop achten we bijzonder klein, temeer daar de leningen gepaard gaan met zeer strenge beleidscondities en een frequente monitoring.

E1. IJsland

Nederland heeft in 2008 de verplichtingen die IJsland op grond van de richtlijn depositogarantiestelsels had jegens de Icesavespaarders voorgefinancierd.

Op 5 januari 2010 weigerde de IJslandse president de wet te ondertekenen waarmee IJsland de overeenkomst met Nederland over terugbetaling van deze «Icesavegelden» zou bekrachtigen.

Ook het IJslandse electoraat heeft in het daaropvolgende referendum de voorlopige leenovereenkomst afgewezen. In de daaropvolgende maanden in 2010 is regelmatig gesproken en onderhandeld met de IJslandse regering en vertegenwoordigers van de IJslandse oppositie. Dit werk heeft zijn vruchten afgeworpen en heeft eind 2010 geleid tot de parafering van een nieuw Icesave akkoord op het niveau van onderhandelaars. Het IJslandse parlement heeft op 16 februari 2011 vóór het nieuwe akkoord gestemd, echter de president van IJsland heeft op 20 februari voor de tweede keer gebruik gemaakt van zijn vetorecht. Dit nieuwe akkoord is wederom middels een referendum op 9 april voorgelegd aan het IJslandse volk. De kiezers van IJsland hebben dit akkoord echter weer afgewezen (met 59%). De minister van Financiën heeft aangegeven dat Nederland, samen met het Verenigd Koninkrijk zich zal beraden op (juridische) vervolgstappen.

E2. Griekenland

Met het oog op het behoud van de financiële stabiliteit in de eurozone, is voor Griekenland een leningenprogramma gestart. Het betreft een gezamenlijk programma van het IMF en de lidstaten van de eurozone. Op 7 mei jongstleden heeft de Tweede Kamer ingestemd met de Nederlandse deelname (d.d. 3 mei 2010, kenmerk BFB 2010-450M). Het Nederlandse aandeel in dit programma is maximaal € 4,7 mld. over de gehele periode 2010–2013. In 2010 is voor ongeveer € 1,2 mld. aan leningen verstrekt. Uit hoofde van deze lening is in 2010 in totaal € 30 mln. aan rente (premie + servicefee) ontvangen.

F. Overige gevolgen

De overige gevolgen bestaan uit uitgaven voor de inhuur van strategisch, juridische en financieel advies dat nodig was voor het beheer van de financiële deelnemingen en de doorbelasting van deze kosten aan de onder beheer staande financiële instellingen.

In 2010 heeft de Staat ongeveer € 7,5 mln. aan kosten gemaakt. Deze kosten zien voornamelijk op de inhuur van extern advies bij de segregatie, de separatie en de integratie van ABN AMRO en Fortis Bank Nederland.

Van deze kosten heeft de Staat in 2010 € 4,9 mln. kunnen doorbelasten aan de onder beheer staande financiële instellingen.

Nr. (voormalig) kabinetsdoel-stelling/project | Omschrijving | Nr. relevant beleids-artikel/OD | Financieel belang: realisatie 2010 | Behaalde eindresultaat in 2010 |

|---|---|---|---|---|

1. Doelstelling 16 | Minder regels, minder instrumenten en minder loketten | 4.8.2.3 | Circa € 2,5 mln. | Zie tabel bij toelichting |

2. Doelstelling 22 | Het stimuleren van duurzame consumptie en productie. | Artikel 1 OD 2 (par. 4.1.2.2) | De vergroeningsmaatregelen zijn in beginsel budgettair neutraal vorm gegeven. Voor een aantal specifieke maatregelen die in totaal een belang kennen van € 15 mln. is dekking gezocht binnen het Belastingplan 2010. | Het inzetten van het fiscale instrument is erop gericht om de niet-fiscale doelstellingen van het kabinetsbeleid te realiseren. Dit zijn, tenzij expliciet anders vermeld, grotendeels doelstellingen van andere departementen. De betreffende departementen verantwoorden zich over de mate van doelbereiking. Hierover worden derhalve geen meetbare gegevens opgenomen binnen de begroting en het jaarverslag IXB. |

De afgelopen jaren werd het beleidsverslag opgebouwd aan de hand van de kabinetsdoelstellingen van het Kabinet Balkenende IV. Met de val van dit kabinet en het aantreden van het huidige kabinet komt deze indeling te vervallen. Het begrotingsjaar 2010 kende het grootste deel van het jaar een demissionair kabinet. Alleen de eerste zeven weken regeerde het vorige kabinet missionair. Concreet betekent dit dat de initiatieven die waren aangekondigd in de beleidsagenda 2010 niet volledig tot uitvoering zijn gebracht. De afspraak om de begroting en het jaarverslag aan elkaar te spiegelen blijft echter overeind. Om toch op hoofdlijnen informatie te verschaffen over de afloop van het vorige kabinetsprogramma wordt bovenstaande tabel toegepast.

Beleidsprioriteit | Hoofddoelstelling | Prestaties in 2010 | Hoofddoelstelling behaald? |

|---|---|---|---|

IXB | |||

3. Ontwikkeling, inzet en effectief beheer van instrumenten in het kader van de kredietcrisis | Herstellen van het vertrouwen in de financiële markten en de reële economie | Zie paragraaf 3.1 Ontwikkeling, inzet en effectief beheer van instrumenten in het kader van de kredietcrisis. | Zie paragraaf 3.1 |

4. Houdbare financiering van beleidsprioriteiten | Het terugdringen van het weer oplopende tekort vanwege de kredietcrisis; handhaven begrotingsregels. | De begrotingsregels zijn gehandhaafd; de doelstelling voor het structurele tekort wordt niet gehaald. | Deels, zie prestaties. |

5. Toezicht Belastingdienst | Naleving van de wetgeving | • Uitbreiding horizontaal toezicht (convenanten ZGO, MGO, MKB en gemeenten). • Concrete acties ter bestrijding van fraude (inkeerregeling, privé gebruik auto, VT-fraude, fraude kinderopvangtoeslag). • Doelstellingen m.b.t. boekenonderzoeken MGO, actualiteitsbezoeken ZGO en aantal behandelde aangiften IH zijn deels behaald. • Beleidsdoorlichting algemene doelstelling Belastingdienst (compliance) afgerond. • Nulmeting gehouden naar nalevingstekort. | Deels |

6. Vereenvoudiging en borging continuïteit | Waarborgen continuïteit processen Belastingdienst | • Alle activiteiten op gebied van ICT zijn primair beoordeeld op bijdrage aan continuïteit. • ICT-projecten worden beheerst en gefaseerd geïmplementeerd. • Herinrichting van de IV-keten. • Vooraf ingevulde aangifte (VIA) is ingevoerd. | Ja |

7. Implementatie toekomstvisie Nederlandse financiële sector | Het versterken van de financiële sector in Nederland, zodat de kans op een herhaling van de crisis wordt voorkomen, door: a. te stimuleren dat de sector meer solide, verantwoordelijk en transparant wordt; b. te zorgen dat toezicht wordt aangescherpt en verbreed tot relevante instellingen die nog niet onder toezicht stonden; c. te voorkomen dat de belastingbetaler ooit nog op zulke grote schaal zal moeten bijspringen in de sector. | a. Er zijn diverse maatregelen getroffen, zie de toelichting onder deze tabel bij punt 7; b. De discussie over de nieuwe Europese toezichtarchitectuur is afgesloten en de 3 nieuwe Europese toezichtcolleges (EBA/ESMA/EIOPA) en het Europese Systemic Risk Board worden opgericht; c. Er is veel werk verricht aan wetsvoorstellen op het gebied van crisismanagement die de toezichthouder meer mogelijkheden geven om in te grijpen (overdrachtsinstrumenten /interventieladder), waardoor de kans verkleind wordt dat de belastingbetaler mee moet betalen. | Grote stappen zijn reeds geboekt, maar volledige implementatie van de brede veranderingsagenda zal ook de komende jaren nog aandacht vergen |

Toelichting beleidsprioriteiten uit het beleidsprogramma

1. Minder regels, minder instrumenten en minder loketten

De kabinetsval in februari 2010 had gevolgen voor de aanpak van de regeldruk in 2010. Een aantal dossiers die belangrijk zijn voor de vermindering van regeldruk zijn als controversieel aangemerkt. In april 2010 is om die reden de eindrapportage Regeldruk Bedrijven naar de Tweede Kamer gestuurd 4. Hierin is de eindstand van het programma regeldruk van het vorige kabinet opgenomen. Tot eind 2010 is op de meeste terreinen doorgewerkt. In februari 2011 is akkoord gegeven op een nieuwe Programma aanpak 2011–2015 Kamerstukken 2010/11, 29 515, nr. 327.

Doelstelling 2010 | realisatie | |

|---|---|---|

Administratieve lasten | – 17% | – 14,9% |

Nalevingskosten | – € 329 mln. | – € 329 mln. |

Toezichtslasten voor 19 domeinen veroorzaakt door rijksinspecties | Geen tussenliggende doelstelling voor 2010 vastgesteld. | – 4% |

Subsidies | Alle rijkssubsidies voor bedrijven lastenarm | Alle subsidies voor bedrijven zijn lastenarm ingericht. |

Toelichting bij tabel

De reductie van toezichtslasten is weerbarstig gebleken omdat een aantal maatregelen meer tijd vragen (m.n. discussie in EU over risicogestuurd toezicht).

2. Het stimuleren van duurzame consumptie en productie

Het kabinet heeft in 2010 een flinke impuls gegeven aan het rijden met zuinige en schone personenauto’s. Na de uitgebreide vergroeningsmaatregelen uit het Belastingplan 2008 en Belastingplan 2009 heeft het kabinet ingezet op het verruimen van de keuzemogelijkheden van de autorijder voor (zeer) zuinige voertuigen. Daartoe is in 2010 het verschil in de Belasting op personenauto’s en motorrijwielen (BPM) toegenomen tussen auto’s die onder de vrijstelling voor zeer zuinige auto’s vallen en auto’s met een CO2-uitstoot net boven de grens die van toepassing is om als zeer zuinig te worden aangemerkt. Dit vergroot voor de consument de prikkel om voor de meest zuinige auto te kiezen. Voor zeer zuinige auto’s is de motorrijtuigenbelasting (MRB), die als gevolg van eerdere belastingplannen nog maar een kwart bedroeg van de «normale» MRB, op nihil gesteld. Als onderdeel van het Fiscaal stimuleringspakket heeft het kabinet voor investeringen in 2009 een tijdelijke willekeurige afschrijving ingevoerd. Deze willekeurige afschrijving heeft ook betrekking op zeer zuinige personenauto’s. In 2010 heeft dit onderdeel een structureel karakter gekregen door het opnemen van deze personenauto’s in de Regeling Willekeurige Afschrijving Milieu-investeringen (Vamil-regeling). Voor de zogenoemde nulemissieauto’s (de elektrische auto) is nog een tweetal aanvullende maatregelen vastgesteld. Zo is de forfaitaire bijtelling privégebruik voor de «auto van de zaak» voor nulemissieauto’s naar 0% gebracht in 2010 en 2011 en naar 7% in de jaren 2012, 2013 en 2014. Voor deze auto’s is voorts de BPM-vrijstelling verlengd tot 2018. In het Belastingplan 2010 is ook voorzien in de stimulering van de nieuwste, schone, generatie dieselauto’s, de zogenoemde Euro VI auto’s. Met ingang van 1 januari 2011 geldt voor deze auto’s een korting op de BPM van € 1500. Deze korting loopt af tot € 500 in 2013.

In het Belastingplan 2011 is de afbouw van de BPM en de daaraan gekoppelde verhoging van de MRB stopgezet als gevolg van het niet doorgaan van het project Anders Betalen voor Mobiliteit. De reeds tot en met 2013 in de wetgeving vastgelegde tarieven voor de BPM zijn voor de jaren 2011 en 2012 aangepast door verhoging van de zogenoemde CO2-tarieven in de BPM. Daardoor is in die jaren het relatieve aandeel van de CO2-tarieven groter dan in eerste instantie voorzien. Dit versterkt de prikkel om te kiezen voor de meest zuinige auto.

Beleidsmatige conclusie

Mede als gevolg van de stimuleringsmaatregelen voor (zeer) zuinige auto’s in de BPM, de MRB, de bijtelling en (onder andere) de Vamil-regeling, is het aandeel (zeer) zuinige auto’s in de nieuw verkochte personenauto’s fors gestegen. In 2010 zijn, op een totaal van zo’n 480 000 verkochte personenauto’s, 117 179 zeer zuinige auto’s verkocht. In percenten uitgedrukt is dat een aandeel van 24,4%. Het aantal zeer zuinige dieselpersonenauto’s in de nieuwverkopen is gestegen van 64 in 2009 naar 25 539 in 2010. Indien de huidige definities van (zeer) zuinige personenauto’s ongewijzigd blijven en de huidige trend wat betreft het zuiniger worden van de nieuw verkochte auto’s zich voortzet, dan zal op termijn een onevenredig groot deel van het wagenpark zich kwalificeren als (zeer) zuinig. Dat geeft terecht aanleiding tot de vraag in hoeverre de huidige stimuleringsmaatregelen efficiënt zijn, dat wil zeggen in hoeverre deze maatregelen bijdragen aan het stimuleren van de meest zuinige auto’s. In het Belastingplan 2011 is daarom een onderzoek aangekondigd naar de wijze waarop de stimuleringsmaatregelen in de BPM, de MRB en de bijtelling ook in de verdere toekomst een stimulans kunnen blijven om steeds te kiezen voor de zuinigste auto. Dat onderzoek zal in 2011 worden afgerond.

Toelichting beleidsprioriteiten IXB

3. Ontwikkeling, inzet en effectief beheer van instrumenten in het kader van de kredietcrisis

Zie paragraaf 3.1 Ontwikkeling, inzet en effectief beheer van instrumenten in het kader van de kredietcrisis

4. Houdbare financiering van beleidsprioriteiten

De Nederlandse economie is hard geraakt door de gevolgen van de kredietcrisis en de daarop volgende economische crisis. Dit heeft ook in 2010 grote gevolgen gehad voor de overheidsfinanciën. Het EMU-saldo is in 2010 uitgekomen op 5,4% procent bbp. Dit EMU-tekort kan grotendeels worden verklaard door een tweetal factoren:

• Het (vorige) kabinet heeft ervoor gekozen om voor de korte termijn de automatische stabilisatoren te laten werken. De begroting ademt dan mee met de conjunctuur doordat de belastingen automatisch dalen en – in mindere mate – de overheidsuitgaven (bijvoorbeeld de werkloosheidsuitkeringen) stijgen wanneer de economische groei afneemt. Op deze manier is de economische neergang (automatisch) gedempt door het gevoerde begrotingsbeleid;

• Daarnaast heeft het (vorige) kabinet in 2010 uitgaven gedaan uit hoofde van het tijdelijke stimuleringspakket, met als doel de economische activiteit te laten toenemen met activiteiten die tevens innovatief en duurzaam zijn.

De begroting voor 2010 bevatte tevens de beschrijving van de maatregelen uit het Aanvullend Beleidsakkoord (ABK), zoals het verhogen van de AOW-leeftijd naar 67 jaar, of de aanpassingen voor het Eigen Woningforfait. Deze voorstellen zijn echter controversieel verklaard vanwege het vallen van het vorige kabinet en zijn derhalve niet in 2010 uitgevoerd. Daarom wordt over die maatregelen niet verantwoord in het jaarverslag.

Beleidsmatige conclusie

In 2010 is het stimuleringspakket beëindigd. Daarnaast zijn in de Startnota van het kabinet Rutte-Verhagen verwoord welke maatregelen alsnog zijn getroffen voor de periode 2011 tot en met 2015, en hoe de houdbaarheid in de komende kabinetsperiode vorm gaat krijgen. Het jaar 2010 wordt zodoende beschouwd als overgangsjaar van stimuleren naar consolideren.

5. Toezicht Belastingdienst

De algemene doelstelling van de Belastingdienst is te bevorderen dat burgers en bedrijven hun wettelijke verplichtingen ten aanzien van de Belastingdienst nakomen (compliance). De Belastingdienst doet dit door het inzetten van verschillende instrumenten, variërend van voorlichting, bedrijfsbezoeken, fiscale surveillance, handhavingcommunicatie, boekenonderzoeken, bestuurlijke boetes tot strafrechtelijke vervolging. In 2010 heeft de Belastingdienst de lijn van 2009 gecontinueerd en verder ingezet op horizontalisering. Dit houdt in dat waar mogelijk de verantwoordelijkheid voor een correcte naleving van de belastingwetgeving met de belastingplichtigen wordt gedeeld. Een substantieel deel van de capaciteit is ingezet op andere vormen van toezicht dan de traditionele controles van aangiften en bedrijfsadministraties. Er is hiermee een beweging gemaakt naar een meer dienstverlenende en preventieve aanpak (werken in de actualiteit), vooral gericht op het voorkomen van fouten in plaats van het corrigeren ervan.

In de uitvoering van de handhaving richt de Belastingdienst zich met name op die segmenten en branches die een groot nalevingstekort kennen. In 2010 is een nulmeting uitgevoerd om het nalevingstekort op de belangrijkste onderdelen in kaart te brengen. De resultaten van de nulmeting zijn in de volgende tabel 5 opgenomen.

Nulmeting 2010 | |

|---|---|

Percentage aangiften omzetbelasting tijdig ontvangen. | 93,6% |

Percentage aangiften loonheffingen tijdig ontvangen. | 99,6% |

Juist en volledig aangifte doen; percentage gemiste belastingopbrengst op basis van de steekproef particulieren (uitgedrukt als percentage van de totale belastingopbrengst voor dit segment) 1. | 1,5% |

Juist en volledig aangifte doen; percentage gemiste belastingopbrengst op basis van de steekproef midden- en kleinbedrijf (uitgedrukt als percentage van de totale belastingopbrengst voor dit segment) 2. | 6,2%–9,2% |

Percentage aangiften/aanslagen op tijd betaald. | 88% |

De steekproef richt zich op de meest recente aangifte en ziet primair op de juistheid en volledigheid van de aangiften. Gemiste belastingopbrengsten van onbekende belastingplichtigen en onbekende economische activiteiten worden niet gedetecteerd omdat deze geen deel uitmaken van de steekproef.

Voor de steekproef midden en kleinbedrijf gelden dezelfde beperkingen als voor de steekproef particulieren. Voor deze nulmeting is geen exact percentage opgenomen vanwege de grote fluctuaties die de uitkomsten van de steekproef laten zien.

In 2010 is de algemene doelstelling van compliance doorgelicht 8. Conclusie hiervan was dat de Belastingdienst zijn instrumenten heeft gekozen en geformuleerd op basis van theorieën en inzichten die door de wetenschap en internationaal in het beleid als complianceverhogend worden aangemerkt. Doordat echter het beleid nog niet volledig in de begroting is vertaald in effectindicatoren, kon over de onderzochte periode (2004 t/m 2008) geen harde uitspraak worden gedaan over de precieze relatie tussen de verschillende ingezette instrumenten en de bereikte compliance in de praktijk.

De Belastingdienst streeft er naar een zo groot mogelijke zekerheid te krijgen over de juistheid en volledigheid van belastingopbrengsten en om het nalevingstekort zo klein mogelijk te houden. Om dit te bereiken wordt gekozen voor de strategie van gedragsbeïnvloeding. Compliant gedrag van burgers en bedrijven manifesteert zich in het correct laten registreren voor belastingplicht, het tijdig aangifte doen, het juist en volledig aangifte doen en het tijdig op aangifte of aanslag betalen. Net als in andere landen 9 wil de Belastingdienst de komende jaren ervaring opdoen met het meten van het effect van zijn optreden op de compliance. Voor uitvoering van toezicht is namelijk onderbouwing noodzakelijk van de keuzes die worden gemaakt. Dit impliceert inzicht in zowel de financiële effecten (terugdringen van het nalevingstekort) als in de preventieve effecten. Dit laatste geldt vooral ook voor andere vormen van toezicht dan de traditionele controles van aangiften en bedrijfsadministraties. Deze vormen van toezicht zijn vooral gericht op het voorkomen van fouten in plaats van het corrigeren ervan. De aanpak kenmerkt zich door een mix van verschillende instrumenten. Door de komende jaren de bereikte resultaten hiervan – in termen van effecten – systematisch te registreren, kunnen de uitgangspunten van compliancebevordering worden getoetst.

Beleidsmatige conclusie

De toezichtdoelstellingen voor 2010 zijn voor een belangrijk deel gerealiseerd. Er is voortgang geboekt op het gebied van horizontaal en actueel toezicht (MKB, starters). Verder zijn concrete acties gevoerd ter bestrijding van fraude (inkeerregeling, privé gebruik auto, VT-fraude, fraude kinderopvangtoeslag). Het aantal boekenonderzoeken bij MGO, het aantal actualiteitsbezoeken ZGO en het aantal behandelde aangiften IH zijn achtergebleven bij de doelstelling.

6. Vereenvoudiging en borging continuïteit

De Belastingdienst maakt bij zijn uitvoeringsprocessen veel gebruik van automatisering. Daarmee wordt de informatie die nodig is voor het vaststellen van aanslagen en het verstrekken van toeslagen, op een snelle en efficiënte wijze verwerkt. In 2009 is de voortbrengingsketen die zich richt op het zorgen voor goede informatievoorziening, de zogeheten IV-keten, grondig doorgelicht. Daaruit bleek dat de IV-keten niet naar behoren functioneerde 10. Op basis van de uitkomsten van deze doorlichting is gekozen voor een nieuwe prioriteitsvolgorde: het waarborgen van de continuïteit van de Belastingdienstprocessen staat voorop, daarna het implementeren van nieuwe wetgeving en ten slotte het innoveren van bestaande processen. Alle activiteiten op het gebied van automatisering in 2010 zijn primair beoordeeld op hun bijdrage aan de continuïteit. Om de beheersing te vergroten, geldt vanaf 2010 voor nieuwe ICT-projecten dat de noodzakelijke voorzieningen worden ontwikkeld in kleinere stappen (maximale doorlooptijd van een jaar) die elk minder dan € 10 mln. kosten. Verder zijn er maatregelen genomen, zoals verminderde inhuur en aangescherpte prioriteitstelling, die er voor hebben gezorgd dat de ICT-uitgaven over 2010 binnen het, in vergelijking met 2009, lagere budgetkader zijn gebleven. Tot slot is over 2010 in het kader van het programma transformatie IV-keten een groot aantal verbeteringen gerealiseerd dan wel in gang gezet.

In 2010 is de vooraf ingevulde aangifte (VIA) landelijk ingevoerd. Doel van de VIA is verbetering van de dienstverlening door een groter gemak voor de burger en verbetering van de efficiency. Meer dan 2,9 miljoen mensen hebben in 2010 gebruik gemaakt van de service van de vooraf ingevulde aangifte.

Vooringevuld waren de NAW-gegevens, BSN, loon, pensioen en andere uitkeringen, heffingskortingen, WOZ-gegevens en aftrek studiekosten. Verder is in 2010 in samenwerking met de bankwereld een aantal pilots voorbereid voor het uitbreiden van de vooraf ingevulde gegevens met bankgegevens (lijfrente, bezittingen box 3, hypotheekrente).

Omdat veel mensen hun aangifte laten invullen door een deskundige, hulpverlener, kennis of familie, wordt er rijksbreed gewerkt aan een gemeenschappelijke machtigingsvoorziening met behulp van DigiD, DigiD machtigen geheten. Deze voorziening is in 2010 gereed gekomen en op kleine schaal beproefd. De Belastingdienst gaat deze voorziening op grote schaal inzetten in 2011 voor de definitieve aangifte IH 2010 en de voorlopig aangifte IH 2011.

Beleidsmatige conclusie

Er is vooruitgang geboekt bij het op orde brengen van informatievoorzieningketen. De IV-keten is opnieuw ingericht. Nieuwe ICT-projecten zijn primair beoordeeld op hun bijdrage aan de continuïteit van de processen van de Belastingdienst. De nieuwe systemen voor toeslagen en invordering (ETM) worden beheerst en gefaseerd geïmplementeerd.

7. Implementatie toekomstvisie Nederlandse financiële sector

In de Kabinetsvisie op de toekomst van de financiële sector 11 is een visie uiteengezet om de financiële sector en het toezicht te versterken zodat de kans op een herhaling van de recente financiële crisis zo klein mogelijk wordt gemaakt. De drie in de Kabinetsvisie verwoorde hoofddoelstellingen zijn 1.) stimuleren dat de sector meer solide, verantwoordelijk en transparant wordt, 2.) zorgen dat toezicht aangescherpt wordt en de reikwijdte van het toezicht verbreed wordt tot relevante instellingen die nog niet onder toezicht staan, en 3.) voorkomen dat de belastingbetaler ooit nog op zulke grote schaal zal moeten bijspringen in de sector. Hieronder wordt per hoofddoelstelling uiteengezet wat de belangrijkste resultaten zijn. Merk op dat dit stuk zich beperkt tot de doelstellingen zoals aangestipt in de oorspronkelijke Kabinetsvisie; ander beleid op het gebied van de financiële sector dat deze sector en het toezicht versterkt wordt derhalve buiten beschouwing gelaten, zoals het beleid n.a.v. de adviezen van het rapport van de Commissie Scheltema over de ondergang van DSB 12 en de Visie toezicht op afstand over de relatie tussen de minister van Financiën en de financiële toezichthouders DNB en AFM. 13 Verder is in de wetgevingsbrief van oktober 2010 de brede wetgevingsagenda op het gebied van financiële markten reeds in meer detail uiteengezet; tot slot is het beleid op het gebied van de financiele markten ook nader toegelicht in de Kabinetsreactie op het eindrapport van de Tijdelijke commissie onderzoek financieel stelsel onder leiding van het lid De Wit (de commissie De Wit). 14

1.) Een meer solide, verantwoordelijke en transparante financiële sector:

Op 12 september 2010 hebben de Group of Governors and Heads of Supervision van het Bazels Comité 15 een akkoord bereikt over nieuwe, strengere kapitaalseisen voor banken. Er wordt momenteel onderhandeld in Brussel over de omzetting van deze nieuwe eisen in een update van de Europese Capital Requirement Directive (CRD-IV), die naar verwachting medio 2011 gepubliceerd zal worden.

Voor controle op de naleving van de Code Banken (die eind 2009 wettelijk verankerd is) 16 is een onafhankelijke monitoringscommissie geïnstalleerd, 17 die op 1 juli 2010 haar werkplan bekend heeft gemaakt 18. In het jaarverslag over het boekjaar 2010 leggen banken voor de eerste maal verantwoording af over de naleving van de Code. Op basis hiervan zal de Monitoring Commissie Code Banken in 2011 een eerste volledige rapportage uitbrengen 19.

In 2010 is ook gewerkt aan het op 1 januari 2011 in werking getreden Besluit beheerst beloningsbeleid waarin de bevoegdheid van zowel DNB als AFM om toezicht te houden op het beloningsbeleid van de gehele financiële onderneming expliciet wettelijk is vastgelegd. Er zal vanaf die datum ook gehandhaafd worden of de beloningseisen in relatie tot de kapitaalspositie van een financiële onderneming staan; dit zijn voorwaarden die op Europees niveau zijn afgesproken in het kader van een eerdere wijziging van de kapitaaleisenrichtlijn (CRD III). Ook is een wetsvoorstel ingediend om het mogelijk te maken bonussen aan te passen of terug te vorderen 20.

Verder heeft een evaluatie van de provisieregelgeving plaatsgevonden 21. Hierbij is geconcludeerd dat tenminste twee zaken nodig zijn: 1. verdere verbetering van de transparantie omtrent de prijs, aard en kwaliteit van dienstverlening en een norm voor een passende beloning, 2. een verbod op provisies voor complexe financiële producten, inkomensverzekeringen, betalingsbeschermers en uitvaartproducten en dienstverlening onder het Nationaal Regime Mifid en een bonusprovisieverbod bij schadeverzekeringen. De Tweede Kamer zal begin 2011 nader worden geïnformeerd over de aanpak hiervan.

Verder is inmiddels een wetsvoorstel strekkende tot wijziging van de Wft ingediend bij de Tweede Kamer die bewerkstelligt dat commissarissen van een financiële onderneming moeten voldoen aan een wettelijke deskundigheidseis 22. In aanvulling hierop bestaat het voornemen de door de Wft gereguleerde deskundigheidstoets te vervangen door een geschiktheidstoets. In het kader van de geschiktheidstoets zal de toezichthouder niet alleen de kennis, opleiding en ervaring van de getoetste persoon in aanmerking nemen maar ook diens bestuurlijke en leidinggevende vaardigheden alsmede het door die persoon vertoonde professioneel gedrag. Het wetsvoorstel om tot introductie van een geschiktheidstoets te komen, wordt momenteel voorbereid en zal nog voor de zomer van 2011 bij de Tweede Kamer aanhangig worden gemaakt. In laatstgenoemd wetsvoorstel zal tevens een maatregel worden opgenomen die strekt tot aanscherping van de antecedenten die bij de betrouwbaarheidtoets van onder meer beleidsbepalers en commissarissen in aanmerking worden genomen.

2.) Aangescherpt en verbreed toezicht:

De discussie over de nieuwe Europese toezichtarchitectuur is in september 2010 afgerond en de drie nieuwe Europese toezichtcolleges (EBA/ESMA/EIOPA) en de European Systemic Risk Board zijn per 1 januari 2011 opgericht. Verschillende Europese richtlijnen om instellingen en/of markten die niet onder toezicht stonden onder toezicht te plaatsen zijn in 2010 vastgesteld, zoals de AIFM richtlijn die toezicht op hedgefondsen en private-equity firma’s regelt en de eerste richtlijn voor kredietbeoordelingsbureaus; over andere nieuwe regelgeving wordt momenteel nog onderhandeld, zoals de concept-verordening m.b.t. derivaten en hun centrale clearing. Er wordt tevens op een groot aantal vlakken bestaande Europese richtlijnen herzien, waaronder de richtlijn inzake het depositogarantiestelsel.

3.) Beter crisismanagement:

Er is veel voorbereidend werk verricht aan een groot wetsvoorstel op het gebied van crisismanagement dat de toezichthouder meer mogelijkheden geeft om in te grijpen (overdrachtsinstrumenten /interventieladder), waardoor de kans verkleind wordt dat de belastingbetaler moet betalen 23. Door o.a. de nieuwe kapitaalseisen wordt het risicoabsorberend vermogen van instellingen verder vergroot. Tot slot neemt Nederland in Europees verband en dat van het Financial Stability Board actief deel aan de discussie over hoe om te gaan met systeemrelevante instellingen.

Beleidsmatige conclusie

Grote stappen zijn reeds gezet, maar volledige implementatie van de brede veranderingsagenda zal ook de komende jaren nog veel aandacht vergen.

Algemene doelstelling

Het ontwerpen van beleid gericht op het genereren van inkomsten en het realiseren van niet-fiscale doelstellingen van het overheidsbeleid.

Doelbereiking en maatschappelijke effecten

In 2010 heeft de nadruk van het kabinet gelegen op constructie- en fraudebestrijding, constructies waarmee belasting wordt ontweken en fraude waarmee de belasting (strafbaar) wordt ontdoken. Daarnaast zijn maatregelen getroffen ter bevordering van (innovatief) ondernemerschap en ter ondersteuning van de woningmarkt. Tot slot zijn ook de fiscale maatregelen getroffen die verbonden waren aan het stopzetten van het project kilometerheffing. Deze enigszins beperkte agenda is een gevolg van de demissionaire status van het kabinet ten tijde van bijvoorbeeld het indienen van het Belastingplan. Na het aantreden van het nieuwe kabinet zijn aanvullende maatregelen vastgesteld die primair in het teken stonden van het weer gezond maken van de overheidsfinanciën. Daarbij is vooral gekeken naar de mogelijkheden om de zogenoemde belastinguitgaven te beperken. De daaruit voortvloeiende verhoging van onder andere de assurantiebelasting is voor bedrijven gecompenseerd via de WBSO (Wet bevordering speur- en ontwikkelingswerk) en de vennootschapsbelasting.

In 2010 is ook de wetgeving met betrekking tot het nieuwe fiscale stelsel voor de openbare lichamen Bonaire, Sint Eustatius en Saba (BES-eilanden) behandeld en afgerond. Dit nieuwe fiscale stelsel doet recht aan de bijzondere positie die de BES-eilanden sinds 10 oktober 2010 binnen Nederland innemen.

In het tweede kwartaal van 2010 heeft de Studiecommissie belastingstelsel haar werkzaamheden afgerond. In het rapport «Continuïteit en vernieuwing – een visie op het belastingstelsel» doet de commissie aanbevelingen ter verbetering van het belastingstelsel.

Externe factoren

Door tijdige parlementaire afronding en kwalitatief hoogwaardige fiscale wet- en regelgeving is de algemene doelstelling grotendeels behaald. De in 2009 ingediende voorstellen met betrekking tot de uniformering van het loonbegrip zijn in 2010 na het demissionair worden van het toenmalige kabinet door de Tweede Kamer controversieel verklaard. In december 2010 heeft de Tweede Kamer een nader verslag vastgesteld.

Doelbereiking

De fiscale maatregelen in het Belastingplan 2011 c.a. zijn van invloed geweest op het totale lastenbeeld dat is beschreven in de Miljoenennota 2011. In het Belastingplan 2011 zijn verschillende dekkingsmaatregelen genomen. De belangrijkste zijn:

• Constructie- en fraudebestrijding;

• verhoging van de accijns op sigaretten en shag;

• Podiumkunsten, kunst en verzamelvoorwerpen naar 19% btw;

• Afschaffen heffingskortingen box 3 voor ondermeer groene beleggingen en niet invoeren Alternext;

• Verhoging assurantiebelasting met 2%.

Realisatie meetbare gegevens bij de operationele doelstelling

Meetbaar gegeven is de realisatie van geplande belastingontvangsten. Hiervoor wordt verwezen naar het Financieel Jaarverslag van het Rijk 2010.

Doelbereiking

Naast een inkomstengenererende functie worden met het belastinginstrument ook niet-fiscale doelstellingen beoogd. Hierbij kan onder andere worden gedacht aan het bevorderen van het ondernemerschap en de vergroening.

Fraude- en constructiebestrijding draagt uiteraard bij aan het realiseren van de juiste belastingheffing. Tegelijkertijd zorgt fraude- en constructiebestrijding echter voor een level playing field voor alle (eerlijke) ondernemers. Op verschillende punten zijn in dit kader maatregelen vastgesteld. Deze hebben betrekking op de overdrachtsbelasting (constructies met rechtspersonen waarin onroerende zaken zijn ondergebracht), de vennootschapsbelasting (aanscherping van de bestaande antimisbruikbepaling over handel in lege vennootschappen) en een uitbreiding van de grondslag voor automatische gegevensuitwisseling van gegevens over spaartegoeden, effectenbezit en verzekeringsproducten.

Ook in het Belastingplan 2011 wordt (innovatief) ondernemerschap extra gestimuleerd, met de nadruk op het midden- en kleinbedrijf. In dit kader is de voor 2009 geconstateerde budgetoverschrijding in de WBSO gedekt uit het belastingplan en niet door een aanpassing van die WBSO. Voorts is de WBSO verruimd. Tevens zijn extra middelen gereserveerd voor voorziene budgetoverschrijdingen in de WBSO. Het kabinet heeft de tijdelijk verlengde schijf van het MKB-tarief in de vennootschapsbelasting (20% tot een winst van € 200 000) structureel gemaakt. Tevens is het algemene Vpb-tarief van 25,5% naar 25% verlaagd. Daarmee is de financiële positie van (MKB-)bedrijven en het Nederlandse vestigingsklimaat verbeterd. Het kabinet heeft voorts de liquiditeitspositie van bedrijven versterkt door de verruimde mogelijkheden voor achterwaartse verliesverrekening en de tijdelijke willekeurige afschrijvingen met een jaar te verlengen en de verruimde mogelijkheid om de btw per kwartaal aan te geven, structureel te maken.

Het kabinet heeft een aantal maatregelen getroffen om de woningmarkt een steun in de rug te geven. Deze maatregelen zien op een verruiming van de termijnen voor het behoud van de hypotheekrenteaftrek bij verhuizing en een verlenging van de maatregel voor herleving van de hypotheekrenteaftrek na tijdelijke verhuur. De termijn van zes maanden in de overdrachtsbelasting voor de doorverkoop van woningen is tijdelijk verlengd van zes naar twaalf maanden. Verder is het btw-tarief voor de renovatie van woningen tijdelijk verlaagd van 19% naar 6%.

Het project Anders Betalen voor Mobiliteit is stopgezet. Een onderdeel van dit project betrof de afbouw van de BPM onder gelijktijdige verhoging van de motorrijtuigenbelasting, een en ander vooruitlopend op de introductie van de kilometerbeprijzing. Deze afbouw van de BPM, die tot 2013 al in de wetgeving was vastgelegd, is stilgezet. De buiten het project Anders Betalen voor Mobiliteit per 1 januari 2010 in gang gezette ombouw van de BPM van een belasting gebaseerd op de catalogusprijs naar een belasting gebaseerd op absolute CO2-uitstoot is wel behouden. In de tariefstelling vanaf 2011 is rekening gehouden met het stopzetten van de afbouw van de BPM. In het Belastingplan 2011 is voorts een onderzoek aangekondigd naar de wijze waarop de stimuleringsmaatregelen in de BPM, de MRB en de bijtelling ook in de toekomst een stimulans kunnen blijven om steeds te kiezen voor de zuinigste auto.

Het Belastingplan 2011 bevatte voorts een aantal maatregelen uit het Regeerakkoord die primair in het teken staan van het weer gezond maken van de overheidsuitgaven. Bij de keuze voor de maatregelen is allereerst gekeken naar de zogenoemde belastinguitgaven. Kort gezegd zijn dit voorzieningen in de wet die niet in overeenstemming zijn met de primaire heffingsstructuur van de diverse heffingswetten. In dit verband is de btw op podiumkunsten en kunst- en verzamelvoorwerpen verhoogd, is het tarief van de assurantiebelasting verhoogd en zijn de heffingskortingen box 3 en de persoonsgebonden aftrek voor verliezen op beleggingen in durfkapitaal afgeschaft. De verhoging van (onder andere) de assurantiebelasting voor bedrijven is gecompenseerd via de WBSO en de vennootschapsbelasting.

In 2010 zijn in het kader van het bevorderen van een gunstig vestigingsklimaat onderhandelingen gevoerd met onder andere Australië, België, Duitsland, Hong Kong, India, Indonesië, Jersey, Georgië, Guernsey, Panama, Kenia en Tsjechië. De belastingverdragen met Hong Kong, Japan, Panama en Zwitserland zijn in 2010 ondertekend.

Met ruim 12 landen zijn onderhandelingen gevoerd over verdragen ter uitwisseling van fiscale informatie. Het betreft met name TIEA’s (Tax Information and Exchange Agreements). In sommige situaties is een wijzigingsprotocol inzake een informatie-uitwisselingsbepaling tot stand gekomen. In 2010 zijn 9 van dergelijke verdragen ondertekend.

Realisatie meetbare gegevens bij de operationele doelstelling

Naast het genereren van inkomsten is het inzetten van het fiscale instrument er ook op gericht om de niet-fiscale doelstellingen van het kabinetsbeleid te realiseren. Dit zijn, tenzij expliciet anders vermeld, grotendeels doelstellingen van andere departementen. De betreffende departementen verantwoorden zich over de mate van doelbereiking. Hierover worden derhalve geen meetbare gegevens opgenomen binnen de begroting en het jaarverslag IXB. In de komende begroting IXB van 2012 zullen de fiscale instrumenten die onder de verantwoordelijkheid van het Ministerie van Financiën vallen, worden opgenomen in de begroting IXB met hun budgettaire consequenties. Dientengevolge zal in volgende jaarverslagen verantwoording worden afgelegd over de belastinguitgaven die onder de verantwoordelijkheid vallen van het Ministerie van Financiën.

Doelbereiking

Het in 2009 ingediende wetsvoorstel Uniformering loonbegrip is na het demissionair worden van het toenmalige kabinet door de Tweede Kamer controversieel verklaard. In december 2010 is de behandeling van dat wetsvoorstel weer gestart met de opstelling van een nader verslag door de Tweede Kamer.

Realisatie meetbare gegevens bij de operationele doelstelling

De mate waarin het doel bereikt wordt, komt tot uiting bij de meetbare gegevens van de Belastingdienst (zie paragraaf 4.1.3).

Doelbereiking

Door de fiscale wet- en regelgeving te evalueren, wordt bezien of de uitgangspunten juist waren en of beoogde doelstellingen ook daadwerkelijk zijn gerealiseerd.

In de Miljoenennota 2011 zijn in bijlage 5 de evaluaties genoemd en samengevat die sinds de Miljoenennota 2010 gerealiseerd zijn. Dit zijn allereerst de evaluatie van de giftenaftrek in de inkomstenbelasting. Deze evaluatie is uitgevoerd door het Ministerie van Financiën. Ook is de evaluatie van de fiscale regelingen in de monumentenzorg in opdracht van het ministerie van Onderwijs, Cultuur & Wetenschap uitgevoerd door het onderzoeksbureau PricewaterhouseCoopers Advisory N.V. (PwC). Daarnaast is in de Miljoenennota 2011 melding gemaakt dat het op dit moment niet goed mogelijk is om op een objectieve wijze een evaluatie uit te voeren van diverse regelingen in verband met bedrijfsbeëindigingen. Het kabinet heeft daarom het voornemen geuit om over enkele jaren een evaluatie van de regelingen uit te laten voeren – mits de benodigde gegevens beschikbaar zijn – met als bijkomend voordeel dat de wetsaanpassingen enige tijd hebben gefunctioneerd en er een goede onderzoeksopzet kan worden uitgewerkt.

Verder is in de Miljoenennota 2011 melding gemaakt dat de beleidsdoorlichting evaluatie belastinguitgaven in juni 2010 aan de Tweede Kamer is gestuurd. In de aanbiedingsbrief behorend bij deze beleidsdoorlichting is voorgesteld om de evaluaties van belastinguitgaven af te stemmen qua timing en periodiciteit op de beleidsdoorlichtingen van de relevante departementale beleidsterreinen. Voor zover belastinguitgaven niet onder een bepaald beleidsartikel vallen, is een afwegingskader voorgesteld om te bepalen wanneer evaluaties van belastinguitgaven worden uitgevoerd.

Realisatie meetbare gegevens bij de operationele doelstelling

Het Ministerie van Financiën verricht in nauwe samenwerking met de betrokken departementen periodiek evaluaties van alle belastinguitgaven zoals opgenomen in bijlage 5 van de Miljoenennota. Ieder jaar wordt in deze bijlage een overzicht gegeven van de afgeronde evaluaties van het afgelopen jaar en van de geplande evaluaties in het komende jaar. Hierbij wordt ook verslag gedaan van de mate van doelbereiking en van de doelmatigheid van het fiscale instrument. In 2010 is een hele cyclus van het evaluatieprogramma van belastinguitgaven voltooid. Daaropvolgend is in juni 2010 de beleidsdoorlichting evaluaties belastinguitgaven en de conclusies die het Kabinet hieruit trekt naar de Tweede Kamer verzonden.

Algemene doelstelling

Burgers en bedrijven zijn bereid hun wettelijke verplichtingen ten aanzien van de Belastingdienst na te komen (compliance).

Doelbereiking en maatschappelijke effecten

De doelstellingen zijn gerealiseerd.

Externe factoren

Externe factoren zijn de economische ontwikkelingen en de eenvoud van de (fiscale) wet- en regelgeving. Deze worden toegelicht in de Miljoenennota.

Prestatie-indicatoren (in %) | 0-meting 2009 | Realisatie 2010 |

|---|---|---|

Belastingontduiking is onaanvaardbaar | 92 | 93 |

Zelf belasting ontduiken is vrijwel uitgesloten | 87 | 90 |

Belasting betalen betekent iets bijdragen | 31 | 35 |

Bron: Fiscale monitor

Toelichting

De mate van compliance wordt jaarlijks getoetst door middel van een set enquêtevragen aan burgers en bedrijven in de Fiscale Monitor. De Fiscale Monitor is een enquête onder bijna 5 000 personen verdeeld over zes doelgroepen: particulieren, toeslaggerechtigden, ondernemers, douaneklanten, fiscaal adviseurs en toeslagintermediairs. De Fiscale Monitor is in 2010 vernieuwd in aanpak, (soort) uitkomsten en wijze van rapporteren. De gebruikelijke 4-puntschaal (zeer slecht–slecht–goed–zeer goed) is vervangen door een 5-puntschaal (de mogelijkheid «neutraal» is toegevoegd). Dit geeft een beter beeld van de uitkomsten. Ook de vraagstelling is in veel gevallen aangepast. Zo is ten opzichte van 2009 de vraag aan geënquêteerden of zij vinden dat «belasting betalen betekent dat zij iets moeten bijdragen» vervangen door «belasting betalen betekent iets bijdragen».

In 2009 is parallel aan de uitvoering van de Fiscale Monitor 2009 een nulmeting met de nieuwe Fiscale Monitor gehouden. In de tabel wordt een vergelijking gemaakt tussen 2009 en 2010 met deze nulmeting, omdat die wijze van meten volledig vergelijkbaar is.

Tabel budgettaire gevolgen van beleid

Algemene beleidsdoelstelling: Het ontwerpen van beleid gericht op het genereren van inkomsten en het realiseren van niet-fiscale doelstellingen van het overheidsbeleid. | Realisatie | Vastgestelde begroting | Verschil | ||||

|---|---|---|---|---|---|---|---|

2006 | 2007 | 2008 | 2009 | 2010 | 2010 | 2010 | |

Verplichtingen | 3 456 408 | 3 635 552 | 3 652 322 | 3 868 142 | 3 346 024 | 3 701 884 | – 355 860 |

Uitgaven | 3 438 191 | 3 625 570 | 3 572 425 | 3 759 696 | 3 414 784 | 3 701 884 | – 287 100 |

Programma-uitgaven | |||||||

Doelstelling 2 Toezicht en opsporing | |||||||

Heffing- en invorderingsrente | 600 594 | 754 416 | 615 078 | 843 823 | 466 035 | 800 000 | – 333 965 |

Overige programma-uitgaven | 64 588 | 61 274 | 62 861 | 9 210 | 4 940 | 9 602 | – 4 662 |

Apparaatsuitgaven | 2 773 009 | 2 809 880 | 2 894 486 | 2 906 663 | 2 943 809 | 2 892 282 | 51 527 |

Ontvangsten | 111 562 458 | 117 950 276 | 119 560 914 | 104 564 951 | 112 796 839 | 110 781 297 | 2 015 542 |

Programma-ontvangsten | |||||||

Algemene beleidsdoelstelling | |||||||

Belastingontvangsten | 110 378 381 | 116 649 325 | 118 263 240 | 103 304 531 | 111 828 592 | 109 618 172 | 2 210 420 |

Doelstelling 2 Toezicht en opsporing | |||||||

Heffing- en invorderingsrente | 858 348 | 917 115 | 919 902 | 867 065 | 580 676 | 795 000 | – 214 324 |

Overige programma-ontvangsten | 282 032 | 318 638 | 343 038 | 360 794 | 359 297 | 347 153 | 12 144 |

Apparaatsontvangsten | 43 697 | 65 198 | 34 734 | 32 561 | 28 274 | 20 972 | 7 302 |

Toelichting bij tabel budgettaire gevolgen van beleid

Verplichtingen (– € 356 mln.)

Voor een toelichting op het verschil tussen ontwerpbegroting en realisatie wordt verwezen naar de toelichting op de uitgaven. Het verschil tussen de totalen van de gerealiseerde verplichtingen en de gerealiseerde uitgaven wordt verklaard door een lagere stand van de openstaande betalings- en garantieverplichtingen ultimo 2010.

Uitgaven (– € 287 mln.)

Programma-uitgaven (– € 339 mln.)

Heffings- en invorderingsrente (– € 334 mln.)

De realisatie is lager dan geraamd vanwege de (meerjarige doorwerking van de) lage rentestand.

Overige programma-uitgaven (– € 5 mln.)

Het depotstelsel zal naar verwachting niet eerder dan in 2014 worden ingevoerd 24. De voor 2010 geraamde rentevergoeding (€ 5 mln.) komt te vervallen.

Apparaatsuitgaven (+ € 52 mln.)

Het verschil wordt als volgt verklaard:

Correctie voor BTW als gevolg van de liberalisering van de postmarkt (+ € 9,8 mln.)

In het kader van de liberalisatie van de postmarkt, heeft het kabinet besloten dat per 1 april 2009 de BTW-vrijstelling op meerstukszendingen van post vervalt. Dit betekent dat de Belastingdienst BTW moet betalen over zijn postzendingen. Het budget is hiervoor opgehoogd.

Kosten voor vervolging (+ € 25,0 mln.)

Wanneer een belastingplichtige niet op tijd een opgelegde aanslag betaalt, gaat de Belastingdienst over tot invordering. De kosten van de invordering – zoals de kosten van aanmaningen, dwangbevelen, beslagopdrachten, verkoopdrachten en de inzet van deurwaarders – worden doorbelast aan de belastingplichtigen. De kosten van invordering en de daarmee samenhangende opbrengsten zijn toegenomen, mede door toename van het aantal belastingplichtigen en toeslaggerechtigden. Voor deze toename zijn de uitgaven en opbrengsten voor een gelijk bedrag structureel opgehoogd.

Uitvoering van werkzaamheden Bonaire, Sint Eustatius en Saba (BES) (+ € 10,0 mln.)

De Nederlandse regering is per 10-10-2010 verantwoordelijk voor de inrichting en uitvoering van het fiscale stelsel op de BES eilanden (zie Belastingwet BES en de Douane- en Accijnswet BES). De uitvoeringstaken op rijksniveau zijn bij de Belastingdienst belegd. De uitgaven betreffen zowel incidentele uitgaven zoals kosten voor de projectorganisatie, investeringen in ICT-systemen, opleidingen en uitgaven voor de inrichting van de douane, als structurele uitgaven voor o.m. personeel, huisvesting, communicatie en beheer en onderhoud van de ICT-systemen.

Overig (+ € 6,7 mln.)

Het betreft een saldo van diverse kleine (technische) mutaties, waaronder overboekingen van en naar andere departementen en uitvoeringskosten in het kader van fiscale wet- en regelgeving (zoals het Belastingplan 2010).

Ontvangsten (+ € 2,02 mrd.)

Programma-ontvangsten (+ € 2,0 mrd.)

Belastingontvangsten (+ € 2,21 mrd.)

Voor een toelichting op de belastingontvangsten wordt verwezen naar het Financieel Jaarverslag van het Rijk.

Heffings- en invorderingsrente (– € 214 mln.)

De realisatie is lager dan geraamd vanwege de (meerjarige doorwerking van de) lage rentestand.

Overige programma-ontvangsten (+ € 12 mln.)

Het verschil is een saldo van hogere ontvangsten aan doorberekende vervolgingskosten (+ € 37,1 mln.), hogere ontvangsten aan schikkingen (+ € 2,4 mln.) en lagere boeteontvangsten (– € 27,4 mln.).

Apparaatsontvangsten (+ € 7 mln.)

Werkzaamheden voor derden (+ € 7 mln.)

De Belastingdienst verricht werkzaamheden in opdracht van derden (zoals voor P-Direkt). De uitgaven hiervoor worden aan de opdrachtgevers doorbelast. In 2010 zijn de ontvangsten € 7,3 mln. hoger dan geraamd.

Doelbereiking

Niet alle doelstellingen zijn gerealiseerd. Dit betreft de norm voor de kwaliteit van de antwoorden op status- en procesvragen door de BelastingTelefoon en de tijdige afhandeling van bezwaarschriften. De telefonische bereikbaarheid is in vergelijking met 2009 sterk verbeterd. Dit geldt ook voor de tijdige afhandeling van klachten.

Prestatie-indicator (in %) | Realisatie 2006 | Realisatie 2007 | Realisatie 2008 | Realisatie 2009 | Streefwaarde 2010 | Realisatie 2010 |

|---|---|---|---|---|---|---|

Bereikbaarheid Belastingtelefoon (BT) 2 | 86 | 81 | 81 | 74 | 80–85 | 83 |

Eén contact | 91 | 90–95 | 90 | |||

Kwaliteit beantwoording fiscale vragen BT | – | 66 | 74 | 81 | 80–85 | 87 |

Kwaliteit status en procesvragen BT | – | – | 85 | 87 | 90–95 | 89 |

Tijdige reactie op complexe vragen | ||||||

• binnen 2 werkdagen | 84 | 85 | 91 | 94 | 85–90 | 87 |

• binnen 4 werkdagen | 94 | 98 | 90–100 | 93 | ||

Versnellen van de processen | ||||||

• afhandeling BTW- en loonheffingnummer < 5 werkdagen | 87 | 95 | 95–98 | 97 | ||

• verlenen VAR verklaring < 5 werkdagen | 85 | 93 | 90–100 | 92 | ||

Afgehandelde bezwaren binnen AWB-termijn | 91 | 87 | 87 | 95–98 | 87 | |

Afgehandelde klachten binnen AWB-termijn | n.v.t. | 88 | 94 | 95–100 | 98 | |

Klanttevredenheid | ||||||

• Internet | n.v.t. | n.v.t. | n.v.t. | 70–75 | 89 | |

• Balie | n.v.t. | n.v.t. | n.v.t. | 75–85 | 91 | |

• Telefonie | n.v.t. | n.v.t. | n.v.t. | 70–75 | ||

– algemeen | 78 | |||||

– intermediairs | 87 |

Bron: Fiscale monitor en Belastingdienst/Centrale Administratie

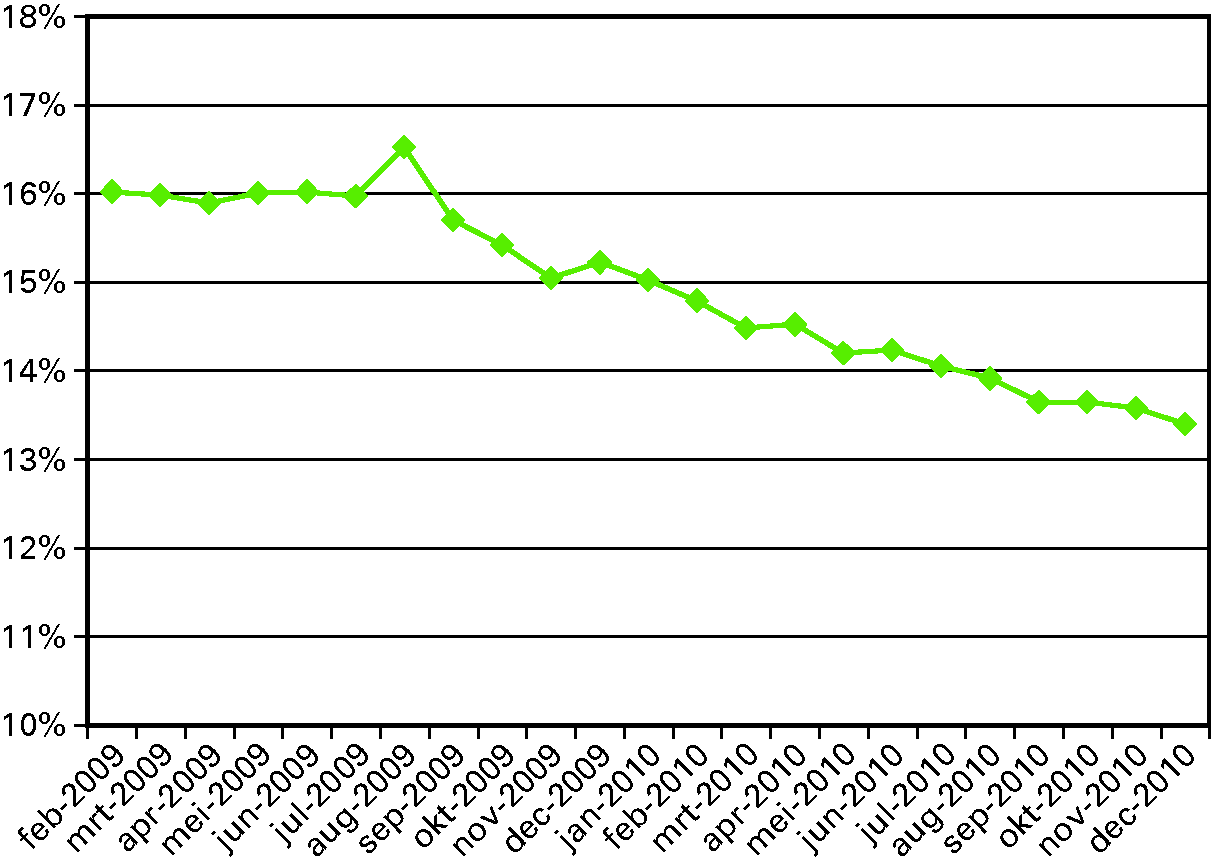

De streefwaarden van de Belastingdienst worden voor zover mogelijk weergegeven in bandbreedtes. Hiermee geeft de Belastingdienst per prestatie-indicator aan wat de onder- en de bovengrens is.