Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2010-2011 | 32500 nr. 2 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2010-2011 | 32500 nr. 2 |

Aangeboden 21 september 2010

Bijlagen bij de Miljoenennota 2011

De Miljoenennota 2011 omvat in totaal elf bijlagen. Hiervan worden vier bijlagen, evenals voorgaande jaren, integraal gepubliceerd op . Het betreft de bijlagen «Horizontale toelichting», «Verticale Toelichting», «Toelichting op de belastingontvangsten» en «Toelichting op de belastinguitgaven». Door de publicatie van deze omvangrijke bijlagen op het internet, wordt papierbesparing mogelijk gemaakt.

De volgende zeven bijlagen vindt u in de Miljoenennota 2011:

Bijlage 1 «Budgettaire kerngegevens» laat op een toegankelijke de opbouw van het (EMU-) saldo van de collectieve sector zien.

Bijlage 2 «Uitgaven en niet belastingontvangsten» omvat informatie over de uitgaven en niet-belastingontvangsten van de begrotingen in meerjarig perspectief. Daarnaast wordt er een overzicht gegeven van de uitgavenkaders, garanties, financiële transacties, kas- transverschillen en de gasbaten.

Bijlage 3 «De belasting en premieontvangsten» omvat informatie over de belastingopbrengsten en de ontvangsten aan sociale premies.

Bijlage 4 «EMU-schuld» geeft informatie over de (EMU-) schuld van de collectieve sector.

Bijlage 5 «belastinguitgaven» geeft een actuele stand van het budgettaire overzicht van de belastinguitgaven. Het toetsingskader van de belastinguitgaven wordt gepubliceerd op het internet.

Bijlage 6 «Beleidsonderzoeken» geeft inzicht in de voortgang van de interdepartementale beleidsonderzoeken (IBO’s) en de geprogrammeerde beleidsdoorlichtingen.

Bijlage 7 «Budgettair overzicht interventies t.b.v. de financiële sector» geeft inzicht in de interventies die genomen zijn in de financiële sector rondom de crisis.

De collectieve uitgaven bestaan uit de begrotingsuitgaven van het Rijk, de premiegefinancierde uitgaven van de sociale fondsen 1 en de uitgaven van de medeoverheden. Hetzelfde geldt voor de collectieve inkomsten. Omdat zowel de inkomsten als de uitgaven op de verschillende begrotingen op kasbasis worden gerapporteerd, moet gecorrigeerd worden voor kas-transverschillen (ktv's), aangezien het EMU-saldo een begrip op transbasis is 2. Daarnaast tellen financiële transacties (zoals de aankoop van Fortis/ABN-AMRO) niet mee in het EMU-saldo, maar alleen in de EMU-schuld.

Om dubbeltellingen te voorkomen, moeten de onderlinge betalingen van het totaal worden afgetrokken (zowel bij de collectieve uitgaven als bij de collectieve inkomsten). Een voorbeeld van een onderlinge betaling van het Rijk aan de medeoverheden is de Wet Werk en Bijstand (WWB). Het Rijk neemt dit op als een uitgave, terwijl de medeoverheden dit als inkomsten boeken, waarmee zij op hun beurt uitgaven bekostigen. Om uitgaven niet twee keer mee te nemen, wordt hiervoor gecorrigeerd in de vorm van een consolidatiepost.

2008 | 2009 | 2010 1 | 20111 | bron | ||

|---|---|---|---|---|---|---|

Inkomsten Rijk | 167 367 | 165 771 | 169 086 | 164 327 | ||

w.v. belastingontvangsten | 138 068 | 124 876 | 135 743 | 134 578 | zie tabel 3.4.1 | |

w.v. niet belastingontvangsten | 28 475 | 52 259 | 33 794 | 30 995 | zie tabel 2.2 | |

w.v. ktv's en financiële transacties | 825 | – 11 363 | – 450 | – 1 246 | zie tabel 2.11 | |

Inkomsten sociale fondsen | 98 002 | 95 130 | 97 546 | 106 273 | zie tabel 1.4 | |

Inkomsten medeoverheden | 90 099 | 94 404 | 94 270 | 94 807 | zie tabel 1.5 | |

Consolidatie: Rijk aan sociale fondsen 2 | – 14 236 | – 18 492 | – 19 719 | – 16 164 | zie tabel 1.4 | |

Consolidatie: Rijk aan medeoverheden | – 65 632 | – 69 590 | – 68 892 | – 69 158 | zie tabel 1.5 | |

Inkomsten collectieve sector | 275 601 | 267 223 | 272 291 | 280 084 | ||

Uitgaven Rijk | 164 665 | 185 036 | 189 747 | 182 748 | ||

w.v. uitgaven begrotingen | 209 381 | 202 623 | 202 559 | 188 369 | zie tabel 2.1 | |

w.v. ktv's en financiële transacties | – 44 716 | – 17 587 | – 12 812 | – 5 621 | zie tabel 2.11 | |

Uitgaven sociale fondsen | 94 683 | 103 324 | 106 634 | 107 586 | zie tabel 1.4 | |

Uitgaven medeoverheden | 92 733 | 97 860 | 99 044 | 99 406 | zie tabel 1.5 | |

Consolidatie: Rijk aan sociale fondsen2 | – 14 236 | – 18 492 | – 19 719 | – 16 164 | zie tabel 1.4 | |

Consolidatie: Rijk aan medeoverheden | – 65 632 | – 69 590 | – 68 892 | – 69 158 | zie tabel 1.5 | |

Uitgaven collectieve sector | 272 212 | 298 137 | 306 814 | 304 418 | ||

EMU-saldo collectieve sector | 3 389 | – 30 915 | – 34 523 | – 24 334 | ||

De ramingen voor 2010 en 2011 zijn gebaseerd op de Macro Economische Verkenning (MEV) van het CPB.

De onderlinge betalingen tussen Rijk en sociale fondsen bestaan uit de rijksbijdragen, de rentebaten en rente-uitgaven (zie tabel 1.4)

Tabel 1.2 bevat de EMU-saldi van de drie samenstellende delen van de collectieve sector. Deze saldi kunnen ook worden berekend door in tabel 1.1 de uitgaven van de inkomsten af te trekken.

2008 | 2009 | 2010 | 2011 | bron | |

|---|---|---|---|---|---|

EMU-saldo centrale overheid | 2 703 | – 19 265 | – 20 661 | – 18 421 | zie tabel 1.3 |

EMU-saldo sociale fondsen | 3 320 | – 8 194 | – 9 088 | – 1 314 | zie tabel 1.4 |

EMU-saldo medeoverheden | – 2 634 | – 3 456 | – 4 774 | – 4 599 | zie tabel 1.5 |

EMU-saldo collectieve sector | 3 389 | – 30 915 | – 34 523 | – 24 334 | |

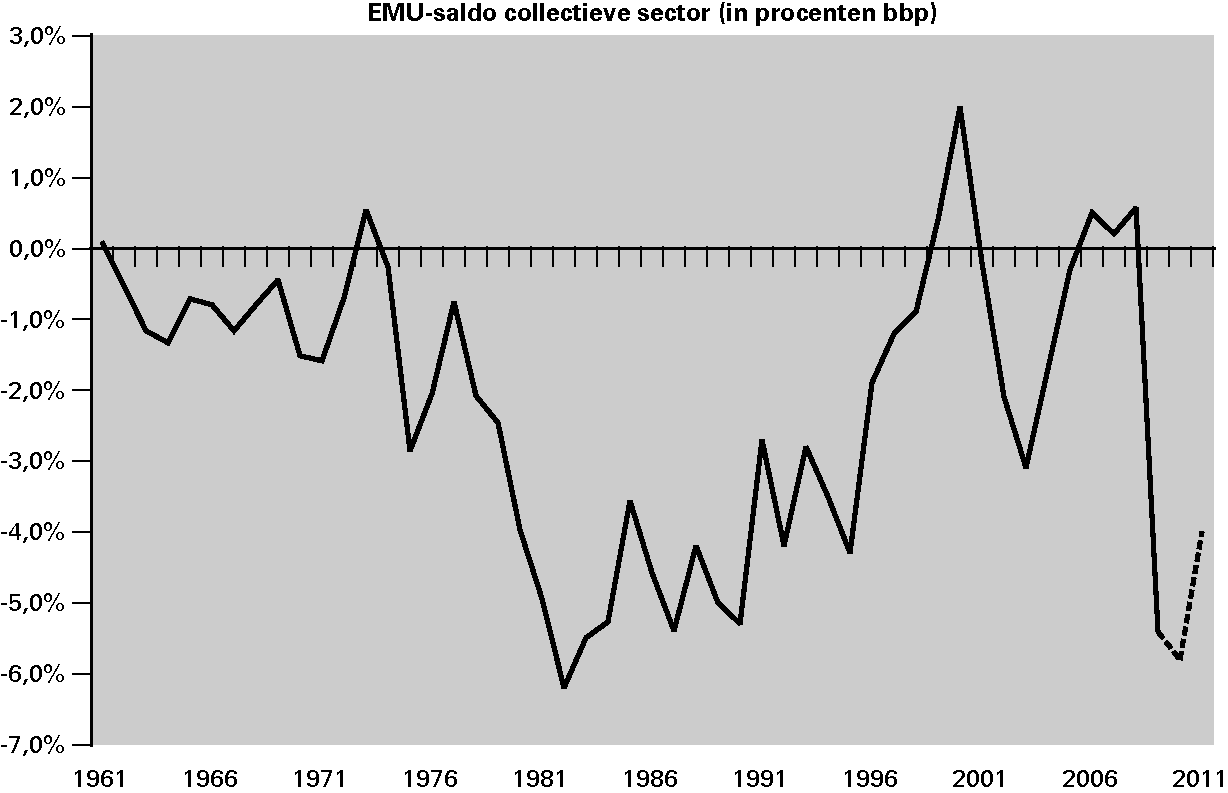

EMU-saldo collectieve sector (in procenten bbp) | 0,6% | – 5,4% | – 5,8% | – 4,0% |

In de tabellen 1.3 tot en met 1.5 wordt per overheidslaag een onderbouwing voor het EMU-saldo gegeven.

2008 | 2009 | 2010 | 2011 | bron | |

|---|---|---|---|---|---|

Belastinginkomsten | 138 068 | 124 876 | 135 743 | 134 578 | zie tabel 3.4.1 |

Af: Netto begrotingsgefinancierde uitgaven RBG-eng | 103 499 | 105 400 | 111 215 | 110 635 | zie tabel 2.3 |

Af: Netto begrotingsgefinancierde uitgaven SZA | 10 776 | 11 107 | 11 660 | 12 726 | zie tabel 2.4 |

Af: Netto begrotingsgefinancierde uitgaven BKZ | 2 219 | 2 294 | 2 859 | 2 801 | zie tabel 2.5 |

Af: Netto uitgaven niet-relevant voor enig kader 1 | 64 412 | 30 278 | 40 318 | 30 704 | zie tabel 2.10 |

Af: Stimuleringspakket (excl. lastenkant) | 0 | 1 287 | 2 714 | 508 | |

Bij: Ktv's en financiële transacties | 45 541 | 6 224 | 12 361 | 4 375 | zie tabel 2.11 |

EMU-saldo centrale overheid | 2 703 | – 19 265 | – 20 661 | – 18 421 |

Deze post bestaat onder andere uit de aardgasbaten, de uitgaven aan rente, FES en zorgtoeslag en de rijksbijdragen aan de sociale fondsen.

2008 | 2009 | 2010 | 2011 | bron | |

|---|---|---|---|---|---|

Premie-inkomsten | 83 767 | 76 767 | 77 839 | 90 114 | zie tabel 3.5.1 |

Rijksbijdragen | 13 906 | 18 363 | 19 708 | 16 159 | |

Rentebaten | 329 | 0 | 0 | 0 | |

Inkomsten sociale fondsen | 98 002 | 95 130 | 97 546 | 106 273 | |

Premiegefinancierde uitgaven SZA | 43 717 | 47 793 | 49 410 | 49 032 | zie tabel 2.4 |

Premiegefinancierde uitgaven Zorg | 49 579 | 54 084 | 55 340 | 56 630 | zie tabel 2.5 |

Rente-uitgaven | 0 | – 129 | – 11 | – 5 | |

Overig (m.n. administratiekosten zorgverzekeraars) | 1 387 | 1 576 | 1 895 | 1 929 | |

Uitgaven sociale fondsen | 94 683 | 103 324 | 106 634 | 107 586 | |

EMU-saldo sociale fondsen | 3 320 | – 8 194 | – 9 088 | – 1 314 |

2008 | 2009 | 2010 | 2011 | |

|---|---|---|---|---|

Belastinginkomsten 1 | 7 744 | 8 079 | 8 295 | 8 514 |

Rijksbijdragen 2 | 65 632 | 69 590 | 68 892 | 69 158 |

Overige inkomsten 3 | 16 723 | 16 735 | 17 083 | 17 134 |

Inkomsten medeoverheden | 90 099 | 94 404 | 94 270 | 94 807 |

Uitgaven medeoverheden1 | 92 733 | 97 860 | 99 044 | 99 406 |

EMU-saldo medeoverheden | – 2 634 | – 3 456 | – 4 774 | – 4 599 |

De ramingen voor de belastinginkomsten en uitgaven van de medeoverheden zijn gebaseerd op de MEV 2011.

Rijksbijdragen zijn bedoeld voor uitgaven die door de gemeente gedaan worden, maar (deels) bekostigd worden door het Rijk. Hierbij moet gedacht worden aan het GFPF, de WWB, WSW, BDU en het bijzonder onderwijs.

2008 | 2009 | 2010 | 2011 | bron | |

|---|---|---|---|---|---|

EMU-saldo collectieve sector | 3 389 | – 30 915 | – 34 523 | – 24 334 | zie tabel 1.2 |

Af: EMU-saldo sociale fondsen | 3 320 | – 8 194 | – 9 088 | – 1 314 | zie tabel 1.2 |

Af: EMU-saldo medeoverheden | – 2 634 | – 3 456 | – 4 774 | – 4 599 | zie tabel 1.2 |

Af: Ktv’s en financiële transacties | 45 541 | 6 224 | 12 361 | 4 375 | zie tabel 2.11 |

Af: Overbruggingskrediet FBN/ABN | 44 341 | – 36 516 | – 3 250 | – 825 | zie tabel 4.1 |

Af: Derdenrekening | – 545 | 1 297 | 216 | 136 | |

Feitelijk financieringssaldo Rijk op kasbasis | – 86 634 | 9 730 | – 29 988 | – 22 107 |

2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | |

|---|---|---|---|---|---|---|---|---|---|---|

EMU-saldo collectieve sector (in miljoenen euro) | – 9 710 | – 14 898 | – 8 584 | – 1 359 | 2 919 | 1 048 | 3 389 | – 30 915 | – 34 523 | – 24 334 |

Bbp (in miljarden euro) | 465 | 477 | 491 | 513 | 540 | 569 | 596 | 572 | 593 | 615 |

EMU-saldo collectieve sector (in procenten bbp) | – 2,1% | – 3,1% | – 1,7% | – 0,3% | 0,5% | 0,2% | 0,6% | – 5,4% | – 5,8% | – 4,0% |

Figuur 1.1 Historisch overzicht EMU-saldo

2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | ||

|---|---|---|---|---|---|---|---|---|

1 | De Koning | 7 | 40 | 39 | 39 | 39 | 39 | 39 |

2A | Staten-Generaal | 135 | 140 | 137 | 139 | 134 | 134 | 134 |

2B | Overige Hoge Colleges van Staat en Kabinetten | 110 | 116 | 116 | 108 | 108 | 108 | 108 |

3 | Algemene Zaken | 71 | 79 | 69 | 62 | 61 | 61 | 61 |

4 | Koninkrijksrelaties | 608 | 1 042 | 134 | 125 | 89 | 89 | 89 |

5 | Buitenlandse Zaken | 11 136 | 11 144 | 11 792 | 12 585 | 12 759 | 14 392 | 14 733 |

6 | Justitie | 6 240 | 6 050 | 5 991 | 5 961 | 5 945 | 5 913 | 5 915 |

7 | Binnenlandse Zaken en Koninkrijksrelaties | 6 012 | 6 013 | 6 126 | 6 253 | 5 868 | 5 751 | 5 751 |

8 | Onderwijs, Cultuur en Wetenschap | 36 286 | 37 043 | 36 780 | 36 833 | 36 894 | 37 035 | 37 185 |

9A | Nationale Schuld (Transactiebasis) | 28 130 | 22 828 | 15 570 | 18 068 | 22 669 | 24 922 | 26 425 |

9B | Financiën | 13 963 | 12 488 | 9 525 | 7 480 | 6 267 | 5 733 | 5 609 |

10 | Defensie | 8 733 | 8 514 | 8 459 | 8 224 | 8 217 | 8 254 | 8 236 |

11 | Volkshuisvesting, Ruimtelijke Ordening en Milieubeheer | 1 487 | 1 643 | 1 068 | 906 | 783 | 713 | 897 |

12 | Verkeer en Waterstaat | 9 075 | 9 326 | 9 085 | 9 316 | 8 653 | 8 747 | 8 926 |

13 | Economische Zaken | 2 806 | 3 229 | 3 055 | 2 967 | 2 808 | 2 807 | 2 823 |

14 | Landbouw, Natuurbeheer en Voedselkwaliteit | 2 550 | 2 656 | 2 627 | 2 369 | 2 331 | 2 201 | 2 144 |

15 | Sociale Zaken en Werkgelegenheid | 26 901 | 29 234 | 25 881 | 26 944 | 27 905 | 28 610 | 29 132 |

16 | Volksgezondheid, Welzijn en Sport | 15 267 | 15 440 | 16 302 | 16 602 | 16 806 | 17 611 | 18 577 |

17 | Jeugd en Gezin | 6 499 | 6 684 | 6 780 | 6 756 | 6 748 | 6 714 | 6 711 |

18 | Wonen, Wijken en Integratie | 5 062 | 3 756 | 3 148 | 3 038 | 2 934 | 2 851 | 3 098 |

40 | Sociale Verzekeringen1 | 103 | 119 | 220 | 40 | 0 | 0 | 0 |

41 | Premiegefinancierde uitgaven Zorg1 | 0 | 320 | 0 | 0 | 0 | 0 | 0 |

50 | Gemeentefonds | 17 683 | 18 465 | 18 111 | 17 820 | 17 862 | 17 798 | 17 641 |

51 | Provinciefonds | 1 329 | 1 458 | 1 143 | 1 086 | 1 090 | 1 072 | 927 |

55 | Infrastructuurfonds | 7 352 | 9 069 | 8 322 | 8 204 | 7 996 | 8 542 | 7 599 |

56 | Fonds Economische Structuurversterking | 1 724 | 3 337 | 2 723 | 2 174 | 2 310 | 2 479 | 1 445 |

58 | Diergezondheidsfonds | 15 | 64 | 9 | 9 | 9 | 9 | 9 |

59 | BTW-compensatiefonds | 2 577 | 2 788 | 2 844 | 2 895 | 2 896 | 2 896 | 2 896 |

63 | Waddenfonds | 14 | 34 | 81 | 41 | 38 | 39 | 41 |

64 | BES-fonds | 0 | 0 | 21 | 21 | 21 | 21 | 21 |

AP | Aanvullende posten | 0 | – 947 | 1 344 | 4 660 | 7 554 | 11 132 | 14 895 |

90 | Consolidatie | – 9 249 | – 9 609 | – 9 132 | – 8 758 | – 8 235 | – 8 452 | – 7 309 |

HGIS | Internationale Samenwerking2 | (5 984) | (5 643) | (6 029) | (6 201) | (6 141) | (6 358) | (6 566) |

Totaal | 202 623 | 202 559 | 188 369 | 192 965 | 199 558 | 208 220 | 214 758 |

De uitgaven van hoofdstuk 40 en 41 betreffen de maatregelen uit het stimuleringspakket. Deze zijn buiten het kader SZA respectievelijk BKZ geplaatst en worden daarom in bovenstaande tabel opgenomen en niet in tabellen 2.4 en 2.5.

In deze tabel zijn de uitgaven voor Internationale Samenwerking toegerekend aan de begrotingen waarop deze worden verantwoord. De totale uitgaven voor Internationale Samenwerking zijn tussen haakjes vermeld en lopen niet mee in de totaaltelling.

2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | ||

|---|---|---|---|---|---|---|---|---|

2A | Staten-Generaal | 8 | 3 | 3 | 3 | 3 | 3 | 3 |

2B | Overige Hoge Colleges van Staat en Kabinetten | 4 | 4 | 4 | 4 | 4 | 4 | 4 |

3 | Algemene Zaken | 3 | 6 | 6 | 6 | 6 | 6 | 6 |

4 | Koninkrijksrelaties | 128 | 210 | 9 | 8 | 8 | 8 | 8 |

5 | Buitenlandse Zaken | 2 936 | 754 | 728 | 731 | 746 | 761 | 773 |

6 | Justitie | 1 314 | 1 037 | 1 137 | 1 255 | 1 293 | 1 276 | 1 220 |

7 | Binnenlandse Zaken en Koninkrijksrelaties | 899 | 382 | 613 | 44 | 78 | 417 | 772 |

8 | Onderwijs, Cultuur en Wetenschap | 2 216 | 2 265 | 2 136 | 2 208 | 2 237 | 2 317 | 2 370 |

9A | Nationale Schuld (Transactiebasis) | 8 090 | 3 161 | 1 604 | 1 634 | 2 010 | 3 933 | 3 059 |

9B | Financiën | 18 017 | 9 151 | 6 280 | 6 289 | 6 365 | 6 940 | 6 719 |

10 | Defensie | 467 | 500 | 457 | 336 | 318 | 276 | 246 |

11 | Volkshuisvesting, Ruimtelijke Ordening en Milieubeheer | 330 | 682 | 177 | 96 | 47 | 39 | 39 |

12 | Verkeer en Waterstaat | 98 | 101 | 100 | 95 | 88 | 86 | 93 |

13 | Economische Zaken | 9 834 | 5 453 | 8 048 | 8 200 | 7 932 | 7 301 | 7 977 |

14 | Landbouw, Natuurbeheer en Voedselkwaliteit | 514 | 600 | 547 | 527 | 495 | 426 | 383 |

15 | Sociale Zaken en Werkgelegenheid | 913 | 1 076 | 1 050 | 847 | 770 | 706 | 706 |

16 | Volksgezondheid, Welzijn en Sport | 569 | 182 | 151 | 104 | 88 | 69 | 45 |

17 | Jeugd en Gezin | 140 | 183 | 170 | 185 | 190 | 194 | 194 |

18 | Wonen, Wijken en Integratie | 997 | 475 | 449 | 455 | 444 | 430 | 430 |

55 | Infrastructuurfonds | 7 476 | 8 697 | 8 322 | 8 204 | 7 996 | 8 542 | 7 599 |

56 | Fonds Economische Structuurversterking | 1 724 | 3 337 | 2 723 | 2 174 | 2 310 | 2 479 | 1 445 |

57 | AOW-spaarfonds | 4 794 | 5 087 | 5 366 | 5 680 | 6 021 | 6 390 | 6 775 |

58 | Diergezondheidsfonds | 4 | 56 | 9 | 9 | 9 | 9 | 9 |

63 | Waddenfonds | 34 | 5 | 34 | 34 | 38 | 39 | 41 |

AP | Aanvullende posten | 0 | 0 | 7 | 20 | 37 | 58 | 80 |

90 | Consolidatie | – 9 249 | – 9 609 | – 9 132 | – 8 758 | – 8 235 | – 8 452 | – 7 309 |

HGIS | Internationale Samenwerking1 | (183) | (144) | (140) | (132) | (133) | (133) | (122) |

Totaal | 52 259 | 33 794 | 30 995 | 30 390 | 31 296 | 34 255 | 33 684 |

In deze tabel zijn de niet-belastingontvangsten voor Internationale Samenwerking toegerekend aan de begrotingen waarop deze worden verantwoord. De totale niet-belastingontvangsten voor Internationale Samenwerking zijn tussen haakjes vermeld en lopen niet mee in de totaaltelling.

In het Nederlandse begrotingsbeleid wordt bij de start van een kabinetsperiode een uitgavenkader vastgesteld. Het uitgavenkader bevat de maximale uitgaven die jaarlijks gedurende de kabinetsperiode worden gedaan. Het totaalkader is onderverdeeld in drie deelkaders: het kader Rijksbegroting in enge zin (RBG-eng), het kader Sociale Zekerheid en Arbeidsmarkt (SZA) en het Budgettair Kader Zorg (BKZ). De tabellen 2.3 tot en met 2.5 geven de opbouw van de actuele uitgavenramingen voor de drie verschillende deelkaders weer.

2008 | 2009 | 2010 | 2011 | bron | |

|---|---|---|---|---|---|

Totale uitgaven Rijksbegroting | 209 381 | 202 623 | 202 559 | 188 369 | zie tabel 2.1 |

Niet-belastingontvangsten Rijksbegroting | 28 475 | 52 259 | 33 794 | 30 995 | zie tabel 2.2 |

Netto Rijksuitgaven | 180 906 | 150 365 | 168 765 | 157 374 | |

Af: Begrotingsgefinancierde uitgaven SZA | 10 776 | 11 107 | 11 660 | 12 726 | zie tabel 2.4 |

Af: Begrotingsgefinancierde uitgaven BKZ | 2 219 | 2 294 | 2 859 | 2 801 | zie tabel 2.5 |

Af: Niet-kaderrelevante uitgaven | 64 412 | 30 278 | 40 318 | 30 704 | zie tabel 2.10 |

Af: Stimuleringspakket (excl. lastenkant) | 0 | 1 287 | 2 714 | 508 | |

Netto uitgaven kader RBG-eng | 103 499 | 105 400 | 111 215 | 110 635 |

2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | ||

|---|---|---|---|---|---|---|---|---|

15 | Sociale Zaken en Werkgelegenheid | 11 107 | 11 715 | 12 499 | 12 710 | 12 812 | 12 888 | 13 032 |

AP | Aanvullende posten | 0 | – 54 | 227 | 512 | 824 | 1 216 | 1 649 |

Netto begrotingsgefinancierde uitgaven | 11 107 | 11 660 | 12 726 | 13 222 | 13 636 | 14 104 | 14 681 | |

40 | Sociale Verzekeringen | 47 793 | 49 410 | 49 032 | 50 542 | 52 073 | 54 020 | 55 843 |

Netto premie-uitgaven | 47 793 | 49 410 | 49 032 | 50 542 | 52 073 | 54 020 | 55 843 | |

Netto uitgaven kader SZA | 58 900 | 61 071 | 61 758 | 63 764 | 65 708 | 68 124 | 70 525 |

2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | ||

|---|---|---|---|---|---|---|---|---|

16 | Volksgezondheid, Welzijn en Sport | 761 | 1 314 | 1 386 | 1 448 | 1 473 | 1 506 | 1 521 |

50 | Gemeentefonds (WMO) | 1 533 | 1 545 | 1 383 | 1 383 | 1 383 | 1 429 | 1 383 |

AP | Aanvullende posten | 0 | 0 | 32 | 69 | 107 | 150 | 194 |

Netto begrotingsgefinancierde uitgaven | 2 294 | 2 859 | 2 801 | 2 901 | 2 963 | 3 085 | 3 098 | |

41 | Premiegefinancierde uitgaven Zorg | 54 084 | 55 340 | 56 630 | 59 561 | 63 380 | 67 621 | 72 540 |

Netto premie-uitgaven | 54 084 | 55 340 | 56 630 | 59 561 | 63 380 | 67 621 | 72 540 | |

Netto uitgaven kader Zorg | 56 378 | 58 199 | 59 432 | 62 462 | 66 344 | 70 706 | 75 638 |

De tabellen 2.6 tot en met 2.9 tonen per budgetdisciplinesector eerst de bepaling van de reële uitgavenkaders. De reële uitgavenkaders worden bepaald door de ramingen ten tijde van het Coalitieakkoord te defleren met de raming voor de prijsontwikkeling van de Nationale Bestedingen (NB-deflator). Vervolgens wordt weergegeven hoe de actuele raming van de uitgaven zich verhoudt tot het uitgavenkader in lopende prijzen. Het uitgavenkader in lopende prijzen is te bepalen door het reële uitgavenkader te corrigeren voor de actuele raming van de deflator. Daarnaast wordt gecorrigeerd voor de overboekingen tussen de Rijksbegroting in enge zin enerzijds, en de sector Sociale Zekerheid en Arbeidsmarkt (SZA) en de sector Zorg anderzijds. Ook wordt gecorrigeerd voor statistische factoren. Zo is in het Aanvullend Beleidsakkoord besloten het kader te corrigeren voor de mutatie in de uitgaven aan werkloosheidsuitkeringen en de ruilvoet ten opzichte van de Miljoenennota 2009.

2008 | 2009 | 2010 | 2011 | ||

|---|---|---|---|---|---|

1. | Raming uitgaven bij Coalitieakkoord 2007 | 103 284 | 106 449 | 111 247 | 113 583 |

2. | pNB ten tijde van MLT 2007 | 1,0225 | 1,0432 | 1,0601 | 1,0773 |

3. | Reële ijklijn | 101 008 | 102 042 | 104 936 | 105 430 |

4. | NB-deflator | 1,0245 | 1,0431 | 1,0558 | 1,0754 |

5. | Overboekingen | 89 | 221 | 497 | 513 |

6. | Statistisch | 50 | – 408 | 1 248 | – 852 |

w.v. Ruilvoet | 0 | 642 | – 1 079 | – 1 540 | |

w.v. Overig | 50 | – 1 050 | 2 327 | 688 | |

7. | Uitgavenkader RBG-eng in lopende prijzen | 103 624 | 106 249 | 112 537 | 113 037 |

8. | Actuele ramingen uitgaven | 103 499 | 105 400 | 111 215 | 110 635 |

9. | Over/onderschrijding kader RBG-eng (9=8–7) | – 124 | – 849 | – 1 322 | – 2 402 |

2008 | 2009 | 2010 | 2011 | ||

|---|---|---|---|---|---|

1. | Raming uitgaven bij Coalitieakkoord 2007 | 54 834 | 56 353 | 57 635 | 59 614 |

2. | pNB ten tijde van MLT 2007 | 1,0225 | 1,0432 | 1,0601 | 1,0773 |

3. | Reële ijklijn | 53 626 | 54 019 | 54 365 | 55 335 |

4. | NB-deflator | 1,0245 | 1,0431 | 1,0558 | 1,0754 |

5. | Overboekingen | – 55 | 57 | – 168 | – 176 |

6. | Statistisch | 0 | 2 967 | 3 640 | 2 738 |

w.v. Ruilvoet | 0 | 764 | – 363 | – 1 765 | |

w.v. Werkloosheidsuitgaven | 0 | 1 566 | 3 296 | 3 450 | |

w.v. Overig | 0 | 637 | 707 | 1 053 | |

7. | Uitgavenkader SZA in lopende prijzen | 54 886 | 59 370 | 60 871 | 62 068 |

8. | Actuele ramingen uitgaven | 54 493 | 58 900 | 61 071 | 61 757 |

wv begrotingsgefinancierd | 10 776 | 11 107 | 11 661 | 12 726 | |

wv premiegefinancierd | 43 716 | 47 793 | 49 410 | 49 032 | |

9. | Over/onderschrijding kader SZA (9=8–7) | – 393 | – 470 | 200 | – 310 |

2008 | 2009 | 2010 | 2011 | ||

|---|---|---|---|---|---|

1. | Raming uitgaven bij Coalitieakkoord 2007 | 51 322 | 55 493 | 58 681 | 62 164 |

2. | pNB ten tijde van MLT 2007 | 1,0225 | 1,0432 | 1,0601 | 1,0773 |

3. | Reële ijklijn | 50 191 | 53 196 | 55 352 | 57 701 |

4. | NB-deflator | 1,0245 | 1,0431 | 1,0558 | 1,0754 |

5. | Overboekingen | – 34 | – 278 | – 329 | – 338 |

6. | Statistisch | 0 | – 557 | – 1 008 | – 2 032 |

w.v. Ruilvoet | 0 | 388 | – 762 | – 1 680 | |

w.v. Overig | 0 | – 945 | – 246 | – 352 | |

7. | Uitgavenkader BKZ in lopende prijzen | 51 388 | 54 652 | 57 104 | 59 680 |

8. | Actuele ramingen uitgaven | 51 798 | 56 378 | 58 199 | 59 432 |

wv begrotingsgefinancierd | 2 219 | 2 294 | 2 859 | 2 801 | |

wv premiegefinancierd | 49 579 | 54 084 | 55 340 | 56 631 | |

9. | Over/onderschrijding BKZ (9=8–7) | 410 | 1 725 | 1 096 | – 249 |

2008 | 2009 | 2010 | 2011 | ||

|---|---|---|---|---|---|

1. | Reële ijklijnen | 204 825 | 209 257 | 214 654 | 218 466 |

2. | NB-deflator | 1,0245 | 1,0431 | 1,0558 | 1,0754 |

3. | Overboekingen | 0 | 0 | 0 | 0 |

4. | Statistisch | 50 | 2 002 | 3 880 | – 147 |

w.v. Ruilvoet | 0 | 1 795 | – 2 203 | – 4 986 | |

w.v. Werkloosheidsuitgaven | 0 | 1 566 | 3 296 | 3 450 | |

w.v. Overig | 50 | – 1 358 | 2 788 | 1 389 | |

5. | Uitgaven in lopende prijzen | 209 897 | 220 271 | 230 511 | 234 785 |

6. | Actuele raming uitgaven | 209 790 | 220 678 | 230 485 | 231 824 |

7 | Over/onderschrijding totaal uitgavenkader (7=6–5) | – 107 | 406 | – 26 | – 2 961 |

2008 | 2009 | 2010 | 2011 | |

|---|---|---|---|---|

Rentelasten1 | 9 599 | 9 085 | 9 905 | 11 339 |

Rijksbijdrage aan de sociale fondsen | 13 906 | 18 363 | 19 708 | 16 159 |

Zorgtoeslag | 3 328 | 4 070 | 3 975 | 4 726 |

BTW-compensatiefonds | 2 348 | 2 577 | 2 788 | 2 844 |

Studieleningen | 1 730 | 1 587 | 1 556 | 1 623 |

Gasbaten | – 10 470 | – 11 013 | – 7 750 | – 9 900 |

FES-uitgaven | 2 383 | 1 467 | 2 702 | 2 572 |

Kasbeheer | 4 283 | 9 719 | 8 360 | 983 |

Netto verkoop staatsbezit | 38 326 | – 5 211 | 1 650 | 1 705 |

Saldorelevante deel kapitaalverstrekking ABN/FBN | 0 | 2 160 | 928 | 302 |

Netto opbrengsten interventies financiële sector2 | 0 | – 1 271 | – 696 | – 506 |

Lening VUT-fonds | 300 | – 600 | – 120 | – 200 |

Landbouwheffingen | – 351 | – 270 | – 303 | – 303 |

Werkgeversbijdrage kinderopvang | – 659 | – 684 | – 677 | – 692 |

Overig | – 312 | 298 | – 1 707 | 52 |

Totaal netto niet-relevante uitgaven | 64 412 | 30 278 | 40 318 | 30 704 |

De rentelasten die hier zijn gepresenteerd zijn de totale rentelasten van het Rijk. Dit is niet gelijk aan tabel 3.2: daarin staan de rentelasten van de gehele collectieve sector opgenomen.

Dit is exclusief de hogere rentebetalingen over de schuld als gevolg van de interventies in de financiële sector en de renteontvangsten van het overbruggingskrediet aan FBN/ABN. Beide zitten in de post «rentelasten» opgenomen.

2008 | 2009 | 2010 | 2011 | |

|---|---|---|---|---|

Ktv aardgas | 1 870 | – 2 500 | 600 | – 200 |

Ktv belastingen | 37 | 5 395 | 425 | 358 |

Kasbeheer | – 634 | – 6 455 | – 2 389 | – 1 076 |

Verkoop staatsbezit | 0 | – 7 506 | – 150 | 0 |

Studieleningen | – 227 | – 276 | – 337 | – 329 |

Agentschaprekening en overige centrale overheid | – 221 | – 21 | 1 400 | 0 |

Ktv's en financiële transacties inkomsten | 825 | – 11 363 | – 450 | – 1 246 |

Overige ktv's | 344 | 2 551 | 879 | 9 |

Kasbeheer | – 4 917 | – 16 175 | – 10 748 | – 2 059 |

Aankoop staatsbezit | – 38 326 | – 2 295 | – 1 800 | – 1 705 |

Lening VUT-fonds | – 300 | 600 | 120 | 200 |

Studieleningen | – 1 960 | – 1 865 | – 1 903 | – 1 954 |

Aansluiting NR 2009 | 266 | – 393 | 0 | 0 |

Overig | 177 | – 11 | 641 | – 112 |

Ktv's en financiële transacties uitgaven | – 44 716 | – 17 587 | – 12 812 | – 5 621 |

Totaal ktv's en financiële transacties | 45 541 | 6 224 | 12 361 | 4 375 |

De aardgasbaten worden met name beïnvloed door de productie van aardgas, de hoogte van de olieprijs en de euro/dollarkoers. De olieprijs is van belang, omdat de prijs van aardgas is gerelateerd aan de prijs van olie in dollars.

Onderstaande tabel geeft een overzicht van de aardgasbaten. De tabel laat zien dat de aardgasbaten niet alleen op kasbasis, maar ook op transactiebasis worden geregistreerd. Dit wordt gedaan omdat het EMU-saldo – volgens Europese methodiek – wordt berekend op transactiebasis, terwijl de rijksbegroting op kasbasis wordt opgesteld.1

2008 | 2009 | 2010 | 2011 | |

|---|---|---|---|---|

Olieprijs (in dollars) | 96,99 | 61,47 | 76,20 | 75,17 |

Euro/dollarkoers (in dollars) | 1,47 | 1,39 | 1,29 | 1,25 |

Productie (in miljard kubieke meter) | 78 | 75 | 78 | 74 |

Kas | ||||

Niet-belastingontvangsten | 10 480 | 11 000 | 7 750 | 9 900 |

Vennootschapsbelasting | 2 200 | 1 850 | 1 450 | 1 650 |

Totaal | 12 680 | 12 850 | 9 200 | 11 550 |

Kas-transverschil (ktv) | ||||

Niet-belastingontvangsten | – 1 870 | 2 500 | – 600 | 200 |

Vennootschapsbelasting | – 150 | 200 | 50 | – 100 |

Totaal | – 2 020 | 2 700 | – 550 | 100 |

Trans | ||||

Niet-belastingontvangsten | 12 350 | 8 500 | 8 350 | 9 700 |

Vennootschapsbelasting | 2 350 | 1 650 | 1 400 | 1 750 |

Totaal | 14 700 | 10 150 | 9 750 | 11 450 |

Voor gegevens over het gasvermogen: zie Financieel Jaarverslag Rijk 2008 (TK 2008–2009, 31 924, nr. 1)

Conform het trendmatig begrotingsbeleid hebben mee- of tegenvallende aardgasbaten geen effect op uitgaven of lasten, maar leiden ertoe dat het begrotingssaldo (EMU-saldo en EMU-schuld) verbetert dan wel verslechtert.

Risico Ultimo | Verwacht te verlenen | Verwacht te vervallen | Risico Ultimo | Verwacht te verlenen | Verwacht te vervallen | Risico Ultimo | |||

|---|---|---|---|---|---|---|---|---|---|

Hoofdstuk | Omschrijving | 2009 | 2010 | 2010 | 2010 | 2011 | 2011 | 2011 | |

Garantie op kredieten | |||||||||

V | 4 | Garanties IS-NIO | 315 834 | 0 | 42 279 | 273 555 | 0 | 35 832 | 237 723 |

VII | 2 | Politiegaranties | 1 170 975 | 329 025 | 0 | 1 500 000 | 700 000 | 0 | 2 200 000 |

VIII | 4 | St. ROC van Amsterdam | 41 396 | 63 924 | 0 | 105 320 | 0 | 0 | 105 320 |

VIII | 6 | Hogeschool van Amsterdam | 138 000 | 52 000 | 0 | 190 000 | 0 | 0 | 190 000 |

VIII | 7 | Rijksuniversiteit Utrecht | 50 000 | 154 250 | 0 | 204 250 | 0 | 0 | 204 250 |

VIII | 7 | Universiteit Twente | 0 | 150 000 | 0 | 150 000 | 0 | 0 | 150 000 |

VIII | 14 | Achterborgovereenkomst | 141 171 | 12 166 | 11 000 | 142 337 | 20 000 | 12 000 | 150 337 |

IXB | 4 | Stabiliteitsmechanisme EU (EFSM) | 0 | 2 946 000 | 0 | 2 946 000 | 0 | 0 | 2 946 000 |

IXB | 4 | Stabiliteitsmechanisme SPV (EFSF) | 0 | 25 872 000 | 0 | 25 872 000 | 0 | 0 | 25 872 000 |

IXB | 4 | Kredieten EU-betalingsbalanssteun aan lidstaten | 1 225 000 | 1 232 500 | 0 | 2 457 500 | 0 | 0 | 2 457 500 |

IXB | 7 | Vorderingen plafond RVOB | 0 | 207 000 | 0 | 207 000 | 0 | 0 | 207 000 |

XIII | 3 | Groeifinancieringsfaciliteit | 286 792 | 1 678 607 | 0 | 1 965 399 | 170 000 | 0 | 2 135 399 |

XIII | 3 | Borgstelling scheepsbouw | 0 | 1 000 000 | 0 | 1 000 000 | 1 000 000 | 0 | 2 000 000 |

XIII | 3 | BBMKB | 1 957 171 | 765 000 | 400 000 | 2 322 171 | 765 000 | 400 000 | 2 687 171 |

XIII | 4 | COVA | 1 001 000 | 324 000 | 0 | 1 325 000 | 0 | 0 | 1 325 000 |

XIV | 21 | Regeling garantstelling landbouw en werkkapitaal | 540 175 | 50 000 | 80 000 | 510 175 | 45 000 | 75 000 | 480 175 |

XIV | 23 | Garantie voor natuurgebieden en landschappen | 412 887 | 52 323 | 12 792 | 452 418 | 34 497 | 13 776 | 473 139 |

XVI | 42 | Inrichtingen voor de gezondheidszorg | 752 279 | 0 | 58 601 | 693 678 | 0 | 57 550 | 636 128 |

XVI | 42 | Voorzieningen voor gehandicapten | 221 704 | 0 | 15 524 | 206 180 | 0 | 14 445 | 191 735 |

XVI | 42 | Achterborgstelling Stichting Waarborgfonds | 8 071 200 | 0 | 0 | 8 071 200 | 0 | 0 | 8 071 200 |

Infrafonds | 13 | Prorail | 1 104 753 | 0 | 724 384 | 380 369 | 0 | 0 | 380 369 |

Overig | 1 179 129 | 458 580 | 233 398 | 1 404 311 | 113 445 | 119 399 | 1 398 357 | ||

Totaal | 18 609 466 | 35 347 375 | 1 577 978 | 52 378 863 | 2 847 942 | 728 002 | 54 498 803 | ||

Garantie op deelnemingen | |||||||||

V | 4 | Garanties IS-Raad van Europa | 119 338 | 0 | 0 | 119 338 | 0 | 0 | 119 338 |

V | 4 | Garanties Regionale Ontwikkelingsbanken | 774 265 | 1 174 589 | 0 | 1 948 854 | 0 | 0 | 1 948 854 |

IXB | 3 | Garantie en vrijwaring inzake verkoop van deelnemingen | 1 197 733 | 0 | 0 | 1 197 733 | 0 | 0 | 1 197 733 |

IXB | 4 | EIB | 9 895 547 | 0 | 0 | 9 895 547 | 0 | 0 | 9 895 547 |

IXB | 4 | Wereldbank | 2 789 192 | 0 | 0 | 2 789 192 | 0 | 0 | 2 789 192 |

IXB | 4 | EBRD | 365 800 | 0 | 0 | 365 800 | 225 600 | 0 | 591 400 |

Overig | 24 403 | 0 | 0 | 24 403 | 0 | 0 | 24 403 | ||

Totaal | 15 166 278 | 1 174 589 | 0 | 16 340 867 | 225 600 | 0 | 16 566 467 | ||

Garantie op moeilijk/niet te verzekeren risico's | |||||||||

VIII | 14 | Indemniteitsregeling | 249 000 | 51 000 | 0 | 300 000 | 0 | 0 | 300 000 |

IXB | 2 | WAKO (kernongevallen) | 14 023 000 | 0 | 0 | 14 023 000 | 0 | 0 | 14 023 000 |

IXB | 3 | Deelneming Fortis/ABN AMRO (CRI) | 32 611 091 | 0 | 0 | 32 611 091 | 0 | 0 | 32 611 091 |

IXB | 3 | Deelneming Fortis/ABN AMRO (Counter Indemnity) | 0 | 950 000 | 0 | 950 000 | 0 | 0 | 950 000 |

IXB | 5 | Atradius – Exportkredietverzekering | 12 316 461 | 11 332 276 | 11 332 276 | 12 316 461 | 11 332 276 | 11 332 276 | 12 316 461 |

IXB | 5 | Atradius – Regeling Herverz. Invest. | 263 000 | 453 780 | 453 780 | 263 000 | 453 780 | 453 780 | 263 000 |

Overig | 142 222 | 1 637 514 | 1 650 659 | 129 077 | 153 647 | 150 983 | 131 741 | ||

Totaal | 59 604 774 | 14 424 570 | 13 436 715 | 60 592 629 | 11 939 703 | 11 937 039 | 60 595 293 | ||

Overige garanties (o.a. liquiditeits- of exploitatiegarantie) | |||||||||

VIII | 7 | Bouwleningen academische ziekenhuizen | 310 546 | 0 | 14 797 | 295 749 | 0 | 14 411 | 281 338 |

IXB | 2 | Garantie interbancaire leningen NIBC | 6 403 740 | 0 | 0 | 6 403 740 | 0 | 0 | 6 403 740 |

IXB | 2 | Garantie interbancaire leningen Leaseplan | 6 485 116 | 0 | 0 | 6 485 116 | 0 | 0 | 6 485 116 |

IXB | 2 | Garantie interbancaire leningen ING | 10 904 714 | 0 | 0 | 10 904 714 | 0 | 0 | 10 904 714 |

IXB | 2 | Garantie interbancaire leningen FBN (holding) | 15 602 903 | 0 | 0 | 15 602 903 | 0 | 0 | 15 602 903 |

IXB | 2 | Garantie interbancaire leningen Achmea | 2 165 512 | 0 | 0 | 2 165 512 | 0 | 0 | 2 165 512 |

IXB | 2 | Garantie interbancaire leningen SNS Bank | 5 538 884 | 0 | 0 | 5 538 884 | 0 | 0 | 5 538 884 |

IXB | 4 | DNB – deelneming in kapitaal IMF | 23 376 263 | 4 422 558 | 0 | 27 798 821 | 2 460 000 | 0 | 30 258 821 |

Overig | 142 528 | 200 | 33 071 | 109 657 | 200 | 2 330 | 107 527 | ||

Totaal | 70 930 206 | 4 422 758 | 47 868 | 75 305 096 | 2 460 200 | 16 741 | 77 748 555 | ||

Totaal Garanties | 164 310 724 | 55 369 292 | 15 062 561 | 204 617 455 | 17 473 445 | 12 681 782 | 209 409 118 | ||

Bruto Binnenlands Product (bbp, in miljarden euro) | 572 | 593 | 615 | ||||||

Totaal Garanties in percentage bbp | 28,7 | 34,5 | 34,1 | ||||||

Definitie garanties

Een garantie wordt omschreven als een voorwaardelijke financiële verplichting van het Rijk aan een derde buiten het Rijk, die pas tot uitbetaling komt als zich bij de wederpartij een bepaalde omstandigheid (realisatie van een risico) voordoet.

Garantiebeleid

In de begrotingregels is vastgelegd dat ten aanzien van nieuwe garanties een «Nee, tenzij beleid» van kracht is. Reden hiervoor is dat het afgeven van garanties risico’s met zich meebrengt voor de beheersbaarheid van de overheidsuitgaven (zie tevens box 3.2 in hoofdstuk 3). Garanties worden alleen verstrekt als het Rijk vanuit een publiek belang bereidt is risico’s te dragen die niet door de markt gedragen kunnen worden. Een andere reden voor het verstrekken van garanties is het vergroten van doelmatigheid door garantieverstrekking. Wanneer zich schades voordoen bij garanties, zijn deze voor de rekening van het departement war de garantstelling onder valt. Ook is in de begrotingsregels vastgelegd dat wanneer op voorhand de inschatting is dat zich regelmatig schades zullen voordoen – en de omvang daarvan redelijk is in te schatten – het in de rede ligt dat het betreffende departement een reservering treft in de vorm van een jaarlijks te betalen premie.

Soorten garanties

Kredietgarantie: garantie op rente- en aflossingsverplichtingen(risico gemaximeerd voor totaalbedrag). (Her-)verzekering: garantie op moeilijk/ niet te verzekeren risico’s (risico gemaximeerd per gebeurtenis).

Garantie voor deelnemingen: garantie op vol- of bijstorten aandelenkapitaal (risico gemaximeerd voor totaalbedrag).

Overig, exploitatiegarantie: garantie op minimum van exploitatieniveau (risico gemaximeerd per jaar). Overig, liquiditeitsgarantie: garantie minimum van liquiditeitsniveau (risico gemaximeerd voor totaalbedrag).

Uitgaven | Ontvangsten | Uitgaven | Ontvangsten | Saldo | Uitgaven | Ontvangsten | Saldo | ||

|---|---|---|---|---|---|---|---|---|---|

Hoofdstuk | Departement | 2009 | 2009 | 2010 | 2010 | 2010 | 2011 | 2011 | 2011 |

IV | Koninkrijksrelaties | 0 | 0 | 0 | 0 | 0 | 0 | ||

V | Buitenlandse Zaken | 6 000 | 0 | – 6 000 | 6 000 | 0 | – 6 000 | ||

VII | Binnenlandse Zaken en Koninkrijksrelaties | 0 | 0 | 0 | 0 | 0 | 0 | ||

VIII | Onderwijs, Cultuur en Wetenschap | 0 | 0 | 0 | 0 | 0 | 0 | ||

IXB | Financien | 162 750 | 710 413 | 547 663 | 122 250 | 498 421 | 376 171 | ||

XI | Volkshuisvesting, Ruimtelijke Ordening en Milieubeheer | 0 | 0 | 0 | 0 | 0 | 0 | ||

XVIII | Wonen, Wijken en Integratie | 0 | 0 | 0 | 0 | 0 | 0 | ||

XII | Verkeer en Waterstaat | 0 | 0 | 0 | 0 | 0 | 0 | ||

XIII | Economische Zaken | 165 988 | 144 866 | – 21 122 | 108 377 | 103 230 | – 5 147 | ||

XIV | Landbouw, Natuur en Voedselkwaliteit | 10 000 | 2 300 | – 7 700 | 10 000 | 1 400 | – 8 600 | ||

XV | Sociale Zaken en Werkgelegenheid | 450 | 120 | – 330 | 400 | 0 | – 400 | ||

A | Infrastructuurfonds | 0 | 0 | 0 | 0 | 0 | 0 | ||

Totaal generaal | 345 188 | 857 699 | 512 511 | 247 027 | 603 051 | 356 024 | |||

Uitgaven

Betreffen schade-uitkeringen op afgegeven garanties

Ontvangsten

Betreffen zowel ontvangen premies of provisies e.d. als op derden verhaalde ( schade) uitkeringen.

Deze bijlage bevat een toelichting op de raming van de belasting- en premieontvangsten van het Rijk en de Sociale fondsen. Om inzicht te geven in de ontwikkeling van het totale ontvangstenbeeld worden de belasting- en premieontvangsten gezamenlijk gepresenteerd.

De belastingontvangsten worden in overeenstemming met de Comptabiliteitswet op kasbasis verantwoord. De premies volksverzekeringen worden tezamen met de loon- en inkomstenbelasting op kasbasis gepresenteerd. Voor het EMU-saldo zijn de belastingen en premies volksverzekeringen op EMU-basis 2 relevant. Deze worden via een aparte aansluiting op EMU-basis vermeld. De werknemerspremies worden direct op EMU-basis gepresenteerd.

De ramingen voor de premieontvangsten komen overeen met de ramingen in de begrotingen van Sociale Zaken en Werkgelegenheid (Begroting XV) en van Volksgezondheid, Welzijn en Sport (Begroting XVI). In de begroting van Volksgezondheid, Welzijn en Sport is een nadere toelichting opgenomen van de ramingen voor de AWBZ en de ZVW. De overige fondsen worden toegelicht in de begroting van Sociale Zaken en Werkgelegenheid.

In paragraaf 3.2 wordt de raming van de belasting- en premieontvangsten van 2010 (de Vermoedelijke Uitkomsten) vergeleken met de stand van het vorige ramingsmoment (Voorjaarsnota 2010), waarbij de belangrijkste ramingsbijstellingen worden toegelicht. Paragraaf 3.3 bevat vervolgens een toelichting op de raming van 2010 (de Ontwerpbegroting), onderverdeeld naar endogene ontwikkeling en beleidsmaatregelen. Voor een meer uitgebreide toelichting op de belastingramingen wordt tevens verwezen naar de internetbijlage van deze Miljoenennota (). Paragraaf 3.4 presenteert de technische meerjarige ontvangstenraming tot en met 2011. Tot slot geeft paragraaf 3.5 een gedetailleerd overzicht van de raming van de belasting- en premieontvangsten voor 2010 en 2011.

In tabel 3.2.1 wordt de nieuwe raming voor 2010 vergeleken met de raming ten tijde van de Voorjaarsnota en wordt een toelichting gegeven op de belangrijkste bijstellingen. Ten opzichte van de Voorjaarsnota 2010 is de raming voor de totale belasting- en premieontvangsten op EMU-basis met 3,5 miljard euro opwaarts bijgesteld op basis van het meest recente economische beeld en de gerealiseerde kasontvangsten over 2010 tot en met de maand juli.

Voorjaarsnota 2010 | Vermoedelijke uitkomsten 2010 | Verschil | |

|---|---|---|---|

Indirecte belastingen (kasbasis) | 67 245 | 68 292 | 1 048 |

Omzetbelasting | 39 653 | 40 717 | 1 065 |

Belasting op personenauto's en motorrijwielen | 1 823 | 1 923 | 100 |

Accijnzen | 10 984 | 10 952 | – 32 |

Belastingen van rechtsverkeer | 3 826 | 3 623 | – 204 |

Motorrijtuigenbelasting | 3 638 | 3 646 | 8 |

Belastingen op een milieugrondslag | 4 665 | 4 666 | 1 |

Verpakkingenbelasting | 280 | 280 | 0 |

Vliegbelasting | 0 | 0 | 0 |

Overig | 2 377 | 2 487 | 110 |

Directe belastingen en premies volksverzekeringen (kasbasis) | 97 024 | 98 691 | 1 667 |

Loonheffing | 86 538 | 87 356 | 818 |

Inkomensheffing | – 5 785 | – 5 658 | 127 |

Dividendbelasting | 2 481 | 2 511 | 30 |

Vennootschapsbelasting | 11 431 | 12 125 | 694 |

Overig (inclusief niet nader toe te rekenen belastingontvangsten) | 2 355 | 2 353 | – 2 |

Totaal belastingen en premies volksverzekeringen (kasbasis) | 164 269 | 166 983 | 2 715 |

Aansluiting op EMU-basis | 332 | 486 | 154 |

Totaal belastingen en premies volksverzekeringen (EMU-basis) | 164 601 | 167 470 | 2 868 |

Premies werknemersverzekeringen | 45 880 | 46 537 | 656 |

Totaal belasting- en premieontvangsten (EMU-basis) | 210 482 | 214 006 | 3 525 |

De verwachting over de economische ontwikkeling in 2010 is sinds de Voorjaarsnota 2010 iets verbeterd met 0,2%. De voor de belasting- en premieontvangsten relevante indicatoren als de werkgelegenheids- en winstontwikkeling zijn naar boven bijgesteld, terwijl de verwachting over het aantal huizenverkopen licht is verslechterd. Overige relevante indicatoren als de ontwikkeling in de particuliere consumptie zijn nauwelijks gewijzigd. Het per saldo licht positievere beeld leidt naast de gerealiseerde kasontvangsten tot en met juli 2010 tot positieve mutaties bij de grootste drie belastingsoorten, te weten de loon- en inkomensheffing, de omzetbelasting en de vennootschapsbelasting.

De raming van de omzetbelasting (BTW) is met 1,1 miljard naar boven bijgesteld. Dit is vooral gebaseerd op de gerealiseerde belastingontvangsten tot en met juli 2010. Bij Voorjaarsnota 2010 is de raming van de BTW-ontvangsten ten opzichte van de Miljoenennota 2010 nog met –1,2 miljard naar beneden bijgesteld. Deze bijstelling is nu grotendeels weer teruggedraaid. De bijstelling in de Voorjaarsnotaraming was namelijk gebaseerd op de uiteindelijke realisatie van de BTW-ontvangsten over 2009, die fors lager uitkwam dan vorig jaar bij de Miljoenennota 2010-raming werd verwacht. De realisaties over 2010 zijn echter tot dusver zodanig positief dat de bijstelling bij Voorjaarsnota weer grotendeels teruggedraaid kan worden. Hiermee is de raming van de BTW-ontvangsten 2010 weer op het niveau van de verwachting bij Miljoenennota 2010.

De verwachtingen over de werkgelegenheidsontwikkeling in 2010 zijn sinds de vorige Miljoenennota telkens wat positiever geworden. De meest recente verwachting over de ontwikkeling van de werkgelegenheid en de realisaties tot en met juli 2010 geven aanleiding de ontvangsten met betrekking tot de loonheffing met 0,8 miljard verder naar boven bij te stellen, nadat bij Voorjaarsnota de loonheffing al opwaarts is bijgesteld. In navolging van de ontwikkeling bij de loonheffing zijn ook de premies werknemersverzekeringen positief bijgesteld met 0,7 miljard.

De raming van de ontvangsten vennootschapsbelasting is met 0,7 miljard naar boven bijgesteld op basis van een hogere winstverwachting over 2010 en de gerealiseerde kasontvangsten tot dusver. Ten slotte zorgt een wat negatievere verwachting over de verkoop van (bestaande) huizen voor een tegenvaller van –0,2 miljard bij de overdrachtsbelasting.

In tabel 3.3.1 wordt een overzicht gegeven van de ontwikkeling van de geraamde belasting- en premieopbrengsten in 2011. Hierbij wordt een onderscheid gemaakt tussen het effect van beleidsmaatregelen op de ontvangsten en het effect van de economische groei.

Vermoedelijke uitkomsten 2010 | Maatregelen | Endogeen | Endogeen in % | 2011 | |

|---|---|---|---|---|---|

Indirecte belastingen (kasbasis) | 68 292 | 153 | 1 802 | 2,6% | 70 247 |

Omzetbelasting | 40 717 | – 80 | 595 | 1,5% | 41 233 |

Belasting op personenauto's en motorrijwielen | 1 923 | – 41 | 15 | 0,8% | 1 898 |

Accijnzen | 10 952 | 169 | 107 | 1,0% | 11 228 |

Belastingen van rechtsverkeer | 3 623 | 101 | 648 | 17,9% | 4 372 |

Motorrijtuigenbelasting | 3 646 | – 4 | 195 | 5,4% | 3 837 |

Belastingen op een milieugrondslag | 4 666 | 7 | 114 | 2,4% | 4 787 |

Verpakkingenbelasting | 280 | 0 | 2 | 0,7% | 282 |

Vliegbelasting | 0 | 0 | 0 | 0,0% | 0 |

Overig | 2 487 | 0 | 125 | 5,0% | 2 612 |

Directe belastingen en premies volksverzekeringen (kasbasis) | 98 691 | – 545 | 6 236 | 6,3% | 104 382 |

Loonheffing | 87 365 | – 433 | 1 864 | 2,1% | 88 757 |

Inkomensheffing | – 5 658 | 415 | 1 199 | – 21,2% | – 4 043 |

Dividendbelasting | 2 511 | 0 | 643 | 25,6% | 3 154 |

Vennootschapsbelasting | 12 125 | – 344 | 2 439 | 20,1% | 14 220 |

Overig (inclusief niet nader toe te rekenen belastingontvangsten) | 2 353 | – 183 | 91 | 3,9% | 2 261 |

Totaal belastingen en premies volksverzekeringen (kasbasis) | 166 983 | – 392 | 8 038 | 4,8% | 174 629 |

Aansluiting op EMU-basis | 486 | – 105 | 381 | ||

Totaal belastingen en premies volksverzekeringen (EMU-basis) | 167 470 | – 392 | 7 933 | 4,7% | 175 010 |

Premies werknemersverzekeringen | 46 537 | 2 524 | 979 | 2,1% | 50 040 |

Totaal belasting- en premieontvangsten (EMU-basis) | 214 006 | 2 131 | 8 912 | 4,2% | 225 050 |

In 2011 bedragen de totale ontvangsten op EMU-basis naar verwachting 225,0 miljard. Ten opzichte van de vermoedelijke uitkomsten 2010 is dit een toename met 11,0 miljard euro. Deze ontwikkeling is voor 2,1 miljard het gevolg van beleidsmaatregelen. Deze 2,1 miljard betreft een saldo van vele plussen en minnen De verwachte endogene groei van de belasting- en premieontvangsten in 2011 bedraagt 8,9 miljard (4,2%). In de volgende paragrafen wordt hier nader op ingegaan. In de internetbijlage van deze Miljoenennota staat een uitgebreidere toelichting voor de grootste belastingsoorten ().

De endogene toename van de ontvangsten is het gevolg van de economische ontwikkelingen zoals deze geraamd zijn in de Macro Economische Verkenning 2011. Voor 2011 verwacht het Centraal Planbureau (CPB) een groei van het nominale economische groei van 3,7%. De endogene groei van de totale ontvangsten ligt hoger dan de BBP-groei: 4,2%. De ontvangsten groeien daarmee iets harder dan de nominale economische ontwikkeling. Deze ontwikkeling wordt met name veroorzaakt door de directe belastingen en met name de vennootschapsbelasting (Vpb) waarvan de ontvangsten met meer dan 20% toenemen als gevolg van de economische ontwikkeling. Ook de ontvangsten uit de dividendbelasting groeien met meer dan 25% veel harder dan de nominale ontwikkeling van het BBP. Indirecte belastingen als de omzetbelasting (BTW) en de accijnzen blijven daarentegen wat achter bij de economische groei.

Belastingsoorten die in 2009 het hardst terugliepen (met 30% of meer) als gevolg van de economische crisis, laten in 2011 de grootse positieve ontwikkeling zien. Dit betreft de genoemde vennootschapsbelasting en de dividendbelasting, maar ook de overdrachtsbelasting waarvan de ontvangsten met meer dan 20% toenemen in 2011. Alleen de BPM – met een ontwikkeling van bijna – 30% eveneens een grote daler in 2009 – blijft achter bij deze ontwikkeling. De BPM-ontvangsten blijven in 2011 naar verwachting op het niveau van 2010. Dit heeft te maken met de verandering in het gemiddelde type auto dat wordt gekocht. Verwacht wordt dat het aantal autoverkopen zich in 2011 weer geheel op het oude niveau van voor de crisis zal bevinden, maar ook dat het wagenpark in 2011 een stuk zuiniger zal zijn dan voor de crisis. Deze ontwikkeling heeft zich al voorgedaan in de eerste helft van 2010. In deze periode is het aantal autoverkopen fors toegenomen ten opzichte van 2009, maar de BPM-ontvangsten echter nauwelijks. Dit omdat er veel meer dan voorheen zuiniger auto’s worden gekocht waarvoor een lager BPM-tarief geldt en in een aantal gevallen een BPM-vrijstelling.

De endogene groei bij de indirecte belastingen bedraagt 2,6% en blijft daarmee wat achter bij de nominale ontwikkeling van het BBP. Dit wordt met name veroorzaakt door de BTW-ontvangsten, verreweg de grootste post bij de indirecte belastingen en daarmee een zware stempel drukt op de totale ontwikkeling van de indirecte belastingen. De endogene ontwikkeling van de BTW-ontvangsten bedraagt in 2011 naar verwachting 1,5% als gevolg van een positieve maar ten opzichte van het BBP nog iets achterblijvende waardeontwikkeling van de particuliere consumptie. Ook de accijnzen blijven met een ontwikkeling van 1,0% achter.

De endogene ontwikkeling van de directe belastingen bedraagt 6,3% en is daarmee dus positiever dan de nominale ontwikkeling van het BBP. Vooral de vennootschapsbelasting (Vpb) en de dividendbelasting kennen een forse ontwikkeling met meer dan 20%. Dit moet afgezet worden tegen een forse daling in de Vpb-ontvangsten in 2009 met meer dan 30% als gevolg van de negatieve winstontwikkeling in 2009 en bijgestelde (neerwaartse) winstverwachtingen over 2008 en 2007. De winstverwachtingen over 2010 en 2011 zijn echter positief. Daarnaast zal er in 2011 naar verwachting veel minder dan in 2009 sprake zijn van negatieve kaseffecten als gevolg van bijgestelde winstverwachtingen over oudere jaren. De Vpb-ontvangsten kennen daardoor in 2011 een relatief zeer gunstige ontwikkeling. Dit betreft wel een ontwikkeling ten opzichte van een laag niveau van de Vpb-ontvangsten in 2009 en 2010. Dit niveau zal zich in 2011 dan ook nog op een beduidend lager niveau dan 2008 bevinden. Ruwweg gezegd geldt hetzelfde beeld voor de dividendontvangsten. Ook deze bevinden zich in 2011 – ondanks een endogene ontwikkeling van meer dan 25% – nog op een flink lager niveau dan in 2008.

Ten slotte de loon- en inkomensheffing: deze kent per saldo een positieve ontwikkeling van 3,7% in 2011 en volgt daarmee de BBP-ontwikkeling. De ontwikkeling bij de loon- en inkomensheffing hangt samen met een gunstige ontwikkeling van de winstgevendheid van zelfstandigen (de zogenaamde IB-ondernemingen) en een gematigde ontwikkeling van de aftrekbare hypotheekrente. Een bescheiden ontwikkeling van de werkgelegenheid matigt de totale ontwikkeling bij loon- en inkomensheffing.

In 2011 bedraagt het effect van beleidsmaatregelen op de belastingen en premieontvangsten 2,1 miljard euro. Dit betreft een saldo van diverse maatregelen Zo zorgen hogere zorgpremies voor 3,0 miljard en hogere werkloosheidspremies voor 0,5 miljard hogere ontvangsten, terwijl lagere arbeidsongeschiktheidspremies weer voor 1,0 miljard lagere ontvangsten leiden. Per saldo zorgt dit voor een beleidsmatige (of anders gezegd, autonome) ontwikkeling bij de premies werknemersverzekeringen van 2,5 miljard. Beleidsmaatregelen leiden per saldo tot – 0,4 miljard lagere ontvangsten bij de belastingen en premies volksverzekeringen.

In tabel 3.3.1 worden per belastingsoort het effect van de beleidsmaatregelen (oftewel de autonome mutatie) op de ontvangsten in 2011 getoond. Dit effect betreft een saldo van zowel maatregelen waartoe in Miljoenennota 2010 en eerdere jaren is besloten en die nog een opwaart of neerwaarts effect hebben in 2011 ten opzichte van 2010, als om maatregelen waartoe het kabinet sinds de Miljoenennota 2010 heeft besloten. Zo betreft de autonome mutatie bij de accijnzen van 0,2 miljard met name de verhoging van de tabaksaccijns met ingang van 1 maart 2011. Deze maatregel is genomen in het kader van een alternatieve invulling van het in het aanvullend beleidsakkoord 3 afgesproken besparing van 3,2 miljard. De autonome toename (0,1 miljard) bij de belastingen van rechtsverkeer betreft het effect van maatregelen die in het Belastingplan 2011 zijn genomen met betrekking tot de overdrachtsbelasting, waaronder de reparatie van constructies met onroerende zaaklichamen.

De autonome mutatie bij de loonheffing betreft het saldo van vele plussen en minnen en bedraagt per saldo – 0,4 miljard. Zo zorgen hogere inkomensafhankelijke zorgpremies in 2011 voor 0,5 miljard hogere ontvangsten en koopkrachtmaatregelen in 2011 voor 0,4 miljard lagere ontvangsten bij de loonheffing. Daarnaast zorgen de maatregelen uit het Belastingplan 2011 met betrekking tot de WBSO 4 en de werkkostenregeling voor 0,5 miljard lagere ontvangsten.

Ook de autonome mutatie bij de inkomensheffing betreft het saldo van plussen en minnen. De afschaffing van de Buitengewone Uitgaven (BU) per 1 januari 2009 leidt in 2011 nog tot hogere kasontvangsten. Daarnaast vallen de kaseffecten van de maatregelen willekeurige afschrijving die achtereenvolgens genomen zijn met betrekking tot de jaren 2009, 2010 en 2011 tegen elkaar weg in 2011. Dit laatste geldt eveneens voor de autonome mutatie van de Vpb-ontvangsten. Per saldo hebben de opeenvolgende maatregelen willekeurige afschrijving 2009 t/m 2011 geen effect op de kasontvangsten in 2011. De overige maatregelen met betrekking tot de Vpb zoals die in het Belastingplan 2010 en eerdere belastingplannen zijn genomen leiden tot per saldo 0,3 miljard lagere ontvangsten in 2011.

Tabel 3.3.2 geeft een overzicht van het budgettaire beslag van beleidsmaatregelen op zowel kas- als transactiebasis en tevens het effect daarvan op de lastenontwikkeling in 2011. Het verschil tussen het totale effect van het beleid op de ontvangsten en de lastenontwikkeling wordt veroorzaakt doordat sommige maatregelen wel gevolgen hebben voor de inkomsten maar niet relevant zijn voor de lastenontwikkeling. Zo is de zorgtoeslag vanwege de directe koppeling met de nominale premie wel relevant voor de lastenontwikkeling, maar betreft dit geen belasting- of premieontvangst. Hetzelfde geldt voor de lasten voor de lokale overheden (OPL) en de bruteringscorrectie. Deze zijn wel relevant voor de lastenontwikkeling, maar niet voor de belasting- en premieontvangsten Rijk.. Het omgekeerde geldt ook: de eerder genoemde afschaffing van de BU is wel relevant voor de kasontvangsten, maar niet relevant voor de lastenontwikkeling. Daarnaast zijn er ook verschillen tussen het transactiemoment van belasting- en premieontvangsten en het moment waarop de betreffende belasting of premie daadwerkelijk in kas wordt ontvangen.

Belastingen en premies kas | Belastingen en premies op transactiebasis | Totaal lasten | |

|---|---|---|---|

Zorgpremies | 3 484 | 3 526 | 3 526 |

Zorgtoeslag | 0 | 0 | – 717 |

Koopkracht en arbeidsparticipatie | – 993 | – 1 391 | – 1 431 |

Premies werknemersverzekeringen | – 486 | – 486 | – 486 |

Ondernemerschap | – 73 | – 138 | – 401 |

R&D (WBSO) | – 116 | – 119 | – 269 |

Liquiditeitsverruiming | – 254 | – 16 | 30 |

Overig (wo afschaffing BU) | 568 | 237 | – 55 |

Totaal Beleidsmaatregelen 2009 | 2 131 | 1 613 | 197 |

De ontwikkeling van de belasting- en premieontvangsten voor de periode 2009–2011 is weergegeven in tabel 3.4.1. De ramingen voor 2010 en 2011 zijn in voorgaande paragrafen toegelicht.

2009 | 2010 | 2011 | ||

|---|---|---|---|---|

Totaal belasting- en premieontvangsten op EMU-basis | 207,0 | 214,0 | 225,0 | |

wv belastingen op kasbasis | 124,9 | 135,7 | 134,6 | |

Tabel 3.5.1 bevat een gedetailleerd overzicht van de raming van de belasting- en premieontvangsten 2010 en 2011 op kasbasis en de aansluiting naar EMU-basis.

Vermoedelijke uitkomsten 2010 | Ontwerpbegroting 2011 | |

|---|---|---|

Indirecte belastingen | 68 292 | 70 247 |

Invoerrechten | 2 209 | 2 330 |

Omzetbelasting | 40 717 | 41 233 |

Belasting op personenauto's en motorrijwielen | 1 923 | 1 898 |

Accijnzen | 10 952 | 11 228 |

– Accijns van lichte olie | 4 038 | 4 061 |

– Accijns van minerale oliën, anders dan lichte olie | 3 472 | 3 586 |

– Tabaksaccijns | 2 451 | 2 60 |

– Alcoholaccijns | 299 | 283 |

– Bieraccijns | 392 | 390 |

– Wijnaccijns | 300 | 307 |

Belastingen van rechtsverkeer | 3 623 | 4 372 |

– Overdrachtsbelasting | 2 732 | 3 457 |

– Assurantiebelasting | 882 | 906 |

Motorrijtuigenbelasting | 3 646 | 3 837 |

Belastingen op een milieugrondslag | 4 666 | 4 787 |

– Grondwaterbelasting | 175 | 176 |

– Afvalstoffenbelasting | 57 | 59 |

– Energiebelasting | 4 311 | 4 428 |

– Waterbelasting | 122 | 123 |

– Brandstoffenheffingen | 0 | 0 |

Verbruiksbelasting van alcoholvrije dranken e.a. | 163 | 164 |

Belasting op zware motorrijtuigen | 115 | 118 |

Verpakkingenbelasting | 280 | 282 |

Vliegbelasting | 0 | 0 |

Directe belastingen | 67 403 | 64 284 |

Inkomstenbelasting kas | 3 586 | – 492 |

Loonbelasting kas | 46 875 | 45 187 |

Dividendbelasting | 2 511 | 3 154 |

Kansspelbelasting | 468 | 481 |

Vennootschapsbelasting | 12 125 | 14 220 |

– Gassector kas | 1 450 | 1 650 |

– Niet-gassector kas | 10 675 | 12 570 |

Successierechten | 1 813 | 1 709 |

Niet nader toe te rekenen belastingontvangsten | 47 | 47 |

Totaal belastingen | 135 743 | 134 578 |

Premies volksverzekeringen kas | 31 241 | 40 051 |

Premies werknemersverzekeringen | 46 537 | 50 040 |

Aansluiting naar EMU-basis | 486 | 381 |

Totaal belasting- en premieontvangsten op EMU-basis | 214 006 | 225 050 |

2008 | 2009 | 2010 | 2011 | bron | |

|---|---|---|---|---|---|

EMU-schuld primo | 258 982 | 347 065 | 347 610 | 381 792 | |

EMU-saldo collectieve sector (– is overschot) | – 3 389 | 30 915 | 34 523 | 24 334 | zie tabel 1.1 |

EMU-saldo sociale fondsen1 | 3 320 | – 8 194 | – 9 088 | – 1 314 | zie tabel 1.4 |

Ktv's en financiële transacties | 45 541 | 6 224 | 12 361 | 4 375 | zie tabel 2.11 |

Derdenrekening en overig2 | – 1 730 | – 7 741 | 1 562 | – 42 | |

Overbruggingskrediet FBN/ABN | 44 341 | – 36 516 | – 3 250 | – 825 | |

ING back-up faciliteit | 0 | 15 857 | – 1 926 | – 2 255 | |

EMU-schuld ultimo | 347 065 | 347 610 | 381 792 | 406 065 | |

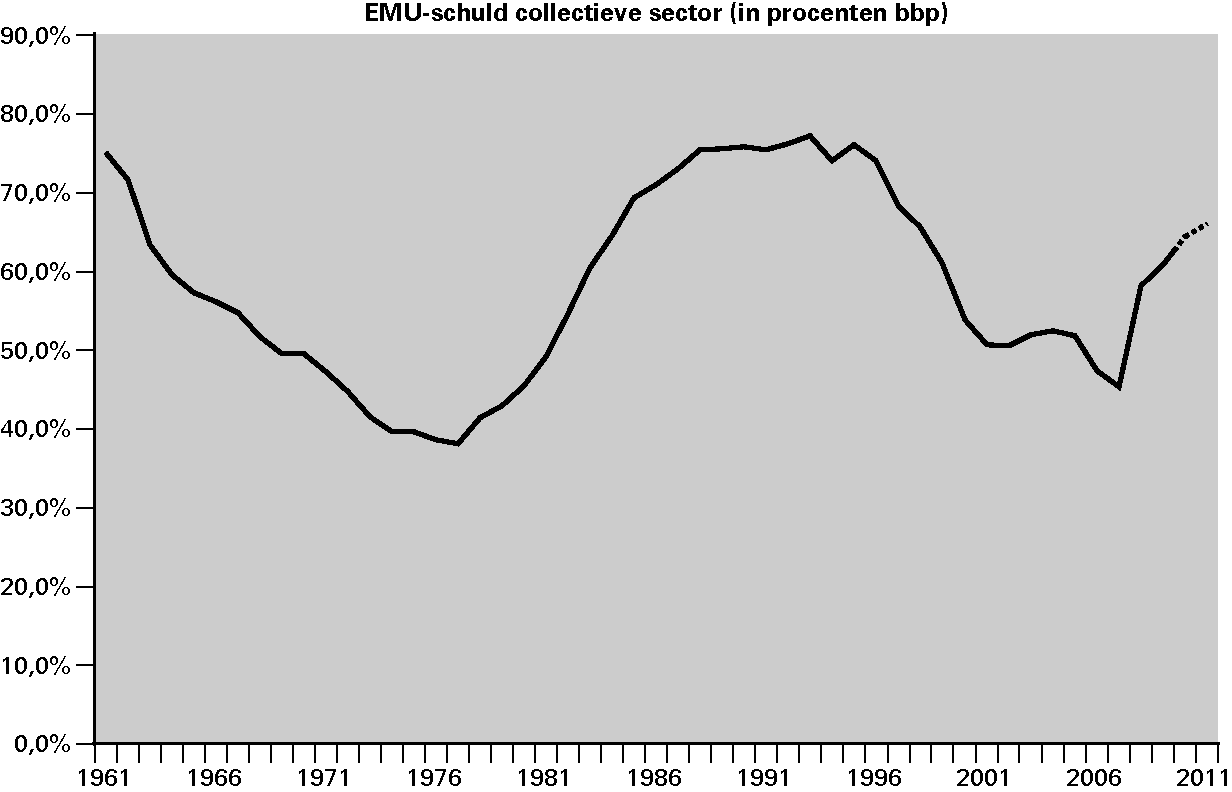

EMU-schuldquote | 58,2% | 60,8% | 64,4% | 66,0% |

Het EMU-saldo sociale fondsen loopt mee via de post ktv's en financiële transacties (kasbeheer).

2008 | 2009 | 2010 | 2011 | bron | |

|---|---|---|---|---|---|

EMU-schuldquote primo | 45,3% | 58,2% | 60,8% | 64,4% | |

EMU-saldo collectieve sector1 (– is overschot) | – 0,6% | 5,4% | 5,8% | 4,0% | zie tabel 1.2 |

Interventies in financiële sector | 13,9% | – 6,8% | – 0,2% | 0,2% | |

Overige financiële transacties | 1,7% | 1,5% | 0,1% | – 0,2% | |

Noemereffect bbp | – 2,1% | 2,5% | – 2,2% | – 2,3% | |

EMU-schuldquote ultimo | 58,2% | 60,8% | 64,4% | 66,0% |

De rente-uitgaven en dividendontvangsten als gevolg van de interventies in de financiële sector lopen mee in het totale EMU-saldo.

2008 | 2009 | 2010 | 2011 | |

|---|---|---|---|---|

Gevestigde schuld | 199 | 212 | 243 | 266 |

Overige schuld | 108 | 86 | 88 | 84 |

Staatsschuld conform EMU-definitie1 | 307 | 298 | 331 | 350 |

De staatsschuld is onderdeel van de EMU-schuld. De EMU-schuld omvat daarnaast de schuld van de sociale fondsen en de medeoverheden.

2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | |

|---|---|---|---|---|---|---|---|---|---|---|

EMU-schuld collectieve sector | 50,5% | 52,0% | 52,4% | 51,8% | 47,4% | 45,3% | 58,2% | 60,8% | 64,4% | 66,0% |

Figuur 4.1 Historisch overzicht EMU-schuld

Deze bijlage bevat informatie over inkomstenbeperkende regelingen en de belastinguitgaven in de Nederlandse fiscale wetgeving.

Inkomstenbeperkende regelingen zijn regelingen die de te betalen inkomstenbelasting beperken, maar wel onderdeel zijn van de primaire heffingsstructuur. Ze vormen nadere bepalingen voor de draagkracht, die als maatstaf dient voor inkomstenbelasting. Voorbeelden zijn heffingskortingen voor bepaalde gezinssituaties of een heffingskorting ter compensatie van kosten, die gemaakt worden om inkomen te verwerven. Er zijn talloze voorbeelden van regelingen die als nadere (inperkende) afbakening van de grondslag kunnen worden beschouwd, zodat een uitputtende lijst niet is opgesteld. Om het zicht op de budgettaire derving te vergroten, heeft de twaalfde Studiegroep Begrotingsruimte geadviseerd de monitoring in de Miljoenennota uit te breiden tot de hypotheekrenteaftrek, het eigenwoningforfait, de aftrekbaarheid van de pensioenpremies en de heffingskortingen. Met ingang van de Miljoenennota 2009 is het overzicht uitgebreid met deze regelingen. Enkele van deze inkomstenbeperkende maatregelen hebben een groot budgettair beslag. Van andere inkomstenbeperkende regelingen kan beargumenteerd worden dat ze (deels) lijken op belastinguitgaven. Paragraaf 5.3 is gewijd aan deze inkomstenbeperkende regelingen.

Onder een belastinguitgave wordt verstaan «een overheidsuitgave in de vorm van een derving of uitstel van belastingontvangsten, die voortvloeit uit een voorziening in de wet voor zover die voorziening niet in overeenstemming is met de primaire heffingsstructuur van de wet». De budgettaire overzichten van de belastinguitgaven zijn opgenomen in de tabellen 5.4.1 (Belastinguitgaven in de belastingen op inkomen, winst en vermogen 2009–2015) en 5.4.2 (Belastinguitgaven in de kostprijsverhogende belastingen 2009–2015). De toelichting op de afzonderlijke belastinguitgaven – onder meer bestaande uit een beschrijving van de regeling en een weergave van de doelstelling, het verantwoordelijke ministerie en de uitgevoerde evaluaties – zijn als internetbijlage beschikbaar op .

Om een meer transparante afweging te kunnen maken heeft de dertiende Studiegroep Begrotingsruimte geadviseerd om in deze bijlage niet alleen de budgettaire derving, maar ook de ontwikkeling ten opzichte van het begin van de kabinetsperiode verwachte belastingderving op te nemen. Het budgettaire beslag van zowel de belastinguitgaven als de inkomstenbeperkende regelingen wordt dan tevens afgezet tegen de aan het begin van de kabinetsperiode verwachte budgettaire ontwikkeling (de zogenoemde «benchmarkreeks 5»). Bij substantiële opwaartse afwijkingen van de endogene ontwikkeling ten opzichte van de aan het begin van de kabinetsperiode verwachte belastingderving heeft de studiegroep geadviseerd dat dit aanleiding kan geven tot maatregelen, waarbij deze maatregelen niet relevant zijn voor het inkomstenkader en dus geen aanleiding geven tot compenserende lastenverzwaring.

De budgettaire gevolgen van voorgestelde maatregelen in de sfeer van zowel de inkomstenbeperkende regelingen als de belastinguitgaven worden afzonderlijk weergegeven in tabel 5.2.1 (Budgettaire effecten van eerdere maatregelen en/of wijzigingen per 2011). In paragraaf 5.5 tenslotte wordt ingegaan op de evaluatie van de belastinguitgaven. De evaluatieprogrammering voor het afgelopen jaar, het lopende jaar en het vervolgtraject wordt in het kort beschreven.

Tabel 5.2.1 bevat een overzicht van de maatregelen op het gebied van de inkomstenbeperkende regelingen en belastinguitgaven per 2011, zoals opgenomen in het Belastingplan 2011, de Overige fiscale maatregelen 2011 en de Fiscale verzamelwet 2010. Voor een inhoudelijke uitleg van de maatregelen wordt verwezen naar deze wetsvoorstellen.

2011 | |

|---|---|

Aanpassing met betrekking tot de inkomstenbeperkende regelingen per 2011 | |

Verhogen algemene heffingskorting 1 | 191 |

Verhogen arbeidskorting | 136 |

Totaal inkomstenbeperkende regelingen | 327 |

Aanpassing van bestaande belastinguitgaven per 2011 | |

Reparatie aftrek wegens geen of geringe eigenwoningschuld | – 14 |

Structurele/incidentele intensivering WBSO | 328 |

Verlenging willekeurige afschrijving | 220 |

Tijdelijke verlaging btw-tarief renovatie woningen 2 | 98 |

Deblokkeren spaarloon 3 | – 7 |

Totaal belastinguitgaven | 625 |

* – = opbrengst; + = derving

Het verlagen van het BTW-tarief voor renovatie en herstel van woningen kost in 2010 49 miljoen euro.

Deze paragraaf bevat het overzicht van inkomstenbeperkende regelingen in de primaire heffingsstructuur van de inkomstenbelasting. In vergelijking met vorig jaar is nu niet alleen het lopende jaar, maar de hele periode 2009–2015 opgenomen.

2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | |

|---|---|---|---|---|---|---|---|

Algemene heffingskorting | 23,4 | 23,2 | 23,3 | 23,5 | 23,9 | 24,3 | 24,7 |

Arbeidskorting | 10,2 | 10,0 | 10,5 | 10,8 | 11,0 | 11,2 | 11,3 |

Combinatiekorting | 1,3 | 1,3 | 1,3 | 1,4 | 1,4 | 1,5 | 1,5 |

Eigen woning (hypotheekrenteaftrek -/- EWF) | 9,3 | 9,1 | 9,2 | 9,9 | 10,3 | 10,5 | 10,9 |

Pensioenen (box 1 en box 3) | 11,1 | 11,1 | 12,1 | 12,6 | 13,1 | 13,8 | 14,5 |

Totaal | 55,3 | 54,7 | 56,5 | 58,1 | 59,7 | 61,3 | 63,0 |

percentage bbp | 9,67 | 9,22 | 9,17 | 9,14 | 9,11 | 9,04 | 8,99 |

De tabellen 5.4.1 en 5.4.2 bevatten meerjarige overzichten van de belastinguitgaven in de belastingen op inkomen, winst en vermogen respectievelijk de belastinguitgaven in de kostprijsverhogende belastingen voor de periode 2009–2015. Bij de raming is rekening gehouden met het voorgenomen kabinetsbeleid.

Ten opzichte van de vorige Miljoenennota zijn de tabellen enigszins aangepast. Een enkele post die eigenlijk niet kwalificeerde als belastinguitgave is vervallen (accijnsvrijstelling voor raffinaderijen, ter voorkoming van dubbele belasting en de aftrekpost afkoopsom echtscheidingsuitkeringen). Daarnaast zijn de accijnsvrijstellingen communautaire wateren en luchtvaart fors opwaarts aangepast. Voorheen werd slechts een deel van deze vrijstellingen in beeld gebracht op basis van de wetenschap dat de hele derving geen reëel beeld zou geven van de opbrengst als de vrijstelling zou vervallen. Voor de raming welk deel wel aan Nederland zou toevallen bij opheffing zijn echter de nodige (onzekere) veronderstellingen nodig. De huidige gepresenteerde cijfers betreft de accijnsderving van alle in Nederland getankte brandstof, waarbij dus nadrukkelijk de waarschuwing geldt dat de derving niet gelijk staat aan de opbrengst als de vrijstelling zou vervallen.

In tabel 5.4.1 is met ingang van dit jaar eveneens de equivalent van de belastinguitgave voor de premie-inkomsten werknemersverzekeringen opgenomen. Een nadere uitsplitsing is opgenomen in de begroting van het ministerie van Sociale Zaken en Werkgelegenheid.

2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | |

|---|---|---|---|---|---|---|---|

Verlaging lastendruk op ondernemingen | 3 378 | 3 595 | 3 478 | 3 317 | 3 375 | 3 442 | 3 512 |

a) algemeen | |||||||

Zelfstandigenaftrek | 1 475 | 1 366 | 1 380 | 1 413 | 1 444 | 1 475 | 1 508 |

Extra zelfstandigenaftrek starters | 95 | 93 | 96 | 100 | 104 | 108 | 112 |

Startersaftrek bij arbeidsongeschiktheid | 2 | 2 | 2 | 2 | 2 | 2 | 2 |

FOR, niet omgezet in lijfrente | 224 | 221 | 224 | 228 | 232 | 237 | 241 |

Meewerkaftrek | 9 | 8 | 8 | 7 | 7 | 6 | 6 |

Stakingsaftrek | 14 | 14 | 14 | 14 | 14 | 14 | 14 |

Doorschuiving stakingswinst | 185 | 193 | 199 | 207 | 215 | 224 | 232 |

Bedrijfsopvolgingsfaciliteit in successiewet | 150 | 185 | 189 | 193 | 196 | 200 | 204 |

Doorschuiving inkomen uit aanmerkelijk belang | 89 | 90 | 92 | 93 | 95 | 96 | 98 |

Landbouwvrijstelling in de inkomstenbelasting | 362 | 308 | 305 | 298 | 294 | 291 | 294 |

b) investeringen in het algemeen | |||||||

Kleinschaligheidsinvesteringsaftrek | 267 | 332 | 336 | 345 | 354 | 363 | 372 |

Willekeurige afschrijving starters 1 | 8 | 8 | 8 | 8 | 8 | 8 | 8 |

Willekeurige afschrijving zeeschepen1 | 3 | 3 | 3 | 4 | 4 | 4 | 4 |

Keuzeregime winst uit zeescheepvaart (tonnagebelasting) | 73 | 81 | 81 | 82 | 84 | 86 | 87 |

Aftrek speur- en ontwikkelingswerk | 3 | 8 | 8 | 8 | 8 | 8 | 8 |

Willekeurige afschrijving investeringen bedrijfsmiddelen1 | 222 | 220 | 220 | – | – | – | – |

c) investeringen ten behoeve van het milieu | |||||||

VAMIL1 | 35 | 44 | 34 | 34 | 34 | 40 | 40 |

Energie-investeringsaftrek (EIA) | 88 | 298 | 161 | 161 | 161 | 161 | 161 |

Milieu-investeringsaftrek (MIA) | 65 | 113 | 111 | 111 | 111 | 111 | 111 |

Bosbouwvrijstelling | 1 | 1 | 1 | 1 | 1 | 1 | 1 |

Vrijstelling vergoeding bos- en natuurbeheer | 8 | 8 | 8 | 8 | 8 | 8 | 8 |

Verlaging lastendruk op arbeid | 2 059 | 2 195 | 2 388 | 2 385 | 2 446 | 2 430 | 2 482 |

a) gericht op werkgevers | |||||||

Afdrachtvermindering onderwijs | 348 | 420 | 367 | 372 | 378 | 384 | 390 |

Afdrachtvermindering zeevaart | 100 | 100 | 101 | 103 | 104 | 106 | 107 |

Afdrachtvermindering speur- en ontwikkelingswerk WBSO | 701 | 692 | 810 | 715 | 715 | 715 | 715 |

b) gericht op werknemers | |||||||

Werknemersspaarregelingen (o.a. spaarloon) 2 | 213 | 206 | 197 | 191 | 184 | 177 | 171 |

Feestdagenregeling2 | 52 | 54 | 56 | 58 | 60 | – | – |

Verlaging fiscale bijtelling (zeer) zuinige auto's | 73 | 125 | 187 | 211 | 213 | 207 | 201 |

Ouderschapsverlofkorting | 62 | 67 | 68 | 69 | 70 | 71 | 72 |

Arbeidskorting voor ouderen | 239 | 262 | 293 | 326 | 363 | 396 | 434 |

Levensloopverlofkorting | 6 | 9 | 13 | 19 | 26 | 30 | 36 |

Doorwerkbonus | 265 | 260 | 296 | 322 | 333 | 343 | 356 |

Verlaging lastendruk op inkomsten uit vermogen | 1 464 | 1 514 | 1 552 | 1 597 | 1 652 | 1 708 | 1 766 |

Kindertoeslag forfaitair rendement | 22 | 23 | 24 | 25 | 26 | 27 | 29 |

Ouderentoeslag forfaitair rendement | 99 | 99 | 102 | 105 | 108 | 111 | 114 |

Vrijstelling bos- en natuurterreinen forfaitair rendement | 5 | 5 | 6 | 6 | 6 | 7 | 7 |

Vrijstelling voorwerpen van kunst en wetenschap forfaitair rendement | 5 | 5 | 5 | 5 | 5 | 6 | 6 |

Vrijstelling groen beleggen forfaitair rendement | 69 | 70 | 71 | 73 | 74 | 76 | 77 |

Vrijstelling sociaal-ethisch beleggen forfaitair rendement | 3 | 3 | 4 | 4 | 5 | 5 | 5 |

Vrijstelling cultureel beleggen forfaitair rendement | 2 | 1 | 2 | 2 | 2 | 3 | 3 |

Vrijstelling durfkapitaal forfaitair rendement | 8 | 7 | 7 | 7 | 7 | 7 | 7 |

Vrijstelling spaarloon- en premiespaarregeling forfaitair rendement | 13 | 15 | 19 | 11 | 12 | 12 | 13 |

Vrijstelling rechten op kapitaalsuitkering bij overlijden forfaitair rendement | 18 | 18 | 19 | 19 | 20 | 21 | 22 |

Vrijstelling rechten op bepaalde kapitaalsuitkeringen forfaitair rendement | 688 | 729 | 755 | 782 | 810 | 839 | 868 |

Aftrek wegens geen of geringe eigenwoningschuld | 327 | 330 | 326 | 339 | 352 | 365 | 379 |

Gedeeltelijke vrijstelling van inkomsten uit kamerverhuur | 34 | 36 | 37 | 39 | 41 | 44 | 46 |

Aftrek kosten monumentenwoning | 73 | 73 | 74 | 74 | 75 | 75 | 76 |

Heffingskorting groen beleggen | 81 | 83 | 85 | 88 | 90 | 93 | 96 |

Heffingskorting sociaal-ethisch beleggen | 4 | 3 | 3 | 4 | 4 | 5 | 5 |

Heffingskorting cultureel beleggen | 2 | 1 | 1 | 2 | 2 | 2 | 2 |

Heffingskorting durfkapitaal | 10 | 9 | 9 | 9 | 9 | 9 | 9 |

Persoonsgebonden aftrekpost durfkapitaal | 4 | 3 | 3 | 3 | 3 | 3 | 3 |

Overige regelingen | 808 | 720 | 736 | 756 | 776 | 796 | 817 |

Aftrek voor scholingsuitgaven (studiekosten) | 192 | 189 | 195 | 203 | 211 | 220 | 229 |

Giftenaftrek | 326 | 346 | 352 | 360 | 368 | 376 | 384 |

Faciliteiten successiewet algemeen nut beogende instellingen | 290 | 185 | 189 | 193 | 197 | 201 | 205 |

Totaal generaal directe belastingen | 7 708 | 8 024 | 8 155 | 8 055 | 8 248 | 8 376 | 8 577 |

percentage bbp | 1,35 | 1,35 | 1,32 | 1,27 | 1,26 | 1,24 | 1,22 |

Totaal premie-uitgaven 3 | 1 420 | 1 330 | 1 225 | 1 253 | 1 433 | 1 446 | 1 481 |

<–> = regeling is in dat jaar niet van toepassing;<0> = budgettair beslag van de regeling bedraagt in dat jaar afgerond nihil.

Het betreft de contante waarde van het rentevoordeel voor de betrokken belastingplichtigen c.q. het rentenadeel voor de overheid.

Het spaarloon en de feestdagenregeling hebben ook invloed op de premies voor de werknemersverzekeringen WW (AWF en sectorfonds), WIA en ZVW. Wijzigingen in deze belastinguitgaven veranderen zowel het fiscale loon als het premieloon (en in het verlengde daarvan het uitkeringsloon, waardoor de hoogte van uitkering kan veranderen). Deze effecten zijn opgenomen in de regel premie-uitgaven

Een premie-uitgave is een overheidsuitgave in de vorm van een derving of uitstel van premieontvangsten die voortvloeit uit een voorziening in de wet voor zover die voorziening niet in overeenstemming is met de primaire heffingsstructuur van de wet.

2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | |

|---|---|---|---|---|---|---|---|

Energiebelasting | 112 | 174 | 176 | 179 | 183 | 185 | 188 |

Verlaagd tarief glastuinbouw | 86 | 92 | 91 | 91 | 92 | 92 | 92 |

Teruggaaf kerkgebouwen | 6 | 7 | 7 | 8 | 8 | 9 | 9 |

Teruggaaf non-profit | 20 | 27 | 29 | 32 | 35 | 37 | 39 |

Vrijstellingen grootverbruik in de energiebelasting | – | 8 | 8 | 8 | 8 | 8 | 8 |

Afvalstoffenbelasting | – | 20 | 20 | 20 | 20 | 20 | 20 |

Fiscale stimulering sanering oude stortplaatsen | – | 20 | 20 | 20 | 20 | 20 | 20 |

Omzetbelasting verlaagd tarief | 3 429 | 3 884 | 4 052 | 4 080 | 4 206 | 4 337 | 4 474 |

Boeken, tijdschriften, week- en dagbladen | 483 | 570 | 576 | 581 | 588 | 594 | 600 |

Bibliotheken (verhuur boeken), musea e.d. | 107 | 120 | 126 | 133 | 140 | 147 | 155 |

Kermissen, attractieparken, sportwedstrijden en -accommodatie | 127 | 121 | 125 | 129 | 133 | 137 | 141 |

Circussen, bioscopen, theaters en concerten | 144 | 154 | 163 | 172 | 182 | 193 | 204 |

Sierteelt | 192 | 189 | 190 | 191 | 192 | 193 | 194 |

Arbeidsintensieve diensten | 360 | 481 | 551 | 476 | 496 | 517 | 539 |

Vervoer van personen (w.o. openbaar vervoer) | 656 | 753 | 787 | 822 | 859 | 897 | 937 |

Logiesverstrekking (incl. kamperen) | 221 | 254 | 263 | 273 | 283 | 293 | 304 |

Voedingsmiddelen horeca | 1 139 | 1 241 | 1 271 | 1 302 | 1 334 | 1 366 | 1 399 |

Omzetbelasting – vrijstellingen | 485 | 503 | 510 | 517 | 525 | 533 | 541 |

Sportclubs | 65 | 69 | 72 | 75 | 78 | 81 | 84 |

Post | 199 | 207 | 204 | 202 | 200 | 197 | 195 |

Vakbonden, werkgeversorg., politieke partijen, kerken | 98 | 102 | 105 | 109 | 112 | 116 | 120 |

Fondswerving | 123 | 125 | 128 | 132 | 135 | 138 | 142 |

Omzetbelasting – speciale regelingen | 121 | 124 | 129 | 133 | 137 | 142 | 147 |

Kleine ondernemersregeling | 95 | 98 | 101 | 105 | 109 | 113 | 117 |

Landbouwregeling | 26 | 27 | 27 | 28 | 29 | 29 | 30 |

Accijnzen | 1 933 | 2 217 | 2 237 | 2 280 | 2 329 | 2 383 | 2 441 |

Verlaagd tarief kleine brouwerijen | 1 | 1 | 1 | 1 | 1 | 1 | 1 |

Vrijstelling communautaire wateren 1 | 802 | 890 | 861 | 842 | 823 | 806 | 789 |

Vrijstelling luchtvaartuigen1 | 922 | 1 086 | 1 126 | 1 177 | 1 232 | 1 291 | 1 352 |

Tariefdifferentiatie tractoren en mobiele werktuigen | 208 | 241 | 250 | 261 | 272 | 285 | 298 |

Belastingen op personenauto's en motorrijwielen | 54 | 69 | 68 | 73 | 72 | 65 | 67 |

Teruggaaf ambulance | 4 | 4 | 4 | 4 | 4 | 4 | 4 |

Teruggaaf taxi's | 50 | 54 | 55 | 57 | 59 | 61 | 63 |

Uitbreiding bonus zuinige auto's | – | 12 | – | – | – | – | – |

Stimulans Euro-6 dieselpersonenauto's | – | – | 9 | 12 | 9 | – | – |

Motorrijtuigbelasting | 208 | 247 | 281 | 324 | 365 | 413 | 470 |

Nihiltarief OV-bussen op LPG | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

Vrijstelling motorrijtuigen ouder dan 25 jaar | 141 | 147 | 150 | 150 | 142 | 136 | 129 |

Vrijstelling taxi's | 46 | 52 | 53 | 54 | 56 | 57 | 59 |

Vrijstelling reinigingsdiensten | 1 | 1 | 1 | 1 | 1 | 1 | 1 |

Vrijstelling wegenbouw | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

Vrijstelling ambulances | 2 | 2 | 3 | 3 | 3 | 3 | 3 |

Nihiltarief zeer zuinige auto's | 16 | 43 | 72 | 114 | 161 | 213 | 275 |

Overige vrijstellingen | 2 | 2 | 2 | 3 | 3 | 3 | 3 |

Belasting op zware motorrijtuigen (eurovignet) | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

Teruggaaf internationaal gecombineerd vervoer | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

Overdrachtsbelasting | 308 | 351 | 357 | 363 | 370 | 376 | 383 |

Vrijstelling overdrachtsbelasting bedrijfsoverdracht in familiesfeer | 19 | 18 | 19 | 19 | 19 | 20 | 20 |

Vrijstelling overdrachtsbelasting stedelijke herstructurering | 28 | 28 | 28 | 28 | 28 | 28 | 28 |

Vrijstelling landinrichting | 1 | 1 | 1 | 1 | 1 | 1 | 1 |

Vrijstelling Bureau Beheer Landbouwgronden | 21 | 11 | 11 | 11 | 11 | 11 | 11 |

Vrijstelling monumenten | 128 | – | – | – | – | – | – |

Vrijstelling cultuurgrond | 106 | 288 | 294 | 300 | 306 | 312 | 318 |

Vrijstelling natuurgrond | 4 | 4 | 4 | 4 | 5 | 5 | 5 |

Totaal generaal indirecte belastingen | 6 649 | 7 590 | 7 830 | 7 970 | 8 207 | 8 455 | 8 731 |

percentage bbp | 1,16 | 1,28 | 1,27 | 1,25 | 1,25 | 1,25 | 1,25 |

<–> = regeling is in dat jaar niet van toepassing <0> = budgettair beslag van de regeling bedraagt in dat jaar afgerond nihil.

In deze paragraaf van de Miljoenennota wordt jaarlijks verslag gedaan van de voltooide evaluaties sinds de vorige Miljoenennota. Kort wordt aandacht geschonken aan de conclusies en eventuele beleidsconsequenties van uitgevoerde evaluaties. Voorts wordt aangegeven welke evaluaties naar verwachting nog gerealiseerd worden en het vervolgtraject van evaluaties.

Gerealiseerde evaluaties sinds de vorige Miljoenennota

De evaluatie van de giftenaftrek in de inkomstenbelasting 6 is uitgevoerd door het ministerie van Financiën. In de evaluatie is het gebruik en de effectiviteit van de fiscale faciliteit voor giften geëvalueerd. De giftenaftrek is in 1952 ingevoerd. Volgens de oorspronkelijke toelichting bij invoering beoogt de giftenaftrek de financiële moeilijkheden van charitatieve, kerkelijke, levensbeschouwelijke, culturele, wetenschappelijke en het algemeen nut beogende instellingen te verlichten. De onderzochte periode is van 1996 tot 2006. Circa 4,5 procent van de belastingplichtigen maakt gebruik van de giftenaftrek. De totale omvang van de aftrek is 760 miljoen euro en de budgettaire derving bedraagt naar schatting 313 miljoen euro (cijfers 2006).

De conclusie op grond van dit onderzoek is dat het gevonden effect van de fiscale faciliteit op het aantal mensen dat een gift doet of op de hoogte van de gift statistisch niet significant is (d.w.z. er is een kans dat het gevonden effect op toeval berust). De conclusie dat het gevonden effect niet significant is, geldt binnen de gebruikte onderzoeksmethode en de gemaakte veronderstellingen. Hierbij past wel de vraag of belastingplichtigen zich precies bewust zijn van de hoogte van hun marginale tarief. Het onderzoek kan ook niet uitsluiten dat het loutere feit van de aftrekbaarheid (ongeacht de hoogte van het marginaal tarief) wel van invloed kan zijn op de bereidheid van het doen van giften.

De evaluatie van de fiscale regelingen in de monumentenzorg 7 is in opdracht van het ministerie van OC&W uitgevoerd door het onderzoeksbureau PricewaterhouseCoopers Advisory N.V. (PwC). Het gaat hierbij om twee fiscale regelingen op het gebied van monumentenzorg. Het betreft:

1. De persoonsgebonden aftrek uitgaven voor monumentenpanden (artikel 6.31 van de Wet Inkomstenbelasting).

2. De vrijstelling van overdrachtsbelasting voor de verkrijging van monumenten door rechtspersonen (artikel 15, eerste lid, onderdeel p, van de Wet op belastingen van rechtsverkeer).