Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2024-2025 | 36602 nr. 3 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2024-2025 | 36602 nr. 3 |

|

Inhoudsopgave |

blz. |

|||

|

I. |

ALGEMEEN |

2 |

||

|

1. |

Inleiding |

2 |

||

|

2. |

Pakket Belastingplan 2025 |

2 |

||

|

3. |

Opzet algemeen deel |

6 |

||

|

4. |

Inkomensbeleid |

7 |

||

|

5. |

Algemene toelichting maatregelen in wetsvoorstel Belastingplan 2025 |

9 |

||

|

5.1 |

Aangrijpingspunt toptarief verlagen en indexatie |

9 |

||

|

5.2 |

Terugdraaien verhoging box 2-tarief |

10 |

||

|

5.3 |

Aftrekbaarheid kosten en lasten die verband houden met een tot het ondernemingsvermogen behorende niet-zelfstandige werkruimte |

11 |

||

|

5.4 |

Vereenvoudiging van de voertuigclassificaties in de autobelastingen |

12 |

||

|

5.5 |

Voorkomen dubbeltellingen bij excessief lenen bij samenwerkingsverbanden |

17 |

||

|

5.6 |

Beperken fiscale regelingen rond giften |

19 |

||

|

5.7 |

Vrijstelling in box 3 voor bepaalde vermogensrechten in verband met het herstel van aardbevingsschade in Groningen en Noord-Drenthe |

28 |

||

|

5.8 |

Reparatie heffingslek zeevarenden en anticiperen op introductie thuiswerkdrempel |

31 |

||

|

5.9 |

Gerichte vrijstelling voor OV-abonnementen |

32 |

||

|

5.10 |

Nazorg Wet fiscaal kwalificatiebeleid rechtsvormen |

34 |

||

|

5.11 |

Antifragmentatiemaatregel generieke renteaftrekbeperking |

35 |

||

|

5.12 |

Verleggen bezwaar- en beroepsprocedures MIA en Vamil |

36 |

||

|

5.13 |

Aanpassing vervoerskosten aftrek specifieke zorgkosten |

38 |

||

|

5.14 |

Eindheffing doorlopend afwisselend gebruikte bestelauto |

46 |

||

|

5.15 |

Fiscale oplossing eenverdieners |

47 |

||

|

5.16 |

Aanpassen liquidatieverliesregeling |

53 |

||

|

5.17 |

Verhoging percentage generieke renteaftrekbeperking |

55 |

||

|

5.18 |

Aanpassing kwijtscheldingswinstvrijstelling in de vennootschapsbelasting |

56 |

||

|

5.19 |

Verduidelijking registratiedatum in de dividendbelasting |

57 |

||

|

5.20 |

Nieuw groepsbegrip in de bronbelasting |

58 |

||

|

5.21 |

Verhoging kansspelbelasting |

62 |

||

|

5.22 |

Aanpassing van de kavelruilvrijstelling |

67 |

||

|

5.23 |

Diensten aan onroerende zaken |

73 |

||

|

5.24 |

Opheffen meerdere posten verlaagd btw-tarief |

78 |

||

|

5.25 |

Beëindigen specifieke tarieftabel in de bpm voor PHEV’s |

80 |

||

|

5.26 |

Tariefkorting in de motorrijtuigenbelasting voor emissievrije personenauto’s |

83 |

||

|

5.27 |

Introductie AVI-correctiefactor |

84 |

||

|

5.28 |

Wijziging energiebelastingtarieven op aardgas |

92 |

||

|

5.29 |

Verhoging belastingvermindering energiebelasting |

93 |

||

|

5.30 |

Separaat tarief voor waterstof in de energiebelasting |

96 |

||

|

5.31 |

Kolenbelasting duaal en non-energetisch verbruik |

100 |

||

|

5.32 |

Wijzigingen Wet fiscale klimaatmaatregelen glastuinbouw |

104 |

||

|

5.33 |

Verlengen verlaagde accijnstarieven voor ongelode benzine, diesel en LPG |

107 |

||

|

5.34 |

Behoud inkoopfaciliteit in de dividendbelasting |

109 |

||

|

6. |

Budgettaire aspecten |

111 |

||

|

7. |

Grenseffecten |

120 |

||

|

8. |

EU-aspecten |

121 |

||

|

9. |

Gegevensbescherming |

123 |

||

|

10. |

Doenvermogen |

124 |

||

|

11. |

Gevolgen voor burgers en het bedrijfsleven |

133 |

||

|

12. |

Uitvoeringsgevolgen Belastingdienst, Douane en Toeslagen |

138 |

||

|

13. |

Advies en consultatie |

140 |

||

|

II. |

ARTIKELSGEWIJZE TOELICHTING |

147 |

||

Voor u ligt het wetsvoorstel Belastingplan 2025 (BP 2025). Het is het eerste Belastingplan van het kabinet Schoof. Het wetsvoorstel bevat onder andere het inkomensbeleid voor het komende jaar en fiscale maatregelen met (budgettaire) gevolgen die samenhangen met de begroting voor het jaar 2025. Voor de meeste maatregelen in dit wetsvoorstel is het wenselijk dat deze maatregelen per 1 januari 2025 in werking treden.

Dit is het eerste pakket Belastingplan van het kabinet Schoof. Het pakket Belastingplan 2025 bestaat uit 10 wetsvoorstellen met daarin een breed palet aan (fiscale) maatregelen op verschillende terreinen. Naast de maatregelen met een budgettair effect en technische wijzigingen, wordt voorgesteld een aantal actuele maatschappelijke opgaven aan te pakken. In de wetsvoorstellen in dit pakket zijn onder andere ambities op het terrein van arbeid en inkomen, vereenvoudiging en klimaat uitgewerkt. De plannen voor die thema’s worden hieronder kort toegelicht. Een uitgebreidere toelichting op de afzonderlijke wetsvoorstellen vindt u in de memories van toelichting bij de betreffende wetsvoorstellen.

Samenstelling pakket Belastingplan 2025

Het pakket Belastingplan 2025 bestaat uit de volgende 10 wetsvoorstellen:

• Wetsvoorstel Belastingplan 2025;

• Wetsvoorstel Overige fiscale maatregelen 2025;

• Wetsvoorstel Belastingplan BES 2025;

• Wetsvoorstel Wet aanpassing wet minimumbelasting 2024;

• Wetsvoorstel Wet aanpassing fiscale bedrijfsopvolgingsfaciliteiten 2025 (WAFB2025).

• Wetsvoorstel Fiscale verzamelwet 2025;

• Wetsvoorstel wet tot wijziging van de Wet op het kindgebonden budget tot intensivering van het kindgebonden budget in verband met de koopkrachtondersteuning;

• Wetsvoorstel Wet tot wijziging van de Algemene nabestaandenwet en de Participatiewet in verband met het in 2025, 2026, en 2027 niet afbouwen van de dubbele algemene heffingskorting in het referentieminimumloon;

• Wetsvoorstel beëindiging salderingsregeling per 2027;

• Wetsvoorstel Wet Huurtoeslag ter verbetering van de koopkracht en vereenvoudiging van de regeling.

Het pakket Belastingplan 2025 is zo veel mogelijk beperkt tot maatregelen die met ingang van 1 januari 2025 in werking moeten treden of vanwege de uitvoerbaarheid voor die datum in het Staatsblad moeten zijn opgenomen. Andere fiscale maatregelen die met ingang van 1 januari 2026 of later in werking kunnen treden, worden zo veel mogelijk als zelfstandige wetsvoorstellen ingediend of opgenomen in het wetsvoorstel Fiscale verzamelwet 2026 dat het komende voorjaar bij de Staten-Generaal wordt ingediend. Hierbij zal het doorgaans niet gaan om fiscale maatregelen met budgettair effect.

Arbeid en inkomen

Het borgen van een positieve koopkrachtontwikkeling is een belangrijk onderdeel van het pakket Belastingplan 2025. De maatregelen die het kabinet neemt en de gevolgen daarvan zijn toegelicht in paragraaf 4 van dit algemeen deel van deze memorie. De maatregelen zijn verdeeld over diverse wetsvoorstellen binnen het pakket, waaronder het wetsvoorstel Wet tot wijziging van de Wet op het kindgebonden budget tot intensivering van het kindgebonden budget in verband met de koopkrachtondersteuning, wetsvoorstel Wet tot wijziging van de Algemene nabestaandenwet en de Participatiewet in verband met het in 2025, 2026, en 2027 niet afbouwen van de dubbele algemene heffingskorting in het referentieminimumloon en de Wet Huurtoeslag ter verbetering van de koopkracht en vereenvoudiging van de regeling. In aanvulling daarop stelt het kabinet een fiscale oplossing voor voor eenverdieners die onder het sociaal minimum uitkomen voor en een vereenvoudigingsaanpassing van de vervoerskosten aftrek bij specifieke zorgkosten. Het kabinet heeft ook ten doel om de energierekening voor huishoudens te verlagen. Het kabinet stelt daarom voor de energiebelasting op aardgas tot een verbruik van 170.000 m3 te verlagen met 2,8 cent per m3 in 2025. Deze voorgestelde maatregelen zijn eveneens opgenomen in het onderhavige wetsvoorstel.

Vereenvoudiging

De noodzaak tot vereenvoudiging wordt in het maatschappelijke en politieke debat breed gedeeld, vanuit beleidsmatig-, burger-, ondernemers- en uitvoeringsperspectief. In de fiscaliteit is het vaak niet de maatregel die complex is, maar de vele uitzonderingen en regelingen daarbinnen. Het kabinet neemt de conclusies van nieuwe evaluaties van fiscale regelingen serieus. Uitgangspunt is dat bij negatieve evaluaties regelingen worden afgeschaft, versoberd of omgezet in een subsidie. Er wordt vereenvoudiging in de autobelastingen voorgesteld door de voertuigclassificaties in de fiscaliteit aan te laten sluiten bij de definities in het kentekenregister. Daarmee worden definitieverschillen binnen het autobelastingstelsel (belasting van personenauto’s (bpm) en de motorrijtuigenbelasting (mrb) opgeheven. Daarnaast stelt het kabinet een verduidelijking inzake de aftrek van kosten en lasten die verband houden met een niet-zelfstandige werkruimte in een tot het ondernemingsvermogen behorende woning voor. Daarnaast wordt ook de aftrek van specifieke zorgkosten vereenvoudigd. In lijn met het hoofdlijnenakkoord stelt het kabinet voor het verlaagde btw-tarief voor het verstrekken van logies binnen het kader van het hotel-, pension- en vakantiebestedingsbedrijf en voor bepaalde culturele goederen en diensten af te schaffen met ingang van het jaar 2026. Deze vereenvoudigingen maken deze aftrekposten minder discussiegevoelig voor de uitvoering en daarnaast wordt ook beoogd dat het invullen van deze kostenposten in de aangifte eenvoudiger is voor de burger.

Klimaat

Er wordt er een separaat energiebelastingtarief voor waterstof geïntroduceerd. Dit tarief zal lager zijn dan het energiebelastingtarief op aardgas en met deze fiscale prikkel beoogd het kabinet een opschaling van de waterstofmarkt. Verder wordt er voorgesteld de vrijstellingen voor duaal gebruik van kolen en non-energetisch gebruik van kolen per 2027 af te schaffen. Dit draagt bij aan het beleidsdoel om kolengebruik in Nederland grotendeels uit te faseren. Voor de glastuinbouw wordt er in het onderhavige wetsvoorstel een meer concrete definitie over de norm wanneer er sprake is van een energiebedrijf voor de glastuinbouw voorgesteld, er wordt een vrijstelling voor gebruik van aardgas uit hernieuwbare bronnen geïntroduceerd en het originele tariefpad uit de eerder aangenomen Wet fiscale maatregelen glastuinbouw (FKM Glastuinbouw)1 wordt aangepast.

Hoofdlijnenakkoord

In het Hoofdlijnenakkoord2 heeft het kabinet-Schoof diverse fiscale maatregelen aangekondigd. Het overgrote deel daarvan is opgenomen in het wetsvoorstel BP 2025. Dit zijn bijvoorbeeld de aangekondigde btw-maatregelen, het beperken van de giftenaftrek in de vennootschapsbelasting en het terugdraaien van de voorgenomen wijzigingen in de inkoopfaciliteit eigen aandelen voor de dividendbelasting. Verder wordt er voorgesteld het tarief van de tweede schijf in box 2 te verlagen. Daarnaast wordt de accijnsverlaging brandstoffen verlengd tot en met 2025 en wordt de kansspelbelasting verhoogd.

Spreiding van wetgeving

Het kabinet hecht aan spreiding van fiscale wetgeving. Een ruime, reële voorbereidingstijd voor nieuwe wetgeving en de gelegenheid voor beide Kamers om daar zorgvuldig naar te kijken, komt de kwaliteit ten goede. Kamerleden van beide Kamers en diverse adviesorganen vragen hier ook al geruime tijd terecht aandacht voor.

Daarom hanteert het kabinet de volgende uitgangspunten voor fiscale wetgeving:

1) De beleidsmatig meest ingrijpende en voorzienbare wetsvoorstellen over de kabinetsperiode spreiden en als zelfstandig wetsvoorstel met een eigen regulier wetgevingstraject indienen.

2) Minder beleidsmatig en meer technische en kleinere fiscale wijzigingen opnemen in een fiscale verzamelwet, die als zelfstandig wetsvoorstel met een eigen regulier wetgevingstraject in het voorjaar wordt ingediend.

3) Fiscale wetgeving opnemen in een pakket Belastingplan als een van de volgende omstandigheden speelt:

– Er bestaat een budgettaire samenhang met de begroting van volgend jaar.

– Er bestaat een Europeesrechtelijke verplichting voor een bepaalde inwerkingtredingsdatum die niet met een regulier wetgevingstraject gehaald kan worden.

– Er bestaat noodzaak om de gevolgen van een arrest zo snel mogelijk te repareren.

– Het is voor de uitvoering van belang dat de betreffende wetgeving tijdig is aangenomen door beide Kamers zodat het op een bepaald moment uitgevoerd kan worden.

– Het is noodzakelijk dat een urgent probleem opgelost wordt.

– De maatregel zorgt voor een aanzienlijke verbetering in de uitvoering.

Deze uitgangspunten zijn ook bij de planning van de fiscale wetgeving uit het hoofdlijnenakkoord gehanteerd.

Brede welvaart

Jaarlijks bestaat het pakket Belastingplan uit een breed palet aan (fiscale) maatregelen op verschillende terreinen. Daarbij ligt doorgaans de nadruk op maatregelen met een budgettair effect en technische wijzigingen die op 1 januari van het eerstvolgende kalenderjaar ingaan. Deze maatregelen dragen ook bij aan de aanpak van maatschappelijke opgaven. Recente belastingplanpakketten bevatten bijvoorbeeld voorstellen op het terrein van arbeid en inkomen, vereenvoudiging, klimaat, vermogen, wonen en gezondheid. Daarbij is het een uitdaging om vooruitgang uit te drukken in andere vormen dan economische groei en materiële welvaart. Het kabinet onderschrijft daarom de toegevoegde informatiewaarde van brede welvaart. In het Financieel Jaarverslag van het Rijk 2023 heeft het kabinet een uitgebreid overzicht van de ontwikkeling van brede welvaart geschetst, op basis van de Monitor Brede Welvaart van het Centraal Bureau voor Statistiek (CBS).3

Verzamelwetsvoorstellen

Het onderhavige wetsvoorstel is een inhoudelijk verzamelwetsvoorstel en voldoet aan de criteria uit de notitie Verzamelwetgeving4 en aanwijzing 6.45 uit de Aanwijzingen voor de regelgeving. In het onderhavige wetsvoorstel is sprake van budgettaire, thematische en-/ of uitvoeringstechnische samenhang. Zo wordt de opbrengst van bepaalde maatregelen gebruikt als dekking voor andere maatregelen. Het wetsvoorstel bestaat uit verschillende maatregelen die te klein zijn om als zelfstandig wetsvoorstel in te dienen. Het is op voorhand niet de verwachting dat een van de onderdelen van dit wetsvoorstel dermate politiek omstreden is dat een goede parlementaire behandeling van andere onderdelen in het geding komt.

Artikel 3.1 van de Comptabiliteitswet 2016

Artikel 3.1 van de Comptabiliteitswet 2016 schrijft voor dat beleidsvoorstellen aan de Tweede Kamer dienen te zijn voorzien van een toelichting op nagestreefde doelstellingen, doeltreffendheid en doelmatigheid, beleidsinstrumentarium, financiële gevolgen voor het rijk en een evaluatieparagraaf. De afwegingskaders waarin voornoemde toelichting op de beleidskeuzes van het kabinet, per in dit wetsvoorstel opgenomen maatregel, worden beschreven, zijn toegevoegd als bijlage bij het pakket Belastingplan 2025.

De paragrafen in het algemeen deel van deze memorie zijn op onderwerp en maatregel gerangschikt. Paragraaf 4 gaat in op het inkomensbeleid. Vanaf paragraaf 5 wordt per maatregel in het wetsvoorstel Belastingplan 2025 een toelichting gegeven. In die paragraaf wordt ook per maatregel ingegaan op de doelmatigheid en de doeltreffendheid.

Doeltreffendheid is de mate waarin de beleidsmaatregel er naar verwachting in zal slagen om het gestelde beleidsdoel te bereiken. Uiteengezet wordt hoe en in welke mate de in te zetten instrumenten naar verwachting bijdragen aan het realiseren van het doel. De doelmatigheid is de mate waarin dat tegen zo laag mogelijke kosten gebeurt en hoe dat in verhouding staat tot de gestelde doelen. Het kan gaan om budgettaire gevolgen, maar ook om maatschappelijke gevolgen of uitvoeringskosten.

Daarnaast wordt per maatregel in het algemeen deel van deze memorie informatie over een al dan niet beoogde evaluatie of monitoring van de op voorhand ingeschatte doelmatigheid en doeltreffendheid gegeven. Daarbij komt ook de benodigde beleidsinformatie aan bod. Het is belangrijk om voorafgaand aan de implementatie van nieuw beleid te bepalen hoe die informatie wordt vergaard en hoe het beleid zal worden geëvalueerd. Dit draagt bij aan een effectieve toetsing van de effectiviteit en efficiëntie van overheidsbeleid. Bijlagen 9 en 10 van de Miljoenennota bevatten een meerjarig overzicht van alle beleidsevaluaties op het terrein van belastingen en toeslagen.

Voor een nadere toelichting op de afzonderlijke maatregelen wordt ook verwezen naar de artikelsgewijze toelichting. Het slot van het algemeen deel van deze memorie gaat in een aantal paragrafen achtereenvolgens in op de budgettaire aspecten, de EU-aspecten, de gegevensbescherming, de grenseffecten, de gevolgen voor bedrijfsleven en burgers, de uitvoeringsgevolgen en het resultaat van advies en consultatie.

Met een evenwichtig koopkrachtpakket ondersteunt het kabinet kwetsbare groepen en werkende middeninkomens. Bij het samenstellen van het pakket heeft het kabinet invulling gegeven aan de doelen van het Hoofdlijnenakkoord: het niet laten oplopen van armoede en kinderarmoede ten opzichte van 2024, het inzetten van middelen zodat werkende middeninkomens erop vooruit gaan, het verlagen van de marginale druk en de wens om het belastingstelsel begrijpelijker te maken.

Het kabinet stelt daarom voor de tarieven in de loon- en inkomstenbelasting te wijzigen, zodat mensen met een middeninkomen meer te besteden hebben. Onder de huidige wetgeving zijn er drie belastingtarieven, waarvan de eerste twee aan elkaar gelijk zijn als ook het tarief van de maximale premie voor de volksverzekeringen in deze vergelijking wordt meegenomen. Dat tarief wordt aangeduid als het gezamenlijke basistarief. Met de voorgestelde tariefwijzigingen wordt dit gezamenlijke basistarief gesplitst in twee tarieven zodat gericht lastenverlichting kan plaatsvinden voor belastingplichtigen met een middeninkomen. Door een tariefsverlaging in de inkomstenbelasting en een vereenvoudiging in de huurtoeslag maakt het kabinet werken lonender. Ook wordt het punt waarop de algemene heffingskorting afbouwt, gekoppeld aan het wettelijk minimumloon (WML). Hierdoor hebben belastingplichtigen met een belastbaar inkomen tot het WML recht op de maximale algemene heffingskorting. Ook leidt dit via de netto-nettokoppeling tot hogere bijstandsuitkeringen en een hogere AOW. Hiervoor zet het kabinet de verschillende gereserveerde middelen voor lastenverlichting en de middelen voor het kindgebonden budget en de huurtoeslag in. Aanvullend financiert het kabinet deze lastenverlichting deels door het verlagen van de algemene heffingskorting. Het koopkrachtbeeld laat zien dat met de maatregelen de koopkrachtontwikkeling tussen werkenden en uitkeringsgerechtigden in balans wordt gebracht.

Het kabinet zorgt ervoor dat (kinder)armoede niet toeneemt. Het kabinet heeft in het hoofdlijnenakkoord de ambitie uitgesproken om het percentage personen en kinderen die in armoede leven niet te laten stijgen in de komende jaren. Met de invulling van het koopkrachtpakket zal aan deze ambitie worden voldaan. Met name de intensiveringen van de huurtoeslag en het kindgebonden budget zorgen voor een verbetering van de positie van huishoudens rondom de armoedegrens.

De tariefwijzigingen in de loon- en inkomstenbelasting zoals opgenomen in dit Belastingplan bevatten naast de uitwerking van het koopkrachtpakket ook een verhoging van de tarieven in de eerste en tweede schijf ter dekking van de correctie van de zorgpremies en de verhoging van de huurtoeslag die volgt uit de Voorjaarsnota.

Doeltreffendheid en doelmatigheid

De maatregelen in dit wetsvoorstel Belastingplan zijn onderdeel van een pakket aan maatregelen met als doel het ondersteunen van kwetsbare groepen en werkende middeninkomens. In de loon- en inkomstenbelasting gebeurt dit via wijzigingen in de belastingtarieven en de algemene heffingskorting. Zoals ook volgt uit de evaluatie van de heffingskortingen en tariefstructuur in de inkomstenbelasting6 realiseert het systeem van de tariefstructuur en heffingskortingen per definitie de door het kabinet gewenste verdeling van besteedbare inkomens. Het koopkrachtbeeld laat zien dat door het totale pakket aan maatregelen de koopkrachtontwikkeling tussen werkenden en uitkeringsgerechtigden in balans wordt gebracht. De wijzigingen zijn daarmee, bezien in het totale pakket aan maatregelen en omstandigheden die de koopkracht beïnvloeden, doeltreffend. In lijn met de aanbevelingen van de evaluatie is voor de invulling van een groot deel van de lastenverlichting gekozen voor een aanpassing van de tarieven, wat zichtbaarder is voor belastingplichtigen dan wijzigingen in de heffingskortingen. Daarnaast neemt door de wijzigingen de complexiteit van het stelsel niet verder toe.

De hierna opgenomen tabellen geven een overzicht van de belangrijkste parameters binnen box 1 van de inkomstenbelasting in 2024 en 2025. De bedragen voor 2025 zijn voor zover van toepassing geïndexeerd met de tabelcorrectiefactor zoals die geldt voor 2025, te weten 1,012.

|

2024 |

2025 |

|

|---|---|---|

|

Tarief schijf 1 |

36,97% |

35,82% |

|

Tarief schijf 2 |

36,97% |

37,48% |

|

Tarief schijf 3 |

49,50% |

49,50% |

|

Grens schijf 1 |

€ 38.089 |

€ 38.441 |

|

Grens schijf 2 |

€ 75.519 |

€ 76.817 |

|

AHK: maximaal |

€ 3.362 |

€ 3.068 |

|

AHK: afbouwpunt1 |

€ 24.812 |

€ 28.406 |

|

AHK: afbouwpercentage |

6,63% |

6,337% |

|

Arbeidskorting: bedrag grens 1 |

€ 968 |

€ 980 |

|

Arbeidskorting: bedrag grens 2 |

€ 5.158 |

€ 5.220 |

|

Arbeidskorting: bedrag grens 3 |

€ 5.532 |

€ 5.599 |

|

Arbeidskorting: bedrag grens 4 |

€ 0 |

€ 0 |

|

Arbeidskorting: afbouwpunt1 |

€ 39.957 |

€ 43.071 |

|

Arbeidskorting: afbouwpercentage |

6,51% |

6,51% |

|

IACK: maximaal |

€ 2.950 |

€ 2.986 |

|

IACK: inkomensgrens |

€ 6.073 |

€ 6.145 |

|

IACK: opbouwpercentage |

11,45% |

11,45% |

|

Jonggehandicaptenkorting |

€ 898 |

€ 909 |

|

Zelfstandigenaftrek |

€ 3.750 |

€ 2.470 |

|

Mkb-winstvrijstelling |

13,31% |

12,7% |

Het afbouwpunt van de algemene heffingskorting (met ingang van 2025) en de arbeidskorting is gekoppeld aan het WML en is pas definitief na vaststelling van het WML in november 2024.

|

2024 |

2025 |

|

|---|---|---|

|

Tarief schijf 1 |

19,07% |

17,92% |

|

Tarief schijf 2 |

36,97% |

37,48% |

|

Tarief schijf 3 |

49,50% |

49,50% |

|

Grens schijf 1 (geboren vanaf 1946) |

€ 38.089 |

€ 38.441 |

|

Grens schijf 1 (geboren voor 1946) |

€ 40.021 |

€ 40.502 |

|

Grens schijf 2 |

€ 75.519 |

€ 76.817 |

|

AHK: maximaal |

€ 1.735 |

€ 1.536 |

|

AHK: afbouwpunt |

€ 24.812 |

€ 28.406 |

|

AHK: afbouwpercentage |

3,42% |

3,17% |

|

Ouderenkorting: maximaal |

€ 2.010 |

€ 2.035 |

|

Ouderenkorting: afbouwpunt |

€ 44.770 |

€ 45.308 |

|

Ouderenkorting: afbouwpercentage |

15% |

15% |

|

Alleenstaande ouderenkorting |

€ 524 |

€ 531 |

Er wordt voorgesteld het aangrijpingspunt van het toptarief in de inkomstenbelasting te verhogen. Als het aangrijpingspunt op een hoger bedrag wordt vastgesteld, vallen belastingplichtigen minder snel in het toptarief in de inkomstenbelasting.

Deze maatregel is het resultaat van verschillende besluiten. In het Belastingplan 2019 (BP 2019) is een beleidsmatige verhoging opgenomen van het aangrijpingspunt van het toptarief tot en met het jaar 2031.7 Bij de Voorjaarsbesluitvorming dit jaar is besloten het aangrijpingspunt juist te verlagen. Per saldo blijft er een beleidsmatige verhoging van het aangrijpingspunt over, maar deze verhoging is minder groot geworden.

Naast deze beleidsmatige aanpassing, wordt het aangrijpingspunt jaarlijks geïndexeerd. Dat wil zeggen verhoogd op basis van de inflatie. Abusievelijk was deze inflatiecorrectie in het BP 2019 niet geregeld. Met deze wijziging wordt ook geregeld dat de inflatiecorrectie alsnog plaatsvindt.

Doeltreffendheid, doelmatigheid en evaluatie

Het aanpassen van de het aangrijpingspunt in de inkomstenbelasting is doeltreffend en doelmatig. Enerzijds is er sprake van het corrigeren van de eerder niet in de wet opgenomen maar wel beoogde indexatie van de jaarlijkse beleidsmatige verhoging van het aanvangspunt van het toptarief. Deze correctie kan niet op een andere manier worden vormgegeven en de voorgestelde wetswijziging is daarom de meest doelmatige en doeltreffende wijze om de indexatie alsnog te regelen. Anderzijds wordt het aangrijpingspunt van het toptarief in de inkomstenbelasting beleidsmatig verlaagd. Het doel daarvan is belastingplichtigen vanaf een lager inkomen onder het toptarief laten vallen waarbij de budgettaire opbrengst is gebruikt ten behoeve van het behoud van de salderingsregeling. Dit doel wordt met de voorgestelde maatregel bereikt.

Evaluatie van deze specifieke maatregelen uit dit wetsvoorstel wordt niet voorzien omdat het beperkte parameterwijzigingen betreft.

Uitvoeringsgevolgen Belastingdienst, Toeslagen en Douane

De indexatie van het aangrijpingspunt van het toptarief heeft slechts een marginale impact op de uitvoering door de Belastingdienst. Wel vergt deze aanpassing meer werk dan de gemiddelde parameteraanpassing. Als tijdens het parlementaire traject nog wijzigingen moeten worden aangebracht als gevolg van een nota van wijziging of amendementen, is het afhankelijk van de in zijn totaliteit verlangde aanpassingen of deze nog tijdig kunnen worden verwerkt in de massaal opgelegde voorlopige aanslagen voor het inkomstenbelastingjaar 2025. Is dat niet het geval, dan gaat de Belastingdienst voor deze parameters in de inkomstenbelasting uit van de bedragen en percentages die medio oktober 2024 bekend waren. De wijzigingen worden sowieso wel verwerkt in het programma waarmee belastingplichtigen zelf een nieuwe voorlopige aanslag 2025 kunnen aanvragen. Belastingplichtigen die dat wensen kunnen daarmee zelf een nieuwe voorlopige aanslag aanvragen die met de nieuwe bedragen en percentages wordt berekend. Doen zij dat niet, dan past de Belastingdienst in 2026 bij de definitieve aanslagregeling 2025 alsnog de juiste bedragen en percentages toe.

Het kabinet stelt voor om het tarief van de tweede schijf van box 2 van 33% te verlagen met 2%-punt. Met het Belastingplan 2024 (BP24) is als gevolg van het amendement Van der Lee c.s.8 het tarief in de tweede schijf van box 2 – ten opzichte van het tarief dat zonder dit amendement vanaf 1 januari 2024 zou gelden9 – met ingang van 1 januari 2024 verhoogd met 2%-punt naar 33%. Met dit wetsvoorstel wordt voorgesteld deze verhoging terug te draaien met ingang van 1 januari 2025. Met het terugdraaien van de verhoging van het tarief van de tweede schijf van box 2 wordt beoogd een beter globaal evenwicht in het toptarief tussen aanmerkelijkbelanghouders (met hun vennootschap), werknemers en IB-ondernemers te bereiken. Als gevolg van de verhoging van het box 2-tarief naar 33% per 1 januari 2024 bedroeg het effectieve toptarief voor aanmerkelijkbelanghouders 50,29%.10 Voor werknemers is dat 49,5% en voor IB-ondernemers 44,8%. Het is onverstandig deze tarieven te ver uit elkaar te laten lopen, want dit leidt tot fiscaal gedreven gedrag, waardoor ondernemers een rechtsvorm kiezen die alleen bedoeld is om belasting te besparen en niet die het beste bij de onderneming past. Met de voorgestelde maatregel om het box 2-tarief met 2%-punt te verlagen komt het toptarief voor aanmerkelijkbelanghouders uit op 48,80% en wordt een beter globaal evenwicht in de tarieven bereikt. Deze maatregel betekent tevens een structurele lastenverlaging voor aanmerkelijkbelanghouders.

Bij deze vergelijking van de toptarieven wordt uitgegaan van de marginale tarieven aan de top van het verdiende inkomen. Impliciet is hierbij de vooronderstelling dat in het geval van de aanmerkelijkbelanghouders er sprake is van volledige winstuitkering. De reden hiervoor is dat bij de meest zuivere vergelijking de belastingdruk bij verschillende rechtsvormen vergeleken dient te worden met dezelfde uitgangspunten waar het gaat om bruto winst en resulterend netto inkomen in de tijd. Nu bestaat er voor de aanmerkelijkbelanghouder de mogelijkheid de winstuitdeling uit te stellen. Het is niet exact duidelijk in welke mate dit gebeurt. Bij de sturing op globaal evenwicht wordt geabstraheerd van dit onzekere voordeel van belastinguitstel. Door het box 2-tarief te verlagen, zoals in het onderliggende voorstel, wordt in elk geval de prikkel tot dit belastinguitstel verkleind.

Een andere mogelijke vergelijking is die tussen aanmerkelijkbelanghouders en box 3-aandeelhouders. Voor de laatste groep is het gecombineerde Vpb/IB-tarief aan de top momenteel 52,51% (bij een box 3-tarief van 36%).* Deze vergelijking illustreert dat de belastingdruk in box 3 in vergelijking met de belastingdruk in box 2 aan de hoge kant kan zijn in sommige gevallen. Daarbij moet wel worden bedacht dat de verschillende boxen een verschillend karakter hebben. Box 2 is in beginsel bedoeld voor het belasten van ondernemingsvermogen en box 3 voor het belasten van particulier spaar- en beleggingsvermogen, hetgeen enig verschil in tarief kan rechtvaardigen.

Doeltreffendheid, doelmatigheid en evaluatie

De voorgestelde maatregel heeft tot doel te voorzien in een structurele lastenverlaging voor ondernemers en meer globaal evenwicht in het toptarief tussen aanmerkelijkbelanghouders, IB-ondernemers en werknemers. De maatregel is daarvoor doeltreffend en doelmatig. Er is niet voorzien in een evaluatie van de maatregel.

Uitvoeringsgevolgen Belastingdienst, Toeslagen en Douane

De Belastingdienst heeft de voorgestelde maatregel getoetst op uitvoerbaarheid. De voorgestelde maatregel is uitvoerbaar.

De voorgestelde maatregel bevat een verduidelijking inzake de aftrek van kosten en lasten die verband houden met een niet-zelfstandige werkruimte in een tot het ondernemingsvermogen behorende woning. In lijn met jurisprudentie en parlementaire geschiedenis11 komen kosten en lasten die verband houden met een dergelijke werkruimte en die in een verhuursituatie door een huurder plegen te worden gedragen (huurderslasten) niet voor aftrek in aanmerking. Dergelijke huurderslasten omvatten bijvoorbeeld uitgaven voor de inrichting (meubilair, stoffering, behang- en schilderwerk), gas, water en licht. Het niet in aftrek brengen van dergelijke huurderslasten is in lijn met het streven naar een zo veel mogelijk gelijke behandeling van werkruimtes voor ondernemers, resultaatgenieters, directeuren-grootaandeelhouders en werknemers in loondienst.12 Met de voorgestelde maatregel wordt de jurisprudentie hieromtrent en de bestaande praktijk meer expliciet wettelijk verankerd.

Doeltreffendheid, doelmatigheid en evaluatie

De voorgestelde maatregel betreft een verduidelijking inzake de aftrekbaarheid van bepaalde kosten en lasten in lijn met jurisprudentie en parlementaire geschiedenis. Daarmee zijn de maatregelen doeltreffend. Door de verduidelijking van de wettekst is de verwachting dat kosten minder vaak verkeerd in aftrek worden genomen. Dit bespaart tijd waardoor de voorgestelde wetswijziging de doelmatigheid bevordert. Een evaluatie is niet aan de orde.

Uitvoeringsgevolgen Belastingdienst, Douane en Toeslagen

De uitvoeringsgevolgen van de voorgestelde aanpassing zijn door de Belastingdienst vastgesteld aan de hand van een uitvoeringstoets. Hieruit volgt dat de impact van deze maatregel beperkt is en het risico op procesverstoringen klein is. De maatregel is derhalve uitvoerbaar per 1 januari 2025.

Het is beleid om het belastingstelsel waar mogelijk zo veel mogelijk te vereenvoudigen met het oog op de uitvoerbaarheid van wet- en regelgeving. Daarmee zijn de burger, het bedrijfsleven en de uitvoeringsinstanties gediend. In de autobelastingen kan op dit terrein winst worden geboekt rondom de voertuigdefinities. In de autobelastingen bestaan fiscale voertuigdefinities die afwijken van de definities die de dienst Wegverkeer (RDW) op grond van de Wegenverkeerswet 1994 vastlegt in het kentekenregister. Het komt bijvoorbeeld voor dat een motorrijtuig fiscaal kwalificeert als een personenauto, terwijl deze in het kentekenregister is geregistreerd als bestelauto. Of dat de RDW een motorrijtuig wél kwalificeert als kampeerauto, terwijl de Belastingdienst datzelfde motorrijtuig niet kwalificeert als kampeerauto. Dit is onwenselijk, zeker gelet op de ontwikkeling van de geharmoniseerde Europese begrippen waardoor de reële verschillen tussen de fiscale kwalificaties en de voertuigkwalificaties die de RDW hanteert, zijn geminimaliseerd. Het hanteren van verschillende definities staat daarmee niet meer in verhouding tot de complexiteitstoename van het stelsel en het beslag op het doenvermogen van burgers en bedrijven.

Met dit wetsvoorstel wordt voorgesteld om deze complexiteit weg te nemen en het doenvermogen te verbeteren door in de fiscaliteit aan te sluiten bij de definities in het kentekenregister. Er wordt daardoor automatisch aangesloten bij de geharmoniseerde begrippen die binnen de Europese Unie worden gehanteerd. Bovendien worden definitieverschillen binnen het autobelastingstelsel – tussen met name de belasting van personenauto’s en motorrijwielen (bpm) en de motorrijtuigenbelasting (mrb) – hiermee opgeheven. Het voorstel leidt in de autobelastingen tot meer eenvoud, betere uitvoerbaarheid en minder administratieve lasten voor burgers en het bedrijfsleven.

Het voorstel heeft in de meeste gevallen geen materiële consequenties. Dat geldt echter niet voor vereenvoudiging van de definities van personenauto en bestelauto, en daarom wordt hier meer nadrukkelijk bij stilgestaan. Voor het stimuleren van het ondernemerschap bestonden en bestaan fiscale voordelen rondom het gebruik van een bestelauto. Een probleem daarbij in het verleden was dat niet alleen ondernemers geprikkeld werden in de aanschaf van een bestelauto voor hun onderneming, maar ook dat particulieren hiervan op grote schaal gebruikmaakten. De wetgever heeft in het verleden een oplossing gezocht om het oneigenlijk gebruik van de fiscale voordelen voor bestelauto’s door particulieren te voorkomen. Er werden – steeds meer – technische eisen gesteld aan een bedrijfswagen waardoor het vervoeren van personen steeds moeilijker werd en aldus de bestelauto minder interessant zou moeten zijn voor particulieren. Deze regulering heeft geleid tot regelzucht rondom de fiscaaltechnische definitie van een personenauto en de afbakening met een bestelauto. In onderstaand kader wordt de huidige fiscale definitie van een personenauto weergegeven.

Volgens de Wet op de motorrijtuigenbelasting 1994 (Wet MRB 1994) is een personenauto een motorrijtuig op drie of meer wielen, ingericht voor personenvervoer en wel voor het vervoer van niet meer dan acht personen, de bestuurder daaronder niet begrepen. Onder personenauto wordt volgens de Wet op de motorrijtuigenbelasting 1994 mede verstaan een motorrijtuig op drie of meer wielen met een toegestane maximum massa van 3.500 kilogram of minder met een laadruimte, zulks met uitzondering van een motorrijtuig met een laadruimte die in haar geheel is voorzien van een vlakke laadvloer en die (a) een lengte heeft van ten minste 200 cm en over ten minste 200 cm van de lengte en over ten minste 20 cm van de breedte een hoogte heeft van ten minste 130 cm; dan wel (b.) ingeval de laadruimte minder dan 25 cm hoger is dan de cabine (b1°.) een lengte heeft van ten minste 125 cm en over ten minste 125 cm van de lengte en over ten minste 20 cm van de breedte een hoogte heeft van ten minste 98 cm; en (b2°.) van de bestuurderszitplaats is afgescheiden door een vaste wand over ten minste de gehele breedte van de cabine, welke wand direct achter de zitplaats is aangebracht en ten minste dezelfde hoogte heeft als de bestuurderscabine; en (b3°.) niet is voorzien van zijruiten dan wel is voorzien van niet meer dan één aan de rechterzijde van de laadruimte aangebrachte zijruit; dan wel (c.) ingeval de laadruimte ten minste 25 cm hoger is dan de cabine: (c1°.) een lengte heeft van ten minste 125 cm en over ten minste 125 cm van de lengte en over ten minste 20 cm van de breedte een hoogte heeft van ten minste 98 cm; en (c2°.) van de bestuurderszitplaats is afgescheiden door een vaste wand over ten minste de gehele breedte van de cabine, welke wand direct achter de bestuurderszitplaats is aangebracht en een hoogte heeft van ten minste 30 cm; en (c3°.) niet is voorzien van zijruiten dan wel is voorzien van niet meer dan één aan de rechterzijde van de laadruimte aangebrachte zijruit; dan wel (d.) ingeval het motorrijtuig een dubbele cabine heeft met zitruimte achter de bestuurder voor één rij naast elkaar in de rijrichting zittende personen: (d1°.) over ten minste 150 cm van de lengte en over ten minste 20 cm van de breedte een hoogte heeft van ten minste 130 cm; en (d2°.) voor ten minste 40 percent van de lengte voor het hart van de achterste as is geplaatst en een lengte heeft van: (d2I.) ten minste 150 cm; en (d2II.) ten minste twee derde van de lengte die de laadruimte zou hebben indien de zitruimte achter de bestuurder zou ontbreken; en (d2III.) ten minste twee maal die van de cabine, tenzij de cabine een hoogte heeft van ten minste 130 cm; en (3°.) van de cabine is afgescheiden door een vaste wand over ten minste de gehele breedte van de cabine, welke wand direct achter de zitruimte is aangebracht en ten minste dezelfde hoogte heeft als de cabine; en (d4°.) niet is voorzien van zijruiten dan wel is voorzien van niet meer dan één aan de rechterzijde van de laadruimte aangebrachte zijruit. Daarnaast wordt in de motorrijtuigenbelasting onder personenauto mede verstaan een motorrijtuig op drie of meer wielen met een toegestane maximum massa van meer dan 3.500 kg met een laadruimte, indien de lengte van de ruimte tussen de vaste wand achter de achterste zitplaatsen of, indien geen vaste wand aanwezig is, tussen het achterste punt van de in de laatste stand geplaatste achterste zitplaatsen en het einde van de laadvloer kleiner is dan de lengte van de ruimte tussen het achterste punt van het stuurwiel en de vaste wand achter de achterste zitplaatsen, of, indien geen vaste wand aanwezig is, het achterste punt van de in de laatste stand geplaatste achterste zitplaatsen. De lengte wordt gemeten evenwijdig aan de lengteas van het betreffende motorrijtuig. Vaste bevestigingspunten die uitsluitend bedoeld zijn voor de bevestiging van zitplaatsen worden gelijkgesteld aan zitplaatsen, met dien verstande dat voor de bepaling van de lengtes het achterste punt van de in de laatste stand geplaatste achterste zitplaatsen vervangen wordt door dit vaste bevestigingspunt. Wat betreft de laadruimte is vereist dat deze voldoet aan de gestelde voorwaarden met betrekking tot de lengte en de hoogte indien deze in gesloten toestand een rechthoekig, rechtop geplaatst blok kan bevatten waarvan de lengte, de hoogte en de breedte ten minste gelijk zijn aan de in artikel 3 Wet MRB 1994 voor de desbetreffende laadruimte genoemde afmetingen, en waarvan de lengte-as evenwijdig is aan die van het desbetreffende motorrijtuig. Voor de toepassing van deze bepaling worden, indien de laadruimte niet van de bestuurderszitplaats is afgescheiden door een vaste wand, de zitplaatsen voor de bestuurder en de bijrijder in de achterste stand geplaatst. Voor de toepassing hiervan wordt, ingeval de open laadbak van een motorrijtuig van het type pick-up is voorzien van een al dan niet eenvoudig te demonteren overkapping, de laadruimte in aanmerking genomen met gesloten overkapping, tenzij deze overkapping slechts bestaat uit een platte deksel die direct op de opstaande zijkanten van de laadbak is geplaatst. Het verschil in hoogte tussen de cabine en de laadruimte is de verticale afstand tussen het denkbeeldige horizontale vlak waarin de beide hoogste punten van de dagopening van de deuren bij de voorzitplaatsen zijn gelegen, en het hoogste gedeelte van het dak van de laadruimte, gemeten over een breedte van ten minste 20 cm. De hoogte van de cabine van een motorrijtuig met een dubbele cabine is de grootste afstand tussen vloer en dak van de cabine, gemeten over een breedte van ten minste 20 cm. De lengte van de cabine van een motorrijtuig met een dubbele cabine is de evenwijdig aan de lengte-as van het desbetreffende motorrijtuig gemeten afstand tussen het achterste punt van het stuurwiel en de vaste wand die de cabine van de laadruimte scheidt. De lengte van de laadruimte van een motorrijtuig met een dubbele cabine is gelijk aan de lengte van het langste rechthoekige, rechtop geplaatste blok met een hoogte van 130 cm en een breedte van 20 cm dat de laadruimte in gesloten toestand kan bevatten, waarvan de lengte-as evenwijdig is aan die van het desbetreffende motorrijtuig. De lengte die de laadruimte van een motorrijtuig met een dubbele cabine zou hebben indien de zitruimte achter de bestuurder zou ontbreken, is gelijk aan de lengte van het langste rechthoekige, rechtop geplaatste blok met een hoogte van 130 cm en een breedte van 20 cm dat de laadruimte in gesloten toestand kan bevatten, waarvan de lengte-as evenwijdig is aan die van het desbetreffende motorrijtuig, en waarbij er voor het nemen van de maat van wordt uitgegaan dat die laadruimte van de cabine is gescheiden door middel van een 115 cm achter het achterste punt van het stuurwiel geplaatste vaste wand. De hoogte van de vaste wand die de cabine van de laadruimte scheidt, is de afstand tussen het laagste punt van de bovenzijde van de wand en het hoogste punt van de laadvloer. De vaste wand die de cabine van de laadruimte scheidt, dient verticaal en in een hoek van 90° ten opzichte van de lengte-as te zijn geplaatst en wel (a.) indien het motorrijtuig niet is voorzien van een dubbele cabine: ten hoogste 115 cm achter het achterste punt van het stuurwiel; (b.) indien het motorrijtuig is voorzien van een dubbele cabine: direct achter de achterste zitplaatsen. Indien een deel van de cabine van een motorrijtuig met dubbele cabine bij de laadruimte wordt betrokken waardoor de vaste wand niet geheel in een hoek van 90° ten opzichte van de lengteas is geplaatst, wordt voor het meten van de afstanden genoemd in dit artikel uitgegaan van de plaats van het meest naar achteren gelegen bevestigingspunt van de aanwezige wand. De vaste wand die de cabine van de laadruimte scheidt dient: te zijn vervaardigd uit ondoorzichtig en vormvast materiaal, waarbij één of meer vaste ramen naast elkaar met een hoogte van maximaal 40 cm zijn toegestaan, alsmede dienen voorzieningen ten behoeve van de veiligheid, geheel vlak te zijn, uit één geheel of uit diverse op onverbrekelijke wijze met elkaar verbonden delen te bestaan, waarbij voorzieningen zijn toegestaan ten behoeve van het aan het motorrijtuig noodzakelijk te plegen onderhoud, het gebruik van de bestelauto of de veiligheid, mits deze voorzieningen niet groter zijn dan voor het specifieke doel noodzakelijk; alsook zoveel mogelijk rondom en op onverbrekelijke wijze rechtstreeks met de carrosserie te zijn verbonden. Een laadruimte is niet voorzien van zijruiten indien de zijruiten geheel zijn verwijderd en zijn vervangen door niet uit glas bestaande panelen uit één stuk van ondoorzichtig en vormvast materiaal. De panelen dienen zoveel mogelijk rondom en op onverbrekelijke wijze rechtstreeks met de carrosserie te zijn verbonden. De laadruimte dient in haar geheel te zijn voorzien van een vaste, vlakke laadvloer. De laadvloer dient zoveel mogelijk rondom en op onverbrekelijke wijze rechtstreeks met de carrosserie te zijn verbonden. In aanvulling op deze wettelijke normen zijn in het Besluit inrichtingseisen bpm en mrb (Stcrt. 2021, 48134) verschillende goedkeuringsbesluiten opgenomen, waaronder die betrekking hebben op de vlakke laadvloer, stoel(en) of bank in de laadruimte ten behoeve van werkzaamheden op locatie, uitsteeksels en profilering, afzetbare (vracht)container, bestelauto met een bijzondere opbouw, meetmethoden laadruimte pick-up en inkorten laadruimte pick-up en de meetmethode bij hoog dak.

Met deze definitie worden de uitvoeringsorganisaties, het bedrijfsleven en de burger opgezadeld met een moeizame opgave. Daar komt bij dat het belang van deze afwijkende fiscale definitie beperkt en achterhaald is. Het heeft uiteindelijk slechts gevolgen voor ongeveer 5.400 motorrijtuigen van het totale wagenpark van circa 10 miljoen personenauto’s en bestelauto’s. Voor de bpm is het afwijkende regime met ingang van 1 januari 2025 grotendeels overbodig. De vrijstelling voor bestelauto’s vervalt en de grondslag voor bestelauto’s wordt in de bpm gelijkgetrokken met die voor personenauto’s. Hierdoor wordt in de bpm de fiscale prikkel om een bestelauto te kopen in plaats van een personenauto sterk beperkt. In de mrb is de fiscale prikkel de facto in 2005 al grotendeels weggenomen met de invoering van het ondernemersvereiste. Het verlaagde tarief voor een bestelauto is alleen mogelijk als het motorrijtuig op naam staat van en wordt gebruikt door een onderneming. Daarnaast zijn de Europese inrichtingseisen – net als de fiscale inrichtingseisen – gericht op het vervoer van goederen en niet op het vervoer van personen. Gelet op het voorgaande is het voor particulieren lastig geworden om in aanmerking te komen voor het verlaagde mrb-tarief, en is de noodzaak om (alleen) in de mrb afwijkende voertuigdefinities te hanteren beperkt. De aansluiting bij de definities die de RDW in het kentekenregister hanteert, heeft ook een doorwerking naar de bijtellingsregels in de loon- en inkomstenbelasting. Voor bestelauto’s gelden onder voorwaarden enkele uitzonderingen op het toepassen van een bijtelling op grond van een percentage van de cataloguswaarde. Voor bestelauto’s die naar aard en inrichting alleen geschikt zijn voor het vervoeren van goederen, is in principe geen sprake van bijtelling of onttrekking in de loon- respectievelijk inkomstenbelasting. Voor bestelauto’s die doorlopend afwisselend worden gebruikt door twee of meer werknemers, is de inhoudingsplichtige een eindheffing verschuldigd naar een vast bedrag per jaar per betreffende bestelauto. De voorgestelde wijzigingen in de bpm hebben als gevolg dat iets meer auto’s kwalificeren als bestelauto en, daardoor, in aanmerking komen voor de uitzonderingen in de loon- en inkomstenbelasting. Dit betreft evenwel een zeer beperkt neveneffect van het voorstel om de definities in het kentekenregister te volgen.

Daarnaast is nog van belang dat in de heffing van de provinciale opcenten alleen personenauto’s en motorrijwielen worden betrokken. Voor bestelauto’s worden geen provinciale opcenten betaald. Op dit moment worden bestelauto’s die niet voldoen aan de technische eisen van het fiscale blok en de vlakke laadvloer aangemerkt als personenauto’s en vallen zodoende onder de heffing van provinciale opcenten. Dat is na inwerkingtreding van dit voorstel niet meer het geval. Hierover heeft afstemming plaatsgevonden met het Interprovinciaal Overleg (IPO). Het IPO heeft aangegeven met de voorgestelde wijziging te kunnen instemmen.

Een andere wijziging die wordt voorgesteld is om de fiscaal afwijkende definitie van «kampeerwagen» te laten vervallen. In plaats daarvan wordt fiscaal volledig aangesloten op de aanduiding «kampeerwagen» in het kentekenregister. De RDW stelt daarbij een beleidskader vast om de definitie voor «kampeerwagen» naar buiten toe kenbaar te maken, zodat duidelijk is waaraan moet worden voldaan. Dit beleidskader is als concept toegevoegd als bijlage 3 bij de uitvoeringstoets van de RDW. De beoordeling er of sprake is van een kampeerauto ligt daarmee straks bij de RDW. Er wordt voorgesteld de vereenvoudiging in werking te laten treden met ingang van 1 januari 2027. De reden hiervan is dat de Belastingdienst heeft verzocht om voldoende implementatietijd om de aanpassingen zorgvuldig in de systemen van de Belastingdienst te kunnen implementeren. Voor een toelichting hierop wordt verwezen naar onderstaande paragraaf over de Uitvoeringsgevolgen voor de Belastingdienst, Toeslagen en Douane en de RDW.

Doeltreffendheid, doelmatigheid en evaluatie

De aanpassingen van de voertuigclassificaties hebben als doel om het fiscale stelsel te vereenvoudigen voor burgers, bedrijfsleven en de uitvoeringsorganisaties. Dat doel wordt bereikt door fiscaal aan te sluiten op de voertuigcategorieën die de RDW vastlegt in het kentekenregister. Dit geldt voor hoofdclassificaties – personenauto, bestelauto, motorrijwiel, vrachtwagen – en ook voor bepaalde bijzondere voertuigen zoals de kampeerauto, de ambulance en de lijkwagen. Het schrappen van de aanvullende fiscale eisen aan motorrijtuigen leidt tot minder administratieve lasten en minder uitvoeringslasten.

Het voorstel is doelmatig. De derving voor de rijksbegroting is gering, namelijk € 1 miljoen structureel. Daar staat tegenover dat meerwaarde van het voorstel in termen van administratieve lasten en uitvoeringslasten groot is. Verder heeft het voorstel voordelen voor de toegankelijkheid van de Nederlandse markt. Er gelden immers geen bijzondere nationale fiscale eisen meer aan type motorrijtuigen waarmee in de productieketen rekening moet worden gehouden. Daarnaast heeft het voorstel ook zijn waarde voor de verkeersveiligheid. Hierbij wordt als voorbeeld gewezen op het feit de huidige fiscale eis vervalt dat een bestelauto niet mag zijn voorzien van zijruiten dan wel is voorzien van niet meer dan één aan de rechterzijde van de laadruimte aangebrachte zijruit. Er is geen wettelijke evaluatie geregeld voor de aanpassing van de voertuigclassificaties. Vanzelfsprekend wordt de ontwikkeling van het wagenpark in Nederland voortdurend gemonitord.

Uitvoeringsgevolgen Belastingdienst, Toeslagen en Douane en de dienst Wegverkeer (RDW)

In de uitvoeringstoets concludeert de Belastingdienst dat de maatregel uitvoerbaar is per 1 januari 2027. Het voorstel zal leiden tot een simplificatie van het IV-landschap en de uitvoering. Er moeten incidenteel wel veel relatief (kleine) aanpassingen worden gedaan in de huidige IV-ondersteuning. Het voorstel zorgt voor een verbetering van de handhavingspositie van de Belastingdienst. De Belastingdienst zal niet langer op te hoeven controleren op zeer gedetailleerde inrichtingseisen en dit leidt tot een afname in de handhavingswerkzaamheden. Het voorstel leidt tot een structurele besparing van 3,5 fte.

Er wordt op verzoek van de Belastingdienst voorgesteld de vereenvoudiging in werking te laten treden met ingang van 1 januari 2027. De reden hiervan is dat de Belastingdienst heeft verzocht om voldoende implementatietijd om de aanpassingen zorgvuldig in de systemen van de Belastingdienst te kunnen implementeren. In dat verband is van belang dat de systemen van de motorrijtuigenbelasting tot medio 2026 worden vernieuwd waarbij alle voertuigdata wordt gemigreerd naar een nieuw systeem. Het is wenselijk eerst deze migratie zorgvuldig af te ronden voordat een nieuw stelsel van voertuigclassificaties wordt geïmplementeerd. Derhalve wordt voorgesteld de inwerkingtredingsdatum op 1 januari 2027 te zetten.

Daarnaast is ook de RDW om een uitvoeringstoets verzocht. De RDW heeft in zijn uitvoeringstoets geconcludeerd dat de voorgestelde wetswijzigingen uitvoerbaar zijn voor de RDW. Kortheidshalve wordt hiervoor verwezen naar de uitvoeringstoets van de RDW.

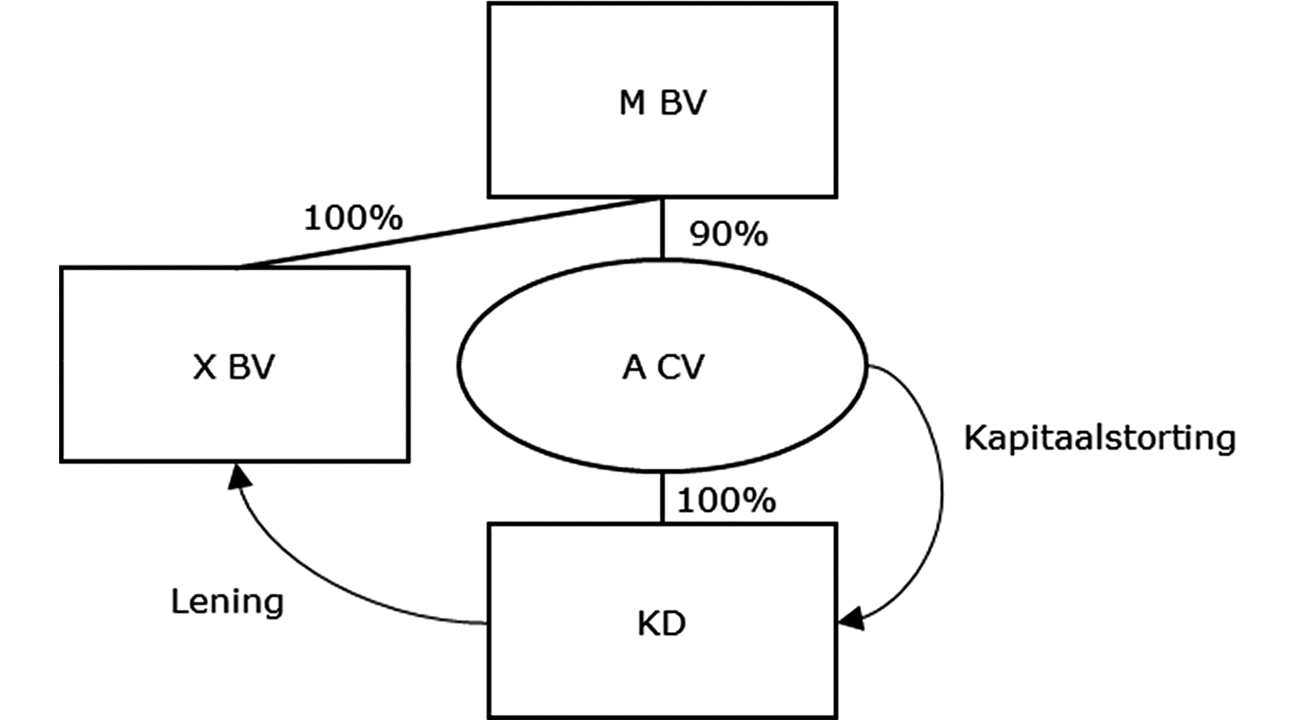

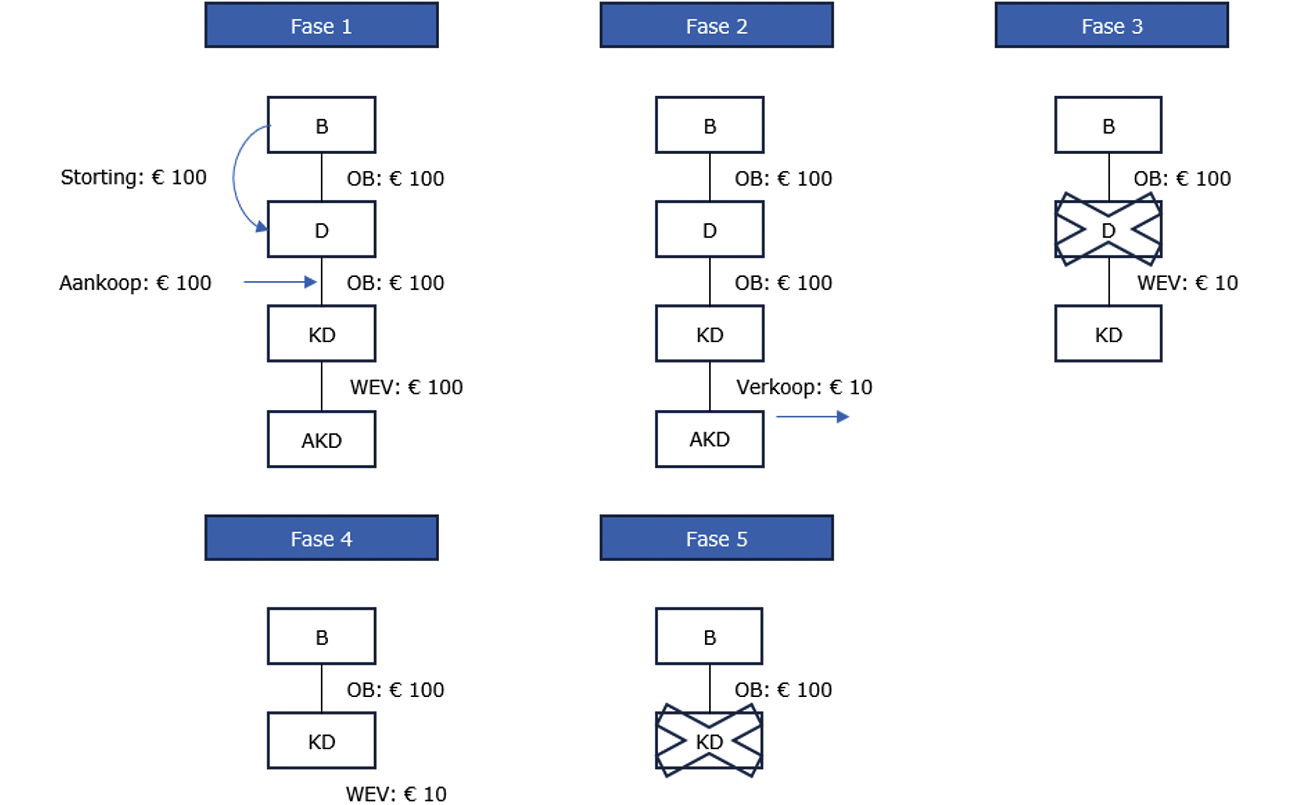

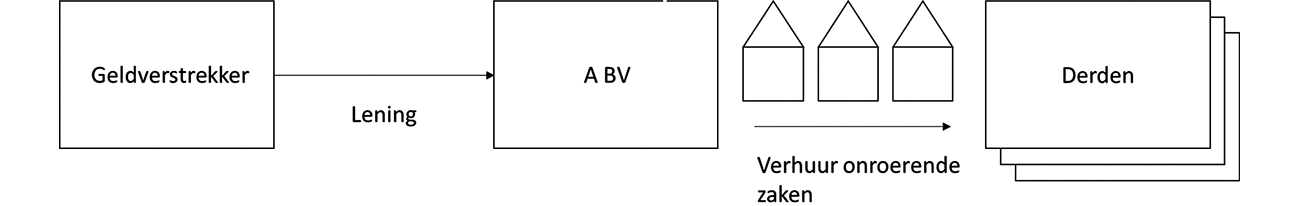

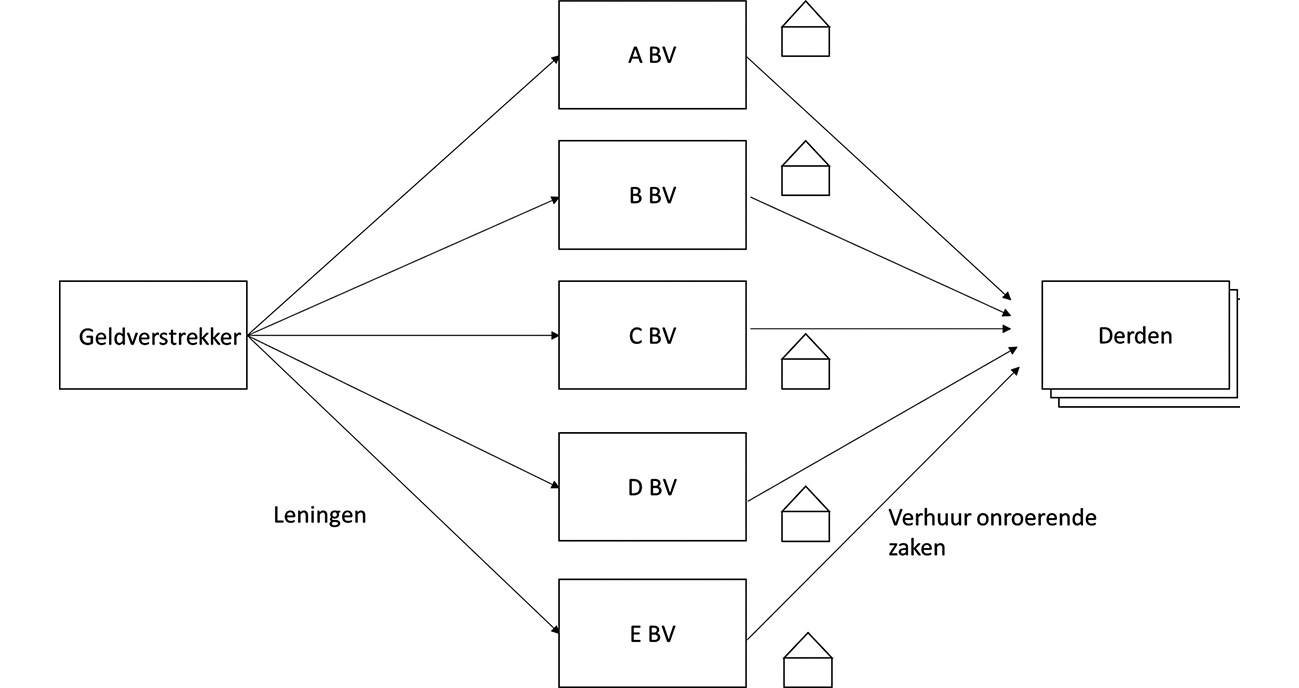

De Wet excessief lenen bij eigen vennootschap is in werking getreden per 1 januari 2023 en regelt kort gezegd dat ingeval een aanmerkelijkbelanghouder meer dan € 500.000 (maximumbedrag) leent van de eigen vennootschap, het bovenmatige deel wordt belast als fictief regulier voordeel in box 2. Het maximumbedrag wordt vervolgens verhoogd met het bedrag van dit bovenmatige deel. Deze wet had een onvoorzien en onbedoeld gevolg, dat met dit wetsvoorstel alsnog wordt voorkomen met terugwerkende kracht tot 1 januari 2023.

Voor de Wet excessief lenen bij eigen vennootschap worden in beginsel alle civielrechtelijke schuldverhoudingen en verplichtingen in aanmerking genomen. Daardoor kunnen dubbeltellingen ontstaan in de situatie dat belastingplichtigen participeren in een samenwerkingsverband, waarvan één of meerdere participanten tevens een aanmerkelijk belang hebben in bijvoorbeeld een besloten vennootschap (bv) die een lening heeft verstrekt aan dat samenwerkingsverband. Het gaat dan om belastingplichtigen die participeren in een vennootschap onder firma (vof), een commanditaire vennootschap (cv) of een (openbare) maatschap of een naar het recht van een andere staat opgericht of aangegaan lichaam dat een met een vennootschap onder firma, commanditaire vennootschap of maatschap vergelijkbare rechtsvorm heeft. De dubbeltelling ontstaat doordat een crediteur van een dergelijke personenvennootschap volgens het private recht twee samenlopende vorderingsrechten heeft die onafhankelijk van elkaar kunnen worden ingesteld.13 Enerzijds heeft de crediteur een vordering tegenover de personenvennootschap (ofwel: de gezamenlijke vennoten) die op het afgescheiden vermogen kan worden verhaald. Op grond hiervan vindt de toerekening van een schuld plaats naar rato van de gerechtigdheid van de vennoten tot het afgescheiden vermogen van de personenvennootschap. Anderzijds heeft de crediteur in de regel een vorderingsrecht op het privévermogen van één of meer vennoten. Bij een vof is dat vanwege de hoofdelijke verbondenheid bij elk van de vennoten voor het geheel van de schulden.14 Dit geldt ook voor de beherende vennoten in een cv. Bij een openbare maatschap heeft de crediteur een vorderingsrecht op iedere maat, in gelijke delen.15 Bij een stille maatschap heeft de crediteur in de regel een vorderingsrecht op de maat wie extern optreedt. Bij dergelijke vorderingsrechten op het privévermogen van de participanten vindt dus een toerekening van de schuld plaats op basis van het bedrag waarvoor de participant hoofdelijk verbonden is. Op grond van een redelijke wetstoepassing wordt het hoogste bedrag van de twee genoemde vorderingsrechten vervolgens in aanmerking genomen bij de belastingplichtige voor de Wet excessief lenen bij eigen vennootschap.

Verder geldt als uitgangspunt dat een schuld niet voor meer dan de nominale waarde van die schuld bij dezelfde belastingplichtige in aanmerking kan worden genomen. Een lening van bijvoorbeeld een bv aan een vof wordt (maximaal) voor het geheel meegeteld bij iedere vennoot die tevens aanmerkelijkbelanghouder of verbonden persoon van een aanmerkelijkbelanghouder is. Het voorgaande kan er echter nog steeds toe leiden dat in bepaalde situaties een schuld bij meerdere belastingplichtigen in totaal voor meer dan de nominale waarde van de schuld in aanmerking kan worden genomen voor de Wet excessief lenen bij eigen vennootschap. Het voorgaande is een onvoorzien en onbedoeld gevolg dat niet past binnen de gedachte achter deze wet.

De voorgestelde maatregel regelt dat verplichtingen die voortkomen uit de verbondenheid van de participanten in een samenwerkingsverband, worden uitgesloten van het schuldenbegrip. Daarmee wordt een belangrijke dubbeltelling vermeden. Daarnaast wordt een samentelbepaling ingevoerd voor situaties waarin een schuld voor meer dan de nominale waarde bij verschillende belastingplichtigen die participeren in een samenwerkingsverband in aanmerking wordt genomen bij de berekening van het fictief regulier voordeel. Afgezien van de hoofdelijke verbondenheid kan een schuld onder bepaalde omstandigheden ook op andere wijze worden toegerekend voor gedeelte dat groter is dan het gedeelte waartoe de vennoot gerechtigheid is in het afgescheiden vermogen van de personenvennootschap. Ook hierdoor kunnen dubbeltellingen ontstaan bij verschillende belastingplichtigen. Deze dubbeltelling wordt weggenomen doordat het meerdere van het gezamenlijk in aanmerking te nemen bedrag in gelijke delen in mindering wordt gebracht op het bij de belastingplichtige in aanmerking te nemen bedrag van de schuld. Hoewel er meerdere varianten mogelijk zijn, is gelet op de eenvoud gekozen voor toerekening in gelijke delen.

Doeltreffendheid, doelmatigheid en evaluatie

De voorgestelde maatregel neemt een onvoorzien en onbedoeld gevolg van de Wet excessief lenen bij eigen vennootschap weg. De maatregel is daarmee doeltreffend en doelmatig. Met de voorgestelde aanpassingen wordt recht gedaan aan de bedoeling van de Wet excessief lenen bij eigen vennootschap. Er is niet voorzien in een evaluatie.

Uitvoeringsgevolgen Belastingdienst, Toeslagen en Douane

De Belastingdienst heeft een uitvoeringstoets gedaan op de voorgestelde maatregelen. De voorgestelde maatregelen zijn uitvoerbaar.

Het vorige kabinet heeft na de evaluatie van de giftenaftrek de beslissing over een eventuele aanpassing van de giftenaftrek overgelaten aan het nieuwe kabinet. Het rapport van deze evaluatie is bij de aanbieding aan de Tweede Kamer op 21 maart 2024, gezien de demissionaire status van het toenmalige kabinet, zonder kabinetsappreciatie verstuurd.16 In het hoofdlijnenakkoord is opgenomen dat het huidige kabinet van PVV, VVD, NSC en BBB om de doelmatigheid van het fiscale stelsel te vergroten en het stelsel verder te versimpelen verdere stappen wil zetten met het afbouwen van (negatief geëvalueerde) fiscale regelingen en het aanpakken van onbedoelde constructies.17 In dat verband is de volgende passage opgenomen: «Beperken giftenaftrek IB en Vpb en geven uit de vennootschap. De fiscale regelingen rond giften (giftenaftrek IB, Vpb en geven uit de vennootschap) worden de komende jaren beperkt. Een eerste stap wordt gezet in 2025, per 2028 wordt de giftenaftrek in de IB geüniformeerd waarmee verschillende giften gelijk worden behandeld.»18

Ter uitwerking hiervan wordt voorgesteld de fiscale regelingen rond giften (giftenaftrek in de inkomstenbelasting (IB) en de vennootschapsbelasting (Vpb), alsmede geven uit de vennootschap) als volgt te beperken. Voorgesteld wordt met ingang van 1 januari 2025 de regeling geven uit de vennootschap af te schaffen en voor giften gedaan op of na 1 januari 2025 de giftenaftrek in de Vpb af te schaffen. Zoals hierna wordt toegelicht, blijft de giftenaftrek in de IB ongewijzigd.

Na een korte beschrijving van de huidige fiscale geefregelingen wordt hierna ingegaan op de uitkomsten van de evaluatie van de giftenaftrek met vervolgens een appreciatie van het kabinet op die evaluatie. Dit wordt gevolgd door de kabinetsvoorstellen.

Huidige fiscale geefregelingen

De giftenaftrek is een aftrekpost in de IB en de Vpb. De giftenaftrek in de IB kent verschillende categorieën. Zo bestaat een onderscheid tussen periodieke giften en andere giften (hierna: «andere» giften). Laatstgenoemde (ook wel aangeduid als gewone of eenmalige) giften aan algemeen nut beogende instellingen (ANBI’s) en aan steunstichtingen sociaal belang behartigende instellingen (steunstichtingen SBBI’s)19 zijn samen aftrekbaar boven een drempel van 1% van het (gezamenlijke) verzamelinkomen vóór toepassing van de persoonsgebonden aftrek, met een minimum van € 60, en tot een plafond van 10% van het verzamelinkomen vóór toepassing van de persoonsgebonden aftrek.

Voor periodieke giften gold tot en met 31 december 2022 geen drempel of plafond. Achtergrond voor deze verschillende behandeling is dat periodieke giften van een groter belang zijn voor instellingen dan «andere» giften.20 Periodieke giften betekenen immers een vaste inkomensstroom gedurende ten minste vijf jaar voor ANBI’s of kwalificerende verenigingen.21 Door het verschil in behandeling wordt beoogd periodieke giften te stimuleren. Sinds 1 januari 2023 geldt voor de aftrek van periodieke giften een plafond van € 250.000 per kalenderjaar per huishouden, waarbij overgangsrecht geldt tot en met 2026.22

De giftenaftrek in de IB kent een multiplier voor giften aan culturele ANBI’s. De multiplier (vermenigvuldiging) bedraagt 1,25 in de IB met een maximum van € 1.250 voor belastingplichtige en partner (per huishouden). Een gift van € 5.000 aan een culturele ANBI is voor € 6.250 aftrekbaar. De multiplier bedraagt hier € 1.250. Alle giften boven dit bedrag zijn nog wel aftrekbaar (afhankelijk van het drempelbedrag en de hoogte van het 10%-plafond, die afhankelijk is van de hoogte van het verzamelinkomen), maar zonder toepassing van de multiplier.

De giftenaftrek in de Vpb bedraagt ten hoogste 50% van de winst met een maximum van € 100.000 voor (al dan niet periodieke) giften door de vennootschap aan ANBI’s of steunstichtingen SBBI. Hieronder is een gestileerd voorbeeld opgenomen. Het betreft bedrijven die belastingplichtig zijn voor de Vpb.

Voorbeeld 1

Bedrijf A maakt € 150.000 winst en doet een gift van € 80.000. Deze is voor € 75.000 aftrekbaar vanwege de bovengrens van 50% van de winst.

Bedrijf B maakt € 400.000 winst en doet een gift van € 300.000. Deze is voor het gestelde maximum van € 100.000 aftrekbaar.

|

Winst |

Gift aan non-culturele ANBI |

Aftrekbaar |

|

|---|---|---|---|

|

Bedrijf A |

€ 150.000 |

€ 80.000 |

€ 75.000 |

|

Bedrijf B |

€ 400.000 |

€ 300.000 |

€ 100.000 |

Bij een gift aan een culturele ANBI wordt de maximale aftrek in de Vpb verhoogd met 50% van het bedrag van de giften die zijn gedaan aan een culturele instelling, maar ten hoogste met € 2.500 (de zogenoemde multiplier). Ook hier geldt: giften boven dit bedrag zijn nog wel aftrekbaar (binnen de aangegeven grenzen), maar zonder toepassing van de multiplier.

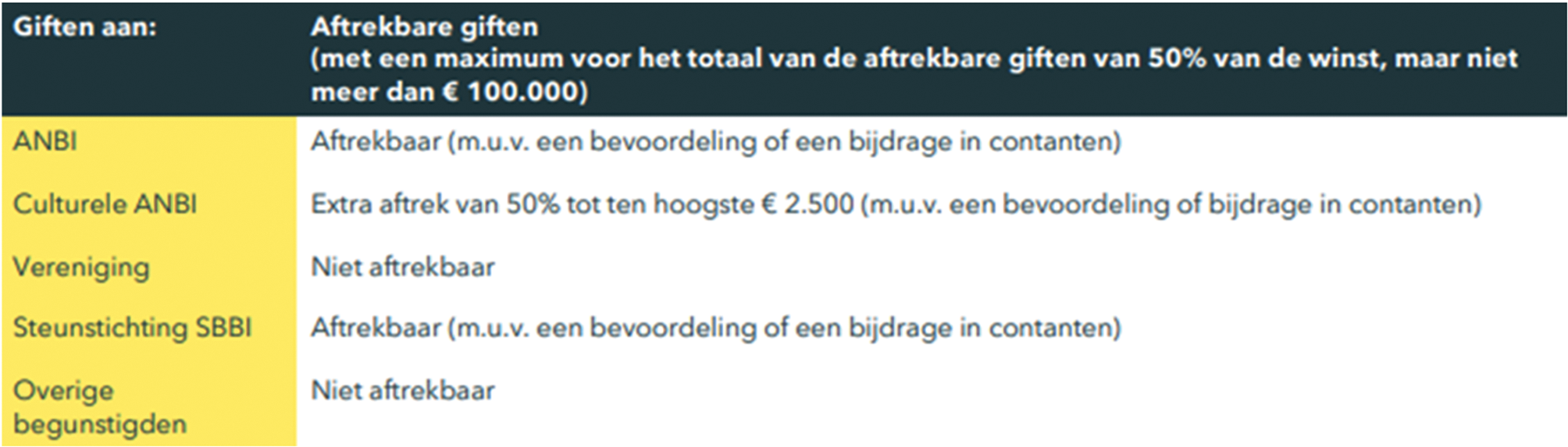

De onderstaande tabel ziet op de giftenaftrek in de Vpb.

Tabel 3: figuur 2.1 evaluatie SEO.

Per 1 januari 2024 is er een nieuwe fiscale geefregeling bij gekomen, het zogenoemde geven uit de vennootschap. Die regeling houdt in dat giften door de vennootschap aan een ANBI of steunstichting SBBI die, voor zover deze boven de begrenzing van de giftenaftrek in de Vpb uitkomen, niet worden aangemerkt als in box 2 te belasten voordelen en met dividendbelasting te belasten opbrengsten. Oftewel: deze giften vanuit de vennootschap (derhalve boven de begrenzing van de giftenaftrek in de Vpb) – die worden gezien als dividenduitdeling – zijn vrijgesteld van heffing in box 2 en de dividendbelasting. De achtergrond van deze regeling is dat de aftopping van de periodiekegiftenaftrek in de IB negatieve gevolgen heeft voor grote periodieke giften die vanuit de vennootschap worden gedaan. Dit speelt met name wanneer het overgangsrecht voor deze aftopping na 2026 is afgelopen. Bij de invoering van de regeling geven uit de vennootschap per 1 januari 2024 is de budgettaire derving geraamd op een oplopende derving van € 36 miljoen structureel vanaf 2028.

Uitkomsten evaluatie giftenaftrek 2024

De giftenaftrek in de IB en de Vpb is recent geëvalueerd. De evaluatie is uitgevoerd door het onafhankelijke onderzoeksbureau SEO economisch onderzoek (SEO) en ziet op de doeltreffendheid en doelmatigheid van de giftenaftrek over de periode 2016–2021. Bij de recente evaluatie is de regeling beoordeeld op doeltreffendheid en doelmatigheid. Voor het onderzoek is gebruikgemaakt van interviews, een enquête, een gedragsexperiment en data-analyse. Voor de data-analyse is gebruikgemaakt van microdata van het CBS met gegevens uit de aangifte IB voor de periode 2016–2021.

De belangrijkste conclusies van de evaluatie is dat de giftenaftrek weliswaar doeltreffend is (de aftrekpost stimuleert het geven), maar niet doelmatig. Een regeling is doelmatig als het beoogde effect, in dit geval het stimuleren van geefgedrag, tegen zo min mogelijk kosten wordt bereikt. Er zijn vier soorten kosten die gezamenlijk bepalen of de giftenaftrek doelmatig is. Dit zijn de budgettaire kosten voor de overheid, uitvoeringslasten voor de belastingplichtige, uitvoeringslasten voor de Belastingdienst en neveneffecten. De giftenaftrek is volgens de evaluatie op al deze onderdelen ondoelmatig. Ten eerste is de toename aan giften door de giftenaftrek minder groot dan de omvang van de belastingkorting. De budgettaire kosten zijn doelmatig wanneer de toename aan giften groter is dan de omvang van de belastingkorting. Dit is een vuistregel uit de literatuur die in diverse landen wordt toegepast.23 Met andere woorden, elke 37 cent aan belastingkorting in geval van giftenaftrek per gegeven euro levert minimaal 37 cent aan extra giften op. Hoe groter de toename aan giften, hoe doelmatiger de giftenaftrek is.24 Uit de evaluatie blijkt dat er door de giftenaftrek weinig extra wordt gegeven in verhouding tot de budgettaire lasten voor de overheid. Dit kan met het volgende voorbeeld uit de evaluatie worden toegelicht.

Stel een gever doneert € 1.000 zonder stimulering. Bij een belastingkorting in geval van giftenaftrek van 37% van de giften zijn de geschatte donatie en de inkomsten voor de ontvanger € 1.096 (€ 1.000 * 9,6% hogere donatie ten opzichte van geen stimulering). Dit kost de overheid € 405,52 (37% van € 1.096). Van de € 405,52 aan belastingvoordeel komt € 96 terecht bij de ontvanger, en blijft € 309,52 bij de gever hangen. Vanuit dit oogpunt is de giftenaftrek dus niet doelmatig.

Ten tweede vraagt het gebruiken van de giftenaftrek veel van de belastingplichtige, waardoor het een foutgevoelige regeling is. Een belastingplichtige moet onderscheiden of het een kwalificerende gift is, een kwalificerende instelling, binnen kwalificerende instellingen of het een culturele instelling is, de correcte instelling selecteren uit een lijst en aangeven of het gaat om een periodieke gift of «andere» gift waarvoor eveneens verschillende drempels en plafonds gelden. Deze stappen zijn lastig te begrijpen.25 Ook is het niet-gebruik van de giftenaftrek hoog, onder andere doordat gevers niet bekend zijn met de regeling.

Ten derde is de giftenaftrek slecht uitvoerbaar voor de Belastingdienst.26 De vormgeving noodzaakt handmatige controle – er is geen contra-informatie beschikbaar – waardoor slechts aan een beperkt deel van de gesignaleerde fouten opvolging wordt gegeven. De fouten die als gevolg van deze verschillen worden gemaakt zijn deels onbedoeld en deels misbruik.27

Tot slot wordt in de evaluatie gewezen op de neveneffecten, dat zijn niet-beoogde effecten van de giftenaftrek die niet bijdragen aan het stimuleren van geefgedrag. Het eerste neveneffect is dat de giftenaftrek niet goed scoort bij toetsing aan politieke gelijkheid: hiermee wordt bedoeld dat de gever de aanwending van publieke middelen bepaalt, wat ook de gelijke kansen tussen belastingplichtigen raakt. Het tweede neveneffect is de beperkte aansluiting bij het draagkrachtbeginsel doordat het fiscale voordeel in grotere mate terechtkomt bij hoge inkomens dan bij lage inkomens.28

Kabinetsappreciatie evaluatie giftenaftrek

De uitkomsten uit de evaluatie van de giftenaftrek in de IB en Vpb door SEO zijn vergelijkbaar met de uitkomsten van de evaluatie van Dialogic uit 2016 naar de giftenaftrek in de periode 2008–2014: de giftenaftrek is weliswaar doeltreffend, maar niet doelmatig.

De eerste conclusie van het kabinet op basis van de uitkomsten van de recente evaluatie van SEO van de giftenaftrek in de IB en de Vpb is dat het zonder meer continueren van de bestaande giftenaftrek in de IB en de Vpb niet wenselijk is gelet op het uitgangspunt in het hoofdlijnenakkoord dat negatief geëvalueerde fiscale regelingen worden afgeschaft of versoberd.29 Daar komt bij dat de regeling geven uit de vennootschap naar verwachting tot ongewenste constructies leidt.

De tweede conclusie van het kabinet is dat de in het hoofdlijnenakkoord opgenomen versobering van de fiscale geefregelingen, optellend tot € 250 miljoen structureel, wel erg groot is gelet op de mogelijke impact voor de filantropiesector. Deze impact valt ook niet goed te overzien. Het kabinet beseft dat het maatschappelijk middenveld in Nederland een belangrijke rol vervult. Daarmee speelt filantropie – het vrijwillig ter beschikking stellen van geld en goederen aan doelen van algemeen nut – een belangrijke rol in de Nederlandse samenleving.

Cruciaal hierbij is dat dDe giftenaftrek niet op zichzelf staat maar onderdeel is van het filantropiebeleid. De overheid voert filantropiebeleid langs drie Rijksbrede speerpunten: het stimuleren van geefgedrag, het bevorderen van transparantie en betrouwbaarheid van de sector en het bevorderen van samenwerking tussen overheid en filantropie. Dit stimuleren van geefgedrag vindt ook plaats via de giftenaftrek, waarvan het doel is het doen van (grotere) giften, al dan niet periodiek, te stimuleren. Het kabinet is zich ervan bewust dat het maatschappelijk draagvlak voor de giftenaftrek groot is. Dit is een belangrijke overweging voor het kabinet om de giftenaftrek in de IB in stand te houden en niet met een voorstel tot aanpassing te komen.

De giftenaftrek in de IB wordt door de filantropiesector en de daarbij betrokken burgers ervaren als een erkenning van de overheid voor hun bijdrage en betrokkenheid bij het algemeen nut.

Gelet op het voorgaande stelt h.et kabinet voor om geen versobering te realiseren door aanpassing van de giftenaftrek in de IB maar deze regeling te continueren en op deze manier voor rust en stabiliteit te zorgen. Voorts kiest het kabinet ervoor minder fiscale geefregelingen ter vereenvoudiging van het belastingstelsel, dus afschaffing van de regeling geven uit de vennootschap en van de giftenaftrek in de Vpb.Het fiscale instrument voor geven wordt daardoor eenvoudiger en overzichtelijker.

Voorstel afschaffing geven uit de vennootschap en giftenaftrek in de Vpb per 2025

Het kabinet stelt voor de giftenaftrek in de Vpb te laten vervallen om met betrekking tot boekjaren die aanvangen op of na 1 januari 2025. Daarnaast stelt het kabinet voor de regeling geven uit de vennootschap met ingang van 1 januari 2025 voor wat betreft de dividendbelasting en de inkomstenbelasting af te schaffenwordt. Naar het oordeel van het kabinet zijn beide regelingen (giftenaftrek in de Vpb en geven uit de vennootschap) overbodig en maken zij het belastingstelsel onnodig ingewikkeld.

Ten eerste geldt dat het geven uit de vennootschap een inbreuk vormt op de bestaande fiscale systematiek voor giften die worden gedaan vanuit de vennootschap. Als bedrijven goede doelen steunen door middel van sponsoring of reclame, vormen deze geen giften maar zakelijke kosten, die net als andere bedrijfskosten aftrekbaar zijn van de winst voor de Vpb. In de praktijk is dan ook meer dan de helft van het totaal aan bedragen dat door bedrijven aan goede doelen wordt gegeven (een vorm van) sponsoring of reclame en daarmee zakelijk.30 Ook uitgaven die worden gedaan in het kader van Maatschappelijk Verantwoord Ondernemen zijn zakelijk en dus in principe aftrekbaar.31 Het resterende gedeelte bestaat uit giften die zijn gedaan vanuit aandeelhoudersmotieven (de wens van een aandeelhouder om een goed doel te steunen). Deze uitgaven zijn niet-zakelijk en zouden voor de Vpb niet aftrekbaar moeten zijn bij de vennootschap, maar behoren te worden gezien als uitdelingen die onderworpen zijn aan dividendbelasting. Bij een aanmerkelijkbelanghouder vormt de uitdeling inkomen uit aanmerkelijk belang (box 2). Deze giften horen dan ook ten laste te komen van de aanmerkelijkbelanghouder die daarbij net als andere burgers/particulieren kan worden gefaciliteerd door de giftenaftrek in de IB. Het kabinet is van oordeel dat het voor de behandeling van de aftrekbaarheid van giften niet hoort uit te maken of het geld vanuit een vennootschap komt of privé vanuit andere bronnen: daarmee is de regeling geven uit de vennootschap overbodig.

Ten tweede leidt de regeling geven uit de vennootschap naar verwachting tot ongewenste constructies. In de uitvoeringstoets bij de invoering van geven uit de vennootschap is hier al op gewezen.32 In plaats van de gift direct als natuurlijk persoon te doen (met alle begrenzingen in de IB), wordt bijvoorbeeld een vennootschap opgericht en volgestort met kapitaal. De vennootschap doet de gift, en het fiscale voordeel slaat neer bij de aanmerkelijkbelanghouder. Omdat het geven uit de vennootschap een gunstigere fiscale behandeling kent dan de giftenaftrek in de IB, komt het daaruit voortvloeiende relatieve voordeel ten goede aan de aanmerkelijkbelanghouder. Bij (latere) vervreemding van de aandelen zal in beginsel sprake zijn van een verlies uit aanmerkelijk belang (het gestorte kapitaal is immers weggegeven). Dat verlies kan worden omgezet in een belastingkorting voor box 1.33 De verwachting in de uitvoeringstoets was dat belastingplichtigen hierop zullen structureren. Het eindoordeel van de uitvoeringstoets was dan ook dat de regeling geven uit de vennootschap uitvoerbaar was, mits de forse risico’s en beperkingen in de handhaving, ook met betrekking tot de bestrijding van oneigenlijk gebruik, worden geaccepteerd. Anders dan het vorige kabinet vindt dit kabinet de risico’s op oneigenlijk gebruik en het optuigen van fiscale constructies als gevolg van deze regeling niet acceptabel.34 Tevens vindt het kabinet het ongewenst dat er een verschillende behandeling bestaat tussen giften door een aanmerkelijkbelanghouder vanuit zijn vennootschap en giften als niet-aanmerkelijkbelanghouder.

Naar aanleiding van het hoofdlijnenakkoord wordt voorgesteld de giftenaftrekmogelijkheid in de Vpb te laten vervallen. Giften aan bijvoorbeeld een stichting, ongeacht of deze wel of niet een ANBI-status heeft, zijn hierdoor bij het bepalen van de belastbare winst niet langer aftrekbaar. Als een vennootschapsbelastingplichtige vennootschap toch een gift (aan een algemeen nut beogende instelling of steunstichting SBBI) doet, wordt dit behandeld als een uitdeling door die vennootschap aan diens aandeelhouder(s). Deze uitdeling wordt vervolgens belast als een opbrengst voor de dividendbelasting, zodat ter zake dividendbelasting wordt ingehouden, en bij de aanmerkelijkbelanghouder in box 2 (van de inkomstenbelasting). Deze aanmerkelijkbelanghouder kan in privé – onder voorwaarden – gebruikmaken van de giftenaftrek in de IB.

Geen vervolgvoorstel uniformeren «andere» en periodieke giften.

In het hoofdlijnenakkoord is 1 januari 2028 voor de volgende stap opgenomen, namelijk uniformeren van de giftenaftrek in de IB. Uniformering houdt in dat verschillende giften gelijk worden behandeld. Daarbij wordt vaak gedacht aan het gelijk behandelen van «andere» en periodieke giften voor de giftenaftrek maar uniformering leidt er tevens toe dat giften aan steunstichtingen SBBI en aan verenigingen niet meer aftrekbaar zijn en dat de culturele multiplier vervalt waardoor giften aan culturele ANBI’s niet langer met toepassing van de multiplier aftrekbaar zijn. Uniformering leidt tot complexiteitsreductie en een eenvoudiger aangifte voor de burger. Op zichzelf genomen leidt uniformering niet tot een verbetering van de doelmatigheid. Uiteindelijk kiest het kabinet er voor om geen aanpassing in de giftenaftrek in de IB te doen en dus ook geen uniformering voor te stellen. De giftenaftrek in de IB kan op groot maatschappelijk draagvlak rekenen. Daarom geeft het kabinet er de voorkeur aan om het fiscale stelsel te vereenvoudigen door afschaffing van de giftenaftrek in de Vpb en de regeling geven uit de vennootschap. Een andere overweging is dat de oorspronkelijke versobering van de fiscale geefregelingen van € 250 miljoen in het hoofdlijnenakkoord grote gevolgen op microniveau voor de verschillende geledingen in de filantropiesector zou kunnen hebben. Het voorstel van het kabinet komt uit op een versobering van de fiscale geefregelingen van € 61 miljoen structureel.

Bijkomende overweging voor deze keuze is dat een uniformering van de giftenaftrek in de IB voor de Belastingdienst een structuuraanpassing is voor de informatievoorziening (IV) IB. Zoals eerder toegelicht, is er in de keten inkomensheffing een beperkte ruimte voor beleidsmaatregelen die structuurwijzigingen in de automatisering vergen door de uitfasering van Cool:Gen en de wens om de voorziene wetgeving werkelijk rendement box 3 per 2027 in te laten gaan.35 Deze ruimte wordt voorts beperkt door de impact van de arresten van de Hoge Raad inzake rechtsherstel box 3 die 6 juni 2024 zijn gewezen. De Belastingdienst onderzoekt momenteel de impact voor de IV van de IH van deze arresten. Of aanvullende wetswijziging tot het uniformeren van de giftenaftrek in de IB inpasbaar is in de werkzaamheden in 2028 is afhankelijk van de uitkomst van het onderzoek naar de portfolio-impact van genoemde arresten. Het kabinet acht deze onzekerheid ongewenst en stelt daarom geen uniformering van de giftenaftrek in de IB voor.

Een ander alternatief dan uniformering van de giftenaftrek in de IB dat in de evaluatie is genoemd, is de omvorming van de giftenaftrek naar een (matching)subsidie. Het kabinet vindt het wenselijk om meer zicht te krijgen op de mogelijkheden hiertoe, daarom is een vervolgonderzoek gestart (zie hierna).

Effecten voorstel

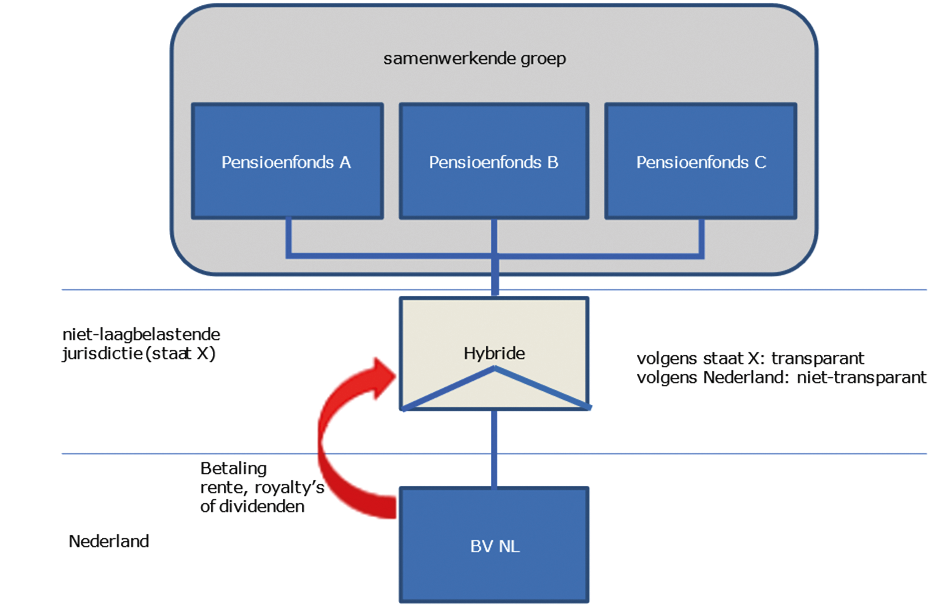

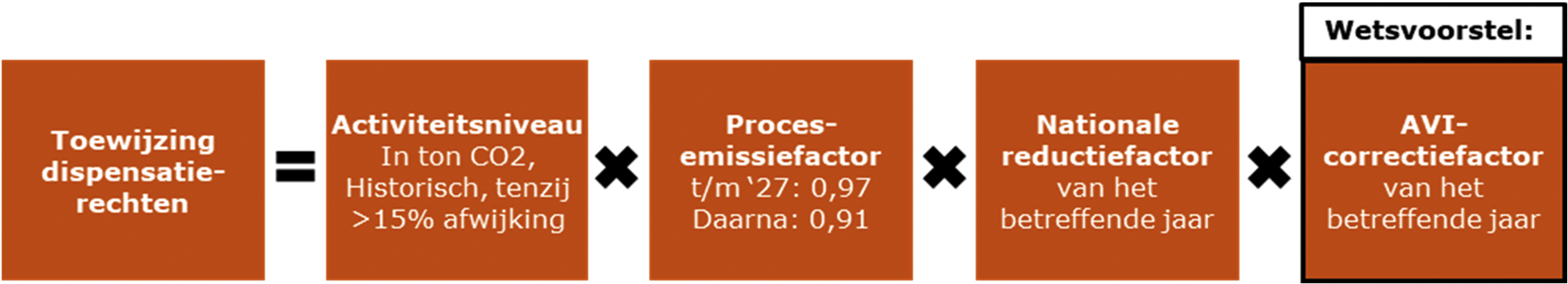

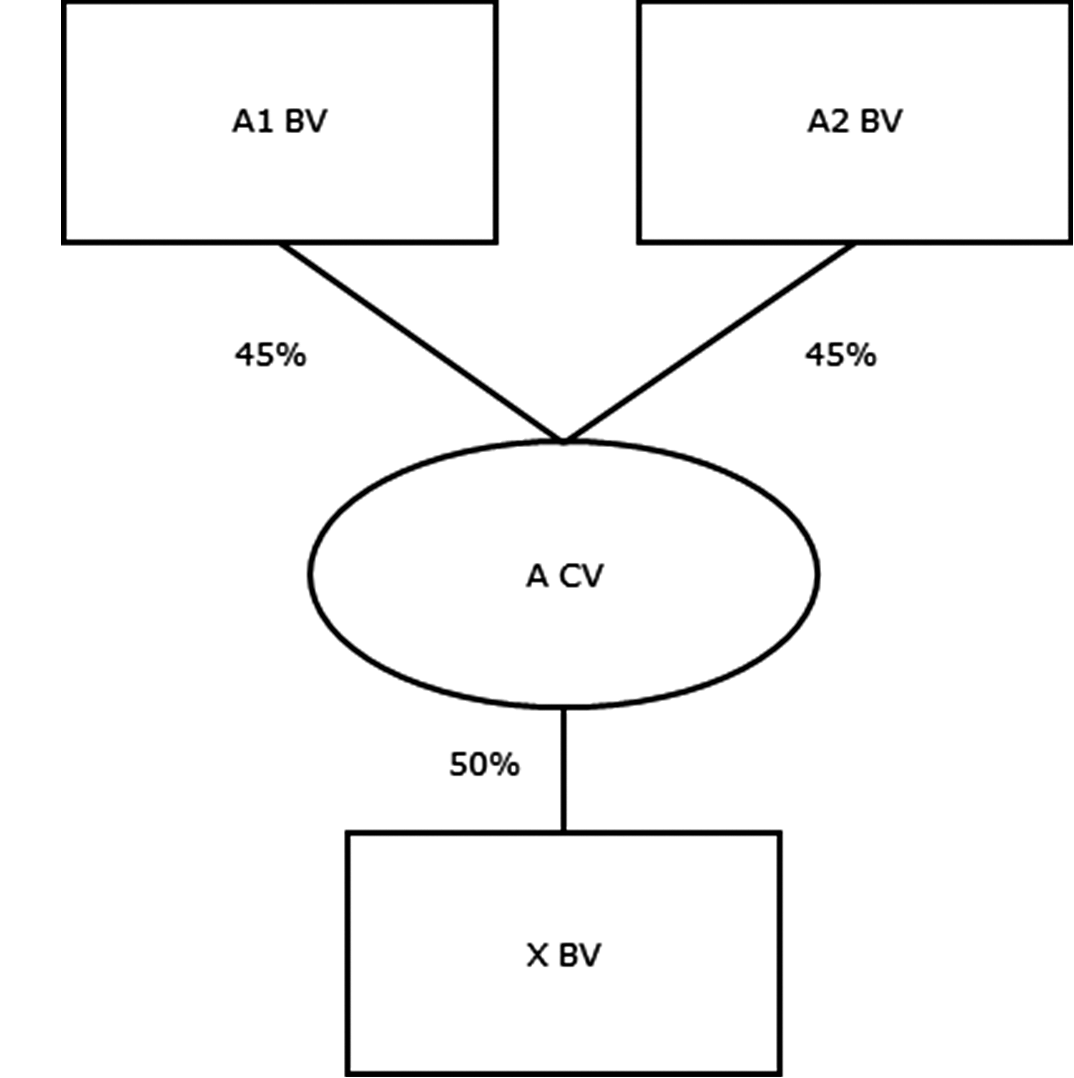

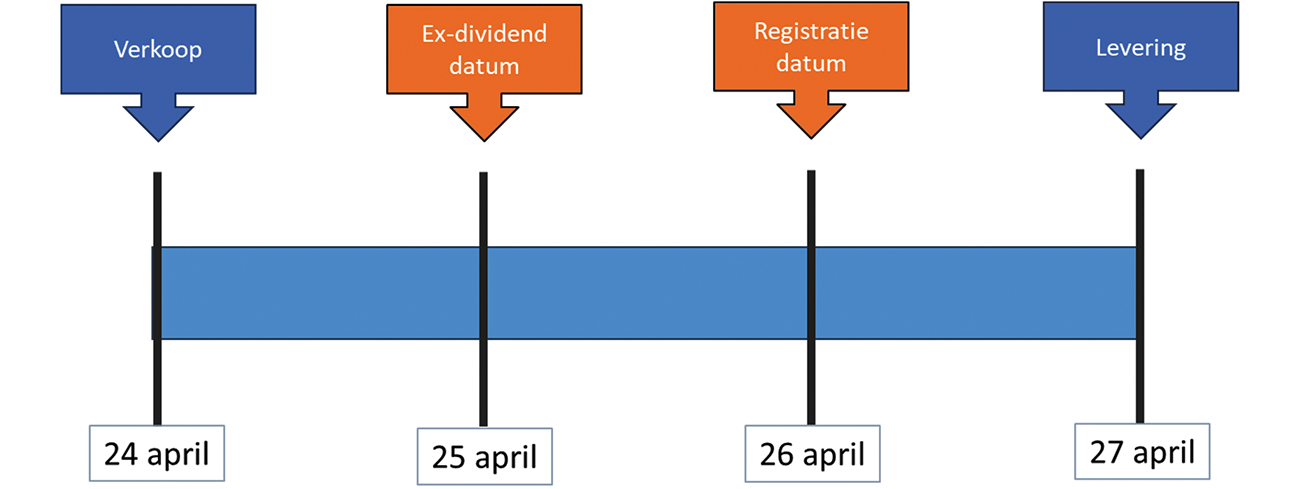

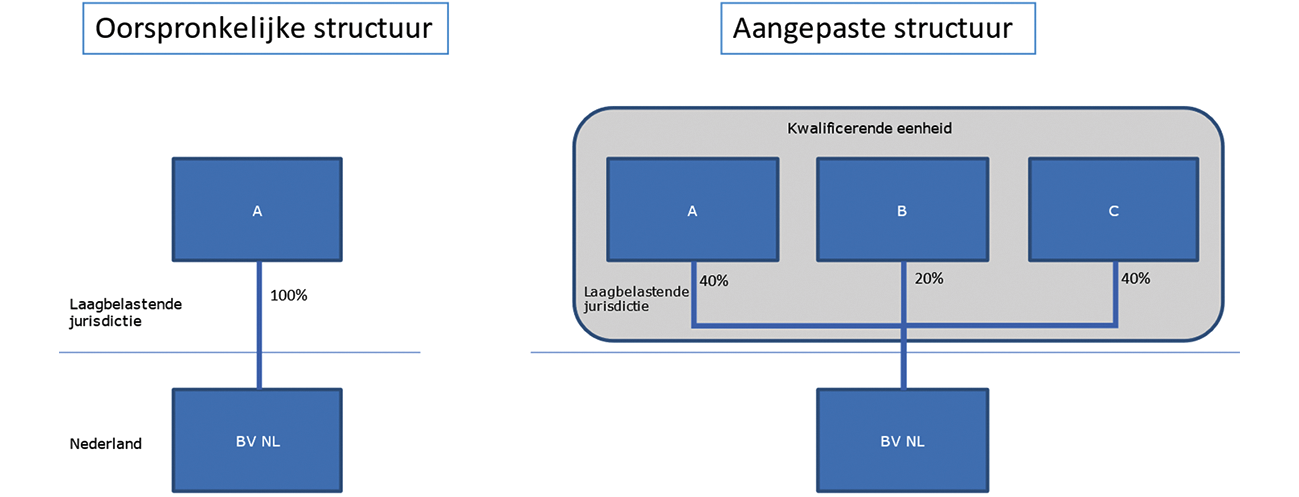

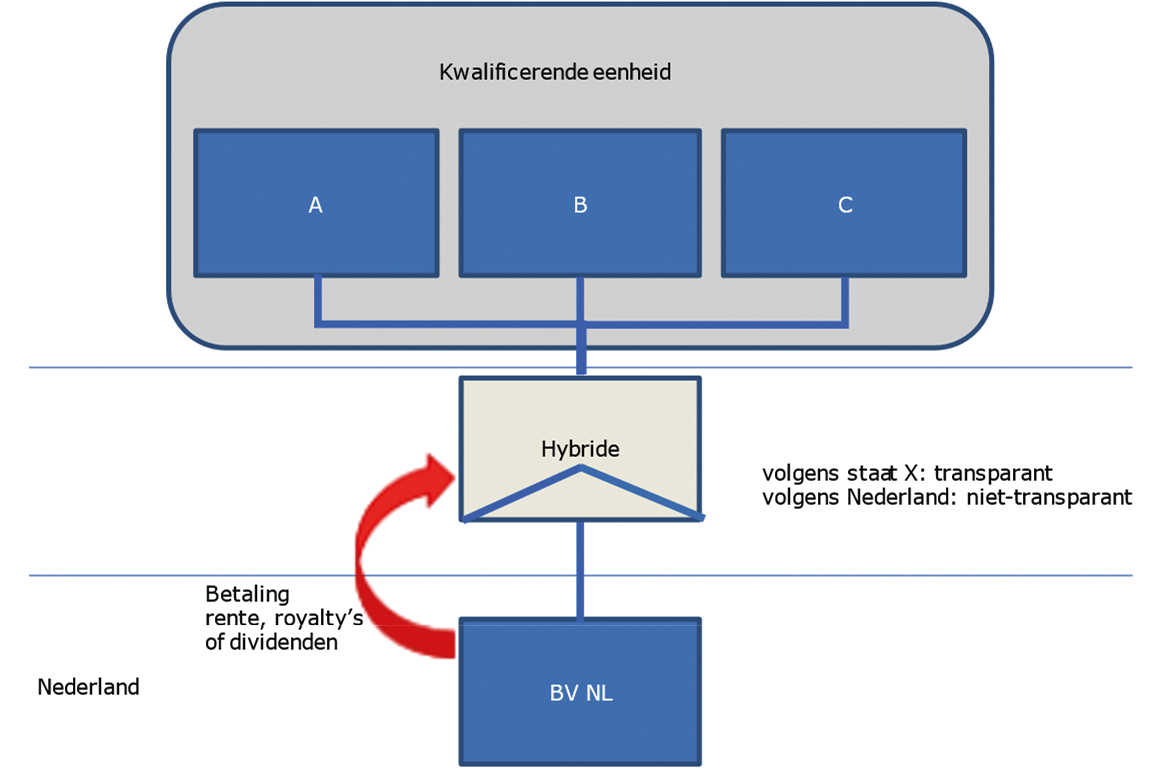

De voorgestelde afschaffing van de giftenaftrek in de Vpb en van de regeling geven uit de vennootschap draagt naar de inschatting van het kabinet bij aan een eenvoudiger en doelmatiger belastingstelsel. Dit past in het solide financieel-economische beleid dat dit kabinet wil voeren. De macro-economische effecten zijn naar verwachting beperkt.