Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2011-2012 | 33003 nr. 3 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2011-2012 | 33003 nr. 3 |

Inhoudsopgave

|

I. |

ALGEMEEN |

2 |

|

1. |

Inleiding |

2 |

|

1.1. |

Speerpunten |

2 |

|

1.1.1. |

Vereenvoudiging |

2 |

|

1.1.2. |

Soliditeit |

3 |

|

1.1.3. |

Fraudebestendigheid |

5 |

|

1.2. |

Horizonbepaling |

7 |

|

1.3. |

Indeling fiscaal pakket Belastingplan 2012 |

8 |

|

1.4. |

Opzet algemeen deel |

9 |

|

2. |

Maatregelen Fiscale agenda |

9 |

|

2.1. |

Afschaffen kleine belastingen |

9 |

|

2.1.1. |

Afschaffen afvalstoffenbelasting |

10 |

|

2.1.2. |

Afschaffen grondwaterbelasting |

10 |

|

2.1.3. |

Afschaffen belasting op pruim- en snuiftabak |

10 |

|

2.1.4. |

Afschaffen belasting op alcoholvrije dranken |

10 |

|

2.1.5. |

Afschaffen belasting op leidingwater |

11 |

|

2.1.6. |

Afschaffen verpakkingenbelasting |

11 |

|

2.1.7. |

Afschaffen Eurovignet |

12 |

|

2.2. |

Vennootschapsbelasting |

13 |

|

2.2.1. |

Renteaftrekbeperking overnameholding |

14 |

|

2.2.2. |

Objectvrijstelling vaste inrichting |

14 |

|

2.2.3. |

Buitenlandse belastingplicht stichtingen en verenigingen |

15 |

|

2.2.4. |

Buitenlandse aanmerkelijkbelangregeling |

16 |

|

2.2.5. |

Bestedingsreserve |

17 |

|

2.2.6. |

Research & Development aftrek |

18 |

|

3. |

Maatregelen Regeer- en Gedoogakkoord |

19 |

|

3.1. |

Zelfstandigenaftrek |

19 |

|

3.2. |

Kindregelingen |

23 |

|

3.3. |

Vitaliteitspakket |

25 |

|

3.3.1. |

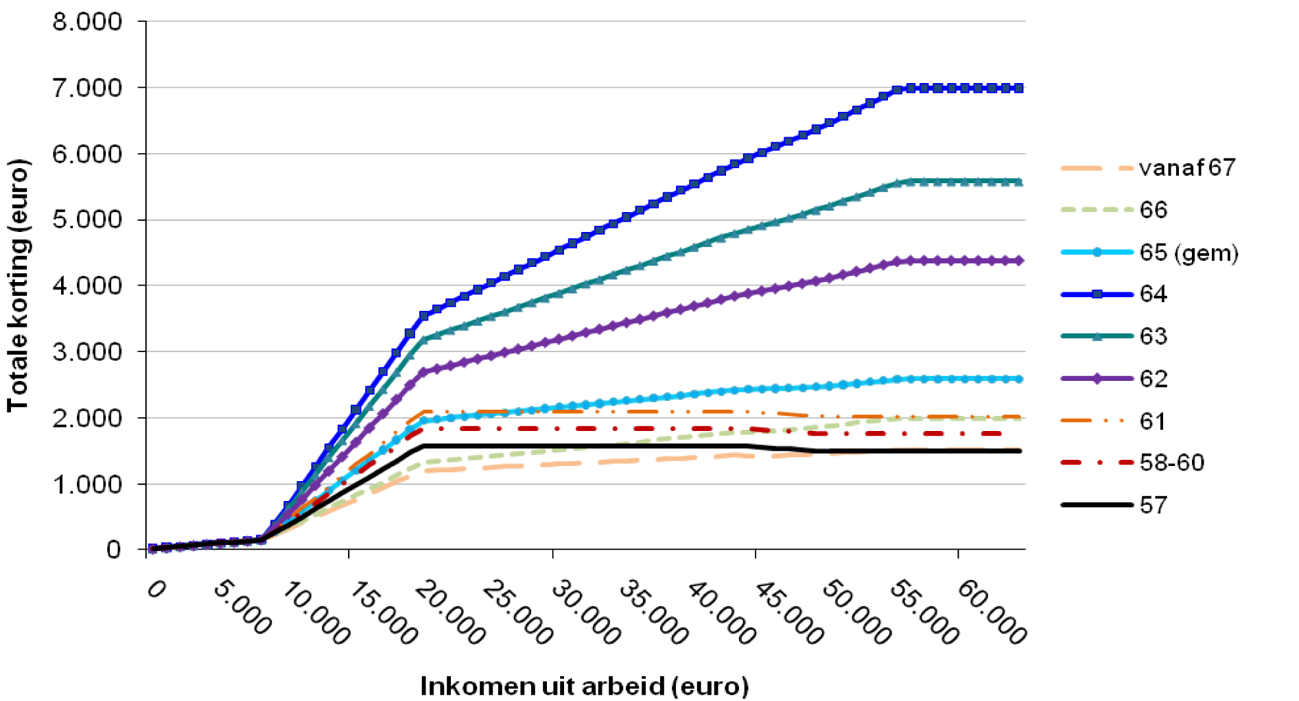

Vervangen arbeidskorting ouderen en doorwerkbonus door werkbonus |

26 |

|

3.3.2. |

Vitaliteitssparen |

29 |

|

3.3.3. |

Afschaffing levensloopregeling per 2012 |

30 |

|

3.3.4. |

Afschaffing spaarloonregeling per 2012 |

31 |

|

3.3.5. |

Verlaging drempel aftrek scholingsuitgaven |

32 |

|

3.4. |

Nieuwe renteregeling |

32 |

|

3.4.1. |

Algemeen |

32 |

|

3.4.2. |

Rente in rekening brengen door de inspecteur |

33 |

|

3.4.3. |

Rente vergoeden door de inspecteur |

34 |

|

3.4.4. |

Rente in rekening te brengen door de ontvanger |

34 |

|

3.4.5. |

Rente vergoeden door de ontvanger |

35 |

|

4. |

Koopkrachtpakket |

35 |

|

5. |

Overige maatregelen |

36 |

|

5.1. |

Tijdelijke verlaging tarief overdrachtsbelasting |

36 |

|

5.2. |

Uitbreiding vrijwillige voortzetting pensioenregeling |

36 |

|

5.3. |

Reikwijdte afdrachtvermindering onderwijs |

37 |

|

5.4. |

Teruggaafregeling dividendbelasting |

38 |

|

5.5. |

Maatregelen 30%-regeling |

38 |

|

5.6. |

S&O-afdrachtvermindering |

41 |

|

5.7. |

Invoering blanco accijnszegels |

43 |

|

6. |

Budgettaire aspecten |

44 |

|

7. |

EU-aspecten |

47 |

|

8. |

Duurzaamheidsaspecten |

47 |

|

9. |

Uitvoeringskosten Belastingdienst |

48 |

|

10. |

Gevolgen voor bedrijfsleven en burger |

48 |

|

II. |

ARTIKELSGEWIJZE TOELICHTING |

56 |

Voor u ligt het pakket Belastingplan 2012 c.a. Dit bevat een pakket maatregelen voor 2012 en daarna. De maatregelen geven uitvoering aan de ambities van het kabinet in de Fiscale agenda1, de autobrief2 en het Regeer- en Gedoogakkoord. Met het pakket zet het kabinet een stap naar een eenvoudiger, meer solide en fraudebestendig belastingstelsel. Het kabinet is van mening dat het hoofddoel van het belastingstelsel, het financieren van overheidsuitgaven, weer voorop moet komen te staan. In de loop der jaren zijn er vanwege nevendoelen veel uitzonderingen, vrijstellingen, fiscale faciliteiten en belastingen ontstaan. Te veel, vindt het kabinet. Het belastingstelsel moet begrijpelijker worden en minder administratieve lasten met zich mee gaan brengen. Daarnaast moet het beslag op de capaciteit van de Belastingdienst verminderen. Tot slot is een koerswijziging wenselijk omdat uitzonderingen, vrijstellingen en fiscale faciliteiten mogelijkheden voor fraude geven.

Het pakket Belastingplan 2012 bevat een deel van de voorstellen uit de Fiscale agenda. In de Fiscale agenda is de fiscale beleidsvisie van het kabinet gepresenteerd, gericht op een eenvoudiger, meer solide en meer fraudebestendig belastingstelsel. Bij het opstellen van de Fiscale agenda is onder meer gebruik gemaakt van het advies van de Studiecommissie Belastingstelsel.3 Er zijn nog verschillende vervolgstappen te verwachten waarvoor een breed draagvlak in de Kamer van belang is. In de autobrief zijn naar aanleiding van een onderzoek4 voorstellen gedaan voor de stimulering van zuinige auto’s in de autobelastingen en de bijtelling in de loon- en inkomstenbelasting. Deze voorstellen zijn eveneens uitgewerkt in het pakket Belastingplan 2012 c.a. Daarnaast bevat het pakket diverse fiscale maatregelen die voortvloeien uit het Regeer- en Gedoogakkoord.

Hierna wordt het pakket Belastingplan 2012 c.a. vanuit de kabinetsspeerpunten vereenvoudiging, soliditeit en fraudebestendigheid belicht. Daaruit zal blijken dat naast de maatregelen die uit de Fiscale agenda voortvloeien, ook de maatregelen die zijn aangekondigd in de autobrief en het Regeer- en Gedoogakkoord grote raakvlakken met deze speerpunten hebben.

Het kabinet heeft vereenvoudiging hoog in het vaandel staan. Het belastingstelsel moet en kan eenvoudiger en begrijpelijker. Het pakket Belastingplan 2012 c.a. bevat dan ook een set vereenvoudigingsmaatregelen. Deze blijken uit het onderstaande kader. Het kabinet zet daarmee een aantal belangrijke stappen. Zo wordt het aantal belastingen teruggebracht van 22 naar 15. De zelfstandigenaftrek, die nu acht schijven heeft, wordt omgezet in een vaste basisaftrek. Op grond van het vitaliteitspakket verdwijnen vier regelingen: de arbeidskorting voor ouderen, de doorwerkbonus, de spaarloonregeling en de levensloopregeling. Daarvoor in de plaats komen flexsparen en de werkbonus. Volgens de nieuwe renteregeling wordt voortaan pas vanaf 1 juli volgend op het belastingjaar rente berekend. Hierdoor hebben 8 miljoen van de 10 miljoen belastingplichtigen voor de inkomstenbelasting niet langer te maken met rente. Dit is nog maar een greep uit het fiscale vereenvoudigingspakket van het kabinet zoals blijkt het onderstaande kader. Het vereenvoudigingspakket levert een bijdrage aan de vermindering van de administratieve lasten en aan de vermindering van de kosten van de Belastingdienst.

Belastingplan 2012 c.a.

Wetsvoorstel Belastingplan 2012

1. Afschaffen afvalstoffenbelasting

2. Afschaffen grondwaterbelasting

3. Afschaffen verbruiksbelasting van pruim- en snuiftabak

4. Afschaffen verbruiksbelasting van alcoholvrije dranken

5. Afschaffen belasting op leidingwater

6. Afschaffen verpakkingenbelasting

7. Afschaffen Eurovignet

8. Omzetting zelfstandigenaftrek in een vaste basisaftrek

9. Afschaffing kindertoeslag heffingsvrije vermogen box 3

10. Vitaliteitspakket

11. Nieuwe renteregeling

12. Blanco accijnszegels

Wetsvoorstel Uitwerking autobrief

13. Bijtelling bestelauto's

14. Winstdrempel belastingplicht stichtingen en verenigingen

Wetsvoorstel Overige fiscale maatregelen 2012

15. Elektronische aanmelding EIA/MIA

16. Defiscalisering vorderingen/schulden

17. Vereenvoudiging bij nummerverwerving

18. Houderschapsystematiek autobussen

19. Uitbreiding soepele herziening

20. Afschaffen 10% regeling toeslagen

21. Inperking reikwijdte herleiden inkomen na overlijden bij toeslagen

22. Verruimen aanvraagtermijn toeslagen

Ten tijde van de indiening van het pakket Belastingplan 2012 c.a. zijn de financiële markten nog volop in beweging en de economie is nog niet hersteld van de vorige crisis. Juist in deze omstandigheden staat de soliditeit van de belastingopbrengst voorop. De overheid moet binnen bepaalde marges kunnen schatten hoeveel inkomsten er binnenkomen. Voorts moet het saldo van inkomsten en uitgaven, het begrotingstekort, binnen de perken worden gehouden. Het kabinet wil de toekomstige generaties niet opzadelen met de gevolgen van aanzienlijke begrotingstekorten.

Het Regeer- en Gedoogakkoord bevat tegen deze achtergrond een pakket maatregelen om het huishoudboekje van de staat in balans te brengen. Het Belastingplan 2012 bevat de volgende maatregelen uit het Regeer- en Gedoogakkoord die een budgettaire opbrengst opleveren: de wijziging van de kindregelingen, de aanpassing van de doorwerkbonus en een nieuwe renteregeling. De budgettaire opbrengst van circa € 1,3 mld. wordt, als onderdeel van de totale taakstelling van € 18 mld., ingezet voor het op orde krijgen van de overheidsfinanciën.

De maatregelen in de autobrief zijn mede gericht op soliditeit. Zeer zuinige auto's genieten allerlei voordelen in de sfeer van de autobelastingen. Van de nieuw verkochte auto's was vorig jaar al 25% zeer zuinig. In mei 2011 was dat percentage al opgelopen tot zo’n 33. Bij ongewijzigd beleid zou dat percentage verder oplopen tot ruim 60 in 2015.5 Dit beleid zorgt niet meer voor de maximale prikkel om de meest zuinige auto te kopen. Daarnaast zijn er (forse) gevolgen voor de budgettaire opbrengst van autobelastingen. Daarom bevat het pakket Belastingplan 2012 c.a. een samenhangend pakket maatregelen op dit punt. Voor de soliditeit van de belastingopbrengst is met name van belang dat een jaarlijkse neerwaartse bijstelling van de CO2-schijfgrenzen voor de BPM en de bijtelling zal plaatsvinden. Voorts vervalt de vrijstelling voor de MRB voor zeer zuinige personenauto’s per 1 januari 2014.

Het pakket Belastingplan 2012 c.a. bevat ook andere maatregelen die tot doel hebben bepaalde regelingen beter te richten. Het gaat om regelingen waarvan het gebruik niet in overeenstemming is met de doelstelling ervan. Dit gaat ten koste van een solide belastingopbrengst. De maatregelen die in dit kader worden getroffen, zijn de invoering van de objectvrijstelling voor vaste inrichtingen, de overnameholdingbepaling, de (her-)bestedingsreserve en de faciliteiten voor fondswervende instellingen in de vennootschapsbelasting. Daarnaast wordt de reikwijdte van de 30%-regeling afgestemd op het doel van deze regeling. De budgettaire opbrengst hiervan wordt ingezet binnen het Belastingplan 2012.

Tot slot bevorderen ook de in kader 3 beschreven maatregelen ter bestrijding van fraude de soliditeit van het belastingstelsel. Deze voorkomen dat de belastingopbrengst wordt uitgehold.

Belastingplan 2012 ca

Belastingplan 2012

1. Objectvrijstelling vaste inrichtingen

2. Renteaftrekbeperking overnameholding

3. 30%-regeling

4. Verlaging leeftijdsgrens aftrek levensonderhoud kinderen

5. Verlaging leeftijdsgrens jongste kind voor niet-inkomensafhankelijke deel alleenstaande-ouderkorting

6. Geleidelijk schrappen uitzonderingen uitbetaling algemene heffingskorting

7. Aanpassing doorwerkbonus

8. Afschaffing kindertoeslag heffingvrije vermogen in box 3

9. Nieuwe renteregeling

10. Wijziging (her)bestedingsreserve

Wetsvoorstel uitwerking autobrief

11. Jaarlijkse neerwaartse bijstelling CO2-schijfgrenzen BPM.

12. Vervallen vrijstelling MRB zeer zuinige personenauto’s per 1 januari 2014

13. Jaarlijkse neerwaartse bijtelling CO2-grenzen voor bijtelling loon-/inkomstenbelasting

OFM 2012

14. Wijziging fondswervende instellingen

15. Maatregelen ter bestrijding van fraude (zie kader 3)

Bij belastingfraude wordt de fiscale wetgeving ontdoken waardoor geen of minder belasting wordt betaald. Belastingfraude is schadelijk. Schadelijk voor de schatkist, en daarmee voor andere belastingbetalers die wel netjes aan hun verplichtingen voldoen. Belastingfraude holt het maatschappelijke draagvlak voor belastingheffing uit. Het kabinet wil een belastingstelsel dat niet alleen op papier, maar ook in de praktijk eerlijk uitwerkt. Het pakket Belastingplan 2012 c.a. bevat dan ook maatregelen om fraude effectief te kunnen bestrijden. Deze maatregelen zijn opgenomen in het wetsvoorstel Overige fiscale maatregelen 2012. Dit wetsvoorstel bevat zes maatregelen ten behoeve van de aanpak van fraude.

In de eerste plaats worden, kort gezegd, belastingteruggaven en toeslagen voortaan op één bankrekeningnummer ten name van de belastingplichtige overgemaakt. Dit om bijvoorbeeld te voorkomen dat malafide personen of instanties het burgerservicenummer van iemand anders gebruiken om een aanvraag te doen en daarbij het bankrekeningnummer van zichzelf opgeven. Het kabinet vindt dat dergelijke brutale fraude hard moet worden aangepakt. Het kan niet zo zijn dat mensen de Belastingdienst doelbewust gebruiken om bijvoorbeeld onrechtmatig een toeslag of voorlopige teruggaaf te claimen.

Verder verbreedt het kabinet de succesvolle inzet van de automatische nummerplaatherkenning naar alle belastingen. Nu kunnen de handhavingsacties op basis van voertuigherkenning of automatische nummerplaatherkenning alleen worden ingezet voor de motorrijtuigenbelasting.

Het kabinet vindt dat bij fraudebestrijding ook passende boetes horen. In dit kader worden de boetes bij misbruik van de toeslagen verhoogd, zoals ook aangekondigd in de Fiscale agenda.6 De maximale boete voor het niet of te laat verstrekken van gegevens of inlichtingen wordt verhoogd van € 1 500 naar € 4920. Als door opzet of grove schuld onjuiste of onvolledige gegevens of inlichtingen zijn verstrekt, waardoor een te hoge toeslag is uitbetaald, dan bedraagt de maximale boete thans 25 procent van het terug te vorderen bedrag. Hierbij geldt een absoluut maximum van € 5000. Net als in de fiscaliteit wordt dit maximum voortaan gesteld op 100 procent van het terug te vorderen bedrag per overtreding, zonder absoluut maximum. Bij opzet of grove schuld door derden wordt conform de fiscaliteit per overtreding een boete van de vierde categorie voorgesteld. Naast deze boeteverhogingen in de toeslagensfeer vindt ook een wijziging plaats in de fiscaliteit. Het kabinet maakt het namelijk mogelijk om een vergrijpboete op te leggen als na het opleggen van een verzuimboete blijkt dat sprake is van opzet of grove schuld.

Bij Overige fiscale maatregelen 2011 zijn amendementen aangenomen ter bestrijding van de Edelweissroute. Bij deze route verzwijgt de executeur in de aangifte erfbelasting zwart vermogen, waarvan de erfgenamen pas na afloop van de navorderingstermijn op de hoogte worden gesteld. In het wetsvoorstel Overige fiscale maatregelen 2012 worden maatregelen getroffen om deze Edelweissroute nog effectiever te bestrijden.

Tot slot wordt geregeld dat buiten de Europese Unie gevestigde verzekeringsmaatschappijen in bepaalde situaties een fiscaal vertegenwoordiger in Nederland moeten aanstellen. De Belastingdienst krijgt signalen dat door het vervallen per 1 januari 2011 van deze verplichting voor buitenlandse verzekeraars de belastingontduiking door buitenlandse verzekeringsmaatschappijen is toegenomen.

De in kader 3 beschreven maatregelen ter bestrijding van fraude de hiervoor beschreven soliditeit van het belastingstelsel. Deze voorkomen dat de belastingopbrengst wordt uitgehold.

Belastingplan 2012 c.a.

1. Eén bankrekeningnummer

2. Verbreding inzet automatische nummerplaatherkenning

3. Vergrijpboete na verzuimboete na nieuwe bezwaren

4. Verhoging boetes toeslagen

5. Bestrijding Edelweissroute

6. Verplichting fiscaal vertegenwoordiger verzekeringsmaatschappijen buiten de EU

De bovenstaande maatregelen aan de «poort», de maatregelen ter vergroting van de «pakkans» en de wijzigingen in de boetesfeer hebben tot doel te voorkomen dat de fraude zich voordoet. Hiermee is de Belastingdienst beter in staat de wet te handhaven.

Naast dit pakket maatregelen is er ook een groot aantal maatregelen in de uitvoeringssfeer. Zo worden in de Fiscale agenda verschillende maatregelen geschetst die recent zijn getroffen of nog worden getroffen om fraudeurs te «ontmaskeren».7 Zie hiervoor het volgende kader.

Reeds getroffen maatregelen

1. In de communicatie met burgers wordt er extra op gewezen dat het invullen van gefingeerde gegevens strafbaar is.

2. De procedure die leidt tot het wijzigen van een bankrekeningnummer waarop een teruggaaf wordt uitbetaald, is recent gewijzigd. Wijzigingen worden pas doorgevoerd nadat de burger wijziging van het te gebruiken bankrekeningnummer heeft bevestigd.

3. Wanneer een ondernemer meer dan twee jaar een nihil-aangifte doet voor de omzetbelasting, wordt de onderneming afgevoerd. Zo wordt het risico voorkomen dat met «lege btw-nummers» ten onrechte teruggaaf van omzetbelasting wordt gevraagd.

4. Aan ondernemers die als afnemer deel uitmaken van een keten waarin zeer waarschijnlijk btw-fraude wordt gepleegd, wordt een waarschuwingsbrief gezonden. Daardoor kan aftrek van aan hen in rekening gebrachte omzetbelasting worden geweigerd en kunnen zij bij voortzetting uiteindelijk ook strafrechtelijk worden aangepakt.

5. Voordat uitbetaling plaatsvindt, wordt gecontroleerd of de opgegeven bankrekening wordt gebruikt door verschillende burgerservicenummers (BSN), hetgeen op fraude kan duiden.

6. Aanvragen voor kinderopvangtoeslag met terugwerkende kracht worden extra gecontroleerd voordat ze worden afgehandeld.

7. In april wordt een koppeling tussen DigiD en het BSN voor de kinderopvangtoeslag gerealiseerd. Recent is deze koppeling ook aangebracht voor de huur- en zorgtoeslag.

8. Aanvragen van teruggaaf en aangiftes worden scherper beoordeeld door extra controles van intelligence en risicoselectie.

9. Aan personen zonder bij de Belastingdienst bekende woon- of verblijfplaats wordt niet meer uitbetaald, omdat het risico van oninbaarheid hier te groot is.

10. De consistentieregels worden aangescherpt.

Nog te treffen maatregelen

11. De Belastingdienst zal aanvragen van teruggaven en toeslagen beoordelen met contra-informatie die beschikbaar is in bestaande databases en gaat inventariseren welke bestanden nog meer in aanmerking komen voor koppeling.

12. Aanvragen die betrekking hebben op het verleden vormen een extra risico, mede gezien het feit dat het dan vaak om een grote bedragen gaat. Tot nu toe vindt uitbetaling ervan snel plaats. Uitbetaling van deze bedragen zal pas plaatsvinden na controle vooraf.

13. Toekenning van een voorlopige teruggaaf wordt geweigerd als over voorgaande jaren ten onrechte geen aangifte is ingediend.

14. Overleg met de banken om na te gaan of een vorm van structurele samenwerking en uitwisseling van gegevens over en weer het detecteren van systeemfraude kan vergemakkelijken.

Overige maatregelen

Het pakket Belastingplan 2012 bevat nog drie andere voorstellen die op deze plaats aandacht behoeven. In de eerste plaats een maatregel die al wat langer publiek is: de tijdelijke verlaging van de overdrachtsbelasting van 6% naar 2%. Deze maatregel is erop gericht de woningmarkt een krachtige impuls te geven. In de tweede plaats wordt een structurele oplossing voorgesteld voor de toepassing van de dwangsomregeling op de toeslagen. Tot slot bevat het pakket Belastingplan 2012 c.a. de fiscale maatregelen ter invulling van de Geefwet. Met deze maatregelen wordt uitvoering gegeven aan het Regeer- en Gedoogakkoord.

Voor drie belastinguitgaven in het pakket Belastingplan 2012 c.a. is voorzien in een zogenoemde horizonbepaling. Voor deze regelingen wordt direct bij invoering in de wet bepaald wanneer ze weer vervallen. Om de regeling te continueren is nieuwe besluitvorming noodzakelijk op basis van een positieve evaluatie. Het betreft in de eerste plaats de multiplier in de giftenaftrek. Deze maatregel is opgenomen in het wetsvoorstel Geefwet. Voor de multiplier geldt een horizon van 5 jaar. In de tweede plaats is een horizonbepaling van toepassing op de nihilbijtelling voor auto’s die per 1 januari 2016 vervalt.8 Deze nihilbijtelling is geregeld in het wetsvoorstel Wet uitwerking autobrief. Gelet op hetgeen hierover eerder in de autobrief is aangekondigd is de horizon voor deze nihilbijtelling bepaald op 4 jaar. Voor de regeling inzake de werkbonus die in dit wetsvoorstel is opgenomen, is gekozen voor een horizon van 7 jaar, omdat in 2019 een integrale evaluatie is voorzien van regelingen gericht op ouderen.

Zoals al aangegeven in de Fiscale agenda ligt het voor belastinguitgaven voor de hand om een horizonbepaling op te nemen. Het is immers een politieke afweging om voor specifieke situaties een belastingvoordeel te geven, waarbij een dergelijke afweging niet voor de eeuwigheid geldt. De horizonbepaling dwingt om opnieuw de afweging te maken of aan de belastinguitgave opnieuw prioriteit wordt gegeven. Zoals in het Programma Regeldruk Bedrijven 2011–20159 is vermeld, wil het kabinet stimuleren dat vaker wordt gekozen voor juridische instrumenten die positief kunnen uitwerken op de regeldruk, zoals een horizonbepaling. In het onlangs gepresenteerde Integraal AfwegingsKader voor beleid en wetgeving (IAK)10 wordt daarom ook nadrukkelijk aandacht besteed aan de mogelijkheid om horizonbepalingen op te nemen.

Het pakket Belastingplan 2012 c.a. bestaat uit vijf wetsvoorstellen. Deze wetsvoorstellen worden in het volgende kader opgesomd.

Wetsvoorstellen

1. Wetsvoorstel Belastingplan 2012

2. Wetsvoorstel Geefwet

3. Wetsvoorstel Wet uitwerking autobrief

4. Wetsvoorstel Wet toepassing dwangsomregeling toeslagen

5. Wetsvoorstel Overige fiscale maatregelen 2012

Het wetsvoorstel Belastingplan 2012 bevat zoals gebruikelijk maatregelen die primair betrekking hebben op het budgettaire en koopkrachtbeeld van het komende jaar. Anders dan aangekondigd in de Fiscale agenda, is ook de grondslagverbreding in de vennootschapsbelasting in dit wetsvoorstel opgenomen. De opbrengst daarvan wordt in 2012 namelijk aangewend voor de tijdelijke verlaging van de overdrachtsbelasting. Deze tijdelijke verlaging is één van de maatregelen die primair betrekking hebben op het budgettaire beeld voor het komende jaar en daarom niet los gezien kunnen worden van de andere onderdelen van het Belastingplan 2012.

Het wetsvoorstel Geefwet bevat, zoals de naam zegt, de fiscale maatregelen die in het kader van de in het Regeer- en Gedoogakkoord aangekondigde Geefwet worden getroffen.

De maatregelen die voortvloeien uit de autobrief zien alle op de belastingheffing met betrekking tot auto's en zijn per saldo budgettair neutraal. Tegen deze achtergrond zijn deze maatregelen opgenomen in een afzonderlijk wetsvoorstel.

Het wetsvoorstel Wet toepassing dwangsomregeling toeslagen bevat een structurele regeling voor de toepassing van de dwangsomregeling op toeslagen, en regelt de ingangsdatum daarvan. In lijn met het amendement van het lid Groot c.s.11 zijn deze maatregelen in een afzonderlijk wetsvoorstel opgenomen.

De overige maatregelen die uiterlijk op 1 januari 2012 in werking moeten treden, zijn ondergebracht in het wetsvoorstel Overige fiscale maatregelen 2012.

Dit wetsvoorstel en het wetsvoorstel Overige fiscale maatregelen 2012 zijn aan te merken als inhoudelijke verzamelwetsvoorstellen. Beide wetsvoorstellen voldoen aan de criteria in de Notitie Verzamelwetgeving.12 In de eerste plaats is in dit wetsvoorstel sprake van budgettaire samenhang. De opbrengst van bepaalde maatregelen wordt gebruikt als dekking voor andere maatregelen. Bij het wetsvoorstel Overige fiscale maatregelen 2012 is sprake van uitvoeringstechnische samenhang, waarbij voor de doelgroep of de Belastingdienst gelijktijdige invoering op 1 januari 2012 gewenst is. De onderdelen zijn niet van een omvang en complexiteit waardoor zij een afzonderlijk wetsvoorstel rechtvaardigen. Voorts is het niet op voorhand de verwachting dat een van de onderdelen dermate politiek omstreden is dat een goede parlementaire behandeling van andere onderdelen in het geding komt.

De hoofdstukken in het algemeen deel van deze toelichting zijn ingedeeld in maatregelen Fiscale agenda, maatregelen Regeer- en Gedoogakkoord, koopkrachtpakket en overige maatregelen. Aan het slot van het algemeen deel van de toelichting wordt in een aantal hoofdstukken ingegaan op de budgettaire effecten, de EU-aspecten, de duurzaamheidsaspecten, de gevolgen voor de uitvoeringskosten van de Belastingdienst en de gevolgen voor bedrijfsleven en burger van dit wetsvoorstel.

Op dit moment bestaan er 22 rijksbelastingen in Nederland. In een rapport van de OESO is Nederland van alle 43 onderzochte landen als enige land vermeld dat alle door de OESO genoemde negen hoofdvormen van heffingen heeft, die ook nog eens door de landelijke belastingdienst worden uitgevoerd.13 In het streven van het kabinet om te komen tot een eenvoudig, meer solide en fraudebestendig belastingstelsel is bezien of, en zo ja, in hoeverre, het terugbrengen van het aantal kleine belastingen mogelijk is. Het kabinet ziet nu de mogelijkheid om een aantal kleinere belastingen af te schaffen. Hierdoor vermindert het instrumentalisme van de belastingheffing. Belastingheffing wordt immers niet alleen gebruikt voor de financiering van overheidsuitgaven, maar tevens wordt op veel verschillende terreinen geprobeerd via de fiscaliteit gedrag te stimuleren of te ontmoedigen. Dergelijk instrumentalisme is op zichzelf genomen nastrevenswaardig, maar leidt tot uitdijende wet- en regelgeving, een complexere uitvoering en hoge administratieve lasten. Door een aantal kleinere belastingen af te schaffen, dalen de administratieve lasten en kan de Belastingdienst zich concentreren op de «grote» belastingen. Ook zullen daardoor de bij burgers en bedrijven optredende irritaties over de veelheid aan belastingen afnemen. In het rapport van de Studiecommissie belastingstelsel wordt ingegaan op nut en noodzaak van diverse kleine belastingen en de mogelijkheid van afschaffing daarvan. In de Fiscale agenda heeft het kabinet 7 van de 22 bestaande rijksbelastingen benoemd die afgeschaft zouden kunnen worden. Dit voornemen wordt in dit wetsvoorstel tot uitvoering gebracht. Het gaat hierbij om de volgende belastingen:

1. Afvalstoffenbelasting

2. Grondwaterbelasting

3. Belasting op pruim- en snuiftabak

4. Belasting op alcoholvrije dranken

5. Belasting op leidingwater

6. Verpakkingenbelasting

7. Eurovignet

De afschaffing van zeven kleine belastingen wordt volledig binnen het pakket Belastingplan 2012 c.a. en het lastenkader van het Regeer- en Gedoogakkoord gedekt. Binnen het pakket Belastingplan 2012 c.a. zijn middelen beschikbaar vanwege lastenverzwarende maatregelen, zoals de vpb-maatregelen en de aanpassing van de 30%-regeling. Daarnaast vormt het pakket Belastingplan 2012 c.a. mede compensatie voor hogere lasten, voornamelijk als gevolg van hoger dan voorziene premies voor de zorgkosten en de sectorfondsen.

Hierna wordt per kleine belasting geschetst waarom het kabinet van oordeel is dat afschaffing van deze belasting wenselijk is gezien de hierdoor te bereiken vereenvoudiging.

De afvalstoffenbelasting is verschuldigd door stortplaatshouders voor het storten van afvalstoffen. Door de afname van de hoeveelheid gestort afval is de opbrengst van de afvalstoffenbelasting fors teruggelopen. Bedroeg de opbrengst een paar jaar geleden nog € 177 mln., in 2010 was de opbrengst gedaald tot € 42 mln. Dat is overigens € 17 mln. lager dan de neerwaarts bijgestelde raming voor 2010. De opbrengst in het eerste halfjaar van 2011 is ongeveer een derde lager dan in dezelfde periode in 2010. Ondanks de lichte groei van de economie lijkt de dalende trend zich dus voort te zetten. Deze afname kan worden verklaard doordat er in Nederland inmiddels sprake is van voldoende capaciteit bij de afvalverbrandingsinstallaties (er was lange tijd te weinig capaciteit, waardoor vaker een ontheffing van het stortverbod werd verleend) en een hoger percentage gerecycled afval. De belasting wordt opgebracht door circa 30 belastingplichtigen. Dit betreft de stortplaatshouders. De afvalstoffen die op een stortplaats terecht komen, zijn vrijwel geheel afkomstig van het bedrijfsleven. Voorbeelden zijn bouw- en sloopafval, industrieel afval, asbesthoudend afval, reststoffen afkomstig van afvalverbrandingsinstallaties of grondreiniging. Minder dan 0,1% van het in 2009 gestorte afval was huishoudelijk afval. Ook gezien de voorhanden zijnde alternatieven om het storten van afval te ontmoedigen via het gevoerde afvalbeleid, zowel nationaal (Landelijk afvalbeheerplan) als Europees (Kaderrichtlijn afval), is een aparte heffing niet meer noodzakelijk om het storten van afvalstoffen tegen te gaan. Daarom schaft het kabinet de afvalstoffenbelasting per 1 januari 2012 af.

Ook de grondwaterbelasting is halverwege de jaren negentig ingevoerd om algemene middelen te verwerven. Daarnaast werd beoogd de lastendruk te verschuiven van de arbeid naar consumptie. Het milieuaspect was secundair. In 2007 is een rapport over de grondwaterbelasting naar de Tweede Kamer verstuurd14 waarin onder meer is geconcludeerd dat de gevolgen van afschaffing van deze belasting voor het milieu naar verwachting beperkt zouden zijn. De grondwaterbelasting wordt opgebracht door circa 4 000 belastingplichtigen. Een tiental waterleidingbedrijven is echter verantwoordelijk voor ruim 80% van de opbrengst. De rest wordt opgebracht door enkele tientallen bedrijven die grondwater gebruiken (circa 15%) en ongeveer 4 000 bronbemalers (circa 5%). In de Europese Kaderrichtlijn Water wordt het prijsbeleid als een van de instrumenten genoemd voor een duurzaam waterbeheer. Het provinciale vergunningenstelsel biedt echter voldoende waarborgen voor een efficiënte en verantwoorde benutting van de voorraad grondwater. Tegen deze achtergrond schaft het kabinet de grondwaterbelasting per 1 januari 2012 af.

Van pruimtabak en snuiftabak wordt een verbruiksbelasting geheven. Pruimtabak en snuiftabak worden slechts in zeer kleine hoeveelheden verkocht. Deze producten moeten echter wel zijn voorzien van speciale belastingzegels. Voor de Belastingdienst brengt dit in verhouding hoge uitvoeringskosten met zich mee en voor de paar betrokken ondernemingen administratieve lasten. Reden voor het kabinet om de belasting op pruim- en snuiftabak af te schaffen. Deze afschaffing vindt per 1 januari 2013 plaats, tegelijk met de afschaffing van de in dezelfde wet opgenomen belasting op alcoholvrije dranken.

Met betrekking tot alcoholvrije dranken is verbruiksbelasting verschuldigd als sprake is van mineraalwater, spuitwater en ander drinkwater alsmede over onder meer limonade, vruchtensap en groentesap of mengsels van water en vruchtensap die een bepaald percentage vruchtensap of vruchtenmoes bevatten. Voorts is verbruiksbelasting verschuldigd over onder meer concentraten en poeders, waarmee een alcoholvrije drank kan worden bereid. Uitgezonderd van de verbruiksbelasting zijn onder andere bepaalde uit melk en melkproducten bereide dranken. In de praktijk leidt de afbakening tot veel vragen en discussies. Bij vruchtensappen en groentesappen speelt ook de problematiek van de zogenoemde zelfpersers. Als iemand uit verse producten een drank perst, is verbruiksbelasting verschuldigd. Het vaststellen hiervan vereist onevenredig veel toezicht. Omdat de verbruiksbelasting een Nederlandse heffing is, valt het intracommunautaire vervoer van alcoholvrije dranken niet onder Europese controlebepalingen zoals wel het geval is bij vervoer van accijnsgoederen. Op grond van Europese regelgeving mogen er voor de verbruiksbelastinggoederen geen documenten verplicht worden gesteld ter controle op overbrengingen tussen lidstaten. Dit maakt het toezicht gecompliceerd, omdat fysieke controles aan de binnengrenzen niet meer zijn toegestaan. Vandaar het voorstel van het kabinet om de belasting op alcoholvrije dranken af te schaffen. Deze afschaffing vindt vanwege het budgettaire beeld per 1 januari 2013 plaats.

De leidingwaterbelasting wordt geheven over de levering van leidingwater aan verbruikers. Concreet betekent dit dat circa 60 belastingplichtigen, met name leidingwaterbedrijven, met deze belasting te maken hebben. De belasting wordt door de leidingwaterbedrijven doorberekend aan hun afnemers. De belasting op leidingwater is op 1 januari 2000 ingevoerd ter vervanging van het een jaar daarvoor ingevoerde algemene btw-tarief op de levering van water. Het algemene btw-tarief werd met invoering van de belasting op leidingwater weer vervangen door het verlaagde btw-tarief. De reden voor de keuze voor een afzonderlijke leidingwaterbelasting was dat de btw-wetgeving zich niet leende voor een gedifferentieerde aanpak. Binnen de Wet belastingen op milieugrondslag was dit wel mogelijk in de vorm van een leidingwaterbelasting met een maximaal in de heffing te betrekken hoeveelheid leidingwater van 300 m3 per aansluiting per jaar. Op die manier kon het gewenste zuinige gebruik van water wel worden gestimuleerd. De doelstelling om waterverbruik te verminderen wordt momenteel ook door de Europese commissie opgepakt. De Europese commissie is bezig met het opstellen van een richtlijn om het watergebruik in Europa met dertig procent te verminderen. Gelet daarop schaft het kabinet de leidingwaterbelasting af. Vanwege het budgettaire beeld vindt deze afschaffing per 1 januari 2013 plaats.

De verpakkingenbelasting is geïntroduceerd in 2008 en slaat neer bij ruim 4 000 belastingplichtigen. De verpakkingenbelasting is sinds de introductie al een aantal keren vereenvoudigd. Verdere vereenvoudigingen binnen de huidige structuur lijken nauwelijks meer realiseerbaar. Uit de evaluatie van de verpakkingenbelasting blijkt dat deze heffing slechts zeer geringe milieueffecten heeft.15

Afschaffen van de verpakkingenbelasting hangt samen met de garanties die het bedrijfsleven zal moeten bieden dat er op grond van verplichtingen uit het Besluit verpakkingen een inzamelingssysteem voor verpakkingsafval blijft draaien en dat zij blijft voldoen aan de rapportageverplichtingen uit het Besluit verpakkingen en daartoe een alternatieve registratie opzet, inclusief financiering. Voor de rapportageverplichting wordt gestreefd naar een methode die zo min mogelijk administratieve lasten oplevert. Hierbij zal ook gekeken worden hoe andere landen deze verplichtingen invullen.

Verder is nog van belang dat het kabinet in 2013 de bijdrage aan het Afvalfonds schrapt dat momenteel wordt gevoed via de begroting van het ministerie van Infrastructuur en Milieu. Dit is vastgelegd in het Regeer- en Gedoogakkoord. Bij de totstandkoming van de verpakkingenbelasting zijn destijds de bijdragen op grond van het verpakkingenbesluit en het Impulsprogramma Zwerfafval (in totaal € 115 mln. per jaar) in de verpakkingenbelasting geïntegreerd door de tarieven van de verpakkingenbelasting vast te stellen inclusief de bijdrage aan het afvalfonds. De begroting van het ministerie van VROM is destijds met eenzelfde bedrag (€ 115 mln.) verhoogd.

De staatssecretaris van I&M zal over het inzamelingssysteem en rapportageverplichting afspraken met het bedrijfsleven maken. Uiterlijk in het tweede kwartaal van 2012 zal de staatssecretaris van I&M daarover rapporteren. Aangezien in dit wetsvoorstel afschaffing per 1 januari 2013 geregeld wordt, zal het kabinet dit volgend jaar alleen in heroverweging nemen indien er geen overeenstemming bereikt wordt.

Het Eurovignet is een belasting voor het gebruik van de snelweg door vrachtwagens zwaarder dan 12 ton en wordt geheven in Nederland, België, Luxemburg, Denemarken en Zweden. De belangrijkste elementen van de heffing, zoals het tarief, zijn vastgelegd in een verdrag.16 Nederland heeft de heffing opgenomen in de Wet belasting op zware motorrijtuigen (BZM). In het verdrag is vastgelegd dat wanneer met betrekking tot een truck in één van de landen betaald is, deze zonder betaling ook toegang krijgt tot het wegennet van de andere landen. De heffing van het Eurovignet gaat gepaard met hoge uitvoeringskosten en administratieve lasten, terwijl de opbrengst naar verhouding bescheiden is. De opbrengst van het Eurovignet valt toe aan het desbetreffende land waar de belastingplichtige woonachtig is. De opbrengst van trucks van buiten de deelnemende landen wordt volgens een vaste sleutel verdeeld. Een externe serviceprovider organiseert voor de aangesloten landen de internationale verkoop van vignetten en beheert de centrale server waar alle verkopen worden geregistreerd. Nederland deelt in de kosten van deze provider.

Duitsland, dat aanvankelijk ook deelnam, is na invoering aldaar van de kilometerheffing voor vrachtwagens gestopt met het heffen van de belasting. Denemarken en de Belgische gewesten hebben aangekondigd respectievelijk in 2012 en in de loop van 2013 een kilometerheffing als alternatief voor het Eurovignet in te voeren. Wanneer verschillende landen uit het verdrag stappen, is het zeer de vraag of het samenwerkingsverband als zodanig blijft bestaan. Dat de toekomst van het Eurovignetverdrag onzeker is, blijkt ook uit het feit dat actualisatie van het verdrag steeds moeizamer gaat. Een eerder aangekondigde verhoging en verdere milieudifferentiatie van de tarieven in 2008 kon om die reden geen doorgang vinden.

Op basis van bovenstaande overwegingen is het kabinet voornemens de heffing van het gezamenlijke gebruiksrecht te staken en over te gaan tot intrekking van het Eurovignet per 1 januari 2013. De budgettaire derving door afschaffing van het Eurovignet die toe te rekenen aan de Nederlandse vervoersector wordt gedekt door een verhoging van de motorrijtuigenbelasting voor zware vrachtwagens. Zoals in de autobrief al staat vermeld is een gedeeltelijke dekking in de dieselaccijns ook denkbaar. Bij deze dekking zou echter ook een verlaging van de motorrijtuigenbelasting voor de andere voertuiggroepen horen, die de opbrengst van de verhoging van de dieselaccijns weer mitigeerde. Omwille van de eenvoud is dan ook gekozen voor verhoging van de motorrijtuigenbelasting voor de groep waarop de afschaffing van het Eurovignet effect heeft, de zware vrachtwagens. Deze verhoging wordt vormgegeven door een verhoging van de algemene tarieven met 122%, en de introductie van een opslagpercentage voor trucks van de zogeheten Euroklasse 3, een uitstootnorm. Dit opslagpercentage van 20% gaat bestaan naast de reeds bestaande opslagen voor Euro 0 (90%), Euro 1 (75%) en Euro 2 (60%). Met de vervoersector wordt nog overlegd over hoe de maatregel in de praktijk uitwerkt. Voor de introductie van de opslag voor Euro 3 wordt een stabiele budgettaire opbrengst ingeboekt, net zoals gebeurde bij de introductie van de eerdere opslagen voor de oudere euronormen. De oudere, Euro 0, 1, 2 en 3 , trucks verdwijnen van de weg en worden vervangen door nieuwere, bijvoorbeeld Euro 6-trucks. Bij gelijkblijvende wetgeving zal de opbrengst van de opslagen dan ook gestaag afnemen. Om dit effect tegen te gaan moet rekening worden gehouden met de vernieuwing van het wagenpark. In het wetsvoorstel Belastingplan 2013 zal nader op deze materie worden ingegaan. In onderstaande tabel treft u een overzicht van de budgettaire effecten van het afschaffen van het Eurovignet.

|

2013 |

struc. |

|

|---|---|---|

|

Afschaffen Eurovignet binnenland |

– 121 |

– 121 |

|

Afschaffen eurovignet buitenland (netto) |

– 28 |

– 28 |

|

Uitvoeringskosten buitenland |

– 6 |

– 6 |

|

Verhogen MRB zware vrachtauto’s met 122% |

112 |

112 |

|

Toeslag in MRB op Euro 3 vrachtauto's |

9 |

9 |

|

Totaal |

– 34 |

– 34 |

Zoals het kabinet in de Fiscale agenda heeft aangekondigd, worden met ingang van 1 januari 2012 twee maatregelen op het gebied van de vennootschapsbelasting ingevoerd. Het gaat om een beperking van de excessieve renteaftrek door overnameholdings en de introductie van een objectvrijstelling voor vaste inrichtingen. Met deze maatregelen wordt een tweetal onevenwichtigheden in de vennootschapsbelasting aangepakt.

De renteaftrekbeperking voor overnameholdings gaat de excessieve renteaftrek na overnames van Nederlandse ondernemingen tegen. Hierdoor wordt de onevenredige financiering van bedrijven met vreemd vermogen ontmoedigd. De schuldenlast van het Nederlandse bedrijfsleven zal hierdoor dalen. Bij de vormgeving van de maatregel is rekening gehouden met het belang van bestendige wetgeving voor het vestigingsklimaat. Daarom kent deze renteaftrekbeperking een eerbiedigende werking voor bestaande situaties. De overnamerente wordt in aftrek beperkt indien het overnames betreft die op of na 1 januari 2012 plaatsvinden. Hierdoor worden bedrijven niet geraakt voor overnameschulden die in het verleden zijn aangegaan. Dergelijke overnames, zoals we die in het verleden hebben gezien, zullen echter in de toekomst niet meer ten laste van de schatkist kunnen worden gedaan.

Een objectvrijstelling voor vaste inrichtingen neemt het timingvoordeel van tijdelijke verliesimport weg dat thans bestaat als in het buitenland wordt geopereerd via een vaste inrichting in plaats van via een dochtervennootschap. Met deze maatregel wordt dan ook een vanuit fiscaal oogpunt evenwichtiger behandeling van vaste inrichtingen en deelnemingen bereikt.

De opbrengst van beide maatregelen zal worden aangewend voor de tijdelijke verlaging van de overdrachtsbelasting. Na 2012 wordt deze opbrengst ingezet om, zoals hiervoor al uiteengezet, enkele kleine belastingen af te schaffen.

Naast de hiervoor genoemde maatregelen bevat dit wetsvoorstel twee andere wijzigingen in de sfeer van de vennootschapsbelasting. In verband met het Europese recht vindt een aanpassing plaats van de buitenlandse belastingplicht van stichtingen en verenigingen en de buitenlandse aanmerkelijkbelangregeling.

Bij nota van wijziging zal een Research & Development aftrek in dit wetsvoorstel worden opgenomen. Hierop wordt aan het slot van dit hoofdstuk ingegaan.

In dit wetsvoorstel zijn maatregelen opgenomen tegen overnameholdingconstructies. Dat is een constructie waarbij bijvoorbeeld een buitenlandse groep een Nederlandse bv overneemt en daarna verkoopt aan een door de groep opgerichte Nederlandse overnameholding die de koopsom schuldig blijft. Daarna wordt een fiscale eenheid gevormd tussen de overnameholding en de bv. De door de overnameholding betaalde rente over de schuldig gebleven koopsom kan dan binnen de fiscale eenheid worden verrekend met de winst van de bv. Daarmee verdwijnt de winst van de bv (grotendeels) uit de Nederlandse heffingsgrondslag. Hetzelfde effect kan worden bereikt met een juridische splitsing of juridische fusie. De in dit wetsvoorstel opgenomen bepalingen zorgen ervoor dat de rente over de overnameschuld niet de facto onbeperkt in aftrek kan komen op de winst van de overgenomen bv. Daarbij wordt de renteaftrek tot een bedrag van € 1 000 000 ongemoeid gelaten. Ook blijft de aftrek in stand voor zover na de overname sprake is van een gezonde financiering. De thans voorgestelde renteaftrekbeperking ligt in het verlengde van de tot en met 31 december 2006 geldende bepalingen tegen overnameholdingconstructies. Die oude bepalingen zijn per 1 januari 2007 afgeschaft vanwege de stroomlijning van de renteaftrekbeperkingen in het kader van de Wet Werken aan winst. Inmiddels is echter gebleken dat een specifieke maatregel tegen overnameholdingconstructies toch niet gemist kan worden. De in dit wetsvoorstel opgenomen bepalingen voorzien daarin.

Op dit moment kunnen internationaal opererende ondernemingen de verliezen van hun buitenlandse vaste inrichtingen17 verrekenen met hun Nederlandse winst in het jaar waarin het verlies wordt geleden.Negatieve ontwikkelingen in het buitenland raken hierdoor direct de Nederlandse belastingopbrengst. Als de vaste inrichting in latere jaren weer winst behaalt, wordt deze verliesverrekening als het ware teruggenomen. Het terugnemen van verliezen kan echter, bijvoorbeeld door het omzetten van een vaste inrichting in een dochter, voor onbepaalde tijd worden uitgesteld. Bij (buitenlandse) deelnemingen komen verliezen niet direct in mindering op de Nederlandse winst. Pas bij liquidatie kan een resterend liquidatieverlies in aanmerking worden genomen. Door invoering van een objectvrijstelling wordt de fiscale behandeling van buitenlandse vaste inrichtingen meer gelijkgetrokken met de behandeling van deelnemingen.

Gekozen is om de gehele regeling op te nemen in de Wet op de vennootschapsbelasting 1969 (Wet Vpb 1969). Dit heeft tot gevolg dat het gedeelte van het Besluit voorkoming dubbele belasting 2001 (Bvdb 2001) dat betrekking heeft op de vennootschapsbelasting grotendeels kan vervallen, evenals de regeling in de Wet Vpb 1969 die ziet op de omzetting van een vaste inrichting in een deelneming.

Bij invoering van de objectvrijstelling voor buitenlandse ondernemingswinsten worden zowel de positieve als de negatieve resultaten van de buitenlandse vaste inrichting uit de wereldwinst geëlimineerd. Het is hierbij niet relevant of de voordelen in het land van de vaste inrichting in de belastingheffing worden betrokken. De onderworpenheidseis voor de voorkoming van dubbele belasting met betrekking tot winsten van actieve vaste inrichtingen komt te vervallen. Doordat de voordelen uit een buitenlandse vaste inrichting uit de wereldwinst worden geëlimineerd, komen verliezen van buitenlandse vaste inrichtingen in beginsel niet meer ten laste van de Nederlandse winst. Mede in verband met het Europese recht worden verliezen van buitenlandse vaste inrichtingen die definitief zijn bij staking van de activiteiten of overdracht ervan aan een derde wel in aftrek toegelaten.

Net als bij de deelnemingsvrijstelling zal een regeling gelden om constructies via laagbelastende landen tegen te gaan. Dit om te voorkomen dat de voordelen uit mobiel kapitaal dat in laagbelastende landen is ondergebracht, via de Nederlandse objectvrijstelling belastingvrij worden genoten. De regeling houdt in dat voor voordelen uit zogenoemde passieve vaste inrichtingen in laagbelastende landen de objectvrijstelling niet geldt. In plaats daarvan wordt voor positieve voordelen verrekening gegeven. Negatieve voordelen worden beperkt in aanmerking genomen. Deze systematiek sluit aan op die van de deelnemingsverrekening. Een soortgelijke uitzondering is op dit moment opgenomen in het Bvdb 2001 en in de meest recent afgesloten belastingverdragen.

Tijdens het algemeen overleg van 14 januari 2010 is toegezegd18 te bezien wat de impact van een objectvrijstelling voor vaste inrichtingen zou kunnen zijn op de positie van bedrijven in de grensstreek ten opzichte van hun concurrenten in België en Duitsland die in Nederland opereren via een vaste inrichting.

In België worden de winsten van een Nederlandse vaste inrichting, net als in de omgekeerde situatie, vrijgesteld. Een Belgische belastingplichtige met een vaste inrichting in Nederland kan de verliezen uit die vaste inrichting ten laste van zijn Belgische belastinggrondslag brengen zolang hij aannemelijk kan maken dat dit verlies niet in Nederland met winst is verrekend. De invoering van een objectvrijstelling betekent op dit punt een beperkte verslechtering van de concurrentiepositie van Nederlandse bedrijven met een vaste inrichting in België ten opzichte van vergelijkbare Belgische bedrijven met een vaste inrichting in Nederland.

Duitsland stelt in relatie met verdragslanden, waaronder uiteraard Nederland, zowel winsten als verliezen van een vaste inrichting vrij. Dat komt dus overeen met het voorgestelde systeem, inclusief de Europeesrechtelijk noodzakelijke uitzonderingen. Dat betekent dat Nederlandse bedrijven met een vaste inrichting in Duitsland op dit punt niet op achterstand komen te staan ten opzichte van vergelijkbare Duitse bedrijven met een vaste inrichting in Nederland.

In het buitenland gevestigde lichamen zijn in Nederland belastingplichtig voor de vennootschapsbelasting voor zover zij Nederlands inkomen genieten. Zij zijn «buitenlands belastingplichtig». Deze buitenlandse belastingplicht wordt voor bepaalde buitenlandse lichamen aangepast. De aanpassing betreft in het buitenland gevestigde lichamen die naar buitenlands recht zijn opgericht en vergelijkbaar zijn met naar Nederlands recht opgerichte verenigingen of stichtingen of die een kerkgenootschap zijn. Deze buitenlandse lichamen worden door de wetswijziging voortaan slechts in de vennootschapsbelasting betrokken voor zover zij een onderneming drijven. Daarmee wordt de buitenlandse belastingplicht van deze lichamen in lijn gebracht met de beperkte belastingplicht voor Nederlandse verenigingen, Nederlandse stichtingen en kerkgenootschappen. De Europese Commissie heeft in een met redenen omkleed advies verzocht om deze aanpassing.19 Met de wijziging wordt de eventuele twijfel over verenigbaarheid van de bepaling met het EU-recht weggenomen. De aanpassing betreft grotendeels codificatie van bestaand beleid.20

Een in het buitenland gevestigd lichaam dat een aanmerkelijk belang heeft in een Nederlandse vennootschap wordt in bepaalde gevallen voor de dividenden uit en de vervreemdingsvoordelen op de aandelen in die vennootschap in de vennootschapsbelastingheffing betrokken (buitenlandse AB-regeling). Deze heffing geldt alleen indien het aanmerkelijk belang niet behoort tot het ondernemingsvermogen van het in het buitenland gevestigde lichaam. Over de verenigbaarheid van de buitenlandse AB-regeling met het EU-recht zijn vragen gerezen omdat in puur Nederlandse verhoudingen veelal niet wordt geheven, bijvoorbeeld omdat de deelnemingsvrijstelling kan worden toegepast. Tijdens de behandeling van de Wet werken aan winst is reeds het voornemen geuit de buitenlandse AB-regeling op dit punt aan te passen.21 Inmiddels heeft ook de Europese Commissie hierom in een met redenen omkleed advies verzocht.19

Het geheel afschaffen van de buitenlandse AB-regeling, zoals wel wordt bepleit, acht het kabinet niet wenselijk. Hoewel de regeling de facto slechts in zeer beperkte mate wordt toegepast, vervult deze in de praktijk een belangrijke rol bij het tegengaan van kunstmatige constructies met als doel de heffing van inkomsten- of dividendbelasting te ontgaan. Daarom wordt voorgesteld om dit anti-ontgaanskarakter meer expliciet in de tekst van de regeling tot uitdrukking te brengen. Het treffen van gerichte anti-misbruikbepalingen is EU-rechtelijk toegestaan. Daartoe wordt aan de buitenlandse AB-regeling als additionele voorwaarde toegevoegd dat het aanmerkelijk belang door het buitenlandse lichaam moet worden gehouden met als voornaamste doel of een van de voornaamste doelen het ontgaan van Nederlandse inkomsten- of dividendbelasting bij een ander. Met betrekking tot die ander kan worden gedacht aan een of meer van de (directe of indirecte) aandeelhouders van het in het buitenland gevestigde lichaam. De voorwaarde dat het aanmerkelijk belang niet tot het ondernemingsvermogen van dat in het buitenland gevestigde lichaam behoort, blijft hierbij gehandhaafd. Voor de situatie waarin het aanmerkelijk belang tot het ondernemingsvermogen van het buitenlandse lichaam behoort, wijzigt er dus niets. Met de voorgestelde gerichtere toepassing van de buitenlandse AB-regeling zijn dan ook geen wijzigingen beoogd ten opzichte van de huidige uitvoeringspraktijk. Wordt het aanmerkelijk belang door het buitenlandse lichaam, buiten ondernemingsverband, alleen gehouden om heffing van dividendbelasting te ontgaan (en dus niet mede om inkomstenbelasting te ontgaan), dan zal de vennootschapsbelastingheffing verder worden gesteld op 15% over de ontvangen dividenduitdelingen. Aldus wordt ook in deze situatie meer aansluiting bereikt tussen de heffing van vennootschapsbelasting en de belasting die wordt ontgaan.

Daarnaast wordt een flankerende maatregel in de Wet op de dividendbelasting 1965 (Wet DB 1965) voorgesteld. Op grond van deze anti-misbruikmaatregel wordt een coöperatie, die direct of indirect aandelen houdt met als doel de heffing van Nederlandse dividendbelasting of buitenlandse belasting bij een ander te ontgaan, inhoudingsplichtige voor de dividendbelasting. Thans zijn coöperaties in beginsel niet als inhoudingsplichtigen voor de dividendbelasting aangewezen. Als algemene regel blijft dit zo. Alleen voor ontgaansstructuren wordt een uitzondering gemaakt. Met deze maatregel wordt voorkomen dat om fiscale redenen coöperaties zonder reële betekenis worden tussengeschoven om belasting te ontgaan. Overeenkomstig de buitenlandse AB-regeling wordt de inhoudingsplicht in beginsel beperkt tot uitdelingen aan leden waarbij het lidmaatschapsrecht niet tot een ondernemingsvermogen behoort. Leden waarbij het lidmaatschapsrecht wel tot het vermogen van een onderneming behoort, zijn slechts belastingplichtig naar evenredigheid voor zover anders een latente dividendbelastingclaim die ziet op de zuivere winst van een Nederlandse vennootschap waarin de coöperatie een belang heeft verloren zou gaan. Om in de geschetste situaties effectief van de leden dividendbelasting te kunnen heffen, wordt ter zake de inhoudingsvrijstelling uitgesloten. In dat kader past het ook om in die situaties bij de leden de ingehouden dividendbelasting uit te zonderen als verrekenbare voorheffing in de Wet Vpb 1969, tenzij het dividend bij het desbetreffende lid deel uitmaakt van zijn Nederlandse inkomen.

De herbestedingsreserve voor lichamen met een algemeen maatschappelijk of sociaal belang op de voorgrond, stamt uit 2001. Achtergrond van deze bepaling is te voorkomen dat professionele culturele instellingen zoals toneelgezelschappen, orkesten en musea en andere stichtingen of verenigingen waarbij een algemeen maatschappelijk of sociaal belang op de voorgrond staat, zoals scouting, dorpshuizen, amateur sportverenigingen en toneelverenigingen, ongewild tegen belastingheffing op zouden lopen. Dit zou zich kunnen voordoen wanneer zij overschotten in het ene jaar behalen, terwijl die geoormerkt zijn voor specifieke investeringen in een volgend jaar. Hierbij kan gedacht worden aan de aanschaf van nieuwe instrumenten, een aanbouw, een tentoonstelling of een toernooi. In de praktijk wordt door genoemde doelgroepen niet veel gebruikgemaakt van de herbestedingsreserve. De faciliteit wordt in de praktijk wel gebruikt door instellingen in de kinderopvang.

Met de in dit wetsvoorstel opgenomen wijzigingen wordt de herbestedingsreserve meer toegespitst op de doelgroepen waarvoor deze is bedoeld. Dit gebeurt door duidelijker te omschrijven welke organisaties en instellingen de regeling kunnen toepassen. Gevolg hiervan is dat onder andere de kinderopvang niet langer van de faciliteit gebruik kan maken. Daarnaast wordt de toepassing van de regeling aantrekkelijker gemaakt voor uitgaven die een langere investerings- of voorbereidingstijd hebben, door de termijn van reserveren te verruimen van drie naar vijf jaar. Als gevolg van bezuinigingen zullen met name culturele instellingen de komende jaren steeds meer in eigen middelen moeten gaan voorzien. Deze instellingen zullen gerealiseerde winsten aan de reserve kunnen doteren mits aan alle voorwaarden wordt voldaan. Dit leidt feitelijk tot uitstel van belastingheffing. Ingeval de reserve conform de aan de bestedingsreserve gestelde voorwaarden wordt aangewend leidt dit mogelijk tot afstel van belastingheffing.

Voorts wordt de term herbestedingsreserve veranderd in bestedingsreserve omdat deze juist is bedoeld voor nieuwe investeringen.

De bestedingsreserve is bedoeld voor projecten en bedrijfsmiddelen die binnen de onderneming worden aangewend. Hieronder vallen niet aan derden ter beschikking gestelde onroerende zaken.

Innovatie is een bron voor duurzame economische groei en levert een belangrijke bijdrage aan de versterking van het concurrentievermogen van Nederland. Bovendien is innovatie van grote betekenis voor de arbeidsproductiviteit en welvaart. Omdat van belang is dat Nederland ook in de toekomst aantrekkelijk blijft voor bedrijven om Research en Development (R&D) uit te voeren, introduceert het kabinet een Research & Development aftrek (RDA). De RDA behelst een nieuwe generieke fiscale faciliteit die tot doel heeft de directe kosten van R&D, niet zijnde loonkosten, te verlagen.

Omdat de R&D loonkosten reeds worden gefacilieerd via de afdrachtvermindering voor speur- en ontwikkelingswerk (S&O-afdrachtvermindering) is de RDA gericht op het faciliteren van de niet-loonkosten die betrekking hebben op R&D. Met de combinatie van de RDA en de S&O-afdrachtvermindering creëert Nederland een sterk en compleet pakket van fiscale middelen om innovatieve activiteiten van bedrijven in Nederland te stimuleren.

Het kabinet wil al in 2012 een eerste betekenisvolle stap zetten met de RDA. De RDA wordt structureel gefinancierd uit het omzetten van specifieke subsidies, met name voor innovatie. Daarnaast is binnen het totale lastenbeeld ruimte gevonden om de RDA versneld op te bouwen. Hiervoor is in 2012 € 250 mln. beschikbaar. Het structurele bedrag van € 500 mln. is beschikbaar vanaf 2014. Het kabinet geeft hiermee uitvoering aan de in het Regeerakkoord aangekondigde verschuiving van specifiek naar generiek beleid. Tevens komt het kabinet hiermee tegemoet aan het advies van de topteams om deze subsidiegelden aan te wenden voor een fiscale regeling, gericht op de exploitatie- en investeringskosten van R&D. Zoals aangegeven in de reactie op de adviezen van de topteams22 moet de RDA EU-proof zijn. Daarnaast zal aandacht worden besteed aan de budgettaire aspecten, de uitvoerbaarheid en de effectiviteit. Omdat de uitwerking van de RDA op dit moment nog niet is afgerond zal de regeling bij separate nota van wijziging in dit wetsvoorstel worden opgenomen.

Innovatie-envelop 2013

Vanaf 2013 is een structureel budget van € 100 mln. beschikbaar voor aanvullend innovatiebeleid.

Deze envelop voorziet in middelen voor een RDA+, een kenniswerkersmobiliteitsregeling en een mogelijke verhoging van de S&O-afdrachtvermindering.

De RDA+ bestaat uit een extra aftrekpost in de vennootschapsbelasting voor de bijdrage van bedrijven aan privaat-publieke topinstituten (PTI’s) op het gebied van innovatie. De ambitie van het kabinet is dat in 2015 circa € 500 mln. omgaat in deze PTI’s, waarvan ten minste 40% wordt gefinancierd door bedrijven. De kenniswerkersmobiliteitsregeling is een fiscale stimulering van de mobiliteit van kenniswerkers tussen publieke en private instellingen. De uitgangspunten die geformuleerd zijn voor de vormgeving van de RDA, EU aspecten, inpassing in de Fiscale agenda, uitvoerbaarheid, effectiviteit en budgettaire beheersbaarheid, zijn ook van toepassing op de RDA+ en de kenniswerkersmobiliteitsregeling.

De verdere contouren van de exacte besteding van de innovatie envelop wordt voor het eind van het jaar in een brief aan de Tweede Kamer geschetst. Definitieve invulling van de envelop vindt plaats na de evaluatie van de S&O-afdrachtvermindering in februari 2012, zodat de resultaten hiervan meegenomen kunnen worden in de besluitvorming. De maatregelen zullen opgenomen worden in het wetsvoorstel Belastingplan 2013.

Inleiding

Ondernemers met de ambitie om door te groeien verdienen een steuntje in de rug. Daarnaast moet de belastingheffing van ondernemers evenwichtig zijn. Tot slot moeten ondernemers meer duidelijkheid krijgen over hun fiscale positie. Het kabinet wil in 2012 een betekenisvolle stap zetten om deze doelstellingen te bereiken. De zelfstandigenaftrek wordt daarom geüniformeerd op één vast bedrag van € 7 280 en zal niet langer aflopen bij oplopende winst. Het uniforme bedrag zal niet worden geïndexeerd. Daarmee wordt de belemmerende marginale druk van de zelfstandigenaftrek tot nihil teruggebracht en winstgevend ondernemen verder bevorderd. Deze maatregel is reeds aangekondigd in de Fiscale agenda.

Stimuleren winst

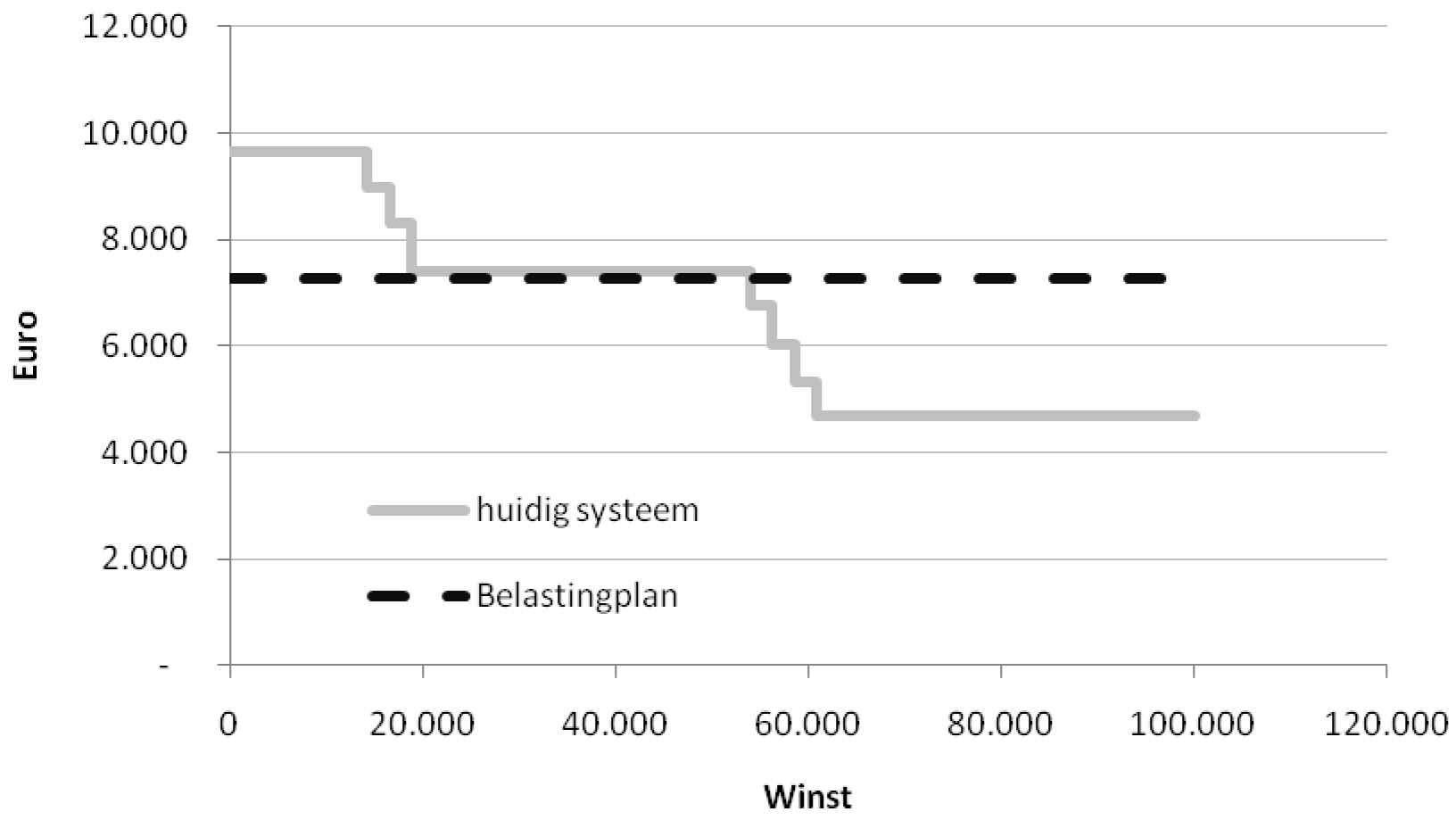

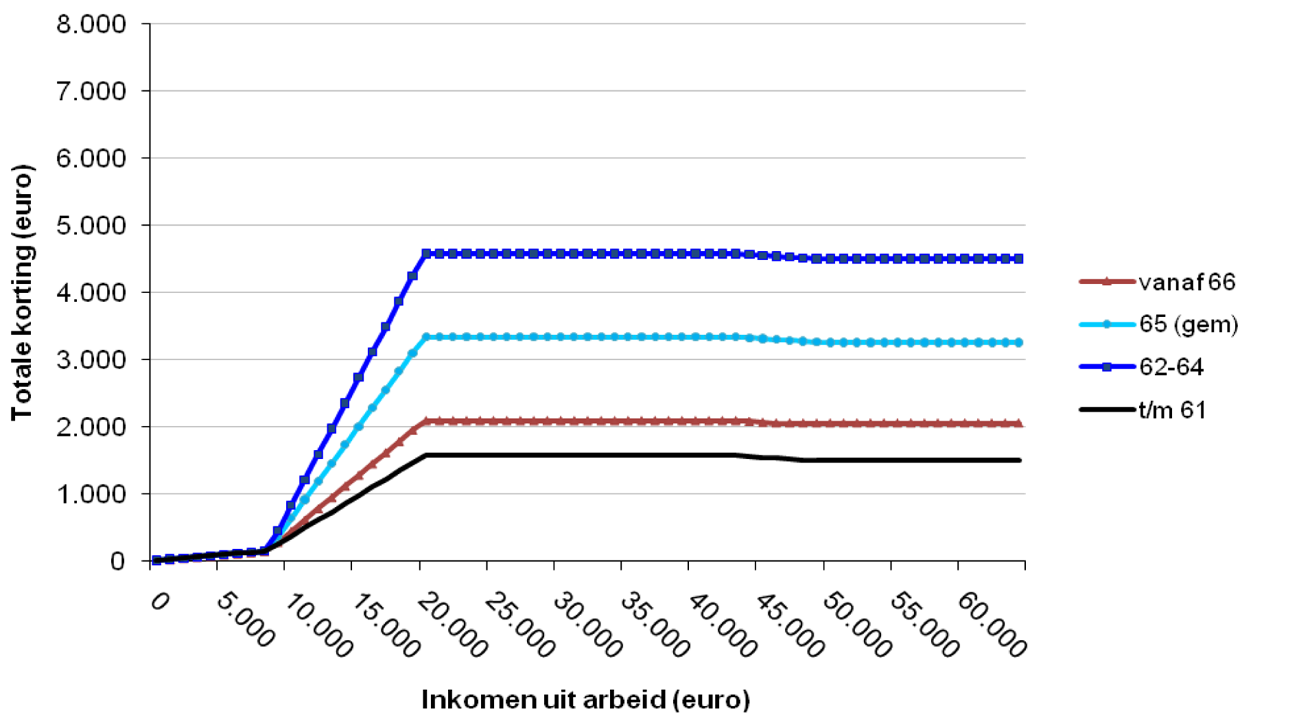

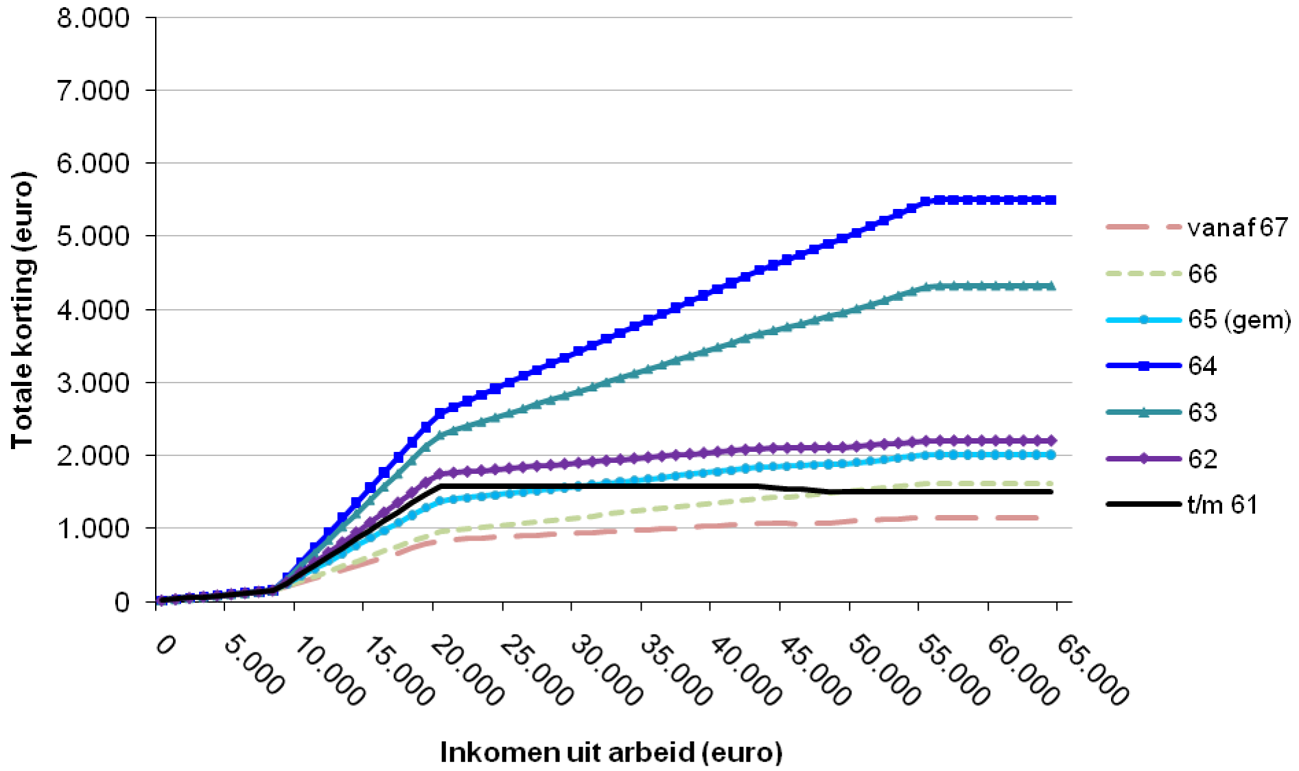

Het kabinet wil winst maken belonen. De zelfstandigenaftrek is nu heel hoog bij lage winsten en loopt stapsgewijs af als de winst toeneemt (zie grafiek 1).

Grafiek 1 Verloop van de zelfstandigenaftrek vergeleken met een uniforme aftrek.

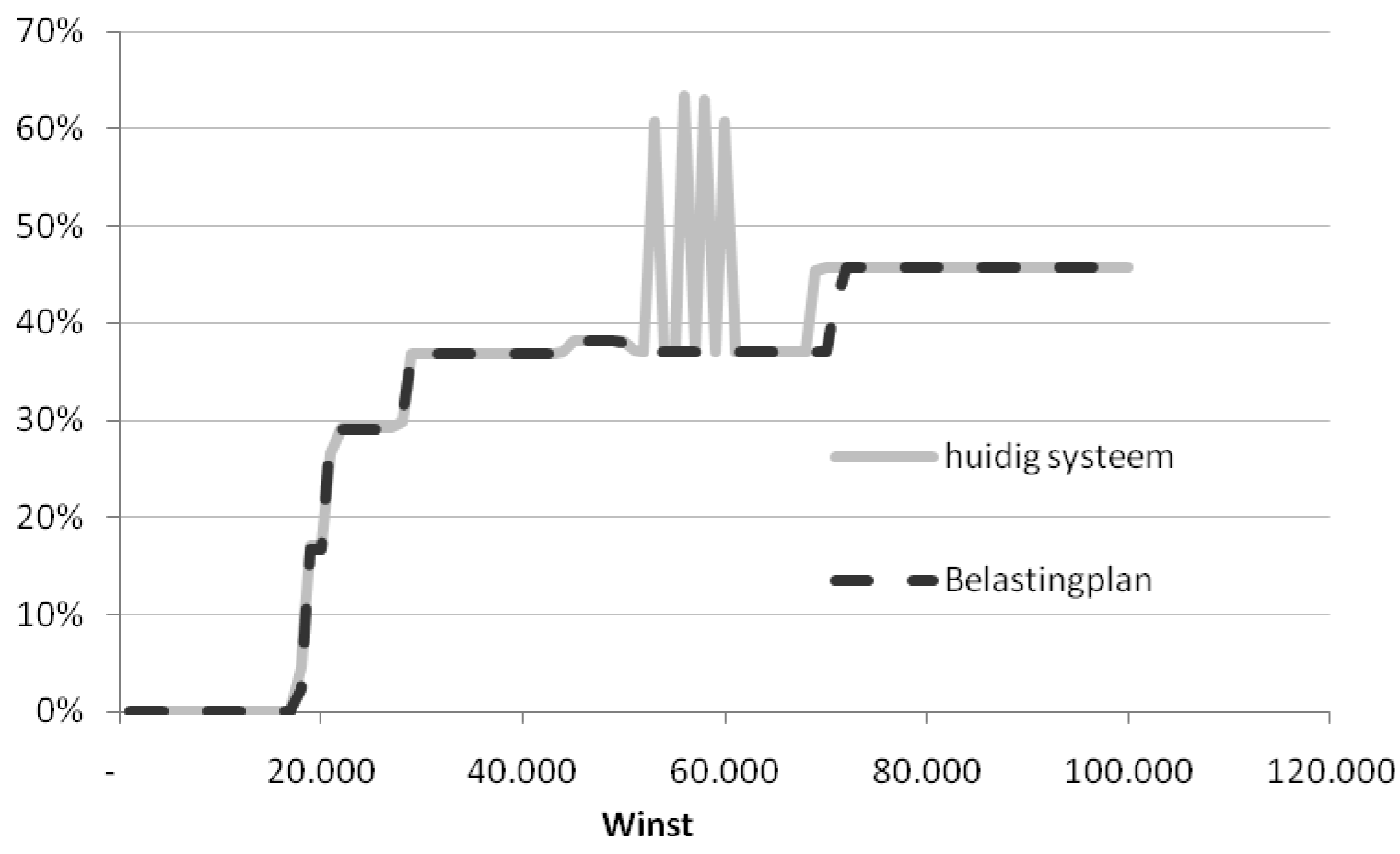

Deze vormgeving van de zelfstandigenaftrek kan leiden tot een hoge marginale druk (zie grafiek 2), waardoor de ondernemer maar weinig overhoudt van de extra winst die hij maakt. Doorgroei wordt hierdoor ontmoedigd. Dit is een onwenselijk effect. Het kabinet is van mening dat ondernemers juist gestimuleerd zouden moeten worden om een succes te maken van hun onderneming. Des te meer nu belangrijke maatschappelijke baten van ondernemerschap, zoals het creëren van werkgelegenheid en innovatie, vooral worden gegenereerd door snelgroeiende ondernemers. Naast het versterken van de werkgelegenheid en innovatiekracht, vergroten zij ook de economische dynamiek en houden zij zittende bedrijven scherp. Er zijn veel ondernemers in Nederland, maar het aandeel (snel)groeiende bedrijven in Nederland is nog relatief laag. Doorgroei moet dus worden gestimuleerd.23 Daarom is in het Regeerakkoord opgenomen dat de belemmerende marginale druk (de «straf» op groei) uit de zelfstandigenaftrek wordt weggenomen. Dit wordt bereikt door de zelfstandigenaftrek vorm te geven als één vast bedrag.

Grafiek 2 Marginale belastingdruk voor IB-ondernemers

Evenwichtiger fiscale behandeling

Voorts wordt de belastingheffing van ondernemers evenwichtiger. Het kabinet is van mening dat er goede redenen zijn om het inkomen van ondernemers lager te belasten dan het inkomen van andere belastingplichtigen, zoals werknemers. Een ondernemer moet een deel van zijn inkomen aanwenden voor investeringen en reserveringen. Een andere reden is het stimuleren van ondernemerschap. Ondernemerschap kan immers positieve maatschappelijke baten genereren zoals extra werkgelegenheid en innovatie. Tegelijkertijd ziet het kabinet dat er, met name bij de lagere inkomens, in de loop der jaren een aanzienlijk verschil in belastingheffing ten opzichte van het inkomen van werknemers is ontstaan. De eerste hoge schijf van de zelfstandigenaftrek bedraagt op dit moment bijna € 9500. Daarnaast geldt een MKB-winstvrijstelling van 12%. Door de werking van de zelfstandigenaftrek en de MKB-winstvrijstelling betaalt een IB-ondernemer die aan het urencriterium voldoet pas belasting vanaf een inkomen van circa € 18 500. Een werknemer betaalt belasting vanaf een inkomen van circa € 6250. Daar komt bij dat de zelfstandigenaftrek24 het toetsingsinkomen voor de toeslagen en de grondslag voor de inkomensafhankelijke bijdrage Zorgverzekeringswet (IAB ZVW) verlaagt. Het gevolg is dat vooral aan de onderkant van de arbeidsmarkt een grote fiscale stimulans is ontstaan om arbeidsinkomen te realiseren als zelfstandige in plaats van als werknemer (aanzuigende werking). In combinatie met de «straf» op groei is er nu een onevenredige stimulering van ondernemersactiviteiten die weinig winstgevend zijn. Terwijl vanuit economisch perspectief stimulansen zich juist moeten richten op snelgroeiende en innoverende ondernemingen (zie hiervoor). Doordat het maximum van de zelfstandigenaftrek wordt afgevlakt en de zelfstandigenaftrek niet langer wordt geïndexeerd, wordt de genoemde aanzuigende werking minder groot. De zeer sterke gerichtheid van de huidige aftrek op weinig winstgevend ondernemerschap wordt verminderd en winstgevend ondernemerschap wordt door de uniformering meer gestimuleerd.

Meer duidelijkheid voor de ondernemer

Ondernemers krijgen voortaan van tevoren zekerheid over de hoogte van de zelfstandigenaftrek. Nu is die hoogte afhankelijk van de hoogte van de jaarwinst en de daarbij behorende schijf van de tabel van de zelfstandigenaftrek. Dit is pas na afloop van het kalenderjaar bekend als de boeken zijn opgemaakt. Doordat de zelfstandigenaftrek één vast bedrag wordt, weten ondernemers beter waar zij aan toe zijn.

Gevolgen voor ondernemers

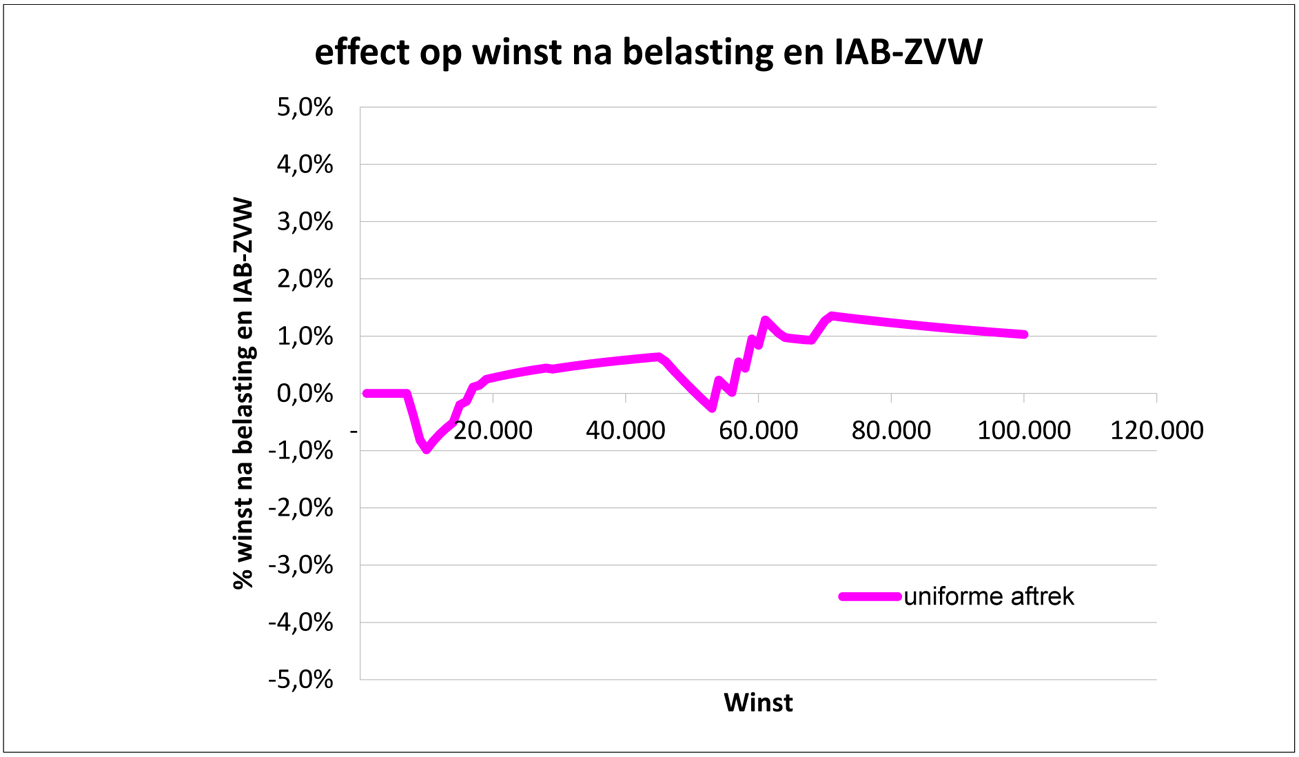

Als de zelfstandigenaftrek in 2012 geïndexeerd zou worden, zou hij maximaal € 9 645 bedragen bij winsten lager dan € 14 285 en minimaal € 4 680 bij winsten vanaf € 60 830. Een groot aantal ondernemers valt op dit moment in de tweede lange schijf voor winsten tussen de € 18 885 en € 53 975 (de vierde schijf in de tabel). De aftrek in deze schijf bedraagt bij ongewijzigd beleid € 7390. De vaste zelfstandigenaftrek van € 7 280 ligt dicht bij dit laatste bedrag. Het effect op de winst na aftrek van belasting en IAB ZVW voor alleenstaande ondernemers van de uniformering van de zelfstandigenaftrek is weergegeven in grafiek 3. Daarin is tevens het effect weergegeven van de verlaging van de inkomensafhankelijke zorgpremie en de verhoging van de premiegrens die onderdeel is van het koopkrachtpakket.

Voor ondernemers met een winst van minder dan € 7 280 blijft de belastbare winst gelijk aan nul. Zij gaan dus niet meer belasting betalen. Bij winsten tussen € 7 280 en € 9 645 was de belastbare winst gelijk aan nul. Dat verandert door de uniformering. Door de stijging van de belastbare winst moet er meer IAB ZVW betaald worden. Als er geen andere inkomsten zijn en geen heffingskorting wordt uitbetaald, valt de te betalen belasting weg tegen de heffingskortingen en wordt er niet meer belasting betaald. Bij winsten tussen € 9 645 en € 18 855 daalt de zelfstandigenaftrek, maar er wordt bij afwezigheid van ander inkomen nog steeds geen belasting betaald. Het enige effect is dat over een groter deel van het inkomen IAB ZVW betaald moet worden. Bij winsten tussen € 18 855 en € 53 975 daalt de zelfstandigenaftrek met € 110. Ondernemers in dit traject profiteren van de verlaging van de IAB ZVW. Vanaf winsten van ca. € 45 000 voelen ondernemers het effect van de verhoging van de premiegrens. Bij winsten boven de € 53 975 gaat de zelfstandigenaftrek omhoog en ontstaan dus positieve inkomenseffecten. Omdat de zelfstandigenaftrek onder de huidige regeling bij toenemende winst afneemt, wordt het effect van de uniformering groter bij toenemende winst. Bij een winst van ca. € 64 000 wordt voor ondernemers het hoogste box 1-tarief bereikt. Boven die winst blijft het absolute voordeel gelijk, maar daalt het voordeel als percentage van het inkomen bij stijgende winst.

Grafiek 3 Effect op winst na belasting en IAB ZVW van uniformering van de zelfstandigenaftrek op € 7 280 voor ondernemers zonder neveninkomsten en zonder belastingbetalende partner.

In deze grafiek is geen rekening gehouden met de doorwerking via uitbetaling van de algemene heffingskorting en eventueel via toeslagen. Indien ondernemers de heffingskorting in het huidige stelsel uitbetaald krijgen omdat hun partner voldoende belasting betaalt, krijgen zij mogelijk minder heffingskorting uitbetaald na uniformering van de zelfstandigenaftrek. Het betreft hier ongeveer 7% van alle ondernemers.25 Dit effect kan oplopen tot € 800. Dit moet gezien worden in relatie tot het totale huishoudinkomen waarin ook het inkomen van de partner moet worden betrokken.

Daarnaast kan er sprake zijn van een doorwerking naar de toeslagen. De zelfstandigenaftrek werkt via de belastbare winst door in het verzamelinkomen. Daardoor ontvangen ondernemers meer toeslagen dan werknemers met een vergelijkbaar inkomen. Als de zelfstandigenaftrek lager wordt, neemt het verzamelinkomen toe. Daardoor kunnen de toeslagen afnemen, ook als de heffingskortingen ervoor zorgen dat er nog steeds geen belasting hoeft te worden betaald over de winst. De omvang van de toeslagen is echter van meer factoren afhankelijk dan alleen het verzamelinkomen. De hoogte van de huur, het al dan niet hebben van kinderen en de leeftijd van deze kinderen zijn medebepalend. Het is derhalve moeilijk een algemeen beeld te geven van eventuele inkomenseffecten door lagere toeslagen. Alle toeslagen hebben een zogenoemd afbouwtraject, een inkomenstraject waar de toeslag afneemt bij oplopend inkomen. De toename van het verzamelinkomen ten gevolge van de uniformering van de zelfstandigenaftrek heeft alleen invloed op de hoogte van de toeslag als de toename van het verzamelinkomen in het afbouwtraject valt. Zo neemt de huurtoeslag voor alleenstaanden af bij een verzamelinkomen boven € 15 700. Door de zelfstandigenaftrek en de MKB-winstvrijstelling bereiken ondernemers dit verzamelinkomen bij een winst van ongeveer € 25 000. De uniformering van de zelfstandigenaftrek heeft het grootste effect bij winsten onder de € 18 855. Dat is een verzamelinkomen van ca. € 10 000. Op de huurtoeslag heeft de uniformering dan geen effect omdat het voor de toeslag niet uitmaakt of het verzamelinkomen € 10 000 of € 12 000 bedraagt. Dit geldt ook voor de zorgtoeslag.Als de ondernemer of zijn partner een substantieel ander inkomen in box 1 heeft, wordt het afbouwtraject bij lagere winstniveau’s bereikt. Dan kunnen effecten optreden die oplopen tot enige honderden euro’s per jaar. Negatieve inkomenseffecten treden dus met name op bij ondernemers in wier huishouden naast de onderneming nog een substantiële inkomensbron aanwezig is. Dit zijn ondernemers die de heffingskorting krijgen uitbetaald omdat de partner voldoende belasting betaalt en ondernemers die naast een lage winst nog ander inkomen in box 1 hebben. Zij zijn niet volledig afhankelijk van het inkomen uit de weinig winstgevende onderneming. Opgemerkt wordt dat de uitbetaling van de algemene heffingskorting op termijn zal verdwijnen. Voor ondernemers die de heffingskorting krijgen uitbetaald omdat de partner voldoende belasting betaalt, betreft het dus een tijdelijk nadeel ten opzichte van de huidige situatie. Voorts moet worden bedacht dat een ondernemer niet elk jaar dezelfde winst maakt. Kenmerkend voor winsten is dat deze fluctueren. Een ondernemer die er volgens de inkomensplaatjes in 2012 op achteruitgaat, kan in werkelijkheid vanwege een stijging van de winst ten opzichte van 2011 juist voordeel ondervinden.

De omvang en verdeling van de inkomenseffecten volgen direct uit de doelstelling om winstgevend ondernemerschap te bevorderen en moeten dus gezien worden als een correctie op de huidige zeer sterke focus van de zelfstandigenaftrek op ondernemersactiviteiten die weinig winstgevend zijn. Bovendien betekenen deze effecten dat de fiscale behandeling van ondernemers ten opzichte van werknemers evenwichtiger wordt, mede gelet op het feit dat de doorwerking van de zelfstandigenaftrek naar inkomensafhankelijke regelingen kleiner wordt. Voor de inkomenseffecten wordt verder verwezen naar het verslag van het nader schriftelijk overleg over de Fiscale agenda.26

Verkenning winstbox

In het Regeerakkoord is opgenomen dat er een nieuwe, geïntegreerde ondernemersfaciliteit komt op basis van de bestaande fiscale faciliteiten, die gericht zal zijn op het bevorderen van winstgevend ondernemerschap en de belemmerende marginale druk uit de zelfstandigenaftrek zal wegnemen. Met het in dit wetsvoorstel opgenomen voorstel wordt de belemmerende marginale druk uit de zelfstandigenaftrek weggenomen en wordt het accent meer gelegd op het bevorderen van winstgevend ondernemerschap. Als mogelijke vervolgstap wil het kabinet, zoals aangegeven in de Fiscale agenda, de mogelijkheden van een winstbox onderzoeken. Ondernemersfaciliteiten kunnen daarbij opgaan in een lager en meer proportioneel tarief voor winst, waardoor de belastingheffing over de winst eenvoudiger en transparanter kan worden. Een winstbox betekent een ingrijpende wijziging van het stelsel van de Wet inkomstenbelasting 2001 (Wet IB 2001) en vergt dan ook nader onderzoek. Daarom heeft het kabinet een verkenning aangekondigd naar de winstbox.

In het Regeer- en Gedoogakkoord is een aantal aanpassingen binnen het stelsel van kindregelingen opgenomen. Deze aanpassingen leveren een bijdrage aan het gezond maken van de overheidsfinanciën. In de brief van 6 juni 2011 van de minister van Sociale Zaken en Werkgelegenheid27 (SZW) heeft het kabinet zijn integrale beschouwing op het stelsel van kindregelingen gepresenteerd. In dit wetsvoorstel is een nadere uitwerking van de fiscale maatregelen uit die brief opgenomen. Onderstaande tabel biedt een overzicht van de maatregelen.

|

Instrument |

RA/GA |

BP2012 |

|---|---|---|

|

Aftrek levensonderhoud kinderen |

Beperken van jonger dan 30 jaar tot jonger dan 21 jaar |

Beperken van jonger dan 30 jaar tot jonger dan 21 jaar |

|

Inkomensafhankelijke deel alleenstaande-ouderkorting |

Leeftijdsgrens jongste kind van jonger dan 16 jaar naar jonger dan 12 jaar |

Leeftijdsgrens jongste kind blijft jonger dan 16 jaar |

|

Niet-inkomensafhankelijke deel alleenstaande-ouderkorting |

Leeftijdsgrens jongste kind van jonger dan 27 jaar naar jonger dan 12 jaar |

Leeftijdsgrens jongste kind van jonger dan 27 naar jonger dan 18 jaar |

|

Schrappen uitzonderingen uitkeerbaarheid algemene heffingskorting (cohorten 63–72 en gezinnen met jonge kinderen) |

In één keer in 2012 |

Geleidelijk 2012–2014 |

|

Kindertoeslag heffingvrije vermogen in box 3 |

Wordt afgeschaft |

|

|

Inkomensafhankelijke combinatiekorting |

Wordt verbeterd |

|

|

Weekenduitgaven voor gehandicapten |

Leeftijdsgrens van 27 jaar en ouder verruimd naar 21 jaar en ouder |

Conform het Regeer- en Gedoogakkoord wordt in de inkomstenbelasting de aftrek uitgaven voor levensonderhoud van kinderen waarvoor geen kinderbijslag of studiefinanciering wordt genoten, versoberd. De leeftijdsgrens voor kinderen waarvoor uitgaven in aanmerking kunnen worden genomen, wordt verlaagd van 30 naar 21 jaar. De budgettaire opbrengst van deze maatregel is € 130 mln. In samenhang met deze maatregel wordt de leeftijd binnen de aftrek weekenduitgaven voor gehandicapten eveneens verlaagd van 27 naar 21 jaar. Dit betreft een verruiming van de aftrek weekenduitgaven voor gehandicapten waardoor er aftrek blijft bestaan voor uitgaven voor gehandicapten die ouder dan 20 jaar maar jonger dan 27 jaar zijn. Deze maatregel kost € 2 mln.

Zoals aangegeven in de genoemde brief van de minister van SZW worden drie maatregelen uit het Regeer- en Gedoogakkoord versoepeld. Ten eerste blijft de leeftijdsgrens voor het inkomensafhankelijke deel van de alleenstaande-ouderkorting voor de inkomstenbelasting gehandhaafd op 16 jaar (er wordt dus niet bezuinigd op dit deel van de regeling). Ten tweede wordt de leeftijdsgrens die geldt voor het niet-inkomensafhankelijke deel van de alleenstaande-ouderkorting verlaagd van 27 naar 18 jaar (in plaats van naar 12 jaar). Het kabinet heeft voor deze twee versoepelingen gekozen om te voorkomen dat de armoedeval voor alleenstaande ouders met kinderen tussen 12 en 18 jaar zou toenemen. Ten derde wordt de regeling voor de uitzondering op de afbouw van de uitbetaling van de algemene heffingskorting uit de inkomstenbelasting aan de minstverdienende partner voor gezinnen met kinderen tot 6 jaar en voor belastingplichtigen geboren voor 1 januari 1972 in drie stappen stapsgewijs afgebouwd in de kalenderjaren 2012 tot en met 2014 (in plaats van in één keer per 2012 zoals opgenomen in het Regeer- en Gedoogakkoord). Deze aanpassing beperkt de negatieve koopkrachteffecten van de maatregel in 2012. Vanaf 2014 geldt nog alleen voor de minstverdienende partner geboren vóór 1 januari 1963 een uitzondering op de afbouw van de uitbetaling van de algemene heffingskorting aan de minstverdienende partner. Deze aanpassingen ten opzichte van het Regeer- en Gedoogakkoord worden budgettair gedekt binnen het koopkrachtpakket.

Daarnaast wordt conform het Regeer- en Gedoogakkoord voorgesteld om het recht op het niet-inkomensafhankelijke deel van de alleenstaande-ouderkorting voortaan toe te kennen op basis van de leeftijd van het jongste kind. Dit is een versoepeling ten opzichte van de huidige situatie waarin geldt dat géén van de kinderen ouder mag zijn dan de geldende leeftijdsgrens. Door deze aanpassing kunnen na verlaging van de leeftijdsgrens naar 18 jaar huishoudens met bijvoorbeeld een kind van 19 jaar en een kind van 17 jaar in aanmerking komen voor de regeling.

Vereenvoudiging van het stelsel van kindregelingen is een belangrijke doelstelling van het kabinet. Een eerste stap wordt in dit wetsvoorstel gezet door de kindertoeslag in de vorm van een verhoging van het heffingvrije vermogen in box 3 af te schaffen. De omvang van deze verhoging is gering (maximale besparing aan belasting is € 33 per kind per jaar) en weinig effectief. De toeslag kan daarom vervallen. Deze conclusie wordt ondersteund door evaluaties in het verleden, door de Studiecommissie Belastingstelsel en door het heroverwegingsrapport «kindregelingen».28

De budgettaire opbrengst van het afschaffen van de kindertoeslag in box 3 blijft beschikbaar voor het stelsel van kindregelingen: het geld wordt ingezet voor verbetering van de inkomensafhankelijke combinatiekorting.

Daarnaast zullen de komende jaren vervolgstappen worden genomen in het kader van de vereenvoudiging van het stelsel van kindregelingen. Zo zal de aftrek uitgaven voor levensonderhoud van kinderen verder worden afgebouwd. Het tempo, de uitvoering en de maatgeving zullen hierbij nog nader worden bezien.

Om ook in de toekomst een breed draagvlak voor onze verzorgingsstaat te behouden, is het bevorderen van arbeidsparticipatie essentieel. Dat betekent niet alleen dat (meer) werken meer moet gaan lonen. Het betekent ook dat burgers in staat moeten worden gesteld om te investeren in duurzame inzetbaarheid en om werk op flexibele wijze te combineren met andere activiteiten. Om dat mogelijk te maken, heeft het kabinet in lijn met de brief van 4 juli 2011 van de minister van Sociale Zaken en Werkgelegenheid29 het vitaliteitspakket uitgewerkt.

Het vitaliteitspakket leidt tot vereenvoudiging van het fiscale stelsel doordat vier fiscale regelingen worden afgeschaft: de arbeidskorting voor ouderen, de doorwerkbonus, de spaarloonregeling en de levensloopregeling.