Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2023-2024 | 32140 nr. 189 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2023-2024 | 32140 nr. 189 |

Vastgesteld 21 mei 2024

De vaste commissie voor Financiën heeft een aantal vragen voorgelegd aan de Staatssecretaris van Financiën over de brief van 12 februari 2024 over het rapport Belastingen in maatschappelijk perspectief (Kamerstuk 32 140, nr. 180).

De Staatssecretaris heeft deze vragen beantwoord bij brief van 21 mei 2024. Vragen en antwoorden zijn hierna afgedrukt.

De fungerend voorzitter van de commissie, Tielen

De griffier van de commissie, Weeber

Vraag 1

Kan er bij fiscale maatregelen ten aanzien van gezondheid (bijvoorbeeld accijnzen op tabak) sprake zijn van grondslagerosie? Zo ja, kunt u dit nader toelichten? Hoe wordt hiermee rekening gehouden in de budgettaire consequenties?

Antwoord op vraag 1

Bij fiscale maatregelen ten aanzien van gezondheid kan grondslagerosie optreden. Zo is in het Nationaal preventieakkoord van 2018 een doelstelling opgenomen dat in 2040 nog maximaal 5% van de volwassenen rookt. Het RIVM heeft de impact van het Nationaal preventieakkoord berekend waarbij ervan uitgegaan wordt dat als dit akkoord er niet zou zijn geweest het aantal volwassen rokers naar 13% daalt. Door de maatregelen uit het Nationaal preventieakkoord valt dit 2 tot 3 procentpunt lager uit.1 Dat betekent dat de accijnsopbrengsten van tabak in de toekomst zullen eroderen. Om het aantal rokers nog verder te laten afnemen is het nodig dat komende kabinetten aanvullende maatregelen nemen. Op dit moment wordt de erosie nog niet in deze mate meegenomen in de raming.

Het Ministerie van Financiën beoogt ook zo goed mogelijk rekening te houden met trends als grondslagerosie bij budgettaire ramingen. Zo kennen geschatte ramingsvergelijkingen voor diverse belastingen, zoals de alcoholaccijns, een negatieve trendfactor. Ook wordt bij beleidsmatige verhogingen rekening gehouden met gedragseffecten en verdere afname van de grondslag.

Vraag 2

Wat is de stand van zaken ten aanzien van motie-Geerdink c.s. (Kamerstuk 36 418, AA)?

Vraag 3

Kunt u aangeven welke opties uit het rapport een invulling zijn van de motie-Geerdink c.s.(Kamerstuk 36 418, AA)?

Antwoord op vraag 2 en 3

Tijdens de behandeling van het pakket Belastingplan 2024 in de Eerste Kamer is door Kamerlid Geerdink c.s. een motie ingediend.2 In deze op 19 december 2023 aangenomen motie verzoeken de indieners de regering onderzoek te doen naar de gevolgen van de invoering van de minimumbelasting voor het fiscale investerings- en innovatie instrumentarium, en voorts met welke maatregelen Nederland uit de Europese achterhoede kan komen en de Kamer daarover te informeren. In het rapport «Belastingen in een maatschappelijk perspectief: Bouwstenen voor een beter belastingstelsel»3 is nader ingegaan op de Motie Geerdink c.s. Bij brief van 12 maart 2024, heeft de vaste commissie voor Financiën van de Eerste Kamer op initiatief van het Kamerlid Geerdink gevraagd om door middel van een aparte notitie een nadere uitwerking te geven van de Motie Geerdink c.s. over het onderzoek naar de gevolgen van de invoering van de minimumbelasting, met daarin een verduidelijking van de overwegingen, conclusies en oplossingsrichtingen die berusten op de bouwstenennotitie. Deze brief zal op korte termijn worden verstuurd naar beide Kamers.

Vraag 3

Kunt u aangeven welke opties uit het rapport een invulling zijn van de motie-Geerdink c.s. (Kamerstuk 36 418, AA)?

Antwoord op vraag 3

Zie antwoord op vraag 2

Vraag 4

Wat is de stand van zaken van motie-Stoffer/Pouw-Verweij (Kamerstuk 36 410 XV, nr. 52)?

Vraag 5

Kunt u aangeven welke opties uit het rapport een invulling zijn van de motie-Stoffer/Pouw-Verweij (Kamerstuk 36 410 XV, nr. 52)?

Vraag 129

Wat zijn de meest doelmatige manieren om de belastingdruk voor mkb’ers en kleinere ondernemers te verlagen?

Antwoord op vraag 4, 5 en 129

Met de motie-Stoffer/Pouw-Verweij verzoekt de Tweede Kamer het kabinet verschillende beleidsvarianten uit te werken voor verlaging van de belasting-, premie- en regeldruk om de lasten voor (mkb-)werkgevers te verlichten.

Het Bouwstenenrapport geeft invulling aan een belangrijk deel van de motie. Het rapport bevat een uitgelichte box met als titel «Het mkb en het stimuleren van werkgelegenheid en bedrijvigheid» waarin wordt ingegaan op verschillende opties. Het rapport stelt dat het verstandig beleid is om activiteiten van bedrijven met positieve externe effecten financieel te stimuleren. Gedacht kan worden aan het stimuleren van investeringen, vergroening en innovatie. Ook het verlagen van de lasten op arbeid is economisch verstandig en financieel gunstig voor bedrijven, en dus ook voor het mkb. Het verlagen van de lasten op arbeid kan op meerdere manieren. Het verlagen van de werkgeverslasten zorgt direct voor lagere loonkosten. Met name de Aof-premie komt voor een verlaging in aanmerking, omdat deze deels uitwerkt als een belasting op werknemers. Dit komt doordat de Aof-premie structureel veel meer geld opbrengt dan de uitgaven van het fonds. Ook het verlagen van de tarieven in de inkomstenbelasting heeft een gunstig effect voor het mkb. Lagere lasten op arbeid leiden tot een toename van het arbeidsaanbod en hebben een drukkend effect op de lonen. Bovendien zijn ondernemers ook werkenden, dus ze profiteren ook zelf als persoon van lagere lasten op arbeid. Tot slot is het verstandig om onnodige hobbels die bedrijven ervaren weg te nemen, bijvoorbeeld aan de financieringskant, en om te zorgen voor goed overheidsbeleid in algemene zin. Het rapport laat ook zien dat het niet verstandig is om het «zijn» van ondernemer financieel te stimuleren. Daarvoor is de groep ondernemers onderling te verschillend. Bovendien leidt het stimuleren van het zijn van ondernemer tot verstoringen op de arbeidsmarkt en langs die route tot oneerlijke concurrentie tussen bedrijven.

Vraag 5

Kunt u aangeven welke opties uit het rapport een invulling zijn van de motie-Stoffer/Pouw-Verweij (Kamerstuk 36 410 XV, nr. 52)?

Antwoord op vraag 5

Zie antwoord op vraag 4

Vraag 6

Kunt u aangeven welke maatregelen zijn overwogen door het Ministerie van Financiën, maar uiteindelijk niet in de fichebundel terecht zijn gekomen?

Antwoord op vraag 6

Het is van belang te beseffen dat het rapport en bijbehorende fichebundel het product is van een ambtelijke werkgroep met een onafhankelijke voorzitter. De werkgroep bestond uit vertegenwoordigers van departementen (FIN (waaronder de Belastingdienst), SZW, EZK, AZ), het CPB en DNB.

De werkgroep beoogt met het rapport beleidsmakers wegwijs te maken in de fiscale instrumenten die beschikbaar zijn en kunnen passen in de aanpak van maatschappelijke opgaven. Elk hoofdstuk gaat over een maatschappelijke opgave4, de mogelijke rol van de fiscaliteit en waar het belastingstelsel beter en eenvoudiger kan. Elk hoofdstuk sluit af met aanbevelingen. Deze aanbevelingen zijn als maatregel uitgewerkt en opgenomen in de fichebundel. Naast deze aanbevelingen bevat de fichebundel ook beleidsopties die leven bij meerdere politieke partijen, ook wanneer die volgens de werkgroep niet voldoen aan de gestelde criteria en randvoorwaarden. Samengenomen blijft het een selectie van denkbare beleidsopties. De werkgroep heeft daarbij overwogen fiches met maatregelen op te nemen en te actualiseren die ook terugkwamen in andere (ambtelijke) rapporten. Daar waar zij naar mening van de werkgroep effectief zijn in het adresseren van de beschreven maatschappelijke uitdagingen en de bijbehorende maatregelen uitvoerbaar, doenlijk en juridisch houdbaar zijn is dat gebeurd.

Vraag 7

Welke maatregelen dragen bij aan het garanderen van een marginale druk van 50% of minder voor alle inkomensgroepen?

Antwoord op vraag 7

Het rapport laat zien dat in het huidige stelsel sprake is van veel spreiding in de marginale druk. Voor de meeste mensen is het financieel lonend om meer uren te werken. Voor ongeveer 40% van de mensen is de marginale druk lager dan 50% en voor ongeveer 80% van de mensen lager dan 60%. Soms is de marginale druk echter zeer hoog. Dat is het gevolg van de stapeling van belastingtarieven, de afbouw van heffingskortingen en de afbouw van (meerdere) toeslagen.

Het rapport laat zien dat het mogelijk is toe te werken naar een eenvoudiger stelsel met een vergelijkbare inkomensverdeling en een veel meer gematigde marginale druk (fiche A05). Overigens kan ook in dat eenvoudige stelsel de marginale druk hoger zijn dan 50% (maar niet hoger dan 60%). Het is anders niet mogelijk om dezelfde mate van inkomensherverdeling en dezelfde opbrengst te bereiken als met het huidige stelsel. Het rapport vermeldt dat de inherente spanning tussen inkomensherverdeling en marginale druk verzacht kan worden door het verschuiven van belastingen op arbeid naar andere grondslagen.

Vraag 8

Welke positieve gevolgen voor de verduurzaming van gebouwen heeft fiche C02? Zorgt de afschrijvingsbeperking ervoor dat belastingplichtigen minder geneigd zullen zijn om te investeren in verduurzaming van gebouwen die zij in gebruik hebben genomen?

Antwoord op vraag 8

De maatregel in fiche C02 bewerkstelligt een afschrijvingsmogelijkheid voor belastingplichtigen met een gebouw in eigen gebruik. Die afschrijving is mogelijk voor zover de boekwaarde van het gebouw hoger is dan 50% van de WOZ-waarde van dat gebouw (de bodemwaarde). Thans is de bodemwaarde gesteld op 100% van de WOZ-waarde van dat gebouw. Door het verlagen van de bodemwaarde, krijgen ondernemers meer ruimte om hun afschrijvingen op gebouwen in eigen gebruik fiscaal te benutten. Dit is een terugkeer naar de situatie van vóór 2019 voor belastingplichtigen in de Vpb en van vóór 2024 voor belastingplichtigen in de IB-winstsfeer (ondernemers en resultaatgenieters).

Duurzaamheidsinvesteringen in een gebouw, zoals isolatie of de installatie van zonnepanelen (indien onderdeel van het gebouw wordend), leiden vrijwel altijd tot verhoging van de fiscale boekwaarde van het gebouw (activering). Naar verwachting zal de WOZ-waarde van het gebouw ook stijgen door de investering. Als de fiscale boekwaarde en de WOZ-waarde met hetzelfde bedrag toenemen door de investering ontstaat er op grond van de huidige wetgeving voor die investering geen afschrijvingsmogelijkheid voor de belastingplichtige. Echter, met de maatregel in fiche C02 zal de bodemwaarde niet met 100%, maar met 50% van het bedrag van de investering toenemen. Hierdoor zal in de regel het afschrijvingspotentieel op het gebouw toenemen bij de duurzaamheidsinvestering. Als een investering van de belastingplichtige de fiscale boekwaarde en de WOZ-waarde van een gebouw in eigen gebruik verhoogd met 150, dan kan die belastingplichtige tot de helft van het bedrag van die investering (75) afschrijven. In zoverre zullen belastingplichtigen door de maatregel in fiche C02 meer geneigd zijn om te investeren in verduurzaming van gebouwen die zij in eigen gebruik hebben.

Vraag 9

Kunt u ten behoeve van fiche C03 een overzicht verstrekken van de implementatie van de earningsstrippingmaatregel in alle EU-lidstaten?

Antwoord op vraag 9

Het kabinet beschikt niet over een officieel overzicht van de wijze van implementatie van de earningsstrippingmaatregel in andere lidstaten. Het is de bedoeling dat de Europese Commissie op enig moment een uitgebreid evaluatieverslag van de ATAD-maatregelen zal publiceren. In dat kader is vooralsnog alleen een tussentijdse evaluatie van de Europese Commissie aan het Europees Parlement inzake de implementatie van beide richtlijnen in de lidstaten openbaar gemaakt.5 Het is niet bekend of en zo ja, wanneer de Europese Commissie het vervolg van deze evaluatie zal publiceren.

Vraag 10

Kunt u een inschatting geven van de indirecte gedragseffecten van fiche C07 als gekozen zou worden voor de variant waarbij het EU-gemiddelde van 22% zou worden gehanteerd? Leidt dit tot een toename van directe investeringen in Nederland?

Antwoord op vraag 10

Het invoeren van een uniform vennootschapsbelastingtarief van 22% leidt naar verwachting tot meer belastbare bedrijfswinsten in Nederland als gevolg van internationale belastingplanning, het verschuiven van bedrijfsactiviteiten naar Nederland en een toename van investeringen in Nederland. In de raming van fiche C07 is al rekening gehouden met deze effecten. Daarin is aangenomen dat deze drie gedragseffecten leiden tot een extra opbrengst uit de vennootschapsbelasting van ongeveer € 1 miljard; per saldo resteert dan voor de maatregel een derving van € 3 miljard. Het is niet met zekerheid te voorspellen hoe groot deze effecten precies zullen zijn, of welk deel het gevolg is van meer investeringen.

Vraag 11

Kan een overzicht gegeven worden van alle aanpassingen in belastingtarieven die in het basispad zitten? En kan daarbij aangegeven worden wat de meeropbrengst over de komende jaren per belastingtarief is?

Antwoord op vraag 11

In de Bouwstenen is rekening gehouden met de aanpassingen in belastingtarieven waar reeds toe besloten is. De belangrijkste aanpassingen voor 2024 zijn te vinden in een publicatie van 20 december 20236.

Als bijlage bij de Bouwstenen is een sleuteltabel voor 2025 toegevoegd. Deze tabel bevat sleutels voor de belangrijkste belastingtarieven. Deze geven het budgettaire effect weer voor maatregelen die in 2025 worden ingevoerd en geven daarmee een indicatie van de meeropbrengst bij wijzigingen van belastingtarieven.

Vraag 12

Welke fiscale regelingen (zoals aftrekposten) zijn door invoering van Pijler 2 niet meer volledig mogelijk in huidige vorm?

Vraag 116

Kunt u een (fictief) rekenvoorbeeld geven van een bedrijf (door onder andere de innovatiebox, het tonnageregime of de liquidatieverliesregeling) op een effectief tarief onder de 15% komt?

Antwoord op vraag 12 en 116

Nederland kent een vennootschapsbelastingtarief van 25,8% (voor het deel van het belastbare bedrag dat meer dan € 200.000 bedraagt). Hierdoor worden vennootschapsbelastingplichtigen (die met de minimumbelasting te maken hebben) in het algemeen tegen een effectief tarief van meer dan het minimumbelastingtarief van 15% belast. In bepaalde gevallen kan desondanks het effectieve belastingtarief lager zijn dan het minimumbelastingtarief van 15%. Dat geldt in enkele specifieke situaties waarbij bijvoorbeeld de innovatiebox, het tonnageregime of de liquidatieverliesregeling van toepassing zijn. Ook andere fiscale regelingen, zoals aftrekposten kunnen van invloed zijn op de berekening van het effectieve belastingtarief. Dat wil overigens zeker niet zeggen dat in alle gevallen waarin deze regelingen toepassing vinden, sprake zou zijn van een bijheffing. De heffing voor de minimumbelasting wordt namelijk bepaald over het netto kwalificerende inkomen van alle in Nederland gevestigde groepsentiteiten in een verslagjaar waarbij ook wordt gecorrigeerd voor de reële aanwezigheid. Omdat groepen vrijwel altijd ook reguliere winsten hebben die in Nederland tegen 25,8% worden belast, betekent dit dat slechts in enkele zeer specifieke gevallen het effectieve tarief onder het minimumbelastingtarief van 15% kan komen. Dit kan ook worden afgeleid uit de geraamde opbrengst van de Wet minimumbelasting 2024. De structurele opbrengst van de binnenlandse bijheffing die wordt geheven op grond de Wet minimumbelasting 2024, is namelijk € 55 miljoen.

Het bovenstaande kan geïllustreerd worden aan de hand van het volgende voorbeeld, waarin naar voren komt dat er sprake moet zijn van een dusdanig hoog inkomen dat onder de innovatiebox kan worden geschaard ten opzichte van het overige kwalificerend inkomen, wil er sprake zijn van een effectief belastingtarief van onder de 15%.

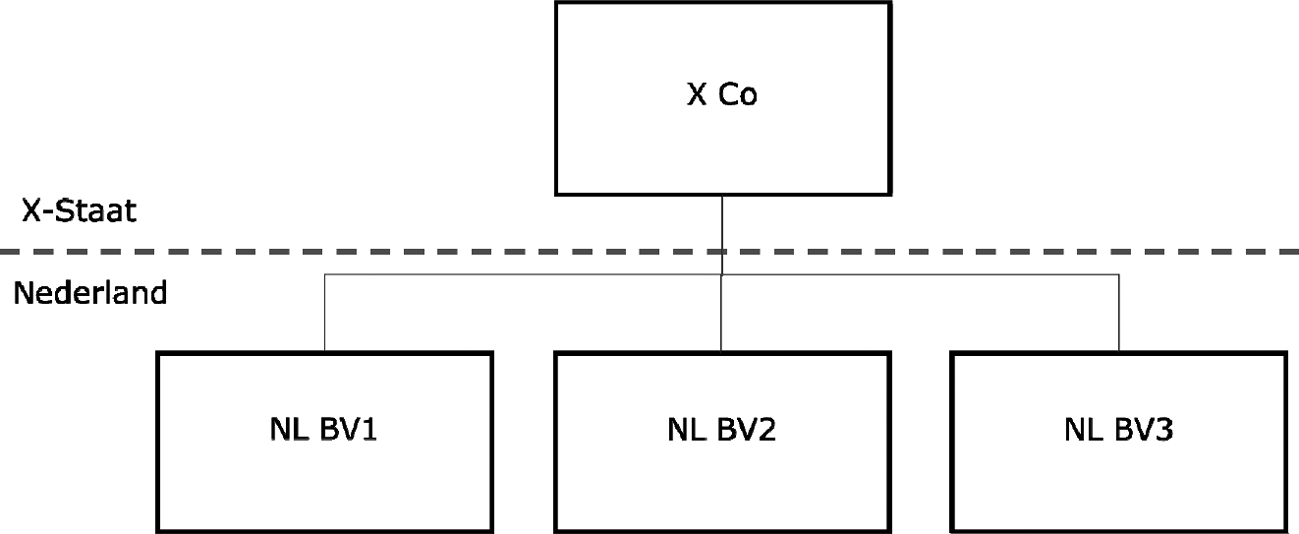

Voorbeeld: samenhang Pijler 2 en de innovatiebox

X Co is een in buitenland gevestigde groepsentiteit die het volledige belang heeft in de groepsentiteiten NL BV1, NL BV2 en NL BV3. X Co, NL BV1, NL BV2 en NL BV3 behoren tot een multinationale groep die onder de reikwijdte van Pijler 2 valt. De staat waar X Co is gevestigd heeft de Pijler 2-regels niet geïmplementeerd. In Nederland, waar NL BV1, NL BV2 en NL BV3 zijn gevestigd, is een kwalificerende binnenlandse bijheffing van toepassing.

NL BV1 maakt enkel winsten uit innovatieve activiteiten die in Nederland in de vennootschapsbelasting worden belast tegen een verlaagd effectief belastingtarief van 9%. NL BV2 en NL BV3 daarentegen vallen met hun activiteiten onder het reguliere vennootschapsbelastingtarief van 25,8%. Het kwalificerende inkomen van NL BV1 bedraagt € 5.000. NL BV2 en NL BV3 hebben een kwalificerend inkomen van onderscheidenlijk € 500 en € 1.000. Bij NL BV1, NL BV2 en NL BV3 is er geen sprake van uitgesloten inkomen op basis van reële aanwezigheid.

Uitwerking

Voor het berekenen van het effectieve belastingtarief van deze multinationale groep wordt gekeken naar alle in Nederland gevestigde groepsentiteiten. Hierdoor bedraagt het effectieve tarief van deze groep in Nederland 12,88% ((€ 450 + € 129 + € 258) / (€ 5.000 + € 500 + € 1.000)). Omdat er geen sprake is van uitgesloten inkomen op basis van reële aanwezigheid, is het kwalificerend inkomen gelijk aan de overwinst en bedraagt de binnenlandse bijheffing van deze groep in Nederland € 138 ((15% –/– 12,88%) * € 6.500).

Vraag 13

Klopt het dat het nooit het eigenlijke doel is geweest om woningcorporaties onder de Anti-Tax Avoidance Directive (ATAD) te laten vallen, gezien de compensatie die de Staatssecretaris van Financiën in 2018 (Kamerstuk 35 030, nr. 7) direct al heeft voorgesteld?

Vraag 16

Is het mogelijk eventuele negatieve effecten van de earningsstrippingsmaatregel voor woningcorporaties te voorkomen door een andere vormgeving, of corporaties anders te compenseren voor deze effecten?

Antwoord op vraag 13 en 16

De earningsstrippingmaatregel is een generieke maatregel gericht op een meer gelijke fiscale behandeling van eigen vermogen en vreemd vermogen. De earningsstrippingmaatregel geldt voor alle vennootschapsbelastingplichtigen, waaronder dus ook woningcorporaties. Een in beginsel niet wettelijk gelimiteerde stimulans om ondernemingsactiviteiten met vreemd vermogen te financieren, leidt naar de mening van het kabinet onder meer tot grotere faillissementsrisico’s. Met een robuuste earningsstrippingmaatregel wordt dit bestreden en wordt de schokbestendigheid van de Nederlandse economie groter. Dat levert stabielere bedrijven en gezondere economische verhoudingen op, zeker bij tegenslag. Met de earningsstrippingmaatregel wordt tevens opgetreden tegen grondslaguitholling en in die zin is de maatregel niet specifiek gericht op woningcorporaties.

De mogelijkheid om woningcorporaties uit te zonderen van de earningsstrippingmaatregel in de vennootschapsbelasting als gevolg van de ATAD1-richtlijn7, zou een zeer onzeker traject zijn, waarbij naast de vraag of dit binnen de ATAD-regels zou kunnen ook staatssteun een rol speelt. Om gebruik te kunnen maken van de uitzondering in de ATAD1-richtlijn voor langlopende openbare-infrastructuurprojecten moet aan vier voorwaarden voldaan worden; het moet gaan om 1) een project, dat 2) infrastructuur betreft, een 3) openbaar karakter heeft en 4) voor de lange termijn wordt gerealiseerd.8 Het lijkt moeilijk te beargumenteren dat sociale woningbouw aan deze voorwaarden voldoet. Bij langlopende openbare-infrastructuurprojecten moet in het bijzonder gedacht worden aan wegen, bruggen en tunnels. Bovendien is in de nationale implementatie van de ATAD1-richtlijn altijd het uitgangspunt gehanteerd dat gebouwen niet als (klassieke) infrastructuur gelden. Daarbij geldt bovendien dat zelfs wanneer geaccepteerd zou worden dat sociale woningbouw onder deze uitzondering zou mogen worden vrijgesteld, op dat moment alsnog een staatssteunbeoordeling in het kader van het DAEB-besluit moet plaatsvinden.

Daarnaast kent de ATAD1-richtlijn een uitzondering in de earningsstrippingmaatregel voor opzichzelfstaande entiteiten9 en een uitzondering voor lichamen die deel uitmaken van een groep10. De richtlijn voorziet echter niet in het expliciet uitzonderen van enkel woningcorporaties voor de toepassing van de maatregel. Dit betekent dat het uitzonderen van woningcorporaties voor de toepassing van de earningsstrippingmaatregel niet mogelijk is, omdat Nederland in dat geval niet voldoet aan de implementatieverplichting ten aanzien van (de minimumnorm die volgt uit) de richtlijn. Voor de toepassing van een generieke uitzondering kunnen woningcorporaties die aan de criteria van deze uitzondering voldoen profiteren, maar ook andere belastingplichtigen die aan de criteria van de uitzondering voldoen. Daarbij is de vraag in hoeverre een generieke vrijstelling doeltreffend en doelmatig is ten aanzien van woningcorporaties. Een vrijstelling voor opzichzelfstaande entiteiten of een generieke (groeps)uitzondering doet verder in brede zin afbreuk aan het doel om te komen tot een meer gelijke fiscale behandeling van eigen vermogen en vreemd vermogen, aangezien alle belastingplichtigen en niet alleen de woningcorporaties zullen profiteren van deze maatregel. Daarmee zal een dergelijke uitzondering een aanzienlijk budgettair effect hebben op de rijksbegroting.

Tegelijkertijd heeft het kabinet oog voor woningcorporaties en acht het kabinet het van belang dat de financiële positie van woningcorporaties en hun opgaven op de woningmarkt met elkaar in balans zijn. In het licht van de uitdagingen op de woningmarkt en om te voorkomen dat te weinig wordt geïnvesteerd in nieuwbouw heeft het kabinet destijds, bij invoering van de earningsstrippingmaatregel, een lastenverlichting voorgesteld voor woningcorporaties.11

Uit de meest recente financiële doorrekening van de Nationale Prestatieafspraken12 (NPA) is gebleken dat corporaties te weinig middelen hebben om hun investeringsopgave tot 2030 volledig te kunnen realiseren. Het feit dat woningcorporaties de komende jaren moeten lenen om verbetering en verduurzaming van hun bestaande bezit mogelijk te maken, zonder dat hier extra inkomsten tegenover staan, maakt dat het duurzaam prestatiemodel van woningcorporaties op de langere termijn onder druk komt te staan. Bij de financiële herijking die in de NPA is afgesproken voor 2024 wordt hier nadrukkelijk aandacht aan besteed. Hierbij worden er beleidsopties in kaart gebracht hoe weer naar een duurzaam prestatiemodel kan worden toegewerkt. Daarnaast wordt ook in het kader van het IBO woningbouw dat naar verwachting nog voor deze zomer wordt gepubliceerd nader gekeken naar de toerusting van woningcorporaties.

Vraag 14

In het hoofdstuk «een beter functionerende woningmarkt» wordt vrijwel alleen ingegaan op de fiscale regelingen rondom eigenwoningbezit. Kunt u toelichten op basis van welke feiten en overwegingen is besloten de fiscale maatregelen die de sociale huursector raken, waaronder de vennootschapsbelasting (vpb), ATAD en overdrachtsbelasting, niet zijn meegenomen in dit rapport, terwijl dit vanuit maatschappelijk perspectief zeer relevante belastingen zijn?

Antwoord op vraag 14

Het klopt dat in het Bouwstenenrapport de focus ligt op de eigenwoningregeling. Dit is een bewuste keuze geweest omdat bovengenoemde fiscale regelingen en het effect daarvan op de woningmarkt onderdeel uitmaken van het IBO woningbouw. Het IBO woningbouw wordt naar verwachting nog voor deze zomer gepubliceerd. De differentiatie van de overdrachtsbelasting en de gevolgen van de verhoging van het algemeen tarief worden in 2024 geëvalueerd. De tussentijdse bevindingen kunnen dan desgewenst besproken worden bij de geëigende financiële besluitvormingsmomenten dit jaar.

Vraag 15

Kunt u becijferen wat de strenge Nederlandse implementatie van de earningsstrippingmaatregel de woningcorporaties kost?

Antwoord op vraag 15

Op basis van de aangiften vennootschapsbelasting (vpb) over 2021 is de inschatting dat de earningsstrippingmaatregel leidt tot een hogere vpb-last van € 450 miljoen bij woningcorporaties.

Vraag 16

Is het mogelijk eventuele negatieve effecten van de earningsstrippingsmaatregel voor woningcorporaties te voorkomen door een andere vormgeving, of corporaties anders te compenseren voor deze effecten?

Antwoord op vraag 16

Zie antwoord op vraag 13.

Vraag 17

Kunt u een overzicht maken van de totale lasten voor bedrijven in de afgelopen 15 jaar, in percentage van het bruto binnenlands product (bbp) per jaar?

Antwoord op vraag 17

Het is niet mogelijk een splitsing van de totale lasten naar burgers en bedrijven te maken. Op lange termijn is namelijk de partij die belastingplichtig is voor een belasting, niet per se degene die de economische last hiervan draagt. Dit laatste is afhankelijk van een veelvoud aan complexe factoren, zoals de mate waarin bedrijven hogere belastingen kunnen doorberekenen aan consumenten, of hun investeringen kunnen wel of niet kunnen verplaatsen naar andere landen.

Vraag 18

Wat is het jaarlijkse budgettair beslag van de bedrijfsopvolgingsregeling sinds 1996?

Antwoord op vraag 18

Nederland kent sinds 1997 een bedrijfsopvolgingsregeling (BOR) waarbij de verkrijger van ondernemingsvermogen onder voorwaarden een vrijstelling van schenk- of erfbelasting geniet. Vóór 1997 kon alleen onder voorwaarden uitstel van belastingbetaling worden verkregen. De onderstaande tabel toont het budgettaire beslag van de BOR vanaf 2010, uitgesplitst naar het budgettaire belang bij schenkingen en erfenissen. De reeks start in 2010, omdat vanaf dat jaar BOR-aangiftegegevens ontsloten worden in een database. Gegevens over het budgettaire belang van de BOR over de periode 1997 tot en met 2009 zijn af te leiden uit afzonderlijke dossiers en zijn niet in geaggregeerde vorm beschikbaar. Tot en met 2020 zijn de BOR-aangiften in voldoende mate definitief vastgesteld om een betrouwbaar beeld van het budgettaire beslag aan te kunnen geven.13 Voor latere jaren vanaf 2021 zijn ramingen beschikbaar uit de Miljoenennota 2024, maar deze zijn door nieuw beschikbaar gekomen realisaties en herijkingen van het budgettair effect van beleid verouderd. In de Miljoenennota 2025 verschijnen herziene ramingen van het budgettaire beslag van de BOR.

|

Jaar |

Totaal |

Schenkingen |

Erfenissen |

|---|---|---|---|

|

2010 |

210 |

134 |

76 |

|

2011 |

267 |

184 |

83 |

|

2012 |

376 |

303 |

73 |

|

2013 |

297 |

217 |

80 |

|

2014 |

302 |

208 |

94 |

|

2015 |

444 |

328 |

116 |

|

2016 |

425 |

335 |

90 |

|

2017 |

411 |

317 |

94 |

|

2018 |

553 |

385 |

168 |

|

2019 |

632 |

462 |

170 |

|

2020 |

707 |

487 |

220 |

|

2021 |

567 |

||

|

2022 |

567 |

||

|

2023 |

567 |

||

|

2024 |

556 |

Vraag 19

Hoe vaak hebben vertegenwoordigers van belangenorganisaties voor familiebedrijven de afgelopen tien jaar met medewerkers van het Ministerie van Financiën gesproken?

Antwoord op vraag 19

Er vinden geregeld gesprekken plaats door medewerkers van het Ministerie van Financiën met belangenbehartigers van het bedrijfsleven waaronder familiebedrijven. Zo hebben in het kader van de voorbereiding van de wetsvoorstellen Wet aanpassing fiscale bedrijfsopvolgingsfaciliteiten 2024 en 2025 gesprekken plaatsgevonden met VNO-NCW, MKB-Nederland, FB Ned en LTO-Nederland op 10 maart 2023 en op 29 juni 2023. Voorts heeft op 8 december 2023 met deze stakeholders een gesprek plaatsgevonden over concrete knelpunten bij de toepassing van de bezits- en voortzettingseis in de bedrijfsopvolgingsregeling (BOR). Tot slot kan worden opgemerkt dat de leden Idsinga en Omtzigt (beiden Nieuw Sociaal Contract) op 8 april 2024 Kamervragen hebben gesteld over de lobby van grote familiebedrijven om de BOR te verruimen. In het antwoord van 10 april 202414 is vermeld dat op alle vragen over de correspondentie (lobbybrieven e.d.) zal worden teruggekomen in een bijlage bij de aanbieding van het nog in te dienen wetsvoorstel Wet aanpassing fiscale bedrijfsopvolgingsfaciliteiten 2025.

Vraag 20

In hoeverre zijn specifieke «tax credits» zoals beschreven in fiche C08 in lijn met de Europese staatssteunregels?

Antwoord op vraag 20

In genoemd Fiche 08 van het Bouwstenenrapport wordt een optie omschreven voor een maatregel in de vorm van een kwalificerend restitueerbaar belastingtegoed. Een belastingtegoed kwalificeert als zodanig indien – kort gezegd – sprake is van een belastingtegoed dat verrekend of betaald moet worden binnen vier jaar na de datum waarop het recht op dat tegoed is ontstaan. Dit fiche geeft alleen de kaders voor een dergelijk kwalificerend belastingtegoed. In Nederland kennen we geen regeling die een kwalificerend belastingtegoed is. Indien het volgend kabinet het wenselijk acht om een kwalificerend restitueerbaar belastingtegoed in te voeren, zullen verschillende keuzes moeten worden gemaakt waaronder over de reikwijdte en de vormgeving van de regeling. Deze regeling zal ook, zoals gebruikelijk, moeten worden getoetst op uitvoeringsgevolgen en de juridische houdbaarheid, inclusief de Europese staatssteunregels. In dit kader kan worden opgemerkt dat de Europese Commissie thans bepaalde staatssteunkaders heeft versoepeld in het Temporary Crisis and Transition Framework (TCTF)15, waardoor het laagdrempeliger is voor lidstaten om Clean Tech-bedrijven (fiscale) staatssteun te geven. Dit betreft met name regelingen voor de versnelde uitrol van hernieuwbare energie en energieopslag, en regelingen voor het koolstofvrij maken van industriële productieprocessen. Hierbij wordt opgemerkt dat deze versoepeling door de Europese Commissie van tijdelijke aard is.

Vraag 21

Wat zijn de gevolgen van een versobering van de innovatiebox voor start- en scale-ups?

Antwoord op vraag 21

De stimulering door middel van de innovatiebox heeft direct impact bij winstgevende bedrijven. Doordat start- en scale-ups veelal niet meteen winstgevend zijn, is deze directe impact van de innovatiebox er niet bij deze bedrijven. Wel is er bij start- en scale-ups een meer indirect effect mogelijk. De innovatiebox kan namelijk een extra prikkel geven voor het doen van risicovolle investeringen waartoe zonder toepassing van de innovatiebox niet zou zijn besloten, doordat rekening wordt gehouden met de hogere winst in geval van succes. De mogelijkheid van dit effect is in de recente evaluatie van de innovatiebox verschillende keren in interviews benoemd, maar niet kwantitatief onderzocht.16 Een versobering van de innovatiebox maakt voornoemde prikkel kleiner.

Vraag 22

Wat is ervoor nodig om helder te krijgen of de kleinschaligheidsinvesteringsaftrek doeltreffend is in het uitlokken van extra investeringen?

Antwoord op vraag 22

In de evaluatie van fiscale ondernemersregelingen in 201717 is geconcludeerd dat het de vraag is of er additionele investeringen worden gedaan door de kleinschaligheidsinvesteringsaftrek (KIA) of dat deze investeringen ook zonder de KIA zouden zijn gedaan. Een harde effectmeting op basis van data is niet mogelijk is gebleken. Bij een eerdere evaluatie (2005)18 heeft een enquête onder gebruikers plaatsgevonden. Daarvan gaf ongeveer een derde aan dat ze de KIA niet hebben meegenomen in hun investeringsbeslissing. Van de gebruikers waar de regeling wel in ogenschouw zou worden genomen gaf ruim de helft aan dat ook zonder de KIA de investering zou worden gedaan, veertig procent gaf aan dat de investering deels zou hebben laten plaatsvinden, en een enkeling had de investering niet gedaan. Een volgende evaluatie van de KIA staat gepland voor 2026. Het is beoogd om hierin ook een hardere effectmeting op te nemen. Ondernemers geven reeds hun investeringsbedrag aan in de aangifte maar dit gegeven is momenteel nog niet beschikbaar ten behoeve van een data-analyse. Het is de verwachting dat in 2026 het investeringsbedrag wel beschikbaar gemaakt kan worden voor een data-analyse. Daarnaast is het een mogelijkheid om voor de evaluatie, net als in 2005, ondernemers te benaderen door middel van een enquête.

Vraag 23

Klopt het dat de minimumbelasting van 15% (Pijler 2) die is afgesproken in OESO/IF verband ontweken kan worden met «tax credits»? In hoeverre past dit bij de doelstelling van Pijler 2? In hoeverre ondermijnt dit mechanisme Pijler 2?

Antwoord op vraag 23

Het akkoord op de wereldwijde minimumbelasting (Pijler 2) is een belangrijke mijlpaal omdat het een ondergrens stelt aan de belastingconcurrentie tussen staten. Om tot een internationaal aanvaarde standaard voor een minimumbelasting te komen was het nodig om consensus te bereiken. Dit geldt eveneens voor de behandeling van (kwalificerende) belastingtegoeden (zogenoemde tax credits). Om te voorkomen dat de verschillende financiële verslaggevingstandaarden bepaalde voor- of nadelen voor belastingplichtigen hebben is het Inclusive Framework (IF), georganiseerd door de OESO, een kader voor belastingtegoeden overeengekomen. Dit is uitgewerkt in de administratieve richtsnoeren van juli 2023.19 Dit kader is volgens het IF nodig omdat, in tegenstelling tot overheidssubsidies, uit de financiële verslaggeving (het uitgangspunt voor de Pijler 2-regels) geen eenduidige en verplichte behandeling volgt voor belastingtegoeden. Niet alle belastingtegoeden worden onder de Pijler 2-regels aangemerkt als kwalificerende belastingtegoeden. Ook daaraan stellen de Pijler 2-regels voorwaarden. Alleen kwalificerende restitueerbare belastingtegoeden en kwalificerende verhandelbare belastingtegoeden worden als gelijkwaardig gezien als overheidssubsidies. Dit heeft tot gevolg dat onder de Pijler 2-regels deze belastingtegoeden, net als subsidies, worden behandeld als inkomen voor Pijler 2 (noemer van de breuk). De niet-kwalificerende belastingtegoeden20 daarentegen hebben geen invloed op het inkomen voor Pijler 2, en zorgen dat het bedrag aan betrokken belastingen wordt verlaagd (teller van de breuk). Binnen dit internationaal raamwerk van de Pijler-2 regels dat door het IF is geïntroduceerd past een toenemend aantal landen daarom de fiscale regelingen aan, of introduceert nieuwe regelingen, zodat deze ook onder de Pijler 2-regels het gewenste beleidsdoel bereiken. In Nederland bestaat een fiscale stimuleringsmaatregel in de vorm van een kwalificerende tax credit op dit moment niet.

Vraag 24

Dubbele belasting, een ongelijk speelveld en nadelige impact op vestigingsklimaat voor Nederlandse banken zijn ontstaan omdat Nederland (in tegenstelling tot andere landen) over de geconsolideerde balans heft. Waarom is er voor die aanpak gekozen, in afwijking van de toepasselijke fiscale praktijk?

Antwoord op vraag 24

De Wet bankenbelasting is in 2012 ingevoerd naar aanleiding van de financiële crisis van 2008. Toen bleek dat problemen bij banken over kunnen slaan naar andere banken en de financiële stabiliteit in gevaar kunnen brengen. Vanwege het risico voor de financiële stabiliteit en vanwege de kritieke functies die (systeem)banken vervullen voor de economie en maatschappij, kunnen overheden zich genoodzaakt zien om banken in de problemen te moeten redden. Daardoor is er sprake van een impliciete overheidsgarantie voor (systeem)banken. De hoofddoelstelling van de bankenbelasting is het beprijzen van de impliciete garantie die banken genieten van de Staat.21

Bij de invoering van de bankenbelasting is gekozen om eventuele internationale vertakkingen (dochtermaatschappijen) van in Nederland gevestigde banken binnen de reikwijdte van de grondslag van de bankenbelasting te laten vallen. Voor deze benadering is gekozen omdat ook ontwikkelingen bij deze internationale vertakkingen gevolgen kunnen hebben voor de financiële stabiliteit in Nederland.22 Het waarborgen van een internationaal gelijk speelveld is bij de invoering van de bankenbelasting eveneens een belangrijke randvoorwaarde geweest. Zo is bij de vormgeving nadrukkelijk gekeken naar de bankenbelastingen en resolutiefondsheffingen die door andere EU-lidstaten zijn ingevoerd of in ontwikkeling waren. Ook is rekening gehouden met het gelijke speelveld door middel van de tariefstelling en de geraamde budgettaire opbrengst. De geraamde budgettaire opbrengst lag, gecorrigeerd naar omvang van de economie, in lijn met de geraamde budgettaire opbrengst in lidstaten als Frankrijk en Duitsland. Ten tijde van de invoering van de bankenbelasting is dus zoveel mogelijk aangesloten bij de praktijk en de vormgeving in andere EU-lidstaten.23

Van harmonisatie op het vlak van de fiscale behandeling van banken was ten tijde van de invoering van de bankenbelasting geen sprake en is momenteel ook niet aan de orde. Hierdoor kan dubbele bankenbelasting ontstaan. Na de invoering van de bankenbelasting is het internationale speelveld meer diffuus geworden. Zo blijkt uit de evaluatie van de bankenbelasting in 2021 onder meer dat er naast Nederland een aantal andere (voormalige) EU-lidstaten zijn die een bankenbelasting heffen. Hierbij kan onderscheid worden gemaakt tussen lidstaten die de bankenbelasting heffen in aanvulling op de bijdragen aan het Single Resolution Mechanism (SRM), en lidstaten die de opbrengst van de nationale bankenbelasting (gedeeltelijk) gebruiken voor bijdragen aan het SRM. Nederland valt in de eerste categorie lidstaten die de bankenbelasting heft in aanvulling op de bijdragen aan het SRM. Een voorbeeld van een lidstaat in de tweede categorie is Duitsland.24

Vraag 25

Binnen welke termijn kan de voorgestelde aanpassing worden ingevoerd, zodat in de toekomst dubbele heffing wordt vermeden?

Antwoord op vraag 25

De besluitvorming over de alternatieve vormgeving van de bankenbelasting en zo ja, in welke vorm en per wanneer, is aan een volgend kabinet. Daarbij verdienen onder meer Europeesrechtelijke en budgettaire aspecten de aandacht. Bovendien moeten de uitvoeringsgevolgen van deze maatregel te zijner tijd op basis van de uiteindelijke vormgeving ervan worden beoordeeld aan de hand van een uitvoeringstoets, waarbij de inpasbaarheid van de maatregel in het dan geldende IV-portfolio is onderzocht en waaruit blijkt welke ingangsdatum haalbaar is.

Vraag 26

Zijn er nog andere gebieden waar bij de fiscale behandeling van banken substantieel afwijkt in Nederland, ten opzichte van andere EU-landen?

Antwoord op vraag 26

Van harmonisatie op het vlak van de fiscale behandeling van banken was ten tijde van de invoering van de bankenbelasting geen sprake en is momenteel evenmin aan de orde. In dit kader heeft de ECB ook recent gewezen op het risico van versnippering in het Europese financiële stelsel vanwege de heterogene aard van dergelijke belastingen voor de bancaire sector.25

Naast de bankenbelasting is in de Nederlandse vennootschapsbelasting voor banken (en verzekeraars) een specifieke renteaftrekbeperking opgenomen, de minimumkapitaalregel (MKR). De MKR is in de vennootschapsbelasting opgenomen om (ook) voor banken en verzekeraars het fiscale voordeel van de financiering met vreemd vermogen te beperken.26 De generieke renteaftrekbeperking in de vennootschapsbelasting (de earningsstrippingmaatregel), die is geïmplementeerd als gevolg van de eerste EU-richtlijn antibelastingontwijking27 (Anti Tax Avoidance Directive: ATAD1), grijpt niet aan bij banken en verzekeraars, omdat zij naar hun aard per saldo rente ontvangen. Voor zover bekend kent geen van de ons omringende landen een specifiek renteaftrekbeperking voor banken en verzekeraars.

Vraag 27

Kunt u een overzicht maken van fiscale regelingen die nu nog bestaan en waarvan in de afgelopen tien jaar uit evaluatie is gebleken dat ze «niet doelmatig» of «niet doeltreffend» zijn? Kunt u bij elk van deze regelingen toevoegen of er plannen zijn om de regeling te versoberen of af te schaffen of niet?

Antwoord op vraag 27

In het ambtelijk rapport «Aanpak fiscale regelingen» is voor 116 fiscale regelingen gekeken naar onder meer doeltreffendheid en doelmatigheid, op basis van beschikbare evaluatierapporten28. Onderstaande tabel geeft een overzicht van de regelingen die negatief beoordeeld zijn op doeltreffendheid en/of doelmatigheid. De tabel is aangevuld met regelingen die negatief zijn geëvalueerd op doeltreffend- en doelmatigheid nadat het ambtelijk rapport is uitgebracht. Het gaat om de reisaftrek OV29, de arbeidskorting en de inkomensafhankelijke combinatiekorting30. In de tweede kolom van de tabel staat of er beleidsaanpassingen zijn geweest na de evaluatie. Sinds de val van het kabinet in 2023 zijn er meerdere evaluaties geweest. In de kabinetsreacties op die evaluaties is verwezen naar een volgend kabinet voor beleidsopvolging. De afgelopen periode zijn meer maatregelen genomen ten aanzien van fiscale regelingen, zie het antwoord op vraag 54 en 56 voor een compleet overzicht voor de afgelopen tien jaar.

Er is doorlopend aandacht voor mogelijke verbeteringen aan fiscale regelingen door de reguliere evaluaties, maar ook door gericht vervolgonderzoek. Een voorbeeld daarvan is het vervolg op de evaluatie van de aftrek specifieke zorgkosten. Ook het ambtelijk rapport aanpak fiscale regelingen biedt meerdere aanknopingspunten voor een vervolg.

|

Regelingen |

Meest recente evaluatie |

Beleidsopvolging |

|---|---|---|

|

Aftrek specifieke zorgkosten |

2022 |

Vervolgonderzoek naar verbeteringen en alternatieven |

|

Eigenwoningregeling |

2019 |

Geen |

|

Aftrek wegens geen of geringe eigenwoningschuld |

2019 |

Geen |

|

Willekeurige afschrijving zeeschepen |

2022 |

Geen |

|

Schenk- en erfbelasting Bedrijfsopvolgingsfaciliteit |

2022 |

Versobering in Belastingplan 2024 |

|

EB Salderingsregeling |

2017 |

Voorstel tot afschaffing verworpen door Eerste Kamer en aanpassing benoemd als mogelijke dekkings-bron (technische invulling) |

|

EB Vrijstellingen voor energie-intensieve processen |

2021 |

Voorstel tot afschaffing verworpen door Tweede Kamer en aanpassing benoemd als mogelijke dekkings-bron (technische invulling) |

|

EB Belastingvermindering per aansluiting |

2021 |

Geen |

|

EB Inputvrijstelling energiebelasting voor elektriciteitsopwekking |

2021 |

Beperking van de vrijstelling in Belastingplan 2024 |

|

MRB Kwarttarieven |

2022 |

Versobering in Belastingplan 2024 |

|

ASB vrijstelling luchtvaartuigen |

2020 |

Geen |

|

Accijns verlaagd tarief kleine brouwerijen |

2008 |

Voorstel tot afschaffing verworpen door Tweede Kamer |

|

BTW Laag agrarische inputgoederen |

2023 |

Afschaffing in Belastingplan 2024 |

|

BTW Verlaagd tarief voedingsmiddelen en water |

2023 |

Aan volgend kabinet |

|

BTW Verlaagd tarief geneesmiddelen en hulpmiddelen |

2023 |

Aan volgend kabinet |

|

BTW Verlaagd tarief arbeidsintensieve diensten |

2023 |

Aan volgend kabinet |

|

BTW Laag personenvervoer |

2023 |

Aan volgend kabinet |

|

BTW Laag Sierteelt |

2023 |

Aan volgend kabinet |

|

BTW Laag Logiesverstrekking |

2023 |

Aan volgend kabinet |

|

Landbouwvrijstelling in de winstsfeer |

2024 |

Aan volgend kabinet |

|

Reisaftrek OV |

2024 |

Aan volgend kabinet |

|

Giftenaftrek vennootschapsbelasting |

2024 |

Voorstel tot afschaffing per amendement uit Belastingplan 2024 gehaald |

|

Giftenaftrek inkomstenbelasting |

2024 |

Aan volgend kabinet |

|

Arbeidskorting |

2024 |

Aan volgend kabinet |

|

Inkomensafhankelijke combinatiekorting |

2024 |

Aan volgend kabinet |

Vraag 28

Waarom is het fiche C08 over «tax credits» opgenomen in het rapport? Hoe past dit bij het doel van «vereenvoudiging» en maatschappelijk perspectief?

Antwoord op vraag 28

Het Bouwstenenrapport is een ambtelijk rapport zonder politieke sturing. Dit rapport maakt beleidsmakers wegwijs in de fiscale instrumenten die beschikbaar zijn en kunnen passen in de aanpak van maatschappelijke opgaven. Elk hoofdstuk gaat over een maatschappelijke opgave, de mogelijke rol van de fiscaliteit daarin en waar het belastingstelsel beter en eenvoudiger kan.

Het ambtelijk rapport is bedoeld als ondersteuning voor de kabinetsformatie. Het is aan de politiek of zij al dan niet wat doen met de aanbevelingen in het Bouwstenenrapport.

Vraag 29

Hebben leden van de werkgroep met belangenorganisaties gesproken over «tax credits» voordat besloten werd fiche C08 op te nemen in het rapport?

Antwoord op vraag 29

De werkgroep en het secretariaat van het Bouwstenenrapport hebben hun oor te luister gelegd bij een groep fiscaal-juridische en economische experts en hen gevraagd mee- en tegen te denken. Verder heeft de werkgroep en secretariaat een sessie gehad met experts van verschillende instanties die hulp verlenen aan particulieren en kleine ondernemers bij hun belastingaangifte en een klachtenbehandelaar van de Belastingdienst. Het opnemen van fiche C08 stond geheel los van deze gesprekken.

Vraag 30

Zijn er plannen om Pijler 2 zodanig aan te passen dat de minimumbelasting van 15% niet ontweken kan worden door gebruik van «tax credits»? Zet u zich hiervoor in?

Antwoord op vraag 30

De behandeling van belastingtegoeden weerspiegelt een consensus die nodig was om tot een internationaal aanvaarde standaard voor een minimumbelasting te komen. In de administratieve richtsnoeren van juli 202331 waarover door het IF overeenstemming is bereikt, is een kader voor de behandeling van de verschillende belastingtegoeden onder de Pijler 2-regels uitgewerkt. Daarnaast zijn daarin voorwaarden opgenomen waaraan belastingtegoeden moeten voldoen om als kwalificerend belastingtegoed te worden aangemerkt.

Vraag 31

Hoe wordt aangekeken tegen de introductie van een wereldwijde (of Europese) minimumbelasting ten aanzien van (zeer rijke) particulieren? Welke realistische scenario’s zouden daarvoor bestaan en wat zouden deze de schatkist kunnen opleveren?

Antwoord op vraag 31

Ik heb over een wereldwijde minimumbelasting voor zeer rijke particulieren in het recente dertigledendebat over een extra belasting voor extreem rijken op 4 april jl. en in de kabinetsreactie op het Global Tax Evasion Report 2024 en State of Tax Justice 2023 aangegeven dat verkend wordt of er in internationaal en Europees verband afspraken gemaakt kunnen worden over de belastingheffing van deze doelgroep.32 Nederland heeft meermaals richting de OESO aangegeven dat de belastingheffing van zeer rijke particulieren voor Nederland een prioriteit is. Er lijkt enig momentum te zijn om dit onderwerp in OESO-verband te bespreken. Voor het behouden en verkrijgen van meer draagvlak is het verstandig, en tevens de inzet van Nederland, om in internationaal verband stapsgewijs de problematiek en mogelijke beleidsoplossingen te onderzoeken voordat stevig voor een bepaalde oplossingsrichting gepleit wordt. Een stapsgewijze aanpak is nodig omdat landen over het algemeen zeer terughoudend zijn om internationale afspraken te maken over hun inkomstenbelasting, omdat dergelijke afspraken hun fiscale soevereiniteit zouden aantasten. Met deze inzet geeft het kabinet opvolging aan de diverse moties over dit onderwerp van de leden Van der Lee, Alkaya, Dijk, Maatoug, Idsinga en Van Eijck.33 Omdat deze problematiek het meest effectief wordt aangepakt als zoveel mogelijk landen meedoen, is een wereldwijde minimumbelasting het meest effectief en wordt in eerste instantie ingezet op het maken van afspraken via de OESO.

Daarnaast kan de mogelijkheid van Europese afspraken verkend worden voor het geval dat afspraken binnen de OESO niet mogelijk blijken. Tijdens het dertigledendebat op 4 april jl. heb ik met betrekking tot een Europese minimumvermogensbelasting aangegeven dat een dergelijke belasting eveneens stapsgewijs aangepakt zou moeten worden. Daarvoor wordt eerst geïnventariseerd wat er op dit gebied al plaatsvindt, is meer inzicht in cijfers noodzakelijk en kan dan beoordeeld worden of en in welke vorm het wenselijk is om in Europees verband afspraken te maken. Nederland heeft voor de prioriteiten van de komende Europese Commissie wel reeds de belastingheffing van deze doelgroep onder de aandacht gebracht.

Nederland zet op dit moment al stappen om verder onderzoek naar deze doelgroep mogelijk maken. Zo staat het kabinet positief tegenover het verkennen van de mogelijkheden om automatische uitwisseling van informatie over onroerend goed uit te breiden naar landen buiten de EU. Deze informatie kan landen helpen meer inzicht te verkrijgen in het vermogen van zeer rijke particulieren.

Met betrekking tot de budgettaire opbrengsten van een wereldwijde minimumbelasting voor zeer rijke particulieren heb ik eerder aangegeven dat er nog geen raming gemaakt kan worden.34 Daarvoor zou onder andere eerst de grondslag voor een dergelijke belasting nader uitgewerkt moeten worden.

Vraag 32

Wat zijn de mogelijkheden om binnen box 3 en/of box 2 vermogen of inkomsten daaruit vrij te stellen voor (ex-)ondernemers/zelfstandigen zonder personeel (zzp’ers) die in hun eigen pensioenvoorziening moeten voorzien?

Antwoord op vraag 32

In de brief die op 29 augustus 2023 naar de Tweede Kamer is gestuurd, is uiteengezet wat wordt verstaan onder een pensioen dan wel een oudedagsvoorziening.35 Een fiscaal gefaciliteerde oudedagsvoorziening36 betreft een periodieke uitkering die iemand ontvangt na beëindiging van zijn werkzaamheden wegens het bereiken van een vastgestelde leeftijd. De grondslag voor de opbouw van een oudedagsvoorziening is het box 1 inkomen, dat is inkomen uit arbeid en periodieke uitkeringen. Inkomen uit vermogen (box 2 respectievelijk box 3) telt dus niet mee in de grondslag voor de opbouw van een oudedagsvoorziening.

Wat een oudedagsvoorziening kenmerkt, naast vervanging van arbeidsinkomen, is dat het om «beklemd» vermogen of een verzekering gaat die periodiek uitkeert vanaf pensionering. Dit betekent dat het opgebouwde vermogen of opgebouwde (verzekerings)recht niet vrij opneembaar of uitkeerbaar is, maar uitsluitend is bestemd als inkomensvoorziening voor de periode na pensionering. Daarbij wordt vanaf 1 januari 2023 een fiscaal gefaciliteerde oudedagsvoorziening aanvullend op de AOW-uitkering uitsluitend extern opgebouwd bij onder andere een pensioenfonds, bank of verzekeraar en voorziet deze in principe in een levenslange periodieke uitkering dan wel een periodieke uitkering gedurende een vaste looptijd.37 Zelfstandig ondernemers kunnen vrijwillig bij een externe financiële instelling een vermogen opbouwen dat na pensionering een uitkering biedt in de vorm van een lijfrente. De jaarlijkse premieruimte is 30% van de pensioengrondslag en is daarmee gelijk aan het maximale premiepercentage voor de tweede pijler dat met de komst van de Wet toekomst pensioenen (Wtp) geldt. Verder is het op grond van de Wtp voor alle zelfstandig ondernemers en vrije beroepsbeoefenaren mogelijk om via de tweede pijler pensioen op te bouwen.

Voorheen konden directeur-grootaandeelhouders (dga’s) ook een fiscaal gefaciliteerd pensioen in eigen beheer (PEB) in de bv opbouwen. Sinds 1 juli 2017 is dit niet langer mogelijk. Er is toen besloten dat een fiscaal gefaciliteerd pensioen beter buiten (de risicosfeer van) de onderneming bij een financiële instelling kan worden opgebouwd net zoals dat voor werknemers geldt. De fiscale oudedagsreserve (FOR) voor IB-ondernemers wordt sinds 1 januari 2023 uitgefaseerd. Bijdragen aan de FOR konden van het belastbaar inkomen worden afgetrokken zonder dat feitelijk vermogen voor de oude dag werd afgezonderd. De FOR bleek daarmee vaak meer een regeling voor fiscale doeleinden (belastinguitstel) dan om een reële oudedagsvoorziening op te bouwen. De reeds opgebouwde FOR kan nog op basis van de oude fiscale regels worden afgewikkeld. In de toekomst, indien de overgangsregelingen van de PEB en FOR zijn afgelopen, worden in beginsel enkel nog externe opgebouwde en verzekerde oudedagsvoorzieningen fiscaal gefaciliteerd.

Vraag 33

Wat zijn realistische scenario’s voor invoering van een belasting of accijns op e-sigaretten? Wat zouden deze schatkist kunnen opleveren?

Antwoord op vraag 33

Bij de behandeling van het Belastingplan 2024 is de Motie van Weyenberg38 aangenomen door uw Kamer. Deze motie roept op tot het indienen van een wetsvoorstel voor het invoeren van een nationale belasting op e-sigaretten. U wordt zo spoedig mogelijk middels een Kamerbrief geïnformeerd over de laatste stand van zaken omtrent de motie.

Vraag 34

Wat zijn realistische scenario’s voor de invoering van een vliegbelasting voor kleine vliegtuigen (zoals privéjets) en wat zouden deze de schatkist kunnen opleveren?

Antwoord op vraag 34

Vliegbelasting wordt geheven over het vertrek van passagiers met een vliegtuig vanaf een in Nederland gelegen luchthaven. Alle vliegtuigen, waaronder privéjets, met een gewicht van boven de 8.616 kg vallen op dit moment binnen de reikwijdte van de vliegbelasting. Per aangenomen amendement van het lid Omtzigt op het Belastingplan 202439 wordt deze gewichtsdrempel per 1 juli 2024 verlaagd naar 4.000 kg.40 Door de verlaging van de gewichtsgrens van de vliegbelasting zullen meer vliegtuigen, waaronder meer privéjets, onder de reikwijdte van de vliegbelasting komen te vallen. Een groot deel van de vanuit Nederland vertrekkende privéjets is overigens zwaarder dan 8.616 kg en is daarmee altijd al binnen de reikwijdte van de vliegbelasting gevallen. Uit eerder ambtelijk onderzoek is naar voren gekomen dat bij eventuele gewichtsdrempel van 5.700 kg 82% van de vanuit Nederland vertrekkende vluchten met privéjets binnen de reikwijdte van de vliegbelasting zouden vallen.41 Met de verlaging naar 4.000 kg zal dit percentage enkel gestegen zijn.

Over het vertrek van de passagiers met privéjets wordt hetzelfde tarief geheven als voor passagiers van niet-privéjets, namelijk € 29,05. In fiche F09 van het Bouwstenenrapport is een tarief voor passagiers van privévluchten van € 147,85 voorgesteld, dit in samenhang met een differentiatie van de vliegbelasting naar reisklasse. Bij het mogelijk toepassen van een tarief van € 147,85 voor privévluchten binnen de huidige vormgeving van de vliegbelasting, zou dit een budgettaire opbrengst van € 16 miljoen betreffen.

Het bepalen van de meest optimale vormgeving en maatvoering van een specifieke tarief voor privévluchten vergt verder onderzoek.

Vraag 35

Indien in internationaal verband afspraken zouden worden gemaakt over belastingen voor de luchtvaart (btw op vliegtickets, accijns of kerosine, vliegbelasting) wat zouden dan realistische scenario’s zijn en wat zouden deze de schatkist kunnen opleveren?

Antwoord op vraag 35

Kerosine die wordt geleverd voor gebruik als brandstof in de commerciële luchtvaart is op grond van de Europese richtlijn energiebelastingen (ETD) verplicht vrijgesteld van accijns. Ook in luchtvervoersovereenkomsten, waarin landingsrechten met derde landen zijn afgesproken, wordt over het algemeen de vrijstelling vastgelegd. Dit geldt bijvoorbeeld ook op grond van de Luchtvervoersovereenkomst tussen de EU en haar lidstaten en de VS (het EU-VS Open Skies luchtvaartakkoord), voor zowel extra-EU als intra-EU vluchten. Wel wordt in bilaterale- en EU-luchtvaartverdragen vastgelegd dat een accijnsheffing op vluchten binnen het Europees grondgebied in de toekomst mogelijk moet zijn.

Op dit moment vinden onderhandelingen plaats over een herziening van de huidige ETD. Een van de speerpunten van deze onderhandelingen is het mogelijk maken van het belasten van kerosine gebruikt als brandstof voor de commerciële intra-EU luchtvaart, iets waar Nederland in de onderhandelingen actief steun voor uitspreekt.

Voor de btw geldt dat de levering van kerosine voor luchtvaartuigen die hoofdzakelijk worden ingezet voor internationaal personenvervoer belast is tegen het btw-nultarief. Dit betreft een verplichting op grond van de Europese btw-richtlijn. Overigens zou het heffen van btw op kerosine niet effectief zijn vanwege het recht op btw-aftrek van luchtvaartmaatschappijen. Dit geldt ook voor ondernemers die zakelijk vliegen met eigen of gecharterde vliegtuigen.

Ook vliegtickets (vervoer van personen) zijn belast tegen het btw-nultarief. Vanwege uitvoeringsproblematiek maken alle lidstaten gebruik van dit nultarief voor vluchten naar of vanuit het buitenland. Nederland zou kunnen afzien van het toepassen van dit nultarief. Dit zou betekenen dat voor alle vluchten vanuit en naar Nederland moet worden vastgesteld welk gedeelte boven Nederlands grondgebied is gevlogen, want alleen dat gedeelte van het totale traject is dan belastbaar met Nederlandse btw. In zijn algemeenheid kan echter worden gezegd dat het te vliegen traject en daarmee de afstand boven Nederland niet bekend is op het moment dat de btw verschuldigd is. Bovendien maakt de afstand die boven het grondgebied van Nederland wordt gevlogen doorgaans een klein deel uit van de vlucht ten opzichte van het deel dat boven andere EU landen of intercontinentaal wordt gevlogen. De Nederlandse btw-component zou dan slechts een marginaal deel van de totale ticketprijs beslaan. Dit alles maakt dat het overgaan tot heffing van btw op het Nederlands deel van het vliegtraject niet in verhouding staat tot de administratieve last die daarmee gepaard zou gaan. Ook in deze situatie geldt dat als btw zou worden geheven over vliegtickets, ondernemers de btw die drukt op hun zakelijke vluchten ook weer in aftrek kunnen brengen.

Vanwege het internationale karakter van de luchtvaartsector is beprijzing het meest effectief op mondiaal of Europees niveau. Mede vanwege deze reden blijft Nederland zich in zowel EU- als mondiaal verband inzetten voor harmonisatie van beprijzing van de externe kosten van de luchtvaart. Dit creëert een gelijker speelveld voor luchtvaartmaatschappijen en beperkt weglekeffecten door uitwijk. Met EU-ETS en CORSIA heeft de luchtvaartsector te maken met beprijzingsmaatregelen op zowel EU- (ETS) als mondiaal niveau (CORSIA). De basis van beide maatregelensystemen bestaat uit het compenseren van emissies door middel van het kopen van emissierechten. Het EU-ETS is zo ingericht dat de CO2-uitstoot gedwongen omlaag gaat naar nul in 2057 en geldt voor intra-Europese vluchten. Internationaal vliegverkeer valt onder CORSIA. CORSIA beperkt de uitstoot boven het referentiejaar 2019. Alle uitstoot daarboven moet gecompenseerd worden. De Nederlandse luchtvaart is nog altijd kleiner dan in 2019 en betaalt nu dan ook nog geen compensatie onder CORSIA.

Ook zet het kabinet zich in voor het introduceren van vliegbelastingen in andere lidstaten. Zo heeft het Ministerie van Financiën in 2019 een internationale conferentie over de vliegbelasting en CO2-beprijzing georganiseerd en heeft in 2023 een internationale workshop over de vliegbelasting plaatsgevonden op het Ministerie van Financiën.

Naast ETS, CORSIA of een accijns op kerosine is een manier om de externe kosten van luchtvaart te beprijzen het introduceren van een Europese vliegbelasting. Het initiatiefrecht voor het indienen van een voorstel ligt bij de Europese Commissie. De uiteindelijke vorm van een dergelijke belasting is onderhevig aan Europese besluitvorming. Tot op heden lijkt de Europese Commissie geen concrete plannen te hebben voor een voorstel van een Europese vliegbelasting.

Vraag 36

Kan ook een fiche worden opgesteld van het volledig afschaffen van de arbeidskorting, en de voor en nadelen daarvan geschetst (fiche A06)?

Antwoord op vraag 36

|

Afschaffen arbeidskorting / vertalen in lagere belastingtarieven |

||||||

|

Thema |

Bestaanszekerheid |

|||||

|

Doel |

Minder inkomensterugval bij life-events die maken dat (tijdelijk) minder betaald werk mogelijk is. |

|||||

|

Omschrijving van de maatregel |

||||||

|

• De arbeidskorting wordt volledig afgeschaft. Het verlies van de arbeidskorting wordt gecompenseerd via het verlagen van het tarief eerste schijf in de inkomstenbelasting van 37,07% naar 29,87%. • De hoogte van de tarieven voor 2025 bij invoering van de maatregel zijn weergegeven in onderstaande tabel. |

||||||

|

Schijf |

Van |

Tot |

Tarief |

|||

|

1 |

0 |

77.449 |

29,87% |

|||

|

2 |

77.449 |

– |

49,5% |

|||

|

• Het omgekeerde (verhogen arbeidskorting met hogere belastingtarieven) is in beginsel mogelijk, maar verhoudt zich slecht tot de analyse in het bouwstenenrapport omdat de verwachte stimulans tot extra arbeidsdeelname beperkt is en omdat een hogere arbeidskorting leidt tot een grotere inkomensval bij verlies van werk. |

||||||

|

Achtergrond/rationale |

||||||

|

• In fiche A06 uit «belastingen in maatschappelijk perspectief» wordt toegelicht dat de huidige hoogte van de arbeidskorting niet proportioneel lijkt te zijn. De rationale voor het volledig afschaffen van de arbeidskorting ontbreekt echter en heeft een aantal ongewenste effecten. • Door het afschaffen van de arbeidskorting is er, bij gelijk inkomen, geen verschil1 meer in belastingdruk tussen mensen die betaalde arbeid verrichten enerzijds en (gedeeltelijk) arbeidsongeschikten (ex-werkenden) anderzijds. Het verschil in belastingdruk tussen een- en tweeverdieners neemt af door deze maatregel. • Er bestaat nu een relatief kleine groep die de zogenaamde samenvoegbepaling toepast. Deze regeling heeft als gevolg dat als werkgever de arbeidsongeschiktheidsuitkering doorbetaalt aan hun werknemer, de arbeidskorting wel kan worden toegepast over de arbeidsongeschiktheidsuitkering. • Door het afschaffen van de arbeidskorting is werken vanuit een uitkeringssituatie niet meer (voldoende) lonend. Een eenverdiener die wml verdient (krijgt 1x AHK) houdt op dit moment dan bijvoorbeeld minder over dan een paar in de bijstand (krijgt 1,575x AHK). Het afschaffen van de arbeidskorting is – net als de huidige hoogte – ook niet proportioneel en zorgt voor een te hoge belastingdruk op arbeid. • Het volledig afschaffen van de arbeidskorting gaat waarschijnlijk gepaard met (grote) gedragseffecten, doordat de belastingdruk op arbeid voor veel inkomensgroepen zal toenemen. Tegelijkertijd stijgen de netto-inkomens van uitkeringsgerechtigden juist. Voor het inschatten van de gedragseffecten van zo’n omvangrijke stelselwijziging is aanvullend onderzoek nodig. Dit betekent wel dat de effecten zoals gepresenteerd in de tabel hieronder te rooskleurig zijn. Inclusief gedragseffecten zal het afschaffen van de arbeidskorting minder opleveren en kan dus ook minder teruggesluisd worden in tarieven. |

||||||

|

Effecten |

||||||

|

Economie |

• Het effect op de arbeidsparticipatie is een resultante van verschillende effecten. Per saldo zal het effect negatief zijn. • Enerzijds verdwijnt de (deels effectieve) prikkel tot werken die uitgaat van de arbeidskorting. • De inkomenseffecten zijn weergegeven in onderstaande tabel en sterk afhankelijk van de invulling van de compensatie. Ter vergelijking zijn ook de effecten voor het halveren van de arbeidskorting opgenomen. |

|||||

|

Inkomenseffecten Inkomensgroep |

Iedereen: AK afschaffen |

Iedereen: AK halveren |

||||

|

1e |

2,7% |

1,6% |

||||

|

2e |

1,8% |

1,1% |

||||

|

3e |

– 1,9% |

– 1,2% |

||||

|

4e |

– 1,0% |

– 0,8% |

||||

|

5e |

1,0% |

0,0% |

||||

|

Inkomensbron |

||||||

|

Werkenden |

– 3,3% |

– 1,7% |

||||

|

Uitkeringsgerechtigden |

7,2% |

4,0% |

||||

|

Gepensioneerden |

6,0% |

3,6% |

||||

|

Huishoudtype |

||||||

|

Tweeverdieners |

0,1% |

– 0,4% |

||||

|

Alleenstaanden |

1,8% |

0,6% |

||||

|

Alleenverdieners |

1,0% |

0,0% |

||||

|

Kinderen |

||||||

|

Huishoudens met kinderen |

– 1,8% |

– 1,1% |

||||

|

Huishoudens zonder kinderen |

– 2,1% |

– 1,3% |

||||

|

Alle huishoudens |

0,8% |

0,0% |

||||

|

Begroting |

Het geheel aan maatregelen is grofweg budgetneutraal vormgegeven. Daarbij is uitgegaan van het afschaffen van de arbeidskorting en een verlaging van het tarief 1e schijf. |

|||||

|

Doenvermogen |

Het doenvermogen kan beperkt zijn bij life-events, zoals arbeidsongeschiktheid of mantelzorg. Versterkte (grotere) schommelingen in het netto-inkomen als gevolg van een hoge arbeidskorting hebben een negatieve impact op bestaanszekerheid, en zorgen dan voor extra zorgen bovenop het al beperkt doenvermogen. Die schommelingen werken dan averechts en beïnvloeden ook de weerbaarheid om na de life events de arbeidsparticipatie weer op het niveau van voorheen te hervatten. |

|||||

|

Uitvoeringsaspecten |

Is het mogelijk de (massale) processen en dienstverlening zo te ontwerpen dat het voor burgers en bedrijven eenvoudig is aan hun wettelijke verplichtingen te voldoen? – Er worden geen wijzigingen voorzien in de (massale) processen en de dienstverlening. De wijzigingen kunnen worden gecommuniceerd via de reguliere kanalen. Is het voorstel solide en eenvoudig zodat effectief toezicht mogelijk is en fraude zo veel mogelijk kan worden voorkomen? – Ten opzichte van de bestaande situatie treedt er nauwelijks een wijziging van de handhaafbaarheid en fraudebestendigheid op. Hoe groot is de (IV-)impact van het voorstel, welke ketens worden geraakt en spelen hier prioriteringsvraagstukken voor de inpasbaarheid? – Het verlagen van de tarieven in de inkomstenbelasting is een parameterplus-aanpassing. Het afschaffen van de arbeidskorting is een structuurwijziging, waarbij de benodigde systeemaanpassingen zouden leiden tot een herprioritering van de noodzakelijke modernisering van de IV-systemen binnen de keten Inkomensheffing. – Als bij het terugsluizen in lagere tarieven sprake zou zijn van een uitbreiding van de huidige twee schijven naar meer schijven dan zou dit een grote structuuraanpassing in de systemen van het middel inkomstenbelasting zijn. De benodigde systeemaanpassingen zouden leiden tot herprioritering van de noodzakelijke modernisering van de IV-systemen binnen de keten Inkomensheffing. – Aanpassing van de arbeidskorting is een structuuraanpassing voor software ontwikkelaars van werkgevers en koppelvlak met de Belastingdienst. In principe dient voor 1 april een soortgelijke wijziging bekend te worden gemaakt, dan zou het 1 januari het opvolgende jaar mogelijk zijn. – De wijziging vergt naar verwachting geen extra personele capaciteit. – De volgende ketens worden geraakt: IH, LH. |

|||||

|

Overig |

– N.v.t. |

|||||

De IACK zorgt nog voor een uitzondering op deze constatering. Zolang de IACK bestaat zorgt die heffingskorting bij een deel van de werkenden voor een lagere belastingdruk.

Vraag 37

Kunt u een update geven van de volgende fiches uit het Bouwstenen rapport van 2020:

• Fiche invoeren grondbelasting;

• Fiche verbreden belastingrondslag onroerendezaakbelasting (OZB);

• Fiche equivalentiefactoren toepassen op de hoogte heffingskortingen;

• Fiche aftrekbeperking op aandeelhouderskosten?

• Fiche afschrijvingsbeperking bij laagbelaste vermogensoverdrachten binnen concern?

Antwoord op vraag 37

Wat betreft een update van de fiches invoeren grondbelasting respectievelijk het fiche verbreden belastingrondslag onroerendezaakbelasting (OZB) wordt voorgesteld het rapport van het IBO woningbouw af te wachten. Daarin worden de bevindingen van het onafhankelijk onderzoek door het Centrum voor onderzoek naar de economie van de lagere overheden (COELO) en het Erasmus Centre voor Local Governements (ESBL) naar de mogelijkheden voor een planbatenheffing respectievelijk een grondbelasting gepresenteerd. Naar verwachting zal het IBO-rapport voor de zomer aan uw Kamer worden toegestuurd.

Wat betreft het fiche over het toepassen van equivalentiefactoren op de hoogte van heffingskortingen uit het Bouwstenen rapport van 2020 is nog altijd actueel. In dit fiche zijn de effecten van de maatregel kwalitatief beschreven. Het belangrijkste effect van de maatregel is dat huishoudens van dezelfde omvang fiscaal gelijk behandeld worden, ongeacht hoeveel kostwinners er zijn. Daarmee wordt de verschillende behandeling van een- en tweeverdieners beperkt, maar het zorgt ook voor negatieve effecten op arbeidsparticipatie. Een budgetneutrale vormgeving is mogelijk door de maximale heffingskortingen vast te stellen op een bedrag tussen de huidige maximale heffingskortingen voor eenverdieners en de maximale heffingskortingen voor tweeverdieners. Gevolgen voor de uitvoering zijn nu niet opnieuw bekeken, maar in het rapport van 2020 is al beschreven dat dit een complexe stelselherziening is.

Wat betreft aftrekbeperkingen op (onder andere) aandeelhouderskosten heeft het kabinet vooronderzoek gedaan. Het kabinet heeft in dat verband te kennen gegeven bij de introductie van additionele aftrekbeperking voor aandeelhouderskosten een groot aantal afbakenings- en definitievraagstukken, hetgeen een onderzoek zeer complex maakt en de toegevoegde waarde daarvan beperkt is. Dit wordt nog vergroot doordat er weinig gegevens beschikbaar zijn. Deze afbakenings- en definitievraagstukken zouden zich ook vertalen naar zeer complexe aanvullende wetgeving in een reeds zeer complexe vennootschapsbelasting. Dit zou de uitvoerbaarheid niet ten goede komen voor zowel de Belastingdienst als belastingplichtigen. Gelet op het voorgaande wordt het onderzoek naar een aftrekbeperking op (onder andere) aandeelhouderskosten niet voortgezet.42

Ten slotte beschrijft het fiche afschrijvingsbeperking bij laagbelaste vermogensoverdrachten binnen concern uit 2020 een maatregel dat tariefmismatches aanpakt en vertoont daarmee sterke samenhang met de afspraken die in internationaal verband gemaakt zijn om een minimumniveau van belastingheffing te waarborgen (Pijler 2). Pijler 2 bewerkstelligt dat multinationale groepen en binnenlandse groepen met een omzet van 750 miljoen euro of meer altijd ten minste effectief 15% aan belasting over hun winst betalen. Het doel van de Pijler 2-regels is tweeledig: ten eerste beogen de Pijler 2-regels de prikkel voor bedrijven om winst te verschuiven naar laagbelastende staten te verminderen, en daarnaast beogen de Pijler 2-regels een ondergrens te stellen aan belastingconcurrentie tussen staten. Inmiddels hebben meer dan 135 staten zich gecommitteerd aan het akkoord over de minimumbelasting. Nederland heeft de Pijler 2-regels geïmplementeerd in de Wet minimumbelasting 2024. De verwachting is dat tariefmismatches voor een groot deel zullen worden ondervangen door de implementatie van de Pijler 2-regels. Een aanvullende nationale maatregel zal hierdoor niet veel meerwaarde hebben. Bovendien geldt dat bij vermogensoverdrachten de zakelijkheid van de overdracht beoordeeld dient te worden op basis van art. 8b Wet VPB 1969 (het arm’s lengthbeginsel).

Vraag 38

Kunt u voor alle «opmerkelijke belastingconstructies» uit het interdepartementale beleidsonderzoek (IBO) Vermogensverdeling aangeven of deze reeds zijn ingeperkt of hoeveel geld het oplevert als deze wél zou worden ingeperkt?

Antwoord op vraag 38

Naar aanleiding van het IBO Vermogensverdeling heeft het kabinet zich stevig ingezet op de aanpak van opmerkelijke belastingconstructies. Hierbij wordt gekeken naar de volle breedte van het belastingstelsel. Bij Miljoenennota 2023 is daartoe een taakstellende opdracht ingeboekt van 550 miljoen euro structureel vanaf 2027. Het kabinet heeft tevens toegezegd jaarlijks een lijst van opmerkelijke belastingconstructies als bijlage bij de Voorjaarsnota naar de Tweede Kamer te sturen. Hierover is bij de Algemene Financiële Beschouwingen in de Tweede Kamer in het najaar van 2022 ook de motie van Grinwis en Maâtoug aangenomen.43 Bij Voorjaarsnota 2023 is deze lijst voor het eerst toegevoegd en onlangs bij Voorjaarsnota 2024 is de tweede editie verschenen.

Om tot de invulling van de taakopdracht te komen is een uitgebreide inventarisatie van opmerkelijke belastingconstructies uitgevoerd, zowel intern bij de Belastingdienst en op het kerndepartement Financiën, als extern via internetconsultatie. In de brief «Aanpak belastingconstructies en fiscale regelingen» die op 19 september 2023 naar de Tweede Kamer is gestuurd is uitgebreid ingegaan op zowel de invulling van de taakopdracht als de uitkomsten van de inventarisatie naar belastingconstructies.44 Verder wordt er op dit moment gewerkt aan de aanpak van verschillende constructies en heeft dit kabinet het voornemen wetgeving op te nemen die constructies aanpakt in het pakket Belastingplan 2025. Zie daarvoor ook de derde Fiscale Beleids- en Uitvoeringsagenda van dit kabinet die in april jl. naar uw Kamer is gestuurd.45

Met alles wat het kabinet qua constructies heeft aangepakt is ook een groot deel van de opmerkelijke belastingconstructies uit het IBO Vermogensverdeling door het kabinet aangepakt met concrete maatregelen. Dit betreft de constructies 1. «Giftenaftrek via eigen ANBI», 3. «Partiele buitenlandse belastingplicht (30% regeling)»46, 5. «Lenen van eigen bv», 6. «Boxhoppen tussen box 2 en box 3» en 9. (oneigenlijk gebruik van de BOR). De opbrengsten van deze maatregelen zijn reeds verwerkt in de begroting. Desgewenst kunnen een aantal van deze maatregelen verder worden aangescherpt, dat is aan het volgende kabinet. Wat betreft constructies met fiscale regelingen via NSW-landgoederen (nummer 2 van de IBO-lijst) wordt ingezet op het nader in kaart brengen van eventueel oneigenlijk gebruik en het verzamelen van data dat daarvoor nodig is. In de quickscan NSW die wordt opgeleverd in 2024 zal hier ook aandacht naar uitgaan.47 Wat betreft constructies 8. «Toekomstig voordeel aan kinderen laten toekomen» en 10. «Voordelige vermogenstransacties binnen de familie» geldt dat er vooralsnog geen proportionele oplossingsrichtingen gevonden zijn om dit aan te pakken. Indien deze oplossingsrichtingen wel gevonden worden, vergt de aanpak ervan fundamentele wetswijziging. Dit thema heeft daarmee meer onderzoekstijd nodig en een raming met een budgettaire opbrengst is dan ook nog niet beschikbaar.48 Voor constructie 4. «Vastgoed in box 1 versus box 3: inkomen uit arbeid of vermogen» geldt dat geen informatie beschikbaar is over hoe vaak deze constructie plaatsvindt. Een raming met budgettaire opbrengst over de aanpak daarvan is dan ook niet voorhanden. Ten slotte wat betreft 7. «Meer recht op toeslagen en aftrekkosten door vermogen in box 2», hiervoor is een fiche (nr. 47) opgenomen in de fichebundel bij het IBO Vermogensverdeling inclusief grove raming (naar verwachting voor € 85 miljoen aan hogere eigen bijdragen via de vermogensinkomensbijtelling in de WLZ). In het IBO-rapport is daarbij vermeld dat het meenemen van aanmerkelijk belang (box 2 vermogen) in de vermogensinkomens niet uitvoerbaar is. Daartoe is het allereerst noodzakelijk dat het bezit van aanmerkelijk belang wordt geregistreerd, hetzij in een aandeelhouderregister (zie fiche 1 van IBO Vermogensverdeling) hetzij op andere wijze.

Vraag 39

Hoe verhoudt de boodschap: «Een doenlijk, uitvoerbaar en juridisch houdbaar belastingstelsel vraagt om minder fiscale regelingen» zich tot het schrappen van enerzijds «fossiele subsidies» en anderzijds pleiten voor aanvullende beprijzingsmaatregelen op het gebied van klimaat en milieu?

Antwoord op vraag 39

De werkgroep stelt vast dat het grote aantal fiscale regelingen het belastingstelsel complex maakt voor burgers, bedrijven en de uitvoering. Het verlagen van dit aantal, met name waar het gaat om negatief geëvalueerde regelingen, kan daarom bijdragen aan een beter uitvoerbaar stelsel.

De werkgroep doet daarnaast aanbevelingen om het belastingstelsel beter te laten bijdragen aan de klimaattransitie en uitdagingen in het milieudomein. Deels liggen deze aanbevelingen in het verlengde van de uitdaging rond versimpeling. De werkgroep identificeert een aantal fossiele regelingen waar, op basis van een analyse naar klimaateffecten en effecten voor bedrijvigheid, een afbouwpad te overwegen valt. Hierbij is nadrukkelijk ook rekening gehouden met juridische (on)mogelijkheden, bijvoorbeeld als gevolg van internationale verdragen. De te overwegen afbouwpaden zijn opgenomen in de fichebijlage bij het rapport. Hoewel in deze analyse niet het primaire doel, kan het afbouwen van enkele fossiele regelingen op termijn ook bijdragen aan een beter uitvoerbaar stelsel.

Tot slot brengt de werkgroep in het kader van de uitdagingen op het gebied van klimaat en milieu opties in beeld voor nieuwe heffingen of hervormingen van bestaande heffingen. Vaak beschrijven deze opties een betere beprijzing van klimaatschade. De werkgroep merkt hierbij op dat er een zekere spanning kan ontstaan tussen willen sturen op gedrag van burgers en bedrijven en de uitvoerbaarheid van het belastingstelsel. Dit vraagt om een balans. In de fichebundel is per beleidsoptie opgenomen welke gevolgen voor uitvoering aan de orde zijn en hoe de maatregel zo eenvoudig mogelijk kan worden vormgegeven. Vaak geldt bijvoorbeeld dat een brede, uniforme maatregel eenvoudiger uit te voeren is dan een maatregel met veel uitzonderingen.

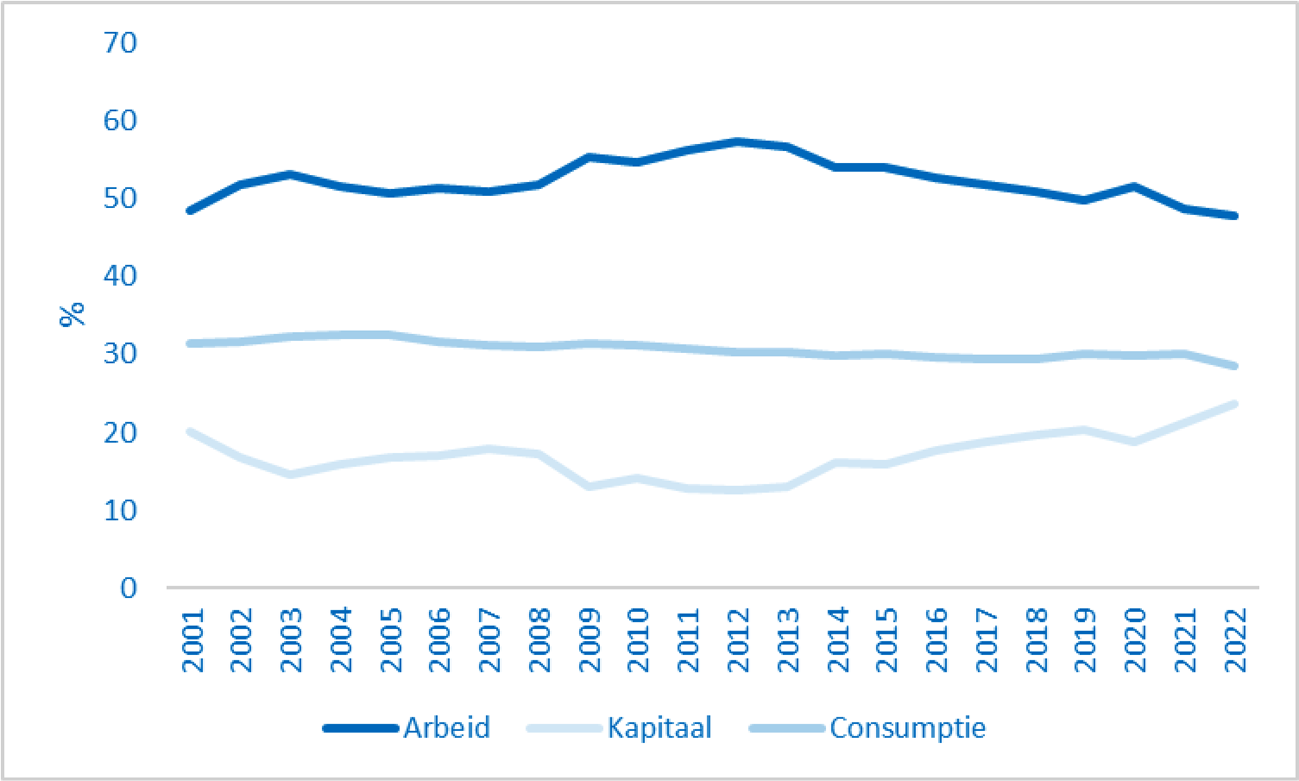

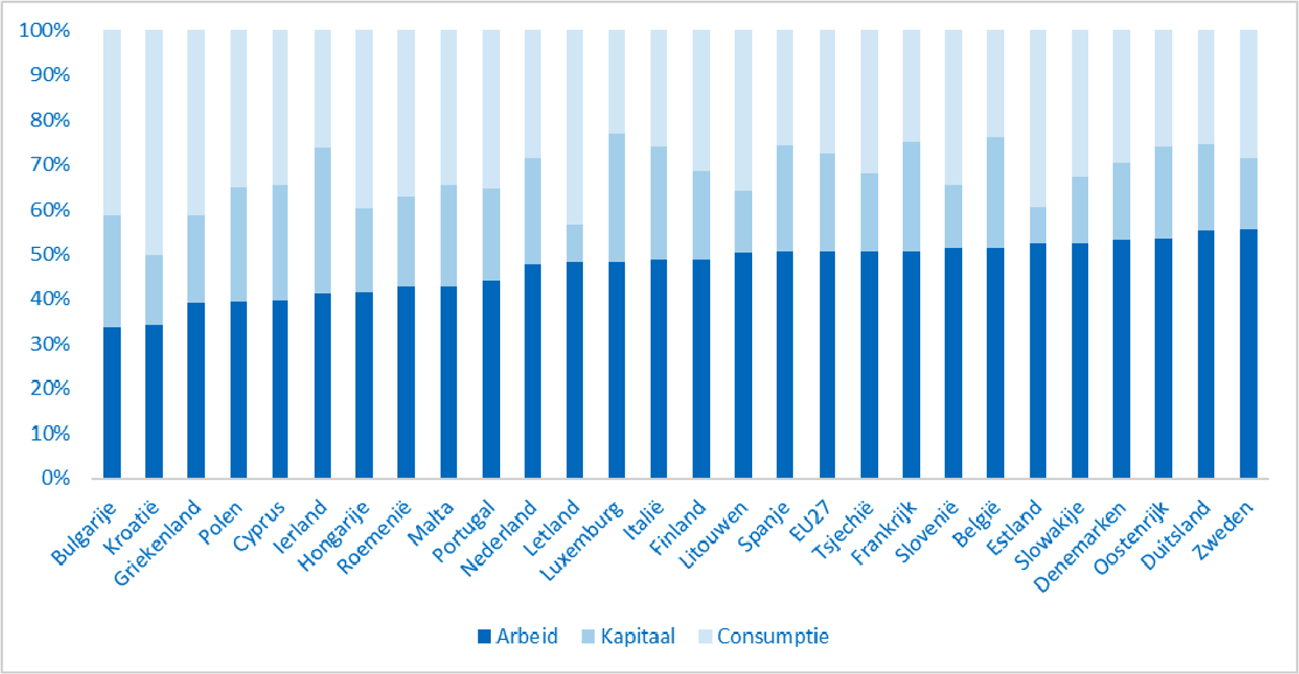

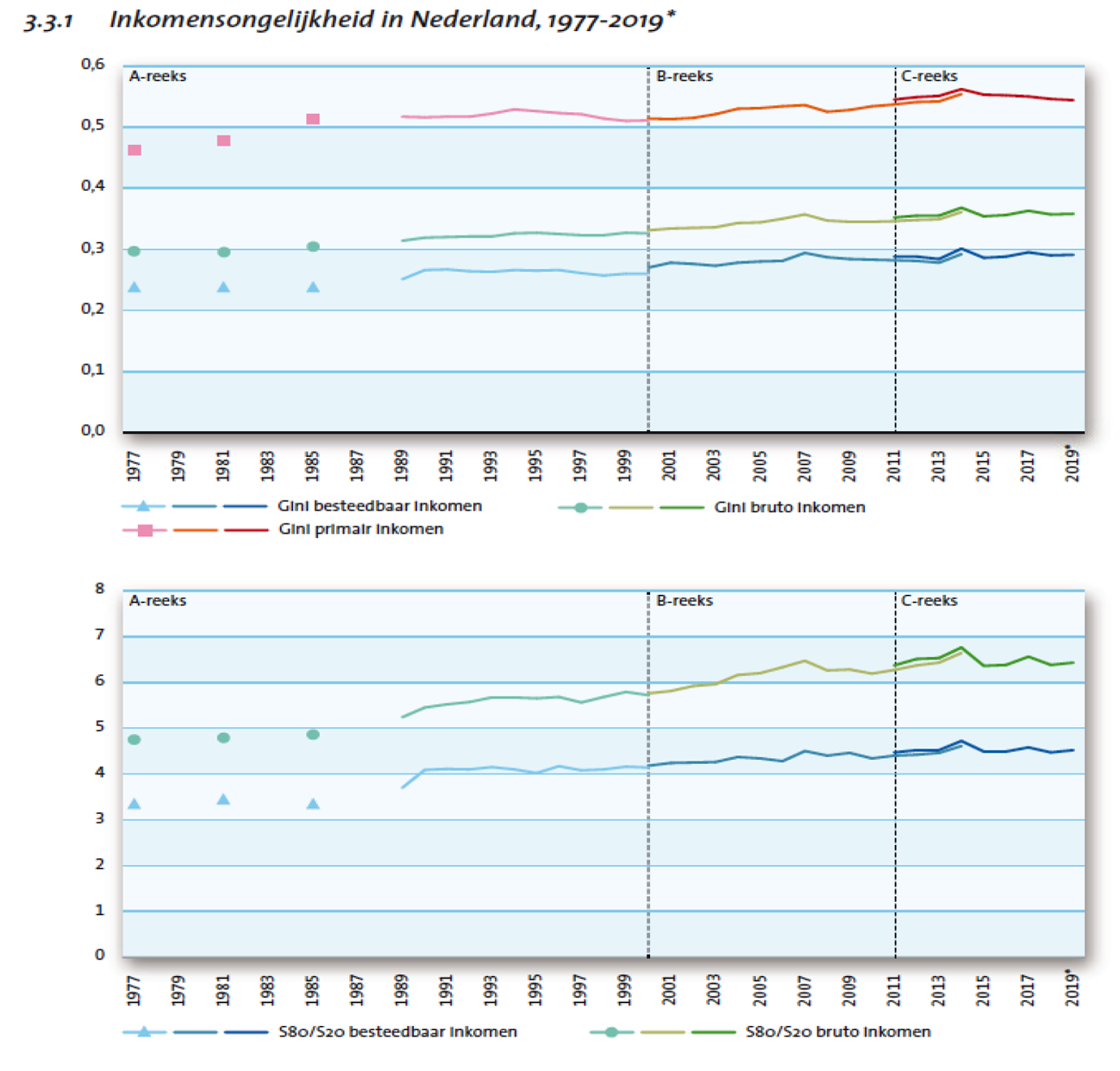

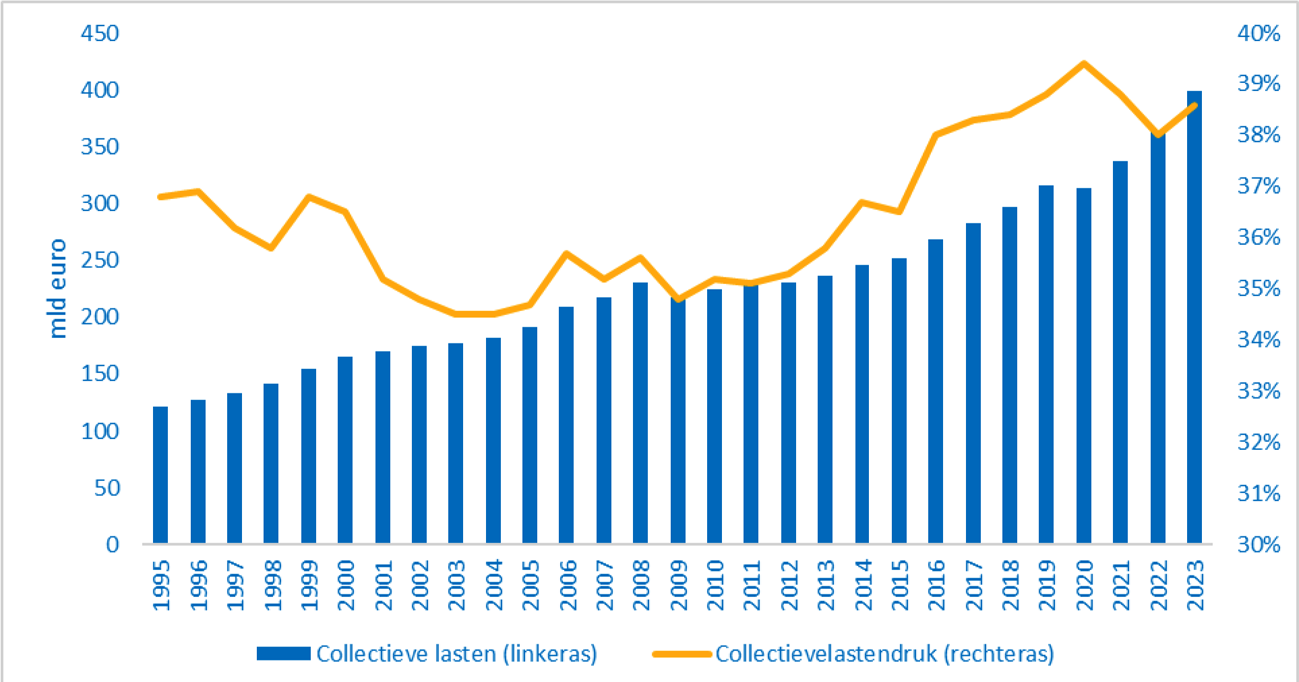

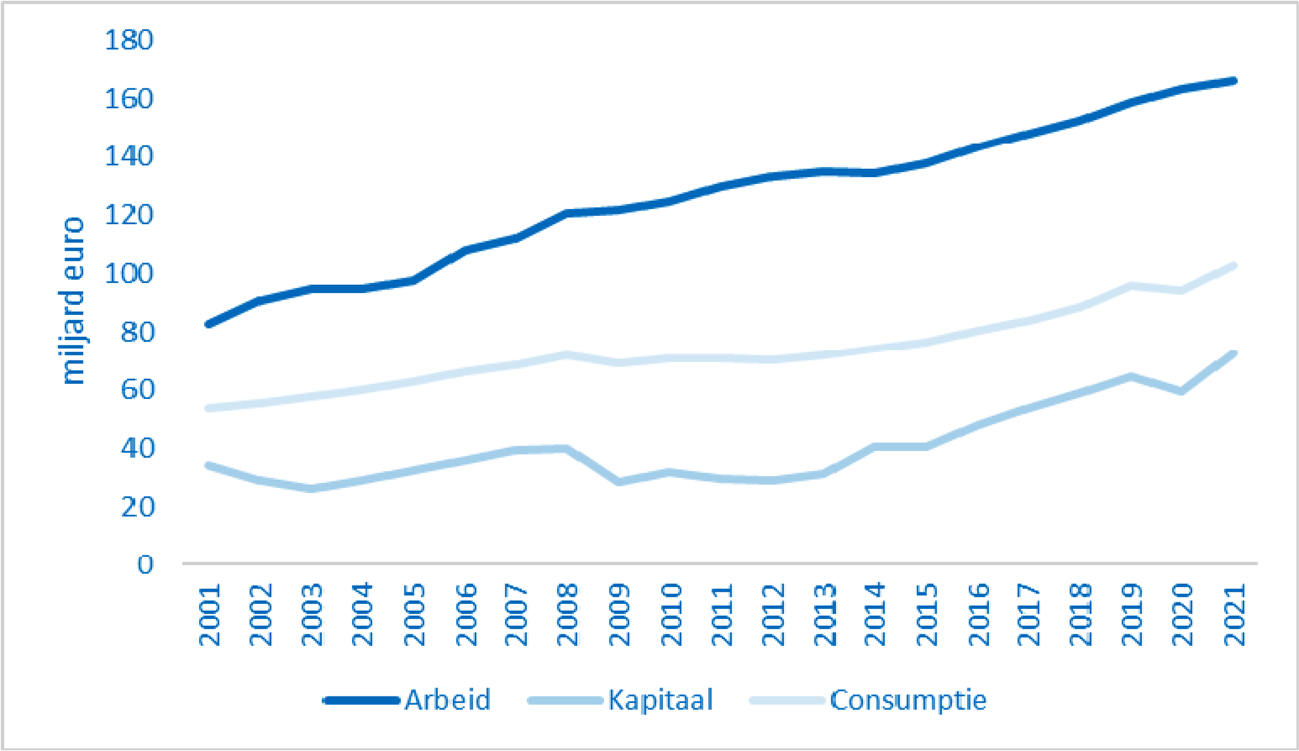

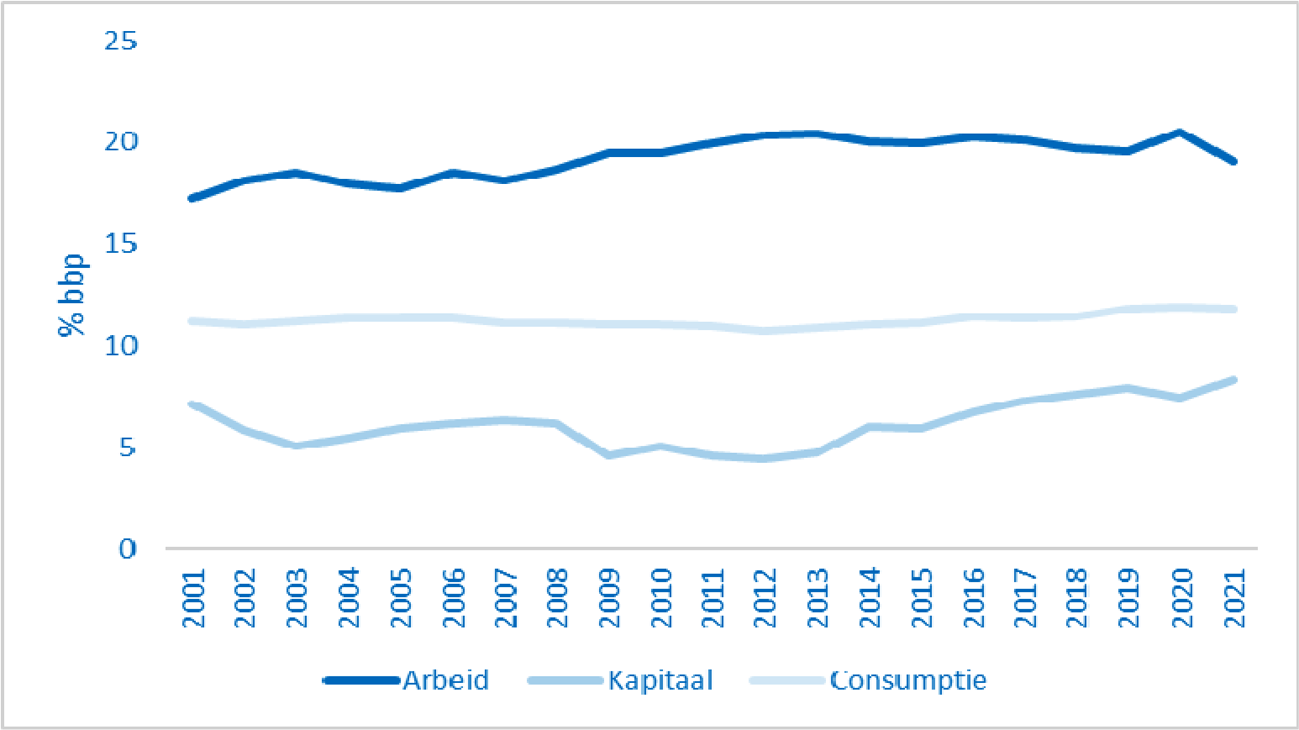

Vraag 40

Het belastingstelsel leunt voor bijna 50% op grondslag arbeid, 30% op consumptie, 20% op kapitaal. Hoe hebben deze percentages zich ontwikkeld in de afgelopen twintig jaar in Nederland (per jaar)?

Vraag 47

Hoe hebben de totale lasten op arbeid zich in de afgelopen jaren ontwikkeld? En de lasten op vermogen en winst?

Vraag 59

Wat is het verloop van 2009–2023 van de samenstelling van de belastingmix?

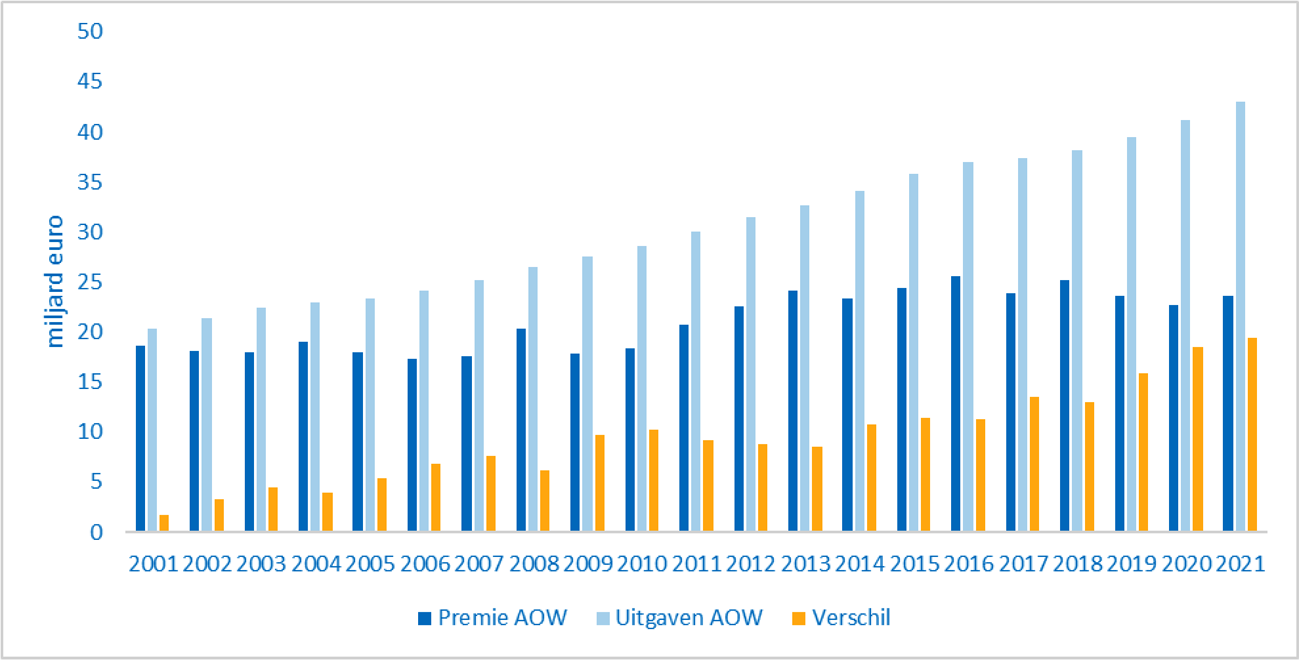

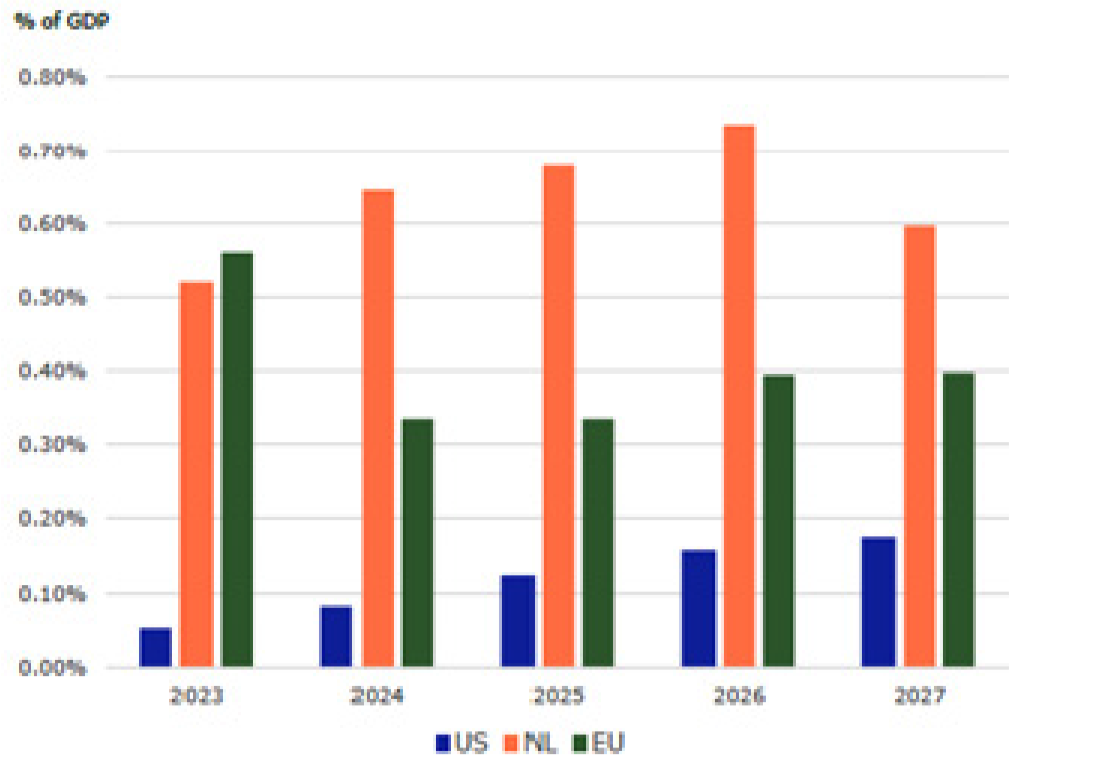

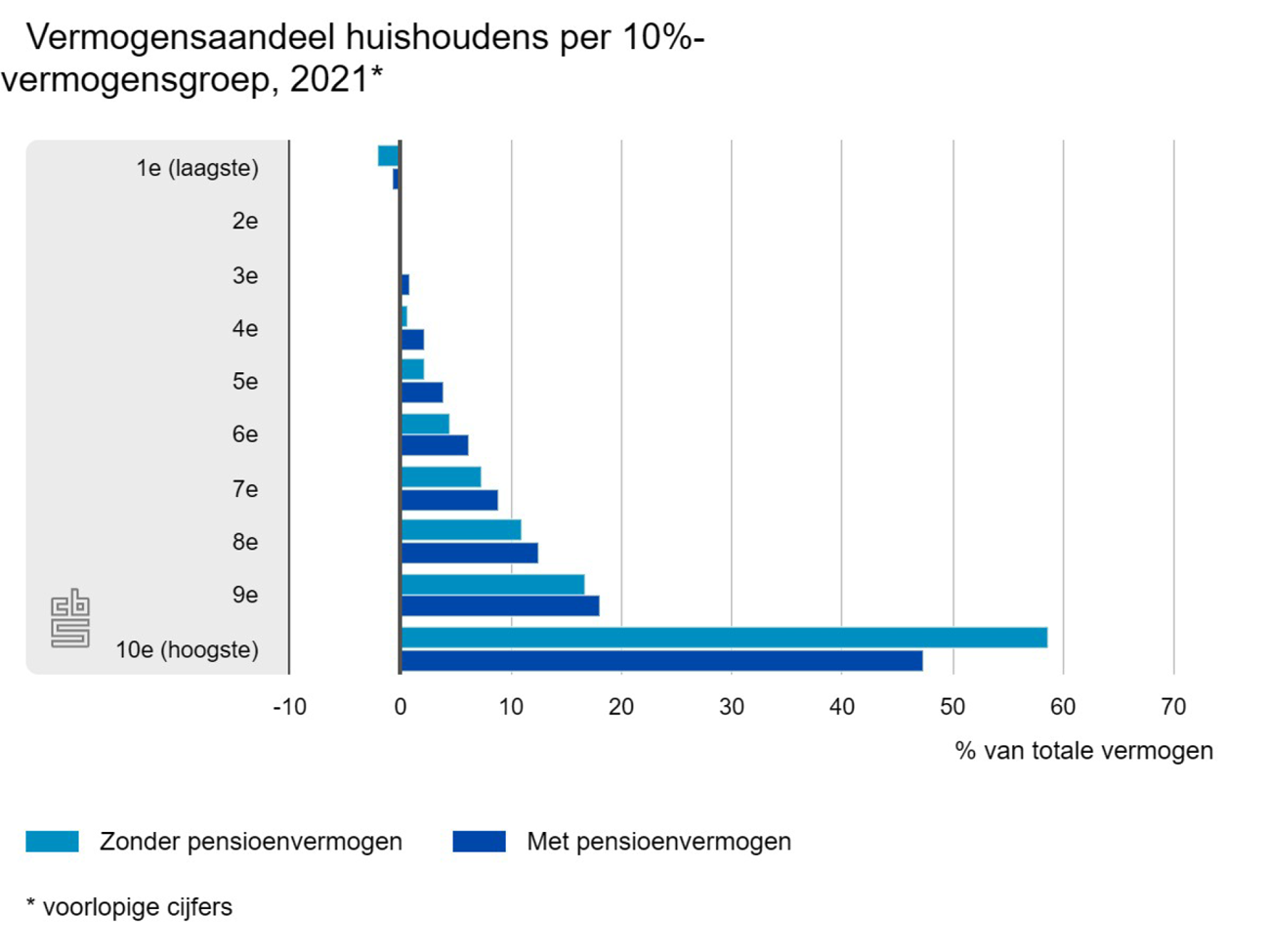

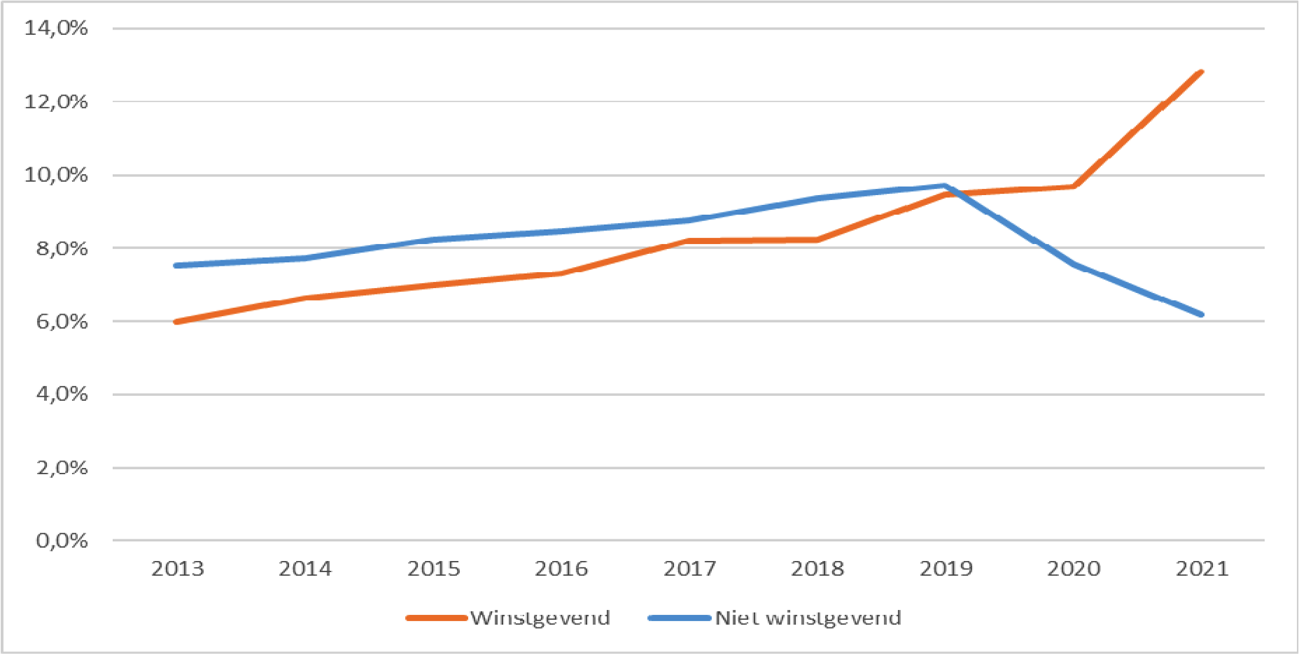

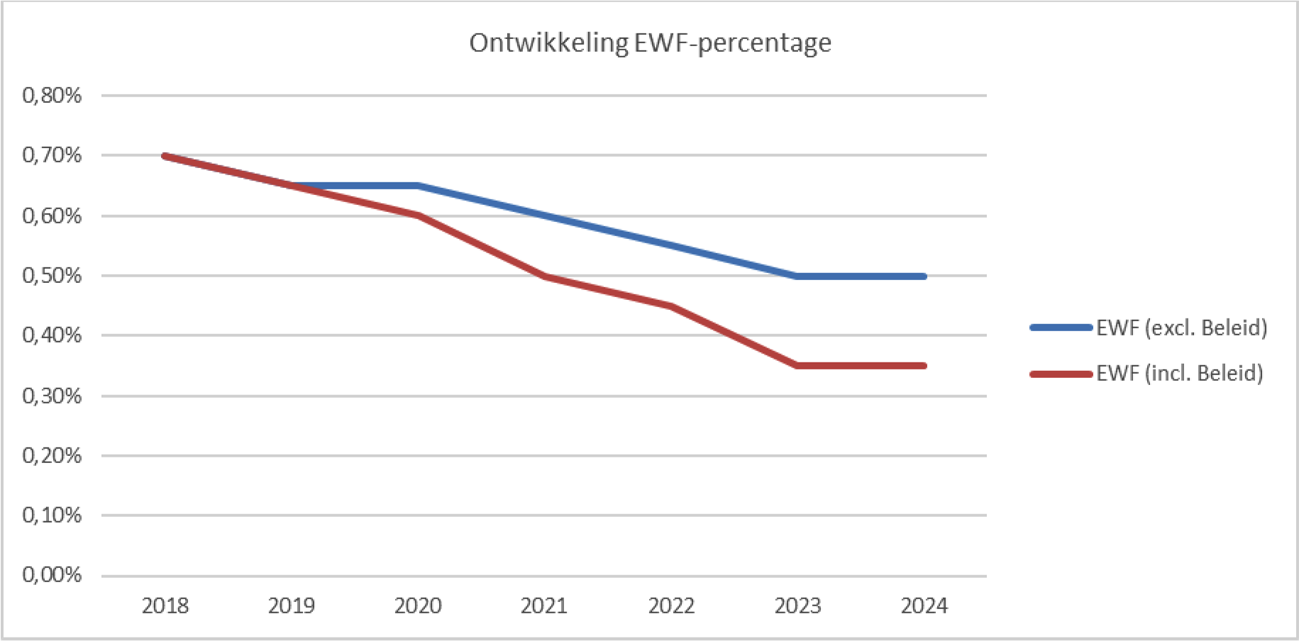

Vraag 60