Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2023-2024 | 32140 nr. 184 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2023-2024 | 32140 nr. 184 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 16 april 2024

Graag stuur ik u de derde Fiscale Beleids- en Uitvoeringsagenda van dit kabinet; de laatste versie verscheen op 8 mei 20231. Met deze agenda informeer ik u over de koers die ik als Staatssecretaris Fiscaliteit en Belastingdienst van het kabinet Rutte IV heb ingezet op het gebied van belastingbeleid en de uitvoering daarvan. Verder geeft deze agenda inzicht in de voorgenomen wetstrajecten voor dit jaar en de uitvoerbaarheid daarvan. Daarbij wordt gefocust op de voornaamste uitvoerder van belastingbeleid: de Belastingdienst.

Het belastingstelsel is continu aan verandering onderhevig, steeds met als doel om het belastingstelsel beter te maken en te waarborgen dat onze publieke voorzieningen en maatschappelijke opgaven gefinancierd kunnen worden. De impact van belastingbeleid is dan ook groot en vraagt veel van burgers, bedrijven en van de uitvoering. Het is belangrijk om aandacht te blijven houden voor de uitvoerbaarheid en doenlijkheid van het belastingstelsel. Tijdens deze kabinetsperiode heb ik daarom ingezet op vereenvoudiging en op het versterken van de uitvoering. Iedereen is gediend bij een eenvoudiger belastingstelsel: belastingplichtige burgers, ondernemers en alle uitvoerders die het belastingbeleid uitvoeren en het aanspreekpunt zijn voor burgers en bedrijven. Ik pleit in deze agenda daarom nogmaals voor realisme over wat er wel én niet kan in de uitvoering. Voor het realiseren van het belangrijkste doel van het belastingstelsel – middelen ophalen om collectieve uitgaven te financieren – is het van het grootste belang dat de veranderopgave van de Belastingdienst wordt afgerond. De Tweede Kamer wordt hier onder andere over geïnformeerd via de stand van zakenbrief van de Belastingdienst.

In deze agenda ga ik als eerste in op de manier waarop ik de samenwerking tussen beleid en uitvoering benader. Vervolgens zal ik uitlichten wat er in deze kabinetsperiode is bereikt op het gebied van belastingen, waarbij ik extra aandacht besteed aan het afgelopen jaar. Verder benoem ik wat het kabinet op fiscaal gebied heeft voorbereid voor dit jaar. In bijlage 1 vindt u een overzicht van wetgeving zoals die nu voorzien is, inclusief een overzicht van fiscale trajecten die nu op Europees niveau lopen. In bijlage 2 vindt u een overzicht van alle fiscale regelingen die zijn aangepast of afgeschaft in de pakketten Belastingplan 2023 en 2024. In bijlage 3 is – in lijn met mijn toezegging in de Kamerbrief van 16 februari jl.2 – een overzicht opgenomen van wetten of wetsartikelen die op enig moment bij koninklijk besluit in werking dienen te treden. Bijlage 4 betreft een tariefstudie naar CO2-heffing. Gezien de demissionaire staat van het kabinet is ten opzichte van eerdere jaren minder nieuw beleid voorzien. Er blijven een aantal vraagstukken binnen de fiscaliteit over, waar ik mijn ambtsopvolger graag iets op mee wil geven.

Inleiding

In de vorige twee beleids- en uitvoeringsagenda’s heb ik aangegeven u graag inzicht te bieden in de samenwerking tussen beleid en uitvoering. Deze samenwerking is belangrijk voor zowel de beleids- als de uitvoeringsambities. In de afgelopen jaren zijn er wezenlijke stappen gezet om deze samenwerking te verbeteren en deze aanpak wordt voortgezet. Dit geldt voor de samenwerking tijdens zowel nationale als internationale beleidsvormingstrajecten. Zo wordt bijvoorbeeld in een vroeg stadium in kaart gebracht waar mogelijke dilemma’s bestaan in de afweging tussen de beleids- en uitvoeringsambitie. In het proces wordt het uitvoeringperspectief eerder dan voorheen betrokken, waardoor er beter (bij)gestuurd kan worden op basis van een integraal beeld. Deze transparantie draagt bij aan een gewogen en een zorgvuldige besluitvorming.

De uitvoering van het belastingstelsel is erop gericht om op een rechtvaardige en zorgvuldige wijze rijksbelastingen en premies te heffen en te innen. Daardoor kunnen onze publieke voorzieningen worden betaald. Het maatschappelijke nut van een toekomstbestendige Belastingdienst is daarom evident. Mijn voornaamste ambitie is dat burgers en bedrijven hierin centraal blijven staan. Daarom is naast uitvoerbaarheid, ook doenlijkheid voor burgers en bedrijven van belang. De belangrijkste uitvoerder van fiscaal beleid is de Belastingdienst. Daarnaast zijn er ook andere uitvoerders die enkele belastingen geheel of gedeeltelijk uitvoeren3.

De Belastingdienst staat voor een enorme opgave om de organisatie klaar te maken voor de toekomst, en tegelijkertijd heft en int de Belastingdienst de belastingen die nodig zijn om voor ons allemaal publieke voorzieningen te kunnen financieren. De grootste opgaven voor de toekomst liggen in de personele en IV-capaciteit, zoals ik bijvoorbeeld in het Jaarplan4 heb toegelicht.

De wervingsdoelstelling wordt op dit ogenblik ruim gehaald en de Belastingdienst staat hoog op de lijstjes van aantrekkelijke werkgever. Tegelijk staat de huidige personele bezetting van de Belastingdienst onder druk. Dit komt ten eerste door een uitbreiding en intensivering van taken sinds 2018, naast het uitvoeren van reguliere taken. Dit heeft geleid tot forse en nog steeds doorlopende (meerjarige) instroom van personeel. Ten tweede is sprake van een uitstroom van personeel als gevolg van oplopende pensionering en reguliere uitstroom. Tot en met 2028 wordt een uitstroom van ongeveer 12.000 fte verwacht, dit is ongeveer 45% van de huidige bezetting. In een steeds krappere arbeidsmarkt focust de Belastingdienst naast steeds intensievere werving ook volop op het behoud, de vakbekwaamheid en de vitaliteit van onze medewerkers en het minder arbeidsintensief inrichten van onze werkprocessen.

De planning voor modernisering is dat voor de meeste ketens het achterstallig onderhoud grotendeels in 2026 afgerond is. Dit heb ik eerder ook met de Tweede Kamer besproken. In de afgelopen jaren is er stabiele meerjarige financiële ruimte gekomen om deze achterstand in te lopen. Het is cruciaal voor de afronding van de modernisering dat deze meerjarige stabiliteit en financiële ruimte gehandhaafd blijft. Met een modern ICT-landschap is de continuïteit van de ICT-systemen van de Belastingdienst voor de toekomst verzekerd. Modernisering zorgt ervoor dat in de toekomst wijzigingen eenvoudiger, met minder capaciteit en in kortere tijd kunnen worden uitgevoerd. Daarmee wordt het ook beter mogelijk voor de Belastingdienst om grotere wetswijzigingen of zelfs stelselwijzigingen door te voeren en de dienstverlening voor burgers en bedrijven te verbeteren.

Tegen deze achtergrond is het uitgangspunt bij het inpassen van beleidswensen dan ook dat dit niet ten koste mag gaan van modernisering van de IV.

De Belastingdienst voert bovendien ook veel regelingen en taken uit die strikt genomen niet passen bij de primaire taak «heffen en innen». Bij niet-fiscale taken is het uitgangspunt «nee, tenzij»5. Van belang voor mij is dat de maatschappelijke opgave en doelstelling van het beleid centraal staan en dat daarbij de meest logische uitvoerder wordt gevonden. In dit licht is ook besloten een aantal niet-fiscale taken buiten de Belastingdienst te organiseren. De elders te organiseren taken hebben betrekking op de Wet ter voorkoming van witwassen en financieren van terrorisme (Wwft), op de economische handhaving van een aantal andere wetten en op een nieuwe (niet-fiscale) toezichtstaak in het kader van de modernisering van de sanctiewetgeving. Deze nieuwe niet-fiscale taak komt waarschijnlijk tijdelijk bij de Belastingdienst te liggen, maar wordt op termijn ook bij een logischere uitvoeringsorganisatie belegd.

Hoewel de Belastingdienst dus voor een grote moderniseringsopgave staat, bestaan er maatschappelijke opgaven waarvoor een beroep op de uitvoering wordt gedaan. Er blijft daarom ruimte voor nieuw beleid. Complexere wijzigingen kunnen soms wel uitvoerbaar zijn binnen de gewenste termijn door een alternatieve vormgeving te kiezen, of door andere beleidsvoornemens of de invoering van al aangenomen wetgeving naar een later moment te verschuiven. Maar grote stelselwijzigingen moeten wachten tot na 2026. In de tussentijd kan de Belastingdienst allerlei parameterwijzigingen en staand beleid relatief eenvoudig uitvoeren en implementeren.

Het actuele beeld is dat het pakket zoals dat nu voorligt in de voorjaarsbesluitvorming grotendeels inpasbaar is voor de Belastingdienst, of inpasbaar gemaakt kan worden door aanpassing van de vormgeving en/of spreiding over een langere periode.

De belangrijkste aandachtspunten zijn:

• De noodzakelijke wijziging van de tarieftabel voor plug-in hybride personenauto’s (PHEV’s), voortkomend uit Europese regelgeving. Zonder aanpassing zal de Belasting van Personenauto’s en Motorrijwielen (bpm) op een PHEV uitgegeven ná 1 januari 2025 hoger zijn dan bij een PHEV uitgegeven vóór 1 januari 2025, en fors hoger dan de bpm op een benzineauto van na 1 januari 2025. Hiermee ontstaat een moeilijk uitlegbare situatie, met een risico op extra bezwaar- en beroepscasussen. De inzet is gericht op het afschaffen van de aparte tarieftabel voor PHEV per 1 januari 2025. Op dit moment is niet zeker of deze aanpassing mogelijk is zonder herplanning in het IV-portfolio van de keten Auto. In de zomer heb ik meer duidelijkheid over de afwegingen en de consequenties voor de keten Auto, en zijn mogelijke alternatieven beter in beeld. Er zal bovendien contact met partijen in de autobranche worden gezocht zodat zij zich tijdig kunnen voorbereiden op deze nieuwe wetgeving.

• Tot eind 2027 zijn grote aanpassingen in de keten Inkomensheffing niet mogelijk. De afgelopen tijd zijn om die reden al voorstellen naar 2028 doorgeschoven (onder meer uitbetaling van de algemene heffingskorting (AHK) in het kader van de eenverdienersproblematiek). Het toekomstige beroep op deze keten is sterk afhankelijk van aanstaande arresten van de Hoge Raad over het rechtsherstel box 3 generieke wetgeving en het toekomstig stelsel van Box 3. Afhankelijk van de impact van deze ontwikkelingen kan een herplanningsvraagstuk in de toekomst noodzakelijk blijken.

• Bij enkele maatregelen geldt dat er besloten is om deze niet geautomatiseerd uit te voeren, om de modernisering van de IV niet te vertragen. Een gevolg hiervan is dat dienstverlening en toezicht meer handwerk vereisen. Hierdoor wordt de uitvoering complexer en arbeidsintensiever, en zijn de mogelijkheden voor toezicht relatief beperkt6.

Voor de midden-lange termijn is de verwachting dat een behoorlijk aantal maatregelen van generieke aard (zoals Europese wetgevingstrajecten en maatregelen die voor elke keten gelden) geïmplementeerd moeten worden. Dit is weergegeven in bijlage 1. Uit de eerste inschatting van de impact blijkt dat deze waarschijnlijk voor latere jaren een flink beslag gaan leggen op de beschikbare ruimte voor in ieder geval de ketens IH, Vennootschapsbelasting en Overdrachtsbelasting. Dit kan gevolgen hebben voor de inwerkingtredingdata van nieuwe beleidswensen.

De komende maanden wordt de wetgeving voor onder andere het pakket Belastingplan 2025 verder uitgewerkt en kan het beeld over uitvoerbaarheid verder worden verscherpt. Door nauwe samenwerking tussen beleid en uitvoering kunnen eventuele aandachtspunten hierbij goed worden meegewogen. Het definitieve oordeel op uitvoerbaarheid blijkt uit de Uitvoeringstoets. Deze worden nog opgesteld op basis van de definitieve wetgeving en worden aan zowel de Eerste als de Tweede Kamer aangeboden bij het pakket Belastingplan 2025.

Beide Kamers worden op twee momenten dit jaar meegenomen in het actuele overzicht van de samenloop van beleid en uitvoering. Deze fiscale beleids- en uitvoeringsagenda bevat het eerste beeld. Met Prinsjesdag ontvangt u daarbij het «overzicht uitvoerbaarheid», samen met het pakket Belastingplan 2025. Daarin wordt een verdieping en actualisatie van dit uitvoeringsbeeld opgenomen. Ook wordt een overzicht opgenomen van de stand van de ICT en het jaarlijkse overzicht van de data waarop het nog mogelijk is aanpassingen in de systemen van de Belastingdienst, Douane en Toeslagen door te voeren.

In de eerste fiscale beleids- en uitvoeringsagenda7 heb ik mijn ambities voor deze kabinetsperiode gedeeld. Allereerst ben ik aan de slag gegaan met verschillende beleidsprioriteiten.8

Ten tweede is mijn ambitie geweest om beleid en uitvoering verder te verenigen en de benodigde afwegingen en keuzes in het parlement bespreekbaar te maken. Ten derde ben ik aan de slag gegaan met de geleidelijke vereenvoudiging van het fiscale stelsel. Met dit hoofdstuk reflecteer ik op de stappen die deze kabinetsperiode zijn gezet.

In deze kabinetsperiode ben ik aan de slag gegaan met een aantal grote fiscale vraagstukken die in deze paragraaf stapsgewijs terugkomen. Het betreft de vereenvoudigingsopgave van het belastingstelsel, en ook nieuw beleid rondom Box 3 (hersteloperatie, overbruggingswetgevingen een nieuw conceptwetsvoorstel). Daarnaast benoem ik de aanpak van opmerkelijke belastingconstructies, maatregelen gericht op fiscale vergroening, de Wet minimumbelasting 2024 en beleid voor Caribisch Nederland.

Vereenvoudiging

Ik heb het als een belangrijke taak gezien het belastingstelsel beter en eenvoudiger te maken. Een belangrijk onderdeel hiervan is dat ik de veelheid aan fiscale regelingen op de politieke agenda heeft gezet. Fiscale regelingen maken het belastingstelsel ingewikkeld voor burgers, bedrijven en de Belastingdienst, en hebben een negatieve impact op de belastinginkomsten. Dat is alleen te rechtvaardigen als deze regelingen doeltreffend en doelmatig zijn en (nog steeds) het beoogde maatschappelijk belang dienen. Dit blijkt echter bij een groot aantal regelingen niet (meer) het geval. Als kabinet hebben we daarom afgesproken om scherper te kijken naar alle bestaande fiscale regelingen en deze te beoordelen. Fiscale regelingen waarvan bij een evaluatie blijkt dat deze onvoldoende doeltreffend of doelmatig zijn, worden volgens de begrotingsregels van het kabinet in principe aangepast of afgeschaft. Sinds 2022 zijn 14 evaluatierapporten gepubliceerd waarbij in totaal 41 fiscale regelingen zijn geëvalueerd.

Verder zijn er tijdens deze kabinetsperiode verschillende overkoepelende onderzoeken gedaan naar fiscale regelingen, een voorbeeld hiervan is het ambtelijk rapport fiscale regelingen9. Deze onderzoeken zijn uitgevoerd boven op de reguliere periodieke evaluaties van individuele fiscale regelingen. Met deze onderzoeken is gekeken naar de ontwikkeling van het aantal regelingen en de daaraan verbonden meerjarige budgettaire ontwikkeling. Hierbij is ook rekening gehouden met het meerjarig perspectief. Ook zijn alle fiscale regelingen ambtelijk getoetst op doeltreffendheid en doelmatigheid, maar ook op de noodzaak tot overheidsingrijpen, doenlijkheid en complexiteit. De onderzoeken vormen een goede basis voor een vervolg op de aanpak fiscale regelingen en de verdere verbetering en vereenvoudiging van het belastingstelsel.

De vereenvoudiging van het belastingstelsel draagt bij aan een doenlijk stelsel voor burgers en bedrijven. Veel burgers die inkomensondersteuning nodig hebben lopen aan tegen een samenloop van verschillende regelingen, ook buiten de fiscaliteit. Het verminderen van het aantal regelingen helpt het stelsel voor burgers en bedrijven doenlijker te maken. Daarbij is voor burgers en bedrijven van belang dat fiscale regelingen op zichzelf ook doenlijk zijn. Om de doenlijkheid van ons belastingstelsel te verhogen wordt sinds 2021 bij het ontwerp van nieuwe fiscale wetsvoorstellen een zogenaamde doenvermogentoets toegepast, waarbij een inschatting wordt gemaakt van de mate waarin de betreffende maatregel doenlijk is voor de doelgroep.10

Evaluaties van fiscale regelingen maken onderdeel uit van de Strategische Evaluatie Agenda (SEA). De Regeling periodiek evaluatieonderzoek 2022 schrijft voor dat er voor ieder beleidsthema op de SEA iedere vier tot zeven jaar een periodieke rapportage wordt opgeleverd waarin wordt ingegaan op de doeltreffendheid en doelmatigheid van het onderliggende beleid. Daaronder vallen ook de fiscale regelingen in ons belastingstelsel. In principe worden deze dus iedere vier tot zeven jaar geëvalueerd. Periodieke evaluaties zijn met het oog op de vereenvoudiging van het stelsel erg belangrijk. Er kan van de evaluatietermijn van iedere vier tot zeven jaar (gemotiveerd) worden afgeweken, bijvoorbeeld als een regeling al eerder is geëvalueerd, er geen nieuwe informatie voorhanden is of juist heel recent beleidswijzigingen zijn doorgevoerd waarvoor evalueren nog te vroeg komt.

Een goed voorbeeld waar dit speelt is de evaluatie van de bedrijfsopvolgingsregelingen. Deze is in het voorjaar van 2022 afgerond. In de kabinetsreactie is besloten tot een veelheid aan maatregelen om de bedrijfsopvolgingsregelingen te verbeteren. Wetgeving is daarbij gespreid en liep deels mee in het Belastingplan 2024, en deels in het Belastingplan 2025 (zie ook later in deze brief). Voor een aantal maatregelen moeten de computersystemen van de Belastingdienst aangepast worden, waardoor een aantal maatregelen pas per 2026 in werking kan treden. In dit geval is er waarschijnlijk weinig te melden over het effect van de wijzigingen, als de volgende evaluatie in 2027 zou worden gepland. Het verbeteren van een fiscale regeling na een evaluatie kost tijd. Een volgende evaluatie biedt nuttige handvatten voor beleid enkel wanneer de nieuwe wetgeving al is ingevoerd en de gevolgen voor de werking van de fiscale regeling inzichtelijk kunnen worden gemaakt. Daarom geef ik graag mee dat het in gevallen raadzaam kan zijn om de evaluatietermijn niet te krap te nemen in de evaluatieplanning.

Aanpak opmerkelijke belastingconstructies

Ik heb mij daarnaast, mede naar aanleiding van het IBO Vermogensverdeling, gericht op de aanpak van opmerkelijke belastingconstructies. Het kabinet schreef in de kabinetsreactie op dit rapport al dat opmerkelijke belastingconstructies te lang over het hoofd zijn gezien en moeten worden aangepakt. Over de gehele kabinetsperiode bezien is een significant aantal belastingconstructies aangepakt, waardoor de mogelijkheden voor belastingontwijking zijn gedaald. Hieronder volgt een opsomming met de aangepakte constructies. Alvorens tot een aanpak over te gaan heeft het kabinet eerst een inventarisatie van opmerkelijke belastingconstructies uitgevoerd. Uw Kamer is hier eerder over geïnformeerd in een brief waarin de hieronder opgesomde constructies bovendien uitgebreider beschreven worden.11 Daarnaast wordt ook dit jaar nog gewerkt aan de aanpak van verschillende constructies binnen de btw en is het kabinet voornemend deze wetgeving op te nemen die in het pakket Belastingplan 2025. Zie daarvoor ook hoofdstuk 3 van deze brief.

1. De aanpak van vastgoedaandelentransacties met overgangsrecht.

2. Aan derden verhuurd vastgoed standaard aanmerken als beleggingsvermogen in de BOR.

3. Versterking in de aanpak van dividendstripping.

4. De aanpak van opknipgedrag om maximaal te profiteren van de renteaftrek.

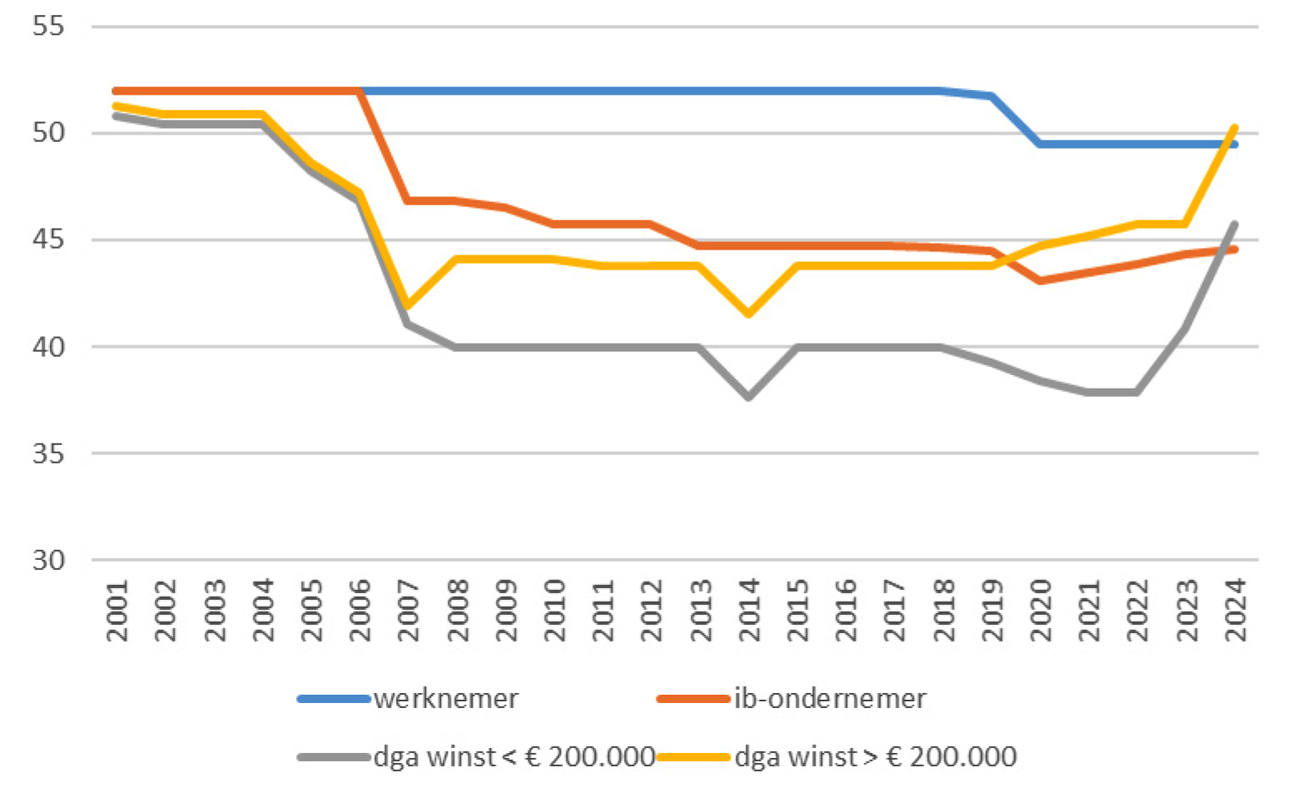

Daarnaast is er deze kabinetsperiode veel werk verzet om het belastingstelsel evenwichtiger te maken. Met het IBO Vermogensverdeling is het globaal evenwicht stevig op de agenda gezet, waarmee wordt bedoeld dat de fiscale behandeling van verschillende vormen van inkomen en verschillende vormen van vermogen niet te veel uit elkaar loopt. Dit komt de werking van de arbeidsmarkt ten goede en draagt bij aan het inperken van fiscaal gedreven gedrag. Figuur 1 toont de ontwikkeling van het globale evenwicht, waarin ook de tariefsverhoging in box 2 zichtbaar is. De verhoging van 2023 op 2024 is veroorzaakt door het amendement van der Lee12 dat door het demissionaire kabinet is ontraden.

Figuur 1: Ontwikkeling marginale toptarieven op het inkomen van een werknemer, IB-ondernemer en dga

Box 3

Toen ik aantrad als Staatssecretaris lag er een impactvolle uitspraak van de Hoge Raad13 voor box 3. Ik heb na mijn aantreden in korte tijd een grote hersteloperatie opgetuigd. Tegelijkertijd is overbruggingswetgeving ingevoerd voor de periode tot invoering van een stelsel op basis van werkelijk rendement. In de huidige bepalingen van box 3 wordt aangesloten bij de werkelijke samenstelling van het vermogen in plaats van een veronderstelde vermogensmix. Iedere vermogenscategorie heeft een eigen forfait. Zo wordt het werkelijke rendement beter benaderd. In het Belastingplan 2024 zijn enkele verfijningen in wetgeving opgenomen om de benadering van het werkelijke rendement verder te verbeteren in de overbruggingsperiode. Het blijft in een forfaitair stelsel echter onvermijdelijk dat de forfaits in individuele gevallen afwijken van het werkelijk behaalde rendement, wat leidt tot nieuwe procedures.

Daarom heb ik gewerkt aan een wetsvoorstel voor een nieuw stelsel op basis van werkelijk rendement. Om stilstand op dit dossier te voorkomen is ondanks de demissionaire status van het kabinet in september 2023 een conceptwetsvoorstel aangeboden ter internetconsultatie. Naar aanleiding van suggesties die hier werden gedaan, zijn nog enkele aanpassingen in het wetsvoorstel doorgevoerd, zodat het nog beter aansluit bij wensen van buiten. Daarnaast is met de bijna afgeronde uitvoeringstoets de impact van het wetsvoorstel op de Belastingdienst inzichtelijk gemaakt. Ik heb uw Kamer hier nader over geïnformeerd tijdens het Commissiedebat Financiën over box 3 op 18 april 2024.

Klimaat

Ook op het gebied van fiscale vergroening heeft dit kabinet een belangrijke stap gezet, al hebben we niet alle doelen kunnen behalen. De Nederlandse klimaatdoelstelling is aangescherpt naar tenminste 55% broeikasgasemissiereductie in 2030 ten opzichte van 1990, zodat doelen van het Klimaatakkoord van Parijs in zicht blijven. Om de aangescherpte nationale klimaatdoelstelling te kunnen halen is een versnelling van de emissiereductie nodig. Het kabinet heeft hiervoor een breed beleidspakket met een mix van subsidiëren, normeren en beprijzen opgezet. Beprijzing is een belangrijk element in de beleidsmix; het geeft vervuiling een prijs en zet burgers, bedrijven en instellingen daardoor aan om over te stappen op schonere technieken en hun gedrag aan te passen. Een verdere vergroening van het fiscale stelsel was dan ook een van mijn belangrijkste beleidsprioriteiten. Het kabinet heeft essentiële stappen gezet, maar het werk is nog niet af. Gedurende deze kabinetsperiode is de nationale CO2-heffing industrie aangescherpt, wordt de bpm-vrijstelling voor bestelauto’s van ondernemers afgeschaft, wordt met een nieuw fiscaal pakket de emissiereductiedoelstelling in de glastuinbouwsector geborgd (zie ook paragraaf 2.4) en is het tarief van de nationale vliegbelasting verhoogd.

Ook op het internationale vlak heeft dit kabinet stappen gezet op het gebied van klimaat. Het CBAM (Carbon Border Adjustment Mechanism) is een mooi voorbeeld van een grensoverschrijdende klimaatmitigatieregeling. Het CBAM is een Europese verordening die de EU in gaat zetten voor de correctie aan de grens van de CO2-uitstoot die is vrijgekomen bij de productie van bepaalde goederen buiten de EU. Het CBAM moet voorkomen dat er «koolstoflekkage» plaatsvindt, ofwel het verplaatsen van productie binnen de EU naar landen waar bedrijven niet hoeven te betalen voor hun CO2-uitstoot. Daarom worden er per 1 januari 2026 rechten geheven over de uitstoot van staal/ijzer, aluminium, cement, elektriciteit, kunstmest en waterstof. Sinds 1 oktober 2023 is er sprake van een overgangsperiode. De verwachting is dat dit andere landen zal aanmoedigen om ook de uitstoot van deze sectoren te belasten. Daarnaast heeft het kabinet zich in internationaal verband ingezet voor het afbouwen van fiscale subsidies, zoals het belasten van brandstoffen in de lucht- en scheepvaart.

Wet minimumbelasting 2024

Het tegengaan van belastingontwijking is en blijft een speerpunt van het kabinet, ook in demissionaire status. Internationale belastingontwijking is het meest effectief aan te pakken met een gecoördineerde internationale aanpak. Ik blik dan ook graag terug op de Wet minimumbelasting 2024 en hoe die, mede naar aanleiding van internationale samenwerking, succesvol tot stand is gekomen.

In 2021 is een internationaal akkoord bereikt over een wereldwijde minimumbelasting (Pijler 2). Dit is historisch een belangrijke gebeurtenis omdat meer dan 135 landen dit akkoord onderschrijven. Het doel van deze Pijler 2-regels is tweeledig: het tegengaan van belastingontwijking door internationale bedrijven en het uitbannen van schadelijke belastingconcurrentie tussen landen. De Europese Commissie heeft een richtlijn voorgesteld om deze minimumbelasting in de EU te implementeren (EU-richtlijn minimumniveau van belastingheffing).14 Op 15 december 2022 hebben de EU-lidstaten unaniem een akkoord bereikt over dit voorstel. De richtlijn moest op 31 december 2023 in nationale wetgeving zijn omgezet. Om aan deze verplichting te voldoen heeft Nederland een gehele nieuwe belastingwet opgesteld, de Wet minimumbelasting 2024. Vanaf 2024 kent Nederland daarom een nieuwe belasting, de minimumbelasting, die groepen entiteiten met een (wereldwijde) omzet van ten minste € 750 miljoen dienen te betalen als het effectieve belastingtarief in een staat lager is dan 15%. Het kan dan gaan om multinationale groepen maar ook om groepen die geheel in Nederland zijn gevestigd.

De Wet minimumbelasting 2024 bevat gedetailleerde regels over hoe het effectieve belastingtarief in een staat berekend dient te worden. Als het effectieve belastingtarief voor een staat bijvoorbeeld 10% is, dan wordt over het verschil van 5% (15% –/– 10%) bijgeheven. Deze staat en de entiteiten van de groep die in die staat zijn gevestigd worden als laagbelast aangemerkt. De wijze waarop deze minimumbelasting wordt geheven, is afhankelijk van de maatregel op grond waarvan wordt geheven. De wet kent hiervoor drie mechanismen: de binnenlandse bijheffing, de inkomen-inclusiemaatregel en de onderbelastewinstmaatregel. Daarnaast kent de Wet minimumbelasting 2024 verschillende uitzonderingen, vrijstellingen en bijzondere bepalingen die in overeenstemming zijn met de internationaal overeengekomen regels.

Het kabinet heeft de doelstelling van de minimumbelasting volledig en vroegtijdig omarmd en is daarom voortvarend aan de slag gegaan met de implementatie van de EU-richtlijn. Nederland heeft daarom al in een vroege fase, voordat op EU-niveau een overeenstemming was bereikt op het richtlijnvoorstel, een concept implementatiewetsvoorstel voor een openbare internetconsultatie aangeboden.15 Gelet op deze voortvarendheid, liep Nederland in Europa voorop met de implementatie van de EU-richtlijn minimumniveau van belastingheffing. Bij de totstandkoming is nauw samengewerkt met de Belastingdienst, zodat de Wet minimumbelasting 2024 effectief tot uitvoering kan worden gebracht. In dit kader is ook een expertiseteam Pijler 2 opgericht bij de Belastingdienst. Hoewel veel werk is verricht, is de Wet minimumbelasting 2024 nog niet af. Daarom lopen in het Belastingplan 2025 nog een aantal technische aanpassingen mee, waaronder de aanpassingen van de onderworpenheidstoetsen in de vennootschapsbelasting.

Om het Pijler 2 akkoord een duurzaam internationaal succes te laten zijn, is het van belang dat zoveel mogelijk landen wereldwijd de regels implementeren. Waar mogelijk deelt Nederland expertise met andere landen. Enkele landen zien de Nederlandse aanpak als voorbeeld en hebben ons verzocht hierover te adviseren.

Naast de implementatie van de wet minimumbelasting 2024 is ook een ander internationaal succes geboekt. Zo heeft dit kabinet op internationaal vlak in oktober 2023 een akkoord bereikt over het uitwisselen van inlichtingen over inkomsten uit transacties in cryptoactiva en over voorafgaande fiscale rulings voor de meest vermogenden (DAC8). Doel van deze richtlijn is versterking het bestaande wetgevingskader door uitbreiding van de registratie- en rapportageverplichtingen en de algemene administratieve samenwerking tussen belastingdiensten.

Caribisch Nederland

In de voorgaande beleids- en uitvoeringsagenda heb ik het parlement toegezegd met een pakket aan hervormingen en technische aanpassingen voor het belastingstelsel van de BES eilanden te komen. Een klein deel van deze wijzigingen is doorgevoerd in het Belastingplan 2023 maar een groot deel ervan heeft zijn beslag gekregen in een apart wetsvoorstel, te weten het Belastingplan BES eilanden 2024. Ook dit jaar zullen er verdere hervormingen en technische aanpassingen voor het belastingstelsel aldaar worden voorgesteld in een apart wetsvoorstel Belastingplan BES eilanden 2025.

De BES eilanden maken per 10 oktober 2010 integraal deel uit van Nederland, daarmee is de Nederlandse wetgever verantwoordelijk voor de aldaar geldende wet- en regelgeving met betrekking tot de rijksbelastingen en douane(rechten). Het fiscale stelsel op de BES eilanden is, sinds de invoering ervan in 2011, echter nauwelijks aangepast. In de loop van de afgelopen jaren zijn slechts een aantal kleine aanpassingen en tariefmaatregelen doorgevoerd om bijzondere en acute knelpunten op te lossen en ten behoeve van koopkrachtreparatie voor de inwoners aldaar.

Het Ministerie van Financiën heeft met inbreng van de Belastingdienst Caribisch Nederland (BCN) een plan van aanpak opgesteld waarbij in de jaren 2023 tot en met 2025 het belastingstelsel meer gestructureerd en in de volle breedte wordt aangepast. Dat doen we door een groot aantal omissies te herstellen, het belastingstelsel te moderniseren, foutieve verwijzingen te repareren, meer recht te doen aan het draagkrachtbeginsel, maar ook om tegemoet te komen aan nieuwe knelpunten in de uitvoering, en ook ten aanzien van een aantal formele fiscale zaken (kwesties inzake spelregels voor bezwaar en beroep en fiscaal procesrecht). In hoofdstuk 3 van deze brief informeer ik u over de uitwerking hiervan in het voorstel voor het Belastingplan BES eilanden 2025.

De Belangenbehartiger voor Belastingplichtigen en Toeslaggerechtigden

Op 1 juni 202316 heb ik, samen met de Staatssecretaris van Financiën – Toeslagen en Douane, de opdracht voor een kwartiermaker voor de oprichting van een Belangenbehartiger voor Belastingplichtigen en Toeslaggerechtigden (hierna: de Belangenbehartiger) naar uw Kamer gestuurd. De kwartiermaker werkt nu aan zijn advies over de taken, bevoegdheden en de positionering. Na het advies zal de kwartiermaker starten met het inrichten van de Belangenbehartiger. Het streven is dat de Belangenbehartiger in functie zal treden.

In deze paragraaf blik ik terug op het pakket Belastingplan 2024. Ik kijk terug op de parlementaire behandeling van het Belastingplan en beschrijf hoe de vereenvoudigingsopgave zijn beslag heeft gekregen in het afgelopen Belastingplan 2024 en welke maatregelen zijn genomen ter verbetering van de doelmatigheid en uitvoerbaarheid van de BOR en DSR ab. Daarna beschrijf ik de fiscale klimaatmaatregelen die in het Belastingplan 2024 zijn opgenomen, maar grotendeels zijn weggestemd. Tot slot geef ik aan hoe opvolging is gegeven aan de motie van het lid Inge van Dijk c.s. inzake de urennorm in de vrijwilligersregeling.

Omvang van het pakket

Afgelopen jaar bestond het pakket Belastingplan 2024 oorspronkelijk uit 15 wetsvoorstellen. Twee van deze wetsvoorstellen, het wetsvoorstel Belastingplan 2024 en het wetsvoorstel Overige Fiscale Maatregelen 2024, zijn verzamelwetsvoorstellen met maatregelen die zijn verspreid over een groot aantal beleidsterreinen en bestaan gezamenlijk uit 37 maatregelen. Binnen de overige 13 wetsvoorstellen zijn wijzigingen inhoudelijk nauwer verbonden. In de Tweede Kamer werden er door de commissie van Financiën nog twee wetsvoorstellen aan de behandeling van het pakket Belastingplan toegevoegd. In de Eerste Kamer zijn uiteindelijk 16 wetsvoorstellen aangenomen. Het wetsvoorstel Fiscale Klimaatmaatregelen industrie en elektriciteit is door de Eerste Kamer verworpen.

Het kabinet beaamt dat het pakket Belastingplan bij voorkeur voornamelijk bestaat uit maatregelen waar een wezenlijk budgettair belang mee gemoeid is en dat andere maatregelen opgenomen worden in een verzamelwetsvoorstel of in zelfstandige wetsvoorstellen die een eigenstandig – al dan niet spoedeisend – traject volgen. Naarmate de omvang van het pakket Belastingplan toeneemt bestaat het risico dat de parlementaire behandeling onder druk komt te staan. Tegelijkertijd kan voortvarendheid in het wetgevingsproces wenselijk zijn om maatschappelijke problemen, een technische omissie of een heffingslek met urgentie aan te pakken.

Het kabinet is van mening dat er vorig jaar uiteenlopende urgente doelen waren en dat er doelgroepen zijn waarvoor aanpassingen in het fiscale stelsel noodzakelijk waren. Daarbij kan gedacht worden aan de sterke wens van het kabinet om de klimaatdoelen te halen, het belastingstelsel te vereenvoudigen of de werklast bij gemeenten, de Belastingdienst en de rechtspraak weer beheersbaar te krijgen. Het pakket Belastingplan 2024 is verder zo veel mogelijk beperkt tot maatregelen die met ingang van 1 januari 2024 in werking moesten treden. Dit geldt bijvoorbeeld voor maatregelen die met het oog op de uitvoerbaarheid voor 1 januari 2024 in het Staatsblad moeten zijn opgenomen of voor maatregelen die een budgettaire samenhang kennen met de begroting voor 2024.

Door de demissionaire status van het kabinet is vorig jaar een bijzondere situatie ontstaan, waarbij het kabinet de maatregelen in meer wetsvoorstellen heeft ondergebracht in het pakket Belastingplan 2024 dan het anders had gedaan. Hierdoor werden 15 wetsvoorstellen ingediend op Prinsjesdag. Op deze manier werd de leden van de Tweede Kamer de mogelijkheid geboden deze wetsvoorstellen al dan niet plenair te behandelen en konden de onderwerpen van een separaat politiek eindoordeel worden voorzien. In hoofdstuk 3.1 ga ik nader in op de ambitie om de aanbieding van wetgeving meer te spreiden.

Fiscale wetgeving en amendementen

Het kabinet is van mening dat het maken van fiscale wetgeving om een zorgvuldig proces vraagt, zo ook bij het indienen van amendementen bij het Belastingplan. Het maken van (fiscale) wetgeving vergt een zorgvuldig proces. Het startpunt voor (het aanpassen van) fiscale wetgeving is idealiter gebaseerd op een evaluatie, waarin wordt geanalyseerd in hoeverre een wetsvoorstel op doelmatige en doeltreffende wijze bijdraagt aan een beleidsdoel en wat de te verwachten financiële gevolgen zijn. Vervolgens worden de gevolgen voor burgers, bedrijven en uitvoeringsorganisaties in kaart gebracht. Het kabinet treedt bij het opstellen van wetgeving in overleg met stakeholders over mogelijke beleidswijzigingen, laat uitvoeringstoetsen opstellen om de impact op de uitvoering vast te stellen, doet een toets op doenlijkheid voor burgers en op administratieve lasten voor bedrijven en vraagt advies aan de Raad van State als toets op de degelijkheid van wetgeving. Dit proces is doorgaans niet aanwezig bij een amendement, omdat daar geen tijd voor is.

Recent heeft de parlementaire enquêtecommissie fraudebeleid en dienstverlening aanbevolen een «afkoelperiode» te hanteren. Dat wil zeggen dat nieuwe amendementen in beginsel tot uiterlijk een week voorafgaand aan de stemming mogen worden ingediend, zodat uw Kamer de tijd heeft de amendementen te beoordelen en het kabinet een lichte uitvoeringstoets kan uitvoeren en tot een beter onderbouwde appreciatie van het amendement kan komen. Het kabinet vraagt daarom de Tweede Kamer tijdig de geplande amendementen voor het pakket Belastingplan 2025 in te dienen en daar niet mee te wachten tot de plenaire behandeling of een paar uur voor de stemmingen. Bij een tijdige indiening van amendementen kan het kabinet een «quickscan» van de uitvoeringsgevolgen laten opstellen. Deze kan uw Kamer dan betrekken bij de plenaire behandeling van het Belastingplan. Dit komt een gedegen behandeling van het gehele pakket Belastingplan ten goede.

Jaarlijks stuurt het kabinet – op de dag van de stemmingen over het Belastingplan – een Kamerbrief over de ingediende moties en amendementen. Afgelopen jaar heeft het kabinet zowel voor aanvang van de plenaire behandeling op 25 oktober jl.17, als voor aanvang van de stemmingen op 26 oktober jl.18 een Kamerbrief gestuurd om uw Kamer te informeren over de ingediende moties en amendementen. Daarbij is het kabinet ingegaan op de dekking, de wetstechnische elementen en de uitvoeringsgevolgen van de ingediende moties en amendementen. In totaal hebben «slechts» drie amendementen het «oordeel Kamer» gekregen.19 Sommige amendementen zijn ingrijpend van aard en kunnen om die reden een negatief effect hebben op de betrouwbaarheid van de overheid. Het kabinet heeft de leden van de Tweede Kamer daarom opgeroepen om de nodige voorzichtigheid te betrachten bij het indienen van en stemmen over de amendementen. Op 26 oktober jl. is het pakket Belastingplan 2024 door de Tweede Kamer aangenomen. Daarbij zijn in totaal 19 moties en 20 amendementen aangenomen. De aangenomen amendementen worden zoals gebruikelijk voorzien van een uitvoeringstoets en eind april 2024 naar uw Kamer gestuurd. Voor het amendement Omtzigt inzake het inzagerecht geldt dat ik in juni van dit jaar een uitvoeringsanalyse naar uw Kamer zal sturen, zoals ik al eerder aan uw Kamer heb toegezegd.20

Vereenvoudiging

In het eerste jaar van deze kabinetsperiode zijn tien negatief geëvalueerde fiscale regelingen aangepast of afgeschaft. En afgelopen jaar is dit in het Belastingplan 2024 voortvarend voortgezet. In bijlage 2 vindt u een overzicht van alle fiscale regelingen die zijn versoberd of afgeschaft in de pakketten Belastingplan 2023 en 2024. Het gaat dan bijvoorbeeld om diverse maatregelen in de motorrijtuigenbelasting (mrb) en bpm, het afschaffen van de schenkingsvrijstelling eigen woning en middelingsregeling, of de verbetering van de bedrijfsopvolgingsregeling (BOR). Zo zijn voor de mrb en de bpm negatief geëvalueerde fiscale regelingen versoberd of afgeschaft met betrekking tot de kampeerauto’s, de OV-autobussen op LPG of aardgas, de personen- en bestelauto’s op LNG, CNG en LPG3, de oldtimers en de belasting van paardenvervoer en geldtransport. Ook is het verlaagde btw-tarief op agrarische input goederen en diensten afgeschaft. Hiermee is een eind gekomen aan bijvoorbeeld het onderscheid waarbij voer voor cavia’s anders wordt belast dan het voer voor konijnen. Hieronder worden de maatregelen rondom de BOR en DSR (aanmerkelijk belang, vanaf nu ab) uit het Belastingplan 2024 toegelicht.

Verbetering doelmatigheid/uitvoerbaarheid BOR/DSR ab

Het doel van de regelingen (BOR en DSR ab) is om te voorkomen dat belastingheffing bij reële bedrijfsoverdrachten de continuïteit van de onderneming in gevaar brengt omdat er onvoldoende middelen zijn om de schenk- of erfbelasting respectievelijk de inkomstenbelasting te voldoen. De evaluatie van de fiscale bedrijfsopvolgingsfaciliteiten heeft aanknopingspunten opgeleverd om de bedrijfsopvolgingsregeling in de schenk- en erfbelasting (BOR) en de doorschuifregelingen aanmerkelijk belang bij vererving of schenking in de inkomstenbelasting (DSR ab) te verbeteren en oneigenlijk gebruik tegen te gaan.21

Een gezamenlijke werkgroep van beleid en uitvoering heeft vervolgonderzoek verricht om opvolging te geven aan de evaluatie en maatregelen voor te stellen.22 Het eerste deel van deze maatregelen liep mee in het pakket Belastingplan 2024. Een ander deel wordt vanwege de complexiteit opgenomen in het pakket Belastingplan 2025, zie daarvoor ook hoofdstuk 3 van deze brief.23 In het pakket Belastingplan 2024 zijn de volgende zes maatregelen genomen, waardoor de BOR en DSR ab niet meer gelden voor:

• Onroerende zaken die ondernemers aan anderen verhuren. Zoals bedrijfspanden, huizen en akkers. De aanpassing geldt vanaf 1 januari 2024;

• Al het beleggingsvermogen van een besloten vennootschap (nu geldt er een vrijstelling tot 5% van het ondernemingsvermogen). Deze wijziging voor de BOR gaat in op 1 januari 2025. De DSB ab wijzigt op een later moment;

• Bedrijfsmiddelen met een waarde van meer dan € 100.000 die ondernemers ook privé gebruiken. Denk aan dure auto’s, vliegtuigen en boten. De regeling geldt vanaf 1 januari 2025 niet meer voor het deel dat deze middelen privé worden gebruikt. De dienstbetrekkingseis in de DSR ab vervalt.

Daarnaast gaan vanaf 1 januari 2025 de volgende aanpassingen in:

• Voor de DSR ab komt de dienstbetrekkingseis te vervallen. De nieuwe eigenaar hoeft niet meer verplicht minimaal 3 jaar in dienst bij schenking van een aanmerkelijk belang;

• De BOR en de DRS ab gelden bij schenking aan iemand van 21 jaar of ouder. Deze eis geldt niet bij erven;

• De 100%-vrijstelling in de BOR wordt verhoogd tot € 1,5 miljoen. Daarbij wordt dan boven dit bedrag 75% vrijgesteld van belasting in plaats van 83%

Deze zes maatregelen verbeteren per saldo de doelmatigheid van de BOR en de DSR ab en voorzien per saldo in een algehele complexiteitsafname en afname van discussiegevoeligheid van de BOR en de DSR ab. Er zijn twee maatregelen toegevoegd als gevolg van een aangenomen amendement, met als bedoeling de toegang tot de BOR voor familiebedrijven per 1 januari 2025 te vergroten.24

Fiscale klimaat maatregelen

Het pakket Belastingplan 2024 bevatte twee fiscale wetsvoorstellen gericht op klimaat. Het wetsvoorstel Wet fiscale klimaatmaatregelen glastuinbouw heeft als doel om te borgen dat de broeikasgasemissies in de glastuinbouwsector reduceren naar maximaal 4,3 Mton restemissie in 2030. Het verlaagd energiebelastingtarief voor de glastuinbouw wordt stapsgewijs afgebouwd, de inputvrijstelling voor aardgasverbruik bij elektriciteitsproductie wordt stapsgewijs beperkt en er wordt een CO2-heffing voor de glastuinbouw geïntroduceerd. Met deze wetgeving wordt een belangrijke stap in de klimaattransitie in de glastuinbouwsector gezet. Het wetsvoorstel Wet fiscale klimaatmaatregelen industrie en elektriciteit bevatte fiscale maatregelen gericht op aanvullende emissiereductie in met name de industrie. Echter heeft de Eerste Kamer dit verworpen. Het kabinet heeft dit voorjaar de gevolgen hiervan gewogen, de uitkomsten hiervan zijn opgenomen in de Voorjaarsnota25 en komen aan bod in hoofdstuk 3.1.

Motie Inge van Dijk c.s. inzake uurbedrag vrijwilligersregeling

Tijdens de behandeling van het Belastingplan 2024 heeft uw Kamer op 25 oktober de motie van het lid Inge van Dijk26 aangenomen. De motie verzoekt de regering om vanaf 2024 het uurbedrag uit de vrijwilligersregeling te indexeren met de tabelcorrectiefactor. Het uurbedrag gebruikt de Belastingdienst om met zekerheid te bepalen dat een vrijwilliger zijn werkzaamheden niet bij wijze van beroep verricht. Het uurbedrag is als zodanig niet vastgelegd in wetgeving, maar wordt door de Belastingdienst gecommuniceerd via het Handboek Loonheffingen, nieuwsbrieven en de website van de Belastingdienst. In de Nieuwsbrief Loonheffingen 2024 en op de website staan de nieuwe, geïndexeerde bedragen per 1 januari 2024 vermeld: € 5,50 per uur voor vrijwilligers van 21 jaar en ouder (voorheen € 5,00 per uur) en € 3,25 voor vrijwilligers jonger dan 21 jaar (voorheen € 2,75 per uur). De nieuwe bedragen worden ook opgenomen in het binnenkort te verschijnen Handboek Loonheffingen 2024. De uurbedragen zullen in de toekomst jaarlijks worden geïndexeerd op basis van de tabelcorrectiefactor. De motie wordt hiermee beschouwd als afgedaan.

Mogelijkheden financiële tegemoetkoming woningcorporaties investeringsopgave uit de Nationale Prestatieafspraken

Tijdens de behandeling van het Belastingplan 2024 heb ik toegezegd dat er in het kader van de Vpb-plicht van woningcorporaties gekeken zal worden naar de mogelijkheden om deze te beperken, gegeven de discussie rond ongeoorloofde staatssteun. De stand van denken is op dit moment als volgt. Mocht er een wens zijn om woningcorporaties op kortere termijn tegemoet te komen in hun investeringsopgave, dan zijn naar de mening van het kabinet maatregelen die passen binnen de (klimaat)bepalingen van de Algemene Groepsvrijstellingsverordening staatssteun het meest geschikt.27 Hiervoor is geen toestemming van de Europese Commissie nodig, mits aan de voorwaarden van de verordening wordt voldaan. Een kennisgeving aan de Europese Commissie volstaat. Een voorbeeld van een dergelijke maatregel is een subsidie of een aftrekpost in de vennootschapsbelasting voor verduurzaming. Hierbij zullen de budgettaire gevolgen en uitvoeringsaspecten in de afweging moeten worden betrokken. De middelen die hierdoor vrijkomen kunnen corporaties inzetten voor hun brede opgave rond nieuwbouw en verduurzaming. In de tussenrapportage van het IBO Woningbouw en Grond wordt aangekondigd dat deze mogelijkheden nader worden verkend.28

Andere maatregelen rondom de vennootschapsbelasting, waarbij geen gebruik kan worden gemaakt van vrijstellingen in het staatssteunrecht zijn ingewikkelder om in te voeren omdat deze vormen van compensatie voor de Dienst van Algemeen Economisch Belang (DAEB) niet zijn opgenomen in het DAEB besluit van 2009 betreffende de woningcorporaties. Voor een uitbreiding van de huidige vormen van compensatie voor de DAEB als bedoeld in het DAEB besluit geldt dat dit meer tijd kost en onzekerheid met zich meebrengt om binnen de staatssteunkaders te realiseren. Het is daarom aan een volgend kabinet om de integraal de voor- en nadelen af te wegen van het verkennen van de grenzen van het DAEB-Besluit.

Ook de mogelijkheid om woningcorporaties uit te zonderen van de renteaftrekbeperking in de vennootschapsbelasting als gevolg van de ATAD1-richtlijn, zou een zeer onzeker traject zijn, waarbij naast de vraag of dit binnen de ATAD-regels zou kunnen ook staatssteun een rol speelt. Om gebruik te kunnen maken van de uitzondering in de ATAD1-richtlijn voor langlopende openbare-infrastructuurprojecten moet aan vier voorwaarden voldaan worden; het moet gaan om 1) een project, dat 2) infrastructuur betreft, een 3) openbaar karakter heeft en 4) voor de lange termijn wordt gerealiseerd. Het lijkt moeilijk te beargumenteren dat sociale woningbouw aan deze voorwaarden voldoet. Bij langlopende openbare-infrastructuurprojecten moet in het bijzonder gedacht worden aan wegen, bruggen en tunnels. Bovendien is in de nationale implementatie van de ATAD1-richtlijn altijd het uitgangspunt gehanteerd dat gebouwen niet als (klassieke) infrastructuur gelden. Daarbij geldt bovendien dat zelfs wanneer geaccepteerd zou worden dat sociale woningbouw onder deze uitzondering zou mogen worden vrijgesteld, op dat moment alsnog een staatssteunbeoordeling in het kader van het DAEB-besluit moet plaatsvinden zoals ook bij andere maatregelen in de vennootschapsbelasting zou gelden en hierboven is beschreven. Om die reden zou dit een onzeker traject zijn, en liggen andere mogelijkheden om woningcorporaties financieel tegemoet te komen veel meer voor de hand.

Uw Kamer en diverse adviesorganen wijzen al geruime tijd op de hoeveelheid wetsvoorstellen binnen het pakket Belastingplan. Vanwege de demissionaire status van het kabinet hebben we dit jaar gekozen voor een voorbereiding van een minder omvangrijk pakket. Het pakket Belastingplan zoals nu voorzien door het kabinet bevat 7 wetsvoorstellen. De wetsvoorstellen Belastingplan 2025, Belastingplan BES 2025 en de Overige Fiscale Verzamelwet 2025 zijn alle drie verzamelwetsvoorstellen. De maatregelen in deze wetsvoorstellen zijn verspreid over een groot aantal beleidsterreinen. Het voorlopige wetsvoorstel Belastingplan 2025 bevat voornamelijk reparatiemaatregelen en maatregelen die leiden tot een verbetering voor de uitvoeringspraktijk. Het wetsvoorstel Overige Fiscale Maatregelen 2025 lost een aantal technische onjuistheden binnen het fiscale stelsel op die geen budgettaire effecten hebben.

In bijlage 1 is, in lijn met het commissieverzoek van de vaste commissie voor Financiën29, een korte beschrijving gegeven van de op dit moment bekende fiscale maatregelen en wetsvoorstellen binnen het pakket Belastingplan 2025. Met deze beschrijvingen informeer ik uw Kamer graag in een eerder stadium over beoogde wetgeving. Dit biedt de Eerste en Tweede Kamer bijvoorbeeld de mogelijkheid om nog voor de zomer in debat te gaan over het pakket Belastingplan 2025.

Spreiding van wetgeving

Het kabinet hecht aan het belang van spreiding van fiscale wetgeving. Een ruime, reële voorbereidingstijd voor nieuwe wetgeving en de gelegenheid voor beide Kamers om daar zorgvuldig naar te kijken, komt de kwaliteit ten goede. Kamerleden van beide Kamers en diverse adviesorganen vragen hier ook al geruime tijd terecht aandacht voor. Om aan deze oproep tegemoet te komen, hanteert het kabinet, zoals aangegeven in de memorie van toelichting bij het wetsvoorstel Belastingplan, de volgende uitgangspunten voor fiscale wetgeving:

1. De beleidsmatig meest ingrijpende en voorzienbare wetsvoorstellen over de kabinetsperiode spreiden en als zelfstandig wetsvoorstel met een eigen regulier wetgevingstraject indienen.

2. Minder beleidsmatig en meer technische en kleinere fiscale wijzigingen opnemen in een fiscale verzamelwet, die als zelfstandig wetsvoorstel met een eigen regulier wetgevingstraject in het voorjaar wordt ingediend.

3. Fiscale wetgeving opnemen in een pakket Belastingplan als een van de volgende omstandigheden speelt:

• Er bestaat een budgettaire samenhang met de begroting van het volgende jaar.

• Er een Europeesrechtelijke verplichting bestaat voor een inwerkingtredingsdatum die niet met een regulier wetgevingstraject gehaald kan worden.

• Er noodzaak bestaat om de gevolgen van een arrest zo snel mogelijk te repareren.

• De maatregel leidt tot een aanzienlijke verbetering voor de uitvoering of vereenvoudiging van het stelstel.

• Het is voor de uitvoering van belang dat de betreffende wetgeving tijdig is aangenomen door beide Kamers zodat het op een bepaald moment uitgevoerd kan worden.

• Het noodzakelijk is dat een urgent probleem opgelost wordt.

Deze uitgangspunten zijn ook bij de planning van de fiscale wetgeving voor komend jaar gehanteerd. Fiscale wetgeving is waar mogelijk over de komende jaren gespreid. In dat kader zou ik graag ten sterkste de aanbeveling willen doen dat het parlement samen met het nieuwe kabinet tot een meerjarenwetgevingsagenda komt. Dit helpt wetgeving verder te spreiden over een kabinetsperiode en geeft het parlement een grotere rol in de mate waarin het fiscale wetgeving parlementair gespreid wenst te behandelen. Een basis hiervoor is opgenomen in de bijlage bij deze brief, dit zal door een volgend kabinet geactualiseerd moeten worden.

In wat hierna volgt ga ik in op de belangrijkste maatregelen die voorzien zijn opgenomen te worden in het Belastingplan 2025. Ik behandel eerst de uitkomst van de Voorjaarsbesluitvorming, en beschrijf daarna voorgenomen beleid rondom de BOR/DSR, de aanpak van belastingconstructies, twee maatregelen gericht op de aanpak van belastingontwijking en het Belastingplan BES2025. Tot slot sta ik stil bij de brief Alternatieve dekkingsopties 2025 die gelijktijdig met deze brief naar het parlement is gestuurd.

Voorjaarsbesluitvorming

Met de publicatie van de Voorjaarsnota30 is de voorjaarsbesluitvorming definitief afgerond. De dekkingsopgave voor dit voorjaar was € 971 mln. structureel. Deze opgave is de uitkomst van meerdere beleidsontwikkelingen, met name het verwerpen van twee wetsvoorstellen door de Eerste Kamer. Het gaat hier om:

• De verwerping van het afbouwen van vrijstelling energiebelasting (EB) voor metallurgische en mineralogische procedés;

• Het terugdraaien van de verhoging CO2-heffing glastuinbouw conform de amendement Grinwis31;

• Het verwerpen van de afbouw vrijstelling kolenbelasting duaal verbruik kolen;

• En de verwerping van het wetsvoorstel afbouw salderingsregeling voor kleingebruikers.

Daarnaast was er sprake van derving door de aanpassing van de grens voor kwijtschelding van (o.a.) Rijksbelastingen en kost de maatregel die wordt getroffen als gevolg van de eenverdienersproblematiek meer dan eerder gedacht. Deze laatste betreffen herstelmaatregelen die voortkomen uit de augustusbesluitvorming 2023.

Het kabinet heeft zich conform de begrotingsregels ingezet om deze dervingen in het inkomstenkader technisch te dekken. Hiermee zorgen wij er als demissionair kabinet voor dat wij een financieel degelijke begroting doorgeven aan een volgend kabinet. In de voorjaarsnota32 vindt u een uitgebreid overzicht van de uitkomsten van de besluitvorming. Het kabinet heeft tijdens de besluitvorming gekozen voor maatregelen die zo goed mogelijk aansluiten bij het domein waar de derving uit voortkomt en deze technisch33 in te vullen met een tweede weegmoment in augustus. Een groot deel van deze maatregelen landt in het beoogde pakket Belastingplan 2025, zodat deze per 1 januari 2025 in werking kunnen treden34. Tijdens de voorjaarsbesluitvorming is uiteraard rekening gehouden met de uitvoerbaarheid van de te nemen maatregelen. Onderstaand vindt u een opsomming van alle genomen maatregelen:

• Afschaffen vrijstelling kolenbelasting duaal en nonenergetisch verbruik35;

• Aanpassingen CO2-heffing industrie: aanscherping reductiefactor afvalverbrandingsinstallaties, introductie tweeschijvenstelsel en verhoging tarief;

• Tariefkorting mrb personenauto’s;

• Verhogen tarief 3e, 4e en 5e schijf EB aardgas met 22,4% per 2025

• en 2,7% extra per 203036;

• Tariefverhoging van de 4e en 5e schijf aardgas als dekking verlaagd tarief waterstof37;

• Verlaging budgetreserve Vamil;

• Verhoging budgetreserve MIA;

• Verlaging aangrijpingspunt toptarief inkomstenbelasting met € 55738;

• Verlagen MKB-winstvrijstelling naar 12,03%39;

• Aanpassen bpm voor plug-in hybride personenauto's naar aanleiding van nieuwe Europese testmethode CO2-uitstoot;

• Terugdraaien doorwerking verhoging wettelijk minimumloon op de arbeidskorting.

Voorjaarsbesluitvorming: fiscale maatregelen klimaat

Afschaffen vrijstelling duaal en non-energetisch verbruik kolen en tariefaanpassingen energiebelasting (technische invulling)

Het, door de Eerste Kamer, verworpen wetsvoorstel Wet fiscale klimaatmaatregelen industrie en elektriciteit is dit voorjaar opnieuw gewogen. Het kabinet stelt opnieuw voor om de vrijstellingen voor duaal en non-energetisch verbruik kolen per 2027 af te schaffen. Zoals in het oorspronkelijke wetsvoorstel uiteengezet, biedt dit een aanvullende stok achter de deur om het gebruik van kolen bij staalproductie uit te faseren. Door het verwerpen van het wetsvoorstel gaat het afschaffen van de vrijstelling in de energiebelasting voor metallurgische en mineralogische procedés per 2025 niet door. Het kabinet heeft ervoor gekozen om als technische invulling deze budgettaire derving te dekken via een verhoging van de energiebelasting op aardgas in de derde, vierde en vijfde schijf. In onderstaande tabel zijn indicatief de nieuwe tarieven opgenomen. Deze tariefaanpassingen bieden een aanvullende verduurzamingsprikkel. Dat het een technische invulling betreft, betekent dat is afgesproken dat er een tweede wegingsmoment komt in augustus, waarbij de dekking kan worden vervangen door een andere dekkingsbron. Hierbij kan dan ook de uitkomst van de impactanalyse naar het afschaffen van de vrijstelling voor metallurgische en mineralogische procedés worden betrokken. Deze impactanalyse wordt momenteel op verzoek van Uw Kamer uitgevoerd.

|

Basispad |

2025 |

2026 |

2027 |

2028 |

2029 |

2030 |

|---|---|---|---|---|---|---|

|

Schijf 3 – 170.000 – 1.000.000 m3 |

31,2 |

31,8 |

32,8 |

33,5 |

34,4 |

35,4 |

|

Schijf 4 – 1.000.000 – 10.000.000 m3 |

20,1 |

20,5 |

21,3 |

21,8 |

22,5 |

23,3 |

|

Schijf 5 – > 10.000.000 m3 |

5,3 |

5,1 |

5,1 |

5,1 |

5,2 |

5,4 |

|

Tarieven na voorjaarsbesluitvorming |

2025 |

2026 |

2027 |

2028 |

2029 |

2030 |

|

Schijf 3 – 170.000 – 1.000.000 m3 |

38,2 |

38,8 |

39,8 |

40,5 |

41,4 |

43,2 |

|

Schijf 4 – 1.000.000 – 10.000.000 m3 |

24,6 |

25,0 |

25,8 |

26,3 |

27,0 |

28,3 |

|

Schijf 5 – > 10.000.000 m3 |

6,5 |

6,3 |

6,3 |

6,3 |

6,4 |

6,7 |

Correctie in de mrb voor het hogere gewicht van elektrische personenauto’s

Op dit moment betalen bezitters van een emissievrij voertuig geen motorrijtuigenbelasting (mrb) en per 1 januari 2025 een kwarttarief. Vanaf 1 januari 2026 eindigt deze tariefkorting, waardoor vanaf dat moment de MRB van een elektrische personenauto hoger wordt dan de mrb van een vergelijkbare benzineauto. Dit komt doordat de grondslag van de mrb grotendeels is gebaseerd op het gewicht van het voertuig en elektrische personenauto’s door het gewicht van de accu zwaarder zijn dan vergelijkbare benzineauto’s. Om stagnatie van ingroei van emissievrije personenauto’s in het wagenpark te voorkomen en indachtig de aangenomen Eerste Kamermotie Holterhues c.s. (36.410 XII, G) neemt het kabinet maatregelen, zodat elektrische personenauto’s en benzine personenauto’s vanaf 2026 vergelijkbaar worden belast in de mrb. Er geldt voor emissievrije personenauto’s in de MRB een nieuwe tariefkorting van 40% tussen 2026 en 2028, 35% in 2029 en 30% in 2030. De tariefkorting geldt zowel voor het rijksdeel van de mrb, als voor de provinciale opcenten en loopt na 2030 af. Deze maatregel maakt de aanschaf van zowel nieuwe als tweedehands elektrische personenauto’s voor veel mensen aantrekkelijker. De tariefkorting leidt voor de provincies tot lagere inkomsten uit de opcenten. Ter compensatie wordt een budget van 656 mln. op de Aanvullende Post van Financiën gereserveerd. In 2027 evalueert het kabinet de hoogte van de tariefkorting. Hierbij betrekt het kabinet ook hoe de tariefkorting uitwerkt voor de verschillende autosegmenten op basis van hun afmeting. Om het aanpassen van de gewichtscorrectie mogelijk te maken heeft het kabinet onder andere de middelen voor de subsidie van tweedehands emissievrije personenauto’s (zogenoemde SEPP-regeling) na 2024 benut. Tabel 2 geeft weer hoe de tariefkorting in de mrb tot en met 2031 uit komt te zien.

|

2024 |

2025 |

2026 |

2027 |

2028 |

2029 |

2030 |

2031 |

|

|---|---|---|---|---|---|---|---|---|

|

Tariefkorting emissievrije personenauto’s |

100% |

75% |

40% |

40% |

40% |

35% |

30% |

0% |

|

Tariefkorting overige emissievrije voertuigen |

100% |

75% |

0% |

0% |

0% |

0% |

0% |

0% |

|

Tariefkorting plug-in auto’s |

50% |

25% |

0% |

0% |

0% |

0% |

0% |

0% |

Aanscherping CO2-heffing industrie

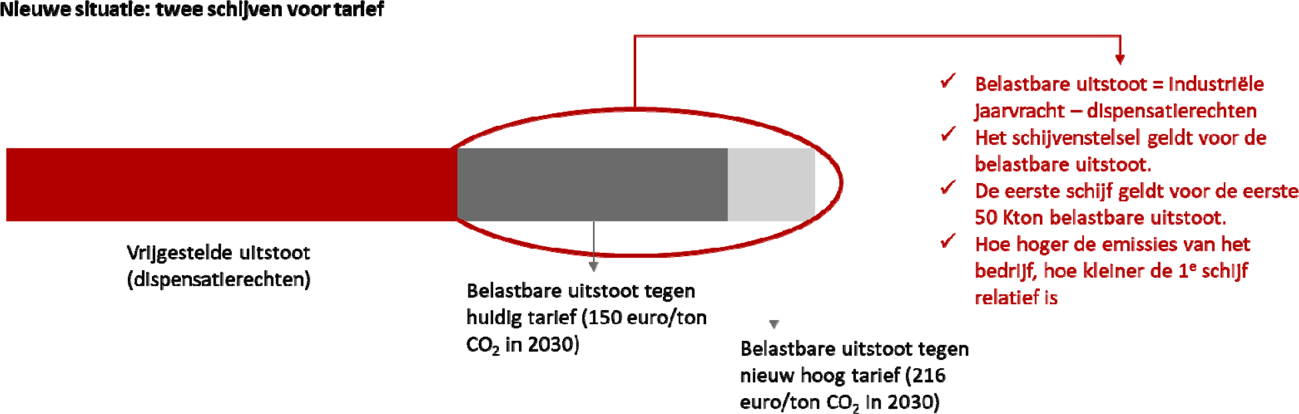

Het kabinet heeft dit voorjaar ook een besluit genomen over de tariefverhoging van de CO2-heffing industrie. In het Coalitieakkoord is afgesproken om het heffingsdoel voor de industrie aan te scherpen met 4 Mton ten opzichte van de doelstelling die in het Klimaatakkoord was afgesproken. Hiertoe is in het Belastingplan 2023 het aantal dispensatierechten verlaagd met de aankondiging dat in het Belastingplan 2025 het tarief van de CO2-heffing wordt verhoogd op basis van een nieuwe tariefstudie van PBL. Deze tariefstudie is als bijlage (4) bijgevoegd. Het PBL heeft in haar tariefstudie naar de ophoging van de CO2-heffing voor verschillende tariefniveaus in kaart gebracht welke effecten te verwachten zijn op de CO2-reductie en de heffingslasten voor de industrie. Hierbij geeft het PBL aan dat met een verhoging van het tarief additionele emissiereductie gerealiseerd kan worden – waarbij een zeer forse verhoging nodig is om het heffingsdoel volledig te borgen. Tegelijkertijd erkent PBL dat de risico’s op weglek toenemen bij een verhoging van het huidige heffingstarief. Daarnaast geeft PBL aan dat het heffingsdoel ook bij een lager tarief via andere maatregelen, zoals maatwerk of aanpassing van de SDE++, kan worden gerealiseerd, wanneer daarmee de duurste maatregelen worden ondersteund. Om rekening te houden met het handelingsperspectief van bedrijven heeft het kabinet daarom besloten om tot 2028 het huidige prijspad in de CO2-heffing aan te houden. Vanaf 2028 zal het wettelijk tarief van de CO2-heffing voor de eerste 50 Kton belaste uitstoot (na aftrek van dispensatierechten) het huidige prijspad blijven volgen, maar zal voor de uitstoot daarboven het wettelijk tarief oplopen tot € 216/ton CO2 in 2030 (dit komt overeen met € 185 in de 2022 prijzen uit het rapport van PBL). De nationale CO2-heffing is het verschil tussen het wettelijk tarief en de ETS-prijs. Ter illustratie: bij een wettelijk tarief van € 216/ton CO2 en een ETS-prijs van € 100, is de aanvullende nationale CO2-heffing € 116 per ton CO2. Zie onderstaande figuur 2 voor een toelichting op het schijvenstelsel en tabel 3 voor het nieuwe prijspad van de CO2-heffing industrie (het tarief wordt jaarlijks geïndexeerd).

|

2024 |

2025 |

2026 |

2027 |

2028 |

2029 |

2030 |

>2030 |

|

|---|---|---|---|---|---|---|---|---|

|

Huidig prijspad |

€ 74 |

€ 87 |

€ 100 |

€ 112 |

€ 125 |

€ 138 |

€ 150 |

€ 150 |

|

Nieuw prijspad tot 50 Kton |

€ 74 |

€ 87 |

€ 100 |

€ 112 |

€ 125 |

€ 138 |

€ 150 |

€ 150 |

|

Nieuw prijspad vanaf 50 Kton |

€ 74 |

€ 87 |

€ 100 |

€ 112 |

€ 147 |

€ 182 |

€ 216 |

€ 216 |

Figuur 2: schijvenstelsel voor het tarief van de CO2-heffing industrie

Door het tarief te differentiëren heeft het kabinet geprobeerd om de zogenoemde cluster 6 bedrijven ontzien. Bijna alle cluster 6 bedrijven zullen namelijk niet te maken krijgen met deze verhoging. Dat is belangrijk, omdat deze bedrijven veelal minder handelingsperspectief hebben om in de komende jaren te verduurzamen, bijvoorbeeld vanwege wachttijden voor een aansluiting op het elektriciteitsnet.

Met deze differentiatie valt naar verwachting het overgrote merendeel van de bedrijven met hun uitstoot onder het lage tarief, terwijl het grootste deel van de uitstoot juist onder het hoge tarief zal vallen. Het kabinet ziet af van de verhoging van de CO2-minimumprijs voor industrie en elektriciteitsproductie, vanwege de mogelijke stapeling van lasten waar uw Kamer bij het wetsvoorstel fiscale klimaatmaatregelen industrie en elektriciteit haar zorgen over heeft geuit. De vorig jaar afgesproken aanscherping van de CO2-heffing voor de afvalverbrandingsinstallaties (AVI’s) wordt tot slot ingevuld door een nieuwe correctiefactor in te voeren die 1 Mton aan dispensatierechten wegneemt bij de AVI’s in 2030.

Hardheidsclausule CO2-heffing industrie

Met de motie Erkens c.s. verzoekt uw Kamer het kabinet om een hardheidsclausule in de CO2-heffing industrie gericht op vermijdbare uitstoot uit te werken en te implementeren per 1 januari 2025 (Kamerstuk 36 410 XIII, nr. 40). Deze motie is ingediend om te voorkomen dat bedrijven de heffing moeten betalen in het geval dat zij wel willen, maar niet kunnen verduurzamen vanwege ontbrekende randvoorwaarden. Het kabinet herkent de geschetste problematiek en heeft de mogelijkheid onderzocht. Bij de uitwerking hiervan is echter gebleken dat het juridisch en uitvoeringstechnisch onwenselijk en onuitvoerbaar is om, in aanvulling op de al bestaande algemene hardheidsclausule, te komen tot een aparte hardheidsclausule, of vergelijkbare bepaling, in het kader van de CO2-heffing. Voor een nadere onderbouwing verwijst het kabinet naar de brief, die op 11 juli 2022 aan uw Kamer is verzonden, waarin uitgebreid de voor- en nadelen van een uitgewerkte of een aparte hardheidsclausule worden beschreven. Het kabinet laat daarom extern onderzoek doen naar mogelijke alternatieven voor een aparte hardheidsclausule.

Verlaagd energiebelastingtarief waterstof

De levering van waterstof wordt op dit moment in de energiebelasting hetzelfde belast als de levering van aardgas. Om de bijdrage van waterstof in de transitie te versnellen heeft het kabinet ervoor gekozen om voor te stellen per 1 januari 2026 voor waterstof een apart tarief in de energiebelasting op te nemen. Dit is in overeenkomst met wat hierover in het voorjaarspakket klimaat 2023 is afgesproken. Dit draagt bij aan verduurzaming aangezien waterstof – net als elektriciteit – juist de komende jaren in toenemende mate op een duurzame manier zal worden geproduceerd. De exacte vormgeving van het verlaagd tarief wordt de komende periode uitgewerkt en opgenomen in het wetsvoorstel Belastingplan 2025.

Fiscaal pakket glastuinbouw

Vorig jaar is de Wet Fiscale Klimaatmaatregelen glastuinbouw door het parlement aangenomen. Met deze wet wordt onder andere een nieuwe CO2-heffing voor de glastuinbouw geïntroduceerd. Deze CO2-heffing is tevens afgesproken in het Convenant Energietransitie Glastuinbouw 2022–2030 en heeft als doel om het restemissiedoel van 4,3 Mton broeikasgasemissies in 2030 te borgen. In de wet staat momenteel een indicatief tarief dat oploopt naar 17,70 euro/ton CO2 in 2030 (prijspeil 2024). Conform de toezegging aan uw Kamer laat het kabinet momenteel een nieuwe tariefstudie uitvoeren om te onderzoeken wat het benodigd tarief moet zijn om de afgesproken restemissiedoelstelling met voldoende zekerheid te borgen. Indien aanscherping van het tarief nodig is, dan zal dit worden meegenomen in het wetsvoorstel Belastingplan 2025. Besluitvorming hierover vindt deze zomer plaats. Bij de vaststelling van het nieuwe tarief zal tevens het lasteneffect van ETS2 worden meegenomen, indien wordt besloten om via de opt-in mogelijkheid ook de glastuinbouwsector onder het Europese emissiehandelssysteem te brengen.

Overige maatregelen

Verbetering doelmatigheid/uitvoerbaarheid BOR/ DSR ab

Zoals in hoofdstuk 2 van deze brief is vermeld, is een deel van de maatregelen tot verbetering van de BOR en DSR ab opgenomen in het pakket Belastingplan 2024 en is beoogd het restant op te nemen in het pakket Belastingplan 2025. Het betreft drie maatregelen die in onderstaande alinea worden uitgewerkt.

Met de eerste maatregel wordt de toegang tot de BOR en DSR ab beperkt tot reguliere aandelen met een minimaal belang van 5% van het geplaatste kapitaal. Het gaat daarbij om reguliere aandelen die volledig meedelen in de winstgerechtigdheid en liquidatieopbrengst met een belang van tenminste 5%. Met een tweede maatregel pak ik onbedoeld gebruik van de BOR via rollatorinvesteringen en dubbel-BOR aan. Deze constructies worden nader toegelicht in mijn brief van juni 2023.40 Met deze twee maatregelen wordt de toegang tot de bedrijfsopvolgingsfaciliteiten toegesneden op de doelstelling van de BOR en de DSR ab. Daarnaast dragen deze twee maatregelen eraan bij dat het opzoeken van de BOR en de DSR ab vanwege fiscale overwegingen zoveel mogelijk wordt voorkomen. De derde maatregel ziet op versoepeling van de bezits- en voortzettingseis BOR om knelpunten in de praktijk aan te pakken. Voor drie maatregelen is 1 januari 2026 de beoogde inwerkingtredingsdatum. Een internetconsultatie van het conceptwetsvoorstel is beoogd in april te starten.

Verdere aanpak opmerkelijke belastingconstructies

In lijn met het kabinetsbesluit om opmerkelijke belastingconstructies aan te pakken, besteed ik in het aankomend Pakket Belastingplan opnieuw aandacht aan constructies. Zo wil beoog met het Pakket Belastingplan 2025 twee constructies aan te pakken in de btw en overdrachtsbelasting (ovb): de kortdurende verhuurconstructies in de btw en een aanpassing van de kavelruilvrijstelling in de ovb. Tot slot pak ik een constructie aan in de generieke renteaftrekbeperking.

Momenteel biedt de btw-regelgeving geen mogelijkheid tot meerjarige herziening van afgetrokken btw op diensten aan onroerende zaken. Hierdoor is het mogelijk om door middel van een zogenoemde «short stay structuur» belasting te besparen. Dit leidt tot een ongelijk speelveld in de vastgoedsector. Met de voorgestelde maatregel wordt de short stay structuur financieel onaantrekkelijker gemaakt door een herzieningsregeling te introduceren voor diensten aan onroerende zaken waarvan de vergoeding een drempelbedrag te boven gaat, zoals die bijvoorbeeld al geldt voor (on)roerende investeringsgoederen.

De tweede maatregel uit het voorlopige Pakket Belastingplan waarmee ik beoog belastingconstructies tegen te gaan, is de kavelruilvrijstelling in de ovb. Ook voor deze vrijstelling geldt dat er veel onbedoeld gebruik van wordt gemaakt: er wordt onnodig verkaveld en partijen geven rechtstreekse overdrachten van kavels vorm als kavelruilen, zodat er een beroep gedaan kan worden op de kavelruilvrijstelling. Met de voorgestelde maatregel worden er nieuwe voorwaarden gesteld aan de kavelvrijstelling die het onbedoeld gebruik hiervan moeten tegengaan.

Tot slot is een maatregel genomen om belastingconstructies in de generieke renteaftrekbeperking aan te pakken. In de Voorjaarsnota 202341 heeft het kabinet aangekondigd dat met het oog op constructiebestrijding de generieke renteaftrekbeperking (earningsstrippingmaatregel) in de vennootschapsbelasting per 1 januari 2025 wordt aangescherpt.

De earningsstrippingmaatregel is afkomstig uit de eerste EU-richtlijn antibelastingontwijking (ATAD1)42 en is per 1 januari 2019 in de vennootschapsbelasting geïmplementeerd. Deze maatregel beperkt de mate waarin rente van de fiscale winst kan worden afgetrokken. Nederland heeft gekozen voor een robuuste implementatie die op onderdelen aanzienlijk verder gaat dan de in ATAD1 opgenomen minimumstandaard. Als gevolg van de keuze voor deze robuuste implementatie wordt niet alleen opgetreden tegen grondslaguitholling, maar wordt daarnaast een meer gelijke fiscale behandeling van eigen vermogen en vreemd vermogen bij alle belastingplichtigen in de vennootschapsbelasting nagestreefd. Zo is ten opzichte van de minimumstandaard onder meer de drempel, zijnde het saldo aan rente dat belastingplichtigen in ieder geval in aftrek kunnen brengen onder de generieke renteaftrekbeperking, verlaagd van € 3 miljoen naar € 1 miljoen. Als gevolg van de verlaging van de drempel is bij invoering van de generieke renteaftrekbeperking al onderkend dat een belastingplichtige zich mogelijk kan «opknippen» in verschillende vennootschappen om zo voor iedere vennootschap afzonderlijk gebruik te maken van deze aftrekruimte. Daarbij is aangegeven dat afhankelijk van de mate waarin zich dat zal gaan voordoen, wettelijke maatregelen kunnen worden bezien.

Naar aanleiding van signalen vanuit de praktijk blijkt dat met name ten aanzien van verhuurd vastgoed wordt ingespeeld op een optimaal gebruik van de door de drempel geboden aftrekruimte door rentesaldi van belastingplichtigen te verdelen over verschillende vennootschappen. Het kabinet acht dit niet wenselijk en stelt daarom als anti-fragmentatiemaatregel voor om met ingang van 1 januari 2025 de door de drempel geboden aftrekruimte van de generieke rentaftrekbeperking voor vastgoedlichamen met (aan derden) verhuurd vastgoed buiten toepassing te laten.

Doorstroomvennootschappen – 8c

De afgelopen jaren zijn verschillende maatregelen genomen om Nederland minder aantrekkelijk te maken voor doorstroom activiteiten. Voorbeelden zijn de conditionele bronbelasting op renten en royalty’s (per 2021) en dividenden (per 2024). Een mogelijke aanvullende maatregel is het aanpassen van de bestaande antimisbruikbepaling gericht op de bestrijding van doorstroomvennootschappen, zoals geadviseerd door de Commissie Doorstroomvennootschappen en de Adviescommissie Belastingheffing van multinationals.

Voor belastingplichtigen die renten of royalty’s ontvangen en (door)betalen binnen het concern is vereist dat zij «reële risico’s» lopen met betrekking tot deze activiteiten. Hiermee wordt beoogd om Nederland minder aantrekkelijk te maken voor doorstroomactiviteiten zonder of met nauwelijks aanwezigheid in Nederland. Ter zake van samenhangende geldleningen wordt een belastingplichtige nu geacht reële risico’s te lopen als wordt voldaan aan een minimumeis aan het eigen vermogen. Daaraan is voldaan als het eigen vermogen ter dekking van risico’s ten minste het laagste is van de volgende bedragen: 1% van de uitstaande geldleningen of € 2 miljoen. Deze bepaling heeft het karakter gekregen van een «safe harbour» waaraan relatief eenvoudig kan worden voldaan. De Commissie Doorstroomvennootschappen en de Adviescommissie Belastingheffing van multinationals hebben aanbevolen om deze «safe harbour» te schrappen en te vervangen door een open norm43.

Met deze maatregel zou een open norm worden geïntroduceerd die aansluiting zoekt bij de bestaande normen voor risico-allocatie op het gebied van verrekenprijzen. Op basis van die open norm wordt vereist dat de belastingplichtige voldoende kwalitatief personeel heeft dat de risico’s van de doorstroomactiviteiten daadwerkelijk beheerst en dat de belastingplichtige voldoende financiële capaciteit heeft om de gelopen risico’s te kunnen dragen.

Als gevolg van een dergelijke maatregel zal naar verwachting een deel van de doorstroomactiviteiten in Nederland verdwijnen, waardoor de daarmee corresponderende belastingopbrengst in de vpb komt te vervallen. De budgettaire derving daarvan is geraamd op € 59 miljoen. Vanwege de budgettaire derving die gepaard gaat met deze maatregel en de demissionaire staat van dit kabinet, voorziet het kabinet geen verdere opvolging van de maatregel in het Belastingplan, en laat het kabinet besluitvorming over aan een volgend kabinet.

Implementatie van de GAAR uit ATAD1 in de vennootschapsbelasting

De eerste EU-richtlijn antibelastingontwijking44 (Anti Tax Avoidance Directive: ATAD1) legt EU-lidstaten onder meer de verplichting op om een algemene antimisbruikbepaling, afgekort GAAR («general anti-abuse rule»), te implementeren. Bij de implementatie van ATAD1 heeft Nederland ervoor gekozen om de GAAR te implementeren met het leerstuk van fraus legis, in wezen een algemene antimisbruikbepaling.45 Nederland heeft de GAAR om die reden niet in wetgeving omgezet. De Europese Commissie heeft in het kader van de implementatieverplichting van Nederland ten aanzien van de GAAR uit ATAD1 aandacht gevraagd voor de introductie van een wettelijke norm. Het kabinet is voornemens om in het pakket Belastingplan 2025 een maatregel te presenteren die in een dergelijke norm voor de toepassing van de vennootschapsbelasting voorziet. Met het voornemen van het kabinet is geen materiële wijziging beoogd.

Belastingplan BES 2025

Dit jaar zal ik opnieuw een voorstel doen voor herzieningen door middel van een Belastingplan BES eilanden 2025. Net als vorig jaar zal deze verband houden met vrijwel alle aspecten van het fiscale stelsel aldaar (voor een overzicht van deze maatregelen zie bijlage 1). De meeste van deze wijzigingen betreffen technische aanpassingen in de inkomsten- en loonbelasting. Een belangrijk onderwerp daarbij betreft de koppeling van de belastingvrije som aan het wettelijk minimumloon naar aanleiding van de motie Grinwis c.s.46. Hieraan gekoppeld staat het Belastingplan BES eilanden 2025 vooral in het teken van het draagkrachtbeginsel. Op basis hiervan zal worden voorgesteld om de tariefstructuur in de inkomstenbelasting op een zodanige wijze aan te passen dat hogere inkomens al eerder in de tweede schijf vallen en dus meer belasting zullen betalen. Alle aanpassingen zullen echter voldoen aan de aanbevelingen van de commissie Thodé; de werkgroep die onderzoek heeft verricht naar de armoedeproblematiek op de BES eilanden en hiervoor een aantal aanbevelingen heeft gedaan.47

Kamerbrief alternatieve dekkingsopties

Tijdens de behandeling van het Belastingplan 2024 heeft de Eerste Kamer haar zorgen uitgesproken over een aantal aangenomen amendementen die een negatief effect hebben op het vestigingsklimaat. Ik deelde de zorgen van de Eerste Kamer, zo heb ik namens het kabinet alle betreffende amendementen ontraden en heb ik toegezegd een brief aan het parlement te sturen met alternatieve dekkingsopties waarmee de aangenomen amendementen kunnen worden teruggedraaid. Deze brief48, die medeondertekend is door de Minister van Economische Zaken en Klimaat, is 5 april naar beide Kamers gestuurd. Ik ga graag met beide Kamers in gesprek over de alternatieve dekkingsopties die in deze brief zijn beschreven. Als het parlement inderdaad tot een alternatieve dekking overgaat, kan dit in het komende Belastingplan 2025 in wetgeving worden omgezet. Daarbij moet uiteraard rekening gehouden worden met de uitvoerbaarheid, dit is medebepalend voor de snelheid waarmee het gekozen alternatief kan worden ingevoerd.

Gedurende deze kabinetsperiode heb ik diverse uitdagingen in het belastingstelsel opgepakt en ben ik op terreinen tot oplossingen gekomen. Niet alle uitdagingen en vraagstukken zijn verholpen. Met dit hoofdstuk licht ik er een aantal thema’s uit die aandacht verdienen van volgende kabinetten.

De Belastingdienst en uitvoerbaar beleid

De moderniseringsopgave van de Belastingdienst zal bij het aantreden van een nieuw kabinet nog niet voltooid zijn. Het jaar 2026 is de stip op de horizon om het grootste gedeelte van de noodzakelijke moderniseringen in de IV behaald te hebben. Voor het realiseren van het belangrijkste doel van het belastingstelsel – middelen ophalen om collectieve uitgaven te financieren – is het van groot belang dat de veranderopgave wordt afgerond. Maar ook na 2026 is het belangrijk dat er ruimte blijft voor de Belastingdienst om te kunnen blijven moderniseren en het verder op orde brengen en houden van de basis. Daarom blijft het van belang dat er aandacht is voor de uitvoerbaarheid van nieuw beleid. Uitvoerbaarheid moet gedurende het beleidsproces meegewogen worden. Werken aan de moderniseringsopgave en het implementeren van nieuwe wet- en regelgeving kan een spanningsveld opleveren. Dit vraagt om politieke keuzes en nauwe samenwerking tussen politiek, beleid en uitvoering bij de uitwerking van nieuwe beleidsvoornemens. Verder is het van belang dat er voor nieuwe heffingen wordt bepaald of een andere uitvoeringsorganisatie dan de Belastingdienst de heffing kan uitvoeren. Ook voor de moderniseringsopgave voor het belastingstelsel op de BES vergt een doorlopende aanpak.

Vereenvoudiging van het belastingstelsel