Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 25087 nr. 294 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 25087 nr. 294 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 28 juni 2022

Nederland heeft de afgelopen periode veel maatregelen tegen belastingontwijking genomen. Het kabinet vindt het belangrijk om zo goed mogelijk in beeld te brengen of deze maatregelen effectief zijn. In de brief aan de Tweede Kamer van 29 mei 2020 heeft het kabinet uitgebreid beschreven hoe het de maatregelen tegen belastingontwijking gaat monitoren.1 Daarbij heeft het kabinet aangegeven dat vooral het effect van de conditionele bronbelasting op renten en royalty’s naar laagbelastende jurisdicties en in misbruiksituaties (de bronbelasting) goed te monitoren is. De bronbelasting pakt rente- en royaltybetalingen (en vanaf 2024 ook dividenden) vanuit Nederland naar laagbelastende jurisdicties namelijk gericht aan.

De monitoring van deze financiële stromen staat daarom centraal in deze brief (paragraaf 2). Het kabinet constateert dat de rente-, royalty- en dividendstromen vanuit Nederland naar laagbelastende landen aanzienlijk zijn afgenomen van € 38,5 miljard in 2019 naar € 6 miljard in 2021. In paragrafen 3, 4 en 5 beschrijft het kabinet de monitoring van de effecten van andere maatregelen tegen belastingontwijking. Paragraaf 6 beschrijft waarom het complex is belastingontwijking en de effecten van de aanpak te meten en gaat daarbij in op het gebruik van specifieke gegevensbronnen. In paragraaf 7 geef ik u een overzicht van de lopende onderzoeken naar belastingontwijking. Ik rond ten slotte af met een korte conclusie in paragraaf 8.

Mijn ambtsvoorganger heeft tijdens de behandeling van het Belastingplan 2022 in de Eerste Kamer aan het lid Vendrik toegezegd om van deze monitoringsbrief een bredere voortgangsrapportage te maken over beleid op het gebied van belastingontwijking.2 De toezegging bestond uit twee delen. In de eerste plaats is toegezegd om nieuwe gegevens te verwerken. In deze editie van de monitoringsbrief voldoe ik daaraan door in deze brief ook in te gaan op het meten van belastingontwijking op basis van gegevens die volgen uit country-by-country reporting, statistieken van directe buitenlandse investeringen en de internationale uitwisseling van informatie (paragraaf 6). Bovendien informeer ik uw Kamer over de stand van zaken van lopende onderzoeken naar belastingontwijking (paragraaf 7).

Het tweede deel van de toezegging was om te beschrijven welke beleidsmaatregelen het kabinet nog in de pijplijn heeft en wat er internationaal gebeurt op het gebied van belastingontwijking. Nederland heeft de afgelopen periode veel maatregelen tegen belastingontwijking genomen. Daarbij heeft Nederland zowel internationale afspraken tegen belastingontwijking streng geïmplementeerd als aanvullend (eenzijdig) nationale maatregelen genomen om belastingontwijking aan te pakken. Verder heeft Nederland actief en constructief meegewerkt aan de afspraken die in internationaal verband zijn gemaakt over een herziening van het internationale belastingsysteem. De Europese Commissie heeft recent aangegeven dat Nederland de afgelopen jaren voortgang heeft geboekt in de aanpak van belastingontwijking. In tegenstelling tot voorgaande edities doet de Europese Commissie in het landverslag 2022 aan Nederland geen landspecifieke aanbevelingen meer op dit terrein.3

Het kabinet zet de strijd tegen belastingontwijking onverminderd voort. In deze editie van de monitoringsbrief voldoe ik aan de toezegging door vooral te verwijzen naar de recente Kamerbrief over de fiscale beleids- en uitvoeringsagenda, met name naar de verdiepende bijlage over ondernemen en belastingontwijking.4 De nadruk van het kabinet in de aanpak van belastingontwijking ligt de komende tijd met name op internationale maatregelen. Nederland heeft grosso modo unilateraal alles gedaan wat mogelijk is om belastingontwijking verder aan te pakken. Aanvullende eenzijdige maatregelen kunnen ertoe leiden dat het probleem van internationale belastingontwijking zich alleen verplaatst. Het kabinet zet daarom in op een effectieve implementatie van het akkoord dat binnen het Inclusive Framework van de Organisatie voor Economische Samenwerking en Ontwikkeling (OESO) tot stand is gekomen over de herziening van het internationale belastingstelsel. Zo zet Nederland zich in de OESO maximaal in om het dossier Pijler 1 over de verdeling van heffingsrechten verder te brengen. Daarnaast wil het kabinet binnen de EU een leidende rol blijven innemen in de aanpak van belastingontwijking. Daarom zet het kabinet zich maximaal in om de richtlijnonderhandelingen over een wereldwijd minimumniveau aan belastingheffing (Pijler 2) succesvol te laten verlopen. Dit doet het kabinet ook tijdens de richtlijnonderhandelingen over het richtlijnvoorstel om het misbruik met doorstroomvennootschappen tegen te gaan. Het kabinet is namelijk positief over de beleidsdoelen van het richtlijnvoorstel en onderschrijft de noodzaak van een EU-brede aanpak om misbruik van doorstroomvennootschappen tegen te gaan.

Op 1 januari 2021 is de Wet bronbelasting 2021 in werking getreden.5 Op basis van deze wet wordt bronbelasting ingehouden op rente- en royaltybetalingen door een in Nederland gevestigd lichaam aan een gelieerd lichaam dat gevestigd is in een laagbelastende jurisdictie (LBJ)6 en in misbruiksituaties. Het bronbelastingtarief is gelijk aan het hoogste tarief in de vennootschapsbelasting (25,8% in 2022). De bronbelasting heeft tot doel om Nederland minder aantrekkelijk te maken voor doorstroomstructuren naar LBJ’s en om het risico van belastingontwijking door het verschuiven van (Nederlandse) belastinggrondslag naar LBJ’s te verkleinen. Vanaf 2024 wordt de reikwijdte van de bronbelasting uitgebreid in de zin dat ook bronbelasting op (bepaalde) dividendbetalingen zal worden geheven.

Om het effect van de bronbelasting te monitoren heeft het kabinet aangekondigd7 de inkomensstromen van Nederland naar LBJ’s te monitoren die via bijzondere financiële instellingen (bfi’s) lopen. Bfi’s zijn vennootschappen met een buitenlandse eigenaar die hoofdzakelijk financiële stromen in de vorm van dividenden, renten en royalty’s uit het buitenland ontvangen en vervolgens deze dividenden, renten en royalty’s aan het buitenland doorbetalen. Om deze monitoring mogelijk te maken, ben ik in overleg getreden met De Nederlandsche Bank (DNB). DNB houdt namelijk de gegevens bij over financiële stromen die door Nederland lopen.

Als gevolg van nieuwe internationale statistische standaarden ziet DNB zich genoodzaakt om de definitie van bfi’s aan te passen ten opzichte van de vorige Kamerbrief over het monitoren van de effecten van belastingontwijking.8 Deze standaarden worden onder andere bepaald door het statistisch comité van het IMF, dat in 2020 zijn definitie heeft herzien. Een belangrijke aanpassing is dat bfi’s in de nieuwe definitie maximaal 5 werknemers hebben.9 Door deze aanpassing is het aantal vennootschappen dat binnen de definitie van bfi’s valt, afgenomen. Ook blijft de populatie bfi’s door deze definitieaanpassing minder constant gedurende opeenvolgende jaren.10 Door alleen de financiële stromen van bfi’s in beeld te brengen zouden hierdoor mogelijk belangrijke stromen buiten beeld blijven. Daarnaast geeft een meer volatiele populatie geen betrouwbaar beeld van de ontwikkeling van de financiële stromen over de jaren heen. Dit betekent al met al dat het monitoren van bfi’s geen goed beeld meer geeft van de rente-, royalty- en dividendbetalingen die vanuit Nederland naar laagbelastende landen lopen. Om deze reden heeft de Commissie Doorstroomvennootschappen geadviseerd om bij de monitoring van de effecten van de bronbelasting te kijken naar de totale uitgaande inkomensstromen naar LBJ’s vanuit Nederland.11 Daarbij worden de reële inkomensstromen naar deze jurisdicties als verwaarloosbaar ingeschat. Het kabinet volgt dit advies op. Dit betekent ook dat het voor de monitoring van de bronbelasting geen toegevoegde waarde meer heeft de aantallen en balansen van bfi’s te volgen. Informatie hierover kan wel via de website van DNB gevonden worden.

|

Bron: DNB |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 2 |

|---|---|---|---|---|---|---|---|

|

Inkomend |

|||||||

|

Doorstroomjurisdicties |

88 |

97 |

81 |

81 |

92 |

54 |

48 |

|

EMU (excl. IE, LU) |

49 |

40 |

44 |

49 |

51 |

39 |

40 |

|

Laagbelastende jurisdicties (LBJ’s) |

12 |

14 |

12 |

13 |

13 |

9 |

9 |

|

Ontwikkelingslanden |

8 |

9 |

12 |

12 |

8 |

8 |

9 |

|

Opkomende markten |

22 |

25 |

27 |

33 |

24 |

18 |

20 |

|

Verenigde Staten |

23 |

17 |

26 |

28 |

23 |

17 |

35 |

|

Verenigd Koninkrijk |

23 |

14 |

20 |

23 |

27 |

16 |

23 |

|

Rest van wereld |

37 |

41 |

45 |

68 |

46 |

38 |

35 |

|

Totaal |

262 |

256 |

266 |

309 |

285 |

199 |

219 |

|

Uitgaand |

|||||||

|

Doorstroomjurisdicties |

53 |

76 |

56 |

68 |

52 |

51 |

40 |

|

EMU (excl. IE, LU) |

47 |

40 |

44 |

50 |

50 |

36 |

44 |

|

Laagbelastende jurisdicties (LBJ’s) |

28 |

34 |

38 |

37 |

39 |

6 |

6 |

|

Ontwikkelingslanden |

2 |

1 |

1 |

1 |

1 |

1 |

0 |

|

Opkomende markten |

7 |

1 |

7 |

7 |

5 |

4 |

8 |

|

Verenigde Staten |

48 |

27 |

38 |

45 |

60 |

40 |

41 |

|

Verenigd Koninkrijk |

26 |

37 |

25 |

40 |

20 |

24 |

29 |

|

Rest van wereld |

53 |

27 |

25 |

25 |

23 |

21 |

26 |

|

Totaal |

265 |

242 |

234 |

273 |

251 |

183 |

194 |

Inkomen volgens definitie DNB, bestaande uit totale winst (uitgekeerd dividend en ingehouden winst), gerekende kosten voor IP (royalty’s), rente en overig inkomen.

Indeling in categorieën eveneens volgens DNB:

Doorstroomjurisdicties: Hong Kong, Ierland, Luxemburg, Singapore en Zwitserland.

EMU (excl. IE, LU): België, Cyprus, Duitsland, Estland, Finland, Frankrijk, Griekenland, Italië, Litouwen, Letland, Malta, Oostenrijk, Portugal, Slovenië, Slowakije en Spanje.

LBJ’s: Amerikaans Samoa, Amerikaanse Maagdeneilanden, Anguilla, Bahama’s, Bahrein, Barbados, Britse Maagdeneilanden, Bermuda, Fiji, Guam, Guernsey, Jersey, Kaaimaneilanden, Man (eiland), Palau, Panama, Samoa, Trinidad en Tobago, Turkmenistan, Turks- en Caicoseilanden, Vanuatu en de Verenigde Arabische Emiraten.

Ontwikkelingslanden: Landen op de OECD DAC List of ODA Recipients, de eerste drie categorieën («least developed», «low income» en «lower middle income»), exclusief de landen die op de LBJ-lijst staan, zie ook https://www.oecd.org/dac/financing-sustainable-development/development-finance-standards/daclist.htm.

Opkomende markten: Brazilië, China, Equatoriaal Guinea, Kazachstan, Mexico, Maleisië en Turkije.

De gegevens over het jaar 2021 zijn nog voorlopig. De definitieve gegevens over het jaar 2021 stelt DNB in juni 2023 vast.

|

Bron: DNB |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 1 |

|---|---|---|---|---|---|---|---|

|

Inkomend |

|||||||

|

Dividend (incl. ingehouden winst) |

11,0 |

13,1 |

8,8 |

10,1 |

10,1 |

6,9 |

7,7 |

|

Royalty |

0,3 |

0,3 |

2,0 |

1,4 |

1,0 |

1,1 |

0,2 |

|

Rente |

1,0 |

0,9 |

1,0 |

1,1 |

1,7 |

1,1 |

0,7 |

|

Overig inkomen |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

|

Totaal |

12,4 |

14, 3 |

11,8 |

12,6 |

12,7 |

9,0 |

8,5 |

|

Uitgaand |

|||||||

|

Dividend (incl. ingehouden winst) |

6,6 |

13,4 |

7,6 |

3,9 |

2,1 |

2,0 |

4,4 |

|

Royalty |

16,9 |

17,0 |

27,0 |

28,6 |

32,5 |

1,6 |

0,3 |

|

Rente |

4,3 |

3,7 |

3,4 |

4,8 |

3,9 |

2,4 |

1,2 |

|

Overig inkomen |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

|

Totaal |

27,8 |

34,1 |

38,1 |

37,3 |

38,5 |

6,0 |

6,0 |

De gegevens over het jaar 2021 zijn nog voorlopig. De definitieve gegevens over het jaar 2021 stelt DNB in juni 2023 vast.

Tabel 1 laat de totale Nederland inkomende en uitgaande inkomensstromen naar geografie zien. LBJ’s zijn hierbij gedefinieerd zoals opgenomen in de Regeling laagbelastende staten en niet-coöperatieve rechtsgebieden voor belastingdoeleinden.12 Om inzicht te krijgen in de vraag of stromen naar LBJ’s door de bronbelasting worden verlegd, is tevens een categorie «doorstroomjurisdicties» opgenomen die de volgende jurisdicties bevat: Hong Kong, Ierland, Luxemburg, Singapore en Zwitserland.13 Dit sluit aan bij de wens van uw Kamer.14 Nieuw ten opzichte van de vorige monitoringsbrief is dat de inkomensstroom naar LBJ’s verder kan worden uitgesplitst naar rente, royalty’s en dividenden. Tabel 2 laat deze uitsplitsing zien.

Deze tabellen laten zien dat de totale inkomensstroom naar LBJ’s sinds 2019 met bijna 85 procent is afgenomen van € 38,5 miljard in 2019 naar € 6,0 miljard in 2021. Als de Nederland uitgaande rente- en royaltybetalingen naar LBJ’s afnemen dan is dit een indicatie dat de bronbelasting het gewenste effect heeft. Een daling van de dividendbetalingen naar LBJ’s wordt pas in 2024 verwacht, wanneer de reikwijdte van de bronbelasting wordt uitgebreid. Tabel 2 laat zien dat het grootste deel van de stromen naar LBJ’s tot 2019 bestond uit royalty’s. In 2020 is die stroom aanzienlijk in omvang afgenomen van € 32,5 naar € 0,3 miljard. Ook de rentestromen zijn in 2020 afgenomen. Er zijn nationaal en internationaal meerdere maatregelen tegen belastingontwijking genomen die hebben bijgedragen aan deze dalingen. Het is echter complex om het effect van elke maatregel te onderscheiden. DNB wijst bijvoorbeeld op ook op veranderingen in Amerikaanse en Ierse belastingwetgeving.15 Het lijkt aannemelijk dat de afname van de rente en royaltystromen naar LBJ’s in 2020 mede veroorzaakt wordt doordat bedrijven vooruitlopend op de vanaf 2021 ingevoerde bronbelasting hun structuren tijdig hebben aangepast om geen bronbelasting te hoeven betalen.

Na de aanzienlijke daling laten de gegevens in Tabel 2 in 2021 nog € 1,2 miljard aan uitgaande rentebetalingen en € 0,3 miljard aan uitgaande royaltybetalingen naar laagbelastende jurisdicties zien. De uitgaande rente- en royaltystromen naar LBJ’s in Tabel 2 kunnen voor het jaar 2021 worden vergeleken met de gegevens die volgen uit de aangiften van de bronbelasting, omdat deze aangiftegegevens over het invoeringsjaar 2021 beschikbaar zijn. Uit deze aangiftecijfers volgt een ander beeld. In totaal zijn 476 aangiften ontvangen. Uit deze aangiften volgt dat er in 2021 slechts € 198 miljoen aan belastbare rente- en € 5 miljoen aan belastbare royaltybetalingen zijn gedaan. Dat betekent een belastingopbrengst van € 50,8 miljoen.16 De discrepantie tussen de € 1,5 miljard aan rente- en royaltystromen die volgen uit de DNB-statistieken en de € 203 miljoen rente- en royaltystromen die volgen uit de aangiftegegevens, is waarschijnlijk het gevolg van het voorlopige karakter van de DNB-statistieken in 2021. Deze statistieken zijn bij een gebrek aan recente gegevens namelijk deels aangevuld met gegevens uit het verleden. Daarnaast is het mogelijk dat in sommige gevallen de ontvanger van het inkomen voor statistische doeleinden een andere persoon is dan voor doeleinden van de bronbelasting. Als na vaststelling van de definitieve DNB-statistieken een aanzienlijke discrepantie blijft bestaan, zal ik hier nader onderzoek naar doen. De definitieve DNB-statistieken voor het jaar 2021 worden in juni 2023 vastgesteld.

Het kabinet heeft de verwachting uitgesproken dat de rente- en royaltystromen naar laagbelastende jurisdicties vanwege de bronbelasting nagenoeg zouden verdwijnen.17 Er is waarschijnlijk € 203 miljoen aan inkomensstromen overgebleven; dat is mogelijk voor een deel te verklaren doordat bedrijven te laat waren met het aanpassen van hun structuur. Wellicht zullen voor een ander deel de administratieve kosten die gepaard gaan met een reorganisatie te groot zijn en zal de bronbelasting voor lief zijn genomen. In alle gevallen geldt dat door het betalen van de bronbelasting de structuren geen belastingontwijkend karakter meer hebben, waarmee het doel van de wet is bereikt.

Tot slot is uit Tabel 1 op te maken dat zich in de uitgaande inkomensstromen naar doorstroomjurisdicties een daling heeft voorgedaan van € 52 miljard in 2019 naar € 40 miljard in 2021. Daarom is er vooralsnog geen reden te veronderstellen dat de stromen vanuit Nederland naar LBJ’s zijn verlegd naar andere doorstroomjurisdicties.

Op 1 januari 2022 is de Wet tegengaan mismatches bij toepassing zakelijkheidsbeginsel in werking getreden voor boekjaren die aanvangen op of na 1 januari 2022.18 Dit wetsvoorstel is erop gericht om mismatches te voorkomen die, in voornamelijk internationale situaties, ontstaan door toepassing van het zakelijkheidsbeginsel en die leiden tot dubbele niet-heffing. Om dit doel te bewerkstelligen beperkt deze wet de mogelijkheid voor belastingplichtigen om een neerwaartse aanpassing van de winst op grond van het zakelijkheidsbeginsel in aanmerking te nemen voor zover bij een ander gelieerd lichaam dat bij de transactie betrokken is geen of een te lage corresponderende opwaartse aanpassing in de belastinggrondslag wordt betrokken. De maatregelen bewerkstelligen daardoor dat de winst in die gevallen ten minste eenmaal ergens wordt belast.

In de memorie van toelichting bij de wet tegengaan mismatches bij toepassing zakelijkheidsbeginsel heeft het kabinet aangekondigd het effect van deze wet te zullen monitoren.19 De aangifteformulieren zijn zo aangepast dat een belastingplichtige dient aan te kruisen of hij het standpunt inneemt dat voldaan is aan de bewijslast dat een corresponderende opwaartse aanpassing wordt betrokken in een naar de winst geheven belasting bij het gelieerde lichaam. In die gevallen doet zich namelijk niet (langer) dubbele niet-heffing voor, omdat sprake is van een corresponderende opwaartse aanpassing die wordt betrokken in een naar de winst geheven belasting bij het gelieerde lichaam. Aan de hand hiervan zal het kabinet de werking van het wetsvoorstel volgen. Op dit moment zijn er, gezien de recente inwerkingtredingsdatum van de wet, nog geen gegevens voorhanden op basis waarvan monitoring kan plaatsvinden. Naar verwachting zal vanaf 2025 hierover gerapporteerd kunnen worden.

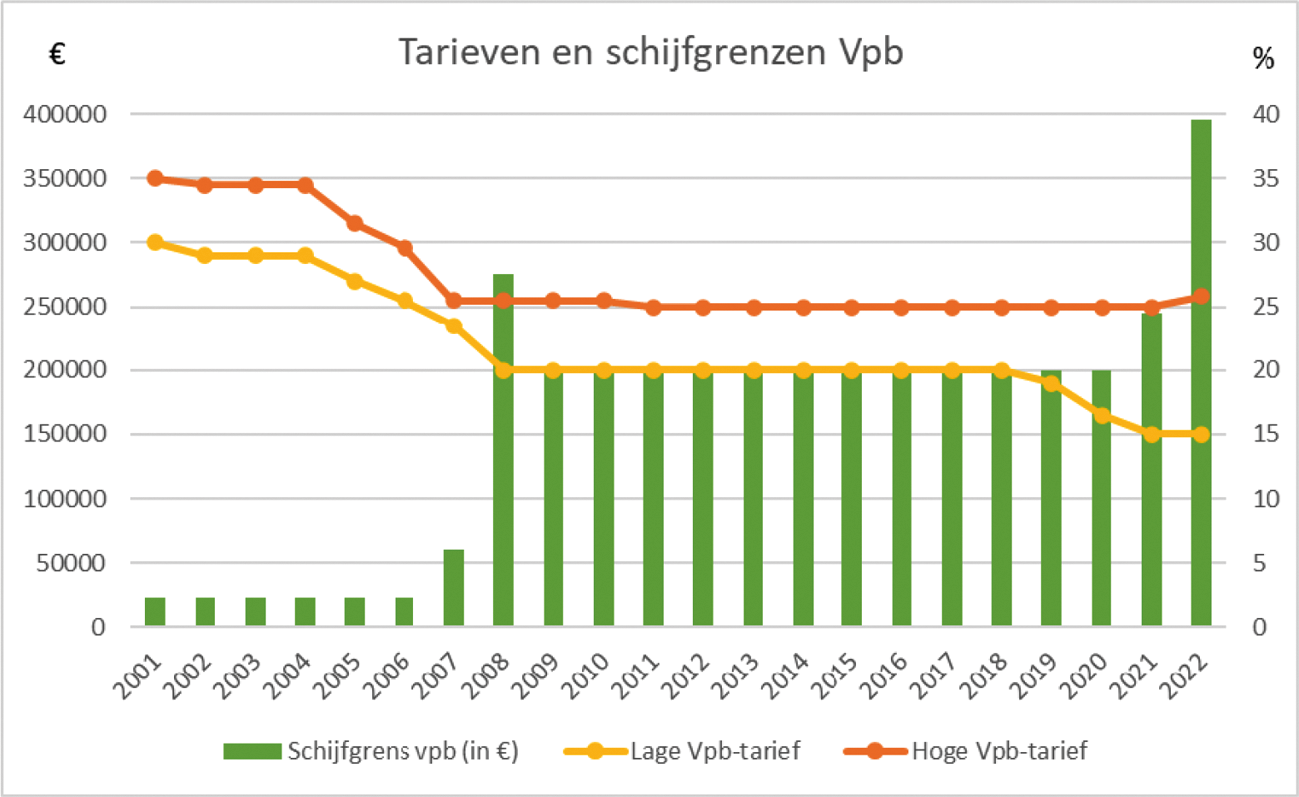

In de motie van de leden Hammelburg en Grinwis20 wordt verzocht te monitoren op welke schaal en wijze gebruik wordt gemaakt van kunstmatige structuren waardoor op oneigenlijke wijze het lage tarief in de vennootschapsbelasting (Vpb) wordt benut en als hiertoe aanleiding is te komen met voorstellen om het oneigenlijk gebruik aan te pakken. De achtergrond van deze motie is dat in het Belastingplan 2021 de schijfgrens tussen het lage tarief (20% in 2018 en 15% in 2021) en het hoge tarief (25% in 2021 en 25,8% in 2022) in de Vpb is verhoogd van € 200.000 naar € 245.000 in 2021 en vervolgens van € 245.000 naar € 395.000 in 2022.21 Vanwege met name deze wijzigingen is het voordeel van het lage Vpb-tarief aanzienlijk toegenomen. In Figuur 1 is het verloop van de tarieven en de schijfgrens in de Vpb sinds 2001 weergegeven.

Figuur 1: Tarieven en schrijfgrenzen Vpb

Deze figuur maakt inzichtelijk dat het voordeel van het lage Vpb-tarief sinds 2020 sterk is toegenomen. Het toegenomen voordeel van het lage Vpb-tarief kan voor bedrijven aanleiding zijn om hiervan gebruik te maken door bijvoorbeeld (ondernemings)activiteiten te verspreiden over meerdere (zelfstandig Vpb-plichtige) lichamen dan wel door een bestaande fiscale eenheid voor de Vpb te verbreken. De afweging om activiteiten (fiscaal) al dan niet op te splitsen over meerdere zelfstandig belastingplichtige lichamen kan afhankelijk zijn van verschillende overwegingen, zowel fiscaal als niet-fiscaal. Hoe deze verschillende fiscale en niet-fiscale overwegingen door een belastingplichtige worden gewogen zal afhankelijk zijn van de omstandigheden.

Op dit moment wordt het fiscaal opsplitsen van activiteiten over zelfstandig belastingplichtige lichamen geanalyseerd. Het resultaat van dit onderzoek zal naar verwachting vóór Prinsjesdag aan de Kamer worden aangeboden.

Voor de toekomst is relevant dat het kabinet in de voorjaarsnota 202222 heeft aangegeven dat de schijfgrens in de Vpb wordt verlaagd van € 395.000 naar € 200.000 vanaf 2023. Hierdoor zijn bedrijven vanaf 2023 dus eerder het hoge Vpb-tarief van 25,8 procent verschuldigd dan dit jaar. Dit maakt het ook minder aantrekkelijk om wegens fiscale motieven op kunstmatige wijze (ondernemings)activiteiten te verdelen over meerdere (Vpb-plichtige) lichamen dan wel om een fiscale eenheid voor de Vpb te verbreken.

In de Kamerbrief van 29 mei 2020 (Kamerstuk 25 087, nr. 256) heeft mijn ambtsvoorganger aangekondigd dat het kabinet waar mogelijk de effecten van de eerste en tweede EU-richtlijnen anti-belastingontwijking (ATAD1 en ATAD2) zal monitoren. Het gaat daarbij in het bijzonder om de earningstrippingmaatregel en de aanvullende CFC-maatregel uit ATAD1 en het in kaart brengen van resterende cv/bv-structuren om de effecten van ATAD2 te meten. Een betrouwbare effectmeting is pas mogelijk zodra er voldoende aangiftegegevens beschikbaar zijn voor het ingangsjaar en de jaren daarna. Op dit moment zijn er nog onvoldoende gegevens om een effectmeting te doen. Zoals het kabinet eerder heeft aangegeven zal rapportage over de monitoring van deze maatregelen uiterlijk in 2024 plaatsvinden.23 Ik verwijs naar de bovengenoemde Kamerbrief voor een beschrijving van de methodologie waarmee deze monitoring plaats zal vinden.

Omvang van belastingontwijking

Het meten van de effecten van maatregelen tegen belastingontwijking is in de praktijk niet eenvoudig en soms vrijwel onmogelijk zonder uit te gaan van moeilijk verifieerbare veronderstellingen. In de eerste plaats zal een betrouwbare maatstaf voor de omvang van belastingontwijking moeten worden vastgesteld. Dat is ingewikkeld omdat er geen eenduidige definitie van belastingontwijking is en betrouwbare gegevens veelal ontbreken, zoals de Organisatie voor Economische Samenwerking en Ontwikkeling (OESO) ook onderschrijft.24 Daarnaast is het causale verband tussen een maatstaf voor belastingontwijking en het kabinetsbeleid in de praktijk moeilijk vast te stellen. De omvang van belastingontwijking kan namelijk ook worden beïnvloed door externe factoren, zoals buitenlandse wetgeving of conjuncturele ontwikkelingen. Wat er gebeurd zou zijn zonder het kabinetsbeleid, is kortom niet meetbaar (een zogenoemde counterfactual ontbreekt). Daarom is het niet mogelijk om een algemene indicator van belastingontwijking te creëren.25 Daarom zal het kabinet alleen effecten te monitoren waar dit op een gerichte manier mogelijk is aan de hand van specifieke maatregelen, zoals beschreven in de vorige paragrafen van deze brief.

In de praktijk wordt wel gebruik gemaakt van gegevens die volgen uit landenrapporten van multinationals (country-by-country reporting) of statistieken over directe buitenlandse investeringen om schattingen te geven over de omvang van belastingontwijking. Ik zal hieronder kort toelichten waarom deze gegevens in de huidige vorm niet bruikbaar als maatstaf van belastingontwijking zijn. Ik vind het echter positief dat verschillende organisaties zich bezig houden met internationale belastingontwijking, knelpunten in kaart brengen en beleidsopties voorstellen. Ik blijf dan ook graag in gesprek met deze organisaties over het Nederlandse belastingbeleid. Met het huidige pakket aan nationale maatregelen en de aanstaande omvangrijke internationale afspraken, ben ik ervan overtuigd dat de mogelijkheden om belasting te ontwijken de komende jaren verder zullen afnemen. Gezien de methodologische beperkingen met betrekking tot het meten van belastingontwijking verwacht ik niet dat dit per definitie zichtbaar wordt in de bestaande onderzoeken naar internationale belastingontwijking. De komende jaren zal ik mij waar mogelijk blijven inzetten voor een verbetering van de kwaliteit van beschikbare gegevens, bijvoorbeeld in OESO verband, zodat belastingontwijking op een betrouwbare manier kan worden gemeten.

Landenrapporten (country-by-country reporting)

De OESO werkt aan verschillende indicatoren van belastingontwijking, onder meer door de (geanonimiseerd) gegevens uit landenrapporten in het kader van country-by-country reporting te verzamelen. Zoals ook de OESO zelf aangeeft, is een landenrapport vooral nuttig om bij een multinational (substantiële) risico’s op het gebied van verrekenprijzen en belastingontwijking te beoordelen. Het is niet per definitie zo dat een optelsom van de landenrapporten resultaten geeft waaruit een maatstaf van belastingontwijking volgt. In deze gegevens zitten vaak dubbeltellingen van winsten die elders zijn belast. Dit kan tot een overschatting van de winsten van wel 75% leiden.26 Daarnaast wordt bij het berekenen van het effectieve tarief vaak ook geen rekening gehouden met verliezen die in eerdere jaren zijn gemaakt. Dit leidt tot een lagere belasting in latere jaren. Indien hier niet op de juiste manier voor gecorrigeerd wordt, kunnen deze gegevens de suggestie wekken dat winsten van multinationals in Nederland tegen een laag tarief worden belast. In de afgelopen jaren zou het effectieve tarief voor 2016 en 2017 zonder correcties 10,6% en 10,5% zijn. Na correcties zouden deze percentages 21% en 20% zijn.27 Dit verklaart deels waarom sommige onderzoeken concluderen dat Nederland voor een groot deel van deel van internationale belastingontwijking verantwoordelijk zou zijn.28

Directe buitenlandse investeringen

Vaak wordt gewezen op het relatief hoge niveau van directe buitenlandse investeringen (DBI) in Nederland en vanuit Nederland in het buitenland.29 De totale hoeveelheid DBI in Nederland is echter geen goede indicator om belastingontwijking te meten of monitoren30, zoals ook de Commissie Doorstroomvennootschappen heeft geconcludeerd.31 De reden hiervoor is dat de hoeveelheid DBI ook reële investeringen bevat. Ook als deze investeringen plaatsvinden in bijzondere financiële instellingen (bfi’s), hoeft geen sprake te zijn van belastingontwijking, omdat het gebruik ervan ook ingegeven kan zijn door niet-fiscale motieven. Het deel van de DBI dat naar laagbelastende jurisdicties te herleiden is, is overigens volgens de Commissie Doorstroomvennootschappen wel een indicatie van belastingontwijking. Er lijken namelijk weinig andere (reële) verklaringen te zijn voor deze stromen.

Transparantie en informatie-uitwisseling

Het verbeteren van fiscale transparantie is al jaren een belangrijk speerpunt in het Nederlandse fiscale beleid.32 Nederland is bijvoorbeeld al jaren voorstander van maatregelen zoals openbare landenrapporten (public country-by-country reporting) en maakt zich hier zowel binnen de EU als binnen de OESO hard voor. Ook heeft het kabinet ingezet op het stimuleren van de ontwikkeling van een Tax Governance Code door het bedrijfsleven, waarin transparantie door bedrijven een belangrijke rol inneemt.33

In grensoverschrijdende situaties kan bovendien, door middel van wederzijdse bijstand, informatie worden uitgewisseld. Het Verdrag inzake wederzijdse administratieve bijstand in belastingzaken (het WABB-verdrag), bilaterale belastingverdragen en de administratieve bijstandsrichtlijn voorzien allemaal in mogelijkheden voor het uitwisselen van voor de belastingheffing relevante informatie, op verzoek, spontaan of automatisch.

In de afgelopen jaren is daarbij in toenemende mate ingezet op het verstevigen van de mogelijkheden tot automatische inlichtingenuitwisseling in grensoverschrijdende situaties. Zo worden bijvoorbeeld financiële rekeninggegevens, informatie over rulings en landenrapporten van multinationals (country-by-country reporting) uitgewisseld tussen belastingautoriteiten. Ook vindt automatische uitwisseling plaats van gegevens en inlichtingen over potentieel agressieve grensoverschrijdende fiscale planningsconstructies (DAC6) en binnenkort ook voor digitale platformen (DAC7). Daarnaast wordt gewerkt aan een uitbreiding van de gegevensuitwisseling naar gegevens over crypto assets (DAC8).

Het doel van het uitwisselen van deze informatie is het tegengaan van belastingontduiking en -ontwijking. De uitgewisselde informatie stelt belastingdiensten beter in staat om te komen tot een juiste en rechtvaardige belastingheffing. De toepassing door belastingdiensten van wetgeving die een bijdrage levert aan het voorkomen van belastingontwijking of -ontduiking is effectiever wanneer informatie snel en volledig kan worden uitgewisseld. Dit onderstreept dat het uitwisselen van informatie tussen belastingdiensten onverminderd moet worden voortgezet.34

De concrete effecten van informatie-uitwisseling zijn echter lastig te meten. Dit heeft te maken met dezelfde redenen waarom het meten van belastingontwijking in het algemeen zo complex is. Voorts zullen anticipatie-effecten optreden op het moment dat wetgeving wordt aangekondigd. Belastingplichtigen kunnen in voorkomende gevallen hun organisatiestructuur aanpassen op het moment dat deze getroffen zullen worden door toekomstige wetgeving. Deze anticipatie-effecten zijn niet te meten omdat het causale verband niet in alle situaties duidelijk is. Daarnaast zullen niet alle aanpassingen van de organisatiestructuur toegeschreven worden aan maatregelen tegen belastingontwijking. Ook bijvoorbeeld economische of maatschappelijke ontwikkelingen kunnen hierbij een rol spelen. Ten slotte is vaak niet aanwijsbaar welke gegevens de aanleiding zijn voor een correctie door de Belastingdienst, of wat de precieze bron is van de gegevens. Soms zal de correctie een gevolg zijn van reeds bekende informatie, in andere gevallen komen de gegevens voort uit bijvoorbeeld een boekenonderzoek, en in een aantal gevallen uit ontvangen informatie uit het buitenland. Maar vaak volgt een correctie ook uit een combinatie van gegevens en gegevensbronnen. Er kan echter van uit worden gegaan dat van informatie-uitwisseling een preventieve werking uitgaat.

Het recente rapport van de Europese Rekenkamer laat zien dat de gegevens uit de informatie-uitwisseling nog onvoldoende benut worden.35 De Europese Rekenkamer concludeert dat «het systeem voor de uitwisseling van fiscale inlichtingen goed is opgezet, maar dat er meer moet worden gedaan op het gebied van monitoring, het waarborgen van de kwaliteit van de gegevens en het gebruik van de ontvangen inlichtingen».36 Volgens de Europese Rekenkamer moet de Commissie samen met lidstaten «een betrouwbaar gemeenschappelijk kader vaststellen voor het meten van de baten van het systeem voor de uitwisseling van fiscale inlichtingen».37 De Europese Rekenkamer doet ook enkele aanbevelingen om de doeltreffendheid van het systeem voor uitwisseling van inlichtingen te verbeteren voor de lidstaten waar het onderzoek is uitgevoerd (Nederland, Cyprus, Italië, Polen en Spanje), te weten38:

– waarborgen dat de inlichtingen die zij uitwisselen volledig en van toereikende kwaliteit zijn;

– systematische procedures invoeren voor de risicoanalyse van binnenkomende inlichtingen en deze procedures zo uitgebreid mogelijk toepassen.

Om de praktijk rondom het uitwisselen van gegevens te verbeteren heeft de Europese Commissie een Expert Group opgericht. Deze Expert Group gaat kijken naar het gebruik van gegevens die zijn opgehaald in het kader van internationale gegevensuitwisseling. Deze groep, waarin de EU-lidstaten vertegenwoordigd zijn, start in juli 2022 en zal rekening houden met de vergelijkbare reviews die door de OESO en het Global Forum worden uitgevoerd.

De Adviescommissie belastingheffing van multinationals heeft onderzoek gedaan naar de vennootschapsbelasting. De Adviescommissie heeft geconstateerd dat de belastingafdracht van bedrijven de afgelopen twintig jaar licht is afgenomen ten opzichte van het bbp, maar dat op basis van de beschikbare gegevens de conclusie niet te rechtvaardigen is dat multinationals, als groep, systematisch veel minder vennootschapsbelasting betalen dan voorheen of dan binnenlandse ondernemingen in de periode 2010–2017. Vanwege de beperkingen in de beschikbare gegevens heeft de Adviescommissie echter geadviseerd om nader onderzoek te verrichten, wat zich in ieder geval richt op de oorzaak van (structureel) verlieslatende bedrijven in de vennootschapsbelasting en op de verschillen tussen fiscale en commerciële winstbepaling bij multinationals. De onderzoeken naar permanent verlieslatende bedrijven alsmede het effectieve tarief op basis van commerciële winst wil ik dit jaar aan uw Kamer aanbieden.

Daarnaast heeft de Adviescommissie aanbevolen om onderzoek te doen naar de omvang van aandeelhouderskosten en naar de omvang en vormen van royaltykosten in Nederland met het oog op een eventuele aftrekbeperking. Het kabinet heeft vooronderzoek gedaan en concludeert dat onderzoeken hiernaar op dit moment weinig zinvol zijn. Uit het vooronderzoek blijkt dat de introductie van additionele aftrekbeperkingen zal leiden tot een verdere toename van de complexiteit in een reeds zeer complexe Wet op de vennootschapsbelasting 1969 (Wet Vpb 1969). Het introduceren van nieuwe aftrekbeperkingen zou complexe wetgeving vergen die de uitvoerbaarheid niet ten goede komt voor zowel de Belastingdienst als belastingplichtigen. Er spelen bij beide onderzoeken, en dus ook bij een eventuele implementatie van additionele renteaftrekbeperkingen, een groot aantal afbakenings- en definitievraagstukken, wat de onderzoeken zeer complex maakt en de toegevoegde waarde van de onderzoeken beperkt. Dit wordt nog vergroot doordat deze gegevens niet blijken uit de aangifte vennootschapsbelasting.

Het kabinet meent dat de resterende risico’s van kunstmatige winstverschuiving het meest effectief kunnen worden aangepakt in een zo groot mogelijk internationaal verband. In dat kader zijn inmiddels belangrijke stappen gezet met het richtlijnvoorstel van de Europese Commissie voor de invoering van een wereldwijd minimumniveau van belastingheffing (Pijler 2). Pijler 2 beoogt de prikkel voor bedrijven om winst te verschuiven naar laagbelastende landen te verminderen en beoogt een ondergrens te stellen aan belastingconcurrentie tussen landen. In dit kader ziet het kabinet dan ook op dit moment geen reden meer om nader onderzoek te doen naar een aftrekbeperking voor aandeelhouderskosten of royalty’s.

Het kabinet heeft de afgelopen jaren veel maatregelen tegen belastingontwijking genomen. Uit de aanzienlijke daling van rente- en royaltystromen naar laagbelastende jurisdicties leid ik af dat de bronbelasting op renten en royalty’s het gewenste effect sorteert. Het is bovendien bemoedigend dat er geen indicatie is dat deze stromen worden verlegd naar andere doorstroomjurisdicties.

Voor sommige maatregelen is het nog te vroeg om conclusies te trekken over de effecten ervan. Daarom zal het kabinet de ontwikkelingen in de gaten blijven houden. Ik ben van plan om uw Kamer voortaan jaarlijks in oktober een volgende editie van deze monitoringsbrief te sturen. Dit moment in het jaar kies ik vanwege de publicatie van relevante statistische gegevens over directe buitenlandse investeringen door DNB in dezelfde periode.

Het kabinet zet de strijd tegen belastingontwijking onverminderd voort. De komende periode ligt de nadruk in deze aanpak met name op internationale maatregelen. Het kabinet wil op Europees niveau een leidende rol innemen om de internationale afspraken over de herziening van het internationale belastingstelsel te implementeren en om misbruik van doorstroomvennootschappen verder aan te pakken.

De Staatssecretaris van Financiën, M.L.A. van Rij

Landverslag 2022 – Nederland bij de aanbeveling voor een Aanbeveling van de Raad over het economisch beleid van Nederland en met een advies van de Raad over het stabiliteitsprogramma 2022 van Nederland (COMM(2022) 621 final).

Een bij ministeriële regeling aangewezen staat die – kortgezegd – geen winstbelasting heft, een winstbelasting heft naar een tarief dat minder is dan 9%, of landen die zijn opgenomen op de EU-lijst van niet-coöperatieve rechtsgebieden voor belastingdoeleinden.

Zie voor een uitgebreide toelichting box 3.1 op pagina 28 van het rapport van de Commissie Doorstroomvennootschapen (Kamerstuk 25 087, nr. 286, bijlage).

In de vorige monitoringsbrief is aangegeven dat deze herclassificering in 2018 leidde tot een daling van bijna 600 bfi’s op een totaal van circa 13.000. Deze herclassificering leidde volgens het rapport van de Commissie Doorstroomvennootschappen tot een daling van het balanstotaal van bfi’s met circa € 1.000 miljard. Veel van de voormalige bfi’s vallen nu onder de statistische categorie intra-concern kredietverstrekkers.

Zie p. 59 van het rapport van de Commissie Doorstroomvennootschappen (Kamerstuk 25 087, nr. 286, bijlage).

Volgens indeling DNB. Dit zijn landen die in eerder onderzoek als zodanig zijn geïdentificeerd. Deze landen hebben gemeen dat de inkomende directe investeringen in de periode 2015–2019 jaarlijks gemiddeld meer dan $ 1.000 miljard bedroegen en dat de inkomende directe investeringen groter waren dan het BBP.

OECD – Corporate Tax Statistics 2021 https://www.oecd.org/tax/tax-policy/corporate-tax-statistics-third-edition.pdf.

Hiermee reageer ik tevens op het verzoek van het lid Ester tijdens de plenaire behandeling van het Belastingplan 2022 in de Eerste Kamer (Handelingen I 2021/22, nr. 11, item 4, p. 11).

«Under reasonable assumptions, these biases leads to an estimated profit of 21.0 billion euros, instead of 36.8 billion euros for the companies with positive profits, meaning that profit is overstated by almost 75%.» (OECD – Country-specific analysis from the Netherlands 2017 https://www.oecd.org/tax/tax-policy/netherlands-cbcr-country-specific-analysis.pdf.)

Het verschil met het statutaire tarief is verklaarbaar vanuit fiscale regelingen die de belastinggrondslag verkleinen ten opzichte van de winst die in jaarcijfers gerapporteerd wordt, zoals het deel van de grondslag dat in de innovatiebox valt en aftrekposten, waaronder de liquidatieverliesregeling. De Adviescommissie belastingheffing van multinationals komt tot soortgelijke conclusies.

Zie bijvoorbeeld het State of Tax Justice 2021 rapport van Tax Justice Network. Hierin wordt geconcludeerd dat Nederland verantwoordelijk is voor bijna 20 miljard dollar aan misgelopen belastinginkomsten in andere landen door belastingontwijking van multinationals (6.2% van het totaal). In dit onderzoek wordt echter voor slechts 16% aan dubbeltellingen gecorrigeerd ten opzichte van de eerder genoemde 75% uit de analyse van de OESO.

Zie bijvoorbeeld: CPB Policy Brief, Doorsluisland NL doorgelicht, januari 2019 en CBS, Internationaliseringsmonitor 2018-IV, Financiële Globalisering.

Zie bijvoorbeeld de Corporate Tax Haven Index van Tax Justice Network. Dit onderzoek gebruikt DBI gegevens in combinatie met kwalitatieve indicatoren om tot een internationale ranglijst van landen te komen.

Zie p. 58 van het rapport van de Commissie Doorstroomvennootschappen (Kamerstuk 25 087, nr. 286, bijlage).

Speciaal rapport van de Europese Rekenkamer 2021: Uitwisseling van fiscale inlichtingen in de EU: de basis is solide, de uitvoering suboptimaal; ISBN 978-92-847-5638-4.

Speciaal rapport van de Europese Rekenkamer 2021: Uitwisseling van fiscale inlichtingen in de EU: de basis is solide, de uitvoering suboptimaal; ISBN 978-92-847-5638-4, pagina 4.

Speciaal rapport van de Europese Rekenkamer 2021: Uitwisseling van fiscale inlichtingen in de EU: de basis is solide, de uitvoering suboptimaal; ISBN 978-92-847-5638-4, pagina 6.

Speciaal rapport van de Europese Rekenkamer 2021: Uitwisseling van fiscale inlichtingen in de EU: de basis is solide, de uitvoering suboptimaal; ISBN 978-92-847-5638-4, pagina 6.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-25087-294.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.