Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2016-2017 | 34553 nr. 3 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2016-2017 | 34553 nr. 3 |

Inhoudsopgave

|

I. |

ALGEMEEN |

2 |

|

1. |

Inleiding |

2 |

|

2. |

Inkomstenbelasting |

2 |

|

2.1. |

Toerekening schulden die deel uitmaken van een algemeenheid waarop krachtens erfrecht een vruchtgebruik rust |

2 |

|

2.2. |

Codificatie beleidsbesluit vruchtgebruik |

3 |

|

2.3. |

Heffing beloningen bestuurders en commissarissen |

3 |

|

2.4. |

Intrekking spaarrenterichtlijn |

4 |

|

2.5. |

Codificatie beleidsbesluit tijdklemmen |

4 |

|

3. |

Loonbelasting |

5 |

|

4. |

Vennootschapsbelasting |

6 |

|

4.1. |

Verduidelijking quasi-inbestedingsvrijstelling overheidslichamen |

6 |

|

4.2. |

Vennootschapsbelastingplicht SNS-vennootschappen |

9 |

|

5. |

Erf- en schenkbelasting |

9 |

|

5.1. |

Reparatie arrest over bedrijfsopvolgingsregeling bij indirecte aandelenbelangen van minder dan 5% |

9 |

|

5.2. |

Termijn vaststelling aanslag na schenking eigen woning |

14 |

|

6. |

Accijnzen |

15 |

|

6.1. |

Aanpassing wijnaccijnstarieven |

15 |

|

6.2. |

Verruiming teruggaafregeling biobrandstoffen |

16 |

|

6.3. |

Inzet apparatuur of dieren bij accijnscontroles |

16 |

|

7. |

Energiebelasting |

17 |

|

8. |

Toeslagen |

17 |

|

8.1. |

Fatale termijn voor herziening voorschot en vaststelling toeslag |

17 |

|

8.2. |

Aanpassing Wet aanpak fraude toeslagen en fiscaliteit |

17 |

|

8.3. |

Creëren grondslag voor informatie-uitwisseling |

18 |

|

9. |

Budgettaire aspecten |

20 |

|

10. |

EU-aspecten |

20 |

|

11. |

Uitvoeringskosten Belastingdienst |

20 |

|

12. |

Gevolgen voor bedrijfsleven en burger |

20 |

|

13. |

Advies en consultatie |

21 |

|

II. |

ARTIKELSGEWIJZE TOELICHTING |

21 |

De fiscale wetgeving is constant aan veranderingen onderhevig. Dit vergt voortdurend inhoudelijke wijzigingen en technisch onderhoud van deze wetgeving. In lijn met eerdere jaren bevat het pakket Belastingplan 2017 een wetsvoorstel Overige fiscale maatregelen. De maatregelen in het wetsvoorstel Overige fiscale maatregelen 2017 hebben geen of nauwelijks gevolgen voor het budgettaire en koopkrachtbeeld voor 2017. Het is echter wel wenselijk dat deze maatregelen per 1 januari 2017 in werking treden. Dit wetsvoorstel bevat onder andere een reparatie van het arrest over de bedrijfsopvolgingsregeling bij indirecte aandelenbelangen van minder dan 5%, een wijziging in de heffing van buitenlandse commissarissen en bestuurders die ondernemers zijn en de opname van een fatale termijn voor de herziening van een voorschot en de vaststelling van een toeslag.

Het algemeen deel van deze memorie is ingedeeld aan de hand van de verschillende belastingwetten die worden gewijzigd. In de aan het slot van het algemeen deel van deze memorie opgenomen paragrafen wordt ingegaan op de budgettaire effecten, de EU-aspecten, de gevolgen voor de uitvoeringskosten van de Belastingdienst, de gevolgen voor bedrijfsleven en burger van dit wetsvoorstel en het ingewonnen advies en consultatie bij de totstandkoming van het wetsvoorstel.

Bij goederen waarop een vruchtgebruik rust, geldt voor box 3 dat in beginsel de blooteigendomwaarde bij de bloot eigenaar in aanmerking wordt genomen en de waarde van het vruchtgebruik bij de vruchtgebruiker. In afwijking hiervan geldt echter voor goederen waarop krachtens erfrecht een vruchtgebruik rust dat deze bij de bloot eigenaar (doorgaans het kind) niet tot de bezittingen in box 3 behoren en dat bij de langstlevende echtgenoot niet slechts de waarde van het vruchtgebruik, maar de volle waarde van de goederen in aanmerking wordt genomen. Doel hiervan is het aansluiten bij de maatschappelijke realiteit in erfrechtelijke situaties door de (forfaitaire) inkomsten uit het nagelaten vermogen te belasten bij degene die over de inkomsten kan beschikken. De hiervoor genoemde regeling ziet enkel op bezittingen waarop een dergelijk vruchtgebruik rust. Schulden vallen hier op grond van de huidige wettekst niet onder. Tot een nalatenschap waarop krachtens erfrecht een vruchtgebruik rust, kunnen echter ook schulden behoren. Deze schulden maken dan deel uit van een zogenoemde algemeenheid waarop een vruchtgebruik is gevestigd. De bezittingen uit een dergelijke algemeenheid worden volledig belast bij de vruchtgebruiker, terwijl de schulden die deel uitmaken van dezelfde algemeenheid voor de blooteigendomwaarde bij de bloot eigenaar en voor de vruchtgebruikwaarde bij de vruchtgebruiker worden belast. Dat leidt tot een onwenselijke uitkomst. De vruchtgebruiker is immers degene die rente verschuldigd is over de schuld. Mede vanuit het oogpunt van vereenvoudiging en van vermindering van administratieve lasten wordt daarom voorgesteld om alle vermogensbestanddelen die deel uitmaken van een algemeenheid waarop krachtens erfrecht een vruchtgebruik rust voor box 3 gelijk te behandelen en dus ook de schulden volledig bij de vruchtgebruiker in aanmerking te nemen.

Tijdens de parlementaire behandeling van het Belastingplan 2014 is toegezegd om te bezien of, en zo ja hoe, vruchtgebruiksituaties in de per 2013 gewijzigde eigenwoningregeling kunnen worden ingepast.1 Daarop vooruitlopend is bij beleidsbesluit van 21 februari 2014 goedgekeurd dat een vruchtgebruiker krachtens erfrecht de rente en kosten die hij betaalt op een schuld die de erflater is aangegaan en waarvan de eigendom bij de bloot eigenaar ligt in aftrek kan brengen als aftrekbare kosten voor de eigen woning.2 Aan de genoemde toezegging wordt in onderhavig wetsvoorstel uitvoering gegeven waarbij onder meer het genoemde besluit wordt gecodificeerd.

Daarbij zijn de volgende aanpassingen opgenomen:

– Een schuld waarvan de belastingplichtige op grond van het krachtens erfrecht verkregen recht van vruchtgebruik, recht van bewoning of recht van gebruik gehouden is de kosten en lasten te dragen wordt – mits aan de overige voorwaarden is voldaan (waaronder de aflossingseis) – als eigenwoningschuld aangemerkt, zodat recht bestaat op renteaftrek.

– Voor het deel van de woning waar het vruchtgebruik op rust ontstaat geen eigenwoningreserve.3

– De restschuldregeling is – mits aan de overige voorwaarden is voldaan – op de vruchtgebruiker van toepassing.

– Het aflossingsschema van de erflater blijft van toepassing op de schuld waar het krachtens erfrecht gevestigde vruchtgebruik betrekking op heeft als de vruchtgebruiker op het moment van overlijden van de erflater diens partner was.

– De schuld is voor de vruchtgebruiker een bestaande eigenwoningschuld (waarvoor dus geen aflossingseis geldt), als de schuld voor de erflater een bestaande eigenwoningschuld was (een schuld van voor 1 januari 2013) en de vruchtgebruiker op het moment van overlijden van de erflater diens partner was.

Met de laatste twee aanpassingen wordt aangesloten bij de bestaande regelingen waarbij de langstlevende partner krachtens erfrecht de schuld van de erflater verkrijgt. Met deze regelingen wordt de achterblijvende partner in staat gesteld om gedurende het nog niet door de erflater gebruikte deel van de termijn van maximaal 30 jaar met renteaftrek de voormalige echtelijke woning te blijven bewonen.

In belastingverdragen wordt het heffingsrecht over beloningen van bestuurders en commissarissen van een vennootschap in de regel toegewezen aan het land waar die vennootschap is gevestigd. In dat kader wordt voorgesteld voor buitenlands belastingplichtige bestuurders en commissarissen van in Nederland gevestigde vennootschappen in de Wet inkomstenbelasting 2001 (Wet IB 2001) vast te leggen dat zowel wanneer sprake is van winst uit onderneming als wanneer sprake is van loon of resultaat uit overige werkzaamheden Nederland ook volgens nationaal recht over deze beloningen kan heffen. Hiermee wordt zeker gesteld dat Nederland het in verdragen aan Nederland toegewezen heffingsrecht op beloningen van bestuurders en commissarissen in alle gevallen kan effectueren.

Bij de wet van 18 december 2003 tot wijziging van de Wet op de internationale bijstandsverlening bij de heffing van belastingen en de Wet inkomstenbelasting 2001 (implementatie spaarrenterichtlijn) (Stb. 2003, 531) is de spaarrenterichtlijn4 in de Nederlandse wetgeving opgenomen. In de strijd tegen grensoverschrijdende belastingfraude en -ontwijking is vervolgens Richtlijn 2011/16/EU5 goedgekeurd, die daarna is gewijzigd bij de CRS-richtlijn.6 De implementatie van de CRS-richtlijn is in Nederland geschied met de Wet uitvoering Common Reporting Standard, die met ingang van 1 januari 2016 in werking is getreden. Het toepassingsgebied van de CRS-richtlijn is over het algemeen breder dan dat van de spaarrenterichtlijn en waar, zoals binnen de Europese Unie, beide samenvallen, heeft de CRS-richtlijn voorrang. De Raad van de Europese Unie heeft daarom bij Richtlijn (EU) 2015/20607 de spaarrenterichtlijn ingetrokken. De gevolgen daarvan voor de Nederlandse wetgeving zijn in dit wetsvoorstel opgenomen.

Met het oog op de ononderbroken voortzetting van de automatische rapportage van informatie over financiële rekeningen dienen de intrekking van de spaarrenterichtlijn en de gevolgen hiervan voor de Nederlandse wet- en regelgeving van toepassing te worden vanaf dezelfde datum als die waarop de maatregelen van de CRS-richtlijn van toepassing zijn geworden. Voor Nederland is dat dus met ingang van 1 januari 2016. Daarop is een tweetal uitzonderingen. In de eerste plaats blijft de spaarrenterichtlijn ten aanzien van Oostenrijk van toepassing tot en met 31 december 2016. In 2016 wisselt Oostenrijk dus nog geen inlichtingen uit, maar houdt het een bronbelasting in. Hetzelfde geldt ten aanzien van een aantal andere specifiek aangewezen landen van buiten de Europese Unie die een vergelijkbare bronbelasting heffen. De bepalingen die daarop zien, zijn dan ook na 31 december 2015 van overeenkomstige toepassing. In de tweede plaats moet ook na 31 december 2015 worden voldaan aan verplichtingen op grond van de spaarrenterichtlijn die vóór 1 januari 2016 zijn ontstaan. Ook hiervoor wordt voorzien in overgangsrecht.

Een van de voorwaarden om een vrijstelling te kunnen benutten bij het tot uitkering komen van een kapitaalverzekering eigen woning, een spaarrekening eigen woning, een beleggingsrecht eigen woning of een zogenoemde Brede Herwaarderingskapitaalverzekering is dat ten minste 15 of 20 jaar jaarlijks premie moet zijn voldaan, dan wel bedragen moeten zijn overgemaakt. In een goedkeuring vooruitlopend op wetgeving zijn de hiervoor genoemde termijnen – de zogenoemde tijdklemmen – in bepaalde situaties buiten toepassing verklaard. Het betreffende onderdeel uit het beleidsbesluit van 17 december 2014 wordt met dit wetsvoorstel gecodificeerd.8 Omdat in de praktijk is gebleken dat de reikwijdte van de goedkeuring niet altijd toereikend is en het ook in bepaalde andere gevallen gewenst is eerder dan na de termijn van 15 of 20 jaar met behoud van de vrijstelling tot afkoop over te kunnen gaan, is de codificatie deels breder dan in het besluit en is ook de situatie van verkoop van de eigen woning meegenomen. Vanwege het ook in die situatie vervallen van de tijdklemmen, wordt tegelijkertijd een andere goedkeuring9 op dit terrein gecodificeerd, zij het in gewijzigde vorm. Het betreft het voorkomen van verlies van (een deel van) de vrijstelling bij afkoop van een kapitaalverzekering eigen woning na goedkoper wonen.

Met de voorgestelde wijzigingen in de Wet vermindering afdracht loonbelasting en premie voor de volksverzekeringen (WVA) vindt in de eerste plaats codificatie plaats van het in de praktijk gehanteerde loonbegrip van de WVA, waarbij eindheffingsloon niet tot het voor de S&O-afdrachtvermindering relevante loon wordt gerekend.10 Op dit moment wordt voor de bepaling van de afdrachtvermindering het gemiddelde uurloon gebruikt. Dit uurloon wordt bepaald aan de hand van de loongegevens zoals die blijken uit de polisadministratie van het UWV. De polisadministratie ziet op het loon uit tegenwoordige en vroegere dienstbetrekking, maar niet op eindheffingsloon. Met deze wijzigingen wordt wettelijk vastgelegd dat eindheffingsloon is uitgesloten van het loonbegrip dat in het kader van de S&O-afdrachtvermindering wordt gehanteerd voor de berekening van het gemiddelde uurloon.

De ontvanger van de S&O-verklaring heeft een mededelingsplicht over het kalenderjaar voor het aantal bestede S&O-uren en gerealiseerde kosten en uitgaven per S&O-verklaring. Indien deze mededelingplicht niet wordt nageleefd, wordt er een boete opgelegd. Voorgesteld wordt de boetebepaling van de WVA in dit kader materieel en formeel te vereenvoudigen.

Op dit moment wordt bij het niet of niet tijdig doen van de mededeling een boete opgelegd ter hoogte van het bedrag van de S&O-correctieverklaring, maar de boete kan gematigd worden op grond van de geringe ernst van de overtreding. Omdat het om een administratieve fout gaat wordt de boete in de praktijk op maximaal € 2.500 vastgesteld. Ter verduidelijking van de wet wordt voorgesteld om in de bepaling een maximumboete op te nemen ter hoogte van dit bedrag. De hoogte van dit bedrag zal eens in de vijf jaar geëvalueerd worden.

Tot slot wordt voorgesteld dat bij het opleggen van deze boetes een lichtere procedure geldt dan de volgens de Algemene wet bestuursrecht (Awb) geldende procedure. Ook de lichtere procedure – die aansluit bij de procedure voor verzuimboetes in de Algemene wet inzake rijksbelastingen (AWR) – biedt de belastingplichtige voldoende zekerheid, maar is eenvoudiger in de uitvoering. Of een mededeling niet of niet tijdig gedaan is, is eenvoudig vast te stellen, waardoor de rechtsbescherming van de betrokkene ook bij het gebruik van de lichte procedure gewaarborgd zal zijn. Deze wijziging laat onverlet dat bij onjuiste mededeling een hogere boete kan worden opgelegd op grond van artikel 26, eerste lid, WVA, waarvoor de zware procedure blijft gelden. In geval van grove nalatigheid of fraude is de zware procedure van toepassing.

Op 12 juni 2015 is de Wet modernisering Vpb-plicht overheidsondernemingen in werking getreden. Die wet heeft voor het eerst effect voor boekjaren die aanvangen op of na 1 januari 2016. Met die wetgeving zijn in beginsel alle direct of indirect door de overheid gedreven ondernemingen belastingplichtig voor de vennootschapsbelasting geworden. Hiermee wordt een gelijk speelveld gecreëerd tussen private ondernemingen en publieke ondernemingen. De wetgeving voorziet tevens in een aantal vrijstellingen waarmee onder meer wordt beoogd te bereiken dat het fiscale stelsel materieel zo min mogelijk een factor is bij de afweging van overheidsinstellingen over de juridische vorm waarin activiteiten worden verricht. Het zou daardoor zo min mogelijk moeten uitmaken of de activiteiten worden verricht door kort gezegd:

1. de publiekrechtelijke rechtspersoon zelf, of

2. een volledig door die rechtspersoon beheerst privaatrechtelijke overheidslichaam (dan wel door een samenwerkingsverband).

Zo is er de quasi-inbestedingsvrijstelling voor privaatrechtelijke overheidslichamen. Een privaatrechtelijk overheidslichaam is bijvoorbeeld een besloten vennootschap waarvan alle aandelen door een gemeente gehouden worden.

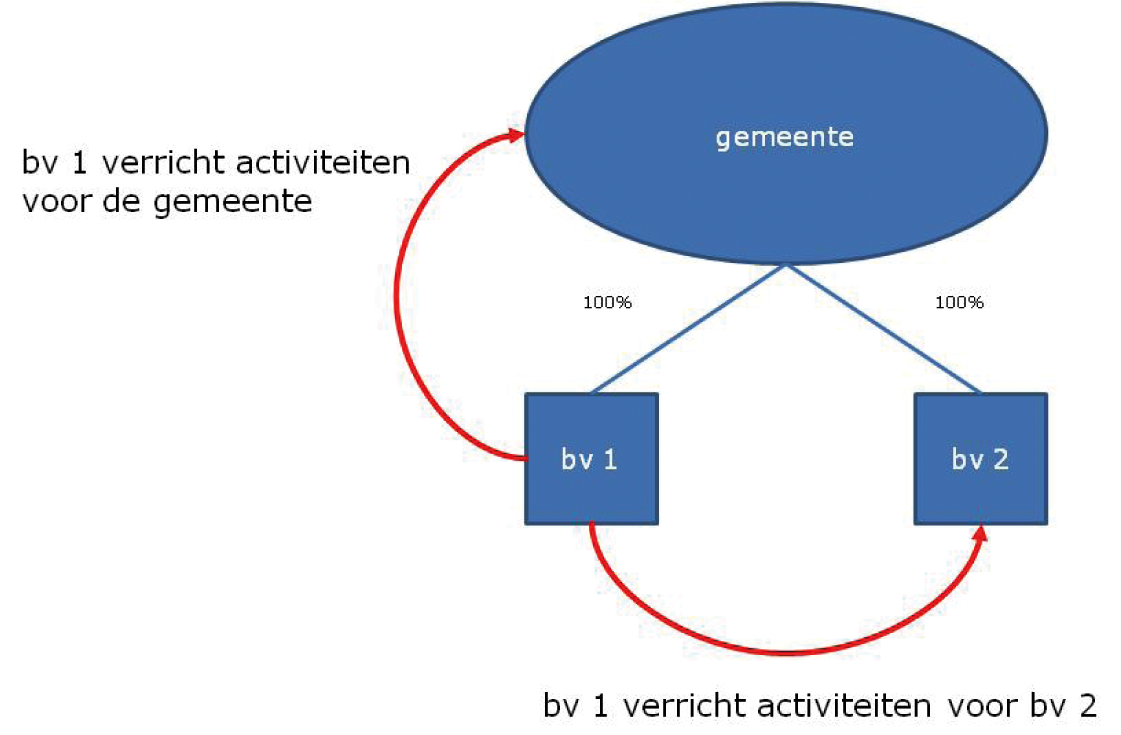

Op basis van de quasi-inbestedingsvrijstelling worden bij privaatrechtelijke overheidslichamen voordelen vrijgesteld die opkomen uit activiteiten verricht voor (1) de publiekrechtelijke rechtspersoon waartoe dat privaatrechtelijke overheidslichaam volledig behoort en (2) andere privaatrechtelijke overheidslichamen die volledig in handen zijn van die publiekrechtelijke rechtspersoon. Zie ter illustratie de figuur hieronder. De pijlen in de figuur geven aan voor wie de activiteit wordt verricht. De quasi-inbestedingsvrijstelling is van toepassing op het niveau van bv 1.

Figuur 1

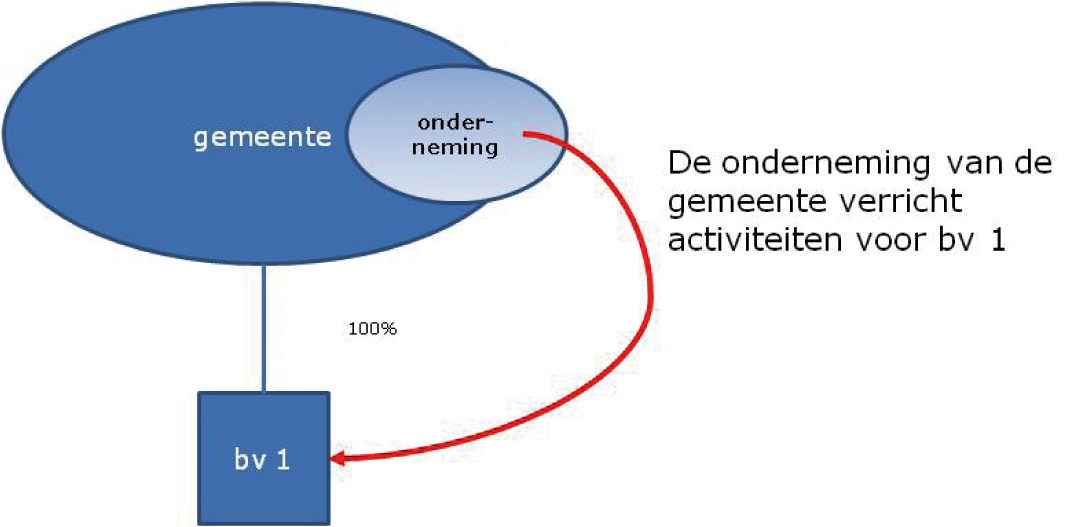

Daarnaast kent de Wet op de vennootschapsbelasting 1969 (Wet Vpb 1969) voor publiekrechtelijke rechtspersonen, zoals een gemeente, de vrijstelling voor interne diensten. De vrijstelling voor interne diensten is een met de quasi-inbestedingsvrijstelling vergelijkbare vrijstelling voor publiekrechtelijke rechtspersonen. Publiekrechtelijke rechtspersonen zijn slechts belastingplichtig voor zover zij een onderneming drijven. Indien er bij een publiekrechtelijk rechtspersoon sprake is van een onderneming worden, onder de vrijstelling voor interne diensten, (onder andere) voordelen uit activiteiten verricht voor een privaatrechtelijk overheidslichaam van de publiekrechtelijke rechtspersoon vrijgesteld. Zie ter illustratie figuur 2 hieronder. Ook in deze figuur geeft de pijl aan voor wie de activiteit wordt verricht. De vrijstelling voor interne diensten is van toepassing op het niveau van de onderneming van de gemeente.

Figuur 2

Inmiddels is gebleken dat het voorgaande onder omstandigheden tot ongewenste gevolgen kan leiden. Het gaat hierbij in het bijzonder om situaties waarin de verrichte activiteit het ter beschikking stellen van vermogensbestanddelen betreft.

Op basis van de quasi-inbestedingsvrijstelling kan het resultaat uit het ter beschikking stellen van vermogensbestanddelen door een privaatrechtelijk overheidslichaam vrijgesteld zijn, terwijl die vermogensbestanddelen door het afnemende overheidslichaam worden gebruikt voor belaste activiteiten en dus resulteren in een aftrekpost op de belastbare winst. Door middel van het overdragen van vermogensbestanddelen tussen de gelieerde overheidslichamen kunnen op deze manier gekunstelde situaties opgezet worden. Een voorbeeld ter verduidelijking.

Indien een pand eigendom is van een publiekrechtelijke rechtspersoon en als ondernemingsvermogen wordt beschouwd van de door die publiekrechtelijke rechtspersoon gedreven onderneming, is het daarmee behaalde voordeel in beginsel belast. Als deze publiekrechtelijke rechtspersoon echter besluit dit pand over te dragen aan een besloten vennootschap (bv) waarvan het 100% van de aandelen houdt, kan het exploitatieresultaat van het pand bij die bv met een beroep op de quasi-inbestedingsvrijstelling onder voorwaarden buiten de heffing worden gehouden. Dit geldt in ieder geval als het pand aan de onderneming van de publiekrechtelijke rechtspersoon wordt verhuurd. Het exploitatieresultaat van het pand bij die bv is dan vrijgesteld, terwijl de huursom aftrekbaar is bij het bepalen van de winst van de onderneming van de publiekrechtelijke rechtspersoon.

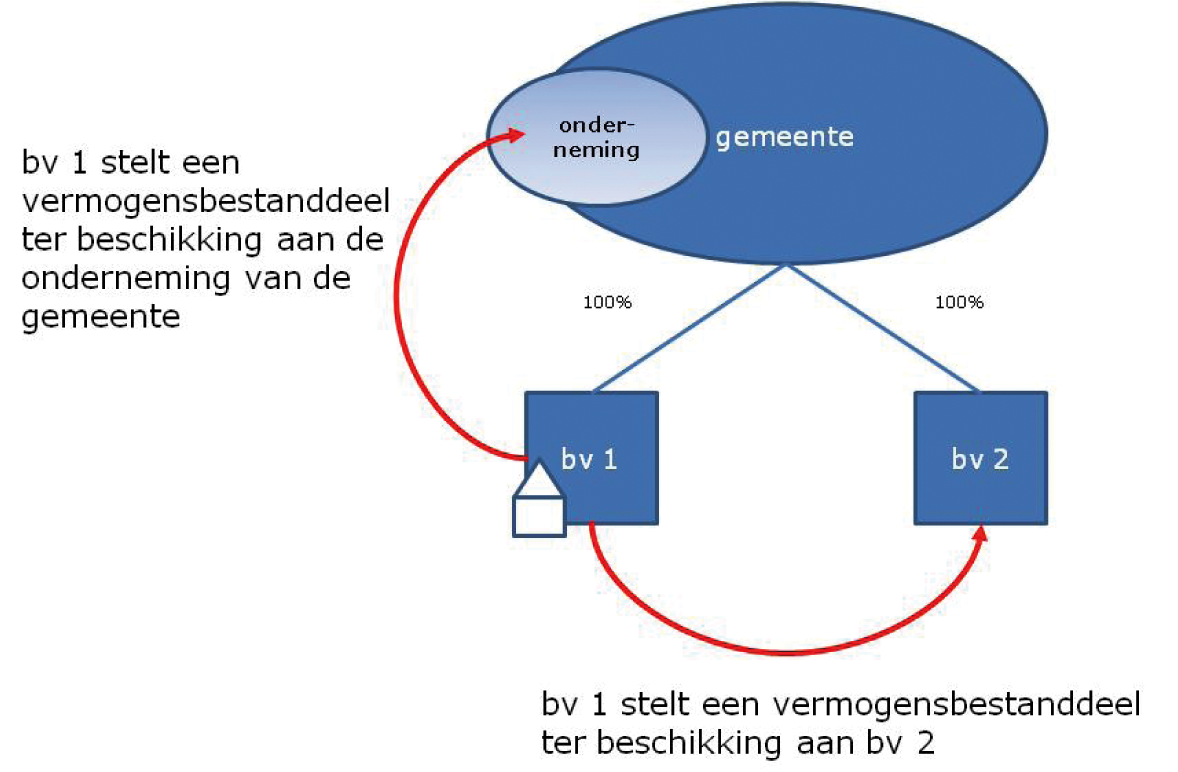

Om het voorgaande te voorkomen, wordt voorgesteld de quasi-inbestedingsvrijstelling aan te passen. Voorgesteld wordt de quasi-inbestedingsvrijstelling niet van toepassing te laten zijn op het ter beschikking stellen van vermogensbestanddelen die bij de afnemer worden aangewend ten behoeve van belaste (niet-vrijgestelde) activiteiten. Zie ter illustratie figuur 3 hieronder, waar een privaatrechtelijk overheidslichaam een vermogensbestanddeel (in dit geval een pand) ter beschikking stelt aan: (1) een onderneming van een publiekrechtelijk rechtspersoon en (2) een privaatrechtelijk overheidslichaam van die publiekrechtelijke rechtspersoon.

Figuur 3

De voorgestelde maatregel ziet op beide in figuur 3 geïllustreerde situaties en bewerkstelligt dat er voor bv 1 geen vrijstelling is voor het exploitatieresultaat van het pand indien de huursom ten laste wordt gebracht van de belastbare winst bij de afnemer (in casu bv 2 of de onderneming van de gemeente).

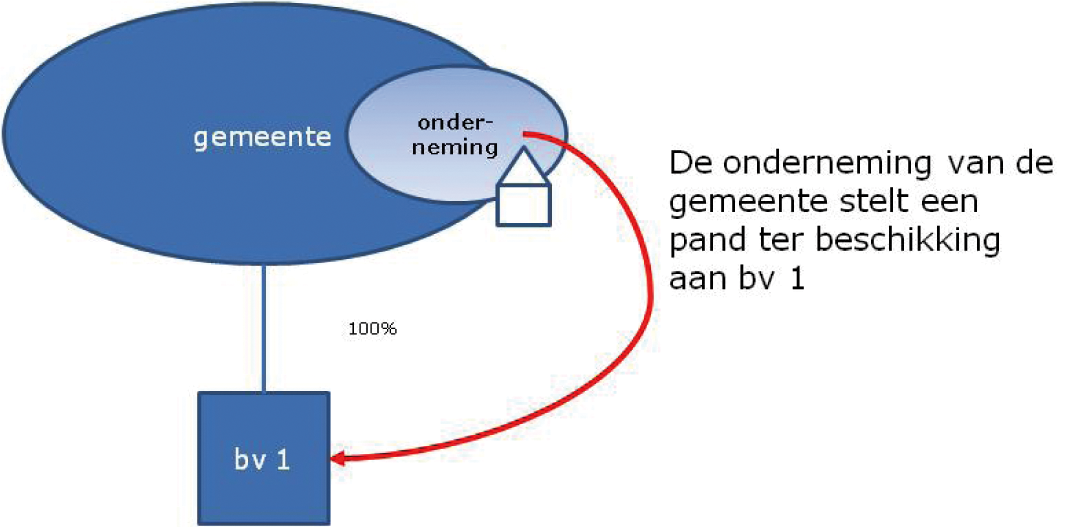

Eenzelfde ongewenst gevolg kan zich ook bij de vrijstelling voor interne diensten voordoen. Op basis van de vrijstelling voor interne diensten wordt het resultaat op het ter beschikking stellen van een vermogensbestanddeel door een onderneming van een publiekrechtelijke rechtspersoon aan een privaatrechtelijk overheidslichaam van die publiekrechtelijke rechtspersoon vrijgesteld. Dit terwijl dat vermogensbestanddeel door dat privaatrechtelijke overheidslichaam mogelijk wordt aangewend voor belaste activiteiten. Ook hier kan dus sprake zijn van een aftrekpost bij de afnemer van de activiteiten in de belaste sfeer, terwijl de voordelen worden vrijgesteld bij de ontvanger. Voor deze situatie wordt daarom voorgesteld de vrijstelling voor interne diensten op overeenkomstige wijze niet van toepassing te laten zijn op het ter beschikking stellen van vermogensbestanddelen die bij de afnemer worden aangewend ten behoeve van belaste (niet-vrijgestelde) activiteiten zoals geïllustreerd in figuur 4. De pijl in deze figuur geeft aan, aan wie het pand ter beschikking wordt gesteld.

Figuur 4

Volledigheidshalve wordt opgemerkt dat de wijziging van de vrijstelling voor interne diensten alleen betekenis heeft voor vermogensbestanddelen die zijn aan te merken als ondernemingsvermogen van een publiekrechtelijke rechtspersoon. Indien het vermogensbestanddeel niet als ondernemingsvermogen wordt aangemerkt, heeft deze wijziging van de vrijstelling voor interne diensten geen belang. In dat geval valt het vermogensbestanddeel immers buiten de belaste sfeer en wordt er dus niet toegekomen aan de vrijstelling. Ten aanzien van die situatie worden publiekrechtelijke rechtspersonen, stichtingen en verenigingen hetzelfde behandeld.

De wijzigingen vinden voor het eerst toepassing op boekjaren die aanvangen op of na 1 januari 2017.

De gewijzigde vormgeving van de vennootschapsbelastingplicht voor overheidsondernemingen zoals opgenomen in de Wet modernisering Vpb-plicht overheidsondernemingen vindt voor het eerst toepassing voor boekjaren die aanvangen op of na 1 januari 2016. Voordien werd – kort gezegd – een aantal bij naam genoemde overheidsondernemingen, met inbegrip van de door die genoemde ondernemingen beheerde lichamen, als belastingplichtige aangemerkt. Dit gold onder meer voor SNS Reaal N.V. In het najaar van 2015 heeft een herstructurering van het SNS-concern plaatsgevonden, waardoor – zonder aanvullende maatregelen – gedurende de laatste maanden van 2015 een periode van niet-belastingplicht voor de vennootschapsbelasting zou ontstaan voor (voormalige) onderdelen van het SNS-concern. Het kabinet meent dat deze situatie voorkomen moet worden. Derhalve wordt een maatregel voorgesteld, waarmee dit wordt bewerkstelligd. De in deze maatregel vervatte formele terugwerkende kracht stuit naar verwachting van het kabinet bij de betrokken belastingplichtigen niet op bezwaren.

De Hoge Raad oordeelde op 22 april 2016 dat de bedrijfsopvolgingsregeling (BOR) in de Successiewet 1956 (SW 1956) ook van toepassing kan zijn op aandelen die een holding houdt in een lichaam waarin de erflater geen indirect aanmerkelijk belang heeft.11 Het arrest van de Hoge Raad heeft een forse verruiming van de reikwijdte van de BOR en daarmee ook van de doorschuifregelingen in de aanmerkelijkbelangregeling in de Wet IB 2001 tot gevolg, mede doordat in een dergelijke situatie naast ondernemingsvermogen ook beleggingsvermogen onder het bereik van deze regelingen wordt gebracht en oneigenlijk gebruik mogelijk wordt. Het oordeel van de Hoge Raad heeft daarmee effecten die niet passen binnen de doelstelling van zowel de BOR als de doorschuifregelingen. In verband met een aantal ongewenste gevolgen, waaronder een budgettaire derving, die dit met zich meebrengt, stelt het kabinet voor om de gevolgen van het arrest te repareren. Hierna wordt eerst toegelicht hoe de regeling tot nu toe in de praktijk door de Belastingdienst is uitgelegd. Daarna worden de gevolgen van het arrest beschreven en ten slotte is de in het onderhavige wetsvoorstel voorgestelde reparatie van de BOR en doorschuifregelingen opgenomen. De reparatie houdt kort gezegd in dat de uitleg en werkwijze zoals de Belastingdienst die sinds 2010 heeft gehanteerd wettelijk wordt vastgelegd.

Toepassing BOR door de Belastingdienst...

De BOR houdt in dat de verkrijging van een onderneming onder bepaalde voorwaarden geheel of gedeeltelijk zonder heffing van erf- en schenkbelasting kan plaatsvinden. Deze regeling geldt niet alleen ter zake van de verkrijging van een door de erflater of schenker gedreven onderneming in de sfeer van de inkomstenbelasting (IB-onderneming), maar onder voorwaarden ook ter zake van de verkrijging van tot een aanmerkelijk belang behorende aandelen in een lichaam dat een onderneming drijft. Belangrijke voorwaarden voor de toepassing van de BOR zijn de bezitseis (de schenker moet de onderneming vijf jaar hebben gedreven of de aandelen gedurende vijf jaar direct of indirect in bezit hebben gehad;12 voor een erflater geldt een eenjaarstermijn) en een voortzettingseis van vijf jaar voor de bedrijfsopvolger.

Anders dan geldt voor een IB-onderneming wordt voor de heffing van vennootschapsbelasting een lichaam op grond van de Wet Vpb 1969 geacht zijn onderneming te drijven met zijn gehele vermogen en dus ook met eventueel beleggingsvermogen. Om te voorkomen dat de BOR ook kan worden toegepast op het hiervoor bedoelde beleggingsvermogen, is de BOR voor deze situatie zodanig vormgegeven dat niet de volledige waarde van de aandelen in aanmerking wordt genomen, maar in beginsel alleen het deel van de waarde van de aandelen dat toerekenbaar is aan de door het lichaam gedreven onderneming.13

Het komt regelmatig voor dat het lichaam waarin de erflater of schenker een aanmerkelijk belang houdt een holding is die zelf geen onderneming drijft, maar wel is gerechtigd tot een dochtervennootschap waarin een onderneming wordt gedreven (de werkmaatschappij). Aangezien de beoordeling of sprake is van ondernemingsvermogen plaatsvindt op het niveau van de holding en niet op het niveau van de werkmaatschappij, zou – gegeven de eis dat de holding een onderneming moet drijven – in een dergelijk geval de faciliteit zonder nadere regelgeving niet van toepassing zijn. Om die reden is geregeld dat onder voorwaarden de bezittingen en schulden van de werkmaatschappij aan de holding worden toegerekend (de toerekeningsregel). Vervolgens vindt op holdingniveau de toets plaats of de holding een onderneming drijft en zo ja, met welk vermogen zij dat doet. Op deze wijze wordt dus het ondernemingsvermogen wel gefaciliteerd en het beleggingsvermogen niet. De hiervoor beschreven regeling geldt in beginsel alleen indien de erflater of de schenker een indirect aanmerkelijk belang had in de werkmaatschappij.14 Met de eis dat sprake moet zijn van een indirect aanmerkelijk belang bij de erflater of de schenker heeft de wetgever beoogd een gelijke behandeling te bewerkstelligen tussen de verkrijging van een direct aanmerkelijk belang en de verkrijging van een indirect gehouden aanmerkelijk belang. Voor de toepassing van de zogenoemde doorschuifregelingen in de Wet IB 2001 geldt mutatis mutandis hetzelfde.

...doorkruist door het arrest van de Hoge Raad

Het komt voor dat het lichaam waarin de erflater of schenker een aanmerkelijk belang houdt, al dan niet door toepassing van de toerekeningsregel, een onderneming drijft en eveneens een belang heeft in een ander lichaam waarin de erflater of schenker geen indirect aanmerkelijk belang hield. Tot het arrest van de Hoge Raad werd ervan uitgegaan dat in die situatie de waarde van laatstgenoemd belang (waarop de toerekeningsregel niet van toepassing is omdat geen sprake is van een indirect aanmerkelijk belang) noch onder het bereik van de BOR noch onder het bereik van de doorschuifregelingen valt. De Hoge Raad heeft bij genoemd arrest van 22 april 2016 echter, anders dan het Gerechtshof Den Haag,15 voor de BOR beslist dat in die situatie moet worden beoordeeld in hoeverre het belang in dat andere lichaam op grond van de algemene leer van de vermogensetikettering tot het ondernemingsvermogen van de holding behoort. Dat laatste is bijvoorbeeld het geval indien het houden van dat belang past binnen de (eigen of toegerekende) ondernemingsactiviteiten van de holding. Dit heeft tot gevolg dat het gezien kan worden als een bedrijfsmiddel van de overigens (al dan niet zelf of door toerekening) door de holding gedreven onderneming. Dit leidt ertoe dat eventueel beleggingsvermogen in het lichaam waarin de holding het belang houdt, kwalificeert voor de BOR en de doorschuifregelingen. Mogelijk leidt dit er ook toe dat de bezits- en voortzettingseis niet gelden voor de onderneming die feitelijk in dat lichaam wordt gedreven.

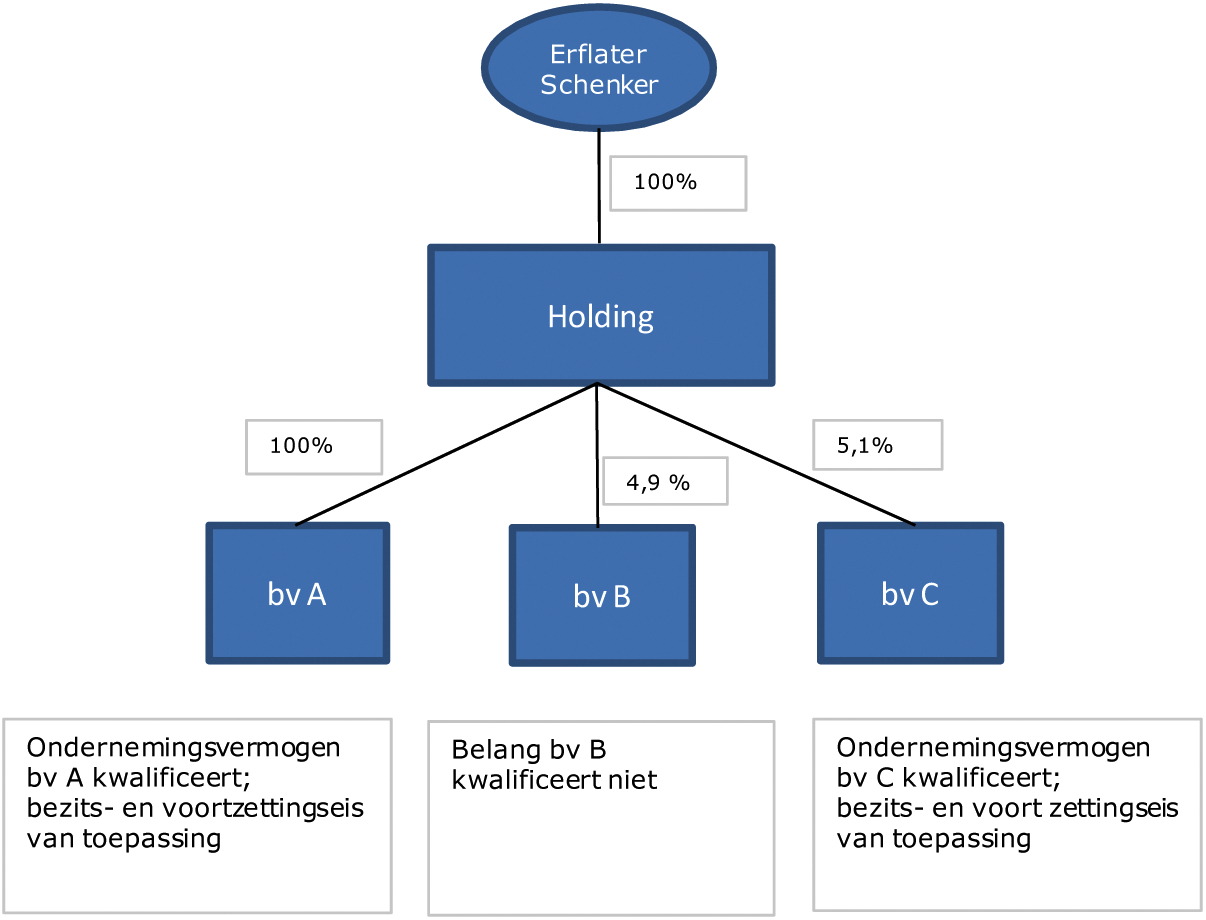

Vereenvoudigd weergegeven is de uitkomst van het arrest de volgende:16

Standpunt vóór het arrest

De BOR is van toepassing op (een deel van) de bezittingen en schulden van bv A en op (een deel van) de bezittingen en schulden van bv C (>5%) indien daarbij is voldaan aan de bezitseis (en uiteindelijk ook de voortzettingseis). De bezittingen en schulden van deze bv’s worden namelijk toegerekend aan de holding. Indien zowel in bv A als in bv C een onderneming wordt gedreven, bijvoorbeeld een restaurant en een detailhandel in kookartikelen, drijft de holding bij fictie twee ondernemingen.17 Eén onderneming waarin zij voor 100% is gerechtigd en één onderneming waarin zij een aandeel heeft van 5,1%. Het in bv A en bv C aanwezige ondernemingsvermogen kwalificeert voor de BOR, het daarin aanwezige beleggingsvermogen kwalificeert niet voor de BOR.18 Het belang in bv B kwalificeert echter sowieso niet voor de BOR omdat de erflater of schenker in bv B niet een (direct of indirect) belang van minimaal 5% heeft.

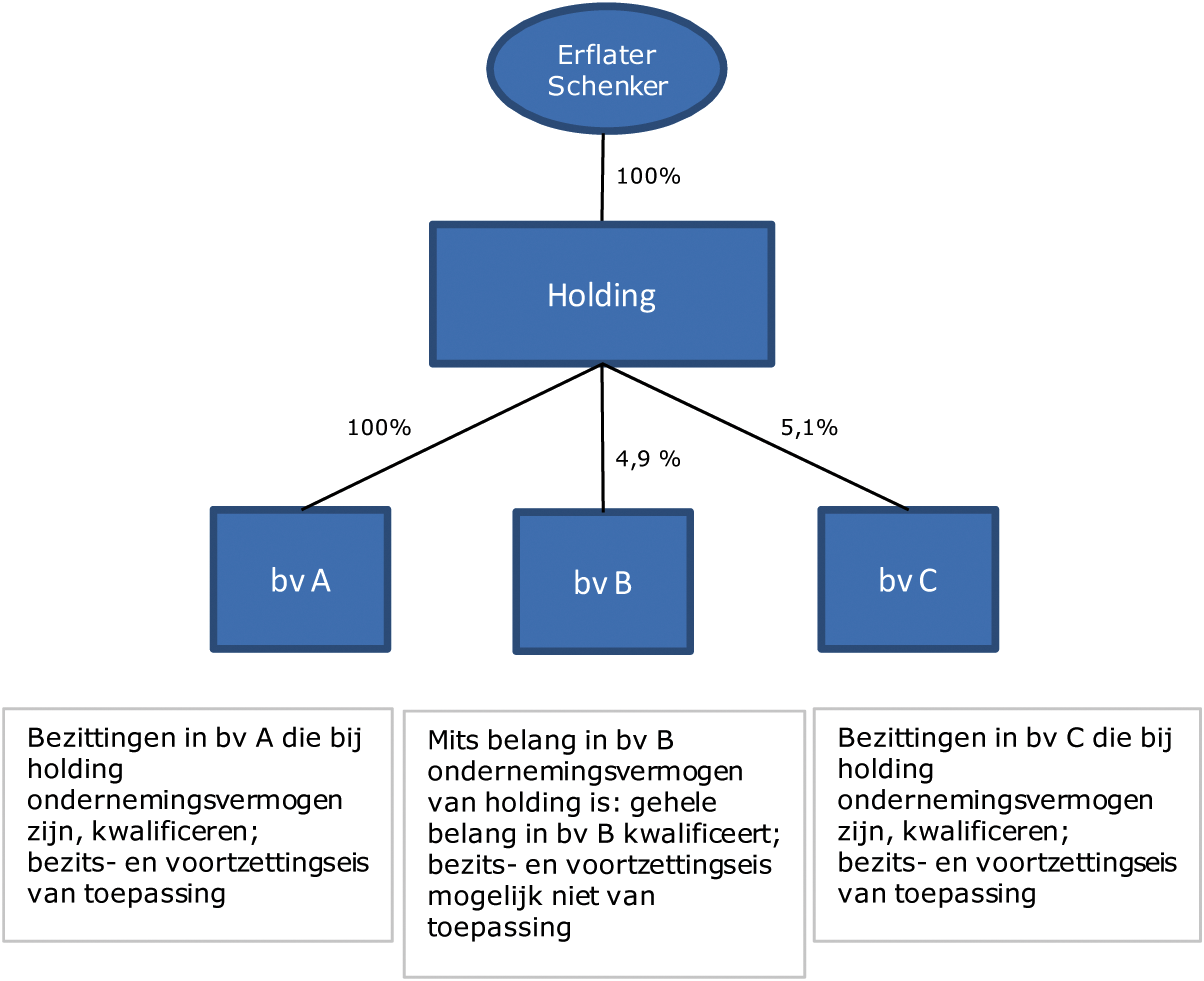

Uitkomst arrest

Uit het arrest van de Hoge Raad blijkt dat de BOR niet alleen van toepassing is op (een deel van) de bezittingen en schulden van bv A en op (een deel van) de bezittingen en schulden van bv C (>5%), mits daarbij is voldaan aan de bezitseis (en uiteindelijk ook de voortzettingseis), maar ook op het indirecte belang in bv B. De bezittingen en schulden van bv A en bv C worden net als vóór het arrest toegerekend aan de holding. Bij fictie drijft de holding dan nog steeds twee ondernemingen. Eén onderneming waarin zij voor 100% is gerechtigd en één onderneming waarin zij een aandeel heeft van 5,1%. Het in bv A en bv C aanwezige ondernemingsvermogen kwalificeert dus voor de BOR, het daarin aanwezige beleggingsvermogen kwalificeert niet voor de BOR.19

Door het arrest kwalificeert het indirecte 4,9%-belang in bv B daarentegen in zijn geheel indien het door de vermogensetikettering tot het (toegerekende) ondernemingsvermogen van de holding behoort. In de literatuur wordt verder wel betoogd dat in dat geval niet hoeft te worden voldaan aan de bezits- en voortzettingseis, maar deze visie wordt niet voor alle gevallen gedeeld door het kabinet. Voorts vindt er geen toets plaats naar het in bv B aanwezige beleggingsvermogen. Eventueel in bv B aanwezig beleggingsvermogen wordt volledig in de faciliteit van de BOR meegenomen. Het maakt hierbij niet uit of de schenker of erflater bijvoorbeeld een belang van 70% in de holding heeft en de holding een belang van 7% in bv B heeft dan wel een belang van 7% in de holding en de holding een belang van 70% in bv B. Ook in die gevallen is er sprake van een indirect belang van minder dan 5%, dat op grond van het arrest van de Hoge Raad onder omstandigheden in zijn geheel zou kwalificeren voor de BOR.

Het arrest van de Hoge Raad heeft derhalve een forse verruiming van de reikwijdte van zowel de BOR als de doorschuifregelingen tot gevolg ten opzichte van de uitleg door en werkwijze van de Belastingdienst. Ook heeft het oordeel van de Hoge Raad effecten die niet passen binnen de doelstelling van zowel de BOR als de doorschuifregelingen. De verruiming van de reikwijdte wordt met name veroorzaakt door het feit dat een indirect gehouden belang dat geen aanmerkelijk belang vormt van zichzelf kwalificeert als bedrijfsmiddel en niet de onderliggende bezittingen en schulden. Voor een dergelijke belang geldt de toerekeningsregel niet. Hierdoor wordt eventueel beleggingsvermogen in het lichaam waarin de erflater of schenker het indirecte belang hield niet van de faciliteiten uitgezonderd. Ook gelden mogelijk de bezits- en voortzettingseis niet. Zou de schenker of erflater wel een indirect aanmerkelijk belang hebben gehad, dan zou dat wel het geval zijn omdat dan de toerekeningsregel van toepassing is. Door de toerekeningsregel worden de bezittingen en schulden van een indirect aanmerkelijk belang immers dwingend toegerekend aan de holding. Vervolgens wordt getoetst of de holding een onderneming drijft en, indien dat het geval is, wordt bepaald met welk vermogen zij dat doet. Op deze wijze wordt het beleggingsvermogen dus uit het belang geëlimineerd. Bovendien worden de bezits- en de voortzettingseis toegepast op de activiteiten die de holding na de toerekening wordt geacht uit te voeren. Als gevolg van het arrest zijn indirect gehouden belangen die niet kwalificeren voor de toepassing van de toerekeningsregel, maar wel tot het ondernemingsvermogen van de holding behoren, dus beter af dan wel voor de toepassing van de toerekeningsregel kwalificerende indirecte belangen. Ook ontstaat een verschil in behandeling tussen een direct en indirect gehouden belang van kleiner dan 5%. Een ander mogelijk gevolg van het kwalificeren als bedrijfsmiddel is dat bijvoorbeeld preferente aandelen die niet zijn ontstaan en verkregen in het kader van een bedrijfsopvolging wellicht op grond van de regels van de vermogensetikettering toch zouden kunnen kwalificeren als ondernemingsvermogen.

Het budgettaire belang van deze verruiming beloopt op basis van de bij de Belastingdienst bekende gevallen naar eerste inschatting zeker enkele tientallen miljoenen op jaarbasis. Het is echter niet onwaarschijnlijk dat het budgettaire belang van het arrest uiteindelijk fors hoger zal uitpakken doordat in de praktijk kwalificerende situaties gecreëerd worden. Naar aanleiding van het arrest hebben belastingplichtigen en belastingadviseurs de Belastingdienst reeds diverse vragen gesteld over de ruimere toepassing van deze faciliteiten in specifieke praktijkgevallen. In de artikelsgewijze toelichting wordt nader ingegaan op de uit het arrest voortvloeiende verruiming van het toepassingsbereik van de genoemde faciliteiten en de relatieve eenvoud waarmee als gevolg van het arrest een succesvol beroep op deze faciliteiten kan worden gedaan.

Door reparatie terugkeer naar situatie vóór arrest

De verruiming als gevolg van het arrest is gezien het voorgaande van een zodanige aard dat deze niet aansluit bij de doelstelling van de BOR en de doorschuifregelingen, namelijk het uitsluitend faciliteren van reële bedrijfsopvolgingen voor het aanwezige ondernemingsvermogen. Gegeven deze forse uitbreiding van de reikwijdte van de BOR en de doorschuifregelingen, het bijbehorende budgettaire belang en mede gelet op de signalen uit de praktijk dat gemakkelijk kwalificerende situaties kunnen worden gecreëerd, wordt voorgesteld de gevolgen van het arrest te repareren met terugwerkende kracht tot en met het tijdstip waarop deze wijzigingen bij persbericht bekend zijn gemaakt, dus tot en met 1 juli 2016, 0.00 uur. De reparatie houdt kort gezegd in dat de uitleg en werkwijze zoals de Belastingdienst die sinds 2010 heeft gehanteerd wettelijk wordt vastgelegd.

Dit wetsvoorstel bevat enkele wijzigingen in de SW 1956 ter zake van de zogenoemde schenkingsvrijstelling eigen woning. Door de op grond van het Belastingplan 2016 vanaf 1 januari 2017 geldende vrijstelling eigen woning mag iedereen tussen 18 en 40 jaar per schenker eenmalig een schenking van € 100.000 ten behoeve van de eigen woning vrijgesteld ontvangen. Deze vrijstelling is (per schenker) eenmalig, maar het is mogelijk om deze verspreid over drie achtereenvolgende kalenderjaren te benutten.20 Dat wil zeggen dat als de verkrijger van dezelfde schenker in het tweede of derde jaar nog een schenking voor de eigen woning ontvangt, voor die schenking(en) ook nog gebruik kan worden gemaakt van de schenkingsvrijstelling, voor zover deze nog niet volledig is benut bij de eerdere schenking(en). De geschonken bedragen moeten uiterlijk in het tweede kalenderjaar na het kalenderjaar waarin de eerste schenking is gedaan worden aangewend ten behoeve van de eigen woning. Naar verwachting valt het in veel gevallen pas na drie kalenderjaren na te gaan wat de feitelijke benutting van de vrijstelling is geweest en op welke wijze de schenking is aangewend. De ervaringen die zijn opgedaan met het toezicht op de tijdelijke regeling uit 2013/2014 laten zien dat de voor het vaststellen van de aanslag geldende periode van drie jaren na het tijdstip waarop de belastingschuld is ontstaan, te krap is. Daarom wordt voorgesteld om de termijn voor het opleggen van de aanslag met twee jaar te verlengen en vast te stellen op vijf jaar.

Het wetsvoorstel inzake de Wet uitwerking fiscale maatregelen Begrotingsakkoord 2013 (Wet UFM) voorzag in een vereenvoudiging van de accijns op wijn en tussenproducten. De bestaande vijf accijnstarieven voor wijn en drie accijnstarieven voor tussenproducten zouden budgettair neutraal worden vervangen door twee tarieven zowel voor wijn als voor tussenproducten, waarbij voor beide productgroepen het onderscheid tussen mousserend en niet-mousserend zou vervallen. Via een amendement van het lid Schouten c.s. werd de datum van inwerkingtreding van deze vereenvoudiging bepaald op 1 januari 2017.21 In dit amendement waren al de accijnstarieven opgenomen met ingang van 1 januari 2017, zijnde de in het wetsvoorstel voor de Wet UFM genoemde tarieven. Met ingang van 1 januari 2014 zijn de accijnstarieven van wijn en tussenproducten echter verhoogd, waardoor de in de Wet UFM opgenomen tarieven met ingang van 1 januari 2017 niet juist meer zijn om budgettair neutraal tot twee tarieven per categorie te komen. Als die tarieven niet zouden worden aangepast, zou er per 1 januari 2017 een tariefverlaging plaatsvinden met als gevolg een budgettaire derving. Daarom stelt het kabinet voor de in de Wet UFM opgenomen tarieven, zoals die zouden gaan gelden met ingang van 1 januari 2017, te corrigeren op de wijze zoals is opgenomen in tabellen 1a en 1b om de beoogde budgettaire neutraliteit te realiseren.

|

Product |

Voorstel UFM 1-1-2013 |

Amendement UFM 1-1-2017 |

Voorstel 1-1-2017 |

|---|---|---|---|

|

Wijn mousserend en niet- mousserend max. 8,5% |

41,78 |

41,78 |

44,49 |

|

Wijn mousserend en niet- mousserend > 8,5% |

83,56 |

83,56 |

91,50 |

|

Tussenproducten mousserend en niet-mousserend max. 15% |

100,22 |

100,22 |

105,98 |

|

Tussenproducten mousserend en niet-mousserend > 15% |

141,17 |

141,17 |

149,31 |

|

Tarief sinds 1-1-2014 |

Voorstel 1-1-2017 |

|

|---|---|---|

|

Wijn en mousserende wijn: |

||

|

Wijn ≤ 8,5% |

44,18 |

44,49 |

|

Mousserende wijn ≤ 8,5% |

48,25 |

|

|

Wijn > 8,5% ≤ 15% |

88,36 |

91,50 |

|

Wijn > 15% |

129,81 |

|

|

Mousserende wijn > 8,5% |

254,41 |

|

|

Tussenproducten: |

||

|

Tussenproducten ≤ 15% |

105,98 |

105,98 |

|

Tussenproducten > 15% |

149,29 |

149,31 |

|

Mousserende tussenproducten |

254,41 |

Het kabinet stelt voor de huidige teruggaafregeling voor biobrandstoffen in de Wet op de accijns uit te breiden met hernieuwbare brandstoffen. Voor biobrandstoffen alsmede mengsels van biobrandstoffen en fossiele brandstoffen voor gebruik als motorbrandstof kan onder voorwaarden gedeeltelijk accijns worden teruggevraagd ter compensatie van de lagere energie-inhoud van de biobrandstof ten opzichte van die van de fossiele brandstof waarvan het accijnstarief is verschuldigd. Nu zijn of komen er ook hernieuwbare brandstoffen op de markt die geen biobrandstof zijn, zoals hernieuwbare methanol. Op methanol is het accijnstarief van benzine van toepassing. Op hernieuwbare methanol is vorengenoemde teruggaafregeling niet van toepassing ondanks dat de energie-inhoud van methanol slechts 50% is van die van benzine. Dit is moeilijk verdedigbaar, zeker gezien het feit dat biomethanol wel onder deze teruggaafregeling valt. Daarom wil het kabinet de teruggaafregeling uitbreiden met hernieuwbare brandstoffen. Hernieuwbare brandstoffen komen in aanmerking voor de teruggaafregeling als daarvoor een verklaring van een verificateur hernieuwbare brandstof is afgegeven.

Het kabinet stelt voor in de Wet op de accijns een bepaling op te nemen om de benodigde apparatuur of dieren te mogen gebruiken bij controles. Daardoor kan de Douane onder meer tabakshonden en scanapparatuur inzetten bij accijnscontroles (niet zijnde invoer). Een vergelijkbare bepaling is opgenomen in de Algemene douanewet. Door de nieuwe bepaling worden de bevoegdheden van de Douane voor de accijnswetgeving gelijk aan die voor de douanewetgeving, zodat bestaande taken – binnenlandse accijnscontroles – effectiever kunnen worden uitgevoerd. Zonder inzet van apparatuur of dieren zouden bijvoorbeeld vrachtauto’s of containers voor een controle helemaal moeten worden uitgeladen. Op dit moment zet de Douane al apparatuur of dieren in bij accijnscontroles, maar alleen met toestemming van de belanghebbende. De inzet van apparatuur of dieren bij accijnscontroles wordt nu geformaliseerd zodat voortaan, waar nodig, ook zonder toestemming van belanghebbenden apparatuur of dieren kunnen worden ingezet. Zowel voor de Douane als het bedrijfsleven betekent de inzet van apparatuur of dieren bij accijnscontroles een tijdwinst.

Procedure teruggaaf energiebelasting voor zeeschepen

In de Wet belastingen op milieugrondslag is met ingang van 1 januari 2016 een teruggaafregeling ingevoerd in de energiebelasting voor aardgas dat is geleverd om te worden gebruikt als brandstof voor vaartuigen op communautaire wateren (met inbegrip van de visserij). Daarbij is verzuimd om gelijktijdig vast te leggen dat de beslissing op het teruggaafverzoek – evenals bij de andere teruggaafregelingen in de energiebelasting – wordt genomen bij een voor bezwaar vatbare beschikking. Deze omissie wordt in het onderhavige wetsvoorstel rechtgezet.

Op grond van de systematiek van de Algemene wet inkomensafhankelijke regelingen (Awir) krijgt de belanghebbende die een tegemoetkoming heeft aangevraagd in de regel eerst een voorschot tot het bedrag waarop de tegemoetkoming vermoedelijk zal worden vastgesteld. De Belastingdienst/Toeslagen kan het voorschotbedrag naderhand nog herzien en kent vervolgens de tegemoetkoming toe, onder verrekening van het verleende voorschot.

Op 1 juni 2016 heeft de Afdeling bestuursrechtspraak van de Raad van State (ABRvS) uitspraak gedaan in een zestal procedures waarin de vraag centraal stond in hoeverre de Belastingdienst/Toeslagen de bevoegdheid heeft om nog na verloop van lange tijd de tegemoetkoming over een berekeningsjaar toe te kennen tot een lager bedrag dan het bedrag van het verleende voorschot of het voorschot te herzien tot een lager bedrag met de terugvordering van het ten onrechte uitbetaalde gedeelte tot gevolg.22 De ABRvS oordeelde dat deze bevoegdheid vervalt ingeval vijf jaar zijn verstreken na de laatste dag van het berekeningsjaar. De tegemoetkoming moet in die gevallen worden toegekend tot ten minste het bedrag van het verleende voorschot, zodat een terugvordering als gevolg van de verrekening van het verleende voorschot niet aan de orde is. Voorgesteld wordt de Awir op dit punt in overeenstemming te brengen met het oordeel van de ABRvS.

De Wet aanpak fraude toeslagen en fiscaliteit bevat diverse maatregelen die erop gericht zijn om fraude- en invorderingsrisico’s tegen te gaan die verband houden met de voorschotsystematiek van de onder de Awir vallende toeslagen: een toeslag wordt uitgekeerd als voorschot, dat is gebaseerd op geschatte gegevens. Een van deze maatregelen heeft betrekking op, kort samengevat, het niet verlenen van een voorschot aan de aanvrager van een toeslag die een vergrijp heeft begaan waarvoor de Belastingdienst/Toeslagen of de inspecteur hem een bestuurlijke boete heeft opgelegd of een soortgelijk misdrijf heeft begaan waarvoor hem een strafrechtelijke sanctie is opgelegd. Deze maatregel dient nog bij koninklijk besluit in werking te treden. De Wet aanpak fraude toeslagen en fiscaliteit bevat een vergelijkbare maatregel met betrekking tot voorlopige aanslagen inkomstenbelasting. Deze maatregel, die is opgenomen in de AWR, is inmiddels in werking getreden.23

De maatregel in de AWR heeft vorm gekregen als een bevoegdheid van de inspecteur om af te zien van het opleggen van een voorlopige aanslag of om een voorlopige aanslag op een ander bedrag vast te stellen dan het bedrag waarop de definitieve aanslag vermoedelijk zal worden vastgesteld. Dit laat de inspecteur de ruimte om in bepaalde gevallen toch een voorlopige aanslag op te leggen als de belastingplichtige daar expliciet om verzoekt. De maatregel in de Awir zoals die op dit moment is vormgegeven, biedt die ruimte niet voor de Belastingdienst/Toeslagen als het gaat om het verlenen van een voorschot. Om uniforme toepassing van beide maatregelen te kunnen bewerkstelligen, kiest het kabinet ervoor om de maatregel in de Awir ook vorm te geven als een bevoegdheid. Omdat de maatregel in de sfeer van de toeslagen niet alleen betrekking heeft op eerdere vergrijpen of misdrijven gepleegd door de aanvrager zelf maar ook op vergrijpen of misdrijven gepleegd door de partner of een medebewoner, kan onverkorte toepassing van de maatregel in bepaalde situaties onwenselijk zijn. De Belastingdienst/Toeslagen heeft dan de mogelijkheid in bepaalde gevallen toch een voorschot te verlenen.

De Belastingdienst/Toeslagen beschikt over gegevens die relevant kunnen zijn voor andere bestuursorganen in de uitoefening van hun publiekrechtelijke taken. Het kan bijvoorbeeld gaan om gegevens waaruit blijkt of iemand een toeslag ontvangt, welke toeslag dat is en voor welk bedrag degene in aanmerking komt. Ook het feit dat sprake is van terugvordering van een toeslag of dat sprake is van invorderingsmaatregelen met betrekking tot toeslagschulden, is een gegeven dat relevant kan zijn voor andere bestuursorganen. Als andere bestuursorganen ook over deze gegevens kunnen beschikken, kunnen zij een beter beeld krijgen van de betreffende personen, de geldstromen die deze personen van overheidswege ontvangen en de schulden die zij hebben. Daardoor zijn zij beter in staat hun eigen wettelijke taken naar behoren te vervullen en besluiten te nemen in het kader van de integrale toepassing en handhaving van overheidsregelingen.

Op grond van de in de Algemene wet bestuursrecht (Awb) opgenomen geheimhoudingsplicht kan de Belastingdienst/Toeslagen dergelijke gegevens alleen verstrekken indien een wettelijk voorschift daartoe verplicht. Dit wetsvoorstel voorziet daarom in een bepaling in de Awir die een grondslag biedt voor gegevensverstrekking door de Belastingdienst/Toeslagen aan andere bestuursorganen waarmee op basis van een convenant wordt samengewerkt. Op basis van deze grondslag zal bij algemene maatregel van bestuur nader worden uitgewerkt welke gegevens aan welke bestuursorganen voor welke doeleinden worden verstrekt. Het voornemen is om in het Uitvoeringsbesluit Algemene wet inkomensafhankelijke regelingen gegevensverstrekking mogelijk te maken aan bestuursorganen waarmee wordt samengewerkt in een samenwerkingsverband. Een voorbeeld daarvan is het Financieel Expertise Centrum (FEC) waar informatie-uitwisseling plaatsvindt op het thema bestrijding terrorismefinanciering. In het FEC werken onder andere het Openbaar Ministerie, de politie, de Financial Intelligence Unit en de Autoriteit Financiële Markten samen met het doel om op basis van signalen financiële netwerken in kaart te brengen van in- en uitreizigers afkomstig uit of met bestemmingen naar landen zoals Syrië en Irak en andere voor terrorismefinanciering relevante personen. Voor het plegen van terroristische aanslagen zijn niet altijd grote financiële middelen nodig. Het gebruikmaken van een toeslag kan voor deze personen een laagdrempelig middel zijn om terroristische activiteiten te financieren. Daarom heeft het een belangrijke toegevoegde waarde als ook de Belastingdienst/Toeslagen desgewenst informatie kan verstrekken over de beschikbare toeslaggegevens van een bepaalde persoon, zijn eventuele partner of medebewoners. Ook gegevens met betrekking tot het bankrekeningnummer waarop een toeslag wordt uitbetaald kunnen van belang zijn om te verstrekken. Een ander voorbeeld van een samenwerkingsverband is het Landelijke Informatie en Expertise Centrum (LIEC). In het LIEC en de daaronder ressorterende Regionale Informatie en Expertise Centra wordt behalve met een aantal van de hiervoor bij het FEC genoemde participanten ook samengewerkt met gemeenten en provincies. Het doel van de verstrekking van informatie in dit verband is de bestuurlijke en geïntegreerde aanpak van georganiseerde criminaliteit. Ook in deze gevallen heeft het een belangrijke toegevoegde waarde als de Belastingdienst/Toeslagen desgewenst toeslaggegevens kan verstrekken van personen ten aanzien van wie een feitelijk vermoeden bestaat dat zij betrokken zijn bij (een vorm van) georganiseerde criminaliteit. Met deze informatie kan een beter inzicht worden verkregen of hier ook daadwerkelijk sprake van is.

Het kabinet is zich bewust van de beperkingen van het recht op eerbiediging van de persoonlijke levenssfeer die deze maatregel voor bepaalde burgers meebrengt. In verband daarmee is een Privacy Impact Assessment vastgesteld (PIA) en is de Autoriteit Persoonsgegevens gevraagd over de maatregel advies uit te brengen. In de PIA is gekeken naar de noodzaak van de gegevensverwerking en zijn op gestructureerde wijze de implicaties van de maatregel in kaart gebracht. Naar aanleiding van het advies van de Autoriteit Persoonsgegevens heeft een redactionele aanpassing van de wettekst plaatsgevonden en wordt in deze toelichting nader gemotiveerd waarom de maatregel noodzakelijk is en in overeenstemming met de beginselen van proportionaliteit en subsidiariteit.

Artikel 8 van het Europees verdrag tot bescherming van de rechten van de mens en de fundamentele vrijheden (EVRM) stelt aan de hiervoor genoemde beperkingen de eis dat daar een legitiem doel mee wordt nagestreefd en dat voor de inbreuk op het recht een dringende maatschappelijke behoefte moet zijn met inachtneming van de beginselen van proportionaliteit en subsidiariteit.

In dit geval acht het kabinet de beperkingen die het voorstel meebrengt in overeenstemming met artikel 8 van het EVRM omdat de voorgestelde grondslag zich beperkt tot gegevensverstrekking aan andere bestuurorganen die in het kader van de uitoefening van hun publiekrechtelijke taak samenwerken voor doeleinden met een groot maatschappelijk belang, zoals de bestrijding van georganiseerde criminaliteit en het tegengaan van terrorismefinanciering. De beperking vormt daarmee een legitiem doel dat wordt nagestreefd omdat het belang van aanpak van georganiseerde criminaliteit en terrorismefinanciering is gelegen in het voorkomen van strafbare feiten, een van de genoemde belangen in artikel 8 van het EVRM. Zoals hiervoor aangegeven kan de informatie waarover de Belastingdienst/Toeslagen beschikt hier een belangrijke bijdrage aan leveren. Omdat de andere bestuursorganen waarmee wordt samengewerkt daardoor beter in staat zijn hun publiekrechtelijke taken te vervullen en beter in staat zijn tot handhaving van overheidsregelingen, is het gerechtvaardigd dat als gevolg van de voorgestelde maatregel een zekere inbreuk op de persoonlijke levenssfeer van enkele individuen wordt gemaakt. In het Uitvoeringsbesluit Algemene wet inkomensafhankelijke regelingen zal worden opgenomen aan welke bestuursorganen welke informatie wordt verstrekt met het oog op welke taak. De bevoegdheid tot informatieverstrekking zal bovendien proportioneel toegepast worden; er zal slechts sprake zijn van gerichte informatieverstrekking ten behoeve van op maat gesneden gebruik en niet van het verstrekken van een pakket van gegevens. In de convenanten die aan de samenwerking ten grondslag liggen worden ook eisen gesteld aan de wijze van verwerking van de persoonsgegevens die worden verstrekt.

Het wetsvoorstel bevat geen maatregelen met materiële budgettaire effecten.

Op grond van richtlijn (EU) 2015/153524 zal de uitbreiding van het toepassingsbereik van de teruggaafregeling biobrandstoffen met hernieuwbare bronnen aan de Europese Commissie als technisch voorschrift worden genotificeerd.

Bij Richtlijn 2015/2060/EU25 heeft de Raad van de Europese Unie Richtlijn 2003/48/EG26 (spaarrenterichtlijn) ingetrokken. De aanleiding hiervoor is de totstandkoming van Richtlijn 2014/107/EU27, die nieuwe, bredere rapportageverplichtingen voor financiële instellingen heeft ingevoerd dan de verplichtingen onder de spaarrenterichtlijn. Om dubbele rapportageverplichtingen te vermijden en kosten te besparen voor zowel de belastingdiensten als de marktdeelnemers is de spaarrenterichtlijn ingetrokken. Met dit wetsvoorstel worden de Wet op de internationale bijstandsverlening bij de heffing van belastingen en de Wet IB 2001 hierop aangepast.

De voorstellen van dit wetsvoorstel zijn door de Belastingdienst beoordeeld met de uitvoeringstoets nieuwe stijl. Voor alle voorstellen uit het onderhavige wetsvoorstel geldt dat de Belastingdienst die uitvoerbaar en handhaafbaar acht per de voorgestelde inwerkingtredingsdatum. De gevolgen voor de uitvoering zijn beschreven in de uitvoeringstoetsen die als bijlage zijn bijgevoegd28. Dit wetsvoorstel heeft geen gevolgen voor de uitvoeringskosten van de Belastingdienst.

Geen van de in dit wetsvoorstel opgenomen maatregelen heeft een meer dan verwaarloosbaar positief of negatief effect op de administratieve lasten. Ook per saldo treedt er als gevolg van dit wetsvoorstel geen te kwantificeren wijziging van de omvang van de administratieve lasten voor burgers en bedrijven op.

Met betrekking tot een aantal maatregelen in dit wetsvoorstel is advies ingewonnen of heeft overleg plaatsgevonden met externe organisaties. Waar dit het geval is, wordt dit toegelicht bij de toelichting van de desbetreffende maatregelen. In dit wetsvoorstel gaat het om de maatregelen: Codificatie beleidsbesluit tijdklemmen en Creëren grondslag voor informatie-uitwisseling.

Tevens is advies gevraagd aan de Raad voor de Rechtspraak. De Raad voor de Rechtspraak verwacht dat de werklastgevolgen van dit wetsvoorstel beperkt zijn.

Artikel I

Artikel I, onderdeel A (artikel 3.111 van de Wet IB 2001)

In artikel 3.111, derde lid, van de Wet inkomstenbelasting 2001 (Wet IB 2001) is bepaald dat ook een woning in aanbouw als eigen woning wordt aangemerkt, mits aannemelijk wordt gemaakt dat die woning in aanbouw uitsluitend bestemd is om in het kalenderjaar of in een van de daaropvolgende drie jaren de belastingplichtige als eigen woning ter beschikking te staan. Op basis van jurisprudentie is pas sprake van een woning in aanbouw vanaf het moment dat sprake is van een bouwsel.29 Dat betekent dat bijvoorbeeld moet zijn begonnen met heien of het leggen van de fundering. Het kabinet beoogt echter een enigszins bredere reikwijdte van het begrip woning in aanbouw. Daarom is, in aansluiting op de bestaande praktijk, bij beleidsbesluit van 26 november 201430 vooruitlopend op wetgeving goedgekeurd dat ook sprake is van een woning in aanbouw in de situatie dat concrete stappen zijn gezet voor het in gang zetten van de bouwkundige werkzaamheden. Bij een nieuwbouwwoning is in ieder geval sprake van voldoende concrete stappen vanaf het moment van sluiten van de koop-/aannemingsovereenkomst. In andere gevallen is er een minder concreet moment waarbij kan worden aangesloten. Daarom wordt bij fictie aangenomen dat in ieder geval ook sprake is van een woning in aanbouw vanaf de periode die aanvangt zes maanden voorafgaande aan de feitelijke start van de bouwwerkzaamheden. Binnen deze termijn is het dus niet nodig om nader te onderbouwen dat er voldoende concrete stappen zijn gezet. Deze fictie sluit overigens niet uit dat ook buiten deze termijn sprake kan zijn van een woning in aanbouw. In dat geval zal de belastingplichtige echter wel nader moeten onderbouwen dat er voldoende concrete stappen zijn gezet voor het in gang zetten van de bouwkundige werkzaamheden. Met de voorgestelde wijziging van artikel 3.111, derde lid, van de Wet IB 2001 wordt voornoemde bredere uitleg van het begrip woning in aanbouw met ingang van 1 januari 2017 gecodificeerd.

Volledigheidshalve wordt opgemerkt dat ook een bouwkavel die op grond van het voorgaande als woning in aanbouw wordt aangemerkt moet voldoen aan de voorwaarde dat aannemelijk wordt gemaakt dat de op die bouwkavel te realiseren woning uitsluitend bestemd is om in het kalenderjaar of in een van de daaropvolgende drie jaren de belastingplichtige als eigen woning ter beschikking te staan.

Artikel I, onderdeel B (artikel 3.119a van de Wet inkomstenbelasting 2001)

In artikel 3.119a, eerste lid, van de Wet IB 2001 is bepaald wanneer sprake is van een eigenwoningschuld. Een van de eisen waaraan moet worden voldaan is dat er sprake is van een schuld van de belastingplichtige. In de situatie dat een belastingplichtige een eigen woning heeft op grond van artikel 3.111, eerste lid, aanhef en onderdeel b, van de Wet IB 2001 en er sprake is van een krachtens erfrecht verkregen recht van vruchtgebruik, recht van bewoning of recht van gebruik behoort de schuld die op (dat deel van) die woning rust niet tot het vermogen van de belastingplichtige, maar tot het vermogen van de blooteigenaar. Om te voorkomen dat in die situatie de belastingplichtige geen recht zou hebben op de aftrek van rente en kosten van die schuld terwijl hij er wel toe gehouden is die rente en kosten te voldoen, wordt op basis van het voorgestelde artikel 3.119a, achtste lid, van de Wet IB 2001 deze schuld mede aangemerkt als schuld van de belastingplichtige en kwalificeert deze schuld – mits aan de overige voorwaarden is voldaan – als fiscale eigenwoningschuld. Voor deze schuld geldt dus net als voor overige eigenwoningschulden die onder de aflossingseis vallen, dat moet worden voldaan aan de wettelijke verplichting tot aflossing. In het voorgestelde artikel 3.119a, eerste lid, van de Wet IB 2001 is aangegeven dat de belastingplichtige gehouden moet zijn de kosten en lasten te dragen van de betreffende schuld. Dit betekent niet dat het nodig is dat de vruchtgebruiker ook de aflossingstermijnen voor zijn rekening neemt, deze kunnen ook door de blooteigenaar worden voldaan.31 Voldoende is dat er ten minste volgens het fiscale aflossingsschema wordt afgelost op de schuld om deze fiscaal als eigenwoningschuld aan te kunnen blijven merken.

Overigens wordt opgemerkt dat als de betreffende schuld bij de erflater een bestaande eigenwoningschuld in de zin van artikel 10bis.1 van de Wet IB 2001 was en de vruchtgebruiker op het moment van overlijden van de erflater diens partner was of indien het vruchtgebruik krachtens erfrecht reeds voor 1 januari 2013 is ontstaan, de schuld mede op basis van het voorgestelde artikel 10bis.1, achtste lid, van de Wet IB 2001 veelal als bestaande eigenwoningschuld van de vruchtgebruiker kan worden aangemerkt. Op een bestaande eigenwoningschuld is de aflossingseis niet van toepassing.

Artikel I, onderdeel C (artikel 3.119aa van de Wet inkomstenbelasting 2001)

In artikel 3.119aa van de Wet IB 2001 is bepaald dat bij vervreemding van een eigen woning het vervreemdingssaldo eigen woning wordt toegevoegd aan de eigenwoningreserve. Het bedrag van de eigenwoningreserve wordt, indien binnen drie jaar een volgende eigen woning wordt verkregen, geacht te worden aangewend voor de financiering van die volgende eigen woning. Omdat de vruchtgebruiker bij vervreemding van de eigen woning waar het vruchtgebruik op rust niet gerechtigd is tot de verkoopopbrengst voor zover deze ziet op het deel van de woning waar het vruchtgebruik op rust, wordt met het voorgestelde artikel 3.119aa, zevende lid, van de Wet IB 2001 bewerkstelligd dat dit deel van het vervreemdingssaldo eigen woning niet wordt toegevoegd aan de eigenwoningreserve. Ten behoeve van de restschuldregeling – zie hiervoor de toelichting op de wijziging van artikel 3.120a van de Wet IB 2001 – wordt voor dit deel wel een vervreemdingssaldo eigen woning gevormd.

Het niet in aanmerking nemen van een eigenwoningreserve bij de vruchtgebruiker betekent overigens niet dat er dan een eigenwoningreserve in aanmerking zou worden genomen bij de blooteigenaar. Voor de blooteigenaar is er immers geen sprake van vervreemding van een eigen woning.

Artikel I, onderdeel D (artikel 3.119c van de Wet inkomstenbelasting 2001)

Op basis van het voorgestelde artikel 3.119c, tiende lid, van de Wet IB 2001 blijft het aflossingsschema van de erflater van toepassing op de schuld waar het krachtens erfrecht gevestigde vruchtgebruik betrekking op heeft en die ingevolge het voorgestelde artikel 3.119a, achtste lid, van de Wet IB 2001 tot de eigenwoningschuld behoort als de vruchtgebruiker op het moment van overlijden van de erflater diens partner was. Dit overeenkomstig de regeling van het negende lid van genoemd artikel 3.119c waarbij het aflossingsschema van de erflater overgaat op de langstlevende partner die de schuld krachtens erfrecht verkrijgt.

Voor een vruchtgebruiker krachtens erfrecht die niet de partner van de erflater was, is derhalve alleen het eigen aftrekverleden relevant voor de vaststelling van het toe te passen aflossingsschema.

Artikel I, onderdeel E (artikel 3.120a van de Wet inkomstenbelasting 2001)

In artikel 3.120a van de Wet IB 2001 is de restschuldregeling opgenomen. Ook in de situatie dat een eigen woning als bedoeld in artikel 3.111, eerste lid, aanhef en onderdeel b, van de Wet IB 2001 wordt vervreemd kan sprake zijn van een restschuld. Als dit een schuld is waarvoor de belastingplichtige op grond van het krachtens erfrecht verkregen vruchtgebruik gehouden was de kosten en lasten te dragen en deze schuld als zodanig na vervreemding in stand blijft, houdt de belastingplichtige – mits aan de overige voorwaarden is voldaan – op basis van het voorgestelde artikel 3.120a, derde lid, van de Wet IB 2001 recht op aftrek van de rente en kosten.

Om te voorkomen dat de schuld voor de blooteigenaar ook als restschuld zou kunnen worden aangemerkt, is in het voorgestelde artikel 3.120a, vierde lid, van de Wet IB 2001 opgenomen dat de schuld waarop het voorgestelde derde lid van dat artikel van toepassing is niet als restschuld wordt aangemerkt.

Artikel I, onderdelen F en G (artikelen 4.17a en 4.17c van de Wet inkomstenbelasting 2001)

Voor de toelichting op de voorgestelde wijzigingen van de artikelen 4.17a en 4.17c van de Wet IB 2001 wordt verwezen naar de toelichting op de voorgestelde wijzigingen van artikel 35c van de Successiewet 1956 (SW 1956).

Artikel I, onderdeel H (artikel 4.21 van de Wet inkomstenbelasting 2001)

De wijziging van artikel 4.21, vijfde lid, van de Wet IB 2001 betreft een redactionele wijziging, waarmee in samenhang met de wijziging van artikel 4.25 van de Wet IB 2001 tot uitdrukking wordt gebracht dat de bepaling niet alleen op conserverende aanslagen ziet, maar ook op conserverende navorderingsaanslagen.

Artikel I, onderdeel I (artikel 4.25 van de Wet inkomstenbelasting 2001)

Artikel 4.25, vijfde lid, van de Wet IB 2001 biedt de mogelijkheid om nadere regels te stellen op grond waarvan een conserverende belastingaanslag die is opgelegd ter zake van de emigratie van de binnenlandse belastingplichtige of ter zake van de verplaatsing van de feitelijke leiding uit Nederland van een vennootschap waarin de buitenlandse belastingplichtige een aanmerkelijk belang houdt, wordt verminderd bij terugkeer van die belastingplichtige naar Nederland binnen tien jaren nadat het belastbare feit zich heeft voorgedaan. De tienjaarstermijn is in genoemd lid opgenomen omdat voorheen in die gevallen de belasting die was verschuldigd over het inkomen ter zake waarvan de conserverende belastingaanslag was opgelegd, na verloop van tien jaar werd kwijtgescholden. Op grond van de huidige tekst van de Invorderingswet 1990 (IW 1990) blijft de conserverende belastingaanslag (voor niet onder het in artikel 70ea van de IW 1990 opgenomen overgangsrecht vallende situaties) in stand zolang de belasting niet volledig is voldaan en wordt de belasting niet meer na tien jaren kwijtgescholden. In artikel 4.25, vijfde lid, van de Wet IB 2001 is ten onrechte een verwijzing naar de tienjaarstermijn blijven staan. De voorgestelde wijziging herstelt dit.

Tevens wordt in artikel 4.25, vijfde en zesde lid, van de Wet IB 2001 een redactionele wijziging aangebracht, waarmee tot uitdrukking wordt gebracht dat deze bepalingen niet alleen op conserverende aanslagen zien, maar ook op conserverende navorderingsaanslagen.

Artikel I, onderdeel J (artikel 5.4 van de Wet inkomstenbelasting 2001)

Het voorgestelde artikel 5.4, vierde en vijfde lid, van de Wet IB 2001 regelt dat voor box 3 ook schulden die deel uitmaken van een algemeenheid waarop krachtens erfrecht een vruchtgebruik rust of is gevestigd volledig bij de vruchtgebruiker in aanmerking worden genomen en niet (deels) bij de blooteigenaar. Hiermee wordt aangesloten bij de thans reeds in artikel 5.4, derde en vierde lid, van de Wet IB 2001 opgenomen regeling voor bezittingen waarop een dergelijk vruchtgebruik rust of is gevestigd.

Artikel I, onderdeel K (artikel 7.2 van de Wet inkomstenbelasting 2001)

Met de wijziging van artikel 7.2 van de Wet IB 2001 wordt geregeld dat Nederland het in belastingverdragen aan Nederland toegewezen heffingsrecht over beloningen van bestuurders en commissarissen van in Nederland gevestigde vennootschappen in alle gevallen kan effectueren. De thans nog in het zevende lid, vierde volzin, van genoemd artikel ondergebrachte bepaling met betrekking tot de buiten Nederland vervulde functie van bestuurder of commissaris van een in Nederland gevestigd lichaam wordt daarbij in het voorgestelde zeventiende lid opgenomen. Daarbij worden twee toerekeningsregels van toepassing met betrekking tot beloningen van niet in Nederland wonende bestuurders of commissarissen van een in Nederland gevestigd lichaam:

– Wanneer deze beloningen kwalificeren als winst uit onderneming van die bestuurder of commissaris wordt de functie van bestuurder of commissaris van het in Nederland gevestigde lichaam steeds geacht te zijn vervuld met behulp van een vaste inrichting in Nederland.

– Wanneer deze beloningen kwalificeren als loon of resultaat uit overige werkzaamheden van die bestuurder of commissaris wordt de functie van bestuurder of commissaris van het in Nederland gevestigde lichaam steeds geacht te zijn vervuld in Nederland.

Artikel I, onderdeel L (artikel 7.6 van de Wet inkomstenbelasting 2001)

In artikel 7.6, derde en vierde lid, van de Wet IB 2001 wordt geregeld dat nadere regels kunnen worden gesteld inzake de verkrijgingsprijs van aandelen of winstbewijzen indien artikel 26 van de IW 1990 is toegepast. Op grond van de met terugwerkende kracht tot en met 15 september 2015, 15.15 uur, geldende tekst van artikel 21, derde en zesde lid, van het Uitvoeringsbesluit inkomstenbelasting 2001 wordt de verkrijgingsprijs van een aanmerkelijk belang van een buitenlandse belastingplichtige eveneens gecorrigeerd indien deze aanmerkelijkbelanghouder een uitdeling geniet waarbij op grond van artikel 25, achtste lid, onderdeel b, van de IW 1990 het uitstel van betaling voor de verschuldigde belasting is beëindigd. Abusievelijk is aan de delegatiebepaling in artikel 7.6, derde en vierde lid, van de Wet IB 2001 niet een verwijzing naar artikel 25 van de IW 1990 toegevoegd. De voorgestelde wijziging herstelt dit. Gelet op de hiervoor genoemde samenhang met de wijziging van artikel 21, derde en zesde lid, van het Uitvoeringsbesluit inkomstenbelasting 2001 wordt voorgesteld om de wijziging van artikel 7.6 van de Wet IB 2001 eveneens terug te laten werken tot en met 15 september 2015, 15.15 uur.

Artikel I, onderdeel M (artikel 9.2 van de Wet inkomstenbelasting 2001)

Op grond van artikel 9.2, eerste lid, onderdeel d, van de Wet IB 2001 wordt tot de voorheffingen gerekend de door Oostenrijk geheven bronbelasting, bedoeld in artikel 11, eerste lid, van de spaarrenterichtlijn,32 zoals dat artikel op 31 december 2015 luidde, over een door een uiteindelijk gerechtigde in de zin van die richtlijn ontvangen rentebetaling als bedoeld in artikel 6 van die richtlijn. Bij Richtlijn (EU) 2015/206033 is de spaarrenterichtlijn door de Raad van de Europese Unie ingetrokken. Deze intrekking is voor Nederland in werking getreden op dezelfde datum als de datum waarop de maatregelen van de CRS-richtlijn34 van toepassing zijn geworden. Dit is op 1 januari 2016. Daarom wordt voorgesteld om artikel 9.2, eerste lid, onderdeel d, van de Wet IB 2001 met terugwerkende kracht tot en met 1 januari 2016 te laten vervallen. In verband met de in Richtlijn (EU) 2015/2060 opgenomen overgangsregeling voor Oostenrijk voor het jaar 2016 wordt daarnaast voorgesteld om in artikel 10a.17 van de Wet IB 2001 een overgangsregeling op te nemen (zie artikel I, onderdeel S).

Naast Oostenrijk is er een aantal andere landen buiten de Europese Unie dat een met artikel 11, eerste lid, van de spaarrenterichtlijn, zoals dat artikel op 31 december 2015 luidde, vergelijkbare bronbelasting heft over rentebetalingen die onder de begripsomschrijving van artikel 6 van die richtlijn vallen. Op grond van artikel 9.2, tiende lid, van de Wet IB 2001 kan ook deze bronbelasting bij algemene maatregel van bestuur als voorheffing worden aangewezen. Dit is gebeurd in artikel 21a van het Uitvoeringsbesluit inkomstenbelasting 2001 voor door Andorra, Curaçao, Liechtenstein, Monaco, San Marino, Sint Maarten en Zwitserland geheven bronbelasting. In verband met de intrekking van de spaarrenterichtlijn per 1 januari 2016 wordt voorgesteld ook artikel 9.2, tiende lid, van de Wet IB 2001 met terugwerkende kracht tot en met 1 januari 2016 te laten vervallen. Ook genoemd artikel 21a van het Uitvoeringsbesluit inkomstenbelasting 2001 zal vervolgens komen te vervallen. In artikel 10a.17 van de Wet IB 2001 wordt voorzien in overgangsrecht voor (mogelijke) bronheffingen die nog plaatsvinden na 31 december 2015 (zie artikel I, onderdeel S).

Met het vervallen van artikel 9.2, eerste lid, onderdeel d, en tiende lid, van de Wet IB 2001 kan ook artikel 9.2, achtste lid, tweede volzin, van die wet, dat naar de genoemde bepalingen verwijst, vervallen.

Artikel I, onderdeel N (artikel 10.5 van de Wet inkomstenbelasting 2001)

In artikel 10.5 van de Wet IB 2001 zijn de regels opgenomen die gelden voor de afronding die wordt toegepast bij de jaarlijkse bijstelling van de voor het eigenwoningforfait relevante bedragen en percentages. Voorts is een definitie opgenomen van het indexcijfer van de woninghuren dat eveneens wordt gebruikt voor de jaarlijkse bijstelling van het eigenwoningforfait. De voorgestelde wijzigingen van genoemd artikel zijn technisch van aard. Op grond van de huidige wettekst wordt onder genoemd indexcijfer verstaan het gemiddelde van de consumentenprijsindexcijfers voor alle huishoudens voor de woninghuur, vermeld in het nummer van de Maandstatistiek van de prijzen, uitgegeven door het Centraal Bureau voor de Statistiek, waarin het indexcijfer voor de maand juli voor het eerst, al dan niet voorlopig, wordt gepubliceerd. De betreffende publicatie van het Centraal Bureau voor de Statistiek is inmiddels vervallen. Daarom wordt voorgesteld om voortaan uit te gaan van het gemiddelde van de consumentenprijsindexcijfers voor alle huishoudens voor de woninghuur dat wordt gepubliceerd in het Statistisch Bulletin. Daarbij zal nog steeds het indexcijfer voor de maand juli worden gehanteerd, met dien verstande dat voortaan wordt uitgegaan van de tweede publicatie van dat indexcijfer (doorgaans in september) omdat dit veelal ook het definitieve indexcijfer betreft. De genoemde wijzigingen hebben inhoudelijk geen noemenswaardige betekenis. In het Statistisch Bulletin wordt een indexcijfer voor de woninghuur inclusief de huur van garages gehanteerd hetgeen bij het huidige indexcijfer niet het geval is, maar dit leidt niet tot noemenswaardige verschillen. Omdat ook de publicaties in het Statistisch Bulletin over de voorgaande jaren beschikbaar zijn, kan de eerstvolgende bijstelling reeds geheel plaatsvinden op basis van de in het Statistisch Bulletin gepubliceerde indexcijfers.

Van de gelegenheid wordt verder gebruikgemaakt om de in de praktijk toegepaste afrondingsregels te codificeren en de wettekst op dit punt in overeenstemming te brengen met artikel 10.3a van de Wet IB 2001.

Artikel I, onderdeel O (artikel 10bis.1 van de Wet inkomstenbelasting 2001)

Zoals bij de toelichting op het voorgestelde artikel 3.119a, achtste lid, van de Wet IB 2001 al is opgemerkt kan een schuld waarvoor de belastingplichtige op grond van het krachtens erfrecht verkregen vruchtgebruik gehouden is de kosten en lasten te dragen in bepaalde gevallen worden aangemerkt als een bestaande eigenwoningschuld waarop de aflossingseis dus niet van toepassing is. Dit is op grond van artikel 10bis.1, eerste lid, van de Wet IB 2001 het geval als het vruchtgebruik krachtens erfrecht reeds voor 1 januari 2013 is ontstaan. In de tot die datum geldende regeling was het geen vereiste dat de schuld tot het vermogen van de belastingplichtige behoorde en kon een schuld waarvoor de belastingplichtige op grond van het krachtens erfrecht verkregen vruchtgebruik gehouden was de kosten en lasten te dragen als aan de overige voorwaarden was voldaan al aangemerkt worden als eigenwoningschuld. Een dergelijke schuld die op 31 december 2012 dus al een eigenwoningschuld was, wordt op grond van het overgangsrecht als bestaande eigenwoningschuld aangemerkt. Voor de situatie dat de schuld voor de erflater een bestaande eigenwoningschuld was en het vruchtgebruik krachtens erfrecht na 31 december 2012 is ontstaan bij een vruchtgebruiker die op het moment van overlijden van de erflater diens partner was wordt op grond van het voorgestelde artikel 10bis.1, achtste lid, van de Wet IB 2001 bewerkstelligd dat deze schuld voor de vruchtgebruiker als bestaande eigenwoningschuld wordt aangemerkt. Dit overeenkomstig de regeling van het zevende lid van genoemd artikel waarbij de schuld van de erflater die krachtens erfrecht overgaat op de langstlevende partner voor de langstlevende partner als bestaande eigenwoningschuld wordt aangemerkt. Eveneens overeenkomstig genoemd zevende lid gaat de resterende termijn voor renteaftrek van maximaal 30 jaar van de erflater over op de vruchtgebruiker.

Voor een vruchtgebruiker krachtens erfrecht die niet de partner van de erflater was en het vruchtgebruik na 31 december 2012 verkrijgt, wordt de schuld derhalve als een niet onder het overgangsrecht vallende eigenwoningschuld aangemerkt waarop de aflossingseis dus van toepassing is.35

Van de gelegenheid wordt gebruikgemaakt om enkele redactionele verbeteringen aan te brengen.

Artikel I, onderdeel P, en artikel III, onderdeel A (artikel 10bis.6 van de Wet inkomstenbelasting 2001 en hoofdstuk 2, artikel I, onderdeel AM, van de Invoeringswet Wet inkomstenbelasting 2001)

In artikel 10bis.6 van de Wet IB 2001 zijn de voorwaarden opgenomen voor het kunnen benutten van een vrijstelling bij het tot uitkering komen van een kapitaalverzekering eigen woning (KEW). Dit artikel is via artikel 10bis.7 van de Wet IB 2001 van overeenkomstige toepassing op de spaarrekening eigen woning (SEW) en het beleggingsrecht eigen woning (BEW). Op basis van een vooruitlopend op wetgeving in een beleidsbesluit van 17 december 2014 opgenomen goedkeuring,36 die met de onderhavige wijziging wordt gecodificeerd, is in een aantal specifieke situaties de voorwaarde dat ten minste 15 of 20 jaren jaarlijks premie moet zijn voldaan om een vrijstelling te kunnen benutten niet van toepassing. Deze situaties zijn opgenomen in het voorgestelde artikel 10bis.6, derde lid, van de Wet IB 2001. Het gaat daarbij om situaties waarin veelal sprake is van een financieel moeilijke periode waardoor belastingplichtigen zich genoodzaakt zien over te gaan tot afkoop van de KEW, SEW of BEW.37 Voortijdige afkoop is – los van de fiscale gevolgen – doorgaans niet gunstig omdat de kosten van een dergelijk product veelal aan het begin van de looptijd vallen, waardoor de premies of ingelegde bedragen pas aan het einde van de looptijd ten volle gaan renderen.

Het gaat om een viertal situaties. De eerste betreft het beëindigen van fiscaal partnerschap zoals bij echtscheiding. De tweede betreft het geboden krijgen van schuldhulpverlening als bedoeld in de Wet gemeentelijke schuldhulpverlening. De derde betreft het vervreemden van de eigen woning waarbij direct daarna nog steeds of opnieuw een eigen woning ter beschikking staat. En de vierde betreft de situatie dat de Minister van Financiën heeft vastgesteld dat de belastingplichtige financiële problemen heeft en als gevolg daarvan niet meer in staat is de lasten met betrekking tot zijn eigen woning te voldoen of die lasten naar verwachting binnen afzienbare tijd niet meer zal kunnen voldoen.