Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2013-2014 | 33752 nr. 16 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2013-2014 | 33752 nr. 16 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 31 oktober 2013

Hierna treft u de schriftelijke antwoorden aan op een deel van vragen die zijn gesteld tijdens het wetgevingsoverleg van 28 oktober jl. over het pakket Belastingplan 2014. Bijgevoegd treft u tevens de derde nota van wijziging op het wetsvoorstel Belastingplan 2014 (Kamerstuk 33 752, nr. 17) en de derde nota van wijziging op het wetsvoorstel Overige fiscale maatregelen 2014 (Kamerstuk 33 753, nr. 9) aan.

Belastingplan 2014

Inkomensbeleid

De heer Klein heeft gevraagd naar de verlaging van het tarief in de eerste schijf van de loon- en inkomstenbelasting. De heer Klein noemt de eenmalige lastenverlichting in 2014 een goede stap, maar vraagt naar het structurele perspectief van mij hierop. In de afspraken die het kabinet heeft gemaakt met de vijf fracties is ingezet op een maximale verlichting van lasten op arbeid, bij zowel burgers als bedrijven. De budgettaire ruimte voor tariefsverlaging in de eerste schijf is alleen in 2014 aanwezig, daarom is deze verlaging alleen in dat jaar mogelijk.

De heer Koolmees vraagt of er in de sfeer van de inhouding van loonheffing rekening wordt gehouden met de afbouw van de algemene heffingskorting en de arbeidskorting. Voorts vragen de heren Koolmees en Omtzigt of werknemers aan het einde van het jaar nog belasting moeten bijbetalen. De inhouding van loonheffing op het periodieke loon (bijvoorbeeld maandelijks of vierwekelijks) vindt plaats op basis van de witte tabel bij loon uit tegenwoordige dienstbetrekking en op basis van de groene tabel bij loon uit vroegere dienstbetrekking. De afbouw van de algemene heffingskorting en de arbeidskorting wordt in die witte tabel meegenomen. In de groene tabel wordt rekening gehouden met de afbouw van de algemene heffingskorting.In de tabel voor bijzondere beloningen (die van toepassing is op tantièmes, gratificaties en andere beloningen die in de regel slechts eenmaal of eenmaal per jaar worden toegekend) wordt de heffingskorting – en dus ook de afbouw – niet meegenomen, omdat in beginsel de volledige heffingkorting bij de inhouding op het reguliere, periodieke loon is vergolden. Immers, bij de reguliere inhouding van loonheffing via de witte of groene tabel wordt rekening gehouden met 1/12e deel (bij maandelijkse inhouding, bij vierwekelijkse inhouding met 1/13e deel) van de algemene heffingskorting, inclusief afbouw. Dat in de tabel voor bijzondere beloningen geen rekening wordt gehouden met de heffingskortingen, en dus met de afbouw, kan inderdaad resulteren in het op de definitieve aanslag inkomstenbelasting bijbetalen – of minder terugontvangen – van belasting na afloop van het kalenderjaar. Bij een jaarinkomen gebaseerd op een brutomaandloon van circa € 1.700, met vakantiegeld en een eindejaarsuitkering ter grootte van een brutomaandloon bedraagt het bij te betalen bedrag circa € 75 op jaarbasis. Dit bedrag loopt op tot circa € 324 op jaarbasis bij een brutomaandloon van € 3.900, met vakantiegeld en een eindejaarsuitkering ter grootte van een brutomaandloon. Vanaf € 3.900 loopt de hoogte van het eventueel bij te betalen bedrag af. Of en in hoeverre er aan het einde van het jaar belasting moet worden bijbetaald is mede afhankelijk van eventuele aftrekposten zoals hypotheekrenteaftrek, aftrek van uitgaven voor specifieke zorgkosten of giftenaftrek. Bij de berekening van de hiervoor genoemde bedragen is hiermee geen rekening gehouden.

De heer Omtzigt vraagt voorts hoeveel belastingplichtigen die thans geen aangifte inkomstenbelasting hoeven te doen, als gevolg van de afbouw van de kortingen wel aangifte moeten gaan doen. Verder vraagt hij naar de uitvoeringslasten voor de Belastingdienst en de rente die gemoeid is met het verschuiven van de inhouding van loonheffing naar de betaling op aanslag inkomstenbelasting. Doordat de bijzondere beloningen zoals vakantiegeld, eindejaarsuitkering en bonussen niet worden meegenomen in de berekening van de nu opgenomen afbouw van de algemene heffingskorting in de loonheffing, wijkt de loonheffing vanaf 1 januari 2014 meer dan in het verleden af van de heffing van inkomstenbelasting. Dit verschil wordt net als in het verleden gecorrigeerd bij de aangifte inkomstenbelasting. Dit betekent dat een aantal belastingplichtigen waarvoor voorheen de loonbelasting eindheffing was over het belastingjaar 2014 ook aangifte inkomstenbelasting moet gaan doen. Het exacte aantal belastingplichtigen waar het hier om gaat vergt nadere analyse, en de exacte groep individuele belastingplichtigen waar het om gaat wordt pas inzichtelijk na afloop van het kalenderjaar 2014. Vanzelfsprekend zal ik hierbij bezien hoe deze groep belastingplichtigen in een zo vroeg mogelijk stadium bericht kan worden dat de loonheffing voor hen vanaf 2014 minder goed dan in het verleden aansluit op de inkomstenbelasting, en zij daarom aangifte inkomstenbelasting moeten gaan doen.

De incidentele uitvoeringslasten voor de Belastingdienst als gevolg van de extra aangiften over 2014 zijn beperkt, omdat deze aangiftes met alleen looninkomsten aan de hand van de beschikbare loongegevens geautomatiseerd gecontroleerd en vastgesteld kunnen worden en daardoor vrijwel geen handmatige capaciteit zullen vergen. Veel belastingplichtigen hebben nu aftrekposten die leiden tot een belastingteruggave. Voor deze belastingplichtigen die vervolgens vanaf 1 januari 2014 geconfronteerd worden met de afbouw van de heffingskortingen, zal ten opzichte van de situatie in 2013 sprake zijn van een lagere teruggave of een hogere bijbetaling. Vanwege deze individuele verschillen per belastingplichtige is de omvang van de eventuele rente die gemoeid is met het verschuiven van de inhouding van loonheffing naar de aanslag inkomstenbelasting moeilijk te bepalen.

Voorts vraagt de heer Omtzigt waarom in plaats van het afbouwen van de arbeidskorting voor hoge inkomens het statutaire tarief niet is verhoogd naar 56%. Het verhogen van het tarief in de vierde belastingschijf is minder gunstig voor het vestigingsklimaat omdat bij beslissingen over vestiging in Nederland vaak ook naar het nominale toptarief wordt gekeken.

De heer Omtzigt vraagt of de afbouw van de algemene heffingskorting gevolgen heeft voor de uitbetaling van de algemene heffingskorting aan de minstverdienende partner. De hoogte van de algemene heffingskorting wordt per belastingplichtige vastgesteld. In het geval de minstverdienende partner geen of weinig inkomen heeft, waardoor zijn of haar algemene heffingskorting niet volledig wordt benut, wordt – onder de voorwaarde dat de meestverdienende partner voldoende belasting verschuldigd is – het niet verzilverde deel van de algemene heffingskorting van de minstverdienende partner uitbetaald. Bij die minstverdienende partner zal in de meeste gevallen – vanwege de hoogte van het inkomen – geen sprake zijn afbouw. Bij de minstverdienende partner is doorgaans dus geen sprake van samenloop. De afbouw van de algemene heffingskorting bij de meestverdienende partner heeft tot gevolg dat die belastingplichtige meer belasting verschuldigd is. Dit betekent dat er voor de minstverdienende partner meer mogelijkheden zijn de algemene heffingskorting uitbetaald te krijgen. De afbouw heeft verder geen gevolgen voor deze systematiek.

De heer Dijkgraaf vraagt of het afschaffen van de inkomensafhankelijke combinatiekorting (IACK) in ruil voor het verlagen van de algemene belastingtarieven niet een effectievere maatregel in het kader van de arbeidsparticipatie is. De IACK is volgens een studie van het Centraal Planbureau (CPB)1 effectief in het beïnvloeden van arbeidsaanbod en werkgelegenheid, effectiever dan generieke lastenverlichting. Verder is het zo dat de IACK ook meeloopt in de herziening van de kindregelingen. In dat kader is de IACK – vanwege de effectiviteit voor het stimuleren van de arbeidsparticipatie – een van de heffingskortingen die nu juist in stand blijft. Ik ben evenwel altijd bereid om van gedachten te wisselen met de heer Dijkgraaf en andere Kamerleden over budgettair neutrale omzettingen in de inkomstenbelasting die leiden tot meer arbeidsparticipatie of economische groei.

De heer Koolmees vraagt hoe het onderzoek van het CPB naar het optimale belastingtarief2 zich verhoudt tot het onderhavige Belastingplan. In dit verband vraagt hij wat volgens het kabinet het opbrengstmaximaliserende toptarief is en wat voor het kabinet een acceptabel maximaal marginaal tarief is. Zoals ik in de nota naar aanleiding van het verslag bij het wetsvoorstel Belastingplan 2014 heb aangegeven, is in mijn brief aan de Eerste Kamer betreffende fiscale toezeggingen een toelichting van het kabinet opgenomen op het CPB-onderzoek.3 Het bepalen van het theoretische optimale toptarief is een ingewikkelde exercitie met veel methodologische haken en ogen. Naast het CPB-onderzoek is er geen recent onderzoek voorhanden op basis waarvan thans het opbrengstmaximaliserende toptarief vastgesteld zou kunnen worden. Bij de wijzigingen van de belastingtarieven, schijflengtes en heffingskortingen die in het voorliggende wetsvoorstel Belastingplan 2014 zijn opgenomen, zijn zowel de budgettaire opbrengst als het inkomensbeleid en de werking van de arbeidsmarkt van belang. Het kabinet is van mening dat het wetsvoorstel Belastingplan 2014 in dit opzicht een evenwicht pakket van maatregelen bevat.

Afdrachtvermindering onderwijs

De heer Bashir heeft vragen gesteld over de in het wetsvoorstel Belastingplan 2014 opgenomen afschaffing van de afdrachtvermindering onderwijs. In de memorie van toelichting op het wetsvoorstel Belastingplan 2014 is uitgebreid toegelicht waarom er in het regeerakkoord4 voor is gekozen om de afdrachtvermindering onderwijs af te schaffen en te vervangen door een subsidieregeling op de begroting van het Ministerie van Onderwijs, Cultuur en Wetenschap. Daarbij is de keuze gemaakt om voor het budget van de nieuwe subsidieregeling terug te keren naar het niveau van 2007. Dat was het budgettair beslag van de afdrachtvermindering onderwijs voordat dit in de jaren daarna zo explosief is gestegen, resulterend in een verdubbeling in 2011. Uit het vorig jaar uitgevoerde evaluatieonderzoek van de afdrachtvermindering onderwijs is gebleken dat de regeling niet effectief is voor het doel waar de regeling destijds voor in het leven is geroepen en dat er in toenemende mate sprake is van oneigenlijk gebruik van de regeling. In de discussie met uw Kamer hierover is bij herhaling aangegeven, dat het niet mogelijk is om de precieze omvang van het oneigenlijk gebruik aan te geven, maar wel dat het een van de oorzaken is geweest dat het budgettair beslag in de jaren na 2007 zo fors is toegenomen. Het kabinet is van oordeel dat het beschikbaar komen van leerwerkplaatsen effectiever en doelmatiger wordt gestimuleerd via een subsidieregeling op de begroting van het Ministerie van Onderwijs, Cultuur en Wetenschap dan door de afdrachtvermindering onderwijs. Dat kan dan dus ook met de inzet van minder middelen dan thans gemoeid met de huidige afdrachtvermindering onderwijs. Inmiddels heeft de Minister van Onderwijs, Cultuur en Wetenschap al diverse overleggen gevoerd met de vaste commissie van Onderwijs, Cultuur en Wetenschap van de Tweede Kamer over de nieuwe subsidieregeling praktijkleren, inclusief over het daarvoor beschikbare budget, het laatst tijdens een voortgezet schriftelijk overleg (VSO) op 15 oktober 2013. De Minister van Onderwijs, Cultuur en Wetenschap heeft tijdens deze overleggen ook toezeggingen gedaan over het monitoren van de effectiviteit van de regeling. Net als de Minister van Onderwijs, Cultuur en Wetenschap tijdens het VSO van 15 oktober 2013 zou ik er voor willen pleiten dat werkgevers en opleidingsbedrijven nu de duidelijkheid wordt geboden over de nieuwe subsidieregeling praktijkleren die met ingang van 1 januari 2014 in werking treedt. De Minister van Onderwijs, Cultuur en Wetenschap heeft aangegeven voornemens te zijn de nieuwe subsidieregeling praktijkleren 1 november 2013 te willen publiceren. De heer Bashir heeft ook nog gevraagd of mij de signalen bekend zijn dat opleidingsbedrijven door de voorgestelde maatregelen op omvallen staan en hoe voorkomen wordt dat dit gebeurt. In reactie hierop kan ik de heer Bashir melden, dat de Minister van Onderwijs, Cultuur en Wetenschap recent heeft besloten om voor de overgangsperiode van 1 januari 2014 tot en met 31 juli 2014 voor de opleidingsbedrijven een overgangsmaatregel te hanteren die bedoeld is om te voorkomen dat deze bedrijven begin 2014 in liquiditeitsproblemen komen.

Begunstiging lokaal duurzaam opgewekte energie

Mevrouw Schouten vraagt of ik bereid ben ervoor te zorgen dat de bestaande coöperaties in aanmerking kunnen komen voor de fiscale faciliteit. Dit zal niet altijd het geval zijn, omdat bij de bestaande coöperaties vaak sprake zal zijn van een bredere en meer commerciële opzet. De randvoorwaarden van de regeling zijn overigens, geheel in de geest van het energieakkoord, zoveel mogelijk beperkt. Los van het verlaagde tarief vraagt het gezamenlijk opwekken van energie voor burgers natuurlijk de nodige inspanning. In hoeverre burgers daartoe bereid zijn, zal in de toekomst moeten blijken. Er zijn al de nodige initiatieven, en de marktpartijen en maatschappelijke organisaties hebben in het energieakkoord aangegeven dat ze met de maatregelen in het energieakkoord ernaar streven dat minimaal 1 miljoen huishoudens en/of MKB bedrijven in 2020 voor een substantieel deel via lokale energie in hun eigen elektriciteitsvraag voorzien en andere vormen van duurzame opwekking voor eigen gebruik toepassen.

De heer Omtzigt verzoekt om een lange termijn visie op lokaal duurzaam opgewekte energie. De Minister van Economische Zaken zal een visie op lokale energie vóór 11 november, dus voor de begrotingsbehandeling van het Ministerie van Economische Zaken, naar de uw Kamer sturen.

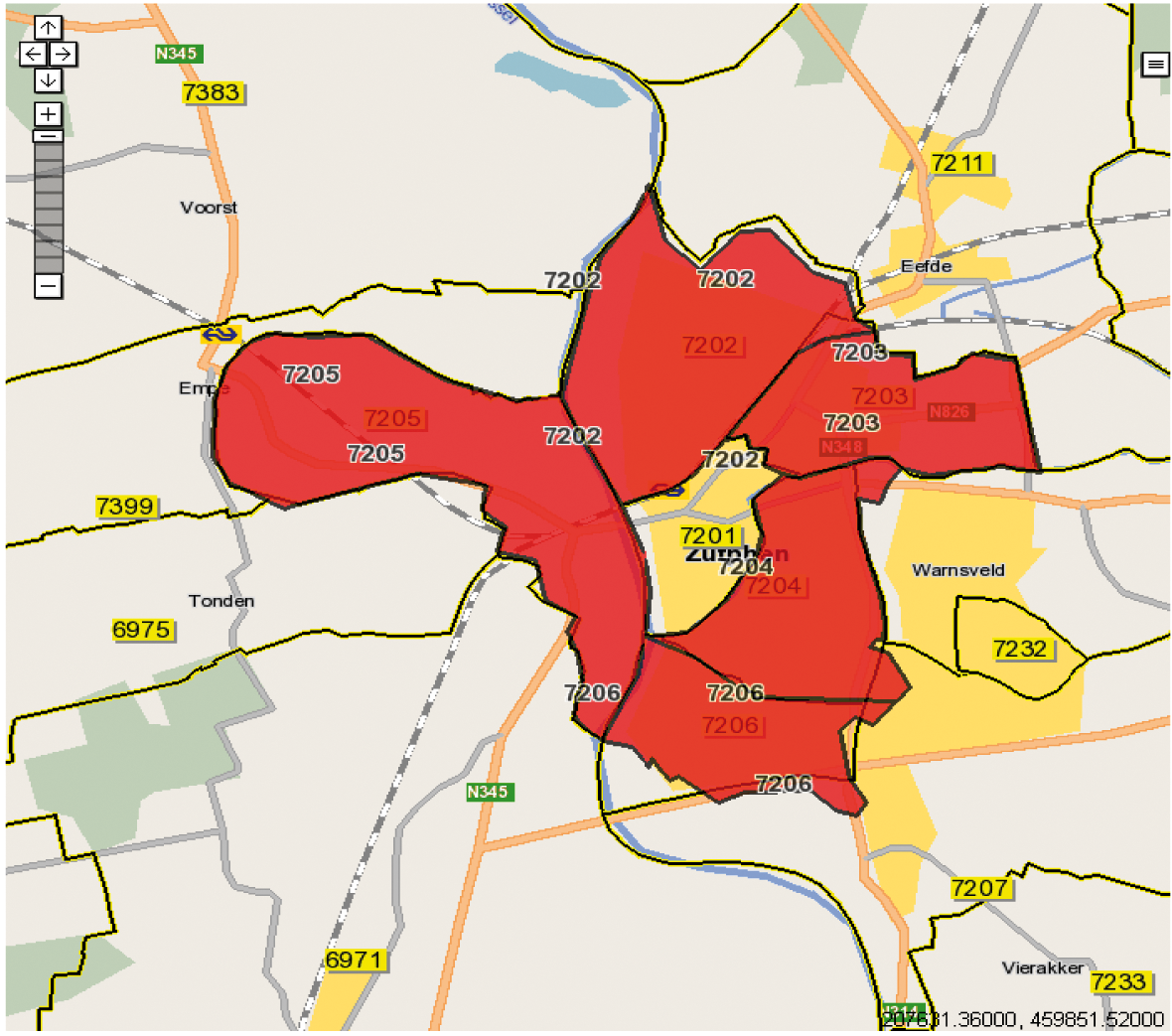

De heer Omtzigt vraagt waarom de fiscale korting niet aansluit bij gemeentegrens. Voor de afbakening van lokale energie is gekozen voor de zogenoemde postcoderoos met als kleinste eenheid het gebied waarin alle postcodes dezelfde vier cijfers hebben. Hierbij staat de productie-installatie in het centrale postcodegebied. Samen met de direct aangrenzende postcodes waarin eveneens het verlaagde tarief kan worden toegepast, is sprake van een gebied dat overeenkomt met wijk- en dorpsniveau. Ter illustratie is hierna een voorbeeld opgenomen van de zogenoemde postcoderoos (postcode 7201 met aangrenzende postcodes) zodat een inzicht kan worden verkregen in de omvang, het bereik van de postcoderoos.

Het hanteren van gemeentegrenzen in plaats van de postcoderoos heeft een aantal nadelen. Het lokale niveau zal in veel gevallen verre worden overstegen, terwijl anderzijds inwoners aan de rand van een gemeente niet zouden kunnen meedoen aan projecten in buurgemeenten waar zij praktisch naast wonen. Onderstaande figuur van de gemeente Rotterdam illustreert dit. Als een windmolen in Hoek van Holland staat zouden de directe buren in ’s-Gravenzande niet kunnen meedoen, maar Rotterdammers die 35 km verderop in Kralingen wonen wel. Dit is moeilijk te verdedigen. Bij het hanteren van postcodes kunnen dit soort situaties zich niet voordoen omdat de installatie zich in de centrale postcode bevindt en alle aangrenzende postcodes kunnen meedoen.

Gemeentelijke herindelingen kunnen bovendien voor coöperaties tot problemen leiden. Voorts zal het hanteren van de gemeentegrens leiden tot een groter budgettair beslag. Hoe groter de afbakening, hoe groter de kans op ongewenste budgettaire effecten. Deze worden groter indien windprojecten op dit lokale niveau in beeld komen. Voor toepassing van het verlaagd tarief voor windprojecten zijn veel huishoudens nodig, vanwege de hoge kosten. In principe komen windprojecten in aanmerking voor de SDE+. Aangezien in de SDE+ een lager subsidiebedrag van pakweg 3 cent per kWh wordt toegekend dan via de fiscale stimulering van kleinschalige lokale opwekking via een coöperatie, zou daardoor een extra derving kunnen ontstaan.

Ter illustratie is hierna een aantal voorbeelden opgenomen van de verschillen in dekking qua inwoneraantal tussen het systeem van de postcodes en het systeem van de gemeentegrens.

|

Amsterdam, havengebied |

huishoudens |

|

|---|---|---|

|

systeem postcode |

||

|

stel coöperatie in postcode |

1013 |

13.280 |

|

dan doen mee |

1014 |

140 |

|

1033 |

5.880 |

|

|

1041 |

20 |

|

|

1015 |

9.870 |

|

|

1051 |

7.635 |

|

|

1052 |

7.270 |

|

|

1031 |

2.795 |

|

|

1012 |

5.795 |

|

|

1011 |

6.065 |

|

|

totaal systeem postcode |

58.750 |

|

|

totaal gemeentegrens |

432.612 |

|

|

14% |

|

Zuid West Friesland |

huishoudens |

|

|---|---|---|

|

systeem postcode |

||

|

stel coöperatie in postcode |

8711 |

1.910 |

|

dan doen mee |

8761 |

85 |

|

8724 |

120 |

|

|

8723 |

1.155 |

|

|

8713 |

390 |

|

|

totaal systeem postcode |

3.660 |

|

|

totaal gemeentegrens |

35.397 |

|

|

10% |

|

Haren |

huishoudens |

|

|---|---|---|

|

systeem postcode |

||

|

stel coöperatie in postcode |

9751 |

2.510 |

|

dan doen mee |

9752 |

2.535 |

|

9753 |

2.155 |

|

|

9755 |

265 |

|

|

9756 |

555 |

|

|

9722 |

4.365 |

|

|

totaal systeem postcode |

12.385 |

|

|

totaal gemeentegrens |

8.259 |

|

|

150% |

Wat betreft de kleinere gemeenten kan geconcludeerd worden dat de keuze voor afbakening op postcode leidt tot een dekking van boven de 70%, dat wil zeggen het aantal huishoudens in de postcoderoos correspondeert met 70% van het aantal huishoudens uit de gemeente. Hoeveel huishoudens dat precies zijn is uiteraard afhankelijk van het totaal aantal huishoudens in de gemeente en het desbetreffende postcodegebied. Enkele uitersten in dit kader:

• Een qua gebied zeer uitgestrekte gemeente als Zuid-West Friesland behaalt de postcoderoos een dekking voor het aantal huishoudens van 2–10%.

• Aan de andere kant van het spectrum bevindt zich een gemeente zoals Haren. Daar is de dekking van de postcoderoos 150% omdat een van de aangrenzende postcodes behoort tot de gemeente Groningen.

De verschillen wat betreft inwoneraantal en oppervlakte in een postcoderoos zijn echter minder groot dan in gemeenten.

De heer Klein vraagt of de regeling voor lokaal opgewekte duurzame energie verbreed kan worden naar sportverenigingen en zorginstellingen. Verenigingen in algemene zin zijn niet in de regeling opgenomen omdat onder dat begrip een groot aantal ongelijksoortige verenigingen valt die voor uiteenlopende doeleinden opgericht kunnen zijn. Verder heeft niet elke vereniging volledige rechtsbevoegdheid. Daarom bestaan ook veel verenigingen die nauwelijks een administratie nodig hebben. Voor alle verplichtingen die in samenhang met het verlaagde tarief op de coöperaties en verenigingen van eigenaars (V.v.E.'s) komen te rusten, is een gedegen administratie wel noodzakelijk. Het verschil of een vereniging wel of niet volledige rechtsbevoegdheid heeft, is aan de naamgeving niet herkenbaar. Een coöperatie is een bijzondere vorm van een vereniging en heeft altijd volledige rechtsbevoegdheid. Bij een coöperatie is aan de naam herkenbaar dat het om een rechtspersoon met volledige rechtsbevoegdheid gaat. Dit geeft naast de leden zelf ook de energiebedrijven en de Belastingdienst rechtszekerheid. Een zorginstelling kan niet in aanmerking komen voor het verlaagd tarief, omdat zij economische activiteiten ontplooit en daarom als bedrijf moet worden gezien. In het energieakkoord is afgesproken dat nog zal worden ongezocht in hoeverre het nodig en mogelijk is dat zakelijke kleinverbruikers en de huursector ook gebruik kunnen gaan maken van deze of een vergelijkbare regeling.

De heer Klein vraagt of zonnepanelen naast het gebouw ook bij deze regeling kunnen worden betrokken. Dat is inderdaad het geval. In de voorgestelde regeling is voor V.v.E.»s opgenomen, dat de productie-installatie moet zijn aangebracht op of aan het gebouw met toebehoren of de daarbij behorende grond met toebehoren, ter zake waarvan de V.v.E. is opgericht. Het kan dus ook gaan om zonnepanelen op de (eigen) grond of op een bijgebouw van de V.v.E. Ten aanzien van coöperaties speelt deze voorwaarde niet.

De heer Omtzigt vraagt waarom de fiscale regeling voor lokaal duurzame opgewekte energie niet beperkt wordt tot zonne-energie. De voorgestelde regeling leidt tot een groter draagvlak voor duurzame energie in de maatschappij, omdat burgers zelf producenten van duurzame energie worden. Daarnaast leidt het tot een vergroting van het energiebewustzijn en daardoor tot energiebesparing bij consumenten, en kan het in de toekomst leiden tot minder netgebruik. Deze voordelen zijn niet techniekgebonden en zeker niet beperkt tot alleen zonne-energie. Er is daarom bewust voor gekozen om geen enkele techniek uit te sluiten van het verlaagde tarief.

De heer Omtzigt of de regeling ingekaderd kan worden tot installaties die geen provinciale subsidie hebben ontvangen. Dit is technisch niet uitvoerbaar omdat de Belastingdienst geen zicht heeft op provinciale en gemeentelijke subsidies. Overigens zou de regeling daarmee ook raken aan het beleidsterrein van de provinciale overheid.

De heer Koolmees stelt voorts de vraag of een delegatiebepaling kan worden opgenomen waarbij het kabinet de bevoegdheid krijgt om via nadere regelgeving ook individuele particulieren en ondernemers aanspraak te laten maken op de regeling, en hierover een knoop door te hakken bij de evaluatie na vier jaar. Bij een dergelijke fundamentele verbreding zou sprake zijn van een nieuwe regeling, die in de wet zelf zou moeten worden opgenomen. Voor particuliere en zakelijke kleinverbruikers met een kleinverbruikersaansluiting wordt de opwekking van duurzame energie al gestimuleerd door de mogelijkheid van saldering achter de meter. Voor ondernemers is verder in het energieakkoord afgesproken dat nog zal worden onderzocht in hoeverre het nodig en mogelijk is dat zakelijke kleinverbruikers ook gebruik kunnen gaan maken van deze of een vergelijkbare regeling.

De verschillende punten die in de brief van e-Decentraal (Vereniging Federatie Decentrale Duurzame Energie Nederland) naar voren worden gebracht, dit naar aanleiding van een vraag van de heer Klein, komen aan de orde bij de beantwoording van de vragen van de leden.

Accijnzen en verbruiksbelastingen

De heer Omzigt heeft gevraagd naar de analyse van het kabinet over te verwachten gedragseffecten van de accijnsverhoging voor diesel en lpg. In mijn antwoord op eerdere vragen van de leden van de fractie van het CDA naar aanleiding van de proeve van de tweede nota van wijziging op het wetsvoorstel Belastingplan 2014 heb ik toegezegd te reageren op nieuwe gegevens over de grenseffecten van brandstofaccijns. Dit betreft de door Ecorys uitgevoerde Quick-scananalyse van de effecten van de accijnsverhogingen op grenstanken en op de accijnsinkomsten.5 Deze analyse is opgesteld in opdracht van de Bovag, Nove en VNPI. Ecorys gebruikt een model waarin parameters zijn opgenomen zoals het prijsverschil met het buitenland, de afstand tot de grens en de tijd die het kost om om te rijden. Daaruit wordt op basis van rationeel gedrag van de verbruiker berekend hoeveel er over de grens zou worden getankt.

Ecorys komt tot de conclusie dat er in 2013 een totale weglek is van € 606 miljoen brandstofaccijns en dat dit oploopt tot € 829 miljoen in 2014 (op een begrote accijnsopbrengst van € 8,1 miljard). De uiteindelijke opbrengst na grenstanken en gedragseffecten van de diesel- en LPG-accijnsverhoging zoals voorzien voor 2014 berekent Ecorys op € 126 miljoen euro in een scenario waarbij het vrachtverkeer sterk reageert. Ten opzichte van de door het kabinet geraamde opbrengst van € 280 miljoen van de beleidsmaatregel zou dit een minderopbrengst zijn van € 154 miljoen waarvan € 129 miljoen dieselaccijns en € 25 miljoen LPG. Ecorys berekent daarnaast een scenario waarin het vrachtverkeer minder sterk reageert; de minderopbrengst voor diesel blijft dan beperkt tot € 53 miljoen.

In het navolgende wordt de reactie van het kabinet weergegeven.

Volgens Ecorys is er bij benzine momenteel een weglek van € 534 miljoen en zal deze weglek volgend jaar toenemen door de indexatie.

Het kabinet merkt het volgende op. Benzine is in Nederland al jaren (aanzienlijk) duurder en de verschillen met de buurlanden nemen toe doordat Nederland in tegenstelling tot België en Duitsland de accijnshoogtes jaarlijks automatisch indexeert. De ontwikkeling in het aantal verkochte liters in Nederland geeft echter geen indicatie dat het grenstanken toeneemt met de groter wordende prijsverschillen met onze buurlanden. Voor benzine beweegt het aantal verkochte liters zich in de periode 2003–2012 binnen zeer smalle marges van 1% meer of minder dan 5.500 miljoen liter.

Daarnaast geldt de volgende observatie. Het Planbureau voor de Leefomgeving (PBL) heeft voor de periode 1990–2010 uitgerekend hoeveel benzine er in Nederland verbruikt zou moeten worden als voor alle in Nederland gereden kilometers ook in Nederland zou worden getankt.6 Dit is naast de realisatiecijfers gelegd van het aantal verkochte liters brandstof in Nederland.

Voor benzine blijken de afzet (in Nederland verkochte benzine) en het verbruik (in Nederland gereden kilometers) al jarenlang nagenoeg met elkaar overeen te komen, hetgeen lijkt aan te geven dat ondanks een toenemend prijsverschil voor benzine met onze buurlanden geen (toenemende) weglek optreedt.

Het kabinet verwacht op grond van het bovenstaande dat de indexatie van de benzineprijs in 2014 niet tot een substantieel grenseffect zal leiden.

Volgens het model van Ecorys zullen veel vrachtwagens en personenauto’s vanwege de accijnsverhoging op diesel gaan omrijden naar het buitenland om te tanken. De budgettaire derving als gevolg van dit grenseffect wordt berekend op € 129 miljoen en, in een ander scenario, op € 53 miljoen.

Het kabinet merkt het volgende op. Bij diesel is de reactie van de vrachtsector cruciaal voor de omvang van een eventueel grenseffect omdat de vrachtsector het grootste deel van de diesel verbruikt en omdat maar klein deel van diesel wordt verbruikt door automobilisten die zelf de brandstofrekening betalen.

De accijnsverhoging betekent, exclusief BTW, een stijging van de belastingheffing per liter diesel van 4 eurocent. Vergeleken met Duitsland zal er 2 eurocent meer accijns worden geheven (thans 2 eurocent minder) en vergeleken met België zal er 6 eurocent meer accijns worden geheven (thans 2 eurocent meer). Daarbij kent België nog een teruggaveregeling voor zware vracht van momenteel 5 eurocent per liter. Hierbij zij opgemerkt dat accijnsverhogingen niet, vanwege concurrentieoverwegingen, zomaar volledig zullen worden doorberekend in de prijs aan de pomp.

Het kabinet acht het niet waarschijnlijk dat veel vrachtwagens gaan omrijden door de beperkte stijging van de dieselaccijns. Het omrijden kost geld (extra brandstof) en tijd. Bovendien zijn voor veel transporteurs de verschillen in pompprijzen in beperkte mate relevant, omdat zij vaak als grootverbruikers gunstiger arrangementen hebben of over een eigen thuispomp beschikken.

Ook is niet te verwachten dat veel personenauto’s gaan omreizen vanwege een beperkt prijsverschil, vanwege de kosten en de tijd die ermee gemoeid zijn. Het omrijden naar het buitenland kost geld en tijd en zal alleen voor een (beperkt) deel van de grensbewoners profijtelijk zijn. De grensbewoners zelf zijn weer een (kleine) minderheid van het totaal aantal automobilisten in Nederland.

Het kabinet merkt evenwel op dat als gevolg van de accijnsverhoging zich een omslag in de prijsverhouding met Duitsland kan voordoen. Tot nu toe is de dieselprijs in Nederland lager, maar de dieselprijs zou in 2014 hoger kunnen liggen dan in Duitsland, afhankelijk van de mate waarin de accijnsverhoging in de prijs wordt doorberekend en afhankelijk van andere concurrentieoverwegingen. Dit betekent dat er een risico is dat vrachtverkeer dat van Nederland naar Duitsland reist of omgekeerd in 2014 onderweg in Duitsland tankt in plaats van in Nederland. Een dergelijk omslagpunt met België doet zich niet voor, omdat de accijns in België thans reeds lager is.

Dit effect dient onderscheiden te worden van het omrijden; het betreft het tanken onderweg (op de route) en hoeft niet noodzakelijkerwijs direct aan de grens plaats te vinden. Het risico en derhalve de mogelijke budgettaire derving van dit onderweg tanken is moeilijk in te schatten, maar zou substantieel kunnen zijn.

Ecorys voorspelt dat de accijnsverhoging op LPG € 25 miljoen minder zal opbrengen dan geraamd vanwege het grenseffect. Het kabinet verwacht hier geen substantiële weglek, om dezelfde reden als de accijnsverhoging voor diesel: omrijden kost tijd en geld en zal slechts voor een klein deel van de automobilisten op de totale populatie in Nederland profijtelijk zijn.

Samenvattend: het kabinet verwacht geen substantiële budgettaire derving vanwege een grenseffect bij de indexatie van de benzineaccijns. Evenmin verwacht het kabinet een substantiële budgettaire derving bij de accijnsverhoging voor diesel en lpg vanwege het omrijden door personenverkeer of vrachtverkeer.

Het kabinet wijst wel op het risico dat zich een substantiële budgettaire derving zou kunnen voordoen doordat de dieselprijs in 2014 in Duitland goedkoper kan worden dan in Nederland, waardoor met name vrachtvervoer voortaan onderweg in Duitsland zal kunnen gaan tanken in plaats van in Nederland.

Overigens moet opgemerkt worden dat de € 280 miljoen opbrengst van de accijnsverhogingen op diesel en LPG een zogenoemde ex ante raming is. In het totaal van de geraamde belastingopbrengsten wordt – in lijn met de economische voorspellingen van het CPB – wel rekening gehouden met uitverdieneffecten van lastenverzwarende maatregelen als accijnsverhogingen.

De heer Omtzigt vraagt of niet wordt uitgezocht wat er gebeurt als zich een tegenvaller voordoet van € 800 miljoen. Hij vraagt tevens of ik het verhogen van de accijnzen een betrouwbare inkomstenpost vind gezien de huidige tegenvaller van € 800 miljoen. De heer Omtzigt doelt hier op de raming van de accijnsontvangsten voor 2013 conform de stand Miljoenennota 2014, dat is de meest actuele raming, en de raming van de accijnsontvangsten 2013 bij de Miljoenennota 2013. Ten opzichte van de Miljoenennota 2013 kennen de ontvangsten uit de accijns op lichte olie (benzine) een tegenvaller van € 0,2 miljard, de accijns op andere minerale oliën (diesel, lpg) een tegenvaller van € 0,2 miljard en de ontvangsten uit de tabaksaccijns een tegenvaller van € 0,4 miljard.

Zoals in het antwoord op de een vraag van de heer Omtzigt over de grenseffecten al is aangegeven kan op basis van de verkochte liters brandstof in het verleden worden vastgesteld dat accijnsverhogingen niet hebben geleid tot minder verkoop van brandstof in Nederland. De recente tegenvallers bij de brandstofaccijnzen hebben alles te maken met de economische ontwikkeling sinds halverwege 2012. Minder gereden particuliere kilometers, minder gereden zakelijke kilometers en minder goederenvervoer zorgen voor minder verbruik in liters en daardoor minder accijnsontvangsten. Zoals in dat antwoord over de grenseffecten eveneens is aangegeven verwacht het kabinet geen noemenswaardige grenseffecten van de verhoging van de accijns op diesel en lpg per 1 januari 2014.

Wat betreft de tegenvaller van € 0,4 miljard bij de tabaksaccijns, wil ik de heren Omtzigt en Bashir verwijzen naar de grenseffectenrapportage die op Prinsjesdag naar de Tweede kamer is gestuurd en waarin een uitgebreide analyse van de tegenvaller bij de tabaksaccijns gegeven wordt. In de hierna opgenomen tabel uit die grenseffectenraportage wordt aangegeven hoe de raming voor de opbrengst voor het hele jaar 2013 is bijgesteld. Daarbij wordt een schatting gegeven van de verschillende mogelijke oorzaken. Uit de tabel valt op te maken (wat in de grenseffectenrapportage nader is toegelicht) dat naar alle waarschijnlijkheid de toegenomen grenseffecten slechts een beperkt deel van de tegenvaller verklaren en dat de tegenvaller in 2013 met name te wijten is aan voorraadvorming in reactie op de verhoging van het tarief per 1 januari 2013, en aan het nog langer kunnen aankopen van tabaksprodukten tegen het oude tarief, waarmee geen rekening was gehouden in de oorspronkelijke raming. Dit zijn tijdelijke effecten. Daarnaast heeft ook substitutie naar goedkopere tabaksprodukten plaatsgevonden. Ook dat kan voor een deel een tijdelijk effect zijn. Tegelijkertijd wil ik benadrukken dat ik nooit de kwalificatie «gering» heb gebruikt of zal gebruiken bij bedragen in de orde van grootte van € 400 miljoen of € 800 miljoen.

|

MN 2013 |

MN2014 |

Verschil |

|||

|---|---|---|---|---|---|

|

1 Jaarraming 2012 |

2.525 |

2.502 |

– 23 |

||

|

Mutatie: |

231 |

– 150 |

– 381 |

||

|

waarvan |

|||||

|

– 2 Effect verhoging accijns |

331 |

331 |

0 |

||

|

– Ramingsbijstelling door |

|||||

|

– 3 Consumptie |

0 |

– 60 |

– 60 |

||

|

– 4 Reactie op accijnsverhoging |

– 100 |

– 100 |

0 |

||

|

– 5 Substitutie |

– 105 |

– 105 |

|||

|

– 6 Aankoop tegen oud tarief |

– 126 |

– 126 |

|||

|

– 7 Overig, waaronder grenseffect |

– 90 |

– 90 |

|||

|

8 Jaarraming 2013 |

2.756 |

2.352 |

– 404 |

||

De geconstateerde lagere ontvangsten uit de tabaksaccijns in 2013 zijn in het kader van behoedzaamheid en gelet op de relatief grote accijnsverhoging per 2013 bij de tabak vooralsnog grotendeels doorgetrokken naar de raming van de opbrengst van de tabaksaccijns in de jaren 2015 tot en met 2017. Verder heeft het kabinet heeft besloten de eerder geplande verhoging van de tabaksaccijns per 1 januari 2014 met een jaar uit te stellen. De accijnzen op bier, wijn en alcohol over 2013 ten slotte kennen tot nog toe geen tegenvallers, ondanks de accijnsverhogingen per 1 januari 2013. Op basis van de realisaties over 2013 en die uit het verleden verwacht ik – zeker met het oog op de aanpassing in deze accijnsverhogingen in het aanvullend pakket – niet dat het verhogen van deze accijnzen tot noemenswaardige toename in aankopen over de grens zal leiden.

Ten slotte zij gemeld dat in de raming van de belastinginkomsten rekening wordt gehouden met alle relevante macro-economische ontwikkelingen, onder andere die in de werkgelegenheid, de lonen, de winsten en de binnenlandse bestedingen, óók als die veranderingen in de binnenlandse bestedingen het gevolg zijn van lastenverzwaringen waaronder accijnsverhogingen. Zo is in de raming van de inkomsten over 2014 uiteraard ook rekening gehouden met de lastenverzwaringen die in 2014 worden doorgevoerd. Het effect van lastenverzwaringen op onder andere de binnenlandse bestedingen en de werkgelegenheid zijn meegenomen door het CPB in de ramingen in het kader van de Macro Economische verkenningen. Als de economische groei in het laatste kwartaal van 2013 en/of over het jaar 2014 toch anders gaat uitpakken dan waar het kabinet zich op heeft gebaseerd, dan zullen inkomsten in 2014 uiteraard ook met meer of minder dan € 11 miljard toenemen. De ramingen van het kabinet betreffen echter de beste inschatting van het kabinet op basis van de meest actuele inzichten.

Mevrouw Neppérus, mevrouw Schouten en de heren Groot, Van Vliet, Omtzigt en Klein hebben verschillende vragen gesteld over propaangas (hierna: propaan). Zij vragen allen of het mogelijk zou zijn om de koppeling van het accijnstarief van propaan en LPG los te laten. Mevrouw Neppérus vraagt in dit verband of dit uitvoerbaar zou zijn, terwijl de heer Groot vraagt hoe groot de kans is op misbruik. De heer Omtzigt geeft aan dat er ook wat betreft de btw een verschil is tussen propaan een aardgas en vraagt voorts of landen als Spanje en Italië twee tarieven hebben voor propaan en of dat uitvoerbaar is. Zoals ik heb aangegeven in de nota naar aanleiding van het verslag bij het wetsvoorstel Belastingplan 2014 was misbruik van het verschil in tarief mede de aanleiding om voor vloeibaar gemaakte gassen met ingang van 1 januari 2010 (Fiscale vereenvoudigingswet 2010) het onderscheid in energiebelasting en accijns af te schaffen en over te gaan tot slechts één accijnstarief ongeacht het gebruik van het gas. Als bijlage bij deze brief is opgenomen hetgeen hierover destijds in de memorie van toelichting bij het wetsvoorstel Fiscale vereenvoudigingswet 2010 is opgenomen.7 Ook de Vereniging Nederlandse Petroleum Industrie (VNPI) heeft in het verleden haar zorg hierover uitgesproken8, omdat haar leden door de onduidelijkheden geconfronteerd werden (of konden worden) met naheffingen. Fabrikanten van propaan leverden dit ook aan handelaren, die nog niet wisten wat het gebruik zou zijn, voor het wegverkeer of voor ander gebruik. In dat geval moest door de fabrikant zowel accijns als energiebelasting worden afgedragen, waarna later door de handelaar een verzoek om teruggaaf voor hetzij de accijns hetzij de energiebelasting kon worden gedaan. Ook als de handelaar aangaf, via een gebruikersverklaring, waarvoor het propaan zou worden gebruikt, was de fabrikant niet zeker of dit ook daadwerkelijk zou gebeuren. Indien later bij een controle bleek dat een handelaar het propaan voor een ander doel had gebruikt, liep de fabrikant het risico van een naheffing. Ook dit heeft destijds meegewogen om het systeem met twee verschillende middelen en tarieven af te schaffen. Hoewel er nu geen sprake meer is van twee verschillende middelen gelden de redenen die in 2009 in de memorie van toelichting zijn aangevoerd voor de invoering van een uniform tarief nog onverkort. Daarom zal ik een systeem met twee tarieven niet heroverwegen, zeker niet zonder hierover eerst overleg te hebben gevoerd met het bedrijfsleven. In Italië en Spanje zijn er overigens wel twee verschillende tarieven, maar mij is niet bekend of en in welke mate deze landen tegen uitvoeringsproblemen aan lopen. De andere optie om tegemoet te komen aan het verzoek van de diverse fracties zou een teruggaafregeling zijn waarbij, afhankelijk van het soort gebruik, een gedeeltelijk teruggaaf van accijns wordt verleend aan de gebruikers van propaan. Om dit uitvoeringstechnisch niet onnodig te compliceren zou het daarbij moeten gaan om ander gebruik van propaan dan voor het wegverkeer, dus niet uitsluitend bij gebruik voor verwarmingsdoeleinden. Zo kan propaan ook worden gebruikt als drijfgas in spuitbussen of als zogenoemd campinggas. Ook dergelijk gebruik zou dan onder de teruggaafregeling vallen. Gezien het grote aantal gebruikers (naar schatting minimaal 35.000) betekent dit echter een groot aantal verzoeken om teruggaaf; geschat wordt minimaal 140.000 per jaar. Daarnaast zullen administratieve controles moeten worden ingesteld om de juistheid van de verzoeken om teruggaaf te beoordelen. Nog los van het budgettaire beslag van een dergelijke teruggaafregeling (nader geschat op ruim € 16 miljoen per jaar) betekent dit een flink aantal extra fte’s, zowel voor de behandeling van de verzoeken om teruggaaf (geraamd op minimaal 6 fte’s) als voor de controle op de juiste toepassing van het propaan nadat teruggaaf is verkregen. Voor deze controles zullen nog eens circa 10 fte’s nodig zijn. Sedert 1 juli 2013 gebruikt de Douane een geautomatiseerd systeem: Digitale teruggaaf accijns (DTA). Dit systeem is echter alleen te gebruiken door ondernemers (particulieren hebben geen zogenoemd Persoonlijk Domein op de website van de Belastingdienst, de toegangspoort tot DTA). Dit betekent dat particulieren een verzoek om teruggaaf moeten downloaden en op papier moeten indienen. Die teruggaafverzoeken zullen door de Douane moeten worden verwerkt. Mede gezien deze uitvoeringsproblemen zie ik daarom ook voor een teruggaafregeling geen mogelijkheid. Tot slot merk ik nog op dat er in tegenstelling tot hetgeen de heer Omtzigt opmerkt, geen verschil is in btw-tarief voor propaan en aardgas gebruikt voor woningverwarming. Zowel propaan als aardgas voor woningverwarming vallen onder het algemene tarief.

De heer Klein vraagt waarom de verbruiksbelasting op alcoholvrije dranken is verhoogd en welk doel hiermee wordt gediend. Het kabinet geeft er bij nader inzien de voorkeur aan om de in het regeerakkoord voorziene verhoging voor alcoholhoudende dranken te beperken. De dekking daarvoor wordt gevonden in de verhoging van de verbruiksbelasting op alcoholvrije dranken. Het doel van de verhoging is dan ook van budgettaire aard. Hier speelt mee de overweging dat deze belasting sinds 2003 niet is verhoogd.

De heer Bashir vraagt of de tarieven van de frisdrankbelasting in het buitenland vergelijkbaar zijn met die welke Nederland vanaf 2014 heft. Zoals is vermeld in de nota naar aanleiding van het verslag bij het wetsvoorstel Belastingplan 2014 heffen in ieder geval België, Denemarken, Finland, Frankrijk, Hongarije en Kroatië een belasting op frisdranken. In onderstaande tabel is een overzicht opgenomen van de tarieven van deze belasting in de genoemde landen.

|

Land |

Tarief per hectoliter |

|---|---|

|

Nederland |

€ 5,70 – € 7,59 |

|

België |

€ 3,72 |

|

Denemarken |

€ 4 – € 111 |

|

Finland |

€ 11 of € 222 |

|

Frankrijk |

€ 7,77 |

|

Hongarije |

€ 2 – € 14 |

|

Kroatië |

€ 5,50 |

m.i.v. 1 januari 2014: lage tarief voor suikervrije frisdranken, hoge tarief voor frisdranken met suiker

Zoals is opgenomen in de memorie van toelichting bij het wetsvoorstel Belastingplan 2014 dient de verhoging van de verbruiksbelasting op alcoholvrije dranken als dekking van de beperking van de in het regeerakkoord voorziene accijnsverhoging van alcoholhoudende dranken. Naast het budgettaire argument heeft in de overweging om deze belasting te verhogen het feit dat deze verbruiksbelasting al meer dan 10 jaar niet is verhoogd wel een rol gespeeld.

De heer Groot vraagt naar het gelijktrekken van de accijnsdruk op shag met die van sigaretten. Het heeft ook mijn voorkeur om de accijnstarieven van sigaretten en shag dichter naar elkaar toe te brengen. Per 1 januari 2013 is een stap gezet om de tarieven van sigaretten en shag dichter naar elkaar toe te brengen door een verhoging van € 0,60 per pakje rooktabak (40 gram) en € 0,35 per pakje sigaretten (19 stuks). In de hierna opgenomen tabel is te zien wat de accijnstarieven van shag zijn in de ons omringende landen. Gezien deze shagtarieven zie ik geen ruimte om de accijnstarieven van shag meer te verhogen.

|

Nederland |

België |

Duitsland |

Luxemburg |

|

|---|---|---|---|---|

|

Shag, accijns pakje 50 gram |

4,09 |

2,71 |

3,30 |

1,53 |

Autogerelateerde belastingen

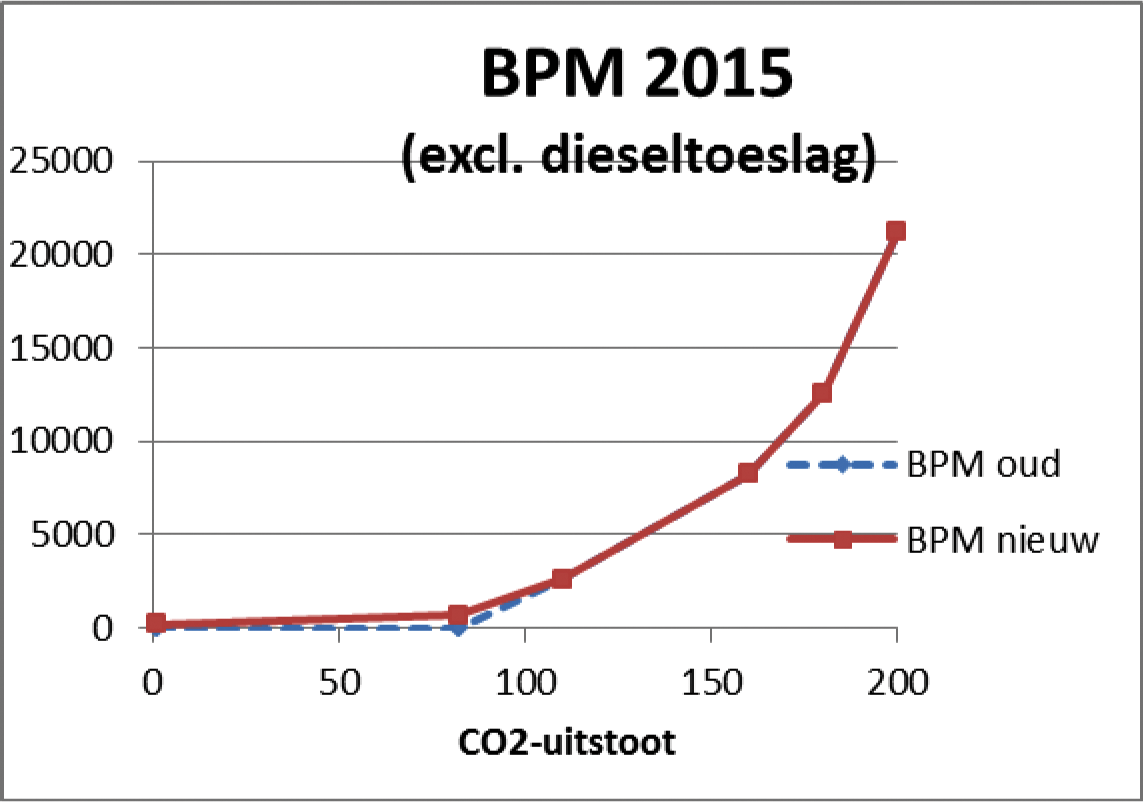

De heer Groot menen dat een meer vloeiende curve in de tariefopbouw van de op de CO2-uitstoot gebaseerde Belasting op personenauto’s en motorrijwielen (BPM) minder concurrentieverstorend zou uitpakken waardoor er geen geforceerde pogingen van autofabrikanten meer hoeven te zijn om net onder een bepaalde CO2-grens uit te komen. Deze leden vragen om hierop te reageren. Ook zijn deze leden benieuwd naar de verdere uitwerking in de Autobrief II. De BPM vormt door de grondslag van CO2-uitstoot een substantiële stimulans voor de aanschaf van zuinige auto’s en maakt door zijn progressiviteit de aanschaf van onzuinige auto’s onaantrekkelijk. De voorgestelde tarieven per 1 januari 2015 zijn opgenomen in de volgende tabel.

|

Bij een CO2-uitstoot van meer dan |

maar niet meer dan |

bedraagt de belasting voor een personenauto het in kolom III vermelde bedrag, vermeerderd met het bedrag dat wordt berekend door het in kolom IV vermelde bedrag te vermenigvuldigen met het aantal gram/km CO2-uitstoot dat de in kolom I vermelde CO2-uitstoot te boven gaat |

|

|---|---|---|---|

|

I |

II |

III |

IV |

|

0 gram/km |

82 |

€ 175 |

€ 6 |

|

82 gram/km |

110 |

€ 667 |

€ 69 |

|

110 gram/km |

160 |

€ 2.599 |

€ 112 |

|

160 gram/km |

180 |

€ 8.199 |

€ 217 |

|

180 gram/km |

– |

€ 12.539 |

€ 434 |

Het verschil in de te heffen BPM kan daardoor in de hogere schijven snel oplopen zoals onderstaande figuur, die ook was opgenomen in het schriftelijk overleg, aantoont. Nu de BPM sinds 1 januari 2013 volledig gebaseerd is op de CO2-uitstoot, is nu al sprake van een redelijk vloeiend verloop. Eén gram verschil in CO2-uitstoot leidt nu slechts tot het betalen voor één gram extra, terwijl voor 1 januari 2013 het net niet voldoen aan de vrijstellingsgrens betekende dat ook het toen nog verschuldigde catalogusdeel van de BPM betaald moest worden.

Figuur 1 Hoogte BPM bij CO2-uitstoot van nihil tot 200 gr/km

In de Autobrief II zal overigens nog uitgebreid worden teruggekomen op de huidige tariefstructuur in de BPM. Het robuuster maken van de BPM zal daarvan een belangrijk element uitmaken. Ik merk nog op dat bijvoorbeeld voor de zogenoemde auto van de zaak de CO2-uitstootgrenzen zoals deze in de bijtelling worden gehanteerd waarschijnlijk van meer invloed zijn op de keuze van de auto dan de tariefstructuur van de BPM. In de Autobrief II zal ook naar dit aspect van de huidige bijtelling worden gekeken. De Autobrief II zal naar verwacht in de loop van 2014 worden afgerond.

Het doet me deugd dat de heer Koolmees zich wat betreft de wijzigingen in de BPM kan vinden in het bescheiden belasten van de auto’s die anders onder een vrijstelling van de BPM zouden vallen. De heer Koolmees geeft aan één punt niet te begrijpen, namelijk waarom auto’s in de tweede schijf van de BPM en hoger worden gevrijwaard van de verhoging van de BPM per 2015. Derhalve vraagt hij of ik ook deze categorie auto’s wil laten meebetalen en of ik daarvoor een aantal alternatieven kan schetsen. De BPM maakt door zijn progressiviteit de aanschaf van onzuinige auto’s al erg onaantrekkelijk. We zien dit ook terug in de verkopen. Het aandeel auto’s dat in de eerste helft van 2013 in de tweede schijf of hoger valt, is ongeveer 16% van de totaalverkopen. Van belang daarbij is de progressie van de thans voorgestelde belasting, waardoor voor auto’s in de hoogste schijf de BPM een factor 31 hoger kan zijn ten opzichte van een auto met een CO2-uitstoot van 82 gr/km (einde nieuwe extra schijf). Bovenstaande figuur 5 geeft de progressiviteit bij een CO2-uitstoot van nihil tot 200 gr/km CO2-uitstoot grafisch weer. Een meer lineair systeem, waar de heer Koolmees om vroeg, zal ik betrekken bij de Autobrief II.

De heer Van Ojik vraagt hoe ik ertegenover sta om het bijtellingspercentage voor elektrische auto’s op nul te zetten. De heer Van Ojik vraagt dit in relatie tot de motie Vendrik/Kroon9 die mede aanleiding is geweest voor een plan van aanpak voor elektrische auto’s waarin het streven is neergelegd om in 2020 200.000 elektrische auto’s te hebben. Hierbij past de kanttekening dat in dat plan van aanpak onder elektrische auto mede de zogenoemde plug-in hybride wordt verstaan. Het gaat dus niet alleen om de volledig elektrische auto. Op basis van de thans geldende wetgeving zou het bijtellingspercentage voor zogenoemde nulemissieauto’s (volledige elektrische auto’s) en plug-in hybrides met ingang van 1 januari 2014 van thans nihil op zeven worden gebracht. Als gevolg van de (eerste) nota van wijziging op het wetsvoorstel Belastingplan 2014 wordt dat percentage voor volledige elektrische auto’s teruggebracht van zeven naar vier. Naar mijn mening wordt daarmee recht gedaan aan de wens om zowel de volledig elektrische auto als de plug-in hybride auto (fors) te stimuleren teneinde in 2020 de doelstelling van 200.000 elektrische en plug-in hybride auto’s te realiseren. Door voor de volledig elektrische auto een lager bijtellingspercentage vast te stellen dan voor de plug-in hybride auto wordt ook recht gedaan aan de wens om de volledig elektrische auto fiscaal gunstiger te behandelen dan de plug-in hybride. Tegelijkertijd wordt ook bij de volledig elektrische auto rekening gehouden met de visie dat bij de terbeschikkingstelling van een auto die ook voor privédoeleinden wordt gebruikt sprake is van loon in natura waarover in ieder geval enige belasting dient te worden betaald.

De heer Van Vliet en de heer Omtzigt vragen om een heroverweging van de oldtimerregeling, omdat deze naar hun mening per 1 januari 2012 reeds voldoende is aangescherpt ingevolge het amendement Van Vliet. De in het wetsvoorstel Belastingplan 2014 voorgestelde oldtimerregeling is een adequaat en noodzakelijk compromis overeengekomen met de oldtimerbranche. Een verdere aanscherping was noodzakelijk omdat tussen 2008 en 2013 het aantal oldtimers met 40% was toegenomen tot 305.000 voertuigen. Zowel vanuit budgettaire beheersbaarheid als vanuit milieuoogpunt is deze toename ongewenst. De toename wordt met name veroorzaakt door jonge oldtimers die bovendien relatief veel kilometers maken, wat erop duidt dat deze niet alleen voor recreatief verkeer, maar vooral voor dagelijks verkeer worden gebruikt. Zonder verdere aanscherping zou de budgettaire derving door lagere motorrijtuigenbelasting (MRB)-ontvangsten als gevolg daarvan zijn toegenomen van € 102 miljoen in 2008 tot € 207 miljoen in 2013. Zowel de leden van de fractie van de PVV als de leden van de fractie van het CDA hebben al eerder de cijfers over import en export in twijfel getrokken. Volgens mij ten onrechte. Om die reden heb ik TNO gevraagd om nog eens te kijken naar de ontwikkelingen over 2012 en 2013. Deze cijfers, gevoegd bij de nota naar aanleiding van het verslag, ondersteunen de ingeslagen weg. TNO concludeert bijvoorbeeld dat zonder de aangekondigde maatregelen er in 2013 naar schatting 9.000 extra (bijna-) oldtimers zouden zijn geïmporteerd, waarvan 5.000 diesels. TNO concludeert dat door aankondiging in het regeerakkoord er nu, 1 jaar na afkondiging van de maatregel, 18.000 (bijna-)oldtimers minder in het wagenpark zijn dan zonder deze aankondiging het geval zou zijn geweest. Dit komt door vermindering van de import en toename van de export en sloop van (bijna-) oldtimers. Doordat veel rijden in jonge oldtimers met name lucratief is voor diesel- en LPG-auto’s is de afgelopen jaren het aandeel diesel- en LPG-oldtimers toegenomen en is hun aandeel groter dan het aandeel diesel en LPG-auto’s in de rest van het wagenpark. De nieuwe oldtimerregeling beoogt derhalve zowel de totale omvang van het oldtimerwagenpark als het aandeel diesel- en LPG-oldtimers terug te dringen. Deze regeling is de uitkomst van een uitvoerig overleg met de vertegenwoordigers van de oldtimerbranche. Dat overleg is gevoerd op basis van een verzoek van uw Kamer tijdens het Algemeen Overleg van 17 april 2013 om, uitgaande van de in het regeerakkoord voorziene afschaffing van de vrijstelling, te komen tot een breed gedragen regeling waarin het rijdend cultureel erfgoed werd ontzien. Uw Kamer heeft mij daarvoor een (budgettair) mandaat gegeven en daarbinnen ben ik gekomen tot het in uw Kamer breed gedragen compromis zoals dat thans voorligt, een compromis waar ik nog steeds achter sta. Een wijziging van dat compromis heeft budgettaire gevolgen waarvoor ik op dit moment geen ruimte zie.

Ook aan het door de heer Omtzigt gedane verzoek voor een overgangsregeling voor dieselauto’s en LPG-auto’s, bijvoorbeeld door auto’s ouder dan 30 jaar onder het kwarttarief te laten vallen, kan ik derhalve niet tegemoetkomen. Overigens is het budgettaire beslag van een dergelijke overgangsregeling fors. Als deze wordt vormgegeven door een kwarttarief voor diesel- en LPG-oldtimers tussen de 30 en de 40 jaar zijn de totale kosten van de overgangsregeling € 27 miljoen. Indien ook voor deze categorie een maximum van € 120 wordt gehanteerd stijgen de kosten tot € 39 miljoen.

Zowel de heer Bashir als de heer Omtzigt vragen waarom oldtimers die onder de overgangsregeling vallen niet gewoon op de weg geparkeerd mogen worden in de wintermaanden. De bedoeling van de overgangsregeling is om oldtimers die niet dagelijks gebruik maken van de weg te ontzien. Om dit «niet dagelijks gebruik van de weg maken» handen en voeten te geven, is in het compromis met de oldtimerbranche gekozen voor de voorwaarde dat in de maanden januari, februari en december geen gebruik van de weg wordt gemaakt. Ook parkeren is gebruik maken van de weg. In de wintermaanden staan veel oldtimers – om deze zoveel mogelijk in goede staat te houden – in een garage of schuur. Oldtimerbezitters die nu nog geen onderdak voor hun oldtimer in deze wintermaanden hebben, krijgen hiervoor de tijd tot 1 december 2014. In de maanden januari en februari 2014 is het parkeren en rijden op de weg nog wel toegestaan onder de overgangsregeling.

Bij het niet gebruik maken van de weg is aangesloten bij de bestaande schorsingsregeling. Bij de schorsingsregeling mag, zowel rijdend als stilstaand, geen gebruik van de weg worden gemaakt. De handhaving van de schorsingregeling vindt dan ook plaats door zowel geparkeerde als rijdende auto’s met automatische nummerplaatherkenning te controleren.

Als zou worden toegestaan dat oldtimers die onder de overgangsregeling vallen op de weg geparkeerd mogen worden in de maanden januari, februari en december van het kalenderjaar, wordt de handhaving van de overgangsregeling buitengewoon lastig. Handhaving kan dan namelijk uitsluitend plaatsvinden door te constateren dat een auto rijdend is aangetroffen op de weg. Indien bijvoorbeeld geconstateerd zou worden dat een auto op 1 januari op een andere plek geparkeerd staat dan op 2 januari, is dit nog geen bewijs dat er met de auto is gereden. De handhaving wordt dan ook ernstig bemoeilijkt als parkeren op de weg onder de overgangsregeling wordt toegestaan. Daarnaast kan zo’n afwijking uitstralingseffecten hebben naar de bestaande schorsingsregeling ook in de Wegenverkeerswet die ook relevant is voor de MRB.

De heer Klein vraagt of het terugdraaien van de MRB-maatregel uit de Autobrief I de positie van de overheid als betrouwbare partner niet ondermijnt. Deze leden vragen derhalve of de maatregel niet alsnog in lijn kan worden gebracht met de Autobrief I. In het Belastingplan 2011 is door mijn ambtsvoorganger toegezegd dat tot 2013 niet aan de vrijstelling MRB voor dieselauto’s met een CO2-uitstoot van ten hoogste 95 gr/km en overige auto’s met een CO2-uitstoot van ten hoogste 110 gr/km zou worden getornd. Aan deze toezegging heb ik mij, mede vanuit het oogpunt van het vertrouwensbeginsel, gehouden. De betreffende vrijstelling van de MRB wordt – op basis van de Wet uitwerking Autobrief – met ingang van 1 januari 2014 (deels) beëindigd. In de budgettaire tabel in de memorie van toelichting bij de Wet uitwerking autobrief is destijds aangegeven dat de lastenverzwaring gecompenseerd zou worden door een generieke verlaging van de MRB in 2014. Deze tariefverlaging is toen niet wettelijk geregeld omdat de indexatiepercentages voor 2013 en 2014, waarmee de tarieven jaarlijks op grond van de bijstellingsregeling worden verhoogd, nog niet bekend waren. Hoewel ik zoveel mogelijk vasthoud aan de lijnen die de Autobrief zijn neergelegd, ontkomen we er niet aan om ook hier concessies doen als het gaat om het op orde brngen van de overheidsfinanciën. Door de beoogde verlaging van de MRB per 2014 niet conform de aankondiging in de Wet uitwerking Autobrief te regelen, wordt de beoogde opbrengst van € 250 miljoen uit de Begrotingsafspraken 201410 bereikt.

Voorts vraagt de heer Klein hoe ik aankijk tegen een gefundeerde discussie over de autofiscaliteit mede gelet op de maatschappelijke kosten en baten van automobiliteit. De primaire doelstelling van de heffing van belasting op verkeer is wat de Rijksbelastingen betreft het financieren van overheidsuitgaven. De opbrengsten van deze belastingen vloeien dan ook rechtstreeks naar de algemene middelen. Het belasten van de externe effecten van transport is dus geen primaire doelstelling van deze belastingen. Dit neemt niet weg dat de autobelastingen met name de laatste jaren ook stevig zijn ingezet voor andere doeleinden, zoals vergroening en het ontmoedigen van ongewenst gedrag. In de aan uw Kamer toegezegde Autobrief II zal ik ingaan op de autogerelateerde belastingen vanuit de invalshoek van robuuste, stabiele belastingopbrengsten en zal ik tevens ingaan op andere doeleinden zoals vergroening.

Stamrechten

De heer Bashir vraagt of gesteld kan worden dat door de afschaffing van de stamrechtvrijstelling het opstarten van een onderneming onaantrekkelijker wordt. Door middel van het afschaffen van de stamrechtvrijstelling voor nieuwe gevallen zal er direct belasting betaald moeten worden over de ontvangen ontslagvergoeding. De nettovergoeding zal voor elk gewenst doel kunnen worden aangewend waaronder het opstarten van een onderneming. Deze nettovergoeding is inderdaad lager dan de brutovergoeding die tot 1 januari 2014 in stamrecht-bv’s ondergebracht kan worden. Op die bruto stamrechtaanspraak bij een stamrecht bv rust overigens nog wel een fiscale claim waarmee men bij aanwending van het stamrechtvermogen in het kader van de onderneming rekening moet houden. Net als bij andere lastenverzwarende maatregelen, wordt de bedrijvigheid door afschaffing van de stamrechtvrijstelling negatief beïnvloed. Ik zie op dit moment geen aanleiding om een onderzoek in te stellen naar de afzonderlijke invloed van de afschaffing van de stamrechtvrijstelling op bedrijvigheid. Voorts vragen de heren Klein en Bashir of er gekeken is naar de nadelen van het afschaffen van de stamrechtvrijstelling en dan in het bijzonder voor de overbrugging van de periode tussen werk en pensioen. De afschaffing van de stamrechtvrijstelling kan, afhankelijk van de persoonlijke situatie, ertoe leiden dat over een ontslaguitkering meer belasting geheven wordt dan bij het gebruik van de stamrechtvrijstelling, waardoor een lager nettobedrag beschikbaar blijft voor het overbruggen van de periode tussen werk en pensioen. Daar staat tegenover dat de belastingplichtige, net als bij de toepassing van het overgangsrecht voor de stamrechtvrijstelling voor bestaande gevallen, zelf kan bepalen wanneer hij welk bedrag van zijn ontslagvergoeding aanwendt.

De heer Omtzigt vraagt vervolgens of met de afschaffing van de stamrechtvrijstelling is beoogd dat inwoners van België en Duitsland premie volksverzekeringen gaan betalen in Nederland. Blijkens de vraag van de heer Omtzigt gaat het hier om inwoners van België of Duitsland met een «Nederlands» stamrecht, die nu geen premie volksverzekeringen in Nederland betalen. Ik ga ervan uit dat zij geen premie volksverzekeringen betalen, omdat zij niet in Nederland verplicht verzekerd zijn voor de volksverzekeringen. Daarvan uitgaande zal het vervallen van de stamrechtvrijstelling geen gevolgen hebben voor de premieheffing. Het vervallen van de stamrechtvrijstelling leidt niet tot verzekeringsplicht, en derhalve ook niet tot premieheffing. Zouden inwoners van België of Duitsland met een stamrechtvrijstelling nu wel premie volksverzekeringen betalen omdat zij in Nederland verplicht verzekerd zijn, dan kunnen zij wel premie volksverzekeringen verschuldigd zijn. Volledigheidshalve wordt in dit verband opgemerkt dat de Nederlandse volksverzekeringenpremie gemaximeerd is. Het maximuminkomen waarover de premie volksverzekeringen wordt geheven, bedraagt voor het jaar 2013 € 33.363. Premie volksverzekeringen zal dus alleen worden geheven over een ontslaguitkering indien het overige loon het maximumpremieloon niet reeds opvult.

De heer Klein vraagt daarnaast in het kader van de afschaffing van de stamrechtvrijstelling of een ontslaguitkering kan leiden tot pseudo-eindheffing voor hoog loon. De grondslag voor de pseudo-eindheffing voor hoog loon in 2014 is – kort gezegd – het loon van de werknemer waarover in het jaar 2013 loonbelasting is geheven. In 2013 kan op ontslaguitkeringen de stamrechtvrijstelling nog van toepassing zijn. Bovendien is een ontslaguitkering in het algemeen aan te merken als loon uit vroegere dienstbetrekking en zou ook om die reden een eventuele pseudo-eindheffing voor hoog loon niet van toepassing zijn omdat de grondslag voor die pseudo-eindheffing alleen het loon uit tegenwoordige dienstbetrekking bevat.

Werkgeversheffing

De heer Bashir vraagt waarom de pseudo-eindheffing voor hoog loon geen structureel karakter kan krijgen, en meent dat deze vraag – die hij eerder stelde – tot op heden onbeantwoord is gebleven. Voorts vraagt hij waarom er geen toptarief wordt ingevoerd voor alle inkomens vanaf € 150.000. Dat de eerste vraag tot nu toe onbeantwoord is gebleven berust op een misverstand. In de nota naar aanleiding van het verslag bij het wetsvoorstel Belastingplan 2014 is namelijk in antwoord op deze vraag van de leden van de fractie van de SP aangegeven dat de pseudo-eindheffing voor hoog loon een noodmaatregel is die wordt getroffen onder bijzondere economische omstandigheden en dat het kabinet gezien het karakter van deze maatregel niet voornemens is om van deze incidenteel bedoelde maatregel een structurele maatregel te maken.11 Voorts ben ik niet voornemens om een extra schijf vanaf € 150.000 met een hoger toptarief dan 52% in te voeren. Het invoeren van een dergelijke extra belastingschijf voor hoge inkomens is schadelijk voor de werkgelegenheid, het vestigingsklimaat en daarmee ook voor de Nederlandse economie.

De heer Omtzigt vraagt naar de mogelijkheden van middeling in het geval een ontslaguitkering in een keer wordt uitbetaald en er – na 1 januari 2014 – geen gebruik meer kan worden gemaakt van de stamrechtvrijstelling. Middeling biedt belastingplichtigen de mogelijkheid om de verschuldigde belasting over het vastgestelde belastbare inkomen uit werk en woning over een periode van drie aaneengesloten jaren te laten herberekenen. Daarbij wordt voor elk van die drie jaar over het gemiddeld belastbaar inkomen opnieuw de verschuldigde belasting berekend waardoor per jaar een lager tarief van toepassing kan zijn. Het progressienadeel – als gevolg van een hoog belastbaar inkomen uit werk en woning in een van die jaren – wordt dan op verzoek van de belastingplichtige teruggegeven. De middelingsregeling kan dus alleen worden toegepast als het belastbare inkomen uit werk en woning over die drie jaren bij aanslag is vastgesteld. Het staat de belastingplichtige evenwel vrij om zelf te bepalen welke jaren hij in het middelingstijdvak betrekt. Dat betekent dat indien een belastingplichtige in het jaar t een ontslaguitkering krijgt, hij die uitkering kan middelen over de jaren t, t-1 en t-2. Dat betekent dat hij na de definitieve aanslag over het jaar t in het jaar t+1 op verzoek de te veel betaalde belasting als gevolg van het progressienadeel terugkrijgt. Punt is hierbij wel dat die belastingplichtige in de jaren t-1 en t-2 doorgaans wel een inkomen heeft gehad, waardoor het resultaat van de middeling lager zou kunnen zijn dan wanneer gemiddeld zou worden met de jaren na ontslag, omdat er bij middelen met jaren waarin wel inkomen werd genoten minder progressienadeel is. Er kan ook gemiddeld worden over de jaren t, t+1 en t+2. Dat betekent dat na de aanslag over het jaar t+2 in het jaar t+3 de te veel betaalde belasting op verzoek van de belastingplichtige kan worden terugbetaald. In het geval deze belastingplichtige als gevolg van het ontslag in de jaren t+1 en t+2 geen inkomen had, kan de middeling gunstiger uitvallen dan in de hiervoor als eerste beschreven situatie. Hij moet dan evenwel wel drie jaar op die terugbetaling wachten.

De heer Van Ojik vraagt wat ik ga doen met de € 128 miljoen die de pseudo-eindheffing voor hoog loon extra zou opbrengen. Indien belastingontvangsten hoger of lager zijn dan geraamd komt dit ten gunste of juist ten laste van het EMU-saldo. Dit geldt eveneens voor de opbrengsten uit die de pseudo-eindheffing voor hoog loon.

Verruimen vrijstelling schenkbelasting

De heer Klein vraagt waarom de tijdelijk verruimde vrijstelling in de schenkingsvrijstelling slechts voor één jaar geldt. Vooropgesteld dat de verruimde vrijstelling langer dan een jaar geldt, namelijk van 1 oktober 2013 tot 1 januari 2015, is de achtergrond van de beperking in de duur van de verruiming dat de doelstelling van de maatregel is om de woningmarkt een tijdelijke stimulans te bieden. Doordat de verruimde schenkingsvrijstelling tot € 100.000 slechts geldt tot 1 januari 2015, wordt gestimuleerd om de betreffende schenkingen voor dat tijdstip te doen en hiermee niet te wachten tot latere jaren. Bovendien bestaat slechts budgettaire ruimte voor een verruiming tot 1 januari 2015.

Mevrouw Schouten vraagt of het mogelijk is om het bedrag waarvoor de verruimde schenkingsvrijstelling geldt over meerdere jaren uit te smeren. De eenmalig verruimde vrijstelling geldt slechts eenmalig. Wel is het mogelijk om bijvoorbeeld in 2013 een bedrag tot € 51.407 te schenken voor de eigen woning onder de reguliere verhoogde vrijstelling, mits hier in een eerder jaar geen gebruik van is gemaakt, en dit bedrag in 2014 aan te vullen tot € 100.000 met een tweede schenking voor de eigen woning, waarbij een beroep wordt gedaan op de tijdelijk verruimde vrijstelling. Verder vraagt mevrouw Schouten of het verkrijgen van de € 100.000 van verschillende schenkers mogelijk is. Dit is inderdaad het geval. Het is zelfs zo dat deze vrijstelling per schenker geldt. Indien een begiftigde dus van verschillende schenkers € 100.000 krijgt voor de eigen woning, geldt de vrijstelling van € 100.000 voor ieder van die schenkingen.

De heer Dijkgraaf vraagt hoe men om moet gaan met het plannen van de financiering van een huis voor de kinderen als het niet mogelijk is om in 2014 een huis te kopen maar wel in 2015 en vraagt of de verruimde eenmalig verhoogde vrijstelling in de schenkbelasting breder kan worden toegepast dan deze nu is. Als pas in 2015 een eigen woning wordt geschonken of gekocht met een schenking, kan geen gebruik worden gemaakt van de eenmalig verhoogde schenkingsvrijstelling tot € 100.000. Uiteraard kan wel gebruik worden gemaakt van de reguliere eenmalig verhoogde vrijstelling tot € 51.407 voor schenkingen voor de eigen woning indien de kinderen tussen 18 en 40 jaar oud zijn. Voor een ruimere toepassing van deze verruimde vrijstelling is geen budgettaire ruimte beschikbaar.

Voorts vraagt mevrouw Schouten of het klopt dat de tijdelijk verhoogde vrijstelling voor schenkingen voor de aflossing van een restschuld eigen woning niet geldt voor woningen die voor 29 oktober 2012 verkocht zijn. Ook de heer Omtzigt vraagt welke restschulden wel en welke restschulden niet onder de tijdelijk verhoogde vrijstelling vallen. De verhoogde vrijstelling voor de eigen woning geldt onder andere voor schenkingen ter zake van de aflossing van een restschuld eigen woning. Hieronder worden restschulden verstaan van een vervreemde eigen woning als bedoeld in artikel 3.120a van de Wet inkomstenbelasting 2001 (Wet IB 2001), waarvan de renten en kosten worden aangemerkt als aftrekbare kosten met betrekking tot een eigen woning als bedoeld in artikel 3.120 van die wet. Als restschuld van een vervreemde eigen woning wordt in artikel 3.120a van die wet verstaan de schuld die de belastingplichtige had op het moment direct voorafgaand aan een vervreemding in de periode van 29 oktober 2012 tot en met 31 december 2017 van een eigen woning, voor zover deze schuld heeft geleid tot een negatief vervreemdingssaldo eigen woning. De tijdelijk verhoogde vrijstelling voor schenkingen sluit daarbij aan en geldt dus niet voor schenkingen ter zake van de aflossing van restschulden van eigen woningen die voor 29 oktober 2012 verkocht zijn. Overigens is het zo dat schenkingen ter zake van de aflossing van een restschuld eigen woning niet enkel onder het bereik van de tijdelijk verruimde eenmalige verhoogde vrijstelling met betrekking tot de eigen woning zijn gebracht, maar dat deze ook na 31 december 2014 onder het bereik vallen van de reguliere eenmalig verhoogde vrijstelling met betrekking tot de eigen woning (van thans € 51.407).

De heer Van Vliet informeert of de ramingen rond de schenkingsvrijstelling voor de eigen woning als solide kunnen worden aangemerkt. Dit is inderdaad het geval. Daarbij moet wel worden bedacht dat deze ramingen, gegeven onder meer de onzekerheid over de te hanteren veronderstellingen over de schenkingsbereidheid van belastingplichtigen, met meer dan gemiddelde onzekerheid zijn omgeven.

De heer Bashir vraagt waarom de verruiming van de vrijstelling in de schenkbelasting tot € 100.000 niet binnen de schenk- en erfbelasting zelf gefinancierd wordt door een hogere belasting voor zeer grote schenkingen en erfenissen. De verruiming van de vrijstelling in de schenkbelasting is gefinancierd uit de binnen het aanvullend pakket beschikbare ruimte voor lastenverlichting. Een specifieke financieringsmaatregel in de sfeer van de schenk- en erfbelasting is om die reden niet overwogen.

De heer Omtzigt vraagt of het niet in rekening brengen van boeterente nu voor alle banken geldt. Zoals ik in de nota naar aanleiding van het verslag bij het wetsvoorstel Belastingplan 2014 heb aangegeven, hebben de grootbanken (ABN AMRO, ING, Rabobank en SNS) gehoor gegeven aan de oproep van het kabinet om boetevrij te kunnen aflossen (buiten het bedrag dat sowieso boetevrij mag worden afgelost, wat ten minste 10% van de hypotheeksom is) indien gebruik wordt gemaakt van de eenmalig verhoogde vrijstelling van schenkbelasting. ABN AMRO en ING hebben het daarbij mogelijk gemaakt voor alle klanten die een hypotheekschuld hebben die groter is dan de waarde van de woning, om ongelimiteerd boetevrij (vervroegd) af te lossen.

Aftrek specifieke zorgkosten

De heer Groot heeft gevraagd of ik bij de aangekondigde meer fundamentele herziening van de fiscale regeling specifieke zorgkosten in 2015 ook uitdrukkelijk wil kijken naar vereenvoudiging. Deze vraag kan ik zonder meer bevestigend beantwoorden. Zoals bekend is vereenvoudiging één van de pijlers van de Fiscale agenda.12 Eenvoud in de vormgeving draagt eraan bij dat direct duidelijk is of iemand onder de doelgroep van de fiscale regeling specifieke zorgkosten valt en in aanmerking komt voor aftrek en dat niet-gebruik wordt teruggedrongen. Overigens moet ik daar wel direct bij aantekenen dat meer eenvoud natuurlijk ook een keerzijde heeft. Het kan ook betekenen dat er robuuste afbakeningsgrenzen gesteld moeten worden. Daarnaast bestaat het risico dat het streven om ervoor te zorgen dat de beschikbare middelen zo goed en exclusief mogelijk op de doelgroep van chronisch zieken en gehandicapten wordt gericht, vaak ook weer om het specifieker richten van de regeling vraagt en dus minder eenvoud met zich meebrengt. Het is een uitdaging om daar een goede balans in te vinden.

De heer Dijkgraaf vraagt of ik iets concreter zou kunnen ingaan op de door mij gedane toezegging om bij de voor 2015 aangekondigde meer fundamentele herziening van de fiscale aftrek van uitgaven voor specifieke zorgkosten de positie van gemoedsbezwaarden mede te betrekken. Het primaire doel van de meer fundamentele herziening van de fiscale regeling uitgaven voor specifieke zorgkosten die ik voor 2015 heb aangekondigd is om deze fiscale regeling voor chronisch zieken en gehandicapten zo optimaal mogelijk te laten aansluiten op het gemeentelijk maatwerk van de nieuwe Wet maatschappelijke ondersteuning (Wmo) en andere zorgregelingen, zoals bijvoorbeeld de spaarregeling die voor gemoedsbezwaarden is getroffen («CVZ-spaarpot»). Op voorhand zij gezegd, dat dit geen eenvoudige exercitie is, zowel technisch als beleidsmatig. Dat is ook mede de reden dat ik deze exercitie heb moeten uitstellen tot volgend jaar. Mijn toezegging dat ik de positie van gemoedsbezwaarden bij de meer fundamentele herziening van de fiscale regeling mede zal betrekken betekent concreet, dat voor aanpassingen van de fiscale regeling die worden overwogen ook de consequentie daarvan voor een gemoedsbezwaarde wordt afgewogen. Zo geldt bijvoorbeeld voor de maatregel ter versobering van de fiscale regeling die voor 2014 wordt voorgesteld, dat de gevolgen daarvan voor gemoedsbezwaarden niet afwijken van die voor andere gebruikers van de fiscale regeling omdat ook gemoedsbezwaarden voor deze voorzieningen een beroep kunnen doen op de Wmo. Maar als bijvoorbeeld in het kader van het beter richten van de fiscale regeling overwogen wordt een bepaalde uitgavenpost van fiscale aftrek uit te zonderen met als argument dat mensen zich daarvoor aanvullend kunnen verzekeren, zouden de gevolgen van zo’n maatregel uiteraard wel anders kunnen zijn voor gemoedsbezwaarden dan voor andere gebruikers van de fiscale regeling. Overigens zal ik elke aanpassing van de regeling die ik overweeg ook moeten beoordelen vanuit het oogpunt van gelijke behandeling. Voor het beter richten van de fiscale aftrek van uitgaven voor specifieke zorgkosten zullen keuzes moeten worden gemaakt, keuzes die ik in de hoofdlijnenbrief die ik in het voorjaar van 2014 aan de Tweede Kamer heb toegezegd zal onderbouwen en waarover ik vervolgens met uw Kamer graag in debat wil. En natuurlijk ben ik mij er terdege van bewust dat de positie van gemoedsbezwaarden voor de SGP een zeer aangelegen punt is. De heer Dijkgraaf kan er dan ook verzekerd van zijn dat ik niet lichtvaardig met voorstellen zal komen die juist voor de positie van deze groep nadelig zijn.

De heer Klein constateert dat onder meer aanpassingen aan auto's voor mensen met een lichamelijke beperking minder bereikbaar zullen worden door de beperking van de fiscale aftrekbaarheid van specifieke zorgkosten. In dat kader wordt gevraagd waarom dergelijke aanpassingen onder het algemene btw-tarief vallen, terwijl voor een vervoersalternatief als collectief vervoer het verlaagde btw-tarief geldt. De mogelijkheid om uitgaven van auto-aanpassingen voor mensen met een lichamelijke beperking in aftrek te brengen als uitgaven voor specifieke zorgkosten blijft in 2014 ongewijzigd. Het verschil in btw-tarief tussen het aanbrengen van dergelijke auto-aanpassingen en collectief vervoer heeft te maken met het feit dat het twee geheel verschillende prestaties betreft. Voor personenvervoer (openbaar vervoer, besloten busvervoer, taxivervoer) geldt in algemene zin het verlaagde btw-tarief. Het aanpassen van een auto aan de lichamelijke beperking van de bestuurder is een dienst die net als iedere andere herstel- of reparatiedienst aan een auto belast is met het algemene tarief. In beide gevallen is de tarieftoepassing gekoppeld aan de aard van de prestatie en heeft – zoals logisch is binnen een objectieve belasting als de btw – geen relatie met wie de afnemer van de prestatie is.

De heer Dijkgraaf vraagt voorts of ik bereid ben om onbetaalde zorg voor elkaar fiscaal minder af te straffen. In de brief aan de Tweede Kamer van 20 juli 2013 met de titel «Versterken, verlichten en verbinden»13 is de Staatssecretaris van Volksgezondheid, Welzijn en Sport namens het kabinet ingegaan op een aantal fiscale aspecten bij het combineren van betaald werk en mantelzorg. Dit mede in reactie op een aangehouden motie van de heer Van der Staaij met de oproep om drempels in de inkomstenbelasting voor informele zorg te slechten.14 In de hiervoor aangehaalde brief is er onder meer op gewezen dat als iemand ervoor kiest om minder betaald werk te gaan verrichten om mantelzorg te kunnen verlenen, dit uiteraard leidt tot een daling van arbeidsinkomsten maar dat gelet op de progressiviteit van ons belastingstelsel het netto-inkomensverlies bij minder werken kleiner is dan het bruto-inkomensverlies. Daarnaast zijn er inkomensafhankelijke regelingen waarvan de hoogte bepaald wordt op basis van huishoudinkomen. Ook dat biedt enige compensatie bij een daling van het huishoudinkomen indien minder betaald werk wordt verricht om mantelzorg te verlenen. In het rapport van de Commissie inkomstenbelasting en toeslagen (Commissie Van Dijkhuizen) is aangegeven dat het in de optiek van de commissie niet passend is om financiële steun voor mantelzorgers en vrijwilligers via de inkomstenbelasting te laten lopen. Aan de Tweede Kamer heb ik toegezegd om vóór 1 april 2014 met een kabinetsreactie te komen op dat rapport. Ik stel voor om op basis daarvan de discussie hierover met de Tweede Kamer verder te voeren en van mijn kant nu nog geen voorschot te nemen op deze discussie.