Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2012-2013 | 33610 nr. 8 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2012-2013 | 33610 nr. 8 |

Ontvangen 3 juni 2013

Inhoudsopgave

|

Algemeen |

2 |

|

Inleiding |

3 |

|

Achtergrond aanpassing Witteveenkader |

8 |

|

Hoofdlijnen van het wetsvoorstel |

23 |

|

Generatie-effecten |

34 |

|

Verantwoordelijkheid sociale partners en pensioenfondsbesturen |

38 |

|

Budgettaire aspecten |

39 |

|

Uitvoeringsaspecten |

41 |

|

Administratieve lasten |

42 |

|

Overig |

42 |

|

Actuariële berekening Witteveen (uitvoering motie Krol) |

46 |

|

Artikelsgewijze toelichting |

51 |

|

Bijlage 1: Uitgangspunten (alfabetische volgorde) bij de actuariële berekening van de effecten van het wetsvoorstel Wet verlaging maximum opbouw- en premiepercentages en maximering pensioengevend loon (Kabinetsbrief van 21 mei 2013 (Kamerstuk 33 610, nr. 7) |

52 |

|

Bijlage 2: Actuariële berekening na naar aanleiding van vragen van de leden van de fractie van de SP over de gevolgen van de verlaging van het Witteveenkader voor werknemers met een leeftijd van 20, 30, 40 en 50 jaar naar een pensioengevend inkomen van € 20.000, € 30.000, € 40.000 en € 50.000 |

53 |

|

Bijlage 3: Actuariële berekening naar aanleiding van vragen van de leden van de fractie van de SGP over de gevolgen van de verlaging van het Witteveenkader voor werknemers met een pensioenopbouwperiode van 40 jaar voorafgaand aan de AOW-leeftijd |

55 |

|

Bijlage 4: Aangepaste actuariële berekening van de effecten van het wetsvoorstel Wet verlaging maximum opbouw- en premiepercentages en maximering pensioengevend loon (Kabinetsbrief van 21 mei 2013 (Kamerstuk 33 610, nr. 7) |

56 |

Algemeen

Het kabinet heeft met interesse kennisgenomen van de vragen en opmerkingen van de leden van de fracties van de VVD, de PvdA, de PVV, de SP, het CDA, D66, de ChristenUnie, de SGP en 50PLUS.

Het kabinet is de Tweede Kamer erkentelijk voor het voortvarende behandelingschema van het wetsvoorstel waartoe de vaste commissie van Financiën besloten heeft in haar procedurevergadering van 24 april jl. Het kabinet is zich bewust van de samenloop van het wetsvoorstel en het sociaal akkoord dat op 11 april 2013 gesloten is. In het sociaal overleg zijn het kabinet en sociale partners overeengekomen dat sociale partners tot 1 juni 2013 de gelegenheid hebben een alternatief voor of een aanvulling op voorliggend wetsvoorstel te bedenken en dat daarvoor een maximaal budgettair beslag van structureel € 250 miljoen ten opzichte van het Regeerakkoord geldt. Ten behoeve hiervan heeft de Stichting van de Arbeid een werkgroep opgericht waarin het ministerie van Sociale Zaken en Werkgelegenheid, het ministerie van Financiën en het Centraal Planbureau hebben geparticipeerd. Het kabinet heeft begrip voor de vragen van de Tweede Kamer die deze samenloop met zich meebrengt. Bij de beantwoording van de vragen waren er nog geen uitkomsten van deze werkgroep. Zodra de Stichting van de Arbeid de Tweede Kamer heeft geïnformeerd over de uitkomsten, zal een kabinetsreactie worden gezonden. Daarbij streeft het kabinet er naar dat de Tweede Kamer deze in week 23 vóór de procedurevergadering van de vaste commissie van Financiën ontvangt. Daarbij deelt het kabinet de wens van de Tweede Kamer om de behandeling van het wetsvoorstel, samen met de uitkomsten van de werkgroep, voort te zetten.

Het kabinet heeft bij brief van 21 mei 2013 (Kamerstuk 33 610, nr. 7) uitvoering gegeven aan de motie Krol c.s.1 waarin een berekening is gemaakt van de buitengrenzen van het Witteveenkader. Het Witteveenkader heeft immers geen andere bedoeling dan het formuleren van buitengrenzen voor pensioen waarvoor de fiscale facilitering openstaat. Het kabinet heeft kennis genomen van het verzoek van de vaste commissie van Financiën aan de Autoriteit Financiële Markten (AFM). Onderdeel van dit verzoek vormt een belangrijke nuancering op de vraag die besloten lag in de motie Krol c.s., namelijk of deelnemers op grond van de verstrekte informatie kunnen rekenen op een pensioen dat overeenkomt met hun gerechtvaardigde verwachtingen. Voor het doen van kwantitatieve uitspraken over gerechtvaardigde verwachtingen van pensioendeelnemers is het nodig bij een actuariële berekening ook individuele omstandigheden te betrekken. Hiervoor moeten (arbitraire) aannames worden gedaan ten aanzien van bijvoorbeeld de aard van de pensioentoezegging, de omvang van de diensttijd, het carrièreverloop, de wijze van financiering of de behaalde beleggingsresultaten die tezamen de verwachtingen van een individuele deelnemer bepalen. Dit is – naast het karakter van het Witteveenkader, zoals hiervoor benoemd – mede reden geweest de actuariële berekening te richten op de buitengrenzen van het Witteveenkader. Alleen op deze manier worden naar het oordeel van het kabinet de effecten van het wetsvoorstel inzichtelijk gemaakt en wordt voorkomen dat het zicht op deze effecten verloren gaat door arbitraire aannames.

Het kabinet maakt verder van de gelegenheid gebruik te wijzen op een tweetal kleine omissies in de actuariële berekeningen voor de genoemde brief van 21 mei. Allereerst is bij de verrichte actuariële berekeningen voor de pensioenopbouw over het laatste jaar abusievelijk geen rekening gehouden met het zogenoemde tijdsevenredig maximum pensioengevend loon. In dit laatste jaar is dus uitgegaan van een te hoog pensioengevend loon en daarmee van een te hoge pensioengrondslag. Het corrigeren van deze onvolkomenheid in de actuariële berekeningen leidt niet tot een wijziging in de gepresenteerde vervangingsratio’s. De tweede omissie heeft betrekking op het feit dat bij de werknemers geboren in 1988 ten onrechte niet het laatste jaar pensioenopbouw is meegenomen. Het corrigeren van deze onvolkomenheid leidt voor alle werknemers geboren in 1988 tot een verhoging van de eerder gepresenteerde vervangingsratio´s. Volledigheidshalve heeft het kabinet daarom als bijlage 4 aan deze nota de nieuwe uitkomsten van de actuariële berekeningen toegevoegd.

Het kabinet hecht eraan maximale transparantie te bieden ten aanzien van het inzichtelijk maken van de effecten van dit wetsvoorstel. Om die reden heeft het kabinet niet alleen in bijlage 1 de voor de berekening gehanteerde uitgangspunten opgenomen, maar tevens de onderliggende actuariële berekeningen.

Hierna wordt bij de beantwoording van de vragen zo veel mogelijk de volgorde van het verslag aangehouden. Waar meerdere fractie vragen van gelijke strekking hebben gesteld, zijn deze vragen gezamenlijk beantwoord bij de eerste fractie die de vraag heeft gesteld.

Inleiding

De leden van de fractie van de PvdA vragen naar de gevolgen van het voorliggende wetsvoorstel en het nieuwe Financieel Toetsingskader (FTK) voor de ambitie van het pensioen, de zekerheid, de financiering en de risico’s. Ook de leden van de fractie van de VVD vragen hiernaar.

Het onderhavige wetsvoorstel beperkt de facilitering van pensioen door het versoberen van de maximale toegestane opbouw per dienstjaar. Voor zover deze wetaanpassing noopt tot versobering van de pensioenregeling, zal vanzelfsprekend ook minder premie nodig zijn om de pensioentoezegging te financieren. Dit wetsvoorstel legt hiermee uitsluitend vast wat de buitengrenzen zijn van het – via de omkeerregel – fiscaal gefaciliteerde pensioen. Binnen die grenzen en binnen de grenzen van de Pensioenwet (waar het FTK onderdeel van uitmaakt) is het in beginsel aan de werkgever(s) en werknemers om in de pensioenregeling afspraken te maken over de gewenste zekerheid en de mate van risico.

De leden van de fractie van de PvdA wijzen voorts op het Pensioenakkoord, waarbij premiestabilisatie is afgesproken. Zij vragen of het aanpassen van de premieniveaus aan de versobering van het fiscale kader niet in strijd is met deze afspraak.

Het kabinet merkt hierover op dat het onderhavige wetsvoorstel ziet op het aanpassen van de begrenzing van het fiscaal gefaciliteerde pensioen. Dit neemt niet weg dat het werkgever(s) en werknemers vrij staat om ten aanzien van dit aangepaste pensioenambitieniveau premiestabilisatie overeen te komen. Het onderhavige wetsvoorstel is daarom niet in strijd met keuzes die sociale partners hierover kunnen maken.

De leden van de fractie van de PVV vragen of het wetsvoorstel niet voorbarig is, nu sociale partners tot 1 juni 2013 de tijd hebben gekregen om met alternatieven dan wel aanvullende voorstellen te komen op de kabinetsplannen. Deze leden wijzen erop dat het nog niet bekend is wat de uitkomst hiervan zal zijn en wat de uiteindelijke maximering van het Witteveenkader zal worden. Ook de leden van de fractie van de SP achten het moment van indiening van het voorliggende wetsvoorstel onjuist gezien het feit dat er gesprekken plaatsvinden met sociale partners over aanpassingen van het wetsvoorstel. Zij zijn van mening dat het negeren hiervan niet bijdraagt aan een zorgvuldige behandeling omdat ingrijpende aanpassingen te verwachten zijn en er dan opnieuw een schriftelijke inbreng noodzakelijk zal zijn. Deze leden vragen waarom er niet voor is gekozen deze gesprekken af te wachten. Zij vragen naar de stand van zaken van deze gesprekken.

Het kabinet is zich bewust van de samenloop van het onderhavige wetsvoorstel en het sociaal akkoord. In de brief bij indiening van het onderhavige wetsvoorstel is aangegeven dat het wetsvoorstel een stap is om de fiscale pensioenambitie meer in lijn te brengen met ontwikkelingen op de arbeidsmarkt, zoals de trend van langer doorwerken en de hogere levensverwachting. Dit bevordert de houdbaarheid van het pensioenstelsel en het gezond maken van de overheidsfinanciën. Het onderhavige wetsvoorstel vormt dan ook de basis van aanpassing van de fiscale pensioenambitie. Het kabinet acht in dit proces een constructieve samenwerking met sociale partners van groot belang voor hervormingen op de arbeidsmarkt. Het kabinet vindt het dan ook van grote waarde dat er een sociaal akkoord tot stand is gekomen. In het sociaal akkoord hebben sociale partners aangegeven alternatieven of aanvullingen op de kabinetsplannen ten aanzien van het Witteveenkader te willen bedenken. In het sociaal overleg zijn kabinet en sociale partners overeengekomen dat sociale partners voor de uitwerking hiervan tot 1 juni 2013 de tijd hebben en dat voor de uitwerking een maximaal oplopend budgettair beslag van € 250 miljoen geldt. Gelet op het budgettaire belang en de tijd die nodig is voor het aanpassen van pensioenregelingen, achtte het kabinet uitstel van indiening echter niet opportuun. Het kabinet heeft er daarom voor gekozen om de Tweede Kamer via dit wetsvoorstel alvast te informeren over de uitwerking van de plannen uit het regeerakkoord. Indiening van het onderhavige wetsvoorstel is ook met sociale partners overlegd. Het kabinet deelt de mening van de leden van de fracties van de PVV en de SP dan ook niet dat indiening van het onderhavige wetsvoorstel voorbarig is dan wel dat de mening van sociale partners zou worden genegeerd. De Stichting van de Arbeid zal de Tweede Kamer informeren over de alternatieven en aanvullingen die sociale partners op dit wetsvoorstel voorstellen. Daarbij streeft het kabinet er naar in week 23 vóór de procedurevergadering van de vaste commissie van Financiën de kabinetsreactie te versturen.

De leden van de fractie van het CDA vragen waarom het kabinet ervoor heeft gekozen het voorliggende wetsvoorstel eerst in te dienen en de herziening van het FTK pas op een later tijdstip. Naar het oordeel van deze leden zou het logischer zijn eerst de herziening van het FTK door te voeren. Gevraagd wordt of de overwegingen in een memo kunnen worden toegelicht. De leden van de fractie van de SP vinden de cumulatie van het voorliggende wetsvoorstel en de herziening van het FTK bezwaarlijk en vragen het kabinet om het voorstel in te trekken. Ook de leden van de fractie van 50Plus constateren dat het wetsvoorstel vooruitloopt op het nieuwe FTK en mogelijke wijzigingen in de Pensioenwet en vragen waarom het kabinet voor deze timing heeft gekozen.

Het kabinet is zich ervan bewust dat de pensioenwereld zich met de beide wijzigingen van de pensioenregelgeving op veel veranderingen moet voorbereiden. Anders dan de leden van de fractie van de SP lijken te suggereren, zijn beide maatregelen inhoudelijk evenwel niet cumulatief van aard. De aanpassing van het Witteveenkader regelt uitsluitend dat de buitengrenzen worden ingeperkt van wat fiscaal wordt gefaciliteerd via de omkeerregel. De voorgenomen aanpassingen van het FTK hebben met name ten doel de regelgeving zodanig in te richten dat zij ook geschikt is om een nieuw soort pensioencontract van sociale partners te accommoderen. Dat nieuwe pensioencontract raakt met name aan vragen over zekerheid en risicoverdeling tussen werkgever(s) en werknemers. Het kabinet is daarom van oordeel dat er geen dwingende volgorde bestaat bij de behandeling van de beide hervormingsoperaties. De aanpassing van de grenzen waarbinnen fiscale facilitering van pensioen plaatsvindt hoeft niet noodzakelijkerwijs te wachten op aanvullingen op het FTK die dienen ter begeleiding van een nieuw soort pensioenovereenkomst met andere afspraken over zekerheid en risicodeling. Overigens acht het kabinet vertraging van de behandeling van het onderhavige wetsvoorstel niet opportuun, vanwege de budgettaire gevolgen en de tijd die gemoeid is met het aanpassen van pensioenregelingen. Het kabinet is dan ook niet voornemens het onderhavige wetsvoorstel in te trekken.

De leden van de fractie van het CDA vragen het kabinet aan te geven hoe het tijdschema voor de grote bezuinigingen van het regeerakkoord, het herziene regeerakkoord, het sociale akkoord, het zorgakkoord en alle andere akkoorden er op dit moment uitziet. Dit omdat het kabinet volgens de leden als doelstelling heeft alle wetten met meer dan € 50 miljoen bezuiniging in 2014 te hebben behandeld in beide Kamers.

Het kabinet heeft op 25 januari jl. een eerste overzicht van voorstellen met een bezuinigingsdoelstelling van € 50 miljoen of meer aan de Eerste en Tweede Kamer verzonden2. In het kader van Verantwoordingsdag 2012 is een geactualiseerde versie van het Rijksbrede wetgevingsprogramma op 15 mei jl. naar de Eerste en Tweede Kamer gestuurd. Daarin staat een overzicht met wetsvoorstellen en AMVB’s van het kabinet met een bezuinigingsdoelstelling van € 50 miljoen of meer. Het overzicht van financiële wetgevingsmaatregelen wordt met regelmaat geactualiseerd en twee keer per jaar (op Verantwoordingsdag en Prinsjesdag) naar beide Kamers gestuurd. In het stuk is aangegeven wie de eerstverantwoordelijke minister is, in welke fase het wetgevingsproces zich bevindt, wanneer de beoogde inwerkingtreding is en hoeveel middelen hiermee gemoeid zijn. Overigens zij opgemerkt dat de doelstelling van het kabinet is om alle wetsvoorstellen met een bezuinigingsdoelstelling van € 50 miljoen of meer in het eerste jaar (2013) te hebben ingediend bij de Tweede Kamer.

De leden van de fractie van D66 vragen het kabinet om een integrale visie op de voorziene wijzigingen van het pensioenstelsel. Gewezen wordt op het onderhavige wetsvoorstel, de voorgenomen herziening van het FTK en de wijziging van regels voor pensioenfondsbesturen.

De drie wetsvoorstellen hebben alle ten doel het pensioenstelsel toekomstbestendiger te maken, waarbij ingezet wordt op de verschillende facetten van het stelsel zoals de ambitie, de mate van zekerheid, financiering en de risicodeling. Voor wat betreft de ambitie wordt het Witteveenkader ingeperkt. Hierbij wijst het kabinet op het rapport van de Commissie Goudswaard.3 Daarin wordt opgemerkt dat het in het licht van de recente verlaging van de toetredingsleeftijd en de trend naar langer doorwerken goed verdedigbaar is om te kiezen voor een lagere pensioenopbouw per jaar.

De herziening van het FTK heeft ten doel de mate van zekerheid en financiering en risicodeling van het pensioenstelsel klaar te maken voor de toekomst. Mede in het licht van de rapportage van de Commissie Goudswaard hebben sociale partners de wens te kennen gegeven te komen tot een nieuw pensioencontract met specifieke eigenschappen rondom zekerheid en risicodeling. Het faciliteren van dat nieuwe pensioencontract vraagt wijziging van toezichtsregelgeving. De voorgenomen aanpassing van het FTK is met name daarop gericht. Voor het behoud van het vertrouwen in het stelsel van aanvullende pensioenen is het van groot belang dat deelnemers en pensioengerechtigden er zeker van kunnen zijn dat het bestuur van hun fonds deskundig is, «in control» is en hun belangen op evenwichtige wijze afweegt. De in het wetsvoorstel inzake de versterking van het bestuur van pensioenfondsen voorgestelde aanpassing van het governancemodel voor pensioenfondsen is erop gericht dit vertrouwen te borgen. Zoals gezegd beoogt het kabinet met de voorgenomen wijzigingen het pensioenstelsel meer toekomstbestendig te maken. Dit hervormingsproces raakt aan verschillende onderdelen die inhoudelijk ook op zichzelf staan. Tegelijkertijd blijft het kabinet natuurlijk oog houden voor een goede samenhang tussen de verschillende hervormingsoperaties.

De leden van de fractie van de ChristenUnie vragen het kabinet welke maatregelen door de overheid en de pensioenfondsen zijn genomen of zullen worden genomen om de pensioenen aan te passen of te versoberen teneinde een beter zicht te krijgen op de cumulatieve effecten van de maatregelen.

Het kabinet merkt op dat de maatregelen van pensioenfondsen en de overheid op een wezenlijk onderdeel van elkaar verschillen. Maatregelen door pensioenfondsen raken met name reeds opgebouwde pensioenaanspraken en pensioenrechten, terwijl maatregelen in het kader van de inperking van het Witteveenkader alleen toekomstige pensioenaanspraken raken. Een maatregel door een pensioenfonds raakt andere groepen dan maatregelen van de overheid. Zo kunnen bijvoorbeeld tegenvallende beleggingsresultaten, een toegenomen levensverwachting of achtergebleven financiering voor een pensioenfonds aanleiding zijn tot het niet volledig indexeren of het verlagen van toegezegde pensioenuitkeringen. Het fiscale kader vormt geen beletsel achtergebleven indexatie of afstempeling te corrigeren, maar bij de besluitvorming dient het pensioenfondsbestuur op grond van de Pensioenwet zorg te dragen voor een evenwichtige belangenbehartiging. Ook het feit dat het aantal premiebetalers door de vergrijzing steeds verder daalt ten opzichte van het aantal gepensioneerden betekent dat de mogelijkheden om deze effecten op te vangen beperkt zijn. De versobering van het Witteveenkader raakt – als gezegd – alleen pensioen dat vanaf 2015 wordt toegezegd. Er is in die zin geen sprake van een cumulatie van maatregelen. Tegelijkertijd is het wel zo dat maatregelen van pensioenfondsen en de overheid gezamenlijk hun invloed hebben op het uiteindelijk op de uittreedleeftijd bereikte pensioenresultaat. Hierbij geldt dat een inperking van het Witteveenkader relatief meer impact heeft op jongere generaties, terwijl het korten en niet-indexeren vooral oudere werknemers en gepensioneerden raakt.

De leden van fractie van de ChristenUnie vragen een reactie op het standpunt van de Commissie-Witteveen dat de fiscale facilitering van pensioenen volgend is ten opzichte van de maatschappelijke ontwikkelingen.

De ruimte voor fiscaal gefaciliteerde pensioenopbouw is vastgelegd in het zogenoemde Witteveenkader. Voor de vormgeving van dit kader is het advies van de Commissie-Witteveen, waarin werd opgemerkt dat de fiscale behandeling vooral volgend zou zijn op maatschappelijke ontwikkelingen, de basis geweest. Desalniettemin is in de wetsgeschiedenis bij de introductie van het Witteveenkader opgemerkt dat de fiscale behandeling niet alleen volgend zou moeten zijn, maar dat ook bijvoorbeeld budgettaire belangen en «nieuwe ontwikkelingen» gevolgen kunnen hebben voor het fiscale kader.4 Sinds de invoering van het Witteveenkader hebben genoemde «nieuwe ontwikkelingen» zich ook al voorgedaan. In dit verband wijst het kabinet op de Wet aanpassing fiscale behandeling VUT/prepensioen en introductie levensloopregeling (Wet VPL) en de Wet verhoging AOW- en pensioenrichtleeftijd (Wet VAP). Ook de huidige trend van langer doorwerken en toegenomen levensverwachting ziet het kabinet als een nieuwe ontwikkeling die noopt tot een aanpassing van het wettelijk kader dat ziet op de fiscale facilitering van pensioen.

De leden van de fractie van de ChristenUnie lezen in de memorie van toelichting een verwijzing naar de open norm die gold vóór het Witteveenkader, die door jurisprudentie zodanig was ingevuld dat mocht worden gestreefd naar een pensioenresultaat op pensioeningangsdatum van 70% van het laatstverdiende loon dat in 40 jaar kon worden opgebouwd (1,75% per dienstjaar). Zij vragen daarbij om een onderbouwing van de open norm uit de tijd van vóór het Witteveenkader en om inzicht in de destijds geldende jurisprudentie, omdat deze open norm volgens deze leden weer als uitgangspunt wordt genomen voor de aanpassing van het kader.

Met de betreffende passage uit de memorie van toelichting heeft het kabinet beoogd aan te geven dat de fiscale faciliteit voor pensioen geen statisch gegeven is, maar samenhangt met maatschappelijke ontwikkelingen. Zo heeft de Commissie Witteveen (1995) bij het voorstel voor een concreet fiscaal kader als uitgangspunt gehanteerd dat een pensioenregeling fiscaal aanvaarbaar is als deze niet uitgaat boven hetgeen naar maatschappelijke opvattingen, mede in verband met diensttijd en genoten beloning, redelijk moet worden geacht. Voorafgaand aan de introductie van het Witteveenkader gold dit principe eveneens als uitgangspunt voor de fiscale begrenzing, maar dit was slechts een open norm, die door jurisprudentie werd ingevuld. Daarbij werd de fiscale faciliteit – conform de maatschappelijke normen van de periode vóór introductie van het Witteveenkader – verleend ten behoeve van een pensioenresultaat op de pensioeningangsdatum van 70% van het laatstverdiende loon5 dat in 40 jaar kon worden opgebouwd (1,75% per dienstjaar). Ter illustratie van deze norm kan bijvoorbeeld worden gewezen op de uitspraak van het Gerechtshof 's-Gravenhage van 26 november 1981 (BNB 1983/59), waarin het Hof opmerkt dat – binnen de maatschappelijke normen van destijds – veel hogere percentages dan 1,75% per dienstjaar ongebruikelijk zijn indien gecontracteerd wordt tussen van elkaar onafhankelijke partijen. Indien werd aangetoond dat de pensioenopbouwperiode objectief beoordeeld geen 40 jaren kon bedragen en bovendien in eventuele vroegere dienstbetrekkingen geen of slechts geringe pensioenrechten waren verworven, kon ook een hoger opbouwpercentage dan 1,75% redelijk worden geacht.

In het huidige tijdsgewricht, waarbij verwacht wordt dat mensen langer doorwerken omdat zij langer leven, acht het kabinet het redelijk dat een opbouwperiode van ten minste 40 jaar voor pensioen tot uitgangspunt wordt genomen bij de fiscale facilitering van pensioen en dat het niet nodig is om met fiscale facilitering in 40 jaar een hoger pensioen op te kunnen bouwen dan 70% van het gemiddelde pensioengevend loon.

De leden van de fractie van de SGP vragen of het kabinet nader kan toelichten waarom vooruit wordt gelopen op (de uitkomsten van) het lopende debat over solidariteit en de verplichtstelling. Ook wordt gevraagd waarom niet nodig wordt gevonden het debat hierover te voeren als alle relevante aspecten van de wijzigingen in het pensioenstelsel op tafel liggen.

Het kabinet is zich ervan bewust dat er meerdere wijzigingen in het pensioenstelsel worden aangebracht en overwogen. Ook de door de leden van de fractie van de SGP gememoreerde solidariteit en verplichtstelling vormen een onderdeel van de maatschappelijke discussie die hierover speelt. Het kabinet heeft aangekondigd de maatschappelijke discussie over onder andere solidariteit met de samenleving te willen aangaan.6 Een inperking van het Witteveenkader hoeft naar het oordeel van het kabinet echter niet te wachten op de afloop van een solidariteitsdiscussie. De vraag over de grootte van het vermogen dat voor pensioen opzij wordt gezet is van een andere orde dan de vraag over de wijze waarop vervolgens de solidariteit ten aanzien van dat collectieve vermogen wordt verdeeld. Het kabinet is van oordeel dat juist op dit moment de tijd rijp is voor een inperking van het fiscale kader. Allereerst omdat reeds nu feitelijk vaststaat dat mensen steeds langer leven en steeds langer doorwerken. Dat gegeven betekent ook dat nu de tijd rijp is om de verplichte jaarlijkse bijdragen aan pensioen neerwaarts bij te stellen om oversparen te voorkomen. Bijkomend voordeel van zo’n aanpassing is dat een inperking van het Witteveenkader de economie een impuls kan geven, zoals ook DNB heeft geconstateerd. Juist in de huidige economische tijd vindt het kabinet dit wenselijke en nodige maatregelen.

De leden van de fractie van 50PLUS vragen of het verlagen van de opbouwpercentages niet haaks staat op de ambitie om het pensioenstelsel toekomstbestendig te houden.

Het kabinet deelt deze opvatting niet. De verhoging van de pensioenrichtleeftijd in het Witteveenkader en de koppeling daarvan aan de ontwikkelingen van de levensverwachting heeft tot gevolg dat de kosten van een stijgende levensverwachting beter worden opgevangen. De verlaging van de fiscaal gefaciliteerde opbouw betekent bovendien dat pensioenregelingen minder duur worden en in financiële zin dus beter houdbaar. Hiervoor verwijst het kabinet naar de Commissie Goudswaard.7

Achtergrond aanpassing Witteveenkader

De leden van de fractie van de VVD stellen enige feitelijke vragen. Het gaat hierbij om het percentage van de werknemers dat aanvullend pensioen opbouwt, wat de gemiddelde uittreedleeftijd van werknemers is de afgelopen 10 jaar en wat de uittreedleeftijd was tijdens de introductie van het Witteveenkader. Ook wordt gevraagd wat de gemiddelde toetredingsleeftijd tot een pensioenregeling is en hoe deze zich afgelopen jaren heeft ontwikkeld. Ook de leden van de fractie van de PvdA vragen een nadere toelichting op de ontwikkeling van de toetredingsleeftijd.

Uit gegevens van het CBS blijkt dat in 2007 negen op de tien werknemers aanvullend pensioen opbouwt via hun werkgever.8 Verder heeft het CBS onderzoek gedaan naar de witte vlek op het pensioengebied. Zij constateren dat van de 6,1 miljoen werknemers tussen 21–65 jaar, ongeveer 0,6 miljoen niet meedoet aan een pensioenregeling dan wel werkzaam is bij een werkgever die geen pensioenregeling aanbiedt (bron: CBS, Witte vlek op pensioengebied 2010: tabel 4).

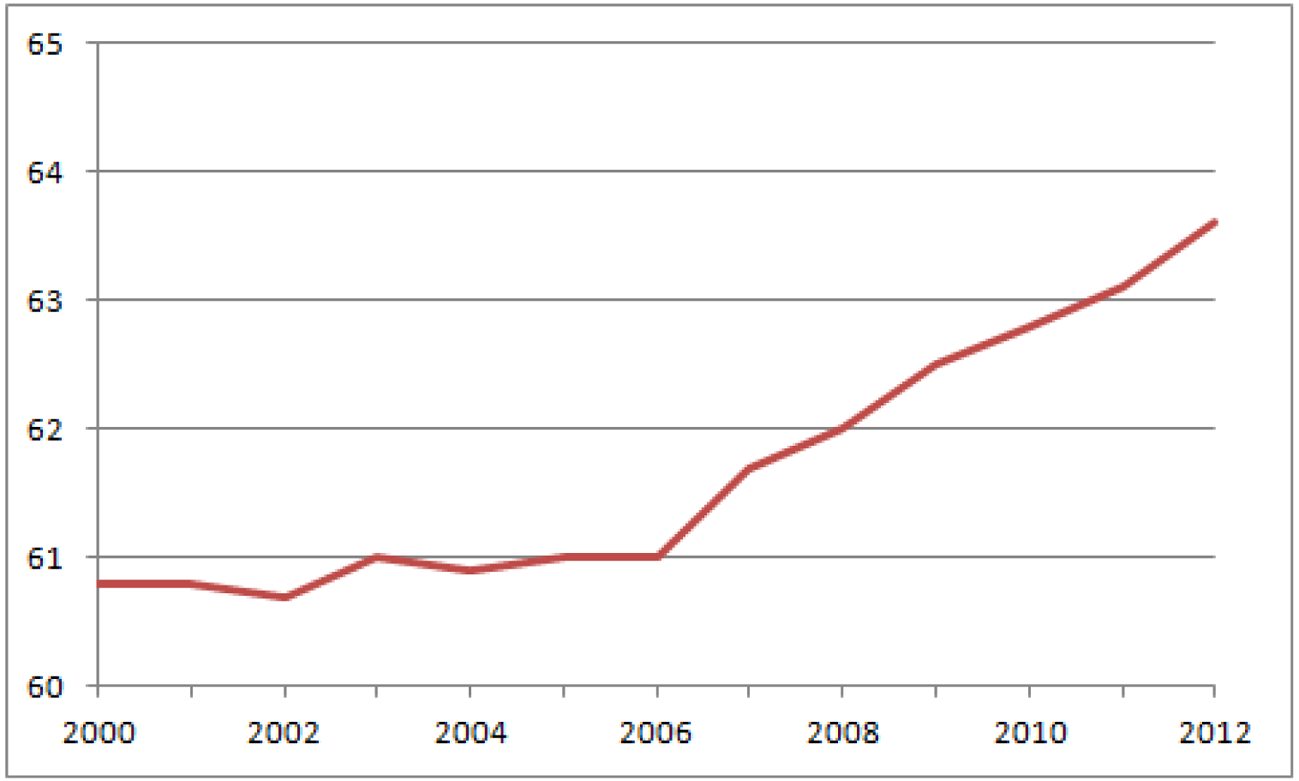

Voor de werknemers die geen aanvullend pensioen opbouwen via hun werkgever staat de mogelijkheid overigens open om een pensioentekort te compenseren door via de derde pijler (lijfrenteverzekering, lijfrentespaarrekening of lijfrentebeleggingsrecht) een oudedagsvoorziening op te bouwen. Figuur 1 laat de gemiddelde uittreedleeftijd zien sinds 2000. De gemiddelde leeftijd waarop werknemers met pensioen gaan is sinds 2006 sterk gestegen, voornamelijk als gevolg van de Wet VPL. In 2006 lag deze gemiddelde leeftijd op 61 jaar, in 2011 was dat 63 jaar.

Figuur 1: gemiddelde uittreedleeftijd sinds 2000

Bron: CBS

Het kabinet acht de verwachting gerechtvaardigd dat de gemiddelde uittreedleeftijd verder zal stijgen. Dit komt omdat de groep die op grond van overgangsrecht van de Wet VPL nog gebruikmaakt van regelingen voor vervroegd pensioen in 2015 grotendeels niet meer als werknemer werkzaam is. Tegelijkertijd stijgt de AOW- en pensioenrichtleeftijd als gevolg van de gestegen levensverwachting overeenkomstig de Wet VAP. Ten aanzien van de gemiddelde toetredingsleeftijd, waar de leden van de fractie van de VVD naar vragen, kan worden opgemerkt dat deze in 1998 volgens een studie van de Pensioen- en Verzekeringskamer rond de 24 jaar lag.9 Er zijn geen statistieken voorhanden over de huidige gemiddelde toetredingsleeftijd tot een pensioenregeling. Met de Pensioenwet is echter de uiterste leeftijd voor toetreding tot een pensioenregeling vanaf 2008 verlaagd tot 21 jaar. Voorheen was een toetredingsleeftijd van 25 jaar gebruikelijk, waardoor de gemiddelde pensioentoetredingsleeftijd in 1998 op 24 jaar lag.

Zoals hiervoor is opgemerkt is in de Pensioenwet inmiddels echter bepaald dat het niet toegestaan is om een hogere toetredingsleeftijd te hanteren dan 21 jaar.10 Het kabinet acht het – in lijn met eerder genoemde ontwikkelingen – redelijk dat een langere opbouwperiode uitgangspunt is voor de fiscale facilitering van pensioen.

De leden van de VVD-fractie vragen een overzicht van de levensverwachting van de afgelopen 30 jaar. Ook de leden van de fractie van de PvdA vragen naar een overzicht van de levensverwachting en de daaraan gekoppelde AOW-leeftijd.

Het CBS registreert zowel de levensverwachting bij geboorte als de resterende levensverwachting naar inmiddels behaalde leeftijd. Voor het onderhavige wetsvoorstel is de resterende levensverwachting voor 65-jarigen relevant. De meest recente door het CBS gepubliceerde cijfers omtrent de resterende levensverwachting zijn gebaseerd op waarnemingen tot en met 2011. Onderstaande tabel laat zien hoe deze resterende levensverwachting zich sinds 1980 heeft ontwikkeld voor mannen en vrouwen.

|

Jaar |

Mannen |

Vrouwen |

|---|---|---|

|

1980 |

14,30 |

18,79 |

|

1990 |

14,74 |

19,39 |

|

2000 |

15,69 |

19,64 |

|

2010 |

17,95 |

21,19 |

|

2011 |

18,30 |

21,30 |

De leden van de fractie van de PvdA vragen naar een actueel overzicht van de levensverwachting en de daaraan gekoppelde AOW-leeftijd, in verband met de koppeling aan de levensverwachting die in de Wet VAP is opgenomen. Het kabinet merkt hierover op dat in de Wet VAP is vastgelegd hoe de AOW-gerechtigde leeftijd tot en met 2023 geleidelijk wordt verhoogd tot 67 jaar. Daarna wordt de AOW-gerechtigde leeftijd gekoppeld aan de ontwikkeling van de levensverwachting. In onderstaande tabel is uitgegaan van de meest recente raming van het CBS van de resterende levensverwachting op 65-jarige leeftijd. Het jaar waarin wordt besloten de AOW-leeftijd aan te passen, ligt 5 jaar voor het jaar waarin de aanpassing daadwerkelijk plaatsvindt.

|

Jaar |

Prognose1 |

AOW-leeftijd1 |

|---|---|---|

|

2030 |

21,29 |

68 jaar |

|

2040 |

22,53 |

69 jaar en 3 maanden |

|

2050 |

23,77 |

70 jaar en 6 maanden |

|

2060 |

24,84 |

71 jaar en 6 maanden |

Deze cijfers zijn conform de meest recente bevolkingsprognose van het CBS (december 2012). Bij koppeling aan de levensverwachting wordt de AOW-leeftijd 5 jaar van tevoren op basis van de dan geldende prognose vastgesteld. Deze kan dus nog wijzigen ten opzichte van de tabel.

De leden van de fractie van de VVD vragen naar het aantal pensioenregelingen dat de fiscale ruimte volledig heeft benut.

DNB heeft statistieken over pensioenregelingen naar hoogte van het opbouwpercentage. In 2012 had 18% van de regelingen een opbouwpercentage van 2,25%. Dat wil echter niet zeggen dat de andere regelingen de fiscale ruimte niet volledig hebben benut. Soms gaat het om een eindloonregeling, en dan was de fiscale ruimte in 2012 al volledig benut bij 2%. Andere regelingen hebben een lagere franchise en daardoor een lager opbouwpercentage. Over regelingen in het jaar 2009 is gekeken naar de combinatie van franchise en opbouw. Daaruit bleek dat bij circa 20% van de regelingen de fiscale ruimte volledig was benut, en deze regelingen waren goed voor circa 37% van alle deelnemers aan pensioenregelingen. Bij 25% van de regelingen was de fiscale ruimte voor ten minste 95% benut, en bij deze regelingen ging het om circa 64% van alle deelnemers.

De leden van de fractie van de VVD vragen hoeveel een werknemer gemiddeld aan pensioen in de tweede pijler opbouwt, en hoeveel procent daarvan een aanvullend pensioen opbouwt dat hoger is dan € 100.000.

Het kabinet neemt aan dat de leden van de fractie van de VVD doelen op hoeveel werknemers pensioen opbouwen over een pensioengevend loon van € 100.000 of hoger. Dit is het geval bij ruim 100.000 werknemers. Het is niet bekend hoeveel een werknemer gemiddeld aan pensioen opbouwt in de tweede pijler. Dit hangt namelijk af van de specifieke pensioenregeling waaraan de werknemer deelneemt.

De leden van de fractie van de VVD hebben gevraagd of de premie die nu gebruikt wordt toereikend is om het toegezegde pensioen waar te maken.

Het kabinet kan dit bevestigen. De Pensioenwet schrijft voor dat de premie kostendekkend wordt vastgesteld. Naar aanleiding van de evaluatie van het FTK is besloten de mogelijkheid om de kostendekkende premie te dempen met het te verwachten portefeuillerendement te laten vervallen. Deze wijziging – waarmee de bedoelde wettelijke maatregel meer robuust wordt – zal deel uitmaken van het wetsvoorstel ter herziening van het FTK voor pensioenfondsen.

De leden van de fractie van de VVD vragen met welk percentage de pensioenpremie volgens het kabinet zal dalen en in hoeverre er gekozen wordt voor het herstel van de dekkingsgraad van de pensioenfondsen of bijvoorbeeld indexatie. Daarnaast vragen de leden van de fractie van de VVD in hoeverre het kabinet de verlaging van de premies in de gaten houdt.

Als gevolg van de inperking van het Witteveenkader zouden de pensioenpremies kunnen afnemen met maximaal 22%. In de raming van de daadwerkelijke daling van de premies is echter voorzichtigheid betracht, door ervan uit te gaan dat een inperking van het Witteveenkader niet volledig zal doorwerken in lagere premies. In de raming wordt verondersteld dat circa 1/3 van de mogelijke opbrengst zal weglekken doordat de premie minder zal dalen dan mogelijk is. Er is in de raming rekening mee gehouden dat sociale partners (binnen de grenzen van het Witteveenkader) de vrijval van premieruimte aanwenden voor een verbetering van de regeling op onderdelen, of ter verbetering van de dekkingsgraad. Daardoor is de verwachting dat de pensioenpremies op termijn 15% lager zullen uitvallen dan zonder inperking het geval zou zijn geweest.

In het begin van ieder jaar, in aanloop naar het Centraal Economisch Plan, beschikt het Centraal Planbureau over de uitkomsten van de premie-enquête, die jaarlijks door DNB wordt uitgevoerd onder de grote pensioenfondsen. Met deze enquête zal het kabinet het premieverloop monitoren.

De leden van de fractie van de PvdA hebben gevraagd hoe het kabinet – in het licht van veranderende omstandigheden – aankijkt tegen het uitgangspunt dat het pensioen (inclusief de AOW) 70% van het eindloon zou moeten bedragen.

De afgelopen jaren is gebleken dat mensen langer leven en ook langer werken. Deze trend biedt ruimte om ook uit te gaan van een langere periode om pensioen op te bouwen. Het wetsvoorstel voorziet daarin. Bij de invoering van het Witteveenkader was het uitgangspunt dat in 35 jaar 70% van het laatstverdiende loon kon worden bereikt vanaf de 60-jarige leeftijd. Dat uitgangspunt is door verschillende maatschappelijke ontwikkelingen niet meer actueel. Het kabinet heeft eerder gewezen op de verhoging van de pensioenrichtleeftijd en de koppeling daarvan aan de ontwikkeling van de levensverwachting. Er zijn ook andere ontwikkelingen die aanleiding zijn om het uitgangspunt van 70% van het laatstverdiende loon te verlaten. Zo wordt onder meer het verlaten van het kostwinnersmodel als reden genoemd om de pensioenambitie te verlagen.11 Ook het gegeven dat ouderen veelal minder eigenwoningschuld hebben, is een relevante ontwikkeling in verband met de vraag of een pensioenambitie van 70% van het laatstverdiende loon wel nodig is.12

De leden van de fractie van de PvdA wijzen op de werkgroep «Fiscale behandeling pensioenen» (Commissie Witteveen) die in 1995 29 aanbevelingen heeft geformuleerd over wenselijke en mogelijke aanpassingen in de fiscale behandeling van aanvullende oudedagsvoorzieningen met het oog op de vraag om flexibilisering en individualisering. Van de 29 aanbevelingen konden 18 worden beschouwd als «de heersende maatschappelijke opvatting ter zake». De leden van de fractie van de PvdA vragen in hoeverre deze 18 aanbevelingen nog steeds als zodanig kunnen worden gekwalificeerd.

De aanbevelingen waar de leden naar verwijzen betreffen de aanbevelingen 1, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 22, 26 en 29 van de Commissie Witteveen.13 Deze aanbevelingen zijn nog steeds actueel, met uitzondering van de aanbevelingen 1, 5, 7, 8, 16, 26 en 29. Aanbeveling 1 ziet op het opbouwpercentage. Ten aanzien van aanbeveling 5 over de hoogte van het nabestaandenpensioen is de wet ruimer. Aanbeveling 7 zag op de pensioenrichtleeftijd die bij de pensioenopbouw gehanteerd mag worden. Bij de Wet VPL is de pensioenrichtleeftijd verhoogd van 60 naar 65 jaar. In verband met de gestegen levensverwachting wordt deze leeftijd bij de Wet VAP verder verhoogd tot 67 jaar en gekoppeld aan de ontwikkeling van de levensverwachting. De aanbevelingen 8, 16 en 26 zagen op mogelijkheden om vervroegd met pensioen te gaan en zijn achterhaald door de Wet VPL. Aanbeveling 29 over een toets om de vijf jaar voor aangewezen pensioenregelingen is niet opgenomen in wet- of regelgeving.

De leden van de fractie van de PvdA vragen of de aanbevelingen van de werkgroep «Fiscale behandeling pensioenen» budgettair neutraal hebben uitgewerkt.

In de budgettaire paragraaf bij het betreffende wetsvoorstel werd geconcludeerd dat de maatregelen uit het wetsvoorstel budgettair neutraal zouden uitwerken en op termijn een grote kostenstijging konden helpen voorkomen14. In deze budgettaire paragraaf werd verder al opgemerkt dat de raming van de budgettaire gevolgen met onzekerheid was omgeven, met name omdat gedragsreacties moeilijk waren te voorspellen en het niet was te voorspellen wat er zonder het wetsvoorstel zou worden toegelaten op het gebied van fiscale behandeling van pensioenen. Achteraf is te zien dat de pensioenpremie als percentage van het brutoloon is gestegen sinds 1995.

Het is echter niet aan te geven hoe de pensioenpremie zich zou hebben ontwikkeld zonder de invoering van het Witteveenkader. Op de vraag of de invoering van het Witteveenkader budgettair neutraal heeft uitgewerkt is dan ook niet een eenduidig antwoord te geven.

De leden van de fractie van de PvdA vragen hoeveel jaren jongeren die nu begin twintig zijn extra moeten werken tot zij de voor hen geldende AOW-leeftijd bereiken. Ook vragen deze leden in hoeverre de diverse leeftijdscohorten de verlaging van de maximale opbouwpercentages kunnen «goed maken» door langer door te werken en in hoeverre de huidige pensioenambities zijn te evenaren door langer door te werken.

De meest recente CBS-prognose van de ontwikkeling van de levensverwachting ziet op de periode 2012–2060. Volgens deze prognose wordt de AOW-leeftijd tot 2060 verhoogd naar 71½ jaar. Dit betekent dat de jongeren van nu bij een aanvang van het arbeidzame leven op 25-jarige leeftijd tot het bereiken van de AOW-leeftijd in totaal 46½ jaar zouden kunnen werken. Voor het bereiken van een pensioenambitie van 70% van het gemiddeld verdiende salaris op de voor de deelnemer geldende pensioenrichtleeftijd is een dergelijke arbeidsduur overigens niet nodig.

Voor het antwoord op de vraag in hoeverre de verschillende leeftijdscohorten de verlaging van de fiscaal maximale opbouwpercentages kunnen compenseren door langer door te werken, verwijst het kabinet naar de op 21 mei jl. aan de Tweede Kamer gezonden berekeningen. Uit die berekeningen blijkt dat een werknemer die in 1988 is geboren (en in 2013 dus 25 jaar is) binnen het fiscale pensioenkader tot de AOW-leeftijd op basis van de huidige vooruitzichten zelfs een ouderdomspensioen van meer dan 70 procent van het laatstverdiende loon kan opbouwen. Door de te verwachten toename van de arbeidsduur, mede als gevolg van de ontwikkeling van de levensverwachting, is het binnen het aangepaste Witteveenkader dan ook mogelijk adequate pensioenambities te behalen zoals ten minste de door het kabinet genoemde 70% van het gemiddeld verdiende salaris op de pensioeningangsdatum (uitgezonderd het effect van de aftopping).

De leden van de fractie van de PvdA vragen hoe hoog de vervangingsratio in 2012 en de tien jaren daaraan voorafgaand was. Een vervangingsratio geeft de hoogte van de pensioenuitkering weer die voortvloeit uit de bij de gemaakte veronderstellingen te bereiken aanspraken, uitgedrukt in een percentage van het huidige inkomen. De omvang van de vervangingsratio kan niet in algemene termen worden uitgedrukt, omdat deze afhankelijk is van de individuele omstandigheden van een deelnemer aan een pensioenregeling. Wat wel kan worden aangegeven is de maximale ruimte die het Witteveenkader aan werknemers biedt om pensioen op te bouwen. In dit kader verwijst het kabinet naar de brief van het kabinet van 21 mei 2013 (DB2013/248) waarin de maximaal haalbare vervangingsratio’s zijn berekend voor verschillende generaties en verschillende inkomensniveaus.

De leden van de fractie van de PvdA vragen hoe de Nederlandse vervangingsratio zich ten opzichte van het buitenland verhoudt.

Zoals hiervoor is aangegeven geeft de vervangingsratio de hoogte van de pensioenuitkering weer die voortvloeit uit de bij de gemaakte veronderstellingen te bereiken aanspraken, uitgedrukt in een percentage van het huidige inkomen. Dit betekent dat er niet één vervangingsratio bestaat, maar dat voor verschillende situaties er verschillende vervangingsratio’s denkbaar zijn. In internationaal opzicht geldt Nederland van oudsher als een land met een hoge vervangingsratio. De Europese Commissie heeft in het Ageing Report 2009 uitgerekend dat Nederland een van de hoogste vervangingsratio’s in Europa heeft. Dit beeld komt ook naar voren uit de OESO-studie Pensions at a glance 2011 en de OESO Economic Survey van Nederland uit juni 2012 (figuur 13, pagina 25). Ook de Mercer Global Pension Index uit 2012 bevestigt dit beeld. De gebruikte data in deze studies zijn echter niet geheel actueel: veel landen voeren op dit moment pensioenhervormingen door om de kosten van de vergrijzing te dekken. Dit bemoeilijkt een actuele internationale vergelijking. Voor een breder inzicht in het effect van het wetsvoorstel op de vervangingsratio wordt verwezen naar de CPB-notitie van 13 februari jl.

De leden van de fractie van de SP vragen naar het huidige gemiddelde opbouwpercentage in middelloonregelingen. De leden van de PvdA-fractie vragen naar de gemiddelde jaarlijkse opbouw in middelloonregelingen tussen 2007 en 2012. Daarnaast vragen deze leden hoeveel mensen in de afgelopen 10 jaar een pensioen ter hoogte van 100% eindloon hebben opgebouwd.

Op de website van DNB zijn veel statistieken over pensioenregelingen te vinden, onder andere een verdeling van de jaarlijkse opbouw voor de jaren 1998–2012. Daar kan echter niet uit worden afgeleid hoeveel individuele deelnemers in de afgelopen 10 jaar een pensioen ter hoogte van 100% eindloon hebben opgebouwd. De totale opbouw van een deelnemer hangt niet alleen af van de pensioenregeling, maar ook van specifieke kenmerken van de loopbaan van het betreffende individu. Volgens de statistiek over opbouwpercentages had in 2012 9,7% van de werknemers te maken met een pensioenregeling met een opbouwpercentage van 2,25%. Dat wil echter niet zeggen dat minder dan 10% de fiscale ruimte volledig heeft benut. Bij eindloonregelingen was in 2012 sprake van volledige fiscale benutting bij 2% opbouw. Bovendien heeft een aantal regelingen een lagere franchise, en daardoor een lagere opbouw. In de tabel is verder te zien dat na 2010 ca. 1,3 miljoen deelnemers verschoven zijn van 2% – 2,25% opbouw naar 1,75% – 2% opbouw. Dit is toe te schrijven aan een groot pensioenfonds dat in 2011 het opbouwpercentage met 0,1%-punt heeft verlaagd. Op basis van de tabel kan niet exact de gemiddelde opbouw per jaar worden berekend, omdat de percentages in klassen worden gepresenteerd. Wel kan de ontwikkeling van het gemiddelde jaarlijkse opbouwpercentage tussen 2007 en 2012 worden geraamd. Dit geraamde gemiddelde bedroeg 2,05% in de jaren 2007–2010 en 2% in 2011–2012.

De leden van de fractie van de PvdA vragen of pensioenfondsen opbouwpercentages hebben verlaagd als onderdeel van recente herstelplannen.

In reactie op deze vragen merkt het kabinet op dat de gevraagde informatie niet zodanig wordt bijgehouden dat beantwoording van de vraag mogelijk is. Fondsen dienen herstelplannen in bij DNB die deze plannen vervolgens toetst op de vraag of ze voldoen aan de gestelde eisen. DNB houdt niet bij welke onderdelen met welke frequentie in de herstelplannen voorkomen. In zijn algemeenheid kan verder opgemerkt worden dat het verlagen van het opbouwpercentage geen invloed heeft op de huidige dekkingsgraad. Zo’n verlaging van de opbouwpercentages raakt immers alleen toekomstige pensioenopbouw. Er bestaat dus geen directe relatie tussen een verlaging van de opbouwpercentages en een verbetering van de dekkingsgraad. Wel kan een verlaging van de opbouwpercentages de actuarieel benodigde premie voor de pensioentoezegging verlagen waardoor financiële ruimte kan ontstaan voor andere doeleinden.

De leden van de fractie van de PvdA vragen in hoeverre het kabinet voornemens is de franchise aan te passen en wat de gevolgen zijn voor deelnemers aan een pensioenregeling waar sprake is van een verlaagde franchise met dito verlaagde opbouwpercentages.

Het uitgangspunt van het onderhavige wetsvoorstel is dat in een periode van 40 jaar een ouderdomspensioen van 70% van het gemiddelde loon kan worden opgebouwd. Nu is het uitgangspunt nog een in 35 jaar op te bouwen ouderdomspensioen van 70% van het laatste loon. In 2014 wijzigt dat naar 70% van het laatste loon in 37 jaar. In alle gevallen moet in de geldende opbouwperiode voor een volledig pensioen de AOW-uitkering voor een gehuwde persoon ingebouwd worden. Bij de jaarlijkse pensioenopbouw moet rekening worden gehouden met een evenredig deel van de AOW-uitkering. In de huidige situatie is dat per jaar 1/35 deel van de AOW-uitkering, in 2014 is dat 1/37 deel. Vanaf 2015 zal elk jaar 1/40 deel van de AOW-uitkering voor een gehuwde ingebouwd moeten worden.

Ook na het doorvoeren van de maatregelen van de Wet VAP en de maatregelen van het onderhavige wetsvoorstel blijft het mogelijk om voor de pensioenopbouw uit te gaan van een verlaagde AOW-franchise in combinatie met een verlaagd opbouwpercentage. De in artikel 10aa van het Uitvoeringsbesluit loonbelasting 1965 opgenomen verlaagde opbouwpercentages voor een eindloonstelsel en een middelloonstelsel zullen in 2014 worden verlaagd met 0,1%-punt. In 2015 zullen de opbouwpercentages van artikel 10aa voor een eindloonstelsel worden verlaagd met 0,35%-punt en met 0,4%-punt voor een middelloonstelsel. De bedragen van de verlaagde AOW-franchises zullen budgettair neutraal worden berekend. De faciliteit van uitruil tussen het maximum opbouwpercentage en de minimum franchise blijft dus bestaan, zodat aan de onderkant van het inkomensgebouw extra opbouwruimte mogelijk is.

De leden van de fractie van de VVD en de leden van de fractie van de PVV vragen naar de oorzaken van de stijging van de kosten van de omkeerregel.

In de memorie van toelichting bij het onderhavige wetsvoorstel is te zien dat de pensioenpremie als percentage van het brutoloon fors is toegenomen tussen 1995 en 2011. Deze stijging van de pensioenpremie is de oorzaak van de stijging van de kosten van de omkeerregel. In het verleden was een belangrijke oorzaak voor de stijging van de pensioenpremieaftrek dat steeds meer werknemers onder een pensioenregeling vielen. In het meer recente verleden zijn de toename van de levensverwachting en tegenvallende rendementen op pensioenvermogen belangrijke oorzaken voor de toename van de pensioenpremie. Zonder aanvullend beleid zou de pensioenpremie in de toekomst verder toenemen. Naast (tijdelijke) inhaalpremies die nodig zijn om de dekkingsgraad – in verband met lage rendementen – te verhogen, is vooral de verwachte verdere stijging van de levensverwachting de oorzaak van de verdere stijging van de pensioenpremie.

De leden van de fractie van de PVV wijzen op de eerdere verlaging van de opbouwpercentages van 0,1%-punt bij de Wet VAP en vragen wat de achterliggende reden is om met het onderhavige wetsvoorstel over te gaan tot verdere opbouwpercentageverlagingen behalve het naar voren halen van belastinginkomsten.

Over de achterliggende reden voor het onderhavige wetsvoorstel merkt het kabinet op dat de periode waarin opbouw van pensioen plaatsvindt in de loop van de tijd is verlengd en steeds langer zal worden. Enerzijds doordat mensen langer doorwerken, anderzijds doordat de leeftijd waarop pensioen mag worden opgebouwd is verlaagd. Het onderhavige wetsvoorstel past de grenzen van de huidige fiscale faciliteit voor pensioen – de omkeerregel – aan deze langere opbouwperiode aan. Tegelijkertijd stelt het kabinet voor om de omkeerregel te beperken voor pensioen dat wordt opgebouwd boven een bepaald inkomensniveau, hetgeen in lijn ligt met wat verschillende commissies in het verleden hebben geadviseerd. Ook kan het wetsvoorstel bijdragen aan een economische impuls zonder de begroting te belasten, zoals ook De Nederlandsche Bank (DNB) recentelijk heeft opgemerkt.15 Het onderhavige wetsvoorstel kan ertoe bijdragen dat meer vermogen vrij kan worden besteed en minder vermogen als pensioenkapitaal is beklemd.

De leden van de fractie van D66 vragen naar de balans tussen de verlaging van het opbouwpercentage en de aftopping. Bij zowel de aftopping van het pensioengevend loon als de inperking van de opbouwpercentages is gekozen voor een maatvoering waarbij naar het oordeel van het kabinet voldoende mogelijkheden blijven bestaan om fiscaal gefaciliteerd een adequaat pensioen op te bouwen. Ook beide maatregelen in samenhang bezien betekenen naar het oordeel van het kabinet dat afdoende opbouwruimte wordt geboden. Deze aftopping op een pensioengevend loon van € 100.000 raakt alleen de hoogste inkomensgroepen. Het kabinet is ervan uitgegaan dat deze inkomensgroepen in staat zijn om desgewenst via vrije besparingen in een aanvulling op het inkomen na pensionering te voorzien. De aanpassing van de opbouw- en premiepercentages geldt voor iedereen die pensioen opbouwt in de tweede en derde pijler. Die aanpassing acht het kabinet gepast in het licht van de maatschappelijke ontwikkelingen die aanleiding zijn voor deze aanpassing (langer leven, langer werken, langer opbouwen).

De leden van de fractie van D66 vragen of de toename van de kosten van de omkeerregel tussen 2011 en 2017 volgens de memorie van toelichting inclusief of exclusief de effecten van het wetsvoorstel is. Verder vragen deze leden wat de structurele kosten van het Witteveenkader zijn, en hoe het komt dat de beroepsbevolking daalt maar de kosten van de omkeerregel stijgen.

De bedragen van de kosten van de omkeerregel in 2011 en 2017 zijn afkomstig van bijlage 5 van de Miljoenennota 2012. In deze bedragen waren de effecten van het onderhavige wetsvoorstel nog niet meegenomen. Voor de in het onderhavige wetsvoorstel beoogde beperking van het fiscale kader zijn de structurele kosten van de omkeerregel op ca. € 9 miljard geraamd. Dat de kosten van de omkeerregel tussen 2011 en 2017 naar verwachting zullen toenemen, komt voornamelijk door stijgende pensioenpremies. Deze stijging is weer vooral het gevolg van een toenemende levensverwachting. Daarnaast speelt een rol dat het vermogen in pensioenfondsen in de loop van de tijd toeneemt, en daarmee ook de derving als gevolg van de vrijstelling van de vermogensrendementsheffing (box 3).

De leden van de fractie van de ChristenUnie vragen het kabinet nader aan te geven van welke opbouwperiode wordt uitgegaan bij werknemers die respectievelijk geboren zijn in 1958, 1968, 1978 en 1988.

In de op 21 mei jl. aan de Tweede Kamer gestuurde actuariële berekeningen is uitgegaan van de veronderstelling dat de pensioenopbouw is aangevangen op 25-jarige leeftijd en dat het ouderdomspensioen zal ingaan bij het bereiken van de AOW-leeftijd. Voor werknemers die in 1958 zijn geboren, is de AOW-leeftijd volgens de CBS-prognoses 67½ jaar. Uitgaande van een aanvang van de pensioenopbouw op 25-jarige leeftijd geeft dit een pensioenopbouwperiode van 42½ jaar. Voor de werknemers geboren in 1968 is de geprognotiseerde AOW-leeftijd 68¾ jaar en de pensioenopbouwperiode 43¾ jaar. Voor de werknemers geboren in 1978 is de verwachte AOW-leeftijd 70¼ jaar. De pensioenopbouwperiode is dan 45¼ jaar. Voor de in 1988 geboren werknemers geldt een verwachte AOW-leeftijd van 71½ jaar. De pensioenopbouwperiode is dan 46½ jaar. De vervangingsratio’s tenderen bij een dergelijke opbouwperiode naar een vervangingsratio van meer dan 70% van het laatstverdiende loon, hetgeen feitelijk hoger is dan het met het onderhavige wetsvoorstel beoogde wettelijke uitgangspunt van 70% van het gemiddelde loon.

De leden van de fractie van de ChristenUnie vragen het kabinet een nadere onderbouwing te geven van de – op het oog arbitraire – grens van 3x modaal, zoals ook gevraagd door de Raad van State. Genoemde leden vragen het kabinet hierbij ook in te gaan op de adviezen van de verschillende commissies. Zij wijzen het kabinet er in dit verband op dat de Commissie Van Dijkhuizen adviseerde een lagere aftoppingsgrens te hanteren

De fiscale facilitering van pensioen is bedoeld om de opbouw van pensioen te ondersteunen zodat een adequate inkomensvoorziening voor de oude dag kan worden opgebouwd. Het kabinet is van mening dat bij de hoogste inkomensgroepen ondersteuning door de overheid minder nodig is en dat daarom opbouw boven een bepaalde grens geen fiscale ondersteuning meer behoeft. Naar het oordeel van het kabinet is tot de gekozen aftoppingsgrens sprake van pensioenopbouw en daarboven krijgt het sparen voor de oudedag meer het karakter van vermogensvorming. Mensen kunnen er uiteraard wel voor kiezen om nog boven die grens pensioen op te bouwen, maar daarbij is dan geen fiscale facilitering van toepassing. De Commissie Van Dijkhuizen noemde een grens van € 62.500 (ongeveer 2 keer modaal). Door een vorig kabinet is een voorstel gedaan voor een grens van € 185.000 (de zogenoemde Balkenendenorm).16 Inherent aan het stellen van een specifieke grens is dat deze grens in zekere mate een arbitrair karakter zal hebben. Het kabinet stelt voor de grens te leggen bij een individueel inkomen dat hoger ligt, namelijk circa drie keer modaal. Omdat elke grens een enigszins arbitrair karakter heeft, is er overigens voor gekozen de grens af te ronden naar € 100.000.

De leden van de fractie van 50PLUS vragen naar de relatie tussen de aanpassing van de opbouwpercentages in dit wetsvoorstel en de eerdere verhoging van de AOW-leeftijd en de in 2008 in de Pensioenwet opgenomen wijziging waardoor pensioenopbouw op 21 jarige leeftijd kan beginnen. Deze leden vragen in dit kader of het mogelijk is om na 40 jaren werken een pensioen van 70% middelloon op te bouwen.

De fiscale facilitering van een adequate pensioenopbouw blijft het uitgangspunt van het kabinet. In de memorie van toelichting is weergegeven dat mensen steeds meer dienstjaren zullen hebben waarover ze pensioen opbouwen. Enerzijds wordt dit veroorzaakt doordat de pensioenopbouw eerder kan beginnen door aanpassing van de Pensioenwet in 2008. Anderzijds werken mensen langer door in verband met de verhoging van de AOW-leeftijd. Voor een pensioen op basis van middelloon wordt het jaarlijkse opbouwpercentage in dit wetsvoorstel aangepast naar 1,75%. In 40 dienstjaren kan dan – grof gezegd – 40 keer 1,75% worden opgebouwd waardoor in die 40 jaren een pensioenresultaat kan worden behaald van 70% van het gemiddelde loon vanaf de pensioenrichtleeftijd. Voor een meer verfijnde berekening van het binnen het Witteveenkader te behalen pensioenresultaat verwijst het kabinet naar de bijlage bij de kabinetsbrief van 21 mei 2013, met welke brief uitvoering is gegeven aan de motie Krol.17

De leden van de fractie van 50PLUS vragen hoeveel mensen al op hun 21e beginnen met het opbouwen van pensioen. Zij vragen in dat kader verder of er een trend is op grond waarvan jongeren steeds later beginnen met het opbouwen van pensioen in verband met studie.

Bij de invoering van de Pensioenwet is de minimale intredeleeftijd die voor het toetreden tot een pensioenregeling mag worden gesteld verlaagd van 25 jaar naar 21 jaar. Werknemers die op hun 21e werkzaam zijn, kunnen daardoor vanaf deze leeftijd al pensioen opbouwen. Jongeren die later beginnen met werken in verband met studie zullen ook pas later kunnen beginnen met de opbouw van pensioen. Voor jongeren geldt evenwel een latere AOW- en pensioenrichtleeftijd en daardoor in beginsel een langere opbouwperiode. Voor jongeren geboren rond of na 1978 geldt een AOW-leeftijd van 70 jaar of hoger. Voor zover deze jongeren als gevolg van studie pas rond hun dertigste beginnen met de opbouw van pensioen, bereiken zij op de AOW-datum een pensioen met een vervangingsratio van 70 tot 78% van het gemiddelde loon. In dit verband merkt het kabinet verder op dat uit gegevens van het CBS blijkt dat de arbeidsdeelname van 15–24-jarigen tussen 2005 en 2011 is toegenomen en studenten in het wetenschappelijk onderwijs steeds sneller afstuderen en dus eerder kunnen beginnen met werken.18

De leden van de fractie van 50PLUS vragen aandacht voor maatschappelijke ontwikkelingen zoals het onderbreken van de loopbaan wegens zorgtaken voor kinderen of mantelzorg.

Het kabinet is met de leden van de fractie van 50PLUS van mening dat het belangrijk is dat het fiscale kader voor pensioenopbouw ook mogelijkheden biedt voor mensen die gedurende hun loopbaan tijdelijk minder of niet werken om bijvoorbeeld voor jonge kinderen te zorgen of mantelzorgtaken te verrichten. Het Witteveenkader biedt de mogelijkheid om fiscaal gefaciliteerd pensioen op te bouwen gedurende periodes waarin niet (volledig) wordt gewerkt omdat bijvoorbeeld ouderschapsverlof wordt opgenomen, voor jonge kinderen wordt gezorgd of sabbatsverlof wordt opgenomen. Sabbatsverlof kan ook worden ingezet wanneer verlof nodig is voor het verrichten van mantelzorgtaken. Ook is het mogelijk om via de derde pijler eventuele pensioentekorten te compenseren.

De leden van de fractie van 50PLUS vragen of bij de keuze tot het verlagen van de opbouwpercentages rekening is gehouden met de gevolgen van verevening van pensioen bij echtscheiding alsmede het niet volledig indexeren van pensioenen in een bepaalde periode. Het kabinet is van mening dat de eventuele gevolgen van het verevenen van pensioen in geval van echtscheiding een persoonlijke omstandigheid van de werknemer zijn die geen aanleiding geven om extra fiscaal gefaciliteerde pensioenopbouw toe te staan. Indien de werknemer de gevolgen van de pensioenverevening bezwaarlijk vindt, is het binnen de fiscale regels mogelijk om afwijkende afspraken ten aanzien van het verdelen van het opgebouwde pensioen te maken. De werknemer en de ex-partner kunnen bijvoorbeeld afspreken dat de opgebouwde pensioenaanspraken volledig achterblijven bij de werknemer. Uiteraard zal de ex-partner hiervoor dan veelal wel op andere wijze gecompenseerd willen worden. Deze compensatie kan bijvoorbeeld worden gegeven in de vorm van een lijfrentepolis die de werknemer sluit ten behoeve van de ex-partner. De werknemer kan de premie voor de lijfrente aftrekken. De lijfrente-uitkeringen die de ex-partner in de toekomst zal ontvangen zijn belast bij de ex-partner.

Ook het feit dat pensioenfondsen soms niet in staat zijn om de pensioenaanspraken en pensioenuitkeringen volledig aan te passen aan de ontwikkeling van lonen of prijzen, is volgens het kabinet geen aanleiding om bij voorbaat extra fiscaal gefaciliteerde pensioenopbouw toe te staan in de vorm van een hoger opbouwpercentage. Een pensioenfonds dat bijvoorbeeld vanwege een niet toereikende dekkingsgraad gedurende een zekere periode niet in de gelegenheid is geweest om de pensioenaanspraken en pensioenuitkeringen (volledig) te indexeren, kan de achterwege gelaten indexatie op een later moment alsnog toekennen. De fiscale regels vormen op dit punt geen belemmering.

De leden van de fractie van 50PLUS vragen of het kabinet procentueel kan aangeven in hoeveel gevallen van de totale pensioenopbouw er sprake is van breuken in de pensioenopbouw.

In het verleden kwamen breuken in de pensioenopbouw met name voor bij eindloonregelingen indien de werknemer veranderde van werkgever; in de nieuwe baan vond dan immers geen backservice plaats voor de arbeidsjaren uit de oude baan. Dat is in de afgelopen 15 jaar opgelost door waardeoverdrachten bij baanwissels wettelijk te regelen. Verder zijn verreweg de meeste pensioenregelingen gebaseerd op middelloon en niet langer op eindloon. Er zijn geen gegevens voorhanden waaruit kan worden afgeleid hoe vaak nu nog sprake is van pensioenbreuk.

De leden van de fractie van 50PLUS maken zich gezien de hoge werkloosheid onder jongeren en ouderen zorgen over de gekozen timing van dit wetsvoorstel. Zij vragen of niet beter gewacht had kunnen worden met indiening tot het moment dat de arbeidsmarkt voor jongeren en ouderen zich heeft hersteld.

In de afgelopen tijd zijn de pensioenpremies sterk gestegen. Dit heeft invloed gehad op onze economie. In het rapport van de Commissie Goudswaard wordt geconcludeerd dat deze sterke stijging leidt tot minder vraag naar arbeid en tot een verslechtering van de internationale concurrentiepositie19. Een hoog premieniveau en daarmee hoge arbeidskosten werkt werkloosheid juist in de hand en vraagt dan ook om bijsturing waar volgens het kabinet niet langer mee gewacht moet worden. Het kabinet ziet de versobering van het Witteveenkader als een instrument om de stijgende pensioenpremies tegen te gaan omdat hiermee de pensioenambitie wordt verlaagd. Daarbij moet opgemerkt worden dat het kabinet tegelijkertijd ook inzet op andere instrumenten om de werkloosheid tegen te gaan. In de kabinetsreactie op het sociaal akkoord is aangegeven welke extra inspanningen het kabinet samen met sociale partners wil leveren juist voor jongeren en ouderen. Het kabinet heeft extra geld beschikbaar gesteld voor beide groepen. Zo is een ambassadeur voor de jeugdwerkloosheid benoemd en is het UWV momenteel bezig met een concreet activiteitenplan voor oudere werklozen.

De leden van de fractie van 50PLUS vragen zich af of het realistisch is om uit te gaan van een gelijkmatige opbouw van een pensioenaanspraak in het licht van een loopbaanontwikkeling die kenmerken kan hebben van onderbrekingen in de arbeidshistorie. Hierbij wijzen deze leden op een sabbatical of perioden waarin wordt gewerkt als ondernemer.

In het Witteveenkader wordt niet per definitie uitgegaan van gelijkmatige opbouw van de pensioenaanspraak. Om die reden zijn bij de invoering van het Witteveenkader ook flexibiliseringselementen in de wetgeving opgenomen. Zoals hiervoor is aangegeven is het bijvoorbeeld mogelijk om fiscaal gefaciliteerd pensioen op te bouwen gedurende perioden van ouderschapsverlof of sabbatsverlof. Daarnaast biedt het fiscale kader de mogelijkheid van vrijwillige voortzetting. Dit houdt in dat een voormalig werknemer nog tot tien jaar na het beëindigen van de dienstbetrekking deel kan blijven nemen aan de pensioenregeling. Ingeval niet wordt deelgenomen aan een (verplichte) pensioenregeling kan via de derde pijler op vrijwillige basis een oudedagsvoorziening worden opgebouwd via een lijfrenteverzekering, een lijfrentespaarrekening of een lijfrentebeleggingsrecht. Overigens bestaat voor ondernemers de mogelijkheid om – afhankelijk van de rechtsvorm – door middel van een fiscale oudedagsreserve of het opbouwen van pensioen in eigen beheer een adequate oudedagsvoorziening op te bouwen die past bij het karakter van ondernemerschap.

De leden van de fractie van 50PLUS vragen of eventuele toekomstige wijzigingen in de Pensioenwet invloed kunnen hebben op de mogelijkheid om een adequate pensioenopbouw te bieden.

De Pensioenwet heeft als doel te bewerkstelligen dat hetgeen tussen werkgever(s) en werknemers wordt overeengekomen aan pensioen ook daadwerkelijk kan worden nagekomen. In dat verband stelt de Pensioenwet bijvoorbeeld voorwaarden aan de vormgeving van de overeenkomst, de handelwijze van het bestuur en dergelijke. Ook het FTK is vastgelegd in de Pensioenwet. De fiscale ruimte wordt alleen beheerst door het Witteveenkader. Wijzigingen van de Pensioenwet kunnen daarmee geen gevolgen hebben voor de fiscale ruimte voor opbouw.

Gevolgen voor huishoudens

De leden van de fractie van de ChristenUnie vragen de regering een nadere kwantitatieve onderbouwing te geven van de gevolgen van het wetsvoorstel voor huishoudens, in het geval de premies worden verlaagd respectievelijk gelijk blijven. De leden van de fractie van de SGP vragen of er een evenredige verdeling van de lasten is tussen generaties. De leden van de fractie van D66 vragen of er alternatieven zijn overwogen qua netto-profijt voor de overheid.

Voor de kwantitatieve gevolgen voor huishoudens van premie-effecten kan het beste naar de intergenerationele verdeling van pensioenresultaten worden gekeken (pensioenpremies en pensioenuitkeringen binnen een pensioenfonds zijn immers een zero sum). De CPB notitie van 13 februari 2013 kwantificeert twee scenario’s, ten eerste een scenario waarbij de versobering van het Witteveenkader zich vertaalt in een premie-verlaging en ten tweede een scenario waarbij de premies gelijk blijven. In het eerste geval zijn de generatie-effecten (gemeten als netto-profijt: hoe verhoudt de pensioenuitkering zich tot de pensioeninleg) relatief evenwichtig met een kleine plus voor jongere actieve huishoudens en een kleine min voor oudere inactieven. In het tweede scenario, waarbij de premie niet daalt, hebben juist oudere huishoudens een relatief grotere plus, en jonge huishoudens een relatief grote min. Voor het netto profijt dat de voorgestelde aanpassing van het Witteveenkader oplevert voor de overheid verwijst het kabinet naar de antwoorden op vragen van de leden van de fractie van D66 later in deze nota.

De leden van de fractie van de ChristenUnie wijzen op de koppeling tussen extra vrije besparingen en de mogelijkheden voor aflossing van hypotheekschulden.

Een belangrijke reden voor het onderhavige wetsvoorstel is dat een afname van de ruimte voor fiscaal gefaciliteerde pensioenopbouw mogelijkheden biedt voor verschuiving van vaak verplichte pensioenbesparingen naar vrije besparingen. Vanzelfsprekend kan een toename van liquiditeiten bij huishoudens ook gebruikt worden voor aflossing van de hypotheekschuld, wanneer dat bij de financiële situatie van dat huishouden past. Het is daarbij van belang om deze vrije besparingen ook flexibel inzetbaar te houden zodat huishoudens zelf kunnen beslissen welke inzet van deze besparingen op welk moment het meest passend is.

Gevolgen voor de economie

De leden van de fractie van de VVD vragen in hoeverre het aftoppen van de fiscale opbouw boven de € 100.000 juist tot een minder aantrekkelijk land leidt om te werken voor de hogere inkomens.

Naar mening van het kabinet wordt de aantrekkelijkheid om in Nederland te wonen en werken bepaald door een hoeveelheid aan factoren. Aftoppen van de omkeerregel heeft daarbij naar de mening van het kabinet geen uitgesproken grote effecten op de aantrekkelijkheid voor hoge inkomens om in Nederland te werken. De effecten die er zijn kunnen zowel positief als negatief uitpakken. Positief is het bijvoorbeeld dat kennismigranten met hoge inkomens te maken hebben met een kleinere wig: de loonkosten dalen en/of het besteedbaar inkomen van de werknemer neemt toe. Negatief is dat het opbouwen van pensioen minder fiscaal wordt gefaciliteerd.

De leden van de fractie van de VVD vragen of het kabinet een overzicht kan geven van de pensioenopbouwmogelijkheden in andere landen.

Zoals eerder is aangegeven zijn de beschikbare data bij de EU en OESO als het gaat om het pensioenstelsel verouderd door recente pensioenhervormingen. Om die reden is via de permanente vertegenwoordiging van Nederland in Brussel kwalitatieve informatie gevraagd over de fiscale behandeling van pensioenpremies aan een zestal naburige lidstaten (Zweden, Denemarken, Duitsland, Frankrijk, België en het VK). Van vier lidstaten is informatie ontvangen. Volledigheidshalve wordt opgemerkt dat ook de arbeidsrechtelijke wetgeving per lidstaat verschilt, hetgeen invloed heeft op de pensioenopbouw. Onderstaand zijn de belangrijkste fiscale punten opgesomd. Geconcludeerd kan worden dat de aftrekbaarheid van premies in alle vier de lidstaten is begrensd afhankelijk van het soort pensioen (en in welke pijler dit pensioen valt). Begrenzing van aftrek vindt plaats in de vorm van een plafond of een vast bedrag.

Zweden

In Zweden is er geen wettelijke pensioenrichtleeftijd zoals in Nederland het geval is. Pensioen wordt op z’n vroegst vanaf 61 jaar uitgekeerd en er is geen maximumpensioenleeftijd. Net als in Nederland het geval is, zijn pensioenpremies in Zweden aftrekbaar. De aftrekbaarheid is echter wel begrensd. Als een algemene regel kan gesteld worden dat de aftrekbaarheid gemaximeerd is tot 35% van het loon.

Denemarken

In Denemarken is de wettelijke pensioenrichtleeftijd 65 jaar. In 2022 zal dit 67 jaar zijn en vervolgens wordt dit gekoppeld aan de levensverwachting op 60-jarige leeftijd. Anders dan in Nederland zal een verhoging van de pensioenrichtleeftijd als gevolg van een hogere levensverwachting niet jaarlijks maar vijfjaarlijks worden bezien. Thans is de feitelijke pensioenleeftijd in Denemarken 63,4 jaar.

In Denemarken zijn pensioenbijdrages aftrekbaar, maar afhankelijk van het soort pensioen dat wordt opgebouwd is de aftrekbaarheid beperkt.

Frankrijk

In Frankrijk is de pensioenrichtleeftijd 62 jaar. Verplichte pensioenbijdragen zijn aftrekbaar, vrijwillige bijdrages daarentegen zijn beperkt aftrekbaar tegen een jaarlijks plafond. De pensioenuitkeringen zijn belast.

Duitsland

In Duitsland is de wettelijke pensioenrichtleeftijd in 2013 65 jaar en twee maanden. In de loop van de tijd moet de wettelijke pensioenrichtleeftijd uiteindelijk 67 jaar worden. Voor degene die niet verplicht verzekerd zijn (bijvoorbeeld huisvrouwen), kunnen vrijwillige pensioenbijdrages gedaan worden voor staatspensioen. Deze zijn aftrekbaar tot een jaarlijks plafond van € 69.600. Voor de tweede pijler voor verplichte pensioenbijdrages gelden de volgende begrenzingen: voor alleenstaanden zijn de premies aftrekbaar tot een bedrag van € 20.000 en voor gehuwden voor een bedrag van € 40.000.

De leden van de fractie van de VVD vragen of het in de lijn der verwachtingen ligt dat mensen met hogere inkomens een aanvullend pensioen gaan opbouwen buiten Nederland. Het kabinet merkt hierover op dat voor werknemers die in Nederland wonen en werken ten aanzien van pensioen in beginsel de Nederlandse sociale en fiscale kaders gelden. Emigratie vanwege het onderhavige wetsvoorstel is niet de verwachting, omdat met de voorgestelde wijziging nog steeds een adequaat pensioen kan worden opgebouwd. Bovendien staat Nederland internationaal bekend om een sterk en aantrekkelijk pensioenstelsel voor werknemers. Daarbij kan gewezen worden op de internationale ranglijst van pensioenstelsels van de Melbourne Mercer Global Pension Index uit 2012 waarin Nederland wereldwijd op de tweede plaats staat.20 Voor deze ranglijst worden pensioensystemen wereldwijd vergeleken op basis van toereikendheid, houdbaarheid en volledigheid. In 2012 is aan Nederland een hogere waarde toegekend, vanwege de verhoging van de AOW-leeftijd waarmee het stelsel houdbaar blijft voor de toekomst. Ook de onderhavige aanpassing van de fiscale facilitering van pensioen helpt om het pensioenstelsel voor werknemers sterk te houden, rekening houdend met de langere periode waarin mensen werken.

De leden van de fractie van de PvdA wijzen op de recente analyse van DNB dat het onderhavige wetsvoorstel goede mogelijkheden biedt om op korte termijn enerzijds de economie en de koopkracht te stimuleren en anderzijds begrotingstekorten te reduceren. In dat kader wordt gevraagd hoe gerealiseerd zal worden dat ook het werkgeversdeel van de pensioenpremies dat zal worden bespaard door de lager opbouw wordt doorgegeven in hogere lonen.

Doordat het maximumopbouwpercentage wordt verlaagd, ligt het voor de hand dat premies gaan dalen en daardoor op korte termijn de koopkracht verbetert. Dit kan worden gebruikt voor consumptie en dat kan de economie een impuls geven, zoals DNB heeft geconstateerd.21 Dit is belangrijk voor Nederland, zeker gelet op de huidige situatie.

Het werkgeversdeel van pensioenpremies vormt onderdeel van de beschikbare loonruimte. Op basis van doorrekeningen van het CPB van het regeerakkoord leidt het wetsvoorstel tot een daling van de pensioenpremies in de werkgeverslasten. Het CPB veronderstelt als gevolg hiervan een hogere contractloonstijging. De mate waarin dit werkelijk gebeurt is afhankelijk van CAO-onderhandelingen tussen sociale partners.

De leden van de fractie van de PvdA vragen hoe het kabinet aankijkt tegen de berekeningen van DNB, waarin wordt aangegeven dat het besteedbaar inkomen met maximaal € 9 miljard toe kan nemen en het reëel beschikbaar inkomen met 2,4% kan stijgen. Deze leden vragen of het kabinet van oordeel is dat de inkomsten toenemen als wordt bewogen in de richting van de analyse van DNB en dat de economie sterker kan groeien. Voorts vragen deze leden hoe het kabinet oordeelt over de inschatting dat het begrotingstekort na drie jaar met maximaal 7 miljard (1,1% BBP) kan verbeteren en hoe deze berekeningen zich verhouden tot de geschatte opbrengst in het regeerakkoord.

De uitkomsten van DNB kunnen beschouwd worden als een bovengrens van de mogelijke effecten van de versobering van het Witteveenkader. Het kabinet gaat ervan uit, conform de analyse van het CPB, dat een deel van de premie vrijvalt doordat de versobering van de jaarlijkse opbouw wordt aangewend voor verbetering van de regeling (hogere indexatieambitie). Verder rekent het kabinet met enige vertraging in de doorwerking van de lagere pensioenopbouw in de premie en van de lagere premie in de lonen. Bij de analyse van het regeerakkoord heeft het CPB ook rekening gehouden met de macro-economische doorwerking van de lagere pensioenpremies op consumptie en BBP en de resulterende inverdieneffecten op het EMU-saldo.

De leden van de fractie van de PvdA vragen wat precies wordt bedoeld met «premies naar kostendekkend niveau brengen» en zij wensen te vernemen welke van de vier onderdelen van de kostendekkende premie hieraan kunnen bijdragen en in hoeverre een opslag op de premie voor herstel gemaximeerd kan worden.

Alle vier onderdelen van de kostendekkende premie kunnen hieraan bijdragen. Die vier onderdelen zijn op grond van artikel 128 van de Pensioenwet:

a. de premie die actuarieel benodigd is in verband met de pensioenverplichtingen;

b. de opslag die nodig is voor het in stand houden van het vereist eigen vermogen als bedoeld in artikel 132 van de Pensioenwet;

c. de opslag die nodig is voor uitvoeringskosten van het pensioenfonds; en

d. de premie die actuarieel benodigd is ten behoeve van toeslagverlening indien gekozen is voor financiering op de wijze, bedoeld in artikel 137, onderdeel a, b of d, van de Pensioenwet.

De Pensioenwet bevat geen maximering van de herstelpremie. Voor het langetermijnherstelplan en voor het kortetermijnherstelplan gelden maximumperioden. Pensioenfondsbesturen kunnen voor kortere perioden kiezen. Ook die afweging is uiteindelijk onderworpen aan de evenwichtige belangenbehartiging die de Pensioenwet eist.

Hoofdlijnen van het wetsvoorstel

De leden van de fractie van de VVD vragen hoe de fiscale facilitering voor lijfrenten eruitziet en hoe dit door dit wetsvoorstel verandert. Zij vragen voorts hoe deze ruimte zich verhoudt tot de ruimte in de tweede pijler. De leden van de fractie van de ChristenUnie vragen naar de mogelijkheden die werknemers die naar huidige maatstaven een pensioentekort hebben, straks nog hebben in de derde pijler om dit tekort in te lopen. Ook de leden van de fractie van de SGP vragen hiernaar.

Het kabinet merkt hierover op dat mensen met een pensioentekort in de tweede pijler de mogelijkheid hebben om op vrijwillige basis in de derde pijler fiscaal gefaciliteerd een oudedagsvoorziening op te bouwen via een lijfrenteverzekering, een lijfrentespaarrekening of een lijfrentebeleggingsrecht. Met het onderhavige wetsvoorstel wordt de ruimte voor fiscaal gefaciliteerde oudedagsvoorzieningen in de derde pijler (lijfrenteverzekeringen, lijfrentespaarrekeningen en lijfrentebeleggingsrechten) aangepast in lijn met de wijziging in de tweede pijler. Overigens bestaan er in de derde pijler mogelijkheden om in het verleden niet benutte fiscale ruimte later in te halen.

De leden van de fractie van de VVD vragen of het kabinet verwacht dat pensioenaanbieders de AOW-franchise zullen wijzigen als gevolg van de maatregelen van het wetsvoorstel Witteveen 2015.

De ruimte voor de fiscaal gefaciliteerde pensioenopbouw wordt beperkt door de maatregelen van de Wet VAP en het onderhavige wetsvoorstel. Het onderhavige wetsvoorstel heeft geen invloed op de beleidsmatige keuze die pensioenfondsbesturen en sociale partners maken ten aanzien van het al dan niet benutten van de mogelijkheid van uitruil van een maximum opbouwpercentage en de minimale franchise.

De leden van de fractie van de VVD zijn benieuwd welke regels het kabinet gaat aanpassen aangaande het afkoopverbod. Deze leden vragen of de aanpassing geldt voor opbouw na 2015 of dat dit ook voor de opgebouwde waarde voor 2015 geldt. Daarbij willen deze leden weten in hoeverre het box 3-vermogen nog bescherming geniet in geval van faillissement. Ook wensen de leden te vernemen of er voorwaarden worden gesteld bij afkoop in relatie tot de financiële positie van het fonds.

Het opheffen van het afkoopverbod heeft betrekking op de pensioenopbouw vanaf 1 januari 2015. Voor het afkoopbare gedeelte gelden niet de beschermingsregels bij het faillissement. Voorts worden er geen voorwaarden gesteld, zoals voorwaarden aan de financiële positie van de pensioenuitvoerder. De pensioenuitvoerder bepaalt de afkoopwaarde.