Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 35026 nr. 29 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 35026 nr. 29 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 8 november 2018

In deze brief treft u de schriftelijke antwoorden aan op een deel van de vragen die zijn gesteld tijdens het wetgevingsoverleg van 5 november 2018 over het pakket Belastingplan 2019. De vragen over de zonnepanelen zijn mede namens de Minister van Binnenlandse Zaken en Koninkrijksrelaties (BZK) beantwoord. Aanstaande vrijdag, op 9 november 2018, worden de resterende vragen mondeling beantwoord.

Belastingplan 2019

Inkomensbeleid

De heer Van Weyenberg vraagt naar de lastenontwikkeling van burgers en bedrijven. Dit kabinet geeft met de maatregelen uit het regeerakkoord een lastenverlichting van € 6,5 miljard gedurende de kabinetsperiode. Dit wordt geboekt in het inkomstenkader, op de gebruikelijke wijze. Daartegenover staat het basispad. Hierin zit «oud» beleid van eerdere kabinetten en de ontwikkeling van zorgpremies, wat leidt tot een lastenverzwaring. Deze lastenverzwaring is niet het gevolg van beleid van dit kabinet. De som van de lastenverlichting van dit kabinet en de lastenverzwaring in het basispad is een lastenverzwaring deze kabinetsperiode. Strikt genomen wordt in dit inkomstenkader geen scherp onderscheid gemaakt tussen lastenontwikkeling voor burgers en voor bedrijven. Dat is ook een praktische overweging: voor sommige maatregelen is niet goed vast te stellen waar zij neerslaan Zo kan het bedrijfsleven bijvoorbeeld ook profiteren van een lagere lastendruk voor werknemers en berekenen bedrijven in sommige gevallen de op hen drukkende belasting door in hun prijzen zodat deze indirect ook neerslaan bij burgers. Als een (grove) onderverdeling tussen burgers en bedrijven wordt gemaakt, zoals de heer Van Weyenberg vraagt, blijkt dat het overgrote deel van de lastenverlichting deze kabinetsperiode neerslaat bij burgers. De maatregelen van het kabinet leiden tot een lastenverlichting van circa € 5,7 miljard voor burgers deze kabinetsperiode, en € 0,7 miljard voor bedrijven (door afronding niet € 6,5 miljard). Voor bedrijven geldt dat de maatregelen van dit kabinet leiden tot een gunstigere lastenontwikkeling voor het midden- en kleinbedrijf (mkb) dan voor het grootbedrijf. De maatregelen die het kabinet sinds Startnota1 heeft genomen maken het beeld nog gunstiger voor het mkb ten opzichte van het grootbedrijf. Dit wordt mede veroorzaakt omdat de opbrengst van het niet afschaffen van de dividendbelasting is ingezet voor maatregelen die specifiek het mkb ten goede komen. De maatregelen die in augustus zijn genomen hebben het beeld voor het mkb tevens gunstiger gemaakt dan het in eerste instantie al was.

Als we alleen naar 2019 kijken is er door lastenverlichting van het kabinetsbeleid en lastenverzwaring in het basispad per saldo sprake van een lastenverzwaring voor burgers van circa € 0,1 miljard. Overigens zitten niet al deze lastenmaatregelen in het huidige Belastingplan. Een deel zat in het Belastingplan van vorig jaar en een deel zit in andere wetsvoorstellen.

De heer Snels vraagt waar de verschillen tussen de lastenontwikkeling van het kabinet en het Centraal Planbureau (CPB) vandaan komen. Daarnaast vraagt de heer Van Rooijen of er naar aanleiding van deze discrepantie een onderzoek kan komen over de lastenontwikkeling. Volgens de CPB-boekhouding nemen de lasten voor burgers met € 0,8 miljard toe in 2019, terwijl het kabinet stelt dat de lasten voor burgers in 2019 met € 0,1 miljard toenemen. De reden dat de lastenontwikkeling van het kabinet afwijkt van die van het CPB is dat het CPB een andere lastenboekhouding hanteert dan het kabinet. Dat is altijd zo: er is geen sprake van dat er dit jaar ineens een andere methodiek wordt gehanteerd door het kabinet of door het CPB. Het CPB heeft de definitieverschillen toegelicht in een bijlage bij de MEV.2 Een belangrijke reden is dat het kabinet rekent met de ontwikkeling op lastenbasis: hoe beleid ervoor zorgt dat de lastendruk in een jaar verandert. Het CPB kijkt naar welk effect dit beleid heeft op het EMU-saldo. Dat kan in de praktijk tot flinke verschillen leiden.

Een goed voorbeeld hiervan is de rekening-courantmaatregel (RC-maatregel). Deze maatregel gaat pas in 2022 in, maar leidt tot ruim € 1 miljard aan eenmalige ontvangsten in 2019. Deze ontvangsten zitten wél in de lastensom van het CPB, maar niet in het inkomstenkader van het kabinet. Het is immers geen beleidsmatige lastenverzwaring, maar alleen een schuif van belasting in de tijd: directeuren-grootaandeelhouders (dga’s) zullen extra winst uitkeren vóórdat het box 2 tarief stijgt.

Een andere reden dat de cijfers afwijken is dat de ontwikkelingen in de zorgtoeslag bij de definitie van het CPB niet in de lastenontwikkeling worden meegenomen, maar wel in de definitie van het kabinet. Ook kan het CPB een andere inschatting hebben van de ontwikkeling van de zorgpremies.

Ik ben het met uw Kamer eens dat deze definitieverschillen de discussie bemoeilijken. Zoals aangegeven heeft het CPB in een achtergronddocument een uitgebreide toelichting gegeven bij de verschillen. Een additioneel onderzoek lijkt me daarom niet noodzakelijk. Het is wel een zinvol streven om de verschillen waar mogelijk te verkleinen, omdat deze verschillen het beeld complexer maken. Het Ministerie van Financiën heeft daarom het voornemen om samen met het CPB deze definities dichter bij elkaar te brengen.

De heer Mulder vraagt of er van de tariefsverlaging voor inkomens tussen € 36.000 en € 68.000 slechts 0,26% overblijft door de snellere afbouw van heffingskortingen. Dit is niet het geval. Inkomens tussen € 36.000 en € 68.000 profiteren flink van diverse maatregelen in de inkomstenbelasting, zoals de verlaging van de tarieven, verhoging van de algemene heffingskorting en verhoging van de arbeidskorting. Per saldo daalt de gemiddelde druk in de inkomstenbelasting voor deze groep tussen de 1,8%-punt en 3,1%-punt tijdens deze kabinetsperiode.

De heer Van Rooijen en mevrouw Lodders vragen waarom het kabinet vier nivellerende maatregelen neemt die in totaal leiden tot € 3,6 miljard lastenverzwaring. Het betreft de afbouw van de arbeidskorting, het beperken van het aftrektarief van de aftrekbare kosten eigen woning en van overige grondslagverminderende posten en de bevriezing van het beginpunt van de hoogste tariefschijf. Die maatregelen raken volgens de heer Van Rooijen vooral mensen met een inkomen tussen € 35.000 en € 70.000. Het is echter niet juist dat deze maatregelen vooral deze inkomensgroep treffen. De bevriezing van het beginpunt van de hoogste tariefschijf en de tariefmaatregel treffen alleen de belastingplichtigen met een belastbaar inkomen uit werk en woning dat zonder de betreffende aftrekposten hoger zou zijn dan € 68.507. De afbouw van de arbeidskorting heeft wel een licht nadelig effect op inkomens tussen € 35.000 en € 70.000, maar ook hier is het nadelige effect groter voor inkomens tussen € 70.000 en € 100.000. Het klopt dat deze vier maatregelen leiden tot een lastenverzwaring van € 3,6 miljard, maar daar staan ook maatregelen tegenover die leiden tot lastenverlichting. Uitsluitend benoemen dat vier maatregelen leiden tot lastenverzwaring geeft een zeer partieel beeld. De belastingplichtigen die het meest getroffen worden door deze lastenverzwaring, profiteren juist het meest van de invoering van het tweeschijvenstelsel. De maatregelen van het kabinet op het gebied van de inkomstenbelasting dienen in samenhang te worden bezien en dan blijkt dat de gemiddelde druk juist voor inkomens tussen € 35.000 en € 70.000 behoorlijk daalt (tussen de 1,8%-punt en 3,1%-punt gedurende de kabinetsperiode).

De heer Mulder vraagt waarom een tweeverdienershuishouden met kinderen dat € 30.000 verdient er € 8 per maand op achteruitgaat terwijl hetzelfde huishouden met een inkomen van € 200.000 er juist € 128 per maand op vooruitgaat.3 Bij het eerste voorbeeldhuishouden waarnaar wordt verwezen kan een aantal oorzaken een rol spelen waardoor zij er in koopkracht niet op vooruitgaan. De belangrijkste hiervan is het verdwijnen van de vaste voet in de inkomensafhankelijke combinatiekorting (IACK), die de minstverdienende partner in dit voorbeeldhuishouden treft. Dit huishouden profiteert daarentegen van ander beleid dat het kabinet neemt. In augustus is specifiek naar de koopkrachtontwikkeling van de laagste inkomensgroep gekeken. Om deze groep verder te ondersteunen is de algemene heffingskorting nog meer verhoogd dan al eerder was beoogd. In totaal gaat naar verwachting 95% van de huishoudens er volgend jaar in koopkracht op vooruit. Dat neemt niet weg dat er desondanks huishoudens kunnen zijn die hun koopkracht niet zien stijgen. Het is in de praktijk niet mogelijk om belastingen en toeslagen ieder huishouden in Nederland te bereiken. Over het algemeen profiteren juist werkenden met een middeninkomen het meest van de veranderingen in de inkomstenbelasting.

De heer Snels is van mening dat het positieve effect van de andere vormgeving van de IACK beperkt is en dat er juist ook een negatief effect is op de participatie en vraagt hierop een reactie.

De nieuwe vormgeving van de IACK bestaat in feite uit twee onderdelen. De opbouw loopt in het wetsvoorstel vanaf een drempelinkomen geleidelijk op vanaf nihil in plaats van een vast bedrag. Hierdoor stijgt bij een gelijkblijvend maximaal bedrag het opbouwpercentage naar 11,45%. Dit hogere percentage geeft enerzijds een grotere prikkel om meer te gaan werken dan voorheen. Het klopt dat doordat de IACK nu niet meer opbouwt vanaf een vast bedrag voor een aantal huishoudens de IACK juist omlaag gaat. In termen van arbeidsparticipatie kan echter beter over een langer inkomenstraject participatie worden gestimuleerd dan bij één inkomensniveau ineens een sterke stimulans te geven

De heer Snels vraagt of de IACK afgebouwd kan worden en of dit in combinatie met andere kortingen leidt tot problemen met betrekking tot de marginale druk. In algemene zin is het mogelijk om, net als bij andere heffingskortingen, de IACK vanaf een bepaald inkomen af te bouwen. Het afbouwen van een heffingskorting of toeslag leidt – bij gelijkblijvende omstandigheden – echter per definitie tot een verhoging van de marginale druk voor het inkomenstraject waarover wordt afgebouwd. In het geval van het afbouwen van de IACK leidt dit tot een stijging van de marginale druk voor een deel van de alleenstaanden met kinderen tot 12 jaar en voor een deel van de minstverdienende partners met kinderen tot 12 jaar. De exacte vormgeving (afbouwpercentage en afbouwgrens) bepaalt de uiteindelijke gevolgen voor de marginale druk van deze groepen. De stijging van de marginale druk op het afbouwtraject is dan (in procentpunten) gelijk aan het gekozen afbouwpercentage.

De heer Snels vraagt of er alternatieven zijn voor het beperken van de uitbetaalbaarheid op basis van het partnerinkomen van de arbeidskorting en de IACK. Het gedeelte van de huishoudens dat deze kortingen (deels) niet kan verzilveren loopt in 2019 op van 4,5% naar 12,5% (arbeidskorting) en van 7% naar 16,4% (IACK). Het geleidelijk afschaffen van de uitbetaalbaarheid van de IACK en de arbeidskorting verkleint de inkomensverschillen tussen eenverdieners en (kleine) tweeverdieners en vereenvoudigt (na volledige afbouw) het belastingstelsel. De maatregel heeft ook arbeidsmarkteffecten. Aan de ene kant wordt het financiële voordeel van een kleine baan kleiner, omdat de minstverdienende partner uiteindelijk niet meer in aanmerking komt voor uitbetaling van de arbeidskorting en de IACK. Aan de andere kant vergroot de maatregel de prikkel om meer te gaan werken, omdat de minstverdienende partner dan een groter deel van de kortingen zelf kan verzilveren. Per saldo heeft de maatregel volgens het CPB een licht positief effect op de werkgelegenheid.

Als gevolg van de maatregel kan een groter deel van de minstverdienende partners de heffingskortingen (deels) niet verzilveren. Gezien bovengenoemde overwegingen die ten grondslag liggen aan het nemen van deze maatregel ziet het kabinet dit niet als een probleem.

Mevrouw Lodders vraagt hoe de tariefmaatregel voor grondslagverminderende posten uitpakt voor mensen met een alimentatieverplichting. De fiscale gevolgen van de tariefmaatregel op partneralimentatie – die alleen geldt voor alimentatieplichtigen die in de hoogste tariefschijf vallen – zijn afhankelijk van de omvang van de aftrek van partneralimentatie en de hoogte van het inkomen van de alimentatieplichtige. Toepassing van de tariefmaatregel leidt maximaal tot extra verschuldigde belasting van (49,5%-37,05%=) 12,45% vanaf 2023. Bij de vaststelling van te betalen partneralimentatie wordt rekening gehouden met het fiscale voordeel van de aftrekpost voor partneralimentatie. Omdat het fiscale voordeel vermindert, leidt dit in beginsel tot een lagere draagkracht voor de alimentatieplicht en daarmee mogelijk tot een lager bedrag aan te betalen partneralimentatie.

Voor nieuw vast te stellen alimentatieverplichtingen kan direct rekening gehouden worden met de tariefmaatregel. Voor bestaande alimentatieverplichtingen geldt dat fiscale wijzigingen kunnen dienen als grond om een wijzigingsverzoek in te dienen om eerder vastgestelde partneralimentatie te herzien. Een eventuele aanpassing is afhankelijk van de feiten en omstandigheden van het geval.

De heer Omtzigt vraagt of het juridisch houdbaar is dat de persoonsgebonden aftrek voor partneralimentatie onder de tariefmaatregel valt, hierbij overwegende dat er inkomen bij een andere belastingplichtige tegenover staat. Er is geen reden te veronderstellen dat het onder de tariefmaatregel brengen van de aftrek van betaalde partneralimentatie juridisch niet houdbaar zou zijn. De tariefmaatregel voor overige grondslagverminderende posten, waaronder de aftrek van partneralimentatie, heeft als doel om budgettaire opbrengst te realiseren om de verlaging van de belasting op inkomen in box 1 mogelijk te maken. Hierbij is er onder meer voor gekozen om alle persoonsgebonden aftrekposten in de maatregel te betrekken dus ook partneralimentatie. De wetgever heeft een ruime bevoegdheid om dergelijke beleidskeuzes te maken mits deze voldoende zijn onderbouwd. Naar verwachting is de maatregel dan ook juridisch houdbaar. Het maakt hierbij geen verschil of en bij welke belastingplichtige inkomen in aanmerking wordt genomen dat in relatie staat tot de betreffende aftrekpost.

De heer Omtzigt vraagt of alleen het saldo van het eigenwoningforfait en de renteaftrek voor de eigen woning volledig aan één van de fiscale partners kan worden toegerekend of dat per onderliggende post die keuze kan worden gemaakt. Alleen het saldo van de belastbare inkomsten uit eigen woning (waaronder het eigenwoningforfait en de renteaftrek eigen woning) wordt als gemeenschappelijk inkomensbestanddeel aangemerkt en kan desgewenst in zijn geheel aan één van de fiscale partners worden toegerekend. De keuze kan dus niet per afzonderlijke onderliggende post worden gemaakt.

Globaal evenwicht

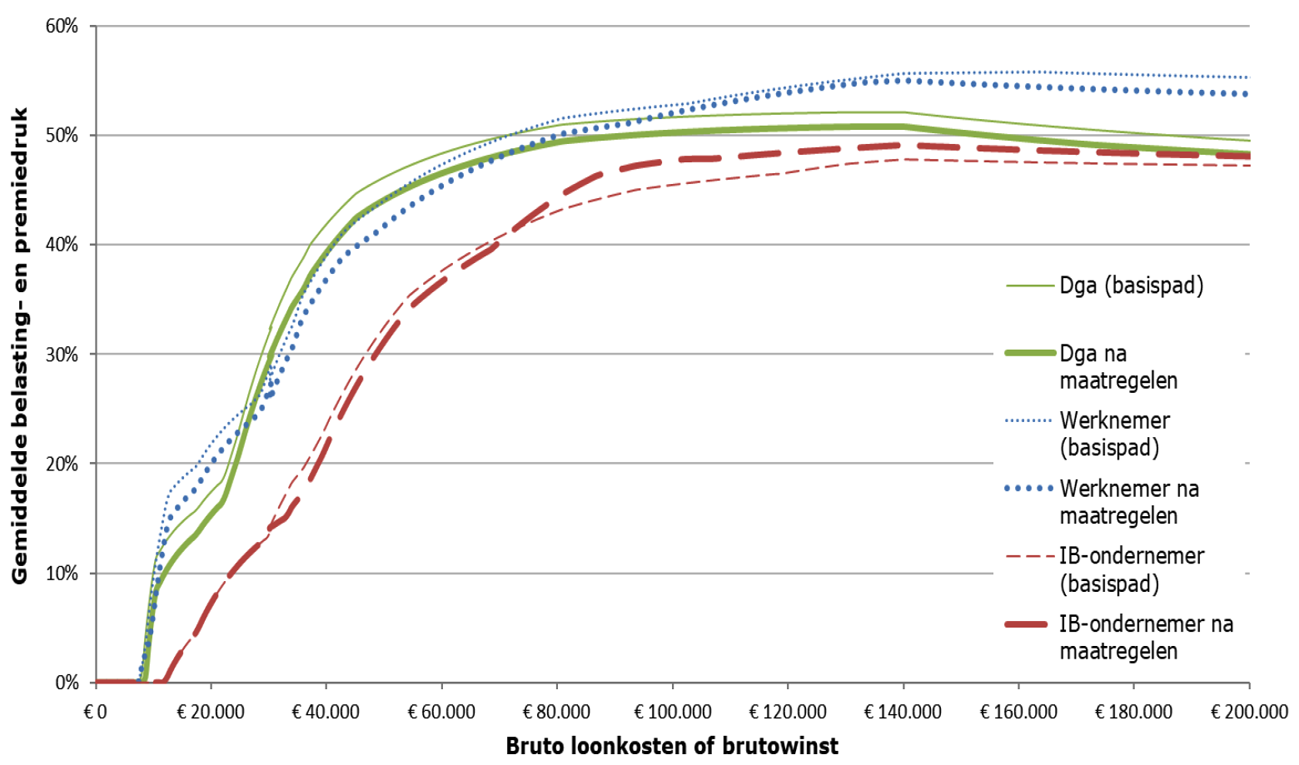

Mevrouw Lodders, de heer Bruins en de heer Snels vragen naar het globale evenwicht tussen de ondernemer in de zin van de inkomstenbelasting (IB-ondernemer) en de dga en vragen of ik onderschrijf dat er een gelijke keuzemogelijkheid zou moeten zijn voor alle ondernemers, ongeacht de sector, ook gezien het feit dat bij de heroverweging van het pakket vestigingsklimaat de tarieven van de vennootschapsbelasting (Vpb) verder worden verlaagd. In de nota naar aanleiding van het verslag is aangegeven dat is onderkend dat een (verdere) verlaging van de tarieven in de vennootschapsbelasting (Vpb) – zonder correctie van het box 2-tarief – het globale evenwicht in principe niet ten goede komt en dat een verstoring van het globale evenwicht economisch gezien niet de voorkeur heeft.4 Het uitgangspunt van het kabinet is om de fiscaliteit zo min mogelijk een rol te laten spelen bij de rechtsvormkeuze. In de heroverweging heeft het kabinet echter de ondernemers die hun onderneming door middel van een rechtspersoon drijven tegemoet willen komen. Daarnaast wordt het verschil in belasting- en premiedruk tussen dga’s en IB-ondernemers nog steeds kleiner als gevolg van het pakket aan maatregelen (zie figuur 1), waardoor de fiscale factor in het maken van een keuze in ondernemingsvorm minder relevant wordt. Hierbij merkt het kabinet wel op dat de dga de gemaakte winsten niet onmiddellijk en volledig hoeft uit te laten keren. In dat geval kan de (effectieve) belasting- en premiedruk van een dga lager uitvallen. Naast fiscale motieven kunnen andere motieven, zoals het beperken van de aansprakelijkheid en de uitstraling van een ondernemingsvorm een rol spelen in de keuze van de ondernemingsvorm. Het is niet zo dat een bepaald type onderneming niet in een bv kan worden ingebracht. Wel zijn aan de inbreng van een onderneming in een bv bepaalde gevolgen verbonden. Zo betekent een dergelijke inbreng in fiscale zin dat sprake is van het staken van de IB-onderneming, waarbij stakingswinst in aanmerking wordt genomen. Onder voorwaarden kan de stakingswinst achterwege blijven, waarbij de fiscale claim wordt doorgeschoven naar de bv. Ook op andere terreinen kunnen aan een dergelijke overdracht gevolgen zijn verbonden. Net als bij de keuze voor een ondernemingsvorm als zodanig is het uiteindelijk aan de ondernemer om de fiscale en niet-fiscale voor- en nadelen van een inbreng van een onderneming in een bv af te wegen en daarin een keuze te maken.

Figuur 1: Gemiddelde belasting- en premiedruk na maatregelen Belastingplan 2019, inclusief heroverweging pakket vestigingsklimaat

De heer Van Weyenberg vraagt of de verhouding van de kosten van IB-ondernemers ten opzichte van dga’s ook nader kan worden gespecificeerd tot en met 2023. In de nota naar aanleiding van het verslag bij het wetsvoorstel Belastingplan 20195 zijn in bijlage 1 de gevraagde verhoudingen gegeven voor 2018, 2019 en 2020 met een bijbehorend minimumloon of modaal inkomen. Voor 2023 is er geen geraamd minimumloon of modaal inkomen voorhanden. Wel is in bijlage 3 van de genoemde nota naar aanleiding van het verslag het effect van het regeerakkoord berekend voor werknemers, IB-ondernemers en dga’s, na inwerkingtreding van het Belastingplan 2019, inclusief de maatregelen die voortvloeien uit de heroverweging van het vestigingsklimaat. Hierbij is het aangegeven dat deze cijfers betrekking hebben op het jaar 2023.

Mevrouw Lodders vraagt of ik kan uitleggen op welke manier eigenwoningbezitters, ondanks de beperking van de hypotheekrenteaftrek, profiteren van het pakket Belastingplan 2019. Het is van belang om de maatregelen van het kabinet en de gevolgen daarvan voor bijvoorbeeld de koopkracht van specifieke groepen huishoudens in samenhang te bezien. Zo hebben eigenwoningbezitters bijvoorbeeld profijt van de stapsgewijze verlaging van het eigenwoningforfait met in totaal 0,15%-punt. In het pakket aan maatregelen zitten dus voor- en nadelen, waarbij er uiteindelijk voor bijna alle huishoudens een voordeel overblijft. Na publicatie van het regeerakkoord is de koopkrachtraming beschikbaar gekomen. Daarin is eenmalig een uitsplitsing gemaakt tussen huurders en eigenwoningbezitters. Daaruit blijkt dat vrijwel alle eigenwoningbezitters (circa 96%) erop vooruitgaan in deze kabinetsperiode.

Mevrouw Lodders stelt enkele vragen over de gereserveerde € 300 miljoen voor het verlagen van de lasten op arbeid voor werkgevers. Ook de heren Snels, Nijboer en Bruins stellen hier vragen over. Er zijn twee bedragen gereserveerd voor verlaging van de lasten op arbeid. In de miljoenennota is met ingang van 2020 € 100 miljoen structureel gereserveerd om de lasten op arbeid voor het mkb te verlichten. Bij de heroverweging van het pakket vestigingsklimaat is met ingang van 2021 nog € 200 miljoen structureel gereserveerd voor (algemene) verlaging van de werkgeverslasten op arbeid. Mevrouw Lodders vraagt wanneer ik meer kan zeggen over de invulling van deze bedragen en of het bedrijfsleven hierbij wordt betrokken. Ook vraagt ze hoe het kabinet de frustraties van ondernemers op het punt van hoge kosten van arbeid kan wegnemen. Over de concrete invulling wordt uw Kamer zo spoedig mogelijk geïnformeerd. Het kabinet onderzoekt de verschillende mogelijkheden en voert overleg met belanghebbenden. Voor de € 100 miljoen voor het mkb is dat primair met vertegenwoordigers van het mkb. Over de recent beschikbaar gestelde € 200 miljoen ligt overleg zowel werkgevers als werknemers voor de hand. Doel van deze overleggen is – en dat is gelijk het antwoord op de tweede vraag van mevrouw Lodders – ook om te horen waar eventuele frustraties zitten op het punt van de lasten op arbeid en om samen te kijken of en hoe hier met lastenverlichting gericht wat aan kan worden gedaan. Daarbij spelen ook andere aspecten mee zoals de uitvoerbaarheid.

De heer Snels geeft aan dat hij graag een nog groter bedrag had gezien dan € 200 miljoen. Hij vraagt of het bedrag specifiek kan worden ingezet voor het realiseren van meer werkgelegenheid aan de onderkant van de arbeidsmarkt. Ook de heer Nijboer vraagt dit. De heer Bruins vraagt om een reactie op de mogelijkheid om de € 200 miljoen te gebruiken om de werkgeverslasten voor vaste contracten verder te verlagen dan in het wetsvoorstel Wet arbeidsmarkt in balans. Hij vraagt ook wat ik ervan zou vinden om de € 100 miljoen voor het mkb aan te wenden in het kader van loondoorbetaling bij ziekte. Dat laatste is in principe overigens een separaat onderwerp. De door de heren Snels, Nijboer en Bruins genoemde doelen, dus zowel het creëren van werkgelegenheid aan de onderkant van de arbeidsmarkt als het stimuleren van vaste contracten, zijn erg belangrijk voor het kabinet. Toch wil het kabinet het bedrag niet bij voorbaat expliciet aan een van deze doelen verbinden. We willen het geld graag inzetten waar dat het meeste effect heeft. We bekijken daarvoor eerst de mogelijkheden en bespreken deze met de sociale partners. Vervolgens komt het kabinet met een voorstel.

ZW-uitkering telt niet langer mee voor hoogte arbeidskorting en IACK voor zieken zonder werk

De heer Omtzigt onderscheidt in het kader van de voorgestelde maatregel om de ZW-uitkering niet langer mee te laten tellen voor de hoogte van de arbeidskorting en de IACK voor zieken zonder werk, twee groepen mensen. Dat zijn volgens de heer Omtzigt de mensen die ziek worden en een ZW-uitkering krijgen en de mensen die werkloos zijn en zich ziek melden. De heer Omtzigt vraagt hoe groot beide groepen zijn. De hierna opgenomen tabel toont het gemiddeld aantal lopende ZW-uitkeringen per dag in de periode 2015–2017, uitgesplitst naar 8 categorieën. De mensen die vallen onder de categorieën 1 en 4 zijn de mensen die ziek worden terwijl zij al werkloos zijn. De mensen in de categorie 2 zijn mensen die ziek zijn en dan werkloos worden, en categorie 3 behelst de mensen (uitzendkrachten met uitzendbeding) die door het ziek worden ook werkloos worden. De maatregel zoals voorgesteld in het wetsvoorstel Belastingplan 2019 heeft betrekking op de mensen in de categorieën 1 tot en met 4. De mensen in de categorieën 5 tot en met 7 zijn mensen die ziek worden, in dienst blijven, maar toch een ZW-uitkering krijgen omdat hun werkgever niet het loon behoeft door te betalen. Categorie 8 heeft betrekking een kleine groep vrijwillig verzekerden voor de ZW waaronder veel zelfstandigen.

|

Aantal |

Procent |

Gem. duur (weken) |

||

|---|---|---|---|---|

|

1 |

Ziek geworden in de WW |

35.126 |

39,7 |

29 |

|

2 |

Ziek uit dienst gegaan |

20.477 |

23,1 |

38 |

|

3 |

Uitzendkrachten |

3.668 |

4,1 |

7 |

|

4 |

ZW op grond van nawerking1 |

3.202 |

3,6 |

19 |

|

5 |

Zwangerschap bevalling |

16.781 |

19,0 |

|

|

6 |

No-riskpolis |

7.927 |

9,0 |

|

|

7 |

Orgaandonatie/overig |

108 |

0,1 |

|

|

8 |

Vrijwillig verzekerd |

1.255 |

1,4 |

11 |

|

Totaal |

88.544 |

100,0 |

De heer Omtzigt vraagt of het voor kan komen dat een uitzendkracht met een jaarinkomen van € 20.000 die gedurende het jaar zes maanden ziek wordt en in de Ziektewet terechtkomt, een deel van de daardoor op basis van de loonbelastingtabellen in de andere zes maanden toegekende arbeidskorting van € 1.400 moet terugbetalen. Hij wijst er in dat kader op dat indien iemand een jaarinkomen heeft van € 10.000 op basis van de loonbelastingtabellen slechts € 200 aan arbeidskorting wordt toegekend. Een uitzendkracht met een jaarinkomen van € 20.000 die gedurende het jaar zes maanden ziek wordt, hoeft de op basis van de loonbelastingtabellen toegekende arbeidskorting van € 1.700 niet geheel of gedeeltelijk terug te betalen. In de slotzin van artikel 8.11, tweede lid, Wet IB 2001 is namelijk vastgelegd dat, als het arbeidsinkomen niet meer bedraagt dan € 33.112, de arbeidskorting ten minste wordt vastgesteld op het bedrag dat op de voet van artikel 22a, van de Wet op de loonbelasting 1964 (Wet LB 1964) is toegekend ter zake van het loon dat wordt belast volgens de loonbelastingtabellen, bedoeld in artikel 25, tweede lid, van die wet (met een maximum van € 3.249). Als de genoemde uitzendkracht overigens op jaarbasis (dus omgerekend) een arbeidsinkomen van meer dan € 33.112 zou hebben, zou hij zich in ieder geval voor de toepassing van de loonbelastingtabellen in het afbouwtraject van de arbeidskorting bevinden, waardoor hij in de inkomstenbelasting in de regel juist een hogere arbeidskorting mag toepassen dan de arbeidskorting die op basis van de loonbelastingtabellen is toegepast.

De heer Omtzigt vraagt of het Uitvoeringsinstituut Werknemersverzekeringen (UWV) en de Belastingdienst de toepassing van de heffingskortingen in dit kader wel juist kunnen uitvoeren. Daarnaast vraagt hij of er een gezamenlijke uitvoeringstoets van beide instanties is. Er is op dit moment geen gezamenlijke uitvoeringstoets maar beide organisaties hebben aangegeven de uitvoering op de beoogde invoeringsdatum te kunnen doen. De Belastingdienst heeft een uitvoeringstoets uitgebracht die tegelijk met het wetsvoorstel Belastingplan 2019 aan uw Kamer is gezonden (bijlage bij Kamerstuk 35 026, nr. 3). Het UWV heeft op 10 augustus in zijn rol als inhoudingsplichtige, op verzoek van de Minister van Sociale Zaken en Werkgelegenheid, schriftelijk gereageerd op de conceptwetteksten. Beide uitvoerders hebben aangegeven de maatregel op de gewenste invoeringsdatum (1 januari 2020) uit te kunnen voeren. Op 12 september heeft het UWV aan zijn opdrachtgever, de Minister van Sociale Zaken en Werkgelegenheid, een formele uitvoeringstoets uitgebracht met daarin dezelfde conclusie als in zijn eerdere brief. Een afschrift van deze uitvoeringstoets gaat als bijlage bij deze antwoorden6. Meer in het algemeen is een goede afstemming tussen UWV en Belastingdienst natuurlijk cruciaal voor de loonaangifteketen. UWV en Belastingdienst werken al samen bij de beoordeling van wet- en regelgeving. Zij hebben ook zelf geconstateerd dat ze de contacten rond uitvoerbaarheid van wet- en regelgeving willen aanhalen. Recent heeft daarover een overleg plaatsgevonden en dat krijgt binnenkort een vervolg.

Verhogen maxima vrijwilligersregeling

De heer Omtzigt vraagt of het in het kader van de verhoging van de maxima van de vrijwilligersregeling mogelijk is met toepassing van die regeling stichtingen en verenigingen een iets hoger bedrag per uur uit te laten keren en of er een mogelijkheid is om dit te indexeren. De heer Stoffer vraagt hoe ik de suggestie beoordeel om de maximale vrijwilligersvergoeding jaarlijks te indexeren. In het wetsvoorstel Belastingplan 2019 wordt voorgesteld de in de vrijwilligersregeling genoemde bedragen te verhogen naar € 170 per maand en € 1.700 per kalenderjaar. Deze bedragen zijn wettelijk vastgelegd en beogen een administratieve lastenverlichting voor organisaties die vrijwilligers inzetten. Met deze regeling wordt voorkomen dat voor elke vergoeding moet worden aangetoond dat daadwerkelijk kosten zijn gemaakt. Indien de gemaakte kosten hoger zijn, mogen deze uiteraard wel belastingvrij worden vergoed, maar dan dienen deze wel te worden aangetoond. Het kabinet acht het dan ook niet opportuun om de maand- en jaarbedragen jaarlijks te indexeren. De gehanteerde uurvergoeding van maximaal € 4,50 is niet in de wet vastgelegd, maar staat in het Handboek Loonheffingen. Deze uurvergoeding heeft een ander karakter dan de maximumbedragen van € 170 per maand en € 1.700 per kalenderjaar. De uurvergoeding wordt door de Belastingdienst in de praktijk toegepast voor de vraag in welke gevallen het vrijwilligerswerk «niet bij wijze van beroep» wordt uitgeoefend. Dit is een van de voorwaarden voor de toepassing van de vrijwilligersregeling. Het gaat daarbij om de ter honorering van de door de vrijwilliger verrichte arbeid verstrekte vergoeding per uur. De feitelijk gemaakte kosten mogen daarnaast nog afzonderlijk worden vergoed, op voorwaarde dat met de totale vergoedingen (inclusief de uurvergoeding) de op dit moment geldende bedragen van € 150 per maand (voorgesteld is € 170) en € 1.500 per jaar (voorgesteld is € 1.700) niet worden overschreden. Het kabinet acht het niet noodzakelijk om ten algemene of meer specifiek voor stichtingen en verenigingen een hogere uurvergoeding te hanteren dan wel de uurvergoeding te indexeren.

30%-regeling

De heer Mulder geeft aan dat de 30%-regeling tot ongelijkheid leidt en vraagt waarom de 30%-regeling blijft bestaan en waarom dit valt te rechtvaardigen. Het kabinet acht de 30%-regeling goed gericht op de geformuleerde beleidsdoelen. Dit volgt ook uit de evaluatie van de 30%-regeling van onderzoeksbureau Dialogic.7 Dialogic schat in dat de werkelijke extraterritoriale kosten voor een werknemer gemiddeld 29% van de grondslag zijn; dit is dus in lijn met het forfait (30%). De 30%-regeling komt op een administratief eenvoudige wijze tegemoet aan de extra kosten die werknemers uit het buitenland hebben, omdat ze voor hun werk tijdelijk in Nederland verblijven. Werknemers uit Nederland hebben deze extraterritoriale kosten niet.8 Het evaluatierapport constateert dat gemiddeld genomen de hoogte van het forfait passend is bij de werkelijke extraterritoriale kosten.

De heren Mulder, Snels, en Stoffer en mevrouw Leijten hebben gevraagd nog eens na te denken over aftopping van de 30%-regeling. Mevrouw Leijten vraagt specifiek naar het nut en de doelmatigheid van de 30%-regeling bij hoge inkomens.

Uit de evaluatie van de 30%-regeling voor ingekomen werknemers door onderzoeksbureau Dialogic blijkt dat de regeling doeltreffend en doelmatig is. Het feit dat het forfait voor een groep met hoge inkomens vaak te ruim is en voor een andere groep te krap, is het gevolg van het hanteren van een generiek forfait van 30%. Dat de regeling ook openstaat voor hoge inkomens past bij de doelen van de 30%-regeling:

1. het draagt bij aan het aantrekken van werknemers met een specifieke, schaarse deskundigheid;

2. het levert een bijdrage aan het aantrekkelijk en competitief houden van het vestigingsklimaat; en

3. het gebruik van een forfait zonder plafond is eenvoudig, transparant en voorspelbaar en leidt tot lagere administratieve lasten.

Het aftoppen van de 30%-regeling voor ingekomen werknemers wordt dan ook niet overwogen. Daarnaast leidt aftopping per definitie tot een meer complexe en lastiger uitvoerbare regeling, terwijl uit de evaluatie blijkt dat de kracht van de 30%-regeling voor een belangrijk deel zit in de eenvoud en de begrijpelijkheid van de regeling.

Verhogen verlaagd btw-tarief

De heer Snels vraagt welk milieueffect wordt verwacht naar aanleiding van de verhoging van het verlaagde btw-tarief. Ook vraagt de heer Snels hoe in de btw beter kan worden gedifferentieerd naar milieueffecten. Allereerst wil ik benadrukken dat het verhogen van het verlaagde btw-tarief primair als doel heeft het generen van opbrengsten om daarmee de lasten op arbeid te kunnen verlagen; het gaat dus om een belastingschuif van directe naar indirecte belastingen. Het betreft niet primair een vergroeningsmaatregel en er zijn geen specifieke milieueffecten beoogd. In het verlengde hiervan en als antwoord op de vraag naar differentiatie, merk ik op dat de btw geen geschikt sturingsinstrument is om marktfalen te corrigeren.9 Er zijn andere fiscale en niet-fiscale instrumenten waarmee milieueffecten meer doelmatig en doeltreffend kunnen worden bereikt. Deze instrumenten zal het kabinet dan ook verder inzetten om onze klimaatambities te verwezenlijken. Aangezien er effectievere sturingsinstrumenten beschikbaar zijn, ligt differentiatie naar milieueffecten van de btw niet voor de hand.

Daarnaast vraagt de heer Snels of de verhoging van het verlaagde btw-tarief een eerste stap is naar een uniform btw tarief. In de afgelopen jaren zijn inderdaad meerdere onderzoeken en aanbevelingen gedaan omtrent uniformering van het btw-tarief, zoals door de studiegroep duurzame groei en de OESO. Het kabinet heeft echter niet voor uniformering gekozen, maar wel voor een schuif van directe belasting naar (economisch minder verstorende) indirecte belasting. De verhoging van het verlaagd btw-tarief maakt ook de lastenverlichting zoals is opgenomen in het regeerakkoord mogelijk.

De heer Omtzigt vraagt of de grenseffecten van de verhoging van het verlaagde btw-tarief worden gemonitord. Bij het uitwerken van de maatregel is een inschatting gemaakt van de grenseffecten. De verwachting is dat de grenseffecten beperkt zullen zijn. Indien mij komende periode signalen bereiken dat dit beeld onjuist is, zal worden bezien of nader onderzoek noodzakelijk is.

Mevrouw Leijten vraagt naar de gevolgen van de verhoging van het verlaagde btw-tarief voor relatie- en gezinstherapeuten. De diensten van relatie- en gezinstherapeuten zijn onderworpen aan het algemene btw-tarief. De verhoging van het verlaagde btw-tarief heeft om die reden geen gevolgen voor de diensten van relatie- en gezinstherapeuten.

De heer Van Raan vraagt of het technisch mogelijk is een nultarief of tweede verlaagd tarief voor de btw op groente, fruit en diergeneeskundige handelingen te introduceren naar aanleiding van de voorgenomen herziening van de tarievensystematiek in de btw. Hij verzoekt een quick scan hiervoor op te stellen. In het geval de wijzigingsrichtlijn10 die ziet op de voorgenomen herziening van de tarievensystematiek in de btw ongewijzigd wordt aangenomen, ontstaat er inderdaad meer flexibiliteit voor lidstaten in het toepassen van btw-tarieven. Daarover moet wel worden opgemerkt dat de onderhandelingen over deze richtlijn nog niet van start zijn gegaan. De kaders, mogelijkheden en beperkingen van een nieuwe btw-tarieven systematiek zijn dus nog niet vastgesteld. Verder is het nog onduidelijk hoe andere lidstaten staan tegenover dit voorstel.

Hoewel later in het proces zeker nader onderzoek zal worden gedaan naar de uitvoerbaarheid kan ik voor nu wel wijzen op de quickscan die vorig jaar is opgemaakt naar aanleiding van het amendement11 dat zag op het verlagen van het btw-tarief voor groenten en fruit naar 5% en daarmee een vergelijkbare strekking had. Uit deze quickscan bleek dat een afwijkend tarief voor groente en fruit tot afbakenings- en handhavingsproblematiek leidt. De samenvattende conclusie van de quickscan is dat deze maatregel leidt tot een grote complexiteitstoename en daarom is deze maatregel niet uitvoerbaar. Verder is in deze quickscan aangeven dat een introductie van een nieuwe btw-tarief in het huidige aangiftesysteem niet mogelijk is. De beperkingen in de automatsering gelden uiteraard niet alleen voor een nieuw tarief ten behoeve van groente en fruit maar ook voor een nieuw tarief ten behoeve van de diergeneeskundige hulp.

Verruimen Nederlandse sportvrijstelling

De heer Omtzigt vraagt waarom de huidige wet niet voldoet aan artikel 133, onder a, van de BTW-richtlijn. Daarnaast vraagt hij of er een analyse is gemaakt welke sportbedrijven door de nieuwe formulering worden geraakt en wat het financiële effect is. Ten slotte vraagt hij of de nieuwe sportsubsidie nog wel voldoende is als er zo veel meer rechtspersonen onder de vrijstelling gaan vallen. De heer Van Weyenberg vraagt of andere landen, zoals België en Frankrijk, minder ver gaan in de implementatie van wat winstbeogend inhoudt, doordat zij artikel 11, vierde lid, niet opnemen, omdat dit niet is vereist. Ook vraagt hij naar de ratio achter het implementeren hiervan, en dus achter de strengere implementatie dan onze buurlanden. Voorts vraagt mevrouw Lodders waarom is gekozen voor het nieuwe btw-regime in relatie tot de sport met de omschrijving van het begrip winstoogmerk, nu dit sportbedrijven – die voor bijvoorbeeld de gemeenten de sportaccommodaties exploiteren – dupeert. Ten slotte vragen mevrouw Lodders en de heer Van Weyenberg of sportbedrijven als winst beogend kunnen worden aangemerkt en of er nog andere oplossingen zijn om de zorgen bij deze grote groep weg te nemen. Ook wordt gevraagd of ik de sportsector ga compenseren voor de mogelijke schade (in relatie tot de btw-vrijstelling).

De sportvrijstelling beoogt de beoefening van sport of lichamelijke oefening in brede lagen van de bevolking te bevorderen. Deze vrijstelling is op basis van de btw-richtlijn beperkt tot activiteiten die nauw samenhangen met sport door instellingen zonder winstoogmerk. Sportdiensten door instellingen die winst beogen vallen buiten de vrijstelling en worden met btw belast.

Op grond van het arrest van het Hof van Justitie is een verruiming van de Nederlandse sportvrijstelling noodzakelijk. Deze verruiming houdt in dat ook diensten aan niet-leden worden vrijgesteld. Ook de ter beschikkingstelling van sportaccommodaties valt onder de sportvrijstelling. De vrijstelling is -als gezegd- voorbehouden aan instellingen zonder winstoogmerk. De wettekst is in overeenstemming met de btw-richtlijn.

Het begrip winst beogen is daarbij door het kabinet ingevuld; die aanpassing draagt bij aan een juiste en eenvoudige toepassing van de vrijstelling en het voorkomen van fraude, ontwijking en misbruik. Dit is gebaseerd op artikel 131 BTW-Richtlijn en dus niet op artikel 133, onderdeel a, BTW-Richtlijn. Als sportbedrijven een exploitatie-overschot behalen, doordat zij bijdragen ontvangen die geen vergoeding voor een prestatie zijn of als de vergoeding hoger is dan de normale waarde, zijn zij naar het oordeel van het kabinet niet winst beogend. Sportbedrijven aan wie een sportaccommodatie ter beschikking wordt gesteld door een publiekrechtelijk lichaam, bijvoorbeeld een gemeente, tegen een vergoeding die lager is dan de integrale kosten, zijn volgens het kabinet ook niet winst beogend. Deze aanpassing is passend en evenredig voor het doel van de maatregel, ook omdat er aanwijzingen zijn dat er na aanleiding van de uitspraak van het Hof van Justitie op nieuwe sportstructuren wordt geadviseerd. Het niet opnemen van deze bepaling zou leiden tot budgettaire derving en de procespositie van de Belastingdienst bij de aanpak van zogenoemde sportstructuren nadelig beïnvloeden.

Commerciële sportbedrijven die winst beogen vallen niet onder de sportvrijstelling. Als sportbedrijven wel onder de sportvrijstelling vallen, kunnen zij onder voorwaarden gebruik maken van de subsidieregeling. Het kabinet vindt het namelijk belangrijk dat sport betaalbaar blijft. Als men buiten de sportvrijstelling valt kan men niet ook nog eens een beroep doen op de subsidieregeling. De verwachte belastingopbrengst door de verruiming van de sportvrijstelling bij sportbedrijven wordt door het kabinet volledig ingezet voor de subsidieregeling.

Besluit bijstandverlening zelfstandigen (Bbz)

Met betrekking tot de compensatieregeling Bbz die in het pakket Belastingplan 2019 is opgenomen, vraagt de heer Omtzigt op welke wijze ik ondernemers die door de Belastingdienst in de schuldsanering zijn gekomen tegemoet ga komen. Zoals in de nota naar aanleiding van het verslag bij het wetsvoorstel Belastingplan 2019 is aangegeven heeft het kabinet gekozen voor een generieke maatregel die een tegemoetkoming biedt voor alle ondernemers die geconfronteerd zijn met terugvorderingen van toeslagen als gevolg van het Bbz over de jaren 2014 tot en met 2016 (Kamerstuk 35 026, nr. 13). Die keuze is gemaakt omdat de Belastingdienst/Toeslagen niet kan vaststellen of een ondernemer als gevolg van deze specifieke terugvordering in de financiële problemen terecht is gekomen. Een Bbz-uitkering kan namelijk worden aangevraagd als een zelfstandig ondernemer financiële ondersteuning nodig heeft, bijvoorbeeld wanneer hij door een omzetdaling in de problemen is gekomen. Dat kan dus diverse oorzaken hebben. Vanuit het oogpunt van de uitvoerbaarheid en de rechtsgelijkheid is gekozen voor een generieke regeling voor alle Bbz-ontvanger die te maken hebben gekregen met terugvorderingen van toeslagen als gevolg van de Bbz. Een ondernemer die in de wettelijke schuldsanering is beland (of diens bewindvoerder) kan zich, net als andere ondernemers die als gevolg van een Bbz-uitkering toeslagen hebben moeten terugbetalen, bij de Belastingdienst/Toeslagen melden met de benodigde bewijsstukken om lopende invorderingsmaatregelen met betrekking tot de toeslagschuld die is ontstaan door de Bbz stop te zetten.

Lokale lasten

Mevrouw Lodders vraagt of de Minister van BZK en ik scherp blijven op de lastenontwikkeling van de decentrale overheden. Over de lokale lastenontwikkeling wordt met de vertegenwoordigers van de medeoverheden meerdere keren per jaar gesproken in het bestuurlijk overleg financiële verhoudingen. Daarnaast brengt het Centrum voor Onderzoek van de Economie van de Lagere Overheden (COELO) elk jaar de monitor lokale lasten uit, waarin deze ontwikkelingen centraal staan. Deze monitor is ook input voor het gesprek met de medeoverheden. Uiteraard ligt de verantwoordelijkheid voor de lokale lasten primair op lokaal niveau. Provincies, gemeenten en waterschappen zijn democratisch gekozen bestuursorganen en zij maken – binnen de wettelijke kaders die daarvoor gelden – gelegitimeerd de afwegingen en keuzes in de lokale lasten.

Uitvoering door de Belastingdienst

De heer Van Weyenberg vraagt hoe het staat met de implementatie van de Algemene verordening gegevensbescherming (AVG) bij de Belastingdienst. Bij verschillende gelegenheden heb ik aan uw Kamer toegezegd dat over de stand van zaken van uitvoering van maatregelen om geheel in lijn te komen met de AVG zal worden gerapporteerd in de halfjaarsrapportages. In de 22e Halfjaarsrapportage Belastingdienst die op 31 oktober jl. aan uw Kamer is aangeboden is de actuele stand van zaken opgenomen.12 Indien uw Kamer daar behoefte aan heeft ga ik daar uiteraard graag verder over met u in gesprek in het algemeen overleg Belastingdienst komende 6 december.

Wet bedrijfsleven 2019

De heer Omtzigt vraagt of de afschrijvingsbeperking voor gebouwen in eigen gebruik niet precies de verkeerde doelgroep raakt. Dit is niet het geval. De afschrijvingsbeperking is een generieke grondslagverbredende maatregel die van toepassing is op alle belastingplichtigen in de vennootschapsbelasting die een gebouw in eigen gebruik hebben. Dat betekent dat bijvoorbeeld zelfstandigen (met of zonder personeel) die belastingplichtig zijn in de inkomstenbelasting, niet door deze afschrijvingsbeperking worden geraakt. Wat betreft de belastingplichtigen in de vennootschapsbelasting blijkt uit de ramingen dat de afschrijvingsbeperking zowel het grootbedrijf als het mkb in min of meer gelijke mate raakt. Natuurlijk kan het zijn dat bepaalde belastingplichtigen meer getroffen worden dan andere belastingplichtigen, maar dat is afhankelijk van de feiten en omstandigheden in het concrete geval. Er is geen onderzoek gedaan naar de impact van de maatregel voor specifieke groepen ondernemers. Wel kan worden aangegeven dat de afschrijvingsbeperking is bedoeld ter (gedeeltelijke) financiering van het verlagen van de tarieven van de vennootschapsbelasting. Hiervan profiteren in beginsel alle belastingplichtigen voor de vennootschapsbelasting. Voorts merkt de heer Omtzigt terecht op dat de maatregel op de lange termijn voordeel voor belastingplichtigen kan hebben omdat er bij overdracht van het pand minder belasting verschuldigd is.

De heer Van Raan vraagt waarom Nederland een aanjager is op het gebied van de race naar de bodem maar afremmend werkt op het gebied van klimaatbeleid. Ik herken mij niet in het beeld dat Nederland meedoet aan een race naar de bodem. Datzelfde geldt voor het beeld dat Nederland het klimaatbeleid afremt. Het kabinet heeft in het regeerakkoord een ambitieuze klimaatagenda geformuleerd. Het kabinet ziet het als een plicht om bij te dragen aan de mondiale klimaatopgave. Zowel nationaal als internationaal zet het kabinet in op versnelde actie om de uitstoot van broeikasgassen te verminderen. In Europa neemt het kabinet het voortouw om de Europese reductiedoelstelling voor 2030 te verhogen. Op dit moment wordt er ook al gesproken over een doelstelling voor 2030 van ten minste 45%, maar dit acht het kabinet nog onvoldoende. De inzet van het kabinet in Europa blijft erop gericht om de Europese reductiedoelstelling te verhogen tot 55% in 2030. Ondertussen nemen we in Nederland maatregelen die ons voorbereiden op een reductie in 2030 van 49% ten opzichte van 1990.

Mevrouw Leijten vraagt om per maatregel uit de heroverweging van het pakket vestigingsklimaat in te gaan op de werking van die maatregel op het vestigingsklimaat. Deze vraag is schriftelijk beantwoord in de nota naar aanleiding van het verslag bij het wetsvoorstel Wet bedrijfsleven 2019.13 Ik verwijs graag naar dat antwoord.

Mevrouw Leijten overweegt de, als gevolg van de heroverweging ingetrokken, fbi-vastgoedmaatregel wederom te introduceren en vraagt om een reactie. Met deze vastgoedmaatregel werd geregeld dat een fiscale beleggingsinstelling (fbi) niet meer direct mag beleggen in Nederlands vastgoed. Deze maatregel was nodig als flankerende maatregel als gevolg van de voorgenomen afschaffing van de dividendbelasting. Immers, na afschaffing van de dividendbelasting zou bij buitenlandse aandeelhouders die via een fbi beleggen in Nederlands vastgoed geen belasting meer worden geheven en aangezien de fbi zelf tegen 0% in de heffing van de Vpb wordt betrokken, zou dan sprake zijn van totale afwezigheid van heffingsrecht over Nederlands vastgoed. Nu door het kabinet is besloten om de dividendbelasting te handhaven, vervalt daarmee de directe aanleiding voor de vastgoedmaatregel. Het heffingsrecht over door fbi’s gehouden Nederlands vastgoed blijft bestaan. Ik zie dan ook geen aanleiding om de fbi-vastgoedmaatregel te herintroduceren. Het voorgaande laat onverlet dat er enkele situaties denkbaar zijn waarin, door verdragstoepassing en het EU-recht, dat heffingsrecht niet kan worden geëffectueerd. Om die reden heb ik toegezegd te onderzoeken of een gerichte aanpassing van het fbi-regime op termijn mogelijk is.14 Daarnaast lijkt mevrouw Leijten te suggereren dat ze een verbod voor buitenlandse investeerders overweegt om te beleggen in Nederlands vastgoed. Ter voorkoming van misverstanden, dat was niet het doel van de fbi-vastgoedmaatregel. Naar de mening van het kabinet zou dat ook in strijd zijn met het gelijkheidsbeginsel en met de vrijheid van kapitaalverkeer. Om die reden ben ik dan ook geen voorstander van zo’n maatregel.

De heer Snels heeft gevraagd naar een reactie op de heroverweging van dividendbelasting met betrekking tot de begrotingsregels. Het kabinet houdt vast aan de begrotingsregels zoals vastgelegd in Startnota. Volgens de begrotingsregels moeten budgettaire gevolgen van beleidsaanpassingen, voor zover die aan beleidsmatige lasten gerelateerd zijn, gecompenseerd worden door andere inkomstenmaatregelen. Het niet afschaffen van de dividendbelasting zorgt voor een beleidsmatige lastenverzwaring ten opzichte van het in augustus gesloten inkomstenkader (en daarmee ook ten opzichte van de Startnota) van € 1,9 miljard. Volgens de begrotingsregels moeten elders de lasten dus met € 1,9 miljard worden verlaagd. Aangezien het niet afschaffen van de dividendbelasting zorgt voor een lastenverzwaring in het domein van bedrijven, heeft het kabinet besloten dat de alternatieve maatregelen primair het bedrijfsleven ten goede moeten komen. Daarnaast was deze maatregel specifiek genomen om het fiscale vestigingsklimaat te verbeteren en zijn de alternatieve maatregelen gericht op hetzelfde doel. Het kabinet vindt dan ook dat ze met de heroverweging van het pakket vestigingsklimaat dichtbij de doelstelling van deze maatregel uit het regeerakkoord is gebleven.

De heren Van Raan en Van Weyenberg vragen waarom bij het regeerakkoord bij de afschaffing van de dividendbelasting werd uitgegaan van een structurele derving van € 1,4 miljard en nu van een derving van € 1,9 miljard. Is dat in retroperspectief een «blessing in disguise», zo vraagt de heer Van Raan. Er kan immers een extra half miljard aan het bedrijfsleven uitgegeven worden. Fors hogere kasrealisaties vanaf eind 2017 hebben geleid tot een hogere raming van de brutoontvangsten van de dividendbelasting. Dat maakte dat de kosten van het afschaffen inderdaad opliepen naar € 1,9 miljard. Dat betekent niet dat door de heroverweging van de afschaffing nu € 0,5 miljard extra beschikbaar is voor lastenverlichting. Het verschil tussen de raming in de Startnota (€ 1,5 miljard) en het Belastingplan (€ 1,9 miljard) was al gedekt tijdens de augustusbesluitvorming, voornamelijk door het hoge Vpb-tarief 1,25%-punt (€ 0,85 miljard) minder te verlagen.

De € 1,9 miljard die bij de heroverweging van de afschaffing van de dividendbelasting anders is ingezet is (structureel) gegaan naar:

– Verlaging van het hoge Vpb-tarief (€ 1,1 miljard);

– Verlaging van het lage Vpb-tarief (€ 0,2 miljard);

– Lagere werkgeverslasten op arbeid (€ 0,2 miljard);

– Een hogere innovatiesubsidie (S&O-afdrachtvermindering, € 0,1 miljard);

– Verzachting van de RC-maatregel voor dga’s;

– Dekking voor een tegenvaller bij de CO2-minimumprijs (€ 0,2 miljard);

– Fiscale beleggingsinstellingen blijven vrijgesteld van de Vpb (€ 0,1 miljard)

Daarnaast is voorzien in overgangsregelingen voor de 30%-regeling, spoedreparatie fiscale eenheid en de beperking afschrijving gebouwen.

De heer Snels vraagt of ik de dividendbelasting in de EU op de agenda wil zetten. Hij noemt het een makkelijke manier op belasting te heffen over inkomen dat anders wellicht uit het zicht van de fiscus wordt gehouden. Het is mij niet helemaal duidelijk wat de heer Snels bedoelt. Als de heer Snels ongerust is dat zonder dividendbelasting, dividendinkomen helemaal niet belast wordt, omdat dit inkomen in het woonland aan het zicht van de fiscus wordt onttrokken, kan ik hem enigszins geruststellen. Door de Common Reporting Standard (CRS) wordt er momenteel met ongeveer 100 landen informatie uitgewisseld over bankgegevens. Hieronder valt ook informatie over het dividendinkomen. Hierdoor zal de belastingdienst in het land van de ontvanger van het dividendinkomen op de hoogte zijn van het dividendinkomen en kan die belastingdienst dit dividendinkomen volgens de belastingregels in dat land belasten.

Mevrouw Lodders, de heer Snels en de heer Van Rooijen vragen naar de juridische houdbaarheid van de dividendbelasting. Een deel van de opbrengst van de dividendbelasting staat nog steeds onder druk op basis van het EU-recht. Door de verschillen in de mogelijkheden tot verrekening of teruggaaf, kan de dividendbelasting mogelijk leiden tot een belemmering van het vrije verkeer van kapitaal. Hierover heeft de Belastingdienst ruim 11.500 verzoeken om teruggaaf van dividendbelasting van buitenlandse beleggingsfondsen in behandeling. Hiervan bevinden ruim 7000 zaken zich in de beroepsfase bij de rechter. In twee van deze Nederlandse zaken heeft de Hoge Raad prejudiciële vragen gesteld aan het Hof van Justitie van de EU. Naar aanleiding van de uitspraak van het HvJ EU in een Deense zaak heeft het HvJ EU de Hoge Raad gevraagd om aan te geven of deze de gestelde vragen nog wil handhaven. Zoals de heer Snels aangeeft, heeft de Advocaat-Generaal de Hoge Raad inderdaad geadviseerd de gestelde vragen in te trekken, omdat de uitspraak in de Deense zaak naar zijn mening voldoende duidelijkheid biedt. In mijn optiek laat de uitspraak in de Deense zaak echter nog een aantal vragen onbeantwoord. Anders dan de Advocaat-Generaal ben ik namelijk van mening dat de buitenlandse fondsen die evenals een fiscale beleggingsinstelling in Nederland teruggaaf van dividendbelasting willen, aan alle wettelijke voorwaarden die voor fiscale beleggingsinstellingen gelden, moeten voldoen. Deze door mij voorgestane uitleg zou ik graag door het HvJ EU bevestigd zien. Daarom is in de richting van de Hoge Raad aangegeven dat het mijn voorkeur heeft dat de gestelde vragen niet zouden worden ingetrokken. Pas als het Hof van Justitie EU en de Hoge Raad in de Nederlandse zaken uitspraak hebben gedaan, ontstaat er meer duidelijkheid. Naar verwachting zal dan overigens nog steeds niet direct op alle lopende kwesties volledige duidelijkheid te geven zijn, hiervoor zullen dan weer andere procedures moeten worden gevoerd. De uitkomsten van de lopende gerechtelijke procedures zullen nu eerst moeten worden afgewacht. Tot die tijd is het, met het oog op de procespositie, voorbarig om al in te gaan op mogelijke uitkomsten of om vooruitlopend hierop al de wetgeving aan te passen en kan dus niet geconcludeerd worden dat de dividendbelasting juridische onhoudbaar is.

De heer Snels geeft aan dat de verliesverrekening niet goed in de cijfers en ramingen over de opbrengsten in de vennootschapsbelasting zit, waardoor de ramingen te hoog zijn. Hij vraagt mij wanneer dit wordt verbeterd en vraagt of ik kan toezeggen uw Kamer op de hoogte te houden. Het klopt niet dat de ramingen voor de Vpb per se te hoog zijn doordat verliesverrekening geen onderdeel uitmaakt van de ramingsvergelijking. Afhankelijk van de stand van de conjunctuur is hierdoor sprake van zowel onder- als overschattingen. In het najaar van 2018 zal gestart worden met het periodiek herschatten van het ramingsmodel. Het voornemen is om in samenwerking met de Belastingdienst en het CPB ook te bezien of verliesverrekening een grotere rol kan spelen bij de raming. Ik zal u hierover informeren via de reguliere begrotingsstukken, zoals de Miljoenennota.

Mevrouw Lodders vraagt hoe ik van plan ben om de administratieve lastendruk van de dividendbelasting voor bedrijven te verminderen. De administratieve lasten voor het bedrijfsleven spelen met name bij het indienen van de aangifte dividendbelasting. Nu de dividendbelasting in stand blijft, zal de Belastingdienst de komende tijd in kaart brengen wat nodig is om het proces voor de dividendbelasting op orde te brengen. De gevolgen voor de uitvoering, waaronder de inpasbaarheid daarvan in het totale pakket aan ICT-projecten van de Belastingdienst, worden daarin meegenomen. Ook de integratie van de dividendbelasting en de bronbelasting op dividenden naar laagbelastende jurisdicties maakt onderdeel uit van dit onderzoek. Hetzelfde geldt voor de administratieve lasten voor het bedrijfsleven.

Mevrouw Lodders vraagt op welke manier het kabinet de administratieve lastenverlichting voor burgers en bedrijven vorm gaat geven. Modernisering van regelgeving en het verminderen van regeldruk voor burgers en bedrijven is een belangrijke ambitie van het kabinet. Het kabinet heeft in het regeerakkoord aangekondigd dat het niet meer een generieke reductiedoelstelling wil hanteren, maar op resultaten wil sturen aan de hand van departementale actieprogramma’s met concrete ambities, gericht op merkbaar betere regelgeving en dienstverlening. Op 15 juni 2018 heeft de Staatssecretaris van Economische Zaken en Klimaat uw Kamer door middel van de programmabrief «Merkbaar betere regelgeving en dienstverlening 2018–2021» geïnformeerd over de inhoud van de departementale actieprogramma’s.15 De komende tijd gaan de departementen in overleg met het bedrijfsleven en betrokken stakeholders om, waar nodig en mogelijk, de departementale actieprogramma’s verder uit te werken.

Fiscale vergroeningsmaatregelen 2019

De heer Snels vraagt hoe ik mijn fiscale verantwoordelijkheid zie in relatie tot de gesprekken aan de klimaattafels en mobiliteit. De ambitie en positie van het kabinet is gemarkeerd in het regeerakkoord en in de appreciatie van de hoofdlijnen van het Klimaatakkoord. In het regeerakkoord is vastgelegd dat wordt gestreefd naar 100% nulemissierijden in de nieuwverkopen in 2030. De afbouw van de huidige fiscale stimulering – om overstimulering te voorkomen – is in lijn met die doelstelling. In de kabinetsappreciatie is – in lijn met het regeerakkoord – steun uitgesproken voor het snelle ingroeiscenario van de mobiliteitstafel. Daarbij is een budgettair kader geformuleerd (maximale inzet na 2025 € 1,5 miljard per jaar) waarbinnen de fiscale stimulering moet passen. Het snelle ingroeiscenario van de mobiliteitstafel moet daarom na 2025 worden aangepast om te passen binnen dit kader. Het uitgangspunt van het kabinet is budgettaire neutraliteit. Dit betekent dat de stimulering lastenneutraal moet worden ingepast in het autodomein door het verhogen van de autobelastingen in het fossiele domein. Verder heeft het kabinet in de appreciatie gemarkeerd dat fiscale stimulering niet mag leiden tot verslechtering van het houdbaarheidssaldo. Dit betekent dat zowel de instrumentering van de fiscale stimuleringsmaatregelen als de voor de lastenneutraliteit benodigde compenserende lastenverzwaring tot en met 2030 wettelijk moeten worden verankerd in het wetgevingspakket van Autobrief III. Alleen dan kan de CO2-winst van de versnelling van het nulemissierijden zonder verslechtering van het houdbaarheidssaldo worden ingeboekt in het klimaatakkoord.

Aan de mobiliteitstafel wordt momenteel gesproken over een dekkingspakket dat kan rekenen op de steun van de partijen aan tafel. Elementen die in de afweging een rol spelen zijn een evenwichtige lastenverdeling, het handelingsperspectief van de automobilist en het principe dat de vervuiler betaalt. Op fiscaal vlak geldt verder de randvoorwaarde dat maatregelen fiscaal inpasbaar moeten zijn (geen verhoging complexiteit stelsel, voorkeur voor bestaande instrumenten) en uitvoerbaar voor de Belastingdienst.

De heer Mulder vraagt hoeveel millimeter zeestijging zou worden voorkomen met de maatregelen uit het voorliggende pakket. Het is niet mogelijk om precies aan te geven hoeveel millimeter zeestijging wordt voorkomen met dit pakket. Dit kabinet neemt klimaatverandering zeer serieus en wil op alle mogelijke manieren een bijdrage leveren aan verhoging van de zeespiegelstijging, ook met een groenere vormgeving van de autobelastingen. Iedere millimeter telt!

De heer Mulder vraagt met hoeveel euro de motorrijtuigenbelasting omlaag kan als we elektrische auto’s hetzelfde als andere auto’s zouden behandelen. Voor 2019 zijn de kosten voor de BPM-vrijstelling, de MRB-vrijstelling en de korting op de bijtelling voor nulemissieauto’s en plug-in hybride auto’s geraamd op € 265 miljoen. Voor dit bedrag kunnen de MRB-tarieven (voor het rijksdeel) met circa 6,2% omlaag. Als de brandstoftoeslag wordt uitgezonderd van deze verlaging dan kunnen de MRB-tarieven omlaag met circa 10%. In deze berekening is geen rekening gehouden met gedragseffecten.

Mevrouw Lodders vraagt of er voldoende elektrische auto’s beschikbaar zijn met een behoorlijke range zodat deze auto’s ook interessant zijn voor de zakelijke markt. Verder vragen mevrouw Lodders en de heer Van Weyenberg tot welke gedragseffecten invoering van de beperking van de korting op de bijtelling per 1 januari 2019 leidt en welke gevolgen deze beperking heeft op de tweedehands automarkt. Voorts vraagt mevrouw Lodders wat er gebeurt met elektrische auto’s die na afloop van 60 maanden op de tweedehandsmarkt komen en of deze auto’s worden geëxporteerd. In de nota naar aanleiding van het verslag ben ik uitgebreid ingegaan op het huidige aanbod van relatief goedkope elektrische auto’s met een acceptabel accubereik waardoor deze ook aantrekkelijk zijn voor de zakelijke markt. Daarbij heb ik ook gewezen op het toenemende marktaandeel van de relatief goedkope elektrische auto’s. Naar de mening van het kabinet is er op dit moment dan ook voldoende aanbod van betaalbare elektrische auto’s met een acceptabel accubereik. Ik ben eerder ook al ingegaan op het risico dat men, als gevolg van de introductie van de beperking van de milieukorting op de bijtelling (de cap) van € 50.000 voor elektrische auto’s, zal overstappen naar conventionele auto’s in hetzelfde segment. Bij een nieuwe auto met een cataloguswaarde van € 85.000 komt de bijtelling in 2019 bij de elektrische variant per saldo uit op 11% van die waarde, terwijl die van de conventionele variant 22% bedraagt. Daarmee zijn elektrische auto’s ook in dit segment nog altijd een stuk aantrekkelijker in de bijtelling. Het kabinet verwacht derhalve dat een overstap naar conventionele auto’s met een verbrandingsmotor zich niet snel voordoet. Het is waarschijnlijker dat een mogelijke overstap plaats zal vinden naar wat goedkopere elektrische auto’s. Voor zover deze goedkopere auto’s niet duurder zijn dan € 50.000 blijft de korting op de bijtelling van 18%-punt onverkort van toepassing waardoor de bijtelling op die auto’s per saldo 4% bedraagt.

Naar aanleiding van de vraag wat dit doet voor de tweedehandsmarkt (voor elektrische leaseauto’s) merk ik op dat een elektrische auto die in 2019 uit de eerste leaseperiode van 60 maanden loopt voor de korting op de bijtelling in 2019 wordt beoordeeld op basis van de dan geldende wetgeving. Als de auto een catalogusprijs heeft van meer dan € 50.000 gaat voor deze auto de cap gelden. Voor deze auto geldt, omdat deze dateert van voor 2017, een bijtelling van 25% van de catalogusprijs waarop, voor de eerste € 50.000 een korting wordt toegepast van 18%-punt. De bijtelling voor deze tweedehands auto komt daarmee op 7% voor de eerste € 50.000 en 25% voor het deel van de catalogusprijs boven die € 50.000. Daarmee is de bijtelling voor deze tweedehands auto hoger dan voor een nieuwe elektrische auto met dezelfde catalogusprijs. Daar staat tegenover dat de aanschafprijs van deze tweedehands auto uiteraard lager is en de auto nog steeds is vrijgesteld van de motorrijtuigenbelasting waardoor deze, zelfs met de hogere bijtelling wellicht aantrekkelijk kan zijn, vooral in de ondernemingssfeer. De mate waarin deze voertuigen geëxporteerd gaan worden is grotendeels afhankelijk van het verschil met vraag en aanbod van deze auto’s in andere landen. Het verschil met vraag en aanbod van elektrische voertuigen in andere landen wordt grotendeels bepaald door de aldaar bestaande stimuleringsmaatregelen. Het is echter ondoenlijk om via het Nederlandse fiscale instrumentarium hierop (kosten)effectief in te spelen.

De heer Snels vraagt hoe de teslasubsidie zich verhoudt tot artikel 3.1 van de Comptabiliteitswet. Het kabinet veronderstelt dat de heer Snels doelt op de per 1 januari 2019 in te voeren «cap». Het doel van deze milieukorting voor emissieloze auto’s is om een gedragsverandering teweeg te brengen in die zin dat mensen worden gestimuleerd om voor een emissieloze auto te kiezen. Het kabinet acht de huidige omvang van stimulering vanaf 2019 niet langer nodig voor emissieloze auto’s die vooral vanwege luxe en vermogen duurder zijn. Uit cijfers van de RVO blijkt immers dat er in 2019 voldoende aanbod is van betaalbare emissieloze auto’s met een acceptabel accubereik. Daarmee acht het kabinet de beperking van de milieukorting op de bijtelling die vanaf 1 januari 2019 voor nieuwe auto’s gaat gelden doeltreffend en doelmatig.

De heer Omtzigt vraagt hoe een stapeling van faciliteiten wordt voorkomen in het geval van elektrische auto’s en vraagt daarbij ook de energie-investeringsaftrek (EIA), milieu-investeringsaftrek (MIA) en willekeurige afschrijving milieu-investeringen (Vamil) te betrekken. Samenloop met betrekking tot de EIA en MIA is uitgesloten. Er kan zich dus geen situatie voordoen waarin een ondernemer ten aanzien van dezelfde investering van zowel de EIA als de MIA gebruikmaakt. Op elektrische voertuigen is alleen de MIA van toepassing (en niet de Vamil). Verder is de toepassing van de MIA op elektrische voertuigen per investering gemaximeerd tot een bedrag van € 50.000, waardoor bovenmatig gebruik van de MIA wordt voorkomen. Bovendien worden de energie- en milieulijst elk jaar aangepast, waarbij de doelmatigheid van de regelingen in aanmerking wordt genomen. Het kabinet merkt in algemene zin wel op dat er voor nulemissievoertuigen verschillende belastingvrijstellingen en -verlagingen gelden, bijvoorbeeld in de MRB, de BPM en bij de bijtelling in de loonbelasting/inkomstenbelasting. In het kader van de ambities uit het regeerakkoord en de toekomstige afspraken uit het klimaatakkoord wordt een visie gevormd op het stelsel van autobelasting voor na 2020 waarbij, dit ook in reactie op een vraag van de heer Nijboer, ook de samenloop van alle fiscale faciliteiten waaronder de EIA, MIA en Vamil nader wordt beschouwd.

De heer Omtzigt vraagt wat andere landen doen om elektrisch rijden te stimuleren. Veel andere Europese landen kennen financiële stimulering van elektrisch of emissievrij rijden. Vaak wordt daarbij gekozen voor maatregelen die passen bij de nationale situatie. Vormen van fiscale stimulering zijn vaak ingepast op de nationale fiscale structuur. In Duitsland zijn elektrische auto’s voor maximaal 10 jaar vrijgesteld van motorrijtuigenbelasting, daarnaast verstrekt de nationale overheid een aanschafsubsidie van € 4.000 voor elektrische auto’s. In Frankrijk geldt, afhankelijk van de regio een halftarief of vrijstelling van registratiebelasting (vergelijkbaar met de BPM) voor elektrische auto’s. Elektrische auto’s krijgen in Frankrijk bij registratie een fiscale bonus van maximaal € 6.000. Daarnaast biedt Frankrijk een inruilpremie (maximaal € 4.000) bij inruil van een oude dieselauto voor een elektrische auto’s. Noorwegen kent voor elektrische auto’s een vrijstelling van aanschafbelasting en btw en een verlaagde motorrijtuigenbelasting. Daarnaast geldt in Noorwegen een aantal niet-fiscale maatregelen zoals toegang tot busbanen, gratis parkeren en gratis toegang tot tolwegen. In al deze landen gelden vrijstellingen of kortingen voor zakelijke elektrische auto’s. Door de verschillen in vormgeving van de nationale fiscale stelsels kunnen de wijzen waarop deze regelingen financieel uitpakken uiteenlopen.

Forfaitaire bijtelling ter beschikking gestelde fiets van de zaak

De heer Snels vraagt naar de budgettaire gevolgen als het privévoordeel van een ter beschikking gestelde fiets met ingang van 1 januari 2020 op nul zou worden gesteld. De heer Nijboer vraagt in het kader van vereenvoudiging naar het achterwege laten van bijtelling voor het privévoordeel van de fiets van de zaak. De heer Van Weyenberg vraagt waarom een bijtellingspercentage van 7% wordt gehanteerd in plaats van een bijtellingspercentage van 4%. De heer Omtzigt vraagt welke problemen met de voorgestelde regeling worden opgelost en hoe overmatig gebruik van de regeling wordt voorkomen. Op dit moment is het vaststellen van de waarde van het privévoordeel ingewikkeld en leidt het tot hoge administratieve lasten. Per geval moet worden bepaald wat de waarde van het privévoordeel van de ter beschikking gestelde fiets is. De voorgestelde forfaitaire bijtellingsregeling is minder complex dan de huidige regeling. De voorgestelde regeling draagt in die zin bij aan de beoogde complexiteitsreductie voor zowel de Belastingdienst als het bedrijfsleven. De huidige regeling resulteert in een privévoordeel (loon in natura of onttrekking) dat gemiddeld uitkomt op 7% van de waarde van de fiets. De voorgestelde forfaitaire regeling sluit daar (budgetneutraal) bij aan, zodat voor de gemiddelde gebruiker de bijtelling op grond van het forfait overeenkomt met de huidige bijtelling. Het kabinet ziet geen aanleiding om een lager bijtellingspercentage dan 7% te hanteren. De met de voorgestelde maatregel bereikte vereenvoudiging en de relatief lage bijtelling bewerkstellingen een goede stimulans.

In de ramingstoelichting bij het wetsvoorstel is aangegeven dat er een aantal veronderstellingen ten grondslag ligt aan het te verwachten aantal gebruikers. Als het privévoordeel op nihil wordt gesteld, leidt dit tot een extra gebruik van de regeling. Naar verwachting neemt het aantal gebruikers toe van 300.000 tot 600.000. De budgettaire kosten van de regeling zijn dan € 26 miljoen.

Bij een nihilwaardering van de bijtelling neemt het belang van het onderscheid tussen ter beschikking gestelde fietsen en fietsen die worden vergoed of verstrekt toe. Daarmee zou het belang van de handhaving eveneens toenemen. In die zin zal een privévoordeel van nihil voor de Belastingdienst niet eenvoudiger zijn in de uitvoering dan een bijtelling van 7%. In reactie op de vraag van de heer Omtzigt wordt opgemerkt dat het toezicht op de voorgestelde bijtellingsregeling ziet op de rechtmatige toepassing daarvan. Bij onrechtmatige toepassing kan de Belastingdienst overgaan tot het opleggen van naheffingsaanslagen, in voorkomende gevallen met boete.

Verminderen van de verhuurderheffing voor verduurzaming van huurwoningen

De heer Nijboer vraagt of de energielabels wel een goede maatstaf en basis zijn voor wetgeving inzake de heffingsvermindering verduurzaming voor huurwoningen. Bij de heffingsvermindering verduurzaming gaat het om een combinatie van minimale investeringsbedragen en een verbetering in de energieprestaties van de woning. Aan beide eisen moet worden voldaan om in aanmerking te komen voor de heffingsvermindering. Alleen het behalen van een minimaal investeringsbedrag is niet voldoende voor het ontvangen van de heffingsvermindering verduurzaming. Daar hoort tegelijkertijd een verbetering van de energieprestaties van de woning bij. Bij de heffingsvermindering verduurzaming wordt de Energie-Index gehanteerd als indicator voor de energieprestatie van de woning. De Energie-Index is een nauwkeurige methode die veelvuldig wordt gebruikt in de huursector. De huidige subsidieregeling voor verduurzaming van huurwoningen (STEP), die dit jaar afloopt, gebruikt ook de Energie-Index om de energieprestatie van woningen te bepalen. De bepaling van de Energie-Index is opgenomen in een breed gedragen certificatiesysteem, wat de juistheid en het toezicht borgt. Hiermee is gekozen voor een uitvoerbaar systeem dat enerzijds aansluit op wat voor verhuurders gebruikelijk is en anderzijds een grote kwaliteitscontrole kent. Deze methode beperkt de uitvoeringskosten en zorgt tevens voor een marktgedragen handhaving. Als sluitstuk vinden door de Rijksdienst voor Ondernemend Nederland steekproeven plaats bij de vaststelling van de heffingsvermindering.

Afvalstoffenbelasting

De heer Snels vraagt welke bijdrage in de transitie naar een circulaire economie het kabinet verwacht van de verhoging van de afvalstoffenbelasting, nu deze per persoon ongeveer € 3 per jaar bedraagt. De verhoging van de afvalstoffenbelasting versterkt de prikkel om afval te verminderen, beter te sorteren en meer te recyclen. Dat is primair een prikkel op het niveau van de gemeente. Daar ligt de verantwoordelijkheid voor de inzameling van huishoudelijke afvalstoffen en op dat niveau zal sprake zijn van een reële kostenverhoging die tot andere keuzes kan leiden, en daarmee kan bijdragen aan de transitie naar een circulaire economie.

De heer Omtzigt vraagt wat het kabinet aan gedragseffecten verwacht van de verhoging van de afvalstoffenbelasting, bijvoorbeeld op het gebied van export of immobilisatie. Ook vraagt de heer Omtzigt hoe dit wordt gemonitord. Ik verwacht geen grote toename aan export. De heffing van afvalstoffenbelasting bij verwijdering (storten of verbranden) buiten Nederland voorkomt dat de afvalstoffenbelasting een rol kan gaan spelen bij de beslissing om afval hier of in het buitenland te verwijderen. De beoogde inwerkingtredingsdatum is 1 januari 2019. Daar komt bij dat bij overbrenging van afvalstoffen naar het buitenland ter verwijdering ook transportkosten betaald moeten worden. Het kabinet verwacht evenmin een grote toename van immobilisatie zoals het verwerken van afvalstoffen tot een bouwstof. Wanneer dat mogelijk is en is toegestaan, worden afvalstoffen nu al vaak geïmmobiliseerd. Rijkswaterstaat monitort de afvalverwerking en import- en export van afval. Eventuele verschuivingen in de verschillende afvalstromen zijn terug te zien in die cijfers. Ook andere factoren hebben echter grote invloed op de cijfers, zoals het afvalbeleid en marktomstandigheden.

De heer Omtzigt heeft in het kader van de verhoging van de afvalstoffenbelasting aangegeven een overgangsregeling nodig te vinden voor opgeslagen voorraden afvalstoffen. De afvalstoffenbelasting wordt verschuldigd op het moment dat de afvalstoffen worden afgegeven aan de inrichting. Dit is een stortplaats of een afvalverbrandingsinrichting. Voor afvalstoffen die de inrichting weer verlaten, bijvoorbeeld na sortering, wordt een vermindering op de verschuldigde afvalstoffenbelasting toegepast. Voor afvalstoffen die in 2019 worden afgegeven aan een inrichting geldt het tarief van 2019. Sinds het regeerakkoord is duidelijk dat de afvalstoffenbelasting in 2019 omhoog gaat. Afvalverwerkers hebben sindsdien gelegenheid gehad om hun bedrijfsvoering hier op in te richten. Verder is het aan partijen om in contracten rekening te houden met de gevolgen van eventuele fiscale wijzigingen. Een eventuele overgangsregeling zou overigens leiden tot een derving die gedekt zou moeten worden.

De heer Stoffer vraagt of de verhoging van de afvalstoffenbelasting de sanering van asbestdaken kan vertragen en vraagt of het kabinet een vrijstelling wil overwegen. In de totale saneringskosten van asbestdaken speelt de afvalstoffenbelasting een relatief kleine rol. Daarom ziet het kabinet geen noodzaak voor een vrijstelling. Het saneren van grotere oppervlakken asbestdak kost circa € 15 per m2. Bij kleinere oppervlakken zijn de kosten per m2 nog hoger. De verschuldigde afvalstoffenbelasting bedraagt bij het storten van asbestafval van daken nu circa 20 cent per m2. Dat bedrag stijgt door de verhoging van de afvalstoffenbelasting met circa 30 cent naar circa 50 cent per m2. Het aandeel van de afvalstoffenbelasting in de totale saneringskosten stijgt daarmee van ongeveer 1,5% naar ongeveer 3,5%. Voor een dak van 300 vierkante meter betekent dit bijvoorbeeld een stijging van € 60 naar € 150, op een totaal aan saneringskosten van circa € 4.500.

Energiebelasting

De heer Van Raan vraagt of ik het ermee eens ben dat het degressieve tarief in de energiebelasting in tegenspraak is met het principe dat de vervuiler betaalt en innovatie in de weg staat. Voor het kabinet geldt het principe dat de vervuiler betaalt. Bij de tariefstelling van de energiebelasting spelen ook andere overwegingen een rol, zoals de concurrentiepositie van het bedrijfsleven. Niemand is erbij gebaat als tariefsverhogingen ertoe leiden dat bedrijven hun activiteiten verplaatsen naar landen waar ze minder of helemaal niets betalen, terwijl de uitstoot van broeikasgassen niet vermindert. Het kabinet erkent desalniettemin de rol die belasting kan spelen bij CO2-reductie bij grootverbruikers. In de kabinetsappreciatie op het voorstel voor een Klimaatakkoord is daarom aan de Industrietafel gevraagd om opties voor een CO2-heffing voor de industrie uit te werken.

De heer Van Raan vraagt in verband met de verlaging van de belastingvermindering of het gevaar bestaat dat draagvlak voor vergroening in de knel komt als burgers relatief veel betalen. De opbrengst van de verlaging van de belastingvermindering wordt in het pakket Belastingplan 2019 grotendeels opgebracht door burgers, maar wordt ook grotendeels teruggesluisd naar burgers door lagere belastingen op arbeid. Voor het draagvlak is het van belang dat de energietransitie voor alle Nederlanders haalbaar en betaalbaar blijft. Bij de onderhandelingen voor een klimaatakkoord wegen de lasten- en koopkrachteffecten zwaar mee voor het kabinet.

De heer Van Raan vraagt wat ik vind van het idee om stijgende energiekosten te compenseren door een opslag op de zorgtoeslag. Dit idee is waarschijnlijk niet de meest doelgerichte manier om lage inkomensgroepen te compenseren voor hogere energiekosten. Zorgkosten liggen voor de meeste huishoudens redelijk dicht bij elkaar. Voor energiekosten geldt dat er ook binnen inkomensgroepen een grote spreiding bestaat. De energiekosten zijn afhankelijk van een groot aantal factoren, zoals het type woning, samenstelling van het huishouden en energielabel. Het kabinet blijft bij de verdere onderhandelingen voor het Klimaatakkoord aandacht houden voor de gevolgen van klimaatbeleid voor lagere inkomensgroepen.

De heer Van Raan vraagt in het kader van de energiebelasting of ik werk maak van een verschuiving van een output- naar een inputbelasting. De energiebelasting is binnen de EU geharmoniseerd en sluit aan bij de EU-richtlijn. Op grond van die richtlijn is bij elektriciteitsopwekking in beginsel de input vrijgesteld en de output belast. Om de CO2-uitstoot bij elektriciteitsopwekking directer te beprijzen, introduceert het kabinet per 2020 een CO2-minimumprijs. De energiebelasting op aardgas sluit al goed aan bij de CO2-uitstoot die vrijkomt bij het verbruik.

De heer Van Raan vraagt om een reflectie op de woorden van de heer Wiebes, die de Vergoeding Externe Kosten (VEK) het Ei van Columbus noemt, maar aangeeft dit niet te willen doen. De VEK is een instrument waarbij de externe milieukosten van alle producten worden verwerkt in de prijs bij de consument. In theorie is dit een mooi idee. Dit is echter zowel administratief als in de uitvoering zeer lastig vorm te geven. Van lang niet alle producten is bekend welke externe kosten zijn opgetreden bij de productie. Ook voor geïmporteerde producten zal het zeer lastig zijn dit vast te stellen en controleren. Vanuit het oogpunt van fiscale inpasbaarheid en uitvoeringstechnisch ligt deze vorm van belasten dus niet voor de hand.

Overige fiscale maatregelen 2019

Verwerken van kentekengegevens in het kader van de motorrijtuigenbelasting