Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2020-2021 | 35420 nr. AW |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2020-2021 | 35420 nr. AW |

Aan de Voorzitter van de Eerste Kamer der Staten-Generaal

Den Haag, 27 mei 2021

Een nieuwe fase in de coronacrisis dient zich aan. Na een loodzwaar jaar voor onze hele economie en samenleving gloort er voorzichtig licht aan het einde van de tunnel. De vaccinatiegraad stijgt snel, steeds meer bedrijven openen weer hun deuren en het economische herstel wordt langzaamaan zichtbaar. Sinds de start van de crisis in maart 2020 nam het kabinet vergaande steunmaatregelen om de economische schok op te vangen en ondernemers en bedrijven door deze zware tijd heen te helpen. En met resultaat: bedrijven bleven overeind, het aantal faillissementen bleef laag, en banen en inkomens zijn behouden. Het kabinet wil nogmaals benadrukken dat het grote bewondering heeft voor de veerkracht, het innovatievermogen en de creativiteit die bedrijven, ondernemers en werkenden in deze zware tijd hebben getoond.

In een fase waarin beperkingen stapsgewijs kunnen worden afgeschaald en het maatschappelijk leven weer doorgang vindt, komt ook het moment dat de economie weer op eigen kracht kan gaan draaien. De economische rationale voor de steunpakketten wordt daardoor steeds kleiner, zo laten de analyses van onder andere het Centraal Planbureau (CPB) zien. De terugkeer naar een gezonde economie, met een normale economische dynamiek, is van groot belang voor het verdienvermogen van Nederland. Tegelijkertijd zijn de onzekerheden op dit moment nog groot. Daarom blijft het steun- en herstelpakket ook in het derde kwartaal van 2021 beschikbaar. Naarmate bedrijven weer omzet kunnen maken, zullen ze de komende periode vanzelf uit het steunpakket «groeien». Het kabinet heeft er vertrouwen in dat deze steun in het licht van de oplevende economie het bedrijfsleven er weer bovenop helpt. De verwachte budgettaire omvang van het pakket is met circa 6 miljard euro wederom groot, maar dit bedrag kan mee- of tegenvallen gezien de grote onzekerheden.

De voorstellen in deze brief zijn gebaseerd op het huidige beeld van de virusontwikkeling en voortgang van de vaccinatiecampagne. Het kabinet vaart daarbij nog steeds op zicht, want de onzekerheid is aanzienlijk. Het kabinet houdt daarom een vinger aan de pols, zoals gedurende deze gehele coronacrisis het geval is geweest. Het kan daarbij beter of slechter gaan dan we op dit moment verwachten. Concreet houdt dit in dat als er zich onverhoopt nieuwe ontwikkelingen voordoen die nopen tot extra contactbeperkende maatregelen, dit ook de afweging over het afbouwen van steun na het derde kwartaal zal beïnvloeden. Andersom geldt dat de epidemiologische omstandigheden zich ook juist positiever kunnen ontwikkelen, waarbij restricties verdwijnen, ofwel voor iedereen ofwel voor mensen die gevaccineerd of negatief getest zijn.

Dit veel positiever economische uitgangspunt brengt een ander dilemma met zich mee, namelijk dat de risico’s en nadelen van het doortrekken van steun (maatschappelijk) steeds minder acceptabel zijn naarmate de contactbeperkingen worden opgeheven. Het gaat dan bijvoorbeeld om risico’s op oneigenlijk gebruik, verkeerde prikkels of de toegenomen kans dat uitgekeerde voorschotten later terugbetaald moeten worden, met alle mogelijke complicaties van dien. Indien we in dit positieve scenario zitten, zal het kabinet nadenken over manieren om deze risico’s – die inherent zijn aan het onverkort doortrekken van de NOW en TVL en de specifieke steunmaatregelen – in kaart te brengen, te beoordelen en verder in te perken. We zullen uw Kamer informeren als dit leidt tot actie.

In deze brief schetst het kabinet allereerst de (economische) dilemma’s van dit moment, gevolgd door de verschillende afwegingen die hierbij gemaakt zijn. Daarna wordt weergegeven hoe het steunpakket in beginsel eruit komt te zien in het derde kwartaal van dit jaar. Vervolgens wordt ingegaan op de positie van het bedrijfsleven en de maatregelen die genomen worden om bedrijven uit de nasleep van deze crisis te helpen loodsen. Zo zorgt het kabinet ervoor dat de Tegemoetkoming in de Vaste Lasten (TVL) niet meer meetelt als omzet voor de tijdelijke Noodmaatregel Overbrugging Werkgelegenheid (NOW). Dit geeft bedrijven net het beetje extra wat zij kunnen gebruiken om hun normale economische activiteiten aan te vangen. Ook worden verschillende maatregelen genomen ten aanzien van het aflossen van belastingschulden, zoals verlenging van de betalingstermijn tot vijf jaar.

Bij deze besluitvorming heeft het kabinet voor lastige dilemma’s en afwegingen gestaan. Er is daarbij ook contact geweest met sociale partners en de Tweede Kamer. Het kabinet stelt die betrokkenheid zeer op prijs.

Het demissionaire kabinet geeft met het doortrekken van het steunpakket en de bijbehorende maatregelen tevens een eerste vorm aan het herstelbeleid.

De afgelopen maanden is er intensief gewerkt aan het inventariseren van mogelijke economische scenario’s en de daarbij best passende steunmaatregelen voor ondernemers en werkenden. Die grondige analyse, aangevuld met de adviezen van het CPB en De Nederlandsche Bank (DNB), vormt de basis voor deze brief. Zie hiervoor onder andere onderstaande box. Wat centraal staat voor het kabinet is de verwachting dat de economische en epidemiologische omstandigheden vanaf de zomer beter zijn dan nu.

De economie heeft zich beter staande gehouden dan werd voorzien. Mede dankzij de steunpakketten ligt de werkloosheid met 3,4% in april op een zeer laag niveau en is ook het aantal faillissementen historisch laag. Het kabinet verwacht dan ook snel aantrekkende bedrijvigheid als de economie weer open kan, net als in het derde kwartaal van 2020 het geval was.

CPB adviseerde al eerder om af te bouwen

In het Centraal Economisch Plan (CEP) van maart 2021 is het CPB optimistisch over het economisch herstel. Naar verwachting is aan het eind van dit jaar de economie terug op het niveau van voor de coronacrisis. Bovendien gaat het CEP nog uit van een aflopend steunpakket in juni 2021 en bleek de gerealiseerde economische krimp in het eerste kwartaal van 2021 (– 0,5%) substantieel lager uit te vallen dan initieel geraamd in het CEP (– 1,9%). Beide zaken zullen naar verwachting leiden tot een opwaartse bijstelling van de verwachte economische groei voor 2021 ten opzichte van de CEP-raming. Maar ook zonder deze bijstelling gaat het CEP al uit van een economische groei van 2,2% in 2021 en 3,5% in 2022. De relatief lage werkloosheid zal volgens het CEP licht stijgen: naar 4,4% in 2021 en 4,7% in 2022. Uiteraard is deze raming met veel onzekerheid omgeven. Nieuwe uitbraken of grote tegenvallers met vaccineren kunnen volgens het CPB alsnog roet in het eten gooien. In alle scenario’s adviseert het CPB om ruimte te maken voor herstelbeleid en de economie zich te laten aanpassen aan nieuwe omstandigheden. Wanneer de beperkende maatregelen worden opgeheven, vervalt namelijk de motivering voor de huidige steunregelingen voor bedrijven. Het is in de ogen van het CPB belangrijk dat 1) de reguliere dynamiek terugkeert in de economie waarbij bedrijven zich aanpassen aan de omstandigheden, ook wanneer het virus onder ons blijft, 2) de arbeidsmarkt mobiliteit van werkenden bevordert en 3) de overheid herstel faciliteert en schade repareert. Het in stand houden van niet-levensvatbare bedrijven zorgt voor inefficiënt gebruik van onze productiemiddelen, waardoor deze niet optimaal ingezet worden waar ze nodig zijn.

Het kabinet concludeert dat de vooruitzichten voor de economie op korte termijn gunstig zijn. Maar ze zijn nog wel met onzekerheid omgeven. Zowel het virus als de situatie op de wereldmarkt laat zich lastig voorspellen. Sommige bedrijven zullen nog een tijd last blijven houden van de crisis.

De verschillende sectoren in de Nederlandse economie zijn niet in gelijke mate geraakt door de coronacrisis. Bepaalde branches, zoals de horeca, kunst en cultuur en evenementen, zijn zwaar getroffen door de maatregelen om het virus onder controle te krijgen. Zo kreeg de horeca te maken met een halvering van de gebruikelijke omzet in het tweede en vierde kwartaal van 2020. Bij de evenementenbranche, die al ruim een jaar nagenoeg stilligt, is het omzetverlies nog groter. Veel ondernemers die hard getroffen zijn door de crisis, zullen de gevolgen daarvan nog blijven merken. Dit brengt het risico met zich mee dat bedrijven die in de kern gezond zijn, alsnog failliet gaan. Dat zou kunnen leiden tot een toename van het aantal faillissementen en oplopende werkloosheid. Tegelijkertijd hebben bepaalde delen van de economie het afgelopen half jaar uitstekend gedraaid. Zo was de industrie eind 2020 de eerdere productieval alweer te boven. De ICT-sector deed het tevens heel goed.

Het kabinet staat daarmee voor een lastige keuze. Vanaf het eerste steunpakket heeft het kabinet moeten manoeuvreren om zo veel mogelijk onnodige faillissementen te voorkomen en tegelijkertijd de gezonde dynamiek in de economie, waar onder normale omstandigheden faillissementen aan bijdragen, zo min mogelijk te hinderen. Het kabinet heeft zich zo veel mogelijk willen richten op schade door corona; ook tijdens normale economische tijden hebben bedrijven tenslotte te maken met omzetfluctuaties. In elk kwartaal van 2019 heeft zo’n 25 procent van bedrijven een omzetverlies van meer dan 20 procent geleden ten opzichte van het voorgaande jaar.1

De economie heeft eerder grote veerkracht getoond en naar verwachting zal ook richting de zomer het herstel snel doorzetten. Zodra dat moment aanbreekt, is afbouw van de steun verstandig en noodzakelijk. Het kabinet is voornemens in het vierde kwartaal te beginnen met afbouw, en gaat ervan uit dat de epidemiologische situatie dit toelaat. Steun die te lang wordt doorgezet, zal het potentieel van de Nederlandse economie op de langere termijn schaden. Het kabinet heeft daarbij ook in het achterhoofd dat dit geld niet meer aan andere doelen besteed kan worden.

Aan de andere kant bestaat er nog veel onzekerheid over de nabije toekomst en hebben ondernemers vanwege de coronacrisis moeten interen op hun reserves. Nog niet alle problemen zijn voorbij. In deze context is het kabinet voornemens om het steunpakket in het derde kwartaal van dit jaar onverkort door te trekken, in de wetenschap dat het pakket zal meebewegen met het voorziene herstel. Daarnaast worden enkele maatregelen genomen die significant bijdragen aan de solvabiliteit van bedrijven en daarmee het toekomstperspectief voor Nederlandse bedrijven verbeteren.

|

Tweede kwartaal 2021 |

Voorstel derde kwartaal 2021 |

|

|---|---|---|

|

NOW |

NOW 3 |

NOW 4 |

|

Omzetdrempel |

20% |

20% |

|

Subsidiepercentage |

85% |

85% |

|

Dagloon |

2x |

2x |

|

Vrijstelling |

10% |

10% |

|

Opslag |

40% |

40% |

|

TVL |

TVL Q2 |

TVL Q3 |

|

Omzetdrempel |

30% |

30% |

|

Subsidiepercentage |

100% |

100% |

|

Max. subsidiebedrag mkb (cap)* |

€ 550.000 |

€ 550.000 |

|

Max. subsidiebedrag grote bedrijven (cap)* |

€ 1.200.000 |

€ 600.000 |

|

Overig * maximum subsidiebedrag voor hele steunperiode is € 1,8 miljoen (staatssteunplafond) |

– min. vergoeding € 1.500 – mkb en niet-mkb – vastelasten-drempel € 1.500 |

– min. vergoeding € 1.500 – mkb en niet-mkb – vastelasten-drempel € 1.500 |

De NOW stelt werkgevers in staat om bij terugvallende omzet de loonkosten te kunnen blijven betalen en daarmee banen te behouden. Hieronder gaan we nader in op de verlenging van de NOW en schetsen we de dilemma’s die een rol spelen bij de vormgeving van deze regeling.

Verlenging van de NOW

Om werkgevers zoveel mogelijk te ondersteunen is het kabinet voornemens de loonsubsidie onaangepast te verlengen met een periode van drie maanden. Dat betekent dat de NOW 4 zal lopen van 1 juli tot en met 30 september 2021 en dat net als de NOW 3 het maximale vergoedingspercentage 85% en de loonsomvrijstelling 10% van de loonsom zal zijn. Ook blijft het minimale omzetverlies om voor de NOW in aanmerking te komen 20%, de forfaitaire opslag 40% en de maximale vergoeding per werknemer twee keer het maximum dagloon. Als nieuwe referentiemaand voor de loonsom wordt februari 2021 gehanteerd omdat deze maand een representatiever beeld geeft van de huidige loonsom. De oude referentiemaand (juni 2020) wordt voor de NOW 4 losgelaten.

Dilemma’s binnen de NOW

Sinds 7 oktober 2020 kunnen ondernemers hun aanvraag voor vaststelling van de NOW 1 doen, en vanaf 15 maart 2021 voor de NOW 2. Tot nu toe zijn er ongeveer 60.000 aanvragen voor een vaststelling ingediend. Bij de vaststelling wordt er gekeken naar het definitieve omzetverlies en de daadwerkelijk gemaakte loonkosten. Als het omzetverlies lager is dan verwacht ten tijde van de aanvraag van de subsidie en/of als de loonkosten ten opzichte van de referentiemaand zijn gedaald, is de definitieve subsidie mogelijk lager dan het reeds uitgekeerde subsidievoorschot. In dat geval kunnen ondernemers worden geconfronteerd met een terugvordering. Een dergelijke terugvordering komt voort uit de opzet van de NOW-regeling waarin een subsidie wordt verstrekt met als doel het in dienst houden van de werknemers en waarvan de hoogte is gerelateerd aan de hoogte van het omzetverlies. Om werkgevers daarbij snel te kunnen voorzien van liquide middelen, is er aan het begin van de pandemie voor gekozen een voorschot uit te keren, op basis van het verwachte omzetverlies en een referentieloonsom.

Desalniettemin begrijpt het kabinet dat het in deze moeilijke tijd lastig is als er een terugvordering op de mat valt, terwijl ondernemers vaak alle zeilen moeten bijzetten om hun bedrijf staande te houden. Ook ziet het kabinet dat de schuldenlast van ondernemers hoog is en dat de huidige berekening van de NOW-subsidie daaraan kan bijdragen. Om de ondernemers hierin deels tegemoet te komen, is gekeken naar eventuele mogelijkheden om de NOW te verruimen.

Deze sectie gaat in op twee mogelijke aanpassingen van de NOW die het gevoel van onrechtvaardigheid bij werkgevers kunnen beperken en tegelijkertijd de solvabiliteit van werkgevers kunnen vergroten:

(1) een andere manier van berekenen van de definitieve subsidie in het geval van een gedaalde loonsom.

(2) de Tegemoetkoming Vaste Lasten (TVL) niet langer tot het omzetbegrip voor de NOW rekenen.

Het kabinet kiest, om werkgevers in deze fase extra ademruimte te bieden, voor optie 2: het uitzonderen van de TVL van het omzetbegrip binnen de NOW. Onderstaand wordt nader ingegaan op de voordelen, nadelen en risico’s van beide opties en hoe het kabinet tot de keuze voor optie 2 gekomen is.

1) Berekening van NOW-subsidie bij gedaalde loonsom werkgever

De NOW-subsidie is erop gericht werkgelegenheid ten tijde van de coronacrisis zoveel mogelijk te behouden. Om die reden wordt bij de berekening van het definitieve subsidiebedrag gecorrigeerd voor een eventueel gedaalde loonsom, waarbij er geen rekening wordt gehouden met het omzetverlies. Anders gezegd, om een werkgever te stimuleren zoveel mogelijk werkgelegenheid te behouden leidt een loonsomdaling voor een werkgever maar voor een klein deel (10%) tot een kostenbesparing, en voor het overige deel (90%) tot een vermindering van de subsidie. Hiervoor is mede gekozen vanuit de gedachte dat de werkgever met bijvoorbeeld 40% omzetverlies voor 60% zelf de loonkosten kan betalen en alleen voor de overige 40% subsidie nodig heeft. Het dalen van de loonsom verandert niets aan de draagkracht van een ondernemer op basis van de resterende omzet: hij of zij wordt geacht nog steeds hetzelfde bedrag uit de loonsom zelf te kunnen betalen. Op deze manier wordt de werkgever geprikkeld zo veel mogelijk werknemers in dienst te houden. Dit onderwerp is eerder aan de orde gekomen in de beantwoording van Kamervragen van zowel het lid Bruins als het lid Stoffer over dit onderwerp.2

De ervaring leert inmiddels dat er nog veel onbegrip bestaat over de vaststellingsberekening van de NOW en dat (de hoogte van) een terugvordering voor veel ondernemers als een verrassing komt. Hoewel ongeveer 20% van de terugvorderingen mede wordt veroorzaakt door een loonsomdaling, is een ruwe schatting dat om en nabij een derde van alle gemaakte bezwaren gaat over een foutieve berekening, bijvoorbeeld door een gedaalde loonsom.3 En de verwachting is dat die klachten en bezwaren, en daarmee de druk op UWV, nog zullen toenemen.

Als mogelijke tegemoetkoming aan werkgevers zou UWV in de vaststelling van de subsidie bij een eventuele correctie voor een loonsomdaling alsnog rekening kunnen houden met het daadwerkelijk geleden omzetverlies. Wanneer een werkgever bijvoorbeeld 20% omzetverlies heeft, zou de gedaalde loonsom kunnen worden gecorrigeerd met 0,2. Correcties van een andere vorm zijn voor UWV niet uitvoerbaar.

Door een dergelijke aanpassing worden de gevolgen van een loonsomdaling op de hoogte van de subsidie (veel) minder groot maar komt ook de doelstelling van de NOW – behoud van werkgelegenheid – onder druk te staan. Gevolg van deze aanpassing zou namelijk zijn dat er in sommige gevallen sprake kan zijn van overcompensatie: op basis van de ontvangen subsidie samen met de overgebleven omzet, zou van een grotere loonsom sprake moeten zijn dan de werkgever daadwerkelijk heeft. Daarmee zou de NOW 4 ook een groter risico op misbruik en oneigenlijk gebruik kennen. Het ontslaan van personeel heeft door de andere berekeningswijze immers minder gevolgen voor de hoogte van de subsidie, of wordt mogelijk zelfs gestimuleerd.

Bovendien geldt voor deze berekening dat werkgevers met hogere percentages omzetverlies (en een gedaalde loonsom) minder profijt zouden hebben van de aanpassing. Enerzijds zorgt dat voor een prikkel om de loonsom in stand te houden, anderzijds zouden bedrijven die het zwaarst getroffen zijn door de crisis het minst zijn geholpen met deze systematiek. Dit terwijl het aannemelijk is dat juist de zwaarst getroffen bedrijven de loonsom hebben (moeten) laten dalen.

Overleg met UWV heeft uitgewezen dat het, zoals het er nu naar uitziet, voor UWV mogelijk is om een dergelijke aanpassingsactie met terugwerkende kracht vanaf NOW 1 in het najaar 2021 uit te voeren. UWV geeft daarbij aan dat de keuze voor aanpassing van de berekening dan wel nu moet worden gemaakt. Langer wachten betekent een toenemend aantal vaststellingen van subsidies en dat maakt een aanpassingsactie voor UWV niet meer te behappen. Een gemakkelijk en fraai proces wordt het echter ook bij tijdige besluitvorming niet. Concreet betekent het dat UWV een aanpassingsactie uit moet voeren voor circa 20.000 subsidies die al zijn vastgesteld en waarbij sprake was van een gedaalde loonsom. Deze aanpassing zou veel vergen van UWV, en zou dan ook verschillende uitvoeringstechnische consequenties met zich mee brengen. Zo zullen sommige ondernemers langer moeten wachten voordat zij een vaststelling kunnen aanvragen en zullen ze in sommige gevallen langer moeten wachten op uitsluitsel of een eventuele nabetaling. Bovendien is het voor UWV niet uitvoerbaar om eventuele nabetalingen die volgen uit de aanpassingsactie te verrekenen met nog openstaande terugvorderingen van werkgevers. Een werkgever moet in zo’n geval dus gewoon de terugvordering betalen en ontvangt de nabetaling op een ander moment.

Tot slot bestaat er ook een juridisch risico met mogelijke uitvoeringsgevolgen, doordat achteraf de regels voor de vaststelling van de subsidie zouden worden veranderd. Werkgevers die vanwege de toen gehanteerde systematiek geen aanspraak hebben gemaakt op de NOW zouden zich met een beroep op het vertrouwensbeginsel kunnen wenden tot de rechter om alsnog aanspraak op de NOW te maken onder de nieuwe systematiek. Dat zou mogelijk zorgen voor extra druk op UWV, dat heeft aangegeven de toekenning van eventuele toegewezen schadeclaims die hier mogelijk uit volgen niet uit te kunnen voeren en waarvoor dus een andere oplossing zou moeten worden gezocht. Tegelijkertijd is overigens wel de verwachting dat op termijn de druk op het Klant- en contactcentrum en de Beroep- en Bezwaarafdeling zal afnemen met deze aanpassing in de regeling, aangezien het eerder uitgekeerde voorschotbedrag vaker zal aansluiten bij de verwachting van ondernemers.

De budgettaire effecten worden ingeschat op circa 1,5–2 miljard euro voor de totale looptijd van de NOW (2020–2021). De exacte budgettaire gevolgen zijn onzeker, zolang de vaststellingen voor de NOW-tranches nog niet hebben plaatsgevonden.

2) Aanpassen omzetbegrip NOW: uitzonderen TVL

De tweede denkbare aanpassing is de TVL niet langer tot het omzetbegrip voor de NOW rekenen. Op dit moment telt de TVL wel altijd mee als omzet voor de NOW, hetgeen gevolgen heeft voor de hoogte van de NOW-subsidie die immers gerelateerd is aan de mate van omzetverlies.4

Deze interactie tussen de NOW en de TVL is al eerder erkend en beschreven in Kamerbrieven en in debatten.5 De TVL is in het vierde kwartaal van 2020 verder opgehoogd, onder andere om voor die interactie te compenseren. Daarna is de TVL echter nog vaker (fors) verhoogd, waarmee het punt van de interactie tussen de NOW en TVL opnieuw en met meer urgentie in beeld is gekomen. Hoe hoger de TVL, hoe hoger de omzet en hoe lager het omzetverlies en de bijbehorende NOW-subsidie. Door de TVL uit te zonderen van het omzetbegrip wordt de relevante omzet voor de NOW verlaagd, waardoor een hoger recht op NOW-subsidie ontstaat. Hierdoor wordt de solvabiliteitspositie van bedrijven verbeterd.

Deze aanpassing kan worden geregeld vanaf de NOW 3, en zal dan effect hebben op de hoogte van de nog vast te stellen subsidie. Het is niet wenselijk om deze maatregel ook met terugwerkende kracht in te voeren vanaf de NOW 1.6 Daardoor zou de uitvoering door UWV en Uitvoering van Beleid (UVB) te veel worden belast. Anders dan de aanpassing met betrekking tot de loonsomdaling, die na een systeemaanpassing automatisch kan worden gerealiseerd, moet in dit geval alles «met de hand» opnieuw worden vastgesteld. In deze handmatige complete herziening van de eerdere beslissing is geheel niet voorzien. Een aanpassingsoperatie is daarmee heel complex, zo niet onuitvoerbaar. De administratieve lasten voor bedrijven zouden hiermee danig worden verhoogd, doordat ook aanpassing van de derdenverklaringen en accountantsverklaringen nodig is. De maximale hoogte van de TVL (en daarvoor de TOGS) was ten tijde van de NOW 1 en NOW 2 echter nog beperkt, waardoor de lasten niet opwegen tegen de baten. Met terugwerkende kracht het omzetbegrip aanpassen is daarom minder urgent en weegt niet op tegen de lasten.

Dat betekent dat het resultaat van deze aanpassing zich pas laat zien vanaf de vaststellingen van de NOW 3, die conform de huidige planning vanaf het najaar van 2021 tot medio 2022 kunnen worden aangevraagd. Voor de vaststellingen van de NOW 1 en NOW 2 heeft deze variant geen effect. Uiteraard kunnen werkgevers bij de aanvraag van het subsidievoorschot van de NOW 4 (derde kwartaal 2021) en eventueel ook nog voor de derde tranche van NOW 3 (die ziet op het tweede kwartaal van 2021) bij het verwachte omzetverlies rekening houden met het aangepaste omzetbegrip.

Aan deze aanpassing is, net als bij de eerste optie, een juridisch risico verbonden. De regels voor de vaststelling van de omzet worden namelijk achteraf aangepast. Het kan zijn dat werkgevers een andere keuze hadden willen maken als zij van tevoren hadden geweten van deze verandering. Zij zouden zich met een beroep op het vertrouwensbeginsel kunnen wenden tot de rechter. In tegenstelling tot de eerste optie, is de inschatting dat dit bij slechts een beperkt aantal werkgevers het geval zou kunnen zijn.

De budgettaire effecten worden ingeschat op grofweg 1,5 miljard euro voor invoering vanaf de NOW 3 (Q4 2020-Q3 2021). De exacte budgettaire gevolgen zijn voorlopig onzeker. Dat komt omdat de uitgaven afhankelijk zijn van het toekomstig aantal aanvragen NOW en pas duidelijk worden zodra alle vaststellingen voor de NOW 3 en NOW 4 hebben plaatsgevonden.

Conclusie

Zowel de aangepaste berekening bij loonsomdaling als de TVL uitzonderen van het omzetbegrip kunnen ervoor zorgen dat werkgevers meer ademruimte hebben, en die ruimte kan net het benodigde steuntje in de rug betekenen. Het kabinet is echter van mening dat de optie met betrekking tot de loonsomdaling te grote risico’s met zich meebrengt. Zowel op juridisch terrein, voor de uitvoering door UWV, als op het terrein van misbruik en oneigenlijk gebruik. Bovendien komt vanwege de risico’s op misbruik en oneigenlijk gebruik de doelstelling van behoud van werkgelegenheid onder druk te staan. Alle voor- en nadelen van beide opties overwegende, kiest het kabinet ervoor om de TVL-subsidie uit te zonderen van het omzetbegrip binnen de NOW-regeling voor NOW 3 en NOW 4. Dit betekent dat werkgevers die NOW 3 en NOW 4 aanvragen of hebben aangevraagd, geen rekening meer hoeven te houden met ontvangen TVL-subsidie bij de vaststelling van de NOW-subsidie. Het kabinet hoopt dat zij met deze maatregel ook recht doet aan het gevoel van onrechtvaardigheid dat sommige werkgevers ervaren, wanneer zij een deel van de NOW-subsidie moeten terugbetalen omdat werkgevers tevens ondersteuning voor de vaste lasten hebben ontvangen. Hieronder gaat het kabinet met een rekenvoorbeeld nader in op hoe deze maatregel kan uitpakken voor een doorsnee café en filmhuis.

Rekenvoorbeelden

Café-onderneming

• Een doorsnee caféonderneming met per kwartaal een omzet van € 120.000, een loonsom7 van € 20.650 en € 30.0008 aan vaste lasten krijgt bij een omzetverlies van 40% in Q3 2021 voor dat kwartaal in totaal € 21.833 aan subsidie vanuit de TVL en NOW (€ 12.000 TVL + € 9.833 NOW). Wanneer de TVL wel als omzet zou gelden voor de NOW, zou de subsidie in totaal € 19.375 zijn (€ 12.000 TVL + € 7.375 NOW). De ondernemer gaat door de aanpassing van het omzetbegrip er per saldo € 2.458 op vooruit.

• Bij een omzetverlies van 100% in het derde kwartaal van 2021 ontvangt deze onderneming voor dat kwartaal in totaal € 54.582 aan subsidie vanuit de TVL en NOW (€ 30.000 TVL + € 24.582 NOW). Wanneer de TVL wel als omzet zou gelden voor de NOW zou de subsidie in totaal € 48.437 zijn (€ 30.000 TVL + € 18.437 NOW). De ondernemer gaat er door de aanpassing van het omzetbegrip per saldo € 6.146 op vooruit.

Filmhuis

• Een filmhuis met per kwartaal een omzet van € 174.000, een loonsom van € 18.600 en € 125.300 aan vaste lasten, krijgt bij een omzetverlies van 40% in het derde kwartaal van 2021 voor dat kwartaal in totaal € 58.986 aan subsidie vanuit de TVL en NOW (€ 50.112 TVL + € 8.874 NOW). Wanneer de TVL wel als omzet zou gelden voor de NOW, zou de subsidie in totaal € 50.112 zijn. De ondernemer zou dan alleen subsidie vanuit de TVL ontvangen, maar niet vanuit de NOW9. De ondernemer gaat door de aanpassing van het omzetbegrip er per saldo € 8.874 op vooruit.

• Bij een omzetverlies van 100% in Q3 2021 ontvangt deze onderneming voor dat kwartaal in totaal € 147.465 aan subsidie vanuit de TVL en NOW (€ 125.280 TVL + € 22.185 NOW). Wanneer de TVL wel als omzet zou gelden voor de NOW zou de subsidie in totaal € 131.492 zijn (€ 125.280 TVL + € 6.212 NOW). De ondernemer gaat door de aanpassing van het omzetbegrip er per saldo € 15.973 op vooruit.

Uitvoering van de TVL tot nu toe

De Rijksdienst voor Ondernemend Nederland (RVO) heeft sinds de invoering van de TVL in juni 2020 in drie TVL-openstellingen ruim 3,7 miljard euro steun aan ondernemers toegekend. Tot 19 mei 2021 heeft RVO 251.000 steunaanvragen ontvangen. In het eerste kwartaal van 2021 zijn ruim 113.000 aanvragen gedaan. De openstelling van de TVL voor Q2 2021 staat voor de tweede helft van juni op de planning.

De TVL-subsidiepercentages zijn meerdere keren verhoogd toen de coronamaatregelen strenger werden en de lockdown (en later ook avondklok) van kracht waren. Bij een omzetdaling van ten minste 30% ontving de ondernemer in Q3 2020 een tegemoetkoming in de vaste lasten van 50% naar rato van de omzetdaling. In Q4 2020 is het subsidiepercentage van 50% aangepast naar een oplopend percentage van 50 tot 70%. In Q1 2021 is deze nog verder verhoogd naar een vlak percentage van 85%, tot uiteindelijk 100% in Q2 2021.

Dilemma’s binnen de TVL

De TVL stelt ondernemers in staat om hun vaste lasten ook in een tijd met minder of zelfs geen inkomsten te kunnen blijven betalen. Het kabinet heeft te maken met een aantal dilemma’s op het gebied van de TVL:

• Verlenging van de TVL in huidige vorm

• De roep om maatwerk

• Sectorspecifieke afbakening is complex

• Risicobeheersing

• Grote bedrijven ervaren onevenredige steun

Verlenging TVL

Nu de lockdown is opgeheven en de economie grotendeels open is, staat het kabinet voor het dilemma of dit ook het moment is om de subsidiepercentages in de TVL weer langzaam te verlagen of komend kwartaal nog gelijk te houden. Dit is een lastige afweging, omdat zowel afbouwen als doortrekken van de TVL voor- en nadelen kennen.

Enerzijds zien we nu al dat er situaties zijn waar het vergoedingspercentage van 100% leidt tot overcompensatie en aanpassingen aan economische ontwikkelingen kan remmen. De berekening van de vaste lasten van een ondernemer wordt gebaseerd op een gemiddelde schatting van de vaste lasten van de betreffende sector. De vergoeding is dus niet gebaseerd op de daadwerkelijke lasten van ondernemers. Bij een vergoedingspercentage van 100% van deze gemiddelde vaste lasten valt voor sommige ondernemers de vergoeding daarom lager uit dan hun daadwerkelijke vaste lasten. Maar voor sommigen juist hoger, waardoor deze ondernemers overgecompenseerd worden. Een verlaging van het subsidiepercentage verkleint deze overcompensatie en kan de ondernemer daarnaast extra stimuleren om zich geleidelijk aan te passen aan veranderingen als gevolg van de pandemie die mogelijk ook op de lange termijn blijven bestaan. Bovendien zijn bij een vergoedingspercentage van minder dan 100% andere partijen in de keten (zoals leveranciers of verhuurder) meer geneigd om in de pijn te delen. Indien de ondernemer wel in zijn kosten kan snijden, zal deze overgecompenseerd worden (omdat dit niet leidt tot een lagere vergoeding).

Anderzijds blijft de TVL nodig voor ondernemers in sectoren die maar gedeeltelijk open zijn. Ook ademt de regeling in zijn huidige vorm mee met de ontwikkelingen van het virus: de TVL is afhankelijk van het geleden omzetverlies van een ondernemer. Met de huidige economische vooruitzichten is de verwachting dat in het derde kwartaal steeds meer ondernemers terug kunnen naar hun normale omzetniveau. De vergoeding voor vaste lasten hebben zij dan niet meer nodig. Een nadeel van afbouwen is echter dat ondernemers die nog niet of slechts gedeeltelijk open kunnen vanwege de contactbeperkende maatregelen, minder ruim gecompenseerd worden.

Een andere optie is om af te bouwen door de omzetdrempel van de TVL te verhogen. Dit brengt het nadeel met zich mee dat bedrijven die nu gedeeltelijk open kunnen, en dus niet op hun gebruikelijke omzetniveau zitten, buiten de boot zouden kunnen vallen omdat zij de omzetdrempel niet halen. Dit terwijl zij door de coronacrisis al hebben moeten interen op hun reserves.

Beide opties stellen het kabinet voor een complexe afweging. De overweging dat ondernemers in sectoren die nog steeds maar gedeeltelijk open zijn en al ruim een jaar zwaar getroffen zijn (zoals de horeca en de evenementensector) nog steeds afhankelijk zijn van de TVL, brengt het kabinet ertoe in beginsel de huidige percentages te handhaven voor Q3. Het kabinet is dus voornemens de TVL per 1 juli 2021 te verlengen met één kwartaal (TVL3), zonder aanpassingen. Dit biedt ondernemers ook de ruimte om zich voor te bereiden op mogelijke wijzigingen in en afronding van het steunpakket in het vierde kwartaal.10 Het vergoedingspercentage blijft 100% en de omzetdervingsdrempel van 30% blijft gehandhaafd. De regeling blijft in het derde kwartaal ook openstaan voor niet-mkb bedrijven. Het maximumbedrag dat een mkb-ondernemer kan ontvangen blijft 550.000 euro en voor grote bedrijven wordt dit 600.000 euro. In het derde kwartaal blijft het ook mogelijk om als referentiekwartaal Q3 2020 in plaats van Q3 2019 te kiezen.

De roep om maatwerk

De afgelopen maanden is de roep om maatwerk toegenomen. Dat is begrijpelijk. Sommige ondernemers vallen tussen wal en schip: ze ontvangen geen steun, terwijl ze wel door coronamaatregelen getroffen zijn. En dat kan onredelijk voelen. Een generieke maatregel heeft als voordeel dat veel ondernemers snel geholpen kunnen worden, maar als nadeel dat niet voor ieder bedrijf een oplossing gevonden kan worden. Maatwerk is vanwege de omvang van de regeling helaas niet mogelijk. Daarom heeft het kabinet met diverse aanpassingen in de afgelopen tijd geprobeerd de generieke maatregelen zo aan te passen dat ook deze ondernemers hiermee ondersteund worden. Denk bijvoorbeeld aan het verlagen van de vaste lasten drempel, de openstelling voor niet-mkb bedrijven en de aanpassing van de referentiesystematiek, zoals aangekondigd in de Kamerbrief van 17 mei jl.11 Daarnaast is een aparte startersregeling geïntroduceerd. Deze wordt zoals aangekondigd in de Kamerbrief van 17 mei vanaf het tweede kwartaal geïntegreerd in de TVL.12

De Tweede Kamer is eerder uitgebreid geïnformeerd over de dilemma’s rondom de TVL en uitvoering daarvan in het Verslag van een schriftelijk overleg over de uitvoeringsproblemen rondom het steunpakket bij RVO.13

Sectorspecifieke afbakening is complex

Een andere vraag is of steun meer gericht kan worden door te differentiëren per sector door middel van Standaard Bedrijfsindeling (SBI) codes. Er zijn immers sectoren die meer getroffen worden dan andere sectoren. Een sectorale TVL is echter geen optie gebleken. De TVL en de TOGS hadden een sectorale opzet met focus op de direct gesloten sectoren. Nadeel hiervan bleek dat de afbakening steeds willekeuriger werd gevoeld naarmate de sluiting langer duurde. Toeleveranciers kwamen bijvoorbeeld door deze afbakening niet in aanmerking, want zij waren niet direct gesloten. Hoe langer de crisis duurde, hoe groter echter het effect werd voor de indirect getroffen bedrijven. Tevens bleken SBI-codes niet altijd eenduidig ingedeeld of geregistreerd. Hierdoor vielen ondernemers, die wel direct geraakt werden door de coronacrisis, buiten de boot. Deze ondernemers haalden terecht hun gelijk bij het College van Beroep voor het bedrijfsleven (CBb). In Q4 van 2020 is de TVL-regeling daarom opengesteld voor alle sectoren.

Hoe graag het kabinet ook op grote schaal maatwerkoplossingen zou willen bieden, zit er een grens aan wat juridisch en uitvoeringstechnisch haalbaar is. Zeker als we ook willen zorgen dat ondernemers de vergoeding snel uitbetaald krijgen. Het terugbrengen van een onderscheid naar sectoren vraagt om een afbakening die niet of nauwelijks is te maken is. Waar leg je de grens, wie wel en wie niet, hoe ver in de keten neem je leveranciers mee, hoe baken je een sector precies af? Naast de beleidsmatige nadelen leidt dit tot veel juridische bezwaar- en beroepsprocedures. Die maken een goede en snelle uitvoering onmogelijk. Daarom heeft het kabinet ook voor het derde kwartaal van 2021 niet voor een sectorspecifieke afbakening of ander maatwerk van de TVL gekozen.

Vanwege de onmogelijkheid om op grote schaal maatwerk te bieden, is het onvermijdelijk dat een deel van de steun ondoelmatig en/of niet-noodzakelijk is. Het doel van de TVL is om ondernemers die als gevolg van corona omzetverlies lijden, te ondersteunen bij de bekostiging van hun vaste lasten. In de praktijk zijn er echter ook bedrijven die vanwege bedrijfseconomische redenen (bijvoorbeeld vanwege de Brexit) omzetverlies hebben. Aangezien er geen onderscheid gemaakt kan worden, worden ook zij ondersteund. Ook worden er bedrijven ondersteund die in één of twee van de kwartalen een omzetverlies hadden van tenminste 30%, maar over het geheel van 2020 omzetgroei hadden. Het ondersteunen van deze verschillende groepen bedrijven is onvermijdelijk, omdat meer maatwerk onmogelijk is binnen de TVL. Het dient wel meegenomen te worden in de overwegingen voor verlenging van steun, want naarmate de coronacrisis afloopt zal het ondoelmatige aandeel vanuit deze groepen verder alsmaar stijgen. Bovendien zijn er ook tijdens normale economische tijden bedrijven met omzetfluctuaties.

Risicobeheersing

Het is ten slotte helaas onontkoombaar gebleken dat bij een regeling als deze (groot in omvang en snel in de uitvoering) sprake is van enkelen die misbruik proberen te maken van de ruimhartig opgezette steunmaatregelen. Grotendeels wordt dit voorkomen door de uitgebreide en steeds beter werkende controles van RVO vooraf, tussentijds en achteraf, maar soms glippen er frauduleuze aanvragen doorheen. RVO treedt hier ook hard tegenop en doet aangifte bij vermoeden van fraude. Zie hiervoor ook de Kamerbrief Risicobeheersing TVL van 14 januari jl.14

Grote bedrijven ervaren onevenredige steun

Sinds het eerste en tweede kwartaal van 2021 kunnen ook niet-mkb bedrijven (meer dan 250 werknemers) gebruikmaken van de TVL Q1 2021. Deze grote bedrijven kunnen per groep verbonden ondernemingen één aanvraag indienen, van maximaal 600.000 euro. Voor mkb bedrijven geldt echter dat zij per werkmaatschappij/dochterbedrijf een aanvraag kunnen indienen van maximaal 550.000 euro, tot het staatssteunplafond van 1,8 miljoen euro is bereikt voor de groep waar de ondernemingen onder vallen.

De TVL is zo ingericht, omdat grote bedrijven betere toegang hebben tot financiële middelen via de kapitaalmarkt. Daarnaast kunnen grote bedrijven als fiscale eenheid makkelijker met omzet schuiven tussen bv’s. Het kabinet realiseert zich echter ook dat grote bedrijven dit als onevenredig kunnen ervaren, omdat enkele mkb-bedrijven nu de facto aanspraak kunnen maken op een hoger bedrag dan grote bedrijven.

Een mogelijke oplossing hiervoor is het verhogen van het maximum subsidiebedrag voor grotere bedrijven in de TVL voor het tweede kwartaal. Door dit te verhogen met 600.000 euro gaat het maximumsubsidiebedrag voor grote bedrijven naar 1,2 miljoen euro. De verwachte kosten voor het verhogen van de maximum subsidie voor de grote bedrijven in het tweede kwartaal bedragen 70 miljoen euro.

Dit heeft voor- en nadelen. Het voordeel is dat het de ongelijkheid vermindert tussen grote bedrijven en mkb-bedrijven, ook al is het voor veel bedrijven waarschijnlijk nog steeds niet toereikend. Nadeel is dat dit een nieuwe ongelijkheid creëert met het mkb zonder dochterondernemingen, voor wie het maximum niet wordt verhoogd en dat bedrijven door deze verhoging al in het tweede kwartaal aan het staatssteunplafond van 1,8 miljoen euro kunnen komen. Dit betekent dat ze geen TVL-subsidie meer kunnen ontvangen in het derde kwartaal van 2021. Alles afwegende heeft het kabinet besloten de cap voor het tweede kwartaal van 2021 eenmalig te verhogen.

In januari 2021 is besloten de TVL ook open te stellen voor het niet-mkb. De TVL was daarvoor gericht op het mkb, omdat grotere bedrijven doorgaans beter in staat zijn zelf financiering te regelen, ze schaalvoordelen kennen en over het algemeen een sterkere onderhandelingspositie hebben in de keten (om zo hun doorlopende vaste lasten te beperken). Maar door de maatregelen teert een deel van de grote en middelgrote bedrijven inmiddels al geruime tijd op hun buffers in. Toegang tot marktfinanciering is door een verslechterde solvabiliteitspositie voor een deel van deze bedrijven daardoor soms moeilijker. Daarom is in januari 2021 besloten de TVL op dit punt uit te breiden. Dit leidt echter tot nieuwe dilemma’s.

Het maximum subsidiebedrag resulteert bij grote ketens tot minder steun per filiaal dan kleine bedrijven uit dezelfde sectoren per filiaal ontvangen als compensatie voor hun vaste lasten. Ook de Tweede Kamer vraagt hiervoor aandacht. Zo hebben de leden Stoffer en Van Haga in een motie15 de regering verzocht de financiële steun voor filiaalbedrijven zo snel mogelijk te verruimen. Daarom is zoals onder meer aangegeven in de Kamerbrief op 12 maart jl.16 nader bekeken in hoeverre aanvullende ondersteuning van de grote bedrijven (naast de bestaande steunmaatregelen als de NOW) nodig, wenselijk en haalbaar is.

Het is echter lastig om zicht te krijgen op de omvang van de daadwerkelijke problematiek. Er blijken grote verschillen tussen de bedrijven. Hoewel er nog altijd grote bedrijven zijn waar nog steeds weinig kan, is voor de meeste grote bedrijven, waaronder de winkelketens, al meer mogelijk. Hoewel het kabinet ziet dat de veerkracht van het Nederlandse bedrijfsleven groot is en een toename aan faillissementen uit lijkt te blijven, realiseert het kabinet zich dat de laatste lockdown een flinke tegenslag was.

Maatwerksteun

Om faillissementen bij maatschappelijk relevante levensvatbare bedrijven te voorkomen biedt het bestaande maatwerktraject voor steun, zoals toegelicht in Kamerbrieven van 1 mei 202017 en 12 maart 2021,18 een gerichte en kostenefficiënte oplossing. Steun aan grote bedrijven vergt maatwerk en het afwegingskader biedt reeds de mogelijkheid om impact op het straatbeeld/winkelaanbod en werkgelegenheidseffecten mee te wegen bij eventuele steunverlening. Deze aanpak is afgebakend tot in de kern gezonde ondernemingen, die door coronamaatregelen in de problemen zijn gekomen en die zonder steun onnodig failliet gaan. Maatwerk is in principe een laatste redmiddel. Zo is het niet bedoeld voor bedrijven die het nu moeilijk hebben maar niet op omvallen staan. Ook wordt een maximale bijdrage van eigenaren, schuldeisers en andere stakeholders gevraagd, voordat bekeken wordt welke overheidsbijdrage nodig en mogelijk is. Deze voorwaarden zijn bewust gekozen zodat aanvullende maatwerksteun alleen in beeld komt als het echt nodig is om onnodige faillissementen te voorkomen en tegelijkertijd zeker te stellen dat ook andere stakeholders hier een bijdrage aan leveren.

Gegeven de bewerkelijkheid per casus en de benodigde specialistische kennis vraagt de behandeling van steunverzoeken veel capaciteit van de overheid. Als de aanvragen toenemen kan de capaciteit worden opgeschaald, al zijn de mogelijkheden hiertoe beperkt. Aangezien grootschalige faillissementen tot op heden zijn uitgebleven en de meest stringente maatregelen voor het grootwinkelbedrijf zijn opgeheven, lijkt de druk op de capaciteit op basis van de nu beschikbare informatie geen knelpunt te zijn. Het kabinet zal de komende tijd desondanks onderzoeken wat de mogelijkheden zijn in het geval dat de capaciteitsvraag onverhoopt toch aanzienlijk zou toenemen.

Aanvullend op de bestaande mogelijkheden heeft het kabinet gekeken naar de mogelijkheden om de grote bedrijven extra te ondersteunen op een wijze die zo gericht mogelijk is. Zodat de ondersteuning terechtkomt bij bedrijven die hard door de coronacrisis zijn getroffen en daarbij het risico lopen op faillissement op een manier die uitvoeringstechnisch (zowel voor de bedrijven als uitvoeringsorganisaties) haalbaar is. Daarnaast is het voor het kabinet van belang dat aanvullende steun voor het groot(winkel)bedrijf zoveel als mogelijk gepaard gaat met voorwaarden die ook bij maatwerksteun worden gehanteerd. Om te voorkomen dat steun wordt aangewend voor andere doelen dan het behoud van economische activiteiten en zoveel mogelijk werkgelegenheid.19

Het kabinet heeft twee opties onderzocht: (1) een schadecompensatiemaatregel onder art. 107(2)b VWEU en (2) een compensatiemaatregel onder artikel 3.12 van het Europese Steunkader. De voor- en nadelen van deze opties staan hieronder beschreven, gevolg door de afweging die het kabinet maakt.20

Optie 1: schadecompensatiemaatregel onder art. 107(2)b VWEU

Een schadecompensatiemaatregel onder art. 107(2)b VWEU biedt naast een compensatie voor ongedekte vaste lasten ook ruimte voor vergoeding van voorraadschade, tot 100% van de geleden schade. Dit brengt grote risico’s op overcompensatie met zich mee. De Europese Commissie schrijft daarom voor dat de geleden schade daadwerkelijk en aantoonbaar moet zijn. Het bepalen van daadwerkelijke schade is echter bijzonder lastig, fraudegevoelig en kan leiden tot verkeerde prikkels. Het meest duidelijk is dat bij voorraadschade: daar zijn allerlei keuzes die de schade kunnen beperken (zoals opslaan en later verkopen) of juist maximeren (tegen bodemprijzen afstaan aan een andere partij). Ook is de reële marktwaarde op een gegeven peildatum niet goed vast te stellen. Dit maakt een voorraadvergoeding feitelijk niet uitvoerbaar. Bovendien impliceert het inzetten van een schademaatregel handelen van de overheid dat gecompenseerd moet worden. Dit kent een aanzienlijke precedentwerking en opent de deur naar rechtszaken. Daarbij is deze optie zeer complex en tijdrovend in de uitvoering: het definiëren en vaststellen van «schade» onder deze regeling kan jaren duren. Met een dergelijke termijn zijn ondernemers niet geholpen. Hoewel een budgettaire schatting momenteel lastig te geven is, zal dit aanzienlijk hoger liggen dan bij een «reguliere» compensatieregeling onder art. 3.12. Een dergelijke regeling kan al snel tot ruim boven een miljard euro kan oplopen. Het kabinet ziet een maatregel onder 107(2)b VWEU derhalve bij voorbaat al als een onhaalbare en onwenselijke optie.

Optie 2: Compensatieregeling onder Europees Steunkader 3.12

Ook een aparte compensatieregeling voor ongedekte vaste lasten onder het Europees steunkader artikel 3.12 is verkend. Een dergelijke regeling kan grote bedrijven ondersteunen die niet failliet gaan, maar wel met significante omzetderving te maken hebben. Een regeling onder artikel 3.12 kent als voorwaarden een omzetverliesdrempel van tenminste 30% en een tegemoetkoming van maximaal 70% in de feitelijke vaste lasten die nog niet gedekt worden in de TVL, tot een maximum van 10 miljoen euro. Een voorraadvergoeding is hierbij uitgesloten. Uitgaande van het benutten van de volledige ruimte die de Europese Commissie biedt, worden de kosten van een compensatieregeling onder 3.12 geschat op 350 miljoen euro per kwartaal. Hoewel een regeling onder 3.12 minder complex is dan een regeling onder 107(2)b VWEU, is ook een regeling onder 3.12 complex en vergt deze veel van de uitvoering. Eventuele steun via zo’n regeling zou daarmee ook pas na de zomer kunnen worden uitbetaald.

Een regeling onder 3.12 is beperkt doeltreffend en niet doelmatig. Ook deze regeling is kostbaar en ongericht. Zo kunnen bedrijven die het niet direct nodig hebben (bijvoorbeeld bouwmarkten en tuincentra voor wie 2020 een goed jaar is geweest, maar in Q1 van 2021 de omzetdrempel halen) ervoor in aanmerking komen. Ook vermindert deze regeling de prikkels bij eigenaren, verhuurders en schuldeisers om verlies te nemen. Daarnaast bestaat de kans dat een deel van de subsidie neerstrijkt bij vermogende aandeelhouders en vastgoedeigenaren. En doordat geen beoordeling plaatsvindt van levensvatbaarheid van een onderneming, is er een risico dat een onderneming uiteindelijk alsnog failliet gaat en de middelen alleen schuldeisers helpen. Duidelijk is ook dat dit niet voor alle grote bedrijven soelaas zal bieden. Niet alle winkelketens zullen bijvoorbeeld in het 1 kwartaal aan de omzetverliesdrempel komen, omdat er ook gezonde onderdelen van het concern zijn die wel voldoende omzet hebben gemaakt. En ook het maximum van 10 miljoen euro zal door de heel grote bedrijven snel bereikt worden.

Alles overziend kiest het kabinet ervoor geen extra subsidieregeling voor het grootbedrijf in te voeren. Een nieuwe subsidieregeling is complex in de uitvoering en is erg ongericht. Daarnaast zijn niet alle aanvullende voorwaarden die gehanteerd worden bij maatwerksteun zoals een verbod op bonussen en ontslagvergoedingen voor het bestuur uitvoerbaar bij een generieke steunmaatregel. Om faillissementen van levensvatbare grote bedrijven te voorkomen blijft maatwerksteun de meest doelgerichte optie. Het kabinet zal daarom de komende periode bezien of er nog onnodige drempels voor maatwerksteun weggenomen kunnen worden en de beoordelingscapaciteit indien nodig kan worden uitgebreid.

Het kabinet verwacht dat steeds meer zelfstandig ondernemers weer aan de slag kunnen. Desalniettemin zullen er ondernemers zijn die meer tijd nodig hebben. Het kabinet heeft daarom besloten om de periode waarover Tozo kan worden aangevraagd, te verlengen tot 1 oktober 2021 (Tozo 5). De voorwaarden voor het recht op uitkering wijzigen niet. Wel zal meer dan voorheen de nadruk liggen op het activerende karakter van de Tozo, zodat zelfstandigen toekomstperspectief krijgen. Ook worden de kaders voor terugbetaling van de lening bedrijfskapitaal versoepeld.

De Tozo wordt meer activerend voor ondernemers

De Tozo heeft als doel het bieden van bestaanszekerheid aan zelfstandigen die door de beperkende maatregelen hun huishoudinkomen tot onder het sociaal minimum hebben zien terugvallen. Nu de contactbeperkingen afnemen zal er bij Tozo 5 nog meer de nadruk komen te liggen op het ondersteunen, activeren en stimuleren van ondernemers zodat zij zo snel mogelijk weer op eigen benen kunnen staan. Hiermee probeert het kabinet een brug te slaan tussen de tijdelijke Tozo-regeling, en reguliere instrumenten zoals de Bijstand voor zelfstandigen (Bbz) waar zelfstandig ondernemers in de toekomst weer gebruik van dienen te maken.

Voor een deel van de ondernemers zal daarbij geen extra activering of ondersteuning nodig zijn: zij kunnen wanneer de contactbeperkingen verdwijnen hun bedrijf weer voeren zoals ze dat gewend waren te doen. Maar er is ook een groep die zich geconfronteerd ziet met een blijvend andere situatie dan voor corona en die juist wel bij gebaat kan zijn bij extra activering of ondersteuning vanuit gemeenten. Die ondersteuning die gemeenten hierbij kunnen bieden ziet onder andere op het levensvatbaar houden of maken van de onderneming, scholing, de zoektocht naar een baan in loondienst, en de aanpak van schulden. In dat kader is dan ook besloten om in de Tozo een aanvullende informatieplicht voor ondernemers op te nemen. Gemeenten kunnen die informatieplicht gebruiken om een beter beeld te krijgen van de ondernemers die gebruik maken van de Tozo en van wie er eventueel nog extra ondersteuning nodig heeft. Gemeenten bepalen zelf of ze van deze informatieplicht gebruik maken en hoe ze deze – binnen de wettelijke kaders – in willen richten. Gemeenten kunnen deze informatieplicht bijvoorbeeld gebruiken om via een inlichtingenformulier die groep van ondernemers te selecteren die naar hun inschatting als eerste ondersteuning van de gemeente nodig hebben.

Verlenging termijn terugbetaling lening bedrijfskapitaal

In de Tozo was geregeld dat zelfstandig ondernemers op 1 juli 2021 zouden starten met de terugbetaling van de Tozo-lening voor bedrijfskapitaal. Om bedrijven meer financiële ademruimte te geven is besloten om deze terugbetalingsdatum zes maanden uit te stellen tot 1 januari 2022. Ook zal over deze zes maanden geen verschuldigde rente worden opgebouwd. Tevens wordt voor alle Tozo-leningen bedrijfskapitaal de looptijd (de periode vanaf het moment van verstrekking tot het moment waarop deze moet zijn terugbetaald) met anderhalf jaar verlengd, van 42 maanden naar 60 maanden. Op deze manier hebben zelfstandigen meer tijd om de opgebouwde schuld af te betalen.

Motie Marijnissen over coulance bij terugvorderingen

De Tweede Kamer heeft met de motie Marijnissen21 gevraagd om gemeenten op te dragen bij de beoordeling van de Tozo coulant te zijn en de geboden steun niet terug te vorderen in die gevallen waarin bij de aanvraag voldaan werd aan de gestelde eisen.

De Tozo is in maart 2020 onder grote druk en in hele korte tijd tot stand gekomen. In samenwerking met de Vereniging van Nederlandse Gemeenten (VNG) en Divosa is zo snel mogelijk gecommuniceerd over de voorwaarden van de regeling. Bijvoorbeeld via de folder voor zelfstandigen op krijgiktozo.nl, de Toolkit Tozo met daarin modelaanvraagformulieren en de handreiking Tozo en/of de websites van VNG en Divosa. Bij vragen vanuit de gemeenten of organisaties van zelfstandigen zijn aanpassingen in de handreiking doorgevoerd of indien dat nodig was wijzigingen in de regeling aangebracht. Gedurende de crisis is de handreiking daarom al een groot aantal keren aangevuld. Ondanks de intensieve communicatie en het feit dat het wettelijke kader van de Participatiewet een bekend gegeven voor gemeenten is, is in een paar specifieke gevallen onduidelijkheid ontstaan over de vereisten van de Tozo. In die gevallen hebben de Minister en Staatssecretaris van Sociale Zaken en Werkgelegenheid (SZW) gemeenten en accountants gevraagd coulance te betrachten. In brieven van 24 november 202022 en 27 januari 202123 aan uw Kamer en in het Gemeentenieuws van SZW is op die uitzonderingen uitgebreider ingegaan. De motie Marijnissen sluit daarom aan bij de wijze waarop in overleg met gemeenten en accountants de controle en uitvoering van de Tozo vorm is gegeven. Het kabinet beschouwt de motie hiermee als ingevuld.

De TONK is bedoeld voor huishoudens die door een inkomensterugval vanwege de coronacrisis de noodzakelijke (woon)kosten niet meer kunnen betalen. Het kabinet heeft besloten om de TONK te verlengen tot en met het derde kwartaal van 2021, waardoor het aanvragen van de TONK ook nog over de periode juli tot en met september 2021 mogelijk is.

Gemeenten voeren de TONK uit. Zij hebben daarbij de ruimte om rekening te houden met lokale omstandigheden, wat tot uiting komt in toelatingscriteria en de hoogte van de uitkering. Gemeenten hebben tevens beleidsvrijheid met betrekking tot het vaststellen van de draagkracht van de aanvrager; hierbij kan de gemeente zelf bepalen in welke mate het inkomen of vermogen wordt betrokken bij het beoordelen van de aanvraag. Tot dusver zijn er minder aanvragen dan waar vooraf rekening mee werd gehouden. Dit is een gedeeld aandachtspunt voor Rijk en gemeenten, waarbij ook UWV, de sociale partners en de Landelijke Cliëntenraad (LCR) betrokken worden.

De Minister van Sociale Zaken en Werkgelegenheid voert regelmatig overleg met VNG, Divosa en gemeenten over mogelijkheden om de TONK ruimhartig toe te passen en de bekendheid en het bereik van de TONK te vergroten conform de wensen van de Tweede Kamer. De gemeenten Rotterdam, Den Haag en Utrecht hebben al aangekondigd hun TONK-regeling per 25 mei te gaan verruimen met een terugwerkende kracht tot 1 januari. Reeds gedane aanvragen zullen hierbij opnieuw worden beoordeeld. Om gemeenten meer ruimte te geven de TONK uit te voeren, is het beschikbare budget van de TONK al verdubbeld van 130 miljoen euro naar 260 miljoen euro. De eerste tranche van 65 miljoen euro is inmiddels over gemeenten verdeeld.

Met gemeenten is afgesproken dat de komende tijd de vinger aan de pols gehouden wordt over de ontwikkelingen van de TONK. Volgende maand stuurt de Minister van Sociale Zaken en Werkgelegenheid een brief aan uw Kamer met de laatste stand van zaken over de TONK. In die brief zal tevens worden ingegaan op de verdeelsleutel waarmee het resterende budget van 195 miljoen euro over gemeenten verdeeld wordt.

Naast het versoepelde uitstel voor de betaling van belastingen loopt een aantal fiscale maatregelen af per 30 juni 2021. Het kabinet verlengt deze fiscale maatregelen tot 1 oktober 2021. Het gaat daarbij om 1) het uitstel van administratieve verplichtingen rondom de loonheffingen, 2) het akkoord met Duitsland en België over de belastingheffing van grenswerkers,24 3) de onbelaste reiskostenvergoeding, 4) de vrijstelling voor een aantal Duitse netto-uitkeringen, 5) het btw-nultarief op mondkapjes, 6) de btw-vrijstelling voor de uitleen van zorgpersoneel, 7) het btw-nultarief op COVID-19-vaccins en testkits, en 8) het behoud van het recht op hypotheekrenteaftrek voor huizenbezitters als zij van hun hypotheekverstrekker een hypotheekbetaalpauze krijgen. Het tijdelijk verlaagde btw-tarief op de sportlessen die sportscholen online aanbieden liep door totdat de verplichte sluiting van sportscholen is opgeheven. De verplichte sluiting is nog niet opgeheven voor groepslessen. Tot groepslessen binnen weer zijn toegestaan blijft het verlaagde tarief op basis van een goedkeuring gelden op het aanbieden van online lessen die deze groepslessen tijdelijk vervangen.

Urencriterium

Ondernemers die belastingplichtig zijn voor de inkomstenbelasting kunnen onder voorwaarden aanspraak maken op verschillende ondernemersfaciliteiten. Op sommige van deze ondernemersfaciliteiten zoals de zelfstandigenaftrek, de meewerkaftrek en de oudedagsreserve kan uitsluitend aanspraak worden gemaakt als aan het zogenoemde urencriterium wordt voldaan. Aan dit urencriterium wordt voldaan wanneer de ondernemer ten minste 1.225 uren per kalenderjaar besteedt aan werkzaamheden voor zijn onderneming. Het feit dat ondernemers puur als gevolg van het coronavirus bepaalde ondernemersfaciliteiten verliezen is onwenselijk en onrechtvaardig. Daarom geldt voor ondernemers in de periode 1 januari 2021 tot en met 30 juni 2021 dat zij geacht worden ten minste 24 uren per week aan hun onderneming te hebben besteed, ook als ze die gelet op de crisis niet daadwerkelijk hebben besteed. In het licht van de aangekondigde versoepelingen van de coronamaatregelen wordt een verlenging van de versoepeling van het urencriterium na 1 juli 2021 niet langer noodzakelijk geacht. Vanaf 1 juli 2021 tellen enkel de uren die de ondernemers daadwerkelijk aan hun ondernemingen besteden mee voor het urencriterium.

Ondanks de ruimhartige steunmaatregelen en vindingrijkheid van ondernemers komen veel bedrijven uit deze crisis in een minder gunstige financiële situatie. Bijvoorbeeld omdat ze door de lagere omzet interen op hun reserves, of omdat ze extra geld lenen om aan lopende verplichtingen te voldoen. Daardoor is de coronacrisis inmiddels ook gaan doorwerken op de solvabiliteit van bedrijven (oftewel: de verhouding tussen het eigen vermogen en vreemd vermogen van een bedrijf). Met name restaurants, reisbemiddelaars en bedrijven in de kunst- en welzijnssectoren zijn zwaar geraakt in hun solvabiliteit.25

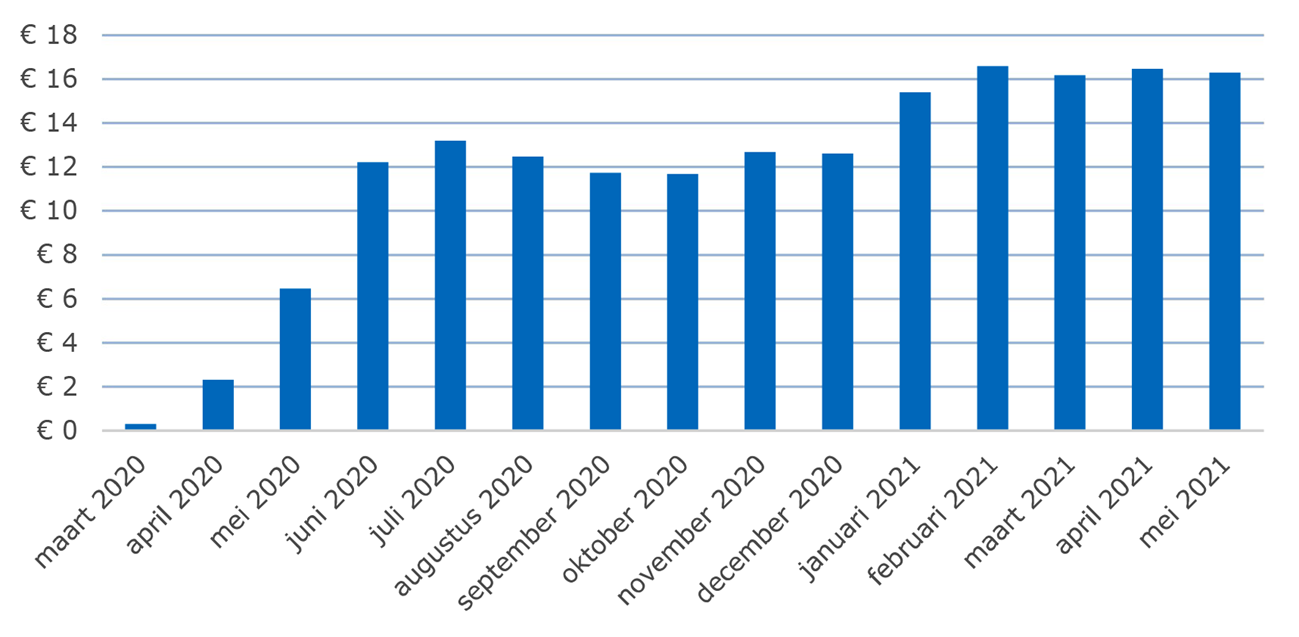

Er zijn helaas geen goede en actuele cijfers over het eigen vermogen van Nederlandse bedrijven, maar wel over de schuldpositie. Veel ondernemers hebben gebruik gemaakt van de mogelijkheid van belastinguitstel. Op dit moment doen ongeveer 250.000 ondernemers dit. In totaal heeft 36 miljard euro aan belastinguitstel opengestaan. Veel ondernemers hebben afgelost (16 miljard euro) of hebben belastingvermindering (4 miljard euro) gekregen, waardoor er nu nog 16 miljard euro aan belastinguitstel openstaat. Daarnaast hebben bedrijven geld geleend bij banken, al is het lastig om precies aan te geven hoeveel daarvan gerelateerd is aan corona. Zo geeft de meest recente coronamonitor van de Nederlandse Vereniging van Banken (NVB) aan dat er sinds het begin van de coronacrisis 51 miljard euro aan financiering aan bedrijven is verleend, en bedrijven voor ca. 3 miljard euro aan (generieke) betaalpauzes hebben gekregen.26 Cijfers van DNB geven aan dat de totale hoeveelheid uitstaand krediet aan bedrijven in het eerste kwartaal van 2021 ongeveer 302 miljard euro is. Dat is ongeveer evenveel als vlak voor de coronacrisis. Bij sommige sectoren is echter een duidelijke stijging te zien, zoals de horeca, kunst, groothandel en detailhandel, bouwnijverheid en industrie. Op andere schulden of verplichtingen heeft het kabinet geen goed zicht: denk aan leningen en betaalpauzes bij leveranciers, verhuurders of vrienden en familie. Daarbij is een schuld niet altijd problematisch of gerelateerd aan corona: een bedrijf kan ook een schuld aangaan om een nieuwe investering te financieren.

Voor bedrijven is nu het belangrijkste dat zij, wanneer dat epidemiologisch verantwoord is, weer open kunnen. Dan kunnen ze weer (meer) omzet maken en die inkomsten gebruiken voor het versterken van hun financiële positie en investeringen in hun toekomst.

Tegelijkertijd brengt het heropenen van de economie niet iedereen uit de problemen. Wanneer bij heropening de schuldeisers direct aankloppen, kan dit voor een ondernemer alsnog tot een moeilijke situatie leiden. Bovendien kunnen sommige bedrijven voorlopig door beperkingen nog altijd minder omzet genereren dan voor de uitbraak van het coronavirus.

Daarom neemt het kabinet, naast de reguliere steunmaatregelen, ook maatregelen om in de kern gezonde bedrijven met een schuld te ondersteunen in de herstelfase. Dit doen we onder andere door ondernemers een adempauze te geven op het moment dat de economie weer van het slot gaat, door de datum waarop het aflossen van opgebouwde belastingschuld begint later in te laten gaan en de termijn voor aflossing van belastingschuld fors te verlengen.

Maar het kabinet kan, ook met deze maatregelen, niet alle problemen tegengaan. Sommige bedrijven zullen zo’n hoge schuld hebben opgebouwd dat dit problematisch is voor hun toekomst. Als zo’n bedrijf nog in de kern gezond is, is het in een dergelijk geval noodzakelijk dat de ondernemer met zijn of haar schuldeisers een duurzame oplossing zoekt, waarbij bijvoorbeeld een deel van de schuld wordt kwijtgescholden. Hoewel dat geen aangename stap is, neemt het kabinet ook maatregelen om dit proces makkelijker en efficiënter te maken. Dat kan in veel gevallen voorkomen dat een bedrijf onnodig failliet gaat. Een ondernemer kan na een herstructurering weer met een gezonde positie verder. Dat is beter voor de ondernemer en de economie als geheel, want zo vormen (te) hoge schulden niet onnodig lang een rem op het herstel. Het kabinet kiest er overigens niet voor om de belastingschuld op generieke wijze (geheel of gedeeltelijk) kwijt te schelden. In paragraaf 4.2 volgt hierop een nadere toelichting.

Voor sommige ondernemers biedt ook een herstructurering nog niet voldoende lucht. Als een bedrijf een slechte financiële situatie kent en ook geen goed toekomstperspectief heeft, is in sommige gevallen een faillissement of bedrijfsbeëindiging onvermijdelijk. Dit was ook voor de coronacrisis al de realiteit voor een aanzienlijk deel van de (vooral startende) ondernemingen. Het kabinet beseft dat een faillissement een aangrijpende gebeurtenis is voor ondernemers en hun werknemers. Het is echter niet haalbaar of wenselijk om dit tegen alle kosten te voorkomen. Niet alleen is dit zeer kostbaar voor de belastingbetaler, maar het gaat uiteindelijk ook ten koste van economisch herstel.

Ten slotte is het van belang dat ondernemers weten waar zij terecht kunnen voor hulp bij hun financiële situatie. Als onderdeel van het Time Out Arrangement (TOA) biedt de Kamer van Koophandel (KvK) informatie, doorverwijzing en advies aan ondernemers in zwaar weer. Ze krijgen onder andere via routewijzers en stappenplannen inzicht op maat in hoe hun bedrijf ervoor staat en welke hulp en oplossingsrichtingen er zijn bij financiële problematiek en schulden. Op 21 mei jl. lanceerde de KvK bovendien een stroomschema «(«Stroomschema Schulden, verken je «opties») waarmee ondernemers worden geïnformeerd over welke insolventieroute bij hun situatie past.27 Ook biedt KvK persoonlijk advies door experts.

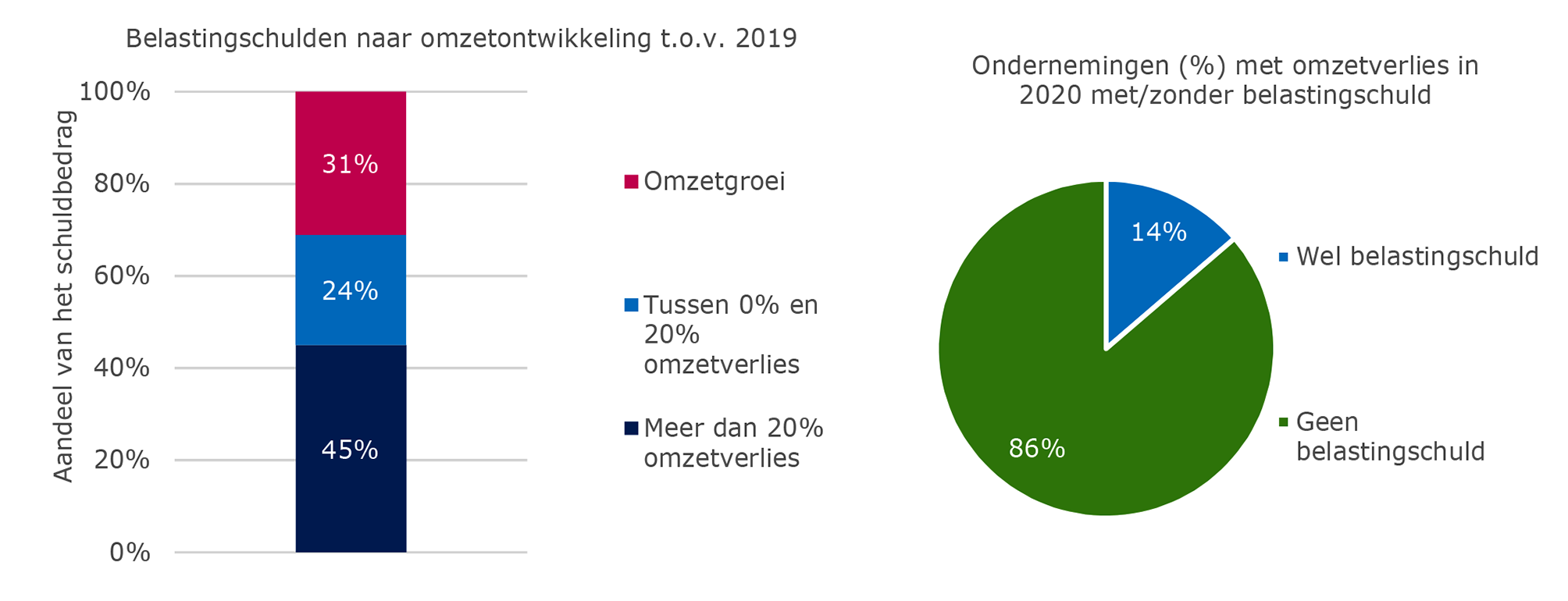

Het kabinet kiest niet voor het generiek (geheel of gedeeltelijk) kwijtschelden van de belastingschuld. Dat heeft verschillende redenen. Ten eerste kent kwijtschelding een mate van willekeur, en is daarom onrechtvaardig. Het versoepelde uitstelbeleid stond voor alle bedrijven open, ongeacht of zij direct geraakt werden door de coronamaatregelen (zoals tijdelijke sluiting). Sommige sectoren (die relatief sterk zijn geraakt door beperkende coronamaatregelen) hebben een relatief kleine schuld, terwijl sectoren die minder geraakt zijn toch relatief grotere schulden kunnen hebben. Ook blijkt dat onder de bedrijven die toegang hadden tot het versoepelde uitstelbeleid ook bedrijven zitten waarvan de omzet in 2020 gegroeid is. De cijfers in bijlage 1 illustreren dit.

Er zijn echter ook veel ondernemers met een omzetverlies in 2020 die géén uitstel van betaling hebben aangevraagd. Zij zouden dus niet profiteren van kwijtschelding, in tegenstelling tot ondernemers met een hoge schuld die achteraf niet of beperkt zijn geraakt door corona. Bovendien blijkt uit de cijfers (in bijlage 1) dat veel bedrijven het afgelopen jaar in staat zijn geweest om de belastingschuld al (deels) terug te betalen.28 Sommige ondernemers hebben daarvoor (deels) hun eigen reserves aangesproken of zijn een lening aangegaan om de belastingen te kunnen betalen. Een generieke gehele of gedeeltelijke kwijtschelding van de openstaande belastingschulden zou daarom onrechtvaardig zijn tegenover al deze ondernemers die hun belastingschuld wel hebben voldaan.

Een generieke kwijtschelding verstoort bovendien het concurrentieverhoudingen tussen ondernemers. Dit is onwenselijk. Tevens ontstaat daarmee het risico van ongeoorloofde staatssteun. Ten slotte is een eenzijdige, generieke kwijtschelding slechts beperkt effectief voor de totale schuldproblematiek van bedrijven. Als andere schuldeisers niet tegelijk hun schulden zouden kwijtschelden, dan heeft kwijtschelding van de belastingschuld maar een beperkt effect op de totale schuldenberg van bedrijven. Dit zou betekenen dat belastinggeld deels zou verschuiven naar private schuldeisers en niet naar de getroffen ondernemer zelf. Deze schuldeisers zullen in veel gevallen kortere termijnen en strengere voorwaarden hanteren dan de overheid. Omdat kwijtschelding ondernemers bevoordeelt die deze aanvullende steun niet nodig hebben, is een generieke kwijtschelding van de belastingschuld geen verstandige besteding van belastinggeld. Het kabinet kiest juist voor gerichtere steun. Deze worden hieronder verder toegelicht.

Zoals aangekondigd in de Kamerbrief van 12 maart 202129, heeft het kabinet bezien of verdere versoepelingen in het uitstelbeleid van belastingschulden noodzakelijk zijn. Het doel daarvan is dat levensvatbare ondernemers niet onnodig failliet gaan. De uitvoerbaarheid voor de Belastingdienst is ook een belangrijke factor.

Het kabinet heeft de duur van het uitstel van betaling al een paar keer verlengd. Het uitstel van betaling van nieuwe betalingsverplichtingen voor ondernemers loopt tot uiterlijk 1 juli 2021. Het is de verwachting dat de economie per 1 juli 2021 grotendeels weer open is. Als de beperkende maatregelen grotendeels ten einde komen, zullen bedrijven hun nieuw opkomende betalingsverplichtingen naar verwachting weer kunnen voldoen uit de omzet die zij genereren. De meeste belastingen ademen immers mee met de economie: als een ondernemer minder omzet of winst behaalt, is minder belasting verschuldigd. Bovendien is het van belang dat schulden niet verder oplopen dan noodzakelijk, om problematische schuldsituaties te voorkomen. Het kabinet houdt daarom de datum van 1 juli 2021 in stand als het moment waarop ondernemers de betaling van hun nieuw opkomende fiscale betalingsverplichtingen hervatten. Voor de loon- en omzetbelasting betekent dit dat de belasting over het laatste belastingtijdvak voor 1 juli 2021 tijdig moet worden voldaan. Het tijdig voldoen aan de nieuw opkomende verplichtingen is een voorwaarde voor het recht op de ruimhartige betalingsregeling.

Aanvangsdatum aflossen opgebouwde belastingschuld: 1 oktober 2022

Om ondernemers een adempauze te geven op het moment dat de economie weer van het slot gaat, wordt de datum waarop zij uiterlijk moeten starten met het aflossen van de opgebouwde belastingschuld verplaatst van 1 oktober 2021 naar 1 oktober 2022. Daarmee krijgen ondernemers extra de tijd om te herstellen en zich voor te bereiden op de aflossingsverplichting. Vanaf het moment dat de nieuw opkomende belastingverplichtingen moeten worden hervat, namelijk vanaf 1 juli 2021, hebben ze immers 15 maanden de tijd voor ze beginnen met het aflossen van hun opgebouwde belastingschuld.

Betalingstermijn van 60 maanden

Het kabinet verlengt de aflossingstermijn van de opgebouwde belastingschulden van 36 naar 60 maanden. Hierdoor worden de maandelijkse termijnbedragen lager en is er meer financiële ruimte over om de continuïteit van de onderneming te borgen en noodzakelijke investeringen te kunnen doen. Deze maatregel betekent dat bedrijven, in combinatie met de latere startdatum, hun laatste aflossing pas in 2027 hoeven te doen. Daarmee krijgen bedrijven ruim de tijd hiervoor. Eerder afbetalen kan altijd.

Invorderingsrente stapsgewijs

Als een belastingplichtige niet tijdig overgaat tot het betalen van een belastingaanslag wordt invorderingsrente in rekening gebracht. Sinds 23 maart 2020 is het percentage invorderingsrente op vrijwel nihil (0,01%) gesteld. Hierdoor worden ondernemers niet geconfronteerd met hoge rentelasten over hun belastingschulden. Bij voortzetting van het huidige beleid veert de invorderingsrente per 1 januari 2022 terug naar 4%. Omdat invorderingsrente een belangrijke prikkel vormt om belastingaanslagen (tijdig) te voldoen, is het wenselijk dat deze prikkel herleeft. Een belangrijke notie daarbij is dat het percentage van 0,01% geldt voor álle belastingplichtigen, dus ook voor burgers en bedrijven die geen economisch nadeel ondervinden van de coronacrisis. Ook kan de lage invorderingsrente tot gevolg hebben dat ondernemers andere rentedragende schulden eerst aflossen, waardoor de Belastingdienst op achterstand komt ten opzichte van andere schuldeisers. Tegelijkertijd levert verhoging van het percentage invorderingsrente naar 4% per 1 januari 2022 een forse rentelast op voor ondernemers die gebruikmaken van uitstel van betaling van belastingschulden. Het kabinet wil ondernemers echter juist ruimte geven om de situatie binnen hun onderneming te verbeteren zonder dat zij worden geconfronteerd met een hoge rentelast. Om deze ondernemers tegemoet te komen en gelijktijdig de prikkel om belastingschulden (tijdig) te voldoen te laten herleven, kiest het kabinet voor stapsgewijze verhoging van het percentage invorderingsrente in plaats van dit in één keer te laten terugveren naar 4%.

Dit betekent dat op 1 januari 2022 het percentage invorderingsrente niet op 4% wordt vastgesteld, maar op 1%. Op 1 juli 2022 wordt de rente verhoogd naar 2%. Vervolgens wordt de rente jaarlijks verhoogd met één procentpunt naar het gebruikelijke tarief van 4%. Dat betekent dat de rente op 1 januari 2023 op 3% wordt vastgesteld en vervolgens op 1 januari 2024 op 4%.

Samen met de verdere versoepelingen wat betreft de aanvangsdatum van het aflossen en de verlenging van de aflossingstermijn (zoals hierboven beschreven), zorgt de stapsgewijze opbouw van de invorderingsrente dat de maandlasten van ondernemers aanzienlijk worden verlaagd ten opzichte van de situatie zonder deze verdere versoepelingen. Dit alles wordt gedaan om levensvatbare bedrijven financieel meer lucht te geven om te voorkomen dat zij alsnog failliet gaan.

Het kabinet is tijdens de coronacrisis ondernemers snel te hulp geschoten via noodmaatregelen zoals de NOW, de Tozo, en TVL en door het bieden van uitstel van betaling van belastingen. Om recht te hebben op steun moet een ondernemer voldoen aan bepaalde voorwaarden. Gezien de urgente behoefte aan liquiditeit besloot het kabinet om in de NOW en TVL te werken met bevoorschotting. Dit betekent dat direct bij toekenning van de subsidie de ondernemer een voorschot van 80% van de verwachte subsidie ontvangt. Na afloop van het betreffende tijdvak wordt bepaald of een ondernemer daadwerkelijk in aanmerking kwam voor subsidie en, zo ja, voor welk bedrag. Als het voorschot achteraf te laag is gebleken, zal het restant van de subsidie waar recht op is alsnog worden uitgekeerd via een nabetaling. Als blijkt dat een onderneming achteraf via het voorschot meer NOW- of TVL-subsidie heeft ontvangen dan waar de onderneming recht op had – bijvoorbeeld omdat de verwachte omzetterugval door versoepelingen uiteindelijk meeviel – dan zal een deel van het voorschot moeten worden terugbetaald.

Voor de NOW-1 (maart – mei 2020) verwacht het kabinet dat ongeveer 60% van de ondernemers die een voorschot hebben ontvangen hiermee te maken krijgt. Bij de TVL-1 (juni-september 2020) gaat dit op voor 25% van de ondernemers. Voor latere openstelling van de TVL Q4 2020 is het percentage terugvorderingen wezenlijk lager (ca. 10% voor TVL Q4). Het overgrote merendeel van de ondernemers krijgt in de TVL-vaststelling dus een nabetaling.

Het kabinet ziet signalen dat veel ondernemingen zo snel mogelijk van hun terugbetalingen en belastingschuld af willen. Zo laten de cijfers over terugbetalingen in de NOW-1 regeling zien, dat circa twee derde van de bedrijven inmiddels al heeft terugbetaald. Dit patroon is ook zichtbaar bij de TVL. Daar betaalt 57% van de ondernemers direct binnen 6 weken terug. Wel bestaan er sectorale verschillen die onder andere te verklaren zijn door het specifieke ingrijpen van de lockdownmaatregelen op de horeca en detailhandel. Ook verneemt het kabinet dat sommige goed draaiende bedrijven uit zichzelf besluiten om verleende subsidie terug te betalen, ook al hadden ze wel recht op NOW en TVL. Het kabinet stelt de opstelling van deze bedrijven zeer op prijs.

Tegelijkertijd is het kabinet zich ervan bewust dat voor andere ondernemers een combinatie van mogelijke terugbetalingen, in samenhang met de uitgestelde belastingschuld, leningen van banken en/of leningen in het kader van de Tozo, kan leiden tot een stapeling aan betalingsverplichtingen waardoor de levensvatbaarheid van de onderneming verder onder druk komt. Het kabinet heeft oog voor deze noden van ondernemers en heeft daarom – in goed overleg met de uitvoeringsorganisaties – de regels voor terugbetalingen nog eens goed tegen het licht gehouden.

Het uitgangspunt van het kabinet is dat ondernemers de steun moeten krijgen waar ze recht op hebben. Daarnaast hecht het kabinet eraan dat bedrijven door eventuele betalingen aan de overheid niet nog verder in de problemen komen. Ook wat betreft de termijn van terugbetalingen verdient maatwerk de voorkeur: er is geen uniforme lijn te kiezen die voor ieder optimaal is. Ondernemingen hebben zelf namelijk het beste inzicht in hun kasritmes en het is belangrijk hier rekening mee te houden. Wat voor het ene bedrijf werkt, hoeft niet te werken voor het andere bedrijf. Tegelijkertijd wil het kabinet het risico op misbruik en oneigenlijk gebruik zo veel mogelijk beperken.

Onze uitvoeringsorganisaties hebben een proces ingericht met oplossingen die het leven van ondernemers gemakkelijker maken. Ze krijgen en nemen ten aanzien van terugbetalingen de ruimte voor individueel maatwerk met de menselijke maat. Denk aan betalingsritmes die rekening houden met seizoenpatronen, tussentijdse evaluatie momenten, en termijnen en bedragen die zijn afgestemd op de draagkracht van de onderneming. Twintig procent van de terugbetalingen voor TVL maakt gebruik van een dergelijke maatwerk regeling. Het kabinet houdt hierbij blijvend een vinger aan de pols.

Als bij de definitieve vaststelling van NOW en TVL blijkt dat een ondernemer te veel voorschot op de subsidie heeft ontvangen, heeft de ondernemer hier geen recht op en moet dat bedrag worden terugbetaald aan UWV respectievelijk RVO. Na vaststelling krijgt elke ondernemer standaard zes weken de tijd om het openstaande bedrag terug te betalen.

Mocht dit om wat voor reden dan ook niet lukken, dan kan een ondernemer afspraken maken om te komen tot een terugbetalingsregeling voor meerdere termijnen. UWV en RVO stellen zich hierbij coulant op: de ondernemer kiest in goed overleg zelf welke terugbetalingstermijn het beste bij zijn omstandigheden past. De terugbetaling van een vordering – met een rente van 0% – kan hiermee over een langere periode worden uitgesmeerd passend bij de situatie van de ondernemer. De ondernemer kan hiertoe digitaal of telefonisch een verzoek indienen of wordt, in geval van een hoge vordering (RVO) of niet reageren (RVO en UWV) proactief benaderd. De uitvoeringsorganisaties hebben en nemen de ruimte voor maatwerk en bieden termijnen aan tot en met vijf jaar, afgestemd op de situatie van de ondernemer. Het kabinet heeft ook overwogen om standaard bij iedere terugbetaling een langere betaaltermijn vast te leggen, maar dat doet geen recht aan de individuele situatie en wensen van de ondernemer, zoals bij seizoensondernemingen. Bovendien zijn bij lage terugbetaalbedragen (die een groot deel uitmaken van het totale aantal vorderingen) zowel ondernemer als uitvoeringsorganisatie niet gebaat bij een lange standaardtermijn. Daarnaast blijkt nu al dat veel ondernemers geen behoefte hebben aan langere terugbetalingstermijnen. Een ondernemer kan uiteraard ook altijd, na contact met UWV en RVO, zijn terugbetaling (deels) eerder aflossen dan afgesproken, bijvoorbeeld wanneer de omzet weer aantrekt.

Het kabinet constateert tevens dat er een roep is om een generieke «betaalpauze» voor alle terugvorderingen in de NOW en TVL. Hoewel dit uitkomst biedt voor sommige ondernemers, is dit lang niet door alle bedrijven gewenst. Tevens zou voor veel ondernemingen deze beslissing met betrekking tot de NOW en TVL leiden tot een «schuldenafgrond» door een verdere opstapeling van de terugbetalingen; bijvoorbeeld als in één keer voor meerdere tijdvakken moet worden terugbetaald. Een spreiding van deze terugbetalingen past beter en is overzichtelijker. Ook hier staat voorop dat een bedrijf zelf het beste weet wat een optimaal terugbetalingsritme is. Van belang is ook dat bij een persoonlijke betaalpauze de uitvoeringsinstanties het zicht houden op ondernemers en bedrijven, wat bij een generieke betaalpauze niet goed mogelijk is. Bij een generieke pauze kan minder goed rekening gehouden worden met problemen bij de ondernemer, en wordt het terugdringen van misbruik en oneigenlijk gebruik van de regelingen bemoeilijkt.

Tevens heeft het kabinet besloten voor terugbetalingen van NOW en TVL een doelmatigheidsgrens te hanteren, waarbij bedragen onder de 500 euro niet geïnd zullen worden; dit kan vooral voor kleine ondernemers veel verschil maken. RVO en UWV voeren dit in de praktijk al uit, wat het aantal terugbetalingen in de TVL heeft teruggedrongen met 21%.

Tozo-lening

Op dit moment bedraagt de totale openstaande lening bedrijfskapitaal Tozo (exclusief rente) circa 270 miljoen euro. Zoals hiervoor al aangegeven, wordt het moment vanaf wanneer de Tozo-lening moet worden terugbetaald verschoven van 1 juli 2021 naar 1 januari 2022. De looptijd van de Tozo-lening wordt verlengd naar 60 maanden, waarbij 2% rente in rekening wordt gebracht vanaf het moment van terugbetaling. Gemeenten kunnen maatwerk verlenen indien de betalingsverplichting niet wordt nagekomen.

Overzicht betalingsregelingen