Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2022-2023 | 29544 nr. 1174 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2022-2023 | 29544 nr. 1174 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 3 februari 2023

Het kabinet streeft een maatschappij na waarin mensen hun talenten ontplooien en de toekomst met vertrouwen tegemoet kunnen zien. Daarvoor is een goed werkende arbeidsmarkt van fundamenteel belang. Nederland staat voor grote opgaven. Voorbeelden van deze opgaven zijn de energietransitie, het versterken van de onderwijskwaliteit en de uitdaging om de zorg bestendig te maken tegen de vergrijzing. Dit soort opgaven kunnen we het hoofd bieden door samen te werken tussen overheid, werkgevers en werkenden. Om mensen op al die plekken te krijgen waar ze het meest nodig zijn. Dat is waar het kabinet voor staat. En dat is de «waarom» van het onderzoek naar aanvullende maatregelen in de aanpak van arbeidsmarktkrapte.

Voor de zomer heb ik u, mede namens meerdere collega’s van het kabinet, meegenomen in de acties en maatregelen die we in gang hebben gezet om personeelstekorten terug te dringen.1 Ook is uw Kamer geïnformeerd over de sectorale plannen op het gebied van onder andere zorg, onderwijs, klimaat- en digitale transitie, kinderopvang, (internationale) veiligheid en wonen. Op 29 september jl. hebben we met elkaar gedebatteerd over de aanpak (Handelingen II 2022/23, nr. 6, item 7). Met uw Kamer voelt het kabinet de urgentie om actie te blijven ondernemen. In de brief van 24 juni over arbeidsmarktkrapte, is de visie van het kabinet op de rol van de overheid – naast de essentiële rol van werkgevers en werkenden zelf – uiteengezet. Omdat krapte ook in de toekomst een cruciaal punt van aandacht zal blijven, worden er aanvullende maatregelen onderzocht die een duurzame en actiegerichte aanpak ondersteunen.

In deze brief informeer ik uw Kamer, mede namens de Minister voor Armoedebeleid, Participatie en Pensioenen (APP), de Minister van Onderwijs, Cultuur en Wetenschap (OCW), de Minister voor Primair en Voortgezet Onderwijs (PVO), de Minister van Economische Zaken en Klimaat (EZK), de Minister voor Klimaat en Energie (K&E), de Minister voor Langdurige Zorg en Sport (LZS), de Staatssecretaris Fiscaliteit en Belastingdienst en de Staatssecretaris Toeslagen en Douane, over de stand van zaken van dit onderzoek naar aanvullende kraptemaatregelen. De voorliggende brief kan worden gezien als een onderdeel van de bredere hervorming van de arbeidsmarkt, waarover uw Kamer begin februari wordt geïnformeerd.

Na een periode van hoge economische groei zal de economie in de nabije toekomst naar verwachting minder groeien, onder andere door de gevolgen van de oorlog in Oekraïne en de sterk gestegen energieprijzen. Op korte termijn zal de veranderende economische situatie de acute krapteproblematiek iets doen verminderen. Op de langere termijn blijven we voor de uitdaging staan om ons niveau van welvaart en publieke voorzieningen op peil te houden én de noodzakelijke transitie naar een duurzame economie te maken. Daarvoor moeten we structurele personeelstekorten aanpakken in sectoren als de zorg, het onderwijs, de techniek, ICT en beroepen die nodig zijn voor de klimaat- en digitale transitie. Dit alles met in de toekomst structureel minder werkenden als aandeel van de totale bevolking. Dat vereist een extra inzet om mensen naar werk te begeleiden en tot (meer) werk aan te zetten. En te blijven investeren in de ontwikkeling van mensen. Ook zullen we mismatches op de arbeidsmarkt moeten tegengaan door te zorgen dat werkenden de juiste vaardigheden hebben. Bovendien zullen we werk slimmer en efficiënter moeten inrichten, om hetzelfde werk met minder mensen gedaan te krijgen. Alleen samen houden we Nederland open, waarbij er een rol is weggelegd voor de overheid én voor werkgevers en werkenden.

Leeswijzer

In deze brief wordt eerst ingegaan op de economische situatie en hoe die samenhangt met de krappe arbeidsmarkt. Vervolgens wordt toegelicht welke aanvullende maatregelen het kabinet nader aan het onderzoeken is om de krapte tegen te gaan en de arbeidsmarkt van nu en in de toekomst te verstevigen. Dit komt bovenop de maatregelen en acties die we, conform de Kamerbrief van 24 juni, in gang hebben gezet. Tot slot wordt een doorkijk gegeven naar de fundamentele vraag waar we ook mee aan de slag gaan: hoe de economie en onze arbeidsmarkt er in de toekomst uit kan zien. Vanaf pagina 24 vindt u in de bijlagen een overzicht van de maatregelen uit de brief van 24 juni en meer informatie over marginale druk.

Economische situatie

Achter ons liggen twee jaren die in macro-economisch opzicht zijn gekenmerkt door forse inhaalgroei. Hoewel niet iedereen daar in gelijke mate van heeft geprofiteerd, en de maatschappelijke en medische gevolgen van de coronapandemie nog voelbaar zijn, was het economisch herstel van de coronacrisis opzienbarend. De jaren 2021 en 2022 hebben het bbp teruggebracht tot ruim boven het niveau van voor de coronacrisis.2 Net als in de jaren voorafgaand aan de coronacrisis werd de groei in 2021 en 2022 vooral gedreven door toename van het aantal werkenden, aangezien de arbeidsproductiviteit al jaren nauwelijks toeneemt.3 Door zeer hoge inflatie in 2022 hebben mensen hier niet van geprofiteerd via hun inkomen. De inhaalgroei na de coronacrisis zorgde wel voor een snelle toename in de vraag naar werkenden. Mede door een verminderde dynamiek op de arbeidsmarkt tijdens de coronacrisis (onder andere als gevolg van de steunmaatregelen), heeft het arbeidsaanbod die groei van de vraag naar arbeid onvoldoende kunnen bijhouden. De krapte is hierdoor in vrijwel alle sectoren sterk opgelopen.

Het arbeidsaanbod is in deze periode wel fors toegenomen. Ten opzichte van februari 2020 zijn er ruim 400 duizend mensen extra aan het werk gegaan. Vergeleken met mei 2020 zijn dit zelfs meer dan een 600 duizend extra werkenden.4 In totaal zijn er met 9,7 miljoen werkenden meer mensen dan ooit aan het werk in Nederland. Hoewel de krapte voor flinke problemen zorgt, zien we ook dat veel mensen de kans hebben gekregen om via werk in hun bestaanszekerheid te voorzien, hun talenten te ontplooien, en te profiteren van een nieuwe sociale omgeving. Het aantal langdurig werklozen is sterk afgenomen, net als het aantal mensen dat door ontmoediging gestopt is met zoeken naar werk, het aantal mensen in de bijstand en het aantal onderbenutte deeltijdwerkenden.5

Inmiddels is het economisch beeld aan het veranderen. De gevolgen van de oorlog in Oekraïne raken de Nederlandse economie, bijvoorbeeld door sterk gestegen energieprijzen. Het kabinet zet zich in om de klap voor huishoudens en mkb’ers te verzachten, maar kan de pijn niet volledig wegnemen. Hoge energieprijzen drukken de koopkracht van huishoudens, drijven de productiekosten van bedrijven op en remmen de buitenlandse vraag naar Nederlandse goederen en diensten. Dit zorgde al in de tweede helft van 2022 voor lagere economische groei: 0,4% op kwartaalbasis in het derde kwartaal van 2022 tegenover 2,3% in het tweede kwartaal. De economische groei voor heel 2023 wordt door het CPB geraamd op 0,9%. Dat is aanzienlijk lager dan in 2021 en 2022, en ook onder het langjarige gemiddelde van 2,15% tussen 2014 en 2019.

Dit beïnvloedt de krapte op de arbeidsmarkt. De trend van alsmaar oplopende krapte over de gehele linie van de economie zal naar verwachting niet doorzetten bij lagere economische groei. Het aantal vacatures per 100 werklozen is in het derde kwartaal van 2022 iets afgenomen, van 143 naar 121.6 Dit laat onverlet dat er sprake blijft van krapte en dat de hele samenleving hier de gevolgen van ervaart.7 Met het verminderen van de conjuncturele krapte zal het met name binnen sectoren waar de krapte een meer structureel karakter heeft, moeilijk blijven om voldoende werkenden te vinden. Het gaat dan voornamelijk om beroepen in de zorg, het onderwijs, de techniek, ICT en beroepen die nodig zijn voor de klimaat- en digitale transitie8.

In deze zware tijden moeten we voorkomen dat mensen toegang verliezen tot basale levensbehoeften of hun rekeningen niet meer kunnen betalen. Dit kabinet wil naast mensen staan. Het kabinet zet voor 2023 een groot pakket aan maatregelen in om de koopkracht van huishoudens te stutten en mkb’ers met hoge energiekosten te ondersteunen. Die maatregelen hebben ook consequenties voor de economie als geheel. Deze tijdelijke maatregelen houden werkgelegenheid in stand en hebben daarmee invloed op het voortbestaan van krapte op de arbeidsmarkt. Dat accepteert het kabinet. De prioriteit is nu om huishoudens en ondernemingen door deze moeilijke tijd heen te helpen.

Het kabinet zet tegelijkertijd onverminderd in op de acties genoemd in de brief over arbeidsmarktkrapte van 24 juni. Die acties dragen bij aan een arbeidsmarkt die structureel beter bestand is tegen periodes van krapte. Een belangrijk onderdeel van de krapteaanpak zijn de sectorale aanpakken waar uw Kamer over is en wordt geïnformeerd.9 Zo komt het kabinet tegelijkertijd met deze brief bijvoorbeeld met een Actieplan Groene en Digitale banen, gericht op de aanpak van de arbeidsmarktkrapte in de techniek en ICT. Ook werkt het kabinet aan het beter in beeld krijgen van verwachte tekorten op de arbeidsmarkt. Dit mede naar aanleiding van de motie van de leden Ceder en Smals10 en het advies van de Raad van State bij de Miljoenennota, om bij voorgenomen beleid rekening te houden met de arbeidsmarkteffecten daarvan.11

Die blijvende inzet is hoog nodig, ook vanwege de demografische vooruitzichten. De afgelopen decennia hebben we in Nederland steeds te maken gehad met een groeiende beroepsbevolking. De effecten van de vergrijzing op de demografie zijn tot dusver gecompenseerd door een steeds hogere arbeidsparticipatie. Ook innovatie en automatisering kunnen compenseren voor demografische ontwikkelingen, maar sinds 2008 slagen we er nauwelijks in om langs die weg een hogere algehele arbeidsproductiviteit te realiseren. Vanaf 2026 stagneert de groei van het aantal werkenden; behoudens onverwachte ontwikkelingen in arbeidsparticipatie en migratie. Voor de periode 2026–2030 raamt het CPB de groei van de werkzame beroepsbevolking op 0,0%.12 Dat is een periode waarin er juist veel werk te verzetten is ten behoeve van de noodzakelijke transities en de ambities die het kabinet heeft gesteld. Dit zijn langdurige uitdagingen, die we als samenleving zullen moeten oplossen terwijl we leren omgaan met schaarser wordende arbeid.

Onderzoek naar aanvullende kraptemaatregelen

Er is al veel beleid in gang gezet om de arbeidsmarktkrapte tegen te gaan. In bijlage 1 treft u een overzicht van de acties en maatregelen die het kabinet in gang heeft gezet, conform de Kamerbrief van 24 juni. De verantwoordelijke vakministers blijven u daarnaast separaat en meer gedetailleerd informeren over de voortgang van sectorale maatregelen. Iedere sector werkt immers anders en is gebaat bij maatwerk, ook als het gaat om kraptemaatregelen.

Naast deze in gang gezette sectorale en generieke maatregelen blijven we aandacht houden voor de krappe arbeidsmarkt. Het kabinet verkent aanvullende maatregelen om de krapte aan te pakken en de arbeidsmarkt van nu en in de toekomst te verstevigen. Op dit moment worden de volgende maatregelen samen met sociale partners en (onderwijs)organisaties nader onderzocht:

(1) diverse acties gericht op meer lonend maken van werk;

(2) extra inzet op vergroten arbeidsaanbod;

(3) financiële ondersteuning bij overstap naar structurele kraptesectoren.

Deze maatregelen worden getoetst op onder meer effectiviteit, uitvoerbaarheid en doelmatigheid, en afgestemd met externe (sociale) partners. Ook wordt gekeken naar de budgettaire gevolgen en dekking van de maatregelen voor het Rijk. Daarbij is een belangrijke disclaimer dat de maatregelen (potentieel) grote budgettaire effecten hebben. Het kabinet zal in het voorjaar de financiële haalbaarheid en wenselijkheid van de voorgestelde maatregelen bezien.

Het kabinet vindt het belangrijk dat werken loont. Op een krappe arbeidsmarkt is het extra belangrijk dat wie de stap maakt om aan het werk te gaan of meer uren te werken dat ook echt merkt in de portemonnee. In het coalitieakkoord (bijlage bij Kamerstuk 35 788, nr. 77) zijn hier verschillende maatregelen voor opgenomen, zoals het verhogen van de arbeidskorting en het inkomensonafhankelijk maken van de vergoeding voor kinderopvang. Uw kamer heeft op dit punt ook diverse moties aangenomen, zoals de motie van het lid Palland c.s. en de motie van het lid Léon de Jong13.

Of werken loont, gaat in eerste instantie over de vraag hoeveel een werkende in totaal overhoudt. Dat wordt beïnvloed door de gemiddelde belastingdruk: het procentuele verschil tussen het brutoinkomen en het besteedbaar inkomen. De gemiddelde belastingdruk wordt groter bij hogere belastingen en juist verkleind door inkomensondersteuning, zoals toeslagen. Bij beslissingen rondom werk speelt ook de marginale belastingdruk een grote rol. Iemand die overweegt om meer te gaan werken, nieuwe vaardigheden aan te leren voor een hogere salarisschaal, of te solliciteren op een beter betaalde functie, wil vooral weten hoeveel extra besteedbaar inkomen dat oplevert. En dus hoeveel van een extra verdiende euro die iemand kwijt is aan belastingen en op- of afbouw van inkomensafhankelijke regelingen zoals toeslagen. Dat laatste wordt aangegeven door de marginale druk.

De marginale druk kan hoog tot zeer hoog uit vallen, vooral voor werkenden die aanspraak maken op meerdere inkomensafhankelijke regelingen. Bij een toenemend inkomen kan het gebeuren dat die regelingen gelijktijdig afbouwen. Een extra euro inkomen uit werk zorgt er dan voor dat deze werkenden minder inkomen ontvangen uit al deze regelingen. Bijvoorbeeld doordat zowel de huurtoeslag als de zorgtoeslag omlaag gaat. Daardoor valt de marginale druk voor specifieke groepen zeer hoog uit: onder de streep houden zij weinig over als ze meer gaan verdienen. Een zeer hoge marginale druk zien we bij 4%14 van de werkenden: zij hebben een marginale druk van boven de 70%. Deze groep houdt minder dan 30 cent over van een extra verdiende euro. Voor de helft van deze groep komt de marginale druk zelfs extreem hoog uit: boven de 80%. In de groepen met zeer- of extreem hoge marginale druk is een deel al voltijd aan het werk. Het percentage voor wie dit een belemmering is om meer uren te werken ligt dus lager. De groep met zeer hoge marginale druk bevindt zich vooral op een specifiek punt in de inkomensverdeling. Ruim twee derde van hen verdient minimumloon of net daarboven. Daarnaast heeft bijna 85% van deze groep te maken met afbouw van huur- en/of zorgtoeslag. In het afbouwtraject wordt de huurtoeslag ca. 20–30 cent minder per extra verdiende euro. Bij de zorgtoeslag is dat 13 cent. Wanneer deze afbouwtrajecten samenvallen kost dit een werkenden per extra verdiende euro dus 30 tot ruim 40 cent. Dat betekent dat ze de marginale druk met 30 tot ruim 40%-punt verhogen.

De meeste werkenden hebben daar in de praktijk niet mee te maken; voor driekwart van hen ligt de marginale druk tussen de 40 en 70%. Daarmee houden zij dus 60 tot 30 cent over van elke extra euro brutoinkomen. Een marginale druk boven 60% is nog altijd hoog: ruim de helft van een extra verdiende euro komt niet in de eigen portemonnee. Met een combinatie van het toptarief pensioenpremie en afbouw van de arbeidskorting wordt een dergelijk hoge marginale druk al bereikt. Deze hoge marginale druk moet daarom ook worden afgezet tegen andere wensen en doelen, zoals een progressief stelsel, pensioenopbouw en gerichte inkomensondersteuning/regelingen. 8% van de werkenden heeft een marginale druk tussen 60 en 70%. Bij één op de vijf werkenden is de marginale druk lager dan 40%. Een te negatieve inschatting van de eigen feitelijke marginale druk kan werkenden ook remmen om meer uren te werken. Het is van belang dat mensen zich hiervan een goed beeld kunnen vormen, bijvoorbeeld door gebruik van de WerkUrenBerekenaar en de WerkZorgBerekenaar.15 Het kabinet zet zich ervoor in dat mensen hun feitelijke marginale druk scherper in beeld krijgen en dergelijke nuttige tools weten te vinden.

Hoewel de meeste werkenden hier niet mee te maken hebben, vindt het kabinet de bestaande extremen in de marginale druk onwenselijk. Alle werkenden zouden er duidelijk van moeten profiteren als zij een extra inspanning leveren. Tegelijkertijd is de eerlijke boodschap dat het niet eenvoudig is om de marginale druk te verlagen. Er is altijd sprake van een afruil. De mate van inkomensondersteuning, de gemiddelde druk, de hoogte van de marginale druk en de gezondheid van de overheidsfinanciën zijn met elkaar verbonden. Om te bereiken dat een regeling niet langer (of minder) bijdraagt aan de marginale druk moet ofwel de hele regeling afgeschaft worden, of moet de regeling inkomensonafhankelijk (of minder inkomensafhankelijk) worden gemaakt en voor alle inkomens open worden gesteld. De afschaffing van een regeling verlaagt de mate van inkomensondersteuning (en verhoogt de gemiddelde belastingdruk), terwijl openstelling voor alle inkomensgroepen grote budgettaire consequenties heeft (en inkomensondersteuning biedt aan mensen die dat niet nodig hebben). Dat dilemma kwam ook scherp naar voren in de besluitvorming over de Begroting van 2023, waarbij gekozen is voor een groot pakket aan maatregelen om huishoudens te ondersteunen. Die steun vindt het kabinet net als uw Kamer noodzakelijk, maar heeft ook gevolgen voor de marginale druk. Door de verhoging van de toeslagen, krijgt een grotere groep huishoudens recht op toeslagen. Daardoor krijgen ook meer huishoudens te maken met de inkomensafhankelijke afbouw van die toeslagen, wat hun marginale druk verhoogt, maar tegelijk ook hun gemiddelde druk verlaagt.

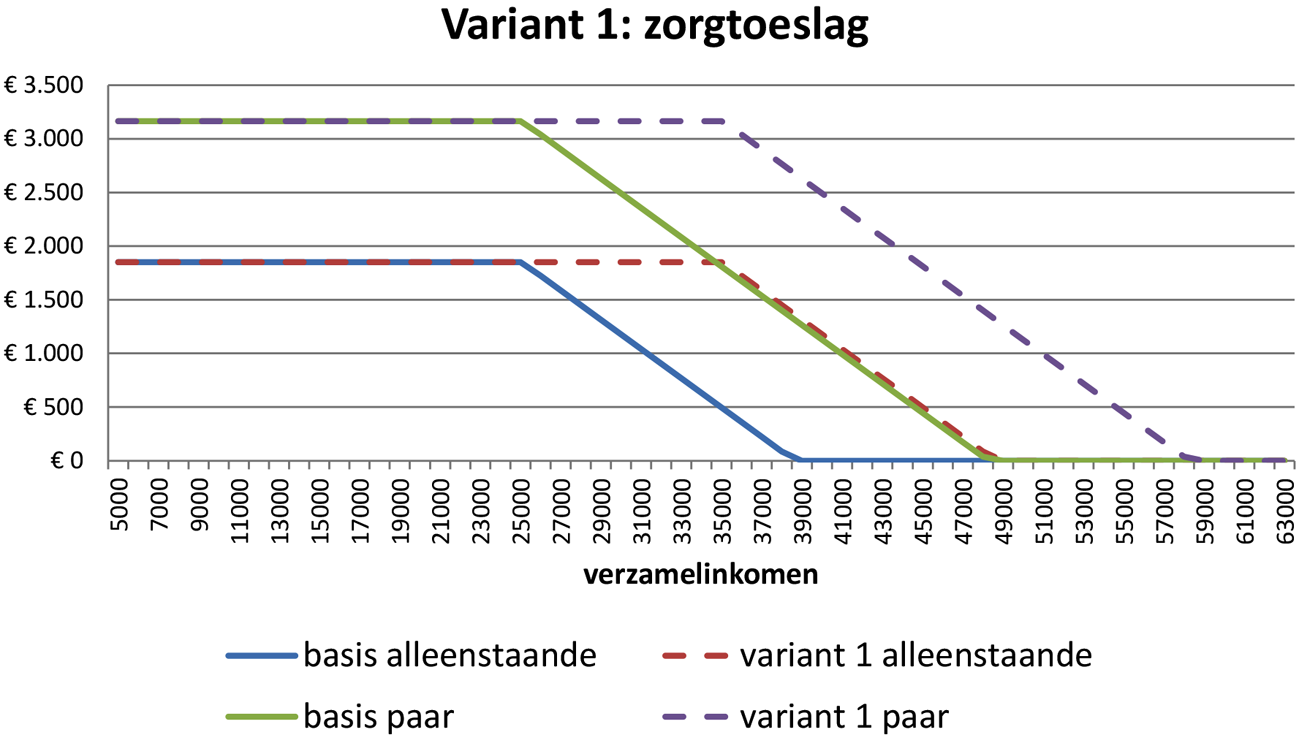

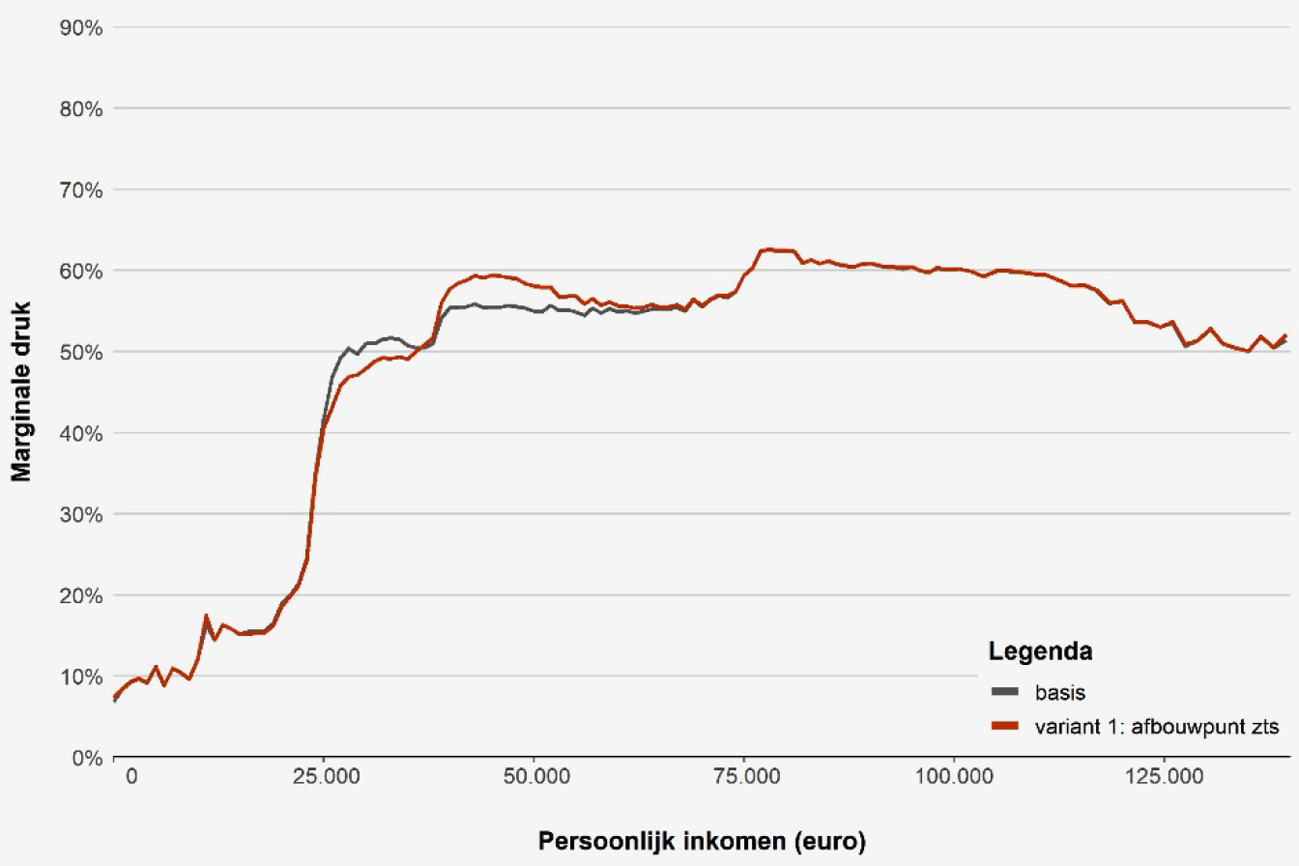

Varianten om extremen in de marginale druk te verminderen (motie van het lid Palland c.s. en de motie van het lid Koffeman)

Het kabinet heeft in totaal zes varianten in beeld gebracht om op korte termijn de extremen in de marginale druk te verminderen, naar aanleiding van de motie van het lid Palland c.s.16 Bijlage 2 en 3 bevatten een gedetailleerde beschrijving van de varianten en hun effecten. De varianten geven tevens invulling aan de motie van het lid Koffeman.17 De varianten illustreren de mogelijkheden om de marginale druk te verlagen en ook de afruil zoals hierboven is geschetst. De varianten zijn niet budgettair neutraal en kosten tot € 2,5 miljard. Uiteraard geldt dat voor dergelijke maatregelen dekking gevonden dient te worden. Als die dekking gevonden wordt binnen het domein van de inkomstenbelasting en toeslagen, heeft dit vervolgens weer effect op de marginale druk. In de uitgewerkte varianten is enkel het effect van de maatregel om de marginale druk te verlagen meegenomen, het effect van eventuele dekkingsmaatregelen is dus niet zichtbaar. Ter illustratie van de dekkingsopgave is een technische mogelijkheid doorgerekend. Om € 2,5 miljard te dekken uit het tarief van de eerste schijf, zou het tarief met 0,61%-punt verhoogd moeten worden. Daarmee stijgt voor alle huishoudens de gemiddelde druk. Voor werkenden die binnen de eerste schijf vallen stijgt daarnaast ook de marginale druk met 0,61%-punt (dus met een inkomen van maximaal € 73.031). Een deel van de verlaging van de marginale druk wordt daarmee weer te niet gedaan. Dit voorbeeld illustreert hoe het benodigde bedrag ongeveer opgebracht kan worden. Er zijn echter meerdere manieren om in dekking te voorzien.

|

Variant |

Titel |

Omschrijving |

Kosten (– = opbrengst) |

|---|---|---|---|

|

1 |

Zorgtoeslag: afbouwpunt verhogen |

De zorgtoeslag bouwt af vanaf ca. 35.000 euro (nu ca. 25.000 euro) |

€ 2,5 miljard |

|

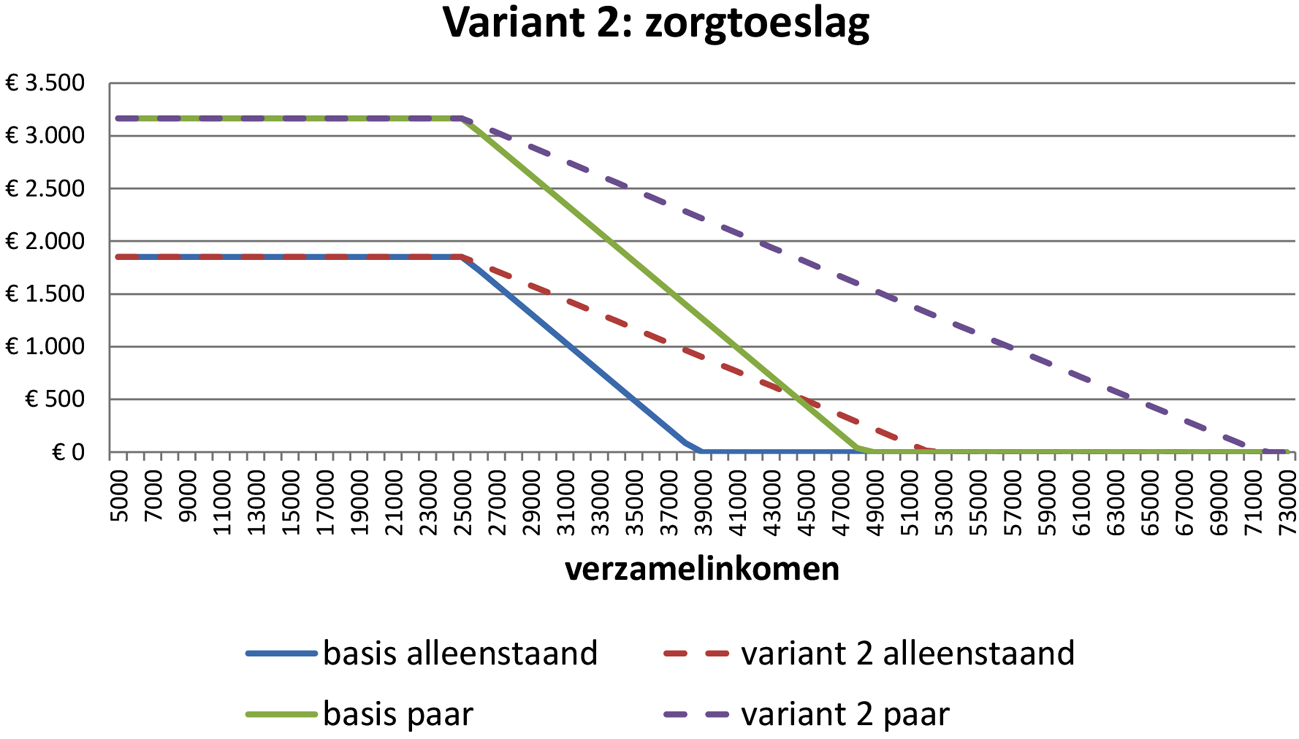

2 |

Zorgtoeslag: afbouwpercentage halveren |

Na het afbouwpunt bouwt de zorgtoeslag af met 6,82% (nu 13,64%) |

€ 2,3 miljard |

|

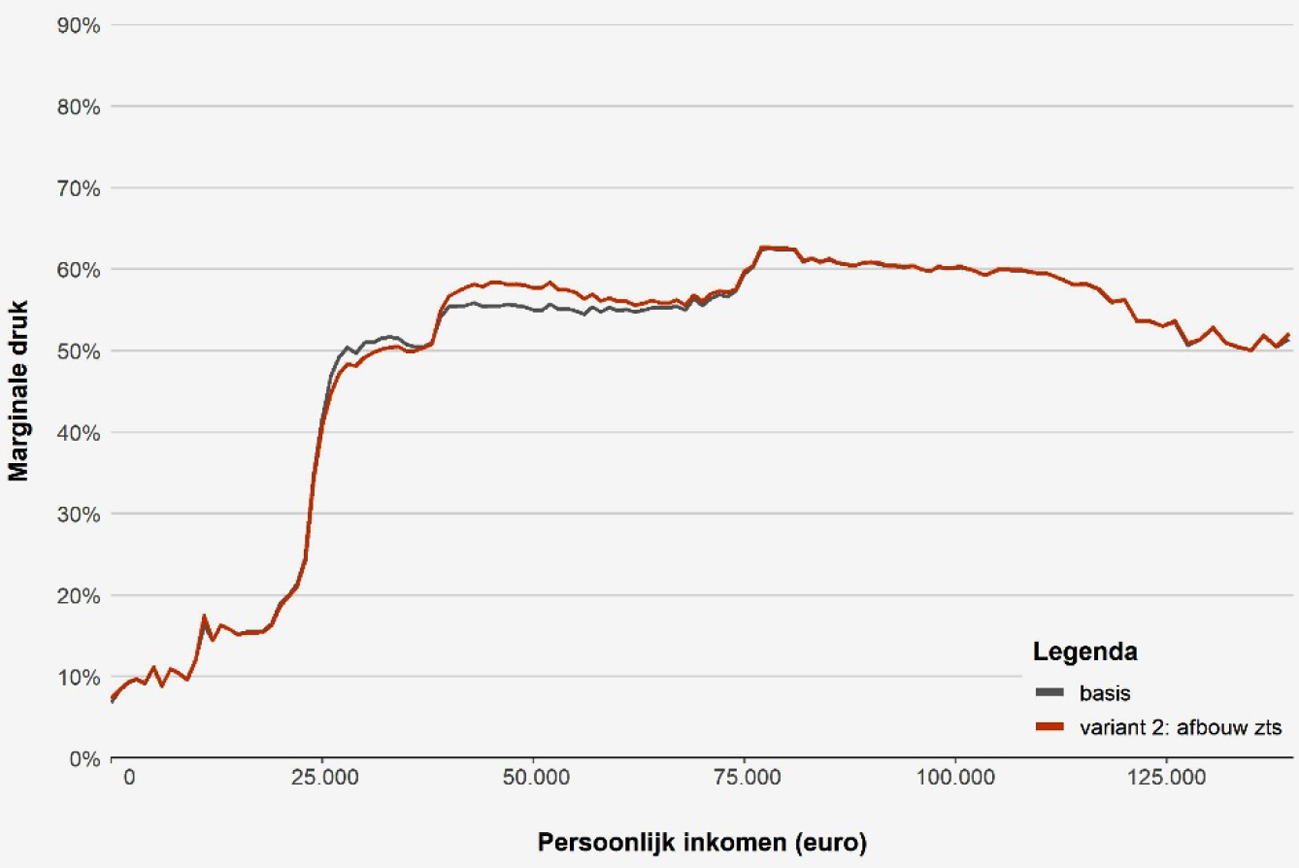

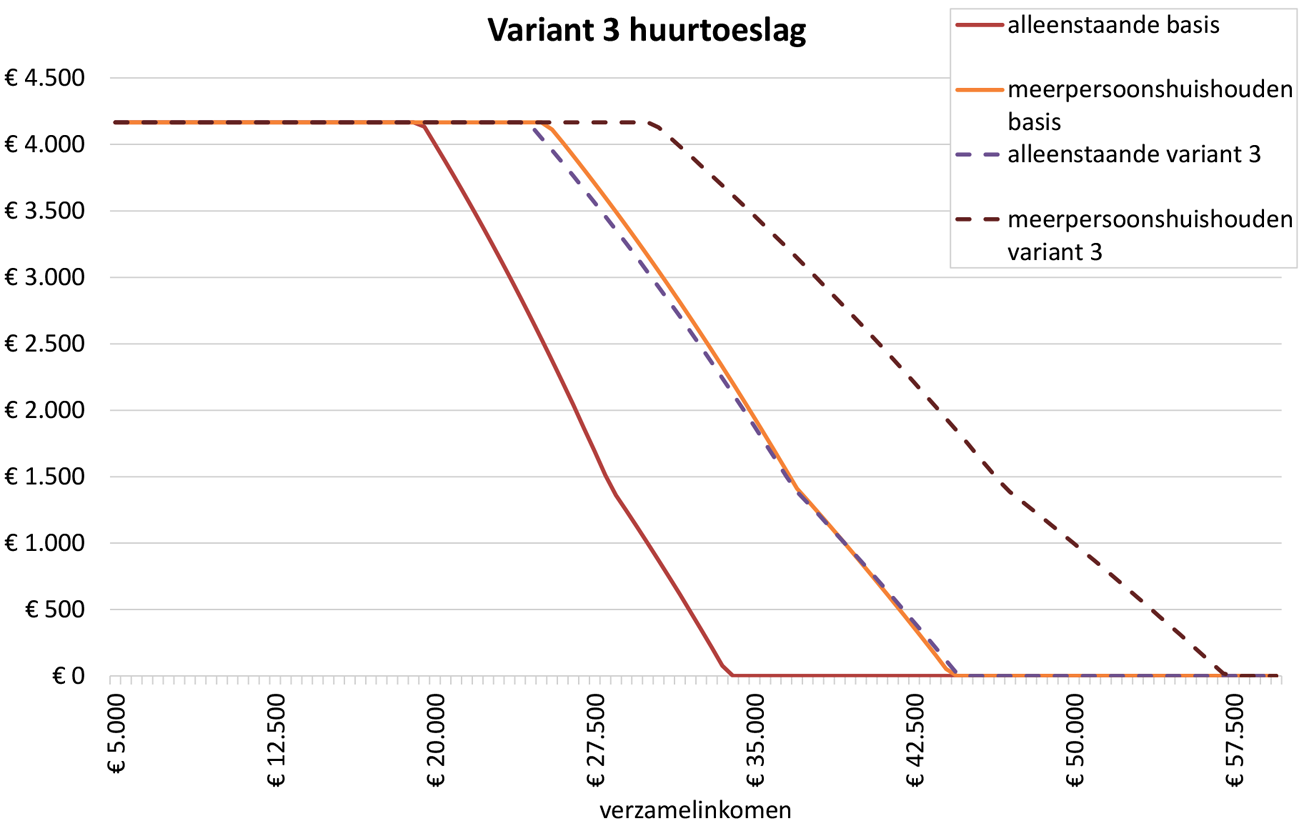

3 |

Huurtoeslag: afbouwpunt verhogen en afbouwpercentage verlagen |

De huurtoeslag bouwt af vanaf ca. 24.500 euro voor eenpersoonshuishoudens en ca. 33.500 euro voor meerpersoonshuishoudens (nu resp. 19.500 euro en 28.500 euro) en het afbouwpercentage wordt verlaagd met ca. 10% |

€ 0,75 miljard |

|

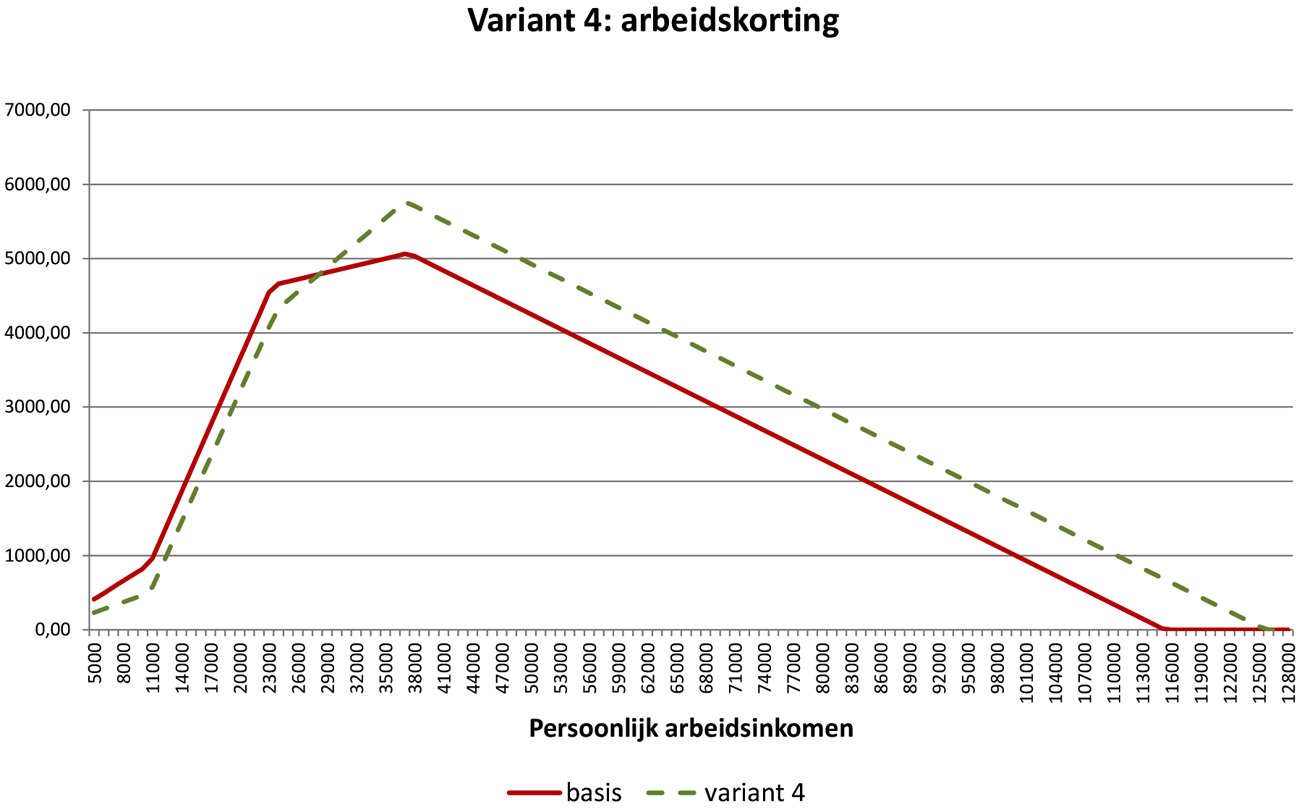

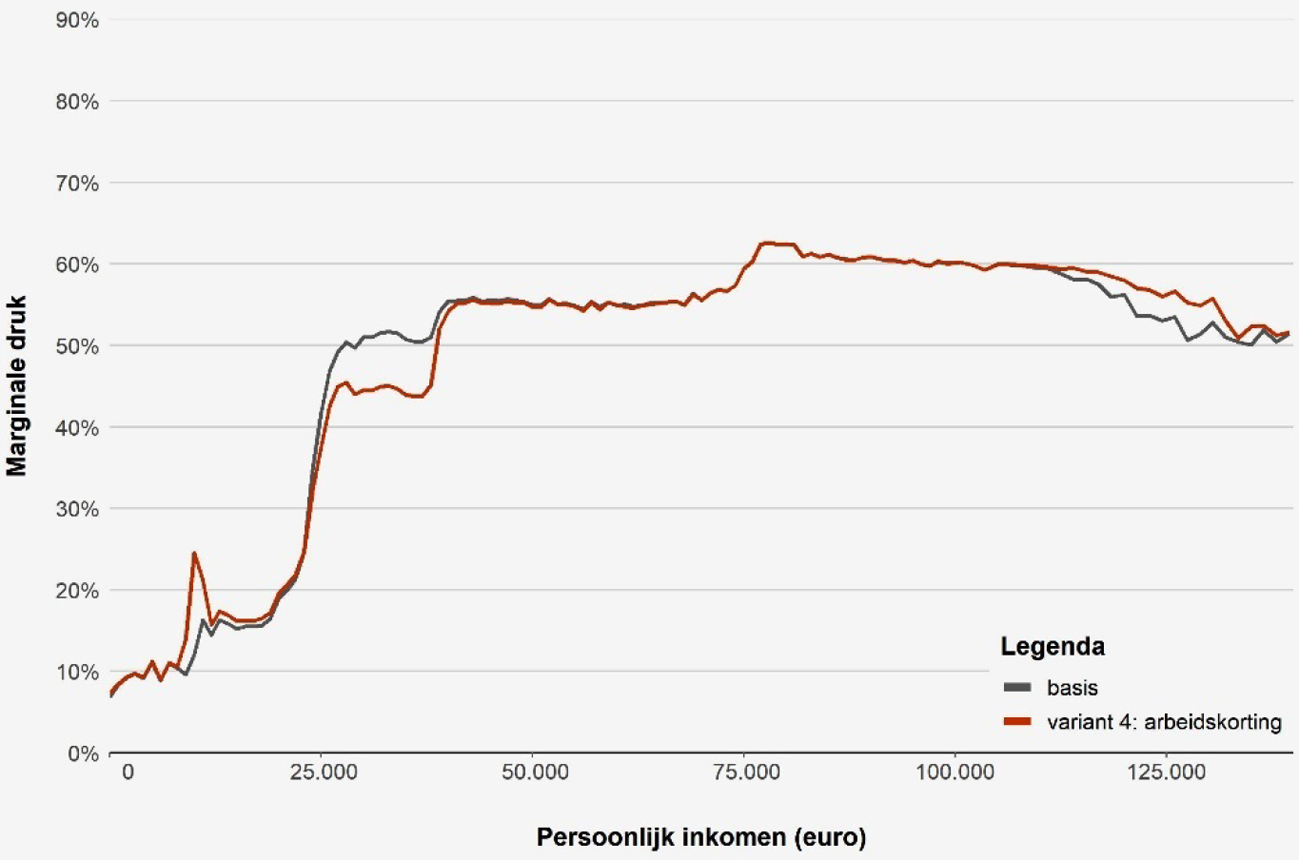

4 |

Arbeidskorting: opbouw tussen 2e en 3e inkomensgrens verhogen |

De arbeidskorting bouwt ca. 8% steiler op tussen een inkomen van ca. WML en ca. modaal |

€ 2,1 miljard |

|

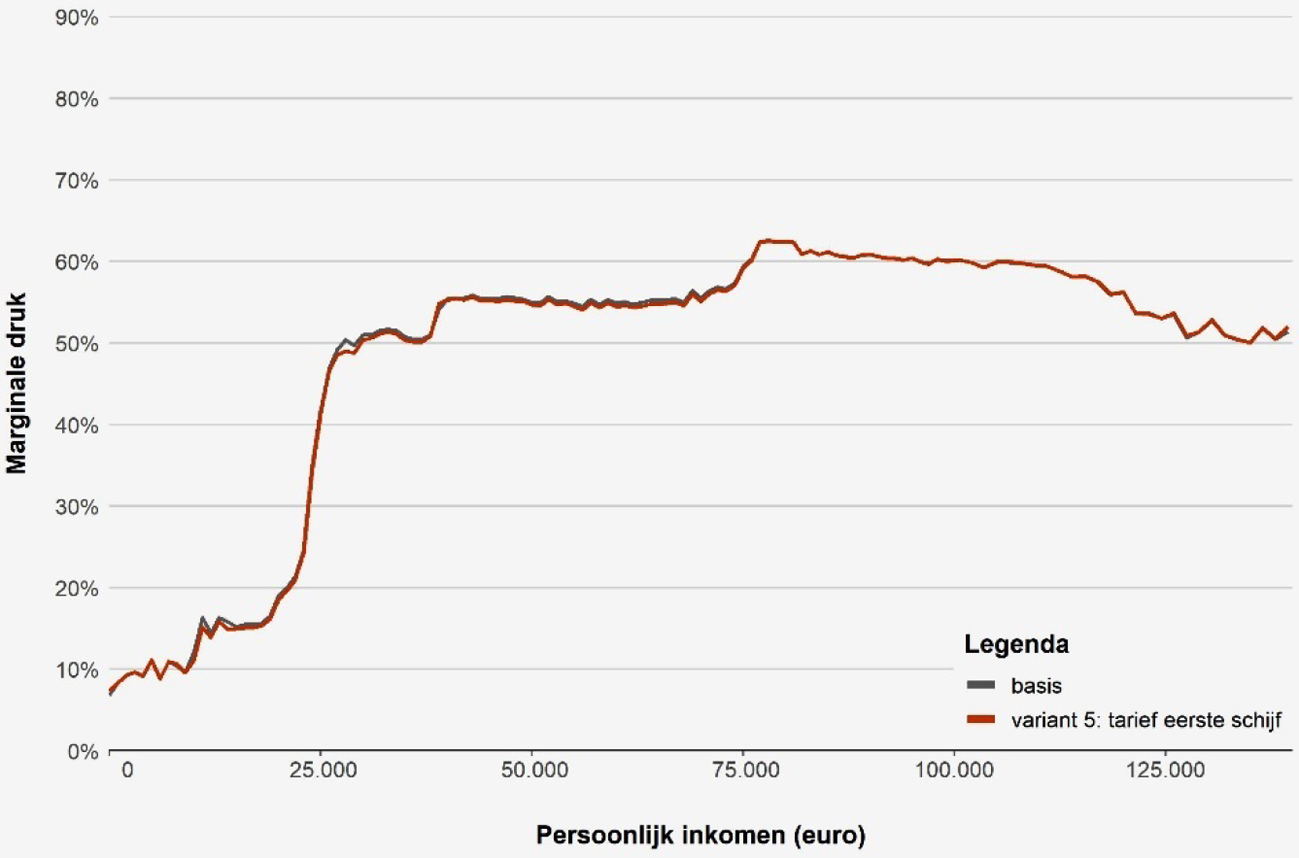

5 |

Tarief eerste schijf: verlagen |

Het IB-tarief over de eerste ca. 36.000 euro (deel eerst schijf) wordt verlaagd met 0,5% |

€ 2,1 miljard |

|

6 |

Afbouwtrajecten van heffingskortingen omzetten in schijftarieven |

De inkomensafhankelijke afbouw van de algemene heffingskorting en arbeidskorting vervalt. In plaats daarvan worden de schijftarieven op deze trajecten verhoogd. Hierdoor verdwijnt het tweeschijvenstelsel en ontstaat een vierschijvenstelsel. |

€ –3,1 miljard |

|

6a |

Afbouwtraject van algemene heffingskorting omzetten in schijftarieven |

Conform fiche 6, maar dan enkel voor afbouw algemene heffingskorting. Er ontstaat een drieschijvenstelsel. |

€ –1,6 miljard |

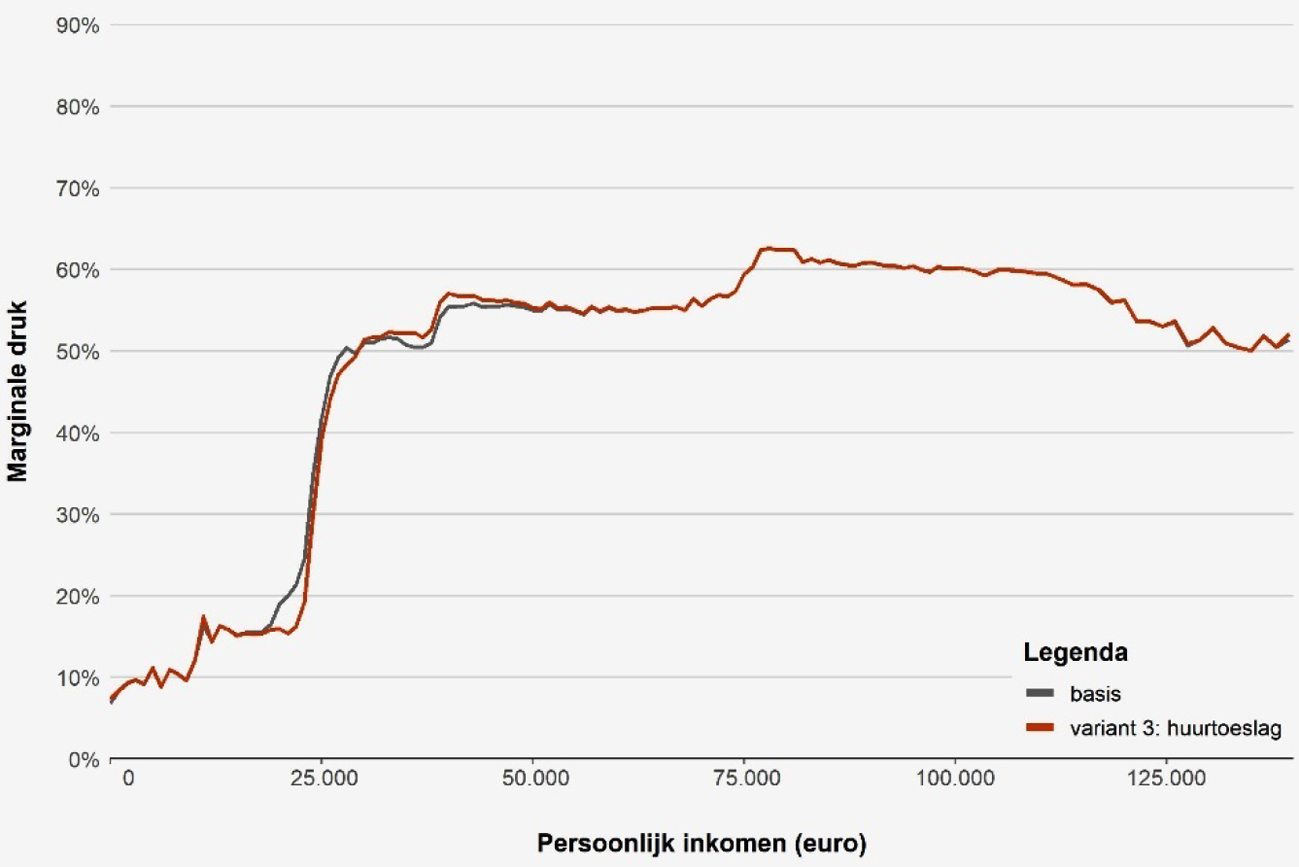

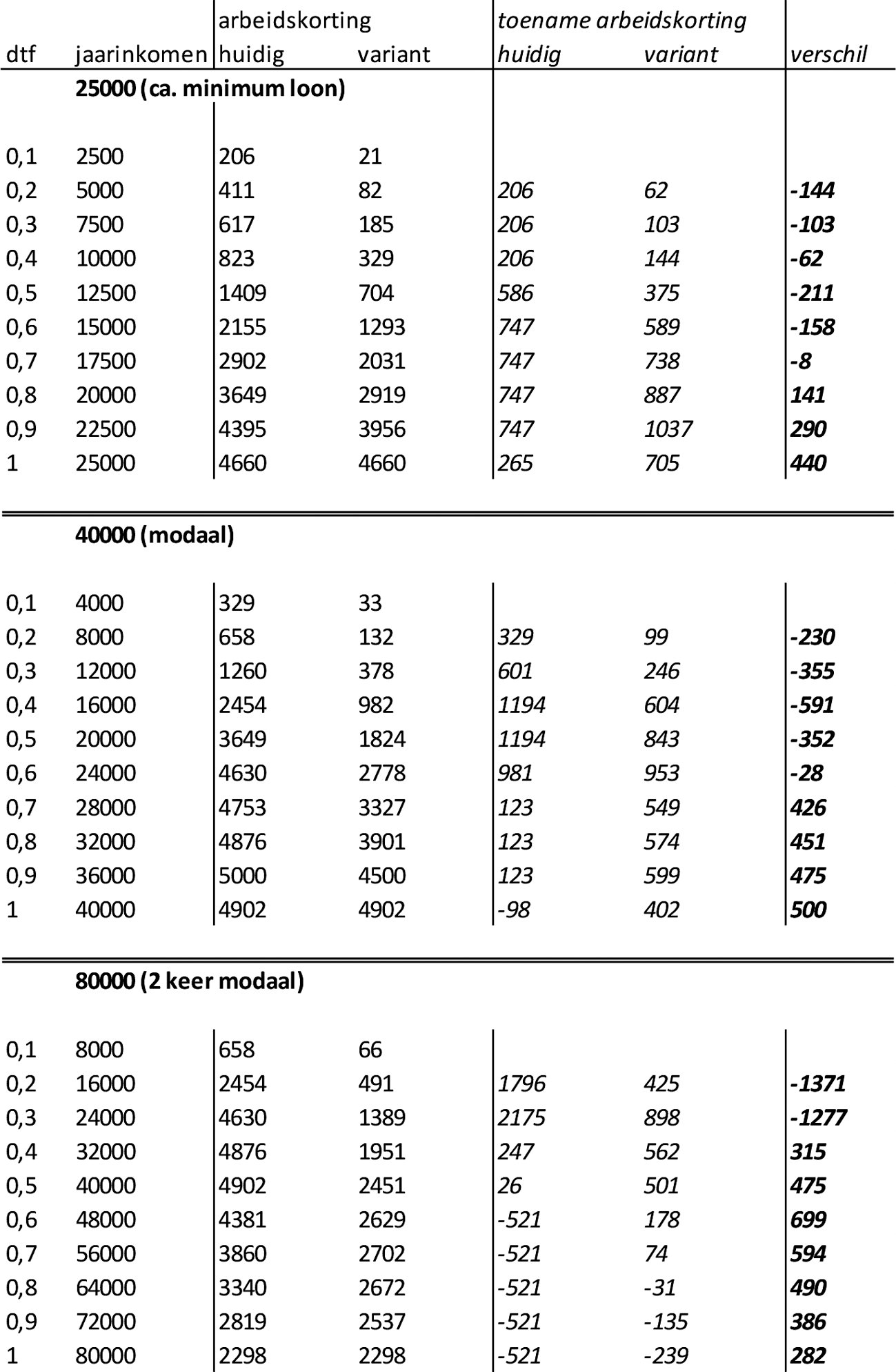

Bij de uitwerking van de motie van het lid Palland c.s. zijn extremen in de marginale druk geïnterpreteerd als een zeer hoge marginale druk van 70% en hoger. Om deze extremen te beperken is gekeken naar de groep waar deze extremen zich voordoen; de groep met een marginale druk >70%. Door de varianten op deze groep te richten, kunnen de extremen gericht worden beperkt. Hun zeer hoge marginale druk heeft veelal te maken met afbouw van zorg en/of huurtoeslag. In drie van de doorgerekende varianten (varianten 1, 2 en 3; zie ook bijlage 2 en 3 voor een uitgebreidere beschrijving) wordt daarom de afbouw van zorg- of huurtoeslag aangepakt. De grootste bijdrage aan de marginale druk komt door de inkomensheffing, ook bij de groep met een zeer hoge marginale druk. Daarom zijn er ook twee varianten in de belastingheffing uitgewerkt: in de arbeidskorting (variant 4) en in het tarief van de eerste schijf (variant 5). De arbeidskorting kent ook een afbouwtraject en draagt daardoor bij aan de marginale druk. De doorgerekende aanpassing in de arbeidskorting kan precies worden gericht op het inkomensniveau van werkenden met een zeer hoge marginale druk. Het verlagen van de eerste belastingschijf is juist een heel generieke aanpassing die de marginale druk verlaagt voor alle groepen met een belastbaar inkomen onder de tweede belastingschijf, zowel werkenden als niet-werkenden. De varianten 6 en 6a haken in op de complexiteit van het stelsel. De variant laat de marginale druk nagenoeg ongewijzigd en levert, in tegenstelling tot de andere varianten, geld op. De variant maakt de marginale druk transparanter door de afbouw van de heffingskortingen af te schaffen en deze afbouw te verwerken in hogere schijftarieven. Daarbij gaat het stelsel terug van de huidige 2 schijven naar 4 schijven zoals die er tot eind 2018 waren. Deze variant geeft daarmee invulling aan het verzoek van Van Apeldoorn voor een variant met meerdere schijven.18 En past ook bij de in de motie van het lid Eppink19 gevraagde vereenvoudiging van het belastingstelsel. Hiermee wordt tevens invulling gegeven aan de motie van het lid Grinwis c.s om te bezien hoe de inkomstenbelasting transparanter kan worden gemaakt, bijvoorbeeld door de afbouw van de heffingskortingen te verwerken in de nominale belastingtarieven.20 Het rapport «Bouwstenen voor een beter belastingstelsel21» bevat meer en verdergaande opties op het gebied van vereenvoudiging. Qua toeslagen heeft het kabinet de ambitie om de toeslagen af te schaffen. In december is uw Kamer per brief geïnformeerd over de aanpak om te komen tot de uitwerking hiervan.22

Het huidige en voorgaande kabinetten voeren al jaren beleid om en het gesprek met uw Kamer om de marginale druk te verlagen. Er zijn de afgelopen jaren een aantal maatregelen genomen waarmee grote stappen zijn gezet in het verlagen van de extremen in de marginale druk. Hiervoor zijn aanpassingen gedaan in de huurtoeslag, de arbeidskorting en het kindgebonden budget. Het laatste onderzoek naar marginale druk dat met de Tweede Kamer gedeeld is23, is gemaakt nadat deze maatregelen genomen waren en concludeerde al dat het bestaande stelsel op het randje van de mogelijkheden balanceert. De inventarisatie bij deze brief, laat dat in nog sterkere mate zien. Daarbij maakt de complexiteit van het huidige stelsel het ook complex om het stelsel te veranderen.

|

basis |

ZTS afbouwpunt |

ZTS afbouw% |

huurtoeslag |

arbeidskorting |

tarief eerst schijf |

|

|---|---|---|---|---|---|---|

|

Verandering (in %-punt) |

– 1,77 |

– 0,93 |

– 1,51 |

– 1,04 |

– 0,12 |

|

|

totaal (in %) |

2,17 |

0,40 |

1,24 |

0,65 |

1,13 |

2,05 |

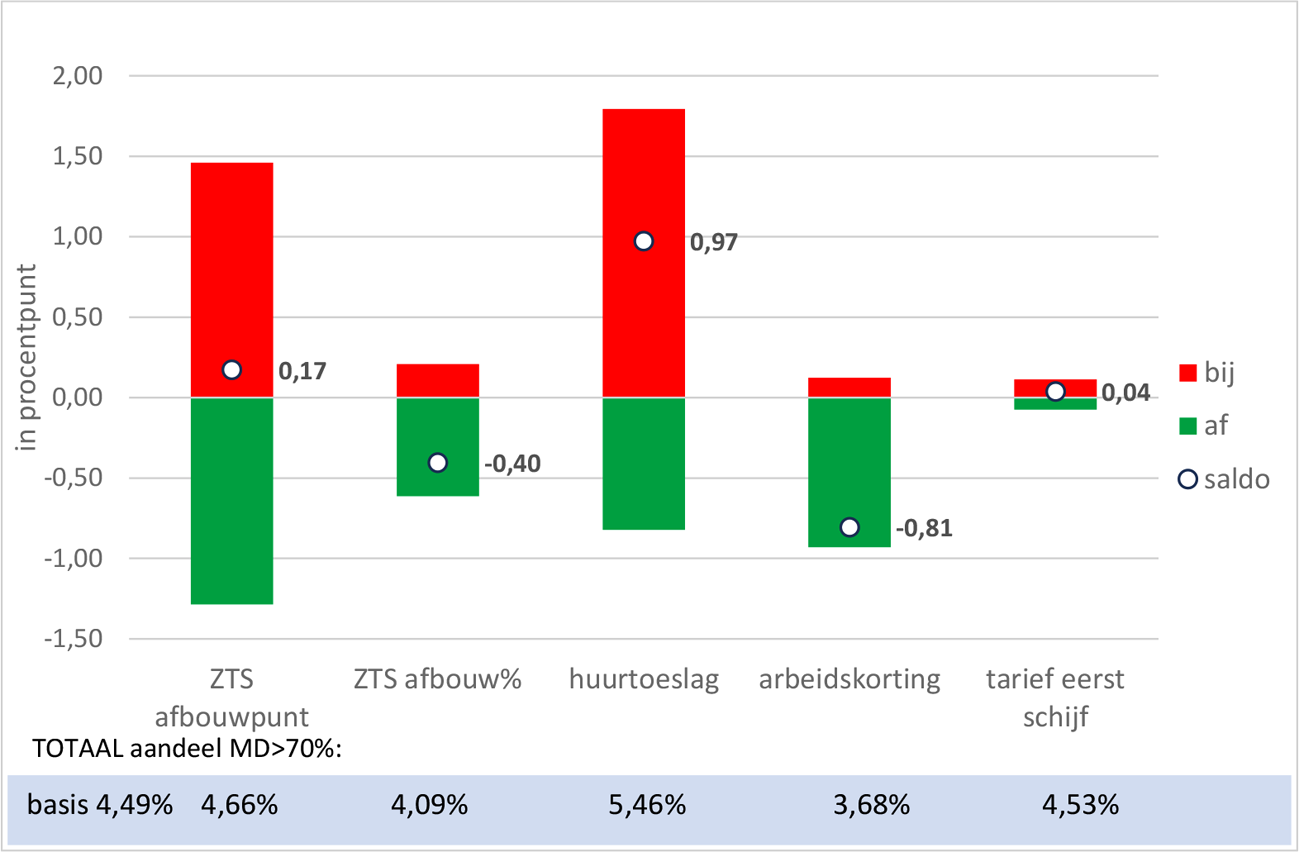

Gevolgen van onderzochte varianten

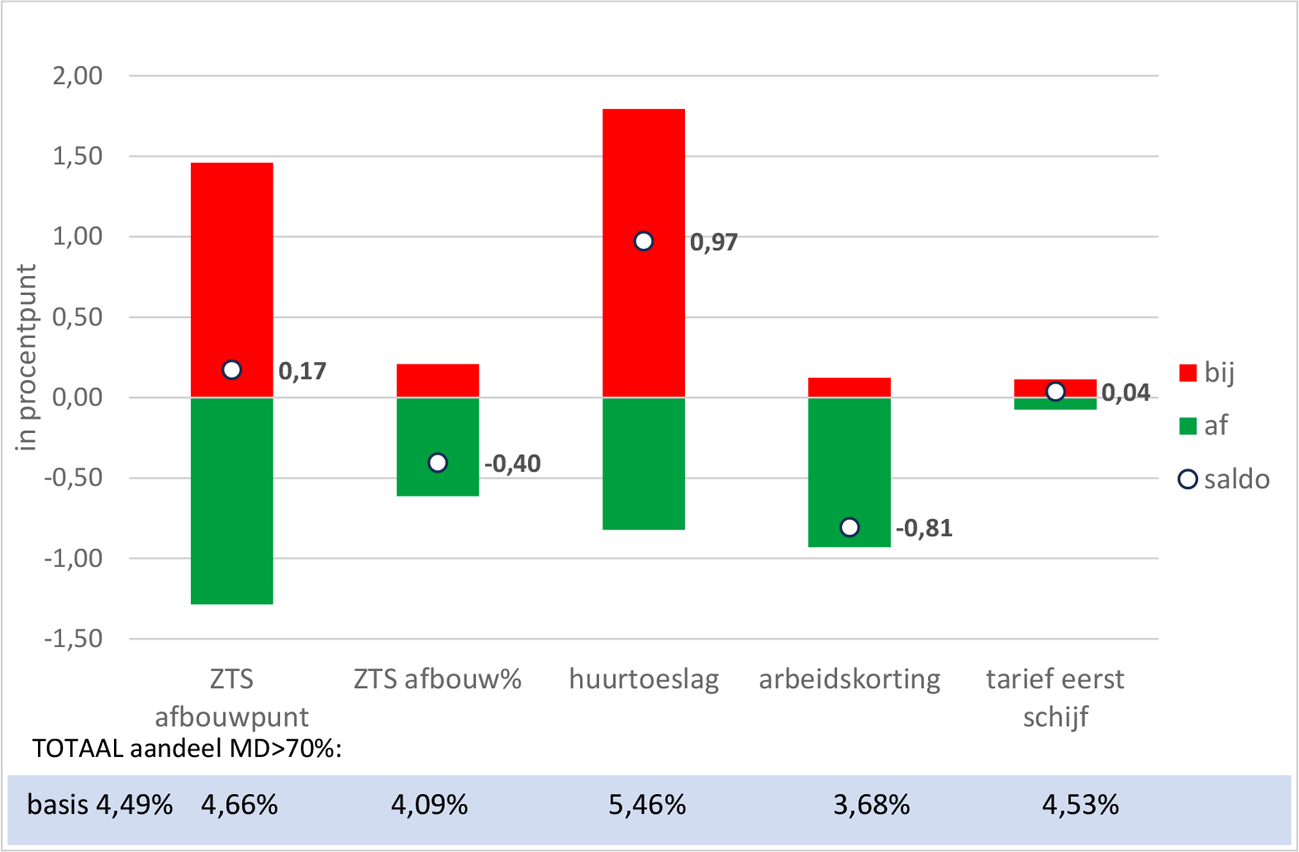

De verschillende onderzochte varianten verkleinen het aandeel werkenden met een extreem hoge marginale druk (> 80%), maar hebben wisselend effect op het aandeel werkenden met een zeer hoge marginale druk (>70%). Tabel 1 toont het effect op werkenden met een marginale druk van >80%. De bovenste kolom laat de verandering zien in het aandeel werkenden met een extreem hoge marginale druk (> 80%). De onderste kolom maakt het resterende aandeel huishoudens met een marginale druk boven de 80% inzichtelijk. De tabel laat zien dat alle varianten bijdragen aan een reductie van de groep werkenden met een extreem hoge marginale druk. In de basis zijn dit 2,17% van de werkenden. In de eerste vier varianten wordt dit aandeel zelfs (meer dan) gehalveerd, en na een verschuiving van het afbouwpunt in de zorgtoeslag (variant 1) blijven er nauwelijks werkenden over met een marginale druk hoger dan 80% (0,40%).

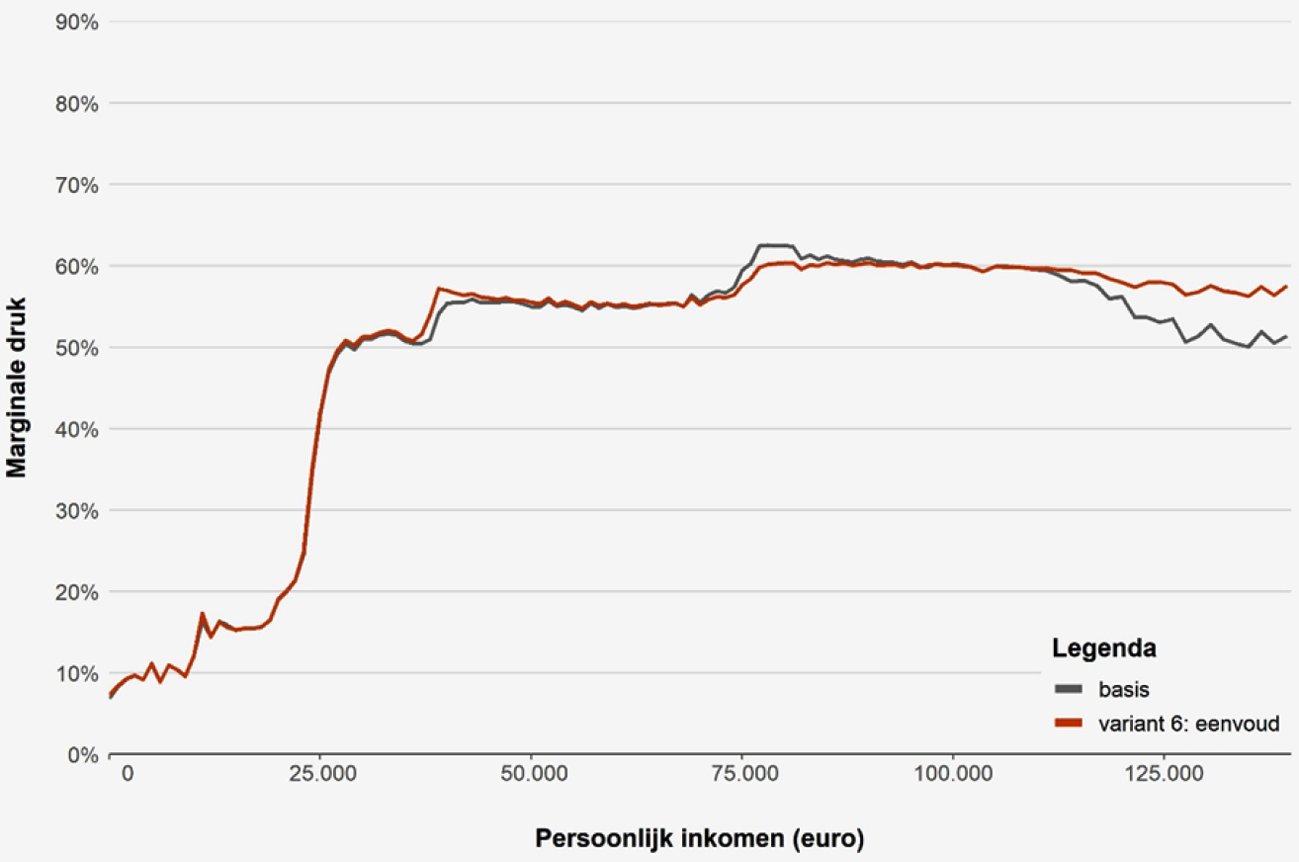

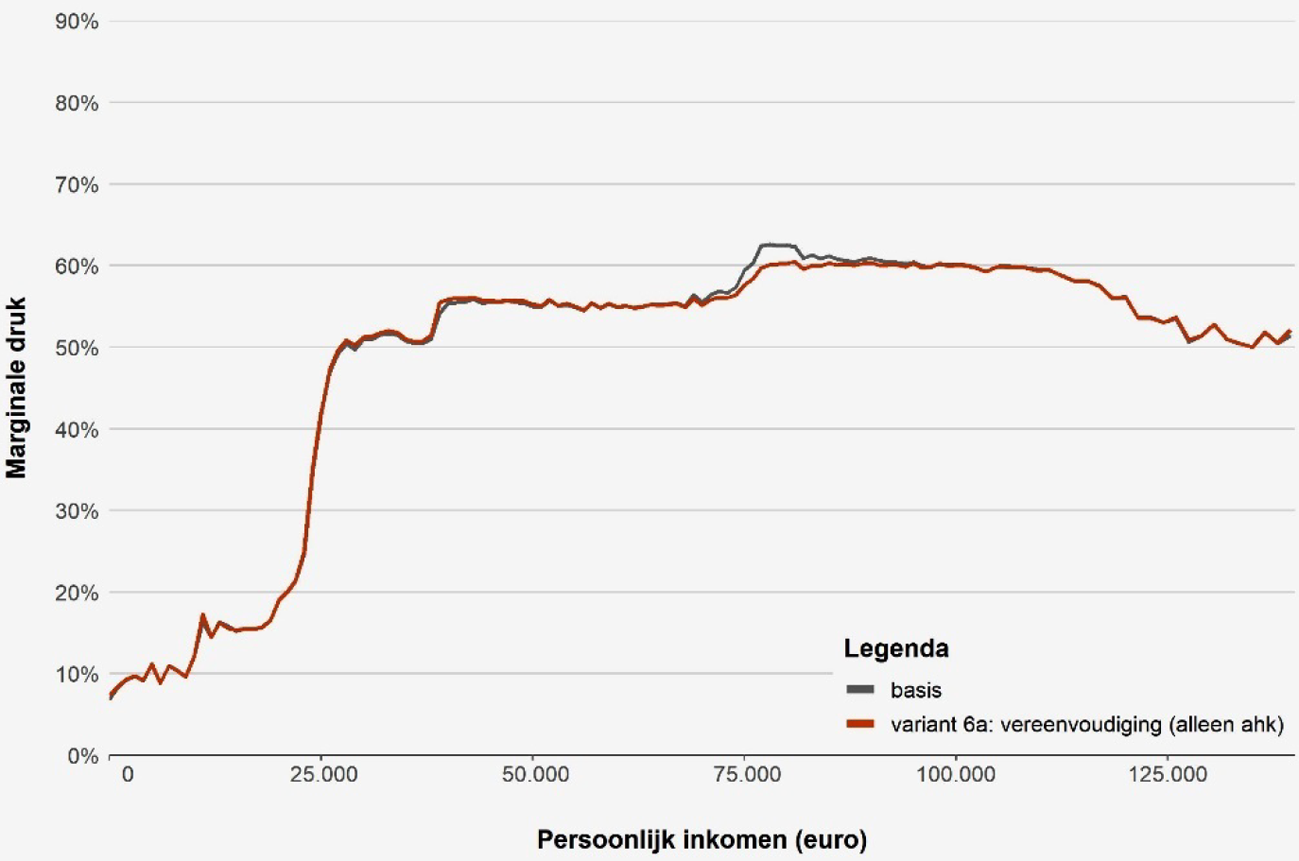

Figuur 1 Toename en afname van het aandeel werkenden met een marginale druk boven 70% per variant (in de basis zijn dit 4% van de werkenden) (in %-punt). Onder x-as in blauwe balk totale aandeel per variant

Figuur 1 laat echter zien dat niet alle varianten leiden tot een reductie van de groep werkenden met een zeer hoge marginale druk (>70%).

Bij alle varianten geldt dat een verlaging van de marginale druk voor de ene groep, leidt tot een verhoging van de marginale druk bij een andere groep. Die verhoging van de marginale druk is dus niet zo groot dat de groep met een extreme marginale druk (>80%) toeneemt, maar is bij sommige varianten wel zo groot dat de groep met een zeer hoge marginale druk (>70%) toeneemt. Dit ondanks de forse budgettaire impuls. Relevant is dat de meeste varianten de marginale druk verlagen voor de laagste inkomens, terwijl de verhoging van de marginale druk neerslaat bij middeninkomens. De twee varianten die per saldo het meest bijdragen aan een reductie van het aandeel werkenden met een marginale druk boven 70%, zijn de zorgtoeslagvariant (– 0,40%-punt) en arbeidskortingvariant (– 0,81%-punt). Deze varianten hebben echter ook belangrijke nadelen. De minder steile afbouw van de zorgtoeslag vergroot het aantal huishoudens in de zorgtoeslag met bijna een derde: van 5 miljoen naar 6,6 miljoen. De 1,6 miljoen extra huishoudens vallen allemaal in het afbouwtraject, waardoor zij te maken kunnen krijgen met terugvorderingen en nabetalingen. Een nadeel van de verdere verhoging van de maximale arbeidskorting24 (variant 4) is dat dit de verschillen vergroot in het belastingstelsel tussen alleenverdieners en tweeverdieners, en tussen werkenden en niet-werkenden. Vanuit uw Kamer is hier al diverse malen zorg over geuit.25 Bovendien is er relatief veel geld nodig om extremen in de marginale druk voor een relatief kleine groep te verlagen. Dat roept de vraag op of de uitgewerkte opties doelmatig zijn.

Conclusie naar aanleiding van onderzochte varianten

De varianten laten zien dat er geen gemakkelijke manieren zijn om op korte termijn de marginale druk te verlagen. Met de in kaart gebrachte varianten is het – ondanks de forse budgettaire gevolgen – niet mogelijk om iedereen met een zeer hoge of extreme marginale druk te bereiken. Ook leidt het verlagen van de marginale druk voor de een, vaak tot een hogere marginale druk voor de ander. Daarbij komt dat de groep met een zeer hoge of extreme marginale druk relatief klein is. Op de langere termijn blijft het kabinet – conform de ambitie uit het coalitieakkoord – op zoek naar manieren om werken en meer uren werk meer te laten lonen. Dit is complex. Alle inkomensafhankelijke- en gemeentelijke regelingen die een piek in de marginale druk veroorzaken zullen we in samenhang moeten bezien samen met de uitvoerders en gemeenten. Het traject dat loopt rond de ambitie om toeslagen af te schaffen en het rapport «Bouwstenen voor een beter belastingstelsel26» bieden aanknopingspunten om te komen tot een grondige herziening van het stelsel.

Voorop staat dat het kabinet het belangrijk vindt dat werkenden worden beloond als zij meer uren gaan werken. Dat betekent ook dat mensen zich goed een beeld moeten kunnen vormen van wat het ze oplevert als ze meer uren werken. En dat het effect op de portemonnee ook dusdanig is dat mensen overtuigd de keuze maken om meer uren te werken. Hoewel het verlagen van de marginale druk complex is, kunnen we concluderen dat de marginale druk bij veruit het grootste deel van de werkenden niet hoger dan 60% is. Bij een deel van de werkenden – een groep die hun uren veelal zou kunnen uitbreiden – is de marginale druk minder dan 40%. Het potentieel van meer uren werk is groot. Zowel vanuit het individu – denk aan de voordelen van economische zelfstandigheid – als vanuit het perspectief van de arbeidsmarkt en de economie: we hebben deze extra uren heel hard nodig. Daarom kijkt het kabinet ook naar meer voorlichting voor burgers over hun marginale druk, pilots om meer uren te werken, de voltijdsbonus, een arbeidskorting naar gewerkte uren en naar de waardering van werk. Deze opties passen binnen de motie van het lid Léon de Jong,27 waarin de regering gevraagd wordt om werken te laten lonen en maatregelen te treffen, waardoor inkomensbelemmeringen worden weggenomen en/of worden voorkomen. Hieronder wordt nader op deze opties ingegaan.

Toegankelijke informatie over marginale druk

Het kabinet zet naast het zoeken naar manieren om werken en meer uren werk meer te laten lonen én het vereenvoudigen van het stelsel, ook in op het bieden van toegankelijke informatie over marginale druk aan burgers. Waar veel mensen doordrongen zijn van de inkomensafhankelijkheid van toeslagen, zijn heffingskortingen als de algemene heffingskorting, arbeidskorting en inkomensafhankelijke combinatiekorting veel minder bekend. Mogelijk is het beeld van mensen te veel gekleurd door de inkomensafhankelijke afbouw van toeslagen. Zij veronderstellen daardoor te snel dat meer werken niet lonend is, terwijl er in werkelijkheid soms hogere heffingskortingen tegenover staan. Daarnaast betekent meer werken meer dan alleen direct financieel voordeel. Denk bijvoorbeeld aan de pensioenopbouw die bepalend is voor hoeveel pensioenuitkering iemand later krijgt, de hoogte en duur van de uitkering bij werkloosheid of arbeidsongeschiktheid en de gevolgen van arbeidsdeelname op de carrièrekansen en economische zelfstandigheid van een werkende.

Het is daarom belangrijk dat werkenden zich goed informeren over de gevolgen van de keuze voor meer of minder uren werk. De marginale druk van werkenden verschilt namelijk sterk per persoon en huishouden: de impact van meer uren werken op het salaris en eventuele toeslagen, belasting en pensioenpremies daarmee ook. Om werkenden te informeren over hun feitelijke marginale druk hebben Het Potentieel Pakken, Women Inc., en het Nibud de WerkUrenBerekenaar28 ontwikkeld: een tool om werkenden meer inzicht te geven in hun marginale druk en de financiële gevolgen van meer of minder uren werken. Daarnaast hebben het Nibud en Women Inc. ook de WerkZorgBerekenaar29 ontwikkeld. Dit is een tool om mensen inzicht te geven in de financiële gevolgen van een verandering in hun werk-zorgverdeling. Er wordt samen met sociale partners bekeken hoe we deze tools nog meer over het voetlicht kunnen brengen van werkgevers en werkenden. Zo is er eind vorig jaar vanuit de overheid een publiekscommunicatie geweest om mensen, via social media, te wijzen op de bovenstaande twee tools zodat ze kunnen zien wat meer werken hen financieel oplevert.

Pilots en onderzoek naar meer uren werk

Het kabinet werkt samen met de Stichting van de Arbeid aan pilots om meer uren werken te stimuleren. Het doel van de pilots is om belemmeringen die (met name de groep vrouwelijke) deeltijders weerhouden om meer uren te gaan werken in kaart te brengen en deze weg te nemen. Stichting Het Potentieel Pakken is de afgelopen periode al gestart om samen met werkgevers en werknemers contractuitbreiding binnen de zorg en het onderwijs te realiseren. Recent is de kinderopvangsector in samenwerking met Stichting Het Potentieel Pakken een proeftuin gestart om de deeltijdfactor te verhogen.

Met de voorgenomen pilots wordt onderzocht of én onder welke voorwaarden een soortgelijke aanpak te vertalen is naar andere sectoren waar structurele arbeidsmarktkrapte heerst. Daarbij wordt ook gekeken hoe sectoren waar overwegend door mannen in voltijd wordt gewerkt toegankelijker gemaakt kunnen worden voor een grote doelgroep van werkenden. Dit betreft onder andere de klimaat- en energiesector. Dit is een onderwerp dat ook aan de orde kan komen in de maatschappelijke dialoog over gendergelijkheid op de arbeidsmarkt die ik in een Kamerbrief van 14 november jl. heb aangekondigd (Kamerstuk 29 544, nr. 1156). In de dialoog gaan we in gesprek met een brede afspiegeling van de samenleving over gelijkwaardige kansen voor vrouwen op de arbeidsmarkt en welke rol daarin is weggelegd voor burgers, werkgevers en de overheid. Het streven is de pilots in het voorjaar van 2023 te starten.

Tegelijkertijd wordt samen met onder andere de Universiteit Utrecht gewerkt aan een groeifondsaanvraag voor het tijdvak februari 2023. Deze aanvraag richt zich eveneens op interventies gericht op het stimuleren van meer uren werk. Uw Kamer wordt in het voorjaar van 2023 geïnformeerd over de stand van zaken met betrekking tot uitvoering van de pilots en de groeifondsaanvraag.

Voltijds- en/of meerurenbonus

Meer uren werken moet voldoende lonen. Daarvoor doet het kabinet ook onderzoek naar de invoering van de voltijds- en/of meerurenbonus. Dit ook naar aanleiding van de motie van het lid Beukering-Huijbregts30 over de mogelijkheid tot het opnemen van voltijdsbonussen in cao’s om meer uren werken te bevorderen, en de motie van de leden Paternotte en Hermans31 en de motie van het lid Gündoğan c.s.32 om te onderzoeken of en op welke wijze een voltijdsbonus of meerurenbonus mogelijk gemaakt kan worden voor mensen die extra willen werken. Zoals reeds gemeld in de Kamerbrief over de aanpak arbeidsmarktkrapte van 24 juni heeft het kabinet besloten zich eerst te richten op de zorg en het onderwijs omdat in deze sectoren vaak in deeltijd wordt gewerkt. Zo heeft de Minister voor Primair en Voortgezet Onderwijs en de Minister van Onderwijs, Cultuur en Wetenschap u recentelijk geïnformeerd over de stappen die gezet worden in het mogelijk maken van een voltijdsbonus of een variant daarop.33 Minister voor Langdurige Zorg en Sport start binnenkort een vignettenstudie om te onderzoeken wat de meest effectieve vorm van een meerurenbonus is. Verwachting is dat de vignettenstudie in het voorjaar van 2023 gereed zal zijn.

In het onderzoek naar de voltijds- en meerurenbonus houdt het kabinet rekening met de motie van de leden Smals en Van Beukering-Huijbregts.34 Die verzoekt de regering ook de mogelijkheid die de werkkostenregeling (WKR) biedt hierbij te betrekken, ook gelet op de motie van de leden Hermans en Heerma waarin wordt verzocht de WKR te verruimen.35 De WKR maakt het op dit moment al mogelijk voor werkgevers om werknemers een onbelaste vergoeding te geven. Daarnaast is in het Belastingplan 2023 voor het jaar 2023 de eerste schijf van de vrije ruimte binnen de WKR extra verhoogd naar 3%. Dit naar aanleiding van de motie van de ledeb Hermans en Heerma en een motie van het lid Wilders.36 Door het gebruik van de verruimde vrije ruimte, kunnen werkgevers onbelast een meerurenbonus geven aan hun werknemers, mits dit past bij de overige voorwaarden van de WKR. Werknemers hoeven dan geen loonheffingen te betalen over de bonus. Een belangrijke voorwaarde hiervoor is dat voldaan wordt aan de gebruikelijkheidstoets.37 Na afronding van het onderzoek naar een meerurenbonus zal het kabinet terugkomen op motie van het lid Smals.

Arbeidskorting op basis van gewerkte uren

Vanuit de doelstelling «meer uren werken stimuleren», is het een interessant idee om de arbeidskorting te baseren op gewerkte uren en niet op jaarinkomen, zoals nu het geval is. De arbeidskorting wordt daarmee direct gekoppeld aan de doelstellingsvariabele. Er komt daarmee een directe relatie tussen gewerkte uren en arbeidskorting in plaats van de indirecte relatie die er nu is via het totale loon. Een arbeidskortingvariant op basis van gewerkte uren geeft ook invulling aan de motie van de leden Van Weyenberg en Grinwis38. De arbeidskortingvariant is op hoofdlijnen onderzocht. Op basis van dit onderzoek lijkt de variant echter geen beter alternatief om meer uren werken te stimuleren dan de huidige arbeidskorting. De huidige invulling van de arbeidskorting stimuleert het immers voor de meeste werknemers al om meer uren te werken. Daarbij voegt vaststelling op basis van het aantal gewerkte uren een voorwaarde toe aan de arbeidskorting, waardoor deze complexer wordt voor burger en uitvoerder. Dit komt vooral doordat er veel problemen spelen rond de registratie van gewerkte uren bij bijvoorbeeld werknemers of rechthebbende zelfstandigen van wie de wekelijkse arbeidsinspanning wisselt. Ook zouden fouten bij de registratie van het aantal uren werken ertoe leiden dat iemand recht heeft op meer/minder arbeidskorting dan gedacht, zelfs als het inkomen wel goed is doorgegeven. Bij de huidige vormgeving van de arbeidskorting gebeurt dit niet. Naast de urenregistratie en de effecten op meer uren werken is in het onderzoek gekeken naar de achtergrond van de arbeidskorting en hoe deze past binnen de beginselen van het belastingstelsel en gelijke behandeling. Het volledige onderzoek is te vinden in bijlage 4.

Waardering van werk: arbeidsvoorwaarden

Op een krappe arbeidsmarkt moet werk voldoende gewaardeerd worden, zowel in loon als in andere arbeidsvoorwaarden. Werkgevers geven aan al verschillende stappen te ondernemen om de krapte het hoofd te bieden en aantrekkelijker te worden voor werkenden.39 Op macroniveau is dit nog beperkt terug te zien in de loongroei. In 2022 was er sprake van een groei in de cao-lonen van gemiddeld 3,2%40, die sterk achter bleef bij de inflatie van 10,0%.41 In het najaar van 2022 zien we de loongroei wel toenemen. In november 2022 is de gemiddelde contractloonstijging 5,7% op jaarbasis.42 Voor 2023 verwacht het CPB een cao-loonstijging van gemiddeld 4,6%.43

Het kabinet blijft werkgevers oproepen om te zorgen goede arbeidsvoorwaarden, met waar dat kan ook hogere lonen. Het CPB en DNB geven aan dat er bij bedrijven op macroniveau gemiddeld wel ruimte voor loonstijgingen is.44 Daarbij zijn er grote verschillen tussen bedrijven en sectoren. Waar sommige bedrijven ruimte hebben om hogere lonen te betalen door in te teren op hun winstmarge, is die ruimte voor andere bedrijven beperkt. Zolang loonsverhogingen door bedrijven worden bekostigd vanuit hun winstmarges zorgt dit niet voor een loon-prijsspiraal. Een spiraal ontstaat pas als hogere lonen volledig worden doorberekend in de prijzen. Omdat DNB gemiddeld genomen nog voldoende winstmarges ziet bij bedrijven, acht zij het risico op een loon-prijsspiraal in Nederland klein.45

Als bedrijven die dat kunnen ook echt een stap naar voren zetten, kan de arbeidsmarkt via die loonontwikkeling tot een nieuw evenwicht komen. Voor werkgevers die hogere lonen kunnen betalen, wordt het gemakkelijker om mensen aan zich te binden. Werkgevers die hier niet in mee kunnen, zullen hun bedrijfsvoering moeten inrichten op de mensen die ze wel hebben. Dat zal vaak niet eenvoudig zijn.

We zien goede voorbeelden van bedrijven en sectoren die lonen fors verhogen, zoals de cao van IKEA (15,6% in een jaar), de cao van Orsima (industriële dienstverlening; 10% in anderhalf jaar) en van de Metalektro-sector (9% in anderhalf jaar).46

Kwaliteit van werk en goed werkgeverschap

Om werk daadwerkelijk op waarde te schatten, dient er ook aandacht te zijn voor de kwaliteit van werk. Het kabinet is zich ervan bewust dat alleen financiële prikkels niet voldoende zijn om meer uren te gaan werken. Een groot gedeelte van deze Kamerbrief gaat in op marginale druk, mede naar aanleiding van verschillende moties en toezeggingen. Uit de rest van de brief mag duidelijk zijn dat er een belangrijke taak ligt voor werkgevers, werkenden en het kabinet om werk aantrekkelijker te maken.

Om de kwaliteit van werk voor een individu te verbeteren, is het nodig om naar alle aspecten van iemands leven te kijken. Dat gaat verder dan het verhogen van loon of het zorgen voor roostering, aanpak van werkdruk, zeggenschap, zekere contracten en ontwikkelingsmogelijkheden. Het gaat namelijk ook om continu het gesprek aan blijven gaan tussen werkgever en werkende over de individuele werk-privé balans en of er voldoende ruimte is voor bijvoorbeeld (mantel)zorg en andere vormen van onbetaalde arbeid. Maar het gaat ook om iets wat lastiger op papier te zetten is: het creëren van een veilige een inclusieve cultuur, zodat mensen met plezier naar hun werk gaan. Het zorgen voor een balans in voldoende uitdaging en een werkdruk die niet te hoog is. Goed werkgeverschap zorgt niet alleen voor een hogere instroom, maar vermindert ook de uitstroom.

Naast primaire en secundaire arbeidsvoorwaarden zijn er ook veel concrete stappen die werkgevers kunnen zetten om werkenden te vinden en vast te houden. Dit is ook eerder toegelicht in de Kamerbrief arbeidsmarktkrapte van 24 juni. Werkgevers kunnen bijvoorbeeld inzetten op job carving, open hiring, contractvormen die zekerheid bieden, autonomie en ruimte voor werkenden om hun werktijden te kiezen, en op goede ontwikkelmogelijkheden voor werkenden.

Dit kabinet heeft als doel om meer mensen met een afstand tot de arbeidsmarkt naar werk te begeleiden. Daarvoor zet het kabinet verschillende stappen, onder andere via het wetsvoorstel Breed Offensief47 dat 29 november jl. door de Eerste Kamer is aangenomen, inzet voor verbetering van de banenafspraak48 en het traject Participatiewet in balans49. Ook de inzet voor begeleiding van langdurig bijstandsgerechtigden naar werk50, onder andere door bijscholing via praktijkleren in het mbo, naar aanleiding van de gewijzigde moties van het lid De Kort51 en de ontwikkeling van de toekomstige arbeidsmarktinfrastructuur52 dragen hieraan bij.

Het zetten van de stap naar de arbeidsmarkt is echter voor veel langdurig bijstandsgerechtigden niet gemakkelijk en vergt passende ondersteuning. Bijvoorbeeld in de vorm van het wegnemen van belemmeringen voor arbeidsdeelname zoals schulden en problemen in het gezin, het aanleren van (werknemers)vaardigheden, scholing, begeleiding, jobcoaching en/of plaatsing met loonkostensubsidie bij reguliere werkgevers of een Sociaal Ontwikkelbedrijf. Ook kan nazorg nodig zijn in de vorm van ondersteuning bij mogelijke veranderingen in uitkering, loon en toeslagen en het bieden van duidelijkheid over de financiële situatie op het moment dat mensen aan het werk gaan.

Om meer bijstandsgerechtigden naar werk in structurele kraptesectoren te begeleiden, onderzoeken we op dit moment verschillende varianten van extra inzet op re-integratiedienstverlening door gemeenten. Onderdeel hiervan kan zijn dat gemeenten met een grotere groep langdurig bijstandsgerechtigden gesprekken voeren en hen passende ondersteuning bieden. Een dergelijke impuls vraagt aanvullende investering in de gemeentelijke dienstverlening.

Ook is een belangrijke rol weggelegd voor werkgevers voor het openstellen en aanpassen van hun baanopeningen voor bijstandsgerechtigden. Nauwe samenwerking in de arbeidsmarktregio’s met werkgevers en onderwijspartijen is daarom van belang. Inzet van de regionale mobiliteitsteam (RMT) structuur en het ontschotte budget kan daarbij helpen. De komende maanden onderzoeken we, in aanloop naar de voorjaarsbesluitvorming, zowel de doelmatigheid, uitvoerbaarheid en effectiviteit, als de budgettaire en juridische haalbaarheid van de verschillende varianten. Hierbij laten we ons inspireren door bewezen succesvolle formules voor opleiden en scholen, zoals bijvoorbeeld GAP Academy, Beroepentuin en Codam. Hierbij betrekken wij het amendement van het lid De Kort c.s. inzake het samen met UWV en gemeenten uitwerken van een concreet voorstel voor een pilot met een no-riskpolis voor langdurig bijstandsgerechtigden (Kamerstuk 36 200 XV, nr. 62).

Statushouders

Ook zet het kabinet erop in om de arbeidsparticipatie en inzet van het arbeidspotentieel van statushouders te verbeteren. Ondanks grote personeelstekorten staan nog veel statushouders aan de zijlijn van de arbeidsmarkt. Door de hoge werkloosheid onder hen is de bijstandsafhankelijkheid groot (58% eind 2020).53 Een groot deel van hen is al meer dan 5 jaar aangewezen op bijstand. Dit is één van de oorzaken waarom ook de armoede onder statushouders relatief hoog is (bij Syriërs ruim 60% en bij Eritreeërs bijna 50% eind 2020).54 Een snellere arbeidsparticipatie van statushouders is belangrijk voor hen zelf, voor de samenleving en voor de economie. Het is daarom zaak dat steviger ingezet wordt op verbetering.

Het kabinet informeert de Kamer in het eerste kwartaal van 2023 in een brief over statushouders en werk over het verhogen van de arbeidsparticipatie van statushouders en de wijze waarop het kabinet invulling geeft aan verschillende moties en toezeggingen op dit terrein. De brief zal een plan van aanpak bevatten waarmee statushouders sneller naar werk kunnen worden begeleid. Het doel is dat de arbeidsmarktkansen en arbeidsparticipatie van statushouders verbeteren. Door betere samenwerking en informatie-uitwisseling tussen partijen bij de inzet van bestaande instrumenten voor, tijdens en na de inburgering. Daarbij zal nadrukkelijk gekeken worden naar het stimuleren van de totstandkoming van meer leerwerktrajecten voor statushouders in regio’s en in tekortsectoren zoals de techniek, zorg, en het onderwijs. Het leren van de taal op de werkvloer zal extra aandacht krijgen in het plan van aanpak.

Op basis van eerste gesprekken met verschillende partijen van de Taskforce VIA55 wordt gezamenlijk uitwerking gegeven aan vier actielijnen waarin werk en taal worden gecombineerd:

– Vroege participatie (vanuit het azc);

– Gerichte ondersteuning en samenwerking met werkgevers en intermediaire partijen;

– Werken op eigen niveau (begeleiding van hoger opgeleide statushouders);

– Stimuleren van samenwerking in regio’s en met branches.

Ter invulling van deze actielijnen lopen gesprekken met werkgevers, gemeenten en andere relevante partijen. Daar worden ook verschillende verkenningen uitgevoerd naar aanleiding van moties en toezeggingen. Het betreft een toezegging aan Kamerlid Aartsen56, om de Kamer te informeren over de uitkomsten van overleg met gemeenten over startbanen voor statushouders, na vestiging in een gemeente. Ook betreft het de toezegging aan Kamerlid Becker57 om met gemeenten in gesprek te gaan over de inzet van loonkostensubsidie voor de doelgroep statushouders, zodat actiever kan worden ingezet op arbeidsparticipatie tijdens en na inburgering. Daarnaast wordt in vervolg op moties van Kamerlid Aartsen58, 59 ver kend hoe concrete afspraken met gemeenten en werkgevers gemaakt kunnen worden over de toeleiding naar de werk, en welke mogelijkheden er zijn om de inzet van jobcoaches voor statushouders die dat nodig hebben te bevorderen.

Naast de uitwerking met genoemde partijen wordt nieuwe inzet en beleid ook getoetst op onder meer effectiviteit, uitvoerbaarheid, doelmatigheid en budgettaire gevolgen. Het kabinet zal in het voorjaar de financiële haalbaarheid en wenselijkheid van de voorgestelde maatregelen bezien en uw Kamer hierover informeren.

Tot slot, cijfers van het CBS laten zien dat de arbeidsparticipatie van Oekraïense ontheemden hoog is.60 De komende periode onderzoekt het kabinet de langetermijneffecten van de arbeidsparticipatie van Oekraïners op o.a. hun integratie in Nederland en beziet welke lessen hieruit te trekken zijn.

Arbeids- en kennismigratie

Om personeelstekorten op te vangen, kijken werkgevers onder andere naar arbeidsmigratie van buiten de Europese Unie om het arbeidsaanbod te vergroten. Het kabinet ziet arbeidsmigratie van buiten de Europese Unie, met uitzondering van kennismigratie, als sluitstuk van de aanpak van krapte op de arbeidsmarkt.

Kennismigratie is van belang voor de kenniseconomie, innovatiekracht en het vestigingsklimaat van Nederland. Het kabinet streeft ernaar om internationaal talent dat een bijdrage levert aan het innovatief vermogen en het realiseren van belangrijke transities, waaronder de digitale en de energietransitie te faciliteren. Ten aanzien van kennismigranten voert het kabinet een uitnodigend beleid. De kennismigrantenregeling61 is de belangrijkste regeling waarmee het kabinet de Nederlandse werkgevers in staat stelt om schaars internationaal talent te werven. Daarmee is de samenstelling van de instroom van kennismigranten het resultaat van de vraag van Nederlandse werkgevers naar talent.

Het kabinet werkt aan de zichtbaarheid en de positionering van Nederland als aantrekkelijk vestigingsland voor internationaal talent, o.a. door de ontwikkeling van een Netherlands Branding lijn, online campagnes en een informatie- landingspagina. Doelstelling is het aantrekken en behoud van internationaal talent dat in Nederland wil werken en zich hier duurzaam wil vestigen. Recentelijk heeft het kabinet besloten om startende ondernemers meer tijd te geven om een innovatieve start-up op te richten en te laten groeien. De duur van de verblijfsvergunning voor start-up ondernemers zal derhalve worden verlengd naar 2 jaar.

De Netherlands Point of Entry (NPE), een team binnen de Rijksdienst voor Ondernemend Nederland (RVO), zet zich in opdracht van het kabinet gezamenlijk met de Talent coalitie bestaande uit regionale partners in om tekorten op de arbeidsmarkt binnen STEM-gerelateerde sectoren (Science, Technology, Engineering and Mathematics) te vervullen met internationaal talent. Dit manifesteert zich onder andere in het bijwonen van (tech)events, het adviseren van ondernemers die hun startup in Nederland willen vestigen. De Talent Coalitie heeft recent met succes een nationale landings- en informatiepagina gelanceerd, (www.welcome-to-nl.nl) en een Relocation Tool, een applicatie die internationaal talent op een toegankelijke manier wegwijs maakt in de Nederlandse samenleving.

Ouderen

Tevens willen we het arbeidsaanbod verhogen door werkgevers verder te stimuleren meer werkzoekende 55 plussers in dienst te nemen en om te blijven werken met ouderen bij het bereiken van de AOW-gerechtigde leeftijd of om na pensioen opnieuw toe te treden tot de arbeidsmarkt. Er wordt ingezet op verandering van sociale normen bij werkgevers en werknemers. Door het normaler te maken om ook opties voor doorwerken te bespreken, kan stoppen of doorwerken na bereik van de AOW-leeftijd meer een echte keuze worden. Daarnaast zullen er voorlichtingsmaterialen worden ontwikkeld met als doel het kennisniveau van werkgevers te verhogen over de mogelijkheden en de voordelen van het werken met AOW’ers. Hiermee proberen we aanname en behoud van werknemers die de AOW-leeftijd hebben bereikt te stimuleren. Zo geldt er een lichter arbeidsrechtelijk regime voor werknemers die de AOW-gerechtigde leeftijd hebben bereikt. Veel werkgevers zijn hiermee echter niet bekend. Om te weten wat werkt om meer werkzoekende 55 plussers aan het werk te krijgen gaan we met een aantal pilots starten. In de pilot werving assessment krijgen werkzoekende senioren de kans hun vaardigheden te laten zien voordat ze ergens solliciteren. Dit moet tegelijkertijd ook voorkomen dat werkgevers oudere werkzoekenden al (onterecht) bij voorbaat afwijzen vanwege enkel hun leeftijd. Met UWV zijn we aan het verkennen of we een pilot kunnen starten om senioren warm te introduceren bij werkgevers en daarbij ook een jobcoach kunnen inzetten. In de brief Seniorenkansenvisie ga ik ook in op het benutten van de kwaliteiten van senioren op de arbeidsmarkt.62

Dichterbij dan je denkt

Daarnaast is het kabinet in 2022 gestart met het actieplan Dichterbij dan je denkt, met als doel om een extra impuls te geven aan de matching van werkgevers en werkzoekenden uit het onbenut arbeidspotentieel. Eind oktober is uw Kamer geïnformeerd63 over het vervallen van de werkgeverssubsidie uit het actieplan vanwege uitvoeringstechnische redenen. Hierdoor kwam € 17,9 miljoen vrij. We hebben u toen ook geïnformeerd over de alternatieve bestedingsdoelen die we voor ogen hadden om op alternatieve wijze werkgevers te stimuleren om mensen uit het onbenut arbeidspotentieel aan te nemen.

We zijn blij met alle regionale inzet voor het actieplan Dichterbij dan je denkt. Om die redenen willen de initiatieven voor het verder intensiveren van de ondersteuning van de matching tussen werkgevers en werkzoekenden verder aanmoedigen door de decentralisatie-uitkering die arbeidsregio’s voor de uitvoering van het actieplan ontvangen verder te verhogen met € 250.000 per regio (€ 8,75 miljoen in totaal)64. Dit conform aankondiging in de Decembercirculaire gemeentefonds 2022.65 Met de aanvullende middelen kunnen regio’s bijvoorbeeld acties ondernemen om werkgevers te ondersteunen bij andere vormen van werving en de aanname van mensen uit het onbenut arbeidspotentieel, zoals extra inzet op jobcarving, praktijkleren in het mbo, Open Hiring of het verstrekken van regionale werkgeversvouchers.

Ook wordt € 2 mln. van de vrijgevallen middelen ingezet voor een uitbreiding en verlenging van de pilot van het Sociaal Innovatiefonds.66Uw Kamer is hier eerder dit jaar in de Kamerbrief Simpel Switchen over geïnformeerd. Het Sociaal Innovatiefonds is een publiek-private fonds met als doel om werkgevers te ondersteunen bij het doen van investeringen in inclusieve aanpassingen om groepen mensen met een afstand tot de arbeidsmarkt aan te nemen, waaronder mensen uit de doelgroep banenafspraak. Met de verlenging en uitbreiding van de pilot kunnen vijf extra werkgeversdeals worden gesloten waarbij extra banen worden gerealiseerd.

Voor de resterende € 6,4 miljoen konden geen geschikte alternatieven gevonden worden die in 2022 realiseerbaar waren. Aangezien dit crisismiddelen zijn, worden deze conform begrotingsafspraken niet op een andere manier besteed.

Het kabinet zet in op uiteenlopende maatregelen om mensen aan het werk te helpen die nu nog drempels ondervinden of onvoldoende door werkgevers gevonden worden. Om zo te streven naar een minder krappe en meer inclusieve arbeidsmarkt. Daarnaast kijkt het kabinet ook naar het ondersteunen van werkenden bij hun overstap naar een baan in maatschappelijke sectoren waar ook op langere termijn krapte is.

Tegengaan van discriminatie bij de zoektocht naar werk

Niet iedereen die werk zoekt, kan het gewenste werk vinden. Een deel van de mensen krijgt te maken met discriminatie bij de zoektocht naar werk of stage. Individueel talent wordt daarmee uitgesloten op de arbeidsmarkt op basis van (vermeende) groepskenmerken. Dit is een voor de samenleving onacceptabele en voor werknemers pijnlijke ervaring, die bovendien serieuze gevolgen kan hebben voor het aanbod op de arbeidsmarkt. Een deel van de mensen vindt geen werk, geen passend werk, of ziet voor zichzelf geen kansen meer en keert zich af van de arbeidsmarkt of van bepaalde sectoren.

Vanuit de aanpak arbeidsmarktdiscriminatie, vormgegeven in het in de zomer van 2022 met de Tweede Kamer gedeelde Actieplan Arbeidsmarktdiscriminatie 2022–202567 en de Werkagenda VIA wordt ingezet op gelijkwaardige kansen en een arbeidsmarkt waar diversiteit als meerwaarde wordt gezien.

Vaak discrimineren werkgevers niet moedwillig, maar ontbeert het ze de tools om objectief te werven en te selecteren. Om werkgevers hierin te ondersteunen wordt bijvoorbeeld gewerkt aan een e-learning voor objectief werven en selecteren, het openstellen van branche- en sectornetwerken, een helpdesk voor alle werkgevers die willen werken aan gelijke kansen en aan het naar voren brengen van rolmodellen (communities of practice) die laten zien dat verandering mogelijk is. Ook is het wetsvoorstel Toezicht gelijke kansen bij werving en selectie in behandeling bij de Tweede Kamer. Met dit wetsvoorstel worden werkgevers en intermediairs verplicht over een werkwijze voor non-discriminatoire werving en selectie te beschikken.

Als onderdeel van de aanpak van arbeidsmarktdiscriminatie wordt de komende periode ingezet op het bereiken van een steeds grotere groep werkgevers bij het bieden van gelijke kansen en hen in beweging krijgen. Specifieke aandacht daarbij gaat uit naar het bereiken en activeren van mkb-bedrijven, zodat zij ondersteund kunnen worden bij het nemen van effectieve actie.

In perioden van krapte op de arbeidsmarkt, neemt kansengelijkheid toe. We weten echter uit het verleden dat zodra sectoren ruimer worden, dit ook een negatief effect heeft op het vasthouden van die toegenomen kansengelijkheid. In deze brief wordt beschreven dat een deel van de huidige krapte conjunctureel van aard is, en een deel structureel. Om verbeteringen op het gebied van kansengelijkheid die we nu met elkaar bereiken op termijn vast te houden, is het belangrijk dat die stevig verankerd worden.

Het kabinet zet erop in om werken in maatschappelijke sectoren waar op langere termijn krapte wordt verwacht aantrekkelijker te maken.68 Er zijn door het kabinet bijvoorbeeld vanuit het Coalitieakkoord substantiële middelen beschikbaar gesteld om de arbeidsvoorwaarden in het onderwijs te verbeteren. Ook werkt het kabinet met het programma Toekomstbestendige Arbeidsmarkt Zorg & Welzijn aan voldoende ruimte voor het behoud van medewerkers, voor innovatieve werkvormen en technieken, en voor leren en ontwikkelen in de sector zorg en welzijn. Daarnaast werkt het kabinet aan het Actieplan Groene- en Digitale Banen, gericht op de tekorten in de techniek en ICT.

In aanvulling op deze acties onderzoekt het kabinet nu of en hoe overheid, werkgevers en werknemers in samenwerking werkenden (en eventueel werkzoekenden die geen recht hebben op een uitkering) financieel kunnen ondersteunen bij hun overstap naar een baan in een maatschappelijke sector waar voor langere periode krapte wordt verwacht. Een optie is om de overstap met het creëren van loopbruggen van baan naar baan makkelijker te maken, zodat mensen perspectief hebben op een begeleide overstap naar een baan van betekenis. Financiële ondersteuning bij een dergelijke overstap heeft als doel werkenden de ruimte te geven om daadwerkelijk over te stappen naar maatschappelijke beroepen en zo de instroom in deze sectoren te verhogen.

De mogelijkheden van het opzetten van dergelijke ondersteuning wil het kabinet in samenwerking met sociale partners van de betreffende sectoren en andere stakeholders verder onderzoeken. Hierbij kijken we naar het effect en de wenselijkheid van verschillende opties, inclusief de budgettaire, juridische en praktische consequenties. Er is nu geen financiële dekking voor deze maatregel. We zoeken naar andere invullingen van bestaande publieke en private middelen. We sluiten hierbij aan op de verantwoordelijkheden van verschillende partijen, zoals werkgevers, overheden en werknemers. In het voorjaar wordt bezien of een ondersteuningsmaatregel uitvoerbaar, effectief en wenselijk is.

We handelen zo in lijn met de motie van leden Maatoug en Kathmann, waarin het kabinet wordt verzocht een voorstel uit te werken waardoor een overstap naar een maatschappelijke sector financieel wordt ondersteund.69

De Europese Commissie heeft 2023 gedoopt tot het Europees jaar van de Vaardigheden. Het kabinet zal de komende jaren een deel van de middelen van het Europees Sociaal Fonds Plus (ESF+)inzetten voor de ondersteuning van mensen met een kwetsbare arbeidsmarktpositie vanuit de sectoren. Momenteel kijken we met sociale partners op welke wijze om- en bijscholing naar kansenberoepen met deze ESF+ middelen ook een impuls kunnen krijgen.

Wat zien we nu als mensen overstappen van sector?

Werkenden beschikken vaak al over skills die ook in te zetten zijn in beroepen in een maatschappelijke sector. Een werkende geïnteresseerd in een overstap kan binnen diverse bestaande samenwerkingsverbanden van werkgevers en opleiders terecht voor:

• oriëntatiemogelijkheden;

• begeleiding bij het vinden van een baan die bij hen past, met baanzekerheid;

• en een scholingstraject op maat.

Deze samenwerkingsverbanden zien we bijvoorbeeld ontstaan via de Nationaal Groeifonds projecten LLO Katalysator en Opschaling publiek private samenwerking in het beroepsonderwijs. Vanuit de rijksoverheid stimuleren we de oriëntatiefase, door bijvoorbeeld in te zetten op de (door)ontwikkeling van het leeroverzicht.nl. Ook stimuleren we een skillsgerichte arbeidsmarkt, waardoor de verbinding tussen een baan en de benodigde scholing verbeterd wordt.

Werkgevers hebben zeker in een krappe arbeidsmarkt vaak belangstelling voor gemotiveerde zij-instromers. Tegelijkertijd willen zij graag dat de overstapper al enige scholing heeft gehad, voordat degenen aan het werk gaat bij de werkgever. Deze behoefte speelt met name bij mkb-bedrijven.

De werkende kan bij een samenwerkingsverband van werkgevers en opleiders nu vaak niet terecht voor compensatie van het verlies van inkomen gedurende deze overstapperiode, waarin vaak (voorwaardelijke) scholing gevolgd wordt. De nieuwe arbeidsovereenkomst start vaak pas, zodra iemand ook daadwerkelijk start met het werk. Ook komt het voor dat de werkende tijdelijk een lager salaris ontvangt vanwege de lagere productiviteit in het begin. Dit heeft als gevolg dat alleen werkenden die het verlies van inkomen tijdens de scholing en de start zelf kunnen opvangen de overstap naar een andere sector maken. Mensen die kampen met financiële onzekerheid komen zo nu niet in beweging om een overstap naar een maatschappelijke sector te maken.

Welke acties onderzoeken we?

Financiële ondersteuning van werkenden die te maken hebben met inkomensverlies tijdens de overstapperiode naar maatschappelijke sectoren kan volgens het kabinet mogelijk bijdragen aan het vergroten van het aantal overstappers. De ondersteuning zou passen in de integrale benadering van de werk-naar-werk aanpak, waar maatwerk en de individuele behoefte van de overstapper de basis vormen. Bij het onderzoeken van de ondersteuning hebben we aandacht voor het inpassen in de bestaande keten van oriëntatie, begeleiding, matching en voorwaardelijke scholing. Ook kijken we expliciet naar de rol van de werkgever en de mogelijke samenwerkingen tussen overheid, werkgevers en werkenden.

Mocht er een vorm van financiële ondersteuning komen, dan wil het kabinet snel van start kunnen gaan. Daarom onderzoeken we de mogelijkheid om te werken met een beperkt aantal bestaande samenwerkingsverbanden van bedrijven en opleiders, bijvoorbeeld in de klimaat- en digitale transitie en de zorg, die al een traject hebben ontwikkeld voor oriëntatie, begeleiding, matching en eventueel voorwaardelijke scholing. En waarbij werkenden een concreet perspectief geboden wordt op een betaalde baan bij (de bij dit samenwerkingsverband aangesloten) werkgevers. Deze samenwerkingsverbanden, waarbij we aandacht hebben voor betrokkenheid van het MKB, zouden bij de werving van potentiële overstappers de mogelijkheid kunnen aanbieden om gebruik te maken van een vorm van inkomensondersteuning. We verkennen verschillende varianten van de vorm van inkomensondersteuning.

Toekomst van de arbeidsmarkt

Het verder onderzoeken van de drie bovenstaande maatregelen komt voort uit de urgentie die het kabinet voelt. Tegelijkertijd vergt deze exercitie zorgvuldigheid en ruimte voor nader gesprek met maatschappelijke partners en wetenschappers. Het kabinet realiseert zich ook dat, ondanks de vele stappen en maatregelen die gezet worden, de krapte op dit moment maar beperkt opgelost kan worden. Als we echt impact willen maken, zullen we ook keuzes moeten maken over wat voor soort samenleving we willen zijn, wat voor soort banen daarbij horen, en wat voor economie en arbeidsmarkt daarvoor nodig zijn.

Met een stagnerend aantal werkenden in de toekomst én een aantal grote maatschappelijke uitdagingen moeten we accepteren dat niet alles tegelijkertijd kan. Schaarste van arbeid zet verschillende afwegingen op scherp. In de zorg en de publieke dienstverlening gaat dit over een afweging tussen efficiëntie en aandacht voor de menselijke maat. In de sociale zekerheid over een afweging tussen bestaanszekerheid en activering naar werk. In het onderwijs spelen de afwegingen tussen grote klassen versus maatwerk voor iedereen een rol. Voor onze economie als geheel zet krapte de verhouding tussen de publieke en de private sectoren op scherp. Waar de banen het meest aantrekkelijk zijn, heeft een impact op wat voor soort economie en maatschappij we hebben. Op al deze punten is het zaak dat we de krapte van de arbeidsmarkt meewegen in de keuzes die we als samenleving maken. Dit eist zorgvuldigheid en maatschappelijke discussie.

Het kabinet is om die reden ook actief aan de slag met de fundamentele vraag hoe de economie en onze arbeidsmarkt er in de toekomst uit kan zien. Hierbij kijkt het kabinet naar hoe werk zich in de toekomst gaat ontwikkelen, welke beleidsopties mogelijk zijn en welke keuzes nodig zijn om onze arbeidsmarkt toekomstbesteding te maken. Hiervoor kan het perspectief van brede welvaart aanknopingspunten bieden. Een strategische agenda voor de economie in 2050 zal de Minister van Economische Zaken en Klimaat in het eerste kwartaal naar de Kamer verzenden. Ook is aan de Staatscommissie Demografische Ontwikkelingen gevraagd om advies uit te brengen over scenario’s, mogelijke beleidsopties en handelingsperspectieven van de regering in relatie tot de maatschappelijke gevolgen van de demografische ontwikkelingen. Dit betreft in het bijzonder de vergrijzing en migratie, tot tenminste 2050, tegen de achtergrond van de brede welvaartsbenadering. De domeinen onderwijs en arbeidsmarkt worden hierin meegenomen. De commissie brengt naar verwachting 1 november 2023 haar advies uit. Tot slot kijkt het kabinet ook uit naar het advies van de SER over welke oorzaken en oplossingen de SER ziet voor de personele krapte in de maatschappelijke sectoren.

De strategische agenda voor de economie, de krapteaanpak70, de Staatscommissie Demografische Ontwikkelingen en het advies van de SER bieden aanknopingspunten om na te denken over krapte in het licht van bredere maatschappelijke ontwikkelingen en opgaven. De vraag hoe we om moeten gaan met schaarse arbeidskrachten, gaat uiteindelijk over de vraag in wat voor land we willen wonen en werken. Die vraag moeten we blijven stellen, zodat we door de keuzes die we maken op een gezamenlijke visie baseren en stap voor stap verder kunnen bouwen aan een evenwichtige arbeidsmarkt.

De Minister van Sociale Zaken en Werkgelegenheid, C.E.G. van Gennip

Onderstaand overzicht laat zien welke acties en maatregelen het kabinet onderzoekt en in gang heeft gezet ter aanpak van de krapte op de arbeidsmarkt. Deze acties zijn onder andere aangekondigd in de Kamerbrief van 24 juni jl.

|

Actielijn |

Wat |

|---|---|

|

Stimuleren van technologie en procesinnovatie |

Sectorale aanpak adoptie en opschaling procesinnovaties |

|

Integrale aanpak arbeidsbesparende en ondersteunende technologieën |

|

|

Verminderen regeldruk en administratieve lasten |

|

|

Digitale vaardigheden onderdeel maken van het po/vo onderwijscurriculum |

|

|

Standaarden gebruiken bij aanbestedingen |

|

|

Praktijkgericht onderzoek |

|

|

Inzet op arbeidsaanbod |

Verhogen en moderniseren van het minimumloon |

|

Verruimen van de bijverdiengrenzen in de Participatiewet |

|

|

Actieplan Dichterbij dan je denkt |

|

|

Extra inzet op maatwerk |

|

|

Arbeids- en kennismigratie |

|

|

Werkgeversservicepunt arbeidsmigratie van buiten de EU |

|

|

Verbeteren van de match |

Uitbreiding arbeidsmarktinfrastructuur |

|

Opschaling van loopbaanpaden |

|

|

Scholingsbudget WW |

|

|

Kennisloket strategisch HR-beleid |

|

|

Banenafspraak |

|

|

Stimuleren van meer uren werken |

Kinderopvanghervorming |

|

Ouderschapsverlof |

|

|

Verminderen marginale druk |

|

|

Voltijdsbonus |

|

|

Pilots n.a.v. IBO Deeltijdwerk |

|

|

Inzet op leven lang ontwikkelen |

Inzet van STAP-budget en SLIM-regeling |

|

Extra inzet op de ontwikkeling van een passend aanbod voor bij- en omscholing |

|

|

Transparantie over opleidings- en financieringsmogelijkheden |

|

|

Omscholingsregeling voor kansrijke beroepen |

|

|

Verbeteren aansluiting initieel onderwijs en arbeidsmarkt |

Verstevigen van loopbaanoriëntatie en -begeleiding |

|

Aandacht voor jongeren met afstand tot de arbeidsmarkt |

|

|

Opschalen publiek-private samenwerkingen (PPS) in het beroepsonderwijs |

|

|

Toekomstgericht macrodoelmatigheidsbeleid mbo en ho |

|

|

Stimuleren gelijke kansen op stage en werk (Stagepact) |

De marginale druk71 geeft inzicht in hoeveel mensen overhouden van een inkomensstijging wanneer zij meer gaan werken of verdienen. Driekwart van de werkenden heeft een marginale druk tussen 40 en 70%. Dat wil zeggen dat van iedere extra verdiende euro 40 tot 70 cent niet in de eigen portemonnee komt vanwege inkomstenbelasting en/of afbouw van inkomensafhankelijke regelingen.72

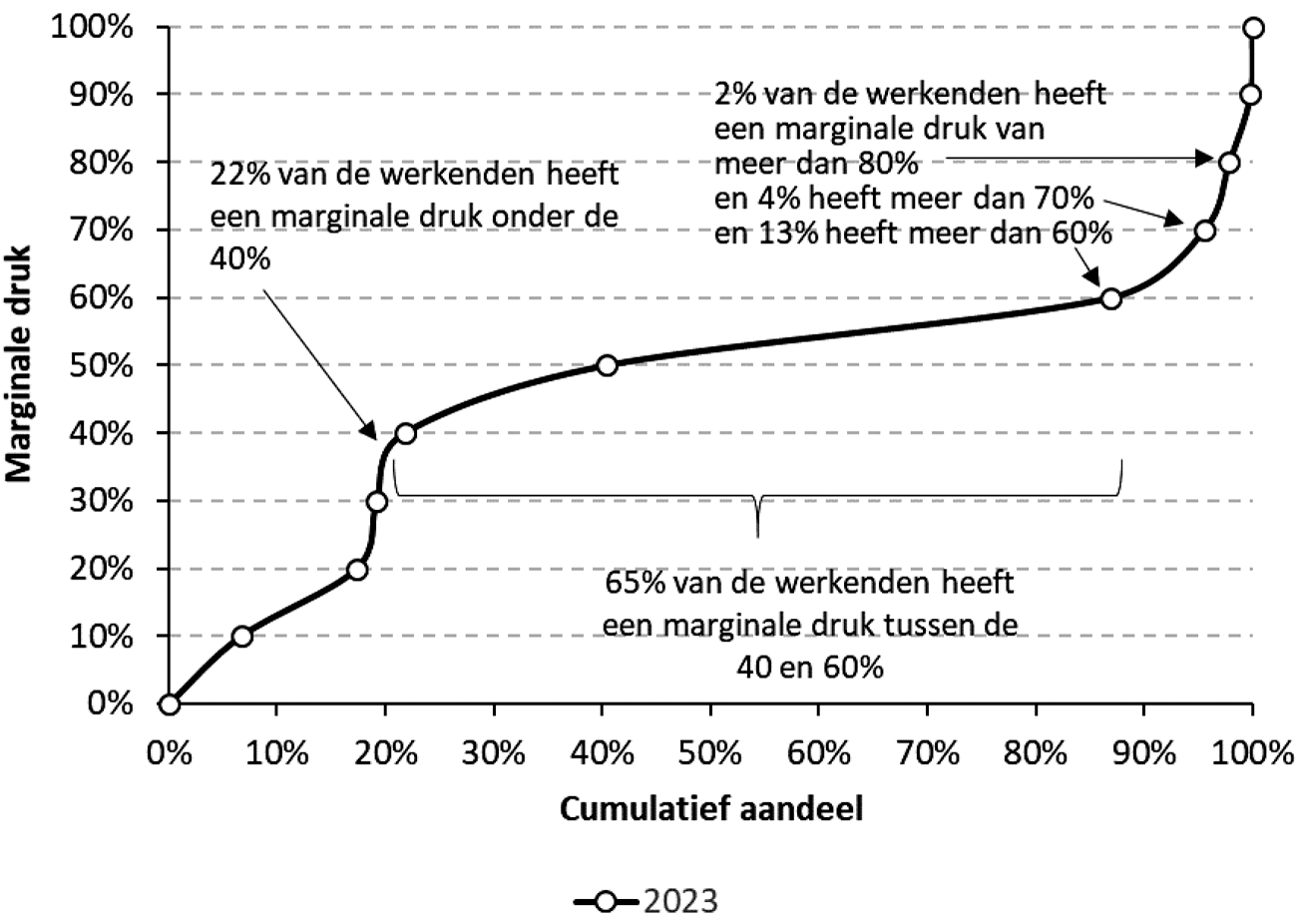

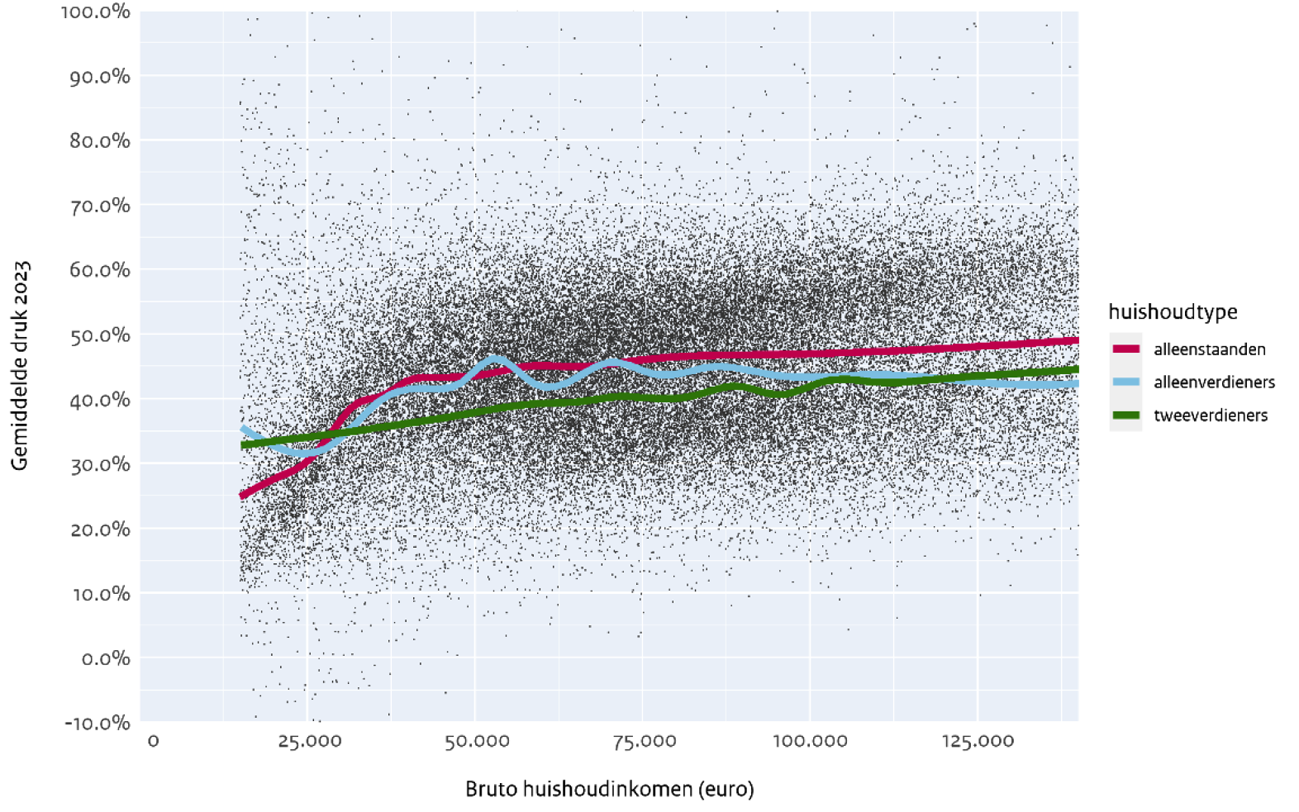

Figuur 1 hieronder laat zien hoe de marginale druk verdeeld is. 13% heeft een marginale druk van 60% of meer. Een klein deel van hen heeft een zeer hoge tot extreem hoge marginale druk: 4%73 van de werkenden heeft een zeer hoge marginale druk boven 70% en voor de helft van hen ligt die boven 80%. Voor één op de vijf werkenden is de marginale druk lager dan 40% en de overige tweederde heeft een marginale druk tussen 40 en 60%. Bij de verdeling van de marginale druk is het vanuit economisch perspectief belangrijk dat deze vooral laag is bij de groepen die met hun arbeidsaanbod sterk reageren op financiële prikkels.

Figuur 1 Verdeling marginale druk, 2023

De marginale druk is maar voor 2% van de minstverdienende partners met kinderen hoger dan 60% (zie tabel 1). Uit onderzoek van het CPB74 blijkt dat de groep minstverdienende partners hun arbeidsaanbod sterk aanpassen bij financiële prikkels. Voor alleenstaanden zonder kinderen, alleenverdieners en de meestverdienende partner geldt dit veel minder. Voor deze groepen ligt de marginale druk vaker hoger dan 60%, maar zij reageren hier ook minder sterk op. De alleenstaande ouders vormen een uitzondering. Zij reageren sterk op financiële prikkels, maar hebben toch een hoge marginale druk. Om het risico op armoede voor deze groep te beperken ontvangen zij namelijk relatief veel inkomensondersteuning als tegemoetkoming voor de kosten van huur, de zorgpremie en kinderen. Door de inkomensafhankelijke afbouw van deze ondersteuning is de marginale druk voor deze groep relatief hoog.

|

huishoudtype |

aandeel met marginale druk >60% |

|---|---|

|

Zonder kinderen |

|

|

Alleenstaande |

17% |

|

Alleenverdiener (paar met één werkende) |

27% |

|

Meestverdienende partner |

8% |

|

Minstverdienende partner |

0% |

|

Met kinderen |

|

|

Alleenstaande |

42% |

|

Alleenverdiener (paar met één werkende) |

45% |

|

Meestverdienende partner |

26% |

|

Minstverdienende partner |

2% |

Tabel 1 laat zien dat de huishoudens met kinderen een hogere marginale druk hebben dan de huishoudens zonder kinderen. Dat komt doordat er voor huishoudens met kinderen specifieke inkomensondersteuning is zoals het kindgebonden budget en de kinderopvangtoeslag. Voor huishoudens op het afbouwtraject (met een huishoudinkomen boven het afbouwpunt van de toeslag) dragen die toeslagen bij aan de marginale druk. Dit wordt ook inzichtelijk in de volgende paragraaf.

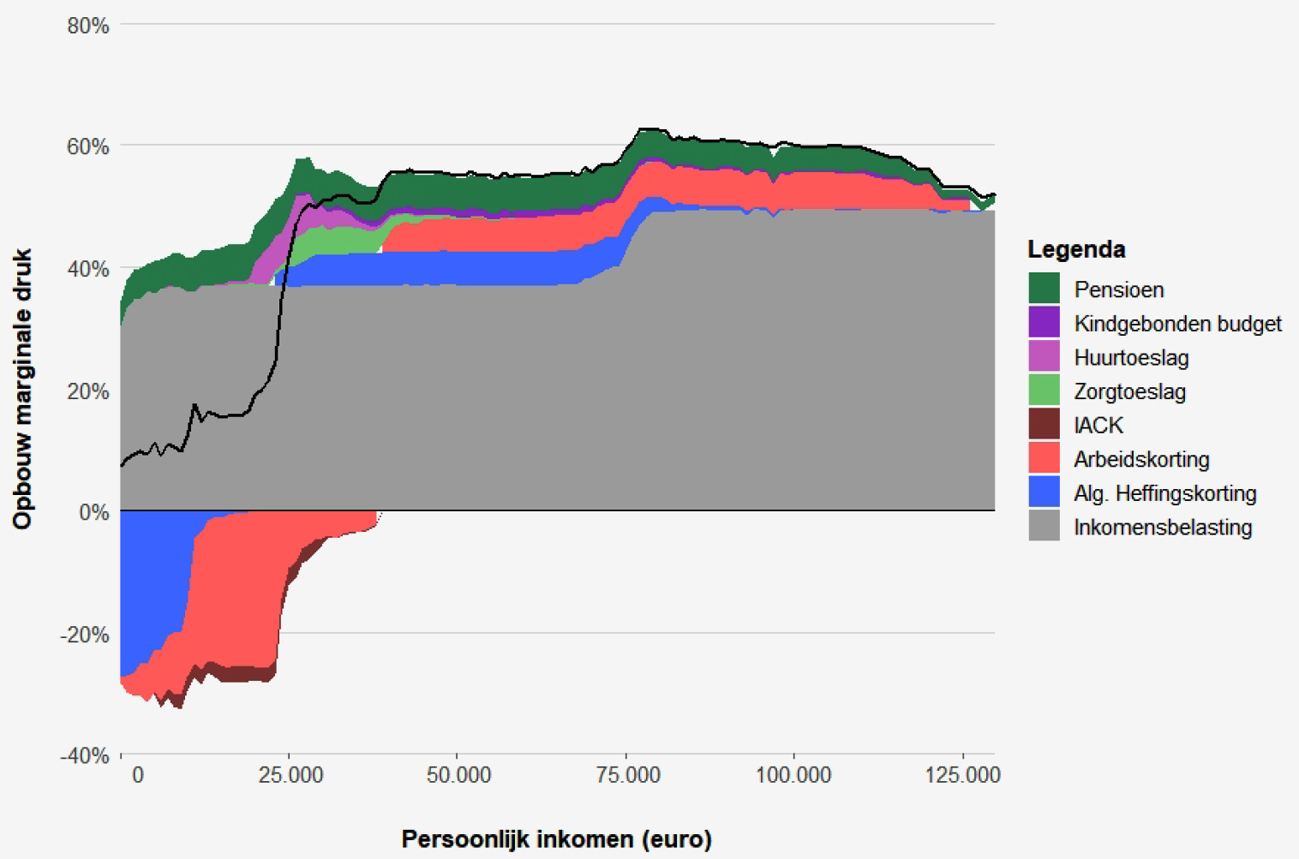

De gemiddelde opbouw van de marginale druk over alle werkenden is in figuur 2 inzichtelijk gemaakt. De inkomstenbelasting levert de grootste bijdrage: tot ongeveer € 70.000 is het tarief in 2023 36,93% en daarboven 49,5%. De lage marginale druk bij de laagste inkomens ontstaat door extra verzilvering van de heffingskortingen (in de figuur weergegeven als algemene heffingskorting) en de opbouw van de arbeidskorting. Bij deze inkomens hebben huishoudens recht op meer korting op hun belastingafdracht, dan dat ze belasting moeten betalen. Ze kunnen daardoor hun kortingen niet volledig verzilveren. Van een extra verdiende euro houden deze huishoudens daardoor een groot deel over (80 à 90 cent).

Het verzilveren van heffingskortingen en de opbouw van de arbeidskorting verlagen voor de lage inkomens de marginale druk. Vanaf ca. € 25.000 stijgt de marginale druk doordat de toeslagen afbouwen. De hoogste inkomens hebben uiteindelijk alleen nog te maken met de inkomstenbelasting, waardoor hun marginale druk gelijk is aan het toptarief: 49,5%.

Figuur 2 Marginale druk opbouw1, 2023

1 De negatieve bijdrage van de algemene heffingskorting bij de laagste inkomens betreft verzilveringsproblematiek (recht op korting is groter dan de belastingafdracht). Deze verzilveringsproblematiek betreft het totaal aan heffingskortingen en niet alleen de algemene heffingskorting.

De kinderopvangtoeslag ontbreekt in de legenda, omdat de bijdrage van de kinderopvangtoeslag aan de gemiddelde marginale druk over alle werkenden te klein is om weer te geven.

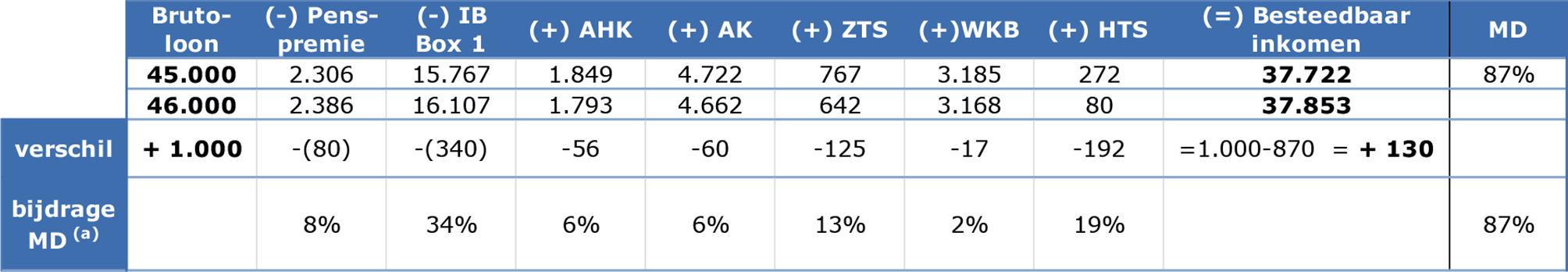

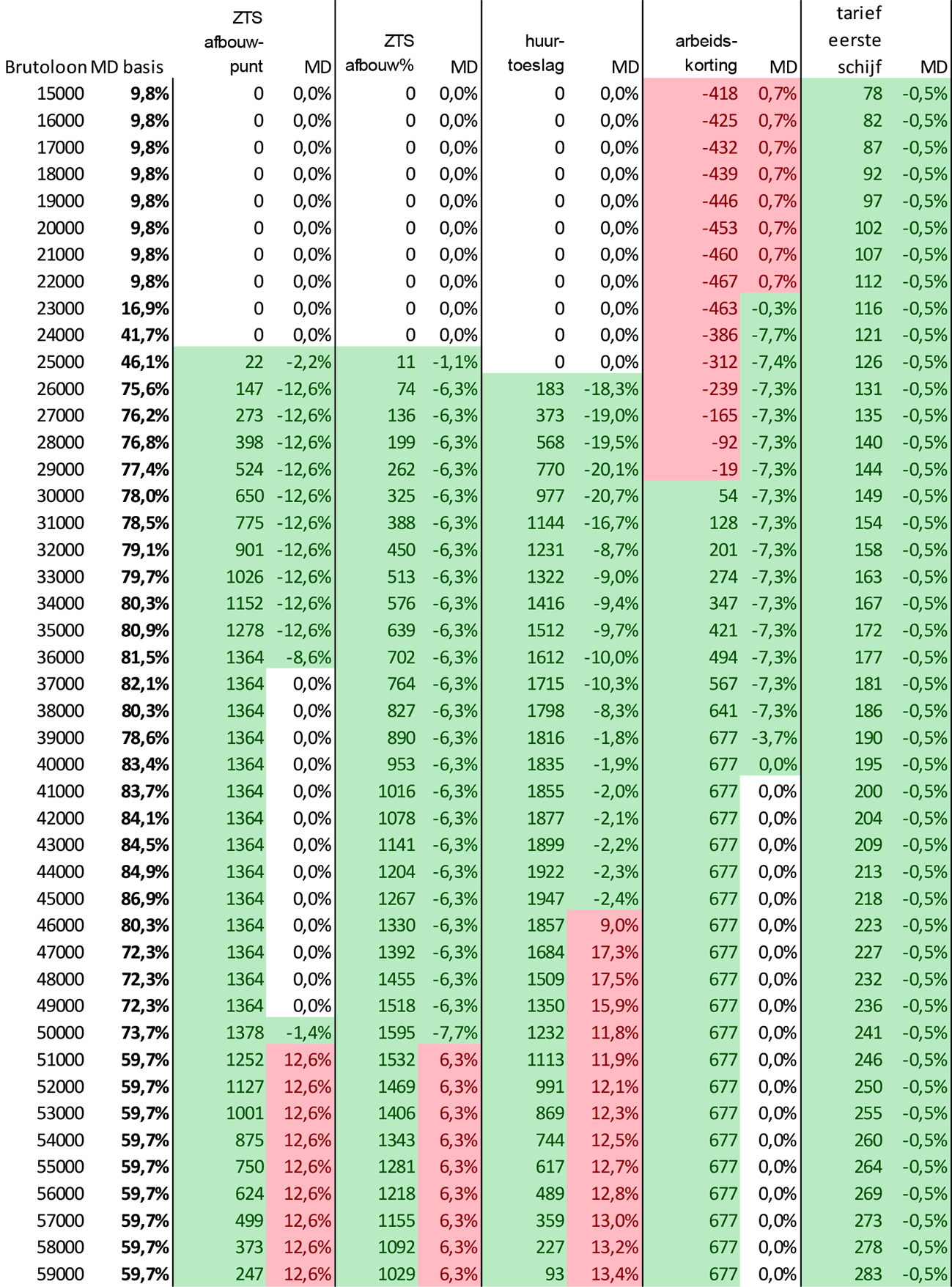

Figuur 2 laat zien hoe de marginale druk gemiddeld is opgebouwd bij alle werkenden. Voor individuele huishoudens kan de marginale druk sterk afwijken van dit gemiddelde. Dit blijkt ook uit de marginale druk tabel in het Belastingplan. Deze tabel is naar aanleiding van Kamervragen gemaakt voor een alleenverdiener (de werkende ouder in een paar) met twee kinderen in een huurwoning. In dit specifieke geval loopt de marginale druk hoog op: op het inkomenstraject van € 15.000 tot € 50.000 ligt de marginale druk veelal boven 70%, oplopend tot 87% bij een inkomen van € 45.000. Tabel 2 laat zien dat de marginale druk zo hoog kan oplopen, omdat dit huishouden nog veel inkomensondersteuning ontvangt. Dit voorbeeld komt niet vaak voor: van alle werkenden heeft slechts 2% een marginale druk boven 80%. Het voorbeeld maakt wel goed inzichtelijk hoe de marginale druk is opgebouwd en hoe stapeling kan leiden tot extreme uitkomsten

Tabel 2 Opbouw van marginale druk voor alleenverdiener met 2 kinderen van 6–11 jaar en huurwoning, 20231

1 Afkortingen in tabel: AHK = algemene heffingskorting; AK= arbeidskorting; ZTS= zorgtoeslag; WKB= kindgebonden budget; HTS= huurtoeslag; MD= marginale druk

(a) De bijdrages van de verschillende regelingen aan de marginale druk komen niet exact overeen met het belastingtarief en de afbouwpercentages, doordat het tarief en de afbouw gelden ten opzichte van het belastbaar loon en dat stijgt vanwege de pensioenpremie met minder dan de brutoloonstijging van € 1.000. Bij het kindgebonden budget is de bijdrage met 2% laag, doordat de afbouw daarvan tussen € 45.000 en € 46.000 begint en dus hier niet over de volledige loonstijging geldt.

Door een samenloop van afbouwtrajecten blijft van een bruto inkomensstijging van de werkende partner van € 45.000 naar € 46.000 (+€ 1.000), slechts een stijging van het besteedbaar inkomen van € 130 over (zie tabel 2). De overige € 870 gaat naar de inkomstenbelasting (€ 340 via de tarieven, plus € 120 vanwege de afbouw van heffingskortingen), de pensioeninleg (€ 80) en afbouw van toeslagen (€ 334; dat is de som van € 125 zorgtoeslag, € 17 kindgebonden budget en € 192 huurtoeslag). De afbouw van de toeslagen veroorzaakt hier een derde van de totale marginale druk. Zonder deze afbouw zou de marginale druk 54% zijn in plaats van 87%. Van een bruto inkomensstijging van € 1.000 resteert dan niet € 130, maar € 464.

Inzoomen op de groep werkenden met een zeer hoge marginale druk (>70%) laat zien dat het merendeel van hen (85%), net als de alleenverdiener uit tabel 2, te maken heeft met de afbouw van huur- en of zorgtoeslag. De huurtoeslag draagt ca. 20–30%-punt bij aan de marginale druk en de zorgtoeslag ca. 13%-punt.

Hoe financieel lonend werken is, hangt niet alleen af van hoeveel extra werken oplevert, maar ook van wat werken in totaal oplevert. Marginale druk laat zien wat over iedere extra euro wordt afgedragen en de gemiddelde druk laat zien wat gemiddeld over het totale inkomen wordt afgedragen. Over alle werkenden samen is de gemiddelde druk75 42%. Gemiddeld wordt over een verdiende euro 42 cent afgedragen.

Figuur 3 Gemiddelde druk voor werkenden, 2023