Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2017-2018 | 34775 nr. 2 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2017-2018 | 34775 nr. 2 |

19 september 2017

|

Blz. |

||

|

1. |

Uitgaven en niet-belastingontvangsten |

4 |

|

2. |

De Belasting- en premieontvangsten |

16 |

|

3. |

EMU-saldo |

30 |

|

4. |

EMU-schuld |

34 |

|

5. |

Overheidsbalans |

37 |

|

6. |

Fiscale regelingen |

39 |

|

7. |

Overzicht risicoregelingen van het Rijk |

57 |

|

8. |

Normeringssystematiek gemeente- en provinciefonds |

63 |

|

9. |

Horizontale toelichting |

67 |

|

10. |

Verticale toelichting |

130 |

|

11. |

Toelichting op de fiscale regelingen |

242 |

|

12. |

Toelichting op de belastingontvangsten |

277 |

|

13. |

Overzicht interventies financiële sector |

300 |

Deze bijlage biedt een overzicht van de verschillende manieren waarop de uitgaven en de niet-belastingontvangsten van de overheid worden weergegeven. De overheidsuitgaven kunnen op kasbasis, maar ook op transactiebasis worden geregistreerd. In het eerste geval worden transacties geboekt in de periode waarin betaling plaatsvindt, in het tweede geval de periode waarin rechten en verplichtingen zijn ontstaan. Op de departementale begrotingen worden de uitgaven op kasbasis geregistreerd: welke bedragen worden van de bankrekeningen van het Rijk afgeschreven. Bij het saldo van de overheid (EMU-saldo) wordt niet uitgegaan van de uitgaven op kasbasis, maar op transactiebasis: de uitgaven worden geboekt in de periode waarin rechten en verplichtingen zijn ontstaan. Bij de tabellen hieronder worden de gebruikte begrippen verder toegelicht.

|

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

bron |

|

|---|---|---|---|---|---|---|---|---|

|

Begrotingsgefinancierde netto-uitgaven |

||||||||

|

kader RBG-eng |

110.575 |

106.995 |

115.412 |

119.104 |

121.845 |

124.091 |

127.082 |

Tabel 1.5 |

|

kader SZA |

20.412 |

21.050 |

21.547 |

21.910 |

22.507 |

23.145 |

23.650 |

Tabel 1.6 |

|

kader BKZ |

7.299 |

7.286 |

7.437 |

7.430 |

7.359 |

7.430 |

7.374 |

Tabel 1.7 |

|

Netto-uitgaven buiten het uitgavenkader |

12.083 |

16.298 |

17.504 |

19.654 |

23.025 |

26.322 |

29.664 |

Tabel 1.8 |

|

Totaal begrotingsgefinancierde netto-uitgaven |

150.369 |

151.629 |

161.900 |

168.098 |

174.736 |

180.988 |

187.771 |

Tabel 1.4 |

|

Premiegefinancierde netto-uitgaven |

||||||||

|

kader SZA |

56.195 |

56.338 |

56.917 |

58.659 |

60.220 |

61.335 |

63.259 |

Tabel 1.6 |

|

kader BKZ |

58.806 |

61.542 |

65.120 |

69.457 |

74.158 |

79.027 |

84.104 |

Tabel 1.7 |

|

Totaal premiegefinancierde netto-uitgaven |

115.001 |

117.880 |

122.037 |

128.115 |

134.378 |

140.362 |

147.364 |

|

|

Totaal netto-uitgaven |

265.370 |

269.509 |

283.937 |

296.213 |

309.114 |

321.350 |

335.134 |

|

|

kader RBG-eng |

110.575 |

106.995 |

115.412 |

119.104 |

121.845 |

124.091 |

127.082 |

Tabel 1.5 |

|

kader SZA |

76.607 |

77.388 |

78.464 |

80.568 |

82.727 |

84.480 |

86.909 |

Tabel 1.6 |

|

kader BKZ |

66.105 |

68.828 |

72.557 |

76.887 |

81.517 |

86.457 |

91.478 |

Tabel 1.7 |

|

Totaal netto-uitgaven onder het uitgavenkader |

253.287 |

253.211 |

266.433 |

276.559 |

286.089 |

295.028 |

305.470 |

|

|

Netto-uitgaven buiten het uitgavenkader |

12.083 |

16.298 |

17.504 |

19.654 |

23.025 |

26.322 |

29.664 |

Tabel 1.8 |

|

Totaal netto-uitgaven |

265.370 |

269.509 |

283.937 |

296.213 |

309.114 |

321.350 |

335.134 |

Tabel 1.1 bevat alle netto-uitgaven van de rijksoverheid: de optelsom van de uitgaven minus de niet-belastingontvangsten. Om de uitgaven te beheersen is er een uitgavenkader. De uitgaven onder het uitgavenkader mogen het uitgavenplafond niet overschrijden. Het uitgavenkader is op zijn beurt gesplitst in drie verschillende deelkaders: het kader Rijksbegroting in enge zin, het kader Sociale Zekerheid en Arbeidsmarktbeleid en het Budgettair Kader Zorg. De meeste netto-uitgaven vallen onder een van de drie kaders. Er zijn echter ook uitgaven en ontvangsten die niet onder een kader vallen, deze worden de niet-kaderrelevante uitgaven genoemd.

In het bovenste deel van de tabel zijn de uitgaven uitgesplitst in de begrotingsgefinancierde en de premiegefinancierde uitgaven. De begrotingsgefinancierde uitgaven worden betaald uit belastingen en zijn de optelling van alle uitgaven en niet-belastingontvangsten op de departementale begrotingen. Dit zijn de uitgaven waarvoor het parlement autorisatie verleent door de begrotingen aan te nemen. Naast de begrotingsgefinancierde uitgaven zijn er ook premiegefinancierde uitgaven. De uitgaven aan zorg en sociale zekerheid worden voor een groot deel gefinancierd uit de sociale premies. In het onderste deel van de tabel zijn de begrotings- en premiegefinancierde uitgaven per kader opgeteld.

|

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

||

|---|---|---|---|---|---|---|---|---|

|

1 |

De Koning |

41 |

42 |

42 |

42 |

42 |

42 |

44 |

|

2A |

Staten-Generaal |

143 |

150 |

144 |

142 |

142 |

147 |

144 |

|

2B |

Overige Hoge Colleges van Staat en Kabinetten van de Gouverneurs |

115 |

120 |

113 |

112 |

112 |

112 |

112 |

|

3 |

Algemene Zaken |

59 |

64 |

63 |

63 |

63 |

65 |

67 |

|

4 |

Koninkrijksrelaties |

297 |

317 |

294 |

139 |

138 |

138 |

125 |

|

5 |

Buitenlandse Zaken |

10.106 |

8.440 |

9.534 |

10.349 |

10.548 |

10.428 |

10.719 |

|

6 |

Veiligheid en Justitie |

13.192 |

13.164 |

12.081 |

12.032 |

11.905 |

11.730 |

11.341 |

|

7 |

Binnenlandse Zaken |

903 |

891 |

759 |

734 |

717 |

716 |

713 |

|

8 |

Onderwijs, Cultuur en Wetenschap |

38.696 |

38.171 |

38.870 |

38.731 |

38.675 |

38.851 |

39.054 |

|

9A |

Nationale Schuld (Transactiebasis) |

9.094 |

8.419 |

7.918 |

7.450 |

7.266 |

7.203 |

9.435 |

|

9B |

Financiën |

9.968 |

6.745 |

7.118 |

6.817 |

6.418 |

6.227 |

6.322 |

|

10 |

Defensie |

8.242 |

8.956 |

9.204 |

9.133 |

9.096 |

8.960 |

8.872 |

|

12 |

Infrastructuur en Milieu |

7.891 |

7.461 |

8.431 |

8.736 |

8.776 |

8.947 |

8.997 |

|

13 |

Economische Zaken |

5.056 |

5.232 |

5.254 |

5.755 |

6.391 |

6.295 |

6.410 |

|

15 |

Sociale Zaken en Werkgelegenheid |

31.664 |

32.236 |

32.090 |

32.577 |

32.603 |

32.760 |

32.951 |

|

16 |

Volksgezondheid, Welzijn en Sport |

15.193 |

14.720 |

15.231 |

15.383 |

15.734 |

16.329 |

16.767 |

|

17 |

Buitenlandse Handel en Ontwikkelingssamenwerking |

2.885 |

2.831 |

2.466 |

2.412 |

2.500 |

2.720 |

2.716 |

|

18 |

Wonen en Rijksdienst |

4.209 |

4.470 |

4.526 |

4.641 |

4.583 |

4.727 |

4.908 |

|

50 |

Gemeentefonds |

28.125 |

27.822 |

28.282 |

28.165 |

28.015 |

27.902 |

27.724 |

|

51 |

Provinciefonds |

2.494 |

2.410 |

2.188 |

2.167 |

2.148 |

2.075 |

2.065 |

|

55 |

Infrastructuurfonds |

5.238 |

5.779 |

6.243 |

6.410 |

6.452 |

6.422 |

6.500 |

|

58 |

Diergezondheidsfonds |

32 |

44 |

35 |

35 |

35 |

35 |

35 |

|

64 |

BES-fonds |

42 |

42 |

41 |

33 |

33 |

33 |

33 |

|

65 |

Deltafonds |

1.147 |

983 |

1.119 |

1.164 |

1.210 |

1.369 |

1.248 |

|

AP |

Aanvullende posten |

0 |

– 1.471 |

2.711 |

5.679 |

8.781 |

11.771 |

15.087 |

|

90 |

Consolidatie1 |

– 6.026 |

– 5.337 |

– 6.595 |

– 6.959 |

– 7.015 |

– 7.132 |

– 7.179 |

|

HGIS |

Internationale Samenwerking2 |

(5.342) |

(4.709) |

(4.662) |

(4.569) |

(4.634) |

(4.820) |

(4.898) |

|

|

Totaal |

188.806 |

182.702 |

188.161 |

191.941 |

195.369 |

198.868 |

205.211 |

Dit betreft een correctie voor dubbeltellingen die ontstaan door het «bruto-boeken» van bijdragen. Het bruto-boeken houdt in dat zowel het departement dat bijdraagt, als het departement dat ontvangt de uitgaven op zijn begroting opneemt. Het gaat voornamelijk om bijdragen via de begroting van Infrastructuur en Milieu aan het Infrastructuurfonds en het Deltafonds.

In deze tabel zijn de uitgaven voor Internationale Samenwerking toegerekend aan de begrotingen waarop deze worden verantwoord. De totale uitgaven voor Internationale Samenwerking zijn tussen haken vermeld en lopen niet mee in de totaaltelling.

Tabel 1.2 geeft alle uitgaven zoals die vermeld zijn in de individuele begrotingshoofdstukken van de Rijksbegroting. In die hoofdstukken zelf zijn de uitgaven verdeeld over verschillende beleids- en niet-beleidsartikelen, maar in de tabel wordt alleen het totaal per hoofdstuk weergegeven. Deze tabel bevat dus alle geraamde uitgaven waarvoor het parlement goedkeuring geeft door het betreffende begrotingswetvoorstel aan te nemen. Deze uitgaven worden daarom ook wel de begrotingsgefinancierde uitgaven genoemd. Voor vrijwel alle begrotingshoofdstukken geldt dat de genoemde bedragen ook de raming is van wat de rijksoverheid op kasbasis denkt te gaan uitgeven. Alleen voor het begrotingshoofdstuk van Nationale Schuld geldt dat die begroting deels op transactiebasis wordt opgesteld. Omdat inzicht wordt gegeven in de uitgaven en verderop in bijlage 3 het saldo van de overheid, zijn de uitgaven aan het aflossen van de staatsschuld niet in deze tabel opgenomen.

|

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

||

|---|---|---|---|---|---|---|---|---|

|

1 |

De Koning |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

2A |

Staten-Generaal |

5 |

4 |

4 |

4 |

4 |

4 |

4 |

|

2B |

Overige Hoge Colleges van Staat en Kabinetten van de Gouverneurs |

6 |

6 |

6 |

6 |

6 |

6 |

6 |

|

3 |

Algemene Zaken |

7 |

7 |

7 |

7 |

7 |

7 |

7 |

|

4 |

Koninkrijksrelaties |

58 |

57 |

48 |

39 |

37 |

35 |

35 |

|

5 |

Buitenlandse Zaken |

1.239 |

3.829 |

752 |

765 |

779 |

794 |

806 |

|

6 |

Veiligheid en Justitie |

2.375 |

1.896 |

1.714 |

1.662 |

1.675 |

1.632 |

1.593 |

|

7 |

Binnenlandse Zaken |

206 |

155 |

51 |

66 |

66 |

65 |

65 |

|

8 |

Onderwijs, Cultuur en Wetenschap |

1.318 |

1.338 |

1.381 |

1.415 |

1.488 |

1.554 |

1.633 |

|

9A |

Nationale Schuld (Transactiebasis) |

15.335 |

10.392 |

12.428 |

9.648 |

5.653 |

3.107 |

2.574 |

|

9B |

Financiën |

9.217 |

5.643 |

2.161 |

2.148 |

2.218 |

2.080 |

2.078 |

|

10 |

Defensie |

373 |

422 |

420 |

311 |

268 |

273 |

275 |

|

12 |

Infrastructuur en Milieu |

210 |

276 |

248 |

243 |

242 |

242 |

242 |

|

13 |

Economische Zaken |

3.197 |

3.393 |

3.540 |

4.083 |

4.652 |

4.555 |

4.658 |

|

15 |

Sociale Zaken en Werkgelegenheid |

1.872 |

1.903 |

1.886 |

1.919 |

1.957 |

1.949 |

1.952 |

|

16 |

Volksgezondheid, Welzijn en Sport |

1.011 |

159 |

100 |

94 |

94 |

94 |

94 |

|

17 |

Buitenlandse Handel en Ontwikkelingssamenwerking |

252 |

90 |

79 |

76 |

76 |

73 |

72 |

|

18 |

Wonen en Rijksdienst |

955 |

724 |

609 |

647 |

637 |

586 |

573 |

|

50 |

Gemeentefonds |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

51 |

Provinciefonds |

|||||||

|

55 |

Infrastructuurfonds |

5.581 |

5.228 |

6.243 |

6.410 |

6.452 |

6.422 |

6.500 |

|

58 |

Diergezondheidsfonds |

30 |

33 |

35 |

35 |

35 |

35 |

35 |

|

64 |

BES-fonds |

|||||||

|

65 |

Deltafonds |

1.215 |

856 |

1.119 |

1.164 |

1.210 |

1.369 |

1.248 |

|

AP |

Aanvullende posten |

0 |

0 |

28 |

61 |

95 |

130 |

168 |

|

90 |

Consolidatie1 |

– 6.026 |

– 5.337 |

– 6.595 |

– 6.959 |

– 7.015 |

– 7.132 |

– 7.179 |

|

HGIS |

Internationale Samenwerking2 |

(401) |

(160) |

(155) |

(135) |

(135) |

(134) |

(134) |

|

|

Totaal |

38.437 |

31.074 |

26.261 |

23.843 |

20.633 |

17.880 |

17.441 |

Dit betreft een correctie voor dubbeltellingen die ontstaan door het «bruto-boeken» van bijdragen. Het bruto-boeken houdt in dat zowel het departement dat bijdraagt, als het departement dat ontvangt de uitgaven op zijn begroting opneemt. Het gaat voornamelijk om bijdragen via de begroting van Infrastructuur en Milieu aan het Infrastructuurfonds en het Deltafonds.

In deze tabel zijn de niet-belastingontvangsten voor Internationale Samenwerking toegerekend aan de begrotingen waarop deze worden verantwoord. De totale niet-belastingontvangsten voor Internationale Samenwerking zijn tussen haken vermeld en lopen niet mee in de totaaltelling.

Tabel 1.3 bevat alle niet-belastingontvangsten op de verschillende begrotingshoofdstukken van de Rijksbegroting. Dit betreft alle ontvangsten die geen belasting- of premie-ontvangst zijn. Denk bijvoorbeeld aan het dividend dat uitgekeerd wordt door staatsdeelnemingen, het terugbetalen van studieschulden of de opbrengst van boetes en schikkingen. Ook hier geldt dat alle bedragen op kasbasis zijn, behalve de begroting van Nationale Schuld, die deels op transactiebasis is opgesteld. Omdat inzicht wordt gegeven in de niet-belastingontvangsten en verderop in bijlage 3 het saldo van de overheid, worden de ontvangsten vanuit het uitgeven van nieuwe staatschuld niet meegeteld.

|

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

||

|---|---|---|---|---|---|---|---|---|

|

1 |

De Koning |

41 |

42 |

42 |

42 |

42 |

42 |

44 |

|

2A |

Staten-Generaal |

138 |

146 |

140 |

138 |

138 |

143 |

140 |

|

2B |

Overige Hoge Colleges van Staat en Kabinetten van de Gouverneurs |

109 |

114 |

108 |

106 |

106 |

106 |

106 |

|

3 |

Algemene Zaken |

53 |

57 |

56 |

56 |

56 |

58 |

60 |

|

4 |

Koninkrijksrelaties |

239 |

260 |

246 |

100 |

101 |

102 |

90 |

|

5 |

Buitenlandse Zaken |

8.867 |

4.611 |

8.783 |

9.583 |

9.769 |

9.634 |

9.913 |

|

6 |

Veiligheid en Justitie |

10.817 |

11.268 |

10.367 |

10.370 |

10.231 |

10.097 |

9.748 |

|

7 |

Binnenlandse Zaken |

697 |

736 |

708 |

668 |

651 |

651 |

648 |

|

8 |

Onderwijs, Cultuur en Wetenschap |

37.377 |

36.833 |

37.489 |

37.316 |

37.188 |

37.297 |

37.421 |

|

9A |

Nationale Schuld (Transactiebasis) |

– 6.241 |

– 1.973 |

– 4.511 |

– 2.198 |

1.613 |

4.095 |

6.861 |

|

9B |

Financiën |

751 |

1.102 |

4.956 |

4.669 |

4.200 |

4.147 |

4.244 |

|

10 |

Defensie |

7.870 |

8.534 |

8.784 |

8.822 |

8.828 |

8.687 |

8.596 |

|

12 |

Infrastructuur en Milieu |

7.681 |

7.185 |

8.183 |

8.493 |

8.534 |

8.705 |

8.755 |

|

13 |

Economische Zaken |

1.859 |

1.839 |

1.714 |

1.671 |

1.740 |

1.740 |

1.752 |

|

15 |

Sociale Zaken en Werkgelegenheid |

29.792 |

30.333 |

30.205 |

30.659 |

30.646 |

30.810 |

30.999 |

|

16 |

Volksgezondheid, Welzijn en Sport |

14.181 |

14.561 |

15.131 |

15.289 |

15.640 |

16.235 |

16.674 |

|

17 |

Buitenlandse Handel en Ontwikkelingssamenwerking |

2.633 |

2.741 |

2.387 |

2.336 |

2.424 |

2.647 |

2.644 |

|

18 |

Wonen en Rijksdienst |

3.253 |

3.746 |

3.917 |

3.994 |

3.946 |

4.141 |

4.335 |

|

50 |

Gemeentefonds |

28.125 |

27.822 |

28.282 |

28.165 |

28.015 |

27.902 |

27.724 |

|

51 |

Provinciefonds |

2.494 |

2.410 |

2.188 |

2.167 |

2.148 |

2.075 |

2.065 |

|

55 |

Infrastructuurfonds |

– 343 |

551 |

0 |

0 |

0 |

0 |

0 |

|

58 |

Diergezondheidsfonds |

2 |

12 |

0 |

0 |

0 |

0 |

0 |

|

64 |

BES-fonds |

42 |

42 |

41 |

33 |

33 |

33 |

33 |

|

65 |

Deltafonds |

– 68 |

127 |

0 |

0 |

0 |

0 |

0 |

|

AP |

Aanvullende posten |

0 |

– 1.471 |

2.683 |

5.618 |

8.686 |

11.640 |

14.919 |

|

HGIS |

Internationale Samenwerking1 |

(4.940) |

(4.549) |

(4.507) |

(4.434) |

(4.499) |

(4.685) |

(4.764) |

|

|

Totaal |

150.369 |

151.629 |

161.900 |

168.098 |

174.736 |

180.988 |

187.771 |

Dit betreft een correctie voor dubbeltellingen die ontstaan door het «bruto-boeken» van bijdragen. Het bruto-boeken houdt in dat zowel het departement dat bijdraagt, als het departement dat ontvangt de uitgaven op zijn begroting opneemt. Het gaat voornamelijk om bijdragen via de begroting van Infrastructuur en Milieu aan het Infrastructuurfonds en het Deltafonds.

Tabel 1.4 geeft per begrotingshoofdstuk de netto-uitgaven weer, oftewel de uitgaven (tabel 1.2) minus de niet-belastingontvangsten (tabel 1.3).

De volgende tabellen (1.5 tot en met 1.7) geven per deelkader aan welke uitgaven er onder vallen, op welk begrotingshoofdstuk deze staan, en of de uitgaven begrotings- of premiegefinancierd zijn.

|

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

||

|---|---|---|---|---|---|---|---|---|

|

1 |

De Koning |

41 |

42 |

42 |

42 |

42 |

42 |

44 |

|

2A |

Staten-Generaal |

138 |

146 |

140 |

138 |

138 |

143 |

140 |

|

2B |

Overige Hoge Colleges van Staat en Kabinetten van de Gouverneurs |

109 |

114 |

108 |

106 |

106 |

106 |

106 |

|

3 |

Algemene Zaken |

53 |

57 |

56 |

56 |

56 |

58 |

60 |

|

4 |

Koninkrijksrelaties |

89 |

93 |

87 |

80 |

80 |

81 |

68 |

|

5 |

Buitenlandse Zaken |

8.867 |

4.611 |

8.783 |

9.583 |

9.769 |

9.634 |

9.913 |

|

6 |

Veiligheid en Justitie |

10.817 |

11.268 |

10.367 |

10.370 |

10.231 |

10.097 |

9.748 |

|

7 |

Binnenlandse Zaken |

747 |

736 |

708 |

668 |

651 |

651 |

648 |

|

8 |

Onderwijs, Cultuur en Wetenschap |

35.460 |

34.971 |

35.448 |

35.305 |

35.029 |

34.952 |

34.913 |

|

9A |

Nationale Schuld (Transactiebasis) |

11 |

17 |

19 |

19 |

19 |

19 |

19 |

|

9B |

Financiën |

4.968 |

4.707 |

4.853 |

4.707 |

4.573 |

4.544 |

4.642 |

|

10 |

Defensie |

7.755 |

8.427 |

8.684 |

8.735 |

8.750 |

8.619 |

8.640 |

|

12 |

Infrastructuur en Milieu |

7.831 |

7.409 |

8.407 |

8.717 |

8.758 |

8.929 |

8.979 |

|

13 |

Economische Zaken |

4.455 |

4.671 |

4.825 |

5.345 |

5.988 |

5.961 |

6.098 |

|

15 |

Sociale Zaken en Werkgelegenheid |

448 |

587 |

518 |

452 |

394 |

395 |

391 |

|

16 |

Volksgezondheid, Welzijn en Sport |

2.260 |

2.480 |

2.605 |

2.531 |

2.473 |

2.419 |

2.409 |

|

17 |

Buitenlandse Handel en Ontwikkelingssamenwerking |

2.649 |

2.759 |

2.403 |

2.349 |

2.437 |

2.657 |

2.654 |

|

18 |

Wonen en Rijksdienst |

3.253 |

3.746 |

3.917 |

3.994 |

3.946 |

4.141 |

4.335 |

|

50 |

Gemeentefonds |

18.499 |

18.409 |

18.911 |

18.907 |

18.843 |

18.713 |

18.583 |

|

51 |

Provinciefonds |

2.494 |

2.410 |

2.188 |

2.167 |

2.148 |

2.075 |

2.065 |

|

55 |

Infrastructuurfonds |

– 343 |

551 |

0 |

0 |

0 |

0 |

0 |

|

58 |

Diergezondheidsfonds |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

60 |

Accres Gemeentefonds |

0 |

159 |

276 |

796 |

1.316 |

1.777 |

2.322 |

|

61 |

Accres Provinciefonds |

0 |

21 |

39 |

107 |

175 |

235 |

304 |

|

64 |

BES-fonds |

42 |

42 |

41 |

33 |

33 |

33 |

33 |

|

65 |

Deltafonds |

– 68 |

127 |

0 |

0 |

0 |

0 |

0 |

|

80 |

Prijsbijstelling |

0 |

0 |

521 |

1.069 |

1.634 |

2.277 |

2.957 |

|

81 |

Arbeidsvoorwaarden |

0 |

0 |

1.201 |

2.518 |

3.961 |

5.281 |

6.758 |

|

86 |

Algemeen |

0 |

– 1.564 |

264 |

309 |

292 |

252 |

252 |

|

HGIS |

Internationale Samenwerking1 |

(4.940) |

(4.510) |

(4.469) |

(4.396) |

(4.499) |

(4.685) |

(4.764) |

|

Begrotingsgefinancierde netto-uitgaven |

110.575 |

106.995 |

115.412 |

119.104 |

121.845 |

124.091 |

127.082 |

|

|

|

Totaal netto-uitgaven kader RBG-eng |

110.575 |

106.995 |

115.412 |

119.104 |

121.845 |

124.091 |

127.082 |

In deze tabel zijn de niet-belastingontvangsten voor Internationale Samenwerking toegerekend aan de begrotingen waarop deze worden verantwoord. De totale niet-belastingontvangsten voor Internationale Samenwerking zijn tussen haken vermeld en lopen niet mee in de totaaltelling.

|

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

||

|---|---|---|---|---|---|---|---|---|

|

15 |

Sociale Zaken en Werkgelegenheid |

17.650 |

18.501 |

18.721 |

18.780 |

19.026 |

19.255 |

19.345 |

|

50 |

Gemeentefonds |

2.761 |

2.636 |

2.483 |

2.386 |

2.296 |

2.246 |

2.201 |

|

AP |

Aanvullende posten |

0 |

– 87 |

343 |

744 |

1.186 |

1.644 |

2.104 |

|

Begrotingsgefinancierde netto-uitgaven |

20.412 |

21.050 |

21.547 |

21.910 |

22.507 |

23.145 |

23.650 |

|

|

40 |

Sociale verzekeringen |

56.195 |

56.338 |

56.917 |

58.659 |

60.220 |

61.335 |

63.259 |

|

Premiegefinancierde netto-uitgaven |

56.195 |

56.338 |

56.917 |

58.659 |

60.220 |

61.335 |

63.259 |

|

|

Totaal netto-uitgaven kader SZA |

76.607 |

77.388 |

78.464 |

80.568 |

82.727 |

84.480 |

86.909 |

|

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

||

|---|---|---|---|---|---|---|---|---|

|

16 |

Volksgezondheid, Welzijn en Sport |

434 |

509 |

540 |

539 |

454 |

449 |

385 |

|

50 |

Gemeentefonds |

6.865 |

6.777 |

6.888 |

6.872 |

6.877 |

6.943 |

6.940 |

|

AP |

Aanvullende posten |

0 |

0 |

9 |

19 |

27 |

38 |

49 |

|

Begrotingsgefinancierde netto-uitgaven |

7.299 |

7.286 |

7.437 |

7.430 |

7.359 |

7.430 |

7.374 |

|

|

41 |

Zorg |

58.806 |

61.542 |

65.120 |

69.457 |

74.158 |

79.027 |

84.104 |

|

Premiegefinancierde netto-uitgaven |

58.806 |

61.542 |

65.120 |

69.457 |

74.158 |

79.027 |

84.104 |

|

|

Totaal netto-uitgaven kader Budgettair Kader Zorg |

66.105 |

68.828 |

72.557 |

76.887 |

81.517 |

86.457 |

91.478 |

Tabel 1.8 geeft per begrotingshoofdstuk de uitgaven weer die buiten het uitgavenkader vallen. Het gaat daarbij bijvoorbeeld om uitgaven die niet meetellen in het begrotingstekort (het EMU-saldo), zoals het verstrekken van leningen (waaronder studieleningen), de bijdrage van het Rijk aan de sociale fondsen of de opbrengst van het verkopen van staatsdeelnemingen. Daarnaast zijn er uitgaven die wel EMU-saldorelevant zijn, maar buiten het uitgavenkader zijn geplaatst, zoals de rente op de staatsschuld, de ontvangsten uit aardgaswinning of de uitgaven aan de zorgtoeslag.

Evenals bij tabellen 1.2 tot en met 1.4 geldt dat de genoemde bedragen in tabel 1.8 op kasbasis zijn, behalve het begrotingshoofdstuk van Nationale Schuld dat deels op transactiebasis wordt opgesteld en zijn de uitgaven aan het aflossen van en de ontvangsten uit het uitgaven van de staatsschuld niet in deze tabel opgenomen.

|

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

||

|---|---|---|---|---|---|---|---|---|

|

4 |

Koninkrijksrelaties |

150 |

168 |

159 |

20 |

21 |

21 |

22 |

|

7 |

Binnenlandse Zaken |

– 50 |

0 |

0 |

0 |

0 |

0 |

0 |

|

8 |

Onderwijs, Cultuur en Wetenschap |

1.917 |

1.862 |

2.041 |

2.012 |

2.158 |

2.344 |

2.507 |

|

9A |

Nationale Schuld (Transactiebasis) |

– 6.252 |

– 1.990 |

– 4.530 |

– 2.217 |

1.594 |

4.076 |

6.842 |

|

9B |

Financiën |

– 4.217 |

– 3.605 |

103 |

– 38 |

– 373 |

– 397 |

– 398 |

|

10 |

Defensie |

114 |

108 |

99 |

87 |

77 |

68 |

– 44 |

|

12 |

Infrastructuur en Milieu |

– 150 |

– 224 |

– 224 |

– 224 |

– 224 |

– 224 |

– 224 |

|

13 |

Economische Zaken |

– 2.596 |

– 2.831 |

– 3.111 |

– 3.673 |

– 4.248 |

– 4.222 |

– 4.347 |

|

15 |

Sociale Zaken en Werkgelegenheid |

11.693 |

11.245 |

10.965 |

11.427 |

11.226 |

11.160 |

11.263 |

|

16 |

Volksgezondheid, Welzijn en Sport |

11.488 |

11.572 |

11.986 |

12.219 |

12.713 |

13.367 |

13.879 |

|

17 |

Buitenlandse Handel en Ontwikkelingssamenwerking |

– 16 |

– 18 |

– 16 |

– 13 |

– 13 |

– 10 |

– 10 |

|

58 |

Diergezondheidsfonds |

2 |

12 |

0 |

0 |

0 |

0 |

0 |

|

AP |

Aanvullende posten |

0 |

0 |

30 |

57 |

95 |

137 |

173 |

|

Begrotingsgefinancierde netto-uitgaven buiten het kader |

12.083 |

16.298 |

17.504 |

19.654 |

23.025 |

26.322 |

29.664 |

|

|

Totaal netto-uitgaven |

12.083 |

16.298 |

17.504 |

19.654 |

23.025 |

26.322 |

29.664 |

In de tabellen 1.9 tot en met 1.12 worden de uitgaven onder de verschillende deelkaders getoetst aan de hoogte van de deelkaders, zoals het kabinet die aan het begin van de kabinetsperiode heeft vastgesteld.

Tijdens de kabinetsperiode worden de deelkaders geïndexeerd met de prijsontwikkeling van de Nationale Bestedingen (NB-deflator). Om de actuele hoogte van elk kader te bepalen wordt het vastgestelde kader daarom eerst teruggerekend tot een uitgavenniveau in reële prijzen. Dit uitgavenniveau wordt vervolgens aangepast aan de huidige raming van de prijsontwikkeling van de Nationale Bestedingen. Daarnaast wordt gecorrigeerd voor overboekingen die hebben plaatsgevonden tussen de verschillende deelkaders. Ook worden de kaders soms aangepast voor statistische correcties.

Vervolgens wordt weergegeven hoe de actuele raming van de uitgaven zich verhoudt tot het uitgavenkader in lopende prijzen. Als de daadwerkelijk geraamde uitgaven hoger zijn dan het uitgavenkader dan is er sprake van een overschrijding (+); vice versa van een onderschrijding van het uitgavenkader (–).

|

2016 |

2017 |

|

|---|---|---|

|

1. Raming uitgaven bij Regeerakkoord 2012/Begrotingsafspraken 2014 |

108.554 |

109.610 |

|

2. pNB ten tijde van MLT 2013–2017/Begrotingsafspraken 2014 |

1,0680 |

1,0811 |

|

3. Reëel kader |

101.642 |

101.385 |

|

4. NB-deflator |

1,0378 |

1,0550 |

|

5. Overboekingen |

362 |

398 |

|

6. Statistisch |

3.198 |

– 1.273 |

|

7. Uitgavenkader RBG-eng in lopende prijzen |

109.046 |

106.092 |

|

8. Actuele ramingen uitgaven |

110.575 |

106.995 |

|

9. Over/onderschrijding kader RBG-eng (9=8–7) |

1.530 |

904 |

|

2016 |

2017 |

||

|---|---|---|---|

|

1. |

Raming uitgaven bij Regeerakkoord 2012/Begrotingsafspraken 2014 |

84.251 |

84.737 |

|

2. |

pNB ten tijde van MLT 2013–2017/Begrotingsafspraken 2014 |

1,0680 |

1,0811 |

|

3. |

Reëel kader |

78.886 |

78.379 |

|

4. |

NB-deflator |

1,0378 |

1,0550 |

|

5. |

Overboekingen |

– 168 |

– 147 |

|

6. |

Statistisch |

– 4.314 |

– 4.299 |

|

7. |

Uitgavenkader SZA in lopende prijzen |

77.387 |

78.248 |

|

8. |

Actuele ramingen uitgaven |

76.607 |

77.388 |

|

wv begrotingsgefinancierd |

20.412 |

21.050 |

|

|

wv premiegefinancierd |

56.195 |

56.338 |

|

|

9. |

Over/onderschrijding kader SZA (9=8–7) |

– 780 |

– 859 |

|

2016 |

2017 |

||

|---|---|---|---|

|

1. |

Raming uitgaven bij Regeerakkoord 2012/Begrotingsafspraken 2014 |

70.105 |

72.029 |

|

2. |

pNB ten tijde van MLT 2013–2017/Begrotingsafspraken 2014 |

1,0680 |

1,0811 |

|

3. |

Reëel kader |

65.641 |

66.624 |

|

4. |

NB-deflator |

1,0378 |

1,0550 |

|

5. |

Overboekingen |

– 194 |

– 251 |

|

6. |

Statistisch |

0 |

512 |

|

7. |

Uitgavenkader BKZ in lopende prijzen |

67.929 |

70.552 |

|

8. |

Actuele ramingen uitgaven |

66.105 |

68.828 |

|

wv begrotingsgefinancierd |

7.299 |

7.286 |

|

|

wv premiegefinancierd |

58.806 |

61.542 |

|

|

9. |

Over/onderschrijding kader BKZ (9=8–7) |

– 1.825 |

– 1.725 |

|

2016 |

2017 |

|

|---|---|---|

|

1. Reëel kader |

246.170 |

246.389 |

|

2. NB-deflator |

1,0378 |

1,0550 |

|

3. Overboekingen |

0 |

0 |

|

4. Statistisch |

– 1.116 |

– 5.060 |

|

5. Uitgavenkader in lopende prijzen |

254.362 |

254.891 |

|

6. Actuele raming uitgaven |

253.287 |

253.211 |

|

7. Over/onderschrijding (7=6–5) |

– 1.075 |

– 1.680 |

Tabel 1.13 geeft de aardgasbaten weer. De aardgasbaten worden met name beïnvloed door de productie van aardgas, de hoogte van de olieprijs, de prijs van gas die op de markt tot stand komt op onder andere gasbeurzen (beursprijs TTF-gas) en de euro/dollarkoers. De olieprijs is van belang, omdat de prijs van aardgas mede is gerelateerd aan de prijs van olie in dollars. Onderstaande tabel geeft een overzicht van de aardgasbaten. De tabel laat zien dat de aardgasbaten niet alleen op kasbasis, maar ook op transactiebasis worden geregistreerd. Dit wordt gedaan omdat het EMU-saldo – volgens Europese methodiek – wordt berekend op transactiebasis, terwijl de rijksbegroting op kasbasis wordt opgesteld.

|

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

|

|---|---|---|---|---|---|---|---|

|

Olieprijs (in dollars) |

44 |

50 |

50 |

51 |

53 |

54 |

54 |

|

Beursprijs TTF-gas (in eurocent per kubieke meter) |

14 |

16 |

16 |

16 |

16 |

16 |

16 |

|

Euro/dollarkoers (in dollars) |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

|

Productie (x miljard kubieke meter) |

49 |

40 |

39 |

38 |

37 |

36 |

34 |

|

Niet-belastingontvangsten |

1.927 |

2.100 |

1.950 |

1.850 |

1.850 |

1.850 |

1.850 |

|

Vennootschapsbelasting |

200 |

200 |

150 |

150 |

150 |

200 |

200 |

|

Totaal kasbasis |

2.127 |

2.300 |

2.100 |

2.000 |

2.000 |

2.050 |

2.050 |

|

Niet-belastingontvangsten |

– 273 |

– 100 |

50 |

– 50 |

0 |

0 |

0 |

|

Vennootschapsbelasting |

50 |

0 |

50 |

0 |

– 50 |

0 |

0 |

|

Totaal kas-transverschil (ktv) |

– 223 |

– 100 |

100 |

– 50 |

– 50 |

0 |

0 |

|

Niet-belastingontvangsten |

2.200 |

2.200 |

1.900 |

1.900 |

1.850 |

1.850 |

1.850 |

|

Vennootschapsbelasting |

150 |

200 |

100 |

150 |

200 |

200 |

200 |

|

Totaal transactiebasis |

2.350 |

2.400 |

2.000 |

2.050 |

2.050 |

2.050 |

2.050 |

Deze bijlage bevat een toelichting op de raming van de belasting- en premieontvangsten van het Rijk en de Sociale fondsen. Om inzicht te geven in de ontwikkeling van het totale ontvangstenbeeld worden de belasting- en premieontvangsten gezamenlijk gepresenteerd.

Net als in hoofdstuk 3 van deze Miljoenennota wordt de ontwikkeling van de verschillende belastingsoorten op EMU-basis toegelicht. Vanzelfsprekend zijn voor het EMU-saldo de belastingen en premies volksverzekeringen op EMU-basis1 relevant. Daarnaast worden in overeenstemming met de Comptabiliteitswet de belastingontvangsten op kasbasis getoond in de tabel aan het einde van deze bijlage. In deze tabel wordt tevens de aansluiting van de ontvangsten op kasbasis naar EMU-basis gemaakt.

De ramingen voor de premieontvangsten komen overeen met de ramingen in de begrotingen van Sociale Zaken en Werkgelegenheid (Begroting XV) en van Volksgezondheid, Welzijn en Sport (Begroting XVI). In de begroting van Volksgezondheid, Welzijn en Sport is een nadere toelichting opgenomen van de ramingen voor de WLZ en de ZVW. De overige fondsen worden toegelicht in de begroting van Sociale Zaken en Werkgelegenheid.

In paragraaf 2.2 worden de ramingen van de belasting- en premieontvangsten van 2017 (de Vermoedelijke Uitkomsten) vergeleken met de stand van het vorige ramingsmoment (Voorjaarsnota 2017), waarbij de belangrijkste ramingsbijstellingen worden toegelicht. Paragraaf 2.3 bevat vervolgens een toelichting op de raming van 2018 (de Ontwerpbegroting), onderverdeeld naar endogene ontwikkeling en beleidsmaatregelen. Voor een verdere toelichting op de raming van de belastingen wordt verwezen naar bijlage 12 van deze Miljoenennota. Paragraaf 2.4 presenteert de meerjarige ontvangstenraming tot en met 2021. Tot slot geeft paragraaf 2.5 een gedetailleerd overzicht van de raming van de belasting- en premieontvangsten voor 2017 en 2018 op EMU-basis en op kasbasis.

In tabel 2.2.1 wordt de nieuwe raming voor 2017 vergeleken met de stand bij Voorjaarsnota 2017. De nieuwe raming voor 2017 is gebaseerd op het macro-economisch beeld conform de MEV 2018 van het CPB en de gerealiseerde belasting- en premieontvangsten tot en met juli 2017. Ten opzichte van de Voorjaarsnota 2017 is de raming van de totale belasting- en premieontvangsten op EMU-basis met 1,9 miljard euro opwaarts bijgesteld.

De raming in de Voorjaarsnota 2017 was gebaseerd op het economisch beeld dat volgde uit het CEP 2017 van het CPB. Ten opzichte van het CEP 2017 is de verwachte waardeontwikkeling van het bbp in 2017 met 1,1 procent opwaarts bijgesteld. Deze hogere economische groei is onder andere een gevolg van een zeer stevige economische groei in het tweede kwartaal van 2017. Het bijgestelde economische beeld en de realisaties tot en met juli 2017 leiden tot een opwaartse bijstelling van de totale belasting- en premieontvangsten voor 2017.

|

Voorjaarsnota 2017 |

Vermoedelijke uitkomsten 2017 |

Verschil |

||

|---|---|---|---|---|

|

Indirecte belastingen |

83.525 |

83.757 |

232 |

|

|

Invoerrechten |

3.211 |

3.209 |

– 2 |

|

|

Omzetbelasting |

50.187 |

50.197 |

10 |

|

|

Belasting op personenauto's en motorrijwielen |

1.701 |

1.876 |

175 |

|

|

Accijnzen |

11.666 |

11.709 |

43 |

|

|

Overdrachtsbelasting |

2.746 |

2.748 |

2 |

|

|

Assurantiebelasting |

2.465 |

2.414 |

– 51 |

|

|

Motorrijtuigenbelasting |

4.034 |

4.026 |

– 8 |

|

|

Belastingen op een milieugrondslag |

4.949 |

5.008 |

60 |

|

|

Verbruiksbelasting van alcoholvrije dranken e.a. |

263 |

263 |

0 |

|

|

Belasting op zware motorrijtuigen |

166 |

170 |

3 |

|

|

Verhuurderheffing |

1.664 |

1.664 |

0 |

|

|

Bankbelasting |

473 |

473 |

0 |

|

|

Directe belastingen en premies volksverzekeringen |

124.426 |

125.645 |

1.219 |

|

|

Loon- en inkomensheffing |

98.193 |

98.787 |

595 |

|

|

Dividendbelasting |

3.079 |

3.212 |

133 |

|

|

Kansspelbelasting |

502 |

503 |

1 |

|

|

Vennootschapsbelasting |

20.823 |

21.292 |

469 |

|

|

Erf- en schenkbelasting |

1.829 |

1.850 |

21 |

|

|

Overige belastingontvangsten |

194 |

194 |

0 |

|

|

Totaal belastingen en premies volksverzekeringen |

208.145 |

209.597 |

1.451 |

|

|

Premies werknemersverzekeringen |

60.145 |

60.587 |

441 |

|

|

waarvan zorgpremies |

38.333 |

38.547 |

214 |

|

|

Totaal belasting- en premieontvangsten (EMU-basis) |

268.291 |

270.184 |

1.893 |

|

De raming van de totale indirecte belastingen is met 0,2 miljard euro opwaarts bijgesteld opzichte van de Voorjaarsnota 2017. De geraamde btw-ontvangsten zijn vrijwel ongewijzigd ten opzichte van de raming in de Voorjaarsnota 2017. Onderliggend neemt de waarde van de consumptie van huishoudens in 2017 harder toe dan geraamd in het CEP 2017, terwijl binnen de particuliere consumptie het aandeel van duurzame goederen minder sterk toeneemt dan in het CEP 2017 verondersteld. De raming van de bpm is met 0,2 miljard euro opwaarts bijgesteld omdat het aantal verkochte nieuwe auto’s en de gemiddelde bpm die daarover wordt geheven hoger uitvallen. Ook de ontvangsten uit de belastingen op een milieugrondslag (voornamelijk de energiebelasting) worden hoger geraamd (+ 0,1 miljard euro). Tot slot is de raming van de assurantiebelasting met 0,1 miljard euro neerwaarts bijgesteld.

De ontvangsten uit de directe belastingen en premies volksverzekeringen zijn voor 2017 met 1,2 miljard euro omhoog bijgesteld ten opzichte van de Voorjaarsnota 2017. De raming van de loon- en inkomensheffing is met 0,6 miljard euro opwaarts aangepast. De contractlonenstijging en de werkgelegenheidsstijging zijn iets minder sterk dan eerder geraamd, terwijl de verwachte winsten van IB-ondernemers flink sterker groeien. De bijstelling van de raming is in lijn met de gerealiseerde ontvangsten over de eerste helft van het jaar.

De raming van de vpb-ontvangsten in 2017 is met 0,5 miljard euro opwaarts bijgesteld. Het aanslagniveau over het winstjaar 2017 ligt flink hoger dan eerder ingeschat als gevolg van hogere winsten. Dat minder verliezen uit het verleden verrekend worden met de winst van 2017 is hierop ook van invloed. Bij de dividendbelasting geven de realisaties over het eerste halfjaar van 2017 aanleiding tot een positieve aanpassing van de raming (+ 0,1 miljard euro).

Ten slotte komen de ontvangsten uit de premies werknemersverzekeringen 0,4 miljard euro hoger uit. Dat komt vooral door hogere ontvangsten uit de inkomensafhankelijke bijdrage zorgverzekeringswet en arbeidsongeschiktheidspremies als gevolg van een sterkere grondslagontwikkeling.

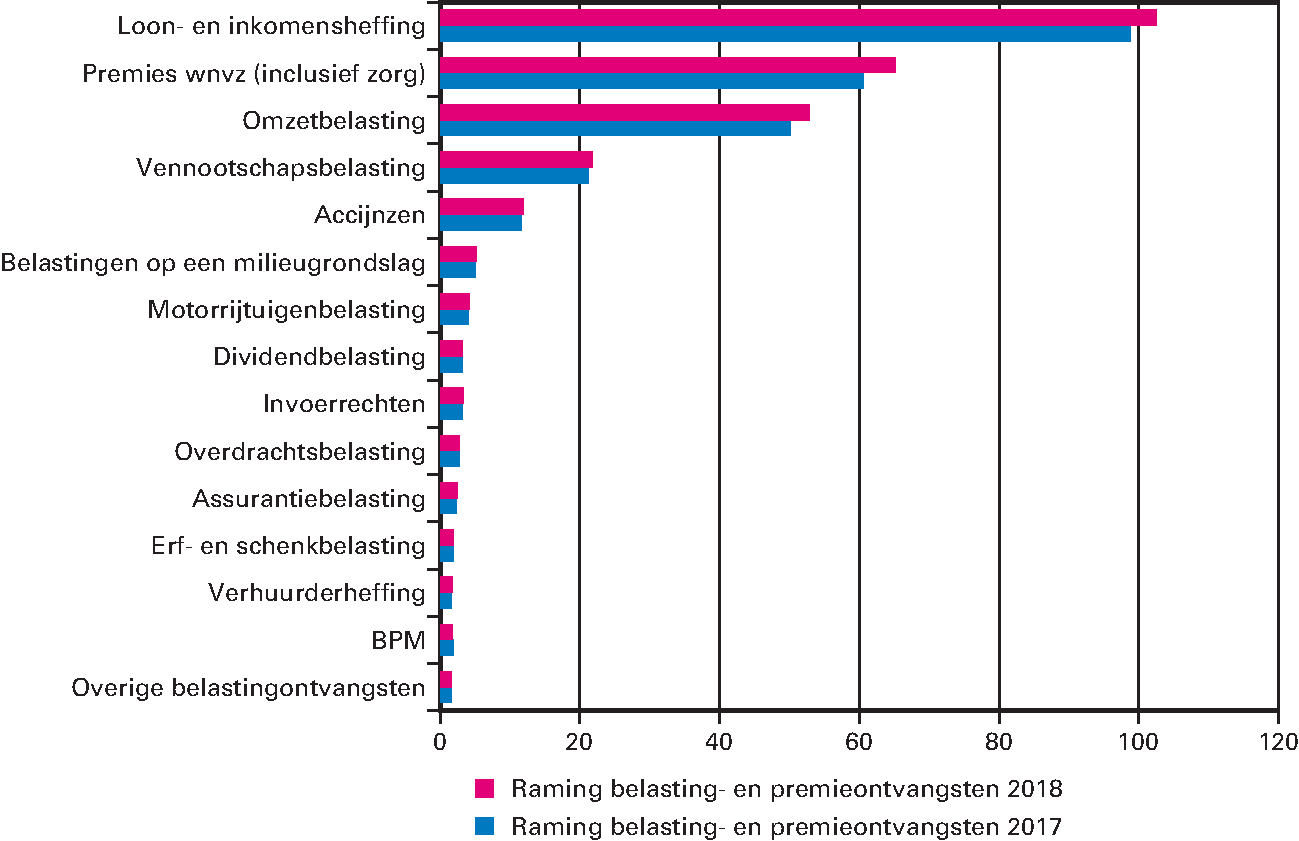

In figuur 2.3.1 zijn de voor 2017 en 2018 geraamde belasting- en premieontvangsten opgenomen. De ontvangsten uit de meeste belastingsoorten nemen toe in 2018 ten opzichte van 2017.

Figuur 2.3.1 Raming belasting- en premieontvangsten 2017 en 2018 op EMU-basis

Tabel 2.3.1 geeft een overzicht van de ontwikkeling van de geraamde belasting- en premieontvangsten in 2018. Hierbij wordt onderscheid gemaakt tussen het directe effect van fiscale beleidsmaatregelen op de ontwikkeling van de ontvangsten tussen 2017 en 2018 en de endogene ontwikkeling, dat is de ontwikkeling van de ontvangsten die vooral samenhangt met macro-economische ontwikkelingen.

|

Vermoedelijke uitkomsten 2017 |

Maatregelen |

Endogeen |

Endogeen in % |

2018 |

|

|---|---|---|---|---|---|

|

Indirecte belastingen |

83.757 |

189 |

3.240 |

3,9% |

87.186 |

|

Invoerrechten |

3.209 |

0 |

180 |

5,6% |

3.389 |

|

Omzetbelasting |

50.197 |

27 |

2.590 |

5,2% |

52.814 |

|

Belasting op personenauto's en motorrijwielen |

1.876 |

– 46 |

– 37 |

– 2,0% |

1.793 |

|

Accijnzen |

11.709 |

– 1 |

184 |

1,6% |

11.891 |

|

Overdrachtsbelasting |

2.748 |

0 |

7 |

0,3% |

2.755 |

|

Assurantiebelasting |

2.414 |

0 |

95 |

3,9% |

2.510 |

|

Motorrijtuigenbelasting |

4.026 |

10 |

107 |

2,6% |

4.143 |

|

Belastingen op een milieugrondslag |

5.008 |

198 |

22 |

0,4% |

5.228 |

|

Verbruiksbelasting van alcoholvrije dranken e.a. |

263 |

0 |

4 |

1,4% |

267 |

|

Belasting op zware motorrijtuigen |

170 |

0 |

4 |

2,3% |

174 |

|

Verhuurderheffing |

1.664 |

0 |

85 |

5,1% |

1.750 |

|

Bankbelasting |

473 |

0 |

0 |

0,0% |

473 |

|

Directe belastingen en premies volksverzekeringen |

125.645 |

– 1.173 |

5.566 |

4,4% |

130.038 |

|

Loon- en inkomensheffing |

98.787 |

– 1.054 |

4.816 |

4,9% |

102.549 |

|

Dividendbelasting |

3.212 |

– 47 |

85 |

2,6% |

3.250 |

|

Kansspelbelasting |

503 |

20 |

17 |

3,3% |

540 |

|

Vennootschapsbelasting |

21.292 |

– 80 |

555 |

2,6% |

21.768 |

|

Erf- en schenkbelasting |

1.850 |

– 12 |

93 |

5,0% |

1.931 |

|

Overige belastingontvangsten |

194 |

– 1 |

– 10 |

– 5,2% |

183 |

|

Totaal belastingen en premies volksverzekeringen |

209.597 |

– 986 |

8.796 |

4,2% |

217.407 |

|

Premies werknemersverzekeringen |

60.587 |

1.773 |

2.758 |

4,6% |

65.117 |

|

waarvan zorgpremies |

38.547 |

1.713 |

943 |

2,4% |

41.203 |

|

Totaal belasting- en premieontvangsten (EMU-basis) |

270.184 |

787 |

11.554 |

4,3% |

282.525 |

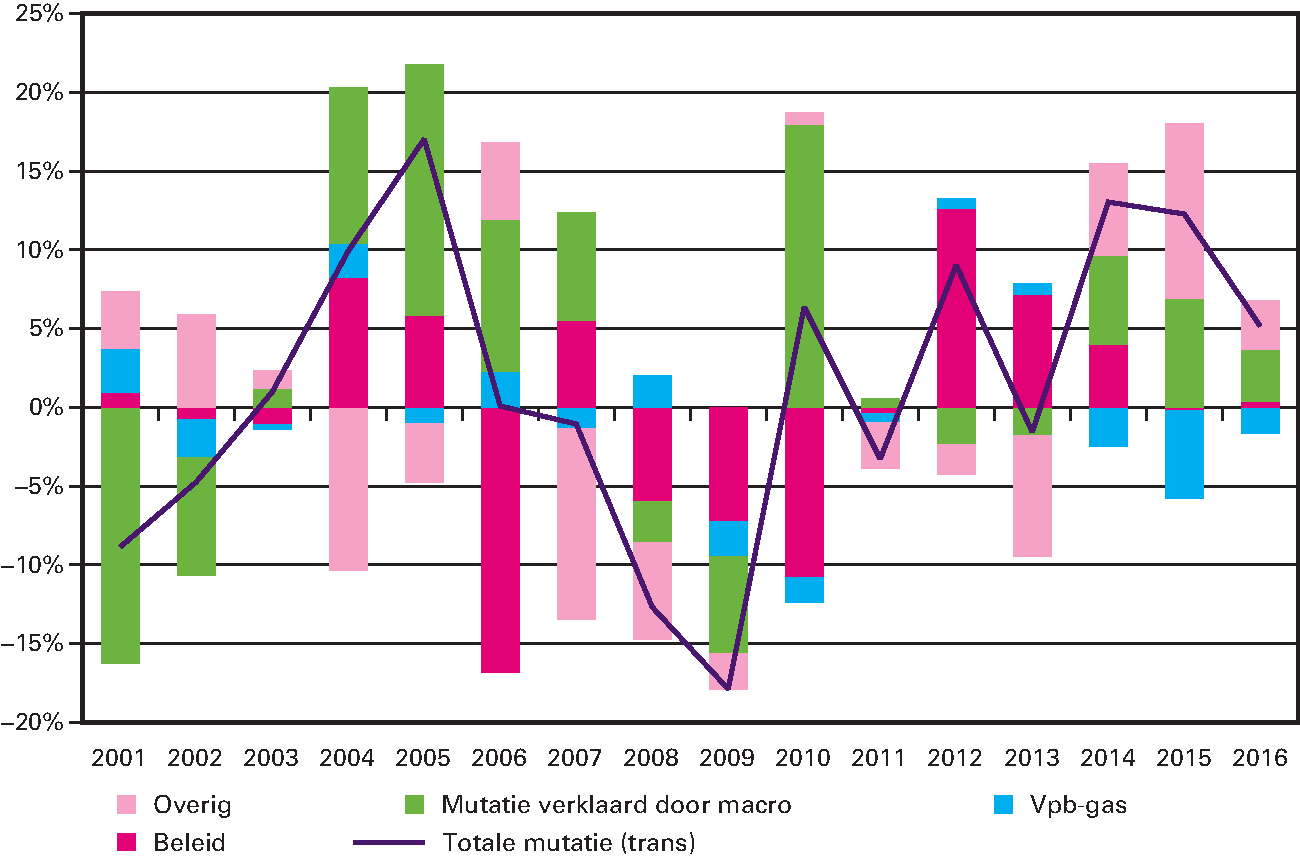

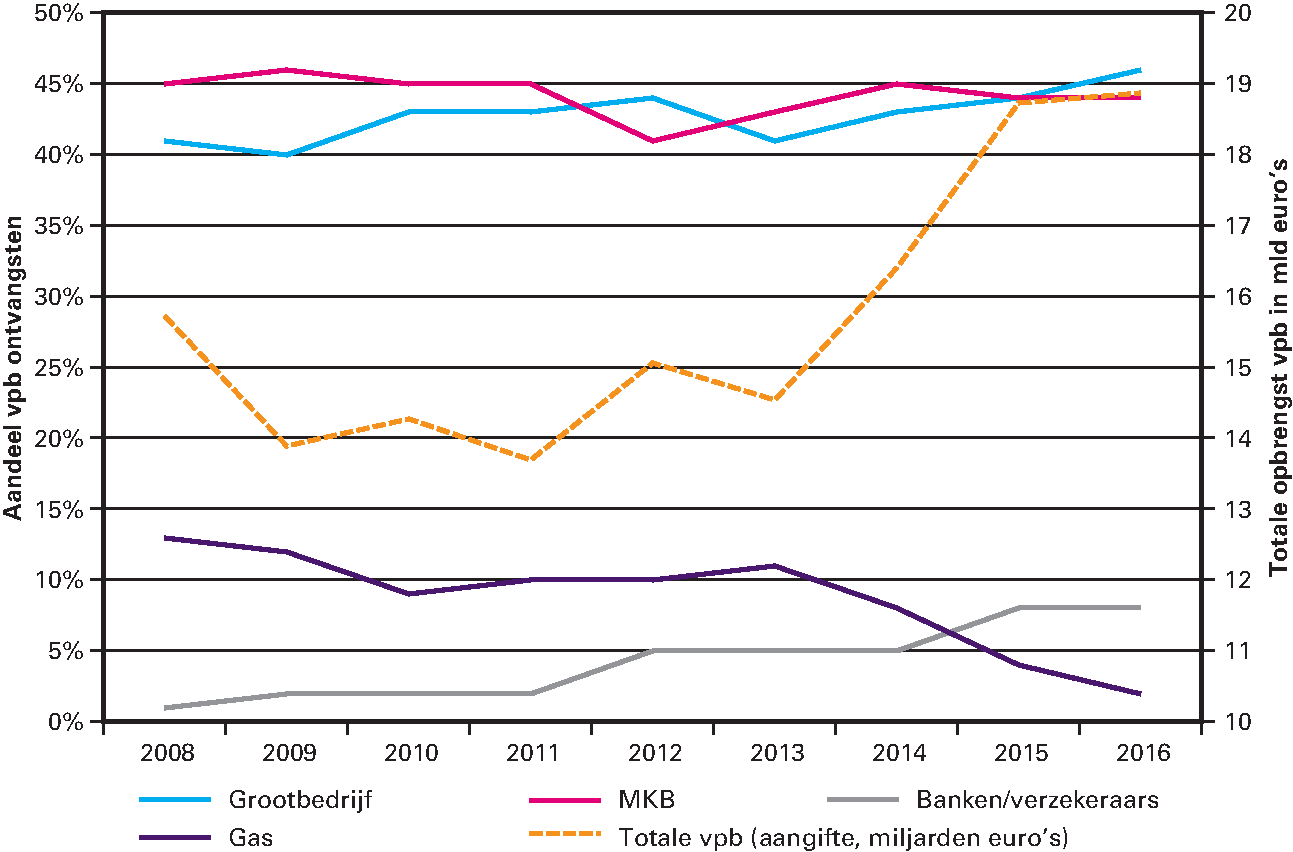

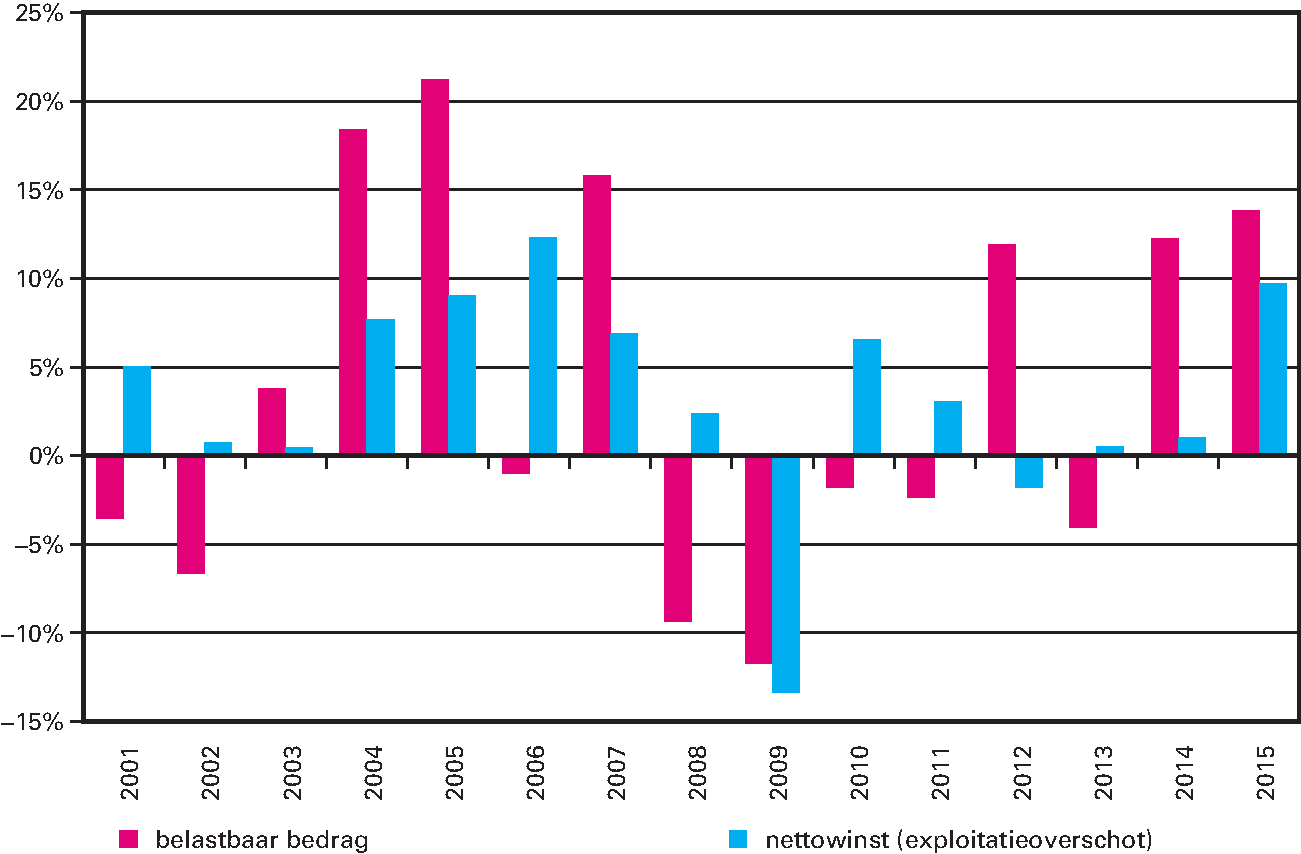

In 2018 bedragen de totale belasting- en premieontvangsten op EMU-basis naar verwachting 282,5 miljard euro. Ten opzichte van de meest actuele raming van de ontvangsten voor 2017 stijgen de ontvangsten in 2017 daarmee met 12,3 miljard euro. Beleidsmaatregelen zorgen voor 0,8 miljard euro hogere ontvangsten in 2017 ten opzichte van het jaar daarvoor. Het gaat om zowel maatregelen waartoe dit kabinet en vorige kabinetten eerder hebben besloten als maatregelen die het kabinet met deze Miljoenennota voorstelt. De verwachte endogene groei van de belasting- en premieontvangsten in 2017 bedraagt 11,6 miljard euro (4,3 procent). In de volgende paragrafen wordt nader op de endogene ontwikkeling ingegaan. In bijlage 12 van deze Miljoenennota staat een uitgebreidere toelichting voor de grootste belastingsoorten.

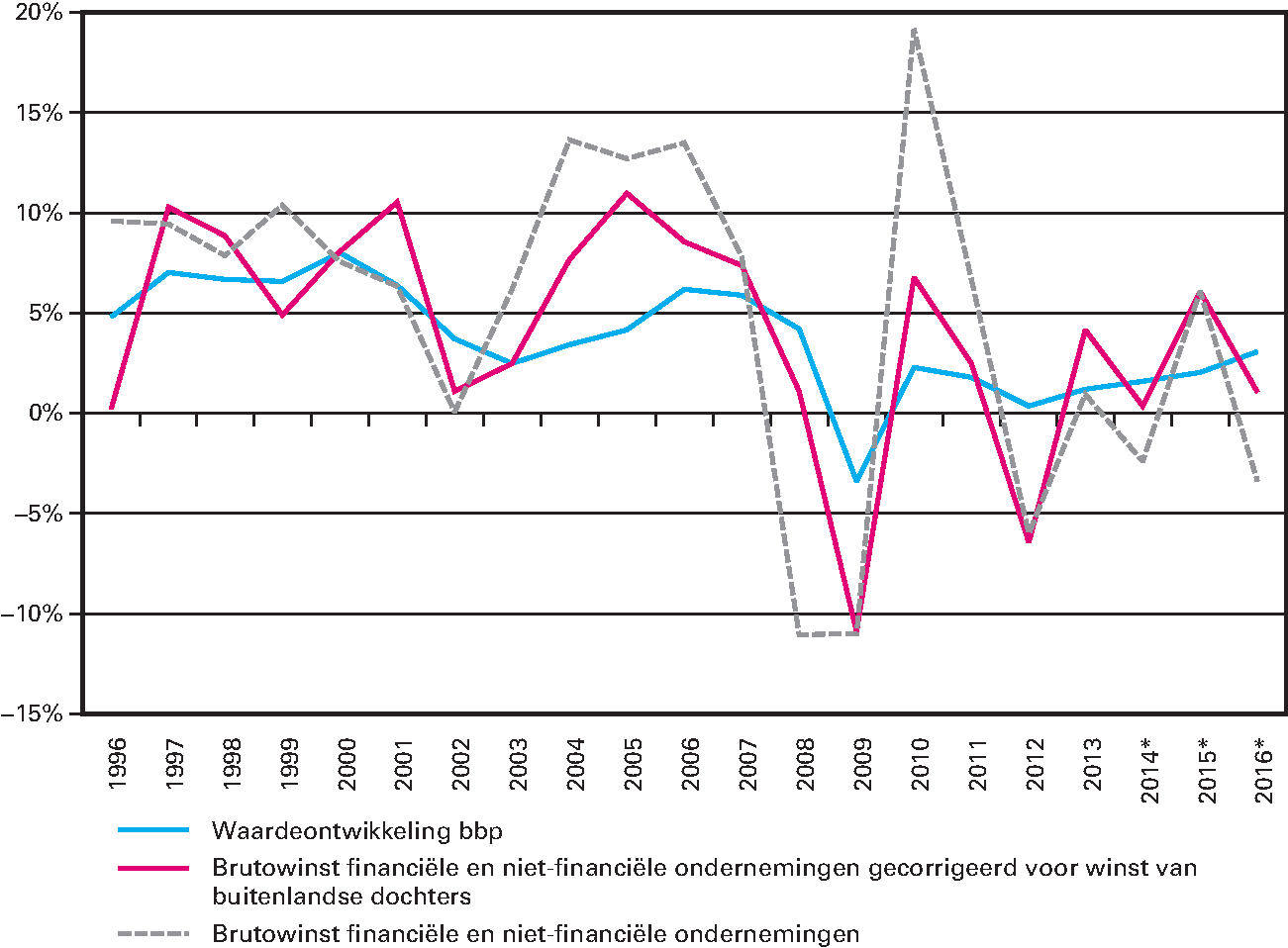

De endogene ontwikkeling van de ontvangsten wordt toegelicht aan de hand van de relevante economische indicatoren zoals deze geraamd zijn in de Macro Economische Verkenning 2018. Voor 2018 verwacht het Centraal Planbureau (CPB) een waardeontwikkeling van het bbp van 4,2 procent. De endogene groei van de totale belasting- en premieontvangsten bedraagt in 2018 naar verwachting 4,3 procent. Daarmee ligt de groei van de totale belasting- en premieontvangsten in 2018 in lijn met de waardegroei van het bbp. Zoals in hoofdstuk 3 van deze Miljoenennota is toegelicht, is de ontwikkeling van de belasting- en premieontvangsten gerelateerd aan de samenstelling van de economische groei. Elke belasting kent zijn eigen grondslag, waarbij de verschillende belastinggrondslagen niet één-op-één en op dezelfde manier gerelateerd zijn aan de ontwikkeling van het totale bbp. De ontwikkeling van de ontvangsten uit de ene belastingsoort verschilt dus van de ontwikkeling van de ontvangsten van een andere belastingsoort.

De endogene groei van de inkomsten uit de indirecte belastingen in 2018 bedraagt 3,9 procent. Deze ontwikkeling wordt voor een groot deel bepaald door de btw-ontvangsten, verreweg de grootste post bij de indirecte belastingen. De btw-ontvangsten hangen vooral af van de consumptieve bestedingen, de investeringen in woningen en de overheidsinvesteringen. De waardeontwikkeling van de particuliere consumptie is in 2018 met 3,9 procent vergelijkbaar met de totale economische groei in waardetermen. Binnen de particuliere consumptie neemt het aandeel van duurzame goederen toe, wat leidt tot hogere ontvangsten omdat deze goederen belast worden tegen het algemene btw-tarief. De investeringen in woningen nemen met 8,3 procent toe, terwijl de overheidsinvesteringen toenemen met 2,3 procent. Daarmee komt de endogene ontwikkeling van de btw-ontvangsten naar verwachting uit op 5,2 procent in 2018.

De endogene ontwikkeling van de ontvangsten uit de bpm is met – 2 procent negatief in 2018. De bpm-ontvangsten hangen af van het aantal autoverkopen en het aandeel van kleinere en/of zuinige auto’s daarin. De verwachting is dat het aantal verkopen in 2018 wat afneemt als gevolg van een verschuiving van de verkopen van 2016 naar 2017 vanwege anticipatie op de verlaging van het algemene bijtellingstarief voor de inkomstenbelasting. De ontvangsten uit de motorrijtuigenbelasting – waarvoor het gewicht van de in Nederland geregistreerde auto’s de grondslag vormt – nemen naar verwachting met 2,6 procent toe in 2018 door een groter wagenpark. De ontvangsten uit de overdrachtsbelasting blijven in 2018 ongeveer gelijk met een verwachte kleine toename van 0,3 procent toe. Deze lichte stijging volgt uit een verwachte daling van het aantal verkopen van bestaande woningen in 2018 met 4,3 procent ten opzichte van 2017, in combinatie met een prijsstijging van 5,0 procent. De totale WOZ-waarde van sociale huurwoningen vormt de grondslag van de verhuurderheffing. Voor 2018 nemen de ontvangsten uit de verhuurderheffing naar verwachting met 5,1 procent toe. Een groei van zowel het volume als de prijs van ingevoerde goederen zorgen voor een toename van de ontvangsten uit invoerrechten. De ontvangsten uit de belastingen op een milieugrondslag nemen met 0,4 procent toe. Deze ontwikkeling wordt gedomineerd door de energiebelasting die voor meer dan 90 procent bijdraagt aan de totale ontvangsten uit belastingen op een milieugrondslag. De grondslag van de energiebelasting is het elektriciteits- en gasverbruik. Tot slot nemen de ontvangsten uit de accijnzen in 2018 met 1,6 procent toe.

De endogene ontwikkeling van de directe belastingen en de premies volksverzekeringen – de belastingen op inkomen en vermogen – bedraagt 4,4 procent in 2018. De qua omvang belangrijkste directe belastingsoort is de loon- en inkomensheffing2. Voor de ontwikkeling van de ontvangsten uit deze belastingsoort zijn vooral de verwachte loonontwikkeling, de ontwikkeling van de werkgelegenheid en de ontwikkeling van winsten van zelfstandigen van belang. De grondslag van de loon- en inkomensheffing wordt daarnaast ook beïnvloed door de omvang van de hypotheekrenteaftrek en pensioenpremies. De ontvangsten uit de loon- en inkomensheffing groeien in 2018 met 4,9 procent. Dat is met name het gevolg van een toename van de werkgelegenheid met 1,6 procent en hogere lonen (contractlonen + 2,0 procent, incidenteel loon + 0,9 procent). Ook groeien de ontvangsten uit de loon- en inkomensheffing in 2018 door een lagere hypotheekrenteaftrek en hogere winsten van IB-ondernemers (dat zijn ondernemers die belastingplichtig zijn voor de inkomstenbelasting). De vpb-ontvangsten komen in 2018 2,6 procent hoger uit dan in 2017 in lijn met geraamde groei van de bedrijfswinsten. In lijn met de hogere winsten in 2018 nemen de ontvangsten uit de dividendbelasting met 2,6 procent toe. Tot slot nemen de ontvangsten uit de schenk- en erfbelasting naar verwachting met 5,0 procent toe met name door stijgende huizenprijzen.

De ontvangsten uit de premies werknemersverzekeringen – waar ook de zorgpremies onder vallen – nemen met 4,6 procent toe in 2018. Onderliggend gaat het om een positieve ontwikkeling van de grondslag door hogere lonen en meer werkgelegenheid in combinatie met de ontwikkeling van de aan de zorguitgaven gekoppelde zorgpremies.

In 2018 nemen de belasting- en premieontvangsten met 0,8 miljard euro toe als gevolg van beleidsmaatregelen. In tabel 2.3.1 wordt het effect van de beleidsmaatregelen op de ontvangsten in 2018 per belastingsoort getoond. Dit is zowel beleid van vorige kabinetten met in 2018 nog een op- of neerwaarts effect op de inkomsten ten opzichte van 2017, als (nieuw) beleid van het huidige kabinet.

Bij de indirecte belastingen is de beleidsmatige mutatie per saldo 0,2 miljard euro. Het gaat om het saldo van een groot aantal maatregelen. Bij de belastingen op een milieugrondslag zorgt de in het Energieakkoord overeengekomen tariefsverhoging van de energiebelasting voor hogere ontvangsten in 2018 (+ 0,2 miljard euro). De aanscherping van de definitie van geneesmiddelen maakt onder andere onderdeel uit van het beleidsmatige effect bij de btw. Verschillende maatregelen uit de (budgetneutrale) Autobrief II zorgen voor beleidsmatig lagere ontvangsten uit de bpm en iets hogere ontvangsten uit de MRB.3

Als gevolg van beleidsmaatregelen nemen de ontvangsten uit de directe belastingen en premies volksverzekeringen met 1,2 miljard euro af in 2018. Het gaat om een saldo van vele maatregelen, voor een groot deel binnen de loon- en inkomensheffing. De beleidsmatige mutatie bij de loon- en inkomensheffing komt uit op – 1,1 miljard euro. Deze mutatie wordt vooral bepaald door het kaseffect (– 1,3 miljard euro) van het afschaffen en de mogelijkheid tot afkoop van het pensioen in eigen beheer (PEB). Na incidenteel fors hogere ontvangsten als gevolg deze maatregel in 2017 is vanaf 2018 sprake van het omgekeerde. Ook het koopkrachtpakket 2018 (– 0,1 miljard euro) met een verhoging van de ouderenkorting, een verlaging van de algemene heffingskorting en een verlaging van de alleenstaande-ouderenkorting maakt onderdeel uit van de beleidsmatige mutatie bij de loon- en inkomensheffing.

Beleidsmaatregelen zorgen voor een afname van de ontvangsten bij de vennootschapsbelasting in 2018 van – 0,1 miljard euro. Deze afname is een saldo van diverse maatregelen waaronder het effect van het aflopen van de liquiditeitsverruimende maatregelen voor bedrijven die in het verleden zijn genomen (– 0,3 miljard euro) en de al genoemde PEB-maatregel (+ 0,2 miljard euro). Onderdelen van het vpb-pakket ter invulling van de BEPS-taakstelling, met effecten in 2018, zijn onder andere de schijfverlenging van het de eerste tariefsschijf, het wijzigen van specifieke renteaftrekbeperkingen in de vpb en de aanpassing van de Innovatiebox.

Beleid met betrekking tot de premies werknemersverzekeringen leidt per saldo tot 1,8 miljard euro hogere ontvangsten in 2018. Daarvan betreft 1,7 miljard euro het effect van hogere zorgpremies die voor 2018 worden voorzien. De overige premies werknemersverzekeringen leiden in 2018 per saldo tot 0,1 miljard hogere ontvangsten.

In tabel 2.3.2 wordt de totale beleidsmatige mutatie in 2017 van 0,8 miljard uitgesplitst naar de opeenvolgende momenten waarop tot beleidmaatregelen is besloten zoals het Regeerakkoord, opeenvolgende Miljoenennota’s en tussentijdse beleidspakketten. Dit noemen we ook wel de «verticale mutaties» van de beleidsmatige ontwikkeling van de ontvangsten in 2018. Ook wordt zo inzichtelijk dat ook beleid van vòòr deze kabinetsperiode in 2018 nog budgettaire effecten heeft. Zo werkt bijvoorbeeld het effect van het aflopen van de verschillende liquiditeitsverruimende maatregelen voor bedrijven die in de jaren 2009, 2010 en 2011 zijn genomen nog door in 2018. Verder leidt het Begrotingsakkoord 2012 tot hogere ontvangsten in 2018 door maatregelen gericht op de woningmarkt en pensioenen.

|

Beleid vorige kabinetten |

– 189 |

|

|

waarvan liquiditeitsverruiming bedrijven |

– 325 |

|

|

waarvan begrotingsakkoord 2012 (Lenteakkoord) |

130 |

|

|

waarvan overig |

6 |

|

|

Beleid Regeerakkoord Rutte II |

78 |

|

|

(ander) beleid nieuw meegenomen in MN2014 |

191 |

|

|

waarvan energieakkoord |

200 |

|

|

waarvan overig |

– 9 |

|

|

Beleid nieuw meegenomen in MN2015 |

– 93 |

|

|

Beleid nieuw meegenomen in MN2016 |

– 71 |

|

|

Beleid nieuw meegenomen in MN2017 |

2.545 |

|

|

waarvan kaseffecten Pensioen in eigen beheer |

– 1.075 |

|

|

waarvan arbeidsmarktpakket |

932 |

|

|

waarvan aanpassingen kamerbehandeling BP2016 |

126 |

|

|

waarvan aanpassingen kamerbehandeling BP2017 |

111 |

|

|

waarvan vereenvoudigingswestsvoorstel 2017 |

– 131 |

|

|

waarvan zorgpremies |

2.592 |

|

|

waarvan overig |

– 11 |

|

|

Beleid nieuw meegenomen in MN2018 |

– 1.673 |

|

|

waarvan uitstel arbeidsmarktpakket |

– 787 |

|

|

waarvan koopkrachtpakket 2018 |

– 92 |

|

|

waarvan dekking zorgpremies bedrijfsleven |

99 |

|

|

waarvan zorgpremies |

– 718 |

|

|

waarvan overig |

– 175 |

|

|

Totaal |

787 |

|

Het Regeerakkoord zorgt voor 0,1 miljard euro hogere ontvangsten in 2018. Het gaat om de optelsom van een aantal kleinere maatregelen. Daar maken het beperken van het tarief van de hypotheekrenteaftrek en de terugsluis daarvan onderdeel van uit. Beleid verwerkt in de Miljoenennota’s van de jaren daarna heeft (ook) geen substantiële effecten op de ontvangsten in 2018, uitgezonderd de in het Energieakkoord opgenomen verhoging van de tarieven in de energiebelasting die verwerkt is in Miljoenennota 2014 (opgenomen in Belastingplan 2018).

Het beleid dat onder het kopje Miljoenennota 2017 is meegenomen bestaat onder andere uit de kaseffecten van het afschaffen en afkoop van het PEB (– 1,1 miljard) en mutaties bij de premies werknemersverzekeringen die onderdeel uitmaakten van het arbeidsmarktpakket (0,9 miljard euro)4. De aanpassingen van de oorspronkelijke Belastingplannen 2016 en 2017 leiden in 2018 leiden tot 0,2 miljard hogere ontvangsten. Het vereenvoudigingswetsvoorstel dat onderdeel uitmaakte van pakket Belastingplan 2017 zorgt in 2018 voor lagere ontvangsten (– 0,1 miljard euro) door verschillende kasschuiven. Ten slotte is in Miljoenennota 2017 de verwachte beleidsmatige ontwikkeling van de zorgpremies in 2018 geraamd op 2,6 miljard euro.

Beleid dat voor het eerst tot uiting komt in Miljoenennota 2018 is onder meer het (gedeeltelijke) uitstel van het arbeidsmarktpakket door het controversieel verklaren van de maatregel compensatie transitievergoeding bij ontslag wegens langdurige arbeidsongeschiktheid. Daardoor komen de premies werknemersverzekeringen beleidsmatig lager uit (– 0,8 miljard euro). Het koopkrachtpakket 2018 zorgt per saldo voor 0,1 miljard euro lagere ontvangsten. Ten slotte is de verwachte ontwikkeling van de zorgpremies in 2018 met 0,7 miljard euro neerwaarts bijgesteld ten opzichte van de verwachting daarover bij de vorige Miljoenennota.

|

Belastingen en premies op EMU-basis |

Belastingen en premies op transactiebasis |

Lastenontwikkeling |

|

|---|---|---|---|

|

Zorgpremies (nominale premie + IAB) |

1.713 |

1.713 |

1.713 |

|

Zorgtoeslag |

0 |

0 |

– 635 |

|

Sectorfondspremies |

60 |

60 |

60 |

|

Totaal PEB |

– 1.084 |

– 1.668 |

– 6 |

|

Liquiditeitsverruimende maatregelen |

– 327 |

– 346 |

– 2 |

|

Participatie- en inkomensbeleid |

– 10 |

– 10 |

– 10 |

|

Milieu- en autobelastingen |

206 |

207 |

207 |

|

Pensioengerelateerde maatregelen |

96 |

96 |

96 |

|

btw |

27 |

27 |

– 16 |

|

Budgetsystematiek WBSO |

42 |

42 |

0 |

|

SDE+ |

0 |

0 |

396 |

|

Overig |

64 |

– 102 |

– 141 |

|

Totaal |

787 |

19 |

1.662 |

In tabel 2.3.3 wordt een relatie gelegd tussen het effect van beleidsmaatregelen op de belasting- en premieontvangsten op EMU-basis5, het effect daarvan op transactiebasis en het effect op de lastenontwikkeling zoals relevant voor het inkomstenkader in 20186. Voor de belasting- en premieontvangsten op EMU-basis, die relevant zijn voor het EMU-saldo, gaat het voor de meeste belastingsoorten om de één-maands-verschoven-kasontvangsten. Bij de ontvangsten op transactiebasis wordt – in dit geval – het beleid toegerekend aan het jaar waarin de daadwerkelijke economische transactie waaruit het effect op de ontvangsten volgt zich voordoet. Daarop sluit het op de lastenontwikkeling gebaseerde inkomstenkader zoveel mogelijk aan. Een van de uitzonderingen daarop vormen maatregelen met intertemporele (kas)effecten. Daar is bijvoorbeeld sprake van bij het afschaffen (in combinatie met afkoop) van het pensioen in eigen beheer. De incidenteel hogere ontvangsten in 2017 leiden tot een neerwaartse mutatie in 2018 op EMU- en transactiebasis, maar beïnvloeden de beleidsmatige lastenontwikkeling in 2018 niet.7 Voor liquiditeitsverruimende maatregelen voor bedrijven uit de jaren 2009 tot en met 2011 – die in 2018 tot lagere belastingontvangsten leiden – geldt hetzelfde.8 Een ander verschil ontstaat door de zorgtoeslag. Vanwege de directe koppeling met de nominale premie is de zorgtoeslag wel relevant voor de beleidsmatige lastenontwikkeling, terwijl dit geen belasting- en premieontvangsten betreft. Dat geldt ook voor de SDE+. Verschillen tussen de effecten op EMU- en transactiebasis ontstaan hoofdzakelijk door de duur van het aanslag- en aangifteproces van sommige belastingsoorten. Daardoor ontstaat een vertraging bij de ontvangsten op EMU-basis.

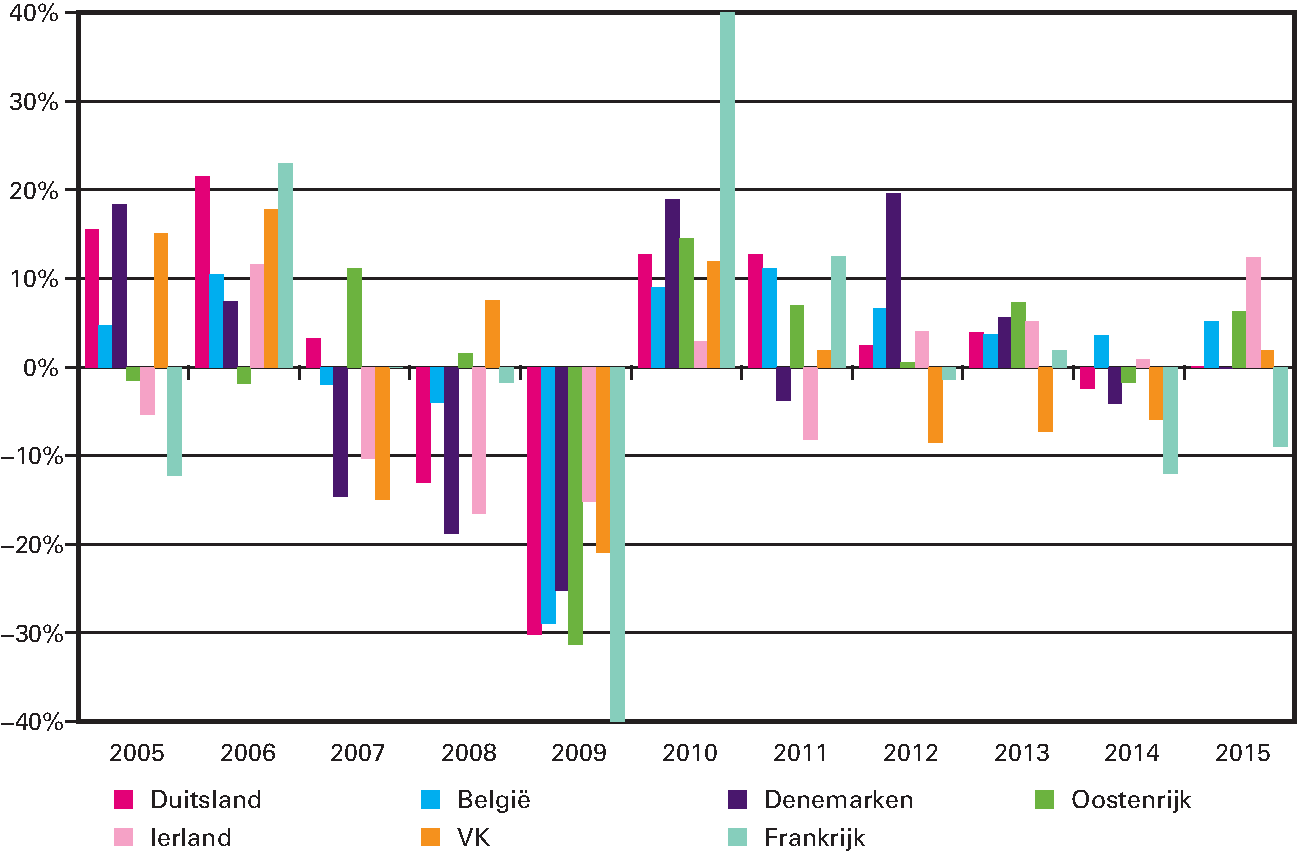

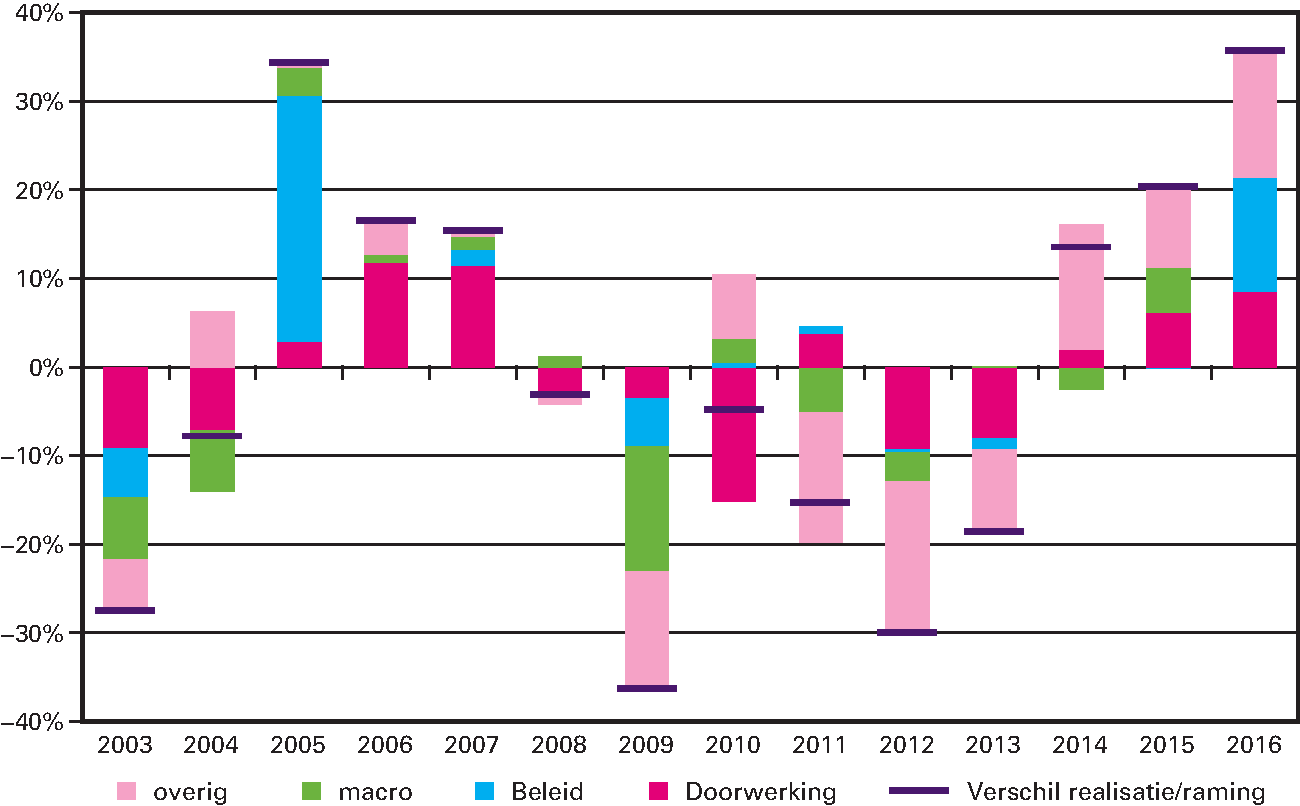

De ontwikkeling van de belasting- en premieontvangsten voor de periode 2017–2021 is weergegeven in tabel 2.4.1. De ramingen voor 2017 en 2018 zijn in voorgaande paragrafen toegelicht.

|

2017 |

2018 |

2019 |

2020 |

2021 |

||

|---|---|---|---|---|---|---|

|

Totaal belasting- en premieontvangsten op EMU-basis |

270,2 |

282,5 |

294,9 |

306,3 |

317,5 |

|

|

waarvan belastingen op kasbasis |

166,8 |

169,4 |

178,6 |

187,3 |

194,3 |

|

Tabel 2.5.1 bevat een gedetailleerd overzicht van de raming van de belasting- en premieontvangsten 2017 en 2018 op EMU-basis.

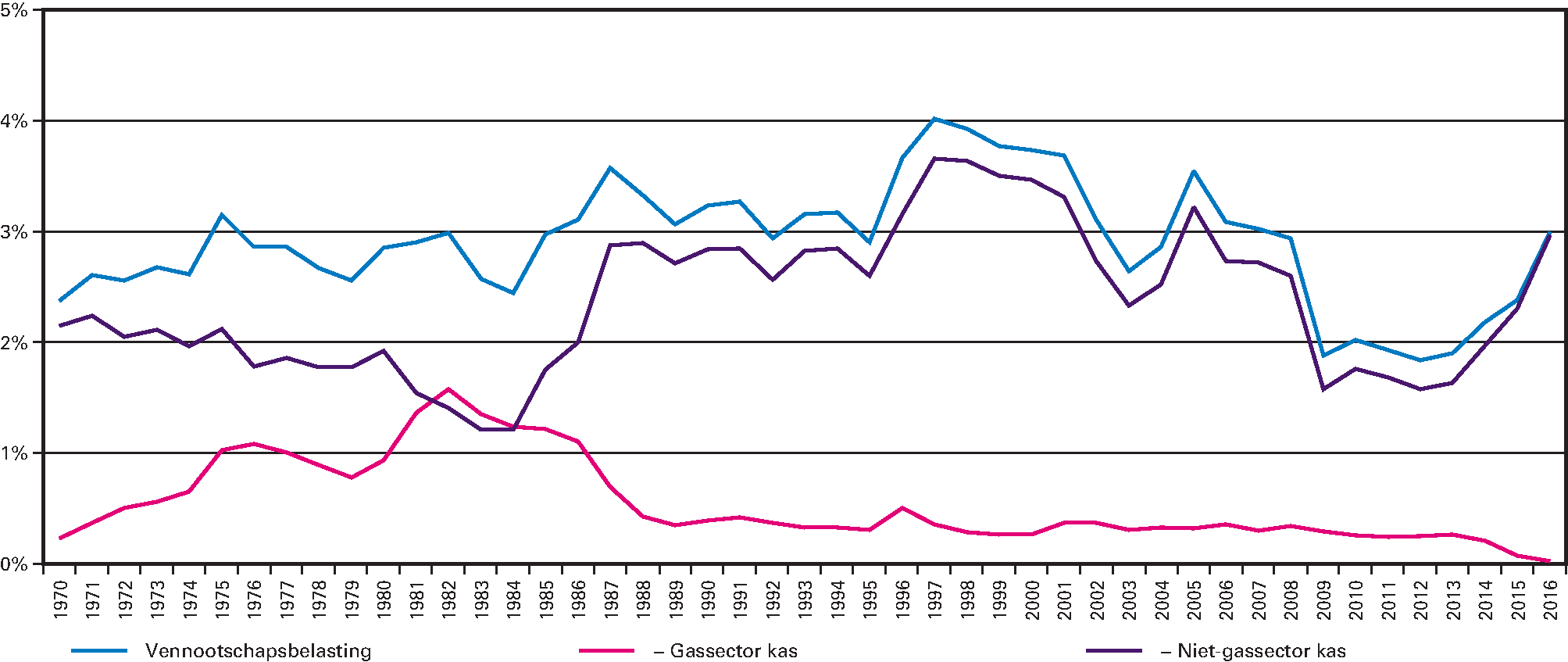

|

Vermoedelijke uitkomsten 2017 |

Ontwerpbegroting 2018 |

|

|---|---|---|

|

Indirecte belastingen |

83.757 |

87.186 |

|

Invoerrechten |

3.209 |

3.389 |

|

Omzetbelasting |

50.197 |

52.814 |

|

Belasting op personenauto's en motorrijwielen |

1.876 |

1.793 |

|

Accijnzen |

11.709 |

11.891 |

|

– Accijns van lichte olie |

4.291 |

4.322 |

|

– Accijns van minerale oliën, anders dan lichte olie |

3.874 |

3.968 |

|

– Tabaksaccijns |

2.442 |

2.487 |

|

– Alcoholaccijns |

313 |

310 |

|

– Bieraccijns |

441 |

449 |

|

– Wijnaccijns |

348 |

355 |

|

Belastingen van rechtsverkeer |

5.162 |

5.265 |

|

– Overdrachtsbelasting |

2.748 |

2.755 |

|

– Assurantiebelasting |

2.414 |

2.510 |

|

Motorrijtuigenbelasting |

4.026 |

4.143 |

|

Belastingen op een milieugrondslag |

5.008 |

5.228 |

|

– Afvalstoffenbelasting |

87 |

90 |

|

– Energiebelasting |

4.643 |

4.857 |

|

– Waterbelasting |

278 |

282 |

|

– Brandstoffenheffingen |

0 |

0 |

|

Verbruiksbelasting van alcoholvrije dranken e.a. |

263 |

267 |

|

Belasting op zware motorrijtuigen |

170 |

174 |

|

Verhuurderheffing |

1.664 |

1.750 |

|

Bankbelasting |

473 |

473 |

|

Directe belastingen |

83.701 |

82.922 |

|

Inkomstenbelasting kas |

– 2.315 |

– 3.510 |

|

Loonbelasting kas |

59.157 |

58.944 |

|

Dividendbelasting |

3.212 |

3.250 |

|

Kansspelbelasting |

503 |

540 |

|

Vennootschapsbelasting |

21.292 |

21.768 |

|

– Gassector kas |

200 |

150 |

|

– Niet-gassector kas |

21.092 |

21.618 |

|

Erf- en schenkbelasting |

1.850 |

1.931 |

|

Overige Belastingontvangsten |

194 |

183 |

|

– Belasting- en premieontvangsten Caribisch Nederland |

154 |

157 |

|

Totaal belastingen |

167.652 |

170.291 |

|

Premies volksverzekeringen (EMU) |

41.945 |

47.116 |

|

Premies werknemersverzekeringen |

60.587 |

65.117 |

|

– waarvan zorgpremies |

36.680 |

38.547 |

|

Totaal belasting- en premieontvangsten op EMU-basis |

270.184 |

282.525 |

Tabel 2.5.2 bevat een gedetailleerd overzicht van de raming van de belasting- en premieontvangsten 2017 en 2018 op kasbasis met op de laatste regels de aansluiting naar de totaalraming op EMU-basis.

|

Vermoedelijke uitkomsten 2017 |

Ontwerpbegroting 2018 |

|

|---|---|---|

|

Indirecte belastingen |

83.296 |

86.443 |

|

Invoerrechten |

3.195 |

3.375 |

|

Omzetbelasting |

49.757 |

52.133 |

|

Belasting op personenauto's en motorrijwielen |

1.888 |

1.798 |

|

Accijnzen |

11.711 |

11.875 |

|

– Accijns van lichte olie |

4.283 |

4.318 |

|

– Accijns van minerale oliën, anders dan lichte olie |

3.880 |

3.962 |

|

– Tabaksaccijns |

2.440 |

2.482 |

|

– Alcoholaccijns |

314 |

311 |

|

– Bieraccijns |

446 |

449 |

|

– Wijnaccijns |

349 |

355 |

|

Belastingen van rechtsverkeer |

5.123 |

5.246 |

|

– Overdrachtsbelasting |

2.700 |

2.743 |

|

– Assurantiebelasting |

2.423 |

2.503 |

|

Motorrijtuigenbelasting |

4.039 |

4.129 |

|

Belastingen op een milieugrondslag |

5.015 |

5.224 |

|

– Afvalstoffenbelasting |

86 |

89 |

|

– Energiebelasting |

4.651 |

4.853 |

|

– Waterbelasting |

278 |

282 |

|

– Brandstoffenheffingen |

0 |

0 |

|

Verbruiksbelasting van alcoholvrije dranken e.a. |

263 |

266 |

|

Belasting op zware motorrijtuigen |

167 |

173 |

|

Verhuurderheffing |

1.664 |

1.750 |

|

Bankbelasting |

473 |

473 |

|

Directe belastingen |

83.345 |

82.812 |

|

Inkomstenbelasting kas |

– 2.315 |

– 3.510 |

|

Loonbelasting kas |

58.805 |

58.836 |

|

Dividendbelasting |

3.212 |

3.250 |

|

Kansspelbelasting |

500 |

538 |

|

Vennootschapsbelasting |

21.292 |

21.768 |

|

– Gassector kas |

200 |

150 |

|

– Niet-gassector kas |

21.092 |

21.618 |

|

Erf- en schenkbelasting |

1.850 |

1.931 |

|

Overige Belastingontvangsten |

184 |

183 |

|

– Belasting- en premieontvangsten Caribisch Nederland |

154 |

157 |

|

Totaal belastingen |

166.826 |

169.438 |

|

Premies volksverzekeringen kas |

41.920 |

46.909 |

|

Premies werknemersverzekeringen |

60.587 |

65.117 |

|

– waarvan zorgpremies |

36.680 |

38.547 |

|

Aansluiting naar EMU-basis |

851 |

1.060 |

|

Totaal belasting- en premieontvangsten op EMU-basis |

270.184 |

282.525 |

|

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

bron |

||

|---|---|---|---|---|---|---|---|---|---|

|

1 |

Belasting- en premieontvangsten |

258.829 |

270.184 |

282.525 |

294.872 |

306.318 |

317.507 |

329.111 |

Tabel 2.4.1 |

|

2 |

Totale netto-uitgaven |

265.370 |

269.509 |

283.937 |

296.213 |

309.114 |

321.350 |

335.134 |

Tabel 1.1 |

|

3 |

Af: niet EMU-saldo relevante uitgaven |

– 5.399 |

– 9.827 |

– 10.572 |

– 12.852 |

– 16.786 |

– 19.799 |

– 22.802 |

Tabel 3.2 |

|

4 |

Bij: Kas-transverschillen en overige posten |

3.176 |

– 4.647 |

– 1.369 |

– 743 |

– 890 |

– 1.086 |

– 1.123 |

Tabel 3.3 |

|

5 |

Bij: EMU-saldo decentrale overheden |

539 |

– 1.819 |

– 1.719 |

– 1.564 |

– 1.564 |

– 1.564 |

– 1.629 |

Tabel 3.7 |

|

6 |

EMU-saldo collectieve sector (1-2-3+4+5) |

2.573 |

4.036 |

6.072 |

9.205 |

11.537 |

13.307 |

14.027 |

Tabel 3.1 geeft het EMU-saldo van de hele collectieve sector weer. Dit EMU-saldo (ook wel begrotingssaldo genoemd) is de optelsom van alle inkomsten en uitgaven van de rijksoverheid en de decentrale overheden. De inkomsten en uitgaven van de rijksoverheid zijn in meer detail te vinden in bijlage 1 en bijlage 2. Om tot het EMU-saldo te komen moeten hier nog een paar correcties op worden toegepast: sommige uitgaven tellen niet mee voor het EMU-saldo (zie tabel 3.2) en voor sommige posten telt een ander bedrag mee voor het EMU-saldo dan in de Rijksbegroting (op kasbasis) is opgenomen (zie tabel 3.3).

|

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

|

|---|---|---|---|---|---|---|---|

|

Rente-ontvangsten swaps |

– 1.086 |

– 1.217 |

– 1.534 |

– 1.832 |

– 1.817 |

– 1.697 |

– 1.304 |

|

Opbrengst beëindigen renteswaps |

– 5.371 |

– 1.317 |

0 |

0 |

0 |

0 |

0 |

|

Studieleningen |

1.917 |

1.862 |

2.041 |

2.012 |

2.158 |

2.344 |

2.507 |

|

Netto-verkoop staatsbezit |

– 3.233 |

– 3.182 |

350 |

280 |

0 |

0 |

0 |

|

Diverse leningen |

212 |

290 |

275 |

129 |

83 |

77 |

– 31 |

|

Rijksbijdragen aan de sociale fondsen |

20.098 |

19.329 |

18.446 |

18.299 |

18.426 |

18.645 |

18.995 |

|

Rente sociale fondsen |

0 |

– 14 |

– 27 |

7 |

66 |

131 |

118 |

|

Kasbeheer |

– 7.010 |

– 5.883 |

– 8.970 |

– 6.038 |

– 2.127 |

300 |

2.520 |

|

Overig |

– 129 |

– 41 |

– 11 |

– 5 |

– 2 |

– 2 |

– 3 |

|

Totaal |

5.399 |

9.827 |

10.572 |

12.852 |

16.786 |

19.799 |

22.802 |

De uitgaven die wel op de Rijksbegroting staan, maar die niet meetellen voor het EMU-saldo staan vermeld in tabel 3.2. Wat er wel en niet meetelt voor het EMU-saldo is vastgesteld door Eurostat. Financiële transacties zoals het verstrekken van (studie)leningen of het verkopen van staatsbezit zijn meestal niet relevant voor het EMU-saldo. Ook de rente ontvangen op renteswaps en de verkoop ervan tellen niet mee. De rijksbijdrage en rente van het Rijk aan de sociale fondsen zijn niet relevant, omdat dit een transactie is tussen twee onderdelen van de collectieve sector: de uitgave van het Rijk is een ontvangst voor de sociale fondsen. Ook de post kasbeheer is een transactie binnen de collectieve sector, deze bestaat uit de toe- of afname van het geld dat de deelnemers aan schatkistbankieren bij het Rijk aanhouden.

|

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

|

|---|---|---|---|---|---|---|---|

|

KTV gasbaten |

273 |

100 |

– 50 |

50 |

0 |

0 |

0 |

|

KTV EU-afdrachten |

2.651 |

– 3.094 |

0 |

0 |

0 |

0 |

0 |

|