Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2012-2013 | 33402 nr. D |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2012-2013 | 33402 nr. D |

Ontvangen 7 december 2012

|

Inhoudsopgave |

blz. |

|---|---|

|

Algemeen |

2 |

|

Belastingplan |

2 |

|

1. Inleiding |

2 |

|

2. Inkomstenbelasting/loonbelasting |

3 |

|

2.1. Aftrek scholingsuitgaven |

3 |

|

2.2. Dichten fiscale weglek zorgmaatregelen |

4 |

|

2.3. Levensloopregeling |

5 |

|

2.4. Afdrachtvermindering onderwijs |

5 |

|

2.5. S&O-afdrachtvermindering |

6 |

|

2.6. Inflatiecorrectie |

7 |

|

2.7. Werkbonus |

7 |

|

3. Afstempeling eigenbeheerpensioenen |

8 |

|

4. Vennootschapsbelasting |

10 |

|

4.1. Afschaffen thincapregeling |

10 |

|

4.2. Buitenlandse belastingplicht bestuurdersbeloning |

10 |

|

4.3. Uitvoeringsbesluit aftrekbeperking bovenmatige deelnemingsrente |

10 |

|

5. Constructiebestrijding bodem(voor)recht |

17 |

|

6. Koopkracht- en lastenpakket |

26 |

|

7. Uitvoeringsaspecten |

29 |

|

8. Overig |

30 |

|

8.1. Vestigingsklimaat |

30 |

|

8.2. Commissie Van Dijkhuizen |

31 |

|

8.3. Tax shelter |

32 |

|

8.4. Woon-werkverkeer |

32 |

|

8.5. Assurantiebelasting |

33 |

|

8.6. Vergroening |

34 |

|

Overige fiscale maatregelen 2013 |

36 |

|

9. Wet op de vennootschapsbelasting 1969 |

36 |

|

10. Algemene wet inzake rijksbelastingen |

36 |

|

11. Douane- en Accijnswet BES |

37 |

|

12. AOW-gat |

38 |

Algemeen

Het kabinet heeft met belangstelling kennisgenomen van de vragen van de leden van de fracties van de VVD, de PvdA, het CDA, de PVV, de SP, D66 en GroenLinks. Het verheugt mij dat de leden van de fractie van de SP het kabinet alle hulde geeft voor de ingenieus eenvoudige maatregel om het ontwijken van het bodemvoorrecht tegen te gaan. Ook ben ik blij dat de leden van de fractie van D66 het belang onderschrijven van het op orde krijgen van de overheidsfinanciën en ingenomen zijn met de maatregelen tegen fraude en fiscale constructies.

Bij de beantwoording van de vragen is zo veel mogelijk de volgorde van het voorlopige verslag aangehouden.

Belastingplan

De leden van de fractie van de SP vragen om, in dezelfde systematiek die voor de opsomming van de maatregelen uit het regeerakkoord VVD-PvdA1 (het regeerakkoord) is gehanteerd in Kamerstukken I 2012/13, 33 400, A, de wijzigingen als gevolg van het naar aanleiding van de motie van de Tweede Kamerleden Zijlstra en Samsom2 gewijzigde regeerakkoord aan te geven. Het kabinet zou de behandeling van het Belastingplan 2013 c.a. graag beperken tot de voorstellen die daarin zijn opgenomen. Recentelijk is in de Eerste Kamer het regeerakkoord besproken tijdens de Algemene financiële beschouwingen en het debat over de regeringsverklaring in combinatie met de Algemene politieke beschouwingen.

De leden van fractie van de SP vragen voorts of de bedragen uit de laatste kolom (2015) in tabel 1 uit Kamerstukken I 2012/13, 33 402, B, structureel doorlopen naar later jaren. Dit is niet bij alle maatregelen het geval. In de hierna opgenomen tabel is de in de betreffende brief opgenomen tabel 1 aangevuld met de structurele bedragen. Tevens is de tabel uitgebreid met alle wijzigingen op het wetsvoorstel Belastingplan 2013 die een budgettair effect hebben en die tijdens de behandeling daarvan in de Tweede Kamer als gevolg van nota’s van wijziging en amendementen zijn aangebracht.

|

Onderwerp |

2013 |

2014 |

2015 |

struc |

|---|---|---|---|---|

|

Vereenvoudiging scholingsuitgaven |

18 |

18 |

18 |

18 |

|

Aanpassing heffingskorting en tarieven |

1 750 |

1 750 |

1 750 |

1 750 |

|

Afstempeling eigenbeheerpensioenen |

– 36 |

– 2 |

– 2 |

– 2 |

|

Werkkostenregeling |

– 100 |

– 100 |

– 100 |

– 100 |

|

Afdrachtvermindering onderwijs |

14 |

17 |

28 |

38 |

|

S&O- afdrachtvermindering |

– 20 |

0 |

0 |

0 |

|

Afschaffen thincapregeling |

– 30 |

– 30 |

– 30 |

– 30 |

|

Uitbreiding buitenlandse belastingplicht bestuurdersbeloningen |

20 |

20 |

20 |

20 |

|

Overdrachtsbelasting bij latere verkrijging aanhorigheden woningen |

– 3 |

– 3 |

– 3 |

– 5 |

|

Verlenging doorverkooptermijn overdrachtsbelasting |

– 10 |

– 40 |

– 60 |

0 |

|

Herziening btw-systeem tabak |

0 |

– 67 |

0 |

0 |

|

Pakket constructiebestrijding bodem(voor)recht |

44 |

100 |

100 |

100 |

|

Totaal Belastingplan 2013 |

1 647 |

1 663 |

1 721 |

1 789 |

|

Totaal Overige fiscale maatregelen 2013 |

– 21 |

– 3 |

7 |

4 |

|

Totaal Wet verhuurderheffing |

5 |

800 |

800 |

800 |

|

Totaal Wet herziening fiscale behandeling eigen woning (incl. LTV) |

5 |

14 |

32 |

5 400 |

|

Totaal Wet herziening fiscale behandeling woon-werkverkeer |

1 375 |

1 425 |

1 460 |

1 500 |

|

Totaal pakket Belastingplan 2013 |

3 011 |

3 899 |

4 020 |

9 493 |

|

Aanpassingen BP2013 |

|

|||

|

Niet invoeren vitaliteitssparen |

580 |

764 |

759 |

140 |

|

Verhoging assurantiebelasting |

1 222 |

1 379 |

1 403 |

1 403 |

|

Werkbonus |

– 70 |

– 70 |

– 210 |

– 210 |

|

Schrappen aftrekbaarheid beloningen tussenpersonen |

75 |

84 |

92 |

150 |

|

Tegemoetkoming ondernemersafdracht BTW |

– 19 |

0 |

0 |

0 |

|

Tijdelijke verruiming vrijstelling overdrachtsbelasting |

– 3 |

– 13 |

– 13 |

0 |

|

Aanpassing herinvesteringsreserve* |

25 |

25 |

25 |

25 |

|

Aanpassing maatregelen afdrachtvermindering onderwijs |

0 |

– 17 |

– 28 |

– 38 |

|

Achterwege laten verhoging forfaitaire ruimte WKR |

100 |

0 |

0 |

0 |

|

Herziening btw-systeem tabak |

– 67 |

67 |

0 |

0 |

|

Aanpassing overgangsrecht levensloop |

15 |

15 |

15 |

15 |

|

Aanpassingen Wet herziening fiscale behandeling eigen woning |

|

|||

|

Faciliteit voor restschulden |

– 10 |

– 20 |

– 30 |

0 |

|

Restschuldfaciliteit vanaf 29 oktober |

– 1,6 |

– 1,6 |

– 1,6 |

0 |

|

Verlenging herleving en termijn verhuisregelingen |

– 5 |

0 |

0 |

0 |

|

Verlenging termijn aftrekbaarheid rente restschulden |

0 |

0 |

0 |

0 |

|

Aanpassing Wet verhuurderheffing |

|

|||

|

Verhoging tarief verhuurderheffing |

45 |

0 |

0 |

0 |

|

Aanpassing Wet herziening fiscale behandeling woon-werkverkeer |

|

|||

|

Terugdraaien maatregel reiskostenaftrek |

– 1375 |

– 1425 |

– 1460 |

– 1500 |

|

Totaal wijzigingen ten opzichte van pakket Belastingplan 2013 |

511 |

787 |

551 |

– 15 |

|

Totaal pakket Belastingplan 2013 inclusief wijzigingen |

3 522 |

4 686 |

4 571 |

9 478 |

De leden van de fractie van de PvdA vragen wat de gevolgen zijn van de in het wetsvoorstel opgenomen maatregelen inzake de aftrek scholingsuitgaven. Zij vragen onder meer naar de te verwachten effecten op structurele onderwijsinvesteringen en de positie van Nederland als kenniseconomie en of de voorgestelde maatregelen niet juist de groep lage tot middeninkomens treffen en daarmee hun mogelijkheid om op te klimmen op de maatschappelijke ladder. De door het kabinet in het wetsvoorstel Belastingplan 2013 opgenomen maatregelen inzake de aftrek scholingsuitgaven beogen met name deze persoonsgebonden aftrek te vereenvoudigen en beter uitvoerbaar en handhaafbaar te maken voor de Belastingdienst. Dit wordt onder meer bereikt door nog uitsluitend aftrek toe te staan van de verplicht gestelde en noodzakelijke uitgaven voor een opleiding. Daarmee wordt bereikt dat niet langer uitgaven in aftrek kunnen worden gebracht die wel verband (kunnen) houden met een opleiding, maar daar niet strikt voor nodig zijn, zoals bijvoorbeeld de kosten van een excursiereis en dergelijke. Voorts wordt een belangrijke vereenvoudiging gerealiseerd door de bestaande, afwijkende regeling voor belastingplichtigen met recht op studiefinanciering (normbedragensystematiek) af te schaffen. Deze afwijkende regeling is in de praktijk zeer complex gebleken, met name ook voor de toepassing door scholieren en studenten met bijverdiensten. Daarnaast zij opgemerkt dat via het Belastingplan 2012 al is geregeld dat met ingang van 1 januari 2013 de drempel voor aftrek van scholingsuitgaven wordt verlaagd van € 500 naar € 250. Dat betekent dat er per 1 januari 2013 dan ook geen sprake is van een versobering van de aftrek scholingsuitgaven, maar van een verruiming daarvan met per saldo € 14 miljoen. Omdat per saldo dus sprake is van een intensivering bij de aftrek scholingsuitgaven zullen de effecten op onderwijsinvesteringen en de positie van Nederland als kenniseconomie naar verwachting dan ook positief zijn en in ieder geval ook geen belemmering vormen, integendeel, voor de groep lage tot middeninkomens om op te kunnen klimmen op de maatschappelijke ladder.

De leden van de fractie van de SP vragen de Kamer te informeren omtrent de uitwerking van de delegatiebevoegdheid inzake de uitgaven voor specifieke zorgkosten. Voorts vragen zij een inkomensgrens aan te brengen en de inhoud van de delegatiebepaling uiteindelijk bij wet te regelen. De vragen van de leden van de fractie van de SP lijken gebaseerd te zijn op de veronderstelling dat de in de delegatiebepaling opgenomen aftrekbeperking van de uitgaven voor specifieke zorgkosten slechts wordt ingegeven door de wens de regeling budgettair beheersbaar te houden. Dit is echter niet het geval. De achtergrond van de aftrekbeperking is in beginsel een andere, namelijk één vanuit principiële overwegingen. De regeling uitgaven voor specifieke zorgkosten is bedoeld als tegemoetkoming voor de meerkosten aan zorg die verbonden zijn aan het hebben van een chronische ziekte of een handicap. Kosten die voortvloeien uit versoberingen van het basispakket treffen in beginsel iedereen. Het onverkort in aftrek toelaten van dergelijke kosten binnen de uitgaven voor specifieke zorgkosten leidt dan ook tot een regeling die steeds verder van de beoogde doelgroep af komt te staan. Om deze reden wil het kabinet dan ook geen uitzonderingen op de beperking van de specifieke zorgkosten opnemen, dus ook geen uitzondering voor de groep belastingplichtigen met een inkomen van 1,5x of 2x modaal. Bij een versobering van het basispakket in de zorgverzekering wordt beoogd een besparing te realiseren op de door de overheid te compenseren zorgkosten. Als deze zorgkosten vervolgens fiscaal aftrekbaar zouden worden, wordt de beoogde besparing niet volledig gerealiseerd. De aftrekbeperking heeft in die zin dan ook geen tijdelijk karakter. Daarnaast bestaat ook het risico dat de fiscale regeling budgettair gezien steeds verder oploopt. Er is verder bewust voor gekozen om de uitwerking van de aftrekbeperking via ministeriële regeling vorm te geven zodat de discussie omtrent de versoberingen van het basispakket ook bij de vormgeving van die maatregelen kan worden gevoerd en de fiscaliteit daarbij terecht slechts een gevolguitwerking van die vormgeving betreft. Bovendien past het meer bij lagere regelgeving om gedetailleerd posten te benoemen die niet langer in het basispakket vallen. Overigens is de verwachting dat de aftrekbeperking zoals nu opgenomen een uitputtende is, aangezien in het regeerakkoord is bepaald dat de regeling uitgaven voor specifieke zorgkosten in het geheel met ingang van 1 januari 2014 komt te vervallen. Het kabinet is bereid om de tekst van de ministeriële regeling met betrekking tot de beperking van de aftrekposten ter informatie te zenden aan de Eerste Kamer. Deze tekst is dan ook als bijlage bij deze memorie gevoegd.

De leden van de fractie van de PVV vragen in hoeverre levensloopspaarders geconfronteerd worden met ongunstige gevolgen van de vrijval van de aanspraken ingevolge de levensloopregeling. In antwoord op deze vraag geeft het kabinet aan dat van een verplichte vrijval slechts sprake is bij aanspraken ingevolge de levensloopregeling waarvan de waarde in het economische verkeer op 31december 2011 minder dan € 3 000 bedroeg. Deze aanspraken worden in het jaar 2013 voor wat hun waarde in het economische verkeer op 31 december 2012 betreft voor 80% van die waarde belast. Het kabinet gaat ervan uit dat daarmee eventuele negatieve gevolgen van deze vrijval worden voorkomen. Ingeval het tegoed op 31 december 2011 € 3 000 of meer bedroeg en aanspraak wordt gemaakt op de 80%-regeling, namelijk bij de volledige opname van het levenslooptegoed in het jaar 2013, gaat het om een situatie waarin mensen zelf kunnen kiezen of ze het volledige tegoed opnemen. Dit percentage is voldoende om bijvoorbeeld het hoogste marginale belastingpercentage van 52% tot onder de 42% te brengen. Als desalniettemin voor een individuele spaarder de eenmalige opname van het volledige tegoed ook met de toepassing van de 80%-regeling tot een progressienadeel leidt, dan kan deze deelnemer kiezen voor een gespreide opname, eventueel in combinatie met opname van verlof. Daarmee kan doorgaans voorkomen worden dat het opnametarief hoger is dan het tarief waartegen de inleg is afgetrokken.

De leden van de fractie van de PvdA vragen of de koppeling van de afdrachtvermindering onderwijs aan het behalen van het diploma tot een ongewenste prikkel leidt om de eisen die gesteld worden aan het diploma te verzachten en of het toezien van de inspectie van het onderwijs op de kwaliteit van de examens die ongewenste prikkel teniet zal doen. In het regeerakkoord is afgesproken dat de afdrachtvermindering onderwijs per 1 januari 2014 wordt afgeschaft en wordt vervangen door een subsidieregeling op de begroting van het Ministerie van Onderwijs, Cultuur en Wetenschap (OCW). Om die reden achtte het kabinet het niet opportuun om voor nog slechts een (deel van volgend) jaar de in het oorspronkelijk bij de Tweede Kamer ingediende wetsvoorstel voorziene maatregelen binnen de afdrachtvermindering onderwijs, waaronder koppeling van de afdrachtvermindering aan het behalen van het diploma, door te voeren. Via nota van wijziging zijn deze maatregelen uit het wetsvoorstel gehaald. Als gevolg daarvan komt ook de basis voor een inhoudelijke behandeling van de door deze leden gestelde vragen te vervallen.

De leden van de fractie van D66 refereren aan de afspraak in het regeerakkoord dat de afdrachtvermindering onderwijs per 1 januari 2014 wordt afgeschaft en vervangen zal worden door een subsidieregeling op de begroting van het Ministerie van OCW. Deze leden verzoeken het kabinet om de effecten van de huidige regeling dit laatste jaar scherp tegen het licht te houden en als blijkt dat het effect van deze regeling positief is, de regeling te continueren. In reactie op de opmerkingen van de leden van de fractie van D66 zij opgemerkt dat de afdrachtvermindering onderwijs dit jaar al in opdracht van het Ministerie van OCW is geëvalueerd door onderzoeksbureau Regioplan. In het evaluatierapport dat betrekking heeft op de periode 2006–2011 concluderen de onderzoekers onder meer dat de effectiviteit van de regeling in relatie tot het gebruik ervan door werkenden niet kon worden vastgesteld en dat sprake is van verschillende vormen van onbedoeld gebruik van de regeling. In het regeerakkoord is afgesproken om de afdrachtvermindering onderwijs in 2014 af te schaffen en te vervangen door een veel beter te richten subsidieregeling op de begroting van het Ministerie van OCW. Voor deze subsidieregeling is vanaf 2014 een bedrag beschikbaar van structureel € 209 miljoen. Bij de behandeling van het wetsvoorstel Belastingplan 2013 in de Tweede Kamer is toegezegd dat de Minister van OCW dit voorjaar een brief zal sturen waarin de contouren van de nieuwe subsidieregeling worden geschetst en dat daarin ook zal worden ingegaan op eventueel noodzakelijk geacht overgangsrecht.

De leden van de fractie van D66 zijn benieuwd hoeveel bedrijven profiteren van de verlenging van de eerste schijf in de afdrachtvermindering speur- en ontwikkelingswerk (S&O-afdrachtvermindering) naar € 200 000 en hoeveel bedrijven te maken krijgen met de lagere percentages. Ongeveer 19 000 inhoudingsplichtigen maken gebruik van de S&O-afdrachtvermindering. S&O-inhoudingsplichtigen met een S&O-loonsom tot circa € 128 000 zullen in 2013 een negatief effect ervaren ten gevolge van de combinatie van het verlaagde kortingspercentage in de eerste schijf en de verlenging van de eerste schijf. Voor S&O-inhoudingsplichtigen met een S&O-loonsom vanaf circa € 128 000 leiden de nieuwe parameters tot extra S&O-afdrachtvermindering. Ongeveer 79% van de S&O-inhoudingsplichtigen zal als gevolg van de maatregelen minder S&O-afdrachtvermindering ontvangen en 21% van die inhoudingsplichtigen heeft voordeel van de maatregelen. De herschikking binnen de S&O-afdrachtvermindering is gebaseerd op de uitkomsten en aanbevelingen in het recente rapport «Evaluatie WBSO 2006–2010» en is gericht op het verbeteren van de doeltreffendheid en doelmatigheid van de regeling ter bevordering van innovatie.

De leden van de fractie van D66 zijn benieuwd naar het exacte effect op het vestigingsklimaat en naar de groep landen waarmee Nederland concurreert om S&O-opdrachten. In de evaluatie is gebleken dat binnen Europa de S&O-afdrachtvermindering, zowel qua regeling als wat betreft omvang, een unieke positie inneemt. Aan de bedrijven die gebruikmaken van de S&O-afdrachtvermindering is gevraagd of Nederland door de S&O-afdrachtvermindering als vestigingsplaats een voorsprong heeft ten opzichte van andere Europese landen. Meer dan de helft (58%) van die bedrijven was het met deze stelling eens. Tevens is gevraagd of de S&O-inhoudingsplichtigen door de S&O-afdrachtvermindering meer speur- en ontwikkelingswerk in Nederland uitvoeren. Deze vraag is van belang omdat gemiddeld 5% van de S&O-inhoudingsplichtigen in 2010 speur- en ontwikkelingswerk in andere landen uitvoerden en voor de grote bedrijven is dit aandeel zelfs 23%. Een overgrote meerderheid van de S&O-inhoudingsplichtigen (71%) geeft aan dat door de S&O-afdrachtvermindering meer speur- en ontwikkelingswerk in Nederland wordt uitgevoerd. Hieruit kan geconcludeerd worden dat de faciliteit positief bijdraagt aan het behoud van speur- en ontwikkelingswerk in Nederland. Nederland concurreert met name maar niet uitsluitend met lidstaten van de Europese Unie (de EU) en de Organisatie voor Economische Samenwerking en Ontwikkeling (de OESO), en in het bijzonder met landen in de fysieke nabijheid als Duitsland, België en Zwitserland.

De leden van de fractie van D66 vragen voorts naar de kosten per uur voor een S&O-medewerker met inbegrip van de afdrachtvermindering en hoe dit zich verhoudt tot onze concurrerende landen. Het gemiddelde S&O-uurloon in Nederland is circa € 33. Afhankelijk van de toegekende loonsom bedraagt het voordeel op dit uurloon ingevolge de S&O-afdrachtvermindering in 2013 50%, 38% of 14%. Het kabinet is van mening dat de lonen mede hierdoor concurrerend zijn.

De leden van de fractie van de PvdA constateren dat de inflatiecorrectie in de wijzigingen in de heffingskortingen en de tarieven in de inkomstenbelasting niet wordt toegepast. Dit is correct. Het niet toepassen van de inflatiecorrectie voor het jaar 2013 is afgesproken in het Begrotingsakkoord 20133 en is opgenomen in de Wet uitwerking fiscale maatregelen Begrotingsakkoord 2013. In artikel XVIII van die wet is opgenomen dat de jaarlijkse inflatiecorrectie voor het jaar 2013 niet wordt toegepast.

De leden van de fractie van de PvdA vragen waarom het kabinet bij de vormgeving van de werkbonus ervoor heeft gekozen om het recht hierop te laten aanvangen vanaf een inkomen van 90% van het wettelijk minimumloon. Ook vragen deze leden of de werkbonus daardoor niet indirect discriminerend voor vrouwen is. Het kabinet wijst erop dat het economisch moeilijke tijden zijn en er daarom scherpe keuzes moeten worden gemaakt bij fiscaal begunstigend beleid voor bepaalde doelgroepen. Bij de vormgeving van de werkbonus zijn er twee doelen nagestreefd. De werkbonus is ten eerste bedoeld om het voor een bepaalde inkomensgroep – te weten werkenden die ten minste 100% maar niet meer dan 120% van het wettelijk minimumloon verdienen – mogelijk te maken om ondanks de verhoging van de AOW-gerechtigde leeftijd op een eerder moment dan die leeftijd met pensioen te gaan, zonder er financieel op achteruit te gaan. Ten tweede is de werkbonus erop gericht een prikkel te geven om in ieder geval door te werken tot en met de leeftijd waarop het recht op werkbonus bestaat. Door de huidige vormgeving ontstaat derhalve een sterke prikkel voor degenen die minder dan 100% van het wettelijk minimumloon verdienen om (vrijwel) voltijds te gaan werken.

Er zijn drie mogelijkheden denkbaar om, binnen het gegeven budget voor de werkbonus, de doelgroep uit te breiden zoals de leden van de fractie van de PvdA nastreven. Dat zijn achtereenvolgens het verlagen van het maximumbedrag van de werkbonus, het eerder laten aanvangen van de afbouw van de werkbonus, of het versnellen van die afbouw. Het verlagen van het maximumbedrag van de werkbonus leidt ertoe dat in het bijzonder het eerste hiervoor genoemde doel niet wordt bereikt. Het eerder aanvangen van de afbouw van de werkbonus betekent een niet wenselijke beperking van de groep belastingplichtigen die zonder financiële consequenties eerder kunnen stoppen met werken. Ook het beperken van de groep gerechtigden door een snellere afbouw van de werkbonus acht het kabinet niet wenselijk, omdat daardoor de marginale druk zodanig hoog zou worden dat het niet meer loont om meer te gaan werken. Dat staat haaks op het uitgangspunt van dit kabinet dat (meer) werken meer moet lonen. De vormgeving zoals door de leden van de fractie van de PvdA wordt gesuggereerd, leidt daarom tot hetzij een groter budgettair beslag van de werkbonus dan wel tot een werkbonus waarmee de beoogde doelen niet voldoende worden gerealiseerd. In tijden waarin juist de overheid sterk dient te bezuinigen is een hoger budgettair beslag niet gewenst.

Het kabinet merkt – in reactie op de vraag hiernaar van de leden van de fractie van de PvdA – op dat naar de mening van het kabinet de werkbonus niet discriminerend is voor vrouwen. Doel van de werkbonus is onder meer het stimuleren van burgers om meer te gaan werken. Daarbij wordt geen onderscheid gemaakt naar man of vrouw. Het recht op werkbonus en de hoogte daarvan zijn immers enkel en alleen gekoppeld aan de hoogte van het loon. Het is in de ogen van het kabinet juist direct discriminerend voor vrouwen om de grens voor het recht op de werkbonus te verlagen naar 70% van het wettelijk minimumloon met als doel dat meer vrouwen recht op werkbonus zouden krijgen. Het kabinet is van mening dat daarmee ten onrechte de indruk gewekt zou worden dat het vanzelfsprekender zou zijn voor vrouwen (met een minimumloon) dan voor mannen om in deeltijd te werken.

Ook vragen deze leden of het wetsvoorstel niet aanmerkelijk meer vrouwen dan mannen uitsluit van het recht op de werkbonus, omdat vrouwen gemiddeld minder uren werken en gemiddeld een lager uurloon hebben. Hoewel vrouwen momenteel gemiddeld minder uren werken dan mannen en tegen een gemiddeld lager uurloon, betekent dat niet dat door de maatregel meer vrouwen worden uitgesloten. Het recht op werkbonus en de hoogte daarvan zijn immers enkel en alleen gekoppeld aan een bepaald bedrag, onafhankelijk van het aantal gewerkte uren en de hoogte van het uurloon.

Tot slot stellen de leden van de fractie van de PvdA dat het effect van de werkbonus zal zijn dat het verschil in arbeidsparticipatie tussen mannen en vrouwen vanaf 60 jaar zal toenemen en vragen de leden van de fracties van de PvdA en GroenLinks of de maatregel daarmee in strijd is met internationaalrechtelijke verplichtingen zoals het VN-Vrouwenverdrag, het EU Handvest en gelijke behandelingsrichtlijnen om de kloof tussen mannen en vrouwen in de arbeid te verkleinen. Zoals hiervoor reeds weergegeven gaat er van de werkbonus een sterke prikkel uit om meer dan 90% van het minimumloon te gaan verdienen. Hierbij wordt bovendien geen onderscheid gemaakt tussen mannen en vrouwen. Omdat het kabinet geen aanwijzingen heeft dat het verschil in arbeidsparticipatie tussen mannen en vrouwen vanaf 60 jaar door de werkbonus zal toenemen, ziet het kabinet vooralsnog geen reden om te bezien of de vormgeving van de werkbonus eventueel strijdig zou kunnen zijn met de genoemde internationaalrechtelijke verplichtingen.

De leden van de fractie van de VVD constateren met genoegen dat het wetsvoorstel voorziet in een afstempeling van eigenbeheerpensioenen. Wel hebben deze leden gevraagd om een reactie op nagenoemde twee artikelen uit het Weekblad voor Fiscaal Recht (WFR). Gevraagd wordt of het kabinet de geschetste problematiek onderkent. Ook wordt gevraagd of het kabinet mogelijkheden ziet om op korte termijn te voorzien in een oplossing. In het artikel van mr. W.J.M. Vennix FB4 wordt een schets gegeven van de huidige praktijk rondom pensioen in eigen beheer. Vastgesteld wordt dat pensioen in eigen beheer door de Belastingdienst consequent – en gelet op de huidige wetgeving logischerwijs – wordt behandeld als een gewoon werknemerspensioen. De benadering leidt naar het oordeel van de auteur tot knelpunten en de vraag wordt opgeworpen of het wenselijk is vast te blijven houden aan een benadering van eigenbeheerpensioen als «gewoon» pensioen. Kort gezegd wordt de vraag opgeworpen of de fiscale behandeling van pensioen in eigen beheer niet leidt tot een onnodige en onwenselijke beklemming van het vermogen in een eigenbeheerlichaam. Ook aan het betoog van S.J. Ruesink MSc LLM5 ligt de gedachte ten grondslag dat pensioen in eigen beheer tot een te hoge mate van beklemming van het vermogen leidt. Nadat in het artikel is ingegaan op de parlementaire totstandkoming van en de voorwaarden voor pensioen in eigen beheer, wordt enige jurisprudentie over de onregelmatige afwikkeling van eigenbeheerpensioen besproken. De auteur is van oordeel dat de besproken jurisprudentie restrictief moet worden uitgelegd en stelt dat sprake is van minder beklemming van het vermogen in een eigenbeheerlichaam dan wel wordt aangenomen. Er zou volgens de auteur ook meer ruimte bestaan voor het doen van (verkapte) dividenduitkeringen of het beleggen met een hoog risicoprofiel, bijvoorbeeld door het aangaan van risicovolle leningen met de directeur-grootaandeelhouder (dga) of een met hem verbonden lichaam of natuurlijk persoon. Het kabinet merkt op dat onder de huidige wet- en regelgeving niet mogelijk is om het pensioenkarakter van de bij een eigenbeheerlichaam ondergebrachte pensioenaanspraken los te laten. Door het pensioenlichaam is immers een civielrechtelijke overeenkomst aangegaan met de werknemer/dga. Een eigenbeheerlichaam is een toegelaten aanbieder om het pensioen voor een dga te verzekeren. Indien het pensioen bij een dergelijk lichaam wordt ondergebracht, is de logische consequentie daarvan dat dit lichaam zich bij handelingen rekenschap moet geven van de op hem rustende verzekeringsverplichting. Een eigenbeheerlichaam kan bijvoorbeeld pas een dividend uitkeren indien het vermogen van de vennootschap hoog genoeg is om aan haar verplichtingen te voldoen. De omvang van de voor een eigenbeheerlichaam vrij uitkeerbare reserves wordt beperkt door de commerciële waarde van de pensioentoezegging. Indien de vrij uitkeerbare reserves zouden worden bepaald aan de hand van de fiscale waarde, zou in feite elke civielrechtelijke betekenis die toekomt aan een pensioenovereenkomst worden genegeerd. Implicatie daarvan zou bijvoorbeeld kunnen zijn een benadeling van concurrente crediteuren van het eigenbeheerlichaam, maar ook van de partner of ex-partner van de dga die eveneens een pensioenrecht op het eigenbeheerlichaam kan hebben6. In de door de leden genoemde publicaties wordt ingegaan op het verschil tussen de fiscale en commerciële waardering van de pensioenvoorziening in eigen beheer. Fiscaal gelden namelijk rekenregels ter bepaling van de hoogte van de voorziening die mede ten doel hebben de lasten gelijkelijk te verdelen over de verschillende jaren. De hoogte van de jaarlijkse dotatie aan de voorziening wordt daarbij bijvoorbeeld bepaald met inachtneming van een rekenrente van 4%. De fiscale rekenregels die bepalen wanneer fiscaal gezien de pensioenlast mag worden genomen resulteren in een afwijking tussen de commerciële en fiscale waardering van de voorziening. Het kabinet heeft kennisgenomen van de door de leden van de fractie van de VVD aangehaalde literatuur. Soortgelijke pleidooien hebben het kabinet ook via andere wegen bereikt. Een eventuele oplossing voor het verschil tussen deze waarderingsgrondslagen zou met zich brengen, zoals ook in de publicatie wordt opgemerkt, dat de systematiek betreffende pensioen in eigen beheer in haar geheel zal moeten worden bezien. Op de vraag of het kabinet kan ingaan op de mogelijkheden om op korte termijn in oplossingen te voorzien kan worden aangegeven dat dergelijke oplossingen niet op korte termijn voorhanden zijn.

De leden van de fractie van het CDA vragen het kabinet om een reactie op de suggestie dat een dga een in eigen beheer opgebouwd pensioen zonder fiscale gevolgen zou mogen omzetten in een pensioen op basis van een beschikbare premieregeling, waarbij de inbrengwaarde eenmalig zou mogen worden gesteld op de fiscale waarde. Het kabinet merkt op dat in de huidige wetgeving in eigen beheer opgebouwd pensioen het karakter heeft van een arbeidsrechtelijke pensioentoezegging aan de dga en/of zijn partner. Dit betekent dat het eigenbeheerlichaam zich verplicht tot het doen van pensioenuitkeringen. De gedane suggestie zou er in kunnen resulteren dat deze verplichting niet meer geheel hoeft te worden nagekomen. Daarmee wordt de civielrechtelijke verschijningsvorm miskend. Overigens resulteert de gedane suggestie in een regeling waarbij steeds een vermindering van pensioenaanspraken kan plaatsvinden, ongeacht de mate waarin de in een eigenbeheerlichaam ondergebrachte pensioenaanspraken worden gedekt door een toereikende vermogenspositie.

Gezien de complexiteit van de vennootschapsbelasting, vragen de leden van de fractie van de PvdA om na te denken over een commissie die gericht gaat kijken naar de mogelijkheid om de gehele vennootschapsbelasting te herzien zonder dat de aantrekkelijkheid van Nederland als vestigingsland voor bedrijven in gevaar komt. De complexiteit van de vennootschapsbelasting is voor een groot deel terug te voeren op het feit dat een belangrijk deel van de vennootschapsbelastingplichtigen multinationale ondernemingen met omvangrijke, grensoverschrijdende concern- en financieringsstructuren zijn. Enerzijds is het van belang dat Nederland fiscaal aantrekkelijk blijft voor deze ondernemingen. Anderzijds moet worden voorkomen dat de Nederlandse belastinggrondslag wordt uitgehold als gevolg van onwenselijke belastingconstructies. Een vereenvoudiging leidt tot een grofmazige wetgeving die steeds het risico van overkill of underkill in zich draagt wat nadelige gevolgen kan hebben voor het vestigingsklimaat respectievelijk voor de belastinggrondslag. De Studiecommissie belastingstelsel, ook bekend als de commissie Van Weeghel, heeft in 2010 al uitgebreid gekeken naar de vennootschapsbelasting.7 Daarbij was eenvoud één van de thema’s. Deze commissie heeft onder andere voorgesteld het concept van een vermogensaftrek en -bijtelling nader uit te werken en de gevolgen ervan in kaart te brengen. Een vermogensaftrek en -bijtelling zou tot een vereenvoudiging leiden. Echter, de invoering van een vermogensaftrek en -bijtelling zou naar verwachting leiden tot een zeer forse budgettaire derving waarvoor dekking zou moeten worden gezocht, bijvoorbeeld door tariefsverhoging. Destijds is uitgegaan van een derving van ca. € 1,5 miljard. Een algehele herziening van de vennootschapsbelasting, bijvoorbeeld op basis van het advies van de commissie Van Weeghel, leidt ertoe dat er voorlopig geen zekerheid zou zijn voor het bedrijfsleven. Dat is niet goed voor het vestigingsklimaat. Het bedrijfsleven is in deze economisch onzekere tijd gebaat bij rust en duidelijkheid in de vennootschapsbelasting. Het ligt daarom niet voor de hand opnieuw een commissie in te stellen die gaat kijken naar een herziening van de vennootschapsbelasting.

De leden van de fractie van de PvdA merken op dat volgens het kabinet de soliditeit van de vennootschapsbelasting is vergroot nu een drietal onevenwichtigheden is aangepakt waardoor de vennootschapsbelasting solider is geworden: een beperking van de excessieve renteaftrek door overnameholdings, de introductie van een objectvrijstelling voor vaste inrichtingen en de beperking van de aftrek van bovenmatige deelnemingsrente. Deze leden vragen of het kabinet de vennootschapsbelasting nu als voldoende solide beschouwt. Zoals ook in de Fiscale agenda8 is opgemerkt, is de vennootschapsbelasting naar haar aard minder solide dan de btw en de loonheffingen. Evenwel is met de aanpak van de drie genoemde onevenwichtigheden de soliditeit van de vennootschapsbelasting zodanig vergroot dat ik de vennootschapsbelasting op dit moment na deze aanpassingen voldoende solide acht.

De leden van de fracties van de VVD en het CDA vragen of het kabinet de analyse van de Nederlandse Orde van Belastingadviseurs (de NOB) in haar commentaar van 1 november 20129 met betrekking tot het systeem van artikel 13l van de Wet op de Vennootschapsbelasting 1969 (Wet Vpb 1969) en het concept uitvoeringsbesluit aftrekbeperking bovenmatige deelnemingsrente (conceptbesluit)10 deelt. De analyse van de NOB ziet onder meer op de vraag hoe artikel 13l, vierde lid, van de Wet Vpb 1969 moet worden toegepast in verhouding tot de bepalingen in het conceptbesluit. Op grond van artikel 13l, vierde lid, van de Wet Vpb 1969 wordt, voor zover een belastingplichtige een deelneming anders waardeert dan op de verkrijgingsprijs, voor de bepaling van de deelnemingsschuld op de voet van artikel 13l, derde lid, van de Wet Vpb 1969, de boekwaarde van het eigen vermogen verminderd met het verschil van het bedrag van de boekwaarde van die deelneming verminderd met de verkrijgingsprijs van die deelneming. Deze correctie is uitsluitend van belang voor de toepassing van de rekenregel van artikel 13l, derde lid, van de Wet Vpb 1969 en kan inderdaad zowel tot gevolg hebben dat het fiscaal eigen vermogen wordt verlaagd (ingeval de boekwaarde van de deelneming hoger is dan de verkrijgingsprijs) als dat het wordt verhoogd (ingeval de boekwaarde van de deelneming lager is dan de verkrijgingsprijs). Voorts concludeert de NOB terecht dat een correctie op de voet van artikel 13l, vijfde lid, van de Wet Vpb 1969 niet tot gevolg heeft dat het fiscaal eigen vermogen wordt gecorrigeerd ingevolge artikel 13l, vierde lid, van de Wet Vpb 1969. Op grond van artikel 13l, vijfde lid, van de Wet Vpb 1969 blijft – voor de bepaling van de deelnemingsschuld ingevolge artikel 13l, derde lid, van de Wet Vpb 1969 – de verkrijgingsprijs van een deelneming buiten aanmerking voor zover (kort gezegd) sprake is van een uitbreiding van operationele activiteiten. Vervolgens heeft de NOB deze analyse ten grondslag gelegd aan het conceptbesluit. Het conceptbesluit bevat in artikel 5, eerste lid, artikel 6, eerste lid, eerste volzin, en artikel 6, tweede lid, eerste volzin, bepalingen voor de vaststelling van de verkrijgingsprijs van een deelneming voor de toepassing van de rekenregel van artikel 13l, derde lid, van de Wet Vpb 1969. Door toepassing van deze bepalingen wordt de verkrijgingsprijs «zelfstandig» vastgesteld. Zo wordt op grond van artikel 6 van het conceptbesluit de verkrijgingsprijs vastgesteld op een evenredig deel van de verkrijgingsprijs van de aandelen in de te voegen dochtermaatschappij ingeval deze hoger is dan de verkrijgingsprijs van de aandelen bij deze dochtermaatschappij. Hierdoor wordt het zogeheten goodwillgat gematigd. Is deze verkrijgingsprijs gelijk aan de boekwaarde van de aandelen, dan zal er geen verdere aanpassing van het eigen vermogen nodig zijn en wordt niet toegekomen aan 13l, vierde lid, van de Wet Vpb 1969. Is de boekwaarde lager dan de «zelfstandig» berekende verkrijgingsprijs, dan zal het eigen vermogen op basis van artikel 13l, vierde lid, van de Wet Vpb 1969 dienovereenkomstig worden verhoogd. Daarnaast bevat het conceptbesluit in artikel 4, eerste lid, artikel 4, tweede lid, artikel 4, derde lid, artikel 4, vijfde lid, artikel 5, tweede lid, artikel 6, eerste lid, tweede volzin, en artikel 6, tweede lid, tweede volzin, voorschriften voor het te bepalen deel van de verkrijgingsprijs dat voor toepassing van artikel 13l, vijfde lid, van de Wet Vpb 1969 geacht wordt verband te houden met een uitbreiding van operationele activiteiten. Het kabinet deelt de opvatting van de NOB dat artikel 13l, vierde lid, van de Wet Vpb 1969 niet aan de orde is bij toepassing van deze bepalingen uit het conceptbesluit.

De leden van de fracties van de VVD en het CDA vragen of de opvatting van de NOB met betrekking tot de samenloop van de artikelen 4 en 6 van het conceptbesluit wordt onderschreven. Ingeval de verkrijgingsprijs van de deelnemingen bij de te voegen dochtermaatschappij lager is dan – het daaraan toe te rekenen deel van – de verkrijgingprijs van de aandelen in de te voegen dochtermaatschappij, wordt ingevolge artikel 6, eerste lid, van het conceptbesluit bij de berekening van de verkrijgingsprijs van de deelnemingen uitgegaan van de verkrijgingsprijs van de aandelen in de dochtermaatschappij. Deze wordt evenredig toegerekend aan het vermogen van de te voegen dochtermaatschappij en de deelnemingen. Hierdoor wordt (gedeeltelijk) tegemoetgekomen aan het zogeheten goodwillgat. In artikel 6, eerste lid, laatste volzin, van het conceptbesluit wordt artikel 4 van het conceptbesluit van overeenkomstige toepassing verklaard. De NOB gaat ervan uit dat de toepassing van genoemd artikel 4 in een dergelijke situatie achterwege blijft, omdat de door genoemd artikel 6 als lex specialis geboden tegemoetkoming anders weer zou worden teruggenomen. Deze opvatting kan het kabinet niet onderschrijven aangezien artikel 4 van het conceptbesluit immers uitdrukkelijk van overeenkomstige toepassing is verklaard, en wel voor de bepaling van het kwalificerende deel van de verkrijgingsprijs. Hierdoor wordt bereikt dat voor de bepaling van het kwalificerende deel van de verkrijgingsprijs ook moet worden beoordeeld in hoeverre de aandelen bij eerste verkrijging door het concern als uitbreiding van de operationele activiteiten kunnen worden aangemerkt. Daarnaast zijn nog twee factoren relevant. Zo moet worden beoordeeld in hoeverre de betreffende deelneming operationele activiteiten verricht op het moment van voeging van de dochtermaatschappij in de fiscale eenheid. Tevens moet worden beoordeeld of op dat moment de deelneming voor een groter deel met geldleningen is gefinancierd dan het geval was bij de eerste verkrijging. De overeenkomstige toepassing van artikel 4 zal in een dergelijke situatie – net als bij de overige reorganisaties – dus alleen gevolgen hebben voor zover er geen sprake is van operationele activiteiten, dan wel de deelneming voor een groter deel met geldleningen is gefinancierd dan het geval was bij de eerste verkrijging.

De leden van de fracties van de VVD en het CDA vragen voorts in te gaan op de door de NOB in haar commentaar gestelde vragen. Bij de beantwoording hieronder wordt door de NOB gebruikte nummering aangehouden.

1. In het conceptbesluit wordt in artikel 4, vierde lid, geregeld dat de verkrijgingsprijs van aandelen in een houdstermaatschappij naar evenredigheid wordt toebedeeld aan de deelnemingen van deze houdstermaatschappij. De NOB vraagt wat onder «naar evenredigheid» moet worden verstaan nu in de tekst noch in de toelichting een verdeelsleutel wordt aangegeven. De NOB denkt dat bijvoorbeeld het gemiddelde van de bedrijfsresultaten van de afgelopen drie jaar een goed richtsnoer zou zijn. Aangezien zich in de praktijk veel verschillende situaties kunnen voordoen, is er niet voor gekozen om een vaste verdeelsleutel voor te schrijven. Uitgangspunt bij de evenredige verdeling van de verkrijgingsprijs is de waarde in het economische verkeer van de verschillende deelnemingen op het moment van de eerste verkrijging door het concern. De waarde in het economische verkeer van de deelneming behoeft niet samen te hangen met de gemiddelde bedrijfsresultaten. Zo kan het zijn dat een deelneming in de afgelopen drie jaar verliezen heeft geleden, bijvoorbeeld omdat er sprake is van productontwikkeling. Wanneer de aandelen in een dergelijke deelneming middellijk worden verworven, zou bij de door de NOB voorgestane methode bijna geen waarde aan deze deelneming kunnen worden toegerekend. Echter, de waarde van die betreffende deelneming zal mede worden bepaald door de verwachting van de koper van de aandelen in de houdstermaatschappij omtrent de kansen van het ontwikkelde product. Een waardebepaling aan de hand van de bedrijfsresultaten zou in die situatie dus geen recht doen aan de werkelijkheid. Juist om dit soort situaties te voorkomen, is gekozen voor een open norm. Voor de duidelijkheid wordt opgemerkt dat het in eerste instantie aan de belastingplichtige is om de verdeling vast te stellen.

2. De NOB vraagt of de regeling zoals opgenomen in artikel 4, vierde lid, van het conceptbesluit ook geldt in een situatie waarin de aandelen in een houdstermaatschappij in eerste instantie door een in Nederland gevestigd verbonden lichaam worden aangekocht. Genoemde regeling bewerkstelligt dat de verkrijgingsprijs van de aandelen in een houdstermaatschappij wordt verdeeld over de verschillende deelnemingen van die houdstermaatschappij. Het maakt hierbij geen verschil of de aandelen in de houdstermaatschappij worden verworven door een buiten Nederland gevestigd lichaam dan wel door een in Nederland gevestigd lichaam. De verkrijgingsprijs van de aandelen in de houdstermaatschappij wordt verdeeld over de houdstermaatschappij, voor zover deze maatschappij ook over andere vermogensbestanddelen dan aandelen beschikt, en de door die maatschappij gehouden deelnemingen. Aangezien de verkrijgingsprijs wordt toegerekend, zal de verkrijgingsprijs van de aandelen in de houdstermaatschappij, voor zover relevant, bij de houder van die aandelen evenredig worden verminderd. Teneinde iedere onduidelijkheid op dit punt te vermijden, is de tekst van artikel 4, vierde lid, van het conceptbesluit op dit punt aangevuld.

3. De NOB vraagt te bevestigen dat de toerekening van de verkrijgingsprijs van de aandelen in een houdstermaatschappij ingevolge artikel 4, vierde lid, van het conceptbesluit ook geldt als deze verkrijgingsprijs lager is dan de verkrijgingsprijs van de aandelen in de verhangen deelneming van die houdstermaatschappij. In genoemde bepaling is voorgeschreven dat de verkrijgingsprijs naar evenredigheid wordt toegerekend. Dit brengt met zich dat er geen sprake is van een keuze. Ook voor de situatie waarin de verkrijgingsprijs van de aandelen in de houdstermaatschappij lager is dan de verkrijgingsprijs van de aandelen in de verhangen deelneming kan derhalve worden bevestigd dat deze lagere verkrijgingsprijs evenredig moet worden verdeeld.

4. De NOB vraagt hoe bij toepassing van artikel 4, vijfde lid, van het conceptbesluit het kwalificerende deel van de verkrijgingsprijs dient te worden berekend in een situatie waarbij een houdstermaatschappij binnen concern is verworven voor 31 december 2006 en een reeds op die datum door die houdstermaatschappij gehouden deelneming op enig moment na 31 december 2006 wordt verhangen in het kader van een interne reorganisatie binnen het concern.

Het kwalificerende deel van de verkrijgingsprijs van de aandelen in de verhangen deelneming bedraagt bij toepassing van genoemde bepaling – kortweg – maximaal 90% van de verkrijgingsprijs van die aandelen bij het lichaam dat die aandelen op 31 december 2006 hield. Duidelijk moge zijn dat dit alleen geldt ingeval de belastingplichtige gebruik wenst te maken van het optionele regime zoals opgenomen in artikel 4, vijfde lid, van het conceptbesluit.

5. Bij de optionele forfaitaire benadering van artikel 13l, tiende lid, van de Wet Vpb 1969 gaat het om boekjaren die zijn aangevangen voor of op 1 januari 2006. De NOB vraagt waarom in artikel 4, vijfde lid, van het conceptbesluit een enigszins afwijkende begrenzing in de tijd wordt gehanteerd, aangezien hier relevant is of de aandelen op 31 december 2006 deel uitmaakten van de bezittingen van een tot een concern behorend lichaam. Aangezien in de praktijk de deelnemingen over het hele concern verspreid kunnen worden gehouden, is voor de invulling van artikel 4, vijfde lid, van het conceptbesluit gekozen voor een vast tijdstip. Zonder een vast tijdstip zou de optionele regeling niet uitvoerbaar zijn. Door aan te sluiten bij het tijdstip van 31 december 2006 wordt zo veel als mogelijk recht gedaan aan alle situaties. Immers, boekjaren die zijn begonnen op 1 januari 2006 zullen over het algemeen eindigen op 31 december 2006.

6. De NOB vraagt waarom de toepassing van de optieregeling van artikel 4, vijfde lid, van het conceptbesluit niet mogelijk is gemaakt voor de inbreng van overige vermogensbestanddelen. Bij deze optieregeling is uitgegaan van artikel 13l, tiende lid, van de Wet Vpb 1969. Bij toepassing van deze regeling wordt, ingeval er sprake is van aandelen die – kortweg – op 31 december 2006 reeds in het bezit van het concern waren, de mogelijkheid geboden om op een eenvoudige wijze de verkrijgingsprijs door te schuiven. Ingeval een dergelijke optie mogelijk zou worden gemaakt voor de inbreng van overige vermogensbestanddelen (in artikel 5 van het conceptbesluit), brengt dat onder meer met zich dat moet worden nagegaan welke vermogensbestanddelen reeds in het bezit van het concern waren op het hiervoor genoemde tijdstip. Vervolgens moet daaraan een verkrijgingsprijs worden gekoppeld, waarbij onderscheid zou moeten worden gemaakt tussen de vermogensbestanddelen die het concern al had en de na dat tijdstip verworven vermogensbestanddelen. Dit zou leiden tot zeer gecompliceerde regelgeving, die niet past binnen de optieregeling. Dit is dan ook de reden dat de optieregeling niet is uitgebreid tot kortweg de inbreng van overige vermogensbestanddelen.

7. In reactie op de vraag hiernaar van de NOB kan worden bevestigd dat in de situatie dat aandelen in dochtermaatschappij X die al tot het concern behoorden op 31 december 2006, maar na dat tijdstip zijn verhangen naar een nieuw opgerichte concernvennootschap, een beroep op de regeling van artikel 4, vijfde lid, van het conceptbesluit mogelijk is voor het bepalen van de verkrijgingsprijs van de aandelen in dochtermaatschappij X die al tot het concern behoorden op 31 december 2006. Voorts kan worden bevestigd dat in de situatie dat aandelen in een na 31 december 2006 nieuw opgerichte concernvennootschap, die aandelen houdt in een deelneming die reeds op 31 december 2006 tot het concern behoorde, deel gaan uitmaken van een reorganisatie, voor de kwalificerende verkrijgingsprijs van de aandelen in de nieuw opgerichte concernvennootschap kan worden uitgegaan van de vastgestelde verkrijgingsprijs van de aandelen in de vennootschap die in 2006 reeds deel uitmaakten van het concern, voor zover deze verkrijgingsprijs in het verleden op basis van het conceptbesluit kan worden doorgeschoven naar de aandelen in de nieuw opgerichte concernvennootschap.

8. De NOB vraagt een tegenbewijsregeling in te voeren bij de wettelijke aanname inzake de financiering met vreemd vermogen bij de optieregeling van artikel 4, vijfde lid, van het conceptbesluit. Met de optieregeling wordt de belastingplichtige een relatief eenvoudige mogelijkheid geboden om het kwalificerende deel van de verkrijgingsprijs te bepalen indien de aandelen reeds deel uitmaakten van het concern op 31 december 2006. Daarbij geldt als aanname dat voor de toepassing van artikel 4, tweede lid, van het conceptbesluit wordt uitgegaan van een financiering met geldleningen van 50% van de verkrijgingsprijs bij eerste verkrijging. In de door de NOB geschetste situatie waarbij aandelen met een verkrijgingsprijs van 100 die bij eerste verkrijging met 100% vreemd vermogen zijn gefinancierd, en deze vervolgens als gevolg van een reorganisatie worden overgedragen waarbij eveneens een financiering met 100% vreemd vermogen plaatsvindt, zal het kwalificerende deel van de verkrijgingsprijs hierdoor inderdaad op 45 worden gesteld (50% van (90% van 100)). Juist omdat er sprake is van een regeling waarbij wordt uitgegaan van ficties zal dit in het ene geval gunstig uitwerken en in het andere geval niet. Benadrukt wordt dat de belastingplichtige geen gebruik hoeft te maken van de optieregeling. Het is een keuze. Ingeval de belastingplichtige van mening is dat het kwalificerende deel van de verkrijgingsprijs hoger moet worden vastgesteld, zal de belastingplichtige op basis van de hoofdregel van artikel 4, eerste tot en met vierde lid, van het conceptbesluit de verkrijgingsprijs en het kwalificerende deel daarvan kunnen aangeven.

9. In reactie op vraag 9 van de NOB kan worden bevestigd dat onder de boekwaarde in de zin van artikel 5, eerste lid, van het conceptbesluit wordt verstaan de boekwaarde van de vermogensbestanddelen op de fiscale balans bij het verkrijgende lichaam.

10. Naar aanleiding van vraag 10 van de NOB wat in artikel 6, tweede lid, onderdeel a, onder 2, van het conceptbesluit, wordt bedoeld met «het in die maatschappij bijeengebrachte kapitaal», kan worden bevestigd dat hieronder moet worden verstaan de kapitaalstortingen minus de kapitaalterugbetalingen, voor zover deze op het tijdstip van ontvoeging nog aanwezig is. Met andere woorden: kort gezegd gaat het hierbij om het eigen vermogen van het ontvoegde lichaam.

11. De NOB verzoekt aan te geven hoe de «voor zover»- toets van artikel 4, eerste lid, onderdeel b, van het conceptbesluit moet worden toegepast aan de hand van een door de NOB geschetste situatie. Deze «voor zover»- toets wordt toegepast op de verkrijgingsprijs bij eerste verkrijging. Het kwalificerende deel daarvan wordt daarbij bepaald op grond van de omstandigheid of en in welke mate er sprake is van operationele activiteiten ten tijde van de reorganisatie. In de door de NOB beschreven situatie bedraagt de verkrijgingsprijs van de aandelen bij eerste verkrijging 100 en is op het tijdstip van reorganisatie bij het lichaam waarin die aandelen worden gehouden sprake van activiteiten die voor 75% operationeel zijn. In dat geval kan 75% van de verkrijgingsprijs bij eerste verkrijging als kwalificerend worden aangemerkt, dus 75.

12. De NOB wijst op de in artikel 4, derde lid, van het conceptbesluit vermelde «overeenkomstige toepassing» op de door een tussenhoudster uitgereikte aandelen van artikel 4, eerste en tweede lid, van het conceptbesluit. De NOB vraagt of hiermee wordt bedoeld dat het kwalificerende deel van de verkrijgingsprijs dat ten aanzien van de ingebrachte aandelen uit die bepalingen voortvloeit, ook geldt voor de uitgereikte aandelen op een hoger niveau. Dit kan worden bevestigd.

13. De NOB wijst op het geval van een bedrijfsfusie waarbij aandelen worden ontvangen tegen inbreng van activa met een boekwaarde van 100 die zijn gefinancierd met een schuld van 30 en die voor 50% operationeel zijn. De NOB vraagt wat in die situatie de kwalificerende verkrijgingsprijs is. Zoals in de toelichting bij genoemd artikel staat vermeld, is dit in casu 35. Wel is de tekst van het besluit inmiddels aangevuld zodat iedere onduidelijkheid op dit punt is weggenomen.

14. De NOB vraagt de werking van de artikelen 6 en 7 van het conceptbesluit te bevestigen aan de hand van het volgende voorbeeld.

Uitgangspunten

Eind 2012 heeft vennootschap M bv de aandelen gekocht in vennootschap D bv van een derde voor 1000. M bv heeft geen andere vermogensbestanddelen. M bv en D bv vormen een fiscale eenheid met ingang van 1 januari 2013.

D bv heeft in 2008 twee deelnemingen gekocht: KD 1 Inc voor 500 en KD 2 Inc voor 100. KD 1 Inc is een werkmaatschappij. De verwerving van deze aandelen betreft voor 100% een uitbreidingsinvestering in de zin van artikel 13l, vijfde lid, van de Wet Vpb 1969. KD 2 Inc daarentegen is een beleggingsdochter. De verwerving van deze deelneming betreft geen uitbreidingsinvestering in de zin van artikel 13l, vijfde lid, van de Wet Vpb 1969.

De fiscale balans van M bv ziet er op 1 januari 2013 als volgt uit.

|

Deelneming D bv |

1 000 |

Eigen vermogen |

200 |

|

|---|---|---|---|---|

|

Vreemd vermogen |

800 |

|||

|

1 000 |

1 000 |

De fiscale balans van D bv op 1 januari 2013 ziet er als volgt uit.

|

Deelneming KD 1 Inc |

500 |

Eigen vermogen |

300 |

|

|---|---|---|---|---|

|

Deelneming KD 2 Inc |

100 |

Vreemd vermogen |

300 |

|

|

600 |

600 |

Na de voeging ziet de geconsolideerde fiscale balans van de fiscale eenheid van M bv met D bv op 1 januari 2013 er als volgt uit.

|

Deelneming KD 1 Inc |

500 |

Eigen vermogen |

(500) |

|

|---|---|---|---|---|

|

Deelneming KD 2 Inc |

100 |

Vreemd vermogen |

800 |

|

|

300 |

||||

|

1 100 |

||||

|

600 |

600 |

Op basis van artikel 6, eerste lid, eerste volzin, van het conceptbesluit wordt bij M bv de verkrijgingsprijs van de aandelen KD 1 Inc en KD 2 Inc gesteld op een evenredig deel van de verkrijgingsprijs van de aandelen in D bv. Gegeven de door de NOB gestelde aanname dat het verschil van 400 tussen de aankoopprijs die M bv heeft betaald voor de aandelen in D bv (1000) en de fiscale boekwaarde van de deelnemingen van D bv (totaal 600) voor 350 kan worden toegerekend aan KD 1 Inc en voor 50 aan KD 2 Inc, bedragen de verkrijgingsprijs van de aandelen KD 1 Inc en KD 2 Inc respectievelijk 850 en 150. De balans voor de berekening van de aftrekbeperking voor bovenmatige deelnemingsrente ziet er dan als volgt uit.

|

Deelneming KD 1 Inc |

850 |

Eigen vermogen |

(100) |

|

|---|---|---|---|---|

|

Deelneming KD 2 Inc |

150 |

Vreemd vermogen |

800 |

|

|

300 |

||||

|

1 100 |

||||

|

1 000 |

1 000 |

Voor de bepaling van het kwalificerende deel van de verkrijgingsprijs van de deelnemingen in KD 1 Inc en KD 2 Inc is – ingevolge artikel 6, eerste lid, tweede volzin, van het conceptbesluit – artikel 4 van het conceptbesluit van overeenkomstige toepassing. Door de overeenkomstige toepassing van artikel 4 van het conceptbesluit zijn, naast de vraag of er bij eerste verkrijging van de aandelen sprake was van een uitbreidingsinvestering, twee factoren relevant voor de vraag in hoeverre de verkrijgingsprijs van de aandelen KD 1 Inc (850) en KD 2 Inc (150) als kwalificerend voor artikel 13l, vijfde lid, van de Wet Vpb 1969 kan worden aangemerkt. Ten eerste moet worden beoordeeld in hoeverre KD 1 Inc en KD 2 Inc operationele activiteiten verrichten op het moment van voeging van D bv in de fiscale eenheid met M bv. Daarnaast moet worden beoordeeld of op dat moment deelneming D bv voor een groter deel met geldleningen is gefinancierd dan het geval was bij de eerste verkrijging. Aangezien er met betrekking tot de financiering na de eerste verkrijging niets is gewijzigd, wordt van de verkrijgingsprijs van de aandelen KD 1 Inc (850) en KD 2 Inc (150) dan respectievelijk 850 en 0 als kwalificerend voor artikel 13l, vijfde lid, van de Wet Vpb 1969 aangemerkt.

Uitwerking artikel 13l van de Wet Vpb 1969

Voor de toepassing van artikel 13l van de Wet Vpb 1969 blijft de verkrijgingsprijs van KD 1 Inc ingevolge artikel 13l, vijfde lid, van de Wet Vpb 1969 buiten aanmerking. De verkrijgingsprijs van deelneming KD 2 Inc (150) verminderd met het eigen vermogen (-/- 100) bedraagt 250.11 De deelnemingsschuld bedraagt echter ten hoogste de verkrijgingsprijs van deelneming KD 2 Inc, dus 150. De beperking van de renteaftrek bedraagt dan 150/1100 x de rente over 1100.12 Het door de NOB berekende bedrag kan worden bevestigd.

Uitwerking artikel 15ad van de Wet Vpb 1969

Voor de toepassing van het tweede lid, tweede gedeelte, van artikel 15ad van de Wet Vpb 1969 wordt het bovenmatig deel van de overnameschuld als volgt berekend.13 Het bedrag van de overnameschuld bedraagt 800. Dit bedrag wordt afgezet tegen 60% van de verkrijgingsprijs van het belang in D bv; dus 60% van 1 000 is 600. Het bovenmatig deel van de overnameschuld bedraagt dan 200 (zijnde 800 verminderd met 600). De niet aftrekbare overnamerente zou dan 200/800 x de rente over 800 bedragen. Dit bedrag komt overeen met de door de NOB berekende rente over 200. De door de NOB berekende vermindering van deze beperking op grond van artikel 7 van het conceptbesluit in verband met de samenloop met de aftrekbeperking deelnemingsrente is echter niet juist. Ingevolge artikel 15ad, negende lid, van de Wet Vpb 1969 en artikel 7 van het conceptbesluit wordt het deel van de beperking van het teveel aan overnamerente dat buiten aanmerking blijft, bepaald naar evenredigheid van het deel van de verkrijgingsprijs van de aandelen in D bv (1000) dat toerekenbaar is aan deelneming KD 2 Inc. De bij de fiscale eenheid berekende aftrekbeperking voor bovenmatige deelnemingsrente is immers slechts gebaseerd op een beperkt deel van de overnameschuld, te weten enkel voor zover toerekenbaar aan de verkrijgingsprijs van KD 2 Inc ten bedrage van 150. De niet aftrekbare overnamerente wordt daarom voor 150/1000e deel verminderd, en bedraagt uiteindelijk (850/1000) x (200/800) x de rente over de schuld van 800.

De leden van de fracties van de PvdA en het CDA stellen een aantal vragen over de gevolgen van de maatregel inzake het bodem(voor)recht voor de kredietverlening aan bedrijven. De leden van de fractie van de PvdA merken daarbij op van mening te zijn, dat het kabinet enigszins luchthartig over de bezwaren van de banken en anderen heenstapt. In reactie daarop wil ik benadrukken dat het geenszins mijn bedoeling is luchthartig over deze bezwaren heen te stappen. De zeer uitgebreide antwoorden op de grote hoeveelheid vragen die in de schriftelijke en mondelinge behandeling van dit voorstel in de Tweede Kamer zijn gesteld, geven mijns inziens juist aan dat het kabinet wat betreft deze materie niet over één nacht ijs is gegaan. Dat neemt niet weg dat ik het op goede gronden niet eens ben met de genoemde bezwaren, zoals ik hieronder nog eens uiteen zal zetten.

Allereerst zou ik graag nog eens in herinnering willen roepen, dat het bodem(voor)recht louter van toepassing is op belastingbedragen die een onderneming onder zich heeft en aan de fiscus moet afdragen, zoals loon- en omzetbelasting. Dat is een wezenlijk verschil met bijvoorbeeld de inkomsten- of vennootschapsbelasting. Met het bodem(voor)recht stelt de fiscus de belangen van de schatkist veilig waar het gaat om de heffing van door anderen verschuldigde bedragen die de ondernemer tijdelijk onder zich heeft. Een werkgever betaalt het nettosalaris uit aan een werknemer en behoort in samenhang daarmee ook datgene wat aan fiscus en het Uitvoeringsinstituut Werknemersverzekeringen (UWV) toekomt aan de Belastingdienst over te maken. Dat zou gewoon in het financieringsarrangement moeten zitten. Vanuit deze optiek is de gedachte in ieder geval merkwaardig dat het veiligstellen van gelden die aan de fiscus toebehoren, gevolgen voor de kredietverlening zou hebben. Daar voeg ik nog aan toe dat het vreemd lijkt dat het effectueren van een oeroud verhaalsrecht van de fiscus, het bodemrecht bestaat immers sinds 1 845, nu opeens grote gevolgen voor de kredietverlening zou hebben.

Zoals ik eerder al heb opgemerkt, is niet op voorhand te zeggen of er een direct gevolg van de maatregelen zal zijn op de omvang en de prijs van kredietverlening aan ondernemingen en zo ja, wat de omvang daarvan is en bij wie de effecten uiteindelijk zullen neerslaan.14 Daarbij wil ik benadrukken dat ook de commentaren op de voorgestelde maatregel geen nauwkeurig inzicht in die gevolgen voor de kredietverlening geven. Geen van de commentaren geeft een cijfermatig onderbouwde indicatie over die gevolgen. Wel heb ik aangegeven dat de ervaring leert dat bedrijfsinventaris, waaronder bodemzaken, binnen de praktijk van de kredietverlening nauwelijks een rol van betekenis speelt. Bij de kredietverlening gaat het in de eerste plaats immers om de continuïteit, de cashflow van de onderneming. Vertaald in activa zijn de «zekerheidsdragers» voor het verstrekte krediet: voorraden, onderhanden werk, debiteuren. Anders is dat bij de (veel kleinere) groep van bedrijven die voor het bedrijfsproces is aangewezen op bijvoorbeeld een machinepark, althans op waardevolle bedrijfsinventaris. Bij de kredietverlening wordt de bedrijfsinventaris – mits van enige substance en ongeacht of het bodemzaken betreft – betrokken tegen een vast percentage van de economische waarde. Wat opvalt is dat het hiervoor bedoelde percentage in de fase van kredietverlening niet afwijkt naar gelang de financier meer of minder actief is met het gebruik van bodemverhuurconstructies. Dat laatste zal naar verwachting anders zijn in het geval de ondernemer de kredietvoorwaarden niet meer nakomt. Bij de vraag of, en zo ja onder welke voorwaarden de financier het kredietarrangement in het geval van financiële tegenslag bij de kredietnemer bereid is voort te zetten, zullen de voorgestelde maatregelen onder omstandigheden een rol spelen. De vraag welk effect de maatregel – mede in het grotere geheel van maatregelen – precies zal hebben, zal voor een onderneming uiteindelijk afhangen van de mate waarin men alternatieve zekerheden heeft voor de inboedel waarop bodembeslag kan worden gelegd. De uiteindelijke macro-effecten op de kredietverlening zijn voornamelijk afhankelijk van de mate waarin banken hun leningenportfolio kunnen herzien.

Voorts herhaal ik graag nog eens dat het kabinet met de voorgestelde meldingsplicht alleen tracht het verhaalsrecht van de fiscus te effectueren door constructies te bestrijden. Daarbij heeft het kabinet een proportionele aanpak gekozen en bijvoorbeeld niet een wettelijk pandrecht voor de Belastingdienst in het leven willen roepen. De maatregel heeft in eerste instantie tot doel om met alle betrokken partijen tot een minnelijke oplossing te komen waarbij de levensvatbaarheid van de onderneming een centrale rol speelt. Hiermee wordt een plotselinge stillegging van het bedrijf van de kredietnemer vanwege het acute verhaalsbelang van de banken voorkomen. Reële eigendom wordt gerespecteerd, net zo goed als de normale bedrijfsuitoefening. Voor de verplichte meldingsplicht is een ondergrens in het leven geroepen van € 10 000 waardoor juist veel kleine bedrijven – de leden van de fractie van de PvdA vragen daarnaar – geen last van de maatregel zullen hebben.

Vanzelfsprekend is het bodem(voor)recht niet de enige factor die een effect op de kredietverlening kan hebben. Ook de stand van de economie, de toestand op de financiële markten en andere maatregelen die de financiële markten raken, zoals de invoering van Basel III en de voorgestelde ex ante financiering van het depositogarantiestelsel, spelen hierbij een belangrijke rol. Het is daarom belangrijk de ontwikkelingen in de kredietverlening in hun totaliteit te volgen en op basis daarvan conclusies te trekken. Juist daarom heb ik toegezegd de effecten van de hier voorgestelde maatregel op de kredietverlening mee te laten nemen bij de monitoring op de kredietverlening die reeds is toegezegd.15

De leden van de fractie van D66 vragen of het niet verstandig is om eerst die evaluatie af te wachten, alvorens met de onderhavige maatregel te komen. De leden van de fractie van de VVD vragen of het kabinet bereid is om met de banken te zoeken naar mogelijkheden om de eventuele effecten van de maatregel ter zake van het bodem(voor)recht op de kredietverlening te mitigeren. Tijdens de behandeling van het wetsvoorstel Belastingplan 2013 in de Tweede Kamer heb ik aangegeven dat de mogelijke gevolgen voor de kredietverlening van de maatregel ter zake van het bodem(voor)recht zullen worden meegenomen bij de hierboven al genoemde monitoring, waar een flinke meerderheid van de Eerste Kamer bij de parlementaire behandeling van de Wet bankenbelasting om heeft verzocht.15 Dit zal gebeuren op basis van gegevens van DNB. Ik heb toegezegd dat, mocht de kredietverlening in twee opeenvolgende kwartalen negatief zijn of mocht een acuut forse krimp van de bancaire kredietverlening optreden, het kabinet bereid is te bestuderen of er instrumenten zijn die de kredietverlening minder belasten. Wel heb ik tijdens de plenaire behandeling van het wetsvoorstel Belastingplan 2013 in de Tweede Kamer benadrukt dat indien men van mening zou zijn dat de kredietverlening door een samenspel van maatregelen (te) hard geraakt wordt, het niet in de rede ligt om dit op te lossen door het voor de banken weer mogelijk te maken om constructies te laten toepassen waarmee de schatkist wordt gedupeerd bij de afdracht van omzet- en loonbelasting. Het kabinet is in ieder geval geenszins van plan het niet langer kunnen toepassen van bodemconstructies door banken te compenseren met belastingvermindering, zoals de leden van de fractie van de SP in hun vraagstelling lijken te suggereren. Binnen deze randvoorwaarden ben ik altijd bereid om met de banken in overleg te treden als daar behoefte aan mocht bestaan. Om deze redenen kan ik niet meegaan in de gedachte van de leden van de fractie van D66.

De leden van de fractie van de PvdA vragen wat volgens het kabinet de gevolgen van de maatregel inzake het bodem(voor)recht zijn voor de leasebranche.

Allereerst merk ik op dat in de praktijk weinig tot geen bodemverhuurconstructies worden toegepast waar leasemaatschappijen bij betrokken zijn. Het kabinet heeft geen voornemens om een bepaalde vorm van leasing te bevorderen of te ontmoedigen. Zoals in de schriftelijke gedachtewisseling met de Tweede Kamer is opgemerkt17, hebben leasemaatschappijen dankzij de leaseregeling – een safe-harbourregeling die ook onder het regime van het voorgestelde artikel 22bis van de Invorderingswet 1990 (IW 1990) blijft bestaan – weinig tot niets te vrezen van het bodemrecht. Voor alle leasecontracten die voldoen aan de in de leaseregeling opgenomen criteria geldt dat leasemaatschappijen niet onder de meldingsplicht van artikel 22bis van de IW 1990 vallen en dus niets hoeven te melden. Hetzelfde geldt voor andere reële eigendomssituaties. Dankzij de leaseregeling kunnen de ondernemer en de leasemaatschappij dus in onderling overleg bepalen welke vorm van leasing het beste aansluit bij de specifieke behoeften van een bepaald geval. Eén van de afwegingen daarbij kan het risico zijn dat de leasemaatschappij loopt ingeval de lessee niet langer aan zijn verplichtingen kan voldoen. Verondersteld mag echter worden dat een leasemaatschappij zich uit voorzorg vergewist van de financiële positie van een huurder voordat een contract wordt aangegaan. Zoals ik tijdens de plenaire behandeling van het Belastingplan 2013 c.a. in de Tweede Kamer heb aangegeven18, ben ik bereid om ingeval de leasemaatschappijen onbedoelde obstakels zien hierover in gesprek te gaan om te zien of die weggenomen kunnen of moeten worden. De gesprekken hierover zijn inmiddels in gang gezet en verlopen in buitengewoon constructieve sfeer.

De leden van de fractie van de VVD vragen om een reactie op het alternatief voor de onderhavige maatregel zoals dat is geschetst in het Tijdschrift voor Insolventierecht.19 Dat alternatief komt neer op het schrappen van het bodem(voor)recht van de Belastingdienst en in plaats daarvan pandhouders en andere zekerheidsgerechtigden in geval van faillissement een standaard procentuele afdracht te laten geven aan de Belastingdienst van de opbrengst van alle (bodem)zaken waarop zij rechten hebben. De auteur van het artikel, de heer Beekhoven van den Boezem, is tevens in zijn rol van juridisch adviseur van de ING betrokken geweest bij het position paper van de Nederlandse Vereniging van Banken (NVB) over deze maatregel, waarin hetzelfde alternatief is opgenomen. De leden van de fractie van de PvdA vragen om een reactie daarnaar. In de nota naar aanleiding van het nader verslag inzake het wetsvoorstel Belastingplan 2013 ben ik ook al uitgebreid op dit alternatief ingegaan.20 Wellicht ten overvloede merk ik nog op dat het artikel van de heer Beekhoven van den Boezem in onderlinge samenhang gelezen dient te worden met het artikel van de heer Van Hees, die de maatregel een te billijken aanpassing noemt.21

Het alternatief dat de eerstgenoemde auteur aandraagt brengt een ingrijpende wijziging in de onderlinge verhaalsposities ten nadele van de Belastingdienst met zich. Daarmee brengt het – anders dan het voorstel van het kabinet – een fundamentele wijziging aan in de bevoegdheidsverdeling en leent het zich naar de mening van het kabinet daarom niet als alternatief voor de in het wetsvoorstel Belastingplan 2013 opgenomen maatregel die zich uitsluitend richt op het constructiebestendig maken van het bodem(voor)recht. Daarnaast zijn er verschillende andere gronden waarom het alternatief in de ogen van het kabinet onwenselijk is:

• Pandhouders krijgen een «monopolie» op de uitwinning van zekerheidsrechten. Dit is een ongewenste versterking van hun incassobevoegdheden ten opzichte van andere schuldeisers.

• Het initiatief ligt geheel in handen van de banken. Eén van de positieve neveneffecten van het voorliggende voorstel is nu juist dat de Belastingdienst in een vroeg stadium betrokken wordt bij de liquiditeits- en solvabiliteitsvraagstukken van de onderneming zodat tijdig kan worden bezien of door middel van een herstructurering – waarbij ook andere crediteuren dan de bank betrokken zijn – de onderneming kan «overleven».

• De Belastingdienst kiest zijn debiteuren niet uit en heeft daarom een stok achter de deur nodig in de vorm van het fiscale voorrecht/bodemrecht. Afschaffing van het bodem(voor)recht zou leiden tot een situatie waarin de Belastingdienst de betaling van zakelijke belastingschulden die een onderneming onder zich heeft en aan de fiscus moet afdragen, zoals loon- en omzetbelasting, de facto niet meer kan afdwingen.

• De lege boedelproblematiek in faillissementen wordt versterkt doordat pandhouders, als separatisten, buiten de boedel om opereren, terwijl bij de mededelingsregeling juist meer middelen in de boedel terechtkomen, vanwege het feit dat de Belastingdienst geen separatist is. Dit heeft gevolgen voor onder meer de bestrijding van faillissementsfraude.

De leden van de fractie van de VVD vragen of de voorgestelde meldingsplicht niet een vergaande inperking vormt van de in het Burgerlijk Wetboek aan pandhouders toegekende recht om bodemzaken in vuistpand te nemen. Het bodemvoorrecht zelf kan, in de zin die deze leden bedoelen, worden gezien als een vergaande inperking van het pandrecht op bodemzaken. Waar het bodemvoorrecht ingrijpt op het pandrecht, geldt dat ook voor de aan het pandrecht verbonden bevoegdheden zoals het nemen van de bezitloos verpande bodemzaak in vuistpand. Het bodemvoorrecht maakt sinds jaar en dag deel uit van de geldende wet- en regelgeving en is opgenomen in de IW 1990. De meldingsregeling zoals die is opgenomen in artikel 22bis van de IW 1990 zoals dat wordt voorgesteld in dit Belastingplan, is uitsluitend bedoeld om de Belastingdienst in staat te stellen het bodem(voor)recht effectief te kunnen toepassen om zodoende de uitholling van dit recht te kunnen repareren. De voorgestelde regeling is niet bedoeld om de verhaalspositie van de Belastingdienst uit te breiden ten koste van andere schuldeisers. Er worden dus geen nieuwe zekerheidsrechten voorgesteld, zoals een wettelijk pandrecht of een fiscaal voorrecht op onroerende zaken dat in rang boven het recht van hypotheek gaat. Gelet op het feit dat het bodemvoorrecht is opgenomen in de IW 1990, is opname van de meldingsplicht in die wet het meest logisch.

De leden van de fractie van het CDA vragen zich af of het terecht is dat «bodemverhuur» wordt gezien als een constructie die moet worden bestreden. Ik merk hierover op dat het kabinet met de kwalificatie constructiebestrijding de constructiegevoeligheid en in het verlengde daarvan de noodzaak tot het treffen van de voorgestelde maatregel duidelijk wil maken. Dit betekent niet dat bodemverhuur niet legaal zou zijn, maar het feit dat het uitsluitend wordt toegepast met het oogmerk om de toepassing van het bodemrecht en het daaraan verbonden voorrecht van de ontvanger te verijdelen is voor het kabinet de reden geweest om de term constructie te gebruiken.

De leden van de fractie van de VVD vragen een reactie op een publicatie in het Tijdschrift financiering, zekerheden en insolventiepraktijk22, waarin diverse tekortkomingen van en ontsnappingsroutes voor deze maatregel worden geschetst. Het voorgestelde artikel 22bis van de IW 1990 beoogt een halt toe te roepen aan constructies waardoor het bodem(voor)recht wordt uitgehold. Het middel daartoe is een meldingsregeling; van belang is dat op geen enkele wijze het bodemrecht of het bodemvoorrecht zèlf wordt aangepast. De stelling van de auteur dat het bodemvoorrecht in faillissement niet meer zou functioneren berust dan ook op een misvatting. Ingevolge het bepaalde in artikel 21, tweede lid, van de IW 1990 behoudt het bodemvoorrecht immers zijn rang in geval van faillissement, ongeacht of tevoren inbeslagneming heeft plaatsgevonden. Verder noemt de auteur een aantal mogelijkheden om aan de nieuwe regeling te ontkomen. Ook hierbij moet voor ogen worden gehouden dat met de regeling wordt beoogd misbruik tegen te gaan. De voorbeelden van ontsnappingsroutes die de auteur beschrijft hebben op zichzelf niet veel met het bedoelde misbruik te maken. Als roerende zaken ten titel van operationele lease ter beschikking worden gesteld, geldt dat het bodemrecht in beginsel niet op deze zaken van toepassing is. Dat is slechts anders indien de figuur van de operationele lease kennelijk wordt gebruikt om aan de toepassing van het bodemrecht te ontkomen, hetgeen zich bijvoorbeeld voordoet wanneer een bezitloos pandrecht op een bodemzaak in het zicht van faillissement wordt omgezet in operationele lease. Er bestaat geen aanleiding om daar onder de nieuwe regeling anders mee om te gaan. De andere voorbeelden gaan uit van situaties waarin de ondernemer op eigen initiatief en zonder overleg met de financier handelingen verricht met als nevenresultaat dat het bodemrecht niet kan worden uitgeoefend. Ook bij deze voorbeelden is in beginsel geen sprake van misbruik; mocht bij onderzoek door de ontvanger blijken dat sprake is geweest van een opzetje tussen ondernemer en financier, dan kan daaraan – zoals de auteur zelf ook al vermoedt – op grond van de voorgestelde regeling een halt worden toegeroepen. Overigens kan het kabinet nooit bij voorbaat uitsluiten dat de regeling op geen enkele wijze zou kunnen worden omzeild, maar de voorbeelden in het genoemde artikel spreken in dat verband niet tot de verbeelding.

De leden van de fractie van de VVD vragen of het kabinet een beeld heeft van de benodigde capaciteit bij de Belastingdienst indien pandhouders gebruikmaken van de mogelijkheid om af te zien van de verplichte melding. Deze leden verkeren ten onrechte in de veronderstelling dat artikel 22bis, zevende lid, van de IW 1990, de mogelijkheid biedt om af te zien van melding. De melding is een wettelijke verplichting en genoemd zevende lid bepaalt wat het gevolg is als ten onrechte niet aan de meldingsplicht wordt voldaan. Dat is namelijk een verplichte vergoeding van de executiewaarde. Er is derhalve geen keuzemogelijkheid voor de pandhouders. Overigens kan ik mij niet voorstellen dat banken en andere financiers bewust in strijd met de wettelijke verplichting de melding achterwege zouden laten.

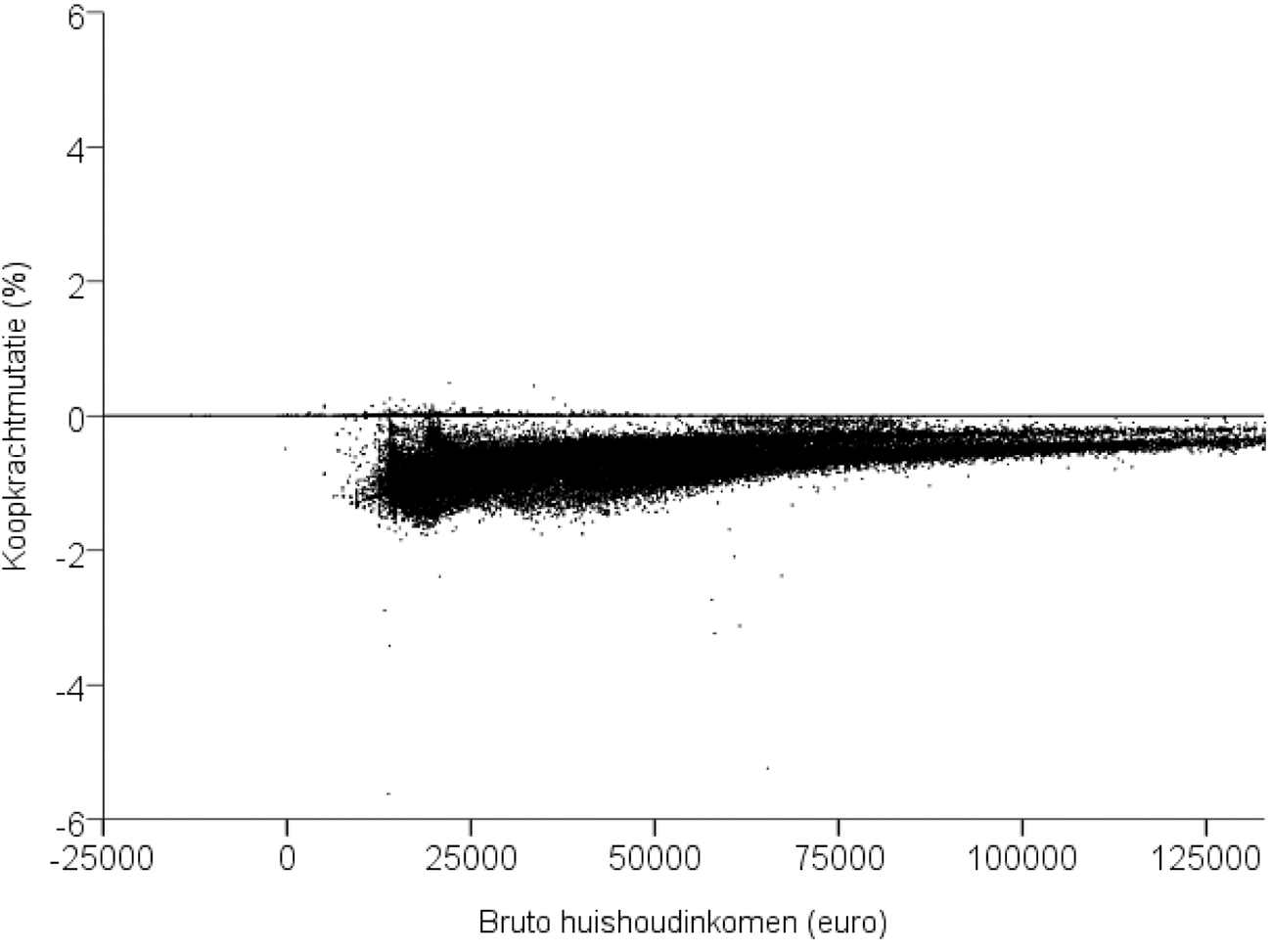

De leden van de fractie van de VVD vragen of het kabinet in de brief van de Minister van Veiligheid en Justitie van 27 november jl.23 aanleiding ziet om in overleg te treden met marktpartijen over de afschaffing van het bodemrecht in ruil voor een budgettair alternatief. In de genoemde brief heeft de Minister van Veiligheid en Justitie, mede namens de Ministers van Economische Zaken en van Financiën en namens mijzelf, een programma voor de aanpak van faillissementsfraude gepresenteerd. De afschaffing van het bodemrecht maakt daar geen deel van uit. De verwachting is juist dat de aanpak van bodemverhuurconstructies een bijdrage zal leveren aan de aanpak van faillissementsfraude. Door de maatregel zien de curatoren in faillissementen meer bodemzaken in de boedel terechtkomen, omdat pandhouders, anders dan nu het geval is, minder vaak geneigd zullen zijn verhaalsobjecten buiten de boedel om tot zich te nemen. Daarmee levert de aanpak van bodemverhuurconstructies naar verwachting meer middelen in de boedel op en dientengevolge meer financiële ruimte voor de bestrijding van faillissementsfraude. Al met al zie ik in de aanpak van faillissementsfraude dan ook geen enkele reden om de afschaffing van het bodemrecht te bepleiten.