Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2016-2017 | 34552 nr. G |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2016-2017 | 34552 nr. G |

Ontvangen 9 december 2016

|

Inhoudsopgave |

blz. |

||

|

1. |

Inleiding |

2 |

|

|

2. |

Belastingplan 2017 |

2 |

|

|

2.1. |

Inkomensbeleid |

2 |

|

|

2.2. |

Vbi’s |

24 |

|

|

2.3. |

Bouwterreinen in de btw |

25 |

|

|

2.4. |

Wijziging btw-vrijstelling voor watersportorganisaties |

25 |

|

|

2.5. |

Uitvoeringskosten Belastingdienst |

27 |

|

|

3. |

Overige fiscale maatregelen 2017 |

27 |

|

|

3.1. |

Bedrijfsopvolgingsregeling |

27 |

|

|

3.2. |

Boetevrij aflossen van een spaar- of beleggingshypotheek |

29 |

|

|

4. |

Fiscale vereenvoudigingswet 2017 |

30 |

|

|

5. |

Wet uitfasering pensioen in eigen beheer en overige fiscale pensioenmaatregelen |

31 |

|

|

6. |

Wet tijdelijk verlaagd tarief laadpalen met een zelfstandige aansluiting |

40 |

|

|

7. |

Overige vragen |

40 |

|

|

7.1. |

Vermogensrendementsheffing |

41 |

|

|

7.2. |

Btw pensioenen |

41 |

|

Het kabinet heeft met belangstelling kennisgenomen van de vragen van de leden van de fracties van de VVD, het CDA, de PvdA en 50PLUS.

Hierna wordt bij de beantwoording van de vragen zo veel mogelijk de volgorde van het verslag aangehouden, met dien verstande dat gelijkluidende of in elkaars verlengde liggende vragen tezamen zijn beantwoord.

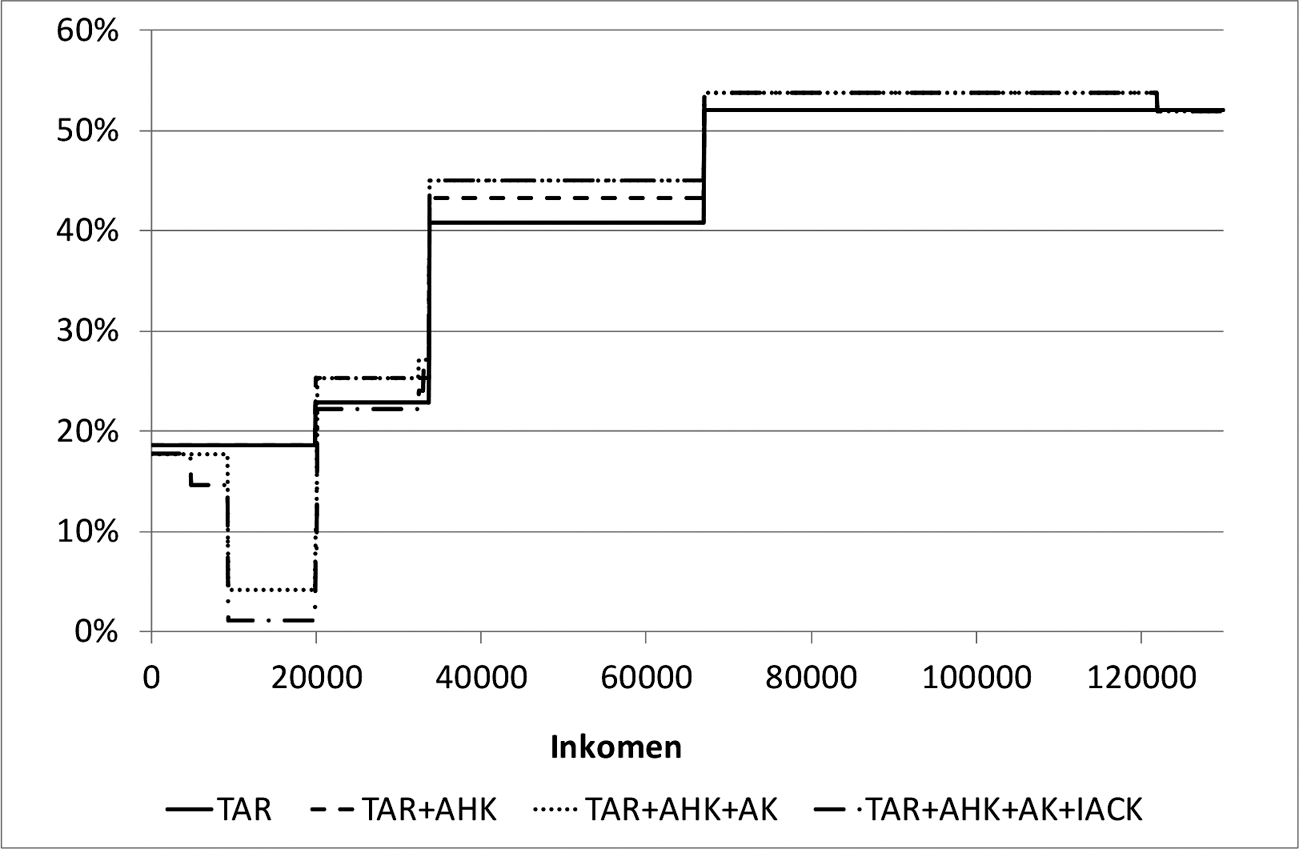

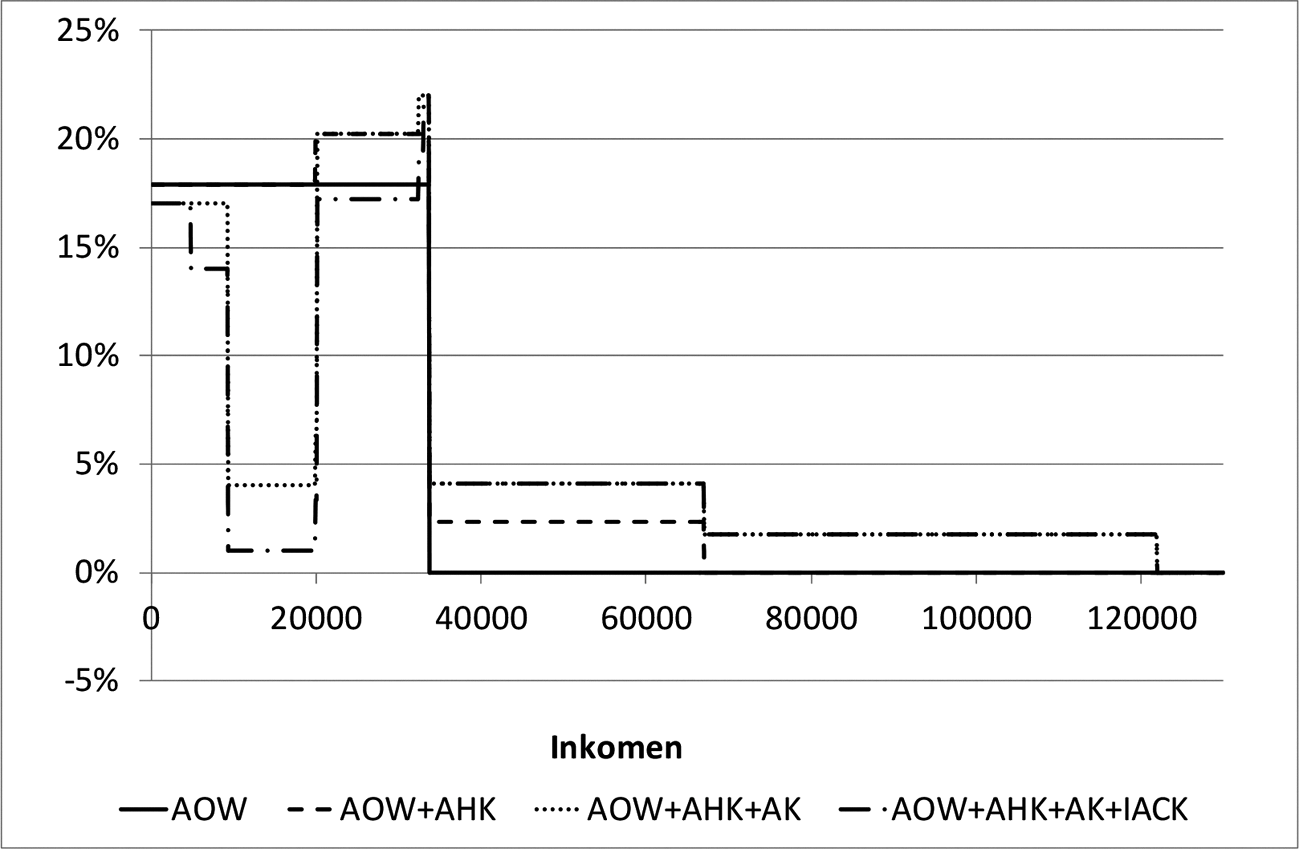

De leden van de fractie van 50PLUS vragen naar de marginale druk exclusief de AOW-premie voor personen onder de pensioengerechtigde leeftijd met een belastbaar inkomen in box 1 tussen € 0 en € 130.000, vergelijkbaar met figuur 1 en tabel 2 uit de memorie van antwoord bij het pakket Belastingplan 2017. In de hierna opgenomen figuur 1 wordt deze marginale druk weergegeven, waarbij wordt uitgegaan van doorgang van het Belastingplan 2017. In de hierna opgenomen tabel 1 wordt deze marginale druk weergegeven in tabelvorm in stappen van € 5.000. In de berekening van de marginale druk wordt van de heffingskortingen alleen het belastingdeel, het Anw-premiedeel en het Wlz-premiedeel meegenomen. Verder vragen de leden van de fractie van 50PLUS naar de marginale druk van de AOW-premie voor dezelfde groep. Deze wordt weergegeven in figuur 2 en tabel 2. In de berekening van de marginale druk van de AOW-premie wordt van de heffingskortingen alleen het AOW-premiedeel meegenomen.

Figuur 1: Marginale druk exclusief AOW-premie voor belastbaar inkomen in box 1 in het jaar 2017 voor belastingplichtigen onder de pensioengerechtigde leeftijd in procenten

TAR = tarieven belasting en premie Anw/Wlz

AHK = algemene heffingskorting

AK = arbeidskorting

IACK = inkomensafhankelijke combinatiekorting

|

Inkomen |

TAR |

TAR+AHK |

TAR+AHK+AK |

TAR+AHK+AK+IACK |

|---|---|---|---|---|

|

5.000 |

18,650% |

18,650% |

17,746% |

14,603% |

|

10.000 |

18,650% |

18,650% |

4,201% |

1,058% |

|

15.000 |

18,650% |

18,650% |

4,201% |

1,058% |

|

20.000 |

22,900% |

25,343% |

10,894% |

7,751% |

|

25.000 |

22,900% |

25,343% |

25,343% |

22,200% |

|

30.000 |

22,900% |

25,343% |

25,343% |

22,200% |

|

35.000 |

40,800% |

43,243% |

45,080% |

45,080% |

|

40.000 |

40,800% |

43,243% |

45,080% |

45,080% |

|

45.000 |

40,800% |

43,243% |

45,080% |

45,080% |

|

50.000 |

40,800% |

43,243% |

45,080% |

45,080% |

|

55.000 |

40,800% |

43,243% |

45,080% |

45,080% |

|

60.000 |

40,800% |

43,243% |

45,080% |

45,080% |

|

65.000 |

40,800% |

43,243% |

45,080% |

45,080% |

|

70.000 |

52,000% |

52,000% |

53,837% |

53,837% |

|

75.000 |

52,000% |

52,000% |

53,837% |

53,837% |

|

80.000 |

52,000% |

52,000% |

53,837% |

53,837% |

|

85.000 |

52,000% |

52,000% |

53,837% |

53,837% |

|

90.000 |

52,000% |

52,000% |

53,837% |

53,837% |

|

95.000 |

52,000% |

52,000% |

53,837% |

53,837% |

|

100.000 |

52,000% |

52,000% |

53,837% |

53,837% |

|

105.000 |

52,000% |

52,000% |

53,837% |

53,837% |

|

110.000 |

52,000% |

52,000% |

53,837% |

53,837% |

|

115.000 |

52,000% |

52,000% |

53,837% |

53,837% |

|

120.000 |

52,000% |

52,000% |

53,837% |

53,837% |

|

125.000 |

52,000% |

52,000% |

52,000% |

52,000% |

|

130.000 |

52,000% |

52,000% |

52,000% |

52,000% |

Figuur 2: Marginale druk van de AOW-premie voor belastbaar inkomen in box 1 in het jaar 2017 voor belastingplichtigen onder de pensioengerechtigde leeftijd in procenten

|

Inkomen |

AOW-premie |

AOW-premie +AHK |

AOW-premie +AHK+AK |

AOW-premie +AHK+AK+IACK |

|---|---|---|---|---|

|

5.000 |

17,900% |

17,900% |

17,032% |

14,016% |

|

10.000 |

17,900% |

17,900% |

4,032% |

1,016% |

|

15.000 |

17,900% |

17,900% |

4,032% |

1,016% |

|

20.000 |

17,900% |

20,244% |

6,376% |

3,360% |

|

25.000 |

17,900% |

20,244% |

20,244% |

17,228% |

|

30.000 |

17,900% |

20,244% |

20,244% |

17,228% |

|

35.000 |

0,000% |

2,344% |

4,107% |

4,107% |

|

40.000 |

0,000% |

2,344% |

4,107% |

4,107% |

|

45.000 |

0,000% |

2,344% |

4,107% |

4,107% |

|

50.000 |

0,000% |

2,344% |

4,107% |

4,107% |

|

55.000 |

0,000% |

2,344% |

4,107% |

4,107% |

|

60.000 |

0,000% |

2,344% |

4,107% |

4,107% |

|

65.000 |

0,000% |

2,344% |

4,107% |

4,107% |

|

70.000 |

0,000% |

0,000% |

1,763% |

1,763% |

|

75.000 |

0,000% |

0,000% |

1,763% |

1,763% |

|

80.000 |

0,000% |

0,000% |

1,763% |

1,763% |

|

85.000 |

0,000% |

0,000% |

1,763% |

1,763% |

|

90.000 |

0,000% |

0,000% |

1,763% |

1,763% |

|

95.000 |

0,000% |

0,000% |

1,763% |

1,763% |

|

100.000 |

0,000% |

0,000% |

1,763% |

1,763% |

|

105.000 |

0,000% |

0,000% |

1,763% |

1,763% |

|

110.000 |

0,000% |

0,000% |

1,763% |

1,763% |

|

115.000 |

0,000% |

0,000% |

1,763% |

1,763% |

|

120.000 |

0,000% |

0,000% |

1,763% |

1,763% |

|

125.000 |

0,000% |

0,000% |

0,000% |

0,000% |

|

130.000 |

0,000% |

0,000% |

0,000% |

0,000% |

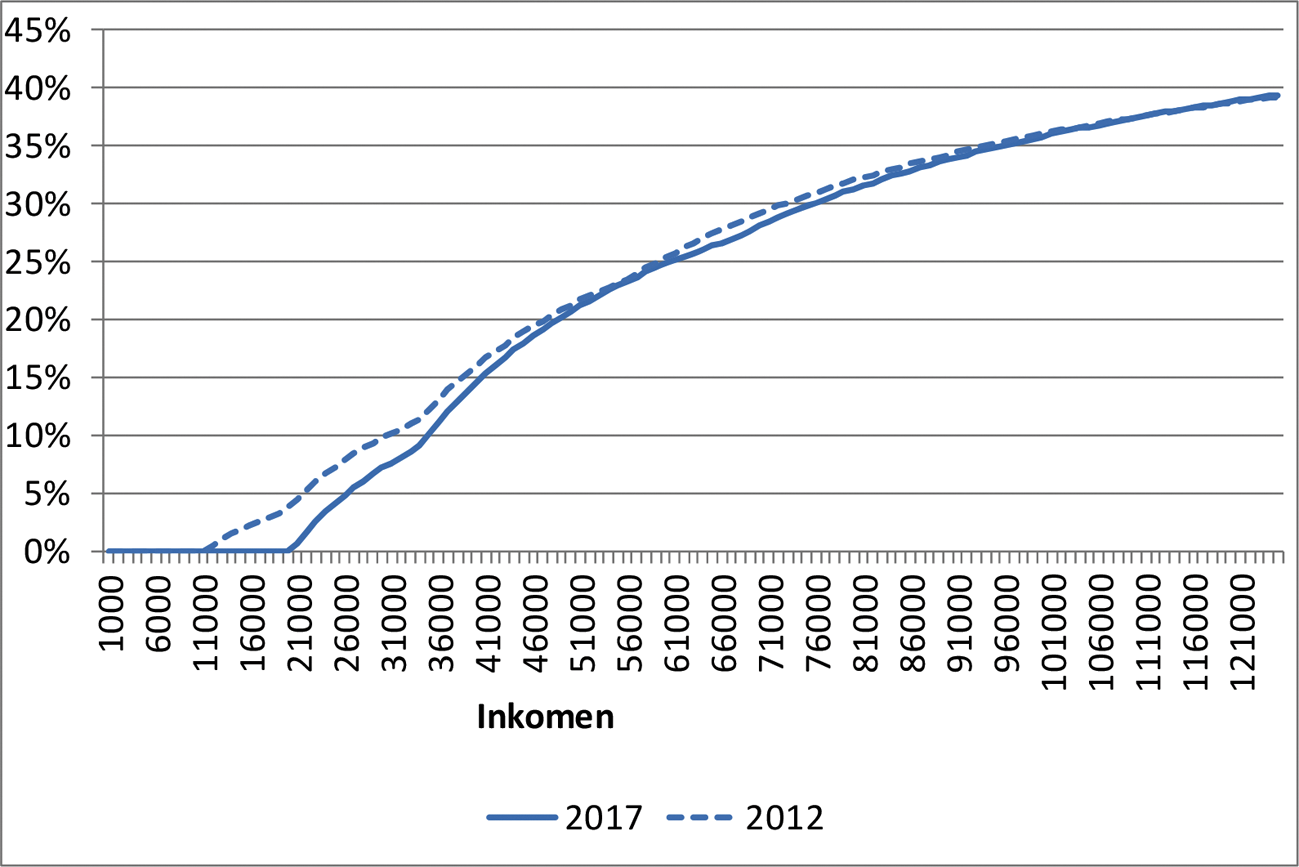

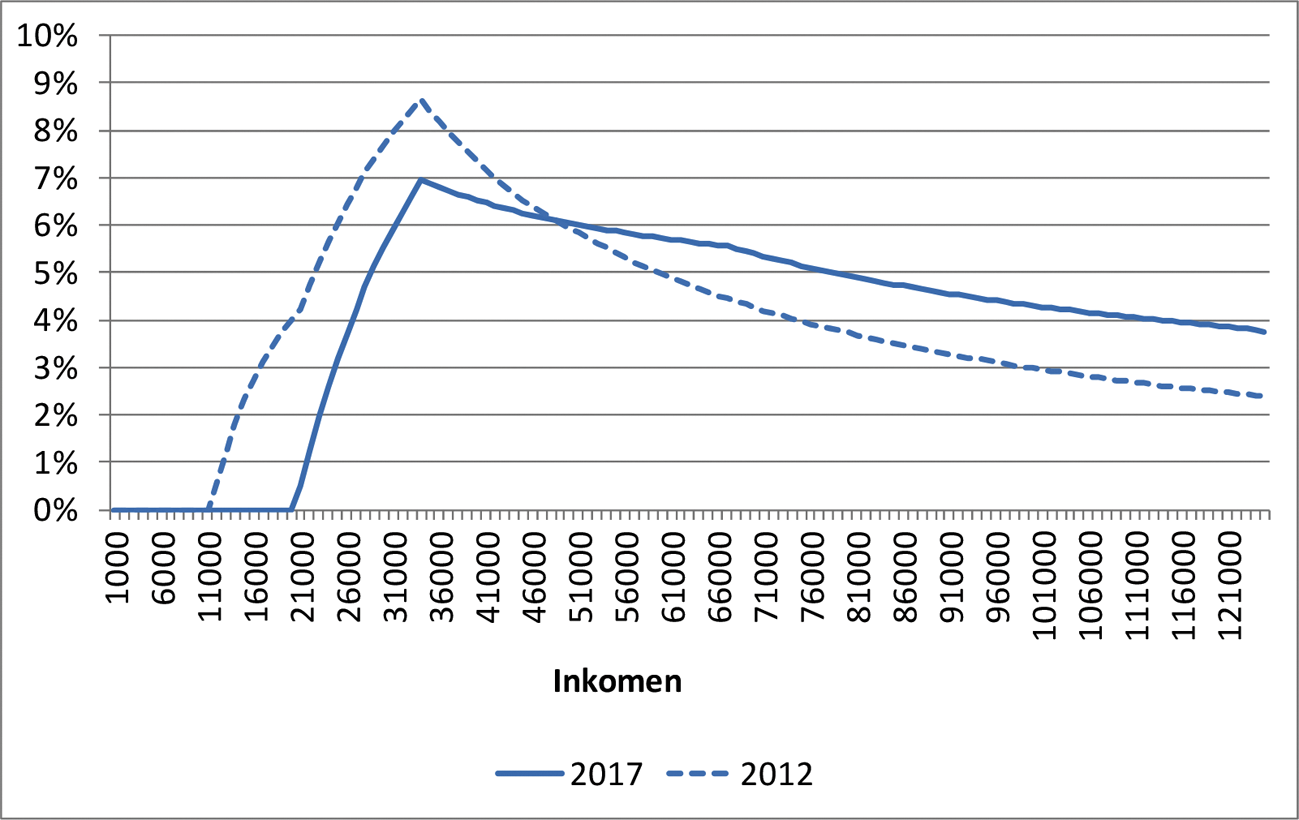

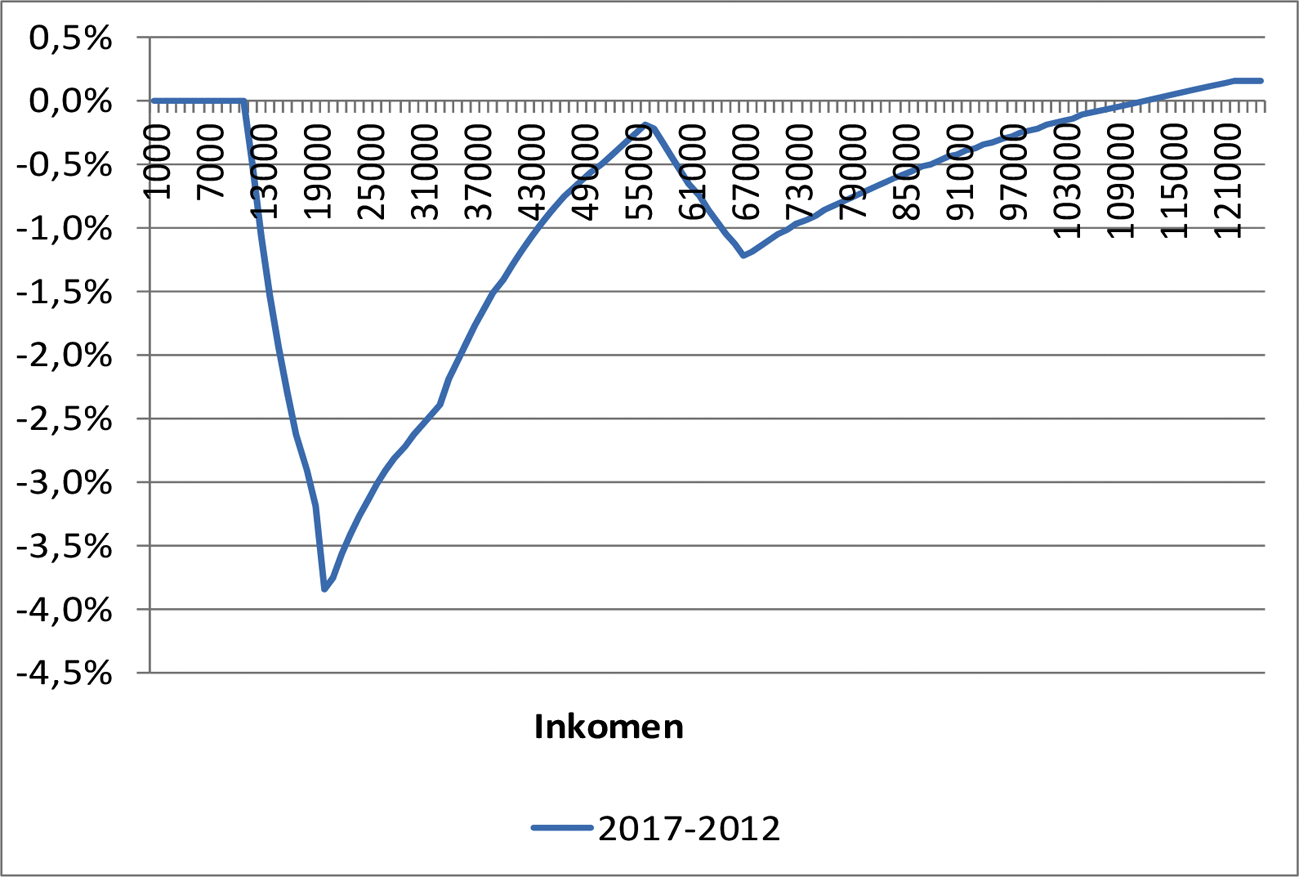

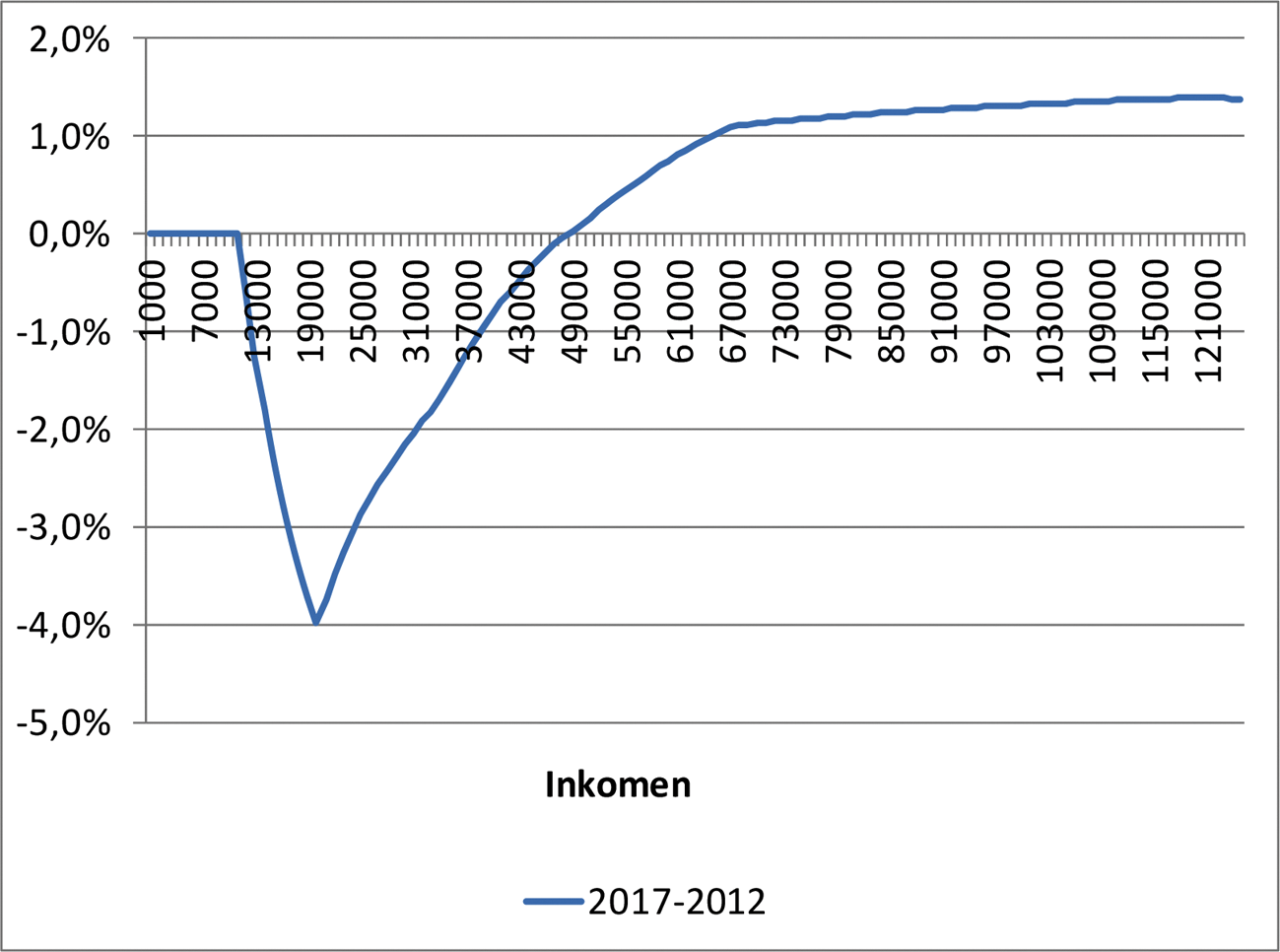

Daarnaast vragen de leden van de fractie van 50PLUS naar de mutatie in de gemiddelde belasting- en premiedruk exclusief de AOW-premie van het belastbare inkomen in box 1 na aftrek van de algemene heffingskorting, arbeidskorting en inkomensafhankelijke combinatiekorting tezamen tussen 2012 en 2017 voor belastingplichtigen onder de pensioengerechtigde leeftijd in een tabel en in een grafiek, vergelijkbaar met figuur 12 en 14 en tabel 16 uit de memorie van antwoord bij het pakket Belastingplan 2017. In de hierna opgenomen figuren 3 en 5 en tabel 3 wordt dit weergegeven, waarbij wordt uitgegaan van doorgang van het Belastingplan 2017. In de berekening van de gemiddelde druk exclusief de AOW-premie wordt van de heffingskortingen alleen het belastingdeel, het Anw-premiedeel en het Wlz-premiedeel meegenomen. Verder vragen de leden van de fractie van 50PLUS naar eenzelfde vergelijking tussen 2012 en 2017 maar dan voor de gemiddelde druk van de AOW-premie. In de hierna opgenomen figuren 4 en 6 en tabel 4 wordt dit weergegeven. In de berekening van de gemiddelde druk van de AOW-premie wordt van de heffingskortingen alleen het AOW-premiedeel meegenomen.

Figuur 3: Belasting- en premiedruk exclusief AOW-premie voor belastbaar inkomen in box 1 na aftrek van de algemene heffingskorting, arbeidskorting en inkomensafhankelijke combinatiekorting voor belastingplichtigen onder de pensioengerechtigde leeftijd in 2012 en 2017 in procenten

Figuur 4: Premiedruk van de AOW-premie voor belastbaar inkomen in box 1 na aftrek van de algemene heffingskorting, arbeidskorting en inkomensafhankelijke combinatiekorting voor belastingplichtigen onder de pensioengerechtigde leeftijd in 2012 en 2017 in procenten

Figuur 5: Belasting- en premiedruk exclusief AOW-premie belastbaar inkomen box 1 na aftrek van de algemene heffingskorting, arbeidskorting en inkomensafhankelijke combinatiekorting voor belastingplichtigen onder de pensioengerechtigde leeftijd verschil in 2012 en 2017 in procentpunten

Figuur 6: Premiedruk van de AOW-premie voor belastbaar inkomen in box 1 na aftrek van de algemene heffingskorting, arbeidskorting en inkomensafhankelijke combinatiekorting voor belastingplichtigen onder de pensioengerechtigde leeftijd verschil in 2012 en 2017 in procentpunten

|

Inkomen |

2012 |

2017 |

Verschil |

|---|---|---|---|

|

5.000 |

0,0% |

0,0% |

0,0% |

|

10.000 |

0,0% |

0,0% |

0,0% |

|

15.000 |

1,9% |

0,0% |

– 1,9% |

|

20.000 |

3,9% |

0,0% |

– 3,9% |

|

25.000 |

7,3% |

4,2% |

– 3,1% |

|

30.000 |

9,8% |

7,2% |

– 2,6% |

|

35.000 |

12,3% |

10,2% |

– 2,0% |

|

40.000 |

16,0% |

14,6% |

– 1,4% |

|

45.000 |

18,9% |

18,0% |

– 0,9% |

|

50.000 |

21,3% |

20,7% |

– 0,6% |

|

55.000 |

23,2% |

22,9% |

– 0,2% |

|

60.000 |

25,3% |

24,8% |

– 0,6% |

|

65.000 |

27,4% |

26,3% |

– 1,0% |

|

70.000 |

29,1% |

28,0% |

– 1,1% |

|

75.000 |

30,6% |

29,7% |

– 0,9% |

|

80.000 |

32,0% |

31,3% |

– 0,7% |

|

85.000 |

33,2% |

32,6% |

– 0,6% |

|

90.000 |

34,2% |

33,8% |

– 0,4% |

|

95.000 |

35,1% |

34,8% |

– 0,3% |

|

100.000 |

36,0% |

35,8% |

– 0,2% |

|

105.000 |

36,7% |

36,6% |

– 0,1% |

|

110.000 |

37,4% |

37,4% |

0,0% |

|

115.000 |

38,1% |

38,1% |

0,1% |

|

120.000 |

38,7% |

38,8% |

0,1% |

|

125.000 |

39,2% |

39,3% |

0,1% |

|

130.000 |

39,2% |

39,3% |

0,1% |

|

Inkomen |

2012 |

2017 |

Verschil |

|---|---|---|---|

|

5.000 |

0,0% |

0,0% |

0,0% |

|

10.000 |

0,0% |

0,0% |

0,0% |

|

15.000 |

2,3% |

0,0% |

– 2,3% |

|

20.000 |

4,0% |

0,0% |

– 4,0% |

|

25.000 |

6,1% |

3,2% |

– 2,9% |

|

30.000 |

7,7% |

5,5% |

– 2,2% |

|

35.000 |

8,4% |

6,9% |

– 1,5% |

|

40.000 |

7,3% |

6,5% |

– 0,8% |

|

45.000 |

6,5% |

6,3% |

– 0,3% |

|

50.000 |

5,9% |

6,0% |

0,1% |

|

55.000 |

5,4% |

5,9% |

0,4% |

|

60.000 |

5,0% |

5,7% |

0,8% |

|

65.000 |

4,6% |

5,6% |

1,0% |

|

70.000 |

4,3% |

5,4% |

1,1% |

|

75.000 |

4,0% |

5,1% |

1,2% |

|

80.000 |

3,7% |

4,9% |

1,2% |

|

85.000 |

3,5% |

4,7% |

1,2% |

|

90.000 |

3,3% |

4,6% |

1,3% |

|

95.000 |

3,1% |

4,4% |

1,3% |

|

100.000 |

3,0% |

4,3% |

1,3% |

|

105.000 |

2,8% |

4,2% |

1,3% |

|

110.000 |

2,7% |

4,1% |

1,4% |

|

115.000 |

2,6% |

4,0% |

1,4% |

|

120.000 |

2,5% |

3,9% |

1,4% |

|

125.000 |

2,4% |

3,8% |

1,4% |

|

130.000 |

2,4% |

3,8% |

1,4% |

De leden van de fractie van 50PLUS vragen naar de gemiddelde belasting- en premiedruk exclusief de AOW-premie na aftrek van de algemene heffingskorting, de arbeidskorting en de inkomensafhankelijke combinatiekorting tezamen voor belastingplichtigen onder de pensioengerechtigde leeftijd met een belastbaar inkomen in box 1 tot en met € 130.000 in 2017, vergelijkbaar met tabel 10 uit de memorie van antwoord bij het pakket Belastingplan 2017. In de berekening van de gemiddelde druk exclusief de AOW-premie wordt van de heffingskortingen alleen het belastingdeel, het Anw-premiedeel en het Wlz-premiedeel meegenomen. In de hierna opgenomen tabel 5 wordt dit weergegeven voor 2017, waarbij wordt uitgegaan van doorgang van het Belastingplan 2017. Verder vragen de leden van de fractie van 50PLUS naar de gemiddelde premiedruk van de AOW-premie. In de hierna opgenomen tabel 6 wordt dit voor 2017 weergegeven. In de berekening van de gemiddelde druk van de AOW-premie wordt van de heffingskortingen alleen het AOW-premiedeel meegenomen.

|

Inkomen |

Belasting- en premiedruk |

|---|---|

|

5.000 |

0,0% |

|

10.000 |

0,0% |

|

15.000 |

0,0% |

|

20.000 |

0,0% |

|

25.000 |

4,2% |

|

30.000 |

7,2% |

|

35.000 |

10,2% |

|

40.000 |

14,6% |

|

45.000 |

18,0% |

|

50.000 |

20,7% |

|

55.000 |

22,9% |

|

60.000 |

24,8% |

|

65.000 |

26,3% |

|

70.000 |

28,0% |

|

75.000 |

29,7% |

|

80.000 |

31,3% |

|

85.000 |

32,6% |

|

90.000 |

33,8% |

|

95.000 |

34,8% |

|

100.000 |

35,8% |

|

105.000 |

36,6% |

|

110.000 |

37,4% |

|

115.000 |

38,1% |

|

120.000 |

38,8% |

|

125.000 |

39,3% |

|

130.000 |

39,3% |

|

Inkomen |

Belastingdruk |

|---|---|

|

5.000 |

0,0% |

|

10.000 |

0,0% |

|

15.000 |

0,0% |

|

20.000 |

0,0% |

|

25.000 |

3,2% |

|

30.000 |

5,5% |

|

35.000 |

6,9% |

|

40.000 |

6,5% |

|

45.000 |

6,3% |

|

50.000 |

6,0% |

|

55.000 |

5,9% |

|

60.000 |

5,7% |

|

65.000 |

5,6% |

|

70.000 |

5,4% |

|

75.000 |

5,1% |

|

80.000 |

4,9% |

|

85.000 |

4,7% |

|

90.000 |

4,6% |

|

95.000 |

4,4% |

|

100.000 |

4,3% |

|

105.000 |

4,2% |

|

110.000 |

4,1% |

|

115.000 |

4,0% |

|

120.000 |

3,9% |

|

125.000 |

3,8% |

|

130.000 |

3,8% |

De leden van de fractie van 50PLUS vragen naar de te betalen premie en belasting exclusief de AOW-premie voor belastingplichtigen onder de pensioengerechtigde leeftijd met een belastbaar inkomen in box 1 tot en met € 130.000 na aftrek van de algemene heffingskorting en de arbeidskorting, vergelijkbaar met tabel 7 uit de memorie van antwoord bij het pakket Belastingplan 2017. In de hierna opgenomen tabel 7 wordt dit weergegeven voor 2017, waarbij wordt uitgegaan van doorgang van het Belastingplan 2017. In de berekening van de te betalen belasting en premie exclusief de AOW-premie wordt van de heffingskortingen alleen het belastingdeel, het Anw-premiedeel en het Wlz-premiedeel meegenomen. De leden van de fractie van 50PLUS vragen ook naar eenzelfde opstelling maar waarbij dan alleen rekening wordt gehouden met de AOW-premie. In de hierna opgenomen tabel 8 wordt dit weergegeven voor 2017. In de berekening van de te betalen belasting en premie waarbij alleen rekening wordt gehouden met de AOW-premie wordt van de heffingskortingen alleen het AOW-premiedeel meegenomen.

|

Inkomen |

BEL/Premie Anw/Wlz-AHK-AK |

|---|---|

|

5.000 |

0 |

|

10.000 |

528 |

|

15.000 |

738 |

|

20.000 |

949 |

|

25.000 |

2.202 |

|

30.000 |

3.470 |

|

35.000 |

5.000 |

|

40.000 |

7.254 |

|

45.000 |

9.508 |

|

50.000 |

11.762 |

|

55.000 |

14.016 |

|

60.000 |

16.270 |

|

65.000 |

18.524 |

|

70.000 |

21.035 |

|

75.000 |

23.727 |

|

80.000 |

26.419 |

|

85.000 |

29.111 |

|

90.000 |

31.802 |

|

95.000 |

34.494 |

|

100.000 |

37.186 |

|

105.000 |

39.878 |

|

110.000 |

42.570 |

|

115.000 |

45.262 |

|

120.000 |

47.954 |

|

125.000 |

50.590 |

|

130.000 |

50.590 |

|

Inkomen |

AOW-premie-AHK-AK |

|---|---|

|

5.000 |

0 |

|

10.000 |

512 |

|

15.000 |

714 |

|

20.000 |

916 |

|

25.000 |

1.912 |

|

30.000 |

2.924 |

|

35.000 |

3.765 |

|

40.000 |

3.970 |

|

45.000 |

4.175 |

|

50.000 |

4.381 |

|

55.000 |

4.586 |

|

60.000 |

4.791 |

|

65.000 |

4.997 |

|

70.000 |

5.133 |

|

75.000 |

5.221 |

|

80.000 |

5.309 |

|

85.000 |

5.397 |

|

90.000 |

5.485 |

|

95.000 |

5.573 |

|

100.000 |

5.662 |

|

105.000 |

5.750 |

|

110.000 |

5.838 |

|

115.000 |

5.926 |

|

120.000 |

6.014 |

|

125.000 |

6.049 |

|

130.000 |

6.049 |

De leden van de fractie van 50PLUS vragen naar de te betalen premie en belasting exclusief de AOW-premie voor belastingplichtigen onder de pensioengerechtigde leeftijd met een belastbaar inkomen in box 1 tot en met € 130.000 zonder de algemene heffingskorting, de arbeidskorting en de inkomensafhankelijke combinatiekorting en met aftrek van deze drie kortingen, vergelijkbaar met tabel 11 uit de memorie van antwoord bij het pakket Belastingplan 2017. In de hierna opgenomen tabel 9 wordt dit weergegeven voor 2017, waarbij wordt uitgegaan van doorgang van het Belastingplan 2017. In de berekening van de te betalen belasting en premie exclusief de AOW-premie wordt van de heffingskortingen alleen het belastingdeel, het Anw-premiedeel en het Wlz-premiedeel meegenomen. De leden van de fractie van 50PLUS vragen ook naar eenzelfde opstelling waarbij alleen rekening wordt gehouden met de AOW-premie. In de hierna opgenomen tabel 10 wordt dit weergegeven voor 2017. In de berekening van de te betalen belasting en premie waarbij alleen rekening wordt gehouden met de AOW-premie wordt van de heffingskortingen alleen het AOW-premiedeel meegenomen.

|

Inkomen |

BEL/Premie Anw/Wlz |

BEL/Premie Anw/Wlz-AHK-AK-IACK |

|---|---|---|

|

5.000 |

933 |

0 |

|

10.000 |

1.865 |

0 |

|

15.000 |

2.798 |

0 |

|

20.000 |

3.731 |

0 |

|

25.000 |

4.876 |

1.038 |

|

30.000 |

6.021 |

2.148 |

|

35.000 |

7.382 |

3.583 |

|

40.000 |

9.422 |

5.837 |

|

45.000 |

11.462 |

8.091 |

|

50.000 |

13.502 |

10.345 |

|

55.000 |

15.542 |

12.599 |

|

60.000 |

17.582 |

14.853 |

|

65.000 |

19.622 |

17.107 |

|

70.000 |

21.990 |

19.618 |

|

75.000 |

24.590 |

22.309 |

|

80.000 |

27.190 |

25.001 |

|

85.000 |

29.790 |

27.693 |

|

90.000 |

32.390 |

30.385 |

|

95.000 |

34.990 |

33.077 |

|

100.000 |

37.590 |

35.769 |

|

105.000 |

40.190 |

38.460 |

|

110.000 |

42.790 |

41.152 |

|

115.000 |

45.390 |

43.844 |

|

120.000 |

47.990 |

46.536 |

|

125.000 |

50.590 |

49.173 |

|

130.000 |

50.590 |

49.173 |

|

Inkomen |

AOW-premie |

AOW-premie-AHK-AK-IACK |

|---|---|---|

|

5.000 |

895 |

0 |

|

10.000 |

1.790 |

0 |

|

15.000 |

2.685 |

0 |

|

20.000 |

3.580 |

0 |

|

25.000 |

4.475 |

794 |

|

30.000 |

5.370 |

1.656 |

|

35.000 |

6.049 |

2.404 |

|

40.000 |

6.049 |

2.610 |

|

45.000 |

6.049 |

2.815 |

|

50.000 |

6.049 |

3.020 |

|

55.000 |

6.049 |

3.226 |

|

60.000 |

6.049 |

3.431 |

|

65.000 |

6.049 |

3.636 |

|

70.000 |

6.049 |

3.772 |

|

75.000 |

6.049 |

3.860 |

|

80.000 |

6.049 |

3.949 |

|

85.000 |

6.049 |

4.037 |

|

90.000 |

6.049 |

4.125 |

|

95.000 |

6.049 |

4.213 |

|

100.000 |

6.049 |

4.301 |

|

105.000 |

6.049 |

4.389 |

|

110.000 |

6.049 |

4.477 |

|

115.000 |

6.049 |

4.566 |

|

120.000 |

6.049 |

4.654 |

|

125.000 |

6.049 |

4.688 |

|

130.000 |

6.049 |

4.688 |

De leden van de fractie van 50PLUS vragen naar de mutatie in de belasting- en premiedruk exclusief AOW-premie na aftrek van de algemene heffingskorting en ouderenkorting tezamen tussen 2012 en 2017 voor belastingplichtigen vanaf de pensioengerechtigde leeftijd in een grafiek, vergelijkbaar met figuur 15 uit de memorie van antwoord. Figuur 15 van de memorie van antwoord bij het pakket Belastingplan 2017 geeft de belasting- en premiedruk weer voor AOW-gerechtigden. Daarmee geeft de figuur de belasting- en premiedruk exclusief de AOW-premie weer. Deze leden vragen daarnaast naar de premiedruk van de AOW-premie na aftrek van de algemene heffingskorting en ouderenkorting tezamen tussen 2012 en 2017 voor belastingplichtigen vanaf de pensioengerechtigde leeftijd. Deze bedraagt 0%, omdat belastingplichtigen vanaf de pensioengerechtigde leeftijd geen AOW-premie zijn verschuldigd en de algemene heffingskorting voor belastingplichtigen vanaf de pensioengerechtigde leeftijd en de ouderenkorting om die reden ook geen AOW-premiedeel kennen.

De leden van de fractie van 50PLUS vragen of ook alleen de druk van de inkomstenbelasting in de tabellen – ongenummerd – na tabel 22 van de memorie van antwoord2 weergegeven kan worden. Het verschil met de eerder weergegeven tabellen betreft in dat geval alleen het effect van de pensioenpremie op de belastingdruk. Het meenemen van de pensioenpremie in de berekening van de belastingdruk, zoals gebruikelijk is, betekent dat de belastingdruk hoger uitkomt dan in een berekening zonder pensioenpremie. Voor de onderscheiden inkomensniveaus in de tabellen geldt dat de belastingdruk, bijvoorbeeld voor een werkende alleenstaande in 2017, respectievelijk 2, 4, 5 en 5 procentpunt lager ligt in het geval de pensioenpremie niet wordt meegerekend.

De leden van de fractie van 50PLUS vragen wat het effect is op de marginale druk en belasting- en premiedruk als wel rekening wordt gehouden met toeslagen en pensioenpremies. In de cijfers over marginale en gemiddelde belastingdruk die door het Centraal Planbureau (CPB) en het Ministerie van Sociale Zaken en Werkgelegenheid (SZW) worden gepubliceerd, wordt normaliter rekening gehouden met pensioenpremies en de toeslagen. Pensioenpremies verhogen de gemiddelde en marginale belastingdruk. Als rekening wordt gehouden met toeslagen valt de gemiddelde belastingdruk lager uit maar de marginale belastingdruk juist hoger.

De leden van de fractie van 50PLUS vragen naar de ex ante-argumentatie voor het gevoerde beleid van verhogingen van heffingskortingen. Tevens vragen zij naar de ex-ante-argumentatie voor beleid waarbij de marginale belastingtarieven verlaagd zouden worden. Tijdens deze kabinetsperiode zijn de maximale arbeidskorting, de maximale inkomensafhankelijke combinatiekorting en de maximale algemene heffingskorting verhoogd. Daarnaast is in de arbeidskorting en de algemene heffingskorting een inkomensafhankelijke afbouw geïntensiveerd, respectievelijk geïntroduceerd. Het gevolg is dat mensen met lage inkomens, en dan voornamelijk werkenden met lage inkomens, in 2017 een hoger bedrag aan heffingskortingen ontvangen dan in 2012, terwijl mensen met hogere inkomens een lager bedrag aan heffingskortingen zijn gaan ontvangen gedurende deze periode. De argumentatie achter de verhoging van de arbeidskorting was dat werken meer moest gaan lonen, waardoor de armoedeval zou worden verkleind. Dit is gebeurd met de doorvoering van het vijfmiljardpakket. De verhoging van de arbeidskorting heeft ervoor gezorgd dat de arbeidsmarktprikkels zijn verbeterd. De (intensivering van de) inkomensafhankelijke afbouw van de arbeidskorting is ingegeven vanuit doelmatigheidsoogpunt. Een arbeidskorting is het meest effectief als deze op de onderkant van de arbeidsmarkt wordt gericht.

Ook de inkomensafhankelijke combinatiekorting is verhoogd met het oog op de stimulering van structurele werkgelegenheid en verbetering van de arbeidsmarktprikkels, maar dan gericht op minstverdienende partners in huishoudens met jonge kinderen. Deze groep is in zijn arbeidsparticipatie het meest gevoelig voor financiële prikkels. Daarmee is de intensivering van de inkomensafhankelijke combinatiekorting een van de meest doelmatige intensiveringen om de werkgelegenheid te bevorderen.

De maximale algemene heffingskorting is verhoogd met het oog op de koopkracht van huishoudens met lage inkomens, en dan met name voor ouderen en uitkeringsgerechtigden. Deze groepen profiteren namelijk niet van de intensiveringen van de arbeidskorting en ander beleid gericht op werkenden aan de onderkant van de arbeidsmarkt. Om deze groepen toch mee te laten profiteren van de aantrekkende economie is de maximale algemene heffingskorting verhoogd. De inkomensafhankelijke afbouw van de algemene heffingskorting is ingegeven vanuit budgettair oogpunt.

Een beleid waarbij de marginale belastingtarieven zouden zijn verlaagd, in plaats van de aanpassing van de vormgeving en de verhoging van genoemde heffingskortingen, zou veel minder gericht zijn geweest op de onderkant van de arbeidsmarkt en daarmee de arbeidsmarktprikkels minder hebben verbeterd. Voor het kabinet is het stimuleren van werkgelegenheid, naast een evenwichtig koopkrachtbeeld, een belangrijke leidraad geweest bij het nemen van genoemde maatregelen.

De leden van de fractie van 50PLUS vragen naar het effect van een verlaging van de marginale wig met 5% voor alle belastingplichtigen. Dit zou ongeveer corresponderen met het verlagen van de tarieven in alle belastingschijven. Daardoor daalt de belastingdruk en neemt de koopkracht toe. De overheidsfinanciën verslechteren. Voor sommige belastingplichtigen (lage inkomens, kleine deeltijders, zelfstandigen met een lage winst) is al sprake is van een marginale wig van nul. Volgens veel economen maakt het op lange termijn niet uit of een lagere wig tot stand komt via werkgevers of werknemers. De loonvorming zorgt er volgens deze economische theorie voor dat het voordeel op termijn volledig bij werknemers terecht komt. Dit geldt niet voor de lonen op of net boven het wettelijke minimumloon (WML), omdat lagere werkgeverskosten daar betekenen dat mensen met een lagere productiviteit aan de slag kunnen komen.

De leden van de fractie van 50PLUS vragen waarom AOW’ers recht hebben op de helft van de fiscale heffingskortingen omdat zij geen AOW-premie betalen. Deze leden zijn van mening dat het gaat om fiscale heffingskortingen op de te betalen belasting. Verder vragen zij waarom werkenden door de aftrek van de heffingskortingen effectief een lagere AOW-premie betalen, terwijl AOW’ers halve heffingskortingen krijgen. Tot slot willen zij weten waarom voor de werkenden voor de belasting en AOW-premie wordt uitgegaan van de volledige heffingskorting, terwijl bij AOW’ers het niet betalen van AOW-premie tot een halvering van de kortingen leidt. De heffingskortingen zijn niet alleen een korting op de te betalen belasting, maar ook op de premie volksverzekeringen. Bij de invoering van de Oort-wetgeving is een systeem van gecombineerde heffing van inkomstenbelasting en premie volksverzekeringen tot stand gebracht. De belastingvrije som gold sindsdien ook voor de premie volksverzekeringen. Door de gecombineerde heffing van inkomstenbelasting en premie volksverzekeringen werden op het gebied van de inning van belastingen en premies aanmerkelijke efficiencyvoordelen geboekt. Met de Wet inkomstenbelasting 2001 (Wet IB 2001) is de systematiek van heffingskortingen ingevoerd. De belastingvrije som is hierbij vervangen door de algemene heffingskorting. Deze bestaat uit een premie- en een belastingdeel. Zoals in de memorie van antwoord bij het onderhavige wetsvoorstel is vermeld, betalen belastingplichtigen die de AOW-gerechtigde leeftijd hebben bereikt geen AOW-premie meer. Dit heeft tot gevolg dat het gecombineerde tarief van inkomstenbelasting en premie voor de volksverzekeringen in de eerste en tweede schijf voor die belastingplichtigen een stuk lager is dan voor belastingplichtigen die de AOW-gerechtigde leeftijd nog niet hebben bereikt. De hoogte van onder andere de algemene heffingskorting, de arbeidskorting en de inkomensafhankelijke combinatiekorting is gekoppeld aan de hoogte van het gecombineerde tarief in de eerste schijf. De AOW-premie bedraagt in 2017 17,90%. Het gecombineerde tarief in de eerste schijf voor zowel de inkomstenbelasting als de premie voor de volksverzekeringen is in 2017 36,55%. Een belasting- en premieplichtige die de AOW-gerechtigde leeftijd heeft bereikt, ontvangt voor het belastingjaar 2017 18,65/36,55 deel (iets meer dan de helft) van de hiervoor genoemde kortingen, indien de belastingplichtige aan de voorwaarden voor het in aanmerking komen voor deze kortingen voldoet. De verhouding tussen de algemene heffingskorting en de inkomstenbelasting/premie volksverzekeringen van AOW-gerechtigden, respectievelijk van mensen die nog niet AOW-gerechtigd zijn, is bij een gelijk belastbaar inkomen in box 1 exact hetzelfde.

De leden van de fractie van 50PLUS vragen om een gedetailleerde berekening van de € 4,7 miljard die genoemd wordt in het kader van de vragen over de halve heffingskortingen voor AOW-gerechtigden en met welke veronderstellingen gerekend is en of dan met de volle 18% gerekend wordt of met de variabele effectieve AOW-premie die werkenden betalen. In de berekening wordt de volledige AOW-premie van 17,9% gefiscaliseerd. Hiermee gaat de te betalen belasting vóór aftrek van kortingen omhoog met € 13,1 miljard en gaan de vergolden kortingen omhoog met € 3,2 miljard, waarmee de te betalen belasting na aftrek van kortingen omhoog gaat met € 9,9 miljard. De bruto AOW gaat omhoog met € 5,2 miljard. In totaal levert fiscalisering van de AOW-premie in één keer daarmee € 4,7 miljard op. Hierbij is de doorwerking naar de toeslagen (een opbrengst van circa € 0,3 miljard) nog buiten beschouwing gelaten.

De leden van de fractie van 50PLUS vragen welke argumentatie er zou zijn voor een verschil in effectieve AOW-premie tussen niet-AOW’ers en AOW’ers. Belastingplichtigen die de AOW-gerechtigde leeftijd hebben bereikt, betalen geen AOW-premie meer. Voor hen is er dus ook geen effectieve AOW-premie.

De leden van de fractie van 50PLUS vragen of het systeem van fiscale heffingskortingen is doorgeschoten door de stijgingen van kortingen. Daarnaast vragen deze leden of wordt erkend dat dit tot een onhanteerbaar stelsel is uitgegroeid dat niet verder kan worden uitgebreid. Het kabinet deelt deze mening niet. Elke intensivering van een heffingskorting is ingegeven vanuit een bepaald beleidsdoel dat op zichzelf zinnig is, of het nu vanuit het oogpunt van een evenwichtige koopkrachtontwikkeling is of vanuit het stimuleren van werk. Een aanpassing in de heffingskortingen moet worden beoordeeld op doelmatigheid gegeven het beleidsdoel, zoals dat nu altijd gebeurt en in de toekomst ook zal gebeuren. Daarbij wordt het complete koopkrachtbeeld niet uit het oog verloren.

De leden van de fractie van 50PLUS vragen om in de tabellen met de inkomensverdeling de groep met een leeftijd van 65 jaar en ouder als geheel te beschouwen. In de in de memorie van antwoord opgenomen tabellen werd deze groep al als geheel beschouwd, dus inclusief de groep van 75 jaar en ouder. Voor de volledigheid zijn de tabellen hieronder nogmaals opgenomen. De tweede kolom betreft dus alle huishoudens met een hoofdkostwinner van 65 jaar en ouder, inclusief de hoofdkostwinners van 75 jaar en ouder. De derde kolom is daarvan een deelselectie. In de eerste tabel is tevens het gevraagde totale aantal kostwinners in Nederland in aantallen en percentages toegevoegd. En ten slotte is het gevraagde nominale aantal per inkomensgroep in tabel 28 van de memorie van antwoord opgenomen.

|

Bruto inkomen |

Hoofdkostwinner 50 tot 65 jaar (x 1.000) |

Hoofdkostwinner 65 jaar of ouder (x 1.000) |

Hoofdkostwinner 75 jaar of ouder (x 1.000) |

Alle Nederlandse huishoudens (x 1.000) |

Alle Nederlandse huishoudens (%) |

|---|---|---|---|---|---|

|

Tot 10.000 euro |

32 |

10 |

3 |

330 |

4% |

|

10.000 tot 20.000 euro |

168 |

365 |

222 |

875 |

12% |

|

20.000 tot 30.000 euro |

199 |

608 |

329 |

1.219 |

16% |

|

30.000 tot 40.000 euro |

189 |

377 |

146 |

910 |

12% |

|

40.000 tot 50.000 euro |

199 |

210 |

73 |

770 |

10% |

|

50.000 tot 75.000 euro |

450 |

244 |

78 |

1.455 |

19% |

|

75.000 tot 100.000 euro |

348 |

79 |

21 |

911 |

12% |

|

100.000 euro of meer |

495 |

68 |

14 |

1.076 |

14% |

|

Totale omvang populatie |

2.080 |

1.961 |

886 |

7.546 |

|

|

Gemiddeld inkomen |

€ 60.000 |

€ 36.000 |

€ 30.000 |

€ 56.000 |

|

|

Mediaan inkomen |

€ 46.000 |

€ 28.000 |

€ 24.000 |

€ 45.000 |

|

|

Gemiddeld inkomen bij groep met inkomen tot 100.000 euro |

€ 53.000 |

€ 32.000 |

€ 28.000 |

€ 44.000 |

|

Bruto inkomen |

Hoofdkostwinner 50 tot 65 jaar |

Hoofdkostwinner 65 jaar of ouder |

Hoofdkostwinner 75 jaar of ouder |

Totaal aantal kostwinners van 50 jaar en ouder (x 1.000) |

|---|---|---|---|---|

|

Tot 10.000 euro |

2% |

1% |

0% |

45 |

|

10.000 tot 20.000 euro |

8% |

19% |

25% |

533 |

|

20.000 tot 30.000 euro |

10% |

31% |

37% |

807 |

|

30.000 tot 40.000 euro |

9% |

19% |

16% |

566 |

|

40.000 tot 50.000 euro |

10% |

11% |

8% |

409 |

|

50.000 tot 75.000 euro |

22% |

12% |

9% |

694 |

|

75.000 tot 100.000 euro |

17% |

4% |

2% |

427 |

|

100.000 euro of meer |

24% |

3% |

2% |

563 |

|

Totale omvang populatie |

2.080.000 |

1.961.000 |

886.000 |

4.041 |

Bron: http://statline.cbs.nl/Statweb/publication/?DM=SLNL&PA=70958NED&D1=0&D2=1&D3=a&D4=38–43&D5=l&VW=T

De leden van de fractie van 50PLUS vragen wat de AOW-premie voor zelfstandigen is als rekening wordt gehouden met pensioenpremie en premie arbeidsongeschiktheidsverzekering. Zelfstandigen mogen hun betaalde pensioen- en arbeidsongeschiktheidspremie aftrekken van hun belastbaar inkomen. De betaalde pensioen- en arbeidsongeschiktheidspremie leidt derhalve tot een verlaging van de verschuldigde AOW-premie. De omvang van dat effect is uiteraard afhankelijk van de hoogte van de betaalde pensioen- en arbeidsongeschiktheidspremie.

De leden van de fractie van 50PLUS vragen of de voorbeelden van de genoemde vijf landen in het antwoord op de vraag over het rechtsvergelijkend onderzoek3 nader kunnen worden uitgelegd. Het verder uitwerken van deze voorbeelden vergt nader onderzoek. Zoals reeds in eerdere antwoorden aangegeven, is het doen van onderzoek op dit gebied zeer omvangrijk en daardoor tijdrovend en kostbaar.4 Daarbij is het de vraag wat de waarde is van een nadere uitwerking van deze regelingen. Enkel naar aanleiding van de inhoud van deze regelingen kan immers geen conclusie worden getrokken ten aanzien van de positie van ouderen, wanneer deze regelingen losstaand van het fiscale stelsel en andere niet-fiscale regelingen voor ouderen worden bezien.

De leden van de fractie van 50PLUS vragen of het vijfmiljardpakket niet vooral gericht had moeten zijn op het verkleinen van de armoedeval van ouderen. Daarnaast vragen deze leden waarom niet een evenredig aandeel van het vijfmiljardpakket naar ouderen is gegaan en waarom ouderen fiscaal zijn uitgesloten bij de verkleining van de wig. Er is geen sprake van uitsluiting van ouderen van de maatregelen uit het vijfmiljardpakket. Ouderen hebben een evenredig deel van het vijfmiljardpakket gekregen. Dit is vorig jaar in tabelvorm op bladzijde 20 van de memorie van antwoord bij het Belastingplan 2016 weergegeven.5 Werkende AOW-gerechtigden hebben ook (naar rato) voordeel gehad van de verhoging van de arbeidskorting. Hierdoor is ook voor ouderen werken meer gaan lonen. AOW-gerechtigden zijn niet de primaire doelgroep waar arbeidsmarktbeleid op gericht wordt, aangezien AOW-gerechtigden over het algemeen niet werken. Voor ouderen is er echter wel veel minder sprake van een armoedeval, doordat iedereen die de AOW-gerechtigde leeftijd heeft bereikt een AOW-uitkering krijgt. Deze uitkering vervalt of daalt niet als de betreffende persoon gaat werken.

De leden van de fractie van 50PLUS vragen waarom naast het vijfmiljardpakket met structurele maatregelen grotendeels gericht op werkenden alleen eenmalige maatregelen zijn genomen om de koopkracht in 2016 te repareren. Vorig jaar was het vijfmiljardpakket gericht op het stimuleren van de werkgelegenheid. Voor de koopkrachtreparatie was incidenteel geld beschikbaar. Dit jaar is de ruimte gevonden om de koopkrachtreparatie structureel te maken. Er is zelfs nog meer geld uitgetrokken voor de koopkrachtreparatie dan voor de eenmalige maatregelen in het Belastingplan 2016.

De leden van de fractie van 50PLUS vragen zich af of ouderen worden vergeten bij het beleidsmatig fiscaal stimuleren of ontzien van specifieke groepen. Daarnaast vragen deze leden of ouderen bij de doorvoering van de Wet uniformering loonbegrip (WUL) en het vijfmiljardpakket systematisch zijn achtergesteld en of dat dan geen discriminatie is. Het kabinet herkent zich absoluut niet in het beeld dat ouderen systematisch worden achtergesteld. Allereerst hebben ouderen recht op ouderenkorting, een heffingskorting specifiek voor AOW-gerechtigden. Hierdoor betalen zij relatief weinig inkomstenbelasting. Ook met ouderen wordt dus specifiek rekening gehouden in het fiscale stelsel.

Niet elke maatregel is echter op ouderen gericht. Zo was het vijfmiljardpakket vooral gericht op het lonender maken van werken. AOW’ers werken over het algemeen niet en hebben als groep dus relatief minder profijt van maatregelen gericht op werkenden. Andere maatregelen, zoals de verhoging van de ouderenkorting, zijn dan juist weer specifiek gericht op ouderen, en daar hebben werkenden (en andere niet-AOW’ers) dus weer geen profijt van.

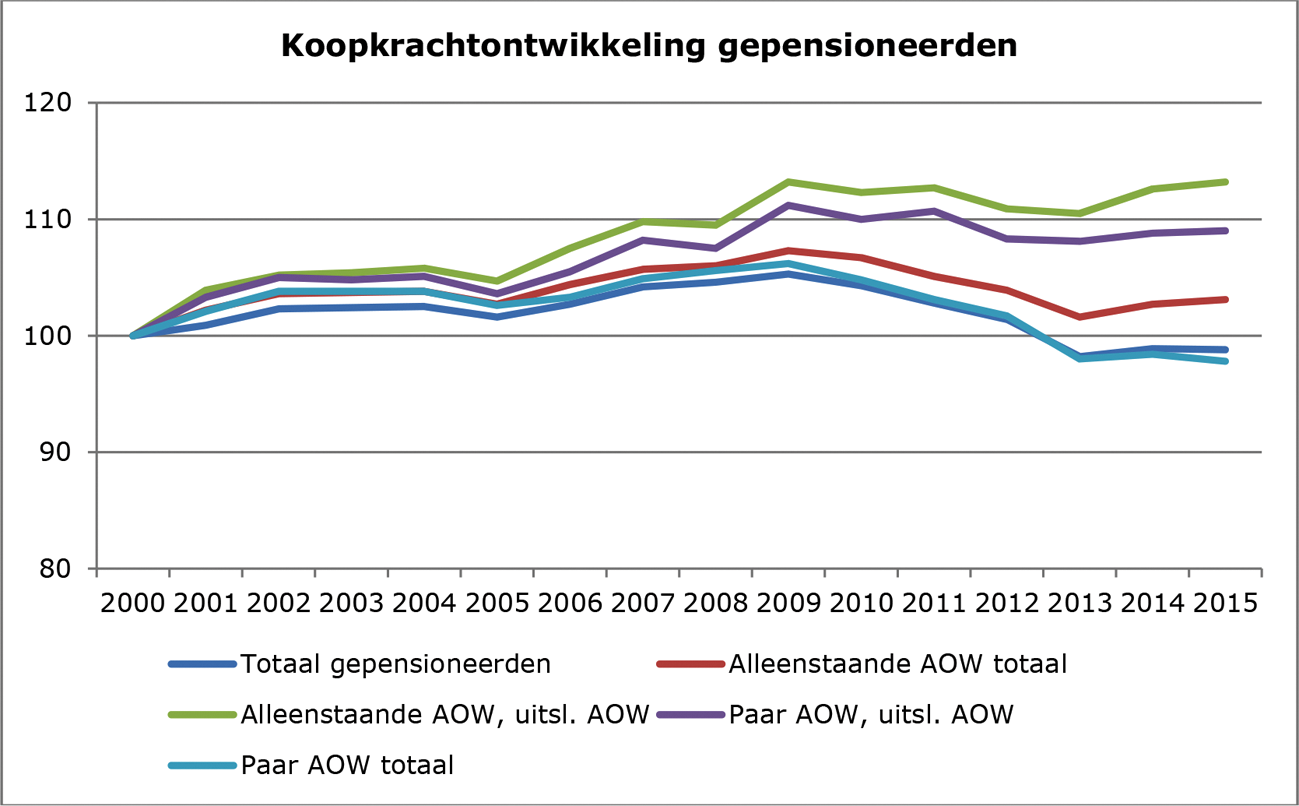

De leden van de fractie van 50PLUS vragen of bevestigd en toegelicht kan worden dat in het overzicht van het Centraal Bureau voor de Statistiek (CBS) de mediane ontwikkeling wordt gegeven voor de diverse groepen en dat daaruit blijkt dat werkenden er 30% op vooruit zijn gegaan en gepensioneerden (gemiddeld) gelijk zijn gebleven. Daarnaast vragen deze leden waarom het kabinet desondanks vindt dat er voor gepensioneerden een evenwichtige ontwikkeling van de koopkracht heeft plaatsgevonden in de periode 2000–2014. In het CBS-overzicht6 betreft het inderdaad de mediane ontwikkeling van de koopkracht (bij gelijkblijvende inkomensbron) voor verschillende groepen. Hierin zijn niet meegenomen de koopkrachtveranderingen als gevolg van bijvoorbeeld baanverlies onder de werkende populatie (die normaal gesproken wel in het dynamische koopkrachtbeeld meelopen). De vooruitgang bij werkenden die wordt beschreven, betreft daardoor alleen de groep mensen die een baan had en heeft. Hierbij is vooral de incidentele loonontwikkeling (bijvoorbeeld door promoties die vooral de nieuwste generaties werkenden doormaken) dominant. Deze groep is daarmee niet representatief voor de totale beroepsbevolking. Het overzicht waarnaar wordt verwezen is naar mening van het kabinet dan ook minder geschikt om een oordeel over de evenwichtigheid van het inkomensbeleid op te baseren. Daarvoor kan beter gekeken worden naar de statische koopkracht (invloed van beleid), die uiteraard in samenhang moet worden bezien met de mate van inkomenszekerheid en het niveau van het besteedbaar inkomen van verschillende groepen in de samenleving. De verschillen in statische koopkrachtontwikkeling tussen AOW-gerechtigden en werkenden zijn veel beperkter. In het licht van de verschillen in de mate van inkomenszekerheid, welvaartsniveau en armoederisico tussen mensen onder en boven de AOW-leeftijd, vindt het kabinet deze verschillen gerechtvaardigd. Dat neemt niet weg dat ieder jaar maatregelen worden getroffen om het koopkrachtbeeld bij te sturen, ook voor AOW-gerechtigden. In 2017 komt naar verwachting meer dan 60% van het totaal aan intensiveringen uit het koopkrachtpakket bij AOW-gerechtigden terecht.

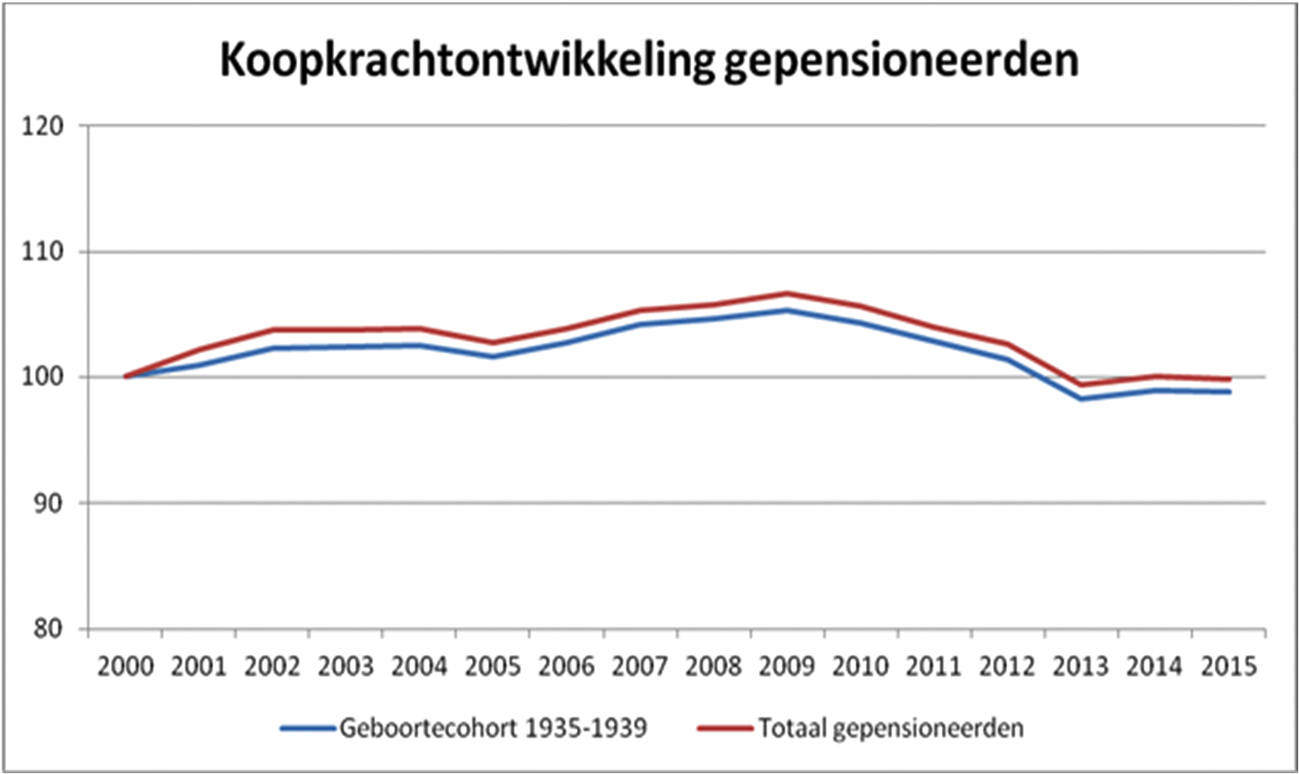

In het kader van het schriftelijke overleg ter voorbereiding van de Algemene financiële beschouwingen (AFB) hebben de leden van de fractie van 50PLUS gevraagd naar de ontwikkeling van het gemiddelde besteedbaar inkomen van huishoudens. De leden van de fractie van 50PLUS vragen nu of het antwoord klopt dat in de memorie van antwoord is gegeven, namelijk dat het daarbij gaat om het zogenoemde leeftijdscohort. Daarnaast vragen deze leden of het CBS-overzicht voor de periode 2000–2014 gegeven kan worden op basis van het zogenoemde leeftijdcohort. In het bedoelde antwoord in de memorie van antwoord is inderdaad sprake van een cohorteffect. Dit is iets anders dan de koopkrachtontwikkeling bij gelijkblijvende inkomensbron uit het CBS-overzicht. Daar komen geen «nieuwe ouderen» bij. De leden van de fractie van 50PLUS vragen nu naar cijfers per geboortecohort. Voor het geboortecohort 1935–1939 zijn koopkrachtcijfers beschikbaar conform het CBS-overzicht. Zie figuur 1. Het geboortecohort 1935–1939 is het laatste dat is meegenomen in deze CBS-cijfers, omdat deze groep in 2000 65 jaar is geworden en aan het begin van de meting al AOW ontving. De figuur laat zien dat de koopkrachtontwikkeling van de «jongste» ouderen in deze analyse licht negatiever is dan voor de totale groep ouderen die in 2000 65 jaar of ouder was. Het geboortecohort 1935–1939 heeft meer last van de lage indexatie van de pensioenen, omdat zij meer pensioen hebben opgebouwd dan oudere geboortecohorten.

Figuur 7: koopkrachtontwikkeling gepensioneerden conform CBS-overzicht (2000=100)

Bron: CBS-data, bewerking SZW

De leden van de fractie van 50PLUS vragen of erkend wordt dat voor de koopkrachtontwikkeling het gebruik van geboortecohorten een juister beeld geeft omdat het dan gaat om de koopkrachtontwikkeling van dezelfde groep mensen, terwijl het bij leeftijdcohorten gaat om een steeds nieuwe groep van andere mensen. Voorts vragen deze leden of erkend wordt dat het moet gaan om de koopkracht van mensen die nu niet meer 65 jaar maar inmiddels 80 jaar zijn. Het CPB en het Ministerie van SZW laten standaard de statische koopkrachtcijfers zien: de ontwikkeling in het reëel besteedbaar inkomen in het geval dat de persoonlijke omstandigheden niet veranderen. De statische benadering houdt de samenstelling van de groep ouderen constant en volgt daarmee dezelfde generatie ouderen over de tijd. Dit is feitelijk een geboortecohortbenadering.

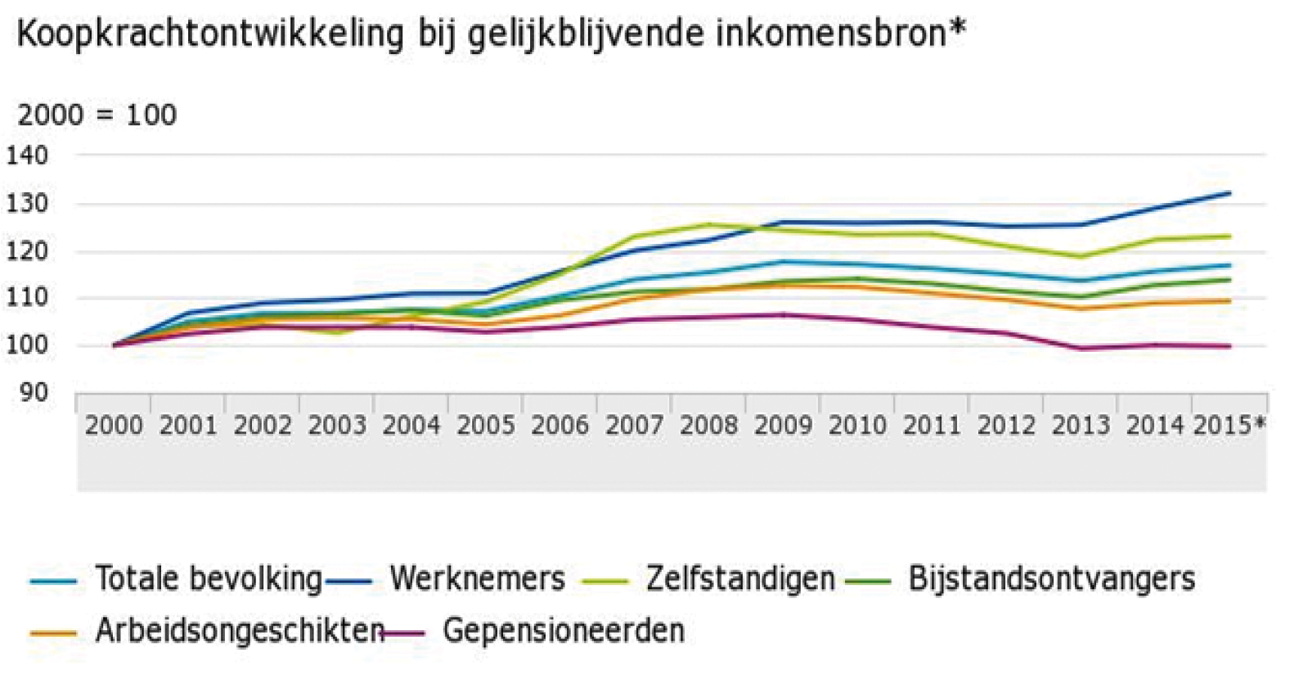

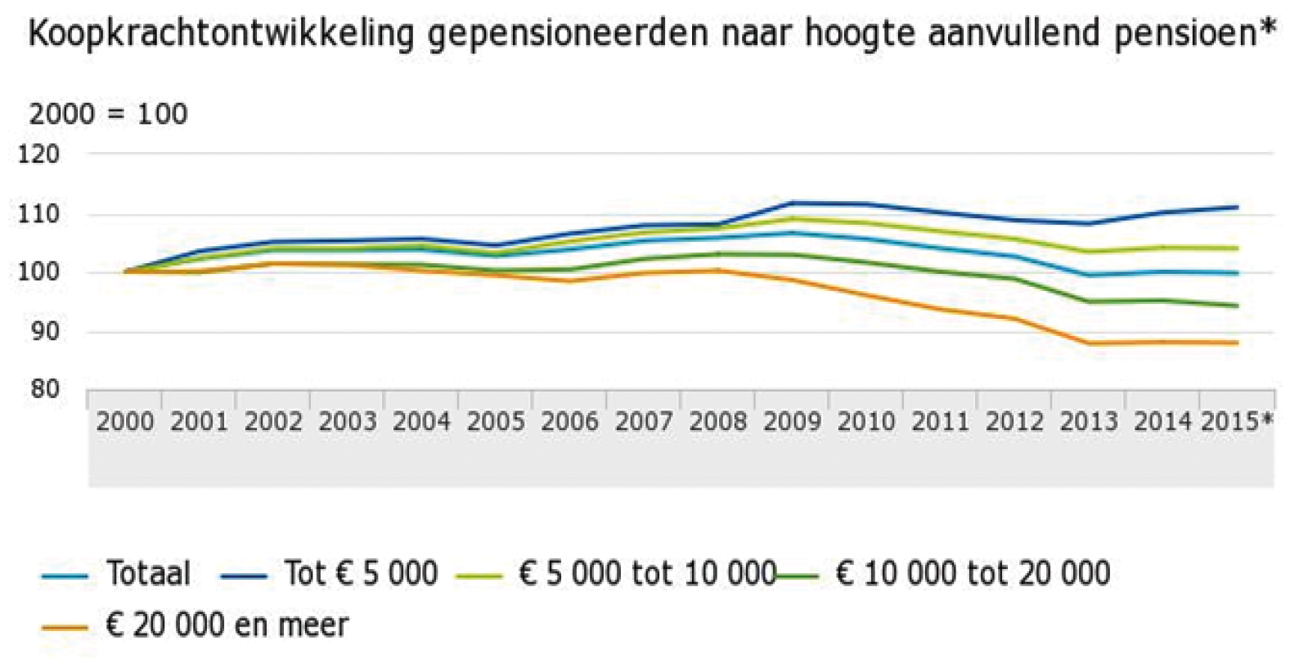

De leden van de fractie van 50PLUS vragen of de figuren uit de CBS-publicatie waarnaar in de memorie van antwoord wordt verwezen,7 opgenomen kunnen worden. Daarnaast vragen deze leden of kan worden bevestigd dat gepensioneerden met een pensioen van € 20.000 of meer er 12% op achteruit zijn gegaan en of er een verschil van 42% is ontstaan met werkenden. De figuren uit de CBS-publicatie zijn hierna weergegeven. Hieruit blijkt dat de dynamische koopkrachtontwikkeling van gepensioneerden met een aanvullend pensioen is achtergebleven bij de dynamische koopkrachtontwikkeling van de groep werkenden. De voornaamste oorzaak hiervan is dat ouderen met een aanvullend pensioen te maken hebben gehad met lage indexatie van de pensioenen. Ook werkenden ondervinden hier nadeel van, alleen komt dat niet tot uitdrukking in de koopkrachtplaatjes. Gepensioneerden die geen of weinig aanvullende inkomsten naast de AOW hebben, zagen hun koopkracht met meer dan 10% stijgen.

Figuur 8: CBS-cijfers koopkrachtontwikkeling 2000–2015

Bron: CBS

Figuur 9: CBS-cijfers koopkrachtontwikkeling 2000–2015

Bron: CBS

De leden van de fractie van 50PLUS vragen of het CBS-overzicht kan worden gegeven van de koopkrachtontwikkeling bij gelijkblijvende inkomensbron in de periode 2001–2015, onderverdeeld naar specifieke groepen zoals in een CBS-publicatie van september ook is aangegeven. In het CBS-artikel waarnaar wordt verwezen in de memorie van antwoord is een uitsplitsing gegeven naar werknemers, zelfstandigen, bijstandsontvangers, arbeidsongeschikten en gepensioneerden voor de gevraagde periode. De eerder opgenomen figuur 2 laat dit ook zien. De hierna opgenomen figuur 4 laat de koopkrachtontwikkeling bij gelijkblijvende inkomensbron zien voor de gevraagde groepen gepensioneerden. De groep gepensioneerden met het laagste inkomen, alleen AOW, is er het meest op vooruitgegaan. Gepensioneerden met een hoger inkomen hebben te maken gehad met de lage indexering van de aanvullende pensioenen.

Figuur 10: koopkrachtontwikkeling gepensioneerden conform CBS-overzicht (2000=100)

Bron: CBS-data, bewerking SZW

De leden van de fractie van 50PLUS vragen of het verloop van de totale belasting- en premieheffing en de toenemende zorgkosten niet belangrijkere oorzaken zijn van de verschillen in koopkracht tussen ouderen en werkenden dan het niet-indexeren van pensioenen en de steilere afbouw van de algemene heffingskortingen en toeslagen. Zoals ook in antwoord op eerdere vragen in de memorie van antwoord is aangegeven, wordt de koopkrachtachteruitgang bij ouderen met een hoger aanvullend pensioen vooral veroorzaakt doordat ouderen te maken hebben gehad met niet-indexatie van de pensioenen en de steilere afbouw van de algemene heffingskorting en de toeslagen. Werkenden zijn er daarbij extra op vooruitgegaan door het kabinetsbeleid om de arbeidsparticipatie te stimuleren. Beide ontwikkelingen verklaren de verschillen in statische koopkracht tussen deze groepen. Bij de verschillen in dynamische koopkrachtontwikkeling tussen werkenden en gepensioneerden zoals het CBS deze in kaart brengt, spelen ook de incidentele loonontwikkeling en andere samenstellingseffecten een rol. Zo hebben vooral werkenden tot 25 jaar hun koopkracht snel zien stijgen als gevolg van de carrièregroei die zij doormaken. Bij de groep ouderen zien we dat vooral de nieuwste cohorten ouderen geraakt worden door het niet-indexeren van de pensioenen, omdat zij vaak over een hoger aanvullend pensioen beschikken. In de statische koopkrachtplaatjes die het CPB en het Ministerie van SZW presenteren spelen deze effecten geen rol omdat dezelfde huishoudens over de tijd, in gelijkblijvende persoonlijke omstandigheden, gevolgd worden.

De leden van de fractie van 50PLUS vragen of uit de cijfers over het al dan niet volledig indexeren van de pensioenen blijkt dat het effect van de indexatieachterstand op de koopkracht zeer beperkt is en dat de hoofdoorzaak van de negatieve koopkrachtontwikkeling ligt in het gevoerde beleid. Zoals ook blijkt uit bijlage 1 van de terugblik inkomensbeleid8 draagt het beleid in de periode 2010–2017 1,3 procentpunt bij aan het koopkrachtverlies bij ouderen. Dat is aanzienlijk minder dan het effect van niet indexeren (2,7 procentpunt). Overigens wordt het totale koopkrachtbeeld niet alleen bepaald door de mate van pensioenindexatie en het kabinetsbeleid. Autonome ontwikkelingen spelen ook een rol. Zo was er in 2011, 2012 en 2013 sprake van een negatieve reële loonstijging, waardoor er ook bij volledige indexatie nog sprake zou zijn geweest van een negatieve koopkrachtontwikkeling. Daarnaast daalde de spaarrente sterk, waardoor ook een dalend inkomen uit vermogen de koopkracht beperkte.

De leden van de fractie van 50PLUS vragen naar een uitvoerige toelichting op het koopkrachtbeeld van ouderen dat overwegend negatief is en ook negatiever wordt naarmate het aanvullend pensioen hoger is. Voor een nadere toelichting op de koopkrachtontwikkeling gedurende de kabinetsperiode en sinds 2010 verwijzen we naar de Terugblik inkomensbeleid en koopkracht.9

De leden van de fractie van 50PLUS stellen dat het kabinet verwijst naar de «Beleidsdoorlichting artikel 41: Inkomensbeleid», waarin wordt geconstateerd dat de koopkrachtontwikkeling voor ouderen gunstiger is geweest dan voor andere groepen. Deze leden vragen of dat niet komt, omdat de WUL niet in die periode zit en of het niet juister is om de periode 2012–2017 te kiezen, zoals in tabel 36 van de memorie van antwoord. De Beleidsdoorlichting over het toenmalige artikel 41 inkomensbeleid (2011) ziet op de periode 2002–2010. Dat was voor invoering van de WUL. De Terugblik inkomensbeleid en koopkracht die op 25 november 2016 aan uw Kamer is toegezonden, ziet op de periode 2012–2017. Om de aansluiting te maken met de vorige beleidsdoorlichting, is in de bijlage ook de cumulatieve koopkracht over de periode 2010–2017 opgenomen. In dit recente document lopen de effecten van de WUL volledig mee.

De leden van de fractie van 50PLUS geven aan dat uit de antwoorden blijkt dat het CBS geen cijfers publiceert voor pensioenen boven de € 20.000 en vragen of het kabinet het CBS kan vragen ook de ontwikkeling van de koopkracht van gepensioneerden te bepalen voor de aanvullende pensioenen van € 20.000, € 30.000, € 40.000, € 50.000 en € 60.000. Het kabinet acht een dergelijk verzoek om methodologische redenen niet wenselijk en daardoor ook niet kansrijk. De helft van de AOW’ers heeft een aanvullend pensioen van € 10.000 of minder, waardoor de groep met een aanvullend pensioen van meer dan € 20.000 beperkt is. Daardoor zijn er voor de hoogste aanvullende pensioenen te weinig waarnemingen om daar apart uitspraken over te doen.

De leden van de fractie van 50PLUS vragen om alsnog een berekening te maken van het aandeel van de AOW’ers in de opbrengst van de 3,9% extra heffing over de eerste schijf, los van compensatie. Deze leden vragen ook of alsnog de vraag beantwoord kan worden hoe hoog de brutolastenverzwaring was als gevolg van de 3,9% WUL-belasting over de eerste schijf voor AOW’ers. De verhoging van het tarief in de eerste schijf in het kader van de WUL is een onderdeel van een pakket van maatregelen en kan daar niet los van gezien worden. Het CPB heeft het volledige pakket doorgerekend en vindt in doorsnee een effect van nul voor gepensioneerden.10

De leden van de fractie van 50PLUS vragen of de ontwikkeling van de koopkracht door de verhoging van het verlaagde tarief van de inkomensafhankelijke bijdrage Zorgverzekeringswet (IAB Zvw) in 2016 in beeld gebracht kan worden voor gepensioneerden met aanvullende pensioenen van € 20.000, € 30.000, € 40.000, € 50.000 en € 60.000. Tabel 11 laat de effecten van de verlaging van de korting op de IAB Zvw in euro’s en in percentages zien voor gepensioneerden met verschillende niveaus van het aanvullend pensioen. Het betreft hier echter slechts een van de beleidsmaatregelen uit 2016. Zo is bijvoorbeeld in het kader van de koopkrachtbesluitvorming over 2016 de ouderenkorting verhoogd met € 139. Dit doet het effect van de verlaging van de korting op de IAB Zvw voor aanvullende pensioenen tot circa € 30.000 grotendeels teniet.

|

Aanvullend pensioen |

alleenstaand |

paar |

||

|---|---|---|---|---|

|

euro |

%bruto inkomen |

euro |

%bruto inkomen |

|

|

geen |

24 |

0,2 |

– 4 |

0,0 |

|

10.000 |

– 97 |

– 0,4 |

– 95 |

– 0,3 |

|

20.000 |

– 173 |

– 0,5 |

– 143 |

– 0,4 |

|

30.000 |

– 243 |

– 0,5 |

– 228 |

– 0,5 |

|

40.000 |

– 294 |

– 0,5 |

– 298 |

– 0,5 |

|

50.000 |

– 294 |

– 0,5 |

– 313 |

– 0,4 |

|

60.000 |

– 306 |

– 0,4 |

– 320 |

– 0,4 |

De leden van de fractie van 50PLUS vragen de lastenverlichting in beeld te brengen als gevolg van de structurele verhoging van de ouderenkorting van 2017 voor de inkomens boven de AOW-grens, voor zover van toepassing wegens de inkomensgrens van € 36.057.

|

Aanvullend pensioen |

alleenstaand |

paar |

||

|---|---|---|---|---|

|

euro |

%bruto inkomen |

euro |

%bruto inkomen |

|

|

geen |

80 |

0,5 |

0 |

0,0 |

|

10.000 |

215 |

0,9 |

215 |

0,7 |

|

20.000 |

215 |

0,6 |

215 |

0,5 |

|

30.000 |

0 |

0,0 |

0 |

0,0 |

Verder vragen deze leden naar het saldo van de ontwikkeling van de koopkracht van de WUL, de verlaging van de IAB Zvw en de verhoging van de ouderenkorting voor gepensioneerden met aanvullende pensioenen van € 20.000, € 30.000, € 40.000, € 50.000 en € 60.000. De WUL is in doorsnee neutraal voor gepensioneerden. De verlaging van de korting op de IAB Zvw heeft, behalve voor de alleenstaande AOW’er zonder aanvullend pensioen, ongunstig uitgepakt met een maximum effect van -0,5% van het brutoloon. Daar staat tegenover dat in 2016 de ouderenkorting verhoogd is. Ook in 2017 is deze verhoogd en daarmee is voor gepensioneerden met een inkomen tot circa € 36.500 het negatieve inkomenseffect van de verlaging van de korting op de IAB Zvw meer dan tenietgedaan.

De leden van de fractie van 50PLUS stellen een aantal theoretische vragen over de fiscalisering van de AOW als gedachte-exercitie. Deze vragen vergen berekeningen waar binnen het tijdsbestek van de behandeling van het huidige Belastingplan geen ruimte voor bestaat. Verder hebben deze vragen geen raakvlak met de wetgeving zoals voorgesteld in het Belastingplan en passen bijvoorbeeld meer in een doorrekening van een verkiezingsprogramma. Indien de leden van de fractie van 50PLUS willen voorstellen de AOW te fiscaliseren, geef ik hen in overweging deze maatregel als zodanig door te laten rekenen door het CPB.

De leden van de fractie van 50PLUS vragen naar de tabellen 16 en 17 uit de memorie van antwoord bij het pakket Belastingplan 2017 in grafiekvorm. Deze tabellen worden in de memorie van antwoord in de figuren 14 en 15 in grafiekvorm weergegeven.

De leden van de fractie van het CDA vragen of de € 3,7 miljard aan heffingskortingen die niet verzilverd worden, volledig zijn verwerkt in de begroting van 2017 en zo ja hoe dat is gebeurd. Daarnaast vragen deze leden of in het Belastingplan 2018 maatregelen kunnen worden genomen om de niet-verzilverbaarheid van heffingskortingen te beperken. In de ramingen van fiscale maatregelen wordt altijd rekening gehouden met de te verwachten mate van verzilvering van heffingskortingen. Er is daardoor geen sprake van een «meevaller» van € 3,7 miljard. Als bijvoorbeeld de arbeidskorting met € 100 zou worden verhoogd dan kost dat volgens de sleuteltabel 2017 € 614 miljoen.11 Er is hierbij al rekening gehouden met het niet verzilveren van een deel van de verhoging van de arbeidskorting. Zou hier geen rekening mee gehouden worden, dan zou een verhoging van de arbeidskorting met € 100 € 628 miljoen kosten. € 14 miljoen, oftewel iets meer dan 2%, van de verhoging, kan niet verzilverd worden en wordt dus niet meegenomen in het budgettaire beslag van een verhoging van de arbeidskorting. Doordat in de ramingen van fiscale maatregelen al rekening wordt gehouden met niet-verzilvering is dit budgettair geen «probleem». Het betekent alleen dat bepaalde huishoudens niet worden bereikt met het verhogen van heffingskortingen. Mocht de wens zijn deze huishoudens financieel tegemoet te komen, dan zal dit dus op andere manieren moeten, bijvoorbeeld via de toeslagen, waar niet-verzilvering geen rol speelt. In het koopkrachtpakket dit jaar is daarom ook sprake van een scala aan verschillende maatregelen.

Overigens zorgen de twee maatregelen die de leden van de fractie van het CDA noemen er niet voor dat meer heffingskortingen verzilverd kunnen worden. Het amendement Schouten,12 de afbouw van de uitbetaling van de arbeidskorting en inkomensafhankelijke combinatiekorting aan de minstverdienende partner, zou er juist voor zorgen dat de niet-verzilvering toeneemt. Een geleidelijke afbouw van de ouderenkorting heeft geheel geen effect op de mate van verzilvering van de ouderenkorting.

De leden van de fractie van de SP vragen het kabinet naar de tabel met cumulatieve koopkrachtontwikkeling over de periode 2012–2017 uit het rapport Terugblik inkomensbeleid en koopkracht 2012–2017 opgesplitst in inkomenskwartielen. Voor de tabel in bijlage 1 van het rapport Terugblik inkomensbeleid en koopkracht 2012–2017 is conform het verzoek van de Tweede Kamer aangesloten bij de koopkrachttabel zoals het CPB deze publiceert bij zijn ramingen. De gevraagde indeling naar kwartielen splitst de onderste inkomensgroepen (<175% WML en 175–350% WML) verder op (er vallen dus mensen uit de laagste inkomensgroep volgens de CPB-indeling in het tweede kwartiel enzovoort), terwijl de bovenste inkomensgroepen meer samenvallen. Een nadeel van indeling naar inkomenskwartielen is dat de inkomensgrenzen niet herkenbaar zijn, omdat niet direct duidelijk is wat de inkomens zijn die corresponderen met de verschillende kwartielen. Daarnaast zegt een indeling naar kwartielen vooral iets over het relatieve inkomensniveau van de groep huishoudens in het ene inkomenskwartiel ten opzichte van huishoudens in een ander inkomenskwartiel en minder over het absolute inkomensniveau (bijvoorbeeld over een risico op armoede). Tabel 13 toont de cumulatieve koopkracht en effecten van beleid voor de inkomenskwartielen. Vooral het onderste kwartiel is sterk gemengd (ongeveer 45% gepensioneerden, 30% werkenden en 25% uitkeringsgerechtigden), waardoor de vraag is wat de inkomensbron is van het mediane huishouden van dit kwartiel. Wanneer de inkomenskwartielen per inkomensbron bepaald worden, zijn deze beter inzichtelijk. De cumulatieve koopkracht en effecten van inkomensbeleid zijn bij deze indeling goed vergelijkbaar met de uitkomsten van het rapport Terugblik inkomensbeleid en koopkracht 2012–2017. Het inkomensbeleid heeft binnen elk van de groepen vooral de laagste inkomens ondersteund. Voor de hogere inkomens is het effect van inkomensbeleid beperkt vanwege de (sterkere) afbouw van onder meer de arbeidskorting en de algemene heffingskorting. Het koopkrachteffect van beleid is hierdoor lager naarmate het inkomen hoger is.

|

Koopkracht cum 2012–2017 |

Effect totaal beleid |

Effect beleid Rutte II1 |

|

|---|---|---|---|

|

Inkomensniveau |

|||

|

1e kwartiel |

3,2 |

1,0 |

0,9 |

|

2e kwartiel |

4,0 |

0,3 |

1,2 |

|

3e kwartiel |

7,6 |

2,0 |

2,9 |

|

4e kwartiel |

6,9 |

0,9 |

1,9 |

|

Werkenden naar inkomensniveau |

|||

|

1e kwartiel |

8,0 |

4,4 |

4,8 |

|

2e kwartiel |

8,3 |

2,6 |

3,4 |

|

3e kwartiel |

8,9 |

3,2 |

3,7 |

|

4e kwartiel |

6,9 |

0,7 |

1,7 |

|

Uitkeringsgerechtigden naar Inkomensniveau |

|||

|

1e kwartiel |

1,7 |

0,0 |

0,7 |

|

2e kwartiel |

2,3 |

– 0,3 |

0,9 |

|

3e kwartiel |

1,2 |

– 1,9 |

– 0,9 |

|

4e kwartiel |

2,6 |

– 1,3 |

– 0,6 |

|

Gepensioneerden naar Inkomensniveau |

|||

|

1e kwartiel |

3,4 |

1,8 |

0,9 |

|

2e kwartiel |

– 0,4 |

– 1,3 |

– 0,4 |

|

3e kwartiel |

– 2,8 |

– 2,9 |

– 1,2 |

|

4e kwartiel |

– 2,4 |

– 2,8 |

– 0,6 |

|

Alle huishoudens |

5,5 |

1,2 |

1,7 |

Omdat de Begroting 2013 bij de start van het kabinet Rutte II grotendeels vastlag, is voor 2013 alleen dat beleid toegerekend waartoe nog door het kabinet Rutte II is besloten. Het meegenomen inkomensbeleid verschilt daarom tussen «effect totaal beleid» en «effect beleid Rutte II» alleen voor 2013 en bestaat uit het beleid in 2013 waartoe niet door Rutte II is besloten.

De leden van de fractie van het CDA geven aan dat mijn voorganger heeft toegezegd dat de vrijgestelde beleggingsinstelling (vbi) ook door meerdere aanmerkelijkbelanghouders gebruikt zou kunnen worden en vragen of het kabinet hierop terugkomt. Dat is niet het geval. Het blijft voor aanmerkelijkbelanghouders dus mogelijk om met behulp van een vbi collectief te beleggen. Beleggen in een vbi kan door de voorgestelde wijzigingen wel minder aantrekkelijk worden voor aanmerkelijkbelanghouders.

De leden van de fractie van het CDA vragen ter zake van het overgangsrecht voor de vbi-maatregel of het kabinet kan bevestigen dat het overgangsrecht van toepassing is in alle gevallen waarin de Belastingdienst vóór 20 september 2016, 15.15 uur, door een verzoek tot vooroverleg of daaropvolgende correspondentie op de hoogte was van het voornemen van de belastingplichtige om een vbi-status aan te vragen. Tevens vragen deze leden het kabinet te bevestigen dat het overgangsrecht van toepassing is indien de afsplitsing van het vermogen na 1 januari 2017 plaatsvindt. Ik kan bevestigen dat in de door de leden van de fractie van het CDA genoemde situaties het overgangsrecht van toepassing is. In deze situaties bestond het voornemen om de vbi-status aan te vragen al vóór 20 september 2016, 15.15 uur, en is er geen sprake van anticipatie op de in het Belastingplan 2017 opgenomen maatregel voor aanmerkelijkbelanghouders met een vbi.

De leden van de fractie van het CDA vragen of het kabinet rekening heeft gehouden met de gevolgen van het aanpassen van het begrip bouwterrein in de Wet op de omzetbelasting 1968 (Wet OB 1968) voor nieuwe natuur of nieuwe landgoederen. Bij de aanpassing van dit begrip is rekening gehouden met een groot aantal beleidsterreinen, waaronder dat van de nieuwe landgoederen. De reikwijdte van de bepaling wijzigt niet. Dat betekent dat door de aanpassing niet ineens een intentie tot bebouwen ontstaat. In de huidige regels is immers opgenomen dat bewerkingen en dergelijke aan de grond moeten plaatsvinden met het oog op bebouwing van de grond wil de grond kwalificeren als bouwterrein. Voor een perceel grond waarop een landgoed wordt gerealiseerd, betekent dit dat als die intentie er onder de huidige situatie is, deze nu al als bouwterrein in de zin van de BTW-richtlijn kwalificeert. Deze groep zal derhalve niet onbedoeld worden getroffen. De bedoeling van de BTW-richtlijn is en blijft namelijk om enkel de levering van onbebouwde gronden, niet zijnde bouwterreinen, vrij te stellen van btw. Het door de leden van de fractie van het CDA voorgestelde overgangsrecht lijkt mij daarom niet nodig.

De leden van de fractie van de VVD vragen mij om enige coulance en de bereidheid om de watersportverenigingen actief te informeren over de per 1 januari 2017 gewijzigde regelgeving en hun ondersteuning te bieden bij de aanpassing daaraan. Bij het toezicht op de naleving van de gewijzigde regelgeving houdt de Belastingdienst rekening met de verwerking daarvan in de administraties van de watersportverenigingen. Ik zeg toe dat reeds afgesloten contracten met een looptijd tot 1 april 2017 zullen worden gerespecteerd, waarmee wordt aangesloten bij de voor dergelijke overeenkomsten gangbare contractsperiode tot 1 april. Ook kunnen deze verenigingen informatie inwinnen bij hun eigen inspecteur van de Belastingdienst, via de Belastingtelefoon of op de site van de Belastingdienst. De Belastingdienst assisteert echter niet bij de opzet van administraties. Dit zou ook botsen met de dienstverlening van commerciële adviseurs. Verder merk ik op dat, zowel in de aanloop naar de voorgestelde wijziging als gedurende de parlementaire behandeling ervan, contact en overleg met de belangenbehartigers van de watersportverenigingen heeft plaatsgevonden. Dit contact zal ook in het traject na de parlementaire behandeling worden voortgezet. Het Watersportverbond heeft al een aantal voorlichtingsavonden gehouden en ingepland waar geïnteresseerde verenigingen worden voorgelicht over de aanpassing aan de gewijzigde regelgeving. Vragen die uit deze sessies voortkomen en die nadere toelichting behoeven, zullen desgewenst ook in overleg met het Watersportverbond worden bezien. Daardoor kan de benodigde informatie niet alleen via de Belastingdienst, maar ook centraal vanuit de belangenbehartigers naar hun leden worden gecommuniceerd.

De leden van de fractie van de VVD vragen zich af of niet beter als criterium kan worden gehanteerd: de registratie van boten waarvoor de bestuurder een vaarbewijs dient te bezitten, die ook voor de watersportvereniging eenvoudig herkenbaar en (administratief) registreerbaar is. Een klein vaarbewijs is onder meer verplicht als:

− een vaartuig een lengte heeft van 15 meter tot 25 meter en niet bedrijfsmatig wordt gebruikt;

− een vaartuig een lengte heeft van 15 meter tot 20 meter en bedrijfsmatig wordt gebruikt;

− een vaartuig een sleepboot of duwboot is, die gebruikt wordt om een schip met een lengte van maximaal 20 meter te slepen, langszij mee te voeren of te duwen;

− een vaartuig een motorboot is met een lengte minder dan 15 meter die een snelheid van meer dan 20 kilometer per uur kan bereiken.

Gelet op het oordeel van het Hof van Justitie van de Europese Unie (HvJ EU) is een verplichting om een vaarbewijs te hebben voor een vaartuig niet geschikt als een criterium waaruit blijkt dat het vaartuig geschikt is voor sportbeoefening. Zoals uit de opsomming hiervóór blijkt, ziet een (klein) vaarbewijs ook niet op de vaartuigen waarvan kan worden gezegd dat deze kenmerken hebben waaruit kan worden afgeleid dat het vaartuig geschikt is voor sportbeoefening. Ook voor motorkruisers en sloepen kan een vaarbewijs nodig zijn, terwijl deze vaartuigen niet geschikt en noodzakelijk zijn om sport mee te beoefenen. Recreatieve vaartuigen zouden met een vaarbewijs als criterium onder de vrijstelling vallen, terwijl het HvJ EU deze categorie juist expliciet uitsluit van de sportvrijstelling. Ik heb in de memorie van toelichting en in de nota naar aanleiding van het verslag bij dit wetsvoorstel niet uitgesloten dat onder motorvaartuigen meer vaartuigen kunnen vallen die geschikt en noodzakelijk zijn voor sportbeoefening, onder verwijzing naar het voorbeeld van powerboats. Die vaartuigen moeten dan ook als zodanig duidelijk af te bakenen zijn om de regeling uitvoerbaar te houden voor zowel de watersportverenigingen als voor de Belastingdienst. De aanduiding speedboot of vaartuigen waarvoor een vaarbewijs nodig is, voldoet daar niet aan.

De leden van de fractie van de VVD vragen mij of ik het standpunt deel van de rechtbank Noord-Holland in de uitspraken van 28 november 2016 en zo ja, of het dan niet beter is om watersportverenigingen geheel van de sportvrijstelling uit te zonderen ten aanzien van alle ter beschikking te stellen lig- en bergplaatsen. De uitspraken waarnaar wordt verwezen zijn nog niet gepubliceerd. Deze uitspraken betreffen geen sportverenigingen. De jachthavenexploitanten in kwestie stellen dat de jachthaven als een sportaccommodatie moet worden aangemerkt in de zin van post b.3 van de bij de Wet OB 1968 behorende Tabel I, zodat het verlaagd btw-tarief kan worden toegepast. Deze post ziet echter op een andere dienst namelijk het gelegenheid geven tot sportbeoefening en baden. Het gaat daarbij volgens de jurisprudentie van de Hoge Raad voornamelijk om het verlenen van toegang tot een sportaccommodatie om daar te sporten. Louter de terbeschikkingstelling van een ligplaats wordt niet beschouwd als het gelegenheid geven tot sportbeoefening oftewel het verlenen van toegang tot een sportaccommodatie in de zin van die tabelpost. De bepaling waarover de rechtbank heeft geoordeeld is dus een andere bepaling dan de vrijstelling waar de voorgestelde wetswijziging op ziet en waarover het HvJ EU, als hoogste rechtsinstantie in de EU, heeft geoordeeld dat de terbeschikkingstelling van ligplaatsen in de vrijstelling kan delen voor vaartuigen die op grond van objectieve kenmerken geschikt zijn voor sportbeoefening. Daarbij heeft het HvJ EU afgewogen dat een ligplaats noodzakelijk kan zijn voor de sportbeoefening en daardoor in dat geval onder de sportvrijstelling valt. Dit doet echter niets af aan een oordeel van de rechtbank over de toepassing van de tabelpost b.3. Die post kent een ander afwegingskader, hetgeen de rechtbank ook duidelijk motiveert.

Ik ben het met het oordeel van de rechtbank eens dat het recht geven op een ligplaats niet hetzelfde is als het verlenen van toegang tot een sportaccommodatie. Het HvJ EU oordeelt over een andere bepaling dat de dienst bestaande uit het ter beschikking stellen van een ligplaats in bepaalde gevallen noodzakelijk kan zijn voor de sportbeoefening en daarom onder die vrijstelling valt. Dit betekent niet dat die dienst verandert in een dienst bestaande uit het verlenen van toegang tot een sportaccommodatie.

Ik zie daarin dan ook geen reden om watersportverenigingen, in strijd met het oordeel van het HvJ EU dat specifiek over de terbeschikkingstelling van ligplaatsen binnen de sportvrijstelling gaat, de vrijstelling te ontzeggen als zij voldoen aan de door dit Hof gestelde voorwaarden.

De leden van de fractie van het CDA geven aan dat zij de het kabinet erkentelijk zijn voor de uitleg ten aanzien van de uitvoeringstoetsen. Deze leden vragen of de bereidheid bestaat uitvoeriger met beide Kamers van het parlement het wegingsproces van de uitvoeringstoetsen door te lopen en zijn van mening dat het bijzonder zou helpen wanneer die toets zo objectief mogelijk gebeurt. Ook merken deze leden op de reactie met betrekking tot de gedachte een uitvoeringstoets uit te voeren naar aanleiding van de tweede voortgangsrapportage Deregulering Beoordeling Arbeidsrelaties (DBA) niet goed te begrijpen. Deze leden zijn er stellig van overtuigd dat een objectieve analyse gebaseerd op de criteria voor de uitvoeringstoets goed zou kunnen helpen bij een nadere bezinning en om vast te stellen of de ingeslagen weg juist is. Het verheugt mij dat er interesse is voor de uitvoeringstoets en voor de wijze waarop die tot stand komt. Met de leden van de fractie van het CDA onderstreep ik het belang van een goede inbedding van de uitvoeringstoets en van een verbetering van het gebruik daarvan. Uiteraard ben ik bereid tot verstrekking van nadere informatie. Daartoe bied ik desgewenst graag een technische briefing aan waarin de totstandkoming van de uitvoeringstoets kan worden toegelicht.

Met een uitvoeringstoets wordt voorafgaand aan de implementatie van een voorstel een inschatting gemaakt van de daarmee samenhangende gevolgen. Bij de implementatie van de DBA is ervoor gekozen de gevolgen voor de praktijk meer diepgaand en doorlopend te monitoren. Daartoe is de commissie modelovereenkomsten zzp’ers (commissie Boot) ingesteld. Ook is het meldpunt DBA geopend, waar betrokkenen knelpunten kunnen melden. Op basis van alle binnengekomen signalen heb ik in de tweede voortgangsrapportage DBA een aantal maatregelen aangekondigd.

De leden van de fractie van het CDA zijn van mening dat de reparatie van het arrest over de bedrijfsopvolgingsregeling (BOR)13 een overkill kent. Deze leden vragen waarom het kabinet daarvoor heeft gekozen. Daarbij wijzen deze leden op het amendement Omtzigt/Schouten14 dat in hun ogen voorziet in een passende oplossing waarbij het ondernemingsvermogen in indirecte belangen van minder dan 5% wel kwalificeert voor de BOR. Het kabinet heeft ook het alternatief dat de leden van de fractie van het CDA schetsen, overwogen. Vanwege de aan dit alternatief verbonden bezwaren is uiteindelijk gekozen voor de in het wetsvoorstel opgenomen reparatie van het arrest. Het alternatief dat onderzocht is, en tevens opgenomen is in het amendement Omtzigt/Schouten, is het ook toepassen van de toerekeningsregel op belangen van minder dan 5% die op het niveau van de holding ondernemingsvermogen vormen. Vervolgens kunnen de toegerekende bezittingen en schulden die ondernemingsvermogen bij de holding vormen, kwalificeren voor de BOR. Bij deze variant moet bij alle kleine belangen beoordeeld worden of deze belangen ondernemingsvermogen vormen voor de holding. Vervolgens moet toerekening plaatsvinden van de bezittingen en schulden. Daarna moet beoordeeld worden welke toegerekende bezittingen en schulden van de onderliggende onderneming ondernemingsvermogen vormen op het niveau van de holding. Dit leidt tot hoge administratieve lasten. Ook leidt deze variant tot fors hogere uitvoeringskosten voor de Belastingdienst. Het aantal verzoeken om vooroverleg met de Belastingdienst zal toenemen, evenals de discussies tijdens de aanslagregeling. Bovendien zullen zich bij deze variant naar verwachting meer bezwaar- en beroepsprocedures voordoen. Naast de hogere administratieve lasten en uitvoeringskosten leidt deze variant, in tegenstelling tot de in het wetsvoorstel opgenomen maatregel, tot een budgettaire derving. Ook leidt deze variant tot een verschil in behandeling tussen direct en indirect gehouden belangen van kleiner dan 5%. Dat vindt het kabinet niet wenselijk. Het kabinet is van mening dat de BOR, zoals die vóór het arrest toegepast werd, al voldoende ruim was en dat een verdere verruiming niet nodig is om de continuïteit van ondernemingen te waarborgen. In de afweging van alle voor- en nadelen van de twee varianten heeft het kabinet gekozen voor de variant waarbij het BOR-arrest volledig gerepareerd wordt.