Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2013-2014 | 33752 nr. D |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2013-2014 | 33752 nr. D |

Ontvangen 5 december 2013

|

Inhoudsopgave |

blz. |

|

Algemeen |

2 |

|

Inleiding |

2 |

|

Belastingplan 2014 |

4 |

|

1. Maatregelen regeerakkoord, aanvullend pakket en Begrotingsafspraken 2014 |

4 |

|

1.1. Inkomensbeleid |

4 |

|

1.2. Begunstiging lokaal duurzaam opgewekte energie |

18 |

|

1.3. Accijnzen |

21 |

|

1.4. Stamrechten |

24 |

|

1.5. Verlengen looptijd werkgeversheffing |

26 |

|

1.6. Verruimen vrijstelling schenkbelasting |

26 |

|

1.7. Fiscale aftrek specifieke zorgkosten |

29 |

|

1.8. Tijdelijke verlaging tarief inkomstenbelasting box 2 |

30 |

|

1.9. Belasting op leidingwater |

31 |

|

1.10. Belasting op storten van afval |

34 |

|

2. Oldtimers en motorrijtuigenbelasting |

35 |

|

3. Herziening keuzeregeling buitenlandse belastingplichtigen |

37 |

|

4. Belastingwet BES |

37 |

|

5. Overig |

38 |

|

Overige fiscale maatregelen 2014 |

39 |

|

6. Wet op de vennootschapsbelasting 1969 |

39 |

|

7. Wet op de internationale bijstandsverlening bij de heffing van belastingen |

40 |

|

Wet aanpak fraude toeslagen en fiscaliteit |

42 |

|

8. Versterking toezichtinstrumentarium toeslagen |

42 |

|

9. Versterking boete- en strafrechtinstrumentarium |

43 |

|

Wet wijziging percentages belasting- en invorderingsrente |

48 |

Het kabinet heeft met belangstelling kennisgenomen van de vragen van de leden van de fracties van de VVD, de PvdA, het CDA, de PVV, de SP, D66 en de ChristenUnie. Ik ben verheugd dat de leden van de fractie van D66 met tevredenheid vaststellen dat het pakket Belastingplan 2014 de nodige hervormingen doorvoert en pogingen tot vereenvoudiging bevat. Het doet mij deugd dat de leden van de fractie van de VVD het belang van het wetsvoorstel Wet aanpak fraude toeslagen en fiscaliteit, inclusief het in de Tweede Kamer aangenomen amendement, onderschrijven. Tevens constateer ik met genoegen dat deze leden van oordeel zijn dat het willens en wetens helpen van belastingplichtigen bij het niet nakomen van hun fiscale verplichtingen onwenselijk is. Ik ben ook blij met de instemming van de leden van de fractie van de PVV met de aanpak van het onterecht rijden met een buitenlands kenteken door Nederlands ingezetenen. De instemming van de leden van de fractie van de ChristenUnie met de verruiming van de schenkingsvrijstelling verheugt mij.

Bij de beantwoording van de vragen is zo veel mogelijk de volgorde van het voorlopige verslag aangehouden, met dien verstande dat gelijkluidende of in elkaars verlengde liggende vragen gebundeld zijn beantwoord.

De leden van de fractie van de PvdA vragen naar het gebruik van delegatie in fiscale regelingen. Zoals deze leden opmerken heeft de Afdeling advisering van de Raad van State hierover in haar adviezen bij het pakket Belastingplan 2014 een opmerking gemaakt. Het kabinet is hierop ingegaan in het nader rapport. Het kabinet omarmt de door de Afdeling advisering van de Raad van State weergegeven beginselen die gelden bij het delegeren van regelgevende bevoegdheid. In het algemeen, maar in fiscale regelingen in het bijzonder, geldt dat het primaat van de wetgever inhoudt dat waar mogelijk regelingen bij wet in formele zin worden vastgesteld en dat terughoudend moet worden omgegaan met het overdragen van regelgevende bevoegdheid aan de regering of een minister. Delegatie moet zo concreet en nauwkeurig mogelijk worden begrensd en het moet, gelet op de materie, noodzakelijk zijn te delegeren. In het nader rapport is tevens aangegeven dat naar het oordeel van het kabinet in fiscale regelgeving niet in toenemende mate gebruik wordt gemaakt van gedelegeerde regelgevende bevoegdheid.

Van de vier regelingen waarnaar de leden van de fractie van de PvdA vragen is overigens naar aanleiding van het advies van de Afdeling advisering van de Raad van State heroverwogen of de overdracht van regelgevende bevoegdheid daarin kon worden beperkt. Dit heeft in drie van de vier gevallen tot een aanpassing geleid. Deze aanpassingen zijn niet enkel in de memorie van toelichting doorgevoerd, maar hebben ook tot wijzigingen van de wettekst geleid. De delegatiebepaling met betrekking tot kwalificerende buitenlandse belastingplichtigen is tekstueel aangevuld om deze specifieker te maken, de delegatiebepaling met betrekking tot serviceflats is vervangen door een regeling op wetsniveau en met betrekking tot de aanpak van malafide uitzendbureaus is erin voorzien dat de nadere regels worden opgenomen in een algemene maatregel van bestuur in plaats van in een ministeriële regeling.

De leden van de fractie van D66 vragen of het kabinet het ingezette fiscale beleid, gericht op fraudebestrijding, minder lasten op arbeid, vergroting van de werkgelegenheid, vergroening van het belastingstelsel en een duidelijk, voorspelbaar en politiek breed gesteund fiscaal beleid ook in de toekomst zal continueren. Fraudebestrijding is en blijft een speerpunt van het kabinet. Naast het wetsvoorstel Wet aanpak fraude toeslagen en fiscaliteit zal nog dit jaar een kabinetsbrede visie op de aanpak van fraude naar de Kamer worden gestuurd. Daarin zal een aantal departementoverstijgende onderwerpen op het terrein van de aanpak van fraude aan de orde komen. Verder blijft de aanpak van fraude ook de komende jaren speerpunt van mijn beleid en zal ik, waar lacunes in wetgeving of uitvoering worden geconstateerd, met voorstellen komen. Met betrekking tot lagere lasten op arbeid is – naast het voorliggende Belastingplan 2014 – ook het lopende wetsvoorstel met maatregelen voor de woningmarkt van belang. Met de budgettaire opbrengst van dat wetsvoorstel wordt de derde schijf van de loon- en inkomstenbelasting geleidelijk verlengd. Tevens wordt in datzelfde wetsvoorstel de opbrengst van de per 1 januari 2013 ingevoerde (annuïtaire) aflossingseis geleidelijk teruggesluisd in de vorm van de verlaging van het tarief van de tweede, derde en vierde schijf van de loon- en inkomstenbelasting. In het kader van het energieakkoord zullen diverse onderzoeken naar verdere fiscale vergroening plaatsvinden. Milieuaspecten spelen ook een belangrijke rol bij de nieuwe autobrief die in het voorjaar van 2014 wordt uitgebracht. Wel zijn er grenzen aan vergroening. Zo zal moeten worden gekeken naar de effectiviteit van vergroeningsmaatregelen en de kosten, administratieve lasten en uitvoeringskosten van deze maatregelen. Voorts moet bij verdere vergroening rekening worden gehouden met de concurrentiepositie van het Nederlandse bedrijfsleven. Ten slotte dient bij vergroening ook de robuustheid van het systeem en een stabiele bron van belastinginkomsten absolute randvoorwaarde te zijn.

De economische crisis sinds 2009 en het op orde brengen van de overheidsfinanciën, maken het noodzakelijk aanvullende maatregelen te treffen, waarbij het onvermijdelijk is dat er een pas op de plaats moet worden gemaakt met het oorspronkelijke ingezette fiscale beleid. Ook is het fiscale beleid hierdoor tot op zekere hoogte minder voorspelbaar dan voor de economische crisis. Binnen de huidige omstandigheden wordt vanzelfsprekend zoveel mogelijk gestreefd naar zekerheid en duidelijkheid. Met dank aan de fracties van D66, de ChristenUnie en de SGP en de coalitiefracties is draagvlak voor de Begrotingsafspraken 20142 en de daarin opgenomen fiscale maatregelen gekregen. Het kabinet zal uiteraard blijven streven naar brede politieke steun voor het fiscale beleid.

De leden van de fractie van de PvdA stellen een aantal vragen over de algemene heffingskorting. Het kabinet streeft naar een evenwichtige inkomensverdeling en een evenwichtige verdeling van de lasten. In het daartoe getroffen pakket is naast de verhoging van de algemene heffingskorting ook een forse verhoging van de arbeidskorting opgenomen. Met het totale pakket aan maatregelen die in het wetsvoorstel Belastingplan 2014 zijn opgenomen wordt werken lonender gemaakt, met name door de verhoging van de arbeidskorting. Daarnaast wordt de reeds sinds enige jaren ingezette afbouw van de uitbetaling van de algemene heffingskorting aan de minstverdienende partner voortgezet. Door deze afbouw wordt werken voor de minstverdienende partner lonender en bevordert deze maatregel in veel gevallen de arbeidsparticipatie van de minstverdienende partner. Dit staat los van de aanpassingen in algemene heffingskortingen die in het voorliggende Belastingplan 2014 zijn opgenomen. Overigens wordt er daarbij geen onderscheid gemaakt tussen een minstverdienende vrouw of man. Het totaal pakket aan maatregelen leidt in de ogen van het kabinet tot een evenwichtige inkomensverdeling en maakt werken lonender.

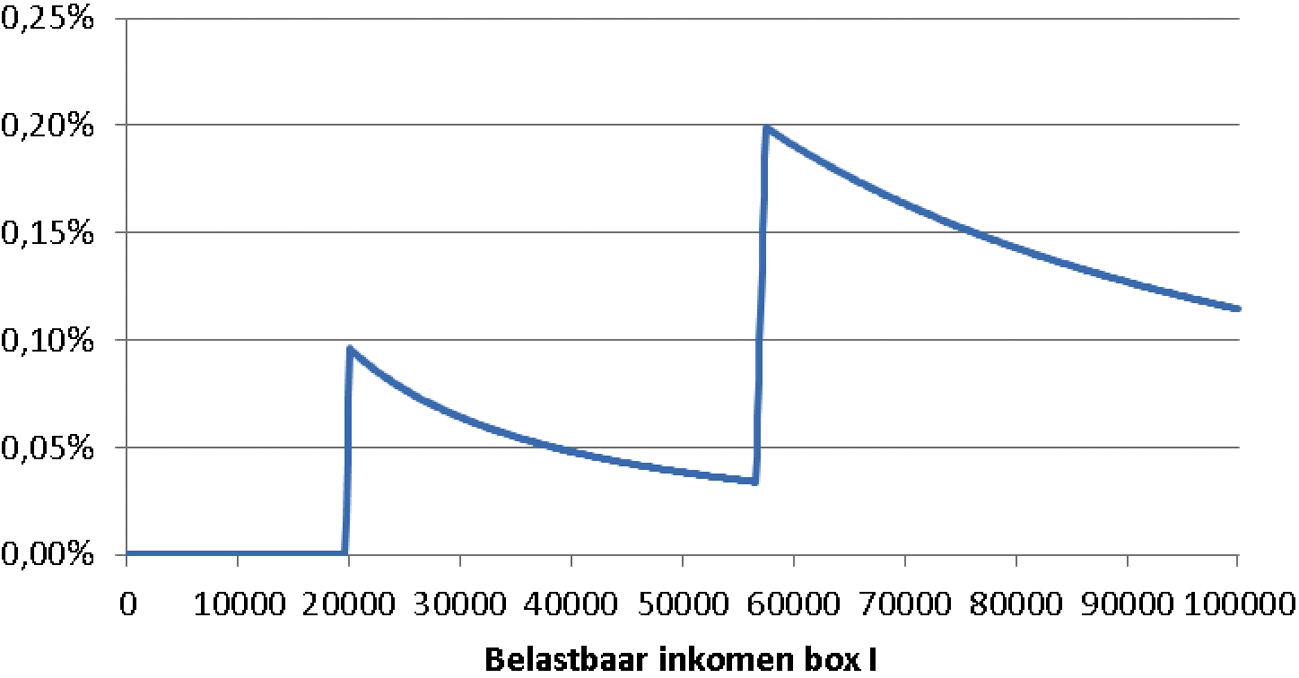

De leden van de fractie van de SP vragen naar de impliciete stijging van het belastingtarief voor het jaar 2014 doordat er geen inflatiecorrectie wordt toegepast. Het effect (in %-punten) op het gemiddelde belastingtarief van het niet toepassen van de inflatiecorrectie is te zien in grafiek 1. Doordat de inflatiecorrectie niet wordt toegepast, betaalt iemand met een inkomen in de tweede en derde schijf € 19 en iemand met een inkomen in de vierde schijf € 114 meer belasting (en premies voor de volksverzekeringen).

Grafiek 1 Effect niet toepassen inflatiecorrectie in 2014 op gemiddeld belastingtarief

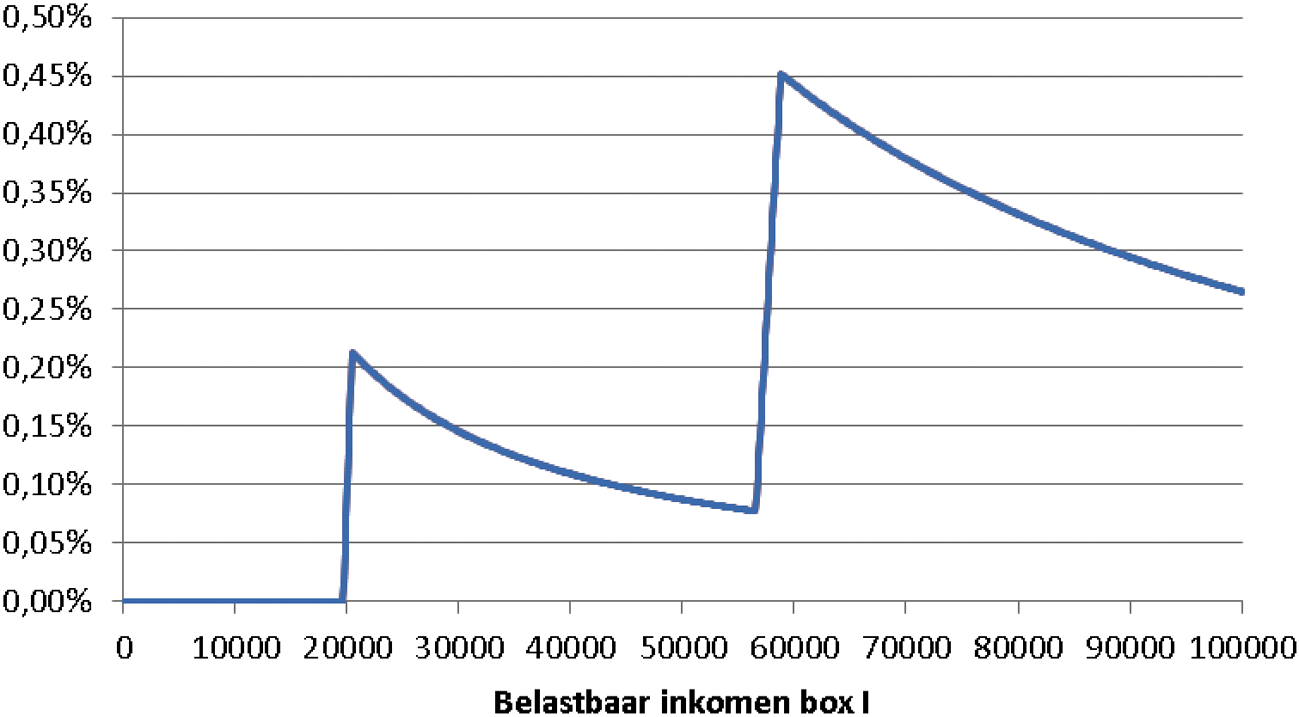

Verder vragen de leden van de fractie van de SP in welke jaren van 2011 t/m 2014 geen of geen volledige inflatiecorrectie is toegepast, wat de optelsom is van de impliciete stijging van het belastingtarief die daarvan uitgaat en wat de cumulatieve belastingopbrengst hiervan is. De inflatiecorrectie is, respectievelijk wordt niet toegepast in de jaren 2013 en 2014 met een cumulatieve opbrengst van € 2,21 miljard. Het cumulatieve effect op het gemiddelde belastingtarief is in grafiek 2 weergegeven.

Grafiek 2 Effect niet toepassen inflatiecorrectie in 2013 en 2014 op gemiddeld belastingtarief

Ook vragen de leden van de fractie van de SP of het correct is dat inkomens in het 52%-tarief relatief gezien het minst getroffen worden door het niet toepassen van de inflatiecorrectie en of hogere inkomens relatief gezien minder door deze maatregel getroffen worden naarmate het gemiddelde tarief het marginale tarief nadert. Mensen met een inkomen in de eerste schijf worden niet getroffen door het niet toepassen van de inflatiecorrectie en worden daarmee het minst getroffen door deze maatregel. Mensen die net in het 52%-tarief vallen hebben relatief het meest last van de maatregel. Naarmate het inkomen hoger wordt, wordt dit effect relatief kleiner.

Uiteraard is ook het kabinet van oordeel dat de aard en de hoogte van belastingen voor de burger maximaal duidelijk moeten zijn, dit naar aanleiding van de vraag hierover van de leden van de fractie van de SP. Het kabinet streeft daar dan ook naar. De hoogte van bijvoorbeeld de tarieven, de schijflengtes en de heffingskortingen zijn rechtstreeks in de wet opgenomen. Nog los van de vraag of een verhoging van de tarieven duidelijker zou zijn dan het achterwege laten van de inflatiecorrectie, deelt het kabinet niet de mening van deze leden dat het achterwege laten van de inflatiecorrectie in de loon- en inkomstenbelasting zonder meer inwisselbaar is met het verhogen van de tarieven in die belastingen. Daarvoor zijn de effecten van de maatregelen te verschillend, net als overigens de achtergrond ervan. Hierbij wordt kortheidshalve verwezen naar de hiervoor opgenomen grafieken 1 en 2. Het kabinet streeft naar een evenwichtige inkomensverdeling en een evenwichtige verdeling van de lasten. Deze keuze voor een evenwichtige inkomensverdeling heeft – binnen een pakket aan maatregelen – geleid tot de keuze voor het niet aanpassen aan de inflatie van de tariefsgrenzen en de heffingskortingen in de loon- en inkomstenbelasting. Dit ook in antwoord op de vraag van de leden van de fractie van het CDA waarom er gekozen is om de inflatiecorrectie achterwege te laten en niet voor het verhogen van de tarieven.

Op de vraag van de leden van de fractie van de SP of het kabinet van oordeel is dat een verhoging van de belastingtarieven, en wel voor iedere tariefgroep (schijf) afzonderlijk, tot een verlaging van het aanbod van arbeid leidt, luidt het antwoord bevestigend. Een dergelijk effect op het aanbod van arbeid treedt in mindere mate op bij het achterwege blijven van de genoemde inflatiecorrectie. Wel leidt het niet-indexeren voor een deel van de populatie tot een hogere marginale druk, namelijk voor die belastingplichtigen die als gevolg daarvan in een hogere belastingschijf terecht komen.

De leden van de fractie van de SP vragen naar maatregelen in de sfeer van het inkomensbeleid uit eerdere fiscale wetgeving die in 2014 of in latere jaren in werking treden. In het pakket inkomensbeleid worden – naast het niet indexeren van de tariefschijven en de heffingskortingen – het tarief in de eerste schijf, de algemene heffingskorting en de arbeidskorting aangepast. Met betrekking tot deze parameters treedt alleen cumulatie op met een in het Belastingplan 2012 voorziene verlaging van de algemene heffingskorting met ingang van 1 januari 2014 met € 39. In de toelichting op de wijzigingen in de algemene heffingskorting die is opgenomen in de memorie van toelichting bij het wetsvoorstel Belastingplan 2014 is dit ook gememoreerd. Indien in een volgend belastingplan een wijziging wordt aangebracht die wordt beïnvloed door nog niet in werking getreden wijzigingen uit eerdere belastingplannen of eerdere andere fiscale wetgeving, zal ook in de memorie van toelichting bij dat volgende belastingplan de samenhang tussen deze wijzigingen in een overzicht worden gegeven, dit naar aanleiding van een vraag hiernaar van de leden van de fractie van SP.

De leden van de fractie van de PvdA zijn van mening dat de belasting op vermogen laag is en die op arbeid hoog, en dat de belasting op consumptie toeneemt. Zij vragen of het kabinet deze situatie wenselijk vindt. Ook vragen deze leden een standpunt van het kabinet over het pleidooi om de belasting op arbeid te verlagen en vragen zij een reactie op verschillende alternatieven die deze leden aandragen voor de belasting op arbeid. De leden van de fractie van de SP vragen voorts naar de afweging van de wetgever om in box 3 een lager tarief te hanteren dan in box 1 en vragen naar de economische achtergrond hiervan.

Belastingen werken per definitie verstorend, maar de mate van verstoring verschilt per belastingmiddel. In het algemeen zijn de economen het erover eens dat een belasting op consumptie minder verstorend is dan een belasting op arbeid, die vervolgens weer minder verstorend werkt dan een belasting op kapitaal, zoals ook de vennootschapsbelasting. Een belasting op «immovable property» is het minst verstorend, want deze bron van inkomen is relatief het minst mobiel.3 In termen van elasticiteit: een belasting met een meer verstorende werking kent een negatievere elasticiteit dan een belasting die minder verstorend werkt. In het rapport van de Studiecommissie Belastingstelsel 2010 wordt zeer uitgebreid ingegaan op de verschillende effecten van alle belastingsoorten, waaronder de mate van verstoring.4 In het OESO-rapport «Tax and Economic Growth» is dit op empirische wijze onderzocht, namelijk door te kijken naar wat de invloed is van de belastingstructuur op de groei van het bruto binnenlands product (BBP) per capita. Hierbij kwamen de onderzoekers tot vergelijkbare inzichten met betrekking tot de mate van verstoring van verschillende belastingsoorten. De inzichten uit het onderzoek zijn bedoeld om de juiste prikkels te kunnen bepalen die de economische groei kunnen bevorderen, maar de belastinginkomsten handhaven en het principe van belasten naar draagkracht intact laten. Het onderzoek betreft 21 OESO-landen voor de periode 1971–2004. Voor het vinden van de verbanden tussen belastingstructuur en werkgelegenheid, investeringen, «human capital», innovatie en een prikkel voor ondernemerschap is gebruikgemaakt van de empirische partiële analyses van de betrokken OESO-landen. Dit is gedaan aan de hand van een econometrisch model waarmee de impact op het BBP op lange termijn van een budgetneutrale verschuiving van één belastingsoort naar een andere belastingsoort is bestudeerd. In dit rapport is ook een internationale vergelijking van de belastingmix opgenomen per 2005. De belastingmix geeft inzicht in het aandeel van verschillende belastingmiddelen in de totale belastingopbrengst, zoals de vennootschapsbelasting, de inkomstenbelasting, de belastingen op consumptie en de belastingen op vermogen. Uit deze vergelijking blijkt dat Nederland qua belastingmix vrijwel niet afwijkt van het OESO-gemiddelde, of het gemiddelde van de (toenmalige) Europese Unie. In dit kader merkt het kabinet nog op dat het niet van mening is dat het tarief in box 3 te laag is, dit in antwoord op de vraag hiernaar van de leden van de fractie van de PvdA. Voorts kan worden verwezen naar de Mirrlees Review, in welk kader een rapport is geschreven over de effecten op consumptie en sparen van het belasten van inkomsten uit vermogen.5 Uit dat rapport blijkt dat een verlaging van de belasting op sparen en beleggen voor een grotere welvaartswinst zorgt dan een verlaging van andere belastingen.

Het kabinet staat, mede op grond van het vorenstaande, open voor een discussie over een schuif van directe belastingen (belasting op arbeid) naar indirecte belastingen (belasting op consumptie), waardoor het aandeel van de belasting op arbeid in de belastingmix afneemt en het aandeel van de belasting op consumptie daarin toeneemt. In de Fiscale agenda6 heb ik reeds een aanzet gedaan voor deze discussie.

Het kabinet zal voor 1 april 2014 komen met een reactie op het rapport van de Commissie inkomstenbelasting en toeslagen (Commissie Van Dijkhuizen)7, welke commissie ook diverse voorstellen doet voor wijzigingen in het belastingstelsel. Ik ben graag bereid naar aanleiding van die reactie ook met uw Kamer van gedachten te wisselen over diverse voorgestelde wijzigingen en de kabinetsreactie daarop.

Tevens vragen de leden van de fractie van de SP of rentekosten, zoals hypotheekrente, aftrekbaar zouden moeten zijn tegen het tarief van box 3. De wetgever heeft ervoor gekozen belastbare inkomsten uit eigen woning aan te merken als onderdeel van het belastbare inkomen in box 1. Als gevolg daarvan zijn de op de voordelen uit eigen woning drukkende aftrekbare kosten, zoals de betaalde hypotheekrente, aftrekbaar in box 1. Andere rentekosten kunnen bijvoorbeeld zien op schulden die in box 3 vallen of schulden die in de winst- of resultaatsfeer vallen. Schulden die in box 3 vallen verlagen de grondslag in box 3. De rente zelf is dan niet aftrekbaar. De rente op schulden in de winst- of resultaatsfeer verlagen de winst uit onderneming onderscheidenlijk het resultaat uit overige werkzaamheden in box 1. Ten slotte kunnen rentekosten ook in box 2 vallen, namelijk voor zover deze kosten drukken op de reguliere voordelen uit aanmerkelijk belang.

Verder vragen de leden van de fractie van de SP naar het fenomeen kapitaalvlucht. Wat is dit precies en wanneer doet dit zich voor? Onder een kapitaalvlucht kan bijvoorbeeld fiscaal gedreven emigratie vallen, maar ook het beleggen van kapitaal in het buitenland waarbij Nederland door de specifieke situatie niet bevoegd is om over (de inkomsten uit) dit kapitaal belasting te heffen. In antwoord op de vraag van de leden van de fractie van de SP waar kapitaalinkomen belast is dat door inwoners van Nederland in het buitenland is belegd, geldt dat box 3-vermogen dat door ingezetenen in het buitenland is belegd in beginsel belastbaar is in Nederland. Wel kan het voorkomen dat belastingverdragen de heffingsrechten geheel of gedeeltelijk toewijzen aan het andere land, zoals bijvoorbeeld bij investeringen in buitenlands onroerend goed gebruikelijk is (situslandbeginsel). Kapitaalvlucht, en het risico daarop, is een fenomeen dat in de (fiscale) literatuur geregeld naar voren komt, maar dat niet absoluut meetbaar is. Het is dan ook niet met zekerheid te zeggen wanneer en in welke mate kapitaalvlucht zich voordoet bij een bepaalde belastingdruk op (inkomen uit) kapitaal. Wel is het uiteraard zo dat een hogere belastingdruk het risico op een kapitaalvlucht vergroot. Hierbij speelt mede een rol dat kapitaal relatief mobiel is, zoals hiervoor ook is aangegeven in antwoord op vragen van de leden van de fracties van de PvdA en de SP. Uit de doorrekening van het Centraal Planbureau (CPB) van de verkiezingsprogramma’s 2013–2017 van politieke partijen, waaronder het verkiezingsprogramma van de SP («Keuzes in Kaart 2013–2017»), blijkt dat het CPB bij zijn modelmatige voorspellingen rekening houdt met een risico op kapitaalvlucht (namelijk bij de beoordeling van maatregel SP_151 en SP_152). Het kabinet volgt deze voorspellingen.

De leden van de fractie van de PvdA vragen naar de mate van vermogensongelijkheid in Nederland. De vermogensongelijkheid in Nederland is groter dan de inkomensongelijkheid. Dit is niet opmerkelijk. Hogere inkomens kunnen gemiddeld een groter gedeelte van hun inkomen sparen en zullen dat in het algemeen ook doen. Daarbij cumuleert het vermogen over de tijd. Hierdoor zal de vermogensongelijkheid al snel groter zijn dan de inkomensongelijkheid. Dit zorgt er ook voor dat de vermogensongelijkheid in een vergrijzende samenleving toeneemt, ook al blijft de inkomensongelijkheid constant, doordat er meer ouderen zijn die een leven lang hebben kunnen sparen. Het zijn totaal verschillende grootheden, waarvan de ontwikkeling en de niveaus niet vergeleken kunnen worden. Het Centraal Bureau voor de Statistiek (CBS) heeft de vermogensongelijkheid, uitgedrukt in de Gini-coëfficiënt, met betrekking tot het jaar 2009 berekend op 0,82.8 Er zijn geen indicaties dat dit een onwenselijk niveau zou zijn. Het is ook de vraag in hoeverre dit getal in internationaal opzicht hoog is. Een recente OESO-studie9 op basis van cijfers vanuit het Luxembourg Income Study (LIS)-project vond bijvoorbeeld een Gini-index voor de Verenigde Staten op 0,84 en voor Zweden op 0,89. Deze zelfde studie vond daarentegen lagere Gini-indexen voor bijvoorbeeld Italië (0,60) of Finland (0,68). De uitkomsten van verschillende landen zijn overigens niet zonder meer goed vergelijkbaar. Bij het berekenen van Gini-coëfficiënten is het bijvoorbeeld van belang hoe met negatieve vermogens wordt omgegaan. In de Nederlandse som worden negatieve vermogens meegenomen, waardoor de Gini-coefficient in theorie zelfs groter dan 1 kan zijn. Ook institutionele factoren kunnen een grote rol spelen. Pensioenaanspraken, in Nederland een zeer belangrijke factor, blijven bijvoorbeeld in de berekening van de Nederlandse Gini-coefficient buiten beschouwing. In landen met een minder uitgebreid pensioenstelsel, zullen mensen meer privaat moeten sparen om dezelfde levensstandaard ook na pensionering voort te kunnen zetten. Omdat private besparingen wel tot uitdrukking komen in de Gini-coëfficiënt, zullen de vermogens in die landen meer gespreid zijn over de bevolking. Daarnaast speelt de woningmarkt ook een belangrijke rol. In de Nederlandse situatie hebben de wat oudere leeftijdscohorten veel vaker een forse overwaarde op de woning, terwijl jongere leeftijdscohorten vaker een hypotheekschuld hebben die hoger is dan de woningwaarde.

De leden van de fractie van de SP hebben een grote hoeveelheid vragen gesteld over het inkomensbeleid en meer in het bijzonder de belastingdruk en de collectieve lastendruk. Veel van deze vragen gaan verder dan het voorliggende wetsvoorstel Belastingplan 2014 en hebben betrekking op het integrale inkomensbeleid van het kabinet. Voordat ik op deze vragen inga merk ik op dat de Minister van Sociale Zaken en Werkgelegenheid (SZW) primair beleidsverantwoordelijk is voor het inkomensbeleid in brede zin en het koopkrachtbeeld. Een discussie hierover komt dan ook het beste tot haar recht als die met de Minister van SZW wordt gevoerd.

Voorts merk ik op dat de vragen van de leden van de fractie van de SP lijken te zijn gebaseerd op een voor mij ongebruikelijke methodologie. Hierdoor kunnen de in de vragen gepresenteerde feiten en daarvan afgeleide cijfers, al dan niet in onderling verband, naar mijn mening niet of niet altijd gebruikt worden voor de beleidsmatige conclusies die de leden van de fractie van de SP daaraan verbinden. In het onderstaande is – voor zover mogelijk – de door de leden van de fractie van de SP gevraagde feitelijke informatie gegeven, maar wordt niet altijd ingegaan op de conclusies die de leden van de fractie van de SP in hun inbreng hebben verwoord. Dat wil zeker niet zeggen dat het kabinet die conclusies onderschrijft. Op onderdelen wordt nader toegelicht waarom bepaalde conclusies volgens het kabinet niet juist zijn of niet zonder meer getrokken kunnen worden.

Tot slot wordt in het algemeen opgemerkt dat het inkomensbeleid dat het kabinet voert, en dat mede tot stand komt door in het wetsvoorstel Belastingplan 2014 getroffen maatregelen (maar niet enkel door in dat wetsvoorstel opgenomen maatregelen), naar de mening van het kabinet leidt tot een evenwichtige inkomensverdeling. Bij de jaarlijkse integrale afweging met betrekking tot het koopkrachtbeeld voor het komende jaar kan en zal het kabinet zo nodig onevenwichtigheden in dat beeld voorkomen door beleidsmutaties.

De leden van de fractie van de SP vragen of het kabinet in een tabel cijfers wil verstrekken over de gemiddelde nettoheffing inkomstenbelasting op persoonsniveau (naar het gemiddelde bruto-inkomen van groepen personen). De gevraagde informatie is opgenomen in onderstaande tabel.

Overigens is het goed te beseffen dat de cijfers uit de tabel voor het jaar 2017 zijn gebaseerd op een raming. Ramingen worden onzekerder naarmate deze verder in de toekomst liggen. Allereerst omdat er veel onzekerheid is over de macro-economische ontwikkeling tot en met 2017. Daarnaast maakt het kabinet ieder jaar een integrale afweging ten aanzien van het koopkrachtbeeld. Als het kabinet oordeelt dat zich een onevenwichtige koopkrachtontwikkeling voordoet, neemt het aanvullende maatregelen. Door deze onzekerheden brengt het in detail presenteren van ontwikkelingen tot en met 2017, zoals gedaan in de volgende antwoorden, een hoge mate van schijnzekerheid met zich mee. Hierdoor moeten de cijfers met veel voorzichtigheid worden geïnterpreteerd. Deze cijfers zijn geïsoleerd bezien niet bruikbaar voor brede conclusies en zouden bijvoorbeeld in samenhang bezien kunnen worden met de cijfers die worden gepresenteerd in tabel 2, omdat er een relatie is tussen de nettoheffing en de omvang van onbelaste inkomensposten.

|

2013 |

2017 |

|

|---|---|---|

|

1e kwartielgroep |

3,6% |

5,4%1 |

|

2e kwartielgroep |

12,2% |

11,8% |

|

3e kwartielgroep |

19,0% |

18,6% |

|

4e kwartielgroep |

25,8% |

25,5% |

|

10e decielgroep |

29,5% |

29,4% |

Deze toename wordt mede veroorzaakt door verschuivingen van fiscale regelingen en bruto uitkeringen naar inkomensoverdrachten in de vorm van niet-belaste toeslagen, zoals de invoering van de huishoudentoeslag, waarin de MKOB (Wet mogelijkheid koopkrachttegemoetkoming oudere belastingplichtigen) en de ouderenkorting worden opgenomen en de invoering van de alleenstaande-ouderkop in het kindgebonden budget, onder het gelijktijdig verlagen van de bijstandsuitkering voor alleenstaande ouders en het afschaffen van de alleenstaande-ouderkorting. Door de verschuiving van de ouderenkorting verandert de teller (de nettoheffing gaat omhoog als gevolg van minder fiscale aftrekposten), maar de noemer niet (het bruto-inkomen blijft gelijk)

De leden van de fractie van de SP vragen naar de omvang van onbelaste inkomensposten in 2013 en 2017 bij een bepaald gemiddelde bruto-inkomen van groepen personen. Ook vragen zij of het kabinet kan aangeven om welke toeslagen en bijslagen het gaat. Deze informatie wordt weergegeven in de hierna opgenomen tabel 2.

|

2013 |

2017 |

|

|---|---|---|

|

1e kwartielgroep |

9,0% |

22,2% |

|

2e kwartielgroep |

3,0% |

8,2% |

|

3e kwartielgroep |

2,1% |

2,8% |

|

4e kwartielgroep |

1,3% |

1,3% |

|

10e decielgroep |

0,8% |

0,8% |

Onbelaste inkomensposten, zoals de kinderbijslag en toeslagen, worden verstrekt op het niveau van het huishouden, en niet op persoonsniveau. Het toch onderverdelen van dergelijke inkomensbronnen op persoonsniveau leidt tot vreemde uitkomsten. Iemand zonder inkomen, maar met een partner met een hoog inkomen, krijgt immers geen zorgtoeslag, wat tot verwarring kan leiden, bijvoorbeeld in vergelijking met iemand met een inkomen rond het minimumloon (met een inkomen in het tweede kwartiel) die wel de volledige zorgtoeslag ontvangt. Ook kan een alleenstaande ouder een hoger bedrag aan kinderbijslag krijgen dan een ouder die wel een partner heeft, wat ook tot verwarring kan leiden. Om deze reden laat tabel 2 de onderverdeling zien op huishoudniveau. Hierbij zijn kinderbijslag, kinderopvangtoeslag, kindgebonden budget, huurtoeslag, zorgtoeslag en tegemoetkomingen krachtens de Wet tegemoetkoming chronisch zieken en gehandicapten (Wtcg) betrokken en, voor 2017, ook de huishoudentoeslag. Deze posten tezamen zijn weergegeven als percentage van het bruto-inkomen, en als gezegd op huishoudniveau. Uit de tabel blijkt dat het niveau van de gezamenlijke hiervoor genoemde regelingen tussen 2013 en 2017 stijgt. Hiervoor zijn twee voorname oorzaken: de invoering van de huishoudentoeslag, waarin de MKOB en de ouderenkortingen worden opgenomen, en de invoering van de alleenstaande-ouderkop in het kindgebonden budget, onder gelijktijdig verlagen van de bijstandsuitkering voor alleenstaande ouders en het afschaffen van de alleenstaande-ouderkorting. Beide maatregelen zorgen voor een verschuiving van fiscale regelingen en bruto-uitkeringen naar inkomensoverdrachten in de vorm van niet-belaste toeslagen.

De leden van de fractie van de SP vragen of de wijziging van de gemiddelde druk van de nettoheffing mede wordt bepaald door de eind 2012 aangenomen Wet herziening fiscale behandeling eigen woning. In de Wet herziening fiscale behandeling eigen woning wordt de fiscale behandeling van de eigen woning voor nieuwe gevallen gekoppeld aan een aflossingseis. Omdat het hierbij alleen nieuwe gevallen betreft, is dit niet verwerkt in het (statische) microsimulatiemodel waarmee de analyse is gemaakt. Hierbij geldt ook dat het budgettaire effect voor de nieuwe gevallen in de periode tussen 2013 en 2017 beperkt is. De leden van de fractie van de SP vragen voorts of de (tot en met 2017 beperkte) effecten van het wetsvoorstel Wet maatregelen woningmarkt 2014 in de drukwijziging zijn verwerkt. De effecten van dat wetsvoorstel zijn verwerkt in de analyse. Ook vragen deze leden of is geanticipeerd op het wetsvoorstel Wet verlaging maximumopbouw- en premiepercentages pensioenen en maximering pensioengevend inkomen. De analyse is gebaseerd op de raming van het CPB ten tijde van het regeerakkoord11. Hierbij zijn de effecten van dat wetsvoorstel ook meegenomen.

De leden van de fractie van de SP vragen of het correct is dat de wijziging van de gemiddelde inkomstenbelasting(IB)-druk uitsluitend het gevolg is van een verlaging van het tarief van de eerste schijf (0,23%-punt) en van diverse verhogingen en verlagingen van de algemene heffingskorting en van de arbeidskorting. De ontwikkeling van de gemiddelde belastingdruk wordt naast de wijzigingen in belastingtarieven en heffingskortingen onder meer bepaald door het niet toepassen van de tabelcorrectiefactor, het wetsvoorstel kindregelingen en de invoering van de huishoudentoeslag. Daarnaast is de ontwikkeling van de gemiddelde belastingdruk gevoelig voor macro-economische ontwikkelingen, waaronder de ontwikkeling van de werkloosheid en de ontwikkeling van de brutolonen, uitkeringen, pensioenen en winsten.

De leden van de fractie van de SP stellen dat het de vraag is of er een vertekening in de belastingdruk optreedt door toeslagen en bijslagen. Zij vragen daarbij of de volgende zinnen correct zijn: «De nettoheffing is, onafhankelijk van de calculatiewijze, voor ieder belastingjaar een vast resultaat. Het bruto-inkomen evenzeer; het heeft betrekking op inkomensbestanddelen zoals toeslagen (als deel van het bruto-inkomen) maar evenzeer op de facto onbelaste inkomensposten als gevolg van bijvoorbeeld de hypotheekrenteaftrek». Zoals tabel 2 laat zien, zijn er in afzonderlijke jaren grote verschillen als gevolg van toeslagen en bijslagen. Deze beleidsmatige wijzigingen hebben ook impact op de omvang van de nettoheffing, omdat het vaak gaat om verschuivingen vanuit de inkomstenbelasting naar de toeslagen.

Bij de Algemene financiële beschouwingen presenteerde de woordvoerder van de fractie van de SP grafiek 3, opgenomen in het voorlopig verslag. De leden van de fractie van de SP vragen of het correct is dat een mogelijke vertekening niet zit in de belastingdrukcijfers doch daarin dat deze grafiek de bruto-inkomens van de uitgangspositie geeft (2013) doch niet die uit 2017. Een mogelijke vertekening wordt veroorzaakt doordat in deze grafiek uitkomsten voor 2017 uitgezet worden tegen bruto-inkomens uit 2013. Deze vertekening zal overigens gering zijn en afhankelijk van welke conclusies afgeleid worden uit de grafiek. Zonder verder invulling te willen geven aan de kwalificatie «vertekening» merk ik op deze plaats wel op dat veranderingen in de weergegeven nettoheffing in relatie tot het bruto inkomen mede worden veroorzaakt door verschuivingen van fiscale regelingen en bruto uitkeringen naar inkomensoverdrachten in de vorm van niet-belaste toeslagen, zoals hiervoor ook al is aangegeven. Om deze reden kunnen mijns inziens geen conclusies worden verbonden aan deze grafiek indien deze geïsoleerd wordt bezien, nog los van het feit dat hierbij wordt gekeken naar de belastingdruk per persoon, en niet per huishouden. Tijdens de Algemene financiële beschouwingen hebben de heer Reuten van de SP-fractie en ik hier al een discussie over gehad. Voor een analyse van de effecten van het kabinetsbeleid verwijs ik kortheidshalve naar de koopkrachtcijfers in de begroting van het Ministerie van SZW.

De leden van de fractie van de SP vragen of het als grove benadering aanvaardbaar is te stellen dat (afgezien van de btw-verhoging in 2012) een toerekening van de indirecte belasting aan personen, althans voor 25%-groepen (kwartielen), waarschijnlijk in dezelfde orde van grootte zal liggen als die voor huishoudens. In de schriftelijke beantwoording van de vragen in de aanloop naar de Algemene financiële beschouwingen in de Eerste Kamer is door het kabinet aangegeven dat de toerekening van de indirecte belastingen op persoonsniveau methodologische problemen kent. Hierdoor is het niet mogelijk om te bepalen of het aanvaardbaar is te stellen dat een toerekening van de indirecte belasting aan personen in dezelfde orde van grootte zal liggen als die voor huishoudens.

De leden van de fractie van de SP vragen of het correct is dat het bij de bruto-inkomenscijfers 2017 die het kabinet eerder verstrekte12 om nominale inkomensstijgingen gaat. Dit is correct.

De leden van de fractie van de SP vragen of de bruto-inkomenscijfers 2017 qua mutatie ten opzichte van 2013 uitsluitend beleidseffecten weergeven. Ook vragen zij of het kabinet de overige mutaties kan specificeren. De ontwikkeling van de gemiddelde bruto-inkomens wordt, naast beleidsmatige ontwikkelingen, bepaald door de ontwikkeling van de werkloosheid en de ontwikkeling van de brutolonen, uitkeringen, pensioenen en winsten. Daarnaast is er ook een wisselwerking tussen beleid en macro-economische factoren, zodat er geen helder onderscheid tussen beleid en overige factoren valt te maken. Het is daarom alleen mogelijk de ontwikkeling in totaliteit te bezien. De mutaties in de bruto-inkomenscijfers 2017 ten opzichte van 2013 geven echter zeker niet alleen beleidseffecten weer.

De leden van de fractie van de SP vragen of het kabinet in hoofdlijn kan aangeven hoe mutaties en mutatieverschillen in de ontwikkeling van het bruto-inkomen op persoonsniveau kunnen worden verklaard. Ook vragen zij of het kabinet de cijfers kan aanvullen voor het 10e deciel. De hierna opgenomen tabel is verder ingevuld. De mutaties worden door een groot aantal effecten bepaald. Het gaat daarbij onder meer om ramingen van het CPB met betrekking tot de brutolonen, uitkeringen, pensioen en winst. Ook hebben in het toegepaste microsimulatiemodel demografische en macro-economische factoren invloed op de belastingdruk (toename aantal gepensioneerden, ontwikkeling werkloosheid). Daarnaast hebben beleidsmatige effecten ook invloed, al zijn er geen effecten van beleid van dit kabinet die direct van invloed zijn op de bruto-inkomens in het vierde kwartiel. Door het wetsvoorstel kindregelingen daalt het bruto-inkomen van alleenstaande ouders met een uitkering, maar daar komt een hogere mate van inkomensondersteuning voor terug. Hetzelfde geldt voor de invoering van de huishoudentoeslag, waarbij de (bruto) MKOB wordt afgeschaft.

|

1e 25%-groep (gemiddelde) |

2e 25%-groep (gemiddelde) |

3e 25%-groep (gemiddelde) |

4e 25%-groep (gemiddelde) |

10e 10%-groep (gemiddelde) |

|

|---|---|---|---|---|---|

|

bruto-inkomen 2013 |

€ 8.000 |

€ 19.000 |

€ 32.500 |

€ 74.300 |

€ 113.200 |

|

bruto-inkomen 2017 |

€ 8.700 |

€ 20.200 |

€ 34.500 |

€ 79.800 |

€ 122.000 |

|

mutatie 2013–17 |

8,8% |

6,3% |

6,2% |

7,4% |

7,8% |

De onbelaste inkomensposten (zie tabel 2 en de toelichting daarop) maken geen onderdeel uit van deze bruto-inkomens. Uit deze cijfers kunnen dan ook geen conclusies worden getrokken met betrekking tot het besteedbaar inkomen en de ontwikkeling daarvan.

De leden van de fractie van de SP vragen voorts wat de ondergrens is van het 10e deciel bruto-inkomen van personen, dus wat de grens is tussen het 9e en 10e deciel in 2013 en 2017. In 2013 ligt die grens bij € 60.000, in 2014 bij € 64.100.

De leden van de fractie van de SP vragen het kabinet of de cijfers uit de door deze leden aangereikte tabel correct zijn, en of het kabinet deze zo nodig kan corrigeren. Zij vragen voorts of het kabinet de tabel kan aanvullen voor het tiende deciel. In de hierna opgenomen tabel zijn de gemiddelde netto-inkomens per kwartiel berekend. De kwartielen zijn bepaald op basis van het bruto inkomen (daarmee komt de indeling overeen met die in de vorige tabellen op persoonsniveau). Bedragen zijn afgerond op een veelvoud van € 100.

|

1e 25%-groep (gemiddelde) |

2e 25%-groep (gemiddelde) |

3e 25%-groep (gemiddelde) |

4e 25%-groep (gemiddelde) |

10e 10%-groep (gemiddelde) |

|

|---|---|---|---|---|---|

|

netto-inkomen 2013 |

€ 7.600 |

€ 16.600 |

€ 26.200 |

€ 53.300 |

€ 77.600 |

|

netto-inkomen 2017 |

€ 8.000 |

€ 17.800 |

€ 28.000 |

€ 57.300 |

€ 83.800 |

|

mutatie netto-inkomen |

€ 400 |

€ 1.100 |

€ 1.800 |

€ 4.100 |

€ 6.200 |

|

mutatie netto-inkomen (%) |

5¾% |

6¾% |

6¾% |

7½% |

8% |

De onbelaste inkomensposten (zie tabel 2 en de toelichting daarop) maken geen onderdeel uit van deze netto-inkomens. Uit deze cijfers kunnen dan ook geen conclusies worden getrokken met betrekking tot het besteedbaar inkomen en de ontwikkeling daarvan.

De leden van de fractie van de SP vragen of het correct is dat de gemiddelde netto-inkomensstijging tussen 2013 en 2017 op persoonsniveau 7,3% is. Ook vragen de leden van de fractie van de SP of de grafiek 4 die zij hebben gemaakt en die is opgenomen in het voorlopig verslag, correct is. Het gemiddelde netto-inkomen op persoonsniveau stijgt in de analyse van (afgerond) € 25.900 in 2013 naar € 27.800 in 2017. Dit is een stijging van 7% (uitgaande van de onafgeronde bedragen). De hiervoor opgenomen tabel 4 bevat enkele gegevens op basis waarvan de in het voorlopig verslag opgenomen grafiek 4 gecorrigeerd zou kunnen worden.

De leden van de fractie van de SP vragen of het kabinet het eens is met de conclusie dat het beleid denivellerend is in termen van de top 25% inkomens ten opzichte van de overige inkomens. Zij vragen voorts of het kabinet het eens is met de conclusie dat deze denivellering bovengemiddeld ten koste gaat van de middeninkomens met een bruto-inkomen tussen € 25.000 en € 40.500 in 2013. De leden van de fractie van de SP vragen ook of het correct is dat, absoluut gezien, de top 25% er van 2013 tot ultimo 2017 qua mutatie van het netto-inkomen 8 maal méér op vooruitgaat dan de onderste 25%. Ook vragen zij of de door deze leden veronderstelde denivellering vooral het resultaat is van het regeringsbeleid ten aanzien van degenen die een bruto-inkomen hebben dat voor een belangrijk deel onder het tarief van de vierde belastingschijf valt.

Het kabinet herkent zich niet in de uitlating dat het inkomensbeleid denivellerend uitwerkt. Het kabinet neemt juist maatregelen in het wetsvoorstel Belastingplan 2014 waarmee van de hoge inkomens een extra bijdrage wordt gevraagd. Denk hierbij aan de afbouw van de arbeidskorting voor de hoge inkomens en de gedeeltelijke afbouw van de algemene heffingskorting. Bovendien is de ontwikkeling van netto-inkomens op persoonsniveau geen goede indicator om een uitspraak te doen over de inkomensontwikkeling (nivellerend of denivellerend). Ontwikkelingen van inkomen en inkomensongelijkheid worden altijd op huishoudniveau gemeten, om hiervoor reeds aangegeven redenen. Ook toeslagen en bijslagen worden immers op huishoudniveau bepaald, niet op persoonsniveau. De eerder genoemde verschuivingen in de belastingdruk als gevolg van het wetsvoorstel kindregelingen en het voorstel rond de huishoudentoeslag zorgen ook voor verschuivingen in het netto-inkomen. De uitkomsten zijn voorts erg afhankelijk van de demografische en macro-economische ontwikkeling tot 2017. Het kabinet bekijkt de inkomensontwikkeling per jaar en stuurt zo nodig bij indien dat vanuit het oogpunt van een evenwichtige inkomensontwikkeling gewenst is. Ook op deze plek wil ik u verwijzen naar de begroting van het Ministerie van SZW, waarin het integrale koopkrachtbeeld wordt gepresenteerd en waarbij een heel ander beeld naar voren komt. Daarbij blijkt dat de lage inkomens in de komende jaren juist worden ontzien, en dat het kabinet van de hogere inkomens een grotere bijdrage vraagt bij het op orde brengen van de overheidsfinanciën.

De leden van de fractie van de SP vragen in dit verband of het correct is dat in 2013 ongeveer 20% van de personen met inkomen voor een deel van het inkomen onder het 52%-tarief van de vierde schijf in de inkomstenbelasting valt. Het CBS heeft aangegeven dat in 2010 ongeveer 7% van de personen met inkomen een inkomen heeft dat (deels) in de vierde schijf valt (in 2010 lag die grens bij € 54.367). In 2013 zal het naar verwachting ongeveer om hetzelfde percentage gaan.

De leden van de fractie van de SP vragen of het kabinet het eens met de stelling dat de personen die thans verantwoordelijk zijn voor de wetgeving (kabinet, Tweede Kamer en Eerste Kamer), op basis van het voltijdse van staatswege verstrekte bruto-inkomen, binnen de top 25% bruto-inkomens vallen. Ook vragen zij of het kabinet het eens is met de stelling dat dit deze personen een bijzondere verantwoordelijkheid geeft met betrekking tot de door deze leden veronderstelde denivellering, die hen (in de visie van deze leden) aangaat. Gezien de bruto-inkomensgrens van het vierde kwartiel (€ 74.300 in 2013) zullen leden van het kabinet en leden van de Eerste Kamer (als hun inkomen wordt omgerekend naar een voltijds inkomen) en Tweede Kamer veelal in het vierde kwartiel vallen. Het kabinet gaat er echter van uit dat de leden van de Eerste en Tweede Kamer, net als de leden van het kabinet, zich niet laten leiden door de gevolgen van beleid voor de eigen portemonnee.

De leden van de fractie van de SP willen weten of maatregelen die weliswaar niet de bruto-omvang van de geldelijke voorziening raken onder de reikwijdte van artikel 63 van de Grondwet vallen als de betreffende maatregelen wel gevolgen hebben voor het deel van die geldelijke voorziening dat netto overblijft. Hoewel deze vraag in de parlementaire geschiedenis niet expliciet aan de orde is gekomen, is de bedoeling van de grondwetgever duidelijk. Een van de voorlopers van artikel 63 van de Grondwet leert dat de regels omtrent de geldelijke voorzieningen voor leden en gewezen leden der Staten-Generaal en hun nabestaanden als ook de daarmee gemoeide bedragen expliciet in de Grondwet waren opgenomen. Dat betrof brutobedragen. Omdat een grondwetsherziening in twee lezingen dient te geschieden waarbij in tweede lezing na ontbinding van de Tweede Kamer der Staten-Generaal in beide Kamers een 2/3e meerderheid is vereist, was het aanpassen van de (bruto)bedragen niet eenvoudig. Mede daarom is uiteindelijk gekozen voor de huidige systematiek waarin wordt bepaald dat de geldelijke voorzieningen bij wet worden geregeld, met dien verstande dat wijzigingen in wetten dienaangaande alleen met een 2/3e meerderheid van het aantal uitgebrachte stemmen kunnen worden aangenomen. Het is overigens op zijn minst twijfelachtig of de (grond)wetgever daarmee heeft bedoeld dat alle wijzigingen in betreffende wetten, ook die wijzigingen welke de geldelijke voorzieningen in het geheel niet raken, met een 2/3e meerderheid aangenomen moeten worden. In het verleden is meerdere keren gebleken dat technische wijzingen die geen gevolgen hebben voor de hoogte van de brutobedragen met een gewone meerderheid kunnen worden aangenomen.15

Ten slotte wijst het kabinet erop dat een bevestigend antwoord op de vraag van deze leden verstrekkende gevolgen zou hebben. Het zou erop neerkomen dat niet alleen de wijzigingen in met name de Wet schadeloosstelling leden Tweede Kamer, de Wet vergoedingen leden Eerste Kamer en de Algemene pensioenwet voor politieke ambtsdragers maar bijvoorbeeld ook nagenoeg iedere belastingmaatregel onder het bereik van artikel 63 van de Grondwet zou kunnen vallen. Iedere wijziging in de belastingheffing (tarief, tariefschijven, heffingskortingen, aftrekposten enzovoorts) wijzigt immers de netto-omvang van de geldelijke voorziening van een lid of gewezen lid der Staten-Generaal, zonder dat dit gevolgen heeft voor de betreffende brutobedragen. Een dergelijke conclusie zou het begrotingsbeleid van ieder kabinet ernstig beperken. Het kabinet is dan ook van mening dat alleen wijzigingen in de brutobedragen van de geldelijke voorzieningen voor leden en gewezen leden van de Staten-Generaal en hun nabestaanden onder de reikwijdte van artikel 63 Grondwet vallen.

De leden van de fractie van de SP vragen of het correct is dat voor het kabinet – naast de belastingdruk – de druk van de collectieve lasten een belangrijke graadmeter voor de lasten is. Het kabinet hanteert geen aparte graadmeters om beleid te toetsen, zoals de belastingdruk en de collectieve lasten. Wel hanteert het kabinet binnen de budgettaire spelregels de ontwikkeling van de lasten op basis van de inkomstenindicator, zoals beschreven in de begrotingsregels en rapporten van de studiegroep begrotingsruimte. De ontwikkeling van de lastendruk wordt voorts zichtbaar in de koopkrachtplaatjes die het kabinet hanteert bij de vormgeving van beleid.

Op basis van cijfers van het CBS over 2010 is de totale gemiddelde belastingdruk voor huishoudens naar kwartielgroepen vast te stellen. De leden van de fractie van de SP vragen of het correct is dat de slag van de cijfers naar de collectieve lastendruk uitsluitend wordt bepaald door de premies ziektekostenverzekering, en als dat niet het geval is, wat dan ontbreekt. De leden van de fractie van de SP vragen voorts of het correct is dat op basis van CBS-cijfers over 2010 ook bij benadering de totale gemiddelde collectieve lastendruk voor huishoudens naar kwartielgroepen kan worden vastgesteld. Ook vragen zij of hun berekeningswijze van de collectieve lastendruk klopt en of de door deze leden in het voorlopig verslag opgenomen tabel 5 klopt.

De tabel is op basis van CBS-cijfers voor 2010 opgesteld. Hoewel de gebruikte cijfers geïsoleerd bezien correct zijn, is het samennemen van deze cijfers om te komen tot een collectieve lastendruk zeer ongebruikelijk. De leden van de fractie van de SP hebben een indirecte methode gebruikt om de druk van de premies ziektekostenverzekering en particuliere inkomensverzekeringen te herleiden op persoonsniveau door te kijken naar het verschil tussen het bruto-inkomen en het besteedbare inkomen en daar vervolgens de nettoheffing vanaf te halen. Hierdoor bevat de collectieve lastendruk meer inkomenscomponenten dan welke doorgaans onder collectieve lastendruk wordt verstaan. Onderdelen als betaalde pensioenpremies (ook wanneer deze vrijwillig zijn) en particuliere inkomensverzekeringen maken daarmee ook deel uit van de definitie van de collectieve lastendruk die de leden van de fractie van de SP gebruiken. Instellingen zoals het CBS en het CPB hanteren een andere definitie van de collectieve lastendruk. Aan de door de leden van de fractie van de SP gepresenteerde tabel kunnen volgens het kabinet dan ook geen conclusies worden verbonden.

De leden van de fractie van de SP vragen of het kabinet vergelijkbare tabellen kan verstrekken voor de jaren 2013 en 2017. Het staat de leden van de fractie van de SP vrij om de ontwikkeling van de collectieve lastendruk op eigen wijze te beoordelen. Nog los van het feit dat de wijze waarop de leden van de fractie van de SP dat doet lastig reproduceerbaar is, ligt het niet voor de hand dat het kabinet een tabel produceert met daarin een weergave van een collectieve lastendruk die in deze mate afwijkt van de visie van het kabinet op hoe collectieve lasten gemeten dienen te worden.

De leden van de fractie van de SP hebben grafiek 5 opgesteld, opgenomen in het voorlopig verslag. Zij geven aan dat hieruit blijkt dat ten opzichte van de progressie in de inkomstenbelasting de progressie van de collectieve lasten (vastgesteld volgens de definitie van deze leden) zeer bescheiden is en zij vragen of het kabinet een inkomensafhankelijke ziektekostenpremie een voor de hand liggende manier zou vinden om de progressie te herstellen (dat wil zeggen naast de inkomstenbelasting zelf). In antwoord op de vorige vraag is aangegeven dat de wijze waarop de leden van de fractie van de SP de collectieve lastendruk vaststellen zeer ongebruikelijk is, omdat daarbij meer inkomenscomponenten onder de collectieve lastendruk worden meegenomen dan gebruikelijk is, zoals de premies ziektekostenverzekering en particuliere inkomensverzekeringen. Bovendien delen de leden van de fractie van de SP de druk van indirecte belastingen toe op basis van het bruto inkomen, een benadering waarop ook het nodige af te dingen valt. Uit deze tabel kunnen naar de mening van het kabinet derhalve geen conclusies worden verbonden over de mate van progressie in de collectieve lasten.

De leden van de fractie van de SP vragen of het kabinet van mening is dat zij wat betreft een inkomensafhankelijke ziektekostenpremie het totale gemiddelde lastendrukbeeld eind 2012 voldoende naar voren heeft gebracht. Als dit zo is, zo vragen zij, wanneer is dit gebeurd? Voorts vragen deze leden of het volgens het kabinet het een goed idee is om medio de voorziene kabinetsperiode alsnog een inkomensafhankelijke ziektenkostenpremie te introduceren. In het regeerakkoord was het voornemen opgenomen een inkomensafhankelijke zorgpremie in te voeren. De afweging hierbij was niet zozeer een analyse met betrekking tot de lastendruk, maar de wens om zo van hoge inkomens een extra bijdrage te vragen. In het wetsvoorstel Belastingplan 2014 zijn alternatieve maatregelen opgenomen die hetzelfde doel bereiken, waaronder het gedeeltelijk afbouwen van de algemene heffingskorting en het verder afbouwen van de arbeidskorting voor hoge inkomens. Het kabinet heeft daarom geen voornemen om (alsnog) een inkomensafhankelijke zorgpremie in te voeren.

Naar aanleiding van de CPB Policy Brief over het zogenoemde optimale opbrengstmaximaliserende toptarief in de inkomstenbelasting16, hebben de leden van de fractie van de SP een aantal vragen gesteld. Deze leden vragen of de verlaging van het toptarief in 1990 en in 2001 tot een significante toename heeft geleid van het arbeidsaanbod vallend in het toptarief en tot een significante toename van de belastinginkomsten belast in het toptarief. Verwezen kan worden naar een studie van Jongen en Stoel waarin de belastingwijziging 2001 wordt geanalyseerd.17 De auteurs maken daarbij gebruik van de verschillen in de wijzigingen in de marginale tarieven voor verschillende inkomensgroepen. De empirische analyse geeft aan dat het aantal uren van werkenden is gestegen door de daling van de marginale tarieven. Dit geldt ook voor personen met een inkomen in de vierde schijf. Het effect is significant vanaf twee jaar na de hervorming. Het effect op het aantal werkende personen is niet onderzocht, maar voor het toptarief is vooral het aantal uren per werkende van belang. Het effect op de belastinginkomsten is niet onderzocht, wel vinden Jongen en Stoel een significante stijging van het belastbare loon door de daling van de marginale tarieven.

De leden van de fractie van de SP merken op dat in de CPB Policy Brief het effectieve toptarief in 2013 wordt geschat op 57,3% en vragen of het klopt dat 5,3% toe te rekenen is aan de indirecte belastingen. Dit is het geval. Voorts merken deze leden op dat uit cijfers van het CBS over 2010 blijkt dat bij het bovenste bruto-inkomenskwartiel van huishoudens, de gemiddelde druk van de indirecte belastingen 5,7% is en voor het bovenste bruto-inkomensdeciel 4,7%. De leden van deze fractie vragen of deze percentages ook gelden voor personen met een bruto-inkomen in de vierde schijf. Het lijkt aannemelijk dat voor de personen in de vierde schijf het marginale «tarief» indirecte belastingen ongeveer gelijk is aan de gemiddelde druk ervan. Zoals boven opgemerkt, schat het CPB deze druk op 5,3%. Het verschil met de CBS-percentages kan gelegen zijn in het feit dat het CPB zijn schatting baseert op 2013, derhalve inclusief de btw-verhoging naar 21%. De indirecte belastingdruk als percentage van de bestedingen is vrijwel hetzelfde voor alle inkomensgroepen. Omdat hoge inkomens meer sparen vindt een groter deel van de bestedingen uit de extra inkomsten plaats in een latere periode in het leven. Een toedeling van de indirecte belastingdruk op basis van de bestedingen is een betere maatstaf om de indirecte belastingdruk te meten, omdat daarbij beter rekening wordt gehouden met inkomensschommelingen gedurende het leven.

Uit de CPB Policy Brief kunnen – de leden van de fractie van de SP vragen daarnaar – geen conclusies worden getrokken over elasticiteiten van de eerste, tweede en derde tariefschijven.

In mijn brief aan de Eerste Kamer betreffende fiscale toezeggingen heeft het kabinet de context geschetst waarin de CPB Policy Brief van het CPB moet worden geplaatst.18 Het kabinet trekt geen beleidsconclusies en de onafhankelijkheid van het CPB is niet in het geding. In de schriftelijke beantwoording van de vragen tijdens het wetgevingsoverleg over het pakket Belastingplan 2014, heb ik, naar aanleiding van de vraag van de heer Koolmees hoe het onderzoek van het CPB naar het optimale belastingtarief zich verhoudt tot het wetsvoorstel Belastingplan 201419, opgemerkt dat bij de wijzigingen van de belastingtarieven, schijflengtes en heffingskortingen die in het voorliggende wetsvoorstel Belastingplan 2014 zijn opgenomen, zowel de budgettaire opbrengst als het inkomensbeleid en de werking van de arbeidsmarkt van belang zijn, en dat het kabinet van mening is dat het wetsvoorstel Belastingplan 2014 in dit opzicht een evenwicht pakket van maatregelen bevat. Ditzelfde kan ik antwoorden op vragen hierover van de leden van de fractie van de SP.

De leden van de fractie van de PvdA vragen waarom de regering heeft gekozen voor een verlaagd tarief in de eerste schijf in de energiebelasting voor kleinschalige, duurzame opwekking van elektriciteit en niet voor een verlaagde vennootschapsbelasting of btw voor de coöperatie dan wel een verlaagd tarief in box 3 voor de leden. Een verlaagd tarief in de eerste schijf van de energiebelasting komt direct terecht bij de particulieren die investeren in een coöperatie die duurzame energie opwekt en is bovendien rechtstreeks gekoppeld aan de energie die deze particulieren zelf gebruiken. Het voordeel van een korting op de vennootschapbelasting komt bij de coöperatie terecht als de coöperatie winst maakt. Dit hoeft niet direct tot een voordeel te leiden voor de particulieren en kent geen rechtstreekse koppeling met het energiegebruik van die particulieren. Een verlaagd tarief in de btw is onmogelijk op basis van de BTW-richtlijn. Een korting via box 3 zou alleen een voordeel opleveren voor de leden met een vermogen dat boven de grens ligt van het heffingsvrij vermogen, daarnaast ontbreekt ook hier een rechtstreekse koppeling met het energiegebruik.

De leden van de fractie van de PvdA stellen dat het begrip postcoderoos niet altijd naadloos aansluit op het begrip nabijheid. Zij vragen op welke wijze het kabinet de door deze leden veronderstelde discrepantie wil ondervangen. Kenmerk van lokale energie is dat naast de betrokkenheid van burgers sprake is van een combinatie van kleinschalige productie en consumptie op dorps- en wijkniveau. Deze fysieke link tussen productie en consumptie op korte afstand is essentieel voor de meerwaarde en kansen van lokale energie. Het begrip «nabijheid» (wijk- en dorpsniveau) is daarom vertaald in het criterium dat de leden van de coöperatie en de installatie(s) zich in hetzelfde postcodegebieden met vier gelijke cijfers of aangrenzende postcodegebieden bevinden als de installatie. De installatie staat dus altijd in het midden van de postcoderoos. In de situatie van de eilanden is er geen sprake van onbedoelde discrepantie tussen postcoderoos en het begrip nabijheid. Wel kan zich op de eilanden de situatie voordoen dat in de postcodegebieden en eventuele aangrenzende postcodegebieden zich weinig potentiële leden bevinden. Bij het kiezen van een locatie en de omvang van een productie-installatie zullen de betrokkenen hier rekening mee moeten houden.

De leden van de fractie van de PvdA vragen waarom ervoor is gekozen om de gezamenlijke duurzame opwekking van energie alleen fiscaal te faciliteren als de verbruikers in elkaars nabijheid wonen en in dezelfde postcoderoos een installatie hebben. Het kabinet kiest voor het stimuleren van lokale energieopwekking door middel van een fiscale korting. Het kabinet vindt dit gerechtvaardigd omdat lokale energie leidt tot een groter draagvlak voor duurzame energie in de maatschappij. Bovendien leidt participatie in lokale energieopwekking tot een vergroting van het energiebewustzijn en daardoor tot energiebesparing bij consumenten. Tot slot kan de lokale opwekking van energie in de toekomst leiden tot minder netgebruik. Van deze extra voordelen is echter alleen sprake als de afstand tussen opwekking en gebruik van energie beperkt is. Het moet met andere woorden gaan om lokale initiatieven.

De leden van de PvdA vragen waarom er niet voor is gekozen om de stimuleringsmaatregel voor lokaal duurzaam opgewekte energie uit te breiden naar kleine ondernemers. In het SER energieakkoord is afgesproken dat onderzocht gaat worden of het nodig en mogelijk is dat de regeling wordt uitgebreid tot zakelijke kleinverbruikers. Het onderzoek zal voor de zomer van 2014 worden afgerond. Daarbij komen ook de mogelijk aan deze vraag verbonden staatssteunaspecten aan de orde.

De leden van de fractie van de PvdA vragen of het kabinet van mening is dat met de korting van 7,5 cent per kWh een rendabele business case ontstaat voor deelnemers. De vaststelling van de hoogte van de korting die wordt gegeven met het verlaagde energiebelastingtarief is gebaseerd op een kosteneffectief stimuleringsniveau voor duurzame energie plus een waardering voor de lokale duurzame energie opwekking. Voor een kosteneffectief stimuleringsniveau is aansluiting gezocht bij de SDE+. In de SDE+ krijgt wind op land, wat gezien wordt als een kosteneffectieve vorm van duurzame elektriciteitsopwekking, op basis van berekeningen van het Energieonderzoek Centrum Nederland (ECN) circa 4 cent subsidie per kWh. Voor het verlaagde energiebelastingtarief is deze 4 cent als basis gehanteerd. De rest van de korting is een stimulans voor lokale opwekking. Het kabinet is dus niet uitgegaan van de rentabiliteit van een bepaalde businesscase. Dat is overigens ook niet mogelijk omdat het gaat om verschillende vormen van opwekking van energie en specifieke lokale situaties. Bovendien is een begrip als terugverdientijd voor particulieren heel anders dan in een business case voor een onderneming.

Deze leden vragen voorts hoe de regering de berekening beoordeelt in Dagblad Trouw van 19 november dat voor een «dakloze» 1 cent per kWh opgewekte zonnestroom resteert terwijl een «dakhebbende» profiteert van 23 cent per kWh. Zij vragen of het kabinet zijn conclusie onderschrijft dat de voorgestelde regeling leidt tot rechtsongelijkheid tussen «daklozen» en «dakhebbenden». De analyse klopt op een aantal punten niet. De korting van 7,5 cent in de energiebelasting is exclusief btw en zou inclusief btw 9 cent bedragen. Het aangehaalde salderingsvoordeel van 23 cent is wel inclusief btw. Daarnaast wordt niet meegenomen dat de energieleverancier voor de op het net ingevoede elektriciteit een vergoeding geeft. Hoeveel de vergoeding precies is, is afhankelijk van de afspraken die de coöperatie maakt met de energieleverancier. Deze vergoeding kan volgens de sector zelf uitkomen op 6 cent per kWh. Samen met het belastingvoordeel komt dat neer op een opbrengst van 15 cent. Tegenover de bijkomende kosten die in het artikel worden genoemd, staan ook voordelen. De aanschaf van panelen wordt goedkoper, doordat er meer panelen worden aanschaft. De kosten voor de installatie, de bekabeling en onderhoud worden per paneel ook lager vanwege het schaalvoordeel. Het kabinet onderschrijft de conclusie dan ook niet dat de voorgestelde regeling leidt tot een ongerechtvaardigde ongelijkheid tussen «daklozen» en «dakhebbenden». De nieuwe regeling vermindert juist een reeds bestaande ongelijkheid als gevolg van de salderingsregeling. In de visie lokale energie die aan de Tweede Kamer is gestuurd20 heeft het kabinet aangegeven dat op korte termijn salderen achter de meter ongewijzigd blijft, maar dat over vier jaar wordt gekeken hoe in de toekomst salderen meer in lijn kan worden gebracht met het verlaagde tarief in de energiebelasting voor lokaal duurzaam opgewekte energie.

De leden van de fractie van de PVV vragen of bij de duurzame opwekking van energie een totale energiebalans wordt opgemaakt en of ook rekening wordt gehouden met de indirecte energie die nodig is om de opwekinstallaties zelf te produceren en met de levensduur daarvan. Bij het vaststellen van de netto hoeveelheid op het net ingevoede energie wordt op basis van garanties van oorsprong vastgesteld dat het gaat om hernieuwbare energie. Er wordt geen rekening gehouden met de indirecte energie die nodig is voor de productie van de opwekinstallaties zelf en met de levensduur ervan. Voor het bepalen van de rentabiliteit van dergelijke investeringen speelt de totale levensduur van de installaties uiteraard wel een rol. Overigens wordt de eventuele uitstoot van CO2 die op het conto komt van de productie van bedoelde installaties wel gemeten en tellen die meetgegevens mee voor het bepalen van de gerealiseerde CO2-uitstoot en de reductie daarvan. Per saldo is sprake van netto vermeden CO2-uitstoot.

De leden van de fractie van de PvdA vragen een reactie van het kabinet op hun visie dat de scheefgroei in energiebelasting die zwaarder drukt op huishoudens en andere kleinverbruikers dan op een beperkte groep van economisch belangrijke grootverbruikers, planmatig moet worden verminderd in het kader van een combinatieplan waarin voor industrie en landbouw een geleidelijke verhoging van energietarieven wordt voorzien in combinatie met en afhankelijk van parallelle voortgang in Europees verband. Het kabinet bepleit op Europees niveau een verhoging van de minimumtarieven bij de onderhandeling over het wijzigingsvoorstel voor een herziening van de Richtlijn Energiebelastingen.21 CE Delft/Ecofys heeft een vergelijkend onderzoek gedaan naar de belastingen op energieproducten, elektriciteit en CO2in de lidstaten om ons heen.22 Daarbij is ook de positie van energie-intensieve bedrijven onderzocht. Een belangrijke conclusie is dat alleen op basis van de tarieven de energiebelastingdruk niet vastgesteld kan worden, omdat de lidstaten verschillende vrijstellingen en verlaagde tarieven hanteren. Uit het onderzoek blijkt voorts dat er nauwelijks ruimte is om eenzijdig de tarieven voor de Nederlandse energie-intensieve bedrijven te verhogen zonder de internationale concurrentiepositie in gevaar te brengen.

De leden van de fractie van de PvdA zijn van mening dat binnen de EU ook gestreefd moet worden naar harmonisatie van brandstofaccijnzen en een belasting op CO2-uitstoot, deze laatste ter aanvulling op het systeem van verhandelbare CO2-emissierechten. De uitgifte en prijsstelling daarvan zouden naar de mening van deze leden in handen kunnen worden gesteld van een onafhankelijke Europese Klimaatbank. Genoemde leden verzoeken om een reactie op deze visie. De Europese Commissie heeft in 2011 het eerder genoemde wijzigingsvoorstel van de Richtlijn Energiebelastingen gepubliceerd. In dit voorstel is onder meer opgenomen dat de Europese minimumtarieven gebaseerd worden op een CO2-deel en een energiedeel. Het voorstel van de Commissie was dat daar waar de uitstoot van CO2 al wordt belast binnen het ETS (emissions trading system) dit niet nog een keer wordt gedaan via de energiebelastingen. Inmiddels wordt er al meer dan twee jaar onderhandeld over dit richtlijnvoorstel. Ten aanzien van het emissiehandelssysteem geldt dat het kabinet zich in Brussel inzet voor een versterkt ETS. In januari komt de Commissie met voorstellen op dit terrein. Het kabinet zal de voorstellen bestuderen en naar aanleiding daarvan zijn positie bepalen.

De leden van de fractie van de PVV vragen of kernenergie door het kabinet als duurzaam of niet duurzaam wordt gezien. Het kabinet hanteert de Europees gangbare definitie voor hernieuwbare energie. Kernenergie is geen hernieuwbare energieoptie. Overigens geldt kernenergie wel als een optie die CO2-uitstoot vermijdt, maar voor de opwekking wordt uranium als grondstof ingezet en dit is niet een hernieuwbare bron.

De leden van de fractie van de PvdA vragen of het kabinet de zorg deelt dat bij de diverse accijnsverhogingen, en met name die van diesel, grenseffecten zullen optreden. Voor een beperkt deel van de automobilisten op diesel en LPG uit de grensstreek zal omrijden door de accijnsverhogingen profijtelijk worden. Daardoor is het niet ondenkbaar dat individuele pomphouders in de buurt van de grens een verlies aan marge of omzet zullen lijden. Voor het overgrote deel zal omrijden echter niet profijtelijk worden. Daarom verwacht het kabinet over het geheel genomen geen substantiële derving als gevolg van grenseffecten. Het kabinet onderkent wel het risico dat zich een budgettaire derving zou kunnen voordoen doordat de netto verkoopprijs van diesel in 2014 in Duitsland lager kan worden dan in Nederland, waardoor met name vrachtvervoer onderweg in Duitsland zal kunnen gaan tanken in plaats van in Nederland. Om deze reden heeft het kabinet toegezegd om de ontwikkelingen in de accijnsinkomsten van diesel en LPG te monitoren.

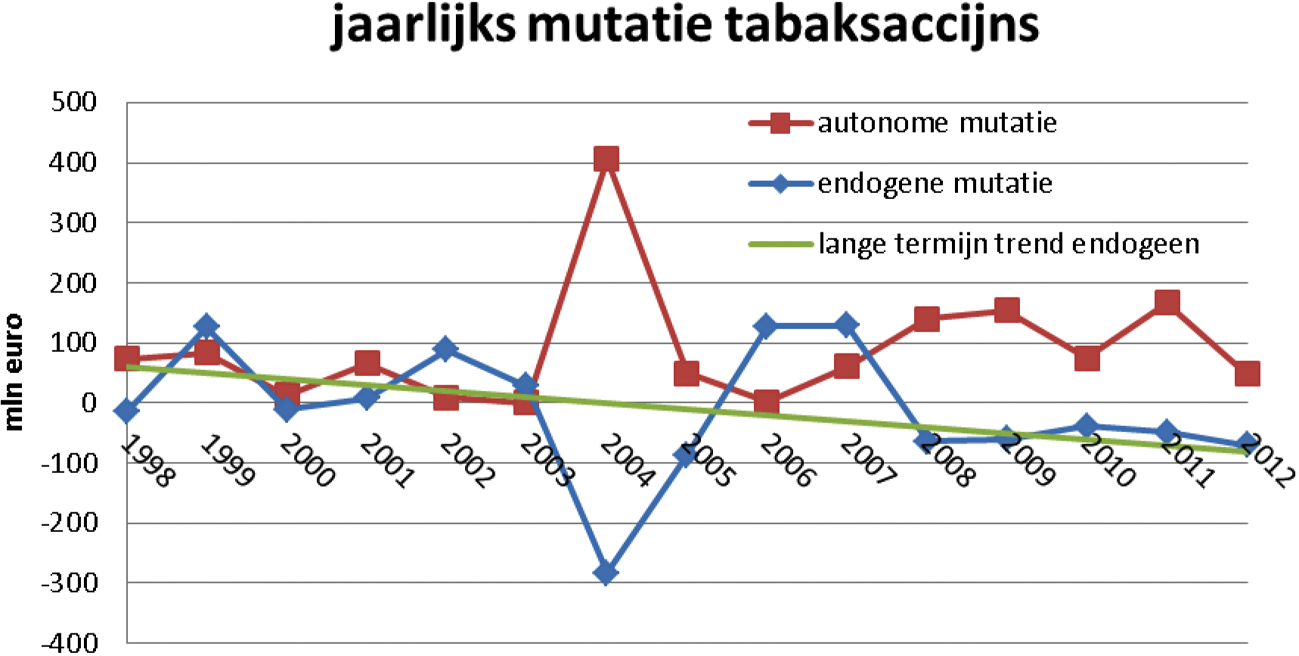

De leden van de fractie van de PvdA vragen om een onderbouwde raming van de belastingderving als gevolg van de grenseffecten bij de afzonderlijke accijnsverhogingen. Inzake de in het regeerakkoord voorziene accijnsverhogingen voor tabak, bier, wijn en alcohol heeft het kabinet, tegelijkertijd met het pakket Belastingplan 2014, op 17 september 2013 een grenseffectenrapportage naar de Tweede Kamer gestuurd. In die rapportage wordt voor de tabaksaccijns geconcludeerd dat er naast andere effecten mogelijk ook sprake is van een beperkt grenseffect, al dan niet tijdelijk. Volgens de raming in de Miljoenennota 2014 daalt de opbrengst van de tabaksaccijns van € 2.502 miljoen in 2012 naar € 2.352 miljoen in 2013. Er is een analyse gemaakt van de mogelijke oorzaken voor deze daling. Exclusief gedragseffecten zou de opbrengst als gevolg van de in 2013 van kracht geworden accijnsverhoging in dat jaar met € 331 miljoen moeten stijgen. Door gedragseffecten samenhangend met die accijnsverhoging staat hier een derving van € 295 miljoen tegenover. Deze derving laat zich als volgt verklaren. Door substitutie naar tabaksproducten waar minder accijns op wordt geheven treedt naar verwachting een derving op van € 105 miljoen. Door de afname van de consumptie van tabaksproducten door de prijsstijging wordt € 100 miljoen minder accijns geheven. Door overige effecten waaronder de grenseffecten treedt nog € 90 miljoen derving op. Doordat in 2013 na de ingangsdatum van de accijnsverhoging nog enige tijd tegen het oude accijnstarief kon worden gekocht, trad voorts een tijdelijke derving op van naar schatting € 126 miljoen. Door de algehele afname van de consumptieve bestedingen is, als het gaat om de tabaksaccijns, € 60 miljoen minder geheven.

|

MN2014 |

||

|---|---|---|

|

1 Jaarraming tabaksaccijns 2012 (€ miljoen) |

2502 |

|

|

Mutatie: |

– 150 |

|

|

waarvan |

||

|

– Effect verhoging accijns |

331 |

|

|

– Substitutie |

– 105 |

|

|

– Consumptie specifiek door prijsstijging |

– 100 |

|

|

– Overig, waaronder grenseffect |

– 90 |

|

|

– Consumptieve bestedingen algemeen |

– 60 |

|

|

– Aankoop tegen oud tarief (eenmalig effect) |

– 126 |

|

|

Jaarraming tabaksaccijns 2013 |

2352 |

|

Deze cijfers zijn voor het kabinet aanleiding geweest om de voorziene accijnsverhoging op tabaksproducten een jaar uit te stellen omdat de ervaring leert dat de opbrengst van de tabaksaccijns zich na enige tijd weer herstelt naar de lange termijn trend (zie ook hierna). In reactie op de vraag van deze leden merkt het kabinet op dat hiermee geen afbreuk wordt gedaan aan het ontmoedigen van ongewenst gedrag. Ongewenst gedrag wordt immers niet ontmoedigd wanneer voor een goedkoper product wordt gekozen, tegen oud tarief wordt gerookt of producten over de grens worden gekocht.

Bij de bier-, wijn- en alcoholaccijns is op grond van de gerealiseerde opbrengsten tot en met juli 2013 geen negatief effect op de opbrengst te constateren, anders dan op grond van de algehele teruggang van de consumptieve bestedingen mag worden verwacht. Voor zover grenseffecten optreden zijn deze effecten derhalve klein. Wel is de in het regeerakkoord opgenomen verhoging van de accijns op bier, wijn en tussenproducten gematigd om deze tarieven niet te veel uit de pas te laten lopen met die in de ons omringende landen.

Het kabinet verwacht bij de accijnsverhoging op diesel en LPG voor 2014 een opbrengst van € 280 miljoen. Dit bedrag is een zogenoemde ex ante raming, waarbij uitverdieneffecten, zoals een verminderde opbrengst als gevolg van grenstanken, niet zijn meegenomen. In het totaal van de geraamde belastingopbrengsten wordt – in lijn met de economische voorspellingen van het CPB – wel rekening gehouden met uitverdieneffecten van lastenverzwarende maatregelen als accijnsverhogingen. De accijnsverhoging voor diesel betekent, exclusief BTW, een stijging van de belastingheffing per liter van 4 eurocent. Vergeleken met Duitsland zal er 2 eurocent meer accijns worden geheven (thans 2 eurocent minder) en vergeleken met België zal er 6 eurocent meer accijns worden geheven (thans 2 eurocent meer). Hierbij zij opgemerkt dat accijnsverhogingen niet, vanwege concurrentieoverwegingen, zomaar volledig zullen worden doorberekend in de prijs aan de pomp.

Bij diesel is de reactie van de vrachtsector cruciaal voor de omvang van een eventueel grenseffect omdat de vrachtsector het grootste deel van de diesel verbruikt en omdat maar klein deel van diesel wordt verbruikt door automobilisten die zelf de brandstofrekening betalen. Zoals hiervoor aangegeven loont het met dergelijk geringe prijsverschillen maar voor heel weinig automobilisten en vrachtwagens om om te rijden naar de dichtstbijzijnde pomp over de grens. Daarom verwacht het kabinet op voorhand geen substantiële grenseffecten als gevolg van de accijnsverhoging, maar acht wel een risico aanwezig op een budgettaire derving als vrachtvervoer voortaan onderweg (dus zonder omrijden) in Duitsland zal gaan tanken in plaats van in Nederland.

De leden van de fractie van de PvdA vragen om een vergelijking tussen raming en realisatie van accijnsinkomsten door grenseffecten bij eerdere accijnsverhogingen. Een dergelijk overzicht van eerdere accijnsverhogingen is niet beschikbaar. Voor benzine kan wel worden geconstateerd dat de accijns in Nederland al jaren (aanzienlijk) hoger is en de verschillen met de buurlanden toenemen doordat Nederland in tegenstelling tot België en Duitsland de accijns jaarlijks indexeert. De ontwikkeling in het aantal verkochte liters in Nederland geeft echter geen indicatie dat het grenstanken toeneemt met de groter wordende prijsverschillen met onze buurlanden. Voor benzine beweegt het aantal verkochte liters zich in de periode 2003–2012 binnen zeer smalle marges van 1% meer of minder dan 5.500 miljoen liter.

Daarnaast geldt de volgende observatie. Het Planbureau voor de Leefomgeving (PBL) heeft voor de periode 1990–2010 uitgerekend hoeveel benzine er in Nederland verbruikt zou moeten zijn als voor alle in Nederland gereden kilometers ook in Nederland zou zijn getankt.23 Dit is naast de realisatiecijfers gelegd van het aantal verkochte liters brandstof in Nederland. Voor benzine blijken de afzet (in Nederland verkochte benzine) en het verbruik (in Nederland gereden kilometers) al jarenlang nagenoeg met elkaar overeen te komen, hetgeen lijkt aan te geven dat ondanks een toenemend prijsverschil voor benzine met onze buurlanden geen (toenemende) weglek optreedt.

In het verleden is de tabaksaccijns ook regelmatig verhoogd. Vooral in 2004 zijn de tarieven fors verhoogd waarvan de geraamde opbrengst (exclusief gedragseffecten) € 406 miljoen bedroeg. Terugkijkend blijkt dat in dat jaar de opbrengst van de maatregel grotendeels teniet werd gedaan door gedragseffecten, resulterend in een derving van € 283 miljoen. Het blijkt echter ook dat na verloop van tijd het «oude» rookgedrag weer grotendeels terugkeert en de opbrengst van de tabaksaccijns naar de lange termijn trend terugkeert. Dit blijkt uit de hierna opgenomen grafiek. De derving in 2004 door gedragseffecten is weer goedgemaakt in 2006 en 2007. Over de periode 1998–2012 bezien is de feitelijke opbrengst van de tabaksaccijns door gedragseffecten gelijk aan de opbrengst als jaarlijks de lange termijn trend van gedragseffecten zou zijn gerealiseerd. Deze trend is overigens negatief: er wordt steeds minder gerookt.

Grafiek 3 Jaarlijkse mutatie opbrengsten tabaksaccijns

De leden van de fractie van de PVV vragen of er een regeling is voor woonhuizen en agrarische bedrijven die niet op aardgas zijn aangesloten en LPG voor verwarming gebruiken. De leden van de fractie van het CDA vragen of het kabinet mogelijkheden ziet om deze groep tegemoet te komen. Doordat de verhoging van de accijns op LPG met ingang van 1 januari 2014 mede betrekking heeft op propaan, worden ook de huishoudens en bedrijven die propaan gebruiken voor verwarmingsdoeleinden door deze verhoging geraakt. Door deze verhoging wordt de belasting op propaan hoger dan die op aardgas. De afgelopen vier jaren is propaan overigens relatief laag belast geweest in vergelijking met de situatie dat propaan (tot 2010) werd belast met een hogere energiebelasting. Dat propaan hoger wordt belast dan aardgas is slechts een tijdelijke situatie. Aardgas zal de komende jaren in verschillende stappen zwaarder worden belast dan nu het geval is, onder meer door de SDE+. Hierdoor zal vanaf 2021 propaan weer minder zwaar worden belast dan aardgas. Gelet op deze historie, de verwachte toekomstige ontwikkelingen, maar ook het gegeven dat een compenserende maatregel een budgettair belang kent van zo’n € 16 miljoen per jaar en aanleiding kan geven tot misbruik en zal leiden tot hoge administratieve lasten voor het bedrijfsleven en uitvoeringskosten voor de Belastingdienst/Douane, acht ik een compenserende maatregel ongewenst.

Zoals de leden van de fractie van de VVD opmerken biedt het in het wetsvoorstel opgenomen overgangsrecht bij strikte lezing twee mogelijkheden voor de aanwending van een op 31 december 2013 bestaand stamrecht, namelijk volgens de bestaande methode (door middel van een periodieke uitkering) of door middel van volledige afkoop. Zoals deze leden terecht opmerken, is het echter in overeenstemming met de visie van het kabinet, mede gelet op de beoogde bestedingsimpuls, om een gedeeltelijke afkoop niet te belemmeren. Ik ben voornemens om de mogelijkheid van een gedeeltelijke afkoop ook in de wettekst duidelijker tot uitdrukking te brengen. Ik zal daartoe een aanpassing van artikel 39f, tweede lid, van de Wet op de loonbelasting 1964 (Wet LB 1964) opnemen in het wetsvoorstel Fiscale verzamelwet 2014. De door de genoemde leden aangehaalde oplossingsrichting van de redactie van Vakstudie Nieuws24 om de verwijzing in artikel 39f van de Wet LB 1964 naar artikel 19b, achtste lid, van die wet te laten vervallen, moet overigens op een misverstand berusten. Daarmee zou het immers mogelijk worden gemaakt om de belastingheffing over de uitkeringen in haar geheel te ontgaan. Dat kan uiteraard niet de bedoeling zijn.