Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 33532 nr. 51 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 33532 nr. 51 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 27 november 2015

Het kabinet heeft besloten te beginnen met het verkooptraject voor verzekeraar a.s.r. Nederland N.V. (hierna: «ASR»). Met deze brief informeer ik u over deze voorgenomen verkoop.

ASR is in 2008 in handen van de staat gekomen door de aankoop van Fortis/ABN AMRO Nederland. Dat was op dat moment noodzakelijk om de stabiliteit van het Nederlandse financiële stelsel te garanderen. De overheid nam daarbij alle Nederlandse delen van het Fortis-concern over. Bij de verwerving van ASR heeft de staat al aangegeven dat de verzekeraar op termijn weer zou worden verkocht.

In mijn brief van 23 augustus 2013 «Toekomstplannen financiële instellingen ABN AMRO, ASR en SNS REAAL» («Toekomstplannenbrief») en het daaropvolgende algemeen overleg heb ik uw Kamer voor het eerst over mijn plannen met ASR geïnformeerd.1 In die brief ben ik ook ingegaan op de voorwaarden om ASR te kunnen verkopen.

Vervolgens heb ik in mijn brief van 6 juni 2014 over mijn verkoopplannen voor REAAL Verzekeringen (VIVAT N.V., hierna «VIVAT») en ASR («Kamerbrief VIVAT/ASR») uw Kamer geïnformeerd over het uitstel van de verkoop van ASR.2 Ik gaf toen aan dat ik uw Kamer zou informeren over de verkoopstrategie van ASR na de verkoop van REAAL (nu VIVAT) en de beursintroductie van Nationale Nederlanden. Dat moment is aangebroken, want Nationale Nederlanden is in juni 2014 succesvol naar de beurs gebracht en op 26 juli 2015 is VIVAT verkocht.3 Ook heeft op 20 november de beursintroductie van ABN AMRO plaatsgevonden.

Voorliggende brief is met de Autoriteit Financiële Markten («AFM») en De Nederlandsche Bank («DNB») besproken. Ik heb de brief ook met de raad van bestuur en de raad van commissarissen van ASR besproken. De onderneming staat achter de verkoopplannen.

Beoordeling voorwaarden voor verkoop

Ik heb de stichting administratiekantoor beheer financiële instellingen («NLFI»)4 gevraagd mij te adviseren bij de verkoop van ASR. NLFI heeft de wettelijke taak om de Minister van Financiën te adviseren over de strategie tot verkoop van de financiële instellingen in beheer van NLFI. Dit advies treft u aan als bijlage bij deze brief5. Op basis van dit advies ben ik van mening dat aan de verkoopvoorwaarden voor ASR is voldaan. Hieronder licht ik deze conclusie en mijn plannen toe en ga ik in op het verkoopproces.

Om tot verkoop van een financiële deelneming te besluiten, moet aan drie voorwaarden worden voldaan: ten eerste een stabiele financiële sector; ten tweede voldoende geïnteresseerde kopers; en ten derde moet ASR zelf klaar zijn voor de beoogde verkoopvorm. Na het algemeen overleg van 27 november 2013 heb ik besloten om op een later moment te bezien of er aan deze voorwaarden is voldaan.6 Het kabinet meent dat aan die voorwaarden wordt voldaan.

In mijn brief van 22 mei 2015 over mijn verkoopplannen voor ABN AMRO («Kamerbrief ABN AMRO») ben ik uitgebreid ingegaan op het herstel van de stabiliteit van de financiële markten.7 Voor ASR moet hierbij een onderscheid worden gemaakt tussen enerzijds de financiële markten, waarin transacties plaatsvinden en financiering wordt aangetrokken en anderzijds de verzekeringssector waarin ASR actief is als aanbieder van producten. Ten aanzien van de financiële markten concludeert NLFI dat er sprake is van voldoende stabiele omstandigheden voor een verkoop van ASR. Voor de verzekeringssector heeft een aantal zaken invloed op de beoogde verkoop, zoals de krimp in de sector en de aanhoudende lage rente. Deze ontwikkelingen worden later in deze brief nader toegelicht. Hoewel deze ontwikkelingen invloed hebben op de sector, staan ze de verkoop van ASR niet in de weg.

Om ASR te kunnen verkopen moet de markt voldoende interesse hebben. Uit de analyse van NLFI blijkt dat investeerders meer interesse hebben in aandelen dan de afgelopen jaren, ook in aandelen van financiële instellingen. Sinds eind 2013 neemt het aantal beursintroducties toe. Inmiddels is dit aantal terug op het niveau van voor de crisis. Ook heeft ASR tijdens de verkoop van VIVAT laten zien in staat te zijn zelfstandig investeerders aan te kunnen trekken. Bovendien heeft de recente plaatsing van achtergesteld schuldpapier de interesse van beleggers in ASR bevestigd. Ik concludeer dat daarmee ook aan de tweede voorwaarde is voldaan.

De afgelopen jaren heeft ASR zich voorbereid op een verkoop en is er nu klaar voor. De onderneming biedt schade- en levensverzekeringen aan en heeft in beide segmenten een sterke positie in Nederland. ASR heeft een reeks mooie resultaten laten zien en aangetoond in staat te zijn als zelfstandige, kapitaalkrachtige en winstgevende verzekeraar te kunnen opereren. ASR is kapitaalkrachtig, ook onder het regime Solvency II dat vanaf 2016 van kracht is. Ten slotte heeft ASR de afgelopen jaren een licht stijgend dividend uitgekeerd.

Verkoopmethode

In mijn Toekomstplannenbrief van augustus 2013 concludeerde ik dat een duaal verkoopproces, zowel een beursintroductie als een onderhandse verkoop, de beste optie is voor de verkoop van ASR. Uit recent onderzoek van NLFI en ASR blijkt dat er op korte termijn niet voldoende concrete en aantrekkelijke onderhandse biedingen te verwachten zijn. Om deze reden is het de inschatting van NLFI en haar adviseurs dat een onderhands verkoopproces op dit moment geen meerwaarde oplevert. NLFI adviseert om prioriteit te geven aan een succesvolle uitvoering van een beursintroductie op korte termijn. Ik ben daarom voornemens om NLFI en ASR te vragen de voorbereidingen daarvoor te starten, zodat een beursintroductie in de eerste helft van 2016 mogelijk is.

Indien er zich alsnog een partij meldt met een serieus onderhands bod op ASR zal ik op dat moment inhoudelijk beoordelen of ik daar op in ga. Potentiële interesse wordt onder andere beoordeeld op financieel economische aantrekkelijkheid, de duurzaamheid van de toekomstige situatie, de continuïteit van de vennootschap en op de meerwaarde t.a.v. de strategische ontwikkeling van ASR. Hiernaast zal ik in de afweging al dan niet in te gaan op een bod rekening houden met de executierisico’s, die aan een onderhandse verkoop verbonden zijn, inclusief de aanvraag van een verklaring van geen bezwaar (vvgb) bij de toezichthouder(s). Bovendien zal ik meewegen of het ingaan op een eventuele onderhandse bieding nadelige gevolgen kan hebben voor de (voorbereidingen van) de beursintroductie.

Ik ben bij beursintroductie voornemens om een minderheid van de aandelen te verkopen. De exacte omvang van het belang dat wordt verkocht is onder meer afhankelijk van de waardering op dat moment. Het belang van de staat in ASR vertegenwoordigt een aanzienlijke investering, die ik stapsgewijs wil afbouwen. Met vervolgplaatsingen of eventuele opvolgende onderhandse verkoop zal de staat het volledige belang dat ze heeft in ASR uiteindelijk verkopen.

Bij recente beursintroducties, zoals bij NN, is succesvol gebruikt gemaakt van investeerders die vooraf willen investeren of zich aan een investering op het moment van introductie willen committeren. Dit is een positief signaal aan de markt over de aantrekkelijkheid van een aandeel. Ook vermindert deze methode het risico dat een deel van de beoogde aandelen onverkocht blijft. Op dit moment heb ik hier nog geen besluit over, maar ik zie geen reden om een dergelijke afspraak bij voorbaat uit te sluiten. Bij de beoordeling van een eventueel voorstel zal ik de voor- en nadelen tegen elkaar afwegen. Indien een investeerder meer dan 10% van de aandelen zou willen verkrijgen, is daarvoor een vvgb van DNB vereist.

Conform de Wet stichting administratiekantoor beheer financiële instellingen verstrek ik voor de uitvoering van een specifieke verkoop NLFI een separate machtiging. Alle uitvoeringshandelingen worden dus door of namens de Minister van Financiën verricht. Als na de beursintroductie van ASR bij opvolgende vervreemding van aandelen het belang van de staat kleiner wordt dan 50%, verliest de staat controlerende zeggenschap over ASR. Als dit aan de orde is informeer ik hier tijdig de Tweede Kamer vertrouwelijk over. Afgezien van bovengenoemde momenten, zal ik vanwege de koersgevoeligheid na iedere aandelenverkoop de Tweede Kamer achteraf informeren.

Over de verkoopprijs per aandeel laat ik mij in het licht van het aankomende verkoopproces nu niet uit. Het is aan ASR en NLFI om de onderneming zo goed mogelijk in de markt te zetten tegen een optimale verkoopprijs. Het kabinet streeft naar een optimale opbrengst bij de verkoop, zodat zoveel mogelijk van het geïnvesteerde kapitaal kan worden terugverdiend. De kapitaaluitgaven voor ASR bedroegen € 3,65 miljard. De rentelasten zijn geschat op circa € 700 miljoen. Er is tot en met 2014 circa € 400 miljoen aan dividend ontvangen. Evenals bij de verkoop van ABN AMRO streef ik ernaar om de verkoopkosten bij ASR zo laag mogelijk te houden, zonder afbreuk te doen aan de kwaliteit van het advies.

Timing van verkoop

Ik verwacht de beursintroductie op zijn vroegst in de eerste helft van 2016 af te ronden, waarbij ik direct opmerk dat dit geen doel op zich is. Het is van belang dat ASR een gedegen en zorgvuldige voorbereiding treft. Op 20 november heeft de beursintroductie van ABN AMRO plaatsgevonden. Er is daarom voldoende tijd tussen beide beursintroducties, zodat deze processen elkaar niet meer in de weg zitten. Ik vraag NLFI de marktontwikkelingen tot aan de verkoop scherp te blijven volgen. De verkoop van de aandelen die de staat nog heeft in ASR na de beursintroductie kan tot enkele jaren in beslag nemen, afhankelijk van de grootte van het bij beursintroductie geplaatste belang.

Governance ASR

Om het resterende belang van de staat na een beursintroductie te beschermen, zullen bij ASR de statuten zo worden ingericht dat voor besluiten die impact hebben op de identiteit en het karakter van de vennootschap een gekwalificeerde meerderheid nodig is. Hierdoor behoudt de staat (via NLFI) zeggenschap over dergelijke besluiten zolang zij meer dan een derde van de aandelen houdt. Tevens biedt dit de staat bescherming tegen ongewenst aandeelhoudersactivisme bij ASR.

Ook ben ik voornemens een stichting continuïteit op te richten bij ASR. Vanaf het moment dat de staat minder dan een derde van het aandelenbelang in ASR houdt, kan deze stichting ASR bij een onwenselijk bod of ongewenst aandeelhoudersactivisme ook in de toekomst beschermen. Daarbij valt te denken aan een bod van een partij die onvoldoende rekening houdt met de continuïteit van de onderneming en de daarmee verbonden maatschappelijke belangen. Ik ben het eens met NLFI dat er geen reden is om aan te sluiten bij hetgeen is gekozen als vorm van bescherming bij ABN AMRO, namelijk certificering. Bij ABN AMRO ligt de beoordeling bij de ECB en bij ASR ligt deze bij DNB. Een stichting continuïteit is voor DNB een bekende constructie.

Tot slot

Hieronder ga ik meer gedetailleerd in op bovenstaande punten en licht ik mijn plannen voor ASR verder toe. Eerst behandel ik het algemene besliskader voor toekomstige besluiten over privatiseringen en verzelfstandigingen dat van toepassing is op ASR. Vervolgens beschrijf ik hoe aan de verschillende voorwaarden voor verkoop is voldaan, het verkoopproces, de governance en bescherming van ASR bij een beursintroductie en tot slot de consequenties voor de Rijksbegroting.

|

Inhoudsopgave |

blz. |

||

|

1. |

Besliskader |

5 |

|

|

2. |

Voorwaarden voor verkoop |

6 |

|

|

2.1. |

Stabiliteit van de financiële sector |

6 |

|

|

2.2. |

Interesse vanuit de markt |

9 |

|

|

2.3. |

Verkoopgereedheid ASR |

10 |

|

|

3. |

Verkoopmethode |

11 |

|

|

3.1. |

Verkoopproces |

11 |

|

|

3.2. |

Opbrengst bij verkoop |

12 |

|

|

3.3. |

Kosten van een verkoop |

13 |

|

|

4. |

Governance na beursintroductie |

13 |

|

|

4.1. |

Verankering maatschappelijke rol |

14 |

|

|

4.2. |

Gekwalificeerde meerderheid voor belangrijke besluiten |

14 |

|

|

4.3. |

Beschermingsconstructie – Stichting Continuïteit |

14 |

|

|

5. |

Consequenties rijksbegroting |

17 |

|

|

6. |

Tot slot |

17 |

|

De parlementaire onderzoekscommissie «Privatisering en verzelfstandiging overheidsdiensten» van de Eerste Kamer heeft op 30 oktober 2012 haar rapport «Verbinding verbroken» gepresenteerd.8 In reactie op dit rapport heeft het kabinet toegezegd het ontwikkelde besliskader te gebruiken om het parlement tijdig en adequaat te informeren over toekomstige besluiten over privatiseringen en verzelfstandigingen waarmee een publiek belang gemoeid is.

Het besliskader bestaat uit vijf stappen:

1. Het voornemen

2. Het ontwerp

3. Het besluit

4. De uitvoering

5. De opvolging

Het voornemen voor de verkoop was de eerste stap. De staat is aandeelhouder van ASR (en van de andere financiële instellingen onder beheer van NLFI) om de stabiliteit van het Nederlandse financiële stelsel te garanderen, toen als gevolg van de financiële crisis een aantal Nederlandse financiële bedrijven in problemen kwamen.9 Anders dan bij andere staatsdeelnemingen is het voor de borging van het publieke belang niet meer nodig om aandeelhouder te blijven. Die borging vindt immers plaats door wet- en regelgeving die voor alle financiële instellingen geldt en via het toezicht door DNB en AFM. Het voornemen om ASR op een geschikt moment terug te brengen naar de markt is altijd het uitgangspunt van het kabinet geweest.

De tweede stap was het ontwerp. In mijn Toekomstplannenbrief, het daaropvolgende algemeen overleg van 27 november 2013 en mijn Kamerbrief VIVAT/ASR heb ik de Tweede Kamer mijn plannen met ASR toegelicht.10 Daarin heb ik conform de motie Groot-Bashir,11 de motie Van Hijum-Nijboer en het besliskader gekeken naar andere opties voor verkoop.12 Mijn conclusie was dat van alle mogelijkheden alleen een beursintroductie of onderhandse verkoop het gewenste resultaat oplevert voor de staat.

Met deze brief wordt invulling gegeven aan de derde stap van het besliskader, waarmee het kabinet de voorgenomen verkoop van ASR ter besluitvorming voorlegt aan de Tweede Kamer. Bij het besluit staat de vraag centraal of de Tweede Kamer instemt met een verkoop van ASR.

Als de Tweede Kamer instemt met de verkoop van ASR, volgt de uitvoering, de vierde stap uit het besliskader. Daarbij moet helder zijn wie de verantwoordelijkheid heeft voor de verkoop. Voor de uitvoeringsfase van de verkoop van de aandelen van ASR wil ik NLFI machtigen om te starten met de uitvoering van een beursintroductie. NLFI heeft daarna de leiding in de inrichting en uitvoering van de verkoop. De verkoop vindt in het geval van een beursintroductie in meerdere stappen plaats, waarbij steeds een deel zal worden verkocht. Het is aan NLFI en ASR om de onderneming zo goed mogelijk in de markt te zetten en een optimale verkoopprijs te krijgen. Voor de initiële plaatsing, vervolgplaatsingen of een onderhandse verkoop is iedere keer mijn voorafgaande goedkeuring vereist.

Het besliskader kent nog een vijfde stap, de opvolging. Die stap gaat over een evaluatie die beoordeelt of de doelen zijn gehaald. Gezien de omvang van deze privatisering vind ik het belangrijk om terug te kijken. Daarom vindt een evaluatie van het verkoopproces plaats nadat het gehele belang van de staat in ASR is afgebouwd. De waarborging van het publiek belang door algemene wet- en regelgeving verandert niet door deze privatisering. De evaluatie richt zich dan ook vooral op een vergelijking van de prestaties van ASR voor en na de privatisering in vergelijking met andere Nederlandse verzekeraars. Daarbij krijgt ook het klantbelang en de maatschappelijke rol van ASR aandacht. De uitkomst van deze evaluatie wordt met de Tweede Kamer gedeeld.

Ik heb NLFI gevraagd te onderzoeken of is voldaan aan de voorwaarden voor verkoop en mij daarover te adviseren. Dit advies wordt als bijlage meegezonden met deze brief13. De voorwaarden zijn dat de financiële sector stabiel is, de markt voldoende interesse heeft en de onderneming er klaar voor is. Ik streef ernaar zoveel mogelijk van het geïnvesteerde kapitaal terug te verdienen.14 In de volgende paragrafen staat telkens welke conclusies ik aan het advies van NLFI verbind.

Bij de voorwaarde dat de financiële sector stabiel is moet voor ASR een onderscheid worden gemaakt tussen enerzijds de financiële markten, waarin transacties plaatsvinden en financiering wordt aangetrokken en anderzijds de verzekeringssector waarin ASR actief is als aanbieder van producten. Op beide is hieronder separaat ingegaan.

Stabiele financiële markten

In de Kamerbrief ABN AMRO heb ik geconcludeerd dat aan de randvoorwaarde van een stabiele financiële sector is voldaan. Dit geldt met name voor de toegenomen vraag naar aandelen in financiële instellingen en het aantal beursintroducties. Dit is niet veranderd in de afgelopen periode.

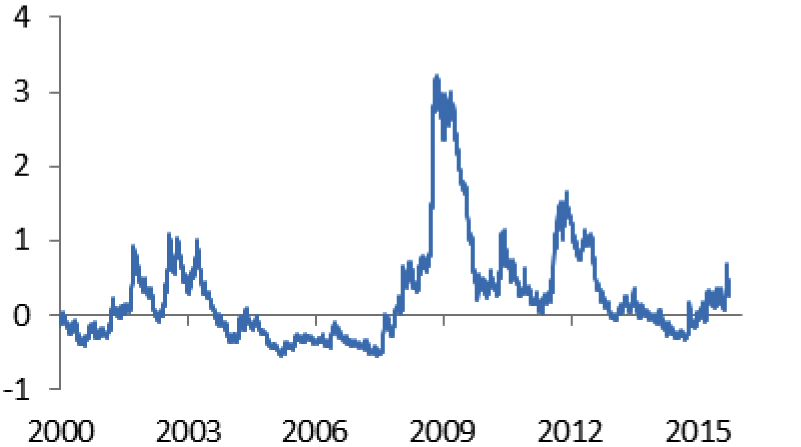

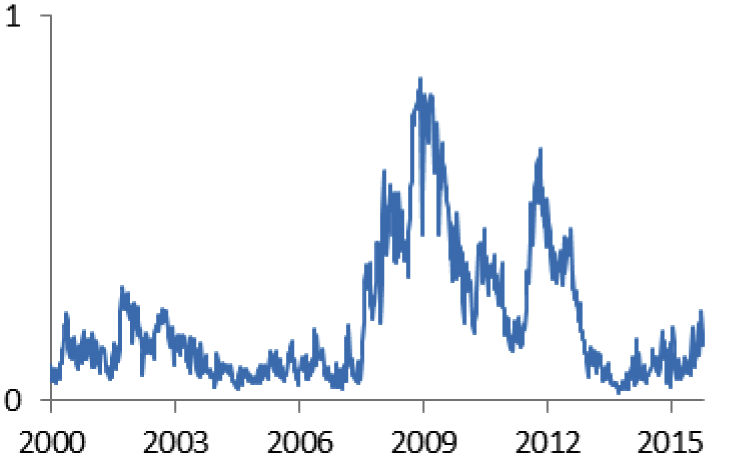

De indicatoren voor stress op de financiële markten zijn afgenomen tot niveaus die vergelijkbaar zijn met niveaus van voor de crisis (zie figuur 1 en 2). Tegelijkertijd constateert DNB dat de volatiliteit op de financiële markten de afgelopen tijd is opgelopen.15 Deze ontwikkeling volgt op een periode waarin de volatiliteit uitzonderlijk laag was, mede door de maatregelen van overheden en centrale banken, en kan daarom deels worden beschouwd als een correctie van deze situatie. DNB waarschuwt echter dat het niet is uit te sluiten dat de marktvolatiliteit verder toeneemt, bijvoorbeeld als gevolg van een verkrapping van het Amerikaanse monetaire beleid of een heropleving van de Europese schuldencrisis. DNB stelt dat de gevolgen van een dergelijke ommekeer mogelijk groot zijn. Een blijvende vinger aan de pols is daarom nodig. Toch is de situatie op de financiële markten significant verbeterd ten opzichte van de laatste jaren en constateert DNB dat de Nederlandse economie in een hogere versnelling is terechtgekomen.

De markt is momenteel voldoende stabiel voor een transactie. Er is daarmee voldaan aan de randvoorwaarde van een stabiele financiële sector.

Figuur 1 – Indicator van financiële stress (DNB stress-index)1

1 Stress-index, gebaseerd op indicatoren van voor Nederland relevante aandelen-, obligatie- en valutamarkten en een index van de gezondheid van financiële instellingen. Bron: DBN, Overzicht Financiële Stabiliteit in Nederland – najaar 2015 (1 januari 2000–18 september 2015).

Bron: DNB

Figuur 2 – ECB indicator van systeemstress (CISS)1

1 De Composite Indicator of Systemic Stress (CISS) is een samengestelde indicator die bestaat uit 15, voornamelijk markt gebaseerde financiële stress indicatoren in de eurozone die gelijk verdeeld zijn over de volgende vijf categorieën: interbancaire markten, geldmarkten, aandelenmarkten, obligatiemarkten en foreign exchange markten. Een hogere waarde betekent relatief meer stress in het systeem en vice versa. Bron: ECB Statitistical Data Warehouse (7 januari 2000–25 september 2015).

Bron: DNB

De stabiliteit van de verzekeringssector

De verzekeringssector zelf staat voor grote uitdagingen. Zo dalen het premievolume en de winstgevendheid in het levensverzekeringssegment al gedurende een groot aantal jaren, waardoor de toekomstbestendigheid van hun bedrijfsmodellen onder druk staat. Ook de langdurig lage rente is debet aan de problemen in dit segment.16 Tegen deze achtergrond is het belangrijk dat (levens)verzekeraars hun traditionele verdienmodel aanpassen aan de veranderende marktomstandigheden om winstgevend te kunnen blijven. Dat kan er toe leiden dat er een consolidatie gaat plaatsvinden. Daarnaast krimpt het premievolume en moeten zij hun kostenniveaus daarop aanpassen. DNB heeft hierover concrete aanbevelingen gedaan en noemt het een belangrijk onderdeel van het lopend toezicht. Deze conclusies worden ook geschetst door de Commissie Verzekeraars en onderschreven in de bijbehorende kabinetsreactie17

Toezichthouders zijn zich bewust van deze uitdagingen in de verzekeringssector. DNB kijkt onder meer kritisch naar de toekomstbestendigheid van bedrijfsmodellen en de effecten van de lage marktrente in combinatie met verplichtingen richting klanten op de huidige en toekomstige kapitaalpositie van de verzekeraars. Het dividendbeleid van de instelling moet daarmee in samenhang worden bezien. Een ander punt dat speelt, specifiek in de Nederlandse verzekeringssector is het dossier beleggingsverzekeringen. Verzekeraars zijn op dit moment serieus bezig met het activeren van klanten met een beleggingsverzekering om hen zo een weloverwogen keuze te laten maken over hun verzekering. De AFM houdt hierop toezicht en kan handhavend optreden als blijkt dat verzekeraars onvoldoende resultaat boeken met het activeren van klanten.

Vanaf 2016 zal het nieuwe toezichtraamwerk Solvency II van toepassing zijn in Nederland en de rest van Europa. Het voornaamste doel van Solvency II is een verbetering van de bescherming van polishouders. Solvency II introduceert daartoe onder meer hogere, op risico gebaseerde solvabiliteitseisen en vergroot de rol van de Europese toezichthouder. Dit kader bevordert de stabiliteit van de verzekeringssector.

Ik constateer op grond van het voorgaande dat de verzekeringssector voor uitdagingen staat, maar dat dit een verkoop van ASR niet in de weg staat. Andersom, staat een beursgang van ASR niet in de weg van oplossingen voor deze uitdagingen of een eventuele toekomstige consolidatie in de verzekeringssector.

Voor een succesvolle beursintroductie dient voldoende interesse te zijn van investeerders. Uit de analyse van NLFI blijkt dat investeerders over de hele linie meer interesse hebben om te investeren in aandelen, ook in die van financiële instellingen. Het aantal beursintroducties in Europa is sinds eind 2013 toegenomen en terug op een niveau dat vergelijkbaar is met het niveau van voor de crisis. In 2013 vonden 189 beursintroducties (EUR 28,2 miljard) in Europa plaats. In 2014 is dit verder toegenomen tot 283 beursintroducties, waarmee in totaal EUR 51,6 miljard is opgehaald bij beleggers. Daarvan waren er 36 beursintroducties van financiële instellingen voor een totaalbedrag van EUR 11,3 miljard. In 2015 heeft deze trend zich tot nu toe doorgezet, laat NLFI in haar advies zien. In Nederland hebben er tot nu toe sinds 2014 negen grote beursintroducties plaatsgevonden.18 In zijn geheel genomen is het beeld positief. Ik zal dit in aanloop naar een beursintroductie scherp in de gaten blijven houden.

Daarnaast is sinds de crisis de volatiliteit van de aandelenmarkten afgenomen van pieken ver boven de 40% naar meer stabiele niveaus tussen de 15% en 30%. Dat is gunstig voor beursintroducties. Er is in 2015 recent een korte periode geweest met een verhoogde volatiliteit, maar dit is geen aanleiding om de beursintroductie van ASR uit te stellen. De aandelen van Europese financiële instellingen zijn de laatste drie jaar met circa 40% gestegen, wat duidt op een toegenomen belangstelling in de markt voor aandelen van financiële instellingen.19 De interesse van investeerders in de beursintroductie en vervolgtransacties van verzekeraar Nationale Nederlanden is hier een goed voorbeeld van.20 Een aantal grote beleggers heeft al concrete interesse getoond in een beursintroductie van ASR. Ook hebben meerdere zakenbanken te kennen gegeven dat investeerders graag willen beleggen in een verzekeraar als ASR. Behulpzaam hierbij is dat er vanaf 2016 meer zekerheid is over de gevolgen van de invoering van Solvency II.

Ten slotte is het van belang op te merken dat er momenteel veel interesse in de markt is voor investeringen in aandelen en in beursintroducties door de lage rendementen op vastrentende instrumenten zoals staatsobligaties.

Ik concludeer dat hiermee aan de voorwaarde van voldoende interesse vanuit de markt is voldaan, waarbij ik NLFI vraag de ontwikkelingen in de periode richting verkoop scherp te blijven volgen.

ASR heeft zich de afgelopen jaren voorbereid op een verkoop. ASR biedt zowel schade- als levensverzekeringen aan en heeft in beide segmenten een sterke positie in Nederland.

ASR heeft een reeks mooie resultaten laten zien en aangetoond in staat te zijn als zelfstandige, kapitaalkrachtige en winstgevende verzekeraar te kunnen opereren. ASR heeft over de jaren 2011–2014 bijna EUR 400 miljoen aan dividend uitgekeerd aan de staat. Er wordt, mits er voldoende solvabiliteit resteert, momenteel 40%–45% van de nettowinst uitgekeerd.21

In de Toekomstplannenbrief van augustus 2013 concludeerde ik dat ASR zijn resultaat nog moest verbeteren om een stabiel en aantrekkelijk (dividend)rendement te kunnen bieden aan investeerders. Hierin speelde onder meer het reduceren van de kostenratio door loonmatiging een rol. Het afgelopen jaar heeft ASR voldoende vooruitgang geboekt. De kostenratio’s voor ASR liggen onder het marktgemiddelde.22 Kostenbeheersing zal vanwege de krimpende portefeuille blijvend om aandacht vragen. Bovendien heeft ASR een sterke solvabiliteit, wat een belangrijke graadmeter voor de gezondheid van een verzekeraar is. In combinatie hiermee heeft ASR ook een bovengemiddeld rendement op het eigen vermogen, wat verder de kracht van ASR aantoont.23 Vanuit het perspectief van de toezichthouder is het behoud van een sterke kapitaalpositie van ASR het belangrijkste criterium om een mogelijkheid tot dividenduitkering te beoordelen.

Om gereed te zijn voor een beursintroductie, moet ASR beleggers een stabiel en aantrekkelijk dividend kunnen bieden. Dit op basis van voldoende winstgevendheid en een stevige solvabiliteit. Daar is bij ASR sprak van. ASR heeft de afgelopen jaren een stabiel, licht stijgend, dividend uitgekeerd. De Solvency II ratio halfjaar 2015 is circa 185%.24 ASR heeft eveneens een sterke en stabiele kredietwaardigheid.25

ASR is actief in alle belangrijke Nederlandse verzekeringssegmenten en heeft daarom een sterk gediversifieerd bedrijfsmodel. ASR heeft een langetermijnstrategie die bestaat uit klantoriëntatie, kostenbeheersing en een solide kapitaalspositie. Recente acquisities, zoals pensioenverzekeraar De Eendragt en uitvaartverzekeraar AXENT, dragen bij aan deze strategie en bevestigen de sterke positie van ASR op de Nederlandse markt.

Het financieel management is van voldoende niveau, dit geldt ook voor de interne en externe verslaglegging en rapportages. Deze beoordeling is door een externe financiële adviseur bevestigd.

Het dossier beleggingsverzekeringen speelt een belangrijke rol voor de hele verzekeringssector. ASR heeft sinds 2008 schikkingen getroffen met claimstichtingen en ligt op koers betreffende de naleving van die afspraken, maar onderkent dat het dossier nog niet gesloten is. Tegelijkertijd concludeert de onafhankelijke externe accountant dat de voorzieningen voor dit dossier op dit moment adequaat zijn.

Op basis van bovenstaande positieve ontwikkelingen is mijn oordeel dat kan worden gestart met het verkoopproces van ASR.

Een beursintroductie van ASR is volgens het advies van NLFI een reële optie. NLFI schrijft dat ASR bij een eventuele beursintroductie door potentiële beleggers beschouwd zal worden als een rendementsaandeel. Dit houdt in dat gezien de hierboven beschreven kenmerken het bedrijf met name aantrekkelijk is voor beleggers die op zoek zijn naar een relatief stabiele inkomstenstroom.

Het is de inschatting van NLFI en ASR op basis van vooronderzoek dat een proactief, breed opgezette veiling voor een onderhandse verkoop niet kansrijk en daarom op dit moment niet opportuun is. Dit heeft te maken met zowel strategische, financiële of operationele paraatheid van partijen. Daarom kies ik voor een proces richting beursintroductie.

Ik ben voornemens om een minderheid van de aandelen bij een beursintroductie te verkopen. De afbouw dient mijn inziens zorgvuldig en stapsgewijs plaats te vinden. Met vervolgplaatsingen of eventuele opvolgende onderhandse verkoop zal de staat het volledige belang dat ze houdt in ASR uiteindelijk verkopen.

NLFI zal gedurende de voorbereiding op een beursintroductie een eventueel onderhands bod in het licht van het proces richting beursintroductie beoordelen, waarbij onderhandse biedingen, die mogelijk nadelige effecten op de (voorbereidingen van de) beursintroductie kunnen hebben, terzijde worden gelegd.

NLFI adviseert om de voorbereidingen op een beursintroductie zodanig voort te zetten dat een verkoop in 2016 tot de mogelijkheden behoort. Voorts adviseert NLFI een eerste tranche te plaatsen van een omvang die groot genoeg is voor om de gewenste liquiditeit van het aandeel na introductie en de daaraan gerelateerde doelgroep van investeerders te bereiken, waarmee de aantrekkelijkheid van het aandeel wordt vergroot. Met name de grote, institutionele beleggers verwachten een zekere minimale omvang als voorwaarde om te participeren in deze beursintroductie. In de Kamerbrief over mijn verkoopplannen voor ABN AMRO heb ik uitvoerig het proces van een beursintroductie beschreven.26 Een beursintroductie van ASR verschilt hier niet wezenlijk van. Een aantal specifieke elementen van de beursintroductie van ASR licht ik hieronder toe.

Bij een beursintroductie wordt een deel van de aandelen van ASR verkocht aan particuliere en institutionele beleggers en genoteerd en verhandeld aan de gereglementeerde markt Euronext Amsterdam. Ook particuliere beleggers krijgen de mogelijkheid om aandelen ASR te kopen, maar dit gebeurt zonder een expliciete marketingcampagne of andere (financiële) prikkels die kunnen aanzetten tot het kopen van aandelen. Hierin betracht ik op advies van NLFI een voorzichtige benadering, zoals ook bij de beursintroductie van ABN AMRO. De omvang van een particuliere tranche zal dus niet vooraf vastgelegd worden, maar zal afhangen van onder andere de interesse bij deze groep beleggers. Er zal geen sprake zijn van voorrang of korting bij de eventuele aanschaf van aandelen door werknemers of bestuurders van ASR. Ook is er geen sprake van dat werknemers of bestuurders opties of aandelen ontvangen.

Verder adviseert NLFI de mogelijkheden te onderzoeken om gebruik te maken van investeerders die vooraf willen investeren (of zich daaraan willen committeren), om zo een signaal aan de markt af te geven over de aantrekkelijkheid van het aandeel. Ook vermindert deze methode het risico dat een deel van de beoogde aandelen onverkocht blijft. Bij recente beursintroducties is succesvol gebruik gemaakt van deze methode. Op dit moment heb ik nog geen besluit genomen over het al dan niet gebruik maken van dergelijke investeerders. Bij de beoordeling van een eventueel voorstel zal ik de voor- en nadelen tegen elkaar afwegen.

Daarnaast zal ook gebruik gemaakt worden van een zogenaamde greenshoe/overtoewijzingsoptie. Dit instrument wordt ingezet om de koers direct na de beursintroductie te stabiliseren. Indien nodig en bij voldoende vraag, kunnen de begeleidende banken maximaal 15% van de eerste tranche aandelen extra aan beleggers toewijzen. Net als bij de verkoop van ABN AMRO zal enig voordeel van een overallocatie toevallen aan de staat. In de opvolgende periode, na de eerste plaatsing, wordt het resterende belang in stappen verkocht. Het is gebruikelijk dat de vervolgtranches een kleinere omvang hebben dan de eerste tranche aandelen. Na de beursgang zal een lock-up periode gelden van waarschijnlijk 180 dagen. Naar verwachting duurt het nog meer dan een jaar na de initiële plaatsing voordat alle aandelen zijn verkocht.

Omgang met onderhandse biedingen

NLFI schat in dat er op dit moment een te klein aantal partijen, die een duidelijke strategische rationale hebben om met ASR een combinatie aan te gaan, in de gelegenheid is een bod uit te brengen. Dit betekent dat er geen sprake kan zijn van voldoende competitieve druk voor een onderhandse verkoop om hiervoor, parallel aan de voorbereidingen voor een beursintroductie, een actief proces te faciliteren. Afhankelijk van de interesse van onverwachte bieders, wordt dit vervolgens nader ingericht en zodanig vormgegeven dat het de uitkomst voor de staat optimaliseert en schadelijke effecten op een beursintroductie vermijdt.

Om een duidelijke afweging te kunnen maken tussen een onderhandse verkoop en een beursintroductie zal NLFI geen nieuwe biedingen meer in overweging nemen, indien deze nadelige effecten kunnen hebben op de (voorbereidingen van) de beursintroductie en het daaraan gekoppelde tijdspad, onafhankelijk van de aantrekkelijkheid van de eventuele bieding(en). Beleggers moeten enthousiast gemaakt worden voor de beursintroductie, zolang er een kans is dat ASR onderhands verkocht wordt steken met name institutionele beleggers beperkt tijd in ASR.

De waardering van ASR, en dus de opbrengst voor de staat, op het moment van de beursintroductie, is afhankelijk van een groot aantal factoren. Zoals de financiële marktomstandigheden, de invoering van het Solvency II raamwerk, interesse van beleggers, de invloed van beleggers op het bestuur van ASR en de koersontwikkeling van vergelijkbare verzekeraars. De behaalde en verwachte financiële resultaten spelen daarnaast natuurlijk een belangrijke rol.

De volledige opbrengst is pas duidelijk als ASR in zijn geheel verkocht is en bij een beursintroductie kan dit enkele jaren duren. Daarbij blijft de mogelijkheid bestaan dat de staat na beursintroductie haar resterende belang onderhands verkoopt. Ik sluit namelijk niet uit dat op een later moment wel voldoende concrete en aantrekkelijke interesse bestaat voor een onderhandse bod op ASR. De opbrengst bij een onderhandse verkoop kan financieel aantrekkelijk zijn. Een private partij met kennis van de sector beoordeelt risico’s waarschijnlijk anders dan potentiële beleggers op de beurs. Bij een onderhandse verkoop heeft de koper bijvoorbeeld ook oog voor de potentiële synergievoordelen, die de koper kan behalen door centralisatie van bepaalde bedrijfsonderdelen en het beperken van de overheadkosten. Beleggers hebben deze synergievoordelen niet. Echter, hierbij is wel van belang dat er voldoende partijen zijn, die op korte termijn in staat zijn een concreet en aantrekkelijk voorstel te doen. Uit de analyse van NLFI blijkt dat er nu onvoldoende concrete en aantrekkelijke voorstellen voor onderhandse verkoop zijn, die ten aanzien van de strategische ontwikkeling van ASR en het risico/rendement profiel van de staat meerwaarde kunnen opleveren t.o.v. een beursintroductie.

NLFI heeft adviseurs ingehuurd, die gedurende het proces direct advies geven aan NLFI over financiële en juridische aspecten die op de verkoop zien. Daarnaast kan NLFI vanaf vandaag starten met de selectieprocedure voor het inhuren van een syndicaat aan banken, dat met name de uitvoering van de verkoop verzorgen en ook een belangrijke rol spelen nadat de aandelen zijn geplaatst. Echter, de benoeming hiervan vindt pas plaats nadat voorliggende brief met uw Kamer is besproken. De vergoeding van het syndicaat wordt gebaseerd op een percentage van de verkoopopbrengst. Dit percentage is gebaseerd op onderzoek van vergoedingen die sinds 2006 aan zakenbanken zijn betaald. Daarnaast is er gekeken naar de meest recente vergoedingen bij grote privatiseringen. Hieruit is gebleken dat de gemiddelde vergoeding 1% is. NLFI is voornemens maximaal 1% van de verkoopopbrengst bij een beursintroductie te vergoeden aan de relevante zakenbanken. Bij de beursgang van ABN AMRO is de staat er in geslaagd de kosten voor de beursgang zeer beperkt te houden. Het geselecteerde syndicaat zal tevens een juridische adviseur inhuren om zich er van te verzekeren dat aan alle wet- en regelgeving wordt voldaan op basis waarvan een juridisch boekenonderzoek kan plaatsvinden.

Op basis van het proces dat NLFI heeft doorlopen van inhuur van de eigen adviseurs en het door NLFI geschetste proces voor het aantrekken van het syndicaat aan banken, concludeer ik dat er in voldoende mate rekening wordt gehouden met het uitgangspunt van kostenminimalisatie en een kwalitatieve en zorgvuldige procesinrichting.

Bij een beursintroductie treden naast de staat andere aandeelhouders toe bij ASR. Deze aandeelhouders krijgen medezeggenschap over de onderneming. Anderzijds blijft de staat nog gedurende een enige tijd (groot)aandeelhouder. In het licht van de aankomende beursintroductie wil ik de continuïteit van de onderneming borgen, het resterende (financiële) belang van de staat te beschermen en aanvullend de maatschappelijke rol van ASR in de statuten vastleggen. Ik licht dit hieronder verder toe.

NLFI adviseert om de maatschappelijke rol die ASR heeft als grote verzekeraar expliciet vast te leggen, door in aangepaste statuten van ASR op te nemen dat het belang van de vennootschap mede de gerechtvaardigde belangen van de klanten, de polishouders, aandeelhouders, werknemers en de samenleving waarin de verzekeraar opereert, omvat. Waarmee wordt aangesloten bij relevante jurisprudentie en de algemene zorgplicht voor financiële instellingen. Het ook expliciet maken van deze rol, die alle grote financiële instellingen in Nederland op grond van wet- en regelgeving hebben, in de statuten van de onderneming ondersteun ik van harte.

Na een beursintroductie moet de staat voldoende invloed kunnen blijven uitoefenen op belangrijke besluiten betreffende ASR, omdat het resterende aandelenbelang van de staat een aanzienlijk investering van staatsmiddelen vertegenwoordigd.

Dit is mogelijk door statutair verankerde gekwalificeerde meerderheden te gebruiken bij de besluitvorming van de aandeelhoudersvergadering over belangrijke onderwerpen. Dergelijke besluiten kunnen alleen genomen worden met tweederde meerderheid van de uitgebrachte stemmen die meer dan de helft van het geplaatst kapitaal vertegenwoordigen.

NLFI geeft aan dat deze maatregel gebruikelijk en bekend is onder beleggers. Ik sluit verder aan bij het advies van NLFI om alleen wezenlijke besluiten hieronder te voegen, zoals veranderingen van naam, zetel, doel en maatschappelijk kapitaal van de vennootschap, statutenwijziging, fusie, overnames en grote (des)investeringen.27

In de kamerbehandeling van de brief met betrekking tot mijn toekomstplannen voor ABN AMRO, ASR en SNS REAAL heeft uw Kamer de motie Nijboer aangenomen waarin wordt verzocht een beschermingsconstructie voor ASR in overweging te nemen.28 De overwegingen van uw Kamer daarbij waren dat de continuïteit en stabiliteit van de dienstverlening door ASR een publiek belang gediend is dat beschermd kan worden door een beschermingsconstructie, het merendeel van de Nederlandse beursgenoteerde ondernemingen en alle beursgenoteerde verzekeraars enigerlei vorm van beschermingsconstructie kent, dat het kabinet een zelfstandige toekomst voor ASR niet uitsluit en dat een beschermingsconstructie in beginsel een fusie dan wel een overname in een later stadium niet in de weg mag staan.

Mijn uitgangspunt is dat het publieke belang dat samenhangt met de verzekeringssector is beschermd via algemene wet- en regelgeving die voor alle verzekeraars in Nederland gelden. Ik wil voor ASR geen uitzondering maken of ASR anders behandelen omdat zij in staatshanden is.

Ik zie wel de meerwaarde in enige vorm van bescherming. Indien de verkoop van ASR plaatsvindt middels een beursintroductie en het belang van de staat zodanig is afgebouwd dat NLFI geen controlerende zeggenschap meer heeft, kan de verzekeraar worden geconfronteerd met ongewenst aandeelhoudersactivisme of een ongewenst overnamebod. Bij dergelijke situaties kan een beschermingsconstructie ervoor zorgen dat er voldoende tijd is om een ordentelijk overleg en proces te voeren met alle betrokken stakeholders.

NLFI is van oordeel dat er geen reden is om aan te sluiten bij hetgeen is gekozen als vorm van bescherming bij ABN AMRO, namelijk certificering. Aangezien bescherming door middel van een stichting continuïteit gebruikelijk is in de markt en ook naar het oordeel van de vennootschap voldoende bescherming biedt, heeft dit de voorkeur. Ook in relatie tot de voor ASR relevante toezichthouders en de benodigde vvgb bij uitoefening van een call optie is de keuze voor een stichting continuïteit passend. Ik deel dit oordeel.

Werking stichting continuïteit

De stichting zal al voor verkoop worden opgericht en zodra NLFI minder dan de helft van de aandelen houdt effectief worden. Aan deze stichting wordt een call optie verleend om preferente aandelen te nemen. Zolang de staat meer dan eenderde van de aandelen ASR houdt, kan de stichting continuïteit ASR de call optie alleen uitoefenen met toestemming vooraf van de staat. De stichting mag deze preferente aandelen niet langer dan twee jaar houden. Hiermee kan de stichting in situaties die de continuïteit, zelfstandigheid en identiteit van de verzekeraar bedreigen de (controlerende) zeggenschap in ASR verwerven om zo voldoende tijd te creëren voor een ordentelijk proces en gewogen beslissing. Dit is een vergelijkbare maatregel die NN bij de recente beursintroductie heeft geïntroduceerd en een gebruikelijke structuur bij overige grote beursgenoteerde vennootschappen.

Een stichting continuïteit heeft het recht via een calloptie om in bijzondere omstandigheden («oorlogstijd») preferente aandelen te kopen, om zo tijdelijke invloed te verkrijgen in de onderneming. Door de uitgifte van deze beschermingspreferente aandelen verwatert het stemrecht van de aandeelhouders waaronder dat van de ongewenste bieder. Om dit effect te bereiken wordt meestal geregeld dat de stichting ten hoogste 50% van het aandelenkapitaal (en stemrechten), inclusief de preferente aandelen, mag verkrijgen. Indien de stichting meer dan 30% van het stemrecht in een financiële instelling verkrijgt, geldt in beginsel de biedplicht ingevolge de Wft. Dit zou de stichting verplichten een openbaar bod uit te brengen op de andere aandelen in de vennootschap. Aangezien dit onwenselijk is, bevat de Wft voor beschermingsstichtingen een vrijstelling. Een voorwaarde om hiervoor in aanmerking te komen is dat de stichting continuïteit de aandelen niet langer dan twee jaar houdt. Gedurende deze periode kunnen de raad van bestuur en de raad van commissarissen zich vergewissen van de voornemens van de aandeelhouder die de onderneming wil overnemen en met hem overleggen over het beleid dat deze overnemende partij wil gaan voeren. Vanuit de Tweede Kamer zijn in het kader van de verkoopplannen voor ABN AMRO vragen gesteld over de mogelijkheid om na de periode van twee jaar de call optie nogmaals in te roepen. Hoewel dit gerechtvaardigd zou kunnen zijn is daar nog geen zekerheid over, simpelweg omdat de situatie zich nog nooit heeft voorgedaan.

Indien de beschermingsstichting de call-optie daadwerkelijk wil uitoefenen dient de stichting daarvoor eerst een verklaring van geen bezwaar van DNB te verkrijgen. Met het inroepen van de call-optie verkrijgt de stichting immers een gekwalificeerde meerderheid in een financiële instelling. In dat kader zal DNB ook de bestuurders van de stichting als medebeleidsbepalers van de bank toetsen. De Tweede Kamer heeft vragen gesteld over de effectiviteit van een beschermingsstichting vanwege de vereiste toestemming van DNB.29 De vraag is of de dreigende situatie waarvoor de stichting continuïteit de call-optie wil inroepen zich niet al verwezenlijkt heeft tegen de tijd dat DNB de verklaring heeft verleend. De kans dat dit risico zich voordoet is aanwezig, maar beperkt. Een dreigende situatie kan zich op twee manieren voordoen. Ofwel activistische aandeelhouders starten een campagne tegen het bestuur van ASR met als doel een bepaalde verandering in de strategie, structuur of de leiding van de onderneming door te voeren of een partij overweegt een vijandig openbaar bod uit te brengen. In de eerste situatie kan de raad van bestuur van ASR zich beroepen op de wettelijke vastgelegde responstermijn van 180 dagen. Bij een dreigend vijandig openbaar bod zal de vijandige bieder het proces van een openbaar bod moeten doorlopen. In de praktijk neemt een dergelijke procedure bij een vijandig bod vaak meer dan tien weken in beslag. Voorts dient de bieder zelf ook een verklaring van geen bezwaar aan te vragen. In beide bedreigende situaties heeft de stichting continuïteit voldoende tijd om -zo snel mogelijk- de verklaring bij DNB aan te vragen. Door de geldende termijnen en de bekendheid bij DNB met dergelijke beschermingsconstructies acht ik deze wijze van bescherming voor ASR gepast.

Inrichting stichting continuïteit

Het bestuur van de STAK zal uit minimaal drie bestuurders bestaan. De eerste benoeming vindt plaats op voordracht van NLFI door de Minister van Financiën, na consultatie van ASR. Vervolgens vindt benoeming van toekomstige bestuurders door het zittende bestuur plaats (coöptatie). Bij de samenstelling van het bestuur van de stichting continuïteit ASR zullen de in de wet opgenomen eisen van onafhankelijkheid strikt en zorgvuldig worden toegepast.

Over de statuten van de stichting houdt de aandeelhoudersvergadering een zekere controle. Het is gebruikelijk dat alleen het bestuur van een stichting continuïteit zelf, of met instemming van de te beschermen vennootschap, de eigen statuten kan wijzigen. Omdat een statutenwijziging het fundament van de stichting kan veranderen, is het voorstel van NLFI om statutair vast te leggen dat voor statutenwijzigingen van de stichting de goedkeuring van de aandeelhoudersvergadering van ASR nodig is en dat voor dergelijke besluiten een gekwalificeerde meerderheid geldt van tweederde van de uitgebrachte stemmen en tenminste 50% van het geplaatste aandelenkapitaal vertegenwoordigt. Dit geldt ook voor een eventuele ontbinding van de stichting.

Waarde-impact van de stichting continuïteit

Hoewel een beschermingsconstructie een waardeverminderend effect kan hebben, verwacht ik dat de bij ASR gekozen bescherming geen groot waarde-effect zal hebben. Hiervoor bestaan een aantal redenen. Voor lichtere constructies kan een positief effect op de waarde ontstaan, vanwege de extra tijd die de onderneming daarmee koopt in de situatie van dreiging van een vijandige overname. De kans op waardevermindering is vooral aanwezig bij zware beschermingsconstructies, die de zeggenschap van aandeelhouders sterk inperken30. Omdat financiële instellingen, zoals verzekeraars, ook bescherming genieten via een vvgb van de toezichthouder, kan de voor ASR voorgestelde constructie, volgens het CPB een neerwaartse waarde-impact hebben tussen de 0 en 2%. Verder is het van belang om te benoemen dat de bij ASR voorgestelde beschermingsconstructie in ons land gebruikelijk is. De beursgenoteerde Nederlandse verzekeraars (Delta Lloyd en Nationale Nederlanden) maken gebruik van vergelijkbare constructies. Tegen die achtergrond is voor een stichting continuïteit gekozen.

De opbrengsten van de verkoop van ASR worden aangewend voor de aflossing van de staatsschuld. De staat investeerde € 3,65 miljard in ASR. De rentelasten zijn geschat op circa € 700 miljoen. Er is tot en met 2014 circa € 400 miljoen aan dividend ontvangen. Het effect op het EMU-saldo is tweeledig: aan de ene kant dalen de rentelasten door een lagere EMU-schuld, wat een positief effect heeft op het EMU-saldo. Aan de andere kant dalen door de verkoop toekomstige dividendontvangsten, wat een negatief effect heeft op het EMU-saldo. Of deze beide effecten per saldo positief of negatief uitvallen, hangt af van de verkoopprijs, de rentelasten en de dividenduitkering van ASR. Bij een beursintroductie is ook de omvang van de eerste tranche van belang.

De verkoopopbrengst en kosten zullen worden verantwoord op artikel 3 van de begroting van het Ministerie van Financiën. Overigens vallen alle crisismaatregelen onder begrotingsregel 24. Dit betekent dat de uitgaven en ontvangsten die gemoeid zijn met de verkoop van ASR niet relevant zijn voor het uitgavenkader.

ASR is in handen gekomen van de staat bij de nationalisatie van de Nederlandse onderdelen van het Fortis-concern. ASR heeft in dat kader geen staatssteun ontvangen. ASR was en is een verzekeraar die op eigen benen kan staan en staat. Net als bij ABN AMRO heeft voorop gestaan dat de deelname van de staat in ASR tijdelijk moest zijn. Nu de financiële sector stabiel genoeg is voor een verkoop, er voldoende interesse is in de markt en ASR klaar is voor de verkoop, is het tijd voor een verdere stap naar normalisering van de Nederlandse financiële sector.

De Minister van Financiën, J.R.V.A. Dijsselbloem

Brief van 26 juli 2015 aan de Tweede Kamer met betrekking tot de verkoop van Reaal, Kamerstuk 33 532, nr. 46.

NLFI is opgericht naar aanleiding van de motie Weekers c.s. om het aandeelhouderschap in de financiële instellingen op een zakelijke, niet-politieke wijze in te vullen en de belangen van de staat op transparante wijze te scheiden.

In mijn brief van 23 augustus 2013 «Toekomstplannen financiële instellingen ABN AMRO, ASR en SNS REAAL («Toekomstplannenbrief») en het daaropvolgende algemeen overleg heb ik de Tweede Kamer voor het eerst over mijn plannen met ASR geïnformeerd. In die brief ben ik ook ingegaan op de hiervoor geschetste voorwaarden om ASR te kunnen verkopen. Bron: Kamerstuk 32 013, nr. 36.

Altice (januari 2014), Euronext (juni 2014), IMCD (juni 2014), Nationale Nederlanden (juli 2014), Bols (februari 2015), Grandvision (februari 2015), Refresco (maart 2015), Flowtraders (juli 2015) en Intertrust (oktober 2015).

EURO STOXX Financials, aandelenindex van 64 Europese financiële instellingen, 3 jaar tot 16 oktober 2015.

Andere voorbeelden van financiële sector beursintroducties zijn: Virgin Money (november 2014, VK); TSB (juni 2014, VK); One Savings Bank (juni 2014, VK); Santander Mexico (september 2012); en Talanx (oktober 2012, Duitsland).

Na distributie van vergoedingen aan overige vermogensverschaffers, zoals de door ASR uitgegeven hybride leningen.

In de sector Leven is de kostenratio 0,5% (vs. 0,6% marktgemiddelde) «Administratie kosten / Totale reserves» en in de sector Schade is de kostenratio 95% (vs. 100% marktgemiddelde) «Claims en overige kosten / Ontvangen premie»; 2014 cijfers.

ASR’s verzekeringsdochters hebben een A rating (met een stabiele verwachting) van Standard & Poor's. Een rating is een opinie van een rating agency over de kredietwaardigheid van een bedrijf. ASR heeft ratings voor de financiële slagkracht van het bedrijf op lange termijn.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-33532-51.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.