Staatscourant van het Koninkrijk der Nederlanden

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2023, 32337 | ander besluit van algemene strekking |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2023, 32337 | ander besluit van algemene strekking |

Directoraat-generaal Belastingdienst/Corporate dienst Vaktechniek

Besluit van 1 december 2023, nr. 2023-26158

De Staatssecretaris van Financiën heeft het volgende besloten.

Dit besluit betreft de actualisering van de bij mijn besluit van 18 maart 2021, nr. 2021-49042 (Stcrt. 2021, 13012), vastgestelde syllabus. De Belastingdienst gebruikt bij de heffing van vennootschapsbelasting het computerprogramma Aftrek Elders Belast (computerprogramma AEB) voor de berekening van verminderingen ter voorkoming van dubbele belasting. Voor de toepassing van dit computerprogramma wordt in de syllabus Aftrek Elders Belast (syllabus AEB) een toelichting gegeven op de uitgangspunten en methoden die aan deze berekeningen ten grondslag liggen. De inhoudelijke wijzigingen zijn met name een gevolg van de actualisering van het besluit van 18 juli 2008, CPP, 2007/664M (Stcrt. 2008, 151) bij Besluit van 18 april 2023, nr. 2023-2897 (Stcrt. 2023, 12301).

De syllabus AEB is als bijlage opgenomen bij dit besluit en wordt hierbij vastgesteld. Deze syllabus vervangt de syllabus Vrijstelling, Verrekening, Verliescompensatie, Internationaal Belastingrecht (VVV-IBR) zoals vastgesteld in mijn besluit van 18 maart 2021, nr. 2021-49042 (Stcrt. 2021, 13012). De syllabus AEB bevat de uitgangspunten die gehanteerd worden in het computerprogramma AEB (de opvolger van het computerprogramma VVV-IBR). Het computerprogramma AEB wordt binnen de Belastingdienst gebruikt bij de berekening van verminderingen van vennootschapsbelasting ter voorkoming van internationale dubbele belasting. De in de syllabus beschreven uitgangspunten en methoden maken onderdeel uit van mijn beleid op het punt van de berekening van verminderingen van vennootschapsbelasting ter voorkoming van internationale dubbele belasting.

Het besluit van 18 maart 2021, nr. 2021-49042 (Stcrt. 2021, 13012) wordt ingetrokken met ingang van de inwerkingtreding van dit besluit.

Dit besluit zal met de bijlage in de Staatscourant worden geplaatst.

Den Haag, 1 december 2023

De Staatssecretaris van Financiën, namens deze, H.G. Roodbeen Hoofddirecteur Fiscale en Juridische Zaken

Voor de vennootschapsbelasting gebruikt de Belastingdienst het computerprogramma AEB om verminderingen ter voorkoming van internationale dubbele belasting te kunnen berekenen. De afkorting AEB staat voor: Aftrek Elders Belast. Voor het verkrijgen van inzicht in de theorie die ten grondslag ligt aan de door het programma AEB uitgevoerde berekeningen dient deze syllabus. Zowel de gebruikershandreiking als deze syllabus kunnen vanuit het computerprogramma AEB worden benaderd.

Het computerprogramma AEB berekent de vermindering ter voorkoming van dubbele belasting. Met het programma kunnen ook beschikkingen met betrekking tot door te schuiven winsten, in te halen verliezen en voort te wentelen bronbelasting worden opgemaakt. De syllabus AEB vervangt de bij besluit van 18 maart 2021, nr. 2021-49042 (Stcrt. 2021, 13012), vastgestelde syllabus VVV-IBR. In deze geactualiseerde syllabus zijn de wijzigingen van de relevante wet- en regelgeving verwerkt.

De in de syllabus beschreven uitgangspunten en methoden maken onderdeel uit van mijn beleid op het punt van de berekening van verminderingen van vennootschapsbelasting ter voorkoming van internationale dubbele belasting. Voorts beoogt de syllabus behulpzaam te zijn voor de uitvoeringspraktijk bij het op de juiste wijze toepassen van de geldende rekenregels ter voorkoming van dubbele belasting.

|

1. |

Introductie |

3 |

||

|

1.1. |

Afbakening |

3 |

||

|

1.2. |

Opbouw van de syllabus |

3 |

||

|

1.3. |

Dubbele belasting |

4 |

||

|

1.3.1. |

Wat is dubbele belasting? |

4 |

||

|

1.3.2. |

Belangrijkste oorzaak van dubbele belasting |

4 |

||

|

1.3.3. |

Waar is de voorkoming van dubbele belasting geregeld? |

4 |

||

|

1.3.4. |

Welke methoden ter voorkoming van dubbele belasting past Nederland toe? |

5 |

||

|

1.3.5. |

Wanneer welke methode? |

6 |

||

|

1.3.6. |

Cijfervoorbeeld |

7 |

||

|

2. |

Objectvrijstelling |

7 |

||

|

2.1. |

Inleiding |

7 |

||

|

2.1.1. |

Algemeen |

7 |

||

|

2.1.2. |

Afzonderlijke methode |

8 |

||

|

2.1.3. |

Overgangsrecht en enkele bijzondere situaties |

8 |

||

|

2.2. |

Algemeen overgangsrecht |

8 |

||

|

2.2.1. |

In te halen verlies |

8 |

||

|

2.2.1.1. |

De oude inhaalregeling (art. 35 ‘oud’ Bvdb 2001) |

8 |

||

|

2.2.1.2. |

Doorwerking in te halen verlies onder de objectvrijstelling (art. 33b Wet Vpb) |

9 |

||

|

2.2.2. |

Door te schuiven winst |

10 |

||

|

2.2.2.1. |

De oude doorschuifregeling (art. 34 ‘oud’ Bvdb 2001) |

10 |

||

|

2.2.2.2. |

Doorwerking door te schuiven winst onder de objectvrijstelling (art. 34 Bvdb 2001) |

10 |

||

|

2.3. |

Stakingsverlies |

11 |

||

|

2.3.1. |

Voorwaarden stakingsverlies (art. 15i Wet Vpb) |

11 |

||

|

2.3.2. |

Doorschuiven stakingsverlies naar verbonden lichaam (art. 15j Wet Vpb) |

12 |

||

|

2.3.3. |

De berekening van het stakingsverlies en overgangsregeling (art. 33d Wet Vpb) |

12 |

||

|

2.4. |

Laagbelaste beleggingswinst |

13 |

||

|

2.4.1. |

Algemeen |

13 |

||

|

2.4.2. |

Criteria laagbelaste beleggingsonderneming |

13 |

||

|

3. |

Verrekening van buitenlandse belasting |

14 |

||

|

3.1. |

Algemeen |

14 |

||

|

3.2. |

Eerste limiet |

14 |

||

|

3.2.1. |

Eerste limiet Bvdb 2001 |

14 |

||

|

3.2.2. |

Eerste limiet BRK, BRN-C, BRN-StM en BRN-BES |

15 |

||

|

3.2.3. |

Eerste limiet verdragen |

15 |

||

|

3.2.4. |

Tax sparing credit |

15 |

||

|

3.3. |

Tweede limiet |

16 |

||

|

3.3.1. |

Algemeen |

16 |

||

|

3.3.2. |

Timingsverschil bij de tweede limiet |

17 |

||

|

3.3.3. |

Tweede limiet Bvdb 2001 |

18 |

||

|

3.3.4. |

Tweede limiet BRK, BRN-C, BRN-StM en BRN-BES |

19 |

||

|

3.3.5. |

Tweede limiet verdragen |

20 |

||

|

3.4. |

De innovatiebox |

21 |

||

|

3.4.1. |

Algemeen |

21 |

||

|

3.4.2. |

Tweede limiet |

21 |

||

|

3.4.3. |

Voortwenteling niet verrekende belasting onder de innovatiebox |

21 |

||

|

3.5. |

Samenloop verrekening buitenlandse belasting en verliesverrekening |

22 |

||

|

3.6. |

Verrekening per land afzonderlijk of voor alle landen gezamenlijk? |

22 |

||

|

3.6.1. |

Algemeen |

22 |

||

|

3.6.2. |

Gezamenlijke methode Bvdb 2001 |

23 |

||

|

3.6.3. |

Afzonderlijke methode verdragen en belastingregelingen |

23 |

||

|

3.7. |

Verrekening bronbelasting door Nederlandse vaste inrichtingen |

24 |

||

|

3.8 |

Voortwenteling niet verrekende belasting |

25 |

||

|

4. |

Verrekening bij laagbelaste buitenlandse beleggingswinst |

26 |

||

|

4.1. |

Algemeen |

26 |

||

|

4.1.1. |

Gezamenlijke of afzonderlijke methode |

26 |

||

|

4.1.2. |

Onderworpenheidseis |

26 |

||

|

4.1.3. |

Objectvrijstelling onder de oudere verdragen |

26 |

||

|

4.1.4. |

Laagbelaste beleggingsverliezen |

27 |

||

|

4.2. |

Methode van verrekening |

27 |

||

|

4.2.1. |

Algemeen |

27 |

||

|

4.2.2. |

Eerste en tweede limiet |

27 |

||

|

4.2.3. |

Maximaal de verschuldigde vennootschapsbelasting |

28 |

||

|

4.2.4. |

Overbrenging niet verrekende bedragen |

28 |

||

|

4.3. |

Overgangsregeling |

28 |

||

|

4.3.1. |

Algemeen |

28 |

||

|

4.3.2 |

Overbrenging onverrekende buitenlandse belasting van vóór 1 januari 2012 |

28 |

||

|

4.3.3. |

Overbrenging in te halen verliezen van vóór 1 januari 2012 |

29 |

||

|

5. |

Rangorde voorkomingsaanspraken |

29 |

||

|

5.1. |

Algemeen |

29 |

||

|

5.2. |

Rangorde tussen de regelingen ter voorkoming van dubbele belasting |

30 |

||

|

5.2.1. |

Verdragen, BRK, BRN-C, BRN-StM en BRN-BES hebben voorrang op Bvdb 2001 |

30 |

||

|

5.2.2. |

Verrekening bij buitenlandse ondernemingswinst is achtergesteld (23d Wet Vpb) |

30 |

||

|

5.3. |

Rangorde bij regelingen van gelijke orde |

30 |

||

|

5.3.1. |

Vrijstelling heeft voorrang op verrekening |

30 |

||

|

5.3.2. |

Verrekening krachtens het Bvdb 2001 geschiedt in de volgorde van zijn bepalingen |

31 |

||

|

5.3.3. |

Minimumregel en evenredigheidsregel |

31 |

||

|

5.4. |

Rangorde bij toepassing van de gezamenlijke methode |

31 |

||

|

5.5. |

Rangorde als meerdere regelingen op zelfde winstbestanddeel van toepassing zijn |

32 |

||

|

5.6. |

In het programma VVV-IBR toegepaste rangorde |

32 |

||

|

6. |

Kostenaftrek |

33 |

||

|

6.1. |

Kostenaftrek voor buitenlandse (bron)belasting |

33 |

||

|

6.1.1. |

Algemeen |

33 |

||

|

6.1.2. |

Keuze voor kostenaftrek onder het Bvdb 2001, de verdragen en rijkswetten |

33 |

||

|

6.2. |

Geen kostenaftrek voor onverrekenbare belasting ex artt. 8c en 13 Vpb |

34 |

||

|

6.2.1. |

Algemeen |

34 |

||

|

6.2.2. |

Geen kostenaftrek bij dienstverleningslichamen (art. 8c Wet Vpb) |

34 |

||

|

6.2.3. |

Geen kostenaftrek bij deelnemingen (art. 13 Wet Vpb) |

35 |

||

Zowel het computerprogramma AEB als de syllabus AEB zien uitsluitend op de berekening van de voorkoming van dubbele belasting. In deze syllabus zal daarom niet worden ingegaan op daaraan voorafgaande vragen, zoals:

– Is een regeling ter voorkoming van dubbele belasting van toepassing? Daarbij moet worden gedacht aan een bilateraal verdrag ter vermijding van dubbele belasting of de voor Aruba geldende Belastingregeling voor het Koninkrijk (hierna: BRK), de Belastingregeling Nederland Sint Maarten (hierna: BRN-StM), de Belastingregeling Nederland Curaçao (hierna: BRN-C), de voor de Nederlandse BES-eilanden geldende Belastingregeling voor het land Nederland (hierna: BRN-BES), het Besluit voorkoming dubbele belasting 2001 (hierna: Bvdb 2001) en het Besluit voorkoming dubbele belasting Nederland en Taiwan.

– Wat zijn de voorwaarden waaraan buitenlandse activiteiten moeten voldoen om te kunnen worden aangemerkt als een vaste inrichting? Welke vermogensbestanddelen en welk deel van de winst kan daaraan worden toegerekend?

– Is sprake van dividend, interest of royalty’s in de zin van een regeling ter voorkoming van dubbele belasting? Is de royalty bijvoorbeeld niet in feite een betaling voor een verleende dienst?

– Hoe is de voorkoming van dubbele belasting bij beleggingsinstellingen in de zin van art. 28 Wet op de vennootschapsbelasting 1969 (hierna: Wet Vpb) geregeld?

In het vervolg van dit hoofdstuk wordt allereerst in het kort beschreven wat onder dubbele belasting wordt verstaan en waar en op welke wijze de voorkoming daarvan is geregeld. In hoofdstuk 2 wordt de objectvrijstelling besproken en de getroffen overgangsregelingen voor de in te halen verliezen en door te schuiven winsten. Verder wordt in dit hoofdstuk ingegaan op de stakingsverliesregeling. In hoofdstuk 3 komt de methode van verrekening aan bod, zoals deze wordt toegepast op buitenlandse (bron)belasting die is geheven over dividend, interest en royalty’s. Ook de voortwentelingsregeling wordt daarbij in ogenschouw genomen. Hoofdstuk 4 gaat in op de verrekeningsmethode die geldt voor voordelen afkomstig uit een laagbelaste buitenlandse beleggingsonderneming. In hoofdstuk 5 wordt aandacht besteed aan de rangorderegels die van toepassing zijn bij het in aanmerking nemen van verschillende aanspraken op voorkoming van dubbele belasting als in het jaar zelf de aanslag vennootschapsbelasting te laag is om met alle aanspraken rekening te houden. Tot slot wordt in hoofdstuk 6 de methode van kostenaftrek toegelicht.

Bij de beantwoording van deze vraag is van belang te weten dat onderscheid wordt gemaakt tussen economische dubbele belasting en juridische dubbele belasting.

Er is sprake van economische dubbele belasting als hetzelfde heffingsobject bij twee verschillende subjecten wordt belast. Daarvan is bijvoorbeeld sprake als de winst van een vennootschap belast wordt met vennootschapsbelasting en bij uitkering aan de aandeelhouder nogmaals wordt belast met dividendbelasting of inkomstenbelasting. Van juridische dubbele belasting is sprake als hetzelfde object bij hetzelfde subject door meerdere heffingsbevoegde instanties wordt belast. Hiervan kan bijvoorbeeld sprake zijn als een belastingplichtige uit het buitenland royalty’s geniet. Nederland zal die royalty’s in dat geval tot de belastbare winst rekenen, maar ook het bronland zal over het algemeen diezelfde royaltys aan de bron belasten. Als de twee heffingsbevoegde instanties zich in verschillende staten bevinden, wordt van ‘internationale juridische dubbele belasting’ gesproken.

In deze syllabus worden alleen de methoden besproken die Nederland hanteert bij de voorkoming van internationale juridische dubbele belasting. Waar in het vervolg van deze syllabus wordt gesproken over dubbele belasting is internationale juridische dubbele belasting bedoeld.

Een lichaam is aan de vennootschapsbelasting onderworpen voor het belastbare bedrag. Het belastbare bedrag bestaat uit de winst, waar ook ter wereld verkregen, verminderd met de aftrekbare giften en de te verrekenen verliezen (art. 7 Wet Vpb).

Dubbele belasting kan zich bijvoorbeeld voordoen als een Nederlands lichaam voordelen geniet uit een in de Verenigde Staten van Amerika gelegen onroerende zaak, dan vallen die voordelen onder de Nederlandse vennootschapsbelasting. Deze voordelen zullen in de regel ook in het land worden belast waar de onroerende zaak is gelegen. Het is ook mogelijk dat een in het buitenland gevestigde lichaam onroerende zaken in Nederland heeft. Nederland heeft dan de mogelijkheid om de voordelen uit deze onroerende zaken in de heffing te betrekken (vergelijk art. 17 en art. 17a, onderdeel a, sub 1e, Wet Vpb).

De oorzaak van dubbele belasting in de hiervoor gegeven voorbeelden is de samenloop van het woonplaats- en bronstaatbeginsel. Om dergelijke dubbele belasting te voorkomen zijn verschillende regelingen ter voorkoming van dubbele belasting getroffen.

De meeste landen hebben maatregelen getroffen om de gevolgen van dubbele belastingheffing voor hun inwoners te voorkomen. Deze syllabus besteedt uitsluitend aandacht aan de maatregelen die voor Nederlandse inwoners gelden. Hieronder komen achtereenvolgens aan de orde de door Nederland met andere landen gesloten belastingverdragen, de BRK, de BRN-C, de BRN-StM, de BRN-BES en het Bvdb 2001.

Belastingverdragen

Nederland heeft met een groot aantal landen verdragen ter voorkoming van dubbele belasting gesloten. Het voornaamste doel bij het sluiten van een belastingverdrag is het afbakenen van de heffingsbevoegdheid van de beide staten om dubbele belastingheffing te voorkomen. Daarnaast trachten belastingverdragen dubbele niet-heffing of verlaagde heffing door ontduiking en ontwijking van belasting te verhinderen.

De door Nederland gesloten verdragen werken door in onze nationale wetgeving (Hoofdstuk V, par. 2, Grondwet). Art. 94 Grondwet bepaalt dat binnen het Koninkrijk geldende wettelijke voorschriften geen toepassing vinden als deze niet verenigbaar zijn met een ieder verbindende bepalingen van verdragen. Dit betekent dat in geval van strijd tussen de nationale wet en een verdrag, het verdrag van hogere orde wordt geacht en voorrang heeft boven de nationale wet.

BRK, BRN-C en BRN-StM

De BRK, de BRN-C, en de BRN-StM zijn rijkswetten. Zij vervullen de rol van belastingverdrag tussen Nederland enerzijds en Aruba, Curaçao, Sint Maarten en de BES-eilanden anderzijds. Deze rijkswetten hebben voorrang boven de autonome fiscale wetgevingen van de erbij betrokken landen. Toepassing van die autonome wetgevingen mag met deze belastingregelingen dan ook niet in strijd komen.

De bepalingen ter voorkoming van dubbele belasting in deze regelingen vertonen overeenstemming met die in de verdragen. Enkele bepalingen wijken echter af van de gebruikelijke verdragsbepalingen. Dit vindt zijn oorzaak in het eigen karakter van de onderlinge betrekkingen tussen de delen van het Koninkrijk.

BRN-BES

Art. 37, lid 2 Algemene wet inzake rijksbelastingen (hierna: AWR) bevat de bevoegdheid om bij algemene maatregel van bestuur regels te stellen met betrekking tot inkomen of vermogen uit Bonaire, Sint Eustatius en Saba (BES eilanden). Van deze bevoegdheid is gebruik gemaakt in de Belastingregeling voor het land Nederland (BRN).

Bvdb 2001

Art. 38 AWR bevat de bevoegdheid om bij algemene maatregel van bestuur eenzijdige regels te stellen ter voorkoming van dubbele belasting. Van deze bevoegdheid is door de Kroon gebruik gemaakt in de vorm van het Bvdb 2001. Het Bvdb 2001 kan worden gezien als een unilaterale, eenzijdige, vangnetregeling voor gevallen waarin niet op een andere wijze in een regeling ter voorkoming van dubbele belasting is voorzien.

Nederland kent vier methoden om dubbele belasting te voorkomen: objectvrijstelling, belastingvrijstelling, verrekening en kostenaftrek.

Objectvrijstelling

De meest vergaande methode van voorkoming van dubbele belasting is die waarbij het object van heffing geheel wordt vrijgesteld door het niet op te nemen in het belastbare bedrag. In de vennootschapsbelasting wordt de objectvrijstelling toegepast op renten en royalty’s van doorstroomvennootschappen (art. 8c Wet Vpb), de voordelen uit hoofde van een deelneming (art. 13 Wet Vpb) en op buitenlandse ondernemingswinsten (afdeling 2.10a Wet Vpb). In de verschillende belastingregelingen wordt het woonland verplicht een belastingvrijstelling te verlenen voor buitenlandse inkomsten. Voor deze in feite ‘exclusieve toewijzing’ van de heffingsbevoegdheid aan het bronland wordt veelal de formulering ‘deze inkomsten zijn slechts in die staat belastbaar’ gehanteerd. Met een objectvrijstelling wordt invulling gegeven aan de verplichting een vrijstelling te verlenen.

Belastingvrijstelling

Bij deze vrijstellingsmethode wordt de buitenlandse winst door Nederland volledig in de heffingsgrondslag (belastbare bedrag) betrokken, maar wordt er vervolgens door Nederland als woonstaat een vermindering van de Nederlandse belasting verleend voor zover die evenredig is toe te rekenen aan de buitenlandse winst. Sinds de invoering per 1 januari 2012 van de objectvrijstelling voor buitenlandse ondernemingswinsten in de vennootschapsbelasting, wordt deze methode van belastingvrijstelling door Nederland in de vennootschapsbelasting niet langer gehanteerd.

Verrekening

Bij de methode van verrekening omvat het belastbare bedrag de volledige buitenlandse winstbestanddelen. Vervolgens wordt de vennootschapsbelasting verminderd met de in het buitenland betaalde belasting (1e limiet) of met de vennootschapsbelasting die over de buitenlandse winstbestanddelen is geheven, als die lager is (2e limiet). Doel van deze limieten is dat Nederland niet meer buitenlandse belasting verrekent dan in het buitenland is geheven, maar ook niet meer dan het bedrag aan Nederlandse vennootschapsbelasting dat over die buitenlandse winstbestanddelen in de belastingheffing is betrokken. In dat kader kent het Bvdb 2001 nog een extra begrenzing van de 1e limiet. De door een ontwikkelingsland over dividenden geheven belasting wordt onder het Bvdb 2001 gemaximeerd tot 15% van die dividenden.

In uitzonderingsgevallen kan meer bronbelasting worden verrekend dan de buitenlandse belasting die over de buitenlandse winstbestanddelen is geheven. De begrenzing van de 1e limiet wordt dan losgelaten. In plaats daarvan wordt de in het buitenland geheven belasting op een hoger forfaitair bedrag vastgesteld. Dit wordt een ‘tax sparing credit’ genoemd. De reden ervan is dat als een bronland zijn belasting verlaagt, veelal met als doel om buitenlandse investeerders aan te trekken, de belastingverlaging geen effect sorteert als het woonland slechts de verlaagde bronbelasting verrekent. Het woonland belast immers nog steeds de buitenlandse winstbestanddelen tegen zijn nationale tarief en verleent nog steeds verrekening, maar nu voor een lager bedrag. Dit nadelige effect heeft Nederland in enkele verdragen met een ‘tax sparing credit’ ondervangen.

Kostenaftrek

Als de over buitenlandse winstbestanddelen geheven belasting niet voor verrekening in aanmerking komt, is het veelal mogelijk de betaalde buitenlandse belasting als kosten op de verkregen opbrengst in mindering te brengen (art. 10, lid 1, onderdeel e Wet Vpb).

De toepassing van een methode ter voorkoming van dubbele belasting door de woonstaat komt aan de orde als inkomsten uit het buitenland (kort gezegd de ‘bronstaat’) worden verkregen en het heffingsrecht over die inkomsten geheel of gedeeltelijk aan die bronstaat wordt, of moet worden, gelaten. Het komt dus, in beginsel, niet aan de orde als met de bronstaat een belastingverdrag is gesloten dat voor bepaalde inkomsten geen heffingsrecht aan die bronstaat toekent. In dat geval mag de bronstaat die winstbestanddelen in het geheel niet belasten en is uitsluitend de woonstaat bevoegd deze te belasten. Voorbeelden hiervan zijn winsten uit de exploitatie van schepen of luchtvaartuigen in internationaal verkeer (vgl. art. 8 OESO-modelverdrag), royalty’s (vgl. art. 12 OESO-modelverdrag) en overige inkomsten (vgl. art. 21 OESO-modelverdrag).

Zoals in paragraaf 1.3.4. is opgemerkt, kent Nederland vier methoden om te voorzien in het voorkomen van dubbele belasting, namelijk objectvrijstelling, belastingvrijstelling, belastingverrekening en kostenaftrek. Voor de vennootschapsbelasting zijn de objectvrijstelling en de belastingverrekening het uitgangspunt.

In zijn algemeenheid kan worden gezegd dat Nederland de methode van objectvrijstelling hanteert voor winsten waarover het heffingsrecht, vanuit Nederlands perspectief, primair bij het bronland berust. Dit is bijvoorbeeld het geval bij inkomsten uit onroerende zaken, winst behaald met een vaste inrichting en bij de ermee behaalde vervreemdingsvoordelen. In de belastingverdragen is dan ook in beginsel geregeld dat Nederland ter zake van deze winsten een vrijstelling verleent.

Daarentegen hanteert Nederland de methode van belastingverrekening voor de inkomsten waarvoor het bronland een beperkt heffingsrecht toekomt, zoals veelal dividenden, interest en royalty’s (zogenoemde ‘passieve inkomsten’). Ook hanteert Nederland de methode van belastingverrekening vaak in situaties waarin het toepassen van de (object-)vrijstelling zou kunnen leiden tot ongewenste heffingslacunes, zoals bijvoorbeeld in het geval van winsten uit een laagbelaste buitenlandse beleggingsonderneming.1

Vanwege het Nederlandse uitgangspunt dat de heffing over passieve winstbestanddelen primair is toegewezen aan het woonland zal Nederland in beginsel geen buitenlandse belasting op interest, royalty's en dividenden verrekenen. Het Bvdb 2001 maakt een uitzondering voor door ontwikkelingslanden geheven belasting op dividenden, interest, royalty's. Indien evenwel in een belastingverdrag een (beperkt) heffingsrecht aan het bronland is toegekend over deze inkomsten, dan voorziet het verdrag in de verplichting voor Nederland een verrekening toe te staan.2 Is met een land geen verdrag gesloten én kwalificeert het land ook niet als ontwikkelingsland, dan kan de buitenlandse belasting op interest, royalty’s en dividenden niet worden verrekend.3 De geheven buitenlandse belasting wordt in dat geval niet in aftrek beperkt.4

Ter vergelijking van de drie methoden ter voorkoming van dubbele belasting volgt hieronder een voorbeeld ter verduidelijking.

Uitgangspunten

– Belastbare winst 100

– Vpb-tarief: 25%

– Netto inkomsten uit buitenlandse onroerende zaak: 40

– Buitenlandse belasting: 4 (tarief: 10%)

Objectvrijstelling

Bij de objectvrijstelling maken de buitenlandse winstbestanddelen geen deel uit van het belastbare bedrag. Het belastbare bedrag wordt daarom verlaagd tot 60 (= 100 -/- 40). Daarover is 15 Vpb (= 25% * 60) verschuldigd.

Verrekening

De eerste limiet is 4 (de buitenlandse belasting). De tweede limiet is 10 (= 40 * 25%). Dit is de Vpb over de buitenlandse winstbestanddelen. Aangezien de eerste limiet (4) lager is dan de tweede limiet (10) bedraagt de verrekening 4. De verschuldigde Vpb is 21 (= 25 -/- 4).

Kostenaftrek

De belastbare winst moet worden verlaagd tot 96 (=100 -/- 4). Bij afwezigheid van te verrekenen verliezen beloopt het belastbare bedrag dan eveneens 96. De hierover verschuldigde Vpb bedraagt 24.

In dit hoofdstuk wordt ingegaan op de sinds 1 januari 2012 van kracht zijnde objectvrijstelling. Deze vrijstelling is neergelegd in de artikelen 15e tot en met art. 15j Wet Vpb. Ook gelden overgangsregelingen die zijn opgenomen in de artikelen 33b, 33c en 33d Wet Vpb en art. 34 Bvdb 2001. Het programma AEB voert geen berekeningen uit voor de objectvrijstelling en de daarvan deel uitmakende stakingsverliesregeling. Wel is het programma behulpzaam als het gaat om de toepassing van de overgangsregelingen die getroffen zijn voor op 1 januari 2012 nog in te halen verliezen en door te schuiven winsten.

De objectvrijstelling voorkomt dat de winst5uit een buitenlandse vaste inrichting zowel in de bron- als in de vestigingsstaat wordt belast. Als sprake is van een vaste inrichting, dan worden de daaraan toerekenbare positieve en negatieve resultaten uit de wereldwinst van de belastingplichtige geëlimineerd. Net zoals bij de deelnemingsvrijstelling de winst van de belastingplichtige wordt verminderd met de voor- en nadelen uit hoofde van de deelneming, zo wordt bij de objectvrijstelling de winst van de belastingplichtige verminderd met de positieve en negatieve bedragen van de winst uit een vaste inrichting. Daarbij worden de resultaten van de vaste inrichting naar Nederlandse maatstaven bepaald.

In dit hoofdstuk wordt uitsluitend de methode van voorkoming van dubbele belasting door middel van de objectvrijstelling besproken. Omdat de syllabus een handreiking biedt voor de techniek van voorkoming van dubbele belasting zal aan een aantal onderwerpen geen aandacht worden besteed. Zo zal niet worden ingegaan op de voorwaarden waaraan moet zijn voldaan om van een vaste inrichting te kunnen spreken (art. 3, lid 4 tot en met lid 12 Wet Vpb).Ook wordt geen aandacht besteed aan de wijze waarop de aan de vaste inrichting toerekenbare winst moet worden bepaald (art. 15e, lid 6 Wet Vpb). Verder zal alleen de vrij te stellen winst van een buitenlandse vaste inrichting worden behandeld. De objectvrijstelling is echter ruimer en geldt voor meerdere winstbestanddelen. Zo vallen bijvoorbeeld ook de netto voordelen uit in het buitenland gelegen onroerende zaken onder de objectvrijstelling en, als een belastingverdrag van toepassing is, alle voordelen die Nederland dient vrij te stellen. Voor een overzicht van de winstbestanddelen waarop de objectvrijstelling van toepassing is wordt naar art. 15e, leden 2 en 3 Wet Vpb verwezen.

De objectvrijstelling voor buitenlandse ondernemingswinsten geldt per iedere staat afzonderlijk (art. 15e, lid 1 Wet Vpb). Dit wordt ook wel de ‘afzonderlijke’ of de ‘per country’-methode genoemd. Dat de objectvrijstelling per staat afzonderlijk wordt toegepast is alleen van belang in het geval van een stakingsverlies. Zo’n verlies kan namelijk ook in aftrek worden gebracht als een vaste inrichting in een andere staat winstgevend is geweest. Een stakingsverlies hoeft dus niet te worden gesaldeerd met de winst van een vaste inrichting in een andere staat. Voor- en nadelen van vaste inrichtingen die zich binnen dezelfde staat bevinden, moeten echter wel worden gesaldeerd. Dit is ook het geval als een buitenlands belastingplichtige in Nederland over meerdere vaste inrichtingen beschikt.

Art. 2, lid 2, onderdeel d, AWR verstaat onder een staat mede een Mogendheid. Art. 2, lid 2, onderdeel c, AWR stelt daarmee gelijk een bestuurlijke eenheid. De objectvrijstelling kan daarom ook van toepassing zijn op de winst die is behaald in een bestuurlijke eenheid met een eigen fiscale wetgeving, zoals een van de BES-eilanden.

Om de oude voorkomingsregeling van het Bvdb 2001 en de objectvrijstelling goed op elkaar te laten aansluiten is algemeen overgangsrecht van toepassing. Dit overgangsrecht ziet op de situatie dat er nog in te halen verliezen of door te schuiven winsten van vóór de invoering van de objectvrijstelling aanwezig zijn.

Daarnaast wordt in een aantal gevallen inbreuk gemaakt op de objectvrijstelling. Het gaat dan om de situaties dat sprake is van een stakingsverlies of van een laagbelaste buitenlandse beleggingswinst.

In de hiernavolgende paragrafen zullen het algemeen overgangsrecht (onderdeel 2.2.) en het stakingsverlies (onderdeel 2.3.) worden besproken. In de laatste paragraaf (onderdeel 2.4.) zal worden ingegaan op laagbelaste buitenlandse beleggingswinst.

Om ervoor te zorgen dat de oude regels ter voorkoming van dubbele belasting voor vaste inrichtingen (Bvdb 2001) en de nieuwe objectvrijstelling (Wet Vpb) goed op elkaar aansluiten, is overgangsrecht gecreëerd. Dit overgangsrecht is van toepassing bij aanwezigheid van per 1 januari 2012 nog aanwezige ‘in te halen buitenlandse verliezen’ of per die datum nog voor vrijstelling beschikbare ‘doorgeschoven buitenlandse winsten’.

Voordat de objectvrijstelling van kracht werd, kende de voorkomingsregeling van het Bvdb 2001 de zogenoemde inhaalregeling. Als de buitenlandse winst in een jaar negatief was, verlaagde deze direct de wereldwinst van de belastingplichtige. Zonder inhaalregeling zouden positieve buitenlandse winsten in latere jaren volledig worden vrijgesteld. Om dit asymmetrische gevolg – aftrek van buitenlandse verliezen en vrijstelling van buitenlandse winsten – te voorkomen, bepaalde de inhaalregeling dat buitenlandse winst pas werd vrijgesteld, nadat deze was verminderd met eerdere buitenlandse verliezen (art. 35 ‘oud’ Bvdb 2001). Daarbij moet worden bedacht dat de verliezen van de buitenlandse vaste inrichting in vrijwel alle gevallen ook al in het buitenland verrekend kunnen worden met latere winsten van die vaste inrichting.

Het door de belastingplichtige in te halen verlies van een vaste inrichting werd per jaar bij beschikking vastgesteld. Een nog in te halen bedrag, uit het daaraan voorafgaande jaar, werd erbij opgeteld en een nog door te schuiven winst kwam erop in mindering. Een voorbeeld ter toelichting:

|

jaar 1 |

jaar 2 |

jaar 3 |

jaar 4 |

|

|

.............. |

............ |

.............. |

............. |

.......... |

|---|---|---|---|---|

|

Buitenlandse winst |

-/- 20 |

0 |

60 |

-/- 8 |

|

Belastbaar bedrag |

40 |

80 |

30 |

40 |

Er zijn geen te verrekenen verliezen.

Het Vpb-tarief bedraagt 25%.

Jaar 1

Te betalen Vpb 10. Er wordt geen voorkoming gegeven omdat de buitenlandse winst negatief is. Deze negatieve buitenlandse winst (20) moet worden ingehaald in jaar 2. De inhaalbeschikking bedraagt -/- 20.

Jaar 2

Te betalen Vpb 20. De buitenlandse winst is nihil. Er bestaat derhalve geen ruimte om een deel van het buitenlandse verlies uit jaar 1 in te halen. Het buitenlandse verlies wordt daarom in zijn geheel overgebracht naar jaar 3. De inhaalbeschikking bedraagt -/- 20.

Jaar 3

De buitenlandse winst van 60 moet eerst op grond van de inhaalregeling worden verminderd met het overgebrachte buitenlandse verlies van 20. De buitenlandse winst die dan resteert (40) is groter dan het belastbare bedrag (30). De te betalen Vpb is dus nihil.6Het restant van (10) wordt naar jaar 4 doorgeschoven. De doorschuifbeschikking bedraagt 10.

Jaar 4

Er wordt voorkoming gegeven voor ‘de buitenlandse winstbestanddelen’ / ‘belastbaar bedrag’ * ‘de verschuldigde Vpb’. In dit voorbeeld bedraagt de aftrek: 0,5 te weten ((-/- 8 + 10) / 40) * 107. De te betalen Vpb is 10 – 0,5 = 9,5.

Wet Vpb)

Om het oude en het nieuwe systeem van voorkomen van dubbele belasting goed op elkaar te laten aansluiten is een overgangsregeling getroffen. De met deze regeling gepaard gaande berekeningen kunnen door het computerprogramma AEB worden uitgevoerd. Dat geldt ook voor de af te geven beschikkingen.

Voor de ‘oude’ inhaalregeling8 is de overgangsregeling opgenomen in art. 33b, lid 1 Wet Vpb. Het gaat om de situatie dat op 1 januari 2012, bij het van toepassing worden van de objectvrijstelling, nog een bedrag aan in te halen verliezen uit een staat openstaat. Op basis van art. 35 ‘oud’ Bvdb 2001 komt een dergelijk bedrag in mindering op de – vrij te stellen – buitenlandse winsten uit die staat van latere jaren. Met ingang van 1 januari 2012 vallen deze toekomstige, positieve buitenlandse winsten evenwel onder de objectvrijstelling. Art. 33b, lid 1 Wet Vpb bepaalt dat de objectvrijstelling niet van toepassing is op de positieve winsten uit de desbetreffende staat, totdat het nog openstaande bedrag aan buitenlandse verliezen is ingehaald.

Voorbeeld:

BV A heeft een boekjaar gelijk aan het kalenderjaar. In 2009 start BV A activiteiten in land X door middel van een vaste inrichting. Over de jaren 2009, 2010 en 2011 lijdt A door middel van deze vaste inrichting buitenlandse verliezen van respectievelijk € 1 mln, € 1 mln en € 2 mln. Deze verliezen zijn in die jaren bij de bepaling van de wereldwinst in aanmerking genomen, en hebben hierdoor de in Nederland te belasten winst verminderd. Op de voet van art. 43 ‘oud’ Bvdb 2001 is bij de aanslag over het jaar 2011 een inhaalbeschikking vastgesteld van € 4 mln. Vanaf 2012 begint de vaste inrichting winst te maken. In 2012 bedraagt de buitenlandse winst € 0,5 mln, in 2013 € 1 mln en in 2014 € 4 mln.

Uitwerking:

Volgens de overgangsregeling geldt de objectvrijstelling niet voor de buitenlandse winst van het jaar 2012 (art. 33b, lid 1 Wet Vpb) als nog een openstaand bedrag aan buitenlandse verliezen moet worden ingehaald. De (wereld)winst over 2012 wordt daarom niet verminderd met de buitenlandse winst van € 0,5 mln. Op verzoek van de belastingplichtige wordt het resterende bedrag aan in te halen buitenlandse verliezen uit land X van € 3,5 mln bij voor bezwaar vatbare beschikking vastgesteld (art. 33b, lid 4 Vpb). In het jaar 2013 geldt de objectvrijstelling ook niet voor de buitenlandse winst uit land X van € 1 mln. Het restant aan in te halen buitenlandse verliezen bedraagt dan € 2,5 mln.

Van de in het jaar 2014 in land X behaalde buitenlandse winst valt vervolgens een bedrag van € 4 mln minus het restant aan in te halen verlies van € 2,5 mln is € 1,5 mln onder de objectvrijstelling. De wereldwinst van BV A wordt met dit bedrag verminderd.

Voordat de objectvrijstelling met ingang van 1 januari 2012 van kracht werd, kende het Bvdb 2001 een doorschuifregeling. Als de buitenlandse winst groter was dan het belastbare bedrag, kon de belastingvrijstelling niet ten volle worden gerealiseerd. In dat geval bepaalde art. 34 ‘oud’ Bvdb 2001 dat het restant mocht worden doorgeschoven naar een volgend jaar. Dit bedrag werd door de inspecteur bij voor bezwaar vatbare beschikking vastgesteld. In het volgende jaar werd de buitenlandse winst van de vaste inrichting voor de berekening van de vermindering ter voorkoming van dubbele belasting verhoogd met het doorgeschoven bedrag. Als de buitenlandse winst weer groter was dan het belastbare bedrag, dan mocht het surplus wederom worden doorgeschoven.

Een voorbeeld ter toelichting:

|

jaar 1 |

jaar 2 |

jaar 3 |

|

|---|---|---|---|

|

............. |

............. |

............. |

............. |

|

Buitenlandse winst |

120 |

60 |

0 |

|

Belastbaar bedrag |

80 |

40 |

80 |

Er zijn geen te verrekenen verliezen.

Het Vpb-tarief bedraagt 25%.

In jaar 1 is de buitenlandse winst groter dan het belastbaar bedrag. De te verlenen aftrek is precies even groot als het verschuldigde bedrag aan vennootschapsbelasting zonder dat rekening zou worden gehouden met het Bvdb 2001. Van de buitenlandse winst wordt het surplus van 40 overgebracht naar het volgende jaar. Hiervoor wordt een beschikking opgemaakt (art. 42 ‘oud’ Bvdb 2001).

|

Verschuldigde belasting zonder toepassing Bvdb 2001 |

20 |

|

|

Aftrek (80 * 25%) |

20 |

|

|

Te betalen Vpb |

0 |

|

In jaar 2 bedraagt de vrij te stellen buitenlandse winst als gevolg van de doorgeschoven winst uit jaar 1: 100 (= 60 + 40). Aangezien de buitenlandse winst van 100 groter is dan het belastbaar bedrag van 40 wordt er 60 (= 100 – 40) doorgeschoven naar jaar 3.

|

Verschuldigde belasting zonder toepassing Bvdb 2001 |

10 |

|

|

Aftrek (40 * 25%) |

10 |

|

|

Te betalen Vpb |

0 |

|

In jaar 3 bedraagt de vrij te stellen buitenlandse winst als gevolg van de doorgeschoven winst van jaar 2: 60 (= 0 + 60). Omdat het belastbare bedrag van 80 nu groter is dan de vrij te stellen winst van 60 kan de totale buitenlandse winst worden vrijgesteld. De te betalen belasting is in dat geval:

|

Verschuldigde belasting zonder toepassing Bvdb 2001 |

20 |

|

|

Aftrek (60 * 25%) |

15 |

|

|

Te betalen Vpb |

5 |

|

(art. 34 Bvdb 2001)

Om het oude en het nieuwe systeem van voorkomen van dubbele belasting goed op elkaar te laten aansluiten is een overgangsregeling getroffen. De daarmee gepaard gaande berekeningen kunnen worden uitgevoerd door het computerprogramma AEB. Ook kunnen met het programma de beschikkingen worden opgemaakt.

Voor de ‘oude’ doorschuifregeling is de overgangsregeling opgenomen in art. 34 Bvdb 2001. Als op 31 december 2011 nog een door te schuiven winst uit een buitenlandse vaste inrichting aanwezig is, dan gaat de aanspraak op vrijstelling ervan niet verloren. Art. 34 Bvdb 2001 bepaalt daartoe dat het bedrag aan doorgeschoven winst ook ten tijde van de objectvrijstelling in aanmerking mag worden genomen. Op het doorgeschoven bedrag blijven de regels van voorkoming van dubbele belasting uit het Bvdb 2001 van toepassing zoals die tot 1 januari 2012 golden. Dit betekent dat als – na de toepassing van de objectvrijstelling – nog een bedrag aan te betalen vennootschapsbelasting resteert hierop een aftrek elders belast in mindering mag worden gebracht voor de doorgeschoven buitenlandse winst (zie hiervoor paragraaf 2.2.1.2.). Daarnaast heeft het van toepassing blijven van de oude regelgeving tot gevolg dat ieder jaar het door te schuiven bedrag bij beschikking moet worden vastgesteld. 9

De naar een later jaar door te schuiven winst wordt echter, in afwijking van art. 34, lid 1 ‘oud’ Bvdb 2001, niet verminderd met negatieve buitenlandse winst uit boekjaren die aanvangen na 1 januari 2012. Deze verliezen vallen volledig onder de objectvrijstelling en verminderen de winst van de belastingplichtige dus niet.

In tegenstelling tot reguliere verliezen van een vaste inrichting kan een stakingsverlies wel in aftrek worden gebracht als de belastingplichtige ophoudt winst uit de andere staat te genieten (art. 15i Wet Vpb). De objectvrijstelling is op het stakingsverlies niet van toepassing. Hiermee wordt invulling gegeven aan de jurisprudentie van het Europese Hof van Justitie.10

Aan de aftrek van een stakingsverlies worden in art. 15i Wet Vpb de volgende voorwaarden gesteld:

(i) De belastingplichtige is opgehouden winst uit de andere staat te genieten;

(ii) De resultaten van de vaste inrichting waren per saldo negatief;

(iii) In het bronland bestond generlei tegemoetkoming voor het negatieve saldo;

(iv) (iv) Ook anderen dan de belastingplichtige of een met hem verbonden lichaam hebben geen recht op enigerlei tegemoetkoming;

(v) De activiteiten van de vaste inrichting zijn gestaakt en niet in belangrijke mate voortgezet door een met de belastingplichtige verbonden lichaam;

(vi) (Voor zover) de hoogte van het in aanmerking te nemen verlies is gebleken.

Ingeval de activiteiten van de buitenlandse vaste inrichting zijn gestaakt en blijkt dat de vaste inrichting per saldo verlieslatend was en dit verlies als gevolg van die staking definitief is geworden, dan kan een stakingsverlies in aanmerking worden genomen. Het stakingsverlies beloopt het negatieve saldo van de winsten en verliezen uit de andere staat (over de jaren na 1 januari 2012) waarop de objectvrijstelling van toepassing is geweest. Voor gevallen waarbij ook over de jaren van voor 2012 buitenlandse resultaten werden behaald, speelt overgangsrecht, zie hiervoor 2.3.3.

In het bronland mag voor het verlies van de vaste inrichting generlei tegemoetkoming bestaan (art. 15i, lid 2 Wet Vpb). Ook mogen anderen dan de belastingplichtige geen recht hebben op enigerlei tegemoetkoming voor dat verlies (art. 15i, lid 3 Wet Vpb). Voor zover de belastingplichtige of anderen in de bronstaat wel recht hebben op een tegemoetkoming vindt de objectvrijstelling geen toepassing. Dat kan zich bijvoorbeeld voordoen als in het andere land verliezen van de vaste inrichting zijn verrekend met winsten van een zustermaatschappij. In dat geval zijn die verliezen al verrekend en wordt in Nederland niet alsnog een tegemoetkoming voor die verliezen gegeven. Hiermee wordt bereikt dat er slechts eenmaal een tegemoetkoming wordt verleend voor geleden verliezen.

Het stakingsverlies moet in aanmerking worden genomen op het tijdstip waarop de belastingplichtige ophoudt winst uit het andere land te genieten (art. 15i, lid 5 Wet Vpb). Daarvan is geen sprake als de activiteiten in belangrijke mate reeds zijn of worden voortgezet door een met de belastingplichtige verbonden lichaam. Worden de activiteiten van de vaste inrichting verkocht aan een derde, dan kan het stakingsverlies in beginsel worden genomen. Dit is anders als bij die derde een recht op enigerlei tegemoetkoming bestaat voor de verliezen (art. 15i, lid 3 Wet Vpb).

Als de belastingplichtige binnen drie jaar na de staking van de vaste inrichting weer activiteiten in het andere land start, dan wordt de nieuwe activiteit gezien als een voortzetting van de oude vaste inrichting (art. 15i, lid 6 Wet Vpb). In dat geval wordt aangenomen dat de vaste inrichting zijn activiteiten niet had gestaakt. Het in aftrek gebrachte stakingsverlies wordt dan teruggenomen door een winstbijtelling ter grootte van hetzelfde bedrag in het jaar dat de nieuwe activiteiten zijn gestart. Op deze winstbijtelling is de objectvrijstelling niet van toepassing (art. 15i, lid 7 Wet Vpb). Vervolgens wordt dit bedrag aangemerkt als een negatief bedrag aan winst uit de andere staat. Per saldo is daarmee bereikt dat het oude saldo van winsten en verliezen van de gestaakte vaste inrichting is doorgeschoven naar de nieuwe activiteiten.

De bewijslast dat er sprake is van een stakingsverlies ligt bij de belastingplichtige. Ook de omvang van het verlies zal belastingplichtige moeten doen blijken (art. 15i, lid 5, onderdeel b Wet Vpb). Als de belastingplichtige zekerheid wenst te krijgen over het saldo van de positieve en negatieve bedragen aan winst uit een andere staat, dan kan hij de inspecteur verzoeken om een voor bezwaar vatbare beschikking. De beschikking ziet slechts op het saldo van de positieve en negatieve bedragen aan winst uit een andere staat dat in Nederland op grond van de objectvrijstelling uit de wereldwinst is geëlimineerd. De beschikking ziet niet op het al dan niet verrekend zijn van verliezen in het andere land.

Als een stakingsverlies van een vaste inrichting niet in aftrek kan komen, omdat de activiteiten ervan door een met de belastingplichtige verbonden lichaam worden voortgezet, dan gaat het verlies over op dat verbonden lichaam (art. 15j, lid 1 Wet Vpb). Hiervoor kan niet worden gekozen. De overdracht is imperatief en geldt zowel bij een positief als bij een negatief saldo. Dus niet alleen als een stakingsverlies is te constateren, maar ook in situaties waarin de resultaten van de buitenlandse vaste inrichting tot dan toe per saldo positief waren.

Als de belastingplichtige wegens een gebrek aan winst niet in staat is om het stakingsverlies te verzilveren, kan het voorkomen dat een verbonden lichaam de activiteiten van de vaste inrichting voortzet met het oogmerk om het stakingsverlies bij hem in aftrek te brengen. Dat is niet de bedoeling. Indien het voortzettende lichaam de activiteiten binnen 3 jaar nadat de activiteiten door het verbonden lichaam zijn verkregen, staakt, wordt aangenomen dat voortzetting heeft plaatsgehad in het zicht van de staking. Het stakingsverlies wordt dan niet doorgeschoven (art. 15j, lid 2 Wet Vpb). Hierop bestaat een uitzondering in geval van een reële voortzetting. De bewijslast dat er sprake is van een reële voortzetting rust op het voortzettende lichaam. Dat lichaam moet aannemelijk maken dat de staking is gebaseerd op zakelijke, niet zijnde fiscale, omstandigheden die zich pas hebben voorgedaan nadat de voortzetting is aangevangen. Als niet aan deze bewijslast wordt voldaan, dan betreft het een niet reële voortzetting en keert het negatieve saldo terug naar de overdrager.

Belastingplichtigen die zekerheid wensen te verkrijgen over het saldo dat mee overgaat, kunnen hiertoe een verzoek richten aan de inspecteur.

Het stakingsverlies wordt gesteld op het saldo van de buitenlandse resultaten over de gehele looptijd van de buitenlandse activiteiten in een land van na de invoering van de objectvrijstelling. Het gaat daarbij om het saldo van de onder art. 15e Wet Vpb vrijgestelde buitenlandse winsten en verliezen van het jaar waarin de activiteiten zijn beëindigd én van alle daaraan voorafgaande jaren.

Buitenlandse winsten van ná 1 januari 2012 hoeven niet in de berekening te worden meegenomen als daarop een in te halen buitenlands verlies van vóór 1 januari 2012 in mindering is gekomen. Zo’n in te halen verlies vermindert immers de onder de objectvrijstelling vrij te stellen winst (art. 33b, lid 1 Wet Vpb). Als de objectvrijstelling niet van toepassing is op buitenlandse winst, omdat nog een verlies moest worden ingehaald (art. 33b, lid 1 Wet Vpb), dan telt deze winst niet mee bij de bepaling van het stakingsverlies (art. 33d, lid 2 Wet Vpb).

Maar juist omdat de buitenlandse activiteiten al vóór het van kracht worden van de objectvrijstelling kunnen zijn gestart, bevat art. 33d Wet Vpb ook een overgangsmaatregel voor buitenlandse winsten van vóór 2012. Hierin is bepaald dat ook rekening moet worden gehouden met de winsten die de vaste inrichting heeft behaald in de vijf jaren voorafgaande aan de invoering van de objectvrijstelling. Dat zijn de jaren 2007 tot en met 2011. Ter bepaling van het hiermee gemoeide bedrag kan het computerprogramma AEB van dienst zijn.

Op de regel dat het stakingsverlies moet worden berekend inclusief de winsten van de vaste inrichting uit de jaren 2007 tot en met 2011 bestaat een uitzondering. Winsten uit die periode hoeven niet in aanmerking genomen te worden als daarmee buitenlandse verliezen van vóór 2012 werden verrekend (art. 33d, lid 1 Wet Vpb). Voor zover buitenlandse verliezen, door een verrekening met buitenlandse winsten, per saldo niet ten laste van de in Nederland te belasten winst zijn gekomen, is er namelijk geen aanleiding om de buitenlandse winsten in mindering te brengen op het stakingsverlies.11

Tot slot wordt geen rekening gehouden met de buitenlandse verliezen van vóór 2012. Deze verliezen zijn onder de oude regelgeving al ten laste van het resultaat gebracht en kunnen het stakingsverlies niet verhogen. Anders zou dubbele aftrek ontstaan: eerst als regulier aftrekbaar buitenlands verlies en daarna nogmaals als stakingsverlies.

Net zoals de deelnemingsvrijstelling niet geldt voor een laagbelaste beleggingsdeelneming, zo vindt de objectvrijstelling geen toepassing op een laagbelaste beleggingsonderneming (art. 15e, lid 7 Wet Vpb). De regeling is bedoeld om constructies via laagbelastende landen tegen te gaan. Mobiel kapitaal kan eenvoudig naar laagbelastende landen worden verplaatst en de wetgever heeft willen voorkomen dat de niet of nauwelijks belaste rendementen ervan via de Nederlandse objectvrijstelling belastingvrij zouden kunnen worden genoten.

Een uitzondering geldt voor de situatie dat Nederland voor winst uit een beleggingsonderneming onder een belastingverdrag vrijstelling moet verlenen. Als Nederland verplicht is vrijstelling te verlenen, dan wordt de objectvrijstelling wel toegepast. Dit kan zich voordoen onder de (oudere) Nederlandse belastingverdragen waarin in de voorkomingsbepaling nog geen regeling is opgenomen voor laagbelaste beleggingswinsten. Als het belastingverdrag wel een regeling voor laagbelaste buitenlandse beleggingswinsten bevat, dan wordt dubbele belasting voorkomen met behulp van de verrekeningsmethode (zie hoofdstuk 4).

Van een laagbelaste buitenlandse beleggingsonderneming is sprake als cumulatief aan twee toetsen wordt voldaan: de werkzaamhedentoets en de onderworpenheidstoets (art. 15g, lid 1 Wet Vpb).12 Voor de werkzaamhedentoets geldt dat de werkzaamheden van de buitenlandse onderneming grotendeels (voor meer dan 50%) dienen te bestaan uit beleggen, passieve concernfinanciering of passieve terbeschikkingstelling. Tot de werkzaamheden worden ook gerekend de (pro rata) toe te rekenen werkzaamheden van de lichamen waarin de belastingplichtige een belang heeft van ten minste 5% dat toerekenbaar is aan de buitenlandse onderneming. Voor de vraag of de aandelen aan een vaste inrichting kunnen worden toegerekend is het Besluit van 15 januari 2011, nr. DGB 2010/8223M (Stcrt. 2011, 1374) van belang. Daarnaast geldt de onderworpenheidstoets. Als de winst van de buitenlandse onderneming onvoldoende wordt belast, dan is de beleggingsonderneming laagbelast. Dat is het geval als de beleggingsonderneming niet is onderworpen aan een naar Nederlandse begrippen reële heffing.

Van beleggen is sprake als het aanhouden van de vermogensbestanddelen er niet op is gericht een hoger rendement te behalen dan bij normaal vermogensbeheer kan worden verwacht. Bij het wegen van de verschillende werkzaamheden dient niet alleen gekeken te worden naar het aantal mensen (fte’s) of het aantal uren dat aan de verschillende werkzaamheden wordt besteed. Het begrip werkzaamheden dient kwalitatief te worden ingevuld, waarbij ook de functie die de buitenlandse onderneming heeft van belang is.

Op de onder de werkzaamhedentoets als belegging gekwalificeerde werkzaamheden bestaan twee uitzonderingen (art. 15g, lid 2 Wet Vpb). Als de werkzaamheden van de beleggingsonderneming kunnen worden aangemerkt als actieve financierings- of terbeschikkingstellingswerkzaamheden is geen sprake van beleggen (art. 2a, lid 5 en art. 2b, lid 5 Uitvoeringsbeschikking Vpb 1971). De tweede uitzondering ziet op de werkzaamheden die bestaan uit het houden van onroerende zaken of rechten die direct of indirect betrekking hebben op onroerende zaken.

In hoofdstuk 2 is de voorkoming van dubbele belasting behandeld van aan een vaste inrichting toerekenbare buitenlandse winst. Hiervoor geldt de objectvrijstelling. Dit hoofdstuk gaat in op de voorkoming van dubbele belasting bij buitenlandse dividenden, interest en royalty’s.13 Het programma AEB is bij uitstek geschikt om de daarop toe te passen berekeningen uit te voeren en de erbij behorende beschikkingen op te stellen.

De in het buitenland over dividenden, interest en royalty’s geheven belasting kan onder voorwaarden worden verrekend met de Nederlandse vennootschapsbelasting die over deze buitenlandse inkomsten is geheven. Men spreekt in dat geval over de methode van verrekening. Deze methode is vastgelegd in de artt. 36, 36a en 37 Bvdb 2001. Ook onder de verdragen wordt deze methode toegepast.14

Onder de verdragen, de BRK, de BRN-C, de BRN-StM en de BRN-BES kan ook sprake zijn van andere inkomsten dan dividenden, interest of royalty’s waarvoor verrekening van buitenlandse belasting mogelijk is. Dit is bijvoorbeeld het geval als een vennootschap een artiest of sporter in dienst heeft en deze vennootschap in het buitenland voordelen behaalt die aldaar mogen worden belast. Zie hiervoor ook onderdeel 3.5 van het besluit van 18 april 2023, nr. 2023-2897, (Stcrt. 2023, 12301).

De omvang van de door Nederland te verlenen tegemoetkoming ter voorkoming van dubbele belasting is begrensd. Nederland verrekent niet meer belasting dan in het andere land is geheven én maximaal tot het percentage zoals dat tussen de verdragsluitende staten is overeengekomen (eerste limiet). Ook wordt niet meer belasting verrekend dan Nederland zelf aan vennootschapsbelasting over de netto buitenlandse inkomsten heeft geheven (tweede limiet). Deze tweede limiet kan betekenen dat de verrekening van buitenlandse belasting lager is dan de in het buitenland betaalde belasting. Ten slotte wordt de verrekening van buitenlandse belasting begrensd doordat nooit een hoger bedrag kan worden verrekend dan de verschuldigde vennootschapsbelasting (art. 36, lid 6 en art. 36a, lid 5 Bvdb 2001). De verrekening van buitenlandse belasting kan dus niet leiden tot een teruggaaf van belasting aan de belastingplichtige.

Hierna wordt eerst ingegaan op de werking van de eerste en tweede limiet onder de verschillende regelingen ter voorkoming van dubbele belasting (paragrafen 3.2. en 3.3.). Daarna komt de tweede limiet aan de orde bij royalty’s die in de innovatiebox vallen (paragraaf 3.4). Vervolgens komen de gevolgen voor de verrekening van buitenlandse belasting bij verliescompensatie ter sprake (paragraaf 3.5.). Ook komt aan de orde hoe de verrekening van buitenlandse belasting per land afzonderlijk dan wel voor alle landen gezamenlijk plaatsvindt (paragraaf 3.6.). Verder zal de verrekening van buitenlandse belasting door in Nederland gevestigde vaste inrichtingen worden belicht (paragraaf 3.7.). Ten slotte zal worden ingegaan op de voortwenteling van niet verrekende buitenlandse belasting (paragraaf 3.8.).

Voor buitenlandse belasting wordt alleen verrekening gegeven als de dividenden, interest en royalty’s afkomstig zijn uit ontwikkelingslanden (art. 36, lid 1, onderdeel a Bvdb 2001).15 Bovendien moeten de dividenden, interest en royalty’s zijn onderworpen aan een belasting naar de winst die vanwege dat land, al dan niet aan de bron, wordt geheven (art. 36, lid 1, onderdeel b Bvdb 2001)16. Is geen belasting geheven, dan wordt ook geen voorkoming verleend. Dit staat ook wel bekend als het principe ‘no tax, no credit’.

De eerste limiet is gelijk aan ‘het bedrag van de in het desbetreffende jaar vanwege andere Mogendheden geheven belasting’ (art. 36, lid 2, onderdeel a Bvdb 2001). Op grond van art. 37 Bvdb 2001 wordt de voortgewentelde niet-verrekende belasting uit voorgaande jaren in een later jaar in aanmerking genomen als ware dat bedrag in dat latere jaar ingehouden. Dit voortgewentelde bedrag maakt in het latere jaar ook deel uit van de eerste limiet (zie paragraaf 3.8.). Als er sprake is van dividenden afkomstig uit een land waarop het Bvdb 2001 van toepassing is, dan wordt de eerste limiet beperkt tot 15% van de bruto dividenden (art. 36, lid 3 Bvdb 2001).

Als de eerste limiet tot 15% van het bruto dividend is beperkt, rijst de vraag of het deel van de buitenlandse belasting dat dit percentage overtreft mag worden voortgewenteld naar een volgend jaar. Dat is niet het geval. Art. 36, lid 3 Bvdb 2001 bepaalt dat ‘voor de toepassing van het tweede lid, onderdeel a’ geen hoger bedrag dan 15% van het bruto dividend in aanmerking mag worden genomen. Dit betekent dat het als eerste limiet in aanmerking te nemen bedrag op een maximum van 15% van het bruto dividend wordt gefixeerd.

Ook onder de BRK, de BRN-C, BRN-StM en BRN-BES is de eerste limiet gelijk aan de in Aruba, Curaçao, Sint-Maarten en de BES-eilanden betaalde belasting.

De BRK bepaalt dat Nederland de verrekeningsmethode toepast op ‘bij wijze van inhouding geheven belasting van dividenden en rente’ (art. 24, lid 3 BRK). Royalty’s worden niet genoemd, omdat daarover onder de BRK geen bronbelasting mag worden geheven.

De BRN-C beperkt de te verrekenen belasting tot: ‘de (...) over deze bestanddelen van het inkomen betaalde belasting’ (art. 21, lid 3 BRN-C). In art. 21, lid 3 BRN-StM en art. 3.1., lid 3 BRN-BES is precies dezelfde formulering gebruikt.

De betaalde belasting mag niet voor een hoger bedrag in aanmerking worden genomen dan het percentage dat als maximum onder deze regelingen is overeengekomen.

De eerste limiet is in de verdragen over het algemeen op dezelfde wijze gedefinieerd als in het Bvdb 2001. Ook onder de verdragen gaat het om de door de andere staat over de dividenden, interest en royalty’s geheven belasting. Daarnaast kan, net als onder de BRK, de BRN-C, BRN-StM en BRN-BES, nooit meer bronbelasting worden verrekend dan het percentage dat de verdragsluitende staten met elkaar zijn overeengekomen. Als door een staat meer bronbelasting wordt ingehouden dan op basis van het belastingverdrag is toegestaan, dan zal de belastingplichtige het teveel ingehouden bedrag aan die staat moeten terugvragen. Voor het verschil tussen het verdragspercentage en het percentage van de werkelijke heffing krijgt de belastingplichtige (in Nederland) geen verrekening of kostenaftrek. Maximaal kan dus het verdragspercentage verrekend worden. 17

Als door een staat minder bronbelasting wordt ingehouden dan op basis van het belastingverdrag is toegestaan, dan beloopt de eerste limiet maximaal de feitelijk betaalde belasting. Enkele verdagen, zoals met Brazilië en Pakistan, kennen in die situatie echter een fictieve verhoging van de eerste limiet, ook wel tax sparing credit genoemd18. In een dergelijk geval neemt Nederland een hogere eerste limiet in aanmerking dan de in het buitenland betaalde belasting. De tax sparing credit voorkomt dat bij een belastingverlaging in de bronstaat, bijvoorbeeld om buitenlandse investeerders aan te trekken, het voordeel ten goede komt aan de woonstaat in plaats van aan de belastingplichtige zelf. Bij een verlaging van de bronbelasting hoeft de woonstaat immers minder verrekening te geven.

De tax sparing credit wordt in aanmerking genomen in het jaar dat in het bronland belasting is betaald. In de verdragen met Brazilië en Pakistan bijvoorbeeld, is dit tot uitdrukking gebracht door voor te schrijven dat het de ‘betaalde belasting’ is die ‘geacht’ wordt een hoger bedrag ‘te bedragen’ (art. 23, lid 4 verdragen Brazilië en Pakistan).

Een onder een belastingverdrag verleende tax sparing credit alsmede voortgewentelde bronbelasting op dividenden, interest en royalty’s, kunnen ook verrekend worden als in een later jaar onbelaste buitenlandse inkomsten worden genoten en voldaan wordt aan de vereisten genoemd in onderdeel 3.3.1 punt 3 van het Besluit van 18 april 2023, nr. 2023-2897.

De tweede limiet is het saldo van buitenlandse inkomsten en daarmee verband houdende kosten vermenigvuldigd met het hoogste tarief in de vennootschapsbelasting. Stel dat het hoogste vpb-tarief 25% bedraagt. De formule luidt als volgt:

(Buitenlandse dividenden, interest en royalty’s -/- kosten) * 25%.19

De buitenlandse dividenden, interest en royalty’s moeten worden verminderd met de daarmee verband houdende kosten. Als buitenlandse inkomsten geen deel uitmaken van de tweede limiet, dan worden ook de daarmee verband houdende kosten buiten aanmerking gelaten.

Dat in de tweede limiet rekening moet worden gehouden met de kosten die toerekenbaar zijn aan de buitenlandse inkomsten is gebaseerd op het beginsel dat Nederland niet meer voorkoming van dubbele belasting hoeft te verlenen dan het zelf aan vennootschapsbelasting over de buitenlandse inkomsten heeft kunnen heffen.

Voorbeeld:

Stel een belastingplichtige ontvangt op buitenlandse aandelen ter waarde van 1000 een bedrag van 30 aan dividend. De aandelen zijn gefinancierd met een banklening waarop een bedrag aan rente verschuldigd is van 40. In dat geval beloopt de tweede limiet (30 -/- 40) * 25% = 0. Nederland heeft over het netto dividend geen vennootschapsbelasting geheven. Verrekening van de buitenlandse belasting is dan niet mogelijk.

Negatieve waardeveranderingen van de bron worden echter niet tot de kosten gerekend. Tot dit oordeel kwam de Hoge Raad in zijn arrest HR 17 juni 2011, ECLI:NL:HR:2011:BP1473. In dit arrest was de vraag aan de orde of ter bepaling van de tweede limiet de koersresultaten op een lening in mindering dienden te komen op de daaruit genoten interest. De Hoge Raad besliste dat ‘de daarmee verband houdende kosten’ bestaan uit voor de interest gedane lopende uitgaven, zoals beheerskosten en renten wegens financiering van schulden. Belastingplichtige hoefde daarom voor de berekening van de tweede limiet de interest niet te verminderen met het op de lening geleden koersverlies.

Worden de buitenlandse inkomsten in het geheel niet belast met vennootschapsbelasting, omdat daarvoor een vrijstelling geldt, dan kunnen zij geen deel uitmaken van de tweede limiet. Dat is bijvoorbeeld het geval bij vrijgestelde deelnemingsdividenden. Hetzelfde geldt voor buitenlandse inkomsten die tot de winst van een buitenlandse vaste inrichting behoren waarop de objectvrijstelling van toepassing is. Als bronbelasting is ingehouden op buitenlandse inkomsten die geen deel uitmaken van de Nederlandse heffingsgrondslag, dan kan deze niet worden verrekend. De over de vrijgestelde inkomsten verschuldigde vennootschapsbelasting is immers nihil.

Verder geldt de voorwaarde dat de buitenlandse dividenden, interest of royalty’s alleen in de tweede limiet kunnen worden begrepen als zij zijn betaald.20 Deze voorwaarde heeft in de praktijk weinig betekenis, omdat het bronland geen belasting zal inhouden over niet betaalde dividenden, interest of royalty’s. In die gevallen verhindert reeds de eerste limiet dat bronbelasting kan worden verrekend. Het criterium dat de dividenden, interest of royalty’s moeten zijn betaald heeft wel belang voor de hierna te bespreken ‘gezamenlijke methode’. Als Nederland bijvoorbeeld op grond van goed koopmansgebruik de buitenlandse inkomsten in een eerder jaar belast dan het bronland, kunnen deze, zolang zij feitelijk nog niet zijn betaald, de tweede limiet niet vergroten. Overigens geeft het OESO-commentaar een ruime uitleg aan de term ‘betalen’: ‘The term ‘paid’ has a very wide meaning, since the concept of payment means the fulfilment of the obligation to put funds at the disposal of the shareholder in the manner required by contract or by custom.’21

Ook is van betaling geen sprake als een Nederlandse moedermaatschappij in haar hoedanigheid van aandeelhouder haar buitenlandse dochtermaatschappij bevoordeelt door een te lage rente of een te lage royalty in rekening te brengen. Als een dergelijke vergoeding op basis van het ‘at arms length’ beginsel wordt gecorrigeerd, dan houdt dit nog geen betaling in. Het correctiebedrag kan dan ook niet worden meegenomen in de tweede limiet. Dat is slechts anders indien het verdrag daarvoor toch de ruimte biedt.22 Als het verdrag de correctie toestaat, zal de over het gecorrigeerde bedrag geheven bronbelasting door het buitenland een verhoging van de eerste limiet meebrengen.

Hierna volgt een bespreking van timingsverschillen bij de tweede limiet. Vervolgens komen de tweede limiet in het Bvdb 2001, de BRK, de BRN-C, de BRN-StM, de BRN-BES en de verdragen aan bod. Daarbij zal geen aandacht worden besteed aan meegekochte of meeverkochte rente bij de koop of verkoop van een obligatie. Voor deze situatie wordt verwezen naar onderdeel 3.7 van het Besluit van 18 april 2023, nr. 2023-2897.

Soms worden de buitenlandse inkomsten door het woonland en het bronland op verschillende tijdstippen belast. Deze situatie doet zich meestal voor als in Nederland winstneming reeds moet plaatsvinden op grond van goed koopmansgebruik (declarabele vorderingen), terwijl het bronland de vergoeding pas later belast, namelijk op het moment dat zij wordt betaald. Dit kan zich bijvoorbeeld voordoen als de rente op een lening niet direct wordt betaald, maar eerst wordt schuldig gebleven. Op grond van goed koopmansgebruik wordt de rentevordering bij de Nederlandse schuldeiser geactiveerd en reeds op dat moment tot zijn winst gerekend. Als later de rente daadwerkelijk wordt betaald, dan maakt deze op dat moment geen deel meer uit van de Nederlandse heffingsgrondslag. Over deze rente is geen vennootschapsbelasting meer verschuldigd. De rente is op grond van goed koopmansgebruik immers al in een eerder jaar in aanmerking genomen. Deze rente kan daarom niet meer in de tweede limiet worden opgenomen.

In het Besluit van 18 april 2023, nr. 2023-2897, onderdeel 3.8 wordt dit effect ongewenst geacht. Als (i) het gehele bedrag van de buitenlandse inkomsten in Nederland belast is en (ii) over de totale duur het bedrag van de (netto) buitenlandse inkomsten voldoende is om de daarover ingehouden bronbelasting te verrekenen, wordt goedgekeurd dat de buitenlandse inkomsten die al eerder tot de Nederlandse belastbare winst werden gerekend, mogen worden doorgeschoven naar het jaar waarin de buitenlandse bronbelasting daadwerkelijk voor verrekening in aanmerking komt.

Als voor de toepassing van de tweede limiet gebruikt wordt gemaakt om de buitenlandse winst door te schuiven naar het jaar waarin de inkomsten zijn betaald en de bronbelasting is geheven, dan kan deze winst in het jaar van realisatie (dat wil zeggen het eerdere jaar van realisatie volgens goed koopmansgebruik) geen deel meer uitmaken van de tweede limiet. Dat zou immers dubbelop zijn. Voor de gezamenlijke methode is dit expliciet bepaald in onderdeel 3.8 van het Besluit. Over de afzonderlijke methode merkt het Besluit echter niets op. De reden is dat hier in het jaar van winstrealisatie de 1e limiet met betrekking tot deze inkomsten reeds nihil bedraagt, zodat zonder meer geen recht op voorkoming bestaat. Dit in tegenstelling tot de gezamenlijke methode waar de 1e limiet bestaat uit de bronbelasting van verschillende landen en deze dus niet per definitie nihil bedraagt.

Voorbeeld:

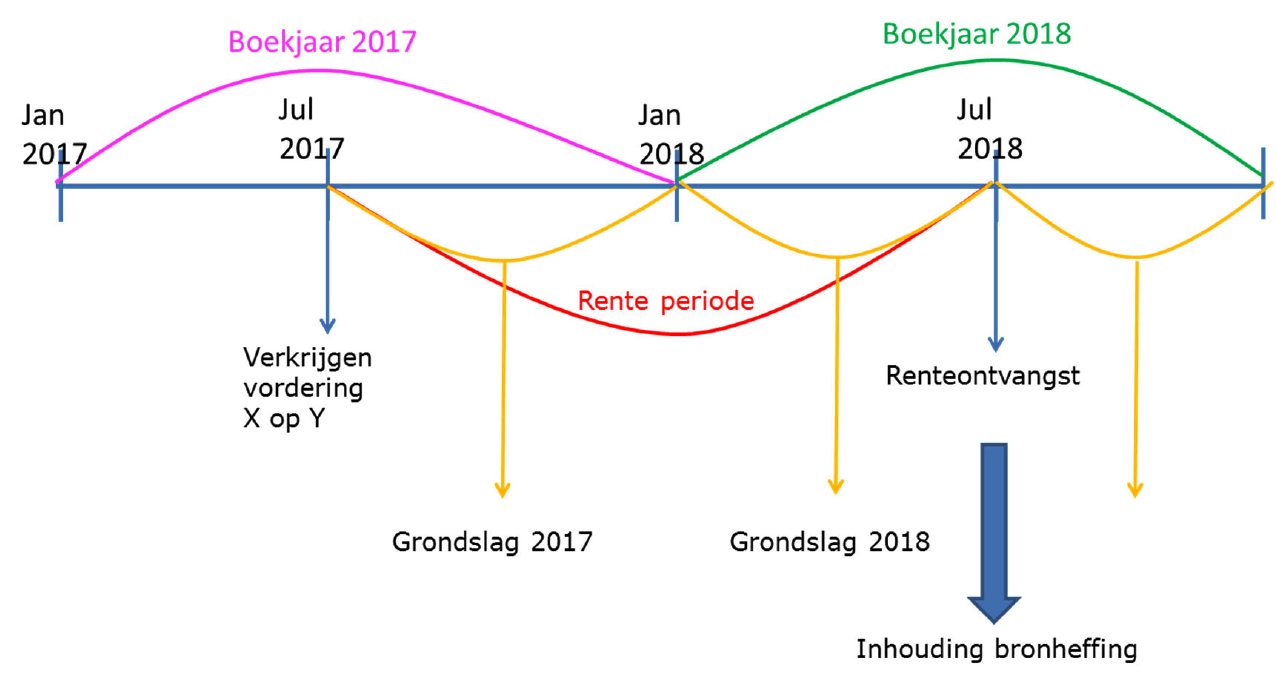

X BV verkrijgt in juli 2017 een vordering op de in een verdrags- of ontwikkelingsland in de zin van artikel 6 Bvdb 2001 gevestigde Y. Hierover ontvangt X BV elk jaar in juli rente, waarover ook elk jaar in juli bronheffing wordt ingehouden.

X BV heeft echter een boekjaar dat loopt van januari tot en met december,

waardoor het boekjaar en de renteperiode uiteenlopen. Schematisch weergegeven

voor de jaren 2017 en 2018 ziet dat er als volgt uit.

Doordat de renteperiode (rood) niet gelijk is aan het boekjaar (lila en groen) is 50% van de in 2018 betaalde rente niet in de grondslag (geel) van 2018 begrepen (namelijk de rente over de periode juli – december 2017). De inhouding die in juli 2018 plaatsvindt (blauwe pijl) ziet op de rente uit 2017 en 2018.

Daarnaast is in 2018 50% van de rente wél in de grondslag begrepen (juli – december 2018), maar wordt daarover pas in 2019 bronheffing ingehouden.

De eerste limiet bedraagt in 2017 nihil, omdat in dat jaar het bronland nog geen bronbelasting inhoudt op de rente. De inhouding over de rente die betrekking heeft op juli – december 2017 vindt pas plaats in 2018. In juli 2018 wordt namelijk door het bronland bronbelasting ingehouden over de renteperiode die loopt van juli 2017 tot juli 2018.

De tweede limiet is in 2017 eveneens nihil, omdat nog geen sprake is van rente die is betaald.23 In 2018, als de rente wordt betaald, kan vervolgens maar 50% van de rente over de periode juli 2017 tot juli 2018 tot de tweede limiet worden gerekend. De 50% die betrekking heeft op de periode juli 2017 – december 2017 is namelijk op grond van goed koopmansgebruik niet in de grondslag van 2018 maar van 2017 begrepen. Alleen de rente over de periode januari 2018 – juli 2018 is zowel betaald als in de grondslag begrepen.

Voor de rente over de periode juli 2018 – december 2018 geldt eveneens dat deze wel tot de grondslag van 2018 behoort, maar nog niet in de tweede limiet kan worden begrepen, omdat deze nog niet is betaald. Hierdoor zou elk jaar een deel niet verrekenbaar zijn, terwijl de rente volledig, verdeeld over twee boekjaren, wordt belast.

Om deze negatieve gevolgen voor belastingplichtige weg te nemen, keurt de Staatssecretaris goed dat ter bepaling van de tweede limiet in 2018 ook de rentebaten van 2017 mogen worden meegenomen.24 Voor het jaar 2019 geldt hetzelfde. Ook in 2019 mogen de rentebaten die toerekenbaar zijn aan de voorafgaande periode juli 2018 – december 2018 tot de tweede limiet worden gerekend.

In het Bvdb 2001 is de tweede limiet: ‘(...) het bedrag van de in dat jaar volgens het eerste lid in aanmerking te nemen dividenden, interest en royalty’s, vermenigvuldigd met het percentage van het hoogste tarief, bedoeld in artikel 22 van de Wet op de vennootschapsbelasting 1969‘ (art. 36, lid 2, onderdeel b Bvdb 2001).25

Ter bepaling van de tweede limiet worden de dividenden, royalty’s en interest verminderd met de daarmee verband houdende kosten (art. 36, lid 4 Bvdb 2001). Dit wordt in de Nota van Toelichting bij het Bvdb 2001 de netto methode genoemd:

‘Met de toepassing van de tweede limiet op basis van de (...) netto-methode wordt bereikt dat niet meer tegemoetkoming wordt verleend dan in Nederland per saldo, dat wil zeggen met inachtneming van de daarop betrekking hebbende kosten, wordt geheven.’26

Voor zover tegenover de buitenlandse inkomsten kosten staan, heft Nederland immers geen belasting. Van dubbele heffing kan dan geen sprake zijn.

Uit de Nota van Toelichting op art. 36 Bvdb 2001, die verwijst naar art. 15, blijkt dat de besluitgever het oog heeft gehad op ‘alle’ met de buitenlandse inkomsten verband houdende kosten:

‘Het vierde lid ziet op de bij de toepassing van de zogenoemde tweede limiet in aanmerking te nemen kosten. (...) Bij dividenden en interest moet het ontvangen brutobedrag worden verminderd met alle daarmee verband houdende kosten. Van de gelegenheid is gebruik gemaakt om dit expliciet in de tekst van het Besluit vast te leggen. (...).’

Ook kosten die verband houden met buitenlandse inkomsten, maar zijn gemaakt door een met een belastingplichtige verbonden lichaam, maken deel uit van de tweede limiet. Art. 36, lid 4 Bvdb 2001 bepaalt daartoe dat tot de kosten behoren:

‘(...) de kosten die een met een belastingplichtige verbonden lichaam als bedoeld in artikel 10a, vierde lid, van de Wet op de vennootschapsbelasting 1969 of een met de belastingplichtige verbonden natuurlijk persoon als bedoeld in artikel 10a, vijfde lid, van de Wet op de vennootschapsbelasting 1969, heeft gemaakt en die bij het bepalen van de in Nederland belastbare winst of het in Nederland belastbare inkomen van dat verbonden lichaam of van die natuurlijke persoon in aftrek zijn gekomen.’

Deze bepaling is een reactie op HR 26 januari 2000, ECLI:NL:HR:2000:AA4524, bekend onder de naam ‘China lease’. Om te ontkomen aan de werking van de netto-methode werden binnen een concern de financieringskosten in een andere vennootschap ondergebracht dan de buitenlandse inkomsten. De vennootschap die de buitenlandse inkomsten toebedeeld had gekregen, werd binnen het concern met eigen vermogen gefinancierd. Als gevolg daarvan hoefde de belastingplichtige bij de bepaling van de tweede limiet geen kosten in aanmerking te nemen. Dit terwijl in de andere vennootschap, waar de kosten waren ondergebracht, een aftrekpost ontstond tegen het reguliere Vpb-tarief. Art. 36, lid 4 Bvdb 2001 bestrijdt dit ongewenste gevolg.

Onder de BRK mag bronbelasting worden geheven over dividenden en interest. Art. 24, lid 3, tweede volzin omschrijft de tweede limiet als volgt:

‘De in het land van inwoning ter zake van deze inkomsten verschuldigde belasting wordt gesteld op een zodanig bedrag, dat tot de in dat land over het gehele inkomen berekende belasting in dezelfde verhouding staat als het bedrag van die inkomsten staat tot het totale belastbare inkomen.’

Hoewel de term ‘inkomsten’ een bruto bedrag suggereert, wordt deze netto opgevat. Net als onder de verdragen heeft deze bepaling namelijk de strekking te voorkomen dat Nederland een vermindering van belasting verleent, die groter is dan het bedrag dat Nederland over de buitenlandse inkomsten heeft geheven.

Onder de BRN-BES geldt voor de tweede limiet eveneens de netto methode. Blijkens de Nota van Toelichting op het ‘Besluit ter voorkoming van dubbele belasting BES’ moet:

‘(...) het ontvangen brutobedrag worden verminderd met alle daarmee verband houdende kosten’.

Onder de BRN-C en de BRN-StM geldt eveneens de netto-methode. Art. 21, lid 3 BRN-C en art. 21, lid 3 BRN-StM definiëren de tweede limiet als volgt:

‘(...) het bedrag van de aftrek die zou zijn verleend indien de aldus in het inkomen begrepen bestanddelen van het inkomen de enige bestanddelen van het inkomen zouden zijn geweest waarvoor Nederland een vermindering verleent uit hoofde van de bepalingen in de Nederlandse wetgeving tot het vermijden van dubbele belasting.’

Met de ‘bestanddelen van het inkomen’ wordt ook hier een netto bedrag bedoeld.

Ook onder de verdragen is de tweede limiet gelijk aan het bedrag van de vennootschapsbelasting dat toerekenbaar is aan de buitenlandse ‘bestanddelen van het inkomen’. De tweede limiet dient dan ook netto te worden bepaald. In de meeste (recentere) verdragen wordt daarvoor de volgende formulering gebruikt:

‘Het bedrag van deze aftrek is gelijk aan de in het [bronland] over deze bestanddelen van het inkomen betaalde belasting (eerste limiet), maar bedraagt niet meer dan het bedrag van de vermindering die zou zijn verleend indien de aldus in het inkomen begrepen bestanddelen van het inkomen de enige bestanddelen van het inkomen zouden zijn geweest die uit hoofde van de bepalingen in de Nederlandse wetgeving zijn vrijgesteld (tweede limiet)’.

Het principe van de netto methode is daarnaast terug te vinden in het OESO-commentaar op het voorkomingsartikel van het OESO-modelverdrag:27

‘The maximum deduction is normally computed as the tax on net income, i.e. on the income from State E(stablishment) or S(ource) less allowable deductions (specified or proportional) connected with such income (...). For such reason, the maximum deduction in many cases may be lower than the tax effectively paid in State E (or S).’

Dat de tweede limiet uitgaat van de netto buitenlandse inkomsten blijkt ook uit de toewijzingsartikelen in de verdragen.28 Het is de bronstaat toegestaan om zijn belasting te berekenen over het ‘bruto’(‘gross amount’) bedrag, terwijl in de omschrijving van het heffingsrecht van de vestigingsstaat de term ‘bruto’ niet voorkomt. Ook in het voor de vestigingsstaat geldende verrekeningsartikel ontbreekt de term ‘bruto’.29

De Hoge Raad heeft meerdere keren bevestigd dat de tweede limiet netto moet worden opgevat. In zijn arrest van 9 maart 1994, ECLI:NL:HR:1994:ZC5617 werd beslist dat het verrekeningsartikel in het verdrag met Frankrijk (1973) de strekking heeft te voorkomen:

‘(...) dat Nederland voor de in die bepaling bedoelde bestanddelen van het inkomen, welke in Frankrijk mogen worden belast, een vermindering van belasting verleent, die groter is dan het bedrag van de Nederlandse belasting, dat zonder vermindering ter voorkoming van dubbele belasting ter zake van die bestanddelen verschuldigd zou zijn.’

In zijn arrest van 8 februari 2002, ECLI:NL:HR:2002:AB2825 voegde de Hoge Raad daar nog aan toe:

‘Bij de berekening van de belasting die zonder een vermindering ter voorkoming van dubbele belasting verschuldigd zou zijn dient met alle voor die berekening van belang zijnde regels rekening te worden gehouden waaronder ook eventuele andere op de desbetreffende inkomensbestanddelen van toepassing zijnde regelingen ter voorkoming van dubbele belastingheffing.’30

De Hoge Raad oordeelde in dit arrest dat de tweede limiet geen buitenlandse inkomsten kan bevatten die de belastingplichtige uit een derde land geniet als deze op grond van een regeling ter voorkoming van dubbele belasting in Nederland niet feitelijk zijn belast. Dit doet zich bijvoorbeeld voor als royalty’s worden genoten die moeten worden toegerekend aan een buitenlandse vaste inrichting en de winst van deze vaste inrichting, inclusief de royalty’s, is vrijgesteld. Als gevolg van de vrijstelling worden de royalty’s dan feitelijk niet in Nederland belast. Nederland hoeft de erop drukkende bronbelasting dan niet te verrekenen.