Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2022-2023 | 36200 nr. 76 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2022-2023 | 36200 nr. 76 |

Vastgesteld 5 oktober 2022

De vaste commissie voor Financiën heeft een aantal vragen voorgelegd aan de Minister van Financiën over de brief van 20 september 2022 inzake de Nota over de toestand van ’s Rijks Financiën (Kamerstuk 36 200, nr. 1).

De Minister heeft deze vragen beantwoord bij brief van 30 september 2022. Vragen en antwoorden zijn hierna afgedrukt.

De voorzitter van de commissie, Tielen

De adjunct-griffier van de commissie, Lips

Vraag 1

Wat is het effect van het pakket op de koopkracht (in euro’s) voor verschillende type huishoudens?

Vraag 6

Kan het kabinet aangeven per inkomenskwintiel wat het koopkrachteffect van het pakket (in euro’s) is?

Antwoord op vraag 1 en 6

Onderstaande tabel toont de inkomenseffecten van het koopkrachtpakket uit augustus. De besluitvorming over het prijsplafond en de dekking is nog niet afgerond. Een mogelijk prijsplafond heeft effect op de koopkracht via het inflatiecijfer. Dit effect kan worden meegenomen na een nieuwe macro-economische doorrekening van het CPB.

Deze inkomenseffecten laten specifiek het verschil voor het mediane huishouden van dit pakket zien. Maatregelen uit het coalitieakkoord (o.a. verhoging arbeidskorting) en de voorjaarsbesluitvorming (2,5% WML-verhoging en verlaging IAOW) zijn hierin niet meegenomen. In de koopkrachttabel in de SZW-begroting staat het integrale koopkrachtbeeld voor 2023. Het mediane huishouden in deze inkomenseffecten kan verschillen van het mediane huishouden in de koopkrachttabellen, daarom kan het inkomenseffect niet bij de koopkrachtontwikkeling worden opgeteld.

In de inkomenseffecten valt met name de energietoeslag sterk op. In het basispad werd de energietoeslag niet opnieuw in 2023 ingezet, in het koopkrachtpakket uit augustus is hier alsnog toe besloten. In tegenstelling tot in de koopkrachttabel zijn maatregelen met betrekking tot de energierekening niet zichtbaar in deze inkomenseffecten, omdat deze maatregelen alleen effect hebben op de inflatie en niet op de inkomens van huishoudens.

|

Inkomensgroep |

in % |

in euro |

|---|---|---|

|

1e (<=115% WML) |

5,1% |

1.518 |

|

2e (115–183% WML) |

2,8% |

896 |

|

3e (183–280% WML) |

0,9% |

613 |

|

4e (280–413% WML) |

0,6% |

623 |

|

5e (>413% WML) |

0,4% |

485 |

|

Inkomensbron |

||

|

Werkenden |

0,9% |

684 |

|

Uitkeringsgerechtigden |

11,5% |

2.025 |

|

Gepensioneerden |

2,7% |

865 |

|

Huishoudtype |

||

|

Tweeverdieners |

0,9% |

713 |

|

Alleenstaanden |

2,8% |

942 |

|

Alleenverdieners |

1,9% |

€ 947 |

|

Kinderen |

||

|

Huishoudens met kinderen |

1,6% |

€ 1.078 |

|

Huishoudens zonder kinderen |

0,9% |

€ 692 |

|

Alle huishoudens |

1,4% |

€ 827 |

Bron: Berekeningen SZW

Vraag gesteld tijdens Algemene Politieke Beschouwingen over belastingdruk

Tijdens de Algemene Politieke Beschouwingen is door de heer Klaver aan de Minister-President een vraag gesteld over belastingdruk, die als volgt door de Kamervoorzitter geparafraseerd is: «Hoeveel gaat een verpleegkundige erop vooruit en hoeveel belasting moet een huisjesmelker betalen?» (Handelingen II 2022/23, nr. debat over de Algemene Politieke Beschouwingen)

Een dergelijke vraag is lastig te beantwoorden. De belastingdruk is voor individuele gevallen sterk afhankelijk van de specifieke situatie. Voor een goede vergelijking van de belastingdruk zou eigenlijk naar de belastingdruk op het totale inkomen uit arbeid en vermogen van een huishouden moeten worden gekeken.1 Om toch enig inzicht te geven is een aantal voorbeeldsituaties opgesteld die aansluiten bij de gestelde vraag. In onderstaande tabel is de resulterende belastingdruk getoond met en zonder de maatregelen uit het Pakket Belastingplan (Kamerstukken 36 202 t/m 36 207), uitgaande van 2023.

|

Huidig |

Nieuw |

|

|---|---|---|

|

Verpleegkundige (loondienst € 38.000) |

19,5% |

18,1% |

|

Vastgoedbelegger in bv (box 2) |

37,9% |

40,8% |

|

Vastgoedbelegger in box 3 |

6,0% |

31,7% |

|

Vastgoedbelegger in box 3 met schuld bij eigen bv – zonder gedragseffect in 2023 |

14,0% |

34,0% |

|

Vastgoedbelegger in box 3 met schuld bij eigen bv – met gedragseffect in 2023 |

14,0% |

19,4% |

Allereerst is er de alleenstaande verpleegkundige met een bruto inkomen van € 38.000 zonder eigen woning en zonder ander vermogen.2 Hij ziet zijn netto-inkomen in 2023 dankzij de maatregelen stijgen met € 553, overeenkomend met een daling van de belastingdruk van 19,5% naar 18,1%. Dit komt door de verhoging van de arbeidskorting en de verlaging van het tarief van de eerste schijf in box 1. Het besteedbare inkomen stijgt nog meer, met € 87 extra zorgtoeslag. In totaal gaat hij er dus € 639 op vooruit. Als deze alleenstaande verpleegkundige ook kinderen heeft is het positieve effect aanmerkelijk groter. Dan kan hij er (bij twee kinderen) € 2.022 op vooruit gaan. Dit bedrag is hoger vanwege extra kindgebonden budget en huurtoeslag.

Voor de vastgoedbelegger zijn vier voorbeelden gekozen waarin steeds € 1 miljoen is belegd in een vastgoedportefeuille en waarin de helft hiervan is gefinancierd middels een schuld bij ofwel een externe financier (bijvoorbeeld een bank) ofwel bij de eigen bv. Er is verondersteld dat het rendement op de vastgoedportefeuille 6% bedraagt en de rente op de schuld 3%. De getoonde belastingdruk is de belastingdruk op het netto rendement uit de portefeuille. De belastingdruk op overig inkomen is niet meegenomen in deze voorbeelden. Verder is ervan uitgegaan dat er geen andere bezittingen zijn.

In het eerste voorbeeld houdt de vastgoedbelegger de portefeuille in een bv en keert deze de winst meteen in hetzelfde jaar uit. De belastingdruk bestaat uit de combinatie van Vpb en box-2-belasting. Deze stijgt in 2023 door de verhoging van het lage Vpb-tarief naar een totale druk van 40,8%. De belegger kan er wel voor kiezen de belasting in box 2 uit te stellen door de winst vast te houden in de bv.3

In het tweede voorbeeld wordt het vastgoed in box 3 gehouden. In de huidige situatie is de belastingdruk laag doordat de schuld en de leegwaarderatio de grondslag in box 3 verkleinen. In het overbruggingsstelsel in box 3 dat in 2023 ingaat wordt het effect van de schuld veel minder groot en wordt de leegwaarderatio geactualiseerd. Daarnaast wordt het tarief in box 3 verhoogd. Door deze aanpassingen stijgt de belastingdruk voor dit specifieke geval van 6,0% naar 31,7%. Dit is afhankelijk van de hoogte van de schuld. Als de belegger niet 50%, maar 100% van de waarde gefinancierd had met schuld, dan was de belasting in 2022 nihil. Dat blijft zo, omdat ook het overbruggingsstelsel een heffingvrij vermogen kent.

In het derde voorbeeld wordt de vastgoedportefeuille ook gehouden in box 3, maar wordt de schuld gefinancierd bij de eigen bv. Door deze constructie wordt minder belasting betaald dan wanneer de vastgoedportefeuille gefinancierd zou zijn met uitgekeerde winst.4 Ook in dit voorbeeld stijgt de belastingdruk om dezelfde redenen als in het tweede voorbeeld en doordat de rente op de schuld in de bv wordt belast tegen een hoger Vpb-tarief5

Het laatste voorbeeld laat zien dat er nog steeds ruimte is om te optimaliseren. Indien de vastgoedbelegger met een kasrondje via zijn bv de schuld ophoogt in box 3 is het mogelijk de belastingdruk te drukken naar (in dit voorbeeld) 19,4%. Het wetsvoorstel Excessief lenen bij eigen vennootschap beperkt wel het uitstel van box-2-belasting door een fictief voordeel te belasten bij het verhogen van de schuld boven € 700.000, maar hierdoor wordt niet het grondslagdrukkende effect van de schuld in box 3 voorkomen. De definitieve oplossing is het belasten van het werkelijke rendement in box 3. Dan zal het niet of nauwelijks meer lonend zijn om deze constructies op te zetten om te arbitreren tussen box 2 en box 3, aangezien het tarief in box 3 waar de rente op de schuld tegen verrekend zal worden waarschijnlijk lager zal zijn dan het gecombineerde tarief van Vpb en box 2 waar de betaalde rente aan de bv tegen belast wordt.

De voorbeelden laten zien dat de belastingdruk op rendement op vastgoed bij de vastgoedbeleggers stijgt en de belastingdruk op inkomen uit arbeid bij de verpleegkundige daalt. Dit is wat het kabinet heeft beoogd met de voorgestelde maatregelen.

Vraag 2

Wat is het effect van het koopkrachtpakket op de koopkracht (in euro’s) van studenten met een bijbaan?

Antwoord op vraag 2

Het koopkrachtpakket voor 2023 bevat de volgende maatregelen, waarvan ook studenten baat kunnen hebben.

Allereest zijn er maatregelen die losstaan van de werksituatie. Vrijwel alle studenten profiteren van de verhoging van de zorgtoeslag tot 1.850 voor alleenstaanden. Daarnaast trekt het kabinet specifiek voor uitwonende studenten eenmalig 500 mln. euro uit voor studiejaar 2023/2024. Uitwonende studenten krijgen gedurende dit studiejaar 165 euro per maand bovenop de basisbeurs die zij vanaf het studiejaar 2023/2024 ontvangen. De verhoging geldt voor mbo-, hbo- en universitaire studenten die recht hebben op studiefinanciering. Op jaarbasis in 2023 gaat het dus om circa 4 (september t/m december) maal 165 euro is 660 euro. De rest van de middelen komen tot uiting in 2024. De huurtoeslag stijgt daarnaast met 203 euro voor studenten die daar recht op hebben. Recht op huurtoeslag is echter aan voorwaarden verbonden. Voor uitwonende studenten is in het bijzonder de voorwaarde van het huren van een zelfstandige woonruimte relevant.

Voor studenten met een bijbaan maakt de leeftijd, het aantal gewerkte uren en het uurloon uit. Het Nibud Studentenonderzoek 2021 geeft ter illustratie aan dat studenten in het hoger onderwijs gemiddeld 13 uur per week werken. Naar verwachting zullen veel studenten een bijbaan hebben op of nabij het wettelijk minimumloon, die voor hen van toepassing is. De verhoging van het wettelijk minimumloon bedraagt 10,15%. Leeftijd maakt echter uit en is in het bijzonder relevant voor studenten met een bijbaan. Op werknemers van 21 jaar en ouder is namelijk het wettelijk minimumloon van toepassing en op werknemers jonger is het wettelijk minimumjeugdloon van toepassing. Voor werknemers van 18 jaar is een wettelijk minimumjeugdloon ter hoogte van 50% van het wettelijk minimumloon van toepassing. Het wettelijk minimumloon bedraagt op 1 januari 2023 1.934,40 euro per maand bruto. Het wettelijk minimumjeugdloon voor een 18-jarige bedraagt 967,20 euro per maand bruto. Daarnaast maakt voor het effect in euro’s uit hoeveel uren de bijbaan van een student bedraagt en het daadwerkelijke uurloon.

Samenvattend is het beeld voor het effect van het koopkrachtpakket op studenten met een bijbaan zeer divers. In de breedte profiteren studenten van de zorgtoeslag en, indien zij uitwonend zijn, van de hogere uitwonende beurs. Daarbuiten maken de leeftijd, uurloon en het aantal gewerkte uren uit voor de extra koopkracht vanwege de verhoging van het wettelijk minimumloon.

Vraag 3

Wat is het effect van het koopkrachtpakket op de koopkracht (in euro’s) van mensen met een minimumloon? Kan het kabinet daarin meenemen of iemand alleenstaand is, een stel is of wel of geen kinderen heeft?

Vraag 5

Wat is het effect van het koopkrachtpakket op de koopkracht (in euro’s) van iemand in de bijstand? Kan het kabinet daarin meenemen of iemand alleenstaand is, een stel of wel of geen kinderen heeft?

Vraag 132

Kan het kabinet aangeven wat het koopkrachteffect van het pakket (in euro’s) zal zijn voor huishoudens op het niveau van het wettelijke minimumloon, modaal, 1,5 keer modaal en twee keer modaal?

Antwoord op vraag 3, 5 en 132

In onderstaande tabel vindt u de koopkrachtontwikkeling van voorbeeldhuishoudens6 in 2023 voor het koopkrachtpakket uit augustus, na het koopkrachtpakket en het verschil tussen deze ramingen in procentpunten en euro’s. Het effect in euro’s toont de ontwikkeling van het besteedbaar inkomen7 in absolute euro’s tussen 2022 en 2023. Hierin wordt het effect van inflatie niet meegenomen, dit wordt zichtbaar in de relatieve koopkrachtontwikkeling.

De besluitvorming over het prijsplafond en de dekking is nog niet afgerond. Een mogelijk prijsplafond heeft effect op de koopkracht via het inflatiecijfer. Dit effect kan worden meegenomen na een nieuwe macro-economische doorrekening van het CPB.

|

Koopkrachtontwikkeling 2023 voor pakket (%) |

Koopkrachtontwikkeling 2023 na pakket (%) |

Verschil pakket |

Effect pakket op inkomens in € |

|

|---|---|---|---|---|

|

Actieven: |

||||

|

Alleenverdiener met kinderen |

||||

|

modaal |

1,5 |

7,3 |

5,8 |

€ 1.469 |

|

2 x modaal |

0,2 |

3,5 |

3,3 |

€ 987 |

|

Tweeverdieners |

||||

|

modaal + ½ x modaal met kinderen |

0,9 |

4,2 |

3,2 |

€ 995 |

|

2 x modaal + ½ x modaal met kinderen |

0,0 |

1,6 |

1,5 |

€ 217 |

|

2½ x modaal + modaal met kinderen |

0,6 |

2,1 |

1,6 |

€ 339 |

|

modaal + modaal zonder kinderen |

1,4 |

3,2 |

1,8 |

€ 350 |

|

2 x modaal + modaal zonder kinderen |

0,7 |

2,3 |

1,7 |

€ 366 |

|

Alleenstaande |

||||

|

minimumloon |

4,8 |

12,2 |

7,5 |

€ 1.285 |

|

modaal |

1,4 |

3,6 |

2,2 |

€ 250 |

|

2 x modaal |

0,2 |

1,8 |

1,6 |

€ 191 |

|

Alleenstaande ouder |

||||

|

minimumloon |

2,5 |

12,7 |

10,2 |

€ 2.710 |

|

modaal |

2,0 |

7,1 |

5,1 |

€ 1.433 |

|

Inactieven: |

||||

|

Sociale minima |

||||

|

paar met kinderen |

– 3,7 |

10,4 |

14,1 |

€ 3.158 |

|

alleenstaande |

– 7,9 |

8,7 |

16,6 |

€ 2.227 |

|

alleenstaande ouder |

– 3,9 |

11,8 |

15,8 |

€ 3.295 |

|

AOW (alleenstaand) |

||||

|

(alleen) AOW |

– 6,3 |

7,4 |

13,7 |

€ 2.145 |

|

AOW +10.000 |

1,1 |

6,2 |

5,1 |

€ 898 |

|

AOW (paar) |

||||

|

(alleen) AOW |

– 4,6 |

6,8 |

11,4 |

€ 2.300 |

|

AOW +10.000 |

0,9 |

5,7 |

4,8 |

€ 1.022 |

|

AOW +30.000 |

0,5 |

2,8 |

2,3 |

€ 446 |

Bron: Berekeningen SZW

Vraag 4

Wat is het effect van het koopkrachtpakket op de koopkracht (in euro’s) van gepensioneerden? Kan het kabinet daarin meenemen of iemand alleenstaand is of een stel?

Antwoord op vraag 4

Zie het antwoord op vragen 1 en 3.

Vraag 5

Wat is het effect van het koopkrachtpakket op de koopkracht (in euro’s) van iemand in de bijstand? Kan het kabinet daarin meenemen of iemand alleenstaand is, een stel of wel of geen kinderen heeft?

Antwoord op vraag 5

Zie het antwoord op vraag 3.

Vraag 6

Kan het kabinet aangeven per inkomenskwintiel wat het koopkrachteffect van het pakket (in euro’s) is?

Antwoord op vraag 6

Zie het antwoord op vraag 1.

Vraag 7

Kan het kabinet een overzicht geven van de marginale druk voor tweeverdieners met jonge kinderen in 2022, 2023 en de verwachte marginale druk na de hervorming van de kinderopvangtoeslag naar 96 procent in 2025?

Antwoord op vraag 7

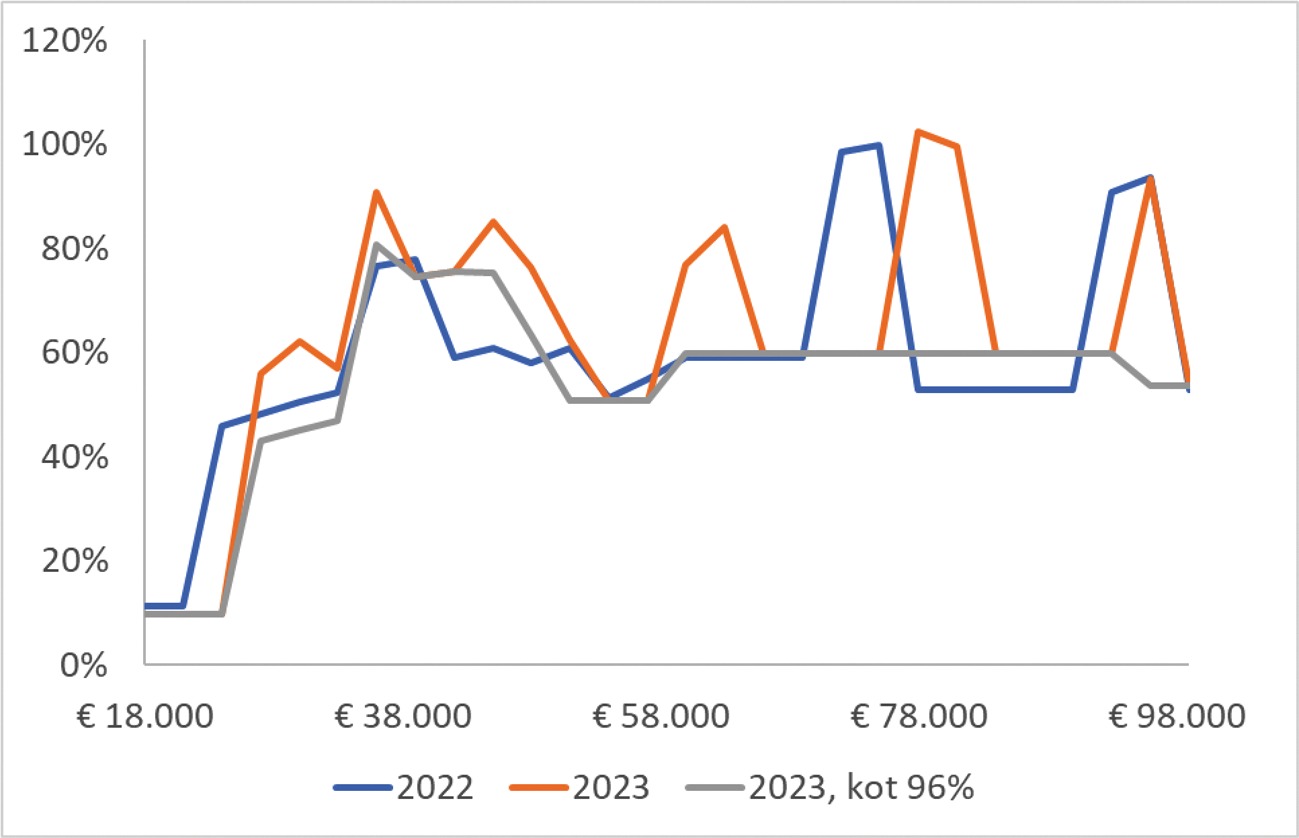

Allereerst is het goed om te beseffen dat dé marginale druk voor een tweeverdiener niet bestaat. De marginale druk hangt af van hoe het inkomen binnen het huishouden is verdeeld. Daarnaast is de vraag of je kijkt naar de marginale druk van de minstverdiener of de meestverdiener. In het voorbeeld is aangenomen dat de meestverdiener 2/3 van het inkomen verdient.

Onderstaande figuren geven de marginale druk in 2022 en 2023 voor zowel de minstverdiener als de meestverdiener. Daarnaast is een extra berekening gemaakt waarbij de kinderopvangtoeslag al in 2023 naar 96% gaat voor alle inkomens. Op die manier is het effect van de aanpassing van de KOT op de marginale druk goed zichtbaar. Tegelijkertijd met de aanpassing van de KOT wordt ook de IACK voor nieuwe gevallen afgeschaft. Dit verhoogt de marginale druk van de minstverdiener vanaf 2025, indien alle kinderen geboren zijn op of na 1 januari 2025. De afschaffing van de IACK is in onderstaand figuur niet meegenomen.

Verder is aangenomen dat het huishouden 2 kinderen heeft die naar de dagopvang gaan. Bij een stijging van het inkomen is het aantal uren opvang constant gehouden. Het huishouden woont in een huurwoning met recht op huurtoeslag.

Vanaf een huishoudinkomen van ongeveer € 60.000 zijn een soort hobbels zichtbaar in de marginale druk. Dit komt doordat de KOT afbouwt in trapjes. Als het huishouden binnen een bepaalde inkomensrange blijft, dan blijft de KOT gelijk. Buiten die inkomensrange gaat de KOT dan ineens met een stap omlaag. Na de aanpassing van de KOT verdwijnen deze hobbels in de marginale druk.

Figuur 1 – marginale druk meestverdiener (huishoudinkomen op horizontale as)

Figuur 2 – marginale druk minstverdiener (huishoudinkomen op horizontale as)

Vraag 8

Kan het kabinet een overzicht geven van de verwachte marginale druk in 2023 en 2025 en daarbij het effect in procentpunten marginale druk van de inkomstenbelasting, huurtoeslag, zorgtoeslag, kindgebonden budget en kinderopvangtoeslag ieder afzonderlijk aangeven?

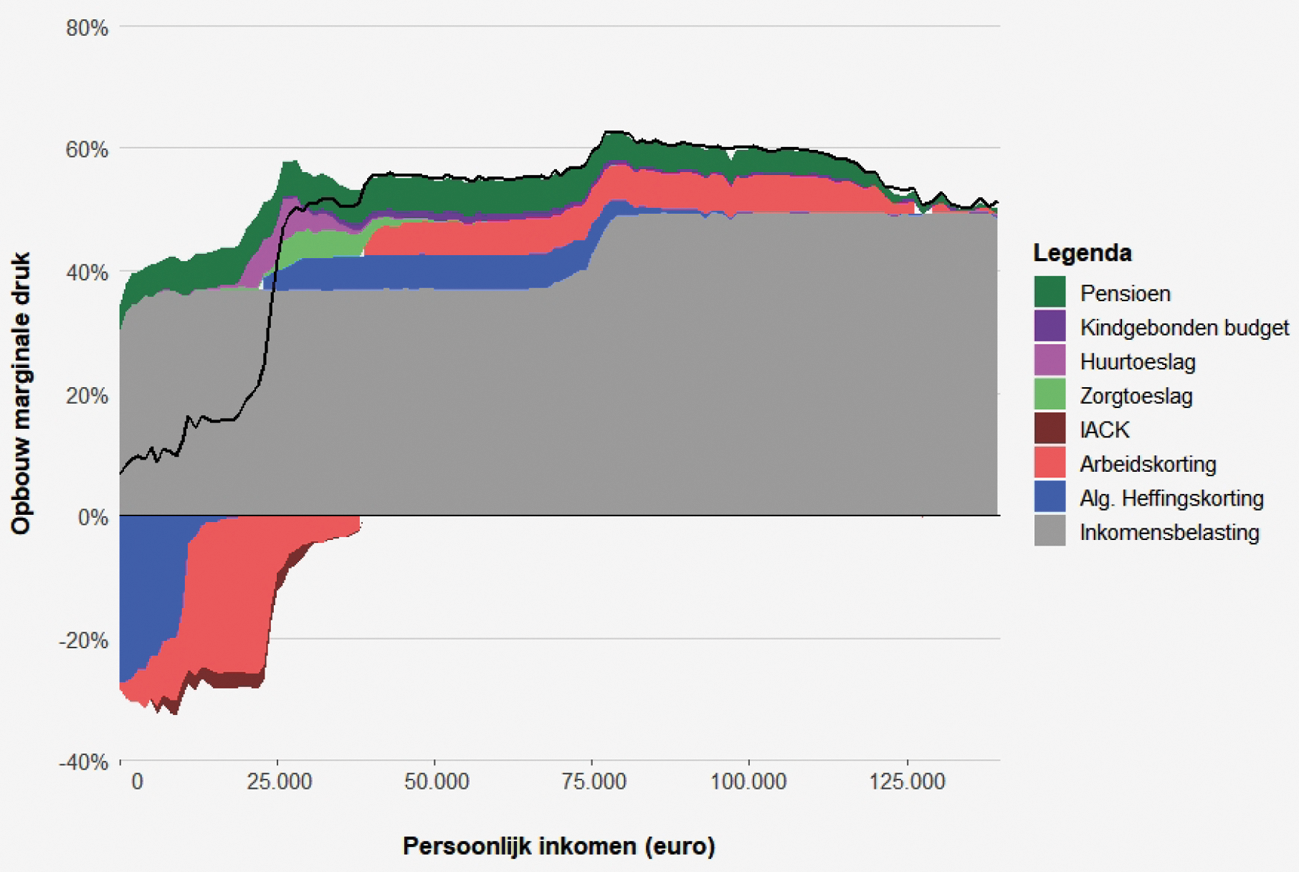

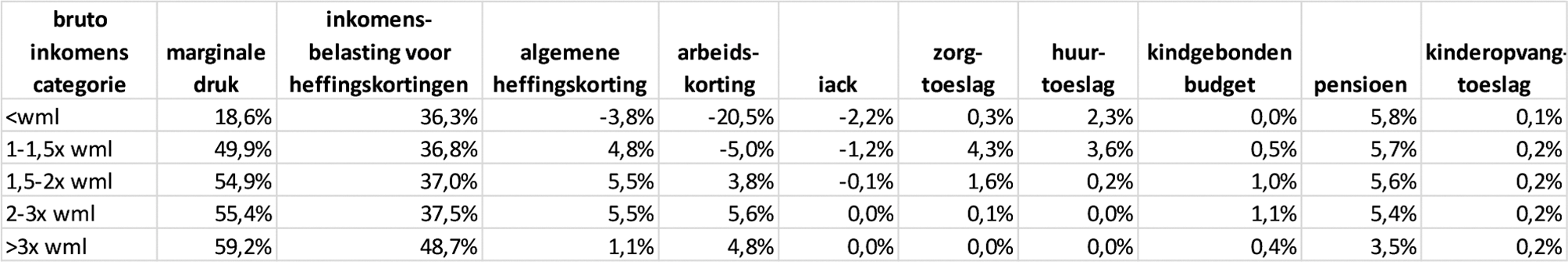

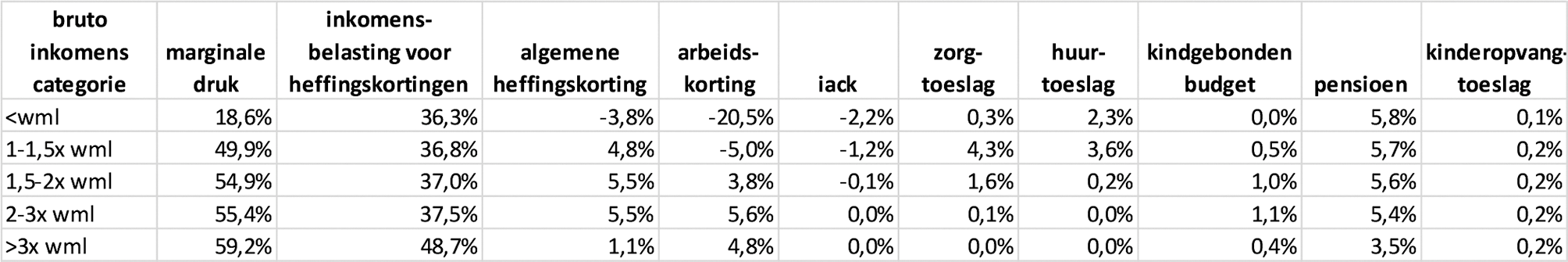

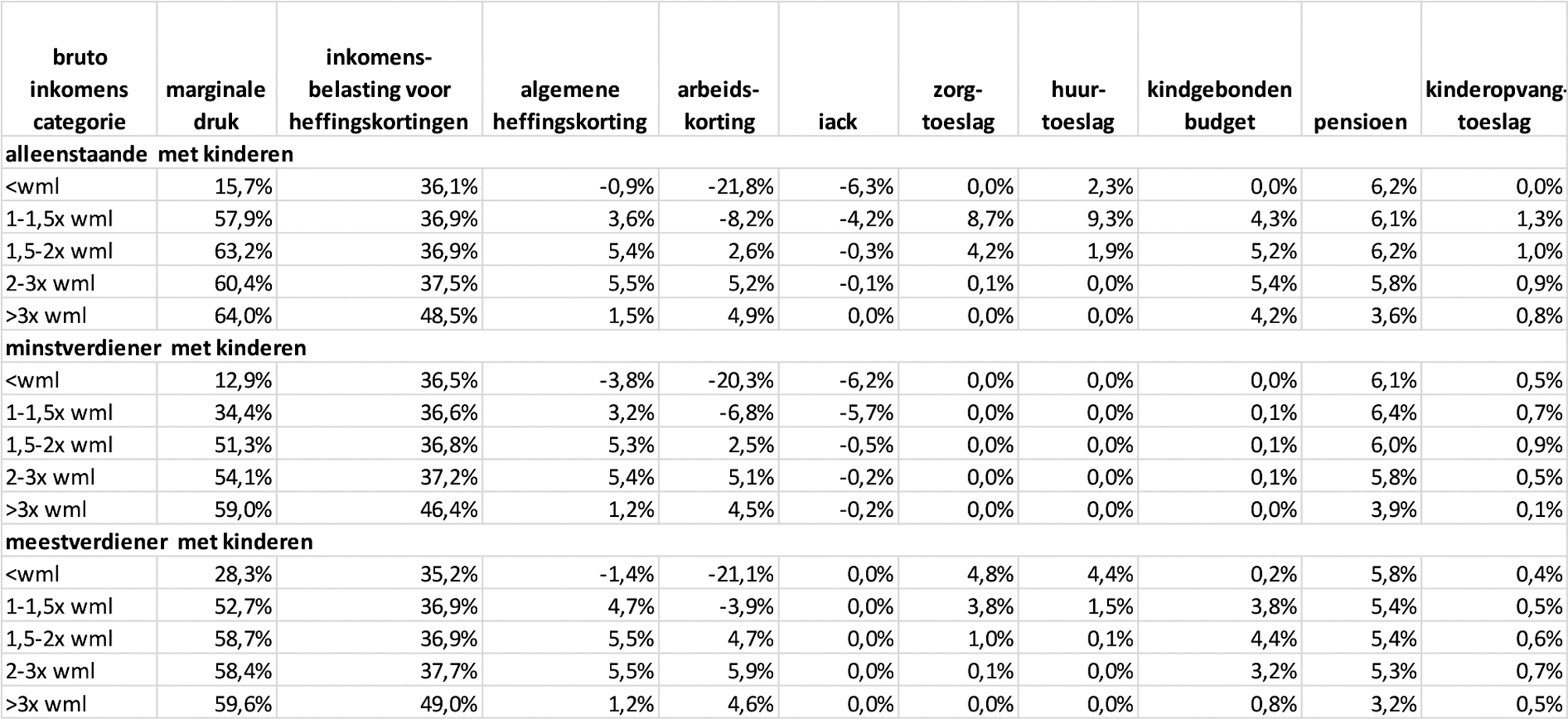

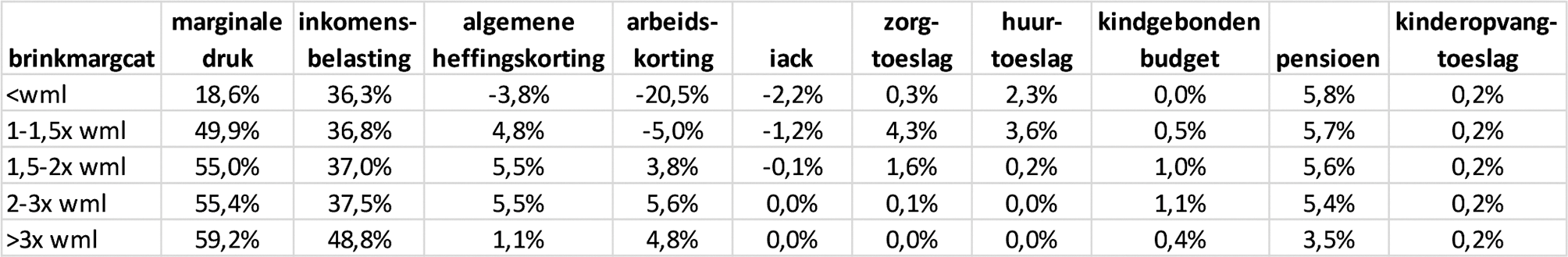

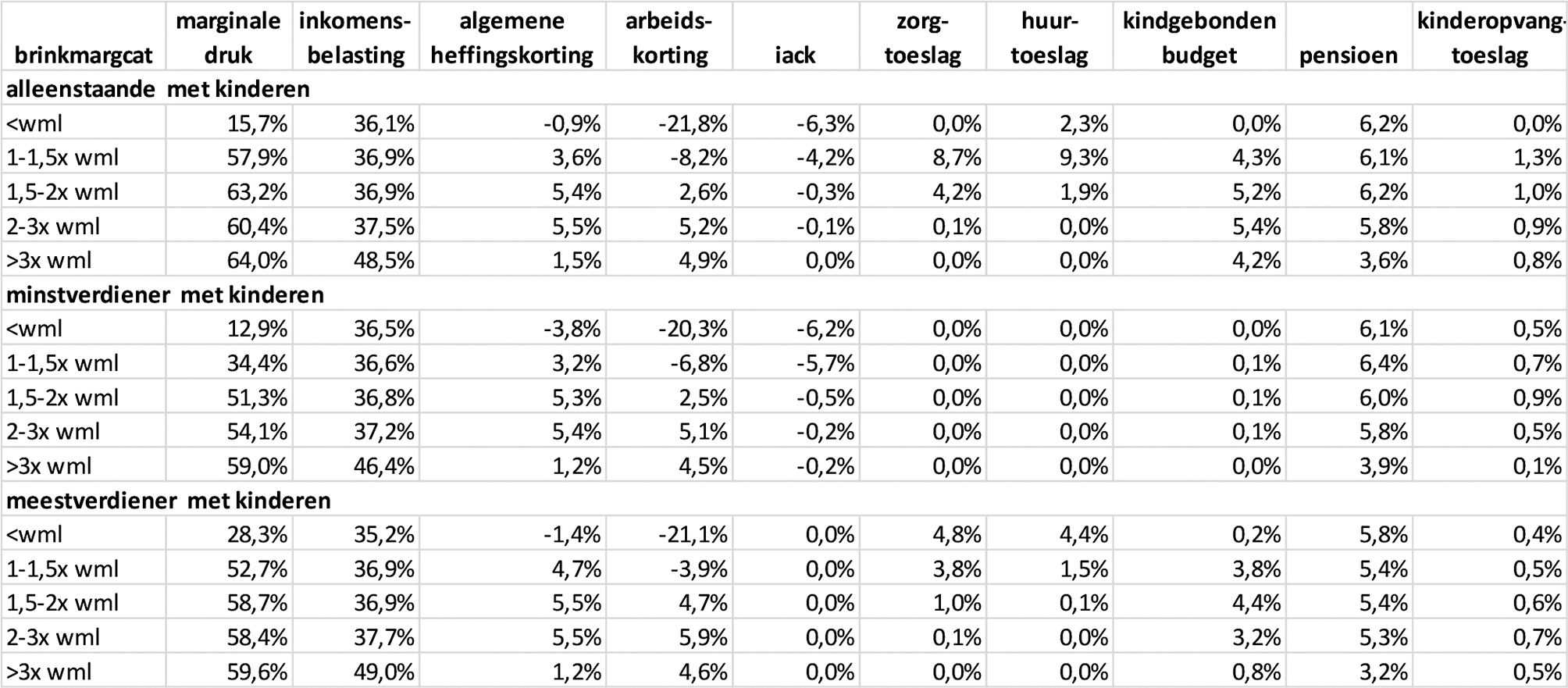

Antwoord op vraag 8

De figuur hieronder laat de gemiddelde marginale druk 2023 en de decompositie daarvan zien naar inkomensniveau. Naast 2023 wordt ook om de marginale druk 2025 gevraagd. Voor 2025 is echter geen recente raming van het CPB beschikbaar. De bijdrage van de kinderopvangtoeslag aan de gemiddelde marginale druk is zo klein, dat deze in de figuur niet zichtbaar is (dat komt door het beperkte aantal gebruikers van kinderopvang t.o.v. de totale populatie werkenden). Daarom is ook een tabel opgenomen met voor verschillende inkomensniveaus een uitsplitsing van de marginale druk.

Figuur 1 Gemiddelde marginale druk naar inkomensniveau 20231

1) Een negatieve bijdrage aan de marginale druk, wil zeggen dat de regeling op dat punt de marginale druk verlaagt.

2) De inkomensbelasting is nog voor kortingen

Tabel 1 Gemiddelde marginale druk naar inkomensniveau, 20233

3) inkomensbelasting is de belasting voor toepassing heffingskortingen

Vraag 9

Hoeveel loont het voor de minst-werkende ouder in een gezin met één fulltime-werkende ouder en één parttime (drie dagen) werkende ouder met kinderen die naar de opvang gaan om één dag extra te gaan werken? Hoeveel loont dit bij twee dagen? Hoe is deze situatie in 2023 en in 2025?

Antwoord op vraag 9

De marginale druk laat zien welk deel van elke extra verdiende euro niet in de eigen portemonnee terecht komt. Het geeft daarmee ook inzicht in wat een extra dag of twee extra dagen werken oplevert. De marginale druk berekeningen worden doorgaans gemaakt voor de situatie dat het inkomen 3% stijgt, hetgeen gemiddeld overeenkomt met een stap in de loonschalen. Een extra dag werken zal een hogere loonstijging dan 3% geven, maar verschil ten opzichte van alleen een loonstijging ontstaat bij meer uren werk met name als het aantal uren kinderopvang wijzigt.

Wat een extra dag werken oplevert is sterk afhankelijk van onder meer het uurloon, het aantal gewerkte uren, het huishoudinkomen en de kosten van kinderopvang die weer afhangen van de uurprijs, het aantal kinderen en hun leeftijd.

Als vanaf 2025 de kinderopvangtoeslag ongeacht het aantal kinderen en het huishoudinkomen 96 procent tot de maximumuurprijs vergoedt, verhoogt de kinderopvangtoeslag de marginale druk niet meer als het loon stijgt. Hierdoor zal de gemiddelde marginale druk met ca 0,2%-punt dalen (zie eerste tabel hieronder). De tweede tabel zoomt in op specifieke groepen met kinderen. Voor de alleenstaande loopt het effect van het vervallen van de kinderopvangtoeslag uit de marginale druk op tot gemiddeld –1,3%, voor de minstverdiener loopt het op tot gemiddeld –0,9% en bij de meestverdiener tot –0,7%. Als echter het loon stijgt vanwege meer uren werk en daarbij ook het aantal uur kinderopvang wordt uitgebreid zullen de extra kosten kinderopvang nog wel een verhogend effect op de marginale druk hebben.

De meest recente marginale druk cijfers voor meer uren werk zijn te vinden in het rapport «Marginale druk: op het randje van de mogelijkheden» uit sep 2019 (zie Bijlage bij Kamerstuk 35 302, nr. 8). In figuur 11 in dit rapport zijn de marginale druk cijfers opgenomen voor een halve dag extra werk.

Gemiddelde marginale druk naar inkomensniveau, 20231

1 Inkomensbelasting is belasting voor toepassing heffingskortingen.

Gemiddelde marginale druk voor specifieke groepen, 20231

1 Inkomensbelasting is belasting voor toepassing heffingskortingen.

Vraag 10

Kan het kabinet in één tabel een overzicht maken van alle budgettaire aanpassingen ten opzichte van de uitgaven die te verwachten waren geweest in deze begroting naar aanleiding van de plannen uit het Coalitieakkoord (Bijlage bij Kamerstuk 35 788, nr. 77)?

Antwoord op vraag 10

In de Startnota (Bijlage bij Kamerstuk 35 925, nr. 143) zijn de budgettaire gevolgen van de plannen uit het Coalitieakkoord verwerkt. De verwachte uitgaven zijn daarna op twee momenten bijgesteld. In onderstaande tabel zijn de totale mutaties bij Voorjaarsnota 2022 en Miljoenennota 2023 (Kamerstukken 36 120, nr. 1 en Kamerstuk 36 200, nrs. 1 en 2) weergegeven, met daarbij de belangrijkste onderliggende reeksen.

De belangrijkste mutaties bij Voorjaarsnota zijn toegelicht in paragraaf 5.2 van de betreffende nota. De toelichting op de belangrijkste mutatie van de Miljoenennota zijn opgenomen in de plafondtoets (bijlage 1 Miljoenennota 2023).

|

Netto-uitgaven, in miljoenen euro (excl. corona) |

2022 |

2023 |

2024 |

2025 |

2026 |

2027 |

|---|---|---|---|---|---|---|

|

Stand Startnota |

346.823 |

362.257 |

379.601 |

394.051 |

403.780 |

25.906 |

|

Mutaties Voorjaarsnota 2022 |

– 4.384 |

5.974 |

15.396 |

23.946 |

26.343 |

419.964 |

|

wv. Intensivering Defensie |

600 |

1.900 |

2.200 |

2.200 |

2.200 |

|

|

wv. WML vervroegen naar 2023, incl. AOW |

2 |

1.457 |

908 |

291 |

278 |

266 |

|

wv. Ombuigingen fondsen |

– 660 |

– 150 |

– 500 |

– 500 |

– 390 |

|

|

wv. Rente-uitgaven |

426 |

825 |

1.275 |

1.566 |

1.792 |

1.853 |

|

wv. Bijstelling uitgaven WW en Bijstand |

– 1.465 |

– 1.385 |

– 1.368 |

– 1.519 |

– 1.470 |

– 1.381 |

|

wv. Gasbaten |

– 1.159 |

– 2.806 |

– 1.438 |

– 518 |

– 318 |

– 440 |

|

wv. Loon- en prijsbijstelling |

2.313 |

8.897 |

14.117 |

18.856 |

23.350 |

29.749 |

|

wv. Accres |

1.725 |

2.848 |

3.908 |

4.961 |

3.053 |

3.421 |

|

wv. Herijking kasritme begrotingen |

– 2.810 |

– 2.032 |

– 1.641 |

– 1.944 |

– 798 |

– 445 |

|

wv. extrapolatie |

386.466 |

|||||

|

wv. Overigen |

– 2.756 |

– 2.430 |

– 2.115 |

553 |

– 1.244 |

– 1.335 |

|

Mutaties Miljoenennota 2023 |

– 3.269 |

4.325 |

4.709 |

6.020 |

7.517 |

7.346 |

|

wv. Incidenteel koopkrachtpakket |

50 |

3.804 |

243 |

37 |

93 |

113 |

|

wv. Verhoging WML (incl. verlaging IOAOW) |

22 |

2.712 |

1.922 |

863 |

833 |

811 |

|

wv. Overige structurele koopkrachtmaatregelen |

90 |

935 |

828 |

657 |

565 |

575 |

|

wv. Asiel |

183 |

189 |

95 |

176 |

184 |

182 |

|

wv. Medeoverheden |

1.100 |

|||||

|

wv. Mijnbouwheffing |

0 |

– 2.021 |

– 714 |

– 52 |

||

|

wv. Taakstellende onderuitputting |

– 2.100 |

– 2.100 |

– 500 |

|||

|

wv. Renteuitgaven |

383 |

1.947 |

1.049 |

1.015 |

1.071 |

1.071 |

|

wv. Gasbaten en Norgakkoord |

501 |

– 4.912 |

– 3.288 |

– 1.201 |

– 385 |

– 35 |

|

wv. Uitvoeringsinformatie SZW en VWS |

– 937 |

– 35 |

– 185 |

– 312 |

– 381 |

– 433 |

|

wv. Bijstelling uitgaven WW en Bijstand |

– 538 |

– 577 |

– 489 |

– 376 |

– 264 |

– 83 |

|

wv. Loon- en prijsontwikkeling |

6 |

5.095 |

4.969 |

5.356 |

5.643 |

5.747 |

|

wv. Herijking kasritme begrotingen |

– 1.061 |

– 329 |

190 |

– 60 |

– 715 |

– 429 |

|

wv. Overigen |

132 |

– 383 |

589 |

– 83 |

– 227 |

– 173 |

|

Stand Miljoenennota 2023 |

339.170 |

372.556 |

399.706 |

424.017 |

437.640 |

453.216 |

Vraag 11

Kan het kabinet in een tabel alle bezuinigingen boven de 100 miljoen euro ten opzichte van 2022 weergeven?

Antwoord op vraag 11

In onderstaande tabel zijn alle ombuigingen sinds Miljoenennota 2022 (Kamerstuk 35 925, nrs. 1 en 2) opgenomen. De ombuigingen zijn verwerkt in de Startnota, de Voorjaarsnota 2022 en de Miljoenennota 2023.

|

in miljoenen euro (– is ombuiging) |

2022 |

2023 |

2024 |

2025 |

2026 |

2027 |

struc |

|---|---|---|---|---|---|---|---|

|

Ombuigingen Startnota |

|||||||

|

Verlaging NPO |

– 230 |

||||||

|

Besparing LKV jongeren vanaf 2026 |

– 250 |

– 250 |

– 250 |

||||

|

Houdbaarheid zorguitgaven |

320 |

525 |

– 22 |

– 1.211 |

– 1.846 |

– 2.421 |

– 5.636 |

|

Ombuigingen Voorjaarsnota |

|||||||

|

Afschaffen IOAOW |

– 346 |

– 701 |

– 1.077 |

– 1.102 |

– 1.128 |

– 1.128 |

|

|

Ombuiging Nationaal Groeifonds |

– 660 |

0 |

|||||

|

Ombuiging Klimaatfonds |

– 50 |

– 300 |

– 300 |

– 230 |

0 |

||

|

Ombuiging Transitiefonds |

– 100 |

– 200 |

– 200 |

– 160 |

0 |

||

|

Niet uitkeren indexatie CA-middelen tranche 2022 |

– 136 |

– 374 |

– 586 |

– 649 |

– 668 |

– 698 |

– 307 |

|

Ombuigingen Miljoenennota |

|||||||

|

IOAOW verlagen 2023, afschaffen 2025 |

– 496 |

– 151 |

0 |

||||

|

Mijnbouwheffing |

– 2.021 |

– 714 |

– 52 |

0 |

|||

|

Inzet SDE-middelen kolencentrales |

– 500 |

0 |

Vraag 12

Kan de belastingdruk worden toegelicht van een ondernemer met tien medewerkers met een directeur-grootaandeelhouders-salaris (DGA-salaris) van 75.000 en een fiscale winst van 100.000? Wat is de belastingdruk in 2021, 2022 en 2023?

Antwoord op vraag 12

In onderstaande tabel is weergegeven hoe de belastingdruk op het inkomen van de dga is opgebouwd. Er is vanuit gegaan dat wordt bedoeld de belastingdruk op het loon dat de dga zichzelf toekent en op de winst uit de onderneming, voor zover die aan de dga toegerekend kan worden.

Voor de berekening van de belastingdruk op het inkomen van de dga is verondersteld dat de fiscale winst van € 100.000 het bedrag is na aftrek van het gebruikelijk loon van € 75.000 voor de dga en dat dit gebruikelijk loon is vastgesteld met toepassing van de doelmatigheidsmarge van 25%. De totale bruto winst voor de DGA bedraagt dus € 175.000. Verder is verondersteld dat deze bruto winst in de jaren 2021, 2022 en 2023 constant blijft. Ook is verondersteld dat de dga niet verzekerd is voor werknemersverzekeringen en zelf de Zvw-bijdrage betaalt. Verder is verondersteld dat de winst na aftrek van vennootschapsbelasting (Vpb) meteen in hetzelfde jaar wordt uitgekeerd aan de dga als dividend en dat er geen sprake is van andere aandeelhouders in de bv. Ten slotte is geen rekening gehouden met specifieke situaties als bijvoorbeeld een eigen huis, een fiscale partner, of overig inkomen en bezittingen.

De tabel laat zien dat op basis van al deze veronderstellingen de belastingdruk op het inkomen van de dga stijgt in 2023 ten opzichte van 2022 (regel 10). De voornaamste oorzaak hiervan is het afschaffen van de doelmatigheidsmarge per 2023, waardoor een groter deel van het inkomen van de dga in box 1 belast wordt (regel 2 en 3). Door het hogere gebruikelijk loon in 2023 neemt de belastbare winst van de bv in 2023 flink af (regel 5). Tegelijkertijd is in 2023 sprake van een hoger Vpb-tarief (19% in plaats van 15% in 2022), waardoor per saldo het absolute bedrag aan Vpb nauwelijks wijzigt ten opzichte van 2022 (regel 6). In 2024 (niet getoond in de tabel) zal de belastingdruk op het inkomen van de dga afnemen door de invoering van een extra schijf in box 2. Het uit te keren dividend aan de dga zal in 2024 in de eerste schijf onder het box-2-tarief van 24,5% vallen in plaats van het huidige algemene box-2-tarief van 26,9%, waardoor de totale belastingdruk op het inkomen van de dga met bijna een procentpunt zal afnemen ten opzichte van 2023.

|

2021 |

2022 |

2023 |

|

|---|---|---|---|

|

1. Fiscale winst voor aftrek loon dga |

175.000 |

175.000 |

175.000 |

|

2. Loon dga |

75.000 |

75.000 |

100.000 |

|

3. Box 1 belasting/premie (incl. heffingskortingen) |

26.786 |

26.486 |

39.328 |

|

4. Bijdrage Zvw |

3.353 |

3.284 |

3.763 |

|

5. Fiscale winst na aftrek loon DGA (= 1 – 2) |

100.000 |

100.000 |

75.000 |

|

6. Vpb |

15.000 |

15.000 |

14.250 |

|

7. Dividend (= 5 – 6) |

85.000 |

85.000 |

60.750 |

|

8. Box 2 belasting |

22.865 |

22.865 |

16.342 |

|

9. Totaal belasting/premie (= 3 + 4 + 6 + 8) |

68.004 |

67.635 |

73.683 |

|

10. Belastingdruk (%) (= 9 / 1) |

38,9% |

38,6% |

42,1% |

Vraag 13

Kan de belastingdruk worden toegelicht van een ondernemer met tien medewerkers met een DGA-salaris van 75.000 en een fiscale winst van 150.000? Wat is de belastingdruk in 2021, 2022 en 2023?

Antwoord op vraag 13

In onderstaande tabel is weergegeven hoe de belastingdruk op het inkomen van de dga in de gevraagde situatie is opgebouwd. Voor een toelichting op de tabel wordt verwezen naar het antwoord op vraag 12. Merk op dat de belastingdruk op het inkomen van de dga iets lager is dan in het voorbeeld in vraag 12 omdat een kleiner deel van het totale inkomen van de dga in box 1 en een groter deel achtereenvolgens in de Vpb en in box 2 wordt belast.

|

2021 |

2022 |

2023 |

|

|---|---|---|---|

|

1. Fiscale winst voor aftrek loon DGA |

225.000 |

225.000 |

225.000 |

|

2. Loon DGA |

75.000 |

75.000 |

100.000 |

|

3. Box 1 belasting/premie (incl. heffingskortingen) |

26.786 |

26.486 |

39.328 |

|

4. Bijdrage Zvw |

3.353 |

3.284 |

3.763 |

|

5. Fiscale winst na aftrek loon DGA (= 1 – 2) |

150.000 |

150.000 |

125.000 |

|

6. Vpb |

22.500 |

22.500 |

23.750 |

|

7. Dividend (= 5 – 6) |

127.500 |

127.500 |

101.250 |

|

8. Box 2 belasting |

34.298 |

34.298 |

27.236 |

|

9. Totaal belasting/premie (= 3 + 4 + 6 + 8) |

86.936 |

86.567 |

94.077 |

|

10. Belastingdruk (%) (= 9 / 1) |

38,6% |

38,5% |

41,8% |

Vraag 14

Hoe wordt de armoedegrens bepaald?

Antwoord op vraag 14

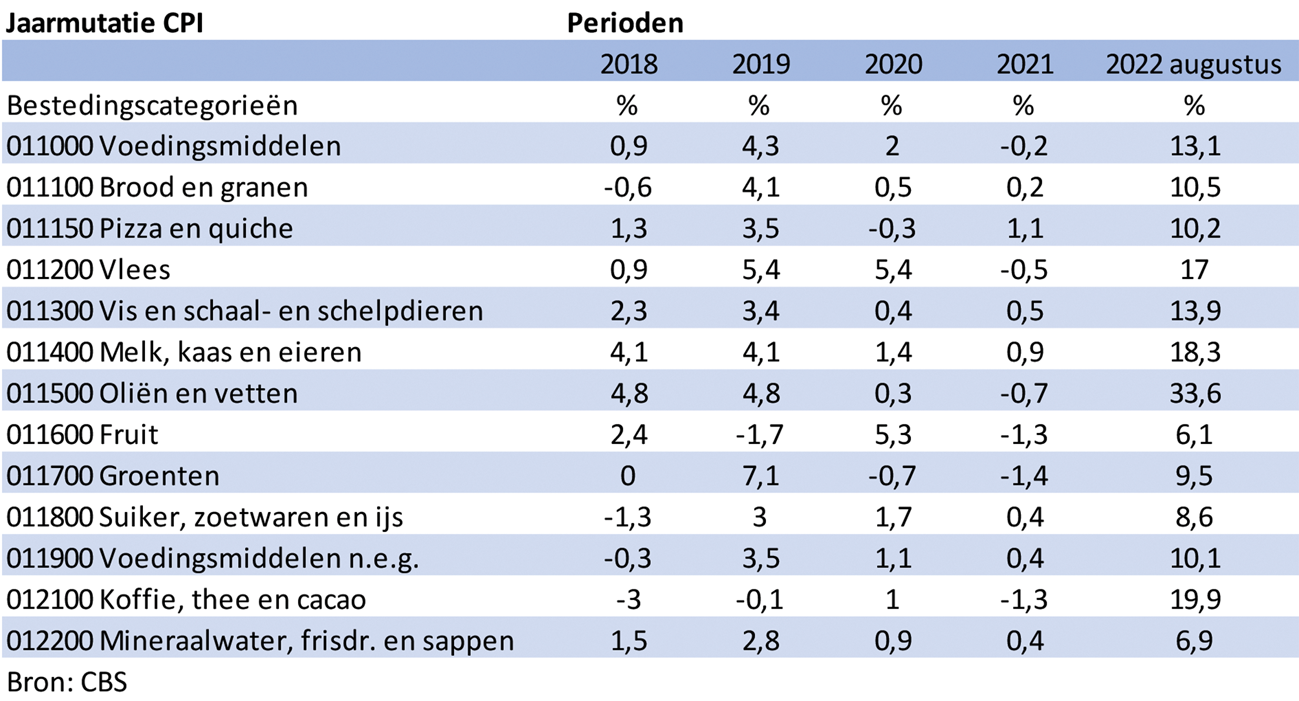

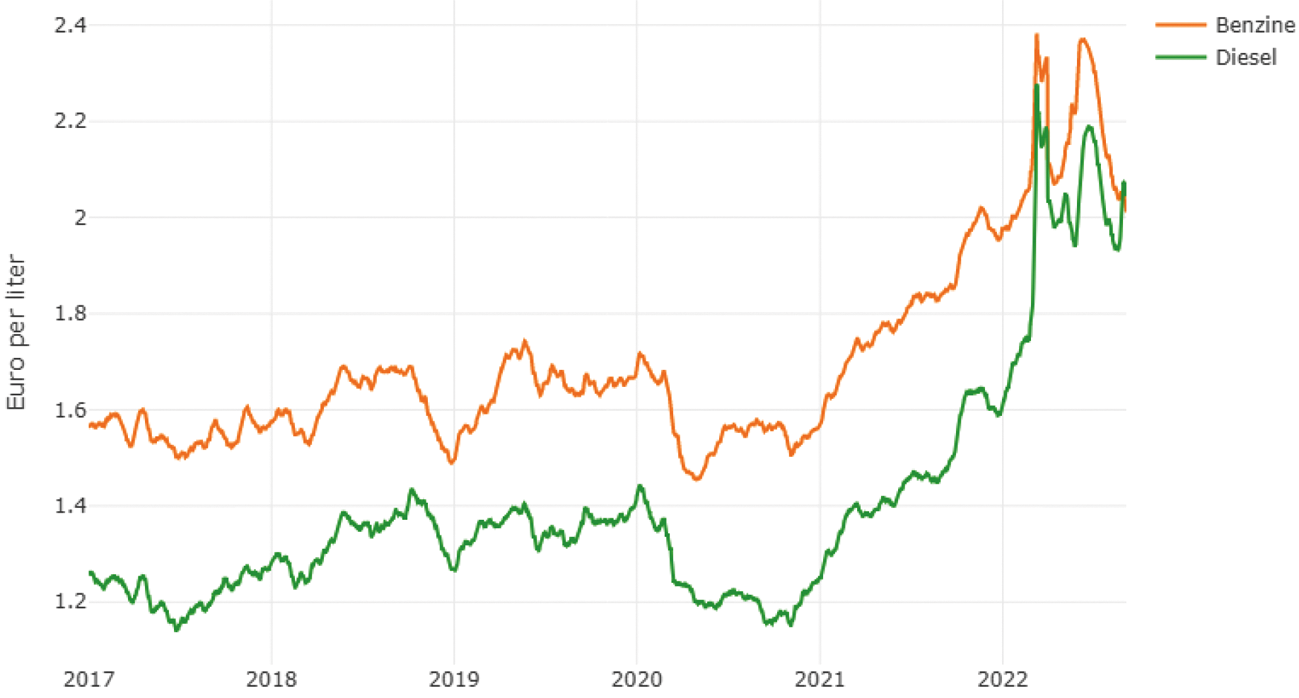

Het kabinet heeft in het coalitieakkoord en Aanpak Geldzorgen, Armoede en Schulden (Kamerstuk 24 515, nr. 643) gekozen voor een halvering van het aantal kinderen en personen onder de armoedegrens. De armoedegrens wordt bepaald door het niet-veel-maar-toereikendbudget van het SCP8. Dit budget omvat de minimale uitgaven van een huishouden aan onvermijdbare, basale zaken zoals voedsel, kleding en wonen en minimale kosten voor ontspanning en sociale participatie. Deze kosten worden jaarlijks geïndexeerd op basis van prijsstijgingen voor de relevante categorieën. In 2022 stijgt bijvoorbeeld de armoedegrens fors als gevolg van de hogere energieprijzen.

Vraag 15

Hoeveel gaan verschillende type huishoudens met en zonder twee kinderen, bijvoorbeeld gepensioneerde, student, alleenstaande, modaal-verdiener, iemand met een inkomen op het niveau van de Wet minimumloon en op het niveau van twee keer modaal, er in euro’s op vooruit in 2023 zonder prijsplafond ten opzichte van 2022? Hoe is dit met prijsplafond in 2022 en 2023?

Antwoord op vraag 15

Zie het antwoord op vragen 2 en 3.

Vraag 16

Wat is de marginale druk van verschillende type huishoudens met en zonder twee kinderen, bijvoorbeeld gepensioneerde, student, alleenstaande, modaal-verdiener, iemand op het niveau van de Wet minimumloon of op het niveau van twee keer modaal, in 2023, 2024 en 2025 (met inbegrip van de vergoeding van 96 procent kinderopvang)?

Antwoord op vraag 16

Voor een aantal categorieën die hier genoemd worden bestaat dé marginale druk niet. Bij een gepensioneerde, student, (twee keer) modaal-verdiener en iemand op wml-niveau hangt de marginale druk af van allerlei factoren. Denk bijvoorbeeld aan de gezinssamenstelling en het type inkomen (arbeid, uitkering, winst uit onderneming). Over het algemeen kan nog wel gesteld worden dat de marginale druk voor een gepensioneerde minder belangrijk is, tenzij de gepensioneerde actief inkomen verwerft. Verder geldt dat voor een student hetzelfde belastingstelsel geldt als voor iemand die niet studeert.

De marginale druk van een alleenstaande kan wel berekend worden. Ook hierbij moeten een aantal aannames gemaakt worden. Deze aannames zijn identiek aan de aannames die gemaakt zijn voor de berekening van de marginale druk voor een eenverdiener zoals gepubliceerd bij het Belastingplan 2023: twee kinderen van 6–11 jaar, een huurwoning (€ 639 huur) en 876 uur per jaar buitenschoolse opvang.

Onderstaande tabel laat de marginale druk voor een alleenstaande zien in 2023. De marginale druk voor 2024 en 2025 is nu nog niet uit te rekenen, omdat een macroraming van het CPB voor die jaren ontbreekt (de MEV ziet alleen op 2023). Wel is het mogelijk om alvast te kijken naar de aanpassing van de kinderopvangtoeslag (KOT) in 2025 door de KOT al in 2023 op 96% te zetten voor alle inkomens. De derde kolom laat zien wat het effect is van deze aanpassing. Doordat de KOT nu in trapjes afbouwt ontstaan er pieken in de marginale druk bij specifieke inkomens, namelijk de inkomens die precies bij een traptrede van de KOT in de buurt zitten. De aanpassing van de KOT zorgt ervoor dat deze pieken verdwijnen. Zie ook het antwoord op vraag 7.

|

Brutoloon |

Marginale druk 2023 |

Marginale druk 2023, KOT 96% |

|---|---|---|

|

15.000 |

3% |

3% |

|

16.000 |

3% |

3% |

|

17.000 |

3% |

3% |

|

18.000 |

3% |

3% |

|

19.000 |

3% |

3% |

|

20.000 |

3% |

3% |

|

21.000 |

3% |

3% |

|

22.000 |

3% |

3% |

|

23.000 |

3% |

3% |

|

24.000 |

3% |

3% |

|

25.000 |

10% |

10% |

|

26.000 |

45% |

45% |

|

27.000 |

52% |

46% |

|

28.000 |

72% |

72% |

|

29.000 |

82% |

73% |

|

30.000 |

90% |

82% |

|

31.000 |

85% |

85% |

|

32.000 |

93% |

85% |

|

33.000 |

86% |

86% |

|

34.000 |

91% |

87% |

|

35.000 |

96% |

87% |

|

36.000 |

88% |

88% |

|

37.000 |

93% |

88% |

|

38.000 |

87% |

87% |

|

39.000 |

91% |

85% |

|

40.000 |

90% |

84% |

|

41.000 |

77% |

77% |

|

42.000 |

82% |

78% |

|

43.000 |

78% |

78% |

|

44.000 |

84% |

79% |

|

45.000 |

84% |

79% |

|

46.000 |

68% |

68% |

|

47.000 |

65% |

60% |

|

48.000 |

60% |

60% |

|

49.000 |

66% |

60% |

|

50.000 |

63% |

60% |

Vraag 17

Hoeveel extra winsten hebben bedrijven gemaakt in het jaar 2022 ten opzichte van 2021 en 2020?

Antwoord op vraag 17

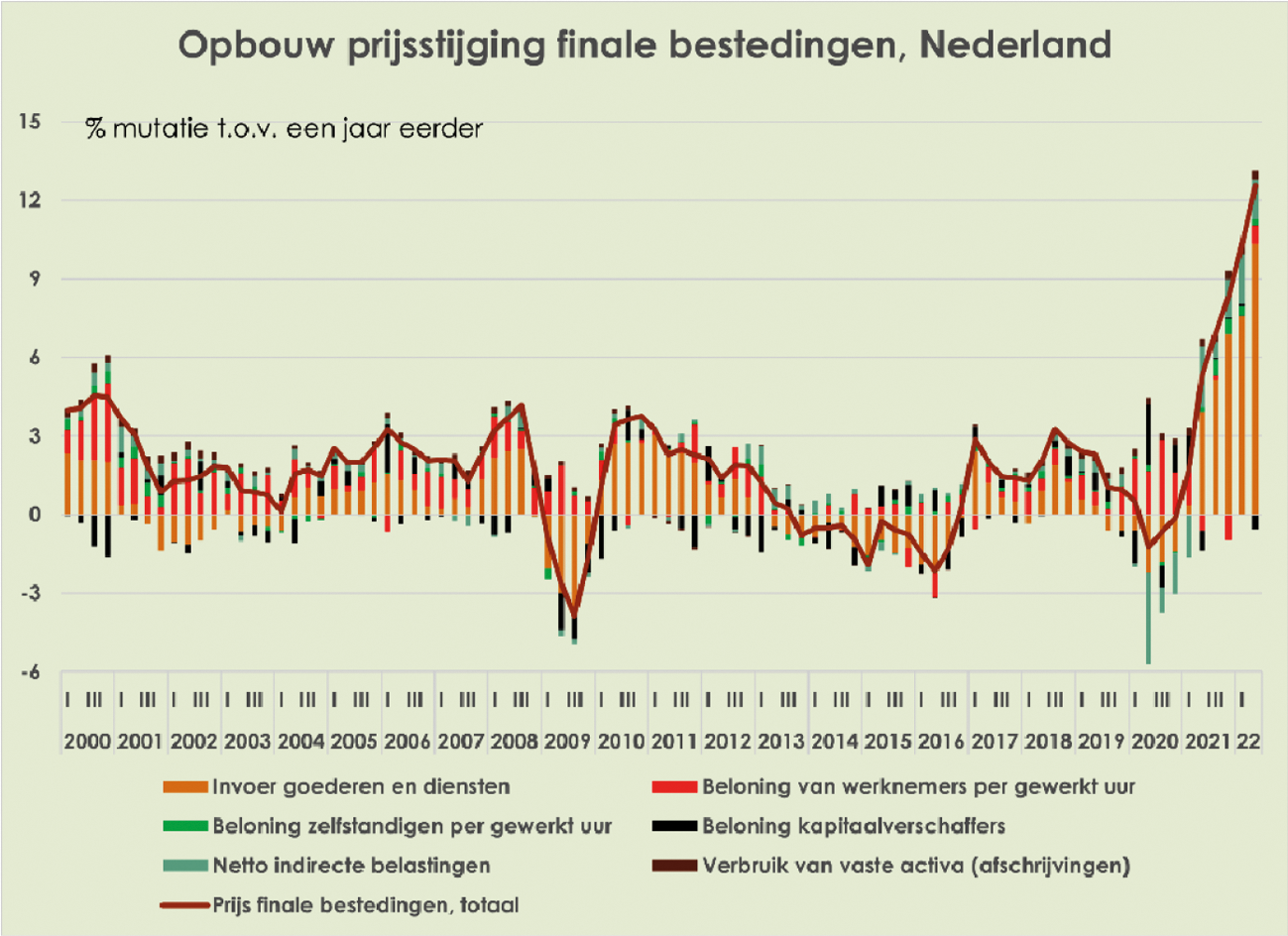

De brutowinst voor belasting kwam in het eerste kwartaal van 2022 uit op 81,5 mld. euro. Dat is 13,7 mld. euro meer dan in het eerste kwartaal van 2021, en 21 mld. euro meer dan in het eerste kwartaal van 2020. In het tweede kwartaal van 2022 was de brutowinst voor belasting 75,2 mld. euro. Dat is 8,4 mld. euro meer dan in het tweede kwartaal van 2021, en 23 mld. euro meer dan in het eerste kwartaal van 2020. Dit betreft de winsten van niet-financiële bedrijven. De winsten in het eerste en tweede kwartaal van 2022 zijn de hoogste winsten geboekt in een eerste of tweede kwartaal sinds in 1999. Dit terwijl bedrijven minder coronagerelateerde subsidies ontvingen. Met name de energiebedrijven, de luchtvaart, reisbureaus, uitzendbureaus en logiesverstrekkers boekten meer winst.

Vraag 18

Hoeveel extra winsten hebben bedrijven gemaakt die het hoge vennootschapsbelastingtarief betalen in 2022 ten opzichte van 2021 en 2020?

Vraag 21

Hoeveel compensabele verliezen (in de vennootschapsbelasting) staan nog gereserveerd uit 2020, 2021 en 2022? Hoe zijn deze compensabele verliezen gedifferentieerd over sectoren en over grootte van de ondernemingen?

Antwoord op vraag 18 en 21

Cijfers over fiscale winsten en verliezen in 2020, 2021 en 2022 zijn niet bekend. Voor 2020 en 2021 zijn de aangiftegegevens nog niet volledig. Voor 2022 geldt dat het jaar nog niet is afgelopen en er dus nog helemaal geen aangifte mogelijk is.

Vraag 19

Hoe ontwikkelt de belastingdruk zich voor ZZP’ers in 2023 ten opzichte van 2022? Kan dit worden weergegeven voor verschillende inkomensniveaus (25.000, 50.000, 75.000 en 100.000 euro jaarinkomen)?

Vraag 64

Hoeveel moeten ZZP-ers vorig jaar, dit jaar en volgend jaar inleveren?

Antwoord op vraag 19 en 64

De gemiddelde belastingdruk voor een zelfstandige is weergegeven in onderstaande tabel:

|

Inkomen |

Belastingdruk 2021 |

Belastingdruk 2022 |

Belastingdruk 2023 |

|---|---|---|---|

|

€ 25.000 |

0% |

0% |

0% |

|

€ 50.000 |

17,2% |

17,1% |

15,9% |

|

€ 75.000 |

26,4% |

26,4% |

25,4% |

|

€ 100.000 |

32,2% |

32,6% |

32,6% |

In deze berekeningen is alleen de inkomstenbelasting en de bijdrage voor de Zorgverzekeringswet meegenomen. Toeslagen zijn buiten beschouwing gelaten. Verder is aangenomen dat de zelfstandige alleenstaand is en geen kinderen heeft. Tot slot is aangenomen dat de zelfstandige geen geld opzijzet voor pensioen of arbeidsongeschiktheid.

Voor inkomens tot tenminste € 75.000 daalt de gemiddelde belastingdruk of blijft deze ongewijzigd, omdat de daling van de zelfstandigenaftrek gecompenseerd wordt door een hogere arbeidskorting. Daarnaast werkt ook de jaarlijkse indexatie van heffingskortingen en belastingschijven via de tabelcorrectiefactor in het voordeel bij een gelijkblijvend inkomen. Die indexatie komt voor 2023 op 6,3% uit. Bij een inkomen van € 100.000 neemt de belastingdruk licht toe tussen 2021 en 2023. Dit komt vooral doordat de zelfstandigenaftrek tegen een steeds lager tarief aftrekbaar wordt in de jaren tot en met 2023.

Vraag 20

Hoeveel huishoudens hebben betalingsproblemen en gebruiken meer dan de volumegrenzen in het plan voor een energieplafond? Hoe zit dat bij een strenge winter?

Antwoord op vraag 20

Actuele cijfers over het aantal huishoudens met betalingsproblemen worden niet centraal bijgehouden, daarom is het niet bekend hoeveel huishoudens met betalingsproblemen ook meer verbruiken dan de volumegrenzen die aan het prijsplafond gekoppeld worden. Wel hebben verschillende energieleveranciers de afgelopen maanden aangegeven dat een deel van de klanten een betalingsachterstand opbouwen of hebben opgebouwd.

Het kabinet zet erop in dat meer dan de helft van de huishoudens met het volledige energieverbruik onder het prijsplafond zullen vallen. Deze verbruiksgrenzen zijn gebaseerd op de meest recente CBS publicatie over het aardgas- en elektriciteitsverbruik van huishoudens (gepubliceerd 20 september 2022). Bij een strenge winter zal het energieverbruik logischerwijs hoger liggen ten opzichte van een milde winter, het is echter niet mogelijk om exact te voorspellen hoeveel huishoudens volgend jaar met het volledige verbruik binnen het prijsplafond vallen, en wat exact de invloed van een strenge winter is op de toename van het aantal huishoudens met betalingsproblemen.

Om mensen met betalingsproblemen te helpen heeft het kabinet, naast een breed pakket aan koopkracht maatregelen waaronder een ophoging van de energietoeslag naar 1.300 euro, een bedrag van 50 miljoen euro gereserveerd voor een tijdelijk noodfonds. Het beoogde fonds is een gezamenlijk initiatief van energieleveranciers, maatschappelijke organisaties en wordt gezamenlijk gevuld. Dit noodfonds vormt het sluitstuk van alle maatregelen die het kabinet neemt om mensen die, ondanks alle maatregelen, de komende winter hun energiekosten écht niet kunnen betalen te helpen. De komende periode wordt uitgewerkt hoe dit noodfonds vormgegeven kan worden, of dit inderdaad het juiste middel is om deze huishoudens te helpen, en wordt onderzocht of een fonds tijdig uitvoerbaar kan zijn. De Minister voor Armoedebeleid, Participatie en Pensioenen zal u hier verder over informeren.

Vraag 21

Hoeveel compensabele verliezen (in de vennootschapsbelasting) staan nog gereserveerd uit 2020, 2021 en 2022? Hoe zijn deze compensabele verliezen gedifferentieerd over sectoren en over grootte van de ondernemingen?

Antwoord op vraag 21

Zie het antwoord op vraag 18.

Vraag 22

Wat levert een extra dag werken op in 2025 als de kinderopvang voor 96 procent vergoed is voor verschillende groepen inkomens en huishoudens?

Antwoord op vraag 22

De marginale druk laat zien welk deel van elke extra verdiende euro niet in de eigen portemonnee terecht komt. Het geeft daarmee ook inzicht in wat een extra dag of twee extra dagen werken oplevert. De marginale druk berekeningen voor bijvoorbeeld de Begroting worden gemaakt voor de situatie dat het inkomen 3% stijgt, hetgeen gemiddeld overeenkomt met een stap in de loonschalen. Een extra dag werken zal een hogere loonstijging dan 3% geven, maar verschil ten opzichte van alleen een loonstijging ontstaat bij meer uren werk met name als het aantal uren kinderopvang wordt gewijzigd.

Wat een extra dag werken oplevert is sterk afhankelijk van onder meer het uurloon, het aantal gewerkte uren, het huishoudinkomen en de kosten van kinderopvang die weer afhangen van de uurprijs, het aantal kinderen en hun leeftijd.

Als vanaf 2025 de kinderopvangtoeslag ongeacht het aantal kinderen en het huishoudinkomen 96 procent tot de maximum uurprijs vergoedt, verhoogt de kinderopvangtoeslag de marginale druk niet meer als het loon stijgt. Hierdoor zal de gemiddelde marginale druk met ca 0,2%-punt dalen (zie eerste tabel). De tweede tabel zoomt in op specifieke groepen met kinderen. Voor de alleenstaande loopt het effect van het vervallen van de kinderopvangtoeslag uit de marginale druk op tot gemiddeld –1,3%, voor de minstverdiener loopt het op tot gemiddeld –0,9% en bij de meestverdiener tot –0,7%. Als echter het loon stijgt vanwege meer uren werk en daarbij ook het aantal uur kinderopvang wordt uitgebreid zullen de extra kosten kinderopvang nog wel een verhogend effect op de marginale druk hebben.

De meest recente marginale druk cijfers voor meer uren werk zijn te vinden in het rapport «Marginale druk: op het randje van de mogelijkheden» uit sep 2019 (zie Marginale druk: op het randje van de mogelijkheden | Tweede Kamer der Staten-Generaal). In figuur 11 in dit rapport zijn de marginale druk cijfers opgenomen voor een halve dag extra werk.

Gemiddelde marginale druk naar inkomensniveau, 2023

Gemiddelde marginale druk voor specifieke groepen, 2023

Vraag 23

Hoeveel van deze huishoudens gebruiken meer energie door bijvoorbeeld een slecht geïsoleerd huis, een groot gezin of omdat ze van het gas af zijn? Is voor deze huishoudens een aparte regeling of maatwerk nodig en mogelijk?

Vraag 28

Is er een regeling mogelijk voor huishoudens die gezamenlijk gas en elektriciteit inkopen, bijvoorbeeld in een woongemeenschappen, studentenhuizen en appartementen met blokverwarming?

Antwoord op vraag 23 en vraag 28

Het kabinet zet erop in dat meer dan de helft van de huishoudens met het volledige energieverbruik onder het prijsplafond zullen vallen, zodat er zekerheid en rust geboden kan worden aan huishoudens. Ook huishoudens die voor een deel van het verbruik niet onder het prijsplafond vallen biedt deze maatregel een tegemoetkoming. Het kabinet kiest voor volumegrenzen omdat we aan de energiebehoefte van de consumenten moeten blijven voldoen in een tijd waarin er sprake is van schaarste. Het is daarom onvermijdelijk en in ons aller belang dat we de komende tijd ons verbruik beperken en de schaarse energie zoveel mogelijk eerlijk verdelen

De gebouwde omgeving is echter divers, zowel in mate van isolatie en grootte van de woning als in wijze van verwarmen. Het grootste deel van de Nederlandse woningen wordt verwarmd met aardgas met de traditionele cv-ketel. Daarnaast worden zo’n 400.000 woningen verwarmd met warmtepompen en zo’n 500.000 woningen middels een warmtenet. In deze woningen wijkt het energieverbruik (sterk) af van het gemiddelde energieverbruik. De gewenste snelheid legt echter beperkingen op aan de mate van gerichtheid en complexiteit die uitvoerbaar is. Het is niet mogelijk om extra complexiteiten toe te voegen zonder dat de uitvoerbaarheid in het geding komt.

Vraag 24

Hoeveel gaan (verschillende groepen) tweeverdieners erop vooruit als de kinderopvang voor 96 procent is vergoed?

Antwoord op vraag 24

Om alleen het effect van de aanpassing in de kinderopvangtoeslagvergoeding inzichtelijk te maken, is voor de berekeningen de voor 2025 geplande kinderopvangtoeslagaanpassing in 2023 ingezet. Daarmee wordt zichtbaar wat in 2023 het inkomenseffect zou zijn van de geplande aanpasing. Tweeverdieners met kinderopvangtoeslag gaan er door de aanpassing in doorsnee 1,8% op vooruit. Het gaat om een statisch inkomenseffect: alleen de vergoeding is aangepast, overige zaken als gebruik en uurtarief zijn gelijk verondersteld. In de tabel hieronder is dit statische inkomenseffect uitgesplitst naar de inkomenskwintielen. Daarbij ontbreekt het eerste inkomenskwintiel omdat er te weinig tweeverdieners in het eerste kwintiel vallen.

|

inkomenskwintiel |

|

|---|---|

|

2e (111–176% WML) |

0,7% |

|

3e (176–267% WML) |

1,0% |

|

4e (267–392% WML) |

1,7% |

|

5e (>392% WML) |

3,0% |

Vraag 25

Het kabinet heeft gecommuniceerd dat bij een gunstige ontwikkeling van de marktprijzen de prijsplafonds kunnen worden verlaagd. Wanneer zou dit precies mogelijk zijn en hoe worden de plafonds dan aangepast?

Antwoord op vraag 25

U wordt hier aankomende dinsdag nader over geïnformeerd in de kamerbrief energieplafond van het Ministerie van EZK.

Vraag 26

Hoe worden mensen met stadswarmte en warmtepompen precies geraakt door het prijsplafond?

Antwoord vraag 26

Voor gebruikers van collectieve warmte geldt in elk geval het elektriciteitsplafond. Aangezien zij geen gebruik maken van gasverwarming, wordt momenteel bezien op welke manier voor deze groep een grens voor gemiddeld warmteverbruik en bijbehorend prijsplafond van vergelijkbare hoogte kan worden uitgewerkt.

Het prijsplafond zal ook voor een deel van de mensen met een warmtepomp de energierekening verlagen. De mate waarin dit gebeurt hangt sterk af van de totale warmtevraag van de woning, aanwezigheid van zonnepalen en het type warmtepomp.

Vraag 27

Kan het kabinet weergeven wat het effect is van de stijging van de rente, gelet op het feit dat dit binnen de kaders valt? Welke keuzes zijn hier gemaakt?

Vraag 30

Kan het kabinet aangeven wat het budgettaire effect is van de stijging van de rente met 0,5, 1, 1,5 en 2 procent en wat dit betekent voor de Rijksfinanciën?

Antwoord op vraag 27 en vraag 30

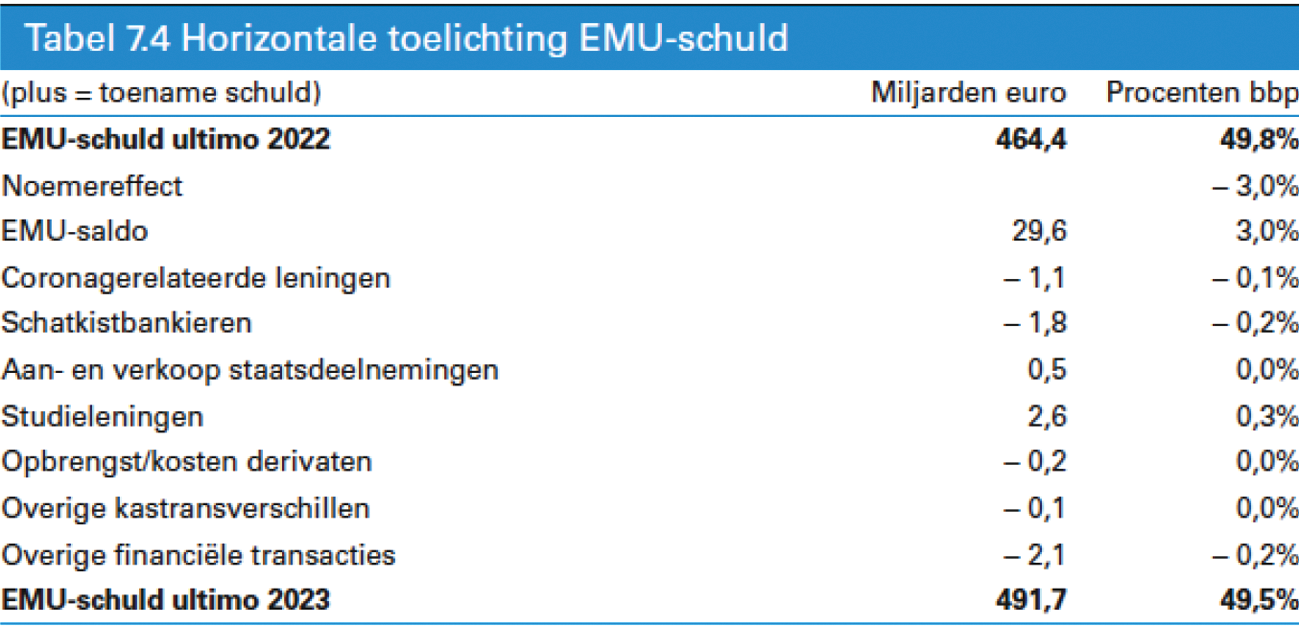

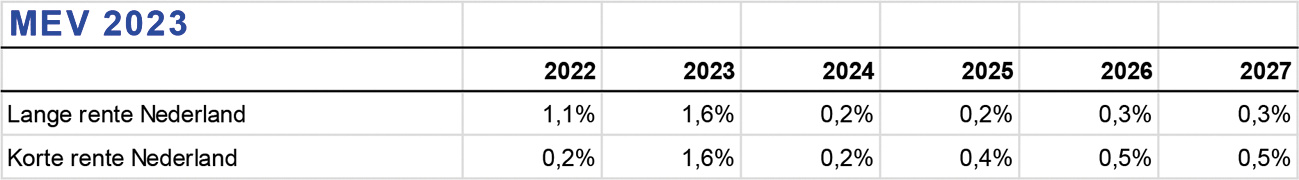

In onderstaande tabel is weergegeven wat het effect op de rentelasten is als de rente stijgt met genoemde percentages. Het zijn cumulatieve bedragen; het bedrag loopt dus op tot het bedrag in 2027. Aangezien de rentelasten onder het kader vallen moeten extra rentelasten ingepast worden door lagere uitgaven elders. Als dit wordt gedaan, zijn er geen gevolgen voor het EMU-saldo of de EMU-schuld. Onderstaande bedragen zijn indicatieve mutaties in het geval de rente verder stijgt dan het percentage waarmee is gerekend in de Miljoenennota. In de Miljoenennota is uitgegaan van de rentepercentages die het CPB raamt in de MEV. Voor 2023 is dit 1,6 procent; een stijging van 1,5 procent ten opzichte van het vorige rentepercentage uit de CEP. Deze stijging veroorzaakt de stijging in rentelasten oplopend tot 1,1 miljard in 2027 die is verwerkt in de Miljoenennota.

|

in miljoenen euro |

|||||

|---|---|---|---|---|---|

|

Totale extra rentelasten (incl. derivaten) |

2023 |

2024 |

2025 |

2026 |

2027 |

|

Rentestijging 0,5% |

438 |

687 |

914 |

1.152 |

1.409 |

|

Rentestijging 1,0% |

878 |

1.374 |

1.828 |

2.305 |

2.819 |

|

Rentestijging 1,5% |

1.316 |

2.061 |

2.742 |

3.457 |

4.228 |

|

Rentestijging 2,0% |

1.754 |

2.748 |

3.655 |

4.609 |

5.639 |

Vraag 28

Is er een regeling mogelijk voor huishoudens die gezamenlijk gas en elektriciteit inkopen, bijvoorbeeld in een woongemeenschappen, studentenhuizen en appartementen met blokverwarming?

Antwoord op vraag 28

Zie antwoord op vraag 23.

Vraag 29

Hoe ziet de vermogensverdeling eruit na het Belastingplan 2023 (Kamerstuk 36 202)?

Antwoord op vraag 29

Er zijn geen doorrekeningen beschikbaar van de vermogensverdeling voor en na het Belastingplan 2023. Er bestaat ook geen model daarvoor. Zoals in het IBO Vermogensverdeling (Kamerstuk 36 200 IX, nr. 4) uiteen is gezet (paragraaf 4.3, pagina 92 e.v), is overheidsbeleid slechts één van de factoren die een rol spelen bij de totstandkoming van de vermogensverdeling. Er kan niet eenduidig worden vastgesteld wat het effect van overheidsbeleid zal zijn op de vermogensverdeling van huishoudens. Wel kan worden gesteld dat de voorgenomen maatregelen in het Belastingplan 2023 de belastingdruk op inkomen uit vermogen verhoogt en die op arbeid verlaagt. Dit maakt het fiscale stelsel evenwichtiger en dat draagt bij aan een evenwichtigere vermogensverdeling.

Vraag 30

Kan het kabinet aangeven wat het budgettaire effect is van de stijging van de rente met 0,5, 1, 1,5 en 2 procent en wat dit betekent voor de Rijksfinanciën?

Antwoord op vraag 30

Zie antwoord op vraag 27.

Vraag 31

Welke opties zijn er om de Wet bevordering speur- en ontwikkelingswerk (WBSO) te vergroenen?

Antwoord op vraag 31

De WBSO (Wet Bevordering Speur- en Ontwikkelingswerk) is een generieke innovatieregeling. Er zijn in 2021 ruim 139.000 verschillende ontwikkelings- en onderzoeksprojecten toegekend voor de WBSO. Zoals in het jaarverslag 2021 (Focus) valt te lezen zijn dit projecten in verschillende sectoren en die kunnen bijv. een maatschappelijk doel hebben, gericht zijn op duurzaamheid, of gericht zijn op efficiëntie. Genoemde voorbeelden zijn o.a. een duurzaam middel tegen algengroei op bijv. schepen, maar ook een monitor tegen voedselverspilling of betere zorg met een patiëntbewakingssysteem. Ook laat het jaarverslag zien dat steeds meer projecten die door de WBSO worden ondersteund een bijdrage leveren aan de energietransitie. Bedrijven zijn hier intensief mee bezig. Want het zoeken naar kostenbesparingen en efficiëntie leidt ook tot een lager energie- en grondstoffen gebruik. Het generieke karakter van de regeling sluit echter uit dat bepaalde ondernemingen een selectief voordeel genieten. Specifiek (extra) ondersteunen van bepaalde type (groene) projecten zou inbreuk maken op het generieke karakter. Als de regeling specifiek gemaakt wordt, gaat dat bovendien ten koste van de brede toegankelijkheid van de regeling, waar nu 97% van de gebruikers MKB-er is. Overigens als de regeling meer specifiek wordt, wordt deze ingewikkelder om aan te vragen en om uit te voeren. Gezien het grote aantal WBSO-projecten vindt het kabinet dat zeer onwenselijk. Hoewel het kabinet verdere vergroening van innovatie ondersteunt, is de WBSO daar geen geschikt instrument voor.

Vraag 32

Hoe ziet het fiscaal evenwicht eruit in 2022 en hoe is dit in 2023?

Antwoord op vraag 32

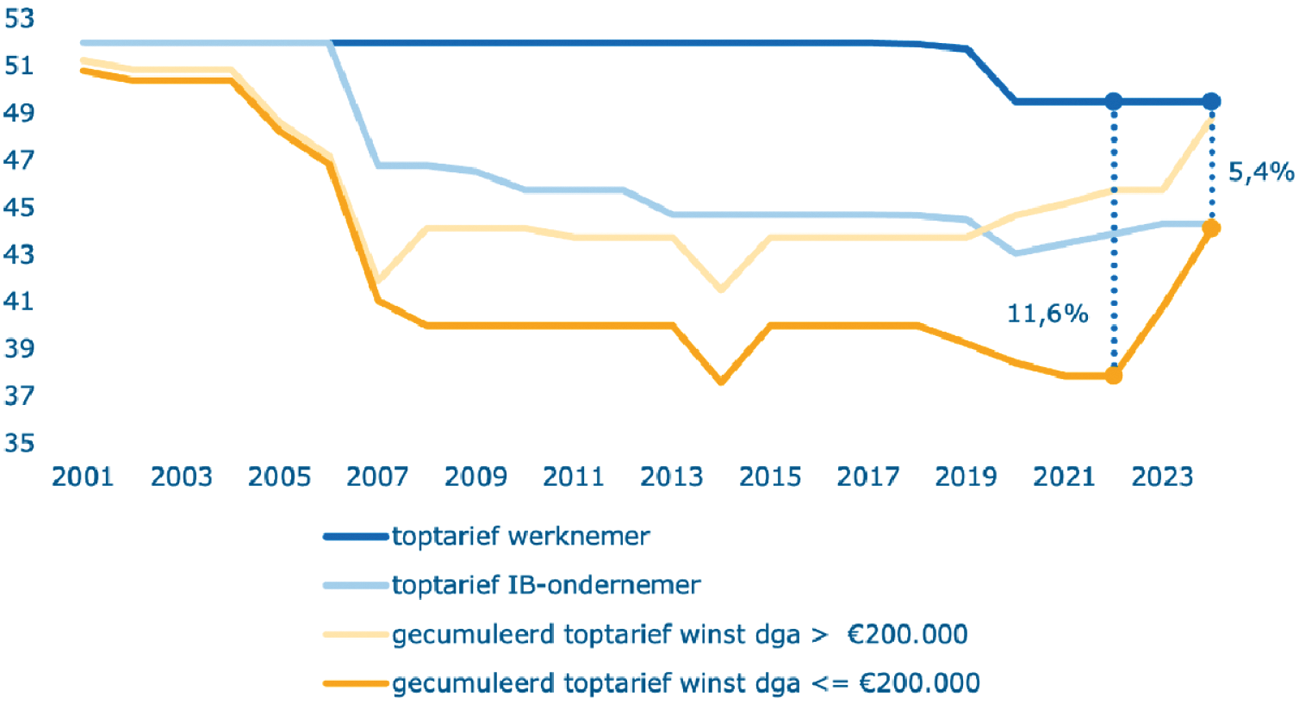

Figuur 3.1.2 geeft de ontwikkeling van de marginale (gecumuleerde) toptarieven vanaf 2001 tot en met 2024 van een werknemer, een IB-ondernemer en een directeur-grootaandeelhouder (dga). Deze figuur is ook opgenomen in de Miljoenennota 2023. Het verschil tussen het marginale toptarief van een werknemer en een dga in 2022 bedraagt 11,6%-punt en dat wordt 8,7%-punt in 2023 respectievelijk 5,4%-punt in 2024 met de maatregelen in het Belastingplan 2023.

Figuur 3.1.2: Ontwikkeling marginaal toptarief werknemer, IB-ondernemer en dga.

Vraag 33

Kan de regering in een tabel overzicht geven van hoe Nederland ervoor staat aan de hand van onderliggende indicatoren inclusief een raming voor komende drie jaar (dus graag cijfers voor 2022, 2023, 2024 en 2025)?

Antwoord op vraag 33

Voor ramingen kijken wij voornamelijk naar het Centraal Bureau van Statistiek (CBS) en Centraal Planbureau (CPB). Veel van de genoemde indicatoren worden niet geraamd tot 2025.

Alle gegevens zijn de laatste beschikbare jaren en indien er ramingen zijn, is de desbetreffende raming genoemd.

|

Indicator |

Waarde |

Raming |

Bron |

|

|---|---|---|---|---|

|

Percentage van inkomen aan woonkosten |

2021: Voor woningeigenaren: 23,4% Voor huurders: 36,3% |

Nee |

Woononderzoek Nederland (WoON) 2021 |

|

|

Aantal daklozen |

2021: 32 duizend |

Nee |

CBS |

|

|

Aantal mensen met kwetsbare arbeidsmarktpositie |

Er is geen eenduidige indicator voor een kwetsbare arbeidsmarktpositie. Een aantal indicatoren kunnen wijzen op een dergelijke positie: Volgens arbeidsmarktcijfers over Q2 2022 is er een groep van 2,8 miljoen werknemers met een flexibele arbeidsrelatie. Wel dient opgemerkt te worden dat een groot deel van de flexibele werknemers student of scholier is en een deel uitzicht heeft op een vast contract of een langlopend tijdelijk contract. Een groep van 1,1 miljoen mensen werkt in Q2 2022 als zzp’er. Uit onderzoek van CBS (Zelfstandig ondernemers zonder personeel over hun bedrijfspositie (cbs.nl)) blijkt dat in 2019 17,7% van de zzp’ers de eigen financiële situatie beoordeelt als matig tot slecht. Als dat aandeel ongeveer gelijk is gebleven, zou dit gaan om een groep van ca. 200 duizend zzp’ers. |

Nee |

FIN |

|

|

Aantal werkenden met vast contract |

Werkzame beroepsbevolking naar positie in werkkring in Q2 2022, in duizenden |

Nee |

FIN |

|

|

Totaal |

9.544 |

|||

|

Werknemer |

8.037 |

|||

|

Werknemer met vaste arbeidsrelatie |

5.282 |

|||

|

Werknemer met flexibele arbeidsrelatie |

2.755 |

|||

|

Werknemer tijdelijk, uitzicht op vast |

603 |

|||

|

Werknemer tijdelijk >= 1 jaar |

412 |

|||

|

Werknemer tijdelijk < 1 jaar |

302 |

|||

|

Oproep/-invalkracht |

949 |

|||

|

Uitzendkracht |

408 |

|||

|

Werknemer flex, contract onbekend |

81 |

|||

|

Zelfstandige |

1.507 |

|||

|

Meewerkend gezinslid |

31 |

|||

|

Zelfstandige met personeel (zmp) |

333 |

|||

|

Zelfstandige zonder personeel (zzp) |

1.143 |

|||

|

Aantal werkenden dat pensioen opbouwt en een vangnet heeft |

Iedereen die woonachtig is in Nederland heeft recht op AOW. Recent onderzoek van DNB heeft in kaart gebracht dat in 2020 87,1% van de werknemers en 6,1% van de zelfstandigen pensioen opbouwen in de tweede pijler (Werkenden zonder pensioenopbouw (dnb.nl)). Voor de huidige aantallen werkenden zou dit neerkomen op ca. 7,0 miljoen werknemers en ca. 100 duizend zelfstandigen (waarvan ca. 70 duizend zzp’er) die pensioen opbouwen in de tweede pijler. In beginsel is de bijstand als laatste vangnet toegankelijk voor iedereen die aan de voorwaarden van de bijstand voldoet. Tevens is voor werknemers het stelsel aan werknemersverzekeringen toegankelijk. In 2019 gaf 4 op de 10 zzp’ers aan geen vangnet voor arbeidsongeschiktheid te hebben (4 op 10 zzp’ers geen voorziening arbeidsongeschiktheid (cbs.nl)). Voor de huidige aantallen werkenden zou dit betekenen dat 0,7 miljoen zzp’ers wel een vangnet hebben, in de vorm van een zelf afgesloten verzekering, een broodfonds, spaargeld, beleggingen of vermogen in hun eigen woning. In een oudere studie (CPB-Policy-Brief-2016-11-Zelfstandigen-en arbeidsongeschiktheid.pdf) stelt het CPB vast dat driekwart van de zelfstandigen in geval van arbeidsongeschiktheid op eigen kracht het sociaal minimum kan bereiken. Dit zou nu neerkomen op 0,8 miljoen zzp’ers. |

Nee |

FIN |

|

|

Aantal werkenden met minimumloon |

De beschikbare informatie hierover gaat over 2020, en toont banen en arbeidsjaren, maar geen individuele personen. In 2020 waren er 438 duizend banen op minimumloonniveau, wat neerkwam op 261 duizend arbeidsjaren. |

Nee |

FIN |

|

|

Aantal vroegtijdige schoolverlaters |

In het schooljaar 2020/2021 waren er 24.385 voortijdig schoolverlaters. Een voortijdig schoolverlaters is een jongere die: tussen de 12 en de 23 jaar oud is; niet staat ingeschreven op een school; geen startkwalificatie heeft (een diploma op minimaal mbo 2, havo- of vwo-niveau); niet uit het praktijkonderwijs of het voortgezet speciaal onderwijs komt. Het kabinet wil in 2024 maximaal 20.000 nieuwe voortijdig schoolverlaters hebben. |

Nee |

FIN |

|

|

Grootte van het lerarentekort |

Op dit moment is er geen eenduidige indicator voor het lerarentekort. Afgelopen jaar is er door het Ministerie van OCW voor het eerst een landelijke uitvraag gedaan bij scholen naar de omvang van het personeelstekort in het primair onderwijs door middel van een vragenlijst. Scholen in het primair onderwijs geven in de vragenlijst aan dat zij een (landelijk) tekort van 9.100 fte ervaren. Deze methodiek is een aanvulling op de jaarlijkse arbeidsmarktramingen waarin o.a. wordt geraamd dat het tekort aan leraren in het voortgezet onderwijs in 2026 2.557 fte bedraagt. Uit een analyse van het Ministerie van Financiën op basis van administratieve gegevens van basisscholen (CBS en DUO) blijkt dat de leerling-leraar verhouding constant is gebleven sinds 2006, en de hoeveelheid ondersteunend personeel is toegenomen. Er blijkt een grote variatie te zitten in de leerling-leraar ratio per school. Om het actuele tekort in de toekomst beter in kaart te brengen kan een eenduidige indicator helpen. |

Ja |

FIN |

|

|

Grootte van de sociale mobiliteit in het onderwijs |

De doelstelling van het kabinet is dat leerlingen goed voorbereid naar het vervolgonderwijs doorstromen. Hiervoor moeten vo en de vervolgopleiding goed op elkaar aansluiten. Uit onderzoek van het Nederlands Jeugdinstituut blijkt dat het opleidingsniveau van jongeren geleidelijk toeneemt. Minder jongeren gaan naar het vmbo en meer gaan er meer naar een vorm van hoger onderwijs. Het Nederlands Jeugdinstituut schrijft op basis van CBS-gegevens daarover: «Meer jongeren zijn naar de havo of het vwo gegaan en minder naar het vmbo. In 2020/2021 zit 45 procent van de leerlingen in het derde leerjaar op het havo of vwo. 22,5 procent van de derdejaarsleerlingen in het voortgezet onderwijs volgt een vwo-opleiding en bijna 23 procent zit in het derde jaar van de havo. Tien jaar eerder ging het om respectievelijk 21,7 procent en 20,7 procent. Het aandeel derdejaarsleerlingen in het vmbo is in die periode gedaald van 52 procent in 2010 naar ruim 48,7 procent in 2020. Deze stijging geldt voor zowel leerlingen met een Nederlandse achtergrond als met een migratieachtergrond. Steeds meer kinderen en jongeren met een «niet-westerse» migratieachtergrond gaan naar de havo of het vwo. In 2020/2021 volgt 35 procent van de derdejaarsleerlingen met een «niet-westerse» migratieachtergrond onderwijs op de havo of het vwo. Tien jaar eerder ging het om 28 procent. Van de derdejaarsleerlingen van Nederlandse origine zit in 2020/2021 47 procent in het havo of vwo. Tien jaar eerder ging het om 45 procent. In het schooljaar 2020/2021 staan 820.888 studenten ingeschreven in een vorm van hoger onderwijs (hbo of wo). Tien jaar eerder, in 2010/2011, waren dat er 658.974. De stijging geldt zowel voor studenten met een Nederlandse achtergrond als studenten met een migratieachtergrond. In 2010 stonden er 93.315 studenten met een «niet-westerse» migratieachtergrond ingeschreven op een hbo-instelling of universiteit. In 2020 is dit aantal gestegen naar 138.417 studenten. De laatste tien jaar stijgt geleidelijk het aantal studenten dat een vorm van hoger onderwijs volgt. In 2020/2021 stonden 489.383 studenten ingeschreven voor een hbo-opleiding. Tien jaar eerder ging het om 416.629 studenten. Voor het wetenschappelijk onderwijs stonden in 2020/2021 331.505 studenten ingeschreven. In 2010/2011 ging het om 233.128 studenten.» |

Nee |

FIN |

|

|

Uitgaven aan onderzoek en ontwikkeling |

Voorlopige cijfers van 2020: Bedrijven: 12,3 mld. Instellingen: 1,0 mld Hoger onderwijs: 5,1 mld Totaal: 18,5 mld. |

Nee |

CBS |

|

|

Aandeel hernieuwbare energie |

2023: 16,2% van bruto-eindverbruik van energie 2025: 19,8% van bruto-eindverbruik van energie 2030: 26,3% van bruto-eindverbruik van energie |

Ja |

KEV 2021 (Nieuwe KEV is binnenkort beschikbaar) |

|

|

Grootte inkomensongelijkheid |

2019, Gini-coëfficient Primair inkomen: 0,54 Bruto-inkomen: 0,36 Besteedbaar inkomen: niet beschikbaar |

Nee |

CBS |

|

|

Grootte vermogensongelijkheid |

2020, Gini-coëfficient: 0,76 |

Nee |

CBS |

|

|

Effectieve belastingbijdrage van mulitinationals |

Naar verwachting wordt in 2022 € 31,3 miljard ontvangen aan vennootschapsbelasting (Miljoenennota 2023). Ongeveer 42% van de vennootschapsbelasting wordt afgedragen door multinationals met een wereldwijde omzet boven de 750 miljoen dollar. Dit betekent dat multinationals naar schatting ongeveer € 13,2 miljard euro afdragen. Een raming voor de jaren 2023 en verder is niet voorhanden. Andere belastingen kunnen lastig tot multinationals toegewezen worden. |

Nee |

AFP / Analyse |

|

|

Ontwikkeling van gezonde levensverwachting naar achtergrondkenmerken |

We kijken naar twee dimensies van levensverwachting in goed ervaren gezondheid: leeftijd en geslacht. Populatie: 0 jaar oud in 2021 Gezonde LV man: 65,4 Gezonde LV vrouw: 65,1 Populatie: 30 jaar oud in 2021 Gezonde LV man: 38,8 Gezonde LV vrouw: 38,6 Populatie: Gezonde LV man: 12,6 Gezonde LV vrouw: 13,4 Voor vrijwel alle groepen zien we dat de LV over de tijd is toegenomen, ondanks corona. |

Nee |

||

|

Wat zijn de armoedecijfers? |

% Personen onder de armoedegrens Personen: 2022: 6,8% 2023: 5% Kinderen: 2022: 9,1% 2023: 6,8% (NB: de doorrekening van het prijsplafond is nog niet meegenomen in de MEV 2023) |

Ja |

CPB: Macro Economische Verkenning (MEV) 2023 |

|

|

Aantal mensen dat gebruik moet maken van de voedselbank |

Het aantal unieke personen dat in 2021 naar de voedselbank gingen is 147.000. In 2020 was dit aantal 160.500 bij Voedselbanken Nederland. Voor 2022 zijn deze gegevens nog niet beschikbaar. |

Nee |

Voedselbanken Nederland |

|

|

Aandeel van de bevolking dat zichzelf ziet als lid van een gediscrimineerde groep |

In 2018: 8,7% van de bevolking ouder dan 15 jaar ziet zich als lid van een gediscrimineerde groep. |

Nee |

Monitor Sustainable Development Goals 2022 10.1, CBS |

|

|

Aantal meldingen van discriminatie |

In 2020: 17.354 meldingen In 2021: 14.162 meldingen |

Nee |

Discriminatiecijfers 2021 |

|

|

Het beloningsverschil per uur tussen mannen en vrouwen en de Nederlandse score op de gender inequality index van UNDP die onder meer kijkt naar de loonkloof en reproductieve rechten |

2021: beloningsverschil Gemiddeld uurloon van vrouwen in procenten van het gemiddeld uurloon van mannen. 86,3% 2021: Gender Inequality Index 0.025 |

Nee |

UNDP Gender inequality index CBS |

|

|

Toename van de biodiversiteit |

Het Compendium voor de Leefomgeving (CLO) publiceert een samenvattend overzicht van beleidsrelevante natuurindicatoren voor provincies en Rijk. Hier kijkt het CLO naar de categorieën met betrekking tot biodiversiteit. – Diersoorten op land (natuurgebieden): stabiel – Diersoorten op land (stedelijke gebieden): afnemend – Diersoorten op land (agrarische gebieden): afnemend – Soorten op Rode Lijst: stabiel – Trend vogels vogelrichtlijn: afnemend – Staat van instandhouding soorten Habitatrichtlijn: toenemend. |

Nee |

||

|

Hoeveelheid stikstof en fijnstof in de lucht |

Fijnstof: Volgens de Europese definitie, volgens de raming met vastgesteld en voorgenomenbeleid 2020. 2025: 11,3 kiloton 2030: 10,7 kiloton Stikstof: Voor stikstofoxiden: Volgens de Europese definitie, volgens de raming met vastgesteld en voorgenomenbeleid 2020. 2025: 155 kiloton 2030: 130 kiloton Voor ammoniak: Volgens de Europese definitie, volgens de raming met vastgesteld en voorgenomenbeleid 2020. 2025: 122 kiloton 2030: 120 kiloton |

Ja |

Emissieramingen luchtverontreinigende stoffen, PBL/RIVM/TNO 2020 RIVM |

|

Vraag 34

Hoeveel houdt een alleenstaande in de bijstand maandelijks extra over in 2022 en 2023 (in euro)?

Antwoord op vraag 34

Het exacte bestedingspatroon van deze huishoudens is niet bekend, daarom toont onderstaande tabel de ontwikkeling van het besteedbaar inkomen. Uit deze absolute bedragen blijkt het effect op inflatie niet, zie hiervoor het antwoord op vraag 1 en 3.

De huurtoeslag is in deze berekening niet meegenomen in het besteedbaar inkomen. Deze kan alleen worden meegenomen als de woninghuur bekend is, omdat de huurtoeslag hiervan direct afhankelijk is. Deze verschilt per huishouden. De energietoeslag wordt wel meegenomen in het besteedbaar inkomen, omdat deze alleen afhankelijk is van het inkomen.

Daarom wordt hieronder de huurtoeslag als voorbeeld weergegeven in de onderstelde regel. Uitgaande van een huur van 485 euro in 2021, huurbevriezing in 2022, en een huur van 502 euro in 2023 stijgt de huurtoeslag niet in 2022, en in dit voorbeeld met 308 euro in 2023.

De besluitvorming over het prijsplafond en de dekking is nog niet afgerond. Een mogelijk prijsplafond heeft effect op de koopkracht via het inflatiecijfer en verandert niet het besteedbaar inkomen in euro’s.

|

2021 |

2022 |

2022 tov 2021 |

2023 |

2023 tov 2022 |

|

|---|---|---|---|---|---|

|

Netto bijstand |

12.924 |

14.461 |

+ 1.537 |

14.410 |

+ 1.249 |

|

Zorgkosten |

1.726 |

1.766 |

+ 40 |

1.911 |

+ 145 |

|

Zorgtoeslag |

1.287 |

1.336 |

+ 49 |

1.850 |

+ 514 |

|

Energietoeslag |

1.300 |

+ 1.300 |

1.300 |

– |

|

|

Besteedbaar inkomen per jaar |

2.485 |

14.031 |

+ 1.546 |

15.648 |

+ 1.617 |

|

Besteedbaar inkomen per maand |

1.040 |

1.169 |

+ 129 |

1.304 |

+ 135 |

|

Huurtoeslag |

2.791 |

2.791 |

– |

3.099 |

+ 308 |

Bron: berekeningen SZW

Vraag 35

Hoeveel houdt een alleenstaande met een AOW-uitkering en een aanvullend pensioen van 15.000 euro maandelijks extra over in 2022 en 2023 (in euro)?

Antwoord op vraag 35

Onderstaande tabel de ontwikkeling van het besteedbaar inkomen. Uit deze absolute bedragen blijkt het effect op inflatie niet, zie hiervoor het antwoord op vraag 1 en 3.

De huurtoeslag is in deze berekening niet meegenomen in het besteedbaar inkomen, deze kan alleen worden meegenomen als de woninghuur ook wordt meegerekend. Daarom wordt hieronder de huurtoeslag als voorbeeld weergegeven in de onderstelde regel. Uitgaande van een huur van 560 euro in 2021, huurbevriezing in 2022, en een huur van 580 euro in 2023 stijgt de huurtoeslag niet in 2022, en in dit voorbeeld met bijna 330 euro in 2023.

Uit deze absolute bedragen blijkt het effect op inflatie niet, zie hiervoor het antwoord op vraag 1 en 3. De besluitvorming over het prijsplafond en de dekking is nog niet afgerond. Een mogelijk prijsplafond heeft effect op de koopkracht via het inflatiecijfer en verandert niet het besteedbaar inkomen.

|

2021 |

2022 |

2022 tov 2021 |

2023 |

2023 tov 2022 |

|

|---|---|---|---|---|---|

|

Bruto |

16.421 |

16.750 |

+ 329 |

18.144 |

+ 1.394 |

|

Inkomstenbelasting |

3.153 |

3.211 |

+ 58 |

3.453 |

+ 242 |

|

Algemene heffingskorting en ouderenkorting |

3.615 |

3.669 |

+ 54 |

3.896 |

+ 227 |

|

Netto |

15.477 |

15.828 |

+ 351 |

17.158 |

+ 1.330 |

|

Zorgkosten |

1.776 |

1.817 |

+ 41 |

1.964 |

+ 147 |

|

Zorgtoeslag |

1.287 |

1.336 |

+ 49 |

1.850 |

+ 514 |

|

Energietoeslag |

– |

1.300 |

+ 1.300 |

1.300 |

0 |

|

Besteedbaar inkomen per jaar |

14.988 |

16.647 |

+ 1.659 |

18.344 |

+ 1.697 |

|

Besteedbaar inkomen per maand |

1.249 |

1.387 |

+ 138 |

1.529 |

+ 141 |

|

Huurtoeslag per jaar |

3.399 |

3.399 |

- |

3.727 |

+ 328 |

Bron: Berekeningen SZW

De zorgtoeslag stijgt sterker voor een alleenstaande AOW-gerechtigde met aanvullend pensioen van 15.000 euro dan bij een alleenstaande AOW-gerechtigde. De AOW-gerechtigde met aanvullend pensioen krijgt extra recht op de zorgtoeslag doordat de inkomensgrens waarop de zorgtoeslag sterk stijgt vanwege de stijging van het wettelijk minimumloon waaraan deze gekoppeld is.

|

2021 |

2022 |

2022 tov 2021 |

2023 |

2023 tov 2022 |

|

|---|---|---|---|---|---|

|

Bruto inkomen |

31.421 |

31.750 |

+ 329 |

33.144 |

+ 1.394 |

|

Inkomstenbelasting |

6.033 |

5.894 |

– 139 |

6.307 |

+ 413 |

|

Algemene heffingskorting en ouderenkorting |

3.294 |

3.345 |

+ 51 |

3.567 |

+ 222 |

|

Netto inkomen |

26.875 |

27.262 |

+ 387 |

28.603 |

+ 1.341 |

|

Zorgkosten |

1.776 |

1.817 |

+ 41 |

1.964 |

+ 147 |

|

Zorgtoeslag |

– |

57 |

+ 57 |

749 |

+ 692 |

|

Besteedbaar inkomen per jaar |

25.099 |

25.502 |

+ 403 |

27.388 |

+ 1.886 |

|

Besteedbaar inkomen per maand |

2.092 |

2.125 |

+ 34 |

2.282 |

+ 157 |

Bron: Berekeningen SZW

Vraag 36

Hoeveel houdt een alleenstaande werknemer met een 32-urige werkweek en een jaarinkomen van 40.000 euro over als hij acht uur meer gaat werken en als hij één uur meer gaat werken in 2022 en 2023 (in euro)? Kan het kabinet dit per onderdeel uitsplitsen?

Antwoord op vraag 36

De tabel geeft de veranderingen weer wanneer een alleenstaande werknemer met een jaarinkomen van 40.000 euro acht uur en één uur meer gaat werken. De eerste twee kolommen geven dit weer voor 2022, de derde en vierde kolom voor 2023. Tegenover het hogere bruto inkomen staat dat het recht op inkomensafhankelijke regelingen daalt (algemene heffingskorting, arbeidskorting en in 2023 zorgtoeslag). In 2022 houdt de werknemer bij acht uur meer werken circa 4.700 euro meer besteedbaar inkomen over. In 2023 is dat circa 4.600 euro.

Door de verhoging van der zorgtoeslag heeft de werknemer een klein recht op zorgtoeslag in 2023 waar er in 2022 geen recht op zorgtoeslag was. Dit recht verdwijnt volledig bij één uur meer werken.

Uit deze absolute bedragen blijkt het effect op inflatie niet, zie hiervoor het antwoord op vraag 1 en 3. De besluitvorming over het prijsplafond en de dekking is nog niet afgerond. Een mogelijk prijsplafond heeft effect op de koopkracht via het inflatiecijfer en verandert niet het besteedbaar inkomen.

Het besteedbaar inkomen neemt in 2023 minder toe dan in 2022 wanneer de werknemer 8 uur meer gaat werken. Het niveau van het besteedbaar inkomen is echter wel circa 3% hoger in 2023 dan in 2022 wanneer de werknemer 8 uur meer gaat werken. Dit komt onder meer door een lagere inkomstenbelasting in 2023 dan in 2022.

|

2022 |

2023 |

|||

|---|---|---|---|---|

|

Verschil 8 uur meer |

Verschil 1 uur meer |

Verschil 8 uur meer |

Verschil 1 uur meer |

|

|

Bruto inkomen |

+ 10.000 |

+ 1.250 |

+ 10.000 |

+ 1.250 |

|

Belastbaar inkomen |

+ 9.229 |

+ 1.154 |

+ 9.209 |

+ 1.151 |

|

Inkomstenbelasting |

+ 3.421 |

+ 428 |

+ 3.401 |

+ 425 |

|

Algemene heffingskorting |

– 554 |

– 69 |

– 561 |

– 70 |

|

Arbeidskorting |

– 541 |

– 68 |

– 600 |

– 75 |

|

Te betalen belasting na korting |

+ 4.516 |

+ 565 |

+ 4.561 |

+ 570 |

|

Netto inkomen |

+ 4.713 |

+ 589 |

+ 4.648 |

+ 581 |

|

Zorgtoeslag |

0 |

0 |

– 75 |

– 75 |

|

Besteedbaar inkomen |

+ 4.713 |

+ 589 |

+ 4.573 |

+ 506 |

Bedragen zijn in euro’s

Bron: SZW berekeningen

Vraag 37

Hoeveel houdt een echtpaar met één kostwinnaar en één kind, met een 32-urige werkweek en een jaarinkomen van 45.000 euro, over als hij acht uur meer gaat werken en als hij één uur meer gaat werken in 2022 en 2023 (in euro’s)? Kan het kabinet dit per onderdeel uitsplitsen?

Antwoord op vraag 37

De tabel geeft de veranderingen weer wanneer echtpaar met één kostwinnaar (alleenverdiener) en één kind met een jaarinkomen van 45.000 euro acht uur en één uur meer gaat werken. De eerste twee kolommen geven dit weer voor 2022, de derde en vierde kolom voor 2023. In 2022 houdt de werknemer bij acht uur meer werken 4.600 euro meer besteedbaar inkomen over.