Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 36120 nr. 4 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 36120 nr. 4 |

Vastgesteld 15 juni 2022

De vaste commissie voor Financiën heeft een aantal vragen voorgelegd aan de Minister van Financiën over de brief van 20 mei 2022 inzake de Voorjaarsnota 2022 (Kamerstuk 36 120, nr. 1).

De Minister heeft deze vragen beantwoord bij brief van 10 juni 2022. Vragen en antwoorden zijn hierna afgedrukt.

De voorzitter van de commissie, Tielen

De adjunct-griffier van de commissie, Schukkink

Vraag 1

Hoeveel krijgt Defensie er deze kabinetsperiode structureel jaarlijks bij?

Antwoord op vraag 1

Onderstaande tabel geeft de verhoging van de Defensieuitgaven weer bij deze kabinetsperiode. Met het Coalitieakkoord (Bijlage bij Kamerstuk 35 788, nr. 77) zijn de Defensieuitgaven structureel verhoogd met 3 miljard euro voor het versterken van de krijgsmacht (en het inlopen en wegwerken van achterstanden. In 2024 en 2025 ontvangt Defensie bovendien nog incidentele middelen. In de Voorjaarsnota zijn de Defensieuitgaven structureel verhoogd met 2,2 miljard euro waarvan 0,2 miljard euro aan extra toerekeningen. De totale verhoging van de Defensieuitgaven komt hiermee op 5,2 miljard euro structureel.

|

(in mln.) |

2022 |

2023 |

2024 |

2025 |

2026 |

2027 |

|---|---|---|---|---|---|---|

|

CA middelen |

500 |

1.900 |

4.100 |

4.200 |

3.000 |

3.000 |

|

w.v. intensivering |

500 |

1.400 |

2.800 |

2.800 |

1.850 |

1.850 |

|

w.v. onderhoud |

|

500 |

1.300 |

1.400 |

1.150 |

1.150 |

|

VJN |

600 |

1.900 |

2.200 |

2.200 |

2.200 |

|

|

w.v. extra middelen |

|

400 |

1.700 |

2.000 |

2.000 |

2.000 |

|

w.v. toerekening |

|

200 |

200 |

200 |

200 |

200 |

|

totaal |

500 |

2.500 |

6.000 |

6.400 |

5.200 |

5.200 |

Vraag 2

Kan een overzicht worden verstrekt van de 21,7 miljard euro die de beleidsdepartementen tot en met 2027 claimen? Of kunnen de uitwerkingsbrieven openbaar worden gemaakt?

Antwoord op vraag 2

Zoals uit de onderliggende geopenbaarde beslisnota’s bij de Voorjaarsnota naar voren komt, bleek uit een eerste inventarisatie een totaal van circa 21,4 miljard euro door beleidsdepartementen in de uitwerkingsbrieven bij het Ministerie van Financiën ingediend. Dit betreft een grove cumulatieve inschatting voor de jaren 2022 t/m 2027 en bestaat zowel uit uitvoeringstegenvallers als beleidsclaims. Onderstaande tabel laat het betreffende totaaloverzicht van deze eerste inventarisatie zien (daterend van maart jl.):

|

In mln. euro, + = saldoverslechterend |

2022 |

2023 |

2024 |

2025 |

2026 |

2027 |

|---|---|---|---|---|---|---|

|

Algemene Zaken |

0 |

0 |

0 |

0 |

0 |

0 |

|

Buitenlandse Zaken & BHOS (HGIS) |

22 |

51 |

60 |

60 |

58 |

55 |

|

Justitie en Veiligheid |

165 |

471 |

640 |

851 |

1.111 |

1.135 |

|

w.v. Asiel |

– 49 |

51 |

126 |

189 |

301 |

293 |

|

Binnenlandse Zaken en Koninkrijksrelaties (incl. H2) |

– 20 |

188 |

208 |

265 |

303 |

333 |

|

w.v. Huurtoeslag |

– 81 |

43 |

143 |

192 |

240 |

271 |

|

Onderwijs, Cultuur en Wetenschap |

– 109 |

– 19 |

– 260 |

328 |

– 250 |

– 218 |

|

Financiën |

88 |

197 |

256 |

163 |

0 |

0 |

|

Defensie |

PM |

PM |

PM |

|||

|

Infrastructuur en Waterstaat |

185 |

4 |

4 |

4 |

4 |

4 |

|

Economische Zaken en Klimaat |

1.679 |

786 |

905 |

799 |

340 |

16 |

|

Landbouw, Natuur en Voedselkwaliteit |

– 29 |

76 |

84 |

87 |

45 |

49 |

|

Sociale Zaken en Werkgelegenheid |

168 |

349 |

427 |

381 |

413 |

360 |

|

w.v. AKW en uitvoeringsinformatie |

146 |

206 |

280 |

240 |

260 |

209 |

|

Volksgezondheid, Welzijn en Sport |

3.033 |

2.662 |

2.338 |

3 |

– 1 |

0 |

|

Totaal |

5.182 |

4.765 |

4.662 |

2.941 |

2.023 |

1.734 |

Vraag 3

Kan een overzicht worden verstrekt van alle maatregelen uit het Coalitieakkoord en kan hierbij per maatregel worden aangegeven of en waar deze zijn verwerkt of zal worden verwerkt?

Antwoord op vraag 3

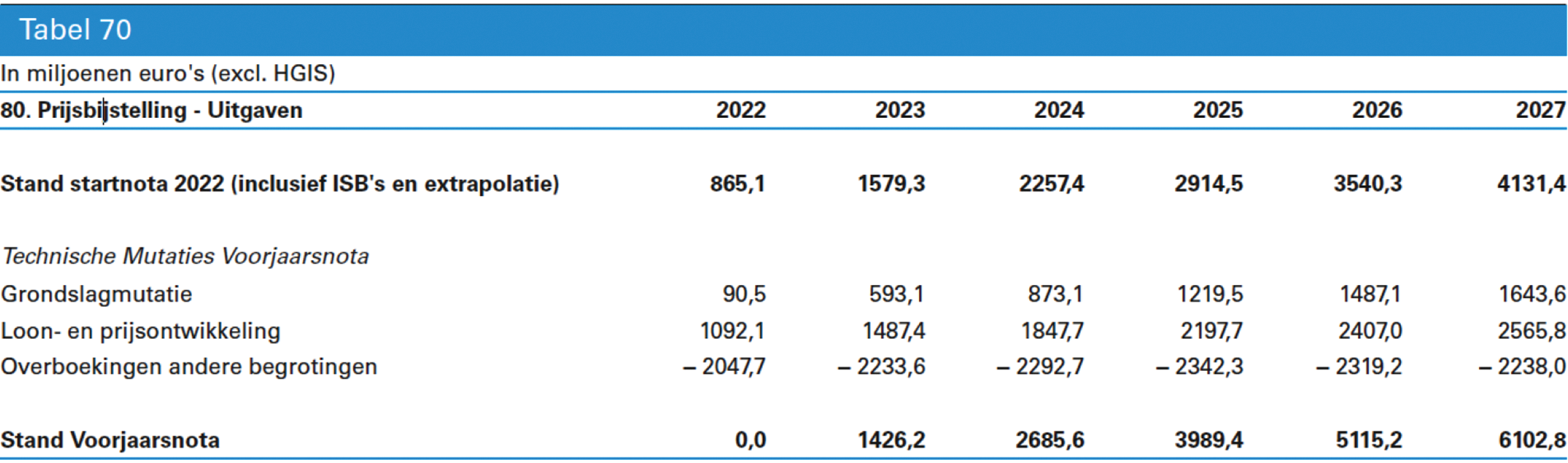

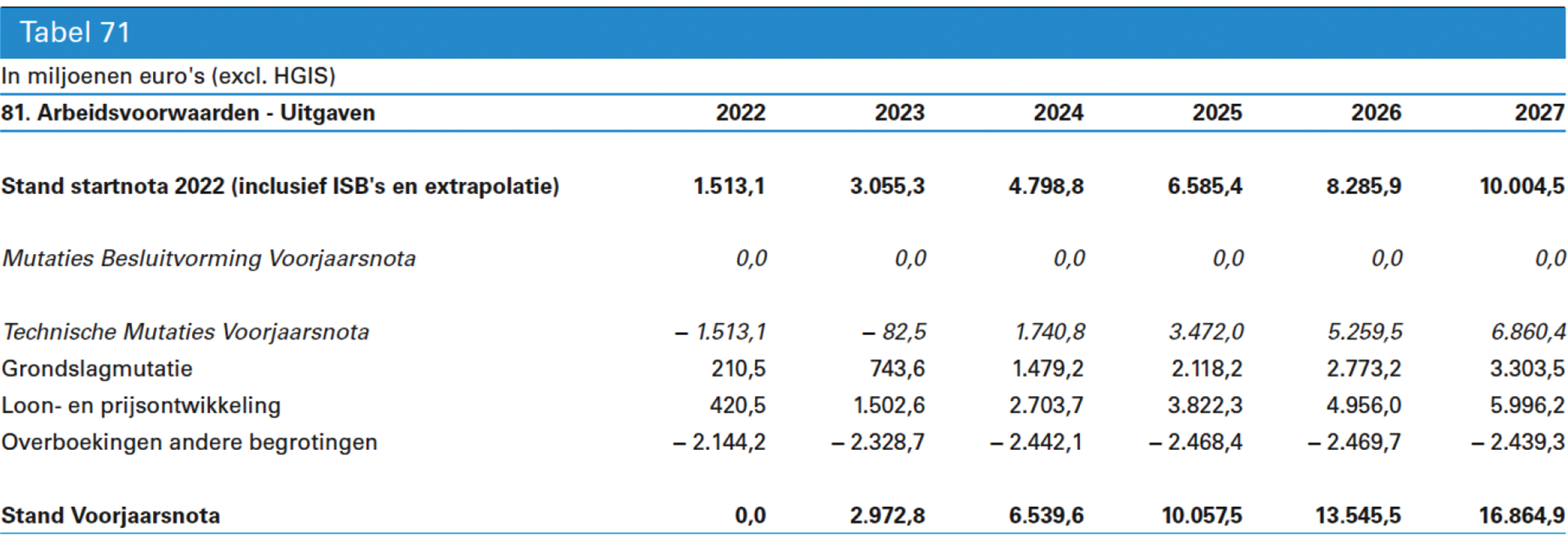

In bijlage 3 van de Voorjaarsnota is in tabel 80 op maatregelniveau een overzicht opgenomen van de middelen uit het Coalitieakkoord die zijn overgeheveld naar departementale begrotingen. In tabel 81 van dezelfde bijlage zijn de nog resterende Coalitieakkoordmiddelen op de Aanvullende Post opgenomen.

Vraag 4

Wat betekent de bezuiniging op het Klimaatfonds voor huishoudens? Kunt u uitsluiten dat zij extra moeten bijdragen vanwege deze bezuiniging?

Vraag 55

Kunt u toelichten hoe het kabinet de klimaatdoelen uit het Coalitieakkoord beoogt te realiseren nu daarvoor minder financiële middelen beschikbaar zijn in het Klimaatfonds? Welke aanvullende normerende afspraken worden daarvoor gemaakt?

Vraag 158

Wat wordt bedoeld met «op het terrein van klimaat en stikstof worden aanvullende normerende afspraken gemaakt zodat het doelbereik verbetert»?

Vraag 159

Wat is de relatie tussen meer normerende afspraken en minder subsidies?

Vraag 160

Wat betreft de passages: «Op het terrein van klimaat en stikstof worden aanvullend normerende afspraken gemaakt zodat het doelbereik verbetert. Doordat deze normerende afspraken een belangrijke bijdrage leveren aan het doelbereik zijn minder subsidies nodig» en «De verlaging van het Klimaatfonds zal worden ingevuld door te korten op middelen die gereserveerd waren voor vroegefase-opschaling van hernieuwbare energiedragers.»; wat zijn deze aanvullend normerende afspraken en welke bedrijven worden hierdoor geraakt? Wat is het effect van het korten op middelen die gereserveerd waren voor vroegefase-opschaling van hernieuwbare energiedragers en welke projecten en/of bedrijven worden hierdoor geraakt?

Antwoord op vraag 4, 55, 158, 159 en 160

Het kabinet heeft bij de Voorjaarsnota in totaal 1,54 miljard euro uit het Klimaatfonds en het Transitiefonds onttrokken en daarbij aangegeven dat dit niet ten koste mag gaan van het doelbereik. Klimaat- en stikstofbeleid is in de regel een combinatie van normering, beprijzing en subsidies of publieke investeringen. Op het terrein van klimaat en stikstof is bij VJN besloten aanvullend normerende afspraken te maken zodat het doelbereik verbetert. Doordat deze normerende afspraken een belangrijke bijdrage leveren aan het doelbereik zijn minder subsidies nodig.

Het kabinet zal de vormgeving van deze aanvullende normerende maatregelen verder uitwerken in de context van de bredere klimaat- en stikstofplannen en zal de Kamer hier nader over informeren zodra de fondsen operationeel zijn en hier besluitvorming over heeft plaatsgevonden. Omdat deze besluitvorming nog moet plaatsvinden is op dit moment nog geen nadere toelichting mogelijk op de gevolgen voor huishoudens of bedrijven.

Vraag 5

Welk deel van de meevallende aardgasbaten worden veroorzaakt door hogere winning uit het Groningenveld?

Vraag 58

Kan van de meerjarige gasmeevaller in de Voorjaarsnota worden aangegeven welk deel het gevolg is van gestegen prijzen en welk deel het gevolg van hogere winning dan eerder geraamd?

Vraag 59

Welk deel van een hogere gaswinning dan geraamd, is daarbij afkomstig van extra gaswinning uit het Groningenveld?

Antwoord op vraag 5, vraag 58 en vraag 59

De gasbaten op de rijksbegroting bestaan in hoofdzaak uit opbrengsten uit dividend EBN en de Mijnbouwafdrachten. Met het wijzigingsbesluit op 1 april 2022 is de gaswinning uit het Groningengasveld verhoogd van 3,9 naar 4,5 miljard Nm3. De extra inkomsten die hier mee gemoeid zijn circa 0,3 miljard euro. Onder andere vanwege de volatiliteit van de gasprijzen zijn de extra baten van deze gaswinning uit het Groningenveld slechts bij benadering te ramen. Aangenomen wordt dat de helft van de hierboven genoemde extra 0,3 miljard in 2022 zal binnenkomen en de andere helft in 2023.

Het restant van de extra gasbaten die bij VJN verwerkt zijn vloeit grotendeels voort uit de opwaartse bijstelling door het prijseffect en de bedrijfsresultaten van EBN.

Vraag 6

Waarvoor wordt de 0,15 miljard euro meevallende aardgasbaten ingezet die nog niet is ingezet als dekking voor het koopkrachtpakket?

Vraag 74

Van de gasmeevaller van 2,4 miljard euro is 2,25 miljard euro ingezet als dekking voor het koopkrachtpakket; waarvoor is de resterende 0,15 miljard euro ingezet?

Antwoord op vraag 6 en vraag 74

In het voorjaar worden alle generale baten en tegenvallers integraal gewogen, hierbij is de resterende 0,15 miljard ingezet om tegenvallers te dekken. Het is echter niet een-op-een te achterhalen hoe deze additionele baten dit voorjaar zijn ingezet.

Vraag 7

Klopt het dat 1/8e deel van de totale kosten van de 30 procent-regeling opgaat aan inkomens boven de Balkenendenorm? Welk deel van de kosten wordt besteed aan inkomens tussen 1 ton en de Balkenendenorm? Welk deel van de kosten aan inkomens tussen de 40.000 euro en een ton?

Antwoord op vraag 7

Onderstaande tabel laat zien welk deel van de kosten van de 30%-regeling in 2020 werd besteed aan de verschillende inkomensklassen. In 2020 ging 31 procent van de totale kosten van de 30%-regeling op aan inkomens boven de Balkenendenorm (201.000 euro in 2020).

|

Inkomen |

Percentage kosten van de 30%-regeling |

|---|---|

|

<40.000 |

4% |

|

40.000–100.000 |

40% |

|

100.000–201.000 |

26% |

|

>201.000 |

31% |

Vraag 8

Wanneer is duidelijk hoe de voorlopige invulling van het belasten van (inkomen uit) vermogen eruit komt te zien?

Vraag 92a

Wanneer is duidelijk hoe de voorlopige invulling van het belasten op vermogen in 2023 en 2024 eruit komt te zien?

Antwoord op vraag 8 en vraag 92a

De voorlopige invulling van het belasten van de inkomsten uit vermogen in de jaren 2023 en 2024 is al geschetst in de Voorbereidingsbrief technische briefing box 3 van 15 april 2022 (Kamerstuk 35 927, nr. 125). In de brief van 28 april 2022 over Rechtsherstel en overbruggingswetgeving box 3 is aangegeven dat de overbruggingswetgeving wordt gebaseerd op de voor het rechtsherstel gekozen oplossingen, de forfaitaire spaarvariant (Kamerstuk 32 140, nr. 106). Daarmee is mijns inziens de invulling voor de overbruggingsperiode nu al duidelijk. Het wetsvoorstel Overbruggingswetgeving box 3 zal met Prinsjesdag bij uw Kamer worden ingediend.

Vraag 9

Klopt het dat u er naar neigt om ook niet-bezwaarmakers rechtsherstel te bieden, aangezien ook hun grondrechten zijn geschonden en het beperken van de doelgroep voor rechtsherstel zal leiden tot nieuwe procedures en verzoeken om ambtshalve vermindering en dat het goed mogelijk is dat de rechter deze verzoeken zal honoreren?

Vraag 138

Worden mensen die geen bezwaar hebben gemaakt tegen de aanslag op box 3 gecompenseerd? Zo ja, op welke wijze?

Antwoord op vraag 9 en vraag 138

Uit het arrest van de Hoge Raad van 20 mei volgt geen juridische verplichting om rechtsherstel toe te passen bij niet-bezwaarmakers, van wie de aanslag op de dag van het kerstarrest al onherroepelijk vaststond. Tijdens de augustusbesluitvorming zal worden besloten of de niet-bezwaarwakers toch rechtsherstel wordt geboden en zo ja hoe dit rechtsherstel er dan zou moeten uitzien. Op dit moment worden verschillende scenario’s uitgewerkt. Over deze scenario’s ontvangt uw Kamer voor het zomerreces een brief. Uiterlijk op Prinsjesdag laat het kabinet weten of en op welke wijze ook rechtsherstel zal worden geboden aan de groep niet-bezwaarmakers.

Vraag 10

Zijn er AOW-gerechtigden die er per saldo door de verhoging van de AOW-uitkering en de afschaffing van de inkomensondersteuning AOW-gerechtigden (IOAOW) op achteruit gaan? Zo ja, om welke inkomensgroep(en) gaat het en hoe groot is de inkomensachteruitgang?

Vraag 94

Klopt het dat de meeste IOAOW-gerechtigden per saldo door de verhoging van de AOW-uitkering van 7,5 procent er toch op vooruit gaan? Zijn er IOAOW-gerechtigden die er toch op achteruit gaan en zo ja in welke situatie?

Antwoord op vragen 10 en 94

AOW-gerechtigden met een volledige opbouw AOW hebben door de verhoging van de AOW-uitkering en de afschaffing van de IOAOW een positief inkomenseffect. Kort samengevat is het positieve effect van de verhoging van de AOW groter dan het negatieve effect van de afschaffing van de IOAOW. Beide effecten zijn in bruto termen en inkomensonafhankelijk.

Een verschil tussen de IOAOW en de AOW is dat de IOAOW buiten de middelentoets van de AIO valt. Daarom heeft de afschaffing van de IOAOW een negatief inkomenseffect voor gepensioneerden met onvolledige AOW-opbouw. Hiertegenover staat echter een stijging van de bijstandsnorm voor gepensioneerden waardoor per saldo een positief inkomenseffect resteert.

Per saldo resteert een positief inkomenseffect doordat het positief effect van de stijging van de bijstandsnorm voor gepensioneerden uit het coalitieakkoord groter is dan het negatief effect van de afschaffing van de IOAOW.

Onderstaande tabel geeft een indicatie voor verschillende AOW-opbouwpercentages. Daarin zijn onderstaande bedragen gebaseerd op de meest actuele raming van het CPB uit maart 2022. De exacte bedragen kunnen anders uitvallen, omdat de uiteindelijke ontwikkeling van bijvoorbeeld de cao-lonen kan afwijken van de huidige raming.

|

25% AOW-opbouw |

50% AOW-opbouw |

75% AOW-opbouw |

||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

Pakket |

CA1 |

VJN-CA2 |

VJN+CA3 |

VJN4 |

CA |

VJN-CA |

VJN+CA |

VJN |

CA |

VJN-CA |

VJN+CA |

VJN |

|

Bruto AOW (1) |

0 |

223 |

223 |

4.813 |

0 |

446 |

446 |

9.626 |

0 |

669 |

669 |

14.439 |

|

Bruto IOAOW (2) |

0 |

– 88 |

– 88 |

0 |

0 |

– 176 |

– 176 |

0 |

0 |

– 264 |

– 264 |

0 |

|

IAB Zvw5 (3) |

0 |

8 |

8 |

288 |

0 |

16 |

16 |

576 |

0 |

24 |

24 |

863 |

|

Loonheffing (4) |

0 |

43 |

43 |

923 |

0 |

86 |

86 |

1.845 |

0 |

128 |

128 |

2.768 |

|

Heffingskortingen (5) |

384 |

– 384 |

0 |

4.084 |

384 |

– 384 |

0 |

4.084 |

384 |

– 384 |

0 |

4.084 |

|

Te betalen belasting (6=4–5) |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

AIO-aanvulling (7) |

513 |

– 202 |

311 |

10.284 |

513 |

– 411 |

102 |

5.758 |

513 |

– 621 |

– 108 |

1.233 |

|

Netto inkomen (8=1+2+7-3-6) |

513 |

– 75 |

438 |

14.809 |

513 |

– 157 |

356 |

14.809 |

513 |

– 240 |

273 |

14.809 |

Vraag 11

Hoe gaat u de motie van het lid Alkaya (Kamerstuk 35 925, nr. 85) over het zwaarder belasten van vermogens boven een miljoen uitvoeren? Wanneer geeft u hier duidelijk over?

Antwoord op vraag 11

In aanloop naar Prinsjesdag zal het kabinet kijken naar de wijze waarop de verhouding tussen lasten op vermogen en arbeid meer in balans kan worden gebracht. Hierbij wordt voor maatregelen in ieder geval gekeken naar de uitkomsten van het Interdepartementaal Beleidsonderzoek (IBO) Vermogensverdeling dat voor de zomer wordt afgerond. Het kabinet zal deze meenemen in de discussie over lasten op arbeid en vermogen. Uiterlijk op Prinsjesdag komt het kabinet hier bij uw Kamer op terug.

Vraag 12

Kunt u aangeven in hoeverre en hoe de drie miljard euro die in het Coalitieakkoord structureel werd beloofd voor lastenverlichting voor lage- en middeninkomens, werkenden en gezinnen wordt aangewend?

Vraag 33

Kunt u de concrete invulling van de koopkrachtmaatregelen uit de Startnota geven (graag uitsplitsen)?

Vraag 41

Kunt u aangeven hoe de 3 miljard euro koopkracht uit het Coalitieakkoord is vormgegeven?

Antwoord op vragen 12, 33 en 41

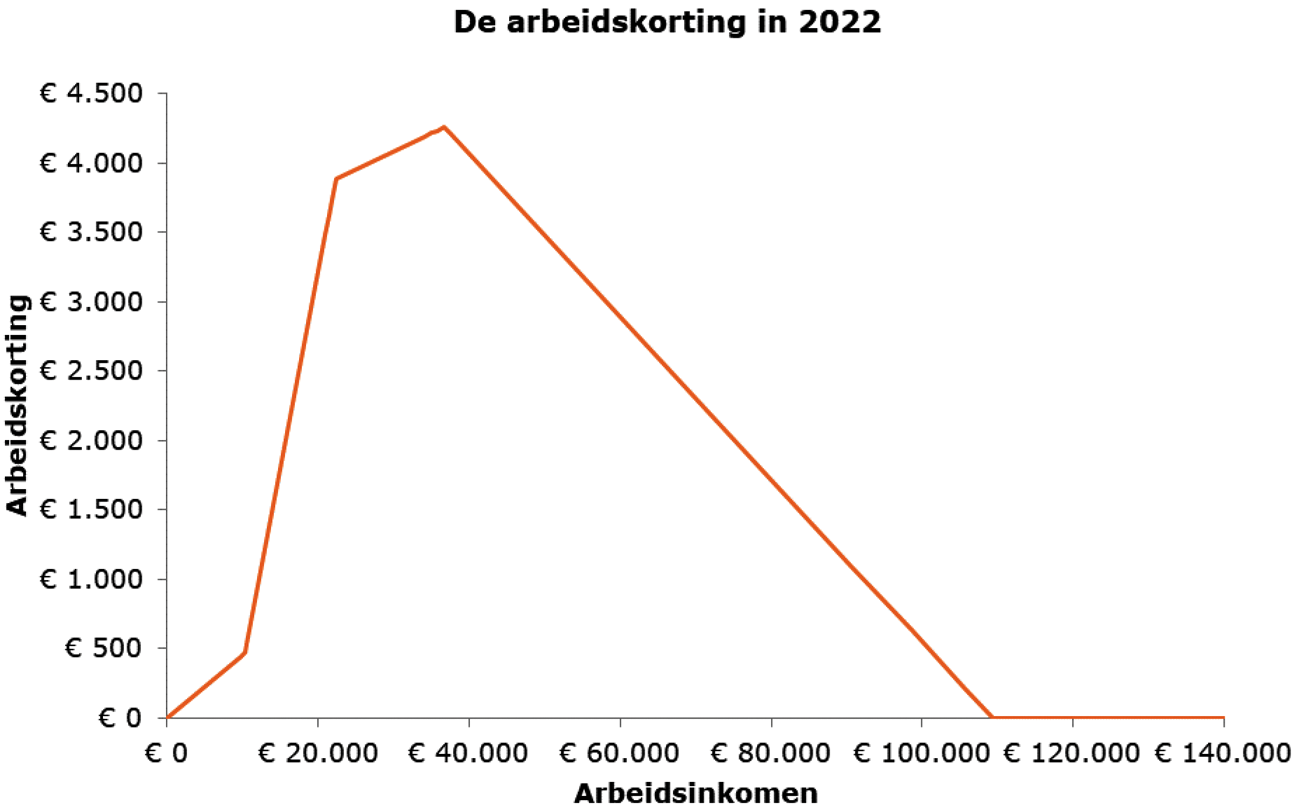

Het drie miljard pakket voor lastenverlichting voor lage- en middeninkomens is voorlopig ingevuld in de startnota (Kamerstuk 35 925, nr. 143). De definitieve invulling vindt plaats in augustus. De voorlopige invulling van dit pakket bestaat voornamelijk uit het verhogen van de arbeidskorting (AK). Dit betreft ongeveer 2,7 miljard. Deze wordt verhoogd met ongeveer 400 euro (384 euro bij de eerste twee knikpunten en 434 euro bij het laatste knikpunt). Om het voordeel vooral bij lage- en middeninkomens terecht te laten komen, is gekozen om de arbeidskorting vanaf het derde knikpunt sneller af te bouwen. Ook is de doorwerking van de verhoging van het wettelijk minimumloon (WML) op de AK teruggedraaid.

Voor ouderen met middeninkomens is hier in de startnota een verhoging van de ouderenkorting tegenover gezet. Deze geplande verhoging van de ouderenkorting is in de voorjaarsnota teruggedraaid om de verhoging van de AOW, waarvan de AOW-gerechtigden met een laag inkomen vooral van profiteren, mogelijk te maken.

Om werken lonender te maken en een evenwichtig koopkrachtbeeld voor verschillende groepen te bereiken, is het voordeel van de WML-verhoging in de voorlopige invulling voor een aantal groepen vermindert. Zo wordt de dubbele algemene heffingskorting in de bijstand versneld afgebouwd en de jonggehandicaptenkorting gehalveerd.

Omdat bovenstaande uitgaven uitkomen op meer dan drie miljard, is de eerste schijf in de inkomstenbelasting ingekort. Hiermee worden lage- en middeninkomens ontzien. Het drie miljard pakket wordt dus vooral ingezet voor een verhoging van de arbeidskorting voor werkenden met lage- en middeninkomens en het verhogen van de AOW.

Vraag 13

Hoeveel zou het kosten wanneer de energiebelasting op gas in de eerste schijf voor huishoudens gedurende een jaar op nul zou worden gezet? En hoeveel wanneer dit zowel voor huishoudens als bedrijven gebeurt?

Antwoord op vraag 13

In de Europese richtlijn energiebelastingen zijn minimumtarieven opgenomen. Het verlagen van het tarief in de energiebelasting naar nul is niet toegestaan. Wel is het cf. de richtlijn toegestaan om de energiebelasting op aardgas (tijdelijk) zeer substantieel te verlagen. In de tarieven van de energiebelasting wordt daarnaast geen onderscheid gemaakt tussen huishoudens en bedrijven. Het is daarom niet mogelijk om de energiebelasting alleen voor bedrijven of specifiek voor huishoudens te verlagen. Het energieverbruik van huishoudens zit volledig opgesloten in de eerste schijf. Een verlaging van de energiebelasting kan wel meer gericht worden op huishoudens, door alleen het tarief van de eerste schijf te verlagen. Deze tariefverlaging geldt dan ook voor het energieverbruik van bedrijven in de eerste schijf.

Zie ook onderstaande tabel X met een uitsplitsing van de aardgasopbrengsten over de verschillende verbruiksschijven. De opbrengsten voor aardgas zijn geschaald naar het realisatiecijfer voor de energiebelasting en ODE (bron: Centraal Bureau voor de Statistiek). De budgettaire opbrengst van de eerste schijf aardgas in de energiebelasting bedraagt circa 5,2 miljard euro per jaar.

|

Opbrengsten EB + ODE (aardgas) |

Wv. bijdrage huishoudens |

Wv. bijdrage bedrijven |

|

|---|---|---|---|

|

1e schijf |

€ 5,2 mld |

€ 3,6 mld |

€ 1,6 mld |

|

2e schijf |

€ 0,1 mld |

€ 0,1 mld |

|

|

3e schijf |

€ 0,1 mld |

€ 0,1 mld |

|

|

4e schijf |

€ 0,1 mld |

€ 0,1 mld |

|

|

Totaal |

€ 5.4 mld |

€ 3.6 mld |

€ 1.8 mld |

Het tijdelijk op nihil stellen van de belastingtarieven in de 1e schijf aardgas voor energiebelasting en ODE leidt tot een budgettaire derving van bijna 5,2 miljard euro. Het is tot slot praktisch onuitvoerbaar om deze maatregel geïsoleerd voor huishoudens toe te passen, aangezien de belastingplichtige energieleveranciers niet weten wie zich achter een gasaansluiting bevindt, een huishouden of een bedrijf.

Vraag 14

Hoeveel zou het een gemiddeld huishouden schelen wanneer de energiebelasting op gas (tijdelijk) wordt afgeschaft?

Antwoord op vraag 14

Zoals al in het antwoord op vraag 13 is aangegeven, is het volgens de Europese richtlijn energiebelastingen niet toegestaan om het tarief in de energiebelasting geheel naar nul te verlagen. Wel is het cf. de richtlijn toegestaan om de energiebelasting op aardgas (tijdelijk) zeer substantieel te verlagen.

Het kabinet heeft daarnaast alleen invloed op de ontwikkeling van het belastingdeel van de energierekening. De ontwikkeling van de totale energierekening is ook afhankelijk van de leveringstarieven en de netwerktarieven die door energieleveranciers in rekening worden gebracht. Er kan daarom niet worden aangegeven hoe de energierekening van een gemiddeld huishouden zich in totaliteit zal ontwikkelen zodra de energiebelasting op aardgas (tijdelijk) wordt afgeschaft.

Wel kan voor een huishouden met een gemiddeld gas- en elektriciteitsverbruik1 de ontwikkeling van het belastingdeel van de energierekening in beeld worden gebracht. Waarbij geldt dat er sprake is van een forse spreiding rondom dit gemiddelde verbruik. De daadwerkelijke omvang van het belastingdeel van de energierekening is dan ook afhankelijk van het specifieke gas- en elektriciteitsverbruik van een huishouden.

Zie in de onderstaande tabel hoe het belastingdeel van de energierekening van een gemiddeld huishouden per 2022 is opgebouwd. Waarbij het cf. de richtlijn is toegestaan om de lasten op gas (tijdelijk) zeer substantieel te verlagen. In de tabel is uitgegaan van een gemiddeld en constant energieverbruik in 2022 van 1.170 m3 gas en 2.384 kWh elektriciteit.

|

2022 (basispad) |

|

|---|---|

|

Energiebelasting – gas |

€ 425 |

|

Energiebelasting – elektriciteit |

€ 88 |

|

ODE – gas |

€ 101 |

|

ODE – elektriciteit |

€ 73 |

|

Belastingvermindering |

– € 682 |

|

BTW |

€ 1 |

|

Totaal (belastingdeel energierekening) |

€ 6 |

Vraag 15

Hoeveel kost het om het minimumloon vanaf 1 januari 2023 te verhogen naar 15 euro per uur wanneer alle koppelingen met de uitkeringen volledig zouden blijven bestaan?

Vraag 81

Hoeveel kost het om het minimumloon vanaf 1 januari 2023 te verhogen naar 12 euro per uur wanneer alle koppelingen met de uitkeringen volledig zouden blijven bestaan?

Vraag 82

Hoeveel kost het om het minimumloon vanaf 1 januari 2023 te verhogen naar 13 euro per uur wanneer alle koppelingen met de uitkeringen volledig zouden blijven bestaan?

Vraag 83

Hoeveel kost het om het minimumloon vanaf 1 januari 2023 te verhogen naar 14 euro per uur wanneer alle koppelingen met de uitkeringen volledig zouden blijven bestaan?

Vraag 99

Wat zijn de kosten om het wettelijk minimumloon per 1 januari 2023 te verhogen naar 12 euro per uur bij een 36-urige werkweek volledig gekoppeld? Wat zijn deze kosten voor een verhoging naar 13 en 14 euro per uur?

Antwoord op vragen 15, 81, 82, 83 en 99

Rekening houdend met de meest recente CPB-raming (CEP) van de contractloonontwikkeling komt het minimumloon per uur, uitgaande van een 36-urige werkweek en zonder beleidsmatige verhoging, uit op 11,45 euro per uur per 1-1-2023. Onderstaande tabel geeft een grove indicatie van de kosten voor de overheid die samenhangen met een verhoging van het wettelijk minimumloon (Wml) naar bruto 12 euro, 13 euro, 14 euro en 15 euro per 1-1-2023. De hiermee samenhangende procentuele beleidsmatige verhogingen bedragen respectievelijk ca. 4,8 procent, 13,5 procent, 22,3 procent en 31 procent ten opzichte van de hoogte van 11,45 euro. Deze kosten treden op doordat is verondersteld dat alle aan het minimumloon gekoppelde regelingen meestijgen. De doorwerking op de AOW is budgettair het grootst (bedraagt circa 50 procent van de kosten voor de overheid). Naast hogere kosten voor de overheid leidt een hoger minimumloon tot hogere werkgeverslasten.

|

In miljarden euro |

2023 |

2024 |

2025 |

2026 |

2027 |

|---|---|---|---|---|---|

|

Wml naar € 12 |

3,0 |

3,0 |

2,9 |

2,9 |

2,9 |

|

Wml naar € 13 |

8,6 |

8,4 |

8,1 |

8,1 |

8,1 |

|

Wml naar € 14 |

14,1 |

13,8 |

13,3 |

13,3 |

13,4 |

|

Wml naar € 15 |

19,6 |

19,2 |

18,5 |

18,5 |

18,6 |

Bovenstaande tabel bevat de kosten die samenhangen met een verhoging met generieke doorwerking. Dit omdat een verhoging per 2023 enkel gerealiseerd kan worden via AMvB. De kosten bij een verhoging per AMvB zijn hoger dan de kosten bij verhoging via wetswijziging, omdat bij eerstgenoemde de verhoging een generieke doorwerking kent. De kosten in de tabel betreffen een grove inschatting in miljarden euro.

Zoals bovenstaand aangegeven betreffen dit de kosten ten opzichte van een situatie waarin het minimumloon niet beleidsmatig verhoogd wordt (dus voor de voorgestelde verhoging van 2,5 procent uit de Voorjaarsnota). De kosten van het verhogen van het Wml met 2,5 procent in 2023 zijn per jaar ca. 1,5–1,6 miljard euro. Deze worden in de Voorjaarsnota gedekt.

Vraag 16

Hoeveel kost het de corporatiesector wanneer de huren dit jaar worden bevroren (geen huurverhoging per 1 juli a.s.)? En hoeveel zou het de vrije sector kosten?

Antwoord op vraag 16

Als er in 2022 een huurbevriezing zou gelden voor de gereguleerde huursector in plaats van de huidige maximering op 2,3 procent, dan kost dit corporaties naar schatting op jaarbasis circa 350 miljoen euro en overige verhuurders circa 75 miljoen euro. Geldt de huurbevriezing ook voor de vrije sector, dan stijgt het effect voor corporaties beperkt, afgerond nog steeds circa 350 miljoen euro. Voor de overige verhuurders wordt het effect op jaarbasis circa 200 miljoen euro. Wet- en uitvoeringstechnisch is het echter niet meer mogelijk om de huren in het lopende jaar 2022 te bevriezen.

Vraag 17

Hoeveel kost het de corporatiesector wanneer de huren volgend jaar worden bevroren (geen huurverhoging per 1 juli 2023)? En hoeveel zou het de vrije sector kosten?

Antwoord op vraag 17

Het effect van huurbevriezing in 2023 is nog onzeker omdat de relevante stijging van de consumentenprijsindex pas in december 2022 bekend is. Als de maand-op-maand inflatie vanaf april 2022 ongewijzigd blijft, dan is het relevante percentage 7,8 procent. Bij een stijging van de relevante consumentenprijsindex van 7,8 procent dan kost huurbevriezing corporaties op jaarbasis circa 1.150 miljoen euro en overige verhuurders circa 250 miljoen euro. Geldt de huurbevriezing ook voor de vrije sector, dan stijgt het effect voor corporaties naar circa 1.200 miljoen euro. Voor de overige verhuurders wordt het effect op jaarbasis circa 750 miljoen euro.

Vraag 18

Kunt u aangeven welke mogelijkheden de Europese regels bieden om btw-tarieven aan te passen en om producten onder te brengen in een andere tariefgroep? Tot hoe ver mag het algemene tarief van 21 procent worden verlaagd? Tot hoe ver mag het verlaagde tarief van 9 procent worden verlaagd?

Vraag 20

In hoeverre staat het lidstaten vrij om – tijdelijk – geen btw te heffen op voedingsmiddelen? Hoeveel kost dit?

Antwoord 18 en 20

Het kabinet heeft op 3 juni jl. de Fiscale Beleids- en uitvoeringsagenda2 naar de Tweede Kamer gestuurd met daarbij een bijlage3 waarin uitgebreid wordt toelicht wat de mogelijkheden zijn die de Btw-(tarieven)richtlijn biedt wat betreft btw-tarieven. Daarin wordt ook ingegaan op voedingsmiddelen.

Op basis van de Btw-richtlijn moet het algemene tarief minimaal 15 procent bedragen. Het verlaagde tarief moet minimaal 5 procent bedragen. Daarnaast zijn er een aantal productcategorieën4 waarop een super-verlaagd (tussen 0 procent en 5 procent) of nultarief (0 procent) mag worden toegepast.

Vraag 19

Hoeveel kost het om de btw op voedingsmiddelen zo ver mogelijk te verlagen? Hoeveel kost het wanneer ook de btw op water wordt verlaagd? En hoeveel wanneer ook de btw op geneesmiddelen en hulpmiddelen wordt verlaagd?

Antwoord op vraag 19

Momenteel is op voedingsmiddelen (inclusief water) en op geneesmiddelen en hulpmiddelen reeds het verlaagde tarief van 9 procent van toepassing. Deze tarieven verlagen naar 0 procent leidt tot een budgettaire derving van in totaal 6,5 miljard euro; 5,4 miljard euro voor voedingsmiddelen inclusief water (5,3 miljard euro exclusief water) en 1,1 miljard euro voor geneesmiddelen en hulpmiddelen.

Vraag 20

In hoeverre staat het lidstaten vrij om – tijdelijk – geen btw te heffen op voedingsmiddelen? Hoeveel kost dit?

Antwoord op vraag 20

Zie vraag 18

Vraag 21

Hoe is de inflatie opgebouwd? Welke rol speelt het ECB-beleid hierin? En welke rol spelen de winsten van bedrijven hierin?

Antwoord op vraag 21

Voor de Russische invasie van Oekraïne was er mondiaal al sprake van oplopende inflatie, gedreven door hogere energieprijzen en knelpunten in internationale waardeketens. Sinds de invasie zijn de prijzen nog verder gestegen, met name voor energie, voedsel en grondstoffen. Hierdoor is de inflatie opgelopen tot historische niveaus. De inflatie in mei was in Nederland, volgens het CBS 10,2 procent op basis van de geharmoniseerde consumentenprijsindex (HICP). Het grootste deel van de inflatie wordt verklaard door een stijging van energieprijzen. In mindere mate stijgen ook de prijzen van voedingsmiddelen, industriële goederen en diensten.5

De ECB streeft naar een inflatieniveau van 2 procent op middellange termijn. De inflatie in het eurogebied lag de afgelopen jaren op een laag niveau, maar vanwege bovengenoemde factoren is deze nu gestegen tot ver boven de 2 procent. Bij de huidige inflatie vind ik het dan ook niet vreemd dat er gekeken wordt naar de ECB. We mogen verwachten dat de ECB op de huidige inflatieniveaus zal reageren zodat de hoge inflatie zich niet in de economie nestelt. In reactie op de hoge inflatie heeft de ECB de bestaande aankoopprogramma’s van onder andere staatsobligaties (kwantitatieve verruiming) de afgelopen periode afgebouwd. Naar verwachting eindigen de (netto) aankopen van schuldpapier aan het begin van het derde kwartaal. De ECB heeft aangekondigd dat een eerste renteverhoging daarna zal plaatsvinden. De depositorente, de rente die banken ontvangen als ze geld stallen bij de ECB, bedraagt momenteel –0,5 procent.

De forse stijging van huishoudbesparingen en een uitzonderlijk sterke mondiale vraag naar goederen en grondstoffen hebben ertoe geleid dat het prijszettingsvermogen van bedrijven is toegenomen. De beslissing van bedrijven om in reactie op de toegenomen vraag al dan niet hogere prijzen voor goederen en diensten te vragen, bepalen daarmee een deel van de inflatie. Wanneer tegenover de hogere prijzen die bedrijven vragen en ontvangen geen hogere kosten staan, zoals grondstofkosten, energiekosten of loonkosten, zal de winst van bedrijven toenemen. Afhankelijk van de marges zullen stijgingen van ondernemingskosten worden doorberekend aan de consument. Ook dit is een component van de huidige inflatie.

Vraag 22

Hoeveel levert het op wanneer de tweede schijf van de vennootschapsbelasting (vpb) wordt verhoogd naar 36 procent?

Vraag 23

Hoeveel levert het op wanneer – naast het verhogen van de tweede schijf van de vpb naar 36 procent – een extra tariefschijf in de vpb wordt toegevoegd die winsten van 750.000 euro of meer belast met 50 procent? En 60 procent? En 70 procent? En 80 procent? En 90 procent?

Vraag 24

Hoeveel levert het op wanneer – naast het verhogen van de tweede schijf van de vpb naar 36 procent – een extra tariefschijf in de vpb wordt toegevoegd die winsten van 1 miljoen euro of meer belast met 50 procent? En 60 procent? En 70 procent? En 80 procent? En 90 procent?

Antwoord op vraag 22, 23, en 24

Het verhogen van de tweede schijf van de vennootschapsbelasting jaar 36 procent heeft een budgettair effect van ongeveer 8 miljard euro. In onderstaande tabel worden de budgettaire effecten van een derde schijf, waarbij ook de opbrengst van verhoogde tarief naar 36 procent in is meegeteld.

|

x mrd (€) |

Tarief derde schijf |

||||

|---|---|---|---|---|---|

|

Derde schijfgrens bij |

50% |

60% |

70% |

80% |

90% |

|

€ 750.000 |

15 |

22 |

30 |

37 |

44 |

|

€ 1.000.000 |

15 |

22 |

29 |

36 |

42 |

De cijfers die hier worden weergeven zijn de budgettaire gevolgen met de reguliere gedrags- en economische effecten voor beperkte tariefsaanpassingen. Bij deze gedragseffecten en bedragen moet echter een voorbehoud gemaakt worden. Zo zal met deze tariefstructuur Nederland internationaal zeer uit de pas gaan lopen en kan een verplaatsing van winst naar het buitenland verwacht worden. Daarnaast wordt de prikkel om bedrijven op te splitsen en zo vaker gebruik te maken van het lage tarief verder versterkt. Ook heeft dit een negatief effect op het investeringsklimaat. Doordat de voorgestelde tariefsaanpassingen zeer groot zijn, zullen de gedragseffecten waarschijnlijk aanmerkelijk groter zijn dan de reguliere gedragseffecten. Dit zal leiden tot een aanmerkelijk lagere opbrengst.

Vraag 25

Hoeveel inkomstenbelasting levert het op wanneer de pensioenen worden geïndexeerd per 2023?

Antwoord op vraag 25

Volgens de ramingen van het Centraal Planbureau uit het Centraal Economisch Plan 2022 is de mate van indexering van de pensioenen in 2023 als volgt:

|

Mate van indexering pensioenen overheid |

29,7% |

|

Mate van indexering pensioenen zorg |

16,0% |

|

Mate van indexering pensioenen overig |

54,9% |

Indien de pensioenen in de sectoren overheid, zorg en overig in plaats daarvan met 100 procent zouden worden geïndexeerd in 2023, levert dat in dat jaar circa 580 miljoen euro aan loon- en inkomstenbelasting en premies volksverzekeringen op.

Vraag 26

Hoeveel levert het netto op wanneer de dividendbelasting wordt verdubbeld?

Antwoord op vraag 26

De netto-opbrengst van de dividendbelasting wordt behaald bij portfoliodividenden die door buitenlandse aandeelhouders worden ontvangen. In bijna alle belastingverdragen is een maximaal tarief van 15 procent over portfoliodividenden afgesproken, conform het OESO-modelverdrag. Een verhoging van het tarief boven de huidige 15 procent zal dus vooral leiden tot meer verrekening in binnenlandse situaties en meer teruggaaf op grond van het toepasselijke verdrag in buitenlandse situaties. Een eventuele opbrengst zal daarom naar verwachting gering zijn. Daarnaast zou deze maatregel een aanmerkelijke uitvoeringslast opleveren voor de Belastingdienst, aangezien die veel meer teruggaafverzoeken zal moeten behandelen.

Vraag 27

Hoeveel kost het om de algemene heffingskorting met 1.000 euro te verhogen, wanneer de afbouw zo plaats vindt dat het maximale bedrag waarop nog algemene heffingskorting van toepassing is, blijft staan op 69.398 euro (en het afbouwpercentage dus omhoog gaat)?

Vraag 28

Hoeveel kost het om de algemene heffingskorting met 500 euro te verhogen, wanneer de afbouw zo plaats vindt dat het maximale bedrag waarop nog algemene heffingskorting van toepassing is, blijft staan op 69.398 euro (en het afbouwpercentage dus omhoog gaat)?

Antwoord op vragen 27 en 28

De kosten zijn weergegeven in Tabel 9. De maatregelen kosten minder vanaf 2025, omdat het kabinet voornemens is per 2025 de algemene heffingskorting af te bouwen met het verzamelinkomen.

|

Maatregel |

2023 |

2024 |

2025 |

structureel |

|---|---|---|---|---|

|

Verhogen algemene heffingskorting met 1.000 euro |

– 8.008 |

– 8.008 |

– 7.954 |

– 7.954 |

|

Verhogen algemene heffingskorting met 500 euro |

– 4.161 |

– 4.161 |

– 4.122 |

– 4.122 |

Overigens blijft bij een verhoging van de algemene heffingskorting het maximale inkomen waarbij de algemene heffingskorting nog van toepassing is onveranderd. Dat maximale inkomen is de grens van de tweede schijf. Het afbouwpercentage neemt dus automatisch toe.

Vraag 29

Kan een overzicht worden verstrekt van alle – al dan niet fiscale – subsidies, tegemoetkomingen en andere overdrachten aan bedrijven?

Antwoord op vraag 29

Een overzicht van de regelingen die ten behoeve van het bedrijfsleven komen, vindt u op Beleidsinstrumenten | Bedrijvenbeleid in beeld

Vraag 30

Klopt het dat Duitsland heeft besloten het openbaar vervoer voor een belangrijk deel erg goedkoop te maken vanwege de gestegen brandstofprijzen? Hoeveel zou het kosten wanneer Nederland ertoe zou besluiten om alle stads- en streekvervoer en de treinverbindingen in de zomermaanden voor 9 euro per maand vrij toegankelijk te maken?

Antwoord op vraag 30

Zie het antwoord bij vraag 72.

Vraag 31

Is het mogelijk de sleuteltabel in toekomstige jaren uit te breiden zodat het parlement gemakkelijker de budgettaire effecten van belastingverhogingen of -verlagingen kan nagaan?

Antwoord op vraag 31

Er wordt elk jaar kritisch gekeken of, en hoe, de sleuteltabel uitgebreid kan worden om de bruikbaarheid zo groot mogelijk te maken. Dit jaar is bijvoorbeeld een tariefsaanpassing in box 2 van de inkomstenbelasting (structurele effect) toegevoegd aan de sleuteltabel. Het is de intentie om ook in toekomstige jaren te blijven kijken of de sleuteltabel uitgebreid dient te worden.

Vraag 32

Kunt u een overzicht geven van alle beloften («cadeautjes») uit het Coalitieakkoord die met de Voorjaarsnota zijn teruggedraaid, inclusief de bijbehorende bedragen?

Antwoord op vraag 32

De Voorjaarsnota bevat maatregelen voor het VPB, Box 3, AOW, defensie en het verhogen van het wettelijk minimumloon (WML). In hoofdstuk 4 van de Voorjaarsnota staat in tabel 7 op p. 13 toegelicht welke keuzes het kabinet heeft gemaakt bij het dekken van de maatregelen. Bijvoorbeeld het niet doorvoeren van de in coalitieakkoord opgenomen stijging van het heffingsvrij vermogen in box 3 en de verlaging van het budget voor het Klimaat- en transitiefonds en het Nationaal Groeifonds. In de plaats daarvan worden op het terrein van klimaat en stikstof aanvullend normerende afspraken gemaakt zodat het doelbereik verbetert.

Vraag 33

Kunt u de concrete invulling van de koopkrachtmaatregelen uit de Startnota geven (graag uitsplitsen)?

Antwoord op vraag 33

Zie vraag 12

Vraag 34

Hoeveel snijdt het kabinet in het Klimaat-, Stikstof- en het Nationaal Groeifond (graag uitsplitsen)?

Antwoord op vraag 34

In totaal buigt het kabinet 2,2 miljard euro om op het Klimaatfonds, het Transitiefonds en het Nationaal Groeifonds. In onderstaande tabel is de verdeling per fonds en per jaar opgenomen.

|

(in mln., + is saldobelastend) |

2022 |

2023 |

2024 |

2025 |

2026 |

2027 |

Totaal |

|---|---|---|---|---|---|---|---|

|

Nationaal Groeifonds |

– 660 |

– 660 |

|||||

|

Klimaatfonds |

– 50 |

– 300 |

– 300 |

– 230 |

– 880 |

||

|

Transitiefonds |

– 100 |

– 200 |

– 200 |

– 160 |

– 660 |

||

|

Saldo kosten -/- dekking |

– 660 |

0 |

– 150 |

– 500 |

– 500 |

– 390 |

– 2.200 |

Vraag 35

Klopt het dat het kabinet te maken heeft met 10 tot 15 miljard euro aan tegenvallers? Komt daar nog 6 miljard euro bovenop doordat een deel van de bedrijven geen belasting meer kan betalen wegens faillissement? Kunt u een totaalbedrag aan tegenvallers noemen en dit per tegenvaller uitsplitsen? Kunt u tevens een overzicht geven van alle grote tegenvallers in 2022 en 2023 en aangeven hoe het kabinet dit gaat dekken (graag uitsplitsen)?

Antwoord op vraag 35

De verwerkte mee- en tegenvallers zijn in de Voorjaarsnota toegelicht. In hoofdstuk 4 is een overzicht geschetst van de maatregelen op Box 3, AOW, defensie en het verhogen van de WML, en hoofdstuk 5 schetst het beeld van de uitgavenkant. Hier is onder andere speciale aandacht voor de Oekraïne-gerelateerde uitgaven en wordt de besluitvorming van de departementen beschreven. Hoofdstuk 6 geeft de maatregelen weer die relevant zijn voor het inkomstenkader. Daarin onder andere de budgettaire tegenvaller als gevolg van het Hoge Raad arrest box 3 en de dekking daarvan.

Vraag 36

Hoe hoog is de tegenvaller als gevolg van het dichtdraaien van de gaskraan door Rusland?

Antwoord op vraag 36

Er zijn geen directe gevolgen voor de overheidsuitgaven. GasTerra heeft tijdig elders de benodigde 2 bcm weten in te kopen. De voorwaarden van dit contract zijn niet openbaar.

Vraag 37

Kunt u aangeven welke begrotingsregels deze Voorjaarsnota zijn overschreden?

Antwoord op vraag 37

Ter beantwoording van de vraag zijn de begrotingsregels verdeeld naar Nationaal en Europese Begrotingsregels.

Nationale Begrotingsregels:

De scheiding van inkomsten en uitgaven is een van de basisprincipes van het trendmatig begroten. Dit voorjaar is hiervan afgeweken doordat de koopkrachtmaatregelen werden gedekt door meevallers aan de uitgavenkant (gestegen gasbaten door de hoge energieprijs). Echter was deze ontwikkeling in het voorjaar een uitzonderlijke situatie. Voor dit kabinet was het belangrijk dat de koopmaatregelen gedekt werden, om te voorkomen dat de rekening voor tegemoetkoming terecht zou komen bij toekomstige generaties. Het maatschappelijk belang woog in dit uitzonderlijke geval naar mening van het kabinet zwaarder dan de scheiding tussen inkomsten en uitgaven. Bij het aanvullende pakket in de Voorjaarsnota rondom Defensie, AOW en Box 3 is eenzelfde redeneerlijn gevolgd. Hierbij was het de eerste prioriteit dat deze kosten structureel gedekt zouden worden en de lasten niet doorgeschoven zouden worden naar toekomstige generaties. De per saldo hogere uitgaven van dit aanvullende pakket in de jaren 2022 tot en met 2024 worden deels binnen de jaren gedekt, maar ook voor een deel uit de structureel hogere lastenverzwaring vanaf 2025.

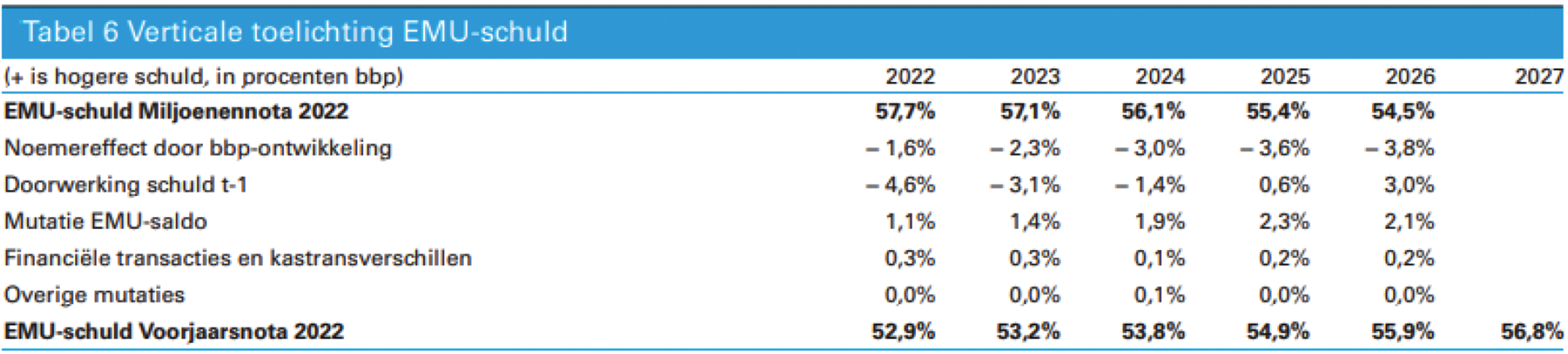

Europese Begrotingsregels:

Het kabinet voldoet in deze Voorjaarnota niet aan de vereisten van de preventieve arm van het Stabiliteits- en Groeipact. De ontsnappingsclausule, die verlengd wordt tot en met 2023, biedt hier nu ook ruimte voor. Het feitelijke EMU-saldo komt in 2022 boven de 3 procent uit, maar blijft hier in de ramingen de komende jaren onder of net op.

Vraag 38

Bij verhoging van het wettelijk minimumloon (WML) per algemene maatregel van bestuur (AmvB) wordt eerst de reguliere indexatie toegepast en daarbovenop de beleidsmatige verhoging; waarom is dit niet het geval bij een WML-verhoging zoals voorzien in het regeerakkoord per wetswijziging?

Antwoord op vraag 38

Artikel 14, vijftiende lid van het Wet minimumloon en minimumvakantiebijslag schrijft voor hoe de indexatie van het wettelijk minimumloon dient te verlopen. Daarom wordt in de AMvB eerst de bijzondere verhoging en daarna de reguliere indexatie toegepast. Wanneer de bijzondere verhoging en de reguliere indexatie achtereenvolgend zijn, maakt de specifieke volgorde voor het uiteindelijke niveau van het wettelijk minimumloon niet uit. Bij een wetswijziging wordt de wet aangepast en daarom is er geen voorgeschreven volgorde qua beleidsmatige verhoging en indexatie. Bij de voorziene wetswijziging worden beide verhogingen tegelijkertijd toegepast op het Wml-bedrag.

Vraag 39

Kunt u toelichten waarom voor dekking van de AOW-verhoging niet gekozen is voor fiscalisering van de AOW?

Vraag 88

Kunt u aangeven waarom is gekozen om de dekking van de koppeling van de AOW met de stijging van het WML te dekken uit het terugdraaien van de ouderenkorting en het afschaffen van de IOAOW en de fiscale oudedagsreserve (FOR)? Waarom is niet gekozen voor de (gedeeltelijke) fiscalisering van de AOW?

Vraag 137

Kunt u een uitsplitsing geven van hoe de 2,4 miljard euro wordt gedekt m.b.t. de koppeling AOW aan stapsgewijze verhoging van het WML?

Antwoord op vragen 39, 88 en 137

In de Eerste Kamer is een aantal aangenomen moties aangenomen die het kabinet verzoeken om de AOW mee te koppelen met de stijging van het wettelijk minimumloon. Daarom is het kabinet op zoek gegaan naar een manier om de AOW te koppelen aan de wml-verhoging, waarbij met name ouderen met de laagste inkomens extra inkomensondersteuning ontvangen. Ter dekking van de AOW-verhoging is een breed palet aan beleidsopties geïnventariseerd. Een van de voorgestelde opties was het deels fiscaliseren van de AOW.

Uiteindelijk heeft het kabinet gekozen voor de huidige dekking van het terugdraaien van de verhoging van de ouderenkorting uit het coalitieakkoord, het afschaffen van de Inkomensondersteuning AOW (IOAOW) en de fiscale oudedagsreserve (FOR). Daarnaast is in de Voorjaarsnota een aantal maatregelen genomen aan de lastenkant, waaronder de lasten op vermogen. Deze zijn onder andere ingezet om de koppeling van de AOW te bekostigen. Hieronder vindt u een uitsplitsing van de dekking van de AOW-koppeling.

|

In mln. euro’s, + is saldobelastend |

2023 |

2024 |

2025 |

2026 |

2027 |

Struc. |

|---|---|---|---|---|---|---|

|

AOW-koppeling 7,5% |

1.097 |

2.251 |

2.306 |

2.362 |

2.362 |

|

|

Afschaffen IOAOW |

– 346 |

– 701 |

– 1.077 |

– 1.102 |

– 1.128 |

– 1.128 |

|

Terugdraaien voorgenomen verhoging ouderenkorting |

– 159 |

– 390 |

– 618 |

– 618 |

– 618 |

– 618 |

|

Afschaffen FOR |

– 56 |

– 53 |

– 120 |

– 86 |

– 86 |

– 86 |

Vraag 40

Kunt u zoals dat ook in het najaar is gedaan de inkomenseffecten van het energiearmoedepakket uit maart weergeven voor standaardhuishoudens?

Antwoord op vraag 40

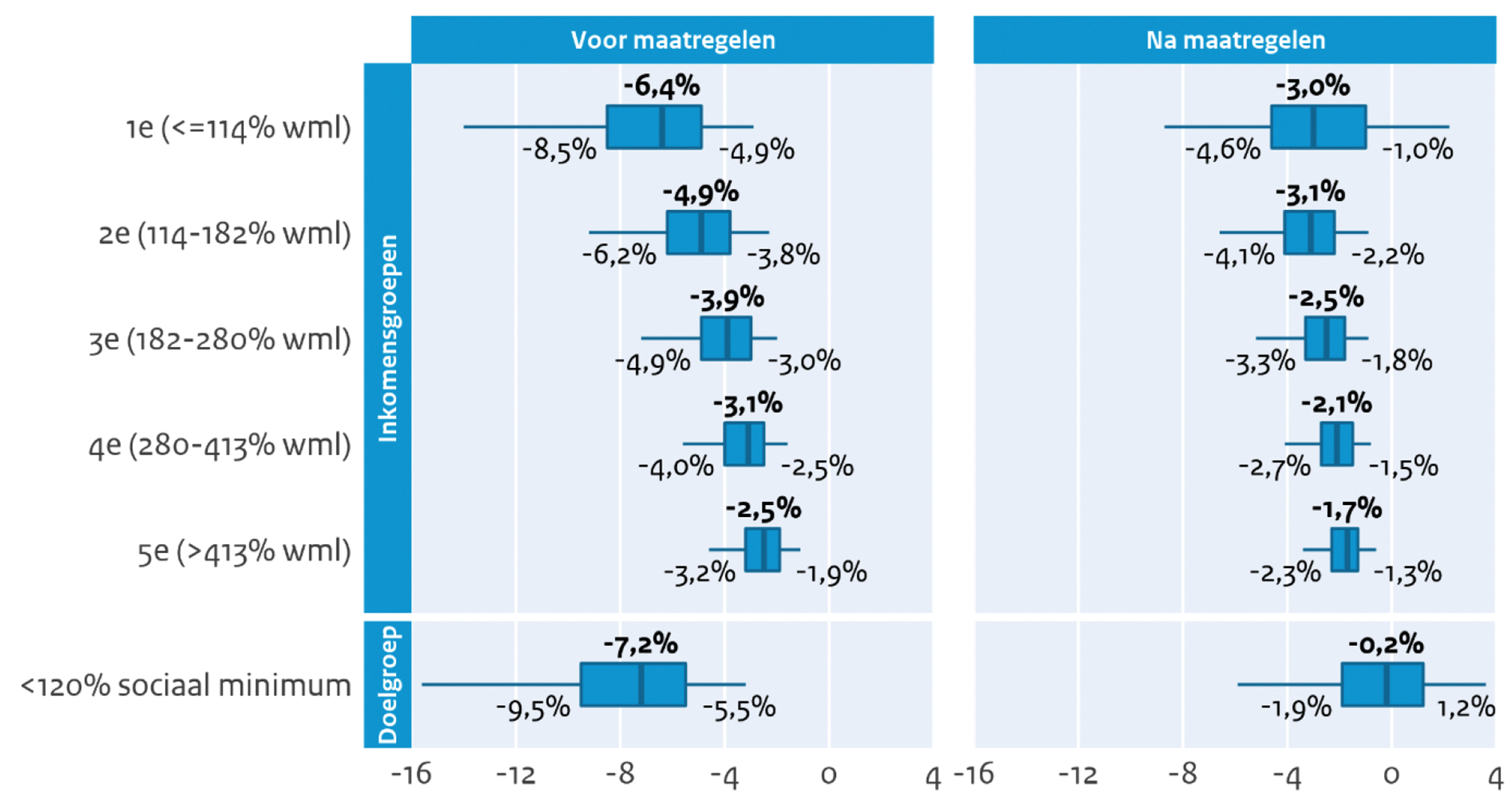

In onderstaande figuur vindt u de inkomenseffecten van de maatregelen die zijn genomen als compensatie voor de gestegen energierekening in zowel het najaar van 2021 (verlaging energiebelasting) als het voorjaar van 2022 (verlaging btw op energie en energietoeslag). Deze inkomenseffecten zijn afgezet tegen de prijsstijging op energierekening van 1 januari 2022 tegenover 1 januari 2021.

Figuur 1: Inkomenseffecten maatregelen

Vraag 41

Kunt u aangeven hoe de 3 miljard euro koopkracht uit het Coalitieakkoord is vormgegeven?

Antwoord op vraag 41

Zie vraag 12

Vraag 42

Kunt u alle mutaties t.o.v. de Startnota inzichtelijk maken?

Vraag 43

Wanneer zijn de kaders voor de huidige periode vastgesteld?

Antwoord op vraag 42 en 43

De Voorjaarsnota geeft het overzicht van alle mutaties sinds de Startnota. Tabel 10 (Opbouw totaalplafond, pagina 21) geeft een overzicht van alle mutaties aan de uitgavenkant. Deze worden verder uitgesplitst naar deelplafond in Bijlage 2 (Definitieve vaststelling deelplafonds, pagina 141). De uitgaven per begroting worden ook nog toegelicht in Bijlage 1 (Verticale toelichtingen, pagina 45). De mutaties op het inkomstenkader worden in Tabel 12 (Inkomstenkader) op pagina 32 weergegeven. De kaders voor deze kabinetsperiode zijn hiermee vastgesteld bij Voorjaarsnota, zoals al aangekondigd in de Startnota.

Vraag 44

Kunt u een actueel koopkrachtbeeld 2022 geven voor de standaardhuishoudens?

Antwoord op vraag 44

Het meest actuele koopkrachtbeeld is gebaseerd op het Centraal Economisch Plan 2022. Dit beeld is echter niet meer actueel, doordat het kabinet in maart nog voor 2,8 miljard euro aan aanvullende koopkrachtmaatregelen heeft aangekondigd voor 2022, en doordat de inflatie hoger uitvalt dan toen werd gedacht. Onderstaande cijfers zijn dus op dit moment achterhaald.

In augustus komt het CPB met nieuwe macro-economische cijfers, bij publicatie van de concept-Macro Economische Verkenning 2023. Dan is het mogelijk een nieuw beeld te construeren.

|

Koopkrachtcijfers o.b.v. CEP (maartraming 2022) (achterhaald) |

2022 |

|---|---|

|

Actieven: |

|

|

Alleenverdiener met kinderen |

|

|

modaal |

– 3,2% |

|

2 x modaal |

– 3,0% |

|

Tweeverdieners |

|

|

modaal + ½ x modaal met kinderen |

– 2,6% |

|

2 x modaal + ½ x modaal met kinderen |

– 2,6% |

|

2½ x modaal + modaal met kinderen |

– 3,1% |

|

modaal + modaal zonder kinderen |

– 2,9% |

|

2 x modaal + modaal zonder kinderen |

– 2,8% |

|

Alleenstaande |

|

|

minimumloon |

– 2,7% |

|

modaal |

– 2,9% |

|

2 x modaal |

– 2,8% |

|

Alleenstaande ouder |

|

|

minimumloon |

– 2,2% |

|

modaal |

– 3,6% |

|

Inactieven: |

|

|

Sociale minima |

|

|

paar met kinderen |

– 2,8% |

|

alleenstaande |

– 3,2% |

|

alleenstaande ouder |

– 2,7% |

|

AOW (alleenstaand) |

|

|

(alleen) AOW |

– 2,8% |

|

AOW +10.000 |

– 3,0% |

|

AOW (paar) |

|

|

(alleen) AOW |

– 2,8% |

|

AOW +10.000 |

– 3,0% |

|

AOW +30.000 |

– 3,3% |

Vraag 45

Hoeveel kost het om de WIA-verzekering uit breiden van 35 procent naar 15 procent arbeidsongeschiktheidspercentage?

Antwoord op vraag 45

Bij een verlaging naar 15 procent nemen de WIA-uitkeringslasten naar verwachting toe met ongeveer 0,5 miljard euro structureel per jaar. Daarnaast is er door de maatregel sprake van een daling van de uitkeringslasten in de WW en bijstand en een stijging van de uitkeringslasten in de Ziektewet en Toeslagenwet. Ook de WIA-uitvoeringskosten nemen toe. Het saldo van dit alles komt neer op een stijging van de overheidsuitgaven van circa 0,5 miljard euro structureel per jaar.

Vraag 46

Kunt u aangeven hoeveel ouders in de laagste inkomenscategorie (die nu 96 procent kinderopvangtoeslag ontvangen) erop achteruitgaan door de afschaffing van de inkomensafhankelijke combinatiekorting (IACK)? Kunt u de inkomenseffecten van deze twee maatregelen weergeven?

Antwoord op vraag 46

Ouders die op dit moment recht hebben op IACK, behouden recht op IACK. Dat geldt ook voor toekomstige ouders met kinderen geboren op of voor 31 december 2024. Voor deze twee groepen ouders («bestaande gevallen») heeft de afschaffing van de IACK geen gevolgen.

Toekomstige ouders van kinderen die geboren worden op of na 1 januari 2025 («nieuwe gevallen») hebben in de toekomst ook geen recht op IACK. Voor deze groep is geen sprake van een inkomenseffect (zij hebben nu geen IACK en ontvangen dat in de toekomst ook niet), maar zij zijn wel slechter af dan wanneer zij in de toekomst wel recht zouden hebben gehad op IACK.

Het gezamenlijk effect van de hervorming van de kinderopvangtoeslag en de afschaffing van de IACK hangt ervan af of ouders vallen onder nieuwe of bestaande gevallen.

De huidige generatie ouders die nu 96 procent kinderopvangtoeslag ontvangen én recht hebben op IACK (bestaande gevallen) ontvangen gemiddeld 9.965 euro aan kinderopvangtoeslag en IACK per jaar. Door de hervorming van de kinderopvangtoeslag naar één vergoedingspercentage van 95 procent wordt dat naar verwachting gemiddeld 92 euro per jaar minder voor deze groep. Zij ontvangen straks naar verwachting gemiddeld 9.873 euro. Toekomstige ouders (nieuwe gevallen) hebben straks geen recht meer op IACK. De groep die volgens de huidige voorwaarden 96 procent kinderopvangtoeslag krijgt, ontvangt dan naar verwachting gemiddeld 9.058 euro aan kinderopvangtoeslag per jaar; daarmee zijn deze ouders gemiddeld 815 euro per jaar slechter af dan de huidige generatie ouders die wel recht zouden hebben gehad op IACK. Tegenover de afschaffing van de IACK staat dat het kabinet het minimumloon verhoogt en de lasten op arbeid verlaagt. Het kabinet houdt een vinger aan de pols waar het gaat om de koopkrachtontwikkeling. In augustus wordt besloten over het koopkrachtbeeld, waarbij het kabinet ook mogelijkheden onderzoekt om de marginale belastingdruk te verlagen zodat meer werken lonender wordt.

Vraag 47

Kunt u aangeven wat het kost om de kinderopvangtoeslag voor alle werkende ouders op 96 procent vergoeding te zetten?

Antwoord op vraag 47

In het Coalitieakkoord is besloten om voor de kinderopvangtoeslag per 2025 een inkomensonafhankelijke vergoeding van 95 procent voor alle werkende ouders in te voeren. Dit leidt tot structureel 2,2 miljard euro hogere uitgaven. Het verhogen van de kinderopvangtoeslag voor alle werkende ouders naar 96 procent leidt tot circa 0,1 miljard euro hogere uitgaven. Bij deze raming is rekening gehouden met twee effecten. Ten eerste zijn er meerkosten als gevolg van het hogere vergoedingspercentage. Daarnaast is er rekening mee gehouden dat de vraag naar kinderopvang licht hoger uitkomt als de vergoeding naar 96 procent in plaats van 95 procent gaat.

Vraag 48

Kunt u toelichten waarom u besloten heeft de Voorjaarsnota dit jaar relatief vroeg te verzenden, met vrij veel tijd tussen de Voorjaarsnota zelf en de bijbehorende 1e suppletoire begrotingen, en hoe die besluitvorming tot stand is gekomen?

Antwoord op vraag 48

De Voorjaarsnota 2022 is op 20 mei 2022 aan de Kamer verzonden. Alle bijbehorende eerste suppletoire begrotingen zijn op 25 mei verzonden. De Voorjaarsnota en de eerste suppletoire begrotingen worden conform de Comptabiliteitswet 2016 uiterlijk 1 juni aan het parlement verzonden. Vaak geschiedt dat tegelijkertijd, maar dat is niet altijd het geval. Het kan bijvoorbeeld wenselijk zijn om uw Kamer op hoofdlijnen zo spoedig mogelijk te informeren over de besluitvorming via de Voorjaarsnota, terwijl de technische verwerking in de onderliggende suppletoire begrotingen nog meer tijd vraagt.

Vraag 49

Bent u voornemens de ervaringen met de ambtelijke voorbereiding van de huidige Voorjaarsnota, en de parlementaire behandelingen ervan, mee te nemen in uw (her)overwegingen voor de voorkeursscenario’s van een meerjarige Voorjaarsnota, zoals beschreven in uw brief over het proces van de begrotingsbehandeling van 13 april 2022? Zo ja, op welke wijze? Zo nee, waarom niet

Antwoord op vraag 49

In de brief van 13 april over het begrotingsproces is aangegeven dat eind dit jaar de gekozen variant met onder meer de meerjarige Voorjaarsnota zal in het najaar in overleg met uw Kamer worden geëvalueerd (Kamerstuk 31 865, nr, 207). De ervaringen van de totstandkoming van de huidige Voorjaarsnota zullen hierin worden meegewogen.

Vraag 50

Kunt u aangeven welke coalitieakkoordmiddelen al door middel van een incidentele suppletoire begroting zijn verwerkt?

Antwoord op vraag 50

In 2022 zijn bij drie departementen coalitieakkoordmiddelen verwerkt door middel van een incidentele suppletoire begroting (ISB). In dit geval kon niet worden gewacht op het eerstvolgende reguliere begrotingsmoment. Het betreft:

– De 4e ISB van VWS en de 5e ISB van OCW (Kamerstuk 36 022 en Kamerstuk 36 024). In deze ISB’s is de overheveling van het programma Maatschappelijke diensttijd van VWS naar de begroting van OCW opgenomen. Het betreft € 94,7 miljoen structureel.

– De 1e ISB van Defensie en het Defensiematerieelbegrotingsfonds voor het plaatsen van orders voor de levering van conventionele en kapitale munitie (Kamerstuk 36 091 en Kamerstuk 36 092).

– De 6de ISB van VWS (Kamerstuk 35 815). De voorgestelde middelen uit het coalitieakkoord worden met deze ISB toegevoegd aan de begroting van VWS zodat de uitvoering kan aanvangen. Het betreft in 2022 228 miljoen euro.

Vraag 51

Kunt u aangeven welke coalitieakkoordmiddelen budgettair zullen worden verwerkt in de ontwerpbegroting 2023?

Antwoord op vraag 51

Met de Voorjaarsnota en bijbehorende eerste suppletoire begrotingen worden veel middelen uit het coalitieakkoord overgeheveld van de Aanvullende Post naar de begrotingen voor 2022 (zie tabel 80 in bijlage 3). Voor de resterende middelen geldt dat de komende periode wordt gewerkt aan bestedingsvoorstellen. Deze zullen worden verwerkt in de ontwerpbegroting van 2023 en in een totaaloverzicht op Prinsjesdag worden gepresenteerd.

Vraag 52

Kunt u in algemene termen aangeven welke gevolgen de gedeeltelijke inzet van de indexatie van de middelen uit het Coalitieakkoord (tranche 2022), als dekking voor de budgettaire opgave, heeft voor de doelrealisatie van de verschillende aspecten van het Coalitieakkoord?

Vraag 53

Kunt u aangeven op welke wijze de inzet van de indexatie van de coalitieakkoordmiddelen als dekking voor de extra middelen voor Defensie gevolgen heeft voor de goede uitvoer van het Coalitieakkoord?

Antwoord op vraag 52 en 53

De begroting voor het jaar t wordt opgesteld in het jaar t-1 in het dan geldende prijspeil. De begrotingen worden geïndexeerd voor loon- en prijsontwikkeling om de uitgaven bij te stellen naar het prijspeil van het jaar waarin de uitgaven plaatsvinden.

Het gedeeltelijk inzetten van de indexatie van de middelen uit het coalitieakkoord, voor onder andere de extra middelen van Defensie, heeft als gevolg dat de middelen voor verschillende aspecten van het Coalitieakkoord niet geïndexeerd zijn tot het geldende prijspeil.

Vraag 54

Welke maatregelen uit het Coalitieakkoord krijgen vanwege de inzet van de indexatie als dekking voor extra uitgaven aan Defensie een niet volledige indexatie?

Vraag 69

De indexatie van de kinderbijslag (AKW; structureel 100 miljoen euro), die was voorzien in het Coalitieakkoord, maar daar nog zonder dekking, wordt nu ingevuld vanuit de loon- en prijsindexatie van de middelen uit het Coalitieakkoord die op de Aanvullende Post staan. Dat gaat derhalve in beginsel ten koste van de overige voorziene intensiveringen uit het coalitieakkoord. Om welke intensiveringen gaat dit en om welke bedragen per onderdeel?

Vraag 162

Klopt het dat er via het niet indexeren van de coalitieakkoordmiddelen een bezuiniging op alle begrotingen zit?

Vraag 163

Kunt u per begroting meerjarig aangeven wat de opbrengsten zijn van de bezuiniging door het niet indexeren van de intensiveringen?

Antwoord op vraag 54, 69, 162 en 163

De indexatie van de middelen uit het coalitieakkoord voor de tranche 2022 is gedeeltelijk ingezet als dekking voor de indexatie van de kinderbijslag (AKW) en de intensivering van de uitgaven aan Defensie. Voor de realisatie van de doelen uit het coalitieakkoord zijn de budgetten uit het coalitieakkoord beschikbaar.

De budgetten voor de voorstellen voor de vergoeding van de kinderopvang naar 95% voor werkende ouders en de vereenvoudiging van de huurtoeslag worden volledig geïndexeerd vanwege de inkomenscomponent van deze voorstellen. Ook het budget voor jeugd wordt volledig geïndexeerd gelet op de bestuurlijke afspraken over het advies van de Commissie van Wijzen. Voor Defensie geldt dat de indexatie is verdisconteerd in de intensivering waarmee het budget wordt verhoogd.

Voor alle overige budgetten uit het coalitieakkoord geldt dat deze worden geïndexeerd met een lager bedrag in de jaren 2022 tot en met 2026. Ten opzichte van de stand in de Startnota stijgen deze budgetten wel. Vanaf 2027 is geen indexatie toegekend en blijven de budgetten gelijk aan de Startnota. De verlaging van de indexatie is naar rato van de grondslag van het budget evenredig verdeeld over alle overige voorstellen uit het coalitieakkoord. De dekking die dit oplevert is weergegeven in tabel 7 (pag. 13) en tabel 8 (pag. 18) van de Voorjaarsnota. Volledigheidshalve zijn beide reeksen hieronder weergegeven.

|

2022 |

2023 |

2024 |

2025 |

2026 |

2027 |

|

|---|---|---|---|---|---|---|

|

Indexatie CA-middelen tranche 2022 |

– 136 |

– 374 |

– 586 |

– 649 |

– 668 |

– 698 |

|

Deel LPO tranche 2022 CA-middelen |

– 46 |

– 106 |

– 127 |

– 130 |

– 130 |

– 100 |

In onderstaande tabel is het overzicht opgenomen van de voorgestelde indexering van de coalitieakkoordmiddelen. Deze indexatiegelden staan op de Aanvullende Post gereserveerd en worden gelijktijdig met de coalitieakkoordmiddelen overgeheveld van de Aanvullende Post naar de begrotingen op het moment dat de bestedingsvoorstellen zijn uitgewerkt. Indien de middelen aan meerdere departementen beschikbaar worden gesteld is het coördinerende departement weergegeven in het overzicht.

|

|

Coalitieakkoordmaatregel |

2022 |

2023 |

2024 |

2025 |

2026 |

2027 |

|

|---|---|---|---|---|---|---|---|---|

|

1 |

INFRA ONDERHOUD MOBILITEITFONDS |

IenW |

0,5 |

2,4 |

6,6 |

8,7 |

8,0 |

0,0 |

|

2 |

FIETSKNOOPPUNTEN OV EN FIETSENSTALLINGEN |

IenW |

0,0 |

0,2 |

0,2 |

0,0 |

0,0 |

0,0 |

|

3 |

INFRA ONDERHOUD DELTAFONDS |

IenW |

0,1 |

0,3 |

0,8 |

1,5 |

1,8 |

0,0 |

|

4 |

LELYLIJN |

IenW |

0,1 |

0,1 |

0,4 |

0,8 |

1,8 |

0,0 |

|

5 |

ONTSLUITING NIEUWE WONINGEN MF |

IenW |

0,0 |

6,1 |

7,6 |

7,5 |

5,7 |

0,0 |

|

6 |

HUIDIGE INFRAPROJECTEN NGF NAAR MF |

IenW |

1,9 |

4,7 |

6,1 |

6,0 |

1,8 |

0,0 |

|

7 |

WATERVEILIGHEID (AANPAK BEEKDALEN MAAS) |

IenW |

0,0 |

0,7 |

0,8 |

0,8 |

0,0 |

0,0 |

|

8 |

VEILIGHEID RIJKS N-WEGEN |

IenW |

0,0 |

0,3 |

0,4 |

0,4 |

0,4 |

0,0 |

|

9 |

KLIMAAT- EN TRANSITIEFONDS |

EZK |

0,0 |

5,4 |

15,0 |

25,0 |

41,0 |

0,0 |

|

10 |

STIKSTOFFONDS |

LNV |

0,0 |

4,7 |

9,9 |

11,3 |

23,4 |

0,0 |

|

11 |

ONTWIKKELINGSSAMENWERKING (EXCL. OPVANG/MIGRATIE) |

BZ |

0,9 |

0,8 |

0,7 |

2,1 |

2,0 |

0,0 |

|

12 |

POSTENNETWERK EN MENSENRECHTENFONDS |

BZ |

0,1 |

0,2 |

0,3 |

0,4 |

0,4 |

0,0 |

|

13 |

TEGENGAAN ONDERMIJNING |

JenV |

0,0 |

0,3 |

0,6 |

0,8 |

0,7 |

0,0 |

|

14 |

VERSTERKEN POLITIEORGANISATIE |

JenV |

0,3 |

0,7 |

1,1 |

1,5 |

1,4 |

0,0 |

|

15 |

MODERNISERING WETBOEK VAN STRAFVORDERING |

JenV |

0,0 |

1,0 |

1,1 |

1,1 |

0,0 |

0,0 |

|

16 |

INLICHTINGENDIENSTEN |

JenV |

0,4 |

0,8 |

1,9 |

1,9 |

1,8 |

0,0 |

|

17 |

VERSTERKEN PREVENTIEAANPAK |

JenV |

0,3 |

0,7 |

1,1 |

1,1 |

1,1 |

0,0 |

|

18 |

SOCIALE ADVOCATUUR |

JenV |

0,0 |

0,2 |

0,5 |

0,7 |

0,6 |

0,0 |

|

19 |

VERSTERKEN JUSTITIELE KETEN (OM/ZM) |

JenV |

0,3 |

0,7 |

1,0 |

1,5 |

1,4 |

0,0 |

|

20 |

SAMEN TEGEN MENSENHANDEL |

JenV |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

|

21 |

OM – ICT EN OPSPORING |

JenV |

0,0 |

0,1 |

0,1 |

0,1 |

0,1 |

0,0 |

|

22 |

ALGORITME WAAKHOND BIJ DE AP |

JenV |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

|

23 |

VEILIGHEID OVERIG |

JenV |

0,1 |

0,1 |

0,3 |

0,3 |

0,3 |

0,0 |

|

24 |

VOLKSHUISVESTINGSFONDS |

JenV |

0,0 |

1,0 |

1,1 |

1,1 |

1,1 |

0,0 |

|

25 |

CARIBISCH NEDERLAND ENVELOP |

BZK |

0,1 |

0,2 |

0,2 |

0,2 |

0,2 |

0,0 |

|

26 |

REGIODEALS |

BZK |

0,3 |

1,7 |

2,3 |

2,3 |

0,0 |

0,0 |

|

27 |

WONINGBOUWIMPULS |

BZK |

0,0 |

0,7 |

0,8 |

0,8 |

0,7 |

0,0 |

|

28 |

TEGEMOETKOMING LEENSTELSEL |

OCW |

0,0 |

3,4 |

3,8 |

0,0 |

0,0 |

0,0 |

|

29 |

LERAREN/SCHOOLLEIDERS |

OCW |

5,0 |

5,4 |

6,1 |

6,0 |

5,7 |

0,0 |

|

30 |

FONDS ONDERZOEK EN WETENSCHAP |

OCW |

1,3 |

4,1 |

5,3 |

3,8 |

3,5 |

0,0 |

|

31 |

CULTUUR (INCLUSIEF MUSEA) EN MEDIA |

OCW |

0,9 |

1,4 |

1,5 |

1,5 |

1,4 |

0,0 |

|

32 |

KANSENGELIJKHEID |

OCW |

1,3 |

2,0 |

6,8 |

7,5 |

7,1 |

0,0 |

|

33 |

INVOERING STUDIEBEURS (AFSCHAFFEN LEENSTELSEL) |

OCW |

0,0 |

0,6 |

0,8 |

1,4 |

2,6 |

0,0 |

|

34 |

VERSTERKEN ONDERWIJSKWALITEIT |

OCW |

3,1 |

4,1 |

7,6 |

7,5 |

7,1 |

0,0 |

|

35 |

VERVOLGOPLEIDINGEN/ONDERZOEK |

OCW |

2,5 |

3,4 |

5,3 |

5,3 |

5,0 |

0,0 |

|

36 |

UITVOERINGSKOSTEN BELASTINGDIENST |

FIN |

0,3 |

0,5 |

0,6 |

0,6 |

0,0 |

0,0 |

|

37 |

VOORZIENING LAAGDREMPELIGE FISCALE RECHTSHULP |

FIN |

0,0 |

0,0 |

0,1 |

0,1 |

0,1 |

0,0 |

|

38 |

VERSTERKING OMGEVINGSDIENSTEN |

IenW |

0,1 |

0,1 |

0,1 |

0,1 |

0,1 |

0,0 |

|

39 |

VERSTERKING ILT |

IenW |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

|

40 |

KLIMAAT UITGAVEN |

EZK |

0,0 |

0,1 |

0,6 |

0,7 |

1,0 |

0,0 |

|

41 |

UITVOERINGSKOSTEN KLIMAAT EN PLANBUREAUS |

EZK |

0,0 |

2,0 |

3,8 |

6,0 |

5,7 |

0,0 |

|

42 |

VERSTERKING NVWA |

LNV |

0,2 |

0,3 |

0,3 |

0,4 |

0,5 |

0,0 |

|

43 |

CARIBISCH NEDERLAND NATUUR |

LNV |

0,1 |

0,1 |

0,1 |

0,0 |

0,0 |

0,0 |

|

44 |

BESCHERMING ARBEIDSMIGRANTEN (CIE. ROEMER) |

SZW |

0,1 |

0,2 |

0,5 |

0,5 |

0,4 |

0,0 |

|

45 |

LEVEN LANG LEREN |

SZW |

0,0 |

0,8 |

0,9 |

0,9 |

0,9 |

0,0 |

|

46 |

VALPREVENTIE BIJ 65-PLUSSERS (WMO) |

VWS |

0,0 |

0,4 |

0,4 |

0,4 |

0,4 |

0,0 |

|

47 |

EIGEN BIJDRAGE HUISHOUDELIJKE HULP |

VWS |

0,0 |

0,1 |

0,1 |

0,1 |

0,1 |

0,0 |

|

48 |

ENVELOP PANDEMISCHE PARAATHEIID |

VWS |

1,1 |

1,6 |

2,3 |

2,3 |

2,1 |

0,0 |

|

49 |

PRENATALE SCREENING |

VWS |

0,0 |

0,3 |

0,3 |

0,3 |

0,3 |

0,0 |

|

50 |

EÉN TEGEN EENZAAMHEID |

VWS |

0,1 |

0,1 |

0,1 |

0,1 |

0,0 |

0,0 |

|

51 |

VOLKSZIEKTES |

VWS |

0,0 |

0,7 |

0,8 |

0,8 |

0,0 |

0,0 |

|

52 |

SPORTSTIMULERING |

VWS |

0,2 |

0,2 |

0,2 |

0,2 |

0,2 |

0,0 |

|

53 |

KANSRIJKE START |

VWS |

0,1 |

0,2 |

0,2 |

0,2 |

0,2 |

0,0 |

|

54 |

OPLEIDINGSAKKOORD |

VWS |

0,3 |

0,3 |

0,4 |

0,0 |

0,0 |

0,0 |

|

55 |

STIMULEREN VAN WOONCOMBINATIES JONGEREN EN OUDEREN |

VWS |

0,0 |

0,1 |

0,2 |

0,2 |

0,3 |

0,0 |

|

56 |

DAK- EN THUISLOZEN |

VWS |

0,4 |

0,4 |

0,5 |

0,5 |

0,5 |

0,0 |

|

57 |

SUÏCIDE PREVENTIE |

VWS |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

|

58 |

VERBETEREN PALLIATIEVE ZORG |

VWS |

0,1 |

0,1 |

0,2 |

0,3 |

0,4 |

0,0 |

|

59 |

ONBEPERKT MEEDOEN |

VWS |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

|

60 |

PREVENTIEAKKOORD |

VWS |

0,4 |

0,4 |

0,5 |

0,5 |

0,0 |

0,0 |

|

61 |

VERSTERKING ORGANISATIEGRAAD BASISZORG |

VWS |

0,0 |

0,3 |

0,3 |

0,3 |

0,1 |

0,0 |

|

62 |

SCHRAPPEN OPLOOP OPSCHALINGSKORTING |

GF/PF |

0,1 |

2,8 |

4,3 |

5,4 |

0,0 |

0,0 |

|

63 |

OVERIGE DOSSIERS MEDEOVERHEDEN |

GF/PF |

2,0 |

1,7 |

1,6 |

0,8 |

0,0 |

0,0 |

|

64 |

DIENSTVERLENING/WAU/ICT |

SZW |

1,3 |

4,1 |

4,6 |

4,5 |

4,3 |

0,0 |

|

65 |

ENVELOP ARBEIDSMARKT, ARMOEDE EN SCHULDEN |

SZW |

0,6 |

1,7 |

3,8 |

3,8 |

3,5 |

0,0 |

|

66 |

LOONDOORBETALING BIJ ZIEKTE |

SZW |

0,0 |

0,0 |

0,0 |

2,1 |

2,0 |

0,0 |

|

67 |

VALPREVENTIE BIJ 65-PLUSSERS (ZVW) |

VWS |

0,0 |

0,4 |

0,5 |

0,5 |

0,4 |

0,0 |

|

68 |

STANDAARDISATIE GEGEVENSUITWISSELING |

VWS |

0,0 |

1,4 |

3,0 |

1,5 |

1,4 |

0,0 |

|

69 |

MEER TIJD VOOR HUISARTSEN |

VWS |

0,0 |

0,0 |

0,1 |

0,1 |

0,3 |

0,0 |

|

70 |

PASSENDE ZORG ALS NORM IN ZVW |

VWS |

0,3 |

0,3 |

0,5 |

0,6 |

0,7 |

0,0 |

|

71 |

INTEGRAAL ZORGAKKOORD |

VWS |

0,5 |

1,4 |

1,6 |

1,6 |

1,5 |

0,0 |

|

72 |

RESPIJTZORG |

VWS |

0,1 |

0,1 |

0,1 |

0,1 |

0,1 |

0,0 |

|

73 |

WOON-ZORG COMBINATIES EN STIMULERING LANGER THUIS WONEN |

VWS |

0,2 |

0,5 |

0,7 |

0,8 |

0,0 |

0,0 |

|

74 |

JUISTE ZORG OP DE JUISTE PLEK |

VWS |

0,0 |

2,6 |

2,9 |

2,9 |

2,7 |

0,0 |

|

75 |

SCHEIDEN WONEN EN ZORG |

VWS |

1,3 |

1,4 |

1,5 |

1,5 |

1,4 |

0,0 |

|

76 |

VEREENVOUDIGEN HUURTOESLAG |

BZK |

0,0 |

10,7 |

10,7 |

10,7 |

10,7 |

10,7 |

|

77 |

KINDEROPVANG WERKENDEN |

SZW |

0,6 |

0,6 |

0,6 |

1,9 |

1,3 |

1,1 |

|

78 |

JEUGD CONFORM ADVIES CVW MET AANVULLENDE MAATREGELEN |

GF/PF |

0,0 |

0,0 |

45,2 |

27,1 |

13,1 |

10,7 |

|

79 |

KINDEROPVANG WERKENDEN |

SZW |

0,1 |

1,5 |

7,4 |

59,4 |

70,7 |

78,0 |

* Bedragen in miljoenen euro’s.

Vraag 55

Kunt u toelichten hoe het kabinet de klimaatdoelen uit het Coalitieakkoord beoogt te realiseren nu daarvoor minder financiële middelen beschikbaar zijn in het Klimaatfonds? Welke aanvullende normerende afspraken worden daarvoor gemaakt?

Antwoord op vraag 55

Zie vraag 4

Vraag 56

Kunt u nader ingaan op de wijze waarop het kabinet de stikstofdoelstellingen uit het coalitieakkoord beoogt te realiseren nu daarvoor minder financiële middelen beschikbaar zijn in het Transitiefonds Landelijk Gebied en Natuur? Welke aanvullende normerende afspraken worden daarvoor gemaakt?

Antwoord op vraag 56

Zie vraag 4

Vraag 57

Wat zijn de implicaties van het verlagen van de uitgaven uit het Nationaal Groeifonds met 660 miljoen euro voor de realisatie van de doelstellingen van dat fonds?

Antwoord op vraag 57

Het verlagen van de uitgaven uit het Nationaal Groeifonds met 660 miljoen leidt tot minder middelen om toe te kennen aan de nieuwe projecten. Deze vermindering hoeft niet te betekenen dat de doelstellingen in het geding komen. De resterende middelen worden geïnvesteerd in projecten die zorgen voor economische groei voor de lange termijn.

Vraag 58

Kan van de meerjarige gasmeevaller in de Voorjaarsnota worden aangegeven welk deel het gevolg is van gestegen prijzen en welk deel het gevolg van hogere winning dan eerder geraamd?

Antwoord op vraag 58

Zie vraag 5

Vraag 59

Welk deel van een hogere gaswinning dan geraamd, is daarbij afkomstig van extra gaswinning uit het Groningenveld?

Antwoord op vraag 59

Zie vraag 5

Vraag 60

Hoe wordt met toekomstige mee- en tegenvallers als gevolg van sterk fluctuerende gasprijzen omgegaan binnen de plafonds? Leidt een mogelijk prijsvoordeel of prijsnadeel in de komende jaren mogelijk tot ruimte op de Rijksbegroting dan wel de noodzaak tot ombuigen, of blijven de gevolgen van dit type prijsmutaties buiten beschouwing bij de begrotingsbesluitvorming?

Antwoord op vraag 60

Mutaties in de gasbaten worden conform de begrotingsregels6 van Kabinet Rutte IV in beginsel generaal binnen het uitgavenplafond behandeld. Dat betekent dat mee- en tegenvallers binnen het uitgavenplafond ingepast moeten worden. Echter, vanwege de grote onzekerheid door de oorlog in Oekraïne zijn tijdelijk aanvullende afspraken gemaakt over de budgettaire verwerking van de gasbaten. De oorlog in Oekraïne werkt voor de overheid op twee manieren door in de kosten en opbrengsten van gas. Enerzijds worden vanwege de hoge gasprijzen veel hogere kosten gemaakt voor de leveringszekerheid van gas door de inzet van de gasberging in Norg dan eerder voorzien, en anderzijds zijn de geraamde gasbaten voor de overheid gestegen. Hierbij is het belangrijk om op te merken dat deze baten zeer onzeker zijn vanwege de fluctuaties op de gasmarkt. Om de extra kosten en opbrengsten gelijk te behandelen wordt het plafond gecorrigeerd voor mutaties van de gasbaten, en zijn de kosten voor de inzet van de gasopslag Norg voor de versnelde verlaging van de gaswinning uit het Groningenveld buiten het uitgavenplafond getild. Dit betekent dat deze effecten niet leiden tot budgettaire ruimte of problematiek.

Vraag 61

Met welke gasprijzen, gasvolumes en afdrachten is daarbij voor de jaren 2002, 2023 en 2024 gerekend?

Vraag 73

Met welke gasprijzen is gerekend in deze Voorjaarsnota voor de jaren 2021, 2022 en 2023?

Antwoord op vraag 61 en vraag 73

Het jaar 2021 is geen onderdeel van de Voorjaarsnota. Ten aanzien van de jaren 2022, 2023 en 2024 geldt het volgende. De gasbaten reeks is gebaseerd op prijzen van circa 80, 50 en 20 eurocent/m3. Qua dividenden EBN wordt er rekening gehouden met circa 2,8 miljard euro (2022), 2,6 miljard euro (2023) en 1,2 miljard euro (2024) inclusief de verwerking van het Norg Akkoord. Ten aanzien van de ontvangsten onder de Mijnbouwwet wordt er rekening gehouden met circa 2,2 miljard euro (2022), 1,3 miljard euro (2023) en 0,3 miljard euro (2024) inclusief de verwerking van het Norg Akkoord. Wat betreft het volume circa 18,5 miljard Nm3 voor kalenderjaar 2022, 15 miljard Nm3 voor kalenderjaar 2023 + 14 miljard Nm3 voor kalenderjaar 2024.

Vraag 62