Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 36067 nr. 7 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 36067 nr. 7 |

Ontvangen 17 mei 2022

De regering heeft met belangstelling kennisgenomen van het verslag van de vaste commissie voor Sociale Zaken en Werkgelegenheid. In deze nota wordt bij de beantwoording in beginsel de hoofdstukindeling van het verslag gevolgd. Met het oog op het overzicht zijn de antwoorden op vragen die op hetzelfde onderwerp betrekking hebben, zoveel mogelijk bijeengebracht.

In deze nota naar aanleiding van het verslag gaat de regering in op de meeste vragen van de leden van de verschillende fracties. Een beperkt aantal afzonderlijke vragen behoeven nader uitzoek- of rekenwerk, deze zijn nog niet beantwoord. De regering heeft ervoor gekozen om de reeds afgeronde antwoorden alvast in te dienen. De reeds omvangrijke nota naar aanleiding van het verslag biedt de gelegenheid om kennis te nemen van de beantwoording. Het restant van de beantwoording volgt naar verwachting op 23 mei a.s.

|

Inhoudsopgave |

blz. |

||

|

I. |

Algemeen |

2 |

|

|

1. |

Inleiding |

2 |

|

|

2. |

Doelstelling |

8 |

|

|

3. |

Wettelijk kader pensioenovereenkomsten in het nieuwe pensioenstelsel |

28 |

|

|

4. |

Financieel toetsingskader tijdens de transitieperiode |

71 |

|

|

5. |

Waarborgen voor een evenwichtige transitie |

78 |

|

|

6. |

Financieel toetsingskader na de transitieperiode |

105 |

|

|

7. |

Wijziging fiscaal pensioenkader |

107 |

|

|

8. |

Governance in het nieuwe pensioenstelsel |

114 |

|

|

9. |

Informatievoorschriften in het nieuwe pensioenstelsel |

121 |

|

|

10. |

Juridische houdbaarheid en rechtsbescherming |

130 |

|

|

11. |

Nabestaandenpensioen |

136 |

|

|

12. |

Experimenteerruimte ten behoeve van pensioensparen voor zelfstandigen |

155 |

|

|

13. |

Inkorten wachttijd uitzendsector |

166 |

|

|

14. |

Gevolgen voor burgers, bedrijven en overheid |

173 |

|

|

15. |

Overgangsrecht |

178 |

|

|

16. |

Consultatie, toetsen en adviezen |

179 |

|

|

Overig |

183 |

||

|

II. |

Artikelsgewijs |

184 |

|

Het lid van de fractie Den Haan wil graag weten of het juist is dat het Centraal Planbureau in eerdere berekeningen een realistischer scenario op de instandhouding van «genoeg is genoeg» hanteerde dan De Nederlandse Bank (DNB) nu doet bij de value based ALM-doorrekeningen en vraagt de regering om uit te leggen waarom hier nu voor een gewijzigde methode wordt gekozen. In dit kader merkt de regering op dat DNB in haar doorrekeningen het uitgangspunt hanteert dat er bij hele hoge dekkingsgraden niet meer kan worden geïndexeerd dan wat er fiscaal maximaal is toegestaan, terwijl het CPB in eerdere berekeningen deze restrictie bij hele hoge dekkingsgraden heeft losgelaten. Overigens heeft het CPB in deze berekeningen ook een variant opgenomen waarbij wel wordt vastgehouden aan het «genoeg is genoeg» principe. Het is uiteindelijk aan de onderzoekende instantie om te bepalen welke veronderstellingen zij hanteren in hun doorrekeningen en daar ook verantwoording over af te leggen. Bij de berekeningen die met het oog op de transitie op fondsniveau moeten worden uitgevoerd zal in de lagere regelgeving worden voorgeschreven dat aangesloten moet worden bij het in de actuariële en bedrijfstechnische nota vastgelegde beleidskader en waarbij te allen tijde aan actuele wet- en regelgeving voldaan moet worden.

Het lid van de fractie Den Haan vraagt vervolgens of de regering het passend vindt dat een toezichthoudend orgaan ook betrokken is bij de beleidsvoorbereiding. De regering merkt op dat een toezichthoudend orgaan vaak betrokken is bij totstandkoming van wetgeving die haar raakt, onder meer doordat zij wordt gevraagd om een toezichttoets uit te brengen over de betreffende wetgeving. Zodoende kan de regering een goede inschatting maken van de gevolgen van de wetgeving voor de toezichthouders. Daarnaast wijst de regering erop dat zowel De Nederlandsche Bank als de Autoriteit Financiële Markten, naast toezichthouders, ook een rol hebben als (economisch) adviseur van het kabinet. In deze hoedanigheid zijn zij vaak ook betrokken bij beleidsvoorbereiding. In de Kamerbrief van 31 maart jl. is aangegeven dat – gegeven het feit dat het Centraal Planbureau in het voorjaar van 2021 heeft aangegeven te stoppen met het uitvoeren van zogenoemde ALM-analyses – DNB is gevraagd om voor de komende periode beschikbaar te zijn om mogelijke aanvullende rekenverzoeken op te pakken. Met DNB is afgesproken dat de eindverantwoordelijkheid voor de doorrekeningen buiten de toezichthoudende taken van DNB is geplaatst, zodat de rollen van toezichthouder en rekenmeester goed zijn gescheiden.

Het lid Omtzigt vraagt of er afspraken zijn gemaakt in de coalitie over het tijdspad om dit wetsvoorstel door de Kamers te loodsen. De regering beseft dat er sprake is van een groot wetsvoorstel en dat er veel mee samenhangt. De regering hecht zodoende belang aan een zorgvuldige behandeling in de Tweede en Eerste Kamer. Daartoe willen we ook alle medewerking verlenen die nodig is voor de beide Kamers der Staten-Generaal om het wetsvoorstel goed te kunnen behandelen. Tegelijk biedt het wetsvoorstel ook zicht op een snellere verhoging van de pensioenen. Daar hechten we ook belang aan. De regering heeft het streven met betrekking tot inwerkingtreding van de wetgeving gedeeld in meerdere Kamerbrieven en de Kamer geïnformeerd over de voortgang van de uitwerking van de wetgeving. Het is uiteindelijk aan de beide Kamers der Staten-Generaal om te beoordelen of gestelde vragen dusdanig beantwoord zijn dat er tot behandeling van de wet over kan worden gegaan.

Het lid Omtzigt vraagt vervolgens of de regering inzage kan geven in de memo’s en andere zaken die het afgelopen jaar gedeeld zijn met de coalitiepartijen en eventueel partijen die positief staan ten opzichte van het akkoord. In dit kader wordt gevraagd welke overleggen (datum, plaats) hierover in coalitieverband en met andere partijen die het pensioenakkoord steunen hebben plaatsgevonden in het afgelopen jaar. Ook wordt gevraagd of het daarbij een rol heeft gespeeld dat de regering meent dat zij op dit moment een meerderheid heeft in beide Kamers van de Staten-Generaal en zij dus haast wil maken. De regering wijst erop dat er in het afgelopen jaar verschillende bewindspersonen verantwoordelijk zijn geweest voor het pensioendossier. Op 13 oktober 2021 heeft toenmalig Staatssecretaris Wiersma een kennismakingsgesprek gehad met de pensioenwoordvoerders van de VVD, CDA, D66, CU, PvdA en GroenLinks. Tijdens dat gesprek zijn deze woordvoerders geïnformeerd over de stand van zaken rondom het Pensioenakkoord. Daarbij zijn geen memo’s of andere stukken gedeeld. Na haar aantreden heeft Minister Schouten eveneens kennismakingsgesprekken gehad met verschillende (pensioen)woordvoerders van andere Kamerfracties. In deze gesprekken heeft zij het aanbod gedaan voor eventuele aanvullende briefings vanuit het Ministerie van Sociale Zaken en Werkgelegenheid. Op 17 maart 2022 heeft Minister Schouten een gesprek gehad met de pensioenwoordvoerders van de VVD, CDA en D66 en 22 maart met de pensioenwoordvoerders van PvdA en GroenLinks. Tijdens deze gesprekken is ook gesproken over de hoofdlijnen van de stelselherziening. Daar is bijgaande presentatie toegelicht. Op 28 maart 2022 is het lid Den Haan op haar verzoek ambtelijk gebriefd over de hoofdlijnen via bijgaande presentatie1. Op 30 maart 2022 heeft Minister Schouten middels een Kamerbrief het aanbod gedaan aan de Vaste Kamercommissie van Sociale Zaken en Werkgelegenheid om een technische briefing te laten verzorgen over het wetsvoorstel.2 Haar ambtsvoorgangers hebben een dergelijk aanbod ook regelmatig gedaan. Op 19 april 2022 heeft Minister Schouten gesproken met pensioenwoordvoerders van VVD, CDA, D66 en CU over de stand van zaken van het wetgevingstraject. Op diezelfde dag is ook gesproken met de woordvoerders van PvdA en GroenLinks. De regering wijst erop dat het niet ongebruikelijk is om woordvoerders te spreken over lopende wetgevingstrajecten.

Het lid Omtzigt vraagt de regering het collectieve adviesrecht te herzien voor een collectieve deelnemersraadpleging onder de deelnemers waarbij de collectieve waardeoverdracht doorgaat als een percentage, bijvoorbeeld 60% van de deelnemers(geleding) voor het voorstel stemt. Het lid van de fractie Den Haan vraagt waarom niet gekozen is voor een bezwaarrecht waarbij het individu begeleiding krijgt bij het uitoefenen van het bezwaarrecht. De regering heeft bezien hoe deze transitie naar het nieuwe stelsel het best vormgegeven kan worden met borging van belangen van alle belanghebbenden. De regering heeft daarbij naar verschillende alternatieven gekeken, waarbij uiteindelijk is gekozen voor een zwaarwichtig gebalanceerd pakket aan collectieve waarborgen. De regering is van mening dat bij een inhoudelijke collectieve beoordeling of het invaren evenwichtig is, de belangen van eenieder het best geborgd zijn. Uit gedragswetenschappelijk onderzoek is bekend dat een keuze met betrekking tot een gebeurtenis die eenmalig is, financiële implicaties heeft en waarvan de gevolgen zich kunnen uitstrekken over de (zeer) lange termijn een grote mentale belasting vormen voor de deelnemer. De deelnemer moet immers in staat zijn de informatie te begrijpen en te bepalen welke acties moeten worden ondernomen. Een systeem waarbij de deelnemer expliciet zou moeten instemmen met de collectieve waardeoverdracht acht de regering daarom een vergaande belasting voor het individu. Bovendien blijft deze deelnemer, bij de individuele keuze om niet in te varen, achter in het huidige ftk waar de strengere buffereisen gelden en minder perspectief op een koopkrachtig pensioen bestaat. Doordat actieve deelnemers in dat geval geen onderdeel meer zijn van de collectiviteit moeten alle uitkeringen, voorwaardelijke toeslagen en maar ook tegenvallers worden gefinancierd uit de beleggingsopbrengsten. De vraag is of het individu de gevolgen van zijn bezwaar kan overzien.

De regering heeft in aanloop naar het wetsvoorstel alternatieven onderzocht waarbij de individuele deelnemer meer zeggenschap krijgt over de omzetting. Hoewel de regering onderkent dat begeleiding van deelnemers het doenvermogen van individuen kan vergroten, zoals voorgesteld door het lid den Haan, blijft het de vraag of het individu de uiteindelijke gevolgen van zijn keuze kan overzien. Ook biedt een systeem van individueel bezwaarrecht niet de voordelen die collectief wel behaald kunnen worden: als alle deelnemers overgaan kan het volledige pensioenvermogen worden omgezet naar de nieuwe premieregelingen. De keuze van de ene individuele deelnemer heeft gevolgen voor het pensioenperspectief van de andere deelnemer. Het vermogen is collectief opgebouwd en door nu collectief over te gaan naar de nieuwe premieregelingen kunnen risico’s blijvend worden gedeeld en kan het effect van de nieuwe premieregelingen eerder en volledig worden gevoeld door alle deelnemers in het pensioenfonds. Een alternatief, zoals voorgesteld wordt door het lid Omtzigt, waarbij gestemd wordt over het collectief omzetten van het vermogen acht de regering eveneens niet passend. Hoewel hiermee de voordelen van een collectieve omzetting behouden blijven, meent de regering dat de collectieve besluitvorming door sociale partners in de arbeidsvoorwaardelijke fase (met een hoorrecht voor gewezen deelnemers en pensioengerechtigden) en door pensioenfondsbesturen de beste afweging van belangen borgt. Anders dan een systeem waarbij ieder voor zich stemt, hebben zij de taak alle belangen te vertegenwoordigen. Ook van deelnemers die wellicht minder makkelijk de weg naar de stembus zouden weten te vinden.

In het vervolg hierop stelde het lid Omtzigt de vraag hoe zonder de genoemde stemming onder deelnemers de pensioenovereenkomst wordt gewijzigd jegens oud-werknemers en gepensioneerden. Met inachtneming van de geldende wijzigingsregels kan een pensioenovereenkomst met een werknemer rechtsgeldig worden gewijzigd. Op dezelfde wijze kan de pensioenovereenkomst van oud-werknemers en gepensioneerden worden gewijzigd. De regering heeft hierover juridisch advies ingewonnen. Dit advies is met het wetsvoorstel meegezonden naar uw Kamer. Na een rechtsgeldige wijziging kan pas een verzoek tot collectieve waardeoverdracht worden gedaan en kan het verzoek worden beoordeeld door het pensioenfonds.

De leden van de PvdA-fractie en de leden van de GroenLinks-fractie vragen hoe de regering gaat zorgen voor voldoende draagvlak voor het invaren nu er geen individuele bezwaarmogelijkheid wordt geïntroduceerd.

Uiteraard realiseert de regering zich dat collectieve besluitvorming ook een grote verantwoordelijkheid met zich mee brengt voor sociale partners en pensioenfondsen. Het is daarom de taak van betrokken partijen om de deelnemers goed te informeren over de keuzes die worden gemaakt en hierover verantwoording af te leggen. Dat is een taak voor sociale partners en het pensioenfonds. Via publiekscampagnes zal vanuit de overheid ook worden bijgedragen aan de informatievoorziening richting burgers.

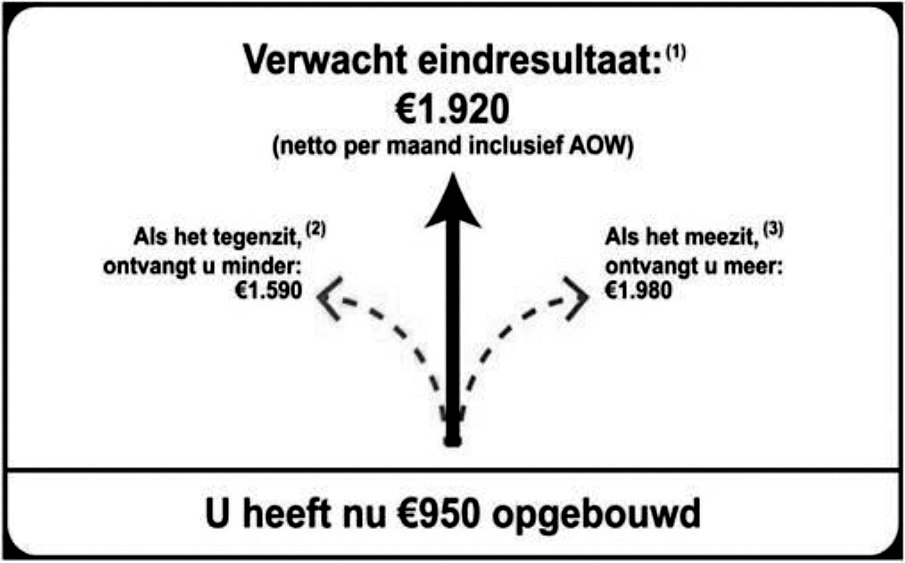

Het lid Omtzigt vraagt de regering een handleiding op te stellen om de deelnemer te informeren hoe pensioenaanspraken worden opgebouwd, hoe deze aanspraken worden omgezet in de nieuwe regeling, hoe kapitaal opgebouwd wordt in de nieuwe regeling en hoe dat kapitaal in een uitkering omgezet wordt. Tevens vraagt het lid Omtzigt om een handleiding op te stellen waarin gepensioneerden kunnen zien hoe hun bestaande pensioenrecht wordt omgezet in een nieuw pensioenrecht. In het wetsvoorstel heeft de regering bepaald welke persoonlijke transitie-informatie de pensioenuitvoerder aan deelnemers en pensioengerechtigden moet verstrekken. De pensioenuitvoerder verstrekt de deelnemer onder andere informatie welk ouderdoms-, arbeidsongeschiktheids- en nabestaandenpensioen deze had kunnen opbouwen in de oude pensioenregeling. Dat wordt afgezet tegen die te bereiken pensioensoorten in de nieuwe pensioenregeling. Op die manier kan de deelnemer zien hoe hoog zijn of haar te bereiken pensioen zou zijn geworden zonder, en hoe hoog met de transitie. Het ouderdomspensioen krijgt de deelnemer te zien als een pessimistisch, optimistisch en een verwacht pensioenbedrag. Daarmee krijgen deelnemers inzicht in hun persoonlijke situatie en die informatie is voor hen het meest relevant. Voorbeeldberekeningen en generieke informatie, zoals die zou kunnen staan in een handleiding, zal beschikbaar komen via publiekscommunicatie. Die wordt in gang gezet nadat de vormgeving van de wet definitief is. Onderdeel daarvan zal een website zijn, gericht op het algemene publiek, met informatie over hoe pensioen nu geregeld is en wat er gaat veranderen. We geven daar antwoorden op vragen die leven over de nieuwe pensioenregels. Bij deze publieksinformatie is het uitgangspunt om eenvoudig en begrijpelijk te informeren.

Het lid Omtzigt vraagt de regering of zij bereid is om een voorbeeld te verstrekken van hoe een pensioenuitvoerder een deelnemer informeert over zijn of haar pensioensituatie vlak vóór en na de transitie. In het wetsvoorstel heeft de regering bepaald welke individuele transitie-informatie de pensioenuitvoerder geeft. De pensioenuitvoerder verstrekt de deelnemer namelijk welk ouderdomspensioen, arbeidsongeschiktheids- en nabestaandenpensioen deze had kunnen opbouwen in de oude pensioenregeling, afgezet tegen die in de nieuwe pensioenregeling. Wat het ouderdomspensioen betreft krijgt de deelnemer het reglementair te bereiken, en het te bereiken pensioen in een pessimistisch, optimistisch en verwacht scenario te zien. Van het verwachte ouderdomspensioen ontvangt die deelnemer bovendien nog het verloop van de uitkering na pensioeningang, ook weer volgens het pessimistisch, optimistisch en verwacht scenario. Ook ontvangt de deelnemer informatie over het voor zijn uitkering gereserveerd vermogen in de nieuwe premieregeling. Daarnaast krijgt de deelnemer informatie, indien aan de orde, over de gemaakte compensatie-afspraken. Op deze informatie zijn de bestaande eisen van toepassing waaraan die informatie moet voldoen: tijdig, duidelijk, evenwichtig en correct.

Het lid Omtzigt vraagt de regering of zij bereid is een overzicht te geven van de kosten van pensioenfondsen van de afgelopen 10 jaar. Onderstaand zijn deze opgenomen. Hierbij dient te worden opgemerkt dat de absolute uitvoeringskosten moeten worden bezien in een bredere context. Tegenover bijvoorbeeld de ontwikkeling van vermogensbeheerkosten staan de ontwikkeling van het pensioenvermogen, genomen risico’s en daarmee behaalde rendementen. Tegenover pensioenbeheerkosten staan het gekozen dienstverleningsniveau en de nodige administratie, gegeven de mate van complexiteit van de pensioenregeling.

Onderstaande tabel geeft de totale kosten van pensioenfondsen weer (in miljoenen euro’s). Dit overzicht start in 2012, aangezien de data over vermogensbeheerkosten vanaf dat jaar beschikbaar is. Vermogensbeheerkosten bevatten beheerkosten, performance gerelateerde kosten en transactiekosten. Overige kosten bevatten bestuurskosten, administratiekosten, advies- en controlekosten en huur.

|

Jaar |

Vermogensbeheerkosten (x € 1 mln.) |

Overige kosten (x € 1 mln.) |

Totale kosten pensioenfondsen (x € 1 mln.) |

|---|---|---|---|

|

2020 |

9.257 |

1.052 |

10.309 |

|

2019 |

7.937 |

1.027 |

8.964 |

|

2018 |

7.468 |

0.998 |

8.466 |

|

2017 |

7.585 |

0.976 |

8.561 |

|

2016 |

6.636 |

1.048 |

7.684 |

|

2015 |

6.547 |

1.074 |

7.621 |

|

2014 |

6.318 |

1.112 |

7.430 |

|

2013 |

5.908 |

1.107 |

7.015 |

|

2012 |

5.126 |

1.126 |

6.252 |

Bron: DNB

Het lid Omtzigt vraagt hoe de regering de motie 32 043, nr. 469 heeft uitgevoerd die vroeg om een rapport over hoe de kosten onder controle gehouden kunnen worden na een pensioenhervorming en het PWC rapport – inclusief aanbevelingen – dat daaruit is voorgekomen. Per brief van 31 januari 2020 heeft de regering de Kamer bedoeld rapport gestuurd (Kamerstukken II 2019/20, 30 043, nr. 513). In die brief heeft de regering toegelicht dat een belangrijke aanleiding tot aanzienlijke kosten in het kader van stelselwijzigingen in het buitenland de mogelijkheid bleek voor deelnemers om zelf hun pensioenuitvoerder te kunnen kiezen. Die mogelijkheid is niet voorzien in dit wetsvoorstel. Dit wetsvoorstel laat de bestaande marktordening onverlet. De regering concludeerde dat het risico op «Australische toestanden» zich in het kader van de pensioenstelselherziening in Nederland niet voordoet. Zoals in de memorie van toelichting staat aangegeven, bedragen de implementatiekosten gemiddeld voor de gehele transitie ongeveer vijf miljoen euro per pensioenfonds. Dit betreft een geaggregeerde raming van alle genoemde handelingen. Hierbij wordt opgemerkt dat de gevolgen van de stelselherziening in hoge mate afhankelijk zijn van nu nog onvoorziene besluiten van sociale partners, zoals de keuze voor en de invulling van het pensioencontract en het besluit om bestaande rechten in te varen. Structureel is de verwachting dat het pensioenbeheer eenvoudiger wordt, waardoor kosten bespaard zouden kunnen worden. Ook hier geldt dat de daadwerkelijke besparing zeer afhankelijk is van de keuzes die sociale partners en pensioenfondsen zullen maken in de transitieperiode.

Het lid Omtzigt wil graag van de regering vernemen of in het verleden pensioenfondsen op andere wijze gebruikt of ingezet worden door de overheid zonder dat daarvoor een mandaat is of zonder dat daarover duidelijkheid wordt verschaft. De regering wijst erop dat pensioenfondsen zelfstandige organisaties zijn. De overheid schept in wetgeving kaders waar pensioenuitvoerders zich aan hebben te houden. Deze kaders zijn er in het belang van de deelnemers. Het lid Omtzigt vraagt in dit kader ook of pensioenfondsen – of daaraan gelieerde instellingen – op enigerlei wijze zijn gebruikt als alternatief voor het oplossen van het liquiditeitsprobleem van bank-verzekeraars. Hij vraagt of de overheid, DNB daarbij heeft ingegrepen, in de periode 2007-heden al dan niet rechtstreeks garanties of andere zekerheden gegeven aan pensioenfondsen, pensioenuitvoerder, andere groepsvennootschappen van pensioenfondsen en/of gelieerde partijen. De regering constateert dat dit niet het geval is geweest.

Het lid Omtzigt vraagt wanneer de resultaten van de consultatie van de besluiten behorende bij het wetsvoorstel toekomst pensioenen worden gedeeld met de Kamer. De regering wijst erop dat het openbare deel van de consultaties voor iedereen inzichtelijk is op www.internetconsultatie.nl. De regering zal bezien of de consultatiereacties aanleiding vormen om de AMvB’s aan te passen. Vervolgens zullen de AMvB’s worden aangeboden voor toezicht- en uitvoeringstoetsen. In de toelichting bij de besluiten zal verantwoording worden afgelegd van zowel de verwerking van de consultatiereacties als van de verschillende toetsen. Na deze toetsfase zullen de besluiten over nettopensioen en experimenten zelfstandigen worden voorgehangen bij de Kamer. Voor het Besluit toekomst Pensioenen is dat niet het geval. Na deze fase zal de Raad van State zijn advies uitbrengen. Na de advisering van de Raad van State kunnen de besluiten in werking treden.

Het lid Omtzigt vraagt of de regering een nadere toelichting kan geven hoe de pensioensector zich moet voorbereiden op de transitie zonder dat de nieuwe parameters beschikbaar zijn. De regering streeft ernaar om de benodigde wet- en regelgeving omtrent de parameters en de economische scenario’s gelijktijdig met het wetsvoorstel per 1-1-2023 in werking te laten treden. Op deze manier kunnen de sociale partners en de pensioensector vanaf de start van de transitie over de parameters en de economische scenario’s beschikken. Naar mening van de regering hebben de sociale partners en de pensioensector hiermee voldoende tijd om de besluitvorming rondom de transitie en een nieuwe premieregeling vorm te geven, welke uiterlijk 1 januari 2027 moet zijn afgerond.

Het lid Omtzigt vraagt of het klopt dat alle berekeningen van de afgelopen jaren gemaakt zijn met aannames op basis van economische scenario’s en inflatiescenario’s die op dit moment volstrekt irrelevant zijn. Daarbij wordt de vraag gesteld of de regering de mening deelt dat het opportuun is om de berekeningen opnieuw te doen nu de omgeving zo gewijzigd is. De regering wijst erop dat een scenarioset een verzameling financieel-economische scenario’s is (veelal 2500 stuks). Elk scenario bevat een beschrijving van de jaarlijkse inflatie, loongroei, aandelenrendement, rentetermijnstructuur (o.a. éénjaarsrente, tienjaarsrente, etc.) voor de komende pakweg tweehonderd jaar. Daarnaast wijst de regering erop dat in de achtergronddocumenten van het CPB die ook in 2020 zijn gepubliceerd, gebruik is gemaakt van verschillende financieel-economische scenariosets (naast de KNW-set ook de zogenoemde Q-set van APG en de Market Implied scenarioset).3 Ook wijst de regering op de studie van het CPB uit 2019, waarin in aanvulling op de CPB Notitie van 5 juni 2019 voor drie scenariosets de effecten van de overgang op de nieuwe pensioenregels zoals afgesproken in het Pensioenakkoord van 2019 zijn gepresenteerd.4 De bovenliggende boodschap is dat de transitie-effecten sterk afhankelijk zijn van de gemiddelde rente in een scenarioset. Vervangingsratio’s zijn sterk afhankelijk van het gemiddelde rendement in een scenarioset op de veronderstelde mix van obligaties en aandelen. Bij een lage rente zijn de transitie-effecten zeer beperkt, maar zijn de vervangingsratio’s lager. Bij hogere rente is er wel degelijk sprake van substantiële transitie-effecten, maar zijn de vervangingsratio’s ook veelal dermate gunstig dat transitie-effecten eenvoudiger te compenseren zijn. Het maken van nieuwe berekeningen ten behoeve van de Wtp-behandeling voegt daarbij geen andere inzichten toe. Zoals aangegeven bij de Hoofdlijnennotitie en in het Wetsvoorstel toekomst pensioenen zijn de daadwerkelijke, feitelijke effecten, zoals netto-profijt en vervangingsratio’s afhankelijk van de fondsspecifieke afspraken die worden gemaakt.

Ook vraagt het lid Omtzigt of de regering ook een scenario doorgenomen wat er met het pensioenstelsel gebeurt indien er een sovereign debt crisis uitbreekt, die ook landen in de eurozone treft, een scenario waarover nu openlijk gesproken wordt in het IMF. Het lid vraagt welke gevolgen dit zou hebben voor het nieuwe pensioenstelsel en het invaren. De regering merkt op dat zo’n specifiek scenario niet is doorgenomen, maar dat er in de wetgeving wel aandacht is voor complete besluitvorming gedurende de transitie. De regering is voornemens hier regels voor te stellen in de lagere regelgeving, die onlangs opengesteld stond voor consultatie. Essentie daarvan is dat de sociale partners en pensioenfondsen op voorhand inzicht geven hoe om te gaan onvoorziene economische en financiële omstandigheden tussen de besluitvorming over het invaren en het invaarmoment zelf.

De leden van de VVD-fractie vragen hoe de regering de ambitie om een transparanter en begrijpelijker pensioenstelsel te realiseren ziet in het licht van de voorliggende complexiteit van de stelselhervorming. Daarbij vragen zij hoe de regering ervoor gaat zorgen dat deze stelselwijziging de transparantie en het begrip van met name deelnemers niet in de weg staat. De regering wijst erop dat deelnemers in het nieuwe stelsel meer inzicht krijgen in de ingelegde premie, het door hen opgebouwde pensioenvermogen en de behaalde rendementen. Door de communicatie van het persoonlijk (voor de uitkering gereserveerde) vermogen wordt meer inzichtelijk hoeveel pensioen er is opgebouwd. Tegelijkertijd krijgen deelnemers (net als nu) inzicht in de verwachte pensioenuitkering tijdens pensionering, in drie scenario’s.

De leden van de VVD-fractie lezen dat het voordeel van leeftijdsonafhankelijke premie pas neerslaat bij generaties die hun volledige loopbaan pensioen opbouwen in het nieuwe stelsel. Deze leden willen graag inzage en een berekening per leeftijdscohort wat het gevolg is voor de pensioenopbouw voor mensen die maar een deel van hun loopbaan voor- en/of nadeel hebben gehad van de leeftijdsonafhankelijke premie. De regering wijst erop dat de passage in de memorie van toelichting toeziet op een vergelijking tussen degressieve opbouw (leeftijdsonafhankelijke premie) en progressieve opbouw (en premie). Daarbij is eveneens toegelicht waarom de regering meer voordelen ziet voor een leeftijdsonafhankelijke premie ten opzichte van een progressieve premie. De regering merkt op dat een leeftijdsonafhankelijke premie ten opzichte van een progressieve premie leidt tot een gemiddeld langere beleggingsperiode per ingelegde euro pensioenpremie. De gemiddelde pensioenpremie kan hierdoor langer renderen. Hierdoor ontstaat bij gelijke premie-inleg (over de gehele opbouw horizon bezien) naar verwachting een hoger pensioenresultaat. Hierbij is opgemerkt dat dit voordeel pas volledig tot stand komt bij deelnemers die hun volledige loopbaan pensioen opbouwen in het nieuwe stelsel. In de berekeningen over het nieuwe contract en de transitie-effecten is rekening gehouden met dit effect, doordat voor oudere generaties is verondersteld dat zij (een deel van hun) premie-inleg hebben verricht onder het oude stelsel. Opgemerkt wordt dat in de berekeningen meer effecten een rol spelen. Zo hebben deelnemers onder de nieuwe pensioencontracten eerder zicht op indexatie, doordat er sprake is van minder bufferopbouw. Uiteindelijk gaat het om het resultaat van de totale effecten. Daaruit blijkt dat in de mediane economische scenario’s de solidaire premieregeling (maar ook de flexibele premieregeling) naar verwachting tot betere resultaten leidt voor de huidige deelnemers ten opzichte van het huidige contract.

De leden van de VVD-fractie steunen het idee van de leeftijdsonafhankelijke premie, maar maken zich zorgen om de vaak latere intreding van jongeren op de reguliere arbeidsmarkt, met een onoplosbaar gat in pensioenopbouw als gevolg. Daarnaast vragen deze leden of dit niet vervroegd schoolverlaten in de hand werkt en of de regering plannen heeft om het pensioenbewustzijn bij de jongere generatie te vergroten. Het is waar dat de overstap van tijdsevenredige opbouw naar degressieve opbouw ervoor zorgt dat het zwaartepunt van pensioenopbouw verschuift naar de jongere jaren. Over de gehele loopbaan bezien is echter hetzelfde pensioenresultaat bereikbaar. Omdat pensioenopbouw aan het begin van het werkzame leven een groter gewicht krijgt, is het van belang dat ook op jonge leeftijd pensioen wordt opgebouwd. Dit wordt ook onderstreept met het aanpakken van de witte vlek, door middel van in ieder geval het aanvalsplan witte vlek.

De regering heeft echter niet de verwachting dat jongeren een effectieve prikkel ervaren om vervroegd hun school te verlaten omdat hun pensioenpremie-inleg dan langer kan renderen. In dat kader wijst de regering er ook op dat het afronden van een vervolgopleiding in Nederland meer loont dan het niet afronden van een vervolgopleiding, waardoor een persoon met een afgeronde vervolgopleiding die later begint met het opbouwen van pensioen gemiddeld genomen een hoger pensioenresultaat zal bereiken dan een persoon die eerder begint met het opbouwen van pensioen zonder het afronden van een vervolgopleiding, simpelweg omdat het loon en daarmee het pensioengevend loon hoger zal liggen. Het vergroten van pensioenbewustzijn krijgt op diverse manieren gestalte. Tijdens de transitie met publieksinformatie gericht op diverse doelgroepen, jaarlijks met de Pensioen3daagse en via informatieplatforms als wijzeringeldzaken.nl en mijnpensioenoverzicht.nl.

De leden van de VVD-fractie zouden graag willen weten of de regering concreet onderzoek heeft gedaan naar de uitvoeringskosten en communicatiekosten als de twee pensioensystemen (het nieuwe en oude systeem) naast elkaar blijven bestaan, en zo ja, wat de uitkomst daarvan zijn. De regering heeft hier geen onderzoek naar gedaan. In beginsel geldt dat een aparte administratie met andere regels zorgt voor meer kosten en meer kans op fouten in de administratie vanwege toegenomen complexiteit. Indien er twee aparte administratiesystemen naast elkaar bestaan die ongeveer van dezelfde omvang zijn, kan er grofweg worden uitgegaan van een verdubbeling van de kosten. Ook hierom onderstreept de regering het belang van de overgang van de bestaande pensioenaanspraken naar het nieuwe pensioenstelsel.

De leden van de VVD-fractie vragen naar leeftijdsonafhankelijke premies en de uitzondering voor risicopremies en de mogelijke consequenties voor de concurrentie tussen bedrijfstakken. Zij vragen of de regering hier oplossingen voor ziet. In het voorgestelde artikel 17 van de Pensioenwet geldt dat gelijke premies worden voorgeschreven. Hierop geldt een uitzondering voor risicopremies, behalve voor risicopremies binnen verplichtgestelde bedrijfstakken, dit is om te voorkomen dat binnen bedrijfstakken wordt geconcurreerd op basis van de hoogte van risicopremies (voor nabestaandenpensioen en arbeidsongeschiktheid). Daarmee wordt voorkomen dat binnen een bepaalde bedrijfstak werkgevers met bijvoorbeeld relatief veel arbeidsongeschikten een hogere premie moeten betalen, waardoor zij binnen diezelfde bedrijfstak duurder zouden worden. Het voorkomt daarmee concurrentie binnen bedrijfstakken maar niet tussen bedrijfstakken, dat laatste is ook niet beoogd.

De leden van de D66-fractie vinden het belangrijk dat het perspectief van jongeren geborgd is in de Wtp en zijn daarom benieuwd hoe dit perspectief in de onderhandelingen van het Pensioenakkoord is meegenomen. De leden vragen daarnaast of de vertegenwoordigers van jongeren aan tafel hebben gezeten tijdens deze onderhandelingen en/of bij de uitwerking van het akkoord in de Wtp. De regering wijst erop dat bij de onderhandelingen van het pensioenakkoord de belangen van alle generaties in ogenschouw zijn genomen. Zowel het kabinet als sociale partners vertegenwoordigen in beginsel alle huidige (en toekomstige) deelnemers. Dit heeft ook zijn weerslag gekregen in het wetsvoorstel, waarbij het uitgangspunt is een goed pensioen voor alle generaties. Ook bij de waarborgen voor een evenwichtige transitie is hier nadrukkelijk rekening mee gehouden. In dit kader wijst de regering ook op de klankbordgroep bestaande uit vertegenwoordigers van jongeren- en ouderenorganisaties, waarmee zowel tijdens de uitwerking van het pensioenakkoord als tijdens de totstandkoming van de wetgeving periodiek overleg heeft plaatsgevonden.

De leden van de fractie van D66 geven naar aanleiding van het advies van de Raad van State aan dat de representatie van met name jongeren door sociale partners een aandachtspunt is en vragen de regering aan te geven hoe representativiteit van en vertrouwen in sociale partners voor alle groepen deelnemers gerealiseerd wordt. Vakbonden ontlenen hun legitimiteit niet uitsluitend aan de omvang en de samenstelling van hun ledenbestand. Zij richten zich op het belang van alle werknemers en niet alleen op de belangen van hun leden. Zoals uit onderzoek blijkt zijn werknemers, waaronder begrepen jongeren, (zeer) tevreden over de cao, de pensioenregeling en de vertegenwoordiging van hun belangen door vakbonden. Uit de Nationale Enquête Arbeidsomstandigheden (NEA) 2020 blijkt dat 81,5% van de werknemers (zeer) tevreden is over hun cao, 83,2% (zeer) tevreden is over hun pensioenregeling en dat 79,7% (zeer) tevreden is over de vertegenwoordiging van hun belangen door vakbonden. In de leeftijdscategorie 15–24 jaar liggen deze cijfers zelfs nog wat hoger met respectievelijk 88,4% (cao), 84% (pensioen) en 84,5% (vertegenwoordiging belangen). De regering constateert dat het feitelijk draagvlak voor het stelsel en de positie van vakbonden nog altijd ruim voldoende is. Hoe sociale partners, zoals vakbonden, zich organiseren en voor een goede belangenbehartiging zorgen is aan hen zelf om te bepalen.

De leden van de PVV-fractie vragen of de regering het rondetafelgesprek Wetsvoorstel Wet Toekomst Pensioenen op vrijdag 22 april heeft gevolgd en constateren dat verschillende experts kritiekpunten bij het wetsvoorstel naar voren hebben gebracht. De leden vragen de regering hierop in te gaan. De regering heeft met veel interesse het rondetafelgesprek gevolgd. De regering vindt het bijzonder prijzenswaardig dat de vaste Kamercommissie een dergelijk gesprek heeft georganiseerd en brede expertise heeft uitgenodigd om op het wetsvoorstel te reflecteren. In de eerste plaats wordt erop gewezen dat de grote onzorgvuldigheden in de wet zitten en dat er fundamentele vragen over rechten en plichten niet zouden zijn beantwoord. De regering herkent zich hier niet in. De wet is tot stand gekomen na een zorgvuldig proces waarbij door vele partijen input is geleverd, zowel gedurende de Internetconsultatie als in de toets- en adviesfase. De regering is van mening dat de wet een evenwichtig geheel vormt, met voldoende waarborgen voor een evenwichtige transitie. Als de Kamer van mening is dat dat op onderdelen niet het geval zou zijn, dan gaat de regering daarover graag in gesprek. Vervolgens wordt gesteld dat er onduidelijkheid bestaat over de dekkingsgraden waarbij pensioenfondsen op invaardatum mogen indexeren of waarop ze moeten korten. In hoofdstuk vijf van de memorie van toelichting wordt uiteengezet onder welke voorwaarden fondsen op invaardatum mogen indexeren. Dat kan in beginsel vanaf een dekkingsgraad van 100%. Bij welke dekkingsgraad een korting moet worden doorgevoerd is onder meer afhankelijk van de keuzes die op fondsniveau worden gemaakt. De regering herkent zich vervolgens niet in de constatering dat in het nieuwe stelsel te rooskleurige toekomstprojecties zouden worden gehanteerd. Evenals in het huidige stelsel zullen de scenariosets die hierbij worden gebruikt op periodieke basis worden herijkt op een advies van een onafhankelijke commissie van experts. Daarnaast geldt dat in de communicatie naar de deelnemer altijd meerdere scenario’s dienen te worden getoond, naast een verwacht scenario, ook een goed- en slechtweerscenario. Tenslotte wordt gesteld dat de grotere kans op korten tot meer wantrouwen zal leiden. De regering wijst erop dat hier tegenover staat dat de pensioenen in het nieuwe stelsel vaker en sneller verhoogd kunnen worden. Ook zijn er diverse mechanismen ingebouwd die een dempend effect hebben reeds ingegane pensioenen.

De leden van de PVV-fractie vragen of een zorgvuldige parlementaire behandeling plaats zou moeten vinden. Zij citeren onder meer Agnes Joseph, Mark Heemskerk en René Maatman en vragen de regering daarop te reageren. De regering begrijpt de omvang en het belang van dit wetsvoorstel goed. Het gaat om een omvangrijke wijziging van een belangrijk onderdeel van onze sociale zekerheid. Ook de regering hecht belang aan een zorgvuldige behandeling in de Tweede en Eerste Kamer. Daartoe verleent de regering graag alle nodige medewerking om het wetsvoorstel goed te kunnen behandelen. De regering hecht tegelijkertijd aan een spoedige inwerkingtreding, vanwege de voordelen die het wetsvoorstel in de ogen van de regering met zich meebrengt. Daarbij gaat het bijvoorbeeld om het eerder perspectief bieden op indexatie, het transparanter en persoonlijker maken van het pensioen en het beter aansluiten bij de arbeidsmarkt. Daarom doet de regering het voorstel om het wetsvoorstel per 1-1-2023 in werking te laten treden. Het is uiteraard aan de beide Kamers der Staten-Generaal om te beoordelen of en wanneer de behandeling van het wetsvoorstel afgerond kan worden.

De leden van de PVV-fractie vragen de regering te reageren op de vraag van PVV-kamerlid Léon de Jong en het antwoord van de heer Bezemer tijdens het rondetafelgesprek van 22 april. Zij bespraken de mogelijkheid van een pensioenstelsel dat volledig omslaggefinancierd is. De regering wijst in dit verband op de CPB-studie die concludeert dat juist een combinatie van omslagfinanciering en kapitaaldekking bijdraagt aan spreiding van risico’s.5 De regering ziet de kracht van ons pensioenstelsel in een combinatie van kapitaaldekking en omslag en al met al geen aanleiding ziet om dit op dit moment te wijzigen. Vervolgens vragen de leden van de PVV-fractie de regering te reageren op een andere opmerking van de heer Bezemer, dat mensen te weinig zelfredzaam zijn om individuele keuzes te kunnen maken. De regering merkt in dit kader op dat ook het nieuwe pensioenstelsel collectief blijft en in verreweg de meeste gevallen de keuzes op sector- of ondernemingsniveau worden gemaakt. Het Wetsvoorstel toekomst pensioenen leidt niet zozeer tot nieuwe keuzemogelijkheden voor deelnemers, maar borgt wel dat bestaande keuzemogelijkheden beter worden begeleid, door het wettelijk borgen van de keuzebegeleiding.

De leden van de PVV-fractie vragen of de regering van mening is dat deelnemers voldoende zijn meegenomen in de totstandkoming van de nieuwe pensioenwet. De afgelopen jaren heeft de regering deelnemers en burgers zo goed mogelijk meegenomen. Dit begon met de Nationale Pensioendialoog, met als doel om een breed maatschappelijk gesprek te voeren over de houdbaarheid van het pensioenstelsel. In de Pensioendialoog zijn niet alleen gesprekken gevoerd met honderden individuele burgers, wetenschappers en experts, maar zijn ook tientallen maatschappelijke organisaties geraadpleegd. De Tweede Kamer is over deze gesprekken geïnformeerd in januari 2015.6 Tijdens de Pensioendialoog bleek er een breed draagvlak te zijn voor vernieuwing van het pensioenstelsel.

Na de Pensioendialoog zijn de gesprekken met maatschappelijke organisaties voortgezet om de resultaten nader uit te werken. Primair zijn deze gevoerd met de sociale partners om te komen tot het Pensioenakkoord. In die fase, voorafgaand aan het sluiten van het akkoord, zijn ook periodiek gesprekken gevoerd met vertegenwoordigers van jongeren en ouderen. Daarin is onder anderen gesproken met KNVG, NVOG, KBO-PCOB, ANBO, CNV Jongeren, VCP Young Professionals, Jong management, Jong AWVN en FNV Jong. Nadat het Pensioenakkoord gesloten was, hebben de betrokken partijen hun achterbannen betrokken en geraadpleegd. Zo zijn er verschillende informatieavonden georganiseerd en konden leden (zowel vakbondsleden als leden van de werkgeversverenigingen) vragen stellen en in gesprek over het Pensioenakkoord. Tijdens de uitwerking van het Pensioenakkoord in een wetsvoorstel zijn de gesprekken met sociale partners en jongeren- en ouderenvertegenwoordigers voortgezet. Ook is het wetsvoorstel in openbare internetconsultatie gegaan. In totaal is er meer dan 800 keer gereageerd op het wetsvoorstel. Een kleine 500 van deze reacties zijn openbaar. In de memorie van toelichting bij het nu bij uw Kamer ingediende wetsvoorstel wordt op de consultatiereacties ingegaan. Ook zijn, op verzoek van de motie Den Haan, jongeren- en seniorenorganisaties nauw betrokken bij de uitwerking van het Pensioenakkoord.7

De leden van de CDA-fractie vragen waarom het beschermingsrendement is gebaseerd op de nominale rentetermijnstructuur en waarom deze ook niet op andere instrumenten gebaseerd zou moeten kunnen worden. De regering licht toe dat het uitgangspunt bij de solidaire premieovereenkomst is dat wordt overgestapt van het denken in gelijke aanpassingen van pensioenaanspraken naar gelijke aanpassingen in (toekomstige) pensioenuitkeringen. Met de toedeling van een volledig beschermingsrendement tegen renterisico worden gelijkblijvende (toekomstige) pensioenuitkeringen in euro’s gerealiseerd. Vervolgens kan via de toedeling van overrendementen de gewenste mate van rendements- en renterisico worden toegevoegd. Op deze wijze kan de verwachte inflatie worden bijgehouden.

Binnen de solidaire premieovereenkomst kan een keuze worden gemaakt tussen twee vormen van beschermingsrendement tegen renterisico. Ten eerste door vanuit de collectieve beleggingsportefeuille beschermingsrendementen toe te delen op basis van de ontwikkeling van de door DNB gepubliceerde nominale rentetermijnstructuur gebaseerd op marktinformatie. Ten tweede door middel van een directe beschermingsportefeuille met beleggingen die bescherming tegen renterisico bieden. In deze variant kunnen ook inflatiebeschermende beleggingen in deze aparte portefeuille worden opgenomen. De beschikbaarheid van dergelijke inflatiebeschermende beleggingen is echter beperkt.

Koppeling van beschermingsrendementen aan een reële rente in de eerste variant is niet wenselijk, omdat deze rente niet goed objectief is vast te stellen. Er zijn geen obligaties die gekoppeld zijn aan de Nederlandse inflatie en de Europese markt voor dergelijke obligaties is beperkt. Deze is minstens 30 keer zo klein als voor nominale rentes en na looptijden van 10 jaar is deze markt nog veel beperkter. Hierdoor is er geen objectieve factor voor de toedeling van beschermings- en overrendementen beschikbaar, waardoor deze toedeling niet zonder herverdeling tussen generaties kan plaatsvinden. Omdat de verdeelsleutel niet objectief is vast te stellen, ontstaat een hernieuwd debat over de verdeling van het collectieve fondsvermogen tussen generaties, terwijl het nieuwe stelsel nu juist beoogt om dat debat achter ons te laten.

Tenslotte geeft de regering aan dat het belangrijk is om te realiseren dat een beschermingsrendement tegen inflatierisico niet betekent dat het fonds extra rendementen behaald voor inflatiebescherming. Dit beschermingsrendement is een vorm van risico- of herverdeling van het beschikbare collectieve fondsvermogen, waarbij bij hoge inflatie geld uit de persoonlijke vermogens van de actieve deelnemers wordt gehaald om over te hevelen naar de uitkeringen van de gepensioneerden.

De leden van de CDA-fractie vragen of het wetsvoorstel toekomst pensioenen (financiële) consequenties heeft voor de AOW. Dit is niet het geval.

De leden van de SP-fractie vragen om aan te geven welke elementen uit het nieuwe stelsel vertrouwen gaan vergroten bij de deelnemers. De regering is van mening dat met het nieuwe stelsel het vertrouwen op verschillende manier zal worden vergroot. In de eerste plaats kan er in het nieuwe stelsel bij positieve economische ontwikkelingen eerder worden geïndexeerd. In de tweede plaats worden pensioenen transparanter en persoonlijker. Deelnemers krijgen meer inzicht hun eigen pensioen en in hun persoonlijke, voor de uitkering gereserveerde, pensioenvermogen.

De leden van de SP-fractie vragen of de stelling wordt onderschreven dat het nieuwe pensioenfonds een soort beleggingsfonds wordt met speciale verdeelregels, waarmee een pensioenfonds een financiële instelling lijkt te worden. Daarbij wordt verwezen op het advies «Collectiviteit, solidariteit en zekerheid in het pensioenakkoord» van professor Vandenbroucke, waarbij wordt gevraagd om aan te geven op welke onderdelen van het wetsvoorstel toekomst pensioenen dit advies is gevolgd. Pensioenfondsen hebben ook nu al zowel elementen van een financieel product, waarbij premie-inleg leidt tot de opbouw van pensioenaanspraken en waarbij sprake is van marktwaardering, als een instrument waarbij solidariteit wordt georganiseerd tussen generaties. Beide elementen blijven ook in het nieuwe stelsel behouden. Wel wordt duidelijker wat het persoonlijk – voor de uitkering gereserveerde – vermogen is van alle deelnemers. Tegelijkertijd blijft er ook in het nieuwe stelsel ruimte voor risicodeling binnen en tussen generaties, bijvoorbeeld door middel van deling van biometrische risico’s, langlevenrisico’s, de solidariteits- of risicodelingsreserve. Juist door de vormen van risicodeling die ook het nieuwe pensioenstelsel aanwezig zijn, is er ruimte om de risico’s die onlosmakelijk verbonden zijn met pensioenopbouw te mitigeren. Belangrijk daarbij is ook het uitgangspunt in het nieuwe stelsel dat risico meer gericht wordt toebedeeld en er rekening wordt gehouden met de risico’s die deelnemers kunnen en willen lopen.

De leden van de SP-fractie wijzen erop dat deelnemers verliesavers zijn en dat het directer meebewegen van de pensioenen met de economie mogelijk leidt tot wantrouwen. De leden vragen hoe de regering denkt dit wantrouwen weg te nemen. De regering wijst er in dit kader op dat bij het vaststellen van de risicohouding rekening wordt gehouden met de risico’s die deelnemers kunnen en willen dragen. Toepassing van dit principe zal er in de praktijk toe leiden dat ouderen minder risico lopen dan jongeren. Daarnaast hebben pensioenfondsen binnen de contracten verschillende instrumenten om negatieve schokken te mitigeren. Zo kunnen schokken worden uitgesmeerd in de tijd en kan de solidariteits- dan wel risicodelingsreserve worden ingezet om schokken te dempen. Sociale partners kunnen bij de inrichting van het contract ook rekening houden met deze elementen.

De leden van de SP-fractie wijzen erop dat een belangrijke aanleiding tot de pensioenhervorming de gerichtheid op de nominale zekerheid is. Zij vragen op welke elementen het wetsvoorstel toekomst pensioenen is gericht. De regering wijst erop dat het wetsvoorstel toekomst pensioenen ruimte schept voor nieuwe pensioencontracten die eerder perspectief bieden op een koopkrachtig pensioen, met behoud van risicodeling binnen en tussen generaties. De nieuwe pensioencontracten maken het mogelijk om een einde te maken aan de spagaat tussen het streven naar nominale zekerheid én een koopkrachtig pensioen waar pensioenuitvoerders bij de huidige uitkeringsovereenkomsten mee te maken hebben. Gerealiseerd rendement komt bij de nieuwe contracten eerder beschikbaar voor het verhogen van de ingegane pensioenuitkeringen en de voor het pensioen gereserveerde vermogens, respectievelijk de opgebouwde pensioenkapitalen.

De leden van de SP-fractie vraagt hoe het nieuwe stelsel omgaat met het inflatierisico en zo een reële grondslag krijgt. Inflatierisico kan worden gedeeld via de solidariteitsreserve. In het wetsvoorstel toekomst pensioenen is op verschillende manieren rekening gehouden met bescherming tegen het risico van inflatie, ook hoge inflatie. Inflatiebescherming kan (gedeeltelijk) geboden worden via (i) blootstelling aan overrendement, (ii) een direct beschermingsrendement, (iii) de solidariteits- en risicodelingsreserve en (iv) een afslag op het projectierendement.

In het algemeen geldt dat het wetsvoorstel toekomst pensioenen meer mogelijkheden bevat om inflatiebescherming te bieden dan het huidige contract. Ook omdat overrendementen eerder aan deelnemers en pensioengerechtigden ten goede komen dan in het huidige pensioencontract.

Als bij aanhoudende inflatie, inflatierisicodeling via de solidariteitsreserve onvoldoende blijkt te zijn, dan kunnen overrendementen voldoen als de rente en economische groei meestijgt met inflatie. Mocht dat niet het geval zijn dan kan een afslag op het projectierendement gebruikt worden om meer geld te reserveren voor de toekomst binnen het persoonlijke pensioenvermogen. Wanneer de renteontwikkeling (sterk) zou achterblijven bij de ontwikkeling van de inflatie en er dus sprake is van een (diep) negatieve reële rente, kunnen ook deze instrumenten op enig moment tekortschieten. In een dergelijk scenario werkt ieder kapitaalgedekt pensioencontract minder goed. Dat geldt voor het huidige pensioencontract, het nieuwe pensioencontract of welk ander pensioencontract dan ook. Het zijn immers primair de premies en de ontwikkelingen op financiële markten die in een kapitaalgedekt contract de pensioenen financieren. Pensioencontracten kunnen de uitkomsten op basis van deze economische variabelen hoogstens zo optimaal mogelijk toedelen. In het nieuwe stelsel is daar meer ruimte voor.

De leden van de SP-fractie vragen of de regering het eens is met de stelling dat het pensioenresultaat erg gevoelig blijft voor de nominale in plaats van reële rentebewegingen. Uitgangspunt van de solidaire premieovereenkomst is gelijke aanpassingen van (verwachte) pensioenuitkeringen in plaats van gelijke aanpassingen van pensioenaanspraken. Om deze gelijke aanpassingen van pensioenuitkeringen vorm te geven, moet gekeken worden naar nominale rentebewegingen. Deze bepalen immers de kostprijs van een (toekomstig) pensioen in euro’s. Misschien nog wel belangrijker is het feit dat een markt voor reële rentes onvoldoende groot is om als betrouwbare indicator voor de toedeling van rendementen en risico’s te functioneren. Mede om die reden zijn ook eerdere pogingen om tot een reëel pensioencontract te komen, mislukt.

De leden van de SP-fractie vragen of een pensioensysteem waaraan miljoenen mensen niet (kunnen) meedoen houdbaar wordt geacht. Het aanvullend pensioen is in Nederland ontstaan uit het overleg tussen werkgever en werknemer. Vervolgens zijn daarop kaders wettelijk verankerd. In de basis berust ons pensioenstelsel daarmee op de contractvrijheid van werknemers en werkgevers om afspraken te maken over het aanvullend pensioen. Dankzij de samenwerking tussen de regering en sociale partners heeft aanvullend pensioen een centrale en sterke plek in onze samenleving gekregen. Nederland kent nu geen pensioenplicht, dat betekent dat werkgevers, voor zover zij niet onder een verplichtgestelde pensioenregeling vallen, niet verplicht zijn om hun werknemers een pensioenregeling aan te bieden. Sociale partners zijn namelijk verantwoordelijk voor de arbeidsvoorwaarden, waaronder de arbeidsvoorwaarde pensioen.

De regering vindt het wenselijk om zoveel mogelijk werknemers pensioen te laten opbouwen via hun werkgever en daarmee de zogenoemde witte vlek zo klein mogelijk te maken. Met de afspraken in het Pensioenakkoord hebben sociale partners zich gecommitteerd om de witte vlek de komende jaren te reduceren, de Stichting van de Arbeid heeft daartoe een meerjarenplan Aanpak Witte Vlek Pensioenen opgesteld. De afgelopen anderhalf jaar zijn er daarnaast belangrijke stappen gezet, zoals de adequate pensioenregeling voor payrollwerknemers en de cao-afspraak over de verkorting van de wachttijd in de uitzendsector, waarmee de wachttijd voor de uitzendsector in lijn wordt gebracht met de maximale wachttijd voor andere sectoren. Het terugdringen van de witte vlek vereist een continue inspanning van sociale partners, de pensioensector en van de regering. De komende tijd worden in ieder geval de actiepunten uit het aanvalsplan gezamenlijk verder uitgewerkt. Daarnaast blijft de regering de omvang van de witte vlek monitoren om te bezien of de witte vlek substantieel is gereduceerd of dat er aanvullende acties nodig zijn.

De leden van de fractie van de SP vragen of het nieuwe stelsel niet wederom tot het scheppen van onjuiste verwachtingen leidt, omdat een deel van de premie in een collectieve reserve wordt gestort waarvan geen deel wordt meegegeven bij baanwisseling. Ten eerste hangt dit af van de afspraken die decentrale sociale partners maken. Als zij alle premie-inleg willen meegeven bij baanwisselingen kunnen zij een flexibele premieovereenkomst zonder risicodelingsreserve afspreken. In sectoren met veel baanwisselingen kan dit aantrekkelijk zijn. Verder houdt de stelselherziening geen overgang naar puur individuele pensioenregelingen in. Een aantal collectieve en solidaire elementen van het huidige pensioenstelsel blijven behouden, nog wat nadrukkelijker in de solidaire premieovereenkomst met een verplichte solidariteitsreserve. Dat betekent onvermijdelijk dat de relatie tussen de persoonlijke premie-inleg en hetgeen deelnemers daarvoor terugkrijgen wat meer schakeringen kent. Risicodeling houdt immers in dat pensioenvermogen tussen generaties kan worden gedeeld. Overigens kunnen deelnemers er ook voor kiezen om bij baanwisseling geen waardeoverdracht toe passen. Ten slotte zal de pensioenregeling van de nieuwe werkgever vaak ook weer een collectieve buffer kunnen bevatten.

De leden van de SP-fractie stellen – doordat de reserves niet overdraagbaar zijn – dat het kerndoel van een betere aansluiting bij de veranderde arbeidsmarkt niet wordt behaald. De regering wijst erop dat de afschaffing van de doorsneesystematiek en de overstap op een actuariële neutrale pensioenopbouw belemmeringen wegneemt voor een wisseling van baan of van arbeidsvorm. De regering is zich er overigens van bewust dat bij de keuze om van baan te veranderen, in de praktijk door werknemers meerdere factoren worden meegewogen dan enkel de gevolgen voor de pensioenopbouw. In dat geval kan er echter ook sprake zijn van een onvoorziene gevolgen. Ook dat acht de regering niet wenselijk. Omdat de dynamiek op de arbeidsmarkt en de verscheidenheid aan arbeidsvormen zijn sindsdien sterk toegenomen, acht de regering een pensioenstelsel van belang waarbij arbeidsmobiliteit geen (onvoorziene) gevolgen heeft voor de pensioenopbouw. Tenslotte wijst de regering erop dat in een stelsel met alleen premieregelingen waardeoverdrachten tussen pensioenuitvoerders bij een baanwisseling eenvoudiger worden, doordat er geen noodzaak meer is voor het opschorten van de waardeoverdracht als een pensioenfonds in onderdekking verkeert, noch voor de uitzondering op het recht op waardeoverdracht ingeval de werkgever daarvoor meer dan € 15.000 zou moeten bijbetalen.

De leden van de SP-fractie vragen hoe het wetsvoorstel eenvoudiger kan worden gemaakt en wijzen daarbij op de (volgens hen ontbrekende) gedelegeerde wetgeving op basis van de AMvB’s. Ook wordt daarbij gevraagd of het simpel en inzichtelijk maken van het wetsvoorstel toekomst pensioenen wordt gezien als een van de doelen. De regering wijst erop dat deze stelselherziening leidt tot een fundamentele herziening van het pensioenstelsel. De regering acht het van belang dat die herziening zorgvuldig verloopt en voorzien is van voldoende waarborgen. Daarbij merkt de regering op dat er een brede wens bestaat om in het stelsel voldoende solidariteit te behouden. Dat leidt enerzijds in potentie tot welvaartswinst en daarmee hogere pensioenen, maar leidt ook tot meer omvangrijke wetgeving om de maatschappelijke doelen te borgen. De overgang naar premieregelingen leidt in zichzelf tot een simpeler stelsel, terwijl de solidariteitselementen complexiteitverhogend uitpakken. Dat is een uitruil, waar bewust voor is gekozen. Tenslotte merkt de regering op dat de concept Besluiten met lagere regelgeving behorende bij dit wetsvoorstel op 1 april zijn opengesteld voor consultatie, waarmee de inhoud hiervoor voor iedereen openbaar is. Dit is een normale gang van zaken bij wetgeving.

De leden van de SP-fractie merken op dat een gecommuniceerde doelstelling een transparanter en meer persoonlijk pensioenstelsel is, maar zij stellen dat het voorgestelde stelsel minder transparant is. Zij vragen hoe deze doelstelling wel kan worden gerealiseerd. De regering herkent zich niet in de stelling dat het nieuwe pensioenstelsel minder transparant uitpakt. Deelnemers krijgen meer inzicht in de ingelegde premie, het opgebouwde pensioenvermogen en de behaalde rendementen. Door de communicatie van het persoonlijk (voor de uitkering gereserveerde) vermogen wordt meer inzichtelijk hoeveel pensioen er is opgebouwd. Tegelijkertijd krijgen deelnemers (net als nu) inzicht in de verwachte pensioenuitkering na pensionering, in drie scenario’s.

De leden van de SP-fractie vragen in dit kader ook hoe er voor kan worden gezorgd dat de werking en vulling van de solidariteits- en risicodelingsreserve voor elke betrokkene duidelijk is. De regering wijst erop dat alle informatie, ook die een pensioenuitvoerder individueel moet verstrekken over de solidariteitsreserve, moet voldoen aan de algemene wettelijk eisen, te weten correct, duidelijk, evenwichtig en tijdig verstrekt zijn. In het kader van de solidariteitsreserve (en risicodelingsreserve) is bepaald dat de pensioenuitvoerder informeert over een storting in of uitdeling uit deze reserve voor zover deze verandering gevolgen heeft voor de hoogte van het voor een uitkering gereserveerd vermogen. Een deelnemer krijgt dus te zien dat zijn vermogen is veranderd als gevolg van een van storting in of uitdeling uit deze reserve indien hiervan sprake is. Deze informatie is van belang voor de deelnemer aangezien de solidariteitsreserve voor het collectief is bedoeld, waarvan hij deel uit maakt.

Ook merken de leden van de SP-fractie op dat een gecommuniceerde doelstelling is dat de transitievoorwaarden voor een evenwichtige transitie duidelijk zijn voor alle betrokkenen. De leden van de SP-fractie vinden deze transitievoorwaarden echter te vrijblijvend en niet duidelijk voor deelnemers en vragen wat er gedaan gaat worden om deze doelstelling te realiseren. De regering wijst erop dat sociale partners hun voorstellen omtrent de transitie en de onderbouwing van deze voorstellen zullen moeten verantwoorden in een transitieplan. Daarbij moeten in ieder geval de zogenoemde nettoprofijteffecten (ook wel generatie-effecten genoemd) in kaart worden gebracht. Deze transitieplannen zijn voor alle betrokkenen inzichtelijk en te raadplegen. Belangrijker voor de individuele deelnemers is echter dat in het wetsvoorstel is opgenomen dat alle individuele deelnemers moeten worden geïnformeerd over hun pensioenverwachtingen voor en na de transitie. Dat acht de regering een belangrijke waarborg om te komen tot evenwichtige uitkomsten voor alle betrokkenen.

De leden van de PvdA- en GroenLinks-fractie vragen de regering om in een beknopt overzicht weer te geven hoe de maatregelen uit het wetsvoorstel gelinkt kunnen worden aan de problemen met het huidige stelsel. Daarvoor ontvangen zij graag een overzicht van de problemen die de regering ziet, en per probleem welke maatregel wordt voorgesteld als oplossing het liefst in tabelvorm. De regering wijst erop dat in hoofdstuk 1 en 2 van de memorie van toelichting de aanleiding en de doelen van het wetsvoorstel zijn beschreven. Hieronder is het overzicht weergegeven van de problemen van het huidige stelsel en de voorgestelde maatregelen.

|

Problemen huidige stelsel |

Maatregelen en oplossingen |

|

Door focus op nominale zekerheid en bijbehorende bufferverplichtingen minder indexatiemogelijkheden. |

Minder bufferopbouw en daarmee meer zicht op indexatie. Pensioen gaat directer dan nu meebewegen met de ontwikkeling van de economie, met behoud van – deels nieuwe – schokdempers. |

|

Weinig ruimte voor maatwerk bij risicodeling. Economische schokken worden middels de dekkingsgraad voor alle deelnemers op dezelfde wijze verwerkt. Hierdoor worden gepensioneerden ook geraakt door ontwikkelingen in de lange rente. |

De nieuwe pensioencontracten maken het mogelijk om de risico’s die inherent zijn aan het opbouwen van een kapitaalgedekt pensioen, expliciet en gericht toe te delen aan deelnemers, passend bij hun risicohouding. Hierbij is het mogelijk om het pensioen van gepensioneerden minder gevoelig te maken voor de rente van lange looptijden en het renterisico gericht af te dekken, passend bij de risicohouding. |

|

Huidige contracten kenmerken zich door incomplete besluitvorming, onder andere doordat er in het huidige stelsel ruimte is voor hoge buffers. |

De pensioencontracten in het nieuwe stelsel kennen expliciete regels voor de wijze waarop financiële mee- of tegenvallers doorwerken in de pensioenen en in de opgebouwde pensioenvermogens. De nieuwe contracten zijn hierdoor «meer compleet» dan de huidige uitkeringsovereenkomst. |

|

Ontwikkelingen van pensioenen sluiten niet altijd goed aan op de economische ontwikkelingen. |

Betere aansluiting tussen economische ontwikkelingen en de hoogte van de pensioenen, wat het voor de deelnemer begrijpelijker en beter uitlegbaar maakt. |

|

De meeste deelnemers hebben een beperkt inzicht in de omstandigheden die de ontwikkeling van de dekkingsgraad van hun pensioenfonds beïnvloeden, en daarmee de ontwikkeling van hun pensioen bepalen. Hierdoor worden pensioenen in het huidige stelsel slechts beperkt als transparant en persoonlijk ervaren. |

De nieuwe pensioencontracten vergroten de transparantie van de pensioenopbouw. Er is direct inzichtelijk welk pensioenvermogen voor de eigen pensioenopbouw gereserveerd is. Met de nieuwe contracten, en daarvoor voorgestelde informatievoorschriften, kunnen deelnemers de samenhang tussen de economische ontwikkelingen en hun pensioen van jaar tot jaar volgen. Dit draagt naar verwachting bij aan het begrip bij deelnemers en daarmee aan hun waardering voor het pensioen als arbeidsvoorwaarde. Deelnemers krijgen van hun pensioenuitvoerder een jaarlijks overzicht over de pensioenpremies die worden ingelegd, de rendementen die de pensioenuitvoerder boekt en de gevolgen daarvan voor hun pensioenopbouw. Dit biedt ruimte voor een positieve kijk op pensioen. |

|

Het huidige pensioenstelsel houdt onvoldoende rekening met de dynamiek op de arbeidsmarkt. Afwisseling tussen werknemerschap en zelfstandigheid of een overstap tussen werkgevers die pensioenregelingen met en zonder doorsneesystematiek toepassen, kan leiden tot onvoorziene gevolgen. |

De overstap op een stelsel met persoonlijke voor het pensioen gereserveerde vermogens, dan wel met persoonlijke pensioenkapitalen neemt de nadelige gevolgen van een verandering van baan of van arbeidsvorm weg. Na deze overstap worden de waardeoverdrachten tussen pensioenuitvoerders bij een baanwisseling ook eenvoudiger. |

|

Als gevolg van de huidige doorsneesystematiek is er sprake van onwenselijke vormen van herverdeling, bijvoorbeeld van deelnemers met een vlakker carrièrepad (veelal laagopgeleiden) naar deelnemers een steiler carrièrepad (veelal hogeropgeleiden). |

Door de afschaffing doorsneesystematiek en de overstap op een systematiek met actuarieel neutrale opbouw komt er een einde aan deze vormen van onwenselijke herverdeling. |

|

Premies kunnen jaar-op-jaar sterk fluctueren door de focus op een vaste pensioenopbouw |

In het huidige stelsel is meer ruimte voor premiestabiliteit. Periodiek wordt bezien of de premiestelling en de pensioendoelstelling nog in evenwicht is. |

De leden van de PvdA- en GroenLinks-fracties vragen om een feitenoverzicht van het huidige pensioenlandschap te geven, en daarin mee te nemen hoeveel fondsen er zijn, hoeveel leden ze hebben, de huidige dekkingsgraad, een inschatting van de leeftijdsopbouw en welke regeling ze nu kennen. De meeste van deze gegevens houdt DNB jaarlijks bij. Op haar website publiceert DNB een overzicht van alle pensioenfondsen, de premiestromen, het aantal deelnemers, aantal gewezen deelnemers, aantal pensioengerechtigden, de administratieve uitvoeringskosten per deelnemer, de kosten van het vermogensbeheer als percentage van het gemiddeld belegd vermogen, de reële dekkingsgraad en de premiedekkingsgraad.8 Het gevraagde feitenoverzicht, uitgesplist naar individuele pensioenfondsen is hier vindbaar. In totaal zijn er circa 200 pensioenfondsen met ruim 19 miljoen deelnemers aan pensioenregelingen, bestaande uit ongeveer 5,8 miljoen actieve deelnemers, 9,7 miljoen gewezen deelnemers en 3,5 miljoen gepensioneerden. Het grootste deel van deze fondsen voert op dit moment een uitkeringsovereenkomst uit.

De leden van de PvdA- en GroenLinks fracties geven aan dat onze kapitaalgedekte aanvullende pensioenen bijdragen aan de lange financiële balansen in Nederland en aan het overschot op de lopende rekening. Zij vragen de regering hierop te reflecteren. Ook vragen zij wat de regering vindt van de macro-economische gevolgen van ons pensioensparen. Het klopt dat Nederland relatief lange balansen kent. Het vermogen van Nederlanders zit vaak vast, bijvoorbeeld in de eigen woning of pensioen, terwijl de schulden en bijbehorende verplichtingen ook hoog zijn en doorlopen bij inkomensterugval. In de Miljoenennota 2021 (met name paragraaf 3.1) is hier nader op gereflecteerd.9 De kapitaalgedekte aanvullende pensioenen spelen ook een rol bij het overschot op de lopende rekening. Het is echter belangrijk om op te merken dat de pensioenbesparingen van huishoudens niet de belangrijkste factor zijn. Uit een recente DNB studie blijkt bijvoorbeeld dat de besparingen van niet-financiële vennootschappen het grootste deel uitmaken van het overschot op de lopende rekening.10 Het CPB gaat in haar policy brief 2015/05 in op de oorzaken en de beleidsgevolgen van het overschot op de Nederlandse lopende rekening en de rol van pensioenvermogen daarin.11 Het Nederlandse overschot op de lopende rekening kan volgens het CPB grotendeels worden verklaard door structurele factoren, waarvan er twee opvallen: het relatief hoge spaarniveau en buitenlandse investeringsniveau bij multinationale ondernemingen en pensioenfondsen enerzijds en de internationalisatie van de Nederlandse economie (inclusief lidmaatschap van de eurozone) anderzijds. In de policy brief geeft het CPB aan dat het grootste deel van het Nederlandse overschot rechtstreeks in verband gebracht kan worden met divergerende handelspatronen binnen de eurozone sinds de jaren 2000. Een ander deel kan verklaard worden door pensioenfondsen. Het CPB geeft in haar policy brief aan dat de verwachting is dat op termijn, gegeven de ouder wordende bevolking, het particuliere spaaroverschot (inclusief dat in de pensioenfondsen) geleidelijk zal verminderen.

Tegenover de nadelen van het overschot op de lopende rekening, zoals waarderingsrisico’s die kunnen zorgen voor significante verliezen, en het risico van lange balansen staan ook belangrijke voordelen van een kapitaalgedekte tweede pijler. Door wereldwijd en gediversifieerd te beleggen is het pensioen minder kwetsbaar voor economische en demografische schokken in Nederland dan omslagfinanciering. Dat neemt niet weg dat omslagfinanciering ook voordelen heeft, zoals de mogelijkheid om loonrisico’s tussen werkenden en gepensioneerden te delen. Ook biedt de AOW een bestaansminimum voor gepensioneerden zonder aanvullend pensioen. Het CPB wijst er dan ook op dat juist een combinatie van omslagfinanciering en kapitaaldekking bijdraagt aan spreiding van risico’s.12 De regering ziet, in antwoord op de vraag van de leden van PvdA- en GroenLinks-fracties, de kracht van ons pensioenstelsel in een combinatie van kapitaaldekking en omslag en ziet al met al geen aanleiding om dit op dit moment sterk te wijzigen. De regering doet in dit wetsvoorstel geen concrete voorstellen om de lange balansen te verkorten, maar er zijn eerder wel verschillende stappen in gang gezet om dit te bewerkstelligen. Zo wordt de hypotheekrenteaftrek in stappen verlaagd, is in 2018 de zogenoemde loan-to-value ratio verlaagd naar maximaal 100% en kan met de Wet bedrag ineens, RVU en verlofsparen een beperkt deel van het pensioen ineens opgenomen worden.

De leden van de PvdA- en GroenLinks fracties vragen om te reflecteren op het mogelijke procyclische effect van voorliggend wetsvoorstel. Zowel op micro- als macroniveau is het niet wenselijk als de pensioenpremies en -uitkeringen te veel fluctueren. De overgang naar het nieuwe stelsel zorgt voor stabielere premies, de premie is in het nieuwe stelsel geen sturingsinstrument meer in geval van tijdelijke economische schokken. Hierdoor reageren de arbeidskosten van werkgevers en de besteedbare inkomens van actieve deelnemers minder sterk op een op- of neergaande conjunctuur. Bovendien zijn in het wetsvoorstel verschillende maatregelen opgenomen om de pensioenuitkeringen te stabiliseren. Belangrijk daarbij is de solidariteits- en risicodelingsreserve. Hiermee kunnen uitkeringen gestabiliseerd worden. Daarnaast bestaat de mogelijkheid voor pensioenfondsen om resultaten te spreiden over maximaal tien jaar op basis van het per deelnemer gereserveerde pensioenvermogen. In paragraaf 3.3.3 van de memorie van toelichting wordt hier nader op ingegaan. Verder worden pensioenvermogens naar verwachting jaarlijks aangepast afhankelijk van de behaalde resultaten en de inzet van de reserves. Een jaarlijkse aanpassing dempt de eventuele cycliciteit ook, ten opzichte van een kortere frequentie. De eventuele gevolgen op de cycliciteit van de economie zullen volgens de regering gering zijn indien ze optreden en de voorgestelde instrumenten in het nieuwe stelsel bieden voldoende houvast om die te dempen.

De leden van de PvdA- en GroenLinks-fractie vragen of de regering kan aangeven hoeveel werkenden (werknemers en zelfstandigen) nu geen of beperkt pensioen opbouwen in de tweede pijler. Het CBS heeft in januari van dit jaar een nieuw onderzoek gepubliceerd naar de omvang van de witte vlek op 20 december 2019.13 Daaruit bleek dat 936 duizend werknemers destijds geen pensioen opbouwen via hun werkgever. De CBS cijfers bieden ook inzicht in de pensioenaanspraken van zelfstandigen in de tweede pijler. Van de 947 duizend zelfstandigen hadden 209 duizend geen pensioenaanspraken in de tweede pijler.

De leden van de PvdA- en GroenLinks-fractie vragen hoeveel meer werknemers en zelfstandigen pensioen gaan opbouwen door dit wetsvoorstel. Zij vragen of de regering de mening deelt dat dit een van de grootste problemen is van het huidige pensioenstelsel en of de regering de mening deelt dat dit wetsvoorstel hiervoor geen oplossingen biedt. De leden van de PvdA- en GroenLinks-fractie vragen of de regering bereid is om oplossingen voor dit probleem bij het wetsvoorstel te betrekken, of op andere wijze oplossingen te presenteren en zo ja, welke maatregelen de regering dan overweegt. Dit wetsvoorstel stelt niet primair als doel om het probleem van de witte vlek of zelfstandigen zonder pensioen in zijn totaliteit op te lossen. De regering is zich evenwel zeer bewust van deze problematiek en werkt er samen met sociale partners aan om zo veel mogelijk mensen pensioen te laten opbouwen. In dit wetsvoorstel wordt een arbeidsvormneutraal pensioenkader geïntroduceerd waarmee de fiscale ruimte voor pensioensparen in de derde pijler wordt verruimd voor alle werkenden. De regering is van mening dat pensioenopbouw door zelfstandigen hierdoor beter wordt gefaciliteerd. Daarnaast introduceert het wetsvoorstel een experimenteerbepaling die ruimte biedt om vrijwillige aansluiting van zelfstandigen in de tweede pijler mogelijk te maken. Dit vormt een eerste, belangrijke, stap naar het beter faciliteren van pensioenopbouw door zelfstandigen. In dit wetsvoorstel wordt daarnaast de maximale wachttijd in de uitzendsector verkort naar 8 gewerkte werken, waardoor naar verwachting ongeveer 120 duizend werknemers14 pensioen zullen opbouwen. De wachttijd in de uitzendsector is vooruitlopend op de inwerkingtreding van de wet al verkort via afspraken in de CAO. Daarnaast werkt het Ministerie van Sociale Zaken en Werkgelegenheid mee bij de uitvoering van het aanvalsplan witte vlek van de Stichting van de Arbeid, wat is opgesteld als onderdeel van de uitwerking van het Pensioenakkoord. De regering heeft vertrouwen in deze aanpak, maar staat ook open voor aanvullende maatregelen die bijdragen aan het verkleinen van de witte vlek. In dit verband is het tot slot relevant om te wijzen op het kabinetsvoornemen om de arbeidsmarkt te hervormen. Daarbij vormen het rapport van de Commissie Regulering van Werk en het SER MLT-advies de leidraad. Dit valt echter buiten de reikwijdte van dit wetsvoorstel, maar zal als zodanig wel gevolgen hebben voor de arbeidsmarkt in brede zin en daarmee ook op het aantal werkenden dat deelneemt aan een pensioenregeling.

De leden van de PvdA-fractie en de GroenLinks-fractie vragen wat de stand van zaken is rond de verplichte arbeidsongeschiktheidsverzekering zelfstandigen. In 2022 heeft de regering een brief over de invulling van de verplichte arbeidsongeschiktheidsverzekering voor zelfstandigen aan uw Kamer gestuurd. In deze planningsbrief15 is aangegeven dat de regering voor het zomerreces u zal informeren over de verdere vormgeving van de verplichte verzekering. Op dat moment krijgt u een actuele stand van zaken.

De leden van de fractie van JA21 vragen welke mogelijkheden er zijn om binnen de huidige uitkeringsovereenkomsten de rekenrente aan te passen en de buffers aan te wenden voor meer nominale zekerheid en een koopkrachtiger pensioen. De regering geeft aan dat aanpassing van de rekenrente in de huidige uitkeringsovereenkomst betekent dat de rekenrente boven de risicovrije rente komt te liggen. Daarmee wordt vooruitgelopen op toekomstig onzeker rendement dat geen economische waarde heeft. Er kunnen dus ook geen toegezegde pensioenen financieel mee afgedekt worden. Dat heeft tot gevolg dat de hogere pensioenen als gevolg van een hogere rekenrente worden betaald door de jongere deelnemers in een pensioenfonds. De dekking van hun toekomstige pensioen wordt uitgehold doordat het pensioenfonds zich op papier rijk rekent. Als er daadwerkelijk buffers aanwezig zijn in het pensioenfonds kunnen deze op basis van het transitie-ftk boven een dekkingsgraad van 105% worden aangewend voor een koopkrachtiger pensioen. Uiteraard gaat het uitgeven van buffers ten behoeve van indexatie ten koste van de nominale zekerheid.

De leden van de fractie van JA21 vragen welke aannames in de nieuwe Pensioenwet dermate afwijkend zijn dat een nieuw gebouw nodig is in plaats van een grondige verbouwing. De regering wijst erop dat we in het nieuwe pensioenstelsel overstappen op een wereld waarin alleen wordt gewerkt met premieregelingen en er geen pensioenaanspraken over een langere periode meer kunnen worden toegezegd. Bij een wereld waarin premieregelingen de basis vormen, is de doorsneesystematiek zoals die nu wordt toegepast niet passend en logisch, los van de verschillende nadelen van deze systematiek zoals worden beschreven in hoofdstuk 1 van de memorie van toelichting. Overigens wijst de regering erop dat naast deze fundamentele aanpassingen veel sterke elementen van het huidige pensioengebouw overeind blijven, zoals de verplichtstelling, de fiscale ondersteuning en de ruimte voor risicodeling. Aansluitend stellen de leden van de fractie van JA21 de vraag waarom de regering zwaar leunt op een modelmatige benadering van de werkelijkheid die de illusie van houvast zou geven. De regering wijst erop dat er in een pensioenstelsel altijd aannames zullen moeten worden gemaakt over de werkelijkheid, bijvoorbeeld om te bepalen welke premiehoogte passend wordt gevonden, gegeven een bepaalde pensioendoelstelling. De scenario’s dienen ook deelnemers een inschatting te geven van de hoogte van de te ontvangen pensioenuitkering op het moment van pensionering. Om daarbij ook de onzekerheid te laten zien zijn uitvoerders verplicht om de pensioenverwachting in drie scenario’s te laten zien: naast een verwacht scenario, ook een goed- en slechtweerscenario. Overigens zal niemand ontkennen dat het uiteindelijke pensioenresultaat afhankelijk is van de totale ingelegde premies en de gemaakte rendementen en de solidariteitsregels en niet van de gehanteerde modellen en scenario’s.

De leden van de JA21- fractie vragen of door de periodieke aanpassing van de pensioenleeftijd aan de gestegen levensverwachting het macro langlevenrisico voor pensioenfondsen wordt beperkt. De regering licht toe dat door de periodieke aanpassing van de pensioenleeftijd aan de levensverwachting de verhouding tussen deelnemers en pensioengerechtigden wordt gestabiliseerd. Dit zorgt ervoor dat de verhoging van pensioenuitgaven door een algemene stijging van de levensverwachting wordt beperkt en een geringer deel van deze algemene stijging van de levensverwachting moet worden afgedekt door een verhoging van het beschermingsrendement voor macro-langlevenrisico.