Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2015-2016 | 33972 nr. X |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2015-2016 | 33972 nr. X |

Aan de Voorzitter van de Eerste Kamer der Staten-Generaal

Den Haag, 20 mei 2016

Op 10 maart heeft de voorzitter van de vaste commissie voor Sociale Zaken en Werkgelegenheid een brief gestuurd over de verschillen in de UFR-methodiek voor verzekeraars en pensioenfondsen. In de brief wordt onder andere gevraagd waarom pensioenfondsen een lagere ufr moeten hanteren dan verzekeraars en wordt gevraagd naar een bredere vergelijking van de verschillen tussen pensioenfondsen en verzekeraars. De vaste commissie vraagt tevens om een onderzoek van een gerenommeerd actuarieel bureau naar de verschillen in de ufr-methode.

In deze brief zal het kabinet achtereenvolgens uiteenzetten wat de bredere verschillen tussen pensioenfondsen en verzekeraars zijn, hoe de rentetermijnstructuur gebaseerd op de ufr-methode bepaald wordt bij pensioenfondsen en verzekeraars en wat de redenen zijn voor het verschil in methode voor verzekeraars en pensioenfondsen.

Verschillen tussen pensioenfondsen en verzekeraars in een breder perspectief

Er zijn in brede zin grote verschillen tussen pensioenfondsen en verzekeraars, die zich hebben vertaald in verschillende toezichtskaders. Het is van belang om de verschillen in ufr-methode te bezien in het brede perspectief van deze verschillen.

Bij een pensioenfonds liggen het rendementsrisico en het risico van de levensverwachting bij de deelnemers. Hier worden weliswaar buffers voor aangehouden, maar als ultimum remedium kunnen de pensioenaanspraken bij financiële tegenvallers worden verlaagd. Als rendementen gunstig uitvallen dan komt dit ten goede van de pensioendeelnemers. In het geval van een verzekering ligt het rendementsrisico en het risico van de ontwikkeling van de levensverwachting niet bij de polishouder, maar bij de (aandeelhouders van de) verzekeraar. Indien de rendementen en de levensverwachting zich vanuit het perspectief van de verzekeraar gunstiger ontwikkelen dan verwacht dan leidt dat tot extra winst voor de verzekeraar en vice versa. Dit betekent dat verzekeraars hoge buffers aan moeten houden om met een zeer hoge mate van zekerheid (99,5% versus 97,5% voor pensioenfondsen) aan hun verplichtingen richting polishouders te voldoen. Een ander belangrijk verschil is dat pensioenfondsen veel langere hersteltermijnen mogen hanteren dan verzekeraars. Een pensioenfonds mag in 10 jaar tijd herstellen in het geval van een reservetekort, terwijl een verzekeraar maar 6 maanden de tijd heeft om aan de kapitaalseis te voldoen.

De gehanteerde rentetermijnstructuur en daarmee ook de ufr-methode komt terug bij de berekening van de technische voorzieningen, oftewel de huidige waarde van toekomstige verplichtingen. Deze worden bij pensioenfondsen en verzekeraars op een verschillende manier berekend.

De technische voorzieningen worden voor pensioenfondsen op grond van de Pensioenwet berekend op basis van verwachte toekomstige kasstromen die voortvloeien uit de opgebouwde onvoorwaardelijke pensioenverplichtingen. Van de verwachte kasstromen wordt de contante waarde berekend. Dit contant maken moet op grond van de Pensioenwet op basis van marktwaardering worden gedaan op basis van de door DNB gepubliceerde rentetermijnstructuur. Daarbij moeten de technische voorzieningen worden vastgesteld op basis van voor het pensioenfonds prudente verzekeringstechnische grondslagen, zoals de gemiddelde levensverwachting van de deelnemers en de voorzienbare trend in overlevingskansen. Onderdeel van de technische voorzieningen is ook een voorziening voor kosten voor administratie, communicatie en het doen van uitkeringen. Achterliggende gedachte hierbij is dat ook bij discontinuïteit van de onderneming(en) het pensioenfonds de uitvoeringskosten dient te kunnen dragen.

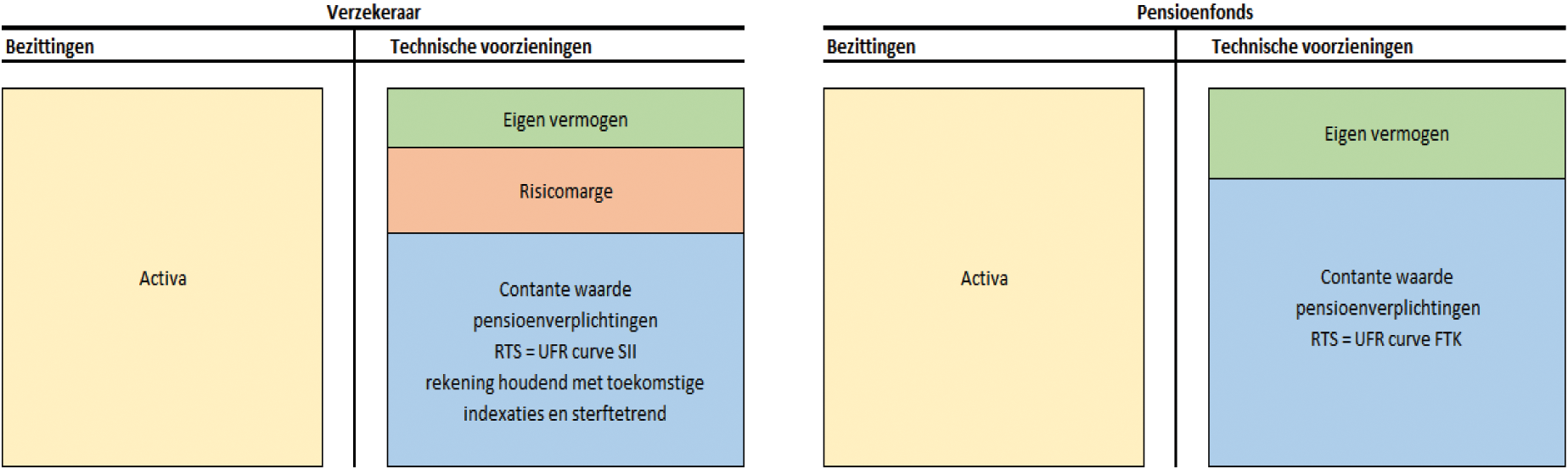

Bij verzekeraars wordt op een vergelijkbare wijze de contante waarde van de verplichtingen bepaald. Daarbovenop moeten verzekeraars als onderdeel van de technische voorzieningen, in tegenstelling tot pensioenfondsen, een risicomarge aanhouden (zie figuur 1). Deze risicomarge dient als compensatie voor het ter beschikking stellen van het aanwezig eigen vermogen. Bij overdracht van de verzekeringsportefeuille zal een overnemende verzekeraar naast de neutrale raming van de verzekeringsverplichtingen immers ook zo’n risicomarge willen ontvangen. Daarnaast moeten verzekeraars elke vorm van contractuele (voorwaardelijke) indexatie meenemen in de berekening van de technische voorziening. Pensioenfondsen hoeven in de berekening van hun technische voorzieningen uitsluitend uit te gaan van de nominale pensioenaanspraken, de indexatieambitie blijft hier geheel buiten beeld.

Figuur 1: vergelijking van de balansen van verzekeraars en pensioenfondsen

Bepaling van de rentetermijnstructuur en de daarbij gehanteerde ufr-methode

De hoogte van de technische voorzieningen wordt vastgesteld door de huidige waarde van de verwachte kasstromen te berekenen aan de hand van de risicovrije rentetermijnstructuur. De pensioendeelnemer wordt in de huidige uitkeringsovereenkomst een nominale toezegging gedaan met een grote mate van zekerheid. Om de kans te minimaliseren dat de nominale uitkering in de toekomst niet waar gemaakt kan worden, dient de risicovrije rentetermijnstructuur gehanteerd te worden om de huidige waarde van de toekomstige verplichtingen te berekenen.

In voldoende liquide markten kan de risicovrije rentecurve volledig worden afgeleid uit marktinformatie. Tot aan de invoering van de ufr-methode werd de risicovrije rentetermijnstructuur voor pensioenfondsen en verzekeraars in zijn geheel gebaseerd op marktrentes. Voor zeer lange looptijden is echter gebleken dat de liquiditeit beperkt kan zijn waardoor sprake kan zijn van meer volatiliteit en/of verstoringen in de markt die langere tijd kunnen voortbestaan. Om die reden wordt er sinds 2012 een alternatieve methode gebruikt om de rente voor looptijden langer dan 20 jaar op te baseren. Deze methode wordt de ultimate forward rate methode (ufr-methode) genoemd. De ufr geeft de verwachte 1-jaars rente voor de zeer lange termijn. Met de ufr-methode groeit de 1-jaars rente voor looptijden langer dan 20-jaar richting deze ufr. Bij verzekeraars gebeurt dit in 40 jaar. Voor pensioenfondsen groeit de rente voor lange looptijden minder snel naar het verwachte ufr-niveau.

De ufr-methode voor verzekeraars en voor pensioenfondsen zijn verschillend. De ufr-methode voor verzekeraars wordt door EIOPA vastgesteld terwijl de ufr-methode voor pensioenfondsen door DNB wordt bepaald. Dit hangt samen met het feit dat er voor verzekeraars een geharmoniseerd toezichtskader is op Europees niveau en voor pensioenfondsen dit gebaseerd is op nationale regels vanwege de grote verschillen in pensioenstelsels.

De huidige ufr-methode voor verzekeraars is op 28 februari 2015 vastgesteld door EIOPA. De hoogte van de ufr is vastgesteld door de historische reële rente1 en de inflatiedoelstelling van de centrale bank bij elkaar op te tellen. De historische reële rente werd berekend op 2,2% en de inflatiedoelstelling van de ECB is (beneden, maar dichtbij) 2%. Daarmee komt de hoogte van de ufr voor verzekeraars op 4,2%. Onderdeel van de ufr-methode voor verzekeraars is verder nog de toepassing van de volatiliteitsaanpassing op de risicovrije rentetermijnstructuur. Deze volatiliteitsaanpassing is een opslag op de risicovrije rente die is gebaseerd op het verschil tussen de rentevoet die verdiend kan worden op de activa die deel uitmaken van een door EIOPA bepaalde referentieportefeuille voor de betreffende munteenheid en de rentevoeten die gelden voor de relevante risicovrije basisrentetermijnstructuur voor die munteenheid.

EIOPA heeft in oktober 2015 aangekondigd de ufr-methode te willen herzien. Op 6 april heeft EIOPA een consultatiedocument uitgebracht met een voorstel voor de herziening van de hoogte van de ufr. Andere elementen zoals de snelheid waarmee de marktrente naar de ufr toe convergeert (de convergentieduur) en het laatste liquide punt zullen op zijn vroegst pas in 2018 worden geëvalueerd. Doel van EIOPA is te komen tot een stabiele maar meer realistische ufr. In het consultatiedocument wordt voorgesteld om de hoogte van de ufr jaarlijks aan te passen vanuit een gewogen gemiddelde benadering van historische gegevens sinds 1960. In september 2016 zal EIOPA een beslissing nemen over de invoering van de nieuwe methode. Daarnaast wordt voorgesteld om enkele (technische) aanpassingen te doen in de berekening van de historische reële rente. Uit het rapport van EIOPA blijkt dat de hoogte van de ufr gebaseerd op deze aanpassingen op dit moment uit zou komen op 3,7%. Daarmee komt de ufr van EIOPA dichterbij de Nederlandse ufr voor pensioenfondsen te liggen.

De ufr-methode voor pensioenfondsen is gebaseerd op het advies van de Commissie UFR. Op verzoek van de Eerste Kamer heeft het kabinet destijds DNB verzocht om de nieuwe ufr voor pensioenfondsen op een later moment dan 1 januari 2015 in te voeren. Dit omdat de ufr die in Europees verband wordt vastgesteld voor verzekeraars nog niet bekend was. Voorkomen diende te worden dat pensioenfondsen mogelijk twee keer in korte tijd met een nieuwe ufr-methode zouden worden geconfronteerd. Op 15 juli 2015 heeft DNB een nieuwe ufr-methode voor pensioenfondsen ingevoerd op basis van het advies van de Commissie UFR. Daarbij heeft DNB tevens gekeken naar de ufr-methode die op 28 februari 2015 voor verzekeraars werd vastgesteld. In lijn met het advies van de Commissie wordt de ufr-methode voor pensioenfondsen bepaald door een tienjaarsmiddeling van de gerealiseerde lange (20-jaars) forward rente. Deze komt op dit moment uit op 3,1%.

Overeenkomst tussen de methodes is dat ze op dit moment2 in beide gevallen de rentes voor lange looptijden verhogen en de volatiliteit verminderen van de waarde van de verplichtingen. Ook kennen beide methodes geen vaste hoogte voor de ufr. Een verschil is dat de ufr voor verzekeraars jaarlijks (op basis van vaste rekenregels in het huidige geconsulteerde voorstel) wordt aangepast door EIOPA terwijl de ufr voor pensioenfondsen automatisch meebeweegt met de marktrente. Een tweede verschil is dat de ufr voor pensioenfondsen gebaseerd is op actuelere marktinformatie dan de ufr voor verzekeraars die teruggaat tot historische rentes uit 1960.

De rentetermijnstructuur voor ondernemingen volgens IFRS

De rentetermijnstructuur kent in het toezicht op pensioenfondsen en verzekeraars een ander doel dan bij bijvoorbeeld de internationale accountingstandaard IFRS 19 die gebruikt wordt voor ondernemingen. Op basis van de IFRS-regels moeten ondernemingen op hun balans inzicht geven in de verplichtingen van de ondernemer jegens de werknemers en gewezen werknemers op het gebied van alle toekomstige pensioentoezeggingen (ongeacht of de premie al ontvangen is). IFRS 19 is derhalve een internationale accountingstandaard en geen prudentiële toezichtstandaard. Deze standaard wordt toegepast in meer dan 100 landen met allerlei verschillende pensioenregelingen. De standaard is alleen al daardoor minder specifiek en minder stringent dan een toezichtstandaard waar het prudentiële interventie-instrumentarium op van toepassing is. In de boekhoudwereld wordt de stringentie geregeld door de bestendige gedragslijn. Wanneer je de assumpties hebt vastgesteld voor de berekening van de pensioenverplichtingen jegens werknemers dan dien je die ook vast te houden, en mag je niet, wanneer het zo uitkomt de assumpties aanpassen. Er is in IFRS19 ruimte om een hogere rentecurve te gebruiken dan de risicovrije rentecurve die onder FTK wordt toegepast. De AA-curve is eveneens geoorloofd. Hierbij moet bedacht worden dat deze standaard wereldwijd gebruikt wordt en de AA curve in verschillende landen, waar overheden minder goede ratings hebben dan bijvoorbeeld Nederland, vrij zwaar is.

Redenen voor de verschillen tussen de ufr van EIOPA voor verzekeraars in de EU en de ufr voor pensioenfondsen in Nederland

Zoals in de paragraaf hierboven beschreven worden de ufr-methodes voor pensioenfondsen in Nederland en verzekeraars in de EU op een verschillende manier bepaald. Zowel EIOPA als de Commissie UFR gaan in op de verschillen tussen beide methodes en geven aan waarom zij voor een andere methode kiezen. In deze paragraaf wordt allereerst beschreven welke overwegingen EIOPA aangeeft om vooralsnog een andere ufr-methode te kiezen dan de Nederlandse methode voor pensioenfondsen en wordt vervolgens ingegaan op de argumenten die de Commissie UFR heeft gehanteerd om een andere methode te kiezen dan EIOPA.

In de consultatie voor de hoogte van de ufr die op dit moment door EIOPA wordt gehouden gaat EIOPA in op de toepasbaarheid van de methode die in Nederland wordt gebruikt om de hoogte van de ufr voor pensioenfondsen vast te stellen. EIOPA noemt daarbij als voordelen van de Nederlandse methode dat:

− de methode is gebaseerd op observeerbare marktinformatie;

− de methode repliceerbaar is;

− de methode rekening houdt met verwachtingen.

EIOPA stelt echter voor om vooralsnog niet voor de ufr-methode te kiezen die voor Nederlandse pensioenfondsen wordt gehanteerd vanwege de volgende redenen:

− de methode houdt volgens EIOPA geen rekening met de termijnopslag, de beloning voor het langer wegzetten van geld, die mede de hoogte van rentes met lange looptijden bepaalt;

− de methode is volgens EIOPA onvoldoende stabiel. EIOPA streeft naar een hoogte van de ufr die jaar op jaar niet meer dan 20 basispunten (0,2%) verschilt.

DNB heeft recent een Bulletin uitgebracht3 waarin zij reageert op de consultatie van EIOPA. DNB geeft daarin aan dat zij zich bij EIOPA zal inzetten voor een meer realistisch niveau van de hoogte van de ufr. Specifiek zal DNB daarbij streven naar aanpassing van de ufr voor verzekeraars in lijn met de Nederlandse methode voor pensioenfondsen. Ook vindt DNB het belangrijk dat verzekeraars rekening houden met het verschil tussen de ufr en de marktrente in hun risicobeheer en bij het vaststellen van hun kapitaal- en dividendbeleid.

De Commissie UFR heeft in haar rapport aangegeven waarom zij een andere ufr-methode adviseert dan de methode die EIOPA hanteert voor verzekeraars. Daarin komen ook de redenen die EIOPA noemt om af te wijken van de Nederlandse methode voor pensioenfondsen aan bod. De Commissie UFR geeft drie redenen om af te wijken van de ufr-methode voor verzekeraars4:

− «Mede door de beslissing van de Europese Commissie om vooralsnog geen kapitaaleisen voor pensioenfondsen in te voeren is «een onderbouwing van de UFR-methode voor pensioenfondsen gebaseerd op een Europese inzet voor verzekeraars minder voor de hand liggend geworden»;

− Gezien de samenhang, zowel inhoudelijk als qua besluitvorming, van de verschillende onderdelen van Solvency II is het niet opportuun om een element uit het Solvency II kader uit de context te halen. Daardoor ontstaat volgens de Commissie het risico van «cherry picking»;

− De Commissie is kritisch over de hoogte van de ufr die in Solvency II is opgenomen (een reële rente van 2,2% is volgens de Commissie te hoog) en over het feit dat een vaste hoogte is gekozen (sluit niet aan bij onzekerheden over inflatie en reële rente).»

De eerste twee argumenten hebben te maken met de verschillen tussen het Solvency II kader en het financieel toetsingskader. Zoals in de vorige paragraaf uiteengezet zijn er belangrijke verschillen tussen de twee toezichtkaders, die voortvloeien uit verschillen tussen een pensioen- en een verzekeringscontract. Dit geldt voor de toezichtskaders in brede zin, maar in het bijzonder voor de berekening van de technische voorzieningen. Zoals hierboven beschreven moeten verzekeraars, in tegenstelling tot pensioenfondsen, een risicomarge aanhouden. Uit indicatieve berekeningen van DNB blijkt dat de technische voorzieningen van pensioenfondsen per ultimo maart 2016 ongeveer even hoog zouden uitvallen dan nu het geval is, als ook rekening wordt gehouden met de volatiliteitsaanpassing en de risicomarge die voor verzekeraars geldt. Dit zou leiden tot een daling van de dekkingsgraden van pensioenfondsen met gemiddeld –0,1%-punt (zie ook tabel 1). Het precieze effect verschilt per pensioenfonds en hangt onder andere af van de samenstelling van het deelnemersbestand. Zo kan het effect op de dekkingsgraad voor sommige pensioenfondsen oplopen tot –0,8%-punt. Indien het door EIOPA geconsulteerde alternatief zou worden toegepast met een ufr van 3,7% zou dit leiden tot een gemiddelde daling van de dekkingsgraad met –1,8% punt. In deze berekeningen is niet meegenomen dat verzekeraars, in tegenstelling tot pensioenfondsen, elke vorm van contractuele (voorwaardelijke) indexatie mee moeten nemen in de berekening van de technische voorziening5.

|

Effect op dekkingsgraden in procentpunten ufr = 4,2% |

Effect op dekkingsgraden in procentpunten ufr = 3,7% |

|

|---|---|---|

|

Gewogen gemiddelde |

– 0,1% punt |

– 1,8% punt |

|

Maximaal effect |

– 0,8% punt |

– 6,0% punt |

|

Minimaal effect |

+ 0,3% punt |

0,1% punt |

Schatting van de maximale, minimale, ongewogen gemiddelde en, met de omvang van de technische voorzieningen gewogen, gemiddelde impact van verandering van de dekkingsgraden van de Nederlandse pensioenfondsen per 29 februari 2016 als de technische voorzieningen worden verdisconteerd met de EIOPA rentecurve inclusief de volatiliteitsaanpassing én inclusief de risicomarge.

Met betrekking tot het derde argument wijst de Commissie UFR er op dat de reële rente van 2,2% waarmee EIOPA rekent, gebaseerd is op de hoge rentes in de tweede helft van de twintigste eeuw. Daarbij geeft de Commissie UFR aan dat de rentes in deze periode uitzonderlijk hoog waren door de hoge naoorlogse groei en de hoge rentes die nodig waren om de inflatie na de oliecrisis terug te dringen. Mede hierom is het zeer de vraag of de historische reële rente ook een goede voorspeller is van het toekomstige reële renteniveau. Dit is een belangrijke reden waarom de Commissie UFR heeft voorgesteld om de ufr te baseren op marktinstrumenten waarvan verwachtingen over toekomstige renteniveaus kunnen worden afgeleid (zogenaamde forward rates7), waarbij rekening wordt gehouden met de liquiditeit van deze instrumenten en een methodiek wordt gekozen die de volatiliteit van de ufr beperkt.

Bij de beoordeling van de methode op basis van een historische reële rente gaat de Commissie UFR ook in op de nadelen die EIOPA noemt van de ufr-methode die door de Commissie werd voorgesteld ten aanzien van het rekening houden met termijnopslagen en de stabiliteit van de ufr:

− de Commissie noemt als nadeel8 voor het hanteren van een risico-opslag of terwijl termijnopslag dat uitspraken nodig zijn over de hoogte van deze risico-opslag en dat dit niet objectief is vast te stellen9. Zo kan de risico-opslag zowel positief als negatief zijn. De Commissie geeft aan dat de risico-opslag in de risico neutrale wereld gelijk is aan nul;

− ten aanzien van de volatiliteit geeft de Commissie aan met een middelingperiode van 10 jaar enerzijds stabiliteit te bereiken, terwijl het anderzijds rekening houdt met onderliggende veranderingen in de economie. Een te korte middelingperiode zou volgens de Commissie inleveren aan stabiliteit; een te lange middelingperiode geeft te weinig aandacht aan actuele ontwikkelingen10.

Met betrekking tot de volatiliteit geldt dat de jaar op jaar verandering van de ufr voor pensioenfondsen sinds 2013 op basis van de huidige ufr-methode ongeveer 0,3%-punt is geweest. Daarmee komt, in een periode waarin de rente historisch gezien sterk is gedaald, de jaarlijkse verandering in de hoogte van de ufr 0,1%-punt hoger uit dan het maximum van 0,2%-punt dat EIOPA hanteert in een periode waarin de rente historisch gezien sterk is gedaald.

Overigens heeft de Commissie UFR ook buitenlandse experts geconsulteerd over de ufr-methode. Zij gaven de volgende kritiek op de methode van EIOPA11:

− de lange termijn rentes zijn lager dan de rente die door EIOPA is gebruikt;

− historische obligatierentes, waar het Europese kader op is gebaseerd, zeggen weinig over de forward rente;

− EIOPA negeert de eerste helft van de 20e eeuw bij hun analyse van rentes;

− het is niet zuiver de inflatievoet en de reële rente op te tellen.

Conclusie

De analyse hierboven laat zien dat de beslissing voor de ufr-methode niet los gezien kan worden van de andere spelregels die gelden voor verzekeraars voor het berekenen van de technische voorzieningen. Als ook rekening wordt gehouden met andere elementen die voor verzekeraars gelden dan zijn de dekkingsgraden van pensioenfondsen bij een ufr van 4,2% vergelijkbaar met die van verzekeraars. Zou de ufr van verzekeraars dalen naar 3,7% dan zouden pensioenfondsen zelfs hogere technische voorzieningen moeten aanhouden dan nu wanneer zij de methode voor verzekeraars zouden gebruiken. Ook is relevant dat verzekeraars bijvoorbeeld kortere hersteltermijnen hanteren. Dat vergroot de behoefte aan stabiliteit in de rente die wordt gehanteerd voor het berekenen van de verplichtingen.

Daarnaast zijn DNB en de Commissie UFR kritisch over de hoogte van de ufr die EIOPA hanteert voor verzekeraars. DNB geeft in haar Bulletin aan dat verzekeraars in hun beleid rekening moeten houden met het verschil tussen de ufr en de marktrente en dat zij zich zullen inzetten voor een ufr-methode voor verzekeraars die realistischer is, in lijn met de Nederlandse ufr-methode. Daarnaast wijst de Commissie UFR er onder andere op dat EIOPA zich baseert op historische periodes waarin de rentes uitzonderlijk hoog waren. Het kabinet acht de argumenten van de Commissie UFR om af te wijken van de methode die door EIOPA wordt gehanteerd op dit moment nog altijd actueel. Het kabinet vindt het van groot belang dat de ufr-methode voor pensioenfondsen in Nederland gebaseerd is op advies van een onafhankelijke Commissie van experts en vindt het onverstandig af te wijken van de methode die zij hebben voorgesteld.

De Staatssecretaris van Sociale Zaken en Werkgelegenheid, J. Klijnsma

De Minister van Financiën, J.R.V.A. Dijsselbloem

Merk op dat het toepassen van de UFR bij hoge rentestanden ook tot een verlaging van de lange termijn marktrentes kan leiden.

DNB Bulletin, http://www.dnb.nl/nieuws/nieuwsoverzicht-en-archief/dnbulletin-2016/dnb341368.jsp.

Indexatie is bij pensioenfondsen veelal voorwaardelijk en wordt discretionair vastgesteld door fondsbesturen. Gegevens over toekomstige voorwaardelijke indexatieverwachtingen zijn niet beschikbaar.

Zie voor een uitgebreide toelichting op de betekenis en het gebruik van forward rates pagina 13 en 14 van het advies van de Commissie UFR.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-33972-X.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.