Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2020-2021 | 35779 nr. 6 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2020-2021 | 35779 nr. 6 |

Ontvangen 24 juni 2021

|

Inhoudsopgave |

||

|

I. |

INLEIDING |

1 |

|

II. |

ALGEMEEN DEEL |

2 |

|

1. |

Inleiding |

2 |

|

2. |

Vormgeving |

5 |

|

2.1. |

Bronbelasting op dividenden in aanvulling op de Wet bronbelasting 2021 |

6 |

|

2.2. |

Werking van de bronbelasting op dividenden |

7 |

|

2.3. |

Inhoudingsplichtigen |

12 |

|

2.4. |

Heffingsgrondslag |

13 |

|

2.5. |

Wijze van heffing en tarief |

15 |

|

2.6. |

Samenloop Wet DB 1965 en Wet bronbelasting 2021 |

16 |

|

2.7. |

Relatie met verdragslanden |

17 |

|

3. |

Budgettaire aspecten |

20 |

|

4. |

EU-aspecten |

22 |

|

5. |

Effecten op ontwikkelingslanden |

22 |

|

6. |

Gevolgen voor het bedrijfsleven |

23 |

|

7. |

Uitvoeringskosten Belastingdienst |

25 |

|

8. |

Doelmatigheid en doeltreffendheid, monitoring en evaluatie |

26 |

|

9. |

Advies en consultatie |

27 |

Het kabinet heeft met belangstelling kennisgenomen van de vragen en opmerkingen van de leden van de fracties van de VVD, D66, de PVV, het CDA, de SP, de PvdA, GroenLinks, de ChristenUnie en de SGP.

Hierna wordt bij de beantwoording van de vragen zo veel mogelijk de volgorde van het verslag aangehouden, met dien verstande dat gelijkluidende of in elkaars verlengde liggende vragen tezamen zijn beantwoord.

De leden van de fractie van het CDA vraagt om te reageren op het commentaar van de Nederlandse Orde van Belastingadviseurs (NOB). Deze reactie vindt zo veel mogelijk plaats waar dat onderwerp in deze nota aan bod komt. Op commentaar van de NOB dat geen directe relatie heeft met de maatregelen uit het onderhavige wetsvoorstel wordt niet ingegaan.

De leden van de fractie van D66 vragen of andere maatregelen zijn overwogen om te voorkomen dat dividendstromen onbelast kunnen worden uitgekeerd aan lichamen in laagbelastende of niet-coöperatieve jurisdicties. Deze leden vragen ook of is overwogen om artikel 8b van de Wet op de vennootschapsbelasting 1969 (Wet Vpb 1969) kritisch tegen het licht te houden. In de brief van 15 mei 20201 heeft het kabinet aangekondigd om maatregelen te nemen om te voorkomen dat het in bepaalde gevallen mogelijk blijft om binnen concernverband onbelast dividenden te betalen aan lichamen in laagbelastende of niet-coöperatieve jurisdicties. Dit zijn gevallen die op dit moment niet onder de reikwijdte van de dividendbelasting vallen. Het ligt voor de hand om deze stroom te voorkomen door de dividenden te onderwerpen aan een bronheffing. Dezelfde keuze is gemaakt bij de introductie van de bronbelasting op renten en royalty’s, die per 1 januari 2021 in werking is getreden. Overigens heeft het kabinet op Prinsjesdag 2021 aangekondigd dat er dit jaar een afzonderlijk wetsvoorstel komt om mismatches tegen te gaan in de toepassing van het zakelijkheidsbeginsel (artikel 3.8 Wet inkomstenbelasting 2001 in samenhang met artikel 8 en artikel 8b Wet Vpb 1969) aan te passen. Het doel van dit wetsvoorstel is om mismatches weg te nemen die ontstaan als gevolg van de toepassing van het zakelijkheidsbeginsel en ertoe leiden dat een deel van de winst van een multinationale onderneming niet in een naar de winst geheven belasting wordt betrokken. Dat laatste kan zich bijvoorbeeld voordoen bij de zogenoemde informeel-kapitaalstructuren. Kort gezegd, beperkt dit wetsvoorstel bij de belastingplichtige een neerwaartse aanpassing van de winst op grond van het zakelijkheidsbeginsel voor zover bij het andere lichaam dat bij de transactie betrokken is geen of een te lage corresponderende opwaartse aanpassing in de belastinggrondslag wordt betrokken. Hiermee worden verrekenprijsverschillen geneutraliseerd en situaties van dubbele niet-heffing voorkomen.

De leden van de fractie van de SP merken op dat het kabinet dividendstromen vanuit laagbelastende jurisdicties en in misbruiksituaties wil aanpakken. Deze leden vragen in dit kader wat de betekenis is van het begrip misbruiken en hoe dit zich verhoudt met bijvoorbeeld het voorkomen van onbedoeld gebruik. De misbruiksituaties die ook tot uitdrukking komen in de titel van het wetsvoorstel zien specifiek op de toepassing van de antimisbruikbepaling die is opgenomen in het eerste lid, onderdeel c van artikel 2.1, van de Wet bronbelasting 2021. Hiermee wordt voorkomen dat de heffing van bronbelasting op kunstmatige wijze wordt voorkomen, bijvoorbeeld indien de stromen via een tussenschakel op kunstmatige wijze – en dus niet rechtstreeks – naar laagbelastende en niet-coöperatieve jurisdicties stromen. Het onderhavige wetsvoorstel werkt breder dan enkel deze misbruiksituaties. Alle dividenduitkeringen aan laagbelastende en niet-coöperatieve jurisdicties binnen concernverband die onder de reikwijdte van het voorstel vallen, worden onderworpen aan bronbelasting. Het kabinet vindt deze stromen ongewenst en wil voorkomen dat Nederland wordt gebruikt als toegangspoort naar laagbelastende en niet-coöperatieve jurisdicties.

De leden van de fractie van de SGP vragen waarom er specifiek voor is gekozen om de twee situaties die in de toelichting bij het wetsvoorstel worden genoemd aan een bronheffing te onderwerpen. Deze leden vragen of er niet meer situaties zijn die onder het voorstel kunnen worden gebracht. Het wetsvoorstel vindt zijn oorsprong in de constatering dat onder de huidige wetgeving de mogelijkheid bestaat om in twee specifieke gevallen een dividend2 uit te keren aan een lichaam dat is gevestigd in een laagbelastende of niet-coöperatieve jurisdictie, zonder dat deze uitkering onderworpen is aan bronbelasting in Nederland. Het onderliggende wetsvoorstel is zodanig vormgegeven dat alle dividenduitkeringen die binnen concernverband vanuit Nederland worden uitgekeerd aan een laagbelastende of niet-coöperatieve jurisdictie aan een bronheffing worden onderworpen.

De leden van de fractie van de PVV vragen hoe het wetsvoorstel werkt in een viertal specifieke situaties. Deze situaties worden in de volgende voorbeelden uitgewerkt. Voor al deze voorbeelden geldt dat de aandeelhouder wordt geacht een kwalificerend belang te hebben in de inhoudingsplichtige en dat ook aan de andere relevante voorwaarden voor toepassing van de Wet bronbelasting 2021 is voldaan.

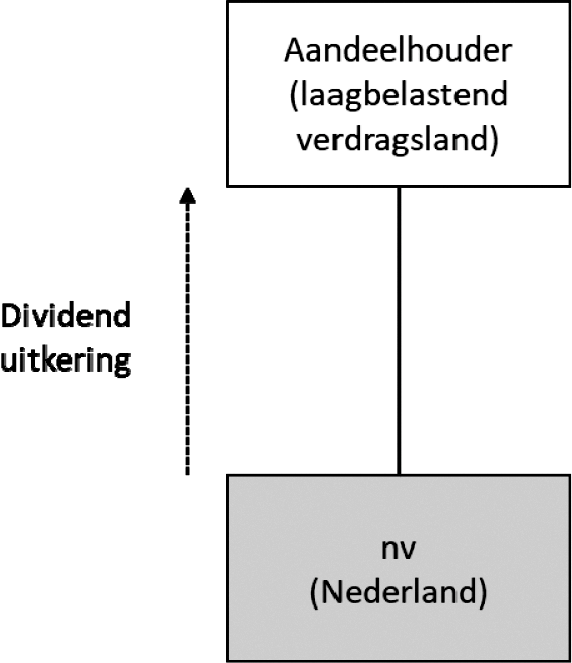

Voorbeeld 1

In voorbeeld 1 vindt een dividenduitkering plaats door een Nederlandse naamloze vennootschap (nv) aan een aandeelhouder die is gevestigd in een laagbelastende of niet-coöperatieve jurisdictie waarmee Nederland een belastingverdrag heeft gesloten. In beginsel valt deze dividenduitkering onder de reikwijdte van de Wet bronbelasting 2021. Echter, aangezien Nederland een belastingverdrag heeft met het land waar de aandeelhouder is gevestigd, hangt de vraag of Nederland de bronbelasting kan effectueren af van wat in dit kader is geregeld in het betreffende verdrag. Ten aanzien van de laagbelastende of niet-coöperatieve jurisdicties waarmee Nederland op dit moment een belastingverdrag heeft, betekent dit in de praktijk dat Nederland geen of slechts tegen een beperkt tarief (5%) de mogelijkheid heeft om te heffen. Nederland zal het initiatief nemen om deze bestaande verdragen te heronderhandelen teneinde een bronheffing op dividenden in deze situaties mogelijk te maken.

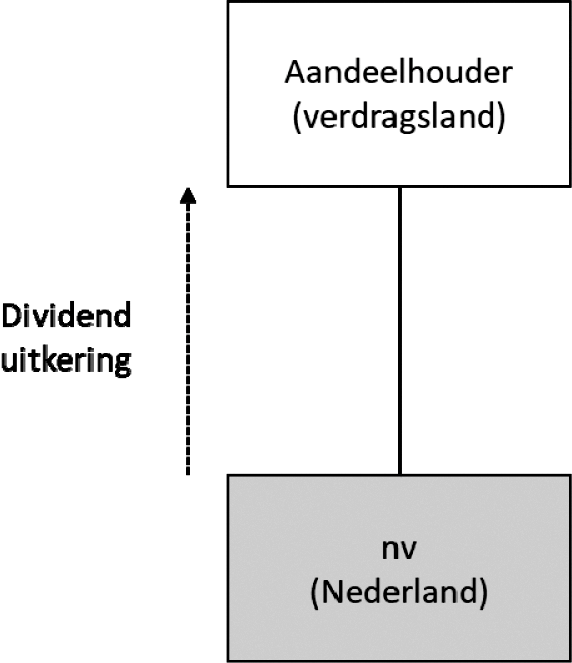

Voorbeeld 2

In voorbeeld 2 vindt een dividenduitkering plaats door een Nederlandse nv aan een aandeelhouder die is gevestigd in een land waarmee Nederland een belastingverdrag heeft gesloten. Dit land wordt voor toepassing van de Wet bronbelasting 2021 niet aangemerkt als laagbelastende of niet-coöperatieve jurisdictie. Het wetsvoorstel heeft tot doel om uitkeringen die binnen concernverband worden gedaan aan aandeelhouders in laagbelastende of niet-coöperatieve jurisdicties aan een bronheffing te onderwerpen. Daar is in voorbeeld 2 geen sprake van. Deze dividenduitkering zal niet worden onderworpen aan bronbelasting.

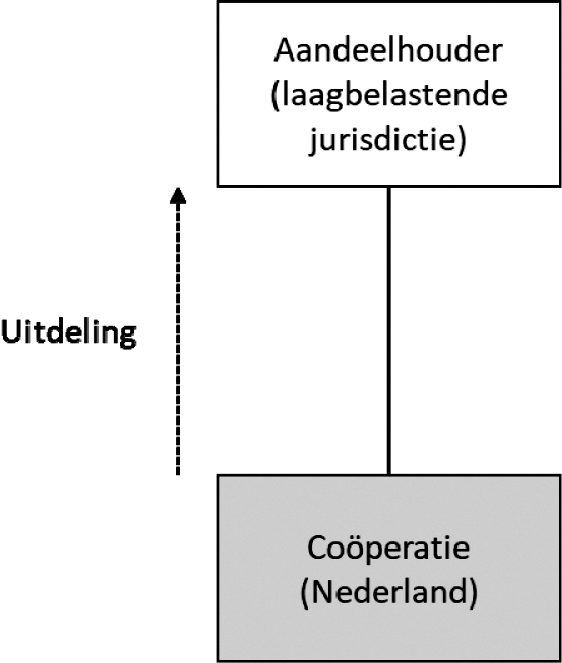

Voorbeeld 3

In voorbeeld 3 vindt een uitdeling plaats door een Nederlandse coöperatie aan een lid van die coöperatie die is gevestigd in een laagbelastende of niet-coöperatieve jurisdictie waar Nederland geen belastingverdrag mee heeft gesloten. Deze uitdeling is onderworpen aan bronbelasting tegen een tarief van 25%. Voor de Wet bronbelasting 2021 wordt geen onderscheid gemaakt tussen houdstercoöperaties en niet-houdstercoöperaties (anders dan in de Wet op de dividendbelasting 1965 (Wet DB 1965)). Beide coöperaties zijn inhoudingsplichtig.

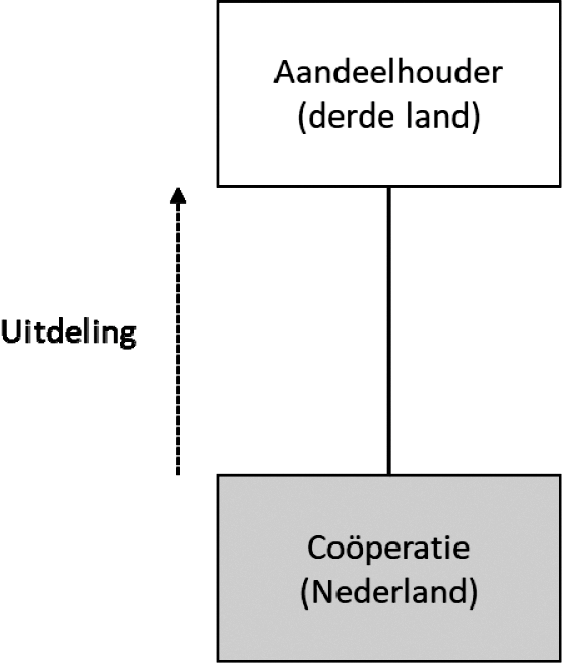

Voorbeeld 4

In voorbeeld 4 vindt een uitdeling plaats door een Nederlandse coöperatie aan een lid van die coöperatie die is gevestigd in een land dat voor de toepassing van de Wet bronbelasting 2021 niet is aangemerkt als laagbelastende of niet-coöperatieve jurisdictie. Het wetsvoorstel heeft tot doel uitdelingen die binnen concernverband worden gedaan aan aandeelhouders in laagbelastende of niet-coöperatieve jurisdicties aan een bronheffing te onderwerpen. Daar is in voorbeeld 4 geen sprake van. Deze dividenduitkering zal niet worden onderworpen aan bronbelasting (tenzij sprake is van een misbruiksituatie).

De leden van de fracties van de SP, de PvdA en de CU vragen het kabinet waarom het onderhavig wetsvoorstel niet eerder in werking treedt dan 1 januari 2024. De reden hiervoor is dat onderhavig wetsvoorstel pas per die datum uitvoerbaar is door de Belastingdienst. Dit komt doordat er een beperkte personele capaciteit is in het portfolio van de dividendbelasting om systeemaanpassingen te realiseren. Er is gekozen om deze capaciteit in te zetten om de dividendbelasting te digitaliseren. Met de bronbelasting op dividenden wordt een nieuw onderdeel geïntroduceerd bovenop de reeds bestaande bronbelasting op renten en royalty’s uit de Wet bronbelasting 2021. Ontwikkeling van nieuwe systemen is niet nodig. Wel zullen voorbereidingen moeten worden getroffen, zodat vanaf 2024 de samenloop tussen de dividendbelasting en de bronbelasting op dividenden mogelijk wordt gemaakt in de systemen van de Belastingdienst. In het jaar 2024 kunnen nieuwe aangiften en betalingen worden ontvangen, naheffingsaanslagen worden opgelegd en teruggaven worden verleend. Om dit onderdeel te kunnen realiseren, wordt aangesloten bij de robuuste tijdelijke voorziening die momenteel wordt ontwikkeld voor de bronbelasting op renten en royalty’s. Bovendien levert de digitalisering van de dividendbelasting een belangrijke bijdrage in het vervangen van deze tijdelijke voorziening in een structurele voorziening.

De leden van de factie van de SP vragen waarom het kabinet bij de beoordeling of sprake is van een laagbelastende jurisdictie toetst aan het statutaire tarief in het betreffende land. Deze leden vragen of er landen zijn die de internationale opbrengsten niet belasten, terwijl zij wel een statutair tarief hebben dat hoger is dan 9%. De leden van de fractie van de CU vragen of het kabinet nadenkt over de introductie van een niet-conditionele bronbelasting op renten, royalty’s en dividenden. Ook vragen deze leden of het kabinet voorstander is van een Europees minimumtarief van 15% en een verhoging van het huidige tarief van 9%. Voor de Wet bronbelasting 2021 wordt als laagbelastende jurisdictie aangemerkt een land dat (i) lichamen niet of naar een tarief van minder dan 9% onderwerpt aan een belasting naar de winst of (ii) door de EU is aangemerkt als niet coöperatief rechtsgebied. Het kabinet deelt de opvatting van deze leden dat het in de ideale situatie wenselijk zou zijn om te toetsen aan het effectieve tarief. Hiervoor zou een beoordeling van geval tot geval nodig zijn. Dat vergt erg veel van de uitvoering. Daarom is gekozen voor een statutaire tarieftoets. Landen die een schadelijk preferentieel regime kennen worden wel opgenomen op de EU-lijst van niet coöperatieve rechtsgebieden. Op die basis kwalificeren deze landen alsnog als laagbelastende jurisdictie voor de Wet bronbelasting 2021. Met de invoering van de Wet bronbelasting 2021 (die per 1 januari 2021 in werking is getreden) en het onderliggende voorstel voor een uitbreiding ten aanzien van dividenduitkeringen, zet het kabinet belangrijke stappen in de strijd tegen belastingontwijking. Een verdergaande aanscherping die alle renten, royalty’s en dividenden onderwerpt aan bronbelasting betekent dat de bronbelasting niet langer een conditioneel karakter heeft. De Adviescommissie belastingheffing van multinationals heeft deze variant opgenomen als aanvullende maatregel in haar eindrapport (maatregelen waarover binnen de commissie geen consensus bestond over de wenselijkheid).3 Dit zou een aanzienlijke uitbreiding zijn en een wijziging van het karakter van de wet. Hierdoor vindt immers ook heffing plaats in gevallen waarbij de stromen in het ontvangende land voldoende worden belast. De adviescommissie constateert dat deze maatregel een negatief effect heeft voor de (reële) investeringen in Nederland. Het kabinet ziet op dit moment geen aanleiding om een dergelijke vergaande maatregel in te voeren. Het stoppen van belastingontwijking is uiteindelijk een mondiale uitdaging die alleen effectief kan worden aangepakt als landen dat met elkaar doen. Gelukkig worden hier op dit moment goede stappen in gezet. Op het punt van de belastingtarieven wordt er binnen de Organisatie voor Economische Samenwerking en Ontwikkeling (OESO) met Pijler 2 stappen gezet om internationale afspraken te maken om een minimumniveau van belastingheffing te waarborgen. Ook de Europese Commissie heeft recent aangekondigd voortvarend aan de slag te gaan met de uitkomsten van de OESO op dit punt4. Het kabinet is blij met deze ontwikkelingen en draagt hier actief aan bij zoals te lezen is in de brief van 14 juni 20215.

De leden van de fractie van de PvdA vragen waarom het kabinet ervoor heeft gekozen om de conditionele bronbelasting op te nemen in de Wet bronbelasting 2021 en niet in de Wet DB 1965. Ook de leden van de fractie van het CDA vragen hiernaar. Zij vragen tevens op welke punten de Wet DB 1965 had moeten worden gewijzigd en welke complexiteit dit tot gevolg zou hebben gehad. Daarnaast willen deze leden graag weten welke verschillen er tussen de Wet bronbelasting 2021 en de Wet DB 1965 zitten. De leden van de fractie van de PVV vragen of het niet gemakkelijker is om enkele wijzigingen door de voeren in de Wet DB 1965. Het kabinet vindt dat de conditionele bronheffing op dividenden naar laagbelastende of niet-coöperatieve jurisdicties het beste aansluit bij de doelstelling en de vormgeving van de Wet bronbelasting 2021. Deze wet voorziet op dit moment in een bronheffing van 25% op rente- en royaltybepalingen vanuit Nederland naar laagbelastende of niet-coöperatieve jurisdicties. Met de heffing wil het kabinet dat deze rente- en royaltystromen zoveel mogelijk opdrogen. Hetzelfde geldt voor dividenduitkeringen naar deze jurisdicties.

De bronheffing op dividenden zal – net als bij renten en royalty’s – van toepassing zijn op dividenden die worden uitgekeerd aan een in een laagbelastende of niet-coöperatieve jurisdictie gevestigd lichaam en in misbruiksituaties. De misbruiktoets en de hybridebepaling in de Wet bronbelasting 2021 zijn van overeenkomstige toepassing op dividenden, net als het tarief van 25%. Daarnaast geldt de bronbelasting op dividenden ook voor coöperaties. Dit neemt niet weg dat het kabinet onderkent dat het ook mogelijk was geweest om een dergelijke bronheffing op te nemen in de Wet DB 1965. Aan beide varianten kleven voor- en nadelen. Ook bij de keuze voor opname in de Wet DB 1965 had deze wet op enkele punten grondig moeten worden gewijzigd. Zo had een inhoudingsplicht moeten worden geïntroduceerd voor alle niet-houdstercoöperaties. Dit zou nodig zijn om ook bij uitdelingen van deze niet-houdstercoöperaties aan laagbelastende of niet-coöperatieve jurisdicties in een heffing te voorzien. Daarnaast zou een aanvulling moeten worden gedaan om enkel te heffen indien sprake is van een kwalificerend belang, dit is op dit moment niet relevant in de Wet DB 1965. Ook het begrip laagbelastende jurisdictie zou een nieuw element zijn in de Wet DB 1965. Bij de keuze speelt ook een rol dat de systematiek van een heffing binnen concernverband op stromen naar laagbelastende of niet-coöperatieve jurisdicties de kern vormt van de Wet bronbelasting 2021. Op basis van de bovenstaande afwegingen heeft het kabinet gekozen voor opname in de Wet bronbelasting 2021. Bovendien doet de keuze voor het belastingmiddel waarin de heffing wordt opgenomen uiteindelijk niets af aan de werking van de bronheffing. Die zou hetzelfde zijn geweest als gekozen zou zijn voor de Wet DB 1965. Ook de boodschap blijft hetzelfde; het kabinet wil dat Nederland niet langer fungeert als de toegangspoort naar laagbelastende of niet-coöperatieve jurisdicties.

De leden van de fractie van de VVD vragen naar de verhouding van het onderliggende wetsvoorstel met het initiatiefwetsvoorstel voor de invoering van een conditionele eindafrekening in de dividendbelasting dat is ingediend door Kamerlid Snels (GroenLinks).6 Het initiatiefwetsvoorstel beoogt een eindafrekening in te voeren in de dividendbelasting bij de emigratie van een inhoudingsplichtige uit Nederland naar kortgezegd landen zonder dividendbelasting. De voorgestelde heffing in de het initiatiefwetsvoorstel vindt pas toepassing op het moment waarop de Nederlandse inhoudingsplichtige uit Nederland vertrekt. Dit wetvoorstel voorziet in een bronheffing op dividenden die worden uitgekeerd gedurende de periode dat de inhoudingsplichtige in Nederland is gevestigd. Gezien dit verschil in karakter lijkt geen sprake te zijn van overlap. Mocht op een later moment blijken – in het geval het initiatiefwetsvoorstel (al dan niet in aangepaste vorm) zou worden verheven tot wet – dat mogelijk toch sprake kan zijn van een situatie waarin zich samenloop zou kunnen voordoen, dan zal op dat moment beoordeeld worden hoe hiermee wordt omgegaan.

De leden van de fractie van de PvdA vragen waarom er niet voor is gekozen om coöperaties ongeclausuleerd inhoudingsplichtig te maken in de Wet DB 1965. Ook vragen deze leden of de oorspronkelijke reden van de voorkeursbehandeling voor coöperaties in de Wet DB 1965 nog wel relevant is. De leden van de fractie van GroenLinks vragen of het klopt dat winstuitdelingen van coöperaties aan laagbelastende en niet-coöperatieve jurisdicties enkel binnen concernverband worden onderworpen aan de conditionele bronbelasting. Deze leden vragen of het wenselijk is dat uitkeringen buiten concernverband nog wel naar deze landen kunnen stromen. Zij vragen of het kabinet dit wil heroverwegen.

De leden van de fractie van de PvdA vragen tot slot waarom het kabinet er niet voor kiest om alle dividenduitkeringen aan laagbelastende en niet-coöperatieve jurisdicties te onderwerpen aan de bronbelasting. Het kabinet stelt voor om winstuitkeringen van elke coöperatie die binnen concernverband worden betaald aan een laagbelastende of niet-coöperatieve jurisdictie te belasten met bronbelasting. In de Wet bronbelasting 2021 wordt hiermee geen onderscheid gemaakt tussen coöperaties en kapitaalvennootschappen. Van oudsher was de coöperatie niet inhoudingsplichtig voor de dividendbelasting.7 Dat gold ook voor coöperaties die niet voor haar oorspronkelijke doel werden gebruikt, maar als houdstercoöperatie werden ingezet in internationale structuren om onder de heffing van dividendbelasting uit te komen. In 2017 is wetgeving aangepast op dat punt aangepast.8 Voorwaarde hierbij was dat het reële coöperatieve bedrijfsleven niet werd geraakt. Het kabinet onderschrijft nog steeds dit onderscheid in de Wet DB 1965 tussen houdstercoöperaties en niet-houdstercoöperaties en ziet geen reden om dit aan te passen. Bij de vormgeving van dit wetsvoorstel moet rekening gehouden worden met de beperkingen die volgen uit het Europese recht. Zo dient te worden voorkomen dat de heffing onder de reikwijdte van het vrij verkeer van kapitaal valt. Deze verkeersvrijheid geldt niet alleen voor lidstaten van de Europese Unie (EU), maar ook voor derde landen. Indien het vrij verkeer van kapitaal van toepassing zou zijn, ontstaat het risico dat de bronbelasting niet meer in alle gevallen kan worden geheven. Om dit te voorkomen is de werkingssfeer beperkt tot concernverhoudingen. Hierdoor valt de bronheffing onder de vrijheid van vestiging. Deze verkeersvrijheid is slechts van toepassing binnen de EU. Hierdoor ontstaat bij het onderhavige wetsvoorstel geen risico op strijdigheid met het Europese recht.

De leden van de fracties van D66 en de PvdA vragen hoe wordt getoetst of sprake is van een kwalificerend belang. Op grond van het eerste lid, onderdeel d, van artikel 1.2 van de Wet bronbelasting 2021 wordt onder kwalificerend belang verstaan een belang in een lichaam waarmee een zodanige invloed op de besluiten van dat lichaam kan worden uitgeoefend dat de activiteiten ervan kunnen worden bepaald. Het criterium is ontleend aan rechtspraak van het Hof van Justitie van de EU (HvJ EU) en wordt in lijn met deze rechtspraak uitgelegd. De toetsing of in een concreet geval sprake is van beslissende invloed hangt af van de feiten en omstandigheden van dat geval. Om strijdigheid met het Europese recht te voorkomen wordt hierbij dus niet aangesloten bij een absoluut percentage van de statutaire stemrechten en de aandelen. In een concreet geval kan dit ertoe leiden dat ook bij een belang van minder dan 50% van de statutaire stemrechten toch sprake kan zijn van een beslissende invloed waardoor voldaan wordt aan de kwantitatieve voorwaarde.

De leden van de fractie van de PvdA vragen of de keuze om belangen van meer dan 5% doch kleiner dan een kwalificerend belang niet te belasten verband houdt met het vrij verkeer van kapitaal. Ook vragen deze leden naar de mening van het kabinet over de invloed van de Europese jurisprudentie op de dividendbelasting en eventuele initiatieven van het kabinet op dit punt in Europa. Het is juist dat de keuze om belangen van meer dan 5% maar minder dan een kwalificerend belang niet te belasten, is ingegeven door het vrij verkeer van kapitaal met derde landen.

Het vrij verkeer van kapitaal maakt de heffing van dividendbelasting niet onmogelijk, maar de jurisprudentie bevestigt dat discriminatie op dit punt niet toegestaan is. In het onderhavige wetsvoorstel werkt dit op onderdelen beperkend. In algemene zin heeft Nederland als open economie veel belang bij dit discriminatieverbod. Dit bevordert immers grensoverschrijdende investeringen onder gelijke omstandigheden, zodat een gelijk speelveld ontstaat. Het kabinet is dan ook geen voorstander van initiatieven om het vrij verkeer van kapitaal te beperken.

De NOB vraagt aandacht voor de toepassing van de tegenbewijsregeling voor de hybridebepaling die is opgenomen in het vierde lid van artikel 2.1 van de Wet bronbelasting 2021 in situaties waarbij sprake is van een samenwerkende groep. Zij stellen dat de uitleg in specifieke situaties niet in overeenstemming is met de bedoeling van de wetgever en onevenredig uitpakt. De NOB stelt voor de bepaling te versoepelen indien achterliggende participanten die een samenwerkende groep vormen via een hybride lichaam een kwalificerend belang in een Nederlands lichaam hebben. De NOB vergelijkt hier de situatie waarbij de achterliggende participanten zelfstandig (dat wil zeggen; zonder dat sprake is van een samenwerkende groep) participeren via een hybride lichaam met de situaties dat deze achterliggende participanten worden aangemerkt als een samenwerkende groep. Dit is een andere situatie. Door de samenwerkende groep in samenhang te bezien, wordt voorkomen dat de bronbelasting kan worden ontlopen omdat in formele zin geen sprake is van verbondenheid, terwijl in materiële zin wel sprake is van verbondenheid. In lijn met deze achtergrond ziet het kabinet geen aanleiding om de hybridebepaling op dit punt te versoepelen.

De leden van de fractie van GroenLinks vragen of de antimisbruikbepaling in de Wet bronbelasting 2021 ook van toepassing is op de voorgestelde bronbelasting op dividenden en of deze naar verwachting effectief zal zijn. Deze leden vragen ook of deze antimisbruikbepaling buiten toepassing blijft als een buitenlandse tussenschakel voldoet aan de substance-eisen. Zij vragen daarnaast of het klopt dat aan de substance-eisen kan worden voldaan als de werkzaamheden worden uitbesteed aan een derde partij. De leden vragen of het kabinet kan toelichten hoe de bewijslast is verdeeld tussen de inspecteur en de belastingplichtige zonder een lijst met substance-eisen. Met een verwijzing naar het advies van de Adviescommissie belastingheffing van multinationals over de substance-eisen voor toepassing van de (aanvullende) CFC-maatregel in de vennootschapsbelasting9, vragen deze leden tot slot of het kabinet het ermee eens is dat de antimisbruikmaatregel in de Wet bronbelasting 2021 effectiever wordt indien de substance-eisen vervallen. De antimisbruikbepaling die is opgenomen in het eerste lid, onderdeel c, van artikel 2.1 van de Wet bronbelasting 2021 zal ook van toepassing zijn op dividenden. De substance-eisen die gelden voor de toepassing van dit artikel zijn opgenomen in artikel 2 van de Uitvoeringsregeling bronbelasting 2021. De tussenhoudster heeft de keuze om personeel in te huren voor het uitvoeren van de werkzaamheden of een deel hiervan uitbesteden aan een externe partij. Voor de toets van artikel 2 van de Uitvoeringsregeling bronbelasting 2021 moet het dan wel gaan om relevante werkzaamheden. Hiervan is bijvoorbeeld geen sprake indien de werkzaamheden louter ondersteunend zijn of ondergeschikt van aard zijn aan de werkzaamheden van de tussenschakel. De substance-eisen voor de bronbelasting zijn overgenomen uit de vennootschapsbelasting en de dividendbelasting. Recentelijk is de toepassing van deze substance-eisen aangepast naar aanleiding van arresten van het HvJ EU van 26 februari 2019.10 Door deze wijzigingen fungeren de substance-eisen voor een tussenhoudster niet langer als «safe harbour», maar spelen zij een belangrijke rol bij de bewijslastverdeling. Hierdoor kan de Belastingdienst ook in situaties waarin is voldaan aan de substance-eisen misbruik aanpakken. De bewijslast ligt in deze gevallen bij de inspecteur. Indien de inspecteur aannemelijk maakt dat ondanks het voldoen aan de substance-eisen het dividend wordt ontvangen met als hoofddoel of een van de hoofddoelen om de heffing van belasting bij een ander te ontgaan en er geen geldige zakelijke redenen zijn die de economische realiteit weerspiegelen, dan verschuift de bewijslast – net als onder de huidige regels – weer naar de inhoudingsplichtige en de opbrengstgerechtigde. Aan de hand van de concrete feiten en omstandigheden van het betreffende geval, dienen zij weer aannemelijk te maken dat er wel sprake is van geldige zakelijke redenen die de economische realiteit weerspiegelen of het dividend wordt ontvangen met niet als hoofddoel of een van de hoofddoelen om de heffing van belasting bij een ander te ontgaan. Indien de substance-eisen in de Uitvoeringsregeling bronbelasting 2021 zouden vervallen, dan betekent dat niet dat die eisen/omstandigheden geen rol meer zouden spelen. Deze omstandigheden zullen nog steeds van belang zijn bij de beantwoording van de vraag of het dividend wordt ontvangen met als hoofddoel of een van de hoofddoelen om de heffing van belasting bij een ander te ontgaan en er geldige zakelijke redenen zijn die de economische realiteit weerspiegelen. De antimisbruikbepaling is ontleend aan het Europese recht. Bij de invulling van de bepaling in de nationale wetgeving dient rekening gehouden te worden met de Europese jurisprudentie op dit gebied. Hierbij geldt enerzijds een verplichting voor lidstaten om misbruik en fraude te voorkomen. Anderzijds mag toepassing van de misbruikbepaling niet tot gevolg hebben dat structuren worden geraakt die zijn opgezet met geldige zakelijke redenen die de economische realiteit weerspiegelen. Hoewel Europese rechtspraak aanwijzingen geeft over de toepassing van het misbruikbegrip, laat het Europese recht de concrete invulling in beginsel over aan de lidstaten. Het kabinet is van mening dat de huidige antimisbruikbepaling in de Nederlandse wetgeving in overeenstemming is met het Europese recht. De substance-eisen geven hierbij een bewijslastverdeling, maar fungeren niet meer als safe-harbour. Hiermee kan misbruik naar het oordeel van het kabinet op voldoende wijze effectief worden aangepakt.

De leden van de fractie van het CDA vragen naar het verschil in de toepassing van de antimisbruikbepalingen die zijn opgenomen in de Wet bronbelasting 2021 en de Wet DB 1965. Ook vragen zij of hierdoor geen verschil in behandeling van dividenden kan ontstaan in verdragssituaties. De antimisbruikbepalingen die zijn opgenomen in het eerste lid, onderdeel c van artikel 2.1, van de Wet bronbelasting 2021 en het derde lid, onderdeel c, van artikel 4 Wet DB 1969 werken grotendeels hetzelfde. Het enige verschil zit in de toepassing van de zogenoemde «wegdenkgedachte». In de situatie dat sprake is van meerdere tussenschakels binnen het concern wordt voor toepassing van de Wet bronbelasting 2021 de subjectieve toets11 toegepast op de eerstvolgende tussenschakel die de betaling via een niet in een laagbelastende of niet-coöperatieve jurisdictie gevestigde «kunstmatige» tussenschakel ontvangt en waarbij die eerstvolgende tussenschakel zelf wel is gevestigd in een laagbelastende of niet-coöperatieve jurisdictie of zelf niet kunstmatig is. Ingeval een tussenschakel is gevestigd in een laagbelastende jurisdictie of niet kunstmatig is, wordt dus niet verder «weggedacht». Dit zal op grond van dit wetsvoorstel ook gelden voor dividenden onder de bronbelasting. Voor de Wet DB 1965 wordt bij meerdere tussenschakels de subjectieve toets toegepast op het eerstvolgende lichaam dat een materiële onderneming drijft (de vestiging in een laagbelastende of niet-coöperatieve jurisdictie is dus niet relevant). Het kabinet is van mening dat dit verschil kan worden verklaard vanuit het verschil in karakter tussen de Wet DB 1965 en de Wet bronbelasting 2021. De Wet bronbelasting 2021 is een heffing op uitkeringen binnen concernverband specifiek aan aandeelhouders die zijn gevestigd in een laagbelastende of niet-coöperatieve jurisdictie. Om deze reden wordt in de Wet bronbelasting 2021 niet verder «weggedacht» dan de eerstvolgende tussenschakel zelf die is gevestigd in een laagbelastende of niet-coöperatieve jurisdictie of zelf niet kunstmatig is. Indien de aandeelhouder van de inhoudingsplichtige gevestigd is in een land waarmee Nederland een belastingverdrag heeft afgesloten, hangt de toepassing van de antimisbruikbepaling af van de bepalingen in het specifieke verdrag.

De leden van de fractie van het CDA geven aan te lezen dat het kabinet de heffing in hybride situaties gerechtvaardigd acht, ook als hier geen sprake is van te lage belasting of uitholling. Deze leden vragen zich af of niet op een andere manier kan worden voorkomen dat onbedoeld hybride lichamen onder de heffing vallen. In lijn met de vragen van de fractie van het CDA vragen de leden van de fractie van de VVD of het kabinet de zorg van de NOB erkent dat het niet in overeenstemming met de doelstelling van het wetsvoorstel is dat 25% bronheffing verschuldigd kan zijn in situaties dat geen laagbelastende of niet coöperatieve jurisdictie betrokken is. Als dit het geval is, vragen de leden van de fractie van de VVD waarom dit dan niet tot een wijziging in dit wetsvoorstel heeft geleid. Ook vragen de leden van deze fractie welke (andere) oplossingen het kabinet ziet om aan deze zorg tegemoet te komen? Daarnaast vraagt de NOB in haar commentaar naar de toepassing van het eerste lid, onderdeel e, van artikel 2.1 van de Wet bronbelasting 2021 in het bijzonder in situaties waarbij de Nederlandse inhoudingsplichtige voor Amerikaanse fiscale doeleinden als transparant wordt aangemerkt op basis van de zogenoemde check-the-box-regeling. Het kabinet acht het onwenselijk dat door het achterwege laten van de hybridebepalingen in specifieke situaties belastingvrij dividenden naar een laagbelastende of niet coöperatieve jurisdictie zou kunnen stromen. Dit kan zich voordoen indien een hybride lichaam zich in een laagbelastende of niet coöperatieve jurisdicties bevindt waar Nederland een belastingverdrag mee heeft gesloten. Er kan dan geen dividendbelasting worden geheven. Het voorkomen dat alsnog belastingvrij dividenden naar laagbelastende jurisdicties kunnen stromen, weegt voor het kabinet zwaarder dan de mogelijkheid dat zich hierdoor gevallen kunnen voordoen waarbij dividenden aan bronbelasting worden onderworpen terwijl geen sprake is van een laagbelastende jurisdictie of uitholling van de belastinggrondslag. Het kabinet heeft er niet voor gekozen om de wetgeving en uitvoering te verzwaren met een complexe bepaling die voor deze zeer specifieke situaties toepassing van de hybridebepaling uitsluit. Bij de toepassing van bijvoorbeeld de check-the-box-regeling ziet de complexiteit op de toepassing van dit specifieke onderdeel van het Amerikaanse belastingrecht in samenhang met de terminologie van het eerste lid, onderdeel e, van artikel 2.1 van de Wet bronbelasting 2021. Het kabinet onderkent deze problematiek en beziet op dit moment of dat aanleiding geeft om daar in voorkomende gevallen in te voorzien.

De NOB vraagt zich af hoe dient te worden getoetst of dividenden toerekenbaar zijn aan een vaste inrichting in een laagbelastende of niet-coöperatieve jurisdictie. Net als voor renten en royalty’s in de Wet bronbelasting 202112, vindt deze toetsing plaats aan de hand van de regelgeving van de staat waarin het hoofdhuis zich bevindt. In een concreet geval zal dit ook afhangen van de regelgeving in beide betrokken staten en van wat zij in een eventueel onderling belastingverdrag hebben afgesproken.

De NOB constateert dat op grond van het voorgestelde derde lid van artikel 1.2 van de Wet bronbelasting 2021 bewijzen van deelgerechtigdheid in fondsen voor gemene rekening en lidmaatschapsrechten in Nederland gevestigde coöperaties gelijkgesteld worden met aandelen in vennootschappen waarvan het kapitaal geheel of ten dele in aandelen is verdeeld en dat deze fondsen en coöperaties gelijkgesteld worden met vennootschappen. De NOB vraagt of kan worden bevestigd dat daarmee ook deelgerechtigden en leden worden gelijkgesteld met aandeelhouders zodat voor de toepassing van het voorgestelde artikel 3.4b van de Wet bronbelasting 2021 vaststaat dat genoemde deelgerechtigden en leden als aldaar genoemde aandeelhouders kwalificeren. Dit kan ik bevestigen.

De leden van de fractie van GroenLinks vragen of een naar vreemd recht opgerichte coöperatie (die overigens feitelijk in Nederland is gevestigd) inhoudingsplichtig wordt voor de voorgestelde aanvullende bronbelasting op dividend. Deze leden vragen of het nodig is om, net als voor de heffing van de bronbelasting op rente- en royalty’s (eerste lid, onderdeel b, onder 12, van artikel 1.2 van de Wet bronbelasting 2021), een bepaling op te nemen op grond waarvan de met de opgesomde lichamen vergelijkbare buitenlandse lichamen als inhoudingsplichtige voor de voorgestelde aanvullende bronbelasting op dividend worden aangemerkt. Ook de NOB maakt in dit kader een opmerking. Voor zover deze situaties zich voordoen, kan worden bevestigd dat ook naar buitenlands recht opgerichte, maar (voor fiscale doeleinden) in Nederland gevestigde, coöperaties inhoudingsplichtig zijn voor de bronbelasting op dividenden. Deze vallen onder het eerste lid, onderdeel b, onder 5, van artikel 1.2 van de Wet bronbelasting 2021, net als naar Nederlands opgerichte coöperaties. Voor renten- en royalty’s is ervoor gekozen om de het begrip inhoudingsplichtige in het eerste lid, onderdeel b, van artikel 1.2 van de Wet bronbelasting 2021 zo ruim mogelijk te definiëren. De naar Nederlands en buitenlands recht opgerichte lichamen die de mogelijkheid hebben om een overeenkomst af te sluiten waaruit een rente- of royaltybetaling volgt is immers ruim. De reikwijdte van de bronbelasting op dividenden is beperkter. Deze kan immers alleen worden ingehouden bij lichamen die aandeelhouders hebben en daarmee die de mogelijkheid hebben om een dividend uit te keren.13 Daarom is ervoor gekozen om in het voorgestelde tweede lid van artikel 1.2 van de Wet bronbelasting 2021 de reikwijdte te specificeren voor dividenden. Een restcategorie zoals voor rente- en royalty’s (eerste lid, onderdeel b, onder 12, van artikel 1.2 van de Wet bronbelasting 2021) is hiervoor niet nodig. De naar buitenlands recht opgerichte lichamen die een vergelijkbare rechtsvorm hebben als de lichamen bedoeld in het eerste lid, onderdeel b, onder 1 tot en met 11, van artikel 1.2 van de Wet bronbelasting 2021 zullen immers onder dat desbetreffende onderdeel vallen. Specifiek voor dividenden betekent dit dat de naar het buitenlands recht opgerichte lichamen die dividenden uit kunnen keren dus in de meeste gevallen onder het eerste lid, onderdeel b, onder 1 tot en met 5 en onder 10, van artikel 1.2 van de Wet bronbelasting 2021 zullen vallen.

De leden van de fractie van de PvdA vragen of de inkoop van eigen aandelen zal worden onderworpen aan bronbelasting. Net als in de Wet DB 1965, is de inkoop van eigen aandelen onderworpen aan bronbelasting voor hetgeen ter gelegenheid van de inkoop wordt uitgekeerd boven het gemiddeld op de aandelen gestort kapitaal. Dit is opgenomen in het voorgestelde tweede lid, onderdeel a, van artikel 3.4a van de Wet bronbelasting 2021.

De leden van de fractie van GroenLinks vragen of het kabinet kan toelichten waarom een aantal verscherpingen die waren opgenomen in de Wet bronbelasting 2020 ontbreken in het onderhavige wetsvoorstel. In het bijzonder vragen deze leden naar de mogelijkheid tot het onbelast kunnen terugbetalen van kapitaal. Zij vragen of het in vergelijking tot andere landen, zoals België en Luxemburg, Nederland een soepele regeling kent voor het onbelast terugbetalen van kapitaal en of het kabinet dit voor de toepassing van de aanvullende bronbelasting op dividenden logisch vindt. Tot slot vragen deze leden of het klopt dat kapitaal onbelast kan worden terugbetaald als gevolg van de toepassing van de step-up in het voorgestelde wetsvoorstel. Bij de beantwoording van deze vraag wil ik eerst kort aandacht besteden aan het uitgangspunt van de Wet DB 1965. Dividendbelasting wordt geheven over de in een vennootschap aanwezige winst die wordt uitgekeerd aan de aandeelhouders van deze vennootschap. Hieraan ligt het uitgangspunt ten grondslag dat als opbrengst van aandelen heeft te gelden het totaal van de door een vennootschap vanaf haar oprichting tot en met haar liquidatie behaalde en aan de totaliteit van de aandeelhouders ten goede gekomen winst. Dit objectieve stelsel brengt mee dat een terugbetaling van kapitaal door de vennootschap aan haar aandeelhouders onbelast blijft. Om te voorkomen dat winstuitkeringen worden vervangen door terugbetalingen van kapitaal welke, maatschappelijk gezien als inkomsten worden beschouwd, is in de Wet DB 1965 opgenomen dat een terugbetaling van kapitaal toch is belast, indien en voor zover er zuivere winst is. Heffing vindt echter niet plaats indien de nominale waarde van de desbetreffende geplaatste aandelen bij voorafgaande statutenwijziging is verminderd. Hiermee komt tot uitdrukking dat de terugbetaling van kapitaal, overeenkomstig het uitgangspunt van de dividendbelasting, in beginsel onbelast kan plaatsvinden. Gezien het uitgangspunt dat ten grondslag ligt aan de heffing van dividendbelasting is het van belang om de hoogte van het gestorte kapitaal in de vennootschap vast te stellen. Een terugbetaling van dit gestort kapitaal kan immers onbelast plaatsvinden. Als gestort kapitaal kan hierbij worden aangemerkt hetgeen op het nominale aandelenkapitaal en als agio in gestort. Bij de bepaling van de hoogte van het gestorte kapitaal is er een bijzonderheid in de wetgeving opgenomen in het geval van, kortgezegd, fusies14. In die situaties bevat de wet een fictiebepaling waarmee claimverlies op de winstreserves van de overgenomen vennootschap wordt voorkomen doordat winstreserves worden getransformeerd in kapitaal dat in beginsel onbelast kan worden terugbetaald. De fictie houdt in dat hetgeen normaal – de waarde in het economische verkeer – als gestort kapitaal wordt beschouwd, toch niet als zodanig wordt erkend. Deze fictie geldt echter niet als de overgenomen vennootschap niet in Nederland is gevestigd. In dat geval kan wel de waarde in het economische verkeer als uitgangspunt worden genomen bij de bepaling van de hoogte van het gestorte kapitaal (de zogenoemde step-up). Met deze step-up voor buitenlandse vennootschappen wordt voorkomen dat een dividendbelastingclaim wordt gevestigd op winstreserves van buitenlandse vennootschappen die vóór de fusie onbeclaimd waren. Bij een fusie die als doel heeft om belastingheffing te ontgaan of uit te stellen is de step-up niet van toepassing. In het voorgestelde tweede lid, onderdeel d, van artikel 3.4a van de Wet bronbelasting 2021 wordt bij de terugbetaling van kapitaal aangesloten bij hetzelfde uitgangspunt dat in de Wet DB 1965 wordt gehanteerd. Dit was anders in het wetsvoorstel Wet bronbelasting 202015. Dit wetsvoorstel werd gelijktijdig ingediend met het voorstel tot het afschaffen van de dividendbelasting en is uiteindelijk niet tot wet verheven aangezien het kabinet in 2018 heeft besloten om de dividendbelasting te handhaven. De voorgestelde toevoegingen in de Wet bronbelasting 2021 moeten dus worden bezien tegen een achtergrond waarbij ook de Wet DB 1965 van toepassing is en beide wetten hetzelfde uitganspunt hanteren. Een versobering van de mogelijkheid tot het onbelast kunnen terugbetalen van kapitaal kan volgens het kabinet dan ook niet plaatsvinden, omdat het uitgangspunt van de heffing van de Wet DB 1965 en het voorgestelde tweede lid, onderdeel d, van artikel 3.4a van de Wet bronbelasting 2020 (zoals hierboven toegelicht) is dat over de winst van een vennootschap belasting wordt geheven en dat dit tevens inhoudt dat de terugbetaling van kapitaal in beginsel onbelast kan plaatsvinden. Zoals hiervoor is aangegeven heeft de Nederlandse regeling inzake de terugbetaling van kapitaal een aantal specifieke kenmerken. Het is daarom lastig om te vergelijken met de toepassing van de regels in andere landen en te spreken over een soepelere of minder soepelere regeling.

De leden van de fractie van GroenLinks vragen waarom geen bepaling is opgenomen die voorkomt dat aandeelhouders hun belang in de Nederlandse inhoudingsplichtige kunnen vervreemden om op die wijze de winstreserves onbelast te kunnen genieten. Zij merken op dat een bepaling die dit moest voorkomen wel was opgenomen in de Wet bronbelasting 2020. Deze leden vragen ook of het wetsvoorstel op dit punt kan worden aangevuld. Het wetsvoorstel Wet bronbelasting 202016bevatte regels op grond waarvan ook bronbelasting verschuldigd zou zijn over het bedrag dat wordt genoten bij vervreemding van aandelen in een in Nederland gevestigde gelieerde vennootschap. Zoals hiervoor al toegelicht moest dat wetsvoorstel worden bezien tegen de achtergrond dat ook de dividendbelasting zou worden afgeschaft. Dit is anders bij het onderhavige wetsvoorstel, waar de uitwerking van een vervreemding moet worden bezien in samenhang met de werking van de Wet DB 1965. Zoals hiervoor is aangegeven wordt dividendbelasting geheven over de in een vennootschap aanwezige winst die wordt uitgekeerd aan de aandeelhouders van deze vennootschap. Bij de vervreemding van de aandelen, worden de winstreserves van de vennootschap niet uitgekeerd en blijven deze in beginsel beclaimd met dividendbelasting. Naast dit argument, spelen ook andere overwegingen een rol bij deze keuze om niet te heffen bij vervreemding. Zo is een bepaling die afhangt van een rechtshandeling in het buitenland in zijn algemeenheid lastig uitvoerbaar voor de Belastingdienst.

De leden van de fractie van D66 vragen of de bronbelasting kan worden ontweken door het inhoudingsplichtige lichaam naar het buitenland te verhuizen. De bronbelasting is, net als de Wet DB 1965, een heffing die, zoals hiervoor ook al aangegeven, aansluit bij het moment waarop kortgezegd de inhoudingsplichtige een dividend uitkeert. Om deze reden wordt ook wel gesproken van een tijdstipbelasting. Zodra een inhoudingsplichtige geen inwoner meer is van Nederland valt het lichaam niet meer onder het bereik van de Wet bronbelasting 2021. Dividenden die na emigratie worden betaald zullen derhalve niet onderworpen zijn aan Nederlandse bronbelasting. Dat betekent niet dat deze dividenden per definitie niet meer zijn onderworpen aan heffing. Immers, het nieuwe woonland van de inhoudingsplichtige kan de uitkeringen ook aan bronheffing onderwerpen.

De leden van de fractie van de PvdA vragen of voor de conditionele bronbelasting dezelfde formele eisen gelden als voor de Wet DB 1965. Zij vragen waarom de bronbelasting op dividenden wordt geheven na afloop van het kalenderjaar. Ook de leden van de fracties van D66 en het CDA vragen waarom hiervoor gekozen is. De leden van de fractie van het CDA vragen het kabinet of er praktische mogelijkheden zijn om het proces van heffing eenvoudiger te maken door heffing in de Wet DB 1965 in lijn te brengen met bronheffing over dezelfde dividenden. Het kabinet heeft ervoor gekozen om de conditionele bronheffing op dividenden op te nemen in de Wet bronbelasting 2021 en daarmee aan te sluiten bij de formele bepalingen van de Wet bronbelasting 2021. De overwegingen waarom die keuze is gemaakt zijn hiervoor al uitgebreider toegelicht. Op onderdelen komt de Wet bronbelasting 2021 overeen met de Wet DB 1965. Het gaat in beide gevallen om een bronbelasting die wordt ingehouden en afgedragen door het Nederlandse lichaam (de inhoudingsplichtige) dat de dividenden uitkeert. De aandeelhouder is de belastingplichtige. Het voornaamste formele verschil zit in het tijdstip waarop de belasting moet worden afgedragen aan de Belastingdienst.

In de dividendbelasting moet dit binnen een maand na de dividenduitkering. Voor de bronbelasting dient de inhoudingsplichtige binnen een maand na afloop van het kalenderjaar aangifte te doen en de ingehouden bronbelasting af te dragen. Dit kan zorgen voor twee aangiften en twee afdrachten met betrekking tot hetzelfde dividend in structuren met een aandeelhouder in een laagbelastende of niet-coöperatieve jurisdictie die ook dividendbelasting is verschuldigd. Het zou eenvoudiger zijn als dit hetzelfde zou zijn. Aangezien de verwachting is dat – voor zover deze samenloop voorkomt – het om een zeer beperkte groep gaat, acht het kabinet het niet nodig om dit aan te passen. Naast het verschil rond het tijdvak, bevat de Wet bronbelasting 2021 enkele ruimere formeelrechtelijke en invorderingsbepalingen. Het gaat hier bijvoorbeeld om ruimere mogelijkheid ten aanzien van degene van wie kan worden nageheven, een uitbreiding van de informatie- en inlichtingenverplichting en een specifieke aansprakelijkheid. Deze ruimere formele en invorderingsmogelijkheden sluiten aan bij de doelstelling van de Wet bronbelasting 2021 om misbruik effectief te kunnen bestrijden.

De leden van de fractie van de PvdA vragen of kan worden bevestigd dat de bronbelasting niet aftrekbaar is van de vennootschapsbelasting. De leden van de fractie van het CDA stellen vragen bij de situaties waarbij een buitenlands lichaam dat de dividenden ontvangt onderworpen is aan de antimisbruikwetgeving die is opgenomen in het derde lid, onderdeel b, van artikel 17 van de Wet Vpb 1969. De bronbelasting op dividenden is niet aftrekbaar van de vennootschapsbelasting. Het kabinet vindt dat het niet past bij het karakter van de bronbelasting om in misbruiksituaties alsnog te voorzien in een aftrekmogelijkheid. Ook niet bij de toepassing van de antimisbruikbepaling die is opgenomen in het derde lid, onderdeel b, van artikel 17 van de Wet Vpb 1969. Het kabinet wil met een verrekenmogelijkheid niet tegemoetkomen in deze misbruiksituaties, maar wil juist dat deze dividendstromen naar laagbelastende en niet-coöperatieve jurisdicties ophouden te bestaan.

De leden van de fractie van de PvdA vragen of wijzigingen van het hoge tarief in de vennootschapsbelasting ook tot gevolg hebben dat het tarief in de Wet bronbelasting 2021 wijzigt. Dit klopt. Artikel 4.1 van de Wet bronbelasting 2021 bevat een verwijzing naar artikel 22 Wet Vpb 1969. Dit betekent dat wijzigingen van het hoge tarief in de vennootschapsbelasting automatisch doorwerken naar de bronbelasting.

De leden van de fractie van de PvdA vragen welke samenloop er kan zijn tussen de Wet DB 1965 en de Wet bronbelasting 2021. De leden van de fractie van de VVD vragen het wetsvoorstel voldoende waarborg biedt om dubbele heffing te voorkomen. Op grond van de voorgestelde wijzigingen wordt een conditionele bronbelasting ingevoerd bij dividendduitkeringen binnen concernverband aan lichamen die zijn gevestigd in laagbelastende of niet-coöperatieve jurisdicties. Van samenloop is sprake indien de dividenduitkering ook onderworpen is aan dividendbelasting. Dit kan het geval zijn bij een dividenduitkering door een besloten vennootschap (bv) aan een lichaam dat is gevestigd in een laagbelastende of niet-coöperatieve jurisdictie waar Nederland geen belastingverdrag mee heeft afgesloten. Het kabinet vindt het ongewenst dat dezelfde dividendstroom aan een dubbele bronheffing is onderworpen. Daarom bevat het wetsvoorstel een bepaling die deze dubbele bronheffing voorkomt. Deze bepaling zorgt ervoor dat uiteindelijk tegen het tarief van de bronbelasting wordt geheven over de dividenduitkering.

De leden van de fractie van D66 vragen of in voorbeeld 4 van het algemeen deel van de memorie van toelichting bij het wetsvoorstel, de dividendbelasting verrekenbaar is. In de uitwerking van het voorbeeld wordt verduidelijkt hoe de samenloopbepaling werkt. Op grond van het voorgestelde artikel 5.2 van de Wet bronbelasting 2021 wordt de in te houden bronbelasting verminderd met de ten laste van de voordeelgerechtigde ter zake van de dividenden ingehouden dividendbelasting. Indien de buitenlandse aandeelhouder belastingplichtig is voor de Nederlandse vennootschapsbelasting, dan kan de geheven dividendbelasting als voorheffing worden verrekend. Dit volgt uit artikel 25 Wet Vpb 1969 en artikel 15 van de Algemene wet inzake rijksbelastingen. Dit kan zich voordoen indien de antimisbruikwetgeving van toepassing is die is opgenomen in het derde lid, onderdeel b, van artikel 17 Wet Vpb 1969. De bronbelasting kan niet worden verrekend met de vennootschapsbelasting. Hoewel dit naar verwachting niet of in slechts in zeer beperkte mate voorkomt, ontstaan in deze gevallen een situatie waarbij de dividendbelasting kan worden verrekend met de vennootschapsbelasting en met de bronbelasting. Namelijk een keer met de vennootschapsbelasting en een keer met de bronbelasting. Desondanks is het dividend gecombineerd gezien effectief onderworpen aan een Nederlandse belastingheffing tegen een uiteindelijk tarief van 35% (vennootschapsbelasting en bronbelasting, na verrekening van de dividendbelasting)17. Uitsluiting van de verrekenmogelijkheid zou tot een totale heffing leiden van 50%. In dit kader overweegt het kabinet dat het tarief van 35% voldoende hoog is om deze misbruikstructuren te voorkomen en ziet het geen aanleiding om de wetgeving te compliceren met een bepaling die in deze specifieke gevallen voorziet in een beperking van de verrekenmogelijkheid in de vennootschapsbelasting.

De leden van de fractie van D66 vragen waarom is gekozen voor een driejarige overgangstermijn voor verdragslanden. In het geval van een reeds bestaand belastingverdrag hebben Nederland en de betreffende verdragspartner bij het sluiten van het belastingverdrag geen rekening kunnen houden met de voorgestelde bronbelasting. Om Nederland en verdragspartners de kans te geven om heronderhandelingen te starten zodat de fiscale positie van belastingplichtigen niet binnen korte termijn wijzigt, is in het wetsvoorstel een bepaling opgenomen die regelt dat betalingen aan in verdragslanden gevestigde gelieerde lichamen niet eerder aan de heffing van de bronbelasting zullen worden onderworpen dan nadat drie kalenderjaren zijn verstreken na de eerste aanwijzing bij ministeriële regeling van dat verdragsland als laagbelastende jurisdictie voor de toepassing van de bronbelasting. Deze aanwijzing gebeurt in de Regeling laagbelastende staten en niet-coöperatieve rechtsgebieden voor belastingdoeleinden.

De leden van de fractie van D66 vragen te bevestigen dat lichamen de eerste drie jaar niet worden geconfronteerd met belastingheffing en er na drie jaar niet met terugwerkende kracht belastingheffing plaatsvindt. Indien een lichaam gevestigd is in een jurisdictie waarmee een belastingverdrag van kracht is op het moment van eerste aanwijzing als laagbelastende jurisdictie in de Regeling laagbelastende staten en niet-coöperatieve rechtsgebieden voor belastingdoeleinden, wordt dit lichaam de drie jaar na die eerste aanwijzing inderdaad niet met de bronbelasting geconfronteerd. In die situatie wordt na de termijn van drie jaar ook niet met terugwerkende kracht belasting geheven over de eerste drie jaar.

De leden van de fractie van de VVD vragen of de driejaarstermijn voor de bronbelasting op dividend reëel is. Deze leden vragen zich daarnaast af wat er gebeurt indien blijkt dat deze termijn te kort is. Voorts vragen deze leden of deze vragen ook kunnen worden beantwoord ten aanzien van onderhandelingen met jurisdicties waar al een verdrag mee gesloten is. De leden van de fractie van het CDA vragen wat de gevolgen zijn als Nederland niet uit de onderhandelingen met een verdragsstaat komt. In het verlengde daarvan vragen deze leden of dat er uiteindelijk toe kan leiden dat een verdrag wordt opgezegd. De driejaarstermijn is alleen van toepassing op landen waarmee een verdrag ter voorkoming van dubbele belasting van kracht is op het moment dat het land voor het eerst in de Regeling laagbelastende staten en niet-coöperatieve rechtsgebieden voor belastingdoeleinden wordt opgenomen. Als een land wordt opgenomen waarmee Nederland geen verdrag tot voorkoming van dubbele belasting heeft, geldt de driejaarstermijn niet. Nederland spant zich in om binnen de termijn van drie jaar tot een aanpassing van het verdrag te komen en acht dit een reële termijn. Hierbij is Nederland echter ook afhankelijk van de medewerking en inzet van de verdragspartner. Het zal mogelijk niet in alle gevallen lukken om binnen drie jaar een verdragsaanpassing te realiseren. Wel verwacht het kabinet in de periode van drie jaar ten minste een beeld te kunnen krijgen van de mogelijkheden om het verdrag naar tevredenheid te kunnen aanpassen. Indien een verdragspartner onverhoopt niet bereid blijkt om te heronderhandelen over aanpassing van het verdrag, zal worden bezien hoe Nederland daar in het specifieke geval gepast op kan reageren. Daarbij zal het doel van de bronbelasting, het voorkomen van belastingontwijking, in het oog worden gehouden. Ook het opzeggen van een verdrag kan dan uiteindelijk in beeld komen. Het volledig opzeggen van een belastingverdrag is echter een erg grote stap en het kabinet verwacht vooralsnog niet dat dit nodig zal zijn.

De leden van de fractie van het CDA vragen met hoeveel landen die zijn opgenomen in de Regeling laagbelastende staten en niet-coöperatieve rechtsgebieden voor belastingdoeleinden Nederland een belastingverdrag heeft. Ook vragen deze leden wat in die verdragen is bepaald over de belastingheffing op dividenden. Totdat een verdragsaanpassing is afgesproken en in beide landen de vereiste ratificatieprocedure is doorlopen, blijft het bestaande verdrag van toepassing. Dit betekent dat Nederland na afloop van de driejaarstermijn de bronbelasting zal kunnen heffen conform de afspraken die daarover in het betreffende verdrag zijn gemaakt. Nederland heeft met vier landen die in de regeling zijn opgenomen een belastingverdrag. Het betreft Bahrein, Barbados en de Verenigde Arabische Emiraten die als laagbelastende jurisdicties zijn aangewezen en Panama dat is opgenomen als niet-coöperatief rechtsgebied. In onderstaande tabel is voor ieder van deze verdragen het percentage opgenomen dat Nederland als bronstaat mag heffen over het brutodividend. Daarnaast is in de tabel opgenomen of, in aanvulling op een principal purposes test, aanvullende antimisbruikbepalingen zijn afgesproken.

Tabel 1

|

Bahrein |

Barbados |

Panama |

VAE |

|

|---|---|---|---|---|

|

Verdragspercentage |

0% |

0% |

0% |

5% |

|

Aanvullend antimisbruik |

Ja |

Ja |

Ja |

Nee |

De vrijstelling in deelnemingsverhoudingen in het verdrag met Bahrein geldt alleen als het dividend daar onderworpen is aan een heffing van ten minste 10%, of als voldaan wordt aan voorwaarden over nexus in het andere land (Limitation on Benefits; LOB-bepaling). De verdragen met Barbados en Panama kennen ook een LOB-bepaling die betrekking heeft op de vrijstelling voor dividenden in deelnemingsverhoudingen.

Als op basis van deze aanvullende antimisbruikbepalingen niet aan de voorwaarden wordt voldaan om een beroep te doen op de vrijstelling voor deelnemingsdividenden mag Nederland als bronstaat een belasting van 10% heffen in relatie tot Bahrein en 15% in relatie tot Barbados en Panama.

De leden van de fractie van D66 vragen of de systematiek van de driejaarstermijn niet leidt tot staat-hoppen van lichamen van de ene naar de andere staat. Voor het kunnen staat-hoppen van de ene naar de andere staat, is vereist dat jaarlijks nieuwe jurisdicties waarmee Nederland een belastingverdrag heeft worden toegevoegd aan de lijst met laagbelastende en niet-coöperatieve jurisdicties. Dit ligt niet voor de hand. Gezien de internationale aandacht voor het aanpakken van belastingontwijking verwacht ik niet dat landen met een voldoende hoog statutair tarief dat onder de 9% zullen brengen en is de trend dat steeds meer landen voldoen aan de internationale standaarden op belastinggebied. Daarbij is het continu verplaatsen van lichamen van de ene naar de andere staat geen gemakkelijk proces. Ik verwacht daarom niet dat deze driejaarstermijn leidt tot het staat-hoppen van lichamen van de ene naar de andere staat.

De leden van de fractie van GroenLinks vragen wat de reden is voor de driejaarstermijn ingeval het belastingverdrag met het desbetreffende land is gesloten vóór 2018 én voorziet in een heffingsrecht voor Nederland ter zake van het uitgaande dividend, aangezien het desbetreffende land bij het sluiten van het belastingverdrag rekening kon houden met de aanwezigheid van Nederlandse dividendbelasting. Voorts vragen deze leden waarom Nederland dan pas na een overgangsperiode van drie kalenderjaren weer gebruik maakt van dit heffingsrecht, nu het heronderhandelen van het betreffende verdrag niet nodig lijkt. Tot slot vragen deze leden of het niet meer voor de hand ligt om de aanvullende bronbelasting te heffen met ingang van het kalenderjaar dat volgt op het kalenderjaar waarin het desbetreffende land is opgenomen op de lijst van laagbelastende staten en niet-coöperatieve jurisdicties. Indien slechts naar dividenden wordt gekeken, kan het inderdaad zo zijn dat een verdrag reeds voorziet in een heffingsrecht. Echter, deze conditionele bronbelasting wordt ingevoegd in de wet die ook op ziet op renten en royalty’s. De bronbelasting op renten en royalty’s is volledig nieuw. Zo kan worden onderhandeld over het hele pakket aan bronbelastingen. Daarom acht het kabinet het redelijk dat de driejaarstermijn voor eerste toepassing voor de hele bronbelasting geldt en is voor de specifiek door de leden van de fractie van GroenLinks beschreven situatie geen uitzondering gemaakt.

De leden van de fractie van GroenLinks vragen of met het onderhavige wetsvoorstel wel alle mogelijkheden de pas worden afgesneden om in concernverband belastingvrij dividenden naar belastingparadijzen te laten stromen. In dit verband vragen deze leden of de voorgestelde aanvullende bronbelasting op dividenden ook van toepassing is ingeval de in een laagbelastende of niet-coöperatieve jurisdictie gevestigde moedervennootschap aandelen in de Nederlandse dochtervennootschap toerekent aan een door die moedervennootschap in Nederland gedreven onderneming met behulp van een vaste inrichting. Ja, ook deze dividendstroom is onderworpen aan bronbelasting. Ook in deze situaties moet op grond van het eerste lid, onderdeel a, van artikel 2.1 van de Wet bronbelasting 2021 bronbelasting worden ingehouden. In afwijking van de Wet Vpb 1969 wordt voor de toepassing van genoemd onderdeel a de vaste inrichting dus niet beschouwd als zelfstandig onderdeel in Nederland of in het buitenland.

De leden van de fractie van GroenLinks vragen of een onttrekking van winst van een Nederlandse vaste inrichting naar het hoofdkantoor in een laagbelastende of niet-coöperatieve jurisdictie wordt belast volgens de voorgestelde aanvullende bronbelasting? Deze leden vragen in dit kader of het kabinet bereid om de invoering van een branch profit tax in deze situaties te overwegen? Deze leden maken een begrijpelijke vergelijking met dividenden die door een Nederlandse vennootschap worden uitgekeerd aan een (moeder)vennootschap in dezelfde omstandigheden als het hoofdhuis in het gegeven voorbeeld. Toch gaat die vergelijking niet helemaal op. Het wetsvoorstel heeft voor dergelijke gevallen als belangrijkste oogmerk de bestrijding van misbruik van het Nederlandse verdragennetwerk in doorstroomsituaties. Een vaste inrichting in Nederland heeft echter geen toegang tot het Nederlandse verdragennetwerk en kan daar dus ook geen misbruik van maken. Daar komt bij dat het in het gegeven voorbeeld niet eenvoudig is vast te leggen welke handeling dan met de uitdeling van dividend gelijkgesteld zou moeten worden. Mede daardoor zal een dergelijke uitbreiding van het wetsvoorstel hoge eisen stellen aan de uitvoering. Om die redenen heeft het kabinet geen plannen om een zogenoemde branch profit tax in te voeren.

De leden van de fractie van GroenLinks vragen of de voorgestelde aanvullende bronbelasting op dividend ook van toepassing is ingeval een in Nederland gevestigde vennootschap een dividenduitkering doet aan een in een laagbelastende of niet-coöperatieve jurisdictie gelegen vaste inrichting van een elders gevestigde moedervennootschap. Ook vragen deze leden of het kabinet bereid is in het kader van verdragsonderhandelingen te streven naar een heffingsrecht in dergelijke situaties. Het kabinet deelt de opvatting van deze leden dat deze situatie dusdanig vergelijkbaar is met een dividenduitkering aan een gelieerd lichaam gevestigd in een laagbelastende of niet-coöperatieve jurisdictie, dat ook in deze situatie het wenselijk is de aanvullende bronbelasting op dividend van toepassing te laten zijn. Dit is daarom geregeld in het eerste lid, onderdeel b, van artikel 2.1, van de Wet bronbelasting 2021. Het kabinet is ook bereid om bij verdragsonderhandelingen naar heffingsrecht te streven in deze situaties. Dit voornemen past ook goed bij de uitkomsten actie 6van het OESO-rapport over Base Erosion and Profit Shifting (BEPS) en de opname van het achtste lid in artikel 29 van het OESO-Modelverdrag.

De leden van de fractie van de SGP constateren dat de aanvullende maatregelen in het wetsvoorstel specifiek tot doel hebben twee situaties waarin nu geen dividendbelasting wordt geheven te onderwerpen aan bronbelasting. Deze leden vragen of inzicht verschaft kan worden in de dividendstromen in de afgelopen jaren die vallen binnen deze twee situaties. Zij vragen hoe groot deze stromen waren en naar welke jurisdicties deze stromen vloeiden. Op basis van de aangiften vennootschapsbelasting (Vpb-aangiften) is voor de periode 2008–2018 onderzocht hoeveel dividend uitgekeerd is aan aandeelhouders in laagbelastende jurisdicties. Dit is in de onderstaande tabel 2 weergegeven, uitgesplitst naar de situatie waarin de aandeelhouder gevestigd is in een verdragsland of een nieuw verdragsland en de situatie waarin de dividenduitkering plaatsvindt door een coöperatie of door overige lichamen. Een nadere uitsplitsing van coöperaties naar houdster- en niet-houdstercoöperaties was niet beschikbaar.

Tabel 2

Uitgekeerde dividenden aan aandeelhouders in laagbelastende jurisdicties, door coöperaties of overige lichamen (miljoen euro per jaar)

|

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

|

Verdragslanden |

|||||||||||

|

Coöperaties |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

28 |

17 |

310 |

44 |

|

Overig |

0 |

117 |

0 |

0 |

2 |

3 |

8 |

3 |

104 |

12 |

938 |

|

Niet-verdragslanden |

|||||||||||

|

Coöperaties |

1 |

61 |

75 |

3.121 |

55 |

2.851 |

3.326 |

6.358 |

1.045 |

3.879 |

78 |

|

Overig |

58 |

211 |

161 |

873 |

3 |

5.794 |

7.382 |

934 |

12.169 |

496 |

631 |

|

Totaal |

59 |

389 |

236 |

3.994 |

60 |

8.648 |

10.716 |

7.323 |

13.335 |

4.697 |

1.691 |

De forse afname van de dividenduitkeringen door coöperaties per 2018, toen de houdstercoöperaties inhoudingsplichtig werden voor de dividendbelasting, doet vermoeden dat het grootste deel van de uitkeringen in voorgaande jaren door houdstercoöperaties gedaan werd. De stromen kunnen niet verder uitgesplitst worden naar afzonderlijke jurisdicties vanwege mogelijk onthullingsgevaar. Hierbij dient opgemerkt te worden dat in verschillende jaren een zeer klein aantal uitkerende lichamen verantwoordelijk is voor zeer grote uitgekeerde bedragen. Onder de verdragslanden zijn met name Barbados en de Verenigde Arabische Emiraten, en onder de niet-verdragslanden met name Bermuda, de Britse Maagdeneilanden en de Kaaimaneilanden van belang.

De leden van de fractie van D66 vragen of de opbrengst van het wetsvoorstel hoger zou zijn geweest wanneer het tarief lager zou zijn, omdat dan het gedragseffect mogelijk kleiner zou zijn. Met het wetsvoorstel zorgt het kabinet ervoor dat dividenden die op dit moment niet aan bronheffing zijn onderworpen, zullen worden belast. Hiermee wil het kabinet stromen naar laagbelastende of niet-coöperatieve jurisdicties zoveel mogelijk laten opdrogen. Een budgettaire opbrengst is niet beoogd. Het gedragseffect dat zich naar verwachting voor zal doen is het gevolg van het feit dat deze dividenden zullen worden belast. De hoogte van de heffing zal in zijn algemeenheid niet van invloed zijn op dit gedragseffect. Gezien de hoogte van de bedragen gaat het al snel om veel geld. Bij een zeer laag tarief zou het gedragseffect mogelijk kleiner kunnen zijn, maar dan zou de opbrengst ook navenant lager zijn. Het exacte effect van een laag tarief is niet onderzocht omdat het doel van het wetsvoorstel niet het genereren van een (kleine) opbrengst is, maar het voorkomen van de betreffende dividendstromen.

De leden van de fractie van D66 vragen een nadere toelichting bij de veronderstelde gedragseffecten van 100 procent waardoor de voorgestelde wetgeving verwaarloosbare opbrengsten heeft. De structuren die geraakt zullen worden door het wetsvoorstel zijn vooral of in belangrijke mate door fiscale overwegingen gedreven. Het is daarom zeer aannemelijk dat deze structuren aangepast zullen worden als de dividenduitkeringen belast zullen worden, met name als het om substantiële bedragen gaat.

De leden van de fractie van D66 vragen of het niet kan voorkomen dat vanwege andere dan belastingontwijkingsdoeleinden een structuur verloopt via een laagbelastende of niet-coöperatieve jurisdictie. Het zou mogelijk kunnen zijn dat structuren om andere dan fiscale redenen verlopen via een laagbelastende jurisdictie. Voor de bronbelasting wordt geen onderscheid gemaakt naar gelang het motief achter de structurering. Dit is lijn met de doelstelling van het kabinet dat Nederland niet langer fungeert als de toegangspoort naar laagbelastende of niet-coöperatieve jurisdicties.

De leden van de fractie van de PvdA vragen hoe vaak op dit moment gebruik wordt gemaakt van een structuur met een houdster in een laagbelastende of niet-coöperatieve jurisdictie. Zij vragen hoeveel bedrijven hun structuur zullen moeten aanpassen. Ook vragen deze leden of het in voorkomende gevallen niet duurder kan zijn voor een bedrijf de structuur aan te passen dan de bronbelasting te betalen, waardoor zij de bronbelasting voor lief zullen nemen. Op basis van de Vpb-aangiften is voor de periode 2008–2018 onderzocht welke bedrijven dividend uitgekeerd hebben aan aandeelhouders in laagbelastende jurisdicties. Het blijkt dat het over die periode om gemiddeld 60 bedrijven per jaar gaat en in totaal om bijna 400 bedrijven die in enig jaar een dividenduitkering hebben gedaan. Er is aangenomen dat de totale groep bedrijven die onder de reikwijdte van de bronbelasting vallen en dus hun aandeelhouderstructuur zullen aanpassen, ergens tussen 300 en 400 zal liggen. Dit is een onzekere inschatting. Exacte cijfers zijn niet te geven, aangezien een deel van de bedrijven zijn structuur al aangepast heeft om andere redenen, terwijl er nadien een nog onbekend aantal nieuwe structuren kan zijn opgezet. Het is aan te nemen dat juist in die gevallen waarin de bronbelasting over substantiële bedragen gaat, het voor een bedrijf voordeliger is de structuur aan te passen. Het valt niet uit te sluiten dat een beperkt aantal gevallen bedrijven de bronbelasting voor lief zullen nemen, maar het is aannemelijk dat het dan om kleine bedragen zal gaan.

De leden van de fractie van de SGP lezen dat de budgettaire effecten naar verwachting verwaarloosbaar zijn, met name door aanpassing van aandeelhoudersstructuren. Zij vragen of een toelichting gegeven kan worden op deze aanpassing en op welke wijze hiermee de opbrengst verwaarloosbaar wordt. Daarnaast vragen deze leden of de opbrengst van het wetsvoorstel verwaarloosbaar wordt doordat de twee situaties waarop het wetsvoorstel ziet niet meer voorkomen (waardoor er dus effectief belastingontwijking wordt tegengegaan), of doordat dividendstromen verlegd worden. Er is geen bronbelasting verschuldigd indien de aandeelhouders van de inhoudingsplichtige niet zijn gevestigd in een laagbelastende of niet-coöperatieve jurisdictie. De aandeelhouders kunnen dus naar een ander land verhuizen of hun aandeel verkopen. De aanpassing kan ook inhouden dat dividenden niet langer door Nederland stromen. In alle gevallen is het resultaat dat er geen dividenduitkeringen zullen zijn die belast worden met de conditionele bronbelasting. Er valt dus niet met een opbrengst te rekenen.

De leden van de fractie van D66 vragen of kan worden toegelicht hoe en waarom de wet in overeenstemming is met de vrijheid van kapitaalverkeer en de vrijheid van vestiging zoals opgenomen in het Werkingsverdrag van de Europese Unie. De bronbelasting wordt alleen ingehouden bij dividenduitkeringen aan aandeelhouders met een kwalificerend belang. Een kwalificerend belang is gedefinieerd als een belang waarmee een zodanige invloed op de besluiten van een lichaam kan worden uitgeoefend dat de activiteiten ervan kunnen worden bepaald. Op grond van jurisprudentie van het Hof van Justitie kan dan geen beroep worden gedaan op het vrij verkeer van kapitaal.18 Voor de bronbelasting op dividenden uitgekeerd aan aandeelhouders in derde landen kan dus geen beroep worden gedaan op het vrij verkeer van kapitaal. Toetsing aan de vrijheid van vestiging is wel mogelijk, maar op de vrijheid van vestiging kan alleen een beroep gedaan worden door kwalificerende aandeelhouders binnen de EU. Vanwege de hoogte van het tarief dat geldt om te kwalificeren als laagbelastende jurisdictie, vallen op dit moment geen van de lidstaten van de EU binnen de binnen de reikwijdte van de bronbelasting. Van een belemmering van de vrijheid van vestiging is dus geen sprake.

De leden van de fractie van D66 vragen waarom de negatieve effecten van de bronbelasting op dividenden beperkt zijn voor staten die zijn opgenomen op de Development Assistance Commitee (DAC)-lijst van de OESO19. Daarnaast vragen deze leden of is overwogen om lichamen in deze staten uit te zonderen van de voorgenomen bronbelasting op dividenden en zo ja, waarom hier niet voor is gekozen. Momenteel zijn Fiji, Panama, Palau, Samoa, Turkmenistan en Vanuatu opgenomen op de DAC-lijst en aangewezen als laagbelastende en niet-coöperatieve jurisdicties. Het kabinet verwacht dat de negatieve effecten voor deze staten beperkt zullen zijn, omdat de dividendstromen naar deze staten zeer beperkt zijn. Daarnaast worden (directe) investeringen in deze staten in principe niet geraakt door deze wetgeving. In beginsel is de bronbelasting op dividenden (onder voorwaarden) van toepassing op dividenduitkeringen vanuit Nederland naar aandeelhouders gevestigd in laagbelastende en niet-coöperatieve jurisdicties. De invoering van de bronbelasting op dividenden heeft tot doel om dividendstromen vanuit Nederland naar laagbelastende en niet-coöperatieve jurisdicties zoveel mogelijk aan banden te leggen. Gelet op deze doelstelling, acht het kabinet het onwenselijk om een uitzondering op te nemen voor staten die zijn opgenomen op de DAC-lijst en zijn aangewezen als laagbelastende of niet-coöperatieve jurisdicties. Bovendien sluit de bronbelasting op dividenden zoveel mogelijk aan bij de bestaande systematiek van de Wet bronbelasting 2021. Bij de invoering van de Wet bronbelasting 2021 is eveneens vanwege voornoemde reden niet gekozen voor een dergelijke uitzondering.

De leden van de fractie van de VVD vragen zich af hoe het geschatte bedrag van zo’n € 3 à 4 miljoen voor het aanpassen van de aandeelhoudersstructuren voor bedrijven is vastgesteld en welke parameters hiervoor zijn gebruikt. Zij vragen of het kabinet het onderzoek op dit punt met de Kamer kan delen. De leden van de fractie van het CDA vragen hoe tot de inschatting van de groep van 300–400 bedrijven die door de maatregel worden geraakt is gekomen. Zij vragen of dit dan met name gaat om structuren die via laagbelastende of niet-coöperatieve jurisdicties lopen, om hybride constructies, of over misbruiksituaties. Deze leden ontvangen graag een additionele toelichting en een uitsplitsing van de verschillende structuren die naar verwachting door de maatregel worden geraakt. Op basis van de Vpb-aangiften is voor de periode 2008–2018 onderzocht welke bedrijven dividend uitgekeerd hebben aan aandeelhouders in laagbelastende of niet-coöperatieve jurisdicties. Het blijkt dat het over die periode om gemiddeld 60 bedrijven per jaar gaat en in totaal om bijna 400 bedrijven die in enig jaar een dividenduitkering hebben gedaan. Er is aangenomen dat de totale groep bedrijven die onder de reikwijdte van de bronbelasting vallen en dus hun aandeelhouderstructuur zullen aanpassen tussen 300 en 400 zal liggen. Dit is een onzekere inschatting. Exacte cijfers zijn niet te geven, aangezien een deel van de bedrijven zijn structuur al aangepast heeft om andere redenen, terwijl er nadien een nog onbekend aantal nieuwe structuren kan zijn opgezet. De groep belastingplichtigen met dividenduitkeringen naar laagbelastende of niet-coöperatieve jurisdicties is niet verder uitgesplitst naar hybride constructies. Uit de Vpb-aangiften is niet af te leiden waar er sprake is van misbruiksituaties die relevant zijn voor dit wetsvoorstel. Het wetsvoorstel beoogt ook met name te voorkomen dat deze zullen ontstaan. Er is aangenomen dat de groep geraakte bedrijven gemiddeld 120 uur aan administratieve handelingen nodig zal hebben per structuur. In het handboek Meting Regeldrukkosten zijn afspraken gemaakt over te hanteren standaardtarieven voor burgers en bedrijven bij het berekenen van de administratieve lasten. Het maximale tarief voor bedrijven bedraagt 80 euro per uur. Dit tarief geeft een administratieve last van gemiddeld 10.000 euro per structuur en een totale administratieve last van naar schatting 3 à 4 miljoen euro.

De leden van de fractie van de VVD vragen zich af hoeveel bedrijven hun aandeelhoudersstructuur zullen aanpassen als gevolg van dit wetsvoorstel, hoeveel bedrijven naar schatting als gevolg van dit wetsvoorstel uit Nederland zullen vertrekken, hoeveel verlies aan directe en indirecte werkgelegenheid hiermee gemoeid zal gaan, wat de verwachte impact voor midden- en kleinbedrijven (mkb) en wat de geschatte structurele belastingderving voor de schatkist is op het moment dat bedrijven Nederland zullen verlaten als gevolg van dit wetsvoorstel. Ook de leden van de fracties van de CU vragen hiernaar. De leden van de fracties van de PVV en de SGP verzoeken de positieve dan wel negatieve gevolgen voor het vestigingsklimaat van Nederland in kaart te brengen en toe te lichten. De leden van de fractie van de PVV verzoeken hierbij aandacht te besteden aan de financiële gevolgen van het voorliggende wetsvoorstel waarbij breder wordt gekeken dan enkel belastingen, maar tevens aspecten van bijvoorbeeld werkgelegenheid en (lokale) gebiedsontwikkeling in acht worden genomen. Er is ingeschat dat 300 à 400 bedrijven hun structuur zullen aanpassen als gevolg van dit wetsvoorstel. Het is op voorhand niet aan te geven welk deel hiervan uit Nederland zal vertrekken. Het is niet de verwachting dat bedrijven die een reële bijdrage aan de Nederlandse economie leveren enkel vanwege dit wetsvoorstel uit Nederland zullen vertrekken. Het verlies aan directe en indirecte werkgelegenheid, de impact voor het mkb, de structurele belastingderving, de gevolgen voor het vestigingsklimaat en de (lokale) gebiedsontwikkeling zullen daarmee naar verwachting beperkt blijven.