Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 25087 nr. 255 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 25087 nr. 255 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 29 mei 2020

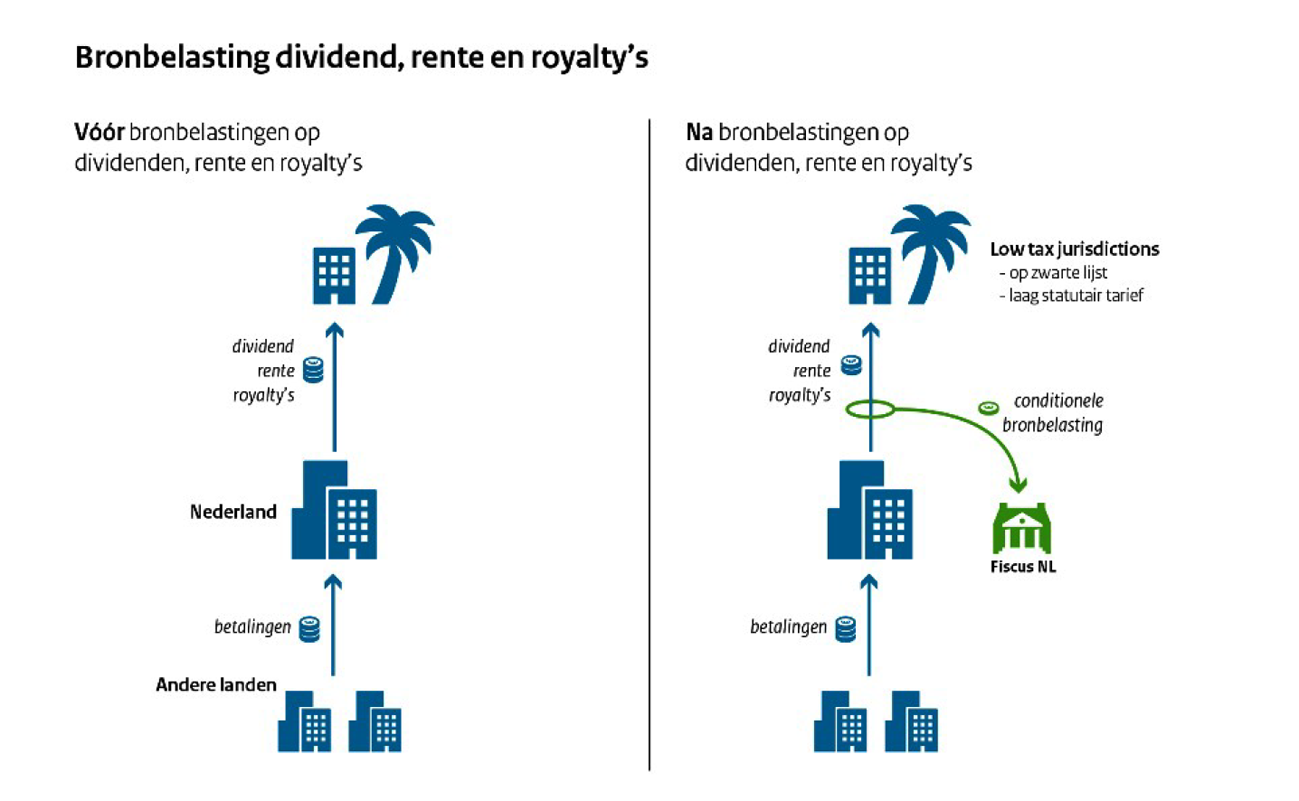

De aanpak van belastingontwijking en -ontduiking en het aantrekkelijk houden van Nederland voor reële bedrijven zijn belangrijke speerpunten van het kabinet. Het kabinet heeft de afgelopen jaren al vele maatregelen genomen om belastingontwijking tegen te gaan, want het is belangrijk dat iedereen een bijdrage levert aan de algemene middelen. Dit kabinet pakt belastingontwijking aan, zodat Nederland een stuk minder aantrekkelijk is voor bedrijven die geen toevoegde waarde bieden aan onze economie en maatschappij en alleen gebruik maken van mazen in de wet. Dit doen we door de wet- en regelgeving aan te scherpen en door internationaal samen te werken. Naast de conditionele bronbelasting op renten en royalty’s naar laagbelastende jurisdicties1 wil het kabinet ook aanvullende maatregelen nemen tegen dividendstromen naar deze landen die op dit moment nog niet in alle gevallen belast zijn. Op die manier legt het kabinet ook deze financiële stromen naar laagbelastende jurisdicties, naast renten en royalty’s, zoveel mogelijk aan banden. Met dit doel zal ik voor het einde van deze kabinetsperiode maatregelen uitwerken om ook deze stromen vanaf 1 januari 2024 te belasten. Hiermee laat het kabinet opnieuw zien dat het ons menens is in onze strijd tegen belastingontwijking.

Aanvankelijk had het kabinet het voornemen om de dividendbelasting af te schaffen. De afschaffing van de dividendbelasting zou – zonder aanvullende maatregelen – tot gevolg kunnen hebben dat Nederland, mede vanwege ons internationaal georiënteerde belastingstelsel, in toenemende mate zou gaan fungeren als toegangspoort naar laagbelastende jurisdicties. Dit zou haaks staan op de ambitie van dit kabinet om belastingontwijking aan te pakken. Het kabinet had destijds om die reden tevens het voornemen om een bronbelasting in te voeren op betalingen van dividenden, renten en royalty’s door in Nederland gevestigde lichamen aan in laagbelastende jurisdictie gevestigde gelieerde lichamen en in misbruiksituaties (de bronbelasting). Overigens is het risico op belastingontwijking groter bij rente- en royaltybetalingen die – in tegenstelling tot dividend – doorgaans aftrekbaar zijn bij het bepalen van de winst van het Nederlandse betalende lichaam.

Bij de heroverweging van het pakket vestigingsklimaat in oktober 2018 heeft het kabinet besloten om de dividendbelasting te handhaven en de conditionele bronbelasting op dividend uit te stellen. Daarbij is toegezegd om op een later moment te bekijken of een gedeeltelijke integratie van de eerder voorgestelde conditionele bronbelasting op dividenden in de dividendbelasting wenselijk is.2 Na onderzoek concludeer ik nu dat aanvullende maatregelen tegen dividendstromen naar laagbelastende jurisdicties inderdaad wenselijk zijn.

In het kader van de monitoring van de effecten van de bronbelasting ben ik in overleg getreden met De Nederlandsche Bank (DNB). DNB houdt gegevens bij over de financiële stromen die via bijzondere financiële instellingen (bfi’s) door Nederland lopen. Bfi’s zijn vennootschappen met een buitenlandse eigenaar die hoofdzakelijk financiële stromen in de vorm van dividenden, renten en royalty’s uit het buitenland ontvangen en vervolgens deze dividenden, renten en royalty’s aan het buitenland doorbetalen. Deze financiële stromen van bfi’s zijn ook fiscaal relevant. Op basis van onderzoek van SEO3 werd eind 2018 ingeschat dat in 2016 € 22 miljard, grotendeels renten en royalty’s, door bfi’s in Nederland doorstroomde naar laagbelastende jurisdicties.

Met DNB is afgesproken dat we gegevens over de financiële stromen die via bfi’s door Nederland lopen, kunnen gebruiken om de effecten van de bronbelasting te monitoren. In de tabellen die DNB jaarlijks publiceert over bfi’s zullen voortaan de stromen naar laagbelastende jurisdicties apart worden getoond. Dit naast de ontwikkeling van de aantallen bfi’s, de ontwikkeling van de balanstotalen van de bfi’s en de ontwikkeling van de inkomensstromen die door de bfi’s lopen, inclusief een geografische uitsplitsing.

In overleg met DNB is ervoor gekozen aan te sluiten bij de inkomensdefinitie die DNB hanteert. Uit dit overleg is gebleken dat de totale inkomensstroom die aan laagbelastende jurisdicties toegerekend moet worden hoger uitkomt dan eerder gedacht. Zo komt dit bedrag voor 2016 uit op € 35 miljard. Het eerdergenoemde bedrag van € 22 miljard, grotendeels renten en royalty’s, op basis van het onderzoek van SEO is lager omdat toen alleen de dividenden zijn meegerekend die zijn uitgekeerd uit winst van het lopende jaar. Hierdoor ontstond onterecht het beeld dat de dividenduitkeringen naar laagbelastende jurisdicties gering van omvang zijn. Dat blijkt dus niet zo te zijn. Naar ons nu gebleken is registreert DNB niet de dividenduitkeringen die worden gedaan uit winsten uit voorgaande jaren. Dit is door DNB ook niet meer te achterhalen. Om te voorkomen dat hierdoor een deel van de inkomensstroom geheel buiten beeld raakt, sluit ik in de monitoring van de financiële stromen aan bij de inkomensdefinitie van DNB, waarin zowel uitgekeerde als ingehouden winst in enig jaar wordt meegenomen. Het bedrag van € 35 miljard in 2016 bevat dus niet alleen de uitgekeerde winst uit het lopende jaar 2016, maar ook de ingehouden winst in 2016, die mogelijk in latere jaren alsnog als dividend wordt uitgekeerd.

In mijn brief over de monitoring van de effecten van de aanpak van belastingontwijking die ik vandaag ook heb aangeboden aan uw Kamer, ga ik uitgebreider in op de gerichte monitoring van de financiële stromen naar laagbelastende jurisdicties. In die brief wordt ook aandacht besteed aan de monitoring van andere maatregelen tegen belastingontwijking.

Op dit moment worden dividenden die worden uitgekeerd aan lichamen in laagbelastende jurisdicties waarmee Nederland geen belastingverdrag heeft onderworpen aan Nederlandse dividendbelasting. Bovendien zijn per 1 januari 2018 antimisbruikbepalingen opgenomen in de dividendbelasting. Deze antimisbruikbepalingen en de toepassing van het belastingverdrag met de Verenigde Staten vanaf 1 januari 2020 (wel heffing in cv-bv structuren over uitkeringen van dividend, waar dat voor die datum niet het geval was) zorgen waarschijnlijk al tot een beperktere stroom naar laagbelastende jurisdicties.

Ondanks de handhaving van de dividendbelasting en invoering van antimisbruikmaatregelen in de dividendbelasting per 1 januari 2018 blijft het mogelijk om in bepaalde gevallen binnen concernverband dividenden te betalen aan ontvangers in laagbelastende jurisdicties zonder dat deze belast zijn.

Bovendien blijkt uit nader overleg met DNB dat de (potentiële) dividendstroom naar deze landen, naast renten en royalty’s, in elk geval tot 2018 groter is dan eerder ingeschat. Dat acht het kabinet onwenselijk en daarom neemt het kabinet het zekere voor het onzekere door naast de huidige dividendbelasting aanvullende maatregelen voor te bereiden om tegen te gaan dat in concernverband dividenden onbelast naar laagbelastende jurisdicties stromen.

Het kabinet is voornemens om voor het einde van deze kabinetsperiode maatregelen uit te werken om ook deze dividendstromen vanaf 1 januari 2024 te belasten. De Belastingdienst heeft deze tijd nodig om deze maatregelen te kunnen implementeren in de uitvoering en dit geeft ook ruimte aan bonafide bedrijven om zich te reorganiseren. De maatregelen zullen deze stromen vanuit Nederland naar laagbelastende jurisdicties waarschijnlijk grotendeels aan banden leggen, maar nemen niet weg dat internationaal opererende bedrijven deze stromen kunnen verleggen naar andere landen. Daarom blijft internationale samenwerking bij de aanpak van belastingontwijking van groot belang en onze volle aandacht behouden.

De Staatssecretaris van Financiën, J.A. Vijlbrief

Het betreft op dit moment de volgende jurisdicties op grond van (1) een winstbelasting van <9%: Anguilla, Bahamas, Bahrein, Barbados, Bermuda, Britse Maagdeneilanden, Guernsey, Isle of Man,]ersey, Kaaimaneilanden, Turkmenistan, Turks- en Caicoseilanden, Vanuatu en Verenigde Arabische Emiraten; en (2) de EU-lijst van niet-coöperatieve rechtsgebieden voor belastingdoeleinden: Amerikaanse Maagdeneilanden, Amerikaans Samoa, Fiji, Guam, Oman, Samoa, Trinidad en Tobago en Vanuatu.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-25087-255.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.