Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2020-2021 | 35496 nr. 7 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2020-2021 | 35496 nr. 7 |

Ontvangen 18 december 2020

Inhoudsopgave

|

I. |

INLEIDING |

1 |

|

II. |

ALGEMEEN |

2 |

|

1. |

Inleiding |

9 |

|

2. |

Eerdere aankondiging van de maatregel |

15 |

|

3. |

Ontmoedigen excessief lenen |

21 |

|

4. |

Praktijk |

25 |

|

4.1. |

Arbeidsintensieve discussies |

25 |

|

5. |

Contouren van de voorgestelde maatregel |

28 |

|

5.1. |

Het fictief reguliere voordeel |

29 |

|

5.2. |

Groep belastingplichtigen |

30 |

|

5.2.1. |

Partner |

30 |

|

5.2.2. |

Verbonden personen |

32 |

|

5.3 |

Schulden |

34 |

|

5.4. |

Maximumbedrag |

38 |

|

5.5. |

Voorkomen dubbele heffing |

40 |

|

5.6. |

Inwerkingtreding |

42 |

|

6. |

Internationale aspecten |

43 |

|

7. |

EU-aspecten |

49 |

|

8. |

Budgettaire effecten |

49 |

|

9. |

Gevolgen voor bedrijfsleven en burger |

53 |

|

10. |

Uitvoeringsaspecten |

56 |

|

ARTIKELSGEWIJZE TOELICHTING |

57 |

|

|

BIJLAGE: UITVOERINGSTOETS |

58 |

|

|

BIJLAGE: RAMINGSTOELICHTING |

59 |

|

Het kabinet heeft met interesse kennisgenomen van de vragen en opmerkingen van de leden van de fracties van VVD, PVV, CDA, D66, GroenLinks, SP, PvdA, ChristenUnie en SGP en van het lid Van Haga.

Hierna wordt bij de beantwoording van de vragen zo veel mogelijk de volgorde van het verslag aangehouden, met dien verstande dat gelijkluidende of in elkaars verlengde liggende vragen tezamen zijn beantwoord.

De leden van de fracties van de VVD en het CDA vragen om te reageren op de vragen en de opmerkingen van de Nederlandse Orde van Belastingadviseurs (NOB) en het Register Belastingadviseurs (RB). De reactie op deze commentaren vindt zo veel mogelijk plaats waar dat onderwerp in deze nota aan bod komt.

De leden van de fractie van het CDA vragen of het verschil tussen de ondernemer voor de inkomstenbelasting en de aanmerkelijkbelanghouder met onderhavig wetsvoorstel kleiner wordt of juist toeneemt. Daarnaast vragen deze leden of het niet logischer zou zijn om eerst fundamenteler te kijken naar het verschil in behandeling tussen de ondernemers voor de inkomstenbelasting en aanmerkelijkbelanghouders in plaats van specifieke wetgeving te maken voor leningen van de eigen vennootschap. Ook vragen deze leden in hoeverre het wetsvoorstel bijdraagt aan een fiscaal meer neutrale keuze voor een ondernemingsvorm, aangezien met de maatregel slechts een klein percentage van de aanmerkelijkbelanghouders wordt geraakt. Belastingplichtigen die winst uit onderneming genieten, hebben in tegenstelling tot aanmerkelijkbelanghouders geen mogelijkheid om belastingheffing uit te stellen door geld te lenen van hun onderneming. Hierdoor kan de aanmerkelijkbelanghouder een voordeel genieten dat de ondernemer voor de inkomstenbelasting niet heeft. Het kabinet vindt het van belang dat de keuze voor een ondernemingsvorm zo min mogelijk wordt bepaald vanuit fiscale motieven. Deze maatregel draagt daaraan bij.

De leden van de fractie van het CDA vragen of het kabinet nog eens goed kan kijken naar de gevallen waarin geen sprake is van een latente box 2-belastingclaim. Ook als er geen sprake is van een latente box 2-belastingclaim, is het wenselijk om een excessieve lening van de eigen vennootschap te voorkomen. Hierbij kan bijvoorbeeld gedacht worden aan de situatie dat een aanmerkelijkbelanghouder privévermogen via een kapitaalstorting in de eigen vennootschap inbrengt om box 3-heffing te voorkomen waarna de aanmerkelijkbelanghouder vervolgens de ingebrachte middelen aan de vennootschap onttrekt door middel van een lening. Alhoewel in dit voorbeeld geen sprake is van latente box 2-belasting acht het kabinet het wenselijk dat de maatregel ook dergelijke kasrondjes die voortkomen uit fiscale motieven ontmoedigt.

De aanmerkelijkbelanghouder heeft in deze situatie de mogelijkheid om onder voorwaarden over te gaan tot onbelaste terugbetaling van kapitaal. Het ontbreken van een latente box 2-belastingclaim kan ook het gevolg zijn van negatieve resultaten van de onderneming. Ook in een dergelijk geval is het niet wenselijk dat een aanmerkelijkbelanghouder middelen aan de onderneming onttrekt op een wijze waarop geen belastingheffing plaatsvindt. Overigens leidt de maatregel uit het wetsvoorstel in dergelijke situaties ook niet tot meer belastingheffing. Uiteindelijk, wanneer de schuld wordt afgelost, of het aanmerkelijk belang wordt vervreemd, zal de aanmerkelijkbelanghouder een negatief fictief regulier voordeel genieten.

De leden van de fractie van D66 vragen hoe het kabinet verklaart dat meer dan de helft van de aanmerkelijkbelanghouders bij de eigen vennootschap leent. Daarnaast vragen de leden van de fracties van de VVD, de PvdA, het CDA en D66 welke redenen aanmerkelijkbelanghouders hebben om bij de eigen vennootschap te lenen, welke zaken worden gefinancierd met leningen van de eigen vennootschap, in hoeverre dit fiscaal gedreven is en welke niet-fiscale redenen denkbaar zijn. De leden van de fractie van D66 vragen waarom aanmerkelijkbelanghouders niet kiezen voor alternatieven zoals een lening bij een bank of kredietverstrekker. Daarnaast vragen deze leden om een korte schets te geven van de verschillen tussen het proces waarin een aanmerkelijkbelanghouder een hypothecair krediet bij zijn eigen vennootschap afsluit en een werknemer of ondernemer voor de inkomstenbelasting die een hypothecair krediet afsluit bij een reguliere kredietverstrekker. Tot slot vragen deze leden welke verschillen in de verplichtingen en voorwaarden bij het afsluiten van een hypothecair krediet en de aankoop van een huis optreden. Consumenten – waaronder werknemers, ondernemers voor de inkomstenbelasting en aanmerkelijkbelanghouders – die een hypothecair krediet afsluiten bij een reguliere kredietverstrekker doen dit doorgaans via een hypotheekadviseur omdat het een complex financieel product betreft. De kredietverstrekker zal een aantal controles uitvoeren, waaronder een inkomenstoets. Dat is verplicht op grond van de Wet op het financieel toezicht (Wft). Bij het vaststellen van het inkomen moet de kredietverstrekker rekening met de huidige vaste en bestendige inkomsten van de consument. De Autoriteit Financiële Markten (AFM) houdt toezicht op de naleving van deze wettelijke norm. Voor een dergelijke toetsing zijn inkomensgegevens van de geldnemer benodigd. Om het gehele proces van een hypotheekaanvraag te doorlopen, is enige tijd benodigd. Een eerste verschil is dat de eigen vennootschap niet verplicht is om te voldoen aan vereisten die voortvloeien uit de Wtf zoals het uitvoeren van een inkomenstoets om te bepalen wat de maximale financieringslast is – en dus de maximale hypothecaire lening – die verantwoord geleend kan worden. Een aanmerkelijkbelanghouder moet bij een reguliere kredietverstrekker voor het vaststellen van het bestendige toetsinkomen veel documenten overleggen zoals jaarcijfers tot drie jaar in het verleden. Aangezien de jurisprudentie over geldleningen onverkort van toepassing blijft, dient er overigens wel een zakelijke rente in aanmerking te worden genomen. Ook eigenwoningschulden die onder omstandigheden uitgezonderd worden van de voorgestelde maatregel kunnen dus nog steeds op grond van jurisprudentie worden geherkwalificeerd als een verkapte winstuitdeling. Er gelden dus wel beperkingen aan het mogelijk te lenen bedrag wat betreft de terugbetalingscapaciteit van de aandeelhouder, dit zijn alleen niet dezelfde beperkingen als onder de reguliere regels omtrent verantwoorde verstrekking van hypothecair krediet. Verder kan lenen van de eigen vennootschap ervoor zorgen dat het geld om een woning te kopen sneller beschikbaar is. Tot slot heeft de aanmerkelijkbelanghouder belang bij het lenen van zijn eigen vennootschap omdat hij zo kan beschikken over liquide middelen zonder dat daar direct belasting over verschuldigd is. Dit is anders indien gelden door de vennootschap als dividend of loon worden aan hem worden uitgekeerd. Ook zijn situaties bekend waarbij aanmerkelijkbelanghouders privévermogen via een kapitaalstorting inbrengen in de eigen vennootschap om belastingheffing in box 3 te ontgaan en vervolgens dit vermogen teruglenen. En deel van de leningen wordt aangewend ter financiering van een eigen woning. Ook komt het voor dat andere woningen, zoals een tweede woning of een woning die bestemd is voor de verhuur, worden gefinancierd met een dergelijke lening. Daarnaast zal een deel van de leningen worden aangewend voor consumptieve doeleinden of voor de financiering van beleggingen.

De leden van de fractie van D66 geven aan dat zakelijk wordt gehandeld als de vennootschap de lening aan de aanmerkelijkbelanghouder onder dezelfde voorwaarden verstrekt als een lening aan een derde die in vergelijkbare omstandigheden verkeert. Deze leden vragen of er voldoende vergelijkbare situaties zijn, bijvoorbeeld waarin vennootschappen, anders dan financiële marktpartijen, een hypotheek verstrekken. De leden van de fractie van de PvdA vragen in hoeverre wordt gecorrigeerd voor arbitraire rentetarieven. Zoals bij elke transactie tussen aandeelhouder en vennootschap geldt voor een lening de toets of partijen daarbij zakelijk (at arm’s length) handelen. Bij deze toets wordt een vergelijking gemaakt met voorwaarden die tussen zakelijk handelende derden zouden zijn overeengekomen, zoals rente, looptijd en zekerheden. Als uitvloeisel hiervan dient de vennootschap een onzakelijke rente altijd te corrigeren naar een percentage dat binnen zakelijke verhoudingen zou zijn afgesproken. Juist financiële marktpartijen zijn relevant vergelijkingsmateriaal voor de beoordeling van de zakelijkheid van een lening, omdat zij zakelijk zullen handelen. De toets is afhankelijk van de feiten en omstandigheden van het specifieke geval. De zakelijkheidstoets moet bij elke beoordeling van een dergelijke lening worden toegepast.

De leden van de fractie van D66 vragen of het klopt dat aanmerkelijkbelanghouders bij een derde een vergelijkbare zakelijke lening zouden moeten kunnen krijgen als zij hebben bij hun eigen vennootschap, bijvoorbeeld voor de eigen woning. Dit klopt gedeeltelijk. In de eerste plaats moet civielrechtelijk sprake zijn van een lening. In het geval van een terugbetalingsverplichting is hier doorgaans sprake van. Fiscaal wordt de civielrechtelijke duiding alleen niet gevolgd als sprake is van een van de drie uitzonderingen die gevormd zijn in jurisprudentie van de Hoge Raad. Dit zijn (i) de schijnlening; (ii) de bodemlozeputlening; en (iii) de deelnemerschapslening.1 In het kader van lenen van de eigen vennootschap zijn de eerste twee uitzonderingen relevant. Van een schijnlening is sprake als door partijen wordt voorgedaan dat sprake is van een lening, maar dat dit eigenlijk niet hun bedoeling is. Een bodemlozeputlening is een lening waarvan duidelijk is dat deze nimmer zal kunnen worden terugbetaald. Wanneer een van deze uitzonderingen aan de orde is, dan wordt de lening aangemerkt als een verkapte dividenduitkering. Het verstrekken van de lening door de vennootschap is dan (fiscaal gezien) een dividenduitkering. Wanneer niet een van deze uitzonderingen aan de orde is, is ook fiscaal sprake van een lening. Voor het berekenen van de hoogte van de fiscale winst is van belang of de aanmerkelijkbelanghouder ook tegen vergelijkbare zakelijke voorwaarden een lening kan verkrijgen. Wanneer de lening niet is afgesloten conform voorwaarden die onafhankelijke partijen met elkaar zouden zijn overeenkomen, wordt de winst opgevat alsof die zakelijke voorwaarden wel overeengekomen zouden zijn.2 Als het, gezien de overige voorwaarden van de lening, niet mogelijk is een rente vast te stellen die onafhankelijke derden overeen zouden komen, is sprake van een zogenaamde «onzakelijke lening». In dat geval heeft de vennootschap vanwege aandeelhoudersmotieven een debiteurenrisico geaccepteerd, dat een onafhankelijke derde niet zou accepteren. Het gevolg van een dergelijke onzakelijke lening is dat de rente wordt vastgesteld alsof sprake is van een borgstelling; en dat een eventuele afwaardering van de vordering door de vennootschap niet ten laste van de winst kan worden gebracht. Bij een onzakelijke lening is dus fiscaal gezien ook sprake van een lening. De kwalificatie heeft alleen invloed op het berekenen van de fiscale winst.

De leden van de fractie van D66 vragen in hoeverre de toename van het aantal aanmerkelijkbelanghouders en het aantal leningen van aanmerkelijkbelanghouders vanuit de eigen vennootschap ook in andere landen zichtbaar is. De leden van de fractie van het CDA vragen hoe buurlanden omgaan met schulden bij de eigen vennootschap. Een algehele internationale vergelijking is niet voorhanden. In het Bouwstenenrapport3 «Het belasten van (inkomen uit) aanmerkelijk belang» wordt wel uitgebreid ingegaan op het Noorse belastingstelsel. Na een hervorming van het belastingstelsel in 2006 was er in Noorwegen sprake van forse toename van leningen vanuit de eigen vennootschap aan de aandeelhouder., 4 5 Deze toename was naar alle waarschijnlijkheid voor een belangrijk deel gedreven door fiscale motieven. De Noorse regering zag dit als een onwenselijke ontwikkeling. Daarom ziet Noorwegen sinds 2015 leningen boven de € 10.000 als een dividenduitkering, waarover de ontvanger inkomstenbelasting moet betalen. De ontwikkeling van de totale omvang van leningen bij de eigen vennootschap na de hervorming van 2015 is nog niet beschikbaar.

De leden van de fractie van D66 vragen hoe het komt dat zowel de vermogens als de schulden van aanmerkelijkbelanghouders zo geconcentreerd zijn, namelijk dat 10% van de aanmerkelijkbelanghouders 60% van de schulden aan de eigen vennootschap bezit en 10% van de aanmerkelijkbelanghouders 71,5% van het totale aanmerkelijkbelangvermogen. Voorts vragen deze leden of deze concentratie over tijd stabiel is, of juist is toegenomen of afgenomen. Tot slot vragen de leden van de fractie van de PvdA of de 10% aanmerkelijkbelanghouders met 60% schuld ook de groep is met het grootste vermogen. De uitleencapaciteit van de eigen vennootschap wordt in principe groter naarmate de winstreserves in die vennootschap toenemen. Dit kan een goede verklaring zijn voor het feit dat de groep aanmerkelijkbelanghouders met de hoogste schulden ook de hoogste aanmerkelijkbelangvermogens hebben en omgekeerd. Uit de cijfers blijkt dat in de periode 2015 t/m 2018 de groep met de 10%-hoogste schulden ongeveer 60% van het schuldbedrag en 49% van het aanmerkelijkbelangvermogen bezit en dat de groep met de 10%-hoogste aanmerkelijkbelangvermogens in al die jaren ongeveer 70% van het aanmerkelijkbelangvermogen en 45% van het schuldbedrag bezit. Hieruit kan worden geconcludeerd dat de concentratie over de tijd stabiel is.

De leden van de fractie van D66 vragen welke macro-economische risico’s en risico’s voor de financiële stabiliteit kunnen optreden doordat aanmerkelijkbelanghouders in totaal € 58 miljard aan schulden bij eigen vennootschappen hebben, waarvan € 30 miljard aan eigenwoningschulden. Ook geven deze leden aan dat bij onderzoeken naar mogelijke macro-economische onevenwichtigheden in Nederland er vaak wordt gewezen op hoge private schulden. Deze leden vragen zich af in hoeverre schulden van aanmerkelijkbelanghouders aan hun eigen vennootschap in deze analyses worden meegenomen en welke adviezen hierover worden gegeven. Daarnaast vragen deze leden welke risico’s de concentratie van de schulden van aanmerkelijkbelanghouders met zich meebrengen. Een grote uitstaande schuld brengt altijd financiële risico’s met zich mee. Een lening van een aanmerkelijkbelanghouder vanuit de eigen vennootschap kent het risico dat de lening niet kan worden terugbetaald, bijvoorbeeld omdat de lening gebruikt is voor private consumptie. Mede daarom wil het kabinet met het wetsvoorstel ook de omvang van leningen vanuit de eigen vennootschap terugdringen. In (internationale) onderzoeken naar macro-economische onevenwichtigheden wordt wat betreft hoge private schulden in Nederland niet direct gerefereerd aan het lenen van de eigen vennootschap. Wel wordt de mogelijkheid tot lenen vanuit de eigen vennootschap aangehaald als een mogelijke oorzaak van het hoge spaaroverschot bij het MKB.6 De Nederlandsche Bank adviseert om fiscale prikkels die aanmerkelijkbelanghouders aanzetten tot winstinhouding nader te bekijken en waar nodig aan te passen.

De leden van de fractie van D66 vragen of er inzicht bestaat in het totaalvermogen van de eigen vennootschappen waarvan meer dan € 500.000 wordt geleend aan de aanmerkelijkbelanghouder en wat het totale schuldenbeeld van deze vennootschappen is. De leden van de fractie van het CDA vragen of het kabinet op basis van de meest recente cijfers kan aangeven hoeveel aanmerkelijkbelanghouders op dit moment nog een lening hebben van de eigen vennootschap van meer dan € 500.000, niet zijnde een eigenwoningschuld. Het totale eigen vermogen van vennootschappen die meer dan € 500.000 uitlenen aan een aanmerkelijkbelanghouder bedraagt in 2018 € 121,8 miljard. Het totaal aan langlopende en kortlopende schulden van deze groep vennootschappen bedraagt respectievelijk € 11,0 en € 10,8 miljard. Het meest recente jaar waarvoor de bestanden met aangiftegegevens inkomstenbelasting en vennootschapsbelasting voldoende zijn gevuld, is 2018. Uitgaande van de bij de raming van de budgettaire effecten van het wetsvoorstel gehanteerde veronderstelling dat een eventuele eigenwoningschuld zoveel mogelijk kan worden toegerekend aan schuld bij de eigen vennootschap hadden naar de huidige stand in dat jaar circa 14.000 aanmerkelijkbelanghuishoudens een schuld van meer dan € 500.000 bij de eigen vennootschap, niet zijnde een eigen woningschuld.

De leden van de fractie van D66 vragen welk type vorderingen en schulden er op de balans staan en hoe deze zich verhouden tot de vordering(en) op de aanmerkelijkbelanghouder. Zij vragen of het kabinet hier een overzicht van kan geven. In de aangifte vennootschapsbelasting wordt aan de actiefzijde van de balans in de rubriek «Financiële vaste activa» onderscheid gemaakt tussen langlopende vorderingen op groepsmaatschappijen, langlopende vorderingen op participanten en maatschappijen waarin wordt deelgenomen en overige financiële vaste activa. Aan de actiefzijde van de balans wordt in de rubriek «Vorderingen» onderscheid gemaakt naar vorderingen op handelsdebiteuren, vordering omzetbelasting, kortlopende vorderingen op groepsmaatschappijen, kortlopende vorderingen op participanten en maatschappijen waarin wordt deelgenomen en overige vorderingen. Aan de passiefzijde van de balans wordt in de rubriek «Langlopende schulden» onderscheid gemaakt naar converteerbare leningen, obligaties, langlopende schulden aan groepsmaatschappijen, langlopende schulden aan participanten en maatschappijen waarin wordt deelgenomen, schulden aan kredietinstellingen en overige langlopende schulden. Aan de passiefzijde van de balans wordt in de rubriek «Kortlopende schulden» onderscheid gemaakt tussen schulden aan leveranciers en handelskredieten, omzetbelasting, loonheffingen, kortlopende schulden aan groepsmaatschappijen, kortlopende schulden aan participanten en maatschappijen waarin wordt deelgenomen en overige kortlopende schulden.

Uit een vergelijking van de in de aandeelhoudersspecificatie van de aangiften vennootschapsbelasting vermelde bedragen bij de rubriek «vorderingen op de aanmerkelijkbelanghouder» met de bij de bovengenoemde balansposten vermelde bedragen, volgt dat de vorderingen op de aanmerkelijkbelanghouder hoofdzakelijk worden opgenomen bij de posten «Kortlopende vorderingen op participanten en maatschappijen waarin wordt deelgenomen» en «Langlopende vorderingen op participanten en maatschappijen waarin wordt deelgenomen» en in mindere mate bij de post «Overige vorderingen».

De leden van de fracties van D66 en GroenLinks vragen of het kabinet een actuele stand van zaken kan geven van het aantal leningen uit de eigen vennootschap en welke ontwikkelingen sinds 2017 zijn opgetreden. Ook vragen zij of deze leningen in aantal en waarde zijn toegenomen of dat aanmerkelijkbelanghouders vanwege het anticipatie-effect juist schulden aan hun eigen vennootschap aflossen. De leden van de fractie van de VVD vragen hoeveel het totaal aan schulden van aanmerkelijkbelanghouders aan hun vennootschappen in 2019 bedroeg en om hoeveel aanmerkelijkbelanghouders het in totaal gaat. Ook vragen zij of er een patroon valt te ontdekken in het totaal aan schulden over de afgelopen 10 jaar. Tot slot vragen de leden van de fracties van GroenLinks en van D66 het kabinet te verklaren waarom de totale schuld aan de eigen vennootschap in 2017 € 58 miljard bedroeg en in 2007 slechts € 20 miljard. Daarbij vragen zij voorts hoeveel het wetsvoorstel had opgeleverd als het al voor 2007 in werking was getreden, ook bij een andere drempel dan € 500.000, bijvoorbeeld € 0.

Tabel 1 bevat de ontwikkeling van het aantal aanmerkelijkbelanghuishoudens7, het aantal aanmerkelijkbelanghuishoudens met schuld bij de eigen vennootschap en het totaalbedrag aan schulden van aanmerkelijkbelanghuishoudens bij de eigen vennootschap in de periode 2007 t/m 2018 volgens gegevens vermeld in de aandeelhoudersspecificatie van de aangiften vennootschapsbelasting. Ook is het percentage van het aantal aanmerkelijkbelanghuishoudens met een schuld bij de eigen vennootschap en de gemiddelde schuld bij de eigen vennootschap weergegeven in de tabel. Omdat voor 2019 nog onvoldoende aangiften zijn binnengekomen is dit jaar nog niet in dit overzicht opgenomen. Wel is bekend dat aanmerkelijkbelanghouders in vergelijking tot bijvoorbeeld 2018 meer dividend hebben uitgekeerd in 2019. Dit hangt, naar verwachting, enerzijds samen met de verhoging van het tarief in box 2 en anderzijds met de aankondiging van dit wetsvoorstel. Wat betreft het patroon in de afgelopen 10 jaar kan worden opgemerkt dat zowel het aantal aanmerkelijkbelanghuishoudens met schuld bij de eigen vennootschap als het totaalbedrag aan schuld bij de eigen vennootschap in de periode 2009–2018 een stijgende lijn vertoont, met uitzondering van 2014 en 2007 omdat vanwege een incidentele verlaging van het tarief in box 2 meer dividend is uitgekeerd.

Verder kan uit tabel 1 worden afgeleid dat het percentage aanmerkelijkbelanghuishoudens met een schuld bij de eigen vennootschap ten opzichte van het totaal aantal aanmerkelijkbelanghuishoudens tussen 2007 en 2018 ligt tussen de 57% en 63%. Het aantal aanmerkelijkbelanghuishoudens met een schuld aan de eigen vennootschap is dus verhoudingsgewijs niet significant gestegen. De toename van de schulden van aanmerkelijkbelanghouders aan de eigen vennootschap in de periode 2007–2017 loopt parallel met de zowel toename van het box 2-vermogen als de groei van het aantal huishoudens met box 2-vermogen. Beide grootheden zijn verdubbeld in deze periode. Wel is de gemiddelde schuld van een aanmerkelijkbelanghouder bij diens vennootschap gestegen, namelijk van € 177.958 in 2007 naar € 273.050 in 2018. Het totaal geleende bedrag is toegenomen van € 19,7 miljard in 2007 naar € 61,6 miljard in 2018.

Tot slot stelt het kabinet geen fictieve raming op, voor de vraag wat als een maatregel in het verleden zou zijn genomen. Dat is immers ook afhankelijk van de economische en fiscale context in 2007. Zo was er in 2007 sprake van een incidentele verlaging van het box 2-tarief van 25% naar 22% voor dividenduitkeringen tot € 250.000.

|

Jaar |

Aantal ab-huishoudens totaal |

Aantal ab-huishoudens met schuld bij vennootschap |

Bedrag schuld bij vennootschap x € mld |

Percentage ab-huishoudens met schuld bij vennootschap |

Gemiddelde schuld bij de vennootschap |

|

|---|---|---|---|---|---|---|

|

2007 |

191.000 |

110.700 |

€ 19,7 |

57,96% |

€ 177.958 |

|

|

2008 |

235.000 |

143.200 |

€ 27,4 |

60,94% |

€ 191.341 |

|

|

2009 |

262.800 |

162.500 |

€ 32,2 |

61, 83% |

€ 198.154 |

|

|

2010 |

291.300 |

181.200 |

€ 37,7 |

62,20% |

€ 208.057 |

|

|

2011 |

303.700 |

191.900 |

€ 42,2 |

63,19% |

€ 219.906 |

|

|

2012 |

315.600 |

199.700 |

€ 45,0 |

63,28% |

€ 225.338 |

|

|

2013 |

328.900 |

205.400 |

€ 48,6 |

62,45% |

€ 236.611 |

|

|

2014 |

338.300 |

195.300 |

€ 46,0 |

57,73% |

€ 235.535 |

|

|

2015 |

348.300 |

210.500 |

€ 51,8 |

60,44% |

€ 246.081 |

|

|

2016 |

362.600 |

219.900 |

€ 56,5 |

60,65% |

€ 256.935 |

|

|

2017 |

372.600 |

223.200 |

€ 58,7 |

59,90% |

€ 262.993 |

|

|

2018 |

375.700 |

225.600 |

€ 61,6 |

60,05% |

€ 273.050 |

|

De leden van de fractie van D66 vragen op welke wijze aanmerkelijkbelanghouders geanticipeerd hebben op de voorgestelde maatregel en of het kabinet meer zicht heeft op de anticipatie-effecten tot nu toe en vragen welke ontwikkelingen het kabinet verwacht richting en in 2023. De leden van de fractie van de VVD vragen of het kabinet merkt dat aanmerkelijkbelanghouders voorsorteren op deze maatregel en, zo ja, op welke manier en wat dit zegt over de verwachte belastingopbrengst en de verwachte schuldaflossingen van aanmerkelijkbelanghouders richting 2023 en, zo nee, waarom niet. De leden van de fractie van GroenLinks vragen wat de extra opbrengsten waren in box 2 door aankondiging van het wetsvoorstel. De leden van de fractie van de PVV vragen of het kabinet kan aangeven of er inmiddels vastgestelde cijfers beschikbaar zijn die de inschatting van € 1,35 miljard als gevolg van anticipatiegedrag en daaruit voortvloeiende extra box 2 grondslag bevestigen dan wel ontkrachten. Aanmerkelijkbelanghouders hebben in 2019 sterk geanticipeerd op de voorgestelde maatregel en op de verhoging van het belastingtarief in box 2 per 2020. Dit kan inmiddels worden afgeleid uit de aangiftegegevens van de dividendbelasting.8 Uitgaande van deze realisatiecijfers is het anticipatie-effect circa € 13,6 miljard meer uitgekeerd dividend in 2019. Dit zorgt voor een extra belastingopbrengst in box 2 van € 3,4 miljard. Het is op dit moment nog niet duidelijk welk deel hiervan wordt aangewend om de schulden aan de eigen vennootschap af te lossen. Dit zal blijken als er voldoende aangiften vennootschapsbelasting over 2019 zijn binnengekomen.

De leden van de fractie van GroenLinks vragen of het kabinet bekend is met het rapport9 «Bouwstenen voor een beter belastingstelsel» en of het kabinet de analyse van de ambtenaren van Financiën deelt dat «lenen van de eigen vennootschap niet bijdraagt aan de investeringscapaciteit of liquiditeitspositie van de onderneming». Daarnaast vragen deze leden of het kabinet de analyse van de ambtenaren van Financiën deelt dat het «zeer aannemelijk is dat uitstel van belastingheffing het belangrijkste motief vormt bij dergelijke leningen» en dat «het onwenselijk is om deze vorm van arbitrage te faciliteren en dat er een risico is op afstel van belastingheffing». Het lenen van de eigen vennootschap maakt mogelijk dat een aandeelhouder zonder belastingheffing in privé kan beschikken over financiële middelen uit de eigen vennootschap. Afgevraagd kan worden waarom een onderneming wier primaire activiteit buiten de kredietverlening valt, om bedrijfseconomische redenen leningen verstrekt aan enkel haar aandeelhouder of diens directe verwanten. Het verstrekken van een dergelijke lening heeft weliswaar niet direct invloed op de solvabiliteit van een onderneming, maar draagt ook niet bij aan de investeringscapaciteit of liquiditeitspositie van de onderneming. De aanmerkelijkbelanghouder kan de middelen ook als een winstuitdeling van de vennootschap ontvangen. Een dergelijke winstuitdeling is in box 2 belast als inkomen uit aanmerkelijk belang. In de praktijk wordt echter een groot deel van de winst van de vennootschap in de vennootschap opgepot en niet jaarlijks uitgekeerd aan de aanmerkelijkbelanghouder. Het is daarom zeer aannemelijk dat uitstel van belastingheffing een belangrijk motief vormt bij het verstrekken van dergelijke leningen.

De leden van de fractie van GroenLinks vragen waarom het kabinet er niet voor kiest om de complexiteit verder te reduceren. Deze leden willen weten waarom het kabinet de eenduidigheid niet verder vergroot en het aantal uitzonderingen in de regeling niet vermindert. Het kabinet herkent zich niet in het beeld dat deze regeling niet eenduidig is en veel uitzonderingen kent. De maatregel is namelijk van toepassing op alle leningen en kent slechts twee uitzonderingen, namelijk de lening ter zake waarvan eerder inkomen uit aanmerkelijk belang is genoten en bepaalde eigenwoningschulden. Er is slechts sprake van enige complexiteit wat betreft flankerende maatregelen die voorkomen dat de regeling kan worden omzeild. Tenslotte zorgt de voorgestelde maatregel er voor dat dat discussies over schuldverhoudingen van meer dan € 500.000 waar mogelijk sprake is van een verkapte winstuitdeling niet langer hoeven worden gevoerd.

De leden van de fractie van de PvdA vragen of is overwogen om lenen bij de eigen vennootschap geheel te verbieden. Een algeheel verbod op lenen van de eigen vennootschap is niet overwogen. Dit is ook niet mogelijk door middel van fiscale wetgeving. Het verstrekken van een lening is immers een civielrechtelijke handeling, waardoor een civielrechtelijk verbod nodig zou zijn. De fiscale motieven van het lenen van de eigen vennootschap rechtvaardigen echter geen algeheel civielrechtelijke verbod. Het verbieden van lenen van de eigen vennootschap is ook niet de doelstelling van dit wetsvoorstel. Er is enkel gezocht naar een fiscaalrechtelijke oplossing voor het tegengaan van belastinguitstel en -afstel dat zich voordoet wanneer excessief wordt geleend van de eigen vennootschap

De leden van de fracties van de VVD, de PvdA en de SGP vragen welke andere, ook niet wetgevende, maatregelen het kabinet heeft overwogen en waarom uiteindelijk is gekozen voor deze maatregel. Allereerst zij opgemerkt dat het doel van het onderhavige wetsvoorstel niet is gelegen in het ontmoedigen van onzakelijke leningen, maar in het tegengaan van belastinguitstel en in sommige gevallen zelfs -afstel dat zich voordoet wanneer excessief wordt geleend van de eigen vennootschap. De wens om maatregelen te onderzoeken waarmee kan worden voorkomen dat box 2-heffing kan worden uitgesteld is in 2016 al geuit met de motie Bashir en Groot.10 Aan deze motie heeft het kabinet uitvoering gegeven door maatregelen te onderzoeken die hebben geleid tot een maatregel in het Belastingplan 2017 die ervoor heeft gezorgd dat een box 2-claim niet langer kan worden doorgeschoven naar het fiscaalvriendelijke regime van de vrijgestelde beleggingsinstelling. Door deze maatregel zal de aanmerkelijkbelanghouder direct in box 2 moeten afrekenen op het moment dat hij overtollig vermogen uit zijn vennootschap afsplitst naar een vrijgestelde beleggingsinstelling. Destijds was nog onvoldoende inzichtelijk hoe vaak lenen van de eigen vennootschap voorkomt en in hoeverre dit bijdraagt aan uitstel van box 2-heffing. Er is gekozen voor een specifieke maatregel die ziet op excessief lenen van de eigen vennootschap toen uit intern onderzoek duidelijk werd hoe vaak lenen van de eigen vennootschap voorkomt en met name ook om welke bedragen het gaat. Een algeheel verbod op excessief lenen zou naar het oordeel van het kabinet een te vergaande maatregel zijn en daarom is gekozen voor de meer proportionele maatregel, zoals voorgesteld in het wetsvoorstel. Het geven van voorlichting in plaats van het treffen van een wetgevende maatregel werd onvoldoende effectief geacht, gelet op de soms grote financiële voordelen die behaald kunnen worden.

De leden van de fractie van de VVD vragen waarom voor de berekening van het aantal aanmerkelijkbelanghouders en bedragen aan schuld is gekozen voor het belastingjaar 2016. Er is gekozen voor de berekening over het belasting jaar 2016 omdat deze bij het ontwerp van het wetsvoorstel het meest volledige actuele belastingjaar betrof.

De leden van de fracties van de VVD, D66, het CDA, de PVV, de SGP en het lid Van Haga vragen waarom het kabinet geen onderscheid maakt tussen verschillende leningen. Daarnaast vragen de leden van de fracties van de VVD, D66, het CDA en de SGP om een tegenbewijsregeling in te voeren. Het lid Van Haga vraagt waar de problemen in verband met het lenen bij de eigen vennootschap momenteel uit bestaan. Het doel van de regeling is het tegengaan van belastinguitstel en -afstel dat zich voordoet bij excessief lenen bij de eigen vennootschap. De grote mate waarin aanmerkelijkbelanghouders beschikken over financiële middelen die afkomstig zijn van de vennootschap, zonder dat daarover belasting is verschuldigd, is in de ogen van dit kabinet onwenselijk. Met uitzondering van bepaalde eigenwoningschulden en schulden die fiscaal zijn geherkwalificeerd11, worden daarom alle civielrechtelijke schuldverhoudingen en verplichtingen van de aanmerkelijkbelanghouder in aanmerking genomen. Gelet op het doel van de regeling is het soort leningen niet relevant. Daarom acht het kabinet het niet wenselijk om een tegenbewijsmogelijkheid op te nemen. Het ontbreken van een tegenbewijsregeling heeft tot gevolg dat aanmerkelijkbelanghouders niet onbelast excessief in privé kunnen beschikken over middelen uit de vennootschap, los van het doel waarvoor deze middelen worden aangewend of onder welke voorwaarden de lening is aangegaan. Daarnaast leidt een tegenbewijsregeling tot uitvoeringscomplexiteit voor de Belastingdienst en voor extra administratieve lasten bij belastingplichtigen.

De leden van de fracties van de VVD, de SGP, D66 en het CDA vragen hoe vaak er daadwerkelijk belastingafstel plaatsvindt en hoeveel belasting daardoor is ontweken dan wel is misgelopen in de afgelopen 10 jaar. De structurele opbrengst op kasbasis van € 10 miljoen als gevolg van het beperken van belastingafstel, betreft een schatting op basis van microdata-analyse. Daarbij is op basis van het vermogen gekeken in hoeverre de aanmerkelijkbelanghouder in staat zou zijn te voldoen aan de belastingclaim over de vordering. Het valt niet te zeggen hoe het verloop van faillissementen bij deze specifieke groep is geweest in de afgelopen 10 jaar. Een ruwe schatting is dat het ook toen ging om jaarlijks circa € 10 miljoen aan gemiste belastinginkomsten in box 2.

De leden van de fractie van de VVD vragen waarom de voorgestelde maatregel naar het oordeel van het kabinet het gewenste effect zal hebben. Het doel van de regeling is het tegengaan van belastinguitstel en -afstel dat zich voordoet bij excessief lenen bij de eigen vennootschap. De verwachting van het kabinet is dat dit doel gehaald zal worden doordat het overgrote deel van de aanmerkelijkbelanghouders zich de komende tijd voorbereidt op de maatregel door schulden terug te brengen tot in ieder geval onder € 500.000, dan wel dat een fictief regulier voordeel in aanmerking zal worden genomen.

Het lid Van Haga vraagt welke invloed het advies van verschillende partijen, waaronder de Raad van State en De Nederlandse Orde van Belastingadviseurs, heeft gehad op het wetsvoorstel. De leden van de fractie van de VVD vragen wat het kabinet heeft gedaan met het advies van de Raad van State om de maatregel te heroverwegen. De leden van de fractie van de SGP vragen of het klopt dat aan de bezwaren van de Raad van State tegemoet is gekomen door het moment van inwerkingtreding met één jaar uit te stellen. Daarnaast vragen de leden van de fractie van de VVD waarom is besloten tot uitstel van de inwerkingtredingsdatum naar 1 januari 2023. De leden van de fractie van de VVD vragen of het kabinet de huidige overgangsregeling tot 1 januari 2023 voldoende acht, ook in relatie tot het advies van de Raad van State. Deze leden vragen of het klopt dat het uitstel vooral te maken heeft gehad met de huidige coronacrisis en de grote impact die het heeft op alle bedrijven. Het grootste bezwaar uit de internetconsultatie, waarop onder andere de NOB heeft gereageerd, bleek de potentiële dubbele economische heffing. Aan dit bezwaar is tegemoetgekomen middels de introductie van het negatief fictief reguliere voordeel. Het advies van de Raad van State was om het wetsvoorstel niet in te dienen tenzij het zou worden aangepast. Daarbij werden drie aanbevelingen gedaan waar gehoor aan is gegeven. De eerste aanbeveling luidde om het voorstel niet in te dienen bij uw Kamer voordat de resultaten van het bouwstenenonderzoek naar de wijze waarop kapitaalinkomen van de aanmerkelijkbelanghouder wordt belast, bekend waren.12 Ten tweede heeft de Raad van State meer inzicht gevraagd in de effectiviteit van het voorstel, waaraan is voldaan middels het nader rapport en de aanvullingen op de memorie van toelichting. Ten derde is geadviseerd bestaande schulden te eerbiedigen, dan wel van een ruimere overgangsperiode te voorzien. Als gevolg van de coronacrisis en deze laatste aanbeveling is besloten de datum van inwerkingtreding met een jaar uit te stellen tot 1 januari 2023 en op deze manier een ruimere overgangsperiode te creëren. Het kabinet acht de huidige overgangsperiode tot 1 januari 2023 voldoende. Aanmerkelijkbelanghouders hebben tot de eerste peildatum, 31 december 2023, de tijd om te anticiperen op de inwerkingtreding van de wet.

De leden van de fracties van de VVD en het CDA vragen wat de invloed van het wetsvoorstel is op de pensioenopbouw van aanmerkelijkbelanghouders. Het wetsvoorstel heeft hier in principe geen invloed op. Wel kan lenen van de eigen vennootschap ertoe leiden dat fiscale sanctiebepalingen in werking treden ten aanzien van het in de eigen vennootschap opgebouwde pensioen. Dit is bijvoorbeeld aan de orde wanneer het pensioen feitelijk voorwerp van zekerheid is geworden voor de lening die de aanmerkelijkbelanghouder heeft aan zijn vennootschap. Indien de lening meer bedraagt dan € 500.000 zal daarnaast een fictief regulier voordeel in aanmerking worden genomen.

De leden van de fractie van de VVD vragen wat er gebeurt als een aanmerkelijkbelanghouder na inwerkintreding van het wetsvoorstel een grotere schuld bij de eigen vennootschap heeft dan € 500.000. Om het bovenmatige deel van een schuld te bepalen, geldt een kwantitatieve grens die is vormgegeven als het zogenoemde maximumbedrag. Het maximumbedrag bedraagt in beginsel € 500.000. Dit betekent dat wanneer een aanmerkelijkbelanghouder na inwerkintreding van het wetsvoorstel op het eerste toetsmoment (31 december 2023) een schuld van meer dan € 500.000 heeft bij de eigen vennootschap, het meerdere als fictief regulier voordeel in aanmerking wordt genomen. Het maximumbedrag wordt vervolgens verhoogd met het bedrag dat als fictief regulier voordeel in aanmerking is genomen. Deze systematiek voorkomt dat jaarlijks over hetzelfde bovenmatige gedeelte van de schulden een fictief regulier voordeel met inkomstenbelasting wordt belast.

De leden van de fractie van de VVD vragen hoeveel belasting een aanmerkelijkbelanghouder moet betalen die in het eerste jaar na inwerkingtreding een schuld van € 600.000 heeft bij de eigen vennootschap en in het tweede jaar een schuld van € 650.000. Daarnaast vragen zij hoeveel belasting hij moet betalen als hij in het eerste jaar een schuld heeft van € 600.000, maar in het tweede jaar de schuld heeft teruggebracht naar € 550.000. Volgens de hiervoor beschreven systematiek geniet de aanmerkelijkbelanghouder uit het eerste voorbeeld in het eerste jaar een fictief regulier voordeel van € 100.000 (€ 600.000 minus € 500.000). Het maximumbedrag wordt vervolgens verhoogd met hetzelfde bedrag en bedraagt dan € 600.000 (€ 500.000 plus € 100.000). In het tweede jaar is de schuld toegenomen tot € 650.000. Hierdoor wordt in het tweede jaar een fictief regulier voordeel van € 50.000 in aanmerking genomen (€ 650.000 minus € 600.000). In het tweede voorbeeld geniet de aanmerkelijkbelanghouder in het eerste jaar net als in het eerste voorbeeld een fictief regulier voordeel van € 100.000. Het maximumbedrag wordt vervolgens weer verhoogd tot € 600.000. Doordat in het tweede jaar de schuld wordt teruggebracht tot € 550.000, is het totaal aan schulden aan het einde van dat jaar lager dan het verhoogde maximumbedrag. Hierdoor wordt een negatief fictief regulier voordeel van € 50.000 in het jaar van aflossing in aanmerking genomen (€ 550.000 minus € 600.000).

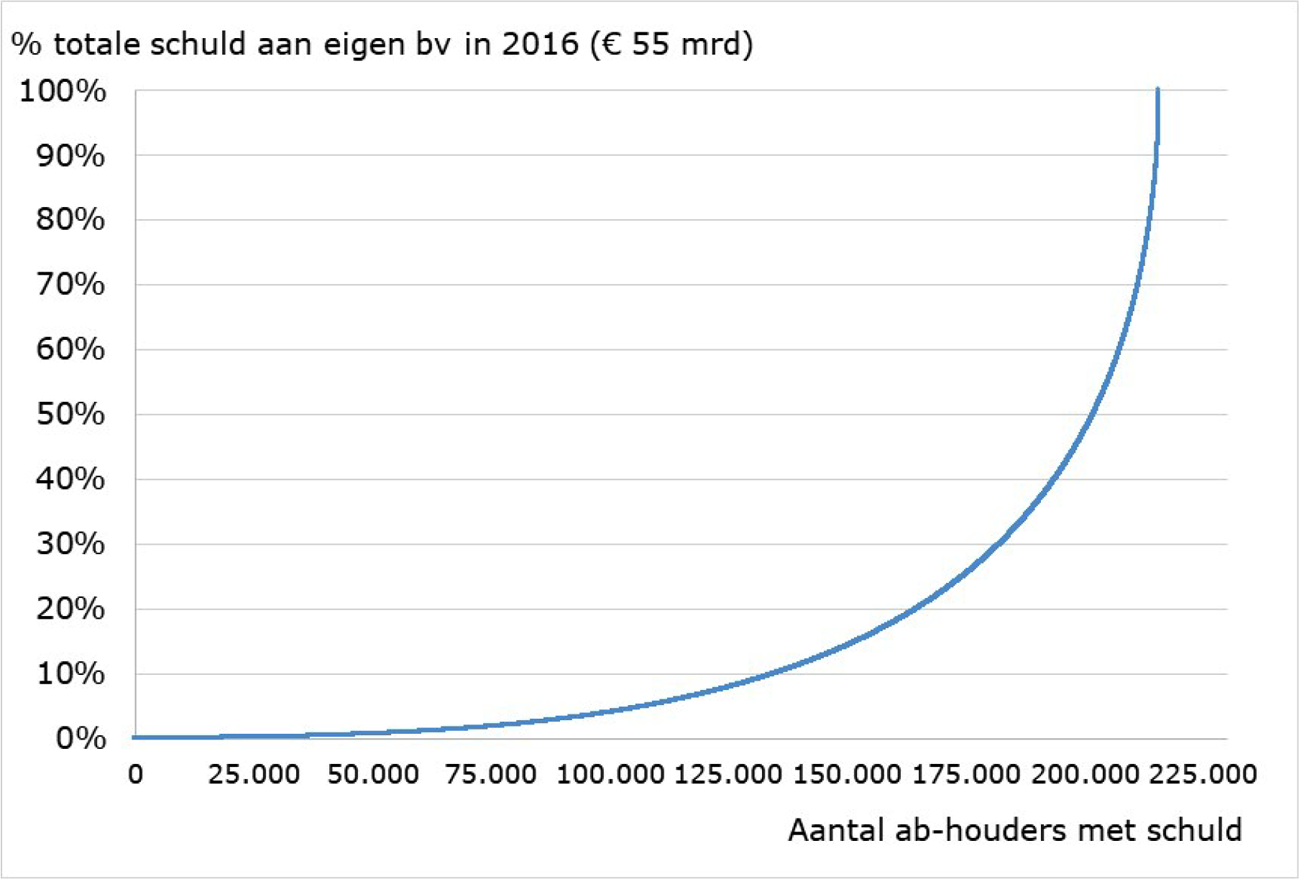

De leden van de fracties van de SP, de PvdA en het CDA vragen inzicht in de omvang en diversiteit van de groep aanmerkelijkbelanghouders die onder de maatregel vallen. Verder vragen de leden van de fractie van de SP of dit wetsvoorstel niet met name aanmerkelijkbelanghouders van kleine vennootschappen zou treffen. De leden van de fractie van het CDA vragen hoe groot het totale bedrag is dat nog aan excessieve schulden uitstaat en hoe dit is verdeeld over de aanmerkelijkbelanghouders. De leden van de fractie van de VVD vragen hoe het kabinet de groep heeft bepaald die wordt geraakt door dit wetsvoorstel. De verdeling van de groep aanmerkelijkbelanghuishoudens met schulden aan de eigen vennootschap is zeer scheef. Er is een kleine groep met een relatief hoge schuld. Figuur 1 geeft dit overzicht. De laatste 26.000 huishoudens (12% van het getoonde totaal aantal aanmerkelijkbelanghuishoudens met een schuld aan de eigen vennootschap in 2016) hadden een schuld hoger dan € 500.000, met een totaalbedrag van € 35 miljard (64% van € 55 miljard). Eigenwoningschulden vallen echter niet onder de voorgestelde maatregel. Figuur 1 houdt hier geen rekening mee.

Figuur 1:Verdeling aanmerkelijkbelanghuishoudens met schuld aan de eigen vennootschap in 2016, stand aangiftegegevens medio 2018, Bron: Ministerie van Financiën

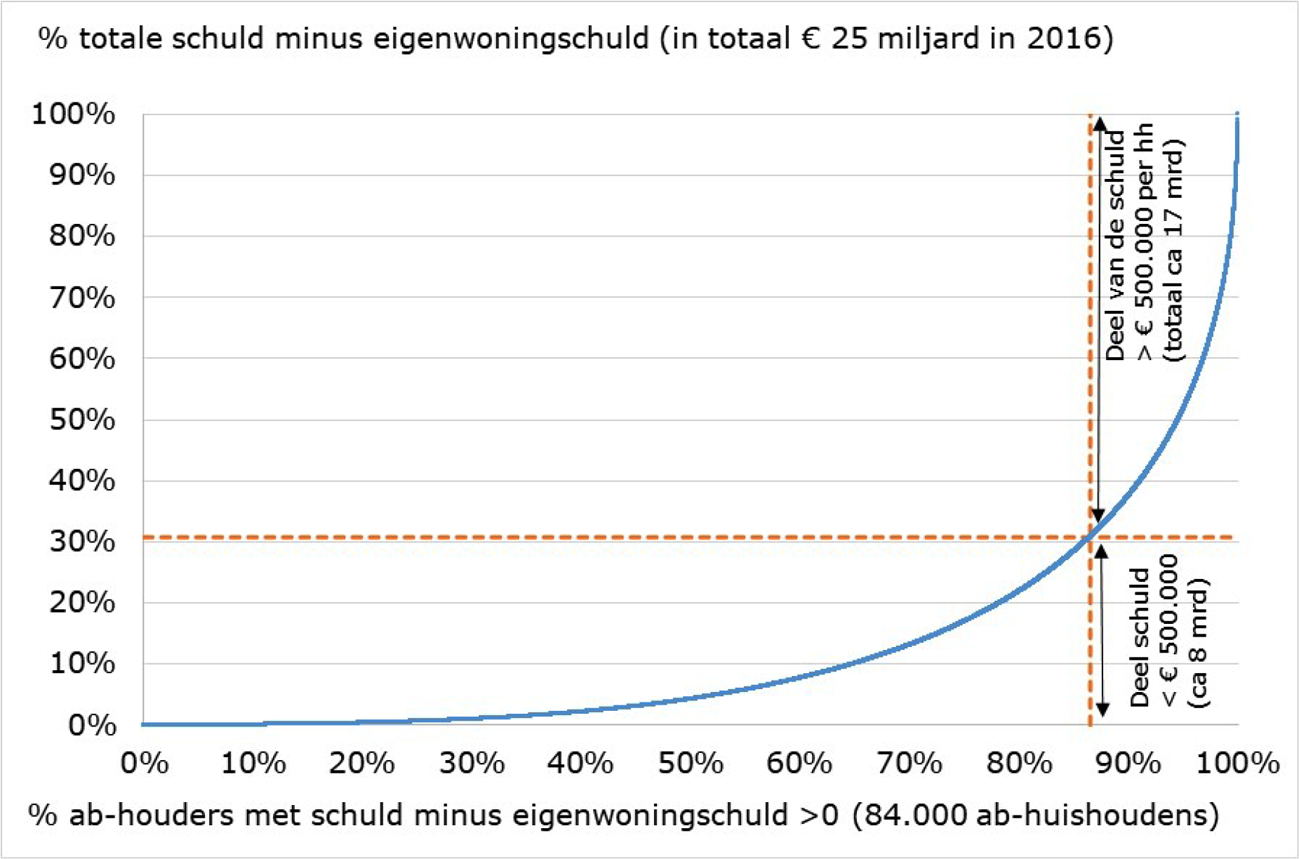

Figuur 2 toont de verdeling van de schuld van de aanmerkelijkbelanghuishoudens aan de eigen vennootschap, waarbij per aanmerkelijkbelanghuishouden de eigenwoningschuld wel in mindering is gebracht. Volgens de aandeelhoudersspecificaties van de aangiftes vennootschapsbelasting waren er in 2016 ongeveer 355.000 aanmerkelijkbelanghuishoudens die ruim € 55 miljard leenden van de eigen vennootschap. Ten tijde van het vormgeven van de maatregel had de Belastingdienst nog niet alle aangiftes vennootschapsbelasting over het jaar 2016 ontvangen. Van de totale € 55 miljard in 2016 blijft vanwege de vermindering met de eigenwoningschulden dan € 25 miljard aan schuld over, verdeeld over 84.000 aanmerkelijkbelanghuishoudens. Van deze groep zijn er 11.000 aanmerkelijkbelanghuishoudens met een schuld groter dan € 500.000, met een totaalbedrag van ruim € 17 miljard. De uiteindelijke groep die onder het wetsvoorstel valt, is een kleine groep; slechts 3% van de totale groep aanmerkelijkbelanghuishoudens (11.000 van de 355.00013 aanmerkelijkbelanghuishoudens in 2016).

Figuur 2: Verdeling aanmerkelijkbelanghuishoudens met schuld aan de eigen vennootschap in 2016, verminderd met eigenwoningschuld, Bron: Ministerie van Financiën

De leden van de fractie van de SGP vragen wat de precieze doelen van het wetsvoorstel zijn. De leden van de fracties van D66 en GroenLinks vragen hoe het kabinet de werking van dit wetsvoorstel wenst te evalueren. De leden van de fracties van D66, de SGP, GroenLinks en het CDA vragen op welke wijze en op basis van welke criteria het kabinet een oordeel wil geven over de doelmatigheid en doeltreffendheid van deze maatregel. De leden van de fractie van de VVD vragen of het kabinet de mening deelt dat alleen op basis van de cijfers over 2016 en de grote onzekerheidsmarge die er in de voorspellingen zit geen goed oordeel kan worden gegeven over de grootte van de problematiek en daarmee de verwachte effectiviteit van dit wetsvoorstel. De leden van de fracties van GroenLinks en D66 vragen hoe de veronderstelde gedragseffecten worden gemonitord tot aan de peildatum van 31 december 2023 en hoe de Tweede Kamer hiervan op de hoogte wordt gehouden. Ook vragen de leden van de fractie van GroenLinks waarom in de memorie van toelichting bij het wetsvoorstel een toelichting op doelmatigheid en doeltreffendheid conform artikel 3.1 van de Comptabiliteitswet en een toelichting op de evaluatie van het voorstel ontbreekt. Vervolgens vragen de leden van de fractie van de VVD waarom het wetsvoorstel geen evaluatiebepaling kent en of het kabinet de mening deelt dat een evaluatiebepaling past binnen de grote onzekerheid qua gedragseffecten en opbrengsten die het wetsvoorstel met zich meebrengt. Ten slotte vragen deze leden of het kabinet de Tweede Kamer in een jaarlijkse monitoring op de hoogte kan houden van het bedrag aan uitstaande schulden bij aanmerkelijkbelanghouders en het aantal aanmerkelijkbelanghouders met een schuld van boven de € 500.000 bij de eigen vennootschap.

Het wetsvoorstel heeft als doel belastinguitstel en -afstel tegen te gaan dat zich voordoet bij excessief lenen bij de eigen vennootschap. Met dit wetsvoorstel wordt dit doel direct bereikt. Wat betreft de gedragseffecten geldt dat is gebleken dat in 2019 – zoals ook verondersteld – een fors gedragseffect zich heeft voorgedaan als gevolg van de aankondiging van het onderhavige wetsvoorstel en het feit dat in 2019 nog gebruik kon worden gemaakt van het box 2-tarief van 25%. Dit volgt uit de aangiftegegevens van de dividendbelasting. Uitgaande van deze realisatiecijfers is het anticipatie-effect dat in 2019 circa € 13,6 miljard meer dividend is uitgekeerd door vennootschappen aan aanmerkelijkbelanghouders. Dit zorgt voor een extra belastingopbrengst in box 2 van € 3,4 miljard. Het is op dit moment nog niet duidelijk welk deel hiervan toe te schrijven is aan schuldaflossing als gevolg van de onderhavige maatregel en welk deel aan gewone extra dividenduitkeringen uitsluitend als anticipatie op de box 2-tariefsverhoging. Hierover valt meer te zeggen zodra er voldoende aangiften vennootschapsbelasting over 2019 zijn binnengekomen. Daarnaast valt uit de aangiften vennootschapsbelasting af te leiden hoe de schuld van aanmerkelijkbelanghouders aan de eigen vennootschap zich ontwikkelt en met behulp van aanvullende informatie in principe ook het aantal aanmerkelijkbelanghuishoudens met een schuld van boven de € 500.000. Zodra voldoende aangiften over een belastingjaar binnen zijn kan een jaar worden toegevoegd aan tabel 1. Gemiddeld duurt het 2 à 3 jaar voordat het aangiftebestand voor een bepaald jaar voldoende representatief gevuld is. Tabel 1 bevat de ontwikkeling van het aantal aanmerkelijkbelanghuishoudens, het aantal aanmerkelijkbelanghuishoudens met schuld bij de eigen vennootschap en het totaalbedrag aan schulden van aanmerkelijkbelanghuishoudens bij de eigen vennootschap in de periode 2007–2018. Aan deze tabel zou in principe een kolom met de ontwikkeling van het aantal aanmerkelijkbelanghuishoudens met een schuld van meer dan € 500.000 kunnen worden toegevoegd. Als gedragseffecten in de vorm van het reduceren van schulden groter blijken te zijn dan verondersteld, dan zal er sprake zijn van een lagere kasopbrengst en vice versa. Dit heeft echter geen gevolgen voor de begroting en doet niks af aan de doelstelling.

De leden van de fracties van D66, de PvdA, de SGP en de SP vragen waarom eigenwoningschulden zijn uitgezonderd van de maatregel. De leden van de fractie van de VVD vragen waarom specifiek nieuwe eigenwoningschulden zijn uitgezonderd. De leden van de fractie van de PvdA vragen in hoeverre aanmerkelijkbelanghouders een dubbel voordeel genieten als zij voor de eigen woning lenen van de vennootschap. De leden van de fractie van de SGP vragen of het klopt dat aanmerkelijkbelanghouders onbeperkt kunnen lenen bij de eigen vennootschap om een eigen woning te financieren (met inachtneming van de voorwaarden). Tot slot vragen de leden van de fractie van de SP of het kabinet heeft overwogen om eigenwoningschulden waarvoor de aanmerkelijkbelanghouder geen vergoeding hoeft te betalen eveneens onder de reikwijdte van het wetsvoorstel te brengen en wat het kabinet heeft doen besluiten hiervan af te zien.

Bij de aankondiging van het wetsvoorstel in de aanbiedingsbrief bij het pakket Belastingplan 2019 heeft het kabinet laten weten om voor bestaande eigenwoningschulden aan de eigen vennootschap een overgangsmaatregel te treffen.14 Het kabinet heeft dus overwogen om eigenwoningschulden ook (op termijn) onder de reikwijdte van het voorstel te brengen. De destijds geschetste contouren zijn later echter verzacht: in plaats van een overgangsregeling voor bestaande eigenwoningschulden worden ook nieuwe eigenwoningschulden van de aanmerkelijkbelanghouder uitgezonderd.15Dit betekent dat alle schulden worden uitgezonderd zolang die schuld voldoet aan de voorwaarden die worden gesteld aan de eigenwoningschuld. Het kabinet heeft gemeend dat een structurele uitzondering op haar plaats is. De aanmerkelijkbelanghouder is in tegenstelling tot hetgeen wordt gevraagd door de leden van de fractie van de SP wel degelijk een zakelijke rente verschuldigd aan de eigen vennootschap. Ook wanneer geen rente is overeengekomen vanwege aandeelhoudersmotieven, dient een zakelijke rente in aanmerking te worden genomen.

De keuze om een uitzondering te maken voor eigenwoningschulden komt voort uit de mogelijk ingrijpende gevolgen van de maatregel voor de aanmerkelijkbelanghouder en zijn gezin indien deze zou ontbreken. Net als personen die lenen bij een bank of hypotheekverstrekker zijn zij rente verschuldigd en dienen zij de eigenwoningschuld terug te betalen. Dit moet ten minste annuïtair en in ten hoogste 360 maanden. Wel heeft het kabinet gemeend een aanscherping voor nieuwe eigenwoningschulden op te moeten nemen in de vorm van de aanvullende voorwaarde dat een recht van hypotheek is gevestigd op de eigen woning ten behoeve van de vennootschap.

De leden van de fracties van de VVD, D66 en de PvdA vragen onder welke voorwaarde een eigenwoningschuld geheel of gedeeltelijk wordt uitgezonderd van de voorgestelde maatregel en hoe wordt getoetst of sprake is van een eigenwoningschuld. Verder vragen de leden van de fractie van de VVD of er een verschil is in gestelde eisen aan een eigenwoningschuld voor bestaande en nieuwe schulden. Uitsluitend een eigenwoningschuld in de zin van artikel 3.119a van de Wet inkomstenbelasting 2001 (Wet IB 2001) komt in aanmerking voor de uitzondering van de voorgestelde maatregel. Daarnaast wordt voor nieuwe eigenwoningschulden ook de voorwaarde gesteld dat een recht van hypotheek op de eigen woning is verstrekt aan de vennootschap. Wanneer slechts voor een gedeelte van de lening het recht van hypotheek wordt verstrekt, wordt voor eenzelfde gedeelte van de lening de toepassing van de maatregel uitgezonderd. Voor bestaande eigenwoningschulden die dateren van voor 1 januari 2023 behoeft geen recht van hypotheek te zijn verstrekt aan de vennootschap. Voor nieuwe eigenwoningschulden vanaf 1 januari 2023 geldt deze eis wel.

De leden van de fractie van D66 merken op dat de uitzondering voor hypotheekschulden alleen geldt voor zover ter zake van schulden een recht van hypotheek op de eigen woning is verstrekt aan de vennootschap. Deze leden vragen op welke manier die genoemde voorwaarde het risico van niet-terugbetalen vermindert. Daarnaast vragen de leden van de fractie van de VVD waarom het kabinet heeft gekozen voor de aanvullende eis van het recht van hypotheek op de eigen woning en vragen de leden van de fracties van de VVD en D66 waarom er is gekozen voor de grens van 31 december 2021 terwijl het wetsvoorstel pas ingaat op 1 januari 2023.

Ten aanzien van nieuwe eigenwoningschulden heeft het kabinet overwogen om als aanvullende eis te stellen dat een aanmerkelijkbelanghouder een recht van hypotheek op de eigen woning moet verstrekken aan zijn vennootschap. Als de eigenwoningschuld zonder een dergelijke aanvullende voorwaarde structureel zou worden uitgezonderd, kan de aanmerkelijkbelanghouder op een later moment met de eigen woning als zekerheidsrecht nog een of meerdere leningen afsluiten. Zo zou de aanmerkelijkbelanghouder een eigenwoningschuld bij zijn vennootschap kunnen aangaan om een eigen woning aan te schaffen en vervolgens de met die lening aangeschafte woning als onderpand geven aan (bijvoorbeeld) een bank in verband met het aangaan van een lening bij die bank. De eigen woning zou dan gebruikt kunnen worden voor herfinanciering van een consumptieve behoefte. Deze situatie is meermaals gesignaleerd door de Belastingdienst en wordt tegengegaan door het stellen van een voorwaarde van een hypotheekrecht. Als de eigen woning tot zekerheid dient van (bijvoorbeeld) de bank en er tevens een schuld bij de eigen vennootschap is, bestaat bovendien een reëler risico dat de aanmerkelijkbelanghouder zijn schuld aan de vennootschap niet kan terugbetalen, hetgeen tot belastingafstel kan leiden. Een dergelijke situatie acht het kabinet onwenselijk. In de memorie van toelichting wordt als einddatum van het overgangsrecht ten onrechte 31 december 2021 genoemd. In het wetsvoorstel is wel de datum van 31 december 2022 opgenomen. Dat betekent dat voor de op 31 december 2022 bestaande eigenwoningschulden niet de voorwaarde geldt dat een recht van hypotheek op de eigen woning is verstrekt aan de vennootschap.

De leden van de fractie van D66 vragen op welke manier het verminderen van het risico van terugbetaling in de geest is van het voorkomen van afstel of uitstel van belasting. De maatregel vermindert de kans dat een lening niet wordt terugbetaald, waardoor de kans op belastingafstel kleiner wordt. Belastingafstel doet zich bijvoorbeeld voor op het moment dat een vordering op de aanmerkelijkbelanghouder – indirect – in de heffing zou moeten worden betrokken, maar deze belasting niet kan worden betaald. Dit kan zich voordoen wanneer de vennootschap failliet gaat en de aanmerkelijkbelanghouder geen middelen (meer) heeft om zijn schuld af te lossen.

De leden van de fractie van D66 vragen hoe vaak het voorkomt dat een aanmerkelijkbelanghouder niet meer aan zijn hypothecaire verplichtingen kan voldoen. Daarbij vragen deze leden tevens in welke mate deze eigenwoningschulden bij de eigen vennootschap de vorm hebben van een aflossingsvrije hypotheek. Voorts vragen de leden van de fractie van de SP naar de omvang van het bedrag aan hypothecaire leningen en naar de omvang van het mogelijke financiële voordeel van deze groep ten opzichte van de rest van de bevolking. Een integraal micro-overzicht is niet voorhanden. De eigenwoningschuld en de aflossingsvorm worden contractueel afgesloten tussen de geldverstrekker (bijvoorbeeld een financiële instelling of de eigen vennootschap) en de consument of geldlener (in dit geval de aanmerkelijkbelanghouder). Deze gegevens hoeven niet te worden opgegeven in de aangifte inkomstenbelasting. Enkel de eigenwoningschuld wordt aangegeven in de aangifte inkomstenbelasting indien die in aanmerking komt voor renteaftrek in box 1. Wel is in de memorie van toelichting vermeld dat bij benadering in 2016 van de ruim € 55 miljard aan schulden van aanmerkelijkbelanghouders, € 30 miljard een eigenwoningschuld betrof in box 1, waardoor per saldo € 25 miljard aan schulden van aanmerkelijkbelanghouders resteerde, waarvan circa € 17 miljard door het onderhavige wetsvoorstel wordt aangemerkt als excessief. Het financiële voordeel van een hypothecaire lening van een aanmerkelijkbelanghouder van de eigen vennootschap, waaronder begrepen het uitstellen van heffing in box 2, is afhankelijk van de omstandigheden en de voorwaarden van de lening.

De leden van de fractie van de VVD vragen wat naast het uitzonderen van nieuwe eigenwoningschulden de andere wijzigingen in het wetsvoorstel zijn naar aanleiding van de heroverweging en de internetconsultatie en of het kabinet een tabel kan leveren met de specifieke wijzigingen. Ook vragen deze leden of per wijziging kan worden aangeven wat de gevolgen zijn van de wijziging en waarom er voor deze wijziging gekozen is. De grootste wijziging naar aanleiding van de internetconsultatie en de bezwaren tegen de mogelijke dubbele economische heffing, betreft de introductie van het negatief fictief regulier voordeel. Daarnaast zijn enkele redactionele wijzigingen aangebracht en is de inwerkintreding van het wetsvoorstel met een jaar uitgesteld tot 1 januari 2023.

De leden van de fractie van de VVD vragen of het kabinet een overzicht kan geven van de verschillende maatregelen die in de internetconsultatie naar voren zijn gebracht en niet tot wijziging hebben geleid. Ook vragen deze leden of kan worden aangeven waarom deze maatregelen niet tot een wijziging hebben geleid. Dit is in de onderstaande tabel opgenomen.

|

Voorgestelde maatregel |

Reden afdoen |

|---|---|

|

Het verhogen van de verkrijgingsprijs van de aandelen ter hoogte van het in aanmerking te nemen fictief regulier voordeel. |

Dit is geen werkbare optie. De maatregel is beperkt tot een (fictief) regulier voordeel, er is geen sprake van een voortijdige heffing op een vervreemdingsvoordeel. Een tegemoetkoming in de verkrijgingsprijs van de aandelen heeft drie nadelen. Deze zijn beschreven in de memorie van toelichting. |

|

Het geven van een tax credit (belastingverrekening) voor de daadwerkelijk verschuldigde inkomstenbelasting over een in aanmerking genomen fictief regulier voordeel. |

Hoewel een tax credit dubbele belastingheffing voorkomt, stimuleert het niet de aflossing van schulden aan de eigen vennootschap. |

|

De vervreemdingskorting zoals die voor 2023 in aanmerking wordt genomen ook toepassen voor fictief reguliere voordelen die na dit jaar ontstaan. |

Op grond van het conceptwetsvoorstel zou een vervreemdingskorting worden verleend. Deze kan echter pas geëffectueerd worden bij de (volledige) vervreemding van het aanmerkelijk belang. |

|

Een tijdelijke vrijstelling voor de overdrachtsbelasting. |

Het kabinet vindt een dergelijke vrijstelling onwenselijk om diverse redenen. Deze zijn in deze nota benoemd in onderdeel 5.6. Er zijn bovendien meerdere alternatieven om te anticiperen op het wetsvoorstel. |

|

Verbonden personen zelf aanmerken als aanmerkelijkbelanghouder in het geval van een excessieve lening. |

Dit voorstel zorgt voor een zeer ingrijpende wijziging van het box 2-regime. Daarnaast zou dit grote uitvoeringsproblemen veroorzaken, onder meer in het geval van buitenlandse verbonden personen en in de situatie van verliesverrekening bij een negatief fictief regulier voordeel. |

|

Verliesverrekeningsmogelijkheden uitbreiden (zoals een onbeperkte verliesverrekeningstermijn). |

De redenen hiervoor staan in nader rapport Belastingplan 2021 van 5 oktober 2020.1 |

|

De maatregel beperken tot onzakelijke leningen. |

Het beperken van de maatregel tot onzakelijke leningen is niet in overeenstemming met het doel van de maatregel. |

|

Enkel bovenmatige schulden in aanmerking nemen die zijn ontstaan of aangegaan vanaf de datum van bekendmaking van de maatregel of vanaf de datum van inwerkingtreding van de wet. |

Ook het uitzonderen van bestaande schulden van de voorgestelde maatregel past niet binnen de doelstelling van de maatregel. |

|

Het juridische omhulsel rond de aanmerkelijkbelanghouder weghalen en dus de vennootschap transparant maken. |

De verregaande gevolgen daarvan zijn in het kader van dit wetsvoorstel niet te overzien. |

|

Aansluiten bij het Australische systeem dat criteria geeft voor wanneer een lening als dividend moet worden aangemerkt. |

Dit alternatief bereikt niet het beoogde doel. Het blijft mogelijk om door middel van leningen in privé te beschikken over de middelen van de eigen vennootschap zonder belasting verschuldigd te zijn. |

|

Introductie van een loan-to-value-indicator in de aangifte inkomstenbelasting om een risicoanalyse te maken. |

Een dergelijke indicator geeft het risico aan dat de lening niet meer terugbetaald kan worden. Deze suggestie biedt echter geen oplossing voor excessief lenen en het bijbehorende belastinguitstel. |

|

Invoering van een forfaitair voordeel, zoals voorgesteld door de Commissie Van Dijkhuizen. |

Het invoeren van een jaarlijks forfaitair voordeel zou (ingrijpende) gevolgen hebben voor alle aanmerkelijkbelanghouders, ook de aanmerkelijkbelanghouders die weinig of helemaal niet lenen. |

|

Het invoeren van een documentatieverplichting met betrekking tot de lening. |

Het invoeren van een documentatieverplichting leidt tot extra administratieve lasten voor de aanmerkelijkbelanghouders en extra toezichtcapaciteit van de Belastingdienst. |

|

Het invoeren van een duale inkomstenbelasting. |

In het Bouwstenenrapport is het Noorse duale stelsel beschreven. Hierin zijn de overeenkomsten en verschillen met het Nederlandse stelsel toegelicht, evenals de redenen waarom dit stelsel in Noorwegen niet goed functioneert. Er is geen reden om aan te nemen dat dit voor Nederland anders is. |

|

Beperking van de maatregel tot consumptieve/rekening-courantschulden. |

De grote mate waarin aanmerkelijkbelanghouders beschikken over financiële middelen die afkomstig zijn van de vennootschap is in de ogen van dit kabinet onwenselijk. Gelet op het doel van het kabinet is een onderscheid naar type leningen niet relevant. |

|

Rekening-courantopnamen belasten als dividenduitkering. |

Het kabinet acht dit een forse ingreep in de bestaande systematiek en is van mening dat met het huidige maximumbedrag van € 500.000 een goede balans is gevonden om excessief lenen te ontmoedigen. |

|

Iedere lening bij de vennootschap aanmerken als dividenduitkering. |

Dit betekent in feite dat het maximumbedrag op € 0 zou worden gesteld. Het maximumbedrag van € 500.000 beperkt de impact van het wetsvoorstel tot een beperkte groep en geeft toch een duidelijk signaal af. Het kabinet acht het daarom niet wenselijk om een hogere of lagere grens te hanteren. |

De leden van de fractie van D66 vragen wat de reikwijdte van dit voorstel betekent voor de preventieve werking van de voorgestelde maatregel en het terugdringen van schulden aan de eigen vennootschap. Het doel van de regeling is het tegengaan van belastinguitstel en -afstel dat zich voordoet bij excessief lenen bij de eigen vennootschap. Naar verwachting wordt slechts een kleine groep, zo’n 3% van de aanmerkelijkbelanghuishoudens, geraakt door het voorstel. Verwacht wordt dat een groot deel van de aanmerkelijkbelanghouders met een schuld van € 500.000 of hoger de heffing als gevolg van deze maatregel willen voorkomen en de schuldenpositie nog voor de peildatum van 31 december 2023 tot onder de € 500.000 zullen terugbrengen. Indien dat niet lukt, wordt ervan uitgegaan dat de maatregel een stimulans biedt om de schuld niet (veel) hoger op te laten lopen. Daarnaast zal de preventieve werking ertoe leiden dat de groep die niet getroffen wordt door de maatregel, wordt gestimuleerd om hun schulden aan de eigen vennootschap in de toekomst niet hoger dan de maximumgrens te laten oplopen.

De leden van de fractie van de VVD en het lid Van Haga vragen waarom het kabinet ervoor heeft gekozen het wetsvoorstel eind 2019 in te dienen bij de Raad van State, nog vóór de resultaten van het onderzoek naar de Bouwstenen voor een beter belastingstelsel zijn gepubliceerd. Verder vragen de leden van de fractie van de VVD of het kabinet kan toelichten hoe groot het risico is dat dit wetsvoorstel een structurele oplossing in de weg zit. De leden van de fracties van D66 en GroenLinks vragen of de nieuwe inzichten uit de Bouwstenen voor een nieuw belastingstelsel voor het kabinet aanleiding hebben gevormd om te overwegen de reikwijdte van het voorstel te vergroten. De leden van de fractie van het CDA vragen of het kabinet een stapeling van de huidige voorgestelde wet en mogelijk verdergaande maatregelen zoals uiteengezet in de bouwstenennotitie wenselijk acht in het licht van vertrouwen in en voorspelbaarheid van het fiscale stelsel voor belastingplichtigen. Daarnaast vragen deze leden of het opportuun is een dergelijke complexe maatregel nu in te voeren, terwijl in een volgend kabinet verdere keuzes worden gemaakt ten aanzien van de bouwstenen en mogelijke hervormingen van het systeem als geheel. Tot slot vragen leden van de fractie van de SGP of het kabinet kan onderbouwen waarom dit wetsvoorstel tijdig is, mede gezien de bredere discussie over het belasten van box 2-inkomen en de discussie rond het belasten van aanmerkelijkbelanghouders, maar ook gezien de gevolgen van de coronacrisis.

Het kabinet heeft het onderhavige wetsvoorstel ingediend toen de resultaten van het bouwstenenonderzoek naar de wijze waarop inkomen van de aanmerkelijkbelanghouder en de directeur-grootaandeelhouder in het bijzonder wordt belast, bekend waren. Deze resultaten waren reeds gepubliceerd ten tijde van het aanbieden van het wetsvoorstel aan uw Kamer. De conclusie uit de Bouwstenen is in lijn met het wetsvoorstel, namelijk dat uitstel van belastingheffing door het oppotten van winsten een knelpunt is en dat de mogelijkheid tot lenen van de eigen vennootschap belastinguitstel bevordert. Dit wetsvoorstel ziet precies op deze problematiek, past goed bij de voorstellen uit het bouwstenenonderzoek en staat een eventuele verdergaande oplossing niet in de weg. De maatregel betreft verder een (beperkte) reductie van de huidige complexiteit. Verder is besloten de datum van inwerkingtreding met een jaar op te schuiven tot 1 januari 2023. Zo hebben aanmerkelijkbelanghouders een additioneel jaar – namelijk tot 31 december 2023 – de tijd om te anticiperen op de inwerkingtreding van de wet. De coronacrisis maakt dat veel bedrijven op korte termijn behoefte hebben aan liquide middelen. Het wetsvoorstel draagt hier ook aan bij, aangezien aanmerkelijkbelanghouders door het wetsvoorstel een stimulans hebben om hun schuld af te lossen. Deze aflossing verbetert de liquiditeitspositie van de vennootschap.

De leden van de fractie van D66 vragen of het kabinet de mening deelt dat het goed is om statistieken en gegevens over box 2 op meer structurele wijze te verzamelen. Het kabinet is altijd voorstander van goede statistieken en beleidsinformatie, ook over box 2.

De leden van de fractie van D66 vragen of de leningen bij de eigen vennootschap voor de aankoop van een huis bijdragen aan een ongelijk speelveld op de woningmarkt. Lenen van de eigen vennootschap moet – om de lening fiscaal als eigenwoningschuld aan te kunnen merken – onder zakelijke voorwaarden plaatsvinden en voldoen aan de aflossingsvoorwaarden zoals die van toepassing zijn op eigenwoningschulden. Aanmerkelijkbelanghouders zullen hierdoor een vergelijkbare rente betalen en voldoen aan dezelfde aflossingsverplichting als particulieren die lenen van een reguliere geldverstrekker. Een mogelijk voordeel van lenen van de eigen vennootschap zou kunnen zijn het besparen van eventuele hypotheekadvieskosten. Daarnaast is het denkbaar dat er meer kan worden geleend van de eigen vennootschap doordat een hypotheekverstrekker bepaalde inkomensvoorwaarden voor het bepalen van de maximale hoogte van de hypotheek hanteert. Per saldo zijn deze verschillen vermoedelijk van geen of geringe invloed als het gaat om een mogelijk ongelijk speelveld op de woningmarkt.

De leden van de fractie van D66 vragen hoe de eigenwoningschulden van aanmerkelijkbelanghouders bij de eigen vennootschap zich ten tijde van de financiële crisis hebben ontwikkeld. Uitgaande van de bij de raming van de budgettaire effecten van het wetsvoorstel gehanteerde veronderstelling dat de eigenwoningschuld zoveel mogelijk wordt toegerekend aan de schuld bij de eigen vennootschap, toont tabel 2 de ontwikkeling van deze schulden in de jaren 2007–2011.

|

jaar |

bedrag x € mld |

|---|---|

|

2007 |

10,4 |

|

2008 |

14,8 |

|

2009 |

17,7 |

|

2010 |

21,0 |

|

2011 |

23,6 |

De leden van de fractie van de SP vragen het kabinet in hoeverre een vennootschap die de financiële ruimte heeft om meer dan € 500.000 aan de eigen aanmerkelijkbelanghouder uit te lenen door deze maatregel in de problemen zou kunnen komen. Het wetsvoorstel heeft als doel belastinguitstel en -afstel tegen te gaan dat zich voordoet bij excessief lenen bij de eigen vennootschap. Het is de aanmerkelijkbelanghouder die vanaf de eerste peildatum na de inwerkingtreding van de in het wetsvoorstel opgenomen maatregel inkomstenbelasting moet betalen over leningen van de eigen vennootschap voor zover die leningen hoger zijn dan € 500.000. De inkomstenbelasting betreft een persoonlijke belastingschuld van de aanmerkelijkbelanghouder. De heffing heeft geen (directe) gevolgen voor de vennootschap(pen) van de aanmerkelijkbelanghouder(s).

De leden van de fractie van de SP vragen of het kabinet inzicht heeft in hoeveel van deze vennootschappen vooral bestaan om als beleggingsvehikel te dienen en vermogen in te stallen om dit gratis uit te lenen aan de eigenaar zonder dat hierover belasting hoeft te worden betaald. Daarnaast vragen deze leden of het kabinet de mening deelt dat dergelijke constructies in de strijd tegen belastingontwijking te allen tijde moeten worden voorkomen en of het kabinet bereid is om ook voor deze categorie bedrijven substance-eisen te introduceren, zodat ook deze brievenbusfirma’s kunnen worden uitgebannen. Het komt regelmatig voor dat aanmerkelijkbelanghouders een zogenoemde holdingstructuur aanhouden. Hierbij houdt de aanmerkelijkbelanghouder een aanmerkelijk belang in een vennootschap die op haar beurt weer de eigenaar is van de werkmaatschappij (de vennootschap waar de onderneming in zit). In de holding bevindt zich naast de aandelen in de werkmaatschappij bijvoorbeeld overtollig beleggingsvermogen, de pensioenspaarpot van de aanmerkelijkbelanghouder of vastgoed dat aan de werkmaatschappij wordt verhuurd. Deze structuur wordt bijvoorbeeld gebruikt om te voorkomen dat bij een eventueel faillissement van de onderneming de schuldeisers aanspraak kunnen maken op het vermogen in de holding. Er zijn dus meerdere – ook niet-fiscale – redenen om een vennootschap met vermogensbestanddelen en zonder actieve onderneming aan te houden. De substance-eisen worden gebruikt in de bestrijding van belastingontwijking en zijn bedoeld voor concerns die gebruikmaken van de gunstige Nederlandse fiscale wetgeving en het verdragennetwerk, zonder dat deze bedrijven daadwerkelijk binding hebben met Nederland. Het merendeel van de beleggings-, pensioen- en holdingvennootschappen die geld hebben uitgeleend aan de aanmerkelijkbelanghouder en die onder de reikwijdte vallen van dit wetsvoorstel, zullen geen onderdeel zijn van een internationale structuur die is gericht op het ontwijken van belasting. Het kabinet ziet dan ook geen reden om substance-eisen in te voeren voor dergelijke vennootschappen. Overigens – voor zover deze vennootschappen wel deel zouden uitmaken van een internationale structuur – gelden de substance-eisen (bijvoorbeeld voor informatie-uitwisseling) ook voor deze vennootschappen.

De leden van de fractie van de VVD willen weten wat de gehanteerde definitie van het begrip «partner» is. De voorgestelde maatregel maakt onderdeel uit van de Wet IB 2001. Hierdoor geldt voor het begrip «partner» de definitie uit artikel 5a van de Algemene wet inzake rijksbelasting (AWR) en artikel 1.2 Wet IB 2001.

De leden van de fractie van de PVV vragen of de maatregel zich primair richt op de groep van 11.000 aanmerkelijkbelanghouders waarbij een totaal leenbedrag uitstaat van € 17 miljard. De maatregel richt zich op alle huidige en toekomstige aanmerkelijkbelanghouders die lenen bij de eigen vennootschap en een schuld hebben van meer dan € 500.000. Leningen kunnen immers op- en afgebouwd worden over de jaren.

De leden van de fractie van de PVV vragen of het kabinet heeft onderzocht in hoeverre die groep mogelijkheden heeft om deze regelgeving fiscaal dan wel anderszins te ontlopen. Bij de totstandkoming van het voorstel is uiteraard steeds nagedacht hoe deze zodanig effectief kan worden vormgegeven dat wordt voorkomen dat de maatregel kan worden ontlopen door belastingplichtigen. Om die reden is bijvoorbeeld besloten dat leningen die rechtens dan wel in feite direct of indirect via een verbonden persoon aan de aanmerkelijkbelanghouder zijn verstrekt ook onder de maatregel vallen. De Belastingdienst is voortdurend bij dit traject betrokken. Daarnaast zijn de reacties uit de internetconsultatie en gesprekken met belangenorganisaties meegenomen in de afwegingen.

De leden van de fractie van het CDA vragen welke groepen aanmerkelijkbelanghouders niet in staat zullen zijn om hun positie alvast aan te passen en wat daar de reden van is. Aanmerkelijkbelanghouders krijgen bijvoorbeeld met de maatregel uit het wetsvoorstel te maken indien zij onvoldoende liquide middelen hebben of kunnen verkrijgen om hun schuld geheel of gedeeltelijk af te lossen en de vennootschap de schuld ook niet geheel of gedeeltelijk kan kwijtschelden.

De leden van de fractie van het CDA vragen welke voorwaarden zijn verbonden aan investeringen en beleggingen vanuit de vennootschap. In het kader daarvan vragen deze leden voor welke beleggingen de aanmerkelijkbelanghouder de keuze heeft tussen beleggen vanuit de eigen vennootschap en vanuit privé en welke beleggingen naar hun aard alleen door de aanmerkelijkbelanghouder zelf kunnen worden gedaan. Het staat zowel de vennootschap als de aanmerkelijkbelanghouder vrij om te bepalen waarin wordt geïnvesteerd en belegd met eigen middelen. Investeringen kunnen door zowel de vennootschap als de aanmerkelijkbelanghouder worden gedaan. De aanmerkelijkbelanghouder kan bijvoorbeeld een tweede woning aanschaffen vanuit privé, al dan niet door middel van een lening van de vennootschap. Hij kan er ook voor kiezen om de vennootschap deze woning te laten aanschaffen. Wanneer de aanmerkelijkbelanghouder deze woning vervolgens privé gebruikt, dient hij wel een zakelijke huur te betalen aan de vennootschap. Doet hij dit niet, dan wordt de winst van de vennootschap opgevat alsof wel een zakelijke huur overeen zou zijn gekomen.

De leden van de fractie van het CDA vragen of het kabinet kan aangeven welke gevolgen het huidige wetsvoorstel heeft op de belastingheffing in box 3. De voorgestelde maatregel heeft alleen gevolgen voor de bepaling van het inkomen uit aanmerkelijk belang (box 2) van de inkomstenbelasting. Dit betekent onder andere dat de maatregel niet doorwerkt naar de overige fiscale wet- en regelgeving, zoals box 1 en box 3 van de inkomstenbelasting. Ingeval de schuld in box 3 valt, verlaagt de schuld de rendementsgrondslag voor het inkomen uit sparen en beleggen. Dit wetsvoorstel leidt ertoe dat het inkomen uit het aanmerkelijk belang wordt genoten wanneer meer bovenmatig wordt geleend. Het wetsvoorstel heeft in die zin geen effect op box 3.

De leden van de fractie van het CDA vragen of dit wetsvoorstel materieel enig effect gaat hebben vanaf de inwerkingtredingsdatum aangezien een aanmerkelijkbelanghouder nu de belastingheffing in box 3 ook uit kan stellen als de lening loopt via een bank. Deze leden merken op dat aanmerkelijkbelanghouders die per se belastingheffing in box 2 willen uitstellen middels een lening uit de eigen vennootschap dit nog steeds kunnen doen, mits de lening via een bank loopt. Het doel van het wetsvoorstel is het tegengaan van belastinguitstel en -afstel dat zich voordoet bij excessief lenen bij de eigen vennootschap. Het voorgestelde artikel 4.13, eerste lid, onderdeel f Wet IB 2001 regelt dat het bovenmatige deel van de schulden die de belastingplichtige rechtens dan wel in feite direct of indirect heeft bij vennootschappen waarin de belastingplichtige een aanmerkelijk belang heeft in aanmerking wordt genomen als regulier voordeel. Met de bewoordingen «rechtens dan wel in feite direct of indirect» is aangesloten bij de vormgeving van en gedachte achter artikel 3.92, eerste lid, onderdeel a Wet IB 2001 en artikel 10a, eerste lid van de Wet op de vennootschapsbelasting 1969 (Wet Vpb 1969). De zinsnede is onder meer opgenomen om ook zogenoemde «back-to-back»-situaties, waarbij de schulden zodanig worden gestructureerd dat niet van een letterlijke maar wel van een feitelijke samenhang kan worden gesproken, onder de reikwijdte van de bepaling te brengen. Daarbij kan worden gedacht aan de situatie waarbij de belastingplichtige gelden leent bij een bank, waarbij de vennootschap waarin het aanmerkelijk belang wordt gehouden zich op alle punten garant stelt voor de door de schuldenaar aangegane verplichtingen. Ook kan worden gedacht aan de situatie zoals geschetst door de leden van de fractie van het CDA waarbij de vennootschap een deposito heeft bij de bank en de bank onder min of meer dezelfde voorwaarden het geld doorleent aan de aanmerkelijkbelanghouder.

De leden van de fracties van D66 en GroenLinks vragen het kabinet om te bevestigen dat voor de grens van € 500.000 rekening wordt gehouden met de som van verschillende leningen, eventueel van verschillende vennootschappen, aan een aanmerkelijkbelanghuishouden. Voor de toepassing van de regeling worden alle (civielrechtelijke) schulden van de aanmerkelijkbelanghouder, de schulden van zijn partner en de schulden van de belastingplichtige tezamen met zijn partner aan de eigen vennootschap in aanmerking genomen. Het is hierbij niet relevant of de schuld is aangegaan door de belastingplichtige dan wel door zijn partner en of deze behoort tot het individuele vermogen van de belastingplichtige dan wel van zijn partner. Daarnaast worden, indien de aanmerkelijkbelanghouder bij meerdere van zijn eigen vennootschappen leent, al deze schulden voor de toepassing van deze maatregel samengenomen. Voor de grens van € 500.000 wordt dus rekening gehouden met de som van verschillende leningen, eventueel van verschillende vennootschappen, aan een aanmerkelijkbelanghuishouden. Schulden die niet onder de reikwijdte van de maatregel vallen, worden net zo behandeld als nu het geval is.