Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2016-2017 | 34725-IX nr. 1 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2016-2017 | 34725-IX nr. 1 |

Aangeboden 17 mei 2017

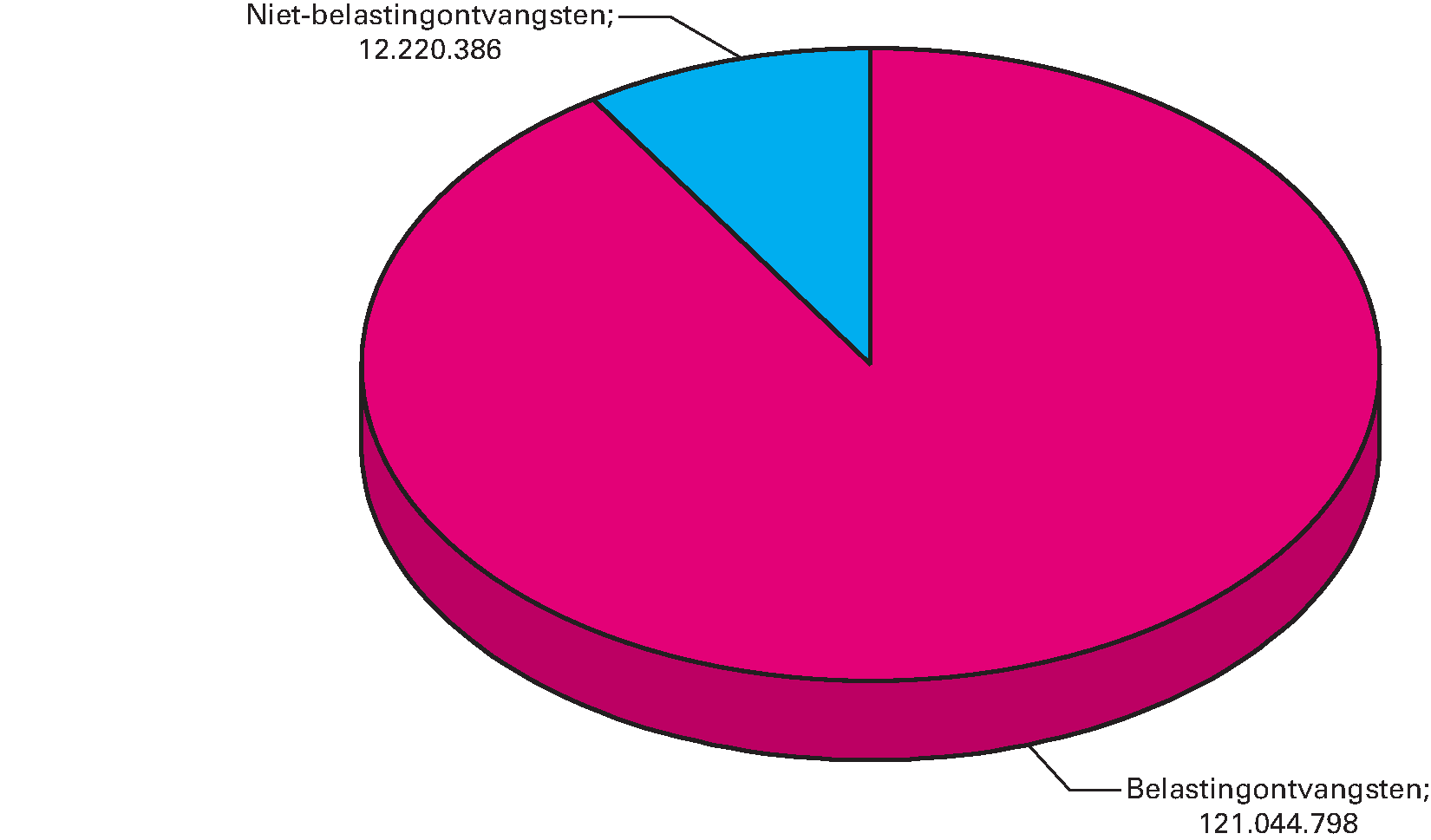

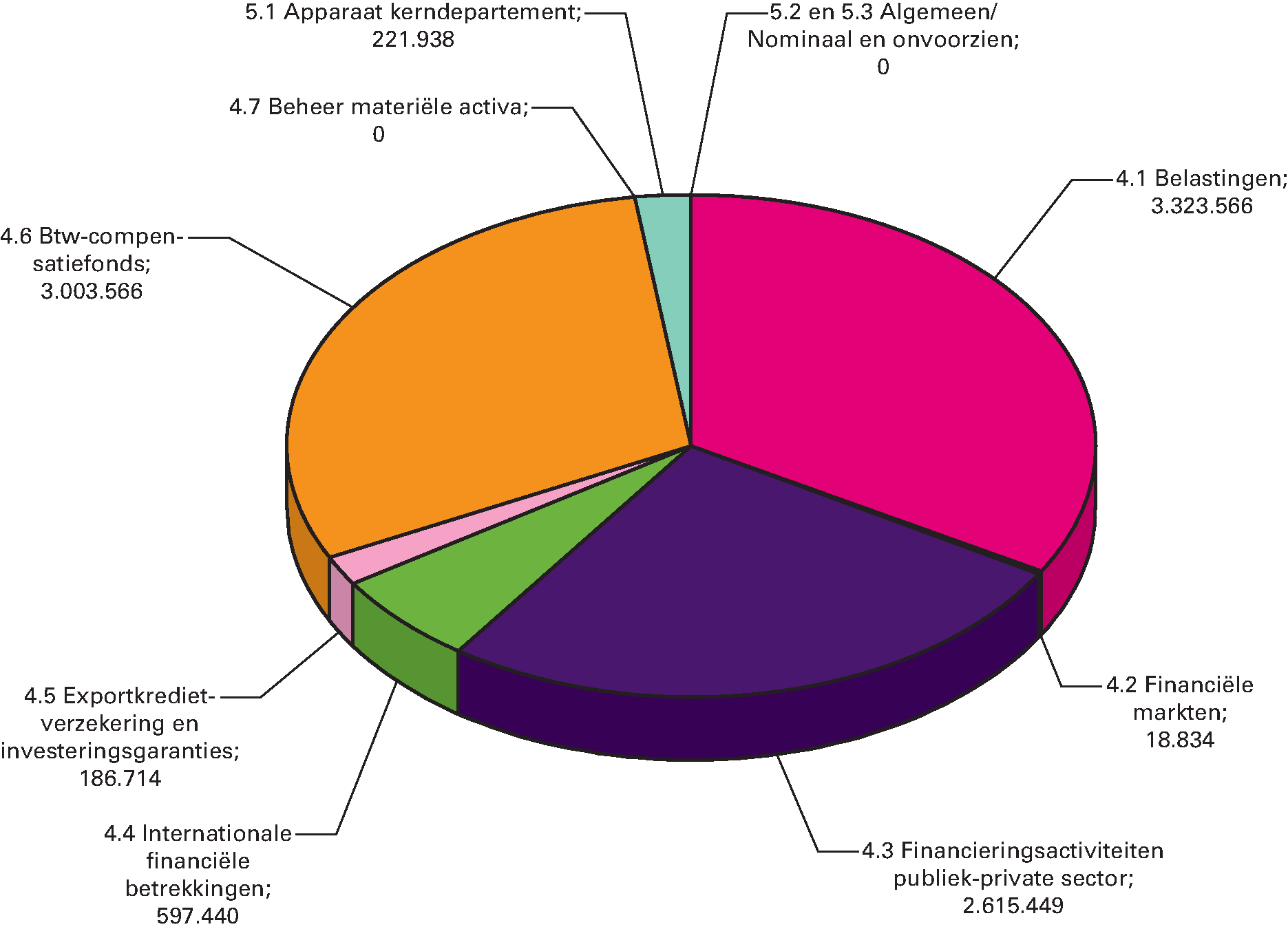

Aandeel in ontvangsten IX, paragrafen 4.1 t/m 4.7 en 5.1 t/m 5.2 (bedragen x € 1.000)

Aandeel in niet-belastingontvangsten IX, paragrafen 4.1 t/m 4.7 en 5.1 t/m 5.3 (bedragen x € 1.000)

Aandeel in uitgaven IX, paragrafen 4.1 t/m 4.7 en 5.1 t/m 5.3 (bedragen x € 1.000)

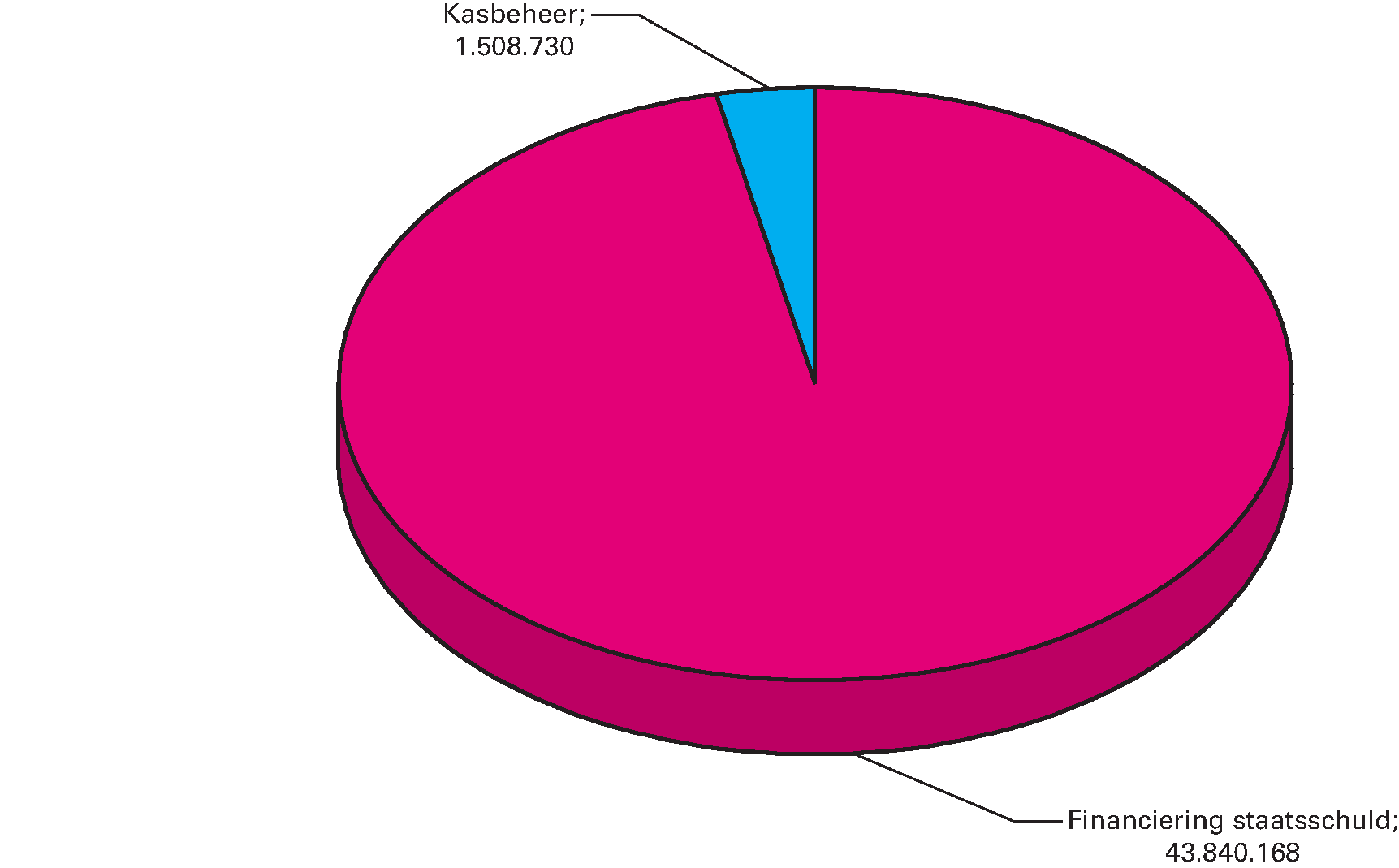

Aandeel in uitgaven Nationale Schuld, paragrafen 4.8 en 4.9 (bedragen x € 1.000)

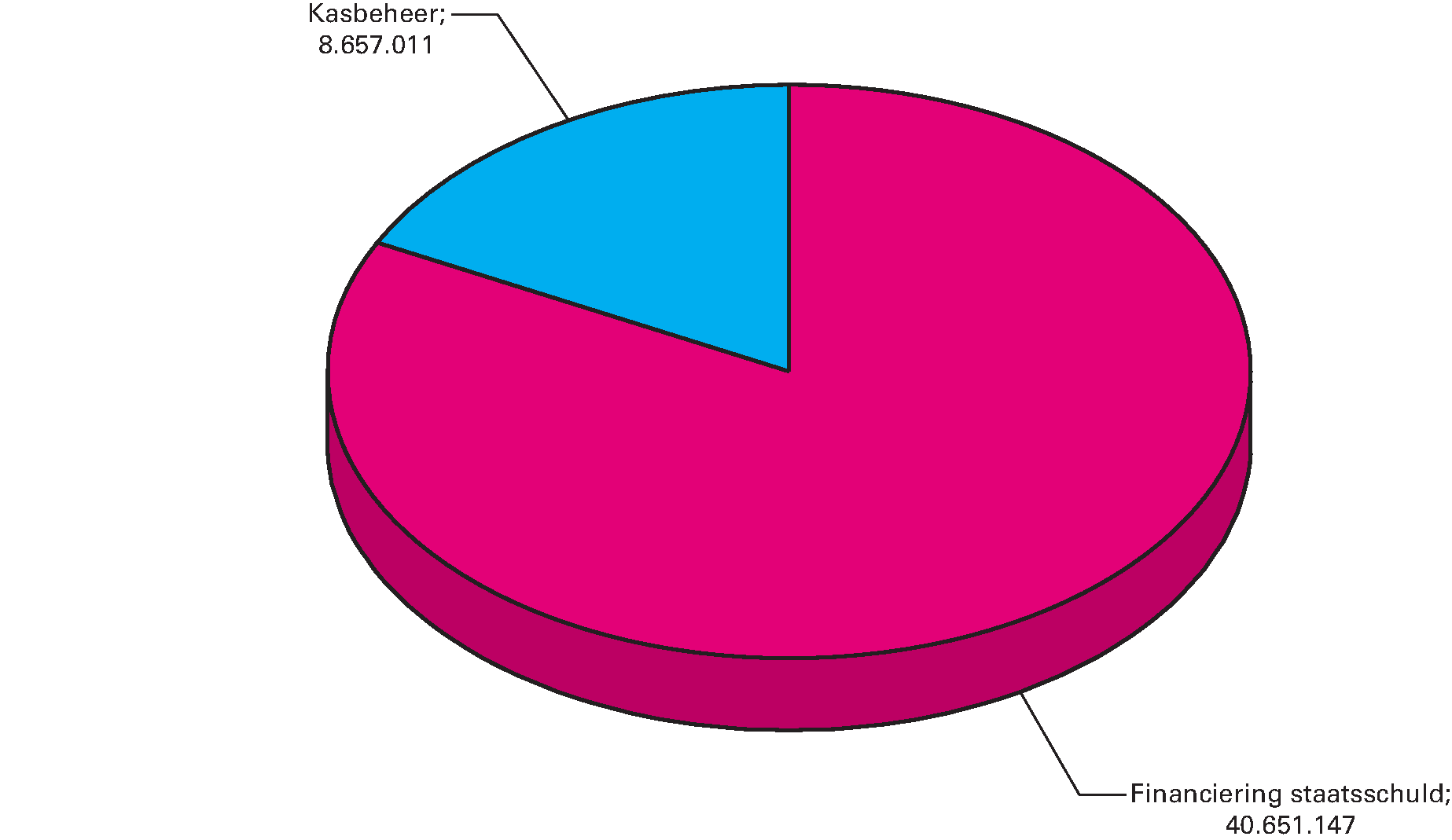

Aandeel in ontvangsten Nationale Schuld, paragrafen 4.8 en 4.9 (bedragen x € 1.000)

|

A. |

ALGEMEEN |

6 |

|

|

1. |

AANBIEDING EN DECHARGEVERLENING |

6 |

|

|

2. |

LEESWIJZER |

8 |

|

|

B. |

BELEIDSVERSLAG |

10 |

|

|

3. |

BELEIDSPRIORITEITEN |

10 |

|

|

3.1 Inleiding |

10 |

||

|

3.2 Samenvatting Nationale Schuld |

12 |

||

|

3.3 Verantwoording beleidsprioriteiten |

16 |

||

|

3.4 Realisatie beleidsdoorlichtingen |

26 |

||

|

3.5 Overzicht risicoregelingen |

39 |

||

|

4. |

BELEIDSARTIKELEN |

48 |

|

|

4.1 Belastingen |

48 |

||

|

4.2 Financiële markten |

69 |

||

|

4.3 Financieringsactiviteiten publiek-private sector |

74 |

||

|

4.4 Internationale financiële betrekkingen |

81 |

||

|

4.5 Exportkredietverzekeringen, -garanties en investeringsverzekeringen |

88 |

||

|

4.6 Btw-compensatiefonds |

95 |

||

|

4.7 Beheer materiële activa |

100 |

||

|

4.8 Financiering staatsschuld |

102 |

||

|

4.9 Kasbeheer |

118 |

||

|

5. |

NIET-BELEIDSARTIKELEN |

122 |

|

|

5.1 Apparaat kerndepartement |

122 |

||

|

5.2 Algemeen |

125 |

||

|

5.3 Nominaal en onvoorzien |

126 |

||

|

6. |

BEDRIJFSVOERINGSPARAGRAAF |

127 |

|

|

C. |

JAARREKENING |

135 |

|

|

7. |

VERANTWOORDINGSSTATEN IXA en IXB |

135 |

|

|

8. |

SALDIBALANS IXA EN IXB |

137 |

|

|

8.1 Saldibalans Nationale Schuld IXA |

137 |

||

|

8.2 Saldibalans Ministerie van Financiën IXB |

144 |

||

|

9. |

WNT-VERANTWOORDING 2016 – Ministerie van Financiën |

161 |

|

|

D. |

BIJLAGEN |

164 |

|

|

BIJLAGE 1: TOEZICHTSRELATIES ZBO’S/RWT’S |

164 |

||

|

BIJLAGE 2: OVERZICHT NIET-FINANCIELE INFORMATIE OVER INKOOP VAN ADVISEURS EN TIJDELIJK PERSONEEL (INHUUR EXTERNEN) |

172 |

||

|

BIJLAGE 3: AFGEROND EVALUATIE- EN OVERIG ONDERZOEK |

173 |

||

|

AFKORTINGENLIJST |

175 |

||

AAN de voorzitters van de Eerste en Tweede Kamer van de Staten-Generaal

Hierbij bied ik, mede namens de Staatssecretaris van Financiën, het departementale jaarverslag van het Ministerie van Financiën (IX) over het jaar 2016 aan.

Onder verwijzing naar de artikelen 63 en 64 van de Comptabiliteitswet 2001 verzoek ik de beide Kamers van de Staten-Generaal de Minister van Financiën decharge te verlenen over het in het jaar 2016 gevoerde financiële beheer.

Ten behoeve van de oordeelsvorming van de Staten-Generaal over dit verzoek tot dechargeverlening is door de Algemene Rekenkamer als externe controleur op grond van artikel 82 van de Comptabiliteitswet 2001 een rapport opgesteld. Dit rapport wordt separaat door de Algemene Rekenkamer aan de Staten-Generaal aangeboden. Het rapport bevat de bevindingen en het oordeel van de Rekenkamer met betrekking tot:

a. het gevoerde financieel beheer en materieel beheer;

b. de ten behoeve van dat beheer bijgehouden administraties;

c. de financiële informatie in het jaarverslag;

d. de betrokken saldibalansen;

e. de totstandkoming van de informatie over het gevoerde beleid en de bedrijfsvoering;

f. de in het jaarverslag opgenomen informatie over het gevoerde beleid en de bedrijfsvoering.

Bij het besluit tot dechargeverlening dienen verder de volgende, wettelijk voorgeschreven, stukken te worden betrokken:

a. het Financieel Jaarverslag van het Rijk over 2016;

b. het voorstel van de slotwet over 2016 dat met het onderhavige jaarverslag samenhangt;

c. het rapport van de Algemene Rekenkamer met betrekking tot het onderzoek van de centrale administratie van ’s Rijks schatkist en van het Financieel Jaarverslag van het Rijk;

d. de verklaring van goedkeuring van de Algemene Rekenkamer met betrekking tot de in het Financieel Jaarverslag van het Rijk over 2016 opgenomen rekening van uitgaven en ontvangsten van het Rijk over 2016 alsmede met betrekking tot de Saldibalans van het Rijk over 2016 (de verklaring van goedkeuring, bedoeld in artikel 83, derde lid, van de Comptabiliteitswet 2001).

Het besluit tot dechargeverlening kan niet worden genomen, voordat de betrokken slotwet is aangenomen en voordat de verklaring van goedkeuring van de Algemene Rekenkamer is ontvangen.

De Minister van Financiën, J.R.V.A. Dijsselbloem

Dechargeverlening door de Tweede Kamer

Onder verwijzing naar artikel 64 van de Comptabiliteitswet 2001 verklaart de voorzitter van de Tweede Kamer der Staten-Generaal dat de Tweede Kamer aan het hiervoor gedane verzoek tot dechargeverlening tegemoet is gekomen door een daartoe strekkend besluit, genomen in de vergadering van

De voorzitter van de Tweede Kamer,

Handtekening:

Datum:

Op grond van artikel 64, tweede lid van de Comptabiliteitswet 2001 wordt dit originele exemplaar van het onderhavige jaarverslag, na ondertekening van de hierboven opgenomen verklaring, ter behandeling doorgezonden aan de voorzitter van de Eerste Kamer.

Dechargeverlening door de Eerste Kamer

Onder verwijzing naar artikel 64 van de Comptabiliteitswet 2001 verklaart de voorzitter van de Eerste Kamer der Staten-Generaal dat de Eerste Kamer aan het hiervoor gedane verzoek tot dechargeverlening tegemoet is gekomen door een daartoe strekkend besluit, genomen in de vergadering van

De voorzitter van de Eerste Kamer,

Handtekening:

Datum:

Op grond van artikel 64, derde lid van de Comptabiliteitswet 2001 wordt dit originele exemplaar van het onderhavige jaarverslag, na ondertekening van de hierboven opgenomen verklaring, doorgezonden aan de minister van Financiën.

Algemeen

Het begrotingshoofdstuk IX (Financiën en Nationale Schuld) omvat het beleidsterrein van het Ministerie van Financiën. In het jaarverslag worden de gerealiseerde beleidsdoelen, instrumenten en ingezette middelen ten opzichte van de ontwerpbegroting 2016 verantwoord.

De focus ligt op beleidsmatige hoofdpunten. Waar relevant wordt verwezen naar Kamerstukken. Voor een toelichting op de belastingontvangsten wordt verwezen naar het Financieel Jaarverslag van het Rijk.

Vanwege tussentijdse afrondingen op gehele duizenden, miljoenen of miljarden euro’s kan de som der delen afwijken van het totaal in de tabellen.

Opbouw van het jaarverslag

Het jaarverslag begint met een algemeen deel: de aanbieding van het jaarverslag/dechargeverlening en de leeswijzer (paragrafen 1 en 2). Daarna komt in paragraaf 3 het beleidsverslag waarin de samenvatting Nationale Schuld en de beleidsprioriteiten uit de beleidsagenda van de ontwerpbegroting IX over 2016 staan. Verder zijn nog de overzichten «Realisatie beleidsdoorlichtingen» en «Overzicht risicoregelingen» opgenomen.

Het beleidsverslag bevat financiële en niet-financiële gegevens. Deze zijn aan verschillende kwaliteitsnormen onderhevig.

Paragraaf 4 bevat de beleidsartikelen:

4.1 Belastingen;

4.2 Financiële markten;

4.3 Financieringsactiviteiten publiek-private sector;

4.4 Internationale financiële betrekkingen;

4.5 Exportkredietverzekeringen, -garanties en investeringsverzekeringen;

4.6 Btw-compensatiefonds en

4.7 Beheer materiële activa.

De beleidsartikelen bestaan hoofdzakelijk uit:

• de beleidsdoelstelling: in de beleidsmatige (niet-financiële) toelichting wordt, waar relevant, nader ingegaan op de belangrijkste beleidsresultaten en op opmerkelijke verschillen ten opzichte van de ontwerpbegroting;

• de budgettaire gevolgen van beleid met een financiële toelichting, waarin opmerkelijke verschillen tussen de ontwerpbegroting en de realisatie in het verslagjaar worden toegelicht. Dit betreft de toelichting op de verantwoordingsstaat uit de jaarrekening. Hierbij worden de volgende grensbedragen aangehouden:

• uitgaven en niet-belastingontvangsten: > 5% van het bedrag van de ontwerpbegroting en > € 2,5 miljoen en

• belastingontvangsten: > 5% van bedrag ontwerpbegroting en > € 25 miljoen.

Als het beleidsmatig wenselijk is, wordt zo nodig ook beneden deze norm een toelichting gegeven. Verder worden de belangrijke posten in de saldibalans toegelicht.

De beleidsartikelen voor de Nationale Schuld zijn:

4.8 Financiering staatsschuld en

4.9 Kasbeheer.

Het verslag van de Nationale Schuld heeft twee specifieke eigenschappen. De eerste eigenschap is dat de rente-uitgaven en rente-ontvangsten op transactiebasis worden verantwoord. Met de registratie van rente op transactiebasis voor de Nationale Schuld wordt aangesloten bij de Europese voorschriften van het ESR (Europees Stelsel van Rekeningen) 2010. Het ESR 2010 is de Europese methode om onder meer het EMU(Europese en Monetaire Unie)-saldo en het geharmoniseerde BNI (Bruto Nationaal Inkomen) als grondslag voor de afdracht van de eigen middelen aan de Europese Unie (EU) te berekenen. De tweede eigenschap is dat voor beide artikelen wordt verondersteld dat de aangegane financiële verplichtingen gelijk zijn aan de uitgaven.

In paragraaf 5 komen de niet-beleidsartikelen aan bod. De niet-beleidsartikelen zijn:

5.1 Apparaat kerndepartement;

5.2 Algemeen en

5.3 Nominaal en Onvoorzien.

Paragraaf 6 is de bedrijfsvoeringparagraaf. In de bedrijfsvoeringparagraaf wordt verslag gedaan van opmerkelijke zaken in de bedrijfsvoering, mede gebaseerd op een risico-analyse. De bedrijfsvoeringparagraaf heeft het karakter van een uitzonderingsrapportage, maar alle onderdelen worden verplicht vermeld, ook wanneer zich geen noemenswaardige bevindingen hebben voorgedaan.

De paragrafen 7 t/m 9 vormen de jaarrekening. Het gaat om de verantwoordingsstaten IXA en IXB (paragraaf 7), de saldibalansen IXA en IXB (paragraaf 8) en de WNT-verantwoording 2016 (paragraaf 9).

Tot slot zijn drie bijlagen opgenomen. Bijlage 1 bevat een overzicht van Zelfstandige BestuursOrganen (ZBO’s) en Rechtspersonen met een Wettelijke Taak (RWT’s), waarvoor Financiën beleidsmatig verantwoordelijk is. In bijlage 2 staat informatie betreffende de externe inhuur. Bijlage 3 bevat een overzicht van afgeronde evaluatie- en overig onderzoeken.

Groeiparagraaf

Het overkoepelende focusonderwerp dat de Tweede Kamer voor de verslaglegging over 2016 heeft benoemd, is het thema «Focus op beleidstoetsing». Voor de begroting van Financiën en Nationale Schuld heeft de vaste commissie voor Financiën drie beleidsdoorlichtingen geselecteerd om de kwaliteit te toetsen. De drie beleidsdoorlichtingen zijn: Export- en kredietverzekering 2014, Risicomanagement staatsschuld 2015 en Belastingen en toeslagen (2016).

Deze beoordeling staat opgenomen in paragraaf 3.4 van dit jaarverslag.

In 2016 waren in de werkzaamheden van het Ministerie van Financiën twee zaken dominant. Natuurlijk, zoals altijd, de financieel-economische ontwikkelingen en de problemen die bloot kwamen te liggen bij de Belastingdienst.

Het afgelopen jaar is de Belastingdienst herhaaldelijk negatief in het nieuws geweest. De gang van zaken rond de afgesloten vertrekregeling en de daarop volgende onderzoeken naar het functioneren van de Belastingdienst hebben het nodige bloot gelegd. De vertrekregeling kan de toets der kritiek niet doorstaan. De totale kosten van de regeling zijn geraamd op € 714 miljoen1 waarmee het budget met € 66 miljoen is overschreden. Een belangrijk deel van deze kosten betreft een fiscale eindhefffing die de Belastingdienst aan het Rijk moet afdragen. De afgesproken besluitvormingsprocedures zijn niet gevolgd en ingebouwde checks en balances hebben onvoldoende gewerkt. Naar aanleiding hiervan is besloten de financiële besluitvorming van de Belastingdienst onder curatele te stellen, de aansturing van de Belastingdienst terug te brengen naar een DG-model, een projectplaatsvervangend SG aan te stellen om de ophanging van de Belastingdienst onder het kerndepartement versneld aan te passen en een Commissie onderzoek Belastingdienst2 in te stellen om onderzoek naar de besluitvormingsprocessen binnen de Belastingdienst te verrichten. Als gevolg van de vertrekregeling vertrekken er deels andere medewerkers dan wier werk verdwijnt en medewerkers stromen ook sneller uit dan met het werkbedrijf Switch gepland was. In de continuïteitsrapportage3 zijn beheersmaatregelen opgenomen waarmee de continuïteit op dit moment kan worden geborgd. Voor de Investeringagenda wordt een haalbare aanpak met bijbehorend realistisch tijdpad ontwikkeld om deze stapsgewijs te implementeren en daarbij de continuïteit van de lopende processen leidend te laten zijn. Binnen de begroting van Financiën zijn extra middelen vrijgemaakt voor de werving van 140 fte. Binnen de begroting van de Belastingdienst worden de beschikbare middelen zodanig ingezet dat deze maximaal gericht zijn op het borgen van de continuïteit en is in het begrote budget ruimte voor een vervangingswerving van nog eens 350 fte in 2017. Het betreft in alle gevallen bedrijfskritische functies.

In januari jl. is de Commissie onderzoek Belastingdienst met zijn advies gekomen. De belangrijkste conclusie van de commissie is dat een verbetering van de sturing en beheersing van de processen binnen de Belastingdienst en in relatie met het departement dringend noodzakelijk is. Zoals richting de Tweede Kamer is aangegeven worden alle aanbevelingen overgenomen. Er lopen op dit moment verschillende verbetertrajecten. De bedrijfsvoeringsparagraaf gaat hier nader op in (paragraaf 6).

De Nederlandse economie herstelde in 2016 verder. De omvang van de economie groeide met 2,2 procent, het hoogste tempo sinds het uitbreken van de financiële crisis in 2008. Het inkomen per inwoner bereikte weer het niveau van voor de crisis. De economische groei was voor een belangrijk deel binnenlands gedragen, geholpen door de toename van private consumptie en investeringen. Het consumentenvertrouwen bereikte in 2016 het hoogste punt in 9 jaar. Ook op de arbeidsmarkt ging het beter: de werkloosheid daalde van 6,9 procent in 2015 tot 6,0 procent in 2016 en het aantal werkenden nam toe met ongeveer 110.000 mensen.

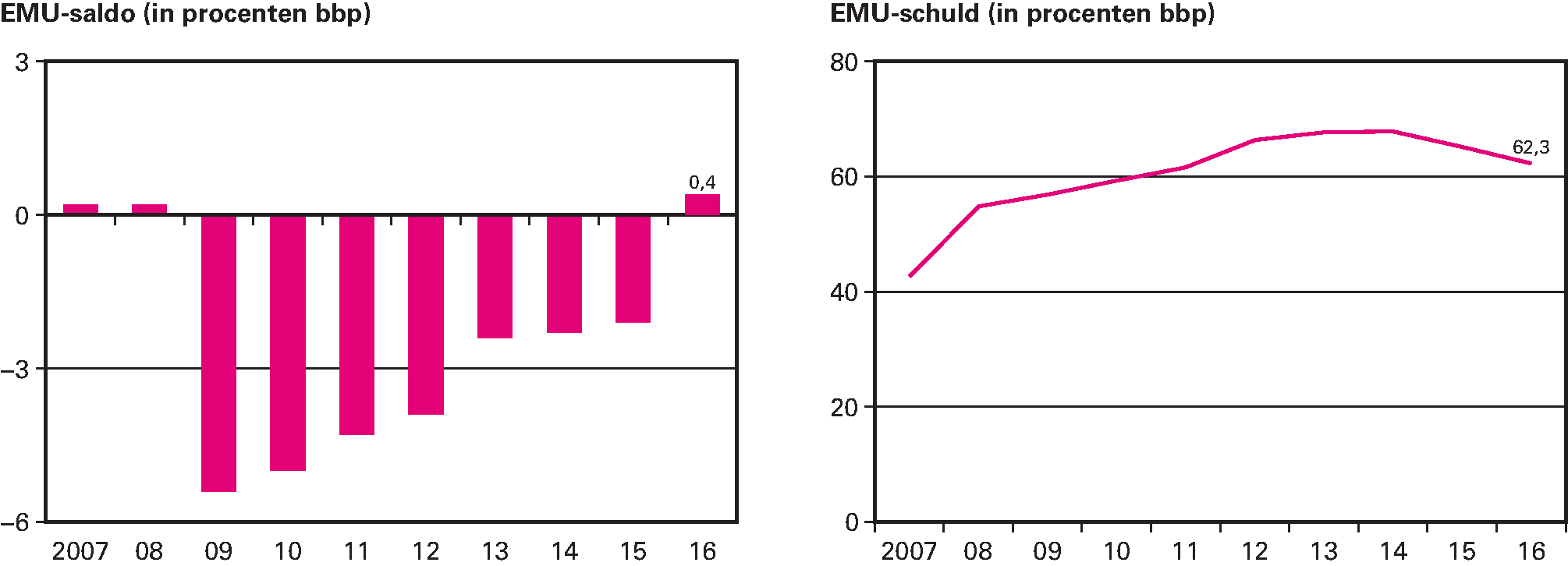

Het economisch herstel vertaalt zich ook in een verbetering van de overheidsfinanciën. Voor het eerst sinds 2008 noteert het kabinet een overschot op de begroting. Dit overschot was in 2016 0,4 procent van het bbp (bruto binnenlands product). Dat is opmerkelijk omdat er in de Miljoenennota nog werd uitgegaan van een EMU-tekort van 1,5 procent van het bbp. De overheidsfinanciën zijn dus in korte tijd sterk verbeterd. Deze verbetering wordt enerzijds verklaard doordat de aantrekkende economie heeft geleid tot fors hogere belasting- en premieopbrengsten. Tegelijkertijd zijn de overheidsuitgaven minder gegroeid dan geraamd. Ook de overheidsschuld daalt snel. De EMU-schuld bedroeg eind 2016 62,3 procent. Dat is een daling van maar liefst 2,9 procentpunt ten opzichte van een jaar eerder. De overheidsschuld daalt niet alleen doordat het begrotingstekort is weggewerkt, maar ook door eenmalige opbrengsten uit bijvoorbeeld het (deels) verkopen van staatsdeelnemingen als ABN AMRO en Propertize. Met deze positieve cijfers is het kabinet Rutte-Asscher geslaagd in de opdracht de overheidsfinanciën weer op orde te brengen. Dat was een van de pijlers van het regeerakkoord uit 2012.

Verder staat in dit beleidsverslag een samenvattende paragraaf inzake de Nationale Schuld (paragraaf 3.2), de verantwoording over de beleidsprioriteiten van de ontwerpbegroting (paragraaf 3.3) en de realisatie van de beleidsdoorlichtingen inclusief het focusonderwerp dat door de Tweede Kamer is benoemd (paragraaf 3.4). In paragraaf 3.5 worden de risicoregelingen toegelicht.

Het overzicht van de maatregelen die door het Ministerie van Financiën zijn genomen bij het bestrijden van de kredietcrisis en de Europese schuldencrisis staat opgenomen in het Financieel Jaarverslag van het Rijk.

De Nationale Schuld was aan het eind van 2016 € 363 miljard. Dit is € 31 miljard lager dan opgenomen in de begroting. De belangrijkste oorzaken zijn de sterk verbeterde kassaldi in 2015 en 2016, vooral als gevolg van meevallers bij de belastinginkomsten en de verkoop van aandelen ABN AMRO.

|

Realisatie |

Vastgestelde begroting |

Verschil |

|

|---|---|---|---|

|

EMU-schuld |

434 |

466 |

– 32 |

|

Staatsschuld |

363 |

394 |

– 31 |

|

Schuldverhouding met ABN AMRO |

– 0,8 |

– 0,8 |

0 |

|

Interne schuldverhouding |

– 12,4 |

– 20,4 |

8,0 |

|

Rentelasten relevant voor het EMU-saldo |

|||

|

Rentelasten vaste en vlottende schuld (art. 11) |

7,4 |

7,9 |

– 0,5 |

|

Rentelasten interne schuldverhouding (art. 12) |

– 0,1 |

– 0,1 |

0,0 |

|

Totaal rentelasten art. 11 en 12 |

7,2 |

7,8 |

– 0,6 |

|

Niet relevant voor het EMU-saldo |

|||

|

Rentelasten derivaten |

– 1,1 |

– 1,6 |

0,5 |

|

Voortijdige beëindiging derivaten |

– 5,4 |

0 |

– 5,4 |

|

Voortijdige beëindiging schuld |

0,3 |

0 |

0,3 |

De voor het EMU-saldo relevante rentelasten voor de financiering van de staatsschuld zijn uitgekomen op € 7,2 miljard. De rentelasten zijn de gesaldeerde rentelasten en rentebaten op de vaste en de vlottende schuld (artikel 11) en de rentelasten op de interne schuldverhouding (artikel 12). Dit is € 0,6 miljard lager dan in de begroting 2016 werd geraamd. De belangrijkste oorzaak hiervoor is dat de Staat op de uitgegeven leningen lagere rentetarieven heeft betaald dan de tarieven waarmee in de begroting rekening werd gehouden en dat minder schuld is uitgegeven vanwege een lagere financieringsbehoefte.

De Nederlandse Staat heeft eind 2016 nog een vordering op ABN AMRO van € 0,8 miljard. De rente die op deze vordering van ABN AMRO is ontvangen is meegeteld in de rentelasten van artikel 11. Zonder deze ontvangsten zouden de rentekosten uit zijn gekomen op € 7,3 miljard.

In 2015 was reeds begonnen met het voortijdig beëindigen van langlopende receiverswaps. In 2016 is hiermee verder gegaan. Deze voortijdige beëindigingen hebben plaats gevonden om de gemiddelde looptijd van de schuldportefeuille te verhogen, hetgeen in lijn is met de uitgangspunten van het nieuwe renterisicokader 2016–20194. Dit heeft geleid tot eenmalige, staatsschuldverlagende ontvangsten van in totaal € 5,4 miljard. Op receiverswaps die de Staat in het verleden heeft afgesloten ontvangt de Staat een vaste rente en betaalt hij een variabele rente. Doordat rentes sterk gedaald zijn, hebben receiverswaps een relatief hoge marktwaarde. Door de langlopende receiverswaps voortijdig te beëindigen, ontvangt de Staat de marktwaarde die de swap op dat moment heeft. Deze marktwaarde is de contant gemaakte waarde van alle toekomstige renteontvangsten en -betalingen die nu in één keer worden ontvangen. Dit houdt in dat er lagere toekomstige rentebaten zijn. In bovenstaande is te zien dat de rentebaten op derivaten met € 0,5 miljard zijn gedaald. Het voortijdig beëindigen van derivaten is de belangrijkste reden hiervoor.

De € 0,3 miljard uitgaven bij een voortijdige beëindiging van de schuld zijn het gevolg van het vervroegd aflossen van leningen. Er is voor een bedrag van € 11,4 miljard aan leningen vervroegd afgelost. Dit betreft voor € 7,9 miljard leningen die anders in 2017 of 2018 afgelost zouden moeten worden. De resterende € 3,5 miljard betreft vroegtijdig in 2016 afgeloste leningen. Het vervroegd inkopen is een manier om de aflossingen beter over de tijd te spreiden, wat gunstig is voor het financieringsbeleid en het cash management.

Er bestaat een schuldverhouding tussen de Staat en de publieke instellingen die deelnemen aan het schatkistbankieren. Het schatkistbankieren kent een aantal groepen deelnemers. Voor de groepen gelden verschillende voorwaarden en rentetarieven. In 2016 is gestart met een initiatief om de rentes te harmoniseren tussen verschillende deelnemers5. Ook verschilt het per groep of de deelnemers verplicht schatkistbankieren of dat zij daar vrijwillig voor kunnen kiezen. De volgende groepen doen mee aan schatkistbankieren: ministeries, de sociale fondsen, agentschappen, rechtspersonen met een wettelijke taak (RWT’s), decentrale overheden en een aantal derden.

Deelnemers hebben vorderingen (bij rekening-couranttegoeden en deposito’s) en schulden bij de Staat (bij leningen en roodstand op de rekening-courant). Het saldo van de vorderingen en schulden wordt de interne schuldverhouding genoemd. De interne schuldverhouding is ultimo 2016 € 12,4 miljard negatief. Dit houdt in dat de deelnemers aan het schatkistbankieren per saldo een schuld hebben bij de Staat.

Deze netto schuld wordt veroorzaakt doordat er leningen zijn verstrekt aan de deelnemers van schatkistbankieren (€ 11,4 miljard) en doordat het saldo van alle rekeningen-courant van de deelnemers samen ook negatief is (€ 2,4 miljard negatief). Tegenover deze leningen en (per saldo) roodstand staat een vordering van de deelnemers op de Staat vanwege de bij de schatkist gestalde deposito’s (€ 1,4 miljard positief).

De interne schuldverhouding is lager uitgevallen dan in de begroting werd geraamd. Dit komt voornamelijk doordat de roodstand van de sociale fondsen sneller afneemt dan geraamd. Eind 2016 stonden de sociale fondsen gezamenlijk € 17,6 miljard rood op hun rekeningen-courant bij de schatkist. Eind 2015 was dit nog € 23,4 miljard.

Desondanks is de interne schuldverhouding nog negatief en zijn de daarbij horende rentekosten (artikel 12) € 0,1 miljard negatief. Er is per saldo sprake van rentebaten. De deelnemers aan het schatkistbankieren betalen netto meer rente aan de Staat (op leningen en rekening-courantkredieten) dan dat zij van de Staat ontvangen (op rekening-couranttegoeden en deposito’s).

Opbouw en dekking financieringsbehoefte

De financieringsbehoefte bedroeg in 2016 € 65,1 miljard en bestond voornamelijk uit leningen die moesten worden afgelost. Deze aflossingen waren de obligaties die gedurende het jaar afliepen en uit de omvang van de geldmarkt eind 2015. Leningen op de geldmarkt lopen per definitie korter dan een jaar en worden dus allemaal afgelost in het volgende jaar. Het kassaldo van het Rijk was positief en droeg voor € 5,8 miljard bij aan de verlaging van de financieringsbehoefte.

De financieringsbehoefte is gedekt met de uitgifte van nieuwe langlopende leningen op de kapitaalmarkt en nieuwe kortlopende leningen op de geldmarkt. In 2016 is ondanks de lagere rentestanden het onderpand in contanten afgenomen dankzij de afname van de omvang van de swapportefeuille. Per saldo is de hoeveelheid onderpand het afgelopen jaar met € 3,6 miljard afgenomen.

De volgende tabel laat zien dat een deel van de financieringsbehoefte gedekt kon worden doordat het onderpand in contanten eind 2016 € 15,8 miljard bedroeg. Het betreft kasgeld dat banken bij de Staat plaatsen wanneer swapcontracten een positieve marktwaarde hebben voor de Staat. Hiermee wordt het kredietrisico, het risico dat de tegenpartij niet meer aan zijn verplichtingen kan voldoen, ondervangen. Onderpand in contanten is daarmee een vorm van financiering voor de Staat. De omvang van het onderpand is afhankelijk van de marktwaarde van de swapcontracten.

De resterende afname van € 1,0 miljard komt voort uit de zogeheten mutatie van overige banksaldi. Het betreft het saldo dat op 31 december nog uitstaat op bankrekeningen van het Rijk.

|

Realisatie |

|

|---|---|

|

Financieringsbehoefte |

|

|

Aflossingen kapitaalmarkt |

36,3 |

|

Geldmarkt ultimo 2015 |

15,2 |

|

Onderpand in contanten ultimo 2015 |

19,4 |

|

Kasoverschot Rijk 2016 |

– 5,8 |

|

Totaal |

65,1 |

|

Dekking door |

|

|

Kapitaalmarktuitgifte2 |

31,0 |

|

Geldmarkt ultimo 2016 |

19,3 |

|

Mutatie overige banksaldi |

– 1,0 |

|

Onderpand in contanten ultimo 2016 |

15,8 |

|

Totaal |

65,1 |

In tegenstelling tot de overige tabellen van de artikelen Nationale Schuld worden in deze tabel cijfers op kasbasis weergegeven in plaats van op transactiebasis.

|

1. |

Houdbare overheidsfinanciën |

|||

|

Hoofddoelstelling |

Het terugdringen van het overheidstekort en de overheidsschuld. |

|||

|

Prestaties in 2016 |

Zowel het tekort als de schuld zijn in 2016 verbeterd. |

|||

|

2. |

Investeringsagenda |

|||

|

Hoofddoelstelling |

– |

betere interactie met de belastingbetaler en |

||

|

– |

informatiegestuurd toezicht en inning. |

|||

|

Prestaties in 2016 |

De doelstelling is op onderdelen gerealiseerd: |

|||

|

– |

interactie: |

|||

|

° |

portaal MijnBelastingdienst is beschikbaar gekomen en |

|||

|

° |

pilots zijn nog in ontwikkeling voor een directe betaalmogelijkheid via internet, eenvoudige betalingsregelingen en het aanbieden van schuldenoverzichten. |

|||

|

– |

informatiegestuurd toezicht en inning: |

|||

|

° |

implementatie risicomodel IH niet-winst; |

|||

|

° |

uitvoering pilot early warning system; |

|||

|

° |

uitvoering pilot risicomodel omzetbelasting en |

|||

|

° |

implementatie dynamisch monitoren op verhaalsmogelijkheden bij belastingschuldigen. |

|||

|

3. |

Fiscale voornemens |

|||

|

Hoofddoelstelling |

Het inzetten op een evenwichtige verbetering van de koopkracht, het tegengaan van belastingontwijking en het verminderen van de complexiteit en het verbeteren van de uitvoerbaarheid van wet- en regelgeving. |

|||

|

Prestaties in 2016 |

In 2016 is een omvangrijk pakket opgenomen in het Belastingplan 2017 waarmee met name wordt beoogd de uitvoerbaarheid van de wet- en regelgeving te verbeteren en de complexiteit ervan te verminderen. Verder is gedurende het Nederlandse voorzitterschap een Europese richtlijn tegen belastingontwijking, de Anti Tax Avoidance Directive (ATAD) aangenomen. |

|||

|

4. |

Vorming kapitaalmarktunie |

|||

|

Hoofddoelstelling |

Verdere versterking, verdieping en verbreding van de financieringsmogelijkheden voor de reële economie door verdere integratie van kapitaalmarkten in de verschillende lidstaten van de EU. |

|||

|

Prestaties in 2016 |

• |

in de eerste helft van 2016 is een raadsakkoord bereikt over de herziening van de prospectusrichtlijn. Ook het Europees Parlement (EP) heeft in 2016 haar positie op dit dossier bepaald, waarna de trilogen eind 2016 zijn afgerond; |

||

|

• |

het EP heeft eind 2016 over de voorstellen voor securitisaties haar positie bepaald. De trilogen zijn begin dit jaar van start gegaan, nadat de Raad eind 2015 al een akkoord bereikt had; |

|||

|

• |

de Raad heeft eind 2016 een akkoord bereikt over voorstellen voor de herziening van de EuVECA (European VEnture CApital fund regulation)- en EuSEF (European Social Entrepeneurship) -verordeningen. Wanneer het EP over deze herzieningen zijn positie heeft bepaald kunnen de trilogen van start gaan en |

|||

|

• |

de Europese Commissie heeft eind 2016 een voorstel gepubliceerd tot invoering van een Europees kader voor herstel en afwikkeling van centrale tegenpartijen (Central CounterParties, CCPs). De Raad en het EP zullen hierover nog een positie moeten bepalen. |

|||

|

5. |

Financieel beheer en verkoop van de financiële deelnemingen |

|||

|

Hoofddoelstelling |

Substantiële reductie van de belangen in de financiële sector waarbij gestreefd wordt naar het volledig terugverdienen van de publieke middelen. |

|||

|

Prestaties in 2016 |

• |

vervolgplaatsing ABN AMRO heeft plaatsgevonden; |

||

|

• |

a.s.r. is beursgenoteerd; |

|||

|

• |

Propertize is verkocht aan Lone Star Funds/J.P. Morgan securities en |

|||

|

• |

de toekomstplannen voor SNS Bank zijn bekend gemaakt. |

|||

|

6. |

Effectieve Europese economische beleidscoördinatie |

|||

|

Hoofddoelstelling |

Actieve inzet voor versterking van de Europese economische beleidscoördinatie |

|||

|

Prestaties in 2016 |

Mede dankzij de rol van Nederland als voorzitter van de Raad is er op belangrijke financiële dossiers vooruitgang geboekt. |

|||

|

7. |

Implementatie nieuw beleid risicomangement staatsschuld |

|||

|

Hoofddoelstelling |

Inwerkingstellen van het nieuwe risicokader voor de uitvoering van de schuldfinanciering. |

|||

|

Prestaties in 2016 |

Het nieuwe risicobeleid is in 2016 succesvol geïmplementeerd. |

|||

1. Houdbare overheidsfinanciën

Over heel 2016 bedroeg de economische groei 2,2%, terwijl de economie in 2015 met 2,0% groeide. Het EMU-saldo is in 2016 uitgekomen op een overschot van 0,4% van het bbp. Daarmee is 2016 het eerste jaar sinds 2008 dat het EMU-saldo een overschot laat zien. In de Miljoenennota 2016 werd nog rekening gehouden met een EMU-tekort van 1,5% bbp. Het EMU-saldo is dus in een relatief korte tijd fors verbeterd. Over heel 2015 was er immers nog sprake van een tekort van 2,1% bbp. De verbetering van de overheidsfinanciën is niet alleen zichtbaar in het EMU-saldo, maar ook in de EMU-schuld. De schuld bedroeg eind 2016 62,3% van het bbp. Dit is een flinke daling ten opzichte van eind 2015, toen de schuld nog 65,2% van het bbp was. Ook in nominale termen wordt de daling van de EMU-schuld die in 2015 begon voortgezet; de schuld was eind 2016 € 434 miljard.

Het Regeerakkoord van het kabinet kent drie pijlers, waaronder het op orde brengen van de overheidsfinanciën. De overheidsfinanciën hebben zich ook in 2016 gunstiger ontwikkeld dan bij de start van het kabinet werd verwacht. De overheidsschuld is hard op weg naar de Europese begrotingsgrens van 60% van het bbp. Het overheidstekort is sterk verbeterd en in 2016 omgeslagen in een overschot. Ook het structurele EMU-saldo is sterk verbeterd, waardoor de overheidsfinanciën ook op de lange termijn weer houdbaar zijn.

In 2016 is in het kader van de Studiegroep Begrotingsruimte ook een beleidsdoorlichting uitgevoerd naar het begrotingsbeleid. Deze beleidsdoorlichting is gepubliceerd als bijlage bij het vijftiende rapport van de Studiegroep Begrotingsruimte6.

Beleidsmatige conclusie

Het jaar 2016 is het laatste jaar waarvoor het kabinet Rutte-Asscher het jaarverslag afrondt. Net als in eerdere jaren is ook in 2016 het uitgavenkader gehandhaafd. Zowel het begrotingstekort als de schuld hebben in 2016 een verbetering laten zien.

2. Investeringsagenda

De Investeringsagenda (IA) waarmee de Belastingdienst in mei 2015 is gestart moet leiden tot een dienst die op termijn beter kan presteren, goedkoper wordt en meer in control is. In de Investeringsagenda worden de volgende verandergebieden onderscheiden:

1. interactie met burgers en bedrijven;

2. informatiegestuurd toezicht en inning;

3. ontwikkeling Data & Analytics;

4. sturing, verantwoording en effectmeting en

5. ondersteuning door informatievoorziening.

De verandergebieden 1 en 2 voert de Belastingdienst uit binnen de kaders van zijn handhavingstrategie. De verandergebieden 3 tot en met 5 zijn randvoorwaardelijk en ondersteunend aan de twee eerste verandergebieden.

De noodzaak om te komen tot een verbetering in de productiviteit was en is evident. In de loop van 2015 en 2016 is een aantal projecten gestart.

De Investeringsagenda loopt nog enige jaren. Het is belangrijk dat de aandacht nu uitgaat naar de implementatie. De Belastingdienst herijkt voor de zomer van 2017 het tijdpad, gekoppeld aan de middelen en doelen, om de Investeringsagenda stapsgewijs te implementeren. Daarbij zal de continuïteit van de processen leidend zijn. De continuïteit kon in 2016 worden geborgd, maar aan de implementatie van de Investeringsagenda is onvoldoende toegekomen.

Aan de Tweede Kamer is bij brief van 27 januari 2017 (Kamerstuk II 2016–2017, 31 066, nr. 331) bericht dat doorgaan op de huidige weg er toe zou leiden dat de structureel beoogde effecten van de Investeringsagenda niet in het voorziene tempo gehaald worden. Daarom is een herijking van de Investeringsagenda aangekondigd voor de zomer van 2017. De herijking moet zorgen voor versnelling van de implementatie. De IA-projecten die nu in ontwikkeling zijn, worden verder uitgerold en afgerond. De Belastingdienst zorgt met deze herijking voor een haalbare aanpak met bijbehorend realistisch tijdpad. Voor de herijking zijn de doelen van de Belastingdienst het uitgangspunt en staat de continuïteit van de organisatie voorop. Het is van groot belang om de verandering in de organisatie te borgen.

De herijking wordt in actieve samenspraak met de werkvloer tot stand gebracht. Juist de medewerkers die dagelijks met de processen bezig zijn hebben zicht op de ruimte voor verbetering. Dit moet leiden tot procesoptimalisatie. De verandering slaagt niet zonder een gelijktijdige aanpassing van de topstructuur die voorziet in herstel van de verbinding met de werkvloer en in een gezonde balans voor fiscale, bedrijfseconomische en technologische afwegingen. Daarnaast is samenhangende informatie nodig over budget, prestaties en de inzet van personeel en ondersteunende middelen. Deze nu vaak ontbrekende managementinformatie moet beschikbaar komen in het kader van een sterke verbetering van de huidige planning- en controlcyclus.

Vrijgegeven budget

In totaal heeft de Belastingdienst in 2016 voor € 246,7 miljoen aan middelen voor de Investeringsagenda ontvangen, waarvan € 185 miljoen voor Switch (apparaat, premies, RVU) en € 61,7 miljoen voor projecten. Van de in 2016 op de «Aanvullende post» beschikbare middelen voor de Investeringsagenda is € 63 miljoen niet uitgeput.

Prestaties

Er waren in 2016 41 Investeringsagendaprojecten in uitvoering voor de realisatie van de doelen beter, goedkoper en meer in control. In het afgelopen jaar zijn het programmamanagement en de projectbeheersing van de Investeringsagenda intern ingericht. De doelstellingen zijn vastgesteld en de rapportagecyclus van de projecten en het portfolio is opgezet. Hierdoor is inzicht en overzicht ontstaan in de voortgang. Geconstateerd is dat het huidige portfolio van 41 projecten nog onvoldoende is om de doelen in het geplande tempo te realiseren. Er wordt gewerkt aan een gevalideerde methodiek voor het schatten en monitoren van de baten.

Voordat de generieke vertrekregeling met de bonden overeengekomen werd was sprake van een verwachte uitstroom Investeringsagenda van in totaal 4.800 fte. De uiteindelijke uitstroom – gebaseerd op de generieke overeengekomen vertrekregeling – bedraagt circa 5.100 fte, de FIOD en de douane inbegrepen. De medewerkers stromen echter sneller uit dan met het werkbedrijf Switch gepland was. Daarnaast verdwijnen als gevolg van de vertrekregeling er deels andere medewerkers dan wier werk verdwijnt. Er is dus sprake van een mismatch in zowel tijd als functie.

Realisatie beleidsprioriteiten begroting

Toegespitst op de in de begroting 2016 benoemde beleidsprioriteiten voor de Investeringsagenda kunnen de prestaties als volgt worden toegelicht.

Interactie

Het portaal Mijn BD is voor iedereen beschikbaar gekomen. In de komende jaren worden steeds functionaliteiten toegevoegd. Een pilot voor een directe betaalmogelijkheid via internet is in ontwikkeling. Dit als onderdeel van de Investeringsagenda. Ook voor eenvoudige betalingsregelingen en het aanbieden van schuldenoverzichten zijn pilots in ontwikkeling.

Informatiegestuurd toezicht en inning

Er zijn vanuit de Investeringsagenda eerste stappen gezet in het informatiegestuurd toezicht en inning met een risicomodel IH niet-winst, een pilot early warning system, een pilot risicomodel omzetbelasting en met dynamisch monitoren op verhaalsmogelijkheden bij belastingschuldigen. Het risicomodel IH (Inkomensheffing) niet-winst laat met behulp van data analytics beter dan de methoden in het verleden zien, waar de risico’s in belastingaangiften van particulieren zitten, waarmee de kans op een positieve correctie wordt vergroot.

In de pilot Early warning system werd gesignaleerd of een bedrijf mogelijk in betalingsproblemen gaat komen. De Belastingdienst kan daarop anticiperen. Verdere implementatie wordt onderzocht. Voor het Midden- en KleinBedrijf (MKB) is in 2016 een pilot uitgevoerd met het risicomodel van de omzetbelasting. Hiermee kan op basis van een betere risicoscore worden vastgesteld welke (negatieve) aangiften omzetbelasting worden onderzocht. Met dynamisch monitoren wordt continu in de gaten gehouden of er verhaalsmogelijkheden zijn bij belastingplichtigen die niet aan hun betalingsverplichtingen voldoen. Dit instrument is in 2016 geïmplementeerd bij het segment MKB (klein).

Beleidsmatige conclusie

In 2016 is veel aandacht besteed aan het intern inrichten van het programmamanagement en de projectbeheersing. Een van de resultaten daarvan is centraal zicht op de projecten in het portfolio. Belangrijke stap was vervolgens de aan de Tweede Kamer toegezegde opzet voor de voortgangsrapportage. De hoofddoelstellingen Beter, Goedkoper en Meer in control en het overzicht van mensen en middelen vormen hierin de rode draad. In augustus 2016 zijn de doelen van de Investeringsagenda vastgesteld door de Raad van Bestuur van de Belastingdienst. Eind 2016 werd duidelijk dat de voortgang onvoldoende is om de doelen op tijd te realiseren. Deze risico’s zijn mede ontstaan door de grote animo voor de vertrekregeling. Aan de Tweede Kamer is vervolgens begin 2017 toegezegd de Investeringsagenda te herijken. De herijking moet zorgen voor een overkoepelende aanpak, met bijzondere aandacht voor de versnelling van de implementatie van IA-initiatieven binnen de organisatie. Gepland is de herijking vóór het zomerreces (7 juli 2017) aan de Tweede Kamer aan te bieden.

3. Fiscale voornemens

Ten aanzien van de fiscaliteit had het kabinet voor 2016 drie doelstellingen. Allereerst wilde het kabinet zich blijven inzetten voor een evenwichtige verbetering van de koopkracht. Verder was het tegengaan van belastingontwijking voor het kabinet een belangrijk thema. Tot slot wilde het kabinet de belastingwetgeving begrijpelijker en beter uitvoerbaar maken. Met de vereenvoudiging werd met name ingezet op een vermindering van administratieve lasten voor burgers en bedrijven en een vermindering van de uitvoeringskosten van de Belastingdienst. In het pakket Belastingplan 2017 zijn diverse vereenvoudigingmaatregelen opgenomen die tot een daling van de uitvoeringskosten hebben geleid. Naast de wetsvoorstellen in het pakket Belastingplan 2017 zijn ook het wetsvoorstel Wet uitwisseling inlichtingen over rulings en het wetsvoorstel Wet uitwerking Autobrief II in 2016 behandeld. Daarnaast zijn op Prinsjesdag 2016 de voortgangsrapportage «Heffing box 3 op basis van werkelijk rendement» en een brief over het vestigingsklimaat naar de Kamer verstuurd. De internationale fiscale agenda heeft onder meer in het teken gestaan van verplichtingen in het kader van samenwerking binnen de Europese Unie (EU) en de Organisatie voor Economische Samenwerking en Ontwikkeling (OESO). Zo was Nederland het eerste half jaar van 2016 voorzitter van de Raad van Ministers van de Europese Unie (het voorzitterschap). Ook is in 2016 verder gewerkt aan de resultaten van het Base Erosion Profit Shifting (BEPS)-project en de totstandkoming en implementatie van de Anti Tax Avoidance Directive (ATAD).

Beleidsmatige conclusie

De fiscale voornemens voor 2016 zijn merendeels gerealiseerd. Er zijn in het Belastingplan 2017 maatregelen getroffen die hebben bijgedragen aan een evenwichtige verbetering van de koopkracht. Verder zijn er praktische vereenvoudigingen van het belastingstelsel gerealiseerd. Het kabinet heeft in het pakket Belastingplan 2017 ook stappen gezet om belastingontwijking tegen te gaan. Het kabinet neemt hiervoor onder andere maatregelen met betrekking tot arbitrage tussen box 2 en box 3. Het wetsvoorstel Wet uitfasering pensioen in eigen beheer en overige pensioenmaatregelen is, nadat het in 2016 in de Eerste Kamer was aangehouden, in maart 2017 aangenomen. Het wetsvoorstel Wet fiscale maatregelen rijksmonumenten en scholing is in 2016 door de Tweede Kamer aangehouden.

4. Vormgeving kapitaalmarktunie

Het streven om te komen tot een verdere integratie van de Europese kapitaalmarkten is door de Europese Commissie begin 2015 middels het groenboek voor de kapitaalmarktunie gelanceerd. Het groenboek voor de kapitaalmarktunie is eind 2015 opgevolgd middels het actieplan Kapitaalmarktunie. Voltooiing van de kapitaalmarktunie moet leiden tot een verdere versterking, verdieping en verbreding van de financieringsmogelijkheden voor de reële economie. In 2016 is verder gewerkt aan de totstandkoming van de kapitaalmarktunie door het uitwerken van de voorgestelde acties uit het actieplan Kapitaalmarktunie onder het Nederlands raadsvoorzitterschap. Dit is voorspoedig verlopen daar de voorgenomen doelen behaald zijn.

Zo is in de eerste helft van 2016 een raadsakkoord bereikt over de herziening van de prospectusrichtlijn. Ook het Europees Parlement (EP) heeft in 2016 haar positie op dit dossier bepaald, waarna de trilogen tussen de Raad en het Europees Parlement eind 2016 zijn afgerond. Ten tweede heeft het EP eind 2016 over de voorstellen voor securitisaties haar positie bepaald. De trilogen zijn begin dit jaar van start gegaan, nadat de Raad eind 2015 al een akkoord bereikt had. Voorts heeft de Raad eind 2016 een akkoord bereikt over voorstellen voor de herziening van de Europese durfkapitaal- en socialeondernemerschapsfondsenverordeningen. Wanneer het EP over deze herzieningen zijn positie heeft bepaald kunnen de trilogen van start gaan. Als laatste heeft de Europese Commissie eind 2016 een voorstel gepubliceerd tot invoering van een Europees kader voor herstel en afwikkeling van centrale tegenpartijen (CCPs). De Raad en het EP zullen hierover nog een positie moeten bepalen.

Daarnaast zijn ook op niet-wetgevende terreinen stappen gezet in het kader van de korte- en middellangetermijnagenda onder de kapitaalmarktunie. Wat betreft het verbeteren van kredietinformatie heeft Nederland in 2016 actief geparticipeerd in de uitwisseling van good practices. Daarnaast heeft Nederland gereageerd op het groenboek over financiële retaildiensten en de consultaties aangaande beleggingsinstellingen, gedekte obligaties en het faillissementsrecht. Ook heeft de Europese Commissie een mogelijkheid tot technische bijstand van lidstaten met kleinere kapitaalmarkten in 2016 nader uitgewerkt. Tot slot heeft de Europese Commissie in 2016 op meerdere terreinen workshops georganiseerd, waaronder toegang van financiering voor het MKB en crowdfunding.

Beleidsmatige conclusie

Met de ontwikkelingen op het gebied van de herziening van de prospectusrichtlijn, securitisatie, EuVECA en EuSEF en CCP’s zijn er in 2016 duidelijke stappen gezet ten aanzien van de belangrijkste wetgevende voorstellen op de korte termijn onder de agenda van de totstandkoming van een kapitaalmarktunie. In 2016 zijn de kortetermijnacties verder uitgewerkt en zijn ook stappen gezet op het gebied van de middellangetermijnacties. Hiermee ligt de uitvoering van de agenda van de totstandkoming van een kapitaalmarktunie in 2019 op koers. De voortgang van de totstandkoming van een kapitaalmarktunie zal in 2017 worden getoetst bij het uitkomen van de mid-term review van de kapitaalmarktunie van de Europese Commissie. Ter voorbereiding hierop loopt sinds 20 januari jl. een consultatie van de Europese Commissie waarbij nadere input gevraagd wordt voor de oorspronkelijke middellange- en langetermijnvoorstellen. Nederland zal zich in de verschillende lopende trajecten onder de noemer van de kapitaalmarktunie blijven inspannen voor het verbeteren van toegang tot financiering, het vergroten van de beschikbaarheid van kapitaal en het vergroten van de efficiëntie van markten.

5. Financieel beheer en verkoop financiële deelnemingen

Het beleid is gericht op een afgewogen, zakelijk verantwoorde exit uit ASR, ABN AMRO, het voormalige SNS REAAL en op de ondernemingsstrategie die deze exit mogelijk moet maken. De stichting NL Financial Investments (NLFI) adviseert de Minister van Financiën over de te volgen exitstrategie.

In 2015 is een eerste plaatsing van 23% van de certificaten van ABN AMRO genoteerd aan de Euronext Amsterdam. Op 17 november 2016 heeft de Staat in een vervolgplaatsing ongeveer 7% van de certificaten van ABN AMRO verkocht met een totale opbrengst van € 1.326 miljoen. Het aandelenbelang van de Staat in ABN AMRO komt daarmee uit op circa 70%. Ook a.s.r. is naar de beurs gebracht: vanaf 10 juni 2016 zijn de eerste aandelen van a.s.r. genoteerd aan de Euronext Amsterdam. De totale omvang van deze eerste plaatsing is 36,3% van de aandelen, met een totale opbrengst van de beursgang van circa € 1.065 miljoen.

Op 1 juli 2016 is een brief gestuurd aan de Tweede Kamer met betrekking tot de toekomst van SNS Bank7. Hierin staat dat SNS Bank meer tijd nodig heeft om een sterke positie binnen het Nederlandse bankenlandschap te verwerven en om zich strategisch te positioneren in Nederland. Zodra SNS Bank voldoende gereed is – naar verwachting in twee tot drie jaren – zullen de opties voor toekomstige eigendomsstructuren verder worden uitgewerkt. Wel is in 2016 Propertize, de voormalige vastgoedtak van SNS, verkocht. Op 28 juni 2016 is Propertize officieel verkocht aan het consortium Lone Star Funds/J.P. Morgan Securties Plc voor een koopprijs van € 895,3 miljoen, waarna op 27 september de aandelen zijn overgedragen.

Beleidsmatige conclusie

Met de vervolgplaatsing van certificaten ABN AMRO, de beursgang van a.s.r., de verkoop van Propertize en het bekendmaken van de toekomstplannen voor SNS Bank heeft de Minister van Financiën invulling gegeven aan de doelstelling van een afgewogen en zakelijk verantwoorde exit uit de tijdelijke deelnemingen in de financiële instellingen.

6. Effectieve Europese economische beleidscoördinatie

De eerste helft van 2016 was Nederland voorzitter van de Raad van de Europese Unie. De agenda van Nederland in de Ecofin (Economic and Financial affairs council) was gericht op het verbeteren van de omstandigheden voor structurele economische groei en welvaart in de unie en een schokbestendige eurozone. In de Ecofinraad hebben de lidstaten ingestemd met het compromisvoorstel van het Nederlandse voorzitterschap voor de richtlijn van anti-belastingontwijking (Anti Tax Avoidance Directive, ATAD). Ook is onder meer een akkoord bereikt over country by country reporting tussen belastingdiensten. Voor wat betreft de bankenunie is een roadmap overeengekomen die de stappen vastlegt om te komen tot de vervolmaking van de bankenunie, waarin is opgenomen dat er eerst risicoreducerende maatregelen zullen worden genomen alvorens over te gaan tot verdere risicodeling. Deze roadmap geeft het commitment van de lidstaten weer om het proces ten aanzien van de vervolmaking van de bankenunie tot een goed einde te brengen. Ten behoeve van het verbeteren van de EU-begrotingssystematiek is onder het Nederlands voorzitterschap onder meer een akkoord bereikt over de uitvoeringsverordening bij het Eigenmiddelenbesluit (de zogenaamde Making Available Regulation). Hiernaast is er ook goede voortgang gemaakt op het gebied van de kapitaalmarktunie (zoals een raadsakkoord over de Prospectusverordening) en is gedurende het Europees Semester het accent gelegd op de implementatie van landenspecifieke aanbevelingen door discussies hierover te agenderen in meerdere vakraden, waarbij is besloten om op meer reguliere basis de implementatie van hervormingen te bespreken. Tot slot heeft ook de actualiteit zijn weerslag gekregen in de Ecofin: in februari is naar aanleiding van de terroristische aanslagen in Parijs het actieplan tegen financiering van terrorisme overeengekomen. De Commissie heeft een actieplan opgesteld dat heeft geleid tot het op korte termijn oprichten van een platform voor het delen van nationale bevriezingslijsten en tot het besluit van de ECB (Europese Centrale Bank) om vanaf eind 2018 te stoppen met het produceren van 500 eurobiljetten. Naar aanleiding van de publicatie van de Panama papers hebben alle lidstaten aangegeven in te kunnen stemmen met het voorstel om de gegevens over de uiteindelijk belanghebbende (UBO, Ultimate Benificial Owner) tussen autoriteiten automatisch uit te wisselen.

Op aandringen van onder andere Nederland, vormen de aanbevelingen van de Europese Commissie in het kader van het Europees Semester voor de eurozone als geheel nu het startsein van economische beleidscoördinatie. De uitdagingen voor de eurozone kunnen zodoende beter worden vertaald naar landenspecifieke aanbevelingen, die in het voorjaar worden geformuleerd. Daarnaast is er onder het Nederlandse EU-voorzitterschap tijdens de Ecofin een discussie gevoerd over de implementatie van landenspecifieke aanbevelingen. Dit sluit aan bij de ambitie van het kabinet en kan helpen om de peer pressure op achterblijvende lidstaten te vergroten. De Eurogroep heeft in 2016 opnieuw verschillende thematische discussies gevoerd over hervormingsterreinen waar voor de eurozone uitdagingen liggen. Politieke discussies over belangrijke hervormingsterreinen dragen bij aan een brede overeenstemming over de belangrijkste uitdagingen voor de eurozone, faciliteren het uitwisselen van beleidservaringen en vergroten het ownership bij lidstaten. Nederland mengt zich actief in deze discussies. In 2016 is onder meer gesproken over de houdbaarheid van pensioenstelsels en zorgstelsels, het verbeteren van insolventieraamwerken en de kwaliteit van overheidsfinanciën. Ook heeft Nederland tijdens de informele Ecofinraad een bespreking over versimpeling van het SGP (Stability and Growth Pact) geagendeerd. Dit heeft er mede toe geleid dat de uitgavenregel een grotere rol krijgt in de correctieve arm en in de preventieve arm de uitgavenregel en het structurele saldo consistenter met elkaar worden gemaakt.

Beleidsmatige conclusie

Nederland heeft zich actief ingezet voor versterking van de Europese economische beleidscoördinatie. Mede dankzij de rol van Nederland als voorzitter van de Raad is er op belangrijke financiële dossiers vooruitgang geboekt.

7. Implementatie nieuw beleid risicomanagement staatsschuld

In 2015 is het nieuwe risicokader voor de financiering van de staatsschuld voor de jaren 2016–2019 opgesteld en aan de Tweede Kamer gepresenteerd. Bij het opstellen van het risicobeleid wordt een afweging gemaakt tussen risico en kosten. Voor het beheersen van de risico’s op korte en lange termijn zijn daarbij voor de jaren 2016–2019 twee nieuwe maatstaven geïntroduceerd, de gemiddelde looptijd en het RenteRisicoBedrag8 (RRB). Dit laatste is de schuld waarover de rente binnen een jaar vastgesteld moet worden en het (netto) bedrag aan lopende renteswaps waarover de rente de eerstvolgende 12 maanden opnieuw moet worden vastgesteld.

Voor deze maatstaven zijn ook doelstellingen gedefinieerd. De doelstelling voor de gemiddelde looptijd van de schuld (inclusief derivaten) was om deze te verlengen tot 5,5 jaar aan het einde van 2016 en tot 6,4 jaar eind 2019. Het RRB dient in de periode 2016 tot en met 2019 onder 18% van de staatsschuld te blijven. Het RRB is gemaximeerd op een waarde die realistisch is gezien de omvang en samenstelling van de schuld en die past bij een nagestreefde looptijd van de schuldportefeuille van 6,4 jaar. In 2016 is dit nieuwe beleid geïmplementeerd en bij de uitvoering van de schuldfinanciering wordt op beide nieuwe maatstaven gestuurd. In dit jaarverslag zal daarover voor de eerste keer verantwoording worden afgelegd. De gemiddelde looptijd van de staatsschuld bedraagt eind 2016 5,6 jaar. Het RRB is over 2016 uitgekomen op 15,3%.

Beleidsmatige conclusie

Het nieuwe risicobeleid is in 2016 succesvol geïmplementeerd.

|

Realisatie |

Wanneer gepland |

Geheel artikel? |

Behandeling in Tweede Kamer |

|||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

Beleidsartikel |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

||||

|

1. |

Belastingen |

v link |

2010 |

Ja |

Technische briefing, besproken in het AO op 15 juni 2011. |

|||||||

|

1. |

Belastingen/Dienstverlening |

v link |

2015 |

Nee |

Technische briefing, besproken in het AO op 1 juni 2016. |

|||||||

|

1. |

Belastingen/Toeslagen |

v link |

2016 |

Nee |

De beleidsdoorlichting van artikel 1 (onderdeel Uitvoering toeslagen) en de vragen/antwoorden over de beleidsdoorlichting worden geagendeerd voor een (verzamel AO, besluitenlijst Financiën 1 februari 2017). |

|||||||

|

1. |

Belastingen/Toezicht en opsporing en massale processen |

2017 |

Nee |

N.v.t. |

||||||||

|

2. |

Financiële Markten |

v |

2011 |

Ja |

Kamerstukken II 2010–2011, 32 013, nr. 16. |

|||||||

|

3. |

Financieringsactiviteiten publiek-private sector |

v |

v link |

2016 |

Nee |

Schriftelijke vragen ingediend op 14 december 2016 |

||||||

|

4. |

Internationale financiële betrekkingen |

v |

v link |

2016 |

Ja |

Betrokken bij overleg (in AO/wetgevingsoverleg/ notaoverleg). |

||||||

|

5. |

Exportkredietverzekeringen, -garanties en investeringsverzekeringen/exportkredietgaranties |

v link |

2014 |

Nee |

Schriftelijk overleg of schriftelijke vragen met antwoorden voor kennisgeving aangenomen. |

|||||||

|

5. |

Exportkredietverzekeringen, -garanties en investeringsverzekeringen/exportkredietgaranties |

v link |

2016 |

Ja |

Nog in behandeling. Feitelijke vragen ingediend 1 december 2016 (Kamerstukken II 2016–2017, 31 935, nr. 312). |

|||||||

|

6. |

Btw-compensatiefonds |

v |

v link |

2016 |

Ja |

Voor kennisgeving aangenomen. |

||||||

|

7. |

Beheer materiële activa |

v |

v |

2013 |

Kamerstukken II 2013–2014, 31 935, nr. 12. |

|||||||

|

8. |

Overig |

|||||||||||

|

Financieel en economisch beleid van de overheid |

v |

2010 |

Kamerstukken II 2009–2010, 31 123, nr. 52, bijlage 59 692. |

|||||||||

|

Projectdirectie vastgoed |

v |

2011 |

Uitvoeringsprogramma compacte Rijksdienst. |

|||||||||

|

11. |

Financiering staatsschuld |

v |

v link |

2015 |

Ja |

Schriftelijk overleg of schriftelijke vragen met antwoorden voor kennisgeving aangenomen |

||||||

|

12. |

Schatkistbankieren |

v link |

2014 |

Voor kennisgeving aangenomen (http://www.rijksbegroting.nl/system/files/18/fin-beidsdoorlichting-schatkistbankieren.pdf), Kamerstukken II 2014–2015, 31 935, nr. 13). |

||||||||

Toelichting

In de RPE (Regeling Periodiek Evaluatieonderzoek) is vastgelegd dat al het beleid met een zekere regelmaat dient te worden geëvalueerd in een beleidsdoorlichting. Dit kan bijvoorbeeld eens in de vier jaar en ten minste eens in de zeven jaar. Er moet volgens de RPE sprake zijn van een dekkende programmering van beleidsdoorlichtingen. De meerjarige programmering van beleidsdoorlichtingen voor Financiën wordt in de begroting opgenomen. In dit jaarverslag wordt over de realisatie hiervan teruggeblikt.

In 2016 waren er 5 beleidsdoorlichtingen gepland, alle vier zijn ook afgerond in 2016.

Meerjarenplanning beleidsdoorlichtingen: http://www.rijksbegroting.nl/beleidsevaluaties/evaluaties-en-beleidsdoorlichtingen/2016/planning-beleidsdoorlichtingen/ix-financi%C3%ABn-en-nationale-schuld.

Artikel 1 Belastingen

In 2010 is het beleidsartikel voor het eerst doorgelicht, daarna zijn delen van het artikel doorgelicht. De RPE 2014 biedt de mogelijkheid delen van het beleidsartikel door te lichten. De Belastingdienst kent drie beleidsinstrumenten om zijn doelstelling te realiseren: dienstverlening, toezicht en opsporing en massale processen. Deze beleidsinstrumenten hebben elk hun eigen operationele doelstelling. In 2015 is de dienstverlening door de Belastingdienst doorgelicht. In 2016 is de uitvoering van de toeslagenregelingen doorgelicht. In 2017 worden de andere twee beleidsinstrumenten (toezicht en opsporing en massale processen) doorgelicht.

Artikel 1 Belastingen (2010)

Conclusies

De eerste conclusie van de doorlichting is dat de Belastingdienst zijn instrumenten heeft gekozen en vormgegeven op basis van theorieën en inzichten die in de wetenschappelijke literatuur als complianceverhogend worden aangemerkt. Dit laat onverlet dat een directe relatie tussen de verschillende ingezette instrumenten en de bereikte compliance in de praktijk moeilijk aantoonbaar is. Op basis van de beschikbare informatie kan niet worden vastgesteld in welke mate het beleid doelmatig en doeltreffend is.

Vervolgacties

In lijn met de rijksbrede wens om beleid in effecten zichtbaar te maken, wordt door de Belastingdienst bezien hoe de huidige input- en outputindicatoren kunnen worden aangevuld met outcome-indicatoren. Aan de fiscale kant staat het effect op de belastingopbrengsten centraal. Het streven is om een zo groot mogelijke zekerheid te krijgen over de juistheid en volledigheid van de belastingopbrengsten. Net als andere landen wil de Belastingdienst ervaring opdoen met het meten van het effect van ingezette instrumenten op deze aspecten. Daarnaast zal de Belastingdienst als regel bij de uitvoering van zijn taken vooraf bepalen welke effecten worden beoogd en hoe deze moeten worden gemeten, op het onderhouden en versterken van de compliance, en daarover ook verantwoorden.

Artikel 1 Belastingen/onderdeel Dienstverlening (2015)

Conclusies

De doorlichting richt zich op de effectiviteit en efficiency van kanalen en instrumenten van dienstverlening in de periode 2010–2014. Afgaande op de huidige normen in de begroting en de beschikbare gegevens hebben de dienstverleningskanalen telefoon, balie en website in de onderzoeksperiode in ieder geval adequaat en in de meeste gevallen goed gefunctioneerd, met uitzondering van de bereikbaarheid van de BelastingTelefoon. Op basis van het beschikbare materiaal kunnen echter geen concrete uitspraken worden gedaan over de effecten van dienstverlening op de compliance en belastingopbrengst, noch over de efficiency van de dienstverleningsinspanningen. In het rapport wordt geconstateerd dat de Belastingdienst steeds meer inzet op digitale dienstverlening (website, portalen, webcare, VoorIngevulde Aangifte (VIA), berichtenbox), maar dat het aantal telefoontjes dat bij de BelastingTelefoon binnenkomt nog niet sterk afneemt. Er is met andere woorden nog veel potentie voor kostenefficiency. De onderzoekers merken op dat de Belastingdienst ten behoeve van de dienstverlening nog maar nauwelijks gebruik maakt van de informatie die hij al in huis heeft over belastingplichtigen ten behoeve van gerichte dienstverlening. Verder wordt geadviseerd meer onderzoek te doen naar de klantbeleving van burgers en bedrijven.

Vervolgacties

In de kabinetsreactie wordt aangesloten bij de initiatieven uit de Brede agenda en de Investeringsagenda. Voor dienstverlening zijn dat de volgende:

• er komt een webportaal waarin burgers en bedrijven alle zaken in één keer kunnen afhandelen. Dat betekent op termijn veel minder telefoontjes. Met de wet EBV (Elektronisch BerichtenVerkeer) wordt een start gemaakt met de overgang van communicatie per brief naar communicatie op digitale wijze;

• in lijn met de aanbeveling van de Commissie de Jong wordt gewerkt aan een nieuw bekostigingsmodel. Daarmee kunnen kosten in relatie worden gebracht tot prestaties, waardoor inzicht ontstaat in de bijdrage van processen aan compliance en belastingopbrengst en in de mogelijke ruimte voor kostenefficiency en

• om een sluitend stelsel van normen te krijgen, die een volledig en juist beeld schetsen van de prestaties van de Belastingdienst, wordt de algemene doelstelling van de Belastingdienst vertaald naar doelstellingen op strategisch, tactisch en operationeel niveau. De doelen worden vervolgens meetbaar gemaakt door het definiëren van kritische prestatie-indicatoren die worden opgenomen in de begroting.

Bij de Investeringsagenda zijn al besparingen ingeboekt als het gaat om het veranderen van de interactie met burger en bedrijf. Deze besparing wordt onder andere gevonden in de afbouw van capaciteit en de afname van het aantal telefoontjes dat de BelastingTelefoon in behandeling neemt. Naar de mening van het kabinet zal een extra 20% besparing onwenselijke gevolgen hebben voor de dienstverlening.

Artikel 1 Belastingen/onderdeel Toeslagen (2016)

Conclusies

Deze beleidsdoorlichting betreft de (doeltreffendheid en doelmatigheid van de) uitvoering van de toeslagenregelingen door de Belastingdienst/Toeslagen in de periode 2012–2015. Het oordeel over het functioneren van de instrumenten die de Belastingdienst tot zijn beschikking heeft (te weten: dienstverlening en communicatie, toezicht en fraudebestrijding en terugvordering) is neutraal tot positief. Wel wordt geconstateerd dat de huidige prestatie-indicatoren niet allemaal even informatief zijn over de beoogde doelen (te weten toekenningzekerheid voor de burger en rechtmatigheid toekenning toeslagen). Ook is de kwaliteit van de bestuurlijke informatie (over resultaten en kosten) nog niet op voldoende niveau. Daardoor kunnen over de effectiviteit geen harde uitspraken worden gedaan in de zin van causaliteit. Wel is het volgens de onderzoekers aannemelijk dat de geconstateerde verbeteringen op het terrein van toekenningzekerheid en rechtmatigheid het resultaat zijn van het beleid en de inspanningen van de dienst. In het rapport wordt een aantal aanbevelingen gedaan:

• de indicatoren dienen nog eens te worden bezien op doelbereiking en meetbaarheid en invulling van de «witte vlekken»;

• meer investeren in effectmeting, door het opzetten van een doorlopend evaluatieprogramma waarin periodiek wordt gemeten en op tijd nieuwe indicatoren worden ontwikkeld bij gewijzigd beleid;

• periodiek aselecte steekproeven doen om een beter beeld te krijgen van het «nalevingtekort» (i.c. ten onrechte toeslagen aanvragen).

Vervolgacties

De aanbeveling om aselecte steekproeven uit te voeren, wordt onderschreven. Ook de aanbeveling om meer inzicht te verkrijgen in de doeltreffendheid van de handhaving wordt onderschreven. Waar mogelijk zal bij nieuwe initiatieven worden gewerkt met een nulmeting of een controlegroep. Belastingdienst/Toeslagen bouwt daarnaast verder aan een set indicatoren om de effectiviteit van het handhavingsbeleid beter te kunnen meten. Verder zal de Belastingdienst een tweetal nieuwe beleidsopties uitwerken, gericht op verdere verhoging van effectiviteit en efficiency:

• de burger machtigt de Belastingdienst/Toeslagen om lopende het toeslagjaar wijzigingen door te voeren op grond van beschikbare contra-informatie en

• de betaling van de toeslag vindt maandelijks plaats achteraf in plaats van vooraf.

De in het kader van de 20%-besparingsvariant genoemde opties neemt het kabinet niet over omdat ze contrair zijn aan de lopende initiatieven van de Belastingdienst op het gebied van dienstverlening.

Artikel 3 Financieringsactiviteiten publiek-private sector

In 2016 heeft de Minister van Financiën door middel van een beleidsdoorlichting onderzoek gedaan naar het deel van dit begrotingsartikel dat zich richt op publiek-private investeringen. In dit deel van de begroting staat de ambitie van het Rijk centraal om een optimaal financieel resultaat te bereiken bij de realisatie van publieke doelen. Met name bij overheidsinvesteringen waarbij samenwerking met de markt plaatsvindt. Het kabinet wil value for money realiseren: meer kwaliteit en/of lagere kosten.

Conclusies

Uit de beleidsdoorlichting blijkt dat de inzet van bedrijfseconomische expertise alsmede toepassing van businesscases én bedrijfseconomische principes leiden tot meer transparantie, kostenbewustzijn en betere prikkels. Door middel van een brede mix van instrumenten, activiteiten en (interdepartementale) regels/afspraken stimuleert Financiën dat departementen op zoek gaan naar meer kwaliteit en/of lagere kosten bij hun investeringen. Hiertoe worden mensen met de juiste kennis, instrumenten en wet- en regelgeving ingezet. Financiën fungeert binnen het Rijk als spil en deelt en verspreidt expertise tussen verschillende onderdelen van het Rijk.

Het kabinet onderschrijft de hoofdconclusie van de beleidsdoorlichting dat Financiën in de onderzochte periode succesvol een optimaal resultaat bij de realisatie publieke doelen heeft gestimuleerd en dat meerwaarde is gecreëerd. Zo constateert het kabinet op basis van het onderzoek in de beleidsdoorlichting dat bij dossiers zoals DBFM(O) (Design, Build, Finance and Maintain (and Operate)), de verdeling van telecomfrequenties en financiële zekerheid van de ontmanteling van kernreactoren, de inzet van bedrijfseconomische expertise, businesscases en bedrijfseconomische principes veel geld en/of extra kwaliteit heeft opgeleverd voor het Rijk.

Vervolgacties

Het kabinet steunt de aanbeveling uit de beleidsdoorlichting om in de toekomst bij overheidsprojecten meer gestructureerd gebruik te maken van een analysemethodologie op basis van bedrijfseconomische principes. Hierbij zal rekening worden gehouden met de analyse-instrumenten die nu al worden gebruikt, zoals de MKBA (Maatschappelijke Kosten- en BatenAnalyse), PPC (Publiek Private Comparator) en gateway reviews. Tevens wordt aangemoedigd dat een analyse-instrument wordt gebruikt voor zowel de besluitvorming als voor monitoring en sturing gedurende de gehele looptijd van een overheidsproject. De analysemethodologie moet uiteraard voldoen aan bepaalde kwaliteitseisen en verankerd worden binnen de organisatie van de vakdepartementen. Ook is het wenselijk dat op de correcte toepassing hiervan enige vorm van toezicht gehouden wordt. Het kabinet vindt het daarom verstandig om hierover interdepartementaal afspraken te maken, bijvoorbeeld over het stellen van eisen aan een businesscase en de toepassing daarvan. In de komende periode zal Financiën hierover in overleg treden met betrokken departementen om concrete stappen te zetten naar verdere verbetering van de besluitvorming en uitvoering van overheidsinvesteringen door middel van analyse-instrumenten en bedrijfseconomische principes. De Tweede Kamer zal over de uitkomsten hiervan uiterlijk medio 2017 worden geïnformeerd.

Artikel 4 Internationale financiële betrekkingen

De beleidsdoorlichting van artikel 4 van begroting IX, Internationale financiële betrekkingen, is vanwege de aard van het beleidsterrein een kwalitatieve analyse van de wijze waarop het Ministerie van Financiën opereert in internationale onderhandelingen.

Conclusies

Het ministerie komt uit het onderzoek naar voren als een actieve speler die telkens goed voorbereid aan onderhandelingen deelneemt. Nederland beschikt over meer ambtelijke capaciteit dan kleinere spelers en heeft snelle besluitvormingsprocedures en is daardoor goed in staat om actief en goed voorbereid aan onderhandelingstrajecten deel te nemen. Om invloed te kunnen uitoefenen op de uitkomst van internationale onderhandelingen is het sluiten van coalities met gelijkgezinde landen of instellingen en internationale samenwerking van groot belang. Een enkele uitzondering daargelaten is het voor geen enkel land mogelijk en zeker niet comfortabel om alleen de uitkomst van onderhandelingen te bepalen. Uit het onderzoek blijkt verder dat het ministerie er binnen zijn mogelijkheden in slaagt om invloed uit te oefenen. Een belangrijke nuance die het rapport hierbij geeft is dat Nederland in het Europese en internationale krachtenveld niet eigenstandig de agenda kan bepalen. Een voorzitterschaprol van een internationaal gremium kan een land eerder toegang geven tot informatie en betrokkenheid in een eerdere fase van onderhandelingen mogelijk maken. Het voorzitterschap van de Eurogroep is hier een duidelijk voorbeeld van. De beleidsdoorlichting concludeert ook dat de opstelling van Nederland in de casussen noodzakelijkerwijs per onderwerp verschilt. De besluitvormingsprocedure en de positie van Nederland ten opzichte van het internationale krachtenveld variëren. Gebruik van coalitievorming en samenwerking maken dat de gewenste opstelling en inzet sterk kan verschillen. Nederland neemt gegeven het speelveld de rol die bij de specifieke positie in het krachtenveld past. In samenwerking met andere actoren kan Nederland op die wijze invloed uitoefenen op het verloop en de uitkomst van de onderhandelingen. De manier waarop dit gebeurt, het doel dat hiermee wordt bereikt en de mate waarin een uitkomst aan Nederland kan worden toegeschreven varieert sterk, afhankelijk van het traject en de onderhandelingskwestie.

Vervolgacties

De conclusies en lessen uit de beleidsdoorlichting worden, zoals blijkt uit de beleidsdoorlichting, al in de praktijk gebracht en zullen bij toekomstige onderhandelingen eveneens in acht worden genomen.

Artikel 5 Exportkredietverzekering, -garanties en investeringsverzekeringen (onderdeel Exportkredietgaranties)

Dit betrof een doorlichting die specifiek over de ExportKredietGarantie (EKG) ging. Dit onderdeel van de exportkredietverzekeringfaciliteit was aanvankelijk tijdelijk toegevoegd aan het instrumentenpalet na de kredietcrisis. De exportkredietgarantie beoogde de beschikbaarheid van concurrerend geprijsd exportkrediet te vergroten. De beleidsdoorlichting is gebruikt om een besluit te kunnen nemen over het handhaven van de exportkredietgarantie. In 2016 is het gehele beleidsartikel doorgelicht in een nieuwe beleidsdoorlichting.

Conclusies

In de beleidsdoorlichting wordt geconstateerd dat het aannemelijk is dat de exportkredietgarantie doeltreffend en voor zover dat kon worden beoordeeld doelmatig is. Sinds een wijziging van het instrument in 2012 werd en wordt er in toenemende mate gebruik van gemaakt en wordt de doelstelling om de beschikbaarheid van concurrerend geprijsd exportkrediet te vergroten bereikt. Er hebben zich geen schades voorgedaan dus voor zover bekend is de premie (ruimschoots) kostendekkend. Maar aangezien de kans op het zich voordoen van schade bij de exportkredietgarantie bijzonder klein is, kan dat beter beoordeeld worden na een (veel) langere periode. De onafhankelijk deskundige onderschreef de conclusies en vond het van groot belang dat de exportkredietgarantie zou worden gecontinueerd. Gezien de uitkomsten van de beleidsdoorlichting heeft de Staatssecretaris van Financiën besloten het instrument te handhaven als onderdeel van het gehele instrumentarium. In die hoedanigheid is de EKG ook opnieuw geëvalueerd in de beleidsdoorlichting van 2016.

Artikel 5 Exportkredietverzekering, -garanties en -investeringsverzekeringen

De doorlichting EKI (ExportKrediet- en Investeringsverzekering) 2016 had het doel om het gehele beleidsartikel te evalueren. Hiertoe is onderzocht in hoeverre de middelen die op de begroting aan het beleidsartikel zijn toegewezen doeltreffend en doelmatig zijn ingezet in de periode 2008–2015.

Conclusies

De beleidsdoorlichting 2016 concludeert dat het aannemelijk is dat de exportkredietverzekering doeltreffend en doelmatig is. De faciliteit is ruimschoots kostendekkend: in de onderzochte periode 2008–2015 heeft de Staat in totaal € 721 miljoen meer ontvangen dan uitgekeerd. Ook wanneer rekening wordt gehouden met het uitstaande risico van circa € 11 miljard is volgens het zogeheten BERB-model sprake van een duidelijk positief resultaat. Uit berekeningen van het CBS (Centraal Bureau voor de Statistiek) blijkt dat in de periode 2010–2015 ongeveer € 7,8 miljard aan bruto (dus inclusief toeleveranciers) toegevoegde waarde is gegenereerd met EKV-gedekte transacties, of bijna 20.000 arbeidsjaren per jaar. Een internationaal gelijkwaardig speelveld wordt grotendeels, maar niet volledig gerealiseerd. Door de zogeheten risicodracht wordt geborgd dat de EKV in Nederland aanvullend op de markt is.

Vervolgacties

De beleidsdoorlichting bevat een aantal aanbevelingen, die in de loop van 2017 zullen worden uitgevoerd of die onderdeel zullen blijven uitmaken van het beleid voor exportkredietverzekeringen. Het gaat om:

• het (blijven) inzetten in internationaal overleg op het verder realiseren van een internationaal gelijkwaardig speelveld (voortgang IWG (Internationale WerkGroep), minimumpremies voor schepen, toetsing van milieu- en sociale effecten voor kortlopende transacties, omkopingsbeleid);

• het monitoren van de concurrentiepositie van Nederlandse exporteurs op het gebied van beschikbaarheid van exportfinanciering;

• het (blijven) inzetten op uitbreiding van de Club van Parijs;

• vereenvoudiging van de (lagere) regelgeving;

• het beëindigen van een niet langer benodigd memorandum of understanding met MIGA;

• vereenvoudigen van begrotingsartikel 5;

• bezien of bredere inzet van het instrumentarium mogelijk en wenselijk is;

• updaten van het BERB-model;

• afschaffen en aanpassen van een aantal verouderde of niet meer benodigde product(variant)en en bij de volgende beleidsdoorlichting opnieuw bezien of dit nodig is en

• vooruitlopend op de volgende beleidsdoorlichting onderzoeken of er een methode te bedenken valt waarmee de additionaliteit beter kan worden aangetoond.

Artikel 6 Btw-compensatiefonds

In 2016 is er een beleidsdoorlichting van het Btw-CompensatieFonds (BCF) uitgevoerd. De beleidsdoorlichting gaat over de periode van 2010 tot en met 2015. In de doorlichting wordt met name ingegaan op de beleidswijzigingen sindsdien, in het bijzonder het per 2015 ingevoerde uitgavenplafond op het BCF.

Conclusies

De conclusie luidt dat de algemene en operationele doelstelling van het BCF worden behaald: door de invoering van het BCF speelt btw geen rol meer bij de afweging zelf doen of uitbesteden. Hierdoor ontstaat er een grotere vrijheid voor gemeenten en provincies in de keuze tussen in- en uitbesteden en kan er een efficiëntievoordeel worden bereikt. Verder is geconcludeerd dat het plafond niet afdoet aan de effectiviteit van het BCF. Wat betreft doelmatigheid wordt het BCF gekenmerkt door relatief lage uitvoeringskosten ten opzichte van de totale uitgaven van het BCF van € 2,9 miljard. Het BCF kent jaarlijks een totaal van circa € 10 miljoen aan uitvoeringskosten bij gemeenten, provincies en de Belastingdienst tezamen.

Vervolgacties

In het rapport wordt gesteld dat de uitvoering verder vereenvoudigd kan worden door de afschaffing van voorschotten en de voorlopige afrekening van het plafond. Momenteel wordt, in overleg met de gemeenten en provincies, gekeken of en zo ja hoe deze opties tot vereenvoudiging in praktijk kunnen worden gebracht.

Artikel 11 Financiering staatsschuld

Conclusies

De beleidsdoorlichting heeft laten zien dat het huidige risicokader de afgelopen jaren in grote lijnen heeft voldaan aan de hoofddoelstelling om de staatsschuld te financieren tegen zo laag mogelijke rentekosten onder acceptabel risico voor de begroting. De doelmatigheid komt onder andere tot uiting in het feit dat de combinatie van schulduitgifte en swaps in de periode 2012–2015 nagenoeg dezelfde rentelasten kende als financiering volgens de benchmark. Door het toepassen van de afwijkingen op de benchmark is dit gepaard gegaan met lagere renterisico’s op lange termijn. Dit beleid heeft bijgedragen aan budgettaire zekerheid doordat rentelasten voor een relatief lange periode worden vastgelegd. In de doorlichting wordt geconstateerd dat het beleid in grote lijnen doeltreffend is geweest.

Vervolgacties