Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2013-2014 | 33447 nr. 6 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2013-2014 | 33447 nr. 6 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 3 juli 2014

Tijdens het algemeen overleg op 27 maart 2013 inzake diverse fiscale onderwerpen heeft mijn ambtsvoorganger laten weten dat hij het Centraal Planbureau (CPB) heeft gevraagd om de economische effecten van de winstbox in kaart te brengen, zodat alle voor- en nadelen van de winstbox zorgvuldig tegen elkaar kunnen worden afgewogen.1 Hij heeft aangegeven dat hij na ontvangst van de resultaten van het CPB een brief over de winstbox aan uw Kamer zal sturen. Bij brief van 4 maart 2014 heb ik uw Kamer laten weten dat het kabinet er naar streeft de integrale analyse van de winstbox in het tweede kwartaal van 2014 aan de Tweede Kamer te sturen.2 Dit voornemen heb ik in mijn brief van 25 april 2014 aan de voorzitter van de Eerste Kamer herhaald.3 Om dit voornemen gestand te doen, bied ik uw Kamer hierbij de integrale analyse over de winstbox aan, dus inclusief de beoordeling van de economische effecten van het CPB (zie bijlage 4)4. Daarbij schenk ik ook aandacht aan de reeds gedane toezeggingen die gekoppeld zijn aan de winstbox. De integrale analyse heeft ertoe geleid dat het kabinet van de verdere uitwerking en invoering van een winstbox afziet.

Redenen voor fiscale stimulans ondernemerschap

De winst van ondernemers (natuurlijke personen) die hun onderneming drijven in de vorm van een eenmanszaak of een personenvennootschap wordt direct belast in de inkomstenbelasting (IB) in box 1 (inkomen uit werk en woning). Het betreft over het algemeen (relatief) kleinere ondernemers. Grotere bedrijven drijven hun onderneming veelal in de bv- of nv-vorm. De categorie IB-ondernemers (hierna ook: ondernemers) is zeer divers en loopt in de praktijk uiteen van wat in het spraakgebruik vaak wordt aangeduid als «zzp’ers» tot bijvoorbeeld de vennoten in een familiebedrijf.

Er zijn verschillende redenen om ondernemerschap fiscaal te stimuleren. Veel genoemde effecten in dit verband zijn het creëren van werkgelegenheid en innovatie. Deze effecten zijn vooral toe te schrijven aan jonge en snelgroeiende ondernemingen.5 Er zijn empirische onderzoeken waaruit blijkt dat kleine innovatieve bedrijven zorgen voor spillover-effecten naar andere delen van de economie.6 Empirisch onderzoek toont aan dat vooral jonge en groeiende ondernemingen werkgelegenheid creëren.7

De positieve effecten van ondernemerschap komen voor een deel tot uitdrukking in de winst. Daarom is het via de fiscale weg stimuleren van ondernemerschap effectief gebleken. Omdat ondernemers hun verdiensten gemakkelijker aanpassen aan belastingprikkels werken belastingen voor ondernemers meer verstorend dan voor werknemers. Dat pleit voor lagere marginale tarieven voor ondernemers.8

Het voorgaande kan in mijn ogen een lagere belastingheffing over het winstinkomen van ondernemers dan over het looninkomen van werknemers derhalve rechtvaardigen. De vervolgvraag is op welke manier die lagere heffing het beste kan worden vormgegeven en welke verschillen gerechtvaardigd zijn. Op dit moment worden ondernemers lager belast door middel van diverse grondslagversmallende faciliteiten (de ondernemersfaciliteiten). De belangrijkste zijn de zelfstandigenaftrek en de MKB-winstvrijstelling. Als een ondernemer voldoet aan het urencriterium kan hij € 7.280 aan zelfstandigenaftrek van de winst aftrekken, waardoor de ondernemer pas vanaf een hoger inkomensniveau inkomstenbelasting betaalt dan een werknemer. Door de MKB-winstvrijstelling valt 14% van de winst buiten de belastingheffing. Daardoor betalen ondernemers over elke verdiende euro minder belasting.

Zoals hiervoor aangegeven, blijkt uit onderzoek van onder meer het CPB dat vanuit een oogpunt van economische efficiëntie de marginale belastingdruk voor ondernemers in beginsel lager dient te zijn dan voor werknemers. Het CPB geeft echter wel aan dat de verschillen in de gemiddelde belastingdruk ten opzichte van werknemers niet te groot mogen zijn. Een laag marginaal tarief stimuleert ondernemers om meer winst te maken. Echter, een te groot verschil in gemiddelde druk kan leiden tot suboptimale keuzes die vooral worden gedreven door belastingprikkels in plaats van door ondernemerszin en -talent. Met name de huidige vormgeving van de zelfstandigenaftrek leidt – zeker bij lage inkomens – tot een groot verschil in de gemiddelde druk. Voorts mogen de verschillen in de gemiddelde belastingdruk ten opzichte van de aanmerkelijkbelanghouder die tevens werkzaam is in de vennootschap waarin hij een aanmerkelijk belang houdt (hierna: directeur-grootaandeelhouder (dga)) volgens het CPB niet te groot zijn, om te voorkomen dat vanwege fiscale redenen wordt gekozen voor een bepaalde rechtsvorm (wel of geen bv).9 Of en zo ja, in hoeverre dit in de praktijk een reëel probleem is, kan worden afgevraagd. Het gaat in dit verband vooral over het verschuiven van het kantelpunt waarbij de bv fiscaal aantrekkelijk wordt.

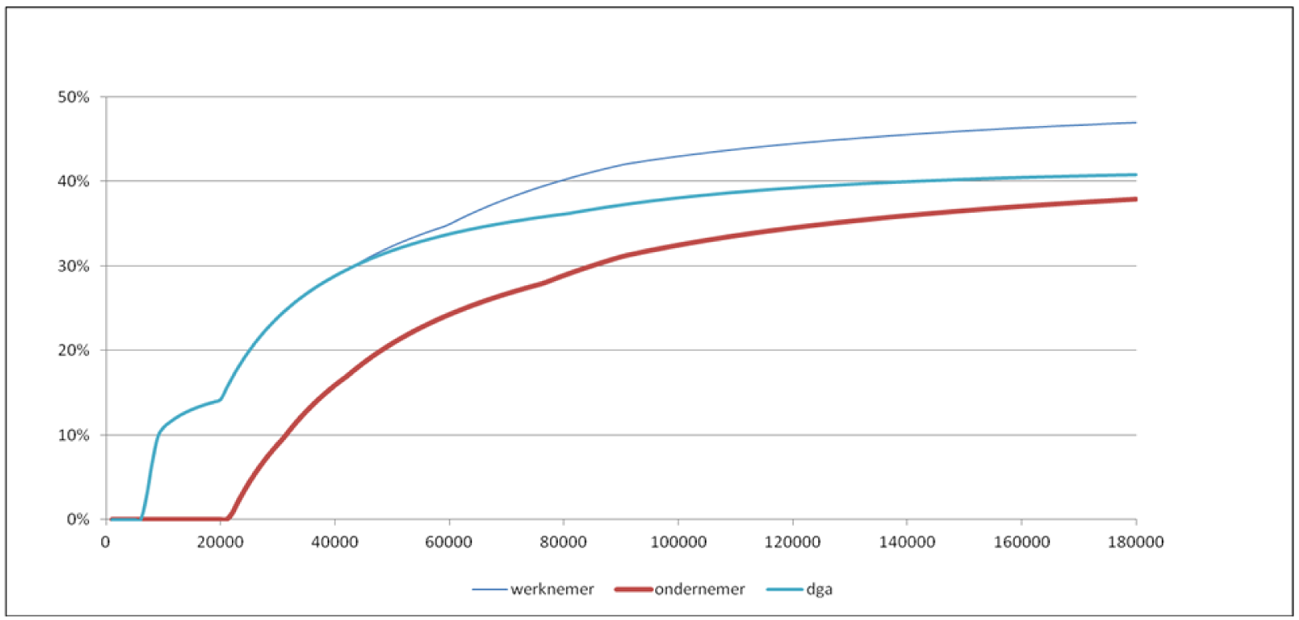

Ik erken dat niet alleen de vormgeving van het fiscale stelsel een rol speelt bij de vraag of iemand IB-ondernemer wordt of niet. Ook het arbeidsrecht en socialezekerheidswetgeving spelen bijvoorbeeld een belangrijke rol, alsmede conjuncturele ontwikkelingen. Feit blijft echter dat over de gehele inkomensverdeling de gemiddelde belastingdruk voor ondernemers, door de eerdergenoemde ondernemersfaciliteiten, lager ligt dan de gemiddelde belastingdruk voor «gewone» werknemers.10 Ter illustratie wordt verwezen naar onderstaande figuur waarin de gemiddelde belastingdruk voor een «gewone» werknemer, directeur-grootaandeelhouder (dga) en ondernemer inzichtelijk is gemaakt.11

Winstbox

Om de belastingdruk van IB-ondernemers en werknemers aan de onderkant van de inkomensverdeling dichter bij elkaar te brengen en doorgroei te stimuleren heeft mijn ambtsvoorganger in zijn Fiscale agenda een winstbox als «stip aan de horizon» geplaatst12 en is deze vervolgens genoemd in het regeerakkoord «Bruggen slaan».13 Een winstbox is een nieuwe, vierde, box in de Wet IB 2001. De winst van IB-ondernemers wordt dan niet meer belast in box 1 (inkomen uit werk en woning) maar in een separate box in de inkomstenbelasting. Hierdoor is een eigen, lager tarief voor winst uit onderneming mogelijk. Dat lagere tarief zou in de plaats komen van de huidige ondernemersfaciliteiten, zoals de zelfstandigenaftrek en de MKB-winstvrijstelling, in box 1. Door de afschaffing van de ondernemersfaciliteiten zou het voor de Belastingdienst en ondernemers bewerkelijke urencriterium kunnen vervallen. Volgens het regeerakkoord zouden tijdens deze kabinetsperiode stappen in de richting van de winstbox worden gezet. In eerste instantie zouden die eerste stappen gepaard gaan met een taakstellende lastenverzwaring van € 500 miljoen door dat bedrag te korten op de aan het urencriterium gekoppelde ondernemersfaciliteiten. Deze taakstelling van € 500 miljoen behoort na de Miljoenennota 201414 en de Begrotingsafspraken 201415 tot de verleden tijd. Na de Begrotingsafspraken 2014 zou de winstbox derhalve budgettair neutraal kunnen worden ingevoerd.

Vanwege de omvangrijke operatie die de invoering van de winstbox zou behelzen, is uw Kamer een verkenning naar de voor- en nadelen van een winstbox toegezegd. Die verkenning alsmede een uitgebreide technische beschrijving treft u aan in bijlage 1. Voorts wordt in bijlage 116 gevolg gegeven aan een tweetal moties inzake het urencriterium.17 In bijlage 218 is de toezegging aan de heer Groot (PvdA) gestand gedaan over de verschillen tussen bruto-nettotrajecten van ondernemers en werknemers.19 Bijlage 320 bevat een overzicht van de huidige ondernemers- en ondernemingsfaciliteiten.

Conclusie

Uit de verkenning naar de winstbox blijkt dat de winstbox een omvangrijke wetgevende operatie is, waarbij tal van fiscaaltechnische vragen moet worden geadresseerd omdat bij een winstbox wordt gekozen voor een nieuwe vierde box die moet worden ingebed in het huidige stelsel van drie boxen. Zonder een groot aantal inbreuken op de nu geldende systematiek in de Wet IB 2001 (denk aan het mogelijk maken van boxoverstijgende verrekening van negatieve inkomensbestanddelen of verliezen), is een winstbox geen aantrekkelijk instrument. Immers, zonder die inbreuken zou een ondernemer de door hem betaalde hypotheekrente of (derde pijler) lijfrentepremies – anders dan nu – niet in aftrek op zijn winst mogen brengen. Ook de verrekening van een verlies uit onderneming met ander box 1-inkomen zal dan te allen tijde tot het verleden behoren. En zelfs als de beantwoording van die complexe vraagstukken leidt tot een bevredigende inbedding van de vierde box in het huidige (gesloten) drieboxensysteem, resteert een systeem dat tot een verdere toename van de complexiteit in de wetgeving en de uitvoering leidt. Daarnaast lijkt het niets wezenlijks te betekenen voor de gewenste reductie van de administratieve lasten voor het bedrijfsleven. Voorts leidt de winstbox, net als iedere andere (budgetneutrale) herschikking van ondernemersfaciliteiten, onmiskenbaar tot een herverdeling binnen de groep IB-ondernemers. Een grote groep IB-ondernemers ervaart daardoor een forse achteruitgang in het besteedbaar inkomen. Bij de winstbox geldt dat extra sterk omdat die invoering, anders dan bij andere herschikkingen binnen het bestaande systeem voor IB-ondernemers, niet geleidelijk kan. Een winstbox wordt ingevoerd of niet. Naar mijn mening is dat alleen verdedigbaar als daar evidente voordelen tegenover staan. Zoals opgemerkt, levert de winstbox geen bijdrage aan een gewenste complexiteitsreductie. Sterker nog, de complexiteit neemt alleen maar toe. Omdat het CPB ten slotte de economische effecten van de winstbox niet kwantitatief in beeld kan brengen (zie bijlage 4)21, ben ik tot de conclusie gekomen dat met de winstbox een onzekere weg zou worden betreden waarbij de voordelen, als ze er al zijn, zeer ongewis zijn terwijl de nadelen wel duidelijk zijn. Van de verdere uitwerking en invoering van een winstbox ziet het kabinet dan ook af.

Vervolg

Daarmee is de kous echter niet af. Het verschil in gemiddelde belastingdruk tussen een ondernemer en werknemer blijft een feit. Conclusies kunnen echter nog niet worden getrokken. Voor een goede weging van de effecten van het fiscale beleid, mede in relatie tot de problematiek van schijnzelfstandigheid22, is een integrale benadering essentieel, waarin ook onder andere arbeidsrechtelijke aspecten en sociale zekerheid worden meegenomen. Dit zal met het recent opgestarte interdepartementaal beleidsonderzoek (IBO) worden gedaan. De (voorlopige) resultaten van dit IBO worden, zoals blijkt uit de brief van de Minister van Sociale Zaken en Werkgelegenheid, de Minister van Economische Zaken, de Staatssecretaris van Financiën en de Staatssecretaris van Volksgezondheid, Welzijn en Sport van 23 april 201423, nog dit jaar naar uw Kamer gestuurd.

De Staatssecretaris van Financiën, E.D. Wiebes

Zie bijvoorbeeld: Haltiwanger, J., R. Jasmin en J. Miranda, 2010, Who creates jobs? Small vs. Large vs. Young, NBER Working Paper No. 16300 en Henrekson and Johansson, January 2009, «Gazelles as Job Creators – A survey and Interpretation of the Evidence», IFN Working Paper No. 733; Amsterdam Center for Entrepreneurship, Entrepreneurship Update 7, 2009.

Zie bijvoorbeeld Acs, Z. en D. Audretsch, 2005, Entrepreneurship, innovation and technological change, Foundations and Trends in Entrepreneurship, 1, 1–65.

Zie bijvoorbeeld: Haltiwanger, J., R. Jasmin en J. Miranda, 2010, Who creates jobs? Small vs. Large vs. Young, NBER Working Paper No. 16300 en Henrekson, M. and D. Johansson (2009), Gazelles as job creators: a survey and interpretation of the evidence, Small Business Economic Journals, february 2009.

Deze zienswijze wordt gedeeld door het CPB (zie blz. 14 van de CPB Policy brief 2012/02, «De fiscale behandeling van zelfstandigen. Een kritische blik.» Van Vuuren. Deze policy brief is raadpleegbaar via navolgende link: http://www.cpb.nl/publicatie/de-fiscale-behandeling-van-zelfstandigen-een-kritische-blik) en de Commissie Van Dijkhuizen (zie blz. 93 van het Interim-rapport «Naar een activerender belastingstelsel». Dit rapport is als bijlage meegestuurd bij de brief van de Staatssecretaris van Financiën van 16 oktober 2012 (Kamerstuk 33 447, nr. 1).

Van Vuuren, Daniel (2012), t.a.p. en het daarbij behorende CPB achtergronddocument, Fiscale prikkels en vennootschapsvorming, augustus 2012.

Ook de Commissie Van Dijkhuizen constateert deze ongelijkheid en adviseert in haar interim-rapport om de ondernemersfaciliteiten met uitzondering van de fiscale oudedagsreserve en de MKB-winstvrijstelling, al dan niet gefaseerd, af te schaffen en het vrijgekomen budget aan te wenden voor verhoging van de arbeidskorting. Hierdoor kan ook het urencriterium in de Wet IB 2001 vervallen, hetgeen leidt tot een aanzienlijke besparing van de uitvoeringslast voor de Belastingdienst.

In deze figuur wordt voor de dga gerekend met het reguliere box 2-tarief van 25%. In 2014 bedraagt dat tarief voor de eerste € 250.000 echter 22%. Daarnaast kan het effectieve box 2-tarief veel lager liggen omdat een dga de mogelijkheid heeft om de heffing in box 2 uit te stellen. Naarmate dat uitstel langer is, zal het effectieve tarief lager zijn. De gemiddelde belastingdruk van de dga zal daardoor in de praktijk, bij hogere inkomens, lager kunnen liggen dan weergegeven in de figuur.

De versobering van de zelfstandigenaftrek is voor € 200 miljoen verzacht in de Miljoenennota 2014 (Kamerstuk 33 750, nr. 1, p. 77).

Het resterende bedrag van de voorziene versobering van de zelfstandigenaftrek van € 300 miljoen is geschrapt in de Begrotingsafspraken 2014 (Kamerstuk 33 750, nr. 19, p. 3).

Mede in het kader van de toezegging van de Staatssecretaris tijdens de behandeling van het Belastingplan op 18 december 2013, Handelingen I 2013/14, nr. 14, blz. 20.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-33447-6.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.