Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2011-2012 | 33287 nr. D |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2011-2012 | 33287 nr. D |

Ontvangen 3 juli 2012

|

1. |

Algemeen |

1 |

|

2. |

Inleiding |

2 |

|

3. |

Btw-schuif |

6 |

|

4. |

Structurele verlaging tarief overdrachtsbelasting |

8 |

|

5. |

Vergroening |

10 |

|

5.1. |

Afschaffing vrijstelling kolenbelasting elektriciteitsopwekking |

10 |

|

5.2. |

Aanpassing tarief energiebelasting aardgas |

13 |

|

5.3. |

Afschaffing rode diesel |

15 |

|

5.4. |

Niet afschaffen leidingwaterbelasting en Eurovignet |

16 |

|

5.5. |

Pakket heffingskorting groen beleggen |

16 |

|

6. |

Overige maatregelen |

17 |

|

6.1. |

Geen inflatiecorrectie IB/LB in 2013 |

17 |

|

6.2. |

Werkgeversheffingen hoge lonen en excessieve vertrekvergoedingen |

18 |

|

6.3. |

Niet invoeren werkbonus |

19 |

|

6.4. |

Aanpassing aftrek deelnemingsrente |

20 |

|

6.5. |

Verlaagd btw-tarief podiumkunsten en kunstvoorwerpen |

29 |

|

6.6. |

Aanpassing btw-vrijstelling medische diensten |

29 |

|

6.7. |

Niet afschaffen belasting op alcoholvrije dranken |

31 |

|

6.8. |

Aanpassing alcohol- en tabaksaccijns |

31 |

|

7. |

Budgettaire aspecten |

32 |

|

8. |

Overig |

35 |

Het kabinet heeft met belangstelling kennisgenomen van de vragen en opmerkingen van de leden van de fracties van de VVD, de PvdA, het CDA, de PVV, de SP, D66, GroenLinks en de ChristenUnie.

Vooraf merkt het kabinet op dat dit wetsvoorstel een bijzonder wetsvoorstel is. Het is feitelijk een «fiscaal crisispakket». Het wetsvoorstel is de uitwerking van een pakket fiscale maatregelen in het Begrotingsakkoord 20131, dat tot stand is gebracht door de fracties van de VVD, het CDA, D66, GroenLinks en de ChristenUnie die een meerderheid in de Eerste Kamer en Tweede Kamer vertegenwoordigen.

Hierna worden de vragen in het voorlopige verslag beantwoord. Bij de beantwoording is zo veel mogelijk de volgorde in het voorlopige verslag aangehouden. Voor zover de vraag in een andere paragraaf is beantwoord, is bij de antwoorden op de vragen uit de oorspronkelijke paragraaf in het voorlopige verslag een verwijzing opgenomen naar de paragraaf waar die vraag is beantwoord.

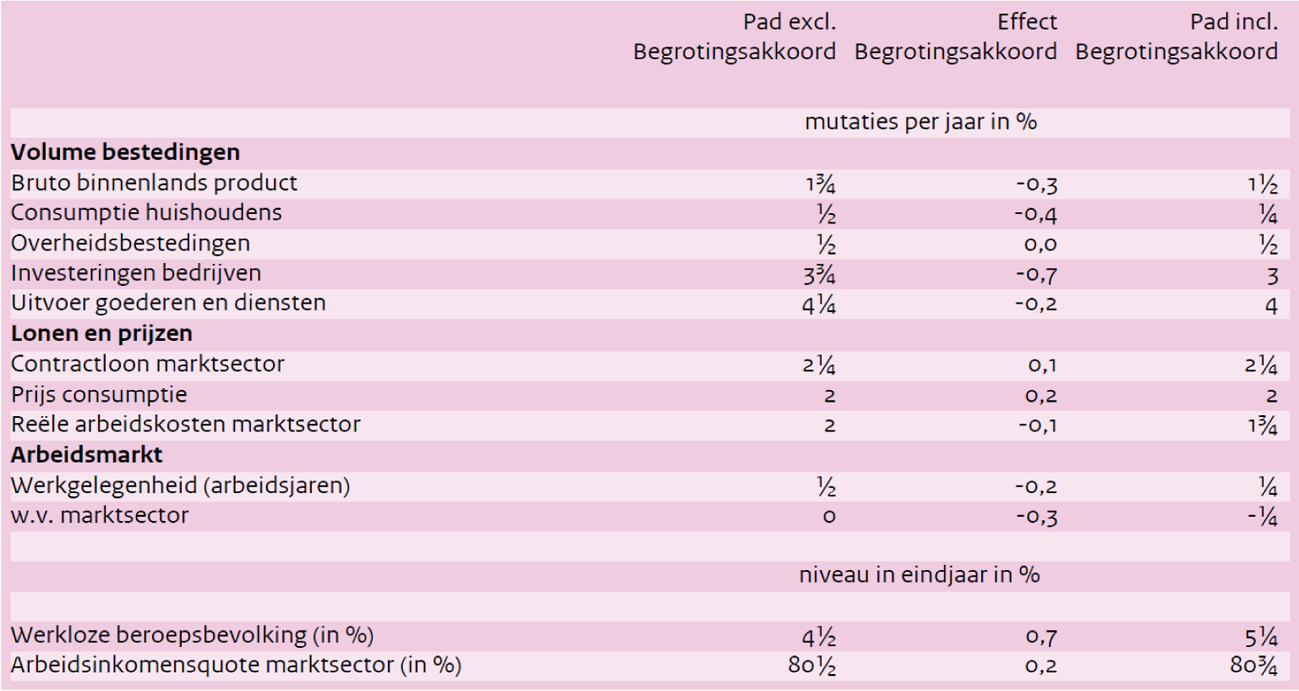

De leden van de fractie van de PvdA vragen om een cijfermatige onderbouwing van de verwachte macro-economische effecten inclusief uitverdieneffecten alsmede inzicht in de gedragsveronderstellingen waarop deze is gebaseerd. Tabel 4.4 (zie hieronder) uit de Juniraming 2012 van het CPB geeft een overzicht van de verwachte macro-economische effecten inclusief uitverdieneffecten.

Tabel 4.4 Macro-economische effecten Begrotingsakkoord 2013, 2013–2017

Hieruit blijkt dat het Begrotingsakkoord 2013 een licht drukkend effect heeft op de groei in de periode 2013–2017. DNB komt in haar raming tot een soortgelijk effect. De groei wordt volgens het CPB gedempt door een afnemende consumptie van huishoudens die het gevolg is van de lastenverzwaringen die onderdeel zijn van het pakket. Deze lagere consumptie drukt via de productiegroei van de marktsector de investeringen door bedrijven. Verder heeft het pakket een opwaarts effect op de inflatie, en daarmee op de lonen, waardoor de ontwikkeling van de uitvoer licht neerwaarts is bijgesteld. De lagere productie vertaalt zich naar een beperktere vraag naar arbeid, terwijl het arbeidsaanbod iets meer groeit (o.a. door de verhoging van de AOW-leeftijd). Hierdoor neemt de werkloosheid in de periode 2013–1017 met 0,7%-punt toe tot 5,25%. Dit blijft zeer laag in internationaal perspectief: binnen de EU kennen op dit moment alleen Oostenrijk (3,9%) en Luxemburg (5,2%) een lager werkloosheidspercentage. Hoewel het pakket op de korte termijn de groei licht drukt, zijn de maatregelen nodig voor een gezonde economische groei op langere termijn. Verschillende studies, waaronder die van Reinhart en Rogoff, tonen aan dat hoge overheidsschulden (boven de 80 á 90% van het BBP) gepaard gaan met een lagere groei. Gezonde overheidsfinanciën zijn dus noodzakelijk voor groei in de toekomst. Tevens drukken gezonde overheidsfinanciën de rente. Ook dat is goed voor de economische groei. Met deze effecten houden de CPB-ramingen echter geen rekening.

De leden van de fractie van de PvdA vragen of het kabinet hun mening deelt dat het Belastingplan 2013 door het wetsvoorstel in twee delen is opgedeeld waardoor geen integrale afweging kan worden gemaakt, gebaseerd op de Rijksbegroting voor 2013 en de meest recente Macro Economische Verkenning. Voorts vragen deze leden of het kabinet het ermee eens is dat fiscale wetgeving zorgvuldig en in samenhang behandeld moet worden. Voor het vertrouwen van de financiële markten en de geloofwaardigheid van Nederland binnen de EU is het belangrijk dat het Begrotingsakkoord 2013 snel tot uitvoering wordt gebracht. Verder is het voor bedrijven en burgers belangrijk op korte termijn zo veel mogelijk zekerheid te krijgen over de fiscale maatregelen uit het Begrotingsakkoord 2013. Hierbij moet worden bedacht dat de btw-verhoging per 1 oktober 2012 en de structurele verlaging van de overdrachtsbelasting en de verlaging van het btw-tarief op podiumkunsten en kunstvoorwerpen per 1 juli 2012 in werking treden. Ook met betrekking tot de andere fiscale maatregelen in het wetsvoorstel, zoals het niet afschaffen van de belasting op alcoholvrije dranken, de aanpassing van de btw-vrijstelling voor medische diensten, het pakket groene beleggingen, de aanpassing van de aftrek van deelnemingsrente, de werkgeversheffingen en de verhoging van de alcohol- en tabaksaccijns, is het wenselijk dat bedrijven en burgers zich daarop tijdig en zorgvuldig kunnen voorbereiden. Tegen deze achtergrond bevat dit wetsvoorstel vrijwel alle fiscale maatregelen uit het Begrotingsakkoord 2013. Dit maakt het tevens mogelijk de meeste maatregelen in samenhang te behandelen. Voor het maken van deugdelijke, verantwoorde en goed werkbare wetgeving voor de maatregelen inzake het woon-werkverkeer en de woningmarkt is echter meer tijd nodig. Daarom worden deze maatregelen opgenomen in het pakket Belastingplan 2013. De leden van de fractie van de PvdA verwijzen in hun vraag ook naar de opmerking van de Afdeling advisering van de Raad van State over de beoordeling van de samenhang van de maatregelen uit het Begrotingsakkoord 2013. Deze opmerking is afkomstig uit het advies over de eerste twee oorspronkelijke wetsvoorstellen, waarin slechts een klein deel van de fiscale maatregelen uit het Begrotingsakkoord 2013 was opgenomen. Daarna is een derde wetsvoorstel voor advies aan de Afdeling voorgelegd en zijn de drie oorspronkelijke wetsvoorstellen samengevoegd tot één wetsvoorstel dat de meeste fiscale maatregelen uit het Begrotingsakkoord 2013 bevat. Bij het oorspronkelijke derde wetsvoorstel heeft de Afdeling alleen nog geadviseerd om informatie te geven over de koopkrachteffecten van het Begrotingsakkoord 2013. In het Begrotingsakkoord 2013 is een eerste indicatieve doorrekening van het standaardkoopkrachtbeeld in 2013 opgenomen. De Juniraming 2012 van het CPB bevat hierover nadere gegevens.

De leden van de fractie van de PvdA vragen om de inhoudelijke samenhang van het wetsvoorstel te onderbouwen, nu dit uiteenlopende maatregelen bevat. De leden van de fractie van de SP vragen of het ook de opvatting van de Afdeling advisering van de Raad van State is dat het wetsvoorstel voldoet aan de criteria in de Notitie Verzamelwetgeving. De Afdeling advisering van de Raad van State heeft een kritische opmerking gemaakt over de inhoudelijke samenhang van het oorspronkelijke wetsvoorstel Wet uitwerking fiscale maatregelen Stabiliteitsprogramma III. In dit kader heeft de Afdeling geadviseerd de aanpassing van de aftrek van deelnemingsrente en de aanpassing van de btw-vrijstelling voor medische diensten in een afzonderlijk wetsvoorstel op te nemen. Het kabinet is van mening dat het wetsvoorstel wel voldoet aan de criteria in de Notitie Verzamelwetgeving.2 Zoals in de Notitie Verzamelwetgeving is vermeld wordt tot een inhoudelijke verzamelwet in principe slechts overgegaan indien:

a. de verschillende onderdelen samenhang hebben;

b. de verschillende onderdelen niet van een omvang en complexiteit zijn waardoor zij een afzonderlijk voorstel van wet rechtvaardigen; en

c. het op voorhand niet de verwachting is dat een van de onderdelen dermate politiek omstreden is dat een goede parlementaire behandeling van andere onderdelen in het geding komt.

Voorwaarde c komt overeen met de door de leden van de fractie van de SP geciteerde zin in de memorie van toelichting. Het vereiste van «inhoudelijke samenhang», waarover de Afdeling twijfels heeft geuit of daaraan wordt voldaan, is geen voorwaarde in de Notitie Verzamelwetgeving. Zoals in deze notitie is vermeld, is inhoudelijke samenhang slechts één van de vormen van samenhang (voorwaarde a). Daarnaast kan de samenhang ook van onder meer budgettaire, thematische of uitvoeringstechnische aard zijn. De samenhang tussen de maatregelen in dit wetsvoorstel is gelegen in de achtergrond en de doelstelling ervan. Het wetsvoorstel bevat nagenoeg alle fiscale maatregelen uit het Begrotingsakkoord 2013. Met de budgettaire opbrengst wordt het overheidstekort teruggedrongen. Daarnaast worden enkele maatregelen gedekt door middel van andere maatregelen uit het voorstel van wet. De beperking van de aftrek van deelnemingsrente en de wijziging van de btw-vrijstelling voor gezondheidskundige diensten vloeien ook rechtstreeks voort uit het Begrotingsakkoord 2013 en zijn eveneens bedoeld om het EMU-saldotekort terug te dringen tot 3%, hetgeen noodzakelijk is om te voldoen aan de aanbevelingen van de Europese buitensporigtekortprocedure. Als geen sprake zou zijn van samenhang als bedoeld in de Notitie Verzamelwetgeving zouden voor alle individuele maatregelen in het onderhavige voorstel van wet afzonderlijke voorstellen van wet nodig zouden zijn. Dit zou vanuit het oogpunt van wetgevingsefficiency niet wenselijk zijn, en strookt niet met doel en strekking van de Notitie Verzamelwetgeving. Met betrekking tot de door de Afdeling genoemde complexiteit van de aanpassing van de aftrek van deelnemingsrente, wordt opgemerkt dat deze aanpassing inderdaad niet tot een vereenvoudiging leidt, net als andere maatregelen die onbedoeld gebruik voorkomen. Door de lange historie ervan hebben belanghebbenden zich echter kunnen voorbereiden op deze wetgeving. Dit blijkt ook uit het consultatiedocument vennootschapsbelasting dat de basis vormt voor de voorgestelde aanpassing van de aftrek van deelnemingsrente.3 De maatregel treft een beperkte groep van grote ondernemingen met deelnemingen, veel schulden en weinig eigen vermogen. Met de aanpassing van de btw-vrijstelling voor medische diensten wordt teruggevallen op de BIG-afbakening. Dit levert een btw-regime op dat van het begin af aan duidelijk is geweest in zijn betekenis. Het kabinet heeft daarom geen reden gezien om deze maatregelen niet op te nemen in dit wetsvoorstel.

De leden van de fractie van de PvdA vragen een toelichting op het ontbreken van de maatregelen rondom de hypotheekrenteaftrek en de reiskostenvergoedingen in dit wetsvoorstel. Zij geven hierbij aan dat deze maatregelen naar hun mening kant en klaar lagen en al waren doorgerekend in het Catshuisakkoord.

In het afgebroken Catshuisberaad lagen zowel voor de aanpak van de hypotheekrenteaftrek als het belasten van de reiskostenvergoeding verschillende denkbare hoofdlijnscenario’s voor, waaronder de varianten die uiteindelijk zijn gekozen in het Begrotingsakkoord 2013. De stelling dat de beide in het Begrotingsakkoord 2013 opgenomen maatregelen al kant en klaar zouden liggen, wordt met klem weerlegd. Zowel in het afgebroken Catshuisberaad als ten tijde van de totstandbrenging van het Begrotingsakkoord 2013 zijn vooral de hoofdlijnen besproken. Het Catshuisberaad heeft niet tot een politiek akkoord geleid, het Begrotingsakkoord 2013 wel.

De vijf fracties die het Begrotingsakkoord 2013 met het kabinet hebben gesloten, hebben op hoofdlijnen een akkoord bereikt over de aanpak van wellicht het meest bediscussieerde fiscale onderwerp van de afgelopen jaren. Achter dat akkoord op hoofdlijnen op het eigenwoningdossier schuilt echter nog een wereld aan uit te werken details. Immers, welke situaties vallen onder de nieuwe regels en voor welke blijft het oude recht gelden? Hoe werkt het uit als iemand die onder het overgangsrecht valt zijn of haar eigen woning verkoopt en verhuist naar een andere woning? En welke regels gaan gelden wanneer iemand die zich kan beroepen op het overgangsrecht een beleggingsrecht voor de eigen woning wil omzetten in een spaarrekening voor de eigen woning? Hoe wordt in de nieuwe aanpak omgegaan met mensen die gaan scheiden of anderszins uit elkaar gaan en samen tot dat moment een eigen woning hebben en wat zijn daar de gevolgen van voor de hypotheekrenteaftrek als deze ex-partners beiden een nieuwe eigen woning kopen of één van de ex-partners in de voormalige gezamenlijke woning blijft? Hoe gaat het dan verder met het aflossingsschema van elk van beide ex-partners? Wat zijn de gevolgen voor de hypotheekrenteaftrek in het geval iemand die onder het overgangsrecht valt gaat samenwonen met iemand die in 2013 starter op de woningmarkt is? Hoeveel ruimte wordt een kredietverlener in de nieuwe aanpak geboden om zonder verlies van de hypotheekrenteaftrek voor de kredietnemer met laatstgenoemde een betalingsregeling voor de aflossingen af te spreken? En zo zijn er nog vele vragen. Daarnaast is overleg nodig met de financiële instellingen (banken en verzekeraars) die de Belastingdienst door middel van de renseignering van gegevens, de zogenoemde contra-informatie, voorzien. De afspraken met die financiële instellingen zijn mede van belang voor de uitvoerbaarheid en handhaafbaarheid van de fiscale behandeling van de eigen woning en kunnen gevolgen hebben voor de manier waarop zaken wetgevend geregeld zijn of worden. Overigens is het kabinet altijd helder geweest over zijn insteek. In het Begrotingsakkoord 2013 en de kabinetsreactie op de motie Kuiper c.s.4, die op dezelfde dag zijn verstuurd, is expliciet opgenomen dat de uitwerking van de maatregelen op het terrein van de hypotheekrenteaftrek zou worden opgenomen in een wetsvoorstel dat gelijk op zou lopen met het Belastingplan 2013. Ten slotte wordt opgemerkt dat tijdens het debat op 29 mei jl.5 in de Tweede Kamer over het Begrotingsakkoord 2013 juist de fractie van de PvdA erop heeft aangedrongen dat de aanpak van de hypotheekrenteaftrek niet zou worden meegenomen in dit voorstel van wet. Omdat het gaat om een grote hervorming van de woningmarkt waar jaren over is gesproken, staat voor het kabinet zorgvuldigheid voorop.

Bij het belasten van de reiskostenvergoeding voor het woon-werkverkeer gaat het vooral om de definitie van het woon-werkverkeer. Het is van belang om in de wet een eenvoudige en hanteerbare definitie op te nemen die de administratieve lasten en de uitvoeringskosten tot een minimum beperkt. Bij de uitwerking van zo’n definitie ontstaat een spanningsveld tussen het hanteren van een eenvoudige definitie en het leveren van maatwerk dat recht doet aan de diversiteit in woon-werkverkeer van werknemers en ondernemers. Hierbij vragen bepaalde beroepsgroepen speciale aandacht. Zo zijn er bijvoorbeeld de ambulante werknemers, zoals vertegenwoordigers, bouwvakkers en thuiszorgmedewerkers. Zij kunnen gebonden zijn aan steeds wisselende arbeidsplaatsen die zij niet zelf kunnen bepalen. Hierdoor kunnen zij hun woon-werktraject niet of nauwelijks beïnvloeden. Ook kan de aard van het werk met zich meebrengen dat het woon-werkverkeer op een specifieke wijze moet plaatsvinden. Zo kan het zijn dat men voor het werk gebruik moet maken van een vervoermiddel dat specifiek voor het werk is ingericht of aangepast, zoals de bestelbus met materialen en gereedschap van bijvoorbeeld loodgieters en schilders. Daarom is het gewenst om ook voor dit onderwerp de tijd te nemen die nodig is om, waar mogelijk in overleg met bijvoorbeeld de Nederlandse Orde van Belastingadviseurs en het bedrijfsleven, te komen tot een deugdelijke, verantwoorde en goed werkbare uitwerking.

De leden van de fractie van het CDA vragen het kabinet om een reactie op de brief van MKB-Nederland van 27 juni 2012. In deze brief bepleit MKB-Nederland een overgangsmaatregel om in het kader van de verhoging van het algemene btw-tarief voor alle verplichtingen die ondernemers vóór 27 april 2012 zijn aangegaan voor producten die komend najaar in de winkels zullen liggen. Bij wijzigingen van het Nederlandse btw-tarief worden steeds overgangsregelingen vergelijkbaar met de onderhavige getroffen zodat vaststaat welk tarief van toepassing is in situaties waarin het moment van de levering of de dienst afwijkt van het moment waarop de btw verschuldigd wordt. Uitgangspunt bij deze overgangsregelingen is altijd geweest dat het tijdstip waarop de levering of de dienst plaatsvindt bepalend is voor de hoogte van de te betalen belasting. Vanwege het maatschappelijke belang dat met de bouw van onroerende zaken gemoeid is, is daarvoor net als in het verleden, voor de levering van onroerende zaken waarbij de vergoeding in termijnen vervalt een uitzondering gemaakt. Achtergrond hiervan is dat er bij de bouw van onroerende zaken vaak sprake is van langlopende projecten, waarbij veel belanghebbenden betrokken zijn. Bovendien wordt in bouwovereenkomsten vaak afgesproken dat voor bepaalde bouwfasen termijnen vervallen en deelvergoedingen dienen te worden betaald. In het overgangsrecht is geregeld dat niet over de hele prijs het nieuwe btw-tarief van 21% geldt, maar alleen over de termijnen die vervallen na 30 september 2012. Met het oog op langlopende projecten en vanwege het maatschappelijke belang dat met de bouw van onroerende zaken gemoeid is, wordt het passend gevonden om bij deze tariefverhoging niet terug te komen op de btw die over de reeds vervallen termijnen verschuldigd is. Dat betekent dat bij koop/aannemingsovereenkomsten die vóór 1 oktober 2012 zijn gesloten, voor bouwwerken die pas na 30 september 2012 geleverd respectievelijk opgeleverd worden, de termijnen die vóór 1 oktober 2012 verschuldigd zijn nog tegen 19% worden belast. Binnen de categorie onroerende zaken geldt als gevolg van het amendement Schouten c.s.6 nog een speciaal overgangsrecht voor nieuwbouwwoningen. Bij koop- en aannemingsovereenkomsten van woningen gesloten vóór 28 april 2012, en voor zover de overeenkomst erin voorziet dat de vergoeding in termijnen wordt betaald, blijven alle termijnen die vervallen vóór 1 oktober 2013 onder het 19%-tarief vallen. Alle termijnen die vervallen na die datum vallen onder het 21%-tarief. De argumenten voor een bijzondere overgangsregeling voor onroerende zaken en specifiek voor woningen gelden in het algemeen niet bij leveringen van roerende zaken of bij diensten. Een verdere uitbreiding van het overgangsrecht ligt dan volgens het kabinet ook niet voor de hand. Dat is bij voorgaande btw-tariefwijzigingen (btw-verhoging óf -verlaging) ook niet gebeurd. Tot slot wijst het kabinet erop dat tussen het bekendmaken op 27 april 2012 van het voornemen om het algemene btw-tarief te verhogen en de inwerkingtreding daarvan op 1 oktober 2012 een tijdspanne van ruim vijf maanden ligt. Dat is zelfs ruimer dan bij een meer gebruikelijke tijdspanne tussen bekendmaken op Prinsjesdag en een ingangsdatum per 1 januari daaropvolgend.

De leden van de fractie van de PVV vragen waarom de btw-verhoging al op 1 oktober 2012 in moet gaan, ook gelet op de citeertitel van het wetsvoorstel. Zij zijn van mening dat deze wijziging slecht is voor de Nederlandse economie. De in dit wetsvoorstel opgenomen maatregelen vloeien voort uit het Begrotingsakkoord 2013. De citeertitel verwijst daar dan ook naar. De voorgestelde btw-verhoging verbetert het EMU-saldo. Daarmee heeft de btw-verhoging een positief vertrouwenseffect op de financiële markten. Voor dit vertrouwen is het van belang dat de btw-verhoging zo snel mogelijk van kracht wordt. Het eerstvolgende moment waarop dit uitvoerbaar is, is 1 oktober 2012. De btw-opbrengst wordt in 2013 deels, en in 2014 en 2015 volledig, teruggesluisd via een verlaging van de inkomsten- en loonbelasting. Bij deze verhoging van de btw in combinatie met aanwending van de opbrengst voor een verlaging van de inkomsten- en loonbelasting, wordt de structuur van de belastingheffing verbeterd en overheersen op langere termijn positieve effecten op de werkgelegenheid en groei.

De leden van de fractie van de PVV vragen of de invoering van de btw-verhoging per 1 oktober niet tot extra administratieve druk leidt ten opzichte van een wijziging per 1 januari. De btw-verhoging is een tariefwijziging en leidt daarom niet tot een structureel effect voor de administratieve lasten bij burgers en bedrijven. Omwille van de eenvoud is aangesloten bij de start van een kwartaal, zodat het merendeel van de ondernemers dat per kwartaal btw-aangifte doet, niet te maken krijgt met tussentijdse wijzigingen in een aangiftetijdvak. Wel zullen ondernemers in voorkomende gevallen hun eigen ondersteunende systemen moeten aanpassen en mogelijk ook andere relevante producten, zoals prijslijsten en dergelijke. Hierdoor kunnen eenmalige administratieve lasten ontstaan, maar dit is zowel het geval bij een wijziging per 1 januari als per 1 oktober. In welke mate dat het geval is, en of daarbij verschillen optreden tussen deze invoeringsdata, is evenwel afhankelijk van de bedrijfsvoering van de individuele ondernemer en de sector waarin deze actief is.

De leden van de fractie van de PVV vragen een schatting te maken van de extra faillissementen in het MKB die een gevolg zullen zijn van deze btw-verhoging. De btw-verhoging wordt in drie tranches geheel teruggesluisd in de vorm van lagere inkomsten- en loonbelasting. De verschuiving leidt tot een betere structuur van de belastingheffing en tot een minder verstorend en meer solide belastingstelsel. Op langere termijn domineren de positieve effecten op de werkgelegenheid en groei. Daarom wordt verwacht dat de btw-schuif per saldo niet tot meer faillissementen zal leiden.

De leden van de fractie van de ChristenUnie vragen of in de geraamde inkomsten van de btw ook rekening wordt gehouden met verminderde consumptieve vraag als gevolg van deze verhoging. Het Begrotingsakkoord 2013 is door het Centraal Planbureau integraal doorgerekend, zodat in- en uitverdieneffecten in het budgettaire beeld zijn verwerkt, inclusief het effect op de consumptieve vraag.7

In het verlengde daarvan vragen de leden van de fractie van de ChristenUnie of het kabinet een beeld kan bieden van de effecten van de btw-verhoging op verschillende inkomensgroepen. Een verhoging van het algemene btw-tarief werkt ongeveer proportioneel uit naar alle inkomensgroepen. De btw-verhoging wordt vervolgens in drie tranches uiteindelijk geheel teruggesluisd. In 2013 is de terugsluis geheel gericht op de lagere inkomens via de arbeidskorting, de zorgtoeslag, het kindgebonden budget en de ouderenkortingen. Uit de koopkrachtberekeningen van het Begrotingsakkoord 2013 blijkt dat de minima en de sociale minima erop vooruitgaan terwijl de hogere inkomens er in koopkracht op achteruitgaan. Dit beantwoordt tevens de vraag of er sprake is van een differentiële impact.

De leden van de fractie van de ChristenUnie vragen een schatting van de effecten van de btw-maatregel op arbeidsparticipatie en ondernemerschap. Zoals hiervoor reeds aangegeven zal de btw-verhoging in drie tranches worden teruggesluisd. De terugsluis zal leiden tot een lagere inkomsten- en loonbelasting. Per saldo treedt uiteindelijk dus geen lastenmutatie op, maar een verschuiving door een verlaging van de inkomsten- en loonbelasting en een verhoging van de btw. Voor 2014 en 2015 is de exacte vormgeving nog niet bekend, zodat de volledige effecten nog niet kunnen worden aangegeven. In het algemeen kan worden gesteld dat deze verschuiving leidt tot meer werkgelegenheid en dus gunstig is voor arbeidsparticipatie en ondernemerschap.

De leden van de fractie van de ChristenUnie vragen of de invoering van de btw-verhoging per 1 oktober 2012 specifieke implementatieproblemen met zich brengt. Tussen het bekendmaken van deze maatregel en de invoering ligt een termijn van ruim vijf maanden, hetgeen ruimer is dan gebruikelijk bij bekendmaking op Prinsjesdag en invoering per 1 januari daaropvolgend. Er worden daarom geen specifieke implementatieproblemen verwacht.

De leden van de fractie van PvdA vragen waarom de verlaging van het tarief van de overdrachtsbelasting permanent wordt gemaakt, terwijl het CPB in de Macro Economische Verkenning heeft vastgesteld dat dit veel geld kost en geen effect heeft gehad op de woningmarkt. Voorts stellen deze leden dat deze maatregel plaatsvindt zonder flankerend beleid dat een nationaal woningakkoord zou hebben opgeleverd. Deze leden willen weten waarom dergelijk flankerend beleid geen deel uitmaakt van het Begrotingsakkoord 2013. In de Macro Economische Verkenning 2012 stelt het CPB dat de tijdelijke verlaging van overdrachtsbelastingtarief voor woningen naar 2%, structureel geen effecten zal hebben op de verkoop van woningen, maar wel dat de tijdelijke maatregel op korte termijn zal leiden tot het naar voren halen van transacties. Het stimuleren van meer transacties op de korte termijn was een beoogd effect van de tijdelijke maatregel. Het kabinet beseft dat met tijdelijke maatregelen geen structurele effecten kunnen worden bereikt. Uit de economische verkenning 2013–2017 van het CPB blijkt dat het permanent verlagen van het overdrachtsbelastingtarief voor woningen naar 2%, zoals is opgenomen in het Begrotingsakkoord 2013, zal leiden tot een structureel positief effect op de huizenprijzen en de verhuismobiliteit. De hiermee gepaarde welvaartswinst kan het CPB nog niet goed in kaart brengen. Uit een eerdere analyse van het CPB blijkt dat een verlaging van de verhuiskosten met 1%-punt – onder normale omstandigheden – tot 3% tot 10% meer verhuizingen leidt, waarmee een welvaartswinst van circa € 0,1 miljard wordt geboekt. Het structureel verlagen van het overdrachtsbelastingtarief voor woningen naar 2% vormt een onderdeel van een meeromvattend pakket gericht op de woningmarkt. Het Begrotingsakkoord 2013 bevat maatregelen met betrekking tot de huur- en koopmarkt. Deze maatregelen worden in twee separate wetsvoorstellen opgenomen die gelijktijdig met het Belastingplan 2013 met Prinsjesdag aan de Tweede Kamer der Staten-Generaal zullen worden aangeboden. Het betreft in de eerste plaats een wetsvoorstel waarin maatregelen worden genomen waardoor de fiscale behandeling van de eigen woning op termijn ingrijpend wordt gewijzigd. In de kabinetsreactie op de motie Kuiper c.s. zijn deze maatregelen nader toegelicht. In de tweede plaats bevat het Begrotingsakkoord 2013 maatregelen die gericht zijn op het hervormen van de huurmarkt. Voorts wordt vanaf 2013 de verhouding tussen de maximale hypothecaire lening waarover rente kan worden afgetrokken en de waarde van de woning bij aankoop geleidelijk- in zes gelijke stappen – van 106% naar 100% verlaagd.

De leden van de fractie van GroenLinks wijzen erop dat de dekking voor de structurele verlaging van de overdrachtsbelasting gevonden wordt in het belasten van reiskostenvergoedingen. Omdat deze laatste maatregel geen deel uitmaakt van dit pakket fiscale maatregelen vragen zij zich af of het niet meer voor de hand had gelegen om ook het structureel maken van de verlaging van de overdrachtsbelasting uit te stellen, en thans te volstaan met een verlenging van de tijdelijke verlaging. Het structureel maken van die verlaging van het tarief van de overdrachtsbelasting maakt deel uit van een groter pakket aan maatregelen om het vertrouwen op de woningmarkt te herstellen. Daarin past het om in een zo vroeg mogelijk stadium maximale zekerheid te bieden over de verlaging van het tarief van de overdrachtsbelasting. Die zekerheid wordt niet geboden met een tijdelijke continuering van het verlaagde tarief van de overdrachtsbelasting, waarvan dan niet zeker is of deze ook vanaf 1 januari 2013 nog van toepassing is. Overigens wordt de dekking in 2012 gevonden in de verhoging van het algemene tarief van de btw, een verhoging die ingaat per 1 oktober 2012.

De leden van de fractie van de ChristenUnie vragen of de verlaging van de overdrachtsbelasting in het afgelopen jaar geholpen heeft en of deze maatregel een positief effect heeft gehad op het vlottrekken van de woningmarkt. Voorts vragen deze leden naar het effect van deze maatregel en de beperking van de hypotheekrenteaftrek voor starters op de koopwoningmarkt.

Net na de invoering van de verlaging van de overdrachtsbelastingtarief voor woningen is tijdelijk een beperkte stijging van het aantal transacties, bezichtigingen en hypotheekaanvragen waargenomen en een minder sterke daling in de huizenprijzen van maand op maand. Het is niet vast te stellen hoe de ontwikkelingen op de woningmarkt zouden zijn geweest zonder tariefsverlaging, temeer daar vrijwel gelijktijdig (1 augustus 2011) met de tijdelijke verlaging van het tarief van de overdrachtsbelasting voor woningen de voorwaarden voor hypothecaire financiering zijn aanscherpt. Er zijn meerdere factoren die de woningmarkt negatief beïnvloeden. Vanwege de voortdurende stagnatie op de woningmarkt heeft het kabinet besloten om het overdrachtsbelastingtarief voor woningen van 6% structureel te verlagen naar 2%. Hiermee voorkomt het kabinet een nog verdere verdieping van de malaise op de woningmarkt. De permanente verlaging van de overdrachtsbelastingtarief voor woningen van 6% naar tot 2% helpt starters. Zij hoeven minder te lenen voor een woning omdat de overdrachtsbelasting namelijk vaak mee wordt gefinancierd. Ook voor doorstromers gaat er een positief effect uit van een lagere overdrachtsbelasting.

In het Begrotingsakkoord 2013 is opgenomen dat voor nieuwe leningen alleen renteaftrek geldt, indien gedurende de looptijd ten minste annuïtair en in 30 jaar volledig wordt afgelost. Een belangrijk kenmerk van een annuitaïre lening is dat consumenten (bruto) elk jaar een even groot totaalbedrag aan rente en aflossingen betalen, maar in de eerste jaren van de looptijd van de lening dat bedrag vooral uit rente bestaat en gedurende de looptijd steeds meer uit aflossing. Dit betekent dat kopers juist aan het begin van de looptijd van de hypotheek nog volop profiteren van de hypotheekrenteaftrek en dus lagere netto woonlasten hebben. De maatregelen om aflossen gedurende de looptijd te bevorderen en de Loan-to-Value (LTV)-ratio geleidelijk terug te brengen, zijn nodig voor de financiële stabiliteit en indirect in het belang van starters. De hoge schulden waarmee de starters van de afgelopen jaren nu kampen, leiden momenteel tot problemen in de persoonlijke financiële sfeer. Door de LTV-verlaging zeer geleidelijk in te voeren, in stapjes van 1%-punt per jaar, worden negatieve effecten op de woningmarkt tegengegaan.

De leden van de fractie van de VVD vragen hoe de afschaffing van de vrijstelling kolenbelasting zich verhoudt met artikel 110 van het Verdrag betreffende de werking van de Europese Unie (VWEU)8. Volgens de leden van de fractie van de VVD verbiedt dit artikel lidstaten op producten van de andere lidstaten zodanige binnenlandse belastingen te heffen dat daardoor andere gelijksoortige nationale producten worden beschermd. De leden van de fractie van de VVD vragen of het kabinet verwacht dat kolen uit andere EU-landen door de afschaffing van de vrijstelling van de kolenbelasting fiscaal nadeliger worden behandeld dan Nederlands gas voor de opwekking van elektriciteit. Ook de leden van de fractie van het CDA vragen waarom de maatregel geen inbreuk van artikel 110 van het VWEU inhoudt aangezien gas en kolen voor de productie van elektriciteit substituten van elkaar zijn en derhalve concurreren. Het kabinet is zich ervan bewust dat zowel kolen als gas voor de productie van elektriciteit gebruikt worden en dat er een verschil in de behandeling van kolen en gas voor de productie van elektriciteit zal gaan bestaan. Het kabinet is echter van mening dat kolen en gas, ondanks het feit dat deze producten met elkaar kunnen concurreren, verschillende producten zijn qua stoffelijke aard en qua milieubelasting die daarom geen gelijksoortige producten in de zin van artikel 110 van het VWEU zijn.8 Het verschil in behandeling is naar de mening van het kabinet dan ook verenigbaar met artikel 110 van het VWEU.

De leden van de fractie van het CDA vragen aan te geven waarom een betrouwbare kwantificering van de milieueffecten van de vrijstelling kolenbelasting niet is te geven en of er wel een grove inschatting van de milieueffecten kan worden gegeven. Ook de leden van de fractie van D66 vragen naar wat het precieze effect zal zijn van deze maatregel. Uit nog niet gepubliceerd onderzoek van het PBL en ECN blijkt dat een reductie van de CO2-uitstoot in de ordegrootte van 1,5 Mton mogelijk is, indien door deze maatregel minder elektriciteit door kolencentrales en meer elektriciteit door gascentrales wordt opgewekt en tevens meer elektriciteit wordt geïmporteerd.9 Daarbij merkt het kabinet op dat deze maatregel op de korte termijn geen CO2-effect heeft omdat elektriciteitscentrales onder het ETS-regime vallen. Op dit moment zijn geen verdere kwantitatieve gegevens op de luchtverontreinigende stoffen bekend. De uitstoot van CO2 en luchtverontreinigende stoffen is afhankelijk van de efficiency van de kolen- en gascentrales.

De leden van de fractie van het CDA vragen welke maatregelen momenteel worden gehanteerd op het gebied van zwavel- en stikstofoxiden en fijn stof. In het kader van de Conventie inzake grensoverschrijdende luchtverontreiniging over grote afstand (CLRTAP) van de UNECE zijn onder andere voor zwavel- en stikstofoxiden emissieplafonds opgesteld. Vanuit de EU zijn vooral de richtlijnen 2001/81/EG inzake nationale emissieplafonds voor bepaalde luchtverontreinigende stoffen, 2008/50/EG betreffende de luchtkwaliteit en schonere lucht voor Europa en 2010/75/EU inzake industriële emissies van belang. Op basis van deze richtlijnen zijn algemene emissieplafonds voor zwavel- en stikstofoxiden en fijn stof opgenomen en gelden specifieke eisen voor (onder andere) stookinstallaties. Stookinstallaties dienen in het bezit te zijn van een milieuvergunning en er moet gewerkt worden volgens de best beschikbare technieken. Daarmee wordt de uitstoot van stoffen begrensd.

De leden van de fractie van het CDA vragen in hoeverre de hiervoor beschreven maatregelen effectief zijn en welk aandeel de elektriciteitsproductiesector heeft in het totaal van deze emissies. Deze maatregelen zijn effectief. Het beleid als hiervoor beschreven is in de jaren negentig gestart en de uitstoot van verontreinigende stoffen is aanzienlijk verlaagd. Zo is de uitstoot van NOx in de lucht sinds 1990 met 65% gedaald en de uitstoot van SO2 zelfs met 80%. Voor het realiseren van de CLRTAP doelstellingen is verdere reductie nodig (90–95%). De energiecentrales veroorzaken ongeveer 40% van de NOx-emissies van de gehele industriesector en 30% van de SO2-emissies van de industriesector.

De leden van de fractie van het CDA vragen of de huidige maatregelen effectiever zijn dan de voorgestelde afschaffing van de vrijstelling van de kolenbelasting. De huidige maatregelen zorgen voor een sterke emissiereductie, maar er zijn aanvullende maatregelen nodig om duurzame emissieniveaus te kunnen bereiken. Het afschaffen van de vrijstelling van de kolenbelasting draagt daaraan bij. Deze afschaffing is niet bedoeld als alternatief voor de huidige maatregelen, maar als maatregel om de overheidsfinanciën op orde te brengen.

De leden van de fractie van het CDA vragen of ook voor zwavel- en stikstofoxiden en fijn stof geldt dat de afschaffing van de vrijstelling op de kolenbelasting niet zal bijdragen aan verminderde uitstoot van CO2 omdat kolencentrales onder het ETS-programma vallen, waardoor verminderde uitstoot in Nederland tot verhoogde uitstoot buiten Nederland zal leiden. Voor SO2, NOx en fijn stof kan men wel een verminderde uitstoot zien, omdat er meer elektriciteit met gas zal worden opgewekt, omdat gasgestookte centrales vrijwel geen uitstoot van SO2 en fijn stof hebben en er geen emissiehandelssysteem is voor SO2 en fijn stof. Ook de uitstoot van NOx is bij een gasgestookte centrale aanzienlijk lager dan bij kolencentrales.10

De leden van de fractie van het CDA vragen wat de feitelijke grondslag van de rechtvaardiging is van het onderscheid tussen kolencentrales en andere conventionele centrales op basis van de belasting van het milieu. Een elektriciteitscentrale die op aardgas gestookt wordt heeft bij een rendement van 59 à 62% een uitstoot van 347 à 330 gram CO2 per kWh. Een kolencentrale heeft bij een rendement van 46 à 52% een uitstoot van 741 à 656 gram CO2 per kWh11. Voor de luchtverontreinigende stoffen zijn emissiefactoren bekend uit een onderzoek uit 200810. Dat gasgestookte centrales lagere emissies kennen dan kolencentrales geldt ook voor NOx en SO2. Een gemiddelde Gas STEG centrale in de periode 2000–2004 stoot gemiddeld 17 gram NOx en 0 gram SO2 uit per GJ. Een poederkolencentrale stoot in die periode 38 gram NOx en 37 gram SO2 uit. De SO2-emissies van nieuwere kolencentrales ligt fors lager; tussen de 13–19 gram per GJ.

De leden van de fractie van het CDA vragen het kabinet om nogmaals te motiveren waarom de afschaffing van de vrijstelling van de kolenbelasting investeerders uit andere lidstaten niet zal beperken in hun investeringen in centrales in Nederland, aangezien ook maatregelen zonder onderscheid een inbreuk kunnen inhouden. Deze leden vragen het kabinet om daarbij tevens het feit te betrekken dat het vanwege de koppeling van de Nederlandse energiemarkten met die in andere lidstaten vrijwel niet mogelijk lijkt om de hogere kosten als gevolg van de kolenbelasting terug te verdienen. Het kabinet heeft niet aangegeven dat de afschaffing van de vrijstelling investeerders uit andere lidstaten niet zal beperken. De afschaffing van de vrijstelling treft echter in gelijke mate buitenlandse en binnenlandse investeerders. De maatregel betekent derhalve geen inbreuk op het vrij verkeer van kapitaal aangezien er in de wet geen onderscheid is aangebracht tussen buitenlandse en binnenlandse investeringen. De hogere kosten als gevolg van de kolenbelasting zijn inderdaad niet door te berekenen in de prijs omdat er sprake is van één Noordwest-Europese elektriciteitsmarkt.

De leden van de fractie van het CDA vragen het kabinet om aan te geven waarom het afschaffen van de vrijstelling van de kolenbelasting geen inbreuk is op het vrij verkeer van kapitaal, bedoeld in artikel 63 van het VWEU. Ze vragen daarbij tevens in te gaan op de vraag of er een rechtvaardiging is voor het opleggen van de maatregel. Het afschaffen van de vrijstelling van de kolenbelasting zou, zoals ook hiervoor aangegeven, het minder aantrekkelijk kunnen maken voor binnenlandse en buitenlandse investeerders om in Nederlandse kolencentrales te investeren. Dit is geen inbreuk op artikel 63 van het VWEU inzake kapitaalverkeer. Het is vaste jurisprudentie van het Hof van Justitie van de EU dat dubbele belasting geen door het Verdrag verboden beperking is van het vrij verkeer van kapitaal, zie onder andere de arresten van 14 november 2006, nr. C-513/04 (Kerckhaert en Morres), 12 februari 2009, nr. C-67/98 (Margarete Block), 16 juli 2009, nr. C-128/08 (Damseaux) en recentelijk nog het arrest van 8 december 2011, nr. C-157/10 (Banco Bilbao Vizcaya Argentaria S.A.). De rechtvaardiging voor het nemen van deze maatregel ligt bij de extra milieudruk van kolencentrales ten opzichte van andere vormen van energie-opwekking. Deze leden vragen tevens of is onderzocht of de maatregel geschikt is om het beoogde doel te bereiken. Het primaire doel van de maatregel is het genereren van opbrengsten. Naar verwachting zal door het afschaffen van de vrijstelling geen sterke afname optreden van het gebruik van kolen voor energieopwekking. Er is daarom geen aanleiding te veronderstellen dat de beoogde opbrengst niet wordt gehaald.

De leden van de fractie van het CDA vragen of rekening is gehouden met de mogelijkheid dat de kolenbelasting leidt tot minder draaiuren van (met name oudere) kolencentrales en dat de bij- en meestook van biomassa in deze (met name oudere) kolencentrales hierdoor daalt. Ook vragen zij of berekend is of de verschillende effecten van de kolenbelasting op de bij- en meestook van biomassa per saldo leiden tot meer of minder bij- en meestook. Indien dat niet het geval is, vragen zij op basis waarvan dan wordt gesteld dat de bij- en meestook van biomassa «versterkt» wordt. Op zichzelf versterkt de maatregel de bij- en meestook van biomassa in kolencentrales, omdat het prijsverschil tussen kolen en biomassa verkleind wordt. De precieze uitkomst is inderdaad ook afhankelijk van het aantal draaiuren. Indien kolencentrales draaiuren zouden verlagen, dan kan dat een negatief effect hebben op de bij- en meestook van biomassa. Naar verwachting is dit effect echter klein.

De leden van de fractie van het CDA merken op dat in de nota naar aanleiding van het verslag van de Tweede Kamer wordt aangegeven dat er geen sprake is van een selectief voordeel dat met staatsmiddelen bekostigd wordt. Zij vragen dit nader uit te leggen en in te gaan op het feit dat gascentrales worden bevoordeeld ten opzichte van kolencentrales en dat het niet belasten van de input van gas in gascentrales leidt tot derving van inkomsten door de Staat. In de huidige situatie, waarin kolencentrales en gascentrales zijn vrijgesteld van energiebelasting, houdt de vrijstelling een selectief voordeel in voor deze centrales die met staatsmiddelen worden bekostigd. Indien ten aanzien van kolencentrales de vrijstelling wordt ingetrokken, voor deze centrales vervalt dus het belastingvoordeel, dan geldt voor die categorie centrales dat geen sprake meer is van een selectief voordeel. Wil sprake zijn van staatssteun, dan dienen alle elementen van artikel 107, eerste lid, van het VWEU aanwezig te zijn. Bij de afschaffing van de vrijstelling van energiebelasting voor kolencentrales ontbreekt het element «met staatsmiddelen bekostigd».

De leden van de fractie van D66 vragen hoe deze maatregel zich verhoudt tot het EU-initiatief Energie 2020: Een strategie voor een concurrerende, duurzame en continu geleverde energie.12 Dit EU-initiatief is gebaseerd op een mededeling van de Europese Commissie. In de mededeling schetst de Commissie de contouren van een energiestrategie tot 2020 die gericht is op het behalen van de energie- en klimaatdoelen en moet zorgen voor een veilige, duurzame en concurrerende energievoorziening voor alle burgers. De Europese regeringsleiders hebben tijdens de Europese Raad van 4 februari 2011 deze contouren grotendeels omarmd. Hoewel de maatregel qua thema past in de strategie, heeft de strategie geen rol gespeeld bij de totstandkoming van het voorstel tot afschaffing van de vrijstelling van de kolenbelasting bij elektriciteitsopwekking.

In antwoord op de vraag van de leden van de fractie van de SP wie er in de categorie vallen van het tarief voor niet-zakelijk verbruik wordt opgemerkt dat verbruik in deze schijf te verwaarlozen is. In principe zouden bijvoorbeeld overheidsinstellingen zoals universiteiten en ziekenhuizen hieronder vallen, maar de drempel van 10 miljoen m3 wordt slechts door een zeer beperkt aantal instellingen gehaald. In het wetsvoorstel worden de tarieven voor zakelijk en niet-zakelijk verbruik hoger dan 10 miljoen m3 geharmoniseerd. In totaal gaat het in de nieuwe gecombineerde vierde schijf voor zakelijk en niet-zakelijk verbruik om iets meer dan 300 van de in totaal 7,6 miljoen aansluitingen. De totale opbrengst in deze schijf, dus zowel zakelijk als niet zakelijk, wordt geraamd op € 53 miljoen.

De leden van de fractie van de SP vragen waarom er niet voor is gekozen om iedereen onder het hoogste tarief van 18,22 cent te laten vallen. De energiebelasting is in 1996 ingevoerd als een kleinverbruikersheffing met een uniform tarief. In het kader van de vergroening zijn in de periode 1999–2001 ook de «middenverbruikers» in de heffing betrokken. Er is toen bewust gekozen voor een degressief schijventarief om rekening te houden met de internationale concurrentiepositie van het Nederlandse bedrijfsleven. De implementatie van de Energiebelastingrichtlijn13 in 2004 had tot gevolg dat vanaf dat jaar ook het grootverbruik vanaf 10 miljoen m3 aardgas en 10 miljoen kWh elektriciteit onder de energiebelasting ging vallen. Voor aardgas lagen de tarieven van de voormalige brandstoffenbelasting reeds boven het minimumtarief uit de richtlijn. Het elektriciteitstarief vanaf 10 miljoen kWh werd verhoogd tot 0,05 cent per kWh.

In september 2011 is een onderzoek van CE Delft/Ecofys «Belastingen op energieproducten, elektriciteit en CO2» naar de Tweede Kamer gezonden.14 In dat onderzoek is voor een aantal lidstaten een overzicht gegeven van de energiebelasting voor de energie-intensieve industrie. Uit dit onderzoek blijkt dat de ons omringende landen eveneens lage tarieven en vrijstellingen voor de energie-intensieve industrie hanteren. In het kader van de onderhandelingen over het voorstel van de Europese Commissie tot herziening van de Energiebelastingrichtlijn zet het kabinet in op hogere Europese minimumbelastingtarieven voor energieverbruik.

De leden van de fractie van de SP vragen hoe hoog de geïmpliceerde belastingsubsidie voor alle categorieën grootverbruikers is, uitgaande van het tarief voor kleinverbruikers. In de visie van het kabinet is er geen sprake van een belastingsubsidie, maar van een degressief schijventarief dat in de loop der jaren is ontstaan als gevolg van het verbreden van de grondslag van de energiebelasting. Bij de invoering van de energiebelasting was deze alleen gericht op kleinverbruikers. Later is deze verbreed naar middenverbruikers en daarna ook nog naar de grootverbruikers. De tarieven voldoen aan de minimumtarieven van de Europese Energiebelastingrichtlijn.

De leden van de fractie van de SP vragen waarom het verschil tussen het laagste tarief en het hoogste tarief is versterkt tot een factor 16 en waarom in het licht van deze versterkte tariefdifferentiatie de maatregel onder de het hoofdstuk vergroening is gepresenteerd. Het laagste tarief is thans 1/20e deel (0,83 / 16,67) van het hoogste tarief. Bij invoering van de nieuwe tarieven wordt dit 1/16e deel (1,13 / 18,22) van het hoogste tarief. Er is daarom geen sprake van een versterkte tariefdifferentiatie, maar eerder van het tegendeel. De verhoging van de belastingtarieven op aardgas is onder het hoofdstuk vergroening gepresenteerd omdat het gaat om een verhoging van een belasting op basis van de Wet belastingen op milieugrondslag.

De leden van de fractie van de SP vragen, onder verwijzing naar tabel 3 op blz. 5 van de memorie van toelichting, een toelichting op de passage in de memorie van toelichting dat de verhogingen evenredig doorwerken naar de verlaagde energiebelastingtarieven voor aardgas bij de glastuinbouw en dat de glastuinbouwbedrijven relatief hetzelfde voordeel en dezelfde belastingdruk behouden als de energie-intensieve industrie. Hiermee is bedoeld dat de tarieven voor de glastuinbouw in de laatste twee schijven (1 miljoen m3 – 10 miljoen m3 en groter dan 10 miljoen m3) gelijk blijven aan de reguliere tarieven. Ook voor de glastuinbouw geldt dat beide tarieven met 0,3 cent worden verhoogd. Voor het verbruik beneden 1 miljoen m3, de eerste drie schijven, geldt een verlaagd tarief voor de tuinbouw. Deze tarieven zijn een percentage van de reguliere tarieven, te weten 9,11% van het tarief van de eerste schijf, 16,74% van het tarief voor de tweede schijf en 50,58 % van het tarief van de derde schijf. Omdat het tarief voor de eerste en de tweede schijf is geharmoniseerd, is dit ook gebeurd voor de verlaagde tuinbouwtarieven. Daarom moest ook een nieuw percentage worden bepaald waarmee de tarieven worden verlaagd ten opzichte van het reguliere tarief. Bij het vaststellen van het nieuwe percentage is rekening gehouden met het gewogen gemiddelde, berekend op basis van het specifieke verbruik van de tuinbouw in de huidige eerste en tweede schijf. De tuinbouw gaat nu 16,06% van het tarief van de nieuwe eerste schijf betalen. Voor de derde schijf blijft het kortingspercentage gelijk.

De leden van de fractie van GroenLinks constateren dat de aanpassing van de tarieven van de energiebelasting voor aardgas in de categorie tussen de 170 000 – 1 miljoen m3 slechts 7,5% bedraagt terwijl de stijging in de andere categorieën tussen de 23 en de 36% bedraagt. Zij vragen naar de ratio hiervan. Tevens vragen zij waarom niet is gekozen voor een andere verdeling van de stijging van de energiebelastingtarieven voor aardgas. In het door het kabinet met de vijf deelnemende partijen afgesloten Begrotingsakkoord 2013 is gekozen voor een aanpassing van de tariefstelling voor aardgastarieven die voor 52% neerslaat bij huishoudens en voor 48% bij bedrijven. Bij deze verdeling verandert de mate waarin huishoudens en bedrijven bijdragen aan de totale opbrengst van de energiebelasting niet wezenlijk. Ook in de huidige situatie dragen de huishoudens en de bedrijven bij benadering in gelijke mate bij aan de totale opbrengst van de energiebelasting. Er is daarnaast, mede om de uitvoeringslasten te beperken, voor gekozen om de eerste en de tweede schijf van de energiebelasting samen te voegen. Om, gegeven de beoogde budgettaire opbrengst van € 365 miljoen, tot een gelijke verdeling daarvan te komen over huishoudens en bedrijven zijn in het Begrotingsakkoord 2013 de tarieven van de eerst en de tweede schijf verhoogd tot 18,22 cent. Voorts is gekozen voor een gelijke verhoging in centen van de huidige derde, vierde en vijfde schijf, omdat daardoor het tariefsysteem iets minder degressief wordt. De relatieve verhoging van het tarief voor de huidige derde schijf van 170 000 – 1 miljoen m3 is daardoor lager dan de verhoging van de andere schijven.

De leden van de fractie van de VVD vragen of het kabinet grenseffecten verwacht vanwege de afschaffing van rode diesel en zo ja, welke maatregelen er worden getroffen om deze effecten te beperken. Ook vragen zij of het kabinet verwacht dat deze effecten leiden tot derving van belastingopbrengsten. Het afschaffen van de rode diesel zou tot beperkte grenseffecten kunnen leiden. Indien bepaalde voertuigen in een andere EU-lidstaat nog rode diesel mogen tanken en een dergelijk voertuig vervolgens naar Nederland zou komen, moet dit door Nederland worden geaccepteerd voor zover het gaat om motorbrandstof die zich bevindt in de normale brandstoftank. Het tanken van rode diesel is bijvoorbeeld in België voor sommige voertuigen nog toegestaan, maar voor zover bekend moet hiervoor per voertuig wel een vergunning zijn verleend. Door de Belastingdienst worden regelmatig controles ingesteld op het gebruik van rode diesel in voertuigen. Indien dit na afschaffing van de rode diesel in Nederland wordt geconstateerd, zal de chauffeur van het voertuig moeten aantonen dat de rode diesel recent in een andere EU-lidstaat is getankt. Vanzelfsprekend moet dit zijn gebeurd in overeenstemming met de voorwaarden van die lidstaat. Het kabinet verwacht dat de grenseffecten zeer beperkt zullen zijn en niet zullen leiden tot een derving van betekenis van belastingontvangsten.

De leden van de fractie van het CDA vragen het kabinet om een reactie op de brief van NOVE van 27 juni 2012. NOVE wijst in deze brief, gericht aan de woordvoerders Financiën in de Eerste Kamer, op een aantal negatieve effecten van het specifieke onderdeel van het wetsvoorstel waarin de rode diesel wordt afgeschaft. NOVE noemt een aantal voorbeelden van bedrijven die zullen worden getroffen door het afschaffen van de rode diesel zoals akkerbouwers, loonbedrijven en grondverzetbedrijven. Ook particulieren, die voor verwarming geen gebruik maken van aardgas maar van rode diesel, zullen door deze maatregel worden getroffen. Verder wijst NOVE op mogelijke diefstal met ingang van 1 januari 2013 van blanke diesel uit bijvoorbeeld aggregaten op bouwterreinen en op misbruik van door bedrijven gekochte blanke diesel voor bijvoorbeeld deze aggregaten als motorbrandstof voor niet-bedrijfsvoertuigen. Het kabinet acht de maatregel in het licht van de huidige financiële situatie verantwoord, maar is zich ervan bewust dat sommige bedrijven, voor zover zij de hogere brandstofkosten niet kunnen doorberekenen in hun prijzen, inderdaad financieel nadeel kunnen ondervinden van het afschaffen van de rode diesel. Ook voor sommige particulieren zal dit het geval zijn. De lastenverzwaring als gevolg van het afschaffen van de rode diesel wordt vanaf 2014 teruggesluisd via lastenverlichting. Dit wordt vormgegeven bij de begrotingsvoorbereiding 2014. Daarnaast wordt de agrosector nu al een compensatiemogelijkheid geboden indien er sprake is van milieuvriendelijke investeringen voor verduurzaming. Hiervoor is in 2013 € 20 miljoen beschikbaar. Vanaf 2014 is dit € 30 miljoen structureel.

De leden van de fractie van D66 vragen of het kabinet kan aangeven welk bedrag is gemoeid met een eventuele afschaffing van rode diesel voor de scheepvaart en welke stappen er gezet moeten worden, en wellicht al gezet zijn, in de richting van een dergelijke afschaffing. De budgettaire derving die is gemoeid met de accijnsvrijstelling voor de scheepvaart op communautaire wateren bedraagt in 2013 € 827 miljoen op basis van in Nederland gebunkerde brandstof. Overigens is de budgettaire derving aan belastinginkomsten ten gevolge van de vrijstelling communautaire wateren niet gelijk aan de opbrengst indien deze vrijstelling zou worden afgeschaft. De opbrengst hangt nauw samen met de specifieke afspraken die na de noodzakelijke onderhandelingen met de andere lidstaten hierover in internationaal verband worden gemaakt en kan dus niet op voorhand precies worden aangegeven. Accijns drukt niet op alle in Nederland gebunkerde brandstof, maar alleen voor zover de brandstof wordt gebruikt voor vervoer over de binnenwateren. Zoals de leden van de fractie van D66 aangeven is de accijnsvrijstelling voor rode diesel voor de binnenvaart onder meer gebaseerd op de Akte van Mannheim.15 Wijziging hiervan vergt de unanieme instemming van de daarbij betrokken landen, vertegenwoordigd in de Centrale Commissie voor de Rijnvaart. Een voorstel tot afschaffen van de accijnsvrijstelling voor rode diesel ten behoeve van de scheepvaart is niet aan deze Commissie voorgelegd.

De leden van de fractie van de PvdA vragen of het bij nader inzien een slecht voornemen was om de belastingen op leidingwater, op zware vrachtwagens (Eurovignet) en op alcoholvrije dranken af te schaffen. In het Begrotingsakkoord 2013 is om budgettaire redenen gekozen voor het handhaven in 2013 van de belastingen op leidingwater en op alcoholvrije dranken. Afschaffing van het Eurovignet per 1 januari 2013 leek de mogelijkheid te bieden voor een gezamenlijke uitstap met één of meer lidstaten. Zowel in Denemarken als in België hebben de plannen voor invoering van een kilometerheffing echter vertraging opgelopen. Zoals in de memorie van toelichting is aangegeven heeft dit vervolgens geleid tot nader overleg met de vervoerssector. Hieruit bleek dat er sterke bezwaren bestaan tegen een eenzijdige uittreding. Dit gecombineerd met verdragsrechtelijke aspecten heeft ertoe geleid dat stopzetting per 1 januari niet meer mogelijk is. Het kabinet is echter nog steeds van mening dat het in het kader van vereenvoudiging van het fiscale stelsel en gezien de huidige veelheid aan belastingen de voorkeur verdient de genoemde kleine belastingen af te schaffen.

De leden van de fractie van het CDA vragen het kabinet de voor afschaffing van culturele beleggingen gehanteerde argumenten van bezuinigen en van vereenvoudiging nog eens te heroverwegen. De leden van de fractie van de PvdA vragen naar een zorgvuldige onderbouwing van het afschaffen van de faciliteiten voor cultureel en sociaal-ethisch beleggen. In het Begrotingsakkoord 2013 tussen de vijf deelnemende partijen en het kabinet is prioriteit gegeven aan het stimuleren van een duurzame economie. De bij het Belastingplan 2011 in gang gezette afschaffing in vier stappen van de heffingskorting voor groen beleggen wordt daarom nu halverwege gestuit. De heffingskorting wordt gehandhaafd op 0,7% van de belegging (tot maximaal € 56 420), inclusief de vrijstelling in box 3 bedraagt het totale voordeel 1,9%. Voor de overige beleggingen (sociaal-ethisch, cultureel en in durfkapitaal) worden de laatste twee stapjes in een keer gezet, waardoor vanaf 2013 de aan die beleggingen gekoppelde heffingskorting en vrijstellingen in box 3 verdwijnen. De omvang van deze beleggingen is te gering, zoals bijvoorbeeld ook blijkt uit het geringe aantal door de bankensector aangeboden culturele fondsen. Zoals gezegd is de omvang van deze aparte categorieën van beleggingen zo gering dat het onevenredig is om binnen de fiscaliteit daarvoor bijzondere faciliteiten in stand te houden. Daar komt bij dat vorig jaar in het kader van de Geefwet enkele maatregelen zijn genomen specifiek gericht op het bevorderen van cultureel ondernemerschap.

De leden van de fractie van D66 vragen naar het stimulerende effect van de maatregel voor groene beleggingen. Aan de handhaving van de faciliteiten voor groene beleggingen ligt de veronderstelling ten grondslag dat de heffingskorting en de vrijstelling in box 3 de aantrekkelijkheid van dit product voor de belegger vergroten. Banken kunnen goedkoper geld werven op de markt en vervolgens kunnen zij dat geld ook tegen een lager tarief uitzetten voor projecten die in het belang zijn van een duurzame economie. De leden van de fractie van D66 merken op dat de culturele sector in de toekomst meer op eigen benen moet staan. Het kabinet onderschrijft deze opvatting. Het is om die reden dat in het kader van de Geefwet vorig jaar een aantal maatregelen is genomen om het geven aan cultuur te stimuleren en cultureel ondernemerschap te bevorderen. Van een ontmoedigingsbeleid ten opzichte van de culturele sector kan dus niet worden gesproken.

Er zijn geen overgangsmaatregelen getroffen voor de afbouw van de faciliteiten voor sociaal-ethische en culturele beleggingen of die in durfkapitaal. Dit wordt gelet op het geringe gebruik van de faciliteiten en de ruime aankondigingstermijn ook niet nodig geacht, dit in antwoord op een vraag daarnaar van de leden van de fractie van de ChristenUnie.

De leden van de fractie van de PvdA vragen of een mogelijk onbedoeld gevolg van het niet toepassen van de inflatiecorrectie is dat hogere belastingen zich vertalen in hogere looneisen en hogere inflatie. Uit het Begrotingsakkoord 2013 vloeit een aanzienlijke lastenverzwaring voort. Desalniettemin blijkt uit de integrale doorrekening van het CPB van het Begrotingsakkoord 2013, waarvan het niet toepassen van de inflatiecorrectie deel uitmaakt, dat er nauwelijks effect op de contractloonstijging voor de hele periode 2013–2017 is.

De leden van de fractie van de SP vragen wat in de toelichting op de bovengenoemde maatregel precies wordt bedoeld met «de marktsector», omdat de maatregel toch grotendeels neerslaat bij huishoudens. Met «de marktsector» wordt hier bedoeld werkenden in sectoren waar geen directe invloed is van de overheid op (de ruimte voor) de arbeidsvoorwaarden.

De leden van de fractie van de SP vragen waarom de opbrengst van het eenmalig achterwege laten van de inflatiecorrectie voor de inkomsten- en loonbelasting niet wordt teruggesluisd zoals wel bij de btw-maatregel wordt gedaan. De opbrengst van de verhoging van het btw-tarief van 19% naar 21% zal structureel geheel worden teruggesluisd via een verlaging van de inkomsten- en loonbelasting omdat hiermee de structuur van de belastingheffing wordt verbeterd. Deze schuif heeft positieve effecten op de werkgelegenheid en groei en leidt, zoals ook in de Fiscale agenda is beschreven, tot een minder verstorend en meer solide belastingstelsel. Dit is niet het geval bij een eventuele terugsluis van de opbrengst van het achterwege laten van de inflatiecorrectie voor de inkomsten- en loonbelasting. Het eenmalig achterwege laten van de inflatiecorrectie is noodzakelijk om het EMU-saldo te verbeteren.

De leden van de fractie van het CDA vragen naar toepassing van de pseudo-eindheffing voor hoog loon in de situatie dat een inhoudingsplichtige in het jaar 2013 niet meer bestaat maar wel in het jaar 2012 loon heeft uitgekeerd. Aangrijpingspunt voor de in artikel 32bd van de Wet op de loonbelasting 1964 (Wet LB 1964) op te nemen pseudo-eindheffing voor hoog loon is het in 2012 verstrekte loon uit tegenwoordige dienstbetrekking waarover met toepassing van de artikelen 20a, 20b, 26 en 26b van de Wet LB 1964 belasting is geheven. Voor zover dat loon hoger is dan € 150 000, wordt op grond van het voorgestelde artikel 32bd van de Wet LB 1964, naast de belasting die in 2012 reeds op het loon is ingehouden, tevens nog de pseudo-eindheffing voor hoog loon in rekening gebracht. Dat het genietingsmoment, en daarmee het heffingsmoment, van dat in 2012 verstrekte loon voor de toepassing van deze pseudo-eindheffing fictief wordt gesteld op 31 maart 2013, kan niet tot gevolg hebben dat de pseudo-eindheffing die is verschuldigd over het in 2012 verstrekte loon niet meer geheven zou kunnen worden ingeval de inhoudingsplichtige die dit loon heeft verstrekt in 2013 niet meer bestaat, maar bijvoorbeeld is overgenomen. Net als bij een naheffingsaanslag die nog ter zake van het in 2012 verstrekte loon kan worden opgelegd ingeval de inspecteur constateert dat te weinig belasting is ingehouden en afgedragen, zal de betreffende inhoudingsplichtige of diens rechtsopvolger ook de ter zake van de in 2012 betaalde lonen verschuldigde pseudo-eindheffing alsnog moeten voldoen. Om iedere discussie op dit punt echter uit te sluiten zullen deze situaties expliciet worden meegenomen in de op grond van het voorgestelde artikel 32bd, derde lid, van de Wet LB 1964 bij algemene maatregel van bestuur te stellen regels met betrekking tot hetgeen voor de toepassing van het eerste lid van dat artikel als door een inhoudingsplichtige in het voorafgaande kalenderjaar aan een werknemer verstrekt loon in aanmerking wordt genomen.

De leden van de fractie van de SP vragen of het wetstechnisch eenvoudiger zou zijn geweest een extra schijf in te voeren voor een periode van een jaar. Zij vragen of het voor de vraag of bedrijven zich ook nog in Nederland zullen willen vestigen bij een extra schijf met een hoger toptarief niet van belang is dat ook dat een tijdelijke maatregel is. Wetstechnisch gezien maakt het niet veel uit of voor een periode van een jaar een pseudo-eindheffing voor hoog loon dan wel een extra schijf in de loon- en inkomstenbelasting wordt ingevoerd. Vanwege de te verwachten effecten voor het vestigingsklimaat in Nederland is echter bewust niet voor de invoering van een extra schijf in de loon- en inkomstenbelasting gekozen. Het toptarief in de loon- en inkomstenbelasting is een van de elementen die in nagenoeg alle, aan een bepaalde peildatum gekoppelde, vergelijkingsoverzichten wordt opgenomen. Hoewel uiteraard met meerdere elementen rekening wordt gehouden, is het hiervoor genoemde toptarief een van de elementen die in ieder geval van belang zijn bij de eerste schifting. Dat dit effect bij een tijdelijke maatregel slechts tijdelijk optreedt, betekent niet dat het daarmee niet (weliswaar tijdelijk) van belang is voor het vestigingsklimaat in Nederland.

De leden van de fractie van de SP vragen of wordt verwacht dat de werkgeversheffing op hoge looninkomens van 16% zal worden afgewenteld. Het betreft een eenmalige maatregel. Gegeven de hoogte van het tarief en het feit dat het loon over 2012 tot uitgangspunt wordt genomen gaat het kabinet ervan uit dat de werkgevers de heffing niet noemenswaardig zullen ontwijken. Mocht dit toch blijken te gebeuren dan is in het derde lid van het voorgestelde artikel 32bd van de Wet LB 1964 de mogelijkheid opgenomen om bij algemene maatregel van bestuur antimisbruikregels op te nemen. Afwenteling op de werknemer ligt, gezien het eenmalige karakter van de maatregel en de financiële gevolgen voor de werknemers daarvan, ook niet voor de hand.

De leden van de fractie van de SP vragen hoe hoog de structurele opbrengst zou zijn geweest bij een extra schijf van 68% vanaf € 150 000 in de loon- en inkomstenbelasting. In dat geval is er enerzijds sprake van een uitbreiding van de grondslag met inkomen uit bijvoorbeeld onderneming en overig ander inkomen dan looninkomen. Anderzijds is er een inperking van de grondslag, omdat in de inkomstenbelasting ook aftrekposten in aanmerking worden genomen. De structurele opbrengst bedraagt € 640 miljoen.

De leden van de fractie van de SP vragen op wie de verhoging van het tarief (van 30% naar 75%) van de werkgeversheffing op excessieve vertrekvergoedingen naar verwachting zal worden afgewenteld en hoe hoog de verwachte opbrengst is. Voor deze maatregel is geen budgettaire opbrengst ingeboekt, omdat ervan wordt uitgegaan dat werkgevers, ter voorkoming van een dergelijke hoge heffing, de vertrekvergoedingen zodanig lager zullen vaststellen dat de pseudo-eindheffing voor excessieve vertrekvergoedingen niet meer van toepassing is.

De leden van de fractie van de SP vragen of het correct is dat Nederlandse fiscale wetgeving qua opbrengst geen rekening houdt met gedragseffecten. En of dat in geval van de verhoging van de werkgeversheffing op excessieve vertrekvergoedingen ook het geval is. In het algemeen wordt van een maatregel het effect op de lasten gepresenteerd. Dit is het ex-ante bruto-effect, dus zonder gedragseffecten. Het doel hiervan is de lastenstijging te presenteren zoals deze door de belastingplichtige wordt ervaren. Er wordt alleen rekening gehouden met gedragseffecten van maatregelen als deze substantieel zijn. Een verhoging van een pseudo-eindheffing voor excessieve vertrekvergoedingen van 30% naar 75% behoort tot deze categorie.

De leden van de fractie van de SP vragen hoe de genoemde ontmoediging van de verhoging van het tarief voor excessieve vertrekvergoedingen moet worden gezien in het kader van een structurele opbrengst. Het feit dat geen budgettaire opbrengst wordt verwacht, geeft ook aan dat het kabinet ervan uitgaat dat sprake is van ontmoediging.

De leden van de fractie van de PvdA vragen naar de achtergronden van het schrappen van de werkbonus. In de brief van de Minister van Sociale zaken en Werkgelegenheid aan de Stichting van de Arbeid wordt aangegeven dat de genomen maatregelen gezien moeten worden in het licht van de sterk verslechterende overheidsfinanciën in de afgelopen periode.16 De problemen ter zake zijn omvangrijk en acuut, zodat van iedereen en op korte termijn een bijdrage moet worden gevraagd. In dit kader heeft een aantal maatregelen uit het Pensioenakkoord geen plaats gekregen in het door de Tweede Kamer geaccordeerde Begrotingsakkoord 2013. Het schrappen van de werkbonus voor 60-plussers kan inderdaad inkomenseffecten hebben voor deze groep. Hierbij dient evenwel ook opgemerkt te worden dat een substantieel deel (± 40%) van de nu niet in te voeren werkbonus pas vanaf het jaar 2017 in werking zou treden. De huidige stand van de overheidsfinanciën staat het echter niet toe om deze kostbare maatregel in stand te laten. Daarbij komt dat de maatregel vooral bedoeld was om de participatie van oudere werknemers te bevorderen. Gezien het feit dat de gemiddelde uittreedleeftijd inmiddels 63,1 jaar is17, en gezien de verwachting dat als gevolg van de verhoging van de AOW-leeftijd die uittreedleeftijd nog verder zal stijgen, is het belang van het nemen van deze maatregel naar het oordeel van het kabinet afgenomen.

De leden van de fractie van de SP hebben vragen bij het niet invoeren van de werkbonus in 2013. Zij vragen of de invoering van een dergelijke maatregel gedragseffecten heeft of zou hebben. Zij vragen wat de opvatting van het kabinet hierover was toen de maatregel in het Belastingplan 2012 werd opgenomen voor invoering in 2013. De arbeidskorting voor oudere werknemers (vanaf 2002) en de doorwerkbonus (vanaf 2009) waren ingevoerd om het werken voor oudere werknemers aantrekkelijker te maken. Door een extra belastingvoordeel te geven wordt de oudere werknemer geprikkeld tot een gedragsverandering om weer te gaan werken of, indien deze nog in deeltijd werkt, méér te gaan werken. De werkbonus voor 62-plussers zou in 2013 een vervanging worden van deze twee regelingen. Vooruitlopend hierop heeft het kabinet per 1 januari 2012 de arbeidskorting voor oudere werknemers al afgeschaft. Dit leidde tot een besparing van € 290 miljoen. Werkenden tussen 57 en 61 jaar verloren daarmee een belastingvoordeel. Het kabinet heeft destijds aangegeven dat dit beter past bij de huidige arbeidsmarkt voor oudere werkenden. Langer doorwerken is inmiddels financieel aantrekkelijker dan bijvoorbeeld in 2005 mede vanwege het afschaffen van de fiscale faciliëring van VUT- en prepensioenregelingen. Dit heeft een belangrijke bijdrage geleverd aan de toename van de arbeidsparticipatie van ouderen. De gemiddelde uittreedleeftijd is gestegen van 61 jaar in 2005 naar 62,7 jaar in 2010 en 63,1 jaar in 2011.17 Vorig jaar is hierbij tevens aangegeven dat door de middelen te richten op 62-plussers deze trend wordt ondersteund. In het Begrotingsakkoord 2013 is er expliciet voor gekozen geen onderscheid meer te maken in de heffingskorting voor werken tussen oudere en jongere werkenden. Hierdoor wordt in 2013 € 542 miljoen bespaard, oplopend naar € 879 miljoen structureel welke wordt ingezet voor het weer gezond maken van de overheidsfinanciën. Naar verwachting zal deze maatregel geen noemenswaardige gedragseffecten hebben aangezien, zoals hierboven al betoogd, de oudere werkenden via de huidige maar ook nieuwe instituties voldoende prikkels hebben om langer door te werken. Hieronder vallen bijvoorbeeld ook de verhoging van de AOW-leeftijd en de pensioenrichtleeftijd waarover de Eerste Kamer zich deze dagen eveneens buigt.

De leden van de fracties van de VVD en D66 vragen in te gaan op de mogelijke samenloop tussen het voorgestelde artikel 13l van de Wet op de vennootschapsbelasting 1969 (Wet Vpb 1969) en artikel 10d van de Wet Vpb 1969. Het kabinet is voornemens artikel 10d af te schaffen indien daarvoor de benodigde dekking van € 30 miljoen kan worden gevonden. Als artikel 10d wordt afgeschaft, is samenloop met artikel 13l uiteraard niet aan de orde. Indien artikel 10d niet wordt afgeschaft, zal de mogelijke samenloop met artikel 13l in het pakket Belastingplan 2013 worden geregeld. Aangezien beide bepalingen een renteaftrekbeperking inhouden op grond van een rekenkundige benadering zullen de bij het opstellen van een samenloopbepaling in aanmerking te nemen aspecten niet geheel overeenstemmen met die bij andere samenloopbepalingen. Omdat het kabinet voornemens is artikel 10d af te schaffen, is er op dit moment nog geen samenloopbepaling in voorbereiding. De besluitvorming over het afschaffen van artikel 10d zal deze zomer plaatsvinden. Daarom kan op dit moment niet dieper worden ingegaan op de mogelijke samenloop tussen artikel 10d en artikel 13l.

De leden van de fracties van de VVD en D66 vragen of een uitbreiding van het belang door de belastingplichtige in een operationele deelneming, welke deelneming op het moment van de uitbreiding van het belang reeds een verbonden lichaam is in de zin van artikel 10a, vierde lid, van de Wet Vpb 1969, kan worden aangemerkt als een uitbreiding van de operationele activiteiten van de groep bestaande uit de belastingplichtige tezamen met de met hem verbonden lichamen, in de zin van het voorgestelde artikel 13l, vijfde lid, van de Wet Vpb 1969. Het antwoord op deze vraag luidt bevestigend. Een uitbreiding van het aandelenbelang in een bestaande dochter kan leiden tot een uitbreiding van de operationele activiteiten van de groep, ongeacht of die dochter voor de uitbreiding reeds een verbonden lichaam was.

De leden van de fracties van de VVD en D66 vragen of er sprake is van een verband in de zin van artikel 13l, vijfde lid, van de Wet Vpb 1969, als er ter zake van een uitbreiding van de operationele activiteiten van verbonden lichaam A, door de belastingplichtige een kapitaalstorting wordt gedaan in verbonden lichaam B, gevestigd in land Y, en verbonden lichaam B vervolgens een lening verstrekt ter financiering van de uitbreiding van operationele activiteiten van verbonden lichaam A, gevestigd in land X, aan verbonden lichaam A. In het door deze leden genoemde voorbeeld kan inderdaad sprake zijn van een verband als bedoeld in artikel 13l, vijfde lid, van de Wet Vpb 1969. De belastingplichtige zal dat verband aannemelijk moeten maken.

De leden van de fracties van de VVD en D66 vragen hoe het voorgestelde artikel 13l, zesde lid, onderdeel a, van de Wet Vpb 1969 uitwerkt indien de rente en kosten niet in aftrek worden gebracht op de grondslag van een naar de winst geheven belasting in het buitenland, terwijl dat wel zou kunnen of daartoe de mogelijkheid bestaat op grond van bijvoorbeeld een optionele regeling, en er in zoverre dus geen sprake is van dubbele renteaftrek. Deze bepaling beoogt dubbele renteaftrek binnen de groep te voorkomen. Het is aan de belastingplichtige om aannemelijk te maken dat de rente en kosten niet ook nog bij een verbonden lichaam in aftrek kunnen worden gebracht. Dit betekent dat als het desbetreffende verbonden lichaam gebruik kan maken van een wettelijk keuzeregime waarbij de rente niet in aftrek wordt gebracht, er in zoverre geen sprake van is dat dat lichaam de mogelijkheid heeft om de rente nog een keer af te trekken en er dus geen sprake is van dubbele renteaftrek. Als daarentegen het desbetreffende lichaam de rentelast niet als aftrekpost opvoert, terwijl de rentelast normaal gesproken wel als kostenpost deel zou uitmaken van de winst van dat lichaam, is er weliswaar in feite geen sprake van dubbele renteaftrek, maar is het voorgestelde artikel 13l, zesde lid, onderdeel a, wel van toepassing. De rente en kosten kunnen in dit geval ook bij een verbonden lichaam in aftrek worden gebracht.

Als rente zowel bij de belastingplichtige als bij een verbonden lichaam in aftrek kan worden gebracht is sprake van dubbele renteaftrek in de zin van het voorgestelde artikel 13l, zesde lid, onderdeel a, van de Wet Vpb 1969, ook als deze rente bij de ontvanger daarvan wordt belast, bijvoorbeeld als gevolg van CFC-wetgeving bij de buitenlandse moedermaatschappij. De leden van de fracties van de VVD en van D66 vragen hiernaar.

De leden van de fracties van de VVD en D66 vragen inzicht te bieden in de hoofdlijnen van de algemene maatregel van bestuur (AMvB). Tevens vragen zij of toegezegd kan worden deze AMvB voor te hangen. Voorts vragen de leden van de fractie van de VVD bij de beschrijving van de hoofdlijnen onder meer in te gaan op de omstandigheden waaronder interne verhangingen kunnen blijven kwalificeren als een uitbreiding van de operationele activiteiten, de kwalificatie van de verkrijgingsprijs en de voorziene regels met betrekking tot de financiering in dat geval. Allereerst kan deze leden worden toegezegd dat de AMvB wordt voorgehangen. Het voorgestelde artikel 13, elfde lid, van de Wet Vpb 1969 voorziet hierin.

Wat betreft de hoofdlijnen van de AMvB wordt het volgende opgemerkt.

De AMvB heeft kortweg ten doel te voorkomen dat reorganisaties binnen het concern zouden worden bemoeilijkt. Reorganisaties kunnen zich in velerlei vormen voordoen. Hiertoe wordt niet alleen aangesloten bij de zogeheten fiscale reorganisaties maar eveneens bij andere vormen van reorganisaties. Onder een reorganisatie wordt allereerst verstaan een situatie waarbij het vermogen van de belastingplichtige dan wel van een tot het concern behorend lichaam wijzigt als gevolg van een verkrijging van aandelen in een lichaam dat tot hetzelfde concern behoort als de belastingplichtige. Tot een dergelijke reorganisatie kunnen eveneens verhangingen behoren. Tevens kan onder omstandigheden als een reorganisatie worden aangemerkt een inbreng van vermogensbestanddelen tegen uitreiking van aandelen. Daarnaast kunnen samenwerkingsverbanden in het kader waarvan vermogensbestanddelen worden overgedragen als een reorganisatie worden aangemerkt.

Reorganisatie is derhalve een ruim begrip. Ingeval er sprake is van een reorganisatie zal de kwalificatie van de verkrijgingprijs mee kunnen gaan. Voor zover aandelen voor de reorganisatie de kwalificatie van uitbreiding hadden, kan deze kwalificatie mee overgaan. Echter, het kan zo zijn dat na de aankoop maar voor de hiervoor bedoelde reorganisatie, het vermogen van het lichaam is gewijzigd. Zo kunnen deelnemingen onder de te verhangen deelneming zijn gehangen waardoor er sprake kan zijn van het mengen van uitbreidingsinvesteringen met niet-uitbreidingsinvesteringen. Alsdan zal dit bij de kwalificatie van de aandelen als uitbreidingsinvestering worden meegenomen. De kwalificatie gaat alleen mee over voor zover er sprake was van een uitbreidingsinvestering.

Voorts is de financiering van de aandelen van belang. De kwalificatie gaat alleen dan mee over ingeval de financiering van de aandelen die in het kader van de reorganisatie worden verworven niet met méér vreemd vermogen plaatsvindt dan het geval was voordat de aandelen in het kader van de reorganisatie overgingen. Hierdoor wordt voorkomen dat alsnog additionele rentelasten naar Nederland worden gehaald. Met andere woorden: voor zover de financiering niet is gewijzigd kan de kwalificatie mee overgaan. Is de financieringsverhouding wel gewijzigd dan zal de kwalificatie slechts gedeeltelijk kunnen overgaan.

In de situatie waarbij een inbreng van vermogensbestanddelen tegen uitreiking van aandelen plaatsvindt, zoals zich bijvoorbeeld kan voordoen bij een bedrijfsfusie, zal moeten worden beoordeeld in hoeverre de ingebrachte activiteiten ingeval deze van een derde zouden zijn verworven als een uitbreidingsinvestering kunnen worden aangemerkt. Voor zover dat het geval is, kunnen de aandelen die in het kader van de fusie worden verkregen eveneens als een uitbreidingsinvestering worden aangemerkt.