Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2016-2017 | 32637 nr. 279 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2016-2017 | 32637 nr. 279 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 9 mei 2017

Met deze brief stuur ik uw Kamer een actualisatie van de ontwikkelingen in de financieringsmarkt, aan de hand van de Panteia Financieringsmonitor 2016–21. Daarnaast informeer ik uw Kamer over de Seed Business Angels Faciliteit die in juli 2017 wordt opengesteld en bied ik het onderzoek «Business Angels in Nederland» van de Erasmus Universiteit Rotterdam aan2.

Met deze brief geef ik ook invulling aan de motie van het lid De Vries (VVD) die verzoekt om het bestuur van de Nederlandse investeringsinstelling te verzoeken om te onderzoeken of projecten met een financieringsbehoefte vanaf € 100.000 ook door de Nederlandse investeringsinstelling zouden kunnen worden gefinancierd in de vorm van achtergestelde mkb-leningen.3 Tevens kom ik tegemoet aan mijn toezegging om op ondernemersplein.nl basisinformatie voor Engelstalige ondernemers beschikbaar te maken.4

Financieringsmonitor 2016–2

De Financieringsmonitor 2016–2 schetst, aan de hand van het proces dat de ondernemer doorloopt, een beeld over de tweede helft van 2016 van de mate waarin ondernemers in hun financieringsbehoefte hebben kunnen voorzien. De ondernemer start met oriënteren op financiering, gaat over tot een aanvraag en deze aanvraag wordt ofwel geheel, ofwel gedeeltelijk, ofwel niet ingewilligd. Ook wordt een beeld geschetst over de toekomstige financieringsbehoefte van het Nederlandse bedrijfsleven.

Sinds 2015 is het beeld over de financieringsmarkt dat uit de Financieringsmonitors naar voren komt in grote lijnen stabiel, na een toename die ingezet is in 2014 in de vraag naar financiering en de succespercentages voor het verkrijgen daarvan. Ook bevat de Financieringsmonitor 2016–2 aanwijzingen dat de investeringen van het Nederlandse bedrijfsleven aantrekken.

Oriëntatie: In de tweede helft van 2016 heeft 20% van de bedrijven met minimaal twee werkzame personen zich georiënteerd op het aantrekken van financiering. Dit is in lijn met de bevindingen in andere jaren. Oriëntatie komt met name voor in het grootbedrijf; kleinere bedrijven zoeken iets minder vaak financiering. Het soort financiering (eigen vermogen, vreemd vermogen of beide) is ook relatief stabiel ten opzichte van de vorige meting. Van de mkb-bedrijven die zich oriënteren op financiering, zoekt 1% enkel eigen vermogen, 9% richt zich op een combinatie van vreemd en eigen vermogen en 90% zoekt naar vreemd vermogen. De huisbank blijft het meest populair als bron.

Om ondernemers die Engelstalig zijn zich te laten oriënteren op de financieringsmogelijkheden is, zoals toegezegd aan uw Kamer, op ondernemersplein.nl basisinformatie in het Engels samengebracht over ondernemingsfinanciering. Op deze site is onder andere bij de financieringsdesk aangegeven waar Engelstalige ondernemers naartoe kunnen bellen en is de Engelstalige startupbox geplaatst voor de overheidsregelingen voor startups.5

Aanvraag: Van de bedrijven die financiering zoeken heeft 78% daadwerkelijk een aanvraag gedaan. Dit is in lijn met de vorige meting (80%). Opvallend is dat aanvragen voor leasing en factoring toe lijken te nemen voor het micro- en kleinbedrijf, evenals aanvragen door middel van crowd funding.

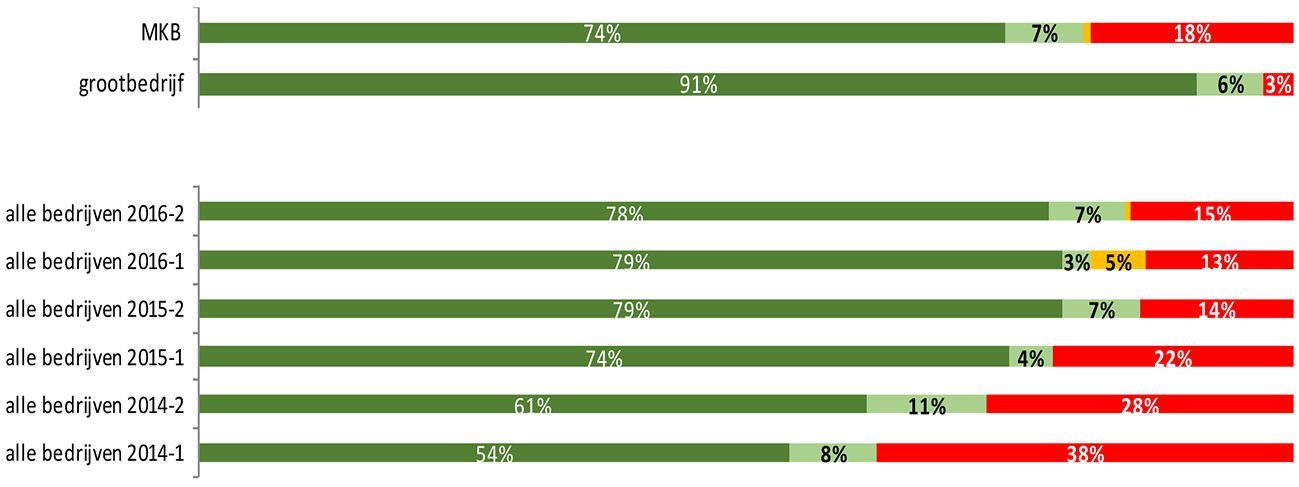

Resultaat: het succespercentage van de financieringsaanvragen blijft stabiel op 78% van de bedrijven die een aanvraag doen. In de vorige meting was dit 79%. Van het totale mkb slaagt 74% in hun aanvraag, het bedrag dat hiermee gemoeid was is 6,1 miljard euro (alleen voor mkb). Figuur 1 laat het succespercentage voor het mkb en het grootbedrijf zien, evenals de ontwikkeling over tijd van het percentage voor alle bedrijfstypen.

De succespercentages zijn sinds 2014 sterk gestegen. Wel constateer ik dat de succespercentages aan de onderkant van de markt lager zijn dan voor grotere bedrijven. Zo blijkt uit deze meting dat de geheel toegekende aanvragen voor het micro- en kleinbedrijf respectievelijk 50% en 64% bedragen, terwijl deze percentages voor het midden- en grootbedrijf respectievelijk 92% en 91% zijn.

In de tweede helft van 2016 is de meest genoemde reden voor afwijzing dat de financier het risico te hoog vond; daarbij moet wel worden opgemerkt dat deze reden steeds minder vaak voorkomt. Een kwart van de bedrijven waarvan de financiering is afgewezen, geeft aan dat dit uiteindelijk geen gevolgen voor de bedrijfsvoering heeft gehad. Daarnaast wordt «rem op de groei» van een bedrijf wel genoemd als gevolg van een afgewezen financieringsaanvraag, maar dat is minder vaak dan voorheen.

Figuur 1: succespercentages in het mkb en grootbedrijf voor de tweede helft van 2016 en overzicht van de metingen sinds 2014 voor alle bedrijven

Bron: Panteia, 2017

Toekomst: Het Nederlandse bedrijfsleven geeft aan positieve verwachtingen voor de toekomst te hebben. De verwachte financieringsbehoefte is vergelijkbaar met de vorige Financieringsmonitor. Vooral veel bedrijven in de transport- en ICT-sector verwachten financiering nodig te hebben, maar liefst 55%, tegen een gemiddelde in het mkb van 18%. Het percentage bedrijven dat verwacht de financiering ook daadwerkelijk aan te kunnen trekken, blijft stabiel en stijgt zelfs voor microbedrijven (van 63% naar 71%). Met name micro- en kleine bedrijven geven aan dat zij daarbij alternatieve financiering, zoals crowd funding, overwegen.

De reden om in de toekomst financiering aan te willen trekken is voor mkb-bedrijven vooral groei en overnames, huisvesting en bedrijfsmiddelen. Opvallend is dat ook in de oriëntatiefase investeringen nu veel vaker genoemd wordt als reden (van 49% naar 80% van de bedrijven die zich oriënteren). Mogelijk is dit een aanwijzing dat de investeringen van het bedrijfsleven toe zullen nemen.

Doorontwikkelen van de markt voor eigen vermogen

Uit de Financieringsmonitor blijkt dat slechts 1% van het mkb eigen vermogen zoekt. Een mogelijke oorzaak is dat een deel van het mkb moeite heeft om eigen vermogen aan te trekken, zoals ook aangegeven in het Aanvullend Actieplan Mkb-financiering, en dat daarom maar weinig mkb-bedrijven er naar zoeken. Het aanbod van risicodragend kapitaal is in Nederland nog te beperkt ontwikkeld, met name voor het kleinbedrijf.6

Om het aanbod van risicodragend vermogen voor het mkb te versterken, heeft het kabinet in het Aanvullend Actieplan mkb-financiering garantiebudget gereserveerd voor een achtergesteldeleningenfonds. Het NLII heeft vervolgens besloten een achtergesteldeleningenfonds (ALF) op te zetten. Bij de uitwerking daarvan leek een fondsomvang van vooralsnog € 300 miljoen toereikend en werd door NLII aangegeven dat een garantie van 50% voldoende was om het fonds te kunnen starten. De omvang van de achtergestelde lening is € 150.000 tot € 5 miljoen. Daarbij kan gebruik gemaakt worden van de bestaande garantieregeling voor risicodragend vermogen: de Groeifaciliteit. Daarom is € 150 miljoen garantieruimte toegevoegd aan het garantiebudget voor de Groeifaciliteit, verspreid over meerdere jaren. Dit fonds is inmiddels van start gegaan en de eerste leningen zijn verstrekt.

De motie van het lid De Vries verzoekt de regering om te bezien of projecten met een financieringsbehoefte vanaf € 100.000 ook door de Nederlandse investeringsinstelling zouden kunnen worden gefinancierd in de vorm van achtergestelde mkb-leningen.7 Het ALF is inmiddels gestart, echter de ondergrens van achtergestelde leningen is gesteld op minimaal € 150.000, omdat voor een lager bedrag financiering voor ALF niet rendabel is. Daarom heb ik besloten om samen met Qredits een pilot op te zetten voor achtergestelde leningen tot maximaal € 250.000. Voor deze pilot is een bedrag van € 2 miljoen vrijgemaakt; de eerste lening is inmiddels verstrekt en het aantal aanvragen groeit.

Seed Business Angels Faciliteit

Om de markt voor risicodragend kapitaal voor het mkb verder te versterken komt er binnen de bestaande Seed Capital regeling een co-investeringsfaciliteit van € 10 miljoen per jaar voor business angels. Dit is een onderdeel van de uitwerking van de extra middelen van € 50 miljoen die het kabinet heeft gereserveerd voor de stimulering van startups, zoals aangekondigd op Prinsjesdag 2016.8 Deze co-investeringsfaciliteit maakt het aantrekkelijker voor business angels om met risicodragend kapitaal te investeren in startups tijdens de vroege levensfase van de onderneming. Deze maatregel is genomen als alternatief voor een fiscale durfkapitaalregeling, die moeilijk uitvoerbaar is, en vindt ook steun in het onderzoek «Business Angels in Nederland».9 Naast financiering levert deze maatregel meerwaarde op voor startups door toe te zien op een actieve begeleiding door de business angels in de vorm van het delen van hun kennis, ervaring en netwerk. Doordat de business angels in teams van twee dienen samen te werken, kan dit bijdragen aan verdere verbreding en professionalisering van de business angels-markt in Nederland.

De faciliteit is in opzet complementair aan de reguliere Seed Capital regeling en zal in juli 2017 worden opengesteld. Met de Seed Capital regeling is sinds 2005 het aanbod van risicodragend kapitaal aan startups succesvol versterkt met € 227 miljoen publiek geld. Daarmee hebben Seed Capital-fondsen in 235 startups geïnvesteerd. De eerste financiering tijdens de vroege levensfase wordt vaak verstrekt door business angels. Door binnen de Seed Capital regeling een faciliteit op te nemen voor business angels wordt in deze behoefte voorzien.

De opzet van de faciliteit is in beginsel gelijk aan de reguliere Seed Capital regeling. De overheid draagt bij voor de helft van het investeringsbudget van de op te richten fondsen, tot maximaal € 1 miljoen per fonds. Daarbij wordt de risico-rendementsverhouding voor private investeerders verbeterd. De investeringen die de business angels kunnen maken, zijn echter kleiner dan bij de reguliere Seed Capital regeling; business angels kunnen voor bedragen tussen € 50.000 en € 500.000 investeren. Dit komt omdat startups in de vroege fase behoefte hebben aan kleinere investeringsbedragen.

Onderzoek «Business Angels in Nederland»

Om de business angel-markt goed te kunnen monitoren, heb ik een onderzoek laten verrichten door Erasmus Centre for Entrepreneurship en Rotterdam School of Management (beiden onderdeel van de Erasmus Universiteit Rotterdam) naar hoe de markt het beste in kaart kan worden gebracht. Daarbij is er gekeken welk beleid ter ondersteuning van business angels raadzaam is op basis van ervaringen in het buitenland. Bijgaand vindt u het rapport van dit onderzoek.

Het onderzoek komt met een aantal aanbevelingen. Om de aard en de impact van business angels inzichtelijk te maken, wordt geadviseerd om periodiek met een systematische aanpak de markt in kaart te brengen. In het kader van de Financieringsmonitor vanaf 2018 zal daarom nader worden bezien hoe de business angel-markt gemonitord kan worden. Het onderzoek heeft daarnaast naar verschillende maatregelen ter ondersteuning van de business angels-markt gekeken, waarbij met name fiscale maatregelen en co-investeringsregelingen beoordeeld zijn. Daarbij is de conclusie dat de co-investeringsregelingen vooral succesvol zijn bij een markt voor vroegefasefinanciering die zich goed ontwikkelt. Dit ondersteunt de keuze voor een introductie van een co-investeringsregeling voor business angels in de Seed Capital regeling.

De Minister van Economische Zaken, H.G.J. Kamp

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32637-279.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.