Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 32637 nr. 198 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 32637 nr. 198 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 21 september 2015

Sinds het begin van de economische crisis is de totale kredietverlening aan het bedrijfsleven gekrompen. Dit geldt het sterkst voor het mkb. De oorzaken hiervan zijn de verminderde vraag naar krediet, het grote aandeel afschrijvingen door faillissementen, de zwakkere eigen vermogenspositie van het mkb, en een strengere beoordeling door banken vanwege de toegenomen risico’s. Ook zijn er structurele knelpunten in de financieringsmarkt, met name voor het mkb1.

Nu de economie weer groeit, is de verwachting dat de kredietverlening aan het bedrijfsleven weer zal toenemen. Enkele indicatoren wijzen al op verbetering. Zo is het percentage volledige afwijzingen van kredietaanvragen gedaald, van 38% vorig jaar naar 22% in de eerste Financieringsmonitor2 van dit jaar. De volledige afwijzingen in het kleinbedrijf blijven met 44% wel hoog.

In de afgelopen jaren is ook sprake van een structurele verandering van de financieringsmarkt. Waar traditioneel banken de voornaamste verstrekkers zijn van financiering aan het mkb, is er een transitie ingezet naar een meer divers aanbod van financiering. Er zijn meer, verschillende financieringsvormen en -partijen die elkaar kunnen aanvullen en versterken. Ik ondersteun deze ontwikkeling omdat verscheidenheid van het aanbod er voor kan zorgen dat bedrijven met een gezonde toekomstverwachting beter passende financiering kunnen vinden. Een groter aanbod betekent ook meer mogelijkheden om te kiezen. Dan is het van belang dat de verschillende financieringsmogelijkheden voor ondernemers inzichtelijk worden gemaakt.

Uw Kamer ontvangt periodiek een rapportage over het gebruik van deze financieringsinstrumenten van de overheid door ondernemers. Vanwege de vele ontwikkelingen in de financieringsmarkt kent deze brief een nieuwe opzet voor deze rapportage, om beter duidelijk te maken welke impact de overheidsondersteuning heeft op het realiseren van financiering door het bedrijfsleven3. Daarbij ga ik ook in op de voortgang aan van het Aanvullend Actieplan mkb-financiering4 van 8 juli 2014. Ik stuur u tevens een knelpuntenanalyse van het financieringsinstrumentarium, zoals toegezegd in de «Kabinetsreactie op de beleidsdoorlichting van het Bedrijvenbeleid: begrotingsartikelen 12 en 13»5 van 13 mei jl.

Effect van de overheidsmaatregelen

Financiering van het bedrijfsleven is in eerste instantie een marktactiviteit. Tegelijkertijd kan de overheid wel maatregelen nemen die bijdragen aan een gezond financieringsaanbod, daar waar de markt onvoldoende (snel) tot ontwikkeling komt. De overheid faciliteert met de financieringsregelingen de financiering van in de kern gezonde ondernemingen die problemen ondervinden bij het aantrekken van vreemd en eigen vermogen. Waar mogelijk zijn maatregelen tijdelijk, en altijd zo ingericht dat optimaal gebruik wordt gemaakt van private (co-) financieringsbronnen, en gebruik ervan alleen plaatsvindt als het additioneel is aan de markt.

Het gebruik van de financieringsinstrumenten ligt dit jaar hoger dan in dezelfde periode vorig jaar: een indicator dat er meer financiering voor nieuwe investeringen door het bedrijfsleven wordt verstrekt. In de periode 2009 tot en met augustus 2015 is er via de financieringsinstrumenten ruim € 5,5 miljard garanties en financieringen aan bedrijven verstrekt om te kunnen starten, groeien en innoveren. Dit heeft geleid tot circa € 10 miljard totale financiering in de markt, die anders niet of onvoldoende tot stand zou zijn gekomen. De netto kosten van de financieringsregelingen zijn in deze periode € 350 mln. geweest, een fractie van de totale financiering die ermee gerealiseerd is. Er is dus sprake van een grote hefboom van de publieke inzet van middelen in de financieringsmarkt naar concrete resultaten. Dit is mogelijk doordat de instrumenten op een verantwoorde wijze een deel risicofinanciering verstrekken of een deel van het private risico afdekken, zodanig dat er een veel groter bedrag aan financiering uit de markt beschikbaar komt voor kansrijke bedrijven.

Positie in de markt

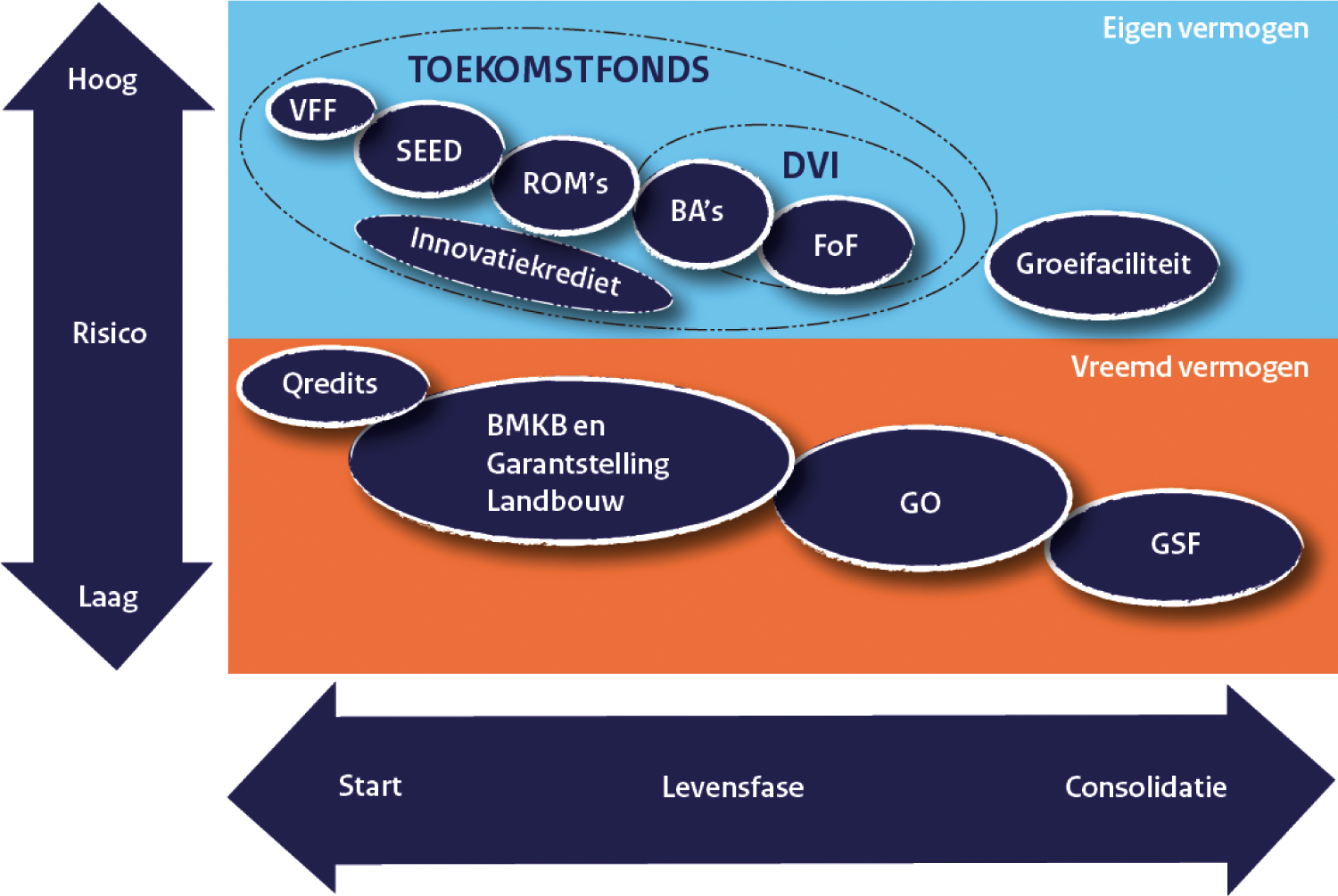

De knelpuntenanalyse in de bijlage geeft aan op welke wijze de overheidsmaatregelen bijdragen aan de financiering van het bedrijfsplan. De instrumenten richten zich daarbij ieder op een eigen segment van de markt. Omdat het mkb bestaat uit zeer uiteenlopende typen bedrijven, in verschillende ontwikkelingsfases met verschillende rendementen en risico’s met daarbij behorende specifieke knelpunten, kent ieder segment zijn eigen gespecialiseerde financieringsvorm. Om effectief te zijn wordt ieder segment bediend met een eigen type instrument: er bestaat niet één uniforme maatregel die voor verschillende knelpunten een geschikte oplossing biedt. Onderstaande figuur geeft schematisch weer waar ieder instrument zich bevindt in het landschap onderverdeeld naar risicoprofiel en levensfase. De knelpunten die daarmee aangepakt worden, worden toegelicht in de bijlage.

* VFF betreft Vroege Fase Financiering, BA’s het Co-investeringsfonds voor Business Angels, FoF het fund-of-funds (DVI fonds), GSF de Garantie Scheepsnieuwbouw Financiering. Het Innovatiekrediet betreft projectfinanciering dat in meerdere levensfases kan worden ingezet.

Aanvullend Actieplan Mkb-financiering

Op 8 juli 2014 is het Aanvullend Actieplan Mkb-Financiering gelanceerd om structurele knelpunten rond mkb financiering tegen te gaan. Het Aanvullend Actieplan Mkb-financiering sluit aan op de bestaande instrumenten en versterkt de financieringsmarkt langs drie actielijnen:

– Vergroten van de beschikbaarheid van risicodragend vermogen voor het mkb;

– Verbreden van het financieringsaanbod voor het mkb;

– Verbeteren marktwerking mkb-financiering met optimale overheidsinstrumenten.

Voor deze acties zijn € 1 miljard aan garantieruimte en € 155 miljoen aan kasmiddelen vrijgemaakt, vrijwel volledig bestemd voor tijdelijke maatregelen om de transitie van de financieringsmarkt een forse stimulans te geven. Op basis van de voorgenomen acties en het verwachte effect op de mkb-financiering, kan hiermee in totaal ca. € 2,5 miljard nieuwe mkb-financiering in de markt mogelijk worden gemaakt.

De implementatie verloopt voorspoedig. Zo lopen er onderhandelingen voor inzet van een overheidsgarantie op de funding van een aantal nieuwe aanbieders van mkb-financiering. Ook zal met het Europees Investeringsfonds (EIF) eind van dit jaar een tweede Dutch Venture Initiative (DVI) fonds worden gelanceerd voor de doorgroei van het innovatieve mkb. Verder zal het co-investeringsfonds voor Business Angels op 21 september van start gaan. Voor een aantal maatregelen is implementatietijd nodig omdat in veel gevallen de medewerking van meerdere marktpartijen nodig is. Ook zijn een aantal acties compleet nieuw voor de markten en worden ze samen met de markt ontwikkeld. Uitgangspunt is dat de overheid marktpartijen zo veel mogelijk stimuleert om knelpunten op te lossen. Daarmee kan een structurele versterking van de financieringsmarkt worden bereikt.

Nationale Financieringswijzer

Verruiming van het financieringsaanbod voor het mkb heeft het bijkomend effect dat het een ondernemer meer moeite kan kosten om zowel de juiste financieringsvormen als aanbieders daarvan te vinden. Om die reden heb ik het initiatief genomen om te komen tot een gezamenlijk loket waar ondernemers terecht kunnen voor vragen en informatie over mkb-financiering. Op maandag 21 september zal de Nationale Financieringswijzer worden gelanceerd op de MKB-top. De Nationale Financieringswijzer is een coproductie van de Nederlandse Vereniging van Banken (NVB), MKB-Nederland, VNO-NCW, de Kamer van Koophandel, Rijksdienst voor Ondernemend Nederland en Economische Zaken. Het is daarmee een unieke samenwerking tussen publieke en private partijen op het gebied van ondernemingsfinanciering. Zoals u toegezegd tijdens onder andere het AO Ondernemen, Bedrijfsfinanciering en Regeldruk van 1 april jl. biedt de centrale website Nationale Financieringswijzer informatie over financieringsmogelijkheden voor het mkb van zowel private als publieke partijen. Met een interactieve wijzer wordt de ondernemer stap voor stap doorgeleid naar passende financieringsmogelijkheden. De wijzer is ook als App beschikbaar voor tablets en smartphones.

Aanvragen financiering via Fink

Na de oriëntatiefase, waarvoor ondernemers de Nationale Financieringswijzer kunnen gebruiken, is de vervolgfase het daadwerkelijk aanvragen van financiering. Om voor ondernemers het aanvragen van financiering te vereenvoudigen is EZ het project Fink gestart. Het doel van Fink is het verbeteren, standaardiseren en ontsluiten van informatie over het mkb ten behoeve van de financieringsaanvraag. Via Fink levert een ondernemer een tiental financiële gegevens op een gestandaardiseerde manier aan bij meerdere financiers. Zo kunnen financiers de slagingskans van de individuele financieringsaanvraag beter beoordelen. Hierdoor kan zowel het aanvragen van financiering door de ondernemer, als het beoordelen van de aanvraag door de verstrekker efficiënter worden. Dit scheelt ondernemers en financiers tijd. Op 16 september jl. is er een pilot gestart van het project Fink, met een aantal financiers en intermediairs. Het is doel is dat zeker 1.500 ondernemers van deze pilot gebruik gaan maken. Tijdens deze testfase kan via de website www.financieringslink.nl een verkenning worden gedaan bij de deelnemende financiers. Zij sturen zo snel mogelijk, maar uiterlijk binnen drie werkdagen een reactie of een aanvraag bij hen in aanmerking komt om ingediend te worden.

Met de bijlagen van deze brief6 wordt u verder geïnformeerd over:

1. Het gebruik van de financieringsinstrumenten;

2. De voortgang van het Aanvullend Actieplan mkb-financiering;

3. De knelpuntenanalyse van het financieringsinstrumentarium.

De Minister van Economische Zaken, H.G.J. Kamp

De brief over het Aanvullend Actieplan mkb-financiering van 8 juli 2014 (Kamerstuk 32 637 nr. 147) geeft een volledige probleemanalyse

Deze brief gaat in op alle instrumenten gericht op financiering van het bedrijfsleven vanuit het Ministerie van Economische Zaken. Over de instrumenten voor bevorderen van het internationaal ondernemerschap wordt u binnenkort separaat geïnformeerd door de Minister van Buitenlandse Handel en Ontwikkelingssamenwerking.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32637-198.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.