Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2014-2015 | 32637 nr. 196 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2014-2015 | 32637 nr. 196 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 22 juli 2015

Hierbij ontvangt u de financieringsmonitor met daarin de meest recente informatie over mkb-financiering1. Ook informeer ik u naar aanleiding van een motie en een aantal toezeggingen over de stand van zaken rond de financieringswijzer, Dutch Venture Initiative (DVI), het onderzoek «Effectiviteit en verbetering kostendekkendheid BMKB», het StartupDelta Portaal versie 2.0 en de reactie op het PBL-Rapport «De vallei des doods voor eco-innovatie in Nederland».

De nieuwe financieringsmonitor van Panteia2 laat zien dat er een lichte verbetering te zien is in de mate waarin bedrijven vreemd vermogen verkrijgen en dat bedrijven zich breder oriënteren op de financieringsmarkt.

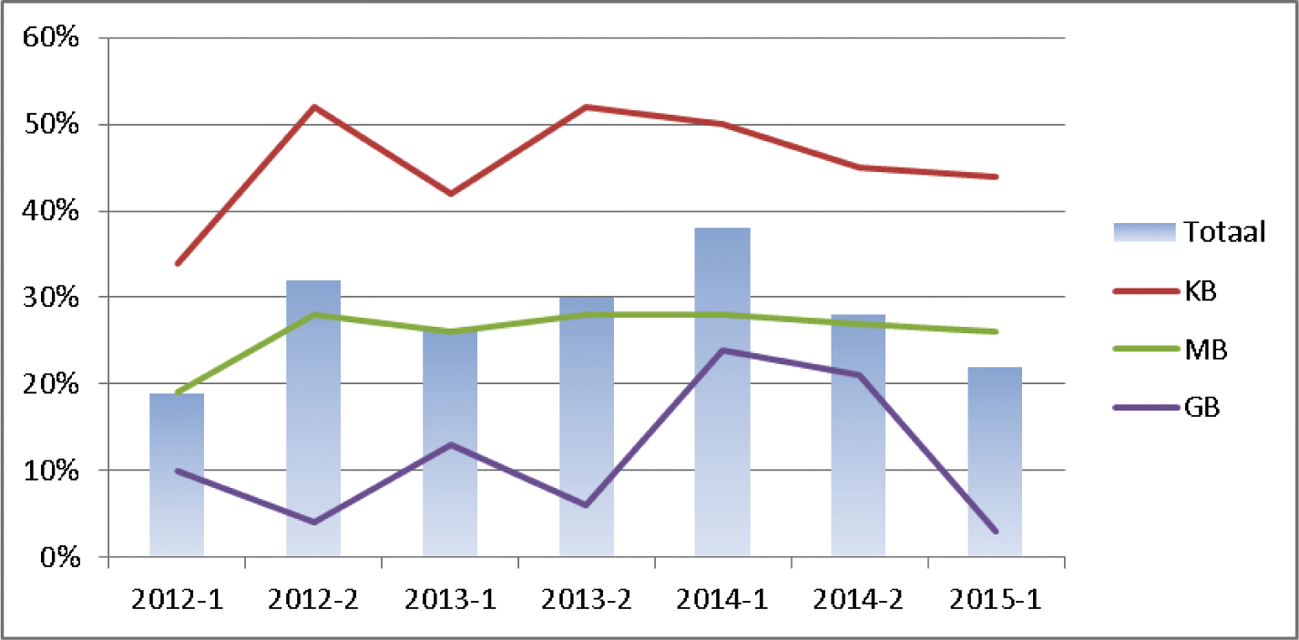

Bedrijven zijn in 2015 (meting 2015–1) relatief succesvoller in het aantrekken van vreemd vermogen. 74% van de bedrijven slaagt daar geheel in en nog eens 4% gedeeltelijk. Begin 2014 lag dat percentage op respectievelijk 54% en 8%. Ook kleine bedrijven zijn succesvoller dan een jaar geleden. Het percentage van kredietaanvragen met een volledige toekenning steeg van 44% naar 51%. Wat betreft het lange termijn perspectief dan zien we dat sinds eind 2013 het percentage kleine bedrijven met een volledige afwijzing afneemt (zie figuur 1). Wel ligt het aantal afwijzingen van kredietaanvragen van kleine bedrijven (44%) nog steeds zo’n 15 tot 20 procentpunt hoger dan het gemiddelde voor het hele bedrijfsleven.

De kredietvoorwaarden zijn de afgelopen periode bij 44% van de bedrijven aangepast. In 2014 was dit nog 63%. Wanneer het gaat om versoepeling van voorwaarden is te zien dat het grootbedrijf hier het meest van profiteert. De rente, zowel vast als variabel, is over de hele linie van het bedrijfsleven vaker gedaald dan gestegen. De overige aanpassingen in de kredietvoorwaarden, zoals overige kosten, onderpand, solvabiliteitseisen en omvang kredietlijn, zijn voor het gehele bedrijfsleven echter gemiddeld meer aangescherpt dan versoepeld.

Figuur 1: afgewezen kredietaanvragen naar grootteklasse (bron: financieringsmonitor 2015)

De ECB «Bank Lending Survey» van april 2015 constateert voor landen in de eurozone (behalve Spanje) een versoepeling van de kredietvoorwaarden (eerste kwartaal 2015 vergeleken met laatste kwartaal 2014). De Survey merkt daarbij op dat de kredietvoorwaarden in zijn geheel bezien stringent blijven t.o.v. 2003.

De ECB-enquête onder bedrijven «Survey on the access to finance of enterprises in the euro area» (SAFE) van juni 2015 onderschrijft ook de constatering dat de kredietvoorwaarden (rente, kredietomvang, looptijd) voor het mkb in zijn geheel zijn versoepeld, maar meldt ook dat voor een gedeelte van het mkb een aanscherping van de kredietvoorwaarden (onderpand en andere vereisten) geldt. De SAFE-enquête geeft, in lijn met de bevindingen van de financieringsmonitor, aan dat vooral de grotere bedrijven profiteren van de verbetering in kredietvoorwaarden van bankleningen.

De financieringsmonitor van Panteia laat zien dat meer bedrijven zich breder oriënteren op de financieringsmarkt. Ze zijn vooral minder honkvast ten aanzien van de huisbank: er worden vaker alternatieven buiten de huisbank gezocht. Het percentage bedrijven dat mogelijkheden voor alternatieve financieringsbronnen ziet nam toe (van 29% tot 37%) en er wordt vaker gezocht naar een mix van vreemd en eigen vermogen. Dat geldt in het bijzonder voor het kleinbedrijf: daar gaat het om bijna de helft (45%).

De verwachte financieringsbehoefte voor het komend jaar is iets afgenomen: 22% van de ondervraagde bedrijven verwacht financiering te gaan zoeken. Vorig jaar was dit 24%. Door de jaren heen is het aandeel bedrijven dat financiering verwacht te zullen zoeken relatief stabiel. De monitor geeft aan dat de huidige daling wordt veroorzaakt door een kleine terugval in de verwachte vraag naar vreemd vermogen.

In 2015 verwacht 85% van de bedrijven de te zoeken financiering in meer of mindere mate aan te trekken. Een jaar geleden was dit nog 77%. Het grootbedrijf schat de eigen kansen het hoogst in. In 2014 en 2015 wist 97% van het grootbedrijf het gezochte vreemd vermogen in meer of mindere mate ook daadwerkelijk aan te trekken. Van de kleine bedrijven verwacht 31% de gezochte financiering in zijn geheel niet te kunnen verkrijgen. In 2014 was dit nog 22%.

De Minister van Economische Zaken, H.G.J. Kamp

Conform de motie Verhoeven (Kamerstuk 32 637, nr. 180) zal ik uw Kamer na de formele rapportageplanning van DVI informeren over het rendement van Dutch Venture Initiative (DVI). De officiële resultaten van DVI kunnen naar verwachting in het derde kwartaal van 2015 bekend gemaakt worden aan de hand van het goedgekeurde jaarverslag van DVI.

De investeringen van het Dutch Venture Initiative (DVI), die samen met het Europees Investeringsfonds (EIF) worden gefinancierd, verlopen tot nu toe voorspoedig. In 2014 is in totaal € 113 mln. van het eerste DVI budget van € 150 mln. toegekend aan risicokapitaalfondsen voor de doorgroei van innovatieve bedrijven. Daarvan hebben de investeringen in de bedrijven Sapiens en ProQR al geleid tot succesvolle vervolgfinancieringen. Deze kunnen bijdragen aan het rendement van DVI.

Op dit moment zijn er diverse websites, zowel publiek als privaat, met voorlichting over de verschillende vormen van bedrijfsfinanciering. Deze initiatieven hebben alle een andere opzet en focus. Hierdoor is het voor de ondernemer niet altijd duidelijk waar hij terecht kan voor de juiste informatie over de voor hem meest geschikte financiering. Bij diverse gelegenheden heb ik richting uw Kamer aangegeven dat er één desk voor mkb-financiering zal komen waarin informatie van RVO, KvK (KvK-Financieringsdesk) en de NVB/MKB-NL (Ondernemerskredietdesk) samenkomen.

In november 2014 is met de betrokken partijen (KvK, RVO, NVB, MKB-NL, VNO-NCW en EZ) een overlegtraject gestart. Recent hebben de partijen op hoofdlijnen overeenstemming bereikt om te komen tot een publiek-private samenwerking, met als doel om mkb-ondernemers afhankelijk van hun informatiebehoefte via een centrale website («Nationale Financieringswijzer») goed voor te lichten en gericht de weg te wijzen. Hiertoe zal de bestaande Ondernemerskredietdesk worden doorontwikkeld naar een «Nationale financieringswijzer». Deze biedt informatie over financiële faciliteiten van private en publieke partners en biedt een interactieve wijzer waarmee de ondernemer stap voor stap geleid wordt naar passende financieringsmogelijkheden. De wijzer zal ook als App beschikbaar komen voor tablet en smartphone.

De lancering van de website en de applicatie staat gepland voor september dit jaar.

In mijn brief van 31 december jl. 3 heb ik u geïnformeerd dat de Regionale Ontwikkelingsmaatschappijen (ROM’s) als gevolg van kleinschaligheid en diversiteit in de hybride bedrijfsmodellen niet voor financiering vanuit EIB en EIF in aanmerking komen. Ik ben met de ROM’s in gesprek op welke wijze zij betrokken kunnen worden bij het ontwikkelen van projecten die in aanmerking zouden kunnen komen voor financiering vanuit het Europees Fonds voor Strategische Investeringen (EFSI). Deze betrokkenheid zal niet zo zeer betrekking hebben op de financieringsfunctie van de ROM’s (het verstrekken van risicodragend kapitaal aan het innovatieve mkb), maar op projectontwikkeling en business development.

In september 2014 is bij de Algemene Politieke beschouwingen (Handelingen II 2014/15, nr. 2, items 5 en 8 en Handelingen II 2014/15, nr. 3, items 3 en 6) toegezegd dat het kabinet uw Kamer over de evaluatie van de BMKB zal informeren. In dit kader kan ik u melden dat de werkgroep die zich bezig houdt met het onderzoek naar de effectiviteit en verbetering van de kostendekkendheid van de Borgstellingsregeling Midden- en Klein Bedrijf (BMKB) momenteel de laatste hand legt aan haar advies. De werkgroep bestaat uit externe experts, waaronder medewerkers van DNB en het CPB, alsmede van het Ministerie van Financiën en Economische Zaken. Het eindrapport zal naar verwachting deze zomer aan de Minister van Financiën en mij worden aangeboden. Op basis van de aangereikte adviezen zal ik mij beraden op nadere maatregelen ten aanzien van de BMKB, overigens niet zonder daarover ook met vertegenwoordigers van het mkb (de doelgroep) en de banken (als uitvoerders van de regeling) van gedachten gewisseld te hebben. Ik ben voornemens om het rapport met een kabinetsreactie voorafgaand aan de behandeling van mijn begroting in uw Kamer aan u toe te sturen.

Op 29 juni jl. heb ik het StartupDelta Portaal versie 2.0 (www.startupdelta.org) gelanceerd. Dit portaal biedt online informatievoorziening voor buitenlandse en Nederlandse startups. Het is tot stand gekomen in samenwerking met diverse partners. Zo is het portaal gebouwd door startups en ook een illustratie van hoe corporates de verbinding kunnen zoeken met het startupecosysteem. In het najaar wordt het corporate launchpad gelanceerd, dat tot doel heeft de verbinding tussen grote bedrijven en startups te verbeteren.

Via het StartupDelta Portaal wordt informatie voor startups ontsloten en is bijvoorbeeld ook een zoekfunctie ontwikkeld om investeerders te vinden. Met de ontwikkeling en lancering van dit online portal geef ik invulling aan mijn toezegging4 om een koppeling met Ondernemersplein.nl te realiseren. Ook geef ik hiermee uitvoering aan de motie Aukje De Vries (Kamerstuk 32 637, nr. 143) en mijn toezegging5 aan het lid Van Veen om te komen tot een Engelstalig publiek-privaat portaal.

Het portaal wordt ook ontsloten via de websites van EP-Nuffic gericht op buitenlandse studenten en alumni. Op deze wijze wordt invulling gegeven aan het verbeteren van de voorlichting over het starten van een bedrijf voor deze doelgroep. Dit is een onderdeel uit het actieplan «Make it in the Netherlands» (Kamerstuk 2 2452, nr. 35), gericht op het aantrekken en behouden van buitenlands talent.

Zoals aangegeven in mijn brief van 22 april jl. (Kamerstuk 30 196, nr. 308) geef ik u een reactie op het rapport «De vallei des doods voor eco-innovatie in Nederland» van het Planbureau voor de Leefomgeving.

Het rapport betreft een verkenning in de vorm van een literatuurstudie en een aantal interviews. Op basis daarvan komt het Planbureau tot een aantal generieke aanbevelingen om eco-innovatie, de innovatie gericht op een milieuvriendelijker productie, te bevorderen door 1) de beschikbaarheid van durfkapitaal te vergroten 2) de voorspelbaarheid van beleid te versterken en 3) informatieasymmetrie te verminderen.

Ten algemene geldt dat het huidige, generieke instrumentarium ruimte biedt voor eco-innovaties. Een voorbeeld hiervan is het Mainport Innovation Fund; een seed-capital fonds dat primair investeert op thema’s die de duurzame ontwikkeling van de luchthavensector bevorderen. Een ander voorbeeld is e-Traction, dat een innovatiekrediet benut voor de ontwikkeling van een nieuw type zuinige elektromotor voor stadsbussen. Verder kan aan de hand van concrete business-cases gekeken worden waar knelpunten ontstaan, zoals bijvoorbeeld bij disruptieve innovatie of gebrek aan level playing field. Van daaruit kan bezien worden of er een aanvullende rol voor de overheid is. Een voorbeeld hiervan is financiering van energie-efficiëntie projecten waar ik u op 29 juni jl. een brief over heb doen toekomen.6

Ik zal hieronder ingaan op de daar het planbureau gedane aanbevelingen.

Institutionele beleggers (IB’s) overhalen om meer te gaan investeren.

Mede op verzoek van het kabinet heeft een aantal IB’s de Nederlandse Investerings-instelling (NLII) opgericht, met als doel meer te gaan investeren in de Nederlandse economie. Duurzame investeringen zijn door het kabinet reeds eerder aan NLII genoemd als één van de mogelijkheden daartoe. Ik heb het rapport onder de aandacht van NLII gebracht en zal u informeren wanneer NLII mogelijkheden ziet.

De rol van de overheid als investeerder in durfkapitaal waarbij een deel van de investeringen zou moeten worden geoormerkt voor eco-innovaties.

In het Toekomstfonds zijn de verschillende instrumenten ten aanzien van of gerelateerd aan durfkapitaal (Seed faciliteit, Vroege Fase financiering, Innovatie-kredieten, rijksaandeel in de Regionale Ontwikkelings- maatschappijen en DVI) opgenomen. Deze dekken de verschillende stappen in het innovatieproces na de R&D fase tot de markt het volledig kan overnemen en sluiten alle op elkaar aan.

Vermogende families, privépersonen en ondernemingen verleiden om meer te investeren in durfkapitaal voor eco-innovaties.

Enkele van de hiervoor genoemde instrumenten zijn eveneens toegankelijk voor deze investeerders. Specifiek voor deze groep zal, eveneens als onderdeel van het Toekomstfonds dit najaar een co-investeringsfaciliteit voor Business Angels van start gaan.

Stabiel beleid

Ontwikkelingen rondom groene groei innovaties komen soms schoksgewijs tot stand. De overheid is één van de actoren en moet daarom steeds aansluiting houden met partijen in het veld als zij initiatieven wil nemen of adequaat reageren. Het overheidsbeleid rondom groene innovatie is gericht op samenwerking met mede-overheden, bedrijven, onderzoeksinstellingen en maatschappelijke partners. Het daarmee verkregen draagvlak kan zorgen voor stabiliteit op lange termijn. Het energie-akkoord en het groene groei beleid zijn hiervan voorbeelden. Ook in de Green Deals verbinden maatschappelijke partijen zich met de overheid.

Inzet SDE+

De SDE+ is een regeling die bedrijven een horizon biedt van 8 tot 15 jaar. Dit biedt voldoende stabiliteit, terwijl tegelijkertijd voorkomen wordt dat de gewenste duurzame innovaties en nieuwe verdienmodellen worden tegengehouden door langdurige afhankelijkheid van ondersteuning.

Overige instrumenten

Ook de door het Planbureau genoemde overige instrumenten worden ingezet. Een voorbeeld hiervan is duurzaam inkopen. Op dit moment wordt onderzocht waar de ambitie kan worden aangescherpt en de Kamer zal nog dit jaar het nieuwe plan van aanpak duurzaam inkopen ontvangen.

Het ontbreken van een aansluiting tussen kapitaalvrager en kapitaalverschaffer.

Vanuit de overheid, maar ook vanuit de markt lopen er momenteel een aantal initiatieven om de aansluiting met en de bekendheid van de bestaande instrumenten, ook rondom groene investeringen, te verbeteren. Een voorbeeld zijn de acties uit het aanvullend actieplan mkb-financiering ten aanzien van voorlichting over financiering. De stand van zaken vindt u onder het punt «Nationale financieringswijzer» in deze brief.

Via de SBR+ werken we aan de verlaging van de transactiekosten voor een ondernemer, wanneer deze zoek gaat naar een financier. Reeds eerder is de opzet en uitrol van een Kredietpaspoort ondersteund. Ook door Business Angel netwerken wordt specifieke aandacht besteed aan duurzame investeringen en door lokale overheden worden activiteiten ontplooid.

Voorts wordt door Business Angel netwerken specifiek aandacht besteed aan duurzame investeringen. Bijvoorbeeld bij het High Tech Investment Programma (HTIP) onder het Europese programma «Eureka» zijn ook bedrijven met groene innovatie betrokken. In het HTIP worden mkb-bedrijven getraind om hun businesscases te presenteren aan Venture Capitalists en Business Angels voor late-fase durfkapitaal. Nederland is van dit programma één van de trekkers.

Vanuit RVO wordt via websites informatie gegeven over regelingen en netwerken die de ondernemer kunnen ondersteunen. Het betreft informatie over de Nederlandse en Europese regelingen die ook de domeinen van groene innovaties omvatten.

Voortgezet Algemeen Overleg Bedrijfslevenbeleid en Innovatie van 11 juni 2014 (Kamerstuk 32 637, nr. 148)

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32637-196.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.