Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2023-2024 | 31066 nr. 1337 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2023-2024 | 31066 nr. 1337 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 7 februari 2024

Tijdens de coronacrisis heeft het kabinet verschillende steunmaatregelen afgekondigd. Onderdeel van het totaalpakket aan steunmaatregelen voor ondernemers is de uitstelregeling voor belastingschulden die verband hielden met de coronacrisis voor ondernemers en de daaruit voortvloeiende coronabetalingsregeling. Het steunpakket was erop gericht om de gevolgen van de contactbeperkende maatregelen te beperken en om ondernemers liquiditeitssteun te bieden. De coulante betalingsregeling bracht als risico met zich dat niet-levensvatbare bedrijven kunstmatig overeind gehouden zouden worden. Dat risico is indertijd erkend en is afgewogen tegen de noodzaak om te zorgen dat levensvatbare bedrijven na de coronacrisis hun normale economische activiteit weer konden hervatten.

Na de start van de coronabetalingsregeling op 1 oktober 2022, lag de nadruk op het opstarten van de betalingsregeling, het wijzen van ondernemers op hun betalingsverplichtingen en het bieden van handelingsperspectief aan ondernemers. De afwikkeling van de coronabelastingschulden is in juli 2023 in een volgende fase terecht gekomen.

De Belastingdienst is begin juli 2023 gestart met het intrekken van coronabetalingsregelingen. Als de schuld na intrekking niet betaald wordt, komt deze in het reguliere invorderingstraject terecht. De invordering start met een aanmaning1 (vanaf september 2023), wordt gevolgd door een dwangbevel (vanaf oktober 2023) en kan leiden tot verrekeningen, loon- en bankbeslag en uiteindelijk ook beslag door een deurwaarder. Ondernemers die hulp nodig hebben bij het zoeken naar een oplossing voor hun betalingsproblemen, kunnen daarvoor nog steeds terecht bij de KvK, GeldFit Zakelijk of de gemeente als sprake is van problematische schulden.

Het totale bedrag aan belastinguitstel bedroeg € 47,7 miljard bij 400.000 ondernemers. Inmiddels is het overgrote deel van de coronabelastingschuld terugbetaald en resteert nog € 11,5 miljard aan coronabelastingschuld binnen de betalingsregeling voor 178.000 ondernemers.

In de periode juli 2023 tot en met 15 januari 2024 zijn ongeveer 40.000 betalingsregelingen ingetrokken. De coronabelastingschuld van de ondernemers bij wie de betalingsregeling is ingetrokken omdat zij niet (meer) aan de voorwaarden voldeden, bedraagt ongeveer € 2,2 miljard.

In deze brief, die u ontvangt ter voorbereiding op het commissiedebat Belastingdienst van 15 februari a.s., komen de volgende onderwerpen aan de orde:

– De algemene ontwikkeling van de coronabelastingschuld (met als peildatum 15 januari 2024);

– De ontwikkelingen van de belastingschulden binnen de coronabetalingsregeling;

– Het betaalgedrag van ondernemers in de betalingsregeling naar omvang van de bedrijven;

– Reguliere invordering (als betalingsregelingen zijn ingetrokken en de schuld niet wordt betaald);

– Uitvoeringsaspecten;

– Saneringen; en

– Communicatie (waarin wordt aangegeven hoe de Belastingdienst ondernemers van informatie voorziet en naar hulpverlenende instanties verwijst).

Het blijft van belang om de ontwikkelingen rondom de coronabelastingschuld te monitoren om eventuele signalen tijdig op te pakken.

Algemene ontwikkeling van de coronabelastingschuld

Inmiddels zijn er nog 178.000 ondernemers met een coronabetalingsregeling en een schuld van € 11,5 miljard. De coronabelastingschuld van de ondernemers bij wie de betalingsregeling is ingetrokken omdat zij niet (meer) aan de voorwaarden voldeden, bedraagt ongeveer € 2,2 miljard. Deze schuld behoort nu tot de reguliere belastingschuld, waarop het reguliere invorderingsproces van toepassing is.

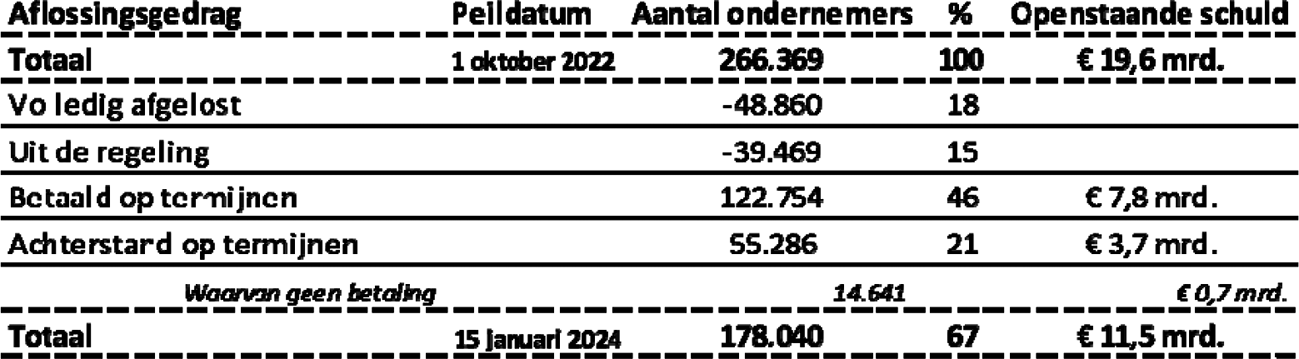

Tabel 1 geeft een overzicht van het verloop van de coronabelastingschulden.

|

Totalen |

|

|---|---|

|

Aantallen ondernemers |

|

|

Totaal aantal ondernemers dat uitstel heeft aangevraagd (tot 1 april 2022) |

400.206 |

|

Aantal ondernemers met een betalingsregeling per 1 oktober 2022 |

266.319 |

|

Aantal ondernemers met een betalingsregeling (peildatum 15 januari 2024) |

178.040 |

|

Bedragen |

|

|

Totaal oorspronkelijk bedrag van aanslagen waarvoor uitstel is verleend |

€ 47,7 mrd. |

|

Openstaande belastingschuld bij start betalingsregeling per 1 oktober 2022 |

€ 19,6 mrd. |

|

Openstaande belastingschuld in de betalingsregeling (peildatum 15 januari 2024) |

€ 11,5 mrd. |

* Cijfers zien op de grootste belastingmiddelen: loonheffingen, omzetbelasting (BTW) inkomensheffingen premies Zorgverzekeringswet en vennootschapsbelasting.

Ondanks eerdere versoepelingen van de betalingsregeling, zoals de mogelijkheid tot verlenging van de betalingstermijn en de betaalpauze, slaagt een deel van de ondernemers (ongeveer 55.000) er niet in om aan de voorwaarden van de betalingsregeling te voldoen. Daarvan zijn er ongeveer 17.000 die al voor de coronacrisis een openstaande belastingschuld hadden.

Er zijn in de periode juli 2023 tot en met 15 januari 2024 ongeveer 40.000 betalingsregelingen definitief ingetrokken. Of betrokken ondernemers hun onderneming kunnen voortzetten, is afhankelijk van bedrijfsspecifieke factoren en de financiële situatie.

Van belang is dat levensvatbare bedrijven, ook na intrekking van de betalingsregeling, nog in aanmerking kunnen komen voor een sanering. De versoepeling van het saneringsbeleid loopt nog door tot 1 april 2024. Bij een saneringsakkoord neemt de Belastingdienst tot die datum genoegen met hetzelfde uitkeringspercentage dat aan concurrente schuldeisers toekomt. Alle verzoeken die vóór 1 april 2024 ontvangen zijn, vallen onder dit versoepelde beleid.

De uitstaande belastingschuld van de resterende 178.000 ondernemers binnen de betalingsregeling is per 15 januari 2024 nog ongeveer € 11,5 miljard. De afname van het aantal ondernemers en het openstaande bedrag komt doordat een deel van de ondernemers de coronabelastingschuld geheel heeft afgelost.

Daarnaast maakt een deel van de oorspronkelijke coronabelastingschuld geen onderdeel meer uit van de coronabetalingsregeling als gevolg van het intrekken van betalingsregelingen, door (lopende) faillissementen of saneringen en bezwaar- en beroepsprocedures.

De Belastingdienst blijft de totale coronabelastingschuld monitoren, ongeacht of de schuld binnen de betalingsregeling valt of binnen de reguliere invordering (door intrekking of faillissement). Voor de coronaschulden binnen de reguliere invordering wordt bezien hoe deze het beste in beeld kan worden gebracht. In de voor april 2024 aangekondigde brief over coronabelastingschulden wordt nader ingegaan op dit onderwerp.

Recente ontwikkelingen in de coronabetalingsregeling (peildatum 15 januari 2024)

Ondernemers in de betalingsregeling

Inmiddels zijn sinds de start van de betalingsregeling vijftien maandelijkse aflossingstermijnen verstreken. Van de 178.000 ondernemers met een betalingsregeling hebben er 123.000 (69%) geen betalingsachterstanden op de termijnbedragen. Ongeveer 55.000 ondernemers (31%) hebben wel betalingsachterstanden op de termijnen. Tabel 2 geeft een overzicht van het betaalgedrag van ondernemers in de coronabetalingsregeling.

Tabel 2: Betaalgedrag van ondernemers in de coronabetalingsregeling

* Bij «Uit de regeling» is er sprake van intrekking van de regeling, sanering of een faillissement.

Van de 55.000 ondernemers met een betalingsachterstand hebben 11.000 ondernemers een achterstand van maximaal één betaaltermijn. Omdat de peildatum voor deze cijfers 15 januari is, zal dit aantal in de loop van de maand lager zijn. Veel ondernemers betalen later in de maand hun termijnbedrag.

Bij een betalingsachterstand van maximaal één maand trekt de Belastingdienst de betalingsregeling niet in, tenzij er sprake is van nieuwe schulden die zijn ontstaan na 1 oktober 2022.

Er zijn ongeveer 15.000 ondernemers die nog niets betaald hebben aan aflossing. Deze ondernemers lopen, als zij geen actie ondernemen, het risico om de betalingsregeling op korte termijn kwijt te raken. De belastingschuld moet dan binnen 14 dagen volledig worden voldaan. Ik wil de ondernemers die dat kunnen dan ook oproepen hun achterstallige termijnbedragen af te lossen of hulp te zoeken. Ondernemers die hulp nodig hebben bij het zoeken naar een oplossing voor hun betalingsproblemen, kunnen daarvoor terecht bij de KvK, GeldFit Zakelijk of de gemeente als sprake is van problematische schulden.

Tot aan de peildatum 15 januari 2024 zijn ongeveer 40.0002 betalingsregelingen definitief ingetrokken. Er zijn daarnaast nog 26.000 intrekkingsbrieven verzonden, waarop ondernemers nog kunnen reageren. Aan de hand van de ervaringen loopt vermoedelijk 10% van die ondernemers de schuld in en vraagt 15% om hulp. De overige ondernemers zullen in een saneringstraject, een faillissement, of in de reguliere (dwang)invordering terecht komen.

De ongeveer € 2,2 miljard coronabelastingschuld buiten de betalingsregeling (het bedrag dat gemoeid is met de ingetrokken betalingsregelingen) behoort nu tot de reguliere belastingschuld, waarop de reguliere invordering van toepassing is. Een ondernemer of bedrijf kan ook bij een ingetrokken regeling nog om hulp vragen, bijvoorbeeld door een saneringsverzoek te doen. Als hij dat niet doet (of als zijn verzoek wordt afgewezen) loopt de reguliere invordering door, met uiteindelijk dwanginvorderingsmaatregelen of een faillissement als gevolg. Als er uiteindelijk geen verhaal mogelijk blijkt, wordt de (resterende) belastingschuld oninbaar geleden door de Belastingdienst.

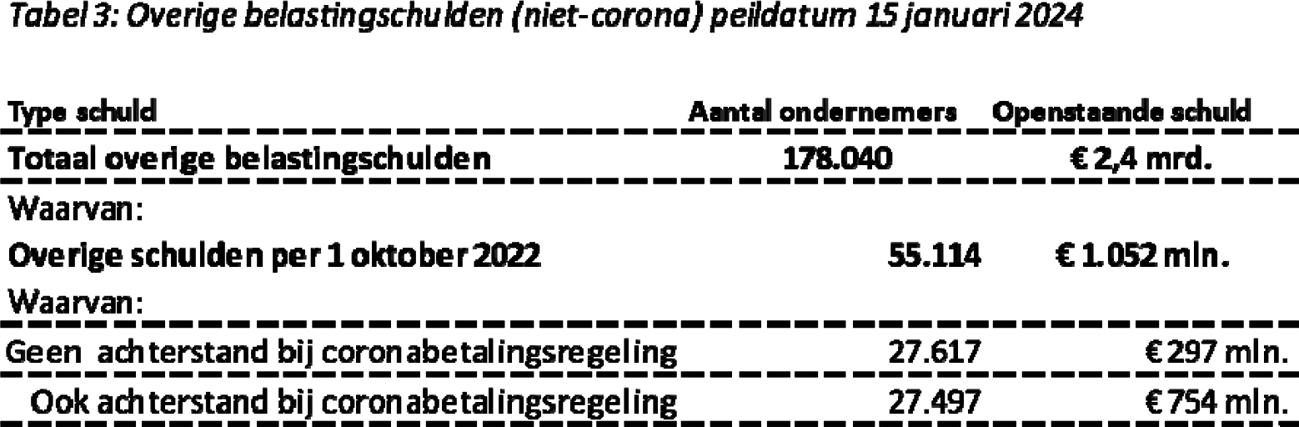

Overige belastingschulden

Een deel van de ondernemers (zie tabel 3) met een coronabetalingsregeling (met en zonder achterstand op de termijnbetalingen) heeft ook nog belastingschulden die zijn ontstaan na 1 oktober 2022 (nieuw opgekomen verplichtingen) of schulden ten aanzien van vorderingen die buiten de coronabetalingsregeling vallen.

Ongeveer 27.000 ondernemers hebben zowel betalingsachterstanden in de coronabetalingsregeling als ook (gezamenlijk) voor € 754 miljoen aan belastingschulden (nieuw opgekomen verplichtingen) die na 1 oktober 2022 zijn ontstaan.

Zoals herhaaldelijk aangegeven, is een achterstand in de betaling van belastingschulden die na genoemde datum zijn ontstaan een reden voor het intrekken van de coronabetalingsregeling.

Daarnaast zijn er zo’n 28.000 ondernemers die wel hun termijnbedragen bijhouden, maar die in de nabije toekomst toch het risico lopen dat hun betalingsregeling wordt ingetrokken vanwege achterstanden in het betalen van in totaal € 297 miljoen aan nieuw opgekomen verplichtingen.

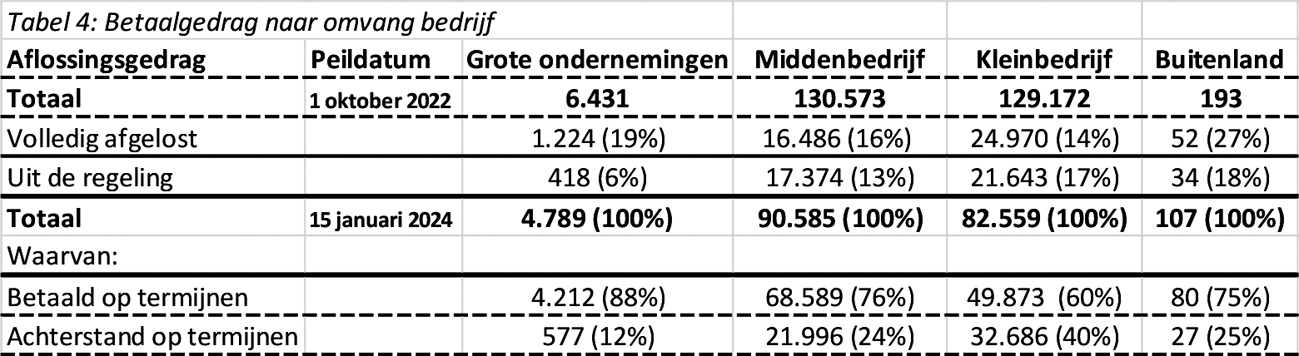

Betaalgedrag naar omvang bedrijf

Tabel 4 geeft een overzicht van het betaalgedrag van ondernemers naar de omvang van het bedrijf.

* Bij «Uit de regeling» is er sprake van intrekking van de regeling, sanering of een faillissement.

Kleinbedrijf3

In het kleinbedrijf gaat het om veel (kleine) ondernemers met relatief kleine schuldbedragen. Er zijn ongeveer 83.000 betalingsregelingen voor deze categorie ondernemers, waarvan 40% betalingsachterstanden heeft op de termijnbedragen.

Bij zo’n 21.000 ondernemers uit het kleinbedrijf is de betalingsregeling voortijdig beëindigd: de schulden van deze ondernemers vallen binnen het reguliere invorderingsproces.

Middenbedrijf

Er zijn op dit moment ongeveer 91.000 ondernemers met een lopende coronabetalingsregelingen die vallen onder het Middenbedrijf. Ongeveer 22.000 ondernemers (24%) uit het Middenbedrijf in de coronabetalingsregeling hebben betalingsachterstanden op de termijnbedragen. Daarnaast hebben 24.000 ondernemers een achterstand in de nieuw opgekomen betalingsverplichtingen ná 1 oktober 2022. Eerder is voor circa 18.000 ondernemers die vallen onder het Middenbedrijf de coronabetalingsregeling al ingetrokken. De verwachting is dat er de komende periode nog veel intrekkingen zullen volgen.

Voor ondernemers die vallen onder het Middenbedrijf wordt in ieder geval zo veel mogelijk ingezet op het ondersteunen van ondernemers in de coronabetalingsregeling. Dat gebeurt bijvoorbeeld door het sturen van brieven waarin handelingsperspectief wordt geboden en door het inzetten van deurwaarders voor dienstverlenende bedrijfsbezoeken bij ondernemers die niet aan de voorwaarden van de coronabetalingsregeling voldoen (zie ook «Uitvoeringsgevolgen» hierna) met als doel om zoveel mogelijk levensvatbare ondernemers in de coronabetalingsregeling te houden.

Grote ondernemingen

Nagenoeg alle grote ondernemingen lossen hun coronaschulden tot nu toe conform de afspraken met de Belastingdienst af. Ongeveer 12% van de grote ondernemingen die nu nog een coronabetalingsregeling hebben, heeft een betalingsachterstand op de termijnen. De helft van die groep (ongeveer 6%) heeft een betalingsachterstand van 1 of meer termijnen. Het gaat dan om minder dan € 100 miljoen van de totale openstaande schuld van € 4,6 miljard bij grote ondernemingen. Minder dan 2% van de grote ondernemingen met een betalingsregeling heeft nog geen enkele termijn betaald of zou na een betaalpauze weer moeten gaan betalen en heeft dat nog niet gedaan. Het gaat in het totaal om € 102 miljoen aan openstaande belastingschuld. Er zijn 418 grote ondernemingen die om verschillende redenen niet langer in de coronabetalingsregeling zijn opgenomen.

Individuele klantbehandeling maakt onderdeel uit van de invordering bij grote ondernemingen. Grote ondernemingen hebben van oudsher een vast aanspreekpunt bij de Belastingdienst, vanwege de complexiteit van de materie en de grote financiële belangen. Voor deze ondernemingen geldt dat elk verzoek individueel en inhoudelijk getoetst aan wet- en regelgeving, rekening houdend met de feiten en omstandigheden van het bedrijf (maatwerk). Er blijft essentieel toezicht plaatsvinden op de openstaande schulden bij deze grote ondernemingen.

Dit betekent ook dat het aflossingsgedrag op individueel niveau wordt gemonitord en actief met bedrijven contact plaatsvindt ingeval ze achterlopen op hun betalingstermijnen. In voorkomende gevallen vindt ook dwanginvordering plaats.

Reguliere invordering

Als de betalingsregeling is ingetrokken, valt de belastingschuld (als deze niet betaald wordt) binnen het reguliere invorderingsproces. De Belastingdienst kan de ondernemers met een coronabelastingschuld onderscheiden van de reguliere populatie in de invordering, zodat deze groep meegenomen kan worden in de rapportages over coronabelastingschulden.

De groep bestaat onder meer uit ondernemers die nog steeds niets hebben afgelost, en die (ondanks alle publiciteit rond de betalingsachterstanden) tot nog toe geen concrete hulpvraag hebben gesteld aan de Belastingdienst of hulpverlenende instanties.

Naast de niet-betalers bevat deze groep ook ondernemers die aflossingstermijnen hebben gemist en een kleinere groep die wegens het niet bijhouden van de lopende verplichtingen de regeling heeft verloren.

Het is op dit moment nog niet mogelijk om te beoordelen wat de uitkomst is van het intrekken van de betalingsregeling en de overgang naar het reguliere invorderingsproces. Of vorderingen uiteindelijk oninbaar zijn, wordt duidelijk als de dwanginvordering wordt toegepast om betaling af te dwingen. Dan is te zien in welke gevallen verhaal nog mogelijk is. De Belastingdienst blijft ook de coronabelastingschulden buiten de coronabetalingsregeling volgen binnen het reguliere invorderingsproces en blijft uw Kamer daarover informeren.

De Belastingdienst is begin juli 2023 gestart met het intrekken van coronabetalingsregelingen. Om voldoende rekening te houden met de zomerperiode, kregen ondernemers meer tijd en ruimte om de schuld te betalen, administratief beroep in te stellen of een hulpvraag te stellen. De eerste aanmaningen en dwangbevelen voor ondernemers die niet aan hun betalingsverplichtingen voldeden, zijn in september respectievelijk oktober 2023 verstuurd. Ook nu is het voor ondernemers nog mogelijk om hulp te vragen bij bijvoorbeeld de KvK of Geldfit zakelijk.

Het proces van het intrekken van betalingsregelingen en het opstarten en vervolgen van de (dwang)invordering is een continu proces.

Uitvoeringsaspecten

De uitstelregeling voor coronabelastingschulden is onder grote tijdsdruk tot stand gekomen, waarbij hulp aan ondernemers altijd voorop heeft gestaan. De uitstelregeling was een effectief middel om binnen een kort tijdsbestek de liquiditeitspositie van ondernemers op peil te houden in een roerige periode, waarin contactbeperkende maatregelen golden en economische activiteit werd beperkt. Mogelijke uitvoeringsproblemen die bij het (niet) aflossen van de uitgestelde belastingschuld zouden optreden, zijn erkend en geaccepteerd. Veel van de gevolgen voor de uitvoering zijn afhankelijk van de mate waarin ondernemers vrijwillig aan hun betalingsverplichtingen (in brede zin) voldoen.

De afwikkeling van de coronabelastingschulden brengt een aanzienlijke uitvoeringslast met zich mee voor de Belastingdienst, waar ook de Algemene Rekenkamer aandacht voor vraagt in het rapport «Focus op coronabelastingschulden». Het gaat hierbij onder andere om het invorderingsproces (van aanmaning tot dwanginvordering en deurwaarderij), het afhandelen van bezwaar en beroep en de afwikkeling van saneringsverzoeken en faillissementen. Het invorderingsproces staat al onder druk door een werklast die groter is dan de beschikbare capaciteit4. Naast de coronacrisis zijn ook veel ondernemers in de problemen gekomen door economische omstandigheden als de energiecrisis en de oorlog in Oekraïne. Ook bij die ondernemers zijn betalingsregelingen en/of invorderingsmaatregelen aan de orde.

Het is niet mogelijk om alle werkzaamheden tegelijk op te pakken. Verzoeken en versoepelingen5 van de coronabetalingsregeling behoren tot de werkzaamheden met de hoogste prioriteit en deze worden dan ook uitgevoerd.

In de categorie «werkzaamheden met de hoogste prioriteit» vindt over de volle breedte, dus bij alle ondernemers en bedrijven, dwanginvordering in het kader van niet-kiesbaar toezicht plaats. Voor de vervolgwerkzaamheden voor de coronapopulatie hanteert de Belastingdienst een beheerste en gefaseerde aanpak.

Invorderingsmaatregelen zullen op basis van scherpe keuzes worden ingezet en gemonitord. Gegeven de krappe arbeidsmarkt, de noodzaak om mensen op te leiden om de (soms zeer specialistische) werkzaamheden uit te voeren en de grote door- en uitstroom van medewerkers blijft de druk voorlopig hoog en blijft prioritering daarmee onvermijdelijk.

Het is voor de geloofwaardigheid en doortastendheid van de Belastingdienst en, hieraan gekoppeld, de compliance van burgers en bedrijven, essentieel dat de Belastingdienst in de breedte gevolg kan geven aan het intrekken van de betalingsregelingen. Specifiek voor de afhandeling van de coronabelastingschulden is hiervoor voor 2024 budget toegekend. Ook voor 2025 en verder wordt gezocht naar een oplossing om capaciteit beschikbaar te hebben voor de werkzaamheden die voortvloeien uit de afwikkeling van de coronabetalingsregeling. Uiteindelijk zullen invorderingsmaatregelen volgen voor alle ondernemers die niet aan hun (corona)betalingsverplichtingen voldoen.

Daarnaast worden ook maatregelen genomen om ondernemers te helpen en tegelijkertijd de druk op de capaciteit te verminderen. Zo worden juist ondernemers binnen de coronabetalingsregeling aangespoord om hulp te zoeken bij bijvoorbeeld KvK of Geldfit Zakelijk, als zij betalingsproblemen hebben. Ook kunnen ondernemers verzoeken om versoepeling van de betalingsregeling. Door deze maatregelen worden ondernemers in staat gesteld om (langer) in de betalingsregeling te blijven. De betalingsregeling is niet alleen gunstig voor ondernemers, maar betekent voor de Belastingdienst dat (in ieder geval tijdelijk) geen invorderingsmaatregelen nodig zijn.

De Belastingdienst blijft zich inzetten om ook de komende jaren levensvatbare ondernemers in de coronabetalingsregeling zoveel mogelijk te ondersteunen.

Saneringen

In mijn brief van 31 augustus 2023 heb ik aangegeven dat de Belastingdienst bij een saneringsakkoord nog tot 1 april 2024 (in plaats van 1 oktober 2023) genoegen met hetzelfde uitkeringspercentage dat aan concurrente schuldeisers toekomt. Hierdoor wordt het voor concurrente schuldeisers aantrekkelijker om mee te werken aan een akkoord.

Ondernemers die van die versoepeling gebruik willen maken (en die aan alle voorwaarden voor een sanering voldoen), wil ik oproepen tijdig te starten met het saneringstraject. Een saneringstraject vraagt immers de nodige tijd. Het is daarom van belang dat deze ondernemers vóór 1 april 2024 een saneringsverzoek doen bij de Belastingdienst, als zij nog gebruik willen maken van de versoepeling. Daarnaast wil ik benadrukken dat de Belastingdienst een welwillende houding aanneemt bij het beoordelen van saneringsverzoeken.

Communicatie

De Belastingdienst heeft in de afgelopen tijd geïnvesteerd in verschillende communicatieactiviteiten om ondernemers te voorzien van actuele informatie, maar ook om op te roepen tot actie. Hierbij is veel opgetrokken met verschillende stakeholders, zoals de KvK, GeldFit Zakelijk, ONL, IMK, VNO-NCW en VNG.

Via rondetafelgesprekken werd er continu gekeken hoe de partners ondernemers met een betalingsregeling konden helpen. Dit waren acties die direct gericht zijn op ondernemers (en hun omgeving) of indirect op hulpverleners, zodat zij ondernemers beter kunnen helpen.

Voorbeelden van proactieve communicatieactiviteiten zijn de verschillende social mediacampagnes die de Belastingdienst samen met partners heeft opgezet. Via de social mediakanalen Facebook, X en Instagram werd er veelvuldig aandacht besteed aan bijvoorbeeld de coronabetalingsregeling met een oproep om in actie te komen. Ook werd het Forum Fiscaal Dienstverleners, een eigen platform van de Belastingdienst, meermaals gebruikt om fiscaal dienstverleners die ondernemers ondersteunen van informatie te voorzien.

Zoals aangekondigd in de Kamerbrief van 16 oktober 20236, ontvangt uw Kamer in april van dit jaar opnieuw de actuele stand van zaken rond de coronabelastingschulden. Ook zijn de relevante tabellen die in deze en voorgaande Kamerbrieven over de coronabetalingsregeling zijn opgenomen, te vinden op de website van de Belastingdienst. Deze tabellen worden periodiek geüpdatet en voorzien van een duiding. Deze webpagina is te raadplegen op www.over-ons.belastingdienst.nl/onderwerpen/bijzonder-uitstel-corona.

De Staatssecretaris van Financiën, M.L.A. van Rij

Als het gaat om een precoronaschuld waarvoor al een aanmaning was verzonden, start de reguliere invordering voor die schuld met een dwangbevel.

Vanaf november 2023 heeft een tijdelijke pakketschuif plaatsgevonden van rechtspersonen met een lopende of beëindigde coronabetalingsregeling van het Kleinbedrijf naar het Middenbedrijf (totaal circa 29.000 ondernemers). Dit leidt bij zowel Kleinbedrijf als Middenbedrijf tot andere totalen bij de in tabel 4 genoemde cijfers dan wanneer die pakketschuif niet had plaatsgevonden.

Zie hiervoor ook de bijlage «uitvoeringsprioriteiten» bij de Fiscale beleids- en uitvoeringsagenda van 3 juni 2022, Kamerstukken II 2021/22, 32 140, nr. 119.

Versoepelingen van de coronabetalingsregeling zijn: kwartaalbetaling in plaats van maandbetaling, een betaalpauze van maximaal zes maanden en verlenging van de duur naar maximaal zeven jaar (onder voorwaarden).

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-31066-1337.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.