Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 30982 nr. 57 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 30982 nr. 57 |

Vastgesteld 21 april 2020

De vaste commissie voor Sociale Zaken en Werkgelegenheid heeft een aantal vragen voorgelegd aan de Minister van Sociale Zaken en Werkgelegenheid over de brief van 19 december 2019 inzake de beleidsdoorlichting artikel 8 begroting SZW (oudedagsvoorziening) (Kamerstuk 30 982, nr. 54).

De Minister heeft deze vragen beantwoord bij brief van 21 april 2020. Vragen en antwoorden zijn hierna afgedrukt.

De voorzitter van de commissie, Rog

De adjunct-griffier van de commissie, Freriks

1.

Bent u het eens met de externe expert dat er in de beleidsdoorlichting te weinig aandacht is voor de heterogeniteit binnen de groep ouderen? Zo ja, wat gaat u concreet met deze kritiek doen?

2.

Deelt u de kritiek van de externe expert dat de positie van mensen die onvolledige AOW hebben opgebouwd vanwege het feit dat men een deel van het leven niet in Nederland woonachtig is geweest, onderbelicht is gebleven in deze beleidsdoorlichting?

3.

Wat is uw oordeel over de kanttekeningen van de onafhankelijk deskundige Henkens dat enkele aspecten onderbelicht zijn gebleven, zoals de positie van mensen met onvolledige AOW en dat in de beleidsdoorlichting weinig aandacht is voor de heterogeniteit binnen de groep AOW’ers doordat er niet is gekeken naar bijvoorbeeld geslacht, migratieachtergrond en verschillende leefvormen?

4.

Wat is uw oordeel over de kanttekening van de onafhankelijk deskundige Henkens over dat de positie van mensen met onvolledige AOW onderbelicht is gebleven?

Antwoord 1 t/m 4

De externe deskundige merkt op dat de positie van mensen die een onvolledige AOW hebben onderbelicht is gebleven. In het eerste deel van de doorlichting is in algemene zin ingegaan op de inkomensontwikkeling van ouderen. Daarbij is ook de inkomensontwikkeling betrokken van ouderen met een onvolledige AOW, al dan niet aangevuld met een uitkering op grond van de AIO. De AIO zelf is onderdeel van de Participatiewet en valt daarmee niet onder begrotingsartikel 8 en is daarom hier niet volledig doorgelicht. De AIO wordt meegenomen in de beleidsdoorlichting van artikel 2 van de begroting van SZW (Participatiewet). Wel is in de beleidsdoorlichting inzichtelijk gemaakt wat de ontwikkeling is van het aantal AOW-gerechtigden met een onvolledige opbouw. Tevens is beschreven dat indien sprake is van een onvolledige AOW-opbouw een beroep kan worden gedaan op een aanvulling uit de AIO. Daarbij is beschreven dat de AIO-aanvulling op een lager niveau ligt dan de AOW-uitkering, maar op een hoger niveau dan de bijstand die personen onder AOW-leeftijd kunnen krijgen.

Daarnaast is de externe deskundige van mening dat er weinig aandacht is voor de heterogeniteit binnen het beeld van de inkomenspositie van ouderen naar bijvoorbeeld geslacht, migratieachtergrond, leefvorm (bijvoorbeeld gescheiden). De AOW is een algemene voorziening die voor iedereen hetzelfde is. Persoonlijke kenmerken zijn voor de opbouw van het recht op AOW niet relevant. In de beleidsdoorlichting is onderzocht of de AOW als algemene voorziening een voldoende basis biedt en wordt aandacht besteed aan de inkomens- en vermogenspositie van AOW-gerechtigden en de ontwikkeling hiervan in de afgelopen jaren. Dit geeft informatie over de mate waarin de AOW in algemene termen doeltreffend en doelmatig is. In de beleidsdoorlichting is verder op diverse onderdelen (armoederisico, vervangingswaarden, diverse indicatoren met betrekking tot inkomen en vermogen) onderscheid gemaakt naar bepaalde karakteristieken zoals leeftijd en inkomensklasse.

5.

Wat gaat u concreet doen aan het probleem dat het percentage niet-gebruik van de aanvullende inkomensvoorziening ouderen (AIO) zo hoog is?

Antwoord 5

Met de SVB pak ik dit langs vijf sporen aan:

I: Niet-gebruik beter lokaliseren: waar persoonsgerichte gegevensuitwisseling nu nog niet mogelijk is, is al wel een onderzoek gestart naar waar – in welke gemeenten en buurten – het potentieel niet-gebruik van de AIO relatief hoog is. Dit wordt door het CBS gedaan door middel van het met behulp van postcodegegevens over heel Nederland clusteren van het potentiële niet-gebruik. Langs die weg wordt ook een meer gerichte aanpak mogelijk. De resultaten worden rond juni 2020 verwacht.

II: Meer inzicht in de oorzaken van niet-gebruik: het onderzoek van het CBS moet ook meer inzicht geven in de oorzaken van niet-gebruik, zodat een op die oorzaken gerichte aanpak mogelijk wordt.

III: Samenwerking met gemeenten: met de G4-gemeenten en de SVB lopen nu gesprekken over de benutting van deze informatie in een gerichte aanpak van het niet-gebruik van de AIO. Ook wordt gekeken naar de uitrol van succesvolle samenwerkingsprojecten met gemeenten.

IV: Verbetering van processen door de SVB: ook op andere punten blijft de SVB over de hele linie werken aan verbeteringen. Dan gaat het bijvoorbeeld om verdere aanpassingen in de aanvraagprocedure voor de AIO en in de klantcommunicatie en om betere benutting van instrumenten als het pensioenregister.

V: Gegevensuitwisseling: ik heb de SVB gevraagd om een concreet plan te maken dat voldoet aan principes van de Algemene Verordening Gegevensbescherming om met de inzet van gegevensuitwisseling het niet-gebruik met een persoonsgerichte benadering terug te dringen. Dit blijkt ingewikkeld en tijdrovend. Dat plan zal aan de Functionarissen Gegevensbescherming van de betrokken organisaties en ter advies aan de Autoriteit Persoonsgegevens worden voorgelegd.

In mijn brief van 17 februari heb ik toegezegd uw Kamer bij de volgende rapportage over de Stand van de uitvoering te zullen informeren (Kamerstuk 29 389, nr. 101).

6.

Hoe is het mogelijk dat u van het Centraal Planbureau (CPB) te horen kreeg dat er nog 3,2 miljard euro beschikbaar was voor het vertragen van de verhoging van de AOW-leeftijd, terwijl er nu een houdbaarheidstekort van 16 miljard euro blijkt te zijn?

Antwoord 6

Het CPB heeft in de zomer van 2019 een partiële analyse gemaakt van het effect van de AOW en nieuwe arbeidsaanbodprognoses op de houdbaarheid van de overheidsfinanciën.1 Daaruit blijkt dat de arbeidsparticipatie over de gehele linie oploopt en dat deze trend zich naar verwachting doorzet; wat een verbetering van het houdbaarheidssaldo oplevert van 0,5%-punt bbp.

In het licht van deze positieve ontwikkeling van de arbeidsparticipatie en de partiële houdbaarheidswinst achtte het kabinet het verantwoord om een deel van deze ruimte, 0,3%-punt bbp, in te zetten voor de nieuwe AOW-koppeling. In de vergrijzingsstudie van het CPB «Zorgen om morgen» is de verbetering van het houdbaarheidssaldo met 0,5%-punt als gevolg van de hogere arbeidsparticipatie in het totaalbeeld verwerkt, evenals een verslechtering van het houdbaarheidssaldo als gevolg van de aangepaste AOW-koppeling2. In de vergrijzingsstudie verslechtert het houdbaarheidssaldo ten opzichte van de voorgaande studie mede als gevolg van de ingevoerde lastenverlichting en stijgende zorguitgaven. Per saldo komt het geraamde houdbaarheidstekort in de studie uit op 1,6% van het bbp (ofwel € 16 miljard in 2025). In het Centraal Economisch Plan 2020 raamt het CPB een houdbaarheidstekort van 0,8% van het bbp3. De verbetering van het houdbaarheidssaldo ten opzichte van de vergrijzingsstudie is met name het gevolg van een hoger arbeidsaanbod, op basis van de meest recente CBS-bevolkingsprognose. Sinds die publicatie heeft het coronavirus de Nederlandse economie hard geraakt. De mogelijke gevolgen van de pandemie voor de economie en de overheidsfinanciën laten zich nog moeilijk voorspellen.

7.

In hoeverre kunt u alsnog informatie geven over de Algemene Ouderdomsverzekering (AOV)-ontvangers in Caribisch Nederland?

Antwoord 7

Het aantal AOV-ontvangers bedraagt ultimo 2019 bijna 4.300 personen (exclusief ca. 50 ontvangers van de AOV-partnertoeslag). Ruim een kwart van de AOV-gerechtigden woont buiten Caribisch Nederland. Kort na de staatkundige transitie bedroeg het aantal AOV-gerechtigden circa 4.000, waarna het verloop van het aantal AOV-gerechtigden een voortdurende stijging heeft laten zien. Het betreft overwegend uitkeringen waarop een kortingspercentage is toegepast, omdat belanghebbende geen volledige opbouw in Caribisch Nederland heeft (en aanspraken elders kan hebben, bijvoorbeeld op Curaçao vanwege aldaar opgebouwde jaren).

8.

Kunt u in het kader van het niet-gebruik van de AIO meer zeggen over de privacytoets en de koppeling met de polisadministratie? Wat zijn precies de privacybezwaren? Waarom is het voor burgers vervelend als de Sociale Verzekeringsbank (SVB) meer informatie heeft over hun inkomensgegevens?

Antwoord 8

Dit is een complex vraagstuk. In mijn brief van 17 februari (Kamerstuk 29 389, nr. 101) heb ik aangegeven dat de toetsing van het concrete plan van de SVB door de Functionarissen Gegevensbescherming van betrokken organisaties en advisering door de Autoriteit Persoonsgegevens (AP) daarover dan ook belangrijk is. Ik ben daar ingegaan op de algemene principes van de Algemene Verordening Gegevensbescherming. Naast doelbinding gaat het daarbij ook om principes als transparantie, noodzakelijkheid en proportionaliteit. Ook mag hetzelfde doel niet bereikt kunnen worden met een minder grote inbreuk op de privacy (subsidiariteit). En alle personen waarvan de gegevens opgevraagd worden, moeten hierover geïnformeerd worden. Uit de reacties van de Functionarissen Gegevensbescherming en de AP op het uiteindelijke concrete plan moet duidelijk worden dat aan die principes voldaan zal worden dan wel welke privacybezwaren nog opgelost moeten worden.

Iedere gegevensverzameling levert daarbij een zeker risico op; gegevens kunnen immers gestolen of gelekt worden of onbevoegd wordt ingezien en misbruikt. In dit geval kunnen burgers het ook als vervelend ervaren als de gegevens gebruikt worden waarvoor ze in dit geval wel bedoeld zijn; bij een bestandsvergelijking van deze aard is altijd sprake van valse positieven als vals negatieven. Het kan als vervelend worden ervaren als iemand wordt benaderd die bijvoorbeeld bewust heeft afgezien van een beroep op de AIO. Dat kan bovendien als stigmatiserend worden ervaren. Het kan ook gebeuren dat iemand gericht wordt benaderd, maar bij doorvragen toch geen recht op AIO blijkt te hebben; dan worden valse verwachtingen gewekt en ook dat is niet prettig.

9.

Bent u bereid te onderzoeken onder welke condities voldaan kan worden aan de privacywetgeving, zodat gegevensuitwisseling beter mogelijk wordt? Bent u bereid om met wetswijzigingen te komen op dit punt?

Antwoord 9

Die bereidheid heb ik en dat heb ik ook toegezegd in mijn brief van 17 februari (Kamerstuk 29 389, nr. 101). In de volgende rapportage over de Stand van de uitvoering zal ik uw Kamer over de voortgang informeren.

10.

Zou het niet beter zijn als de SVB wel gebruik kon maken van inkomensgegevens uit de polisadministratie, opdat de SVB deze groep gericht kan benaderen en het niet-gebruik van de AIO kan terugdringen?

Antwoord 10

In mijn brief van 17 februari heb ik aangegeven dat het gaat om de vraag of en hoe dit binnen het kader van het privacy-recht kan worden vormgegeven. Kortheidshalve verwijs ik hiervoor naar deze brief (Kamerstuk 29 389, nr. 101).

11.

Wat zijn de voor- en nadelen als de SVB een wettelijke taak zou krijgen om te voorkomen dat ouderen een inkomen onder het bestaansminimum

hebben?

Antwoord 11

De AIO is het instrument om te voorkomen dat ouderen onder het bestaansminimum terecht komen. De SVB heeft de wettelijke taak om de AIO uit te voeren. Het tegengaan van niet-gebruik is onderdeel van deze wettelijk taak. Het voorkomen dat ouderen een inkomen onder het bestaansminimum hebben, ligt dus al besloten in de wettelijke taak van de SVB om de AIO uit te voeren. Een aanpassing van de wettelijke taak van de SVB op dit punt kan het voordeel hebben dat de SVB mogelijk een sterkere juridische basis krijgt om al voordat sprake is van een aanvraag, gegevens te gaan uitwisselen. Dat voordeel is er alleen als die gegevensuitwisseling ook binnen het kader van het privacy-recht kan worden vormgegeven. Anders ontstaat het nadeel dat de wettelijke aanpassing niet in uitvoering kan worden genomen. Of een wettelijke aanpassing nodig is en in welke vorm is onderwerp van nadere uitwerking (zie ook de antwoorden 8, 9 en 10).

12.

Is het mogelijk om te besluiten dat alle Surinaamse Nederlanders tussen 1957 en 1975 AOW hebben opgebouwd? Is dit juridisch mogelijk? Wat zijn de budgettaire consequenties? Wordt daarmee het probleem voor deze groep opgelost?

Antwoord 12

Tijdens het Algemeen Overleg (AO) van de Tweede Kamer over pensioenonderwerpen van 19 februari 2020 (Kamerstuk 32 043, nr. 518) heb ik naar aanleiding van een verzoek van het Kamerlid Van der Linde en eerder gestelde vragen van de Kamerleden Van Weyenberg en Slootweg toegezegd een brief te sturen waarin ik nader in ga op de juridische achtergronden en kwantitatieve gegevens over de AOW-opbouw van Surinaamse Nederlanders. Deze brief zal ik u separaat doen toekomen.

13.

Wat zijn de voor- en nadelen van het verkorten van de AOW-opbouwperiode van 50 naar 40 jaar? Waarom is dit na het Sociaal-Economische Raad (SER)-rapport (2000) niet veranderd?

Antwoord 13

Het verkorten van de opbouwperiode voor de AOW heeft voor- en nadelen. Door het verkorten van de opbouwperiode AOW van bijvoorbeeld 50 naar 40 jaar kunnen mensen met een tekort in hun opbouw eerder volledige AOW opbouwen. Iemand die bijvoorbeeld 40 jaar voor de AOW-leeftijd naar Nederland is gekomen, zal bij een opbouwperiode van 50 jaar, 20% AOW missen en bij een opbouwperiode van 40 jaar, een volledige AOW-ontvangen. Maar personen die op latere leeftijd uit Nederland vertrokken zijn, kunnen hier ook nadeel van ondervinden omdat elk jaar dat men niet in Nederland woonde, zwaarder telt. Iemand die bijvoorbeeld 10 jaar voor de AOW-leeftijd uit Nederland is vertrokken, zal bij een opbouwperiode van 50 jaar een AOW van 80% ontvangen en bij een opbouwperiode van 40 jaar, een AOW van 75%. Dit heeft mogelijk ook budgettaire consequenties.

14.

In hoeverre houdt de conclusie stand dat de AOW doeltreffend is als het gaat om het voorkomen van armoede terwijl er zo'n hoog niet-gebruik van de AIO is?

Antwoord 14

Uit de beleidsdoorlichting blijkt dat de groep AOW-gerechtigden het laagste risico loopt op armoede van alle leeftijdsgroepen en dat Nederlandse AOW-gerechtigden wereldwijd het laagste risico op armoede hebben. Hiermee is de AOW in algemene zin doeltreffend als het gaat om het voorkomen van armoede. Dit neemt niet weg dat zich binnen het stelsel situaties kunnen voordoen waarbij een AOW-huishouden onder de lage-inkomensgrens valt. Als er sprake is van een onvolledige AOW-opbouw, bijvoorbeeld door migratie of lang verblijf in het buitenland, en er geen of laag aanvullend pensioen wordt ontvangen bestaat er onder voorwaarden recht op een AIO-aanvulling. De AIO zelf is onderdeel van de Participatiewet en valt daarmee niet onder begrotingsartikel 8 en is daarom hier niet volledig doorgelicht. De AIO-aanvulling ligt boven de lage-inkomensgrens. Het onderzoek van de Algemene Rekenkamer heeft laten zien dat er sprake is van een hoog niet-gebruik van de AIO. Voor de aanpak van het niet-gebruik van de AIO verwijs ik naar antwoord 5.

15.

Kunt u garanderen dat er van uitstel geen afstel komt als het gaat om het doorlichten van de Wet algemene ouderdomsverzekering (AOV) BES?

Antwoord 15

Van afstel van een vorm van beleidsdoorlichting van de AOV is geen sprake. In de kabinetsreactie over het ijkpunt bestaanszekerheid is een aantal wetgevingstrajecten aangekondigd (Kamerstuk 34 775 IV, nr. 45, pag. 7), waaronder modernisering van de AOV. Bij die gelegenheid zal bij wijze van beknopte beleidsdoorlichting nader op de werking van de AOV tot dusver worden ingegaan. De modernisering vergt tijd en moet zorgvuldig afgewogen worden in een breed afwegingskader waarbij wijzigingen in de lokale en regionale context worden bezien. Daarbij speelt ook de verandercapaciteit in de uitvoering een rol. Het gaat daarom om een modernisering op de lange termijn. Prioriteit is het in balans brengen van de inkomens in Caribisch Nederland en de kosten van levensonderhoud.

16.

Klopt het dat studenten die (minstens) een jaar in het buitenland gaan studeren AOW-opbouw mislopen? In hoeverre dragen studenten in Nederland AOW-premie af gelet op hun beperkte inkomsten?

17.

In hoeverre worden studenten die (minstens) een jaar in het buitenland gaan studeren op de hoogte gesteld van het feit dat zij AOW-opbouw mislopen?

Antwoord 16 en 17

Studenten die een periode uitsluitend niet in Nederland wonen wegens studieredenen blijven verzekerd voor de AOW. Als de student echter in het studieland gaat werken of stage gaat lopen tegen een loon of vergoeding is hij daar verzekerd op basis van werken en wordt geen AOW opgebouwd.

De periode dat studenten in principe verzekerd blijven voor de AOW is niet beperkt tot een jaar. De aanname dat studenten automatisch AOW mislopen na een jaar is dus niet juist en studenten worden hier dan ook niet over geïnformeerd door de SVB.

Met betrekking tot studenten in Nederland, geldt dat als sprake is van geen of lage inkomsten, er geen AOW-premie verschuldigd is. Een Nederlandse ingezetene bouwt in dat geval wel AOW op. AOW-premie wordt automatisch afgedragen via de inkomstenbelasting doordat de premie hiervoor is verwerkt in het tarief in de «oude» eerste en tweede schijf (of sinds 2020 de eerste twee delen van de «nieuwe» eerste schijf) zoals dat geldt voor niet-AOW-gerechtigden. Voor zover studenten inkomstenbelasting betalen, dragen zij dus AOW-premie af. Als ze geen inkomstenbelasting betalen, dragen ze geen AOW-premie af maar bouwen ze (als Nederlands ingezetene) wel AOW-rechten op.

18.

Wat is het voordeel van een losse Inkomensondersteuning AOW (IOAOW) ten opzichte van het verhogen van het AOW-bedrag met € 25,23 per maand? Of zijn er doelgroepen die wel recht hebben op de AOW maar niet op de IOAOW?

Antwoord 18

De Inkomensondersteuning AOW (IOAOW) biedt van jaar op jaar de mogelijkheid om aanpassingen te doen die met het oog op de koopkracht van ouderen wenselijk zijn. Op het moment dat IOAOW in de AOW geïncorporeerd zou zijn, kunnen deze aanpassingen alleen nog plaats vinden via een wetswijziging. Daarnaast is van belang dat de AOW kan worden geëxporteerd naar het buitenland. De IOAOW is exporteerbaar naar lidstaten van de Europese Unie, een andere staat die partij is bij de Overeenkomst betreffende de Europese Economische Ruimte of Zwitserland, Aruba, Curaçao, Sint Maarten, of de openbare lichamen Bonaire, Sint Eustatius en Saba, of een staat waarmee Nederland een verdrag inzake sociale zekerheid heeft afgesloten. Dit betekent dat niet alle mensen die in het buitenland wonen en AOW ontvangen ook de IOAOW ontvangen.

19.

Zijn er gegevens bekend over hoeveel Nederlanders een uitkering ontvangen uit het buitenland (vergelijkbaar met de AOW)?

Antwoord 19

De SVB heeft in de meeste gevallen geen gegevens over buitenlandse uitkeringen, omdat deze niet relevant zijn voor het recht en de uitkeringshoogte van de AOW. De buitenlandse uitkeringen zijn voor de SVB slechts in enkele situaties relevant, bijvoorbeeld voor de overbruggingsregeling of de partnertoeslag. Deze deelgroepen zijn te klein en te specifiek om algemene uitspraken te kunnen doen over buitenlandse pensioenen.

20.

Wat zijn de gevolgen van het afschaffen van de kostendelersnorm bij de AIO (aantal mensen, budgettair, niet-gebruik)?

Antwoord 20

Een afschaffing van de kostendelersnorm in de AIO is alleen mogelijk als deze ook voor de gehele bijstand en de overige minimumregelingen wordt afgeschaft. De AIO is namelijk algemene bijstand (voor mensen boven de AOW-leeftijd) waarop de kostendelersnorm van toepassing is. Dat betekent dat een eventuele afschaffing van de kostendelersnorm voor alleen de AIO niet los gezien kan worden van de kostendelersnorm in de bijstand tot de AOW-leeftijd. In het geval de kostendelersnorm in de bijstand (laatste vangnet) wordt afgeschaft, ligt het voor de hand dat deze ook wordt afgeschaft in de overige minimumregelingen (IOAW, IOAZ, TW en Anw). Hierbij speelt een rol dat wanneer afschaffing alleen betrekking zou hebben op de AIO, deze het vangnetkarakter van algemene bijstand zou kunnen verliezen en het risico ontstaat dat deze gezien moet worden als een ouderdomsregeling die net als de AOW ook naar het buitenland geëxporteerd zou moeten worden, met grote budgettaire consequenties tot gevolg.

In 2019 waren er ongeveer 55.000 huishoudens waarbij de kostendelersnorm van toepassing was. Op basis van realisatiegegevens over 2019 zouden de budgettaire gevolgen van het afschaffen van de kostendelersnorm op ruim € 325 miljoen per jaar komen.

|

Regeling |

Aantal huishoudens waarbij kostendelersnorm van toepassing is |

Budgettair beslag |

|---|---|---|

|

Bijstand tot de AOW-leeftijd |

42.400 |

€ 273 miljoen |

|

Bijstand boven de AOW-leeftijd |

4.100 |

€ 23 miljoen |

|

IOAW + IOAZ |

1.000 |

€ 6 miljoen |

|

Anw |

2.300 |

€ 17 miljoen |

|

TW |

5.1001 |

€ 6 miljoen |

|

Totaal |

54.900 |

€ 325 miljoen |

21.

Wat zijn de mogelijkheden voor erkenning/reparatie van de door Surinaamse ouderen opgebouwde AOW-jaren voordat zij naar Nederland kwamen, zodat zij geen beroep meer hoeven te doen op de AIO en velen van hen hierdoor ook van hun aanvullend pensioen kunnen genieten?

Antwoord 21

Zie het antwoord op vraag 12.

22.

Klopt het dat voor diegenen die een arbeidsongeschiktheidsuitkering ontvangen en geen aanspraak kunnen maken op de overbruggingsregeling (OBR), er geen mogelijkheden zijn om het AOW-hiaat te vermijden of te dichten (zie SEO-rapport)? Gaat u op de korte termijn nog iets voor deze groep doen of hebben ze gewoon pech gehad?

Antwoord 22

Op 25 november 2019 heb ik uw kamer het onderzoeksrapport «Het AOW-hiaat in particuliere arbeidsongeschiktheidsverzekeringen» aangeboden.4 In dit rapport geven de onderzoekers onder meer antwoord op de vraag wat er gebeurt als een zelfstandige een particuliere arbeidsongeschiktheidsuitkering (AOV) ontvangt op het moment dat de AOW-leeftijd wordt verhoogd.

Naar aanleiding van dit onderzoek is tijdens het debat over de begroting SZW 2020 in november 2019 een motie van de Kamerleden Palland en Van Kent aangenomen, waarin de regering verzocht wordt breed te onderzoeken hoe zelfstandigen die door ziekte niet in staat zijn (geweest) zich voor te bereiden op de verhoging van de AOW-leeftijd, financieel kunnen worden ondersteund5. In reactie op deze motie heb ik toegezegd de Kamer hierover voor 1 mei 2020 te informeren.

23.

Wat is uw reactie op de CPB-berekeningen waaruit blijkt dat jongeren bij een lage rentescenario uit moeten gaan van een vervangingswaarde van 50% in plaats van 70%?

Antwoord 23

De CPB-berekeningen laten zien wat de verwachte pensioenuitkomsten zijn gegeven een vaste premie-inleg van 20%. De notitie maakt inzichtelijk dat het economische scenario doorslaggevend is voor de verwachte pensioenresultaten op de lange termijn – gegeven een constante pensioenpremie.

24.

Is het met de actuele CPB-cijfers van het lage rentescenario nog wel mogelijk om te voldoen aan de doelen van het Pensioenakkoord (80% middelloon na 42 jaar werken)?

Antwoord 24

In de CPB-berekeningen is gerekend met een vaste premie-inleg van 20% voor alle contracten. Dit sluit grosso modo aan bij de gemiddelde premie-inleg voor het ouderdomspensioen. De doorrekeningen laten zien dat bij een lagerentescenario naar verwachting een hogere pensioenpremie nodig is dan 20% van het pensioengevend loon om een vervangingsratio van 70% te behalen.

25.

Kunnen de verschillen in inkomensgrootte tussen zelfstandigen en werkenden nader worden gespecificeerd?

26.

Hebben bestaande en aankomende zelfstandigen een adequate financiële oudedagsvoorziening qua inkomen en vermogen? Zo nee, hoe gaat u deze oudedagsvoorziening adequaat maken?

Antwoord 25 en 26

Onderzoek in Nederland naar het pensioeninkomen of de opgebouwde pensioenrechten van (voormalig) zelfstandigen is schaars. Dergelijke gegevens zijn ook niet beschikbaar via het CBS, waardoor deze vragen niet sluitend beantwoord kunnen worden. Wel is bekend dat zelfstandigen relatief minder pensioen opbouwen via het pensioenstelsel, maar meer voor de oude dag sparen door het aanhouden van vermogen. Door enkel te kijken naar formele pensioenopbouw via de AOW, aanvullend pensioen of de derde pijler wordt een te beperkt beeld gegeven van het financiële vooruitzicht van zelfstandigen tijdens de pensioenfase.

Enig inzicht biedt een ESB-artikel6 waarin de uitkomsten van een studie naar de jaarlijkse brutopensioenannuïteit die huishoudens met en zonder zzp’ers na pensionering tegemoet kunnen zien wordt behandeld. Hierbij is het verwachte pensioeninkomen gebaseerd op het gemiddelde inkomen van het huishouden over de periode 2003–2012, waarin de huishoudleden nog niet met pensioen zijn. De uitkomsten geven een benadering van het brutoinkomen uit AOW, aanvullend pensioen, vrijwillige pensioenopbouw, overige vrije besparingen en opbouw via de eigen woning, gebaseerd op de veronderstelling dat huishoudens onder de huidige voorwaarden en met het huidige inkomen werkzaam blijven tot de AOW-leeftijd. Uit deze studie blijkt dat het gemiddelde brutoinkomen na pensionering voor huishoudens met enkel zzp’ers hoger ligt dan bij een huishouden met enkel werknemers (respectievelijk circa 36.300 euro en 34.500 euro). Het beeld is omgekeerd als gekeken wordt naar het mediane (middelste huishouden in een rangschikking op inkomen) brutoinkomen, respectievelijk 26.000 euro en 31.300 euro. Dit wordt verklaard door hoge pensioenannuïteiten van een relatief beperkte groep directeur-grootaandeelhouders in de groep zelfstandigen.

In de beleidsdoorlichting wordt, op basis van onderzoek van Netspar, inzicht geboden in de verhouding tussen het netto-inkomen voor én na pensionering van werknemers en zelfstandigen (de netto-vervangingswaarde). Hieruit blijkt dat het netto-inkomen van werknemers en zelfstandigen zich vanaf de pensioenfase in redelijke mate verhoudt tot de periode ervoor. Wel is het verschil in het inkomen voor en na pensionering voor zelfstandigen hoger dan bij werkenden.

27.

Waarom worden er bij de beleidsopties besparingsvarianten opgenomen die veel weerstand oproepen? Kunt u zich harder uitspreken dat sommige besparingsvarianten niet realistisch zijn en deze opties niet worden uitgewerkt?

Antwoord 27

In de Regeling Periodiek Evaluatieonderzoek (RPE) is opgenomen dat een beleidsdoorlichting in ieder geval een beschouwing bevat over de maatregelen die genomen kunnen worden ter verdere verhoging van de doelmatigheid en de doeltreffendheid van het beleid. Daarnaast verplicht de RPE tot een beschrijving van beleidsopties indien er significant minder middelen (20%) beschikbaar zijn. Een beleidsdoorlichting is een ambtelijk product waarin inhoudelijk de doelen van de begrotingsartikelen getoetst worden. Met de beschrijving van besparingsvarianten wordt inzichtelijk welke afwegingen er gemaakt moeten worden om de doeltreffendheid en doelmatigheid van het beleid te vergroten.

In de beleidsdoorlichting is daarom een aantal beleidsvarianten opgenomen die aansluiten bij de conclusies over de doeltreffendheid en doelmatigheid van het beleid. Ook is een optie (individualisering AOW naar 50% referentieminimumloon) opgenomen waarmee een 20% besparing kan worden bereikt. Bij deze laatste is in de beleidsdoorlichting opgemerkt dat het niet mogelijk is om deze besparing binnen vier jaar te bereiken zonder onrealistische afbouwpaden te hanteren.

Ik ben niet voornemens de beleidsvarianten om te zetten in beleid.

28.

Kan een beleidsoptie worden uitgevoerd waarbij de AOW wordt verhoogd?

Antwoord 28

De conclusies van de beleidsdoorlichting geven geen aanleiding om de AOW te verhogen of te verlagen. De beleidsdoorlichting laat zien dat de AOW boven het niveau ligt dat noodzakelijk is om risico op armoede te voorkomen. Voor een zinvolle uitwerking van een beleidsoptie is het nodig om helder te hebben welk doel men hiermee beoogt te bereiken. Aangezien niet duidelijk is welk doel bereikt zou moeten worden met een verhoging van de AOW kan niet worden bepaald op welk niveau die verhoogde AOW zou moeten komen te liggen en is het daarmee niet mogelijk de inkomens- en budgettaire effecten in beeld te brengen.

29.

Wat zou een mooie norm zijn voor het niveau waarop de AOW als basisvoorziening zou moeten liggen?

Antwoord 29

In de beleidsdoorlichting is aangegeven dat de vraag of het beleid voor zover dat als doel heeft een basisvoorziening te treffen doelmatig is niet eenduidig te beantwoorden is aangezien er geen norm is bepaald voor de hoogte van deze basisvoorziening. Uit de parlementaire geschiedenis is onvoldoende helder geworden wat wordt verstaan onder een basisvoorziening en welke niveau voor de AOW daarbij hoort. Het is uiteindelijke een politieke weging.

30.

Kunt u toelichten waarom u de doelmatigheid en doeltreffendheid van het beleid niet wil vergroten ook al worden in de beleidsdoorlichting enkele beleidsvarianten en beleidsopties gepresenteerd die dat zouden kunnen realiseren?

Antwoord 30

De beleidsdoorlichting geeft een overwegend positief beeld van het gevoerde beleid. Wel is er een aantal punten waarop het beleid doelmatiger ingevuld zou kunnen worden. Ik denk dat de wijze waarop met verschillende leefvormen wordt omgegaan binnen AOW beter zou kunnen. De beleidsvarianten die in de beleidsdoorlichting zijn uitgewerkt laten zien dat het erg ingewikkeld is om een goede oplossing te vinden die geen nieuwe ongewenste effecten met zich meebrengen. Dat is dan ook reden dat ik hier grondig naar wil kijken en een verkenning wil uitvoeren naar de mogelijkheden om het beleid te verbeteren.

31.

In hoeverre en in welke mate ziet u nu al dat de instroomkansen van 60–65-jarigen in een arbeidsongeschiktheidsuitkering zijn toegenomen door de verhoging van de AOW-leeftijd? Hoeveel instromers zijn er onder 66-jarigen?

Antwoord 31

Er zijn geen gegevens beschikbaar over de instroom in de WIA van 66- jarigen. Wel blijkt uit informatie van het UWV (rapport kwantitatieve informatie 2019) dat de instroom van de groep 65-jarigen tot de AOW-leeftijd ongeveer 1.650 was in 2019. Die instroom stijgt jaarlijks, enerzijds omdat de arbeidsparticipatie toeneemt in de hogere leeftijden en anderzijds omdat de AOW-leeftijd steeds verder opschuift, dus dat interval steeds groter wordt.

De instroomkans van ouderen is de afgelopen jaren toegenomen. Hierbij speelt volgens onderzoek van UWV het zogenoemde «healthy worker» effect een rol. Dit houdt in dat voorheen het vooral de gezonde werknemers waren die langer doorwerkten en dat de wat ongezondere werknemers vaker eerder stopten met werken (bijvoorbeeld met VUT of prepensioen gingen) en niet in de WIA terecht kwamen.

Of (en eventueel de mate waarin) de verhoging van de AOW-leeftijd ook een rol heeft gespeeld in de toegenomen instroomkans is niet goed vast te stellen. Het is van belang om de ontwikkeling van de instroomkans de komende jaren goed te blijven volgen. Naar aanleiding van de nader gewijzigde motie van de Kamerleden Van Brenk en Jasper van Dijk7 zal ik onderzoeken of er nog nadere analyses mogelijk zijn om de stijging van de WIA-instroom te verklaren.

32.

In hoeverre kunt u alsnog inzicht geven in de doeltreffendheid van de AOW over de jaren 2016 en 2017, zoals u had toegezegd in ieder geval over 2016 in de beantwoording van vragen bij de opzet van de beleidsdoorlichting in november 2018?

Antwoord 32

De conclusies over de doeltreffendheid van de AOW als instrument om armoede te voorkomen zijn onder andere gebaseerd op CBS-cijfers met betrekking tot (risico op) armoede over 2017 (p. 38). Daarnaast zijn SCP-cijfers over de levensloop afgezet tegen de basisbehoeften beschikbaar tot en met 2016 (p. 39). De conclusie over de doeltreffendheid van de AOW heeft dus ook betrekking op 2016 en 2017.

33.

In hoeverre kunt u alsnog informatie geven over de inkomens- en vermogenspositie van de 400.000 AOW-gerechtigden in het buitenland?

Antwoord 33

Er zijn geen gegevens beschikbaar over de inkomens- en vermogenspositie van AOW-gerechtigden in het buitenland.

34.

Hebben bestaande en aankomende zelfstandigen een adequate financiële oudedagsvoorziening (opgebouwd) qua inkomen en vermogen? Is er een tweedeling zichtbaar tussen werknemers in loondienst en zelfstandigen?

Antwoord 34

Zie antwoord op vragen 25 en 26.

35.

Welke van de door SEO genoemde beleidsopties worden meegenomen in de door u genoemde verkenning? Welke niet, en waarom?

Antwoord 35

In de verkenning zal eerst een analyse gemaakt worden van de huidige inrichting van het stelsel van leefvormen en zal worden gedefinieerd aan welke eisen een nieuwe inrichting zal moeten voldoen. Op basis daarvan zal worden bekeken welke beleidsopties verder worden uitgewerkt. Het rapport van SEO zal uiteraard betrokken worden in de verkenning, maar ik wil nu nog niet vooruitlopen op welke keuzes daarin gemaakt gaan worden. Wel zijn een aantal van de door SEO genoemde beleidsopties een oplossing voor een deelprobleem. Het doel van de verkenning is om tot een meer fundamentele oplossing te komen die meerdere knelpunten oplost.

36.

Wordt in de verkenning ook gekeken hoe de opties uitpakken voor migrantenouderen (naast mannen en vrouwen)? En voor mensen met een laag, middelgroot en hoog inkomen?

Antwoord 36

Het is de bedoeling dat in de verkenning van meerdere beleidsopties zal worden uitgewerkt wat de budgettaire effecten, inkomenseffecten, juridische aspecten en gevolgen voor burger en uitvoering zijn. Bij de beschrijving van de effecten zal onderscheid worden gemaakt tussen verschillende groepen voor zover er voor die groepen verschillende effecten te verwachten zijn.

37.

Wanneer spreekt u zich uit over de wenselijkheid of onwenselijkheid van de varianten en opties uit de beleidsdoorlichting?

Antwoord 37

Op dit moment vind ik het niet wenselijk om de beschreven beleidsopties verder uit te werken en om te zetten in beleid. Wel zie ik aanleiding om te bezien of het mogelijk is om het stelsel van leefvormenbegrippen in de AOW te verbeteren. Daarom heb ik aangekondigd hier een verdere verkenning naar uit te voeren.

38.

Klopt het dat AOW-gerechtigden met volledige opbouw die een partner hebben met een gedeeltelijke AOW-opbouw, onder omstandigheden met die twee personen samen minder AOW krijgen dan als die persoon alleen was geweest?

Antwoord 38

Het klopt dat in het geval een AOW-gerechtigde met volledige opbouw een partner heeft die minder dan 20 jaar AOW heeft opgebouwd, het totaal aan AOW voor een huishouden minder is dan als de AOW-gerechtigde met volledige opbouw alleen zou zijn geweest. Dit vloeit onder andere voort uit het feit dat de hoogte van de AOW afhankelijk van de leefvorm waarin de AOW-gerechtigde woont. De hoogte van een AOW voor een alleenstaande is 70% van het referentieminimumloon en voor twee gehuwde AOW-gerechtigden samen 100% van het referentieminimumloon. De AOW voor een alleenstaande is dus relatief hoog. Verder kan de partner die minder dan 20 jaar AOW heeft opgebouwd wel een pensioen in het buitenland hebben opgebouwd waarmee het huishoudinkomen hoger is dan een AOW voor een alleenstaande. Afhankelijk van de omstandigheden kan er in de beschreven situatie recht op een aanvulling vanuit de AIO bestaan.

39.

In hoeverre is de conclusie gerechtvaardigd dat de beperkte extra instroom in de AIO van AOW’ers met een volledige AOW-opbouw erop wijst dat een partnertoeslag voor 97% van de AOW’ers met een jongere partner niet meer noodzakelijk is, gelet op de bevindingen van de Algemene Rekenkamer over het hoge niet-gebruik van de AIO?

Antwoord 39

In de beleidsdoorlichting is aangegeven dat voor 97% van de mensen het afschaffen van de partnertoeslag geen probleem is, omdat geen beroep wordt gedaan op de AIO. Voor de berekening van dit percentage is eerst gekeken naar de instroom van AOW’ers die een partner heeft onder de AOW-leeftijd.

Van deze groep komt circa 1,5% in de AIO terecht. Wanneer rekening wordt gehouden met niet-gebruik van 50%, verdubbelt dit percentage naar 3%. Van de groep AOW’ers met een jongere partner onder de AOW-leeftijd, hoeft 97% dus geen beroep te doen op de AIO. Deze groep heeft voldoende inkomen en/of vermogen om niet onder het sociaal minimum te komen.

40.

Waarom is het noodzakelijk om bij elke beleidsdoorlichting standaard een bezuinigingsoptie van 20% als beleidsvariant op te nemen?

Antwoord 40

In de Regeling Periodiek Evaluatieonderzoek (RPE) is de verplichting opgenomen dat een beleidsdoorlichting een beschrijving bevat van beleidsopties indien er significant minder middelen (20%) beschikbaar zijn. Deze verplichting is op verzoek van de Tweede Kamer opgenomen in de RPE. Met een dergelijke besparingsoptie kan inzichtelijk worden gemaakt welke keuzes een forse besparing impliceert en welke afwegingen daarbij een rol spelen.

41.

Waarom wordt niet er in de beleidsdoorlichting gekeken naar onder meer de economische effecten en de budgettaire effecten in bredere zin?

Antwoord 41

In de beleidsdoorlichting zijn de effecten van de AOW-leeftijdsverhoging op de (houdbaarheid van de) overheidsfinanciën beschreven. Daarbij is ook beschreven op welke wijze de AOW-leeftijdsverhoging doorwerkt in de economie. De AOW-leeftijdsverhoging leidt tot een hogere arbeidsparticipatie, wat doorwerkt in een hogere economische groei en daarmee hogere belastinginkomsten.

42.

Waarom wordt er geen rekening gehouden met de verhouding tussen de eerste pijler ten opzichte van de tweede en derde pijler?

Antwoord 42

In de beleidsdoorlichting is in het onderzoek naar de inkomenspositie van AOW-gerechtigden gekeken naar de verhouding tussen verschillende inkomensbestanddelen waarin onderscheid is gemaakt naar het aandeel van de eerste en tweede pijler in het huishoudinkomen. Hieruit blijkt dat de AOW een belangrijker deel uitmaakt van het inkomen van oudere AOW-gerechtigden. Jongere cohorten hebben meer aanvullend pensioen opgebouwd8.

Voor zover wordt gedoeld op de verhouding tussen omslag en

kapitaaldekking in het stelsel, verwijs ik naar het onderzoek dat het CPB uitvoert naar de consequenties van een langdurig lage rente voor een kapitaalgedekt pensioenstelsel waarin dit zal worden meegenomen9.

43.

Welke aanpassingen zijn mogelijk om het aantal mensen dat gekort wordt op de AOW te laten dalen?

Antwoord 43

Het verkorten van de opbouwperiode voor de AOW zou een optie zijn, maar dit heeft voor- en nadelen. Door het verkorten van de opbouwperiode AOW van bijvoorbeeld 50 naar 40 jaar kunnen mensen met een tekort in hun opbouw eerder volledige AOW opbouwen. Maar personen die op latere leeftijd uit Nederland vertrokken zijn, kunnen hier ook nadeel van ondervinden omdat elk jaar dat men niet in Nederland woonde, zwaarder telt. Daarnaast kunnen mensen die mogelijk met een onvolledige AOW te maken gaan krijgen, er zelf voor kiezen om hun AOW-verzekering op vrijwillige basis te continueren bij vertrek uit Nederland of op vrijwillige basis AOW-opbouw in te kopen na vestiging in Nederland. Ik zie geen reden om hier aanpassingen in te doen.

44.

Wat zijn de voor- en nadelen voor een gedifferentieerde ingangsleeftijd van de AOW?

Antwoord 44

Er is onderzoek verricht naar de meerwaarde van een flexibele AOW-datum10. Uit dit onderzoek komt naar voren dat een flexibele AOW-leeftijd nauwelijks toegevoegde waarde heeft. Het huidige pensioensysteem biedt werkenden al de mogelijkheid om eerder met pensioen te gaan als er voldoende aanvullend pensioen is opgebouwd. Een flexibele AOW-leeftijd maakt dat mensen met een lager inkomen en zelfstandigen die te weinig aanvullend pensioen opbouwen weliswaar iets eerder met pensioen kunnen, maar weinigen zullen dit doen omdat zij dan op het sociaal minimum moeten leven. Uit het onderzoek is ook gebleken dat een flexibele AOW-leeftijd geen invloed heeft op de feitelijke keuze van de pensioenleeftijd. Mensen zullen mogelijk wel hun AOW eerder opnemen, maar doen dat dan in plaats van het eerder opnemen van het aanvullend pensioen. De conclusie van het onderzoek is dat er geen baten zijn van een flexibele AOW-leeftijd. Er zijn alleen kosten voor de SVB en pensioenuitvoerders en advieskosten voor burgers.

45.

Wat is de precieze toename van de scholingsdeelname sinds de AOW-leeftijdsverhoging?

Antwoord 45

Uit het rapport Arbeidsmarkt in kaart Wel- en niet-werkenden-editie 1 (SCP juni 2016) blijkt dat van de werkenden uit 2016 40% in de voorafgaande twee jaren scholing had gevolgd. Het ging daarbij om opleidingen of cursussen die van belang zijn voor hun werk of beroep, dus niet om cursussen die men puur uit hobby of interesse heeft gevolgd. Het aandeel dat dit in 2015/2016 heeft gedaan, week niet af van dat in voorafgaande jaren. Bij de 55-plussers is wel sprake van een stijging: in 2016 had 34% oudere werkenden een opleiding of cursus gevolgd. In 2012/2013 was dat 31%.

Uit het onderzoek van SEO naar de effecten van de AOW-leeftijdsverhoging blijkt dat in 2012 zes procent van de leeftijdsklasse 56–60-jarigen in de afgelopen vier weken een opleiding heeft gevolgd. In 2017 is dit gestegen tot 12%.

46.

Waar zitten precies de inconsistenties bij de samenleefnormen?

Antwoord 46

Het feit dat (ongehuwde) personen die het hoofdverblijf delen en die delen in elkaars zorg, in het ene geval wel gelijkgesteld worden aan gehuwden (met een lager recht) en in het andere geval niet, leidt tot inconsistenties. Ongetrouwde partners worden bijvoorbeeld anders beoordeeld dan gehuwden als een paar samenwoont met een derde persoon, bijvoorbeeld een meerderjarig kind. Als het paar gehuwd is ontvangen zij in dat geval beiden een uitkering ter hoogte van 50% van het wettelijk minimumloon. Als het paar ongehuwd is ontvangen zij beiden een 70 procent-uitkering. Ook bij de toepassing van de twee-woningenregel is er onderscheid tussen gehuwden en samenwonenden: alleen ongehuwd samenwonenden ontvangen een 70 procent-uitkering als zij beiden een eigen woning hebben. Dit geldt ook als een van de twee in een verpleeghuis is opgenomen. Gehuwden ontvangen altijd een 50 procent-uitkering, ook als zij ieder een zelfstandige woning hebben.

Het beleid rond meerpersoonshuishoudens leidt tot meer inconsistente uitkomsten. Wanneer drie zussen samenwonen worden zij alle drie als alleenstaand beschouwd en ontvangt ieder van hen een 70 procent-uitkering. Gezamenlijk ontvangen zij dan 210% van het minimumloon. Wanneer één van hen overlijdt worden de twee overgebleven zussen als samenwonend beschouwd en ontvangen ze ieder een 50 procent-uitkering. Gezamenlijk ontvangen zij dan 100% van het minimumloon. Eenzelfde situatie treedt op wanneer een AOW-gerechtigde inwoont bij haar zoon en zijn partner (en alle drie bijdragen aan het huishouden). Bij een driepersoonshuishouden ontvangt de AOW-gerechtigde van dat huishouden een AOW-uitkering ter hoogte van 70% van het minimumloon. Overlijdt haar zoon, dan vormt zij met de partner van de zoon een gezamenlijke huishouding en ontvangt zij 50% van het minimumloon. Overlijdt de partner van de zoon, dan vormt zij met haar zoon geen gezamenlijke huishouding, vanwege de uitzondering voor eerstegraads bloedverwanten en ontvangt zij nog altijd 70% van het minimumloon.

47.

Welke mogelijkheden voor aanpassing worden in de verkenning voor de vereenvoudiging van het stelsel van leefvormen worden meegenomen? Worden daar in ieder geval de twee beleidsopties uit de beleidsdoorlichting en de vijf opties uit het SEO-rapport bij betrokken?

Antwoord 47

Zie mijn antwoord op vraag 35.

48.

Hoe verhouden de cijfers uit figuur 5.5 zich tot het lage rentescenario van het CPB waaruit blijkt dat jongeren nog maar een vervangingswaarde van 50% zullen hebben?

Antwoord 48

De cijfers die in figuur 5.5 zijn weergegeven zijn gebaseerd op onderzoek van Knoef et al. (2017). In dit onderzoek worden andere veronderstellingen gebruikt dan in de CBP-berekening waarin een lagerentescenario het uitgangspunt is. Zo wordt in het onderzoek van Knoef et al. verondersteld dat mensen pensioen op blijven bouwen tot hun AOW-gerechtigde leeftijd in hun huidige baan met hun huidige salaris. Wel worden er voor de indexatie van de tweedepijlerpensioenen drie scenario’s gehanteerd (pessimistisch, basis en optimistisch). In het onderzoek van het CPB wordt in kaart gebracht wat de verwachte pensioenuitkomsten zijn bij verschillende economische scenario’s, gegeven een vaste premie-inleg van 20%.

49.

Wat is de verklaring voor het feit dat de inkomensongelijkheid onder 90-plussers licht hoger is dan bij de overige AOW-gerechtigden?

Antwoord 49

De inkomensongelijkheid is een weergave van de mate van scheefheid in de verdeling van het inkomen over huishoudens. De inkomensongelijkheid is maximaal indien één huishouden over al het inkomen beschikt en minimaal indien alle huishoudens hetzelfde inkomen hebben. Dit correspondeert met Gini-coëfficiënten van respectievelijk 1 en 0. In de beleidsdoorlichting blijkt dat de Gini-coëfficiënt van de inkomensongelijkheid in 2016 voor AOW-gerechtigden tussen 0,21 en 0,25 ligt en dus varieert met de leeftijdsgroep. Onder de oudste leeftijdsgroep (90-plussers) is de Gini-coëfficiënt 0,24. De lichte stijging in inkomensongelijkheid ten opzichte van jongere leeftijdsgroepen hangt vermoedelijk samen met het relatief lage aanvullende pensioen dat vrouwen in deze leeftijdsgroep hebben opgebouwd (als gevolg van het kostwinnersmodel) en de hogere kans van vrouwen om deze leeftijd te bereiken. Beide effecten leiden ertoe dat in deze leeftijdsgroep relatief veel vrouwen met enkel AOW of AOW en een nabestaandenpensioen zitten, tegenover relatief weinig personen met AOW en ouderdomspensioen, hetgeen kan resulteren in een licht hogere inkomensongelijkheid dan bij jongere leeftijdsgroepen.

50.

Hoe ver is het kabinet met nieuwe cijfers over vermogensongelijkheid waarbij pensioenen worden meegenomen?

Antwoord 50

Het CBS werkt hard aan het ontwikkelen van deze nieuwe statistiek. Op dit moment is de planning dat het CBS in het derde kwartaal van dit jaar een reeks zal presenteren van de vermogensongelijkheid met inbegrip van de tweedepijlerpensioenaanspraken.

51.

Klopt het dat de meest recente cijfers (inclusief pensioenen) stammen uit 2014 waaruit blijkt dat de rijkste 10% in Nederland de helft van het totale pensioenvermogen bezit en de rijkste 1% zelfs 17% bezit (Caminada, Goudswaard & Knoef)?

Antwoord 51

De meest recente cijfers met betrekking tot vermogensongelijkheid inclusief pensioenaanspraken van werknemers zijn afkomstig uit de CPB-studie «Vermogensongelijkheid in Nederland, 2006–2013». De studie van Caminada en anderen heeft betrekking op cijfers uit 2012.

52.

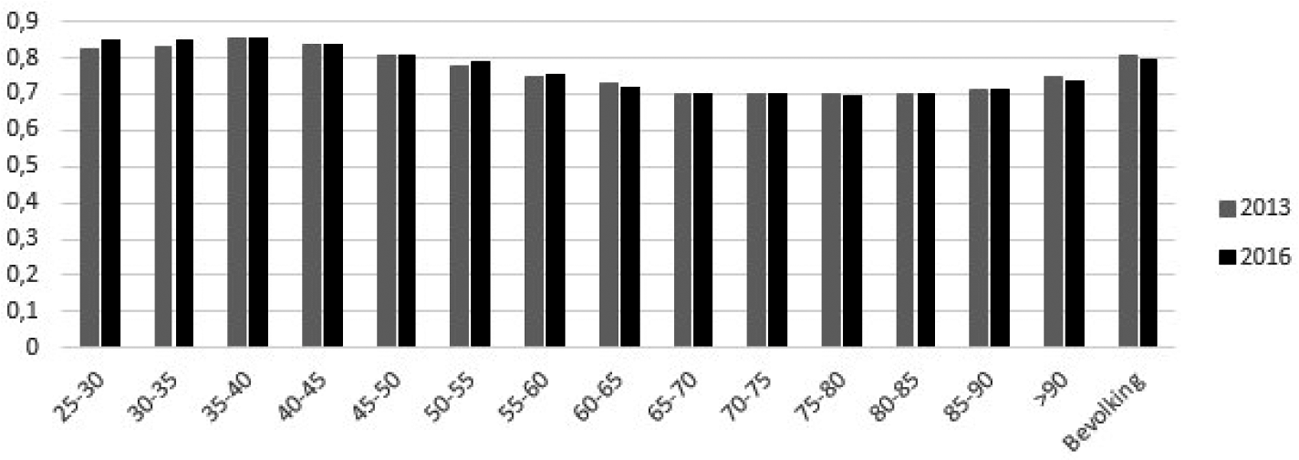

Kunt u figuur 5.15 aanvullen met jongere leeftijdsgroepen (25–35, 35–45 en 45–55)?

Antwoord 52

Figuur Vermogensongelijkheid binnen diverse leeftijdsgroepen (Gini-coëfficiënt), 2013 en 2016

Bron: CBS Sociaal Statistisch Bestand, bewerking door Ministerie van SZW

53.

Kan op basis van figuur 5.15 geconcludeerd worden dat de vermogensongelijkheid in Nederland niet (alleen) verklaard kan worden door een verschil tussen jong en oud, aangezien de vermogensongelijkheid binnen leeftijdsgroepen bijna net zo hoog ligt?

Antwoord 53

De vermogensongelijkheid is een weergave van de mate van scheefheid in de verdeling van het vermogen over huishoudens. In de beleidsdoorlichting, en uit de figuur bij vraag 51 blijkt dat de Gini-coëfficiënt van de vermogensongelijkheid hoger ligt dan die van de inkomensongelijkheid. Dat wordt voor een deel veroorzaakt doordat vermogens over de gehele levensloop worden opgebouwd, terwijl inkomens betrekking hebben op één jaar. Ouderen hebben meer tijd gehad om vermogen op te bouwen dan jongeren, wat daarmee zorgt voor vermogensongelijkheid.

Daarnaast blijkt het vermogen binnen oudere leeftijdsgroepen gelijker verdeeld te zijn dan binnen jongere leeftijdsgroepen. Dit hangt samen met het feit dat oudere huishoudens gemiddeld genomen vaker en meer vermogen aanhouden dan jongere huishoudens, hetgeen leidt tot een lagere vermogensongelijkheid onder oudere huishoudens.

Dit alles betekent niet dat leeftijd de enige factor is voor de scheefheid in de verdeling van vermogen, een belangrijk deel van de variatie is gelegen in factoren die specifiek zijn voor het huishouden zoals de opbouw van vermogen via de eigen woning of beleggingen en verschil in voorkeur voor consumptie of sparen.

54.

Waarom spande de SVB zich voor januari 2017 minder in om niet-gebruik tegen te gaan gezien uw stelling dat de SVB zich ook na januari 2017 actief heeft ingespannen om niet-gebruik tegen te gaan? Waarom verwacht u er nu meer van aangezien dit probleem ook al in 2000 door de SER werd genoemd?

Antwoord 54

Zoals in het rapport van de Algemene Rekenkamer naar voren komt, spant de SVB zich voortdurend (ook voor 2017) in om het niet-gebruik tegen te gaan. De Algemene Rekenkamer noemt ook een aantal ontwikkelingen die de SVB na januari 2017 in gang heeft gezet. Dat het probleem van niet-gebruik ook al in 2000 door de SER bij de voorganger van de AIO (WWB 65+) werd genoemd, was één van de redenen om de uitvoering ervan over te hevelen van gemeenten naar de SVB, zodat ouderen voor de AOW en de AIO sindsdien terecht kunnen bij één loket. Voor een deel heeft dat ook succes gehad, maar het Rekenkamerrapport geeft aan dat het beter kan.

55.

Wat zijn de gevolgen van een inkomensafhankelijke AOW? Kunt u voor een aantal varianten de budgettaire gevolgen in kaart brengen, de gevolgen voor het houdbaarheidstekort en voor de ongelijkheid? Wat zijn de voor- en nadelen van een inkomensafhankelijke AOW?

Antwoord 55

De budgettaire gevolgen, houdbaarheidseffecten en gevolgen voor de inkomensgelijkheid zijn in sterke mate afhankelijk van het doel dat met het inkomensafhankelijk maken van de AOW-uitkering wordt nagestreefd en de randvoorwaarden die aan een dergelijke hervorming worden gesteld.

Een variant waarbij de AOW-uitkering voor inkomens onder een bepaalde grens wordt verhoogd maakt de inkomensverdeling boven de AOW-gerechtigde leeftijd gelijkmatiger. Een dergelijke maatregel leidt tot hogere AOW-uitgaven en een verslechtering van het houdbaarheidssaldo. Een alternatief is om de AOW-uitkering boven een bepaalde inkomensgrens te korten. Ook dit heeft een nivellerend effect op de inkomensverdeling boven de AOW-gerechtigde leeftijd. Bij deze laatste variant treedt echter een besparing op de AOW-uitgaven op en verbetert de houdbaarheid van de overheidsuitgaven. Met een combinatie van beide maatregelen kan ook een budgetneutrale variant worden nagestreefd. Het nadeel van een inkomensafhankelijke AOW-uitkering is dat het de uitvoering (mede omdat 10% van de AOW’ers in het buitenland woont) veel complexer maakt en het leidt mogelijk tot een verlies aan draagvlak voor de AOW als publieke pensioenvoorziening. Degenen die de meeste premie afdragen, krijgen daar dan immers het minst voor terug.

Een alternatief is om de opbouw van AOW-rechten afhankelijk te maken van de betaalde premie in de opbouwfase. Bijvoorbeeld door een gedeeltelijke AOW-opbouw toe te kennen voor jaren dat personen niet participeren op de arbeidsmarkt. Een dergelijke regeling leidt tot een vergroting van de inkomensongelijkheid omdat personen met een hoge arbeidsparticipatie of inkomen meer pensioen opbouwen dan personen waarbij dit laag is. Een dergelijke variant leidt een besparing op de overheidsuitgaven en een verbetering van het houdbaarheidssaldo.

56.

Wat zijn de gevolgen van het fiscaliseren van de AOW? Kunt u voor een aantal varianten de budgettaire gevolgen in kaart brengen, de gevolgen voor het houdbaarheidstekort en voor de ongelijkheid? Wat zijn de voor- en nadelen van het fiscaliseren van de AOW?

Antwoord 56

Bij fiscalisering van de AOW-premie wordt de premieheffing voor de AOW vervangen door financiering uit algemene middelen. De AOW-premie van 17,9% wordt dan vervangen voor een hoger belastingtarief over het eerste deel van de 1e schijf van de inkomstenbelasting (tot circa € 35.000). Dit heeft voor personen onder de AOW-leeftijd geen gevolgen voor de te betalen heffing over dit deel van het inkomen. AOW-gerechtigden gaan door deze wijziging meer belasting betalen. In de huidige situatie geldt voor AOW-gerechtigden een lagere heffing dan niet-AOW-gerechtigden, omdat ze zijn vrijgesteld van het betalen van AOW-premie in het eerste deel van de eerste schijf.11

Deze maatregel leidt ertoe dat AOW’ers met aanvullend pensioen meer belasting gaan betalen. Voor gepensioneerden geldt dan over het hele inkomenstraject effectief dezelfde totale heffing als voor personen onder de AOW-leeftijd.12

Het budgettaire effect van deze maatregel wordt geschat op structureel circa € 4 miljard. Er kan voor worden gekozen om een deel van deze opbrengst te gebruiken om specifieke groepen ouderen te compenseren, dan wel om de belastingdruk voor mensen onder de AOW-leeftijd te verlagen. Dan zijn de opbrengsten logischerwijs navenant minder.

De maatregel heeft (zonder compensatie) aanzienlijke koopkrachteffecten.

De AOW-gerechtigden met middeninkomens worden het zwaarst getroffen. De negatieve inkomenseffecten lopen voor alleenstaanden op tot maximaal circa -13% over het inkomen tot circa € 35.000 (het einde van het eerste deel van de 1e belastingschijf) en lopen daarna langzaam weer af. Voor paren loopt het negatieve inkomenseffect op tot circa -10%. Huishoudens van gepensioneerden met hogere inkomens worden relatief minder hard geraakt doordat een deel van hun inkomen onder het tweede deel van de eerste belastingschijf en mogelijk in de tweede belastingschijf valt, die beide onveranderd blijven bij fiscalisering.

Voor AOW’ers zonder aanvullend pensioen (of andere inkomsten) zijn er geen koopkrachteffecten, omdat de koppeling van de netto AOW-uitkering aan het netto minimumloon van toepassing blijft.

De inkomensverdeling wordt ongelijker. Volgens een eerdere studie van het CPB (Kansrijk Arbeidsmarkbeleid deel 2, 2016) stijgt de Gini-coëfficiënt na volledige implementatie met 1,7%.13 Dit komt omdat de omvangrijke groep met een klein tot gemiddeld pensioen er relatief veel op achteruitgaat.

Bij volledige fiscalisering van de AOW, waarbij de AOW niet meer uit premies, maar volledig uit algemene middelen bekostigd zou worden, moeten ook juridische kanttekeningen geplaatst worden.

Met name bij grensoverschrijdende situaties komen situaties voor waarin de belastingplicht en de premieplicht op grond van de AOW niet samenvallen.

Enerzijds zijn er personen die in Nederland verzekerd en premieplichtig zijn voor de AOW, maar in Nederland niet belastingplichtig zijn. Anderzijds zijn er personen die in Nederland niet verzekerd en premieplichtig zijn voor de AOW, maar in Nederland wel belastingplichtig zijn. Bij fiscalisering van de premie AOW zou in het eerste geval, omdat niet in Nederland belasting wordt betaald, een gratis verzekering voor de AOW ontstaan, terwijl in het tweede geval meer belasting zou moeten worden betaald zonder dat daar een aanspraak op AOW tegenover staat.

Nederland zou dan met fiscalisering in strijd kunnen komen met het Europese recht.

Het Hof van Justitie van de Europese Unie heeft meermalen in arresten overwogen dat de omstandigheid dat een heffing in een nationale wetgeving als belasting wordt gekwalificeerd, niet betekent dat die heffing buiten de werkingssfeer van de coördinatieverordening sociale zekerheid valt. Op grond van die verordening kan slechts de sociale verzekeringswetgeving van één lidstaat van toepassing zijn. (Dit betekent dat verzekering en heffing altijd samen zouden moeten vallen.)

Volgens het Hof doet het gemeenschapsrecht weliswaar geen afbreuk aan de bevoegdheid van lidstaten om hun socialezekerheidsstelsels in te richten, maar zij moeten bij het uitoefenen van die bevoegdheid wel het gemeenschapsrecht eerbiedigen.

Fiscalisering van premies zonder nadere regelingen voor onderscheid tussen belasting en premies lijkt dus niet mogelijk. De effecten daarvan zouden strijd opleveren met het beginsel van gelijke behandeling en het recht op vrij verkeer.

NB: momenteel is al sprake van geleidelijke fiscalisering van de AOW-premie. De lengte van het eerste deel van de eerste belastingschijf wordt jaarlijks met 75% van de tabelcorrectiefactor verkort, waardoor het inkomen eerder in het tweede deel van de eerste belastingschijf komt. Dit heeft voor niet-AOW-gerechtigden geen materieel effect omdat zij in de gehele eerste schijf hetzelfde tarief betalen. Voor AOW-gerechtigden geldt een vrijstelling van de AOW-premie in het eerste deel van de eerste schijf. Het lagere tarief dat geldt voor AOW-gerechtigden over het eerste deel van de eerste belastingschijf wordt hiermee op termijn, zij het zeer langzaam, grotendeels tenietgedaan.

Een alternatief, dat op hetzelfde neerkomt, is dat AOW-gerechtigden AOW-premie blijven betalen nadat het recht op AOW-uitkering al is ingegaan.

De Gini-coëfficiënt geeft de mate weer waarin sprake is van inkomensongelijkheid. Hoe hoger de Gini-coëfficiënt hoe groter de inkomensongelijkheid.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-30982-57.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.