Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2014-2015 | 25087 nr. 84 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2014-2015 | 25087 nr. 84 |

Vastgesteld 4 maart 2015

De vaste commissie voor Financiën heeft een aantal vragen voorgelegd aan de Staatssecretaris van Financiën over de brief van 6 november 2014 inzake het rapport van de Algemene Rekenkamer: «Belastingontwijking; Een verdiepend onderzoek naar belastingontwijking in relatie tot de fiscale regels en het verdragennetwerk» (Kamerstuk 25 087, nr. 78).

De Staatssecretaris heeft deze vragen beantwoord bij brief van 3 maart 2015. Vragen en antwoorden zijn hierna afgedrukt.

De voorzitter van de commissie, Duisenberg

De griffier van de commissie, Berck

(1) Zijn er, naast Mongolië, andere landen die te kennen hebben gegeven niet tevreden te zijn met het belastingverdrag dat zij met Nederland hebben gesloten?

Regelmatig worden belastingverdragen heronderhandeld. Soms ziet Nederland ruimte tot verbetering en neemt het initiatief voor heronderhandeling, soms ligt dit initiatief bij de verdragspartner. Zoals bekend heeft Malawi in 2013 het belastingverdrag met Nederland per 2014 opgezegd. In materiële zin was dit het oudste belastingverdrag in het Nederlandse verdragennetwerk omdat het inhoudelijk gelijk was aan het oorspronkelijke belastingverdrag tussen Nederland het Verenigd Koninkrijk uit 1948. Met Malawi is overeenstemming bereikt over een nieuw verdrag. Dit verdrag spoort met de huidige beleidslijn voor ontwikkelingslanden en heeft anti-misbruikbepalingen. Ik verwacht dat het nieuwe verdrag op afzienbare termijn zal worden getekend. Voor zover mij bekend, zijn er geen landen die overwegen een belastingverdrag met Nederland te beëindigen.

(2) Is de houding jegens Nederland tijdens verdragsonderhandelingen veranderd sinds de discussie over belastingontwijking is geïntensiveerd?

Er is geen veranderde houding tegenover Nederland tijdens verdragsonderhandelingen. Nederland wordt regelmatig benaderd door landen die een belastingverdrag willen sluiten met Nederland, waaronder ook ontwikkelingslanden. Zoals bekend, heeft Nederland 23 ontwikkelingslanden benaderd met het voorstel anti-misbruikbepalingen op te nemen in de desbetreffende belastingverdragen. De reacties hierop zijn overwegend zeer positief.

(9) Acht u de Nederlandse fiscale regelgeving vergelijkbaar met die in landen als het Verenigd Koninkrijk, Zwitserland en Luxemburg?

(10) Welke verschillen zijn waar te nemen inzake fiscale regelgeving, wanneer deze wordt vergeleken met Luxemburg?

Fiscale regelgeving is zeer complex en divers, niet alleen in vormgeving maar ook in praktische uitwerkingen. Fiscale regelgeving wordt dan ook gevormd door de specifieke eigenschappen van een land, zoals rechtspraak van nationale rechters. Hierdoor is het moeilijk is om tot een conclusie van vergelijkbaarheid te komen. Op hoofdlijnen zijn er zowel overeenkomsten als verschillen te zien. Zo hebben alle genoemde landen een regime waarmee innovatie wordt gestimuleerd, streven zij naar een uitgebreid verdragennetwerk en hebben ze een mechanisme dat in meer of mindere mate vergelijkbaar is met de deelnemingsvrijstelling, dat is immers ook het mechanisme van de Moeder-dochterrichtlijn, dat ook in Zwitserland wordt toegepast. Luxemburg kent evenals Nederland geen bronbelasting op interest en royalty’s en belast uitgaande dividenduitkeringen met 15% bronbelasting. Het VK kent juist weer geen bronbelasting op dividenden, maar heft wel bronbelasting over interest. Voor Nederland, het VK en Luxemburg geldt dat bronheffingen op dividend, interest en royalty’s binnen EU-verband voor een groot deel geharmoniseerd zijn als gevolg van EU-richtlijnen. Binnen Zwitserland zelf verschilt de belastingheffing weer per canton.

(16) (Echt)paren kunnen fiscale aftrekposten en/of kortingen in veel gevallen laten neerslaan bij de meest verdienende partner. Op deze manier kunnen zij binnen de kaders van de wet de eigen belastingdruk verlagen, terwijl alleenstaanden en alleenverdieners deze optie niet hebben.

Kunt u bevestigen dat de omvang van «tax planning» door (echt)paren, als gevolg van verschillen in fiscale wetgeving, fors afwijkt per land? Kunt u een overzicht/schatting geven van de totale derving voor de schatkist, als gevolg van «tax planning» door (echt)paren? Kunt u bevestigen dat de genoemde tax planning door (echt)paren een zeker effect heeft op de houdbaarheid van de overheidsfinanciën? Kunt u kwantitatief aantonen dat «tax planning» door (echt)paren materieel van ondergeschikt belang is ten opzichte van tax planning door internationaal opererende bedrijven? Kunt u uitleggen dat «tax planning» door internationaal opererende bedrijven moreel afwijkt van tax planning door huishoudens?

Natuurlijke personen kunnen evenals vennootschappen binnen de grenzen van de wet- en regelgeving streven naar een zo gunstig mogelijk fiscale situatie. Hierbij kunnen ook natuurlijk personen niet alleen gebruik maken van verschillen in uitkomsten die voorvloeien uit het nationale belastingstelsel, maar ook kunnen zij gebruik maken van verschillen tussen fiscale stelsels in verschillende landen. Ook emigreren bijvoorbeeld sommige gepensioneerden naar een land dat een ander pensioenstelsel of lager tarief heeft dan Nederland met als doel pensioenuitkeringen lager of onbelast te genieten. Mede met het oog op het laatste tracht Nederland in belastingverdragen bronstaatheffing voor pensioenen overeen te komen. Bij fiscale planning is zowel bij een natuurlijk persoon als een vennootschap het motief hetzelfde. Het is zeer complex om een cijfermatige inschatting te geven van de omvang van dergelijke planning, ook in relatie tot andere landen.

(23) Hoe gaat u uitvoering geven aan de aanbeveling om aan te geven wat is gedaan om misbruik van belastingverdragen te voorkomen?

(88) Bent u van plan om de aanbeveling in hoofdstuk 7 te volgen, dat inhoudt dat bij elk nieuw belastingverdrag de Kamer standaard wordt geïnformeerd over hoe misbruik en oneigenlijk gebruik worden voorkomen?

In de toelichtende nota die bij elk verdrag aan de Kamer wordt aangeboden, zal specifiek worden ingegaan op de anti-misbruikbepalingen die in het desbetreffende verdrag zijn opgenomen.

(41) Kunt u in een schematisch overzicht de verschillen weergeven tussen de Nederlandse innovatiebox en soortgelijke fiscale regelingen in andere landen?

De verschillen tussen de Nederlands innovatiebox en daarmee vergelijkbare regelingen zijn te talrijk om stuk voor stuk te benoemen. Hieronder treft u een overzicht van een aantal landen die een met de innovatiebox vergelijkbare regeling hebben en op hoofdlijnen een aantal verschillen cq overeenkomsten:1

|

België |

Frankrijk |

Luxemburg |

Nederland |

Spanje |

VK |

|

|---|---|---|---|---|---|---|

|

Effectief tarief |

6.8% |

15% |

5.76% |

5% |

15% |

10% |

|

Toegestaan IP |

Patenten of anderszins beschermd IP |

Patenten of daaraan gerelateerd IP |

Patenten, trademarks, ontwerpen, domeinnamen, modellen, software |

Patenten en S&O IP |

Patenten, geheime formules, processen, ontwerpen en know-how |

Patenten |

|

Van toepassing op aangekocht IP? |

Ja, indien verder ontwikkeld |

Ja, onder omstandig- heden |

Ja |

Ja, indien zelf verder ontwikkeld |

Nee |

Ja, indien zelf verder ontwikkeld |

|

Mag S&O in buitenland worden gedaan? |

Ja, onder omstandig- heden |

Ja |

Ja |

Ja, onder omstandig- heden |

Ja, onder omstandig- heden |

Ja |

(42) Uit het oogpunt van het gelijkheidsbeginsel, op welke wijze rechtvaardigt u de innovatiebox? Hoeveel kost deze faciliteit de Staat jaarlijks?

Innovatie is een belangrijke bron van economische groei. Per 1 januari 2007 is met de wet «Wijziging van belastingwetten ter realisering van de doelstelling uit de nota «Werken aan winst»» (Kamerstuk 30 572) de octrooibox ingevoerd. Per 1 januari 2010 is de regeling vervangen door de innovatiebox, met als doel een hogere mate van toegankelijkheid en eenvoud. De doelstelling van de innovatiebox is tweeledig: het door Nederland bereiken van een toppositie als vestigingsland en gerichte stimulering van innovatie. Het kabinet ziet de innovatiebox dus als een belangrijk instrument om succesvolle innovatieve activiteiten en hoogwaardige werkgelegenheid in Nederland te bevorderen. Dat is de reden dat het gedeelte van de winst dat samenhangt met innovatieve activiteiten, als aan de voorwaarden wordt voldaan, wordt belast met 5% vennootschapsbelasting. In mijn brief van 13 januari 2015 (Kamerstuk 34 002, nr. 83) heb ik aangegeven dat de budgettaire kosten van de innovatiebox in € 345 miljoen bedroegen in 2010, € 601 miljoen in 2011 en dat de budgettaire kosten in 2012 zijn geraamd op € 852 miljoen.

(43) Kunt u een overzicht geven van de aftrekposten en vrijstellingen die in Nederland gelden voor de heffingsgrondslag van de vennootschapsbelasting, uitgesplitst voor nationaal en internationaal opererende bedrijven?

De heffingsgrondslag van de vennootschapsbelasting is de fiscale jaarwinst van de belastingplichtige onderneming. Bij het bepalen van de fiscale winst komen in beginsel de kosten en lasten die verband houden met het uitoefenen van een onderneming in aftrek. Bij de belastingheffing in de vennootschapsbelasting blijven de voordelen uit hoofde van een deelneming of de winst uit een buitenlandse onderneming in beginsel buiten aanmerking omdat deze al aan belastingheffing onderworpen zijn geweest. In de Wet op de vennootschapsbelasting 1969 wordt geen onderscheid gemaakt tussen nationaal en internationaal opererende bedrijven.

(55) Deelt u de opvatting dat, gezien de uitkomsten van het onderzoek van de Algemene Rekenkamer, Nederland geen belastingparadijs is?

Ja.

(56) Er is een Besluit voorkoming dubbele belasting, de zogenoemde eenzijdige regeling. Deze regeling is van toepassing op de in de regeling genoemde ontwikkelingslanden. Waarom sluit Nederland met ontwikkelingslanden belastingverdragen? Waarom wordt niet volstaan met het van toepassing verklaren van de eenzijdige regeling bij ontwikkelingslanden, in plaats van het sluiten van verdragen?

Belastingverdragen beogen naast het voorkomen van dubbele belasting ook andere effecten. Zo bieden verdragen de mogelijkheid tot uitwisseling van informatie, bijstand bij invordering, bescherming tegen discriminatoire behandeling en onderling overleg en arbitrage bij eventuele geschillen. Aldus helpen belastingverdragen bij het toepassen van fiscale regelgeving, en geven zij zekerheid aan internationale investeerders. Ook wordt een belastingverdrag gekenmerkt door zijn reciprociteit. De verdragspartner moet immers evenals Nederland voorkoming van dubbele belasting verlenen. Dit maakt investeren in Nederland aantrekkelijker. Een belastingverdrag biedt op deze wijze ook bescherming aan bijvoorbeeld werknemers die kortstondig in het buitenland actief zijn, aangezien een belastingverdrag onder omstandigheden voorkomt dat de desbetreffende werknemers in dat buitenland in de heffing worden betrokken. Deze belangrijke effecten zouden uitblijven indien slechts de eenzijdige regeling wordt toegepast.

(58) Zijn er u op het moment gevallen bekend van dubbele niet-heffing? Zo ja, welke gevallen zijn dat en welke actie wordt hierop ondernomen?

Dubbele niet-heffing kan ontstaan als gevolg van verschillen in fiscale regelgeving tussen landen onderling en kan aldus ook optreden bij Nederlands belastingplichtigen die actief zijn in het buitenland. Dit zie ik als een ongewenst effect van deze regelgeving en dit laat zich door zijn aard niet oplossen met eenzijdige maatregelen, maar vergt een internationale inspanning. Deze inspanning wordt momenteel geleverd in het BEPS project van de OESO en ook binnen de EU. Nederland doet volop mee in dit project en de eerste resultaten zijn hoopgevend, zoals ik heb aangegeven in mijn brief van 16 september 2014 (Kamerstuk 25 087, nr. 77).

(59) In hoeverre is het in internationaal opzicht gebruikelijk dat landen, bij verdragsonderhandelingen, het prefereren om nationale antimisbruikbepalingen niet van toepassing te verklaren in een verdrag?

De vraag of, en zo ja onder welke omstandigheden, nationale anti-misbruikbepalingen doorwerken onder een verdrag is niet eenvoudig te beantwoorden. Het commentaar bij artikel 1 van het OESO Modelverdrag gaat daar uitgebreid op in. Zo geeft het OESO commentaar aan dat verdragsstaten de verdragsvoordelen niet hoeven toe te kennen wanneer er sprake is van oneigenlijk gebruik of misbruik van de verdragsbepalingen. Dit moet echter zorgvuldig worden beoordeeld. Verdragsstaten moeten namelijk zorgvuldig zijn met het nakomen van de in belastingverdragen vastgelegde verplichting om dubbele belasting te voorkomen.2 Deze algemene leer laat onverlet dat het belangrijk kan zijn om in het verdrag zelf ook anti-misbruikbepalingen op te nemen, waarmee specifieke situaties worden geadresseerd. Het is daarom niet gebruikelijk om een bepaling op te nemen die nationale anti-misbruikbepalingen juist buiten toepassing verklaart. Vaker zullen landen af willen spreken dat hun nationale anti-misbruikwetgeving wel van toepassing blijft of nemen zij dus anti-misbruikbepalingen op in het verdrag. Het voordeel van het vaststellen van anti-misbruikbepalingen in een verdrag, is dat misbruik wordt voorkomen op een wijze die zekerheid geeft aan zowel de verdragslanden als aan belastingplichtigen. Dit laat overigens onverlet dat anti-misbruikbepalingen die geen directe relatie hebben met de verdragssfeer, zoals bijvoorbeeld rente-aftrekbeperkingen, van toepassing kunnen blijven, uiteraard zolang dat niet leidt tot een discriminatoire behandeling.

(62) De tweede doelstelling van het BEPS heeft als strekking: «bestaande internationale regels (zoals de modelverdragen en richtlijnen) ten aanzien van belastingverdragen, vaste inrichtingen en transfer pricing moeten waar nodig worden herzien, zodanig dat wordt verzekerd dat belasting daar wordt geheven waar waardecreatie plaatsvindt en waarde wordt gecreëerd. Treaty shopping moet via voorzieningen in de verdragen zelf aan banden worden gelegd». Hoe verhoudt het Nederlandse fiscaal verdragsbeleid zich met dit OESO-uitgangspunt? Kunt u daarbij specifiek ingaan op het Nederlandse standpunt ten aanzien van de bronbelastingen?

Nederland streeft in verdragsonderhandelingen naar het bereiken van een resultaat waarin verdragsmisbruik niet mogelijk is. Nederland is daarom bereid anti-misbruikbepalingen op te nemen, waarbij het van belang is dat deze proportioneel zijn. Dit betekent dat dergelijke bepalingen niet ten koste moeten gaan van het goedwillende bedrijfsleven. Veel Nederlandse verdragen hebben een anti-misbruikbepaling. Ook is Nederland een project gestart om 23 ontwikkelingslanden waarmee Nederland een verdrag heeft of in onderhandeling is over een verdrag, een anti-misbruikbepaling aan te bieden. Het verlagen van bronbelasting is een belangrijk instrument om drempels te verlagen voor grensoverschrijdende investeringen. Nederland zet daarom bij verdragsonderhandelingen in op verlaging van brontarieven. Indien onderhandelingen plaatsvinden met een ontwikkelingsland dat belang hecht aan hogere tarieven, is Nederland bereid hier geheel of gedeeltelijk aan mee te werken.

(60) Zijn er u op het moment gevallen bekend van hybride leningen? Zo ja, welke gevallen zijn dat en welke actie wordt hierop ondernomen?

Een hybride financieringsvorm is een financieringsvorm met zowel kenmerken van een lening als van kapitaal. In de meeste gevallen gaat het om hybride leningen. Dat zijn civielrechtelijke leningen met zodanige kenmerken dat deze op basis van Nederlandse jurisprudentie voor fiscale doeleinden worden gekwalificeerd als eigen vermogen. Deze leningen kunnen zowel door als aan een Nederlandse rechtspersoon worden verstrekt. Elk land kent zijn eigen criteria om een financieringsvorm als eigen- dan wel vreemd vermogen voor fiscale doeleinden te kwalificeren. Zo kan het voorkomen dat in het ene land de vergoeding op de financieringsvorm kwalificeert als rente en in het andere land als dividend. Deze mogelijke mismatch vloeit voort uit een dispariteit tussen verschillende belastingstelsels. Binnen de EU, met het opnemen van anti-misbruikbepalingen in de Moeder-dochterrichtlijn, maar ook in het kader van het BEPS project van de OESO wordt gewerkt aan oplossingen voor het uiteenlopen van belastingsystemen. Nederland vervult hierin een actieve rol.

(63) Zijn er u op het moment gevallen bekend van hybride vennootschappen? Zo ja, welke gevallen zijn dat en welke actie wordt ondernomen? Heeft Nederland een specifieke rol in deze problematiek?

Een hybride lichaam is een lichaam dat in het ene land fiscaal als transparant wordt gezien, en in het andere land als fiscaal niet-transparant. In het eerste geval wordt de winst van het lichaam belast bij de achterliggende participanten, in het tweede geval wordt de winst belast bij het lichaam zelf. Elk land kent zijn eigen criteria om een lichaam als transparant dan wel niet-transparant voor fiscale doeleinden te kwalificeren. Deze mogelijke mismatch vloeit voort uit een dispariteit tussen verschillende belastingstelsels. Binnen de EU maar ook in het kader van het BEPS project van de OESO wordt gewerkt aan oplossingen voor het uiteenlopen van belastingsystemen. Nederland vervult hierin een actieve rol.

(67) Is de onttrekking van vermogen uit een bedrijf via onbelast dividend gevolgd door een lening die de winst doet dalen met de op die lening betaalde rente niet aan te merken als een informele kapitaalstoring en is die rente niet aan te merken

als verkapt dividend?

Ik begrijp dat de situatie waarop de vraag doelt een teruggeleend of schuldig gebleven dividenduitkering betreft. In een dergelijke situatie ontstaat een vordering-schuld verhouding waarbij rente dient te worden berekend. Deze rente is in beginsel niet aftrekbaar op basis van renteaftrek beperkende maatregelen (artikel 10a Wet op de vennootschapsbelasting 1969).

(3) Hoeveel ondernemingen met een buitenlands hoofdkantoor maken gebruik van de innovatiebox?

Uit een dossieronderzoek van de 7% grootste gebruikers van de innovatiebox bleek dat ongeveer 85% van de gebruikers een Nederlandse vennootschap betreft die gehouden wordt door Nederlands ingezetenen en 15% van de gebruikers betreft een Nederlandse vennootschap die in buitenlandse handen is. In deze berekening is de locatie van het uiteindelijke hoofdkantoor als criterium gebruikt om onderscheid te maken tussen bedrijven die in binnen- dan wel buitenlandse handen zijn. 3

(4) Is er een effect geweest op het aantal patentaanvragen sinds de invoering van de patentbox?

Per 1 januari 2007 is de octrooibox ingevoerd. Per 1 januari 2010 is de regeling vervangen door de innovatiebox. Het is niet bekend of er een relatie is tussen de invoering van de innovatiebox en het aantal patentaanvragen. Zoals bekend, kwalificeert niet alleen gepatenteerde immateriële activa voor de innovatiebox, maar tracht de innovatiebox innovatie op een breder terrein te stimuleren door ook immateriële activa waar dat is voortgevloeid uit speur- en ontwikkelngswerk (met een S&O-verklaring) toegang te verlenen.

(7) Is er zicht op geldstromen die via vaste inrichtingen door Nederland lopen?

(8) Kunnen vaste inrichtingen kwalificeren als BFI?

De Belastingdienst heeft geen statistische informatie voorhanden over geldstromen die via vaste inrichtingen door Nederland lopen. Dergelijke informatie is wel op dossierniveau bekend.

In artikel 1 onderdeel (b) van de Rapportagevoorschriften betalingsbalansrapportages 2003 (RV 2003) van De Nederlandsche Bank N.V. staat dat onder Bijzondere Financiële Instellingen wordt verstaan:

ondernemingen of instellingen, ongeacht de rechtsvorm, welke ingezetenen zijn en waarin niet-ingezetenen, direct of indirect, via aandelenkapitaal of anderszins deelnemen of invloed uitoefenen en die tot doel hebben en/of zich in belangrijke mate bezighouden met het, al dan niet in combinatie met andere binnenlandse groepsmaatschappijen:

1. hoofdzakelijk in het buitenland aanhouden van activa en passiva en/of

2. doorgeven van omzet bestaande uit in het buitenland verkregen royalty- en licentieopbrengsten aan buitenlandse groepsmaatschappijen en/of

3. het genereren van omzet en kosten die hoofdzakelijk afkomstig zijn uit herfacturering van en naar buitenlandse groepsmaatschappijen;

Voor de toepassing van de RV 2003 is een buitenlands belastingplichtige met een vaste inrichting in Nederland geen ingezetene. Een vaste inrichting zal dan ook in principe niet als BFI kwalificeren.

(11) Bent u bereid jaarlijks een overzicht te verstrekken met de totaalbedragen die gemoeid zijn met vrijstellingen van dividendbelasting, rente en royalty’s?

(64) Waarom werden tot 2007 de inkomsten uit internationale dividenden, interest en royalty’s wel gecumuleerd bijgehouden en daarna niet meer?

(65) In het rapport van de Algemene Rekenkamer wordt gesteld dat de Belastingdienst sinds 2007 niet meer op cumulatief niveau gegevens bijhoudt over de opbrengsten en kosten van internationale houdsteractiviteiten, internationale licentieactiviteiten, internationale financieringsactiviteiten en overige activiteiten. Waarom worden deze gegevens sinds 2007 niet meer op cumulatief niveau bijgehouden?

(66) Bent u bereid betrouwbare cumulatieve gegevens te verzamelen over de omvang van de dividend-, rente-, en royaltystromen en deze informatie periodiek met de Kamer te delen?

De inkomsten uit internationale dividenden, interest en royalty’s werd tot 2007 gerapporteerd op basis van informatie die toentertijd kon worden ontleend aan de aangiften vennootschapsbelasting. Tot 2007 waren in het aangiftebiljet voor de vennootschapsbelasting namelijk meer vragen opgenomen dan nu het geval is. Een deel van deze vragen had geen betrekking op de feitelijke heffing. In het kader van vereenvoudiging zijn destijds veel van deze vragen geschrapt, en is het aantal vragen teruggebracht van ca 1.500 items naar ca 400. Als gevolg hiervan is minder informatie beschikbaar. Het weer opnemen van dergelijke vragen zou leiden tot zowel een stijging van de administratieve lasten van belastingplichtigen als van de uitvoeringskosten van de Belastingdienst. Het verzamelen daarvan een te groot beslag leggen op zowel de Belastingdienst als belastingplichtigen.

(15) Kunt u een kwantitatief overzicht geven in welke mate de belastingdruk van personen en ondernemingen is verschoven de laatste jaren? Kan daarbij een onderscheid worden gemaakt tussen multinationals en MKB?

Een vergelijking tussen belastingdruk van personen en ondernemingen is lastig te maken. Zoals in de Miljoenennota 2015 (Kamerstuk 34 000, nr. 1) is te zien, is de belasting- en premiedruk op arbeid in Nederland hoog, ook in vergelijking met andere landen. De belastingdruk op (winst van) ondernemingen is echter moeilijker te meten. Niet alleen vennootschapsbelasting drukt op de winst, maar bijvoorbeeld ook energiebelasting. Omdat niet duidelijk is welke belastingen en andere heffingen op ondernemingen drukken, is er geen beeld over de belastingdruk op ondernemingen.

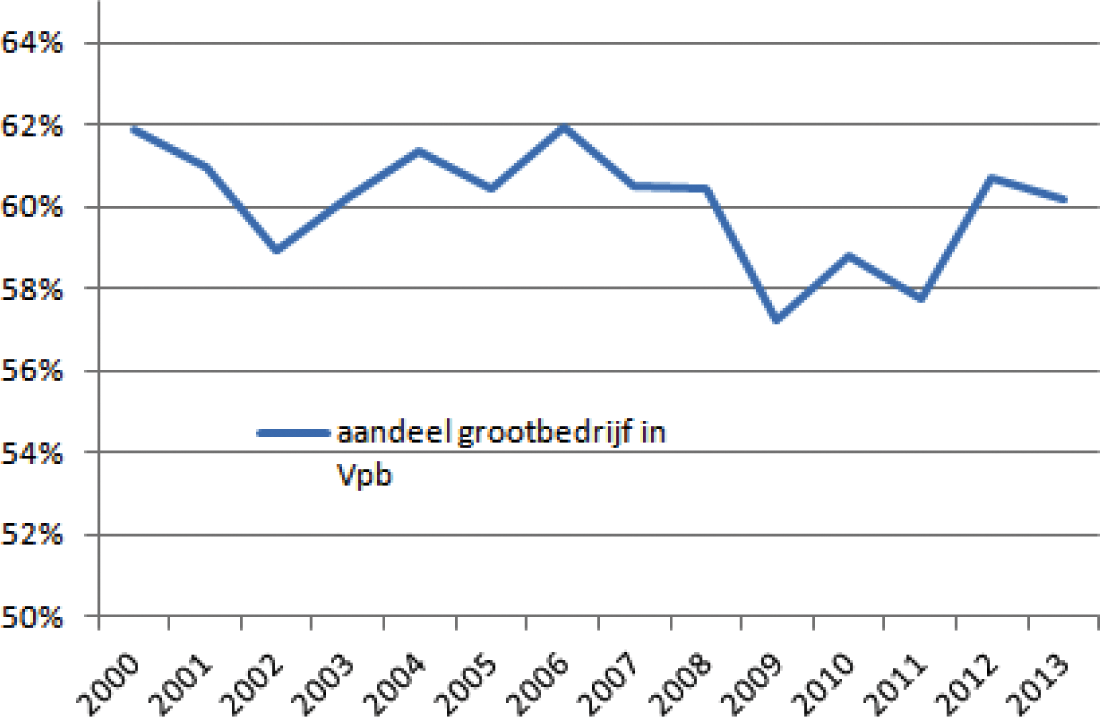

Wel kan worden aangegeven in hoeverre de vennootschapsbelasting-opbrengst (naar belastingjaar) wordt opgebracht door het grootbedrijf dan wel het MKB. Een onderneming wordt tot het grootbedrijf gerekend als deze minstens 100 werknemers heeft of als het balanstotaal minstens 40 miljoen euro bedraagt. Onderstaande grafiek laat zien dat het aandeel van het grootbedrijf sinds 2000 rond 60% schommelt. De binnenlandse winsten van het grootbedrijf bleken in deze periode gevoeliger te zijn voor conjunctuur dan de winsten van het MKB.

Daardoor ligt het aandeel van het grootbedrijf in de jaren 2009–2011 onder het langjarig gemiddelde. Eenzelfde tijdelijke daling is te zien in 2002.

(17) De wijze waarop de belastinggrondslag wordt vastgesteld verschilt per land. Kunt u desondanks ten behoeve van de informatievoorziening aan de Kamer een internationaal vergelijkend overzicht geven van de totale belastinggrondslag van vennootschapsbelasting per land (ongeacht de berekeningswijze), zowel in euro’s als in procenten van het BBP? Kunt u dit tevens afzetten tegen de opbrengst van de vennootschapsbelasting per land?

Mij is geen overzicht bekend van de totale belastinggrondslag van de vennootschapsbelasting per land.

(26) Kunt u financieel uiteenzetten wat het opgetelde budgettair beslag is van alle innovatieregelingen in de vennootschapsbelasting, in verhouding (percentage) tot de totale opbrengst van de vennootschapsbelasting? Kunt u daarbij tevens aangeven hoeveel vennootschappen meebetalen aan de vennootschapsbelasting en hoeveel vennootschappen begunstigd worden door aan de vennootschapsbelasting verbonden innovatieregelingen?

|

Budgettair (bedragen in € mln.) |

|||

|---|---|---|---|

|

2010 |

2011 |

2012 |

|

|

Innovatiebox |

345 |

601 |

852 |

|

Research & development aftrek1 |

– |

– |

130 |

|

(A) Totaal uitgaven innovatie |

345 |

601 |

982 |

|

(B) Totaal VPB opbrengsten2 |

12.782 |

12.409 |

11.854 |

|

Percentage (A/B) |

2,5% |

4,5% |

6,8% |

|

Aantallen belastingplichtigen voor de VPB (x 1.000) |

|||

|

2010 |

2011 |

2012 |

|

|

Innovatiebox |

0,9 |

1,4 |

1,8 |

|

Research & development aftrek1 |

– |

– |

5,7 |

|

(A) Totaal aantal innovatie |

0,9 |

1,4 |

7,5 |

|

(B) Totaal aantal VPB belastingplichtigen |

568 |

584 |

589 |

|

Percentage (A/B) |

0,2% |

0,2% |

1,3% |

(27) Volgens de economische wetenschap is vennootschapsbelasting de meest verstorende belasting. Kunt u aantonen dat de constatering dat internationaal de vennootschapsbelastingtarieven steeds lager worden, toe te schrijven is aan belastingconcurrentie en niet aan verschuiving van belastingen, met als doel om de economische doelmatigheid van het belastingstelsel te verbeteren?

Zoals onder andere OESO aangeeft, is een belasting op winsten in hoge mate verstorend omdat kapitaal internationaal mobiel is. Een hoge belastingdruk gaat ten koste van investeringen in Nederland. Ook is er een negatief effect op de productiviteit door onder andere minder investeringen in innovatie en het verstoren van de relatieve prijs van productiefactoren tussen sectoren (vrijgestelde sectoren hebben een relatief voordeel). Lagere tarieven zorgen dus voor minder economische verstoring in het binnenland. Het algemene vennootschapsbelastingtarief in NL is in de periode 2000–2011 verlaagd van 35% naar 25% en het verlaagde tarief van 30% naar 20%. De reden voor deze tariefverlagingen is dat destijds in veel lidstaten van de Europese Unie vennootschapsbelastingtarief werd verlaagd. Om een aantrekkelijk vestigingsklimaat in Nederland te houden en om te voorkomen dat die trend tot een kleinere grondslag voor Nederland zou leiden, werd besloten tot tariefverlagingen. De tariefverlagingen tussen 2000 en 2011 zijn grotendeels gefinancierd door lastenverzwaringen voor ondernemers. Voor een deel betrof dit een grondslagverbreding in de vennootschapsbelasting, voor een ander deel een verzwaring van andere lasten voor ondernemingen zoals de verhoging van de energiebelasting. De lagere vennootschapsbelastingtarieven zijn dus grotendeels gefinancierd door verschuiving in de belastingmix.

(30) Kunt u aangeven wat het gemiddelde effectieve belastingtarief is voor multinationals die zich in Nederland hebben gevestigd?

In een brief aan de Tweede Kamer (Kamerstuk 31 369, nr. 8) heeft mijn ambtsvoorganger over de effectieve vennootschapsbelastingdruk opgemerkt dat hiervoor geen eenduidige definitie bestaat. Afhankelijk van de gehanteerde definitie van effectieve belastingdruk, wisselen de geschatte waarden van de effectieve belastingdruk. In de brief wordt verwezen naar een rapport van de OESO, waarin aandacht wordt besteed aan de relatie tussen het statutaire tarief en een afgeleid effectief tarief. Daaruit bleek dat in 2006 Nederland zowel gemeten naar statutair tarief als naar effectief tarief in de middenmoot stond van OESO-landen, en dat de afwijking tussen statutair en effectief tarief in Nederland in de orde van grootte lag van de het gemiddelde van de belangrijkste OESO-landen. Verder wordt in de brief verwezen naar een onderzoek waaruit geen verband blijkt tussen ondernemingsgrootte en hoogte van effectieve vennootschapsbelastingdruk. Volgens hetzelfde onderzoek zouden wel vooral grote kapitaalintensieve bedrijven een lagere effectieve vennootschapsbelastingdruk hebben.

(32) Is de tariefdaling van de vennootschapsbelasting gecompenseerd door grondslagverbreding? Zo ja, in welke mate?

De tariefverlagingen tussen 2000 en 2011 zijn grotendeels gefinancierd door lastenverzwaringen voor ondernemers. Tabel 1 geeft hiervan een overzicht. Voor een deel (€ 1,8 miljard) betrof dit een grondslagverbreding in de vennootschapsbelasting, voor een ander deel een verzwaring van andere lasten voor ondernemingen zoals de verhoging van de energiebelasting. De resterende € 1,4 miljard werd gefinancierd als netto lastenverlichting voor ondernemingen.

|

Financieringswijze |

Bedrag |

|---|---|

|

Grondslagverbreding in de Vpb |

1,8 |

|

Overige lasten ondernemingen |

1,1 |

|

Verhogen energiebelasting ondernemingen |

0,5 |

|

Netto lastenverlichting |

1,4 |

|

Totaal |

4,8 |

(33) Hoe heeft het standaardtarief van de vennootschapsbelasting in Nederland zich ontwikkeld over de afgelopen vijftig jaar?

(34) Hoe heeft het gemiddelde standaardtarief van de vennootschapsbelasting in Europese landen zich ontwikkeld over de afgelopen vijftig jaar?

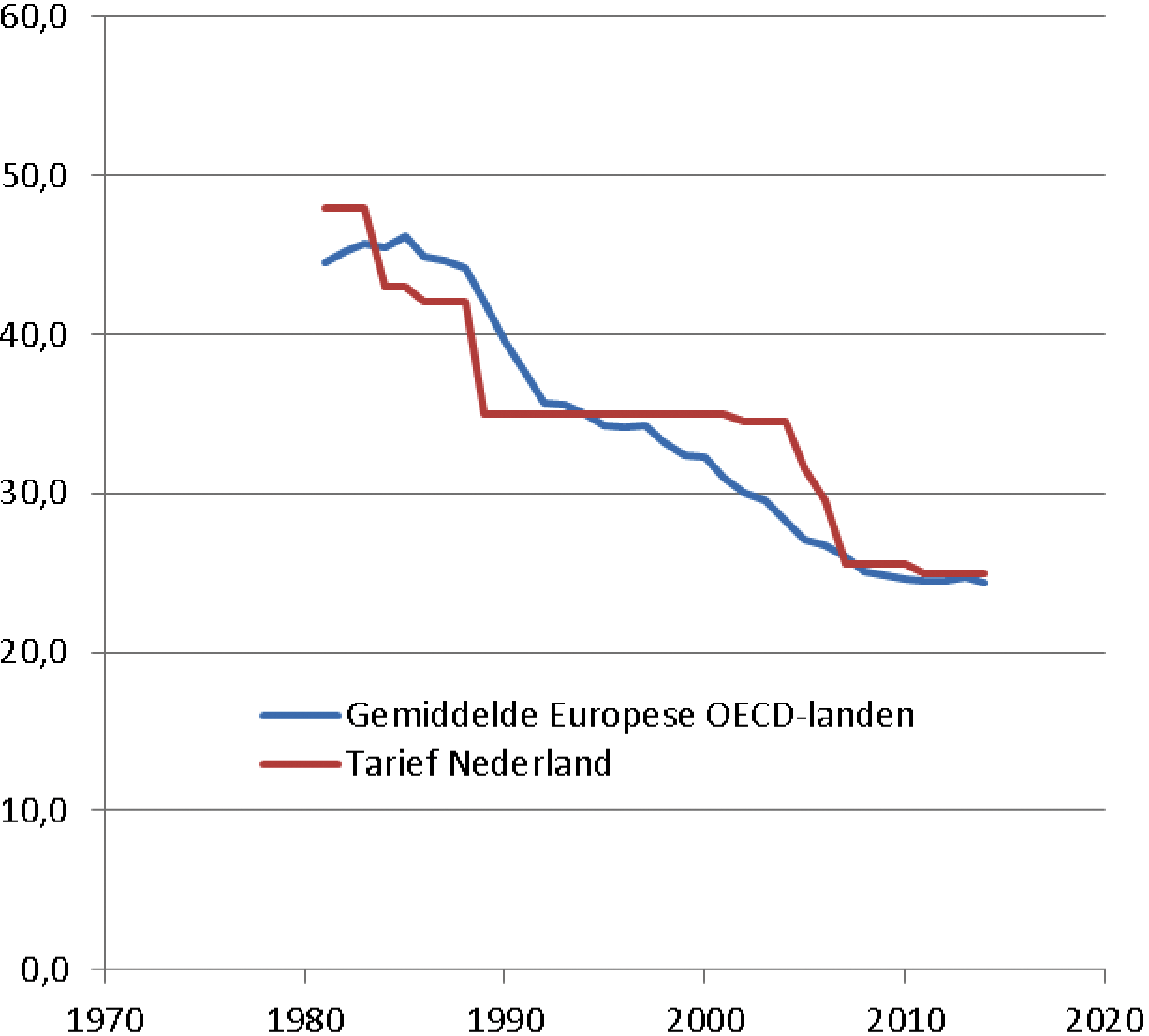

(38) Kunt u het antwoord op vraag 33 en 34 samen in een grafiek weergeven en kunt u het antwoord op vraag 39 en 40 samen in een grafiek weergeven?

In de Tax Policy Database van de OESO zijn historische gegevens beschikbaar over de statutaire tarieven van de vennootschapsbelasting sinds 1981. Indien landen een progressieve tariefstructuur hebben, is in dit overzicht het toptarief genomen. Indien in een land de vennootschapsbelasting door meerdere overheidslagen wordt geheven, is de som van de tarieven van deze overheidslagen genomen. Verschillen in de (ontwikkeling van de) vennootschapsbelastinggrondslag zijn in dit overzicht niet meegenomen.

In de onderstaande grafiek is op basis van deze Tax Policy Database per jaar het ongewogen gemiddelde vennootschapsbelastingtarief uitgerekend van alle EU-lidstaten waarover in dat jaar data beschikbaar waren.

(35) Hoe hebben de nationale overheidsinkomsten uit de vennootschapsbelasting zich ontwikkeld over de afgelopen vijftig jaar?

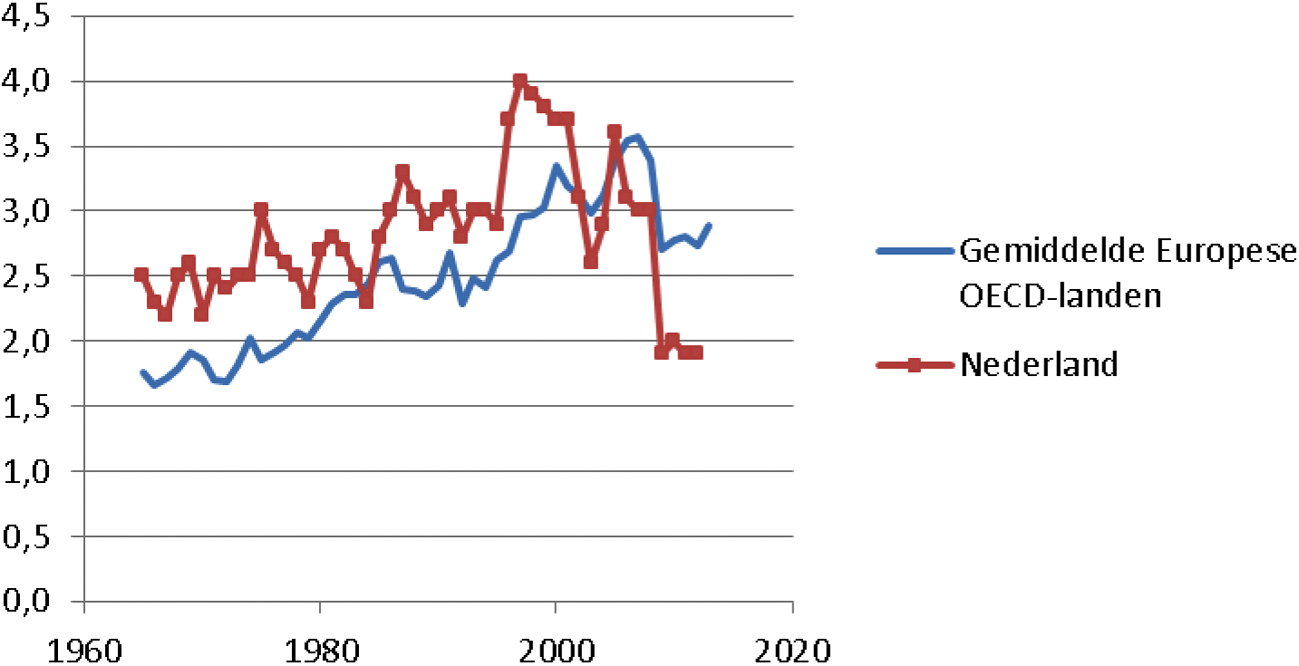

In Nederland is dat percentage tussen 1965 gestegen van 2,5% in 1965 naar 4,0% in 1997, waarna het een lichte daling kende naar 3,7% tot 2001. Vanwege de internetcrisis daalde de vennootschapsbelastingopbrengst daarna sterk tot 2,6% in 2003, maar steeg weer snel naar 3,6% in 2005. Vanwege de economische crisis en de tariefsverlaging in 2007 daalde de vennootschapsbelastingopbrengst naar rond de 2,0% vanaf 2009. Een deel van deze daling is veroorzaakt door tijdelijke crisismaatregelen. Naar verwachting zal het percentage dan ook weer toenemen.

(36) Hoe hebben de gemiddelde overheidsinkomsten uit de vennootschapsbelasting van Europese landen zich ontwikkeld over de afgelopen vijftig jaar?

Op basis van OESO-cijfers is gekeken naar gemiddelde opbrengst aan vennootschapsbelasting van de Europese OESO-landen. Voor deze landen zijn de vennootschapsbelastingontvangsten als gemiddeld (ongewogen) percentage van het BBP gestegen van 1,7% naar 3,5% is.

(37) Kunt u het antwoord op vraag 35 en 36 samen in een grafiek weergeven?

Grafiek: inkomsten uit VPB als percentage van het BBP

(39) Wat is het huidige tarief van de vennootschapsbelasting en de bronbelasting in Nederland?

(40) Wat is het huidige gemiddelde tarief van de vennootschapsbelasting en de bronbelasting in Europese landen?

Het Nederlandse vennootschapsbelastingtarief voor winst tot € 200.000 bedraagt 20%, voor winst daarboven bedraagt het tarief 25%. De bronbelasting op dividend bedraagt 15%. Zie vraag 33 voor het gemiddelde vennootschapsbelastingtarief. Landen kennen vaak verschillende brontarieven of vrijstellingen. Daarbij komt nog dat bronheffing nog verder wordt gereduceerd of vrijgesteld als gevolg van EU richtlijnen of belastingverdragen. Dit maakt het lastig om op evenwichtige wijze het gemiddelde tarief te berekenen. In onderstaand schema staat een overzicht van de bronbelastingtarieven in de EU:4

|

Dividend (%) |

Interest (%) |

Royalty (%) |

|

|---|---|---|---|

|

België |

15/25 |

15/25 |

15/25 |

|

Bulgarije |

0/5 |

10 |

10 |

|

Cyprus |

0 |

0 |

5/10 |

|

Denemarken |

0/15/27 |

0/25 |

25 |

|

Estland |

0 |

0 |

10 |

|

Finland |

20 |

0 |

0 |

|

Frankrijk |

30/75 |

0/75 |

33.3/75 |

|

Duitsland |

25 |

0 |

15 |

|

Griekenland |

10/25 |

15 |

20 |

|

Hongarije |

0 |

0 |

0 |

|

Ierland |

0/20 |

20 |

20 |

|

Italië |

1.375/26 |

12.5/26 |

30 |

|

Kroatië |

12 |

15/20 |

15/20 |

|

Letland |

0 |

0 |

0 |

|

Litouwen |

0/15 |

0/10 |

10 |

|

Luxemburg |

0/15 |

0 |

0 |

|

Malta |

0 |

0 |

0 |

|

Nederland |

0/15 |

0 |

0 |

|

Oostenrijk |

25 |

0/25 |

20 |

|

Polen |

19 |

20 |

20 |

|

Portugal |

25/35 |

25/35 |

25 |

|

Roemenie |

16 |

16 |

16 |

|

Slovakije |

0 |

19/35 |

19/35 |

|

Slovenië |

15 |

15 |

15 |

|

Spanje |

21 |

21 |

24.75 |

|

Tsjechië |

15/35 |

15 35 |

15 35 |

|

VK |

0 |

20 |

20 |

|

Zweden |

0/30 |

0 |

0 |

(91) Is er een verklaring voor de grote stijging van het bedrag aan inkomend dividend en rente bij BFI’s uit Azië in de periode 2008 tot en met 2010?

Vanuit fiscaal oogpunt is er geen directe verklaring voor genoemde stijging. Ook geldt in algemene zin dat de jaren 2008–2010 zich kenmerkten door een forse mondiale financiële crisis. Dit maakt het hoe dan ook lastig ontwikkeling van financiële stromen te duiden. Wel dient te worden opgemerkt dat het gros van de Aziatische economieën ook in de crisisjaren relatief hard is blijven groeien ten opzichte van de rest van de rest van de wereld, hetgeen een deel van de stijging zou kunnen verklaren.

(29) Bent u het eens met de stelling dat de opbrengst van de ingehouden bronbelasting in Nederland vooral laag is vanwege de Europese Moeder-dochterrichtlijn?

De Moeder-dochterrichtlijn is bedoeld om inhouding van bronbelasting op dividenden in concernverband binnen Europa te voorkomen. Uiteraard is dan de opbrengst van ingehouden bronbelasting lager dan zonder een dergelijke regeling. Ook belastingverdragen beogen, conform het Nederlandse verdragsbeleid, het inhouden van bronbelasting op intercompany dividenden te voorkomen of te verminderen. Dit verklaart dan ook waarom, zoals ook aangegeven in het rapport van de Algemene Rekenkamer (Bijlage bij Kamerstuk 25 087, nr. 78), de uiteindelijke dividendbelastingdruk lager kan uitvallen dan het statutaire tarief. Omdat dit conform de doelstelling is van internationale regelgeving, geldt dit zeker niet alleen voor Nederland.

(31) De Verenigde Staten hebben een vennootschapsbelastingtarief van 35% en kennen geen deelnemingsvrijstelling maar een belastingverrekening: een tax-credit. Waarom heeft Nederland niet voor een dergelijke invulling gekozen?

(44) Waarom blijft in Nederland, in tegenstelling tot in veel andere landen, ook de verkoopwinst op een deelneming onbelast?

(57) Wat is de motivering dat er binnen de Europese Unie gekozen wordt voor vrijstellingen en lage bronbelastingen (woonlandbeginsel) in plaats van verrekeningen en hogere bronbelastingen (het situsbeginsel)? Zijn er binnen de Europese Unie ook een aantal landen die een dusdanig economisch ontwikkelingsniveau hebben dat ze aangemerkt kunnen worden als minder ontwikkelde landen die, net als ontwikkelingslanden, gebaat zouden zijn met bronheffingen? Hoe ziet u in dit licht de toepassing van het woonlandbeginsel?

(53) Waarom heft Nederland uitsluitend een bronbelasting op dividenden en niet op interest en royalty’s? Waarom geldt het woonstaatbeginsel wel voor interest en royalty’s en niet voor dividenden?

(18) Wat is de reden dat Nederland een bronheffing heeft op dividend terwijl zij geen bronheffingen heeft op rente en royalty’s

(54) Kunt u de keuze voor het woonlandbeginsel, dat inhoudt dat rente en royalty’s belast moeten worden in het land waar de ontvanger woont, nader motiveren?

Landen kunnen bij de vormgeving van hun methode ter voorkoming van dubbele belasting kiezen tussen een vrijstellingsmethode (zoals in de deelnemingsvrijstelling) of een verrekeningsmethode, zoals bijvoorbeeld in het Amerikaanse stelsel wordt toegepast. Die keuze leidt tot verschillende gevolgen voor een vennootschap die een deelneming houdt in een andere staat. Heeft de belastingplichtige in zijn woonstaat recht op verrekening van de in de in de andere staat betaalde belasting, dan is het niveau van de belastingheffing in de woonstaat van de belastingplichtige leidend. Dit wordt wel kapitaalexportneutraliteit genoemd, omdat het in dat geval voor de belastingdruk niet uitmaakt of een potentiële investeerder investeert in zijn woonstaat of in een andere staat. Immers, verrekening van de door de bronstaat ingehouden belasting betekent dat de woonstaat bij kan heffen tot het belastingniveau in deze woonstaat, indien het belastingniveau in de bronstaat lager is. Een belangrijke kanttekening hierbij is dat landen die een verrekeningsstelsel kennen, vaak niet alleen een eventuele bronheffing op de inkomstenstroom verrekenen, maar vaak ook – al dan niet forfaitair – een verrekening geven van de winstbelasting in het andere land om te voorkomen dat een cumulatie van belastingheffing optreedt bij opeenvolgende schakels in een bedrijfsstructuur. Kiest de woonstaat echter voor de vrijstellingsmethode, dan is het niveau van de belastingheffing in de bronstaat leidend. Dit wordt wel kapitaalimportneutraliteit genoemd. De gedachte achter dit beginsel is dat indien de belastingdruk op het rendement op een kapitaalverstrekking vanuit het buitenland gelijk is aan de belastindruk op het rendement van een kapitaalverstrekking vanuit het binnenland het niet uitmaakt of kapitaal wordt aangetrokken vanuit het binnenland of buitenland.

Anders dan in een verrekeningsstelsel zorgt een deelnemingsvrijstelling er dus voor dat Nederlandse bedrijven die in het buitenland opereren aldaar onder dezelfde (fiscale) voorwaarden kunnen opereren als locale bedrijven. Nederlandse bedrijven hebben er vanouds belang bij gehad dat dit wel het geval is. Daarom is de zogenoemde kapitaal import neutraliteit altijd een van de uitgangspunten geweest van het Nederlandse fiscale stelsel.5

Nederland kent een deelnemingsvrijstelling. Aan deze deelnemingsvrijstelling ligt ten grondslag dat winsten in deelnemingsrelaties slechts eenmaal in de belastingheffing worden betrokken, het zogenaamde ne-bis-in-idem beginsel. Nederland staat hierin niet alleen, tal van andere landen volgen dit systeem. Ook de Europese Moeder-dochterrichtlijn is op dezelfde principes als de Nederlandse deelnemingsvrijstelling gebaseerd. De deelnemingsvrijstelling is ook van toepassing op vervreemdingsvoordelen omdat daarmee recht wordt gedaan aan de situatie dat een dochtermaatschappij winstreserves kan vormen waardoor de aandelen in die dochtermaatschappij in waarde toenemen. De desbetreffende winst is al onderworpen geweest aan belastingheffing op het niveau van de dochtermaatschappij. Belastingheffing over deze waarde-aangroei bij vervreemding zou strijdig zijn met het idee dat economisch dubbele heffing over dezelfde winst moet worden voorkomen. De keerzijde van toepassing van de deelnemingsvrijstelling bij vervreemding is dat een verlies bij vervreemding niet aftrekbaar is bij de moedermaatschappij, hierdoor wordt dubbele verliesverrekening voorkomen. Eventuele bronheffingen op deelnemingsdividenden kunnen niet worden verrekend.

Van oudsher heeft Nederland het standpunt ingenomen dat belastingheffing aan de kapitaalopbrengsten als dividenden, interest en royalty’s aan de woonstaat van de investeerder ter belastingheffing toekomt. Dit is ook de reden dat Nederland geen bronheffing op interest en royalty’s kent. Het bestaan van de dividendbelasting kan historisch worden verklaard. Na een periode waarin ook geen dividendbelasting werd geheven, werd in 1941 dividendbelasting door de bezetter ingevoerd. Deze dividendbelasting fungeerde als voorheffing op de inkomstenbelasting en vennootschapsbelasting. De reden voor de invoering was gelegen in het feit dat men de belastingopbrengst op snelle wijze wilde verhogen. 6 Door het invoeren van een bronheffing was het ook mogelijk de aandeelhouders te raken die hun opbrengsten voor de fiscus verzwegen. Tijdens de parlementaire behandeling van de Wet dividendbelasting 1965 is aangegeven dat een bronheffing op dividend verklaard kon worden vanuit deze historie van de dividendbelasting.7

(45) Waarom laat u het oordeel over wat een royalty is, aan het desbetreffende buitenland?

(46) Volgens de Algemene Rekenkamer keurt het Ministerie van Financiën goed dat het begrip royalty gedefinieerd wordt «zoals dat in het desbetreffende buitenland gebruikelijk is». Kunt u dit onderbouwen?

(47) Is het gebruikelijk dat landen het definiëren van het begrip royalty aan het desbetreffende buitenland overlaten? Hoe wordt hier binnen OESO-verband tegenaan gekeken? En hoe wordt hier binnen VN-verband tegenaan gekeken?

Artikel 12 van het OESO modelverdrag en artikel 12 van het VN Modelverdrag kennen beide een definitie van het begrip royalty. De basis van beide definities is identiek, wel zijn er enkele verschillen. In bilaterale verdragen wordt ook altijd een definitie opgenomen die op één of beide modelverdragen is gebaseerd. De definities bevatten elementen die uiteindelijk worden uitgelegd op basis van de nationale wetgeving van de verdragslanden. Het antwoord op de vraag of een betaling onder het desbetreffende verdrag als royalty kwalificeert wordt in eerste instantie gegeven door het bronland dat op die betaling een bronheffing zou willen inhouden en dat daarop eventueel de voordelen van het verdrag zou moeten toepassen. Wanneer een betaling aan een inwoner van Nederland plaatsvindt en de Nederlandse bevoegde autoriteiten zouden, anders dan die van het bronland, van oordeel zijn dat geen sprake is van royalty wordt getracht daarvoor in onderlinge overlegprocedure een oplossing te vinden.

(48) Hoe heeft het tarief van de bronbelasting in Nederland zich ontwikkeld over de afgelopen vijftig jaar, uitgesplitst in dividend, rente en royalty’s?

Op 27 juli 1960 werd in het kader van de algemene herziening van de belastingwetgeving bij de Tweede Kamer een ontwerp van Wet op de Dividendbelasting 1960 ingediend, De belangrijkste materiële wijziging ten opzichte van het Besluit op de Dividendbelasting 1941 betrof de verhoging van het tarief van 15% naar 25%. Dit wetsvoorstel is op 1 januari 1966 ingegaan.8 Dit tarief is verlaagd naar 15% per 1 januari 2007, hetgeen nog steeds het geldende tarief is. 9 De afgelopen vijftig jaar heeft Nederland geen bronbelasting geheven over rente en royalty’s (zie ook het antwoord op vraag 31).

(49) Hoe heeft het gemiddelde tarief van de bronbelasting in Europese landen zich ontwikkeld over de afgelopen vijftig jaar, uitgesplitst in dividend, rente en royalty’s?

(51) Hoe hebben de gemiddelde overheidsinkomsten uit de bronbelasting van Europese landen zich ontwikkeld over de afgelopen vijftig jaar?

Ik heb geen statistische informatie beschikbaar over de historische ontwikkeling van de belastingtarieven en overheidsinkomsten van de bronbelasting in andere Europese landen.

(50) Hoe hebben de nationale overheidsinkomsten uit de bronbelasting zich ontwikkeld over de afgelopen vijftig jaar?

(52) Kunt u het antwoord op vraag 50 en 51 samen in een grafiek weergeven?

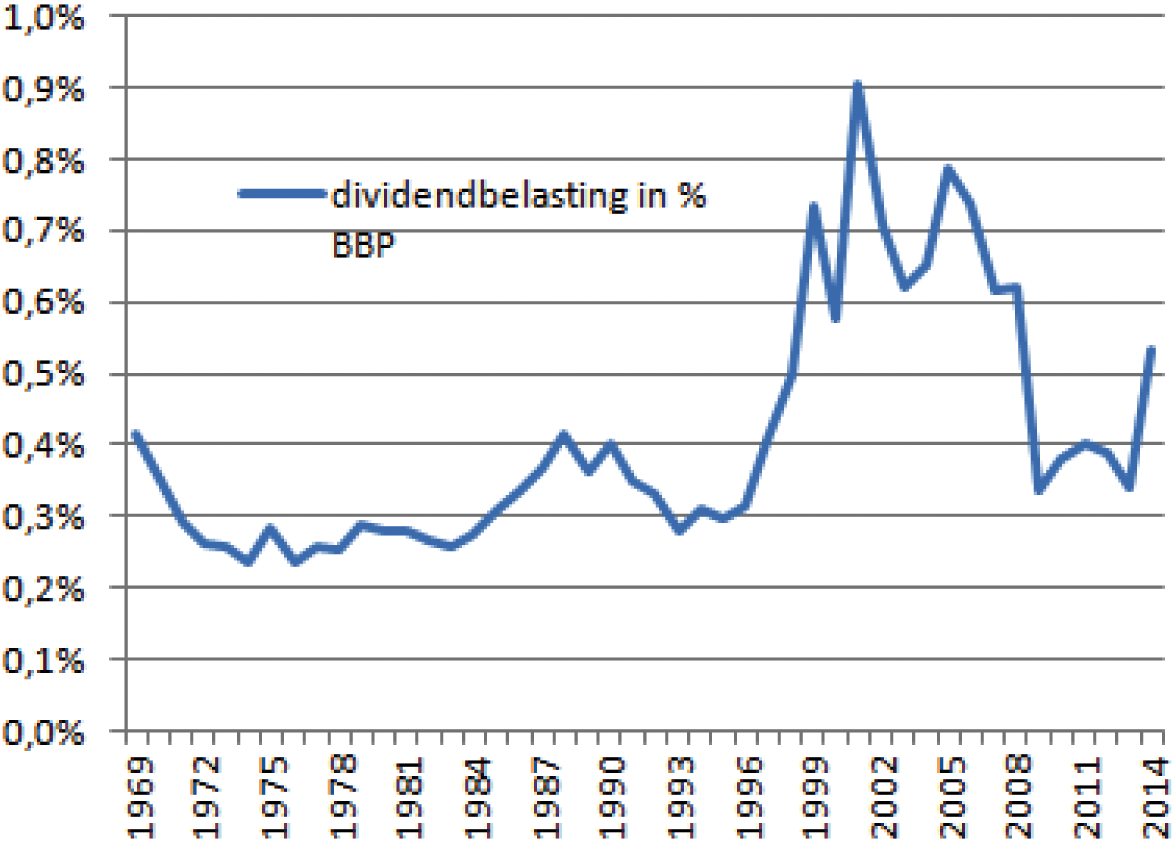

Tot 1997 waren de opbrengsten van de dividendbelasting relatief bescheiden, jaarlijks was de opbrengst maximaal 0,4% BBP. Tot 1 januari 1997 werden reguliere dividenden van een directeur-grootaandeelhouder (DGA) belast tegen het normale inkomstenbelastingtarief. Bij verkoop van de BV gold een verlaagd tarief van 20% voor eventuele vermogenswinsten. Vanaf 1 januari 1997 zijn zowel reguliere als vervreemdingsvoordelen belast tegen een vast tarief van 25%. Daardoor keren DGA’s zich sinds 1997 aanzienlijk meer regulier dividend uit dan voor 1997, en is de opbrengst van de dividendbelasting op een hoger niveau gekomen. Voor particuliere aandeelhouders werd (portfolio) dividend aantrekkelijker door de belastingherziening van 2001. Sinds deze herziening zijn dividenden van particulieren niet langer belast tegen het inkomstenbelasting-tarief, maar wordt een forfaitair rendement (4%) op vermogen boven een vrijstelling belast tegen 30%. Daardoor is het ontvangen van dividend voor een particuliere belegger vanaf 2001 aantrekkelijker dan daarvoor. Dit heeft de opbrengst van de dividendbelasting vanaf 2001 op een hoger niveau gebracht. In 2007 is het tarief van de dividendbelasting verlaagd naar 15%. Het netto-effect daarvan op de belastingopbrengst is beperkt, de verlaging heeft vooral tot gevolg gehad dat er een verschuiving plaatsvond van dividendbelasting naar inkomstenbelasting. De opbrengst van de dividendbelasting is daardoor wel gedaald. In de jaren 2009–2013 was de opbrengst extra laag als gevolg van de financiële crisis. In 2014 is de opbrengst toegenomen, grotendeels als gevolg van de tijdelijke verlaging van het tarief in box 2 naar 22%. Dit heeft geleid tot een toename van dividenduitkeringen door dga’s.

In de grafiek staat de dividendbelasting als percentage van het BBP in Nederland weergegeven.

(5) Hoeveel vennootschappen kan een natuurlijk persoon redelijkerwijs besturen?

(6) Zijn er normen voor het aantal vennootschappen dat een natuurlijk persoon kan besturen?

Er zijn geen normen die bepalen hoeveel vennootschappen een natuurlijk persoon kan besturen, zij het dat er natuurlijke grenzen zijn. Die zullen per geval verschillen. Zo bepaalt het Burgerlijk Wetboek dat bestuurders aansprakelijk kunnen zijn ingeval van onbehoorlijk bestuur. Dit verplicht bestuurders dus tot het voeren van «behoorlijk bestuur» over de rechtspersoon, zoals het onderhouden van een juiste boekhouding en het voorkomen van tegenstrijdige belangen tussen bestuurder en vennootschap. Een bestuurder zal willen voorkomen dat hij hoofdelijk aansprakelijk wordt gesteld, en zal dus normaliter zorgvuldig afwegen of toetreden tot het bestuur van meerdere vennootschappen verstandig is.

(13) Welke overwegingen spelen een rol bij de structurering van activiteiten en in welke mate?

Er kunnen tal van overwegingen ten grondslag liggen aan de vormgeving van de juridische structuur van een onderneming. Zo zal het hoofdkantoor van een bedrijf eerder worden opgericht in een land dat een belangrijke geografische locatie heeft en over een hoogwaardige beroepsbevolking beschikt. Ook zullen vennootschapsrechtelijke en regulatoire aspecten van belang zijn. De fiscaliteit is een element dat hier ook een rol speelt. Nederland heeft bijvoorbeeld een strategische ligging in het centrum van Europa, belangrijke «mainports» als Schiphol en de haven van Rotterdam, de grootste haven van het westelijk halfrond. Daarnaast heeft Nederland een internationale «business» omgeving, een superieure logistieke, technologische en financiële infrastructuur en een hoogopgeleide en flexibele beroepsbevolking die vele buitenlandse talen spreekt. Ook heeft Nederland uitstekend onderwijs, goede culturele faciliteiten en een hoge kwaliteit van leven. Ook streeft Nederland naar een aantrekkelijk fiscaal vestigingsklimaat. De combinatie van al deze factoren leidt ertoe dat Nederland aantrekkelijk is voor diverse soorten activiteiten. Zoals bijvoorbeeld het vestigen van een (Europees) hoofdkantoor, het uitoefenen van hoogwaardige productie-, distributie-, R&D- en/of marketing- en salesactiviteiten van een buitenlands bedrijf.

(14) Valt onderscheid te maken tussen bedrijven met weinig substantie en bedrijven met meer substantie bij de overwegingen die een rol spelen bij de structurering van activiteiten?

(74) Kunt u aangeven welke substance-eisen de Belastingdienst hanteert?

(76) Kan er een toelichting worden gegeven op wat er wordt verstaan onder de begrippen substance, substance-arm en substance-rijk?

Met substance wordt gedoeld op de nexus die een lichaam heeft met het land van vestiging, dus de omvang van de band met het desbetreffende land. Binnen een ondernemingsstructuur en tussen verschillende ondernemingsstructuren kunnen zich verschillen voordoen in vormgeving van de verschillende activiteiten. Zo zal een fabriek doorgaans meer activa en personeel hebben dan een vennootschap met administratieve functie. Ondernemingen waarvoor meer personeel of meer vaste activa nodig zijn, zijn uiteraard minder mobiel en bij hun vestigingskeuze kan de fiscaliteit een minder grote rol spelen. Bij meer mobiele activiteiten kan die fiscaliteit een grotere rol spelen. Substance-arm houdt in dat een lichaam weinig nexus heeft in het desbetreffende land. Indien een lichaam substance-rijk is, zal het juist een sterkere band hebben.

Het kader waarbinnen de Belastingdienst zekerheid vooraf verstrekt, maakt onderscheid naar substance. De Belastingdienst verstrekt alleen zekerheid vooraf aan belastingplichtigen die voldoende substance hebben. De substance-eisen zoals deze zijn opgenomen in art. 3a Uitvoeringsbesluit internationale bijstandsverlening bij de heffing van belastingen luiden als volgt:

a. ten minste de helft van het totaal aantal statutaire en beslissingsbevoegde bestuursleden van de belastingplichtige woont of is feitelijk gevestigd in Nederland;

b. de in Nederland wonende of gevestigde bestuursleden beschikken over de benodigde professionele kennis om hun taken naar behoren uit te voeren, tot welke taken ten minste behoort de besluitvorming, op grond van de eigen verantwoordelijkheid van de belastingplichtige en binnen het kader van de normale concernbemoeienis, over door de belastingplichtige af te sluiten transacties, alsmede het zorg dragen voor een goede afhandeling van de afgesloten transacties;

c. de belastingplichtige beschikt over gekwalificeerd personeel voor de adequate uitvoering en registratie van de door de belastingplichtige af te sluiten transacties;

d. de bestuursbesluiten worden in Nederland genomen;

e. de belangrijkste bankrekeningen van de belastingplichtige worden in Nederland aangehouden;

f. de boekhouding wordt in Nederland gevoerd;

g. het vestigingsadres van de belastingplichtige is in Nederland;

h. de belastingplichtige wordt, voor zover bij de belastingplichtige bekend, niet in een ander land fiscaal als inwoner beschouwd;

i. de belastingplichtige loopt met betrekking tot de geldleningen of rechtsverhoudingen en de samenhangende geldleningen of rechtsverhoudingen die ten grondslag liggen aan de ontvangen en betaalde rente, royalty’s, huur of leasetermijnen een reëel risico als bedoeld in artikel 8c, tweede lid, van de Wet op de vennootschapsbelasting 1969; en

j. de belastingplichtige heeft ten minste een bij het vereiste reële risico, bedoeld in onderdeel i, passend eigen vermogen.

De substance-eisen die de Belastingdienst hanteert bij het verstrekken van zekerheid vooraf aan dienstverleningslichamen zijn nagenoeg gelijk. In de Wet op de vennootschapbelasting 1969 is ook artikel 8c opgenomen. In dit artikel is geregeld dat bij de bepaling van de winst buiten aanmerking blijven de ontvangen en betaalde renten en royalty’s indien belastingplichtige met betrekking tot de desbetreffende rechtsverhouding per saldo geen reële risico’s loopt. Daarbij geldt dat belastingplichtige geacht wordt wel reële risico’s te lopen indien het eigen vermogen ter dekking van de risico‟s ten minste bedraagt het laagste van de volgende bedragen:

− 1% van het bedrag aan uitstaande geldleningen, of

− € 2.000.000.

(22) Zou u de stelling van de Algemene Rekenkamer, dat op eenvoudige wijze aan de substance-eisen kan worden voldaan met behulp van een trustkantoor nader willen bespreken? Ziet u een verschil tussen een brievenbusmaatschappij en een trustkantoor? Zo, ja, wat is het verschil

(90) Kan in andere landen ook aan substance-eisen worden voldaan, enkel met behulp van de inzet van een trustkantoor? Zo ja, in welke?

(87) Wat is het verschil tussen een brievenbusmaatschappij en een tussenvennootschap of trust?

Zoals ik in de kabinetsreactie op het rapport van de ARK al heb aangegeven, lopen de in Nederland gestelde substance-eisen internationaal niet uit de pas. Dit blijkt ook uit de brief van 25 juni 2012 (Kamerstuk 25 087, nr. 32) waarin mijn ambtsvoorganger uitgebreid op Nederlandse substance-eisen en de relatie tot het buitenland, is ingegaan. In het kader van desbetreffende brief is onderzoek gedaan door het IBFD naar de regelgeving in Oostenrijk, België, Denemarken, Frankrijk, Duitsland, Ierland, Luxemburg, Spanje, Zweden, Zwitserland en het Verenigd Koninkrijk. In het bijzonder is daarbij gekeken of deze landen een bepaling kennen die vergelijkbaar is met artikel 8c Wet op de vennootschapsbelasting 1969 of de vereisten die zijn opgenomen in de APA-/ATR-besluiten, en of er speciale voorwaarden zijn om een woonplaatsverklaring te krijgen. Uit dit onderzoek bleek dat voor het afgeven van een woonplaatsverklaring deze landen geen substance-eisen stellen en gaan zij er, net als Nederland, vanuit dat een naar nationaal recht opgericht lichaam in hun land is gevestigd zolang dat niet door het bronland ter discussie wordt gesteld, bijvoorbeeld met het argument dat de plaats van feitelijke leiding elders ligt. Geen van de genoemde landen kent een regel die substance-eisen stelt zoals artikel 8c Wet Vpb. De opmerking dat met behulp van de inzet van een trustkantoor eenvoudig aan deze eisen kan worden voldaan, wekt naar mijn mening ten onrechte de indruk dat deze eisen ongebruikelijk laag zijn.

Het begrip brievenbusmaatschappij is geen fiscaal-juridisch begrip, maar wordt soms in de media gebruikt om vennootschappen te omschrijven die weinig substance hebben in het land van vestiging. Ook het concept tussenvennootschap is geen fiscaal-juridisch begrip, maar zal doelen op een vennootschap die onderdeel uitmaakt van een keten met meerdere vennootschappen. Een trust is een Angelsaksische rechtsverhouding zonder rechtspersoonlijkheid, overigens niet te verwarren met een trustkantoor, zijnde een kantoor dat zich bezighoudt met het beheren van vennootschappen.

(25) Hoe gaat u ervoor zorgen dat de Kamer kennis kan nemen van de vraag in hoeverre aan substance-eisen wordt voldaan?

De substance-eisen voor dienstverleningslichamen zijn verankerd in artikel 3a Uitvoeringsbesluit internationale bijstandsverlening bij de heffing van belastingen en in de APA/ATR besluiten (DGB 2014-296M, DGB 2014-3102, DGB 2014-3101, DGB 2014-3099 en DG 2014-3098). Deze substance-eisen worden getoetst door de Belastingdienst bij een verzoek om zekerheid vooraf en bij de aangifte vennootschapsbelasting van dienstverleningslichamen. Indien niet wordt voldaan aan substance-eisen zal een belastingplichtige geen zekerheid vooraf krijgen en/of wordt informatie uitgewisseld met het buitenland. Op deze wijze zijn zowel de substance-eisen en de wijze waarop ze worden toegepast transparant.

(19) Hoeveel fte houdt zich binnen de Belastingdienst bezig met het toezicht op interne verrekenprijzen?

(73) Hoeveel fte heeft de CGVP (Coördinatiegroep Verrekenprijzen) tot haar beschikking?

Het toezicht op verrekenprijzen is een gezamenlijke verantwoordelijkheid van de bevoegde lokale inspecteur, de Coördinatiegroep Verrekenprijzen (CGVP) en het APA-team. De CGVP bestaat uit circa 35–40 FTE, het APA-team uit circa 10 FTE. Daarnaast verrichten dus ook lokale inspecteurs en accountants toezicht op het gebied van verrekenprijzen.

De bepaling van de aanpak van een verrekenprijsprobleem is een gezamenlijke verantwoordelijkheid en inspanning van de Coördinatiegroep Verrekenprijzen (CGVP) en de bevoegde inspecteur. De CGVP begeleidt onderzoeken naar verrekenprijzen bij ondernemingen en geeft bindende adviezen terzake van verrekenprijzen aan de bevoegde inspecteur. In 2013 zijn 20 nieuwe (CGVP) medewerkers aangetrokken die tenminste 75% van hun tijd aan verrekenprijzen besteden. De CGVP bestaat uit een landelijk netwerk van in totaal 88 veelal part-time leden en aanspreekpunten verspreid over de diverse belastingkantoren. In totaal betreft dit circa 35–40 FTE (exclusief APA-medewerkers).

(21) Hoe heeft het aantal fte dat zich bezig houdt met interne verrekenprijzen, de afhandeling van APA-/ATR-verzoeken en de controle op naleving van substance-eisen zich in de laatste tien jaar ontwikkeld?

In 2013 zijn 20 nieuwe (CGVP) medewerkers aangetrokken aangetrokken die tenminste 75% van hun tijd aan verrekenprijzen besteden. Daarnaast is het CGVP netwerk in 2014 met 10 leden uitgebreid. Het aantal fte dat zich binnen het APA/ATR-team bezig houdt met de afhandeling van APA- en ATR-verzoeken is de laatste 10 jaar redelijk stabiel gebleven. Het dagelijkse toezicht op belastingplichtigen behoort tot het reguliere takenpakket van de Belastingdienst.

(24) De Algemene Rekenkamer signaleert dat de Kamer niet over een geïntegreerd beeld beschikt van het Nederlandse fiscale vestigingsklimaat. Kunt u dit beeld aan de Kamer schetsen?

(89) Bent u bereid om op basis van de aanbeveling op pagina 88 van het rapport van de Algemene Rekenkamer periodiek te rapporteren over de ontwikkeling van de administratieve lasten, als gevolg van de genomen maatregelen?

In de kabinetsreactie op het rapport van de ARK heb ik al aangegeven dat ik het belang van goede informatie over de kwantitatieve effecten van (voorgestelde) maatregelen en verdragen uiteraard onderschrijf, en dat ik de Kamer hier al zo goed mogelijk over informeer. Tegelijkertijd gebiedt de werkelijkheid te zeggen dat een kwantitatieve analyse vaak niet of beperkt mogelijk is. Er zijn namelijk zoveel factoren van invloed op het vestigingsklimaat, dat het effect van afzonderlijke maatregelen moeilijk te wegen is. Wel kan periodiek op hoofdlijnen gerapporteerd worden over het fiscale vestigingsklimaat. Ik heb daarom voorgesteld de komende vijf jaren als proef deze gegevens in de vorm van een korte beschouwing over ontwikkelingen rond het fiscale vestigingsklimaat jaarlijks aan de Kamer te presenteren.

(28) In het rapport van de Algemene Rekenkamer wordt geconcludeerd dat belastingconcurrentie in het bijzonder nadelig is voor het MKB en voor ontwikkelingslanden. Welke conclusie verbindt u hieraan in het licht van de verantwoordelijkheid die Nederland heeft om belangen van het MKB en ontwikkelingslanden mee te nemen in het opstellen van belastingbeleid?

Het kabinet zet zich in voor het bestendigen van een aantrekkelijk vestigingsklimaat, en maakt hierbij geen onderscheid tussen MKB en grote ondernemingen. Bij de vormgeving van fiscale faciliteiten wordt ook nagedacht over de positie van het MKB. Sinds 2013 is het mogelijk om in bepaalde gevallen te kiezen voor een (gemaximeerd) forfait voor het bepalen van de voordelen die kwalificeren voor de innovatiebox. Voor het MKB wordt het daardoor makkelijker om van de innovatiebox gebruik te maken. In een recente Kamerbrief (Kamerstuk 34 002, nr. 83) over het gebruik van de innovatiebox is aangegeven dat circa 90% van het aantal gebruikers van de innovatiebox MKB betreft. Van de gebruikers van de Research & Developmentaftrek bestond in 2013 97% uit MKB. Nederland zet zich ook op tal van vlakken actief in voor de belangen van ontwikkelingslanden. Zo is Nederland een project begonnen om 23 ontwikkelingslanden anti-misbruikbepalingen aan te bieden voor het betreffende belastingverdrag, en investeert Nederland in de capaciteitsopbouw van belastingdiensten in ontwikkelingslanden.

(61) Zal de voorgenomen uitwisseling van informatie over tax rulings spontaan plaatsvinden, of enkel op verzoek van de verdragspartner? Gaat het daarbij om zowel nieuwe als bestaande APA’s en ATR’s? En op grond waarvan zal worden vastgesteld welke rulings relevant zijn voor welke verdragspartners?

De voorgenomen uitwisseling van informatie over rulings moet binnen de EU en in OESO-verband de komende tijd nog verder vorm krijgen. Binnen de EU wordt op dit moment een richtlijn ontwikkeld voor de uitwisseling van informatie over rulings. In OESO-verband wordt daarnaast ook nog gesproken over hoe de voorgenomen informatie-uitwisseling over rulings die zien op preferentiële regimes (zoals de innovatiebox) eruit gaat zien. Nederland wil graag een voortrekkersrol vervullen als het gaat om transparantie. Zoals ook is opgenomen in de brief aan de Tweede Kamer van 2 februari 2015 (Kamerstuk 31 066, nr. 228) wordt daarom met Duitsland gesproken over de modaliteiten van de informatie-uitwisseling. Nederland wil met landen afspraken maken over een geïntensiveerde spontane informatie-uitwisseling. Deze informatie-uitwisseling ziet op afspraken met en toezeggingen door de belastingdienst van het land van de ene bevoegde autoriteit die potentieel grensoverschrijdende impact hebben op een belastingaanslag in het land van de andere bevoegde autoriteit. Hieronder vallen bijvoorbeeld afspraken met de belastingdienst over verrekenprijzen.

(69) Welke databases worden gebruikt bij de verificatie of verrekenprijzen juist zijn?

Voor de verificatie van de verrekenprijzen wordt door de Belastingdienst gebruik gemaakt van de databases die in de praktijk ook gebruikt worden door bedrijven, adviseurs en belastingdiensten van andere landen bij het onderbouwen van de verrekenprijzen. De Belastingdienst volgt hierin hetgeen in de markt gebruikelijk is.

De databases die door de Belastingdienst voor verificatie van verrekenprijzen reeds gedurende een aantal jaren op basis van een abonnement worden gebruikt zijn:

(1) Amadeus (leverancier LexisNexis/Bureau van Dijk):

Dit is een database met (onder andere) financiële gegevens van bedrijven in Europa zoals deze gedeponeerd zijn bij de lokale kamers van koophandel en bevat historische gegevens. Deze database is gericht op gebruik in Europa. Door de tool kan op meerdere criteria gezocht worden naar tussen derden gehanteerde prijzen. Een beperkt aantal medewerkers heeft toegang tot de database.

(2) Orbis (leverancier LexisNexis/Bureau van Dijk):

Dit is een database met (onder andere) financiële gegevens van bedrijven wereldwijd zoals deze gedeponeerd zijn bij de lokale kamers van koophandel en bevat historische gegevens. Deze database is gericht ook op gebruik buiten Europa. Door de tool kan op meerdere criteria gezocht worden naar tussen derden gehanteerde prijzen. Een beperkt aantal medewerkers heeft toegang tot de database.

(3) Loanconnector (leverancierThomsonReuters):

Dit is een database met gegevens van leningen tussen partijen die openbaar bekend zijn. Een beperkt aantal medewerkers heeft toegang tot de database.

(4) TotalPatent/PatentOptimizer (leverancier LexisNexis):

Voor de detectie van patenten en immateriële activa met een Nederlandse oorsprong die zijn ondergebracht in laag belaste landen wordt gebruik gemaakt van TotalPatent/PatentOptimizer. Een beperkt aantal medewerkers heeft toegang tot de database.

(5) LexisNexis:

Dit is een database met bedrijfsinformatie en nieuws. Per bedrijf kan de informatie worden opgevraagd. Alle medewerkers van de Belastingdienst hebben toegang tot de database.

Naast deze commercieel aangeschafte databases wordt uiteraard ook gebruik gemaakt van algemeen toegankelijke bronnen zoals internet, SEC-site etc. Naast bovenstaande databases wordt door de Belastingdienst regelmatig beoordeeld of op de markt andere databases beschikbaar komen die ook gebruikt kunnen worden voor de verificatie van verrekenprijzen. Soms wordt dit via een trialperiode getest. Veelal zijn deze databases voor de beoordeling van verrekenprijzen door de Belastingdienst minder nuttig gebleken omdat deze databases zijn gericht op de markt in de Verenigde Staten. Op dit moment zijn ook enkele partijen bezig met het ontwikkelen van Databases die mede gericht zijn op de Europese markt. Deze ontwikkelingen worden nauwlettend gevolgd. Hiervoor is nu onder meer een trialperiode afgesproken voor het gebruik van Onesource TP van de leverancier Thomson Reuters. De meeste verrekenprijsonderbouwingen in Europa zijn samengesteld uit data afkomstig uit de Amadeus database.

(70) Wordt bij de controle van interne verrekenprijzen altijd geverifieerd of in beide landen dezelfde verrekenprijs wordt gerapporteerd aan de Belastingdienst? Zo ja, hoe?

De Belastingdienst dient primair de juistheid van de Nederlandse belastingaangifte te beoordelen. Tijdens een controle van de interne verrekenprijzen zal de Belastingdienst inzicht willen krijgen in het verrekenprijssysteem dat de multinational hanteert, met name van gelieerde vennootschappen welke een commerciële relatie met de Nederlandse vennootschap hebben, om zo de positie van Nederland daarin te begrijpen en te toetsen. Dit inzicht is gebaseerd op informatie die door de multinational zelf wordt verstrekt en op basis van andere bronnen die de Belastingdienst ter beschikking staat. In voorkomende gevallen kan de Belastingdienst een verzoek om informatie indienen bij (of ontvangen van) een ander land waarmee een belastingverdrag is gesloten. Afhankelijk van de bereidheid van andere landen kan de Belastingdienst een joint audit of een multilaterale controle met één of meer andere belastingdiensten verrichten om de juistheid van het verrekenprijssysteem vast te stellen. Bedacht dient te worden dat een aanpassing van een verrekenprijs in beginsel leidt tot een spiegelbeeldige aanpassing van de verrekenprijs in een ander land. Er vindt dan ook grensoverschrijdend overleg plaats over verrekenprijszaken bij Bi- of Multilaterale Advance Pricing Agreements (BAPA/MAPA) of bij Mutual Agreement Procedures (MAP verzoeken).

(71) Kunt u aangeven hoe de juistheid wordt gecontroleerd van verrekenprijzen als het gaat om intellectueel eigendom?

De belastingdienst werkt op basis van een risicogerichte benadering. Waarbij extra aandacht wordt besteed aan de detectie van intellectueel eigendom waarvan de winst in laag belaste landen wordt verantwoord, terwijl de functionaliteit met betrekking tot het intellectueel eigendom in Nederland plaatsvindt en niet in het laag belaste land. Zoals bij het antwoord op vraag 69 is aangegeven maakt de Belastingdienst voor de detectie van dergelijke situaties onder andere gebruik van de tool TotalPatent/PatentOptimizer. De zienswijze van de Belastingdienst met betrekking tot dergelijke situaties is uiteengezet in paragraaf 8 van het verrekenprijsbesluit van 14 november 2013, nr. IFZ2013/184M tevens gepubliceerd in Staatscourant nr. 32854 gedateerd 26 november 2013. In dat besluit is met name ten aanzien van materiële en immateriële activa, inkopen in concernverband en interne herverzekeringsactiviteiten beleid opgenomen om onzakelijke verschuiving van winst te bestrijden. In de desbetreffende paragrafen wordt een duidelijk verband gelegd tussen economische activiteiten en de daarmee gegenereerde winst. Op 16 september 2014 heeft de OESO een gewijzigd hoofdstuk 6 van de OESO verrekenprijs richtlijnen gepubliceerd, met als titel Guidance on Transfer Pricing Aspects of Intangibles. Op dit moment wordt binnen OESO verband verder gesproken over dit gecompliceerd onderwerp.

(72) In het rapport staat dat de Belastingdienst veel aandacht besteedt aan de juistheid van verrekenprijzen, is daarbij ook contact met andere landen om kennis te delen?

In internationaal verband zijn er diverse initiatieven om kennis tussen overheden op belastinggebied waaronder verrekenprijzen te delen. Voorbeelden van dergelijke initiatieven waarin Nederland participeert zijn het Fiscalis Programma en het Intra-European Organisation of Tax Administrations (IOTA) binnen de EU, OESO Global Relations Programma en het OESO project Tax Inspectors without Borders. Laatstgenoemd project ziet op de ondersteuning van ontwikkelingslanden op «case-handling» niveau bij verrekenprijzen. Nederland zet daarom actief in op training van belastinginspecteurs en beleidsmedewerkers in ontwikkelingslanden. In het kader van het samenwerkingsverband tussen de Ministeries van Buitenlandse Zaken en van Financiën ondersteunt Nederland diverse projecten financieel en met mankracht. Nederland participeert in OESO-verband onder andere in Working Party 6 (WP6), waar de OESO verrekenprijsrichtlijnen worden vormgegeven. Hier vindt inhoudelijke discussie plaats met betrekking tot technische aspecten van verrekenprijsonderwerpen. Landen bespreken hun zienswijzen met elkaar en gedurende deze processen vindt er over en weer kennisoverdracht plaats tussen de diverse landen. Ook op bilateraal niveau wordt er tijdens een MAP of BAPA/MAPA-proces tussen de landen op case niveau van gedachten gewisseld over de verrekenprijs technische aspecten van casuïstiek en vindt er bilateraal kennisoverdracht plaats.

(75) Wanneer niet voldaan wordt aan de substance-eisen informeert de Belastingdienst de verdragspartner. Hoe vaak is dit voorgekomen vorig jaar? Werden hier vervolgens door de verdragspartner consequenties aan verbonden?

In 2014 heeft informatie verstrekking omtrent de substance-eisen vijftien keer plaats gevonden. Het is niet bekend of en zo ja welke consequenties de verdragspartners hieraan hebben verbonden.

(77) Hoe is de bewijslast verdeeld ten aanzien van een transactie, de oprichting van een onderneming of het opzetten van een bepaalde structuur die niet als enig doel mag hebben fiscale verdragsvoordelen te behalen?

Bij de afhandeling van de APA/ATR-verzoeken worden deze vragen meegenomen in het oordeel. In geval van twijfel wordt belastingplichtige gevraagd gefundeerd aan te geven waarom in zijn ogen de handeling buiten het beoogde fiscale voordeel reële praktische betekenis heeft en belastingbesparing niet de enige dan wel doorslaggevende beweegreden is. In geval na beantwoording sprake blijft van gerede twijfel zal de zekerheid niet worden verleend.

(78) Het APA-/ATR-team ontvangt jaarlijks ongeveer 10.000 belastingaangiften. Hoeveel daarvan worden nader gecontroleerd?

Het toezicht op deze belastingaangiften door het APA/ATR-team vindt risico-gericht plaats. Aan de hand van specifieke (deels op de APA/ATR-praktijk gerichte) risico-indicatoren wordt beoordeeld welke aangiften nader gecontroleerd dienen te worden. Dit geavanceerde risico gerichte detectiesysteem is effectief gebleken om adequaat toezicht te kunnen uitoefenen. Hierbij wordt ook gekeken naar de meest efficiënte inzet van toezichtcapaciteit van de Belastingdienst. In 2014 zijn 497 aangiften nader gecontroleerd.

(79) In welk percentage van de gevallen vindt een uitgebreide controle plaats?

Er zijn 497 aangiften die nader zijn gecontroleerd. In deze gevallen heeft een intensieve controle plaatsgevonden naar de aanvaardbaarheid van de aangifte. In een aantal gevallen wordt deze controle uitgebreid met een afstemming van de feiten met de financiële administratie.

(80) Hoeveel fte hebben de coördinatiegroep constructiebestrijding en de coördinatiegroep tax haven en concernfinanciering tot hun beschikking?

De coördinatiegroep constructiebestrijding heeft 26 FTE. De coördinatiegroep taxhavens en concernfinanciering heeft in feite 10 FTE beschikbaar voor onder meer de aanpak van constructiebestrijding.

(81) Waarom verifieert de Belastingdienst niet standaard of de bij het verzoek ontvangen informatie overeenkomt met de feitelijke situatie?

Bij het beoordelen van het APA/ATR-verzoek wordt indien mogelijk gebruik gemaakt van de klantkennis van de lokale inspecteur. Op deze wijze wordt geverifieerd of de beschreven situatie overeenkomt met de kennis die de lokale inspecteur heeft over de situatie zoals deze zich bij belastingplichtige voordoet. Indien twijfel bestaat over de bij het verzoek ontvangen informatie kan een onderzoek worden ingesteld. Bovendien komt een APA of ATR tot stand onder de voorwaarde dat aan de Belastingdienst een juist en volledig beeld is gegeven van de activiteiten van belastingplichtige en de in de APA/ATR opgenomen feiten en omstandigheden op basis waarvan de APA/ATR tot stand is gekomen, geen wezenlijke veranderingen ondergaan. Tenslotte is van belang een verzoek om zekerheid vooraf gaat om een transactie die nog moet gaan plaatsvinden en er daarom niet getoetst kan worden aan de feitelijke situatie.

(82) Hoeveel dossierbeoordelingen heeft de Belastingdienst reeds verricht in het kader van het controleplan 2014–2016? Wat zijn de bevindingen?

(86) Hoe gaat het met intensivering van toezicht op de substance-eisen zoals beschreven in paragraaf?

In het kader van de beoordeling van de substance eisen bij dienstverleningslichamen zonder zekerheid vooraf zijn in 2014 uit een lijst van mogelijke dienstverleningslichamen a-select 84 vennootschappen geselecteerd. Bij 76 vennootschappen zijn onderzoeken aangekondigd. In 2014 zijn 42 onderzoeken afgerond. In 2015 worden de resterende onderzoeken afgerond.

(83) Welke kans loopt een aanvrager van een APA of ATR om aan een boekenonderzoek te worden onderworpen?

Nadat een belastingplichtige zekerheid vooraf heeft gekregen in de vorm van een APA of een ATR, valt deze belastingplichtige in het reguliere proces van toezicht door de Belastingdienst. De kans om aan een boekenonderzoek te worden onderworpen wijkt daarom in principe niet af ten opzicht van belastingplichtigen zonder zekerheid vooraf. Feit is wel dat in de APA of ATR door de inspecteur al een oordeel is gegeven over de fiscale consequenties van de aan de APA of ATR ten grondslag liggende feiten en omstandigheden.

(84) Kan een voorbeeld van een APA- en ATR-vaststellingsovereenkomst worden verstrekt?

Bij de kamerbrief van 2 februari 2015 inzake de rulingpraktijk10 zijn in bijlage 1 en 2 een aantal voorbeeldteksten gevoegd. Deze voorbeeldteksten worden gebruikt om een APA of ATR op te stellen.

(85) Hoeveel tijd vergt het behandelen van een APA-/ATR-verzoek?

De gemiddelde behandeltijd van een verzoek voor het jaar 2014 bedraagt ongeveer 50 dagen. Hierbij is uitgegaan van het schaakklok principe. Indien aanvullende informatie wordt gevraagd aan de verzoeker, stopt de klok. Zodra de gevraagde informatie is ontvangen, gaat de klok weer lopen tot het moment dat nog aanvullende informatie noodzakelijk is dan wel het verzoek kan worden afgedaan.

(12) Hoe duidt u de conclusies van het rapport in het licht van de uitspraken van Lux Leaks over belastingontwijking van november 2014? Wat doen beide voor de reputatie van Nederland?

Het rapport concludeert dat de wijze waarop Nederlandse belastingdienst toezicht houdt zorgvuldig is en dat binnen de regelgeving wordt geopereerd. Het vertrouwen dat het kabinet heeft in de wijze waarop Nederland zekerheid vooraf geeft, blijkt wel uit de toezegging dat Nederland informatie over rulings zal gaan uitwisselen. Luxleaks is een Luxemburgse aangelegenheid. Ik kan dan ook niet beoordelen of de rulings die Luxemburg heeft afgegeven in strijd zijn met het Luxemburgse recht. Kern van het probleem bij de belastingheffing van internationale ondernemingen is echter niet dat zekerheid vooraf wordt verstrekt maar dat de fiscale wetten en verdragen regels niet voldoende zijn meegegroeid met moderne concernstructuren en dat de fiscale regels van verschillende landen onvoldoende op elkaar zijn afgestemd. Daarom is het BEPS project, waarin Nederland actief meedoet, zo belangrijk.

(20) Hoe kijkt u aan tegen de zogenaamde «Double Irish Dutch sandwich»?

(68)Waarom schaft Ierland de patent box van de «Double Irish Dutch Sandwich» af? Wat is het verwachte effect hiervan voor Nederland?

De vraag refereert aan een structuur die wordt gebruikt door sommige multinationals. Anders dan veel andere landen baseert Ierland de subjectieve vennootschapsbelastingplicht van oudsher alleen op de plaats van feitelijke leiding van een vennootschap. Andere landen, waaronder Nederland, knopen niet alleen aan bij de locatie van feitelijke leiding maar ook bij de plaats van incorporatie voor heffing naar het wereldinkomen. In de verhouding tussen die landen en Ierland kan het niet voorkomen dat een lichaam in geen van beide landen als inwoner wordt aangemerkt. De Ierse benadering leidt echter tot mismatches in relatie tot staten die voor belastingheffing uitsluitend aanknopen bij oprichting. Met de genoemde structuur wordt gebruik gemaakt van deze mismatch. In sommige gevallen is in de gehele structuur een Nederlandse vennootschap opgenomen om een bronheffing te voorkomen.