Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 21501-07 nr. 1803 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 21501-07 nr. 1803 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 7 december 2021

In 2018 deed ik uw Kamer de toezegging om jaarlijks een overzicht van risicoreductie in de Europese bankensector te delen.1 Uw Kamer vroeg toentertijd om dit overzicht om goed geïnformeerd keuzes te kunnen maken over de vervroegde invoering van de gemeenschappelijke achtervang van het Single Resolutie Fund (SRF).

In april 2018 stuurde ik uw Kamer daarom een eerste brief over risicoreductie in de Europese bankensector. Daarin gaf ik een overzicht van de stappen die waren gezet om de risico’s in de Europese bankensector terug te dringen.2 De brief bevatte een samenvatting van wat er tot dan toe was bereikt en beschreef de inzet van Nederland om de risico’s verder aan te pakken. In augustus 2019 stuurde ik een tweede brief naar uw Kamer over de vorderingen op het terrein van risicoreductie.3 Vorig jaar, in november 2020, stuurde ik uw Kamer een derde brief, waarin ik ook inging op de vervroegde invoering van de gemeenschappelijke achtervang van het SRF.4

Op 30 november 2020 kwam de Eurogroep tot een akkoord om de gemeenschappelijke achtervang begin 2022 in te voeren.5 Ik informeerde u hier over in het verslag van de Eurogroep van 30 november 2020.6 In Nederland zijn de wijzigingsovereenkomsten die de gemeenschappelijke achtervang mogelijk maken inmiddels door de Staten-Generaal goedgekeurd. Op korte termijn zullen alle landen de ratificatie hebben voltooid. Daarna zal het ESM de gemeenschappelijke achtervang begin 2022 activeren.

Daarmee is de functie van deze jaarlijkse risicoreductiebrief in dit kader komen te vervallen en beschouw ik de toezegging als voldaan. Uiteraard blijft risicoreductie een belangrijk onderwerp, bijvoorbeeld in het kader van een Europees depositogarantiestelsel (EDIS).

Het afgelopen jaar is in de Raad over een EDIS gesproken in het kader van een werkplan voor het vervolmaken van de bankenunie.7 Het gaat hierbij om de richting voor vervolgstappen op de vier werkstromen die aan elkaar worden gekoppeld binnen het bankenuniedossier: EDIS, de herziening van het crisisraamwerk voor falende banken (CMDI), omgang met grensoverschrijdende banken en de weging van staatsobligaties (RTSE). De Raad vindt dat gelijktijdige voortgang op de vier werkstromen wenselijk is. Tegelijkertijd blijft het door de uiteenlopende posities van lidstaten voorlopig lastig om een compromis te bereiken.

Ik zal in deze brief een actualisatie geven van de huidige stand van zaken omtrent risicoreductie in de Europese bankensector. Ik neem hiervoor de belangrijkste elementen mee uit het risicoreductierapport van de Europese Commissie, de Europese Centrale Bank (ECB) en de Single Resolution Board (SRB) (hierna: de instellingen). Het rapport is op 8 november besproken in de Eurogroep, waarna het openbaar gemaakt is.8

In het achterliggende stuk bij deze brief beschrijf ik waar we nu staan ten aanzien van:

1) Kapitaal;

2) Buffers voor bail-in (MREL) en resolutie;

3) Niet-presterende leningen (NPL’s);

4) Wisselwerking banken/overheden.

In de tabel in bijlage I vat ik samen wat er sinds het uitsturen van de vorige brief is gebeurd. Uit de bijlage blijkt dat verdere progressie met risicoreductie is geboekt sinds de vorige risicoreductiebrief. In bijlage II treft u een uitgebreidere analyse aan van risicoreductie in de Europese bankensector. In deze analyse ga ik ook in op ontwikkelingen en voortgang van de aanvullende maatregelen naar aanleiding van de vervroegde invoering van de gemeenschappelijke achtervang van het SRF.9

De afgelopen jaren is sprake van een afname van risico’s in de Europese bankensector.

De mate waarin de sector de schok van de COVID-19-pandemie tot nu toe heeft kunnen weerstaan onderschrijft dit. Dit toont tevens het belang aan van de maatregelen die al zijn genomen en ook de noodzaak om ook voor de toekomst te blijven werken aan risicoreducerende maatregelen. Ik blijf daarom inzetten op maatregelen die verder bijdragen aan risicoreductie binnen de Europese bankenunie.

De Minister van Financiën, W.B. Hoekstra

|

Thema |

Inzet brief 2020 |

Status |

|---|---|---|

|

Kapitaal |

▪ Commissie komt met nieuw wetgevend voorstel om de finale Bazel 3-standaarden ten aanzien van kapitaalsvereisten voor banken te Implementeren in de CRR/CRD. |

▪ In uitvoering: De Europese Commissie heeft op 27 oktober een voorstel gepubliceerd. Het Europees onderhandelingstraject is inmiddels gestart. Het BNC-fiche met de kabinetsinzet voor dit voorstel is op 3 december naar uw Kamer gestuurd. |

|

Buffers voor bail-in en resolutie |

▪ Banken dienen aan hun MREL-eis te voldoen. ▪ Mondiaal systeemrelevante banken (G-SIBs) dienen te voldoen aan de TLAC-standaard waardoor zij 18% van de risicogewogen activa dienen aan te houden, en 6,75% als risico-ongewogen eis. ▪ Banken vullen zelf een resolutiefonds (SRF) met een doelomvang van 1% van alle gedekte deposito’s in de Bankenunie. ▪ Per begin 2022 wordt de gemeenschappelijke achtervang voor het SRF actief. De SRB kan in noodgevallen bij het ESM aankloppen voor een lening. |

▪ In uitvoering, banken bouwen hun MREL-buffer steeds verder op. Het tekort voor alle banken tezamen nam af van EUR 35 mld. eind 2019 tot EUR 19,5 mld. eind 2020. ▪ In uitvoering, alle Europese systeemrelevante banken (G-SIIs) dienen per januari 2022 te voldoen aan deze eisen. Er zijn nog geen signalen dat banken hier niet aan voldoen. ▪ In uitvoering, inmiddels bevat het fonds EUR 52 mld. en t/m 2023 wordt dit verder aangevuld tot ruim EUR 70 mld.1 ▪ In uitvoering, de gemeenschappelijke achtervang wordt begin 2022 geïmplementeerd. De gemeenschappelijke achtervang heeft een omvang oplopend tot maximaal EUR 68 mld. |

|

NPL’s |

▪ Verdere reductie van bestaande NPL’s. ▪ Verbeteringen aanbrengen om toekomstige NPL’s het hoofd te kunnen bieden. |

▪ In uitvoering, de totale hoeveelheid NPL’s op de balansen van banken is ook dit jaar blijven dalen tot een gemiddelde van 2,3% in de EU. De gevolgen van COVID-19 zijn nog niet geheel zichtbaar in de data. ▪ In uitvoering, het afgelopen jaar is een akkoord bereikt over een richtlijn uit het NPL Actieplan 2017.2 Deze richtlijn voorziet in een kader voor secundaire markten voor NPL’s. |

|

Wisselwerking banken-overheden |

▪ Banken vullen hun nationale depositogarantiefondsen (DGFs) ▪ Aanpassing van de prudentiële behandeling van staatsobligaties. Risico’s moeten goed worden gewogen, waardoor een overmatige blootstelling aan staatsobligaties van de eigen overheid wordt voorkomen. ▪ De mededeling van de Europese Commissie over staatssteun uit 2013 wordt herzien en in lijn gebracht met het bankenunieraamwerk. |

▪ In uitvoering, Nederlandse banken blijven jaarlijks een bijdrage leveren aan het fonds. Eind 2020 was de totale inleg EUR 3,0 mld. ▪ Op Europees niveau wordt hierover gesproken, maar hierover is geen overeenstemming. ▪ De mededeling over staatssteun uit 2013 zal naar verwachting parallel met het crisisraamwerk3 worden geactualiseerd, naar verwachting vanaf het eerste kwartaal van 2022. Mede op aandringen van Nederland is dit punt opgenomen in de Eurogroep-verklaring van november 2020. |

Council conclusions on Action plan to tackle non-performing loans in Europe – Consilium (europa.eu)

Het crisisraamwerk – dat naast het resolutieraamwerk ook de richtlijn voor depositogarantiestelsels (DGS) en de regels voor staatssteun omvat – dient ertoe om het falen van banken op een goede wijze op te kunnen vangen.

Met het uitbreken van de COVID-19-crisis stonden ook banken voor het eerst sinds de financiële crisis van 2008 weer voor grote uitdagingen. De afgelopen jaren zijn flinke stappen gezet om de weerbaarheid van banken tegen dergelijke schokken te vergroten. Een belangrijk onderdeel van de genomen maatregelen is de verhoging van kapitaalvereisten. Een bank die voldoende kapitaal heeft, is beter in staat om zelf tegenvallers op te vangen. Het feit dat banken de gevolgen van COVID-19 goed hebben kunnen doorstaan is mede ingegeven door de stappen die afgelopen jaren zijn gezet.

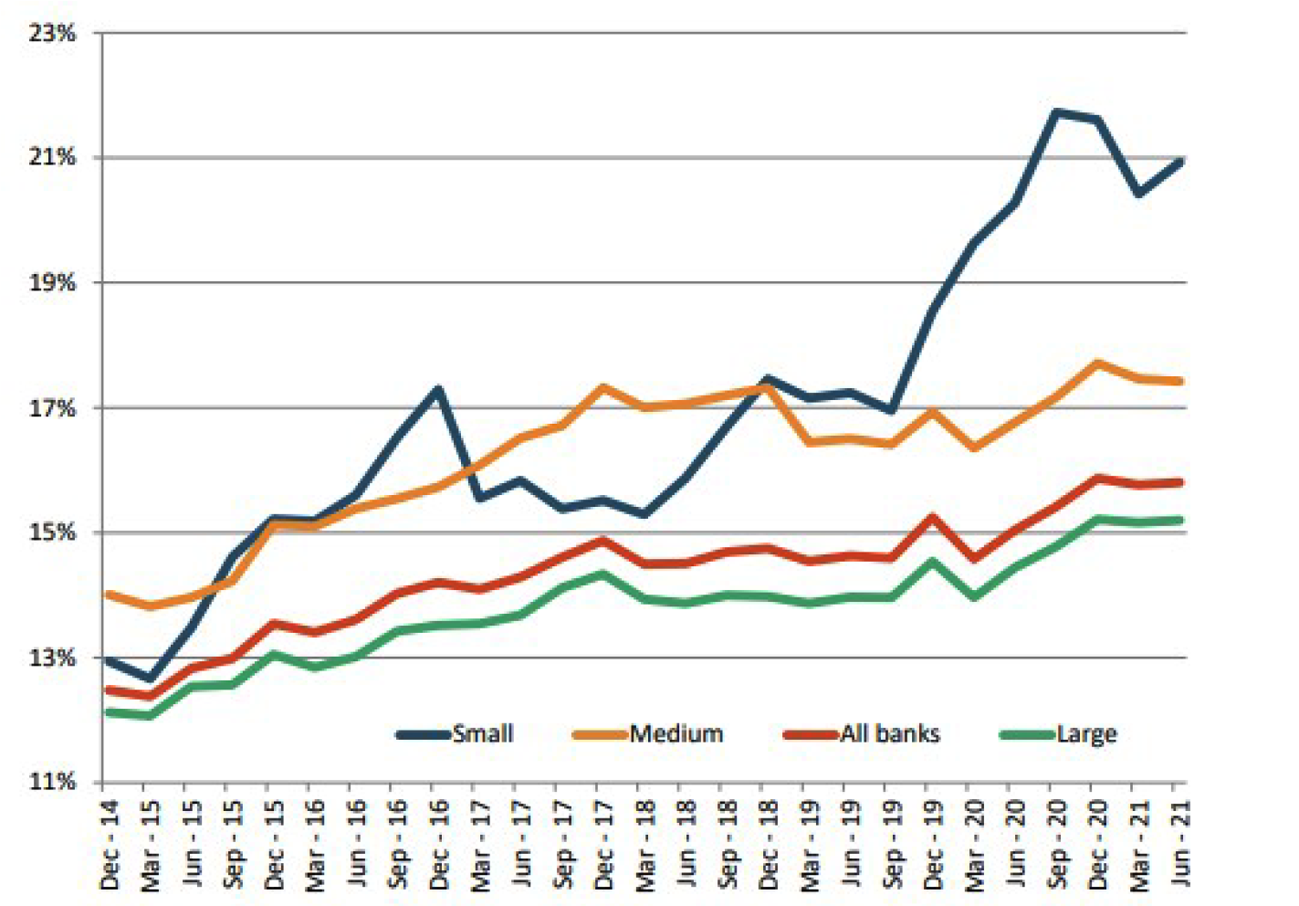

De belangrijkste indicator voor de kapitaalpositie van een bank is de zogenoemde kernkapitaalratio, de Common Equity Tier 1 ratio (CET1-ratio). Deze vorm van kapitaal is van de hoogste kwaliteit («eigen vermogen»), waarbij de ratio aangeeft hoeveel kapitaal een bank heeft ten opzichte van de risico’s die zij loopt. In het risicoreductierapport laten de instellingen zien dat kapitaalniveaus fors zijn toegenomen in de afgelopen jaren. In juni 2021 lag de CET1-ratio (risicogewogen) rond de 15,5%: een toename van 6,5%-punt ten opzichte van elf jaar geleden.10 11 Op basis van de Europese wetgeving over kapitaalvereisten voor banken dient een bank een minimale CET1-kapitaalratio van 8–10% aan te houden. Nederlandse banken zitten daar met gemiddeld 17,2% ruim boven.12

Figuur 1: Ontwikkeling kernkapitaalratio van Europese banken (bron: EBA Risk Dashboard). De rode lijn geeft het gemiddelde weer van de bankensector.

Stresstest

Om de weerbaarheid van banken te toetsen en kwetsbaarheden tijdig in kaart te brengen voert de EBA een tweejaarlijkse stresstest voor banken uit (deze is vorig jaar uitgesteld i.v.m. de COVID-19-crisis). Aan de door de EBA gecoördineerde stresstest van dit jaar namen de vijftig grootste Europese banken deel, waaronder vijf Nederlandse banken. Samen representeren deze banken 70% van de totale activa in de Europese Unie. De ECB voert de stresstest daarnaast ook uit bij de 51 middelgrote banken in het eurogebied die niet onder de EBA-steekproef vallen maar wel onder haar directe toezicht staan. Dit jaar publiceerde de ECB voor het eerst ook geselecteerde informatie over deze 51 middelgrote banken, in aanvulling op de resultaten van EBA. Deze aanvullende transparantie rondom de stresstestresultaten heeft als gevolg dat stresstestresultaten van alle significante eurobanken zijn gepubliceerd. Reflecterend op de afspraken over risicoreductie in de Eurogroep van november 2020 is dit een stap voorwaarts op het vlak van transparantie. Ook is de EBA bezig met de herziening van de methodologie voor de stresstest van 2023.

Zoals ik eerder met uw Kamer deelde stemmen de uitkomsten van de stresstest van 2021 over het algemeen positief. In het driejarige stressscenario daalt de CET1-ratio van de eurozone banken op systeemniveau met gemiddeld 5,2%-punt (van 15,1% tot 9,9%). Bij slechts twee grote banken daalt de CET1-ratio onder de kritieke grens, een Total SREP Capital Requirement (TSCR) van ongeveer 8%. Bij middelgrote banken (ECB-test) is niet concreet gemaakt hoeveel banken daadwerkelijk een kapitaaltekort zouden hebben. De resultaten laten wel zien dat twaalf banken in de onderste regionen scoorden (<8% CET1). Nieuw is dat de ECB daar per bank mee naar buiten treedt. Het stressscenario dat in de nieuwste stresstest is gebruikt is daarnaast strenger dan het scenario dat is gebruikt voor de 2018 stresstest.

Voortgang wetgeving

Sinds eind 2020 zijn reeds additionele eisen binnen het kapitaaleisenraamwerk in werking getreden, waarover in 2018 een akkoord is bereikt.13 Belangrijk onderdeel van de nieuwe wijzigingen is de introductie van een ongewogen minimumeis aan de leverage ratio per 28 juni 2021, waardoor banken en beleggingsondernemingen te allen tijde 3% van de ongewogen activa aan kapitaal moeten aanhouden. Voor de mondiale systeemrelevante banken komt daar nog een opslag bij. Deze wordt berekend aan de hand van 50% van de risicogewogen mondiale systeem buffer (G-SII-buffer). Dat betekent dat wanneer mondiaal systeemrelevante banken (zoals ING) conform de risicogewogen G-SII-buffersystematiek 1% risicogewogenbuffer aan moeten houden, zij ten aanzien van de leverage ratio een 0,5%-punt extra dienen aan te houden. Deze opslag op de leverage ratio treedt in werking op 1 januari 2023.14 Door inzet van Nederland zal de Europese Commissie in de herziening van het macroprudentiële raamwerk (juni 2022) ook met een rapport komen over een uitbreiding van deze opslag naar overige systeem relevante banken (O-SIIs). In juni 2021 lag de leverage ratio gemiddeld op 5,7% in de EU, ruim boven de verplichte 3%.

In de aankomende jaren worden aanvullende maatregelen genomen die bijdragen aan de weerbaarheid van banken. In dat kader presenteerde de Europese Commissie eind oktober het implementatievoorstel voor omzetting van de mondiaal overeengekomen finale Bazel 3-standaarden voor banken in de EU. Deze voorstellen hebben tot doel goed gekapitaliseerde banken te waarborgen en bij te dragen aan de financiële stabiliteit. Het voorstel draagt hier onder andere aan bij door het gebruik van interne modellen te harmoniseren via de zogenoemde kapitaalvloer. Dit moet grote verschillen in kwaliteit en uitkomsten tussen banken beperken. Op 3 december is de kabinetsinzet voor dit voorstel gedeeld met uw Kamer.

Een belangrijk element van risicoreductie is het mechanisme dat voorschrijft hoe om te gaan met banken die in de problemen komen. Sinds 2014 zijn regels vastgelegd om te voorkomen dat in een financiële crisis banken moeten worden gered door overheden («bail-out»). Volgens dit herstel- en afwikkelraamwerk voor banken (BRRD) wordt vooraf bepaald of een bank in een regulier faillissement gaat, of dat deze kritieke functies bezit en daarom wordt afgewikkeld via resolutie. In resolutie worden de eerste verliezen bij aandeelhouders en schuldhouders neergelegd. Het afschrijven van kapitaal en omzetten van schulden in kapitaal, wordt ook wel «bail-in» genoemd. De belastingbetaler wordt daarmee zoveel mogelijk ontzien. Om bail-in in de praktijk mogelijk te maken, krijgen banken bovenop de kapitaaleisen extra eisen opgelegd. Dit zijn de bail-in-buffers, die ook wel «MREL-buffers» worden genoemd (Minimum Requirements for own funds and Eligible Liabilities).15 Het aanhouden van voldoende MREL-buffers draagt daarmee bij aan de afwikkelbaarheid van banken.

Na een geleidelijke opbouw van MREL-buffers sinds 2014 onder BRRD-I, zijn de regels voor MREL-buffers verder aangescherpt in de BRRD-II/SRMR-II.16 Zo is de 8% MREL-eis sterker verankerd in het raamwerk17, zijn transparantievereisten vergroot, en heeft de SRB meer mogelijkheden om in te grijpen als banken niet aan vereisten voldoen. Ook is de definitie van de MREL strenger geworden: niet alle instrumenten die wel meetelden onder BRRD-I kunnen worden meegeteld onder BRRD-II. Daardoor worden banken gedwongen om instrumenten van hogere kwaliteit uit te geven, die makkelijker aan bail-in kunnen worden onderworpen, en neemt afwikkelbaarheid van banken toe. Conform de BRRD-II/SRMR-II dienen banken in 2024 aan alle vereisten te voldoen (met beperkte mogelijkheden tot uitstel). De SRB heeft tussendoelstellingen opgesteld waar banken per 1 januari 2022 aan dienen te voldoen. Hiermee wordt gehoor gegeven aan het verzoek van de Eurogroep om de finale MREL-doelstellingen in te voeren in lijn met de BRRDII/SRMRII, en om de opbouw van MREL-buffers nauw te monitoren. MREL-buffers worden meegenomen in de jaarlijkse risicorapportages van de instellingen (CIE, ECB, SRB), en de SRB publiceert nu ieder kwartaal de MREL-dashboards om voortgang inzichtelijk te maken.

Het risicoreductierapport van de Europese instellingen van november 2021 gaat uit van de MREL-definities en doelstellingen onder BRRD-II/SRMR-II en vergelijkt data van eind 2019 en eind 2020, conform de afspraken in de Eurogroep over aanvullende risicoreductie. Het rapport laat zien dat banken hun MREL-buffers steeds verder opbouwen. De MREL-doelstelling voor eind 2020 was een gemiddelde risicogewogen MREL-buffer van 22,3% (EUR 1.627 mld.). Per eind 2020 stond de totale MREL-buffer reeds op 34,9% (EUR 2.545 mld.). Wel zijn er vaak verschillen tussen banken en voldoen enkele banken niet aan de individuele doelstellingen per bank. Banken in Griekenland en Cyprus blijven op dit moment het meest achter bij andere landen. Het rapport van de instellingen laat echter zien dat waarschijnlijk alle banken zullen voldoen aan de tussentijdse doelstellingen voor januari 2022. De SRB geeft aan dit nauw te zullen monitoren. Over de hele linie worden MREL-tekorten ieder jaar verder teruggebracht. In absolute cijfers nam het tekort af van EUR 35 mld. eind 2019 tot EUR 19,5 mld. eind 2020. De tekorten ten opzichte van de 2024 targets zijn afgenomen van 0,03% tot 0,01% of Total Risk Exposure Amount (TREA).

Resolutiefonds

Naast het opbouwen van MREL-buffers, wordt in Europees verband het gemeenschappelijke resolutiefonds (SRF) verder aangevuld.18 Dit fonds kan onder bepaalde voorwaarden worden aangewend voor banken die in resolutie gaan. Bij gebruik van het SRF voor het absorberen van verliezen of het herkapitaliseren van een bank moet eerst een bail-in ter grootte van ten minste 8% van de balans plaatsvinden. Het SRF mag dan tot aan 5% van de bankbalans bijdragen. Het fonds wordt sinds 2016 gevuld door bijdragen van banken en beleggingsondernemingen uit de Eurozone en zal eind 2023 ruim EUR 70 mld. bevatten (1% van de gedekte deposito’s in de bankenunie). In 2021 is het fonds gegroeid met ruim EUR 10 mld. naar EUR 52 mld. Indien blijkt dat het SRF niet voldoende kapitaal heeft om een bank te ondersteunen, is het op dit moment mogelijk om een beroep te doen op de zogenoemde brugfinanciering waarbij overheden kunnen bijspringen. Met de vervroegde invoering van de achtervang komt deze brugfinanciering te vervallen. De gemeenschappelijke achtervang wordt begin 2022 ingevoerd, nadat alle lidstaten het ESM-verdrag en de overeenkomst betreffende de overdracht en mutualisatie van de bijdragen aan het gemeenschappelijk afwikkelingsfonds (de IGA) hebben geratificeerd en de Raad van gouverneurs van het ESM de gemeenschappelijke achtervang heeft geactiveerd.19 De gemeenschappelijke achtervang verdubbelt de effectieve capaciteit van het SRF en kan alleen onder strikte voorwaarden worden benut.20 In het kader van de vervroegde invoering van de gemeenschappelijke achtervang zijn er aanvullende maatregelen genomen die voor verdere risicoreductie kunnen zorgen. Voortgang op deze aanvullende maatregelen licht ik toe in de verschillende onderdelen in deze brief. Specifiek verwijs ik u in dit kader naar de volgende onderdelen: «stresstest» (aangaande de methodologie en transparantie), «niet-presterende leningen» (aangaande verscherpt toezicht en verbetertrajecten bij verhoogde NPL waarden en ontwikkelen secundaire markten), «buffers voor bail-in en resolutie» (aangaande targets in lijn met BRRDII/SRMRII en monitoren opbouw) en «herziening crisisraamwerk» (aangaande actualisatie staatssteunkader).

Herziening crisisraamwerk

Alhoewel het crisisraamwerk binnen de bankenunie heeft bijgedragen aan de financiële stabiliteit en de veiligheid van Europese banken, werkt het crisisraamwerk nog niet optimaal. Het crisisraamwerk wordt nog niet altijd toegepast bij kleine en middelgrote banken die falen. Dit zijn vaak minder significante instellingen (LSIs). In enkele gevallen hebben toezichthouders en overheden bij zulke banken voor staatssteun gekozen, terwijl juist het doel van het crisisraamwerk is om de noodzaak tot staatssteun weg te nemen. Om te zorgen dat in de toekomst het crisisraamwerk beter wordt toegepast op alle falende banken is de Europese Commissie voornemens om het crisisraamwerk in het eerste kwartaal van 2022 te herzien en parallel daaraan de staatssteunregels voor banken aan een actualisatie te onderwerpen.21 22 Wat dit kabinet betreft moet de herziening vooral leiden tot een striktere toepassing van de huidige regels en principes binnen het crisisraamwerk. Dit betekent met name het consistent toepassen van private verliesdeling en het beperken van de inzet van publieke middelen.

Dat gelijktijdig met de herziening van het crisisraamwerk ook werk moet worden gemaakt van een actualisatie van de staatssteunregels voor banken, zoals uiteengezet in de bankencommunicatie 2013 van de Europese Commissie, is onder meer op aandringen van Nederland opgenomen in het gezamenlijke Eurogroep-verklaring aangaande de vervroegde invoering van de gemeenschappelijke achtervang van het SRF.23 De Commissie heeft op 23 september in de High Level Working Group gezegd dat wanneer het crisisraamwerk wordt herzien, hieraan parallel ook het staatssteunkader zal worden herzien. De actualisatie van deze regels moet leiden tot een consistentere toepassing van private lastendeling en belastingbetalers nog beter beschermen door de mogelijkheden tot staatssteun in faillissement in te perken. Hierdoor zouden de regels beter aansluiten bij de strengere regels die gelden in het resolutieraamwerk.

Leningen op bankbalansen worden als niet-presterende leningen (NPL’s) aangemerkt, wanneer er negentig dagen of langer geen betaling van rente en/of aflossing heeft plaatsgevonden, of als terugbetaling van de lening onwaarschijnlijk lijkt. Het aantal NPL’s in de bankenunie neemt sinds 2014 steeds verder af.24 Overheden, toezichthouders en banken hebben de afgelopen jaren veel werk verzet om bestaande NPL’s («stock») terug te dringen.25 Zo is onder andere het toezicht op NPL’s aangescherpt en is wetgeving geïmplementeerd die een minimale opbouw van voorzieningen regelt.

Status NPL-waarden («stock»)

Ondanks de schok van de COVID-19-pandemie concluderen de Europese instellingen dit jaar wederom dat de gemiddelde NPL-waarden voor significante instellingen in de bankenunie verder daalden. In percentages daalde de gemiddelde bruto NPL-waarde van 3,2% eind 2019 verder tot 2,3% half 2021. De netto NPL-waarde daalde gedurende dezelfde periode van 1,8% tot 1,3%.26 Het verschil tussen de bruto en netto NPL-waarde geeft aan dat er op Europees niveau relatief hoge voorzieningen worden getroffen op leningen. Dit is een goed teken, omdat banken daardoor beter in staat zijn om verliezen op NPL’s op te vangen.27 Het beeld van dalende NPL-waarden geldt ook voor lidstaten afzonderlijk. Bij lidstaten die al jaren kampen met slechte activa op bankbalansen is verbetering zichtbaar en nemen de NPL-waarden het snelste af. Griekenland en Cyprus zijn – mede door de diepte van de economische crisis in die landen – landen die er met respectievelijk 8,4% en 14,8% het minst goed voorstaan. Desalniettemin hebben ook deze landen vooruitgang geboekt: in 2014 was nog sprake was van NPL-waarden van 50,8% in Cyprus en 39,7% in Griekenland. In beide landen vindt verscherpt toezicht plaats op banken vanuit de ECB. Er zijn inmiddels ook gerichte verbetertrajecten opgezet ter vermindering van de resterende risico’s, onder andere op het herzien van de insolventieraamwerken in beide landen, zoals ook genoemd in de risicoreducerende maatregelen bij de afspraken in het kader van de vervroegde invoering van de gemeenschappelijke achtervang van het SRF.28 29

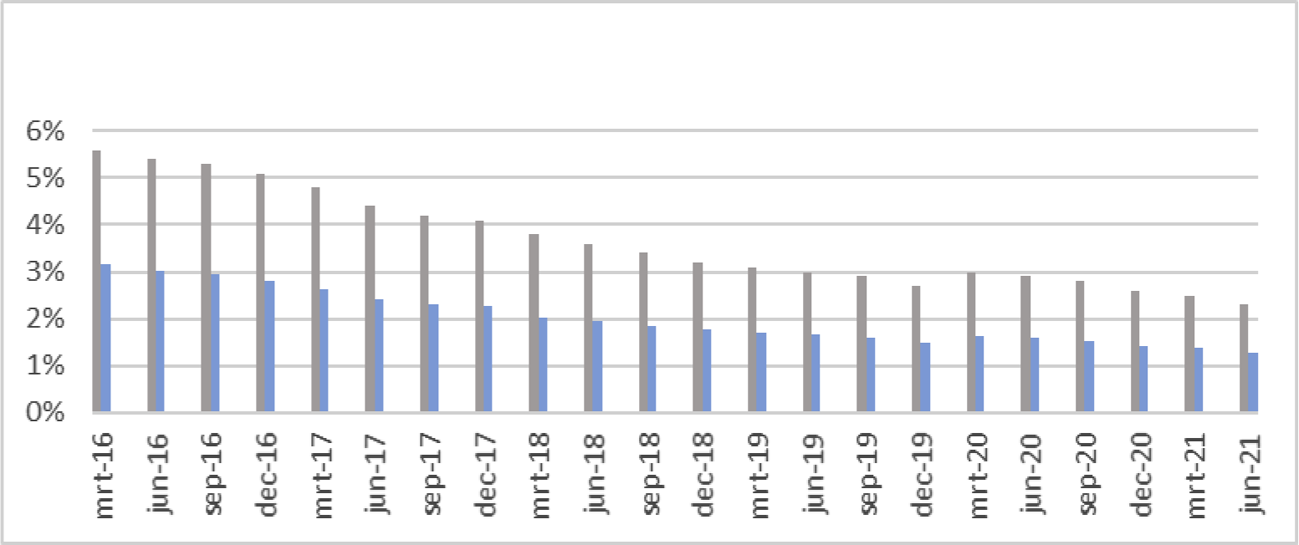

Figuur 2: Gemiddelde NPL-waarden in EU (bron: EBA Risk Dashboard)

Gevolgen COVID-19 voor kredietkwaliteit

Europese instellingen, overheden en centrale banken hebben grootschalige maatregelen genomen om de reële economie te ondersteunen en banken hebben voor veel klanten tijdelijke betalingsmoratoria ingesteld. Alhoewel de stijging in NPL-waarden vooralsnog is uitgebleven, zijn de gevolgen van de COVID-19-pandemie voor de kredietkwaliteit mogelijk nog niet geheel zichtbaar.

De instellingen rapporteren dat door de verschillende steunmaatregelen op Europees niveau er een toename is in de totale activa.30 Door deze toename in de noemer vallen de NPL-waarden lager uit. Wanneer «cash reserves» niet worden meegerekend, zou de NPL-waarde uitkomen op bruto 3% en netto 1,7%. Dat zou nog steeds wijzen op een daling ten opzichte van de NPL-waarden van eind 2020. Bovendien zijn er nog steeds leningen die vallen onder steunmaatregelen. Dit aandeel leningen wordt wel steeds verder afgebouwd. Inmiddels zijn de steunmaatregels voor 56,9% van alle leningen verlopen (vs. 46,8% in Q4 2020).31 Van alle leningen in de bankenunie is het percentage leningen dat daarmee nog steeds onder steunmaatregelen valt gedaald van 4,7% tot 3,7%. Hiervan valt 2,6% onder garantiemaatregelen, 0,7% onder betalingsmoratoria, en 0,4% onder overige maatregelen. Van de leningen met een steunmaatregel is inmiddels 27,3% aangemerkt als verhoogd risico en is 5,2% geclassificeerd als NPL. De NPL-waarde voor leningen met steunmaatregelen komt daarmee neer op slechts 0,2% van het totale leningenboek. Wanneer de resterende steunmaatregelen verder worden afgebouwd kan het aantal probleemleningen verder toenemen.

Voortgang NPL Actieplan

Om toekomstige NPL’s door de pandemie tijdig aan te kunnen pakken, publiceerde de Europese Commissie op 16 december 2020 een mededeling over het NPL Actieplan.32 Een belangrijk onderdeel hiervan is het verder ontwikkelen van secundaire markten voor NPL’s, om bankbalansen tijdig te kunnen verlichten. De Eurogroep heeft het belang van ontwikkelingen op dit vlak onderstreept in het kader van de risicoreducerende maatregelen in het kader van de vervroegde invoering van de gemeenschappelijke achtervang. Het afgelopen jaar is een akkoord bereikt over de richtlijn die voorziet in een kader voor secundaire markten voor NPL’s. De richtlijn reguleert het beheer en verkoop van NPL’s zodat belemmeringen worden weggenomen en standaarden worden gesteld voor het beter functioneren van de Europese secundaire markt voor NPL’s. Dit om te voorkomen dat NPL-volumes te groot worden. Belangrijk aspect in de richtlijn is de bescherming van kredietnemers. De richtlijn stelt eisen aan de autorisatie van beheerders van NPL’s. Geautoriseerde kredietbeheerders mogen hun diensten grensoverschrijdend verlenen. Daartoe wordt ook het toezicht verdeeld tussen bevoegde autoriteiten in de verschillende lidstaten. Daarnaast stelt de richtlijn eisen aan kopers van NPL’s. Ook moeten toezichthouders worden geïnformeerd wanneer NPL’s door de bank verkocht worden en moeten kopers van NPL’s buiten de EU een vertegenwoordiger binnen de EU hebben. In november wordt de tekst door de medewetgevers definitief goedgekeurd, waarna de richtlijn wordt gepubliceerd in het publicatieblad van de EU. De richtlijn moet na inwerkingtreding binnen twee jaar in nationale regelgeving worden omgezet.

Een belangrijk doel van de bankenunie is om de verwevenheid tussen banken en overheden terug te dringen. Immers, risico’s bij overheden kunnen gemakkelijk overslaan naar banken. Tegelijkertijd kan het omvallen van banken directe gevolgen hebben voor overheden. Dit wordt ook wel de «doom loop» genoemd, omdat overheden en banken elkaar kunnen destabiliseren. Binnen de bankenunie zet Nederland dan ook in op het verminderen van deze negatieve wisselwerking tussen banken en overheden. Ik ga hieronder in op depositogarantiestelsels en staatsobligaties. De instellingen behandelen deze elementen in hun rapportage niet.

Depositogarantiestelsels en EDIS

Op grond van Europese wetgeving beschikken alle EU-landen over een depositogarantiestelsel waarbij deposito’s tot EUR 100.000 gegarandeerd zijn. Om deze dekking te garanderen, storten banken sinds 2016 ieder kwartaal een bedrag in het nationale depositiegarantiefonds. Daarmee worden, wanneer banken failliet gaan, spaarders adequaat beschermd zonder dat de overheid meteen moet bijspringen.

Doel is om in 2024 een bedrag van 0,8% gedekte deposito’s in het fonds te hebben. Waar begin 2016 circa 460 miljard euro aan deposito’s onder het Nederlandse DGS werd gedekt, is dat nu 590 miljard.33 Op dit moment hebben banken EUR 3,0 mld. in het depositogarantiefonds gestort. De komende jaren zal dit bedrag groeien naar het doel van ruim EUR 5 mld. Op Europees niveau wordt gesproken over een Europees depositogarantiestelsel (EDIS) wat ervoor zorgt dat overheden niet meer zelf hoeven bij te springen als het nationale garantiefonds niet volstaat. Nederland is voorstander van een EDIS omdat dit de wisselwerking tussen banken en overheden doet verminderen. Het is voor Nederland wel van belang om eerst stappen te zetten om de risico’s op staatsobligaties beter

te wegen op bankenbalansen. Daarbij vindt Nederland het ook van belang dat er

een gezondheidstoets («asset quality review»; AQR) wordt uitgevoerd op bankbalansen.

Staatsobligaties

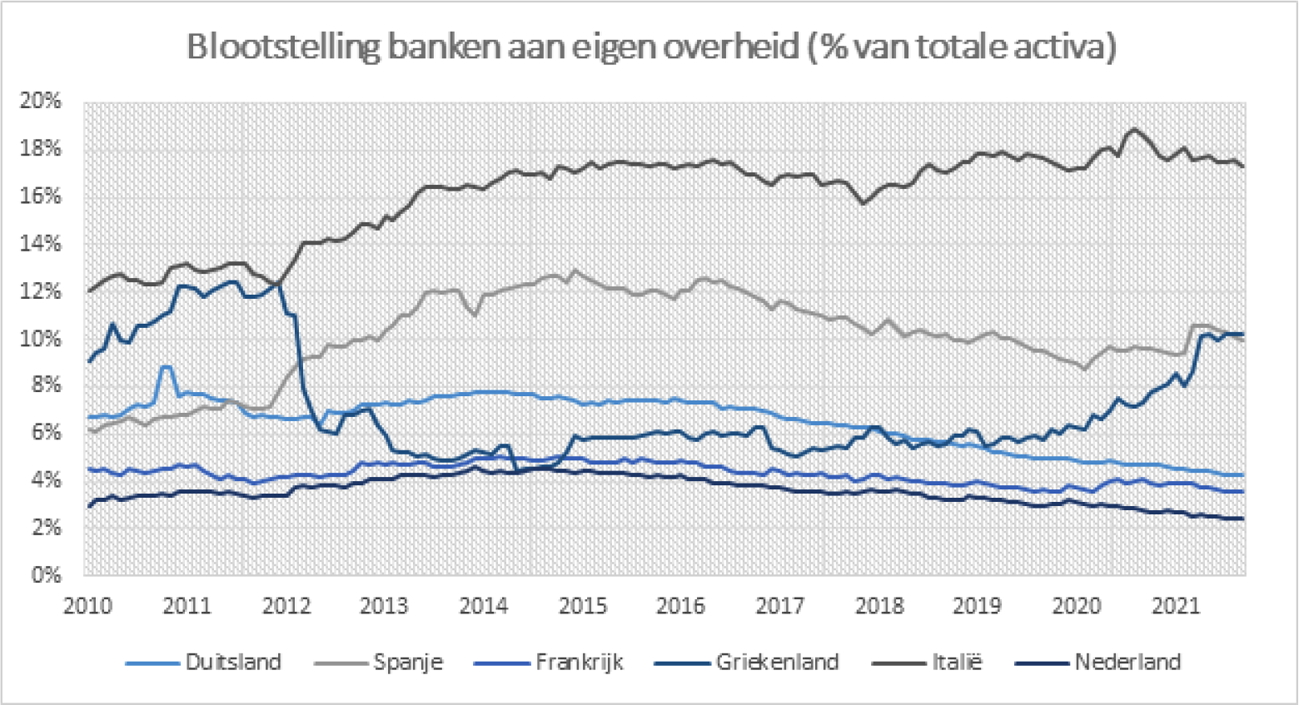

De blootstelling van banken aan hun eigen overheid verschilt sterk per lidstaat. Als gekeken wordt naar de vervlechting tussen banken en overheden, is de blootstelling van banken aan hun eigen overheden van belang. Nederlandse banken hebben een blootstelling aan de eigen overheid, met ongeveer 2% van de totale activa. Het gaat hierbij met name om staatsobligaties en leningen. In sommige andere landen is die blootstelling groter. In de marktstress die volgde na de uitbraak van COVID-19 is een deel van de uitgifte van de nationale schuld geabsorbeerd door de eigen bankensector. Inmiddels is deze trend in de meeste landen weer dalende.

Figuur 3: Blootstelling van banken aan de eigen overheid (bron: ECB Data, September 2020)

Voor het bezit van staatsobligaties door banken zijn veel verklaringen. Zo zijn staatsobligaties relatief veilig ten opzichte van bijvoorbeeld leningen aan bedrijven of burgers in dezelfde lidstaat. Ook zijn staatsobligaties zeer liquide activa. Zij kunnen daarmee gemakkelijk als onderpand dienen. Staatsobligaties krijgen daarnaast op dit moment een preferente behandeling in het kapitaaleisenraamwerk. Nederland zet zich ervoor in om dit aan te passen; namelijk om het risico van de staatsobligaties beter te waarderen in de boeken van banken. Op Europees niveau wordt gesproken over de mogelijkheden om aanpassingen te maken in de waardering van staatsobligaties op de bankbalansen. Een wenselijk gevolg hiervan zou zijn dat banken meer diversifiëren bij het aanhouden van staatsobligaties. Een deel van de Europese lidstaten is zeer kritisch over het instellen van een dergelijke weging. Het blijkt dan ook moeilijk om hierover in de Raad tot een compromis te komen. De informatie uit de brief die ik hierover aan uw Kamer heb gestuurd is nog steeds relevant.34

Zie het EBA Risk dashboard – data as of Q2 2021: eba.Europa.eu/risk-analysis-and-data/risk-dashboard.

Vanwege COVID-19 is de introductie van deze buffer met een jaar uitgesteld door Bazel en is dit in de EU vastgelegd door een aanpassing van de verordening kapitaalvereisten. Zie hiervoor Kamerstuk 21 501-07, nr. 1705.

MREL betreft een wettelijk minimumvereiste voor eigen vermogen en in aanmerking komende passiva, waarmee beoogd wordt dat een bank voldoende middelen heeft om, als de bank in problemen komt, beleggers en investeerders de eerste verliezen te laten dragen die nodig zijn om de bank weer gezond te maken (bail-in). In het bankenpakket van 2019 zijn de MREL-eisen verhoogd en de kwaliteitsvereisten verder aangescherpt. Daardoor wordt de toepassing van bail-in vergemakkelijkt.

Voor de banken waarop de SRMR II ziet geldt dat de regels en bevoegdheden die volgen uit de SRMR II sinds 29 december 2020 rechtstreeks van toepassing zijn in Nederland.

De SRB kan een bank pas solvabiliteitssteun uit het gemeenschappelijke resolutiefonds (SRF) verlenen nadat ten minste 8% van de totale passiva van de betreffende bank aan een bail-in is onderworpen. Voor verdere toelichting verwijs ik naar de paragrafen onder «Resolutiefonds» (p. 9).

Voor meer informatie over het SRF en de gemeenschappelijke afwikkelingsraad (SRB) die dit fonds beheerst verwijs ik u naar het verslag van de Eurogroep/Ecofinraad van 5 november. Kamerstuk 21 501-07, nr. 1553

In april 2021 stuurde ik uw Kamer de Nederlandse inbreng ten aanzien van de consulatie van de Europese Commissie in het kader van de herziening van het crisisraamwerk. (Kamerstuk 22 112, nr. 3093)

De precieze timing van de nieuwe voorstellen hangt mogelijk af van voortgang op het bankenunie werkplan. De Raad is in overeenstemming dat gelijktijdige voortgang op de vier werkstromen wenselijk is. Door de uiteenlopende posities van lidstaten zal het ook nu ingewikkeld blijven om een compromis te bereiken. Hierover zal de Eurogroep naar verwachting in december spreken.

De NPL-waarden voor Europese significante banken zakten in volume van ongeveer EUR 1.000 mld. eind 2014 naar EUR 506 mld. eind 2019.

De netto NPL-waarden wordt berekend door het percentage waar voorzieningen voor zijn opgebouwd af te trekken van de bruto NPL-waarde. Voorzieningen stellen een bank in staat om verliezen die zich waarschijnlijk gaan voordoen op een NPL op te vangen.

In 2019 is er ook een verordening aangenomen die minimale verliesdekking voor NPL’s afdwingt. Zie hierover Kamerstuk 22 112, nr. 2550.

In het Griekse RRP plan wordt een nationale strategie uitgerold om het hoge niveau van NPL’s terug te dringen door onder andere de secundaire markt voor niet-presterende leningen te bevorderen en het insolventieraamwerk en bijbehorende insolventieprocedures te verbeteren. Deze nationale strategie bestaat uit 33 projecten, waaronder het opstellen van een ICT systeem om insolventiebeoordelingen te kunnen voeren en het ontwikkelen van een register om private schuld te monitoren. Het plan adresseert daarmee de afspraken in het kader van de vervroegde invoering van de gemeenschappelijke achtervang van het bankresolutiefonds SRF, waarbij Griekenland toegezegd heeft om gerichte verbeteringen door te voeren en deze, waar toepasselijk, op te nemen in het RRP. In Cyprus wordt aan vergelijkbare hervormingen gewerkt.

Hiervan is 26,6% inmiddels aangemerkt als verhoogd risico (Stage 2 IFRS), en is 6% uitgemond tot NPL.

https://eur-lex.europa.eu/legal-content/EN/TXT/?uri=CELEX:52020DC0822; https://www.parlementairemonitor.nl/9353000/1/j9vvij5epmj1ey0/vlg0nakirkyf

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-21501-07-1803.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.