Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2024-2025 | 36610 nr. 3 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2024-2025 | 36610 nr. 3 |

Inhoudsopgave

|

I. |

ALGEMEEN DEEL |

2 |

||

|

1. |

Inleiding |

2 |

||

|

1.1 |

Beschrijving van de fiscale bedrijfsopvolgingsfaciliteiten DSR ab en de BOR |

2 |

||

|

1.2 |

Evaluatie en vervolgonderzoek |

4 |

||

|

1.3 |

Wet aanpassing fiscale bedrijfsopvolgingsfaciliteiten 2024 |

5 |

||

|

2. |

Algemene toelichting voorgestelde maatregelen in dit wetsvoorstel |

8 |

||

|

2.1 |

Toegang beperken tot aandelen waarmee ondernemingsrisico wordt gelopen |

11 |

||

|

2.2 |

Versoepeling van de bezits- en de voortzettingseis in de BOR |

15 |

||

|

2.3. |

Tegengaan onbedoeld gebruik BOR op (zeer) hoge leeftijd |

27 |

||

|

2.4 |

Tegengaan onbedoeld gebruik door bedrijfsopvolgingscarrousel |

32 |

||

|

2.5 |

Wijziging inwerkingtredingsdatum verruiming verwateringsregeling en toegang voor kleine familiebelangen |

34 |

||

|

2.6 |

Overige maatregelen bestaande uit het salderen van de schuld bij ter beschikking gestelde onroerende zaken en wetstechnische verbeteringen |

35 |

||

|

3. |

Doeltreffendheid, doelmatigheid en evaluatie |

35 |

||

|

4. |

Budgettaire aspecten |

36 |

||

|

5. |

Grenseffecten |

38 |

||

|

6. |

EU-aspecten |

38 |

||

|

7. |

Doenvermogen |

38 |

||

|

8. |

Gevolgen voor burgers en het bedrijfsleven |

39 |

||

|

9. |

Uitvoeringsgevolgen Belastingdienst |

41 |

||

|

9.1 |

Uitvoeringskosten |

41 |

||

|

9.2 |

Uitvoeringsgevolgen Belastingdienst |

41 |

||

|

10. |

Advies en consultatie |

43 |

||

|

II. |

ARTIKELSGEWIJZE TOELICHTING |

49 |

||

Voor u ligt het wetsvoorstel Wet aanpassing fiscale bedrijfsopvolgingsfaciliteiten 2025. Dit wetsvoorstel vormt het vervolg op de Wet aanpassing fiscale bedrijfsopvolgingsfaciliteiten 2024. Het onderhavige wetsvoorstel bevat de volgende aangekondigde maatregelen in de bedrijfsopvolgingsregeling in de schenk- en erfbelasting (BOR) en de doorschuifregelingen aanmerkelijk belang bij vererving of schenking in de inkomstenbelasting (DSR ab):

1. Toegang tot de BOR en de DSR ab wordt beperkt tot gewone aandelen met een minimaal belang van 5% van het geplaatste kapitaal;

2. Versoepeling van de bezits- en de voortzettingseis in de BOR;

3. Aanpak onbedoeld gebruik van de BOR op (zeer) hoge leeftijd;

4. Aanpak specifieke constructie bedrijfsopvolgingscarrousel.

Deze voorgestelde maatregelen worden in hoofdstuk twee van het algemeen deel van deze memorie toegelicht.

In dit hoofdstuk is de inleiding opgenomen. Eerst worden in paragraaf 1.1 de faciliteiten BOR en DSR ab op hoofdlijnen toegelicht. Vervolgens wordt in paragraaf 1.2 beknopt ingegaan op de voorgeschiedenis van de wetswijzigingen, namelijk de evaluatie uit 2022 en het in 2023 verrichte vervolgonderzoek. In paragraaf 1.3 wordt een opsomming gegeven van de maatregelen die als gevolg van de Wet aanpassing fiscale bedrijfsopvolgingsfaciliteiten 2024 zijn ingevoerd. Daarbij wordt ook stilgestaan bij de amendementen en moties die zijn aanvaard tijdens de behandeling in de Tweede Kamer van het wetsvoorstel Wet aanpassing fiscale bedrijfsopvolgingsfaciliteiten 2024.

Een bedrijfsoverdracht is een belangrijk moment in het bestaan van ondernemingen. Belastingheffing als gevolg van een bedrijfsopvolging zou echter de continuïteit van ondernemingen in gevaar kunnen brengen. Doel van de fiscale bedrijfsopvolgingsregelingen is te voorkomen dat bij reële bedrijfsoverdrachten de belastingheffing de continuïteit van de onderneming in gevaar brengt. Dit kan het geval zijn als er liquide middelen aan de onderneming moeten worden onttrokken, zodat de vervreemder de inkomstenbelasting en de verkrijger de schenk- of erfbelasting kan voldoen. Dit zou ook onwenselijke gevolgen kunnen hebben voor de bedrijvigheid, werkgelegenheid en investeringen.1 De belangrijkste fiscale bedrijfsopvolgingsregelingen zijn de DSR ab en de BOR. Deze faciliteiten worden vaak gebruikt door verkrijgers van (aandelen in) familiebedrijven. Deze faciliteiten worden hieronder toegelicht.

De DSR ab voorkomt dat inkomstenbelasting wordt geheven over ondernemingsvermogen op het moment van een schenking of vererving en schuift deze heffing door naar de nieuwe eigenaar en dus naar een later moment.2 Normaal gesproken wordt het vervreemdingsvoordeel (het verschil tussen de overdrachtsprijs en de verkrijgingsprijs) in box 2 belast bij de persoon die het aanmerkelijk belang (fictief) vervreemdt.3 Bij gebruik van de DSR ab wordt het vervreemdingsvoordeel niet belast en wordt de verkrijgingsprijs van de nieuwe eigenaar gelijkgesteld aan de verkrijgingsprijs van de oude eigenaar. De waardeaangroei die is ontstaan tijdens de periode van de eigendom van de vorige eigenaar zal daardoor in principe belast worden op het moment van vervreemding door de nieuwe eigenaar. Er kan van de DSR ab gebruikgemaakt worden bij overlijden of bij een schenking. In beide gevallen geldt de DSR ab alleen voor zover het ab betrekking heeft op een lichaam dat een onderneming drijft en enkel voor het ondernemingsvermogen, dus niet voor het beleggingsvermogen.

De BOR voorziet, onder voorwaarden, in een voorwaardelijke vrijstelling van de schenk- en erfbelasting voor het ondernemingsvermogen bij bedrijfsopvolgingen waarbij (een deel van) de onderneming door een persoon overgedragen naar een andere persoon (de verkrijger) in de vorm van een schenking of vererving. Zonder de BOR zou de verkrijger van het ondernemingsvermogen daarover meer schenk- of erfbelasting verschuldigd zijn. De waarde van een onderneming wordt voor de BOR in principe bepaald op de waarde in het economische verkeer van de onderneming bij voortzetting (de goingconcernwaarde), maar ten minste op de waarde die de onderneming heeft bij liquidatie (de liquidatiewaarde) indien deze hoger ligt.

De vrijstelling van de goingconcernwaarde is voor 2024:

• een volledige vrijstelling voor het eventuele verschil tussen de (hogere) liquidatiewaarde en de goingconcernwaarde (ook wel de waarderingsfaciliteit genoemd);

• 100% van de goingconcernwaarde van de objectieve onderneming4 tot en met een ondernemingsvermogen van € 1.325.253 per objectieve onderneming; en

• 83% van het ondernemingsvermogen boven dit bedrag.

Voor de voortzetter is de goingconcernwaarde de relevante waarde en niet de liquidatiewaarde (dat is immers de waarde van de onderneming wanneer deze op het moment van verkrijging niet was voortgezet, de eigendommen waren verkocht en de schulden waren voldaan). De vrijstelling over de goingconcernwaarde zorgt er voor dat de belastingheffing beter aansluit bij de waarde die de verkrijger daadwerkelijk aan de onderneming ontleent. De waarderingsfaciliteit is relevant voor ondernemingen met relatief veel vaste activa en een laag rendement.

Na toepassing van de vrijstelling voor het ondernemingsvermogen kan een beroep worden gedaan op de betalingsregeling voor de verschuldigde belasting over het belaste gedeelte van de verkrijging van ondernemingsvermogen. De betalingsregeling houdt in dat tien jaar rentedragend uitstel van betaling kan worden verkregen.

Voor zowel de BOR als de DSR ab gelden voorwaarden die tot doel hebben deze faciliteiten af te kaderen tot «reële bedrijfsopvolgingen». Van een bedrijfsopvolging is sprake als een onderneming wordt verkregen van een ondernemer en de verkrijger de verkregen onderneming voortzet. Onder ondernemer wordt voor de BOR verstaan een IB-ondernemer en een ab-houder in een vennootschap die een onderneming drijft.5 Deze laatste kwalificeert ook voor de DSR ab. De BOR heeft betrekking op het kwalificerend ondernemingsvermogen. In de praktijk is vaak sprake van een verkrijging van een ab in een holding, terwijl die holding zelf geen onderneming drijft, maar (enkel) een belang houdt in een werkmaatschappij die een onderneming drijft (indirect belang). Voor de toepassing van de DSR ab en de BOR worden dan de bezittingen en schulden van de werkmaatschappij6 toegerekend aan de holding. Deze toerekening vindt plaats als de schenker of erflater een indirect ab heeft in de werkmaatschappij die een onderneming drijft. Onder voorwaarden kan toerekening ook plaatsvinden als het indirecte belang in de werkmaatschappij kleiner is dan een indirect ab en dat indirecte belang op een speciale manier is verwaterd. Deze verwateringsregeling wordt in paragraaf 1.3 nader toegelicht. Voor de BOR geldt verder een bezitseis voor de schenker (vijf jaar) of erflater (één jaar) en het lichaam waarvan de aandelen worden verkregen. Ook geldt een voortzettingseis van vijf jaar.

Het Centraal Planbureau (CPB) heeft het rapport van de evaluatie van de fiscale bedrijfsopvolgingsregelingen in april 2022 opgeleverd.7 Het Ministerie van Economische Zaken en Klimaat en het Ministerie van Financiën hebben het CPB gevraagd deze evaluatie te verrichten. Op grond van de Regeling Periodiek Evaluatieonderzoek (RPE) moeten de doeltreffendheid en doelmatigheid van beleid periodiek worden geëvalueerd. De vorige evaluatie dateerde uit 2014. Conform het van toepassing zijnde toetsingskader fiscale regelingen is bekeken of de fiscale regeling een helder beschreven doel heeft, of overheidsingrijpen wenselijk is en of het gekozen instrument geschikt is. De evaluatie was met name gericht op de BOR en de DSR ab. De andere regelingen komen slechts beperkt aan bod in de evaluatie. Op 25 mei 2022 heeft het kabinet de evaluatie van de fiscale regelingen gericht op bedrijfsoverdracht naar de Tweede Kamer gestuurd.

De inhoudelijke kabinetsreactie volgde op 9 december 2022.8 Het kabinet is verheugd dat het dankzij de beschikbare microdata voor het eerst mogelijk was om voor de BOR een kwantitatieve analyse uit te voeren. Dit maakte het mogelijk voor het CPB om in de evaluatie uitgebreid na te gaan of en in welke mate er vrije middelen aanwezig zijn om de verschuldigde schenk- of erfbelasting zonder BOR te voldoen. Dit komt de robuustheid van een evaluatie ten goede. Het CPB trekt heldere conclusies over de BOR. De fiscale regelingen in deze evaluatie leiden tot een substantiële budgettaire derving. Daarom is het belangrijk dat deze regelingen doeltreffend en doelmatig zijn. Het ingevulde toetsingskader fiscale regelingen wijst uit dat de BOR op onderdelen niet voldoet aan de eisen van het kabinet voor fiscale regelingen. Vervolgens heeft het toenmalige missionaire kabinet Rutte IV vervolgonderzoek aangekondigd naar de beste manier om de gewenste verbeteringen in de BOR en DSR ab te kunnen realiseren.

Dit vervolgonderzoek is verricht in de eerste helft van 2023 door een gezamenlijke werkgroep van beleid en uitvoering en had als doel de BOR en de DSR ab doelmatiger en beter uitvoerbaar te maken en minder aantrekkelijk te maken voor onbedoeld gebruik. Over de uitkomsten van dit vervolgonderzoek heeft het kabinet de Tweede Kamer geïnformeerd in de brief van 29 juni 2023.9 Die brief bevat ook de kabinetsvoornemens om acht maatregelen in de BOR en de DSR ab te treffen naar aanleiding van dit vervolgonderzoek. Daarbij is vermeld dat de wetstechnische uitwerking van de kabinetsvoornemens zou worden gespreid over het wetsvoorstel Wet aanpassing fiscale bedrijfsopvolgingsfaciliteiten 2024 en het pakket Belastingplan 2025.

Het wetsvoorstel Wet aanpassing fiscale bedrijfsopvolgingsfaciliteiten 2024 is aanvaard door beide Kamers der Staten-Generaal en tot wet verheven.10 De Wet aanpassing fiscale bedrijfsopvolgingsfaciliteiten 2024 (WAFB 2024) bevat de volgende maatregelen, waarvan de laatste twee maatregelen (7 en 8) voortkomen uit een aangenomen amendement evenals het percentage van 75% in de zesde maatregel dat in het oorspronkelijke wetsvoorstel nog 70% bedroeg:

1. Aan derden verhuurde onroerende zaken kwalificeren niet voor de BOR en de DSR ab;

2. De doelmatigheidsmarge van 5% voor beleggingsvermogen in de BOR en de DSR ab wordt afgeschaft;

3. Bedrijfsmiddelen die zowel privé als zakelijk worden gebruikt, kwalificeren slechts voor de BOR en DSR ab voor zover deze in de onderneming worden gebruikt;

4. De dienstbetrekkingseis in de DSR ab vervalt;

5. Er wordt een minimumleeftijd van 21 jaar ingevoerd voor de verkrijger bij schenking van een ab voor de DSR ab en voor schenking voor de BOR;

6. Aanpassing van de BOR door de vrijstelling van 100% van de goingconcernwaarde van € 1.205.871 (2023) vanaf 2025 op 100% van de goingconcernwaarde van € 1,5 miljoen te stellen en de vrijstelling van 83% boven € 1,5 miljoen van de goingconcernwaarde te verlagen naar 75%;

7. De zogenoemde verwateringsregeling in de BOR en de DSR ab is verruimd in die zin dat de voorwaarde dat sprake moet zijn van een indirect belang van «ten minste 0,5%» is vervallen voor bepaalde familiesituaties;

8. De toegang tot de BOR is uitgebreid tot kleine aandelenbelangen (box 3-belangen), mits de schenker of erflater samen met (een zeer ruime kring van) familieleden van de eerste familiaire aandeelhouder een belang van ten minste 25% in een bedrijf houdt.

De eerste maatregel is per 1 januari 2024 in werking getreden. De maatregelen 2 tot en met 8 treden in werking op 1 januari 2025.11 Voor een toelichting op de achtergrond en de inhoud van deze acht maatregelen wordt verwezen naar de toelichtingen bij het wetsvoorstel WAFB.12

Bij de behandeling in de Tweede Kamer van het wetsvoorstel WAFB 2024 zijn twee amendementen aanvaard. Amendement nr. 8 heeft kort gezegd bewerkstelligd dat voor de uitzondering voor vruchtwisseling bij aan derden verhuurde onroerende zaken de voorwaarde van een registratie bij de grondkamer vervalt. Dit is per 1 januari 2024 in werking getreden.13 Amendement nr. 11 heeft betrekking op drie aanpassingen die in werking treden per 1 januari 2025.14 Ten eerste heeft dit ertoe geleid dat de vrijstelling goingconcernwaarde van de BOR boven de goingconcernwaarde van € 1,5 miljoen niet wordt verlaagd naar 70%, maar naar 75%. Ten tweede heeft amendement nr. 11 geleid tot een verruiming van de zogenoemde verwateringsregeling in de BOR en DSR ab. De verwateringsregeling houdt in dat ook toegang tot de BOR en DSR ab bestaat als het indirecte belang minder dan 5% maar ten minste 0,5% bedraagt en uitsluitend is verwaterd door vererving, overgang krachtens huwelijksvermogensrecht of schenking, waarbij de rechtsvoorganger een indirect ab had en de werkmaatschappij een onderneming drijft.15 Op grond van het amendement vervalt de voorwaarde van «ten minste 0,5%» voor situaties waarin de verkrijger een bloed- of aanverwant in de neergaande lijn is van een rechtsvoorganger krachtens erfrecht, huwelijksvermogensrecht of schenking die een indirect ab hield in dat andere lichaam. Ten derde leidt dit amendement tot een verbreding van de toegang tot de BOR voor kleine aandelenbelangen (ook box 3) wanneer er met een familiegroep een belang is van ten minste 25%. Elk belang heeft toegang tot de BOR indien de erflater of schenker aantoont samen met diens partner en zijn bloed- en aanverwanten in de neergaande lijn van de eerste familiaire aandeelhouder, ten minste een belang van 25% in het lichaam te hebben. Deze drie aanpassingen zijn gedekt door verlaging van de vrijstelling groen beleggen naar € 30.000.

Het toenmalige kabinet heeft dit amendement ontraden. In de Kamerbrief van 16 oktober 2023 is reeds ingegaan op de kanttekeningen bij en uitvoeringstechnische aspecten van dit voorstel.16 Bij brief van 8 november 2023 zijn op grond van een snelle vervolganalyse door de Belastingdienst de uitvoeringsgevolgen per aangenomen amendement toegelicht.17

Daarnaast kan worden gewezen op het initiatiefwetsvoorstel Maatoug dat oorspronkelijk bestond uit zes maatregelen, waarvan een deel door het vorige kabinet is overgenomen. Momenteel bestaat dit initiatiefwetsvoorstel nog uit een tweetal maatregelen, namelijk het uitzonderen van kleine aanmerkelijkbelangpakketten (minder dan 25%) van de BOR en DSR ab en het verlagen van de BOR-vrijstelling naar 25% met een maximum van € 1 miljoen. Het doel van deze maatregelen is volgens de toelichting om de BOR te beperken tot de oorspronkelijke doelgroep en het «cadeaueffect» te verminderen. Het vorige kabinet heeft benadrukt de gedachtegang van de indieners te begrijpen maar de maatvoering niet te onderschrijven.18 Tijdens de voortzetting van de plenaire behandeling van dat initiatiefwetsvoorstel op 11 april 2024 ontstond een discussie over de merites van het hiervoor genoemde amendement nr. 11.19 Deze discussie betrof in het bijzonder de twee maatregelen die de toegang tot de BOR en DSR ab verbreden. Er is op 11 april 2024 een amendement door het lid Sneller (D66) ingediend met als strekking het terugdraaien van amendement nr. 11.20 Voorts is een motie door het lid Idsinga c.s. ingediend met als strekking de ongewenste gevolgen van het aangenomen amendement nr. 11 terug te draaien.21 Vervolgens heeft de Tweede Kamer besloten de stemmingen over het initiatiefwetsvoorstel Maatoug uit te stellen tot na de ontvangst van de toegezegde brief over de verschillende juridische aspecten alsmede de uitvoeringstoets van amendement nr. 11. Op 16 mei 2024 heeft het kabinet de Tweede Kamer geïnformeerd over de gevolgen van de verruiming van de verwateringsregeling en de toegang voor kleine familiebelangen voor staatssteun, het gelijkheidsbeginsel en de uitvoering.22 In die brief wordt geconcludeerd dat de uitkomsten van deze toetsen de Tweede Kamer geen andere keuze laten dan de uitbreidingen ongedaan te maken. Hiervoor heeft de Tweede Kamer niet gekozen gelet op het verwerpen van de hiervoor genoemde motie.23 Dat betekent onder andere dat zoals uit de uitvoeringstoets van dit amendement blijkt dat de handhaafbaarheid van de BOR en DSR ab door deze twee uitbreidingen zeer verslechtert. Daarnaast worden de BOR en DSR ab fraudegevoeliger en neemt de complexiteit toe.

Voorts zijn er twee moties bij de behandeling in de Tweede Kamer aanvaard, te weten:

• motie nr. 88 om bedrijfsoverdrachten in het midden- en kleinbedrijf beter mogelijk te maken door splitsing van beleggingsvermogen en ondernemingsvermogen24;

• motie nr. 90 met het verzoek de uitwerking van het genoemde wetsvoorstel nauwkeurig te monitoren, zodat onbedoelde effecten voorkomen en eventueel gerepareerd kunnen worden, en de Kamer daarover te informeren.25

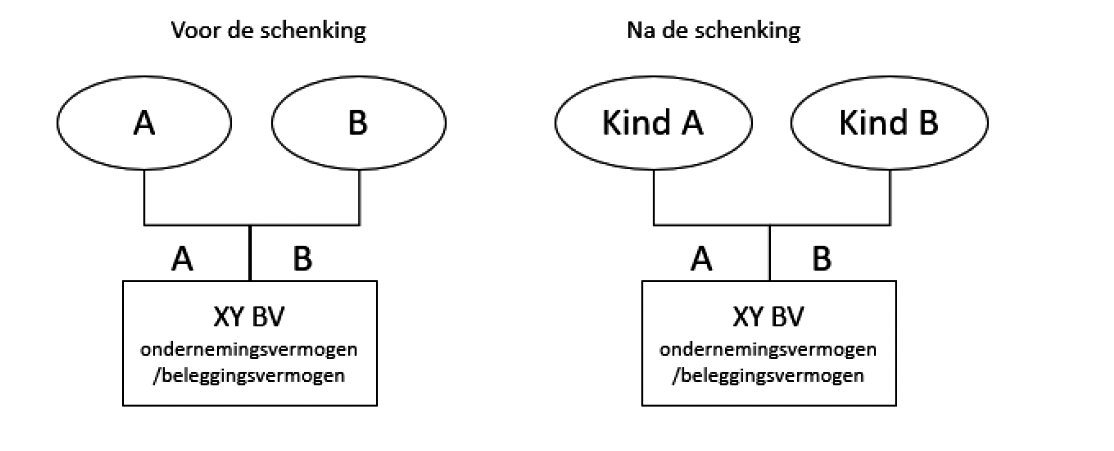

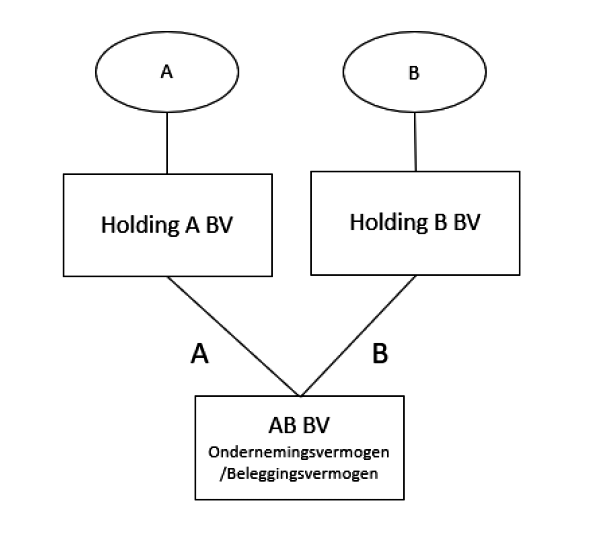

Het kabinet heeft deze moties als volgt onderzocht. In motie nr. 88 van de leden Grinwis en Stoffer wordt gevraagd om de splitsing van beleggingsvermogen en ondernemingsvermogen in het kader van bedrijfsoverdrachten beter mogelijk te maken in verband met de complexiteit en kosten hiervan.26 Hiermee wordt vermoedelijk gedoeld op de kosten van de notaris en adviseur. Het kabinet heeft onderzoek gedaan naar mogelijkheden om bedrijfsoverdrachten met splitsing van beleggingsvermogen en ondernemingsvermogen beter mogelijk te maken voor de BOR. Momenteel bestaan voor het splitsen van deze vermogens al de mogelijkheid van de juridische splitsing. Een alternatief voor de juridische splitsing dat momenteel niet gefaciliteerd wordt, is de schenking onderlangs. Hierbij draagt de holding van de schenker de aandelen in de werkmaatschappij tegen een onzakelijke prijs over aan de bedrijfsopvolger in privé of aan diens holding. Voor de BOR bestaat hiervoor weliswaar een goedkeuring27, maar in de praktijk wordt deze goedkeuring niet gebruikt. De reden hiervoor is dat de DSR ab niet kan worden toegepast, waardoor bij overdracht afgerekend moet worden bij de schenker.28 De Raad van State heeft eerder geadviseerd om de schenking onderlangs op te nemen in de wet.29 De reden om dit advies destijds niet op te volgen was de complexiteit van de wetgeving (door het vastleggen van de leerstukken verkapt dividend en informele kapitaalstorting). Daarnaast vond het toenmalige kabinet dat niet elke route/structuur fiscaal begeleid hoefde te worden. Het huidige kabinet ziet geen nieuwe argumenten om een ander standpunt in te nemen. De schenking onderlangs faciliteren met de DSR ab zou tot relatief veel en ingewikkelde aanpassingen in hoofdstuk 4van de Wet inkomstenbelasting 2001 (Wet IB 2001) moeten leiden hetgeen haaks staat op de gewenste vereenvoudiging van de inkomstenbelasting (IB). Daarbij is een belangrijke overweging dat er al mogelijkheden zijn om het in het kader van bedrijfsopvolging gewenste doel te bereiken, namelijk de mogelijkheid van juridische splitsing en van uitstel van betaling. Het fiscaal faciliteren van de schenking onderlangs is dan ook niet noodzakelijk. Daar komt bij dat ook bij het faciliteren van de schenking onderlangs de kosten van bijvoorbeeld een notaris of adviseur komen kijken. Om deze redenen heeft het kabinet geen voorstel hiervoor opgenomen in dit wetsvoorstel. In motie nr. 90 van de leden Stoffer, Inge van Dijk en Grinwis wordt verzocht de uitwerking van de WAFB 2024 nauwkeurig te monitoren, zodat onbedoelde effecten voorkomen en eventueel gerepareerd kunnen worden. Het kabinet heeft bezien op welke wijze deze motie het beste kan worden uitgevoerd. Daarbij is van belang dat van de WAFB 2024 alleen de eerste maatregel (aan derden verhuurde onroerende zaken kwalificeren niet voor de BOR en de DSR ab) per 1 januari 2024 in werking is getreden, de overige maatregelen treden in werking op 1 januari 2025.30 Ook moeten de maatregelen in de WAFB 2024 in samenhang worden bezien met de maatregelen die in het onderhavige wetsvoorstel zijn opgenomen en die per 1 januari 2026 in werking zullen treden. Het gaat immers om de impact van het totaalpakket van de maatregelen in de BOR en DSR ab op bedrijven. In eerste instantie is overwogen om de impact van het totaalpakket in een invoeringstoets op te nemen en te meten. De BOR valt echter qua doelgroep buiten de scope van de invoeringstoets. Ook zou dit een groot beslag leggen op de beperkte capaciteit voor invoeringstoetsen: in beginsel wordt per invoeringstoets naar één maatregel gekeken terwijl de motie gaat over verschillende maatregelen voor de BOR en DSR ab. Daarom wordt voorgesteld om de monitoring te laten plaatsvinden via de reguliere contacten van het ministerie met de stakeholders en de signalen vanuit de Belastingdienst. In dit verband kan worden opgemerkt dat van de internetconsultatie van het conceptwetsvoorstel gebruik is gemaakt om te wijzen op een aantal mogelijke effecten van de voorgestelde maatregelen. Voorts is het van belang om te benadrukken dat voor een dergelijke monitoring ook de Belastingdienst primair zal moeten steunen op ontvangen signalen, en niet goed zelf een hiervoor afzonderlijke monitoringsstructuur kan inrichten. Tot slot zullen de aanpassingen van de BOR en de DSR ab een aandachtspunt zijn bij de volgende evaluatie van de fiscale regelingen gericht op bedrijfsoverdracht.

Inmiddels is het kabinet Rutte IV opgevolgd door het kabinet Schoof dat wordt gevormd door de PVV, VVD, NSC en BBB. Het kabinet Schoof is aangetreden op 2 juli 2024. Zoals in het hoofdlijnenakkoord is vermeld, hecht dit kabinet aan een gezonde en stabiele economie en dat kan niet zonder een goed vestigingsklimaat. Ondernemers zijn nodig om te investeren en zijn van grote waarde voor onze samenleving.31 Een ander relevant element in het hoofdlijnenakkoord is dat het huidige kabinet als uitgangspunt hanteert dat negatief geëvalueerde fiscale regelingen worden afgeschaft of versoberd.32 Het kabinet Schoof zet dan ook het beleid van het vorige kabinet voort om de fiscale bedrijfsopvolgingsfaciliteiten eenvoudiger, doelmatiger en beter uitvoerbaar te maken en tevens minder aantrekkelijk te maken voor onbedoeld gebruik. Daartoe worden de volgende maatregelen in de BOR en de DSR ab opgenomen in het onderhavige wetsvoorstel Wet aanpassing fiscale bedrijfsopvolgingsfaciliteiten 2025:

1. Toegang tot de BOR en de DSR ab wordt beperkt tot gewone aandelen met een minimaal belang van 5% van het geplaatste kapitaal;

2. Versoepeling van de bezits- en de voortzettingseis in de BOR;

3. Aanpak onbedoeld gebruik van de BOR op (zeer) hoge leeftijd;

4. Aanpak specifieke constructie bedrijfsopvolgingscarrousel;

5. Wijziging van de inwerkingtredingsdatum van de verruiming van de verwateringsregeling en de toegang voor kleine familiebelangen; en

6. Overige maatregelen bestaande uit het salderen van de schuld bij ter beschikking gestelde onroerende zaken en wetstechnische verbeteringen.

Maatregel 1 zal voor zowel de BOR als de DSR ab gelden. Met deze maatregel wordt de toegang tot deze bedrijfsopvolgingsfaciliteiten toegesneden op de doelstelling van de BOR en DSR ab, namelijk om een reële bedrijfsopvolging mogelijk te maken zonder dat de continuïteit van de onderneming in gevaar komt. Bij een belang dat kleiner is dan 5% van het geplaatste kapitaal komt de continuïteit van ondernemingen niet als gevolg van de belastingheffing in gevaar. Daarnaast draagt deze maatregel eraan bij dat het opzoeken van de BOR en de DSR ab vanwege fiscale overwegingen zoveel mogelijk wordt voorkomen. Een uitzondering wordt als gevolg van amendement nr. 11 gemaakt voor een belang – met of zonder ab – waarbij met de partner en bloed- en aanverwanten in de neergaande lijn van een eerste familiaire aandeelhouder een belang van 25% in een lichaam (dat een onderneming drijft) wordt gehouden.

Maatregel 2 betreft de versoepelingen in de BOR. Deze versoepelingen hebben betrekking op de zogenoemde bezitseis voor de erflater of schenker en de zogenoemde voortzettingseis (wettelijke term voortzettingsvereiste) voor de verkrijger.33 Pas als is voldaan aan de voortzettingseis wordt de voorlopige vrijstelling definitief. De bezits- en voortzettingseis worden als ingewikkeld ervaren door ondernemers en de voorwaarden gedurende de bezits- en de voortzettingstermijn werken soms anders dan verwacht uit, waardoor geen recht (meer) bestaat op de BOR. Met deze versoepelingen wordt een groot deel van de in de praktijk ervaren knelpunten opgelost. Naast een verkorting van de voortzettingstermijn van vijf jaren naar drie jaren34 die al ingaat per 1 januari 2025 voor verkrijgingen vanaf die datum, komen er meer mogelijkheden voor juridische herstructureringen.

De maatregelen 3 en 4 dienen ertoe om de in de evaluatie beschreven specifieke constructies in de BOR tegen te gaan. Maatregel 3 ziet op de aanpak van onbedoeld gebruik van de BOR door personen op (zeer) hoge leeftijd en maatregel 4 heeft betrekking op de aanpak van de zogenoemde bedrijfsopvolgingscarrousel.

Maatregel 5 leidt ertoe dat de verruiming van de verwateringsregeling en de toegang voor kleine familiebelangen uit het amendement bij het wetsvoorstel WAFB 2024 niet in werking treden per 1 januari 2025 maar op een bij koninklijk besluit te bepalen tijdstip. Zoals in de brief van 16 mei 2024 is benoemd, leiden deze maatregelen naar verwachting tot ongeoorloofde staatssteun. Daarom wordt goedkeuring gevraagd aan de Europese Commissie vóór inwerkingtreding.

Tot slot bevat dit wetsvoorstel onder de noemer overige maatregelen een aantal beperkte wetswijzigingen. Deze waren niet aangekondigd maar betreffen de volgende aanpassingen. Als de aan de eigen vennootschap ter beschikking gestelde onroerende zaak door de schenker/erflater tegelijkertijd met aandelen wordt overgedragen, kan de BOR ook op het pand van toepassing zijn. Voor het bepalen van de hoogte van de BOR-vrijstelling wordt echter als gevolg van een omissie geen rekening gehouden met de (hypotheek)schuld die normaal gesproken gelijktijdig met het pand wordt overgedragen. Voorgesteld wordt deze omissie recht te zetten.

Daarnaast zijn er enkele aanpassingen van wetstechnische aard waarmee geen beleidsmatige wijzigingen worden aangebracht.

Per voorgestelde maatregel wordt telkens eerst de huidige situatie omschreven. Vervolgens worden de uitkomsten van de evaluatie en het vervolgonderzoek besproken en tot slot het voorstel ofwel de uitwerking van de maatregelen in de voorgestelde wetgeving. De gevolgen van elke maatregel voor de doeltreffendheid en doelmatigheid en een voorstel voor evaluatie zijn opgenomen in de bijlage CW3.1 bij het pakket Belastingplan 2025.

Gelet op het advies van de Afdeling advisering van de Raad van State bij het wetsvoorstel WAFB 2024 en vragen hieromtrent in de Tweede Kamerbehandeling is het onderhavige wetsvoorstel in conceptvorm in internetconsultatie gebracht. Dit komt de transparantie van de wetgeving ten goede. Door de internetconsultatie zijn burgers, bedrijven en instellingen in de gelegenheid gesteld hun ideeën over het conceptwetsvoorstel te ventileren. In paragraaf 10 (advies en consultatie) wordt hierop nader ingegaan. Naar aanleiding van de internetconsultatie is de toelichting op een aantal punten uitgebreid en verduidelijkt. Ook wordt onder andere aangekondigd dat de voorgestelde definitie van «preferente aandelen» waar het gaat om hybride aandelen zal worden aangepast bij nota van wijziging op het onderhavige voorstel.

Met het totaalpakket aan maatregelen in dit wetsvoorstel worden herstructureringen bij toepassing van de BOR vergemakkelijkt en een verlaging van de administratieve lasten en van de uitvoeringslasten bereikt. Voorts wordt een budgettaire opbrengst behaald van € 34 miljoen structureel terwijl tegelijkertijd het toepassen van de BOR en DSR ab burgers en bedrijven niet noemenswaardig meer inspanning zal kosten.

Tot slot heeft het vorige kabinet in zijn brief van 10 april 202435 toegezegd terug te komen op de vier schriftelijke vragen van de leden Idsinga en Omtzigt (beiden Nieuw Sociaal Contract) over de lobby van grote familiebedrijven om de bedrijfsopvolgingsregeling (BOR) te verruimen. Deze beantwoording is opgenomen in de bijlage bij de aanbiedingsbrief bij het Belastingplanpakket 2025.

De toegang tot de BOR staat op grond van de huidige regelgeving kort gezegd open voor elke IB-ondernemer en ab-houder.36 De DSR ab kan – onder voorwaarden – door elke ab-houder bij schenking of vererving worden toegepast. Van een ab is in beginsel sprake indien een belastingplichtige – al dan niet met zijn partner – een belang van 5% van het geplaatste kapitaal in de vennootschap heeft of ten minste 5% van het geplaatste kapitaal van een soortaandeel. Het is door de aansluiting bij het ab-begrip voor soortaandelen mogelijk dat ook belangen met een relatief zeer beperkte kapitaalsdeelname of risico kunnen kwalificeren voor de BOR en de DSR ab. Zo kan een soort-ab dat slechts een economisch belang van 0,01% van de vennootschap vertegenwoordigt ook kwalificeren. Daarnaast kunnen bijvoorbeeld ook opties op aandelen kwalificeren als ab, terwijl deze slechts afgeleid meedelen in het risico van de onderneming in het lichaam. Men hoeft de opties zelfs niet uit te oefenen. Gevolg is dat deze opties kwalificeren voor de BOR en de DSR ab, terwijl de verkrijger nooit aandeelhouder is geworden. Zowel het soort-ab als opties zijn in de Wet IB 2001 opgenomen om het ontlopen van de ab-regeling te voorkomen.

Uit de evaluatie door het CPB komt dan ook de volgende aanbeveling37:

«Laat alleen gewone aandelen in aanmerking komen voor de BOR en de DSR AB om onbedoeld gebruik van de regeling te voorkomen wanneer er economisch geen sprake is van een ab.»

Preferente aandelen kwalificeren onder de huidige wetgeving niet voor de BOR en de DSR ab, tenzij deze zijn uitgegeven in het kader van een gefaseerde bedrijfsopvolging. Uit de evaluatie komt naar voren dat het begrip preferente aandelen niet duidelijk is afgebakend, waardoor dit in de praktijk leidt tot discussie en rechtsonzekerheid.38

In de kabinetsreactie op de evaluatie voor beide punten is aangekondigd dat het kabinet vervolgonderzoek zal doen naar de vraag of de toegang tot de BOR en DSR ab beperkt kan worden tot gewone aandelen waarmee daadwerkelijk ondernemingsrisico wordt gelopen, bijvoorbeeld gewone aandelen met een stemrecht en hoe deze aandelen kunnen worden gedefinieerd.39

De conclusie van het vervolgonderzoek, verricht door een gezamenlijke werkgroep van beleid en uitvoering, is dat het wenselijk en mogelijk is om de BOR en DSR ab zodanig vorm te geven dat deze niet langer door elke ab-houder kunnen worden toegepast.40 In de eerste plaats is het faciliteren van een overdracht van belangen met een relatief zeer beperkt risico niet nodig vanuit de doelstelling van deze faciliteiten, te weten het voorkomen dat belastingheffing bij reële bedrijfsoverdrachten de continuïteit van de onderneming in gevaar brengt. Mocht de verkrijger van deze belangen de schenk- of erfbelasting niet kunnen voldoen, dan kan de verkrijger externe financiering aantrekken of een deel van het belang verkopen. Een andere mogelijkheid is dat de vennootschap dividend uitkeert. Daarover is eerst ab-heffing van 24,5% over de eerste € 67.000 en 33% daarboven per belastingplichtige (2024) verschuldigd.41 In de tweede plaats nodigt het faciliteren van elk ab, dus ook overdrachten van belangen met een relatief zeer beperkt risico, uit tot vormen van oneigenlijk gebruik, waarbij het ab wordt opgezocht terwijl er eigenlijk geen reële bedrijfsopvolging is.

Gelet op de conclusies van het vervolgonderzoek stelt het kabinet in de eerdergenoemde brief van 29 juni 2023 voor de toegang tot de BOR en de DSR ab te beperken tot reguliere aandelen met een belang van ten minste 5% in het totale geplaatste kapitaal.42

Voorstel

Het voorstel houdt in dat toegang tot de BOR en DSR ab niet langer openstaat voor elk ab, maar wordt beperkt tot aandelen waarbij de erflater of schenker, al dan niet tezamen met zijn partner, een belang in de vennootschap heeft van ten minste 5% van het totale geplaatste kapitaal. Met dit voorstel komen de regelingen meer in lijn met de bedoeling van de regelingen, te weten dat de regelingen openstaan voor aandelenpakketten die een wezenlijk economisch belang vertegenwoordigen. Het kwantitatieve criterium van 5% van het geplaatste kapitaal vormt in de IB het onderscheid tussen de aandeelhouder-belegger (box 3) en de aandeelhouder-ondernemer (box 2). Uitgangspunt is dat iemand met een deelname van 5% in het geplaatste kapitaal voldoende risico loopt om als (semi-)ondernemer te worden aangemerkt. Andere of kleinere belangen zijn onder het ab-begrip gebracht vanuit het oogpunt van anti-misbruik (zoals een ab op grond van de meesleepregeling43 en een ab op grond van de meetrekregeling44) of het mogelijk maken van ab-claimbehoud (zoals een fictief ab45), maar niet omdat sprake is van (semi-)ondernemerschap. Ook beperkt deze wetsaanpassing, met name door de uitsluiting van opties en winstbewijzen, het risico op misbruik en oneigenlijk gebruik van de BOR en de DSR ab.

In de eerdergenoemde brief van 29 juni 2023 was de gedachte de toegang tot de BOR en de DSR ab te beperken tot reguliere aandelen die volledig meedelen in de winstgerechtigdheid en liquidatieopbrengst met een belang van ten minste 5% in het totale geplaatste kapitaal. Het voorstel wijkt daarvan af in die zin dat niet wordt verlangd dat de aandelen volledig meedelen in de winstgerechtigdheid en liquidatieopbrengst. Bij de uitwerking bleek dat dit tot ongewenste gevolgen kan leiden. Ten eerste geldt dat als winst eerst wordt uitgekeerd op de preferente aandelen en de rest aan gewone aandelen, de gewone aandelen niet volledig meedelen, terwijl met gewone aandelen juist extra (ondernemers)risico wordt gelopen. Ten tweede, in het verlengde van het voorgaande, bleek het lastig te definiëren wanneer een aandeel volledig meedeelt in de winst, omdat er niet alleen preferente aandelen zijn maar ook andere soortaandelen dan preferente aandelen. Het gaat dan bijvoorbeeld om aandelen die een letter hebben vanwege een eigen dividendpolitiek per aandeelhouder of aandelen met verschil in agio.

De voorgestelde aanpassing betekent dat de toegang tot de BOR en DSR ab wordt beperkt tot gewone (reguliere) aandelen met een belang van ten minste 5% van het totale geplaatste kapitaal.46 Daarbij is niet van belang of deze gewone aandelen stemrecht hebben. Ook een vruchtgebruik of bloot eigendom van deze gewone aandelen kan nog steeds kwalificeren. Op het niveau van de direct gehouden aandelen wordt de toegang tot de DSR ab beperkt tot een belang van ten minste 5% van het totale geplaatste kapitaal bestaande uit gewone aandelen. Dit vereiste dat het gewone aandelen met een belang van ten minste 5% van het totale geplaatste kapitaal betreft, geldt ook voor de indirect gehouden aandelen. Toerekening van bezittingen en schulden is daardoor enkel nog mogelijk als ook het indirecte belang bestaat uit kwalificerende aandelen. Dat betekent dat niet alleen de erflater of schenker kwalificerende aandelen in een lichaam moet houden, maar dat dat lichaam ook kwalificerende aandelen in het andere lichaam moet houden. Gewone aandelen op indirect niveau die onder de verwateringsregeling vallen, blijven eveneens kwalificeren.

De BOR en de DSR ab blijven daarnaast gelden voor preferente aandelen die in het kader van een gefaseerde bedrijfsopvolging zijn uitgegeven. Het begrip preferente aandelen is sinds 2010 opgenomen in de wetgeving voor de BOR en de DSR ab. In de parlementaire geschiedenis is niet eenduidig aangegeven wat onder een preferent aandeel moet worden verstaan. Dit leidt in de praktijk soms tot discussie en onzekerheid. Daarom wordt voorgesteld om preferente aandelen in de wet te definiëren als aandelen met voorrang ten aanzien van de winstverdeling of liquidatieopbrengsten. Met deze definitie wordt op hoofdlijnen aangesloten bij de huidige uitvoeringspraktijk van de Belastingdienst. Wel is sprake van een accentverschuiving in die zin dat momenteel in de uitvoeringspraktijk op grond van de parlementaire geschiedenis47 bij volledige winstgerechtigdheid niet snel sprake is van een preferent aandeel. Naar aanleiding van de internetconsultatie zal de voorgestelde definitie van «preferente aandelen» waar het gaat om hybride aandelen worden verduidelijkt door aanpassing bij nota van wijziging op het onderhavige voorstel.

Preferente aandelen die zijn gecreëerd in het kader van een gefaseerde bedrijfsopvolging, kwalificeren op grond van het voorstel enkel als deze een omzetting vormen van gewone aandelen met een belang van ten minste 5% van het totale geplaatste kapitaal. Daarnaast blijven de overige vereisten gelden. Hetzelfde gaat gelden voor indirect gehouden preferente aandelen.

De BOR en DSR ab blijven daarnaast gelden voor verwaterde indirecte belangen. Dit betreft een indirect belang van gewone aandelen dat ten minste 0,5% van het nominale aandelenkapitaal beslaat dat uitsluitend is verwaterd door vererving, huwelijksvermogensrecht of schenking mits de rechtsvoorganger een indirect belang van gewone aandelen met een belang van ten minste 5% van het totale geplaatste kapitaal had.

Ook geldt een uitzondering voor de verruiming van de verwateringsregeling en de toegang voor kleine familiebelangen op grond van amendement nr. 11 na inwerkingtreding op een bij koninklijk besluit te bepalen tijdstip.

Als gevolg van de voorgestelde beperking tot gewone aandelen met een belang van ten minste 5% van het totale geplaatste kapitaal zijn van de BOR en DSR ab uitgesloten opties op aandelen, winstbewijzen, ab-pakketten van minder dan 5% van het totaal geplaatste kapitaal, een ab op grond van de meesleepregeling en een fictief ab. Eveneens worden lidmaatschapsrechten van een coöperatie uitgesloten, omdat deze vergelijkbaar zijn met winstbewijzen. Een ab op grond van de meetrekregeling blijft uitgesloten.

Ook tracking stocks worden uitgesloten van de BOR en de DSR ab. Tracking stocks zijn aandelen die niet volledig meedelen in de winstgerechtigdheid en liquidatieopbrengst, omdat ze een bijzondere gerechtigdheid kennen met betrekking tot een bepaald deel van de vermogensbestanddelen van een lichaam of het concern, zoals bijvoorbeeld het vastgoed of de resultaten van een bepaalde werkmaatschappij. De toepassing van de BOR en de DSR ab bij tracking stocks is erg complex. Daar komt nog bij dat bij tracking stocks structuren mogelijk zijn, waardoor een hoger bedrag onder de BOR wordt verkregen dan dat er aan ondernemingsvermogen is. Door het verschil in toerekening van tracking stocks op direct en op indirect niveau kan het gevolg zijn dat de DSR ab over een hogere of lagere waarde van de verkregen aandelen kan worden toegepast, dan dat er aan ondernemingsvermogen wordt verkregen. Onderstaand wordt hiervan een voorbeeld gegeven.

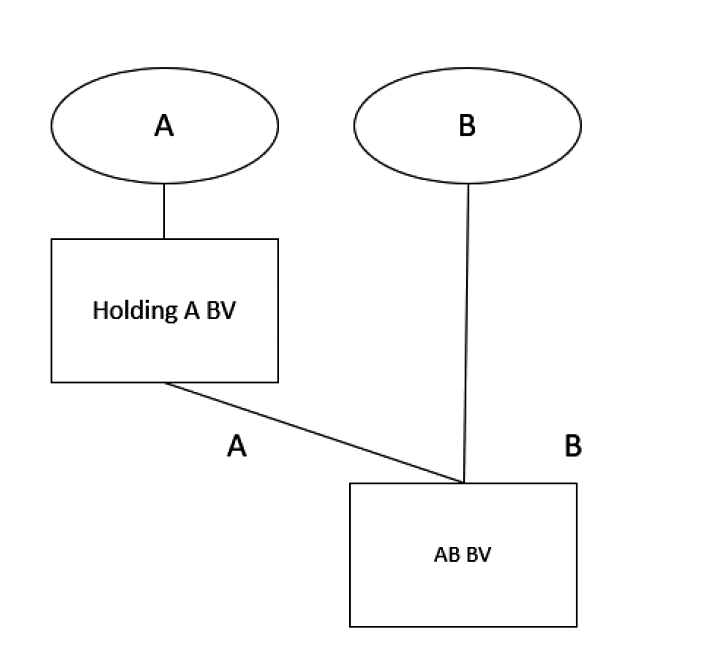

Voorbeeld 1

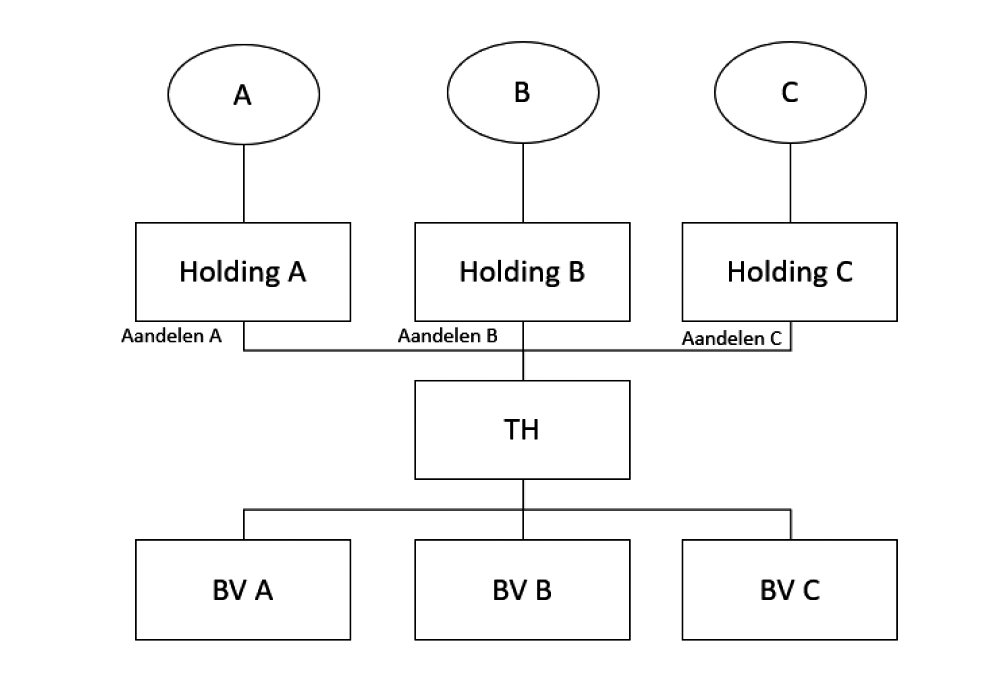

A houdt 100% van de aandelen in Holding A BV. Holding A BV houdt alle aandelen A in AB BV. De aandelen A geven recht op de waarde en de resultaten van het beleggingsvermogen in AB BV. B is rechtstreeks aandeelhouder van de aandelen B in AB BV. De aandelen B geven recht op de waarde en de resultaten van het ondernemingsvermogen in AB BV.

Het vermogen van AB BV bedraagt € 1 miljoen. Hiervan is € 800.000 ondernemingsvermogen en € 200.000 beleggingsvermogen. Holding A BV heeft geen ander vermogen dan het belang in AB BV. In deze situatie geschiedt de toerekening voor toepassing van de BOR en DSR ab als volgt.

A houdt een indirect ab in AB BV. Toerekening van indirecte soortaandelen vindt op grond van de wet plaats op basis van de waarde van de aandelen.48 De aandelen A zijn € 200.000 waard. De totale waarde AB BV is € 1 miljoen. Dit betekent dat aan de aandelen A € 160.000 ((200.000/1.000.000) * 800.000) ondernemingsvermogen en € 40.000 ((200.000/ 1.000.000) * 200.000) beleggingsvermogen wordt toegerekend.

De volgende stap is de koppeling van de bezittingen en schulden van Holding A BV aan het door A gehouden aandelenbelang in Holding A BV. Op direct niveau heeft A geen tracking stocks. De aandelen van A in Holding A BV volgen daarom de op basis van de toerekeningsregeling49 toegerekende bezittingen en schulden. Aan de aandelen van A wordt € 160.000 ondernemingsvermogen en € 40.000 beleggingsvermogen toegerekend.

B houdt enkel directe tracking stocks in AB BV. Bij directe tracking stocks wordt op grond van de wet aangesloten bij de statutaire werkelijkheid. Dat betekent dat de aandelen van B met een waarde van € 800.000 volledig ondernemingsvermogen zijn.

In deze situatie is daadwerkelijk sprake van € 800.000 ondernemingsvermogen en € 200.000 beleggingsvermogen. Door het verschil in toerekening van ondernemingsvermogen en beleggingsvermogen in geval van tracking stocks op direct en op indirect niveau, is voor toepassing van de BOR en DSR ab in dit geval sprake van € 960.000 ondernemingsvermogen en € 40.000 beleggingsvermogen.

Als A en B hun aandelen schenken of nalaten wordt er dus meer BOR en DSR ab gegeven dan er ondernemingsvermogen is. De situatie andersom, waarbij minder BOR en DSR ab wordt gegeven dan er ondernemingsvermogen is, is ook denkbaar.

Om te voorkomen dat de BOR of DSR ab over een hogere of lagere waarde van de verkregen aandelen kan worden toegepast, dan dat er aan ondernemingsvermogen wordt verkregen zou een aanpassing vereist zijn in de toch al complexe toerekeningswetgeving. Maar ook met een dergelijke aanpassing zouden complexe vraagstukken blijven bestaan ten aanzien van het indirecte ab in combinatie met tracking stocks. Daarom is ervoor gekozen tracking stocks in het geheel uit te sluiten. Na de uitsluiting voor de BOR en DSR ab van tracking stocks worden naar verwachting structuren aangepast door middel van een juridische splitsing, waarmee hetzelfde doel kan worden bereikt. Voor bepaalde gevallen wordt bij ministeriële regeling een overgangsregeling getroffen die erin voorziet dat de bezitsperiode van de tracking stocks en de bezitsperiode van de gewone aandelen in de (af)gesplitste vennootschap bij elkaar mogen worden opgeteld voor de toets aan de bezitseis als de (af)splitsing uiterlijk 31 december 2027 heeft plaatsgevonden. Dat is ruim drie jaar vanaf het moment van voorziene publicatie van de wet- en regelgeving.

De uitsluiting voor de BOR en DSR ab van met name tracking stocks, opties op aandelen en winstbewijzen leidt tot een aanzienlijke vereenvoudiging voor de Belastingdienst.

Voor alle duidelijkheid wordt opgemerkt dat aandelen waarop agio is gestort of een storting van informeel kapitaal heeft plaatsgevonden, blijven kwalificeren voor de BOR en de DSR ab, mits deze aandelen geen voorrang kennen ten opzichte van andere aandelen.

De BOR kent de bezitstermijn van minimaal een jaar (bij overlijden) of minimaal vijf jaar (bij schenken) voorafgaand aan de overdracht van de onderneming door de erflater of schenker en de voortzettingseis op grond waarvan de opvolger de verkregen onderneming na de verkrijging vijf jaar moet voortzetten.50 De voorwaardelijke vrijstelling van de BOR wordt definitief als aan de voortzettingstermijn is voldaan. Doel van de bezits- en voortzettingseis is mede het voorkomen van oneigenlijk gebruik.

Uit de evaluatie door het CPB blijkt dat de toepassing van de bezits- en voortzettingseis in de praktijk niet altijd eenvoudig is.51 Zo is met name een vaak terugkomende discussie of is voldaan aan de bezitseis bij toepassing van de BOR. De bezitseis geldt voor de bestaande onderneming van de overdrager. Een belangrijke vraag hierbij is of nog steeds sprake is van dezelfde (objectieve) onderneming, indien tijdens de bezitstermijn een uitbreiding plaatsvindt. De Hoge Raad (HR) heeft daarover op 29 mei 2020 in twee arresten over uitbreiding het volgende geoordeeld. Als sprake is van de uitbreiding van een bestaande onderneming die al aan de bezitseis voldoet, start er voor die uitbreiding geen nieuwe bezitstermijn. Is echter sprake van een uitbreiding met een onderneming die ook als afzonderlijke onderneming blijft bestaan, dan wel.52 Het onderscheid tussen een uitbreiding van een bestaande onderneming of de verkrijging van een nieuwe onderneming die niet is opgegaan in een bestaande onderneming is soms lastig te maken.

Voorts is de toepassing van de voortzettingseis complex. Zo is de verkrijger zich niet altijd bewust van het feit dat door bepaalde handelingen mogelijk niet aan de voortzettingseis wordt voldaan. Bijvoorbeeld in het geval de verkregen aandelen worden omgevormd of nieuwe aandelen worden uitgegeven, waardoor de aanspraak op toekomstige winsten wordt beperkt. Daarnaast kan omvorming van aandelen binnen een holdingstructuur op indirect niveau leiden tot ophouden winst te genieten door de holding waarvan de aandelen zijn verkregen. Dit komt mede door het aspect dat de beoordeling of de onderneming geheel of gedeeltelijk is voortgezet, dat is ontleend aan het stakingsbegrip in de IB, van feitelijke aard is. De verkrijger (belastingplichtige) is verplicht om aangifte te doen indien niet aan de voortzettingseis wordt voldaan.

In het vervolgonderzoek is bezien of het mogelijk is om de huidige bezits- en voortzettingseis in de BOR zodanig aan te passen dat deze meer positief uitpakken voor de flexibiliteit van ondernemingen (wijziging ondernemingsactiviteiten of herstructurering). Op grond van de uitkomsten van dit onderzoek heeft het vorige kabinet in de eerdergenoemde brief van 29 juni 2023 voorgesteld om via een wetsaanpassing (of aanpassing van lagere regelgeving) een aantal van de knelpunten in de bezits- en voortzettingseis weg te nemen.53 Het uitgangspunt van de voorgestelde aanpassingen is aansluiten bij de gerechtigdheid tot de onderneming.

Omdat uit het vervolgonderzoek ook blijkt dat ondernemers onzekerheid ervaren over de vraag of wijzigingen van activiteiten leiden tot strijdigheid met de bezits- en voortzettingseis, is één van de wensen van het kabinet om hen beter informeren over de voortzettings- en bezitseis (ook bij «overheidsingrijpen»). Het vorige kabinet heeft in deze brief het voornemen uitgesproken om net als voor de voortzettingseis een faciliteit bij «overheidsingrijpen» bij de bezitseis te introduceren (dit is inmiddels gerealiseerd, zie paragraaf 2.2.6 van dit algemeen deel). Tevens zal worden onderzocht of er ondanks deze aanpassingen toch nog knelpunten voortvloeien uit de bezits- en voortzettingseis bij ondernemingen die willen verduurzamen. Tot slot is het kabinet voornemens om de vijfjaarstermijn in de bezits- en voortzettingseis in te korten, aldus de brief van 29 juni 2023.

Voorstel

De BOR is bedoeld voor «reële bedrijfsopvolgingen». Kerngedachte van de BOR is dat de continuïteit van de bestaande onderneming niet in gevaar mag komen door te betalen schenk- of erfbelasting door de verkrijger die deze bestaande onderneming voortzet. Daartoe zijn o.a. een bezits- en een voortzettingseis opgenomen in de wet. Een ander doel van de bezits- en voortzettingseis is het voorkomen van oneigenlijk gebruik. De BOR is namelijk niet bedoeld voor de koop van (aandelen in) een onderneming (direct) gevolgd door een schenking of vererving van die (aandelen in de) onderneming en eventueel verkoop van (aandelen in) de onderneming daarna. De bezits- en voortzettingseis in de BOR vervullen enerzijds een essentiële en buitengewoon nuttige functie. Anderzijds is uit de evaluatie en het vervolgonderzoek duidelijk geworden dat de bezits- en voortzettingseis complex in de toepassing kunnen zijn met als gevolg dat deze eisen op gespannen voet staan met de bedrijfseconomische dynamiek, zoals wijziging in de activiteiten of herstructurering. Daarom is het wenselijk dat er bij reële bedrijfsopvolgingen meer ruimte komt voor ondernemerschap door versoepelingen van de bezits- en de voortzettingseis.

De contouren van de versoepeling van de bezits- en voortzettingseis van de BOR zijn afgelopen najaar bij de behandeling van het wetsvoorstel WAFB 2024 aan de orde geweest. Deze versoepeling van de bezits- en voortzettingseis bestaat uit de volgende elementen:

1. De uitkomsten van de 29 mei-arresten van de HR worden kort gezegd gerespecteerd;

2. Herstructureringen in de bezitstermijn worden vergemakkelijkt;

3. Invoering van een faciliteit in geval van overheidsingrijpen tijdens de bezitsperiode;

4. Verkorting van de voortzettingstermijn van vijf jaar naar drie jaar;

5. Herstructureringen in de voortzettingstermijn worden vergemakkelijkt.

Vanuit de stakeholders is gevraagd om een andersoortige versoepeling die zou neerkomen op een geheel nieuwe regeling. Voor deze gevraagde regeling zou niet langer relevant zijn of sprake is van dezelfde onderneming gedurende de bezits- en voortzettingstermijn, maar zou de toets bij andere criterium of criteria komen te liggen, bijvoorbeeld de instandhouding van ondernemingsvermogen. Het kabinet heeft dit gevraagde alternatief bestudeerd, maar concludeert dat deze gevraagde regeling een andere doelstelling voor ogen heeft dan het faciliteren van een bedrijfsopvolging. Staking of verkoop van de onderneming bij (of kort voor of na) schenking of vererving, waarna de verkrijger een andere onderneming start, wordt dan met toepassing van de BOR mogelijk. Dit brengt ook risico’s ten aanzien van het gelijkheidsbeginsel met zich mee. De vergelijking kan getrokken worden met een ander die spaargeld geschonken krijgt of erft en daarmee een onderneming start, maar wel schenk- of erfbelasting over de verkrijging is verschuldigd. Ook is een belangrijke overweging dat met de huidige begrippen zoals het ondernemings- en stakingsbegrip in de IB al vele jaren ervaring is opgedaan en deze begrippen zijn uitgekristalliseerd in de jurisprudentie. Als daarentegen zou worden gekozen voor deze gevraagde regeling zou dat gepaard gaan met een lange periode van onzekerheid over de (toekomstige) regelgeving van de BOR en de wijze waarop deze in concrete gevallen zou uitwerken. Deze onzekerheid vindt het kabinet voor bedrijfsopvolgingen onwenselijk. Voor het gros van de gevallen waarin een beroep op de BOR wordt gedaan, is de toepassing van de bestaande begrippen volstrekt geen probleem. In een deel van de gevallen is er onduidelijkheid over de feitelijke omstandigheden en in een zeer klein aantal gevallen is sprake van knelpunten waarvan een groot deel met deze versoepelingen wordt opgelost. Daar komt bij dat deze gevraagde regeling niet past in het lopende traject van dit vervolgwetsvoorstel en daarmee niet per 2026 operationeel zou kunnen zijn. Als deze gevraagde regeling al wenselijk zou zijn, vergt dit een separaat ―complex― wetgevingstraject en de nodige implementatietijd voor de Belastingdienst. De complexiteit zit onder andere in het volgende. Tussen beëindiging/verkoop van de ene onderneming en start/koop van een andere onderneming kan een bepaalde periode zitten. Bepaald moet worden wanneer deze periodes, mogelijkerwijs gefaseerd, starten en eindigen, hoe dit geregistreerd moet worden en welke gevolgen deze periodes hebben voor de bezits- en voortzettingstermijnen. Tevens zal in de voortzettingstermijn moeten worden beoordeeld of de nieuwe onderneming minimaal dezelfde omvang heeft. Ook komen er vraagstukken met betrekking tot wijzigingen in de omvang van het ondernemingsvermogen op. Welke schommelingen zijn niet in strijd met de bezits- en voortzettingseis en welke wel? Schommelingen kunnen ontstaan door kapitaalstortingen, winst, verlies, dividenduitkeringen, aankopen, verkopen, het herbestemmen van in het concern aanwezige vermogen van beleggingsvermogen naar ondernemingsvermogen en andersom. Het bijhouden van de hoogte van het ondernemingsvermogen (waarde in het economische verkeer, niet de boekwaarde) en van de periodes tussen beëindigingen/verkopen en herinvesteringen, alsmede de controle op deze gegevens, zal mogelijk extra administratieve lasten en uitvoeringskosten met zich brengen. De verruiming van de BOR zal ook financieel opgevangen moeten worden.

Het vasthouden aan het huidige uitgangspunt van de BOR, namelijk het continueren van de onderneming bij bedrijfsopvolging, betekent dat de BOR voor de toets of sprake is van dezelfde onderneming gedurende de bezits- en voortzettingstermijnen in dit wetsvoorstel nog steeds aansluit bij het ondernemings- en stakingsbegrip uit de IB. Hierdoor blijft relevant of sprake is van dezelfde (objectieve) onderneming, zoals in de eerdergenoemde 29 mei-arresten uit 2020. Inmiddels is door het «horen en zien»-arrest van de HR uit 2023 duidelijkheid ontstaan over de vraag hoe de HR een uitbreiding van de subjectieve gerechtigdheid beoordeelt.54 In paragraaf 2.2.1. wordt dit nader toegelicht.

Tot slot wordt opgemerkt dat de HR in 2022 heeft uitgesproken dat het gaan verhuren van de onderneming in de voortzettingstermijn niet leidt tot het terugnemen van de BOR.55 Hoewel kan worden betwijfeld of deze uitkomst past bij de bedoeling van de BOR sluit deze uitkomst wel aan bij een consequente toepassing van het IB-stakingsbegrip. Daarom wordt geen voorstel tot wetswijziging op dit vlak gedaan.

Zoals uit de evaluatie bleek, is met name de bezitseis een vaak terugkomende discussie bij toepassing van de BOR. De bezitseis geldt voor de bestaande onderneming van de overdrager. De hiervoor al genoemde 29 mei-arresten van de HR hebben betrekking op de toepassing van de bezitseis op uitbreidingsinvesteringen.56 De kern van de discussie bij uitbreidingsinvesteringen is of de uitbreiding leidt tot een vergroting van de bestaande onderneming doordat de uitbreiding wordt samengevoegd met de bestaande onderneming («opgaan in») of dat de uitbreiding een nieuwe onderneming naast de bestaande onderneming is. Dit wordt getoetst op basis van de regels in de Wet IB 2001 en de jurisprudentie daarvan. In het ene arrest was sprake van aankoop van een deelneming waarbij geen sprake was van «opgaan in» en in het andere arrest was sprake van een activa/passiva transactie waarbij hiervan wel sprake was. Uit deze arresten vloeit voort dat een uitbreidingsinvestering ook aan de bezitseis voldoet indien de gekochte onderneming op het tijdstip van vererving of schenking is opgegaan in een al langer bestaande onderneming die voldoet aan de bezitseis. Indien de nieuwe onderneming niet is opgegaan in een bestaande onderneming, is het een zelfstandige onderneming waarvoor een zelfstandige bezitseis geldt. Vanuit de Belastingdienst is voor de evaluatie aangedragen dat de toepassing van deze arresten in de praktijk complex is, omdat op grond van een feitelijke toets moet worden beoordeeld of de aangekochte onderneming is opgegaan in de bestaande onderneming. Deze complexiteit speelt echter niet of bijna niet als sprake is van een holdingstructuur en er een deelneming (bv) van een derde wordt gekocht. Gezien de afzonderlijke juridische huls van de deelneming blijft de gekochte onderneming namelijk gemakkelijk te onderscheiden en start een aparte bezitstermijn. Het is rechtsvormneutraal om ook bij holdingstructuren hetzelfde ondernemingsbegrip toe te passen. Als een IB-ondernemer een onderneming koopt kan het namelijk heel goed het geval zijn dat door de organisatie van kapitaal en arbeid beide ondernemingen niet in elkaar opgaan, waardoor voor de gekochte onderneming een nieuwe bezitsperiode aanvangt.

In uitzonderlijke situaties kan bij deelnemingen wel sprake zijn van één onderneming. Dit kan het geval zijn bij projectontwikkeling, waarbij elk project in een afzonderlijke deelneming wordt ondergebracht maar het personeel en de bedrijfsmiddelen zich bevinden in een (tussen)holding. Het drijven van de onderneming gebeurt daarbij vanuit die (tussen)holding. De beoordeling of sprake is van één onderneming blijft feitelijk. Van «opgaan in», dus van het ontstaan van één onderneming, kan echter geen sprake zijn als niet alle aandelen van een deelneming worden gekocht.57 Deze deelneming kan gezien de meerdere aandeelhouders immers niet opgaan in de bestaande onderneming van één van die aandeelhouders. Hetzelfde is het geval als de holding een deelneming opricht en daarin – eventueel met een derde – een nieuwe activiteit start.

In theorie zijn er op hoofdlijnen drie opties om met deze arresten om te gaan. Ten eerste de uitkomsten van deze arresten respecteren, ten tweede bij fictie een 100% deelneming altijd aanmerken als een nieuwe onderneming of ten derde bij fictie een 100%-deelneming altijd aanmerken als opgaan in de bestaande onderneming. Het kabinet geeft de voorkeur aan de eerste optie. Inmiddels is met deze arresten in de praktijk ervaring opgedaan en ook speelt mee dat deze arresten slechts bij een zeer beperkt deel van de BOR-gevallen relevant zijn. Van «opgaan in» zal in de meeste gevallen sprake zijn bij aankoop van activa en passiva, dit komt in de praktijk niet vaak voor. Daarnaast kan het ook spelen bij aankoop van aandelen in een vennootschap, maar daarvoor geldt dat gezien de juridische huls «opgaan in» zelden het geval is. Wel is in de weinige gevallen dat dit zich voordoet, deze beoordeling complex. De optie om de uitkomsten van deze twee 29 mei-arresten te respecteren en de wetgeving ter zake niet aan te passen, heeft de voorkeur omdat de andere twee opties veel ongewenste consequenties hebben en naar verwachting de toepassing van de BOR niet minder complex maken.

De tweede optie – bij fictie een 100% deelneming altijd aanmerken als een nieuwe onderneming – heeft de volgende belangrijke bezwaren:

1. Dit kan ontweken worden door gebruik te maken van activa en passiva transacties;

2. Dit is niet gunstig voor het bedrijfsleven; en

3. Dit pakt niet rechtsvormneutraal uit.

De derde optie – bij fictie een 100%-deelneming altijd aanmerken als opgaan in de bestaande onderneming – leidt ertoe dat een uitbreidingsinvestering die onder de huidige jurisprudentie wordt aangemerkt als een nieuwe onderneming waarvoor een zelfstandige bezitstermijn geldt, meedoet met de bezitstermijn van de bestaande onderneming. Dit kan oneigenlijk gebruik van de regeling in de hand werken. Vanuit het bedrijfsleven wordt aangedragen dat veel uitbreidingsinvesteringen samenhangen met de bestaande onderneming of daaruit voortvloeien, maar er hoeft geen relatie te zijn tussen de uitbreidingsinvestering en de bestaande onderneming. Daarmee kan deze optie tot vreemde consequenties leiden, bijvoorbeeld een holding heeft een ijssalon en koopt alle aandelen van een (grote) deelneming die plasticverwerking doet. Hierbij kan sprake zijn van onbedoeld gebruik als bijvoorbeeld de ijssalon een beperkte waarde heeft, afgezet tegen de plasticverwerking. De optie om een 100%-deelneming altijd aan te merken als opgaan in de bestaande onderneming verhoudt zich ook slecht tot het uitgangspunt van het subjectieve ondernemingsbegrip (bij uitbreiding subjectieve gerechtigdheid vangt voor de uitbreiding een nieuwe bezitstermijn aan). Dan vangt bij een uitbreiding van bijvoorbeeld 5% naar 100% van de gerechtigdheid in een lichaam wel een nieuwe bezitstermijn voor de 95% aan en dat zou bij deze optie niet het geval zijn bij aanschaf van een 100%-deelneming. Dat verschil valt niet goed uit te leggen. Het kabinet stelt alles afwegend voor om de uitkomsten van de 29 mei-arresten te respecteren en geen wetswijziging voor te stellen.

De 29 mei-arresten gaven nog geen duidelijkheid over hoe de HR aankeek tegen een uitbreiding van de subjectieve gerechtigdheid. Inmiddels is door het «horen en zien»-arrest van de HR uit 2023 duidelijkheid ontstaan over de vraag hoe de HR een uitbreiding van de subjectieve gerechtigdheid beoordeelt.58 In het arrest «horen en zien» was sprake van ruilen van subjectieve gerechtigheid in twee ondernemingen. Door dat arrest is komen vast te staan dat de HR voor de BOR, en daarmee voor de bezits- en voortzettingseis, de subjectieve gerechtigdheid als ijkpunt hanteert. Dat is inherent aan de opvolgingsgedachte en het starten van een nieuwe onderneming. De onderneming in subjectieve zin is (het aandeel in) de onderneming van de belastingplichtige, anders gezegd: het economische belang in de onderneming. Een voorbeeld van een subjectieve uitbreiding is dat iemand zijn aandelenbelang uitbreidt van 5% naar 50%. De HR heeft bevestigd dat in dat geval een nieuwe bezitstermijn gaat gelden voor de uitbreiding met 45% belang. Een andere uitleg zou de bezitseis in belangrijke mate uithollen. Dit voorkomt ook constructies, zoals uitbreiding van een 5%-gerechtigdheid in het zicht van overlijden of schenken onder de BOR naar 100%, waardoor men voor die 100% een beroep zou kunnen doen op de BOR.

Voorgesteld wordt om een groot aantal van de knelpunten in de bezits- en voortzettingseis bij herstructureringen weg te nemen. Deze knelpunten doen zich vooral voor bij bedrijfsopvolging via aandelen, maar ook bijvoorbeeld bij de IB-ondernemer die tijdens de bezits- of voortzettingsperiode zijn onderneming ruisend wil inbrengen in een bv. Voor de huidige bezits- en voortzettingseis is het uitgangspunt dat de wijziging van de juridische huls geen gevolgen zou mogen hebben. De hoofdvorm is vastgelegd in de artikelen 35d en 35e van de Successiewet 1956 (SW 1956), waarbij enkele verbijzonderingen in de artikelen 9 en 10 van de Uitvoeringsregeling schenk- en erfbelasting (URSE) zijn opgenomen. Die artikelen stellen aan zo’n wijziging echter in bepaalde situaties strikte voorwaarden die bij nader inzien niet steeds nodig zijn voor de doelstelling van de BOR of de bezits- en voortzettingseis. Te denken valt aan de voorwaarde dat steeds gebruik moet worden gemaakt van een doorschuifregeling of dat de verkrijger enig aandeelhouder moet worden van de nieuwe holding. In de beleidssfeer is reeds een aantal goedkeuringen gegeven. Deze genoemde knelpunten worden weggenomen door aanpassing van zowel de wetgeving als de URSE. Uitgangspunt blijft dat als de juridische huls van de onderneming verandert (verandering van de structuur of verandering van de rechtsvorm) dit niet belemmerend hoeft uit te pakken voor het voldoen aan de bezitseis of voortzettingseis, mits de subjectieve gerechtigdheid tot de onderneming (in het lichaam) niet toeneemt (bezitseis) of afneemt (voortzettingseis). De herstructurering mag in dit voorstel ook ruisend voor wat betreft de afrekening in de IB of vennootschapsbelasting plaatsvinden. Voor de bezitseis mag de herstructurering tegen een tegenprestatie (bijvoorbeeld tegen contanten, schuldigerkenning of stakingslijfrente) plaatsvinden. Voor de voortzettingseis is en blijft dat niet toegestaan. Bij verkrijging van bijvoorbeeld contanten kan de schenk- of erfbelasting namelijk alsnog worden voldaan, waardoor de vrijstelling op grond van de BOR niet langer nodig is.

Het kabinet neemt bij het versoepelen van herstructureringen nadrukkelijk het belang van de subjectieve gerechtigdheid tot de onderneming als hoofdgedachte. Als deze gedachte zou worden verlaten, vervaagt het onderscheid met een belastingplichtige die belast beleggingsvermogen erft en die dat vermogen vervolgens investeert in een nieuwe onderneming, waardoor de BOR juridisch kwetsbaarder wordt (gelijkheidsbeginsel). Het volgende voorbeeld illustreert dit:

Voorbeeld 2

Twee IB-ondernemers (A en B) drijven ieder een gelijksoortige eenmanszaak die zij kort geleden hebben geërfd. Als zij een vof aangaan waarin beide ondernemingen worden ingebracht, staken zij beiden voor een evenredig deel hun voormalige eenmanszaken. In de voortzettingsperiode leidt dat tot gedeeltelijke terugname van de verleende BOR-faciliteiten, omdat de verkregen ondernemingen deels zijn gestaakt. Hetzelfde geldt bij bv’s die een onderneming drijven en een vof aangaan. Indien voor een dergelijke situatie in de wet een uitzondering op het voortzettingsvereiste zou worden opgenomen, mag A diens geërfde eenmanszaak gedeeltelijk ruilen met die van B (en andersom) zonder dat de BOR gedeeltelijk wordt teruggenomen.

Stel dat in voorgaand voorbeeld alleen A een eenmanszaak drijft en dat A en B een vof aangaan waarbij A diens eenmanszaak inbrengt en B een bedrag aan kort ervoor geërfd spaargeld. Beiden zijn gerechtigd tot de winsten van de vof. B komt in die situatie niet alsnog in aanmerking voor de BOR. Hij verkreeg immers geen ondernemingsvermogen van een ondernemer.

Als een tegemoetkoming in de wet zou worden opgenomen, worden door de wetgever minder hoge eisen gesteld aan de voortzetting van de onderneming door de verkrijger. De beschreven staking en verwerving van een nieuwe onderneming leidt dan namelijk niet tot terugname van de vrijstelling van de BOR. Dan is de vraag gerechtvaardigd waarom bij het erven van spaargeld dat wordt aangewend voor de verwerving van een nieuwe onderneming, in het geheel geen BOR kan worden verkregen. Het zijn weliswaar verschillende situaties, maar daar zou over geoordeeld kunnen worden dat deze onevenredig ongelijk worden behandeld. De investeerder in een nieuwe onderneming met geërfd spaargeld wordt dan achtergesteld ten opzichte van de investeerder in een nieuwe onderneming met een geërfde maar inmiddels gestaakte onderneming. Ook staat zo'n tegemoetkoming haaks op de reden voor de invoering van de BOR, namelijk zorgen om de continuïteit van de verkregen onderneming.

Bij wijzigingen in de juridische structuur van de onderneming (bijvoorbeeld bij verhangingen en splitsingen/fusies, waarbij de gerechtigdheid/het belang van de aandeelhouder tot de onderneming materieel gezien niet wijzigt) vormt de bezitseis door de voorgestelde aanpassing op basis van de wet- en regelgeving in nog minder situaties dan nu het geval is een belemmering. Wel blijft ook bij herstructureringen in de bezitstermijn het uitgangspunt dat het economische belang tot de over te dragen onderneming (subjectieve gerechtigdheid) niet mag toenemen. Dat wil zeggen: een toename van de subjectieve gerechtigdheid leidt voor die toename tot de start van een nieuwe bezitstermijn.

De hoofdgedachte achter deze versoepelingen voor herstructureringen houdt in dat als de economische gerechtigdheid tot de over te dragen onderneming op zowel direct als indirect niveau niet wijzigt bij herstructureringen, er anders dan op basis van de huidige regelgeving59, voor de erflater/schenker geen nieuwe bezitstermijn aanvangt. Dit kan ook gelden bij meerdere aandeelhouders. Op basis van de huidige wettekst (de erflater/ schenker moet gedurende de bezitstermijn ab-houder van de overgedragen aandelen zijn geweest) is het zo dat bij elke omvorming, emissie of inkoop van direct gehouden aandelen een nieuwe bezitstermijn aanvangt, ongeacht of na deze omvorming, emissie of inkoop nog steeds sprake is van een enig aandeelhouder. Door het omschreven uitgangspunt waarbij wordt aangesloten bij de subjectieve gerechtigdheid wordt zo’n omvorming, emissie of inkoop wel mogelijk zonder dat een nieuwe bezitstermijn aanvangt. Dit is uiteraard alleen van toepassing indien de gerechtigdheid van de erflater/schenker tot de over te dragen onderneming niet wijzigt of toeneemt. Bij een enig aandeelhouder zal zijn gerechtigdheid niet wijzigen, bij meerdere aandeelhouders is dat afhankelijk van de situatie. Als bijvoorbeeld alle aandelen van de aandeelhouders worden omgevormd in letteraandelen, zodat ze hun eigen dividendpolitiek kunnen voeren, heeft deze omvorming geen gevolg voor de bezitseis als de gerechtigdheid van deze aandeelhouders tot de onderneming hetzelfde blijft. Hetzelfde geldt bij emissie als aan alle aandeelhouders naar evenredigheid van hun bestaande belang nieuwe aandelen met gelijke rechten worden uitgegeven. Dan wijzigt immers de gerechtigdheid niet. Inkoop van aandelen in de bezitstermijn zorgt op basis van de huidige letterlijke wettekst voor aanvang van een nieuwe bezitstermijn, omdat van de resterende aandelen het belang tot de onderneming van dat lichaam wijzigt. Onder het nieuwe uitgangspunt dient zo’n inkoop alleen gevolgen te hebben als de gerechtigheid van de aandeelhouder tot de onderneming toeneemt. Door dit uitgangspunt zal dus in een situatie van een enig aandeelhouder het omvormen, uitgifte of inkoop van de direct gehouden aandelen in de bezitstermijn geen probleem meer opleveren. Bij meerdere aandeelhouders zijn er in de bezitstermijn evenmin gevolgen indien de onderlinge gerechtigdheid tot de onderneming hetzelfde blijft. Bij het omvormen van aandelen moet wel rekening worden gehouden met het voorstel dat alleen bij reguliere aandelen een beroep kan worden gedaan op de DSR ab en de BOR (zie paragraaf 2.1. van dit algemeen deel). Om onduidelijkheid te voorkomen: ook bij certificering en decertificering vangt geen nieuwe bezitstermijn aan als de aandelen en certificaten te vereenzelvigen zijn, want dan wijzigt immers de gerechtigdheid van de erflater/schenker tot de onderneming niet. De regelgeving wordt, waar nodig, aangepast om bovengenoemde vormen van herstructureringen mogelijk te maken binnen de bezitseis.

De herstructurering kan ook inhouden dat de holding waarvan de schenker/erflater de aandelen houdt door een fusie of splitsing verdwijnt. Onder de huidige regelgeving60 is al toegestaan dat geen nieuwe bezitstermijn aanvangt als dit door middel van een fiscaal gefaciliteerde fusie of splitsing (een zogenoemde geruisloze fusie of splitsing) gaat en de gerechtigdheid van de schenker/erflater tot de objectieve onderneming niet wijzigt of toeneemt. De holding moet immers gezien het uitgangspunt de (toegerekende) objectieve onderneming gedurende de bezitstermijn drijven. Door dit wetsvoorstel wordt ook een fiscaal niet gefaciliteerde (een zogenoemde ruisende) fusie of splitsing van de holding mogelijk zonder dat een nieuwe bezitstermijn aanvangt. Tevens wordt het mogelijk om de vennootschap te verkopen aan een andere holding/vennootschap van de erflater/schenker, mits de gerechtigdheid niet wijzigt of toeneemt. Onder de huidige regeling was dat niet toegestaan (29 mei-deelnemingenarrest). Mocht deze andere vennootschap ook een onderneming drijven, dan geldt natuurlijk dat deze onderneming ook aan de bezitseis moet voldoen. Gezien het uitgangspunt moet het ook mogelijk zijn dat de aandelen van een deelneming in de bezitstermijn via dividenduitkering worden overgedragen aan de erflater/schenker, die daarna de direct gehouden aandelen nalaat of schenkt. Als de subjectieve gerechtigdheid tot de onderneming(en) niet wijzigt of toeneemt, hebben herstructureringen in de vorm van zowel ruisende als geruisloze splitsingen, fusies en verkoop op direct of indirect niveau onder het voorgestelde uitgangspunt geen gevolg voor de bezitseis.

Voorbeeld 3

X is enig aandeelhouder van X bv die een onderneming drijft. Daarnaast is X enig aandeelhouder van X holding bv die meerdere dochtervennootschappen heeft, die elk een onderneming drijven. Als X in de bezitstermijn de aandelen in X bv inbrengt in de holding, gaat onder de huidige regeling voor die onderneming in X bv alleen bij een inbreng via een gefaciliteerde fusie geen nieuwe bezitstermijn lopen.61 In de voorgestelde benadering gaat ook bij een inbreng door verkoop of een ruisende fusie geen nieuwe bezitstermijn lopen, mits hierdoor de gerechtigdheid tot de onderneming niet wijzigt en dus in het voorbeeld een 100% belang blijft.

Op basis van de huidige wet- en regelgeving is het al zo dat een ruisende fusie of splitsing op indirect niveau geen gevolgen voor het voldoen aan de bezitstermijn heeft, mits de gerechtigdheid van de erflater/schenker tot de onderneming hierdoor niet wijzigt of toeneemt. Dit houdt in dat bij een verkoop van een deelneming aan een nieuw opgerichte tussenholding geen nieuwe bezitstermijn aanvangt, mits de erflater/schenker via zijn holding en de nieuwe tussenholding dezelfde subjectieve gerechtigdheid behoudt in de deelneming. In het «horen en zien»-arrest oordeelde de HR dat er wel deels een nieuwe bezitstermijn aanvangt als door een splitsing van de tussenholding de holding (na toerekening) een groter gedeelte van één van de objectieve ondernemingen gaat drijven. Dit is in lijn met het voorgestelde uitgangspunt, daardoor vangt bij zo’n splitsing nog steeds deels een nieuwe bezitstermijn aan.

Logischerwijs blijven de gevolgen ongewijzigd als bij meerdere aandeelhouders de onderlinge gerechtigdheid tot de onderneming wijzigt. Dit doet zich voor als een aandeelhouder meer aandelen in een vennootschap verwerft door bijvoorbeeld aankoop. Voor de aangekochte aandelen start dan een nieuwe bezitstermijn. Ook als de bv de aandelen bij een deel van de aandeelhouders inkoopt, verandert het belang van de resterende aandeelhouders. Voor de uitbreiding van hun gerechtigdheid geldt net als nu een eigen bezitstermijn. Deze gevolgen zijn inherent aan de toename van de subjectieve gerechtigdheid die zich ook op indirect niveau kan voordoen, bijvoorbeeld als de ene houdstermaatschappij de aandelen in de werkmaatschappij van de andere houdstermaatschappij koopt of een werkmaatschappij alleen bij één van de houdstermaatschappijen de aandelen inkoopt.

Samengevat komt het bovenstaande erop neer dat bij de beoordeling of aan de bezitseis is voldaan, beoordeeld moet worden of de subjectieve gerechtigdheid van de erflater of schenker in de onderneming in de bezitstermijn is toegenomen. Naast deze toets moet beoordeeld worden of de (objectieve) onderneming in de bezitstermijn is uitgebreid of dat een nieuwe onderneming is gestart, waarbij bij uitbreiding van de (objectieve) onderneming middels «opgaan in» geen sprake is van aanvang van een nieuwe bezitstermijn.

Het voorstel is om de tegemoetkomingen in de regelgeving uit te breiden, waardoor bij meerdere gebeurtenissen voldaan wordt aan de voortzettingseis. Voor deze gebeurtenissen geldt het geformuleerde uitgangspunt van aansluiten bij de subjectieve gerechtigdheid tot de onderneming. Door de voorgestelde uitbreidingen worden bij herstructureringen in de voortzettingsperiode veel van door de praktijk ervaren knelpunten weggenomen en zijn meer wijzigingen en herstructureringen mogelijk, terwijl tegelijkertijd recht wordt gedaan aan het doel en de kerngedachten van de BOR. Dat betekent dat bijvoorbeeld bij het (gedeeltelijk) ophouden met winst te genieten, het vervreemden van de verkregen aandelen en het ontvangen van een tegenprestatie door de verkrijger bij de herstructurering de BOR-vrijstelling, net zoals nu, (gedeeltelijk) vervalt. Omdat voor herstructureringen in de voortzettingsperiode het hierboven genoemde uitgangspunt geldt, houdt dit in dat de subjectieve gerechtigdheid van de verkrijger tot de overgedragen onderneming niet mag wijzigen of afnemen en dat de herstructurering op holdingniveau tegen aandelen moet plaatsvinden. Dit geldt ook als een verkoop aan een andere onderneming of een lichaam waarvan de verkrijger (indirect) een gedeelte van de aandelen bezit plaatsvindt. Bij elke herstructurering geldt dat de verkrijger geen contanten of andere vormen van betaling62 mag ontvangen. Het ontvangen van een tegenprestatie is immers tegenstrijdig aan de bedoeling van de BOR, te weten dat de continuïteit van de onderneming niet in gevaar mag komen door de betaling van schenk- of erfbelasting. Met de ontvangen tegenprestatie had de verkrijger immers de verschuldigde belasting kunnen betalen. Andere vormen van betaling kunnen in contanten worden omgezet, zodat daarvoor hetzelfde geldt.

Op basis van de huidige wet- en regelgeving is een herstructurering op indirect niveau (wijziging op het niveau van de deelnemingen) alleen mogelijk als deze via een gefaciliteerde fusie of splitsing gaan. Onder het voorgestelde uitgangspunt wordt het mogelijk om op indirect niveau via verkoop en zowel een ruisende als geruisloze fusie of splitsing een herstructurering door te voeren, mits de subjectieve gerechtigdheid van de verkrijger in de verkregen onderneming(en) niet afneemt en de holding waarvan de aandelen zijn verkregen (na toerekening) niet ophoudt winst te genieten.

Tevens zijn er onder het voorgestelde uitgangspunt geen gevolgen voor de voortzettingseis als indirect gehouden aandelen worden omgevormd in letteraandelen, zodat de holdings een eigen dividendpolitiek kunnen voeren. Als hierbij de gerechtigdheid van deze indirect gehouden aandelen tot de onderneming niet wijzigt, blijft immers de subjectieve gerechtigdheid van de verkrijger hetzelfde. Onder de huidige wet- en regelgeving kan deze omvorming tot het deels niet voldoen aan de voortzettingseis leiden als door de toerekeningsregel63 de vennootschap waarvan de aandelen zijn verkregen deels ophoudt winst te genieten. De regelgeving wordt, waar nodig, aangepast om bovengenoemde vormen van herstructureringen mogelijk te maken binnen de voortzettingseis.