Staatscourant van het Koninkrijk der Nederlanden

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2023, 34571 | ander besluit van algemene strekking |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2023, 34571 | ander besluit van algemene strekking |

15 december 2023

nr. 2023-0000275008

Directoraat-Generaal voor Fiscale Zaken

De Staatssecretaris van Financiën,

Gelet op de artikelen 1.5, 3.22, 3.104, 6.17, 6.38, 6.39 en 9.5a van de Wet inkomstenbelasting 2001, de artikelen 6, 13, 28, 31a, 33 en 38p van de Wet op de loonbelasting 1964, de artikelen 13ab, 15e, 16 en 17 van de Wet op de vennootschapsbelasting 1969, de artikelen 1.2 en 2.1 van de Wet bronbelasting 2021, de artikelen 4 en 4a van de Wet op de dividendbelasting 1965, de artikelen 33, 35c en 35d van de Successiewet 1956, artikel 12 van het Uitvoeringsbesluit omzetbelasting 1968, artikel 63 van de Wet op de accijns, de artikelen 10 en 13 van de Wet op de belasting van personenauto’s en motorrijwielen 1992, artikel 5 van het Uitvoeringsbesluit belasting van personenauto’s en motorrijwielen 1992, artikel 67 van de Wet belastingen op milieugrondslag, artikel 6:1 van de Algemene douanewet, de artikelen 17, 21a, 25, 31, 47 en 47a van de Algemene wet inkomensafhankelijke regelingen, de artikelen 2, 3, 3a, 5b, 19, 30ia, en 39 van de Algemene wet inzake rijksbelastingen, de artikelen 18, 19, 25, 26, 31, 34, en 35 van de Invorderingswet 1990, de artikelen 1.3, 4.4 en 8.3 van de Belastingwet BES, artikel 58 van de Wet inkomstenbelasting BES, de artikelen 6 en 22 van de Wet loonbelasting BES, de artikelen 2.10 en 2.24 van de Douane- en Accijnswet BES, de artikelen III en XVII van het Belastingplan 2023, de artikelen III en XIIIA van de Wet toekomst pensioenen en artikel VII van het Belastingplan 2024;

Besluit:

De Wet inkomstenbelasting 2001 wordt als volgt gewijzigd:

A.

In artikel 3.127, zesde lid, vervalt ‘onderdeel a,’.

B.

Artikel 10a.25 wordt als volgt gewijzigd:

1. In het eerste lid wordt ‘het vierde lid, onderdeel a,’ vervangen door ‘het vierde lid’ en wordt ‘artikel 3.127, vierde lid, onderdeel a’ vervangen door ‘artikel 3.127, vierde lid’.

2. In het tweede lid, aanhef, vervalt ‘, onderdeel a,’.

De Uitvoeringsregeling inkomstenbelasting 2001 wordt als volgt gewijzigd:

A.

In artikel 1, eerste lid, wordt na ‘6.38,’ ingevoegd ‘6.39,’ en vervalt ‘8.14a,’. Voorts wordt na ‘9.5,’ ingevoegd ‘9.5a,’.

B.

In artikel 2 wordt ‘€ 446’ vervangen door ‘€ 519’.

C.

Artikel 17, vierde lid, wordt als volgt gewijzigd:

1. In de aanhef vervalt ‘die zijn gericht op het verbeteren of behouden van de positie van de belastingplichtige op de arbeidsmarkt en daarmee samenhangende vervoersvoorzieningen voor het bereiken van de werkplek of opleidingslocatie’.

2. In de onderdelen a en b wordt na ‘tweede’ ingevoegd ‘en derde’.

3. In onderdeel c wordt na ‘artikelen 13, eerste’ ingevoegd ‘en tweede’.

4. Onder vervanging van de punt aan het slot van onderdeel e door een puntkomma wordt een onderdeel toegevoegd, luidende:

f. vervoersvoorzieningen als bedoeld in artikel 19a, tweede lid, onderdeel b, van de Wet overige OCW-subsidies.

D.

De in artikel 37, eerste lid, opgenomen tabel wordt vervangen door:

|

Voor het dieet bij het ziektebeeld en de aandoening |

op welk dieet de in deze kolom genoemde typering van toepassing is |

bedragen de extra uitgaven |

|

|---|---|---|---|

|

Algemene symptomen |

groeiachterstand bij kinderen |

energieverrijkt in combinatie met eiwitver- rijkt |

€ 650 |

|

energieverrijkt |

€ 500 |

||

|

ondervoeding |

energieverrijkt in combinatie met eiwitver- rijkt |

€ 650 |

|

|

energieverrijkt |

€ 500 |

||

|

eiwitverrijkt |

€ 300 |

||

|

decubitus |

energieverrijkt in combinatie met eiwitver- rijkt |

€ 650 |

|

|

eiwitverrijkt |

€ 300 |

||

|

Infectieziekten |

aids |

energieverrijkt in combinatie met eiwitver- rijkt |

€ 650 |

|

Luchtwegen |

chronische obstructieve longziekten (COPD) |

energieverrijkt in combinatie met eiwitver- rijkt |

€ 650 |

|

energieverrijkt |

€ 500 |

||

|

Maag-, darm- en leverziek- ten |

dumpingsyndroom |

lactosebeperkt/lactosevrij |

€ 200 |

|

chronische pancreatitis |

energieverrijkt in combinatie met eiwitver- rijkt |

€ 650 |

|

|

cystic fibrosis |

energieverrijkt in combinatie met eiwitver- rijkt |

€ 650 |

|

|

energieverrijkt |

€ 500 |

||

|

coeliakie, ziekte van Dühring en glutenintole- rantie |

glutenvrij |

€ 1.200 |

|

|

glutenvrij in combinatie met lactosebeperkt/lactosevrij |

€ 1.350 |

||

|

short bowel syndroom |

energieverrijkt in combinatie met MCT-vetverrijkt |

€ 1.350 |

|

|

energieverrijkt in combinatie met MCT-vetverrijkt met vitaminepreparaat |

€ 1.450 |

||

|

prikkelbaredarm-syndroom |

fermenteerbare oligosachariden, disachariden, monosachariden en polyolen beperkt (FODMAP) |

€ 1.350 |

|

|

lactose-intolerantie |

lactosebeperkt/lactosevrij |

€ 200 |

|

|

levercirrose met complica- ties |

eiwitverrijkt in combinatie met sterk zoutbeperkt |

€ 900 |

|

|

overige |

energieverrijkt |

€ 500 |

|

|

energieverrijkt met vitaminepreparaat |

€ 550 |

||

|

energieverrijkt in combinatie met eiwitver- rijkt |

€ 650 |

||

|

energieverrijkt in combinatie met eiwitverrijkt en lactosebeperkt/lactosevrij |

€ 750 |

||

|

Metabole ziekten |

hypercholesterolemie |

fyto/plantensterolenverrijkt bij verzadigd vetbeperkt |

€ 450 |

|

vetstofwisselings-stoornis |

vetbeperkt in combinatie met MCT-vetverrijkt |

€ 1.350 |

|

|

galactosemie |

galactosebeperkt/galactosevrij |

€ 400 |

|

|

accharase isomaltase deficiëntie |

sucrosebeperkt in combinatie met (iso)maltosebeperkt |

€ 200 |

|

|

eiwitstofwisselings- stoornis (zoals PKU en hyperlysinemie) |

sterk eiwitbeperkt |

€ 3.450 |

|

|

glycogeenstapelings- ziekte |

sucrosebeperkt, fructosebeperkt, lactosebeperkt en vetbeperkt |

€ 250 |

|

|

insulineresistentie |

sterk koolhydraatbeperkt zonder energie- beperking |

€ 1.300 |

|

|

Nierziekten |

chronische nierinsufficiën- tie met hemodialyse/ peritoneale dialyse |

eiwitverrijkt in combinatie met sterk zoutbeperkt |

€ 900 |

|

nefrotisch syndroom |

sterk zoutbeperkt |

€ 300 |

|

|

Oncologie |

oncologie |

energieverrijkt in combinatie met eiwitver- rijkt |

€ 650 |

|

energieverrijkt |

€ 500 |

||

|

Overige |

voedselovergevoelig- heid |

koemelkeiwitvrij |

€ 550 |

|

kippenei-eiwitvrij |

€ 100 |

||

|

lactosebeperkt/lactosevrij |

€ 200 |

||

|

tarwevrij |

€ 1.200 |

||

|

tarwevrij in combinatie met kippenei- eiwitvrij |

€ 1.200 |

||

|

koemelkeiwitvrij in combinatie met kippenei-eiwitvrij |

€ 600 |

||

|

koemelkeiwitvrij in combinatie met soja-eiwitvrij |

€ 950 |

||

|

koemelkeiwitvrij in combinatie met kippenei-eiwitvrij en soja-eiwitvrij |

€ 1.000 |

||

|

koemelkeiwitvrij in combinatie met kippenei-eiwitvrij, soja-eiwitvrij en tarwevrij |

€ 2.000 |

||

|

koemelkeiwitvrij in combinatie met glutenvrij en al dan niet tarwevrij |

€ 1.700 |

||

|

brandwonden |

energieverrijkt in combinatie met eiwitver- rijkt |

€ 650 |

|

|

lymfelekkage |

eiwitverrijkt in combinatie met sterk (LCT-)vetbeperkt en MCT-vetverrijkt |

€ 1.350 |

|

|

epilepsie |

sterk koolhydraatbeperkt in combinatie met eiwitbeperkt en vetverrijkt |

€ 1.050 |

|

E.

In artikel 38, eerste lid, aanhef, wordt ‘€ 310’ vervangen door ‘€ 350’ en wordt ‘€ 620’ vervangen door ‘€ 700’. Voorts wordt ‘€ 775’ vervangen door ‘€ 875’.

F.

Artikel 40, eerste lid, wordt als volgt gewijzigd:

1. In onderdeel a wordt ‘€ 12’ vervangen door ‘€ 13’.

2. In onderdeel b wordt ‘€ 0,22’ vervangen door ‘€ 0,23’.

G.

In artikel 41, opschrift en aanhef, vervalt ‘onderhandse’.

H.

Na artikel 41 worden twee artikelen ingevoegd, luidende:

1. Het taxatierapport, bedoeld in de artikelen 6.38, tweede lid, en 6.39, tweede lid, van de wet, bevat de uitkomsten van een taxatie die is uitgevoerd door een onafhankelijke taxateur die is ingeschreven in een register dat tot doel heeft zijn deskundigheid te waarborgen.

2. De taxatie heeft niet meer dan drie maanden voor het moment van schenking alsmede niet meer dan zes maanden na het moment van schenking plaatsgevonden.

3. Het taxatierapport bevat ten minste de volgende gegevens:

a. de voorletters, de achternaam, het adres, de woonplaats en het telefoonnummer van de taxateur die de taxatie heeft verricht;

b. de inschrijving van de taxateur in het voor de gift relevante taxatieregister;

c. een verklaring van de taxateur dat de in het taxatierapport opgegeven waarde door hem naar waarheid is vastgesteld aan de hand van een gedegen fysieke opname, ondersteund door visueel materiaal van het getaxeerde object;

d. de datum van de fysieke opname;

e. de getaxeerde waarde in het economische verkeer op het moment van schenking;

f. een omschrijving van het type en de omvang van het object of het belang en de aard van het gebruik;

g. de waarderelevante gegevens;

h. indien van toepassing: een motivering van de individuele afwijking ten opzichte van de relevante marktgegevens.

1. De factuur, bedoeld in de artikelen 6.38, tweede lid, en 6.39, tweede lid, van de wet, is niet meer dan drie maanden voorafgaand aan het moment van schenking uitgereikt.

2. De factuur bevat de waarde in het economische verkeer zoals die door onafhankelijke partijen is of zou zijn overeengekomen.

3. De factuur bevat voorts een vermelding van ten minste de volgende gegevens:

a. de datum waarop de factuur is uitgereikt;

b. de volledige naam en adresgegevens van de verkoper en de afnemer;

c. het type en de omvang van het object of het belang en de aard van het gebruik.

I.

Artikel 44b vervalt.

J.

Na artikel 45a wordt een artikel ingevoegd, luidende:

In de Regeling forfaitaire winstvaststelling zeescheepvaart 2001 wordt in artikel 4, tweede lid, onderdeel a, ‘en 3.54’ vervangen door ‘, 3.54 en 3.54aa’.

De Uitvoeringsregeling loonbelasting 2011 wordt als volgt gewijzigd:

A.

In artikel 1.1 vervalt ‘19f,’.

B.

Aan artikel 2.3, eerste lid, wordt, onder vervanging van de punt aan het slot van onderdeel s door een puntkomma, een onderdeel toegevoegd, luidende:

t. het register van schade veroorzaakt door de agressie van de Russische Federatie tegen Oekraïne.

C.

Artikel 3.8 wordt als volgt gewijzigd:

1. In onderdeel a wordt ‘€ 3,55’ vervangen door ‘€ 3,90’.

2. In onderdeel b wordt ‘€ 6,10’ vervangen door ‘€ 6,70’.

D.

Artikel 3.9 vervalt.

E.

Artikel 4.3 vervalt.

F.

In artikel 8.2 wordt ‘onderdeel d’ vervangen door ‘onderdeel e’.

G.

In artikel 8.4, eerste lid, wordt ‘onderdeel f’ vervangen door ‘onderdeel g’.

H.

In artikel 8.4a, eerste lid, aanhef, wordt ‘onderdeel h’ vervangen door ‘onderdeel i’.

I.

Artikel 12.3 vervalt.

J.

In artikel 12.3a wordt ‘2023’ vervangen door ‘2024’ en wordt ‘0,699%’ vervangen door ‘2,657%’.

In de Regeling loonbelasting- en premietabellen 1990 wordt artikel 5 als volgt gewijzigd:

1. In het vierde lid wordt ‘64,07%’ vervangen door ‘64,06’% en wordt ‘25,19%’ vervangen door ‘25,22’%.

2. In het vijfde lid wordt ‘58,55%’ vervangen door ‘58,65’% en wordt ‘23,50%’ vervangen door ‘23,56’%.

De Regeling gegevensuitvraag loonaangifte wordt als volgt gewijzigd:

A.

In artikel 1a.1, vierde lid, onderdeel e, onder 25°, wordt ‘vakantiebonnen toegepast’ vervangen door ‘deelname tijdspaarfonds’.

B.

Aan hoofdstuk 1a wordt een artikel toegevoegd, luidende:

1. Dit artikel verstaat onder:

een uitkeringsgerechtigde als bedoeld in artikel 1, onderdeel l, van de Wet structuur uitvoeringsorganisatie werk en inkomen en degene met een uitkering als bedoeld in de Wet arbeid en zorg;

een uitkering waarvoor een uitkeringsgerechtigde in aanmerking komt.

2. Onder de inkomstenverhouding, bedoeld in artikel 1a.1, vierde lid, onderdeel a, wordt verstaan: de rechtsbetrekking van degene waarvan op grond van artikel 1 van de Wet op de loonbelasting 1964 een directe belasting wordt geheven of van de uitkeringsgerechtigde, met de inhoudingsplichtige in de zin van de Wet op de loonbelasting 1964 of de werkgever in de zin van de Wet financiering sociale verzekeringen op grond van welke rechtsbetrekking recht bestaat op loon, gage, uitkeringen of verstrekkingen die belast zijn op grond van de Wet op de loonbelasting 1964, behoren tot de maatstaf voor de premieheffing werknemersverzekeringen op grond van de Wet financiering sociale verzekeringen, behoren tot de maatstaf voor de premieheffing volksverzekeringen op grond van die wet of behoren tot het loon waarover de inhoudingsplichtige of een verzekeringsplichtige een inkomensafhankelijke bijdrage op grond van de Zorgverzekeringswet is verschuldigd.

3. Een inkomstenverhouding begint bij de aanvang van de rechtsbetrekking uit hoofde waarvan recht op loon of gage ontstaat, dan wel bij de aanvang van de rechtsbetrekking ter zake waarvan een uitkeringsgerechtigde een socialezekerheidsuitkering ontvangt, waarover de inhoudingsplichtige of werkgever loonbelasting of premie volksverzekeringen inhoudt dan wel betaalt, premie werknemersverzekeringen betaalt of inkomensafhankelijke bijdrage op grond van de Zorgverzekeringswet betaalt dan wel inhoudt, en eindigt bij het einde van die rechtsbetrekking.

4. In afwijking van het derde lid mogen twee rechtsbetrekkingen als één inkomstenverhouding worden aangemerkt indien sprake is van elkaar zonder onderbreking opvolgende arbeidsovereenkomsten met dezelfde inhoudingsplichtige of werkgever.

5. In afwijking van het derde en vierde lid eindigt de bestaande inkomstenverhouding en begint een nieuwe inkomstenverhouding op het moment dat:

a. de verzekeringssituatie van de werknemer voor de werknemersverzekeringen verandert;

b. ten aanzien van de inhouding van loonbelasting en premie voor de volksverzekeringen op het loon of de gage, bedoeld in het tweede lid, in de loop van het kalenderjaar de op grond van artikel 25 van de Wet op de loonbelasting 1964 toepasselijke tabel wijzigt van een witte tabel als bedoeld in artikel 2, onderdeel a, van de Regeling loonbelasting- en premietabellen 1990, naar een groene tabel als bedoeld in artikel 2, onderdeel b, van de Regeling loonbelasting- en premietabellen 1990, of omgekeerd;

c. het volgnummer van het loonheffingennummer, op welk volgnummer de rechtsbetrekking in de loonaangifte wordt aangegeven, wijzigt;

d. degene die de inkomensafhankelijke bijdrage op grond van de Zorgverzekeringswet verschuldigd is, wijzigt van inhoudingsplichtige naar verzekeringsplichtige, of omgekeerd.

6. Indien een werknemer met een arbeidsovereenkomst als bedoeld in artikel 690 van Boek 7 van het Burgerlijk Wetboek gedurende een aaneengesloten periode van 26 weken geen arbeid meer verricht, wordt in afwijking van het derde lid de inkomstenverhouding beëindigd.

C.

Artikel 1a.3 vervalt.

De Uitvoeringsbeschikking vennootschapsbelasting 1971 wordt als volgt gewijzigd:

A.

In artikel 1, eerste lid, wordt na ‘15i,’ ingevoegd ‘16,’.

B.

Na artikel 3 worden twee artikelen ingevoegd, luidende:

1. Het taxatierapport, bedoeld in artikel 16, vierde lid, van de wet, bevat de uitkomsten van een taxatie die is uitgevoerd door een onafhankelijke taxateur die is ingeschreven in een register dat tot doel heeft zijn deskundigheid te waarborgen.

2. De taxatie heeft niet meer dan drie maanden voor het moment van schenking alsmede niet meer dan zes maanden na het moment van schenking plaatsgevonden.

3. Het taxatierapport bevat ten minste de volgende gegevens:

a. de voorletters, de achternaam, het adres, de woonplaats en het telefoonnummer van de taxateur die de taxatie feitelijk heeft verricht;

b. de inschrijving van de taxateur in het voor de gift relevante taxatieregister;

c. een verklaring van de taxateur dat de in het taxatierapport opgegeven waarde door hem naar waarheid is vastgesteld aan de hand van een gedegen fysieke opname, ondersteund door visueel materiaal van het getaxeerde object;

d. de datum van de fysieke opname;

e. de getaxeerde waarde in het economische verkeer op het moment van schenking;

f. een omschrijving van het type en de omvang van het object of het belang en de aard van het gebruik;

g. de waarderelevante gegevens;

h. indien van toepassing: een motivering van de individuele afwijking ten opzichte van de relevante marktgegevens.

1. De factuur, bedoeld in artikel 16, vierde lid, van de wet, is niet meer dan drie maanden voorafgaand aan het moment van schenking uitgereikt.

2. De factuur bevat voorts de waarde in het economische verkeer zoals die door onafhankelijke partijen is of zou zijn overeengekomen.

3. De factuur bevat een vermelding van ten minste de volgende gegevens:

a. de datum waarop de factuur is uitgereikt;

b. de volledige naam en adresgegevens van de verkoper en de afnemer;

c. het type en de omvang van het object of het belang en de aard van het gebruik.

C.

In de bijlage wordt in de rij die begint met Estland ‘70%’ vervangen door ‘80%’.

De Regeling laagbelastende staten en niet-coöperatieve rechtsgebieden voor belastingdoeleinden wordt als volgt gewijzigd:

A.

Artikel 2 wordt als volgt gewijzigd:

1. In onderdeel a vervalt ‘Verenigde Arabische Emiraten’.

2. In onderdeel b worden in de alfabetische rangschikking ingevoegd ‘Antigua en Barbuda’, ‘Belize’, ‘Russische Federatie’ en ‘Seychellen’.

B.

Artikel 2a wordt als volgt gewijzigd:

1. In onderdeel a vervalt ‘Verenigde Arabische Emiraten’.

2. In onderdeel b worden in de alfabetische rangschikking ingevoegd ‘Antigua en Barbuda’, ‘Belize’, ‘Russische Federatie’ en ‘Seychellen’.

De Uitvoeringsbeschikking dividendbelasting 1965 wordt als volgt gewijzigd:

A.

In artikel 1 wordt na ‘4, elfde en twaalfde lid,’ ingevoegd ‘4a, tweede, achtste en negende lid,’.

B.

In artikel 1a, aanhef, wordt ‘bedoelde verklaring en opgaaf vinden plaats door het toesturen van het hiervoor door de Belastingdienst beschikbaar gestelde formulier en bevatten’ vervangen door ‘bedoelde opgaaf bevat’.

C.

Na artikel 1bis wordt een artikel ingevoegd, luidende:

Het in artikel 4a, negende lid, van de Wet op de dividendbelasting 1965 bedoelde overzicht bevat:

a. de naam en het fiscaal nummer van de opbrengstgerechtigde;

b. het nummer van de kwalificatiebeschikking, bedoeld in artikel 4a, zevende lid, van die wet;

c. het aantal aandelen dat de opbrengstgerechtigde bezit in de inhoudingsplichtige; en

d. de omschrijving en het bedrag van de opbrengst per aandeel ten aanzien waarvan inhouding achterwege is gebleven.

D.

In artikel 1c, wordt na ‘de artikelen’ ingevoegd ‘4a, tweede lid,’.

E.

In artikel 2, aanhef, wordt ‘artikel 10, zesde lid,’ vervangen door ‘de artikelen 4a, achtste lid, en 10, zesde lid,’.

F.

In de bijlage wordt in de rij die begint met Estland ‘70%’ vervangen door ‘80%’.

In de Uitvoeringsregeling bronbelasting 2021 wordt in de bijlage in de rij die begint met Estland ‘70%’ vervangen door ‘80%’.

De Uitvoeringsregeling schenk- en erfbelasting wordt als volgt gewijzigd:

A.

In artikel 1, eerste lid, wordt ‘33, onderdelen 5o en 7o, 33a, 35b’ vervangen door ‘33, onderdeel 5o, 35b’ en wordt ‘35c, vijfde en negende lid’ vervangen door ‘35c, vijfde en twaalfde lid’.

B.

Artikel 5 vervalt.

C.

In artikel 7, vijfde lid, wordt ‘zevende lid’ vervangen door ‘tiende lid’.

D.

In artikel 9 worden, onder vernummering van het tweede tot en met vierde lid tot vijfde tot en met zevende lid, drie leden ingevoegd, luidende:

2. Ingeval de erflater of schenker ophoudt winst te genieten uit een onderneming in geval van overheidsingrijpen als bedoeld in artikel 3.54, twaalfde lid, van de Wet inkomstenbelasting 2001 en de waarde van de tot die onderneming behorende vermogensbestanddelen of de waarde van de in het kader van dat overheidsingrijpen verkregen vergoeding voor zover deze vergoeding niet in de waarde van de tot die onderneming behorende vermogensbestanddelen is begrepen binnen de termijn, bedoeld in artikel 3.54, vijfde lid, van die wet, geheel of gedeeltelijk wordt geherinvesteerd in een onderneming waaruit de erflater of schenker winst geniet, wordt aan de periode van één jaar, onderscheidenlijk vijf jaren, bedoeld in artikel 35d, eerste lid, van de wet, mede voldaan indien de periode waarin eerstgenoemde onderneming voor rekening van de erflater of schenker wordt gedreven en de periode na herinvestering in een andere onderneming die voor rekening van de erflater of schenker wordt gedreven tezamen een periode van ten minste één jaar, onderscheidenlijk ten minste vijf jaren, vormen.

3. Ingeval het lichaam waarin de erflater of schenker een aanmerkelijk belang als bedoeld in artikel 35c, eerste lid, onderdeel c, van de wet houdt, ophoudt een onderneming te drijven in geval van overheidsingrijpen als bedoeld in artikel 3.54, twaalfde lid, van de Wet inkomstenbelasting 2001 en de waarde van de tot die onderneming behorende vermogensbestanddelen of de waarde van de in het kader van dat overheidsingrijpen verkregen vergoeding voor zover deze vergoeding niet in de waarde van de tot die onderneming behorende vermogensbestanddelen is begrepen binnen de termijn, bedoeld in artikel 3.54, vijfde lid, van die wet, geheel of gedeeltelijk wordt geherinvesteerd in een door dat lichaam te drijven onderneming, wordt aan de periode van één jaar, onderscheidenlijk vijf jaren, bedoeld in artikel 35d, eerste lid, van de wet, mede voldaan indien de periode waarin de erflater, onderscheidenlijk de schenker, aanmerkelijkbelanghouder was met betrekking tot dat lichaam terwijl dat lichaam eerstgenoemde onderneming drijft en de periode waarin de erflater, onderscheidenlijk de schenker, aanmerkelijkbelanghouder is met betrekking tot dat lichaam na herinvestering in een door dat lichaam te drijven onderneming tezamen een periode van ten minste één jaar, onderscheidenlijk ten minste vijf jaren, vormen.

4. Indien de waarde van de onderneming direct na het moment van de laatste herinvestering hoger is dan de waarde van de totale herinvestering, is het tweede of derde lid uitsluitend op een deel van de waarde van de onderneming van toepassing. Dit deel wordt berekend door de waarde van de onderneming op het moment dat het tweede of derde lid wordt toegepast te vermenigvuldigen met het quotiënt van het bedrag of de waarde van de totale herinvestering en de waarde van de onderneming direct na het moment van de laatste herinvestering.

E.

In artikel 10, achtste lid, wordt ‘achtste lid’ vervangen door ‘elfde lid’.

Artikel 5 van de Uitvoeringsregeling schenk- en erfbelasting zoals dat luidde op 31 december 2023 blijft van toepassing op een schenking als bedoeld in artikel 33a van de Successiewet 1956 zoals dat luidde op 31 december 2023:

a. die in het kalenderjaar 2023 is gedaan; en

b. waarvoor een beroep is gedaan op de verhoogde vrijstelling, bedoeld in artikel 33, onderdeel 5°, onder c, of onderdeel 7°, van de Successiewet 1956 zoals dat luidde op 31 december 2023.

In de Uitvoeringsbeschikking omzetbelasting 1968 komt bijlage B te luiden:

(Achtereenvolgende leveringen als bedoeld in artikel 12, tweede lid, onderdeel d, van het Uitvoeringsbesluit omzetbelasting 1968)

Ondergetekende, .......... (naam opdrachtgever)

te .......... (bedrijfsadres opdrachtgever)

geeft aan .......... (naam leverancier)

te .......... (bedrijfsadres leverancier)

opdracht de aan eerstgenoemde te leveren goederen, welke hieronder zijn omschreven,

a. rechtstreeks te zenden naar .......... (plaats) gelegen buiten de Unie. (*)

b. te leveren aan boord van het schip .......... (naam), in de haven van .......... (plaats), waarmee de uitvoer van de goederen uit de Unie zal geschieden. (*)

c. te leveren in .......... (soort vervoermiddel), te .......... (plaats), waarmee de uitvoer van de goederen uit de Unie zal geschieden. (*)

d. te plaatsen in het douane-entrepot met vergunningnummer .......... te .......... (plaats). (*)

e. te leveren in .......... (soort vervoermiddel), te .......... (plaats), waarmee het vervoer van de goederen naar het douane-entrepot met vergunningnummer .......... te .......... (plaats) zal geschieden. (*)

De levering is derhalve, mits aan de overige formaliteiten is voldaan, onderworpen aan het tarief van nihil.

|

Dagtekening en nummer van: 1. verkoopfactuur(*) 2. inkoopfactuur(*) |

Te leveren goederen |

|

|

Soort naar gewone handelsbenaming |

Hoeveelheid |

|

|

1 .......... (*) 2 .......... (*) |

||

* Doorhalen wat niet van toepassing is

Datum ..........

De opdrachtgever,

(Handtekening van de opdrachtgever)

De Uitvoeringsregeling belasting van personenauto’s en motorrijwielen 1992 wordt als volgt gewijzigd:

A.

Aan artikel 1, eerste lid, wordt toegevoegd ‘en artikel 5, tweede lid, van het Uitvoeringsbesluit belasting van personenauto’s en motorrijwielen 1992’.

B.

Artikel 8 wordt als volgt gewijzigd:

1. Aan het achtste lid wordt een zin toegevoegd, luidende: Onder tonen wordt in ieder geval verstaan dat het motorrijtuig wordt geplaatst op de door of namens de inspecteur aangewezen opnameplaats met de wielen op de grond, zonder vervuilingen aan het motorrijtuig die een goede opname in de weg kunnen staan, en dat de sleutel wordt verstrekt om het motorrijtuig te ontsluiten en te starten.

2. Er wordt een lid toegevoegd, luidende:

10. De vermindering van het belastingbedrag, bedoeld in artikel 5, tweede lid, van het Uitvoeringsbesluit belasting van personenauto’s en motorrijwielen 1992, is een percentage van het belastingbedrag, zoals aangegeven in de tabel opgenomen in het vijfde lid.

C.

In bijlage I, onderdeel 3.5, wordt ‘inclusief’ vervangen door ‘vermeerderd met’.

De Uitvoeringsregeling belasting van personenauto’s en motorrijwielen 1992 wordt met ingang van 1 januari 2025 als volgt gewijzigd:

A.

In artikel 1, eerste lid, vervalt ‘13a, tweede lid,’.

B.

In artikel 6a, eerste en tweede lid, wordt ‘een personenauto’ vervangen door ‘een personenauto of een bestelauto’.

C.

In artikel 8, eerste lid, wordt ‘personenauto’s of motorrijwielen’ vervangen door ‘personenauto’s, motorrijwielen of bestelauto’s’.

D.

Artikel 8c vervalt.

De Algemene douaneregeling wordt als volgt gewijzigd:

A.

Artikel 7.16a, onderdeel e, komt te luiden:

e. gezinslid:

1°. een inwonende persoon als bedoeld in artikel I, eerste lid, aanhef en onderdeel c, van het NAVO-Statusverdrag of als bedoeld in artikel 3, eerste lid, aanhef en onderdeel c, van het Hoofdkwartierenprotocol;

2°. een niet-inwonend kind als bedoeld in artikel I, eerste lid, aanhef en onderdeel c, van het NAVO-Statusverdrag of als bedoeld in artikel 3, eerste lid, aanhef en onderdeel c, van het Hoofdkwartierenprotocol dat afhankelijk is van een lid van een krijgsmacht of van een civiele dienst voor zijn onderhoud, voor zover dat kind zich op Nederlands grondgebied bevindt;

3°. een niet-inwonende partner als bedoeld in artikel I, eerste lid, aanhef en onderdeel c, van het NAVO-Statusverdrag of als bedoeld in artikel 3, eerste lid, aanhef en onderdeel c, van het Hoofdkwartierenprotocol, voor zover die partner zich op Nederlands grondgebied bevindt;

4°. een persoon voor wie een NAVO-strijdkracht (Delegatieleider) verklaart dat deze de status heeft van ‘afgeleide NAVO-statusgerechtigde ’of ‘afgeleide Paris Protocol-gerechtigde’;

5°. een partner als bedoeld in artikel 5a van de Algemene wet inzake rijksbelastingen;.

B.

De tabel in artikel 7:17 wordt als volgt gewijzigd:

1. In onderdeel b wordt ‘72,04%’ vervangen door ‘81,02%’.

2. In onderdeel c wordt ‘67,96%’ vervangen door ‘77,71%’.

C.

Aan bijlage XVIII wordt een onderdeel toegevoegd, luidende:

t. het register van schade veroorzaakt door de agressie van de Russische Federatie tegen Oekraïne.

D.

Aan bijlage XIX worden twee onderdelen toegevoegd, luidende:

t. Nato airborne early warning and controlprogramme management agency (NAPMA)

u. het register van schade veroorzaakt door de agressie van de Russische Federatie tegen Oekraïne.

De Uitvoeringsregeling Algemene wet inkomensafhankelijke regelingen wordt als volgt gewijzigd:

A.

In de artikelen 5, eerste en zesde lid, 5a, eerste lid, aanhef, en tweede lid, en 6, eerste lid, aanhef en slot, tweede lid, aanhef en onderdeel f, en vierde lid, wordt ‘Belastingdienst/Toeslagen’ telkens vervangen door ‘Dienst Toeslagen’.

B.

Artikel 7 wordt als volgt gewijzigd:

1. In het eerste en tweede lid wordt ‘Belastingdienst/Toeslagen’ telkens vervangen door ‘Dienst Toeslagen’.

2. Het derde lid vervalt, onder vernummering van het vierde tot en met zevende lid tot derde tot en met zesde lid.

3. In het derde lid (nieuw) wordt ‘Belastingdienst/Toeslagen’ vervangen door ‘Dienst Toeslagen’ en wordt ‘in afwijking van het eerste, tweede en derde lid’ vervangen door ‘in afwijking van het eerste en tweede lid’.

4. In het vierde lid (nieuw) wordt ‘Belastingdienst/Toeslagen’ telkens vervangen door ‘Dienst Toeslagen’.

5. In het vijfde lid (nieuw) wordt ‘als bedoeld in het vijfde lid’ vervangen door ‘als bedoeld in het vierde lid’ en wordt ‘bedoeld in het vijfde lid’ vervangen door ‘bedoeld in het vierde lid’.

6. In het zesde lid (nieuw) wordt ‘Belastingdienst/Toeslagen’ vervangen door ‘Dienst Toeslagen’ en wordt ‘vijfde lid’ vervangen door ‘vierde lid’.

C.

In artikel 8, eerste lid, wordt ‘Belastingdienst/Toeslagen’ vervangen door ‘Dienst Toeslagen’.

D.

Artikel 9 wordt als volgt gewijzigd:

1. Het eerste lid wordt als volgt gewijzigd:

a. In onderdeel a, onder 2˚, vervalt ‘minderjarig’.

b. Onderdeel b wordt als volgt gewijzigd:

1˚. In subonderdeel 3˚ wordt ‘(Stcrt. 2000, 16), die zijn uitgekeerd aan de slachtoffers zelf’ vervangen door ‘zoals deze luidde op 31 maart 2014 of de Regeling tegemoetkoming asbestslachtoffers 2014’.

2˚. Onder vervanging van de punt aan het slot van subonderdeel 18° door een puntkomma wordt een subonderdeel toegevoegd, luidende:

19°. tegemoetkomingen op grond van de Regeling tegemoetkoming stoffengerelateerde beroepsziekten.

2. In het tweede lid wordt ‘onder 4°’ vervangen door ‘onder 3°’ en wordt na ‘uitkeringen’ ingevoegd ‘of tegemoetkomingen’.

3. Onder vernummering van het derde en vierde lid tot vijfde en zesde lid worden twee leden ingevoegd, luidende:

3. Een verzoek om toepassing van een vermogenstoetsuitzondering als bedoeld in het eerste lid, onderdeel b, onder 1˚, kan uitsluitend betrekking hebben op de aanspraak op huurtoeslag, zorgtoeslag of kindgebonden budget over de eerste tien berekeningsjaren volgend op het kalenderjaar waarin de immateriële schadevergoeding verkregen werd indien die immateriële schadevergoeding is toegekend vanaf 1 januari 2024.

4. Een verzoek om toepassing van een vermogenstoetsuitzondering als bedoeld in het eerste lid, onderdeel b, onder 19°, heeft uitsluitend betrekking op de eerste tien berekeningsjaren volgend op het kalenderjaar waarin de bezitting verkregen werd.

4. In het vijfde lid (nieuw) wordt ‘op het berekeningsjaar volgende berekeningsjaren’ vervangen door ‘de op het berekeningsjaar waarop het verzoek betrekking heeft volgende berekeningsjaren waarop het verzoek om toepassing van een vermogenstoetsuitzondering betrekking kan hebben’.

5. In het zesde lid (nieuw) wordt ‘het tweede en derde lid’ vervangen door ‘het tweede tot en met vijfde lid’.

E.

Artikel 9bis komt te luiden:

1. Op verzoek van de belanghebbende blijft artikel 7, derde en vierde lid, van de wet, artikel 2a, eerste lid, van de Wet op de zorgtoeslag of artikel 1, vierde lid, van de Wet op het kindgebonden budget buiten toepassing indien wel aanspraak op huurtoeslag, zorgtoeslag, onderscheidenlijk kindgebonden budget, zou bestaan indien ten aanzien van de belanghebbende, zijn partner of een medebewoner de rendementsgrondslag, bedoeld in artikel 5.3 van de Wet inkomstenbelasting 2001, zou worden verminderd met de waarde van een bezitting als bedoeld in artikel 5.3 van de Wet inkomstenbelasting 2001 die is verkregen als gevolg van een eenmalige financiële ondersteuning van € 15.000 aan zorgmedewerkers in verband met langdurige post-COVID klachten op grond van de Regeling zorgmedewerkers met langdurige post-COVID klachten.

2. Het verzoek kan uitsluitend betrekking hebben op de aanspraak op huurtoeslag, zorgtoeslag of kindgebonden budget over de eerste tien berekeningsjaren volgend op het kalenderjaar waarin de bezitting, bedoeld in het eerste lid, verkregen werd.

3. Het verzoek wordt geacht mede te zijn gedaan voor de op het berekeningsjaar waarop het verzoek betrekking heeft volgende berekeningsjaren waarop het verzoek ingevolge het tweede lid betrekking kan hebben.

F.

In artikel 9ter, eerste lid, wordt ‘Belastingdienst/Toeslagen’ vervangen door ‘Dienst Toeslagen’.

G.

Artikel 9quater wordt als volgt gewijzigd:

1. In het opschrift wordt ‘kinderopvangtoeslag’ vervangen door ‘toeslagen’.

2. Het eerste lid wordt als volgt gewijzigd:

a. In onderdeel f wordt ‘artikel 2.1, eerste of derde lid’ vervangen door ‘de artikelen 2.1, eerste of derde lid, of 2.14h, eerste lid’.

b. In onderdeel j wordt ‘artikel 2.8, eerste lid, of artikel 2.18, eerste lid’ vervangen door ‘de artikelen artikel 2.8, eerste lid, 2.14i of 2.18, eerste lid’.

3. Het tweede lid komt te luiden:

2. Op verzoek van de belanghebbende is het eerste lid van overeenkomstige toepassing ten aanzien van een bezitting als bedoeld in artikel 5.3 van de Wet inkomstenbelasting 2001:

a. die is verkregen als gevolg van de feitelijke toebedeling aan de belanghebbende van een aan de voormalige partner van de belanghebbende toegekend bedrag als bedoeld in artikel 2.7, eerste of tweede lid, van de Wet hersteloperatie toeslagen of compensatie als bedoeld in artikel 2.14h, eerste lid, van die wet; of

b. die is opgekomen van de zijde van een kind als gevolg van een tegemoetkoming als bedoeld in artikel 2.12 van de Wet hersteloperatie toeslagen.

4. In het derde lid wordt ‘de eerste drie berekeningsjaren’ vervangen door ‘de eerste tien berekeningsjaren’.

H.

Na artikel 9septies worden twee artikelen ingevoegd, luidende:

1. Op verzoek van de belanghebbende blijft artikel 7, derde en vierde lid, van de wet, artikel 2a, eerste lid, van de Wet op de zorgtoeslag of artikel 1, vierde lid, van de Wet op het kindgebonden budget buiten toepassing indien wel aanspraak op huurtoeslag, zorgtoeslag, onderscheidenlijk kindgebonden budget, zou bestaan indien ten aanzien van de belanghebbende, zijn partner of een medebewoner de rendementsgrondslag, bedoeld in artikel 5.3 van de Wet inkomstenbelasting 2001, zou worden verminderd met de waarde van een bezitting als bedoeld in artikel 5.3 van de Wet inkomstenbelasting 2001 die is verkregen als gevolg van een schadevergoeding die na vaststelling van de schade door de Stichting Vergoeding schade slachtoffers schietincident Alphen aan den Rijn is toegekend aan de overlevenden en nabestaanden van het schietincident in Alphen aan den Rijn op 9 april 2011.

2. Het verzoek kan uitsluitend betrekking hebben op de aanspraak op huurtoeslag, zorgtoeslag of kindgebonden budget over de eerste tien berekeningsjaren volgend op het kalenderjaar waarin de bezitting werd verkregen.

3. Het verzoek wordt geacht mede te zijn gedaan voor de op het berekeningsjaar waarop het verzoek betrekking heeft volgende berekeningsjaren waarop het verzoek ingevolge het tweede lid betrekking kan hebben.

1. Op verzoek van de belanghebbende blijft artikel 7, derde en vierde lid, van de wet, artikel 2a, eerste lid, van de Wet op de zorgtoeslag of artikel 1, vierde lid, van de Wet op het kindgebonden budget buiten toepassing indien wel aanspraak op huurtoeslag, zorgtoeslag, onderscheidenlijk kindgebonden budget, zou bestaan indien ten aanzien van de belanghebbende, zijn partner of een medebewoner de rendementsgrondslag, bedoeld in artikel 5.3 van de Wet inkomstenbelasting 2001, zou worden verminderd met de waarde van een bezitting als bedoeld in artikel 5.3 van de Wet inkomstenbelasting 2001 die is verkregen als gevolg van een immateriële schadevergoeding die is verkregen door nabestaanden van personen die als gevolg van het neerhalen van Malaysia Airlines vlucht MH17 op 17 juli 2014 zijn overleden in verband met dat overlijden.

2. Indien de immateriële schadevergoeding, bedoeld in het eerste lid, is toegekend vanaf 1 januari 2024 kan het verzoek uitsluitend betrekking hebben op de aanspraak op huurtoeslag, zorgtoeslag of kindgebonden budget over de eerste tien berekeningsjaren volgend op het kalenderjaar waarin de bezitting, bedoeld in het eerste lid, verkregen werd.

3. Het verzoek wordt geacht mede te zijn gedaan voor op het berekeningsjaar waarop het verzoek betrekking heeft volgende berekeningsjaren waarop het verzoek ingevolge het tweede lid betrekking kan hebben.

I.

In de artikelen 9a, aanhef, en 9c, aanhef, wordt ‘Belastingdienst/Toeslagen’ vervangen door ‘Dienst Toeslagen’.

De Uitvoeringsregeling Algemene wet inzake rijksbelastingen 1994 wordt als volgt gewijzigd:

A.

In artikel 1c wordt ‘onderdeel a, onder 4°, en onderdeel b’ vervangen door ‘onderdeel d, onder 1° en 2°’.

B.

Aan artikel 1d, eerste lid, wordt toegevoegd ‘of cultuureducatie’.

C.

Na artikel 27 wordt een artikel ingevoegd, luidende:

D.

Artikel 31bis wordt als volgt gewijzigd:

1. Voor de tekst wordt de aanduiding ‘1.’ geplaatst.

2. Het eerste lid (nieuw) wordt als volgt gewijzigd:

a. In de aanhef wordt ‘vierde lid’ vervangen door ‘derde lid’.

b. In onderdeel b vervalt ‘de verdeling van’ en wordt na ‘de Successiewet 1956,’ ingevoegd ‘of ten gevolge van de verdeling van de nalatenschap een wijzing plaatsvindt in de gerechtigdheid tot het ondernemingsvermogen als bedoeld in artikel 35f van de Successiewet 1956,’. Voorts wordt ‘navorderingsaanslag’ vervangen door ‘belastingaanslag’.

c. Onder vervanging van de punt aan het slot van onderdeel b door een puntkomma worden twee onderdelen toegevoegd, luidende:

c. een bedrag aan omzetbelasting ten onrechte in aftrek is gebracht waarna een naheffingsaanslag omzetbelasting met een te betalen bedrag aan belastingrente volgt, terwijl in plaats van die aftrek of een gedeelte daarvan, recht bestond op een bijdrage als bedoeld in de Wet op het BTW-compensatiefonds;

d. ten onrechte een bijdrage als bedoeld in de Wet op het BTW-compensatiefonds is ontvangen waarna een beschikking als bedoeld in artikel 9, vierde lid, van die wet met een te betalen bedrag aan belastingrente volgt, terwijl in plaats van die bijdrage of een gedeelte daarvan, recht bestond op een teruggaaf van omzetbelasting.

3. Er worden vier leden toegevoegd, luidende:

2. Voor de toepassing van artikel 30ia, derde lid, onderdeel b, van de wet geldt dat indien sprake is van een verzoek aan de inspecteur om vermindering van belastingrente als bedoeld in artikel 30ia, eerste lid, van de wet bij dat verzoek op duidelijke en overzichtelijke wijze dient te zijn vermeld ten aanzien van welke periode sprake is van belastingrente die in rekening is gebracht terwijl het te betalen bedrag aan belasting reeds is geheven, dan wel op aangifte is voldaan of afgedragen. Het verzoek wordt op een door de inspecteur aangegeven wijze ingediend.

3. Bij de vermelding van de periode, bedoeld in het tweede lid, maakt de verzoekende belastingplichtige aannemelijk dat hij in aanmerking komt voor de vermindering van belastingrente, bedoeld in artikel 30ia, eerste lid, van de wet.

4. Het tweede en derde lid zijn van overeenkomstige toepassing als om de vermindering van belastingrente wordt verzocht via een bezwaar.

5. Voor de toepassing van artikel 30ia, derde lid, onderdeel c, van de wet geldt dat indien sprake is van een verzoek aan de inspecteur om vermindering van belastingrente als bedoeld in artikel 30ia, eerste lid, van de wet de toepassing van artikel 30ia, eerste lid, van de wet achterwege blijft als het bedrag van de in rekening gebrachte belastingrente dat bij voor bezwaar vatbare beschikking is vastgesteld als bedoeld in artikel 30j, eerste lid, van de wet, niet meer bedraagt dan € 100.

E.

Artikel 31b, onderdeel e, komt te luiden:

e. gezinslid:

1°. een inwonende persoon als bedoeld in artikel I, eerste lid, aanhef en onderdeel c, van het NAVO-Statusverdrag of als bedoeld in artikel 3, eerste lid, aanhef en onderdeel c, van het Hoofdkwartierenprotocol;

2°. een niet-inwonend kind als bedoeld in artikel I, eerste lid, aanhef en onderdeel c, van het NAVO-Statusverdrag of als bedoeld in artikel 3, eerste lid, aanhef en onderdeel c, van het Hoofdkwartierenprotocol dat afhankelijk is van een lid van een krijgsmacht of civiele dienst voor zijn onderhoud, voor zover dat kind zich op Nederlands grondgebied bevindt;

3°. een niet-inwonende partner als bedoeld in artikel I, eerste lid, aanhef en onderdeel c, van het NAVO-Statusverdrag of als bedoeld in artikel 3, eerste lid, aanhef en onderdeel c, van het Hoofdkwartierenprotocol, voor zover die partner zich op Nederlands grondgebied bevindt;

4°. een persoon voor wie een NAVO-strijdkracht (Delegatieleider) verklaart dat deze de status heeft van ‘afgeleide NAVO-statusgerechtigde ’of ‘afgeleide Paris Protocol-gerechtigde’;

5°. een partner als bedoeld in artikel 5a van de Algemene wet inzake rijksbelastingen;.

De Uitvoeringsregeling Belastingdienst 2003 wordt als volgt gewijzigd:

A.

Artikel 3 wordt als volgt gewijzigd:

1. In het derde lid, aanhef, wordt ‘Belastingdienst/Toeslagen’ vervangen door ‘Dienst Toeslagen’.

2. Aan het zesde lid, eerste zin, wordt toegevoegd ‘, andere dan de minimum CO2-prijs elektriciteitsopwekking en de CO2-heffing industrie’.

3. In het zevende lid, aanhef, wordt ‘Belastingdienst/Toeslagen’ vervangen door ‘Dienst Toeslagen’.

B.

Aan artikel 20, eerste lid, worden, onder vervanging van de punt aan het slot van onderdeel u door een puntkomma, twee onderdelen toegevoegd, luidende:

v. de general manager, diens plaatsvervanger, administratief en technisch personeel en dienstpersoneel alsmede hun gezinsleden die deel uitmaken van de huishoudens van die personen, bedoeld in paragraaf 2 van de Notawisseling houdende een verdrag tussen het Koninkrijk der Nederlanden en de Noord Atlantische Verdragsorganisatie (NAVO) betreffende de privileges en immuniteiten van het personeel van het NATO Airborne Early Warning and Contol Programme Manegement Agency (NAPMA) en hun gezinsleden van 29 september 2006;

w. het register van schade veroorzaakt door de agressie van de Russische Federatie tegen Oekraïne.

C.

In artikel 27, eerste lid, wordt ‘Belastingdienst/Toeslagen’ vervangen door ‘Dienst Toeslagen’.

In de Regeling elektronisch berichtenverkeer Belastingdienst wordt de bijlage als volgt gewijzigd:

1. In het gedeelte dat ziet op de Algemene wet inzake rijksbelastingen wordt voor de rij die in de derde kolom verwijst naar ‘aangifte voor alle andere belastingmiddelen’ een rij ingevoegd, luidende:

|

idem |

aangifte dividendbelasting |

x |

MijnBelastingdienst Zakelijk |

Alle bedrijfs- en organisatiemiddelen die ingevolge Verordening (EU) nr. 910/2014 voldoen aan het beveiligingsniveau ‘substantieel’ en bij de Europese Commissie zijn genotificeerd |

||

|

SBR/Digipoort |

PKI Overheid services certificaat |

2. In het gedeelte dat ziet op de Wet op de dividendbelasting 1965 wordt de rij die in de tweede kolom verwijst naar ‘Artikel 10, eerste tot en met derde lid, vijfde en zesde lid’ vervangen door drie rijen, luidende:

|

Wet op de dividendbelasting 1965 |

Artikel 4, elfde lid |

verklaring en opgaaf |

x |

MijnBelastingdienst Zakelijk |

Alle bedrijfs- en organisatiemiddelen die ingevolge Verordening (EU) nr. 910/2014 voldoen aan het beveiligingsniveau ‘substantieel’ en bij de Europese Commissie zijn genotificeerd |

|

|

SBR/Digipoort |

PKI Overheid services certificaat |

|||||

|

Artikel 4a, zevende lid |

verzoek om kwalificatiebeschikking |

x |

MijnBelastingdienst Zakelijk |

Alle bedrijfs- en organisatiemiddelen die ingevolge Verordening (EU) nr. 910/2014 voldoen aan het beveiligingsniveau ‘substantieel’ en bij de Europese Commissie zijn genotificeerd |

||

|

SBR/Digipoort |

PKI Overheid services certificaat |

|||||

|

Artikel 10, eerste tot en met derde lid, vijfde en zesde lid |

verzoek om teruggaaf |

x |

Via portaal op www.belastingdienst.nl |

Door Belastingdienst verstrekte gebruikersnaam en wachtwoord |

De Uitvoeringsregeling Invorderingswet 1990 wordt als volgt gewijzigd:

A.

In artikel 1, eerste lid, wordt ‘, artikel 8a.40’ vervangen door ‘en artikel 8a.40’ en vervalt ‘en artikel 93a van de Gezondheids- en welzijnswet voor dieren’.

B.

In artikel 1cbis wordt ‘€ 1.500’ vervangen door ‘€ 2.000’.

C.

In artikel 1ce, eerste lid, wordt ‘€ 1.000’ vervangen door ‘€ 1.500’.

D.

In artikel 3, tweede lid, wordt ‘€ 2.269’ vervangen door ‘€ 3.350’.

E.

In artikel 3a, tweede lid, wordt ‘€ 2.269’ vervangen door ‘€ 3.350’.

F.

Artikel 8 wordt als volgt gewijzigd:

1. Aan het eerste lid wordt, onder vervanging van de punt aan het slot van onderdeel g door een puntkomma, een onderdeel toegevoegd, luidende:

h. voor een belastingaanslag motorrijtuigenbelasting of belasting zware motorrijtuigen die is opgelegd binnen een periode van drie jaar nadat kwijtschelding van een of meer andere belastingaanslagen motorrijtuigenbelasting of zware motorrijtuigen is verleend.

2. In het tweede lid vervallen ‘voor belastingaanslagen motorrijtuigenbelasting,’, ‘voor belastingaanslagen belasting zware motorrijtuigen,’’, ‘de Reconstructiewet Midden-Delfland of de Herinrichtingswet Oost-Groningen en Gronings-Drentse Veenkoloniën,’ en ‘of de Reconstructiewet concentratiegebieden’.

G.

H.

In artikel 12, tweede lid, onderdeel e, wordt ‘bank- of girorekening’ vervangen door ‘bankrekening’.

I.

In artikel 15, eerste lid, onderdeel f, wordt ‘€ 14,90’ vervangen door ‘€ 17,70’.

J.

Aan artikel 16 wordt een lid toegevoegd, luidende:

5. De kosten van bestaan, bedoeld in artikel 13, eerste lid, worden voor de belastingschuldige die buiten Nederland woont aangepast met het percentage dat in artikel 1 van de Regeling woonlandbeginsel in de sociale zekerheid 2012 en de bijlage bij die regeling is opgenomen voor het woonland van de belastingschuldige.

K.

In artikel 19a, eerste lid, aanhef, wordt ‘f en g,’ vervangen door ‘f, g en h,’.

L.

In artikel 20 wordt na ‘kansspelbelasting,’ ingevoegd ‘motorrijtuigenbelasting, belasting zware motorrijtuigen,’.

M.

Artikel 27, onderdeel e, vervalt, onder verlettering van onderdeel f tot e.

N.

Artikel 28, tweede lid, onderdeel e, vervalt, onder vervanging van de puntkomma aan het slot van onderdeel d door een punt.

O.

In het opschrift van hoofdstuk III wordt ‘Betalingskorting, invorderingsrente’ vervangen door ‘Invorderingsrente’.

P.

De artikelen 28b, 28c, 28d en 28e vervallen.

Q.

Artikel 40d vervalt.

In de Uitvoeringsregeling inleners-, keten- en opdrachtgeversaansprakelijkheid 2004 wordt in de bijlage, punt 7, ‘artikel 35, vijfde lid, van de Invorderingswet 1990’ vervangen door ‘de artikelen 35, vijfde lid, en 35a, eerste lid, van de Invorderingswet 1990’.

In de Regeling openbaarmaking vergrijpboeten wordt in de artikelen 2, eerste en derde lid, en 3, eerste lid en tweede lid, aanhef, ‘Belastingdienst/Toeslagen’ telkens vervangen door ‘Dienst Toeslagen’.

De Uitvoeringsregeling Belastingwet BES wordt als volgt gewijzigd:

A.

In artikel 1.1, eerste lid, wordt na ‘artikelen’ ingevoegd ‘1.3, 4.4,’ en vervalt ‘6.1,’.

B.

Aan hoofdstuk 1 wordt een artikel toegevoegd, luidende:

Met betrekking tot de algemene bestedingsbelasting worden niet als personenauto of bestelauto aangemerkt, motorrijtuigen die:

a. zijn ingericht om te worden gebruikt door de politie en als zodanig uiterlijk kenbaar zijn;

b. zijn ingericht om te worden gebruikt door de brandweer en als zodanig uiterlijk kenbaar zijn;

c. zijn ingericht om te worden gebruikt door de Koninklijke Marechaussee en als zodanig uiterlijk kenbaar zijn;

d. zijn ingericht om te worden gebruikt door de Belastingdienst/Douane en als zodanig uiterlijk kenbaar zijn;

e. zijn ingericht voor het vervoer van zieken en gewonden en als zodanig uiterlijk kenbaar zijn;

f. zijn ingericht voor het vervoer van stoffelijke overschotten en als zodanig uiterlijk kenbaar zijn;

g. zijn ingericht voor het vervoer van gevangenen en als zodanig uiterlijk kenbaar zijn;

h. zijn ingericht en uitsluitend worden gebruikt voor het vervoer van rolstoelgebruikers in groepsverband;

i. zijn ingericht voor het vervoer van zieke of gewonde dieren en als zodanig uiterlijk kenbaar zijn; of

j. zijn ingericht voor geldtransport en als zodanig uiterlijk kenbaar zijn.

C.

Artikel 6.2 vervalt.

D.

Artikel 8.1 wordt als volgt gewijzigd:

1. Voor de tekst wordt de aanduiding ‘1.’ geplaatst.

2. Er wordt een lid toegevoegd, luidende:

2. Indien de aangifte ingevolge artikel 8.2, derde lid, langs elektronische weg wordt gedaan, kan de aangiftebrief langs elektronische weg verzonden worden.

E.

Artikel 8.2 wordt als volgt gewijzigd:

1. In het tweede lid wordt na ‘binnenlandse belastingplichtige’ ingevoegd ‘, een andere dan een administratieplichtige als bedoeld in artikel 8.86, eerste lid, van de wet,’.

2. Het derde lid komt te luiden:

3. Aangifte door een administratieplichtige als bedoeld in artikel 8.86, eerste lid, van de wet wordt langs elektronische weg gedaan indien het betreft:

a. de inkomstenbelasting: ingeval de administratieplichtige, bedoeld in artikel 8.86, eerste lid, onderdeel a, van de wet, binnenlandse belastingplichtige is;

b. de algemene bestedingsbelasting: ingeval de administratieplichtige of diens fiscale vertegenwoordiger, bedoeld in hoofdstuk VI van de wet, op de BES eilanden woont of is gevestigd;

c. de loonbelasting;

d. de opbrengstbelasting;

e. de minimumbelasting.

3. Er wordt een lid toegevoegd, luidende:

3. De inspecteur kan al dan niet op verzoek bij voor bezwaar vatbare beschikking ontheffing verlenen van een van de verplichtingen, bedoeld in het tweede lid, indien het langs elektronische weg doen van aangifte onredelijk bezwarend is voor de administratieplichtige. De ontheffing geldt voor maximaal een jaar. De inspecteur kan de beschikking waarbij ontheffing is verleend intrekken bij voor bezwaar vatbare beschikking indien blijkt dat ten onrechte ontheffing is verleend dan wel dat de gronden voor ontheffing zich niet langer voordoen.

F.

Aan hoofdstuk 8, paragraaf 4, wordt een artikel toegevoegd, luidende:

Het tijdvak waarover de minimumbelasting moet worden betaald, is de verslagleggingsperiode waarover de uiteindelijkemoederentiteit van een multinationale groep of binnenlandse groep haar geconsolideerde jaarrekening opstelt of, indien de uiteindelijkemoederentiteit geen geconsolideerde jaarrekening opstelt, het kalenderjaar.

G.

In bijlage I wordt op de regel na de regel met ‘Bisdom Willemstad, Kaya Vicentius F. Gomez 1, Bonaire’ ingevoegd ‘Vereniging Rode Kruis Bonaire, Kaya Rafela 7, Bonaire’.

De Uitvoeringsregeling Douane- en Accijnswet BES wordt als volgt gewijzigd:

A.

Het opschrift van afdeling 2.5 komt te luiden:

B.

Artikel 2.8 wordt als volgt gewijzigd:

1. Het tweede lid komt te luiden:

2. Van binnenkomende schepen en binnenkomende luchtvaartuigen wordt ten minste vierentwintig uren voor de verwachte aankomsttijd in de haven, onderscheidenlijk ten minste twaalf uren voor aankomst op de luchthaven, bij de inspecteur een kennisgeving ingediend. Indien de vaartijd of de vliegtijd naar een van de BES eilanden korter is dan genoemde perioden, wordt bij de inspecteur uiterlijk op het tijdstip van vertrek naar een haven of luchthaven van een BES eiland een kennisgeving ingediend.

2. Onder vernummering van het derde tot en met negende lid tot negende tot en met vijftiende lid worden zes leden ingevoegd, luidende:

3. De kennisgeving bevat de volgende gegevens:

a. de naam van het vervoermiddel en het land van registratie;

b. het aantal bemanningsleden;

c. een beschrijving van de lading: per vrachtbrief een opgave van de merken en nummers van de goederen, het aantal en soort van de verpakkingen, een beschrijving van de goederen of, indien beschikbaar, de code van het geharmoniseerd systeem, alsmede het brutogewicht;

d. de laatste haven of luchthaven van vertrek;

e. de verwachte aankomsttijd van het vervoermiddel en de daarmee vervoerde goederen in de haven of op de luchthaven;

f. de locatie van aankomst.

4. De kennisgeving wordt ingediend door de gezagvoerder die het schip of luchtvaartuig het BES eiland binnenbrengt.

5. De kennisgeving wordt gedaan op een door de inspecteur aangewezen elektronische wijze. In bijzondere situaties kan de inspecteur toestaan dat de kennisgeving op andere wijze wordt gedaan.

6. De verplichting tot indiening van een kennisgeving geldt niet voor schepen en luchtvaartuigen die op grond van artikel 2.14 van de verplichting tot inklaring zijn uitgezonderd, met uitzondering van de pleziervaartuigen en sportvliegtuigen, bedoeld in artikel 2.14, eerste lid, onderdeel b.

7. Wanneer ingevolge artikel 2.64, eerste lid, onderdeel a, een verklaring tot inklaring is ingediend voordat de goederen zijn binnengebracht, kan de inspecteur toestaan dat de kennisgeving niet wordt gedaan.

8. Degene die niet voldoet aan de verplichting tot het tijdig indienen van een kennisgeving, maakt zich schuldig aan het plegen van een strafbaar feit.

C.

Artikel 2.14 wordt als volgt gewijzigd:

1. In het eerste lid, onderdeel c, wordt ‘een aanduiding’ vervangen door ‘een BES-aanduiding’.

2. In het derde lid, tweede zin, wordt ‘derde lid’ vervangen door ‘negende lid’.

D.

In artikel 2.76 wordt ‘tweede en derde lid’ vervangen door ‘tweede en negende lid’.

In de Regeling ex-patriates 1998 BES vervalt artikel 14.

In de Regeling verstrekkingen en vergoedingen BES wordt in de artikelen 1 en 2, eerste lid, aanhef, ‘artikel 6, derde lid, onderdeel f, onder 3o’ vervangen door ‘artikel 6, vijfde lid, onderdeel f, onder 3o’.

In de Wet toekomst pensioenen vervalt in artikel II, onderdeel F, ‘onderdeel a,’.

1. Deze regeling treedt in werking met ingang van 1 januari 2024, met dien verstande dat:

a. artikel I, onderdeel A, terugwerkt tot en met 1 januari 2023;

b. artikel I, onderdeel B, en artikel IV, onderdelen, E en I, terugwerken tot en met 1 juli 2023;

c. artikel II, onderdelen G en H, en artikel VII, onderdeel B, met betrekking tot periodieke giften voor het eerst toepassing vinden op periodieke giften waartoe de verplichting op of na 1 januari 2024 wordt aangegaan;

d. de artikelen VII, onderdeel C, en artikel VIII, onderdeel A, voor het eerst toepassing vinden met betrekking tot boekjaren die aanvangen op of na 1 januari 2024;

e. artikel XVIII, onderdeel C terugwerkt tot en met 1 januari 2022;

f. artikel XVIII, onderdeel D, voor het eerst toepassing vindt met betrekking tot beschikkingen die op 1 januari 2024 nog niet onherroepelijk vaststaan;

g. artikel XXVIII toepassing vindt voordat artikel II, onderdeel F, van de Wet toekomst pensioenen wordt toegepast.

2. In afwijking van het eerste lid:

a. treedt artikel VI, onderdeel C, in werking met ingang van de dag dat het Besluit van 26 maart 2021, houdende wijziging van het Besluit SUWI en het Dagloonbesluit werknemersverzekeringen in verband met de definiëring van de inkomstenverhouding voor de gegevensset van de polisadministratie (Stb. 2021, 198) wordt ingetrokken;

b. treden artikel IX, onderdeel B, en artikel XX in werking met ingang van 1 juli 2024;

c. treden artikel XXI, onderdelen F, G, J en K en artikel XXIV, onderdelen D en E, in werking met ingang van 1 januari 2025.

’s-Gravenhage, 15 december 2023

De Staatssecretaris van Financiën – Fiscaliteit en Belastingdienst, M.L.A. van Rij

De Staatssecretaris van Financiën – Toeslagen en Douane, A. de Vries

Beschrijving voorstel/regeling

In de eindejaarsregeling zijn wijzigingen opgenomen ten behoeve van de jaarlijkse aanpassing van de diverse uitvoeringsregeling. In de meeste gevallen betreft het wijzigingen die geen of slechts een marginale impact hebben op de uitvoering en zijn hieronder gecategoriseerd naar impact. De impact van de wijzigingen in de artikelen XVII onderdelen D, E, G en H, XVIII onderdeel B, XX en XXI onderdelen F, G, K en L zijn beoordeeld in een separate uitvoeringstoets.

Wijzigingen zonder of met marginale impact

Artikel XIII: Uitvoeringsbeschikking omzetbelasting 1968, bijlage B;

Artikel XIX onderdeel A sub 2: Uitvoeringsregeling Belastingdienst 2003, art. 3;

Artikel XXI, onderdeel H: Uitvoeringsregeling Invorderingswet 1990, art. 12;

Artikel XXI, onderdeel I: Uitvoeringsregeling Invorderingswet 1990, art. 15;

Artikel XXII: Uitvoeringsregeling inleners-, keten- en opdrachtgeversaansprakelijkheid 2004, bijlage, punt 7;

Artikel XXIV, onderdeel G: Uitvoeringsregeling Belastingwet BES, bijlage I;

Artikel XXVI: Regeling ex-patriates 1998 BES, art. 14.

Wijzigingen die uitwerking geven aan wijzigingen in formele regelgeving (impact getoetst bij de formele regelgeving)

Artikel I, onderdelen A en B: Wet inkomstenbelasting 2001, artt. 3.127 en 10a.25 en Artikel XXIX: Wet toekomst pensioenen, art. II;

Artikel II, onderdelen A en I: Uitvoeringsregeling inkomstenbelasting 2001, artt. 1 en 44b;

Artikel II, onderdeel E: Uitvoeringsregeling inkomstenbelasting 2001, art. 38;

Artikel II, onderdeel F: Uitvoeringsregeling inkomstenbelasting 2001, art. 40;

Artikel II, onderdelen G en H: Uitvoeringsregeling inkomstenbelasting 2001, artt. 1, 41, 41a en 41b en Artikel VII, onderdelen A en B: Uitvoeringsbeschikking vennootschapsbelasting 1971, artt. 1, 4 en 4a;

Artikel II, onderdeel J: Uitvoeringsregeling inkomstenbelasting 2001, art. 45abis;

Artikel III: Regeling forfaitaire winstvaststelling zeescheepvaart 2001, art. 4;

Artikel IV, onderdelen A, D, E, F, G, H en I: Uitvoeringsregeling loonbelasting 2011, artt. 1.1, 3.9, 4.3, 8.2 8.4, 8.4a en 12.3;

Artikel IV, onderdeel C: Uitvoeringsregeling loonbelasting 2011, art. 3.8;

Artikel VI, onderdelen A en C: Regeling gegevensuitvraag loonaangifte, artt. 1a.1 en 1a.3;

Artikel IX, onderdelen A, B, C, D en E: Uitvoeringsbeschikking dividendbelasting 1965, artt. 1, 1a, 1ter, 1c, 2;

Artikel XI onderdelen A, B, C en E: Uitvoeringsregeling schenk- en erfbelasting, artt. 1, 5, 7 en 10 en Artikel XII: Uitvoeringsregeling schenk- en erfbelasting, overgangsregeling;

Artikel XI onderdeel D: Uitvoeringsregeling schenk- en erfbelasting, art. 9;

Artikel XIV, onderdeel C: Uitvoeringsregeling belasting van personenauto’s en motorrijwielen 1992, bijlage I en Artikel XV:Uitvoeringsregeling belasting van personenauto’s en motorrijwielen 1992, artt. 1, 6a, 8, 8c;

Artikel XVII, onderdelen A, B, C, F en I: Uitvoeringsregeling Algemene wet inkomensafhankelijke regelingen, artt. 5, 7, 8, 9ter en 9a en Artikel XIX onderdelen A sub 1 en 3, C: Uitvoeringsregeling Belastingdienst 2003, artt. 3 en 27 en Artikel XXIII: Regeling openbaarmaking vergrijpboeten, artt. 2 en 3;

Artikel XVIII, onderdeel A: Uitvoeringsregeling Algemene wet inzake rijksbelastingen 1994, art. 1c;

Artikel XVIII, onderdeel C: Uitvoeringsregeling Algemene wet inzake rijksbelastingen 1994, art. 27a;

Artikel XXI, onderdelen A, M en N: Uitvoeringsregeling Invorderingswet 1990, artt. 1, 27 en 28;

Artikel XXI, onderdelen O en P: Uitvoeringsregeling Invorderingswet 1990, hoofdstuk III en artt. 28b, 28c, 28d en 28e;

Artikel XXI, onderdeel Q: Uitvoeringsregeling Invorderingswet 1990, art. 40d;

Artikel XXIV, onderdelen A, B en C: Uitvoeringsregeling Belastingwet BES, artt. 1.1, 1.2 en 6.2;

Artikel XXIV, onderdeel F: Uitvoeringsregeling Belastingwet BES, art. 8.8b;

Artikel XXVIII: Regeling verstrekkingen en vergoedingen BES, artt. 1 en 2.

Wijzigingen gericht op het codificeren van de bestaande uitvoeringspraktijk (geen impact)

Artikel II, onderdeel C: Uitvoeringsregeling inkomstenbelasting 2001, art. 17;

Artikel VI, onderdeel B: Regeling gegevensuitvraag loonaangifte, artt. 1a.3; Artikel XIV, onderdeel B sub 1: Uitvoeringsregeling belasting van personenauto’s en motorrijwielen 1992, art. 8;

Artikel XVI, onderdeel A: Algemene douaneregeling, art. 7.16a en XVIII onderdeel E Uitvoeringsregeling Algemene wet inzake rijksbelastingen 1994, art. 31b;

Artikel XVI, onderdeel D sub t: Algemene douaneregeling, bijlage XIX;

Artikel XIX, onderdeel B sub v: Uitvoeringsregeling Belastingdienst 2003, art. 20;

Artikel XXI, onderdeel J: Uitvoeringsregeling Invorderingswet 1990, art. 16;

Wijzigingen op verzoek van de uitvoering die een beperkte impact hebben op de uitvoering

Artikel XIV, onderdelen A en B sub 1: Uitvoeringsregeling belasting van personenauto’s en motorrijwielen 1992, art. 1 en 8;

Artikel XVIII, onderdeel D: Uitvoeringsregeling Algemene wet inzake rijksbelastingen 1994, art. 31bis;

Artikel XXIV, onderdelen D en E: Uitvoeringsregeling Belastingwet BES, art. 8.1 en 8.2;

Artikel XXV, onderdelen A en B: Uitvoeringsregeling Douane- en Accijnswet BES, afdeling 2.5.

Wijzigingen die een beperkte impact hebben op het IV-portfolio/jaarlijkse bijstelling bedragen/alleen website-aanpassing etc.

Artikel II, onderdeel B: Uitvoeringsregeling inkomstenbelasting 2001, art. 2;

Artikel II, onderdeel D: Uitvoeringsregeling inkomstenbelasting 2001, art. 37;

Artikel IV, onderdeel B: Uitvoeringsregeling loonbelasting 2011, art. 3.8 en Artikel XVI, onderdelen C en D sub u Algemene douaneregeling bijlage XVIII en bijlage XIX en Artikel XIX onderdeel B sub w Uitvoeringsregeling Belastingdienst 2003, art. 20;

Artikel IV, onderdeel J: Uitvoeringsregeling loonbelasting 2011, art. 12.3a;

Artikel V: Regeling loonbelasting- en premietabellen 1990, art. 5;

Artikel VII, onderdeel C: Uitvoeringsbeschikking vennootschapsbelasting 1971, bijlage en Artikel XIX, onderdeel F: Uitvoeringsbeschikking dividendbelasting 1965, bijlage en Artikel X: Uitvoeringsregeling bronbelasting 2021, bijlage;

Artikel VIII: Regeling laagbelastende staten en niet-coöperatieve rechtsgebieden voor belastingdoeleinden, artt. 2, 2a;

Artikel XVI, onderdeel B: Algemene douaneregeling, art. 7:17;

Artikel XXI, onderdelen B, C, D en E: Uitvoeringsregeling Invorderingswet 1990, artt. 1cbis, 1ce, 3, 3a.

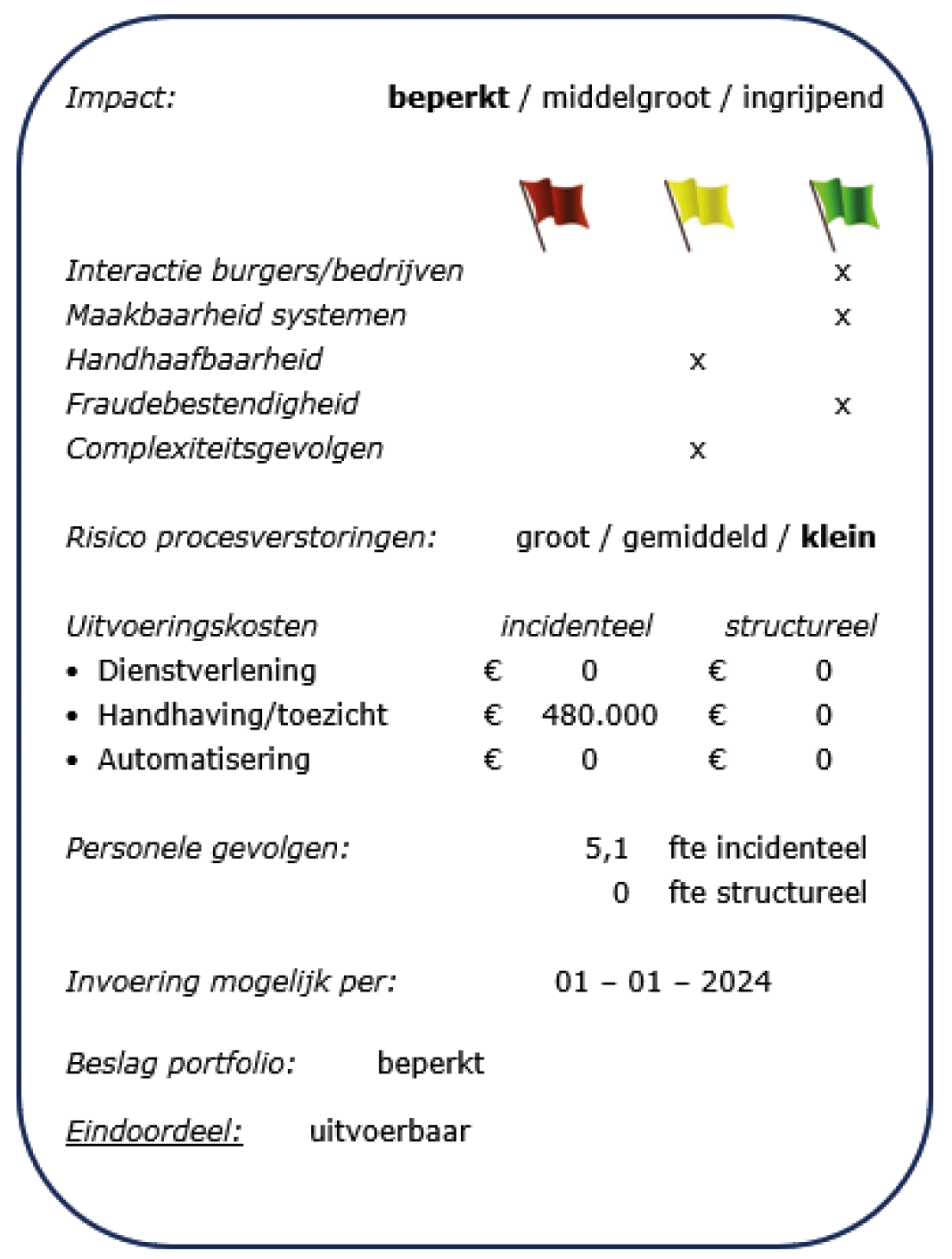

Interactie burgers/bedrijven

De wijzigingen worden waar nodig meegenomen in de communicatie via de reguliere kanalen.

Maakbaarheid systemen

De meeste noodzakelijke systeemaanpassingen kunnen tijdig worden verwerkt, alleen de wijzigingen een aantal communicatieve wijzigingen kunnen niet meer tijdig worden gerealiseerd in het programma waarmee belastingplichtigen zelf een voorlopige aanslag kunnen wijzigen of aanvragen. De wijzigingen kunnen wel tijdig worden verwerkt in het programma waarmee belastingplichtigen in 2025 de definitieve aangifte 2024 doen.

Handhaafbaarheid

Niet van toepassing.

Fraudebestendigheid

Niet van toepassing.

Complexiteitsgevolgen

Niet van toepassing.

Risico procesverstoringen

Het risico op procesverstoringen is klein.

Uitvoeringskosten

De incidentele kosten voor de benodigde aanpassingen vallen binnen de jaaraanpassingen. Er zijn geen structurele kosten.

Personele gevolgen

Er zijn geen personele gevolgen.

Invoeringsmoment

Invoering is mogelijk per: invoeringsmomenten aangegeven in artikel XXIX.

Eindoordeel

De wijzigingen zijn uitvoerbaar.

Beschrijving voorstel/regeling

Bij ministeriële regeling wordt geregeld dat de volgende tegemoetkomingen kunnen worden uitgezonderd van de vermogenstoets voor toeslagen vanaf 2024:

– de tegemoetkomingen op grond van de Regeling tegemoetkoming stoffen gerelateerde beroepsziekten (TSB);

– de schadevergoeding Stichting Vergoeding schade slachtoffers schietincident Alphen aan den Rijn (Stichting VSSA) aan slachtoffers en nabestaanden van het schietincident in Alphen aan den Rijn;

– de schadevergoeding via de voorschotregeling op grond van het Wetboek van Strafvordering aan de nabestaanden van MH17;

– de eenmalige financiële ondersteuning aan zorgmedewerkers met langdurige post-COVID klachten;

– de aanvullende regelingen inzake de hersteloperatie kinderopvangtoeslag (regeling voor de ex-partner van gedupeerde aanvrager en de uitbreiding van de kindregeling naar de (pleeg)kinderen van de ex-partner);

– met ingang van 2024 wordt de bepaling in de uitvoeringsregeling Awir aangepast, zodat alle vergoedingen van de Regeling tegemoetkoming asbestslachtoffer (TAS) onder de vermogensuitzondering vallen. Daarmee ook vergoedingen aan nabestaanden.

Alle nieuwe uitzonderingen gelden voor een periode van tien jaar volgend op het jaar waarin deze vermogenstoename heeft plaatsgevonden. De bestaande TAS-regeling behoudt een onbeperkte uitzonderingstermijn.

Interactie burgers/bedrijven

Indien deze uitkering leidt tot een overschrijding van de vermogensgrens van één of meer toeslagen, dan kan de burger een verzoek doen om deze buiten beschouwing te laten. De bedragen in het kader van de hersteloperatie kinderopvangtoeslag worden voor een groot deel ambtshalve uitgezonderd, omdat de bedragen en belanghebbenden bekend zijn bij de Dienst Toeslagen.

De communicatie vindt plaats via de reguliere kanalen van Dienst Toeslagen. Vanuit de uitkerende instanties wordt men geattendeerd op deze uitzonderingsmogelijkheid. De manier van aanvragen is gelijk aan de aanvraag van de reeds bestaande uitzonderingen: via een online formulier dat besteld kan worden bij de Belastingtelefoon.

Vanuit burgerperspectief is de besluitvorming en daarmee de communicatie redelijk laat. De eerste tegemoetkomingen zijn namelijk al uitbetaald. Burgers kunnen voor deze uitbetalingen nog geen uitzondering aanvragen, dat kan pas na implementatie.

Maakbaarheid systemen

De noodzakelijke systeemaanpassingen kunnen tijdig worden gerealiseerd.

Handhaafbaarheid

Voor het behandelen van de verzoeken is extra capaciteit benodigd. Mochten de aantallen aanmerkelijk hoger uitvallen dan geschat, dan vormt dit een risico.

Fraudebestendigheid

Het risico op fraude is klein.

Complexiteitsgevolgen

Hoewel elke vermogensuitzondering op zich goed uitvoerbaar is, wordt het geheel aan vermogensuitzonderingen complexer met elke nieuwe uitzondering.

Risico procesverstoringen

Het risico op procesverstoringen is klein.

Uitvoeringskosten

De incidentele uitvoeringskosten bedragen € 480.000. Er zijn geen structurele kosten.

Personele gevolgen

De extra incidentele personele inzet bedraagt in totaal 5,1 fte.

Invoeringsmoment

Invoering is mogelijk per: 1 januari 2024.

Eindoordeel

Het voorstel is uitvoerbaar.

Beschrijving voorstel/regeling

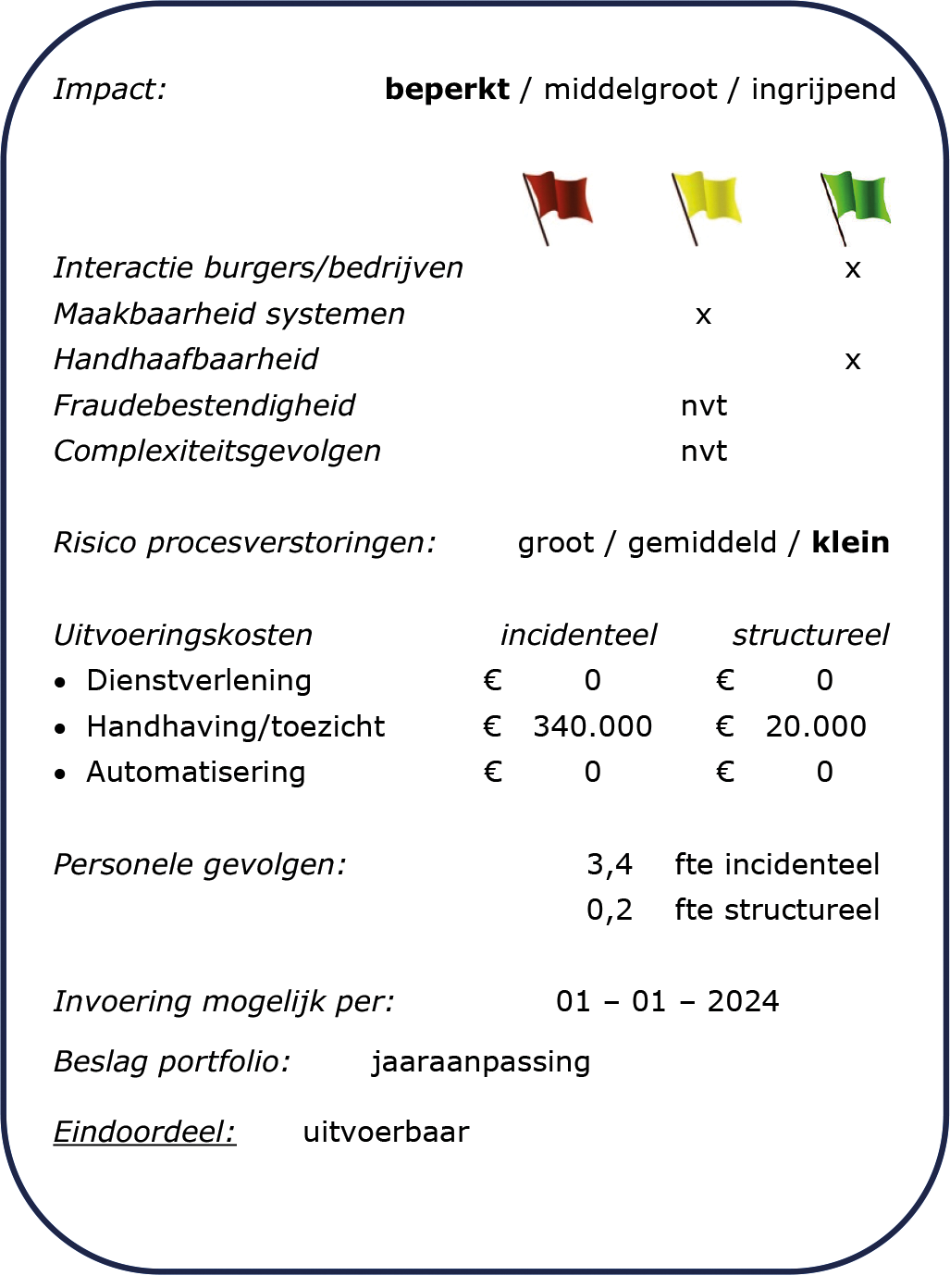

Het voorstel behelst een beperkte uitbreiding van de kwalificatie van de culturele ANBI binnen de ANBI‑regeling naar ANBI’s die zich (mede) richten op cultuureducatie. Voor een culturele organisatie dient eerst te worden vastgesteld of deze kwalificeert als ANBI. Pas als een instelling kwalificeert als ANBI, kan die instelling verzoeken om tevens aangemerkt te worden als culturele ANBI. Dit geldt ook wanneer de ANBI-beoordeling van een instelling op het gebied van cultuureducatie eerder is ondergebracht in een andere ANBI-categorie dan cultuur.

Interactie burgers/bedrijven

De communicatie vindt plaats via de reguliere kanalen.

Maakbaarheid systemen

De noodzakelijke systeemaanpassingen kunnen niet tijdig worden verwerkt in het programma waarmee belastingplichtigen een voorlopige aanslag inkomstenbelasting kunnen aanvragen voor 2024. De wijziging kan wel worden verwerkt in het programma voor de definitieve aangifte inkomstenbelasting 2024.

Handhaafbaarheid

De maatregel is handhaafbaar. Bijzonder aandachtspunt daarbij zijn mogelijke interpretatieverschillen tussen begrippen in het fiscale domein en in het sociale domein. In de praktijk kunnen afbakeningsvragen rijzen. Het bereik van de maatregel kan als gevolg van die eventuele discrepantie onvoorzien groter blijken.

Hoewel de maatregel in werking treedt zonder terugwerkende kracht, zou in voorkomende gevallen de verlening van de status van culturele ANBI-status in de tijd uiteen kunnen lopen met de beoordeling van de ANBI-status. In die gevallen zal mogelijk een aanvullend beroep op de multiplier bij suppletie worden gedaan.

Fraudebestendigheid

Niet van toepassing.

Complexiteitsgevolgen

Niet van toepassing.

Risico procesverstoringen

Het risico op procesverstoringen is klein.

Uitvoeringskosten

De incidentele automatiseringskosten vallen binnen de jaaraanpassingen. De incidentele handhavingskosten zijn € 340.000, de structurele bedragen € 20.000.

Personele gevolgen

De maatregel vergt de incidentele inzet van 3,4 fte en structureel 0,2 fte.

Invoeringsmoment

Invoering is mogelijk per: 1 januari 2024.

Eindoordeel

Het voorstel is uitvoerbaar.

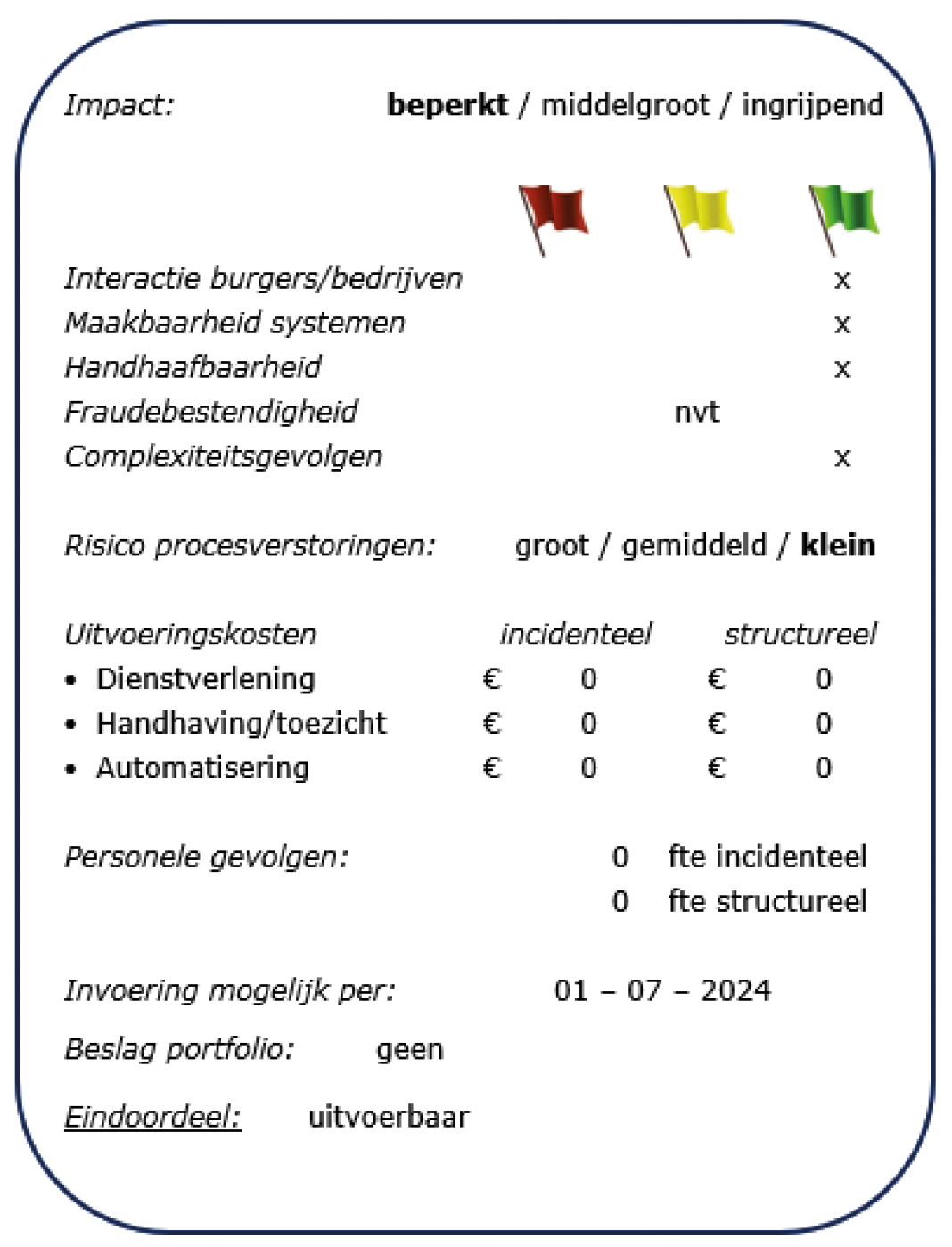

Beschrijving voorstel/regeling

De aanpassing van de Regeling EBV houdt verband met de digitalisering van de aangifte dividendbelasting1 en de opgaaf dividendbelasting2. De op dit moment nog gebruikte papieren formulieren worden gedigitaliseerd. In de Regeling EBV is opgenomen dat voor opbrengsten per 1 juli 2024 de aangifte dividendbelasting en de opgaaf dividendbelasting uitsluitend digitaal kunnen worden ingestuurd. Tot 1 juli 2024 blijft de papieren aangifte en opgaaf voor alle doelgroepen ondersteund.

Deze uitvoeringstoets ziet niet op de inhoudingsvrijstelling dividendbelasting voor opbrengsten die worden uitgekeerd aan lichamen die (deels) niet aan de vennootschapsbelasting zijn onderworpen (en daarmee vergelijkbare buitenlandse lichamen), die per 1 januari 2024 in werking treedt. Daarvoor is een aparte toets opgesteld bij de Fiscale vereenvoudigingswet 2017.3 De digitalisering van dat proces is daarbij deels in die toets verwerkt en voorzag in een kostenbesparing als gevolg van digitalisering van het proces. Onderhavige aanpassing van de Regeling EBV omvat ook het verplicht digitaal aanvragen van de kwalificatie-beschikking voor toepassing van de nieuwe inhoudingsvrijstelling. Deze is destijds niet getoetst, maar leidt niet tot significante additionele besparingen.

Interactie burgers/bedrijven

De introductie van de digitale aangifte wordt op verschillende manieren gecommuniceerd: via een nieuwsbericht, via de website www.belastingdienst.nl en via socialmediakanalen. Ook de BelastingTelefoon kan waar nodig informatie verstrekken. Dit valt onder het reguliere jaarwerk.

Maakbaarheid systemen

De systeemaanpassingen ten behoeve van het digitaliseren van de dividendbelasting worden al gerealiseerd. Het hier getoetste voorstel regelt de wettelijke grondslag voor de introductie van de verplichte digitale aangifte dividendbelasting en opgaaf dividendbelasting.

Handhaafbaarheid

De introductie van digitale formulieren verbetert het toezicht en de gebruiksvriendelijkheid.

Fraudebestendigheid

Niet van toepassing.

Complexiteitsgevolgen

Er vindt een reductie plaats van papieren werkstromen. Daarnaast kan digitale aangifte bijdragen aan een eenduidiger aangifteproces.

Risico procesverstoringen

Het risico op procesverstoringen is klein.

Uitvoeringskosten

Er zijn geen incidentele of structurele uitvoeringskosten.

Personele gevolgen

Er zijn geen personele gevolgen.

Invoeringsmoment

Invoering is mogelijk per: 1 juli 2024.

Eindoordeel

Het voorstel is uitvoerbaar.

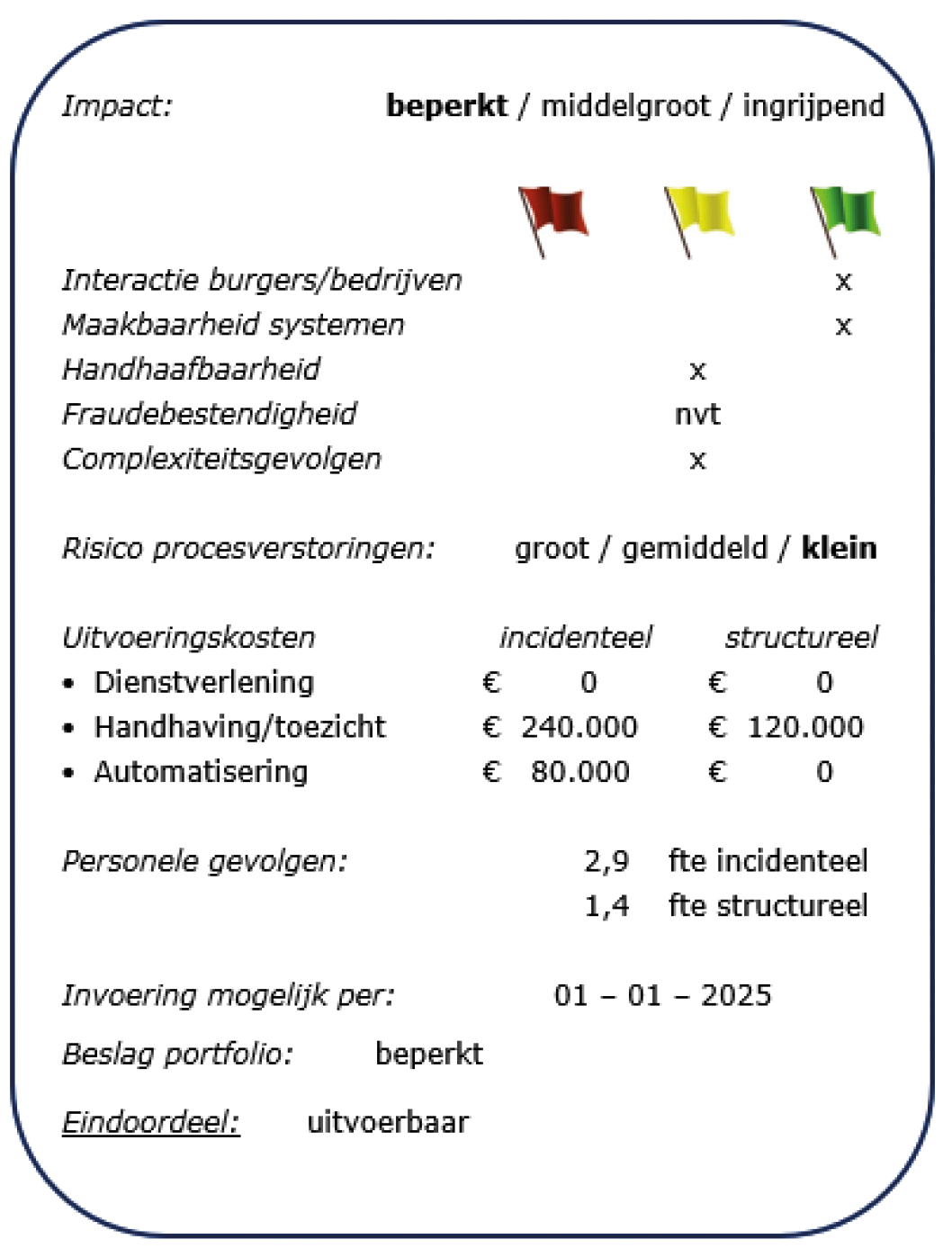

Beschrijving voorstel/regeling

In de praktijk is gebleken dat het niet kunnen toekennen van een betalingsregeling – anders dan kort uitstel van betaling – en het niet kunnen verlenen van kwijtschelding voor de motorrijtuigenbelasting (MRB) en de belasting zware motorrijtuigen (BZM) kan leiden tot onwenselijke situaties. Gelet hierop is reeds besloten om uitstel van betaling voor MRB mogelijk te maken. In navolging hierop wordt voorgesteld om vanaf 1 januari 2025 uitstel van betaling voor BZM in bredere zin mogelijk te maken (voor MRB was dit al mogelijk). Een aanvraag daartoe wordt nu op grond van artikel 25.4.2 van de Leidraad Invordering in beginsel afgewezen. Daarnaast worden belastingaanslagen MRB en BZM niet langer per definitie uitgesloten van kwijtschelding.

Het voorstel bevat ook afwijzingsredenen voor kwijtschelding, waarmee wordt beoogd te voorkomen dat belastingschuldigen die opzettelijk of ernstig nalatig zijn geweest met betrekking tot het nakomen van hun fiscale verplichtingen ten aanzien van de MRB of BZM, kwijtschelding van hun belastingschuld kunnen krijgen. Dat zou niet passend zijn en bovendien onrechtvaardig ten opzichte van mensen die wel vrijwillig aan hun fiscale verplichtingen voldoen. Daarnaast wordt met het opnemen van deze afwijzingsredenen beoogd de beoordeling van een verzoek om kwijtschelding voor een belastingaanslag MRB of BZM transparanter en voorspelbaarder te maken, zowel voor belastingschuldigen als de ontvanger.

Interactie burgers/bedrijven

De doelgroep omvat burgers (natuurlijke personen) en ondernemers (natuurlijke personen en rechtspersonen) die

• houder zijn van een motorrijtuig jonger dan 40 jaar (MRB) en/of een vrachtwagen(combinatie) bestemd of gebruikt voor het vervoer van goederen met een toegestane maximummassa van meer dan 12.000 kg (BZM).

• die voor de MRB of BZM een naheffingsaanslag hebben ontvangen.

De communicatie vindt plaats via de reguliere kanalen.

Maakbaarheid systemen

De noodzakelijke systeemaanpassingen kunnen tijdig worden gerealiseerd.

Handhaafbaarheid

Er wordt voorzien in een toename van het aantal verzoeken om kwijtschelding bij burgers en kleine zelfstandigen. De hiervoor benodigde aanvullende capaciteit is niet beschikbaar binnen de bestaande bezetting en moet worden geworven.

Fraudebestendigheid

Niet van toepassing.

Complexiteitsgevolgen

De maatregel introduceert een proces voor kwijtschelding van BZM wat leidt tot een toename van het aantal verzoeken. De beoordeling van de verzoeken wordt met deze maatregel transparanter en voorspelbaarder voor belastingschuldigen als de ontvanger.

Risico procesverstoringen

Het risico op procesverstoringen is gering.

Uitvoeringskosten

De incidentele automatiseringskosten bedragen € 80.000. De incidentele handhavingskosten bedragen € 240.000. De structurele handhavingskosten bedragen € 120.000.

Personele gevolgen

De maatregel vergt de inzet van 2,9 fte incidenteel en 1,4 fte structureel.

Invoeringsmoment

Invoering is mogelijk per: 1 januari 2025.

Eindoordeel

Het voorstel is uitvoerbaar.

Inhoudsopgave

|

I. |

Algemeen |

0 |

||

|

1. |

Algemene toelichting |

0 |

||

|

2. |

Toelichting op enkele wijzigingen |

0 |

||

|

2.1 |

Codificatie goedkeuring beleidsbesluit leefvervoer |

0 |

||

|

2.2 |

Voorwaarden giften in natura in de Uitvoeringsregeling inkomstenbelasting 2001 en de Uitvoeringsbeschikking vennootschapsbelasting 1971 |

0 |

||

|

2.3 |

Vaststelling rendementspercentages banktegoeden en schulden voor berekening box 3-inkomen ten behoeve van bepaalde voorlopige aanslagen |

0 |

||

|

2.4 |

Vastlegging huidige regels met betrekking tot het gebruik van inkomstenverhoudingen |

0 |

||

|

2.5 |

De Uitvoeringsbeschikking dividendbelasting 1965 |

0 |

||

|

2.6 |

Versoepeling bezitseis bedrijfsopvolgingsregeling bij overheidsingrijpen |

0 |

||

|

2.7 |