Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 36067 nr. 3 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 36067 nr. 3 |

|

Inhoudsopgave |

blz. |

|

|

1. |

Inleiding |

1 |

|

2. |

Doelstelling |

16 |

|

3. |

Wettelijk kader pensioenovereenkomsten in het nieuwe pensioenstelsel |

26 |

|

4. |

Financieel toetsingskader tijdens de transitieperiode |

61 |

|

5. |

Waarborgen voor een evenwichtige transitie |

77 |

|

6. |

Financieel toetsingskader na de transitieperiode |

132 |

|

7. |

Wijziging fiscaal pensioenkader |

138 |

|

8. |

Governance in het nieuwe pensioenstelsel |

147 |

|

9. |

Informatievoorschriften in het nieuwe pensioenstelsel |

153 |

|

10. |

Juridische houdbaarheid en rechtsbescherming |

160 |

|

11. |

Nabestaandenpensioen |

192 |

|

12. |

Experimenteerruimte ten behoeve van pensioensparen voor zelfstandigen |

208 |

|

13. |

Inkorten wachttijd uitzendsector |

223 |

|

14. |

Gevolgen voor burgers, bedrijven en overheid |

224 |

|

15. |

Overgangsrecht |

256 |

|

16. |

Consultatie, toetsen en adviezen |

263 |

|

Artikelsgewijze toelichting |

354 |

|

Dit hoofdstuk beschrijft op hoofdlijnen wat de aanleiding is voor de herziening van het pensioenstelsel en met welke maatregelen de regering deze herziening wil realiseren. De betreffende maatregelen worden in de hoofdstukken 3 tot en met 9 gedetailleerd beschreven. Naast de maatregelen gericht op de herziening van het pensioenstelsel bevat dit wetsvoorstel tevens voorstellen voor de standaardisering van het nabestaandenpensioen in de tweede pijler, de experimenteerruimte voor de pensioenopbouw door zelfstandigen in de tweede pijler en de inkorting van de wachttijd voor werknemers in de uitzendsector. Deze voorstellen worden in de hoofdstukken 11, 12 en 13 toegelicht.

De herziening van het pensioenstelsel die de regering met dit wetsvoorstel voor ogen heeft, is het voorlopig sluitstuk van een langlopend maatschappelijk debat over de inrichting van het arbeidsvoorwaardelijk pensioen, de tweede pijler van ons pensioenstelsel. Dat debat kwam op gang toen duidelijk werd welk effect de crisis in 2008 had op de dekkingsgraden van pensioenfondsen en is sindsdien niet meer stilgevallen. Mijlpalen in dat debat zijn de rapporten van de Commissie Toekomstbestendigheid Aanvullende Pensioenen1 (Commissie Goudswaard) en van de Commissie Beleggingsbeleid en risicobeheer2 (Commissie Frijns). Deze commissies signaleerden een kloof tussen wat mensen van hun pensioenfonds verwachtten en wat hun pensioenfonds kon leveren. De belangrijkste oorzaak hiervan was dat de kostprijs van pensioen door verschillende ontwikkelingen steeds hoger werd. Deze ontwikkelingen zijn sindsdien doorgegaan, in het bijzonder door de daling van de marktrente.

Andere mijlpalen in het maatschappelijk pensioendebat zijn de adviezen van de Sociaal-Economische Raad (SER) over aanpassing van het arbeidsvoorwaardelijk pensioen.3 In deze adviezen deed de SER voorstellen gericht op verbetering van de toekomstbestendigheid van het pensioenstelsel. Na verschillende tussenstappen, waaronder de Nationale Pensioendialoog in 2014, mondde het debat in juni 2019 uit in het SER-advies «Naar een nieuw pensioenstelsel»4 en de brief van de Minister van Sociale Zaken en Werkgelegenheid van 5 juni 2019 over het Pensioenakkoord5. Dit akkoord had niet alleen betrekking op het tweedepijlerpensioen, maar bevatte ook afspraken over – onder meer – de aanpassing van de AOW-leeftijd aan de levensverwachting en duurzame inzetbaarheid. In het Pensioenakkoord kwamen het kabinet en werkgevers- en werknemersorganisaties overeen om de afspraken die betrekking hebben op de tweede pijler van het pensioenstelsel gezamenlijk uit te werken. De uitkomst van deze gezamenlijke uitwerking is weergegeven in de Hoofdlijnennotitie uitwerking pensioenakkoord van 22 juni 20206 (verder Hoofdlijnennotitie). Dit wetsvoorstel strekt ertoe om de in deze notitie beschreven hoofdlijnen uit te werken en te verankeren in de wet- en regelgeving.

Strekking van de overige onderdelen van het wetsvoorstel

Zoals hierboven is vermeld regelt dit wetsvoorstel naast de herziening van het pensioenstelsel een drietal andere onderwerpen. Dat betreft in de eerste plaats de standaardisering van het nabestaandenpensioen. De Tweede Kamerleden Omtzigt en Bruins hebben in hun initiatiefnota over nabestaandenpensioen aandacht gevraagd voor de problemen die bestaan rondom het nabestaandenpensioen.7 Naar aanleiding van de initiatiefnota is op 14 januari 2019 een advies gevraagd aan de Stichting van de Arbeid (StvdA) over de wenselijke dekking van het nabestaandenpensioen in de tweede pijler.8 Het advies over nabestaandenpensioen dat de StvdA heeft uitgebracht staat aan de basis van de wijzigingen van het nabestaandenpensioen die met dit wetsvoorstel worden voorgesteld.9

Het introduceren van experimenteerruimte voor pensioenopbouw door zelfstandigen in de tweede pijler is ingegeven door de zorgen van de regering over de achterblijvende pensioenopbouw van zelfstandigen. Via de experimenten wil de regering bezien hoe kan worden bevorderd dat zelfstandigen meer pensioenopbouw opbouwen.

Het verkorten van de wachttijd voor uitzendkrachten wordt ingegeven door de constatering dat een substantieel aantal uitzendwerknemers geen aanvullend pensioen in de tweede pijler opbouwt. De StvdA beveelt aan om de wettelijke wachttijd voor uitzendwerknemers meer in lijn te brengen met die van andere werknemers.

De wens om het pensioenstelsel te hervormen is ingegeven door reeds langlopende ontwikkelingen. Twee belangrijke aanleidingen voor die hervorming zijn te onderscheiden. De eerste heeft betrekking op de financiële grondslagen van ons pensioenstelsel, waaronder de sterke gerichtheid op nominale zekerheid. De tweede ziet op de aansluiting van ons stelsel bij ontwikkelingen op de arbeidsmarkt en in maatschappelijke voorkeuren. Hieronder zijn deze twee aanleidingen nader uiteengezet.

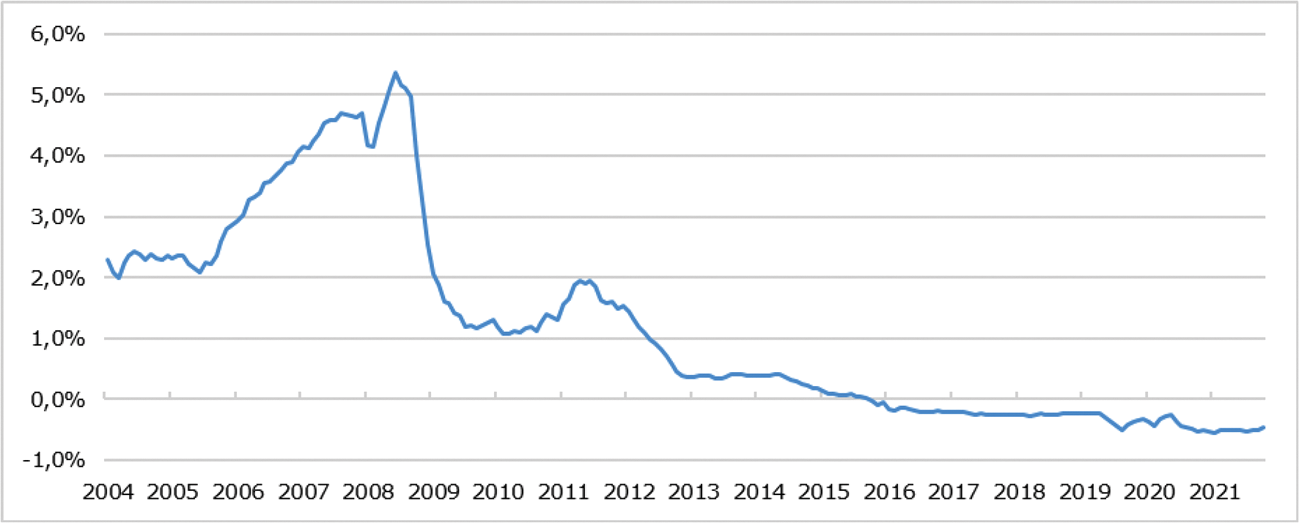

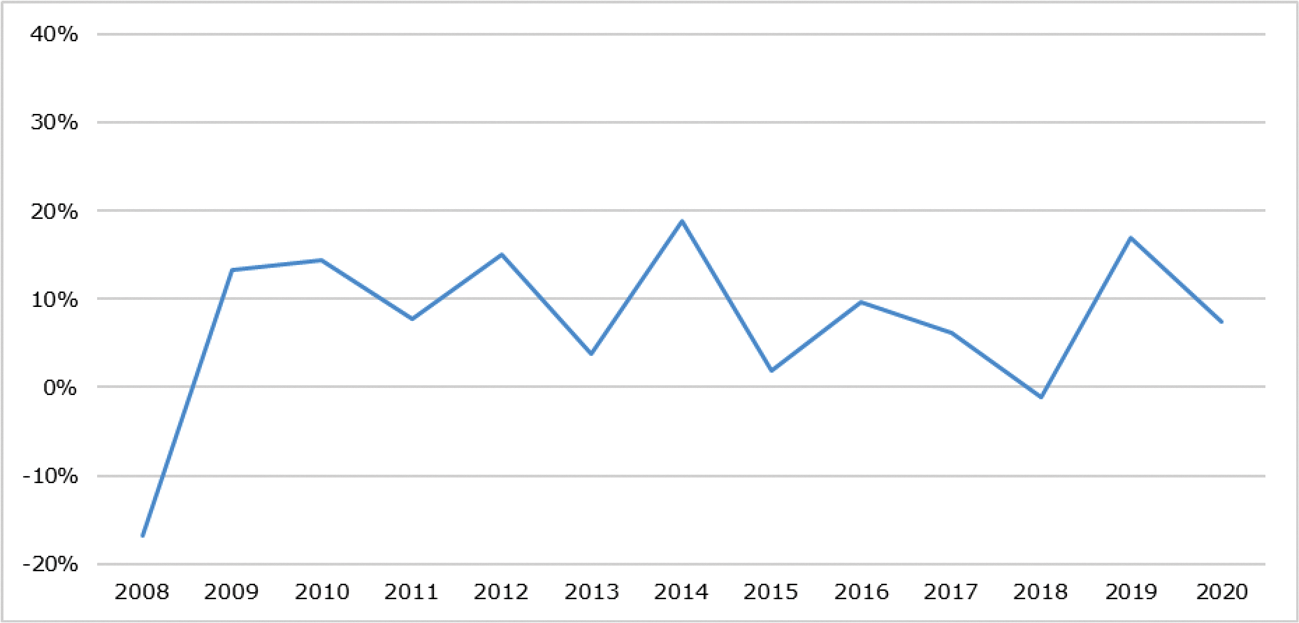

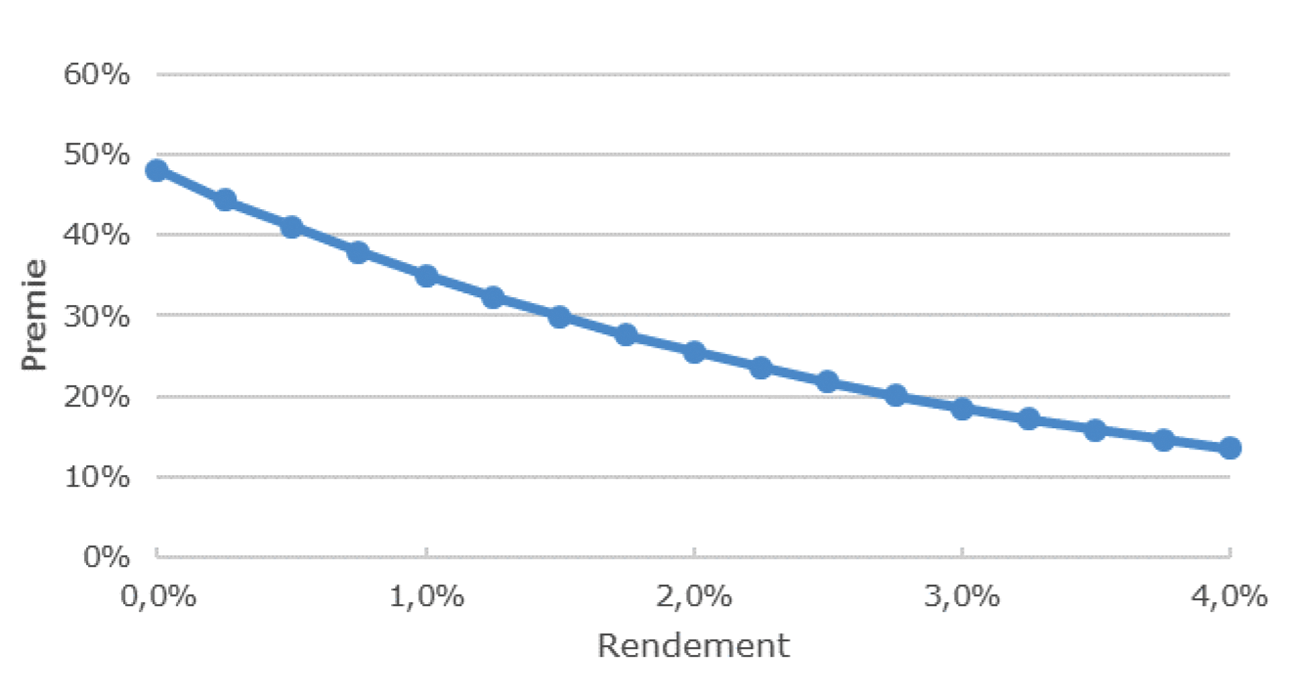

De Pensioenwet, in het bijzonder het financieel toetsingskader, weerspiegelt een behoefte aan zekerheid in de vorm van nominale stabiliteit. Tegelijkertijd leeft de wens om de koopkracht van de pensioenen op peil te houden, door middel van een jaarlijkse aanpassing aan de prijs- of looninflatie (indexatie). De crisis van 2008 en de ontwikkeling van de financiële markten nadien hebben duidelijk gemaakt dat de combinatie van deze behoeften, zonder een drastische verlaging van de pensioenopbouw, voor veel sectoren en ondernemingen onbetaalbaar is geworden. Ook na 2008 is de kostprijs van pensioen voortdurend toegenomen, onder meer door de trendmatige daling van de marktrente en de ontwikkeling van het rendement op het belegde pensioenvermogen. Deze ontwikkelingen zijn zichtbaar in de figuren 1 en 2.

Figuur 1. Nominale rentetermijnstructuur pensioenfondsen (zero coupon) 1 jaar (2004–2021)

Bron: DNB

Figuur 2. Rendementen op het belegde pensioenvermogen (2008–2020)

Bron: DNB

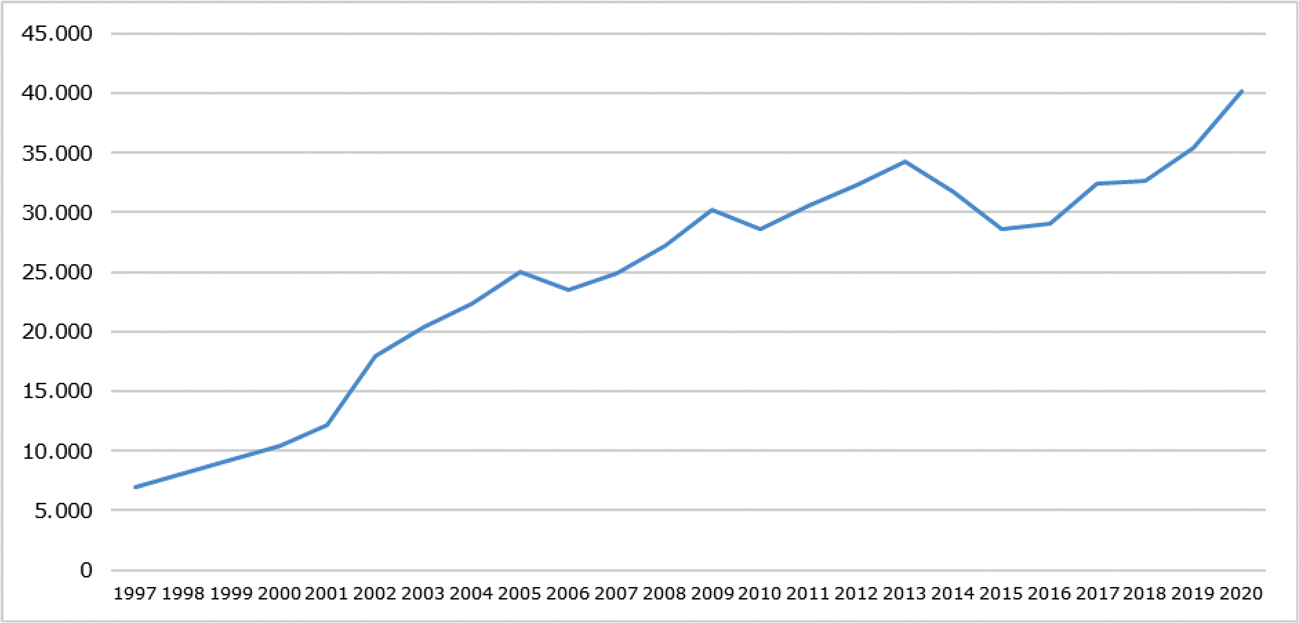

Deze ontwikkelingen hebben aanvankelijk geleid tot een forse stijging van de pensioenpremies (zie figuur 3). Premiestijgingen gaan direct of indirect ten koste van de inkomens van actieve deelnemers. Werkgevers en werknemers wegen de premiestijging daarom af tegen andere arbeidsvoorwaarden. Figuur 3 laat zien dat de premiestijging vanaf 2010 afvlakt, mede door een stapsgewijze beperking van de fiscale opbouwruimte vanaf 2013. In sectoren en ondernemingen waar sociale partners een verdere premiestijging niet wenselijk vonden, is de pensioenopbouw verlaagd. Waar bovengenoemde ontwikkelingen niet in de premies zijn verwerkt, noch de nominale opbouw is verlaagd, gaat dit ten koste van de ruimte voor indexatie.

Figuur 3. Premiebaten pensioenfondsen 1997–2020 (in miljoenen euro's)

Bron: DNB

De crisis van 2008 heeft de betrekkelijkheid van de insteek op nominale zekerheid laten zien. Deze insteek verhoudt zich slecht met de instabiliteit die inherent is aan financiële markten. Pensioenfondsen maakten in 2008 gemiddeld een verlies van circa 20% op hun beleggingen. Tegelijkertijd daalde de marktrente sterk, waardoor de waarde van de verplichtingen van pensioenuitvoerders in vergelijkbare mate toenam. Waar de beleggingsrendementen zich vanaf 2009 herstelden is de marktrente sindsdien verder gedaald. Voor de meeste pensioenfondsen heeft dit tot gevolg dat hun dekkingsgraad, de verhouding tussen de waarde van hun bezittingen en van hun verplichtingen, nooit meer is teruggekeerd naar het niveau van vóór 2008. Deze pensioenfondsen hebben de ingegane pensioenen en de opgebouwde pensioenaanspraken na 2008 niet of in zeer beperkte mate kunnen aanpassen aan de inflatie. Een deel van de pensioenfondsen heeft de ingegane pensioenen en pensioenaanspraken zelfs nominaal moeten verlagen. De achtergebleven indexatie heeft de koopkracht van veel pensioengerechtigden verminderd, ondanks de jaarlijkse verhoging van de AOW-uitkering. Het niet indexeren en nominaal verlagen werkt ook door in de opgebouwde pensioenaanspraken en daarmee in de koopkracht van toekomstige pensioenen. Inmiddels zijn de pensioenen van een groot deel van de pensioengerechtigden en de opgebouwde pensioenaanspraken van miljoenen deelnemers nooit voor inflatie gecorrigeerd. De «belofte» van nominale zekerheid heeft geleid tot onrealistische verwachtingen en daarmee tot teleurstelling.

Ook het nieuwe pensioenstelsel is gevoelig voor ontwikkelingen op financiële markten. De hoogte van kapitaalgedekte pensioenen is immers afhankelijk van – onder meer – beleggingsresultaten en renteontwikkelingen. De nieuwe pensioenovereenkomsten bieden echter wel betere mogelijkheden om hiermee om te gaan, door een meer gerichte toedeling van het beleggings- en het renterisico. Dit wordt nader toegelicht in Hoofdstuk 3 Wettelijk kader pensioenovereenkomsten in het nieuwe pensioenstelsel.

De kwetsbaarheid van ons pensioenstelsel was in 2009 voor het toenmalige kabinet (Balkenende IV) aanleiding om twee commissies in te stellen met als taak om de vraagstukken die de crisis had opgeworpen, in samenhang in beeld te brengen: de Commissie toekomstbestendigheid aanvullende pensioenen, onder voorzitterschap van de heer prof. dr. K.P. Goudswaard, en de Commissie beleggingsbeleid en risicobeheer, onder voorzitterschap van de heer prof. dr. J.M.G. Frijns. Het doel was om in den brede zicht te krijgen op de toekomstbestendigheid van ons pensioenstelsel.

De commissies Goudswaard en Frijns constateerden dat de problematiek bij pensioenfondsen werd veroorzaakt door een aantal ontwikkelingen: de stijgende levensverwachting, de vergrijzing van het deelnemersbestand van pensioenfondsen en de daling van de rente waarmee pensioenfondsen hun verplichtingen moeten disconteren. De kostprijs van pensioen is door deze ontwikkelingen sterk toegenomen. Pensioenfondsen zijn daarnaast steeds kwetsbaarder geworden voor ontwikkelingen op de financiële markten. Voor een deel komt dit doordat pensioenfondsen vanaf 1980 de samenstelling van hun beleggingsportefeuille ingrijpend hebben gewijzigd, in de verwachting dat aandelen op lange termijn een hoger rendement hebben dan vastrentende waarden. De beide commissies stelden verder vast dat de volatiliteit op de financiële markten toenam, met name bij het rendement op aandelen. De neerwaartse risico’s die tot uiting kwamen in uitblijvende indexatie en zelfs in nominale verlagingen van het pensioen, veroorzaakten een kloof tussen wat mensen van hun pensioen verwachtten en wat pensioenfondsen konden waarmaken. De begin 2010 verschenen rapporten van voornoemde commissies lieten zien dat fundamentele aanpassingen van het pensioenstelsel noodzakelijk waren om de goede elementen daarvan te kunnen behouden.10 De commissies hebben enkele belangrijke aanbevelingen gedaan om de problemen in het pensioenstelsel het hoofd te bieden:

1. Er is een nieuw evenwicht nodig tussen ambitie, zekerheid en kosten.

2. De doelstelling om in pensioen te voorzien dat zijn koopkracht behoudt, moet leidend zijn.

3. De risico’s die inherent zijn aan de opbouw van pensioen, en die momenteel al in belangrijke mate bij deelnemers liggen, moeten expliciet worden toegedeeld.

4. Er dient sprake te zijn van heldere communicatie over de verwachte koopkracht van het pensioen en daarmee ook over de risico’s op een lager pensioenresultaat dan wel de kans op een beter pensioenresultaat.

5. Er moet bij pensioenfondsen meer aandacht zijn voor risicobeheer en governance.

Een deel van de door genoemde commissies geconstateerde problemen is sindsdien aangepakt. Zo zijn de AOW-leeftijd inmiddels gekoppeld aan de ontwikkeling van de levensverwachting en is de informatieverstrekking door pensioenuitvoerders veel meer gebaseerd op realistische verwachtingen over de koopkracht van het pensioen. De governance van pensioenfondsen is eveneens versterkt.11

In 2011 had het toenmalige kabinet met sociale partners overeenstemming bereikt over een herziening van het pensioenstelsel op basis van bovengenoemde adviezen. Het wetsontwerp «Invoering reële ambitieovereenkomst» waarin de toenmalige afspraken waren verankerd was, net als dit wetsvoorstel, primair gericht op een verbetering van de pensioencontracten. Het voorstel bood enerzijds ruimte voor een nieuw reëel pensioencontract, waarin de zekerheidsmaat werd losgelaten en scherpte anderzijds het financieel toetsingskader voor bestaande pensioenovereenkomsten aan. Bij de internetconsultatie bleek dat er bij veel maatschappelijke organisaties weerstand leefde tegen de complexiteit van het wetsontwerp. Dit is daarom na de internetconsultatie niet doorgezet. In plaats daarvan koos het kabinet met de Wet aanpassing financieel toetsingskader12 voor een minder ambitieuze aanpassing van het wettelijk kader. Hierbij werd direct opgemerkt dat deze wet moest worden gezien als een noodzakelijke onderhoudsbeurt en dat een meer fundamentele vernieuwing van het pensioenstelsel dringend nodig bleef. Kenmerkend is dat herstelmaatregelen die volgens deze wet noodzakelijk zijn, maar waarvan de effecten maatschappelijk niet worden geaccepteerd, sindsdien steeds vooruit zijn geschoven. Als gevolg hiervan blijft de financiële positie van veel pensioenfondsen permanent ontoereikend en krijgen veel pensioengerechtigden en deelnemers (tenminste) ieder kwartaal in de media of van hun pensioenfonds te horen dat men rekening moet houden met een nominale verlaging van hun pensioen of hun opgebouwde aanspraken.

De aanhoudende uitholling van de koopkracht van de pensioenen en de voortdurende berichten over dreigende kortingen ondergraven het vertrouwen bij deelnemers en pensioengerechtigden dat er verstandig en zorgvuldig met hun pensioengeld wordt omgegaan. De voortdurende discussie over de verdeelregels bij pensioenfondsen en de waarderingsmaatstaf voor pensioenverplichtingen (rekenrente) heeft als gevolg dat iedereen zich tekort voelt gedaan. Pensioengerechtigden ontvangen niet het koopkrachtbestendige pensioen waar zij op rekenden, bij veel jonge deelnemers leeft ten onrechte het idee dat hun premies worden gebruikt voor de huidige pensioenen en dat er, wanneer zij met pensioen gaan, voor hen geen pensioenvermogen meer is. Het vertrouwen in pensioenfondsen is mager, zoals blijkt uit rapporten van Mercer13 en TPE-digitaal14. Uit een onderzoek van DNB uit 2019 blijkt dat rond 2013 minder dan 40% van de ondervraagde deelnemers vertrouwen had in pensioenfondsen. Dit percentage is na 2014 gestegen naar iets meer dan 50%, dit blijft echter een mager draagvlak voor pensioenuitvoerders met in totaal circa € 1.800 miljard onder beheer.

Het oogmerk om het pensioen meer persoonlijk te maken, onder meer door het verband tussen de betaalde premies, geboekte rendementen en het te bereiken pensioen te verduidelijken, vormt de tweede aanleiding voor herziening van het pensioenstelsel. Dit oogmerk gaat niet samen met de doorsneesystematiek. Deze systematiek betreft de combinatie van een leeftijdsonafhankelijke premie met een leeftijdsonafhankelijke (tijdsevenredige) opbouw van pensioenaanspraken.

De huidige Pensioenwet schrijft voor dat de pensioenopbouw op grond van een uitkeringsovereenkomst of een kapitaalovereenkomst tijdsevenredig plaatsvindt. Verplichtgestelde bedrijfstakpensioenfondsen en de uitvoerders van een verplichte beroepspensioenregeling moeten tevens een leeftijdsonafhankelijke doorsneepremie hanteren.

De nadelige gevolgen van de doorsneesystematiek zijn de afgelopen jaren meermalen beschreven, onder meer in de kabinetsnotitie Hoofdlijnen van een toekomstbestendig pensioenstelsel15. Ook in adviezen van de SER16 en rapporten van het Centraal Planbureau (CPB)17 zijn de nadelen van de doorsneesystematiek geduid. Kort weergegeven komen deze nadelen hierop neer:

• Bij een doorsneesystematiek zijn de waarde van de pensioenopbouw en de waarde van de premie die voor die opbouw wordt ingelegd, niet met elkaar in overeenstemming. De pensioenopbouw van oudere deelnemers wordt deels bekostigd met de premies die voor jonge deelnemers worden ingelegd. Dat is niet bezwaarlijk zolang de pensioenopbouw van een deelnemer gedurende haar of zijn loopbaan voortdurend binnen een doorsneesystematiek plaatsvindt. Door verschillende ontwikkelingen is dit echter steeds minder het geval.

• De doorsneesystematiek leidt tot een ondoorzichtige herverdeling tussen generaties. Deze herverdeling kan afbreuk doen aan het draagvlak voor pensioenopbouw.

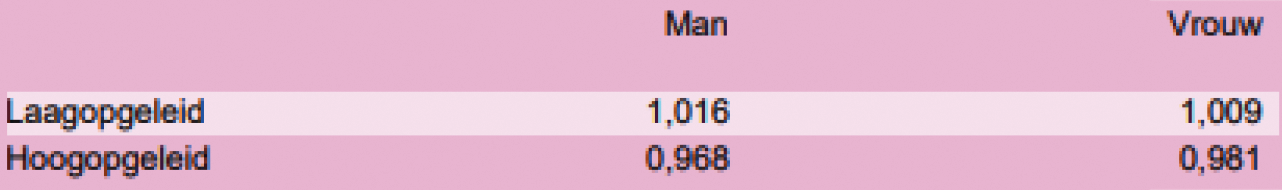

• De doorsneesystematiek bevoordeelt deelnemers die in de tweede helft van hun loopbaan bovengemiddeld meer verdienen dan in de eerste helft. Dit geldt met name voor hoger opgeleiden, die doorgaans een steilere carrière hebben dan lager opgeleiden. De doorsneesystematiek leidt zodoende impliciet tot herverdeling van lagere inkomens naar hogere inkomens.

• De doorsneesystematiek belemmert de vernieuwing van het pensioenstelsel en staat in de weg aan invoering van keuzemogelijkheden.

Bij de inrichting van het pensioenstelsel werd het feit dat ook werknemers, die bij de start van een pensioenregeling al op leeftijd waren, nog relatief veel pensioenaanspraken konden opbouwen beschouwd als een voordeel van de doorsneesystematiek. Aan de herverdeling ten laste van jongeren werd niet zwaar getild; die zouden immers later zelf ook profiteren van de doorsneesystematiek. Bezien vanuit de demografie en de arbeidsmarkt van die tijd, waarin het niet ongebruikelijk was dat een werknemer een leven lang bij hetzelfde bedrijf of binnen dezelfde bedrijfstak werkte, was dit een begrijpelijke redenering. Maar met veranderingen in de samenleving en in de demografie wordt nu anders aangekeken tegen de herverdeling die het gevolg is van de doorsneesystematiek. In een dynamischer arbeidsmarkt en in een vergrijzende samenleving is het niet meer vanzelfsprekend dat iemand bereid is om in zijn jonge jaren bij te dragen aan de «doorsneesubsidie», als steeds minder zeker is dat die in dezelfde mate terug komt zodra hij ouder is. Daarmee leidt de doorsneesystematiek niet alleen tot een herverdeling tussen levensfases, maar ook tot benadeling van sommige groepen en een afname van pensioendraagvlak. Dit werkt verstorend op arbeidsmarktbeslissingen, hetgeen wordt versterkt door de toegenomen dynamiek op de arbeidsmarkt en de grotere variëteit in arbeidsvormen, loopbanen, en in pensioenregelingen.

In zijn Advies Toekomst Pensioenstelsel18 gaf de SER de volgende argumenten voor afschaffing van de doorsneesystematiek:

• Door premie en pensioenopbouw meer op elkaar aan te laten sluiten, worden belemmeringen weggenomen voor de vernieuwing van het pensioenstelsel en voor eventuele invoering van meer keuzemogelijkheden.

• Afschaffing van de doorsneesystematiek maakt het stelsel aantrekkelijker voor jongeren en draagt zo bij aan de houdbaarheid en het draagvlak ervan. Het beperkt ongewenste herverdeling van laagopgeleiden naar hoogopgeleiden.

• Een meer actuarieel fair systeem is rechtvaardiger bij een toenemende flexibilisering van arbeidsrelaties en toenemende arbeidsmobiliteit waardoor niet iedereen zijn hele carrière in één doorsneesysteem zit.

• Het afschaffen van de doorsneesystematiek leidt tot een sterkere actuariële link tussen de premie-inleg en de pensioenopbouw. Dit leidt tot meer transparantie en dat kan van belang zijn voor het herstel van vertrouwen in het pensioenstelsel.

De SER concludeerde dat een pensioenregeling op basis van persoonlijke pensioenvermogens met collectieve risicodeling beter aansluit bij maatschappelijke trends dan de huidige uitkeringsregeling. In zulke pensioenregelingen is geen sprake meer van een doorsneesystematiek. Het toenmalige kabinet heeft deze conclusie en de argumenten op basis waarvan de SER tot deze conclusie kwam onderschreven.19

Met afschaffing van de doorsneesystematiek wordt een aantal knelpunten aangepakt.

• De herverdeling wordt beperkt

De doorsneesystematiek leidt tot herverdeling van jongere naar oudere (45-plus) werknemers. De premie van de jongere kan immers langer renderen. Door de vergrijzing zouden jongeren van nu bij voortzetting van de doorsneesystematiek, er bovendien niet op kunnen rekenen dat zij zelf, als zij ouder worden, in dezelfde mate de voordelen van de doorsneesystematiek zullen ervaren. De verhouding tussen jongeren en ouderen wordt door de vergrijzing immers ongunstiger.

De doorsneesystematiek leidt eveneens tot herverdeling van laag- naar hoogopgeleiden. Hoogopgeleiden hebben in het tweede deel van hun loopbaan vaak hogere loonstijgingen dan laagopgeleiden; hun carrièrepad is gemiddeld steiler. Voor hen pakt het gunstig uit dat de doorsneesystematiek pensioenopbouw in het tweede deel van de loopbaan «subsidieert» vergeleken met het eerste deel. Ook deze onbedoelde herverdeling is voor deelnemers niet transparant en niet uitlegbaar. Dit zet het maatschappelijk draagvlak voor het pensioenstelsel onder druk.

• Aansluiting bij de veranderde arbeidsmarkt bevorderen

De arbeidsmarkt van de 21ste eeuw is niet dezelfde als in de tijd waarin het stelsel van aanvullende pensioenen is opgebouwd. Niet iedereen werkt nog haar of zijn hele loopbaan bij dezelfde werkgever of neemt levenslang deel aan hetzelfde pensioenfonds. In plaats daarvan werken meer mensen op basis van tijdelijke contracten, anderen werken een deel van hun leven als zelfstandige. De toegenomen flexibiliteit op de arbeidsmarkt is duidelijk zichtbaar in de arbeidsmarktstatistieken.20 Zo is het aandeel werknemers met een vaste arbeidsrelatie in de periode 2003 t/m 2020 afgenomen van 70% naar 61% van de beroepsbevolking. Gedurende dezelfde periode is het aandeel werknemers met een flexibele arbeidsrelatie (zonder aanstelling voor onbepaalde tijd) flink gegroeid, van 13% naar 18%.

Ook het aandeel zelfstandigen zonder personeel in de beroepsbevolking is toegenomen van 8% in 2003 tot 12% in 2020. De toegenomen dynamiek op de arbeidsmarkt is te zien in het aantal wisselingen van werkgever, of aantal mensen dat wisselt tussen loondienst en zelfstandig ondernemerschap. Het aantal werknemers dat wisselt van werkgever is toegenomen van 514 duizend per jaar in 2004 tot 727 duizend in 2020. Het aantal werknemers dat gedurende het jaar overstapt naar zelfstandig ondernemerschap is toegenomen van 71 duizend 2004 naar 104 duizend in 2020. Andersom geldt dat het aantal zelfstandigen dat per jaar kiest voor een betrekking in loondienst is gestegen van 36 duizend in 2004 tot 63 duizend in 2020. De dynamiek op de arbeidsmarkt is de laatste jaren dan ook in verschillende publicaties aan de orde gekomen, zoals het rapport van de commissie Borstlap.21 Een recente Netspar-studie naar de toekomst van de arbeidsmarkt en het pensioenstelsel bevestigt de veranderingen op arbeidsmarkt als een van de relevante trends.22 Het is belangrijk dat ons pensioenstelsel goed is toegerust om deze ontwikkelingen te accommoderen.

Het opbouwen van pensioen middels de doorsneesystematiek sluit niet langer aan bij de veranderende arbeidsmarkt. Werknemers die door een baanwisseling overstappen van pensioenregeling met doorsneesystematiek op een regeling zonder deze systematiek, eindigen met een lagere pensioenopbouw dan mogelijk was geweest op basis van ingelegde premies. Datzelfde geldt voor werknemers die later in hun loopbaan als zelfstandige aan de slag gaan. Dit kan gaan om substantiële bedragen. Onderzoek van het CPB laat zien dat als gevolg van de doorsneesystematiek de pensioenopbouw van werknemers over de eerste helft van de loopbaan aanzienlijk lager is dan op basis van de ingelegde premies mogelijk zou zijn geweest.23 Over de tweede helft van de loopbaan bouwen deze werknemers juist meer pensioen op dan op basis van ingelegde premies valt te verwachten. Dit kan nadelige gevolgen hebben voor het ontvangende collectief dat de opbouw moet financieren tegen een lager dan actuarieel benodigde premie. De doorsneesystematiek hindert zodoende een soepele werking van de arbeidsmarkt of het zorgt voor teleurstellingen bij groepen werkenden met een veel lagere pensioenopbouw. Andersom beredeneerd, is het voordelig om op latere leeftijd in te stappen bij een pensioenregeling met doorsneesystematiek. Op deze manier kan worden geprofiteerd van een hogere opbouw dan op basis van ingelegde premies mogelijk zou zijn.

De doorsneesystematiek is dus niet neutraal ten aanzien van verschillende arbeidsverhoudingen en kan daarmee verstorend uitwerken op arbeidsmarktbeslissingen. Ook als de meeste personen hier bij hun arbeidsmarktbeslissingen niet bewust rekening mee houden, kan er onbewust wel sprake zijn van ongewenste effecten. De doorsneesystematiek zorgt voor «openstaande rekeningen» bij een overstap van werknemerschap op zelfstandigheid, of bij overstap op een andere pensioenregeling of een andere pensioenuitvoerder. Onderstaande voorbeelden illustreren het nadelige effect van de doorsneesystematiek in een arbeidsmarkt waarin mensen vaker wisselen van werkgever, van arbeidsrelatie of van pensioenregeling.

Voorbeeld 1

Een werknemer die start in een bedrijfstakpensioenfonds en halverwege zijn loopbaan gaat werken als zelfstandige, mist na deze overstap het voordeel van de doorsneesystematiek voor de kosten van zijn pensioenopbouw. Als zelfstandige is hij veelal aangewezen op de derde pijler, die geen doorsneesystematiek kent. Het pensioen van deze werknemer is aan het eind van zijn loopbaan aanzienlijk lager dan het geval zou zijn als hij zijn hele leven óf als werknemer óf als zelfstandige had gewerkt.

Voorbeeld 2

Ook bij een werknemer die overstapt van een werkgever met een uitkeringsovereenkomst naar een werkgever met een premieregeling kunnen er fricties optreden. Nu het aantal premieregelingen toeneemt, komt deze overstap vaker voor.24 Premieregelingen zijn actuarieel fair en kennen momenteel progressieve premies bij een tijdsevenredige opbouw. Bij een overstap op een premieregeling halverwege de loopbaan is de werkgever daarom voor deze werknemer een aanzienlijk hogere premie verschuldigd. Aan het eind van zijn loopbaan heeft deze werknemer hetzelfde pensioen opgebouwd als iemand die zijn hele leven óf in een uitkeringsovereenkomst óf in een premieovereenkomst heeft gezeten, maar tegen aanzienlijk hogere kosten.

• Meer transparantie

Pensioenuitkeringen en -aanspraken kennen meer onzekerheid dan vroeger. In het verleden konden tegenvallers, zoals lagere beleggingsrendementen, worden opgevangen met een verhoging van de pensioenpremies. Tegenwoordig is dat lastiger, omdat er door vergrijzing beduidend minder premie betaald wordt in verhouding tot de pensioenaanspraken. Daarbij komt dat werkgevers niet, of minder vaak, bereid zijn het risico van oplopende pensioenlasten te dragen. Pensioenfondsen moeten daarom eerder uitwijken naar het niet-indexeren of korten van de pensioenaanspraken, zoals in afgelopen jaren is gebeurd. Veel ouderen hebben daardoor het gevoel dat hun rechten zijn afgepakt, terwijl jongeren betwijfelen of er nog geld in de pot zit als zij met pensioen gaan. Voor beide groepen doet dat afbreuk aan vertrouwen in het pensioenstelsel. Vanuit de samenleving klinkt dan ook een unanieme roep om meer duidelijkheid en transparantie: over de pensioenrechten en -risico’s en ook over de relatie tussen inleg, van premie, en opbouw van pensioen dat daar tegenover staat. Het afschaffen van de doorsneesystematiek draagt bij aan dit doel, omdat in de solidaire premieregeling de betaalde pensioenpremies rechtstreeks ten goede komen aan het persoonlijk pensioenvermogen van de deelnemers.

• Belemmeringen wegnemen voor vernieuwing van het pensioenstelsel en voor het eventueel introduceren van keuzemogelijkheden

Het afschaffen van de doorsneesystematiek is een noodzakelijke stap om de door de sociale partners en het kabinet gewenste vernieuwing te bereiken. Het is nodig om pensioenregelingen beter te laten aansluiten bij persoonlijke voorkeuren en omstandigheden. Meer mensen willen hun eigen keuzes kunnen maken. Mensen zijn gewend dat er meer te kiezen valt (energie, internet, bankzaken, verzekeringen). Het is voorstelbaar dat in de verdere toekomst ook ten aanzien van de pensioeninleg meer behoefte zal zijn aan zulke keuzevrijheid. Het afschaffen van de doorsneesystematiek is in dat geval wenselijk. Het verschil tussen de waarde van de pensioenopbouw en de daarvoor betaalde premie staat bijvoorbeeld in de weg aan een keuzemogelijkheid om tijdelijk geen of minder premie af te dragen. Een tijdelijke verlaging van de premieafdracht voor een jongere werknemer zou een negatieve invloed hebben op de financiering van de pensioenopbouw van oudere werknemers.

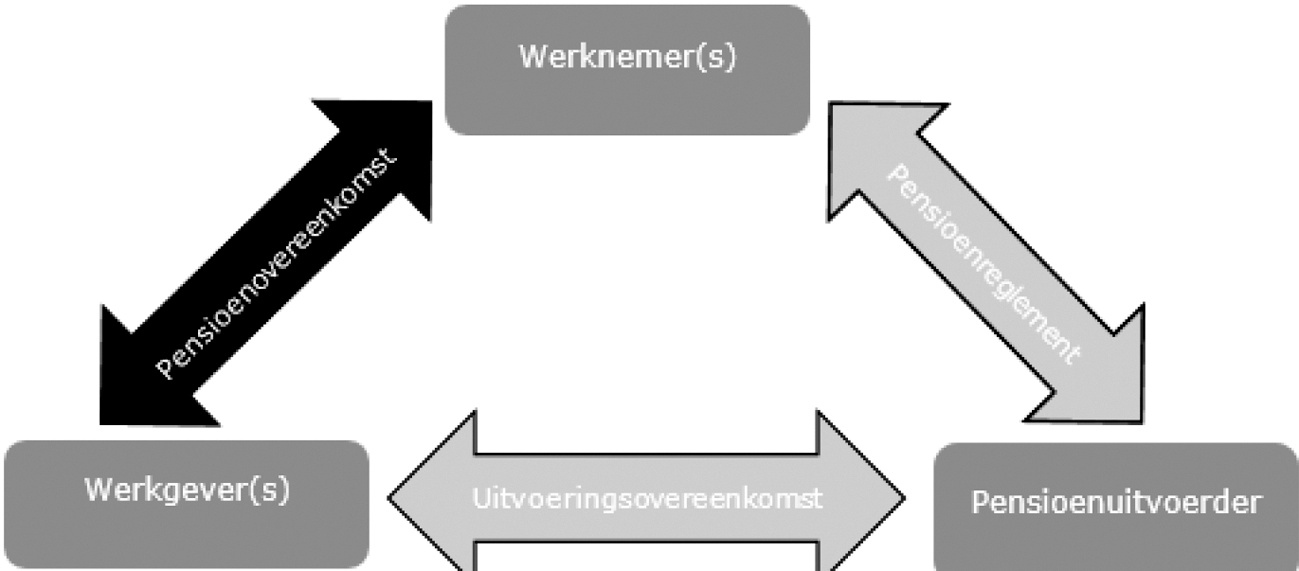

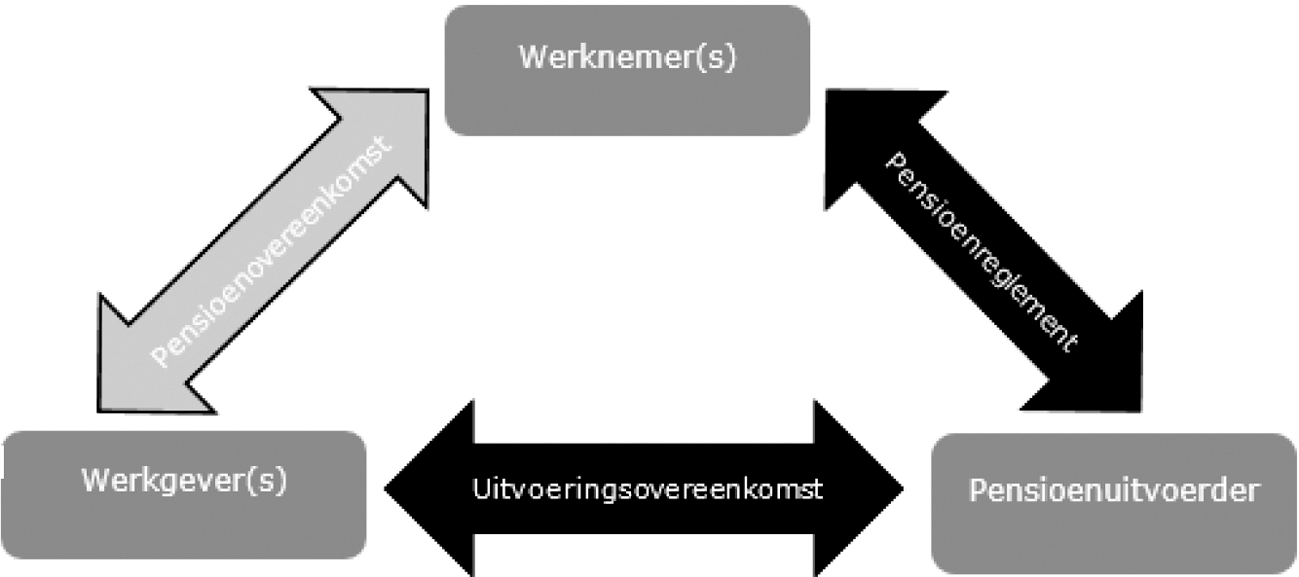

Ons pensioenstelsel heeft met het reeds opgebouwde pensioenvermogen en de koppeling van de pensioenleeftijd aan de ontwikkeling van de levensverwachting een solide basis. Mede daarom eindigt ons pensioenstelsel ieder jaar hoog in internationale vergelijkingen. De regering kiest ervoor om de sterke elementen van het pensioenstelsel ongewijzigd te laten. In de eerste plaats is dat de bestaande rolverdeling tussen overheid en sociale partners. De overheid stelt het wettelijke kader vast, waaronder het fiscale pensioenkader. Werkgevers en werknemers sluiten pensioenovereenkomsten die binnen het wettelijk kader passen.

De verplichting om de uitvoering van pensioenregelingen onder te brengen bij een pensioenuitvoerder (een pensioenfonds, verzekeraar of premiepensioeninstelling) blijft eveneens een belangrijke verworvenheid van ons pensioenstelsel. Hierdoor staan de opgebouwde pensioenvermogens niet bloot aan de financiële risico’s die ondernemingen of sectoren kunnen treffen. De verhouding tussen de opdrachtgever(s) en de pensioenuitvoerder blijft geregeld in een uitvoeringsovereenkomst of – bij een bedrijfstakpensioenfonds – een uitvoeringsreglement. De Nederlandsche Bank (DNB) en de Autoriteit Financiële Markten (AFM) houden toezicht op de rechtmatige en doelmatige uitvoering van de pensioenovereenkomsten.

De toereikendheid van de Nederlandse pensioenen blijft op peil. In overeenstemming met het Pensioenakkoord blijft het mogelijk om gemiddeld in (ruim) 42 jaar een pensioen op te bouwen dat – opgeteld bij de AOW-uitkering – 80% van het gemiddelde loon bedraagt. De overheid waarborgt dit door het niveau van de fiscale facilitering op peil te houden. De fiscale premiebegrenzing in het nieuwe stelsel biedt ruimte voor een totale premiesom die naar verwachting even hoog is als de premiesom die nu fiscaal wordt gefaciliteerd.

De overheid houdt de mogelijkheid intact om deelname aan een bedrijfstakpensioenfonds of beroepspensioenregeling te verplichten. Deze verplichtstelling zorgt voor een doelmatige uitvoering en maakt het mogelijk om risico’s collectief te delen, ook risico’s die niet via de markt kunnen worden afgedekt. Ook de mogelijkheden voor risicodekking in de huidige pensioenregelingen blijft behouden: een levenslang ouderdomspensioen, een partner- en wezenpensioen, een arbeidsongeschiktheidspensioen, inclusief de mogelijkheid van premievrijstelling bij arbeidsongeschiktheid. De mogelijkheid om boven de aftoppingsgrens van het Witteveenkader een nettopensioen op te bouwen, blijft eveneens in stand. In 2021 ligt deze grens op € 112.189. Bij een nettopensioen wordt de omkeerregel niet toegepast, maar is de opbouw van het pensioenvermogen wel vrijgesteld van box 3-heffing.

In hoofdstuk 2 Doelstelling is uiteengezet welke doelen de regering met dit wetsvoorstel wil realiseren en wat de randvoorwaarden zijn voor de herziening van het pensioenstelsel.

In hoofdstuk 3 Wettelijk kader pensioenovereenkomsten in het nieuwe pensioenstelsel wordt toegelicht in welke pensioencontracten na de overgangsfase pensioen kan worden opgebouwd en aan welke eisen die contracten moeten voldoen. Ook de wijziging van het kader voor de bestaande verbeterde premieregeling (straks: de flexibele premieregeling) wordt in dit hoofdstuk toegelicht. Deze wijziging vloeit deels voort uit het Pensioenakkoord; daarnaast betreft het enkele verbetervoorstellen naar aanleiding van de evaluatie van de Wet verbeterde premieregeling.

Na de inwerkingtreding van dit wetsvoorstel ontstaat een overgangsfase van het bestaande naar het nieuwe pensioenstelsel. De regering vindt het belangrijk dat deze overgang zorgvuldig plaatsvindt en dat daarbij rekening wordt gehouden met alle belanghebbenden. Het financieel toetsingskader inzake pensioenfondsen zal hiervoor gedurende de overgangsfase tijdelijk worden aangepast, het zogenoemde «transitie-ftk». Deze wijzigingen zijn toegelicht in hoofdstuk 4 Financieel toetsingskader tijdens de transitieperiode.

In het Pensioenakkoord hebben het kabinet en de centrale werkgevers- en werknemersorganisaties afgesproken dat de overgang naar het herziene stelsel op een evenwichtige manier zal plaatsvinden en dat nadelige effecten op het te bereiken pensioen worden gecompenseerd.

De waarborgen die dit wetsvoorstel creëert voor een evenwichtige overgang zijn toegelicht in hoofdstuk 5 Waarborgen voor een evenwichtige transitie.

Voor pensioenfondsen waarbij de pensioenaanspraken en -rechten niet worden omgezet naar een nieuw pensioencontract, of die vaste pensioenuitkeringen blijven uitvoeren, blijft het financiële toetsingskader ook na de transitieperiode van toepassing. In hoofdstuk 6 Financieel toetsingskader na de transitieperiode is de aanpassing van het bestaande toetsingskader aan de stelselherziening toegelicht.

Met dit wetsvoorstel wordt tevens het fiscale kader voor pensioenopbouw gewijzigd, het zogenoemde Witteveenkader. De wijziging van het fiscale kader is nodig om dit in overeenstemming te brengen met de nieuwe vorm van pensioenopbouw. Na de overstap op de nieuwe pensioencontacten begrenst het fiscale kader niet langer de opbouw van pensioenaanspraken, maar enkel de inleg van pensioenpremies. Dit wetsvoorstel strekt tevens tot het zo veel mogelijk uniformeren van de regels voor pensioenopbouw in de tweede en derde pijler. De voorstellen die verband houden met het fiscale kader worden in hoofdstuk 7 Wijziging fiscaal pensioenkader toegelicht.

De regels voor het bestuur van pensioenfondsen en voor de wettelijke informatievoorschriften worden in overeenstemming gebracht met de hierboven beschreven stelselherziening. Met dit wetsvoorstel worden voorts de uitkomsten van de evaluatie van de Wet Pensioencommunicatie in de wetgeving verwerkt. De wijzigingen worden toegelicht in hoofdstuk 8 Governance in het nieuwe pensioenstelsel en hoofdstuk 9 Informatievoorschriften in het nieuwe pensioenstelsel.

In hoofdstuk 10 Juridische houdbaarheid en rechtsbescherming worden de voorgestelde maatregelen bezien vanuit het Europeesrechtelijk perspectief.

De wijzigingen rondom het nabestaandenpensioen in de tweede pijler worden toegelicht in hoofdstuk 11 Nabestaandenpensioen. De experimenteerruimte ten behoeve van pensioensparen voor zelfstandigen in de tweede pijler is toegelicht in hoofdstuk 12 Experimenteerruimte ten behoeve van pensioensparen voor zelfstandigen. In hoofdstuk 13 Inkorten wachttijd uitzendsector is de inkorting van de wachttijd voor werknemers in de uitzendsector toegelicht. De hoofdstukken 14, 15 en 16 behandelen achtereenvolgens de gevolgen voor burgers, bedrijven en overheid, het overgangsrecht en de consultatie, toetsen en adviezen.

Pensioenregeling en pensioenovereenkomst

In deze memorie van toelichting wordt de term pensioenregeling gebruikt voor de collectieve voorziening die sociale partners afspreken voor het pensioen van de werknemers.

De term pensioenovereenkomst wordt hier gebruikt voor de pensioenverhouding tussen een individuele werkgever en een individuele werknemer, vergelijkbaar met de arbeidsovereenkomst.

Pensioencontract

Deze niet wettelijke term wordt veelal gebruikt voor de combinatie van een type pensioenovereenkomst en het daarvoor geldende wettelijk kader, bijvoorbeeld «het ftk-contract». In de Hoofdlijnennotitie wordt de term «contract» gebruikt voor (nieuwe) typen pensioenregelingen.

Pensioenaanspraak

Onder pensioenaanspraak wordt verstaan het recht op een nog niet ingegaan pensioen. In een (zuivere) premieregeling verwijst de term «pensioenaanspraak» naar het vermogen dat op een bepaald moment voor het toekomstige pensioen is gereserveerd. In de premie-uitkeringsovereenkomst, waarbij de pensioenverzekeraar in de laatste vijftien jaar voor de AOW-gerechtigde leeftijd de premie of het vermogen kan omzetten in een toekomstige pensioenuitkering, kan de term pensioenaanspraak ook verwijzen naar die toegezegde uitkering. Ook in de huidige uitkeringsovereenkomst wordt met de term pensioenaanspraak gedoeld op de toekomstige pensioenuitkering die op een bepaald moment is toegezegd.

Invaren

Het toepassen van de regels van een collectief gewijzigde pensioenovereenkomst op pensioenrechten en pensioenaanspraken die voorafgaand aan die wijziging zijn verworven. Dit gebeurt door middel van een zogenoemde interne collectieve waardeoverdracht (artikel 150m van de Pensioenwet). In het kader van deze stelselherziening worden de pensioenrechten en -aanspraken op grond van een uitkeringsovereenkomst gewaardeerd en omgezet in een voor het pensioen gereserveerd vermogen, respectievelijk een pensioenkapitaal. Het collectief invaren van deze pensioenaanspraken en pensioenrechten heeft tot doel om de bestaande pensioenen en de nieuwe pensioenopbouw bijeen te houden in één pensioenfonds.

Wijziging Wet verplichte beroepspensioenregeling

Dit wetsvoorstel wijzigt ook de Wet verplichte beroepspensioenregeling. Voor beroepspensioenregelingen geldt eveneens dat nieuwe pensioenopbouw na de overgangsfase alleen mogelijk is in een premieregeling met een leeftijdsonafhankelijke premie. Ook andere wijzigingen, waaronder de aanpassing van het fiscale kader, de waarborgen voor transitie en het financieel toetsingskader tijdens en na de transitie zijn op beroepspensioenregelingen van toepassing. Beroepsgenoten werken wel in een andersoortige arbeidsverhouding dan die van werknemers en werkgevers. Dit heeft met name gevolgen voor de toedeling van wettelijke taken in het kader van de overgang naar het nieuwe stelsel. Zo moet de beroepspensioenvereniging het transitieplan opstellen en het verzoek om een collectieve waardeoverdracht doen. Vanwege de leesbaarheid is in dit algemeen deel van de toelichting volstaan met een beschrijving van de wijzigingen van de Pensioenwet.

Uitlegbaarheid

Het draagvlak voor het nieuwe pensioenstelsel hangt mede af van de keuzes die sociale partners en pensioenuitvoerders maken bij de vormgeving en uitvoering van de nieuwe pensioenregelingen. De sociale partners kiezen de vormgeving van de pensioenregeling. Zij toetsen hun keuzes voor de nieuwe pensioenregeling vooraf op uitlegbaarheid. Met een begrijpelijk verhaal zullen mensen eerder betrokkenheid voelen of – waar relevant – eerder bereid zijn keuzes te maken die de pensioenregeling hen biedt. Voor acceptatie is het belangrijk dat sociale partners bij de inrichting van hun nieuwe pensioenregeling keuzes maken die problemen in de huidige pensioenregeling helpen op te lossen.

Het verband tussen een bestaand, onderkend probleem met de oude pensioenregeling en de gemaakte keuzes voor de nieuwe pensioenregeling moet zo rechtstreeks mogelijk zijn. Die keuzes betreffen met name de onderwerpen waar sociale partners beleidsvrijheid hebben. Te denken valt aan premiebeleid, pensioendoelstelling, (de gekozen periode voor) spreiding van schokken, inzet van de solidariteitsreserve, projectierendement maar ook compensatie.

Het tweede belangrijke aspect van uitlegbaarheid is dat de gekozen pensioenregeling geen onverwachte verrassingen oplevert voor deelnemers en pensioengerechtigden. Mensen verwachten dat pensioenen onzeker zijn omdat deze afhankelijk zijn van de behaalde resultaten op de financiële markten, zo blijkt uit onderzoek.25 Mensen weten inmiddels dat pensioenen onzeker zijn, maar als de uiteindelijke uitkering veel lager is dan verwacht, zijn zij alsnog verrast. Een onverwacht veel lagere uitkering is fnuikend voor de aanvaarding van de risico’s van die pensioenregeling. Contractkeuzes van sociale partners die tot herkenbare en herleidbare uitkomsten leiden, verhogen de kans op acceptatie van die keuze.

Het derde aspect van uitlegbaarheid is dat de gekozen pensioenregeling zo veel mogelijk moet passen bij de risicopreferentie van de deelnemers en pensioengerechtigden. Dit geldt met name voor het beleggingsbeleid. De risicopreferentie van deelnemers en pensioengerechtigden vervult een belangrijke rol bij de vaststelling van de risicohouding. Hierbij wordt onderscheid gemaakt tussen leeftijdscohorten. De beleggingsrisico’s die de pensioenuitvoerder namens hen neemt moet passen bij de risicohouding per leeftijdscohort.

Gegevensbescherming

Dit wetsvoorstel vereist voor de maatregelen ten behoeve van de herziening van het pensioenstelsel geen additionele gegevensverwerking door pensioenuitvoerders. Ook in het huidige stelsel worden persoonsgegevens verwerkt bij het informeren van de deelnemer26, bijvoorbeeld bij een startbrief of aan het einde van het deelnemerschap, of bij het berekenen van het opgebouwde ouderdomspensioen. In het eerste geval betreft dit de naam en het (email)adres van de deelnemer. Voor de hoogte van het ouderdomspensioen wordt onder andere de geboortedatum en het geslacht gebruikt. Het geslacht en de leeftijd van een persoon zijn relevant in verband met de levensverwachting en levenslange uitkering van het ouderdomspensioen. Pensioenuitvoerders zijn in verband met hun informatieverplichtingen op dit moment al aangesloten op de Basisregistratie Personen. Zij beschikken derhalve reeds over de adresgegevens van de deelnemer die noodzakelijk zijn om de deelnemer te informeren. Daarnaast maakt een pensioenuitvoerder op dit moment logischerwijs al gebruik van de informatie over de pensioenaanspraken van de deelnemer, het geslacht, de leeftijd en de (beoogde) pensioeningangsdatum van de deelnemer.

Voor de experimenteerruimte ten behoeve van pensioensparen door zelfstandigen, die in hoofdstuk 12 Experimenteerruimte ten behoeve van pensioensparen voor zelfstandigen wordt toegelicht, wordt met dit wetsvoorstel de gegevenswerking door pensioenuitvoerders wel uitgebreid. Om de automatische aanschrijving van gewezen deelnemers die tegenwoordig actief zijn als zelfstandige in dezelfde sector te faciliteren is het noodzakelijk dat pensioenuitvoerders gegevens uit de pensioenadministratie kunnen gebruiken en uitwisselen met de Kamer van Koophandel. Dit betreft de NAW-gegevens (naam, adres en woonplaats) en geboortedata. Om de juiste personen te kunnen aanschrijven moeten de bestanden van gewezen deelnemers bij pensioenuitvoerders kunnen worden vergeleken met de bestanden van zelfstandigen die bij de Kamer van Koophandel in een bepaalde sector zijn geregistreerd. De pensioenuitvoerder kan hierdoor gewezen deelnemers aanschrijven die op dat moment als zelfstandige in de sector actief zijn. De Handelsregisterwet geeft naar huidig recht de mogelijkheid om een bestandsvergelijking te maken. Het gebruik van de gegevens die bij de pensioenuitvoerder bekend zijn voor dit doel vergt een wettelijke grondslag. De experimenteerbepaling voorziet hierin. De onderbouwing van de grondslag wordt nader toegelicht in paragraaf 12.4 Gebruik gegevens gewezen deelnemers ten behoeve van de automatisch aanschrijven.

In het inleidende hoofdstuk is uiteengezet wat de aanleiding is voor de herziening van het pensioenstelsel die met dit wetsvoorstel is beoogd, op welke onderdelen van het stelsel de regering aanpassingen voorstelt en welke elementen van het huidige stelsel de regering wil behouden.

Dit hoofdstuk beschrijft de doelen die de regering met de stelselherziening nastreeft. Beknopt weergegeven wil de regering het pensioenstelsel aanpassen aan gewijzigde maatschappelijke voorkeuren en financiële omstandigheden en aan de manier waarop we in de 21e eeuw leven en werken. Op dit moment zijn de hoofdlijnen van ons pensioenstelsel nog steeds gebaseerd op de inrichting van de samenleving, de voorkeuren van werkgevers en werknemers en de resultaten op de financiële markten in de twintigste eeuw.

De doelstelling van dit wetsvoorstel wordt hieronder uitgesplitst en geconcretiseerd. Vervolgens worden de maatregelen beschreven waarmee de regering deze doelen wil realiseren. Deze maatregelen worden in de volgende hoofdstukken van deze memorie nader toegelicht. Het Pensioenakkoord noemt – naast doelen – ook een aantal randvoorwaarden voor de vormgeving van het nieuwe pensioenstelsel. Dit wetsvoorstel neemt deze randvoorwaarden als uitgangspunt. In paragraaf 2.3 is toegelicht op welke wijze dit wetsvoorstel aan deze randvoorwaarden voldoet.

Dit wetsvoorstel regelt ook de standaardisering van het nabestaandenpensioen, de experimenten voor pensioenopbouw door zelfstandigen in de tweede pijler en de verkorting van de wachttijd voor uitzendwerknemers. De doelen die met deze onderdelen van het wetsvoorstel worden nagestreefd zijn in de desbetreffende hoofdstukken verwoord.

De drieledige doelstelling van de stelselherziening is gebaseerd op het Pensioenakkoord en het SER-advies dat daaraan ten grondslag ligt.

Eerder perspectief op een koopkrachtig pensioen

Dit wetsvoorstel schept in de eerste plaats ruimte voor nieuwe pensioencontracten die eerder perspectief bieden op een koopkrachtig pensioen, met behoud van risicodeling binnen en tussen generaties. Met deze nieuwe pensioencontracten, die in het volgende hoofdstuk uitgebreid worden toegelicht, geeft het wetsvoorstel invulling aan het advies van de commissie Goudswaard om een nieuw evenwicht te vinden tussen ambitie, zekerheid en kosten. Het nieuwe stelsel biedt aan sociale partners, en andere contractspartijen, meer ruimte voor een eigen afweging tussen risico en zekerheid en voor stabiele afspraken over de kosten in relatie tot de pensioenambitie.

De nieuwe pensioencontracten maken het mogelijk om een einde te maken aan de spagaat tussen het streven naar nominale zekerheid én een koopkrachtig pensioen waar pensioenuitvoerders bij de huidige uitkeringsovereenkomsten mee te maken hebben. Gerealiseerd rendement komt bij de nieuwe contracten eerder beschikbaar voor het verhogen van de ingegane pensioenuitkeringen en de voor het pensioen gereserveerde vermogens, respectievelijk de opgebouwde pensioenkapitalen. Pensioen gaat directer dan nu meebewegen met de ontwikkeling van de economie, met behoud van – deels nieuwe – schokdempers. De nieuwe pensioencontracten maken het verder mogelijk om de risico’s die inherent zijn aan het opbouwen van een kapitaalgedekt pensioen, expliciet en gericht toe te delen aan groepen deelnemers, passend bij hun risicohouding.

Een transparanter en meer persoonlijk pensioenstelsel

Het tweede doel van dit wetsvoorstel is om het arbeidsvoorwaardelijk pensioen voor de deelnemers transparanter en persoonlijker te maken. Bij de huidige uitkeringsovereenkomst bepaalt de dekkingsgraad van een pensioenfonds of, en in welke mate, het pensioen kan worden verhoogd (geïndexeerd), dan wel moet worden verlaagd (gekort). De ontwikkeling van de dekkingsgraden hangt in hoge mate af van de waardering van de pensioenverplichtingen, en daarmee van de rente op financiële markten. De meeste deelnemers hebben een beperkt inzicht in de omstandigheden die de ontwikkeling van de dekkingsgraad van hun pensioenfonds beïnvloeden, en daarmee de ontwikkeling van hun pensioen bepalen. De nieuwe pensioencontracten vergroten de transparantie van de pensioenopbouw. Daarmee wordt pensioen niet ineens eenvoudige materie. Voor veel deelnemers zullen de actuariële principes achter de doorwerking van (bijvoorbeeld) het beleggingsrendement of de ontwikkeling van de levensverwachting in hun pensioen, altijd lastig te volgen blijven. Met de nieuwe contracten, en daarvoor voorgestelde informatievoorschriften, kunnen deelnemers echter de samenhang tussen die ontwikkelingen en hun pensioen van jaar tot jaar volgen. Dit draagt naar verwachting bij aan het begrip bij deelnemers en daarmee aan hun waardering voor het pensioen als arbeidsvoorwaarde. Deelnemers krijgen van hun pensioenuitvoerder voortaan – in plaats van veelvuldige berichten over dekkingsgraden, achterblijvende indexatie en dreigende kortingen – een jaarlijks overzicht over de pensioenpremies die worden ingelegd, de rendementen die de pensioenuitvoerder boekt en de gevolgen daarvan voor hun pensioenopbouw. Dit biedt ruimte voor een positieve kijk op pensioen.

Naarmate deelnemers en pensioengerechtigden de ontwikkeling van hun pensioenvermogen beter kunnen volgen en zich beter kunnen herkennen in hoe dit is geregeld, zullen zij het pensioenstelsel naar verwachting als transparanter, begrijpelijker en persoonlijker ervaren. Dit is van belang voor het maatschappelijk draagvlak voor het pensioen als arbeidsvoorwaarde. Pensioen is de omvangrijkste secondaire arbeidsvoorwaarde, op jaarbasis leggen werkgevers bij pensioenfondsen momenteel ruim € 35 miljard aan pensioenpremie in. Hiervan wordt circa een derde op werknemers verhaald. Om hiervoor voldoende draagvlak te behouden is het noodzakelijk dat werknemers kunnen inzien wat er met die premies gebeurt en hoe financieel-economische omstandigheden in hun pensioen doorwerken. Dit wetsvoorstel creëert hiervoor de voorwaarden.

De afschaffing van de doorsneesystematiek, die in het vorige hoofdstuk is toegelicht, draagt eveneens bij aan het transparanter en persoonlijker maken van de arbeidsvoorwaardelijke pensioenen. De voor de werknemers ingelegde premies worden niet langer herverdeeld, maar komen ten goede aan diens persoonlijke pensioenvermogen. Dit biedt hen meer inzicht in het verband tussen de ingelegde premies en de ontwikkeling van haar of zijn voor het pensioen gereserveerde vermogen. Het pensioen krijgt hierdoor een persoonlijker karakter.

Desgewenst biedt de afschaffing van de doorsneesystematiek meer ruimte voor aanvullende individuele keuzemogelijkheden; deze mogelijkheden kunnen het pensioen eveneens persoonlijker maken.

Betere aansluiting bij ontwikkelingen in de samenleving en op de arbeidsmarkt

Het wetsvoorstel beoogt in de derde plaats om de aansluiting van het pensioenstelsel met de ontwikkelingen op de arbeidsmarkt en in de samenleving te herstellen. In het inleidende hoofdstuk is uiteengezet welke veranderingen zich sinds de ontstaansgeschiedenis van het huidige pensioenstelsel op de arbeidsmarkt hebben voorgedaan. Kort gezegd, de dynamiek op de arbeidsmarkt en de verscheidenheid aan arbeidsvormen zijn sindsdien sterk toegenomen. Het pensioenstelsel is tot nu toe niet of nauwelijks aan deze ontwikkelingen aangepast. Afwisseling tussen werknemerschap en zelfstandigheid of een overstap tussen werkgevers die pensioenregelingen met en zonder doorsneesystematiek toepassen, leidt tot onvoorziene gevolgen. De overstap op een stelsel met persoonlijke voor het pensioen gereserveerde vermogens, dan wel met persoonlijke pensioenkapitalen neemt de nadelige gevolgen van een verandering van baan of van arbeidsvorm weg. Na deze overstap worden de waardeoverdrachten tussen pensioenuitvoerders bij een baanwisseling ook eenvoudiger. Er is geen noodzaak meer voor het opschorten van de waardeoverdracht als een pensioenfonds in onderdekking verkeert, noch aan de uitzondering op het recht op waardeoverdracht ingeval de werkgever daarvoor meer dan € 15.000 zou moeten bijbetalen.

Nieuwe pensioencontracten

Hierboven is uiteengezet dat dit wetvoorstel een nieuw kader schept voor pensioencontracten. De kern hiervan is de verplichte overstap naar een nieuwe manier van pensioen opbouwen. Deze overstap ziet in de eerste plaats op het type pensioencontract. Van de drie contracttypen die de Pensioenwet nu onderscheidt, te weten de uitkeringsovereenkomst, de kapitaalovereenkomst en de premieovereenkomst, blijft na de transitiefase voor nieuwe pensioenopbouw alleen het laatste type over. De premieovereenkomst kent verschillende verschijningsvormen die onderling vooral verschillen in het moment waarop en de mate waarin risico’s, die inherent zijn aan pensioenopbouw, worden verzekerd of collectief worden gedeeld.

Bij de nieuwe pensioencontracten zorgen financiële meevallers eerder tot een verhoging van de pensioenen, respectievelijk van de gereserveerde persoonlijke pensioenvermogens. Daar staat tegenover dat financiële tegenvallers ook eerder doorwerken in de pensioenen en persoonlijke pensioenvermogens. Ingegane pensioenen worden wel beschermd tegen «schokken» op de financiële markten of bij aanpassing van de levensverwachting. Dat gebeurt echter niet meer door het opbouwen van buffers. Bij de solidaire premieregeling worden mee- en tegenvallers gedempt door de leeftijdsafhankelijke risicotoedeling en de verplichte solidariteitsreserve. Bij de flexibele premieregeling fungeren de leeftijdsafhankelijke beleggingen en de optionele risicodelingsreserve als schokdemper. Daarbovenop bestaat bij beide contracten nog de mogelijkheid om het resterend effect van tegenvallers en meevallers in de uitkeringsfase over maximaal 10 jaar te spreiden.

Een gezamenlijk kenmerk van de pensioencontracten in het nieuwe stelsel zijn expliciete regels voor de wijze waarop financiële mee- of tegenvallers doorwerken in de pensioenen en in de opgebouwde pensioenvermogens. De nieuwe contracten zijn hierdoor «meer compleet» dan de huidige uitkeringsovereenkomst. De in het wetsvoorstel gemaakte keuzes dragen bij aan het oplossen van de hiervoor geconstateerde problemen van het huidige pensioenstelsel. De nieuwe collectieve premieregelingen bieden een uitweg uit de spagaat tussen het streven naar nominale zekerheid en dat naar een koopkrachtig pensioen. De partijen die de pensioenregeling vormgeven kunnen – met informatie van de pensioenuitvoerder – een eigen afweging maken bij het bieden van bescherming tegen risico’s die inherent zijn aan kapitaalgedekte pensioenen. De pensioenuitvoerder kan zijn beleggingsbeleid afstemmen op die afweging. Rendementen en risico’s die onvermijdelijk gepaard gaan met kapitaalgedekt pensioen kunnen gericht naar leeftijdscohorten worden toebedeeld. De risicodeling past hierdoor beter bij de risicohouding van leeftijdscohorten. De huidige beleggingsspagaat tussen bescherming tegen renterisico en een zo hoog mogelijk rendement als gevolg van een uniform beleggingsbeleid wordt weggenomen.

Afschaffing doorsneesystematiek

De manier waarop we pensioen opbouwen wijzigt in de tweede plaats door de afschaffing van de doorsneesystematiek. Met dit wetsvoorstel kiest de regering voor een systematiek met leeftijdsonafhankelijke premies en een daarbij passende, actuarieel neutrale pensioenopbouw.

In het inleidende hoofdstuk is uiteengezet waarom de doorsneesystematiek niet langer past bij de veranderde arbeidsmarkt en in de weg staat aan een transparant en meer persoonlijk pensioenstelsel. Afschaffing van de doorsneesystematiek maakt een einde aan de herverdeling van jongeren naar oudere deelnemers en van laagopgeleiden naar hoogopgeleiden. De overstap op een actuariële neutrale pensioenopbouw neemt verder belemmeringen weg voor een wisseling van baan of van arbeidsvorm. Met de afschaffing van de doorsneesystematiek wordt pensioenopbouw meer op de persoon toegesneden. Door het vervallen van de herverdeling tussen jongere en oudere deelnemers bij de pensioenopbouw past het stelsel beter bij de actuele arbeidsmarkt. Er vinden niet langer onzichtbare overdrachten plaats, het pensioen wordt hiermee beter uitlegbaar. De nieuwe manier om pensioen op te bouwen zorgt voor een betere aansluiting op de arbeidsmarkt, sluit aan bij gewijzigde maatschappelijke voorkeuren en maakt het pensioen persoonlijker.

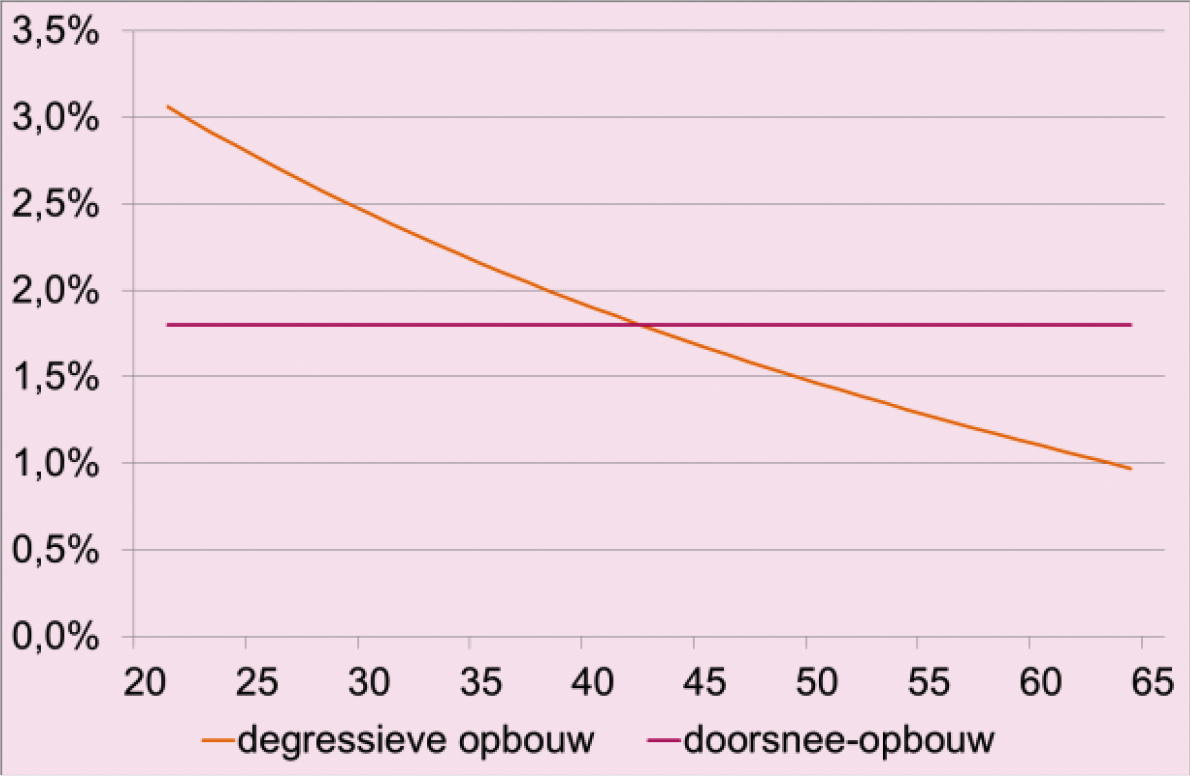

Afschaffing van de doorsneesystematiek kan door middel van twee methoden. Bij de eerste methode blijft de opbouw van het ouderdomspensioen tijdsevenredig, maar worden de premies hoger naarmate de deelnemer ouder wordt (progressieve premies). Bij de tweede manier zijn of blijven de premies onafhankelijk van de leeftijd, maar verwerft de deelnemer minder ouderdomspensioen naarmate hij of zij ouder wordt (degressieve pensioenopbouw). Met beide systemen kan over de levensloop bezien tegen eenzelfde premie-inleg een vergelijkbaar pensioenresultaat worden bereikt. Berekeningen van het CPB laten zien dat de pensioenuitkomsten in beide systemen gemiddeld genomen op ongeveer hetzelfde niveau uitkomen.27 Bij een leeftijdsonafhankelijke premie met degressieve opbouw ligt het totale pensioenresultaat over de gehele carrière in de overgrote meerderheid (92%) van de gevallen tussen 90 en 110% van die een progressieve premie met een doorsneeopbouw.

Een aantal argumenten pleit voor het verplicht stellen van een leeftijdsonafhankelijk (vlak) premiepercentage in plaats van een met de leeftijd toenemende premiepercentage (progressieve premies). In de eerste plaats is dit de behoefte aan stabiele pensioenpremies. Een van de randvoorwaarden uit het Pensioenakkoord is dat pensioenpremies zo stabiel mogelijk moeten zijn.28 Voor alle pensioenregelingen geldt voortaan dat de premie de arbeidsvoorwaardelijke pensioentoezegging is. Het nieuwe pensioenstelsel stelt sociale partners daarmee in staat om in de pensioenovereenkomst een stabiele pensioenpremie af te spreken. Leeftijdsonafhankelijke premies maken de totale premielast stabieler en beter voorspelbaar. De premielast voor de werkgever is immers – anders dan bij progressieve premies – niet afhankelijk van fluctuaties van de gemiddelde leeftijd van het werknemersbestand. Daar komt bij dat een leeftijdsonafhankelijke premie nu al onderdeel is van de meeste pensioenregelingen. Het voortzetten van een leeftijdsonafhankelijke premie is voor deelnemers begrijpelijker, en zal vaak minder financiële gevolgen hebben. Zo komt de premie voor oudere deelnemers na de overgang naar de nieuwe pensioenregeling niet opeens veel hoger te liggen. Voortzetting van leeftijdsonafhankelijke premies vergt voor werkgevers en pensioenuitvoerders minder aanpassingen, vergeleken met een overstap naar een systeem met progressieve premies.

Een tweede argument om een leeftijdsonafhankelijke premie verplicht te stellen betreft de arbeidsmarktpositie van oudere werknemers. Een leeftijdsonafhankelijke premie heeft als voordeel dat de arbeidskosten van werknemers niet op een directe manier toenemen met hun leeftijd. Een leeftijdsonafhankelijke premie voorkomt dat oudere werknemers minder aantrekkelijk worden, met ongunstige gevolgen voor het in dienst nemen en in dienst houden van deze werknemers. Onder meer recent onderzoek van Netspar29 en onderzoek van SEO Economisch Onderzoek30 laat zien dat het systeem met progressieve pensioenpremies nadelige gevolgen heeft voor de arbeidsmarktpositie van oudere werknemers. Ook voor werkgevers is het belangrijk dat de arbeidskosten onafhankelijk blijven van de leeftijdssamenstelling van het personeelsbestand. Bij leeftijdsonafhankelijke pensioenpremies betalen werkgevers met veel ouderen in dienst niet meer premie dan concurrerende werkgevers met een jonger personeelsbestand.

Het derde genoemde argument om een leeftijdsonafhankelijke premie verplicht te stellen betreft de gemiddeld langere beleggingsperiode per ingelegde euro pensioenpremie. In vergelijking met progressieve premies zal de premie voor jongere deelnemers immers hoger zijn. De gemiddelde pensioenpremie kan hierdoor langer renderen, waarmee de beleggingshorizon langer is. Hierdoor ontstaat bij gelijke premie-inleg naar verwachting een hoger pensioenresultaat. Echter, dit voordeel slaat pas neer bij de generatie pensioendeelnemers die gedurende hun volledige loopbaan pensioen opbouwen volgens het nieuwe systeem met een leeftijdsonafhankelijke premie. Tegenover dit voordeel staat een in totale omvang ongeveer gelijk nadeel dat de huidige generatie – dat zijn alle nu actieve pensioendeelnemers – ondervindt als gevolg van de afschaffing van de doorsneesystematiek.31 In hoofdstuk 5 Waarborgen voor een evenwichtige transitie zijn de maatregelen beschreven waarmee dit nadeel voor bestaande deelnemers wordt gecompenseerd.

Tot slot, de systematiek van leeftijdsonafhankelijke premies sluit ook beter aan bij de oudedagsvoorzieningen in de derde pijler, die nu al een leeftijdsonafhankelijke maximale premie-inleg kennen. Dit is in lijn met het voorstel om de fiscale behandeling van de tweede en de derde pijler zoveel mogelijk gelijk te trekken. Dit voorstel is toegelicht in hoofdstuk 7 Wijziging fiscaal pensioenkader.

Tegenover bovengenoemde voordelen van een leeftijdsonafhankelijke premie staat een aantal nadelen. Zo groeit het te bereiken pensioen minder aan naarmate de deelnemer ouder wordt («degressieve opbouw»). Hierboven is al gewezen op het effect van de overstap op degressieve opbouw voor bestaande deelnemers. Zonder nadere maatregelen treft dit in het bijzonder mensen die op het moment van de transitie rond 45 jaar zijn. In hoofdstuk 5 Waarborgen voor een evenwichtige transitie zijn de maatregelen uiteengezet om te komen tot adequate compensatie.

Het pensioen wordt verder gevoeliger voor arbeidsparticipatie aan het begin van de loopbaan. Als een werkende, bijvoorbeeld als gevolg van studie of jeugdwerkloosheid, aan het begin van zijn loopbaan een aantal opbouwjaren mist, heeft dat meer invloed op zijn pensioenresultaat dan onder de doorsneesystematiek. Het eerder aangehaalde onderzoek van het CPB op basis van 100 duizend carrières van voorbeelddeelnemers toont echter aan dat ook bij een leeftijdsonafhankelijke premie de werkelijk betaalde premie veelal toeneemt gedurende de levensloop, zowel in euro als in procenten van het brutoloon.32 Dit is het gevolg van de stijging van het pensioengevende loon gedurende de carrière en het gebruik van een franchise. De feitelijke pensioenopbouw bij een leeftijdsonafhankelijke premie blijkt hierdoor redelijk vlak gespreid over de levensloop. De implicaties voor burgers van de overstap naar een leeftijdsonafhankelijke premie (met degressieve opbouw) wordt nader toegelicht in hoofdstuk 14 Gevolgen voor burgers, bedrijven en overheid.

Leeftijdsonafhankelijke premies in premieregelingen

Na afweging van de voor- en nadelen van beide methoden geeft de regering de voorkeur aan leeftijdsonafhankelijke premies. Dit wetsvoorstel verplicht om in alle basispensioenregelingen die na de inwerkingtreding van dit wetsvoorstel tot stand komen, voor het ouderdomspensioen een leeftijdsonafhankelijke premie toe te passen. In combinatie met het vervallen van de tijdsevenredige opbouw uit de Pensioenwet, wordt hiermee de zogenoemde doorsneesystematiek afgeschaft, die nu is voorgeschreven voor bedrijfstakpensioenfondsen en beroepspensioenregelingen. Het opbouwen van pensioen in een premieregeling met een leeftijdsonafhankelijke premie sluit beter aan bij de veranderende arbeidsmarkt. Deze systematiek beïnvloedt de arbeidsmarktbeslissingen van deelnemers zo min mogelijk. De afschaffing van de herverdeling tussen leeftijdsgroepen maakt de pensioenopbouw daarnaast persoonlijker en transparanter, in lijn met de doelen van het Pensioenakkoord.

Uitzonderingen op het voorschrift van leeftijdsonafhankelijke premies

Op het voorschrift om leeftijdsonafhankelijke premies te hanteren, wordt een uitzondering gemaakt voor risicoverzekeringen. Met uitzondering van verplichtgestelde bedrijfstakpensioenfondsen kunnen pensioenuitvoerders voor deze verzekeringen, zoals het nabestaandenpensioen vóór pensioendatum en arbeidsongeschiktheidspensioen, leeftijdsafhankelijke premies blijven hanteren. In dit geval zouden leeftijdsonafhankelijke premies juist tot herverdeling tussen leeftijdsgroepen leiden. Bij verplichtgestelde bedrijfstakpensioenfondsen is die herverdeling tussen werkgevers in de betreffende bedrijfstak daarentegen beoogd om concurrentie tussen werkgevers in de bedrijfstak op de pensioenvoorziening te voorkomen.

Op het voorschrift van een leeftijdsonafhankelijk premiepercentage kan verder alleen een uitzondering worden gemaakt voor bestaande deelnemers in premieregelingen en in uitkeringsovereenkomsten die door een verzekeraar worden uitgevoerd en die vóór de inwerkingtredingsdatum van dit wetsvoorstel al bestaan. Deze pensioenregelingen kennen nu een met de leeftijd toenemend (progressief) premiepercentage. De werkgever (of sociale partners) moet(en) daarvoor gebruik maken van het hiervoor getroffen overgangsrecht («eerbiedigende werking»). Deze uitzondering is nader toegelicht in hoofdstuk 15 Overgangsrecht. Behoudens deze uitzonderingen is een met leeftijd stijgend premiepercentage, zoals dat nu wordt toegepast, niet langer toegestaan. In de pensioenovereenkomst wordt een vast premiepercentage vastgelegd, ongeacht de leeftijd van de deelnemer.

De stelselherziening voldoet aan de randvoorwaarden die hiervoor in het Pensioenakkoord zijn opgenomen.

Levenslang ouderdomspensioen

De regering handhaaft met dit wetsvoorstel het voorschrift dat een ouderdomspensioen levenslang dient te zijn. Het wetsvoorstel biedt bij de solidaire premieregeling en de flexibele premieregeling de mogelijkheid om het langlevenrisico gerichter te delen.

Uniform en stabiel fiscaal kader

Na inwerkingtreding van dit wetsvoorstel ontstaat een uniform fiscaal kader voor alle pensioenovereenkomsten. De fiscale ruimte voor nieuwe pensioenopbouw blijft in beginsel tot 2037 stabiel. Het fiscale kader wordt tot 2037 tijdelijk verruimd voor het financieren van compensatie. In het inleidende hoofdstuk is al uiteengezet dat het fiscale kader na de overgangsfase dezelfde premiesom faciliteert als het huidige kader. Fiscaal zijn er geen belemmeringen om hetzelfde pensioen te bereiken als nu mogelijk is: een koopkrachtig pensioen van 80% van het gemiddelde loon na circa 42 opbouwjaren. In hoofdstuk 7 Wijziging fiscaal pensioenkader van deze memorie worden de wijzigingen van het fiscale pensioenkader in verband met de stelselherziening nader toegelicht.

Stabiele premies en uitkeringen

Premieregelingen worden gekenmerkt door het uitgangspunt dat de premie die werkgevers en werknemers afspreken, de arbeidsvoorwaardelijke toezegging vormt. De overstap op premieregelingen biedt sociale partners de mogelijkheid om een stabiele pensioenpremie af te spreken. Met die premie beogen werkgevers en werknemers weliswaar veelal een bepaalde doelstelling te realiseren, of die doelstelling wordt behaald hangt echter af van een per definitie ongewisse toekomst. Dit lijkt een geheel andere insteek dan wat wordt beoogd met het nu dominante type pensioencontract, de uitkeringsovereenkomst, waarin de arbeidsvoorwaardelijke toezegging een vooraf bepaalde pensioenuitkering is. In de praktijk is het verschil echter gradueel. Ook bij een door een pensioenfonds uitgevoerde uitkeringsovereenkomst is het te bereiken pensioen in hoge mate afhankelijk van toekomstige beleggingsrendementen en van de ontwikkeling van de rente en het langlevenrisico.

Gerealiseerde tegenvallers bij het beleggingsrendement kunnen in theorie via een herstelpremie worden gerepareerd, in de praktijk komt dit nauwelijks meer voor. Het verschil tussen de pensioencontracten in het nieuwe pensioenstelsel en de huidige uitkeringsovereenkomst zit vooral in de omgang met positieve en negatieve financiële resultaten. Positieve resultaten zijn, gegeven de financiële positie waarin veel pensioenfondsen met een uitkeringsovereenkomst al langdurig verkeren, nu vooral nodig om de dekkingsgraad op peil te houden en om buffers op te bouwen. Het doel hiervan is om de ingegane pensioenen en de pensioenaanspraken nominaal stabiel te houden. In het nieuwe pensioenstelsel komen positieve resultaten sneller ten goede aan de ingegane pensioenen, respectievelijk aan de opbouw van de voor het pensioen gereserveerde vermogens. De keerzijde is dat negatieve resultaten zich sneller zullen vertalen in een verlaging van die pensioenen en vermogens dan bij de huidige uitkeringsovereenkomst het geval is. Dat maakt het noodzakelijk om enerzijds uit te gaan van prudente verwachtingen («minder beloven, meer waarmaken») en anderzijds om contractelementen in te bouwen die grote negatieve of positieve uitslagen dempen.

Evenwichtige overstap, compensatie van nadelige effecten

Nieuwe deelnemers kunnen in een pensioenregeling met een leeftijdsonafhankelijke premie naar verwachting hetzelfde pensioen opbouwen als bij de huidige systematiek van tijdsevenredige pensioenopbouw. Voor bestaande deelnemers kan de overstap op premieregelingen met een leeftijdsonafhankelijke, vlakke premie echter een negatief effect hebben voor het te bereiken pensioen. Het wetsvoorstel bevat verschillende waarborgen voor een evenwichtige overgang naar het nieuwe pensioenstelsel. Deze waarborgen worden in hoofdstuk 5 Waarborgen voor een evenwichtige transitie uitgebreid toegelicht.

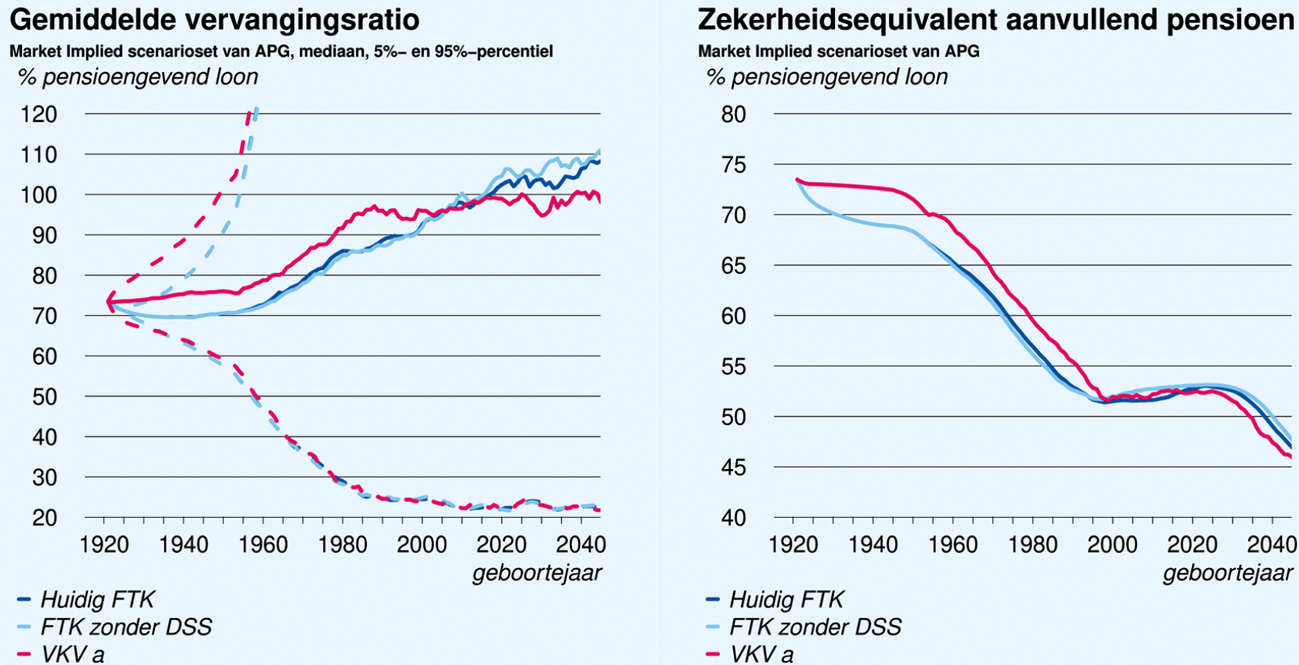

Bij de uitwerking van het Pensioenakkoord hebben het CPB33 en 13 pensioenfondsen34 in 2020 de gevolgen van de integrale aanpassing van het pensioenstelsel doorgerekend. Uit die berekeningen bleek dat er – gegeven de toenmalige omstandigheden – in veel gevallen geen nadeel, maar een voordeel ontstaat. De negatieve effecten als gevolg van de afschaffing van de doorsneesystematiek worden veelal opgeheven door de (positieve) effecten van andere verdeelregels in het nieuwe contract. Het effect van de overstap van tijdsevenredige opbouw naar een opbouw die past bij een leeftijdsonafhankelijke premie op het te bereiken pensioen, is tegengesteld aan dat van de overstap op een pensioencontract waarin geen buffers worden opgebouwd. De directere doorwerking van rendementen heeft positieve gevolgen voor het te bereiken pensioen van bestaande deelnemers. De gevolgen van de overstap op de nieuwe systematiek van pensioenopbouw worden nader toegelicht in hoofdstuk 14 Gevolgen voor burgers, bedrijven en overheid.

Het effect van de overstap op de nieuwe opbouwsystematiek wordt niet gecompenseerd als een deelnemer overstapt vanuit een premieovereenkomst of vanuit een uitkeringsovereenkomst die door een verzekeraar wordt uitgevoerd. Door de overstap van progressieve premies naar een leeftijdsonafhankelijke (vlakke) premie kan hij of zij minder pensioen opbouwen. Binnen de randvoorwaarde van kostenneutraliteit, die in het Pensioenakkoord is afgesproken, is het niet mogelijk om dit nadelige effect te compenseren. Dit wetsvoorstel bevat daarom een overgangsregeling voor mensen die deelnemen in een premieovereenkomst met progressieve premies die al bestaat vóór inwerkingtreding van dit wetsvoorstel. Eenzelfde overgangsrecht geldt voor deelnemers aan een uitkeringsovereenkomst met een progressieve premie die bij een verzekeraar is ondergebracht. Voor bestaande deelnemers kunnen werkgevers en werknemers ervoor kiezen om ook na de overgangsfase progressieve premies voort te zetten. Deze eerbiedigende werking wordt nader toegelicht in hoofdstuk 15 Overgangsrecht.

De wetgever faciliteert en bevordert invaren naar een nieuwe premieregeling

Om de met dit wetsvoorstel beoogde doelen binnen afzienbare tijd te realiseren is het van belang dat de regels van de nieuwe pensioenregeling bij een pensioenfonds ook kunnen worden toegepast op de pensioenaanspraken en pensioenrechten die eerder, in een uitkeringsovereenkomst zijn opgebouwd («collectief invaren»). Hiermee blijft de solidariteit tussen deelnemers- en leeftijdsgroepen in stand, worden gesloten pensioenfondsen voorkomen en verbetert de uitvoerbaarheid.

Dit wetsvoorstel regelt daarom dat werkgevers en werknemers bij de overgang naar een nieuwe pensioenovereenkomst in beginsel aan het pensioenfonds verzoeken om alle opgebouwde pensioenaanspraken en pensioenrechten in te varen. Alleen als het invaren tot een onevenredig nadeel voor belanghebbenden leidt, kunnen sociale partners afzien van dit verzoek. Voor deze transitie wordt voorts het individuele bezwaarrecht vervangen door collectieve waarborgen. Het belang van collectief invaren en de maatregelen waarmee dit wordt bevorderd zijn nader toegelicht in hoofdstuk 5 Waarborgen voor een evenwichtige transitie.

Tot slot biedt dit wetvoorstel aan pensioenfondsen de keuze uit twee methoden om de opgebouwde pensioenaanspraken en pensioenrechten om te rekenen naar voor de uitkering gereserveerde vermogens.

Ruimte voor beleggingsrendement, binnen acceptabele risico’s

Belangrijk winstpunt van de solidaire premieregeling is dat er geen sprake meer is van de zogenoemde beleggingsspagaat, doordat er niet meer gestuurd hoeft te worden op (nominale) zekerheid. Pensioenuitvoerders houden zodoende voldoende ruimte om een beleggingsbeleid te volgen welk past bij de risicohouding en rendementsdoelstelling van de deelnemers. Doordat de risico’s gerichter worden toebedeeld, is er meer dan nu ruimte voor een optimaal beleggingsbeleid.

Beheersbare uitvoering en kosten

Vertegenwoordigers van de Pensioenfederatie en het Verbond van Verzekeraars zijn nauw betrokken bij de voorbereiding en verdere uitwerking van dit wetsontwerp. Over de uitvoerbaarheid en de implementatie heeft veelvuldig overleg plaatsgevonden. De insteek van de regering is optimaal aandacht te besteden aan de gevolgen van de voorgestelde maatregelen voor de uitvoering. Dat neemt niet weg dat met dit voorstel een ingrijpende stelselherziening in gang wordt gezet, die voor alle pensioenuitvoerders grote gevolgen zal hebben. De gevolgen van het wetsvoorstel voor de regeldruk van (onder meer) pensioenuitvoerders worden uiteengezet in hoofdstuk 14 Gevolgen voor burgers, bedrijven en overheid.

Toekomstbestendigheid

Een toekomstbestendig pensioenstelsel vergt draagvlak bij werkgevers en werknemers, jongeren en ouderen, burgers en bedrijven. Zonder dat draagvlak blijven werknemers niet bereid om «een dag in de week» voor hun pensioen te werken en blijven werkgevers niet bereid om deze arbeidsvoorwaarde aan te bieden. Het draagvlak voor arbeidsvoorwaardelijke pensioenen staat onder druk door de vrijwel permanente discussie over de reken- en verdeelregels bij pensioenfondsen, over wel of niet «korten» en de jaarlijkse discussies over de hoogte van de pensioenpremie en/of van de pensioenopbouw. De motor achter al die discussies is dat de hoogte van individuele pensioenen in uitkeringsovereenkomsten wordt gestuurd via een collectieve dekkingsgraad, die wordt berekend aan de hand van de verhouding tussen het beschikbare collectieve vermogen en de pensioenverplichtingen. Voor de berekening van de actuele waarde van deze verplichtingen is een rekenrente nodig. Alle verplichtingen zijn hierdoor, ongeacht hun looptijd, voor 100% gevoelig voor de ontwikkeling van de rente. De overstap op de solidaire premieregeling of de flexibele premieregeling biedt een mogelijkheid om deze discussies te beëindigen. Beide premieregelingen bieden een uitweg uit de rekenrentediscussie die het pensioenstelsel verlamt omdat iedereen zich tekort gedaan voelt. Er ontstaan in deze pensioencontracten immers geen harde pensioenaanspraken, c.q. pensioenverplichtingen die risicovrij moeten worden gewaardeerd. In beide premieregelingen kan voortaan gericht worden bepaald in welke mate de pensioenaanspraken van een bepaald leeftijdscohort rentegevoelig worden gemaakt en in welke mate deze aanspraken tegen een daling van de rente worden beschermd. Zo kunnen risico’s afgestemd worden op de risicohouding van leeftijdsgroepen en deelnemersgroepen. Deze flexibiliteit, die leidt tot een optimalere risicodeling, ontbreekt bij de uitkeringsovereenkomst. Met de overstap op premieregelingen en de mogelijkheid om maatwerk te leveren bij de risicodeling wordt belangentegenstelling tussen generaties weggenomen. Dit verbetert de toekomstbestendigheid van het pensioenstelsel.

Uitlegbaarheid

Het draagvlak voor het nieuwe pensioenstelsel hangt mede af van de keuzes die sociale partners en pensioenuitvoerders maken bij de vormgeving en uitvoering van de nieuwe pensioenregelingen.

De sociale partners kiezen de vormgeving van de pensioenregeling. Zij toetsen hun keuzes voor de nieuwe pensioenregeling vooraf op uitlegbaarheid. Met een begrijpelijk verhaal zullen mensen eerder betrokkenheid voelen of – waar relevant – eerder bereid zijn keuzes te maken die de pensioenregeling hen biedt. Voor acceptatie is het belangrijk dat sociale partners bij de inrichting van hun nieuwe pensioenregeling keuzes maken die problemen in de huidige pensioenregeling helpen op te lossen. Dit geldt met name voor het beleggingsbeleid. De risicopreferentie van deelnemers en pensioengerechtigden, die mede de risicohouding bepaalt, moet bepalend zijn voor de risico’s die de pensioenuitvoerder namens hen neemt met de beleggingen. De nieuwe pensioencontracten bieden sociale partners hiervoor betere mogelijkheden. Hoofdstuk 3 Wettelijk kader pensioenovereenkomsten in het nieuwe pensioenstelsel gaat hierop uitgebreid in.

Het wetvoorstel leidt tot een ingrijpende vernieuwing van het arbeidsvoorwaardelijke pensioen. Deze wijzigingen raken het overgrote deel van de deelnemers en pensioengerechtigden, ongeacht hun pensioenovereenkomst en ongeacht de pensioenuitvoerder bij wie de uitvoering van die overeenkomst is ondergebracht. De regering vindt het belangrijk dat de overstap naar het nieuwe pensioenstelsel zorgvuldig verloopt. Gezamenlijk met de Stichting van de Arbeid, de Pensioenfederatie en het Verbond van Verzekeraars wordt daarom een handleiding voor het transitieproces ontwikkeld.