Staatscourant van het Koninkrijk der Nederlanden

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2024, 41523 | ander besluit van algemene strekking |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2024, 41523 | ander besluit van algemene strekking |

19 december 2023

nr. 2024-0000566137

Directoraat-Generaal voor Fiscale Zaken

De Staatssecretaris van Financiën,

Handelende voor wat betreft de wijziging van de Regeling CO2-heffing industrie in overeenstemming met de Staatssecretaris Openbaar Vervoer en Milieu;

Gelet op de artikelen 1.5, 3.22, 4.17c, 5.14, 6.17 en 10.6ter van de Wet inkomstenbelasting 2001, de artikelen 13, 25, 31, 31a en 38p van de Wet op de loonbelasting 1964, artikel 13ab van de Wet op de vennootschapsbelasting 1969, artikel 1.2 van de Wet bronbelasting 2021, de artikelen 35c en 35e van de Successiewet 1956, de artikelen 2a, 15, 25b en tabel II van de Wet op de omzetbelasting 1968, artikel 9 van de Wet op de belasting van personenauto’s en motorrijwielen 1992, de artikelen 15, 23, 24, en 64 van de Wet op de motorrijtuigenbelasting 1994, artikel 93 van de Wet belastingen op milieugrondslag, de artikelen 2, 3, 7, 40, 63, 80 en 84 van de Wet op de accijns, artikel 47 van de Algemene wet inkomensafhankelijke regelingen, de artikelen 3a, 19, 30ia en 39 van de Algemene wet inzake rijksbelastingen, artikel 18 van de Wet op belastingen van rechtsverkeer, de artikelen 3 en 7b van de Registratiewet 1970, artikel 11 van het Uitvoeringsbesluit identificatie- en rapportagevoorschriften Common Reporting Standard, artikel 25, 26, 44a en 44b van de Invorderingswet 1990, de artikelen 6, 8a, 8b, 19, 19a en 21b van de Wet loonbelasting BES, artikel 4.50a van de Douane- en Accijnswet BES, artikel 252a van Boek 7 van het Burgerlijk Wetboek;

Besluit:

De Uitvoeringsregeling inkomstenbelasting 2001 wordt als volgt gewijzigd:

A.

In artikel 2 wordt ‘€ 519’ vervangen door ‘€ 529’.

B.

Na artikel 9 wordt een artikel ingevoegd, luidende:

Met betrekking tot het kalenderjaar 2025 wordt voor de toepassing van artikel 3.22, zesde lid, onderdeel c, van de wet in samenhang met artikel 3.22, tiende lid, van de wet vastgesteld dat op landelijk niveau de netto-tonnage van kwalificerende schepen die de vlag voeren van een van de lidstaten van de Europese Unie of van een staat die partij is bij de Overeenkomst betreffende de Europese Economische Ruimte als percentage van de netto-tonnage van kwalificerende schepen in de periode 2021 tot en met 2023 ten opzichte van de periode 2020 tot en met 2022 niet is afgenomen.

C.

De artikelen 26c en 26d vervallen.

D.

Artikel 28 wordt als volgt gewijzigd:

1. Voor de tekst wordt de aanduiding ‘1.’ geplaatst.

2. In het eerste lid (nieuw), onderdeel b, wordt na ‘een bank’ ingevoegd ‘, een onderdeel van een bank’ en wordt na ‘of ‘ ingevoegd ‘een’.

3. Er wordt een lid toegevoegd, luidende:

2. Voor de toepassing van het eerste lid, onderdeel c, wordt een fonds geacht aan het hoofdzakelijkheidscriterium te voldoen:

a. indien het fonds een bank of een onderdeel van een bank is: zolang ten minste 70% van de groene beleggingen, bedoeld in artikel 5.14 van de wet, van het fonds is aangewend voor het direct of indirect verstrekken van kredieten ten behoeve van projecten in het belang van de bescherming van het milieu, waaronder natuur en bos, of het direct of indirect beleggen van vermogen in dergelijke projecten en de accountant van het fonds jaarlijks een goedkeurende verklaring afgeeft dat aan het hoofzakelijkheidscriterium is voldaan;

b. indien het fonds een beleggingsinstelling is: zolang ten minste 70% van de groene beleggingen, bedoeld in artikel 5.14 van de wet, van het fonds is aangewend voor het direct of indirect beleggen van vermogen ten behoeve van projecten in het belang van de bescherming van het milieu, waaronder natuur en bos, en de accountant van het fonds jaarlijks een goedkeurende verklaring afgeeft dat aan het hoofzakelijkheidscriterium is voldaan.

E.

Artikel 29, eerste lid, wordt als volgt gewijzigd:

1. Aan onderdeel a wordt toegevoegd ‘, dan wel productvoorwaarden als sprake is van een onderdeel van een bank’.

2. In onderdeel b wordt na ‘inschrijving’ ingevoegd ‘van het fonds, dan wel van de bank als het fonds een onderdeel is van die bank’ en wordt ‘bankgarantie, en’ vervangen door ‘bankgarantie van het fonds, dan wel van de bank als het fonds een onderdeel is van die bank; en’.

F.

In artikel 38, eerste lid, aanhef, wordt ‘€ 350’ vervangen door ‘€ 340’ en wordt ‘€ 700’ vervangen door ‘€ 680’. Voorts wordt ‘€ 875’ vervangen door ‘€ 850’.

G.

Artikel 45abis wordt als volgt gewijzigd:

1. In de aanhef wordt ‘2024’ vervangen door ‘2025’ en wordt ‘jaar’ vervangen door ‘kalenderjaar’.

2. In onderdeel a wordt ‘1,03%’ vervangen door ‘1,44%’.

3. In onderdeel b wordt ‘2,47%’ vervangen door ‘2,62%’.

De Uitvoeringsregeling loonbelasting 2011 wordt als volgt gewijzigd:

A.

Artikel 3.8 wordt als volgt gewijzigd:

1. In onderdeel a wordt ‘€ 3,90’ vervangen door ‘€ 3,95’.

2. In onderdeel b wordt ‘€ 6,70’ vervangen door ‘€ 6,80’.

B.

Aan artikel 8.1 wordt, onder vervanging van de punt aan het slot van onderdeel h door een puntkomma, een onderdeel toegevoegd, luidende:

i. tegemoetkomingen ingevolge artikel 78gg, eerste lid, van de Participatiewet.

C.

In artikel 8.2 wordt ‘onderdeel e’ vervangen door ‘onderdeel d’.

D.

In artikel 8.4, eerste lid, wordt ‘onderdeel g’ vervangen door ‘onderdeel f’.

E.

In artikel 8.4a, eerste lid, aanhef, wordt ‘onderdeel i’ vervangen door ‘onderdeel h’.

F.

In artikel 12.3a wordt ‘2024’ vervangen door ‘2025’ en wordt ‘2,657%’ vervangen door ‘2,602%’.

In de Regeling loonbelasting- en premietabellen 1990 wordt artikel 5 als volgt gewijzigd:

1. In het eerste lid wordt ‘onderdeel g’ vervangen door ‘onderdeel e’.

2. In het tweede lid wordt ‘aanvullende’ vervangen door ‘alleenstaande’.

3. In het vierde lid wordt ‘64,06%’ vervangen door ‘60,79%’ en wordt ‘25,22%’ vervangen door ‘23,33%’.

4. In het vijfde lid wordt ‘58,65%’ vervangen door ‘55,81%’ en wordt ‘23,56%’ vervangen door ‘21,83%’.

De Regeling laagbelastende staten en niet-coöperatieve rechtsgebieden voor belastingdoeleinden wordt als volgt gewijzigd:

A.

In artikel 2, onderdeel b, vervallen ‘Antigua en Barbuda, Bahama’s, Belize,’ en ‘Seychellen,’. Voorts vervalt ‘, Turks- en Caicoseilanden’.

B.

In artikel 2a, onderdeel b, vervallen ‘Antigua en Barbuda, Bahama’s, Belize,’ en ‘Seychellen,’. Voorts vervalt ‘, Turks- en Caicoseilanden’.

De Uitvoeringsregeling schenk- en erfbelasting wordt als volgt gewijzigd:

A.

In artikel 1, eerste lid, wordt ‘35c, vijfde en twaalfde lid’ vervangen door ‘35c, vijfde en dertiende lid’.

B.

In artikel 7, vijfde lid, wordt ‘artikel 35c, tiende lid’ vervangen door ‘artikel 35c, elfde lid’.

C.

In artikel 10, achtste lid, wordt ‘artikel 35c, elfde lid’ vervangen door ‘artikel 35c, twaalfde lid’.

De Uitvoeringsbeschikking omzetbelasting 1968 wordt als volgt gewijzigd:

A.

In artikel 1, eerste lid, wordt ‘25, negende lid’ vervangen door ‘25b, eerste lid, onderdeel a’.

B.

In artikel 13, vierde lid, wordt ‘een aanmelding voor toepassing van de vrijstelling, bedoeld in artikel 25, eerste lid, van de wet, dan wel van een beëindiging van die vrijstelling’ vervangen door ‘aanvang of beëindiging van de vrijstelling, bedoeld in artikel 25a, eerste of tweede lid, of artikel 25c, eerste lid, van de wet’.

C.

Artikel 25 komt te luiden:

D.

In bijlage I wordt voor de goederenomschrijving met de vermelding van post 0714 een goederenomschrijving ingevoegd, luidende:

Onbewerkte kaas bestemd voor verwerking: foliekaas en natuurkaas ex 0406 90.

De Uitvoeringsbeschikking omzetbelasting 1968 wordt met ingang van 1 januari 2026 als volgt gewijzigd:

A.

Artikel 13 wordt als volgt gewijzigd:

1. Aan het eerste lid wordt, onder vervanging van de punt aan het slot van onderdeel b door een puntkomma, een onderdeel toegevoegd, luidende:

c. investeringsdiensten waarvan de vergoeding ten minste € 30.000 bedraagt.

2. In het derde lid wordt ‘de in het eerste lid, onderdeel b, bedoelde roerende zaken’ vervangen door ‘de roerende zaken, bedoeld in het eerste lid, onderdeel b, en de investeringsdiensten, bedoeld in het eerste lid, onderdeel c,’ en wordt na ‘het goed’ ingevoegd ‘of de investeringsdienst’.

B.

Artikel 13a, eerste lid, aanhef, komt te luiden:

1. In geval van levering door de ondernemer van de goederen, bedoeld in artikel 13, eerste lid, onderdelen a en b, binnen de termijn waarin de aftrek voor het goed of de aan het goed verrichte investeringsdienst, bedoeld in artikel 13, eerste lid, onderdeel c, wordt herzien, is artikel 13, tweede en derde lid, van overeenkomstige toepassing. Daarbij wordt de ondernemer geacht tot het einde van elk van die termijnen het gebruik van het goed, onderscheidenlijk de dienst, voor bedrijfsdoeleinden voort te zetten uitsluitend ten behoeve van:.

De Uitvoeringsregeling belasting van personenauto’s en motorrijwielen 1992 wordt als volgt gewijzigd:

A.

In artikel 1, eerste lid, wordt ‘9, dertiende lid’ vervangen door ‘9, dertiende en veertiende lid’.

B.

Artikel 6a wordt als volgt gewijzigd:

1. In het eerste lid wordt ‘dertiende lid’ vervangen door ‘dertiende en veertiende lid’.

2. Er wordt een lid toegevoegd, luidende:

3. De CO2-uitstoot is nihil wanneer uit het kentekenregister blijkt dat de personenauto of bestelauto is ingericht en bestemd om uitsluitend te worden aangedreven door een elektromotor waarbij de elektrische energie uitsluitend door een batterij of door een brandstofcel wordt geleverd, of door een verbrandingsmotor die kan worden gevoed met waterstof.

C.

In artikel 8, vijfde en zesde lid, en artikel 8d, eerste lid, wordt ‘artikel 9, eerste tot en met derde lid’ vervangen door ‘artikel 9, eerste en derde lid’.

De Uitvoeringsregeling belasting van personenauto’s en motorrijwielen 1992 wordt met ingang van 1 januari 2027 als volgt gewijzigd:

A.

Artikel 2 vervalt.

B.

Artikel 4 vervalt.

De Uitvoeringsregeling motorrijtuigenbelasting 1994 wordt als volgt gewijzigd:

A.

In artikel 1 wordt na ‘15, tweede en derde lid,’ ingevoegd ‘23, zesde lid, 24, vierde lid,’.

B.

Aan artikel 4bis, eerste lid, wordt na ‘belastingplichtige’ ingevoegd ‘als bedoeld in artikel 7, eerste lid, onderdeel a, van de wet’.

C.

Na artikel 4bis wordt een artikel ingevoegd, luidende:

1. Tegenbewijs als bedoeld in de artikelen 23, vijfde lid, en 24, derde lid, van de wet houdt in dat een belastingplichtige als bedoeld in artikel 7, eerste lid, onderdeel c, van de wet de inspecteur verzoekt tot toepassing van een specifieke fijnstofuitstoot.

2. Indien de inspecteur naar aanleiding van een verzoek als bedoeld in het eerste lid beslist dat de fijnstofuitstoot van het motorrijtuig niet meer bedraagt dan 5 milligram per kilometer, onderscheidenlijk 10 milligram per kilowattuur, heeft de belastingplichtige recht op teruggaaf van de door hem betaalde fijnstoftoeslag, bedoeld in de artikelen 23, vierde lid, onderscheidenlijk 24, tweede lid, van de wet.

3. De inspecteur neemt de beslissing op het verzoek en de daarmee samenhangende teruggaaf bij één voor bezwaar vatbare beschikking.

4. Bij een verzoek als bedoeld in het eerste of derde lid overlegt de belastingplichtige een afschrift van het kentekenregister waarin het motorrijtuig is geregistreerd en waaruit de fijnstofuitstoot van het motorrijtuig onomstotelijk blijkt.

5. Het recht op teruggaaf vervalt na vijf jaren na afloop van het belastingtijdvak waarin dat recht is ontstaan.

D.

Artikel 4c komt te luiden:

1. De belastingplichtige betaalt de belasting voor nog niet aangevangen tijdvakken in maandelijkse termijnen indien de belastingplichtige de ontvanger machtigt tot automatische incasso van toekomstige verplichtingen tot betaling van de belasting.

2. De machtiging heeft betrekking op:

a. elk motorrijtuig dat op naam van de belastingplichtige is of wordt gesteld, tenzij de machtiging uitsluitend geldt voor een bepaald motorrijtuig; of

b. elk kenteken als bedoeld in artikel 37, derde lid, van de Wegenverkeerswet 1994 dat op naam van de belastingplichtige is gesteld of wordt gesteld.

Artikel 3 van de Uitvoeringsregeling motorrijtuigenbelasting 1994 vervalt met ingang van 1 januari 2027.

De Uitvoeringsregeling belastingen op milieugrondslag wordt als volgt gewijzigd:

A.

Artikel 1 wordt als volgt gewijzigd:

1. In het eerste lid wordt ‘23, vierde lid’ vervangen door ‘23, vijfde lid’ en vervalt ‘66, achtste lid,’. Voorts wordt na ‘71, tweede en derde lid,’ ingevoegd ‘71t, tweede lid, 71ta, derde lid, 71w, derde lid,’ en wordt ‘27, derde lid’ vervangen door ‘27, vierde lid’.

2. Het tweede lid, onderdeel c, vervalt, onder vervanging van de puntkomma aan het slot van onderdeel b door een punt.

B.

Na artikel 22 wordt een artikel ingevoegd, luidende:

De administratie, bedoeld in artikel 22, zesde lid, onderdeel a, van het besluit, bevat, ter vaststelling van de hoeveelheid product waarop de vrijstelling, bedoeld in artikel 64, eerste en tweede lid, van de wet, ziet, in ieder geval:

a. de hoeveelheid door de installatie verbruikt aardgas in Nm3 per maand;

b. de hoeveelheid door de installatie opgewekte elektriciteit in kWh per maand;

c. de hoeveelheid invoeding van elektriciteit in kWh op het distributienet per verbruiksperiode.

C.

Artikel 23 vervalt.

D.

Na hoofdstuk VI wordt een hoofdstuk ingevoegd, luidende:

1. Het percentage van de met aardgas opgewekte warmte die vanuit een energiebedrijf voor glastuinbouw direct of indirect naar een of meer glastuinbouwbedrijven is getransporteerd, wordt berekend met de formule: A / B * 100%.

Hierbij is:

A = de som van alle met aardgas opgewekte warmte in gigajoule die vanuit het energiebedrijf voor glastuinbouw in het tijdvak direct of indirect bij glastuinbouwbedrijven is afgeleverd;

B = de som van alle met aardgas opgewekte warmte in gigajoule die vanuit het energiebedrijf voor glastuinbouw in het tijdvak bij alle afnemers is afgeleverd.

2. Een energiebedrijf voor glastuinbouw monitort de hoeveelheid met aardgas opgewekte warmte die direct of indirect is afgeleverd bij glastuinbouwbedrijven of andere afnemers.

3. Voor de toepassing van dit artikel wordt onder warmte verstaan de thermische energie die voor ruimteverwarming of de verwarming van tapwater wordt geleverd door middel van het transport van water of een andere vloeistof.

1. De belastingplichtige monitort de hoeveelheid aardgas die in een kalenderjaar is verstookt op basis van de eindfactuur van de energieleverancier over dat kalenderjaar.

2. In afwijking van het eerste lid kan de belastingplichtige de hoeveelheid aardgas die is verstookt monitoren aan de hand van:

a. de twaalf maandfacturen van het kalenderjaar waarover de heffing is verschuldigd;

b. andere schriftelijke afleveringsbewijzen waaruit de in het kalenderjaar verstookte hoeveelheid aardgas blijkt.

Artikel 7:17 van de Algemene douaneregeling wordt als volgt gewijzigd:

1. In onderdeel a wordt ‘€ 6,41’ vervangen door ‘€ 6,94’.

2. In onderdeel b wordt ‘kleinhandelsprijs van soortgelijke producten’ vervangen door ‘kilogram’ en wordt ‘81,02%’ vervangen door ‘het tarief, genoemd in artikel 35, eerste lid, onderdeel c, van de Wet op de accijns’.

3. In onderdeel c wordt ‘kleinhandelsprijs van soortgelijke producten’ vervangen door ‘1.000 stuks’ en wordt ‘77,71%’ vervangen door ‘het in artikel 35, eerste lid, onderdeel b, van de Wet op de accijns als tweede vermelde bedrag’.

De Uitvoeringsregeling accijns wordt als volgt gewijzigd:

A.

In artikel 1 vervalt ‘84a, zesde lid, 84b, vijfde lid,’.

B.

Artikel 2 komt te luiden:

In deze regeling wordt verstaan onder:

de unieke administratieve referentiecode die door de inspecteur of de bevoegde autoriteiten van een lidstaat is toegekend aan het e-AD, bedoeld in artikel 20, derde lid, van de Richtlijn;

het Uitvoeringsbesluit accijns;

Richtlijn 2020/262 van de Raad van 19 december 2019 houdende een algemene regeling inzake accijns (PbEU 2020, L 58);

de unieke vereenvoudigde administratieve referentiecode die door de inspecteur of de bevoegde autoriteiten van een lidstaat is toegekend aan het e-VAD, bedoeld in artikel 36, tweede lid, van de Richtlijn;

de Wet op de accijns.

C.

Na artikel 3 wordt in afdeling 2 een artikel ingevoegd, luidende:

1. Als uitslag tot verbruik wordt niet aangemerkt het gedeeltelijke verlies als gevolg van de aard van de goederen, bedoeld in de artikelen 2, achtste lid, en 3, vierde lid, van de wet, dat zich voordoet tijdens het vervoer van minerale oliën en ethylalcohol per tankwagen of tanker in hoeveelheden van ten minste 5.000 liter of kilogram per soort accijnsgoed, voor zover het verlies niet hoger is dan de volgende vastgestelde verliesnormen:

– lichte olie: 0,3%;

– halfzware olie: 0,2%;

– gasolie: 0,2%;

– zware stookolie: 0,4%;

– vloeibaar gemaakt petroleumgas: 1%;

– ethylalcohol: 0,3%.

2. In afwijking van het eerste lid geldt voor het gedeeltelijke verlies dat zich voordoet tijdens het vervoer over zee per tanker, in hoeveelheden van ten minste 150.000 liter of kilogram, een norm van 1% voor vloeibaar gemaakt petroleumgas en 0,4% voor alle andere minerale oliën en ethylalcohol.

3. Het gedeeltelijke verlies, bedoeld in het eerste lid:

a. is ontstaan door meetonnauwkeurigheden, ladingresten of verdamping van het accijnsproduct;

b. is niet ontstaan door fraude of een onregelmatigheid tijdens het vervoer.

4. Bij ontvangst van de accijnsgoederen tekent de geadresseerde de werkelijk ontvangen hoeveelheid en de minderbevonden hoeveelheid accijnsgoederen aan in de administratie van de ontvanger alsmede in het bericht van ontvangst of op de maandverklaring.

5. Ingeval het daadwerkelijke verlies groter is dan de verliesnorm wordt op het daadwerkelijke verlies de verliesnorm in mindering gebracht

6. Ingeval het daadwerkelijke verlies minder is dan de verliesnorm wordt alleen het daadwerkelijke verlies niet als uitslag tot verbruik aangemerkt.

D.

Artikel 4, eerste lid, komt te luiden:

1. Het van toepassing zijn van het tarief van de accijns, bedoeld in artikel 7, tweede lid, van de wet, moet bij de uitslag tot verbruik worden aangetoond door degene die het bier uitslaat tot verbruik.

E.

Artikel 18 wordt als volgt gewijzigd:

1. Voor de tekst wordt de aanduiding ‘1.’ geplaatst.

2. Er wordt een lid toegevoegd, luidende:

2. Voor de toepassing van dit artikel wordt verstaan onder:

het op 19 juni 1951 te Londen tot stand gekomen Verdrag tussen de Staten die partij zijn bij het Noord-Atlantisch Verdrag, nopens de rechtspositie van hun krijgsmachten (Trb. 1951, 114);

het op 28 augustus 1952 te Parijs tot stand gekomen Protocol bij het op 19 juni 1951 te Londen gesloten Verdrag tussen de Staten die partij zijn bij het Noord-Atlantische Verdrag – nopens de rechtspositie van hun krijgsmachten – nopens de rechtspositie van internationale militaire hoofdkwartieren, ingesteld uit hoofde van het Noord-Atlantisch Verdrag (Trb. 1953, 11);

1°. een inwonende persoon als bedoeld in artikel I, eerste lid, aanhef en onderdeel c, van het NAVO-Statusverdrag of als bedoeld in artikel 3, eerste lid, aanhef en onderdeel c, van het Hoofdkwartierenprotocol;

2°. een niet-inwonend kind als bedoeld in artikel I, eerste lid, aanhef en onderdeel c, van het NAVO-Statusverdrag of als bedoeld in artikel 3, eerste lid, aanhef en onderdeel c, van het Hoofdkwartierenprotocol dat afhankelijk is van een lid van een krijgsmacht of civiele dienst voor zijn onderhoud, voor zover dat kind zich op Nederlands grondgebied bevindt;

3°. een niet-inwonende partner als bedoeld in artikel I, eerste lid, aanhef en onderdeel c, van het NAVO-Statusverdrag of als bedoeld in artikel 3, eerste lid, aanhef en onderdeel c, van het Hoofdkwartierenprotocol, voor zover die partner zich op Nederlands grondgebied bevindt;

4°. een persoon voor wie een NAVO-strijdkracht (Delegatieleider) verklaart dat deze de status heeft van ‘afgeleide NAVO-statusgerechtigde ’of ‘afgeleide Paris Protocol-gerechtigde’;

5°. een partner als bedoeld in artikel 5a van de Algemene wet inzake rijksbelastingen.

F.

Artikel 35a vervalt.

G.

Aan artikel 54, derde lid, wordt, onder vervanging van de punt aan het slot van onderdeel e door een puntkomma, een onderdeel toegevoegd, luidende:

f. indien het (elektronische) bescheid is uitgereikt in een andere lidstaat: het ARC of VARC.

H.

In artikel 56, onderdeel c, wordt ‘het Laboratorium van de Belastingdienst’ vervangen door ‘het Douane Laboratorium’.

I.

Hoofdstuk V, afdeling 2a, vervalt.

J.

In bijlage A.3, eerste lid, wordt ‘het Laboratorium van de Belastingdienst’ vervangen door ‘het Douane Laboratorium’.

In de Uitvoeringsregeling verbruiksbelasting van alcoholvrije dranken wordt artikel 10 als volgt gewijzigd:

1. Voor de tekst wordt de aanduiding ‘1.’ geplaatst.

2. Er wordt een lid toegevoegd, luidende:

2. Voor de toepassing van dit artikel wordt verstaan onder:

het op 19 juni 1951 te Londen tot stand gekomen Verdrag tussen de Staten die partij zijn bij het Noord-Atlantisch Verdrag, nopens de rechtspositie van hun krijgsmachten (Trb. 1951, 114);

het op 28 augustus 1952 te Parijs tot stand gekomen Protocol bij het op 19 juni 1951 te Londen gesloten Verdrag tussen de Staten die partij zijn bij het Noord-Atlantische Verdrag – nopens de rechtspositie van hun krijgsmachten – nopens de rechtspositie van internationale militaire hoofdkwartieren, ingesteld uit hoofde van het Noord-Atlantisch Verdrag (Trb. 1953, 11);

1°. een inwonende persoon als bedoeld in artikel I, eerste lid, aanhef en onderdeel c, van het NAVO-Statusverdrag of als bedoeld in artikel 3, eerste lid, aanhef en onderdeel c, van het Hoofdkwartierenprotocol;

2°. een niet-inwonend kind als bedoeld in artikel I, eerste lid, aanhef en onderdeel c, van het NAVO-Statusverdrag of als bedoeld in artikel 3, eerste lid, aanhef en onderdeel c, van het Hoofdkwartierenprotocol dat afhankelijk is van een lid van een krijgsmacht of civiele dienst voor zijn onderhoud, voor zover dat kind zich op Nederlands grondgebied bevindt;

3°. een niet-inwonende partner als bedoeld in artikel I, eerste lid, aanhef en onderdeel c, van het NAVO-Statusverdrag of als bedoeld in artikel 3, eerste lid, aanhef en onderdeel c, van het Hoofdkwartierenprotocol, voor zover die partner zich op Nederlands grondgebied bevindt;

4°. een persoon voor wie een NAVO-strijdkracht (Delegatieleider) verklaart dat deze de status heeft van ‘afgeleide NAVO-statusgerechtigde ’of ‘afgeleide Paris Protocol-gerechtigde’;

5°. een partner als bedoeld in artikel 5a van de Algemene wet inzake rijksbelastingen.

De Uitvoeringsregeling Algemene wet inkomensafhankelijke regelingen wordt als volgt gewijzigd:

A.

Artikel 2 komt te luiden:

In deze regeling wordt verstaan onder:

een tegemoetkoming op grond van de Wet op de huurtoeslag;

een tegemoetkoming op grond van de Wet kinderopvang;

een tegemoetkoming op grond van de Wet op het kindgebonden budget;

Algemene wet inkomensafhankelijke regelingen;

een tegemoetkoming op grond van de Wet op de zorgtoeslag.

B.

In artikel 9, zesde lid, wordt ‘artikel 2a, eerste lid,’ vervangen door ‘artikel 3, eerste lid,’.

C.

Artikel 9 wordt als volgt gewijzigd:

1. In het opschrift wordt ‘Hardheidsclausule’ vervangen door ‘Voortdurende vermogenstoetsuitzonderingen’.

2. Het eerste lid wordt als volgt gewijzigd:

a. In de aanhef wordt na ‘artikel 7, derde en vierde lid van de wet’ ingevoegd ‘, artikel 3a, eerste lid, van de Wet op de zorgtoeslag of artikel 1, vierde lid van de Wet op het kindgebonden budget’ en wordt ‘een tegemoetkoming’ vervangen door ‘huurtoeslag, zorgtoeslag, onderscheidenlijk kindgebonden budget,’.

b. Onderdeel b wordt als volgt gewijzigd:

1˚. Aan subonderdeel 1˚ wordt toegevoegd ‘die zijn toegekend voor 1 januari 2024’.

2˚. Subonderdeel 19˚ vervalt, onder vervanging van de puntkomma aan het slot van subonderdeel 18˚ door een punt.

3. Het derde, vierde en zesde lid vervallen, onder vernummering van het vijfde lid tot derde lid.

D.

Artikel 9bis wordt als volgt gewijzigd:

1. In het opschrift wordt ‘Overgangsrecht vermogenstoets’ vervangen door ‘Tijdelijke vermogenstoetsuitzondering’.

2. In het eerste lid wordt ‘artikel 2a, eerste lid,’ vervangen door ‘artikel 3, eerste lid,’ en vervalt ‘een eenmalige’. Voorts vervalt ‘van € 15.000’.

3. In het tweede lid wordt ‘de bezitting, bedoeld in het eerste lid,’ vervangen door ‘een bezitting als bedoeld in het eerste lid de eerste keer’.

E.

Artikel 9ter komt te luiden:

1. Op verzoek van de belanghebbende blijft artikel 7, derde en vierde lid, van de wet, artikel 3a, eerste lid, van de Wet op de zorgtoeslag of artikel 1, vierde lid, van de Wet op het kindgebonden budget buiten toepassing indien wel aanspraak op huurtoeslag, zorgtoeslag, onderscheidenlijk kindgebonden budget, zou bestaan indien ten aanzien van de belanghebbende, zijn partner of een medebewoner de rendementsgrondslag, bedoeld in artikel 5.3 van de Wet inkomstenbelasting 2001, zou worden verminderd met de waarde van een bezitting als bedoeld in artikel 5.3 van de Wet inkomstenbelasting 2001 die is verkregen als gevolg van een op grond van de Regeling tegemoetkoming stoffengerelateerde beroepsziekten of de Regeling tegemoetkoming niet-loondienstgerelateerde slachtoffers van mesothelioom en asbestose verkregen tegemoetkoming.

2. Een verzoek als bedoeld in het eerste lid kan uitsluitend betrekking hebben op de aanspraak op huurtoeslag, zorgtoeslag of kindgebonden budget over de eerste tien berekeningsjaren volgend op het kalenderjaar waarin de bezitting werd verkregen.

3. Een verzoek als bedoeld in het eerste lid wordt geacht mede te zijn gedaan voor de op het berekeningsjaar waarop het verzoek betrekking heeft volgende berekeningsjaren waarop het verzoek ingevolge het tweede lid betrekking kan hebben.

F.

Artikel 9quater wordt als volgt gewijzigd:

1. In het opschrift wordt ‘Overgangsrecht vermogenstoets’ vervangen door ‘Tijdelijke vermogenstoetsuitzondering’.

2. Het eerste lid wordt als volgt gewijzigd:

a. In de aanhef wordt ‘artikel 2a, eerste lid,’ vervangen door ‘artikel 3, eerste lid,’.

b. Onder vervanging van de punt aan het slot van onderdeel o door een puntkomma, wordt een onderdeel toegevoegd, luidende:

p. een toegekende tegemoetkoming als bedoeld in de artikelen 2.14c, eerste lid, 2.14d, en 2.14e, eerste lid, van de Wet hersteloperatie toeslagen.

G.

De artikelen 9quinquies, 9sexies, 9septies en 9octies worden als volgt gewijzigd:

1. In het opschrift wordt ‘Overgangsrecht vermogenstoets’ vervangen door ‘Tijdelijke vermogenstoetsuitzondering’.

2. In het eerste lid wordt ‘artikel 2a, eerste lid,’ vervangen door ‘artikel 3, eerste lid,’.

H.

Artikel 9novies komt te luiden:

1. Op verzoek van de belanghebbende blijft artikel 7, derde en vierde lid, van de wet, artikel 3, eerste lid, van de Wet op de zorgtoeslag of artikel 1, vierde lid, van de Wet op het kindgebonden budget buiten toepassing indien wel aanspraak op huurtoeslag, zorgtoeslag, onderscheidenlijk kindgebonden budget, zou bestaan indien ten aanzien van de belanghebbende, zijn partner of een medebewoner de rendementsgrondslag, bedoeld in artikel 5.3 van de Wet inkomstenbelasting 2001, zou worden verminderd met de waarde van een bezitting als bedoeld in artikel 5.3 van de Wet inkomstenbelasting 2001 die is verkregen als gevolg van de toekenning van een eenmalige uitkering van immateriële schadevergoeding die is toegekend vanaf 1 januari 2024.

2. Een verzoek als bedoeld in het eerste lid kan uitsluitend betrekking hebben op de aanspraak op huurtoeslag, zorgtoeslag of kindgebonden budget over de eerste tien berekeningsjaren volgend op het kalenderjaar waarin de bezitting werd verkregen.

3. Een verzoek als bedoeld in het eerste lid wordt geacht mede te zijn gedaan voor de op het berekeningsjaar waarop het verzoek betrekking heeft volgende berekeningsjaren waarop het verzoek ingevolge het tweede lid betrekking kan hebben.

I.

Na artikel 9novies worden twee artikelen ingevoegd, luidende:

1. Op verzoek van de belanghebbende blijft artikel 7, derde en vierde lid, van de wet, artikel 3, eerste lid, van de Wet op de zorgtoeslag of artikel 1, vierde lid, van de Wet op het kindgebonden budget buiten toepassing indien wel aanspraak op huurtoeslag, zorgtoeslag, onderscheidenlijk kindgebonden budget, zou bestaan indien ten aanzien van de belanghebbende, zijn partner of een medebewoner de rendementsgrondslag, bedoeld in artikel 5.3 van de Wet inkomstenbelasting 2001, zou worden verminderd met de waarde van een bezitting als bedoeld in artikel 5.3 van de Wet inkomstenbelasting 2001 die is verkregen als gevolg van de toekenning van een eenmalig bedrag als bedoeld in het Tijdelijk besluit eenmalig bedrag ouderen van Surinaamse herkomst.

2. Een verzoek als bedoeld in het eerste lid kan uitsluitend betrekking hebben op de aanspraak op huurtoeslag, zorgtoeslag of kindgebonden budget over de eerste tien berekeningsjaren volgend op het kalenderjaar waarin de bezitting werd verkregen.

3. Een verzoek als bedoeld in het eerste lid wordt geacht mede te zijn gedaan voor de op het berekeningsjaar waarop het verzoek betrekking heeft volgende berekeningsjaren waarop het verzoek ingevolge het tweede lid betrekking kan hebben.

1. Op verzoek van de belanghebbende blijft artikel 7, derde en vierde lid, van de wet, artikel 3, eerste lid, van de Wet op de zorgtoeslag of artikel 1, vierde lid, van de Wet op het kindgebonden budget buiten toepassing indien wel aanspraak op huurtoeslag, zorgtoeslag, onderscheidenlijk kindgebonden budget, zou bestaan indien ten aanzien van de belanghebbende, zijn partner of een medebewoner de rendementsgrondslag, bedoeld in artikel 5.3 van de Wet inkomstenbelasting 2001, zou worden verminderd met de waarde van een bezitting als bedoeld in artikel 5.3 van de Wet inkomstenbelasting 2001 die is verkregen als gevolg van een toegekende compensatie als bedoeld in artikel 2, eerste, tweede of derde lid, of een toegekende aanvullende compensatie als bedoeld in artikel 5, eerste lid, van de Wet compensatie wegens selectie aan de poort.

2. Een verzoek als bedoeld in het eerste lid kan uitsluitend betrekking hebben op de aanspraak op huurtoeslag, zorgtoeslag of kindgebonden budget over de eerste tien berekeningsjaren volgend op het kalenderjaar waarin de bezitting werd verkregen.

3. Een verzoek als bedoeld in het eerste lid wordt geacht mede te zijn gedaan voor de op het berekeningsjaar waarop het verzoek betrekking heeft volgende berekeningsjaren waarop het verzoek ingevolge het tweede lid betrekking kan hebben.

De Uitvoeringsregeling Algemene wet inzake rijksbelastingen 1994 wordt als volgt gewijzigd:

A.

In artikel 27, eerste lid, wordt ‘en de CO2-heffing industrie’ vervangen door ‘, de CO2-heffing industrie en de CO2-heffing glastuinbouw’.

B.

Aan artikel 31bis, eerste lid, wordt, onder vervanging van de punt aan het slot van onderdeel d door een puntkomma, een onderdeel toegevoegd, luidende:

e. een bedrag aan overdrachtsbelasting is voldaan ten aanzien van de verkrijging van een onroerende zaak, terwijl ten aanzien van deze verkrijging ter zake van de levering van de onroerende zaak omzetbelasting voldaan had moeten zijn en de verkrijging vrijgesteld was van overdrachtsbelasting.

C.

In artikel 40, eerste lid, onderdeel b, wordt ‘vertegenwoordigingen’ vervangen door ‘organisaties’.

D.

Artikel 42a, eerste lid, komt te luiden:

1. Vrijstelling van omzetbelasting bij wijze van teruggaaf wordt verleend voor de levering van goederen voor persoonlijk gebruik aan personeel van buitenlandse NAVO-strijdkrachten of aan de gezinsleden van dat personeel, waarbij die goederen door een ondernemer als bedoeld in artikel 7 van de Wet op de omzetbelasting 1968 worden geleverd.

In de Uitvoeringsregeling Registratiewet 1970 wordt met ingang van 1 januari 2026 in artikel 4, eerste lid, onderdeel g, ‘ tweede lid’ vervangen door ‘tweede of derde lid’.

In de Regeling elektronisch berichtenverkeer Belastingdienst wordt de bijlage als volgt gewijzigd:

1. In het gedeelte dat ziet op de Algemene wet inzake rijksbelastingen wordt de rij die in de derde kolom verwijst naar ‘aangifte Vpb, ingediend door een buitenlands belastingplichtige’ vervangen door twee rijen, luidende:

|

idem |

aangifte Vpb die betrekking heeft op een boekjaar dat vóór 1 januari 2025 is aangevangen, ingediend door een buitenlands belastingplichtige |

x |

||||

|---|---|---|---|---|---|---|

|

idem |

aangifte Vpb die betrekking heeft op een boekjaar dat aanvangt op of na 1 januari 2025, ingediend door een buitenlands belastingplichtige |

x |

MijnBelastingdienst Zakelijk SBR/Digipoort |

Alle bedrijfs- en organisatiemiddelen die ingevolge Verordening (EU) nr. 910/2014 voldoen aan het beveiligingsniveau ‘substantieel’ en bij de Europese Commissie zijn genotificeerd PKI Overheid services certificaat |

2. In het gedeelte dat ziet op de Wet op de omzetbelasting 1968

a. wordt de eerste rij in de derde kolom ‘met uitzondering van het formulier, bedoeld in artikel 37a’ vervangen door ‘met uitzondering van de hierna in het gedeelte betreffende de Wet op de omzetbelasting 1968 genoemde berichten’;

b. worden na de eerste rij achttien rijen ingevoegd, luidende:

|

Artikel 25a, vijfde lid |

melding vrijstelling kleineondernemersregeling, met uitzondering van zonnepaneelhouders |

x |

MijnBelastingdienst Zakelijk |

Alle bedrijfs- en organisatiemiddelen die ingevolge Verordening (EU) nr. 910/2014 voldoen aan het beveiligingsniveau ‘substantieel’ en bij de Europese Commissie zijn genotificeerd |

||

|---|---|---|---|---|---|---|

|

idem |

Melding vrijstelling kleineondernemingsregeling zonnepaneelhouders |

x |

Elektronisch formulier op www.belastingdienst.nl |

Digid |

||

|

Artikel 25a, zevende lid |

wederopzegging vrijstelling kleineondernemersregeling |

x |

MijnBelastingdienst Zakelijk |

Alle bedrijfs- en organisatiemiddelen die ingevolge Verordening (EU) nr. 910/2014 voldoen aan het beveiligingsniveau ‘substantieel’ en bij de Europese Commissie zijn genotificeerd |

||

|

Artikel 25c, eerste lid, onderdeel a, en tweede lid |

kennisgeving en wijziging informatie kennisgeving |

x |

MijnBelastingdienst Zakelijk |

Alle bedrijfs- en organisatiemiddelen die ingevolge Verordening (EU) nr. 910/2014 voldoen aan het beveiligingsniveau ‘substantieel’ en bij de Europese Commissie zijn genotificeerd |

||

|

Artikel 25e, eerste lid |

verstrekking informatie inzake totaal van vergoedingen |

x |

MijnBelastingdienst Zakelijk |

Alle bedrijfs- en organisatiemiddelen die ingevolge Verordening (EU) nr. 910/2014 voldoen aan het beveiligingsniveau ‘substantieel’ en bij de Europese Commissie zijn genotificeerd |

||

|

Artikel 25e, derde lid |

inkennisstelling van en verstrekking informatie over overschrijding drempelbedrag |

x |

MijnBelastingdienst Zakelijk |

Alle bedrijfs- en organisatiemiddelen die ingevolge Verordening (EU) nr. 910/2014 voldoen aan het beveiligingsniveau ‘substantieel’ en bij de Europese Commissie zijn genotificeerd |

||

|

Artikel 28rb |

opgave begin, wijziging en beëindiging activiteiten niet-Unieregeling |

x |

MijnBelastingdienst Zakelijk |

Alle bedrijfs- en organisatiemiddelen die ingevolge Verordening (EU) nr. 910/2014 voldoen aan het beveiligingsniveau ‘substantieel’ en bij de Europese Commissie zijn genotificeerd |

||

|

Artikel 28rf |

indienen btw-melding niet-Unieregeling |

x |

MijnBelastingdienst Zakelijk SBR/Digipoort |

Alle bedrijfs- en organisatiemiddelen die ingevolge Verordening (EU) nr. 910/2014 voldoen aan het beveiligingsniveau ‘substantieel’ en bij de Europese Commissie zijn genotificeerd PKI Overheid services certificaat |

||

|

Artikel 28sb, eerste lid |

opgave begin, wijziging en beëindiging activiteiten Unieregeling, ingediend door een belastingplichtige, zijnde een natuurlijk persoon |

x |

MijnBelastingdienst Zakelijk |

DigiD |

||

|

idem |

opgave begin, wijziging en beëindiging activiteiten Unieregeling, ingediend door een belastingplichtige, niet zijnde een natuurlijk persoon |

x |

MijnBelastingdienst Zakelijk |

Alle bedrijfs- en organisatiemiddelen die ingevolge Verordening (EU) nr. 910/2014 voldoen aan het beveiligingsniveau ‘substantieel’ en bij de Europese Commissie zijn genotificeerd |

||

|

Artikel 28sd |

indienen btw-melding Unieregeling, ingediend door een belastingplichtige, zijnde een natuurlijk persoon |

x |

MijnBelastingdienst Zakelijk SBR/Digipoort |

DigiD PKI Overheid services certificaat |

||

|

idem |

indienen btw-melding Unieregeling, ingediend door een belastingplichtige, niet zijnde een natuurlijk persoon |

x |

MijnBelastingdienst Zakelijk SBR/Digipoort |

Alle bedrijfs- en organisatiemiddelen die ingevolge Verordening (EU) nr. 910/2014 voldoen aan het beveiligingsniveau ‘substantieel’ en bij de Europese Commissie zijn genotificeerd PKI Overheid services certificaat |

||

|

Artikel 28td, eerste lid |

opgave begin of beëindiging activiteiten invoerregeling ingediend door een belastingplichtige, zijnde een natuurlijk persoon, voor zichzelf of als tussenpersoon voor een andere ondernemer |

x |

MijnBelastingdienst Zakelijk |

DigiD |

||

|

idem |

opgave begin of beëindiging activiteiten invoerregeling, ingediend door een belastingplichtige, niet zijnde een natuurlijk persoon, voor zichzelf of als tussenpersoon voor een andere ondernemer |

x |

MijnBelastingdienst Zakelijk |

Alle bedrijfs- en organisatiemiddelen die ingevolge Verordening (EU) nr. 910/2014 voldoen aan het beveiligingsniveau ‘substantieel’ en bij de Europese Commissie zijn genotificeerd |

||

|

Artikel 28te, vierde lid |

opgave wijziging activiteiten invoerregeling, ingediend door een belastingplichtige, zijnde een natuurlijk persoon, voor zichzelf of als tussenpersoon voor een andere ondernemer |

x |

MijnBelastingdienst Zakelijk |

DigiD |

||

|

idem |

opgave wijziging of beëindiging activiteiten invoerregeling, ingediend door een belastingplichtige, niet zijnde een natuurlijk persoon, voor zichzelf of als tussenpersoon voor een andere ondernemer |

x |

MijnBelastingdienst Zakelijk |

Alle bedrijfs- en organisatiemiddelen die ingevolge Verordening (EU) nr. 910/2014 voldoen aan het beveiligingsniveau ‘substantieel’ en bij de Europese Commissie zijn genotificeerd |

||

|

Artikel 28ti |

indienen btw-melding invoerregeling, ingediend door een belastingplichtige, zijnde een natuurlijk persoon, voor zichzelf of als tussenpersoon voor een andere ondernemer |

x |

MijnBelastingdienst Zakelijk SBR/Digipoort |

DigiD PKI Overheid services certificaat |

||

|

idem |

indienen btw-melding invoerregeling, ingediend door een belastingplichtige, niet zijnde een natuurlijk persoon, voor zichzelf of als tussenpersoon voor een andere ondernemer |

x |

MijnBelastingdienst Zakelijk SBR/Digipoort |

Alle bedrijfs- en organisatiemiddelen die ingevolge Verordening (EU) nr. 910/2014 voldoen aan het beveiligingsniveau ‘substantieel’ en bij de Europese Commissie zijn genotificeerd PKI Overheid services certificaat |

3. Na het gedeelte dat ziet op de Wet op de omzetbelasting 1968 wordt een gedeelte ingevoegd, luidende:

|

Uitvoeringsverordening 282/2011 |

Artikel 57 nonies, eerste lid |

opgave beëindiging of wijziging activiteiten of wijziging verstrekte identificatiegegevens, ingediend door een belastingplichtige, zijnde een natuurlijk persoon, voor zichzelf of als tussenpersoon voor een andere ondernemer |

x |

MijnBelastingdienst Zakelijk |

DigiD |

|

|---|---|---|---|---|---|---|

|

idem |

opgave beëindiging of wijziging activiteiten of wijziging verstrekte identificatiegegevens, ingediend door een belastingplichtige, niet zijnde een natuurlijk persoon, voor zichzelf of als tussenpersoon voor een andere ondernemer |

x |

MijnBelastingdienst Zakelijk |

Alle bedrijfs- en organisatiemiddelen die ingevolge Verordening (EU) nr. 910/2014 voldoen aan het beveiligingsniveau ‘substantieel’ en bij de Europese Commissie zijn genotificeerd |

||

|

Artikel 57 nonies, tweede lid |

inkennisstelling wijziging lidstaat van identificatie, ingediend door een belastingplichtige, zijnde een natuurlijk persoon, voor zichzelf of als tussenpersoon voor een andere ondernemer |

x |

MijnBelastingdienst Zakelijk |

DigiD |

||

|

idem |

inkennisstelling wijziging lidstaat van identificatie, ingediend door een belastingplichtige, niet zijnde een natuurlijk persoon, voor zichzelf of als tussenpersoon voor een andere ondernemer |

x |

MijnBelastingdienst Zakelijk |

Alle bedrijfs- en organisatiemiddelen die ingevolge Verordening (EU) nr. 910/2014 voldoen aan het beveiligingsniveau ‘substantieel’ en bij de Europese Commissie zijn genotificeerd |

||

|

Artikel 60 bis |

herinnering indienen melding éénloketsysteem |

x |

||||

|

Artikel 63 bis |

herinnering betaling verschuldigd bedrag éénloketsysteem |

x |

In de Regeling aanwijzing rechtsgebieden Common Reporting Standard vervalt in artikel 3 ‘Groot-Brittannië,’ en worden in dat artikel in de alfabetische rangschikking ingevoegd ‘Armenië’, ‘Kameroen’, ‘Senegal’ en ‘Verenigd Koninkrijk’.

De Uitvoeringsregeling Invorderingswet 1990 wordt als volgt gewijzigd:

A.

Artikel 1e wordt als volgt gewijzigd:

1. In het tweede lid, onderdeel b, wordt ‘in IJsland of in Liechtenstein’ vervangen door ‘in IJsland, in Liechtenstein of in Zwitserland’.

2. Aan het tweede lid wordt, onder vervanging van de punt aan het slot van onderdeel b door een puntkomma, een onderdeel toegevoegd, luidende:

c. aanspraken ingevolge een pensioenregeling als bedoeld in artikel 38n van de Wet op de loonbelasting 1964 of een oudedagsverplichting als bedoeld in artikel 38p van de Wet op de loonbelasting 1964 die zijn ondergebracht bij een lichaam als bedoeld in artikel 19a, eerste lid, onderdeel d, onderscheidenlijk onderdeel e, van die wet zoals dat artikel luidde op 31 december 2016, waarbij dit lichaam als verzekeraar optreedt en is gevestigd in Nederland, een andere lidstaat van de Europese Unie, in Noorwegen, in IJsland, in Liechtenstein of in Zwitserland.

3. Aan het vijfde lid wordt een zin toegevoegd, luidende: De eerste zin is van overeenkomstige toepassing op aanspraken bedoeld in het tweede lid, onderdeel c.

B.

In artikel 1f, derde lid, wordt ‘IJsland of Liechtenstein’ vervangen door ‘in IJsland, in Liechtenstein of in Zwitserland’.

C.

In artikel 2, tiende lid, vervalt ‘, mits de verkrijger reeds gedurende de 36 maanden die onmiddellijk voorafgaan aan het tijdstip van de schenking in dienstbetrekking is van de vennootschap waarop de aandelen of winstbewijzen direct of indirect betrekking hebben’.

D.

Artikel 15, eerste lid, wordt als volgt gewijzigd:

1. In onderdeel b wordt ‘, genoemd in artikel 17, tweede lid, van die wet;’ vervangen door ‘dat gelijk is aan de basishuur, genoemd in artikel 16 van die wet, waarbij deze basishuur is gebaseerd op het bedrag, genoemd in artikel 17, tweede lid, van die wet, met in achtneming van een correctie op de basishuur als bedoeld in artikel 1 van de Wet verlaging eigen bijdrage huurtoeslag;’.

2. In onderdeel f wordt ‘€ 17,70’ vervangen door ‘€ 15,35’.

3. Onder vervanging van de punt aan het slot van onderdeel g door een puntkomma wordt een onderdeel toegevoegd, luidende:

h. andere uitgaven van de belastingschuldige dan genoemd in dit lid, die naar het oordeel van de ontvanger redelijkerwijs niet buiten beschouwing kunnen worden gelaten bij het vaststellen van het netto-besteedbare inkomen, omdat deze uitgaven door de ontvanger noodzakelijk worden geacht.

E.

Artikel 16, derde lid, vervalt, onder vernummering van het vierde en vijfde lid tot derde en vierde lid.

F.

In artikel 20 vervalt ‘en van pruimtabak en snuiftabak’.

G.

Artikel 40b wordt als volgt gewijzigd:

1. Het tweede lid komt te luiden:

2. Indien de lijfrenteverplichting is overgegaan op een niet in een van de lidstaten van de Europese Unie, in Noorwegen, in IJsland, in Liechtenstein of in Zwitserland gevestigd pensioenfonds of lichaam geeft de ontvanger de in het eerste lid bedoelde verklaring af op schriftelijk verzoek van de verzekeraar die op grond van artikel 44a, eerste lid, van de wet aansprakelijk is, mits het pensioenfonds of lichaam zich bij overeenkomst garant stelt voor de voldoening van de in artikel 44a, eerste lid, van de wet bedoelde inkomstenbelasting en revisierente.

2. In het derde lid wordt ‘De vorige leden zijn’ vervangen door ‘Het tweede lid is’.

H.

Artikel 40c wordt als volgt gewijzigd:

1. Het tweede lid komt te luiden:

2. Indien de pensioenverplichting is overgegaan op een niet in een van de lidstaten van de Europese Unie, in Noorwegen, in IJsland, in Liechtenstein of in Zwitserland gevestigd pensioenfonds of lichaam geeft de ontvanger de in het eerste lid bedoelde verklaring af op schriftelijk verzoek van de verzekeraar die op grond van artikel 44b, eerste lid, van de wet aansprakelijk is, mits het pensioenfonds of lichaam zich bij overeenkomst garant stelt voor de voldoening van de in artikel 44b, eerste lid, van de wet bedoelde loon- en inkomstenbelasting alsmede revisierente.

2. In het derde lid wordt ‘De vorige leden zijn’ vervangen door ‘Het tweede lid is’.

In de Regeling CO2-heffing industrie komt artikel 36 te luiden:

Het aantal dispensatierechten voor broeikasgasinstallaties voor de verbranding van stedelijk afval wordt berekend volgens de formule: DRS,K = PF x HANAVI,S x NRFK x CFAVI,K

Waarbij:

DRS,K staat voor: dispensatierechten voor broeikasgasinstallatie voor de verbranding van stedelijk afval s in jaar k (uitgedrukt in dispensatierechten per jaar)

PF staat voor: procesemissiefactor

HANAVI,S staat voor: historisch activiteitsniveau broeikasgasinstallaties voor de verbranding van stedelijk afval voor broeikasgasinstallatie voor de verbranding van stedelijk afval s (uitgedrukt in ton CO2 per jaar), waarbij artikel 16, zesde lid, van overeenkomstige toepassing is op het historisch activiteitsniveau

NRFK staat voor: nationale reductiefactor als bedoeld in artikel 16b.17, derde lid, van de wet, in jaar k

CFAVI,K staat voor: correctiefactor voor broeikasgasinstallaties voor de verbranding van stedelijk afval als bedoeld in artikel 16b.17, vierde lid, van de wet, in jaar k.

In de Regeling verstrekkingen en vergoedingen BES wordt in de artikelen 1 en 2, eerste lid, aanhef, ‘onderdeel f’ vervangen door ‘onderdeel g’.

De Uitvoeringsregeling loonbelasting BES wordt als volgt gewijzigd:

A.

In artikel 1 wordt ‘8 en 12A’ vervangen door ‘6c, 8a, 8b, 12a, 19, 19a en 21b’.

B.

Na artikel 1 wordt een artikel ingevoegd, luidende:

De waarde van een aanspraak om na verloop van tijd of onder een voorwaarde een of meer uitkeringen of verstrekkingen te ontvangen, wordt gesteld op de bedragen die bij een derde worden gestort of, voor zover geen stortingen worden verricht, zouden moeten worden gestort teneinde de aanspraak te dekken.

C.

Artikel 2 komt te luiden:

D.

In artikel 4 wordt ‘loonbelastingtabellen-tarieven-belastingvrije-som-en-toeslagen’ vervangen door ‘tabellen-en-rekenregels’.

E.

Na artikel 4 worden acht artikelen ingevoegd, luidende:

1. De inhoudingsplichtige legt voor iedere werknemer voor de eerste loonverstrekking in het kalenderjaar een loonstaat aan en houdt deze vervolgens bij. De loonstaat wordt opgemaakt overeenkomstig het door de inspecteur verstrekte model. De inhoudingsplichtige mag een van het model afwijkende loonstaat gebruiken, mits deze ten minste de mogelijkheid biedt op duidelijke wijze dezelfde gegevens te administreren als het model.

2. De inhoudingsplichtige wordt in ieder geval geacht aan het eerste lid te voldoen ingeval hij met behulp van elektronische apparatuur alle van belang zijnde gegevens vastlegt en hij die gegevens op elk gewenst tijdstip op schrift in de vorm van een van de loonstaten, bedoeld in het eerste lid, ter inzage kan verstrekken.

3. De inspecteur kan onder door hem te stellen voorwaarden ermee instemmen dat de inhoudingsplichtige de op de loonstaat te vermelden gegevens op een andere wijze administreert. De instemming kan te allen tijde worden ingetrokken indien de administratie niet zodanig is ingericht dat een deugdelijke controle gewaarborgd is.

4. De inhoudingsplichtige ontleent de in het hoofd van de loonstaat te vermelden gegevens aan:

a. de laatstelijk door de werknemer verstrekte loonbelastingverklaring; of

b. de door de werknemer verstrekte opgave van het door de inspecteur aan de werknemer toegekende identificatienummer, bedoeld in artikel 8.86, negende lid, van de Belastingwet BES.

5. In afwijking van het vierde lid, aanhef en onderdeel a, vermeldt de inhoudingsplichtige in het hoofd van de loonstaat de gegevens die hem bekend zijn:

a. indien hij weet dat informatie in de laatstelijk door de werknemer verstrekte loonbelastingverklaring onjuist is;

b. zolang de werknemer geen loonbelastingverklaring heeft verstrekt.

6. De inhoudingsplichtige houdt, behalve in de gevallen, bedoeld in artikel 9, eerste lid, van de Wet loonbelasting BES, de belasting in aan de hand van de gegevens die zijn vermeld in het hoofd van de loonstaat.

7. De inhoudingsplichtige houdt de loonadministratie op de plaats waar hij op de BES eilanden kantoor houdt of, indien zodanig kantoor niet wordt gehouden, op de plaats waar hij op de BES eilanden woont of gevestigd is, of op de plaats waar hij op de BES eilanden een vaste inrichting voor de uitoefening van zijn bedrijf of beroep of een op de BES eilanden wonende of gevestigde vaste vertegenwoordiger heeft. Bij gebreke daarvan houdt hij de loonadministratie onder zijn berusting. De inspecteur kan een andere plaats aanwijzen.

1. De inhoudingsplichtige reikt aan de werknemer een loonbelastingverklaring met de daarbij behorende toelichting uit:

a. zodra hij ten aanzien van de werknemer inhoudingsplichtige wordt;

b. op verzoek van de werknemer;

c. zodra hij weet dat zich een wijziging heeft voorgedaan in de gegevens die de werknemer in de laatstelijk ingeleverde loonbelastingverklaring heeft verstrekt en die wijziging tot gevolg heeft dat de werknemer een hoger bedrag aan belasting wordt verschuldigd.

2. De loonbelastingverklaring wordt opgemaakt volgens een door de inspecteur verstrekt model. De inhoudingsplichtige mag in plaats van het door de inspecteur verstrekte model van de loonbelastingverklaring gebruikmaken van een eigen model van de loonbelastingverklaring, mits dat model ten minste de gegevens bevat van het model van de inspecteur, inclusief de gebruiksaanwijzing en de toelichting op de vragen, tenzij deze duidelijk niet betrekking hebben op de werknemer.

3. De werknemer verzoekt de inhoudingsplichtige om uitreiking van een loonbelastingverklaring indien zich een wijziging voordoet in de eerder door hem verstrekte gegevens en die wijziging tot gevolg heeft dat een hoger bedrag aan belasting wordt verschuldigd.

4. De werknemer aan wie een loonbelastingverklaring is uitgereikt, is gehouden de daarbij gevraagde gegevens te verstrekken door de loonbelastingverklaring duidelijk, stellig en zonder voorbehoud ingevuld en ondertekend, in te leveren bij de inhoudingsplichtige. De werknemer levert de ingevulde en ondertekende loonbelastingverklaring in voor de eerste loonverstrekking.

5. De inhoudingsplichtige tekent na terugontvangst van de loonbelastingverklaring daarop aan of de belastingvrije som of de ouderentoeslag bij de werknemer wordt toegepast.

6. De inhoudingsplichtige doet de loonbelastingverklaring toekomen aan de inspecteur indien deze daarom verzoekt binnen een door deze gestelde termijn.

7. De inhoudingsplichtige bewaart de loonbelastingverklaring bij de loonadministratie tot ten minste zeven jaren na het einde van het kalenderjaar waarin de dienstbetrekking is geëindigd, dan wel waarin de werknemer een andere loonbelastingverklaring heeft ingediend.

1. De inhoudingsplichtige verstrekt binnen drie maanden na afloop van het kalenderjaar aan de inspecteur een verzamelloonstaat. Indien de inhoudingsplicht in de loop van het kalenderjaar eindigt, verstrekt de inhoudingsplichtige de verzamelloonstaat binnen een maand na het einde van de inhoudingsplicht.

2. De verzamelloonstaat wordt opgemaakt op de door de inspecteur voorgeschreven wijze en overeenkomstig het door de inspecteur verstrekte model. De inhoudingsplichtige mag een van het model van de inspecteur afwijkende verzamelloonstaat gebruiken, mits deze ten minste de mogelijkheid biedt op duidelijke wijze dezelfde gegevens te administreren als het model.

1. Binnen een maand na afloop van het kalenderjaar verstrekt de inhoudingsplichtige aan de werknemer een jaaropgaaf. Indien de dienstbetrekking van de werknemer in de loop van het kalenderjaar eindigt, verstrekt de inhoudingsplichtige de jaaropgaaf binnen twee weken na beëindiging van de dienstbetrekking.

2. De jaaropgaaf bevat in elk geval de volgende gegevens:

a. de naam van de werknemer;

b. het door de inspecteur aan de werknemer toegekende identificatienummer, bedoeld in artikel 8.86, negende lid, van de Belastingwet BES;

c. de naam van de inhoudingsplichtige;

d. het in het voorafgaande kalenderjaar door de werknemer genoten loon;

e. de op het loon, bedoeld in onderdeel d, ingehouden loonbelasting, premies voor de volksverzekeringen en premie die verschuldigd is ingevolge het Besluit zorgverzekering BES;

f. de bij de berekening van de verschuldigde loonheffingen toegepaste belastingvrije som, bedoeld in artikel 24, tweede lid, van de Wet inkomstenbelasting BES;

g. de bij de berekening van de verschuldigde loonheffingen toegepaste ouderentoeslag, bedoeld in artikel 24, derde lid, van de Wet inkomstenbelasting BES.

1. De inhoudingsplichtige stelt voor de datum van aanvang van de werkzaamheden van de werknemer, of voor de aanvang van de werkzaamheden indien de dienstbetrekking is overeengekomen op de datum waarop de werkzaamheden aanvangen, de identiteit van de werknemer vast aan de hand van een document als bedoeld in artikel 2, eerste lid, onderdelen a, b of d, van de Wet identificatieplicht BES en houdt een afschrift van het document voor controle beschikbaar bij de loonadministratie.

2. Indien uit het afschrift van het document, bedoeld in het eerste lid, niet de aard en het nummer van dat document blijken, administreert de inhoudingsplichtige de aard en het nummer van dat document bij de loonadministratie.

3. De inspecteur kan, al dan niet onder door hem te stellen voorwaarden, bepalen dat de in dit artikel bedoelde gegevens en afschriften op een andere plaats worden bewaard.

4. De inhoudingsplichtige bewaart de gegevens en afschriften, bedoeld in dit artikel, ten minste zeven jaren na het einde van het kalenderjaar waarin de dienstbetrekking is geëindigd.

Indien een inhoudingsplichtige in enig tijdvak voorziet dat hij gerekend vanaf het einde van dat tijdvak ten minste 12 maanden geen inhoudingsplichtige zal zijn, doet hij daarvan binnen een maand na afloop van dat tijdvak mededeling aan de inspecteur.

1. De inhoudingsplichtige administreert bij de loonadministratie de gegevens met betrekking tot:

a. vergoedingen als bedoeld in artikel 6, vijfde lid, onderdeel g, van de Wet loonbelasting BES;

b. niet in geld genoten loon voor zover de verwerving van het loon het gebruik of verbruik daarvan meebrengt als bedoeld in artikel 6c, eerste lid, van de Wet loonbelasting BES.

2. Met betrekking tot vergoedingen van vervoerskosten als bedoeld in artikel 6, vijfde lid, onderdeel g, onder 2o, van de Wet loonbelasting BES administreert de inhoudingsplichtige bij de loonadministratie voor iedere werknemer per uitbetalingstijdvak tevens het aantal kilometers waarvoor de vergoeding is verstrekt.

1. Als loonbelasting- en premietabellen voor de eindheffing worden eindheffingstabellen vastgesteld.

2. Voor de toepassing van de eindheffingstabellen geldt als jaarloon het loon van de werknemer over het jaar waarop de naheffingsaanslag, bedoeld in artikel 20 van de Wet loonbelasting BES, betrekking heeft, met dien verstande dat indien het jaarloon van de werknemer niet in de eindheffingstabel wordt vermeld, aansluiting wordt gezocht bij het naast lagere in de eindheffingstabel vermelde jaarloon.

3. De eindheffingstabellen worden gepubliceerd op www.belastingdienst-cn.nl/onderwerpen/loonheffing/tabellen-en-rekenregels.

In de Uitvoeringsregeling Douane- en Accijnswet BES wordt aan afdeling 4.3B een artikel toegevoegd, luidende:

1. Een verzoek om teruggaaf van accijns als bedoeld in artikel 4.50a, eerste lid, onderdelen c en d, van de wet, voor accijnsgoederen die zijn verloren gegaan of onder ambtelijk toezicht zijn vernietigd, wordt gedaan uiterlijk drie maanden na afloop van het kalenderkwartaal waarin de accijnsgoederen zijn verloren gegaan of onder ambtelijk toezicht zijn vernietigd.

2. In de administratie van degene die verzoekt om teruggaaf van accijns zijn de volgende gegevens opgenomen:

a. de soort en de hoeveelheid van de accijnsgoederen alsmede de waarde ervan of de andere voor de vaststelling van het bedrag van de teruggaaf van belang zijnde gegevens;

b. het tijdstip, de plaats en de oorzaak van het verloren gaan, dan wel de vermelding van de ambtelijke verklaring van de vernietiging;

c. wanneer mededeling aan de inspecteur is gedaan van het verloren gaan; en

d. de soort en de hoeveelheid alsmede de waarde van de restanten van verloren gegane goederen en andere van belang zijnde gegevens.

In de Uitvoeringsregeling verklaring rijksbelastingdienst over huishoudinkomen voor een inkomensafhankelijke huurverhoging wordt in artikel 3 ‘de postcode, het huisnummer en, zo nodig, een huisnummertoevoeging’ vervangen door ‘het identificerende objectnummer van het verblijfsobject, bedoeld in artikel 19, eerste lid, aanhef en onderdeel b, van de Wet basisregistratie adressen en gebouwen’.

In afwijking van artikel 27, eerste lid, van de Uitvoeringsregeling Algemene wet inzake rijksbelastingen 1994 bestaat voor de CO2-heffing glastuinbouw het tijdvak dat aanvangt op 1 januari 2025 uit de kalenderjaren 2025 en 2026.

1. Deze regeling treedt in werking met ingang van 1 januari 2025, met dien verstande dat:

a. artikel I, onderdelen D en E, artikel II, onderdelen C, D en E, en artikel XXIII terugwerken tot en met 1 januari 2024.

b. artikel III, onderdeel 1, terugwerkt tot en met 1 januari 2020;

c. artikel III, onderdeel 2, terugwerkt tot en met 1 januari 2006;

d. artikel XII, onderdeel C, terugwerkt tot en met 1 januari 2023;

e. artikel XIV, onderdelen H en J, terugwerkt tot en met 1 januari 2021;

f. artikel XIV, onderdeel D, terugwerkt tot en met 13 februari 2023;

g. artikel XVI, onderdelen B en C, onder 2, terugwerkt tot en met 6 november 2024;

h. artikel XVI, onderdeel E, terugwerkt tot en met 1 januari 2024 voor zover het in dat onderdeel opgenomen artikel 9ter betrekking heeft op tegemoetkoming op grond van de Regeling tegemoetkoming niet-loondienstgerelateerde slachtoffers van mesothelioom en asbestose;

i. artikel XXI, onderdelen G en H, terugwerkt tot en met 16 november 2023.

2. In afwijking van het eerste lid treden de artikelen XXIII, XXIV, XXV in de openbare lichamen Bonaire, Sint-Eustatius en Saba met ingang van 1 januari 2025, 00:00 uur, in werking en in het Europese deel van Nederland met ingang van 1 januari 2025, 05:00 uur, met dien verstande dat artikel XXIII in de openbare lichamen Bonaire, Sint Eustatius en Saba terugwerkt tot en met 1 januari 2024, 00:00 uur, en in het Europese deel van Nederland terugwerkt tot en met 1 januari 2024, 05.00 uur.

3. In afwijking van het eerste en tweede lid treedt het in artikel XXIV, onderdeel E, ogenomen artikel 4e van de Uitvoeringsregeling loonbelasting BES in de openbare lichamen Bonaire, Sint-Eustatius en Saba met ingang van 1 april 2025, 00:00 uur, in werking en in het Europese deel van Nederland met ingang van 1 april 2025, 05:00 uur.

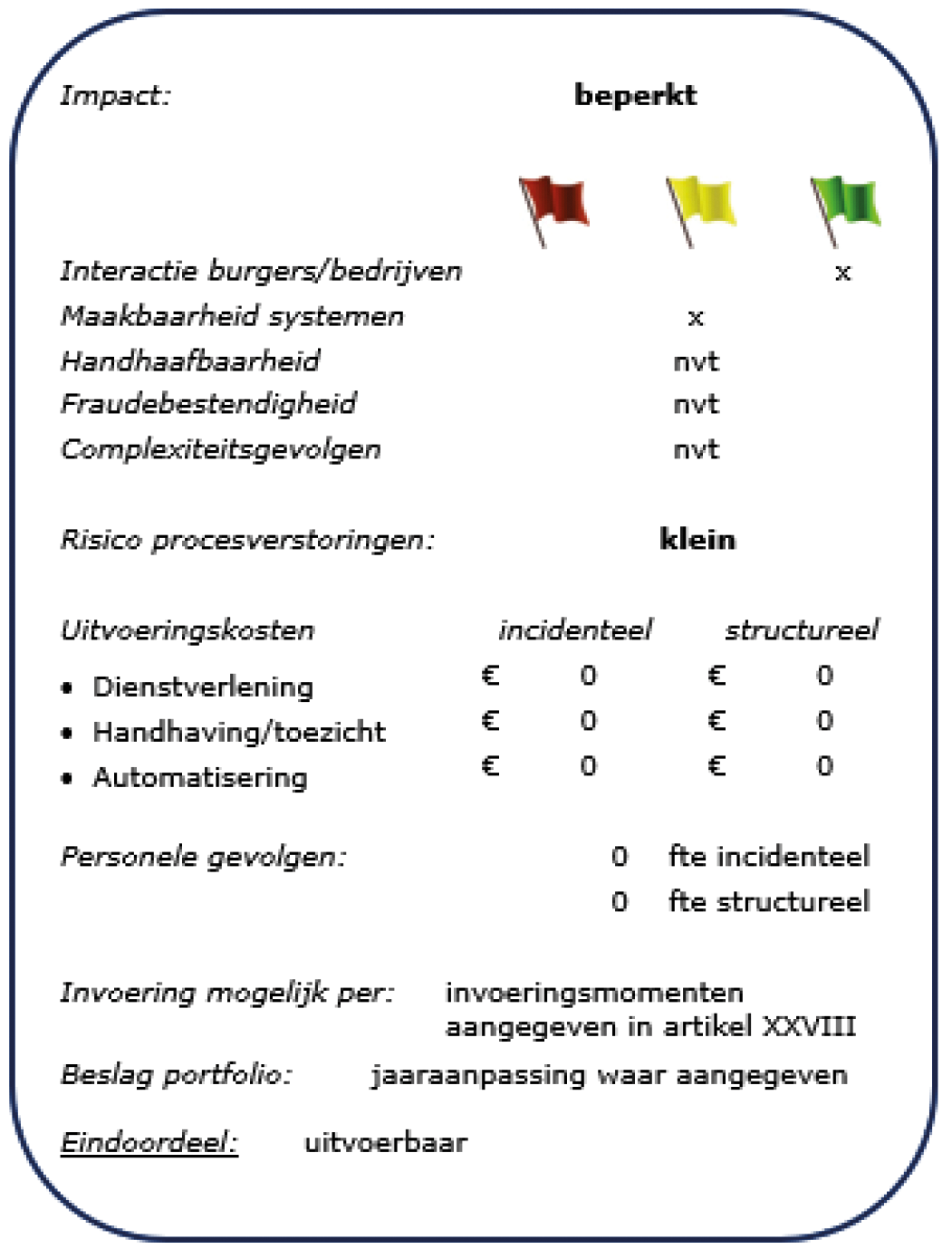

In de eindejaarsregeling 2024 zijn wijzigingen opgenomen ten behoeve van de jaarlijkse aanpassing van diverse uitvoeringsregelingen. In de meeste gevallen betreft het wijzigingen die geen of slechts een marginale impact hebben op de uitvoering en zijn hieronder gecategoriseerd naar impact. De impact van de wijzigingen in artikel XVI zijn beoordeeld in een separate uitvoeringstoets.

Artikel II, onderdelen C, D en E: Uitvoeringsregeling loonübelasting 2011, artt. 8.2, 8.4, 8.4a;

Artikel VI, onderdeel D: Uitvoeringsbeschikking omzetbelasting 1968, bijlage I;

Artikel XXII: Regeling CO2-heffing industrie, art. 36;

Artikel XXIII: Regeling verstrekkingen en vergoedingen BES;

Artikel XXIV, onderdeel C: Uitvoeringsregeling loonbelasting BES, art. 2;

Artikel I, onderdeel B: Uitvoeringsregeling inkomstenbelasting 2001, art. 9a;

Artikel I, onderdeel C: Uitvoeringsregeling inkomstenbelasting 2001, artt. 26c en 26d;

Artikel II, onderdeel B: Uitvoeringsregeling loonbelasting 2011, art. 8.1;

Artikel V: Uitvoeringsregeling schenk- en erfbelasting, artt. 1, 7 en 10;

Artikel VI, onderdeel A: Uitvoeringsbeschikking omzetbelasting 1968, art. 1;

Artikel VI, onderdeel B: Uitvoeringsbeschikking omzetbelasting 1968, art. 13;

Artikel VI, onderdeel C: Uitvoeringsbeschikking omzetbelasting 1968, art. 25;

Artikel VII, onderdelen A en B: Uitvoeringsbeschikking omzetbelasting 1968, artt. 13, 13a;

Artikel VIII, onderdelen A en B: Uitvoeringsregeling belasting van personenauto’s en motorrijwielen 1992, artt. 1 en 6a;

Artikel VIII, onderdeel C: Uitvoeringsregeling belasting van personenauto’s en motorrijwielen 1992, artt. 8 en 8d;

Artikel IX, onderdelen A en B: Uitvoeringsregeling belasting van personenauto’s en motorrijwielen 1992, artt. 8 en 8d; Artikel XI: Uitvoeringsregeling motorrijtuigenbelasting 1994, art. 3;

Artikel XII, onderdelen A, B en C: Uitvoeringsregeling belastingen op milieugrondslag, artt. 1, 22a en 23;

Artikel XII, onderdeel D: Uitvoeringsregeling belastingen op milieugrondslag, art. 29a; Artikel XVII, onderdeel A: Uitvoeringsregeling Algemene wet inzake rijksbelastingen 1994, art. 27 Artikel XXVII: invoeringsbepaling;

Artikel XIV, onderdeel F: Uitvoeringsregeling accijns, art. 35a;

Artikel XVIII: Uitvoeringsregeling Registratiewet 1970, art. 4;

Artikel XIX sub 2 en 3: Regeling elektronisch berichtenverkeer Belastingdienst, bijlage;

Artikel XXIV, onderdeel A: Uitvoeringsregeling loonbelasting BES, art. 1;

Artikel XXIV, onderdeel B: Uitvoeringsregeling loonbelasting BES, art. 1a;

Artikel XXIV, onderdeel E: Uitvoeringsregeling loonbelasting BES, artt. 4a t/m 4h.

Artikel III sub 1 en 2: Regeling loonbelasting- en premietabellen 1990, art. 5;

Artikel X onderdelen A, B en C: Uitvoeringsregeling motorrijtuigenbelasting 1994, artt. 1, 4bis en 4ter;

Artikel XIV, onderdeel C: Uitvoeringsregeling accijns, art. 3bis;

Artikel XIV, onderdeel E: Uitvoeringsregeling accijns, art. 18; Artikel XV: Uitvoeringsregeling verbruiksbelasting van alcoholvrije dranken art. 10;

Artikel XVII, onderdeel C: Uitvoeringsregeling Algemene wet inzake rijksbelastingen 1994, art. 40;

Artikel XVII, onderdeel D: Uitvoeringsregeling Algemene wet inzake rijksbelastingen 1994, art. 42a;

Artikel XIX sub 1: Regeling elektronisch berichtenverkeer Belastingdienst, bijlage;

Artikel XXIV, onderdeel D: Uitvoeringsregeling loonbelasting BES, art. 4;

Artikel XXVI: Uitvoeringsregeling verklaring rijksbelastingdienst over huishoudinkomen voor een inkomensafhankelijke huurverhoging, art. 3.

Artikel X, onderdeel D: Uitvoeringsregeling motorrijtuigenbelasting 1994, art. 4c;

Artikel XIII, onderdeel A: Algemene douaneregeling, art. 7:17;

Artikel XIV, onderdelen A, B, D, G, H, I, J: Uitvoeringsregeling accijns, artt. 1, 2, 4, 54, 56, 56a, 56b en bijlage A.3;

Artikel XXV: Uitvoeringsregeling Douane- en Accijnswet BES, art. 4.9d.

Artikel I, onderdelen A en F: Uitvoeringsregeling inkomstenbelasting 2001, artt. 2 en 38;

Artikel I, onderdelen D en E: Uitvoeringsregeling inkomstenbelasting 2001, artt. 28 en 29;

wArtikel I, onderdeel G: Uitvoeringsregeling inkomstenbelasting 2001, art. 45abis;

Artikel II, onderdeel A: Uitvoeringsregeling loonbelasting 2011, art. 3.8;

Artikel II, onderdeel F: Uitvoeringsregeling loonbelasting 2011, art. 12.3a;

Artikel III sub 3 en 4: Regeling loonbelasting- en premietabellen 1990, art. 5;

Artikel IV: Regeling laagbelastende staten en niet-coöperatieve rechtsgebieden voor belastingdoeleinden, artt. 2 en 2a;

Artikel XVII, onderdeel B: Uitvoeringsregeling Algemene wet inzake rijksbelastingen 1994, art. 31bis;

Artikel XX: Regeling aanwijzing rechtsgebieden Common Reporting Standard, art. 3;

Artikel XXI, onderdelen A, B, G en H: Uitvoeringsregeling Invorderingswet 1990, artt. 1e, 1f, 40b, 40c;

Artikel XXI, onderdeel D: Uitvoeringsregeling Invorderingswet 1990, art. 15;

Artikel XXI, onderdeel E en F: Uitvoeringsregeling Invorderingswet 1990, artt. 16, 20.

Interactie burgers/bedrijven

De communicatie vindt plaats via de reguliere kanalen.

Maakbaarheid systemen

De meeste noodzakelijke systeemaanpassingen kunnen tijdig worden verwerkt, alleen de wijzigingen van een aantal communicatieve wijzigingen kunnen niet meer tijdig worden gerealiseerd in het programma waarmee belastingplichtigen zelf een voorlopige aanslag kunnen wijzigen of aanvragen. De wijzigingen kunnen wel tijdig worden verwerkt in het programma waarmee belastingplichtigen in 2025 de definitieve aangifte 2024 doen.

Handhaafbaarheid

Niet van toepassing.

Fraudebestendigheid

Niet van toepassing.

Complexiteitsgevolgen

Niet van toepassing.

Risico procesverstoringen

Het risico op procesverstoringen is klein.

Uitvoeringskosten

De incidentele kosten voor de benodigde aanpassingen vallen binnen de jaaraanpassingen. Er zijn geen structurele kosten.

Personele gevolgen

Er zijn geen personele gevolgen.

Invoeringsmoment

Invoering is mogelijk per: invoeringsmomenten aangegeven in artikel XXVIII.

Eindoordeel

De wijzigingen zijn uitvoerbaar.

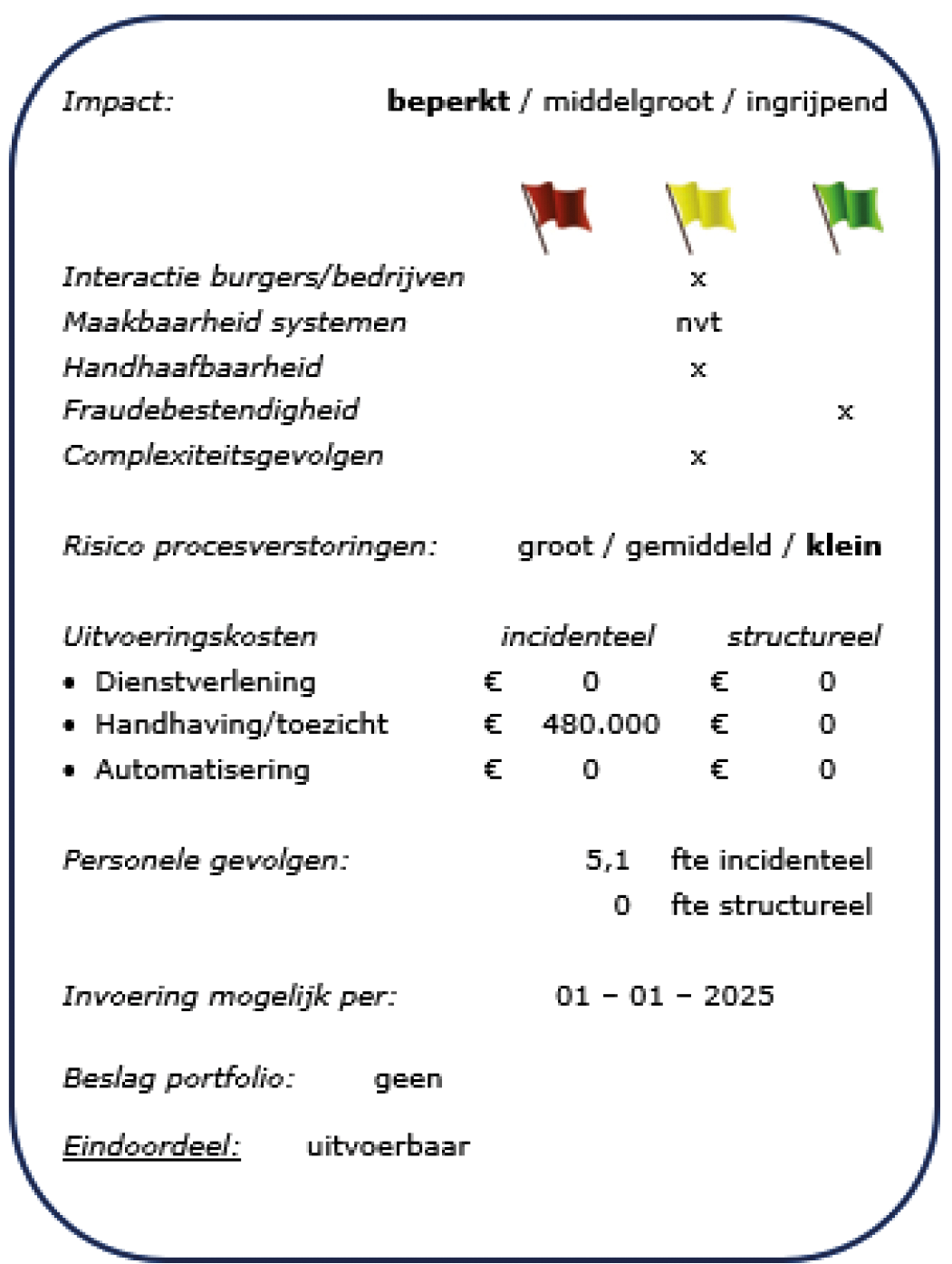

Bij ministeriële regeling wordt geregeld dat de volgende tegemoetkomingen kunnen worden uitgezonderd van de vermogenstoets voor toeslagen vanaf 2025:

• Tijdelijke vermogenstoetsuitzondering eenmalig bedrag ouderen van Surinaamse herkomst (10 jaar)

• Tijdelijke vermogenstoetsuitzondering compensatie wegens selectie aan de poort (10 jaar)

• Tijdelijke vermogenstoetsuitzondering voor tegemoetkoming voor nabestaanden van het overleden kind in het kader van UHT (10 jaar)

• Tijdelijke vermogenstoetsuitzondering voor tegemoetkoming voor nabestaanden van de overleden aanvrager in het kader van UHT (10 jaar, nog niet duidelijk of het artikel van deze tegemoetkoming dit jaar in werking treedt).

Interactie burgers/bedrijven

Indien deze uitkering leidt tot een overschrijding van de vermogensgrens van één of meer toeslagen, dan kan de burger een verzoek doen om deze buiten beschouwing te laten. De bedragen in het kader van de hersteloperatie kinderopvangtoeslag worden voor een groot deel ambtshalve uitgezonderd, omdat de bedragen en belanghebbenden bekend zijn bij de Dienst Toeslagen.

De communicatie vindt plaats via de reguliere kanalen van Dienst Toeslagen. Vanuit de uitkerende instanties wordt men geattendeerd op deze uitzonderingsmogelijkheid. De manier van aanvragen is gelijk aan de aanvraag van de reeds bestaande uitzonderingen: via een online formulier dat besteld kan worden bij de BelastingTelefoon.

Vanuit burgerperspectief is de besluitvorming en daarmee de communicatie redelijk laat. De eerste tegemoetkomingen zijn namelijk al uitbetaald. Burgers kunnen voor deze uitbetalingen nog geen uitzondering aanvragen, dat kan pas na implementatie.

Maakbaarheid systemen

Niet van toepassing.

Handhaafbaarheid

Voor het behandelen van de verzoeken is extra capaciteit benodigd, zie ook de personele gevolgen. Mochten de aantallen aanmerkelijk hoger uitvallen dan geschat, dan vormt dit een risico.

Fraudebestendigheid

Het risico op fraude is klein.

Complexiteitsgevolgen

Hoewel elke vermogensuitzondering op zich goed uitvoerbaar is, wordt het geheel aan vermogensuitzonderingen complexer met elke nieuwe uitzondering.

Risico procesverstoringen

Het risico op procesverstoringen is klein.

Uitvoeringskosten

De incidentele uitvoeringskosten bedragen € 480.000. Er zijn geen structurele kosten.

Personele gevolgen

De uitzondering voor ouderen van Surinaamse herkomst vergt 3,64 fte, de uitzondering selectie aan de poort vergt 0,53 fte, de uitzondering UHT vergt 0,9 fte. De extra incidentele personele inzet bedraagt daarmee in totaal 5,1 fte.

Invoeringsmoment

Invoering is mogelijk per: 1 januari 2025.

Eindoordeel

Het voorstel is uitvoerbaar.

In deze regeling (Eindejaarsregeling 2024) is een aantal wijzigingen opgenomen van enkele regelingen op het terrein van onder andere de directe belastingen, de indirecte belastingen, de douane, het formele belastingrecht, het invorderingsrecht, de toeslagen en de BES-wetgeving. De wijzigingen vloeien onder andere voort uit het Belastingplan 2025 (BP 2025). Deze regeling wijzigt de volgende regelingen:

– de Uitvoeringsregeling inkomstenbelasting 2001 (URIB 2001);

– de Uitvoeringsregeling loonbelasting 2011 (URLB 2011);

– de Regeling loonbelasting- en premietabellen 1990 (RLPT 1990);

– de Regeling laagbelastende staten en niet-coöperatieve rechtsgebieden voor belastingdoeleinden

– de Uitvoeringsregeling schenk- en erfbelasting (URSE);

– de Uitvoeringsbeschikking omzetbelasting 1968 (Uitvoeringsbeschikking OB 1968);

– de Uitvoeringsregeling belastingen op milieugrondslag (URbm);

– de Algemene douaneregeling (Adr);

– de Uitvoeringsregeling accijns (URA);

– de Uitvoeringsregeling verbruiksbelasting van alcoholvrije dranken (UR VAD);

– de Uitvoeringsregeling Algemene wet inkomensafhankelijke regelingen (UR Awir);

– de Uitvoeringsregeling Algemene wet inzake rijksbelastingen 1994 (UR AWR 1994);

– Uitvoeringsregeling Registratiewet 1970;

– de Regeling elektronisch berichtenverkeer Belastingdienst;

– de Regeling aanwijzing rechtsgebieden Common Reporting Standard (Regeling aanwijzing rechtsgebieden CRS);

– de Uitvoeringsregeling Invorderingswet 1990 (URIW 1990);

– de Regeling CO2-heffing industrie;

– de Regeling verstrekkingen en vergoedingen BES;

– de Uitvoeringsregeling loonbelasting BES (URLB BES);

– de Uitvoeringsregeling Douane- en Accijnswet BES (UR DABES);

– de Uitvoeringsregeling verklaring rijksbelastingdienst over huishoudinkomen voor een inkomensafhankelijke huurverhoging.

Voor enkel technische wijzigingen is hier geen toelichting opgenomen. De toelichting op enkel technische wijzigingen is te vinden in de artikelsgewijze toelichting.

Groen beleggen door particulieren wordt fiscaal gestimuleerd door middel van een box 3-vrijstelling en een heffingskorting voor aandelen in, winstbewijzen van en geldleningen aan aangewezen groenfondsen die duurzame innovatieve projecten financieren. Banken en beleggingsinstellingen kunnen worden aangewezen als groenfondsen. Sinds 1 januari 2024 kunnen ook onderdelen van banken worden aangewezen als groenfonds.1 Het is daarmee per deze datum mogelijk geworden voor hoofdbanken om via een specifiek daarop ingericht onderdeel binnen de eigen organisatie de activiteiten van een groenbank te verrichten. Een hoofdbank hoeft die activiteiten daarmee niet langer in een dochteronderneming, met eigen bankvergunning, onder te brengen om te voldoen aan de zogenoemde hoofdzakelijkheidseis2. Als ervoor wordt gekozen om deze activiteiten onder te brengen in de hoofdbank, heeft de bevoegde prudentiële toezichthouder (De Nederlandsche Bank (DNB) of de Europese Centrale Bank (ECB)) bij een dergelijk traject ook een belangrijke rol, gelet op zijn wettelijke bevoegdheden en taken met betrekking tot bankvergunningen en het, waar nodig, verlenen van een verklaring van geen bezwaar op grond van de Wet op het financieel toezicht (Wft).

Met de in deze Eindejaarsregeling 2024 opgenomen aanpassingen in de URIB 2001 wordt de URIB 2001 in overeenstemming gebracht met de wijzigingen in de wet ten aanzien van de vrijstelling voor groene beleggingen per 1 januari 2024. Met deze aanpassingen wordt onder meer bereikt dat het verzoek om aanwijzing als groenfonds beter aansluit op de situatie waarin sprake is van een onderdeel van een bank. Daarbij is rekening gehouden met het belang om alle fondsen zo veel mogelijk gelijkwaardig te blijven behandelen en het belang voor de Belastingdienst om de controlewerkzaamheden ten aanzien van groen beleggen beter te kunnen uitoefenen. In dat kader wordt voor alle fondsen geregeld dat aan de hiervoor genoemde hoofdzakelijkheidseis wordt geacht te zijn voldaan als continu ten minste 70% van het aangetrokken groengeld in erkende groenprojecten is uitgezet en de accountant van het fonds daarvoor jaarlijks een goedkeurende verklaring afgeeft. Groengeld betreft de door groenfondsen aangetrokken gelden in de vorm van aandelen in, winstbewijzen van en geldleningen aan aangewezen groene fondsen. De goedkeurende verklaring kan ook een verklaring van de interne accountant zijn dat hij de toepassing van de regeling heeft gecontroleerd en dat hem in die controle geen onjuistheden zijn gebleken.

Zonder deze aanpassing moet continu minimaal 70% van de actiefzijde van de balans van de hoofdbank tegen de waarde in het economische verkeer in erkende groene projecten zijn uitgezet. Dit kan leiden tot overkill als voor de hoofdzakelijkheidstoets bij groenfondsen als onderdeel van een bank continu minimaal 70% van de actiefzijde van de balans van de hoofdbank – waarop ook overige activa van de hoofdbank voorkomen – tegen de waarde in het economische verkeer in erkende groene projecten uitgezet zou moeten worden.

Een onderdeel van een bank heeft geen eigen statuten. Ten aanzien van het verzoek om aanwijzing als groenfonds wordt daarom geregeld dat in deze situatie kan worden volstaan met het overleggen van productvoorwaarden. Met betrekking tot de overige bescheiden die voor de aanwijzing als fonds moeten worden overgelegd, kan voor een onderdeel van een bank worden volstaan met een afschrift van de inschrijving van de hoofdbank in het register op grond van de Wft of een afschrift van de bankgarantie van de hoofdbank.

Aan deze aanpassingen wordt terugwerkende kracht verleend tot en met 1 januari 2024 aangezien het per die datum mogelijk is geworden voor hoofdbanken om via een specifiek daarop ingericht onderdeel binnen de eigen organisatie de activiteiten van een groenbank te verrichten.

Ingevolge de Wet tijdelijke regeling alleenverdienersproblematiek kunnen gemeenten op grond van de Participatiewet3 per 1 januari 2025 een vaste tegemoetkoming geven aan een specifieke groep huishoudens, ook wel alleenverdieners genoemd. Het gaat om een groep huishoudens voor wie een uitkering, zoals bijvoorbeeld een uitkering ingevolge de Wet werk en inkomen naar arbeidsvermogen of de Werkloosheidswet, van een van beide partners de enige of de belangrijkste bron van inkomen van het stel is. Doordat verschillende regelingen op elkaar inwerken ontvangen zij in sommige gevallen minder toeslagen dan een vergelijkbaar huishouden met een bijstandsuitkering. In hoofdstuk 2 van de memorie van toelichting op voornoemde wet wordt de doelgroep nader toegelicht

Voornoemde wet regelt dat deze specifieke groep huishoudens deze vaste tegemoetkoming ontvangt om een verlies aan toeslagen te compenseren. Het is daarom van belang dat de vaste tegemoetkoming zelf geen doorwerking heeft naar inkomensafhankelijke regelingen, zoals toeslagen. Met de wijziging van de URLB 2011 wordt geregeld dat gemeenten, zijnde de inhoudingsplichtigen, eindheffing verschuldigd zijn over deze vaste tegemoetkoming. Hierdoor zijn de ontvangers van de vaste tegemoetkoming zelf geen loon- en inkomstenbelasting en premie voor de volksverzekeringen verschuldigd over de vaste tegemoetkoming. Deze vaste tegemoetkoming is door de aanwijzing als eindheffingsbestanddeel geen onderdeel van het verzamelinkomen, zodat de vaste tegemoetkoming ook geen invloed heeft op de vaststelling van de hoogte van inkomensafhankelijke regelingen, zoals toeslagen.