Staatscourant van het Koninkrijk der Nederlanden

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2020, 35114 | algemeen verbindend voorschrift (ministeriële regeling) |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2020, 35114 | algemeen verbindend voorschrift (ministeriële regeling) |

29 juni 2020

Nr. 2020-0000111146

Directoraat-Generaal voor Fiscale Zaken Directie Directe Belastingen

De Staatssecretaris van Financiën,

Wat artikel 47, tweede lid, van de Algemene wet inkomensafhankelijke regelingen betreft handelende in overeenstemming met de Minister van Sociale Zaken en Werkgelegenheid, de Minister van Binnenlandse Zaken en Koninkrijksrelaties en de Minister van Volksgezondheid, Welzijn en Sport;

Gelet op de artikelen 31 en 47, tweede lid, van de Algemene wet inkomensafhankelijke regelingen, artikel 19 van de Invorderingswet 1990 en artikel 62, vierde lid, van de Invorderingswet 1990 in samenhang met artikel 49a van de Algemene wet inzake rijksbelastingen;

Besluit:

De Uitvoeringsregeling Algemene wet inkomensafhankelijke regelingen wordt als volgt gewijzigd:

A

Artikel 7 wordt als volgt gewijzigd:

1. In het eerste lid wordt ‘€ 40’ vervangen door ‘€ 20’.

2. Onder vernummering van het tweede tot en met zesde lid tot derde tot en met zevende lid wordt een lid ingevoegd, luidende:

2. Op schriftelijk verzoek van de belanghebbende stelt de Belastingdienst/Toeslagen de belanghebbende in de gelegenheid een bestuurlijke boete te betalen in maandelijkse termijnen van € 20 mits hij voldoet aan door de Belastingdienst/Toeslagen nader te stellen voorwaarden.

3. In het derde lid (nieuw) wordt ‘€ 40’ vervangen door ‘€ 20’.

4. In het vierde lid (nieuw) wordt ‘terugvordering’ telkens vervangen door ‘terugvordering of bestuurlijke boete’ en wordt ‘€ 40’ telkens vervangen door ‘€ 20’. Voorts wordt ‘eerste en tweede lid’ vervangen door ‘eerste, tweede en derde lid’.

5. In het vijfde lid (nieuw) wordt ‘de terugvordering’ vervangen door ‘een of meer terugvorderingen of bestuurlijke boetes’.

6. In het zesde lid (nieuw) wordt ‘vierde lid’ vervangen door ‘vijfde lid’. Voorts wordt ‘de terugvordering’ vervangen door ‘de terugvorderingen en de bestuurlijke boetes waarop het verzoek, bedoeld in het vijfde lid, betrekking heeft’.

7. Het zevende lid (nieuw) komt te luiden:

7. Indien de Belastingdienst/Toeslagen een betalingsregeling als bedoeld in het vijfde lid toestaat die zowel betrekking heeft op een of meer terugvorderingen als op een of meer bestuurlijke boetes, strekken de betalingen van de belanghebbende eerst ter voldoening van de terugvorderingen alvorens deze strekken ter voldoening van de bestuurlijke boetes.

B

Artikel 9 wordt als volgt gewijzigd:

1. Het derde lid vervalt, onder vernummering van het vierde en vijfde lid tot derde en vierde lid.

2. In het vierde lid (nieuw) wordt ‘tweede, derde en vierde lid’ vervangen door ‘tweede en derde lid’.

C

In artikel 9bis, tweede lid, wordt ‘Artikel 9, derde en vierde lid’ vervangen door ‘Artikel 9, derde lid’.

D

Artikel 9ter komt te luiden:

1. Op verzoek van de belanghebbende blijft artikel 7, derde en vierde lid, van de wet, artikel 2a, eerste lid, van de Wet op de zorgtoeslag of artikel 1, vierde lid, van de Wet op het kindgebonden budget buiten toepassing indien wel aanspraak op huurtoeslag, zorgtoeslag, onderscheidenlijk kindgebonden budget zou bestaan indien ten aanzien van de belanghebbende, zijn partner of een medebewoner bij de berekening van de rendementsgrondslag, bedoeld in artikel 5.3 van de Wet inkomstenbelasting 2001, geen rekening zou worden gehouden met een uitbetaling van kindgebonden budget met betrekking tot de berekeningsjaren 2013 tot en met 2017 door de Belastingdienst/Toeslagen in het kader van de herstelactie kindgebonden budget.

2. Een verzoek als bedoeld in het eerste lid met betrekking tot een uitbetaling als bedoeld in het eerste lid kan uitsluitend betrekking hebben op de aanspraak op huurtoeslag, zorgtoeslag, onderscheidenlijk kindgebonden budget, over het berekeningsjaar volgend op het kalenderjaar waarin die uitbetaling is ontvangen.

In de Uitvoeringsregeling Invorderingswet 1990 wordt hoofdstuk IA als volgt gewijzigd:

A

In het opschrift wordt ‘Overheidsvordering’ vervangen door ‘Betalingsvordering en overheidsvordering’.

B

In artikel 1ca wordt, onder verlettering van de onderdelen a tot en met g tot b tot en met h, een onderdeel ingevoegd, luidende:

vordering van de ontvanger als bedoeld in artikel 19, eerste lid, van de wet jegens een betaaldienstverlener op wie de belastingschuldige een vordering heeft of uit een reeds bestaande rechtsverhouding zal verkrijgen;.

C

Na afdeling 1 wordt een afdeling ingevoegd, luidende:

1. De betaaldienstverlener op wie de belastingschuldige een vordering heeft uit hoofde van een tegoed op een betaal- of spaarrekening is gehouden aan een met inachtneming van de artikelen 1cbis.2 tot en met 1cbis.4 gedane betalingsvordering te voldoen door betaling van de belastingaanslagen uit dat tegoed, indien op het tijdstip van de bekendmaking van de beschikking, bedoeld in artikel 1cbis.3:

a. het tegoed direct opeisbaar is; of

b. de ontvanger het tegoed door opzegging opeisbaar kan maken.

2. Artikel 477, vierde lid, van het Wetboek van Burgerlijke Rechtsvordering is van overeenkomstige toepassing.

1. Een betalingsvordering vanwege belastingaanslagen van een belastingschuldige, zijnde een natuurlijk persoon, strekt zich niet uit tot een bedrag van:

a. € 1625 voor een alleenstaande als bedoeld in artikel 4, eerste lid, onderdeel a, van de Participatiewet;

b. € 1741 voor een alleenstaande ouder als bedoeld in artikel 4, eerste lid, onderdeel b, van de Participatiewet;

c. € 2149 voor een gehuwde als bedoeld in artikel 3 van de Participatiewet zonder kinderen als bedoeld in artikel 4, eerste lid, onderdeel e, van die wet;

d. € 2265 voor een gehuwde als bedoeld in artikel 3 van de Participatiewet met een of meer kinderen als bedoeld in artikel 4, eerste lid, onderdeel e, van die wet.

2. Het eerste lid vindt geen toepassing ten aanzien van de belastingschuldige die op grond van de basisregistratie personen geen adres in Nederland heeft. Op verzoek van de belastingschuldige, bedoeld in de eerste zin, kan de ontvanger het eerste lid overeenkomstig toepassen op basis van de door de belastingschuldige bij het verzoek over zijn leefsituatie verstrekte gegevens.

1. De beschikking, bedoeld in artikel 19, vijfde lid, van de wet, vermeldt welke van de bedragen, genoemd in artikel 1cbis.2, ten aanzien van de belastingschuldige van toepassing is en wordt verzonden aan de betaaldienstverlener waar de belastingschuldige volgens de administratie van de Belastingdienst een betaal- of spaarrekening aanhoudt.

2. Verzending van de beschikking geschiedt per post tenzij de betaaldienstverlener en de Belastingdienst zijn overeengekomen dat de beschikking uitsluitend elektronisch wordt verzonden. Bij elektronische verzending van de beschikking geldt het tijdstip van ontvangst van de gegevens die de betaaldienstverlener in staat stellen kennis te nemen van de inhoud van de beschikking als het tijdstip van bekendmaking van de beschikking. Bij verzending van de beschikking per post geldt het tijdstip van aanvang van de verwerking tot uitvoering van de beschikking door de betaaldienstverlener als het tijdstip van bekendmaking van de beschikking.

3. Binnen 8 dagen na de verzending van de beschikking aan de betaaldienstverlener informeert de ontvanger de belastingschuldige schriftelijk over het feit dat een betalingsvordering is gedaan en over het ten aanzien van hem van toepassing zijnde bedrag, bedoeld in artikel 1cbis.2.

1. Zodra vier weken zijn verstreken na de bekendmaking van de beschikking, bedoeld in artikel 1cbis.3, tweede lid, doet de betaaldienstverlener opgave aan de ontvanger door het afleggen van een verklaring in een door de ontvanger bij de beschikking verstrekt verklaringsformulier, dan wel in een formulier van gelijke strekking van de betaaldienstverlener. Artikel 476a, tweede lid, van het Wetboek van Burgerlijke Rechtsvordering is van overeenkomstige toepassing.

2. Binnen 14 dagen na ontvangst van het ingevulde verklaringsformulier, bedoeld in het eerste lid, zendt de ontvanger aan de betaaldienstverlener een bericht over de hoogte van het te betalen bedrag en de in verband daarmee te gebruiken betalingsgegevens, een bericht over het opeisbaar maken, bedoeld in artikel 1cbis.1, eerste lid, onderdeel b, of een bericht over het intrekken van de beschikking. Een betaling door de betaaldienstverlener geschiedt binnen 14 dagen na de dagtekening van het bericht over het te betalen bedrag of, ingeval dat bedrag nog door opzegging opeisbaar moet worden gemaakt, binnen 14 dagen nadat dat bedrag feitelijk beschikbaar is om door de betaaldienstverlener te worden betaald. De verzending van een bericht aan de betaaldienstverlener door de ontvanger blijft achterwege als uit het ingevulde verklaringsformulier, bedoeld in het eerste lid, blijkt dat de belastingschuldige geen vordering heeft op de betaaldienstverlener uit hoofde van een tegoed op een betaal- of spaarrekening of als het bedrag van die vordering niet meer beloopt dan het ten aanzien van de belastingschuldige van toepassing zijnde bedrag, bedoeld in artikel 1cbis.2, eerste lid, tenzij de betaaldienstverlener of de ontvanger verzending van een bericht wenselijk acht.

3. De verzending van het verklaringsformulier en de verzending van de berichten die hiermee samenhangen geschieden op dezelfde wijze als de wijze waarop de beschikking, bedoeld in artikel 1cbis.3, eerste lid, is verzonden.

4. De ontvanger informeert de belastingschuldige zo spoedig mogelijk schriftelijk over een wijziging van zijn belastingschuld als gevolg van een betaling door de betaaldienstverlener of over het intrekken van de beschikking.

D

Het opschrift van afdeling 2 komt te luiden: Overeenkomst overheidsvordering.

E

Het opschrift van afdeling 3 komt te luiden: Uitvoering overheidsvordering.

F

Het opschrift van afdeling 4 komt te luiden: Overheidsvordering en informatievoorziening aan belastingschuldige.

In de Uitvoeringsregeling verplicht gebruik BSN wordt aan artikel 1, eerste lid, onder vervanging van de punt aan het slot van onderdeel d door een puntkomma, een onderdeel toegevoegd, luidende:

e. de betaaldienstverlener bij de uitvoering van de regels die van belang zijn voor voldoening aan de betalingsvordering, bedoeld in hoofdstuk IA van de Uitvoeringsregeling Invorderingswet 1990.

In de Regeling van de Staatssecretaris van Financiën van 30 december 2015 tot wijziging van enige uitvoeringsregelingen inzake de fiscaliteit, toeslagen en douane alsmede van de Wet op de accijns (Stcrt. 2015, 47716) vervalt artikel III.

Deze regeling zal met de toelichting in de Staatscourant worden geplaatst.

De Staatssecretaris van Financiën, A.C. van Huffelen

De Staatssecretaris van Financiën, J.A. Vijlbrief

Deze verzamelregeling wijzigt de Uitvoeringsregeling Algemene wet inkomensafhankelijke regelingen (UR Awir), de Uitvoeringsregeling Invorderingswet 1990 (URIW 1990) en de Uitvoeringsregeling verplicht gebruik BSN.

De vorig jaar ingestelde Adviescommissie uitvoering toeslagen (Adviescommissie) concludeert dat bij de uitvoering van de kinderopvangtoeslag veel is misgegaan.1 Zo zijn er grote aantallen huishoudens in ernstige en soms blijvende financiële problemen gebracht door institutionele vooringenomen behandeling van Belastingdienst/toeslagen dan wel de werking van de regelgeving rondom de kinderopvangtoeslag, de wijze waarop deze gehandhaafd werd en de uitleg die in uitvoering en rechtspraak aan die regelgeving is gegeven. Het kabinet werkt verschillende regelingen (compensatieregeling, herzieningsregeling, hardheidsregeling, O/GS-tegemoetkoming en vangnetbepaling) uit om de getroffen ouders tegemoet te komen in het besef dat een financiële tegemoetkoming het ervaren onrecht nooit volledig kan wegnemen. Het kabinet is daarnaast voornemens de menselijke maat in het toeslagenstelsel te vergroten door onder andere UR Awir aan te passen.2 Deze aanpassingen betreffen ten eerste het vervallen van het zogenoemde Opzet/Grove Schuld (OGS)-criterium bij de invordering. Deze maatregel was reeds aangekondigd in de kabinetsreactie3 op het eindadvies4 van de Adviescommissie. Ten tweede wordt de termijn voor het indienen van een verzoek voor een vermogenstoetsuitzondering verruimd en tot slot wordt er een nieuwe vermogenstoetsuitzondering geïntroduceerd voor uitbetalingen in het kader van de herstelactie kindgebonden budget.

In reactie op het eindadvies Omzien in verwondering 2 van de Adviescommissie heeft het kabinet besloten om het OGS-criterium niet langer toe te passen bij het al dan niet toekennen van een persoonlijke betalingsregeling bij terugvorderingen.5 De gedachte achter het OGS-criterium bij de invordering was destijds dat toeslaggerechtigden die frauderen, misbruik maken van toeslagen of ernstig tekortschieten in het nakomen van hun verplichtingen ten aanzien van hun tegemoetkoming geen gebruik kunnen maken van een persoonlijke betalingsregeling op basis van betalingscapaciteit en vermogen. Het kabinet is echter van mening dat de toepassing van het OGS-criterium bij terugvordering disproportionele gevolgen heeft gehad voor toeslaggerechtigden met een terugvorderingsbeschikking.6 Toeslaggerechtigden die tegen het OGS-criterium aanlopen, zijn genoodzaakt om binnen 24 maanden hun terugvordering (standaardregeling) volledig terug te betalen. Een dergelijke standaardregeling heeft tot gevolg dat lage inkomens met hoge terugvorderingen in de knel en onder het bestaansminimum terecht kunnen komen. Daarom heeft het kabinet besloten dat toekomstige verzoeken om een persoonlijke betalingsregeling bij terugvorderingen niet meer afgewezen kunnen worden vanwege het OGS-criterium.7 Het nieuwe beleid houdt in dat iedereen met een toeslagschuld in beginsel recht heeft op een persoonlijke betalingsregeling van twee jaar op basis van betalingscapaciteit, gevolgd door het afzien van inning van de restschuld. Gedurende de volgende drie jaar wordt deze restschuld wel verrekend met eenmalige teruggaven inkomstenbelasting en nabetalingen toeslagen. Evidente gevallen van misbruik en oneigenlijk gebruik van toeslagen worden voortaan in beginsel uitsluitend aangepakt door het opleggen van een (vergrijp)boete of strafrechtelijke vervolging. Het beleid zal op dit onderdeel worden verscherpt.

Daarnaast heeft het kabinet besloten om ook voor de openstaande toeslagschulden per 1 juli 2020, waarvoor door toepassing van het OGS-criterium geen persoonlijke betalingsregeling was getroffen, alsnog een persoonlijke betalingsregeling van twee jaar, te rekenen vanaf de datum van toekenning van de betalingsregeling, toe te staan, gevolgd door de toezegging om af te zien van verdere invordering waarbij vervolgens nog wel gedurende drie jaar wordt verrekend met eenmalige teruggaven inkomstenbelasting en nabetalingen toeslagen.8

Bij de bepaling of aanspraak bestaat op huurtoeslag, zorgtoeslag en kindgebonden budget wordt een vermogenstoets toegepast. In de UR Awir staan enkele bijzondere vermogens (bezittingen en eenmalige uitkeringen) opgesomd die op verzoek van belanghebbende niet meegerekend worden bij het toepassen van de vermogenstoets. In het kader van verbeteringen in het toeslagenstelsel en het bevorderen van dienstverlening vanuit de Belastingdienst/Toeslagen komt de bestaande termijn voor het indienen van een verzoek om een uitzondering op de vermogenstoets ten behoeve van de huurtoeslag, de zorgtoeslag en het kindgebonden budget te vervallen. De bestaande termijn loopt af op het moment dat de beschikking van de betreffende tegemoetkoming over het desbetreffende berekeningsjaar onherroepelijk is geworden. In de praktijk van de afgelopen jaren is gebleken dat deze termijn te kort was, omdat belanghebbenden vaak pas na verloop van langere tijd op de hoogte raakten van het feit dat zij een verzoek hadden kunnen indienen.

Het vervallen van de bestaande termijn geeft belanghebbenden voortaan meer tijd om een verzoek in te dienen voor een uitzondering op de vermogenstoets. Het verzoek is voortaan mogelijk tot vijf jaar na de laatste dag van het berekeningsjaar waarop het verzoek betrekking heeft, of, indien dit later is, tot een jaar na de dagtekening van de definitieve toekenningsbeschikking over het berekeningsjaar waarop het verzoek betrekking heeft. Verzoeken binnen deze nieuwe termijn zijn ook mogelijk voor berekeningsjaren waarvoor de tot 1 juli 2020 geldende termijn om een verzoek in te dienen reeds verstreken is.

Eind 2018 kwam de Belastingdienst/Toeslagen erachter dat bij hervatting van het kindgebonden budget na een eerdere stopzetting, sprake is van een onvolkomenheid in de implementatie van de wetstoepassing in die gevallen dat een combinatie met andere toeslagen bestaat. Als gevolg daarvan werd het kindgebonden budget na een stopzetting niet automatisch hervat wanneer de rechthebbende weer aan de voorwaarden voldeed voor automatische toekenning.

Belanghebbenden die op grond van deze onvolkomenheid in de periode 2013 tot en met 2017 ten onrechte geen kindgebonden budget hebben ontvangen, krijgen, in de regel, in 2019 of 2020 een eenmalige uitbetaling in het kader van de in de brief van 4 juli 20199 beschreven herstelactie kindgebonden budget. Naar aanleiding van een verzoek van de Eerste Kamer is besloten deze uitbetalingen tijdelijk uit te zonderen van de vermogenstoetsen van de huurtoeslag, de zorgtoeslag en het kindgebonden budget.10 Met deze tijdelijke uitzondering wordt op verzoek van de belanghebbende een dergelijke eenmalige uitbetaling in enig jaar buiten beschouwing gelaten bij de vermogenstoets bij de berekening en toekenning van de huurtoeslag, de zorgtoeslag en het kindgebonden budget over het daaropvolgende berekeningsjaar.

De Invorderingswet 1990 (IW 1990) geeft de ontvanger de bevoegdheid om, nadat in het kader van de dwanginvordering van een belastingschuld betekening van een dwangbevel heeft plaatsgevonden aan de belastingschuldige, op vereenvoudigde wijze derdenbeslag te leggen onder een derde op wie de belastingschuldige een vordering heeft of zal verkrijgen. Het vereenvoudigde derdenbeslag wordt geëffectueerd door het doen van een vordering – in de vorm van een administratieve beschikking – jegens de derde om geld dat hij verschuldigd is aan de belastingschuldige af te dragen aan de ontvanger ter voldoening van openstaande belastingaanslagen van de belastingschuldige. Anders dan bij een derdenbeslag volgens de regels van het Wetboek van Burgerlijke Rechtsvordering, is er bij het doen van een vordering door de ontvanger op grond van deze bevoegdheid geen tussenkomst van een deurwaarder benodigd. De bevoegdheid tot het doen van een vordering is op grond van de Awir eveneens van toepassing bij de dwanginvordering van een toeslagschuld.

Doel van de maatregel is een vereenvoudiging van de werkwijze van de Belastingdienst. Een wijziging van bevoegdheden is niet beoogd.11 Dit betekent dat de bevoegdheden van de Belastingdienst, de bevoegdheden van de betaaldienstverlener (zoals de verrekeningsbevoegdheid en het pandrecht van de bank) en de bevoegdheden van andere schuldeisers (bijvoorbeeld in het geval van samenloop van een beslag gelegd door een gerechtsdeurwaarder met een vordering van de ontvanger) zoveel mogelijk ongewijzigd blijven. Daarnaast zullen ook de belangen van rechthebbenden zoveel mogelijk gerespecteerd blijven bij het voldoen aan een vordering.

De onderhavige wijziging van de URIW 1990 geeft specifiek uitvoeringsregels voor de wijze waarop een vordering op grond van de IW 1990 wordt vormgegeven die de ontvanger doet onder een derde die een betaaldienstverlener is. De betalingsvordering is de gekozen benaming hiervoor. Een belangrijk onderdeel van de onderhavige uitvoeringsregels is dat bij een belastingschuldige die een natuurlijk persoon is, vooraf rekening wordt gehouden met een vast bedrag dat voor die belastingschuldige beschikbaar moet blijven op de bankrekening als bestaansvoorziening. Hiermee wordt uitvoering gegeven aan de bij de behandeling van het Belastingplan 2018 aangenomen motie Snels c.s.12 Daarnaast wordt met de uitvoeringsregels de reikwijdte van de voor de betaaldienstverlener jegens de ontvanger uit de betalingsvordering voortvloeiende betalingsverplichting beperkt tot direct opeisbare banktegoeden en banktegoeden die door middel van opzegging door de ontvanger opeisbaar kunnen worden gemaakt en de ontvanger na het doen van de betalingsvordering van deze bevoegdheid gebruik heeft gemaakt. De uitvoeringsregels bevatten tevens voorschriften over de verklaring die de betaaldienstverlener moet doen aan de ontvanger over de feiten die van belang zijn voor de vaststelling van de betalingsverplichting en de werkwijze. Ook worden regels gesteld over de communicatie die dient plaats te vinden door de ontvanger aan de belastingschuldige in het kader van de betalingsvordering.

De Uitvoeringsregeling verplicht gebruik BSN wordt aangepast om bij de hiervoor genoemde wijziging ook gebruik van het burgerservicenummer (BSN) te kunnen maken.

Met de wijziging van de Uitvoeringsregeling verplicht gebruik BSN wordt voorzien in een juridische basis voor het verwerken van het BSN door betaaldienstverleners bij uitvoering van de regels die van belang zijn voor voldoening aan de zogenoemde betalingsvordering. Het verwerken van het BSN is noodzakelijk voor de uitvoering van het vereenvoudigd derdenbeslag onder de betaaldienstverlener, zoals opgenomen in de IW 1990, en uitgewerkt in de URIW 1990, onder de naam betalingsvordering. Het vereenvoudigd derdenbeslag wordt geëffectueerd door het doen van een vordering – in de vorm van een administratieve beschikking – jegens de derde om geld dat hij verschuldigd is aan de belastingschuldige af te dragen aan de ontvanger ter voldoening van openstaande belastingaanslagen van de belastingschuldige. Anders dan bij een derdenbeslag volgens de regels van het Wetboek van Burgerlijke Rechtsvordering, is er bij het doen van een vordering door de ontvanger op grond van deze bevoegdheid geen tussenkomst van een deurwaarder benodigd. De bevoegdheid tot het doen van een vordering is op grond van de Awir eveneens van toepassing bij de dwanginvordering van een toeslagschuld.

Doel van de maatregel is een vereenvoudigde werkwijze van de Belastingdienst.

De Belastingdienst maakt bij het versturen van de administratieve beschikking met de betalingsvordering aan de betaaldienstverlener gebruik van een kenmerk dat gelijk is aan het BSN. Met het BSN kan de Belastingdienst de gegevens die de betaaldienstverlener verstrekt in reactie op de administratieve beschikking, effectief (geautomatiseerd) relateren aan de betreffende belastingschuldige en snel de juiste vervolgstap ondernemen. Het BSN stelt de Belastingdienst in staat snel te verifiëren dat het BSN betrekking heeft op de persoon van wie hij de persoonsgegevens verwerkt. Het is om die reden noodzakelijk dat de betaaldienstverlener het kenmerk dat op de administratieve beschikking staat, overneemt in de derdenverklaring en de eventuele afdracht die daarop volgt.

Het BSN kwalificeert als een persoonsgegeven. Uit de genoemde wijziging zullen derhalve verwerkingen van persoonsgegevens voortvloeien.

Persoonsgegevens worden als een onderdeel van de persoonlijke levenssfeer in de Grondwet en als onderdeel van het privéleven in het Europees Verdrag tot bescherming van de rechten van de mens en de fundamentele vrijheden (EVRM) beschermd. Het recht op grond van het EVRM is niet absoluut. Het EVRM regelt het meest expliciet de beperkingen die kunnen worden aangebracht ten aanzien van het desbetreffende recht. Daarom is relevant dat de verwerking van de gegevens en inlichtingen in het kader van de betalingsvordering onder de reikwijdte van het privéleven valt en dat er sprake is van een inmenging in het privéleven van een betrokkene door de Belastingdienst. Wanneer een dergelijke inmenging aan de orde is, is vereist dat deze bij de wet is voorzien. Dit houdt in dat sprake is van een wettelijke basis (in het nationale recht) en dat deze strookt met de principes van de rechtstaat. Aan de wettelijke basis worden kwaliteitseisen gesteld. Zo moet deze voldoende toegankelijk zijn voor een betrokkene. Voorts dient de wettelijke basis voldoende voorzienbaar te zijn. Dit laatste houdt onder meer in dat de wettelijke basis voldoende precies is opdat een betrokkene kan voorzien wat de consequenties van de wettelijke basis in zijn specifieke geval zullen zijn. De wettelijke basis dient verder afdoende waarborgen te bevatten teneinde willekeur en misbruik te vermijden. De in de onderhavige regeling opgenomen bepaling regelt uitdrukkelijk dat de betaaldienstverlener bevoegd is het BSN te verwerken, voor zover het de uitvoering van de regels die van belang zijn om aan de betalingsvordering te voldoen betreft. Verder is hierbij concreet aangegeven voor welke doeleinden dit gebeurt. Hiermee wordt voldaan aan de genoemde kwaliteitseisen.

Verder is vereist dat een inmenging in een democratische samenleving noodzakelijk is in het belang van – in dit geval – het economische welzijn van het land. Een inmenging is noodzakelijk wanneer sprake is van een dringende maatschappelijke behoefte daartoe. Door middel van de uitvoering van dwanginvordering van de IW 1990, meer specifiek de uitvoering van het derdenbeslag, kan (via de betalingsvordering) op vereenvoudigde wijze derdenbeslag worden gelegd onder een derde op wie de belastingschuldige een vordering heeft of zal verkrijgen. Zonder het BSN kan het voornoemde niet worden gerealiseerd. Zonder het BSN van degene op wie de administratieve beschikking en het daarbij behorende verklaringsformulier dat door de betaaldienstverlener wordt ingevuld (derdenverklaring) betrekking hebben, is het verwerken van de overige persoonsgegevens niet effectief, omdat die gegevens niet de zekerheid bieden dat het de juiste belastingschuldige betreft en de Belastingdienst zodoende niet beschikt over de informatie om op correcte wijze, dat wil zeggen snel en correct, het proces met betrekking tot de betalingsvordering af te ronden. Zonder het BSN kan het voornoemde doel derhalve niet worden gerealiseerd en kan de belastingschuld niet op deze wijze worden geïnd. Daarom is de verwerking van het kenmerk dat gelijk is aan het BSN (de inmenging) noodzakelijk voor het economische welzijn van Nederland.

Het noodzakelijkheidscriterium wordt mede ingevuld aan de hand van de beginselen van proportionaliteit en subsidiariteit. Ten aanzien van de proportionaliteit dient afgewogen te worden of verwerkingen die uit de bepaling voortvloeien, evenredig zijn aan het beoogde doel. Het belang voor de Belastingdienst om een betalingsvordering bij administratieve beschikking te doen waarbij het BSN als kenmerk wordt verwerkt, is gelegen in de mogelijkheid om de derdenverklaring die de betaaldienstverlener doet over de feiten die van belang zijn voor de vaststelling van de betalingsverplichting van een belastingschuldige binnen de gestelde termijnen te verifiëren.

Het risico dat belastingschuldigen lopen op schending van de privacy als gevolg van het verstrekken en verwerken van hun BSN is relatief gering doordat de verplichting alleen wordt opgelegd aan de betaaldienstverlener in het kader van de uitvoering van de betalingsvordering, en dat het gebruik van het BSN fouten bij het verwerken van persoonsgegevens door de Belastingdienst juist beperkt. Daarnaast beschermt het verwerken van het BSN rekeninghouders tegen fouten bij de uitvoering van de betalingsvordering en de gevolgen daarvan, namelijk een geblokkeerde betaalrekening, wat veel persoonlijke overlast kan meebrengen. Het verwerken van het BSN waarborgt ook een snelle werkwijze door de Belastingdienst, zodat de belastingschuldige snel duidelijkheid heeft over zijn schuldpositie.

Ook bij de inzet van de betalingsvordering is aandacht voor de proportionaliteit. De belastingschuldige wordt niet eerder geraakt door een betalingsvordering dan nadat door de Belastingdienst een betalingsherinnering (bij particulieren) en een aanmaning zijn verzonden. Vindt dan (nog) geen betaling plaats, dan wordt aan de schuldenaar een dwangbevel betekend. Pas op het moment dat deze stappen binnen het invorderingsproces zijn doorlopen, kan de Belastingdienst gebruikmaken van de betalingsvordering.

Voordat wordt gekozen voor de inzet van een betalingsvordering, wordt de afweging gemaakt of de betalingsvordering het juiste instrument is, of dat inzet van een ander invorderingsinstrument zoals een loonvordering effectiever is. Naar verwachting worden op jaarbasis ongeveer 20.000 betalingsvorderingen gedaan bij natuurlijke personen (hierbij speelt het gebruik van het BSN) en ongeveer 10.000 bij niet-natuurlijke personen.

De betalingsvordering wordt tot slot alleen gedaan als uit de administratie van de Belastingdienst blijkt dat de schuldenaar een betaal- of spaarrekening aanhoudt bij de betreffende betaaldienstverlener. Op deze manier blijft de inzet van de betalingsvordering beperkt tot die gevallen met de grootste kans op resultaat en worden niet meer gegevens verstrekt aan en door betaaldienstverleners dan nodig.

De tekst van de bepaling en de bijbehorende werkwijze beperken de verwerking van het BSN en waarborgen hiermee de proportionaliteit.

Ten aanzien van de subsidiariteit geldt dat het doel waarvoor de persoonsgegevens worden verwerkt in redelijkheid niet op een andere, voor een betrokkene minder nadelige wijze kan worden bereikt. Dit gaat op voor de genoemde verwerking. Het ontbreken van het BSN zou er zoals hiervoor toegelicht toe leiden dat de Belastingdienst niet doeltreffend en doelmatig de derdenverklaring met belangrijke informatie voor de vervolgstap binnen het proces betalingsvordering, van de betaaldienstverlener kan verwerken. Zo zorgt het BSN in de derdenverklaring er allereerst voor dat de informatie aan een juiste belastingschuldige kan worden gerelateerd zodat snel de juiste vervolgstap kan worden genomen. Hierbij tracht de Belastingdienst een omgeving te creëren waarin het maken van fouten zoveel mogelijk wordt voorkomen.

Voorgenomen wet- en regelgeving inzake de verwerking van persoonsgegevens dient voorts te worden getoetst aan de beginselen in en eisen van de Algemene verordening gegevensbescherming (AVG). Persoonsgegevens moeten volgens de AVG allereerst worden verwerkt op een wijze die ten aanzien van een betrokkene rechtmatig, behoorlijk en transparant is. De in de onderhavige regeling opgenomen bepaling voorziet allereerst in een specifieke wettelijke grondslag voor de verwerking van het BSN door betaaldienstverleners voor de uitvoering van de wettelijke verplichting tot voldoening aan de betalingsvordering. De beoogde verwerkingen door de betaaldienstverleners vinden plaats voor zover dit noodzakelijk is voor de Belastingdienst om derdenbeslag te kunnen opleggen (de invordering van belasting- en toeslagschulden). Concreet heeft dit in de praktijk betrekking op de verwerking van het kenmerk van de Belastingdienst dat bestaat uit het BSN van een belastingschuldige in het kader van de uitvoering van de betalingsvordering. Voor de betaaldienstverleners is de verwerking van het BSN van een belastingschuldige noodzakelijk voor de wettelijke verplichting van de betaaldienstverlener om aan een vordering van de ontvanger in het kader van vereenvoudigd derdenbeslag te voldoen.

De bepaling is verder voldoende duidelijk en nauwkeurig, zodat de toepassing ervan voldoende voorspelbaar is en in de nodige waarborgen wordt voorzien. De toepassing is gekoppeld aan de uitvoering van de betalingsvordering door de betaaldienstverlener. Hierdoor is het voor betrokkenen transparant in hoeverre de hen betreffende persoonsgegevens (kunnen) worden verwerkt. Persoonsgegevens mogen volgens de AVG voorts slechts worden verzameld voor welbepaalde, uitdrukkelijk omschreven en gerechtvaardigde doeleinden en mogen vervolgens niet verder op een met die doeleinden onverenigbare wijze worden verwerkt (doelbinding). Uit de bepaling volgt dat het BSN slechts wordt verwerkt ten behoeve van de betalingsvordering.

De Belastingdienst zal bij de verwerking van het BSN tevens voorzien in de borging van de benodigde gegevensbeschermingsbeginselen uit de AVG, zoals opslagbeperking, integriteit en vertrouwelijkheid. Er is een gegevensbeschermingseffectbeoordeling, ook wel Data Protection Impact Assessment (DPIA) genoemd, uitgevoerd. Ten aanzien van het beginsel juistheid heeft de Belastingdienst maatregelen getroffen om te voorkomen dat de persoonsgegevens die, gelet op de doeleinden waarvoor zij worden verwerkt, onjuist zijn. Zo voert de Belastingdienst bij de ontvangst van de gegevens controle uit op het koppelen van de juiste gegevens aan de juiste persoon aan de hand van zijn BSN en wordt de informatie naar de juiste medewerker van de Belastingdienst gestuurd voor het treffen van een passende vervolgstap in het proces betalingsvordering. Voorts draagt de verwerking van de persoonsgegevens bij aan het genoemde beginsel van minimale gegevensverwerking, omdat wordt voorkomen dat meer (onjuiste) gegevens (bijvoorbeeld van een andere belastingschuldige door een onjuiste koppeling) worden verwerkt.

Doordat het BSN onderdeel uitmaakt van transactiegegevens met betrekking tot de bankrekening van de betrokkene kan het zijn dat een betaaldienstverlener toegang krijgt tot het nummer in het kader van PSD2-dienstverlening.

Sinds 19 februari 2019 is de PSD2-wetgeving van kracht in Nederland. Partijen kunnen vanaf die datum een vergunning aanvragen voor het verlenen van betaalinitiatie- of rekeninginformatiediensten. Deze betaaldiensten werken op basis van toegang tot de betaalrekening of de betaaldata. Als een rekeninghouder gebruik wil maken van deze betaaldiensten dient hij de betreffende betaaldienstverlener toestemming te geven voor toegang tot zijn betaalrekening. Daarnaast dient de rekeninghouder nog uitdrukkelijk toestemming te verlenen voor het verkrijgen van toegang tot zijn persoonsgegevens ten behoeve van het verlenen van de betaaldienst. De betaaldienstverlener die toegang heeft tot de persoonsgegevens van de rekeninghouder moet zich bij verwerking houden aan de voorschriften uit de AVG en UAVG. De grondslag voor het verwerken van de persoonsgegevens ten behoeve van die betaaldienstverlening is in de regel de uitvoering van de betaaldienstverleningsovereenkomst tussen de betaaldienstverlener en de betrokkene.

Voor de verwerking van het BSN gelden specifieke voorschriften. De AVG geeft, kort gezegd, een mogelijkheid om bij lidstatelijk recht specifieke voorwaarden te stellen aan de verwerking van een nationaal identificatienummer. De Uitvoeringswet AVG (UAVG) regelt ter uitvoering hiervan dat een nummer dat ter identificatie van een persoon bij wet is voorgeschreven, bij de verwerking van persoonsgegevens slechts gebruikt wordt ter uitvoering van de betreffende wet dan wel voor doeleinden bij de wet bepaald. Op basis van de UAVG kan in andere wetten invulling worden gegeven aan het gebruik van dergelijke nummers.

Voorts is de Wet algemene bepalingen burgerservicenummer (Wabb) van toepassing, waarin algemene regels over het gebruik van het BSN zijn opgenomen. Voor de overheid is het gebruik van een uniek persoonsnummer geregeld in de Wabb. Overheidsorganen kunnen, kort gezegd, bij het verwerken van persoonsgegevens in het kader van de uitvoering van hun taak (oftewel: hun taak van algemeen belang) gebruikmaken van het BSN. Hiervoor is geen nadere regelgeving vereist. Wel dient het gebruik van het BSN beperkt te blijven tot gevallen waarin dit noodzakelijk is. Dit gaat op voor de hiervoor genoemde betalingsvordering. Zonder het BSN kan de Belastingdienst de derdenverklaring en eventuele afdracht niet effectief, snel en correct verwerken omdat het BSN ervoor zorgt dat de betreffende gegevens en inlichtingen aan de juiste belastingschuldige worden gerelateerd. Door middel van het BSN kunnen de derdenverklaring en eventuele afdracht geautomatiseerd gekoppeld worden aan de juiste belastingschuldige en hoeft dit niet handmatig te gebeuren, wat tot een grote kans op fouten en tot meer uitvoeringslasten zou leiden. Bovendien zouden zonder de koppeling aan de hand van het BSN de termijnen uit de URIW 1990 niet gehaald worden. Voor instellingen die geen beroep kunnen doen op de algemene bevoegdheid in de Wabb – de private sector – dient het gebruik te zijn voorgeschreven in wetgeving.

Gebruikers in de zin van de Wabb dienen voorts in het onderlinge gegevensverkeer in beginsel uitsluitend het BSN als persoonsnummer te gebruiken. Uit de Wabb volgt ook dat indien de gebruikers (in de zin van de Wabb) bij het verwerken van persoonsgegevens een BSN gebruiken, zij zich ervan vergewissen dat het BSN betrekking heeft op de persoon wiens persoonsgegevens worden verwerkt. Voor deze vergewisplicht verwerkt de Belastingdienst de andere persoonsgegevens (de naam, het adres en de geboortedatum). Betaaldienstverleners die het BSN dienen te verwerken, zijn ook gehouden aan de vergewisplicht te voldoen. Deze controle kan op uiteenlopende manieren worden vormgegeven, zolang op zorgvuldige wijze kan worden vastgesteld dat het BSN en een betrokkene bij elkaar horen. Het zullen steeds de omstandigheden van het geval zijn die bepalen of een meer strikte en formele dan wel een meer informele invulling van de vergewisplicht aan de orde is.

Aan de wijzigingen die zijn opgenomen in deze regeling zijn geen additionele EU-aspecten verbonden.

Het verruimen van de termijn voor het indienen van een verzoek voor vermogenstoetsuitzondering leidt tot een budgettaire derving van circa € 1 miljoen per jaar, te dekken met beschikbare middelen op de begrotingen van de respectievelijke Toeslagendepartementen. Het vervallen van het OGS-criterium voor terugvorderingen leidt op twee manieren tot een budgettaire derving. Het alsnog toekennen van een persoonlijke betalingsregeling aan openstaande toeslagschulden per 1 juli 2020, waarvoor door toepassing van het OGS-criterium geen persoonlijke betalingsregeling was getroffen, leidt op basis van de op dit moment beschikbare ramingen tot een verwachte totale incidentele derving van circa € 32 miljoen, te dekken met bij voorjaarsnota beschikbaar gestelde middelen voor het Toeslagenherstel (te weten: € 390 miljoen). Het aanbieden van persoonlijke betalingsregelingen voor nieuwe toeslagenschulden waarbij OGS een rol speelt, zal naar verwachting leiden tot een jaarlijkse derving van € 5 miljoen, te dekken met beschikbare middelen op de begrotingen van de respectievelijke Toeslagendepartementen. De overige maatregelen hebben geen of verwaarloosbare budgettaire effecten.

De maatregelen van deze regeling zijn door de Belastingdienst beoordeeld met een uitvoeringstoets. Voor alle maatregelen geldt dat de Belastingdienst die uitvoerbaar acht per de voorgestelde data van inwerkingtreding. De gevolgen voor de uitvoering zijn beschreven in de uitvoeringstoetsen die als bijlagen zijn bijgevoegd. Een aantal maatregelen uit dit wetsvoorstel leidt tot uitvoeringskosten bij de Belastingdienst. Deze kosten zijn opgenomen in de hierna opgenomen tabel. De uitvoeringskosten worden gedekt op begroting IX, art. 1.

|

2020 |

2021 |

2022 |

2023 |

2024 |

|---|---|---|---|---|

|

380 |

650 |

490 |

470 |

470 |

Het vervallen van het OGS-criterium, het verruimen van de termijn voor het indienen van een verzoek voor vermogenstoetsuitzondering en het uitzonderen van de herstelbetalingen kindgebonden budget voor de vermogenstoets hebben gevolgen voor de administratieve lasten. Op de korte termijn neemt de administratieve regeldruk voor burgers naar verwachting toe met maximaal € 160.000. Deze toename wordt veroorzaakt door een hoger aantal verzoeken tot vermogenstoetsuitzondering en meer aanvragen van persoonlijke betalingsregelingen. Op de lange termijn dalen de administratieve lasten met maximaal € 330.000 doordat er minder bezwaar-, beroeps- en verzetsprocedures zullen worden gestart.

Het vervallen van het huidige zesde lid van artikel 7 UR Awir bewerkstelligt dat de in dat artikel opgenomen betalingsregelingen ook toegepast kunnen worden op een terugvordering als bedoeld in het eerste lid van dat artikel als het ontstaan van die terugvordering te wijten is aan OGS van de belanghebbende of diens partner. Het gaat hierbij zowel om de zogenoemde standaardbetalingsregeling als bedoeld in het eerste lid, het tot derde lid te vernummeren tweede lid en het tot vierde lid te vernummeren derde lid van dat artikel, waarvoor dit in de praktijk overigens al mogelijk was, als om de zogenoemde persoonlijke betalingsregeling, bedoeld in het tot vijfde lid te vernummeren vierde lid van dat artikel, die gebaseerd is op de betalingscapaciteit en het vermogen van de toeslagschuldenaar en diens partner. Doordat de kwalificatie OGS door onderhavige wijziging de toegang tot de persoonlijke betalingsregeling niet langer verhindert, komen ook toeslagschuldenaren voor deze betalingsregeling in aanmerking die ten tijde van de inwerkingtreding van onderhavige wijziging (1 juli 2020) een openstaande terugvordering hebben waarbij de kwalificatie OGS aan de orde is. Het nieuwe tweede lid van artikel 7 UR Awir en de aanpassingen in het vierde lid (nieuw) en vijfde lid (nieuw) van artikel 7 UR Awir maken het voorts mogelijk om op schriftelijk verzoek van de belanghebbende de standaardbetalingsregeling en de persoonlijke betalingsregeling toe te passen op bestuurlijke boetes, met dien verstande dat de verrekening, bedoeld in het derde lid (nieuw) van artikel 7 UR Awir, niet plaatsvindt ten aanzien van bestuurlijke boetes. De reden dat de belanghebbende, in tegenstelling tot bij een terugvordering, een schriftelijk verzoek moet indienen voor toepassing van de standaardbetalingsregeling voor bestuurlijke boetes, is dat de computersystemen van de Belastingdienst/Toeslagen die betalingsregeling niet automatisch kunnen aanbieden. Het minimale maandelijkse bedrag van de standaardbetalingsregeling wordt verlaagd van € 40 naar € 20 en wordt daarmee in lijn gebracht met artikel 79.7 van de Leidraad Invordering 200813 en de huidige praktijk. De terugvordering en de bestuurlijke boete zijn opgenomen in afzonderlijke beschikkingen. De standaardbetalingsregeling geldt voor iedere afzonderlijke beschikking. Indien zowel sprake is van een terugvordering als van een bestuurlijke boete, bedraagt de standaardbetalingsregeling minimaal € 40 per maand (tweemaal € 20). De persoonlijke betalingsregeling geldt daarentegen voor het gezamenlijke bedrag van de terugvordering(en) en de bestuurlijke boete(s) waarvoor een persoonlijke betalingsregeling is aangevraagd. Dit wordt tot uitdrukking gebracht in het vijfde lid (nieuw) van artikel 7 UR Awir. De wijziging in het zesde lid (nieuw) van artikel 7 UR Awir hangt samen met de aanpassing van he tvijfde lid (nieuw) van dat artikel. In het nieuwe zevende lid van artikel 7 UR Awir wordt geregeld dat betalingen van belanghebbenden op grond van een persoonlijke betalingsregeling die betrekking hebben op zowel een of meer terugvorderingen als op een of meer bestuurlijke boetes, eerst afgeboekt worden op de terugvorderingen. Pas als alle terugvorderingen volledig zijn voldaan, strekken de betalingen ter voldoening van de bestuurlijke boetes. Het aanbrengen van een volgorde van voldoening is van belang omdat de Belastingdienst/Toeslagen na afloop van de termijn van de persoonlijke betalingsregeling ander beleid zal hanteren ten aanzien van nog openstaande terugvorderingen dan ten aanzien van nog openstaande bestuurlijke boetes. Dit beleid wordt opgenomen in de Leidraad Invordering 200814 en houdt kortweg in dat voor terugvorderingen na afloop van een persoonlijke betalingsregeling van 24 maanden wordt afgezien van verdere invordering waarbij vervolgens nog wel gedurende drie jaar wordt verrekend met eenmalige teruggaven inkomstenbelasting en nabetalingen toeslagen en dat voor bestuurlijke boetes de betalingsregeling blijft doorlopen tot de boete volledig is betaald.

Met de wijziging van artikel 9 UR Awir vervalt de thans in het derde lid van dat artikel geregelde termijn waarbinnen de belanghebbende een verzoek kan indienen bij de Belastingdienst/Toeslagen om de in het eerste lid van dat artikel genoemde bezittingen en eenmalige uitkeringen buiten beschouwing te laten bij de toepassing van de vermogenstoetsen voor de huurtoeslag, de zorgtoeslag en het kindgebonden budget. Op grond van deze termijn moet het verzoek worden ingediend voordat de toekenningsbeschikking over het betreffende berekeningsjaar onherroepelijk vaststaat. Als er geen bezwaar wordt gemaakt, is dat het geval na afloop van de bezwaartermijn van zes weken na de dag van de dagtekening van de betreffende beschikking. In de praktijk van de afgelopen jaren is gebleken dat deze termijn te kort was omdat belanghebbenden vaak pas na afloop van de bezwaartermijn op de hoogte raakten van het feit dat zij een verzoek hadden kunnen indienen. Door het vervallen van het derde lid van artikel 9 UR Awir en de daarin voorgeschreven termijn waarbinnen het verzoek moet worden ingediend, wordt de termijn van artikel 5a UR Awir van toepassing. De in onderdeel d van dat artikel opgenomen uitsluitingsgrond is namelijk niet langer van toepassing omdat niet langer sprake is van een voorgeschreven eerder moment waarop het verzoek moet worden gedaan zoals dat tot onderhavige wijziging wel het geval was op grond van het tot dat moment geldende artikel 9, derde lid, UR Awir. Het gevolg hiervan is dat herziening naar aanleiding van een verzoek van de belanghebbende mogelijk is tot het moment waarop vijf jaren zijn verstreken na de laatste dag van het berekeningsjaar waarop het verzoek betrekking heeft, of, indien dit later is, tot een jaar na de dagtekening van de definitieve toekenningsbeschikking over het berekeningsjaar waarop het verzoek betrekking heeft. Verzoeken binnen deze nieuwe termijn zijn ook mogelijk voor berekeningsjaren waarvoor de termijn die tot onderhavige wijziging gold om een verzoek in te dienen, reeds verstreken is.

Met de wijziging van artikel 9bis, tweede lid, UR Awir vervalt de verwijzing naar een lid dat op grond van de onderhavige wijzigingsregeling vervalt. Het gaat hierbij om de verwijzing naar het thans geldende derde lid van artikel 9 UR Awir. Door het vervallen van genoemd derde lid en de keuze om de gevolgen hiervan voor artikel 9bis UR Awir ook niet anderszins te regelen, is de in genoemd derde lid opgenomen termijn niet langer van toepassing op het verzoek dat een belanghebbende kan indienen bij de Belastingdienst/Toeslagen om de in artikel 9bis, eerste lid, UR Awir genoemde eenmalige letselschade-uitkering buiten beschouwing te laten bij de toepassing van de vermogenstoetsen voor de zorgtoeslag en het kindgebonden budget. Op grond van de in genoemd derde lid opgenomen termijn moet het verzoek worden ingediend voordat de toekenningsbeschikking over het betreffende berekeningsjaar onherroepelijk vaststaat. Als er geen bezwaar wordt gemaakt, is dat het geval na afloop van de bezwaartermijn van zes weken na de dag van de dagtekening van de betreffende beschikking. Door het vervallen van de in genoemd derde lid voorgeschreven termijn waarbinnen het verzoek moet worden ingediend, wordt de termijn van artikel 5a UR Awir van toepassing. De in onderdeel d van dat artikel opgenomen uitsluitingsgrond is namelijk niet langer van toepassing omdat niet langer sprake is van een voorgeschreven eerder moment waarop het verzoek moet worden gedaan zoals dat tot onderhavige wijziging wel het geval was op grond van het tot dat moment geldende artikel 9, derde lid, UR Awir. Het gevolg hiervan is dat herziening naar aanleiding van een verzoek van de belanghebbende mogelijk is tot het moment waarop vijf jaren zijn verstreken na de laatste dag van het berekeningsjaar waarop het verzoek betrekking heeft, of, indien dit later is, tot een jaar na de dagtekening van de definitieve toekenningsbeschikking over het berekeningsjaar waarop het verzoek betrekking heeft. Verzoeken binnen deze nieuwe termijn zijn ook mogelijk voor berekeningsjaren waarvoor de termijn die tot onderhavige wijziging gold om een verzoek in te dienen, reeds verstreken is.

Met het vervangen van het thans in artikel 9ter UR Awir opgenomen overgangsrecht, dat zijn belang verloren heeft, treedt een nieuwe overgangsmaatregel in werking op basis waarvan een door de belanghebbende ontvangen eenmalige uitbetaling van kindgebonden budget eenmalig buiten beschouwing kan blijven bij de toepassing van de vermogenstoetsen voor de huurtoeslag, de zorgtoeslag en het kindgebonden budget. Het betreft uitbetalingen van kindgebonden budget door de Belastingdienst/Toeslagen in het kader van de in de brief van 4 juli 201915 beschreven herstelactie kindgebonden budget met betrekking tot de berekeningsjaren 2013 tot en met 2017. Via deze herstelactie ontvangen de ouders aan wie in deze jaren ambtshalve kindgebonden budget toegekend had moeten worden, hetgeen ten onrechte niet is gebeurd, alsnog een uitbetaling kindgebonden budget van de Belastingdienst/Toeslagen. Naar aanleiding van een verzoek van de Eerste Kamer16 is besloten voor deze uitbetalingen een tijdelijke uitzondering te regelen voor wat betreft de gevolgen die de uitbetalingen kunnen hebben voor het in aanmerking te nemen vermogen van de betreffende ouders voor de vermogenstoetsen van de inkomensafhankelijke regelingen.17 De uitbetalingen worden in de tijd verspreid over – in de regel – 2019 en 2020 uitgevoerd. In het tweede lid van de nieuwe tekst van artikel 9ter UR Awir wordt geregeld dat uitbetalingen die zijn gedaan in een bepaald kalenderjaar op verzoek van de ouder uitgezonderd kunnen worden voor de vermogenstoets over het daaropvolgende berekeningsjaar. Uitbetalingen die zijn of worden gedaan in 2019, respectievelijk 2020, kunnen op verzoek worden uitgezonderd voor de vermogenstoets over het berekeningsjaar 2020, respectievelijk 2021.

Hoofdstuk IA URIW 1990 bevat thans alleen uitvoeringsregels met betrekking tot de overheidsvordering en wordt ingevolge deze wijzigingsregeling uitgebreid met uitvoeringsregels voor de betalingsvordering. Omdat genoemd hoofdstuk IA voor zowel de betalingsvordering als de overheidsvordering uitvoeringsregels gaat bevatten wordt het opschrift van dat hoofdstuk in lijn hiermee aangepast.

Artikel 1ca URIW 1990 bevat een aantal definities. In genoemd artikel wordt een nieuw onderdeel a ingevoegd dat het begrip ‘betalingsvordering’ definieert. De huidige onderdelen a tot en met g worden in verband hiermee verletterd.

De in hoofdstuk IA URIW 1990 in te voegen afdeling 1a bevat de uitvoeringsregels die gelden voor de betalingsvordering en omvat een viertal artikelen (artikelen 1cbis.1 tot en met 1cbis.4).

Artikel 1cbis.1, eerste lid, URIW 1990 bepaalt in de eerste plaats dat een betaaldienstverlener voor wie de verplichting ontstaat om aan een met inachtneming van de artikelen 1cbis.2 tot en met 1cbis.4 gedane betalingsvordering van de ontvanger te voldoen door betaling van de belastingaanslagen van de belastingschuldige deze betaling moet voldoen uit het tegoed op een betaal- of spaarrekening die de belastingschuldige heeft bij de betaaldienstverlener. De betaling hoeft dus niet uit het eigen vermogen te worden voldaan.

In de tweede plaats regelt artikel 1cbis.1, eerste lid, URIW 1990 dat de betalingsverplichting van de betaaldienstverlener die voor hem voortvloeit uit de betalingsvordering beperkt blijft tot een betaal- en spaarrekening van de belastingschuldige met een tegoed dat op het tijdstip van de bekendmaking van de beschikking, bedoeld in artikel 1cbis.3 URIW 1990, direct opeisbaar is of door de ontvanger door middel van opzegging opeisbaar kan worden gemaakt. Direct opeisbare tegoeden zijn tegoeden waarover kan worden beschikt zonder dat daar nadere tijdsbepalingen of voorwaarden aan verbonden zijn en die betaaldienstverleners op een eenvoudige wijze kunnen uitkeren. Tegoeden die door middel van opzegging opeisbaar kunnen worden gemaakt betreffen bijvoorbeeld depositorekeningen. Het door opzegging opeisbaar maken van het tegoed is geregeld in artikel 1cbis.4, tweede lid, URIW 1990.

Artikel 1cbis.1, tweede lid, URIW 1990 verklaart artikel 477, vierde lid, van het Wetboek van Burgerlijke Rechtsvordering van overeenkomstige toepassing. Dat impliceert dat de ontvanger bij de toepassing van de betalingsvordering de bevoegdheid heeft tot opzegging van tegoeden, net zoals de beslaglegger die heeft bij het leggen van executoriaal derdenbeslag op dergelijke tegoeden. Voor tegoeden op betaal- of spaarrekeningen die niet direct opeisbaar zijn en ook niet door middel van opzegging opeisbaar kunnen worden gemaakt geldt derhalve dat zij niet aangewend hoeven te worden door de betaaldienstverlener voor de betaling van de belastingaanslagen van de belastingschuldige.

Artikel 1cbis.2, eerste lid, URIW 1990 geeft regels met betrekking tot de vrij te laten bedragen van de beschikbare tegoeden van de belastingschuldige waarmee de ontvanger bij de toepassing van de betalingsvordering rekening dient te houden. Deze bedragen gelden voor de betalingsvorderingen die worden gedaan in verband met de belastingaanslagen van een belastingschuldige die een natuurlijk persoon is en strekken ertoe te waarborgen dat de betreffende belastingschuldigen voldoende geld overhouden op hun bankrekening om te kunnen voorzien in de kosten van bestaan. In lijn met het wetsvoorstel ‘Herziening van het beslag- en executierecht’18 en de in dat voorstel opgenomen maatregel met betrekking tot het hanteren van vaste beslagvrije bedragen bij het leggen van executoriaal derdenbeslag onder een betaaldienstverlener, is ervoor gekozen om uit te gaan van vaste bedragen bij de toepassing van de betalingsvordering. De berekeningssystematiek die ten grondslag ligt aan de bedragen en de onderverdeling naar de persoonlijke situatie waarin de belastingschuldige verkeert zijn op hun beurt weer ontleend aan het in de Wet vereenvoudiging beslagvrije voet opgenomen artikel 475da, eerste lid, van het Wetboek van Burgerlijke Rechtsvordering. Deze bedragen zijn, kort samengevat, gebaseerd op 95% van de voor de desbetreffende leefsituatie geldende bijstandsnorm vermeerderd met de ‘maximale compensatiekop’ voor de kosten van zorg, wonen en, indien van toepassing, kinderen. De in artikel 1cbis2 URIW 1990 op te nemen bedragen zijn ten opzichte van de in voormelde wet genoemde bedragen geactualiseerd naar de per 1 januari 2020 geldende bijstandsnormen en zijn op hele euro’s afgerond.

Met de in het artikel opgenomen formulering dat de betalingsvordering zich niet uitstrekt tot deze bedragen is bedoeld aan te geven dat de betalingsvordering – en de hieruit voortvloeiende betalingsverplichting voor de betaaldienstverlener – slechts toepassing vindt voor zover het tegoed deze bedragen overschrijdt. Het ligt in de rede, gelet op het belang van de schuldenaar om problemen te voorkomen bij de automatische incasso van bijvoorbeeld de zorgpremie en de huur, het vrij te laten bedrag zoveel mogelijk toe te passen op het beschikbare tegoed op de betaalrekening.

Zolang het genoemde wetsvoorstel ‘Herziening van het beslag- en executierecht’ niet tot wet is verheven of die wet nog niet in werking is getreden, is alleen de ontvanger jegens de schuldenaar gehouden het vrij te laten bedrag toe te passen op diens beschikbare tegoed. Dit kan uitvoeringsvragen oproepen bij een samenloopsituatie tussen de betalingsvordering en een derdenbeslag op grond van het Wetboek van Burgerlijke Rechtsvordering en een ontoereikend tegoed om alle schuldeisers te voldoen. Bij de beantwoording van die vragen zijn onderstaande uitgangspunten leidend. Deze uitgangspunten bestaan naast elkaar.

Anders dan bij derdenbeslag op een periodieke betaling zoals het loon, treft de beslaglegger bij een beslag op een bankrekening alleen het saldo dat bestaat op het moment van beslaglegging.19 Dit uitgangspunt brengt mee dat de gerechtsdeurwaarder die beslag legt, niet meer treft dan op het moment van beslaglegging op de rekening(en) staat. Hetzelfde geldt indien de ontvanger de betalingsvordering doet. De ontvanger is daarbij gehouden het vrij te laten bedrag toe te passen op het beschikbare tegoed van de belastingschuldige die een natuurlijk persoon is.

De ontvanger heeft op grond van de IW 1990 een preferente positie bij de invordering van belastingschulden. Dat geldt ook bij de toepassing van de betalingsvordering voor die schulden. De ontvanger kan zich, dankzij die preferentiële positie, met voorrang op het reeds beslagen tegoed verhalen. De preferente vordering van de ontvanger strekt zich dan uit over het volledige beslagen tegoed tot het beloop van de gehele betalingsvordering.

Toepassing van het vrij te laten bedrag bij de betalingsvordering op grond van voorliggende regeling, is een verplichting van de ontvanger jegens de belastingschuldige op diens beschikbare tegoed, bedoeld om de belastingschuldige te beschermen en hem de mogelijkheid te bieden te voorzien in zijn kosten van bestaan. Bij een beslagen tegoed wegens een reeds gelegd derdenbeslag kan de bescherming niet worden geboden aan de belastingschuldige. Het vrij te laten bedrag wordt toegepast op het tegoed van de belastingschuldige dat kan worden gebruikt om in zijn bestaansminimum te voorzien. Het wordt niet toegepast op reeds beslagen tegoed door een andere schuldeiser.

Artikel 1cbis.2, tweede lid, URIW 1990 regelt dat het eerste lid niet van toepassing is ten aanzien van de belastingschuldige van wie er geen adresgegeven in Nederland in de basisregistratie personen bekend is. Het gaat dan met name om belastingschuldigen die in het buitenland wonen of om belastingschuldigen van wie het adres onbekend is met de notificatie ‘vertrokken onbekend waarheen’. Omdat van deze belastingschuldigen geen gegevens beschikbaar zijn in de basisregistratie personen, kan door de ontvanger zelf ook niet worden vastgesteld welke van de vier leefsituaties, genoemd in het eerste lid van genoemd artikel, van toepassing moet zijn. Deze belastingschuldigen wordt echter wel de mogelijkheid geboden om voor overeenkomstige toepassing van genoemd eerste lid in aanmerking te komen door een verzoek hiertoe bij de ontvanger in te dienen. In het verzoek dienen zij dan wel de gegevens te verstrekken die de ontvanger in staat stellen de toepasselijke leefsituatie (en daarmee het vrij te laten bedrag) vast te stellen. In de Leidraad Invordering 2008 zullen nog beleidsregels worden opgenomen over de wijze waarop de ontvanger dergelijke verzoeken dient te behandelen. Artikel 1cbis.3, eerste lid, URIW 1990 schrijft voor dat in de beschikking die de ontvanger gebruikt om zijn besluit tot het doen van een betalingsvordering kenbaar te maken in ieder geval ook, indien er sprake is van een belastingschuldige die een natuurlijk persoon is, het op grond van artikel 1cbis1 URIW 1990 van toepassing zijnde bedrag wordt vermeld. Daarnaast regelt genoemd eerste lid dat de beschikking wordt verzonden aan de betaaldienstverlener waar de belastingschuldige volgens de bij de Belastingdienst beschikbare informatie een betaal- of spaarrekening aanhoudt.

Artikel 1cbis.3, tweede lid, URIW 1990 bepaalt dat verzending van de beschikking in principe per post plaatsvindt, maar dat verzending ook op elektronische wijze kan geschieden als de betaaldienstverlener en de Belastingdienst dat overeenkomen. Bij overeenkomst kunnen werkafspraken worden gemaakt, bijvoorbeeld over communicatiemomenten die aansluiten bij de bedrijfsvoering van de betaaldienstverlener. Bij verzending per post geldt als tijdstip van bekendmaking het tijdstip waarop de betaaldienstverlener aanvangt met de verwerking tot uitvoering van de beschikking. Daarbij geldt het uitgangspunt dat de betaaldienstverlener na de ontvangst van de per post verzonden beschikking voortvarend aan de slag gaat met deze werkzaamheden. Bij elektronische verzending wordt als tijdstip van bekendmaking aangesloten bij het tijdstip van ontvangst door de betaaldienstverlener van de eveneens elektronisch verzonden gegevens die hem in staat stellen het door de ontvanger elektronisch verzonden document met de beschikking te openen en daarvan kennis te nemen.

Artikel 1cbis, derde lid, URIW 1990 schrijft voor dat de ontvanger binnen 8 dagen na de verzending van de beschikking de belastingschuldige schriftelijk op de hoogte stelt van het feit dat een betalingsvordering is gedaan en hem tevens informeert, indien de belastingschuldige een natuurlijk persoon is, over het op grond van artikel 1cbis.2 URIW 1990 ten aanzien van hem van toepassing zijnde bedrag.

Artikel 1cbis.4, eerste lid, URIW 1990 bepaalt dat de betaaldienstverlener na het verstrijken van 4 weken na de bekendmaking van de beschikking van de betalingsvordering opgave moet doen aan de ontvanger door middel van een verklaringsformulier dat door de ontvanger wordt meegezonden met de beschikking. De betaaldienstverlener kan ervoor kiezen een eigen verklaringsformulier te gebruiken, zolang de inhoud overeenkomt met het door de ontvanger meegezonden verklaringsformulier. Het is daarmee een formulier van gelijke strekking. De termijn van 4 weken komt overeen met de verklaringstermijn, bedoeld in artikel 476a, eerste lid, van het Wetboek van Burgerlijke Rechtsvordering, bij executoriaal derdenbeslag. De van overeenkomstige toepassing van artikel 476a, tweede lid, van het Wetboek van Burgerlijke Rechtsvordering ziet op de omvang van de verklaringsverplichting en de informatie die moet worden verstrekt over de vorderingen op de betaaldienstverlener die de belastingschuldige heeft of zal verkrijgen. Concreet houdt dat in dat in het verklaringsformulier niet alleen informatie moet worden verstrekt door de betaaldienstverlener over de direct opeisbare tegoeden op betaal- en spaarrekeningen en de door middel van opzegging opeisbaar te maken tegoeden op betaal- of spaarrekeningen. Ook over het bestaan van tegoeden die opeisbaar worden onder voorwaarden of onder tijdsbepaling of door tijdsverloop opeisbaar worden alsmede over het bestaan van overige rechtsverhoudingen met de belastingschuldige moet door de betaaldienstverlener informatie worden verstrekt op de in het formulier voorgeschreven wijze. Het verklaringsformulier kan daardoor ook informatie bevatten die beschouwd kan worden als informatie ten behoeve van de invordering van derden in de zin van artikel 62 IW 1990.

Artikel 1cbis.4, tweede lid, URIW 1990 bepaalt dat de ontvanger binnen 14 dagen na de ontvangst van het ingevulde verklaringsformulier de betaaldienstverlener schriftelijk informeert over de hoogte van het te betalen bedrag, over het opeisbaar maken van het tegoed of over het intrekken van de beschikking. Als er sprake is van een door de betaaldienstverlener aan de ontvanger te betalen bedrag wordt in het bericht dat de ontvanger stuurt ook het voor de betaling te gebruiken bankrekeningnummer vermeld alsmede het betalingskenmerk. De betaling dient binnen 14 dagen na de dagtekening van het betreffende bericht te zijn gedaan. Een betaling uit een tegoed dat door opzegging opeisbaar is gemaakt moet worden gedaan binnen 14 dagen nadat het betreffende bedrag feitelijk kan worden betaald door de betaaldienstverlener. Er kan aanleiding zijn tot intrekking van de beschikking na ontvangst van het verklaringsformulier, bijvoorbeeld omdat de schuld inmiddels is voldaan. Bij een samenloop tussen een betalingsvordering voor een concurrente toeslagschuld en een beslag door een andere schuldeiser, waarbij bij voorbaat vaststaat dat niet alle beslagleggers volledig uit de door de derde verschuldigde geldsommen kunnen worden voldaan, zal de vordering ook worden ingetrokken.

Een schriftelijk bericht van de ontvanger aan de betaaldienstverlener kan in beginsel achterwege blijven als uit het ingevulde verklaringsformulier blijkt dat de belastingschuldige geen vordering heeft op de betaaldienstverlener of als deze vordering niet meer beloopt dan het op de belastingschuldige van toepassing zijnde bedrag, genoemd in artikel 1cbis.2 URIW 1990. Indien de betaaldienstverlener of de ontvanger een (nader) bericht wenst, kan hij daarom verzoeken, onderscheidenlijk dat bericht toch verzenden.

Artikel 1cbis.4, derde lid, URIW 1990 regelt dat het verklaringsformulier en de berichten die hiermee samenhangen in het verkeer tussen de betaaldienstverlener en de ontvanger op dezelfde wijze worden verzonden als de wijze waarop de beschikking is verzonden. Als de beschikking per post is verzonden worden de daaropvolgende verklaring en de overige berichten dus ook per post verzonden en als de beschikking elektronisch is verzonden worden de andere stukken ook elektronisch verzonden.

Artikel 1cbis.4, vierde lid, URIW 1990 bepaalt dat de ontvanger de belastingschuldige zo spoedig mogelijk schriftelijk informeert over een wijziging van zijn belastingschuld als gevolg van een betaling door de betaaldienstverlener of informeert over het intrekken van de beschikking.

Omdat hoofdstuk IA URIW 1990 wordt uitgebreid met uitvoeringsregels voor de betalingsvordering is het om redactionele redenen nodig de opschriften van de afdelingen 2, 3 en 4 van genoemd hoofdstuk aan te passen om te verduidelijken dat die afdelingen uitsluitend betrekking hebben op de overheidsvordering.

Zoals in het algemeen deel van deze toelichting is toegelicht, wordt aan artikel 1, eerste lid, van de Uitvoeringsregeling verplicht gebruik BSN een onderdeel e toegevoegd, waarin wordt bepaald dat de betaaldienstverlener het BSN van een belastingschuldige verwerkt ten behoeve van de uitvoering van de regels die van belang zijn voor voldoening aan de betalingsvordering, die zijn opgenomen in hoofdstuk IA van de Uitvoeringsregeling Invorderingswet 1990.

Daarmee wordt het voor het proces van de betalingsvordering mogelijk gemaakt dat de betaaldienstverlener het kenmerk op de beschikking, dat bestaat uit het BSN, verwerkt op het formulier van de derdenverklaring en bij de afdracht van de belasting.

Artikel IV (artikel III van de Regeling van de Staatssecretaris van Financiën van 30 december 2015 tot wijziging van enige uitvoeringsregelingen inzake de fiscaliteit, toeslagen en douane alsmede van de Wet op de accijns ( Stcrt. 2015, 47716 ))

Artikel IV van de Regeling van de Staatssecretaris van Financiën van 30 december 2015 tot wijziging van enige uitvoeringsregelingen inzake de fiscaliteit, toeslagen en douane alsmede van de Wet op de accijns (Stcrt. 2015, 47716) vervalt omdat het zijn belang verloren heeft. Bovendien verwijst genoemd artikel naar het derde lid van artikel 9 UR Awir, welk lid met deze ministeriële regeling vervalt.

Dit artikel regelt de inwerkingtreding.

De Staatssecretaris van Financiën, A.C. van Huffelen

De Staatssecretaris van Financiën, J.A. Vijlbrief

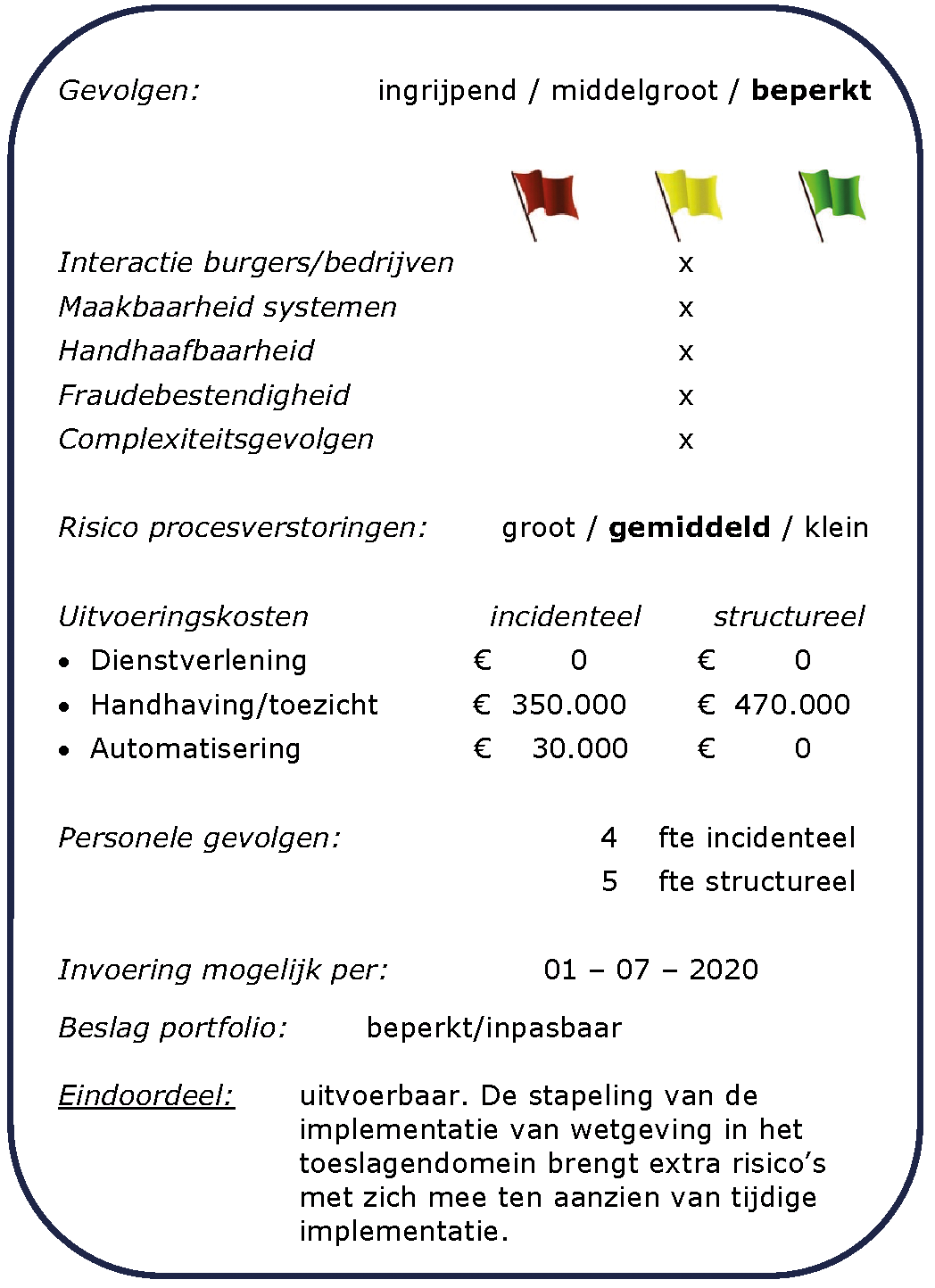

In de regeling van de Staatssecretaris van Financiën van 25 juni 2020 zijn vijf wijzigingen opgenomen. Deze uitvoeringstoets beschrijft de impact op de uitvoerbaarheid van de volgende regelingen:

a. Vervallen van het opzet/grove-schuldcriterium (OGS-critrerium) voor terugvorderingen, (inclusief het creëren van een standaard- of persoonlijke betalingsregeling op bestuurlijke boete);

b. Verruimen termijn indiening verzoek vermogenstoetsuitzondering;

c. Vermogenstoetsuitzondering herstelactie kindgebonden budget.

Ad a. Om in aanmerking te komen voor een persoonlijke betalingsregeling moet de burger het formulier ‘Verzoek persoonlijke betalingsregeling’ invullen en opsturen. Dit formulier is te vinden op de website of verkrijgbaar via de Belastingtelefoon.

Ad b. Om in aanmerking te komen moet de burger een verzoek indienen door het invullen van het formulier ‘Verzoek bijzonder vermogen Toeslagen’.

Ad c. Burgers die in aanmerking willen komen voor de vermogenstoetsuitzondering herstelactie kindgebonden budget moeten zelf een verzoek indienen. Reden hiervoor is:

– De totale populatie die ten onrechte geen kindgebonden budget heeft gekregen, wordt geschat op meer dan 300.000 mensen. De groep burgers die door de door deze nabetaling boven de vermogensgrens van een of meer toeslagen zal vallen, wordt geschat op ongeveer 400.

– Deze burgers zijn op voorhand niet te identificeren, aangezien het vermogen in box 3 nog niet bekend is over 2020.

– Niet voor alle gevallen is dit na afloop van het desbetreffende toeslagjaar direct bekend. Ook loopt het bedrag van de nabetaling kindgebonden budget uiteen van € 2 tot € 30.000. Ook als het vermogen wel bekend is, is het heel lastig om te voorspellen of er een overschrijding zal plaatsvinden.

Vanuit dienstverleningsoogpunt zal, op het moment dat het vermogen van betrokkenen bij Toeslagen bekend is, worden gekeken of de betrokken kunnen worden geïdentificeerd. Mocht dit het geval zijn dan zal te zijner tijd worden gekeken of betrokkenen middels een aanschrijving kunnen worden geïnformeerd dat zij een verzoek kunnen doen voor vermogensuitzondering voor de nabetalingen die zijn gedaan in het kader van de herstelactie van het kindgebonden budget. Op basis van een schatting van het Ministerie van Financiën zal dit naar verwachting leiden tot circa 400 verzoeken. Deze verzoeken worden naar verwachting in 2020, 2021 en 2022 gedaan. Verzoeken worden na afloop van het toeslagjaar in behandeling genomen.

De wijzigingen worden meegenomen in de communicatie via de reguliere kanalen.

Ad a. De betalingsregelingen voor boetes zullen in eerste instantie handmatig moeten worden verwerkt. Het is niet mogelijk om hiervoor vóór 2023 geautomatiseerde ondersteuning te realiseren. In geval van samenloop van betalingsregelingen voor terugvorderingen en bestuurlijke boeten zal eerst op de terugvorderingen handmatig moeten worden afgeboekt. Dit maakt dat de behandeling van betalingsregelingen complexer wordt. De standaardregeling voor bestuurlijke boeten zal niet automatisch worden aangeboden en kan niet middels automatische verrekeningen van toeslagvoorschotten worden betaald. De samenloop van betalingsregelingen en de verwerking daarvan moet in de wijzigingen van de Uitvoeringsregeling Awir en de Leidraad Invordering 2008 worden aangepast. De impact kan beoordeeld worden als deze regelingen beschikbaar zijn.

De impact van de overige regelingen op de systemen is gering. Waar nodig kunnen noodzakelijke wijzigingen van de systemen tijdig worden verwerkt.

Ad a. Het handmatig afgeven en bewaken van de openstaande bestuurlijke boetes vraagt een structurele personele inzet.

Ad b. Voor het verwerken van de verzoeken vermogenstoetsuitzondering is ook structureel extra capaciteit nodig als gevolg van de verruiming van de termijn.

Ad c. Voor het verwerken van de verzoeken vermogenstoetsuitzondering is incidenteel extra capaciteit nodig, omdat er een nieuwe doelgroep, van circa 400 burgers, bij komt.

Om te borgen dat medewerkers de wijzigingen op de juiste manier kunnen uitvoeren moeten zij kennis hebben van deze regelingen. Daarom worden zij opgeleid.

Ad a. afschaffen van het OGS-criterium kan een risico met zich meebrengen ten aanzien van fraude als zowel sprake is van een (persoonlijke) betalingsregeling van maximaal 24 maanden en een vergrijpboete naar evenredigheid wordt opgelegd.

Ad a. het vervallen van OGS-criterium is een vereenvoudiging, maar het aanvragen van een betalingsregeling verhoogt de complexiteit enigszins.

Ad c. leidt tot een extra uitzondering op de Awir. Uitzonderingen op de regel werken in algemene zin complexiteitsverhogend.

Het risico op procesverstoringen is gemiddeld. Dit is het gevolg van de handmatig behandeling van betalingsregelingen waarmee boetes moeten worden voldaan. Bij handmatige behandeling bestaat er een kans dat fouten gemaakt worden.

De incidentele uitvoeringskosten bedragen € 350.000. De structurele kosten bedragen € 470.000.

Voor het afgeven en bewaken van de openstaande bestuurlijke boeten moet capaciteit beschikbaar worden gesteld. Dit kost naar verwachting structureel 4 fte.

Voor het verwerken van verzoeken vermogenstoets-uitzondering is jaarlijks 1 fte nodig. Incidenteel is voor verzoeken die alsnog worden gedaan 3 fte nodig.

Voor de verwerking van de vermogenstoetsuitzondering herstelactie kindgebonden budget is incidenteel 1 fte nodig.

Invoering is mogelijk per: 1 juli 2020.

De wijzigingen zijn uitvoerbaar. De stapeling van de implementatie van wetgeving in het toeslagendomein brengt extra risico’s met zich mee ten aanzien van tijdige implementatie.

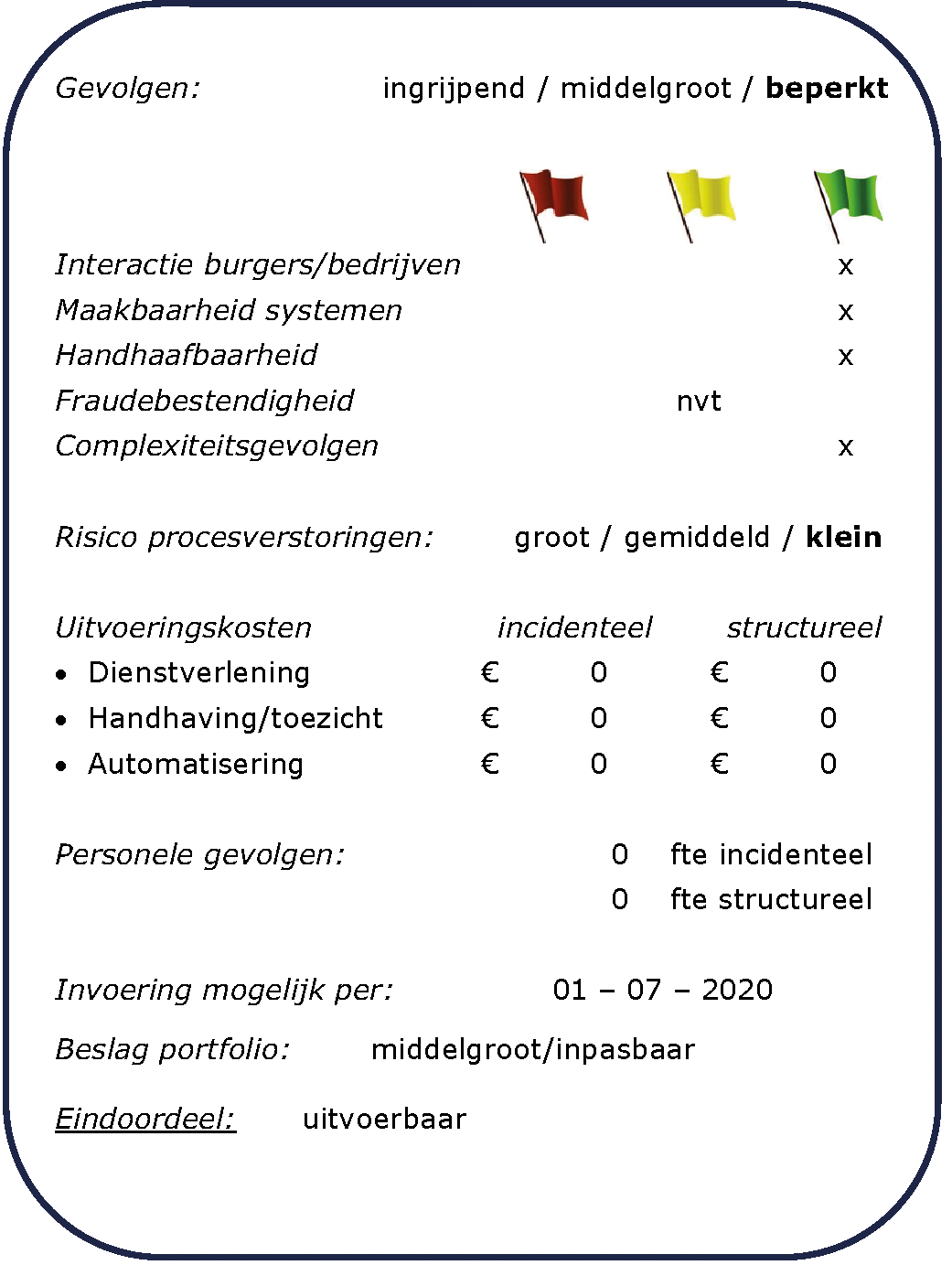

De regeling bevat vijf wijzigingen. Deze uitvoeringstoets beschrijft de impact op de uitvoerbaarheid van de Uitvoeringsregeling Invorderingswet 1990 en Uitvoeringsregeling verplicht gebruik BSN.

In het pakket van het Belastingplan 2018 is een wijziging van artikel 19 Invorderingswet 1990 (vereenvoudigd derdenbeslag) opgenomen. Bij de formele wetgeving die nog niet in werking is getreden, is een uitvoeringstoets gedaan20. Dit voorstel ziet op de inwerkingtreding van de vereenvoudiging van derdenbeslagen onder betaaldienstverleners (de betalingsvordering). De Belastingdienst legt gewoonlijk door tussenkomst van een belastingdeurwaarder derdenbeslagen op. Met deze wijziging wordt het mogelijk het derdenbeslag vereenvoudigd op te leggen zonder tussenkomst van de belastingdeurwaarder. Voorts voorziet de regeling in de invoering van het beslagvrije bedrag. Dit beschermt de belastingschuldige burgers om te voorzien in zijn kosten van bestaan.

Bij een betalingsvordering ontvangt de burger geen vooraankondiging van de beslaglegging. De kosten van het hernieuwd bevel tot betaling die bij een bankbeslag voor rekening zouden komen van de belastingplichtige, vervallen. Het beslagvrije bedrag voorkomt acute geldproblemen bij de burger.

De communicatie met belastingplichtigen loopt via de reguliere kanalen. Een goede organisatie van het berichtenverkeer tussen de betaaldienstverleners en de Belastingdienst is geregeld. Ook is voorzien in de communicatie naar andere derden.

Om het voorstel te kunnen uitvoeren zijn diverse systeemaanpassingen noodzakelijk. De benodigde aanpassingen kunnen tijdig worden gerealiseerd.

Betalingsvordering is in lijn met en ondersteunt de huidige handhavingstrategie en de visie op Deurwaarderij 2020 van de Belastingdienst.

Niet van toepassing.

Het voorstel draagt bij aan de complexiteitsreductie; het beoogt een vereenvoudiging van het proces bankbeslag. Het effect is dat de ontvanger eenvoudig en administratief een betalingsvordering kan doen. Dit betekent aanzienlijk minder deurwaardershandelingen.

Het risico op procesverstoringen is klein, omdat het geïmplementeerde proces aansluit bij reeds bestaande werkwijzen.

De uitvoeringskosten zijn reeds geraamd in de eerdergenoemde uitvoeringstoets bij de formele wetgeving1.

De personele gevolgen zijn reeds geraamd in de eerdergenoemde uitvoeringstoets bij de formele wetgeving1.

Invoering is mogelijk per: 1 juli 2020.

Het voorstel is uitvoerbaar.

Eindadvies Omzien in verwondering 2 van 12 maart 2020 van de Adviescommissie uitvoering toeslagen (bijlage bij Kamerstukken II 2019/20, 31 066, nr. 608).

Eindadvies Omzien in verwondering 2 van 12 maart 2020 (bijlage bij Kamerstukken II 2019/20, 31 066, nr. 608).

Brief van de Eerste Kamercommissie voor Sociale Zaken en Werkgelegenheid van 23 oktober 2019 met kenmerk 165640.01u.

Bijlage bij het Besluit van de Staatssecretaris van Financiën van 12 juni 2008, nr. CPP2008/1137M (Stcrt. 2008, 122).

Bijlage bij het Besluit van de Staatssecretaris van Financiën van 12 juni 2008, nr. CPP2008/1137M (Stcrt. 2008, 122).

Brief van de Eerste Kamercommissie voor Sociale Zaken en Werkgelegenheid van 23 oktober 2019 met kenmerk 165640.01u.

Dit besluit is kenbaar gemaakt in de brief van de staatssecretarissen van Sociale Zaken en Werkgelegenheid en Financiën van 14 mei 2020, Kamerstukken II 2019/20, 35 010, nr. 25.

Het bij koninklijke boodschap van 18 juni 2019 ingediende voorstel van wet tot wijziging van het Wetboek van Burgerlijke Rechtsvordering en de Faillissementswet in verband met de herziening van het beslag- en executierecht (Kamerstukken 35 225). Zie met name het voorgestelde artikel 476a, vierde lid, van het Wetboek van Burgerlijke Rechtsvordering.

HR 7 juni 1929, ECLI:NL:HR:1929:358 (Girobeslag); HR 25 februari 1932, ECLI:NL:HR:1932:33; HR 10 januari 1975, ECLI:NL:HR:1975:AB4313. Deze oude rechtspraak is neergelegd in art. 475, lid 1, Rv, waarbij de wetgever door het gebruik van het woordje ‘rechtstreeks’ de mogelijkheid van bankbeslag heeft willen beperken. . Uit de parlementaire geschiedenis (Kamerstukken II 1980/81, 16593, nr. 3, p. 50.): “Maar wordt bijvoorbeeld beslag gelegd op het saldo van een bankrekening, dan wordt alleen het op het tijdstip van het beslag aanwezige saldo getroffen, omdat later binnenkomende bedragen geen vorderingen opleveren die rechtstreeks worden verkregen uit de verhouding van de geëxecuteerde tot zijn giro-instelling of bank.”

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/stcrt-2020-35114.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.